2019年5月8日に行われた、 オリックス株式会社2019年3月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:オリックス株式会社 取締役兼代表執行役社長 グループCEO 井上亮 氏

オリックス株式会社 執行役 財経本部長 矢野人磨呂 氏

2019年3月期 業績総括(1)

矢野人磨呂氏:本日はご多忙のところお時間をいただき、誠にありがとうございます。まず私から業績について、簡単にご説明させていただきます。

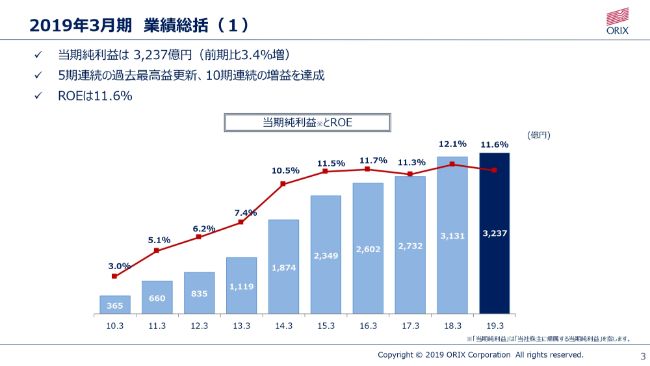

はじめに、当期純利益とROEです。2019年3月期の当期純利益ですが、前期の3,131億円に対し、3.4パーセント増の3,237億円となりました。ROEは11.6パーセントです。これによって、我々は10年連続の増益かつ5期連続で最高益の更新を達成することができました。

2019年3月期 業績総括(2)

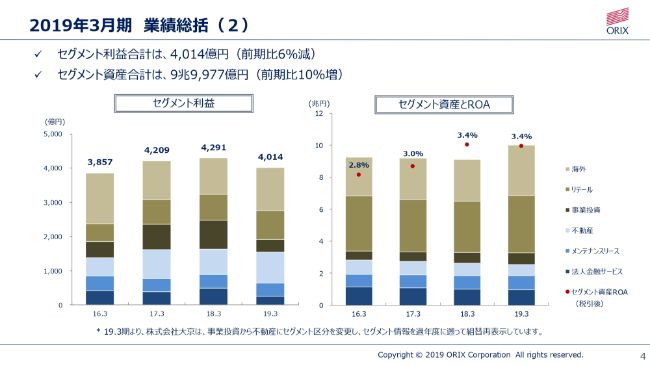

セグメント利益とセグメント資産です。セグメント利益の合計は、前期に比べ6パーセント減の4,014億円となりました。これは事業投資セグメントでPE投資先の売却がなかったことや、海外セグメントでインドの関連会社IL&FS(Infrastructure Leasing & Financial Services Limited)で損を取り込んだことが要因となり、減益となりました。

一方、セグメント資産ですが、積極的な投資を続けることによって前期に比べ約9,000億円増加し、比率ですと10パーセント増の9兆9,977億円になりました。のちほど詳しく説明させていただきます。

また、2019年3月期第4四半期から、株式会社大京については事業投資セグメントから不動産セグメントに移管させていただいております。これは過年度にさかのぼって修正しております。

セグメント資産、セグメント利益について、詳細はこの資料の17ページ以降に記載しておりますが、セグメントごとに簡単にコメントさせていただきます。

法人金融サービスのセグメントですが、利益が255億円となりました。前期に、有価証券や関連会社の売却で、大きな利益を上げましたが、これがなくなったのが原因で減益となりました。一方で、各種手数料は引き続き安定的に推移しております。セグメント資産は、おもにファイナンス・リースの資産が減少し、9,597億円となりました。

次にメンテナンスリースセグメントですが、セグメント利益が388億円となりました。自動車は厳しい競争環境下にあり、少し減益となりました。一方、レンテックは既存事業も非常に好調で、それに加えて前期に買収した淀川変圧器が利益に寄与し、増益となっております。セグメント資産は、自動車、レンテックともに資産を積み上げ、8,738億円となっております。

不動産セグメントですが、利益が892億円となりました。好調なマーケットをとらえて、ホテル、オフィスビル、物流施設などを売却し、前期を上回る売却益を計上しました。また、オリックス・ゴルフ・マネジメントの事業譲渡も行い、その利益も貢献し、その結果として増益となっております。セグメント資産は物件の売却を進めたため減少し、7,202億円となっております。

次に事業投資セグメントですが、こちらは利益が382億円となりました。前期にPE投資先などの売却益を計上したことがおもな要因で、今期は減益となっております。一方で、2018年9月に台風被害を受けた関西国際空港等のコンセッション事業ですが、こちらは通期では増益を達成することができました。また、メガソーラー事業も稼働が増え、増益となっております。

セグメント資産は、酪農機械輸入販売サービスを手掛けるコーンズ・エージーという会社に出資したことなどによって増加し、7,336億円となりました。

リテールセグメントですが、利益が842億円となりました。生命保険事業で保険収入が増加したほか、銀行事業では投資用不動産ローンの積み上げにより、金融収益が増加しました。また、クレジット事業においても、カードローン保証が増加するなど、すべてのビジネスユニットで増益を達成することができました。

セグメント資産は、生命保険事業、銀行事業のそれぞれで営業資産が増加し、結果として3兆5,714億円となりました。

最後は海外セグメントですが、利益が1,254億円となりました。インドのIL&FSで損失を計上しましたが、買収したNXT CapitalやAvolonなどが堅調に推移し、セグメント全体では増益となっております。セグメント資産は、これらの買収も含めて増加し、3兆1,389億円となりました。

以上がセグメントの状況です。

開示の拡充

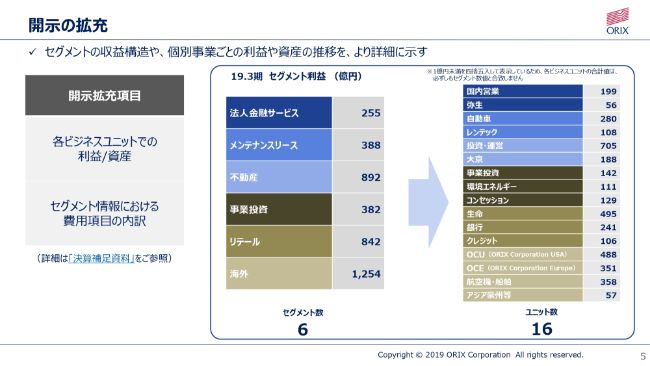

少し趣旨を変えまして、今期から実施した開示の拡充について、簡単にご説明させていただきます。

オリックスグループは、デットからエクイティ、さらにオペレーションとビジネスを進化させているなかで、環境エネルギー、資産運用、コンセッションビジネスなど、積極的に新しい分野に取り組み、次の柱となるビジネスを育ててきました。

一方で、開示はセグメントで見ますと6つに分けておりましたので、1つのセグメントのなかで、いろいろな事業がどうなっているのかわかりにくいという課題を抱えておりました。

そこで、そのような課題に対応すべく、今回からセグメントのなかの事業を細分化し、合計16のビジネスユニットに分け、各ユニットの利益と資産を表示させていただくようにしました。またあわせて、セグメント情報において、費用項目の内訳を開示することにさせていただきました。これによって、我々の事業の中身がわかりやすくなったのではないかと考えております。

これらの新しい開示情報をベースに、これまで以上に投資家のみなさんとの対話を積み重ね、企業価値向上へ取り組んでいきたいと思っております。

2019年3月期の業績総括と開示の拡充についての説明は以上でございます。続きまして、CEOの井上より説明させていただきたいと思います。

新規投資額の推移

井上亮氏:オリックスの井上です。お集まりいただき、誠にありがとうございます。

まず、2018年に発表いたしました2019年3月期からの3ヶ年計画は、2018年3月期の純利益に対して4~8パーセントの成長、ROE11パーセント以上、格付はA格の維持というものでありました。この目標に対して、2019年3月期の当期純利益は3,237億円となり、前期の3,131億円に対して、3.4パーセントの達成にとどまる結果となってしまいました。

おもな要因は、海外セグメントのIL&FSの破綻による115億円の減損と、2018年11月の株価下落によるアセットマネジメントセグメントにおける運用資産の下落に伴う手数料の落ち込みであります。その他の目標であるROEは11.6パーセントを達成、A格の維持は確保できております。とりあえずは5期連続で過去最高益の更新と、10期連続の増益は達成できております。

2019年3月期における新規投資額は、総額1兆200億円となっております。M&Aマーケットは過熱気味でありますが、将来の成長に資する投資案件を厳選して実行しており、今後も戦略・方針を変更せずに、投資を継続していく所存であります。

前期における大型新規投資は、航空機リース会社であるAvolonへの30パーセントの出資、米国のNXT Capitalの100パーセント買収案件などがありました。

Avolonに関しては、オリックスが出資したことにより、社債格付が投資適格債となったことで、今後コストの削減に寄与できるものと思っております。また、NXT Capitalにおいても、グループの国内外の販売ネットワークを最大限活用して、運用資産の拡大が可能となっております。

ポートフォリオの入れ替え

しかしながら、成長のために新規投資のみを継続することは、中期計画であるROE11パーセント以上とA格維持という2つの目標を、あわせて維持していくことが困難になってきているのも事実でございます。

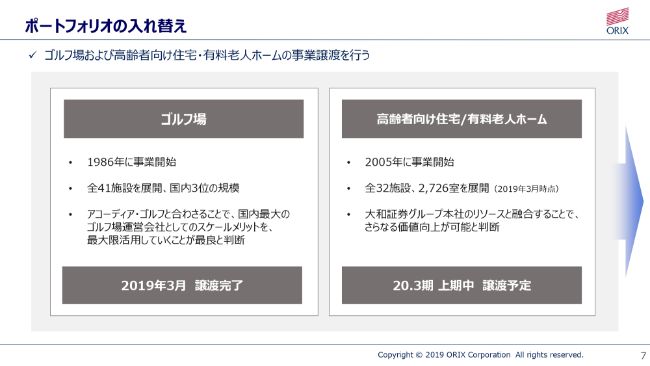

よって、ポートフォリオの入れ替えも視野に入れて考えていく必要があります。その一環として、前期および今期において、オリックス・ゴルフ・マネジメントおよびオリックス・リビングを売却いたしました。

オリックスは、二十数年間にわたり、ゴルフ場運営事業を拡大、発展させ、業界第3位の地位まで成長いたしました。しかしながら、今後の日本のゴルファー人口、動向を踏まえ、現在のポジションのまま、単独で経営していくことのデメリットを考慮し、日本最大のゴルフオペレーターを目指すアコーディア・ゴルフに譲渡することにいたしました。

オリックス・リビングは、介護の常識を変え、新しい高齢者の暮らしと介護のスタンダードの創設を目指し、2005年に設立いたしました。全国で30ヶ所を超える生活・介護・医療サービスを連携させた施設を運営する事業者として業界をリードし、高齢化社会への対応という社会的ニーズに応えてきました。

介護という業界のなかで、独自の価値創造を模索してきましたが、今後のオリックス・リビングの価値向上、施設拡大を展開するためには、ヘルスケア分野での一層の事業拡大を目指す大和証券グループ本社への譲渡が最適であると判断した次第であります。

今後も、ポートフォリオの入れ替えのための資産売却は、経営戦略の一部であると考えております。既存事業のビジネスモデルを磨き上げて、企業価値を高める努力を怠ることなく、また売却のタイミングを逃すことなく、利益成長、資本効率、健全性の3つを軸に最適なポートフォリオの構築を追求していく所存であります。

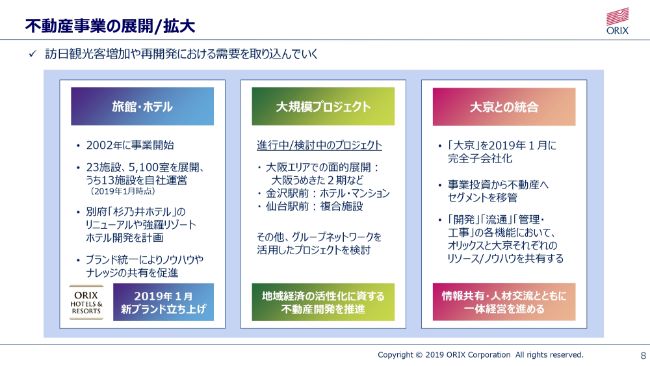

不動産事業の展開/拡大

不動産セグメントの1つである旅館・ホテル事業に関しては、2019年1月に新ブランドであるオリックスホテル&リゾートを立ち上げ、事業拡大を目指します。2019年3月期は、沖縄・北谷の「ダブルツリー」や(大阪の)「ホテルユニバーサルポート ヴィータ」、(京都の)「クロスホテル京都」を新規開業したほか、(富山県の)「黒部・宇奈月温泉 やまのは」をリニューアルオープンいたしました。運営施設は23拠点、部屋数は5,100室となりました。また、別府の「杉乃井ホテル」を全面的に建て替える計画も進めております。

訪日観光客は、東京オリンピック、大阪万博などの国際的イベントを控えて、ますます増加が見込まれております。今回のブランドの統一により、それぞれの施設が培ったノウハウを共有し、一層のサービス向上を図り、運営事業を拡大していきます。

さらに、金沢駅前のホテル・マンション開発プロジェクト、大阪うめきた2期開発プロジェクト、強羅におけるリゾートホテル開発プロジェクト、仙台駅前複合施設開発プロジェクトなどが立ち上がってきております。また、2020年3月期中に動き始めるMICE・IRプロジェクトは、米国のMGM Resorts Internationalおよび大阪を拠点とする企業群と共同で入札、参加に向けて作業中であります。

これらのプロジェクトを的確に進めるために、2019年1月に完全子会社となった大京を事業セグメントから不動産セグメントに移管して、早期に一体経営を実現すべく作業中であります。

情報共有という観点からも、開発分野、流通分野、建築管理分野においても、一体運営の価値を最大限発揮できる機会が増えていくものと考えております。

アセットマネジメント事業の多面的な展開(1)

アセットマネジメント事業は、2013年にグループ入りしたRobecoグループ(現ORIX Europe)に加え、米国での新規投資を通してBSラインの多様化を進めてまいります。

ORIX Europe、ORIX USA、日本の不動産アセットマネジメント事業と合わせて、AUMの総額は2019年3月末時点で44.3兆円で、税前ベースの利益貢献額は552億円まで成長しており、グループ内における存在感が増しております。

とくに米国における伸びが堅調となっております。ORIX USAグループにおいて、AUMは2015年3月期対比で2倍に増加しております。

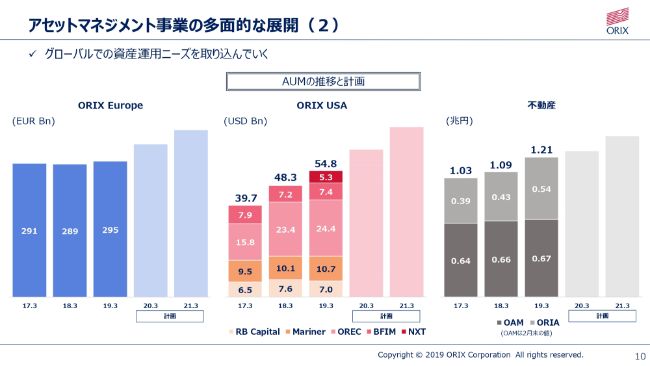

アセットマネジメント事業の多面的な展開(2)

国内外を問わずAUMを拡大していく方針に変わりはありません。とくに米国では、Boston Financial Investment Management、Lancaster Pollard Holdings(現ORIX Real Estate Capital Holdings)、NXT Capitalなど手数料の下落リスクはありますが、AI、ITなどを利用しながらバックオフィスの効率化を図りつつ、利益貢献の拡大を進めてまいります。

日本の不動産アセットマネジメント事業も、リート、私募ファンドとも順調に推移しております。AUMは2017年3月末の1兆円から2019年3月末の1.2兆円と拡大しております。

AUMの拡大と法人営業セグメントにおける手数料収入の比率を高めることにより、ROAを向上させていく所存でございます。

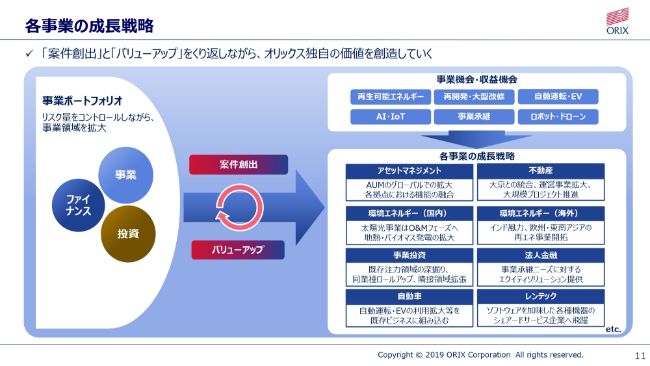

各事業の成長戦略

環境エネルギー部門においては太陽光事業が一巡したあと、国内における地熱発電事業、産業廃棄物・バイオマス発電事業などの開発プロジェクトも順調に推移しております。インドにおける風力発電事業の100パーセント子会社化に向けて手続き中でもあります。それに加えて、欧州・東南アジアにおける再生エネルギー事業の開拓など模索中であります。

事業投資部門においては、過去5年間で1,000億円以上のキャピタルゲインを創出した実績を踏まえ、単純なPE投資から第2ステージへと移行いたします。

既存・注力領域へのさらなる深堀りを継続することに加えて、点から線、線から面への事業展開を拡大いたします。他社とは違うオリックス独自のネットワークを活用して、統一先を発掘し、同業種のロールアップによるマーケットシェアの拡大と、隣接領域への拡張を進めます。

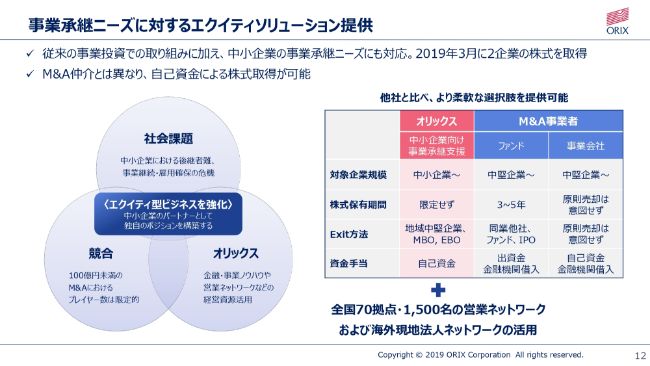

事業承継ニーズに対するエクイティソリューション提供

さらに、全国の法人営業拠点における事業承継支援を拡大してまいります。昨今、増加している後継者不在を理由とした中小企業の休業、廃業は大きな社会問題であるととらえております。中堅・中小企業を顧客基盤とするオリックスにとっても、重要な課題と認識すると同時に、各地域・企業の資金ニーズに応えていく取り組みを進めております。

オリックスは全国に70以上の法人営業拠点を有し、1,500名の営業担当者が存在しておりますし、海外では、37の国・地域に拠点を展開できるネットワークを築いております。

他のM&A仲介業者、PEファンドでは成しえない国内外のネットワークを活用することで、企業価値向上をバックアップすることができると考えております。

全国において数多くの顧客と、業務提携・事業承継について個別に対応中でありますが、顧客にとって最適なサポートができる支援体制が整っていると思っております。

次に、この2~3年において、現行のビジネスモデルに加えて新たなチャレンジをしなければならないセグメントとして、自動車とレンテックを挙げる必要があります。

オリックス自動車は、現在進行中のモビリティー・レボリューションに対応すべく、国内外のベンチャーとタイアップして自動運転・EVの拡大を既存ビジネスに加えることで、次世代の自動車産業業界に存在感を確保していく必要があると考えております。

オリックスレンテックにおいては、日本最大の機器関連のレンタル会社からシェアードサービス企業に成り得る可能性をもっており、早急なAI・IoT体制を整えるべく作業中であります。ロボット・ドローンなどの機器にソフトウェアを加味した付加価値の提供、データ活用による顧客対応等のあらゆる商品を活用した機器関連のシェアードサービス企業への飛躍が期待できるセグメントであると認識しております。

2013年のRobeco買収、2016年の関西国際空港コンセッション取得、2018年のAvolon、NXT Capitalへの出資の大型新規投資実績に加え、今後も分野を問わず大・中・小の買収を、その収益性と成長性を分析しながら継続してまいる所存であります。

2020年3月期は、既存事業の成長および前期に投資した大口案件による増益や、マーケット環境に応じた資産の入れ替えを進めることにより、引き続き利益成長を目指します。

2021年3月期までの中期的な方向性として、目標に掲げております利益成長率4~8パーセント、ROE11パーセント以上、信用格付のA格維持という3つの指標の達成を目指す方針に変わりはありません。

しかしながら、2018年末の株価下落、原油高騰、米中貿易戦争の継続、世界経済の成長率の低下、FRBの金融緩和姿勢への転換、英国の合意なきEU離脱リスクなど、マーケットが大きく変動する不安定な状況が続いていることも事実であります。2020年3月期においても、今までと同様に慎重な経営を行っていく所存でございます。

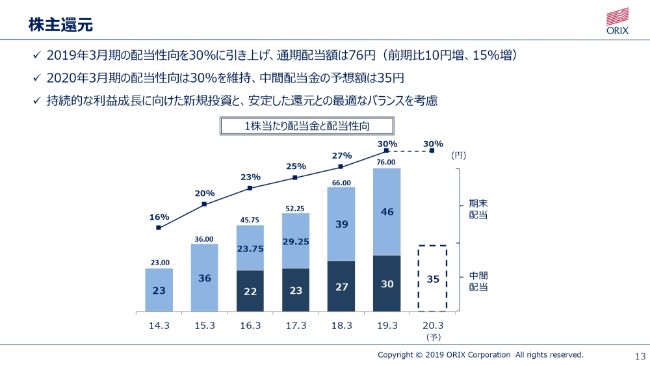

株主還元

2019年3月期の1株当たりの通期配当金は、配当性向30パーセントとして76円とさせていただきます。よって期末の配当金は46円となります。2013年3月期と比べますと、2019年3月期の当期純利益は2.8倍で、1,119億円から3,237億円となっておりますが、配当金額は2013年3月期の13円から76円と、5.8倍まで増配させていただきました。

2020年3月期の中間配当予想額は、1株当たり35円とさせていただき、通期の配当性向は30パーセントを維持いたします。今後も持続的な利益成長に向けて、新規投資と安定した還元との最適なバランスを考慮していきたいと思っております。

2019年3月期において1兆200億円の新規投資を行ったため、自社株買いを見送りましたが、昨今の株価の動向を見ますと対応について検討すべきと考えております。当然のことながら、株価の動向、投資パイプライン、資本の充足情報などを見ながら、2020年3月期第2四半期の決算発表までに結論を出したいと思っております。

4~8パーセントの成長の継続とROE11パーセント以上の目標に対して、A格維持という目標はときには双方相反する経営指標であるということも事実であります。今後、大型の新規投資を検討する際に、このようなジレンマに直面するような可能性が高まってきております。新規投資を決断する際に、A格維持というハードルをどのようにクリアするかが常につきまとうテーマであります。

大型案件実行の可否の判断、自社株買いの決定に対して、いずれはオリックスにとって格付の意味合いを合理的に判断しなければならない局面に遭遇する時期が来るものと認識しております。その問題が表面化する前に着実な資産の入れ替えを進めながら、成長戦略を確実なものにする必要があると考えております。

まとめ

2020年3月期も不透明な経済・政治環境が続くものと考えております。しかしながらオリックスグループは、金融・会計・税務・法務の専門知識を有する人材と強固なグローバルネットワークを有しております。成功・失敗の両面での経験を豊富に蓄積しており、金融に限らず、リターンを極大化することができる組織であります。

また、国内外でリスクをシェアできる事業パートナーとのネットワークを構築できていることも強みであります。

ERM体制の構築などガバナンス強化にも、引き続き力を入れていきます。しかしながら、オリックスのビジネスモデルが進化する限り、ガバナンスの進化にも終わりはありません。オリックスという独自のビジネスモデルを研ぎ澄まし、より成熟した強固な事業基盤および管理体制を作り上げていきます。

オリックスのビジネスモデルの進化にともない、関連するステークホルダーが急速に多様化しております。ステークホルダーとの信頼関係を維持していくためには、いままで以上に環境・社会・ガバナンス(ESG)に関する取り組みを透明性を確保するとともに、強化していく所存であります。

今後も社会の変化やお客さまのニーズの変化に対応して、新しい価値を創造する真のグローバル企業としてSDGs(持続可能な開発目標)を明確にすることにより、ESGを通して社会に貢献していく所存であります。投資家のみなさまには、引き続き厚いご支援を賜りますよう、よろしくお願いいたします。