本記事の3つのポイント

-

LEDメーカーの事業再編が進行。液晶バックライトと一般照明などの主用途が頭打ちとなり、新たな市場に活路を求める動きが急ピッチで進んでいる

LEDメーカーの事業再編が進行。液晶バックライトと一般照明などの主用途が頭打ちとなり、新たな市場に活路を求める動きが急ピッチで進んでいる -

LED世界第2位のオスラムはVCSELやマイクロLEDなどにリソース投下。ファンドからの買収提案も受けており、今後の動きに注目が集まる

LED世界第2位のオスラムはVCSELやマイクロLEDなどにリソース投下。ファンドからの買収提案も受けており、今後の動きに注目が集まる -

クリーはSiCをベースにしたRF&パワーデバイスに傾注。台湾LED最大手のエピスターは、事業再編によってグループを3つの会社に分割。、LEDメーカーからⅢ-Ⅴ族半導体メーカーへグループ全体の事業を転換

クリーはSiCをベースにしたRF&パワーデバイスに傾注。台湾LED最大手のエピスターは、事業再編によってグループを3つの会社に分割。、LEDメーカーからⅢ-Ⅴ族半導体メーカーへグループ全体の事業を転換

LEDメーカーが本格的な事業再編に取り組んでいる。これまで市場拡大の牽引役だった液晶用バックライト(BLU)と一般照明が、BLUは有機ELの普及、一般照明は急速な価格下落によって伸びなくなり、新たな成長領域へ打って出ざるを得なくなっているためだ。ただし、かつて「BLU」「一般照明」「自動車」と数えられたような明確な有望市場は現時点でなかなか見当たらず、メーカー各社は得意領域をベースにして、それぞれ独自の路線を歩みつつある。

オスラムはフォトニクス領域へ転身

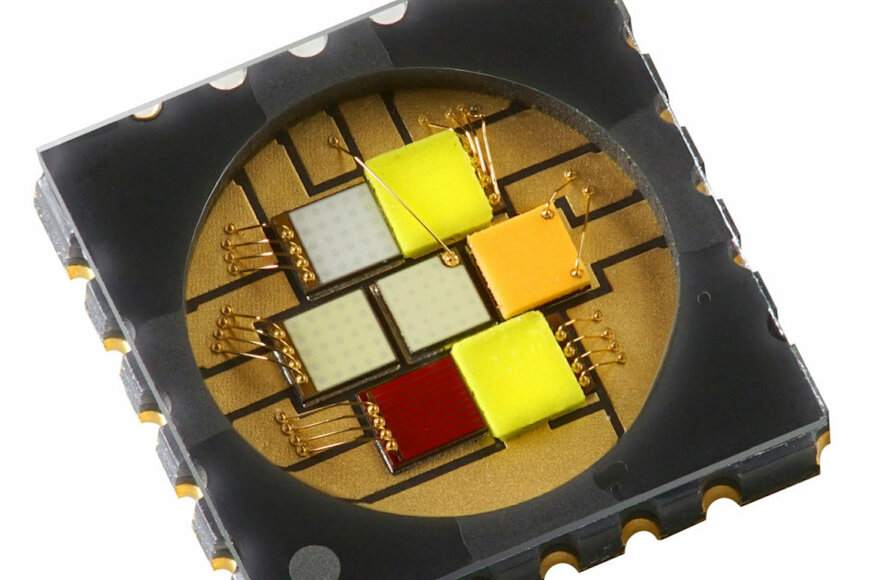

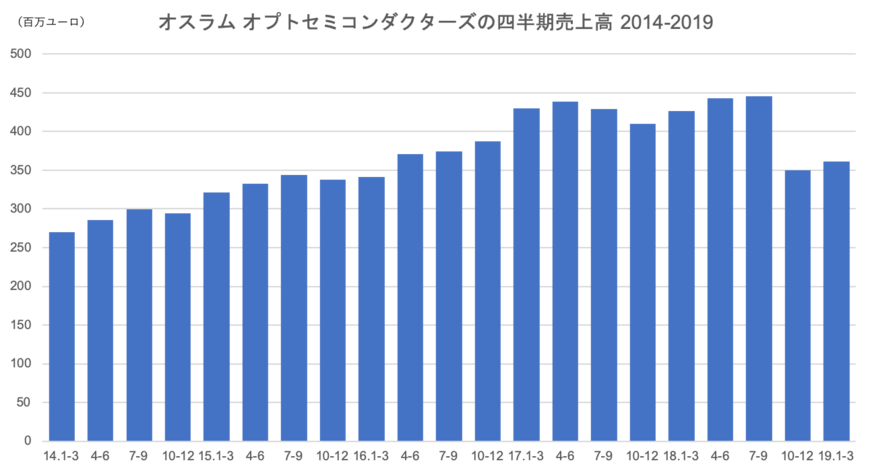

欧州最大の照明メーカーである独オスラムは、傘下のオプトセミコンダクターズ(OS)でLED事業を手がけ、LED売上高で世界2位の地位にあるが、今後は照明メーカーから光学・フォトニクスメーカーへの転換を図っていく方針を打ち出している。

これに向けて、18年にVCSEL(垂直共振器面発光レーザー)ファブレスの米Vixarを買収したほか、Micro LED用のマイクロトランスファー・プリンティング技術を持つアイルランドのX-Celeprintと技術・特許ライセンス契約を結んだ。Micro LEDに関しては、18年11月~21年10月を期間とする欧州の共同開発プロジェクト「SmartVIZ」にも参画し、自動車の内装用ディスプレーの開発を進めている。

一方、照明事業に関しては、北米のシルバニア照明事業を非継続としているほか、先ごろシテコ照明事業(旧シテコ・ライトニング)を独スターンスチュワートキャピタルに譲渡すると発表した。一方で、5月には車載照明&電子カーアクセサリーメーカーRing Automotiveの買収を完了し、18年にはスマート農業用照明を手がける米Fluence Bioengineeringも傘下に収めて、一般照明から自動車・特殊照明へと軸足を移しつつある。

だが足元のLED需要が弱いこともあり、OS事業ではコスト構造改革に着手している。リストラ費用は2桁台半ば(単位は百万ユーロ)になるとして1000億ユーロ規模の再編を断行する構えを表明しており、コスト対策を強化して今後数四半期で追加のコスト削減を実施する考えを示している。

さらに、米国の投資会社であるベイン・キャピタルとカーライル・グループから買収提案を受けている。この動きは2月に表面化したが、このほど両社が34億ユーロにのぼる提案を行ったとされ、オスラムは対応を検討している。

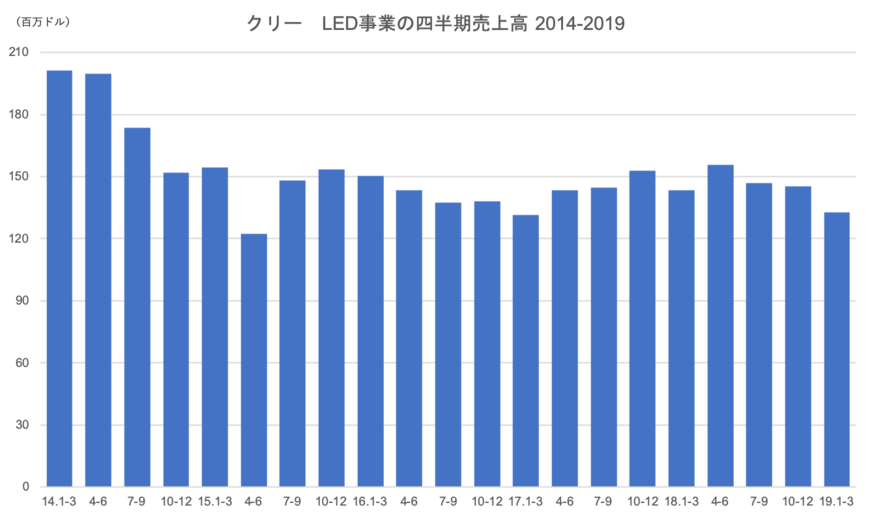

クリーはRF&パワーに特化

SiCベースのLEDを製造している米クリーも、先ごろ照明事業をプロ用工具&電材メーカーの米Ideal Industriesに3.1億ドルで売却した。この照明事業の前身は、11年8月に5.25億ドルで買収した照明器具メーカーの米Ruud Lighting。一時はLEDを上回る売り上げを上げたが、クリーは今後、SiCのRF&パワー半導体事業に集中する。

SiCのRF&パワーデバイス事業を手がけるのは、子会社のWolfspeedだ。世界シェア6割を持つSiCベアウエハーの外販、SiCベースのRF & パワーデバイスの需要が旺盛なため、LEDチップ製造の一部をSiCウエハーからサファイアウエハーに移行し、ここで生じた生産能力をWolfspeedの事業強化に充ててきた。また、この間、STマイクロエレクトロニクスやインフィニオンらとSiCウエハーについて総額5億ドルを超える長期供給契約も締結した。

だが、5GインフラやxEV向けに今後も旺盛な需要が見込めると判断し、5月には今後5年間で総額10億ドルを投資する計画を発表。SiCおよびGaNデバイスとSiCウエハーの生産能力を24年までに、16年7~9月期時点に比べてそれぞれ最大30倍に拡大することを決めた。SiCおよびGaNデバイスに関しては、車載認定に適合した製造ラインを整え、22年に稼働させる。当初は6インチで製造して生産能力を18倍(ウエハー面積ベース)にするが、24年までに8インチでの量産を可能にし、能力をさらに高める予定だ。

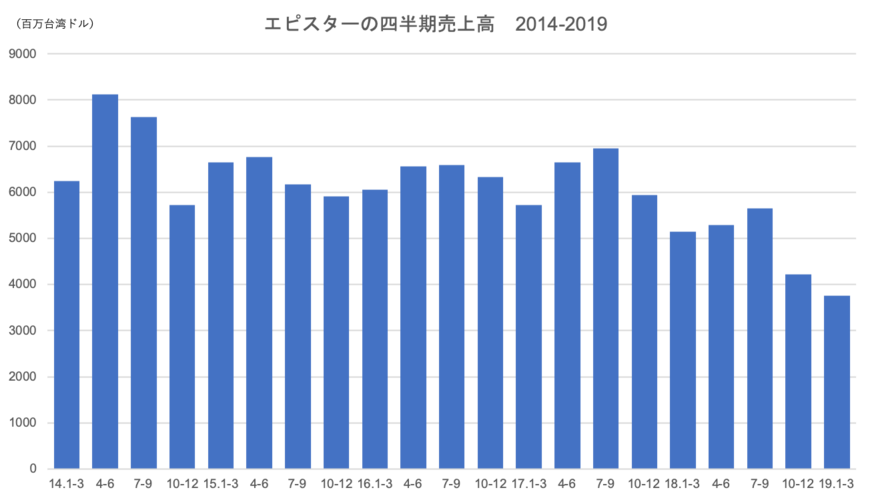

エピスターは化合物半導体メーカーへ

台湾LED最大手のエピスターは、事業再編によってグループを3つの会社に分割した。エピスターは既存の主力事業を引き継いでAlGaInP & AlGaAs LED、InGaN LED、長波長のLEDと半導体レーザーダイオード、太陽電池事業を継続するが、VCSELやGaNパワーデバイスなどのファンドリー事業を手がけるUnikorn Semiconductorと、Mini & Micro LEDやセンサーといったコンポーネント/モジュール事業を担当するYenrich Technologyを新設し、LEDメーカーからⅢ-Ⅴ族半導体メーカーへグループ全体の事業を転換していく考えだ。

これにより、Mini & Micro LEDで次世代ディスプレー、GaNベースのパワーデバイスやLiDARで次世代スマートカー、センサーやパワーモジュールでIoT、太陽電池やBAWフィルターで5G、VCSELで3DセンシングやAR/VRといった新市場を新たなターゲットに加えて、事業を拡大していく。19年後半からMini LEDの出荷が急激に伸びてくると見込んでいる。

Micro LEDへの期待値は高いが……

LED市場に限れば、Micro LEDディスプレーへの期待値が高い。調査会社の英IHS Markitは、Micro LEDディスプレー市場が26年に1550万台に達するとの予測を発表した。19年と20年の出荷台数は合計1000台未満にとどまるが、製造コストの低減に伴って出荷が増えていくと予想。今後数年間で製造コストが急激に下がり、スマートウオッチ、テレビ、AR(拡張現実)システム、スマートフォンなどに徐々に採用されるとみている。

ただし、Micro LEDは、ディスプレーに使えば莫大なチップ数が必要になるが、チップサイズが数十μm角と小さいため、相当な台数が生産されるようにならない限り、LEDチップメーカーのウエハー投入量の増加にはつながりにくい。LEDメーカーの業績を下支えしてくれるような存在になるまでには、まだかなり時間がかかりそうだ。

シリコンフォトニクスも可能性の1つ

かつての取材で「Micro LEDのように『LEDチップがそれほど小さくなるなら、デバイス内配線や機器内配線にも使えるのでは』と考えて、米国の大手ロジック半導体メーカーがMicro LEDの研究を進めている」と耳にしたことがある。

また、半導体業界では、ますます高速化する通信インフラや、高速処理が求められるAI処理などに向けて、シリコンと化合物のプロセスを融合して光プロセッサーなどを製造する技術「シリコンフォトニクス」も注目を集めている。LEDメーカーが「BLU」「一般照明」「自動車」に続くような巨大市場をなかなか探し当てられないのであれば、シリコンフォトニクスの事業化を目指していくような事業体制にシフトしていく、あるいはM&AなどでシリコンLSIメーカーと融合するというのも可能性の1つだろう。

電子デバイス産業新聞 編集部 編集長 津村明宏

まとめにかえて

今回は海外のLEDメーカーを中心に事業再編の動向を詳述しましたが、国内のLEDメーカーも同様に事業の見直しに迫られています。日亜化学は近年、LEDだけでなく半導体レーザーへの投資を活発化させているほか、豊田合成はLEDの生産を大幅に集約するなどしています。LEDもボリュームゾーンに関しては中国勢の台頭が著しく、厳しい価格競争に晒されています。しかし、LEDの技術をベースに他分野に進出する選択肢は意外にも多く、パワーデバイスやマイクロLED、VCSELなど成長分野が多いのも特徴です。それゆえ、現在のLEDメーカーが打ち出している構造改革はどれも独自性があり、バラエティーに富んだものとなっています。

電子デバイス産業新聞