2019年5月23日に行われた、株式会社関西みらいフィナンシャルグループ2019年3月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:株式会社関西みらいフィナンシャルグループ 代表取締役兼社長執行役員 菅哲哉 氏

2019年3月期決算説明会

菅哲哉氏:菅でございます。どうぞよろしくお願いいたします。本日は朝早くから多くのみなさま方にお集まりいただきまして、本当にありがとうございます。また、日頃より、関西みらいフィナンシャルグループ、そしてりそなグループ各社が大変お世話になっており、この場をお借りして御礼を申し上げたいと思います。どうもありがとうございます。

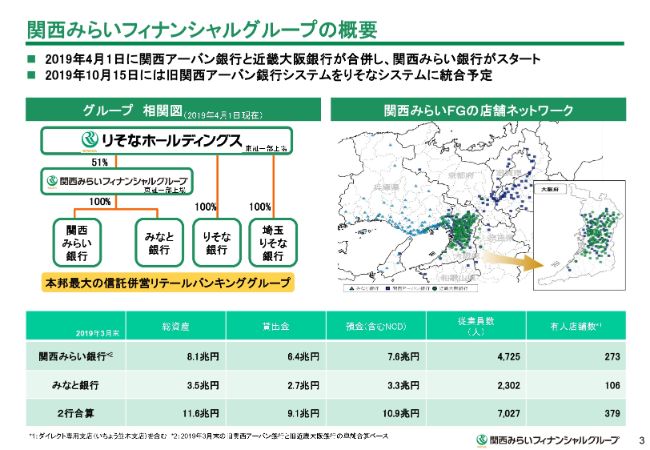

まずはじめに、みなさま方に1点ご報告がございます。ご案内のとおり、今年(2019年)4月に関西アーバン銀行と近畿大阪銀行が合併し、新たに関西みらい銀行としてスタートすることができました。これもみなさま方のおかげということで、感謝申し上げます。

統合スタートしてから、大きく3つのイベントがあると考えておりました。すなわち、この合併と、2回の事務システム統合です。この3つのうち、1つが無事に終わりました。

しかしながら、地方銀行を取り巻く環境は非常に厳しい状況です。昨年もお話しをさせていただきましたが、私どもはりそなグループの一員であることのメリットを活かしながら、今後も新しいビジネスモデルに挑戦し続けたいと思いますので、引き続きのご支援をよろしくお願いいたします。

本日は、まず簡単に当社グループの概要に触れてから、前年度の決算および課題、そして課題に向けた今後の対応という流れでお話ししたいと思います。

関西みらいフィナンシャルグループの概要

すでにご案内のとおりですので、詳細なご説明は省かせていただきますが、一昨年の統合の発表以来、スピード感を持って、とくに管理コストの削減に取り組み、統合効果を出すために努力を続けてきました。

例えば、現在、関西みらいフィナンシャルグループの本店の移転に取り組んでいますが、りそな銀行の大阪本社ビルの中に、関西みらいフィナンシャルグループの本社を……とくに管理部門についてはすべて集中させて、りそなホールディングスと一体的に運営できるような工夫をしています。

また前年度に、自己査定や引当てのルールといったものも、グループ内ですべて統一させていただきました。

さらには、このストラクチャーの中で、関西みらいフィナンシャルグループと、その下にある関西みらい銀行・みなと銀行の3つのエンティティを、1人の担当役員で担当するという部門を3つ作りました。

このようなかたちで、とくに管理部門について、しっかりと一体運営をして、管理コストの削減にチャレンジしていきたいと考えております。

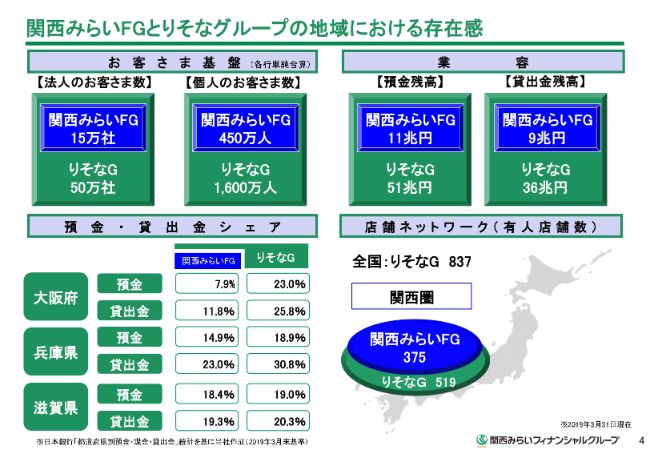

関西みらいFGとりそなグループの地域における存在感

ポイントは2点ございます。「お客さま基盤」と「業容」と(スライドに)記載しておりますが、「業容」について、前年度の上期に貸出金が9兆円を超えたということ。そして、(2019年)3月末においては、預金とあわせて20兆円を超えたということです。

(預金・貸出金)シェアについては、我々のマザーマーケットである大阪・兵庫・滋賀におきましては、前年と比べて0.3パーセントと若干ながら、シェアが拡大してきています。

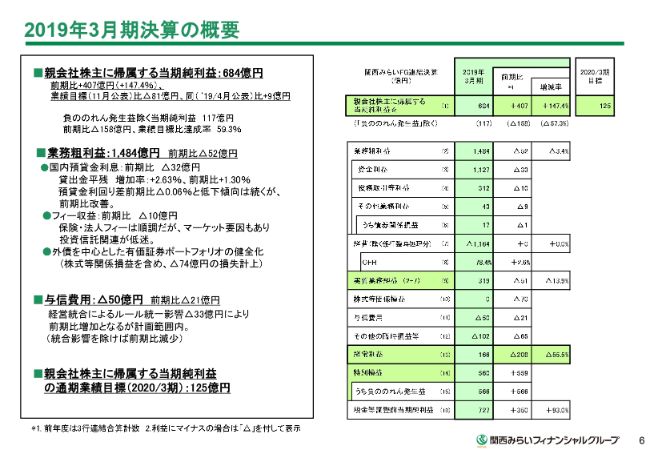

2019年3月期決算の概要

すでに公表済みですが、(スライドの)右側の表の一番上をご覧ください。親会社株主に帰属する当期純利益は684億円ということで、前期比でプラス407億円となりました。ここには、負ののれん(発生益)が566億円含まれております。これを差し引くと、(スライドの表に)記載のとおり、117億円になります。

これは前期比で(マイナス)158億円ということで、非常に厳しい決算になりました。この117億円というのは、当初立てた中期経営計画と比較して、約80億円のビハインドになります。

決算の概要をざっくりお話ししますと、(スライドの)左の枠の2つ目の黒四角のところにあるとおり、国内の業務粗利益の減少がまだ止まっておりません。これをフィー収益でカバーする計画にしていましたが、投資信託の販売収益が非常に不調に終わり、カバーするに至りませんでした。

加えて、外債を中心に市場部門の収益が非常に厳しく、途中で70億円強をロスカットいたしました。そういうことも含めて、減益の決算になりました。

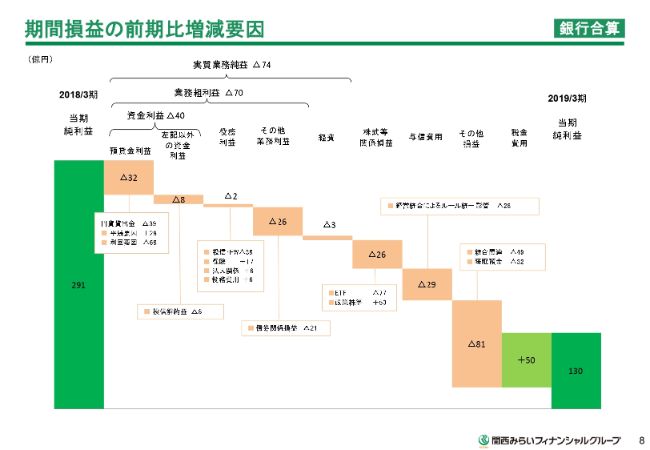

期間損益の前期比増減要因

8ページをご覧ください。前年度との比較をチャートでお示ししております。3行合算での最終的な当期純利益は、前年同期比で約160億円のマイナスとなりましたが、その要因をこちらで分析しております。ポイントが3点ございます。

1点目は、(スライドのチャートの)左から3つ目に「役務利益」とあり、マイナス2億円となっております。その下の吹き出しにあるとおり、ここの投資信託が前年度と比較してマイナス38億円と、大変不振に終わりました。

2点目は、その左側の吹き出しに、投信解約益がマイナス8億円とあります。さらに、(2つ)右の吹き出しに移っていただくと、債券関係損益がマイナス21億円。そしてその右の吹き出しに、ETFがマイナス77億円とあります。これらが、市場部門、すなわちマーケット部門の収益です。3つを足して106億円ということで、前年度の市場部門につきましては、その前の期と比べて100億円単位でビハインドになりました。

もう1点ポイントがございまして、(スライドのチャートの)一番右の吹き出しに統合関連でマイナス49億円とあります。さらにその左の吹き出しに、統合によるルール統一影響でマイナス28億円とあります。これは、与信費用のところでの自己査定、ならびに引当てのルールを統一したことによって、マイナス28億円となりました。これらをあわせて、統合の影響として80億円弱の影響が出ています。

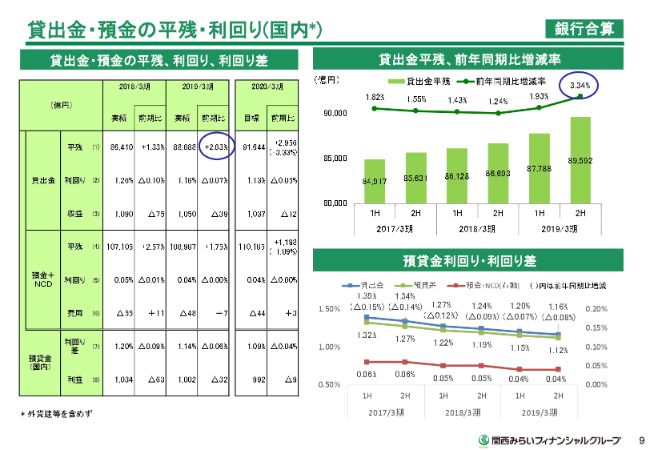

貸出金・預金の平残・利回り(国内*)

貸出金の状況は、(スライドの表の)一番上の行にあるように、平残ベースにおいては2.63パーセントの増額ということで、ほぼ目標を達成しました。

ボリューム面では、住宅ローンを中心に非常に堅調に推移しています。とくに住宅ローンにつきましては、実行額がここ5年で最高を示しているという状況です。しかしながら、(スライドの右下の)利回りを見ていただきますと、0.07ベースポイント下がっているということで、最終的にはボリューム面でカバーできていないということになります。

ただし、(スライドの表の)一番下の行の預貸金利益の推移を見ると、(2019年3月期は)前年に比べて32億円下がっていますが、その前の年は(マイナス)63億円ということで、ここは徐々にフラットな水準になりつつあります。

貸出金・預金末残

10ページは、貸出金について、内容別にお示ししております。(スライドのチャートの)一番下の緑色の部分が住宅ローンで、(前年同期比で)3.0パーセントの伸びとなっています。

そして、上から2つ目の茶色の部分が中小企業向けで、(前年同期比で)2.7パーセントの増です。

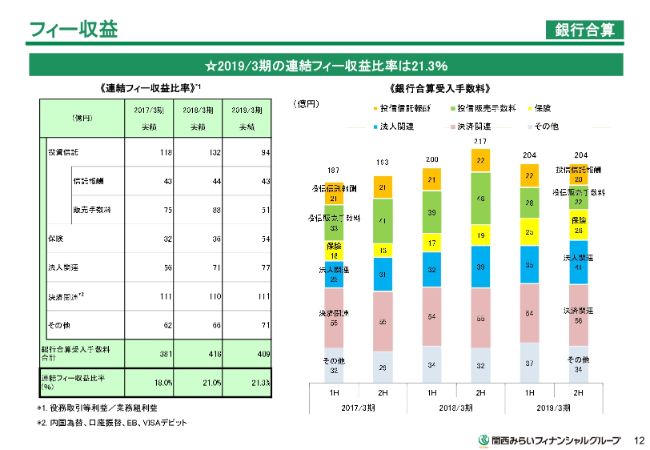

フィー収益

フィー収益について、少し詳しく触れさせていただきたいと思います。本来であれば、預貸金の利益をこのフィー(収益)で跳ね返す予定でしたが、(スライドの)表の上から3行目にあるように、投資信託の販売手数料の前年度実績は51億円でした。これは、前年と比較して約37億円の減益です。

しかしながら、その下にあるように、保険や法人関連の手数料については、しっかりと右肩上がりに伸ばすことができています。(スライドの)右のチャートを見ていただくとわかりやすいのですが、黄色の「保険」と、青色の「法人関連」の部分は拡大傾向にあります。

したがって、我々の大きな課題としては、1点目に、保険および法人関係手数料を、いままで以上にしっかりと伸ばしていくこと。

そしてもう1点は、いわゆるストックフィーを伸ばすという観点です。(スライドのチャートの)一番上の「投信信託報酬」の部分は、いわゆるマーケットのボラティリティに関係なく、一定の収益が得られているということで、ここを伸ばすということ。そして、(スライドのチャートの)下から2番目の「決済関連」のフィー。この2つをじわじわと伸ばしていく収益構造に変えていくことが、我々の一番大きな課題なのであろうと考えております。

有価証券

先ほどから、「市場部門が大変厳しい」と申し上げておりますが、15ページではその含み損益の状況がどうなっているかをお示ししております。

ポイントは1点です。(スライドの)右上の表をご覧ください。2018年3月末には約40億円のマーケット部門の含み損を抱えておりましたが、先ほど申し上げたロスカット等を含めて健全化に努め、2019年3月末時点においては含み益に転じています。2018年12月末には100億円近く(の含み損が)ありましたが、健全化に舵を切りました。

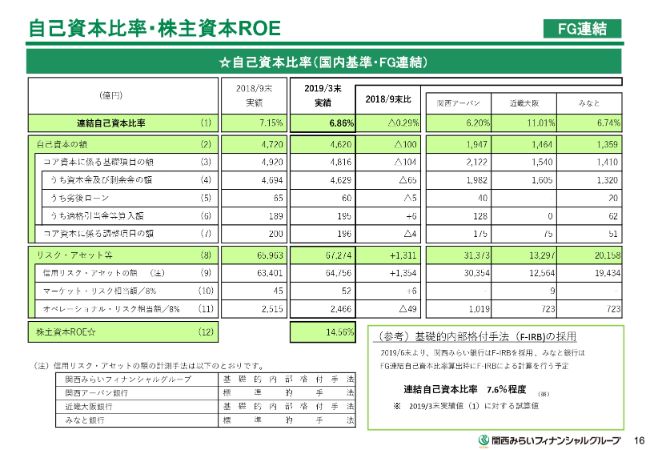

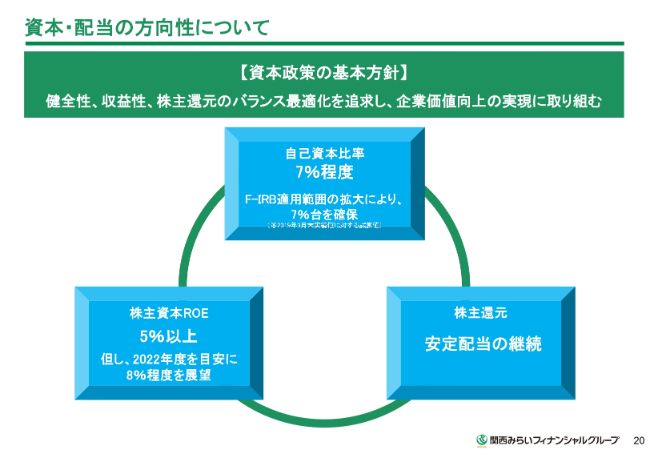

自己資本比率・株主資本ROE

16ページは自己資本比率です。(スライドの表の一番上の行の)に、(2019年3月期実績が)6.86パーセントとあります。実績ベースで6.86パーセントですが、自己資本比率については、まだまだ見劣りするということは我々も十分認識をしておりまして、現在、(スライドの)下部にもあるように、基礎的内部格付手法(F-IRB)への切り替えを行っているところです。

(2019年)6月末より、関西みらい銀行がF-IRBを採用いたします。したがって、今年度末には(連結自己資本比率が)7パーセントを超えてくることはほぼ確実だと考えております。

2020年3月期 業績目標

今年度の業績目標です。(親会社株主に帰属する当期純利益の)通期目標は125億円です。前期比でかなりのビハインドになりますが、先ほどご説明した負ののれん(発生益)566億円を除くとプラス7億円と、若干のプラスとなります。

配当については、普通配当として25円を予定しています。

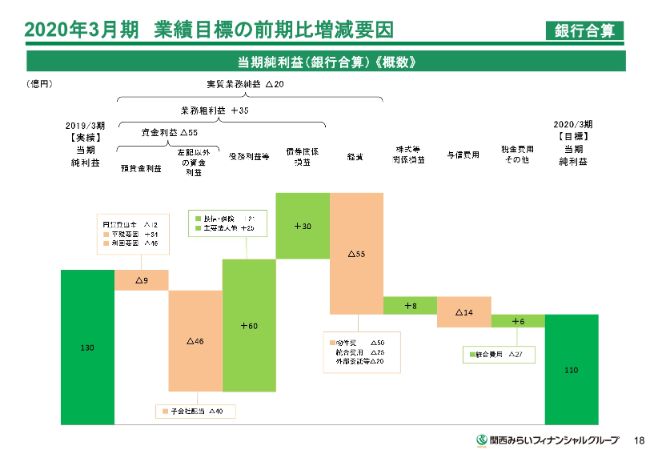

2020年3月期 業績目標の前期比増減要因

18ページに、(2020年3月期の業績目標の増減要因を)チャートでお示ししております。

先ほど、預貸金利益がだいぶフラットになってきたと申し上げましたが、今年度の計画においては、(スライドのチャートの)一番左(の吹き出し)にあるように、(円貨)貸出金はまだ12億円のマイナスになる予定です。預金とあわせると、このマイナスが一桁台になってくると予想しております。

経費につきましては、前年度からマイナス55億円で、この中には統合費用が25億円含まれております。また、(スライドのチャートの)一番右(の吹き出しの「税金費用その他」)でも、統合費用が27億円とあります。(あわせて)約50億円程度の統合費用がかさんでくると考えております。

市場部門につきましては、中期経営計画との比較では80億円強旗をおろしたような計画になっております。

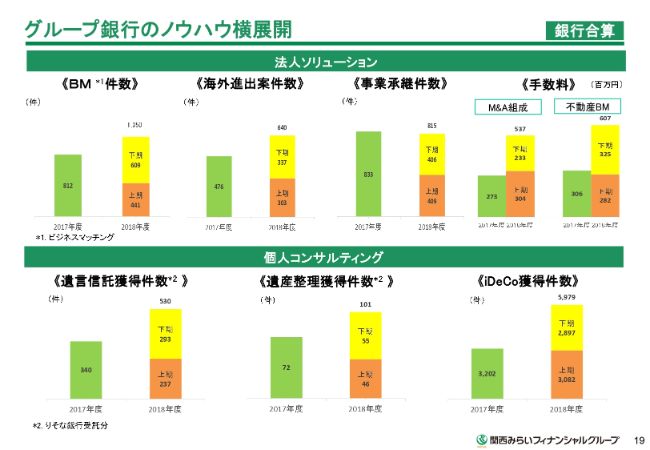

グループ銀行のノウハウ横展開

冒頭で、「りそなグループの機能をどれだけ活用して存在感なりビジネスモデルをつくれるか」というようなことを申し上げましたが、(19ページには)グループのノウハウの横展開の成果をお示ししています。

詳細なご説明はしませんが、右肩上がりになっているのがお分かりいただけるのではないかと思います。今後も、信託や海外、もしくはビジネスマッチングといったところで、グループ機能を活用して、しっかりと伸ばしていきたいと考えております。

資本・配当の方向性について

配当性向は、中期経営計画のときに発表した考え方から変更はありません。安定的な配当をしっかりと継続することが第一だと思っております。自己資本比率の向上等も含めて、健全性、収益性、そして株主還元のバランスをしっかりと追求していきたいと思っております。