2019年5月27日に行われた、新田ゼラチン株式会社2019年3月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:新田ゼラチン株式会社 代表取締役社長 尾形浩一 氏

会社概要

尾形浩一氏:新田ゼラチンの尾形でございます。私から、2019年3月期の決算について説明させていただきたいと思います。

本日の内容でございますけれども、まず3月期の実績、それから2020年3月期の業績予想、そしてトピックスということで進めさせていただきます。

まず、会社概要についてです。あらためてご説明するまでもないと思いますが、当社は創業1918年ということで、昨年に創業100周年を迎えまして、今年度から新たな一歩を踏み出したことになります。

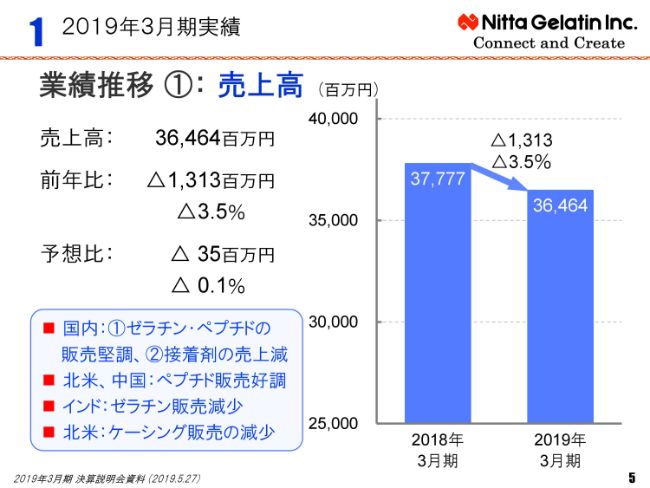

業績推移 ①: 売上高

2019年3月期の実績について報告させていただきます。まず、連結の売上高でございますが、前期の売上高は364億6,400万円となりました。これは前々期に比べて13億1,300万円マイナスで、3.5パーセントのマイナスとなりました。期中に発表しました予想比では、ほぼ同程度となっています。

原因としてはいくつか挙げることができます。国内では、ゼラチン、ペプチドをはじめとしまして、私どもの製品の販売は堅調に推移しました。しかし、昨年度に事業承継しました接着剤の部分の売上について、それまでは末端の販売でしたが、私どもが事業承継したボスティック・ニッタ社へ売るというふうに販売形態が変わりましたので、売上が減りました。これは当初から予想されていたことです。

一方、北米・中国では、コラーゲンペプチドの販売が非常に好調に推移しています。前々期、非常に苦しんだ北米の復調は特徴的なものです。インドでは昨年、天災と言っていいと思いますが、50年ぶりの洪水に見舞われまして、工場の操業が一時ストップし、販売が減少しました。

また北米では、いろいろな事情はありますが、競争が激化したこともありまして、ケーシングの販売が減少しました。

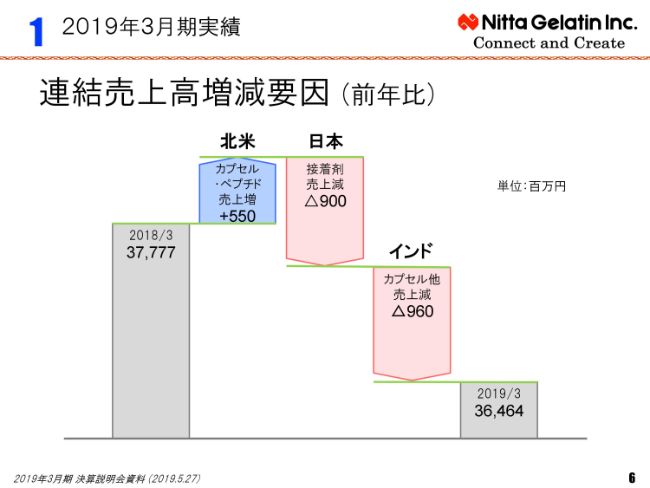

連結売上高増減要因(前年比)

増減の要因を簡単にまとめさせていただきました。北米においては、カプセル用のゼラチンとコラーゲンペプチドの売上が増えまして、プラスになっています。

一方、日本では接着剤の売上減が大きな数字になりましたので、その分が減少になります。さらにインドでは、主にカプセル用のゼラチンの売上が落ちて、マイナス9億6,000万円と大きく減少したこともあり、トータルでは前期に比べて減収に終わりました。

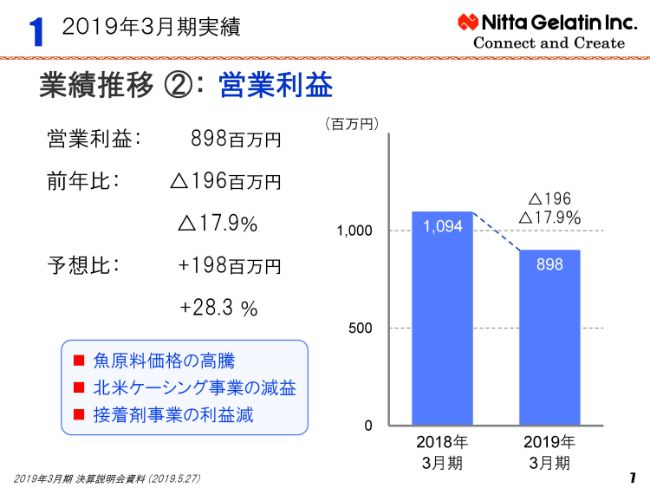

業績推移 ②: 営業利益

営業利益につきましては、8億9,800万円で、前年に比べて1億9,600万円のマイナス、17.9パーセントのマイナスということで減益に終わりました。ただし、期中に下方修正した最終予想からは、1億9,800万円のプラスとなりました。最終予想よりもプラスになったのは、第4四半期、とくに2月・3月の値上げの効果や営業の努力もあり、売上が国内で堅調に伸びたことが寄与しました。

通期で見ますと、営業利益の面では、魚原料価格の高騰(の影響が大きいです)。とくに私どもは魚のコラーゲンペプチドをかなり販売していますが、この魚のコラーゲンペプチドに使用する魚の鱗の原料価格が大幅に上がりました。約2.5倍になったこともあり、我々の営業利益を大きく圧迫したと言えるかと思います。

もう1点は、先ほども申し上げましたが、北米のケーシング事業が減収になり、その中でも減益要因はかなり大きかったです。減収の部分はそれほど大きくなかったのですが、プロダクトミックスと言いますか、販売しているコラーゲンケーシングで、利益率の低いものはそこそこ売れたものの、利益率の高いものが思っていたほど売れずに伸び悩んだことも(減益の要因と)言えるかと思います。

3点目が、接着剤事業の利益減です。先ほども申し上げましたように、末端の製品販売から加工費をいただくだけの生産に特化した販売となっており、ここでの利益率の減少がありました。

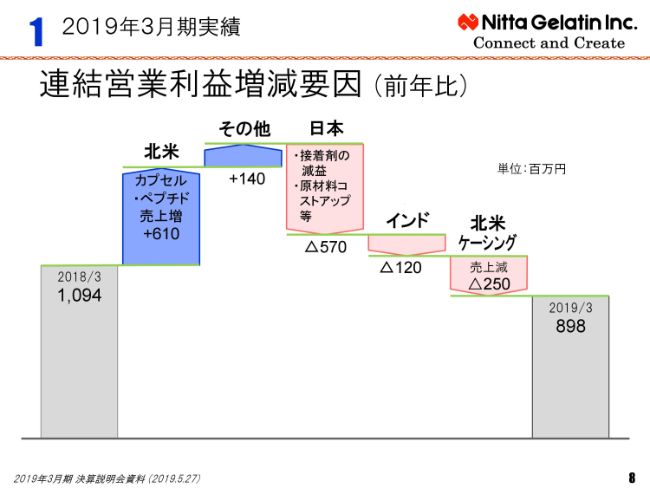

連結営業利益増減要因(前年比)

(営業利益の増減を)まとめたものが、こちらの図になります。北米では、カプセル・ペプチドの売上増で、6億円以上売っており、大幅に利益が回復しました。一方、日本では接着剤の減益と、先ほど申し上げました魚原料などの原材料のコストアップで、5億7,000万円の減益です。さらに、インドでの売上減による減益、ケーシングの売上減による減益があり、トータルでは減益に終わりました。

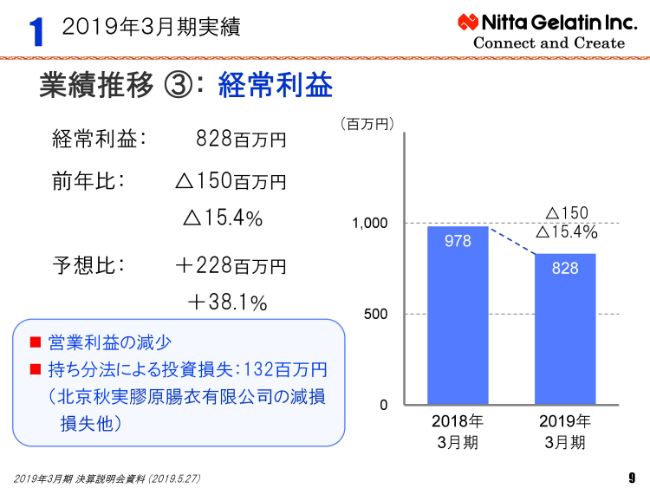

業績推移 ③: 経常利益

経常利益は8億2,800万円で、前年に比べて1億5,000万円の減益となりました。ただし、予想比からはプラス2億2,800万円に転じています。この理由は、先ほど申し上げました営業利益のプラスと同じように、第4四半期に売上が好調に推移したことによります。

経常利益が前々期に比べてマイナスになったのは、営業利益の減少が一番大きな要因です。ただし、持分法による投資損失が1億3,200万円、営業外で出ています。

また、すでに発表していますが、中国のケーシング関係の会社である北京秋実膠原腸衣有限公司の設備減損を行いました。こちらの会社は、今年度に合弁の相手先に株式譲渡のかたちで事業を譲渡します。私どもとしては、中国でのコラーゲンケーシング事業からは撤退することになります。

2019年3月期実績

2018年度は、私どもの事業の再編にいくつか取り組みました。1点は、接着剤事業をボスティック・ニッタに分割承継したことです。研究開発部門、営業部門は、すでに昨年の8月1日をもちましてボスティック・ニッタ社に承継しています。ですので、現在接着剤は、ボスティック・ニッタ社がお客さまに販売していることになります。

スライドに「第1陣」と書いていますが、生産は変わらず新田ゼラチンが受け持っており、新田ゼラチンで生産したものをすべてボスティック・ニッタ社に販売し、そしてボスティック・ニッタ社がそれをお客さまに販売するかたちとなっています。

ボスティック・ニッタ社は現在、奈良の新工場建設に着手しており、稼働するのは来年の夏、8月以降と予定されています。その段階で、私どもの接着剤事業は生産を含め、すべてボスティック・ニッタ社に承継することにしています。

2点目も、先日発表しましたが、ニッタゼラチンインディアがレバプロテインズという会社を吸収合併しました。私どもは、インドに3つの会社を持っていまして、1つがニッタゼラチンインディアという会社で、主にゼラチンを作る原料で牛骨から得られるオセインと、牛骨のゼラチンを生産しています。残りの2社がレバプロテインズとバムニプロテインズという会社で、こちらはいずれも、(ゼラチンの)原料であるオセインを作る会社です。

このうち、レバプロテインズに関しては、いろいろな管理の効率化を行いましたが、そこでの生産の安定化を図るため、ニッタゼラチンインディアと一体となって経営していこうということで、インド当局に合併を申請しました。これが認められたのが、今年の3月27日になります。

ただし、インドの法律における合併の期日は、合併を申請した日の期首にさかのぼって設定することになっていますので、ややこしい話ですが、レバプロテインズがニッタゼラチンインディアに吸収合併された日は、「2017年4月」となります。

決算短信にも書いてあると思いますが、私どもの連結決算を遡及して、修正させていただきました。もちろん、大きな修正ではないですが、遡及修正というかたちをとらせていただきました。ですので、現在はインドにはニッタゼラチンインディアという会社と、バムニプロテインズという会社の2社が、私どもの子会社として存在することになります。

3点目は、新田ゼラチンフーズを吸収合併しました。これは2019年3月期ではなく、4月1日ですので、今期ということになります。業務用のゼラチン、コラーゲンペプチド、その他食品素材を販売している新田ゼラチンフーズを、新田ゼラチンに吸収合併しています。

営業窓口を一本化して効率化を図ること、それから今後、業務用は現在の日本の人手不足の現状から言って非常に伸びる市場と捉えていますので、新田ゼラチンとしてその部分に力を入れていきたいということで、新田ゼラチン本体の中で展開していこうと考えています。

4点目として、ニッタホンコンの株式譲渡を決議しました。先ほども申し上げましたが、このニッタホンコンは、北京秋実膠原腸衣有限公司の株を持っている会社で、現在まで、北京秋実膠原腸衣有限公司の株式の30パーセントを保有し、合弁相手が70パーセントを保有していました。

この30パーセントの株式を、合弁相手にすべて譲渡というかたちになります。譲渡予定日は2019年6月になりますので、まだ最終的には完了していませんが、すべて合意していますので、この件も開示しています。

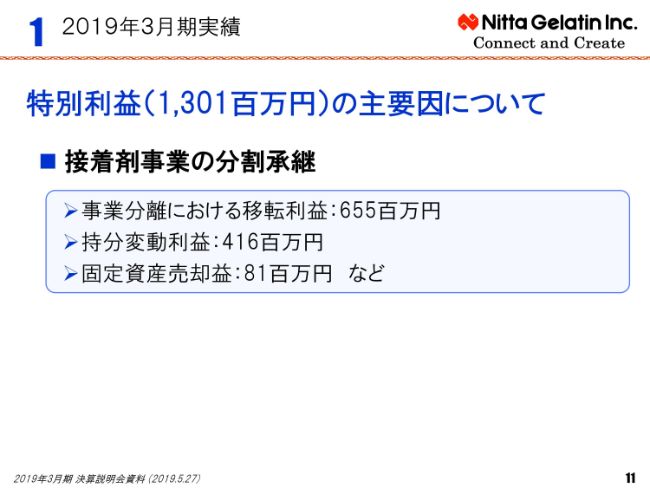

特別利益(1,301百万円)の主要因について

このような事業再編の結果として、特別利益・特別損失が生じていますので、その点を説明させていただきます。

まず、特別利益が13億100万円となっています。主に、接着剤事業の分割承継による収入ですが、1つは事業分離における移転利益です。接着剤事業を承継するにあたり、その事業価値としていただいたお金ということで、それが6億5,500万円です。

それから、持分変動利益が4億1,600万円となります。これは、ボスティック・ニッタ社が、この事業を日本で展開するにあたり、かなりの額を増資しました。私どもは、ボスティック・ニッタ社の株式をまだ20パーセント持っており、増資の分、我々の持分変動利益として入るということで、それが4億1,600万円です。

また、固定資産の売却益ですが、奈良の新工場を建てる土地も、私どもがもともと接着剤の事業のために持っていた土地ですので、これをボスティック・ニッタ社に売却したその売却益が8,100万円ということです。

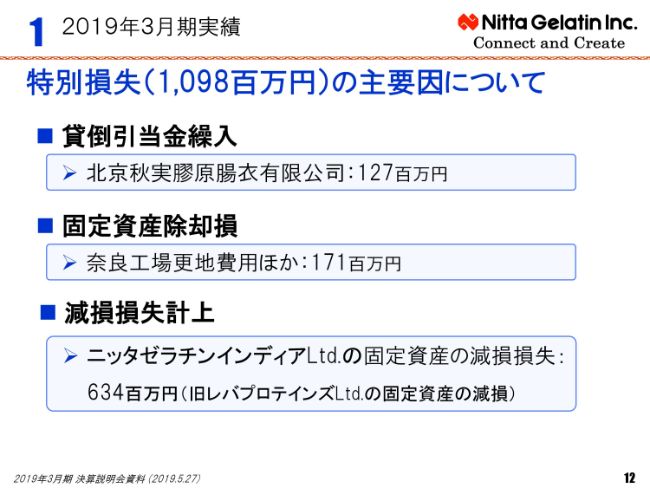

特別損失(1,098百万円)の主要因について

特別損失は、10億9,800万円という数字になります。1点目ですが、北京秋実膠原腸衣有限公司に対して、実は事業の中で運転資金として新田ゼラチンから貸しているお金があります。こちらの回収が確実に進むかというところで若干の懸念もありましたので、貸倒引当金として繰入をしています。基本的には返ってくると思っていますが、返ってきた際は、もう1回特別利益として処理することになります。これが1億2,700万円あります。

次に、固定資産の除却損です。先ほど申し上げた奈良の工場ですが、売却するにあたり、更地にするための費用等がかかり、それが1億7,100万円となります。

もう1点が、先ほど申し上げましたが、レバプロテインズがニッタゼラチンインディアに吸収合併されておりまして、それまでのレバプロテインズにはいろいろな課題があり、なかなか利益を生む体質になっていませんでした。

それにより、こちらが持っている固定資産を減損損失というかたちで、前期に計上させていただきましたが、それが6億3,400万円ということです。

この3つが、特別損失の主要因となっています。

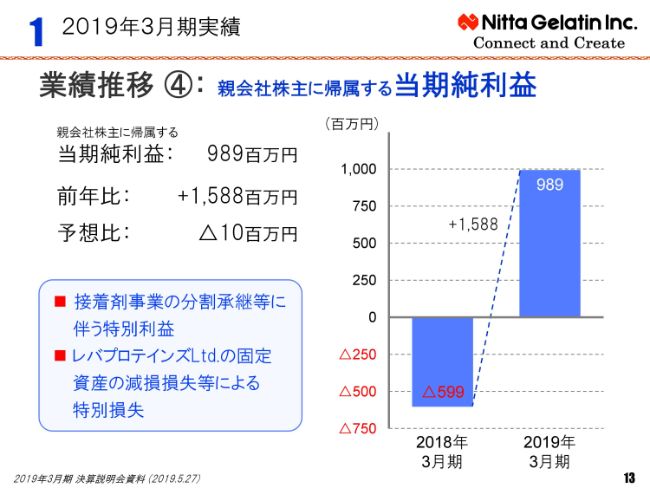

業績推移 ④: 親会社株主に帰属する当期純利益

これらの特別利益・特別損失がありましたので、親会社株主に帰属する当期純利益は9億8,900万円という結果になりました。これは2018年3月期に比べて15億8,800万円のプラスで、最終の予想比では、ほぼ予想どおりとなります。

前々期は、ニッタゼラチンUSA Inc.という、アメリカにある会社の大きな設備減損を計上しましたので、当期純利益では赤字という結果に終わっていました。その実績から比べると、プラス15億8,800万円ということで回復はしていますが、中身を見ますと、「特別利益・特別損失の両方があって(の結果)」ということになります。

もちろん、営業利益・経常利益の段階で黒字を出したのが大きく効いているということですが、先ほど申し上げたような特別利益・特別損失(の影響がある)ということです。

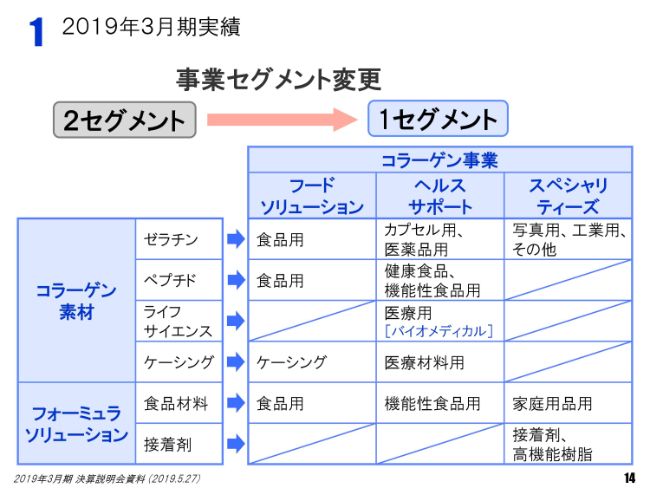

事業セグメント変更

また、事業セグメントを2セグメントから1セグメントに変更させていただきました。もともとは、コラーゲン素材事業とフォーミュラソリューション事業という2セグメントでした。しかし、接着剤事業をボスティック・ニッタに承継したこともありますし、機能別組織に分けている中で、営業なども体制を市場別に組み直しています。

そこで、「コラーゲン事業」の1セグメントにして、市場別に「フードソリューション」「ヘルスサポート」「スペシャリティーズ」という3つにして経営戦略を立てています。

販売区分

販売区分についてです。フードソリューションは、名前のとおり、主に食用の素材を販売しています。食用といってもいろいろな種類がありますが、スライドに書いてある、「食用(常温)」は、グミやゼリーなどで、昔からお世話になっているゼラチンを使ったお菓子です。「食用(チルド)」は、最近一番伸びているもので、コンビニエンスストアのチルド惣菜用です。このように、食品用といってもいくつかのジャンルに分かれています。

ヘルスサポートは、健康に寄与しようという素材です。この中も「健康」「美容」「栄養」「再生医療」と分かれています。医療用カプセルに用いられるゼラチン、美容や健康の機能性をうたったコラーゲンペプチドというものが、この中に含まれます。

スペシャリティーズは、その他の分野です。現在まだ生産部門が残っている接着剤、写真用や工業用のゼラチン、その他ゼラチンを作るときに生じるような副産物の販売などを含みます。

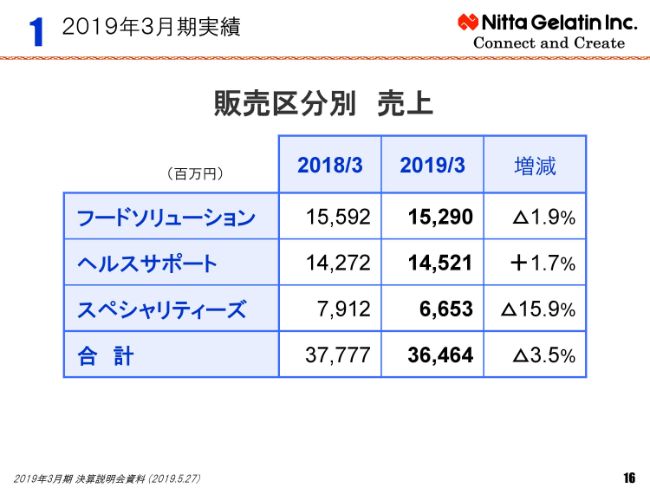

販売区分別 売上

1セグメントではありますが、わかりやすいように、売上については市場別、販売区分別に開示させていただいております。

フードソリューションは、2019年3月期は152億9,000万円ということで、若干ですがマイナスになりました。

ヘルスサポートは145億2,100万円ということで、若干の伸びを見せたということになります。

スペシャリティーズは66億5,300万円ということで大きく減少しています。これは、先ほど申し上げました接着剤の売上減少になります。

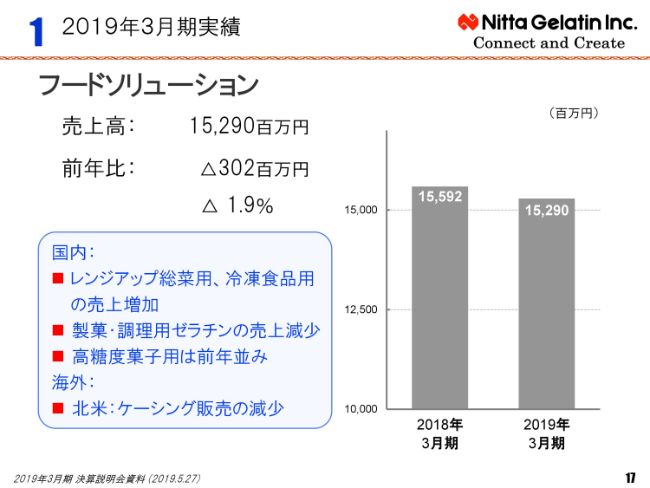

フードソリューション

各市場別ですが、フードソリューションについては、前年から3億円ほどマイナスになりました。

現在、コンビニエンスストアでお世話になっているレンジアップ惣菜についてですが、コンビニエンスストアの店舗数自体はあまり伸びてはいません。ただ、ゼラチンを使っていただけるチルド惣菜の種類がどんどん増えてきています。それから、コンビニエンスストア以外にも、スーパーさんや小規模スーパーマーケットさんあたりでも使っていただいているということで、堅調に推移しています。

それから冷凍食品用も、やはり働く女性が増えたということもあって伸びも顕著で、売上は増加しています。

一方、製菓・調理用ゼラチンについてですが、例えばご家庭でお母さんがゼラチンを使ってゼリーを作るような時に用いられるゼラチンです。こちらは、ご家庭でゼリーやデザートを作るというニーズが減ってきたこともあり、若干減少気味です。業務用のゼラチンについても、昨年後半から減速していることもあり、売上が減少しています。一方、グミ・ゼリーでは、伸びているメーカーさん、ちょっと苦しいメーカーさんといろいろありますが、堅調に推移していると言っていいかなと思います。

また海外においては、ケーシング販売の減少があり、マイナスに大きく響いています。

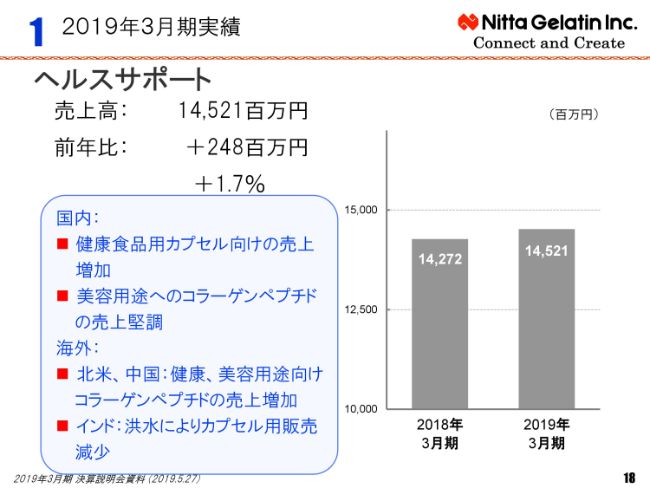

ヘルスサポート

ヘルスサポートですが、2018年3月期から比べると2億4,800万円のプラスで、若干ですがプラスになっています。

1つは、国内でのソフトカプセルです。これは主に健康食品用に使われるソフトカプセルで、その売上が増加したということで、プラスに貢献しています。

そして、美容用途へのコラーゲンペプチドも、時期によって伸びたり苦戦したりということはありましたが、全般的に見ると堅調に推移したと言えると思います。

一方の海外ですが、北米と中国で、現在コラーゲンペプチドがブームと言いますか、非常に売上が伸びています。中国は美容用途がかなり大きく、我々の商品もかなり中国で販売が伸びています。

顕著なのが、やはり北米です。前々期から傾向はありましたが、昨年、とくにコラーゲンペプチド入りをうたったパウダーの大きな商品……日本では小さなパックが多いのですが、アメリカでは大容量の粉を健康食品として販売し、昨年度あたりから非常に伸びてきました。今年度もこの勢いはとどまらず、今も伸長しているというのが現状です。

また、インドでは洪水のため工場が停止したこともあり、カプセル用のゼラチンの販売が減少しました。

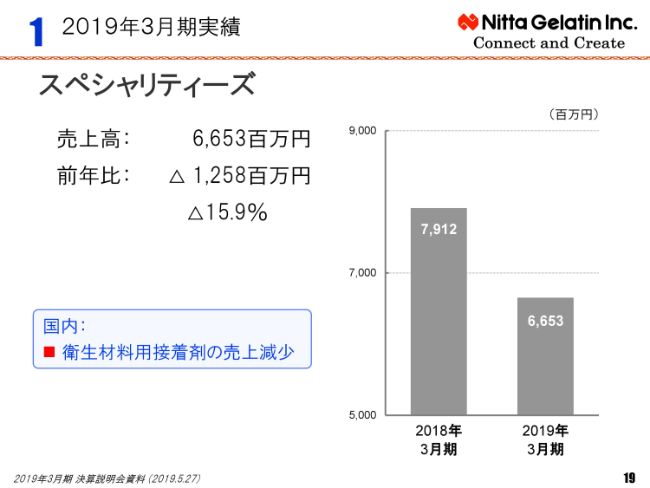

スペシャリティーズ

スペシャリティーズは、売上が大きく落ちましたが、スライドに書いてありますように、とくに接着剤の中でも衛生材料用(の売上が減少しました)。当社では、おむつ用の接着剤で、いろいろなメーカーさんにお世話になっていますが、メーカーさんによるでこぼこがあり、我々が納めている大手メーカーさんの中で少し低調だったところもあり、大きな減収になりました。

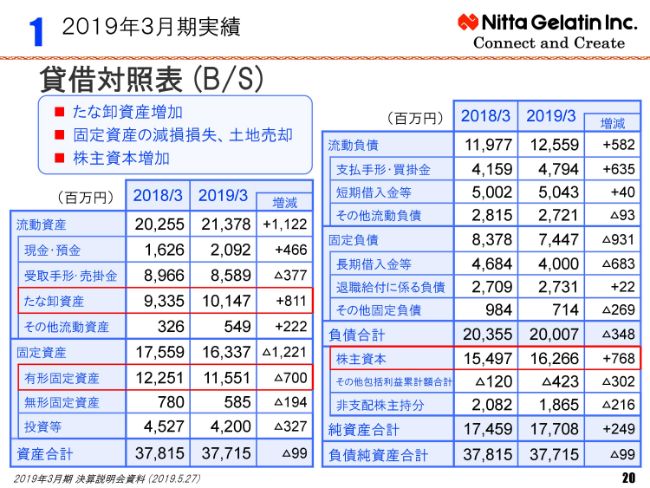

貸借対照表(B/S)

貸借対照表について説明させていただきたいと思います。

資産の合計を見ますと、1億円ぐらいしか動いていませんので、あまり大きな差はありませんでした。中を見ますと、まず資産のほうですが、たな卸資産がプラス8億円ということで、少し増えています。こちらは、単体での在庫が少し増えたことと、ケーシングで在庫がやや膨らんでいることもあり、たな卸資産が増加しています。

有形固定資産が前年比でマイナスになっていますが、これは決して設備投資を控えたということではありません。設備投資は前々期に比べても増額していますが、先ほど申し上げたようにレバプロテインズでの固定資産の減損損失があったように、固定資産の大きな減損があったことと、奈良の土地の売却で有形固定資産が減ったということで、プラスマイナスの中では前期に比べると減ったということです。

一方、負債ですが、固定負債は長期借入金等で返済が進んだことで減少しており、負債合計としても減少となっています。

また資本について、株主資本が増えているのは純利益が増えたからということです。

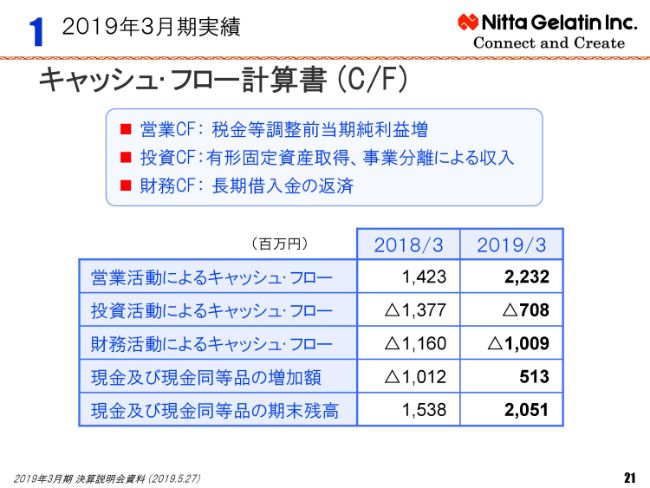

キャッシュ・フロー計算書 (C/F)

キャッシュ・フローについてです。営業キャッシュ・フローは、税金等調整前の当期純利益が増加したため増えているということです。

投資キャッシュ・フローが減っているように見えますが、これも接着剤事業を承継したことに伴う収入がプラスで大きく関係しています。それによって投資に使ったお金が少ないように見えますが、実際は先ほど申し上げたように、設備投資には予定どおりの金額を支出しています。

また、財務キャッシュ・フローはあまり変わりません。

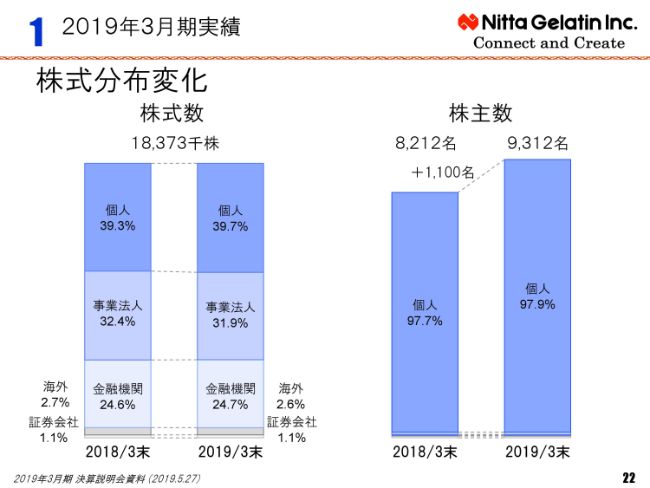

株式分布変化

ここからは、株主様の動向についてです。私どもの株式数は変わっていませんが、株主数は2019年3月末で9,312名ということで、1,100名ほど増加しています。中身を見ますと、やはり個人の株主様の数が多くなっています。

外部環境の認識①

続きまして、2020年3月期の業績見通しについて触れたいと思います。まず、外部環境の認識です。私どもの事業に関係する外部環境について、このように見ているということを申し上げたいと思います。

まず、外国人観光客の増加による需要拡大です。インバウンドの影響は相変わらず続いており、私どもの会社は大阪にありますが、大阪でもどんどん(インバウンドの)数が増えていますし、消費量も増えていると言えるかと思います。

次に、人手不足による業務用商材ニーズの高まりです。日本はもう人口減になっていますし、現場、とくにレストランやホテル等々で調理に携わる方の確保が非常に難しくなっています。そこで、手軽に、簡単に、誰でも調理できる商材が引き続き求められていくものと考えています。

同じように、共働き世帯が増加して食事が個食化しています。みんなで食事をすることが少なくなったことで、中食の需要が伸びています。コンビニエンスストアのチルド惣菜・冷凍食品は今後もさらに伸びていきますし、さらにおいしいものが求められると考えています。

スポーツニュートリション市場の拡大は一時的かもしれませんが、2020年の東京オリンピック・パラリンピックを見据えて、ジョギングの人口など、体を動かそうという人が非常に増えています。スポーツニュートリションは、スポーツをする前に摂る栄養や、スポーツ中に摂る栄養、またスポーツが終わった後、痛みが出ないようにであったり、膝などの故障が出ないようにということで摂取するような健康食品のニーズが高まってくるのではないかと見ています。

そして、高齢者のフレイル状態の改善需要です。最近けっこう話題になっていますが、フレイルとは、病気ではないけれど病気になりそうな状態、病気の一歩手前の状態のことです。この状態にならないようにすることが非常に大事になってきていると言われています。

これまではどちらかと言うと、もうすでに若干体調が悪くなっているけれど、それ以上悪くならないように、というところが多かったのですが、今は、このフレイルという状態になる前で止めようと(いう考え方が注目されています)。これは、薬よりも健康食品に対して求められるニーズと考えていいと思います。まさに、健康寿命を延ばしたいというニーズに応えるということです。

さらに、機能性表示食品の市場拡大ということで、現在、機能性表示食品の市場が非常に伸びています。いろいろな機能性が認められていますので、今後は新たな機能性表示も増えていくのではないかと期待しています。

外部環境の認識②

海外についてです。すでに申し上げましたように、北米・中国ではコラーゲンの需要が拡大しており、新しいメーカーがどんどん参入している状況で、今年度もさらに伸びていくものと思っています。

一方、アジアの新興国については、所得水準が向上していることと、急速に食が欧米化していること、それからコンビニエンスストア等が東南アジアで出店ペースを上げていることもあり、我々のビジネスチャンスも拡大していると考えています。

また、食品素材ニーズということで、これは乳製品などです。東南アジア諸国では、今まで冷蔵庫が発達していなかったこともあり、チルド流通の乳製品は少なかったのですが、ここに来て非常に伸びています。ヨーグルト、チーズ、プリンなどの用途が非常に増えており、我々の得意分野が増えています。また、まだまだですが、ゼリーのようなデザート商品も今後は期待できるのではないかと見ています。

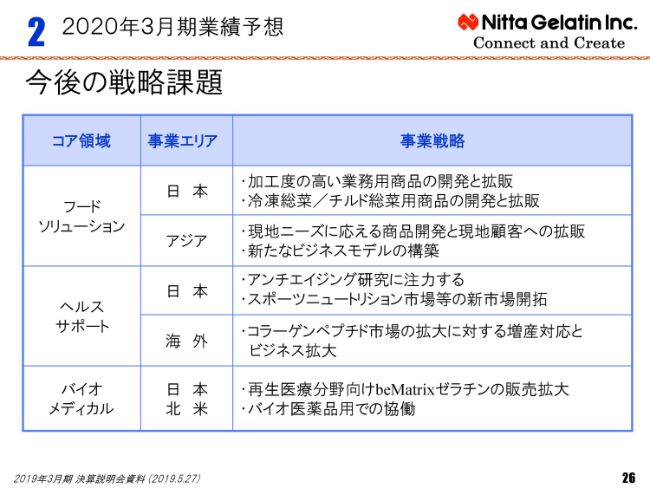

今後の戦略課題

私どもの今後の戦略として、フードソリューション分野においては、日本では業務用と冷凍・チルドといった中食用で、新製品の開発と拡販を進めていきたいと思います。

アジアですが、現地のニーズはアジア諸国で違います。中国・韓国・インド・ベトナム・タイなど、いろいろな国がありますので、現地ニーズに応える商品開発と、現地のマーケットへの販売を進めていきたいです。また、スライドに「新たなビジネスモデル」と書いてありますが、素材販売からもう一歩踏み込んだビジネスモデルの構築もトライしたいと考えています。

ヘルスサポートでは、先ほど申し上げたフレイル、アンチエイジングの研究に注力したいです。そして、スポーツニュートリション市場も新規開拓したいと思います。コラーゲンペプチドは、日本でもやはり美容用が主になりますので、なんとか美容用以外で広めたいと考えていますし、海外では、中国・アメリカなどのコラーゲンペプチド市場の拡大に対応する増産体制を作っていきたいと思います。

ここまで触れませんでしたが、バイオメディカルについてです。再生医療分野向けのbeMatrixゼラチンは、確実に研究のパイプラインが増えています。とくにアメリカを中心としたバイオ医薬品で、現在は核酸医薬やウイルスを使った医薬品、細胞自体を体に埋め込む医薬品といったところでゼラチンコラーゲンのニーズが出てきますので、ここは着実に協働での研究を進めていきたいと考えています。

2020年3月期予想

2020年3月期の予想ですが、売上高は382億円で、前期比4.8パーセントプラスです。それほど伸びていませんが、営業利益に関しては14億円と、大幅な飛躍を見込んでいます。経常利益についても13億円を予想しています。当期純利益ですが、今期は特別利益は見込んでいませんので、8億円ということで計画を立てています。

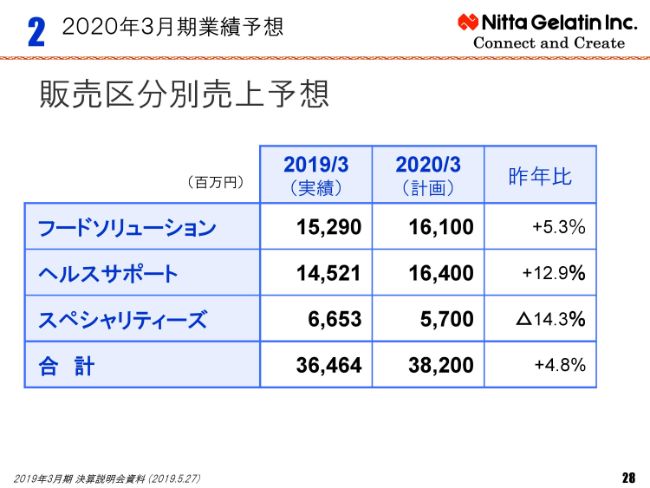

販売区分別売上予想

販売区分別の売上予想です。フードソリューションは161億円で、5.3パーセントの伸びです。ヘルスサポートは164億円で、ここが一番大きく伸びて12.9パーセント増となります。スペシャリティーズですが、実は接着剤が、前期の8月に事業承継するまでは末端の販売もしていまして、今期はすべて製造だけの販売となりますので、ここは「大きく売上が下がるだろう」ということで57億円、マイナス14.3パーセントを見込んでいます。

設備投資

設備投資ですが、2019年3月期の実績は16億2,600万円となり、今期、2020年3月期は19億円を予定しています。主な設備投資として、日本では生産性向上設備の導入です。大阪工場は、操業を開始してからすでに80年を経過しており、古い設備で効率的ではない部分もありますので、設備を更新することで効率化を図りたいということを考えています。

海外では、アジアでの拡販のための設備導入です。現在、ベトナムに小さな工場を持っていますが、今後の増産に備えた設備投資を考えています。それから、インドを中心に、とくに排水問題などで環境保全の対応が非常に厳しくなっています。そこに対応した投資も、先手を打って実施したいと思います。

設備投資金額と減価償却費を見ると、この3年のトータルでは、ほぼ減価償却費に見合った設備投資をしているという考え方です。

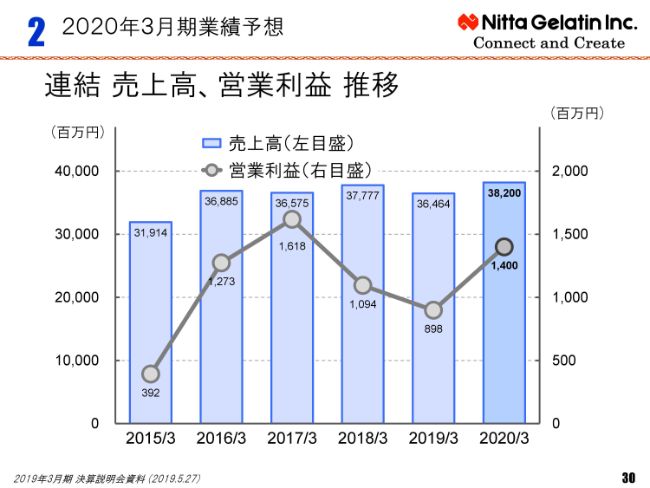

連結 売上高、営業利益 推移

2019年3月期の営業利益は8億9,800万円でしたが、V字回復と言いますか、ここは2020年3月期には14億円にしたいと考えています。

トピックス①

ここからはトピックスということで、何点かお話ししていきます。

まず、昨年の12月30日に、読売テレビさんの『BEAT ~時代の鼓動~』という番組で当社が紹介されました。(スライドの写真は)私どもの工場の一部で、レンガ造りの建物もまだ残っていますし、後ろに写っている建物は(工場の)操業以来残っている、80年を超えた建物です。もちろんこれらは工場ではなく、工場以外の建物です。

トピックス②

次に、先ほど申し上げました「スポーツニュートリション向け」の製品についてです。基本的に、私どもは素材販売ですが、この秋から末端商品の「RUNSHOT」という商品を、スポーツニュートリション市場向けに発売させていただこうと思っています。これは通販限定となります。

私どもは、城西大学とコラーゲンペプチドの研究を一緒に行っています。ご存知かと思いますが、城西大学には駅伝部がありまして、今年は残念ながらシード権を逃したのですが、箱根駅伝の常連です。こちらの駅伝部のみなさんに、我々のコラーゲンペプチドを飲んでいただいています。

駅伝選手で一番怖いのは膝の故障だそうですが、その膝の故障を少しでも減らすためのものです。我々は、運動後に飲むことで疲労回復を促進するようなペプチドを見つけており、それを配合した商品を実際に駅伝選手に飲んでいただいて、効果がどうかを検証しながら研究を進めていきたいと考えています。

もう1点、愛媛大学大学院の医学系研究科に、「抗加齢医学(新田ゼラチン)寄付講座」を開設しました。スライドの写真の左側の方が「抗加齢医学(新田ゼラチン)寄付講座」の教授の伊賀瀬先生で、長い間アンチエイジングの研究をされています。

愛媛大学には抗加齢ドックという人間ドックがあります。みなさんも人間ドックに行かれると思いますが、(抗加齢ドックは)普通の人間ドックに加えて、先ほど申し上げましたフレイル状態以上にならないように、結果から「こうしたらいいですよ」というかたちで、運動や食べ物のアドバイスをしていただけるドックです。

我々と一緒に研究をする中で、「コラーゲンが非常にいい」ということを見出していただきましたので、抗加齢ドックで我々のコラーゲンを患者の方に進めていただき、患者のみなさんがどういう改善をしていったかを追跡していこうと考えています。

今年から開設しまして、まずは2年。それで結果がよければさらに期間を延長して、この講座を進めていきたいと考えています。

トピックス③

こちらもすでに開示していますが、写真付きでご紹介させていただきます。6月26日の株主総会で認められましたら、新役員として3名の方が加わることになります。

1人目が、スライド一番左の堀要子さんで、社外取締役としてお招きする予定です。堀さんはP&Gのマーケティング本部で、長い間、アジアや世界のP&Gのマーケティングを指導する立場でした。これから末端の消費者を意識した事業活動(を展開する我々)に、適切な助言をいただけるのではないかということで、お招きすることにしました。

そして、常勤監査役の高瀬が任期満了で退任しますので、その後任として、現在総務部のマネージャーである片岡を、常勤監査役に就任させていただくことになります。同じく、7年監査役を務めていただいた東郷監査役が今回退任ということで、佐藤さんを社外監査役ということでお招きしたいと考えています。

以上です。ご清聴ありがとうございました。