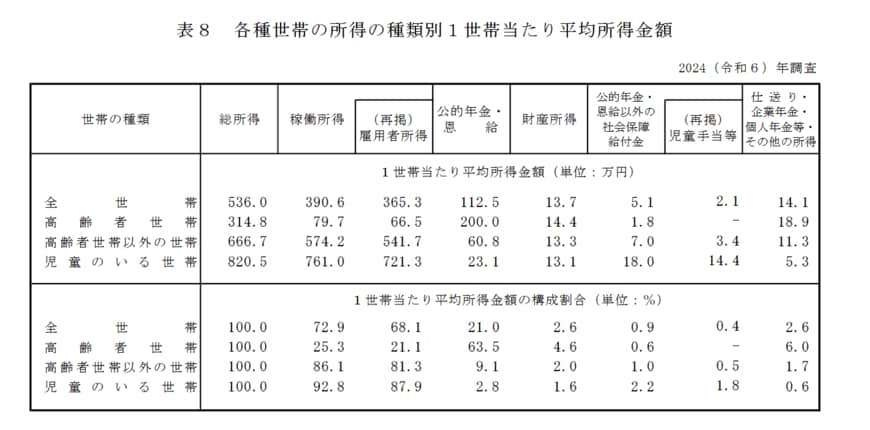

5. 高齢者世帯の平均所得と収入の内訳

高齢者世帯の「1世帯あたりの平均所得金額」を見ていきましょう。厚生労働省「2024(令和6)年 国民生活基礎調査の概況」という資料を参考にします。

なお、資料内における高齢者世帯とは「65歳以上の者のみで構成するか、又はこれに18歳未満の者が加わった世帯」と定義されます。

5.1 高齢者世帯における平均所得額

資料によると、高齢者世帯の総所得は314万8000円 です。総所得に占める金額や割合も見ていきましょう。

5.2 高齢者世帯の所得構成

- 稼働所得:79万7000円(25.3%)

- うち雇用者所得(※):66万5000円(21.1%)

- 公的年金・恩給:200万円(63.5%)

- 財産所得:14万4000円 (4.6%)

- 公的年金・恩給以外の社会保障給付金:1万8000円 (0.6%)

- 仕送り・企業年金・個人年金等・その他の所得18万9000円(6.0%)

月額に換算すると約26万円の所得のうち、3分の2となる約16万6000円が「公的年金」となります。次いで約5万5000円の「雇用者所得」が続きます。

高齢者世帯の生計が公的年金をベースとしながら、主に仕事による収入で補われている様子がうかがえます。

※雇用者所得:世帯員が勤め先から支払いを受けた給料・賃金・賞与の合計金額で、税金や社会保険料を含む

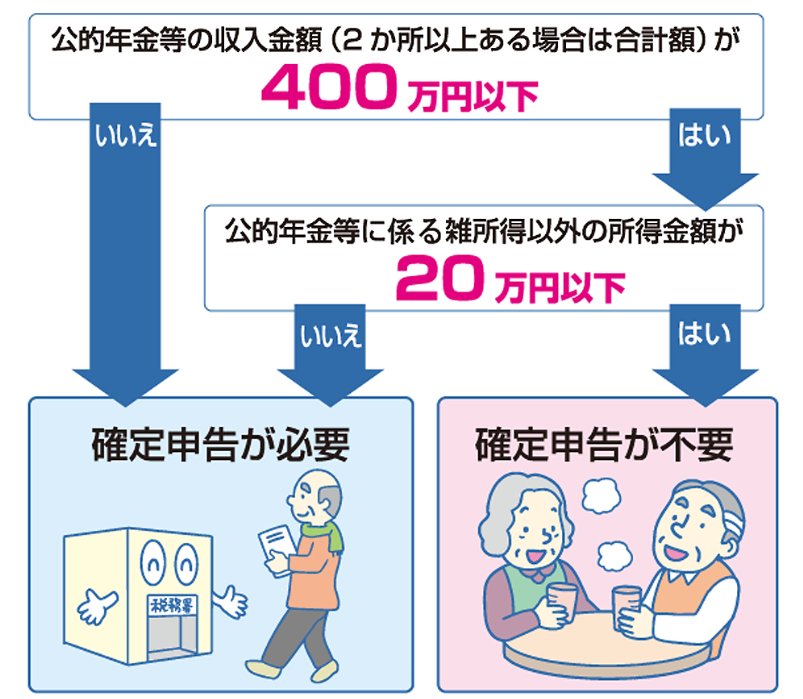

6. 年金受給者の確定申告は必要?不要制度とスマホ申告を解説

年金受給者のうち、一定の条件を満たす場合には「確定申告不要制度」が適用されます。あてはまる人の場合、毎年確定申告をおこなう必要はありません。

6.1 確定申告が不要になる具体的な条件

確定申告が不要となる条件は次のとおりです。

- 公的年金等(※1)の収入金額の合計額が400万円以下であり、かつ、その公的年金等の全部が源泉徴収の対象となる

- 公的年金等に係る雑所得以外の所得金額(※2)が20万円以下である

※1 国民年金や厚生年金、共済組合から支給を受ける老齢年金(老齢基礎年金、老齢厚生年金、老齢共済年金)、恩給(普通恩給)や過去の勤務に基づき使用者であった者から支給される年金、確定給付企業年金契約に基づいて支給を受ける年金など

※2 生命保険や共済などの契約に基づいて支給される個人年金、給与所得、生命保険の満期返戻金など

ただし確定申告不要制度の対象者であっても、確定申告をすることで所得税の還付を受けられるケースもあります(※3)。

所得税の確定申告が不要な場合でも、生命保険料控除や地震保険料控除など、源泉徴収票に記載されていない控除を適用したいケースや、公的年金などに係る雑所得以外の所得があり住民税の申告が必要となるケースがあります(※4)。

※3 公的年金から源泉徴収された所得税を、医療費控除や雑損控除などにより取り戻したい場合

※4 所得税の確定申告をすれば、その情報が市区町村に送られるため、改めて住民税の申告をする必要はありません

6.2 マイナンバーカードで便利になるスマホでの確定申告

スマートフォンとマイナンバーカードの連携が進んだことで、令和7年(2025年)分の確定申告はさらに簡単になります。

マイナンバーカードをスマホで読み取らなくても、スマートフォンのマイナンバーカードを利用すれば申告書の作成・e-Tax送信が可能です。

国税庁の「確定申告書等作成コーナー」で、案内に沿って申告書を入力すると完成しますし、自動計算機能によって計算ミスも防げます。

また、マイナポータル連携の機能を使うと、保険料控除証明書や源泉徴収票などの情報を自動取得し、確定申告書へ反映できます。書類を集めて入力する手間が省け、確定申告にかかる時間が大幅に短縮できるでしょう。

7. まとめ

この記事では、公的年金の仕組みとともに、60歳代から90歳以上の方々が実際に受け取っている厚生年金と国民年金の平均額を年齢別にご紹介しました。

平均額を見ると、ご自身の状況を客観的に把握する一つの目安になります。

しかし、年金の受給額は現役時代の働き方や納付期間によって大きく異なるため、あくまで参考値として捉えることが大切です。

もうすぐ2月の年金が支給されますが、この機会にご自身の「ねんきん定期便」や「ねんきんネット」で正確な見込額を確認してみてはいかがでしょうか。

将来の生活設計を具体的に考える上で、ご自身の年金額を正しく知ることは第一歩となります。

本記事が、皆さまの豊かなセカンドライフに向けた資産計画の一助となれば幸いです。

参考資料

- 日本年金機構「公的年金制度の種類と加入する制度」

- 日本年金機構「令和7年4月分からの年金額等について」

- 厚生労働省年金局「令和6年度 厚生年金保険・国民年金事業の概況」

- 厚生労働省「2024(令和6)年 国民生活基礎調査の概況」

- 厚生労働省「2024(令和6)年 国民生活基礎調査の概況」用語の説明

- 政府広報オンライン「ご存じですか?年金受給者の確定申告不要制度」

- 国税庁「令和7年分の確定申告はスマホとマイナポータル連携でもっと便利に!」

石津 大希