老後の生活を支える柱となるのが公的年金とこれまでの蓄えです。

特に70歳代を迎えると、現役時代のような定期的な勤労収入を得ることが難しくなり、家計のやりくりに不安を感じる人は少数派ではないでしょう。

最近では物価高の影響もあり、今の貯蓄額や年金受給額でこの先の長い老後を乗り切れるのか、改めて確認しておきたいところです。

また、2025年に成立した年金制度改革関連法により、2026年4月からは働くシニアにとって追い風となる制度改正も控えています。

今回は、最新の調査データをもとに70歳代世帯の貯蓄額の分布や、厚生年金・国民年金の平均受給額、そして将来の家計管理に役立つ最新の法改正情報を整理してお伝えします。

1. 【70歳代・ふたりの老後】みんなの貯蓄「中央値はいくら?」平均だけでは見えない老老格差のリアル

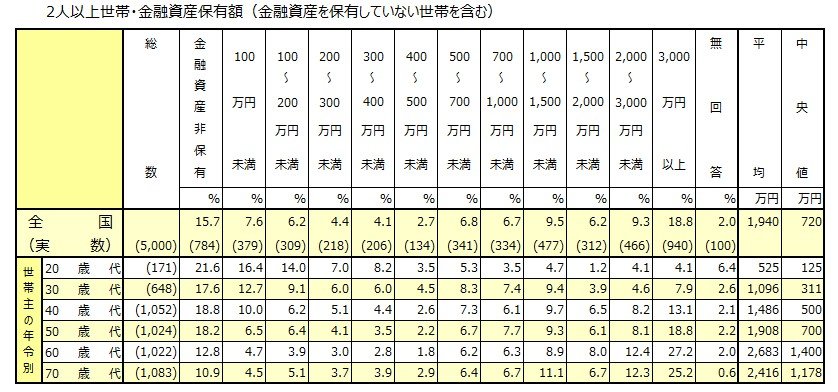

J-FLEC(金融経済教育推進機構)「家計の金融行動に関する世論調査(2025年)」の「70歳代・二人以上世帯の金融資産保有額(金融資産を保有していない世帯を含む)」をグラフを交えて確認していきます。

※金融資産保有額には、預貯金以外に株式や投資信託、生命保険なども含まれます。また、日常的な出し入れ・引落しに備えている普通預金残高は含まれません。

「70歳代・二人以上世帯」の平均貯蓄額は2416万円ですが、この数字は一部の富裕層によって押し上げられており、実際の生活水準とは乖離している可能性があります。

より実態に近いとされる中央値は1178万円であり、多くの世帯の貯蓄額がこの水準に集中していることがうかがえます。

世帯ごとの貯蓄額分布は以下のとおりです。

- 金融資産非保有:10.9%

- 100万円未満:4.5%

- 100~200万円未満:5.1%

- 200~300万円未満:3.7%

- 300~400万円未満:3.9%

- 400~500万円未満:2.9%

- 500~700万円未満:6.4%

- 700~1000万円未満:6.7%

- 1000~1500万円未満:11.1%

- 1500~2000万円未満:6.7%

- 2000~3000万円未満:12.3%

- 3000万円以上:25.2%

- 無回答:0.6%

70歳代・二人以上世帯の中で、金融資産を保有していない「貯蓄0円」の世帯は全体の10.9%を占めています。一方で、3000万円以上の貯蓄を持つ世帯も25.2%存在しており、世帯間の資産状況には大きな差があることがわかります。

その他の分布を見ると、100万円未満が4.5%、100~200万円未満が5.1%、200~300万円未満が3.7%と、貯蓄が少ない世帯も一定数存在します。一方で、1000~1500万円未満が11.1%、1500~2000万円未満が6.7%、2000~3000万円未満が12.3%と、まとまった資産を保有する世帯も見られます。

このように、貯蓄額は退職金や収入履歴、相続、健康状態などによって大きく異なり、公的年金の受給額も現役時代の加入状況により個人差があります。貯蓄が少ない世帯にとっては、年金収入だけで生活を維持するのが難しいケースもあるでしょう。

老後の安定には、世帯の状況に応じた生活設計が欠かせません。たとえば、健康なうちはパートなどで収入を得たり、不動産や投資による副収入を検討したりと、早めの準備が安心につながります。