2019年2月18日に行われた、ナブテスコ株式会社2018年12月期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:ナブテスコ株式会社 代表取締役社長 寺本克弘 氏

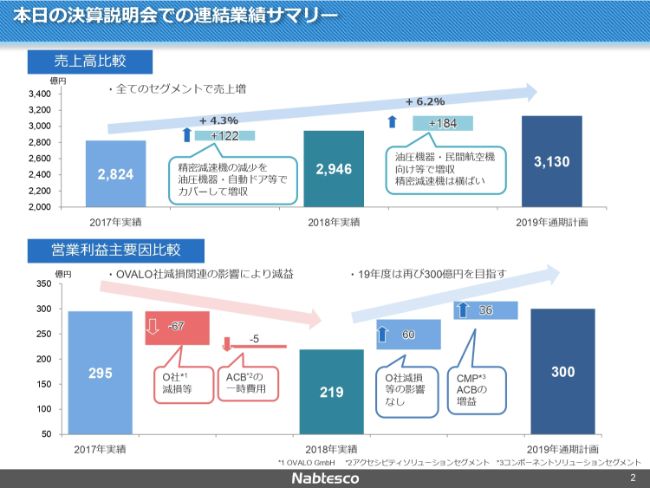

本日の決算説明会での連結業績サマリー

寺本克弘氏:社長の寺本でございます。2018年12月期の決算報告会を進めさせていただきます。本日の決算説明会での連結業績サマリーということで、全体感をつかむためのスライドを1枚準備いたしました。(スライドの)上段に売上高、下段に営業利益の状況を表示しております。一番左が2017年度の実績、真ん中が2018年度の実績、右が2019年度の計画です。

まず、2017年度に対する2018年度の実績は、売上高が122億円の増加です。精密減速機は減少いたしましたが、油圧機器・自動ドア等の分野で増収となり、122億円の増収という結果になりました。本年度(2019年度)の通期計画は、(前年同期比で)184億円増収の3,130億円を見込んでいます。3年連続の増収を達成していきたいと考えております。

一方、営業利益は、2017年度の実績は295億円でしたが、2018年度は219億円ということで、大幅に落ちました。主たる理由が、弊社のドイツの子会社であるOVALO社の減損等です。そして、ACB……これは、アクセシビリティ(ソリューションセグメント)で、自動ドアと考えていただければよいのですが、そこの費用等が主要因となり、219億円という数字に留まりました。

これら(の要因)を足して(2017年度実績である295億円から引いて)も、219億円にはなりませんが、このほかにも(要因が)あり、これらは主たる要因であるということでご理解ください。

一方、今回(2019年度)は、2018年度に狙っていた300億円の営業利益の壁を超えようという計画を立てております。そのために、先ほどの逆ですけれども、OVALO社の減損等の影響がなくなる、そしてそれ以外のセグメントにおいても利益を確保していく計画です。非常に大雑把にいえば、このような流れでございます。

以降、2018年12月期の実績、2019年12月期の計画、そして現在進行中の中期経営計画の進捗という3つのカテゴリーで、もう少し詳しくご説明させていただきます。

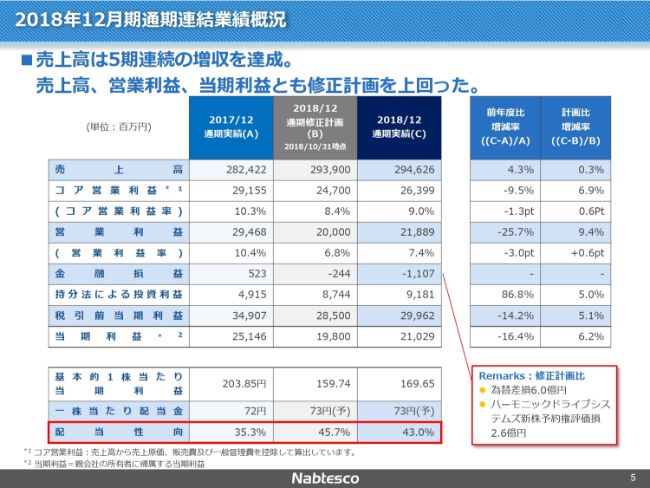

2018年12月期通期連結業績概況

まず、2018年12月期の業績です。売上高は先ほども見ましたが、過去5年間連続の増収を達成しています。こちら(スライドの表)には、2017年度(の実績)、2018年度の修正計画、そして2018年度の実績を対比して並べております。

先ほどご説明したとおり、2017年度の売上高が約2,824億円であったのに対し、2018年度は約2,946億円となり、4.3パーセント増加しています。営業利益に関しては、約295億円から約219億円ということで、大幅な減益となっております。当期利益に関しましては、減益でした。

(2018年度は)期中において計画を修正いたしました。それが(スライドの表の)真ん中です。いったん200億円まで営業利益が落ちると見込んでおりましたが、実績で見ますと約219億円ということで、(修正計画比でプラス)9.4パーセントと、なんとか増加を確保することができました。

当期利益に関しましては、すでに前回(の決算説明会で)もご説明しておりますように、「持分法による投資利益」というところが大きく変動しています。これは、弊社の持分法子会社であるハーモニックドライブシステムズが新株を発行したことで、その純資産が増加した分が影響し、この中に約60億円が入っています。これらを入れて、(2018年度の)最終利益は約210億円という結果になりました。

ちなみに、1株当たり当期利益は約170円で、配当に関しては73円を予定しております。配当性向は43.0パーセントということになります。

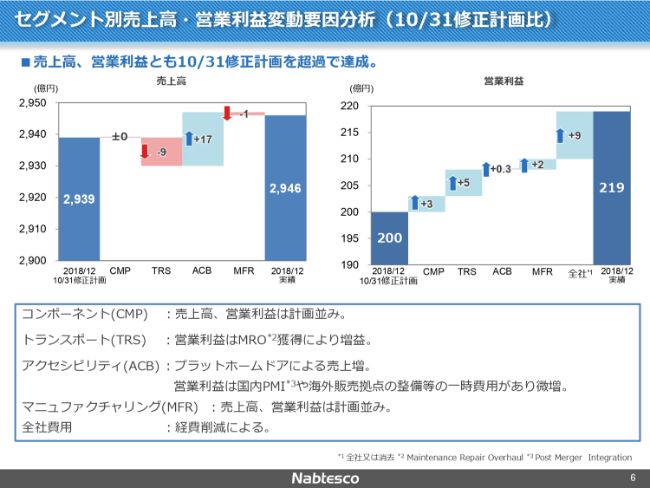

セグメント別売上高・営業利益変動要因分析(10/31修正計画比)

(2018年度実績について)もう少し詳しくご説明します。まず修正計画との差、そして2017年度(実績)との差をご説明いたします。

これ(スライドのグラフ)は、(2018年)10月31日に出させていただいた修正計画の数字と、そこからの売上変動・利益変動をグラフにしたものです。売上高の面では、ACB(自動ドア)が進捗いたしました。売上高は凸凹がありますが、営業利益に関しては、それぞれのセグメントで増加しております。

ただ、ACB(自動ドア)は、17億円の売上増加に対して(営業利益が)0.3億円(の増加)ということで、(営業利益の)増加が非常に少ないです。ここ(スライドの下部)にあるように、私どもは国内でもM&Aをしており、国内PMIなど、M&Aにかかわる一時的な費用等が出てまいりました結果、売上高に対して利益がさほど出ておりません。

ほかの各セグメント、もっと分ければ各カンパニーが、少しずつ増益してくれました。そして全社では、決算の前になると、スタッフ部門を中心ににじみ出しということで利益がいくらか出てくるんですけれども、(計画を)超過して(利益が)出ました。以上が(2018年)10月31日(に出した修正計画)からの変更点でございます。

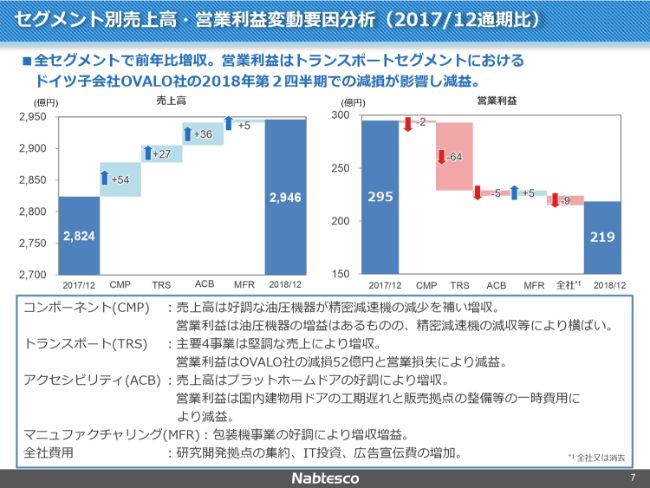

セグメント別売上高・営業利益変動要因分析(2017/12通期比)

では、(2018年度実績は)2017年度(実績)とどう違うんだということで、まずセグメントごとの変化をご説明したあとで、全体のご説明をいたします。まず、セグメントごとに見ていただきます。これ(スライドの各グラフの一番左)が2017年度、これ(スライドの各グラフの一番右)が2018年度の決算でございます。

売上高に関しては、どのセグメントも(前年比で)増収という結果になりました。一方、営業利益を見てみますと、繰り返し出てきますが、OVALO社等の影響でトランスポートのセグメントが大きく下振れ、(減益の)最大の原因となりました。

ここ(スライドの下部)に書いてあることを少し読みます。コンポーネントの売上高は、精密減速機は減少しましたが、同じセグメントの油圧機器がその減少を補い、全体では増収となりました。

トランスポートに関しましては、主要4事業で堅調な売上を上げてまいりましたが、先ほどのOVALO社等の影響で減益となっております。

アクセシビリティに関しましては、プラットホームドア等の増収もあり、36億円の増収でした。営業利益は、先ほども申し上げたとおり、国内建物用ドアの工期遅れや、販売拠点の整備等のその他一時費用があり、減益となっております。

マニュファクチャリング分野に関しましては、(売上高が前年比で)プラス5億円となったのに対して、ほぼ同じような数字の増益となっています。

全社で利益がマイナスになっておりますが、これは研究開発拠点の集約、IT投資、そして広告宣伝費……2017年度は広告宣伝費を絞りましたが、(2018年度は)それを再び復活させておりますので、そのような費用が出てきた次第です。

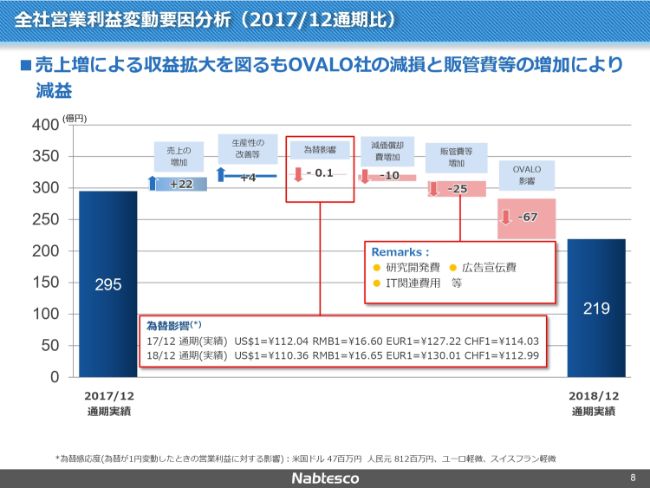

全社営業利益変動要因分析(2017/12通期比)

先ほどはセグメントごとでしたが、もう一度切り口を変えて、全体を見てみます。

売上高の増加で、22億円の増益となりました。生産性の改善等もありましたが、成長分野に対して前倒しで投資を行っておりますので、償却費負担にその影響が出てきています。また、先ほど申し上げた販売管理費の増加。そしてOVALO社の減損が影響しています。これさえなければ、なんとか通常運営だったかなと思います。

バランスシート(2017/12期末比)

バランスシートでございます。総資産は、2017年12月末に比べて約270億円増加しています。基本的には設備投資です。ただ、自己資本比率で見ますと健全な状況を保っています。

以上が、2018年度決算の状況です。

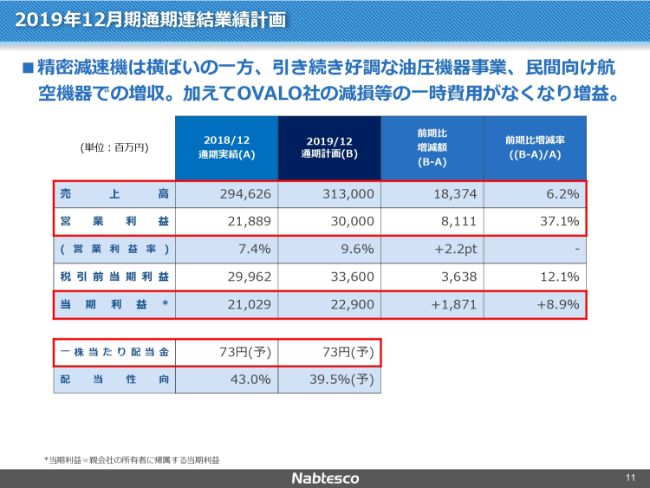

2019年12月期通期連結業績計画

引き続きまして、2019年12月期のご説明をさせていただきます。精密減速機に関しては、2018年度から横ばいの売上を見込んでおります。一方、好調な油圧機器および民間航空機向けの部品等により、増収を見込んでいます。

このような増収に加えて、減損等の影響による一時的な費用がなくなるということで、2018年度に目論んだ3,000億円を超える売上、300億円を超える営業利益を確保するという計画にしております。当期利益に関しては、先ほど申し上げたイレギュラーな部分を含めても、前年に比べて増加という計画です。

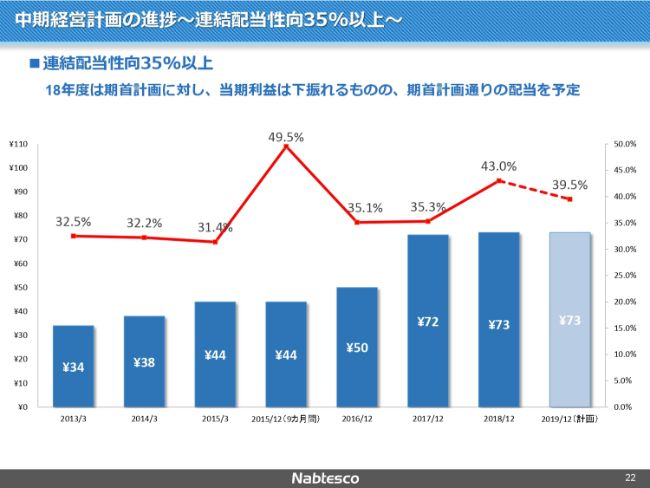

現段階では、株に関しては(配当性向が)35パーセントを超えて39.5パーセントとなっていますが、安定配当という観点から、(配当金は)2018年度を踏襲しようと考えております。

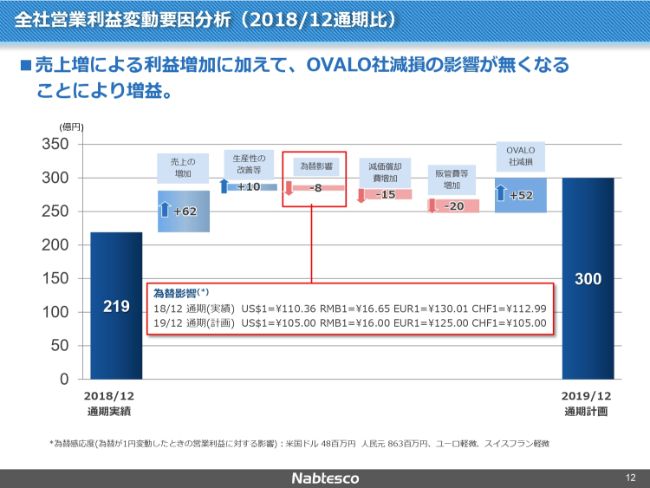

全社営業利益変動要因分析(2018/12通期比)

先ほどと同じようなグラフで、(2018年度と比べて2019年度は)どうなるかということを表しています。

増収部分で62億円の増益を見込んでおります。一方、減価償却費・販管費の増加もございますが、減損影響がなくなるということで、300億円という計画にいたしました。

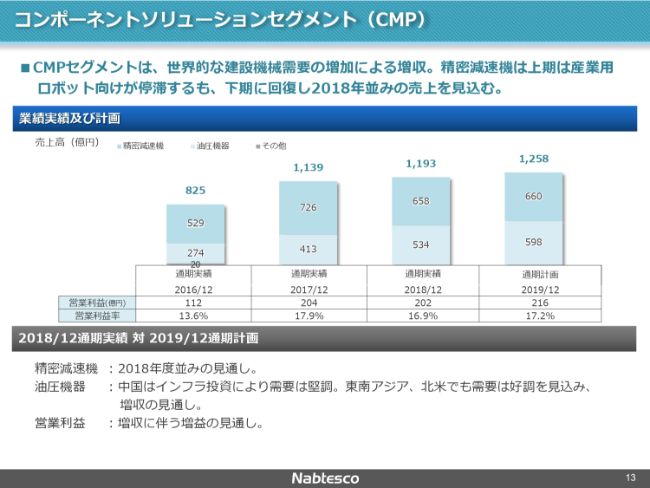

コンポーネントソリューションセグメント(CMP)

セグメントごとに見てどうかというところを少しご説明させていただきます。まず、コンポーネントソリューションセグメントです。

先ほど申し上げましたように、精密減速機に関しましては、2018年度の実績である売上高658億円に対して、(2019年度も)ほぼ横ばいの660億円という数字で計画を立てております。一方で、油圧機器に関しては増収を見込んでおります。営業利益に関しても、202億円から216億円ということで、このセグメントではなんとか増収増益を確保したいと考えております。

とくに油圧機器に関しては、いろいろな政治的なイベントもあり、この分野がこの(2019年)1~3月にどう動くかわからない部分もあります。ただ、業績に関していえば、当面の足元の状況も見まして……「過去を振り返って将来がわかるか」といわれそうですが、過去を少し振り返りたいと思います。

精密減速機の過去の受注高の増減を半期ごとに捉えたものを見てみます。2007年度を100としたときの受注の動きをプロットしてみると、1度ピークが来て、またピークに回復してくる時期が、過去にどのくらいのタイミングで来ているのかを見たときに、長いときで1.75年、短いときで0.75年です。リーマンショックのときも1.75年でした。

このように、平均値を取れば1.5年ほどで復活してきています。精密減速機は2018年度の第2四半期から落ち始めておりますが、これを勘案すれば2019年度の回復はありえると考えております。

また、売上高について、過去の精密減速機の売上のパターン図を見てみると、1度立ち上がって落ち込んでいるところで、だいたい2年間、横ばいないし微増し、再び増加してくるという傾向が見られます。2011年度は39パーセント増加しました。そして2年おいて23パーセント増加し、さらに2年おいて37パーセント増加しました。

先ほどの受注等の結果として、売上高もこのような状況になっています。これらは過去ですので、これからの未知の経済状況の中でも踏襲されるかはわかりませんが、1つの考え方として、私どもは2019年度は横ばいと見た次第でございます。この(2019年)1~3月で、状況はよりクリアになると思います。

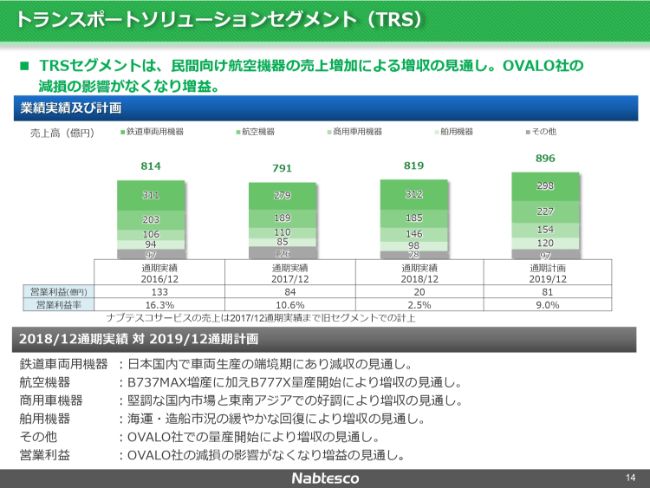

トランスポートソリューションセグメント(TRS)

次はトランスポートソリューションセグメントです。2018年度の実績が売上高819億円であったのに対し、(2019年度の)計画では売上高896億円と、増収を目指す計画にしております。

残念ながら、鉄道に関しましては2018度よりもやや減収となります。これは、日本国内の車両生産が端境期を迎えること、そして毎回申し上げておりますように、中国の高速鉄道のローカル化がはっきりしてきていることが理由です。ほかの分野に関しましては、いずれも増収を見込んでおります。

その結果、営業利益は(2018年度実績の)20億円から(2019年度計画では)81億円と、減損部分を超える増益になっています。航空機器・商用車機器・舶用機器、ならびにOVALO社の売上を一部取ってくるという部分で鉄道の落ち分をカバーし、増益となります。

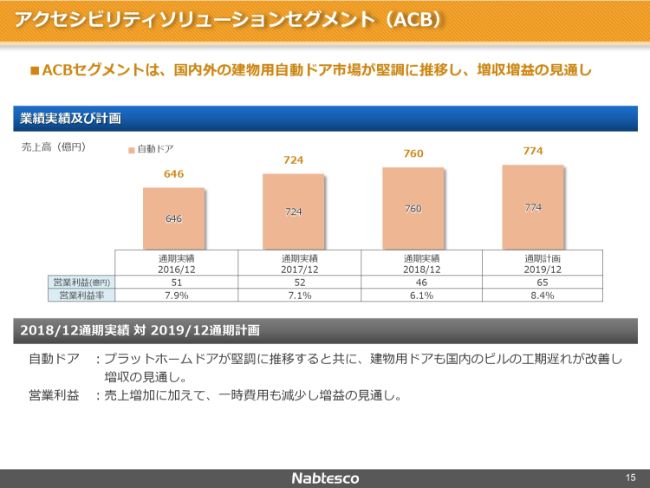

アクセシビリティソリューションセグメント(ACB)

ACB(自動ドア)です。自動ドアに関しましては、順調に増加してきております。ただ、ここはみなさまも不思議に思われるかもしれませんが、(営業利益が)2016年度は51億円、2017年度は52億円、2018年度は46億円ということで、大変費用を使ってまいりました。

2016年度・2017年度に関しましては、主に海外のPMIが利益を圧迫してまいりました。それに加えて、2018年度は国内のPMIもございました。その一時費用がなくなり、巡航速度に入るということで、20019年度通期計画は増益としております。

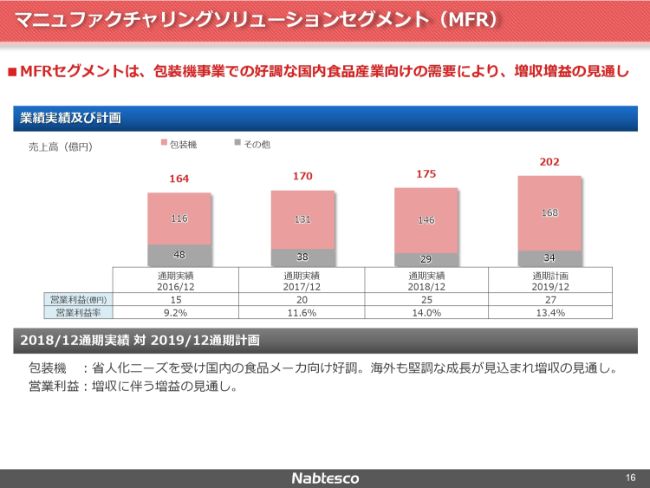

マニュファクチャリングソリューションセグメント(MFR)

マニュファクチャリングソリューションセグメントです。こちらは一目瞭然、増収増益の計画を立てております。

設備投資額・研究開発費・減価償却費

設備投資額に関しましては、2018年度が203億円であったのに対し、2019年度は先行投資型の事業を推進し、さらに100億円ほど増加する計画です。

研究開発費は、(2018年度実績が)102億円であったのに対し、(2019年度計画は)106億円とほぼ同じですが、若干増加させております。

現在、償却費の範囲をはるかに超える設備投資を推進中です。これは主に、今後確実に伸びていくであろう精密減速機と航空機分野に特化して集中投資しているという状況です。

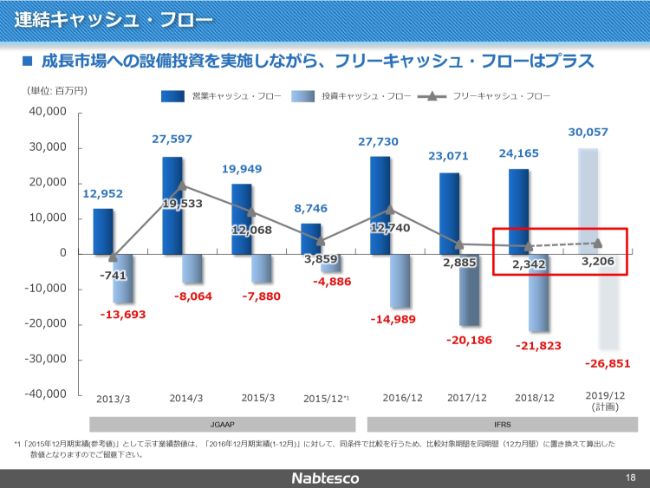

連結キャッシュ・フロー

連結キャッシュ・フローの状況です。投資を継続いたしますので、投資キャッシュ・フローはこの(スライドの水色の棒グラフの)ような状況になりますが、全体のフリーキャッシュ・フローでは2019年度は約32億円という計画です。

中期経営計画のコミットメント

次に、中期経営計画の状況です。現在、3つのコミットメントを推進しております。

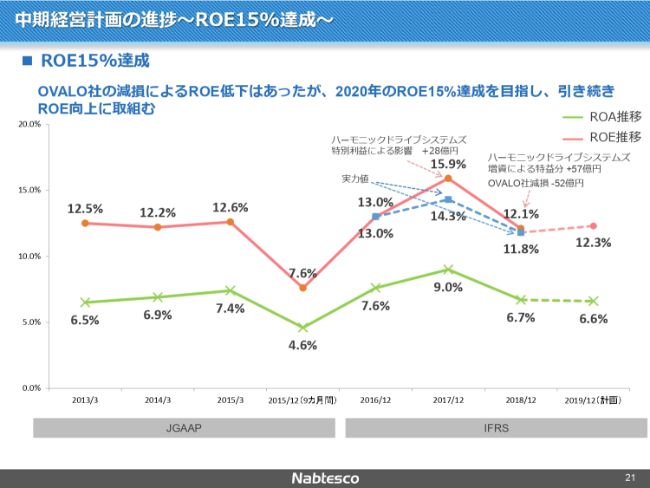

中期経営計画の進捗~ROE15%達成~

ROEは、2019年度に関しては12.3パーセントに留まります。コミットメント達成のために、引き続き尽力してまいります。

中期経営計画の進捗~連結配当性向35%以上~

配当は、連結配当性向35パーセント以上というお約束どおり、かつ安定的な配当ということで、2019年度は2018年度と同様の73円を現在計画しております。

ESG課題に関する2018年の取り組み

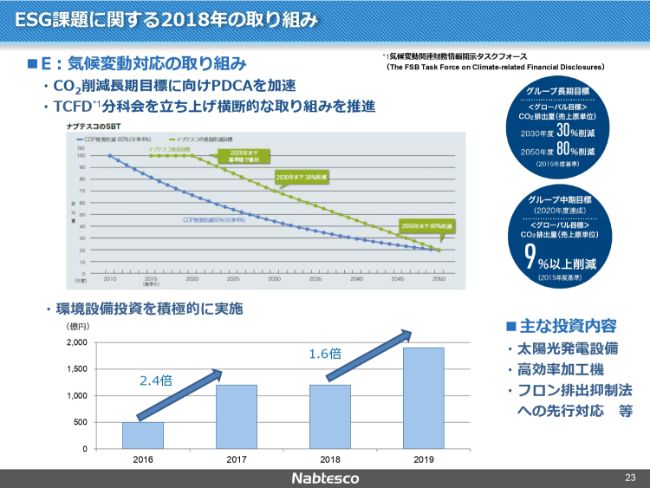

3つ目の(コミットメントである)「ESG課題の解決に注力」について、何をしているか少しずつご紹介します。

「E」の分野では、気候変動対応の取り組みとして、引き続きCO2削減長期目標に向けてPDCAを回しております。内部の管理資料ではございますが、CO2の排出量に関して、NTSの国内工場においては前年度比で16%減という数字も出てきています。設備投資も実施して、一企業として取り組める範囲で、「E」の問題に対して引き続き取り組んでいきたいと思います。

もう1つは、最近出てきておりますTCFD(気候変動関連財務情報開示タスクフォース)です。財務データにも関連してくるということで、このためのチームを立ち上げました。

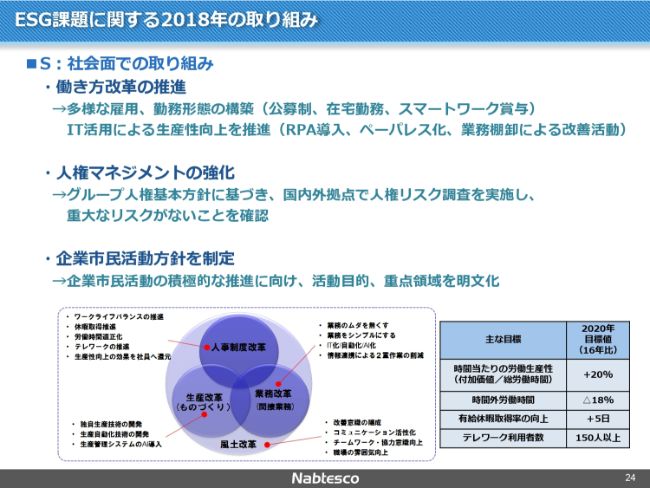

ESG課題に関する2018年の取り組み

「S」の分野では、働き方改革の推進ということで、多様な雇用、勤務形態の構築や、ロボットを導入して合理化を図る等を進めています。「いくら利益に貢献しているのか」という疑問に対しては、このような観点を見ながら内部的に進めておりますので、(回答を)差し控えさせていただきます。ただ、このような取り組みを進めることで、人手不足・高齢化等に対応していきたいと思っております。

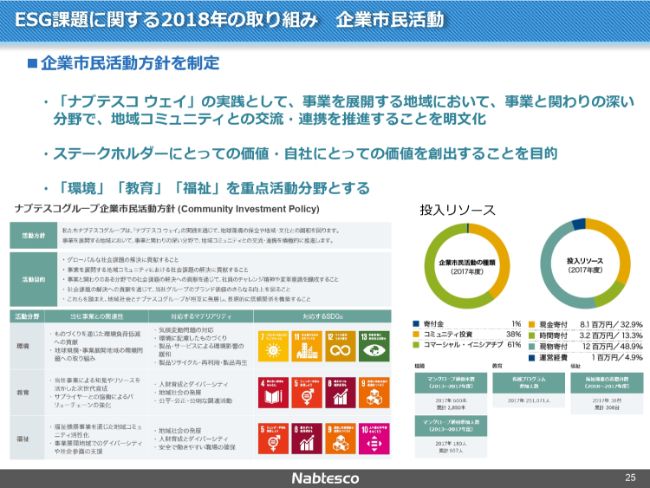

ESG課題に関する2018年の取り組み 企業市民活動

これも「S」の分野ですが、企業市民活動方針を制定するなど、内部整備を進めてきております。

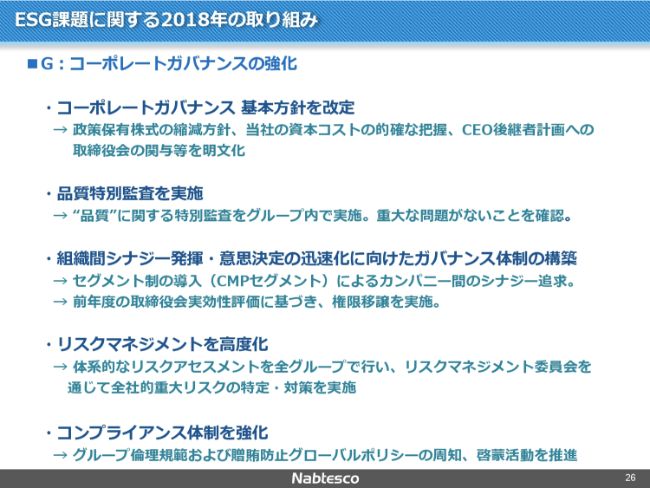

ESG課題に関する2018年の取り組み

「G」の分野では、コーポレートガバナンスの基本方針を改定しました。基本的にはコーポレートガバナンス・コードに添ったかたちで、保有株式の縮減方針、資本コストの的確な把握、CEO後継者計画への取締役会の関与等を明文化しました。従来から関与していましたが、さらに関与するというようなお約束をしました。また、品質に関しましても、社内で品質特別監査を実施いたしました。

さらに、組織間シナジーを発揮するため、とくにコンポーネントソリューションセグメントでは、機械を稼働させて削ったり切ったりしていく分野が多いのですが、このように2つのカンパニーから成り立つコンポーネントソリューションセグメントにおいて、セグメント長を置くようにいたしました。

ESG評価機関による評価/ESGインデックス組入れ状況

ESG評価機関による評価について、少し自慢をさせていただきたいと思います。NGOであるCDP(カーボン・ディスクロージャー・プロジェクト)という団体が、世界の約7,000社をリストアップして、それぞれ気候変動・水に対する対応の状況等を評価しています。上位の会社がAランクと評価されるのですが、気候変動も水もAランクに選定していただきました。

また、ESGインデックスの中にも入れていただいております。GPIFも然りでございます。ESGへの対応が評価されていると考えております。

中期経営計画の進捗~中長期的な会社の経営戦略~

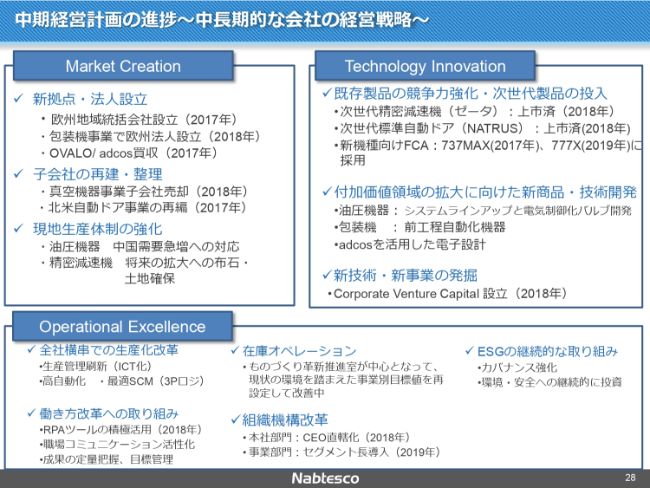

「Market Creation」「Technology Innovation」「Operational Excellence」という3つの考え方で中期経営計画を進めておりますが、それぞれどういうことをやってきたかご説明します。

(「Market Creation」では)新拠点・法人設立ということを2017年度・2018年度で行っています。また、真空機器事業子会社を2018年4月に売却いたしました。小さな会社で、コアではありません。そして、現地生産体制を強化してまいりました。

「Technology Innovation」では、ここ(スライド)に新商品をいろいろと書いています。また、ベンチャーキャピタルを立ち上げて、現在スタートアップの案件等をチェックしております。2018年9月頃からだったと思いますが、約1,000社のスタートアップをチェックしております。

最後に「Operational Excellence」ですが、こちらは先ほど申し上げたところです。この中で重要なポイントは、在庫のオペレーションです。在庫を削減していくオペレーションに対して注力し、それによって利益を上乗せさせる、つまり利益率をあげていきたいと考えております。

以上で、私からの中期経営計画についてのご報告を終わります。