2019年2月15日に行われた、スター精密株式会社2018年12月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:スター精密株式会社 代表取締役社長 佐藤衛 氏

2018年12月期決算説明会

佐藤衛氏:みなさま、本日はご参集いただきまして、誠にありがとうございます。一昨日(2019年2月13日)、決算発表させていただいたわけですけれども、その後、さまざまな質問をいただいています。

米中貿易摩擦あるいはブレグジット等で工作機械の需要減少がいわれている中、実際に日工会(日本工作機械工業会)の受注統計でも、昨年(2018年)10月で23ヶ月連続の前年比増が途絶えています。また、外注については中国を中心にスマホの減少等もある中で、「スター精密の工作機械事業は今後どうなっていくんだ」という質問が大半を占めています。

もう1つは、今回の決算で、部品事業の事業構造改革費用を6億8,000万円ほど計上したことを受けて、「今後の部品事業はどのようになっていくのか」というご質問を受けています。今日の決算説明会では、このようなみなさまの疑問に答えながら進めさせていただきます。

なお、今回終わった期(2018年12月期)は10ヶ月決算です。そして、新しい期(2019年12月期)は12ヶ月の決算、つまり1~12月の(期間の)決算に戻るということで、前期対比でいくと10ヶ月と12ヶ月となり、非常に比較しづらくなります。

そのため、資料の中では、終わった10ヶ月決算の期を12ヶ月に換算したもの……要するに、今回の新しい期(95期)が12ヶ月ですので、それと数量的に容易に比較できるような数字を用意しています。とくに数量的な比較については、主に12ヶ月に換算したものを用いて説明させていただきたいと思います。

連結対象期間について

それでは、簡単に10ヶ月決算(2018年12月期決算)の内容について、おさらいさせていただければと思います。(スライドの)下の表を見ていただければわかるのですが、10ヶ月決算といっても、我々の売上・生産の80パーセント以上を占めている海外の連結子会社については、12ヶ月フルに入っています。つまり、10ヶ月決算とは、単体が10ヶ月になっているということです。

具体的には、2018年の1月・2月分だけが抜けている決算ということです。では、この2ヶ月の中で何が抜けているかというと、売上では、日本・韓国・台湾向けの2ヶ月間の売上です。経費面では、単体の2ヶ月分の経費がごっそり抜けているかたちになります。

これにより、10ヶ月(決算)のほうが、経費減の効果が大きく出るかたちになっています。あとで損益を比べていただければわかると思います。つまり、10ヶ月決算のほうが、12ヶ月決算より利益が大きく出るということを、頭に置いていただきたいと思います。

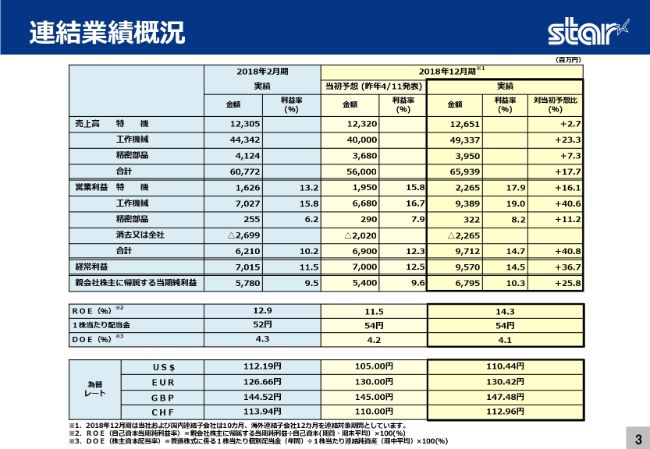

連結業績概況

それでは、まず損益の説明をさせていただきたます。(スライドの表の)左側の青い部分が2018年2月期で、12ヶ月決算の期です。そして、(スライドの表の)一番右の黄色い部分が、今回終わった期である2018年12月期、10ヶ月の決算となっています。

今回終わった期につきましては、3回の上方修正をさせていただいています。上方修正する前の当初予想は(2018年)4月11日に出したものですが、ご参考までに、当初予想に対して今回終わった期がどう着地したかを、ここ(スライドの表の黄色い部分)に示してあります。

また、(スライドの)一番下に為替の状況が書かれた表があります。2018年2月期から2018年12月期にかけての変動は、1ドルあたり112円19銭だったものが110円44銭に、1ユーロあたり126円66銭だったものが130円42銭(になりました)。

また、(スライドの一番下の表には)ポンド(GBP)とスイスフラン(CHF)についても書いてありますが、スイスフランとUSドルがやや円高、ユーロとポンドがやや円安となりました。この2期を比べてみると、為替の影響が非常に少なかったです。売上では3億2,000万円、営業利益では2億2,000万円、プラスで動く要因となりました。この売上のプラス3億2,000万円は、すべて工作機械事業で発生しています。

営業利益では、(プラス)2億2,000万円のうちの1億9,000万円が、やはり工作機械事業で発生し、営業利益を押し上げる要因となっています。そのほかには、特機事業で約4,000万円、営業利益が高くなっていますけれども、基本的に為替の影響は非常に小さかったということになろうかと思います。

今回終わった期は10ヶ月ですが、659億3,900万円の売上となっています。12ヶ月の前期が607億7,200万円ですので、日本・韓国・台湾での2ヶ月分が足りない中、前期に対して51億6,700万円の増収となりました。営業利益につきましては、今回終わった期が97億1,200万円、前期が62億1,000万円でしたので、約35億円の大幅な増加となっています。

これを牽引したのが、工作機械事業の大幅な伸長です。そこ(スライドの表)を見ていただければわかりますように、今回終わった期(の工作機械事業)の売上が493億3,700万円で、前期に対して約50億円の売上増となっています。特機事業も順調に売上を伸ばして、126億5,100万円となりました。前期が123億500万円でしたので、こちらも2ヶ月分足りない中で、3億5,000万円の増加です。

唯一売上が減ったのが、精密部品事業です。今回終わった期が39億5,000万円、前期が41億2,400万円でしたので、1億7,000万円の減少となっています。

営業利益についても、約35億円の営業利益増の主たる要因として工作機械事業が大きく伸びたことがあり、前期に対して23億6,000万円の増加となる約94億円の営業利益を計上しています。

特機事業も営業利益を非常に伸ばしており、前期に比べて6億4,000万円の増加となりました。為替の影響が3,800万円入っていることも大きく、(特機事業の)営業利益率は18パーセント近くなり、前期の約13パーセントに比べて約5パーセント増となっています。

特機事業の営業利益増の1つの要因として、前期はSCSという、アメリカのクラウドサービスを展開する会社の経費が約2億円ほど入っていましたが、今回終わった期ではそれがなくなったということもあります。

全社消去(「消去又は全社」)は、今回終わった期が(マイナス)22億6,500万円で、前期が(マイナス)26億9,900万円でした。ここの差が約4億円以上あるわけですけれども、これはひたすら、12ヶ月と10ヶ月の差になっています。

以上を受けて、(今回終わった期は)経常利益が95億7,000万円となっています。前期は、営業利益62億1,000万円に対して、為替の差益が5億円ほど発生し、経常利益は70億1,500万円と、営業利益からかなり増えるかたちになっていますが、今回終わった期は、逆に為替の差損が3億3,000万円ほど出ています。

これは主に、大連工場やスイス・ドイツの販社などいろいろな海外事業を展開していますので、その部分での為替差損が3億3,000万円出て、経常利益が約95億7,000万円になったということです。

今回終わった期では、先ほど申し上げたように、経常利益95億7,000万円と当期純利益67億9,500万円の間に、特損を約10億円ほど計上させていただいています。

その主な部分は、精密部品事業の中の非時計部品において、リストラに絡む事業構造改革費用として、6億8,000万円を計上していることです。具体的に申し上げますと、まず非時計部品のハードディスク部品が、ハードディスクの需要減とともにかなり減ってきたため、去年(2018年)、それをを主力にしていたタイの生産工場を売却いたしました。

それに引き続いて、大連工場です。大連工場は、工作機械事業と精密部品事業の両方の製造部門があるのですが、今年末(2019年末)をめどに、大連工場の部品事業をクローズすることを決定いたしました。クローズにあたって、まず経済補償金があります。部品製造部門に従事されている従業員の方にお支払いする経済補償金が4億円ほどかかっています。

また、不採算の非時計部品を生産するために用意していた設備の部分で、約2億3,000万円ほど計上しています。基本的に、非時計部品につきましては……例えば中国等で、我々の工作機械が売れれば売れるほど、中国の旋盤を使った挽物業者さんの生産性や品質がどんどん向上し、コスト競争率もどんどん上がっていきます。そんな中、とくにNC機で作る非時計(部品)の採算が悪化してきています。

もちろん収益が稼げている部品もありますが、今回、全世界に展開している部品事業の中で、非時計部品の中の不採算部品を徹底的に洗い出し、集約していく作業を行っており、大連工場のクローズという決定をいたしました。

そしてもう1つ、減損として1億7,000万円を計上しており、ここも特損として計上しています。これは、日本の部品事業の中で、やはり非時計部品を作っている生産設備の分を、1億円ほど減損させていただいています。

また、細かい話になりますが、大連(工場)で人員を削減してく中で、不要となった寮の宿舎分も、約7,000万円ほど減損させていただいています。さらに、本社が新本社に移ったことに伴い、取り壊し費用、あるいは国内の寮の固定資産を処分する処分損として、1億2,000万円ほど計上してあります。

これらの合計で、特損を10億4,000万円ほど計上させていただいています。これをもって、当期純利益が前期対比で約10億円増の67億9,500万円というのが、今回の着地点となっています。

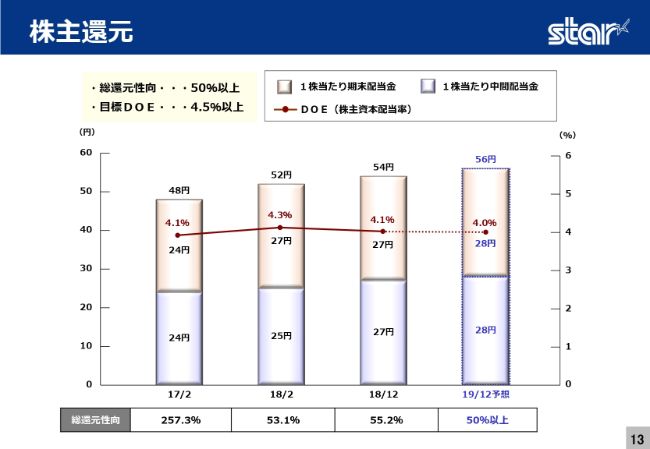

以上を受けて、ROEは前期が12.9パーセントであったのに対し、今回は14.3パーセントと、大幅に伸びています。また、1株当たり配当金も、前期の52円に対して2円増配の54円とさせていただきたいと考えています。

連結業績見通し

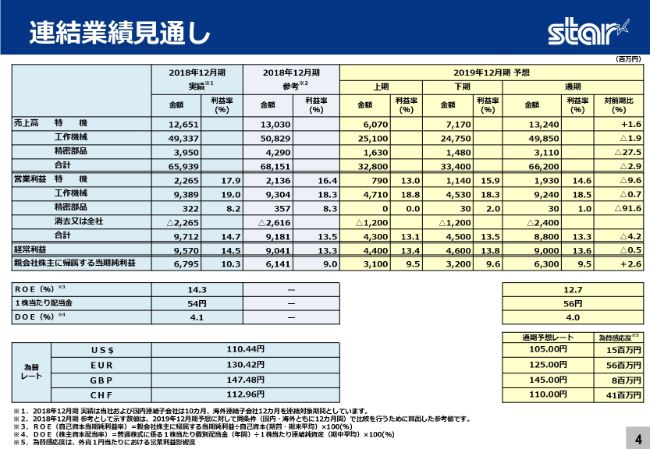

次に、新しい期である2019年12月期(95期)についてご説明いたします。先ほど申し上げたように、やはり10ヶ月のものと12ヶ月のものを比べると、とくに売上・利益がかなり違ってきます。この(スライドの表の)真ん中の薄い青色の部分が、2018年12月期の10ヶ月の実績を、(新しい期の予想と)比較しやすいように、12ヶ月に展開したものになっています。新しい期の計画は、こことの比較で見ていきたいと思います。

(スライドの表の)左2つが、(2018年12月期の)10ヶ月(実績)と12ヶ月(換算)です。例えば、売上は一番左(の実績)が659億3,900万円で、これを12ヶ月に換算したものが(右隣の)681億5,100万円で、22億円の差があります。この差が、日本国内・韓国・台湾向けの売上の2ヶ月分と思っていただければよろしいかと思います。

また、消去(「消去又は全社」)のところを見れば一目瞭然ですが、一番左の10ヶ月(実績)のところが22億6,500万円、12ヶ月換算した本社経費が26億1,600万円と、ここも3億5,000万円くらい(の差があります)。これが、本社単体の2ヶ月分の経費ということになります。

(2018年12月期の)12ヶ月(換算した業績)と(2019年12月期の)12ヶ月(予想)を比較させていただきたいと思います。新しい期は売上が662億円、その前の期は売上が681億5,100万円ですので、約19億円の減少となっています。

ただ、為替のところをご覧いただきたいと思うんですけれども、前の期はドルが110円44銭、ユーロが130円42銭、ポンドが147円48銭、スイスフランが112円96銭でした。今回の通期予想レートは、ドルが105円、ユーロが125円、ポンドが145円、スイスフランが110円と、すべて円高で見ています。

この為替の影響が、売上で21億円、営業利益で7億円、それぞれ下げる要因となっています。したがって、新しい期は総売上が662億円になりますけれども、為替が(前の期と)同じ条件でしたら、ここに21億円加算されることになります。

為替がなかったら、実質683億円に相当する売上規模になります。683億円となりますと、前の期の12ヶ月換算が681億5,100万円ですので、これを上回る規模感だと考えていただいてよろしいかと思います。

やはり一番大きく(為替の)影響を受けるのが、工作機械事業です。21億円のうちの16億円が工作機械事業で発生し、売上を押し下げる要因となっています。この16億円を加味しても、(新しい期の売上は)約498億円(の予想です)。16億円が乗れば約514億となり、前期をはるかに上回る売上規模です。

特機事業も為替影響が4億円ほどあり、売上を下げる要因となっています。これをもってしても(新しい期の売上は)132億4,000万円(の予想)ということで、これまた前の期を上回る数字です。

なお、精密部品事業では、先ほど申し上げたとおり、リストラの関係で、(新しい期の)売上は前の期を11億8,000万円下回る状況です。為替の要因があるとはいえ、一番大きく売上を下げる要因となっているのが、リストラを進めている精密部品事業です。ここが大きく効いてくるかたちになっています。

新しい期の営業利益の計画は、88億円です。先ほど申し上げたように、為替が押し下げている分が7億円ですので、それがなければ95億円相当の営業利益だと考えていただければよろしいかと思います。そうして見ると、前の期が12ヶ月(換算)で91億8,100万円、10ヶ月(実績)でも97億1,200万円ですので、それをやや上回る水準の営業利益だと考えていただければよろしいかと思います。

営業利益は、特機事業では売上が増えるのに対して、営業利益率は14.6パーセントとなり、前の期の12ヶ月換算の16.4パーセントから下がっています。これには2つ要因があります。

1つは為替(の影響)で、1億8,000万円ほど下がる要因になっています。もう1つは、去年(2018年)9月から、特機事業が古い建物を出て新しい社屋に移っており、その償却負担分が、前の期に比べて1億3,000万円ほど増えています。為替で1億8,000万円、償却負担分で1億3,000万円の計3億円ほどが、特機事業の営業利益を押し下げる要因となっています。この分がなければ、22億円ほどの営業利益ということになります。

(新しい期の)工作機械事業(の営業利益)は92億4,000万円で、(前の期から)6,000万円ほど減っていますが、こちらも為替が5億円ほど営業利益を押し下げる要因になっています。こちらも、為替(の影響)がなければ、97億円ほどとなります。

精密部品事業(の営業利益)は、売上も下がっていますけれども、今期はリストラ費用をかなりかける予定ですので、前の期に対して3億2,000万円減少し、約3,000万円ということになっています。

営業利益に対しても、今回は精密部品事業のリストラ分の影響が大きく出ています。ただ、今回、事業構造改革費用あるいは減損で、そのあたりの処理の損分はすべて特損に入れてあります。翌期以降は、精密部品事業も、時計部品は残りますし、非時計部品も、上海で作っている空調部品等を中心に、採算性のいいものだけを残して、削ぎ落としたかたちにしていきますので、売上は減りますが、利益が出る体質の事業にしていこうと思っています。減収にはなりますが、増益の体制に持っていきたいと考えています。

そして経常利益は、この段階では特益・特損あるいは営業外を見ていません。当期純利益は63億円で、前の期の61億4,100万円の当期純利益を上回る水準となっています。

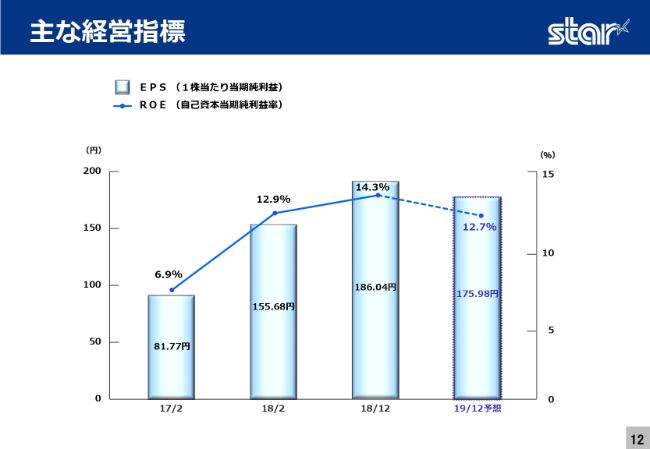

この計画を前提に、ROEは12.7パーセント。配当金は、2円増配の56円とさせていただきたいと考えています。

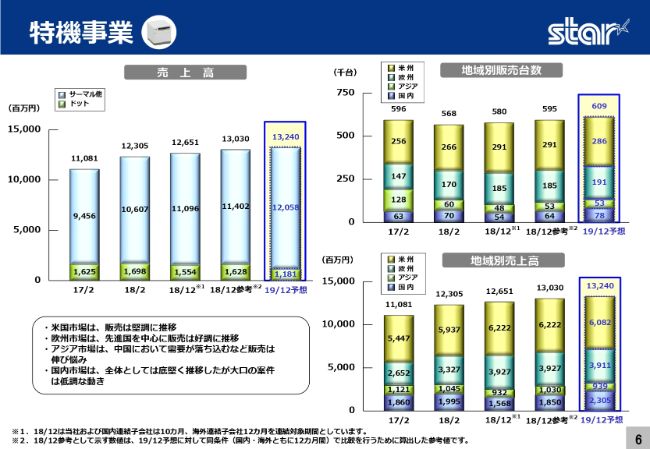

特機事業

続きまして、各事業の状況についてご説明します。まず、特機事業です。(スライドの各グラフ中に)5本(の棒グラフが)並んでいますが、基本的にはすべてのグラフの真ん中(の棒グラフ)が、10ヶ月のもの(2018年12月期実績)です。それ以外はすべて12ヶ月換算となっていますので、真ん中は無視しながら、数字を見ていただきたいと思います。

(スライドの)右上(のグラフ)が販売台数で、新しい期は60万9,000台(の予想です)。前の期が59万5,000台ですので、伸長の計画となっています。なお、mPOS向けのプリンターの売上の伸びが特機事業を牽引してきましたが、新しい期もさらに伸びる予定です。

(新しい期の販売台数予想)60万9,000台のうち、32万6,000台がmPOS向けのプリンターの需要と見ています。前の期は、59万5,000台のうち28万6,000台がmPOS需要ですので、mPOSプリンターとして約4万台伸ばす計画となっています。

では、「どこが一番伸びるんだ」という話になりますけれども、次に色別のところを見ていただきたいと思います。(スライドの「地域別販売台数」グラフと「地域別売上高」グラフの)一番下の紫の部分が、国内売上です。この部分が、販売台数は6万4,000台から7万8,000台へ大きく伸びています。売上では、18億5,000万円から23億500万円となり、国内の売上を大幅に伸ばす予定でいます。

これは、今年(2019年)10月に、消費税の増税とともに軽減税率が適用されるということで、これに対応するためのPOS機器の導入に対して、国から補助金が出るようになっているためです。従来は、購入価格に対して3分の2の補助金が出ていましたが、今回、それが4分の3に増額されました。

それと同時に、POS機器のみならず、今度はキャッシュレスの促進政策ということで、キャッシュレス対応の何らかの機器……例えば、クレジットカードの決済機器、あるいはスマートペイ等のキャッシュレスの決済機器など、ハードの購入に対して、かなり優遇される方策が出される展開となっています。

今回の増税に際して、国内ではかなりのPOS機器、ひいてはプリンターの特需が生まれると考えられます。実際に、大手のお客さんから、(2019年)10月に向かって相当数の在庫の積み増しの要求があります。

いろんなプレーヤーの方からそういう要求がありますので、それをそのままやっていると、5倍、6倍の在庫を持たなければならないような状態になっています。そこまでの展開はしないにしても、国内では10月に向かって需要がかなり盛り上がっていくと想定しており、国内の伸びを大きく見ています。

そして、国内でのmPOSの販売台数7万8,000台のうち、mPOSプリンターの需要が5万9,000台(と予想しています)。前の期が3万3,000台でしたから、国内のmPOS需要が約2万6,000台ほど伸びる見立てとなっています。まず、国内が伸びるということになります。

次に、(各グラフの)一番上の黄色い部分が、米州の状況となっています。米州については、販売台数が28万6,000台(の予想)です。前の期が29万1,000台ですので、5,000台減っています。

売上も60億8,200万円と、前の期の62億2,200台から下がる予定になっています。ただ、売上につきましては、為替の影響で、USドルの部分が3億1,800万円ほど減るかたちになっています。米州の売上については、為替の影響が非常に大きいということです。

それともう1つ、米州の(売上減の)要因として、アルゼンチン(向けの需要の変化があります)。アルゼンチンは、ドットプリンターを使ったフィスカルの方策をずっととっていて、我々も相応数のドットプリンターをアルゼンチンに供給しました。

ところが、ドット(プリンター)からサーマルプリンターを使ったフィスカルに仕様が変わることになり、新しい期ではアルゼンチン向けのドットプリンターの需要が少し落ち、1万7,000台ほど(販売)台数が落ちるかたちになっています。この分の売上が3億2,000万円ほどありますので、アルゼンチンで売上を約3億円下げる要因となっています。それを除けば、通常のmPOSプリンターの需要は、米州でも堅調に推移していることになります。

その(各グラフの「米州」の)下が、欧州の需要になります。販売台数は19万1,000台と、前の期に対して6,000台の増となります。

mPOSのプリンターにつきましては、この19万1,000台のうちの7万6,000台です。前の期では、18万5,000台の販売に対してmPOS需要が6万台でしたので、やはり欧州でも順調にmPOS需要が伸長しているかたちになっています。

それから、欧州の1つの特徴として、我々の欧州内のお客さんに、国際的な宝くじ向けのシステムインテグレーターのお客さんがいらっしゃいまして、そこへ向けた宝くじ用プリンターの需要が、欧州でかなり伸長しています。この部分も、売上を押し上げる要因になっています。

その(各グラフの「欧州」の)下が、中国と東南アジアです。台数的には横ばいで、売上的には微減と見ていますが、東南アジアと中国ではかなり違った様相になっています。

東南アジアは売上が順調に伸長していまして、(アジア全体で)5万3,000台の売上を予定している中、東南アジアで(前の期の)約2万1,000台から3万3,000台と、1万2,000台の増加(を見込んでいます)。

中国では逆に、(前の期の)2万7,000台から1万5,000台と、1万2,000台の減です。東南アジアは順調に伸びているけれども、中国が……やはり中国という国も、国策によって、とくに外資系のIT機器が導入しにくい状況となっています。

いろんな決済の方式についても、ご存知のとおり中国では、「Alipay」「Wechat Pay」など、中国原産のものを導入することが主流で、そういったIT投資が行われています。外資系の製品は、露骨に締め出されていないとはいえ、なかなか入りにくい状況が続いています。そういったことが、中国での売上が伸びない要因となっています。

世界的に見て、中国での売上規模は小さく、減少してはいますけれども、特機事業につきましては、相変わらずエンボスの増は順調に続いています。それに加えて、(日本)国内における軽減税率に向けての需要増がありますので、(2019年12月期は)売上を順調に伸ばしていく計画となっています。

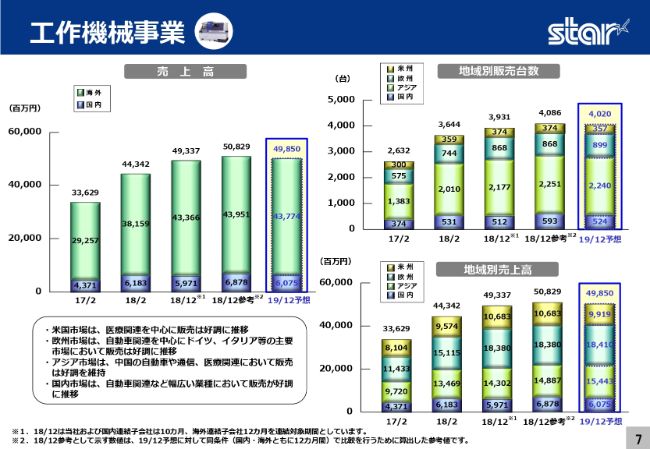

工作機械事業

次に、工作機械事業の説明をさせていただきます。ここも、(各グラフの)真ん中(の棒グラフ)は10ヶ月(2018年12月期実績)ですので、あまり見ないでいただいてけっこうです。

(「地域別販売台数」グラフの)右側の2本(の棒グラフ)を見ていただければ一目瞭然ですが、10ヶ月(2018年12月期実績)で年間3,931台でした。これを12ヶ月に直しますと、4,086台の売上を達成したことになります。これは、過去最高の記録となっています。そして、この4,086台について各仕向地ごとに内容を見ますと、全仕向地にわたって数量が伸びています。

2つ左(2018年2月期の棒グラフ)と(2018年12月期参考値の棒グラフを)比べていただければわかるんですが、一番上の米州は、359台だったものが374台(に増加しました)。そして、欧州につきましても、744台から868台と、大幅に増加しています。欧州につきましては、スイス販社・イギリス販社・ドイツ販社・フランス販社と4拠点ございますけれども、その4拠点すべてにおいて数字を伸ばしています。

一番大きく数字が伸びたのは、独英仏以外の欧州、中東、旧ロシア諸国といったところをテリトリーとしている、スイスの販売会社です。ここの販売台数が286台から335台となり、17パーセント増と大幅に数字を伸ばしています。

ブレグジットが取り沙汰されているイギリスも、102台から106台と伸長していますし、ドイツも302台から354台となり、17パーセント増と大幅に数字を伸ばしています。そしてフランスも、54台から73台となり、売上増加率でいくと35パーセントを超え、フランスの伸びが一番大きく効いています。

(グラフの「欧州」の)下のアジアでは、2,010台だったものが2,251台(になりました)。アジアは大きく分けて、中国向け、東南アジア向け、台湾・韓国向けの3テリトリーがありますが、すべてのテリトリーで前年以上に数字を伸ばしています。

中国は1,208台から約1,400台と、200台以上も大幅に数字が伸びています。韓国・台湾では、いまのところ、とくに台湾が米中貿易摩擦の影響を一番受けているテリトリーかなと思っています。(台湾は)電子機器のOEM生産が多い国ですので、貿易摩擦の影響を受けやすいのです。韓国では車の需要がやや低調ですが、そうはいいながら、549台から555台に伸長しています。また、東南アジアも253台から257台と数字を伸ばしています。

(グラフの)一番下の紫色の部分が国内です。531台から593台に増加し、12パーセント増と大きく数字を伸ばしています。

この(2018年12月期参考値の)4,086台という数字ですが、仕向地ごとに需要は若干異なりますけれども、やはり車。そして中国においては、車の伸びもさることながら、やはり医療です。

また、中国はいま、世界の中で5Gにかける投資が一番先行している地域になっていまして、5Gの中継局・基地局の増産が非常に急ピッチで進んでいます。中継局の中に使われる、非常に精密なナットがあるんですけれども、これが我々のスイス型自動旋盤で作られるものの需要としてかなり出てきています。

貿易摩擦の影響を受けて、車で多少数字が減るにしても、それを医療、あるいは5G向けの投資で補うことができます。また、我々の想定しないところでも、細かい需要がいろいろと出てきています。

例えば、いま非常に伸びているのが、中国における電子タバコ製造向けの需要です。先ほど申し上げましたように、(2018年12月期は)中国で約1,400台売っていますけれども、電子タバコ(製造向けの)需要だけで、このうちの100台ほどになります。中国ではスイス型自動旋盤が使って電子タバコが作られており、とくに欧州への輸出がかなり進んでいます。新しい需要として、こういうところにもスイス型(自動旋盤)が使われるようになってきています。

終わった期(2018年12月期)の状況は以上になります。これに対しまして、新しい期(2019年12月期)は、台数としては多少減りますが、基本的には横ばい(の見込みです)。4,020台と、新しい期も4,000台を超える販売を見込んでいます。

なおかつ、先ほど申し上げたように、工作機械事業は為替の影響で16億円ほど下がる見込みです。498億円(という売上高予想)にこの16億円を加算すると514億円となり、前の期を上回る状況となります。

工作機械業界の市況が、中国事業を中心に落ちている中で、なぜ(販売台数・売上高が)増える計画が作られるのか。実際に、一昨日(2019年2月13日)の(決算)発表の後も、「工作機械(事業)はちょっと強気すぎるんじゃないか」というご指摘もいただいています。そこの需要の背景を説明させていただきたいと思います。

工作機械受注台数<四半期推移>

18ページをご覧ください。四半期ごとにまとめたグローバルな受注の推移となっています。直近の2018年10-12月の3ヶ月は、総台数で1,036台です。月当たり330台から340台に達する、非常に高いレベルの受注をいただいています。

ちょうど(2019年)1月が終わったところで、詳しい数字はいえませんが、1月の受注につきましても、前年を大幅に上回る受注をいただいています。受注数の客観的な推移を見てみますと、いまのところまったく落ちていないというのが、このスイス型自動旋盤の状況となっています。

日工会(日本工作機械工業会)の受注統計は、昨年(2018年)10月以降、ずっと前年割れを続けていますけれども、我々はその間も前年割れはしておらず、直近の12月・1月まで前年を上回っている状況が続いています。

この数字を見ていただいて、1つだけみなさんにご懸念があるとすれば、やはり欧州において、(2018年)1-3月、4-6月、7-9月、10-12月と進捗するにつれて、受注台数が落ちてきていることが心配かと思います。

(2018年は)1-3月が375台、4-6月が277台と、半年間で非常に大きな受注をいただいています。お客さまが機械を必要としていたものの、当時はLMガイドの問題もあり、我々の機械の供給がなかなか追いつかないということで、すでにかなり先のところまで受注をいただいています。

(2018年)7月以降、受注が下がってはいるんですけれども、これは(7月以前に)受注が多くあったためで、必ずしも欧州全体の受注が下がっているわけではないということになります。

また、この(2018年)12月末における受注残は(全体で)およそ552台ございますが、そのうちの321台が欧州向けです。このように、欧州は豊富な受注残を抱えており、すでに先々の受注を先食いしてしまったということで、(スライドの表のような)受注の数字となっています。

7ページに戻ってください。受注(台数)の動向は、直近までまったく下がっていないという中で、(2019年12月期の販売台数予想は)この4,020台という数字です。ここには、ブレグジットや(米中貿易)摩擦の影響をしっかりと織り込んでいます。

地域別に見てどういうところが伸びるかというと、欧州の中のスイス販社です。先ほど申し上げたように、スイス販社は英仏独以外の欧州を担当しています。また、韓国・台湾で伸び(ると予想し)ています。

逆に慎重に見ているのが、やはり貿易摩擦の影響を色濃く受ける中国。そして、中国向けの輸出の比率が高いドイツの車のメーカーをお客さんに抱えるドイツ販社。さらには、ブレグジットで揺れるイギリスです。

それと日本も、名古屋営業所が管轄している名古屋近辺の車については、非常に堅調な受注が続いています。ただ、諏訪営業所で管轄している半導体関連の受注では、明らかに減少しています。ここ(スライドの「地域別販売台数」グラフ)を見ていただければわかりますけれども、国内では終わった期(2018年12月期)が593台、そして直近(2019年12月期)が524台となる見込みで、これは半導体需要を中心に下がることになります。

(販売台数を)上げているのは、スイスです。ここ(グラフ中)では欧州の数字の中に入ってしまっていますけれども、終わった期(2018年12月期)では335台、新しい期(2019年12月期)では397台です。貿易摩擦など、いろいろといわれている中で、欧州まわりの東欧や中東での需要が、やはり数字としてはまだ伸びるという計画にさせていただいています。

実は、トルコ向けの需要は、車の生産を中心に非常に伸びてきたんですけれども、昨年(2018年)はトルコリラの下落の影響で、パタッと止まったところがあるんです。そこのところも、為替の状況を克服しながら、まだ生産が増える(と見込んでいます)。

そして東欧は、やはり大陸というか……ドイツならドイツの車のメーカーさんが、徹底的なコストダウンを施行されて、生産を東欧にシフトしています。コストダウンの投資となりますので、貿易摩擦で苦労する分、そこの需要は逆には強まっている傾向があります。

また、イタリア向けもこのスイス販社から出していますけれども、イタリアは相変わらず、需要を喚起するための工作機械に対する投資減税が続いています。今年いっぱいずっと続くということで、イタリアの需要も堅調であると期待して、スイス販社経由の売上(予想)を伸ばしています。

逆に、ブレグジットのところ……イギリス販社では、106台が91台に減少(すると予想)しています。また、いまお話ししたドイツ販社では、354台から337台。フランス販社は73台で、横ばいとなっています。

また、(グラフ中の)緑の部分(「アジア」)の中に含まれる数字になりますが、中国向けが、この3年間にわたって大きな伸長を遂げてきました。このグラフの一番左(2017年2月期)は、全体で2,632台販売していますが、このときの中国の販売台数が735台でした。それが1年後には1,208台になり、終わった期(2018年12月)には約1,400台となりました。今回の計画では1,415台ということで、やや微減とさせていただいています。

約700台から始まり、ほぼ倍増の1,400台というレベルまで来ているんですけれども、需要そのものはまったく落ちていないものの、さすがに自動車の関係であるとか、落ちるところが落ちるだろうということで、(2019年12月期は)少し慎重に見させていただいて、ずっと伸びてきたものが少し減じる計画とさせていただいています。

韓国・台湾ですが、台湾につきましては、やはり5Gの関係。あるいは、いままでなかなか苦労していた韓国も医療部品が伸びていますので、そういうものを中心に555台から565台と伸ばしています。

国内は先ほど申し上げたように、593台から524台(になる見込み)で、半導体向けでやはり不振を中心に、下げるべきは下げています。

米中貿易摩擦やブレグジットの状況を見ながら、仕向地別にそういうものを反映させて、減じるところは慎重に減じ、しかしながら需要の好調なところは伸ばすということで出した予想が、4,020台という数字です。

先ほど申し上げたように、直近まで受注の状況はまったく落ちていないのが現状となっています。この不況が予想されている中で「この台数はちょっと入れすぎなんじゃないか」というご懸念の声もいただきましたけれども、我々はそう考えてはいなくて、冷静な市況の判断の中から、このような数字を作らせていただいています。

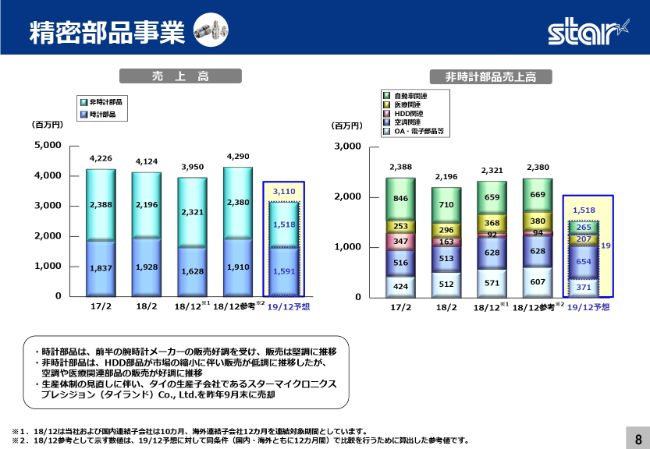

精密部品事業

精密部品事業です。ここは、先ほどから申し上げているとおり、基本的に非時計(部品)のリストラを進めていくかたちになります。

直近の終わった期(2018年12月期)の時計部品(の売上高)は、(スライドの)左のグラフの一番下の紫色のところで、19億1,000万円でした。これに対して、新しい期(2019年12月期)については、お客さんのローコストのムーブメントの生産調整等が入るため、15億9,100万円と減少の予定です。

(グラフの「時計部品」の)上が非時計部品です。23億8,000万円から大きく減り、15億1,800万円となります。(スライドの右のグラフの)赤い部分がハードディスク関連ですが、ここの需要がどんどん減っており、タイの工場も売却しましたので、来期はゼロになる予定です。さらに大連(工場)も撤退を進めていくため、非時計部品は売上が約8億円下がっていくことになります。

空調関連は、約6億2,800万円から6億5,000万円と伸びていますけれども、これはすべて上海の拠点で作られているものです。(2019年12月期の非時計部品売上高予想である)15億円のうち、上海の売上がだいたい8億円を占めています。上海の工場は、空調部品を中心に非常に利益性が高く、堅調に推移しています。

また、時計部品も、基本的に来期は減産になりますけれども、非時計(部品)に比べるとやはり利益率の高い構造となっていますので、リストラが終結した後は、上海の拠点と時計部品を中心に、非常に筋肉質な、収益性の非常に高い事業として生まれ変わっていこうと考えています。

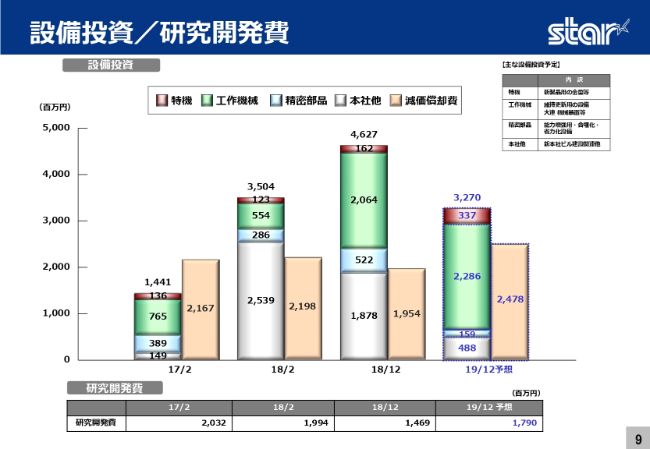

設備投資/研究開発費

設備投資です。終わった期(2018年12月期)は、46億円の設備投資をさせていただきました。(グラフの)一番下の18億円は、新しい本社の費用となっています。

やはり一番大きく投資したのは、(グラフの)緑色の工作機械の設備となっています。菊川工場におきましては最新鋭の無人加工機、大連工場におきましては新しい工場等です。

今後、工作機械の生産体制を年間約4,500台あるいは5,000台までもっていくにあたって、タイの状況が一番重要だと考えています。したがって、タイにおきましては、縦型・横型の最新鋭のマシニングセンター等を中心に、20億円の設備(投資を行いました)。

そして、新しい期(2019年12月期)におきましても、最新鋭の工作機械を導入して効率性・生産性を上げていくために、22億8,000万円の設備投資(を予定しています)。3工場において、5軸のマシニングセンター、それから縦型・横型の無人加工機、あるいは研削盤といった最新鋭の設備を入れていくために、投資を行っていきたいと思います。

また、2019年12月期(の棒グラフ)の一番下は本社他ですが、こちらも(今期で)終わりますし、工作機械向けの最新鋭の設備は2018年度・2019年度でほぼ一巡すると考えています。したがって、2020年度以降につきましては、基本的には従来どおり償却の範囲内で、設備投資はだんだん落ち着いてくる予定となっています。

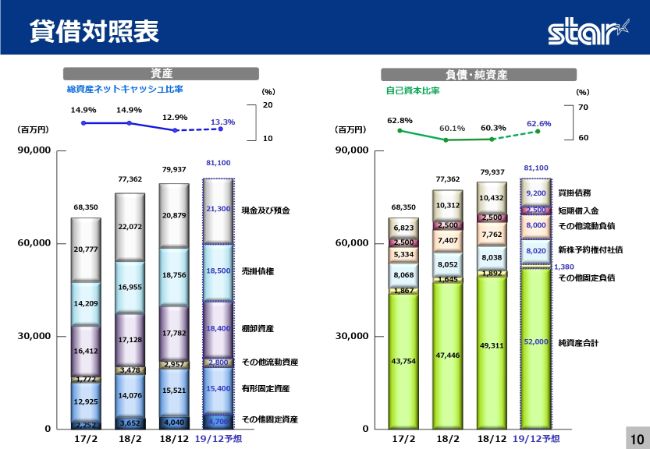

貸借対照表

10ページは貸借対照表です。ここにつきましては、やはり利益の増が大きく出てまいりますので、総資産が799億円から811億円に増加していく予定になっています。それに伴い、次のページで出てきますが、キャッシュも潤沢に213億円増える予定となっており、総資産のネットキャッシュ比率も13.3パーセントと回復基調です。

新しい期(2019年12月期)は当期利益を63億円と見込んでおり、それに対して半分は還元していくつもりですけれども、30億円ぐらいの純資産の積み上げが起こって、純資産が52億円に改善します。これに伴い、自己資本比率も2.6ポイント上がって、62.6パーセントになっていくというのが大きなところです。

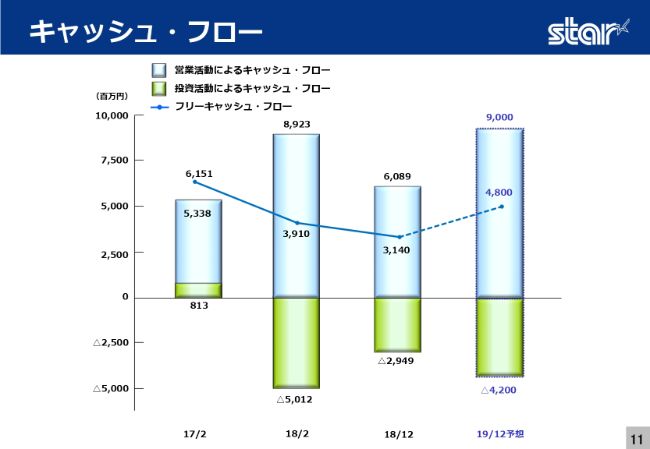

キャッシュ・フロー

11ページはキャッシュ・フローになります。新しい期(2019年12月期)につきましては、純利益が89億円、減価償却が24億円で、法人税の支払いが15億円ほどありますが、90億円ほど営業活動によるキャッシュ・フローが出てまいります。

これに伴い、主に有形固定資産の取得に42億円支払い、フリーキャッシュ・フローは48億円と、こちらも潤沢に生まれる予定となっています。このフリーキャッシュ・フローは、配当をだいたい20億円ほど減して考えていますので、そういうものをここからお支払いしていくかたちになっています。

主な経営指標

12ページは、これを受けての経営指標になります。2018年12月期のEPSは186.04円で、過去最高の水準となっています。同時に、ROEも14.3パーセントと非常にいい数字になってきていますし、BPSも1,345円と、過去最高となっています。

新しい期につきましては、BPSが1,446円と見込んでおり、達成すれば過去最高となります。

株主還元

13ページは株主還元です。株主還元につきましては、新しい期(2019年12月期)は配当を56円とさせていただきたいと考えています。終わった期(2018年12月期)の配当は54円だったんですけれども、この時点で8年連続の増配でした。そしてこの56円を達成できれば、9年連続の増配となります。これと同時に、総還元性向50パーセントを目指しています。

そして、終わった期(2018年12月期)につきましては、100万2,000株、約18億円の自社株買いをさせていただきました。これと配当を合わせて、総還元性向は55.2パーセントとなり、総還元性向50パーセントの目標をクリアしています。

新しい期(2019年12月期)につきましては、当期利益を63億円と見ていますので、56円の配当だけでは、半分還元した場合の31億5,000万円に対して20億円となり、11億円ほど足りなくなってしまいます。これにつきましては、利益の出方を見ながら、増配にするのか、あるいは自社株買いをさせていただくのか、検討・実施させていただきたいと考えています。

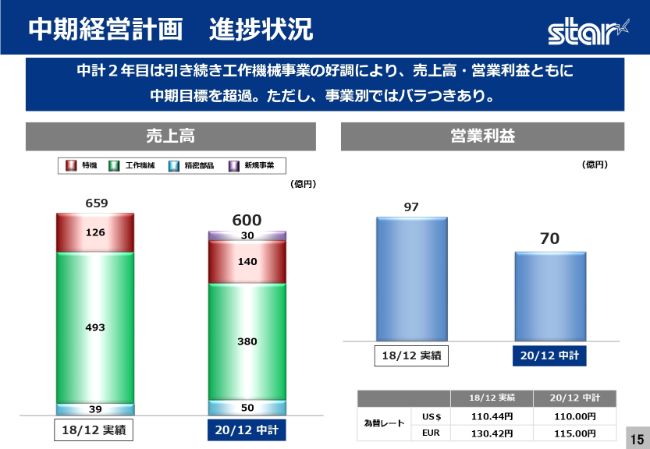

中期経営計画 進捗状況

最後に、中期経営計画に対する進捗を簡単に説明させていただきたいと思います。トータルの数字だけを見ますと、この中期経営計画では売上が600億円、そして営業利益が70億円と考えていまして、それに対しては、やはり工作機械の大きな伸長により、売上が直近で659億円、そして営業利益も97億円と、70億円をはるかに超える数字になっています。

ただ、個別の内容を見てみますと、工作機械の大きな伸長に支えられている中で、やはり特機事業(が課題)です。ここは、順調に伸びてはいますけれども、まだ中期経営計画の(目標の)数字である140億円には届いていません。当初は、精密部品事業において、拠点あるいは新規顧客を増やしながら生産合理化を行い、増収増益を狙っていくという計画だったんですけれども、いまやっていることは生産拠点のリストラあるいは再編による収益性の改善で、中期経営計画の目標とはかなり異なってきています。

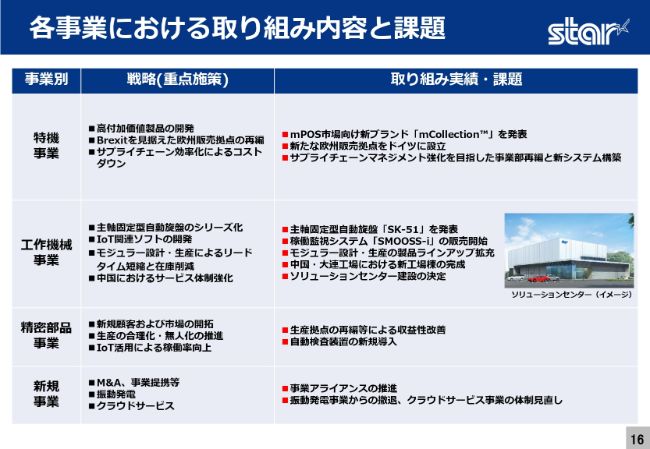

各事業における取り組み内容と課題

また、当初は新規事業として振動発電あるいはクラウドサービスを1つの柱として育てていこうということだったんですが、振動発電事業からは撤退しました。クラウドサービス事業は体質を見直して、プリンターやハードを売るための1つのサービスとして強化している段階です。

(中期経営計画では)新規事業で売上30億円、営業利益3億円という目標を立てていますけれども、ここは事業アライアンスの推進……複数社さんを相手に、最新鋭の機械の開発、あるいは販路の融合といったいろいろなテーマに沿って、アライアンスの構築を進めているところです。この中期に向けては、こういうところを中心に、新規事業を怠りなくしっかり開拓・育成していく所存でございます。

その他の部門の取り組み実績については、そこ(スライド)に書いてあるものをご参照いただければと思います。特機事業あるいは工作機械は、そこ(スライド)に書いてある重点施策が、順調に展開しているものと考えています。

以上をもちまして、今回の計画の説明とさせていただきたいと思います。