2019年3月18日に行われた、クロスプラス株式会社2019年1月期決算説明会の内容を書き起こしでお伝えします。IR資料 質疑応答パートはこちら

スピーカー:クロスプラス株式会社 代表取締役社長 山本大寛 氏

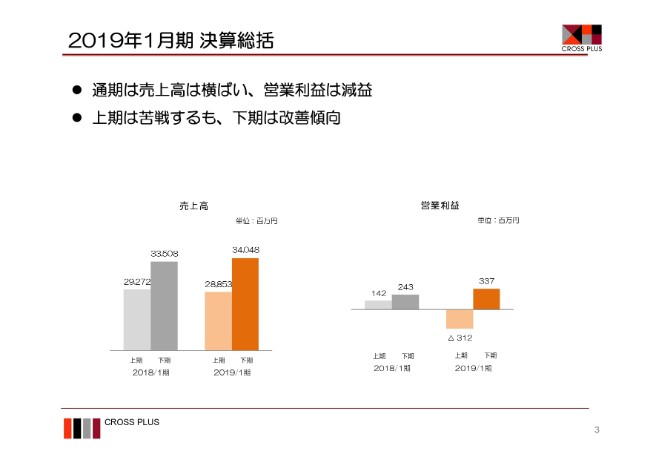

2019年1月期 決算総括

山本大寛氏(以下、山本):みなさま、お忙しいところ弊社の決算説明会にご出席を賜りまして、誠にありがとうございます。本日は、2019年1月期決算概況・中期経営計画・2020年1月期計画について説明をさせていただきます。

まず、2019年1月期の決算概況です。今期の決算を総括しますと、通期は売上高が横ばい、営業利益が減益となりました。2017年後半からのアパレル市場での低価格化や中国での生産環境悪化の影響を受け、上期は苦戦していましたが、下期から施策効果が表れ、業績は改善傾向となりました。

【連結】 2019年1月期 損益計算書

今期の連結業績です。

売上高は629億100万円、前年比100.2パーセント。

売上総利益は121億7,600万円、前年比97.7パーセント。

販管費は121億5,100万円、前年比100.6パーセント。

営業利益は2,500万円、前年比6.5パーセント。

経常利益は2億3,800万円、前年比45.2パーセント。

当期純利益は3億2,300万円、前年比48.5パーセントとなりました。

営業外収益では不動産収益の増加や省エネ投資による補助金、特別利益では株式の売却益を計上いたしました。

2019年1月期 施策の結果

次に、今期の施策の結果です。

売上対策として、3つの施策に取り組んでまいりました。1つ目が低価格商品への対応で、アセアンに専用ラインを設け、商談スケジュールを早期化し、生産ロットの大きい商談を早期受注することにより製造原価を抑え、低価格商品の対応を強化してまいりました。

2つ目が専門店向け販路の拡大で、シャツやブラウスといった商品に加えて、機能素材を使ったボトムスや単価の高いアウターなどを拡大しました。

3つ目がブランドコーナーの拡大で、ブランドコーナーの出店を進め、地方の大型GMSを中心に今期で30店舗増の260店舗となりました。店舗ごとの商品投入数量の精度アップをすることで、利益の改善が進みました。

次に、利益対策として2つの施策に取り組んでまいりました。1つ目が主力工場の見直しで、当社では中国主力工場への生産集約を進めましたが、現在では拡大するアセアン生産に対し、中国からアセアンへの主力工場の移転を進めながら、生産コストの削減に努めています。

2つ目が不良品の削減で、中国では当社現地スタッフが工場巡回チェックを行い、製造工程中での不良品を早期発見する仕組みができ、不良品率の減少に努めています。また、拡大するアセアン生産において、(2018年)8月からミャンマーとバングラデシュで、中国と同様の巡回管理体制の構築を進めています。

続いて、グループ会社の収益改善についてです。昨年2月にグループ化したサードオフィスは、PMIにより家賃や貿易費用等のコスト削減をすることができ、黒字化を果たすことができました。また、昨年9月にグループ化した中初は、トータル企画提案の広がりや当社販路の活用による売上拡大などが期待できます。

また、スタイリンクは2019年1月末をもって解散いたしました。主力の得意先であるヤングSPAの低迷により、業績が悪化したためです。スタイリンク単独での成長は難しいと判断しています。一方で、専門店向けの営業スタッフは当社グループで再配置を行い、グループ全体で専門店事業の再編を進めています。

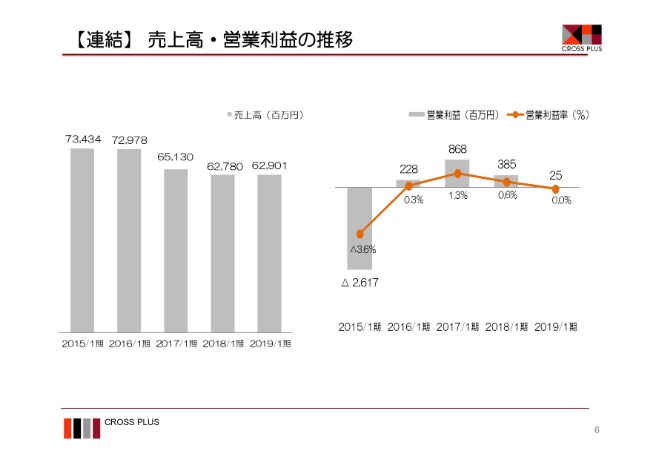

【連結】売上高・営業利益の推移

こちらは、直近5期の連結売上高・営業利益の推移となります。

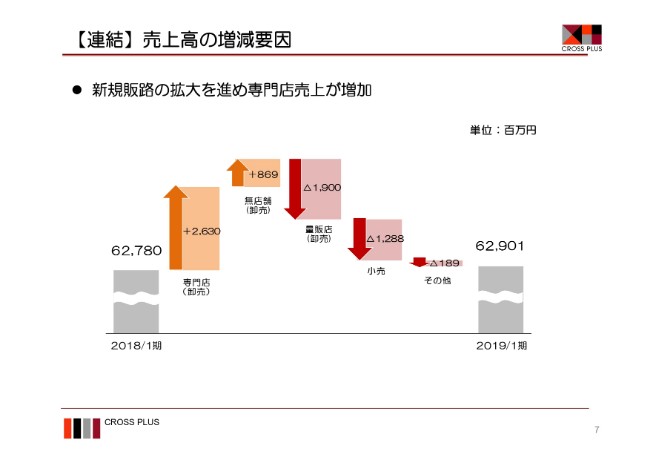

【連結】売上高の増減要因

続いて、連結売上高の前期からの増減要因を販売チャネル別にご説明いたします。左から順に説明をいたします。

左端の前期売上高の627億8,000万円に対し、専門店向けはスタイリンクでのヤングSPAの減少があったものの、ファッション専門店との取引が大きく拡大したことに加えて、当期からグループ化したサードオフィスや中初の売上がプラスされたことで、26億3,000万円の増加となりました。

無店舗向けは、カタログ通販の増加により8億6,900万円の増加となりました。

量販店向けは、大手GMSの低価格化が影響したことなどで19億円の減少となりました。

小売は、百貨店での不採算店舗の縮小やプライベートブランド販売の縮小により、12億8,800万円の減少となりました。

以上により、右端の当期売上高は629億100万円となりました。

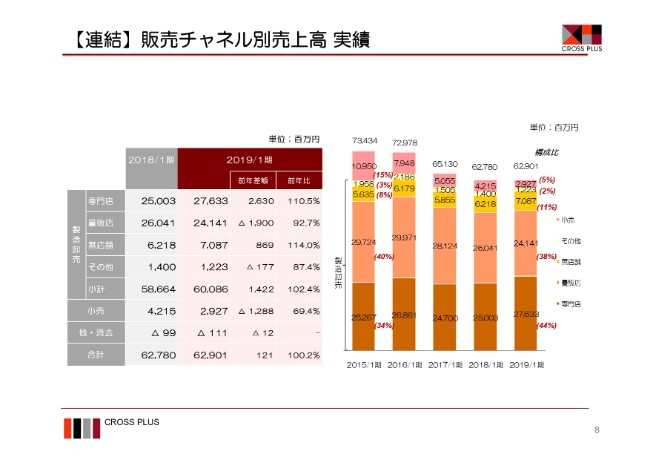

【連結】販売チャネル別売上高 実績

続いて、こちらは連結売上高の増減を表にしたものです。

右側の5ヶ年推移に記載しているとおり、専門店の売上高構成比率は、2015年1月期が34パーセントに対し、当期は44パーセントまで高まっています。

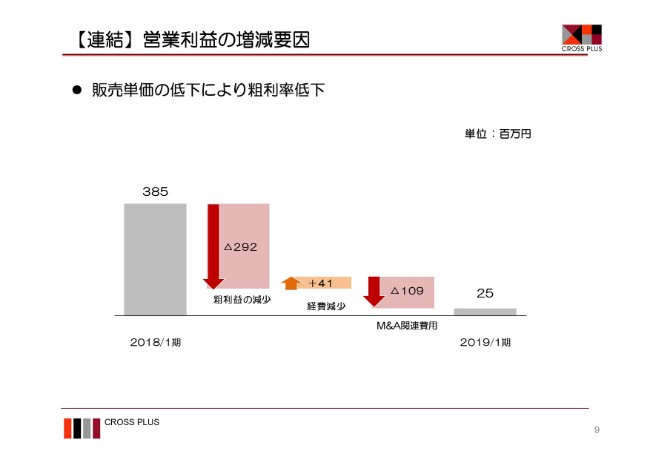

【連結】営業利益の増減要因

次に、連結営業利益の前期からの増減要因です。

左端の前期営業利益の3億8,500万円に対し、粗利益の減少でマイナス2億9,200万円、経費の減少によりプラス4,100万円、M&A関連費用によりマイナス1億900万円となり、右端の当期営業利益は2,500万円となりました。

粗利益は、売上高の減少や販売単価の低下により減少しています。

経費は、当期からグループ会社が増えたことによる増加もありましたが、小売の縮小や固定費削減等により、全体では前期から減少しています。

M&A関連費用は、M&Aに要した費用とのれん償却を合わせた金額です。

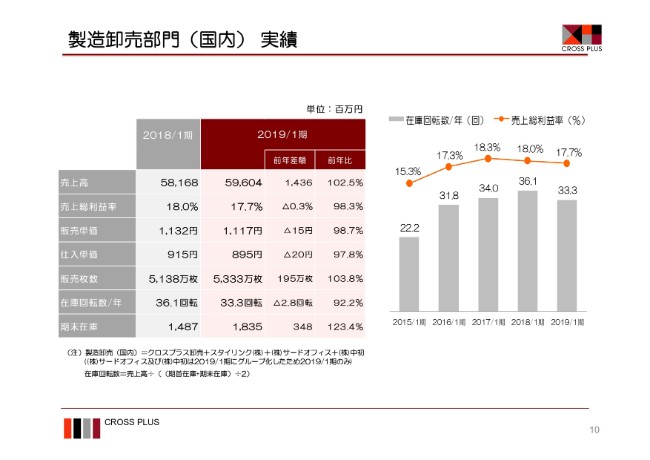

製造卸売部門(国内) 実績

こちらは、グループの国内製造卸売部門の営業指標です。左側の表をご覧ください。

売上総利益率は17.7パーセント、前期比マイナス0.3ポイントとなりました。

販売単価は1,117円で、前期比98.7パーセント。

仕入単価は895円で、前期比97.8パーセントとなりました。

販売枚数は5,333万枚で、前期比103.8パーセントとなりました。

在庫回転は33.3回転となり、前期比マイナス2.8回転となりました。

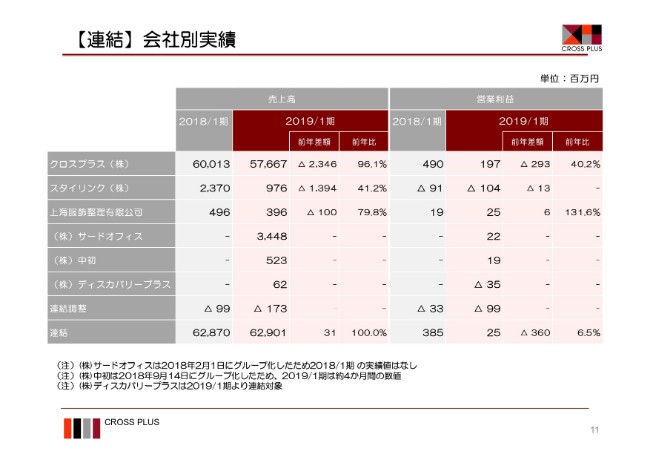

【連結】会社別実績

こちらは、連結各社の売上高・営業利益の一覧表になります。上から読みます。

クロスプラス単体は売上高が576億6,700万円、営業利益が1億9,700万円となりました。売上高は前期比マイナス23億4,600万円で、量販店および小売の販売が減少しました。営業利益は前期比マイナス2億9,300万円で、売上の減少と販売単価の低下が影響しました。

(2019年)1月末で解散したスタイリンクは売上高が9億7,600万円、営業損失がマイナス1億400万円となりました。

上海服飾整理は中国での検品・検針・物流加工をしており、売上高が3億9,600万円、営業利益が2,500万円となりました。

サードオフィスは2018年2月からM&Aによりグループ化し、PMIでのコスト削減を進めた結果、黒字化しています。売上高が34億4,800万円、営業利益が2,200万円となりました。

中初は、2018年9月にM&Aによりグループ化し、5ヶ月の実績となりますが、売上高が5億2,300万円、営業利益が1,900万円となりました。

ディスカバリープラスは、非アパレルの新規事業として児童発達支援サービスを行っており、当期より連結対象となっています。売上高が6,200万円、営業損失が3,500万円となりました。

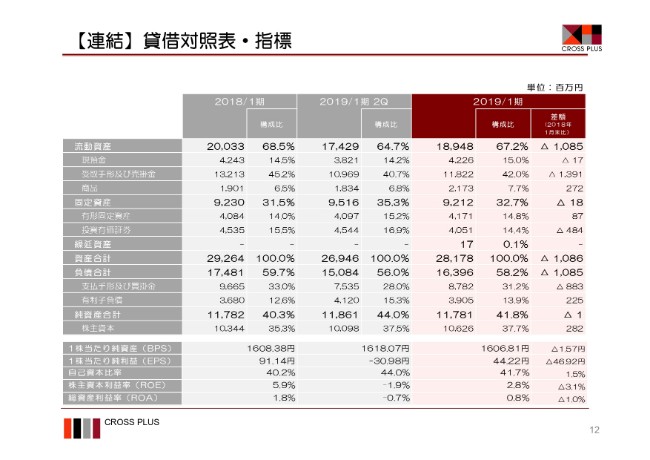

【連結】貸借対照表・指標

次に、連結貸借対照表について、前期との比較です。総資産は281億7,800万円で10億8,600万円減少し、純資産は117億8,100万円と横ばいでした。

変化した点を説明しますと、上から3段目の受取手形及び売掛金は、支払いサイトが短い取引先の売上比率が高まったことなどにより、13億9,100万円減少しました。上から4段目の商品は、2億7,200万円増加しました。これは、サードオフィスや中初のグループ化の影響によります。

下から4段目の支払手形及び買掛金は、海外からの直接仕入れによる取引形態が増えたことにより、8億8,300万円減少しました。

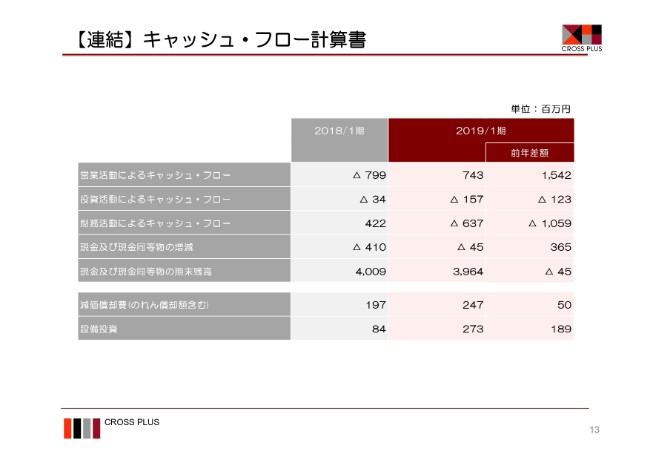

【連結】キャッシュ・フロー計算書

続いて、当期のキャッシュ・フローです。

営業活動によるキャッシュ・フローがプラス7億4,300万円となりましたが、財務活動によるキャッシュ・フローがマイナス6億3,700万円となったことなどにより、現金及び現金同等物は前期に比べ4,500万円の減少となり、期末残高は39億6,400万円となりました。

営業活動によるキャッシュ・フローが前期に比べ15億4,200万円増加した要因は、売掛債権の減少です。

財務活動によるキャッシュ・フローが前期に比べ10億5,900万円減少した要因は、長期借入金の返済が9億円あったことによります。

以上が、2019年1月期の決算結果になります。

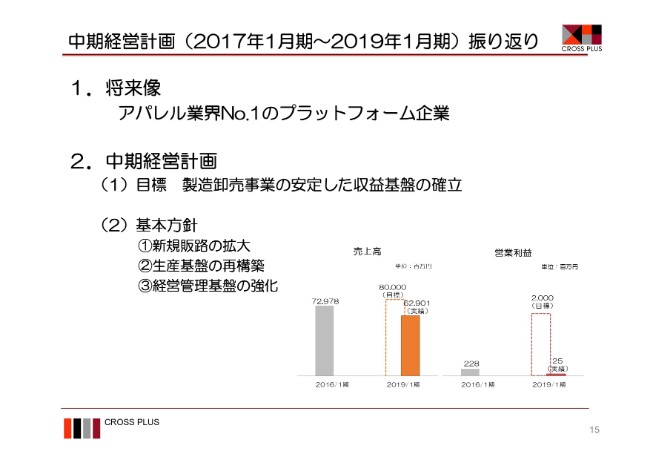

中期経営計画(2017年1月期~2019年1月期)振り返り

続いて、中期経営計画について説明いたします。

はじめに、2016年に公表しました中期経営計画の振り返りです。「売上高は800億円、営業利益は20億円を目標」と公表しましたが、大きく未達となりました。基幹である製造卸売事業の安定した収益基盤の確立を進めてまいりましたが、この3年間で国内衣料品マーケットの低価格化や中国の環境対策によるコストアップの影響で、大きく未達となっています。

目標と結果の数字の差異要因については、売上高が170億円未達となっていますが、(内訳としては)既存のGMS等の販路で約100億円、新規販路向けで約40億円、小売で約30億円の不足となり、合計170億円の未達となりました。

営業利益は粗利益率の低下で(未達となり)、粗利益率は21パーセントを目標としていましたが、市場の低価格化が進み19.4パーセントとなりました。

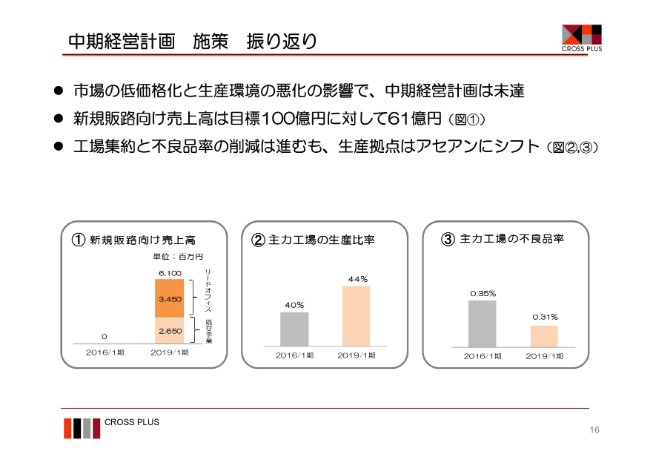

中期経営計画 施策 振り返り

その中で、個別の主要施策の結果について述べさせていただきます。

専門店向け販路の拡大については、左のグラフ①をご覧ください。新規販路向けに新しく営業組織を作り販売を強化し、約26億円増加しました。また、サードオフィスをグループ化することで、34億円を加えて合計で61億円となりましたが、目標の100億円には届きませんでした。

真ん中の(グラフ②の)主力工場への生産集約については、生産比率は40パーセントから44パーセントと微増となりました。中国の主力工場は生産集約を進めてまいりましたが、低価格商品への対応によりアセアンでの生産比率を増やしたことで、集約率は微増となっています。

不良品の削減ついては、グラフ③をご覧ください。生産前検品の強化と現地スタッフが工場を巡回チェックすることで、中国主力工場においては製造工程中の不良品を早期発見することができ、不良品率が改善してきています。

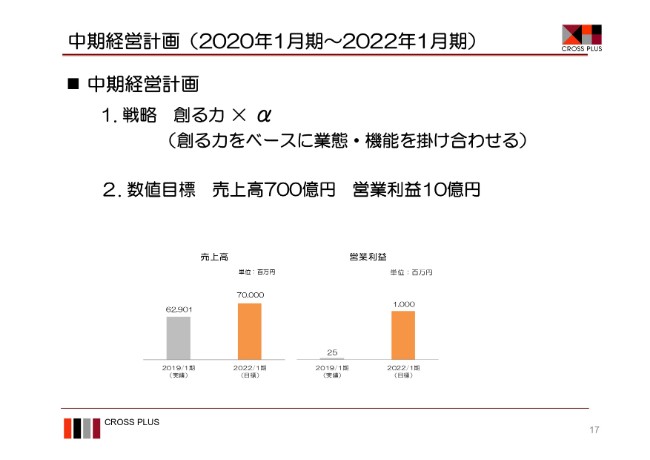

中期経営計画(2020年1月期~2022年1月期)

それでは、今期から始まる3ヶ年の中期経営計画についてご説明します。

戦略を一言で言えば、「創る力×α」です。「創る力」とは、創造の「創」という字を使っていますが、「当社が婦人服業界トップシェアを誇る、年間5,500万枚の企画力・生産力」を「創る力」だと言っています。

「創る力×α」には、eコマース・ブランド・AI・M&A・コンサルティング等の、新しいキーワードが入ってきます。年間5,500万枚の「創る力」をベースにしながら、さまざまな業態や機能を掛け合わせることで、収益の回復と業態転換を実施してまいりたいと思っています。

中期経営計画では、数値目標として3年後に、売上高で700億円、営業利益で10億円を目標としています。前中期経営計画の反省としましては、もともとアパレル事業をきちんと行えば、私たちで言えば「製造卸売事業を進化させていけば、営業利益率3パーセントが出せる事業形態」に向かって進んでまいりました。

繊維業界の業界構造は大きく3層構造で言えば、川上・川中・川下の3層構造なのですが、当社は「川中の製造卸売事業に集中すれば、安定した収益基盤が確立できる」と思い、前中計を進めてまいりました。

しかしながらこの3年間で、国内のマーケットや海外の生産環境は大きく変化し、川上・川中・川下で利益がきちんと分配されない構図となってきました。従来のリスクを取らないビジネスだけでは限界が来ており、川中だけでなく、川下へリスクを取りに行くビジネスも必要だと痛感しています。

中期経営計画方針

当社の一番の強みは、商品の企画する力・生産する力といった「創る力」です。

この「創る力」をベースにしながら、さまざまな業態や機能と掛け合わせて業態転換を進めていくことが、次の中期経営計画の骨子になります。中期経営計画では、こちらの表にあります3つの大きな事業方針に対して、進めてまいりたいと思っています。

中期経営計画 及び 2020年1月期の施策①

中期経営計画の初年度にあたる今期、2020年1月期から進めていく施策について説明させていただきます。

まず、方針の1つ目は新業態の確立です。ECとブランドビジネスを強化していきます。

ECの強化については、これまでブランド別で4つに分かれていたオンラインショップを統合し、新しい自社オンラインショップを、この(2019年)2月にリニューアルオープンしています。これによって、分散していたEC販売・ECデータを集約して、当社のあらゆる商品で、EC販売の強化を進めていきます。

また、新たな試みとして、この2月からD2Cモデルとして、店舗を持たないEC専用ブランドの「N.O.R.C(ノーク)」を立ち上げました。これらを補完するためにEC専門の部署も設立し、今まで4つの部署にまたがっていたECの人材を、専門部署の1つに集約しています。

続いて、ブランドビジネスの拡大です。現在260店舗あるブランドコーナーの出店を引き続き行いながら、今後は地域対応による店舗ごとの商品投入数量の精度アップを進めて、ブランドビジネスの収益力を高めていきます。

ECの強化 – D2C業態「N.O.R.C」-

先ほど紹介しました、EC専用ブランドの「N.O.R.C(ノーク)」についてご紹介をさせていただきます。

このブランドは、商品企画やものづくりは当社が行い、当社の弱いブランディングや広告・販促などは外部のプロデューサーを起用しました。そうすることで、ネット消費者への訴求を行っています。展示会には、業界関係者やモデルなど多数が訪れ、来場した方がInstagramにアップした写真がYahoo!ニュースにも掲載されるなど、話題となりました。

現在でブランド立ち上げから1ヶ月になりますが、約5,000万円の売上と、EC専業のブランドとしては極めて好調な滑り出しとなっております。

中期経営計画 及び 2020年1月期の施策②

続いて方針の2つ目の、アパレル事業の機能強化です。

施策の1つ目は、専門店販路の拡大です。専門店販路の拡大をするために、新たに専門店事業部を設立し、解散したスタイリンクの営業スタッフも含めて、グループ全体で専門店販売に携わる人材を集約及び増員することで、人数を13人から49人に増員して専門店事業部を強化しております。

前期までに専門店5社の柱の販売先ができてきましたので、この柱の先をより強化するとともに、従来は商品別で行っていた提案を販売先ごとにグループを設置して、主力先の深掘りや新規先の開拓を行ってまいります。

施策の2つ目が、商品企画機能の強化です。商品企画では、商品企画精度向上を狙ってAIを導入していきます。当社の創る力とAI技術を持つベンチャー会社と組むことで、商品開発としては新しいスタイルを作っていきます。まずこの上期に、大手得意先で実証実験を行っていきます。

アパレル機能を売るサービスについては、モノを売らないサービスの提供です。大手先はプライベートブランドの強化という流れは変わりませんので、その切り口として支援サービスを提供し、プライベートブランドのアドバイザリー的な業務やコンサルティングビジネスを手掛けてまいります。

施策の3つ目は、生産管理の強化です。アセアン生産の拡大を進めるとともに、生産コストの削減に努めていきます。アセアンでも今後は主力工場を増やして、中国の主力工場同様に、生産管理体制の強化を図っていきます。

中期経営計画 及び 2020年1月期の施策③

方針の3つ目は、事業領域の拡大です。

その1つ目は、アパレル事業のM&Aです。前年にグループ化したメンズODMのサードオフィスと帽子の中初は、コストダウンによるシナジー効果が表れてきております。今後も、アパレル関連事業のM&Aによって新たな商品や販路の拡大を進めるとともに、コストダウンのノウハウを移植することで、グループシナジー効果を創出していきます。

2つ目は、非アパレル事業についてです。アパレル事業は季節要因により収益が変動しやすいものですから、その補完として非アパレル事業へ事業展開を行ってまいります。

事業領域の拡大

こちらの図は、当社のグループ会社を紹介しております。

その一番下の株式会社ディスカバリープラスでは、フランチャイズ事業及び児童発達事業を行っております。こちらの会社は設立してまだ間もないですが、現在神奈川県に6教室を展開しております。

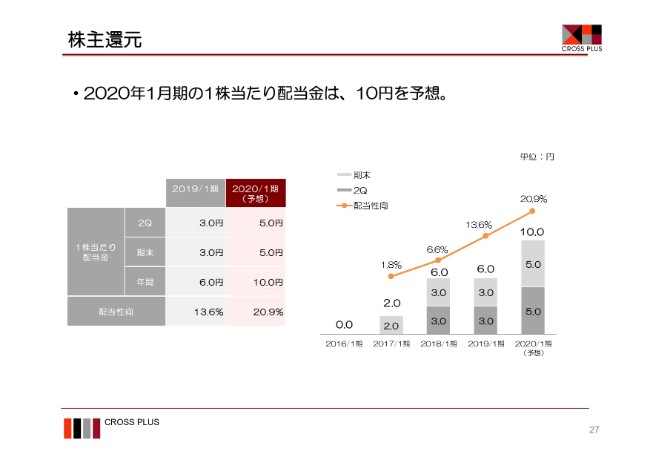

中期経営計画における配当政策

続いて、中期経営計画における配当政策についてです。

前中期経営計画では財務体質の強化を優先しておりましたが、今後は株主還元の強化に転換し、配当性向30パーセントを目指していきます。

今回の中期経営計画では、これまでと同様に継続してM&Aや新規投資も行っていきますが、まずは業態転換を図っていきながら、株主のみなさまには当面は大きな利益成長の姿を示せないため、株主還元を重視し、配当性向を30パーセントまで引き上げることを目指していきます。

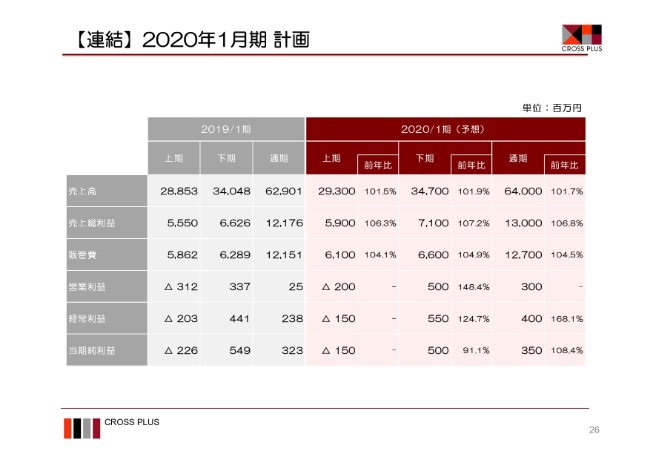

【連結】2020年1月期 計画

続いて、今期2020年1月期の通期の計画について説明します。

連結の通期計画は、売上高で640億円、営業利益で3億円、経常利益で4億円、当期純利益で3億5,000万円を予定しています。

株主還元

2019年1月期の期末配当金については、当初の予想どおり1株当たり3円とし、年間で6円を計画しております。

また、2020年1月期の配当につきましては、先ほど配当政策でご説明したとおり株主還元を強化し、1株当たり年間10円の計画をしております。

決算説明は以上となります。今期は新たな中期経営計画の戦略である「創る力×α」を推進することで、アパレル事業の業態転換を進め、収益回復に努めてまいります。

みなさま、ご清聴いただきまして誠にありがとうございました。

質疑応答:D2C業態が好調な要因は?

質問者:日本流通産業新聞社の志田と申します。本日はどうもありがとうございました。

2点ほど質問があります。D2C業態の多くが2月に立ち上げてから順調なスタートということですが、これはどのあたりが奏功して、順調なスタートを切れていると分析されていらっしゃいますでしょうか。まず1点、おうかがいいたします。

山本:先ほど触れませんでしたので、先にD2Cというモデルについて少し紹介させていただきます。EC専業で、直接我々のようなメーカーが消費者に売っていく業態ということで、アメリカなどではこうした業態が増えてきています。

我々も今回、どちらかというとものづくりの裏方だったものから、あえて消費者へ直接こうしたモデルを手掛けたのですが、好調な要因は2つございます。

1点目は、外部プロデューサーを活用して、私どもが弱かったブランディングや広告・販促など……これはネットやSNSだけで消費者への訴求を行っているのですが、これが比較的立ち上がりとしてはうまくいったことが挙げられます。このあたりを、外部のノウハウも活用しながらできたこと。

それから2点目については、ものづくり・ブランドのコンセプトとして、ちょうどリーズナブルな価格で着回ししやすい商品を提供しております。比較的コストパフォーマンスが優れた商品を提供しますので、その内容が消費者に受け入れられたのではないかと分析しております。

質問者:ありがとうございます。2点目なのですが、2019年1月期については、ネット通販の売上高が小売に含まれていると認識しているのですが、合っているでしょうか?

山本:はい、けっこうです。

質問者:ありがとうございます。そこでいきますと、通信販売の売上高は小売の売上高のうち何パーセントぐらいを占めていて、それが前期比でどれぐらい増減しているのかを教えてください。

山本:少し、確認させていただきます……(手元にあるのは)正確な数字ではないのですが、4億円の売上で、前期比で30パーセントぐらいの増加という結果です。

質問者:ありがとうございます。