世界で最強の通貨は何かと聞かれれば、ほとんどの方が「ドル!」と答えると思います。「ドル」はもちろん「米ドル」のことで、「カナダ・ドル」でも「オーストラリア・ドル」でもありません。

でもみなさん、なぜそう思われるのでしょうか。ドルは世界中どこでも両替できるからでしょうか。それとも石油の決済にはドルが使われることがほとんどだからでしょうか。

確かに、戦争をはじめとする国際紛争や経済危機が発生すると、短期的な投機資金は最も信用力が高いドルに逃避する「有事のドル買い」が発生していました。たとえば、90年代前半の湾岸戦争や欧州通貨危機の際は、短期的にですがやはりドルが買われていましたね。

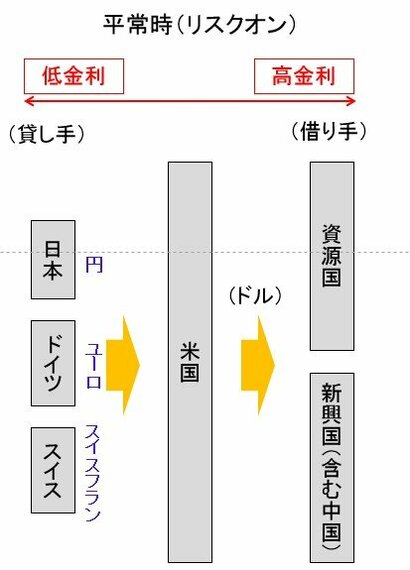

ところが、2000年代に入り主要国の金利が低下し、グローバリゼーションが進行、また金融IT技術が進んだこともあり、個人でさえ低金利国からの資金がドルを通じて、高金利通貨に投資することが容易になりました。

かつてBRICsという言葉が流行った際、ブラジルやロシアに運用する投資信託が数多く設定され、つい最近でもブラジル・レアルやトルコ・リラといった新興諸国の通貨に運用する通貨選択型投資信託が人気を博したのは記憶に新しいところです(残念ながら運用成績はパッとしませんでした…)。

さて、先進国も新興諸国も好景気が続き、当面さしたる問題が見られない時は、低金利国代表である日本やスイス等から、より高いリターンを求めて高金利国に資金は流れます。

こうした資金はドル建てで貸し出されますから、ドルの需要が高まりドル買い・ドル高になります。貸し手としても投資対象資産価格がドル高の影響を受けて上昇すれば、三方丸く収まりめでたしめでたしですね。

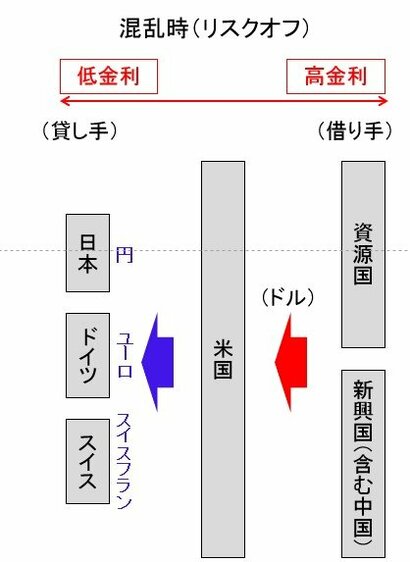

ところが、何らかの“危機”が顕在化すると、特に足の速い投機資金は脱兎のごとく、新興諸国から逃げ出します。

こうした状況では、新興国等の株式や通貨は売られ、投資対象資産の価格は暴落します。投資されていたドルは、米国をスル―して資金の出し手である日本やスイスに還流します。還流する際は、もともと投資した通貨に交換されますから、ドルが売られ円やスイスフランが買われるわけです。すなわち、「有事の円買い」が起きるわけですね。

もちろん、投資資金がすべて元の通貨に戻るわけではありませんが、少なくともドル売り圧力はかかるわけです。

このように考えると、これからも何かのリスク要因があれば円高基調になると思われます。しかしながら、そもそも通貨は為替レートというある一定の交換比率で他の通貨に交換するわけですから、通貨の強弱は絶対的なものというよりも、ある時点での相対的なものと考えた方がいいと思います。

ということで、将来の為替レートがどうなるかを当てるのは、全くもって至難の業なのです。