2019年1月31日に行われた、ネットワンシステムズ株式会社2019年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:ネットワンシステムズ株式会社 執行役員 管理本部 副本部長 福本英雄 氏

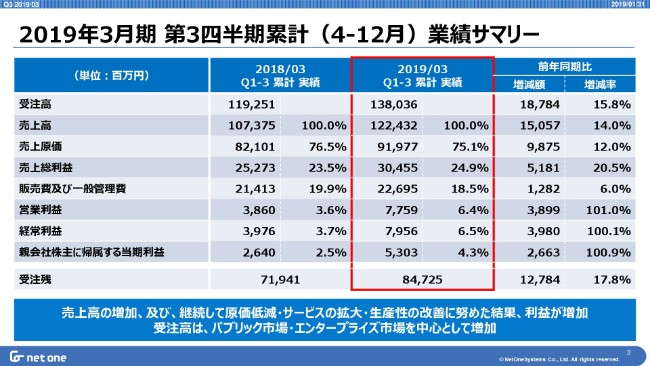

2019年3月期 第3四半期累計(4-12月)業績サマリー

福本英雄氏:みなさま、本日はお忙しい中ご参加いただきまして、誠にありがとうございます。管理本部の福本です。本日はよろしくお願い申し上げます。

それでは、2019年3月期第3四半期の決算について説明させていただきます。

本日の進め方ですが、私から第3四半期決算の概要および通期業績見通しにつきましてご説明させていただきます。最後に代表取締役社長の荒井も加わり、質疑応答とさせていただきますのでよろしくお願い申し上げます。

資料3ページの業績サマリーから説明させていただきます。赤枠内が、当期累計期間の結果となります。

前年同期と比較しますと売上高が増加し、また継続して原価低減・サービスの拡大・生産性の改善に努めた結果、利益が増加いたしました。受注高は、パブリック市場・エンタープライズ市場を中心として増加しています。

その詳細について、ご説明させていただきます。

受注高は1,380億3,600万円で、前年同期比15.8パーセント増となりました。売上高は1,224億3,200万円で、前年同期比14パーセント増となりました。売上総利益率は24.9パーセントで前年同期比1.4ポイント増加、販売管理費率は18.5パーセントで前年同期比1.4ポイント減少いたしました。

その結果、営業利益は77億5,900万円、経常利益は79億5,600万円、当期利益は53億300万円と、それぞれ前年同期比で増加しました。受注残は847億2,500万円で、前年同期比17.8パーセント増となりました。

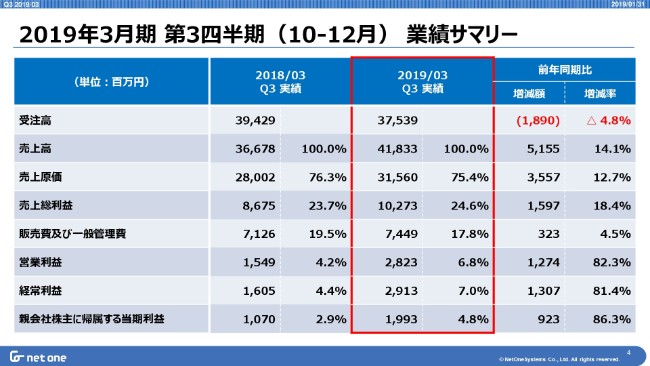

2019年3月期 第3四半期(10-12月) 業績サマリー

(2018年)10-12月の第3四半期のみの業績サマリーを説明させていただきます。資料4ページの赤枠が、当期の結果となっております。

受注高は375億3,900万円で、前年同期比4.8パーセント減となりました。売上高は418億3,300万円で、前年同期比14.1パーセント増。売上総利益率は24.6パーセントで、前年同期比0.9ポイントの増加。販売管理費率は17.8パーセントで、前年同期比1.7ポイント減少となりました。

その結果、営業利益は28億2,300万円、経常利益は29億1,300万円、当期利益は19億9,300万円と、それぞれ前年同期比で増加いたしました。

四半期業績の推移

5ページにて、ご参考までに、昨年度の第1四半期から本年度の第3四半期までの、四半期ごとの業績を記載しております。

昨年度の第3四半期と比較しますと、当第3四半期の受注高が減少しております。この主要因は、過去の決算説明会でも申し上げましたが、当第3四半期に予定しておりました中央省庁の大型案件を、今期第1四半期に前倒しで受注していることが原因となっております。

その一方、受注活動に努めたことで、この減少幅は縮小できております。また、売上総利益率および販売管理費率は継続して改善傾向にあり、利益の増加に寄与しております。

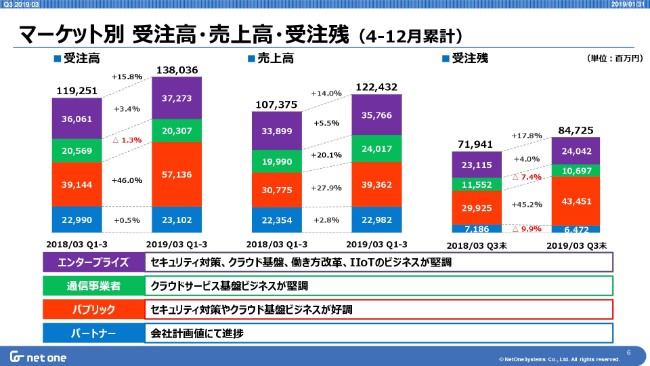

マーケット別 受注高・売上高・受注残(4-12月累計)

6ページは、マーケット別の受注高・売上高・受注残についてご説明させていただきます。

紫色は、エンタープライズ事業となっております。引き続きセキュリティ対策・クラウド基盤・働き方改革・IIoTのビジネスが堅調に推移しています。受注高・売上高ともに、前年同期比で増加いたしました。

緑色は、通信事業者市場です。注力している法人向けクラウドサービスの高度化基盤ビジネスが堅調で、会社計画値に沿って進捗しています。

赤色は、パブリック市場です。セキュリティ対策やクラウド基盤ビジネスが好調に推移しております。とくに中央省庁や自治体、そして電力やガス等の社会インフラ企業向けのビジネスが伸長しております。受注高・売上高ともに、前年同期比で増加しました。

最後に、青色はパートナー事業です。会社計画値に沿って進捗しており、受注高・売上高ともに前年同期比で増加しました。これらの4つのマーケットの中では、とくにパブリック市場において、受注高・売上高ともに増加率が高く推移しております。

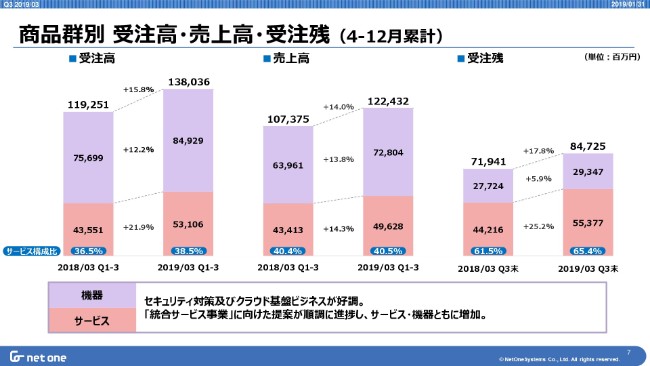

商品群別 受注高・売上高・受注残(4-12月累計)

7ページは、商品群別の受注高・売上高・受注残となります。

上から順に、薄紫色が機器・ピンク色がサービスとなっております。各マーケットにおいてセキュリティ対策およびクラウド基盤ビジネスが好調に推移しております。売上高・受注高が増加した中で、機器商品群およびサービス商品群がともに増加となりました。

ソリューション型のビジネスが増加し、「統合サービス事業」に向けた提案が順調に進捗していることで、サービス・機器ともに拡大しております。

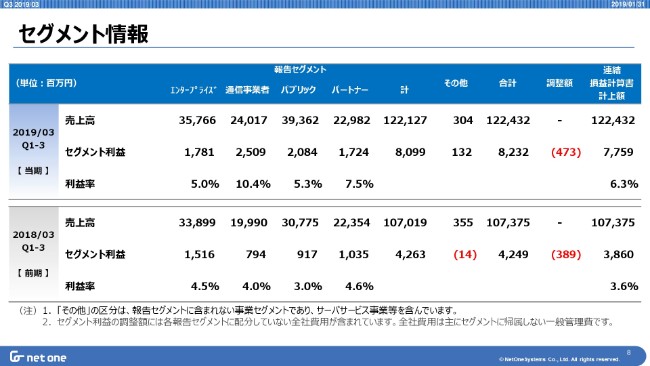

セグメント情報

セグメント情報となります。8ページをご覧ください。上段が当期、下段が前年同期となっております。

全セグメントで、前年同期比の利益額および利益率が増加しております。通信事業者市場の利益率が大きく増加している点ですが、1つ目の理由としましては、従来中心だったインターネット基盤向けの機器販売ビジネスからクラウドシステムへとビジネスがシフトしており、サービス比率が高まっていることが起因しております。

もう1つの理由は、人員をエンタープライズ市場およびパブリック市場へと継続して振り分けていることで、人員コストが軽減されていることに起因しております。

連結貸借対照表

9ページ、バランスシートをご覧ください。

第2四半期から、大きな変動はございません。現金同等物につきましては、前年同期とほぼ同等の水準となっております。

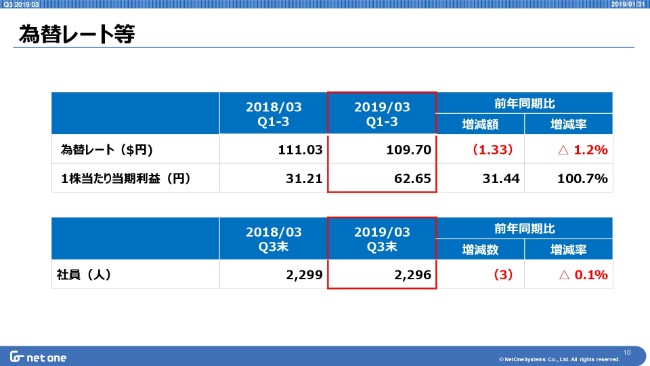

為替レート等

10ページをご覧ください。

為替レートについて、当四半期の平均レートは109円70銭でした。社員数は横ばいで、2,296名となりました。

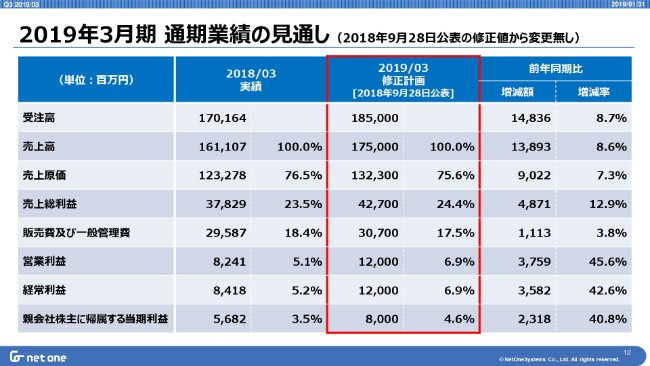

2019年3月期 通期業績の見通し

最後に、2019年3月期の業績見通しです。12ページをご覧ください。

昨年(2018年)の9月18日に上方修正させていただきました数字からの変更はございません。継続して原価低減・サービスの拡大、生産性の改善に注力することで、この計画を達成してまいりたいと考えております。

なお、第4四半期につきましては、受注高は高水準だった昨年には多少至らないかもしれませんが、売上高や利益は高水準で推移できると見込んでおります。

ご説明は、以上で終了とさせていただきます。