2018年11月22日に行われた、株式会社千葉銀行2019年3月期第2四半期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:株式会社千葉銀行 取締役頭取 佐久間英利 氏

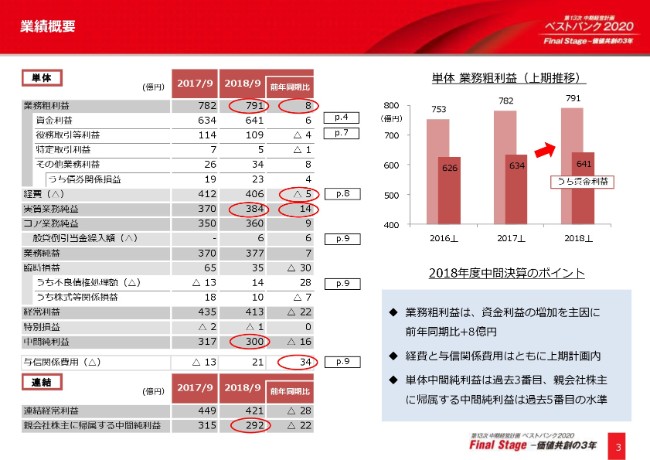

業績概要

佐久間英利氏:みなさん、こんにちは。本日はご多忙の中、大勢のみなさまにお集まりをいただきまして、誠にありがとうございます。

本日はお手元の資料に沿いまして、2018年度中間決算の概要および、現在取り組んでおります各施策についてご説明をさせていただきます。それでは資料の3ページをご覧ください。

はじめに、業績の概要でございます。銀行単体の業務粗利益は、資金利益の増加などにより、前年同期比8億円増加の791億円となりました。また、経費が5億円減少したことで、実質業務純益は14億円増加の384億円となりました。

なお、与信関係費用が34億円増加したことなどから、経常利益、中間純利益では減益となりましたが、いずれも上期業績予想の開示係数を上回り、単体の中間純利益300億円は過去3番目の水準となりました。また、親会社株主に帰属する中間純利益は292億円となり、過去5番目の水準となりました。

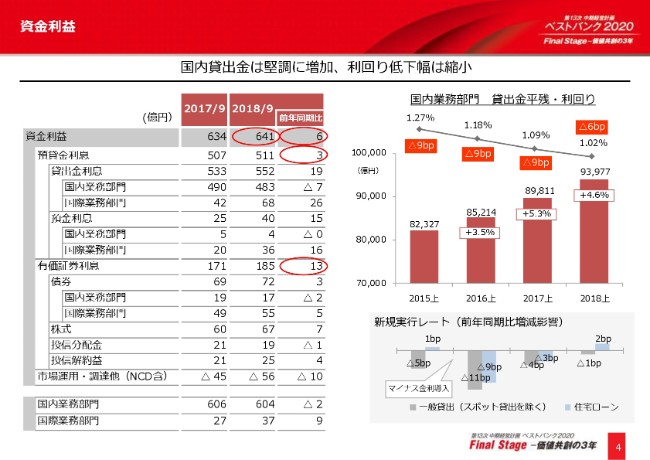

資金利益

4ページをご覧ください。資金利益は、預貸金利息が前年同期比3億円の増加、有価証券利息が13億円の増加となり、全体では6億円増加の641億円となりました。貸出金につきましては、低金利の続く円貨だけではなく、国内企業や海外現地法人の外貨資金ニーズを捉え、外貨建貸出も積極的に行っております。

国内の貸出金平残は4.6パーセント増加と引き続き堅調に推移していますが、貸出金利回りは6ベーシスポイント低下の1.02パーセントとなりました。ただし、前年までは毎年9ベーシスポイントの利回り低下が続いていたことを鑑みますと、低下幅は確実に縮小をしております。

新規貸出の実行レートも底を打った感がありますことから、ボリュームを積み上げることで、利回りの低下影響をカバー可能な水準まで、ようやく落ち着いてきたものと考えております。

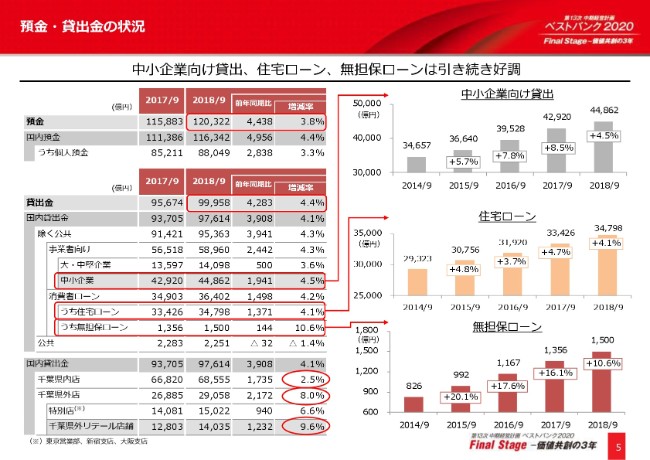

預金・貸出金の状況

5ページをご覧ください。預金・貸出金につきまして、預金は前年同期末比4,438億円、3.8パーセント増加の12兆322億円、貸出金は同じく4,283億円、4.4パーセント増加の9兆9,958億円となりました。中小企業向け貸出金が4.5パーセント増加したほか、住宅ローンは4.1パーセント増加、無担保ローンも10.6パーセント増加するなど、堅調な増加ペースを維持しております。

地域別では、千葉県内店舗で2.5パーセント増加、千葉県外店舗で8パーセント増加となり、いずれも順調に増加しております。とくに千葉県外リテール店舗は9.6パーセント増加と引き続き高い伸びとなっております。

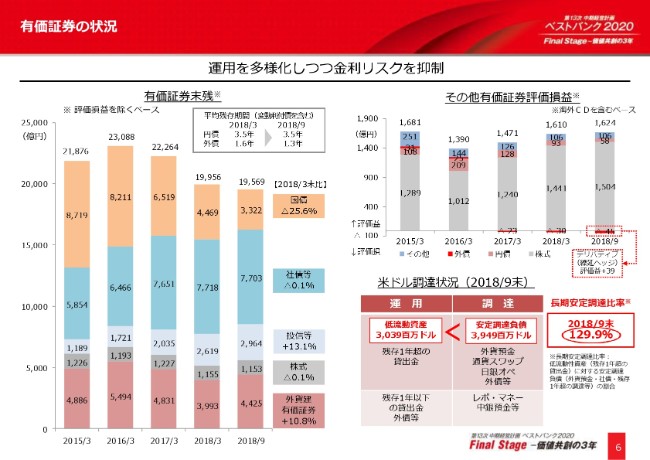

有価証券の状況

6ページをご覧ください。有価証券残高は前期末比386億円減少の1兆9,569億円となりました。円貨につきましては、低金利が継続する中、平均残存期間を長期化するのではなく、金利リスクを抑えたポートフォリオ運営を行っております。外貨につきましても、平均残存期間は1.3年と前期末よりもさらに短期化しました。

引き続き、米国債などのソブリン債や非日系優良企業が発行した社債などを対象とし、新規投資についてはマッチング債を中心に運用を行うことで、金利リスクを抑制しています。また、外貨建資産の運用に際しては、収益性以外にも流動性や調達コストに充分に留意をしています。長期安定調達比率は129.9パーセントと、100パーセントを大きく上回っており、外貨調達に関するリスク管理も適切に行っています。

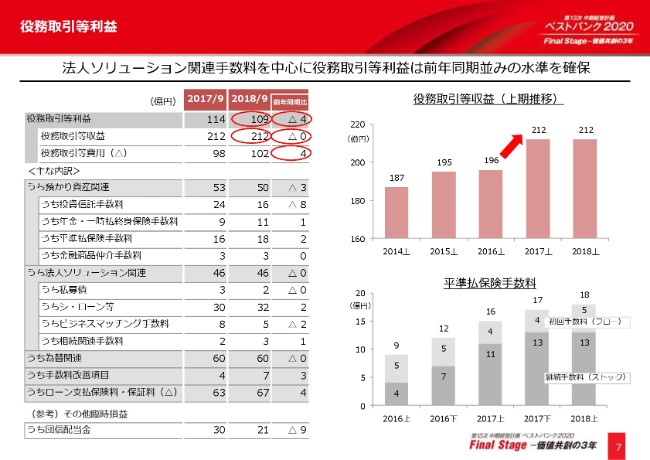

役務取引等利益

7ページをご覧ください。役務取引等利益は、前年同期比4億円減少の109億円となりました。役務取引等収益につきましては、平準払保険やシンジケートローン等の取り組みが好調に推移した結果、過去最高となった前年同期と横ばいの212億円を確保しました。一方、ローン残高の増加などを背景に、ローン支払保険料や保証料が増加したことなどから、役務取引等費用は4億円増加しました。

引き続き、事業性評価に基づく各種ソリューション提供やフィデューシャリー・デューティーを踏まえた運用提案を実践し、今期計画の達成を目指してまいります。なお、今後のさらなる役務増強策につきましては、後ほど説明させていただきます。

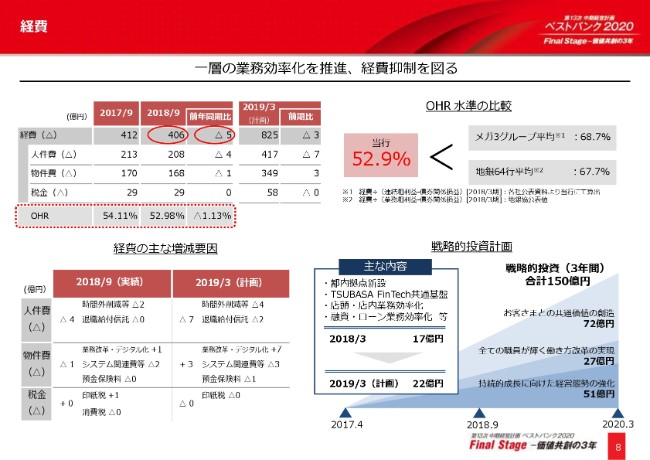

経費

8ページをご覧ください。経費は、前年同期比5億円減少の406億円となりました。経費削減施策は銀行全体に浸透しており、業務全般の見直しが人件費および物件費の減少につながっております。また、コストを意識しながら収益の拡大に努めた結果、OHRは52.98パーセントに低下しました。

今後も業務効率化やデジタル化への対応を加速させるとともに、他行とのアライアンスを通じた共同化などによる一層の経費削減を徹底し、全体の経費水準を厳格にコントロールしてまいります。

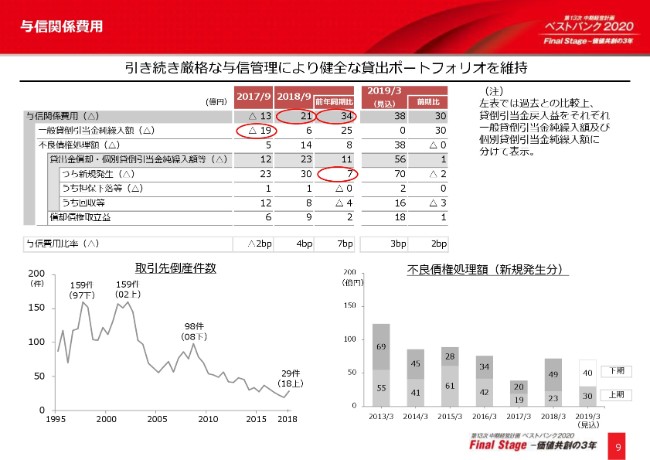

与信関係費用

9ページをご覧ください。与信関係費用は前年同期比34億円増加の21億円となりました。これは、前年同期に計上されていた貸倒引当金の戻入益がなくなり、繰入となったことが主な要因です。不良債権の新規発生は7億円の増加となりましたが、過去と比較いたしますと、依然として少なく、倒産件数も引き続き低位で推移していることから、特段懸念する状況にはないと考えています。引き続き厳格な与信管理により、健全な貸出ポートフォリオの維持に努めてまいります。

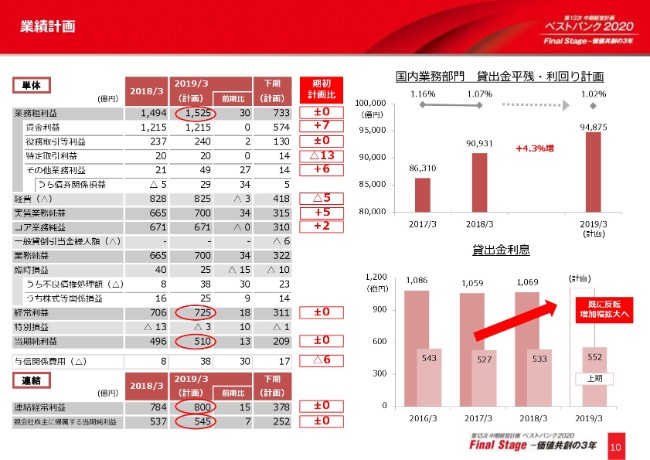

業績計画

10ページをご覧ください。今期の業績計画についてです。上期の業績が総じて堅調であったことを踏まえ、業務粗利益は期初どおり1,525億円を見込んでいます。また、さらなる経費削減を折り込むほか、与信関係費用を引き続き保守的に見積もり、単体の経常利益は725億円、当期純利益は510億円を計画しています。

連結業績についても、経常利益は800億円、当期純利益は545億円とし、いずれも期初計画から変更はございません。厳しい外部環境の中でも、さまざまな施策効果を積み上げながら、収益力の強化を図り、業績計画を達成してまいります。

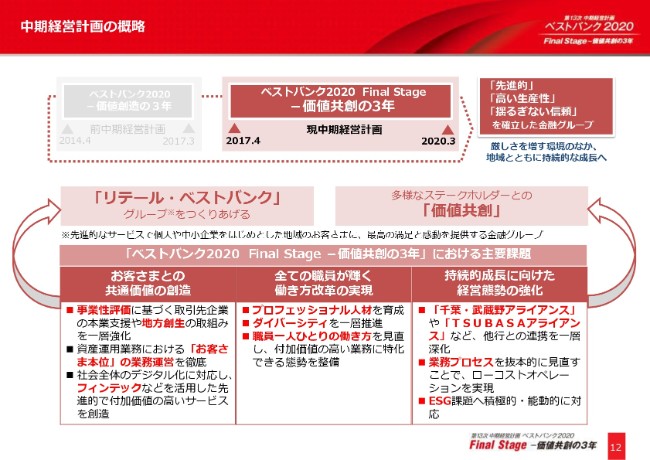

中期経営計画の概略

12ページをご覧ください。中期経営計画「ベストバンク2020 Final Stage -価値共創の3年」は折り返し地点を迎えました。これまでの1年半を振り返りますと、貸出金の増加ペースや法人ソリューション関連を中心とする役務利益が当初計画を上回るなど、総じて順調な進捗となっています。

その一方、日銀による金融緩和政策の長期化を受けて、市場金利が当初想定よりも低い水準で推移するなど、環境も変化しています。こうした環境変化もあり、中計目標の達成は簡単ではありませんが、共通価値の創造を主軸とし、業務改革やアライアンスの効果を一層拡大させていくことで、収益力を着実に強化し、目標達成を目指してまいります。

法人取引(1)

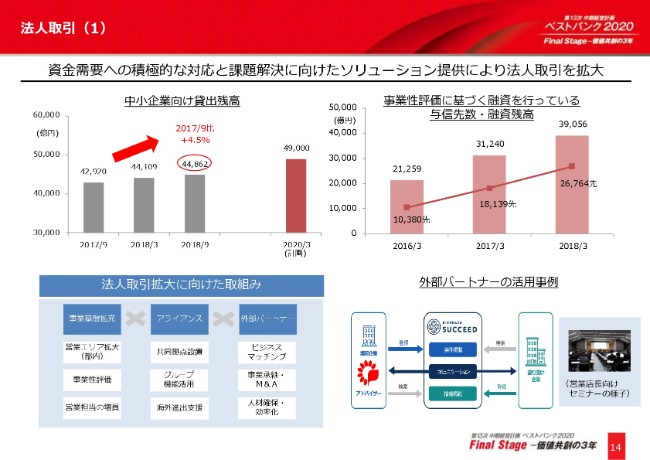

14ページをご覧ください。先ほど申し上げましたとおり、中小企業向け貸出は順調に増加しています。これは取引先企業の課題解決に向けたソリューション提案活動を一層強化した成果であり、事業性評価に基づく融資を行っている与信先数も増加傾向にあります。

提案力のさらなる強化に向けては、アライアンスや外部パートナーの活用を進めています。経営者の高齢化を背景に円滑な事業承継ニーズが高まっているほか、雇用環境の改善により中小企業の人手不足が表面化しています。こうしたニーズに対して、外部のM&A専門会社や人材会社などと協働し、さまざまなソリューションを提供することで、法人のお客さまの課題解決に貢献していきます。

また、営業店向けの研修において、外部パートナーを講師として招くなど、本部によるサポート体制を強化しています。こうした取り組みを今後も積極的に行い、営業力の底上げを図ってまいります。

法人取引(2)

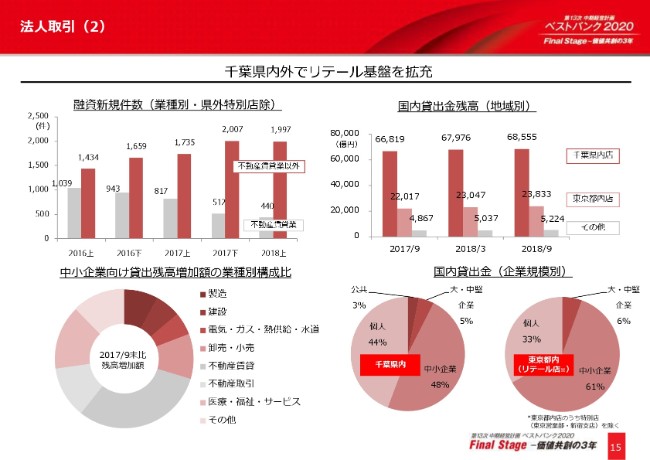

15ページをご覧ください。融資新規件数については不動産関連事業が一巡となった影響もあり、不動産賃貸業向けが減少していますが、その他の業種向けの取り組みは増加しています。中小企業向け貸出の残高増加額を業種別に見ますと、不動産賃貸業以外では、製造業、卸売・小売業、医療・福祉・サービス業などが伸びていますが、特段の偏りはなく、幅広い取引先の資金ニーズに対応しています。

また、千葉県外店舗の貸出金残高も堅調に推移しており、東京都内での拠点拡充など、エリアの拡大も貸出金増加に寄与しています。東京都内のリテール店舗では、千葉県内と同様に、個人や中小企業向けの貸出が大きな割合を占めています。これは、県内での営業を通じて培った事業性評価や海外進出支援を含む幅広いソリューション提案力を、高くご評価いただいた結果であると考えています。

東京都内はマーケット規模が大きく、さらなる開拓余地があると考えており、引き続き、武蔵野銀行とのアライアンスを積極的に活用しながら、リテール営業を強化してまいります。

不動産賃貸業向け貸出(1)

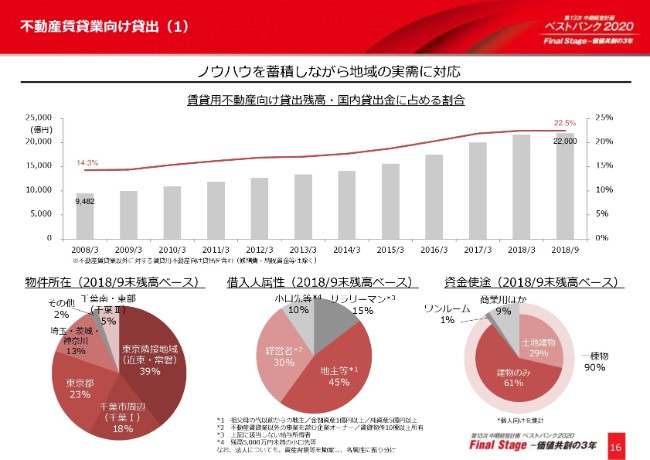

16ページをご覧ください。賃貸用不動産向け融資の取り組みについては、これまでも開示資料などで開示しておりますが、改めて状況と管理体制について説明させていただきます。当行の主要な営業基盤である千葉県は、東京のベッドタウンとして人口や世帯数の増加が続いてきた成長エリアであり、当行は実利に基づく賃貸用不動産向け貸出について、長い期間をかけてノウハウを蓄積してきました。

お客さまのニーズに積極的にお応えすることで残高を伸ばしてきましたが、国内貸出金全体に占める割合は、足元ではほぼ横ばいで推移をしています。物件の所在地については、堅調な需要が見込める千葉県内の都市部や都内が中心でございます。まさに当行の営業エリアであることから、ノウハウを活用して、しっかりとしたモニタリングを実施しています。

借入につきましては、地主や経営者などを中心とした有資産家が75パーセントを占めています。また、資金使途については土地保有者に対する建物建設資金が6割を占めており、ワンルームマンション向けは1パーセントと、僅かとなっております。

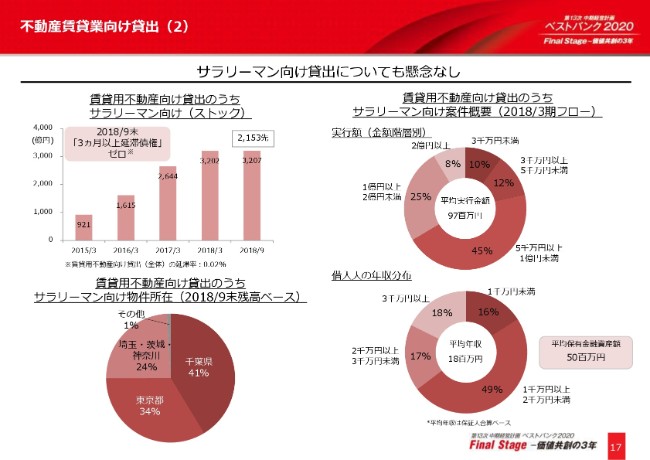

不動産賃貸業向け貸出(2)

17ページをご覧ください。賃貸用不動産向け貸出のうち、サラリーマン向けの残高は15パーセント、約3,000億円であり、9月末の3ヶ月以上延滞債権はゼロとなっています。物件の所在地は全体の傾向と同じく、当行の主要な営業エリアである千葉県と東京都で7割超を占めており、途上与信管理においても問題はありません。

サラリーマン向け案件の実行額は、5,000万円未満が全体の約4分の1、5,000万円以上~1億円未満が約半分を占めており、平均実行額は9,700万円となっています。また、年収1,000万円以上の借入人が8割超を占めるなど、優良なお客さまを対象としていることに加え、申し込みにあたっては、本人との面談、物件の実査を必ず実施した上で、厳格な審査を行っており、返済に大きな懸念はないと考えています。

不動産賃貸業向け貸出(3)

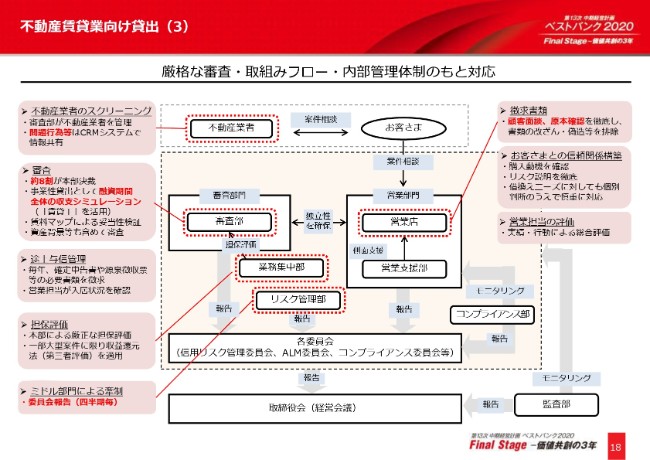

18ページをご覧ください。賃貸用不動産向け貸出にかかる当行の取り組み体制です。不動産業者のスクリーニングにつきましては、本部の審査部門が不動産業者を一元管理し、問題行為などがあった業者はCRMシステムで営業店と情報共有できる体制としています。また、事業性貸出として、厳正な審査手続きを行い、案件全体の約8割が本部決裁となっています。

当行は、これまで蓄積してきたノウハウを生かし、融資期間全体の収支シミュレーションを検証しているほか、担保については本部または第三者による厳正な評価を行うことで、できる限り恣意性を排除する体制としています。さらにコンプライアンス部や監査部がモニタリングを行い、各委員会や取締役会に報告するなど、ガバナンス体制を整備しており、全体として実行性を高めています。

不動産賃貸業向け貸出(4)

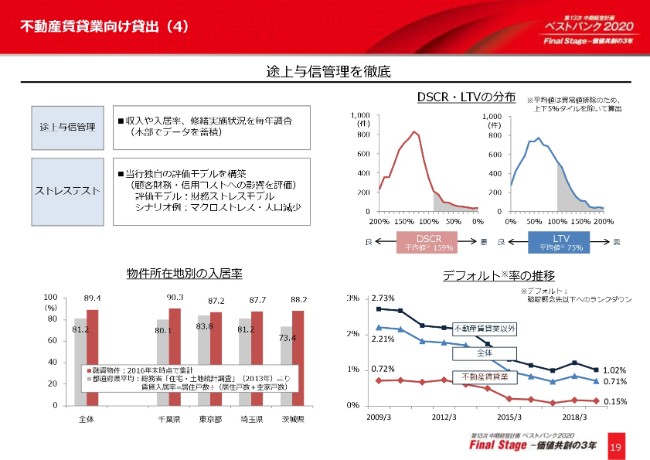

19ページをご覧ください。融資実行後の途上与信管理につきましても、リスク管理部門を中心に、審査以外での部門が積極的に関与をする体制としています。事業性貸出として、定例格付を行うため、借入人の収入や入居率、修繕実施状況などを毎年調査しており、データを本部で蓄積しています。

こうした継続的な取り組みがリスク管理体制の高度化につながっており、当行優待物件の入居率は都道府県の平均を上回っているほか、DSCRやLTVについても悪化の兆しは見られません。デフォルト率は他業種と比較しても非常に低位で推移しており、現状において、当行の不動産賃貸業向けポートフォリオに大きな懸念はないと考えています。

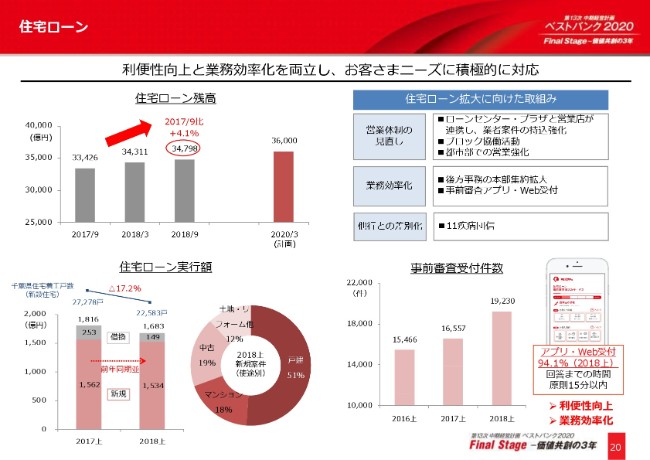

住宅ローン

20ページをご覧ください。住宅ローン残高は前年同期末比4.1パーセント増加の3兆4,798億円となりました。2018年上期の住宅ローン実行額は1,683億円となり、住宅着工戸数が減少する中ではありましたが、好調であった前年同期並みを確保しました。千葉県は都心への通勤に利便性が高い地域の中で、相対的な価格優位があり、人口流入や世帯数の増加が続いていることから、住宅ローン需要は引き続き堅調に推移するものと考えております。

体制面では、営業店とローンセンター・プラザが連携して、住宅業者へのアプローチを行うなど、営業エリア内の開発案件取り込みを強化しています。また、事前審査におけるアプリ・Web受付は9割を超えており、お客さまや住宅業者の利便性が向上したことで、事前審査の受付件数は大幅に増加しています。今後も、実行事務の本部集中など業務の効率化をさらに進めながら、残高の増強を目指してまいります。

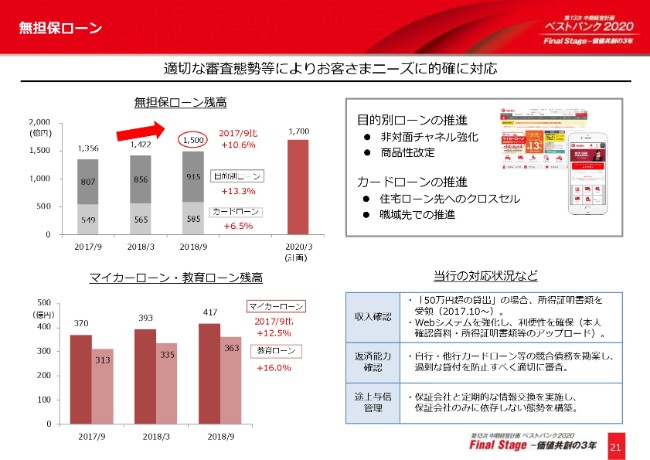

無担保ローン

21ページをご覧ください。無担保ローン残高は、前年同期末比10.6パーセント増加の1,500億円となりました。目的別ローンについては、主力のマイカーローンや教育ローンが好調に推移し、高い伸び率を維持しています。非対面チャネルの活用に加え、融資対象者の拡大をはじめとする商品性の改定を実施したことで、利便性や商品競争力が高まり、幅広いお客さまにご利用いただいています。

カードローンにつきましても、引き続き、関連規制等を踏まえた適切な運営を行っています。住宅ローン取り組み時に、お客さまのニーズを踏まえたクロスセル提案を実践することで、さらなる拡大を図るとともに、これまで以上に収入状況の把握など、途上与信管理の徹底にも努めてまいります。

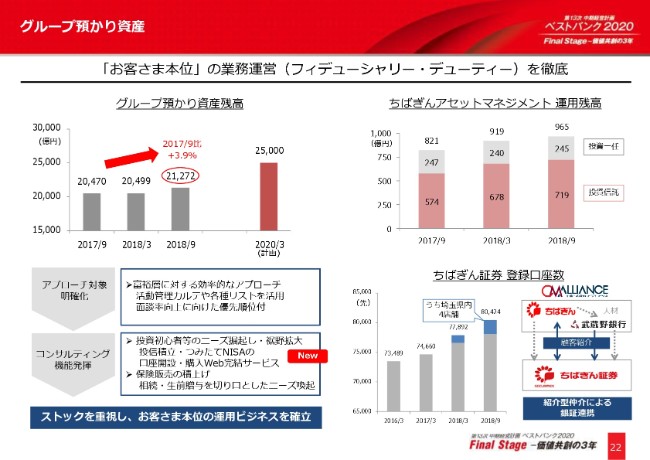

グループ預かり資産

22ページをご覧ください。グループ預かり資産残高は、前年同期比3.9パーセント増加の2兆1,272億円となりました。さまざまなお客さまの資産運用ニーズにお応えするため、活動管理カルテや、各種リストを活用することでアプローチ対象を明確化し、面談率の向上を目指しております。

また、コアファンドを中心に長期分散投資を紹介するなど、お客さまの投資経験や、ライフプランに応じた商品提案を実践しています。10月からは、インターネット上で投信口座開設と同時に、投信積立やつみたてNISAの申し込み手続きを完結するサービスを開始しました。

金融商品取引の一層の拡大に向けて、利便性を高めながら資産形成層のニーズに寄り添い、これまで以上にストックを重視した活動を行ってまいります。また、アライアンスの深化などを通じて、ちばぎんアセットマネジメントの運用残高や、ちばぎん証券の登録口座数は、順調に増加しています。お客さま本位の資産運用ビジネスの確立に向けて、今後もグループ一体で取り組んでまいります。

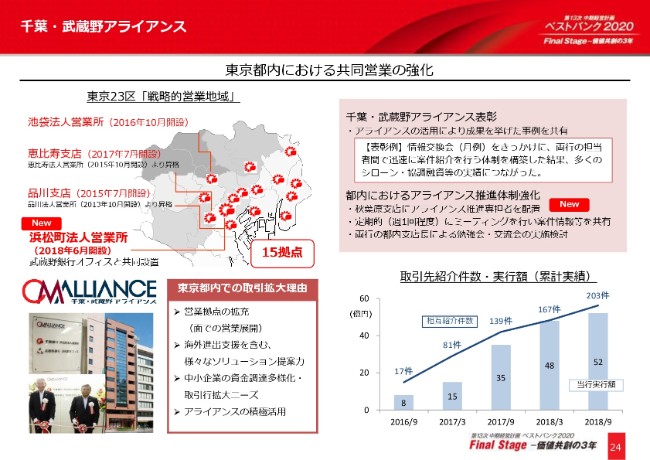

千葉・武蔵野アライアンス

24ページをご覧ください。続いて、アライアンス戦略でございます。千葉・武蔵野アライアンスによる提携効果は、5年累計で100億円を超えるめどが立っておりますが、さらなる上積みを求めて、さまざまな施策を進めているところでございます。6月には、都内で15箇所目の拠点となる浜松町法人営業所を、武蔵野銀行と共同で設置しました。

武蔵野銀行とは、シンジケートローンや国際業務など、さまざまなソリューション提案で協働しており、都内店同士の連携強化を通じて、首都圏での事業基盤拡大を図っています。

具体的には、アライアンスの活用により成果を挙げた事例を共有するための表彰制度を導入しているほか、10月からは、秋葉原支店にアライアンス専担者を配置するなど、さらなる体制強化を進めています。こうした活動により、取引先の紹介件数・実行額は順調に増加しており、今後もお客さまにとって価値のあるソリューション提案を行うことで、収益基盤を拡大してまいります。

TSUBASAアライアンス

25ページをご覧ください。TSUBASAアライアンスの基幹系システム共同化については、新たに北洋銀行も基本合意に至り、2022年度から共同運営を行う予定です。また、当行、第四銀行、中国銀行の3行は、タブレットを活用した新たな窓口システムの共同開発にも着手しており、コスト削減を中心にさらなる連携効果を追求していきます。

第四銀行との事務部門共同化では、3月から開始した為替業務の委託において、当初目標を上回る効果を挙げています。来週以降に本格展開を予定しており、共同化分野を順次拡大していく方針です。そのほかにも、信託やアセットマネジメント業務など、多くの分野で連携を進めており、組織の垣根を超えた人材交流を活発に行っています。

これまでも、各行の頭取会におきまして、忌憚のない意見交換を行ってまいりましたが、こうしたさまざまな施策をさらにスピーディに実現していくため、シンクタンク子会社等も交えたTSUBASA金融懇談会の立ち上げを検討しております。新商品の開発や地方創生の取り組み推進など、これまで以上に幅広く議論を行い、さらなる進化を目指してまいります。

フィンテック

26ページをご覧ください。フィンテックにつきましては、T&Iイノベーションセンターを中心に、調査・研究を継続しています。4月よりサービスを開始したTSUBASA FinTech共通基盤では、当行を含むTSUBASA行がサービスを開始し、さまざまな外部事業者との連携を進めているほか、武蔵野銀行の来春からのサービス開始を予定しております。

また、外部事業者との連携や、新しいサービスの発掘などを目的として、第2回フィンテックビジネスコンテストの開催を決定いたしました。こちらも、オープンなプラットフォームを目指し、広く参加行を募った結果、趣旨にご賛同いただいた武蔵野銀行や滋賀銀行の特別協賛が決定しています。こうしたAPI共通基盤や、ビジネスコンテストなどを活用し、お客さまの利便性向上や既存チャネルの改革につながる、新たなサービスの提供を目指してまいります。

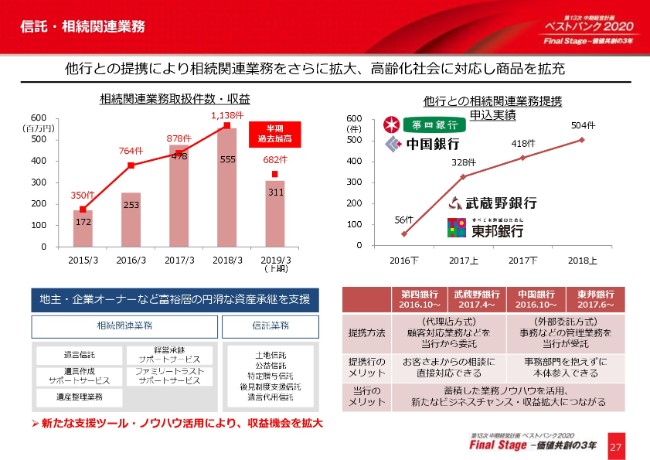

信託・相続関連業務

27ページをご覧ください。2018年上期の、相続関連業務の取扱件数は682件、手数料収益は3億1,100万円となり、いずれも半期ベースで過去最高の水準となりました。また、提携行のお客さまからの申し込み件数も、半期で500件を超える水準まで増加しています。

信託・相続関連業務については、2006年に銀行本体で参入以降時間をかけてノウハウを蓄積し、地主や企業オーナーを中心とする、富裕層の多様なニーズにワンストップで対応できる体制整備を進めてきました。今後も高齢化に伴い、相続や事業承継に関心を持つお客さまは、ますます増えていくと考えており、収益機会のさらなる拡大が期待できます。当行の強みであるこうした機能を積極的に活用し、幅広いお客さまのニーズに積極的にお応えしてまいります。

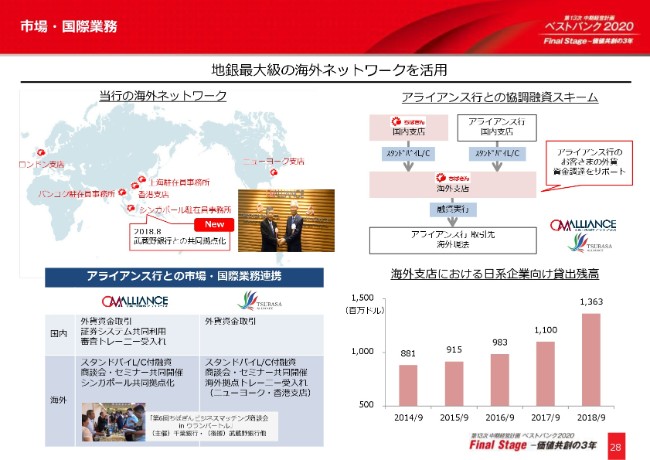

市場・国際業務

28ページをご覧ください。市場・国際業務におきましても、地銀最大級の海外ネットワークに加え、アライアンス行との連携を活用することで、収益機会の拡大を図っています。今年8月には、シンガポール駐在員事務所を武蔵野銀行との共同拠点としました。その他の拠点におきましても、各種商談会やセミナーを共同で開催しているほか、積極的にアライアンス行からトレーニーを受け入れており、各行のお客さまの資金調達や海外進出支援を強化しています。

アライアンス行と共同で外貨建て融資を行うスキームも浸透しており、相談件数も増加傾向にあります。こうした連携は、当行海外支店における日系企業向け貸出残高の増加にも寄与しています。

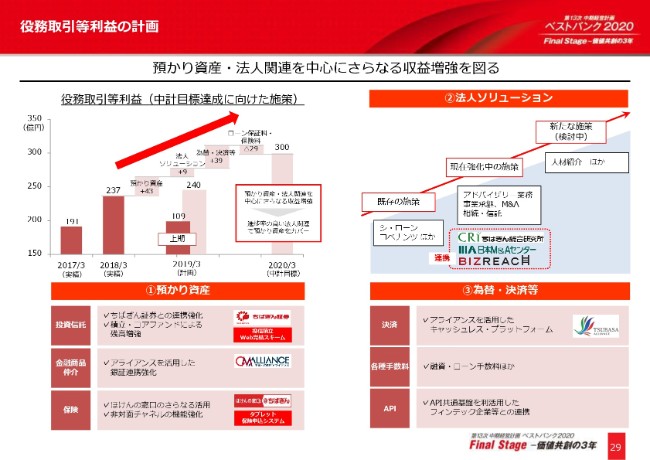

役務取引等利益の計画

29ページをご覧ください。こうしたアライアンス行との連携は、役務取引等利益においても大きな成果を挙げています。今期計画の240億円につきましても、達成を目指すとともに、中計最終年度の目標達成に向けて、営業人員の増強ペースを加速させ、お客さまにとってより高い付加価値を提供し、収益力の一段の強化を図ってまいります。

具体的には、預かり資産関連手数料のさらなる増強を目指し、ちばぎん証券、武蔵野銀行とアライアンスを活用した銀証連携強化を図っています。また、法人ソリューション関連では、人材紹介やアドバイザリー業務などが有望な分野と考えており、既に取り組みを開始しています。さらに、決済分野では、フィンテックを活用した利便性の高いサービスを追求し、キャッシュレス・プラットフォームの調査・研究を開始しています。

目指す姿

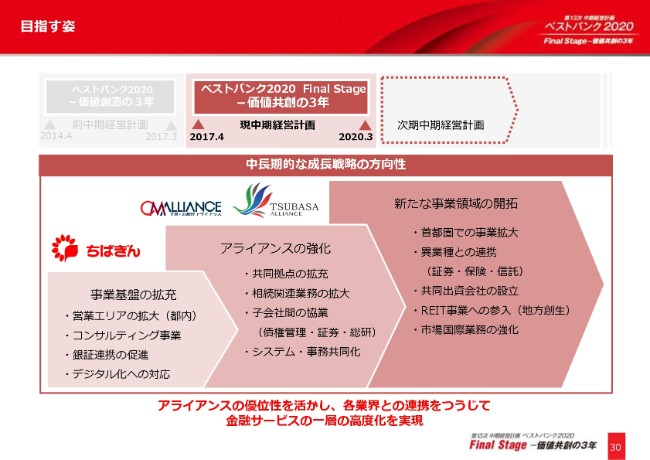

30ページをご覧ください。長期的な視点での持続的成長に向けては、既存の事業基盤の拡充やアライアンスの一層の強化に加えまして、これまでの地銀の枠にとらわれない、新たな事業領域の開拓も行っていきたいと考えています。

例えば、単独の地銀では難しい異業種との連携や、共同出資会社を活用した新ビジネスの立ち上げなど、さまざまな可能性を模索しております。首都圏を地盤とする千葉・武蔵野アライアンスと、地銀最大のグループを形成するTSUBASAアライアンスの、それぞれの優位性を活かし、金融サービスのさらなる高度化を図ることで、競争力をより一層高めてまいります。

業務効率化

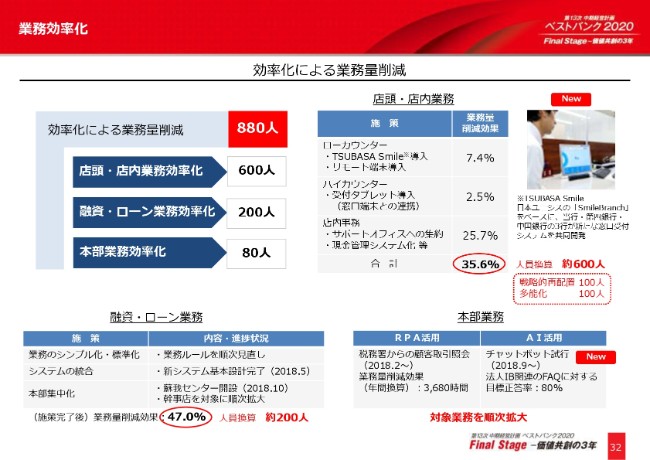

32ページをご覧ください。業務効率化施策の取り組み状況についてご説明いたします。現在取り組んでいる業務効率化やデジタル化により、880人分の業務量を削減し、捻出した人員を成長分野へ再配置することで、営業力を強化していきます。

店頭・店内業務では、600人分の業務量削減を計画しており、第四銀行、中国銀行と、タブレットを活用した窓口・受付システムTSUBASA Smileを新たに共同開発することにしたほか、定型事務をサポートオフィスへ集約する準備を進めています。これにより、戦略的再配置や職員の多機能化を、それぞれ100人程度実現できると見込んでおります。

融資・ローン業務では、200人分の業務量削減を計画しており、システム統合や事務センターの整備を進めているほか、実行事務や期中管理手続きの本部集中化対象店舗を、順次拡大していきます。本部業務については、RPAやAIの活用を進めています。これまでに、税務署からの顧客取引紹介業務などを開始しており、対象業務を順次拡大していきます。

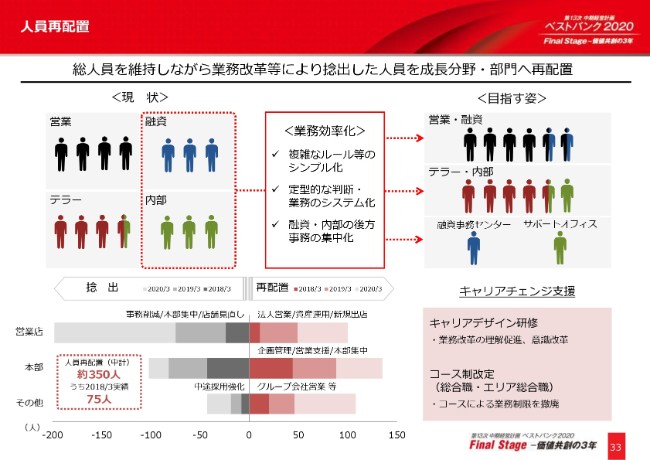

人員再配置

33ページをご覧ください。業務改革の進捗に伴い、人員再配置も順調に進んでいます。中計期間中は総人員を増やすことなく、お客さまと接しない事務を、営業店から融資事務センターやサポートオフィスに移管することなどにより、付加価値の高い業務に注力できる体制としていきます。

下の図は、中計3年間の捻出および再配置のイメージです。初年度は、都内店舗や本部の営業推進部門などを中心に、75人を再配置しました。最終年度にかけて、法人・個人営業の強化やアライアンス行との連携強化を進めるグループ会社等への戦略的な再配置を加速させていきます。

こうした再配置により、職員に求められる役割やスキルも変化してきますので、キャリアチェンジを円滑に進めるためのサポートを充実させていきます。キャリアデザイン研修を継続的に実施し、銀行を取り巻く環境変化や当行が目指す姿、業務改革の方向性などの理解促進や意識改革に努めるとともに、コースによる業務範囲の制限をなくして、すべての職員が総合職として活躍できる人事制度といたしました。

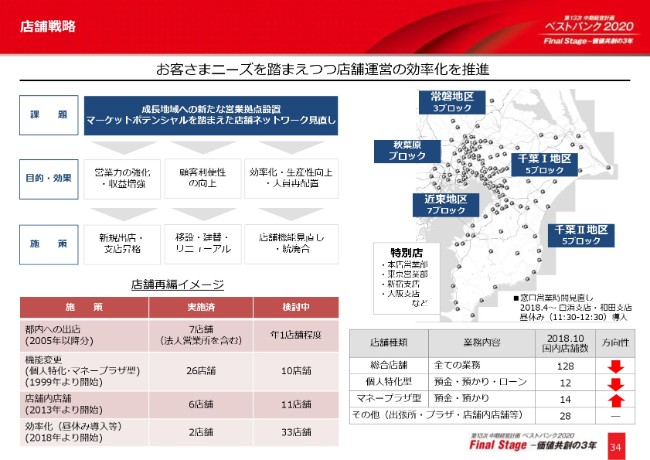

店舗戦略

34ページをご覧ください。店舗につきましても、人口動態や来店客数、市場環境の変化などを見据え、既に機能やネットワークの見直しを進めています。営業力の強化や収益増強に向けて、東京都内などの成長地域に新規出店を継続するとともに、効率化や人員再配置に合わせて、機能変更や統廃合を行っていく方針です。

また、昼休みの導入などにより、店舗単位で適正人員の見直しや運営の効率化を図り、より少ない人員で業務運営が可能な体制の構築を目指していきます。

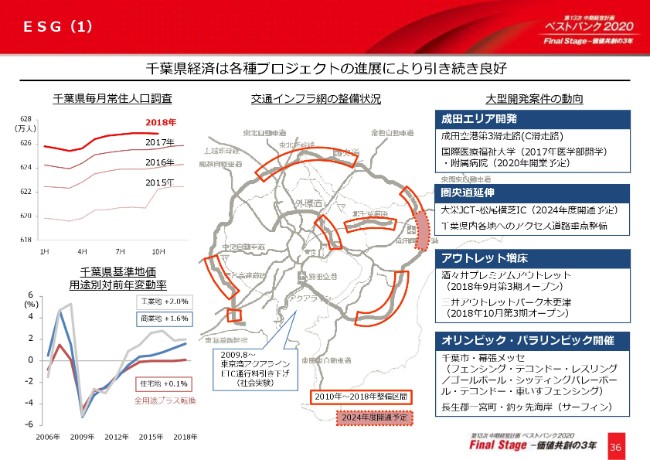

ESG(1)

36ページをご覧ください。当行は、地域金融機関として、地域の持続的な成長が当行の中長期的な企業価値の向上につながるという考え方のもと、ESG課題に取り組んでいます。千葉県は、人口増加や地価の上昇が続いており、こうした地域の成長は、ご覧のような各種プロジェクトの進展に支えられています。

とくに、東京湾アクアラインの通行料引き下げや、圏央道の延伸といった交通インフラの整備は、千葉県経済の活性化に大きく寄与してきました。圏央道の残る未開通区間につきましても、2024年度の全線開通が見込まれており、周辺の成田エリアでは、成田空港の第3滑走路や、大型病院の建設が予定されるなど、さまざまな波及効果が期待されています。

また、アウトレットの増床や東京オリンピック・パラリンピックに関連した各種スポーツイベントの開催も、県内各地で相次いでおり、観光振興や交流人口の拡大につながるものと考えています。このほか、当行は企業誘致や定住人口の増加に向けた地方創生事業へ、積極的に参画しています。今後も地域経済の活性化をリードしながら、収益基盤の一層の強化につなげてまいります。

ESG(2)

37ページをご覧ください。地方創生に関しましては、新たに「ちばスポーツ債」の取り組みを開始したほか、地元企業などと共同で設立した農業法人の経営に参画し、事業として収益を確保できる、持続可能な仕組みづくりを目指しています。

ダイバーシティに関しては、2名の女性取締役、1名の女性執行役員を登用し、女性ならではの視点や発想を経営に活かしています。また、本部の部長6名、支店長19名が第一線で活躍しており、女性管理職比率も年々高まっています。

さらに働きやすい職場環境整備の一環として、今年に入り、新たに2箇所の事業所内保育所を開設しました。こうした施策は、職員のモチベーションや営業力の維持・向上、ひいては中長期的な企業価値の向上につながるものと考えており、引き続き積極的に取り組んでいきます。

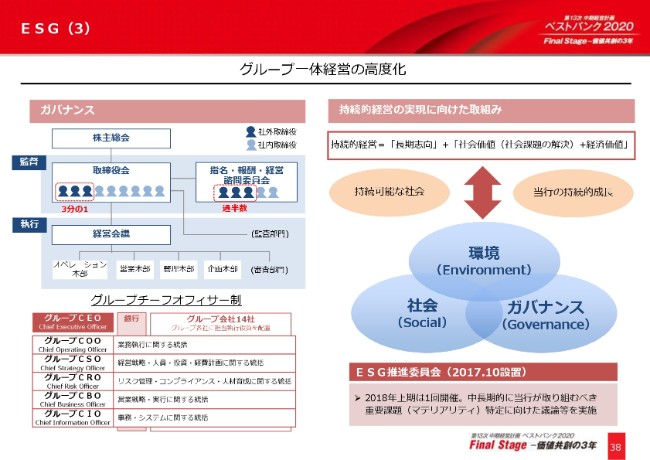

ESG(3)

38ページをご覧ください。コーポレートガバナンス体制については、今年6月から社内取締役を6名に縮減し、社外取締役が取締役会の3分の1を占める構成となっています。また、委員の過半数を社外取締役とする、指名・報酬・経営諮問委員会を設置しており、取締役会のさらなる実効性向上に向け、システム部門や市場部門などの専門知識や経験等を持つ取締役を選任しています。

さらに、アライアンス行との連携強化などにより、グループ会社の業容が拡大していることを踏まえ、グループチーフオフィサー制を導入しています。それぞれのグループチーフオフィサーが横串をとおし、多面的な議論を行うことで、グループ一体経営の高度化を図ってまいります。

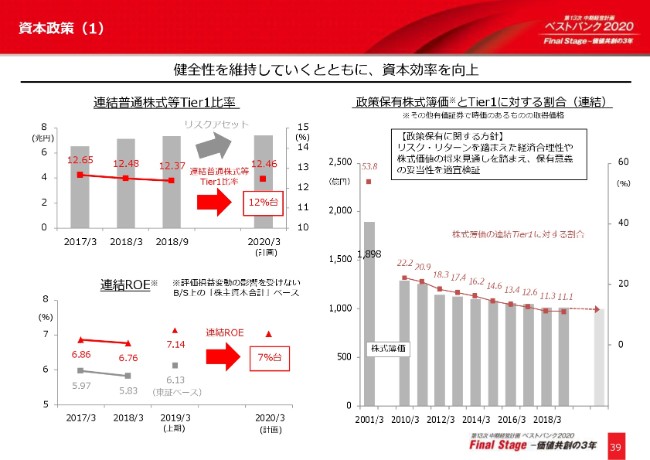

資本政策(1)

39ページをご覧ください。続いて、資本政策でございます。2018年9月末の連結普通株式等Tier1比率は、12.37パーセントとなりました。本中計最終年度の目標の12パーセント台として、現状程度の水準を維持していく方針であります。

地域への安定的な資金供給に必要な健全性を維持していくとともに、自己株式取得などの株主還元も積極的に実施することで資本効率を向上させ、連結ROEは7パーセント台を目指していきます。

政策保有株式については、2018年9月末現在、既にTier1に対する割合は11.1パーセントまで低下しています。引き続き、採算や保有意義の妥当性をしっかりと検証しながら、全体の残高管理を進めてまいります。

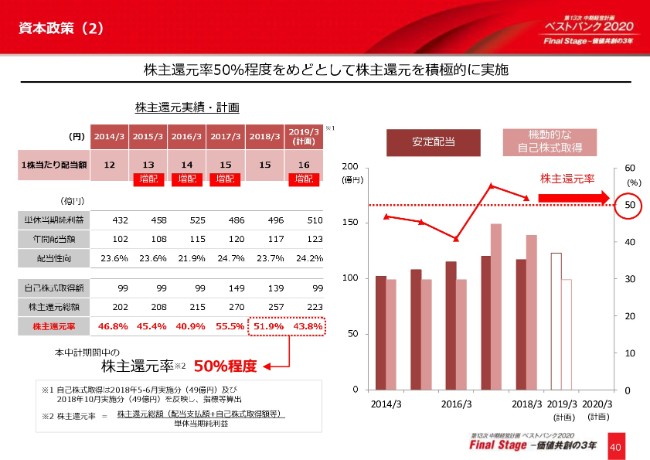

資本政策(2)

40ページをご覧ください。最後に、株主還元について説明いたします。2019年3月期は、1株当たり配当金を16円に増配する計画としています。また、既に99億円の自己株式取得を実施済みであり、現時点での総還元率は43.8パーセントとなる見込みです。引き続き、株主還元率50パーセント程度の水準を目指し、機動的な自己株式取得等を検討していきます。

なお、自己株式の取得により、配当支払いの対象となる株数を減少させることで、安定配当を増やす余地も増えてくると考えており、こうした点も踏まえ、みなさまにご満足いただける資本政策を行ってまいります。各種施策を着実に実行し、業績を拡大させ、その利益をしっかりと還元していくことで、株主さまからの期待にお応えしてまいります。

説明は以上でございます。