2018年11月8日に行われた、株式会社オールアバウト2019年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料 質疑応答パートはこちら

スピーカー:株式会社オールアバウト 代表取締役社長 江幡哲也 氏

株式会社オールアバウト 取締役 執行役員CAO 森田恭弘 氏

2019年3月期第2四半期決算説明会

江幡哲也氏(以下、江幡):本日は、平成31年(2019年)3月期第2四半期の決算説明会にお越しいただきまして、ありがとうございます。オールアバウト代表取締役社長の江幡です。もう1名、出席者を紹介します。取締役執行役員CAOの森田です。

森田恭弘氏:森田です、よろしくお願いいたします。

江幡:それではさっそく、決算発表をさせていただきます。

お手元の資料は、前に映し出している資料と同じものです。併せて、先ほど発表させていただいています決算短信をお付けしていますので、ご確認いただければと思います。

本日の内容ですが、決算ハイライト、事業ハイライト、成長戦略における事業領域と今期の主要な取り組み、業績見通しの順番で、お話を申し上げたいと思います。

本資料の前提となる連結対象企業構成

まずお話を始めさせていただく前に、弊社は連結で決算を発表していますので、その連結対象企業構成について、改めてご説明申し上げます。

まずは、株式会社オールアバウトですが、連結子会社が5社あります。それにプラスして持分法適用会社が1社ということで、計7社が決算対象に入っているとご理解ください。

オールアバウトグループのセグメント

この企業群の決算を、2つのセグメントでご報告申し上げています。

1つは、マーケティングソリューションセグメントです。こちら(のスライドに記載のもの)が、対象となる事業です。こちらは、法人のお客さまからの収益を主としている事業群です。株式会社オールアバウトが運営しています「All About」というメディア事業で行っている広告ビジネス等が中心となります。

もう1つは、コンシューマサービスセグメントです。こちらは法人ではなくて、個人のお客さまからの収益を主体としているサービスです。オールアバウトライフマーケティング社が行っています「サンプル百貨店」が、収益の中心となっているセグメントです。

以上のセグメントで、ご報告申し上げたいと思います。

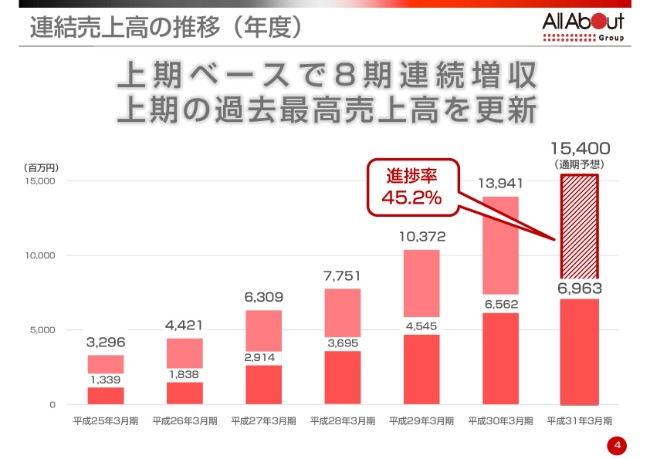

連結売上高の推移(年度)

まず、全体感です。

連結売上高につきましては、上期ベースで8期連続の増収となっています。(上期の)過去最高売上高も更新しています。

ただ、四半期ごとに季節変動がありますが、利益面で課題が出た上期でした。そのあたりを、本日はご説明してまいります。

まず結論を申し上げますと、下期は対前年下期ベースで増収増益を見込んでいます。そこに帰結するように、ご説明します。

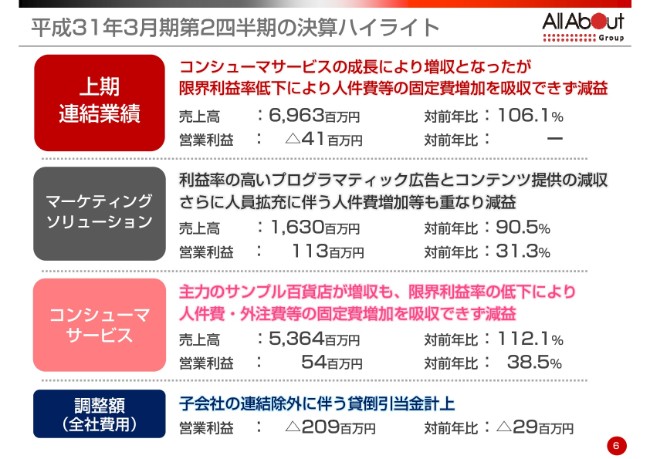

平成31年3月期第2四半期の決算ハイライト①

それでは、決算ハイライトについてご説明します。

まず、上期連結業績です。主に、コンシューマサービスの成長によって、全体として増収となりました。一方で、限界利益率の低下により、人件費等の固定費の増加を吸収できず減益となりました。

弊社は、これから2020年に向けて、事業基盤を構築していく期だと、全体の戦略の中心を置いていますが、まだまだ人の増強やシステム面での投資を継続的に図っていこうとしています。この部分が固定費の増加というかたちで反映されていまして、これを結果的に吸収できず、減益となっています。

売上高は69億6,300万円、対前年比で106.1パーセントでしたが、営業利益は赤字となっています。

セグメント別のポイントを申し上げます。まず、マーケティングソリューションです。のちほど収益構造をご説明しますが、特にこの上期におきましては、今までの期と少し違う結果となりました。

利益率の高いプログラマティック広告と呼ばれるものや、また、「All About」を中心としたコンテンツを外部のプラットフォームにご提供していて、比較的粗利率の高い部分ですが、こちらの減収が収益に響きました。全体(上期連結業績)で申し上げたところと同じですが、人員の増強等で人件費の増加が重なり、減益になっています。

コンシューマサービスにおきましては、主力の「サンプル百貨店」が引き続き増収となりました。のちほどご説明申し上げますが、災害等の影響もあり、限界利益率は低下いたしました。こちらも、投資している人件費・外注費等の固定費増加を吸収できなかったということで、増収ですが減益となりました。

調整額は、オールアバウト社が持っている連結全体の全社費用的なものですが、こちらは若干上がっています。この部分は、(2018年)3月まで連結対象でしたファイブスターズゲーム株式会社の連結除外に伴い、その貸倒引当金が二千数百万円台ですが、一部影響しました。

以上が、決算ハイライトの内訳になります。

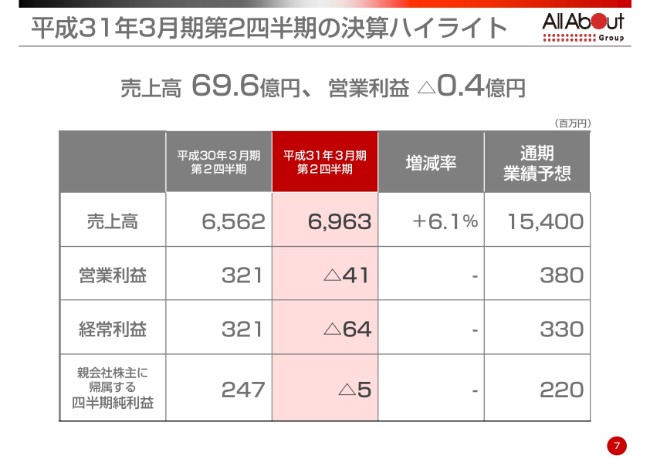

平成31年3月期第2四半期の決算ハイライト②

(決算ハイライトを)表にいたしますと、このようになります。

売上高が69億6,300万円、営業利益が4,100万円の赤字です。経常利益と親会社株主に帰属する四半期純利益につきましては、この表のとおりです。

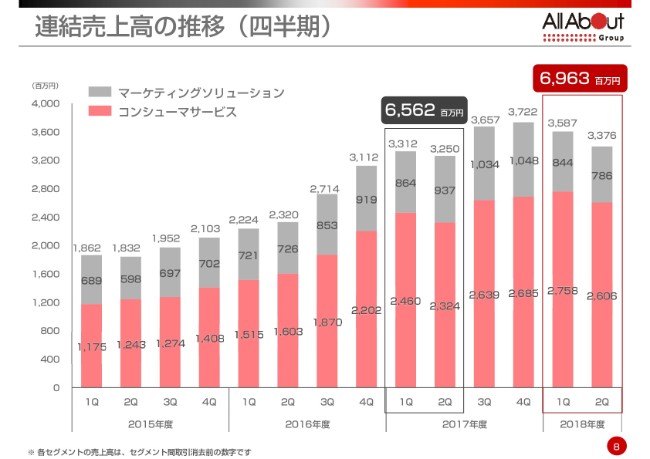

連結売上高の推移(四半期)

連結売上高の四半期別の推移を見てみますと、このようになっています。

昨年(2017年度)上期の売上高が65億6,200万円だったところが、(2018年度の上期は)69億6,300万円ということで、増加しています。

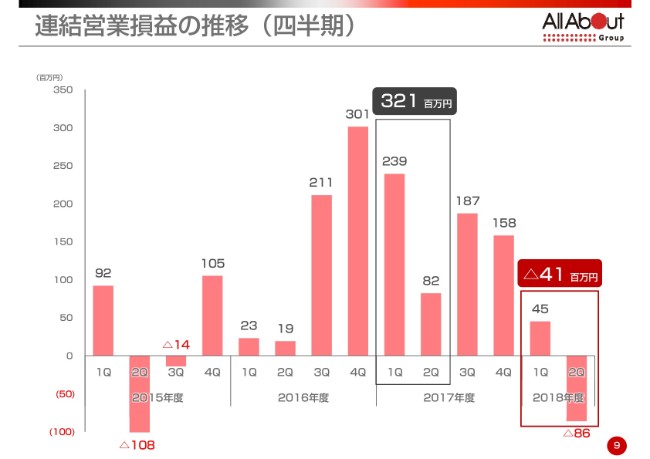

連結営業損益の推移(四半期)

連結営業損益の推移につきましては、今期は赤字です。

ここ8年、増収でまいりましたが、営業利益につきましては、「サンプル百貨店」のテレビCMを戦略的に投入した3年前の(第2)四半期以来の赤字となり、一昨年や昨年の業績とは異なる結果となった上期でした。

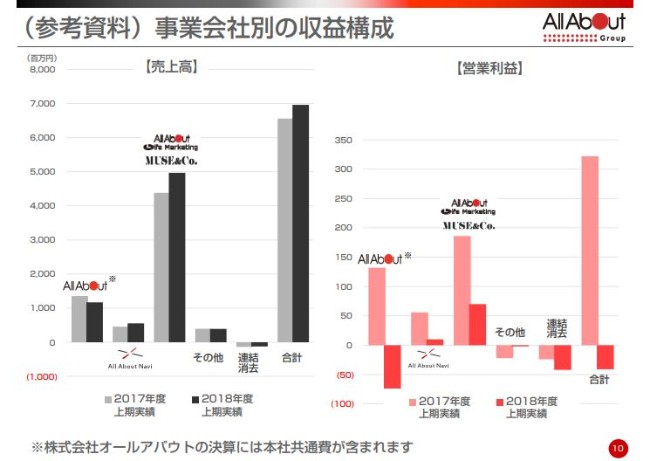

(参考資料)事業会社別の収益構成

これは参考資料ですが、セグメントのさらに内訳の、会社別の上期収益構成です。

左側が、売上高の対前年同期比です。灰色が前年(2017年度上期)、黒色が今年(2018年度上期)です。右側が、営業利益の対前年同期比で、同じく前年と今年の比較です。

先ほどセグメント別のところで申し上げましたが(再度)営業利益で申しますと、「All About(株式会社オールアバウト)」が対前年同期比で、かなり低下しています。ただ、オールアバウト社は本社共通費を含んでいますので、オールアバウト社の数字がそのままマーケティングソリューションの数字となるわけではありません。

「サンプル百貨店」を運営しているオールアバウトライフマーケティング社は、増収ではありますが減益となりました。

2つの大きな事業と、その他にいくつか成長する事業もありますが、この柱となっている2つの事業で収益変化が起こったことにより、上期決算はこのようになっています。

以上が、決算ハイライトとなります。

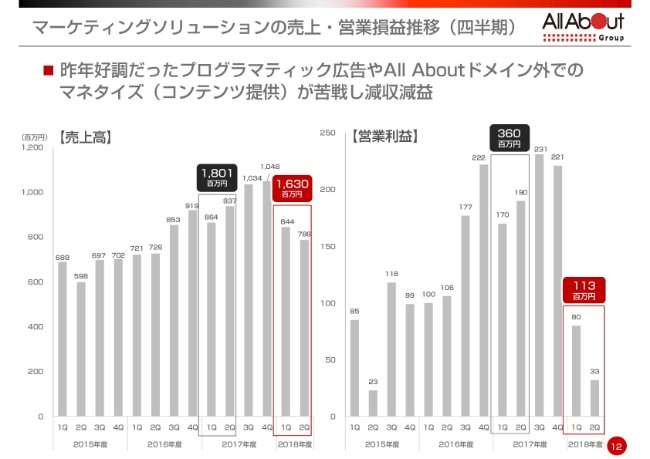

マーケティングソリューションの売上・営業損益推移(四半期)

ここからは少し掘り下げて、セグメント別にご説明します。まずは、マーケティングソリューションセグメントから申し上げます。

マーケティングソリューションセグメントの売上高と営業損益の、四半期別推移です。左側が売上高、右側が営業利益です。

2017年度上期は、特に高粗利率であるプログラマティック広告や、「All About」以外のところでコンテンツ販売を行って入ってくる収益や、ご提供させていただいたコンテンツをもとに、他のサイトが広告ビジネスを行って、その売上がシェアされる収益が非常に好調だったのですが、今期はその部分が苦戦いたしまして、減収減益となっています。

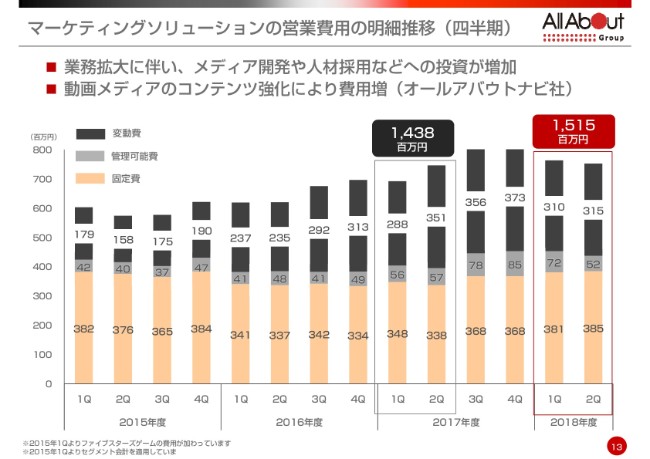

マーケティングソリューションの営業費用の明細推移(四半期)

営業費用の、四半期ごとの明細推移です。

業務拡大に伴いまして、メディア開発や人材採用など(への投資が増加して、グラフの)一番下の部分の固定費が、若干増加しています。

また、このセグメントには、オールアバウトナビ社があります。こちらは、オールアバウトグループの中でSNSや動画分野を担っている戦略子会社です。こちらも、広告メディア業界全体が動画にシフトしている中、今期はいろいろと積極的に投資をしています。特に動画メディアのコンテンツを強化していくことによって、費用が増えた部分が反映されています。

マーケティングソリューションの主要トピックス

マーケティングソリューションの主要トピックスを、4点申し上げます。

今年(2018年)の5月の決算発表の時に発表していますが、NTTドコモとの資本業務提携を行っています。この資本業務提携により、いろいろな面で成長を図っていくことを考えています。

その中でまずは、弊社が持っているデータ資産にNTTドコモのデータ資産を組み合わせて、広告ビジネスを伸長させていく準備が進んだ上期でした。

2番目は、ソーシャルメディア系のオールアバウトナビ社の、SNSでの影響規模が拡大しました。

3番目は、同じくオールアバウトナビ社の動画制作体制が強化されました。

4番目は、一昨年(2016年)に資本業務提携を発表させていただきました、日本テレビとの動画関連の取り組みも進んでいます。

このようなところが、トピックスになっています。

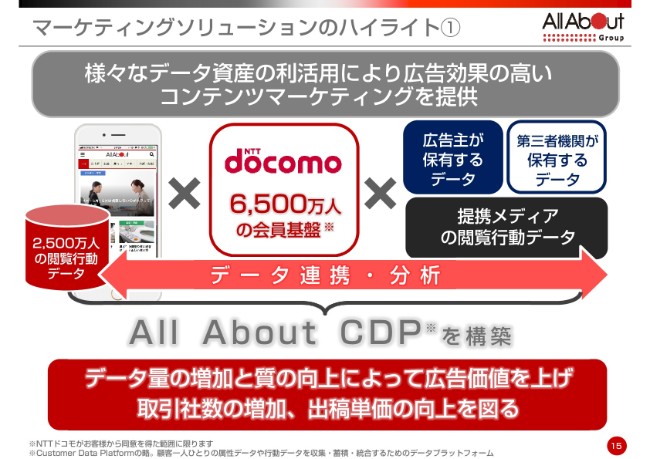

マーケティングソリューションのハイライト①

1つずつ、ご説明をしたいと思います。

まず、本年(2018年)5月に資本業務提携を発表しました、NTTドコモとの取り組みですが、2つのポイントがあります。1つは、データ資産の強化。もう1つは、ユーザーとの接点拡大。この2つを、弊社が今まで持っている資産に加えて、飛躍的に大きくしていき、今後の事業成長を図るということです。

ここでご説明しているのは、データの部分です。

オールアバウトが持っているのは、月間利用者約2,500万人の閲覧行動データです。その方が、「今どのような分野に興味を持って、どんなコンテンツを閲覧しているのか」というニーズを把握することが可能です。

「All About」は誰でも使えるオープンなメディアですので、ユーザーをブラウザで特定はできるのですが、一方で、「年齢」「性別」など、そのような個人(の属性)を把握することはできません。

そこに対して、約6,500万人いらっしゃるNTTドコモの契約者データの中で、利用許諾がとれているお客さまもかなりの数いらっしゃいます。そのようなデータとマッチングいたしまして、より個人データを含めたターゲッティングができる体制を作るということです。さらに、広告主のみなさまが持っているデータが(スライド右上の)紺色のところです。これ以外に、第三者機関が保有するデータがあります。

もう1つは、オールアバウト自身のトライといたしまして、良質なメディアのネットワークを広げていくことをやっています。そのような提携メディアの行動データも合わせていくことで、日本において、かなり有数の大きさになるデータ資産を整備しています。

これを「All About CDP(Customer Data Platform)」と申し上げています。今期はNTTドコモとの取り組みによって、これを大きく進めていまして、徐々にデータの整理ができてきています。12月に向けて、データ連携の第1弾の整理が終わる予定でして、来年(2019年)の1月以降実験していきます。来期以降の広告販売につなげていく準備が進んだ上期でした。

これにより、広告ビジネスの取引社数の増加や、出稿単価の向上を図ってまいります。また、この図では申し上げていない、利用者へのリーチ拡大に関する事業展開が上乗せされていくことも見込まれ、事業拡大の準備が進んでいるということです。

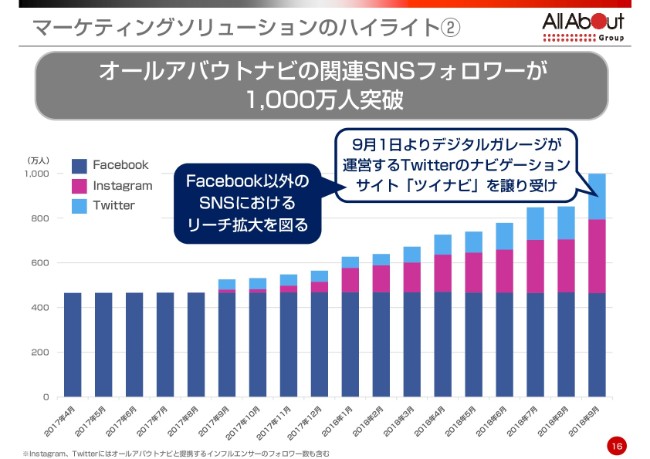

マーケティングソリューションのハイライト②

2点目です。今度は、ソーシャルメディア関連です。

オールアバウトナビが保有している、ソーシャルメディア上での利用者への影響力です。もともと、ここはFacebookにおいて非常に大きな影響力を持っている会社でしたが、ソーシャルメディアは他にもいくつかありまして、例えばInstagramやTwitterです。この部分を含めて、多種多様なソーシャルメディアで、オープンプラットフォームを作っていくことを目指しています。

この上期につきましては、1つの目標であった(オールアバウトナビの)関連SNSフォロワーが1,000万人を突破する規模になっています。ソーシャルメディアの影響基盤として、かなり大きなものが整ってきた期です。

この中でも、1つトピックがあります。デジタルガレージ社が保有をしていた、「Twitterをこうやって使ったら、便利なんだよ」という、かなり歴史のあるTwitterのナビゲーションサイトの「ツイナビ」があります。多くのフォロワーを抱えていますが、(2018年)9月1日に事業を譲り受けていまして、この期間(上期)に追加しています。今後は、Twitter・Instagram(のフォロワー)をより増やしていって、この影響基盤を大きくしていきたいと思っています。

オールアバウト社の「All About」というメディアは、ユーザーが何かしたいときに、調べにくる場所としての価値が大きいサイトです。それに対しオールアバウトナビ社のSNS基盤は、どちらかと言うとこちらからのプッシュ型……テレビに近いユーザー接点を強化していく部分ですので、プル型とプッシュ型の両面で、グループとしてメディアビジネスを強化していく方針です。

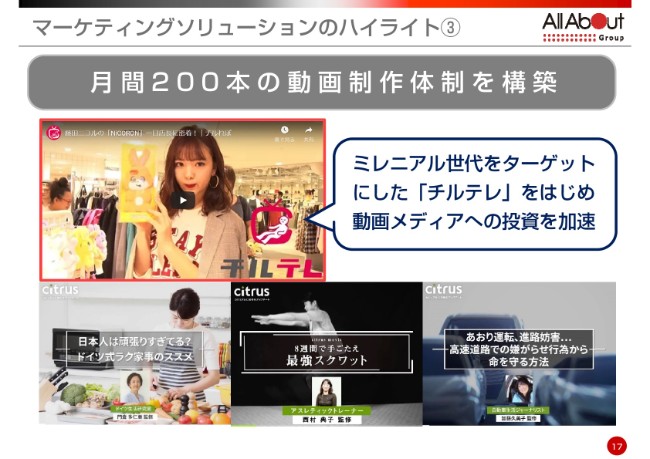

マーケティングソリューションのハイライト③

もう1つ、このプッシュ型の基盤においては、「動画」というコンテンツと非常に相性がよく、インターネットの動画広告マーケットが大きくなってきています。

そこに対する構えを強化するということで、日本テレビと一緒に、月間約200本の高品質な動画を、非常に効率的に制作できるようになってきました。それを制作することはもちろんですが、日本テレビとオールアバウトナビ社が共同で、ミレニアル世代向けの動画メディアの「チルテレ」を立ち上げました。ここへの(動画)投稿が開始されていて、動画再生回数が多くなってきた上期でした。

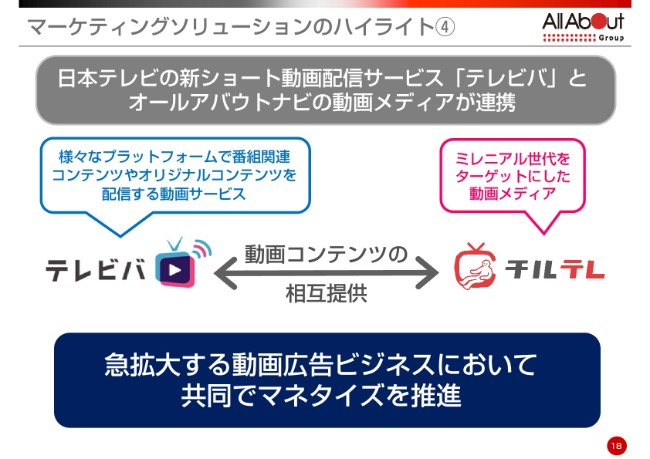

マーケティングソリューションのハイライト④

さらに、もう1点、日本テレビとの取り組みに、日本テレビ自身がやっている新ショート動画配信サービス「テレビバ」があります。この「テレビバ」と先ほどの(オールアバウトナビの動画メディアの)「チルテレ」が連携しています。オールアバウトナビ社が持っているユーザーへの影響基盤に、日本テレビのユーザー影響基盤を組み合わせて、事業拡大を推進していきます。

以上が、オールアバウトグループの、メディア系ビジネスの体制です。

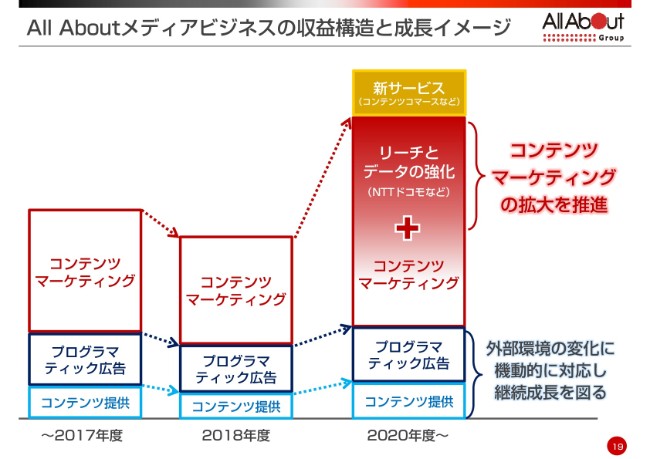

All Aboutメディアビジネスの収益構造と成長イメージ

上期の収益状況の補足になりますが、「All About」というメディアを中心としたメディアビジネスの構造について、少しご説明させていただきたいと思います。

オールアバウト社のメディアビジネスには、大きく3つの収益構造があります。

上から申し上げると、1つ目が、「コンテンツマーケティング」分野です。これは主に、コンテンツ型の広告を企画・制作・配信しています。「All About」のユーザーならびに「All About」と提携するメディアネットワークに配信して、広告主の商品の理解をより深めていただいたり、アクションしていただいたりすることを誘発する、コンテンツ型の広告商品です。

まず、前提として、コンテンツマーケティングの市場そのものは伸びています。また、オールアバウト社の伝統芸です。創業以来、トップブランドとしてやってきている部分ですので、非常に強みを持っています。ここは、主に弊社のセールスが企画して、広告主のみなさまにご提案するという販売手法を取っている商品です。

2つ目が、「プログラマティック広告」です。「プログラマティック」とは、アドテクノロジーによって、インターネット全体で、そのサイトに来ている人を特定して、広告が自動的に配信されてくる仕組みです。例えば、GoogleやYahoo!のネットワーク広告など、いろいろなものがあります。

「All About」のメディアに(広告)スペースを持っていますので、広告が配信され、そこで(広告が)表示されたりクリックされたりすると、課金されて、弊社に収益が入ってくるというものです。セールス(パーソン)を必要としない仕組み型の広告です。

3つ目が、「コンテンツ提供」です。弊社はオリジナルコンテンツを大量に保有していますので、これを他のプラットフォーマー、例えばNTTドコモやLINEなどに提供しています。コンテンツを提供することで、生活者からの購読収益を分配したり、もしくはユーザー接点で広告が課金された場合に、売上をシェアしていただくとか。そのような、コンテンツをもとに間接的に入ってくる収益です。

これらの3つの収益体制があります。

昨年度(2017年度)まで、これらは右肩(上がり)ですべて伸びてきていました。ちなみに収益構造で言うと、下の2つが粗利率が非常に高く、特にプログラマティック広告は営業(人員)を伴いませんので、売上がほぼ利益となります。

(2017年度までは)これらが伸びてきたのですが、2018年度上期におきましては、特にプログラマティック広告ならびに(一番下の)コンテンツ提供が減っています。これにつきましては、いろいろな要因があります。

プログラマティック広告で言いますと、弊社のメディアにおけるユーザーの利用状況に応じて、この収益も変動します。例えば、「All About」というサイトのコンテンツは、何かを検索するときにユーザーが来るサイトですので、特に検索エンジンとの相性が非常にいいものになっています。月によって違いますが、利用者の約65パーセントから70パーセントは、GoogleやYahoo!といった検索エンジンの結果から、弊社のコンテンツに入ってくるという構造があります。

(しかし)今、特にGoogleを中心に、「どのようなコンテンツを(検索結果の)上位に出すか」というロジックの変更が、頻繁に行われています。この上期についてはその部分の影響を受けたところがあると思っています。

コンテンツ提供につきましては、その先のプラットフォームの営業状況や、そこでの弊社以外のコンテンツとのせめぎ合いで影響が出ます。特に、NTTドコモのところが多かったのですが、上期はそのあたりで少し調整が入ったかたちでした。

今後、この部分の構造をどう捉えていくのかですが、基本的には成長していけると思っています。

まず、プログラマティック広告につきましては、この分野のインターネット広告の総量は増えています。その中で、弊社のようなクオリティ・信頼性が担保されたコンテンツに対する広告の需要が、底堅く伸びていくものだと思っています。そのため、いろいろなプラットフォーマーの変化に、ここは粛々と機動的に対応していく。継続的・効率的に成長を図っていこうと思っています。

コンテンツ提供におきましても、基本的にはその部分は変わりませんが、おそらくプラットフォーマーのみなさまと市場を成長させていって、状況の変化に機動的に対応しながら成長していくものかと思っています。ただ、戦略という面から見ますと、他社の影響を受けやすい部分ですので、そこは粛々とやっていきながら、マーケットを取り込んでいきます。

自分たち自身で開拓して、より強く広げていくという意味で言うと、先ほど申し上げた、NTTドコモとの取り組みを中心としたユーザーへのリーチ拡大および、データ強化をベースにして、コンテンツマーケティングの部分をより拡大していきます。

プログラマティック広告やコンテンツ提供も、寄与してまいりますが、全体としてそれをやりながら、特に自社でコントロールできる分野をより強化・拡大していく方針で、伸ばしていけると考えています。

また、さらなる新サービスということで、いくつか今実験しています。今日はここでは細かくは申し上げませんが、このあたりの立ち上げを2020年に向けて行っていくということで、今後もメディアビジネスの拡大を図っていきたいと考えています。

下期につきましては、この一端ということで、上期より(収益を)向上させることを考えている次第です。

以上が、マーケティングソリューションセグメントのハイライトです。

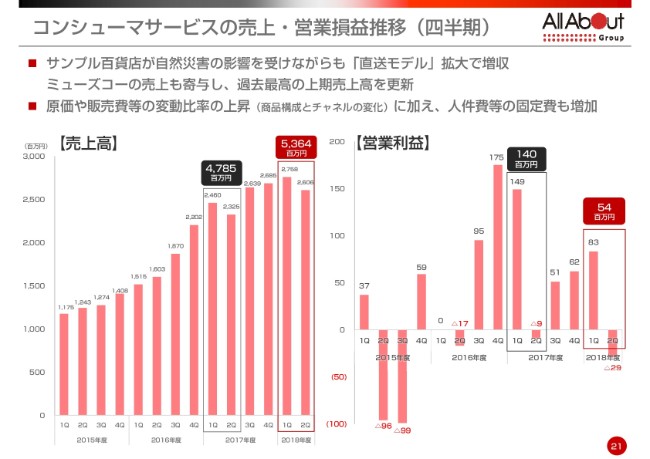

コンシューマサービスの売上・営業損益推移(四半期)

2つ目に、コンシューマサービスのハイライトに移りたいと思います。

こちらが、コンシューマサービスの売上・営業損益の四半期推移です。ずっと収益が伸びてきています。「サンプル百貨店」が牽引しています。

この上期につきましては、本当は「サンプル百貨店」(の売上)がもう少しいくと思っていたのですが、西日本の豪雨や北海道の地震などの災害の影響を受けたところがあります。そこ(の影響)を受けながらも、後ほどご説明しますが、前期から新たに取り組んでいる「直送モデル」がありまして、こちらの拡大で増収が図られたかたちです。

ただ、その影響で、商品の構成内訳等、いろいろなものが変わっています。(そのため)利益面で言うと、影響が出た上期でした。また、昨年(2017年)の7月より連結に取り込んでいる、ミューズコー社。こちらは女性向けのファッション系ECサイトです。今期の4月から6ヶ月間の取り込みですので、3ヶ月分増えるということで売上が伸びています。

(ただ)こちら(ミューズコー事業)は、オールアバウトグループの事業戦略に合わせていく段階ですので、まだ赤字です。そのため、まだ利益面では寄与できていません。このセグメント全体の売上につきましては、過去最高を更新しています。

利益を見ていただきますと(おわかりのように)、特に第2四半期のところが赤字になっていますが、このあたりが、災害の影響が大きいです。

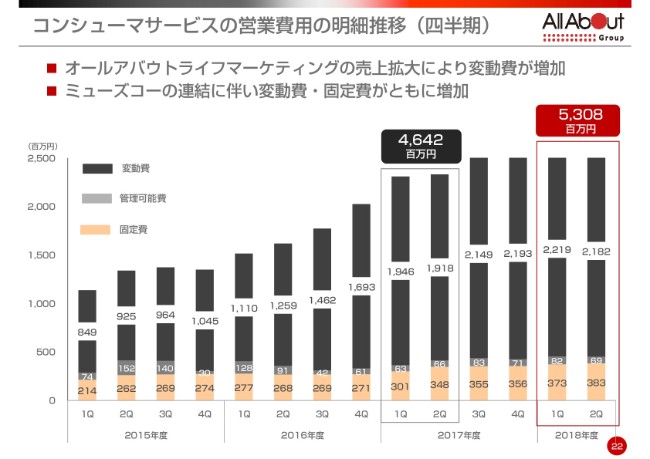

コンシューマサービスの営業費用の明細推移(四半期)

コンシューマサービスの営業費用の明細の、四半期別推移です。

こちらも当初は、売上がもう少し成長ができると考えており、その先のマーケットの取り組みも含めまして、先行型で人員増強等をかけ、固定費が上がっている部分があります。また、ミューズコー社の連結に伴い、昨期(2017年度)に比べると(ミューズコー社の)変動費や固定費も加算され、このような推移になっています。

コンシューマサービスの主要トピックス

コンシューマサービスの主要トピックスを、3点申し上げます。3点に申し上げたあとに、このセグメントにおいて、特に「サンプル百貨店」の収益構造について補足説明をさせていただければと思います。

それでは、1点ずつご説明申し上げたいと思います。

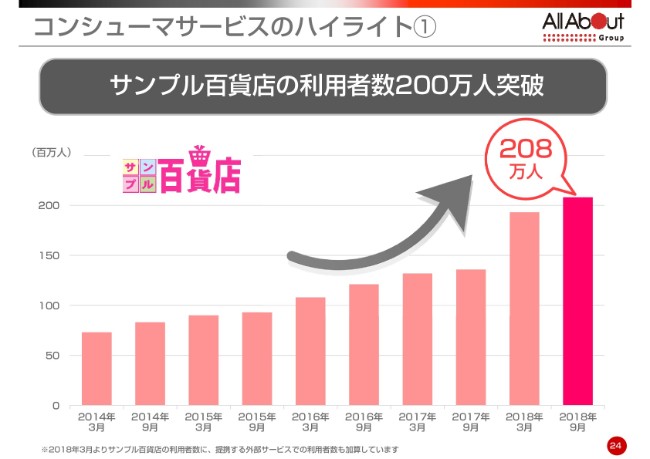

コンシューマサービスのハイライト①

まず1つ目が、収益を引っ張っている「サンプル百貨店」ですが、この上期に利用者数が200万人を突破いたしました。

「どこまでいくのか?」という話ですが、(サンプル百貨店が)ターゲットにしているのが子育て世帯です。全国で1,200万世帯がありまして、扱っているものがどなたにでもお試しいただける商品群ですので、その1,200万世帯を上限として、どれぐらい(の利用者を)取っていけるのかということです。

現状の利用世帯で言うと、今はまだそのうちの20パーセントにも満たないぐらいの部分だと思っていますので、まだ大きな成長余地があります。

また、もう少し広い目で見たECマーケットでは、年率で15パーセントぐらいの伸びが予測されていますので、この部分の成長にもグリップしていきたいと考えている次第です。

(総括すると)この上期において、利用者はさらに伸びました。

コンシューマサービスのハイライト②

2つ目は、一緒に取り組みをしているNTTドコモです。このNTTドコモに「dショッピング®」があり、この中で、今までも一緒にトライアルマーケティング等をやらせていただいていますが、さらに新たな取り組みとして「All About Life Marketing」という場を設定しています。

こちらでは、大手メーカーの商品をまとめ買いできるようなサービスを開始していまして、これまでの「サンプル百貨店」が提供しているトライアルマーケティングの(基盤の)さらなる増強に寄与できると考えています。

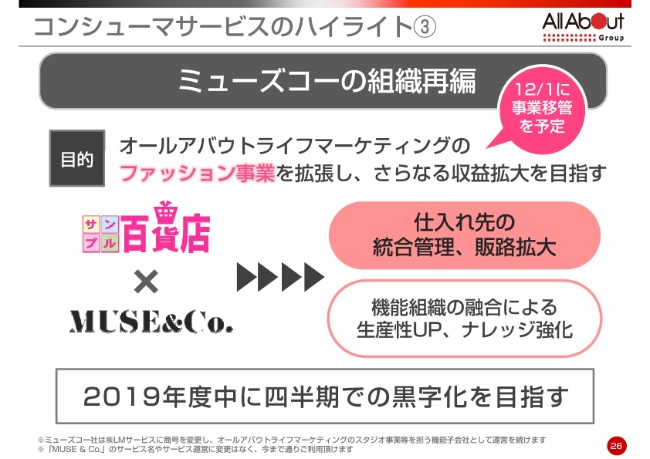

コンシューマサービスのハイライト③

先ほど申し上げた、女性向けのファッションサイト「ミューズコー」です。

「まだまだ、グループへの取り込みの途中です」と申し上げましたが、その部分をさらに推進するべく、(2018年)12月1日を予定していますが、ミューズコー社を分割、吸収して、ミューズコー社が行っている「ミューズコー」事業をオールアバウトライフマーケティング社に統合します。

残った法人ミューズコー社は、スタジオ機能的なサービスをグループ内外に提供していくような法人として、再成長させるという取り組みを考えています。

もともと「サンプル百貨店」でも、ファッション分野は扱っています。今は別オペレーションになっていますが、仕入先の統合管理や販路の統合・拡大、あとは「フルフィルメント」と言いますが、裏方のいろいろなプロセスも、より生産性向上を図り、収益体質を強化していきたいと思っています。

今は「(今後)どのような商品を扱っていくか」ということについて、ユーザー(の動向)を探りながら(考えて)やっていまして、方向性としては、ブランド品を中心としたところにフォーカスしていくことも含め、いろいろな改編を行っています。

来年度(2019年度)中には、(ミューズコー事業として)四半期ベースでの黒字化を達成していきたく、ファッションはEC分野で伸びしろが大きいと考えていますので、しっかりと取り組んでいきます。

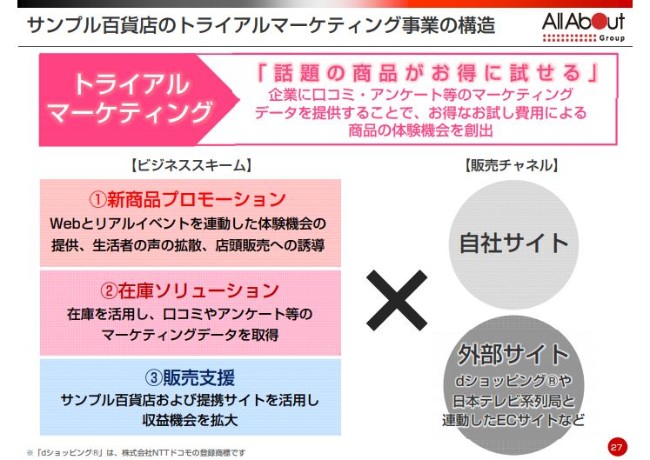

サンプル百貨店のトライアルマーケティング事業の構造

この上期の収益変化をご説明するために、「サンプル百貨店」の構造を、あらためてご紹介します。

まず、全体で言いますと、「トライアルマーケティング」という事業をやっています。このトライアルマーケティングとは、通常のEコマースとはちょっと違った、特色のあるものです。

「話題の商品がお得に試せる」ということで、生活者のみなさまには、いろいろな商品を安く試すことができる場を提供する。また、一方で、売り手である企業のみなさまには、生活者のレビュー、いろいろなアンケートに対するお答えや、またインターネット上で口コミを生成していただくことで、いろいろなデータを収集する。

また、その結果、次の購買(タイミング)では、生活者のみなさまには、既存の流通網に行っていただくお手伝いをするという販売支援。このような価値を企業側に提供すること。これを「トライアルマーケティング」と言っています。

3つご説明しますが、最初は一番上の「新商品プロモーション」から立ち上がりまして、かなり拡大してきました。この新商品プロモーションは、その名のとおりで、例えば、飲料メーカーが新しい商品を出されたときに、弊社の基盤を使って「お試し買い」をしていただく。

この「お試し買い」が非常にポイントなのですが、送料込みの安い値段設定にしていますので、企業側からすると、送料負担がなく「お試し買い」をしていただけて、ユーザーの声(の収集)や店頭販売への誘導の後押しができるということで、伸びてまいりました。

それに加えまして、昨今は2番目の「在庫ソリューション」が、非常に大きく伸びています。これは、新商品だけにとらわれず、既存の在庫商品も活用して、トライアルマーケティングを行っていただく。今の売上で言うと、ここが一番大きい部分になっています。

さらに、昨期後半ぐらいから(一番下の)「販売支援」を、強化し始めまして、今期はさらに力を入れていくということをやっています。

こちらは、今は主にネット通販が販路となっているような企業の商品を、インターネット上でより販路拡大していただけるような機会を提供していく、ということです。どちらかというと、新商品プロモーションと在庫ソリューションは、今までは大手ナショナルブランドの扱いが多かったのですが、3番目(の販売支援)は、まずは通販を主軸とした企業の取扱いを増やしていく。

生活者のみなさまからすると、誰もが知っているような商品から(あまり知られていないような)ニッチな商品までお試しいただける。このようなかたちを目指しています。

3番目の部分も、送料込みの値段設定でいろいろなトライアルができますので、生活者から見ても企業から見ても、トライアルマーケティングを実践していただけると(いうことです)。今期は、これを1,000社規模で揃えていくということで、今はこの部分で営業人員を増加させています。これが、固定費の増加つながっている、ひとつの背景です。

このように、揃っている商品群をお試しいただくわけですが、生活者のみなさまにお試しいただく接点として、「サンプル百貨店」の自社サイトが最初に立ち上がり、ここが拡大できたと(いうことです)。

これに加えて、近年は外部の、顧客接点を持っていらっしゃるサイト……今はNTTドコモの「dショッピング®」が一番大きいのですが、そのようなところに、このそれぞれの軸を展開させていきながら、お試し機会を拡大していく。これが、今の「サンプル百貨店」の構造になっています。

この3番目のところ(販売支援)は、特に今投資をして、大きくしていこうとしているものです。

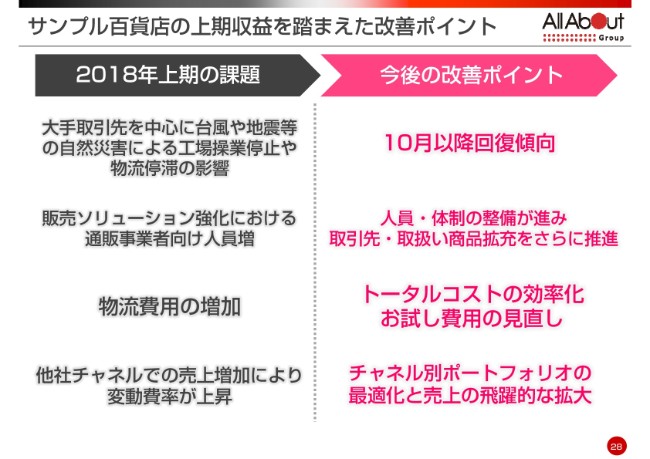

サンプル百貨店の上期収益を踏まえた改善ポイント

このような(「サンプル百貨店」の収益)構造をもとに、上期の改善ポイントを少し整理いたします。上期においては、課題が4点ありました。

1点目は、先ほども申し上げましたが、大手取引先を中心に台風や地震等の自然災害による工場の操業停止や、そもそも物流が止まるなどの影響が出ていました。影響が出ていたのは主に、先ほどの新商品プロモーションと在庫ソリューションのところで、これらは、今の(収益構造の)中心でもあるところです。

2点目は、新たに取り組んでいる販売ソリューション強化ですが、この部分で人員増加を図っていますので、固定費を上げたというところです。

(今後の改善ポイントについて申し上げるので)ちょっと戻りますが、1点目の(自然災害による工場操業停止や物流停滞の影響の)ところですが(2018年)10月以降はほぼ回復しています。1点目については、売上面・利益面においても、戻ってきたかなというところです。自然災害はいつ起こるかわかりませんが、そのような状態で、下期のスタートは、数字が上がっています。

2点目は、意志として(人員等、体制の)強化をしていこうと思っていますので、これを強化した先には、また大きな新たな収益が積み上がっていくと思っています。

3点目は、宅配・配送費用の増加です。「サンプル百貨店」のトライアルマーケティングは、基本的に送料込みの値段設定にしています。この分は変動費になりますので、この1、2年はこの部分の圧力で、粗利が少し悪くなるという傾向があります。

ここは、お試し費用への見直しをして吸収していく部分と、規模の拡大によってオペレーションがどんどん複雑になるわけですが、そのあたりをより効率化して見直しをして、いわゆるサプライチェーンマネジメントの革新によって、全体のコストを効率化していこうということで、こなしていこうと思っています。

最後の4点目は、先ほど申し上げたように、販売チャネルとしては、他社チャネルもかなり(売上が)大きくなってまいりました。この上期で言うと、自社サイトと他社チャネルでは、他社チャネルの方が大きくなってきました。半々だったところが、だいたい40対60くらいになってきました。そちらは当然、他社チャネルにマージンが発生しますので、若干粗利率が落ちることになります。

このようなことが、収益的に変化のあるところです。全体の市場がまだまだ大きく伸びますので、基本的にはチャネル別のポートフォリオを最適化していくことをやりつつ、できるだけその影響を抑えながら、売上のグロスを飛躍的に大きくしていくということで、こなしていきたいと考えている次第です。この上期は、特に自然災害も含めて、そのあたりが重なって(影響が)出てしまいましたので、このような収益状況になりました。

以上がコンシューマーサービスセグメントのハイライトと、特にその中の「サンプル百貨店」の収益構造についてのご説明です。

通して申し上げましたが、上期につきましては、いろいろな要因がすべて重なってこのような状態になっています。下期は挽回していきたいと思っている次第です。

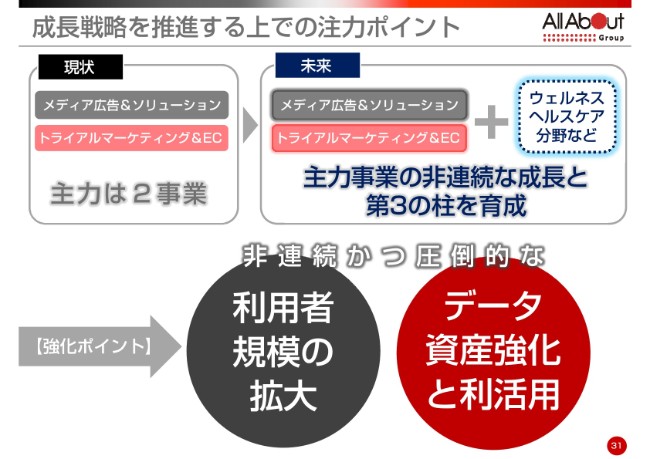

成長戦略における事業領域

今後の方向性ですが、セグメント別に、まだまだトライできていない部分……例えば、第3の柱の部分で言うとヘルスケア・ウェルネス分野などです。またオールアバウトグループとしては、個人の活躍の場所を増やしたいというビジョンがありますので、クラウド型の働く機会の提供などを、新たに追加していきたいことも含めまして、両セグメントで拡大を図っていきたいという考えは変わりません。

成長戦略を推進する上での注力ポイント

そうは言っても、まだ(現状の)主力の事業領域……「メディア広告&ソリューション」と「トライアルマーケティング&EC」ですが、もっとここの柱を太くするというのが、この2020年度に向けて、やっていかなくてはいけないことだと思っています。

先ほどセグメント別のハイライトでご説明申し上げたようなかたちで、いくつか(のポイントが)ありますが、成長の部分に対しての打ち手は進んでいますので、そこにしっかりと取り組んで成果につなげていくことが、2事業の柱を太くしていく部分だと思います。

さらに、そこに「非連続な成長」ということで、2020年度に向けて第3の柱を作っていくことにトライしています。このあたりは、形ができてきたときに、またご報告申し上げたいと思います。

トータルとして、弊社は、インターネットを中心とした生活者との接点の強さをベースにした事業展開をしています。「利用者のみなさまの接点の規模の飛躍的な拡大」と、テクノロジー進化とを合わせたデータ資産の拡大……このデータ資産がなければ、AIも動きません。

「データ資産(の強化)と利活用の拡大」。この部分をベースにして2本の柱を太くし、第3の柱を立ち上げるという方向は、変わっていないということになります。

特にこの中で、資本業務提携を行ったNTTドコモとの取り組みが、来期以降、まずは広告領域から新たに追加されていきますので、その部分も含めて成長を図っていきたいと考えている次第です。

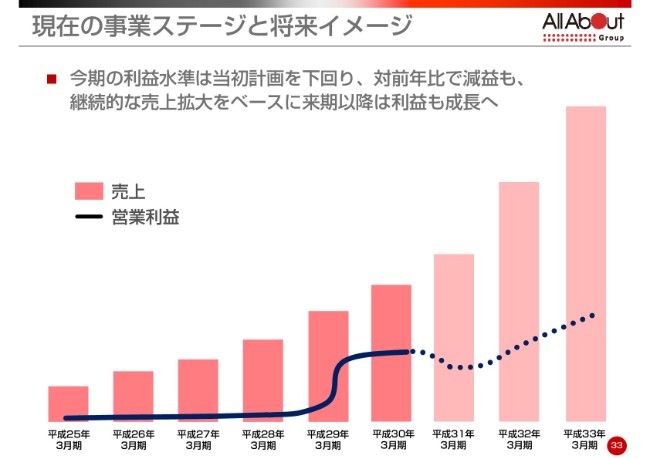

現在の事業ステージと将来イメージ

こちらが(現在の事業ステージと)これからの成長イメージです。

売上が事業基盤の影響力の大きさを示していると考え、まずは今は売上の拡大にこだわっています。今回も売上は過去最高でしたが、2020年度に向けてさらに伸ばしていきながら、投資すべき(ところに)は投資して、機動的に利益も上げていくかたちで、成長していきたいと考えています。

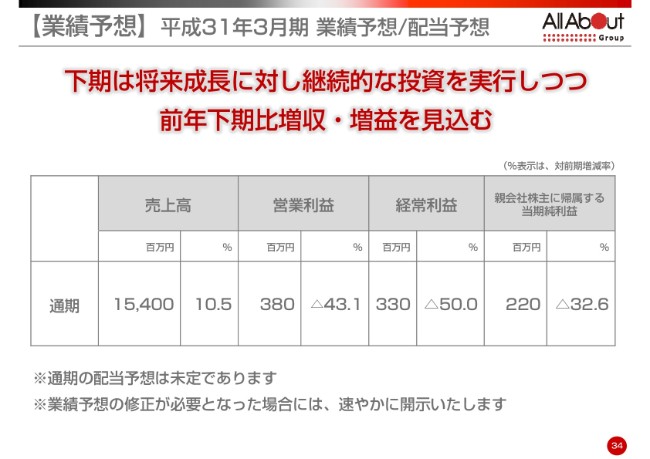

【業績予想】平成31年3月期 業績予想/配当予想

(2018年)9月20日に発表していますが、期初に発表した業績予想を、上期の影響がありましたので、1回修正しています。

このように、下期につきましては前年下期比で増収・増益を見込んだ業績予想を出しています。

下期はしっかりと足場を固めながら、先ほど申し上げたようなかたちで来期・再来期、さらに成長できるようにしてまいりたいと思っています。

また、配当予想につきましては、弊社は安定配当はやっていませんので、期が締まってから都度判断させていただきます。

(ご参考までに申し上げると)配当性向は、毎年だいたい20パーセント程度を出させていただいているのと、株主優待も始めていますので、そのあたりも含めて、機動的に株主のみなさまへの還元も考えたいと思っています。

以上、上期決算の中身について、ご説明申し上げました。ここまでご清聴いただきまして、どうもありがとうございました。

質疑応答:前年下期比増収増益の根拠は?

質問者:ご説明ありがとうございます。いくつかありますので、一問一答でお願いします。

まず、上期はマーケティングソリューションが、検索エンジンのアルゴリズムの変更で流入が減ったとか、NTTドコモのところでコンテンツの売上が減ったとか、そのようなところで、ベースが減ってしまっている印象です。

この部分の回復の見通しと言うか……実際にアルゴリズムの変更があったのは、(2018年の)3月と8月の2段階だったかと思います。例えば、9月以降は少しよくなっているとか、そのあたりの足下の状況をご解説いただけるでしょうか?

江幡:今(2018年11月8日時点)は、「完全に(検索エンジンのアルゴリズム変更の)前と同じようになっています」という状態には、まだ戻っていません。

ただ、この部分では、今までもかなり揺れがありました。基本的な弊社の考え方として、信頼性が高く、分野別に深いコンテンツをしっかりと提供していく方向性としては間違っていないと思っています。(この2回のアルゴリズム変更は)外部要因なので(そこからの回復幅を)弊社が保証できるものではありませんが、しっかりと伸ばしていけるように取り組んでいきたいと思っています。

質問者:わかりました。

そうすると、「足下も、特段大きく回復していくわけではない」ということでいくと、(この)下期は前年下期比で増収増益を計画されていると思いますが、広告では急回復が期待できないのかなという印象を受けたのですが。そうすると、下期の前年比での増収増益は、どのようなところで達成可能なのかをご解説いただけるでしょうか?

江幡:全体で言いますと、マーケティングソリューションだけではなく、コンシューマサービスセグメントもありますので、まず、そこの部分で大きく伸ばせるということです。

マーケティングソリューションでは、先ほどの(図の)3つの箱の中の、一番上の「コンテンツマーケティング」です。

こちらについては、足下の下期の数字がよくなっていますので、そこで伸ばせる部分があること。

また、プログラマティック広告では、検索エンジンのアルゴリズム変更の影響で不確実なところはありますが、コンテンツ提供については、細かくは申し上げられませんが、いくつか新たな取り組みが起こります。トータルとして、下期で増収増益を見込んでいます。

質問者:イメージとしては……そうは言ってもプログラマティック広告のところを保守的に見られていて、マーケティングソリューションセグメントでは前年比での増益はちょっと厳しいかもしれないですが、全体でコンシューマサービスセグメントも伸びるので、全体では増益みたいなことですか?

江幡:はい。組み立てとしては、コンテンツマーケティングとプログラマティック広告は強気に読まないでおきたい。でも、実はそこも伸ばしていきたい。このような考えです。

質問者:わかりました。コンテンツの質自体がよろしければ、Googleの(アルゴリズム変更の)方向性からしても、そこは戻ってこなければおかしいところですので、コンテンツを強化して待たれるのかなという印象です。

江幡:そうです。あとは、「All About」のユーザー接点だけではなくて、提携メディアネットワークの存在も好影響を与えてくれると思います。良質なコンテンツを持っていらっしゃるメディアと連携を図っていますので、その部分には、寄与してくるものもあります。

質問者:わかりました。

質疑応答:収益構造と成長イメージについて

次に、スライドの19ページ目を拝見すると、これはあくまでイメージとは言え、NTTドコモなどとの提携事業でかなりの売上金額を示されていて、2020年度に向けて相当大きな期待をされていると思うのですが。

今年(2018年度)に比べて、この部分の売上が倍くらいに増えるみたいなイメージを描かれています。実際には、どのような収益貢献をイメージされているのでしょうか? 「(グラフでは、2018年度の次が2020年度になっていますが)間の2019年度が、実際にはこのあたりが伸びてくるんだ」みたいな。

まだ商品自体が出てきていないので、細かいところ(のご説明)は難しいと思うのですが、ここの部分の期待度と言うか、今の社長の見通しをお伺いできるでしょうか?

江幡:もちろん、まだ正確な数字などを申し上げることはできないのですが。やはり今回の取り組みで、かなりのデータ基盤(の獲得)とリーチの拡大の2つが発生します。その部分で、かなり大きな伸びを期待しています。

ここには「2020年度~」とイメージを書かせていただいていますが、今やっているものを倍くらいにできるくらいの規模感で、トライしていきたいと思っています。中身的には、商品も多様化しますし、寄与する部分の商品群もいくつかに分かれていきます。

ただ、基本的には、ユーザーリーチとデータの強化が(コンテンツマーケティングの拡大推進の)基盤のすべてになると思っていますので、それぞれの取り組みにおいて成長できると思っています。

あとは、コンテンツマーケティングのメニューにつきましても、今は少しずつお客さまにお聞きしていますが、単価の向上が図れそうなかたちです。その部分も進めていきたいと思っています。

質問者:今の(ご回答の)最後のところの確認なのですが、NTTドコモとの提携で、データがより精緻になることで、既存商品の単価が上がってくるということですか?

江幡:そうですね。既存商品の単価も、上げていきたいと思っています。

質問者:わかりました、ありがとうございます。

質疑応答:「ツイナビ」譲渡で費用は発生しているか?

最後に、細かいのですが、「ツイナビ」の事業を譲り受けられたということでした。これは9月ですので、もう第2四半期に入っていると思いますが、何か費用が発生しているところはあるのでしょうか?

江幡:事業譲受に伴うのれん代は、当然発生しますが、それ以外に特別な費用等は発生しません。

質問者:わかりました、ありがとうございます。

江幡:Twitterのお話があったので1つ補足すると、これをきっかけに、Twitter社とはいろいろな連携が始まっています。広告商品などを共同で開発していくということもトライしていこうという話があります。

上期につきましては、いろいろなことが重なりましたので、いつもと違うかたちでのご説明もさせていただきました。わかりづらいところがありましたら、またぜひ別の機会でご質問を賜われればと思います。

下期につきましては、収益ベースで言うと、見込んでいるものをしっかりと達成しながら、次の成長の投資も築き上げてまいりたいと思いますので、引き続きご支援を賜われればと思います。

それでは、これで本日の決算説明会を終了させていただきます。長時間お付き合いいただきまして、ありがとうございました。