皆さま こんにちは。アセットマネジメントOneで、チーフ・グローバル・ストラテジストを務めます柏原延行です。

さて、今回の記事のポイントは以下の通りです。

- 11月の米中間選挙を前にして、市場は神経質な動きを続けている。10月23日の日経平均株価の600円超の下落については、大幅下落に直結するほどの強い材料がなかったように思われ、その分、市場心理は相当程度悪化したと思われる。

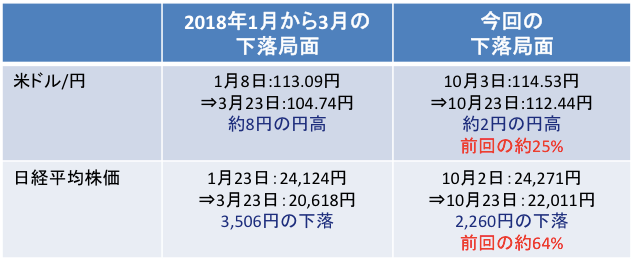

- 年前半の下落では、日経平均株価は20,600円台まで下落した。今回の下落も同様のレベルまでの下落となるかを考えるため、年前半と、現在の株価下落局面の(私が重要と考える)類似点、相違点を整理する。

- 結論としては、今回の下落は、①バリュエーションや②為替動向の違いなどから、年前半のようなレベルまでは下落しないと考える。

11月の米中間選挙(以下、中間選挙)を前にして、市場は神経質な動きを続けていますが、私は、株価が年単位の下落トレンドに入ったとは現段階では考えていません。一方で、10月23日の日経平均株価の600円超の下落については、大幅下落に直結するほどの強い材料がなかったように思われ、その分、市場心理は相当程度悪化したと思われます。

あらためて、2018年の日経平均株価の重要な推移を確認すると、1月23日の24,124円から、3月23日の20,618円まで約2か月間、約15%下落しました。そして、その後の回復局面では、10月2日に本年の高値24,271円を取ったあと、10月23日には22,011円の水準まで下落しています(10月の高値からの下落幅は約1割です)。

皆さん、約1割という下落率を確認して、どう思われたでしょうか。金利がほぼゼロの中、1割という下落率は大きいものです。私は、これまで何度もお伝えしてきている通り、適温経済・適温相場は終焉したと考えているため、2017年と比較して、2018年以降の市場の変動性は大きくなり、投資家は上にも、下にも、値幅が出ることを受け入れる必要があると考えます。

年前半の下落では、日経平均株価は20,600円台まで下落しました。今回の下落も同様のレベルまでの下落となるかを考えるため、年前半と、現在の株価下落局面の(私が重要と考える)類似点、相違点を整理したいと考えます。

まず、類似点についてです。年前半と年後半の株価下落は、米国の10年国債利回り(以下、米長期金利)上昇の影響をきっかけとしたものであったと思われます。この観点からは、前半の金利上昇は、適温経済・相場終焉の最初のシグナルであり、市場は過剰に反応したと私は考えています。

一方で、今回の金利上昇は、レンジ上限の目途として、意識されていた3%程度を超えて上昇したという意味で、市場は過剰に反応したのでしょう。この観点からは、私は悪材料としては、前半の金利上昇が、適温経済・相場終焉という大きなストーリーのシグナルであると思い、今回の下落より強い材料であったと考えます。

次に、相違点についてです。これについては、バリュエーションの水準が異なっています。年前半の高値、1月23日の予想PERは、15.8倍である一方、10月2日の高値における予想PERは、14.0倍です。そして、前回下落局面の底値3月23日の予想PERは、12.2倍、10月23日時点の予想PERはすでに12.7倍まで下落しています。

この水準は、将来の利益成長に対する不信感が高まっていないと仮定するのであれば、株価が割安であり、今回の下落が前回比マイルドに留まることを示唆する可能性があると考えます。

そして、もう一つの注目している相違点は為替レートについてです。前回の下落局面では、円高・米ドル安(以下、円高)が8円以上進んでいます(図表1ご参照)。それと比較して、現時点までを考えた場合、円高は2円程度に留まっています。この状況に対しては、「①為替と比較して、株価の下落が大きすぎるという評価もある」でしょうし、「②この後、円高が進展する余地があり、更なる株安が示唆されるという考え方も成立する」と思われます。

私自身は、年前半の円高・米ドル安は3月末の期末要因が大きく影響したと考えており、米長期金利が上昇傾向にある中で、年前半の下落局面のような大きな円高の可能性は低いと考えています。この観点は、今回の下落が前回比マイルドに留まることを示唆する可能性があると考えます。

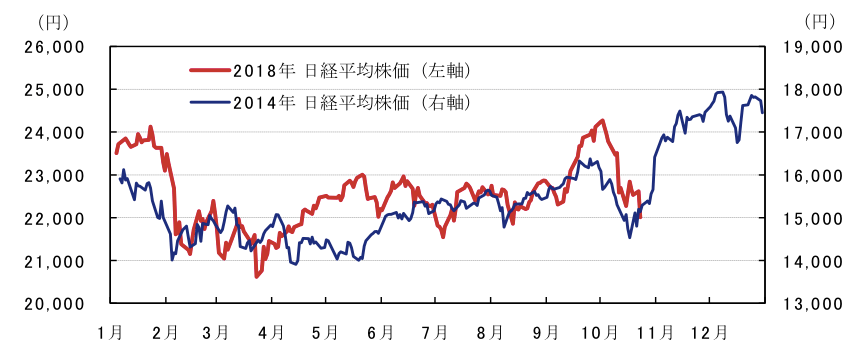

なお、10月23日の日経平均株価の600円超の下落は、中間選挙という不安材料を前にした短期筋の売り仕掛けという見方も成立すると思われます。この観点からは、中間選挙の年であった2014年と2018年の日経平均株価のチャート的な類似性に注目する見方もあります(図表2ご参照)。

2014年も中間選挙前の10月ごろに株価は下落しています(その後の上昇は、日銀の金融緩和の影響を受けました)。

図表2:2014年と2018年の比較(日経平均株価)

2014年 2014年1月6日~2014年12月30日:日次

2018年 2018年1月4日~2018年10月23日:日次2/2

出所:ブルームバーグのデータを基にアセットマネジメントOneが作成

(2018年10月24日 9:30頃執筆)

【当資料で使用している指数についての留意事項】

「日経平均株価」は、株式会社日本経済新聞社によって独自に開発された手法によって、算出される著作物であり、株式会社日本経済新聞社は、「日経平均株価」自体および「日経平均株価」を算定する手法に対して、著作権その他一切の知的財産権を有しています。

柏原 延行