2018年8月9日に行われた、昭和電工株式会社2018年12月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料① IR資料②

スピーカー:昭和電工株式会社 代表取締役社長 CEO 森川宏平 氏

昭和電工株式会社 取締役執行役員 CFO 加藤俊晴 氏

2018年上期実績

森川宏平氏:みなさん、こんにちは。昭和電工CEOの森川です。本日はお忙しい中、当社の決算説明会にご参加いただき、ありがとうございます。これより2018年の中間決算および下期の事業戦略・課題につきまして、ご説明をいたします。決算の詳細内容につきましては、後ほどCFOの加藤より説明をいたします。

2018年上期実績です。石油化学セグメントは4年に一度の大型定修がありましたが、無機セグメントでは、黒鉛電極の国際市況が需給の逼迫を背景に大きく上昇し、また化学品・エレクトロニクス・アルミニウムのセグメントも、各事業が堅調に推移したため、営業利益は781億円と、前年同期比では2.2倍の増益となりました。

さらに経常利益は778億円、親会社株主に帰属する四半期純利益は581億円と、いずれも上期業績としては過去最高を更新いたしました。これらの好調な業績と株主さまへの利益還元などを総合的に勘案し、28年ぶりとなる中間配当の実施も決定いたしております。

2018年通期業績予想①

昨日(2018年8月8日)中間決算の発表に合わせまして、通期業績の予想も修正を発表しました。

売上高は9,850億円の見込みです。また、営業利益・経常利益・当期純利益は、いずれも過去最高益を2年連続で更新する見込みです。黒鉛電極・半導体産業向けの素材などの出荷は、引き続き好調を持続するものと見ています。

他方、米中貿易摩擦や原油価格の高騰など、懸念材料もあります。年内は当社業績への大きな影響はないものと考えていますが、僅かな変化を見逃すことのないよう、引き続き政治・経済の動向には注視をしていきます。

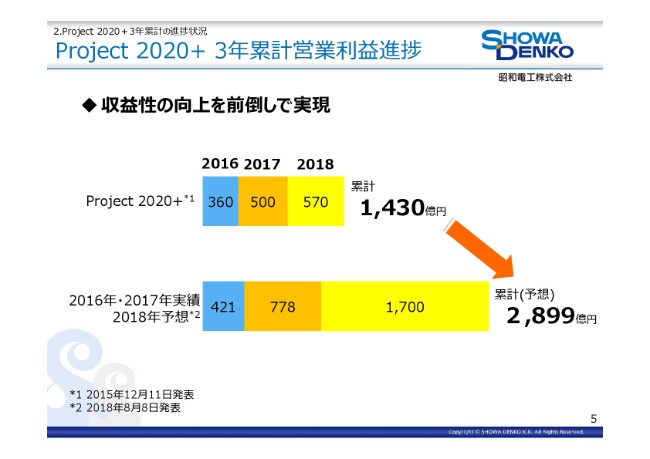

Project 2020+ 3年累計営業利益進捗

Project 2020+。3年間の営業利益の進捗状況です。今年(2018年)上期で、当初計画の営業利益累計で1,430億円を達成いたしましたが、下期は営業利益のさらなる積み増しを図るべく、引き続きコストダウン等の施策を緩めることなく実施をしていく考えです。

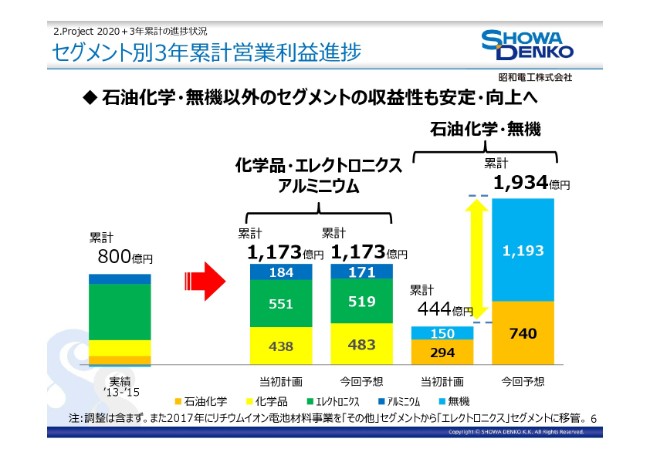

セグメント別3年累計営業利益進捗

3年間の営業利益を、セグメント別に示しています。

一番左がProject 2020+開始前の、2013年から2015年の3年間の営業利益の累計で、800億円です。右側は化学品・エレクトロニクス・アルミニウムの3セグメント合計の、Project 2020+期間累計の計画と予想。そして、石油化学・無機の2セグメント合計の計画と予想です。

化学品・エレクトロニクス・アルミニウムの3セグメントの合計は、施策の効果でほぼ中期経営計画どおりとなりました。その前の3年間に比べて、1.6倍の増益となる見込みです。黒鉛電極事業の属する無機および石油化学の両セグメントは、施策の効果に加えて市況の追い風を受けて、中計に対して利益が大きく増加する見込みです。

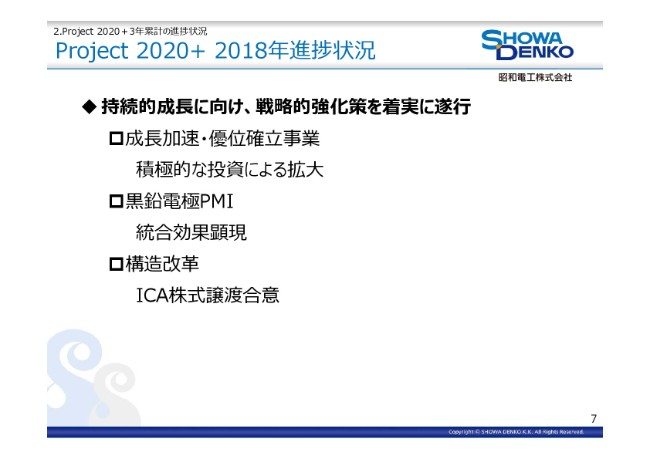

Project 2020+ 2018年進捗状況

今期、これまでに行ってきた施策をまとめたものです。

電子材料用高純度ガスやアルミ缶・リチウムイオンバッテリー材料・SiCなど、成長加速事業・優位確立事業は、積極的な投資による事業拡大を実現してきました。

基盤化事業である黒鉛電極事業については、統合効果が目に見えるかたちで顕現してきました。

再構築事業であるセラミックス事業では、インドネシアケミカルアルミナ社の株式を(2018年)8月末に譲渡する予定で、今後は特徴ある高付加価値製品に集中をしていきます。

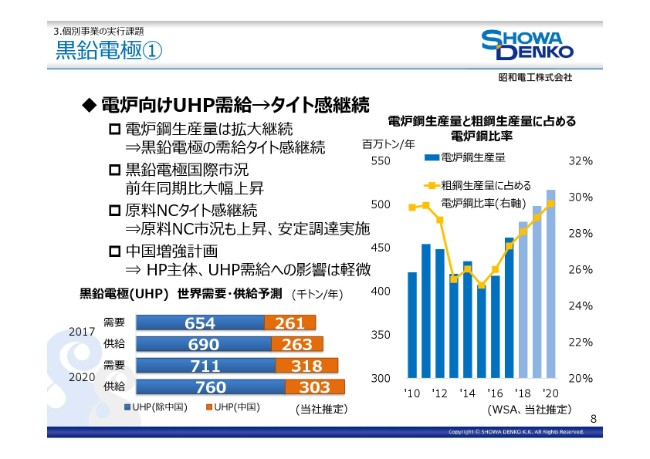

⿊鉛電極①

続いて個別事業の今後の見通しと、戦略・課題についてです。市況の追い風を受けて業績が好調な、黒鉛電極・石油化学の2事業から説明します。

黒鉛電極事業です。電炉鋼の世界生産量は、中国での環境対策厳格化を背景に、2015年をボトムにここ数年は拡大するものと見ています。電炉鋼の生産時に使用されるUHP、ウルトラハイパワー電極の需給は、足元のタイトな状況が継続すると想定をしています。

一般に黒鉛電極はサイクルが長く、シクリカルな事業と言われていますが、今回の上昇基調は昨年(2017年)下期から始まりました。需給環境がある程度見通せる2020年ごろまでは、今のタイトな状況が大崩れするとは考えにくいと見ています。

中国において黒鉛電極の増強計画が発表されていますが、これらはHP、ハイパワー電極と呼ばれる、強度が弱く口径の細い黒鉛電極の増強が中心です。この電極は、高炉や電炉で溶かしたあとの鉄の溶融状態を維持するために使用されるものです。

電炉において鉄スクラップを大電流で溶融する際に使われる、高品位なUHPの供給量の増加は、全体のごく一部であると想定をしています。また、黒鉛電極の主原料であるニードルコークス(NC)の中国での増強計画は、石炭由来のニードルコークスが中心です。高品位な石油由来のニードルコークスが必要なUHP向けへの供給は困難で、ハイパワー電極向けかリチウム電池負極材用途が中心になると見ています。

したがって、これらのニードルコークスの中国での増強計画の、UHP需給への影響は軽微と見ています。UHPの製造に必要な石油系ニードルコークスの需給が逼迫する状況は今後も続きますが、当社は世界ナンバーワンのグローバルサプライヤーのポジションと、原料メーカーとの長年に渡る信頼関係から、安定して調達ができています。

加えて当社は、競合他社でほとんど使いこなせない石炭系ニードルコークスを使用して、高品位なUHPを製造できる技術的な強みも有しています。

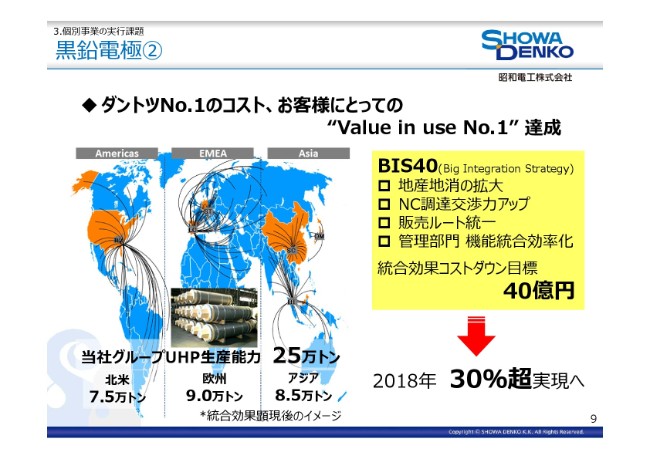

⿊鉛電極②

事業統合したSGL GE社との間で、両社のベストプラクティスを共有することで、品質・コストの両面で世界ナンバーワンを目指す取り組みを進めています。統合により当社グループの生産能力は25万トンへ拡大し、アジア・欧州・北米にバランス良く拠点を持つことができました。

電極は、大口径品では直径が80センチメートル、長さが3メートル強。1本の重さは、継手も含めると3トン弱です。欧米・アジア3拠点間の物流を見直し、地産地消の推進、複数ある販売ルートの統一など、2020年に完遂予定の統合効果の(コストダウン)目標額40億円に対して、年内では30パーセント超の達成を見込んでいます。

⽯油化学

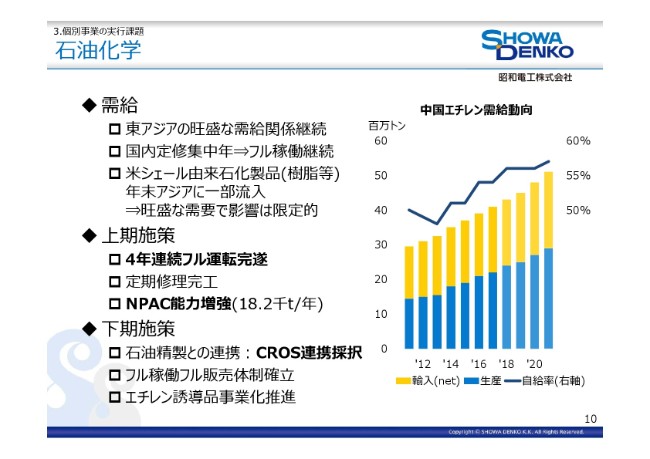

続いて、石油化学事業です。

本年(2018年)上期に、4年に一度の大型定期修理を完了し、プラント立ち上げ後は定修前同様フル稼働を継続しています。米国のシェールガス、オイル由来の石油化学製品が、東アジアに一部流入すると予測されていますが、中国を中心とした東アジアの堅調な需要により影響は限定的と見ています。

一方で、原油価格高騰に伴う需給バランスの変化には、引き続き注視をしていきます。また、事業の将来を見据えた強化策として、有機化学品の設備増強に加え、上流側である石油精製メーカーとの連携を決定いたしました。現在検討中のエチレン誘導品の事業化、コンビナート内連携のさらなる強化策により、プラントの高稼働を実現しつつ安定したキャッシュフローを創出していきます。

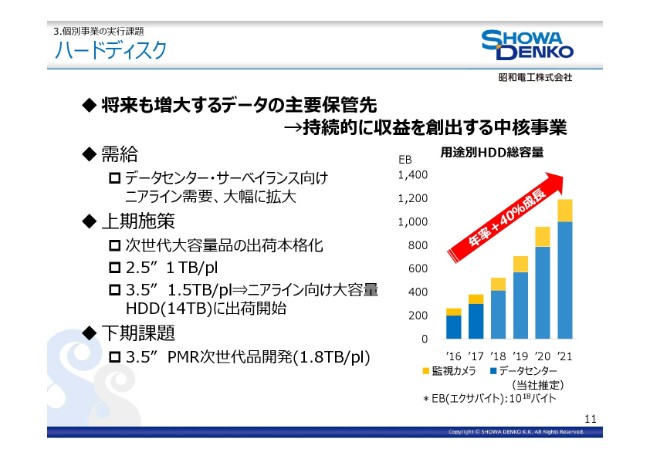

ハードディスク

続いて、Project 2020+期間中も安定的に利益を上げてきたHD、ハードディスク事業部です。

パソコン向けの需要は引き続き減少しているものの、飛躍的に増え続けるデータを保管するデータセンター向けの需要は、中長期的に増加しています。データセンター向けに加え、監視カメラ向けの需要が新たに拡大してきています。

当社の強みである技術開発力を最大限に発揮し、お客さまが求めるベストインクラスのハードディスクを創出していくとともに、生産性向上等のコスト削減施策を強力に推進し、今後も当社グループの収益を支える中核事業の1つとして位置づけていきます。

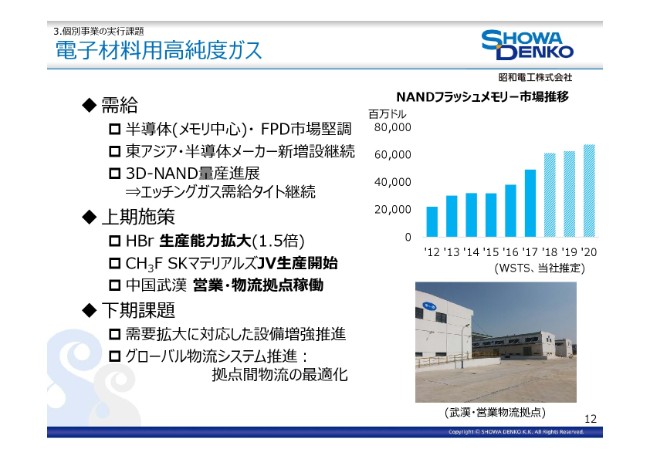

電⼦材料⽤⾼純度ガス

続いて、Project 2020+期間中に大きく収益を伸ばした化学品セグメント・アルミニウムセグメントを牽引した、電子材料用高純度ガスとアルミ缶の成長加速事業について、ご説明します。

電子材料用高純度ガスは、半導体メモリ・液晶ディスプレイ市場が堅調に成長を続け、需給逼迫の状況が続いています。

当社は本年(2018年)上期に、川崎事業所で製造する高純度HBr、臭化水素の増産。韓国、SKマテリアルズ社との合弁事業でのCH3F、モノフルオロメタン生産開始。中国華中地区における供給体制強化のため、武漢に営業物流拠点設立等の積極的な拡大策を取り、成長する市場での存在感を高めています。

本下期は、東アジア・米国にある当社グループ拠点間での物流最適化をさらに進め、競争力の高い供給体制を構築するとともに、今後の事業拡大に対応した設備の増強を進めてまいります。

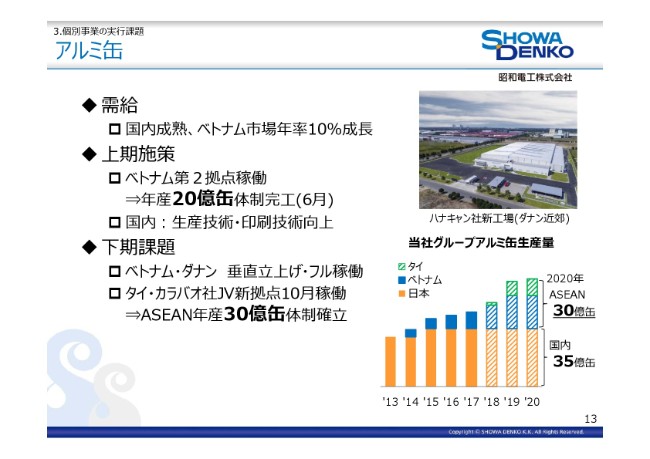

アルミ⽸

続いてアルミ缶は、ベトナム第2拠点としてダナンでの新工場建設、タイ合弁会社の工場設立を進めています。本年(2018年)6月にはダナン新工場の稼働がスタートし、年産20億缶の供給体制を確立しました。

今後は早期にフル稼働体制に移すとともに、タイで建設中の合弁会社工場を立ち上げ、飲料用アルミ缶の需要が旺盛な東南アジア市場における、当社の地位を確立していきます。

リチウムイオン電池材料

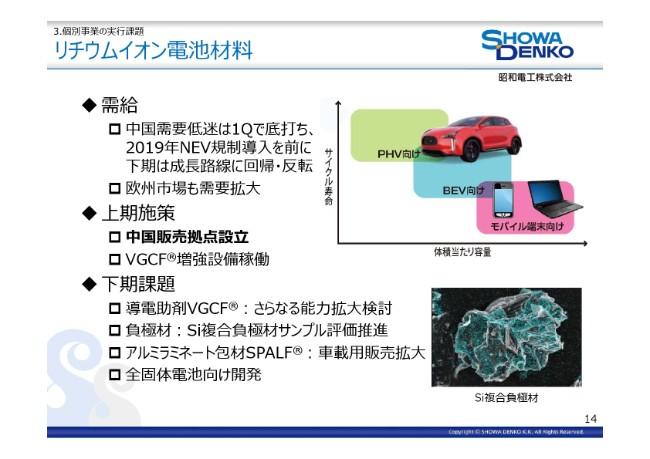

続いて、次期中計で利益拡大が期待される、優位確立事業であるリチウムイオンバッテリー材料、パワー半導体SiCエピウエハーについてご説明いたします。

リチウムイオンバッテリー材料は中国、EV市場の需要回復、欧州での需要拡大など、事業の拡大成長に向けた環境は整いつつあります。

当社はこれまでも、高用量・低抵抗・高寿命を特徴とする製品をお客さまに提供してまいりました。本年(2018年)下期は、車載等大型用途でのお客さまからのニーズに答えるべく、Si複合負極材の早期市場投入、アルミラミネート包材SPALF®の車載向け販売加速などを進めていきます。

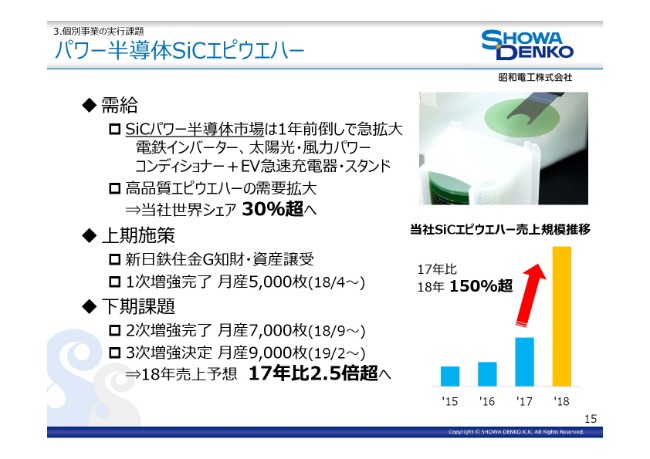

パワー半導体SiCエピウエハー

続いて、パワー半導体SiCエピウエハーは、想定よりも1年前倒しで市場が急拡大しています。

当社のSiCエピウエハーは、業界最高水準である結晶欠陥密度の低さと、良好な均一性において高い評価を得られており、当社の世界シェアは30パーセント超になろうとしています。

本年(2018年)4月に1次増強が完了し、9月には2次増強が完了する予定ですが、市場の急成長に応えるべく3次増強を決定いたしました。来年(2019年)2月の3次増強完了により、ハイグレードエピの生産能力は1年あまりで3倍増となります。今後も品質向上・コストダウンに引き続き取り組み、需要の高まるSiCパワー半導体市場において、存在感をさらに高めていきます。

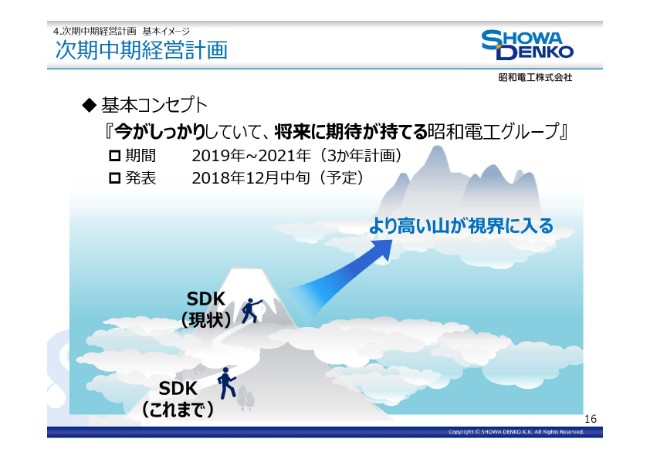

次期中期経営計画

最後に来年、2019年からの次期中期経営計画についてのコンセプトをご説明します。

私は社長就任以来、昭和電工グループの使命は、すべてのステークホルダーを満足させることであるとお伝えしてきました。その実現には、足元の今がしっかりしていて、将来に期待ができる当社グループを示すことが必要だと考えています。

2013年からの3年間は、足元である今の維持に苦労をした期間でしたが、2016年から今年(2018年)までのProject 2020+期間の3年間は市況の追い風もあり、しっかりしてきました。

その結果、我々に見える景色というものが変わってきました。これまで雲海の下を登っていた我々は、このProject 2020+で雲海の上に出ることができました。

今の我々には、これから登るべき山の頂上への道が明確に見えてくるとともに、次に登るべき高い山が視野に入ってきました。2019年、来年からの3年間は、これまでの施策の効果を極大化することで、今登っている山の頂上に立ちます。そして同時に、より高い次の山に登る準備をする中計となります。

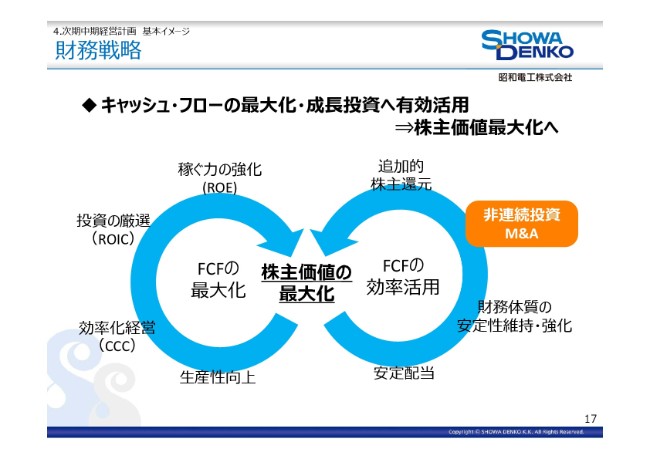

財務戦略

具体的には、次期中計期間中は足元のしっかりした状況から得られたキャッシュを活用していきます。安定配当を行った後のフリー・キャッシュフローを、財務体質の一段の強化、追加的な株主還元に加えて、M&Aなどの非連続的な投資に有効活用して、将来の成長を実現し、株主価値最大化を行っていきます。

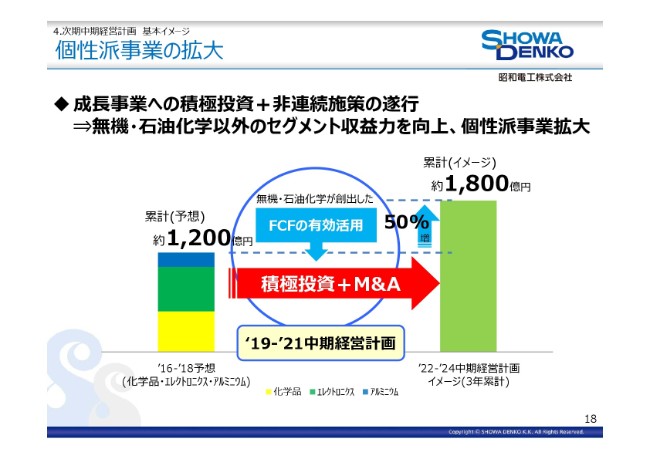

市況の追い風を受けた石油化学事業と黒鉛電極事業が創出した利益、キャッシュ・フローを今後、将来の成長にどう活用していくか。

ポイントは、化学品・エレクトロニクス・アルミニウムの3セグメントの既存事業を、個性派事業に進化させていくことです。そして、それに加えて新たな事業の芽を育てることです。そのために、石油化学事業と黒鉛電極事業が創出した利益、キャッシュ・フローを使って、M&Aを含めた非連続投資を行っていく考えです。

個性派事業の拡⼤

数字的なイメージは、現中計で約1,200億円の累計営業利益を予測している石油化学・無機セグメント以外の3セグメントの利益を、2022年から始まる次の次の中計期間中の累計営業利益を、50パーセントアップの1,800億円にすることです。次期中計はここを目指して、石油化学と無機セグメントが創出したフリー・キャッシュフローを、積極投資とM&Aに有効活用する中計となります。より具体的な内容は、(2018年)12月中旬に予定しています中計の発表でお示しします。どうぞご期待ください。

以上をもちまして、私からの説明を終わります。ご清聴ありがとうございました。

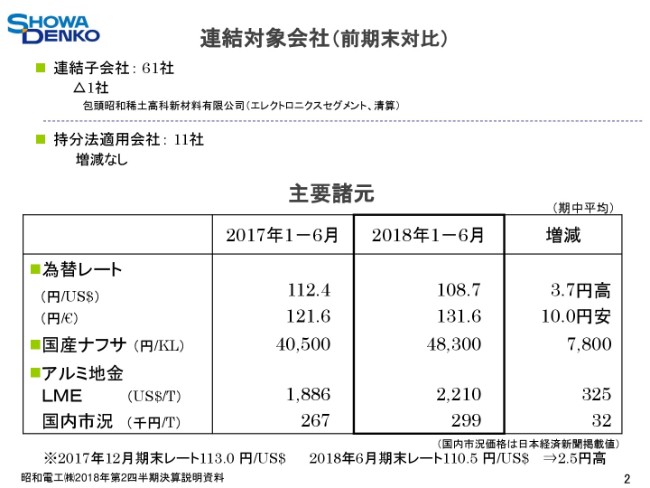

連結対象会社(前期末対比)

加藤俊晴氏:みなさま、おはようございます。昭和電工CFOの加藤でございます。みなさまには、平素より当社の業績にご注目いただき、厚く御礼を申し上げます。私からは、2018年第2四半期決算の概要についてご説明を申し上げます。

連結子会社数は、前期末から1社減少の61社です。この第2四半期に清算結了した包頭昭和稀土高科新材料有限公司が減少いたしました。持分法適用会社は、前期末から増減はございません。為替レートは、米ドルは1-6月平均で108円70銭と、前年同期比3円70銭の円高となりました。また、資産・負債の評価に用いる期末レートは、6月末は110円50銭と、前年同期比2円50銭の円高となりました。

ユーロにつきましては、1-6月平均で131円60銭と、前年同期比10円の円安となりました。なお、為替感応度を見直した結果、対米ドルは1円円高で、年間6億円の営業減益要因となります。国産ナフサ価格は原油価格の上昇に伴い、キロリットルあたり4万8,300円と、前年同期に比べ7,800円、19.3パーセントの上昇となりました。なお、当上期の織り込みは4万1,600円でした。

アルミのLME価格は、中国における生産の削減や米国の通商政策の影響などを背景に、アルミ地金の需給がタイト化し、トンあたり2,210ドルと、前年同期に比べ325ドル、17.2パーセント上昇しました。

なお、割増金は、昨年(2017年)第2四半期のトンあたり128ドルに対し、年末にかけて下げた後、本年当第2四半期は129ドルまで戻り、当第3四半期は132ドルで決まっています。円建実勢価格は、1-6月平均ではトンあたり29万9,000円となり、前年同期に比べ3万2,000円、12パーセントの上昇となりました。

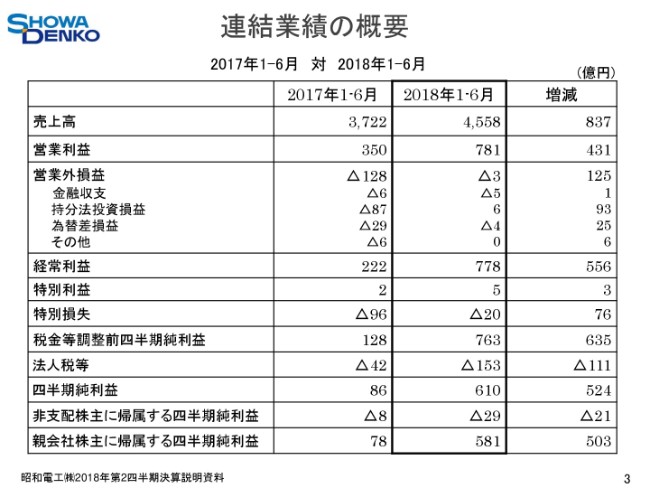

連結業績の概要

3ページをご覧ください。2018年第2四半期の連結業績の概要をお示ししています。

売上高は4,558億円と、前年同期比837億円、22.5パーセントの増収となりました。詳細につきましては5ページでご説明いたしますが、主に無機セグメントにおいて、前年(2017年)下期に実施したドイツSGL GE社との黒鉛電極事業の統合効果の顕現と国際市況の上昇等により、大幅な増収となっています。

営業利益は781億円と、前年同期比431億円、122.9パーセントの増益となりました。なお、第1四半期に続き、第2四半期も営業利益・経常利益・親会社株主に帰属する四半期純利益につきましては、いずれも四半期決算として過去最高益となります。また、1-6月の上期累計としても、最高益を更新しています。

詳細につきましては6ページでご説明いたしますが、石油化学・エレクトロニクス・アルミニウムの3セグメントが減益となりましたが、無機・化学品・その他の3セグメントが増益となり、とくに無機セグメントが大幅増益となりました。

営業外損益については、持分法投資損益は、インドネシア・ケミカル・アルミナ社……以降「ICA」と呼ばせていただきますが、同社の撤退に関する損失で約100億円を計上した前年同期に比べ93億円改善し、また、為替差損益は、台湾のHD子会社で対米ドル比ニュー台湾ドル安に転じたため、差損から差益になったこともあり、前年同期比25億円改善し、営業外損益は総じて125億円の改善となりました。

経常利益は778億円と、前年同期比556億円、249.8パーセントの増益となりました。特別損益については次のスライドで説明させていただきますが、ICA社撤退に絡む特別損失がなくなったことから、特別損益ネットで79億円の改善となっています。

法人税等につきましては、利益の増加に伴い111億円増加し、153億円となりました。四半期純利益は610億円と、524億円増益となりました。非支配株主に帰属する四半期純利益は、主に四川昭鋼炭素により29億円と、前年同期比21億円減少となりました。これにより、親会社株主に帰属する四半期純利益は581億円と、前年同期比503億円、641.8パーセントの増益となりました。

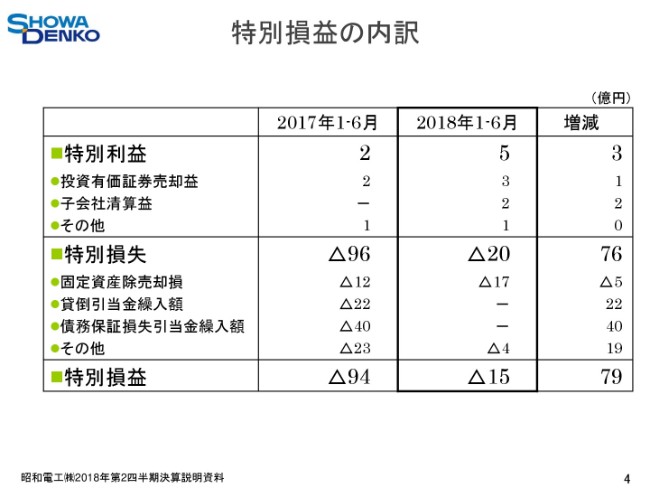

特別損益の内訳

4ページをご覧ください。

特別利益は、当期は大きなものがなく、前年同期比3億円増加の5億円の利益となりました。

特別損失は、前年同期はICA社からの撤退に関する債務保証損失引当金繰入額、貸倒引当金繰入額で約66億円など、96億円の特別損失を計上しましたが、当期は大きな項目がなく、前年同期に比べ76億円改善し、20億円の損失となりました。

この結果、特別損益のネットでは、79億円改善の15億円の損失となりました。

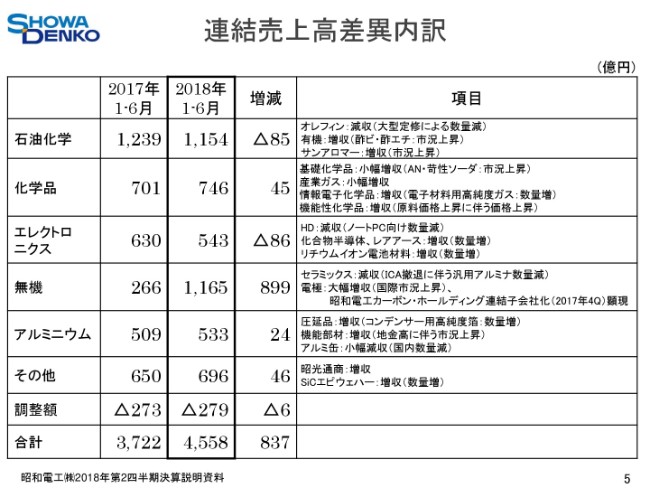

連結売上高差異内訳

5ページをご覧ください。連結売上高をセグメント別にお示ししています。

前年同期比で、4年に一度の定修年となった石油化学とエレクトロニクスは減収となりましたが、その他の4セグメントは増収となりました。

石油化学セグメントの売上高は、前年同期比85億円減収の1,154億円となりました。オレフィンは、エチレンプラントは(2018年)3月8日から4月20日にかけて大型定期修理を実施し、数量が減少しました。東アジアのエチレン需給はタイトで、定修後はフル稼働を続けています。

有機化学品は、酢酸ビニル・酢酸エチルの市況上昇により増収となりました。サンアロマーも定修の影響はありましたが、原料上昇に伴う価格是正を実施しており、増収となりました。

化学品セグメントの売上高は、前年同期比45億円増収の746億円となりました。基礎化学品事業は、クロロプレンゴムは前年同期並みとなりましたが、アクリロニトリル(AN)・苛性ソーダの市況上昇により小幅増収となりました。情報電子化学品事業は、電子材料用高純度ガスが半導体・ディスプレイ業界の増産に伴い、エッチングガスを中心に出荷が増加し、増収となりました。

機能性化学品事業は、原料価格上昇を受けたポリエステル・エマルジョン等の販売価格の上昇により増収となりました。産業ガス事業は、炭酸ガス・ドライアイスの需給が逼迫しており、小幅に増収となりました。

エレクトロニクスセグメントの売上高は、前年同期比86億円減収の543億円となりました。ハードディスクは、数量は前年同期比20パーセント減となりました。ニアライン向けは堅調でしたが、ノートPC向け2.5インチメディアは、1テラバイト品への世代交代の端境期にあたり出荷が減少したため、減収となりました。

化合物半導体・レアアース磁石合金は、それぞれ出荷増により増収となりました。リチウムイオン電池材料は、中国市場の生産調整が一段落し、出荷増により増収となりました。

無機セグメントの売上高は、前年同期比899億円増収となる1,165億円となりました。セラミックスは、電子材料向けファインセラミックスの出荷は増加しましたが、ICA社からの撤退に伴う汎用アルミナの数量減により減収となりました。

黒鉛電極は、中国の環境政策厳格化による電炉鋼生産の増加と、好調な米国市場での需要増による需給逼迫に伴う国際市況の上昇に加え、前年(2017年)下期に実施いたしました昭和電工カーボン・ホールディングGmbHの連結子会社化の寄与により、大幅増収となりました。

アルミニウムセグメントの売上高は、前年同期比24億円増収の533億円となりました。アルミ圧延品は、コンデンサー用高純度箔は産業機器や車載向けの出荷が増加し、増収となりました。アルミ機能部材は、地金価格の上昇に伴う市況上昇により増収となりました。一方、アルミ缶は、好調なベトナム市場では数量増で増収となったものの、国内は小幅減収となりました。

その他セグメントの売上高は、昭光通商が石油化学等の数量増で増収となり、SiCエピウエハーも6インチハイグレードエピの数量増により増収となり、前年同期比46億円増収の696億円となりました。

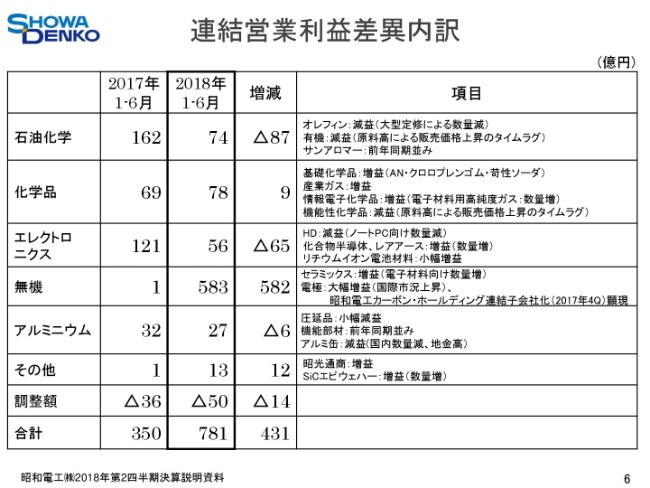

連結営業利益差異内訳①

続いて6ページでは、連結営業利益をセグメント別にお示ししています。

前年同期比で3セグメントが増益、3セグメントが減益となり、とくに無機セグメントが大幅増益となりました。

石油化学セグメントは、前年同期比87億円減益の74億円となりました。オレフィンは、東アジアの需給が逼迫し好調な市況が続いたものの、大型定期修理により数量が減少し、また、前年同期に生じたブタジエン市況高騰の恩恵が当期にはなかったため、減益となりました。

有機化学品は、酢ビ・酢エチとも高稼働が続きました。酢酸・エチレン等、原料価格の上昇と、販売価格の改定とのタイムラグにより減益となりました。サンアロマーは、定修の影響はありましたが堅調な需給が続き、前年同期並みとなりました。

化学品セグメントは、前年同期比9億円増益の78億円となりました。基礎化学品事業は、主にAN・クロロプレンゴムの堅調な需給を受け、スプレッドが改善し、苛性ソーダは期中の価格改定効果もあり、増益となりました。

情報電子化学品事業は、3D NANDの生産増を受けた半導体や、ディスプレイ業界向けの電子材料用高純度ガスの数量増により増益となりました。産業ガス事業は、炭酸ガス・ドライアイスの需給が逼迫しており、出荷増により増益となりました。

機能性化学品は酢ビ・アクリル酸など、石化系原料価格上昇と、販売価格改定へのタイムラグの影響で減益となりました。エレクトロニクスセグメントの営業利益は、前年同期比65億円減益の56億円となりました。ハードディスクは、当上期はノートPC向け2.5インチメディアの世代交代の端境期となり、出荷数量が減少し、減益となりました。化合物半導体・レアアース・磁石合金については、それぞれ数量増により増益となりました。リチウムイオン電池材料は、中国向け出荷増により小幅増益となりました。

無機セグメントは、前年同期比582億円増益の583億円となりました。セラミックスは低採算のICA社品の販売撤退に加え、電子材料向けフィラー、酸化チタンなど高付加価値製品の数量増により増益となりました。黒鉛電極は、需給逼迫に伴う国際市況の上昇に加え、昭和電工カーボン・ホールディングGmbHの連結化が顕現し、大幅な増益となりました。

アルミニウムセグメントの営業利益は、前年同期比6億円減益の27億円となりました。アルミ圧延品は、コンデンサー用高純度箔は出荷増がありましたが、アルミ地金高に伴う販売価格転嫁のタイムラグ等により、小幅減益となりました。アルミ機能部材は、前年同期並となりました。アルミ缶は、ベトナムハナキャン社は数量増で増益となったものの、国内ビール向けの数量減と、アルミ地金価格の上昇を受けて減益となりました。

その他セグメントの営業利益は、昭光通商が増益となり、SiCエピウエハーも数量増により増益となり、前年同期比12億円増益の13億円となりました。

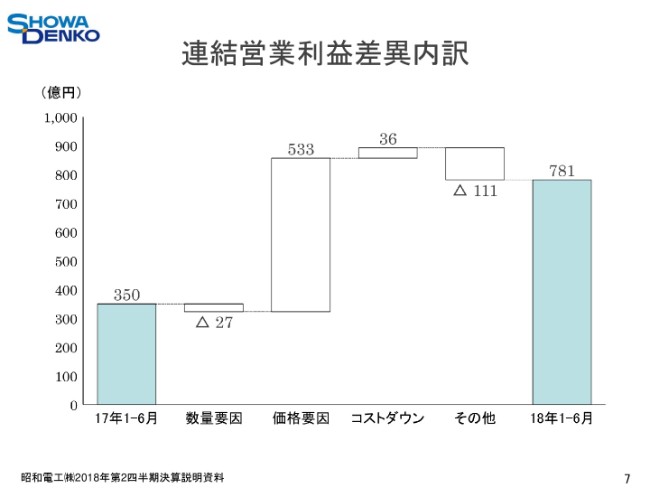

連結営業利益差異内訳②

7ページをご覧ください。こちらは、前年同期と営業利益の差異を要因別にお示ししております。

まず数量差は、化学品、無機、アルミニウム、その他の4セグメントで増加があったものの、エレクトロニクスはハードディスクのノートPC向け世代交代に伴う数量減などによりマイナス56億円となり、全社ではマイナス27億円となりました。

価格差は、無機セグメントで黒鉛電極が需給の逼迫から国際市況が大幅に上昇し、プラスの554億円となり、全社でプラスの533億円となりました。石油化学は、エチレンはタイトな需給を背景に順調に推移するものの、前年(2017年)第1四半期に高騰したブタジエン原料が通常に戻り、マイナス24億円となりました。

コストダウンは、無機の黒鉛電極統合効果の一部権限等でプラス10億円、化学品の効率化等、プラスの7億円などがあり、全社で36億円となりました。

その他は、石化は大型定修の影響でマイナス60億円、エレクトロニクスはHDの第1四半期に生じた受払差やレアアースの原料売却損等でマイナスの16億円になるなど、全社ではマイナスの111億円となりました。

連結貸借対照表

8ページをご覧ください。

(2018年)6月末の総資産は、主に黒鉛電極事業の売上増を受け、営業債権・たな卸資産等が増加し、前期末比311億円増加の1兆558億円となりました。負債合計は、営業債務は増加したものの、有利子負債の削減を進め、前期末比395億円減少の6,202億円となりました。

純資産の部は、純利益の計上や、自己株式の処分による資本剰余金の増加等により前期末比で706億円増加し、4,356億円となりました。

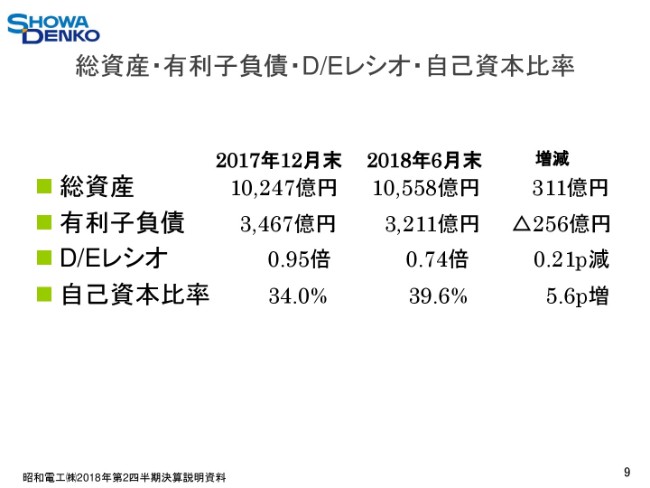

総資産・有利子負債・D/Eレシオ・自己資本比率

9ページをご覧ください。

有利子負債は削減を進め、前期末比256億円減少の3,211億円となりました。D/Eレシオは前年末比0.21ポイント改善して0.74倍、自己資本比率は39.6パーセントと5.6ポイント改善しました。

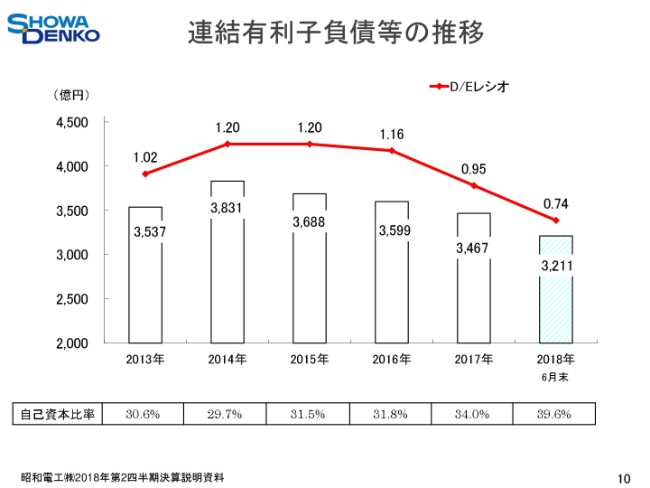

連結有利子負債等の推移

10ページをご覧ください。連結有利子負債とD/Eレシオの推移をグラフでお示ししております。着実に、財務体質の改善が進んでおります。

連結キャッシュ・フロー

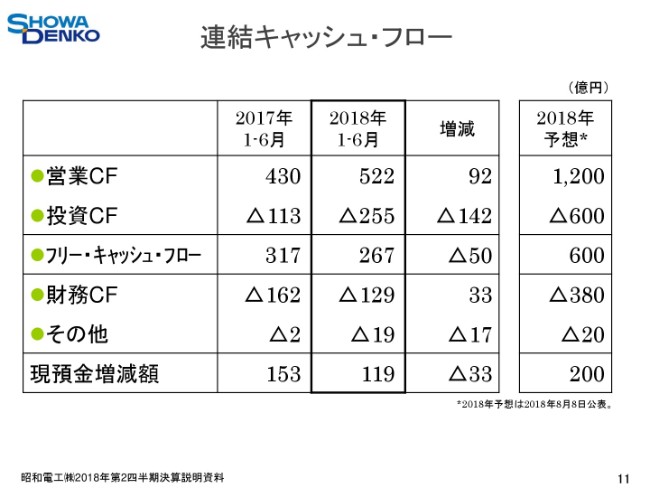

続いて、11ページをご覧ください。

営業活動によるキャッシュ・フローは、純利益の増加等により前年同期比92億円収入増加となる522億円となりました。

投資活動によるキャッシュ・フローは、有形固定資産の取得による支出は小幅に増加し、定期預金の払戻による収入が減少したこと等により、前期比142億円支出の増加となる255億円の支出となりました。

この結果、フリー・キャッシュフローは、前年同期比50億円の減少となる267億円となりました。

財務活動によるキャッシュ・フローは、有利子負債の削減を進めましたが、自己株式の処分による収入増があったため、前年同期比33億円支出減少の129億円の支出となりました。

また、キャッシュ・フローの2018年通期見直し予想を、右側にお示ししております。営業キャッシュ・フローは1,200億円、投資キャッシュ・フローは600億円の支出を見込み、フリー・キャッシュフローは600億円と、期初予想比で増加いたします。財務キャッシュ・フローは有利子負債の削減を進め380億円の減少、その他で20億円減少し、現預金増減額は200億円の増加を見込みます。

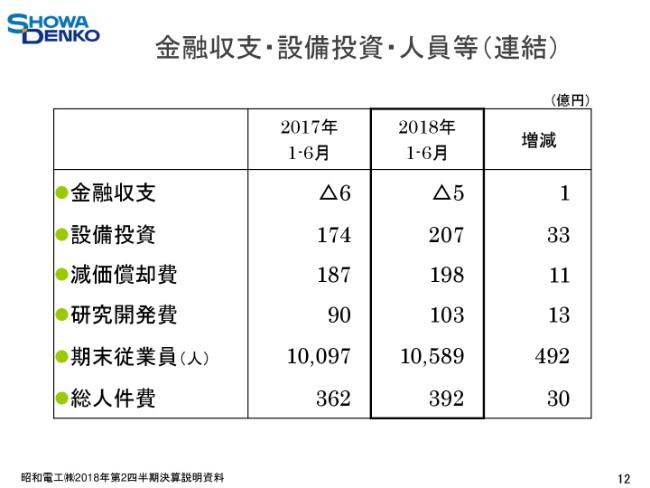

金融収支・設備投資・人員等(連結)

12ページをご覧ください。こちらは、金融収支・設備投資などの諸元です。

設備投資は、石化が大型定修年ということもあり、増加をしております。

減価償却費は、主に無機セグメントが、黒鉛電極事業での事業統合により増加をしております。

上期末従業員は、主に黒鉛電極事業での事業統合により前年(2017年)6月末比492名と大きく増加しており、上期の賞与増もあり、上期の総人件費も増加をしております。

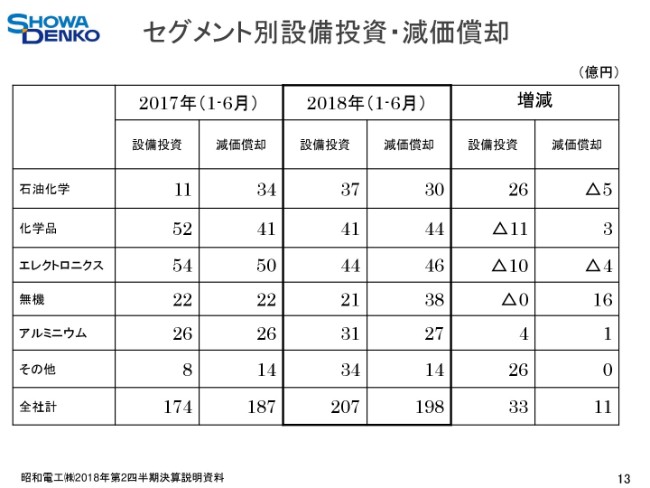

セグメント別設備投資・減価償却

13ページをご覧ください。設備投資額と減価償却費を、セグメント別にお示ししております。

設備投資額は、4年に一度の大型定修を実施した石油化学セグメントとSiCエピウエハーを追加、増強中のその他セグメントが増加し、前年同期比33億円増加の207億円となりました。

減価償却費は、主に黒鉛電極事業の事業統合の影響により、11億円増加の198億円となりました。

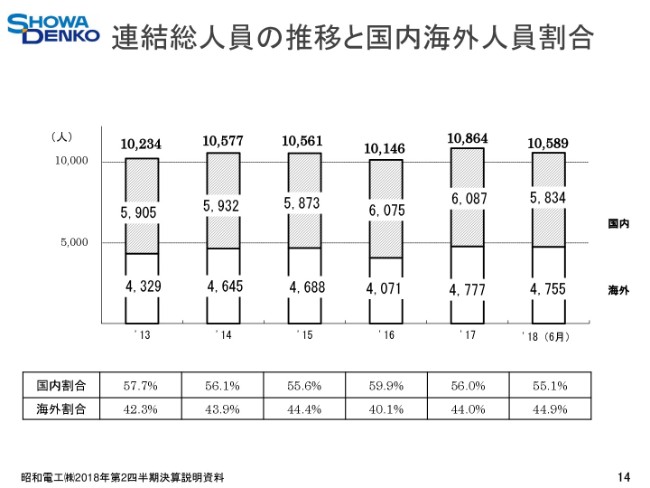

連結総人員の推移と国内海外人員割合

14ページをご覧ください。こちらは、連結総人員の推移を表したグラフです。

黒鉛電極事業の事業統合による増加があった2017年12月末との比較では、国内の人員減少と、海外では主にHD事業での減少等があり、2018年6月末は前期末比275名減少となる、10,589名となりました。

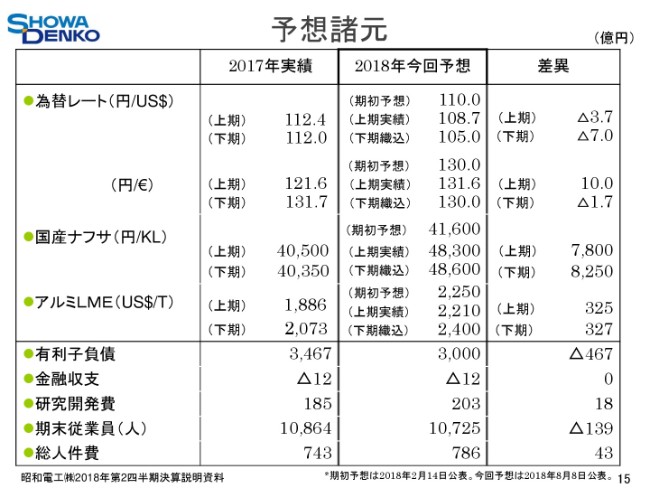

予想諸元

15ページをご覧ください。2018年通期予想における、下期の主要な織り込み諸元です。期初予想は、(2018年)2月の決算発表時に公表したものです。

為替レートについては、5円円高の1ドル105円と置きます。為替感応度は、冒頭で申し上げましたように今回は見直し、1円の円高で下期では3億円の営業利益マイナスとなります。

ナフサは、下期前提をキロリットル当たり48,600円、アルミLME価格はトン当たり2,400ドルといたしました。

有利子負債は、前回予想の3,350億円をさらに削減し、2017年度末比467億円減少となる3,000億円を見込みます。

人員は前期末比139名減少の10,725名を見込みます。6月末時点で前期末比275名減少しておりますが、下期はベトナム新工場での人員増があり、7-12月としては136名増加いたします。

2018年通期業績予想②

16ページからは、通期業績予想です。

売上高は9,850億円、営業利益は1,700億円、親会社株主に帰属する当期純利益については1,150億円と、利益はそれぞれ最高益を更新いたします。前回予想の比較を中心に、説明をさせていただきます。

売上高は9,850億円と、前回予想から500億円上方修正しております。無機・石油化学・化学品・その他の4セグメントで上方修正し、アルミニウムセグメントは据え置き、エレクトロニクスセグメントのみ下げております。

営業利益は1,700億円と、前回予想比で330億円増額いたしました。セグメント別には、無機とその他の2セグメントで上方修正し、石油化学・化学品・アルミニウムの3セグメントは堅調に推移しており、前回予想並みとしておりますが、エレクトロニクスセグメントは減額しております。

営業外損益は、織り込んでいる為替差損の減少などで、前回予想比ネットで25億円改善のマイナス30億円と置き、経常利益は1,670億円と、355億円の増額となります。

また、特別損益は、前回予想比上期の特別利益相当の5億円改善のマイナス115億円と置きます。特別損失は通期で120億円と、変えておりません。

これにより、親会社株主に帰属する当期純利益は1,150億円と、前回予想比300億円の上方修正といたしました。

1株当たり配当金につきましては、すでに公表しておりますように、中間配当20円を加えて90円としております。

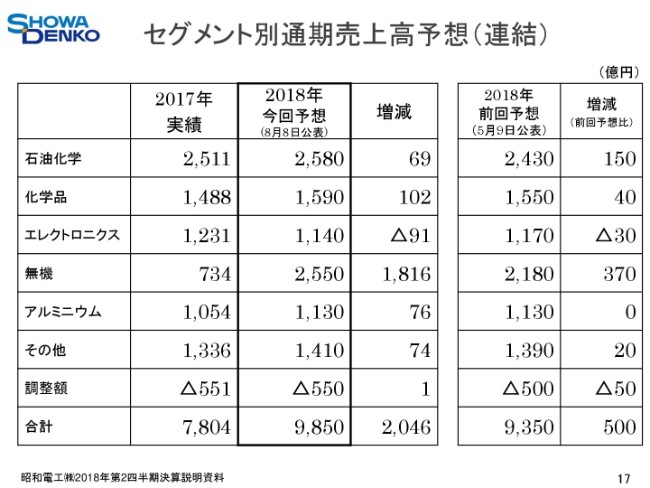

セグメント別通期売上高予想(連結)

続いて、17ページのセグメント別の売上高予想をご覧ください。

石油化学セグメントは、オレフィン需給が堅調に推移しており、エチレン市況は前回予想を上回り、前回予想比150億円増収の2,580億円を見込みます。

化学品セグメントは、基礎化学品事業のAN・クロロプレンゴム・苛性ソーダ等の市況が前回予想を上回って推移しており、情報電子化学品も高水準の出荷を想定し、前回予想比40億円増収の1,590億円を見込みます。

エレクトロニクスセグメントは、HDはPC向け2.5インチ品の世代交代にやや時間を要しており、数量の小幅な減少を見込み、レアアース・磁石合金は若干の数量未達を想定し、前回予想比30億円減収の1,140億円を見込みます。

無機セグメントは、前回予想比370億円増収の2,550億円を見込みます。セラミックスは、研削材や電子材料向けファインセラミックスの数量が増加し、黒鉛電極は前回(2018年)5月予想では下期を見直しておらず、国際市況を前年比3倍強としておりましたが、今回下期の国際市況を前年同期比4倍強の上昇と想定し直し、大幅な増収となります。なお、需給の逼迫感が継続していることから、国際市況は下期前提よりやや強めの方向にあります。

アルミニウムセグメントは、1,130億円を据え置きます。国内ビール市場がやや軟調ですが、アルミ電解コンデンサ向け高純度箔やアルミ機能部材事業は、堅調な出荷が続いております。

その他セグメントは、SiCエピタキシャルウエハーの追加増強効果の権限等もあり、前回予想比20億円増収の1,410億円を見込みます。

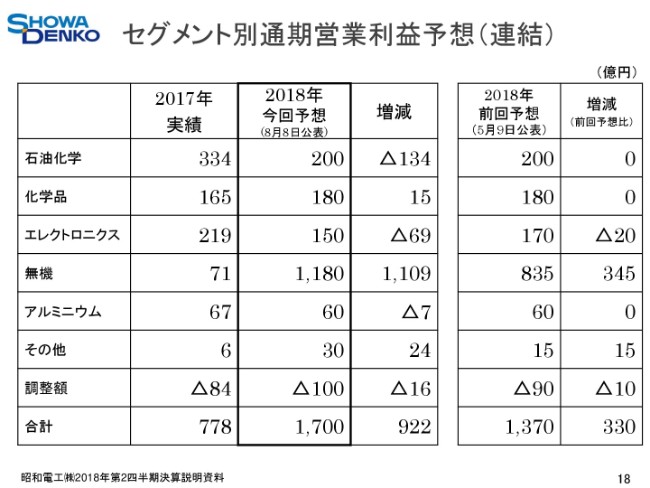

セグメント別通期営業利益予想(連結)

18ページをご覧ください。セグメント別の営業利益の予想です。

石油化学セグメントは、東アジアのオレフィン需給はタイトな状況が続き、前回予想どおりの200億円で据え置きます。大型定修がありましたので、前期比では134億円の減益となります。

化学品セグメントは、基礎化学品事業のAN・クロロプレンゴム・苛性ソーダ等は市況の好調が続き、情報電子化学品も想定どおりの高水準の出荷を想定し、前回予想どおりの180億円で据え置きます。

エレクトロニクスセグメントは、HDの出荷はノートPC向けの世代交代による数量減により、上期は前年同期比20パーセント減となりました。下期の出荷は前年同期並みを見込み、上期より回復しますが、為替の見直し等により、前回予想比小幅の減益を見込みます。レアアースは若干の数量減を見込み、総じて前回予想比20億円減益の150億円を見込みます。

無機セグメントは、前回予想比345億円の増益を見込みます。セラミックスは、研削材や電子材料向けファインセラミックスが、順調に推移しております。黒鉛電極は、原料ニードルコークスの価格上昇はありますが、期初想定に比べ国際市況が上振れており、大きく増益を見込みます。

その他セグメントは、SiCエピタキシャルウエハーの出荷増等により、前回予想比15億円増益の30億円を見込みます。

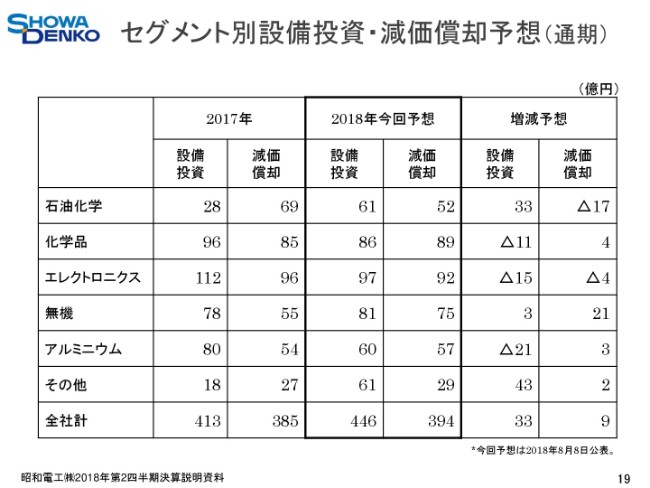

セグメント別設備投資・減価償却予想(通期)

19ページをご覧ください。

設備投資額は、前期比33億円増加となる446億円を見込みます。

SiCエピタキシャルウエハー追加増強等により、その他セグメントは増加し、石油化学セグメントは大型定修で増加しますが、アルミニウムセグメントはベトナム第2工場の投資が一服し、減少する見込みです。

減価償却費も、主に無機セグメントの増加により、前期比で9億円増となる394億円を見込みます。

(ご参考)連結業績の概要(1Q、2Q対比)

20ページをご覧ください。ここからは、第1四半期と第2四半期を対比した資料を載せております。

詳細のご説明は省略させていただきますが、無機セグメントを中心に増収増益となっております。総じて、前回予想に対して各事業ともに順調に推移しており、今回、下期について上方修正をさせていただきました。この新しい予想の達成に向け、引き続き最大限の努力を図ってまいります。

以上で、私からの説明は終了いたします。ご清聴ありがとうございました。