| LIMO編集部が、過去1週間でよく読まれた記事を集計し、その中から厳選したコンテンツを「見逃し配信」としてお届けします。ご参考にしていただければ幸いです。 (初公開日:2024年11月4日) |

11月。年末調整や確定申告の準備を始める人もいるでしょう。

1年間(1月1日~12月31日)で所得があった場合には、所得税及び復興特別所得税を納付しなければいけません。では、老後、公的年金(国民年金・厚生年金)を受給する場合、所得税及び復興特別所得税について確定申告を行う必要はあるのでしょうか?

結論から申し上げると、「確定申告不要制度」により、一定の要件を満たす場合には所得税及び復興特別所得税の確定申告が不要となります。

本記事では、老齢年金受給者の確定申告について解説していきます。

1. そもそも「確定申告」とは?

確定申告とは、1年間(1月1日~12月31日)の所得について、「所得額」と「所得に対する税額」を確定させることを指します。確定申告期間は原則、その年の翌年2月16日から3月15日まで。この期間中に、所得税及び復興特別所得税を納付するところまで行う必要があります。

2. 【公的年金】老齢年金「国民年金・厚生年金」受給者は確定申告が必要?

老後の収入源の一つとなる公的年金(国民年金・厚生年金)は、雑所得という所得になるため、基本的には所得税及び復興特別所得税の確定申告の対象となります。

しかし、一定の要件を満たす場合には、所得税及び復興特別所得税の確定申告が不要です。これを「確定申告不要制度」といいます。

2.1 確定申告不要制度

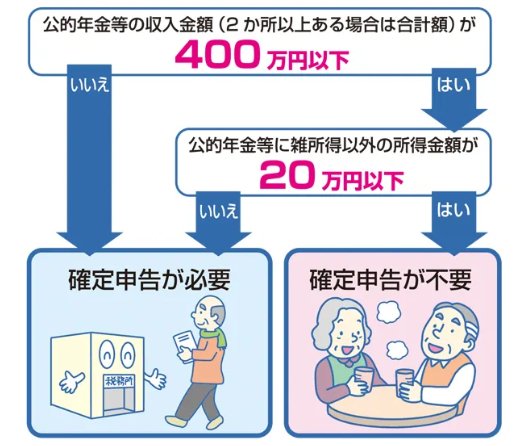

次の2点どちらにも該当する方は、「確定申告不要制度」の対象となります。

- 公的年金等の収入金額の合計額が400万円以下、かつ、その公的年金等の全部が源泉徴収の対象となる

- 公的年金等に係る雑所得以外の所得金額が20万円以下である

2.2 「公的年金等」に含まれる所得とは?

- 国民年金や厚生年金

- 共済組合

- 恩給

- 厚生年金基金

- 国民年金基金

など

2.3 公的年金等に係る雑所得以外の所得とは?

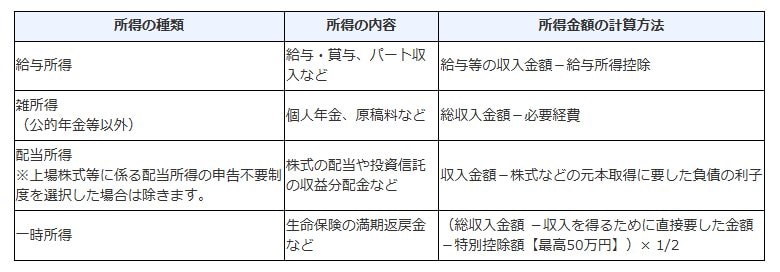

◆給与所得(例:給与・賞与・パート収入など)

- 給与等の収入金額ー給与所得控除=給与所得

◆公的年金等以外の雑所得(例:個人年金・原稿料など)

- 総収入金額ー必要経費=公的年金等以外の雑所得

◆配当所得(例:株式の配当金・投資信託の分配金など)

- 収入金額ー株式などの元本取得に要した負債の利子

◆一時所得(例:生命保険の満期返戻金)

- (総収入金額ー収入を得るために直接要した金額ー特別控除額【最高50万円】)×1/2

所得とは、収入から必要経費を差し引いたものを指します。各所得は上記を参考に算出してください。