2. 新NISAに変わって良くなったこととは?

金融広報中央委員会が管理している「知るぽると」なども参考に、新NISAに変わって良くなったことをまとめました。

個人だけでなく、経済にも好影響が期待できると考えられます。

2.1 非課税期間の恒久化と拡充

従来のNISAは「つみたてNISA」「一般NISA」もしくは子ども向けに「ジュニアNISA」を選ぶ仕組みです。

つみたてNISAでは年間投資枠が40万円、非課税期間は20年間のため、総額800万円まで非課税が適用できる仕組みでした。

一般NISAは、年間120万円×5年間なので、限度額は600万円でした。

ジュニアNISAは18歳未満しか利用できない制度なので、ここでは割愛します。

つみたてか一般かひとつしか選択できないため、たとえば積立投資のためにつみたてNISAを選ぶとスポット投資は非課税にできない、といった弊害があったのです。

さらに限度額が新NISAと比べると小さく、老後資産の2000万円を形成するうえで不充分でした。

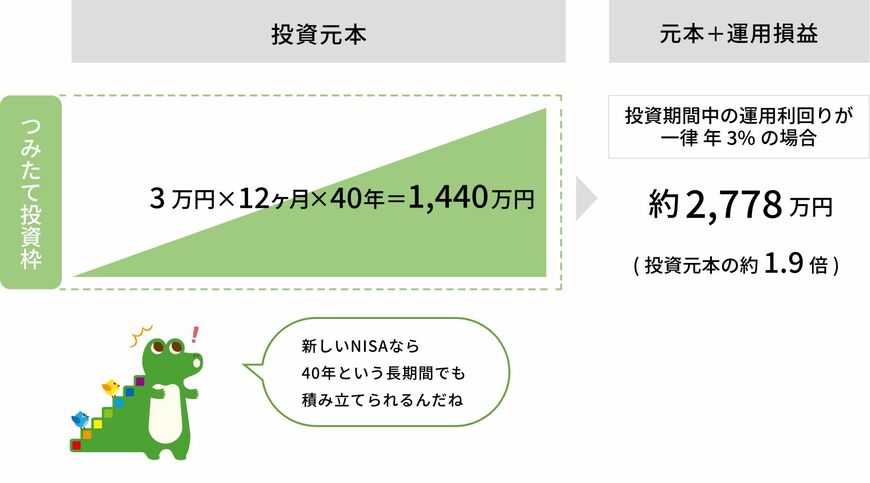

新NISAはこれらの課題をふまえて、非課税枠の拡大や「つみたて投資枠」「成長投資枠」の併用、非課税期間の恒久化などの変更を実施しました。

より大きな資産に対して、長期間非課税を適用できる制度となったのです。

2.2 ライフプランに合わせて使える

新NISAのもうひとつの特徴として「NISAの投資資産を売却すると翌年に投資枠が復活する」というものがあります。

この仕組みにより、途中売却がしやすい仕組みとなっているのです。

たとえば住宅購入や子どもの教育資金の支払いなど、生きていくなかでは老後にさしかかるまえにもまとまった資金が必要なタイミングが何度もあります。

こうしたライフイベントに向けて資産形成をするうえでも、新NISAを有効活用できます。

金融庁のホームページでは、将来の家計を診断できる「ライフプランシミュレーター」を近日公開としています。

それぞれの人生設計に合わせて、シミュレーションしてみるのも効果的でしょう。

NISAの制度が恒久化し、さらに引き出した分の投資枠が翌年に復活するため、その後も老後に向けて資産形成を継続できます。

投資で安定した収益を獲得するうえで、長期で保有を継続するのが有効です。

恒久化により、新NISAは長期投資がしやすい設計となったといえます。

2.3 「貯蓄から投資へ」が進めば経済の好循環に

政府は、日本の個人資産をより多く投資に振り向けたいという考えがあります。

日本の家計資産は2000兆円以上あると言われていますが、その半分以上が預金に眠っています。

投資には損失リスクがあるものの、過去の実績に基づくと、より投資に積極的な欧米の方が長期でみたときに個人資産が大きく増えています。

個人資産が増えれば、消費が活発になり経済にも好循環が期待できます。

さらに、企業に潤沢な投資マネーが流れてくるため、資金調達が企業の事業投資も活性化するでしょう。

同時に、高齢化社会のなかで、公的年金だけで個人の老後生活を下支えするのが難しい状況において老後資産を形成してもらうのは重要です。

ゆとりある高齢者が増えれば、生活保護などによる社会保障費の抑制や、高齢層の消費の活性化にもつながります。

このように、新NISAにより個人投資が活発になれば、経済全体にも好影響が期待されるのです。

3. まとめにかえて

新NISAでは、従来のNISAとくらべて大幅に制度が拡充されました。

何が変わったの?そもそもどんなメリットがあるの?と疑問に思う方は、さまざまなシミュレーションツールも活用しながら、ライフプランに合わせて検討しておけるといいでしょう。

ただし、リスクを蔑ろにすることはできません。投資においてはリスクをゼロにできないため、長期・分散・積立を安定的に続けられる設定額が必要になるでしょう。

参考資料

太田 彩子