2023年8月23日に発表された、株式会社INFORICH2023年12月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社INFORICH 代表取締役社長兼執行役員CEO 秋山広宣 氏

株式会社INFORICH 取締役兼執行役員CFO 橋本祐樹 氏

2023年12月期第2四半期決算説明

秋山広宣氏(以下、秋山):本日はお忙しい中、お時間をいただきありがとうございます。本決算説明会は、秋山とCFOの橋本で進めていきたいと思います。

第1四半期の決算説明会では、「いよいよ今年は拡大していく」とお話ししましたが、今回は数字でそれを裏付けられたのではないかと思います。本日まで多くのご関心を寄せていただきましたことを感謝申し上げます。

今回は、中期経営計画に向けたタイミングでINFORICHが次に何を見ているかという世界線をお伝えできればと思い、第2四半期の決算発表後から少し時間は空きましたが、本日の開催となりました。本日をお待ちいただき、重ねて感謝を申し上げます。

FY2023 2Q 決算説明資料 目次

本日は、2023年12月期第2四半期の業績ハイライト、2023年12月期の通期業績予想、2023年12月期第2四半期のTopics、中期経営計画の順に進めます。まずは、2023年12月期第2四半期のハイライトについて、CFOの橋本よりご説明します。

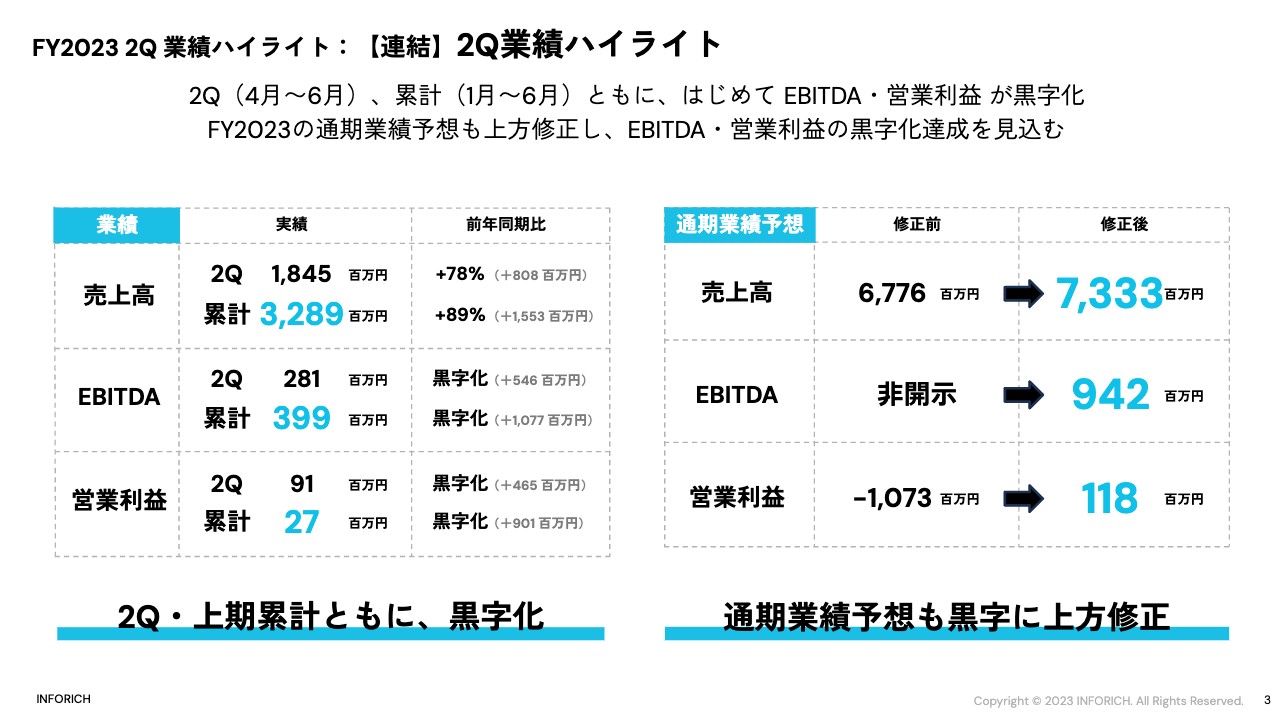

FY2023 2Q 業績ハイライト:【連結】2Q業績ハイライト

橋本祐樹氏(以下、橋本):橋本です。よろしくお願いします。第2四半期の業績ハイライトについてご説明します。

第2四半期は、EBITDAのみならず営業利益も、第2四半期、上期累計ともに黒字化を達成しました。YoY、QoQで見ても順調に増加しています。併せて、通期業績予想も上方修正していますので、後ほどご説明します。

売上高は、第2四半期単体で18.4億円、上期累計ではYoY89パーセント増の32.8億円となりました。EBITDAは第1四半期でしっかりと黒字をキープかつ増加させ、第2四半期単体で2.8億円、上期累計ではYoYで10億円改善し3.9億円となりました。営業利益は第2四半期単体で9,100万円と初めて黒字化を達成し、上期累計でも2,700万円の黒字となっています。

スライド右の表は通期業績予想です。売上高は8パーセント増加させて73.3億円、EBITDAは今まで非開示でしたが、通期で9.4億円、営業利益はマイナス10億円から1億円の黒字に上方修正しています。

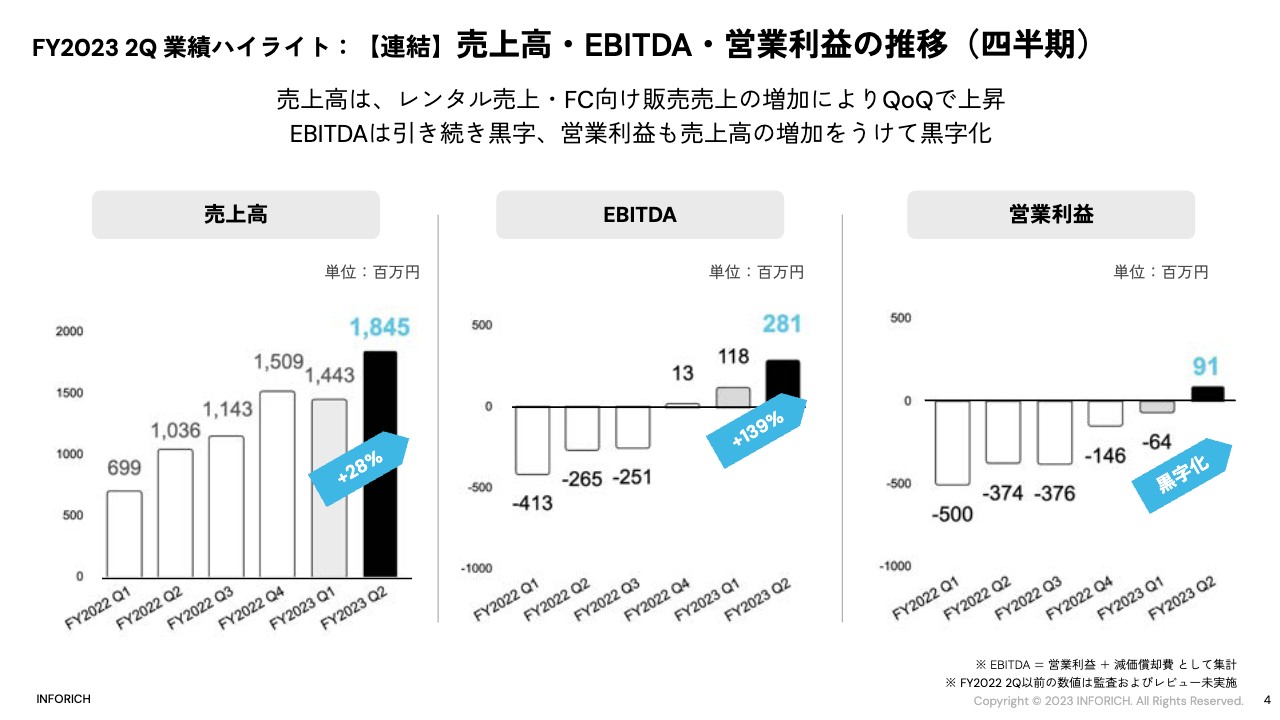

FY2023 2Q 業績ハイライト:【連結】売上高・EBITDA・営業利益の推移(四半期)

四半期ごとの売上高・EBITDA・営業利益の推移です。QoQでしっかり増加しています。EBITDAは、先ほどご説明したとおり黒字で伸長し、営業利益が第2四半期で黒字化したという状況です。

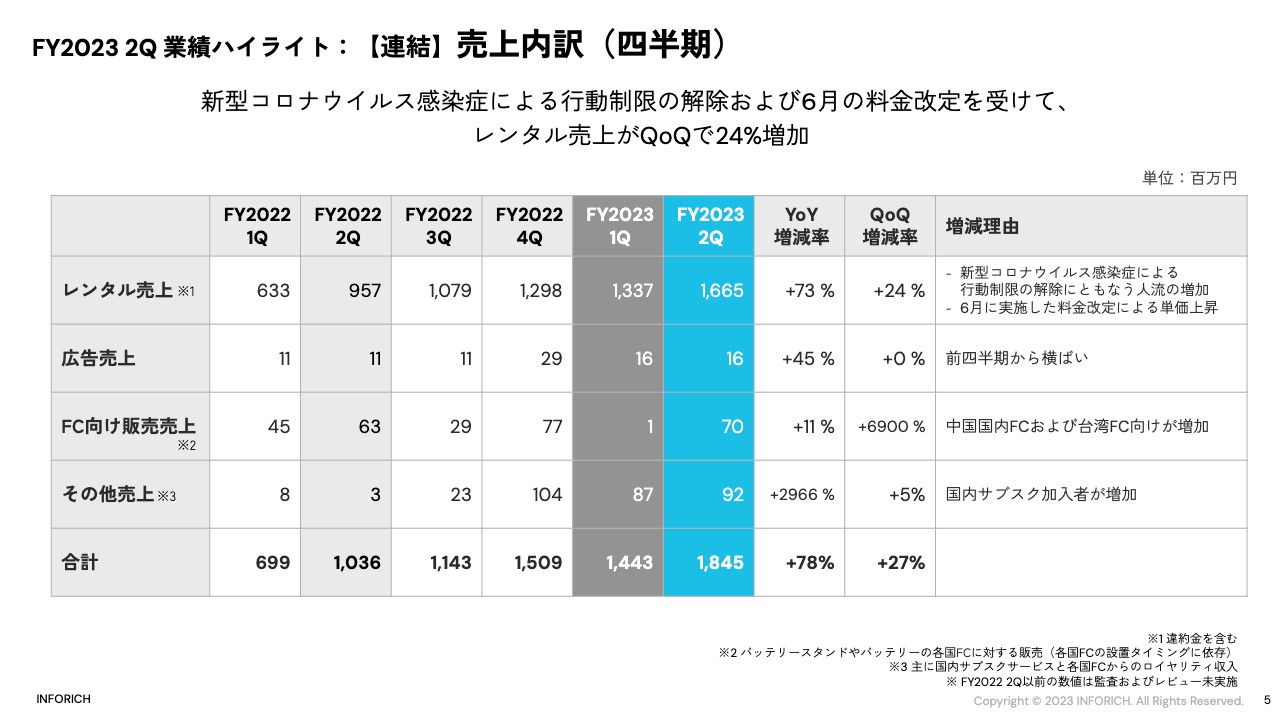

FY2023 2Q 業績ハイライト:【連結】売上内訳(四半期)

今回から追加した、四半期ごとの売上内訳です。まずは、主要な売上であるレンタル売上についてです。新型コロナウイルス感染症による行動制限の解除に伴い、人流が増加してきました。加えて、日本国内で6月に実施した料金改定による単価上昇効果が1ヶ月分あったため、結果としてQoQで24パーセントの増加となりました。

スライドの表の上から3番目に記載しているとおり、FC向け販売売上もQoQで増加しています。こちらは、中国国内および台湾FC向けのモバイルバッテリーとバッテリースタンドの販売売上です。こちらも第2四半期で少し発生したため、増加しています。

FC向け販売売上は、フランチャイジーが設置交渉を完結したタイミングで発生するため、弊社では受注がある時とない時があります。そのため、四半期ごとに見ると少し増減しているように見えます。

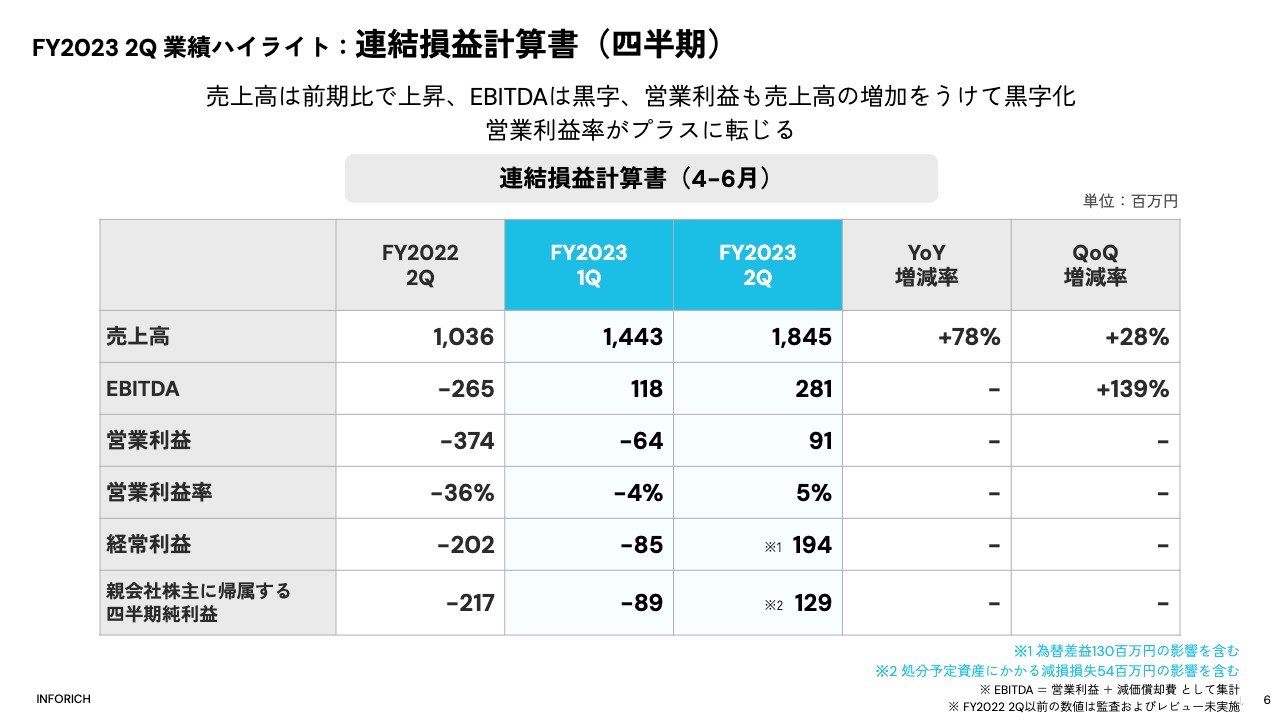

FY2023 2Q 業績ハイライト:連結損益計算書(四半期)

前期第2四半期、当期第1四半期、当期第2四半期のP/Lです。売上高から営業利益については先ほどご説明したとおりですが、経常利益、親会社株主に帰属する純利益も第2四半期で黒字化しました。

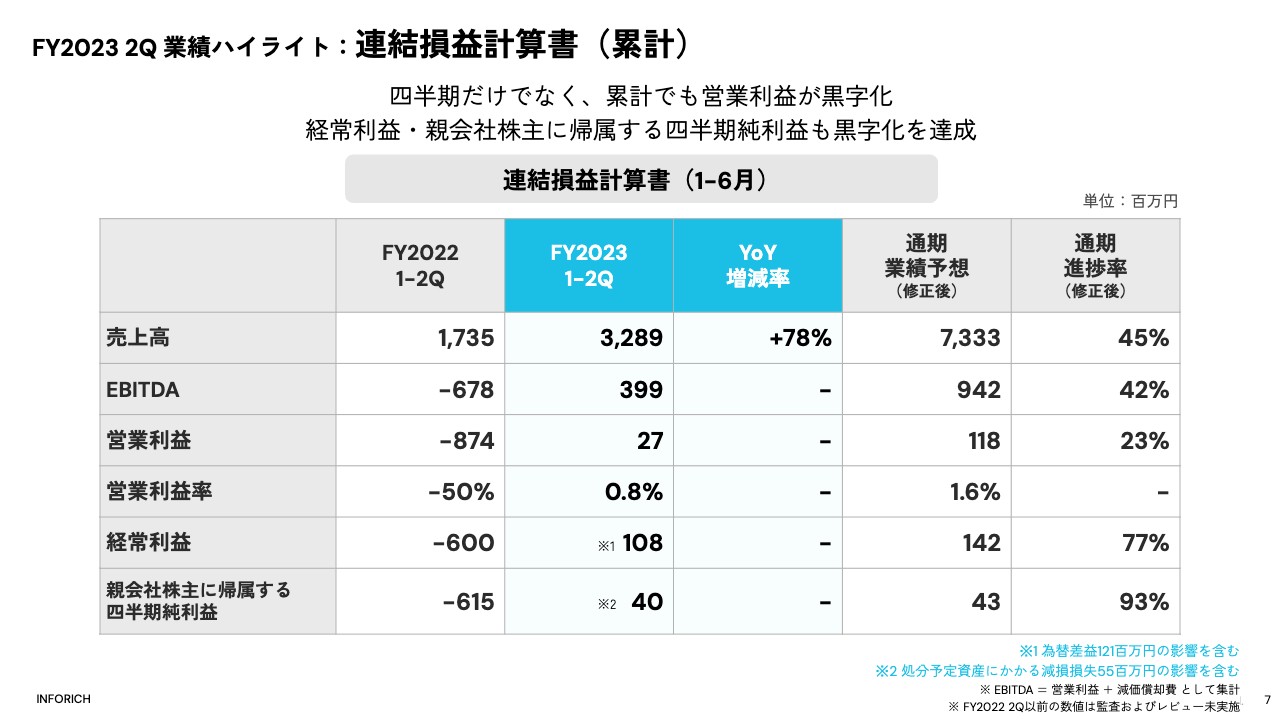

FY2023 2Q 業績ハイライト:連結損益計算書(累計)

スライドの表は、第2四半期累計のP/LをYoYで比較したものです。こちらも先ほどと同じく、経常利益、親会社株主に帰属する純利益まで、累計でも黒字化しています。

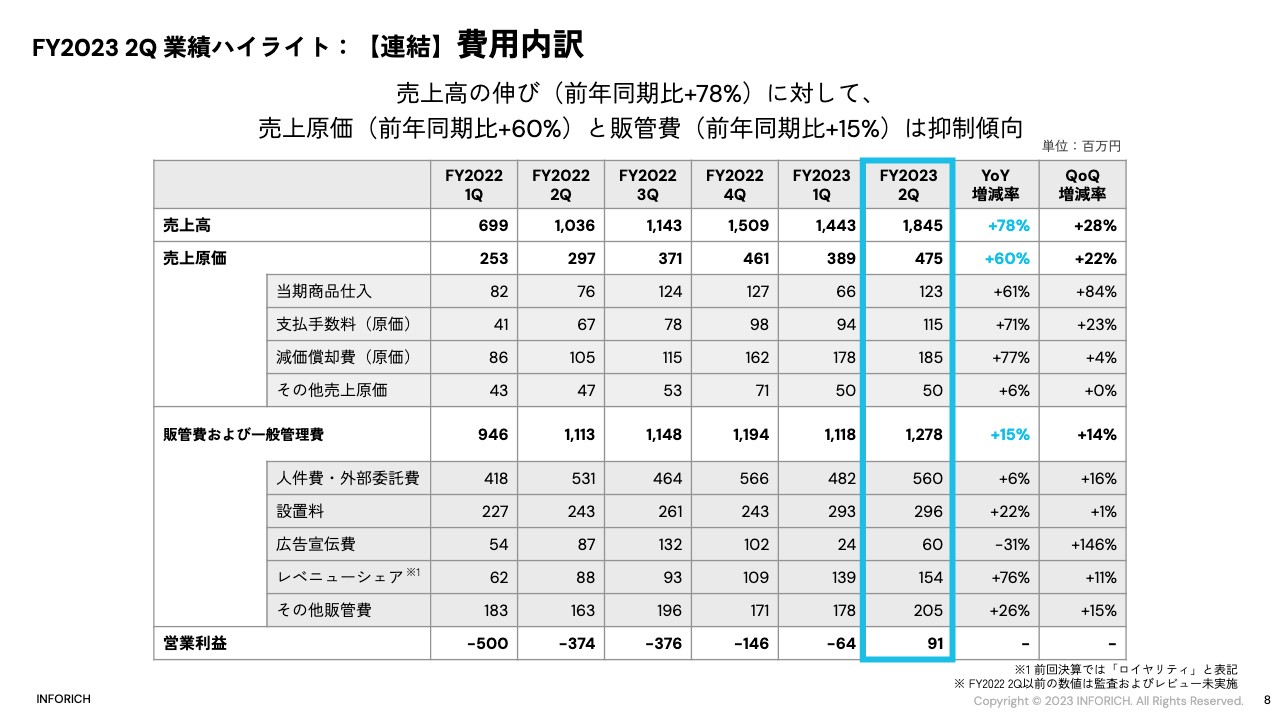

FY2023 2Q 業績ハイライト:【連結】費用内訳

費用の内訳です。売上高はしっかり増加していますが、売上原価と販管費は売上高の増加率ほど増えていません。こちらは後ほど詳しくご説明しますが、規律のある投資と販管費の抑制が功を奏し、営業利益が黒字化しています。

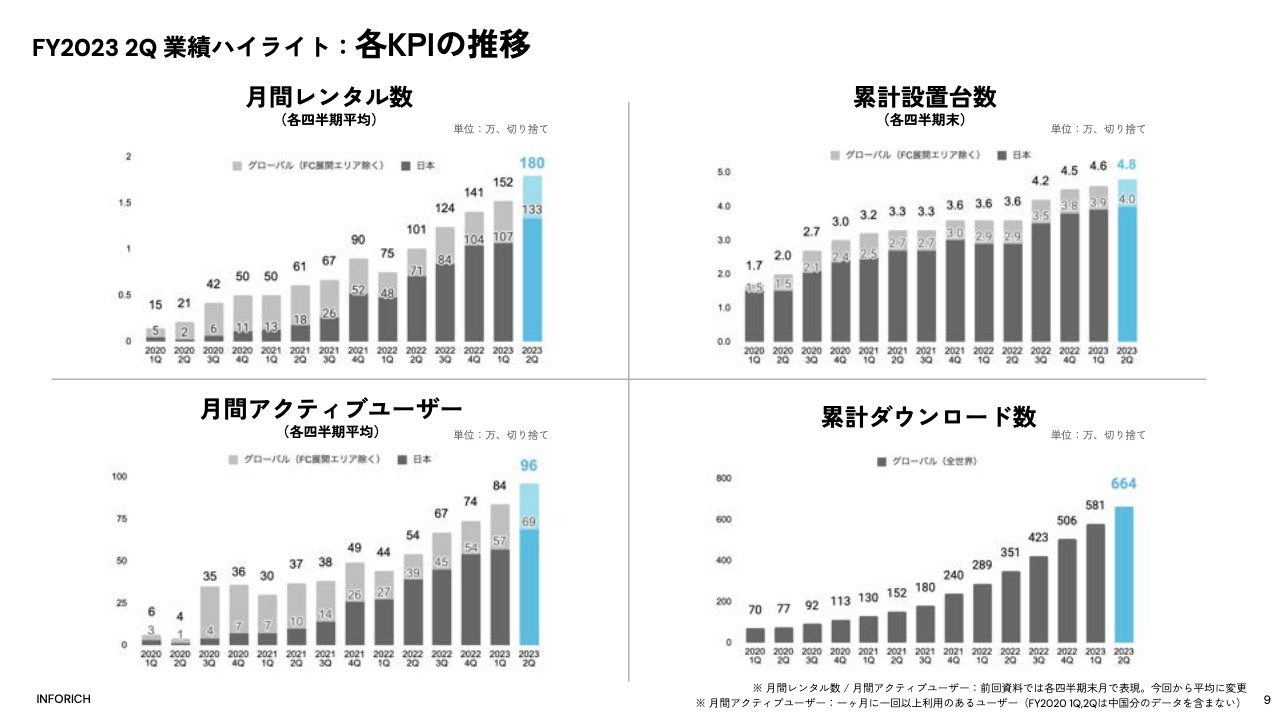

FY2023 2Q 業績ハイライト:各KPIの推移

各KPIの推移です。スライド左上の月間レンタル数と左下の月間アクティブユーザーのグラフは、今回から四半期末月の数字ではなく平均の数字を記載しています。多くの投資家の方から「モデリングの時に数字がぶれる」と言われたため変更しました。

月間レンタル数は、グループ全体で180万回、日本国内で133万回まで増加しました。基本的に、増加基調という趨勢はキープできている状況です。右上の累計設置台数も堅調に増加しており、連結グループ全体で4.8万台、日本国内で4万台まで拡張しています。月間アクティブユーザーも月間レンタル数と同じく着実に増加しており、グループ全体で96万人、日本国内で69万人となりました。

第1四半期と同様のご説明になりますが、グラフを見ると累計設置台数の伸びに比べ月間アクティブユーザーの伸びが強いことがわかると思います。こちらが弊社の成長の源泉で、日本国内ですでに4万台となっており、生活動線やプラチナロケーションにしっかりと設置できていることが新規ユーザーの獲得につながっています。毎月、多額の広告宣伝費をかけずとも新規ユーザーを獲得し続けられていることが、月間アクティブユーザーの伸びにつながっています。

右下の累計ダウンロード数も着実に増加しており、700万ダウンロードに近づいてきています。こちらは「ChargeSPOT」のネイティブアプリのダウンロード数ですので、ミニアプリやミニプログラム等を含めると、数字自体はもう少し増えると考えています。

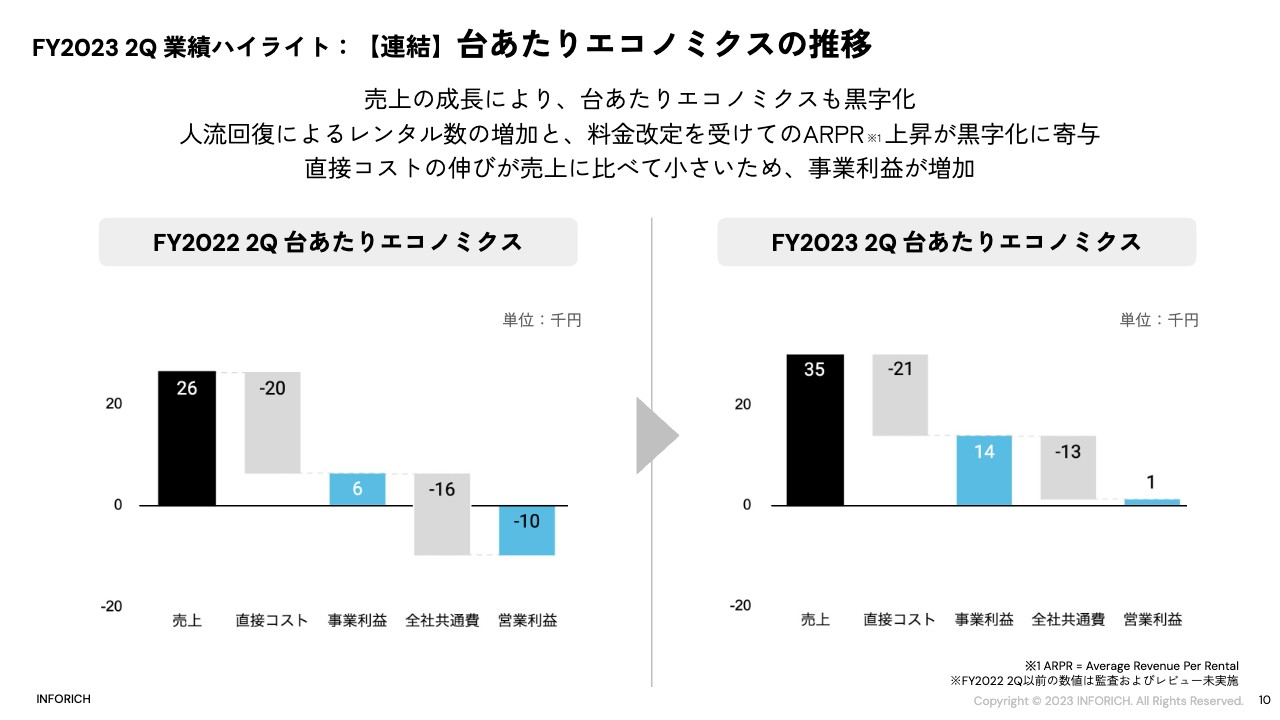

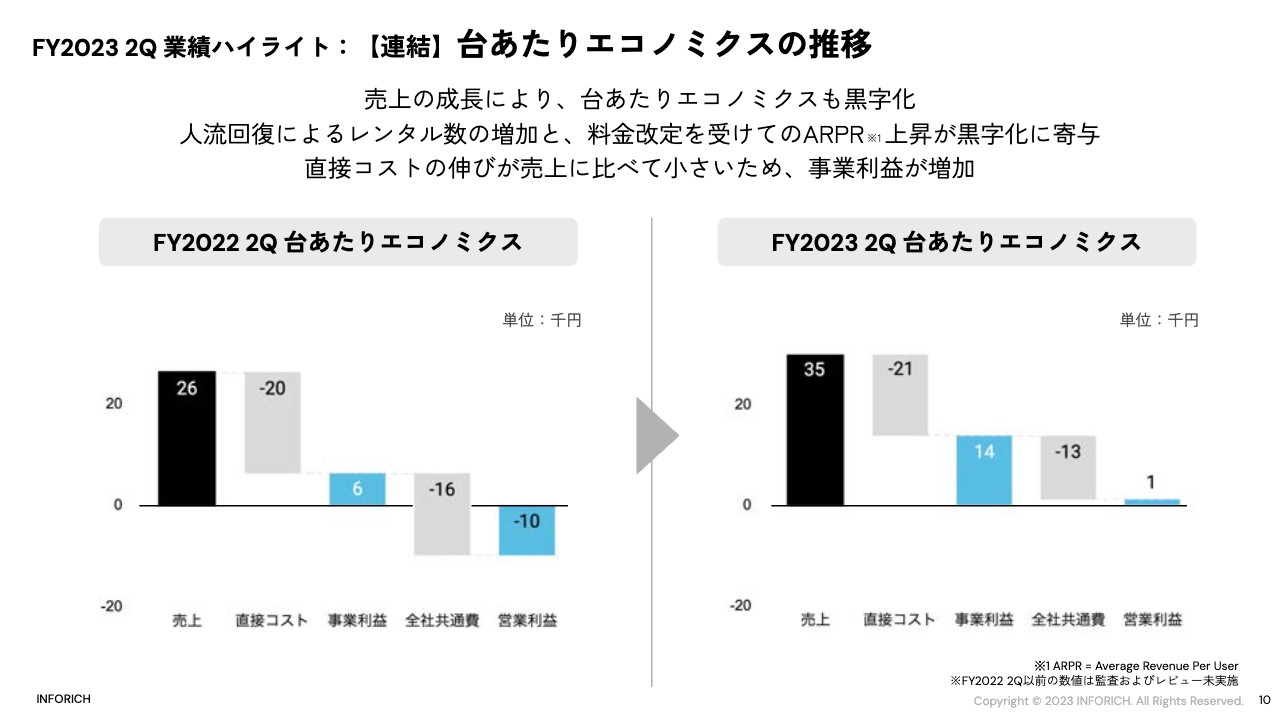

FY2023 2Q 業績ハイライト:【連結】台あたりエコノミクスの推移

バッテリースタンド1台あたりのエコノミクスの推移です。こちらも先ほどご説明したとおり、人流回復と料金改定の影響を受け、第2四半期の1台あたりの売上高はYoYで増加しました。

一方で、直接コストが売上高の増加率ほど増えていないため、事業利益はリフトアップしました。加えて、間接固定費の性質がある全社共通費も抑制し、台数も増えたことで規律のある投資ができ、結果として営業利益が黒字化しました。

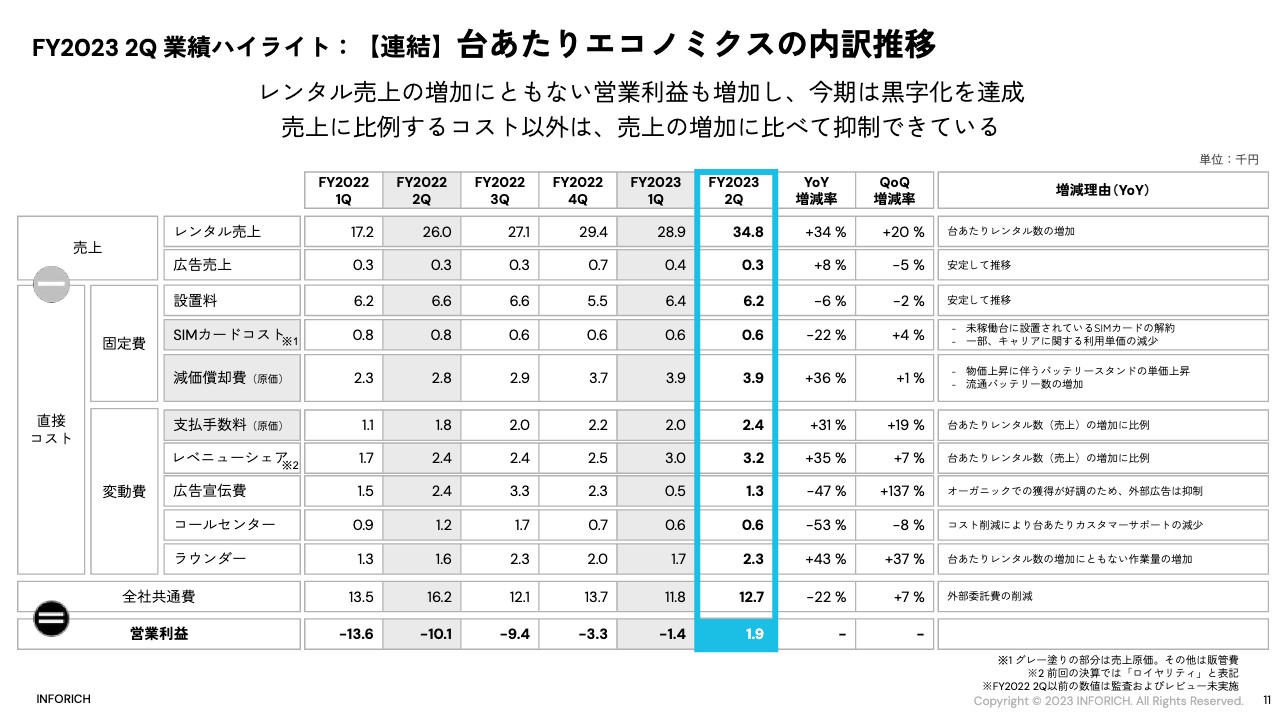

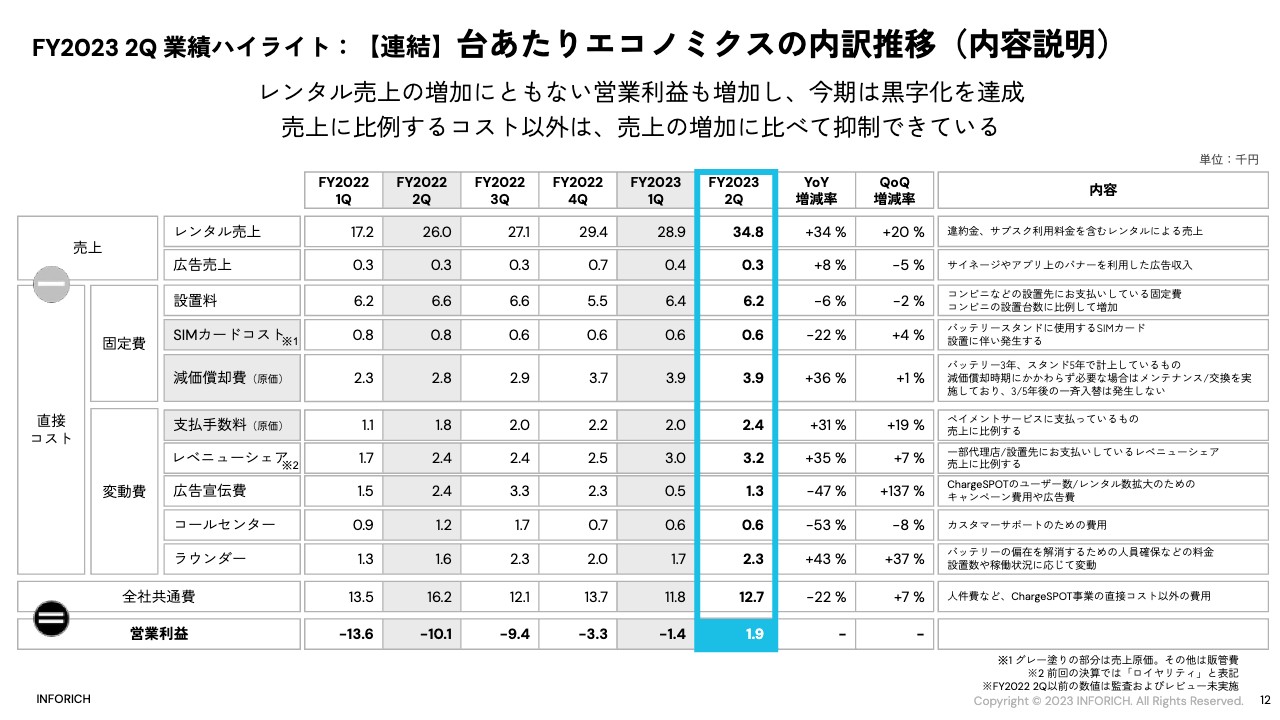

FY2023 2Q 業績ハイライト:【連結】台あたりエコノミクスの内訳推移

今回から追加した、バッテリースタンド1台あたりのエコノミクスの内訳の推移です。各内訳の増減理由についてご説明します。先ほどご説明したとおり、ユーザー数と1台あたりのレンタル数が増加したことにより、レンタル売上が増加しています。

直接コストは固定費と変動費に分けています。直接コストの約半分が固定費ですので、弊社のビジネスモデルでは、1台あたりの売上が増えれば増えるほど事業利益が増えていきます。こちらが、利益を出すための根源となっています。

FY2023 2Q 業績ハイライト:【連結】台あたりエコノミクスの内訳推移(内容説明)

こちらのスライドでは、各内訳の内容についてご説明しています。

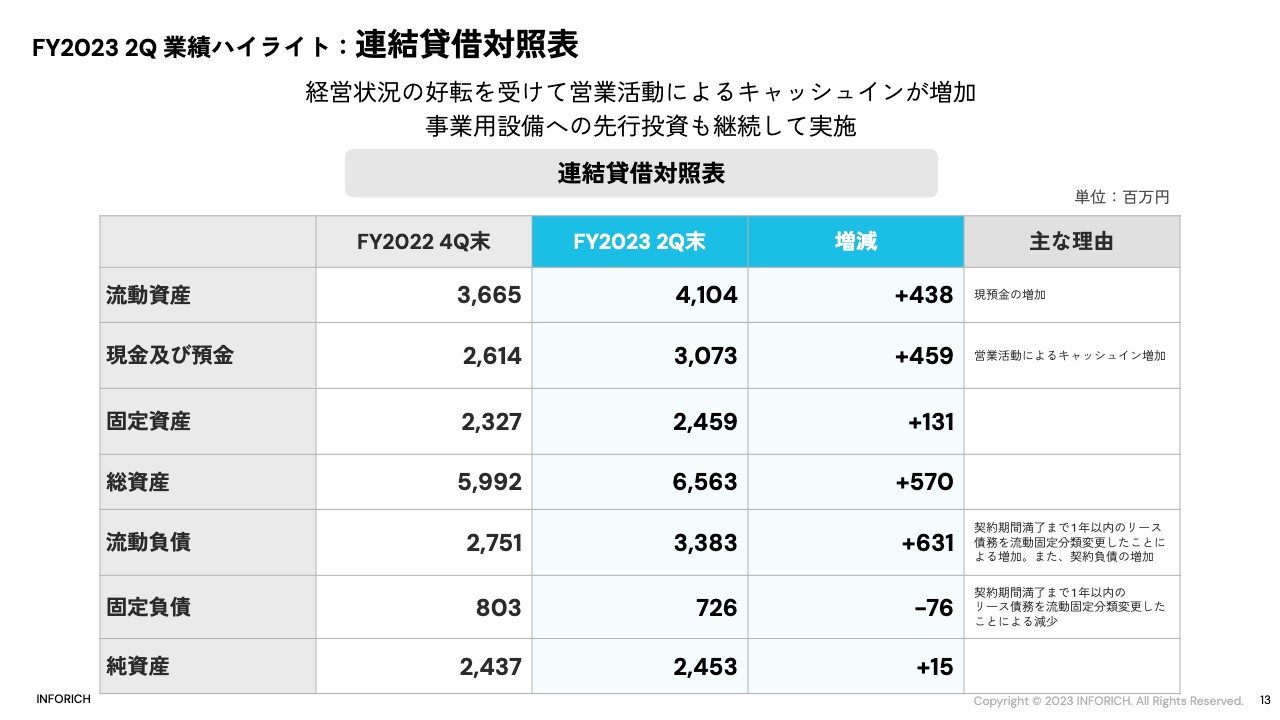

FY2023 2Q 業績ハイライト:連結貸借対照表

連結貸借対照表です。営業活動によるキャッシュ・フローが増加したため、現金及び預金が増加しました。

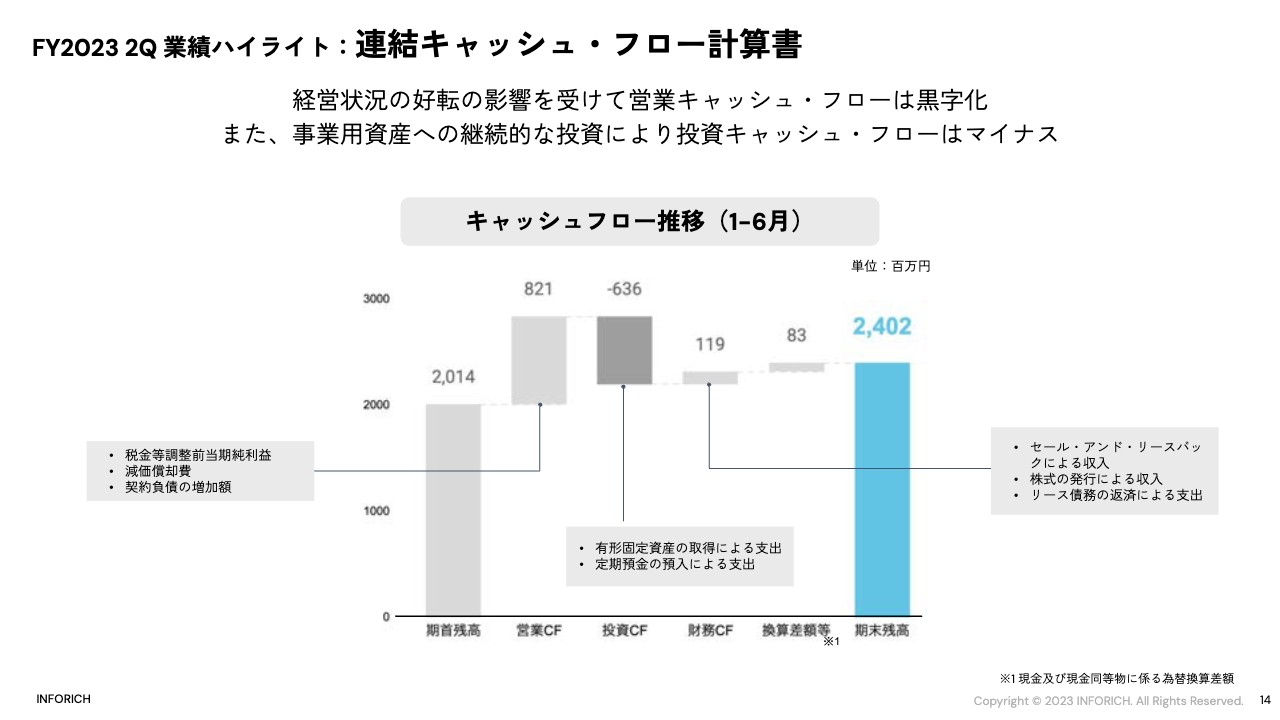

FY2023 2Q 業績ハイライト:連結キャッシュ・フロー計算書

連結キャッシュ・フローの内訳です。営業キャッシュ・フローがプラスになっており、投資キャッシュ・フローを含めたフリー・キャッシュ・フローもプラスという状況です。今後も設置台数の増加など、投資キャッシュ・フローはかかると思いますが、規律のある投資で運営していきたいと思っています。

ここまでが第2四半期の業績ハイライトです。

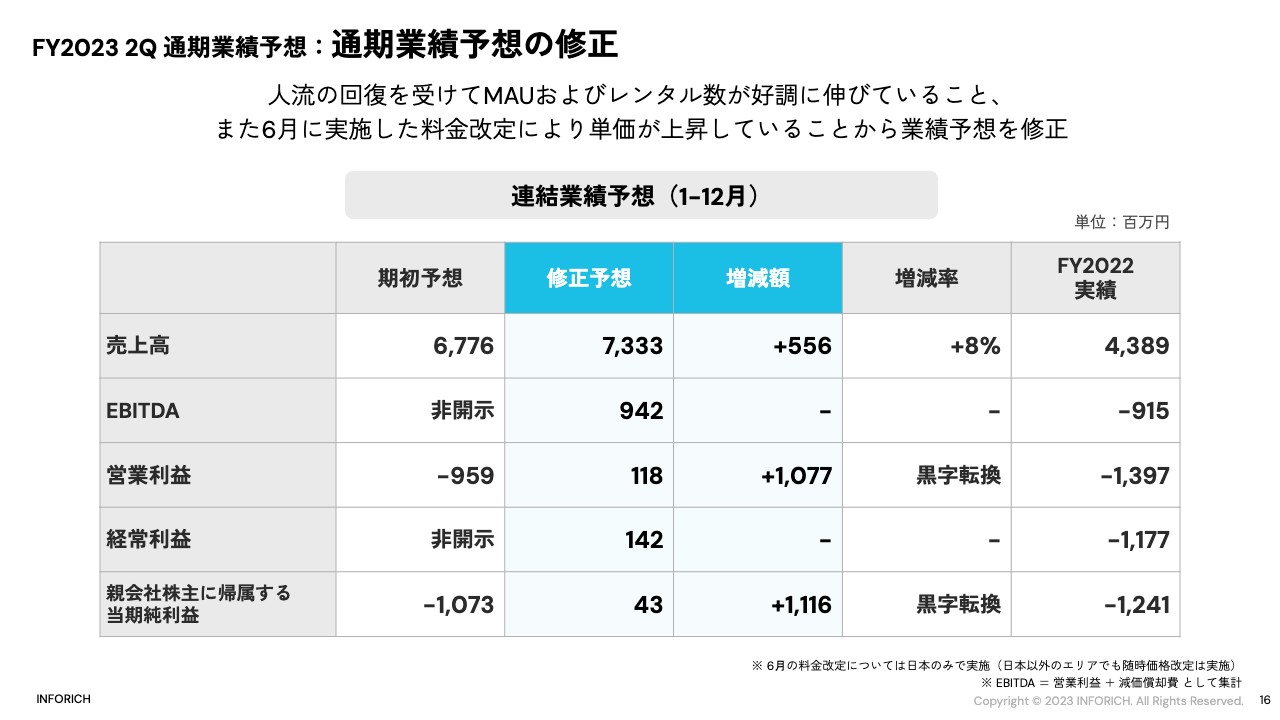

FY2023 2Q 通期業績予想:通期業績予想の修正

2023年12月期の新たな業績予想についてご説明します。

繰り返しになりますが、コロナ禍の制限解除による人流回復がMAUの伸びをけん引し、レンタル数もしっかりと伸びています。加えて、6月に実施した料金改定は期初予想の開示後に意思決定しており、業績予想には含まれていなかったため、新しい業績予想にその影響を反映しています。

結果として、売上高は5.5億円、8パーセント増の73.3億円、EBITDAは9.4億円、営業利益は1.1億円に修正しました。

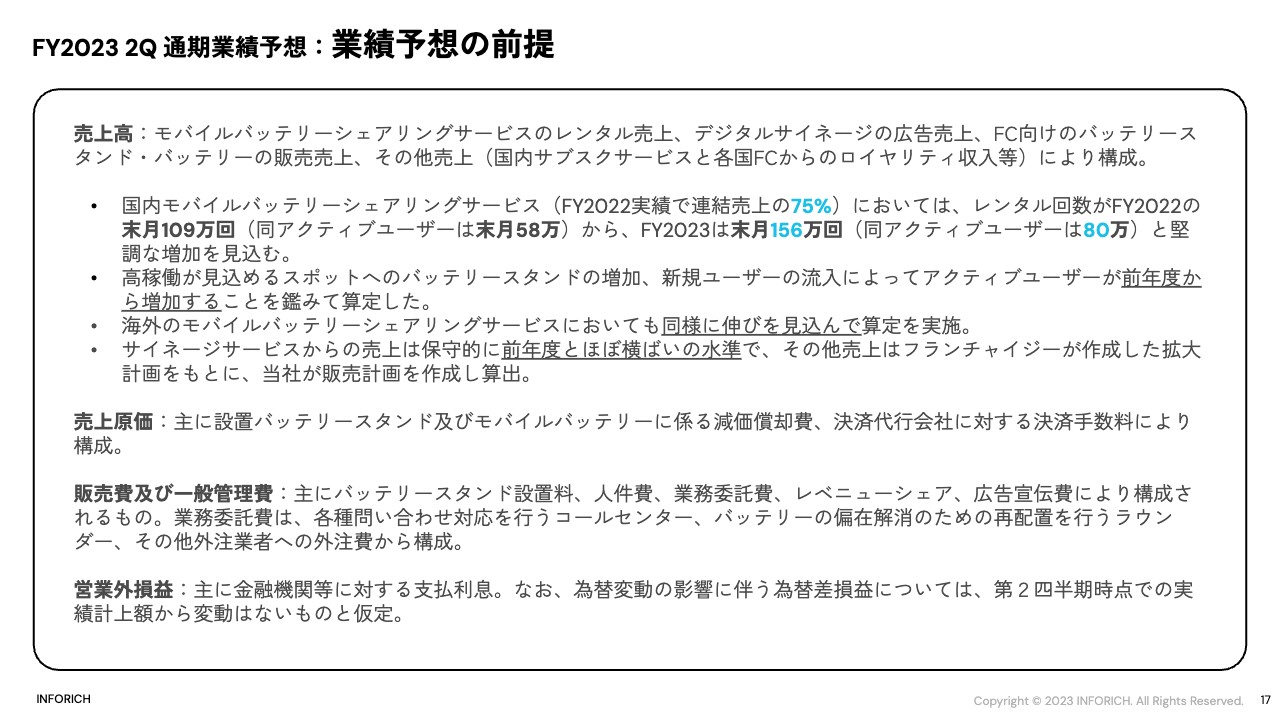

FY2023 2Q 通期業績予想:業績予想の前提

スライドには、業績予想における各費目の前提を記載しています。売上高の1つ目の項目について、2023年12月末時点での国内月間レンタル数は156万回、アクティブユーザーは80万人まで順調に増加することを見込んでいます。

FY2023 2Q Topics:Agenda

第2四半期のTopicsです。「ChargeSPOT」関連で3点、プラスアルファで2点あります。

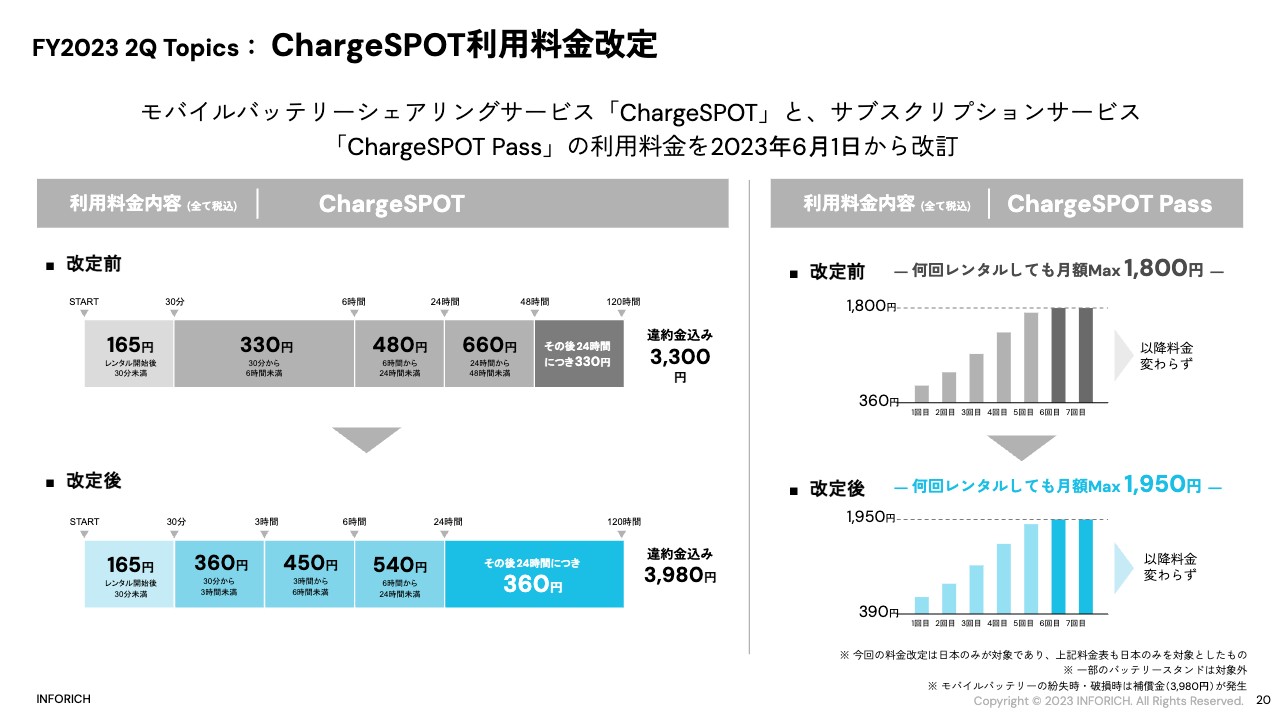

FY2023 2Q Topics: ChargeSPOT利用料金改定

6月に実施した料金改定についてです。サービスローンチ以来、4回目の利用料金改定となりました。今回の変更内容は大きく2点あります。1つ目は、もともと330円で使えていた料金帯を360円に変更したことです。

2つ目は、社内では「停車駅」と呼んでいる、課金額が積み上がる時間を短くしたことです。それに応じて、スライド右側のサブスクリプションサービス「ChargeSPOT Pass」の利用料金も少し値上げしました。

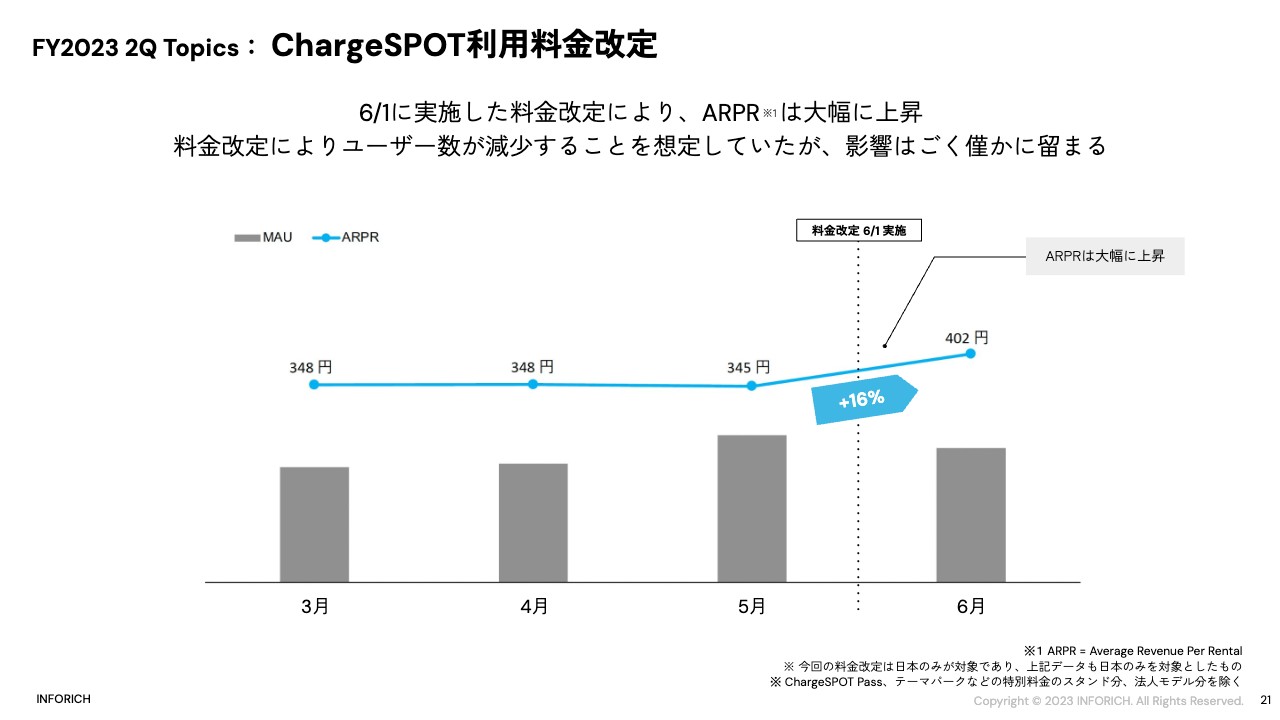

FY2023 2Q Topics: ChargeSPOT利用料金改定

料金改定による影響についてご説明します。ARPR(1回あたりの平均利用料金)が、前月比で16パーセント増加しました。第1四半期の決算説明会では10パーセントほどの上昇を見込んでいるとご説明しましたが、想定より上振れた着地となりました。

また、一定数は見込んでいた料金改定によるユーザー数の減少についても、想定より離脱幅が少なく、6月分のみの実績では想定以上の着地を見せていると思います。

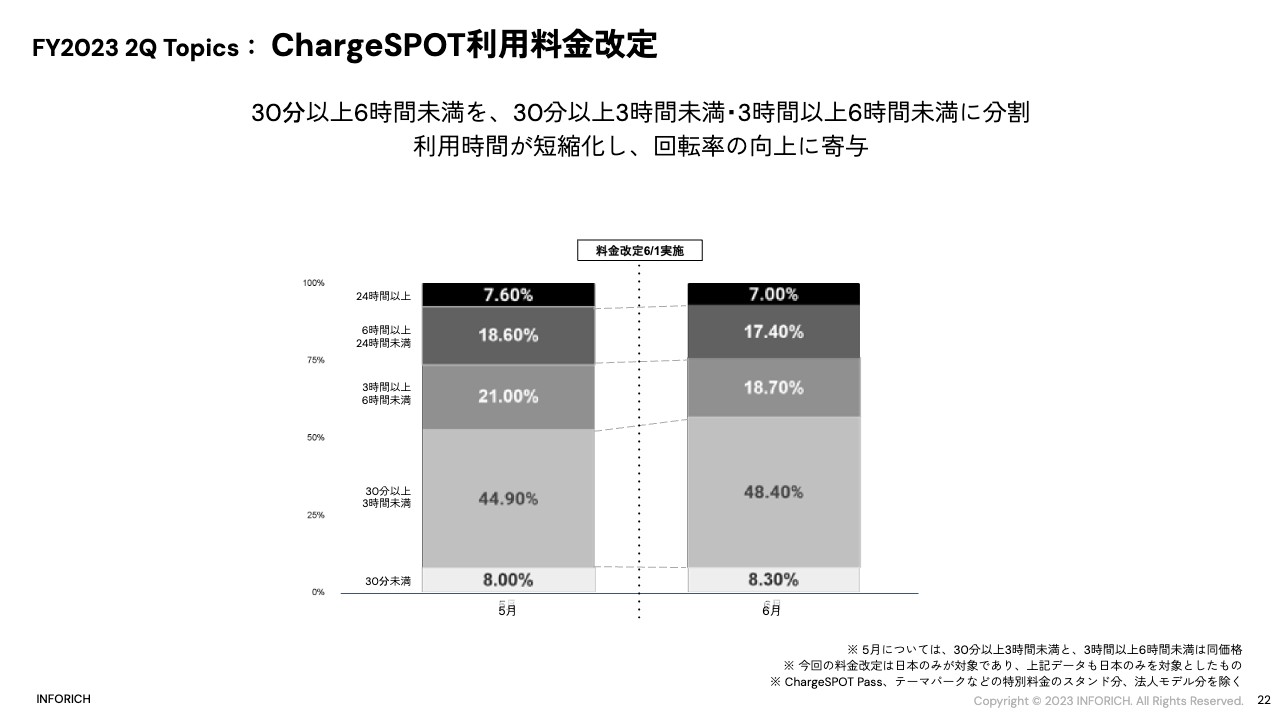

FY2023 2Q Topics: ChargeSPOT利用料金改定

料金改定後の利用時間の変動についてです。30分以上6時間という時間帯を、30分から3時間未満と3時間から6時間未満に区切ったため、利用時間が短縮化しています。こちらは想定どおりの着地となっており、目的としていたバッテリー自体の回転率の向上にしっかり寄与していると思っています。

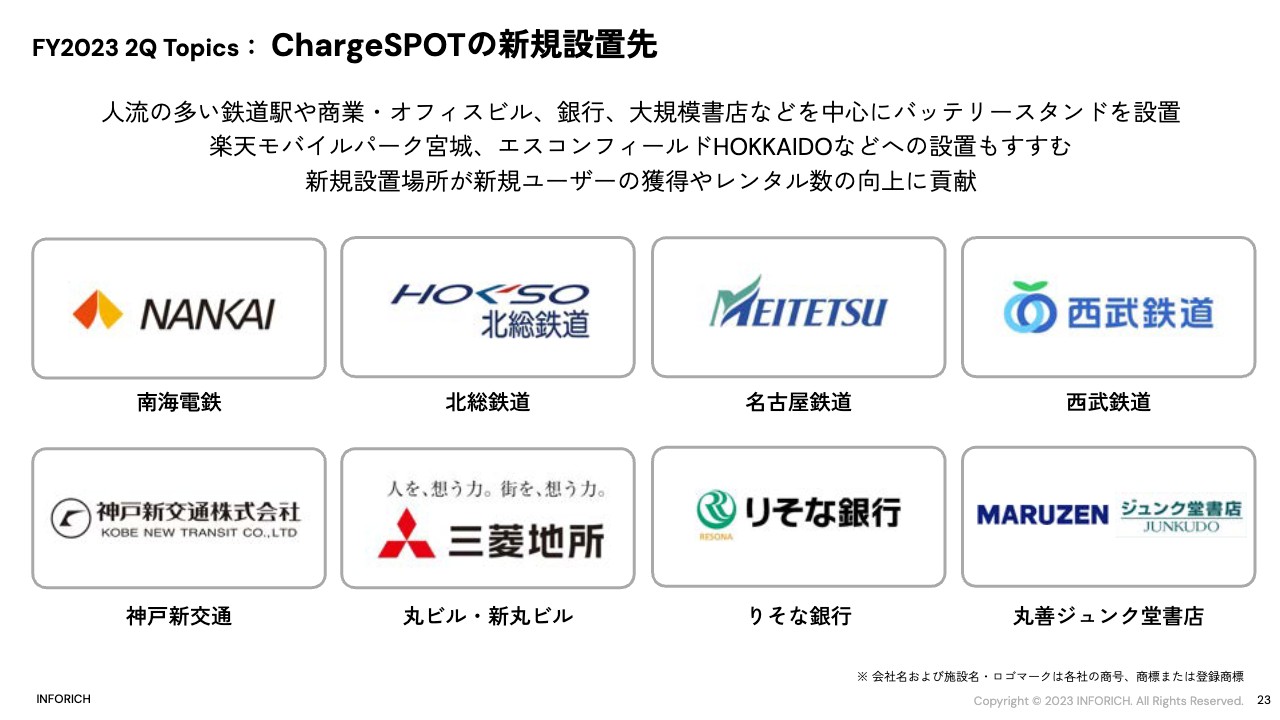

FY2023 2Q Topics: ChargeSPOTの新規設置先

第2四半期における国内の新規設置先です。引き続き、人流が多くレンタルが見込まれる、鉄道駅や商業・オフィスビル、銀行などを中心に設置を拡大しました。本会場のある丸ビル(丸の内ビルディング)にも設置しています。5階と6階にありますので、お帰りの際にぜひご覧いただければと思います。

FY2023 2Q Topics: サステナブル セレクション 一つ星に選定

サステナブル関係のTopicsです。オルタナが実施する「サステナブル★セレクション2023」で一つ星に選定されました。今後もサステナビリティの向上を目指していきます。

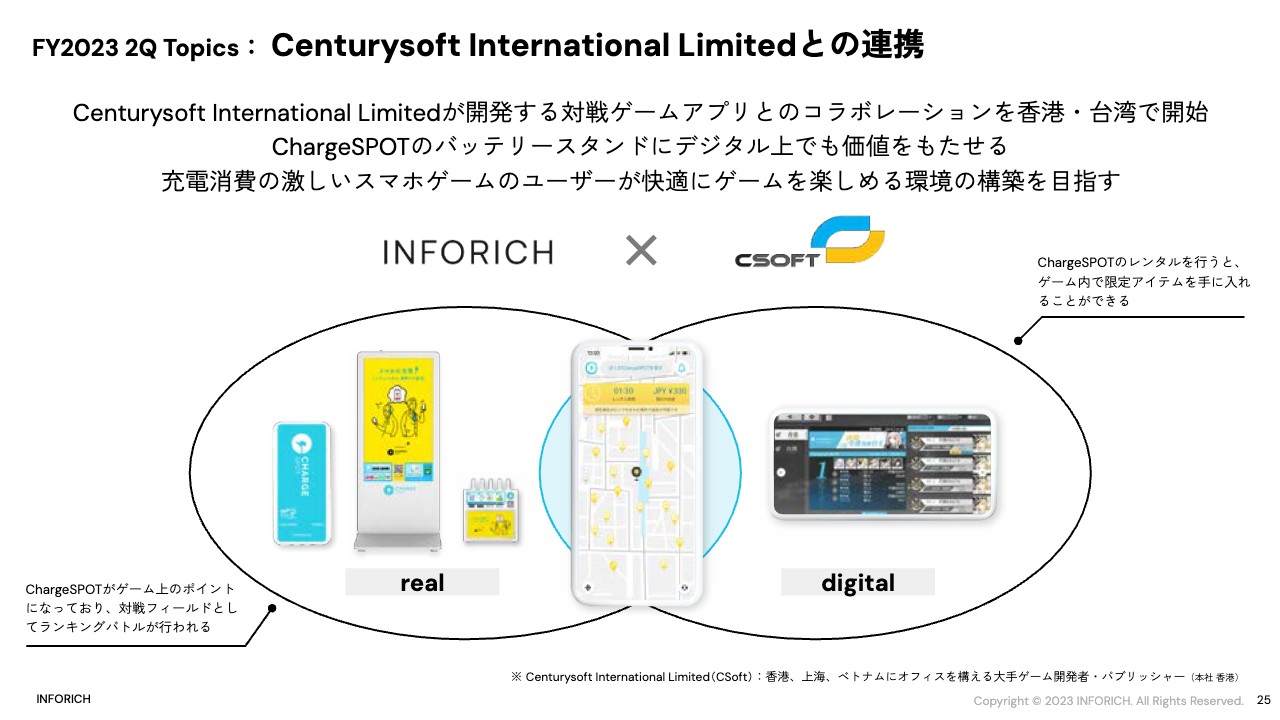

FY2023 2Q Topics: Centurysoft International Limitedとの連携

プラスアルファの2点は、どちらもゲーミフィケーション関連のTopicsです。ゲームアプリとのコラボレーションにより、デジタル上でも「ChargeSPOT」の価値が生まれています。

詳細については、後ほど秋山よりご説明します。

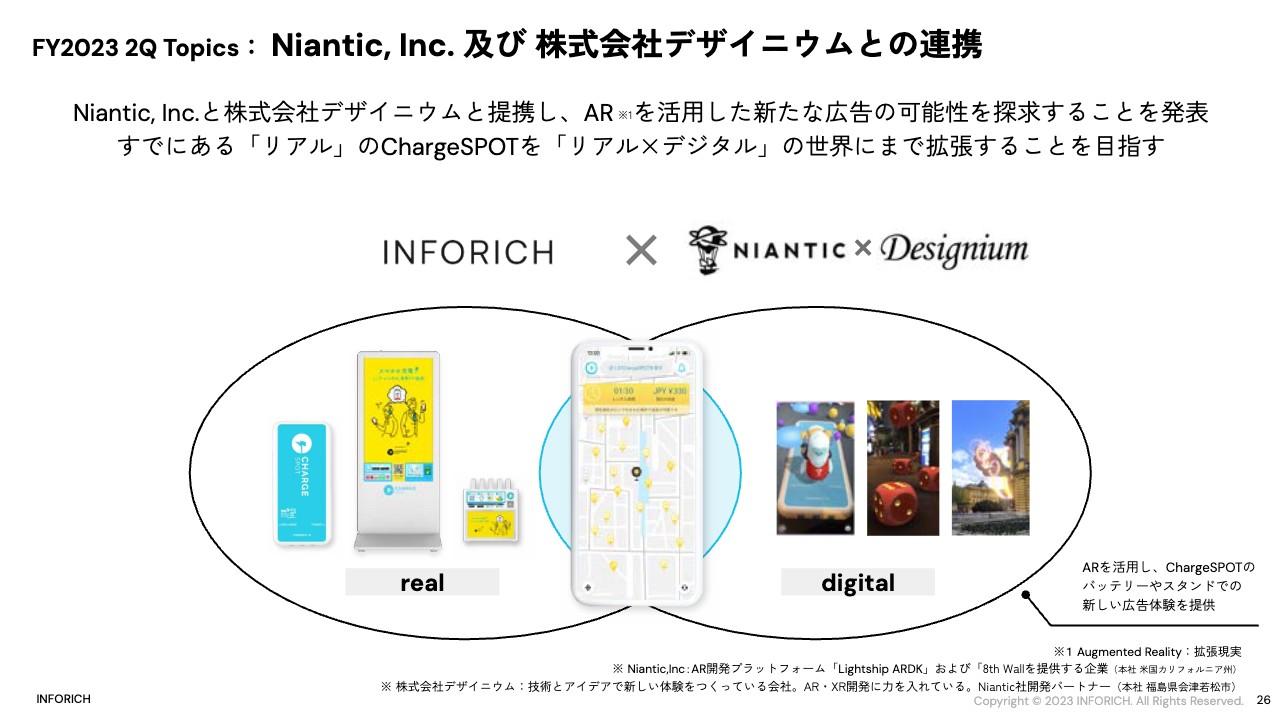

FY2023 2Q Topics: Niantic, Inc. 及び 株式会社デザイニウムとの連携

ARを活用した新たな広告の可能性を探求するべく、Niantic及びデザイニウムと提携を開始することになりました。

以上で第2四半期のハイライト、通期業績予想、Topicsのご説明を終わります。

どこでも借りられて、どこでも返せる

秋山:昨日開示した中期経営計画についてご説明します。本日は「ChargeSPOT」がどのようなものかをあらためて簡単にご説明した後、マクロの観点からの世界的な充電ニーズ、そして弊社が描く今後の潜在的な成長についてお話しします。

こちらはよくご質問をいただくポイントですので、しっかりとみなさまとレビューして、具体的にご説明できればと思います。

まずは、「ChargeSPOT」についてです。こちらは「どこでも借りられて、どこでも返せる」をコンセプトにしており、日本国内は47都道府県を網羅、設置台数は4万台を超え、海外にも展開しています。

USB Type-C、Lightning、Micro USBの3種類のケーブルを搭載し、さまざまな充電方法に対応しています。こちらをINFORICHのメインの商材・サービスとして展開しています。

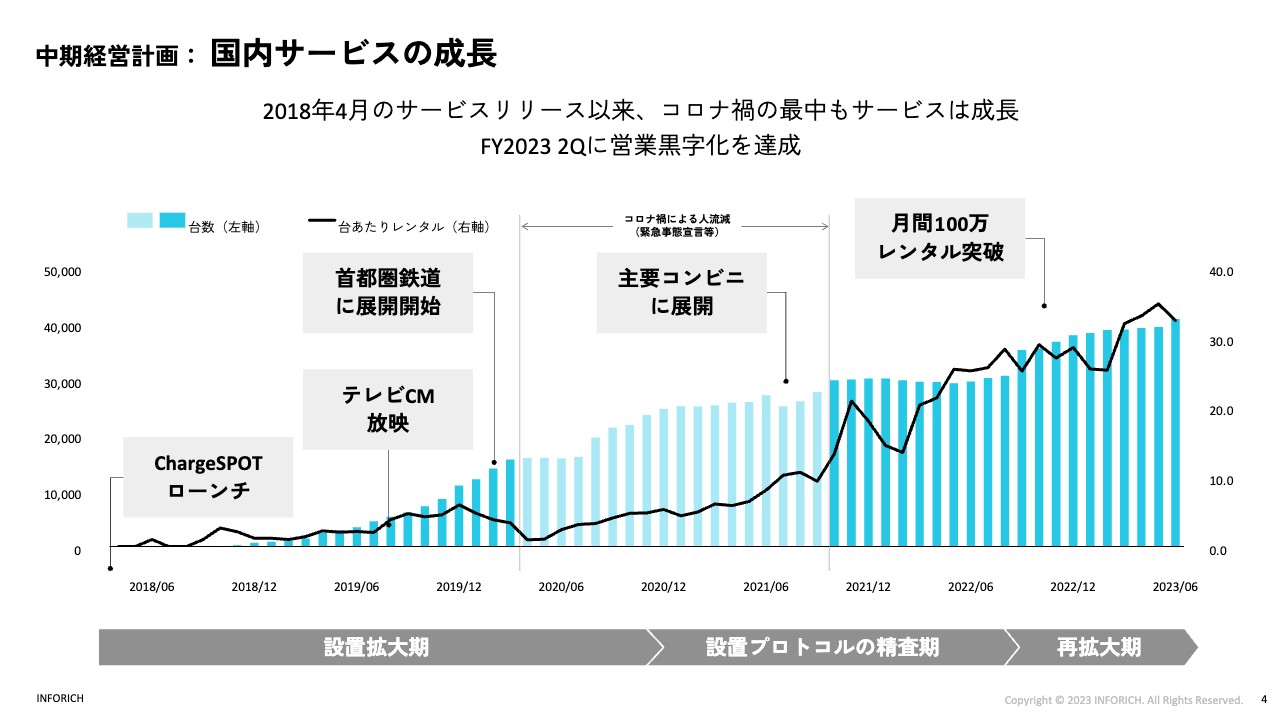

中期経営計画: 国内サービスの成長

成長の軌跡についてご説明します。「ChargeSPOT」は2018年にローンチして以来、コロナ禍の最中にも成長を続け、昨年10月に月間100万レンタルを突破しました。スライド一番下の灰色の部分に記載しているとおり、ここに至るまでには3つのフェーズがありました。

まずは設置拡大期です。この時期にはテレビCMなども放映し、鉄道駅に設置を行うなどの展開を進めてきました。その後、新型コロナウイルス感染拡大における緊急事態宣言により人流が低下し、レンタル数は減少しました。

しかし、その中でも着実にレンタル数を伸ばすことができたのは、新たなフェーズである設置プロトコルの精査期に入ったことが関係しています。この頃から、よりレンタル稼働が見込める場所に絞って設置を行うようになりました。

2021年には、大手3社のコンビニでの設置を開始しました。2022年の中頃からは、新型コロナウイルスの影響も少なくなり、再拡大期に入りました。そして、今期は黒字化を達成し、1台あたりの売上が平均コストを上回ることができました。

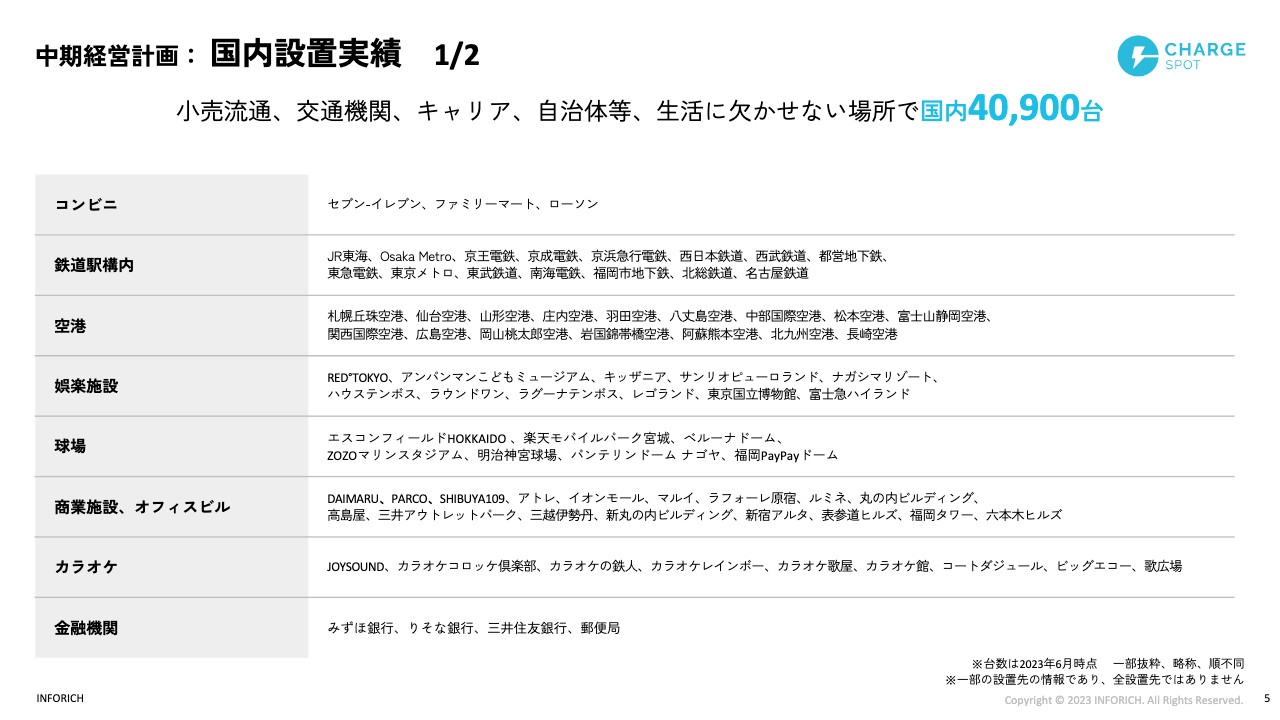

中期経営計画: 国内設置実績 1/2

主な設置先です。我々が「オセロの四隅」と呼んでいるのは、コンビニ3社、各都道府県の鉄道駅、空港です。後ほどにもご説明しますが、全国主要800駅の半径500メートル内を経済圏として「ChargeSPOT」を展開し、設置を進めてきました。

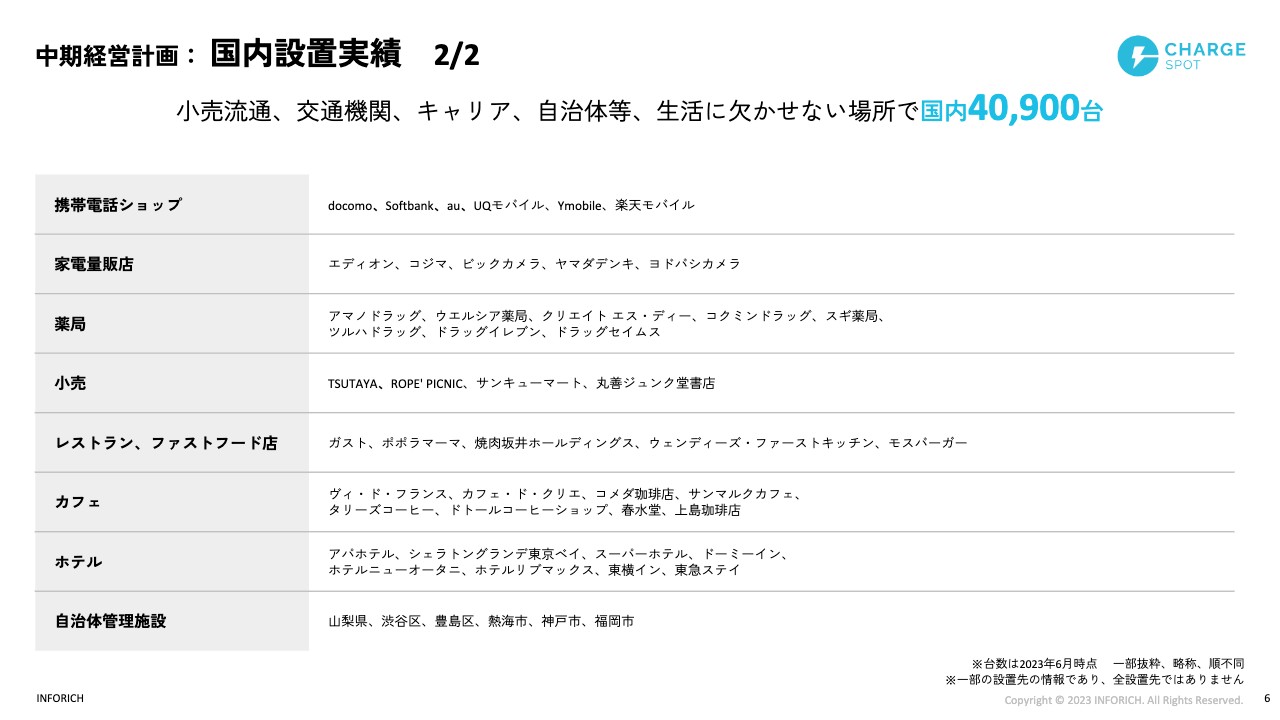

中期経営計画: 国内設置実績 2/2

「オセロの四隅」を重点としながら、商業施設やカフェの全店舗展開などを進め、設置場所を広げています。

中期経営計画: グローバル展開実績

グローバル展開についてです。現在の設置台数は、日本が約4万900台、香港が約3,200台、中国本土が約4,700台となっています。FC展開している台湾は約8,300台、タイはバンコクを中心に約600台です。シンガポールについては、台湾で黒字化したFCモデルをコピー&ペーストするかたちで展開することを、第1四半期に発表しています。

再確認の意味でお伝えしたいのは、日本国内も海外もまだまだ設置していく予定だということです。こちらを可能にする1つの要因は、バッテリーシェアリングサービスというビジネスとしての固有の認知、利用、習慣化のプロセスが、持続的なビジネスの成長を実現するフライホイールエフェクト効果です。

台を置けば置くほど、全体の利用数が伸びるだけでなく1台あたりの利用数が伸びるということを、ここでももう一度振り返っておきます。

Mission Statement

我々は今回、新たなMission Statementを設けました。INFORICHは、おかげさまで2015年の設立から7年で上場を果たすことができました。そして、今年2023年から2030年の新たな7年、そしてその次の7年と、先々まで構想しています。

その中で、より成長を目指すために「Bridging Beyond Borders 垣根を越えて、世界をつなぐ。」というMission Statementを掲げました。わかりやすくミッションとビジョンを合体させ、新たにこの7年を進んでいこうと考えたものです。

私個人のバックグラウンドには香港と日本があります。先ほどもご紹介した「ChargeSPOT」が広げた経済圏は、垣根を越え、ジャンルを越えた設置先となっています。そして、幾重にも重なったこの垣根に架けてきた橋があります。こちらを我々のさらなる経済圏の拡大として展開していくという思いを込めました。

中期経営計画: VISION 2030

中期経営計画の具体的な内容です。「VISION 2030」と題し、連結EBITDA150億を目指していきます。

この新たなビジョンをもとに、2030年度に向けたターゲットを設定しました。国内の「ChargeSPOT」は、年間1,770万ユーザー相当のEBITDA100億円を目指していきます。海外では既存エリアを中心に、年間1,080万ユーザー相当のEBITDA30億円、プラットフォームについては後ほど触れますが、EBITDA20億円を目指していきたいと思います。

INFORICHはこれまでも「Under Promise, Over Deliver」を実現してきました。第2四半期でも、それをしっかり明らかにできたのではないかと思っています。ですので、本中期経営計画も優に超えて実現していくと思って見ていただけたらうれしいです。

中期経営計画: 外出中のスマホ充電回数

秋山:これらのビジョンおよびターゲットの実現にあたり、マクロの世界でバッテリーはどのような状況になっていくのかを橋本よりご説明します。

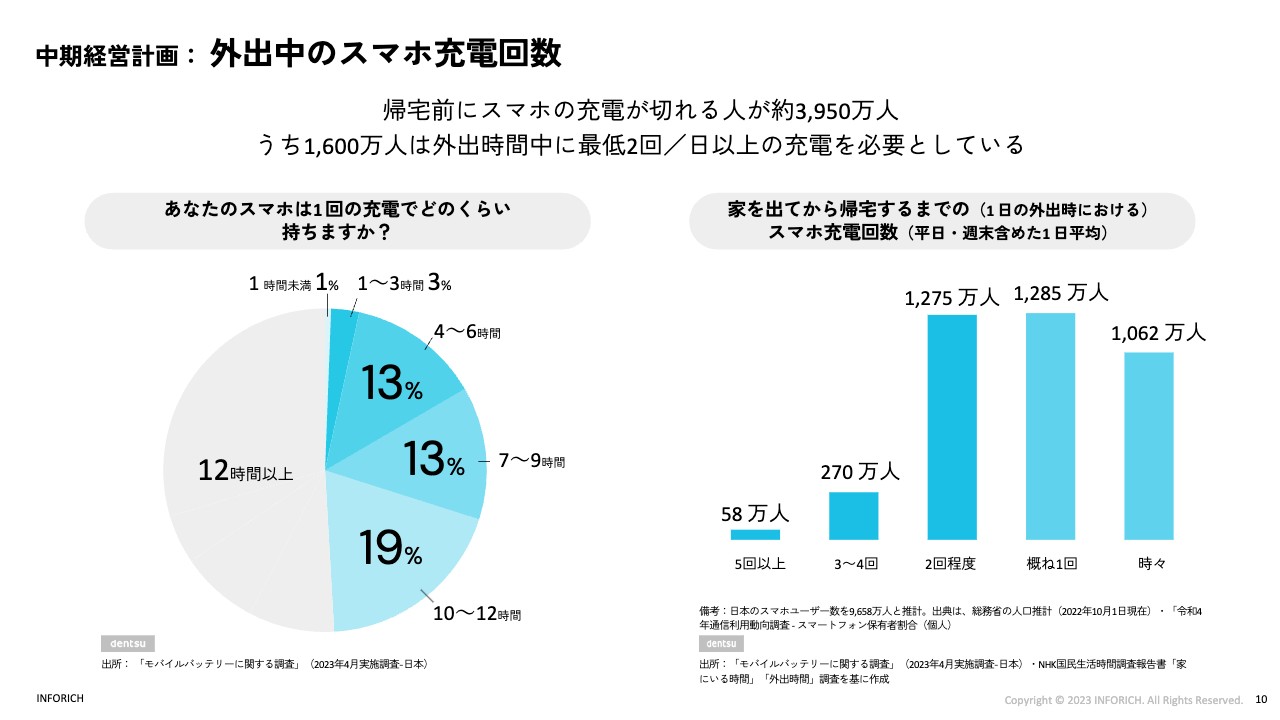

橋本:スマホを中心とした生活において、外出中すなわち家を出てから帰宅するまでの間に、どれくらいの頻度でスマホを再充電するかに関するスタッツをご紹介します。

スライド右側のグラフには、スマホを再充電する頻度の分布を示しています。外出中にスマホの充電が切れてしまう、つまり少なくとも1日1回は再充電する必要のある人が、なんと4,000万人近くいます。さらに、そのうち1,600万人は、少なくとも1日2回以上の充電を毎日行っているという実態があります。

当然ながら、このうちの全員が「ChargeSPOT」を使うわけではありません。例えば、オフィスで仕事をする方はコンセントを使って充電するなど、他の方法でも充電切れへの対策をしているかと思います。

ここでは、スマホ中心の生活において、人数的にも回数的にも再充電ニーズが非常に高いということをご理解いただきたいと思います。ちなみに、先ほどのご説明のとおり、現在は国内のアクティブユーザーが70万人ほどですので、まだまだ伸びしろがあることもおわかりになると思います。

これほど膨大な外出中の再充電ニーズがある中で、「ChargeSPOT」が普及する以前に個々人個人が採れる有力な対策方法は、マイバッテリーを購入して持ち歩くことでした。直近で行った電通とのサーベイでは、マイバッテリーを所有している方についても調査を実施しました。

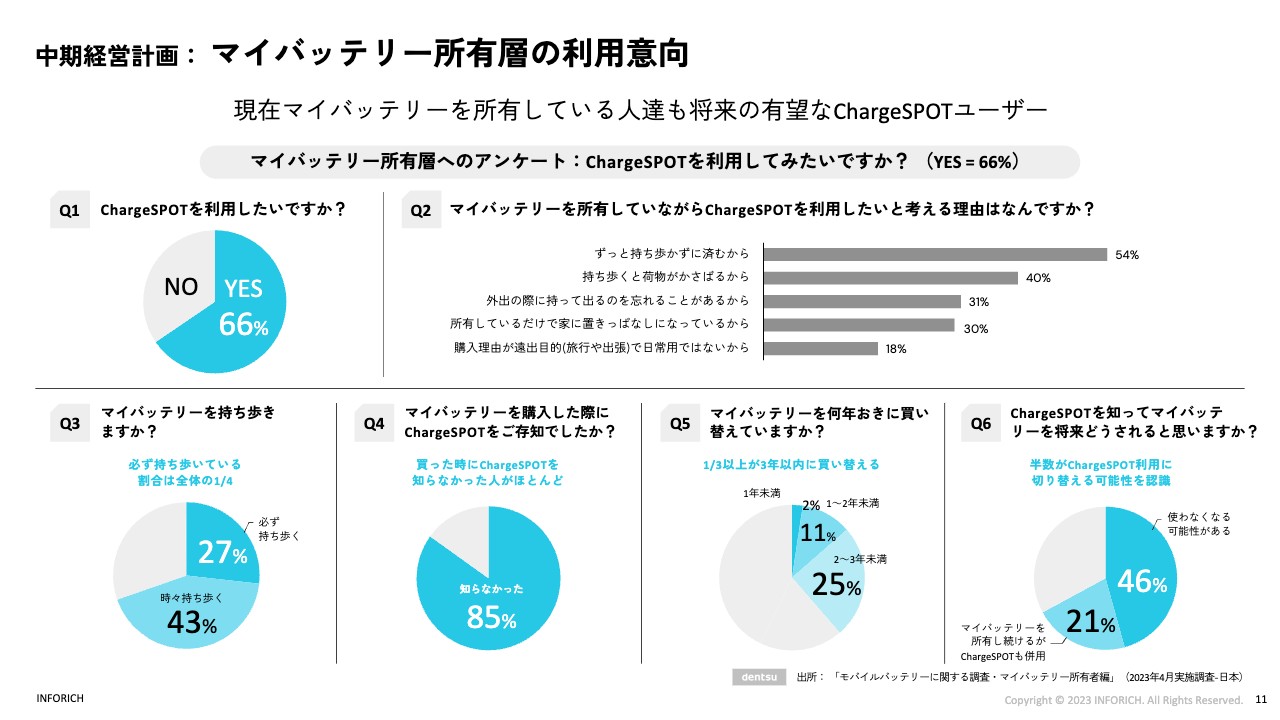

中期経営計画: マイバッテリー所有層の利用意向

1問目では、マイバッテリーを持っている方に対して「ChargeSPOT」の利用意向を聞いています。3人のうち2人が「利用したい」と回答しています。理由については、2問目の回答のとおり「できればバッテリーを持ち歩きたくない」「荷物が小型化しているので、持ち歩くのがめんどくさい」などがあります。

また、3問目の回答にあるとおり、マイバッテリーを持ってはいるものの、常に持ち歩いている方は4分の1しかいない状況です。このことから、マイバッテリーを所有していることと、実際に持ち歩くことには、大きな乖離があることがわかります。

4問目の回答からは、マイバッテリーを購入した時点で、当社の「ChargeSPOT」を知らなかった方が85パーセントであること、5問目からは、マイバッテリーを持っていても3分の1以上の方が3年以内に買い替えていることがわかります。

6問目の質問は「『ChargeSPOT』を知った上で、今後の充電対策をどうしますか?」という内容でした。この質問に対して、6割を超える方から「『ChargeSPOT』に切り替える可能性がある」という回答をいただいています。したがって、潜在顧客はまだ非常に多いと考えられます。

「再充電のニーズが高い人ほど、マイバッテリーを所有して持ち歩いているので『ChargeSPOT』を借りるニーズはないのではないか」というご質問もよくいただきます。しかし、繰り返しになりますが、マイバッテリーを購入した時点で、ほとんどの方が「ChargeSPOT」を知りませんでした。

さらに、現在マイバッテリーを所有しているとしても、それは未来永劫使い続けられるものではありません。ある程度使用して劣化した場合は、一定の頻度で買い替えているという実態もあります。

先ほどご説明したとおり、次回の買い替えのタイミングで「マイバッテリーを買い替えない」もしくは「マイバッテリーと『ChargeSPOT』を併用する」と6割の方が回答しています。したがって、マイバッテリーを所有しているからといって「ChargeSPOT」のニーズがないとは限りません。

今までは、大半の方がマイバッテリーの所有という選択肢しかなかったことから、その手段を取っていました。今後はマイバッテリーを所有している層の市場にも「ChargeSPOT」を拡大する余地があると考えています。

現状では、マイバッテリーを買って所有するという方法に加えて、借りるという新たな選択肢があることを認識した上で、個々人の選択が6問目の回答のとおりになれば、今はまだ「ChargeSPOT」のメインユーザーではないマイバッテリー所有層こそが、今後の我々にとっての有望な顧客層および市場になってくるのではないかと分析しています。

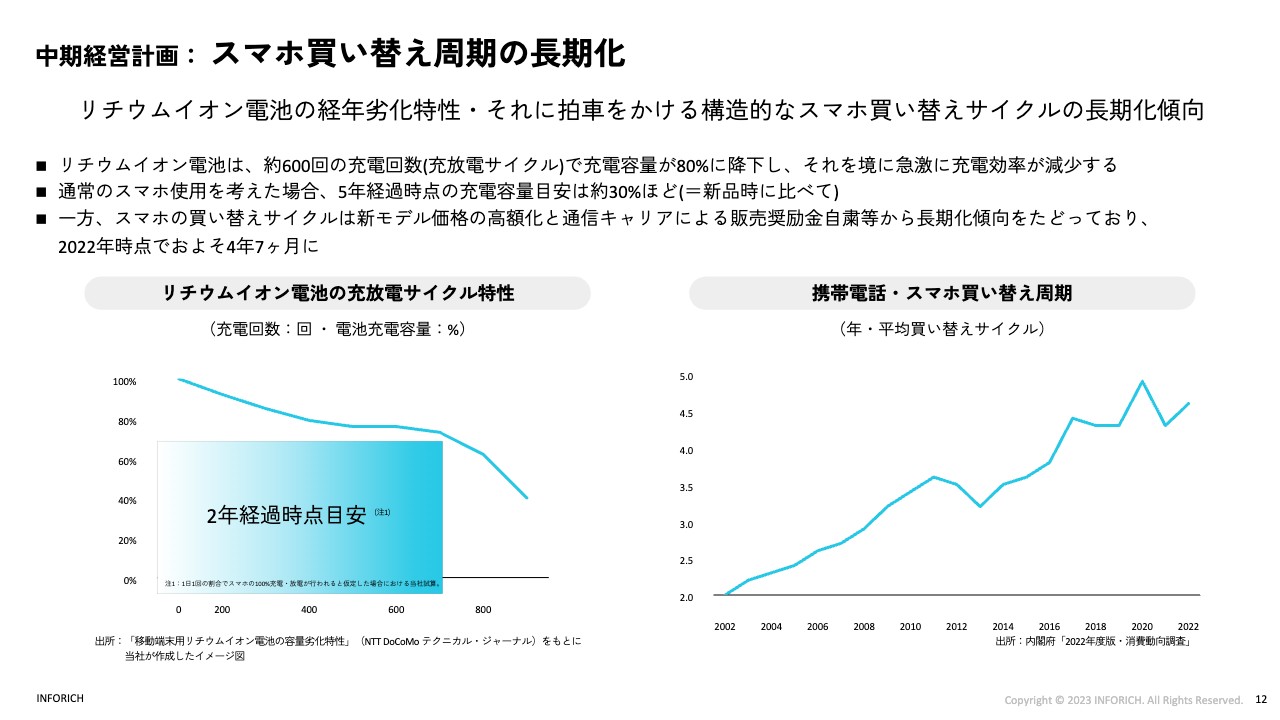

中期経営計画: スマホ買い替え周期の長期化

外出時の再充電ニーズがこれほど高くなっている背景についてご説明します。

スマホが進化してきた中で、使われ方が変わってきているという側面ももちろんありますが、スマホの買い替えサイクルが長期化していることが大きな追い風になっていると思っています。

スライド左側のグラフに示したとおり、スマホの内蔵電池であるリチウムイオン電池は、物質としての特性上、2年経過時点で充電容量が満タンの状態から80パーセントまで能力が低下し、5年経過時点では30パーセントまで劣化します。

一方で、スライド右側のグラフに示すように、昔は2年に1回必ず買い替えられていたスマホも、今では平均で5年に1回ほどとなっており、買い替えサイクルが長期化しています。

長期化している要因については、不可逆的な2つの産業要件があると思っています。1点目は、スマホ自体が高価格化していることです。現在は1台15万円ほどするかと思いますが、大半の人が、15万円のものを2年に1回買い替えられるような状況ではないことが挙げられます。

2点目は、通信キャリアが端末の販売奨励金を出せなくなったことです。

その結果、スマホのヘビーユーザーである若年層の多くが、5年落ちないし6年落ちのスマホを、バッテリーハングリーなアプリで酷使していることで、高頻度の再充電ニーズを生み出しているという状況です。

とはいえ、内蔵電池の技術革新はかなり進んでいるのではないかというご意見もよくいただきますので、次のスライドで詳しくご説明します。

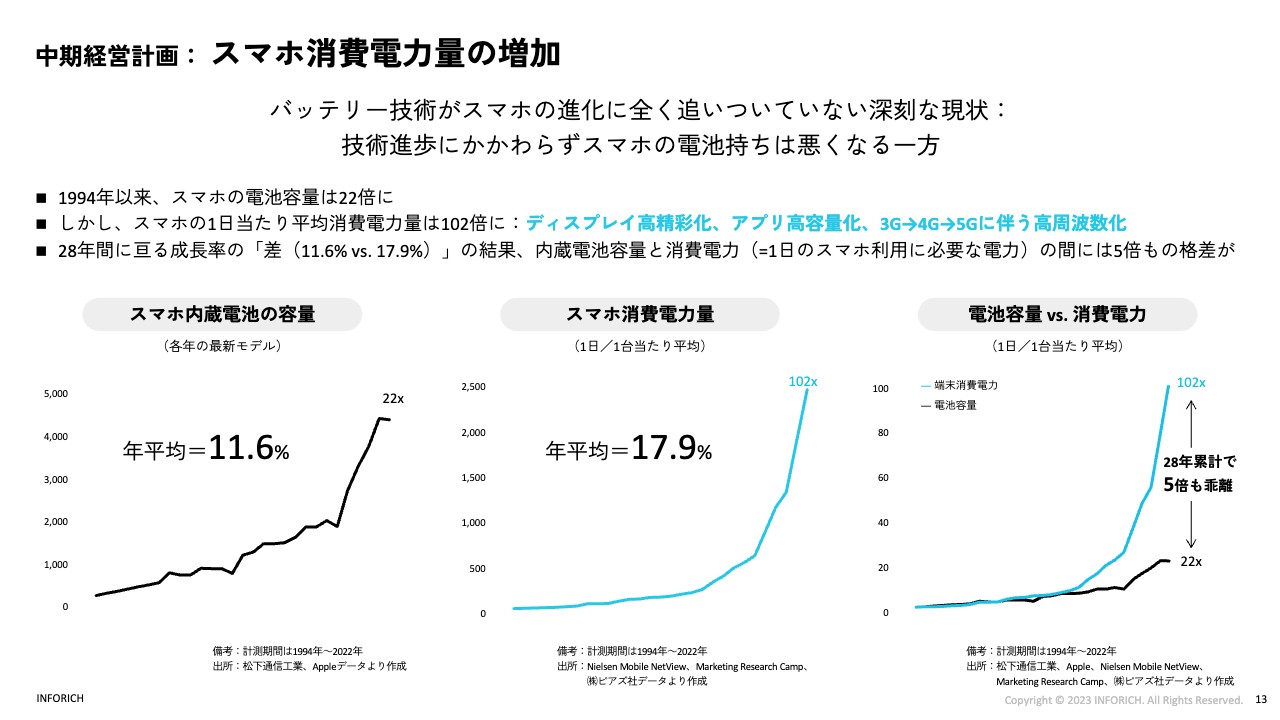

中期経営計画: スマホ消費電力量の増加

実際に、スマホの内蔵電池は年々良くなってきています。過去28年間を遡ると、スマホの電池容量は22倍に増えており、CAGRは12パーセントです。一方で、それ以上に伸びているのが、スライド中央に記載しているスマホの消費電力量です。同じ期間で比較すると102倍にもなり、CAGRで言うと18パーセントです。

2つのグラフを重ね合わせたものを、スライド右側に示しています。グラフのとおり、内蔵電池の進化よりも消費電力量の増加が圧倒的なスピードで伸びています。CAGRでは約6パーセントの差しかありませんが、28年間の累計では5倍もの乖離を生んでいます。

この状況を我々は「パワーギャップ」と呼んでおり、今後もより深刻になっていくと考えています。

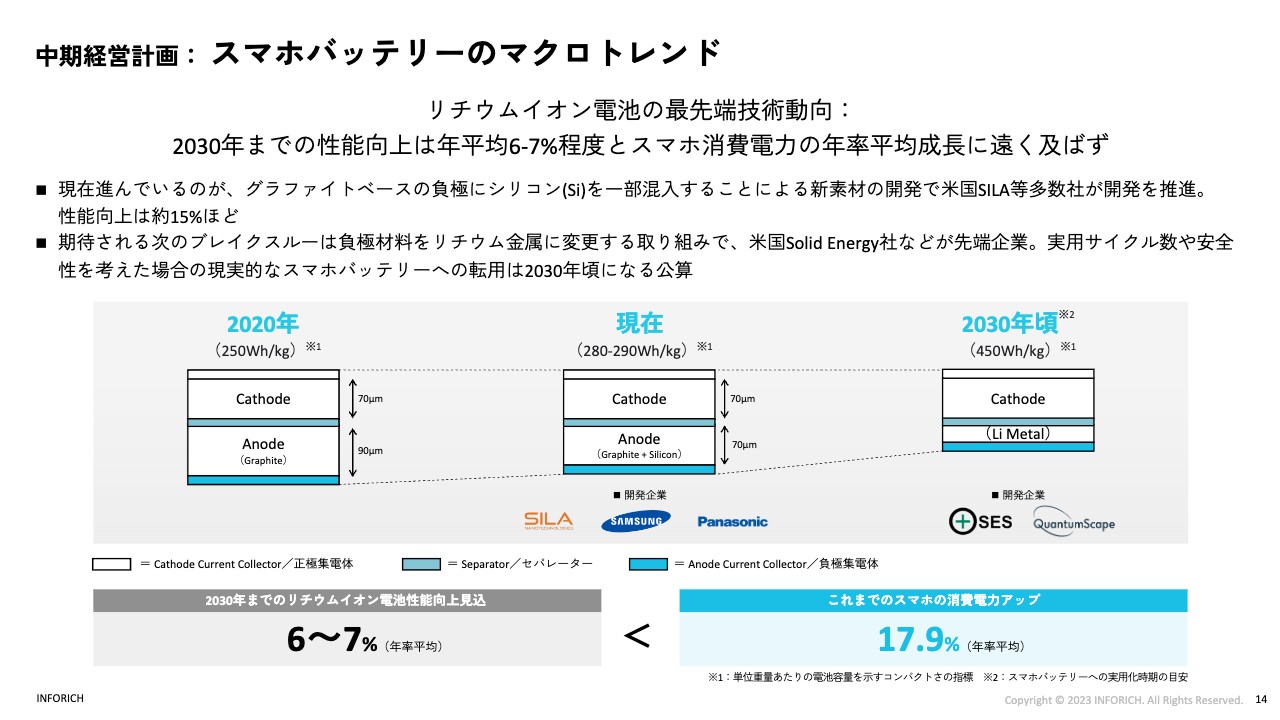

中期経営計画: スマホバッテリーのマクロトレンド

最後に、バッテリーにおける今後の技術革新の余地についてご説明します。2030年までの性能向上は、CAGRで約6パーセントから7パーセント程度の改善にしかならないと予想しています。これは、過去28年間での成長率12パーセントの約半分でしかなく、スマホの駆動に必要な消費電力量の成長率18パーセントには、遠く及ばないという状況です。

先ほどパワーギャップの話に触れましたが、パワーギャップは縮まるどころか、この逆ザヤが今後はさらに悪化していく方向にあることをご認識いただければと思います。

補足ですが、スマホ電池そのものが物性化学ですので、バッテリーの基礎物質を1度選んでしまうと、技術革新はその物性の枠内での最適化に留まってしまいます。それに対してスマホの消費電力は、ムーアの法則に従ってどんどん高度化し、驚くほど成長していきますので、物性化学としてのバッテリーの成長とは、技術革新の軸自体が異なります。

また、昨今のニュース等で、リチウムイオン以外のさまざまな電池技術が紹介されていることは把握しています。しかし、そのほとんどは電気自動車、産業機械、ロボットやドローン等の分野での開発実績ばかりです。

スマホの内蔵電池として必要な技術要件は、具体的に言いますとエネルギー密度、サイクル寿命、そしてなんといっても安全性と耐久性です。スマホ向けにこれらの要件をクリアできるバッテリー技術として、リチウムイオン以外のものが10年以内に使われると考えている産業関係者は、ほとんどいないはずです。

したがって、投資家のみなさまにおかれましても、ぜひ各社内でのテックや通信系の専門の方にご確認いただければ幸いです。このような充電ニーズの逆ザヤが、弊社の「ChargeSPOT」を借りるというニーズを創出し続けると考えている背景です。

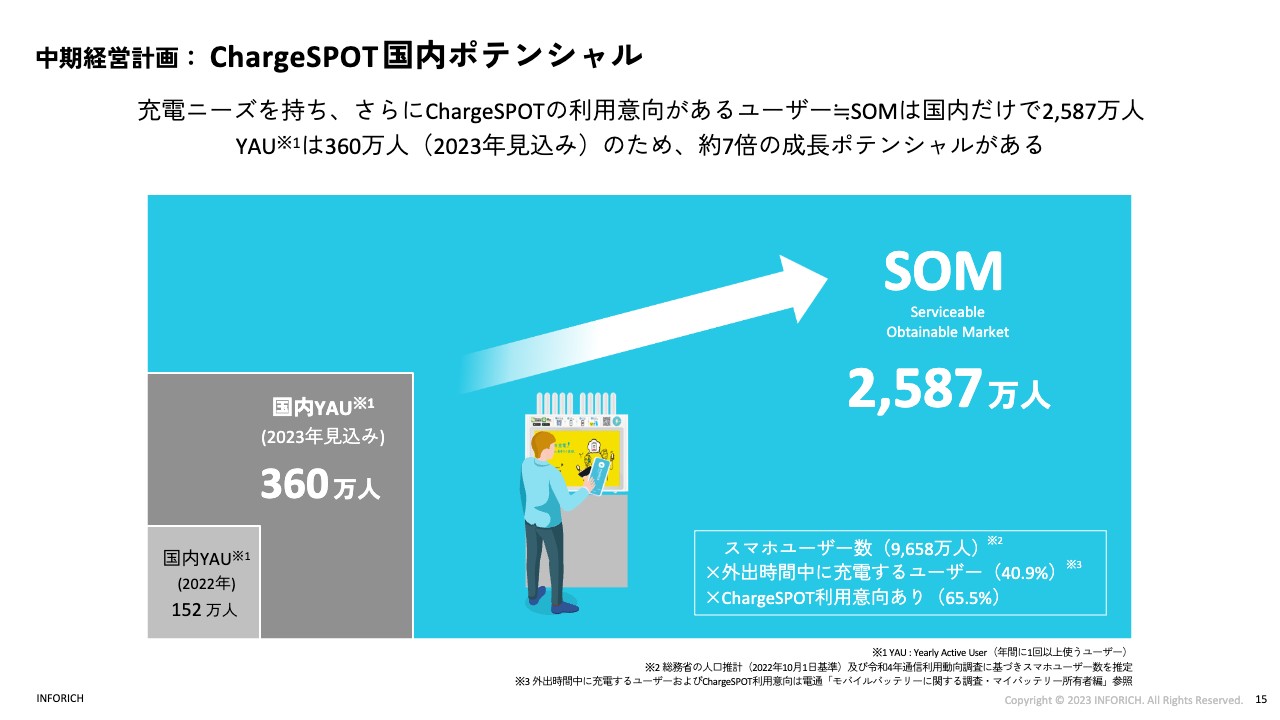

中期経営計画: ChargeSPOT国内ポテンシャル

秋山:ここまでは、リチウム電池以外で、全人類が耳の脇に置いて使えるバッテリーを実現することはそれほど簡単ではないということを、さまざまデータを用いてご説明しました。

先ほどバッテリーのトレンドについてご説明しましたが、それを前提とした場合、日本国内だけでのポテンシャルは2,587万人と試算しています。2023年の年間ユーザーは、360万人を見込んでいますので、約7倍の成長ポテンシャルです。

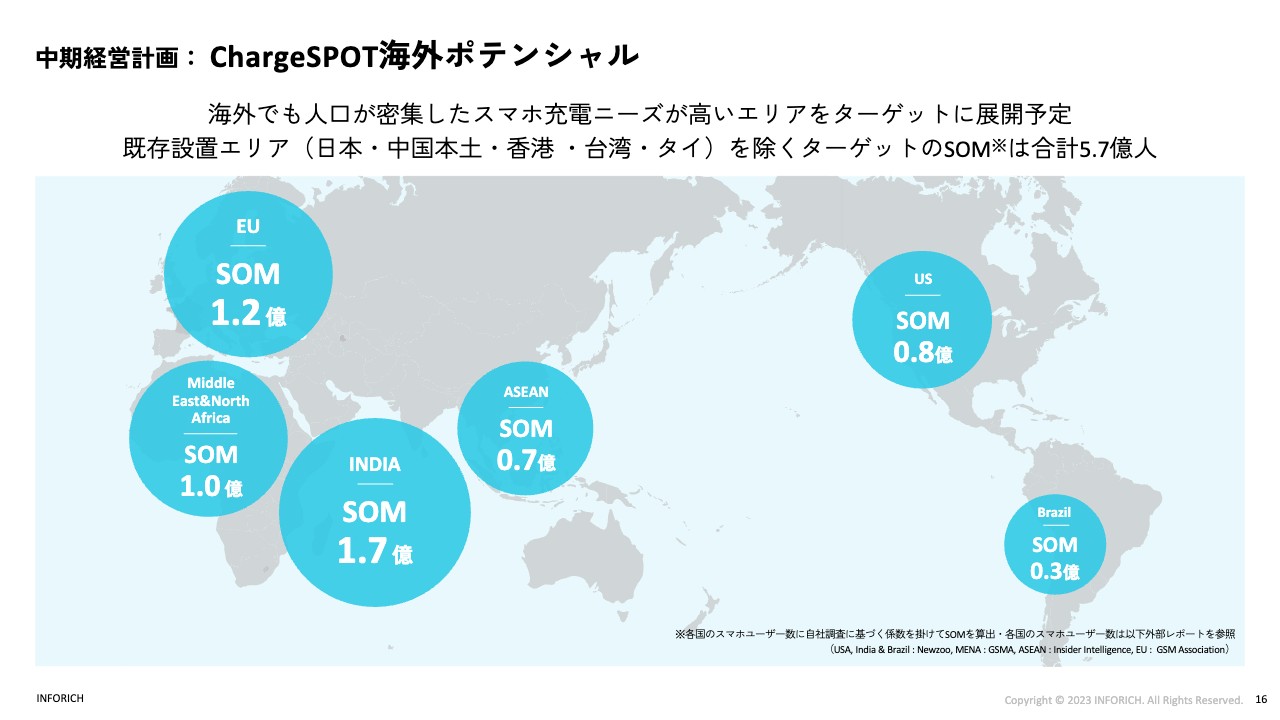

中期経営計画: ChargeSPOT海外ポテンシャル

海外でのポテンシャルについてです。海外でも、人口が密集しスマホ充電ニーズが高いエリアをターゲットにして「ChargeSPOT」を展開する予定です。既存の展開エリアを除いたSOMは、5.7億人と考えています。

先ほども触れましたが、現在、我々は台湾やタイなどでも「ChargeSPOT」をすでに展開しており、シンガポールでの展開も発表しています。習慣上、東南アジアはプライオリティが非常に高く、積極的に展開を進めています。

フランスでの展開を発表したように、EU、さらには中東、そしてスマホ大国でもあるインドなど、中国を除いてもこれほどのSOMが存在することがおわかりになると思います。

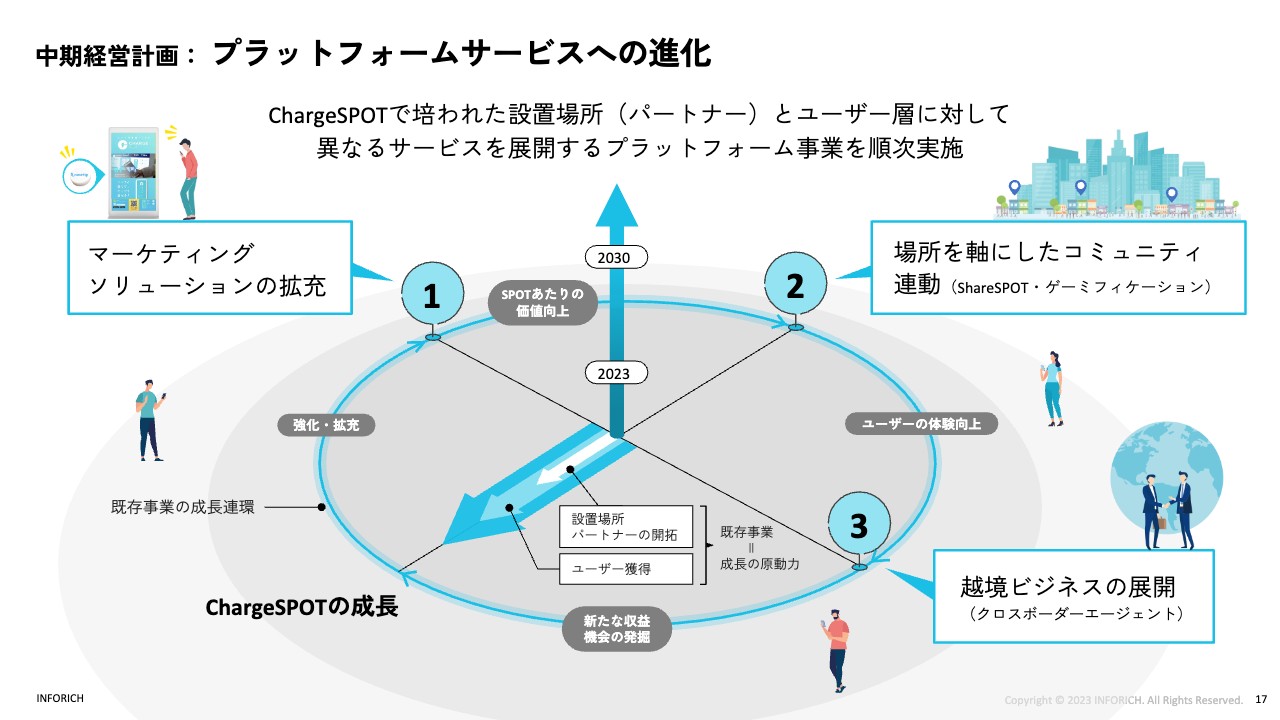

中期経営計画: プラットフォームサービスへの進化

我々INFORICHは2018年の年頭より、「ChargeSPOT」という従来の日本にまったくなかったサービスをエデュケートして、さらにその習慣化を4年間で進めてきました。それがINFORICHであるという目線で、ご覧いただけたらと思います。

スライドの図は、「ChargeSPOT」が作り出す経済圏の中で、我々が何を循環させられるのかを表したものです。スライド左下に伸びている矢印は、「ChargeSPOT」におけるユーザーの獲得と台数、パートナーの開拓を示しています。

循環の1つ目は「マーケティングソリューションの拡充」、2つ目は「場所を軸としたコミュニティ連動」、3つ目は「越境ビジネスの展開(クロスボーダーエージェント)」です。この3つが、INFORICHによってますます展開していけると考えているものです。

中期経営計画: プラットフォーム事業 ①マーケティングソリューション

マーケティングソリューションの事例をご紹介します。まずは、unerryとの連携についてです。すでに発表もしていますが、「ChargeSPOT」の中にソフトウェアビーコンを搭載する実証実験を、引き続き拡大しています。

通過いただいた方々の人流データはもちろんのこと、それぞれのニーズに応じた適切なプッシュ通知が可能になっています。こちらはすでに実現しているものです。

中期経営計画: プラットフォーム事業 ①マーケティングソリューション

マーケティングソリューションの事例をもう1つご紹介します。この間も触れましたが、こちらもサイネージに関するものです。サイネージに関しては、まさにグローバル4.8万台で広告の放映が可能です。こちらもアップセルとしてすでに展開している状況です。

中期経営計画: プラットフォーム事業 ②ShareSPOT

こちらも以前から発表してきた事例ですが、ご紹介映像を踏まえてご説明します。昨年のカンファレンスでご紹介した動画です。

(動画流れる)

現在、我々は主要800駅の500メートル範囲内を中心に、「ChargeSPOT」の設置を進めています。その他にも、そこから1キロ圏内でシェアバイクやシェアスクーターが利用できる場所や、さらに2キロ圏内に広げるとシェアカーが利用できる場所があるなど、我々が「ChargeSPOT」のマップで持つ経済圏を広げていきます。

これを可能にしているのがシェアリングサービスを1つにバンドルした、「ShareSPOT」というアプリだと考えています。

複数国で展開していることが我々の強みですので、日本国内だけでなく、台湾・韓国・香港などで展開しているシェアリング事業者との提携も進めています。直近では「PLUGO」というEVカーの充電器とも「ShareSPOT」のプラットフォームなどで協業していくことを発表しました。

ここで1つ情報をご紹介します。実は、我々の「ShareSPOT」を使っている方のうち、約30パーセントの方は「ChargeSPOT」に加えてシェアバイクやシェアカーを使っています。そのような実態からサービスを広げることを、「ShareSPOT」は意図しています。

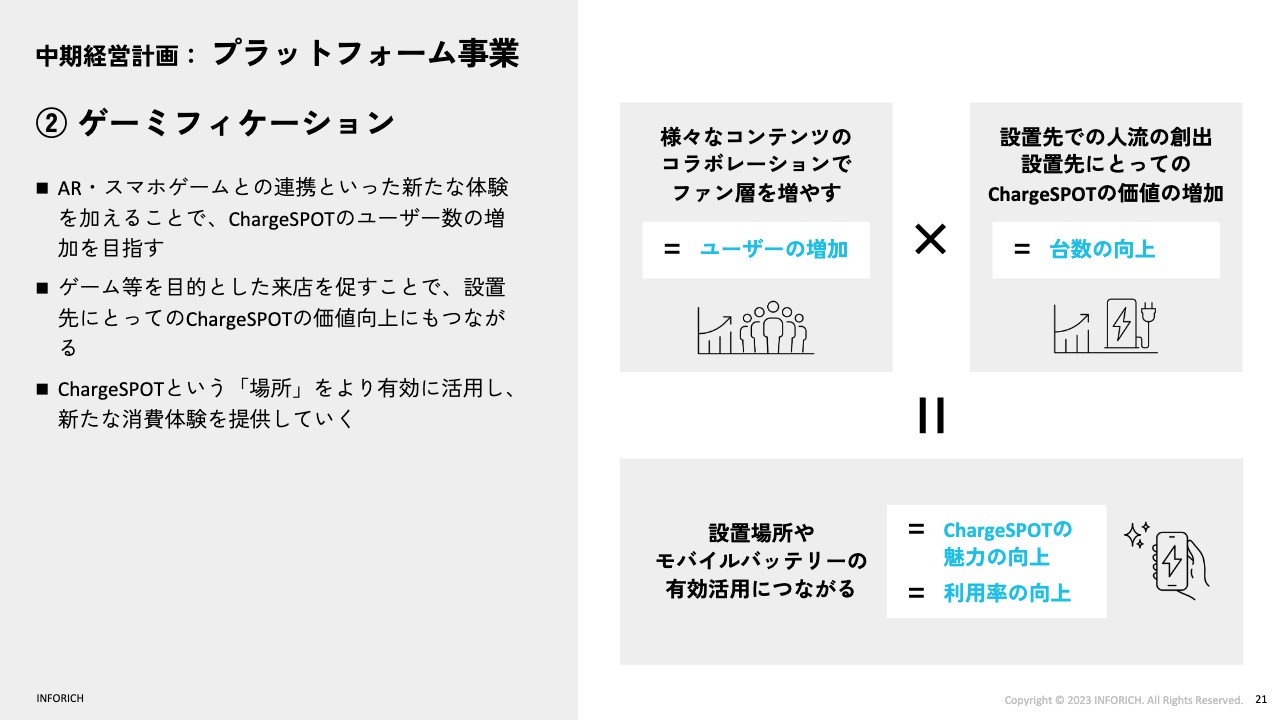

中期経営計画: プラットフォーム事業 ②ゲーミフィケーション

先ほど橋本からゲーミフィケーションについてご説明しましたが、あらためて映像を使ってご説明します。

(動画流れる)

こちらは、Centurysoftと展開しているサービスです。「ChargeSPOT」に行くことでアイテムが取れたり、オンラインとオフラインとのロジスティックを使うことができたりするゲーミフィケーションです。

過去3年間、「ポケモンGO」を展開するNianticと、オンラインのゲームの中では「ChargeSPOT」のクーポンを手に入れることができ、オフラインではスマホの充電がなくなった時に「ChargeSPOT」でバッテリーを借りられるというサービスを展開しました。

このオンラインtoオフラインのゲーミフィケーションのロジスティックを応用したものをゲーミフィケーションと呼んでおり、我々のプライムロケーションを基調とした、またバリューにしたゲーミフィケーションの展開を進めています。

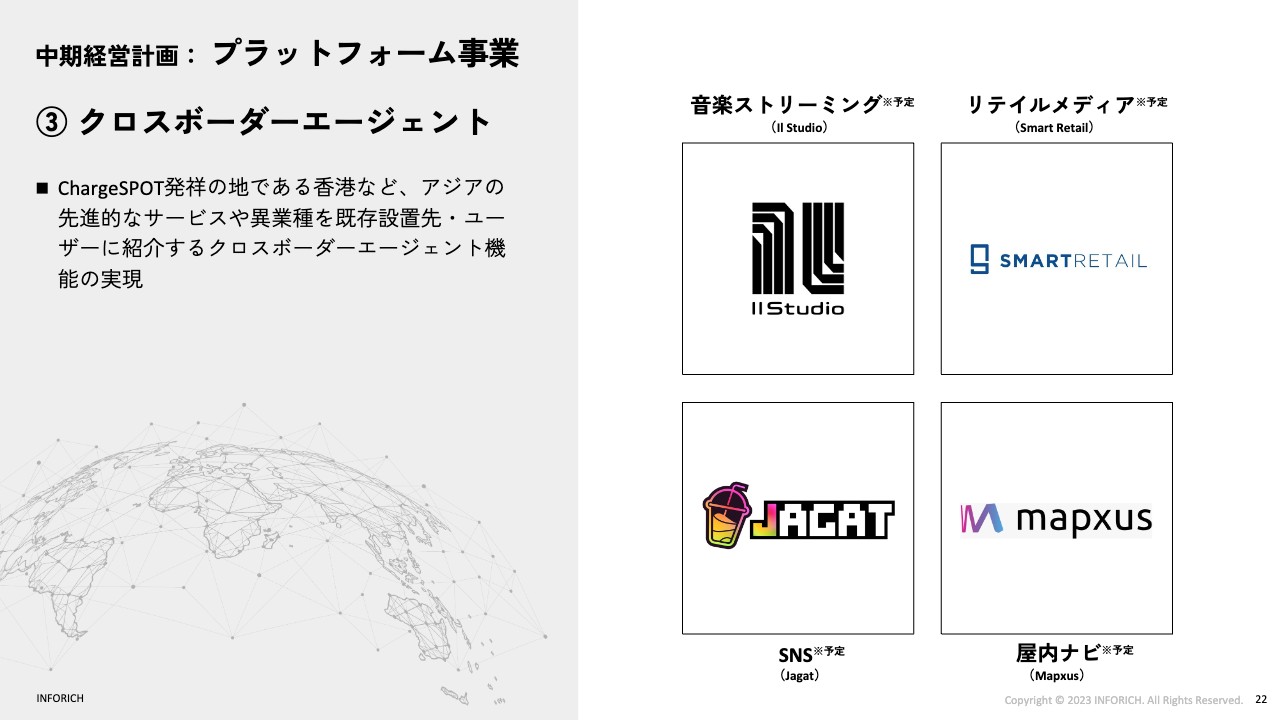

中期経営計画: プラットフォーム事業 クロスボーダーエージェント

クロスボーダーエージェントについてです。1つ目に、スライド左上に示した音楽ストリーミングサービスの展開を考えています。「ChargeSPOT」をお借りいただいた方のみ、他の音楽配信プラットフォームよりも1週間から2週間早く有名アーティストの曲を聴けるというような遊びのしかけも設けながら、展開を進めています。

右上のSmart Retailや右下のMapxusは香港のスタートアップ企業です。GPSは建物の中に入ると止まってしまうことが多いですが、Mapxusは屋内のマッピングサービスを展開しています。

すでに日本国内でも展開している会社です。今までは、例えば「このビルの何階に行きたい」「駅中の5番出口に行きたい」という時に、従来はそこでマップを見て行くしかありませんでした。そのため、たどり着けない場合も出てきます。

Mapxusは、そのような経路を自分の携帯のマップにすべて表示することができ、上下階やエスカレーターも含めて、ラストワンマイルまで展開できる技術を持っています。我々とはデータの共有を行い、ラストワンマイルまでみなさまをお連れすることができるように展開していきます。

「ChargeSPOT」以外にも、まだまだ日本では知られていない、あるいは日本でよく知られていても海外では知られていないようなクロスボーダーのソリューションを、エージェントとして展開していくのが、プラットフォーム事業になります。

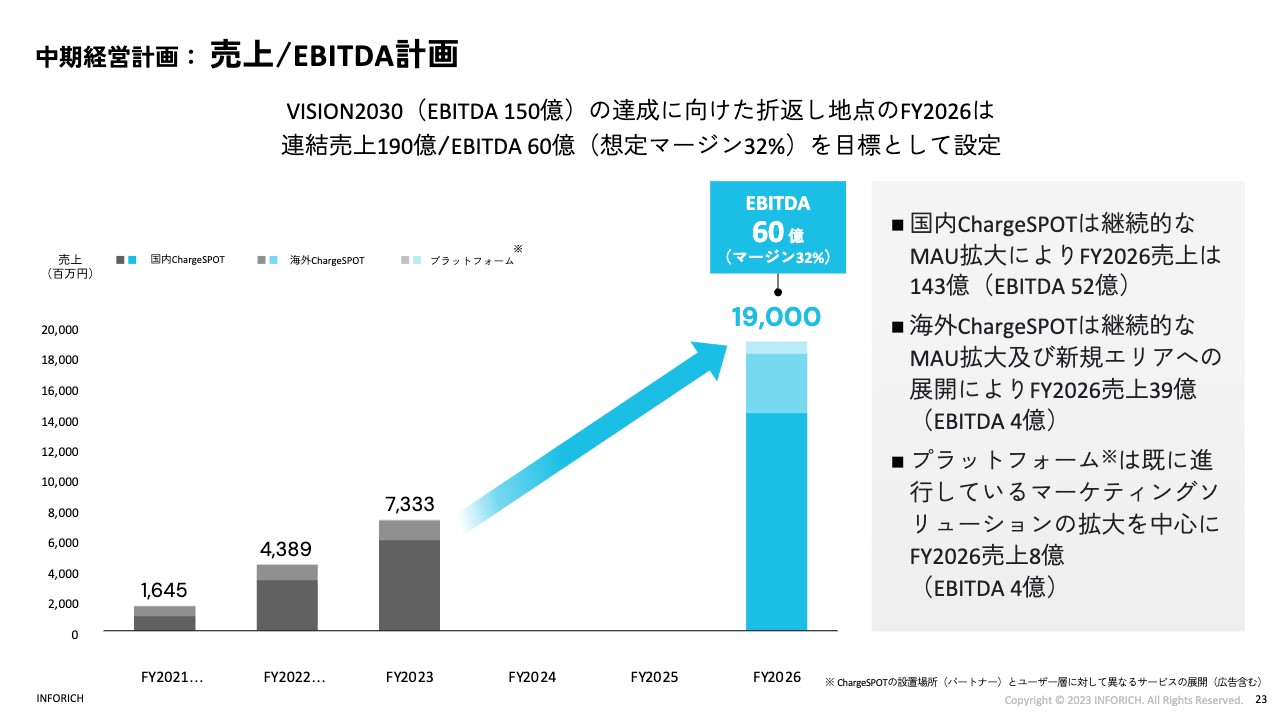

中期経営計画: 売上/EBITDA計画

「VISION2030」の中で最も具体的なご説明が必要なのは、初めの3年をどうするかということだと思います。先ほど、2030までのターゲットは連結EBITDA150億円とお話ししました。この数字を踏まえ、2026年までには連結売上190億円、EBITDA60億円、営業利益45億円を目指しています。

セグメントごとの見通しをご説明します。国内の「ChargeSPOT」は継続的な拡大を行い、2026年の売上は143億円を目指しています。

海外の「ChargeSPOT」の2026年の売上は39億円を想定しています。そのうち26億円は、香港・中国本土・台湾・タイなど、既存の展開エリアの売上です。一方で、シンガポールなどのこれから展開する新規エリアは13億円です。

先ほどご説明した「ShareSPOT」などのプラットフォームは、8億円の売上を計画しています。

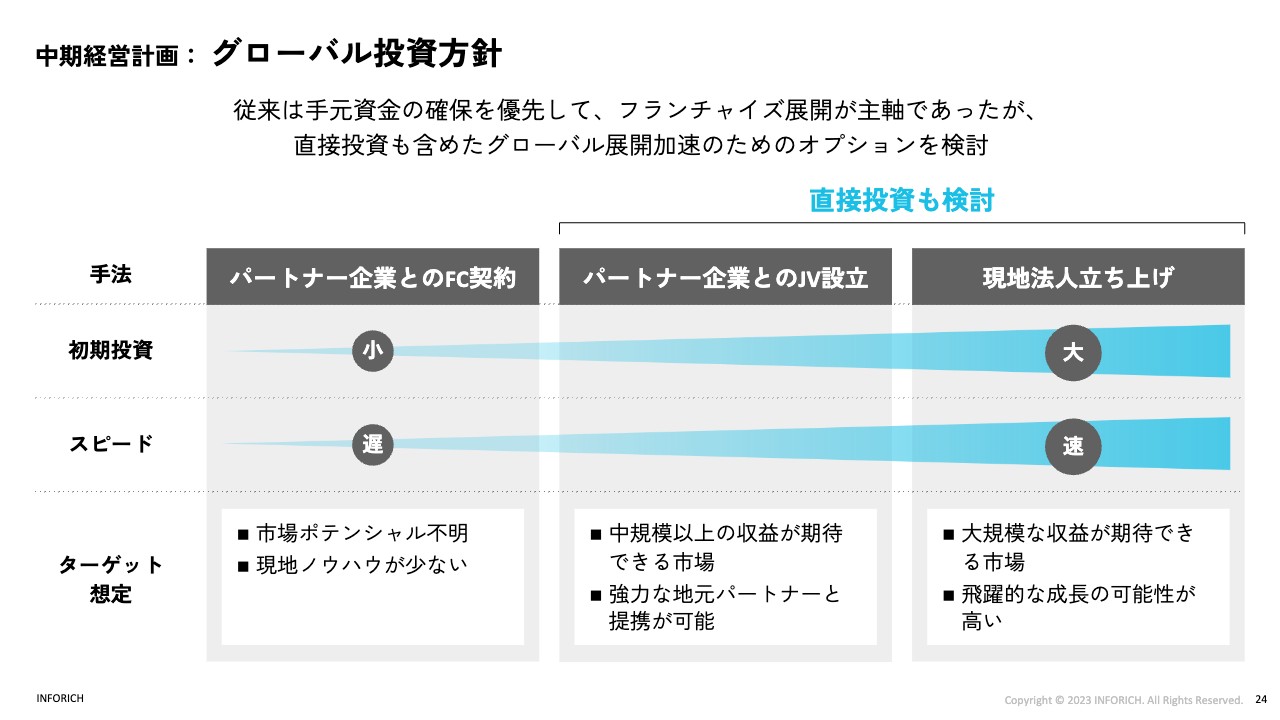

中期経営計画: グローバル投資方針

グローバル投資方針についてご説明します。先ほどお伝えしたとおり、海外の「ChargeSPOT」では、2026年に既存エリアで26億円を目指すとともに、新規エリアで13億円の売上を目指しています。

台湾は、FC展開をしていた国として初めて黒字化しました。我々のサービスは、日本国内においても同様にスピードが非常に重要ですので、今後はこのモデルを横展開していきます。

FCを軸に展開していますが、現在の予想でいくとキャッシュが貯まってきます。また、日本で上場する上で非常に重要なポイントだと思っているのは、BOJの状況です。金利が非常に安く、ここはデットということで、資金の方向性としても、そのような状況を見込みながら、さらに海外での拡大を展開していきます。

FCに限らず、場合によっては直営のほうが利益が出るのではないかなど、このような方針もしっかり検討しながら展開していきます。

以上、中期経営計画についてご説明しました。「VISION2030」において、連結EBITDA150億円を実現し、この3年間をお約束として、進んでいきたいと考えています。

質疑応答:中長期的な設備投資の方針について

質問者:今後の御社の設備投資の意向として、まず中期的には、国内の設置台数を一定の程度まで伸ばしていき、長期的には海外を中心に投資していくという理解で間違いないでしょうか?

秋山:現在は日本の収益が軸になっていますが、日本もまだカニバリゼーションは起こらないと考えています。先ほど4万台を設置目標としてお伝えしましたが、人口対比では1,000人に1台くらいと考えており、それほど競合はしないと考えています。中国でもともと展開しているビジネスを模写しても、こちらは現実的に考えられる拡大だと思っています。

一方で、我々の強みは、日本国内に限らずサービスを展開していることだと思っています。そもそもこの技術はアジアではすでに一般化されており、さらには一部ヨーロッパでも展開していることから、我々の持つ参入障壁の高さは国際展開においても武器になると考えています。

国際的にこのサービスを展開できている企業は非常に絞られており、日本ではほぼ我々だけなのではないかと考えています。この強みを最大化する意味で、バッテリーは言語を超えて必要になっている状況ですので、そこをしっかりと刈り取っていく、または我々の経済圏として拡大し、エコシステムを築いていくという流れを考えています。

質疑応答:最も重視しているKPIについて

質問者:4つのKPIのうち、どのKPIを最も重視しているかをお聞かせください。

橋本:結論としては、売上に直結する月間レンタル数を最重視しています。先ほどお伝えしたとおり、充電・再充電のニーズが多い中で、いかにレンタル数を伸ばせるか、ひいてはいかに多くのユーザーに使っていただけるかというところが、しっかりと追っていかなければならないKPIだと考えています。

質疑応答:海外の業績への影響と黒字化した部分の赤字転落リスクについて

司会者:「現時点での海外の業績への影響、黒字化したところの赤字転落のリスクなどは、どの程度と考えればよいでしょうか?」というご質問です。

橋本:海外の業績については、全体の売上のうち10パーセント程度です。

黒字化後の赤字転落リスクについて、わかりやすいのはおそらくエコノミクスの推移かと思います。1台あたりのエコノミクスを見ると、事業利益のみならず営業利益まで黒字化しました。今後は、1台あたりのエコノミクスを最低でもキープ、ないしは拡大しながら、しっかりと売上を伸ばしていこうと考えています。

しっかりと黒字化したことと、このレベニューのリカーリング性が高いことを鑑みると、基本的には黒字を継続ないしは増加していけると考えています。

質疑応答:海外展開する上でライバルに先回りされる可能性について

司会者:「海外展開を考えた際に、設置台数と人流の多い設置場所を先行して獲得していくことが肝要かと思いますが、ライバルに先回りされる可能性はどのようにお考えでしょうか?」というご質問です。

秋山:先ほど参入障壁についてお伝えしましたが、我々はケーブルに付いているライセンスの取得を行っています。当社は、買収して「ChargeSPOT」のサービスをスタートしました。それにより、非常に日本に寄せたローカライズができ、日本に必要なライセンスを取得してこられたと思っています。

中国本土で類似のサービスを展開している企業は、このライセンスを取得できていないところが大半であると、我々は調査の上で理解しています。つまり、そのライセンスの有無が海外、特にヨーロッパなどに展開する上では非常に重要視されます。日本およびアジア圏においても、同じく非常に重要視されます。

この取組を1番わかりやすく実現できているのが香港だと思っています。我々は、1都市ではありますが、香港ですでに8割以上のシェアを取っています。中国本土に隣接している状態にもかかわらず、これほどのシェアを取ることができているという、わかりやすい事例になっていると考えています。

ライセンスを取得せず小さく展開しているサービスは、すでにヨーロッパにも、中東にも、そしてアメリカにも存在します。

我々は参入自体が一番手でなくても良いと思っています。ニーズがあるとしっかり見えたところでオフィシャルに参入していくことが、上場したことによって可能になったと考えています。

質疑応答:海外で黒字化した地域が赤字になるリスクについて

司会者:「海外で黒字化した地域が赤字になるリスクについて教えてください」というご質問です。

橋本:モバイルバッテリーのシェアリングという意味では、事業構造はほとんど一緒ですので、一度黒字化してしまえば赤字になるリスクは低いと考えています。

あえてリスクとして言うのであれば、新型コロナウイルス感染拡大などの人流が制限されるようなことが再度起きた場合が考えられます。また、先ほどバッテリー充電ニーズについてご説明しましたが、例えば、その国の人が1年に1回絶対に新しいスマホに買い替えることで充電ニーズが全くなくなるということがない限りは、基本的には赤字になるリスクはないと考えています。

秋山:世界的には、平均して4年から5年に一度スマホを買い替えているというデータが電通のサーベイでも出ていますので、参考にしていただければと思います。

質疑応答:マイバッテリー使用から「ChargeSPOT」に切り替えている新規顧客の推移について

司会者:「マイバッテリー使用から「ChargeSPOT」に切り替えている新規顧客の推移は、過去と現在でどのような人数、または割合となっていますか? 中期経営計画の想定どおり、足元で加速している状況ですか?」というご質問です。

橋本:実際に使っていただいた方がマイバッテリー使用から切り替えているかという社内調査は行っていません。しかし、スライド「Q4」の円グラフにあるとおり、今年4月の調査では、そもそも「ChargeSPOT」を知らなかった方が85パーセントもいました。

現時点でマイバッテリーを持っているということそのものが、外で再充電しなければいけないということの裏返しと言えます。そのような意味では、外での充電に1番困っているということだと思いますので、今後「ChargeSPOT」を利用する可能性が高いと考えています。

また、ユーザーからは「マイバッテリーをいつも持っているが、マイバッテリー自体を充電し忘れた」「いつも持ち歩いているが、今日だけ持ってくるのを忘れた」など、普段は持ち歩いている方からも「本当に助かっています」という声をいただくことがあります。

質疑応答:下期計画の営業利益について

司会者:「第2四半期のみの営業利益が9,100万円であるのに対し、下期計画の営業利益が9,100万円にとどまる理由を教えてください。何らかの投資を考えているのでしょうか?」というご質問です。

橋本:基本的にはしっかり売上を伸ばし、事業利益も伸びていくものと考えています。

何か目立った投資をすることはありませんが、来期以降の成長に向けて主に人材関連の投資をしようと考えています。ビジネス側とコーポレート側の両方を、人材投資ないしは業務委託のかたちで底固めをしていこうと考えていますので、そちらの費用が少し乗っています。

質疑応答:今後の価格戦略について

司会者:「6月の値上げに関して、速報値で想定よりも顧客の価格需要度が高いとの分析をいただきましたが、今後の価格戦略はどのようにお考えでしょうか?」というご質問です。

橋本:先ほどご説明したとおり、今回はローンチ後4回目の料金改定で、いずれも停車駅を変更してきました。今後、売上利益を上げていくためには、1回あたりの平均利用料金ないしは1人あたりの平均利用料金(ARPU)をどのように上げていくかを引き続き突き詰めていかなければならないと考えています。

今までの価格改定の結果からは、バッテリーを1回借りて携帯が満タンになるまでには1時間から2時間ほどかかるため、その時間を300円台で使えるのがユーザーにとっては気持ちが良いのではないかということがわかっています。

これから先は、今までのように毎回停車駅を半分に変更できるかと言うと「絶対にやります」とは言い切れません。しかし、1回あたりの料金を上げる施策、1人あたりの利用料金(ARPU)を上げる施策は、中長期でしっかり考えていかなくてはならないと考えています。

質疑応答:海外での収益性と今後の戦略について

司会者:「海外での投資の積極化などにより赤字になるということは想定しなくてよいでしょうか? 今後は、海外も継続的な収益性の改善フェーズにあると理解してよいでしょうか?」というご質問です。

橋本:このビジネスは、設置台数を広げユーザーが付いてくるまでは「認知→利用→習慣化」までの初期投資が重く、時間がかかると理解していました。ですので、なるべくリスクオフするためにFCという形態で拡大してきました。基本的には、このスタンスは変える予定はありません。

しかし、どうしてもフランチャイジーの設置交渉のスピードは、どうしてもこちらが管理することが難しく、その部分のスピードの遅さがネックになります。先ほどのご質問にもあったように、他社とのスピード勝負になった時には、明らかにスライドの図の右側に行くほど管理可能性が上がります。そのため、非常に市場が大きく収益性が出ると想定される、圧倒的なスピードを持って行くべきところに関しては、一定の投資のもとで拡大していきます。

繰り返しになりますが、基本的にはFCで自己体力を使うことなく、エコシステムをグローバルに広げていく戦略で進めていきます。

質疑応答:2026年の売上目標の達成方法について

質問者:2026年の目標は国内の売上143億円とのことでした。今期のガイダンスが70億円程度ですので、約2倍ということだと思います。その場合、設置台数あるいは利用するバッテリーあたりの売上増加など、どのようなイメージで売上を達成していくのか教えていただけますか?

橋本:2026年12月末時点で、設置台数は6万台弱、国内の利用者は約200万人まで成長すると想定しています。

質問者:私も、コンビニエンスストアなどのいろいろな場所で御社のスポットをお見かけします。設置台数6万台というのは、すでに目処がついているレベル感なのでしょうか?

橋本:コンビニは全国に約6万店舗ありますが、現状はまだ1万5,000台店舗のみの設置に留まっています。当然、人が少ないところには置くつもりはありませんが、既存の設置先に拡大していくだけでも8万台から9万台ぐらいは見えています。

そのため、ある程度セレクティブに設置したとしても、6万台を達成することは可能だと思っています。まだまだ開拓できていないキーアカウントもありますので、そちらをしっかりと開拓し、6万台を通過点にしていきたいと考えています。

秋山:また、1台しか置いていなかった店舗に2台置くという増大も考えられます。例えば、池袋駅は出口がたくさんありますが、現在我々が設置できているのは1ヶ所です。

このような状況ですので、出口の数だけ置くというかたちでも十分に2倍から3倍にすることが可能です。そのため、まだニーズが存在しているということも背景としてご認識いただければ幸いです。

質疑応答:業績予想の修正について

質問者:業績予想の修正について、通期売上高の予想を67億円から73億円に8パーセントほど引き上げたかと思います。しかし、価格改定でARPRが16パーセントほど上昇しており、期初に織り込んでいない7ヶ月分がヒットしてくることを考えると、今回の増額はほぼ価格改定によるものかと思うのですが、いかがでしょうか?

資料では「人流の回復を受けてレンタル数が好調」とおっしゃっていたと思いますが、前提ではレンタル回数が前回の160万回から若干引き下げられていると思います。この辺りをどのように見ているか教えてください。

橋本:まず、ARPRの上昇については、おっしゃるとおり価格改定分を見込んでおり、6月も十分な数字を出していますので、下期でもしっかりとヒットしてくると思っています。これも、今までの傾向を一部保守的に加味しています。

前回の価格改定では、時間が経つと利用時間が少し短縮化しました。これは、料金改定が認知されていくにつれて短縮化されたためだと認識しています。そのため、ARPRが今よりも下がると見ています。業績予想には、少し保守的にその分を加味して入れています。ですので、16パーセント上がったからそのまま16パーセント増加という前提ではありません。

また、レンタル回数が156万回ということで、おっしゃるとおり少し下がっているように見えますが、これはサブスクユーザーの回数も含めているためです。サブスクユーザーのレンタル回数は、ユーザーベースで現在3パーセントほどしかありません。もう少しサブスクに流入するという前提で、サブスク込みのレンタル回数を出しています。

サブスクは思ったよりもまだ流入がなく、逆にサブスク以外は予想以上に伸びています。結果として、レンタル合計は前回の発表より少し下がっていますが、売上のほとんどを占める都度利用については、しっかり増加した前提で組んでいます。

質疑応答:今中期経営計画の営業利益について

司会者:「中期経営計画の2024年、2025年、2026年の営業利益は、毎年増益になる計画ですか?」というご質問です。

橋本:はい、毎年増益していくものです。

質疑応答:海外への直接投資について

司会者:「海外のポテンシャルが非常に大きいのはわかりますが、「ChargeSPOT」のビジネスは収益化するまで時間を要するという特徴もあると思います。直接投資する場合には、どれくらいの金額を想定していますか? その場合の資金はどのように調達されますか?」というご質問です。

橋本:国と人口密度を考え最初に何台設置するかによって変わってきますが、子会社の香港やFC展開準備中のシンガポールで言えば、まずは3,000台の密度で置いていく計画を組んでいます。

3,000台の場合、1台5万円とすると、ハードウェアが1億5,000万円です。そちらにプラス人件費等がかかってきます。資金調達については、営業黒字を出せていることも踏まえ、また先ほど秋山からもお伝えしたとおり、デットも組み合わせながら、できる範囲内で直接投資を検討する考えです。

秋山:3,000台という数字は、いわゆるフライホイールエフェクトを起こすために必要とする密度だと考えています。

台湾では、約3年間ほどで黒字化しました。新型コロナウイルスがなければもっと早くなったのではないかとも思います。台湾ではじめに必要とした資金は約3億円です。そして今、チームはすでに30人まで拡大しています。台湾での成功を分析しモデル化することで、今後もFCをベースに展開していきます。

FCの場合は非常にアセットライトです。バッテリースタンドを販売したタイミングでキャッシュポイントがまず入ります。そして、利益化された時に10パーセントから20パーセントのライセンスフィーをいただきます。ソフトウェアは我々が責任を持って展開するというパッケージになっています。

先ほどのご質問は「もし直営だったらどうするのか」という質問も内在していると思いますが、そのような規模感でイメージしていただけたらと思います。

秋山氏からの挨拶

秋山:本日は非常に長丁場になりましたが、最後まで多くのみなさまにご興味・ご関心をお持ちいただき、そしてご出席いただき、誠にありがとうございました。

我々INFORICHは、中期経営計画「VISION 2030」、そしてその先の目標達成のため、まずは手前の3年、何よりも今年1年をしっかりと油断なく進めていく所存ですので、引き続き何卒よろしくお願いします。本日は誠にありがとうございました。