2023年8月16日に発表された、株式会社マクロミル2023年6月期決算説明及び中期経営計画説明の内容を書き起こしでお伝えします。

スピーカー:株式会社マクロミル 代表執行役社長 グローバルCEO 佐々木徹 氏

株式会社マクロミル 執行役 グローバルCFO 橋元伸太郎 氏

2023年6月期決算説明及び中期経営計画説明

佐々木徹氏(以下、佐々木):みなさま、こんばんは。代表執行役社長グローバルCEOの佐々木です。

本日のアジェンダは5点です。はじめに私から第4四半期及び通期決算のまとめをご説明し、次にCFOの橋元より財務情報についてご説明します。その後、私より現中期経営計画の振り返りと新中期経営計画のご説明を行い、最後に進行期の業績予想についてご説明します。

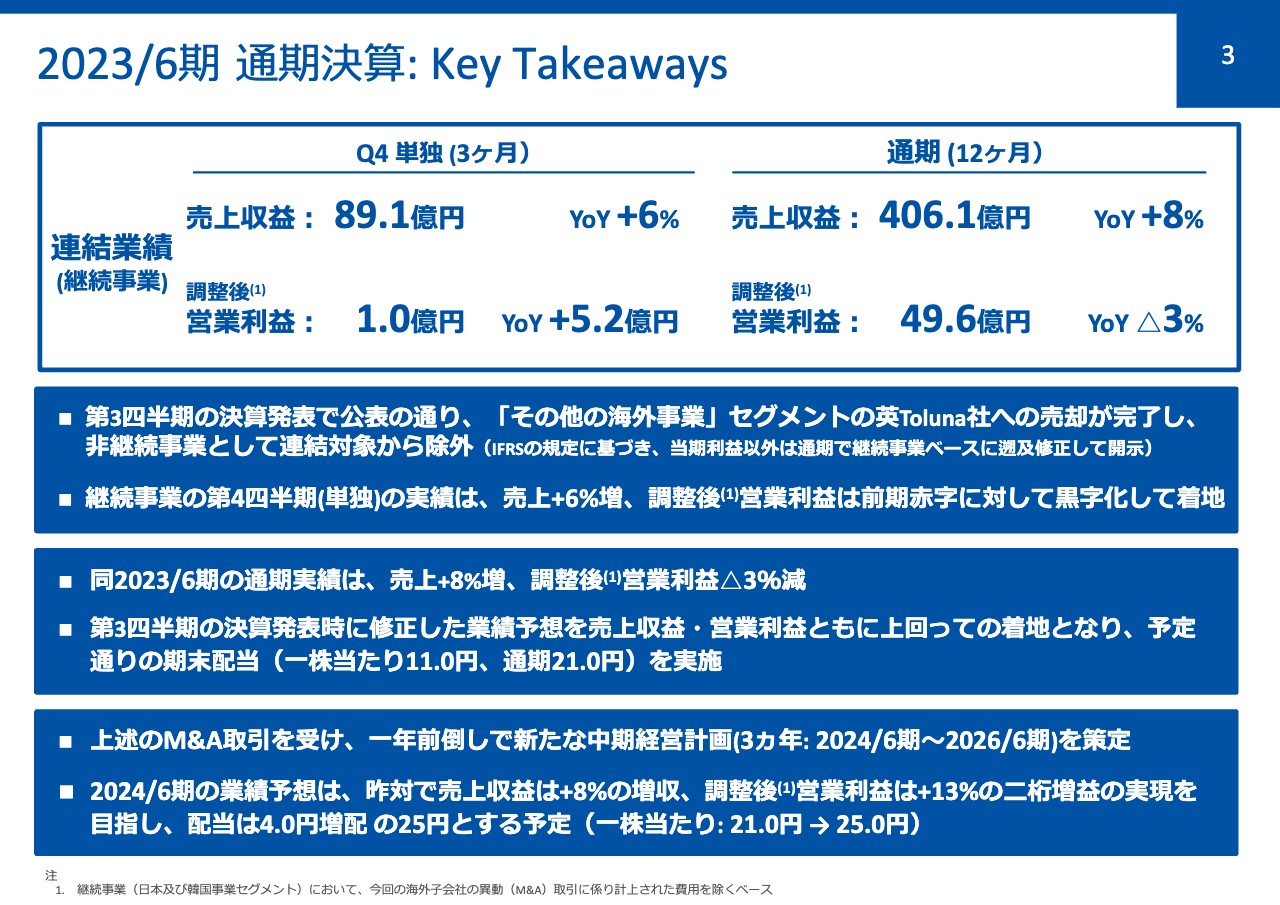

2023/6期 通期決算: Key Takeaways

それでは、3ページをご覧ください。前回の決算発表で公表したとおり、「その他の海外事業」セグメントのToluna社への売却が完了したため、非継続事業として連結対象から除外しています。その前提にもとづき、第4四半期の売上収益は昨年対比6パーセント増の89億1,000万円となりました。

M&A費用を除いた調整後営業利益は、前期の赤字に対し5億2,000万円増の1億円でした。増収を受け、人件費及び外注費の「率」と「額」を前期以下にコントロールしたことにより、収益性が改善しています。

通期の売上収益は昨年対比8パーセント増の406億1,000万円、営業利益は昨年対比3パーセント減の49億6,000万円でした。売上収益・営業利益ともに、第3四半期の決算発表時に修正した業績予想を上回る着地となっています。

期末配当は予定どおり1株あたり11円、通期21円を実施します。

進行期は現中期経営計画の最終年となりますが、その他の海外事業の売却など、前提条件が変わったため、1年前倒しで新中期経営計画を策定しました。

2024年6月期の業績予想は、売上収益8パーセント増、営業利益は調整後の実力値ベースで13パーセント増、配当は1株当たり4円増配の25円を計画しています。

第3四半期に苦戦した中で修正予想を上回ったことは、今後に向けての明るい材料だと認識しています。まとめは以上となります。

次に、橋元より直近期の財務情報をご説明します。

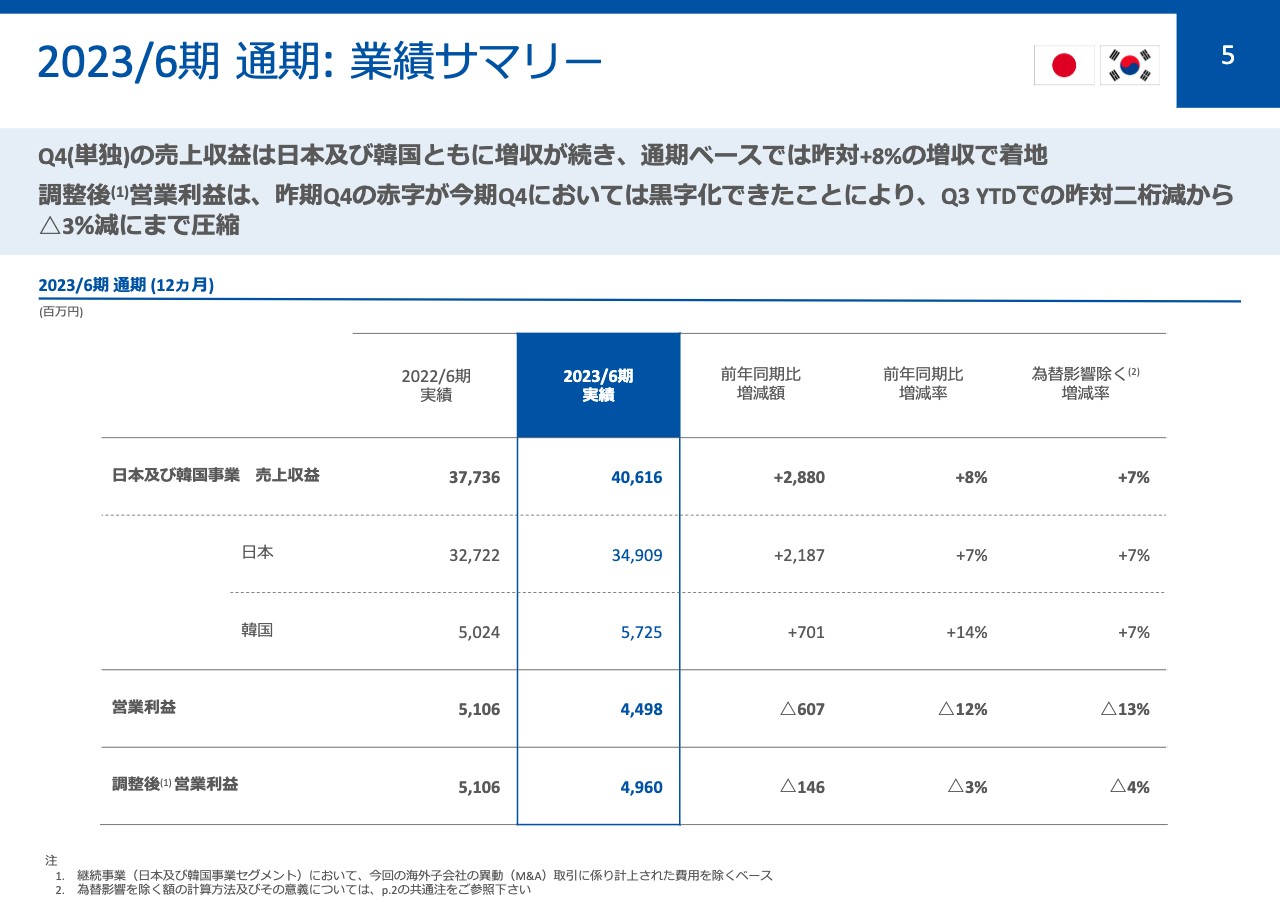

2023/6期 通期: 業績サマリー

橋元伸太郎氏:私から2023年度通期の財務情報についてご説明します。年間の売上収益は、前年を28億8,000万円上回り、昨年対比8パーセント増の406億1,600万円となりました。5月に修正した業績予想からは約1億円上回っています。

その他の海外事業の売却に係る費用を除いた調整後営業利益は、通期ベースでの収益性改善により、昨年対比3パーセント減の49億6,000万円と、こちらも修正予想を上回って着地しています。

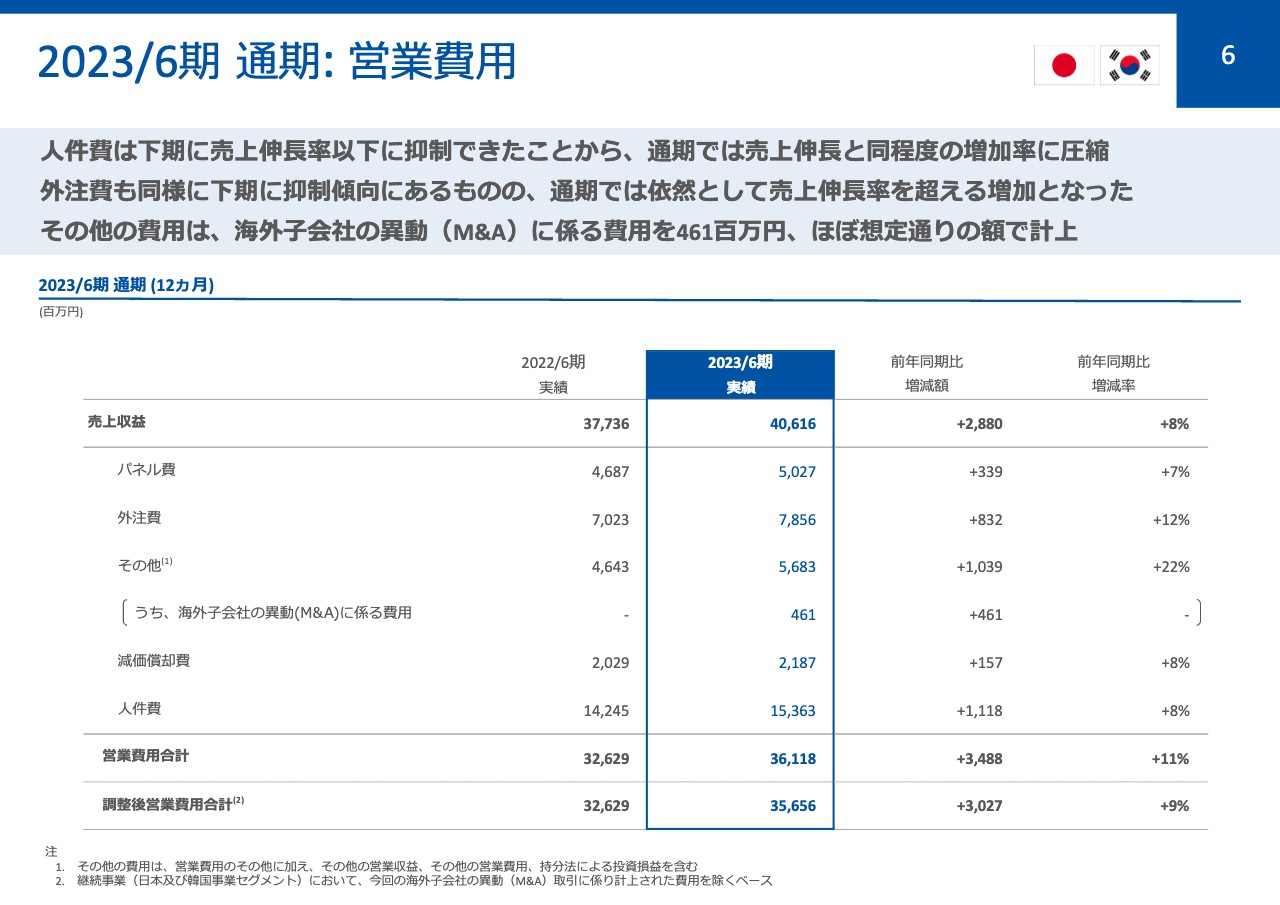

2023/6期 通期: 営業費用

スライドは営業費用の内訳を示しています。通期の調整後営業費用合計は、昨年対比9パーセント増の356億5,600万円でした。人件費は昨年対比8パーセント増と、下期で売上伸長率以下に抑制できたことから、通期では売上伸長と同程度の増加率に圧縮されました。

外注費は昨年対比12パーセント増と、人件費同様に抑制傾向にはあるものの、通期では依然として売上伸長率を超える増加率となりました。

ただし、外注費の抑制は運用部隊の離職率低減や人材の習熟度向上などにより、内製化率を高めることで実現できています。したがって、この傾向は継続可能だと捉えており、2024年度は売上伸長率以下にコントロールできると考えています。

その他の費用は昨年対比22パーセント増と、伸長の半分弱をその他の海外事業の売却に係る費用が占めています。こちらはほぼ想定どおりの4億6,100万円でした。

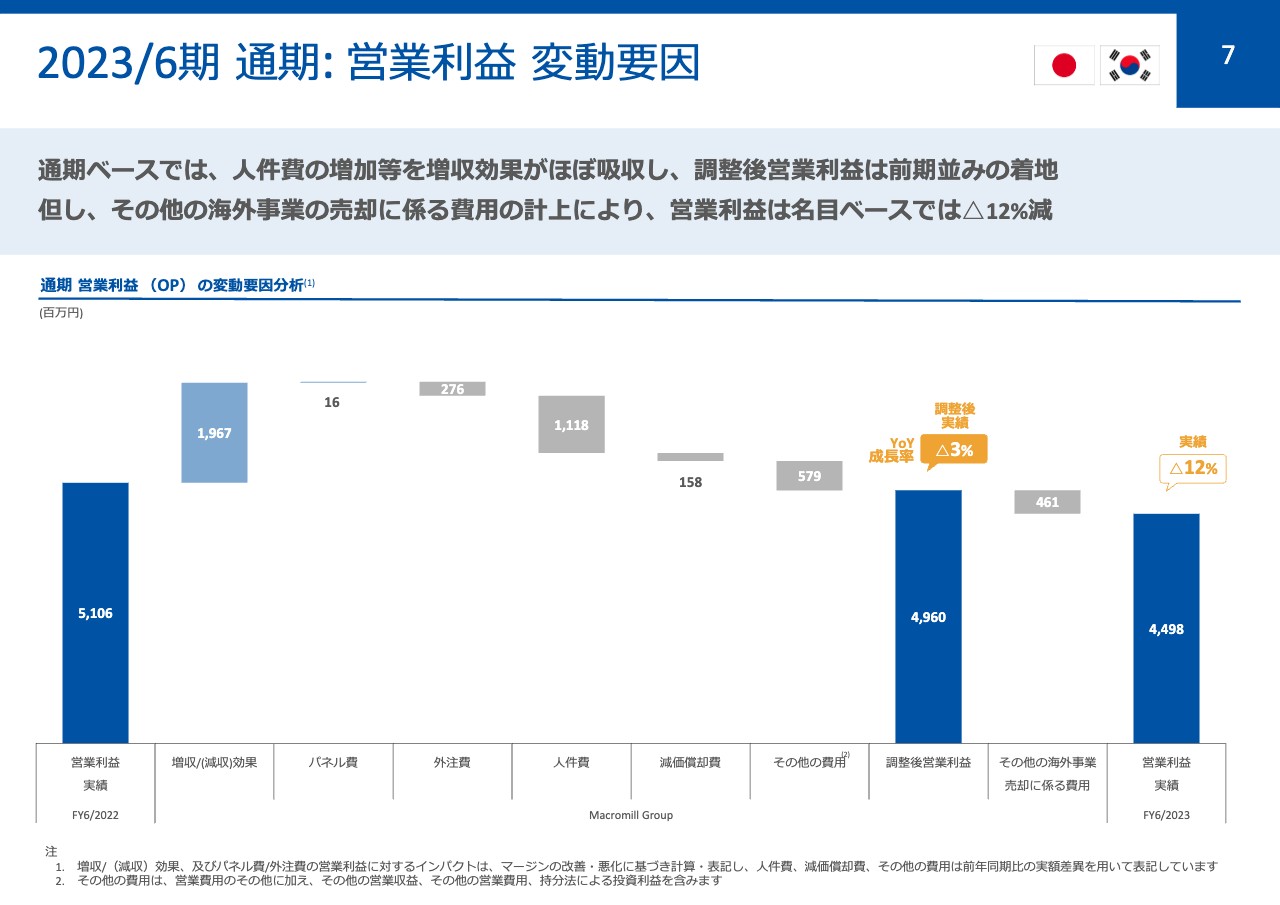

2023/6期 通期: 営業利益 変動要因

ウォーターフォールチャートで営業利益の変動要因についてご説明します。通期ベースでは、人件費の増加などを増収効果がほぼ吸収し、調整後営業利益は前期並みで着地しています。ただし、その他の海外事業売却に係る費用の計上により、営業利益は名目ベースで昨年対比12パーセント減となりました。

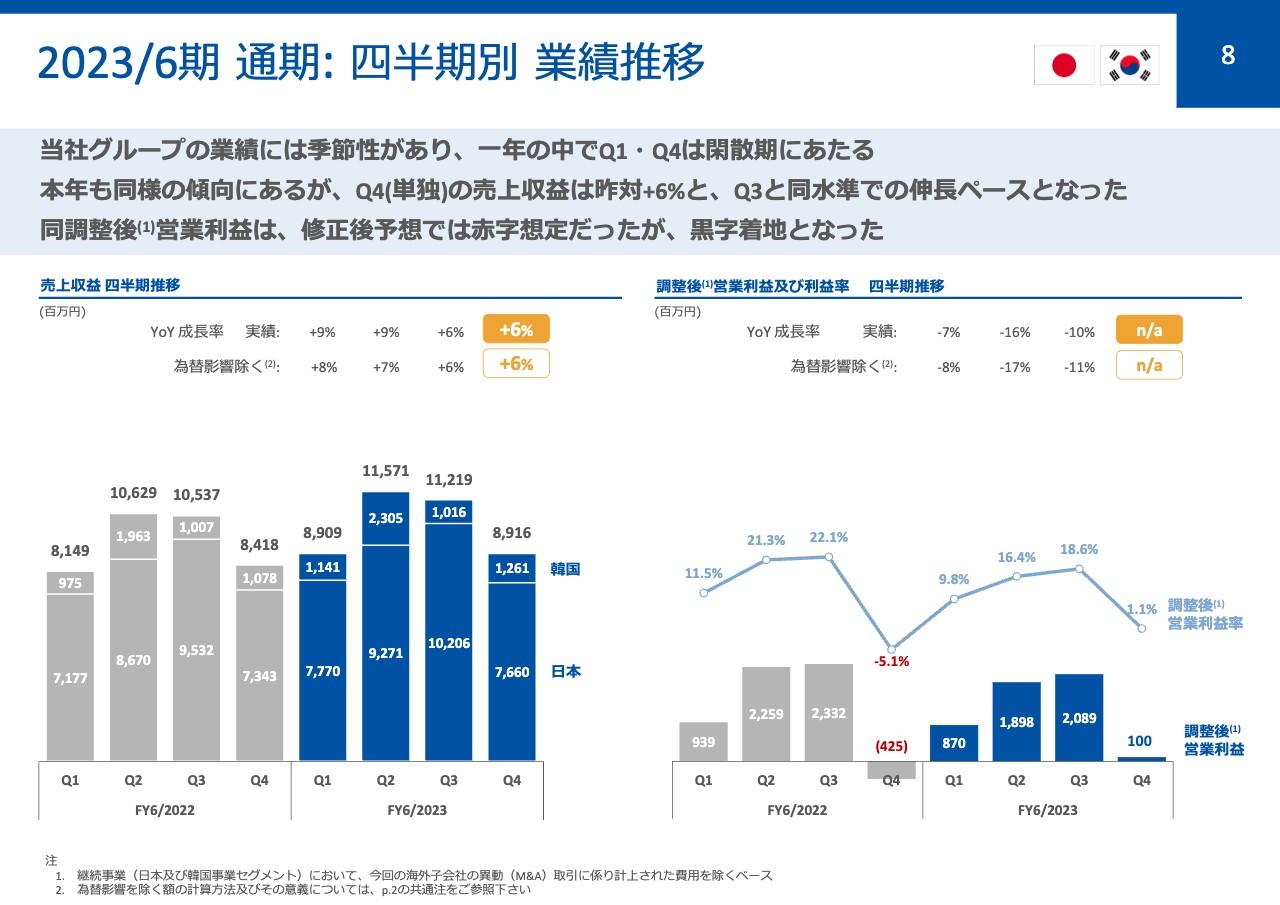

2023/6期 通期: 四半期別 業績推移

売上収益と営業利益の四半期別推移についてご説明します。当社の事業には季節性があり、韓国の売上は12月、日本の売上は3月にピークを迎えるため、毎年第2四半期と第3四半期の売上収益が大きくなります。スライド左側のグラフで示しているとおり、そのトレンドは変わっていません。

通年で第1四半期と第4四半期は閑散期ですが、第4四半期の売上収益は昨年対比6パーセント増と堅調に推移しました。また、第4四半期の調整後営業利益はスライド右側のグラフのとおり修正予想値を上回り、黒字化しました。

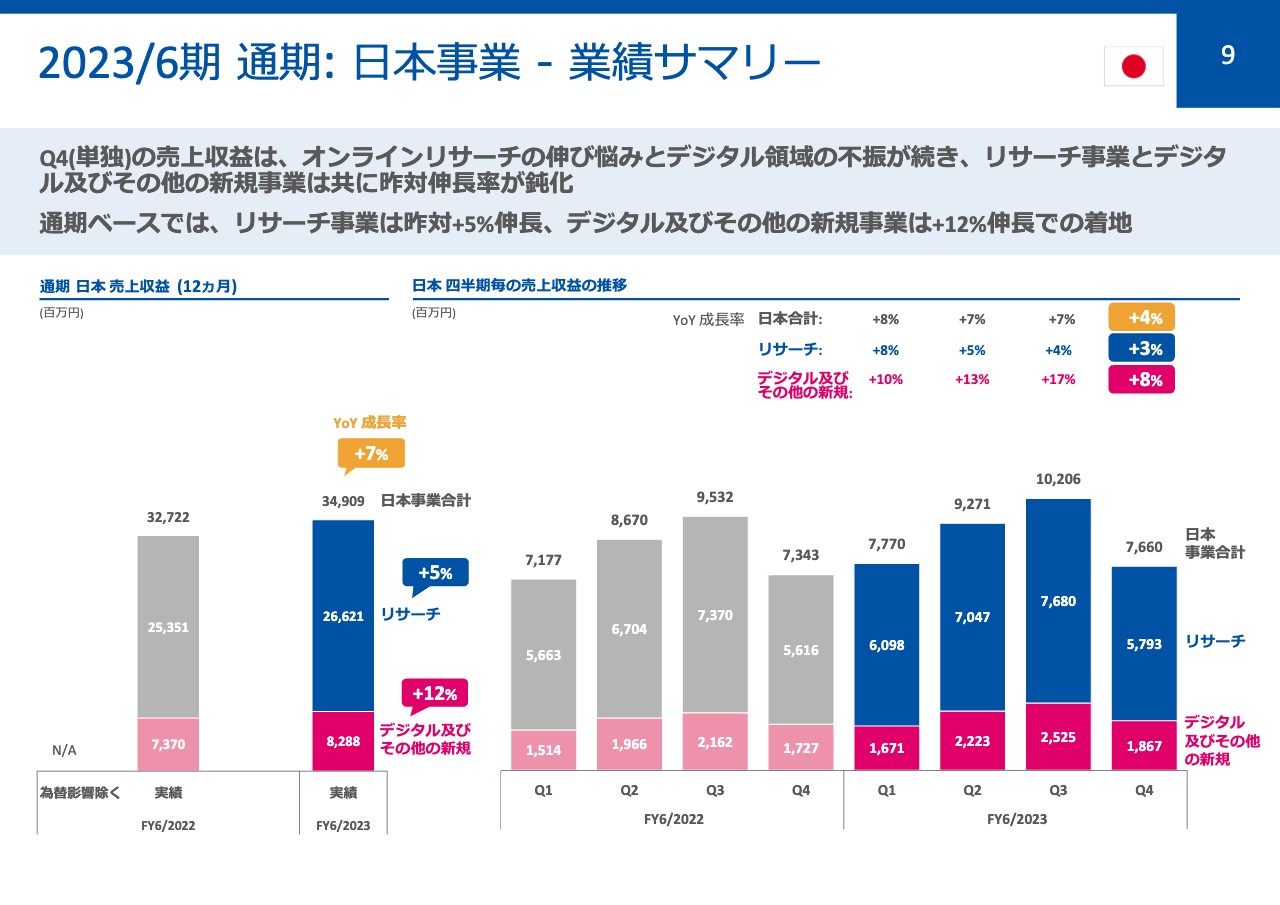

2023/6期 通期: 日本事業 - 業績サマリー

日本事業の業績についてご説明します。スライド左側のグラフに示しているとおり、通期の売上収益は昨年対比7パーセント増となりました。

主力のリサーチ事業のオンラインリサーチが伸び悩んだものの、グローバルリサーチなどが好調に推移した結果、昨年対比5パーセント増となりました。また、デジタル及びその他の新規事業は、新規事業が大幅に伸長してデジタルの減収を吸収し、昨年対比12パーセント増と2桁成長しました。

なお、スライド右側のグラフで示しているとおり、第4四半期はリサーチ事業が昨年対比3パーセント増、デジタル及びその他の新規事業が昨年対比8パーセント増と、若干成長が鈍化しています。しかし、その原因は明確であるため、すでに対策を講じています。

また、市場や顧客需要などの外部環境も個社別のバラつきはありますが、全体的には回復の兆しが見えています。

このような市場の見方や当社が講じている対策の詳細については、後ほど佐々木からご説明します。

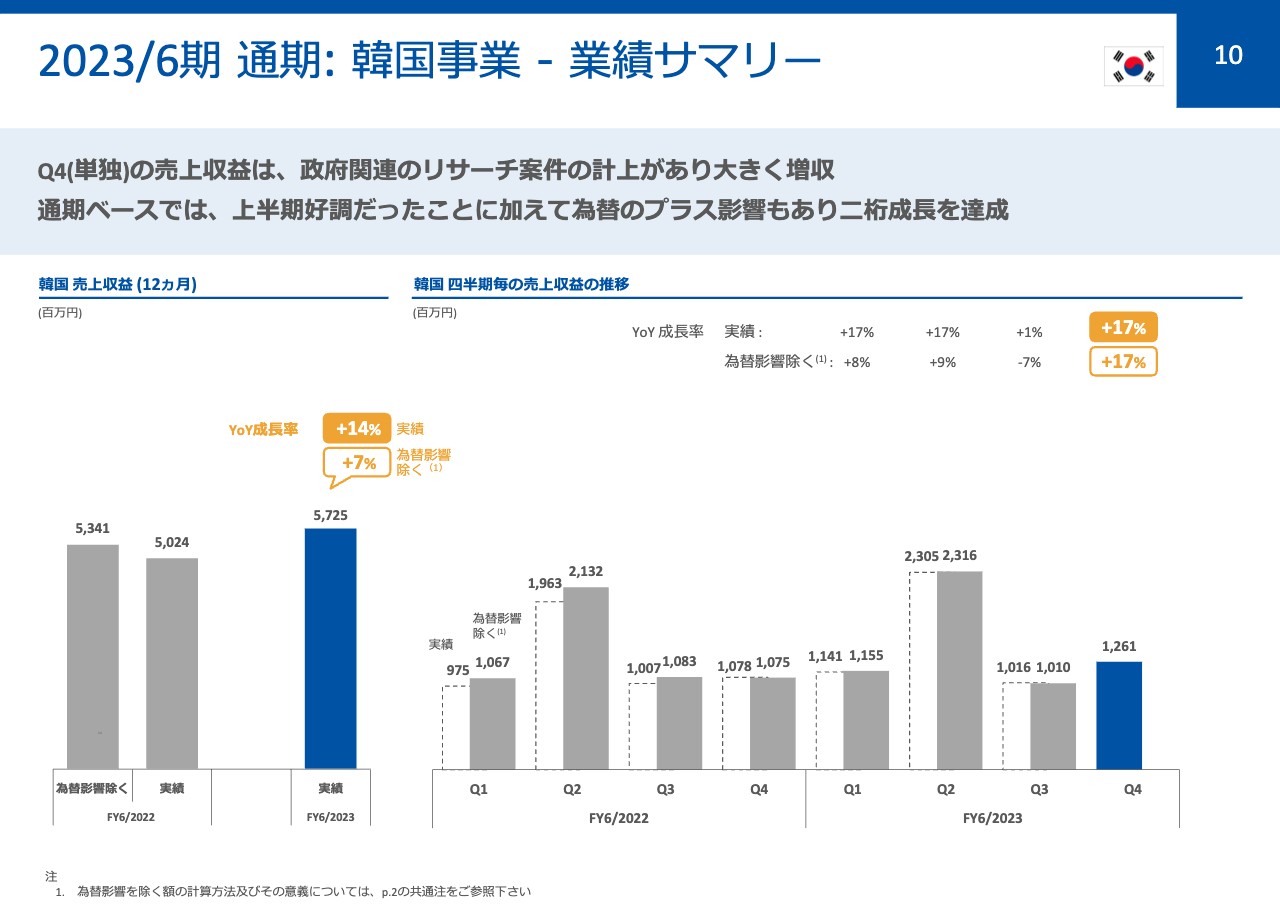

2023/6期 通期: 韓国事業 - 業績サマリー

韓国事業です。スライド左側のグラフのとおり、上期が好調だったことに加え、為替のプラス影響もあり、通期ベースでは昨年対比14パーセント増と2桁成長を達成しました。

スライド右側のグラフのとおり、第4四半期には政府関連のリサーチ案件の計上があり、昨年対比17パーセント増と大きく増収しました。

2023/6期: 連結損益計算書 (P/L)

損益計算書についてご説明します。調整後営業利益までの動きはお話ししましたが、親会社所有者に帰属する当期利益は、売却益を含む非継続事業分の利益57億9,600万円の計上により、大きく増加しています。

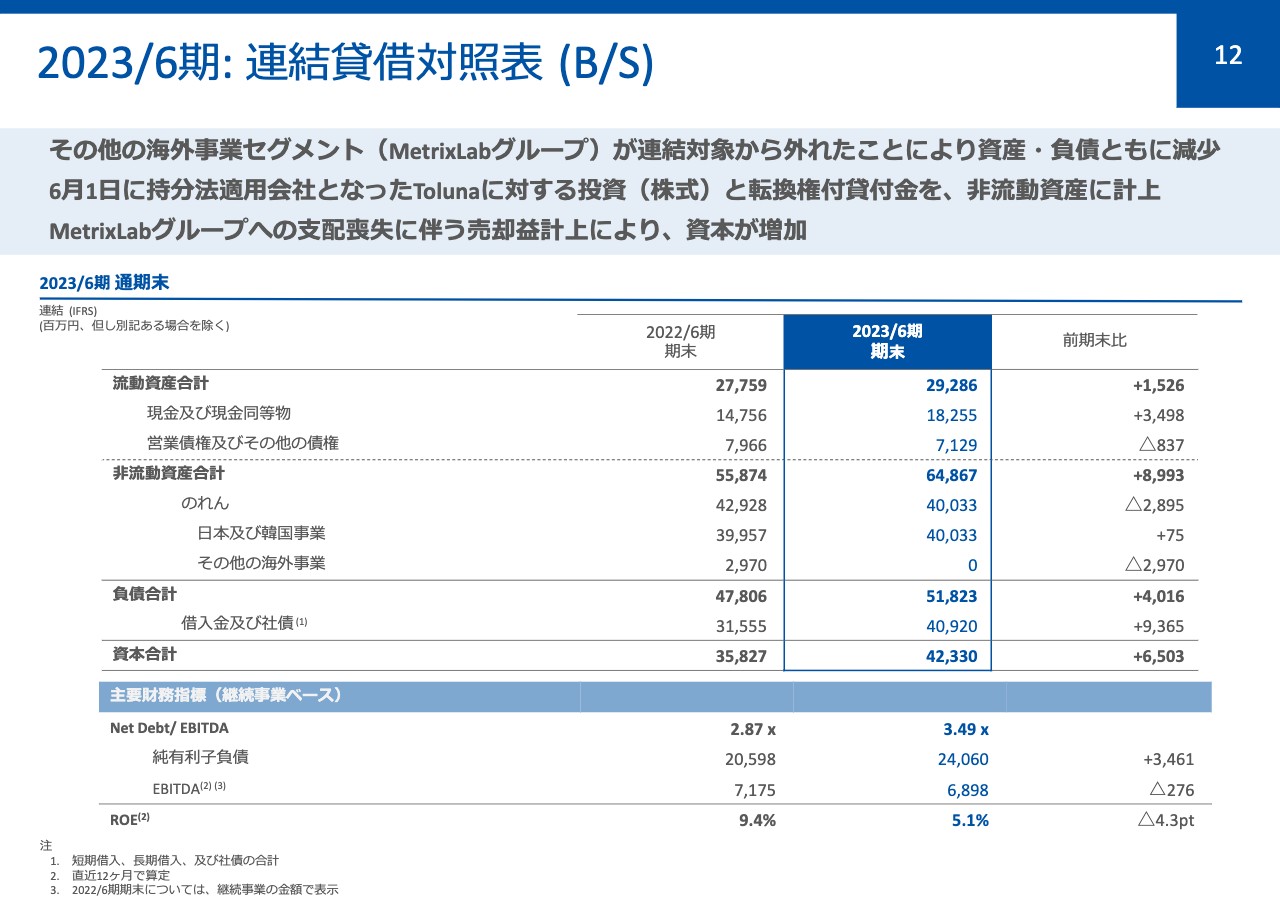

2023/6期: 連結貸借対照表 (B/S)

バランスシートについてご説明します。その他の海外事業が連結対象から外れたことにより、資産・負債ともに減少しています。

6月1日には、持分法適用会社となったTolunaの株式と転換権付貸付金を非流動資産に計上しています。また、MetrixLabグループへの支配喪失に伴う売却益計上により、資本が増加しています。

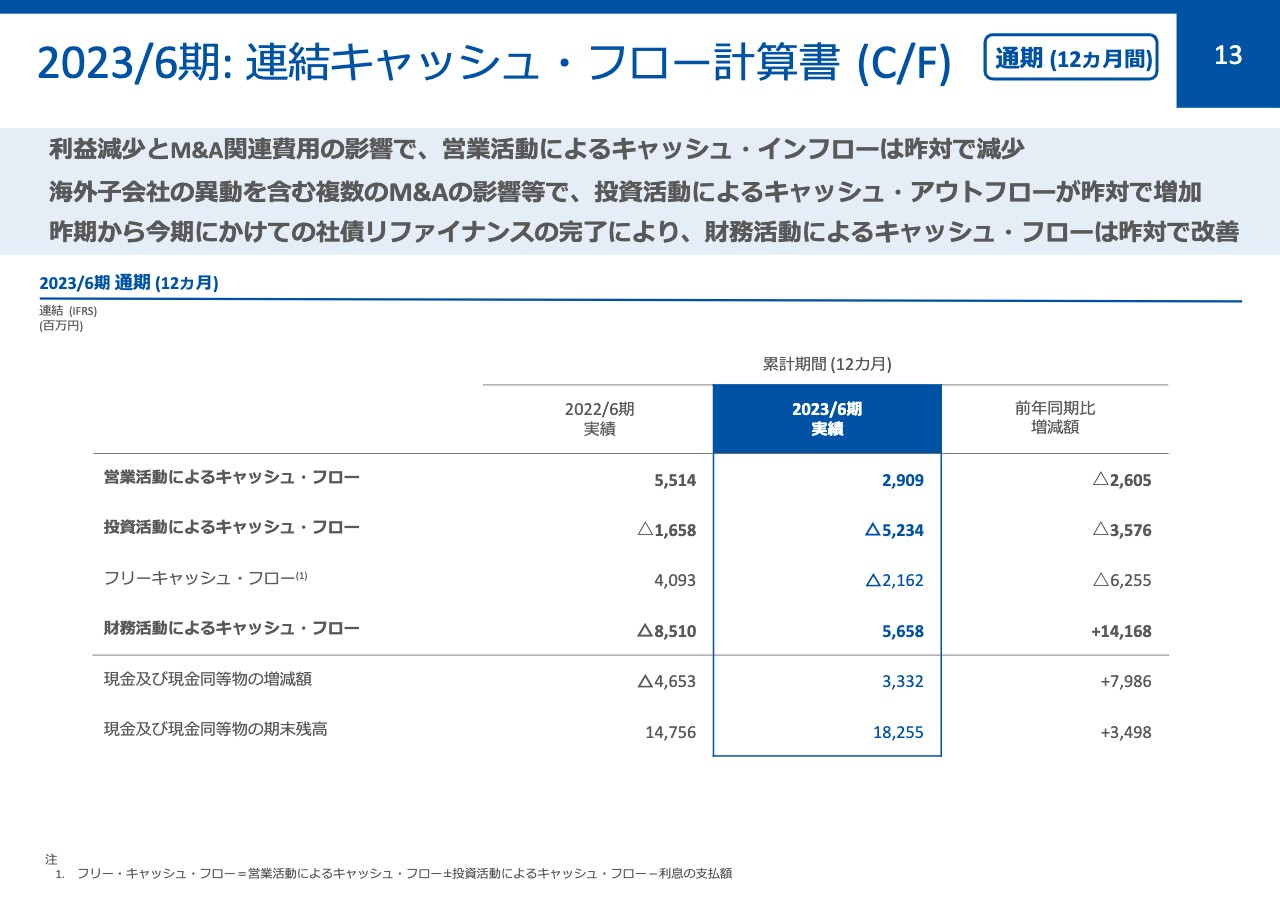

2023/6期: 連結キャッシュ・フロー計算書 (C/F)

キャッシュ・フロー計算書についてご説明します。利益減少とM&A関連費用の影響で、営業活動によるキャッシュ・インフローは昨年対比で26億500万円減少しています。また、複数のM&Aの影響などで、投資活動によるキャッシュ・アウトフローが増加しています。

財務活動によるキャッシュ・フローについては、2022年度の社債償還が2023年度にはなかったことや、2023年度は新たな社債の発行があったことから、昨年対比で141億6,800万円改善しています。

私からのご説明は以上となります。続いて、佐々木から中期経営計画の振り返りについてご説明します。

前提の変化: その他の海外事業の売却

佐々木:私から、現中期経営計画の振り返りを行います。はじめに、前回の決算発表時にお伝えした、その他の海外事業の売却について「もう少し詳しく聞きたい」という声が寄せられたため、あらためて売却の狙いとP/Lインパクトについてご説明します。

まず、次の10年を見据え、グローバル市場で起きている大きな変化に対応するため、マイクロミルグループとして「選択と集中」の考え方に基づき、競争優位性のある日本及びアジアへの投資を優先する必要があると考えました。

一方で、欧米を中心とするグローバル市場における今後のMetrixLabの成長のためにも、一定水準以上の投資が必要な状況でした。もちろん、投資を実施することも検討しましたが、グローバル市場では大きな企業再編も進行しており、単独でサステナブルな成長を続けられるか、その不確かさは拭えないと判断しました。

このような背景と、MetrixLab社の当社グループへの利益貢献が軽微であったこともあり、売却に向けてパートナーを模索し、いくつかの候補と条件の中でMetrixLabとの相互補完とシナジーが期待できるToluna社を最終候補としました。

Toluna社は、ここ5年で積極的な投資を行い、大きな変貌を遂げています。近い将来、既存株主のEXITイベントの発生も視野に入れているため、このタイミングで単純に売却するよりも大きなリターンが期待できます。もちろん、EXITイベントが発生した際に、欧米市場への再チャレンジに向けてEXITしない選択肢も想定しています。

さらに、今回のM&Aを通じて、MetrixLabに対する約100億円の貸付をTolunaへの貸付に転換することができたため、返済確実性を向上させ、新たに年間6億円程度の金利収益を足下から見込むことができます。

以上を踏まえ、このままMetrixLabを単独で保有するよりもM&Aを実施すべきだと判断しました。

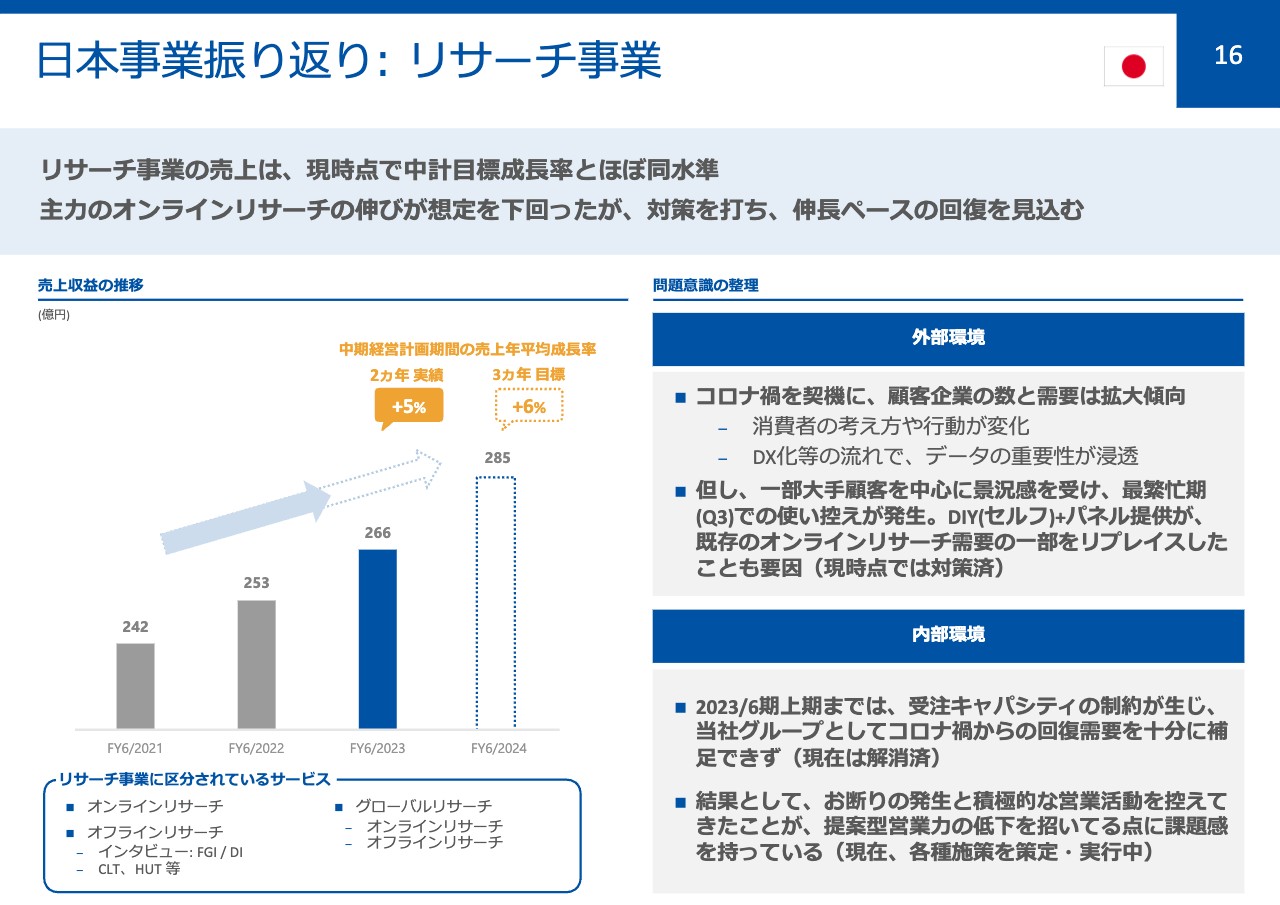

日本事業振り返り: リサーチ事業

現中期経営計画について、日本事業と韓国事業のそれぞれについて振り返ります。日本についてはリサーチ事業とデジタル及びその他の新規事業に分けて振り返りたいと思います。

日本のリサーチ事業の売上は、中計目標成長率とほぼ同水準で推移しています。ただし、主力のオンラインリサーチの伸びが想定を下回っているため、何が起こり、それに対してどのような対策を講じているかをご説明します。

外部環境としては、コロナ禍を契機に消費者の考え方や行動が変化しました。リサーチ事業における潜在顧客の裾野が広がり、需要の拡大傾向が続いていることを背景に、当社としては短期的には外注の拡大、中長期的には内製キャパシティを拡大する対策を講じてきました。

先期の下期スタート時点でキャパシティの拡大は実現しましたが、景況感の悪化による主要顧客の使い控えが発生しました。また、DIY型リサーチ、サンプルパネル提供といった、顧客が自身で簡易的に実施するセルフ型のリサーチ手法を提供する事業者への一部リプレイスが要因で、第3四半期の特に3月の最繁忙期でのオンライン需要の取り込みに苦戦しました。

ただし、第4四半期には想定を上回るなど、顧客の需要には一定の回復の兆しが見えています。

セルフ型の簡易調査ニーズの高まりについては、M&Aを通じた対策を講じています。M&Aについては追って詳細をお伝えします。

内部環境については、2019年より施行された働き方改革とコロナ禍の影響を受け、当社内部で受注キャパシティの制約が発生しました。しかし、退職率を抑制するなど、内製キャパシティの拡大が進んでおり、すでに問題は解消しています。

また、受注キャパシティの制約影響により、積極的な営業活動を数年間に渡って控えたため、従来の強みであった企画提案型のアウトバウンド営業力に課題が見られました。この点については、私を含めてトップアプローチの量を増やしており、営業体制の再構築を進めています。足元で顧客、案件数の増加などの兆しも見られており、対策は順調に効果を発揮しています。

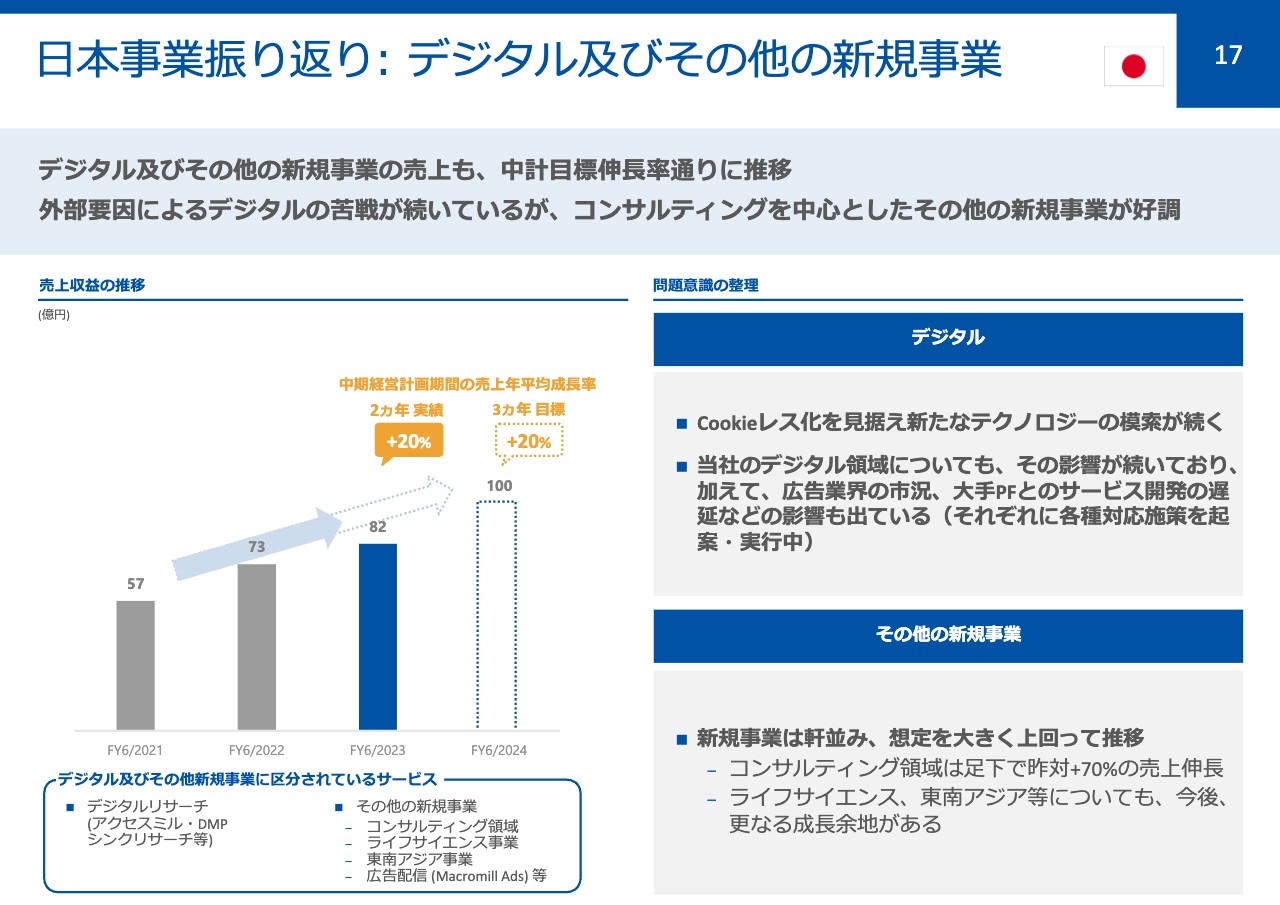

日本事業振り返り: デジタル及びその他の新規事業

続いて、デジタル及びその他の新規事業についてです。この区分全体ではデジタルが想定を下回ったものの、コンサルティングを中心としたその他の新規事業が好調であったためデジタルの不調を吸収し、中計で掲げた成長目線どおりの伸長で進んでいます。

デジタルの不調については外部要因によるものが大きく、市場全体で2024年秋のCookieレス化を見据えた新たなテクノロジーの模索、試行錯誤が続いている状況です。加えて、広告市場が少し軟調であることや、大手プラットフォーマーとのサービス開発の遅れなどの影響もありました。

市場や市況については膠着状態が続くとみているものの、当社業績の観点では影響が一巡したと捉えており、進行期以降はマイナス成長からプラス成長に転じて回復に向かうと考えています。大手プラットフォーマーとの共同開発は、ようやく新たなソリューションとしてローンチする目処が立ちました。

一方、その他の新規事業は、コンサルティングが昨年対比70パーセント強の成長を遂げていることを筆頭に、ライフサイエンス事業や東南アジア事業についてもさらなる成長が期待できます。

ここまでが日本の振り返りとなります。あらためて総括すると、まず中計で掲げた事業モデルの変革に向けた取り組みは順調に進んでいます。顧客の課題解決に対し、マクロミルが提供可能なソリューションは順調に拡大しており、そのプレゼンスは向上しています。

一方、日本事業の売上規模はほぼ想定どおりに拡大したものの、プロダクトミックスの問題、つまり高い利益率を持つリサーチ事業のオンライン・デジタル領域の伸長が想定を下回り、それ以外の事業がそれを補ったため、利益面での遅れが生じました。

ただし、その原因となった内部要因である受注キャパシティの問題はすでに解消しており、売上・利益ともに今後回復できる状態にあります。

加えて、今週月曜日に決算発表とあわせてプレスリリースを出しましたが、特にオンライン・デジタルの2つの領域を中心としたサービス力の強化につながるM&Aを実施しました。そちらについては後述します。

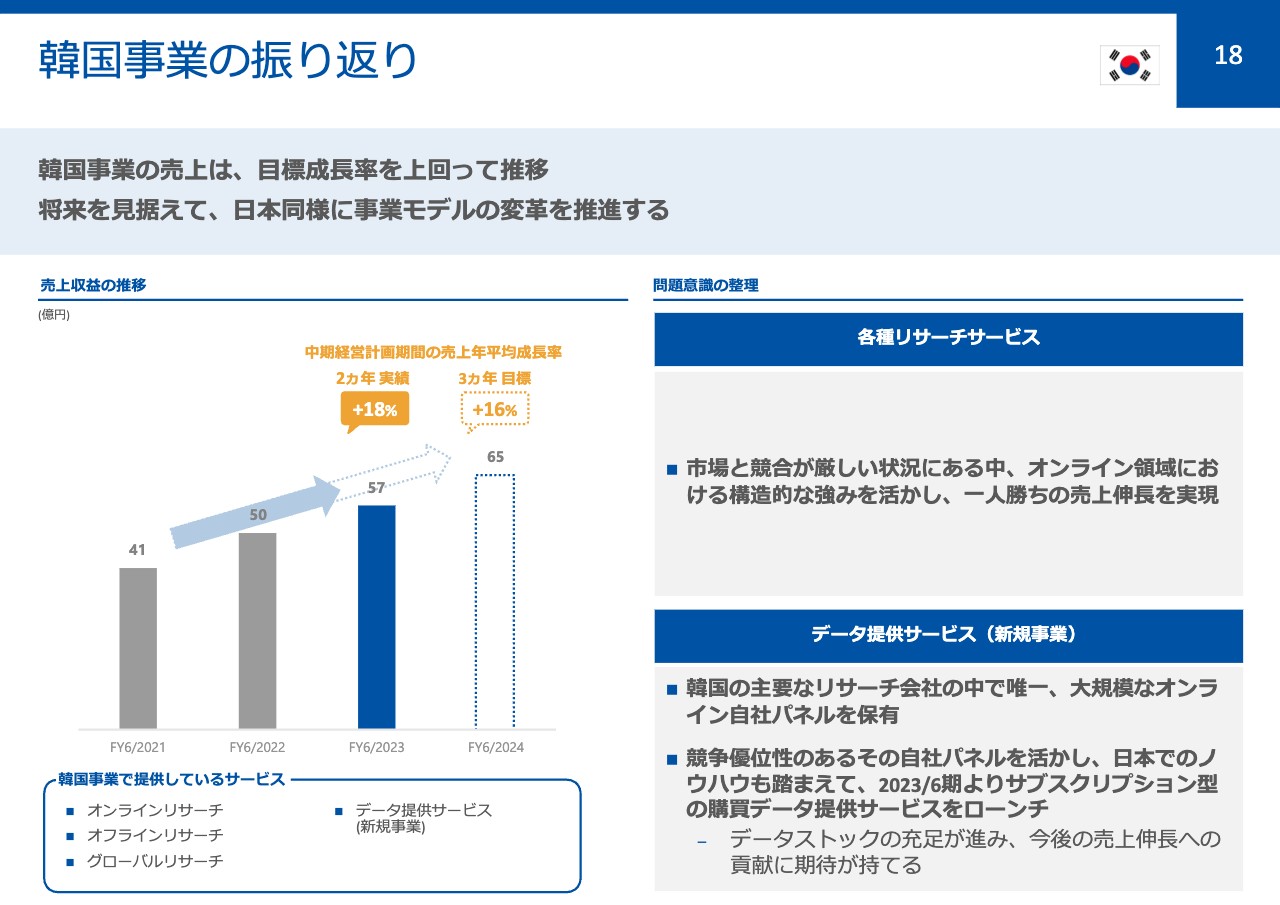

韓国事業の振り返り

続いて、韓国事業についてです。韓国事業は、中計で掲げた成長目線である16パーセントを2ポイント上回る18パーセントの伸長で進んでいます。これは市場や競合が苦戦している状況下で、国内最大規模の自社パネルを競争優位にし、オフライン調査からオンライン調査への切り替えニーズをしっかりと取り込めたことが要因です。

先期の下半期に市場の景況感を受けたものの、日本事業を参考に先々期から取り組んでいる購買データのデータストックが充足するなど、進行期からの売上貢献の拡大が期待できます。

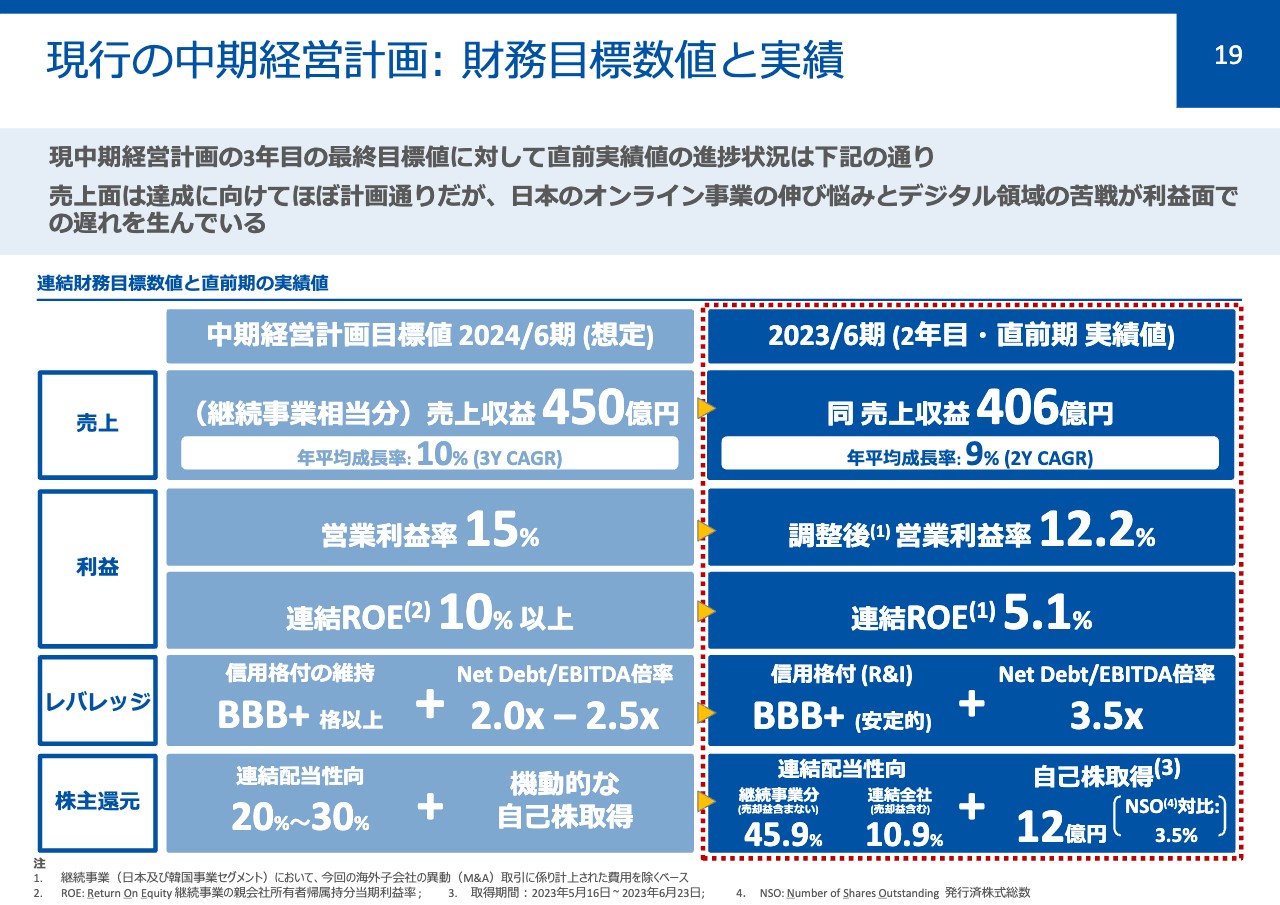

現行の中期経営計画 :財務目標数値と実績

次に、財務目標数値と実績について振り返ります。スライド左側が海外子会社移動分を除いた継続事業の2024年の目標数値で、右側が2023年時点までの実績となります。振り返りでもお伝えしましたが、売上伸長は順調なものの、利益面では遅れが出ています。

また、利益面での遅れや海外子会社の売却により、ROEやNet Debt/EBITDA倍率といった指標にも影響が出ています。今後は特に日本におけるオンライン・デジタルの回復、グループ全体での生産性改善による利益率の改善を最優先に取り組むことが重要だと考えています。

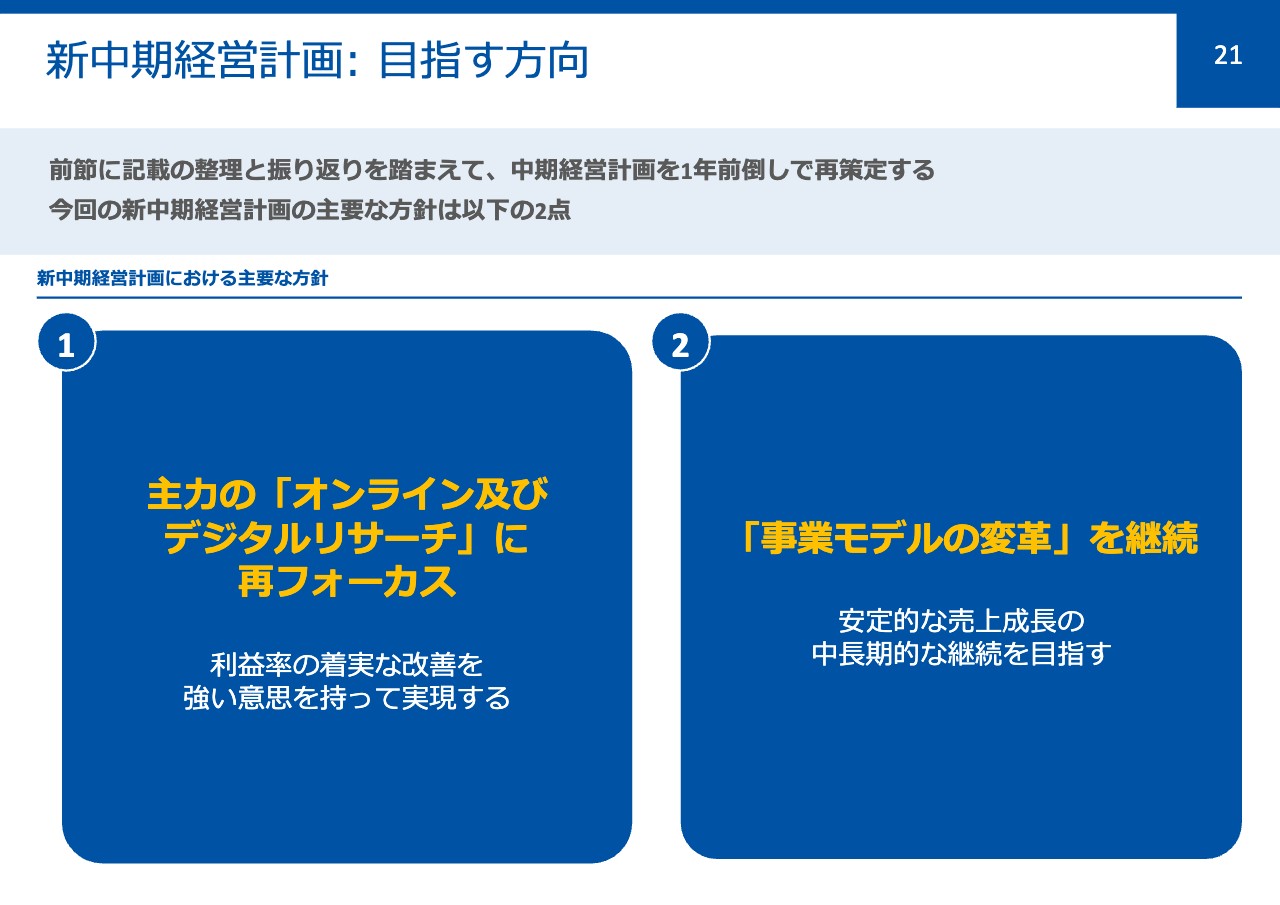

新中期経営計画: 目指す方向

続いて、新中期経営計画についてご説明します。目指すべき方向性は2つです。まず1つ目は、主力である「オンライン及びデジタルリサーチ」への再フォーカスです。振り返りのパートでもお伝えしましたが、オンライン及びデジタル領域の売上拡大が利益拡大を実現する大きなドライバーとなります。

着実な売上成長が利益の拡大をもたらし、生産性の改善がさらなる利益の押し上げにつながりますので、回復から成長への転換及び生産性の改善に次の3ヶ年を費やし、未来への礎を再構築していきます。

目指すべき方向性の2つ目は、「事業モデルの変革」の継続です。消費者の意識や行動の変化に伴い、顧客課題はより複雑に変化し続けており、顧客はその解決に向けたパートナーを求めています。私たちの存在価値は、競争優位である消費者パネルから取得するデータアセットを駆使し、顧客のマーケティングを成功に導くことです。

そのため、マクロミルでも事業モデルの変革が必要不可欠になります。例えば、現在はコンサルティング領域へチャレンジしていますが、顧客企業のより上流にあたる課題からコミットすることができています。

これはリサーチ活用の提案機会の創出や、リサーチ案件発生時のコンペの回避にもつながっています。つまり、リサーチ事業の成長にもつながっており、事業モデルの変革を追求することは、スライドの左側に記載の「オンライン及びデジタルリサーチ」の拡大にも貢献することをあらためて強調してお伝えしておきます。

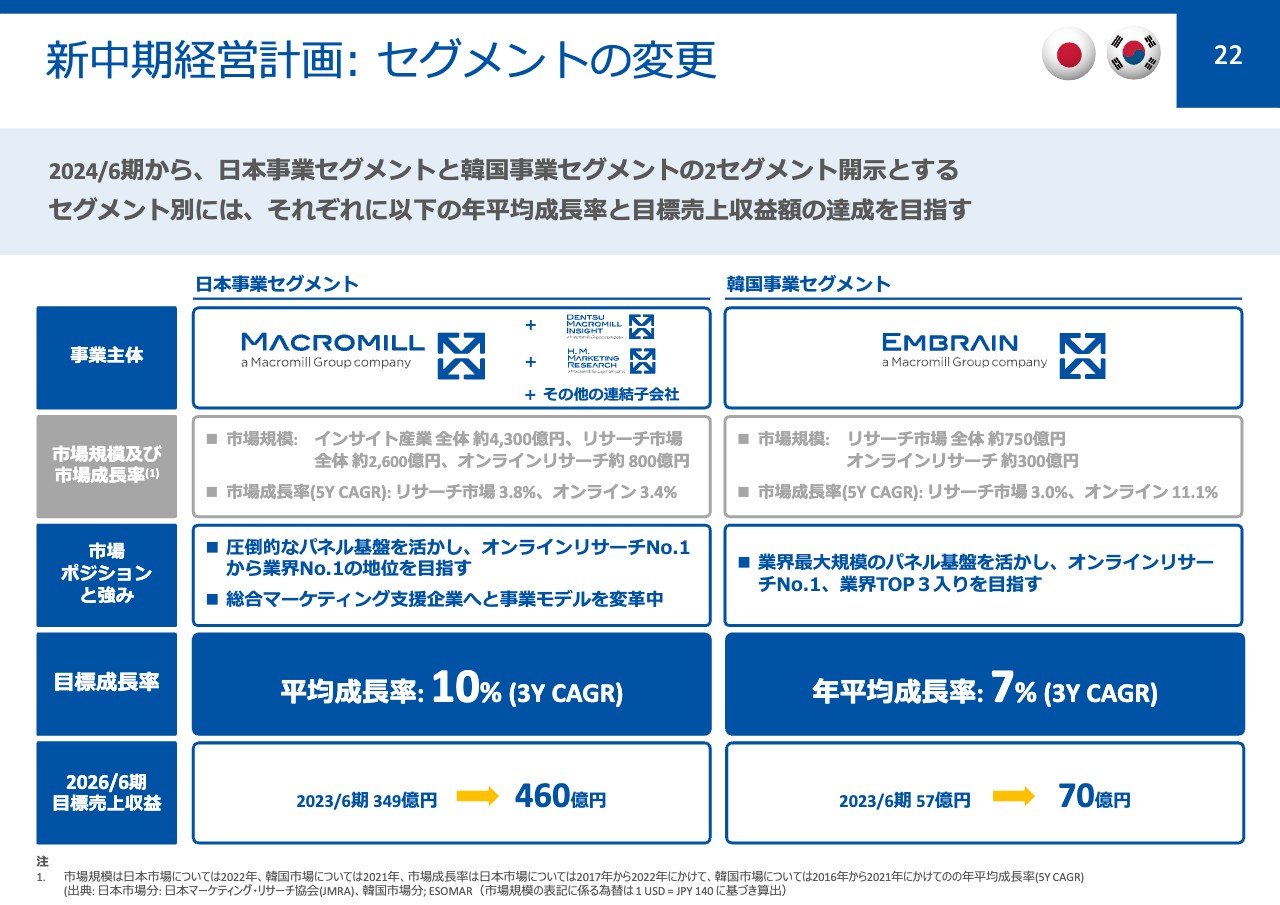

新中期経営計画 : セグメントの変更

新中期経営計画の具体的な内容についてご説明する前に、セグメントの変更と私たちを取り巻く市場の変化についてお伝えします。

まず、当社の事業セグメントを日本事業と韓国事業の2つに変更します。これにより各セグメントのコスト構造も分けて開示するため、当社の事業をより正確にご理解いただけると考えています。まずは新しい中期経営計画での両セグメントの成長目線として、日本事業で3ヶ年の目標成長率10パーセント、韓国事業で7パーセントをそれぞれ掲げたいと思います。

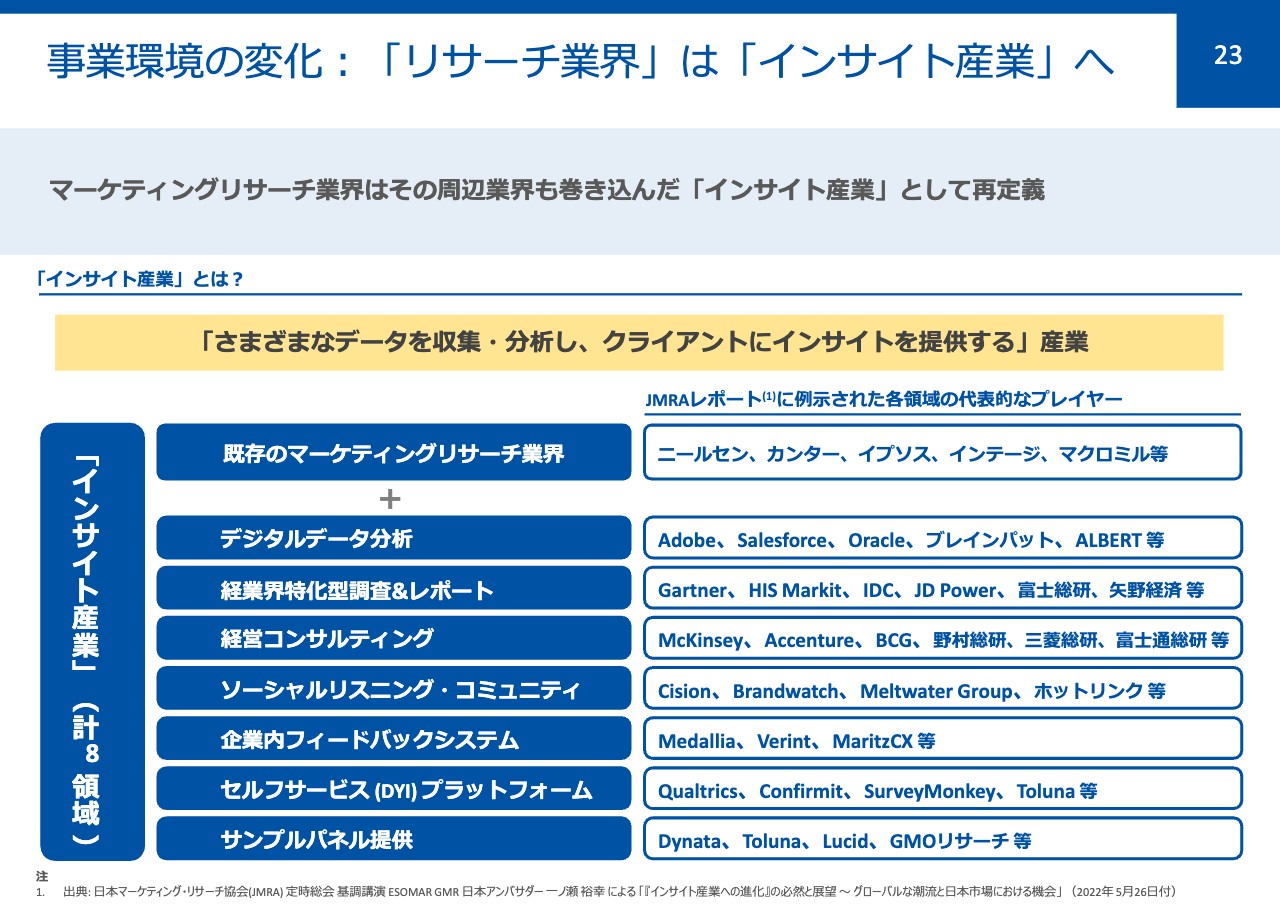

事業環境の変化:「リサーチ業界」は「インサイト産業」へ

あらためて、私たちを取り巻く市場の変化についてご説明します。日本を含め、グローバル市場で大きな変化が起きており、マーケティングリサーチ業界は「インサイト産業」として再定義されています。

インサイト産業とは、「さまざまなデータを収集・分析し、クライアントにインサイトを提供する」産業であり、これまでのマーケティングリサーチ業界に加え、デジタルデータの分析、コンサルティング領域など、新たに7つの領域が加わっています。

このように、私たちを取り巻くビジネス環境がかなり大きく変化していることがご理解いただけると思います。こうした変化の中で、顧客企業は自社のマーケティング課題解決のため、消費者の確かなインサイトを求めています。そして、確かなインサイトには、正確かつ豊富なデータが必要です。

我々が事業モデルの変革を追求している理由はここにあります。マクロミルは消費者パネルから取得するデータを付加価値の源泉とし、この再定義され拡大する市場においても、引き続き高い競争優位を持ってプレゼンスを高めることができるため、今回の業界の変化は当社にとってポジティブな変化だと捉えています。

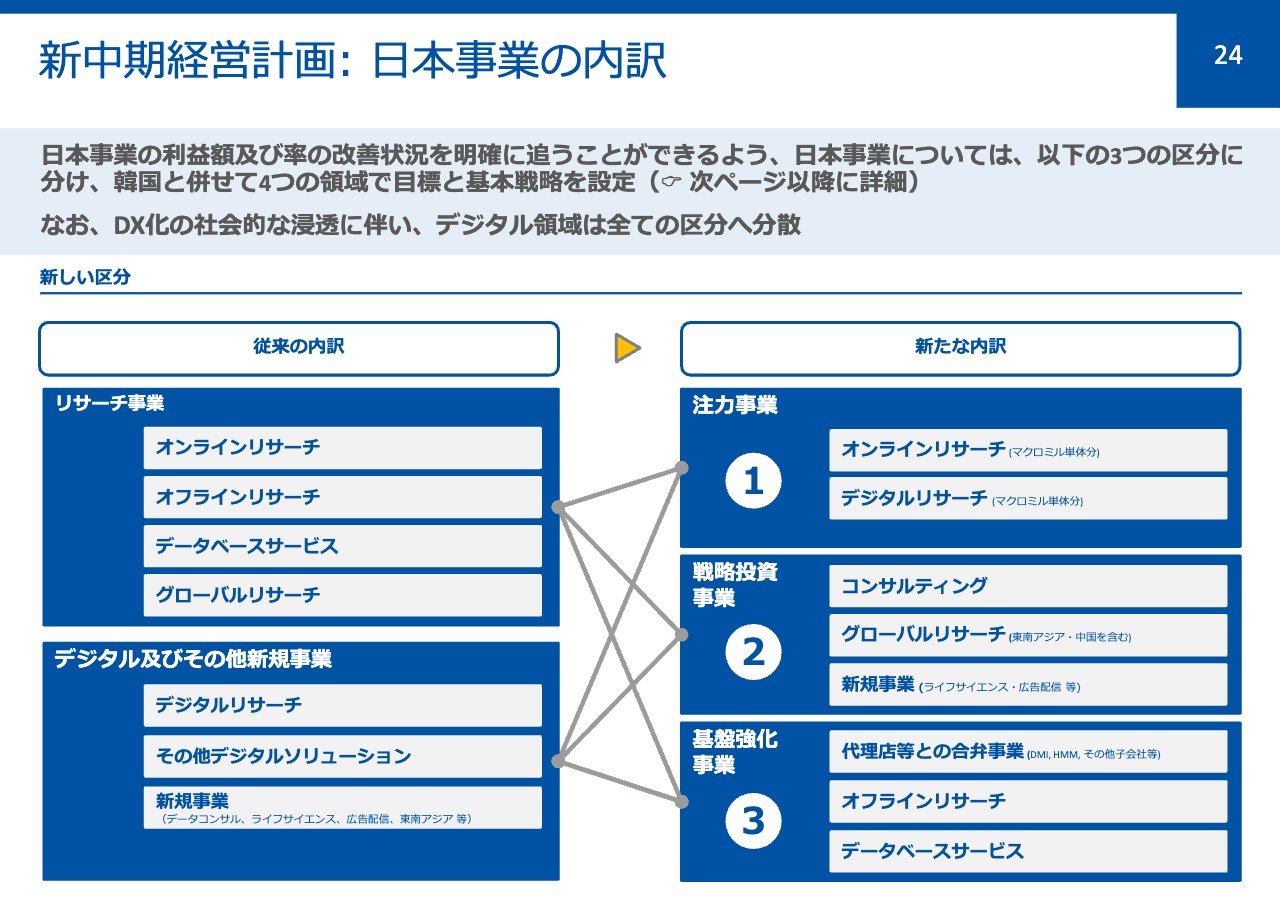

新中期経営計画 : 日本事業の内訳

ここまでのご説明で、利益率の改善のためにはオンライン・デジタルの回復が重要である点と、事業モデルの変革を継続する必要性についてお伝えしました。当社の取り組みが正しく進んでいるかをわかりやすくするために、開示セグメントの変更とともに日本事業の売上の内訳区分も見直すことにしました。

日本事業はこれまでリサーチ事業とデジタル及びその他新規事業という2つに区分していましたが、その区分を3つにします。具体的には、スライドの右側にあるとおり、注力事業、戦略投資事業、基盤強化事業の3つとなります。

それぞれについてはこの後ご説明しますが、この区分変更に伴い、デジタル領域の取り扱いを変更したため、そちらについて先にお伝えします。先ほど「我々の競争優位である付加価値の源泉はパネルから取得するデータにある」とお伝えしましたが、デジタル領域においても、パネルから取得するデジタル行動ログを活かしたソリューションが大きな強みであることに変わりはありません。

一方で、デジタルの行動ログは今や主力のリサーチのみならず、新事業を含めたあらゆるサービスで活用されるかたちに進化しています。こうした状況を踏まえ、利益貢献が高く、今後も成長が見込めるマクロミル本体で実施している広告効果測定に注力し、これまでデジタルに含めていたそれ以外のサービスについては、特性に応じて他の区分に分散させるかたちにしました。

今回の日本事業の区分変更は、利益率の改善に対する経営としての意思表示に加え、投資家のみなさまにも同じ目線で改善状況を把握し、ご理解いただけるようにすることが目的です。新中期経営計画では、この3区分それぞれに売上伸長率の目標を設定し、それぞれの区分において必要だと考えるKPIとあわせて、四半期ごとに公表していきます。

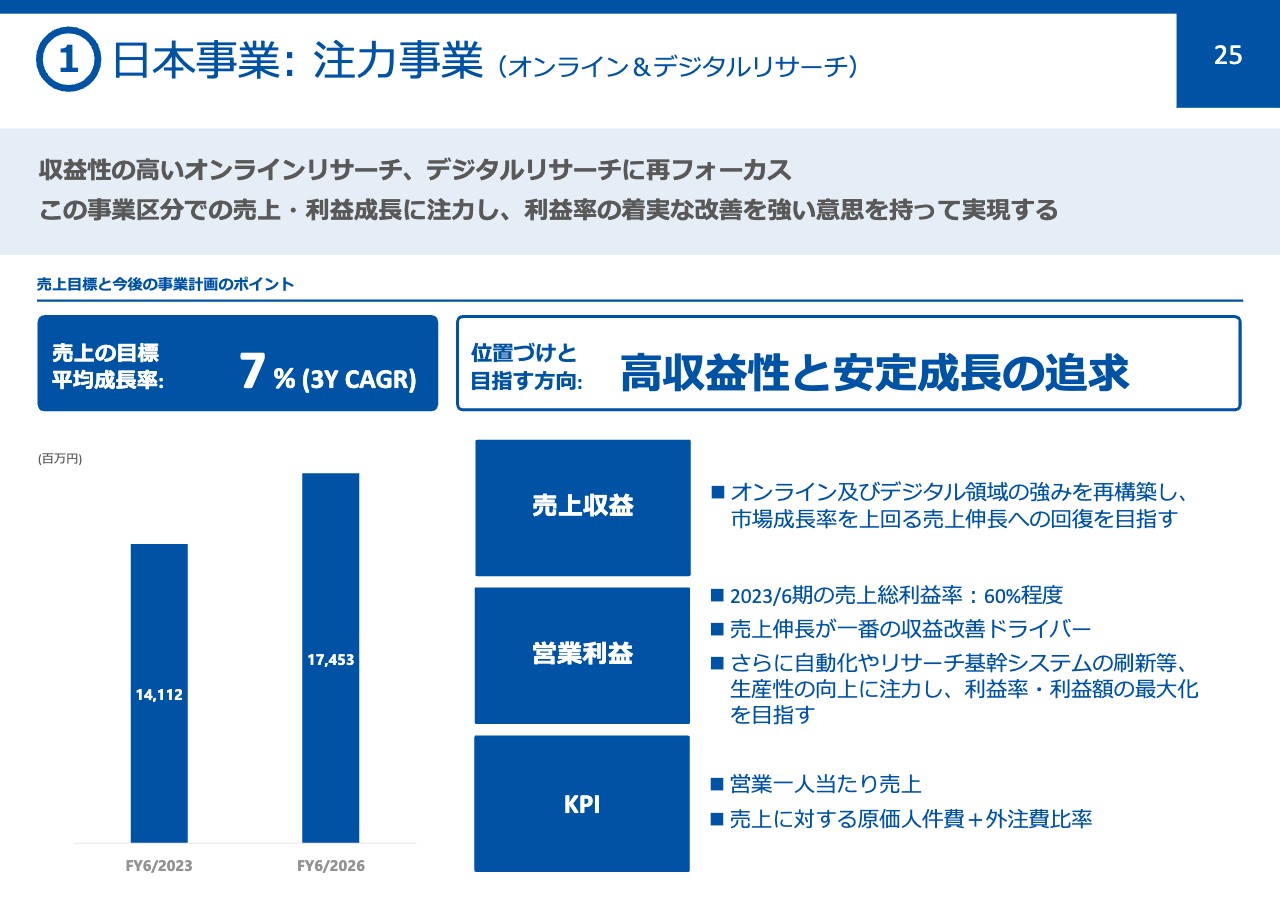

①日本事業: 注力事業(オンライン&デジタルリサーチ)

続いて、それぞれの事業区分のご説明に移ります。まず、注力事業についてです。注力事業はオンラインリサーチとデジタルリサーチで構成され、年平均成長率7パーセントを掲げています。売上規模が大きく、先期の売上総利益率は60パーセントと、グループ全体に対する利益貢献が最も高い事業です。

売上収益の伸長が利益拡大にとっての一番のドライバーとなるものの、生産性の向上にも注力し、利益率の改善を目指します。生産性拡大については、中計期間内に基幹となるリサーチシステムを刷新し、オペレーションの自動化に取り組みます。

私たちには、これまでのビジネスで蓄積した当社独自のリサーチデータ及びリサーチに関するノウハウがあります。そのデータやノウハウを活かし、質問票設計やレポート作成の自動化など、現在は人が行っている業務の削減を進めます。そのためのIT人材の獲得、開発体制の拡充については進行期より着手します。

KPIについては、営業1人当たりの売上、売上に対する原価人件費プラス外注比率を設定しています。こちらは売上とあわせて開示していく予定です。

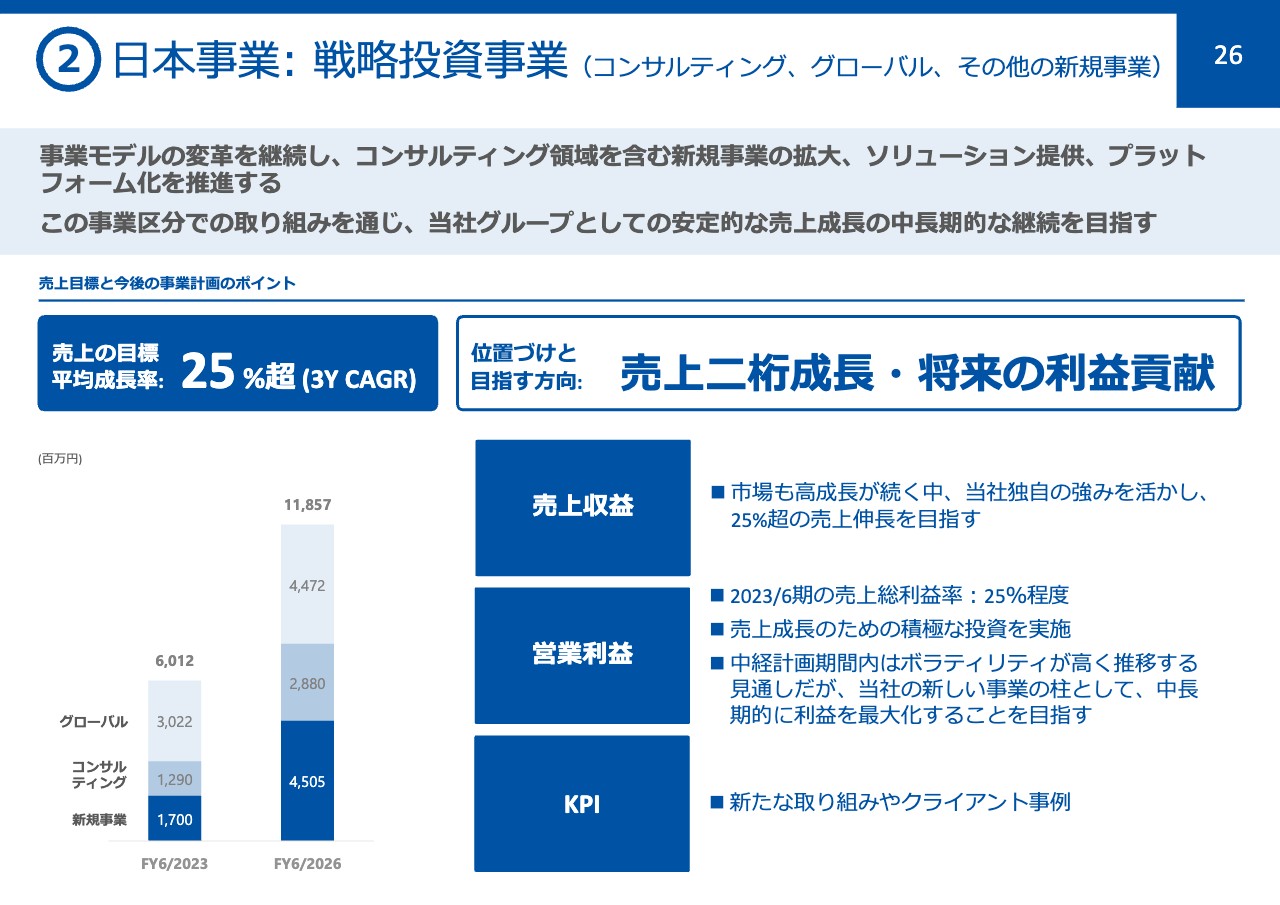

②日本事業: 戦略投資事業(コンサルティング、グローバル、その他の新規事業)

次に、戦略投資事業についてです。戦略投資事業は、年平均成長率25パーセント超を掲げています。この区分では、グループとして中長期的に安定した売上伸長を継続するために戦略投資を行い、将来の利益貢献の拡大を目指す事業をまとめました。

高い成長目標ではあるものの、マーケティング施策の実行フェーズに伴走し、コミットするパートナーニーズが高まっています。今後も高い成長が期待できるコンサルティング領域を筆頭に、日本企業の海外進出の加速も続いており、JAPAN to Globalのリサーチニーズの拡大に加え、足元では特にタイに注力し、ビジネス展開を加速しているグローバル事業によって実現可能だと考えています。

もちろんボラティリティはありますが、新たなオンライン・デジタル売上を創出することは、注力事業の売上の後押し効果も期待できます。高い売上伸長率を実現するために、積極的に投資を行っていきます。

ただ、売上総利益率は25パーセント程度と低いため、並行して売上規模の拡大や生産性の改善、付加価値提供による顧客単価の向上など、利益率の改善にも取り組みます。

KPIとしては、新たな取り組みや顧客事例を紹介していきます。

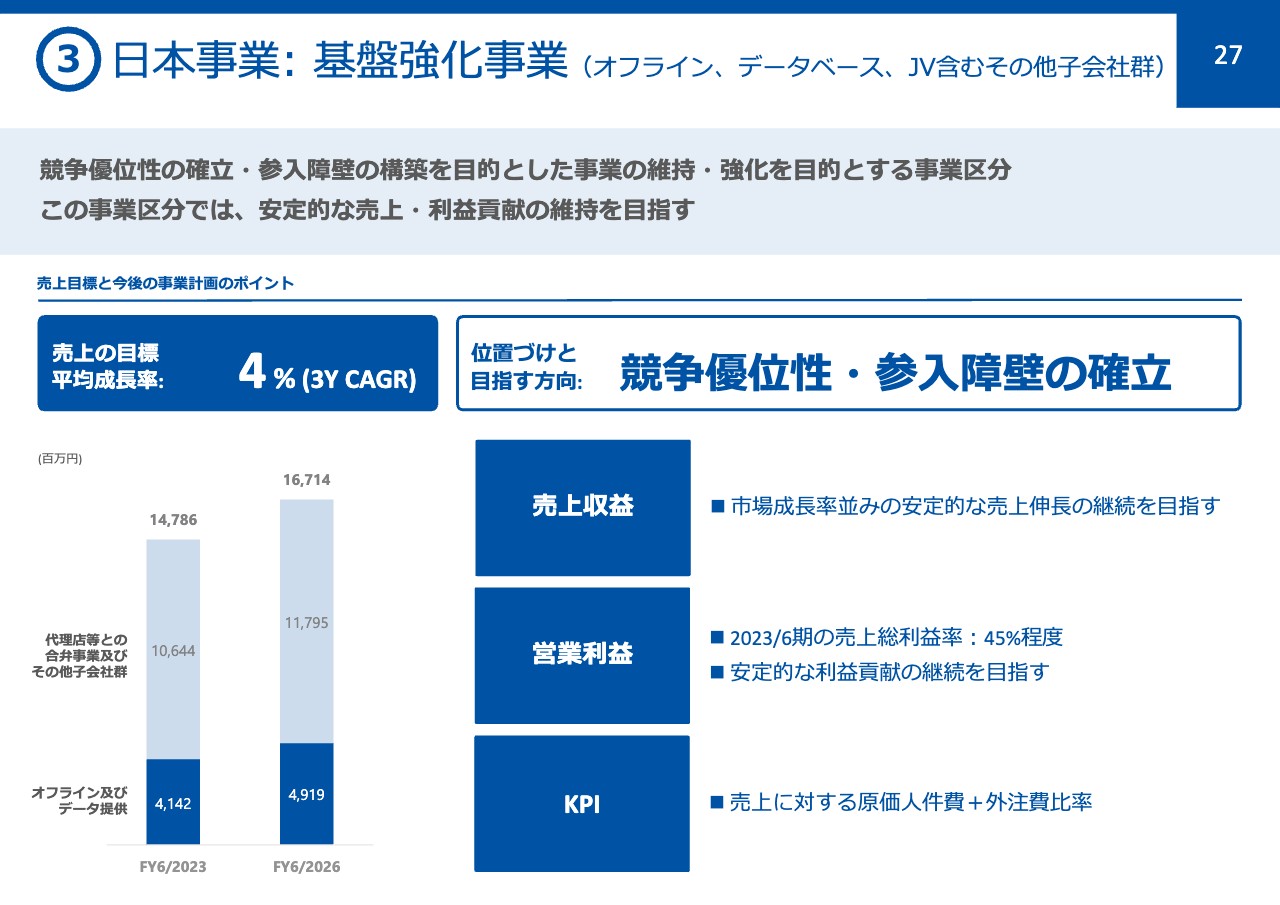

③日本事業: 基盤強化事業(オフライン、データベース、JV含むその他子会社群)

次に、基盤強化事業についてです。基盤強化事業は、年平均成長率4パーセントを掲げています。この区分では、注力事業と戦略投資事業を支える当社グループの競争優位性・参入障壁の確立のための事業をまとめています。

具体的には、広告代理店や特定の業界に特化した合弁事業、及びその他の子会社群、ならびにオフラインリサーチ、データ提供サービスが含まれています。

基盤強化事業の売上規模は注力事業と同等程度ですが、より安定した成長と利益貢献の継続を目指します。先期の売上総利益率は45パーセント程度、KPIは売上に対する原価人件費プラス外注費比率を設定しています。

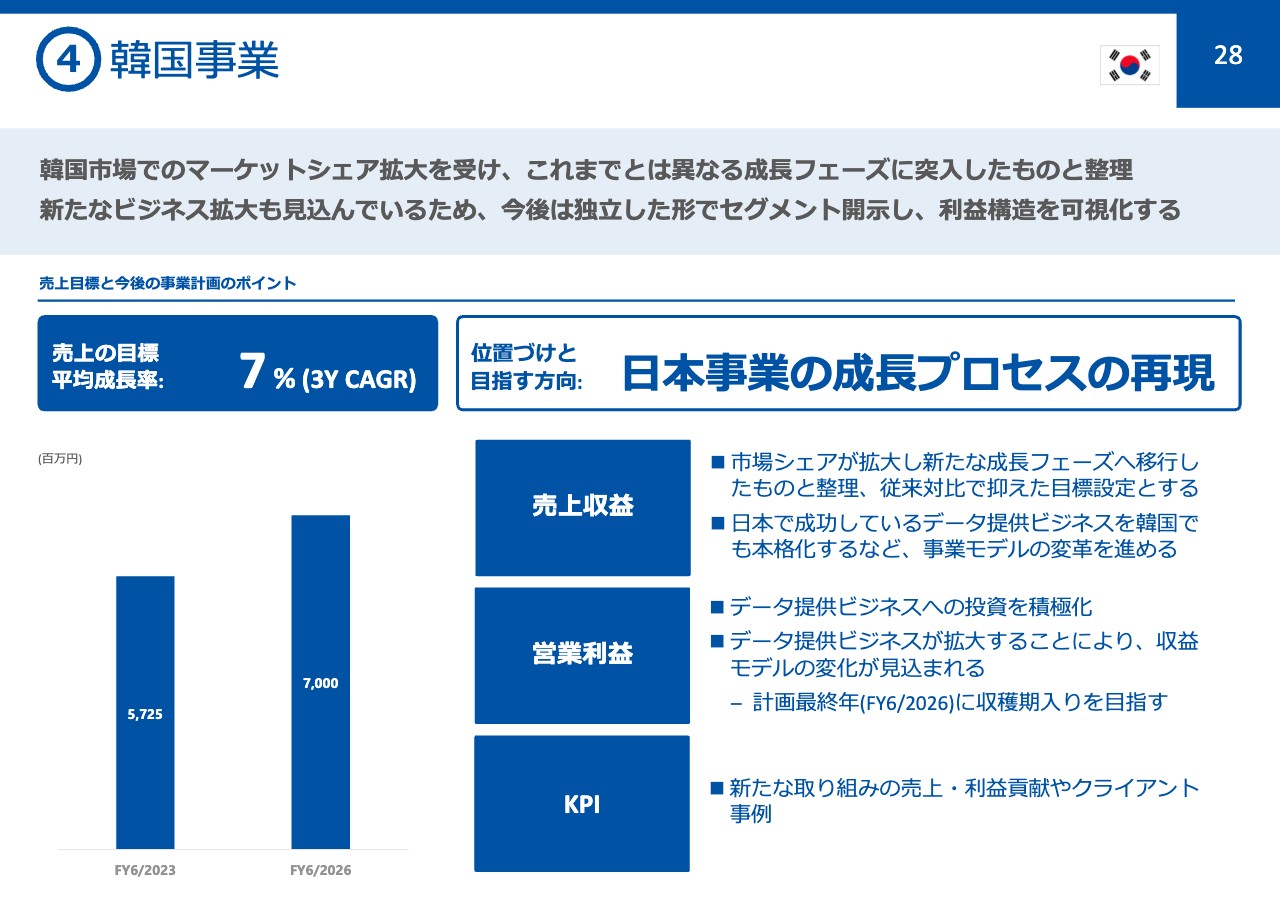

④韓国事業

次に、韓国事業についてご説明します。韓国事業は、年平均成長率7パーセントを掲げています。先期まで非常に高い成長を遂げており、韓国市場におけるマーケットシェアも拡大してきました。その結果、今後はより安定した成長フェーズに入ると考えています。

今後のさらなる成長には、これまでの日本事業で培ってきた知見が役に立つと考えています。再成長に向けた購買データの構築などが進んでおり、進行期にはより本格的に展開していきます。

売上の伸長は従来対比で抑えたものになるため、再成長に向けた取り組みと並行して、生産性の改善にも注力します。また、セグメント変更により、今後は韓国事業単体でコスト構造が可視化されます。

KPIでは新たな取り組みや顧客事例を紹介し、より正確に事業状況をご理解いただけるようにしていきます。

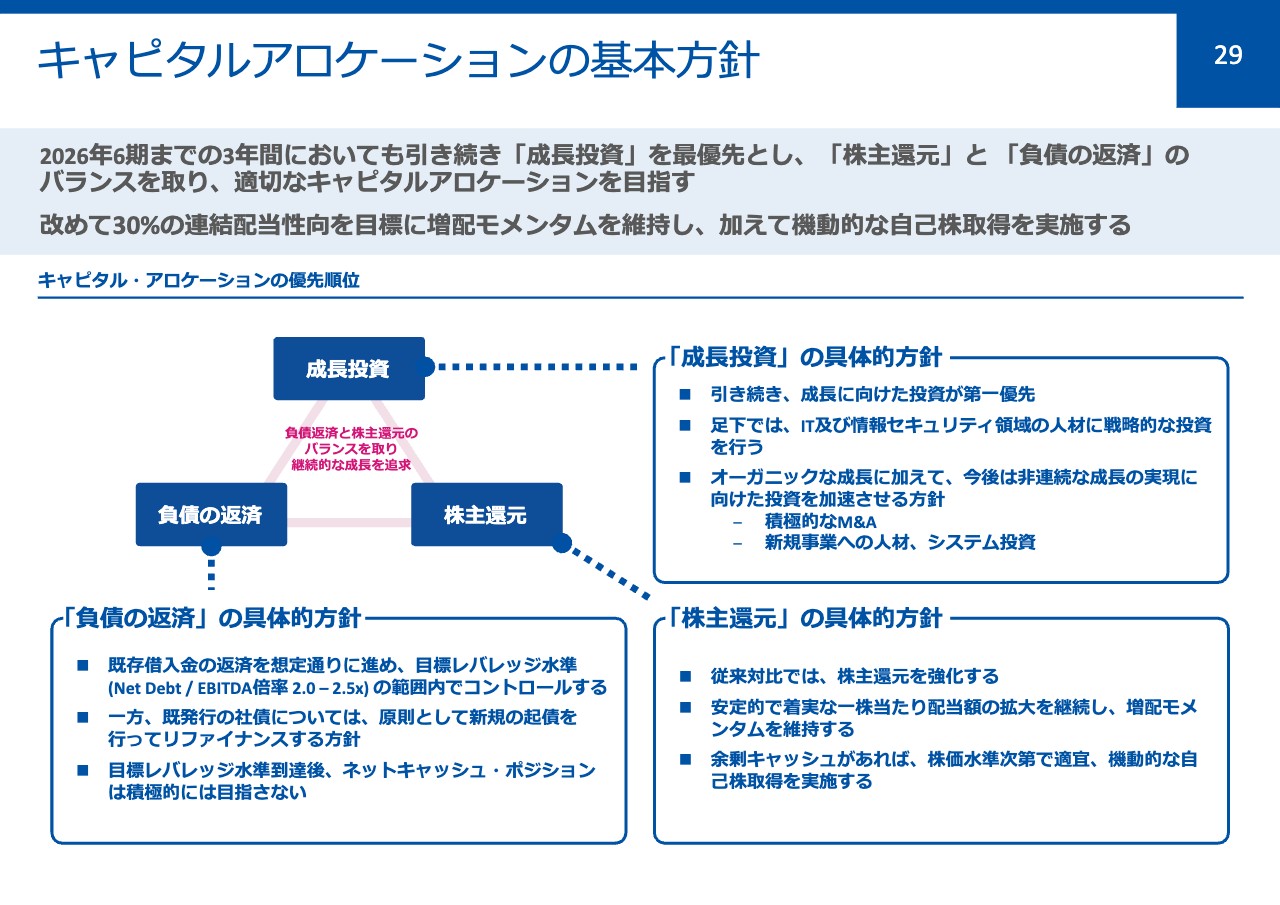

キャピタルアロケーションの基本方針

キャピタルアロケーションの基本方針についてです。これまでと同様に成長投資を第一と考え、「株主還元」と「負債返済」のバランスを取りながら適切なキャピタルアロケーションを目指します。

株主還元については、これまで中長期的に20パーセントから30パーセントというレンジ目標を掲げてきましたが、よりコミットメントを強めるため30パーセント以上とします。増配モメンタムを維持し、当期利益の成長に伴って着実に達成していきます。

また、余剰キャッシュと株価の水準を踏まえ、機動的な自己株取得も実施します。

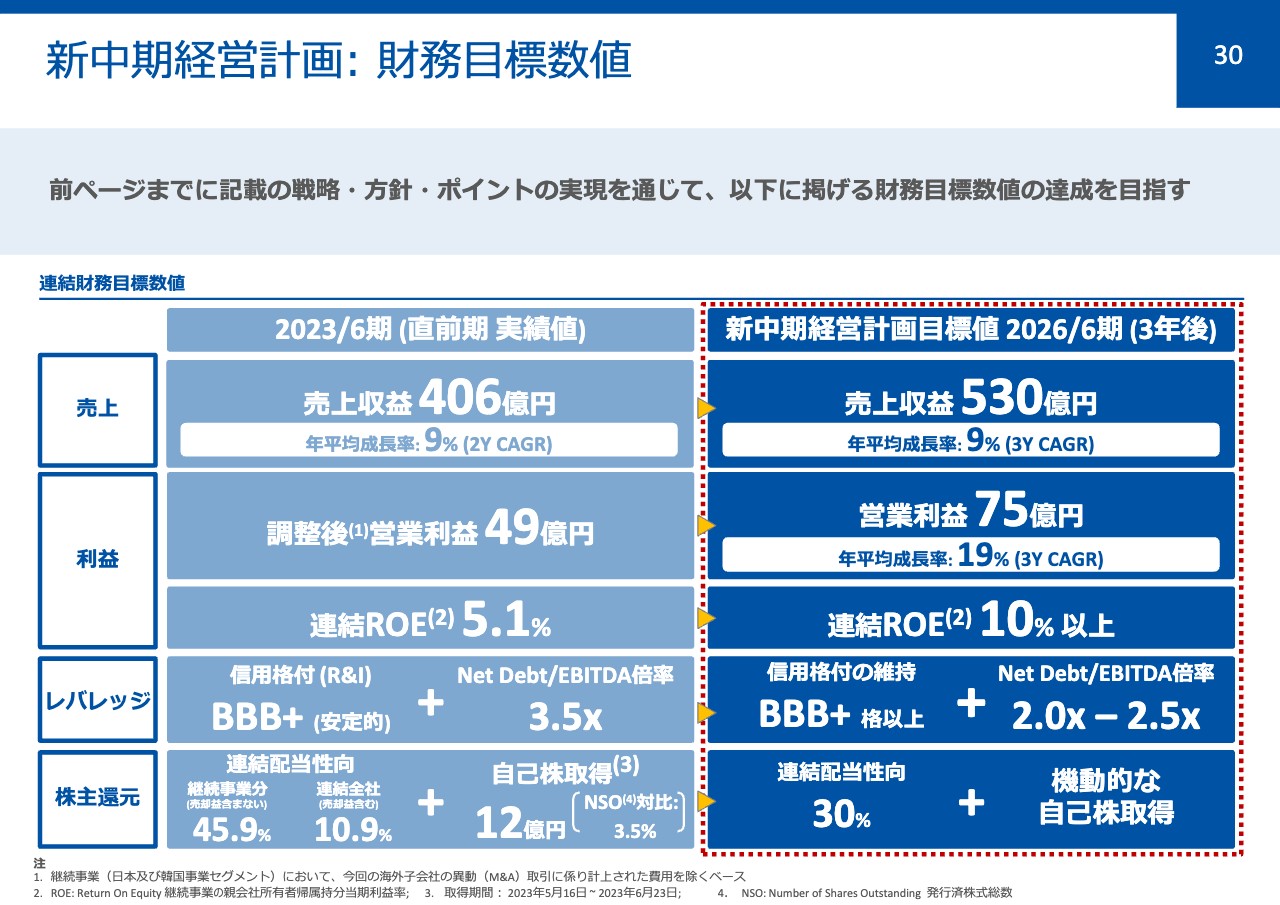

新中期経営計画:財務目標数値

新中期経営計画の財務目標数値についてご説明します。2026年6月期の目標売上収益は530億円、営業利益は75億円、ROEは最低でも10パーセント以上の達成を掲げます。

格付はBBBプラス以上の維持、Net Debt/EBITDA倍率は2倍から2.5倍の水準とし、株主還元を強化する方針です。

なお、Tolunaの既存株主に対するEXITイベントについては、現時点では不確実性が高いため計画には織り込んでいません。仮にEXITイベントが発生する場合は、当社としての選択肢をあらためて整理します。また、持分売却を行う場合は大きなキャッシュインが見込まれるため、キャピタルストラクチャーや還元方針などについて、あらためて見直すことになると考えています。

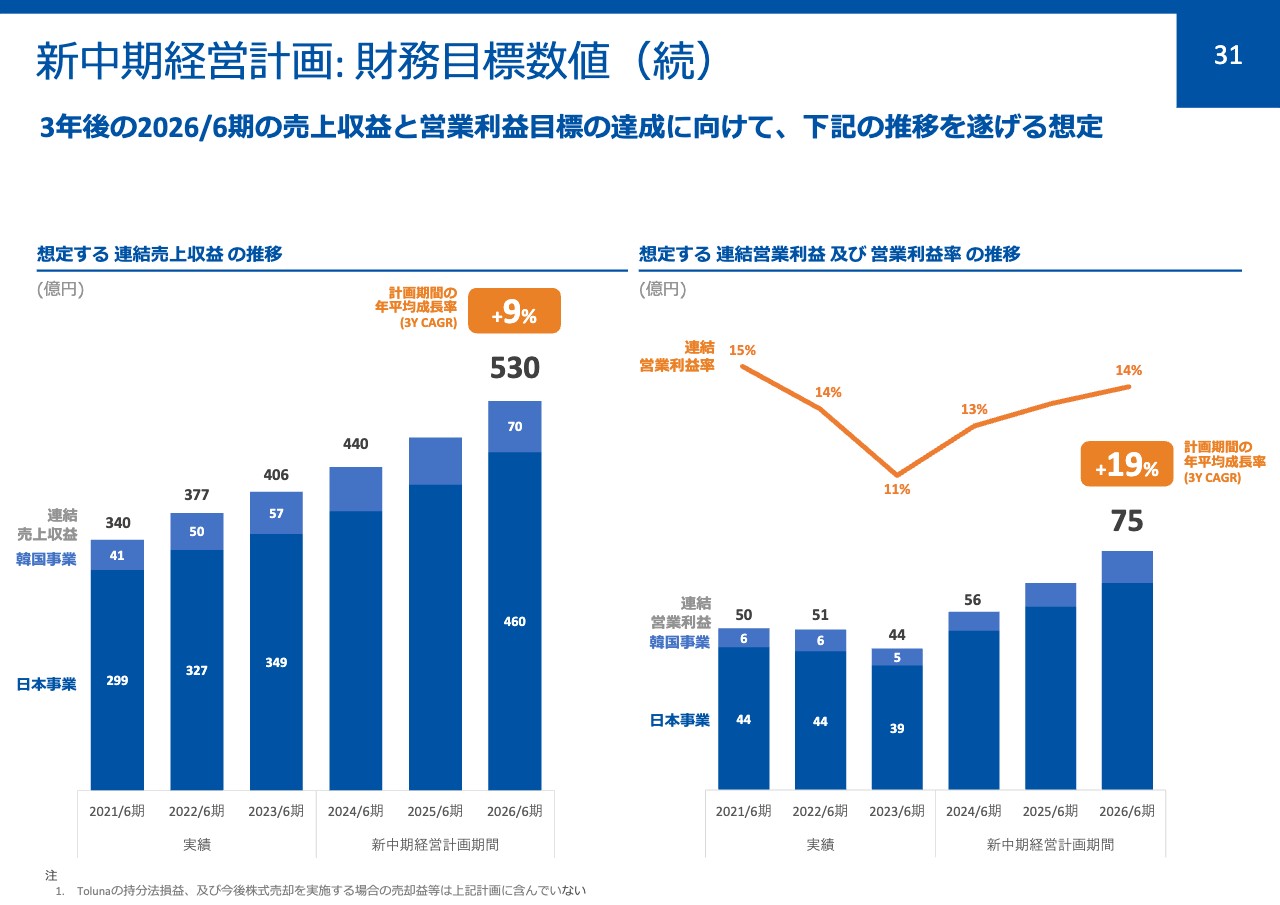

新中期経営計画:財務目標数値(続)

過年度を含めた連結売上収益及び連結営業利益・営業利益率の推移のグラフです。スライド右側のグラフにあるとおり、連結営業利益額・営業利益率の回復が最重要だと考えています。先期で底を打ち、右肩上がりに回復させていくためにも、まずは新中期経営計画の初年度である進行期が重要だと考えています。

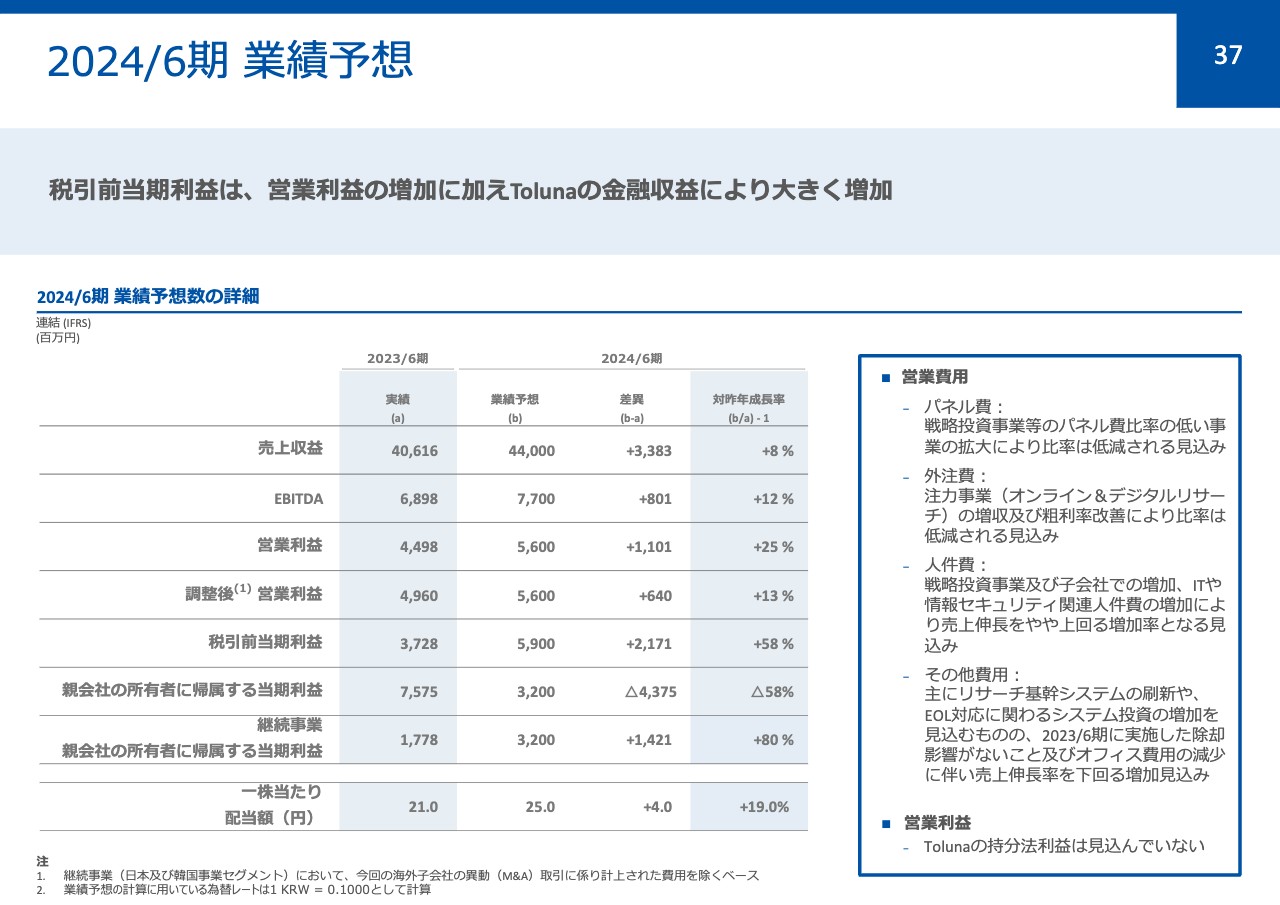

2024/6期 業績予想

このような意志を込めて、2024年6月期の業績予想を説明資料の最後に持ってきました。2024年6月期の業績予想としては、売上収益は昨年対比8パーセント増となる440億円、営業利益は調整前で昨年対比25パーセント増、調整後で昨年対比13パーセント増となる56億円を見込んでいます。

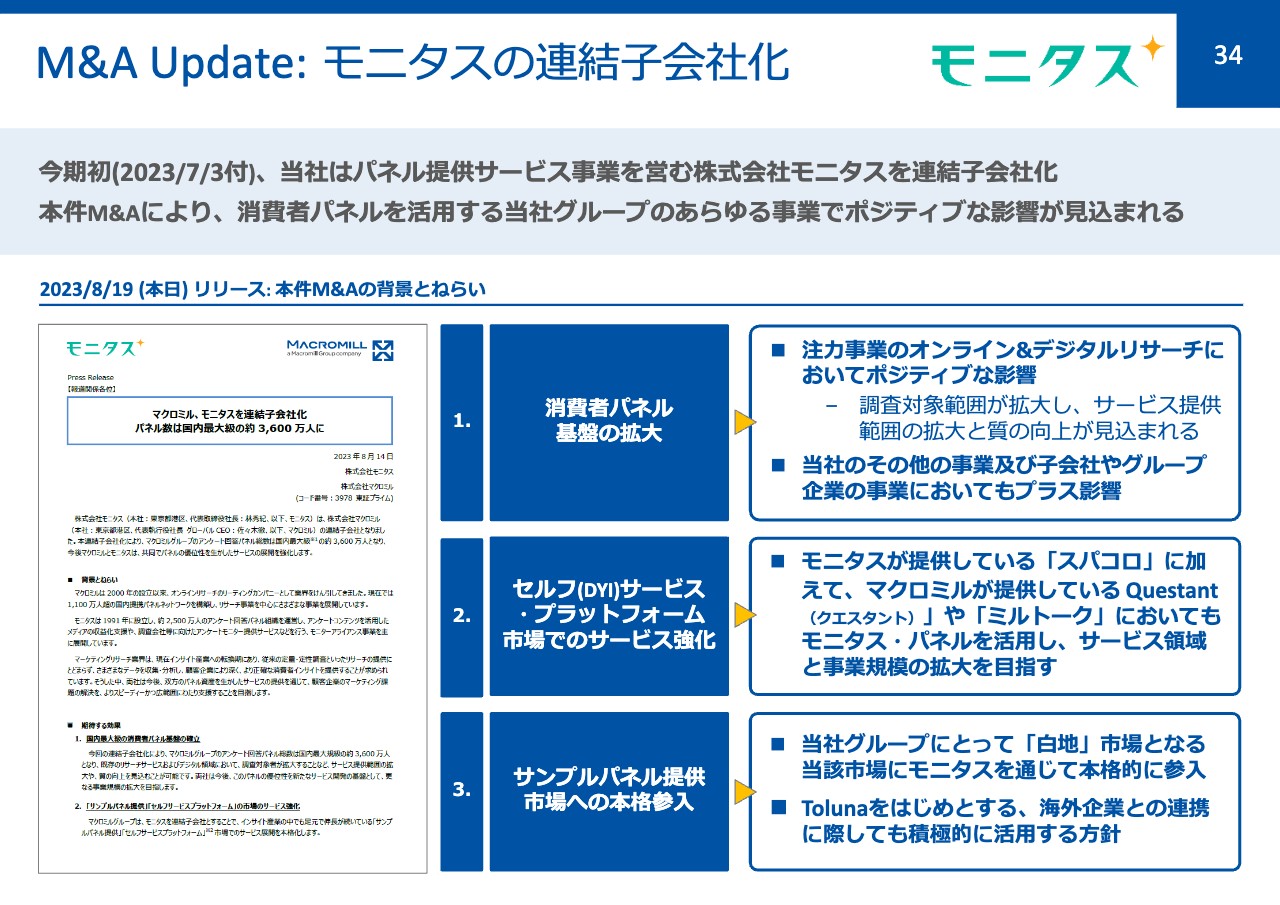

M&A Update:モニタスの連結子会社化

この実現に向けた施策についてご説明する前に、7月3日付で実施したM&Aについてアップデートします。8月14日の決算発表に合わせてリリースも配信しましたが、当社は2023年7月3日付で株式会社モニタスを連結子会社化しました。このM&Aにより、消費者パネルを活用する当社グループのあらゆる事業において、スライド右側に記載した3点のポジティブな影響が見込まれます。

まず、顧客企業においては、リサーチを通じて「より深いデータを取りたい」というニーズと、「より幅広いデータを取りたい」という2通りのニーズがあると認識しています。

「より深いデータを取りたい」というニーズには、引き続き当社の自社パネルを中心に活用していく方針に変わりはありません。一方で、「より幅広いデータを取りたい」というニーズに対しては、これまで提携パネルを活用して対応してきました。

今回のモニタスの連結子会社化は、これを内製化することでグループとしての費用の外部流出を下げ、中長期的に利益率改善を進めるための取り組みです。

その意味でも、スライド1つ目のボックスに記載したとおり、注力事業を中心に当社グループ事業の収益性改善に寄与すると考えています。

2つ目は、現在日本において力強く伸びている、自身でスピーディーかつ簡便にリサーチをしたい方に提供する「セルフ(DIY)サービス・プラットフォーム」市場におけるサービスの強化です。

そして3つ目は、「サンプルパネル提供」領域への参入です。前中計の振り返りでも触れましたが、このような新たなニーズにも対応し、市場における売上の最大化を目指します。

財務的な影響としては、同社の売上・利益増に加え、マクロミルの既存事業の収益性改善が期待できます。その規模については現在精査中であり、今期のガイダンスには現時点における最低水準のみ織り込んでいます。したがって、この一連でお話しした効果については、基本的に今期においてアップサイドになるとご理解ください。

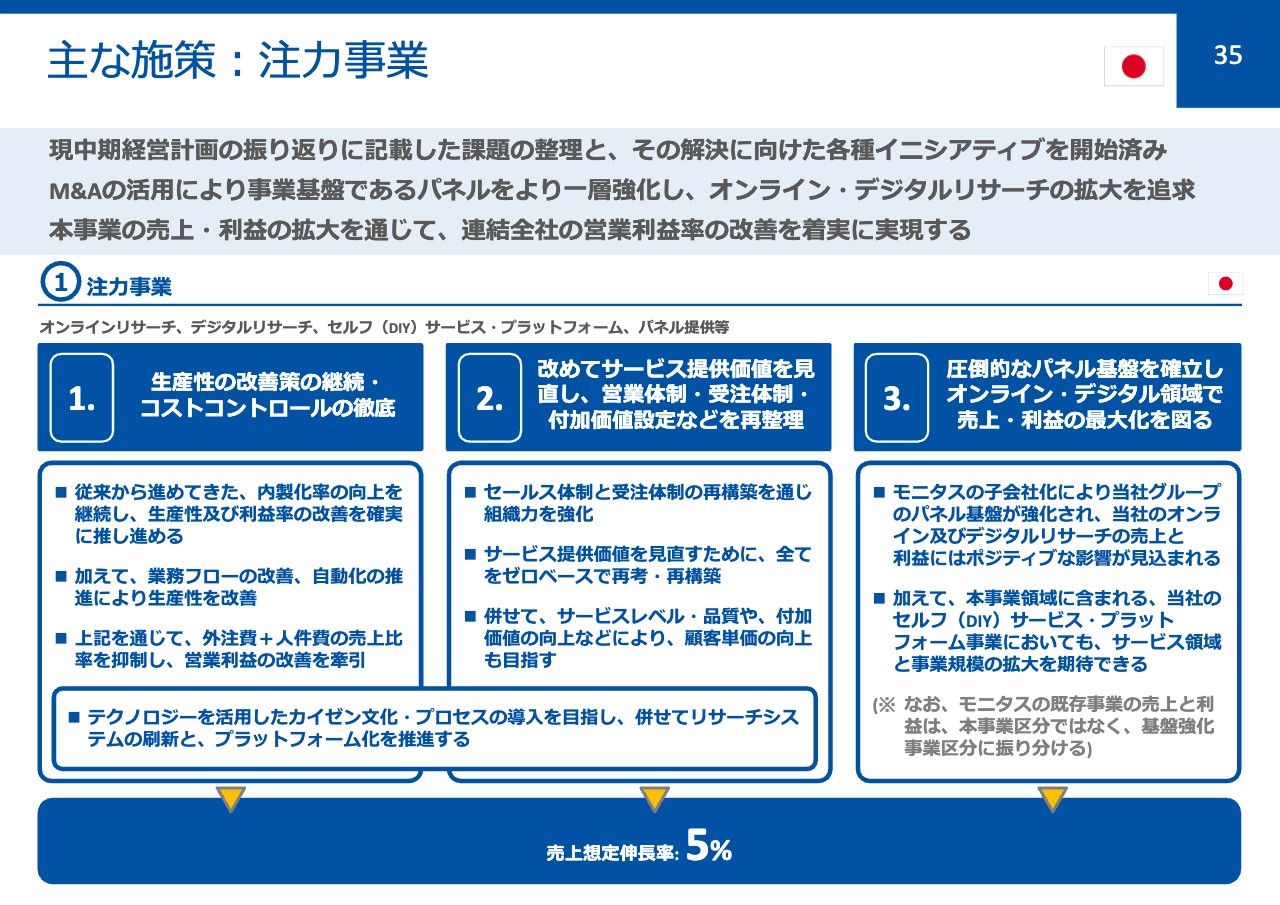

主な施策:注力事業

以上を前提に、ここからはあらためて事業区分における主要施策についてご説明します。

まず注力事業は、お断りを続けてきた前期から、潜在的な顧客企業群の母集団の再構築に取り組んでいる最中です。3ヶ年の目標成長率は7パーセントですが、進行期は回復期と位置づけ、5パーセントの伸長を目指します。また、コストについては内製化率の向上、業務フロー及び生産性の改善により、人件費と外注費の売上比率を抑制します。さらに、企画提案型の営業活動の強化、サービスレベルや品質の改善による付加価値の向上を通じ、顧客単価の上昇を目指します。

モニタス社を連結子会社化したことにより、グループのモニター数は業界最大規模になります。潜在顧客を含めたすべての顧客企業に対し、キャパシティ課題の解消とあわせて訴求することで攻勢をかけていきます。

また、スライド下部に記載しているとおり、現状は人による改善がメインですが、将来を見据え、テクノロジーを活用したリサーチシステムの刷新とプラットフォーム化を推進していきます。こちらも人材の獲得とあわせて進行期より着手します。

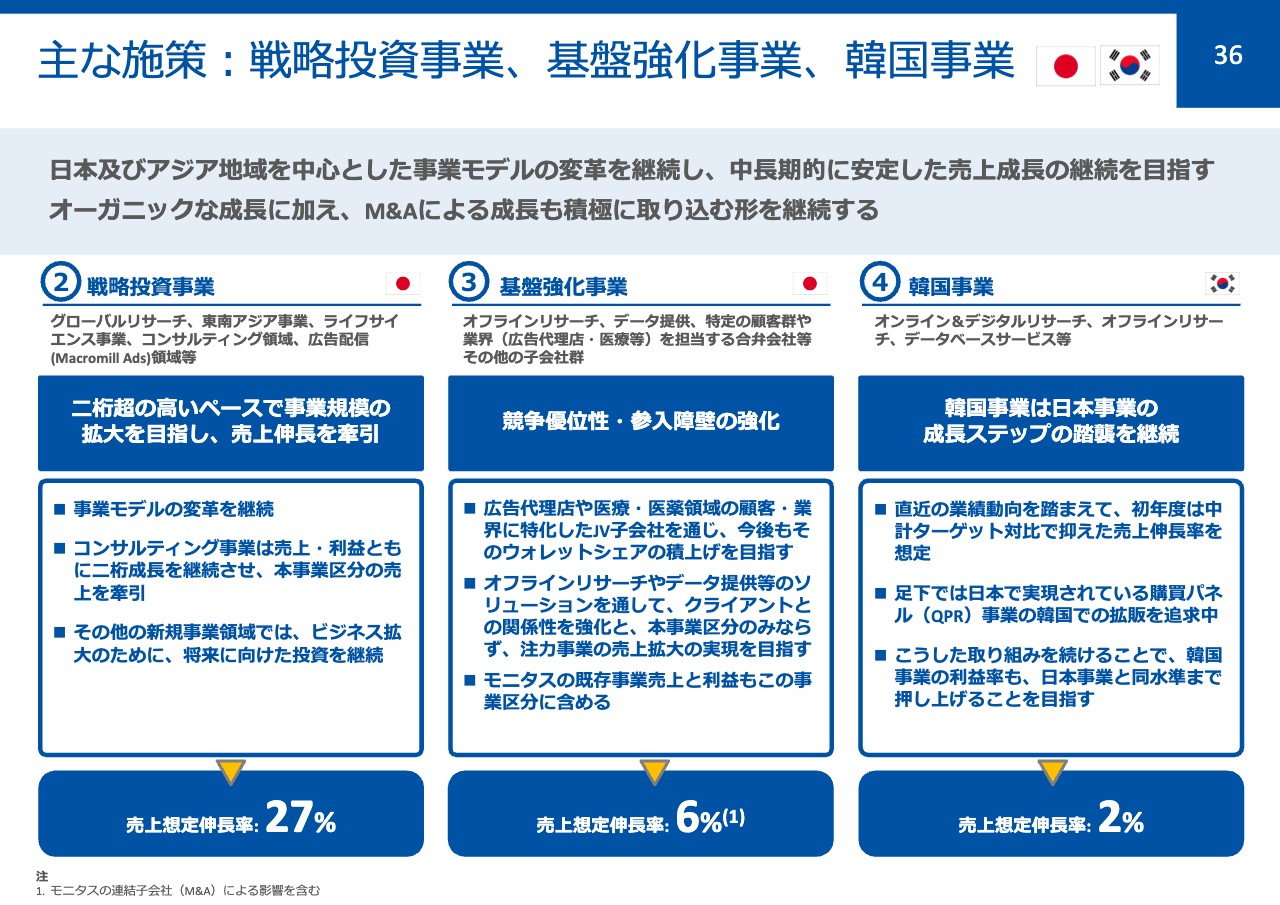

主な施策:戦略投資事業、基盤強化事業、韓国事業

戦略投資事業については、引き続き強い顧客需要のモメンタムが確認できており、今期は昨年対比27パーセントの売上想定伸長率を目指します。

基盤強化事業については、3ヶ年目標成長率は4パーセントですが、進行期はモニタス社の連結子会社化の影響もあり、昨年対比6パーセントの売上想定伸長率を目指します。

韓国事業については、景況感の影響と成長フェーズの移行期にあるため、3ヶ年目標成長率7パーセントに対して、進行期は2パーセントの売上想定伸長率とします。

2024/6期 業績予想

コストについてご説明します。営業利益としては56億円を見込み、売上伸長を上回る利益伸長を目指すことはお伝えしたとおりです。その主なドライバーはパネル費比率、外注費率の抑制です。

なお、人件費率は売上伸長率をやや上回る想定です。先にご説明した注力事業にかかる増員は見込んでおらず、戦略的に必要な新規事業と子会社、IT及びセキュリティ関連の増員が主な要因です。

その他費用については、リサーチ基幹システムの刷新、システムのライフサイクル終了への対応などの投資による増加を見込むものの、売上伸長率を下回る増加にとどまります。

なお、当社ではIFRSの規定に基づき、Toluna社からの持分法利益も営業利益に取り込むことになりますが、今回発表の業績予想値には織り込んでいません。また、こちらもアップサイドになると位置付けています。

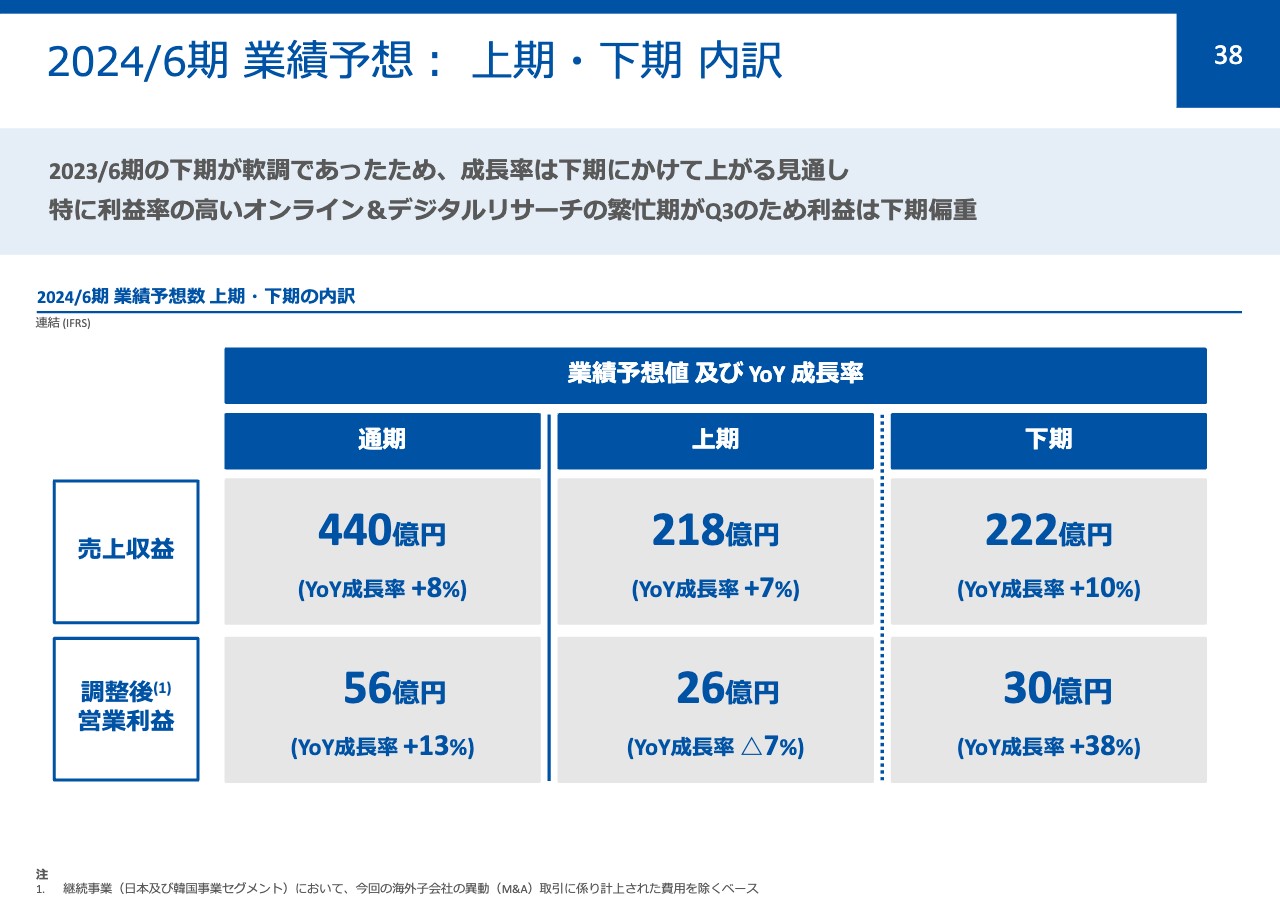

2024/6期 業績予想: 上期・下期 内訳

スライドは、業績予想の上期・下期の内訳について記載したものです。売上収益は通期で昨年対比8パーセントの伸長に対して、上期が昨年対比7パーセント、下期が昨年対比10パーセントの見込みです。

調整後営業利益は通期で昨年対比13パーセントの伸長に対し、上期が昨年対比7パーセントの減益、下期が昨年対比38パーセントの増益を見込みます。

当社の事業には季節性があることと、先期の下期が不調であったことから、下期により大きな売上利益の回復を見込んでいます。また、上期の減益は第1四半期のみで、第2四半期より増益転換する予定です。

その他の取り組み

最後に、その他の直近の取り組みについてご説明します。1つ目は、業界初となる最新版のISMS国際規格「ISO/IEC 27001:2022」認証をマクロミル全事業領域で取得しました。データカンパニーとして、セキュリティレベルの向上と従業員の情報セキュリティに対する意識向上が実現したといえます。

2つ目は、昨年10月に発行した当社初のサステナビリティレポートの内容と取り組みが評価され、「FTSE Blossom Japan Sector Relative Index」の構成銘柄に選定されました。

このようにセキュリティやサステナビリティに対する取り組みも進めており、外部からの評価もいただいています。

本日はMetrixLabの売却の背景と狙い、そして中期経営計画の振り返りと新中期経営計画の内容についてご説明しました。経営としては、あらためて売上の成長及び利益率の改善に努めていきます。その上で、今後の右肩上がりの利益回復に向け、進行期の業績予想達成が最重要だと考えています。まずは、この進行期の業績予想達成に向け尽力します。引き続きご支援いただければ幸いです。どうぞよろしくお願いします。