2023年8月18日に発表された、キュービーネットホールディングス株式会社2023年6月期決算説明の内容を書き起こしでお伝えします。

スピーカー:キュービーネットホールディングス株式会社 代表取締役社長 北野泰男 氏

目次

北野泰男氏(以下、北野):キュービーネットホールディングス株式会社、代表取締役社長の北野です。本日はご多忙の中、当社の決算説明会にご参加いただき誠にありがとうございます。

さっそくですが、資料に基づき、2023年6月期通期の実績、2024年6月期の業績予想について、概要をご説明します。

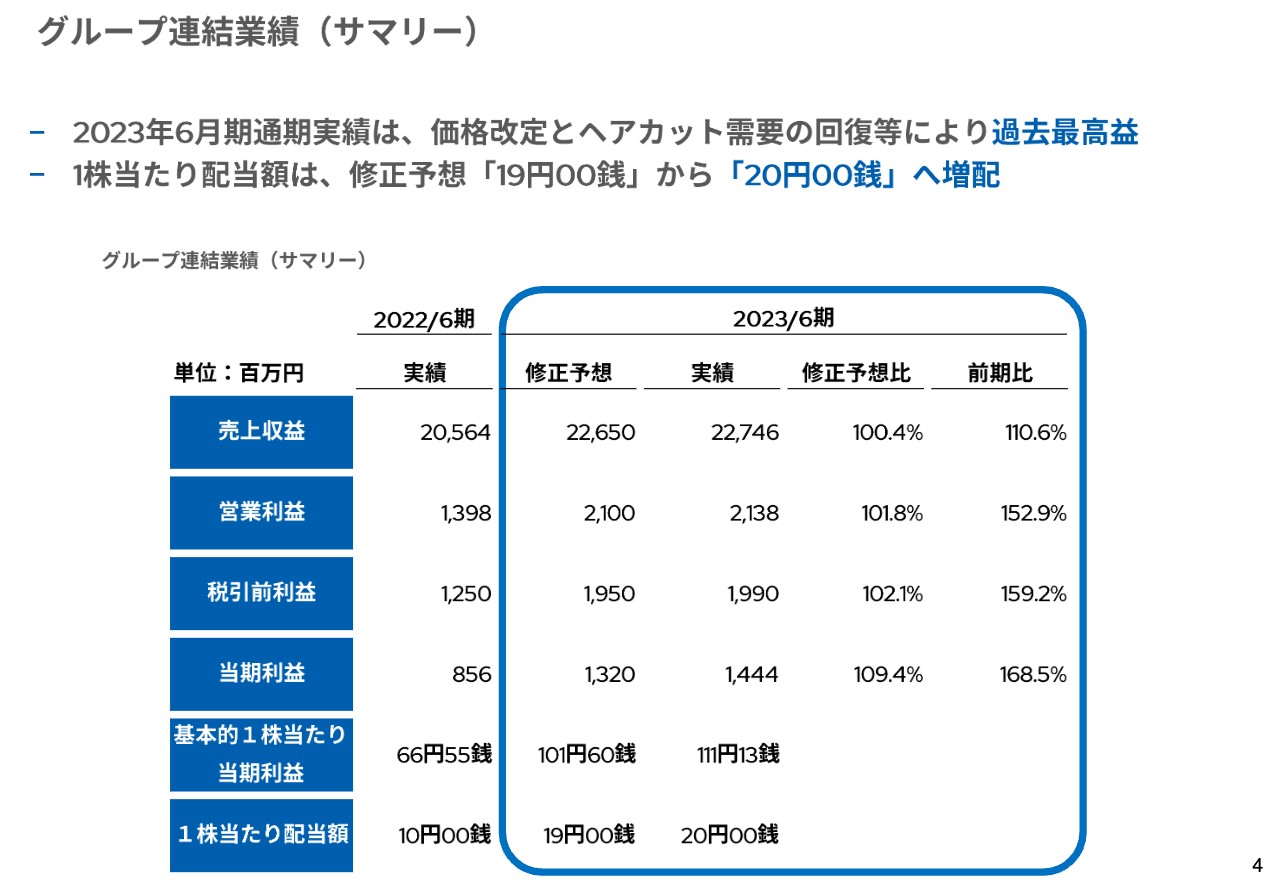

グループ連結業績(サマリー)

まず、2023年6月期通期実績からご説明します。2023年6月期において、新型コロナウイルス感染症による行動制限が段階的に緩和され、お客さまのご利用は順調に回復しました。また、国内の「QBハウス」のサービス価格を、4月1日より1,200円から1,350円へと改定しました。

その結果、売上収益は前期比110.6パーセントの227億4,600万円、営業利益は前期比152.9パーセントの21億3,800万円、当期利益は前期比168.5パーセントの14億4,400万円の実績となり、過去最高益を達成することができました。

これを受け、1株当たりの配当額を修正予想の19円から20円へ増配する予定です。

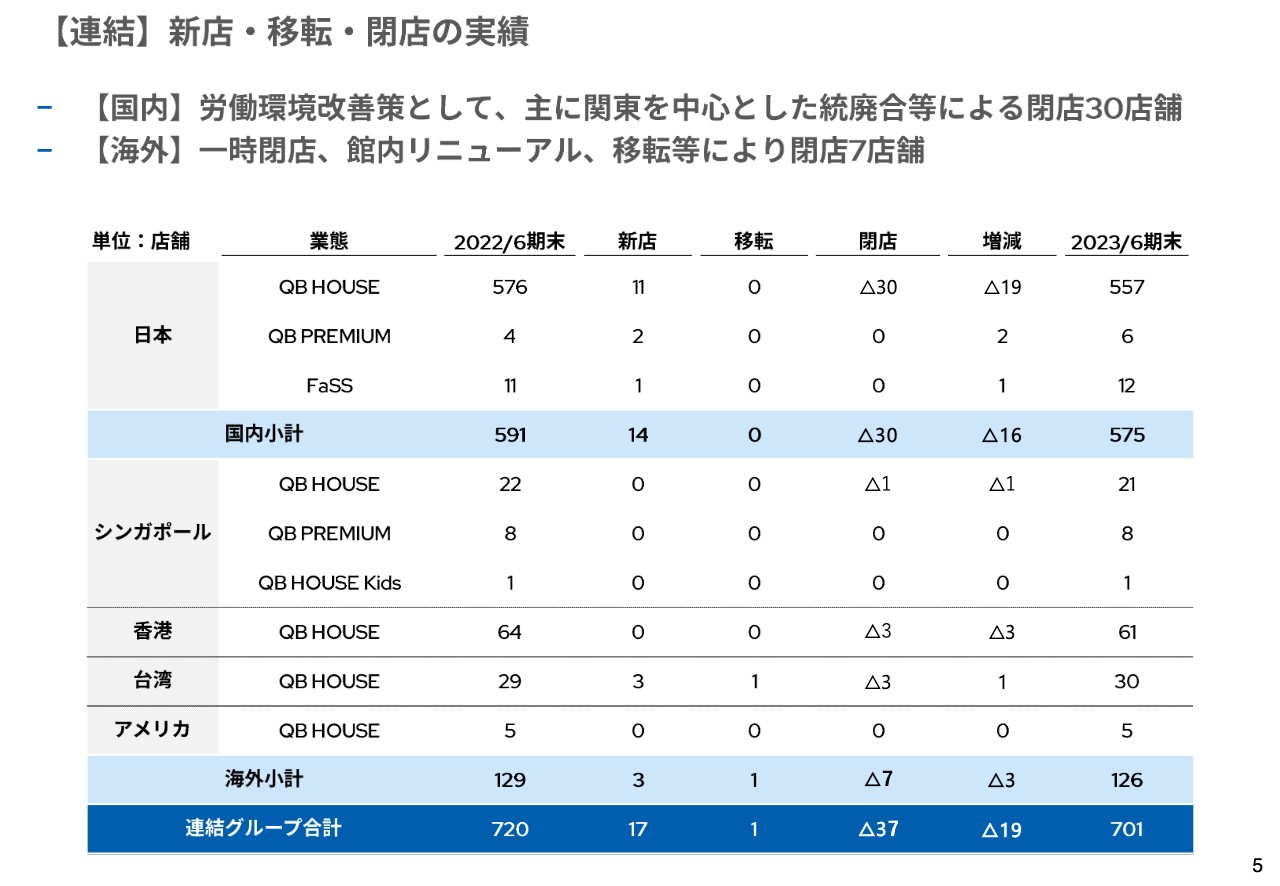

【連結】新店・移転・閉店の実績

グループ全体の出退店の概要についてご説明します。国内においては、出店を14店舗、閉店を30店舗実施したことから、2023年6月末時点での国内総店舗数は前期末比16店舗減少の575店舗となりました。

なお、閉店した30店舗の内訳は、当社都合の閉店が20店舗、リニューアルや建替など施設側都合の閉店が8店舗、FC店都合の閉店が2店舗です。

当社都合の閉店20店舗のうち、店舗粗利が赤字であったのが9店舗でした。残り11店舗は赤字には至っていませんでしたが、人不足で運営が厳しく、かつ老朽化で再投資対象とならない店舗、そして近隣に誘導できる店舗が存在する店舗統合になります。

次に、海外の出退店の概要です。台湾で移転を含めて出店を4店舗実施しました。閉店については、シンガポールで1店舗、香港で3店舗、台湾で3店舗実施したことから、海外全体での総店舗数は前期末比3店舗減少の126店舗となりました。

なお、海外の閉店理由については、再出店予定を伴う一時閉店、ショッピングセンターのリニューアル・移転等によるものです。この結果、期末時点におけるグループ総店舗数は701店舗となっています。

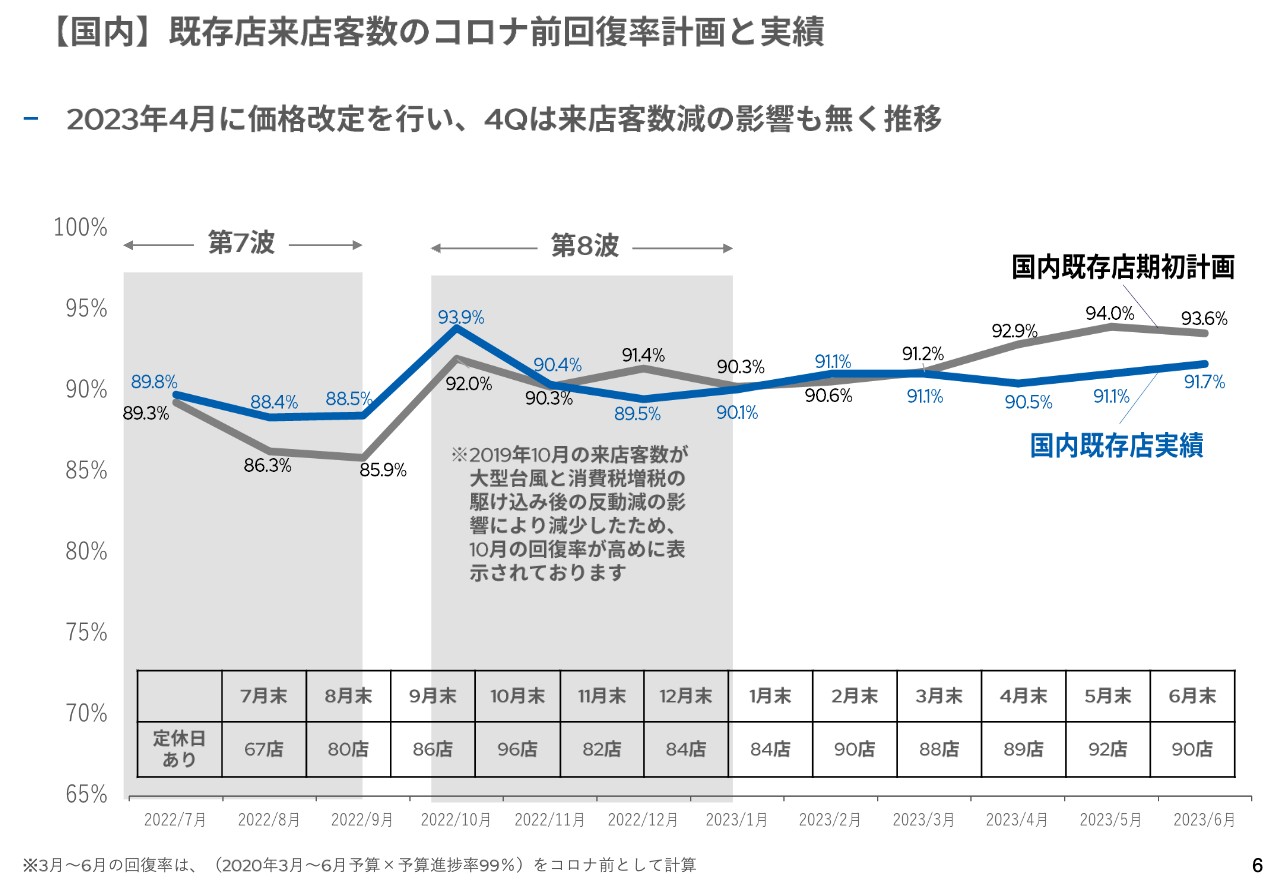

【国内】既存店来店客数のコロナ禍前回復率計画と実績

国内の来店客数の回復率実績についてご説明します。第1四半期は第7波で感染者が拡大する中、政府より強い行動規制が発令されることがなかったため、計画していた回復率を上回る水準で推移しました。

第2四半期は第8波の感染拡大の影響を受け、店舗の人員不足が顕著となり、複数の店舗で臨時休業を余儀なくされ、計画していた回復率を下回る結果となりました。第3四半期は新型コロナウイルスの収束に伴い、計画どおり91パーセントの水準で推移しました。

第4四半期は新型コロナウイルスの収束と人員の純増、さらには気温上昇に伴う需要回復を見込み、期初計画ではコロナ禍前比94パーセントまでの回復を計画していましたが、人員の純増計画が下回ったことから、チャンスロスが全国的に発生しました。

そこで、中期経営計画で2024年6月期期中での実施を計画していたサービス価格改訂を、2023年4月1日から前倒しで実施しましたが、利用者が大きく減ることはなく、回復率はほぼ横ばいで推移しています。

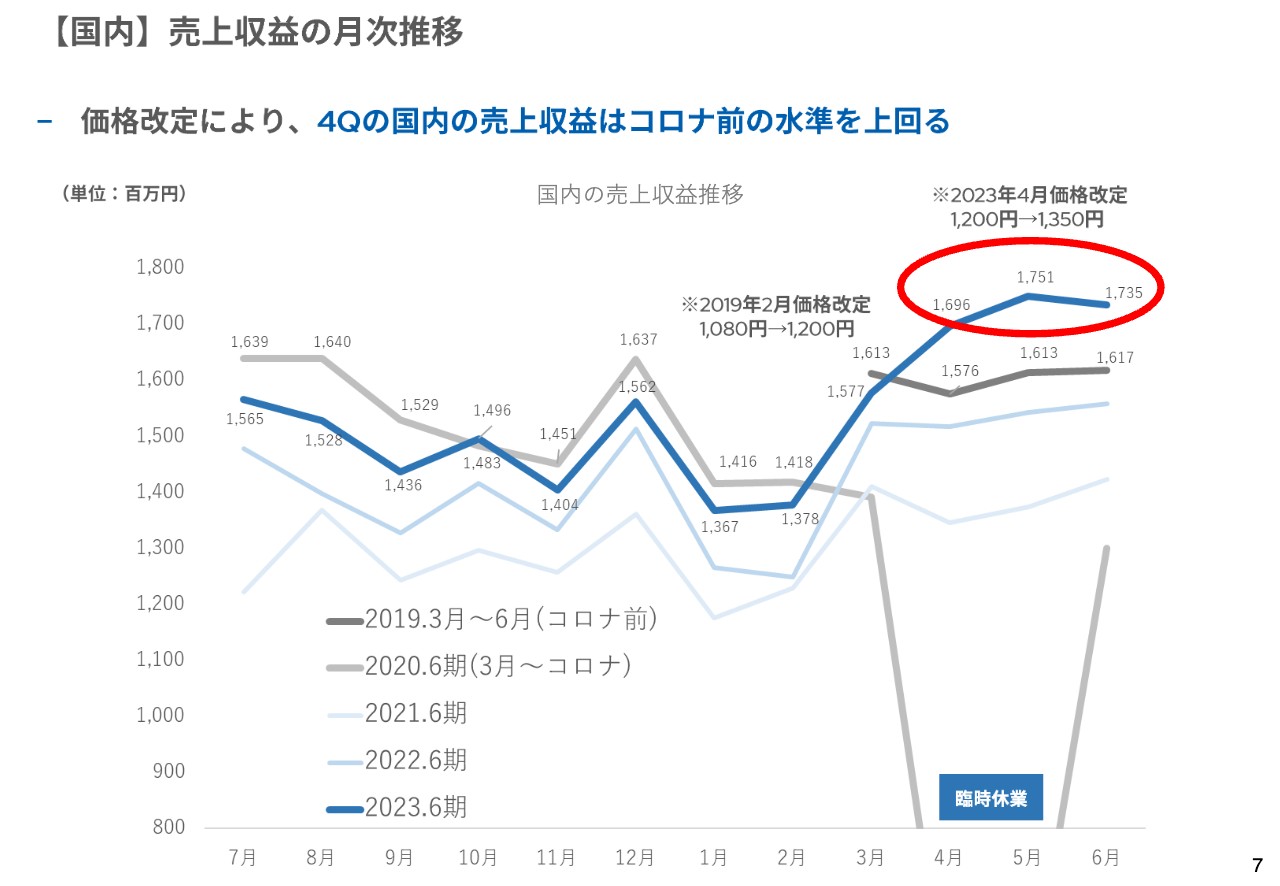

【国内】売上収益の月次推移

国内の売上収益の月次推移です。2023年4月のサービス価格改定に伴う単価増、およびサービス価格改定に伴う来店客数の減少がなかったことから、コロナ禍前の売上水準を上回ってきています。

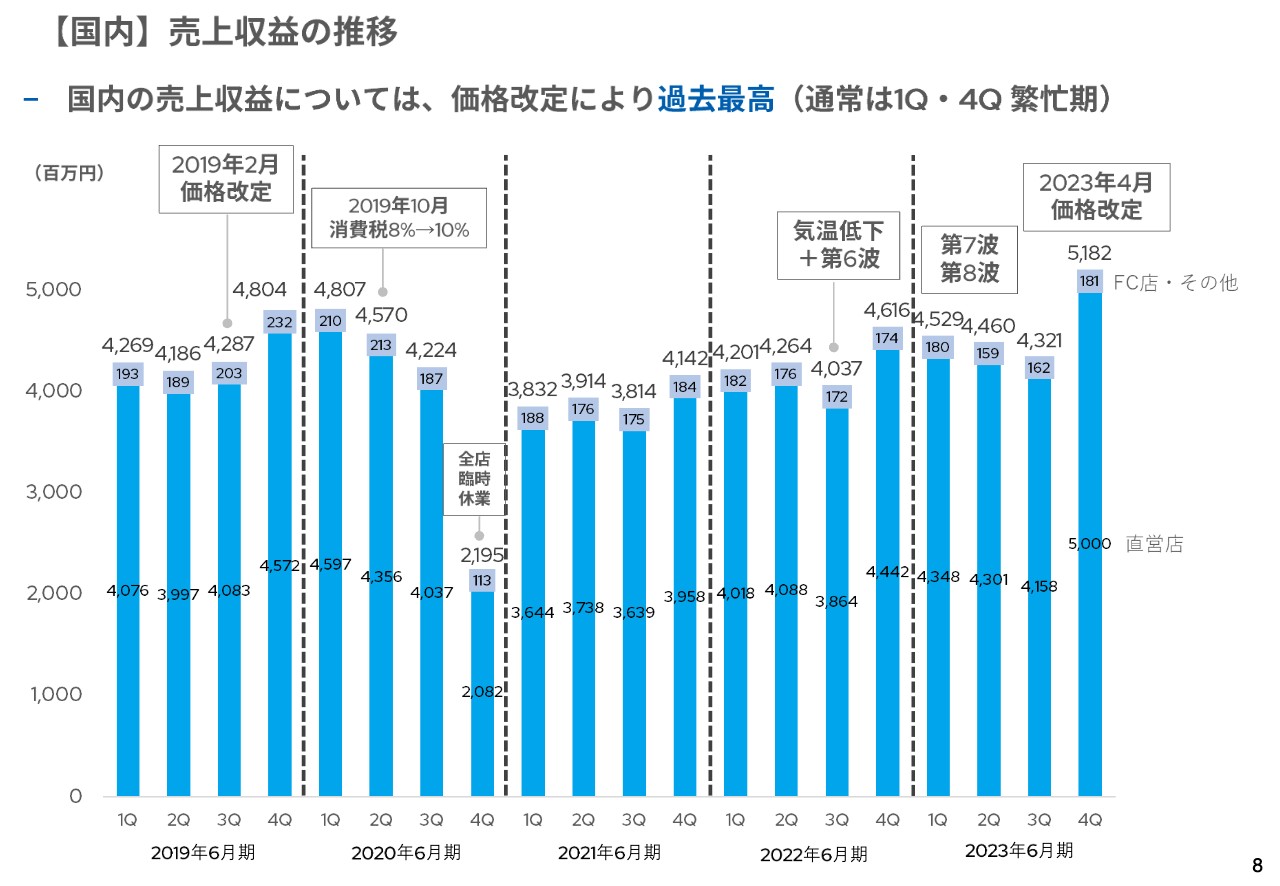

【国内】売上収益の推移

国内の四半期ごとの売上収益の推移です。先ほどお伝えしたとおり、第4四半期において価格改定を実施したことから、前期比で大幅な増収となり、過去最高益となっています。

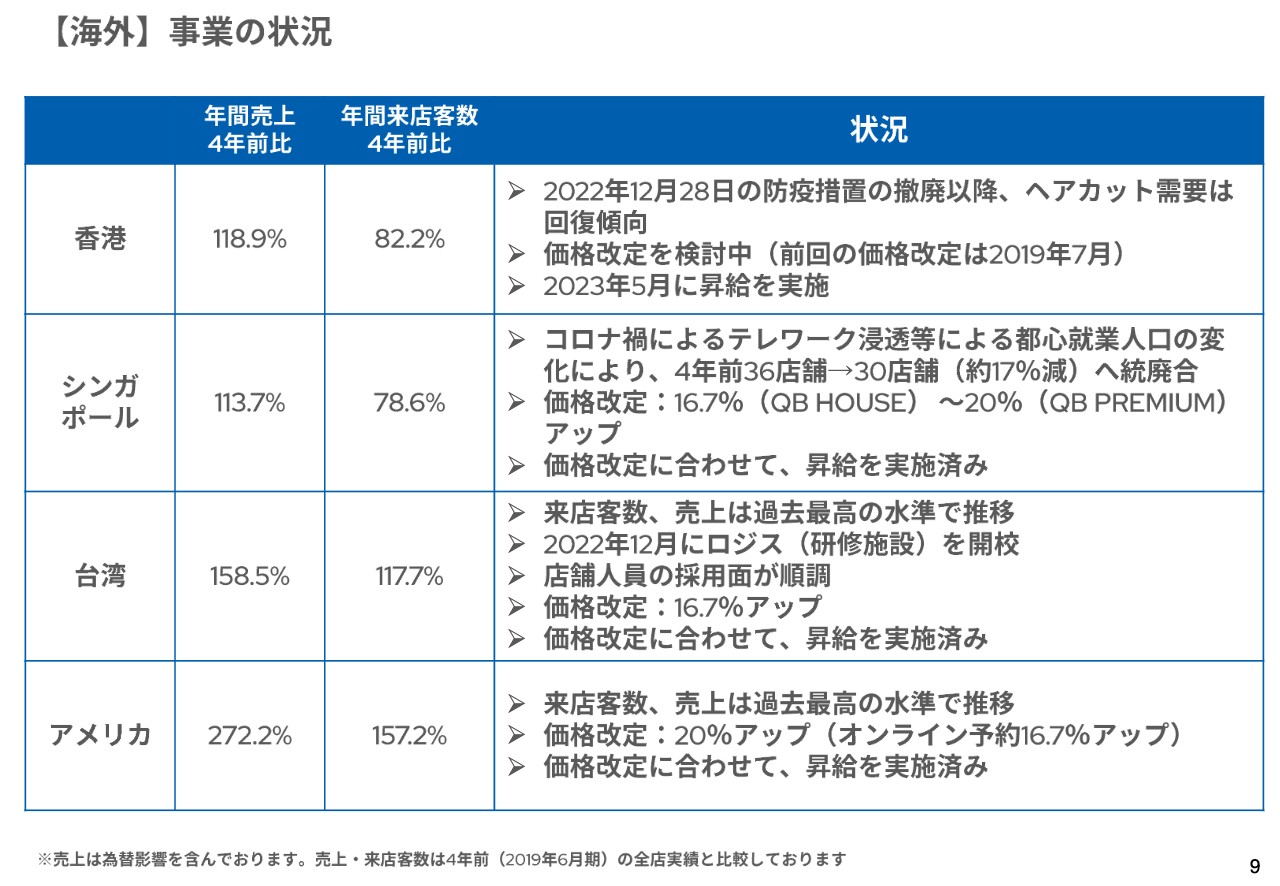

【海外】事業の状況

海外各国の状況についてです。現在61店舗展開している香港については、断続的な厳しい防疫措置により回復が遅れていましたが、昨年12月28日に防疫措置が全面撤廃となりました。コロナ禍前の2019年6月期との比較では、来店客数は82.2パーセントまで回復するに至っています。なお、売上収益は為替の影響もあり118.9パーセントの回復となりました。

現在30店舗展開しているシンガポールについては、来店客数は2019年6月期の実績比で78.6パーセントにとどまっています。これはテレワーク定着の影響を受けて赤字化していた都心部の6店舗を統廃合した影響と、2022年10月に実施したサービス価格改定に伴い来店客数が約5パーセント減少したことが主な要因です。なお、価格改定と為替の影響もあり、売上収益は113.7パーセントと、コロナ禍前の水準を上回っています。

30店舗展開している台湾について、コロナ禍前との実績比では、来店客数で117.7パーセント、売上で158.5パーセントと過去最高の水準で推移しています。好調の背景としては、進出から10年が経過し認知度が確実に向上してきていることと、「ロジス台湾」が立ち上がり、店舗人員の採用が計画どおり順調に推移していることがあります。

最後にアメリカについてです。現在ニューヨークに5店舗展開しています。コロナ禍前との実績比では、来店客数で157.2パーセント、売上で272.2パーセントと過去最高の水準で推移しています。特に売上については、進出から5年間で3回の価格改定を実施しましたが、サービスクオリティで高い評価を得て、新規顧客が順調に増え続けています。

なお、各国の売上比較については、4年前と直近のレート差による為替影響があることにご留意ください。

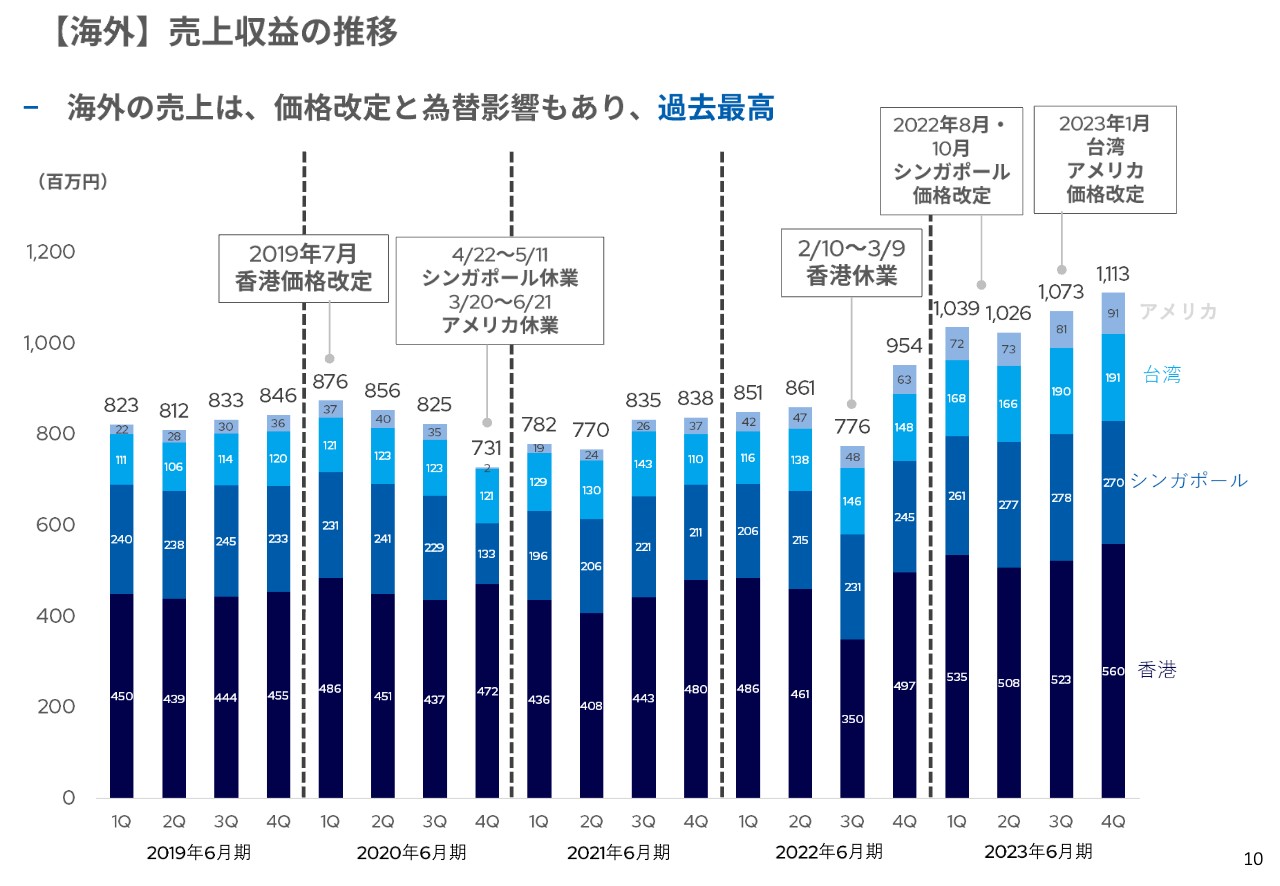

【海外】売上収益の推移

海外の四半期ごとの売上収益の推移になります。価格改定と為替影響を含むものの、第4四半期では過去最高を達成しています。

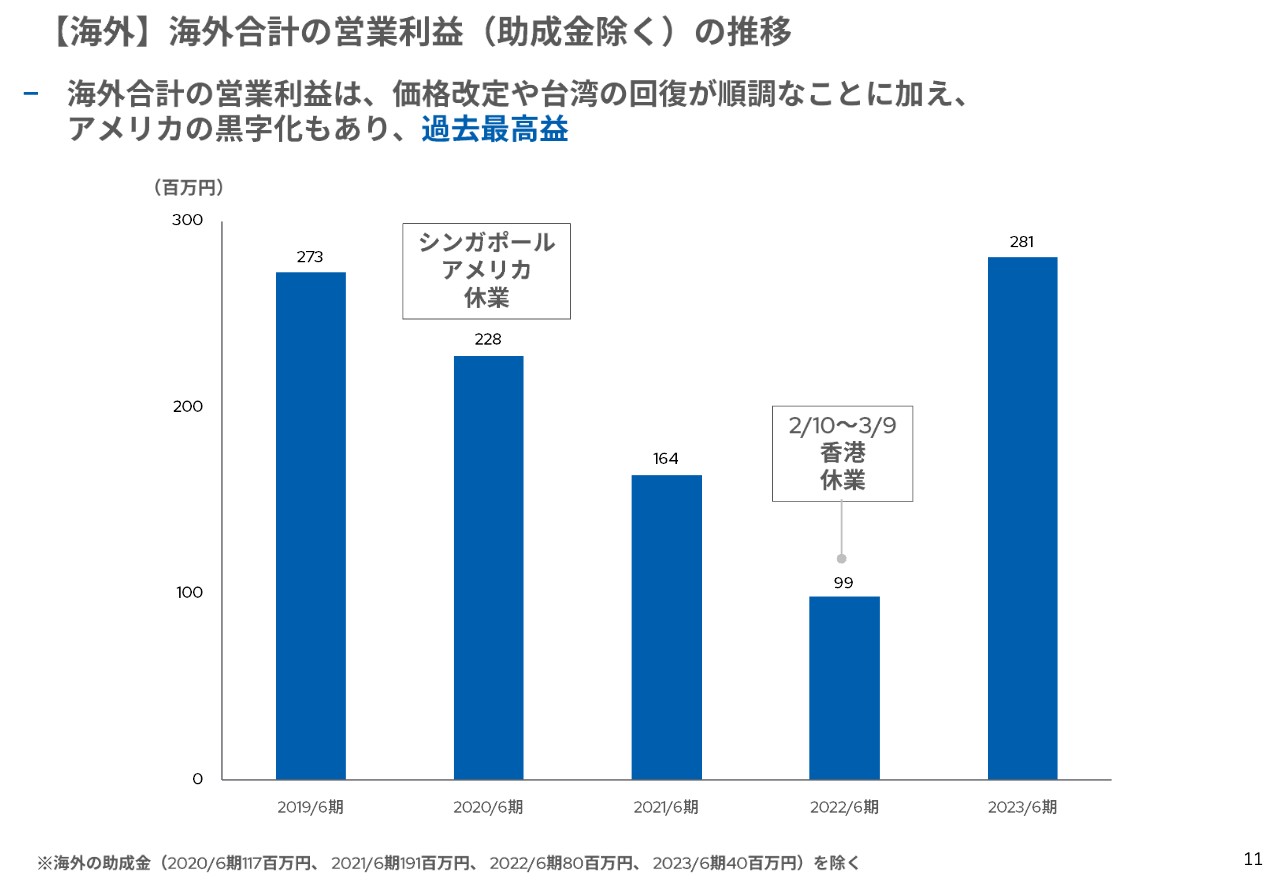

【海外】海外合計の営業利益(助成金除く)の推移

助成金を除く海外合計の営業利益の推移になります。コロナ禍関連助成金を除く実質営業利益で表示しています。香港の回復が遅れる中で、台湾の売上と利益の回復が順調なことに加え、アメリカの黒字化もあり、過去最高益を達成しています。

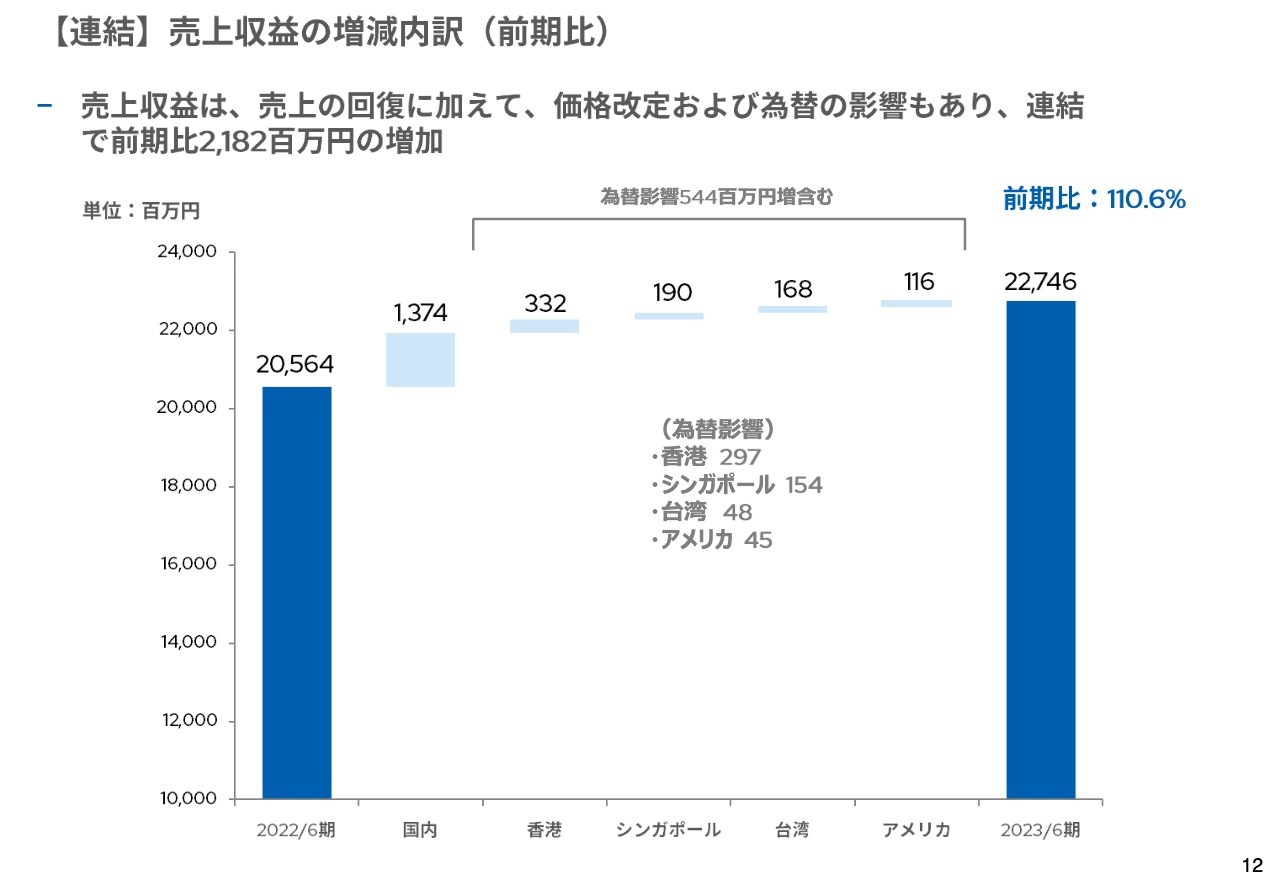

【連結】売上収益の増減内訳(前期比)

売上収益の増減内訳になります。国内が13億7,400万円の増加、香港が3億3,200万円の増加、シンガポールが1億9,000万円の増加、台湾が1億6,800万円の増加、アメリカが1億1,600万円の増加となりました。売上収益合計の実績は、連結で前期比21億8,200万円増加の227億4,600万円です。

なお、この中には合計で5億4,400万円の為替によるプラス影響が含まれています。

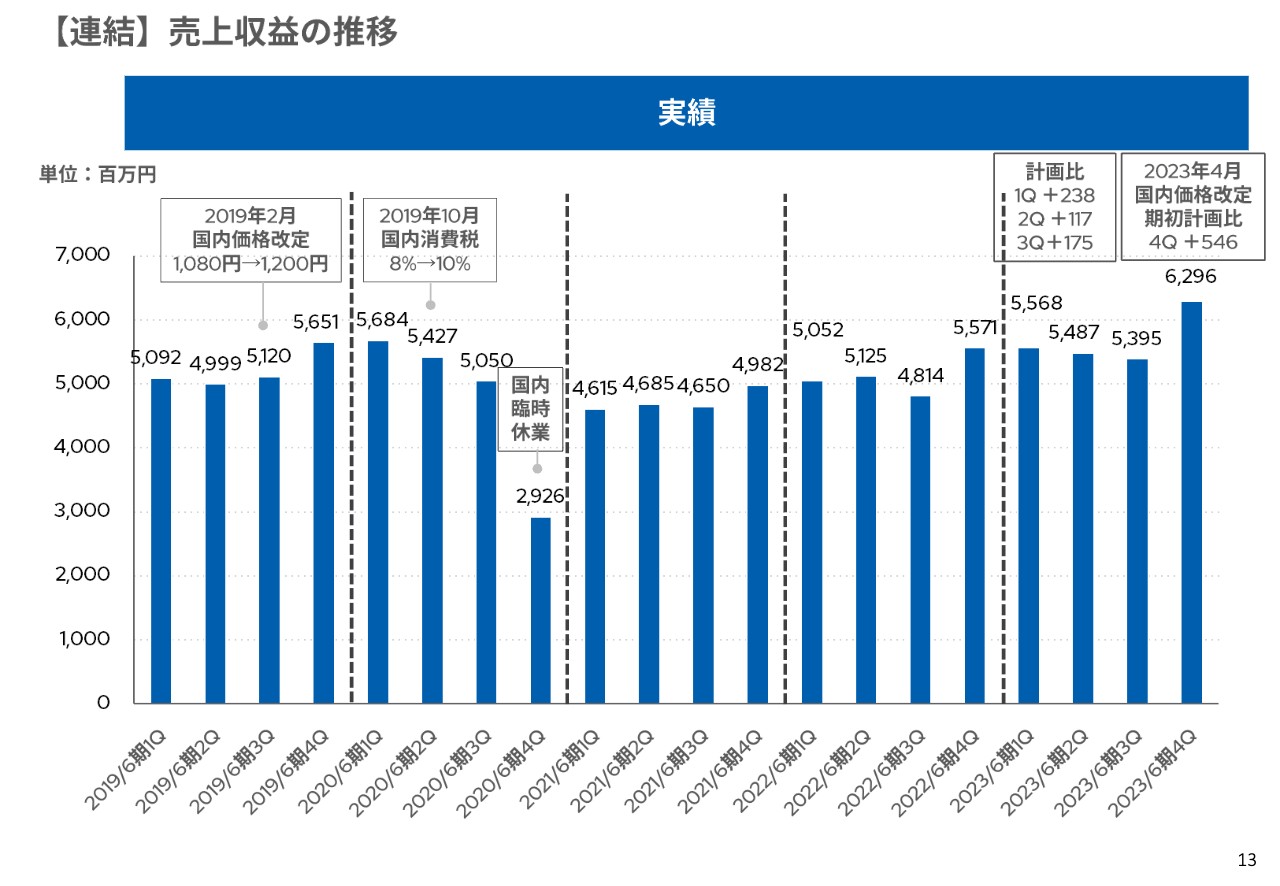

【連結】売上収益の推移

四半期ごとの売上収益の推移になります。第4四半期の連結売上収益は、国内外の価格改定と為替影響により増収となった結果、期初計画比5億4,600万円の増と、計画を大幅に上回る実績となりました。

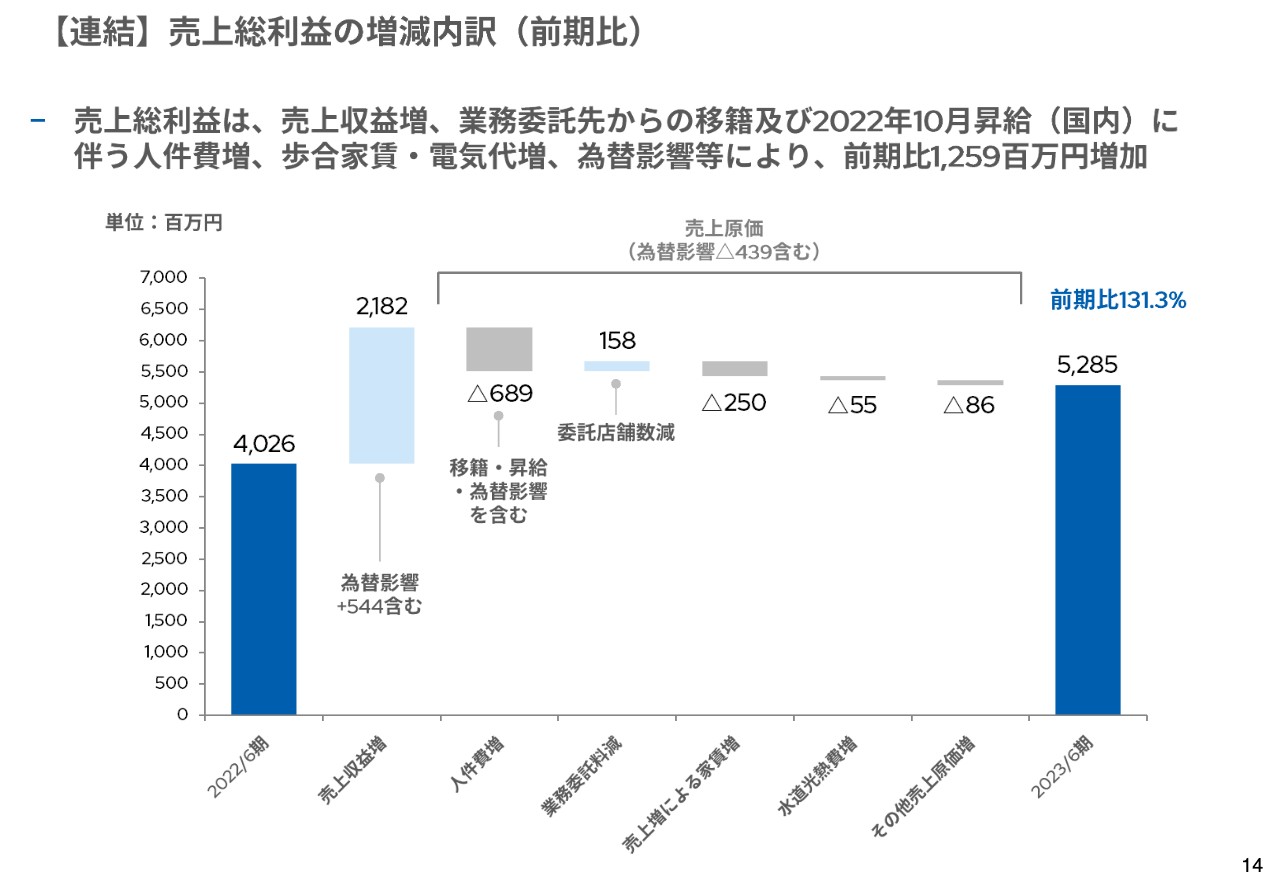

【連結】売上総利益の増減内訳(前期比)

売上総利益の増減内訳になります。売上原価については、委託店舗33店舗が直轄に切り替わったこと、当該委託先で雇用されていた従業員のうち当社子会社への移籍を希望した計112人を正社員・パートとして受け入れたことから、前期比で人件費が増加しました。

その一方で、業務委託料が減少しています。ただし、業務委託料については、直轄への切り替えに伴う減少と、価格改定に伴う委託店舗の売上増による増加が相殺される結果となっています。

その他、売上増による歩合家賃の増加、電気代等の増加もあり、売上総利益は前期比12億5,900万円増の52億8,500万円となりました。

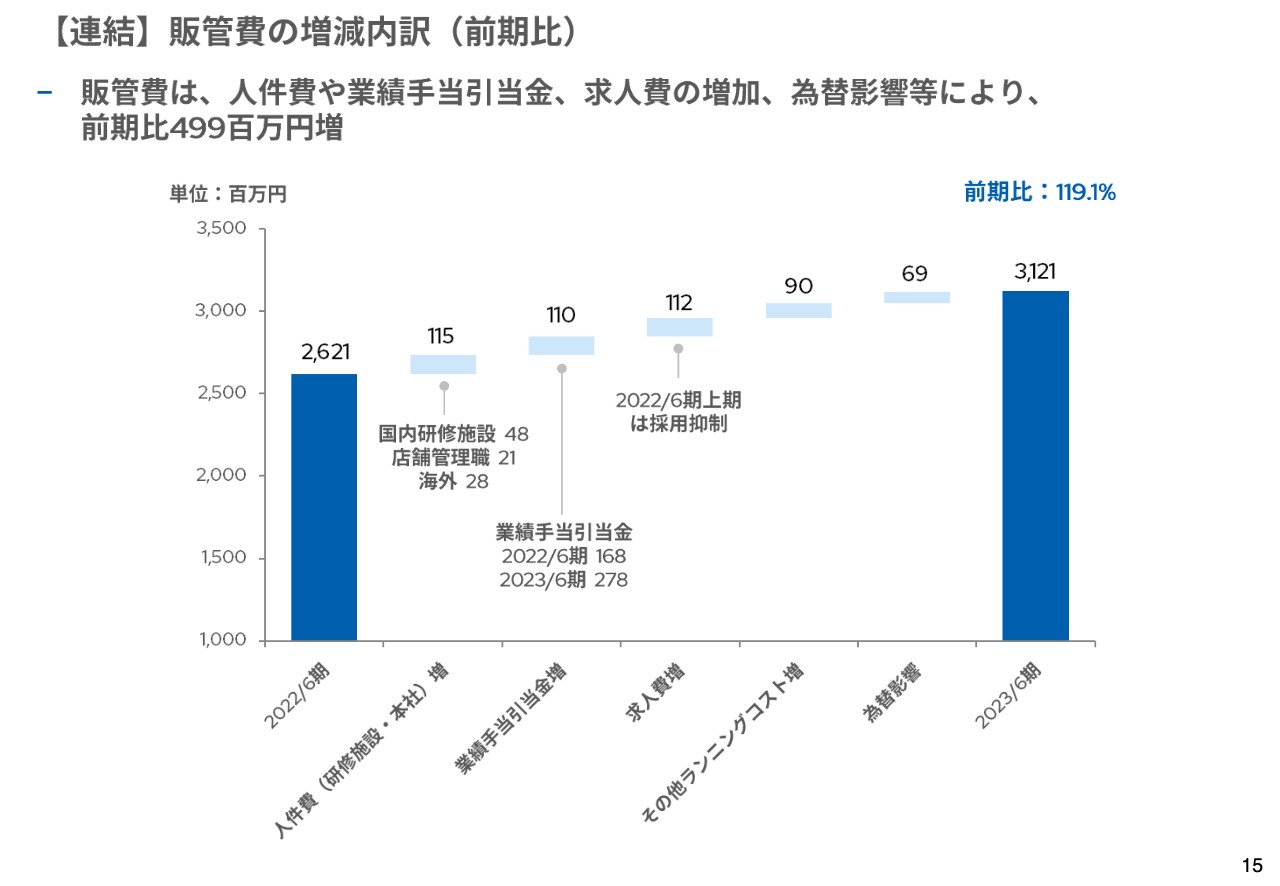

【連結】販管費の増減内訳(前期比)

販売管理費の増減内訳です。研修施設である「LogiThcut PROFESSIONAL STYLIST SCHOOL(以下、ロジスカットスクール)」への入社数増加に伴う人件費の増加、現場管理職の増員などにより、人件費は前期比で1億1,500万円増加しました。

国内の業績手当については、2022年6月期は業績が回復途上であったため、コロナ禍前の最高の業績であった2019年6月期との比較で半額程度を支給しました。しかし、2023年6月期は業績がコロナ禍前水準まで回復したことから、2019年6月期と同水準の支給を前提として、前期末に業績手当引当金を計上し、前期比で1億1,000万円増加しました。

さらに、採用活動を強化したことから、求人費が前期比で1億1,200万円増加しました。最後に為替影響6,900万円を含めた結果、前期比で4億9,900万円増の31億2,100万円となりました。

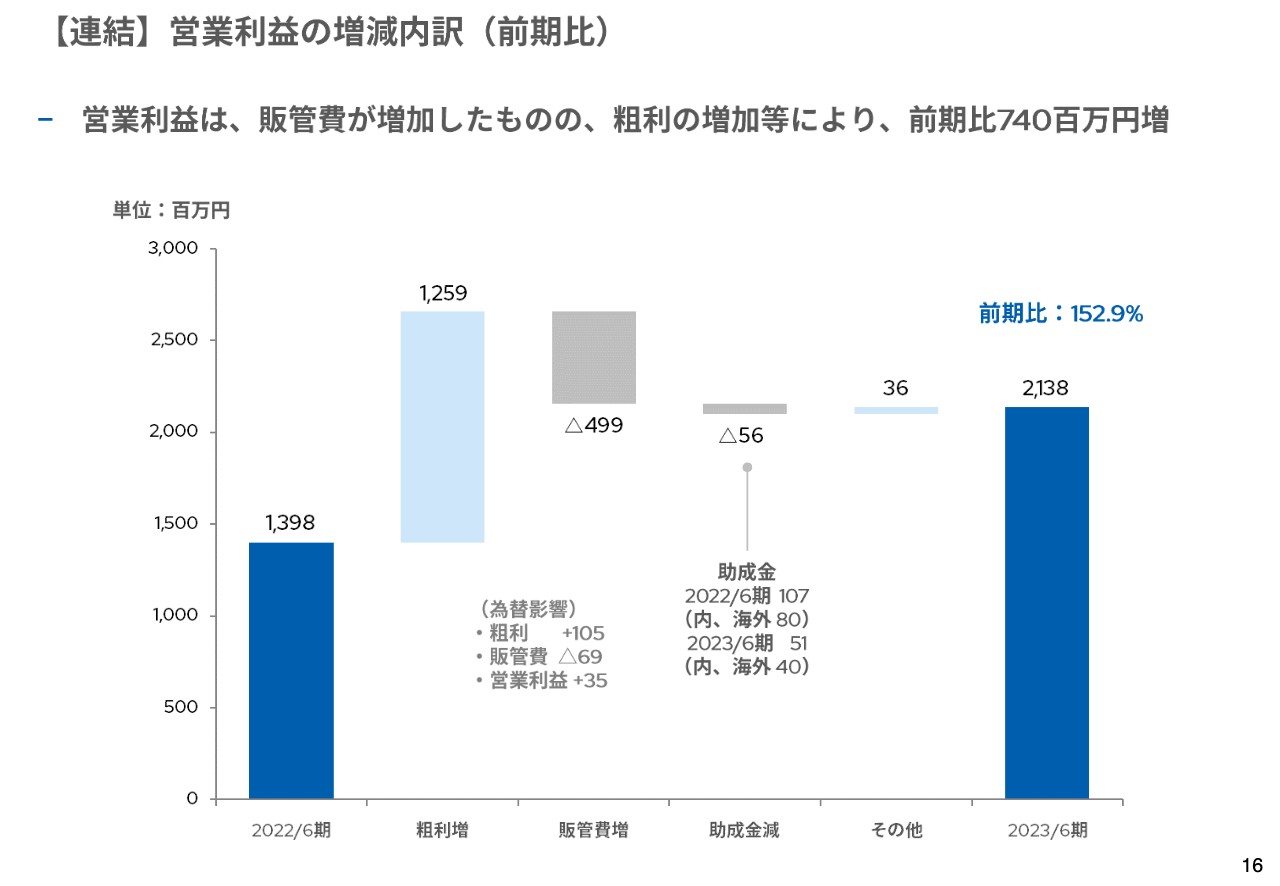

【連結】営業利益の増減内訳(前期比)

営業利益の増減内訳です。売上総利益や販売管理費の要因分析でお伝えしたこと以外では、助成金が前期比5,600万円減となりました。その結果、営業利益は前期比7億4,000万円増の21億3,800万円となりました。

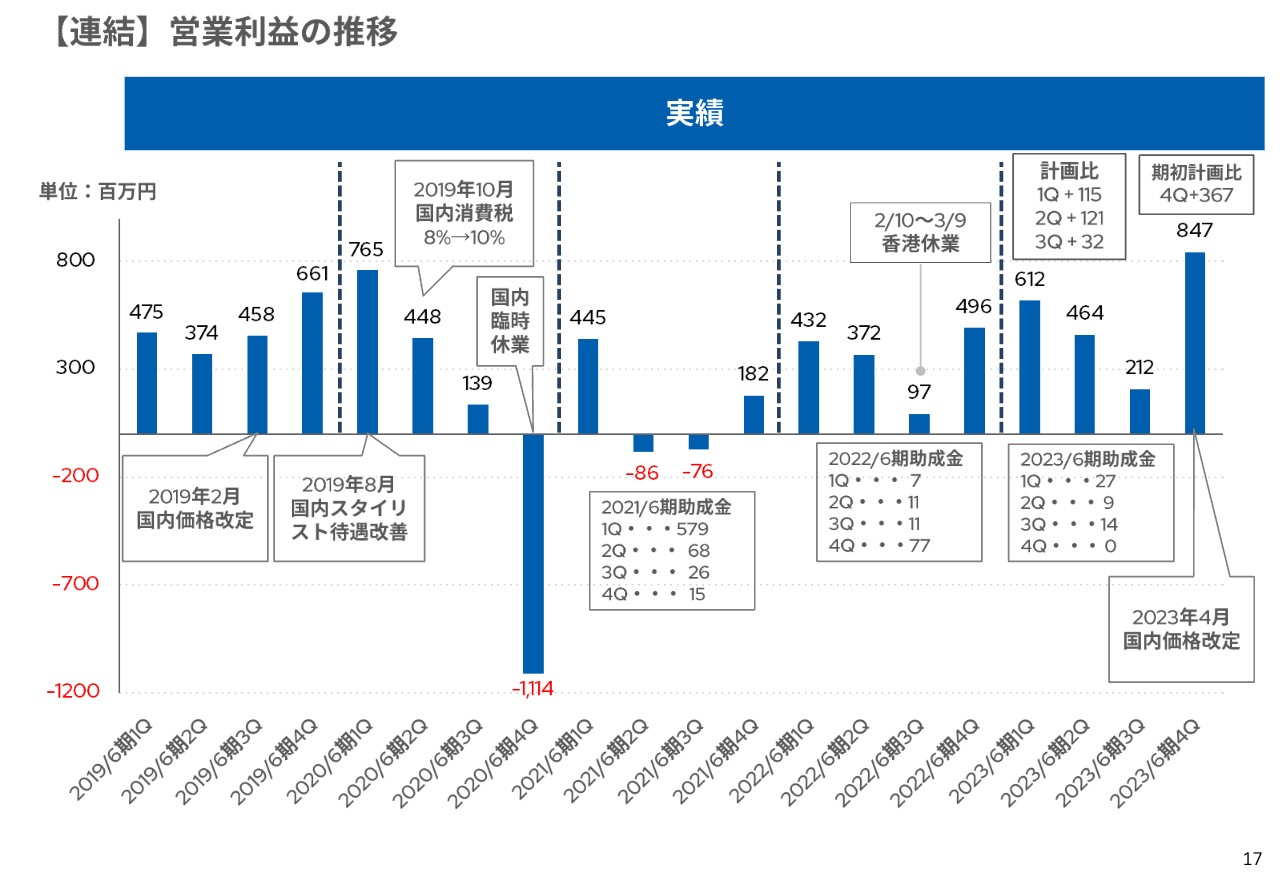

【連結】営業利益の推移

四半期ごとの営業利益の推移になります。すべての四半期で計画を上回る結果となりました。特に第4四半期においては価格改定の影響が大きく、営業利益は8億4,700万円と、期初計画を3億6,700万円上回る実績となりました。

なお、今回の価格改定の主目的である従業員の待遇改善については、2023年8月より実施するため、前期には費用が発生していません。

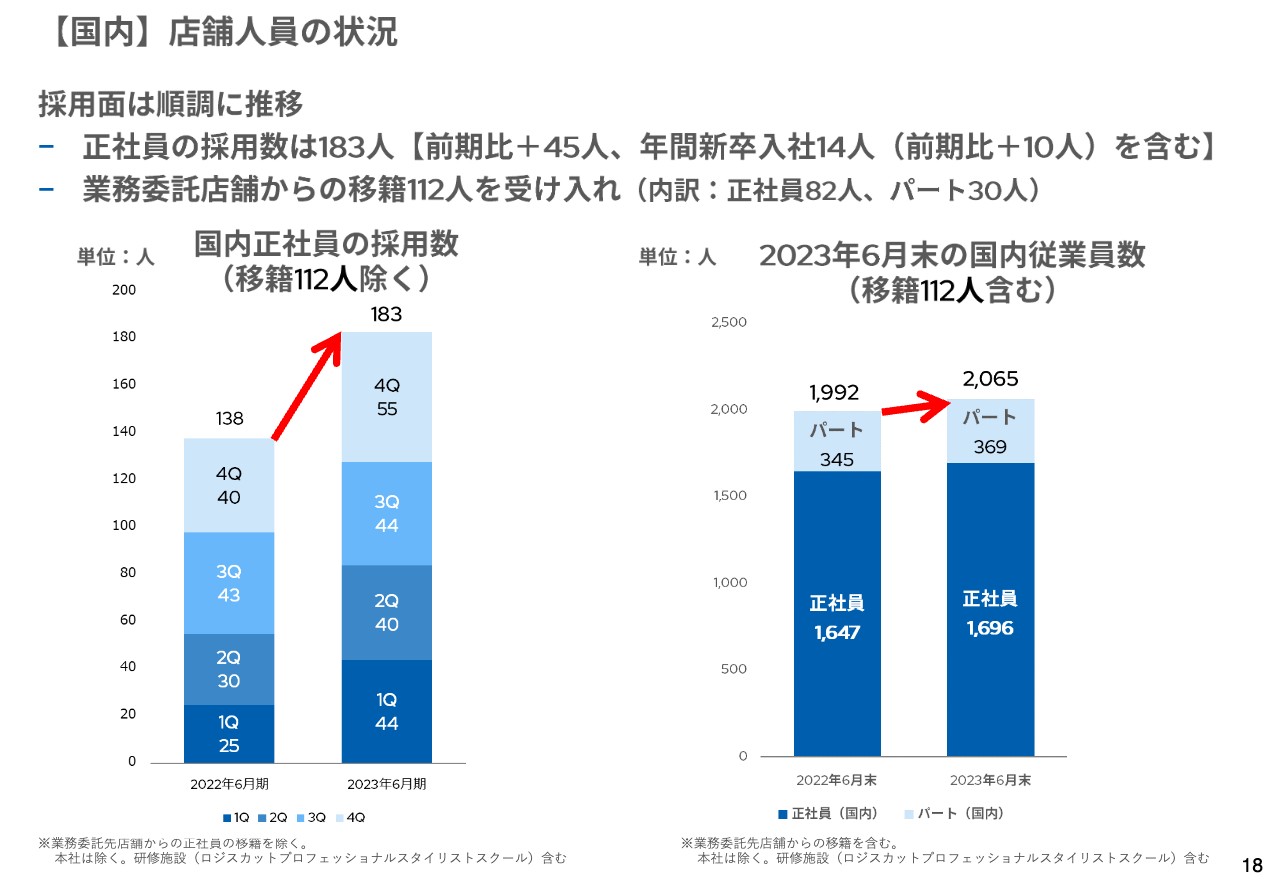

【国内】店舗人員の状況

国内従業員の採用数と在籍数についてご説明します。国内正社員の入社は、2022年6月期の138人から2023年6月期は183人と、前期比45人の増加となりました。採用面は、コロナ禍前の水準近くまで回復してきています。

また、全国の理美容学校で在籍する学生に対してカット技術研修を行い、理美容学校とのリレーションを構築しながら、新卒入社についても新たに強化してきました。初年度の結果としては、2023年6月期の新卒入社は14名の実績となりました。これは主に関東での取り組みとなっていますが、新卒生の育成実績を積み重ねながら全国展開を図っていきます。

それ以外では、先述した業務委託店舗の33店舗を直轄直運営に移行したことに伴い、合計112人のスタイリストを業務委託先から当社子会社に受け入れています。その結果、2023年6月末時点での国内従業員数は、パートを含め前期比で73人の純増となりました。

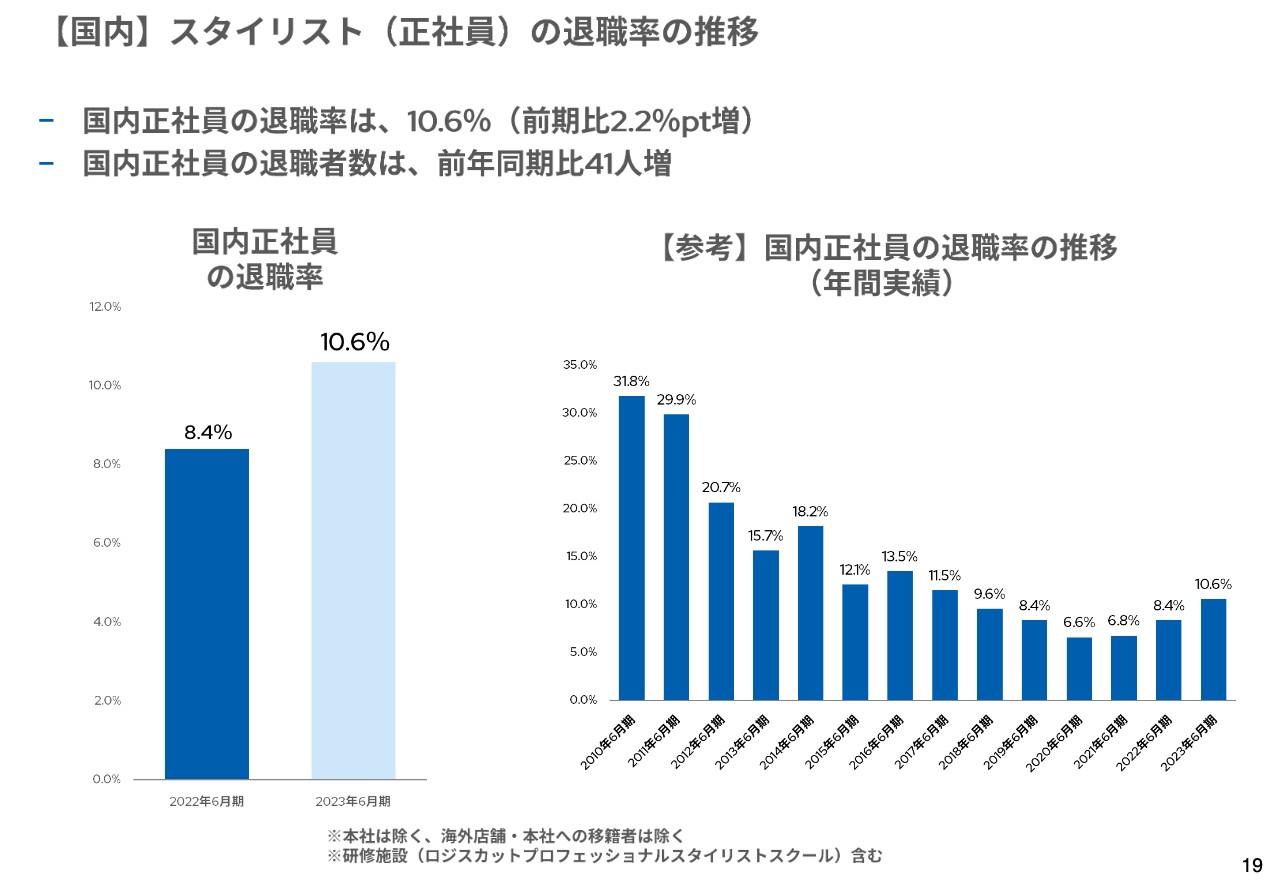

【国内】スタイリスト(正社員)の退職率の推移

国内正社員の退職率の推移になります。2023年6月期の実績は10.6パーセントと高止まりしている状況です。

退職理由については、体力などの体調面、親の介護、独立と多岐にわたっています。当社としては、価格改定により得た資金的な余力を元に持続的に待遇改善を行い、長く働きやすい環境作りをすることで、退職率の改善に取り組んでいきます。

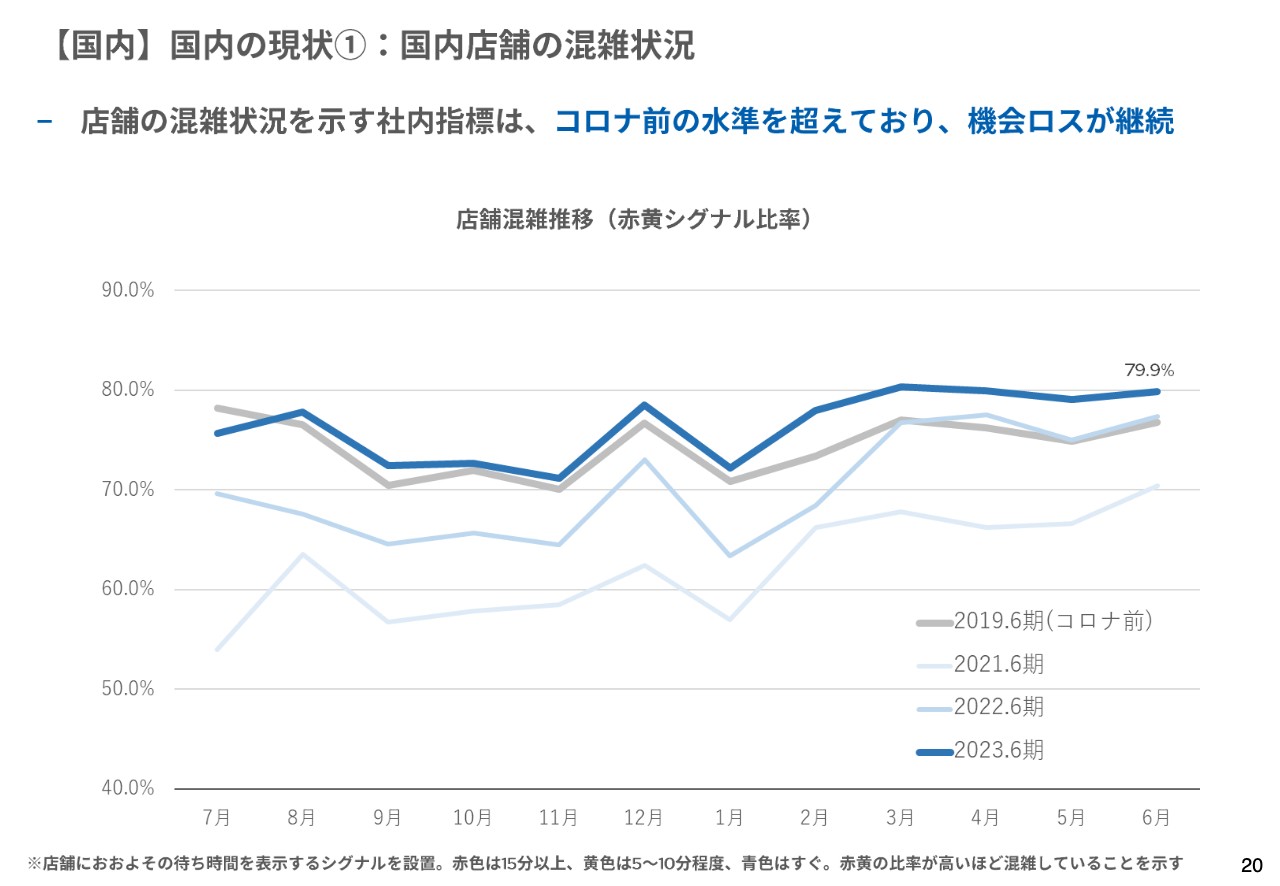

【国内】国内の現状①:国内店舗の混雑状況

国内店舗の混雑状況の月次推移となります。国内「QBハウス」では、店舗でのおよその待ち時間をお客さまにお知らせするため、赤色、黄色、青色の3色で点灯するシグナルを店舗入口付近に設置しています。

店舗の管理指標として、赤色と黄色を合わせた混雑比率の状況を重要指標としていますが、新型コロナウイルス感染症が収束に向かった2月以降に需要回復が高まったことから、現時点でコロナ禍前を超える水準で推移しています。

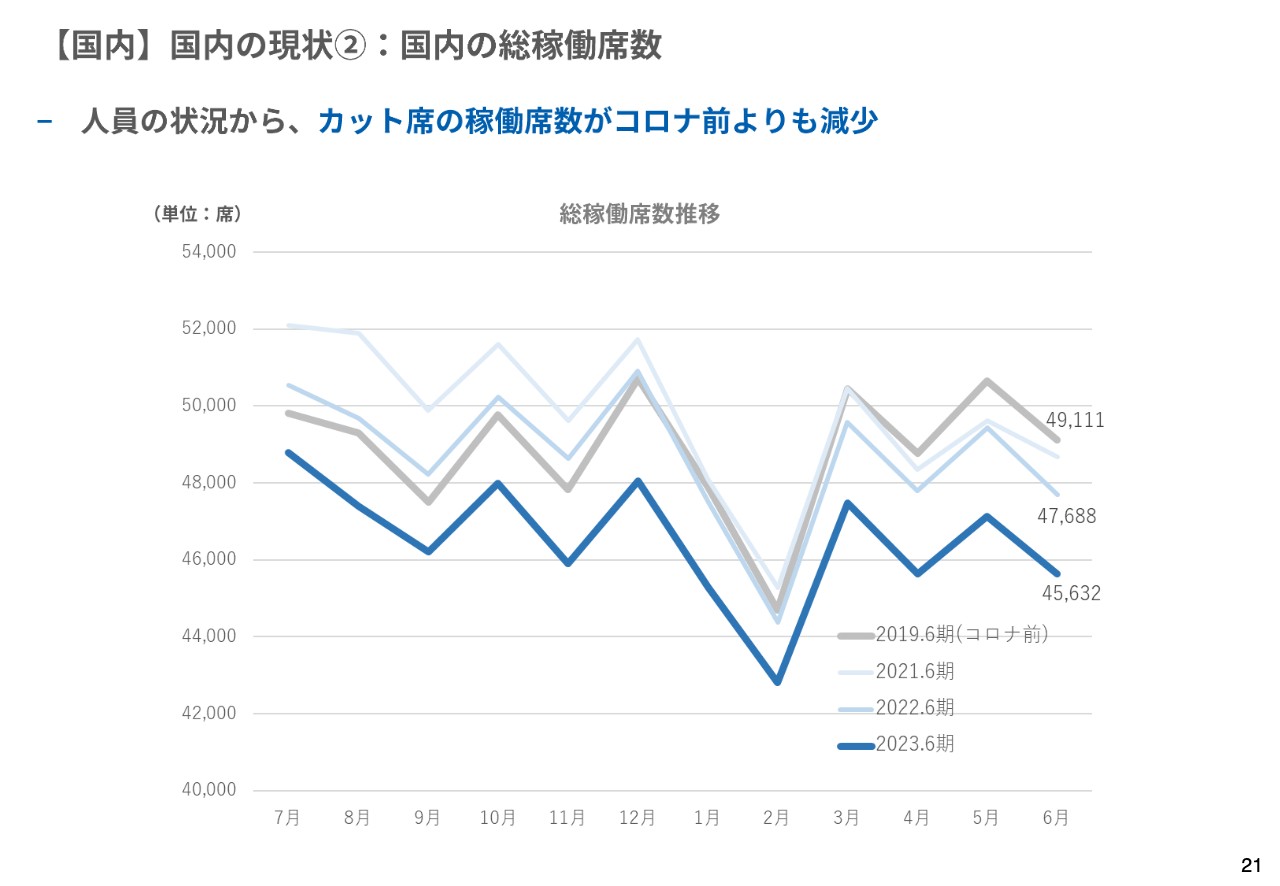

【国内】国内の現状②:国内の総稼働席数

国内の「QBハウス」の総稼働席数の実績推移となります。スタイリストの純増計画の未達から、国内の総稼働席数はコロナ禍前よりも減少している状況です。

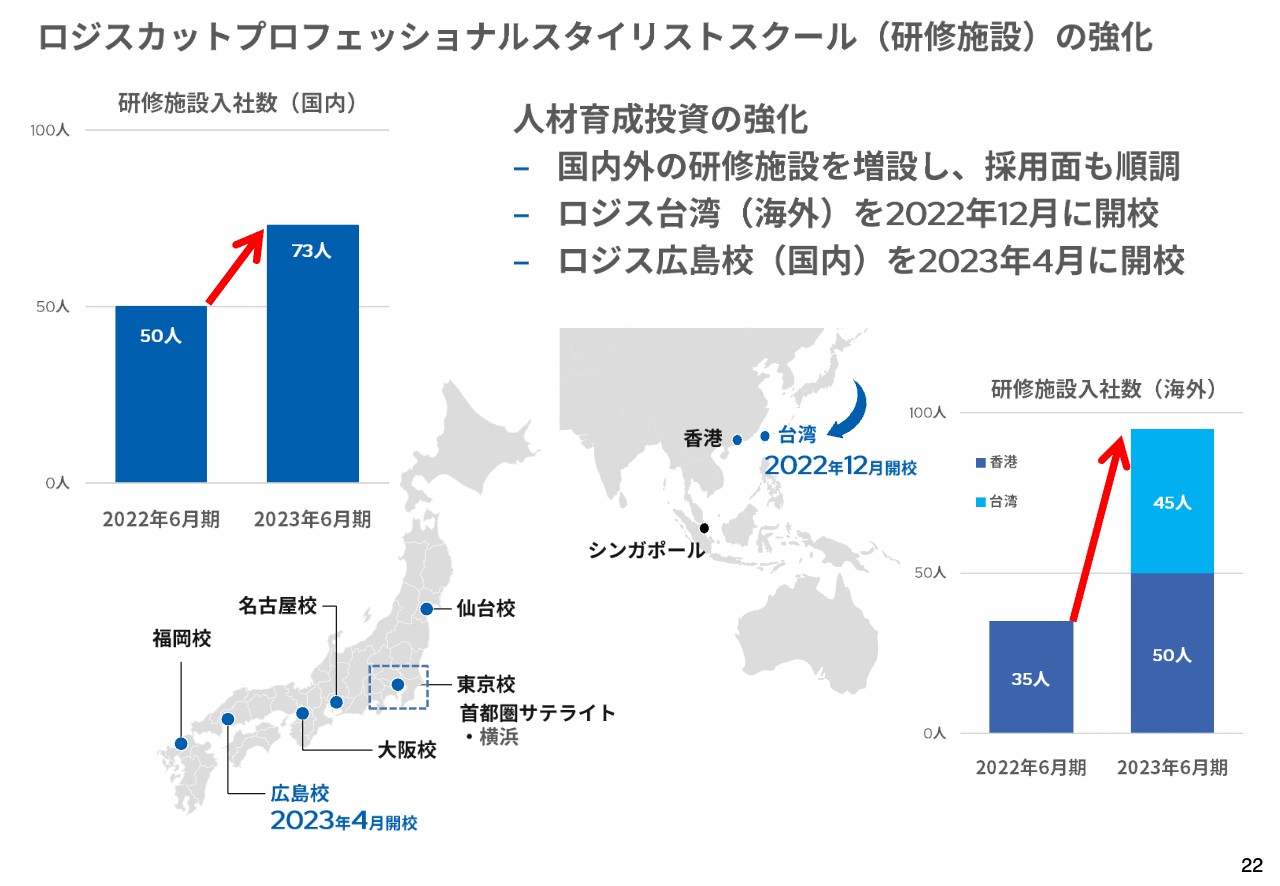

ロジスカットプロフェッショナルスタイリストスクール(研修施設)の強化

人材育成機関「ロジスカットスクール」の状況となります。理美容師の国家資格を保有しているが、ヘアカット技術を習得していない未経験者に特化して育成しています。設立から10年を超え、これまで600名を超える人材が当カリキュラムを修了し、現場で活躍しています。

2023年度は73人が入社し、コロナ禍前の水準まで回復しています。昨年12月には台湾、今年4月には広島校を新たに開校しました。

「ロジスカットスクール」は当社の強みの1つであり、国内外の人員の純増を実現する重要な施設であるため、引き続き取り組みを強化していきます。

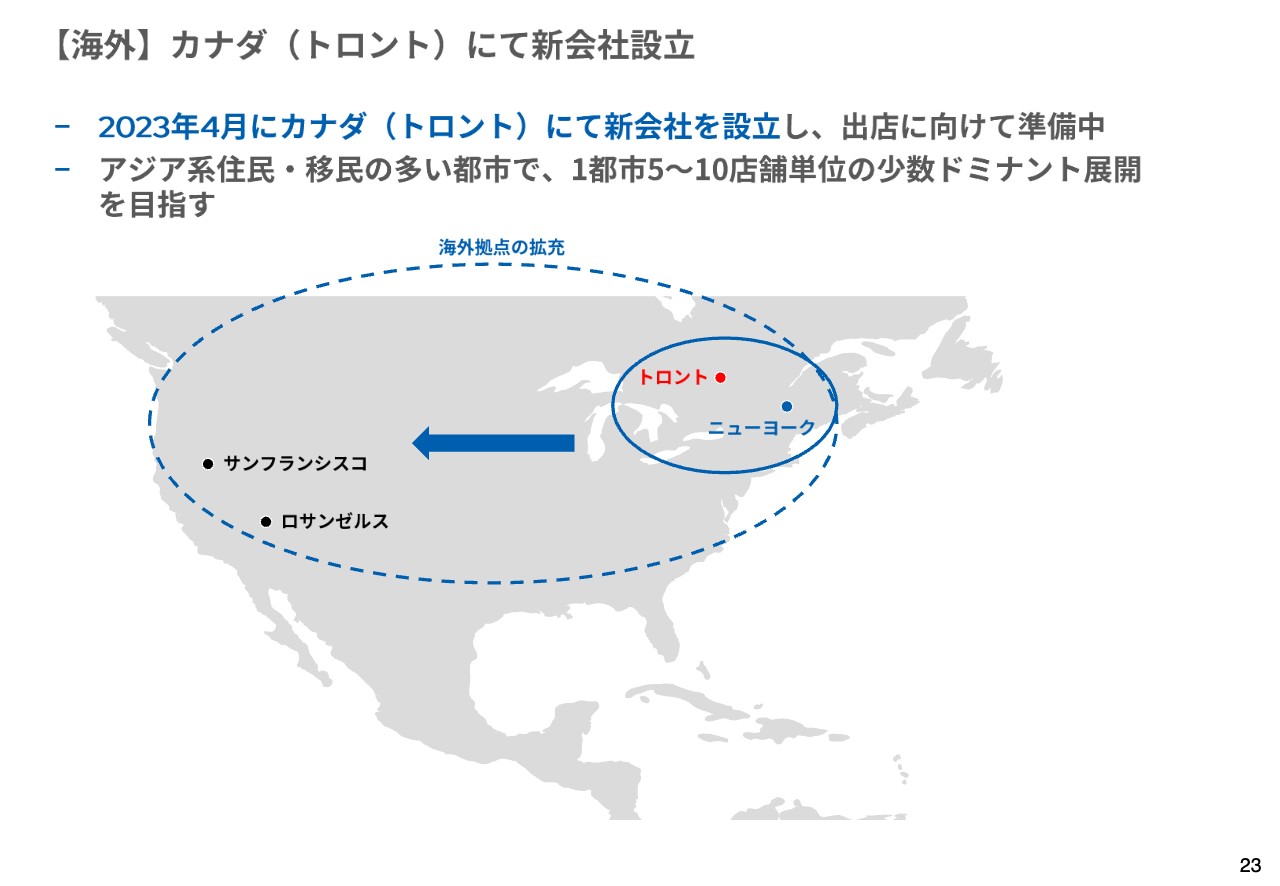

【海外】カナダ(トロント)にて新会社設立

海外の新都市への進出についてです。2023年4月にカナダのトロントに新会社を設立しました。現在は、1号店となる候補物件の最終的な条件交渉を行っています。

北米ではアメリカの西海岸、アジアでも新都市への進出に向け、継続して市場調査に取り組んでいます。

リファイナンスについて

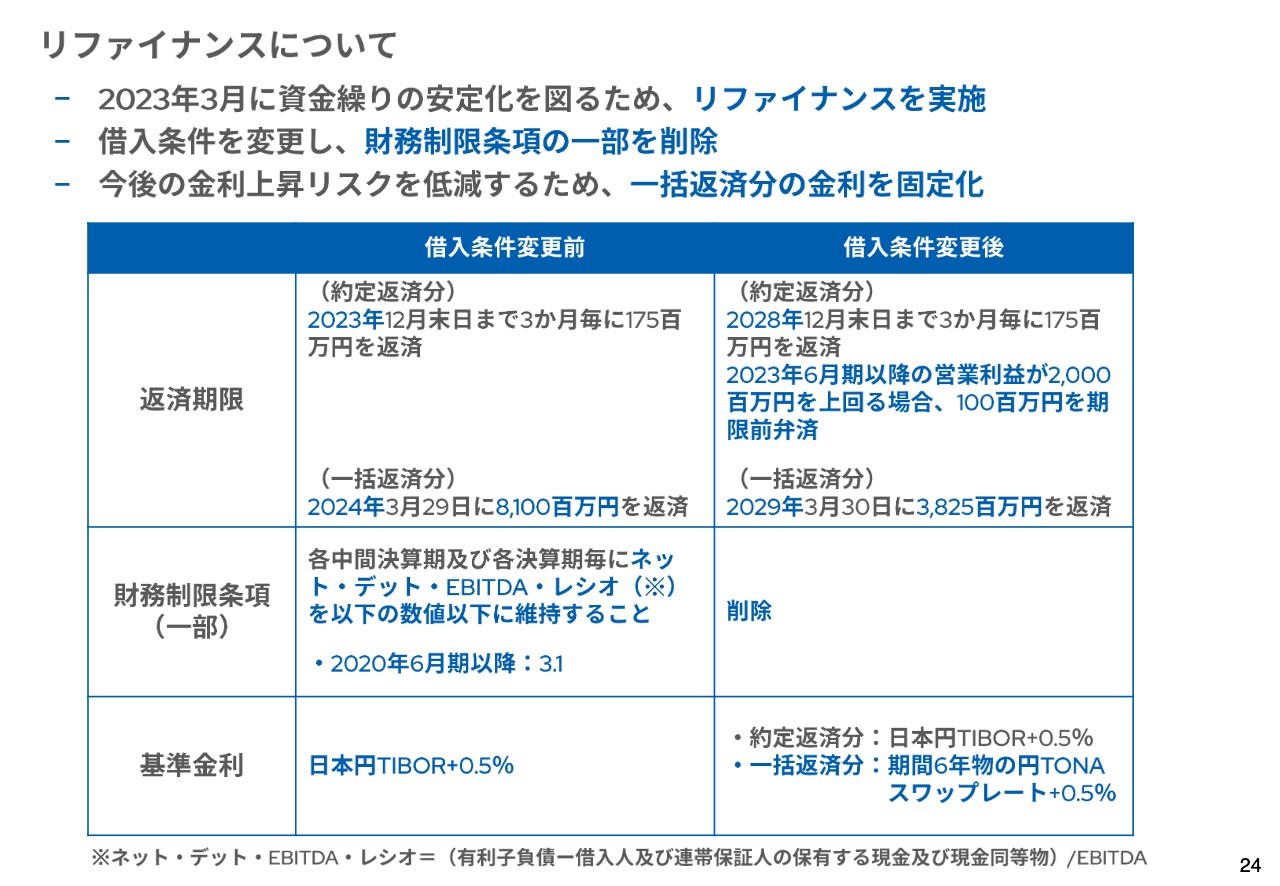

2023年3月に実施したリファイナンスの概要についてです。約定返済分の返済期限を、2023年12月末から5年後の2028年12月末に変更しました。また、2023年6月期以降の営業利益が20億円を上回った場合、1億円の期限前弁済を追加し、年間で8億円の約定返済を予定しています。

一括返済分の返済期限についても、2024年3月から5年後の2029年3月へ変更しています。

さらに、これまであった財務制限条項のネット・デット・EBITDA・レシオについては、今回のリファイナンス条項から削除されています。

2023年6月期の総括と課題

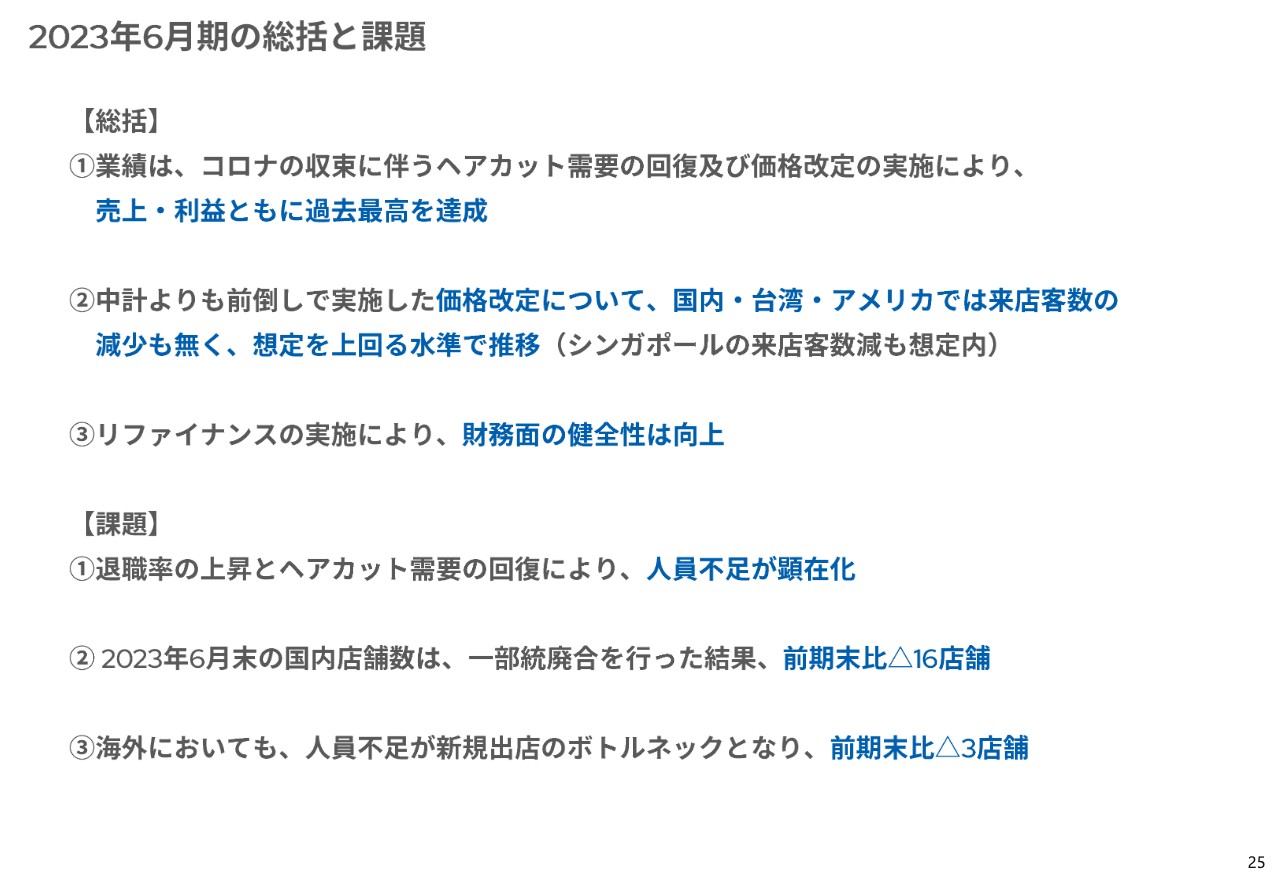

2023年6月期の総括と課題についてです。総括の1点目は、新型コロナウイルス感染症の収束を受け、ヘアカット需要の急激な回復と価格改定の影響から、売上・利益ともに過去最高益を達成しました。

2点目は、国内・台湾・シンガポール・アメリカにおいて、中期経営計画では2024年6月期に計画していた価格改定を前倒しで実施しました。来店客数の大きな減少もなく、順調に推移しています。

3点目は、2023年3月に、期限が到来する前にリファイナンスを実施し、財務制限条項の削除を行ったことで財務面の健全性が向上しました。

一方、課題の1点目は、退職率の高止まりに伴い人員数がほぼ横ばいで推移する中、ヘアカット需要が急激に回復し、店舗における混雑状態が過去最高水準となったまま推移していることです。

2点目は、国内では人員不足のため新規出店を抑制し、店舗の統廃合を推し進めたため、店舗数が16店舗の純減となったことです。

3点目は、海外においても同様に人員の純増が未達となったため、新規出店を抑制し、期末店舗数が3店舗の純減となったことです。

以上が、2023年6月期実績のご説明となります。

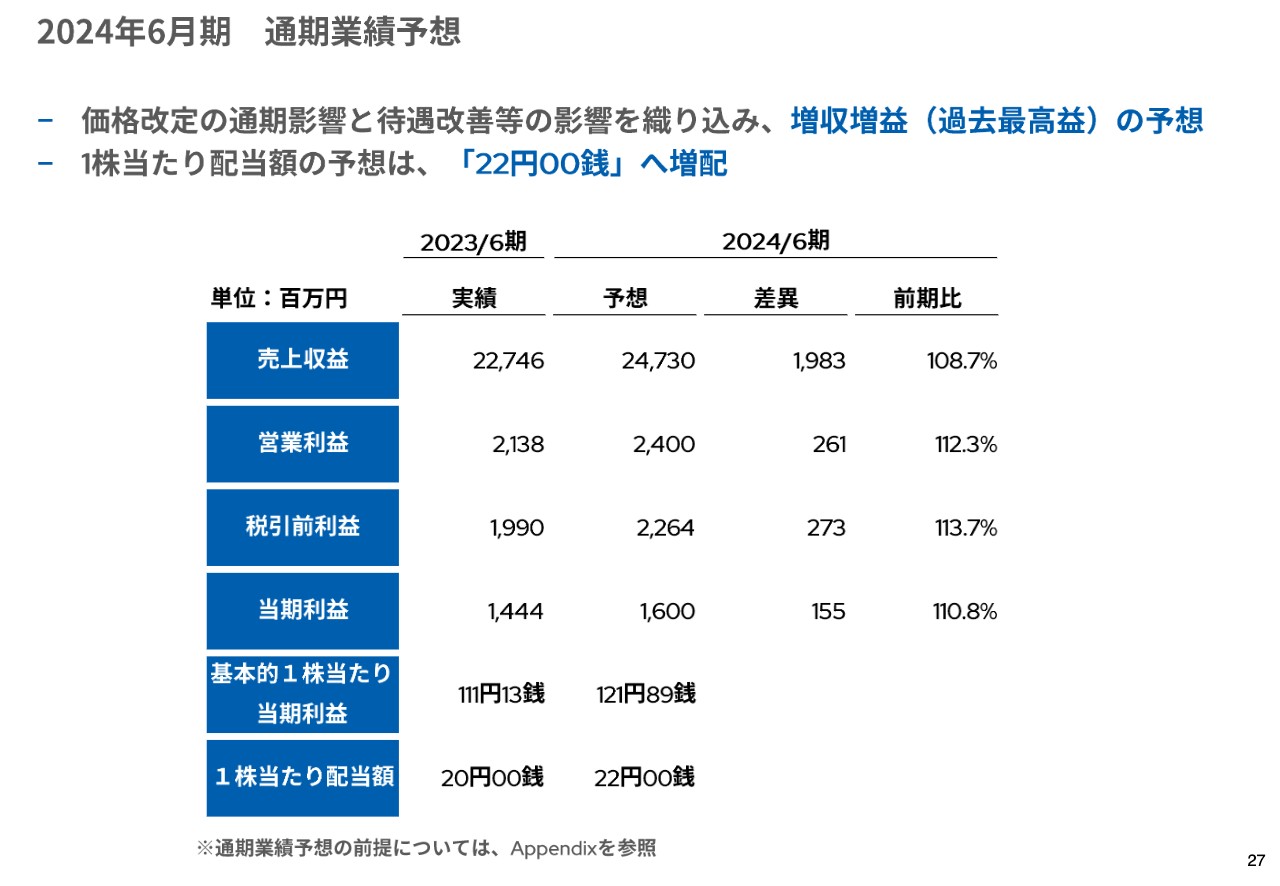

2024年6月期 通期業績予想

2024年6月期の通期業績予想の概要についてご説明します。売上収益は、国内外の価格改定の通期影響を織り込み、前期比108.7パーセントを見込んでいます。営業利益は、採用、研修施設「ロジスカットスクール」の強化、既存従業員へのベースアップなどの待遇改善を実施する前提で、前期比112.3パーセントとなる24億円を予想しています。

なお、1株当たりの配当額に関しても、前期比で2円増配を見込んでいます。

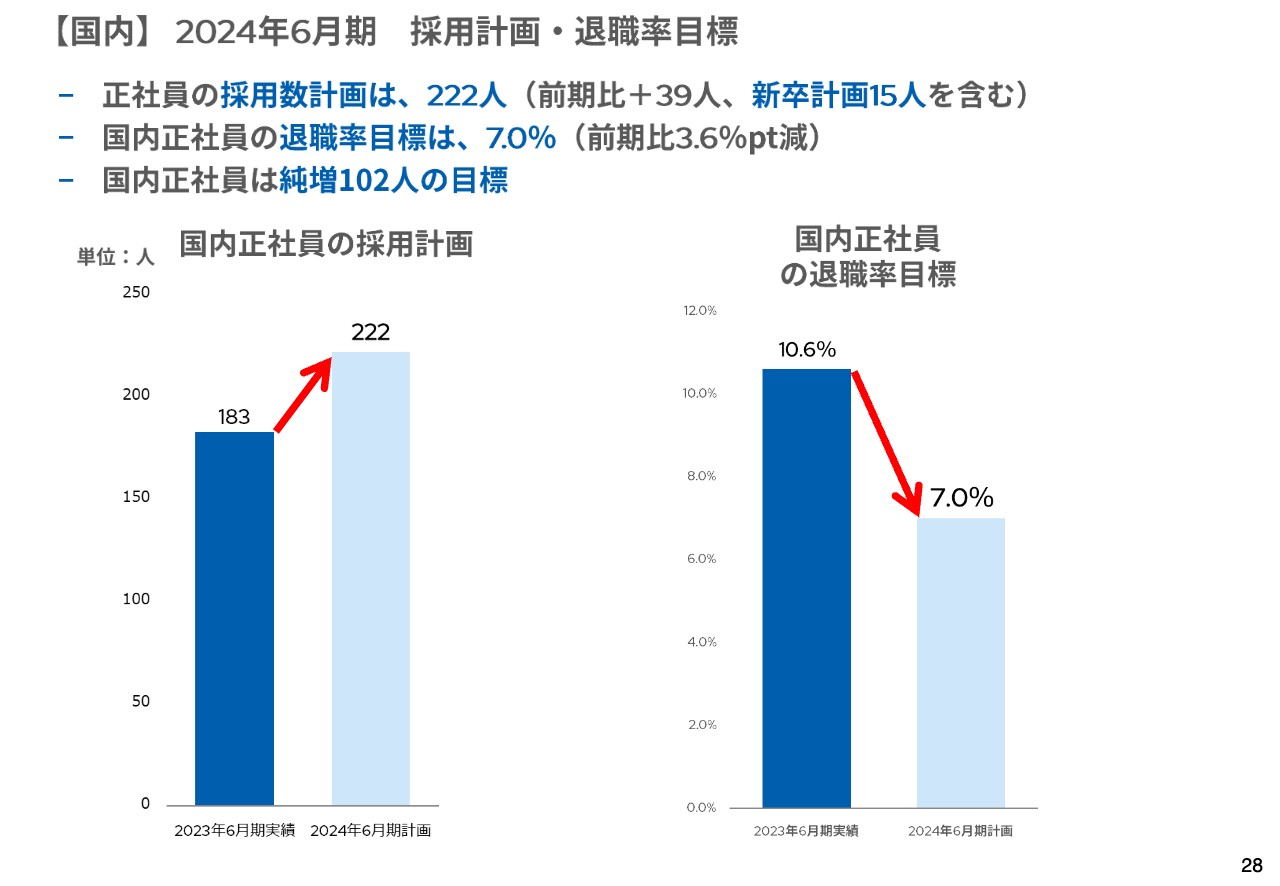

【国内】 2024年6月期 採用計画・退職率目標

2024年6月期の採用計画・退職率目標についてご説明します。今月8月より、第1弾の待遇改善策として、子会社に所属する既存従業員を対象に平均7.4パーセントのベースアップを実施します。また、パート社員については1時間当たりの時給を一律100円アップします。

既存従業員の待遇改善を実施した上で、新規採用者の給与条件も競争力があるものを提示し、人材獲得力の向上につなげていきます。

さらに、前期より取り組み始めた新卒採用も強化し、合わせて人材育成機関である「ロジスカットスクール」の体制拡充に努めます。

これらの取り組みにより、2024年6月期の新規正社員の採用数は、前期比39人増となる222人を計画しています。退職率についても、目標値を前期比3.6パーセント減の7パーセントに設定し、国内の正社員の人数を102人純増する計画です。

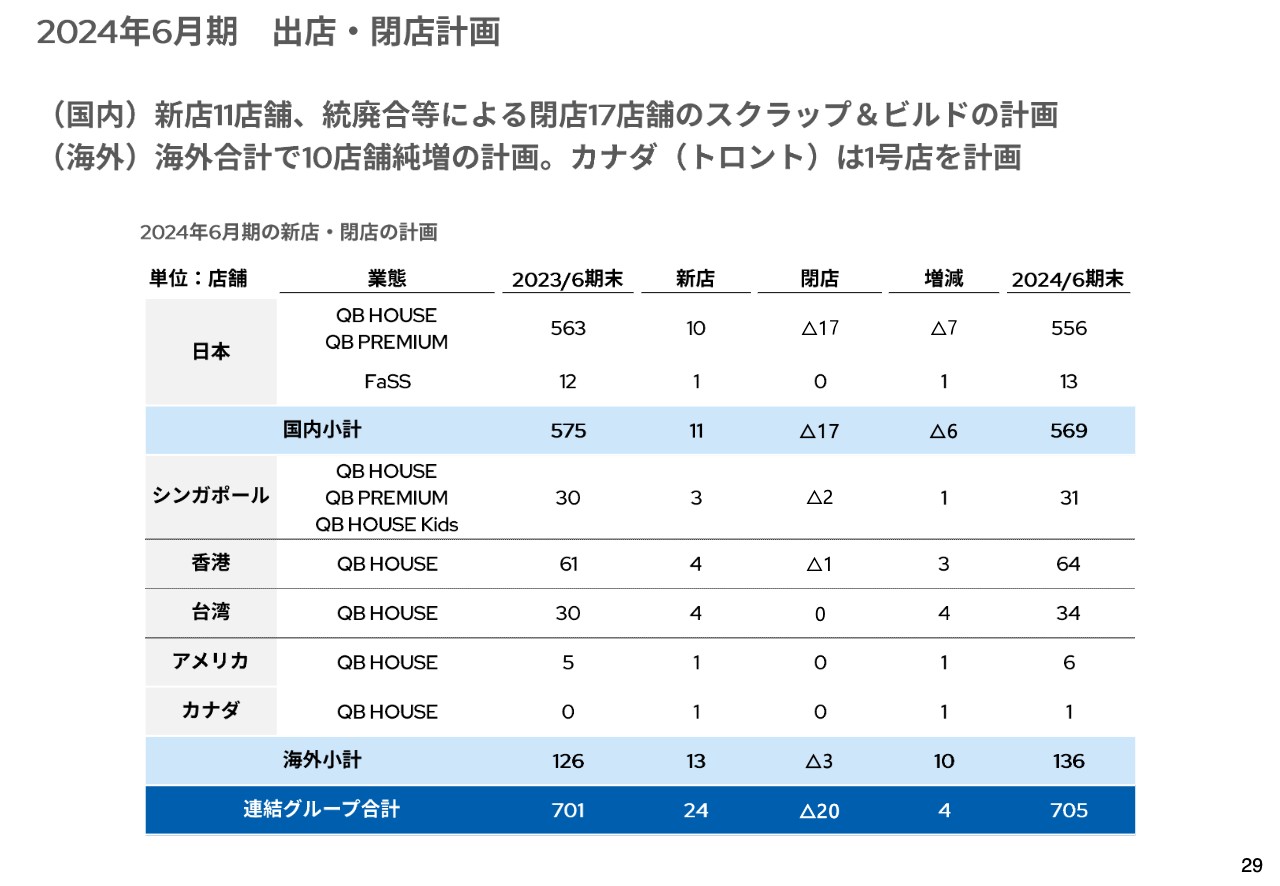

2024年6月期 出店・閉店計画

2024年6月期の出店・閉店計画についてご説明します。国内においては期初に人員が不足していたため、新規出店数は前期に続き抑制し、11店舗を計画しています。

一方、閉店については17店舗を計画しています。内訳としては当社都合の閉店が11店舗、リニューアルや閉店等のデベロッパー都合の閉店が6店舗です。

また、当社都合の閉店11店舗のうち、店舗収益が厳しい店舗は1店舗です。残り10店舗については、人手不足のため運営が厳しく、かつ老朽化で再投資対象とはならない店舗、そして近隣に誘導できる店舗が存在する店舗の統合になります。

海外については、新型コロナウイルス感染症の影響を受けた店舗のスクラップはひととおり終えたため、各国とも通常モードに移行しています。海外事業トータルでは新規出店を13店舗、閉店を3店舗計画しています。

この結果、期末時点におけるグループ総店舗数は4店舗純増の705店舗となる見込みです。

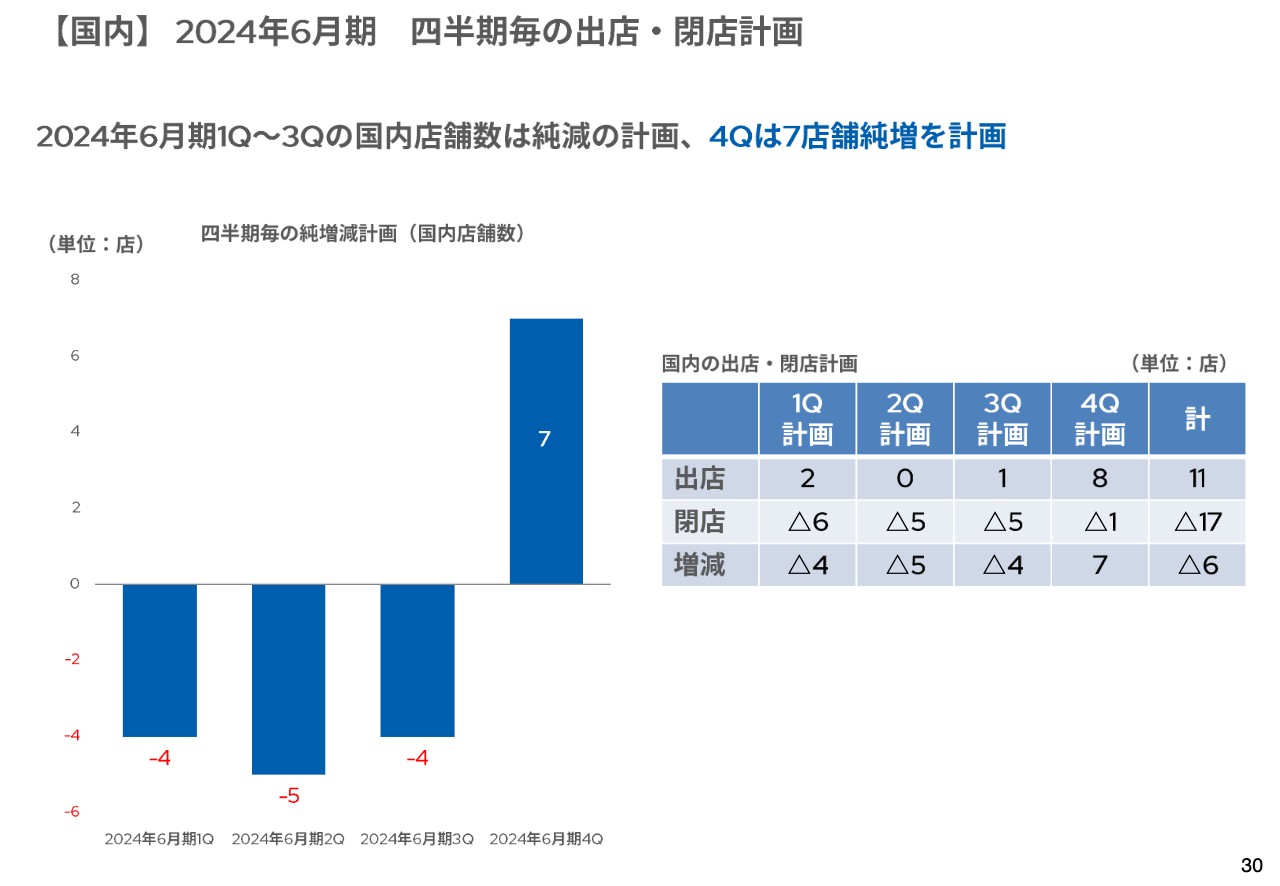

【国内】 2024年6月期 四半期毎の出店・閉店計画

出店計画の補足として、国内における四半期ごとの出店・閉店計画についてご説明します。人員不足のため、上期においては店舗のスムーズな統合と既存店舗の稼働率の向上による売上回復に努めます。下期においては新規出店に注力する計画です。

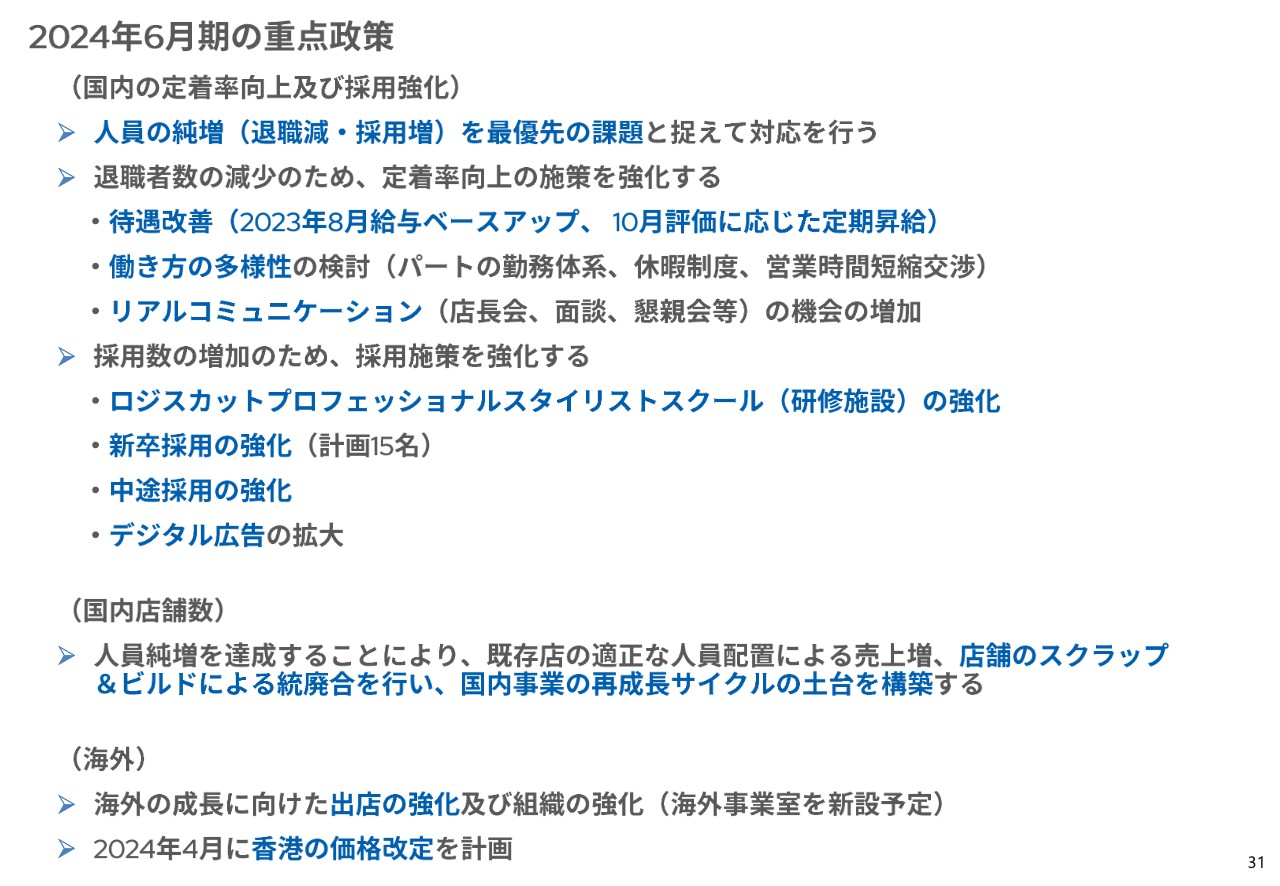

2024年6月期の重点政策

2024年6月期の重点政策についてです。今期の重点政策である人員の純増を最優先課題と位置づける件はお伝えしたとおりです。全力で取り組んでいきます。

また、従業員アンケートを実施した結果、さまざまな要望事項が上がりましたので、具体的な改善策を打って働きやすい環境作りにつなげていきます。

繰り返しとなりますが、当社の最大の強みである「ロジスカットスクール」の体制拡充を図りながら、全国の理美容専門学校とさらなるリレーションを構築し、新卒社員の増員につなげていきます。

さらに、効果が出ているデジタル広告も強化し、人員純増を計画水準まで引き上げます。まずは既存店に人員を配属することで席稼働率を回復し、混雑状況の緩和による売上獲得機会のロスを最小化することで、今期中に既存店における来店客数の成長ペースをコロナ禍前の水準まで戻していきたいと考えています。

海外事業についても同様に、好調である未経験者採用の増員を図り、「ロジスカットスクール」の体制をさらに強化していきます。

さらに「ロジスカットスクール」の育成力を既存社員の研修にもつなげ、技術力のアップ、サービス力の向上による単価の引き上げにつなげていきます。

以上が2023年6月期の実績、および2024年6月期の業績予想の概要になります。

質疑応答:今後の採用計画について

質問者:採用についてです。第4四半期は、前期比で見ても採用数が増えています。しかし、新卒採用が多かったことを考えると、まだ本調子ではないように思います。今年度も採用数を大きく増やす計画となっていますが、どのようなところで採用を増やすのかを教えてください。

先ほどお話があった処遇改善を打ち出すことがメインとなるのか、それとも足元の問い合わせなどからある程度の結果が出てきているのでしょうか?

北野:採用については、「ロジスカットスクール」がメインになりますが、足元でも新卒以外で順調に人員が集まっています。

施策としては、今月より子会社社員の待遇改善を実施します。それ以降に入社する新しい人員に関しては、もう少し競争力のある条件で募集を行いたいと思います。

最近では、中途採用についても長期で安定して働きたいと考えている方に当社が選ばれています。理美容業界は二分しており、フリーランスとなる人が増える一方で、新型コロナウイルス感染症の拡大を経て、長く働ける環境を希望している人も増えていると感じています。

今後は待遇の改善を打ち出し、それが世の中に浸透すれば、今期中にコロナ禍前の水準まで持っていけると考えています。

質疑応答:退職率の改善について

質問者:退職率についてです。「昨年度の退職の理由はいろいろあった」というお話があった一方で、今年度については退職率を10.6パーセントから7パーセントに下げるというお話しがありました。

こちらは処遇の改善が効いてくると考えているのか、もしくはそれ以外に施策があるのかを教えてください。

北野:退職される方の理由は多岐にわたりますが、我々が取り組めることは、給与面などの条件の改善です。これは今回実施した待遇改善で一定程度の効果が出ると考えています。足元でも実際に減ってきている状況が見受けられます。

それ以外では、労働時間の改善です。それぞれの人員の環境にあわせ、勤務時間を短縮することも検討しながら、例えば高齢のスタイリストなどの働きやすさも実現していきたいと考えています。

また、当社ではあまり多くありませんが、理美容業界で資格を取られている多くの方は、30代から40代の女性スタイリストの方々です。この方たちが「QBハウス」を職場として選んでいただけるような環境作りを目指しています。

正社員ではなく、準社員としても働いていただける環境を作ることで、そのような方たちの受け入れにも取り組んでいきたいと思っています。

質疑応答:今後の価格改定について

質問者:価格改定を発表した一方で、今後も人件費などが増えることは避けられないと思います。そのためにも価格改定は大切なことだと考えますが、その中で従前よりも短期間で価格改定を行う必要が出てくると思います。

次の価格改定では1,500円程度になると思っていますが、世の中の価格改定や実勢を見ると、もう少し上を目指せるのではないかなど、考え方について教えてください。

北野:価格については我々がお客さまから選んでいただく1つの大きなポイントになっているため、サービスを改善しつつ、選んでいただける体制で実施したいと思っています。

そのためには、技術力とサービス力を向上するために、評価制度を見直しながら、既存の社員に対して技術研修を受講しやすいような環境を作っていきます。また、技術研修等のサービスレベルアップを行える研修体制の拡充にも取り組みます。一定の目途はついているため、今期以降、実践して取り組んでいくことになると思っています。

海外においても、物価高騰の影響だけではなく、働く方々のサービス力が上がれば、対価としてその分を上乗せできると思っています。そうならなければ持続性が失われるため、今後も市場価値に見合った価格をいただくスタンスは変わらないと思います。

具体的な金額については、現在6店舗展開している「QB PREMIUM」のサービス価格は1,800円です。おかげさまで初期に出した店舗はかなり好調に推移しています。

ご利用いただいているお客さまの要望をしっかり理解した上で、そのサービスレベルを「QBハウス」に移行していけば、長期的には1,800円も十分視野に入ってくるのではないかと考えています。

質問者:今回の計画を踏まえた上で、今後人件費などが上がっていくのであれば、少なくとも利益率が現状の水準を維持できるような価格改定を考えたいという方向性でしょうか?

北野:おっしゃるとおりです。従前からお話ししているとおり、営業利益率10パーセントの達成を1つの目標として、その水準で着実に利益を得ながら事業拡大を目指していこうと考えています。

質疑応答:今後の理美容業界における価格帯動向と、理容業界で価格破壊が起こる場合に想定される事業形態について

質問者:2点質問があります。1点目は、今後の理容・美容の価格帯はどのようにシフトしていくというシナリオを描いていますか? インフレになっていくと、モノの値段が上がっていく流れになると思います。海外の動向等もご存じの御社の目から見て、特に国内がどのように変わるのか、シナリオやパターンなどがありましたら教えてください。

2点目は、インフレが続くと、低価格といえどもやむを得ず2,000円などの価格になる未来があると思います。理容の価格破壊を行った御社の目から見て、近い将来に理容業界の価格破壊をする方々が現れるとしたら、どのような事業があり得ると考えていますか?

北野:まず、1点目の理美容業界における今後の価格動向についてです。大きな動向としては、「面貸し」と言われるフリーランスのスタイリストになることを選ぶ働き手が増えてきています。もう一方では、チェーン店化が進んだ結果、そこを安定した職場として選ぶスタイリストが増えていきます。

スタイリストがすべての事業ですので、スタイリストから選ばれる会社がこれから伸びていくと考えています。

そのような状況の中で、インフレが進むとスタイリストの生活費がますます上がるため、スタイリストがより着実に稼げる価格帯で勝負できることが必要です。我々の場合、価格帯は1,350円ですが、1時間あたりにするとその4倍から5倍くらい稼げるということですので、そこの労働分配率がスタイリスト採用の競争優位性を生み出すのではないかと思います。

我々が実際に1,000円という最も安い価格帯から始まり、その後は削りに削って生産性を最高値まで上げていった感覚としては、今後はサービス価値を生み出し、価格にその分を転嫁していくことが大きな流れではないかと思います。

未だに1,000円などで行っているお店も見かけますが、席の稼働率がかなり落ちて、1人でお店を回すことが常態化している様子が見られます。そのようにかなり負荷の高い中で働くスタイリストが今後増えるのかと言いますと、なかなか難しいのではないかと思います。

スタイリストが働きたいと思えるような稼げる店を作っていくためにも、価格は上がっていくと考えています。

海外を見ると、高級化は凄まじい勢いで進んでいます。これは決してカット料金が上がっているだけではなく、そこに付帯するカラー剤やパーマ剤等の原価も上がっていることから、客単価が相当数上がってきています。

しかし、それが実際の利益や稼ぐところにつながっているかといいますと、私が見ている中では稼ぐ力が飛躍的に上がっているというところまでは至っていないと考えています。

2点目の理容業界の価格破壊についてです。我々の場合はカットに特化しているため、これ以上削りようがありません。生産性を高めるためにカット以外の何かを削れば、もしかしたらより競争力の高いものができるのかもしれません。

我々は10分程度でカットを提供することにこだわっている唯一のヘアカット専門店だと考えています。生産性を高めて利益を確保していくという意味で、我々のスタイル以上に何かを足して価格破壊していくことが、実際にお客さまから選ばれるのかは疑問が残ります。

極端な話ですが、さらに短時間でカットだけを提供するというところが出てきた場合には、競争力のある価格帯が出るのかもしれません。例えば、機械で髪の毛を切るような未来が来れば、可能性はゼロではないと思います。

しかし、人の手でカットしていくことや、理美容業界でおそらく最先端のテクノロジーであるバリカンを使いながら短時間で仕上げていくという意味では、「QBハウス」の技術者は世界最高の速さかつクオリティが提供できているということを確信しています。

また、人が機械の中に頭を入れて髪の毛を切られることを好むのかというと、難しいと思います。そのため、理美容業界において、我々以外に価格優位性を持って顧客を引き連れていく市場を作っていくことは、今の日本においてはあまり想像できないことだと感じています。

質問者:1点目の質問での価格帯は、金額で見るとどのように変化していくことを想像していますか?

北野:おそらくレディースは上がっていくと思います。なぜかと言いますと、理美容サービスは至近距離で行うため、最も客単価の高かったパーマネント・ウェーブ時代の60代半ば以上の方たちの利用がコロナ禍になって若干減っているというデータがあります。

パーマとカラーを一緒に注文してくれるような、客単価が非常に高い方々の利用が減ってくると、今の規模を維持していくために、どうしても違う世代の層として若くてファッション感度の高い方々にさらなるクオリティを提供したり、物販を提供したりしていくことが必要になります。

客単価を上げていかなければ、先ほどお伝えしたスタイリストが安心して暮らせる生活の実現が難しいのではないかと考えています。総合理美容は今でも上がっていますが、今後も引き続き上がっていくのではないかと思っています。

そして、これは総合理髪店にも言えることだと思います。年配の方々のカット利用が若干減少したり、コロナ禍で家の中で過ごす機会が増えたために、以前は髭剃りなどを期待して総合理髪店を使っていた方々が「QBハウス」に切り替えたりしているケースが、地方中心に増えてきていると現場から聞いています。

顧客の減少によって、4,000円や5,000円で提供しているような一般的な総合理髪店は、若干据え置きか、やや下げざるを得ないのではないかと思います。

しかし、一方ではアメリカ型のバーバースタイルが若い人たちに人気になってきています。美意識やファッション感度が高い方々向けのバーバースタイルは、先ほどお伝えした高級美容室と同じく客単価が上がっていきます。

ただし、そのような店舗は理容業界のシェアがかなり限られているため、今の段階では理容業界全体の客単価が上がっていくということではないと思っています。

質疑応答:来店客数の見込みについて

質問者:2024年6月期の業績予想の前提についてです。売上収益は前期比8.7パーセント増加の247億3,000万円を予定していますが、4月の価格改定で1,200円から1,350円と12.5パーセント上がっているため、これが3四半期分の増収として乗ってくると思います。

約6店舗分の純減があるため妥当だとは思いますが、国内来店客数の前提はフラットで見ているのでしょうか? コロナ禍前比からの回復率がまだ91.7パーセントで、それには人員の制約の影響が若干あるということですが、今後戻るだろうと考えていたのに対してこのような数値でしたので、この前提を教えてください。

北野:前提として、既存店の来店客数は前年比102パーセント程度に増加すると見ています。これはコロナ禍前の既存店における来店客数の成長と同水準です。そこを前提に計画しています。

質問者:経済活動の再開や制約がなくなっているということについては、あまり織り込んでいないのでしょうか? それとも、すでに前期で出ているということでしょうか?

北野:世の中の経済活動が活性化したことによる需要の回復については、もちろんお客さまが増えていくと見込んでいますが、席稼動率で我々のアッパーの売上はほぼ決まってきますので、席の稼動率を上げていくことを重視しています。

これは、人を増やせばそれに準じて増えていきます。現在はお客さまのチャンスロスが発生している状況のため、今の計画を上回る人員が純増できれば、おのずと前年比102パーセント程度を超える水準で上がっていくと考えています。

質疑応答:訪日外国人の利用状況について

司会者:「訪日外国人が増加していますが、御社にとってプラスになっていますか? または今後プラスになるのでしょうか? 特に海外出店している地域からの訪日外国人について教えてください」というご質問です。

北野:ここ数ヶ月、私が実際に店舗を回っていると、外国人の利用が相当数増えていると感じます。先日も、シンガポールの「QBハウス」を使っていたご婦人方が、渋谷の「QB PREMIUM」をかなり大勢で利用しているところを目の当たりにしました。お客さまもスタイリストも本当に抵抗なく利用・接客していました。

現在は欧米の方が多いですが、今後は中国大陸の方も増えてくると思います。海外の旅行サイトなどにも多く掲載されているようで、予約なしで利用できることがプラスになっています。特に、首都圏やターミナル駅については利用が増えていくのではないかと考えています。