2023年5月17日に発表された、富士石油株式会社2022年度決算説明の内容を書き起こしでお伝えします。

スピーカー:富士石油株式会社 代表取締役社長 社長執行役員 山本重人 氏

富士石油株式会社 経理部長 祖父江高明 氏

2022年度および2023年度の事業活動(概況)

山本重人氏(以下、山本):社長の山本です。2022年度および2023年度の事業活動の概況についてご説明します。

2022年度は非定修年であり、年度を通しておおむね安定稼働を維持することができました。特に上期については稼働に影響を与えるような目立ったトラブルはなく、大規模定期修理を実施した前期と比較し、原油処理量、販売数量ともに大幅に増加しています。

一方で下期については、一部の装置において計画外で補修を行ったことから、一時的に稼働率が低下したタイミングもありましたが、ほぼ90パーセントの稼働率を維持しました。

なお、2023年度は5月から6月にかけて小規模定期修理を予定しており、常圧蒸留装置の稼働率は88.6パーセントと、2022年度比で低下する見込みとなっていますが、平時の安全・安定稼働をより確実なものとするため、必要な修繕等を着実に行っていきます。

定期修理後は安全・安定、高稼働を堅持するものとしており、下期についてはフル稼働での操業を計画しています。

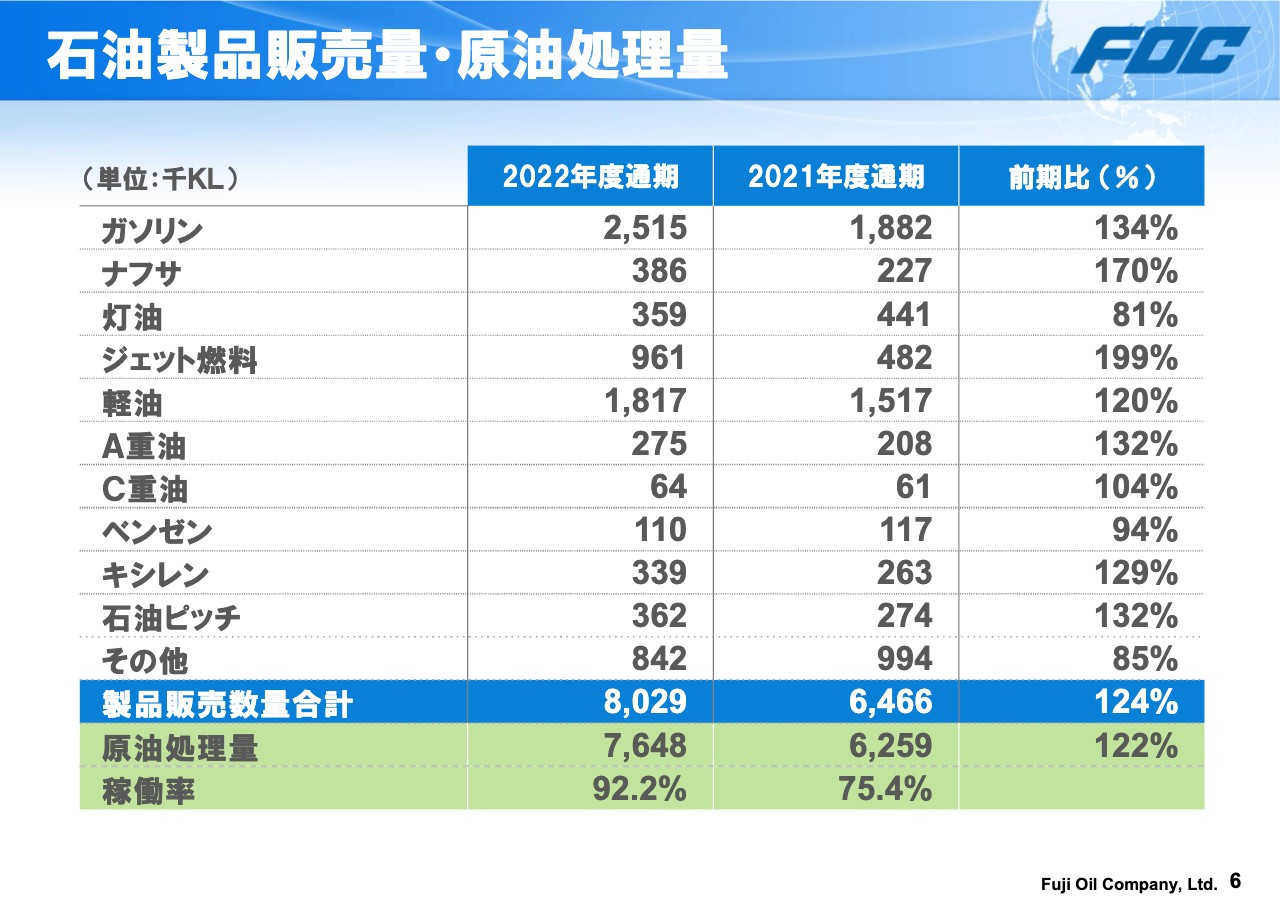

石油製品販売量・原油処理量

祖父江高明氏:経理部長の祖父江です。2022年度通期決算および2023年度通期業績見通しについてご説明します。

2022年度通期決算について、石油製品販売実績からご説明します。2022年度の袖ケ浦製油所の原油処理量は、前期に実施した大規模定期修理の反動から、2021年度に比べ22パーセントの増加となる764万8,000キロリットルとなりました。2022年度の石油製品および石油化学製品等の販売数量は2021年度に比べ24パーセントの増加となる802万9,000キロリットルとなりました。

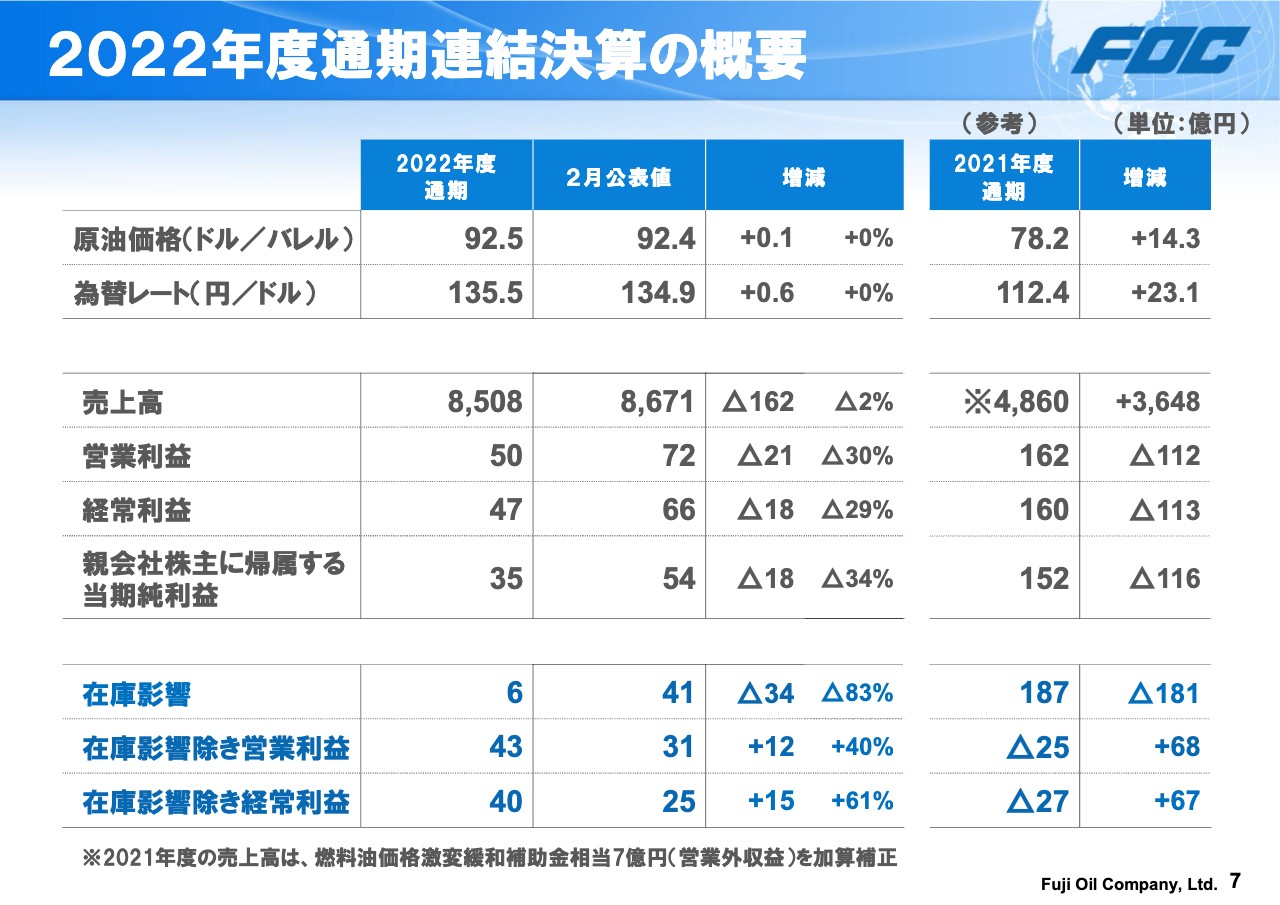

2022年度通期連結決算の概要

2022年度の連結業績についてご説明します。売上高は、一部装置の計画外の補修を実施したことなどから販売数量が減少し、前回予想比162億円減収の8,508億円となりました。

損益については、原油価格は期中平均でわずかに想定より上振れしたものの、2022年度期末にかけて下落基調で推移したことから、在庫影響が6億円と前回予想に比して原価押し下げ効果が縮小したことにより、営業利益は前回予想比21億円減益の50億円となりました。

経常利益は前回予想比18億円減益の47億円となりました。親会社株主に帰属する当期純利益は前回予想比18億円減益の35億円となりました。

なお、在庫影響を除いた実質ベースの損益として、営業利益相当額は前回予想比12億円増益の43億円、経常利益相当額は前回予想比15億円増益の40億円となりました。

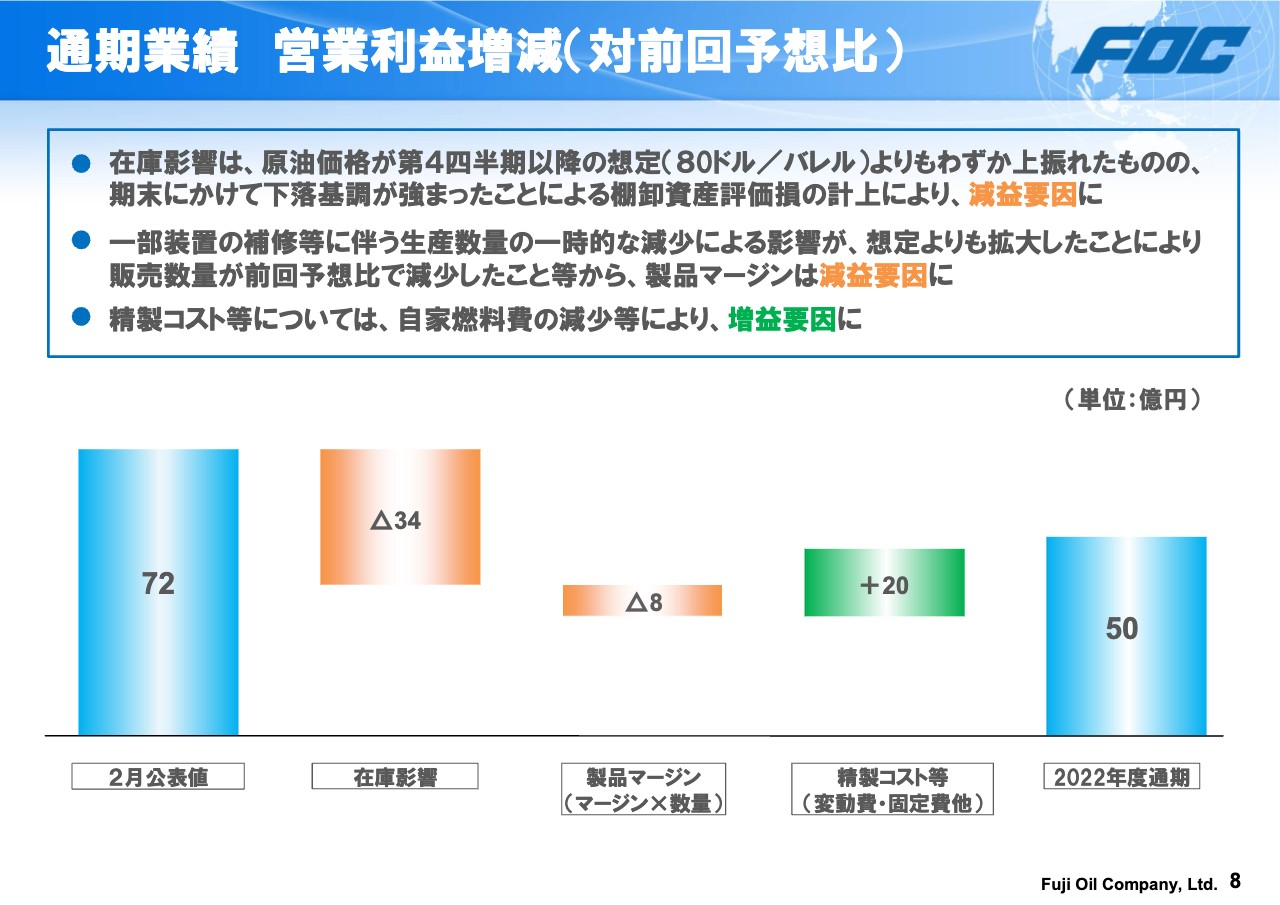

通期業績 営業利益増減(対前回予想比)

2022年度の連結業績について、2月に発表した業績予想の金額との差異をご説明します。営業利益の増減要因を示したステップチャートをご覧ください。

在庫影響については、前回予想比で3月に原油価格の下落基調が強まったことにより、棚卸資産評価損を計上したことから原価押し下げ効果が縮小し、前回予想に比べ、34億円の減益要因となりました。

製品マージンについては、一部装置の計画外の補修に伴う生産数量の一時的な減少による影響が想定よりも拡大したことにより、販売数量が減少したことなどから、前回予想に比べ8億円の減益要因となりました。

精製コスト等については、原油処理量が前回予想から減少したことに伴う自家燃料コストの減少、また販管費の消化進捗が低くとどまったことから、前回予想に比べ20億円の増益要因となりました。この結果、営業利益は前回予想比21億円減益の50億円となりました。

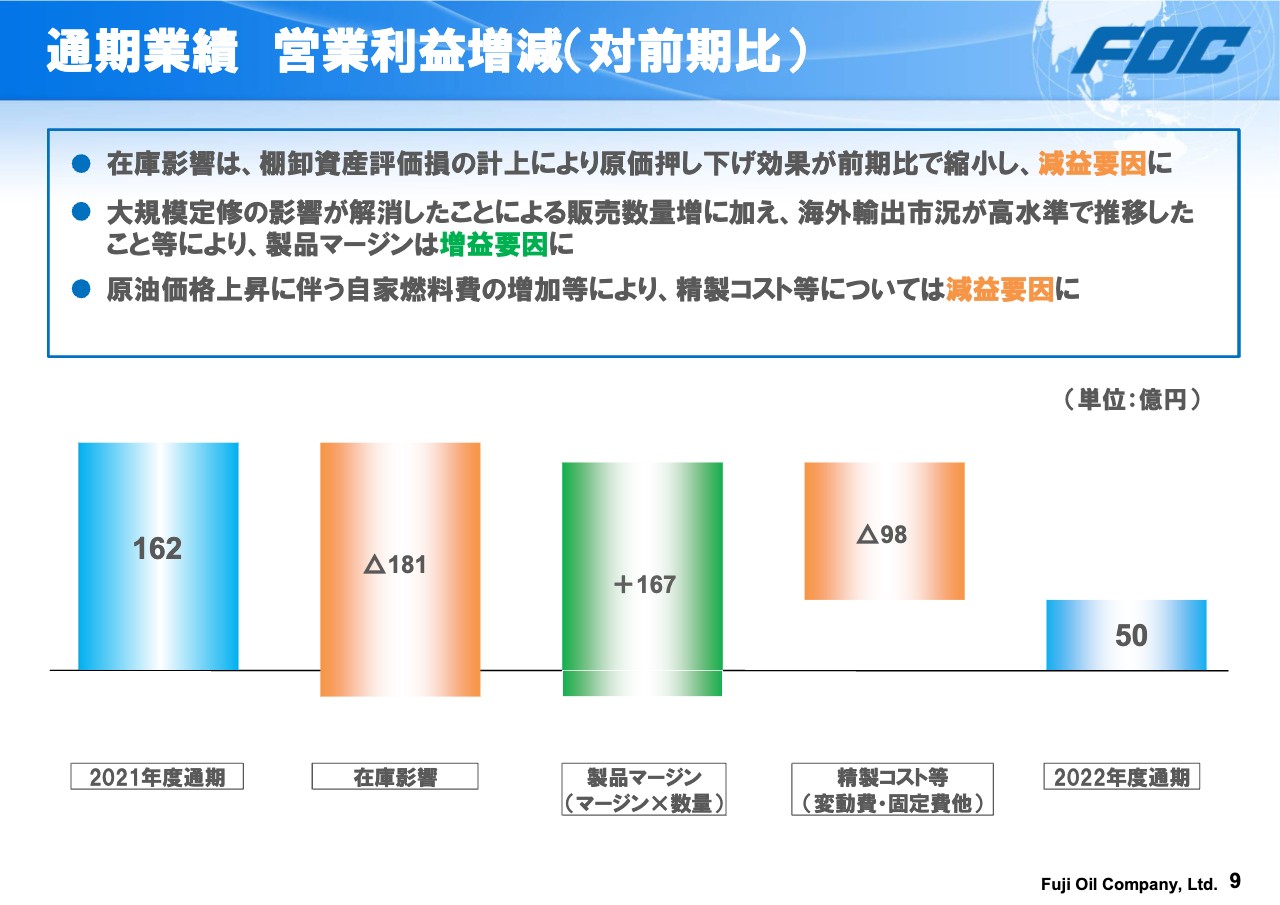

通期業績 営業利益増減(対前期比)

2022年度の連結業績について、2021年度の金額との差異をご説明します。営業利益の増減要因を示したステップチャートをご覧ください。

在庫影響について、2021年度は原油価格の急騰に伴う原価の押し下げ効果が187億円であったのに対し、2022年度は同効果が6億円と大幅に縮小したことから、2021年度に比べ181億円の減益要因となりました。

製品マージンについては、大規模定期修理の影響解消による販売数量の増加に加え、海外輸出市況が引き続き高水準で推移したことなどにより、2021年度に比べ167億円の増益要因となりました。

精製コスト等については、原油価格の上昇などに伴い自家燃料コストが増加したことなどにより、2021年度に比べ98億円の減益要因となりました。この結果、営業利益は2021年度に比べ112億円減益の50億円となりました。

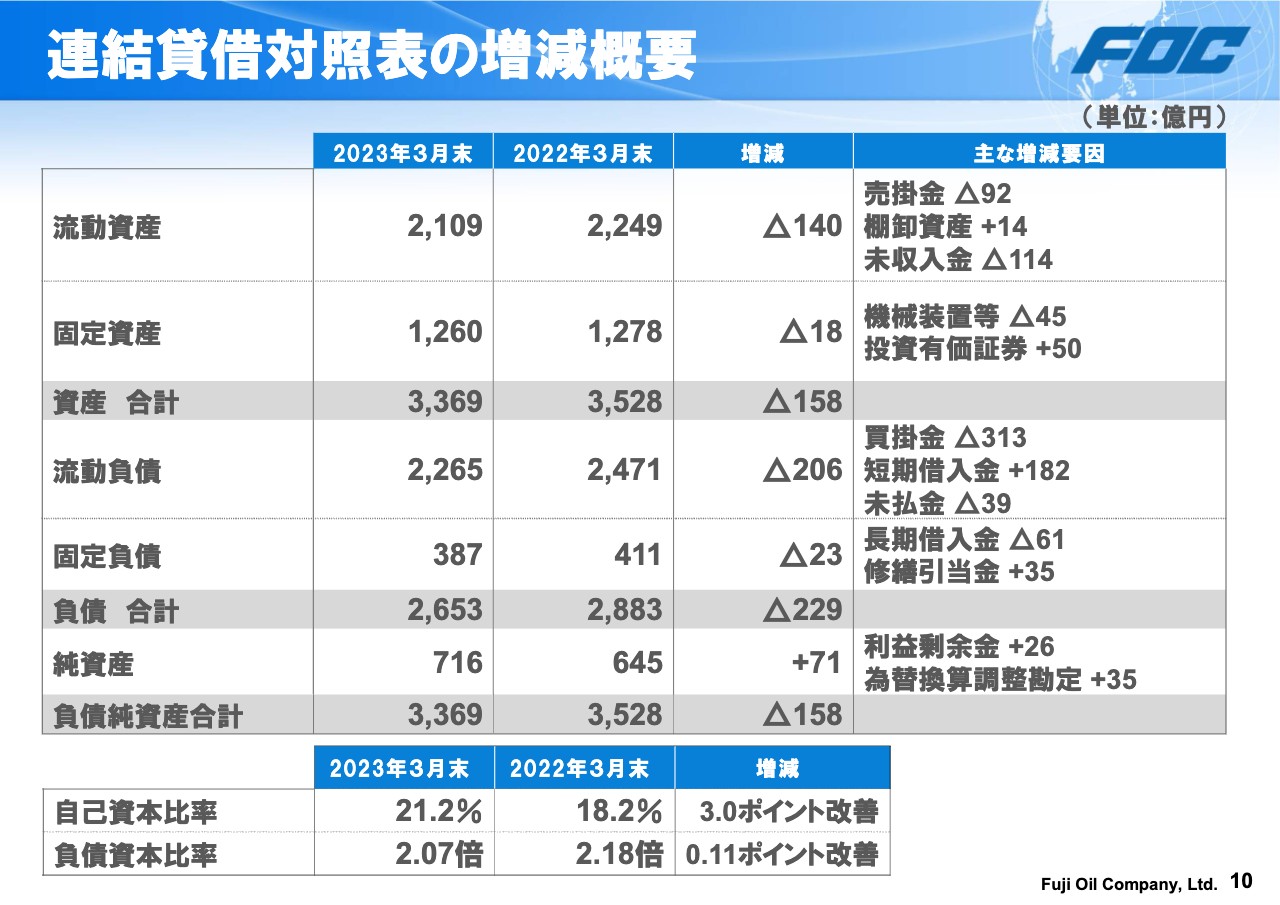

連結貸借対照表の増減概要

2022年度期末の連結貸借対照表について、2021年度期末比の増減の概要をご説明します。流動資産は、売掛金や未収入金などの減少等により、2021年度末比140億円減少の2,109億円となりました。固定資産は、投資有価証券の評価額の増加はあったものの、機械装置等の減価償却による減少等により、2021年度末比18億円減少の1,260億円となりました。

流動負債は、短期借入金の増加等はあったものの、2022年度期末にかけての原油価格下落などによる買掛金の減少等により、2021年度末比206億円減少の2,265億円となりました。固定負債は、修繕引当金の増加はあったものの、長期借入金の減少等により、2021年度末比23億円減少の387億円となりました。

純資産は、利益剰余金の増加および為替換算調整勘定の増加等により、2021年度末比71億円増加の716億円となりました。なお、純資産が増加しているため、2022年度末において自己資本比率は、2021年度末と比べ3.0ポイント改善の21.2パーセントとなり、負債資本比率は同じく0.11ポイント改善の2.07倍となりました。

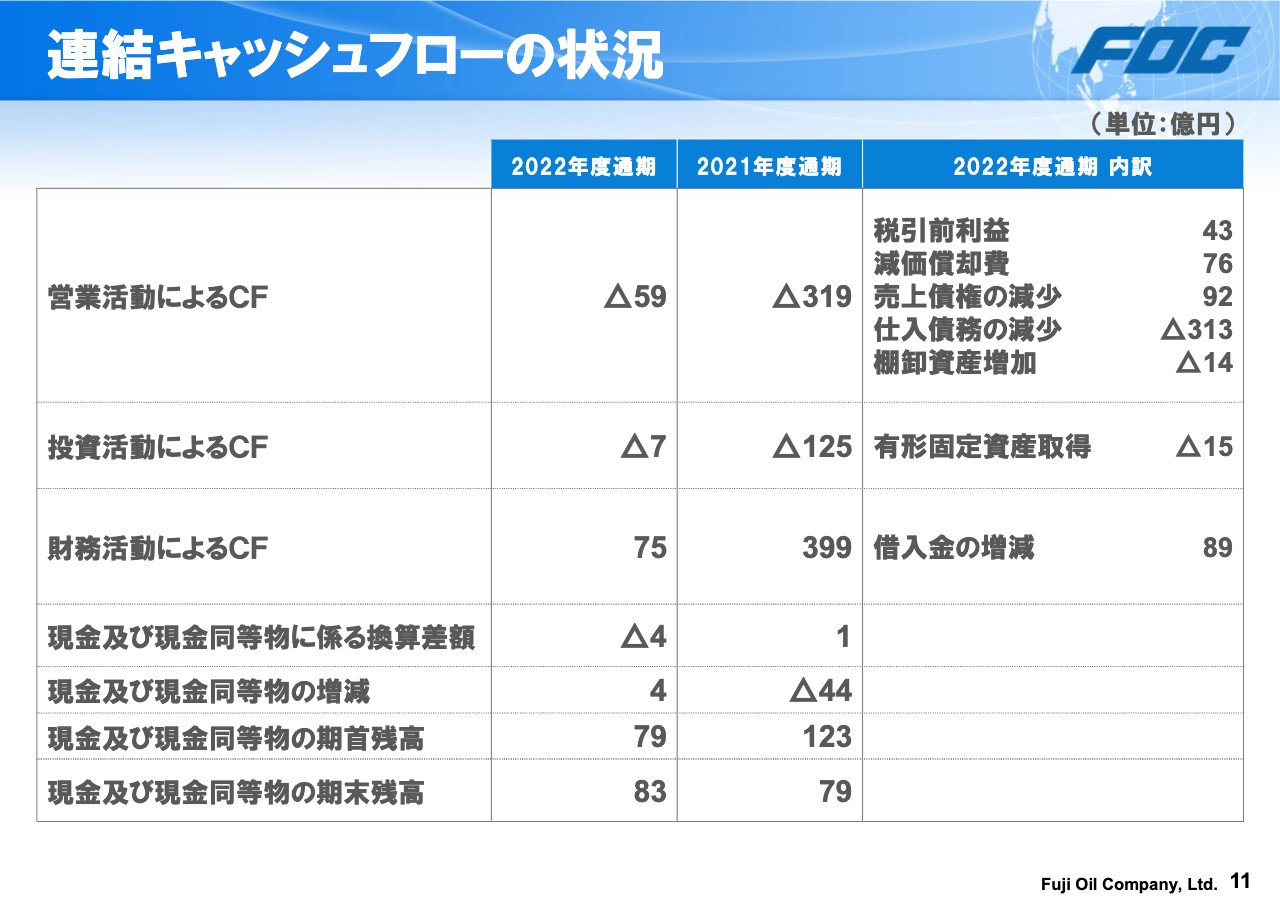

連結キャッシュフローの状況

2022年度におけるキャッシュフローの状況をご説明します。営業活動によるキャッシュフローは、運転資本の増加等により59億円の支出となりました。投資活動によるキャッシュフローは、有形固定資産の取得等により7億円の支出となりました。財務活動によるキャッシュフローは、借入金の増加等により75億円の収入となりました。

この結果、2022年度末における現金及び現金同等物は、2021年度末比4億円増加の83億円となりました。

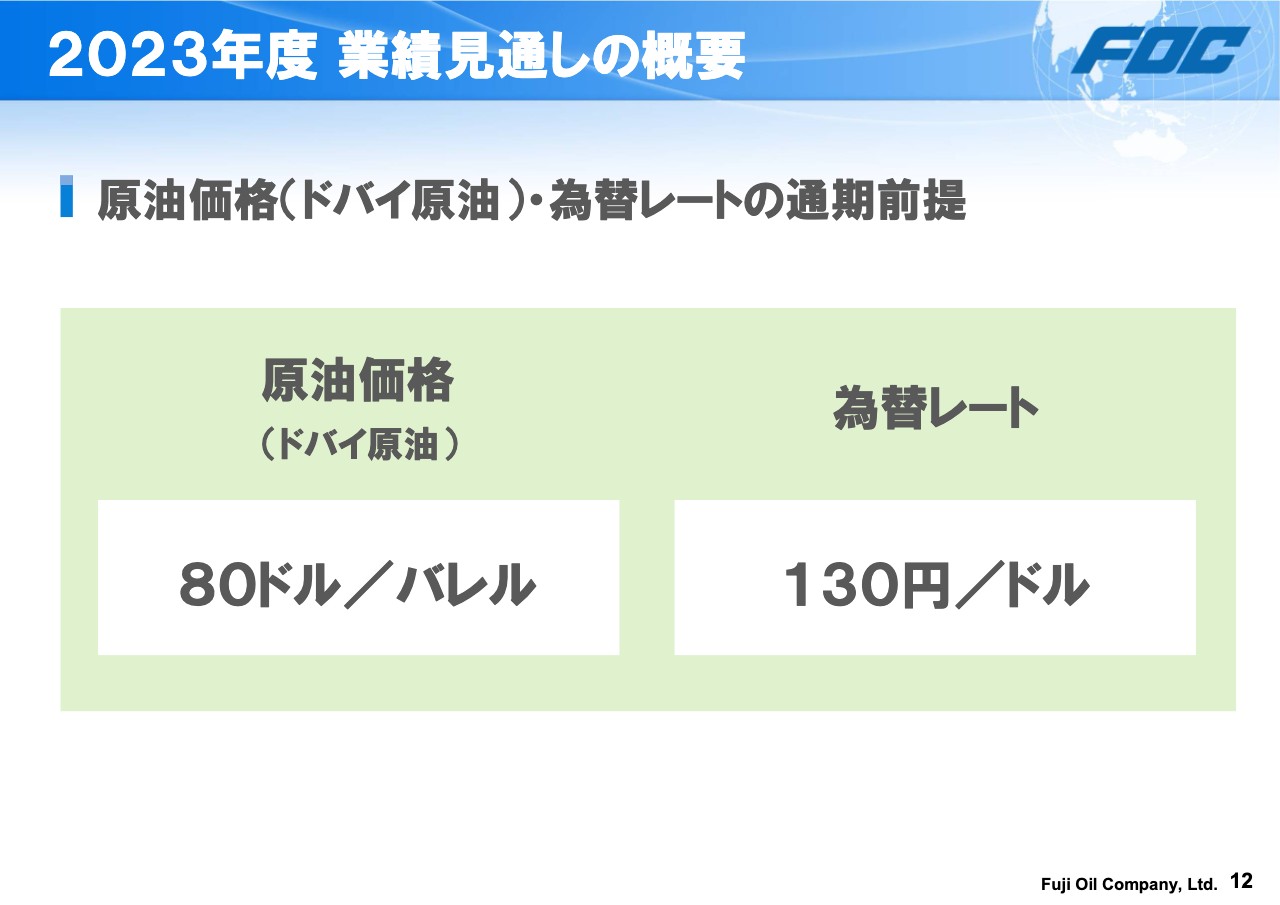

2023年度 業績見通しの概要

2023年度通期の業績見通しについてご説明します。まず、前提条件として今回の業績予想では、通期のドバイ原油価格を1バレル80ドル、為替レートを1ドル130円と想定しました。

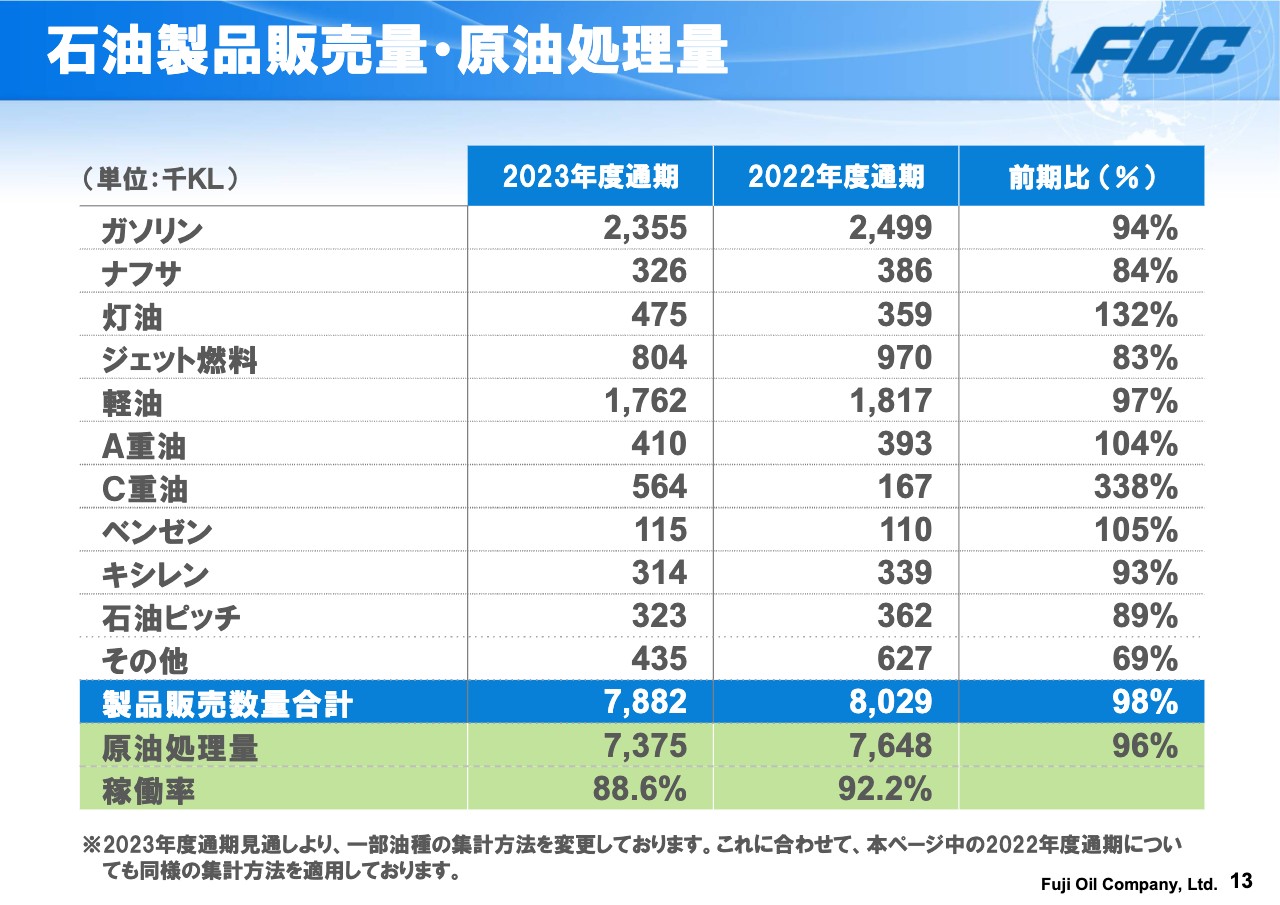

石油製品販売量・原油処理量

石油製品販売計画についてご説明します。2023年度は小規模定期修理の実施年度であり、5月から6月にかけての約1ヶ月、常圧蒸留装置を停止する予定となっています。このため原油処理量、石油製品販売数量ともに2022年度比で減少する見込みです。

原油処理量は2022年度に比べ4パーセント減少の737万5,000キロリットル、製品販売数量は2022年度に比べ2パーセント減少の788万2,000キロリットルを見込んでいます。

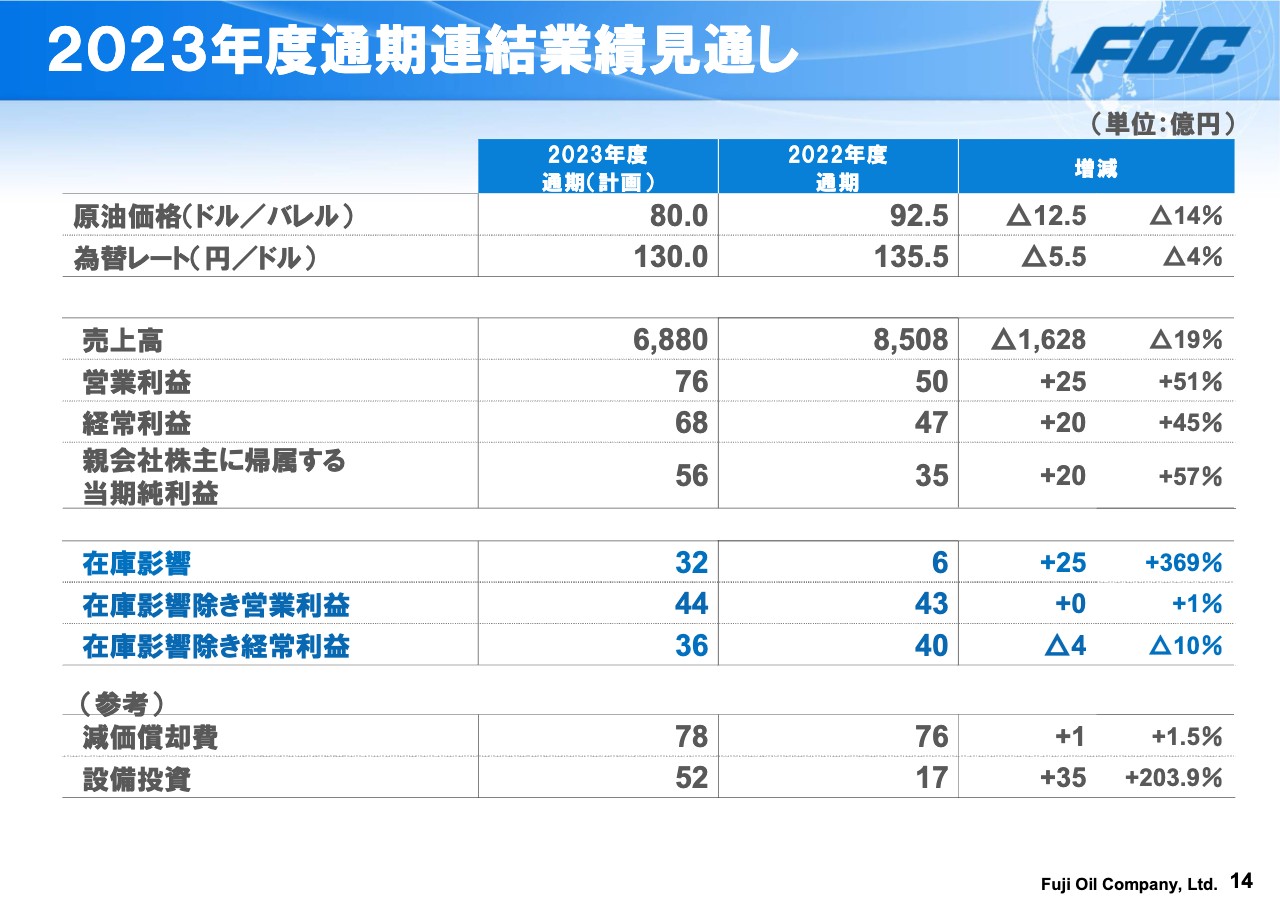

2023年度通期連結業績見通し

2023年度通期の連結業績見通しについてご説明します。売上高は、小規模定期修理を予定していることに加え、原油価格の前提を前期よりも低い水準で想定していることから、2022年度比1,628億円減収の6,880億円となる見通しです。

損益については、小規模定期修理の影響はあるものの、在庫影響による原価押し下げ要因の拡大や、油価下落に伴う自家燃料コストの減少等を見込んでおり、営業利益は2022年度比25億円増益の76億円、経常利益は2022年度比20億円増益の68億円となる見通しです。親会社株主に帰属する当期純利益は、2022年度比20億円増益となる56億円となる見通しです。

なお、在庫影響を除いた実質ベースの損益として、営業利益相当額は2022年度比0億円増益の44億円、経常利益相当額は2022年度比4億円減益の36億円となる見通しです。

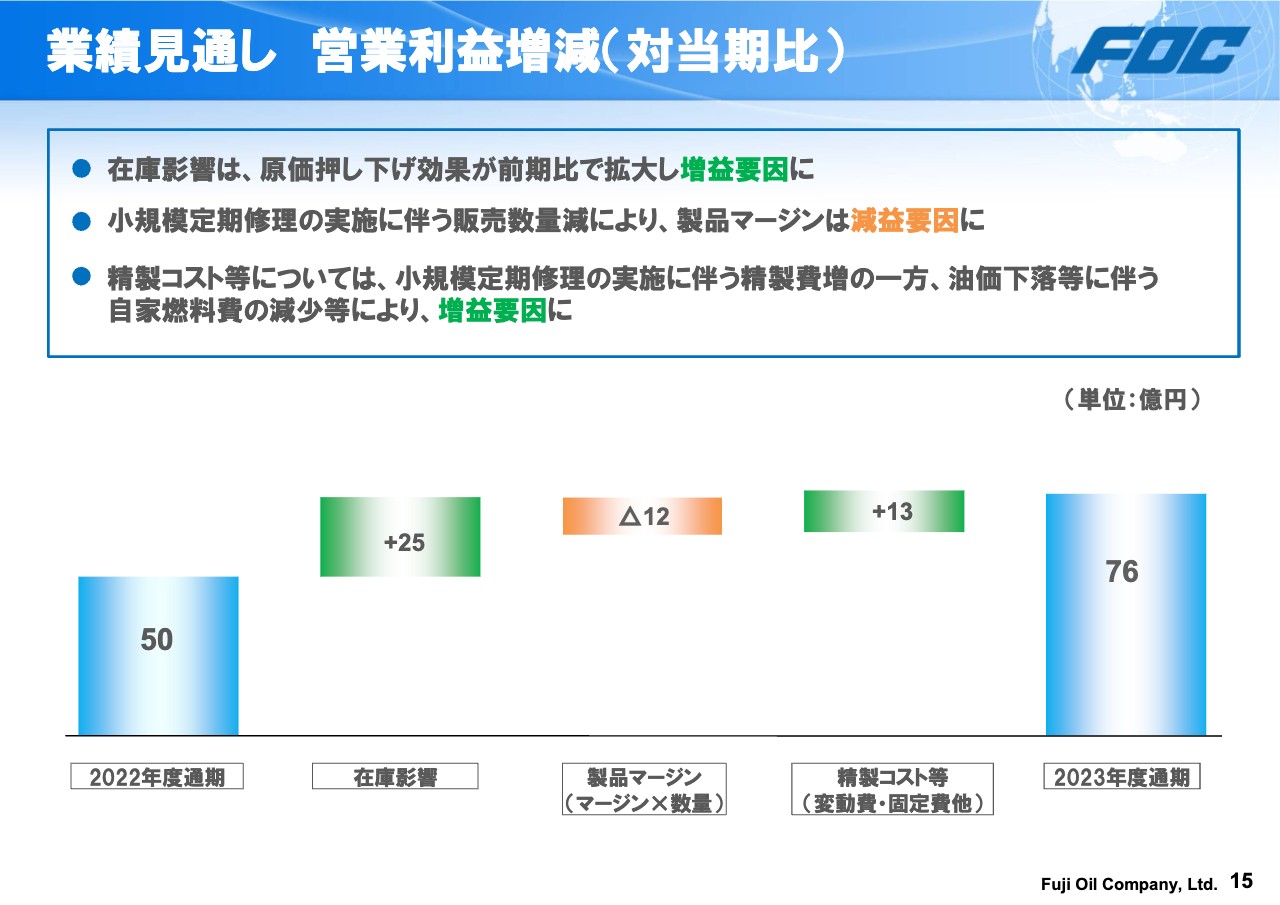

業績見通し 営業利益増減(対当期比)

2023年度の業績見通しについて、2022年度の金額との差異をご説明します。営業利益の増減要因を示したステップチャートをご覧ください。

在庫影響については、2023年度は原油価格を80ドルと、前期と比べ低い水準で想定しているため、期首の高値在庫を処理することによる売上原価の押し上げ効果はあるものの、2022年度期末の油価下落に伴い計上した、棚卸資産評価損の戻し入れ益がこれを上回ると見込んでいることから、在庫影響は原価の押し下げ要因となり、2022年度に比べ25億円の増益要因となる見通しです。

製品マージンについては、小規模定期修理の影響による販売数量の減少を見込んでいることから、2022年度に比べ12億円の減益要因となる見通しです。

精製コスト等については、小規模定期修理の実施に伴うコストの増加を見込むものの、原油価格の前提を前期と比べ低い水準で想定していることなどから自家燃料コストの減少を見込み、2022年度に比べ13億円の増益要因となる見通しです。この結果、営業利益は2022年度比25億円増益の76億円となる見通しです。

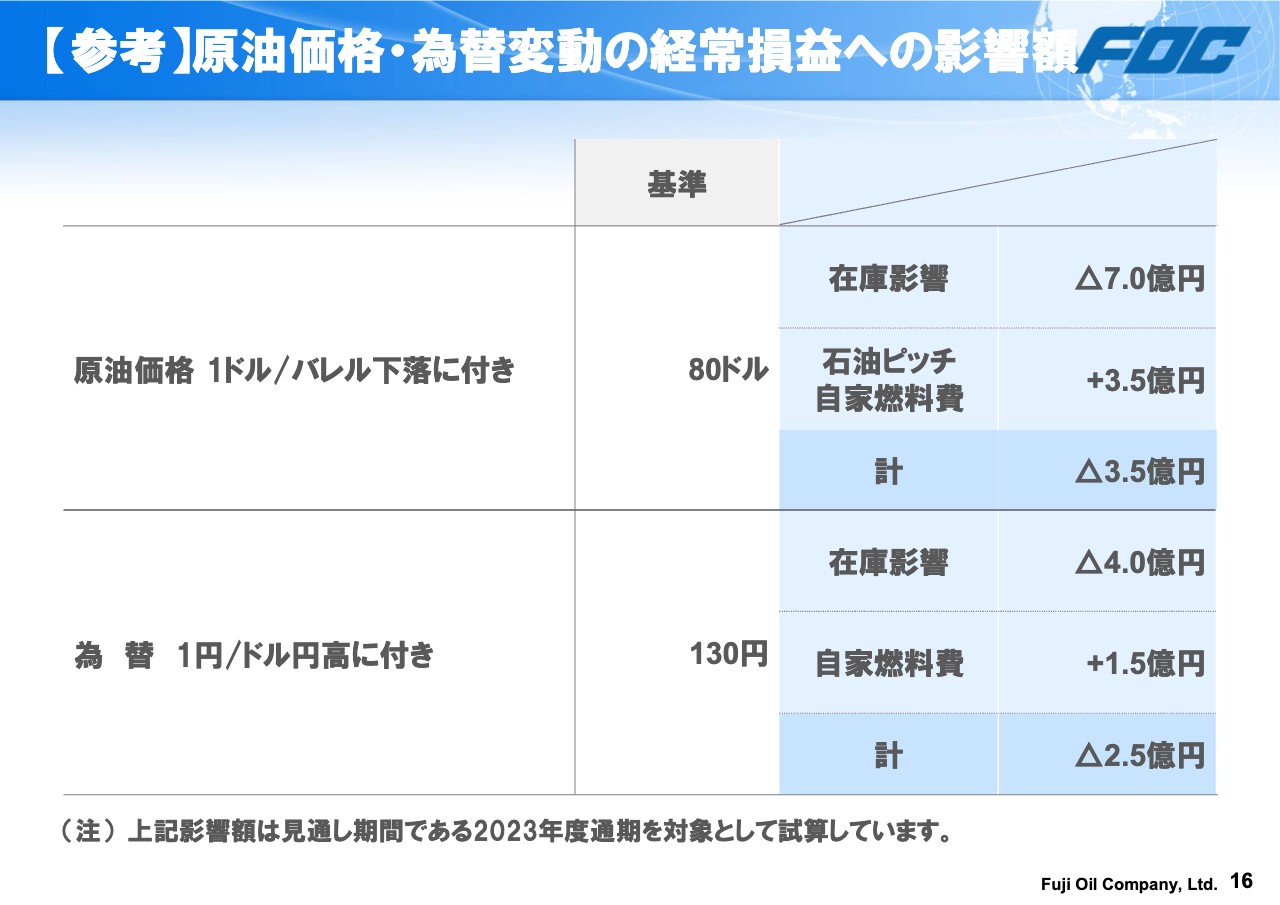

【参考】原油価格・為替変動の経常損益への影響額

参考資料として、原油価格と為替変動の経常損益への影響額を添付しています。

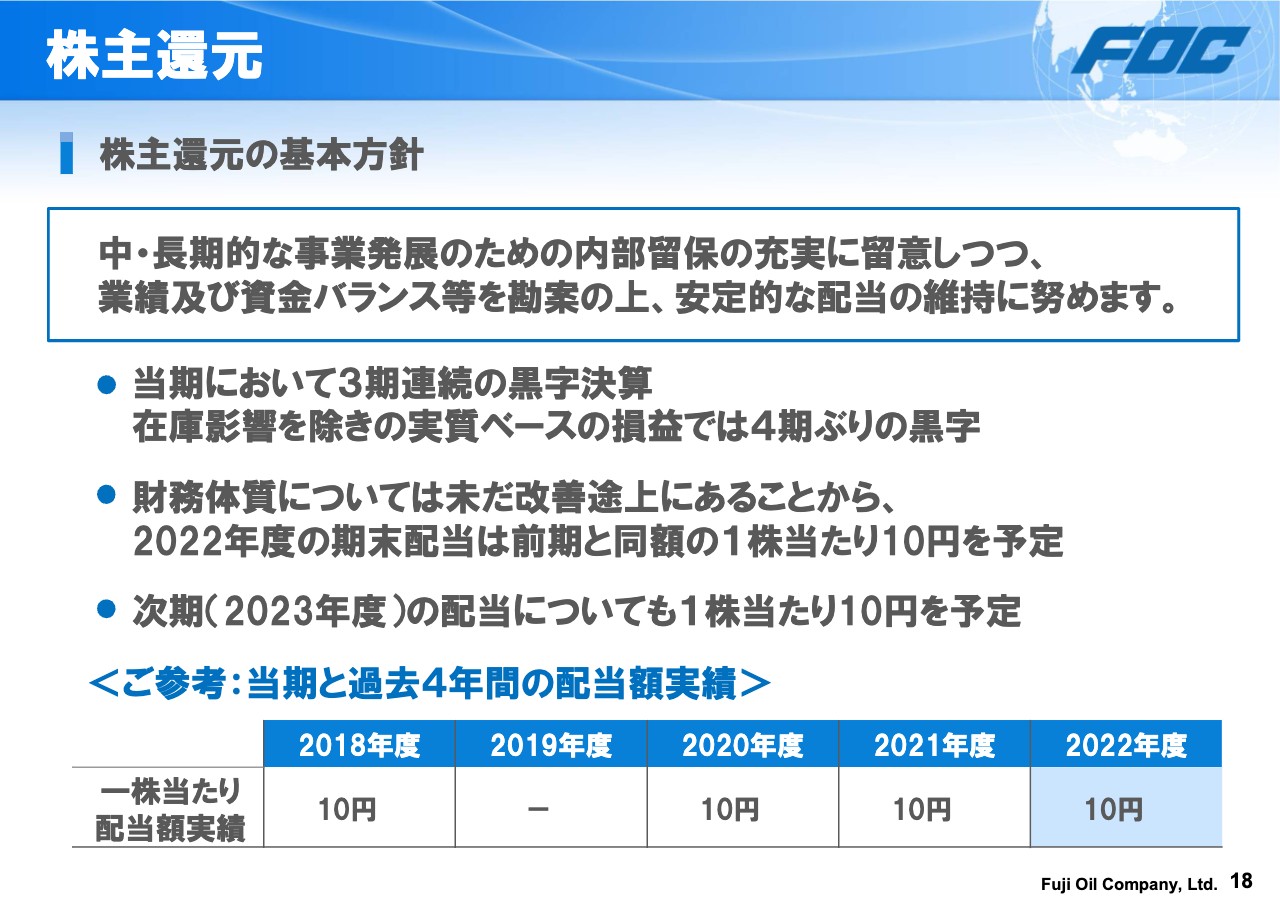

株主還元

山本:祖父江よりご説明した2022年度通期決算および2023年度通期業績見通しを踏まえ、株主還元についてご説明します。

当社は株主還元の基本方針を「中・長期的な事業発展のための内部留保の充実に留意しつつ、業績及び資金バランス等を勘案の上、安定的な配当の継続に努める」としています。

2022年度は2020年度から続いて3期連続の黒字決算となり、また在庫影響除きの損益については、4期ぶりの黒字となりました。しかしながら、安定的な利益計上の一方で、財務体質については2022年度末時点においてもなお、改善途上にあると認識しています。

このようなことを踏まえ総合的に勘案し、2022年度の配当は、2021年度と同額の1株あたり10円を予定しています。また、2023年度の配当についても、1株あたり10円を予定しています。

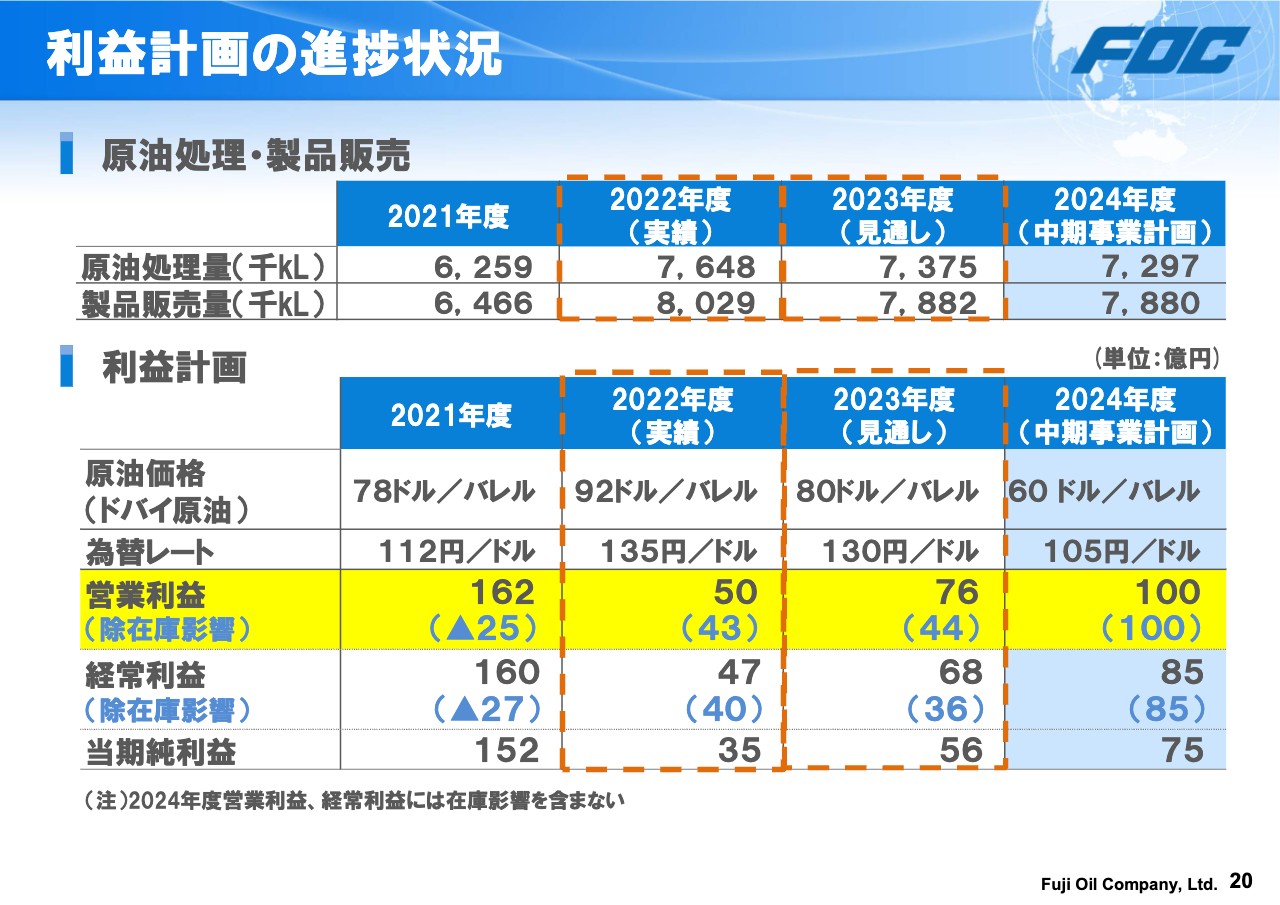

利益計画の進捗状況

第3次中期事業計画の進捗状況について、概略をご説明します。当社は2021年5月に、2021年度から2024年度までの4年間を対象とする第3次中期事業計画を公表しています。同計画では、ドバイ原油価格を1バレルあたり60ドル、円ドルの為替レートを105円の前提条件において、2024年度に在庫影響を除いた真水の営業利益100億円を打ち出しています。

中期事業計画初年度の2021年度については、大規模定期修理による下方への影響額が70億円ほど生じたことから、在庫影響を除いた営業利益は25億円の赤字となっていました。2022年度は、在庫影響を除いた営業利益は43億円となりました。年度を通じて安定稼働を堅持したものの、原油価格が高値で推移したことから自家燃料コストが増大し、利益を圧迫するかたちとなりました。

2023年度については、2022年度比で在庫影響が拡大するほか、原油価格の下落等による自家燃料コストの減少などにより、小規模定期修理の年度ながら、2022年度比で若干の増益を見込んでいます。

2024年度の目標の営業利益100億円を達成すべく、引き続き全社一丸となって鋭意努力していく所存です。

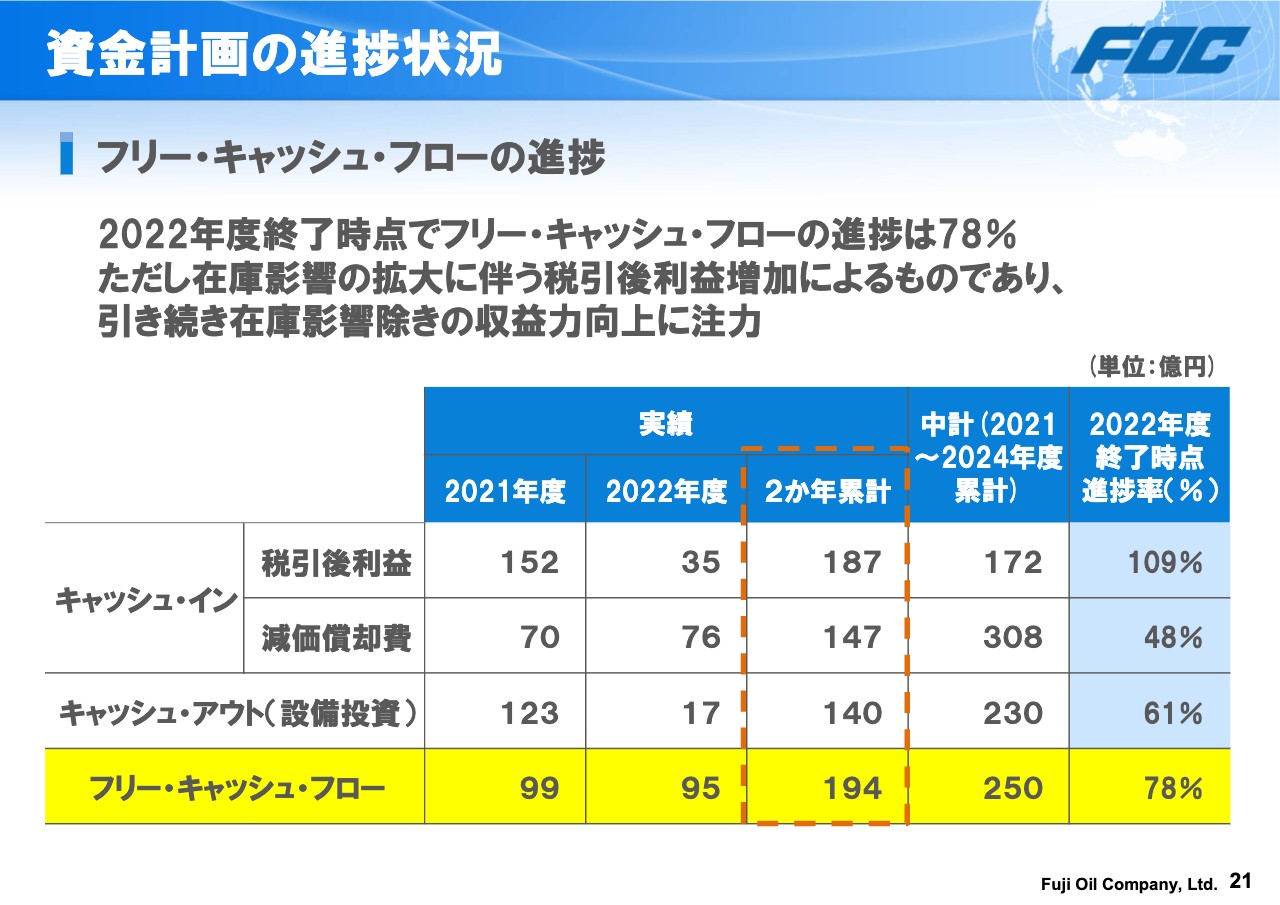

資金計画の進捗状況

第3次中期事業計画におけるフリー・キャッシュ・フローの進捗状況について、概略をご説明します。2021年度は原油価格の急騰に伴う在庫影響の拡大により、税引後純利益が大幅に増加したことから、高い進捗率となりました。また、2021年度は大規模定期修理を実施し、更新工事を中心とした設備投資を集中して行いました。

2022年度については、在庫影響の大幅な縮小や自家燃料コストの増加等から税引後当期純利益は35億円にとどまり、フリー・キャッシュ・フローは95億円となりました。2022年度終了時点で、フリー・キャッシュ・フローの2ヶ年合計は、194億円のキャッシュ・インとなっており、中期事業計画4ヶ年合計250億円に対し78パーセントと、順調な進捗となっています。

しかしながら、これは在庫影響によるキャッシュ・インの増加が主因であることから、引き続き在庫影響除きでの収益力向上に注力し、フリー・キャッシュ・フローの創出を図っていきます。

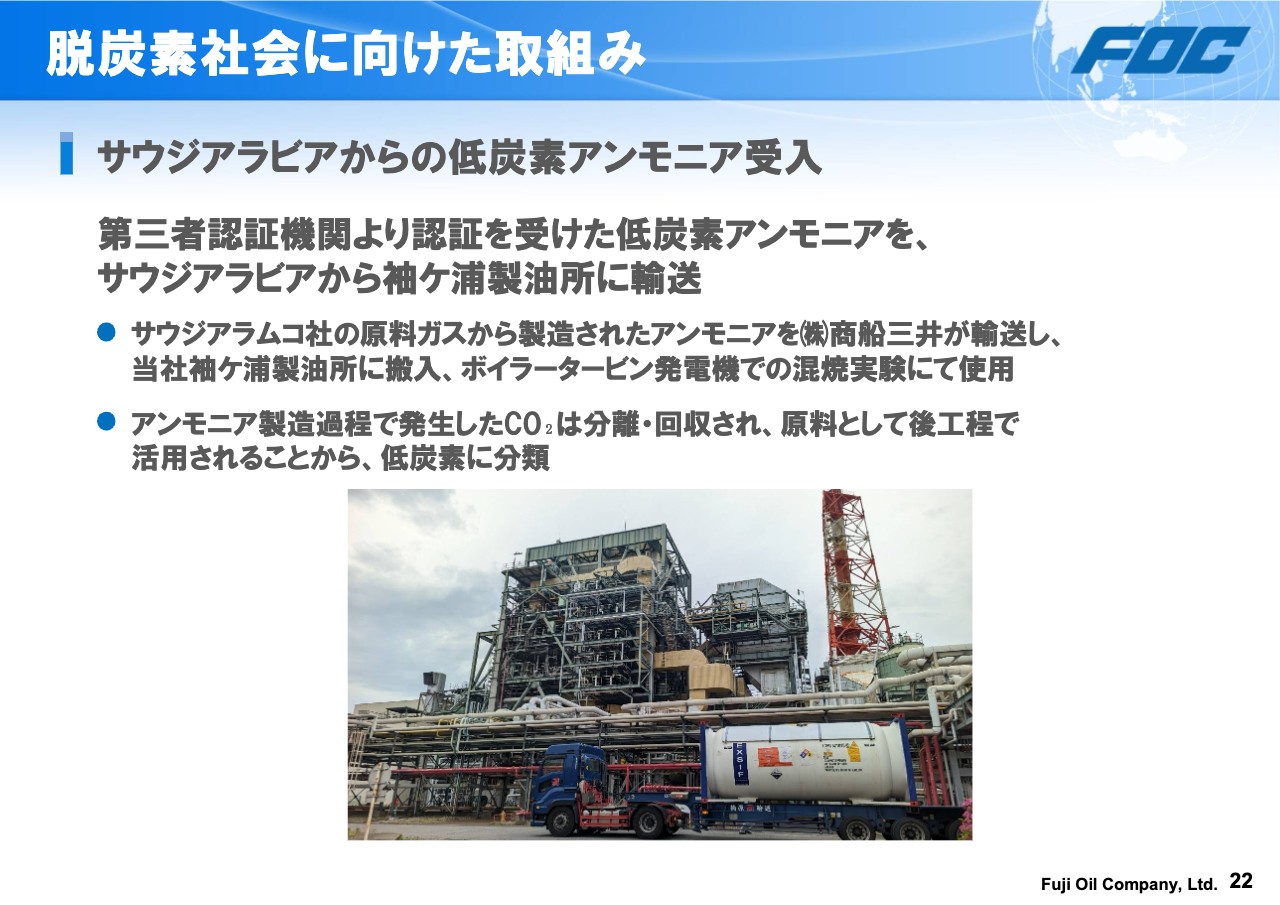

脱炭素社会に向けた取組み

第3次中期事業計画で掲げている脱炭素社会に向けた取組の一部について、ご説明します。2023年4月21日に公表していますが、サウジアラビアから、第三者認証を受けた低炭素アンモニアを当社袖ケ浦製油所に搬入し、ボイラーで燃料として使用しました。

当社は2021年度に、ボイラーでアンモニア混焼を行うための配管接続工事を完了しており、2022年度から実際に混焼を行い、ボイラーへのアンモニア供給量を変化させながら、各種データの分析を行っています。

所内で副生されるアンモニアは少量にとどまりますが、混焼の規模拡大を図るにあたり、今回、外部からアンモニアを受け入れました。これはサプライチェーン構築に向けた取組みの一環として実施したものです。

袖ケ浦製油所で受け入れたアンモニアは、サウジアラムコ社の原料ガスから製造されたもので、製造過程で排出されるCO2は分離、回収され、原料として後工程で活用されていることから、いわゆるブルーアンモニアとして第三者機関の認証を受けています。

今後もアンモニアのボイラー燃料としての利用や、アンモニアサプライチェーンの構築に向けた検討に鋭意取り組むなど、さらなる製油所のCO2排出量削減を図っていきたいと考えています。私からのご説明は以上です。ご清聴ありがとうございました。