2023年5月12日に発表された、株式会社グローバル・リンク・マネジメント2023年12月期第1四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社グローバル・リンク・マネジメント 代表取締役社長 金大仲 氏

2023年12月期第1四半期決算説明

株式会社グローバル・リンク・マネジメント代表取締役の金大仲でございます。2023年12月期第1四半期決算についてのご報告をさせていただきます。よろしくお願いいたします。

Mission/Vision/Value

私どもグローバル・リンク・マネジメントのミッション・ビジョン・バリューになります。ミッションとして「不動産を通じて豊かな社会を実現する」と掲げております。

不動産事業を通して、環境問題や社会課題に積極的に取り組み、お客さまや従業員、すべてのステークホルダーのみなさまの豊かさに貢献し、不動産業界のリーディングカンパニーを目指しております。

GLM VISION 2030 長期構想・方針

また、長期構想である「GLM VISION 2030」では「不動産×環境×DX」により、全国No.1のサステナブルな不動産開発・運用企業を目指してまいります。

2023年12月期第1四半期決算ハイライト

まず決算ハイライトのご説明になります。

決算ハイライト、前年との比較になります。売上高は69億5,600万円、経常利益は3億4,300万円、販売戸数は1棟販売及び区分販売の合計にて190戸となりました。

第1四半期は販売スケジュールの関係上、対前年比で減益となりましたが、社内計画に対しては計画どおりの着地となっております。2022年12月期決算にてすでにガイダンスしておりますが、今期の販売は第2四半期・第4四半期に集中する見込みとなっており、通期計画に対し順調に進捗しております。

また、粗利率は物件の高付加価値化が進んだことにより、17.4パーセントにて着地し、2022年12月期第1四半期の16.8パーセントに対して改善しております。

中期経営計画で掲げている、環境対応比率におきましては、販売戦略により物件の繰越しを行ったため、2023年12月期単年度での環境対応比率が計画を下回りますが、2024年12月期では大きく上回っており、2か年の合計はすでに計画値を超過しております。また、仕入れについても順調に推移した結果、新たに413戸の仕入れを行い、順調にパイプラインを積み上げております。以上がハイライトのご説明になります。

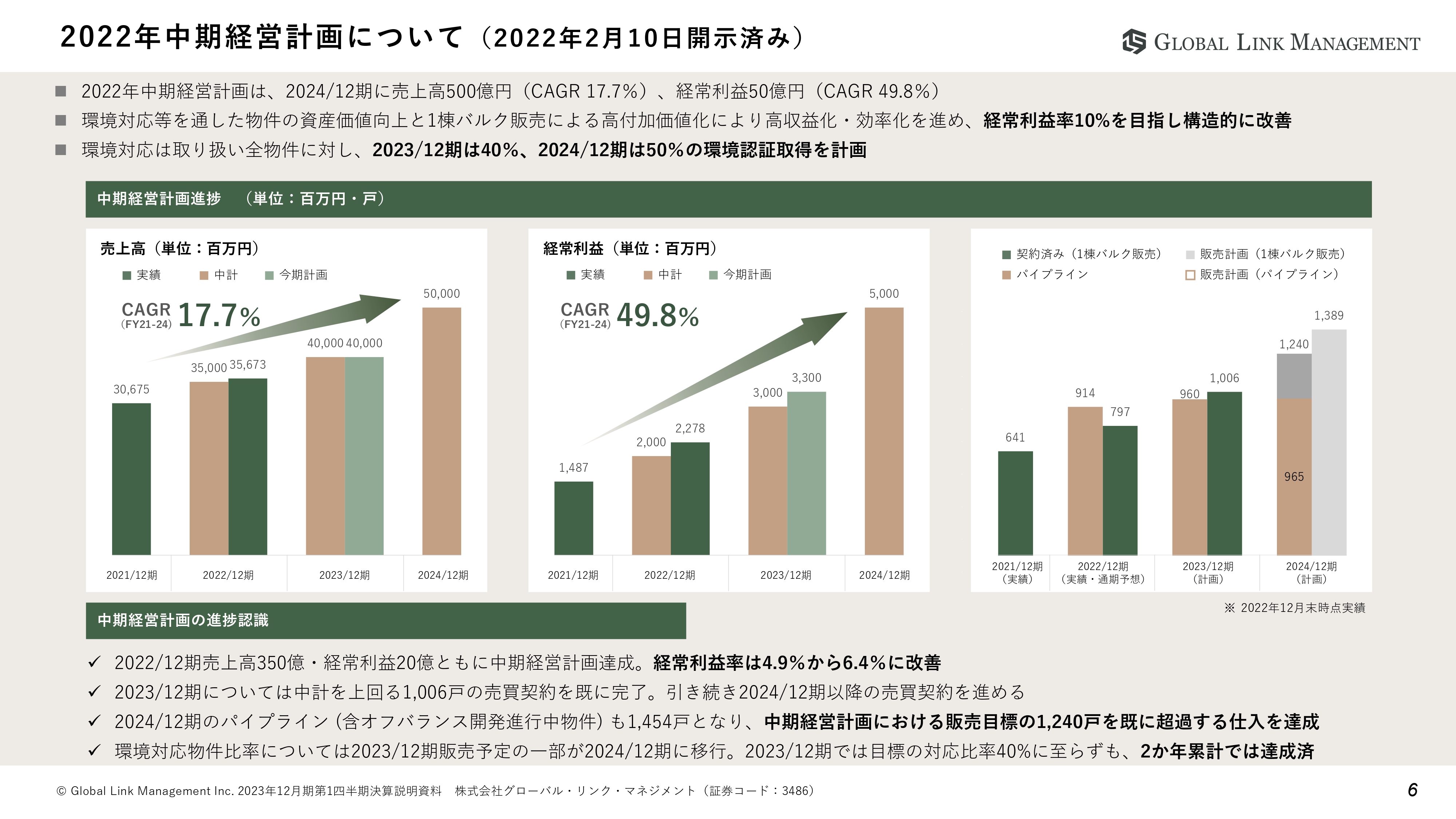

2022年中期経営計画について(2022年2月10日開示済み)

次に中期経営計画の進捗についてです。2022年中期経営計画は、2024年12月期に売上高500億円(CAGR17.7パーセント)、経常利益50億円(CAGR49.8パーセント)を計画しております。

売上高については1棟バルク販売(まとめて販売)することにより、トップラインの大幅成長を目指しております。また、経常利益については環境対応等を通した物件の資産価値向上と、1棟バルク販売による高付加価値化により高収益化・効率化を進めることで、経常利益率10パーセントを目指しております。

次に、一番右のグラフ、仕入れ・販売のパイプラインにおきましては、2023年は総販売戸数1,120戸を計画しております。そのうち約90パーセントにあたる1,006戸が1棟販売の計画となっております。2023年、2024年12月期の仕入れは計画値を超過しており、仕入れ活動は順調に推移しております。

販売におきましても、2023年については約98パーセントがすでに売買契約済みとなっており、販売スケジュールにあわせて決済を行ってまいります。今後はさらに中期経営計画の達成に向け、来期以降の契約の積み上げ、再来期以降のパイプラインの積み上げを行ってまいります。

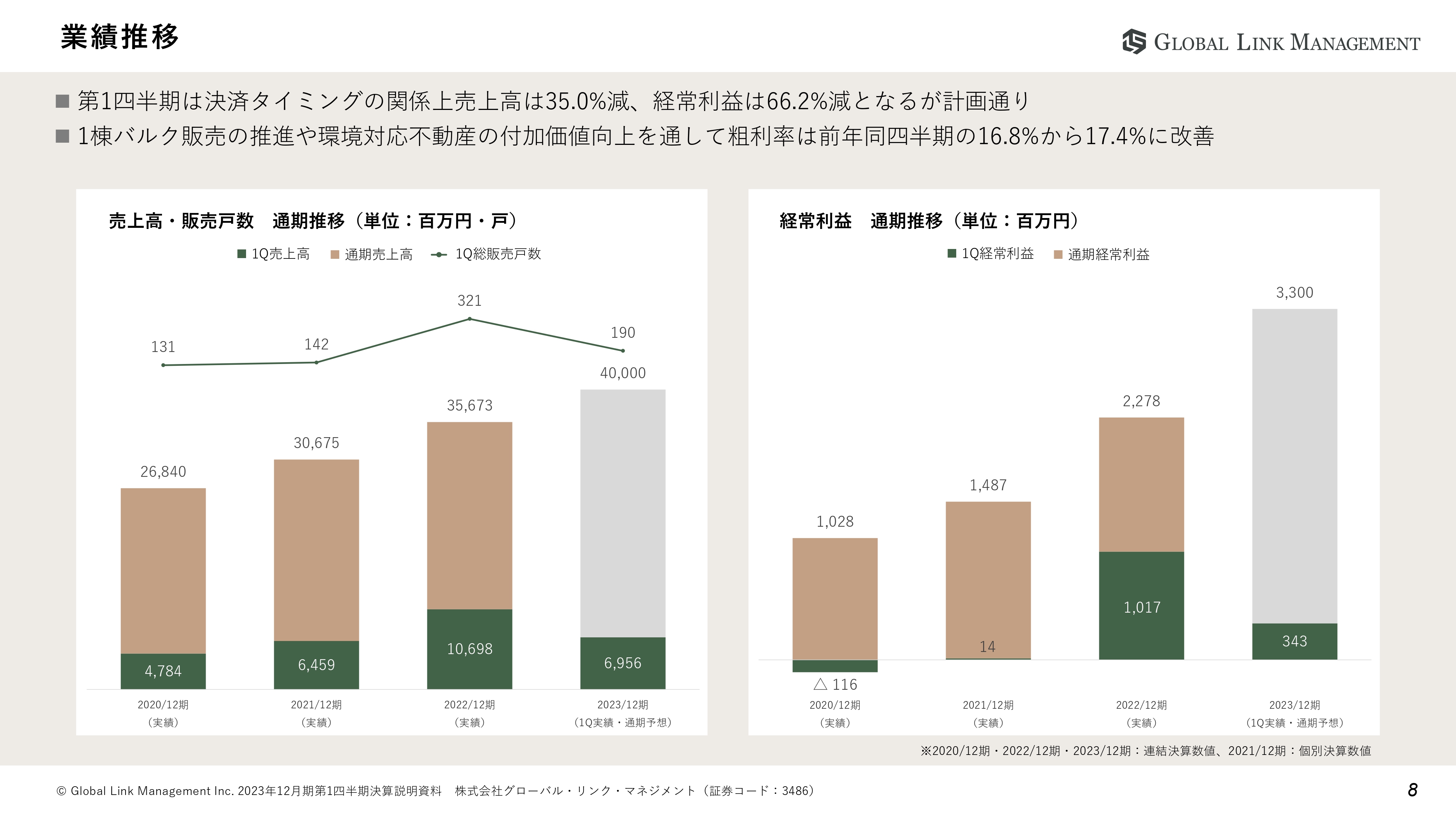

業績推移

決算状況についてです。

業績推移です。決算ハイライトでご説明のとおり、売上高は69億5,000万円、経常利益は3億4,000万円にて着地いたしました。販売スケジュールの関係上、対前年比では減少しておりますが、通期計画に対し順調に進捗しております。

販売戸数についても計画どおりに進捗し、190戸販売いたしました。

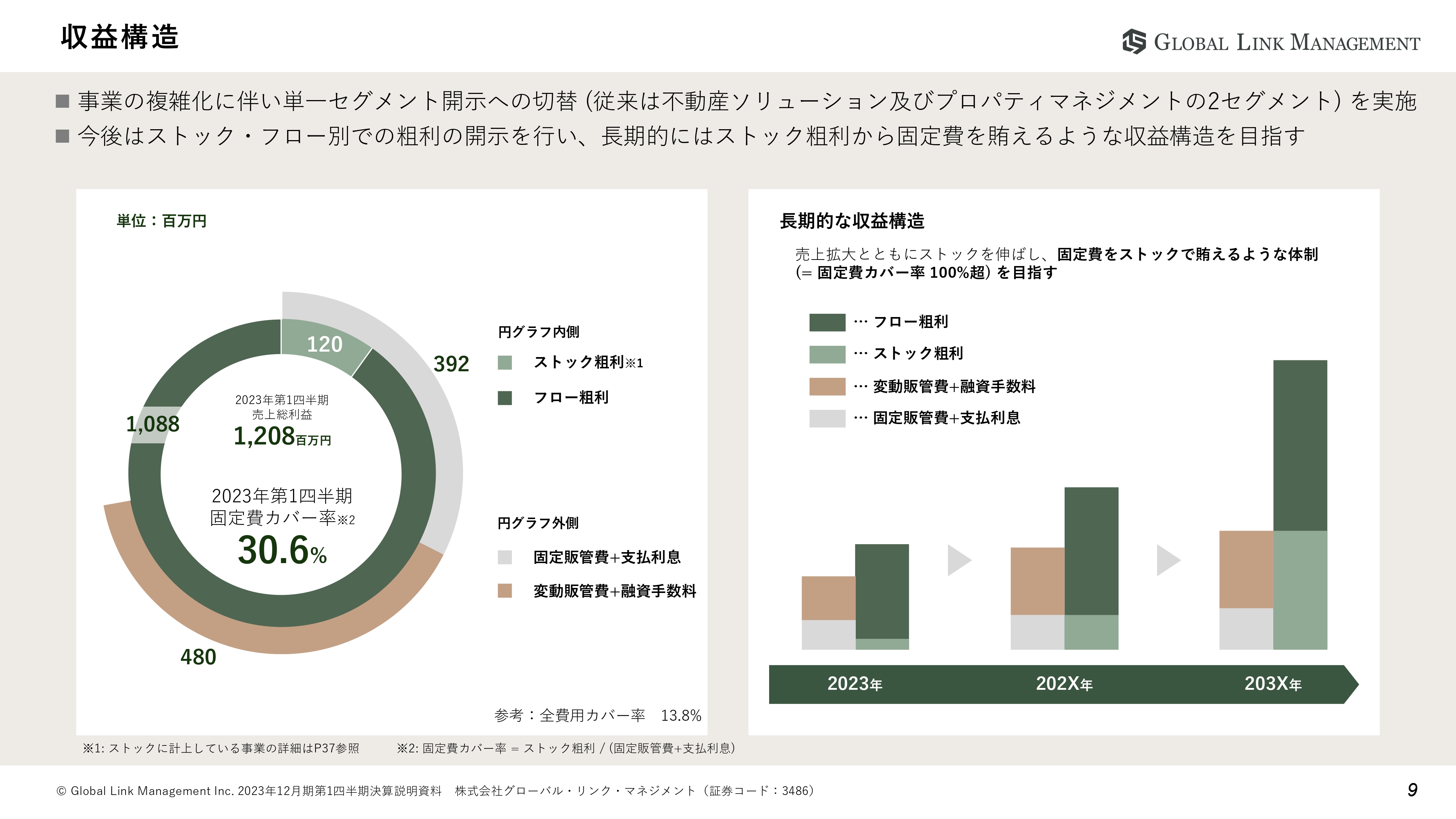

収益構造

収益構造についてです。従来は不動産ソリューション及びプロパティマネジメントの2セグメントにて開示しておりましたが、事業の複雑化に伴い単一セグメント開示への切り替えを行いました。

今後はストック・フロー別での粗利の開示を行い、長期的にはストック粗利から固定費を賄えるような収益構造を目指してまいります。最終的にはストック収益から固定費を賄い、リスクを抑制しながらアップサイドを狙える体制を目指します。

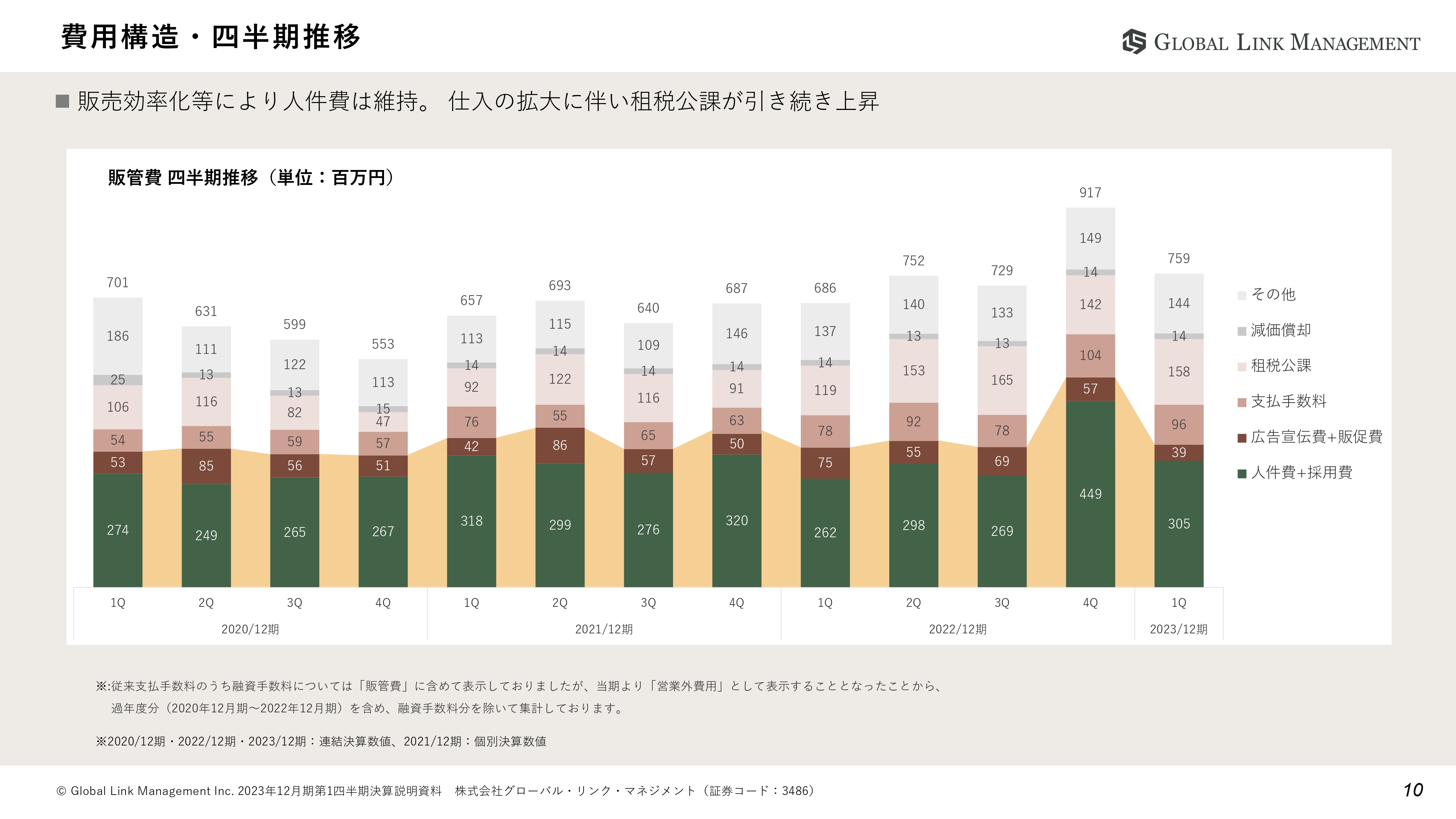

費用構造・四半期推移

費用構造についてです。各項目において概ね例年と同様の着地となっております。今後も1棟バルク販売にて販売の効率化を行うことにより、成長対比で抑制される計画となっております

第1四半期の取り組み・「環境配慮型建築」物件の資産価値向上

第1四半期の取り組みについてです。まず、環境配慮に対応した物件についてご説明させていただきます。

ZEH・BELSの取り組みです。こちらは第一消費エネルギー削減ができる建築認証です。政府としても2030年までに新築される住宅については、こちらの基準をクリアすることを目標としております。第1四半期については新たに3棟取得し、計14棟・563戸の物件にて認証を取得しております。

環境対応物件は2023年12月期、2024年12月期を合わせて、1,023戸の取り扱いを予定しており、すでに中期経営計画で掲げた取り扱い予定数を超過しております。今後も環境配慮型建築を推し進めることで資産価値の向上、サステナブル社会の実現を目指してまいります。

第1四半期の取り組み・「環境配慮型建築」物件の資産価値向上

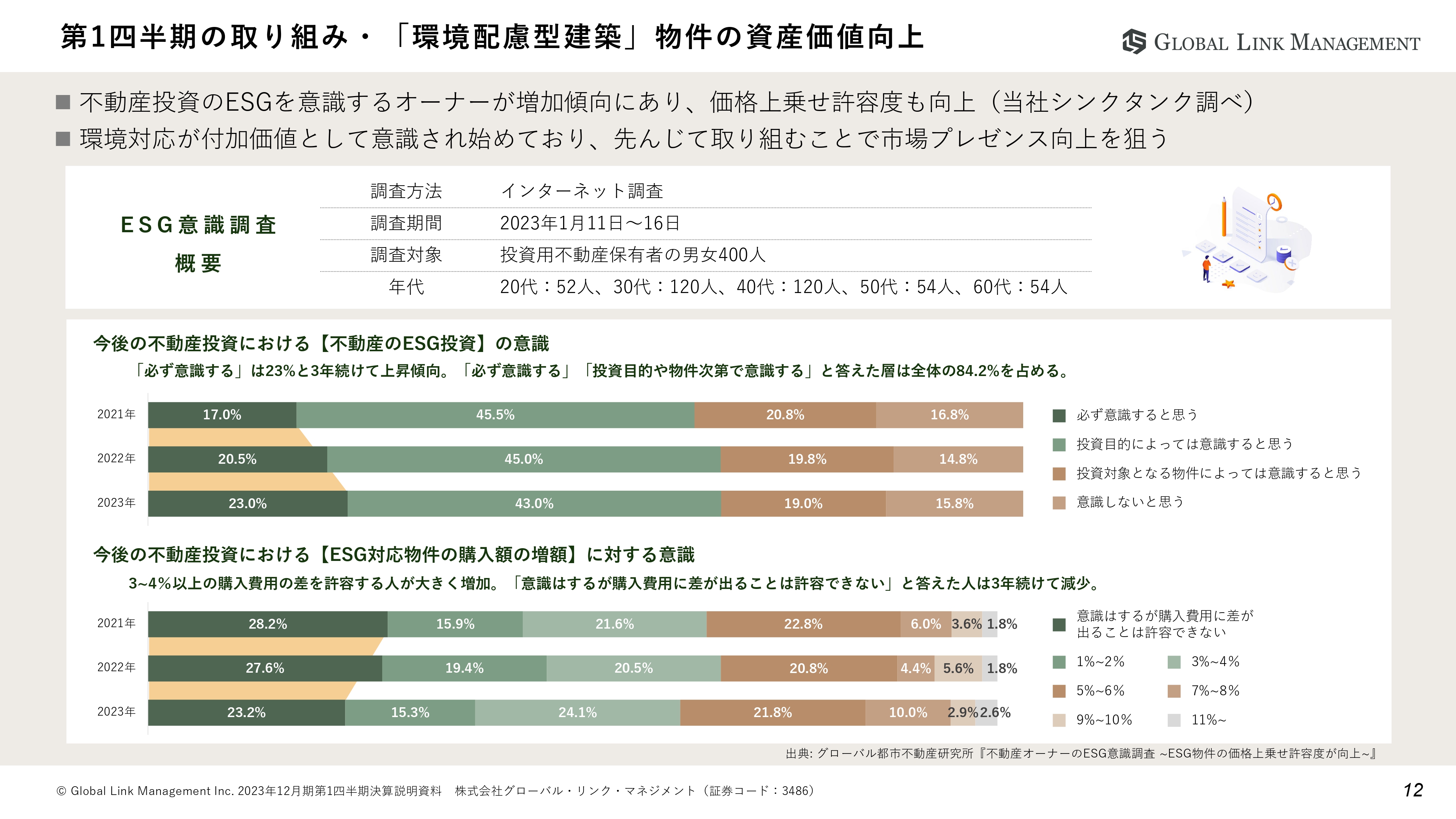

次に第1四半期の取り組みとして、弊社が設立したグローバル都市不動産研究所にて不動産オーナーのESG意識調査を実施いたしました。

不動産投資におけるESGを意識する投資家は増加傾向にあり、価格上乗せ許容度も向上する結果となりました。環境配慮に対応した不動産は価値が高まるという世界の常識が日本でも意識され始めており、先んじて取り組むことにより今後の市場におけるプレゼンス拡大を狙ってまいります。

第1四半期の取り組み・1棟バルク販売

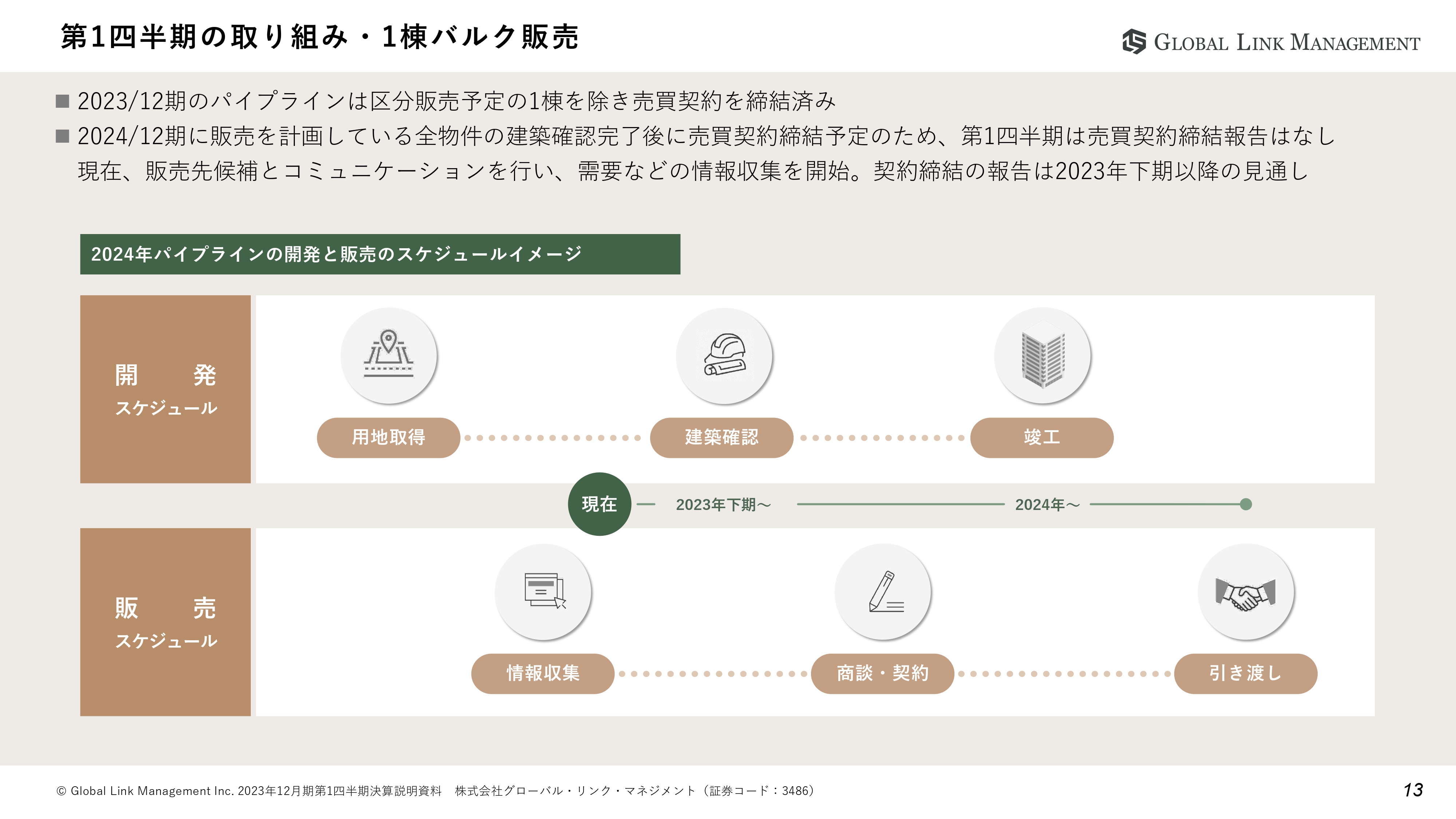

2024年パイプラインの開発と販売のスケジュールイメージになります。

2023年12月期のパイプラインは区分販売分を除き、すべて売買契約済みとなっております。2024年12月期のパイプラインについては図表のとおり、全物件の建築確認完了後に売買契約締結を行うため、第1四半期について進捗はございません。現在、販売先候補とコミュニケーションを行い、需要などの情報収集を開始しており、契約締結の報告は2023年下期以降の見通しとなっております。

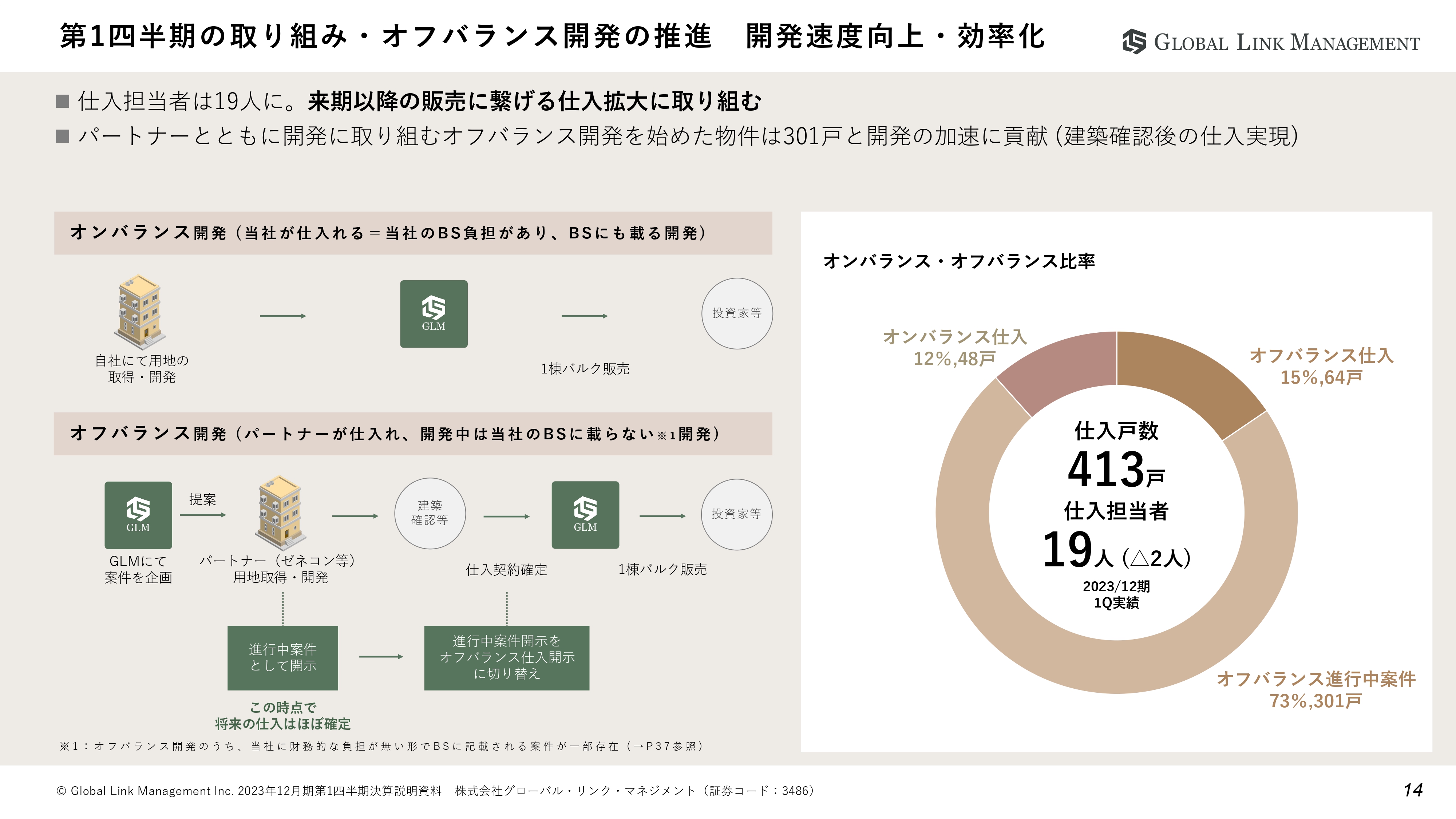

第1四半期の取り組み・オフバランス開発の推進 開発速度向上・効率化

オフバランス開発の推進についてです。仕入れ活動は順調に進捗し、第1四半期の仕入れ戸数は413戸となりました。建築確認等の手続き前のため仕入契約に至っていない案件についても、将来の仕入自体は決まっていることから「進行中案件」として開示しております。今後もさらにパイプラインの積み上げを行ってまいります。

仕入状況 (新築レジデンスパイプライン)

新築レジデンスパイプラインです。中計の2023年12月期の新築販売計画960戸に対し仕入済パイプラインは1,028戸と計画超過しており、また、緑色で示しております24棟はすでに売買契約済みとなっております。決済時期については後ほどご説明させていただきます。

2023年12月期の残りの1棟については区分販売を行う計画となっております。2024年12月期については販売計画戸数1,240戸に対し、現在はパートナー保有中のオフバランス進行中案件を含めると、パイプライン合計は1,454戸とすでに2024年12月期の販売計画戸数を超過し達成しております。

今後は2025年以降のパイプラインの積み上げを進めてまいります。赤字は前回開示から新規追加物件を示しております。

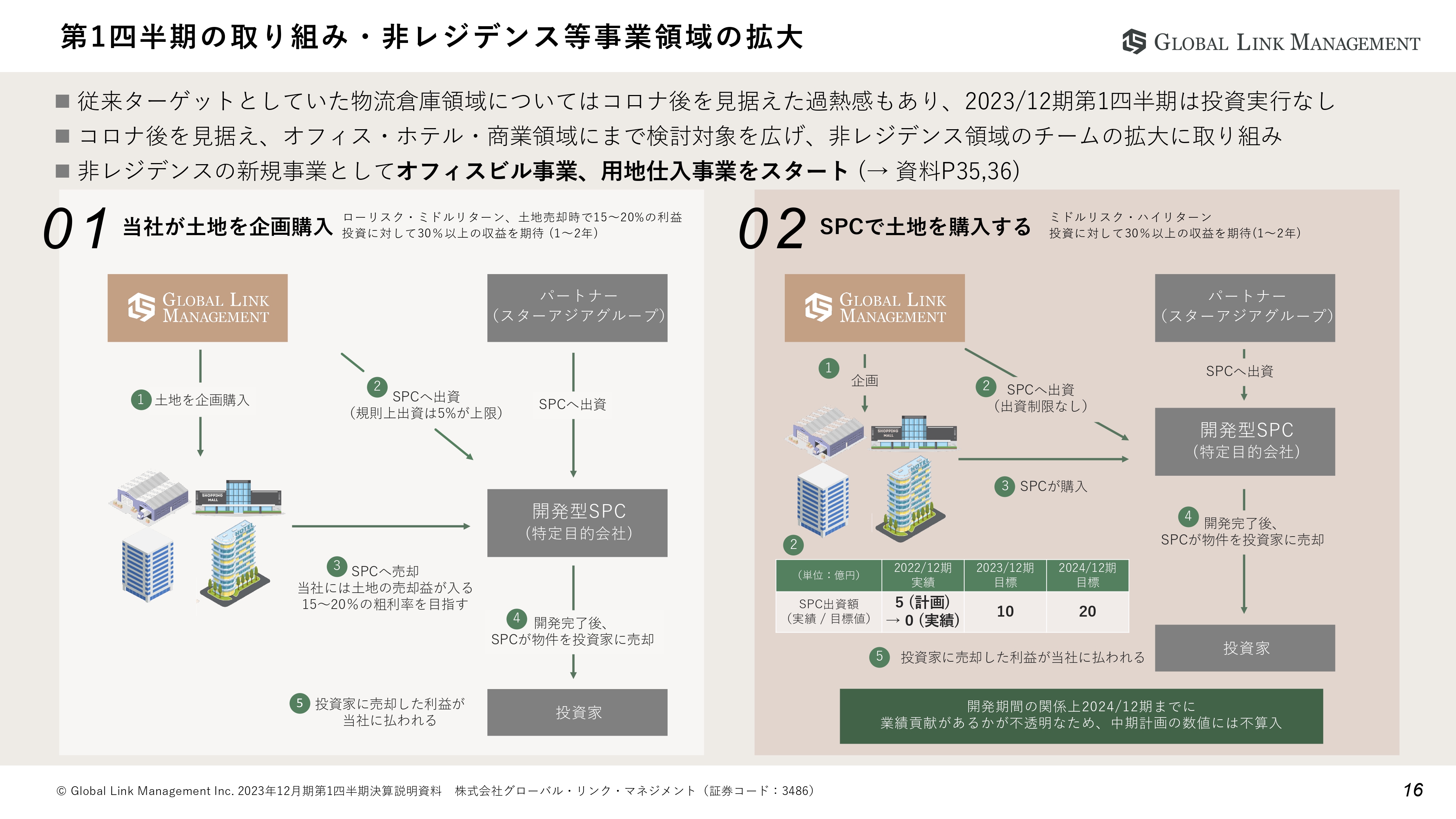

第1四半期の取り組み・非レジデンス等事業領域の拡大

非レジデンスについての取り組み実績の更新はございませんが、引き続き案件の検討を進めております。非レジデンス領域のチームを拡大し、オフィス・ホテル・商業領域にまで検討対象を広げ、新規事業としてオフィスビル事業、用地仕入事業をスタートいたしました。

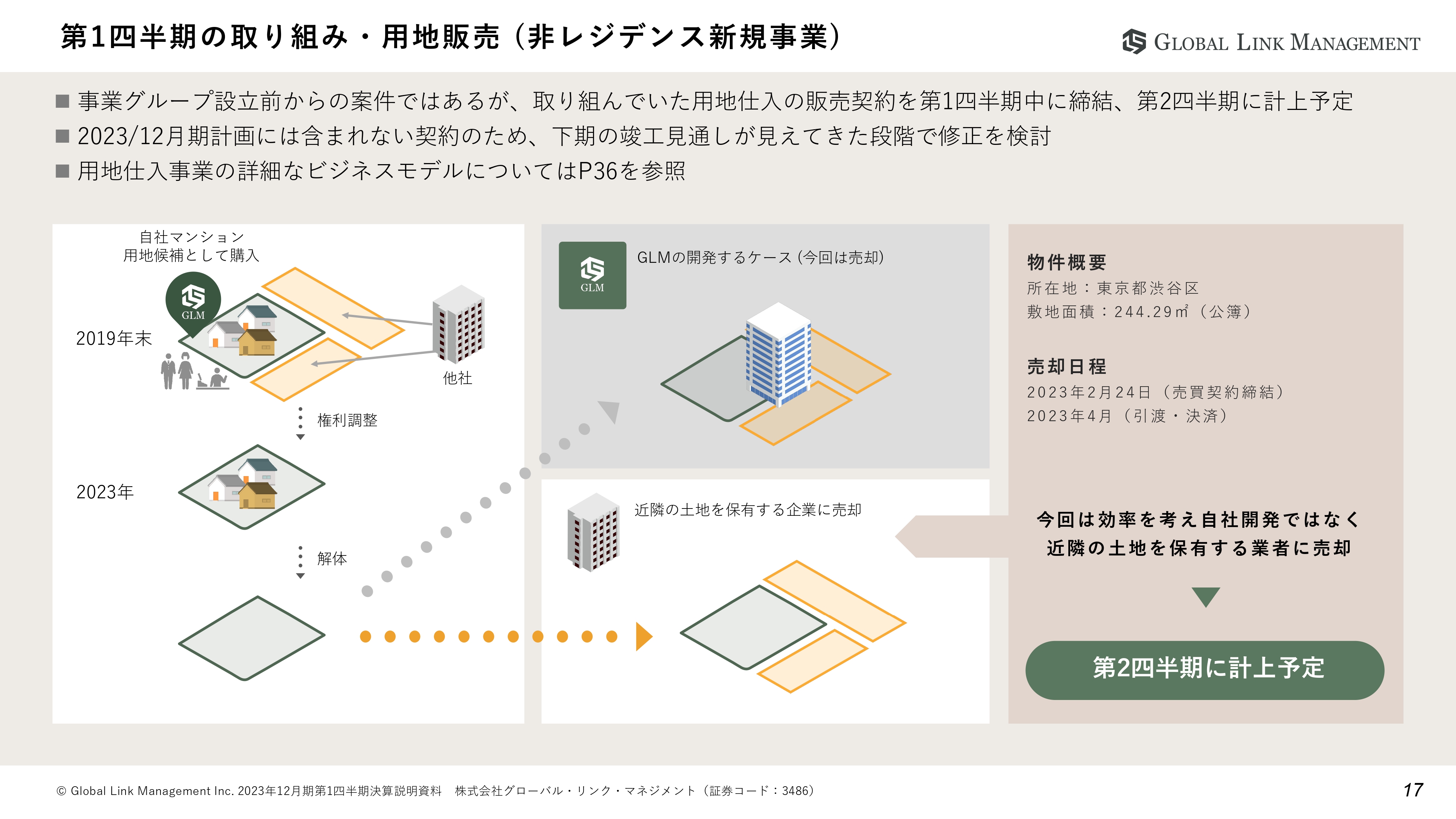

第1四半期の取り組み・用地販売 (非レジデンス新規事業)

非レジデンス領域の新規事業である用地販売についてです。事業グループ設立前からの案件ではございますが、すでに取り組んでいた用地仕入の販売契約を第1四半期に締結いたしました。区画ごとの権利調整(地権者と入居者の権利関係を整理)を行ったことで、付加価値の最大化を実現しております。

こちらは第2四半期に計上予定でございますが、2023年12月期計画には含まれない契約のため、下期の物件竣工の見通しが見えてきた段階で業績の修正を検討してまいります。

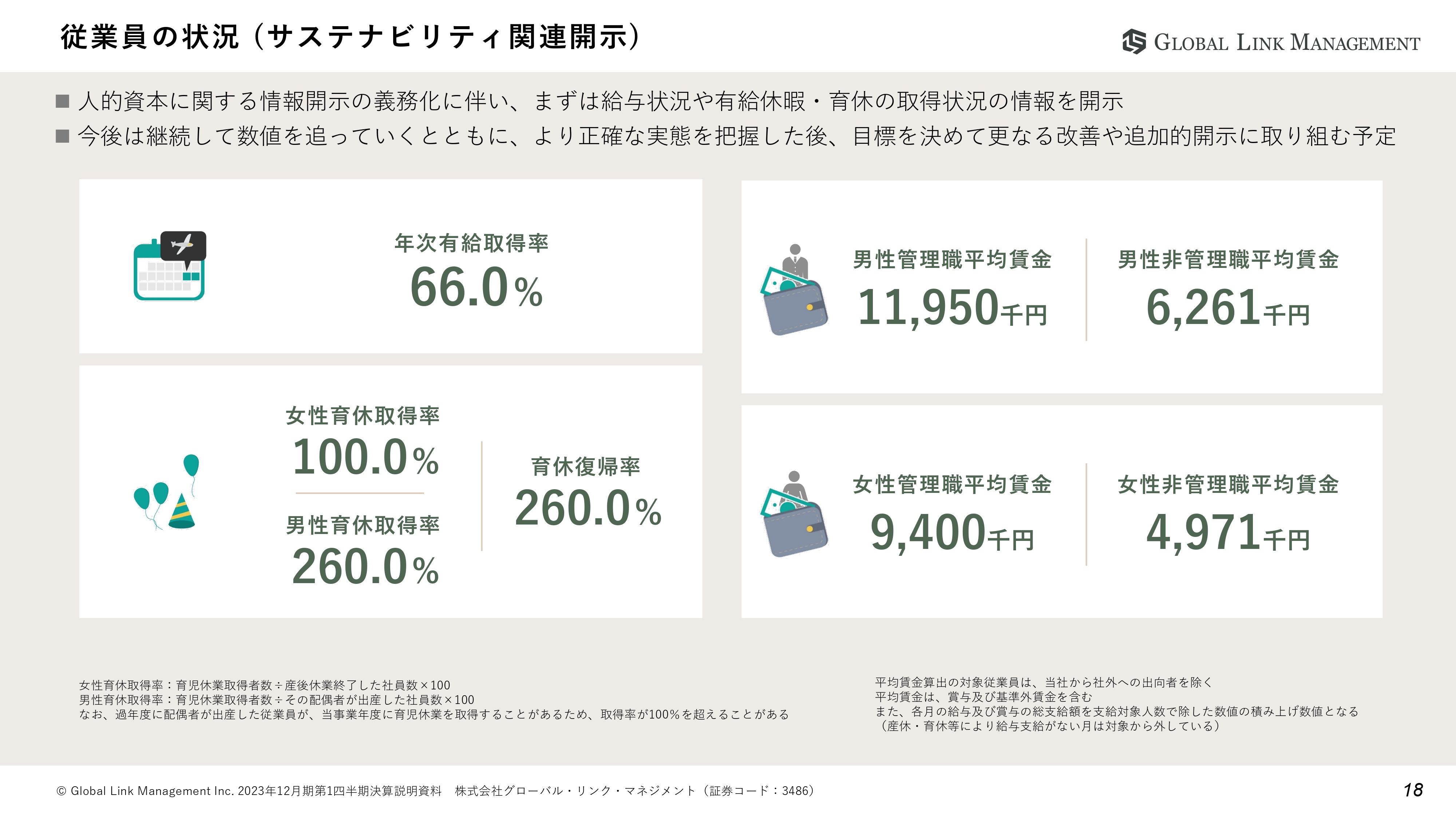

従業員の状況 (サステナビリティ関連開示)

人的資本情報開示の義務化に伴い、今期より給与状況や有給休暇・育休の取得状況の情報を開示してまいります。こちらについては継続して数値を追っていくとともに、今後は目標を定めてさらなる改善に取り組む予定でございます。

2023年12月期通期予想

今後の見通しです。

通期予想についてご説明します。売上高400億円、営業利益37億5,000万円、経常利益33億円、当期純利益は21億円を計画しております。次にご説明させていただきますが、現状の契約状況を踏まえ、中期計画の数値より営業利益・経常利益を上方修正しております。

また、物件の付加価値向上により売上総利益率は16.4パーセントから18.5パーセントへ2.1パーセントポイント、経常利益率は6.4パーセントから8.3パーセントへ1.9パーセントポイント改善する見込みとなっております。

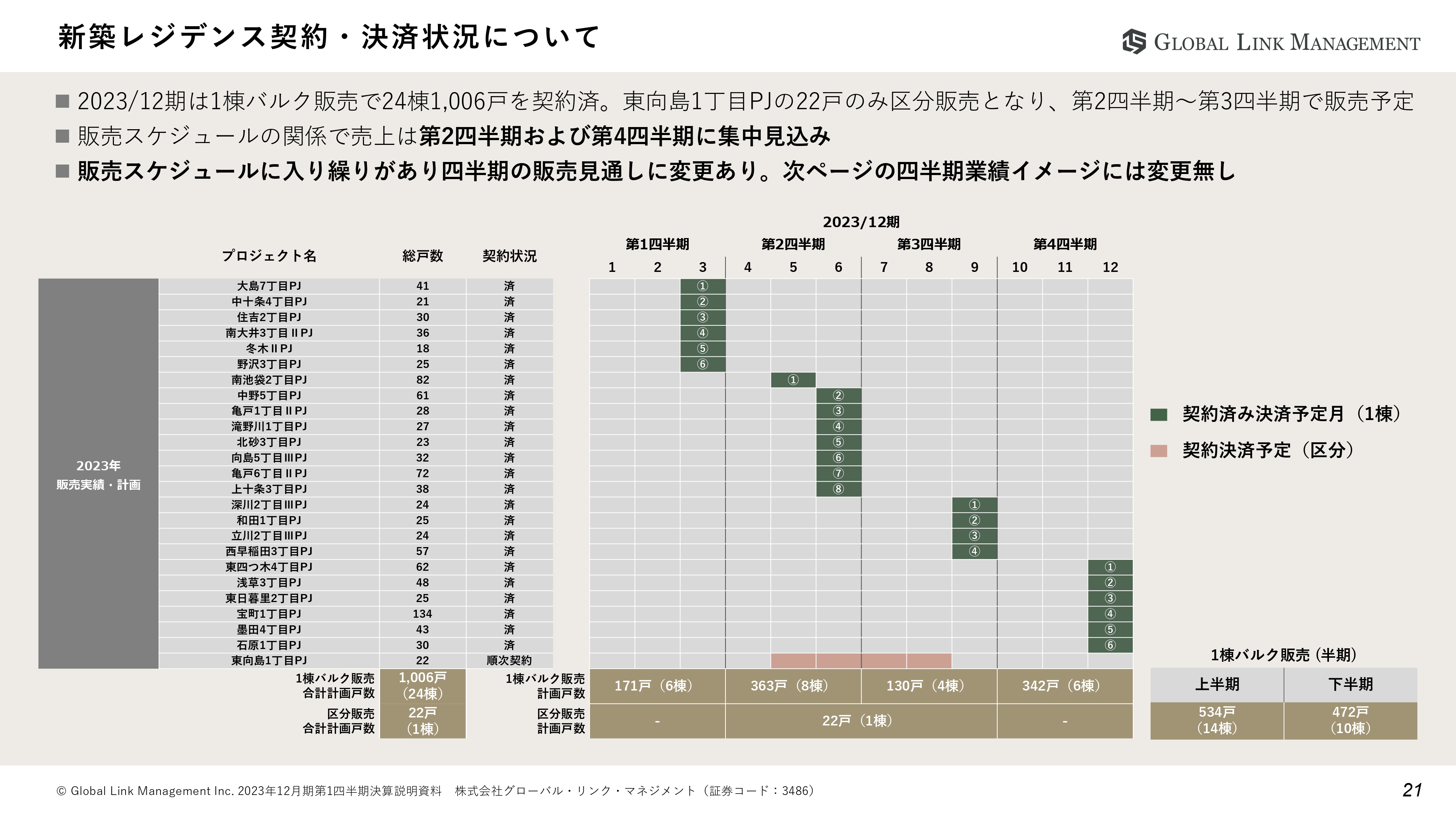

新築レジデンス契約・決済状況について

契約・決済状況についてです。2023年12月期の新築1棟販売計画は1,006戸を計画しております。こちらについてはすべて売買契約済みとなっており、四半期ごとに決済を行ってまいります。

東向島1丁目プロジェクトの22戸のみが区分販売となり、こちらは第2四半期から第3四半期にかけて販売を行ってまいります。2023年12月期の販売スケジュールの関係で、売上高は第2四半期および第4四半期に集中する見込みでございます。

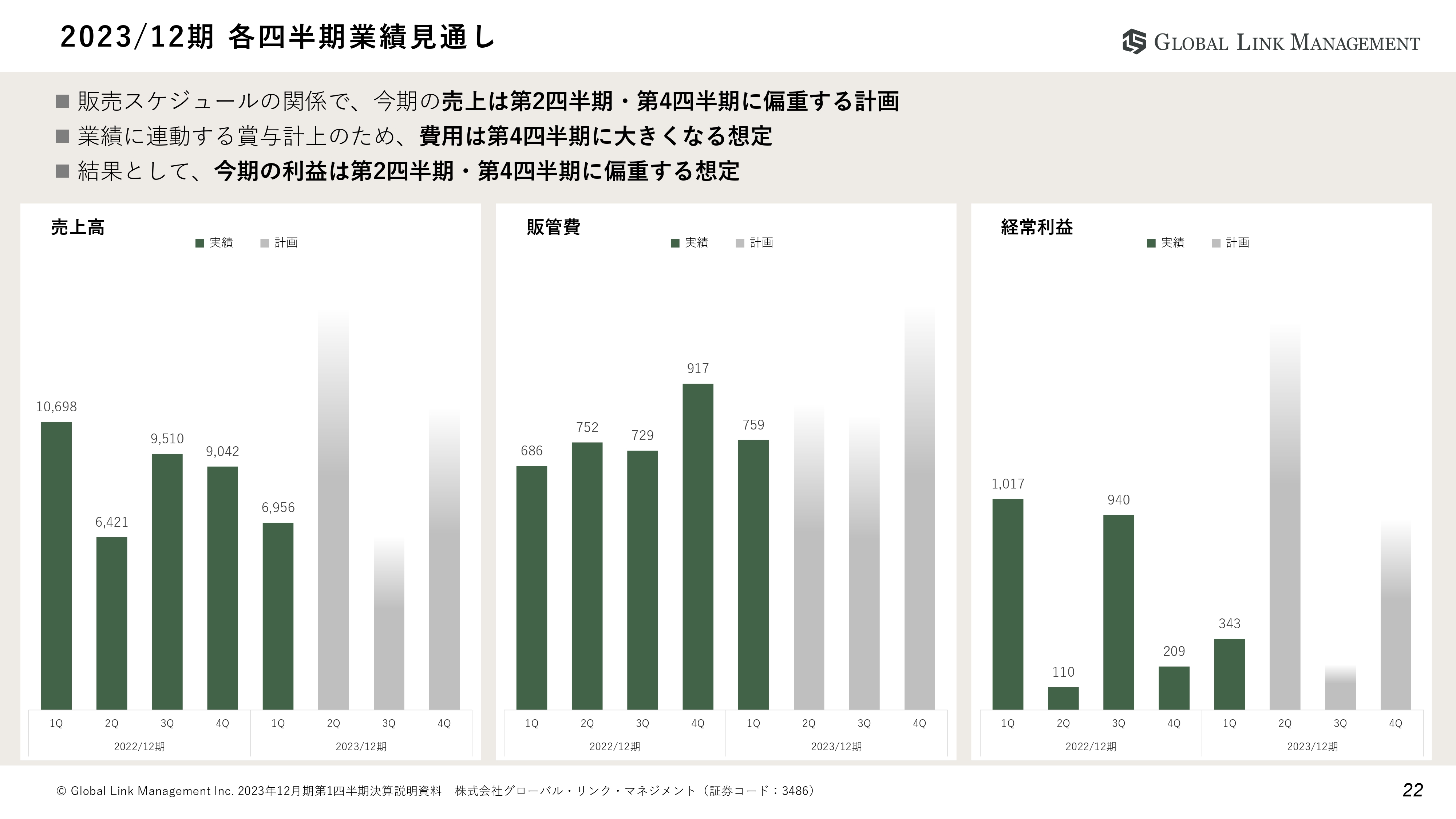

2023/12期 各四半期業績見通し

2023年12月期の各四半期の業績見通しになります。先ほどご説明させていただきましたとおり、販売スケジュールの関係上、売上は第2四半期および第4四半期に偏重する計画となります。販管費については仕入にかかる費用や賞与関連費用により主に第4四半期に大きくなる想定でございます。結果として経常利益についても第2四半期および第4四半期に偏重する想定です。

外部環境の影響 (アップデート)

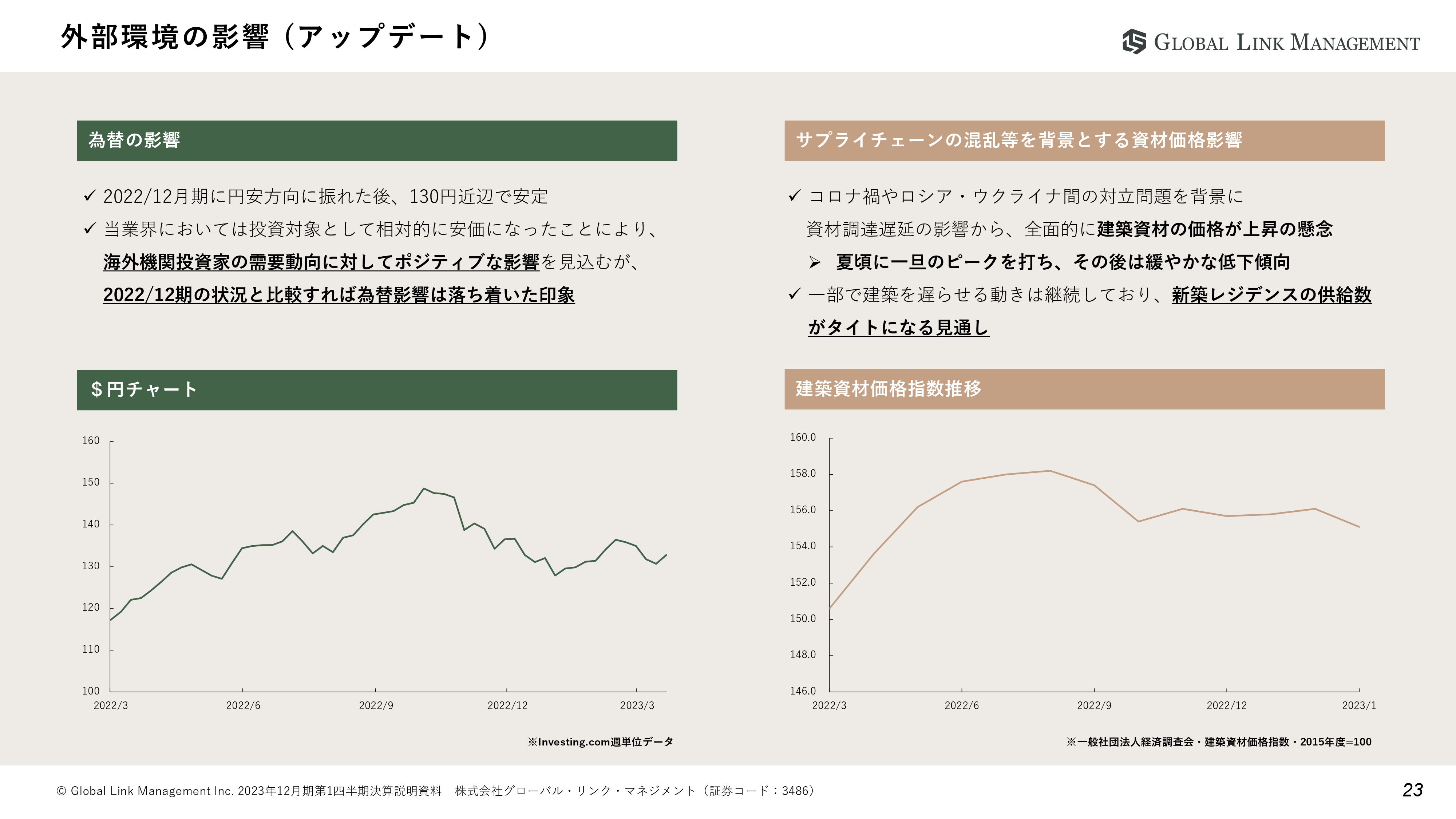

1つ目は為替の影響です。2022年12月期に円安方向に振れた後、現在は130円近辺で安定しております。当業界においては投資対象として相対的に安価になったことにより、海外機関投資家の需要動向に対してポジティブな影響を見込んでおりますが、2022年12月期の状況と比較すれば為替影響は落ち着いた印象でございます。

2つ目はサプライチェーンの影響についてです。コロナ禍やロシア・ウクライナ間の対立問題を背景に資材調達遅延の影響から、全面的に建築資材価格の上昇が懸念されておりますが、夏頃にいったんピークを打ち、その後は緩やかな低下傾向にございます。

一部で建築を遅らせる動きは継続しており、新築レジデンスの供給数がタイトになる見通しとなり、新築レジデンスの供給が需要に対してタイトになった場合は当社のプレゼンスが上昇する、といったポジティブな側面もございます。引き続き外部環境も注視し、業績への影響を精査してまいります。

外部環境の影響 金利動向について

金利動向についてご説明させていただきます。

現状、金利の状況は2022年12月20日の金融政策決定会合にて、日銀が長期金利の変動許容幅をこれまでの0.25パーセント程度から0.5パーセント程度に広げる発表を行いました。また、2023年4月末頃には金融政策決定会合にて1年から1年半程度の長い時間をかけて金融緩和策のレビューを行うことを表明しました。長期金利について現在は少し落ち着いておりますが、これまでの水準から上昇しております。

これらが市場に与える影響として、政策金利の上昇に関しては不動産価格に対してネガティブな影響が想定されますが、現状は政策金利に変更はなく、また、長期金利の上昇は見られましたが、不動産市況に影響のある短期金利に関しては大きな変化はないため、現時点において影響はないと想定しております。

当社における対応方針になりますが、短期から中期的な対応としては不動産の環境対応や1棟バルク販売を通して、差別化・高付加価値化などを図り、物件の価値を高め、投資家にとっての魅力を最大化してまいります。

長期的な対応としてはストック収益を積み上げることにより固定費をカバーできる体制を目指し、景気変動等の外部環境の変化に対応可能なビジネスモデルの構築に取り組む方針でございます。

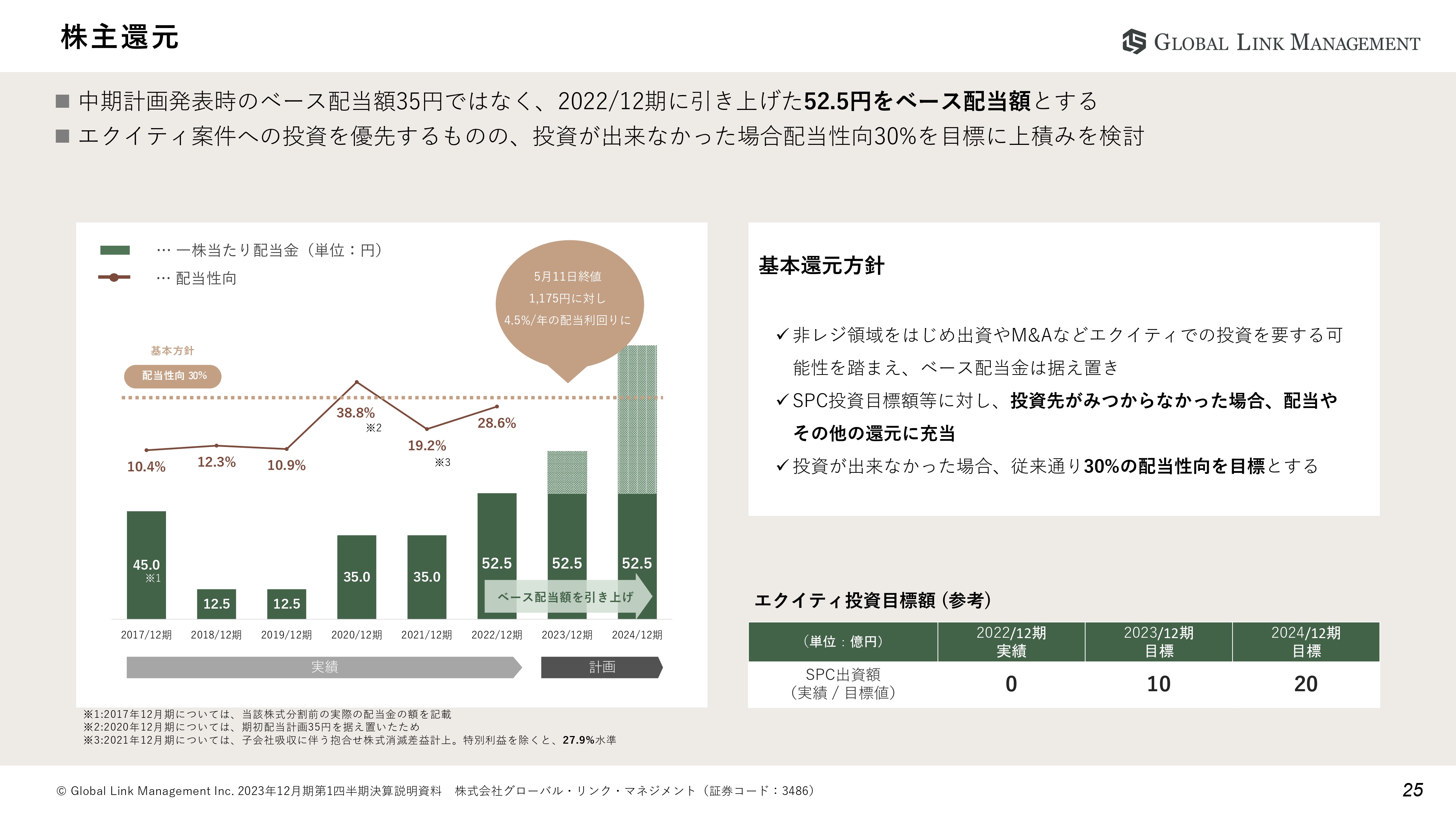

株主還元

株主還元についてご説明します。

基本方針に関しては従来どおり配当性向30パーセントを目標としております。昨年度と同様に、非レジ領域を始め、出資やM&Aなどエクイティでの投資の可能性を踏まえ、ベースの配当額は2022年12月期と同じ52.5円の据え置きとさせていただき、計画以上のエクイティ投資を行わなかった場合には、配当性向30パーセントを目標として配当やその他の還元に充当させていただきたいと考えております。

以上で2023年12月期第1四半期の決算説明とさせていただきます。