2023年5月12日に発表された、株式会社セキュア2023年12月期第1四半期決算説明動画の内容を書き起こしでお伝えします。

スピーカー:株式会社セキュア 代表取締役社長 谷口辰成 氏

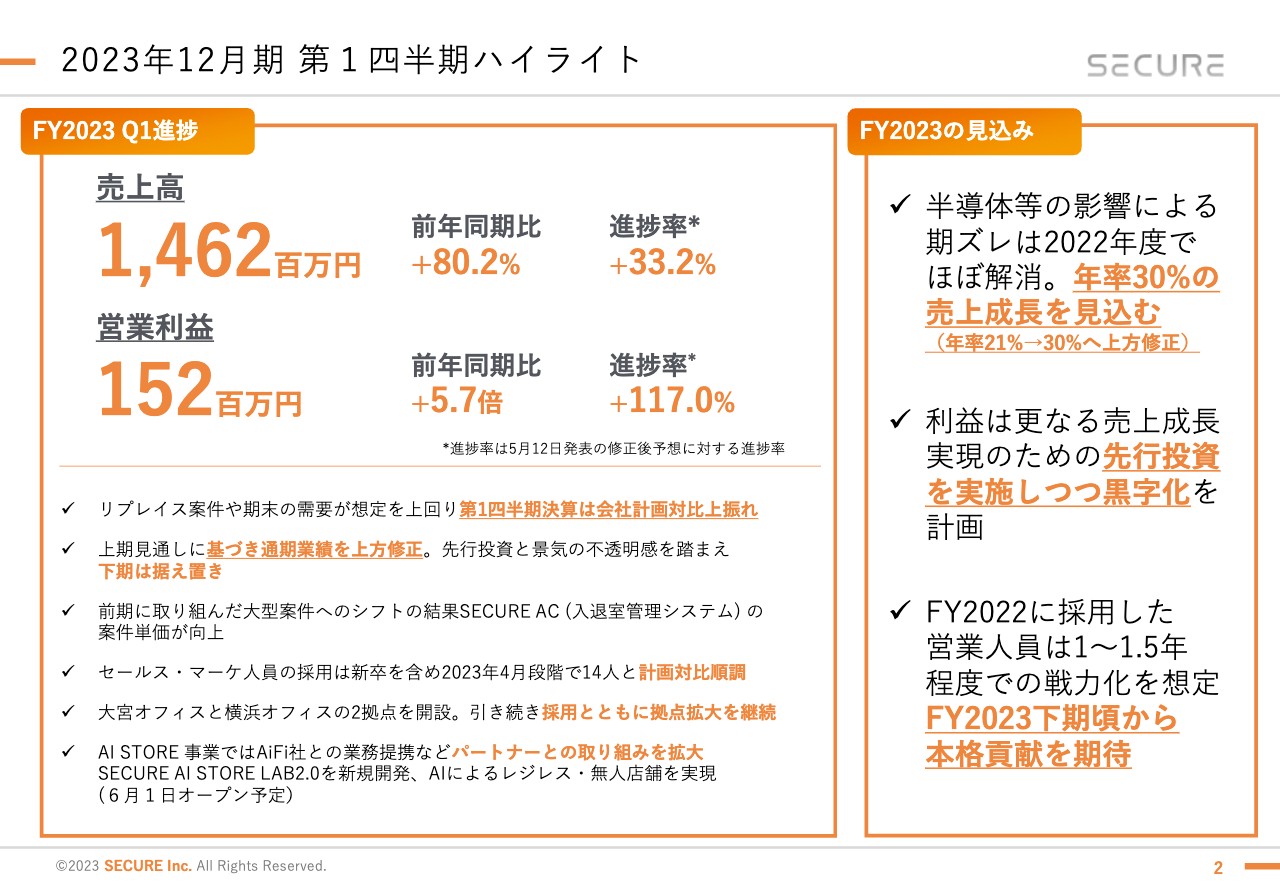

2023年12月期 第1四半期ハイライト

谷口辰成氏:みなさま、こんにちは。株式会社セキュアの谷口です。本日は2023年12月期第1四半期の決算説明をさせていただきます。

はじめに、2023年度第1四半期の業績ハイライトをご説明します。第1四半期の進捗としては、リプレイス案件や、中・大型案件へのアプローチが成果を出し始めたこと、年度末の需要が想定よりも上回ったことで、売上高は14億6,200万円と、前年同期比プラス80.2パーセントの大幅な伸びでの着地となりました。

また、営業利益は前年同期比5.7倍の1億5,200万円となっています。昨年から力を入れているセールス・マーケティング組織の強化については、人員の採用や大宮オフィス、横浜オフィスの開設と順調に進んでいます。加えて、「AI STORE」などのR&Dへの先行投資も着実に実施することができました。このようなことから、販管費は前年と比べて25.9パーセントほど増えています。

2023年通年の見込み、方針については、上期見通しに基づき、通期業績予想を従来の年率21パーセントから、年率30パーセントの売上成長へと上方修正します。ただし、下期の見通しについては、景気の不透明感などから従来予想をそのまま据え置いています。一方で、来年度以降のさらなる売上成長のため、先行投資については一定の利益を確保しつつ強化していきます。

昨年と比べて、半導体不足などのネガティブな要因が解消されたことに加え、既存メンバーの育成、成長によって、収益力のベースは強化されました。しかし、昨年度採用したセールス・マーケ部門の人員や関連する施策等については、業績に対する寄与は第1四半期時点ではまだ小さく、発展途上の段階であり、本格的な貢献は今年の後半以降と想定しています。

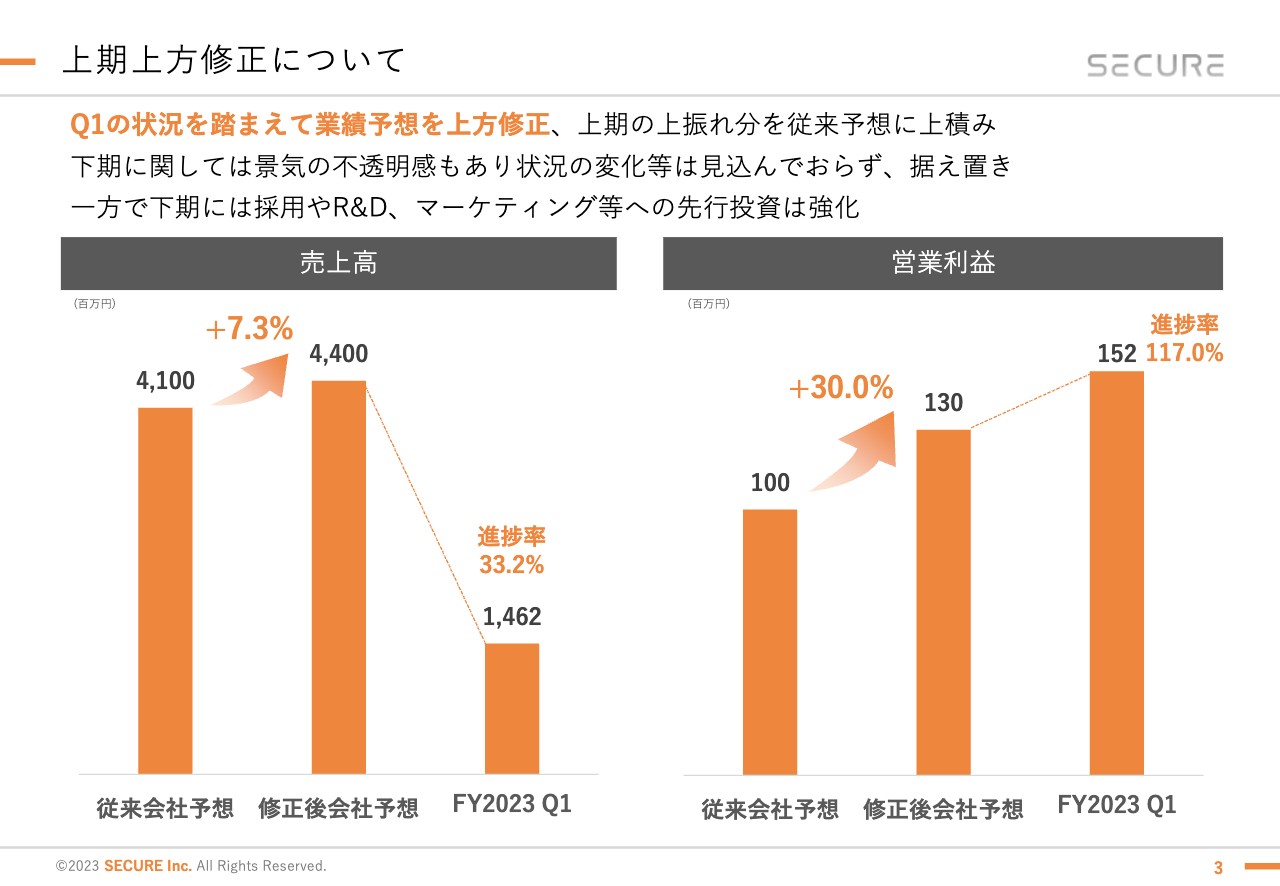

上期上方修正について

上方修正の内容についてご説明します。第1四半期の状況を踏まえて、上期の上振れ分を従来予想に上積みするかたちとなっていますが、下期に関しては景気の不透明感もあり、状況の変化は見込んでおらず、従来のものを据え置いています。

一方で、下期はセールス部門やマーケティング施策、R&Dなどの先行投資を強化し、販管費を増加させる予定です。このようなことから、売上高を従来予想の41億円から44億円へ、営業利益を1億円から1億3,000万円へと上方修正します。

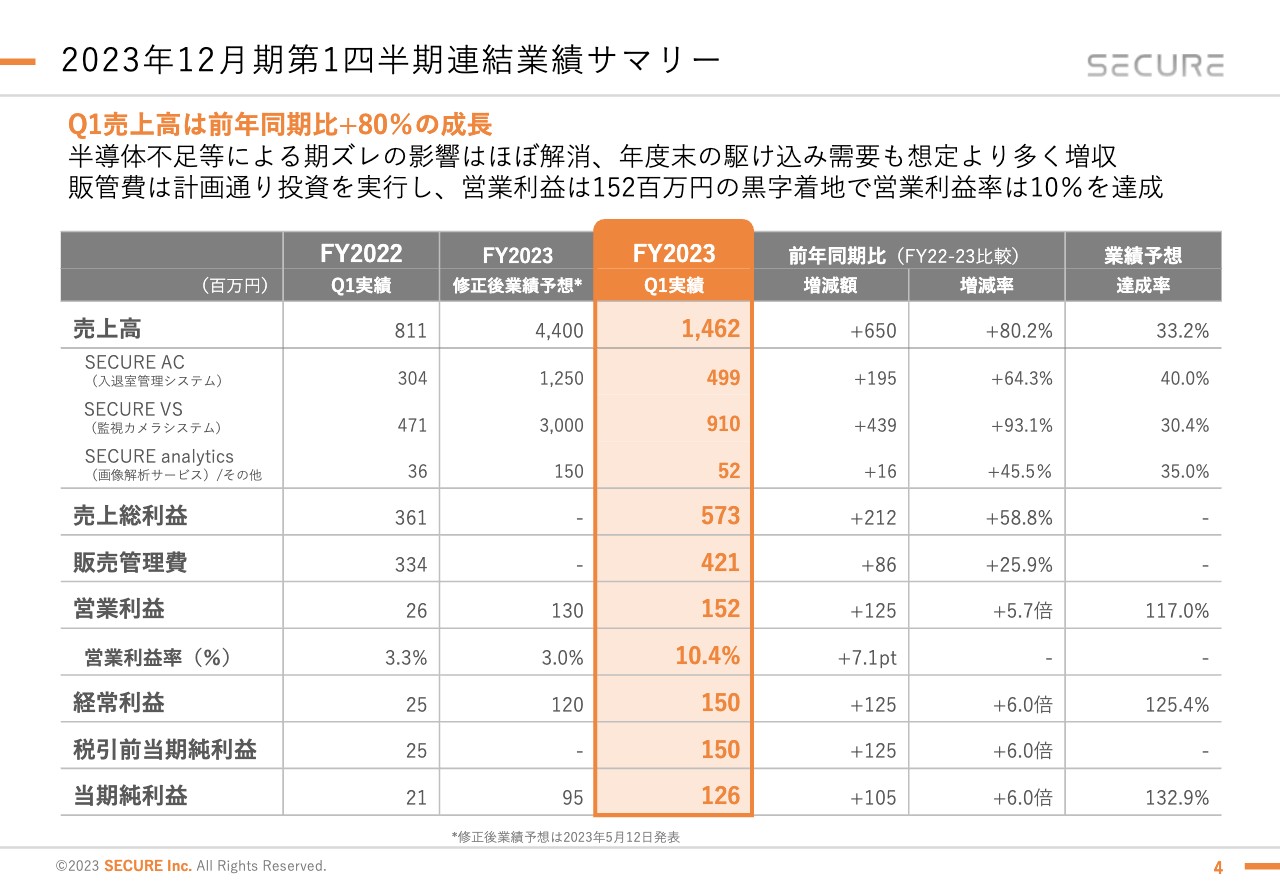

2023年12月期第1四半期連結業績サマリー

連結業績のサマリーについてです。売上高は前年同期の8億1,100万円から、プラス80.2パーセントの14億6,200万円での着地となりました。

入退室管理システムは、4億9,900万円と前年同期比プラス64.3パーセント、監視カメラシステムは9億1,000万円で前年同期比プラス93.1パーセント、画像解析サービスは5,200万円で前年同期比プラス45.5パーセントと、いずれも順調に成長させることができました。営業利益率については、まだ一時的ではあるものの、10パーセントを超え1億5,200万円を確保することができました。

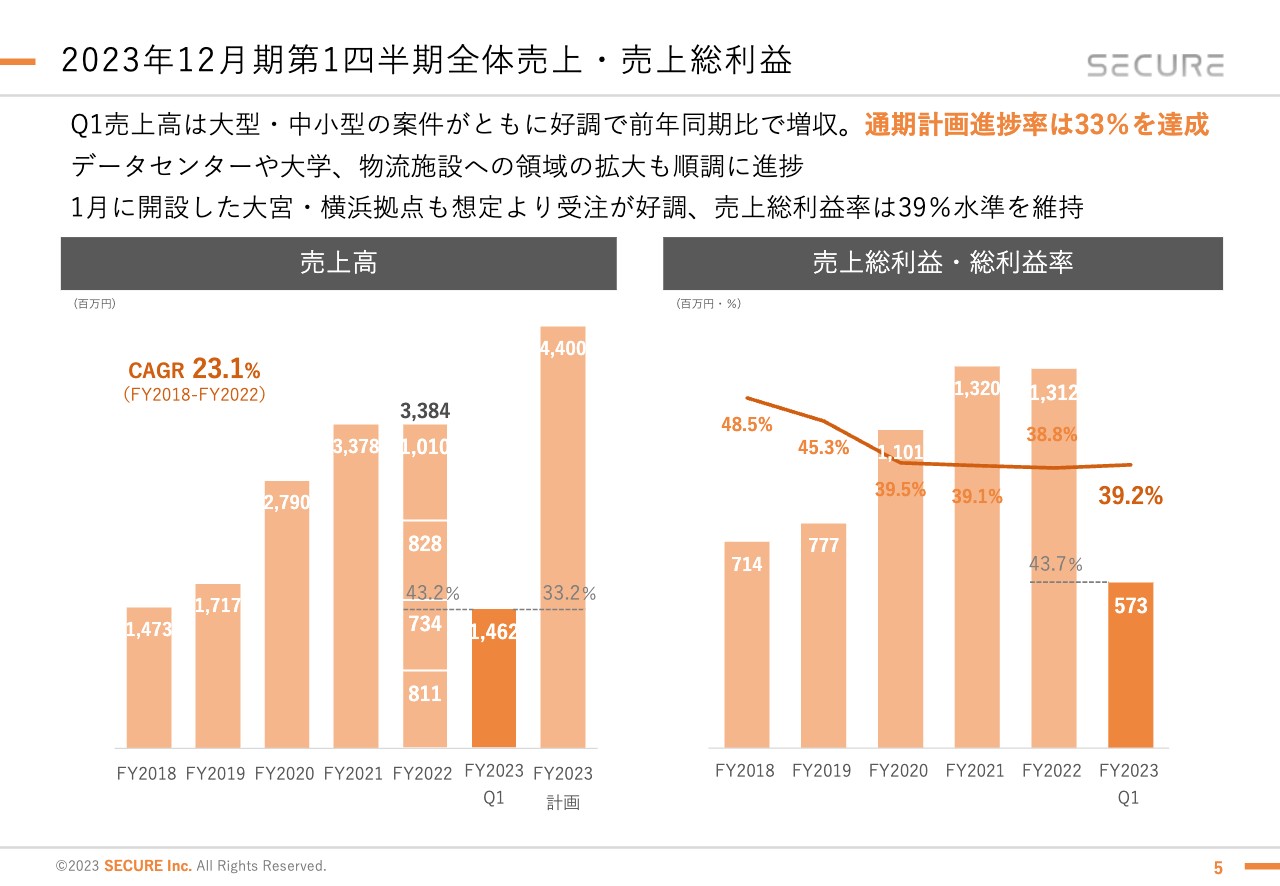

2023年12月期第1四半期全体売上・売上総利益

全体の売上高と、売上総利益の推移についてご説明します。第1四半期は、中小型案件、大型案件がともに好調で、年度末の駆け込み需要等もありました。また、これまでメインターゲットだったオフィス、店舗、工場に加え、新たな領域としてデータセンターや、物流施設、大学等での案件の獲得が奏功しました。これにより、売上高、売上総利益ともに前年同期比で大幅な増収を達成しています。

1月に開設した大宮や横浜といった拠点での受注も、想定よりも好調でした。売上総利益率については、昨年度と同水準の39パーセント台となっていますが、今後徐々にコロナ禍前の水準へ回復していけるよう、利益率アップの施策をしっかりと実施していきたいと思います。

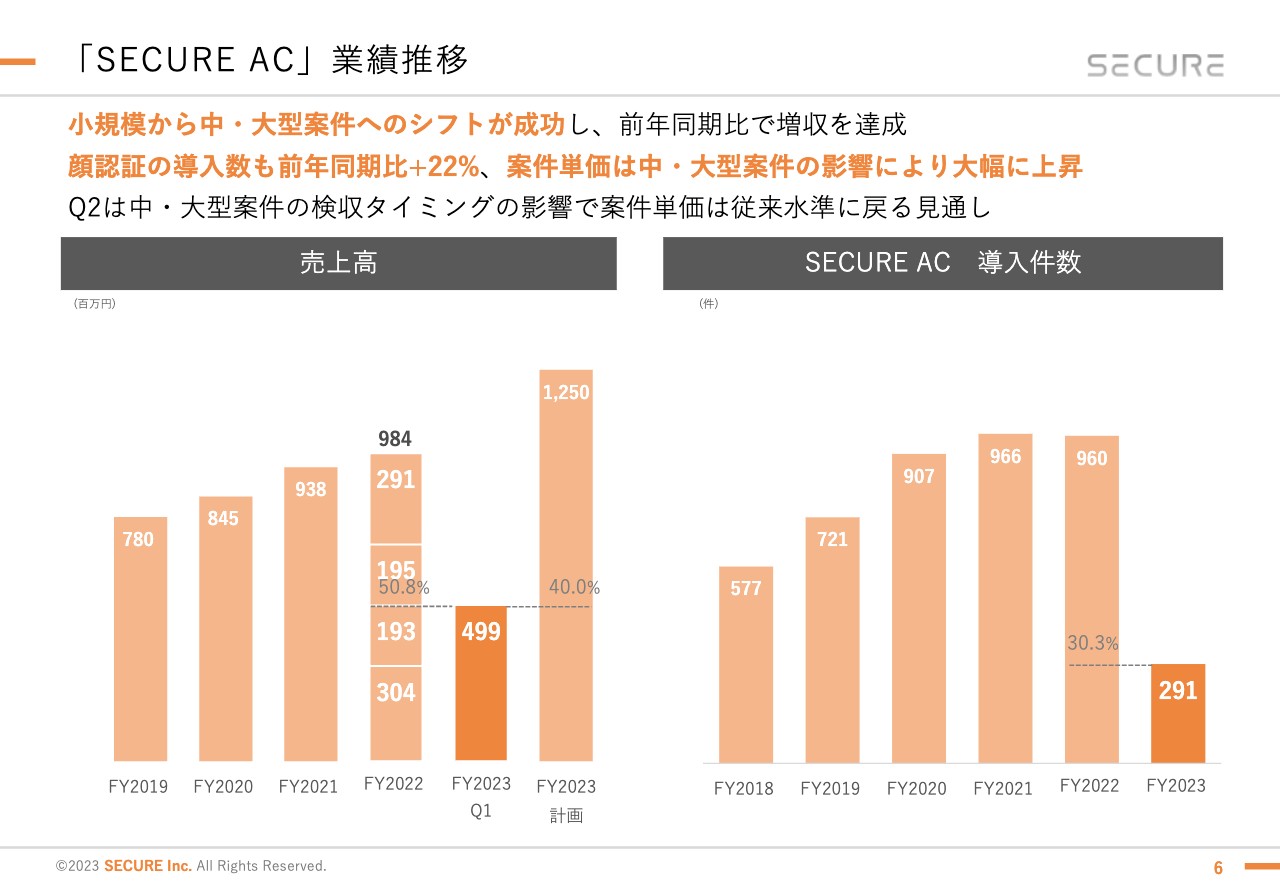

「SECURE AC」業績推移

商品ごとの状況についてご説明します。まず、入退室管理システム「SECURE AC」についてです。

メインターゲットとしているオフィスマーケットの最近の状況に関しては、50名以下のオフィスでスタートアップの資金調達環境が厳しくなってきたことや、小規模で運営している事業者にテレワークが浸透しているといった状況もあり、小規模オフィスにおいては以前のようなオフィスへの投資、特にセキュリティへの投資が控えられているような傾向が見受けられました。

一方で、大企業や中堅企業においては、新型コロナウイルス感染症が落ち着いてオフィスへの出社率が増えてきたことで、誰がどのカードを持っているかなどをアナログで管理するような、これまでのレガシーなセキュリティシステムへの不都合や不便さを感じている企業が増えてきたようです。

加えて、多くの方がスマートフォンやお店の出入口での体温測定などで、デバイスに顔をかざす行為に慣れてきたこともあり、これまで引き合いのなかった顧客層から顔認証システムのお問い合わせをたくさんいただいています。

そこで、当社では昨年からこのような顧客層へのアプローチを強化してきましたが、当第1四半期はそのような活動の成果の一部が出たこともあり、売上高を大幅にアップすることができました。また、案件単価も昨年比で大きく増加させることができました。

ただし、このような中・大型案件はリードタイムが比較的長いため、短期的には四半期ごとに多少売上のアップダウンが出てくると思います。しかし、中長期的には今後もこのあたりの需要はあると思っていますので、この分野でしっかりと存在感を示せるよう、引き続き取り組みを強化していきます。

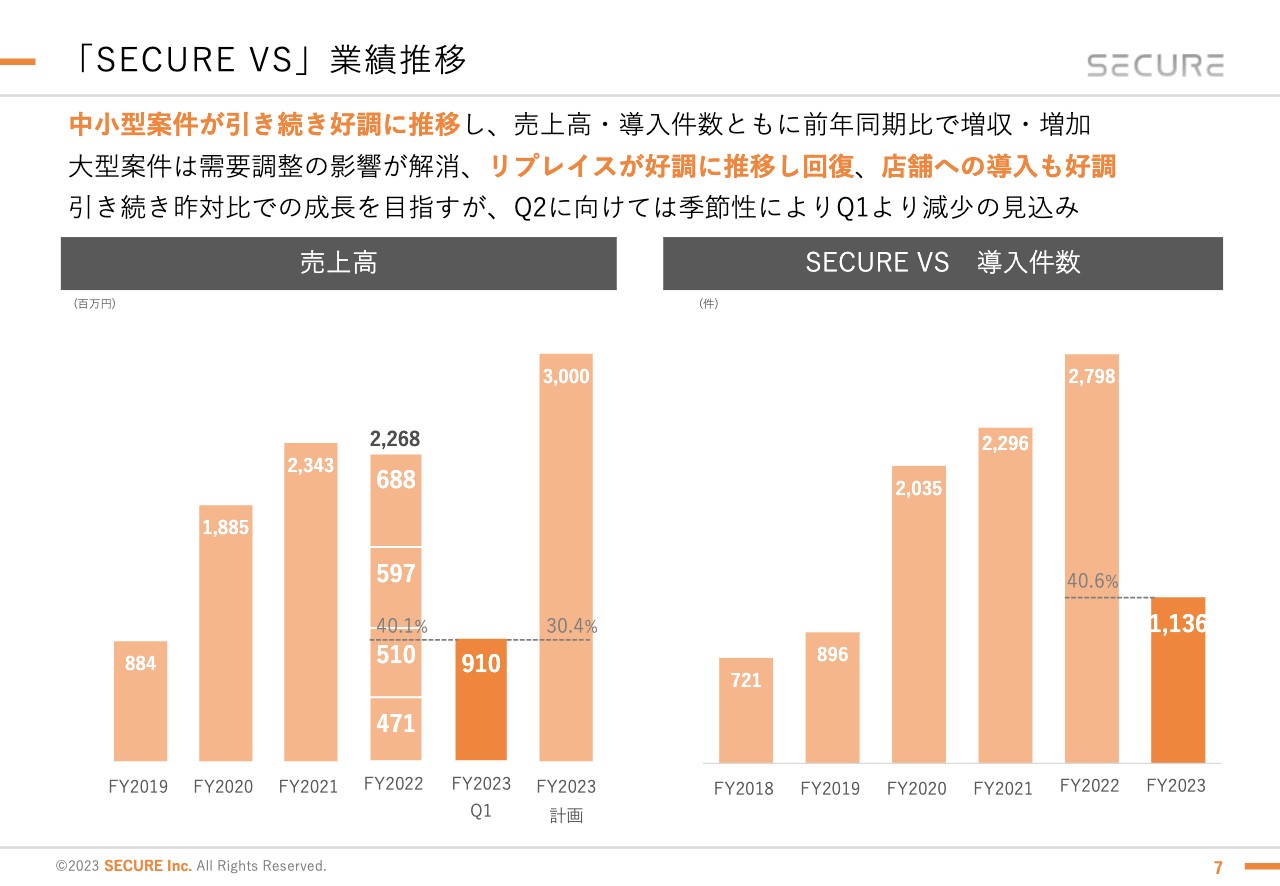

「SECURE VS」業績推移

監視カメラシステム「SECURE VS」についてです。昨年ご心配をおかけした半導体不足や期ズレ、一部プロジェクトの需要調整等による影響は、ほぼ解消されてきました。

主に商業施設、店舗での導入が順調に進み、ドラッグストア等の中規模の小売店舗やコンビニエンスストアなどの小規模店舗でのセキュリティ需要をしっかりと捉えることができたと思っています。店舗展開については、今後はAI STORE事業と合わせて、さらに強化していきたいと思っています。

新たな領域の幅を広げるアクションとして、学校や物流施設などの分野での導入実績を築くこともできました。加えて、第1四半期は多くの企業で年度末のシーズンということもあり、駆け込みの需要が想定よりも増えました。

また、犯罪対策に対する需要なども増えたことで、売上高、導入件数ともに昨年同期を大幅に上回る着地となりました。ただし、こちらは季節性もあるため、第2四半期は第1四半期より減少する見込みとなっています。

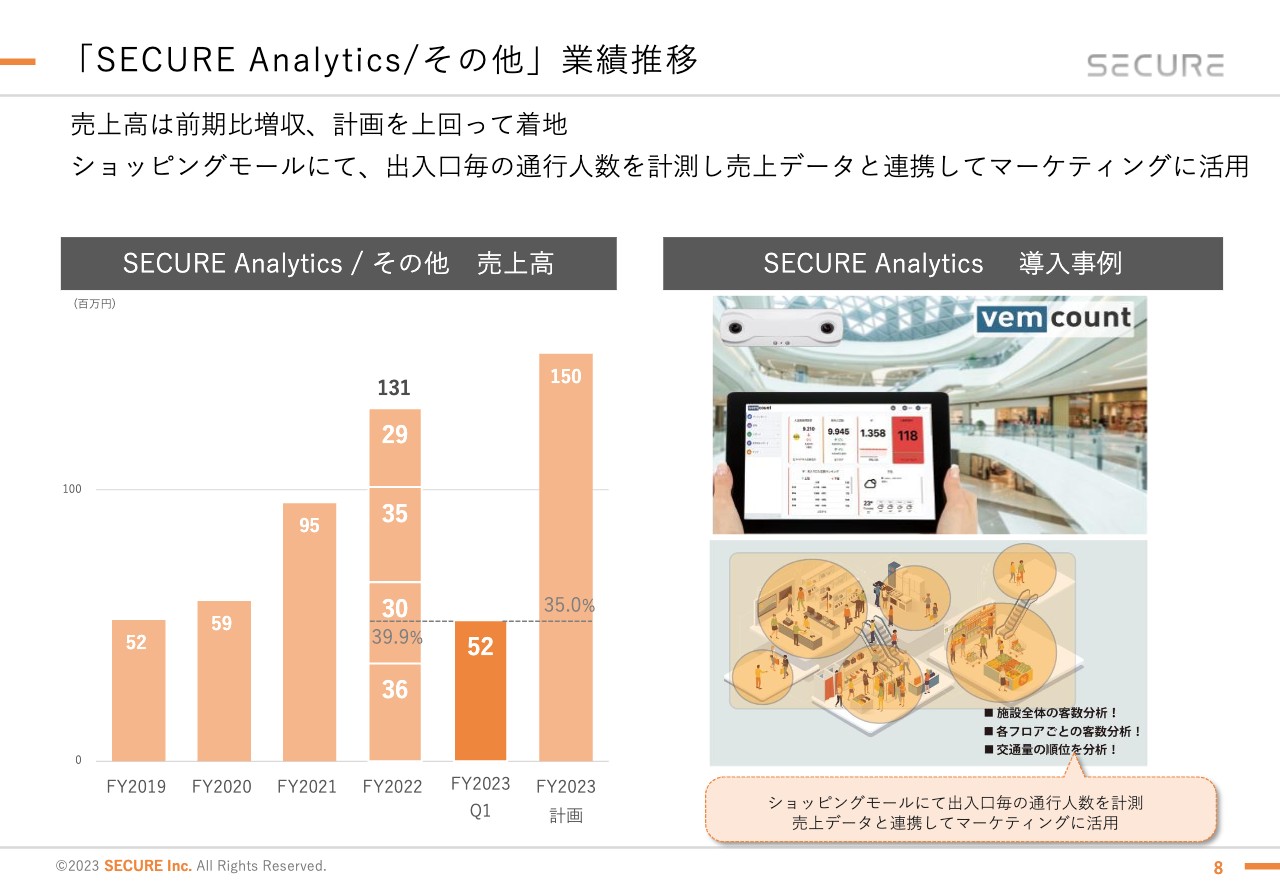

「SECURE Analytics/その他」業績推移

3つ目に「SECURE Analytics/その他」です。こちらも昨年対比で45.5パーセント増と順調に推移しています。海外の大型ショッピングモールにて、出入口毎の通行人数を計測し売上データと連携することでマーケティングに活用するなど、新たなユーザーの獲得が順調に進んでいます。

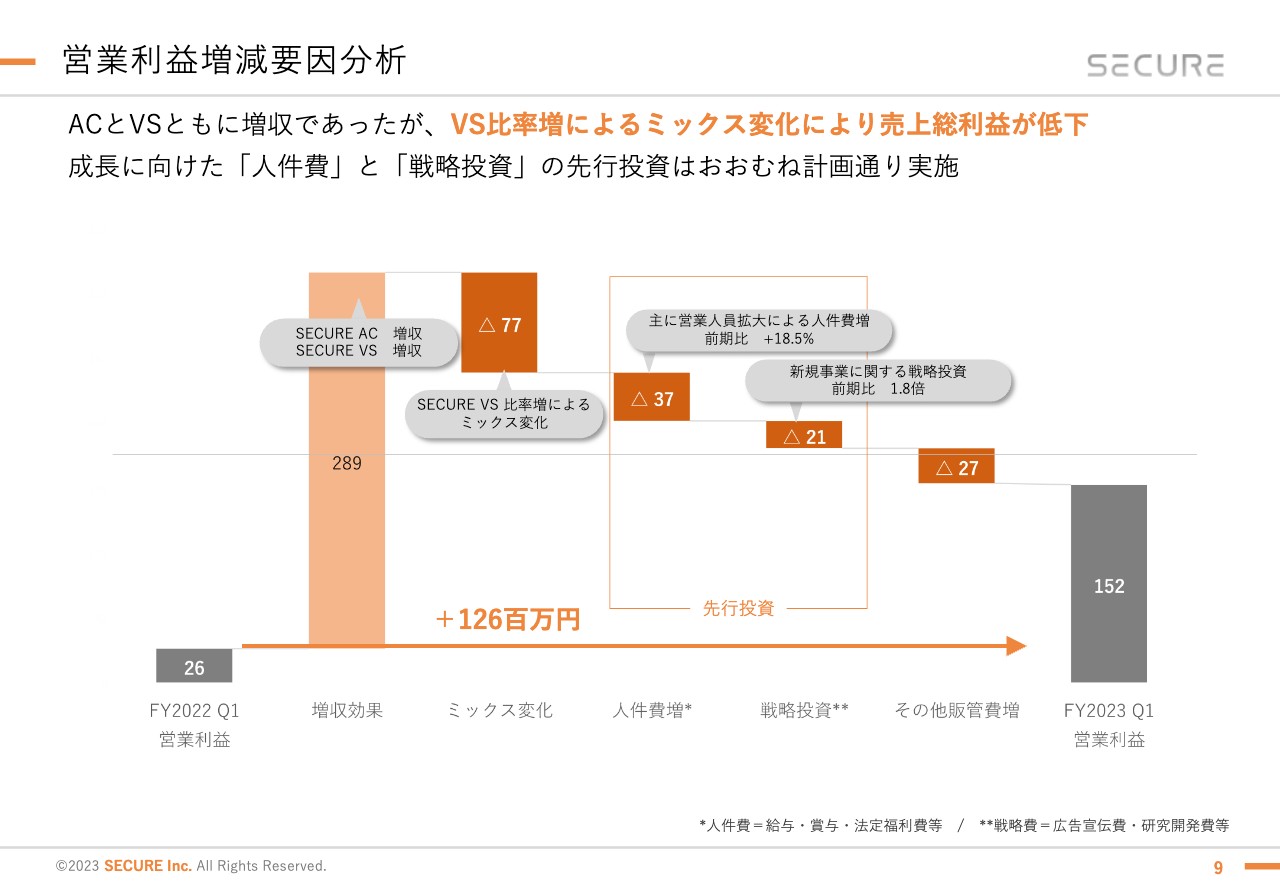

営業利益増減要因分析

営業利益の増減要因分析についてご説明します。入退室管理システム、監視カメラシステム、アナリティクスともに前年同期比で増収でしたが、昨年は第1四半期だけ入退室管理システムの比率が高くなり、売上総利益率が一時的に高い状態でした。それに比べると、ミックス変化により売上総利益が低下していますが、総利益率は昨年通年よりも若干高い水準の39.2パーセントをキープできています。

成長に向けた人件費やR&D、マーケティング等の戦略的な先行投資と、関連する販管費の増加分により、昨年より合計で8,500万円ほど増加している状況です。

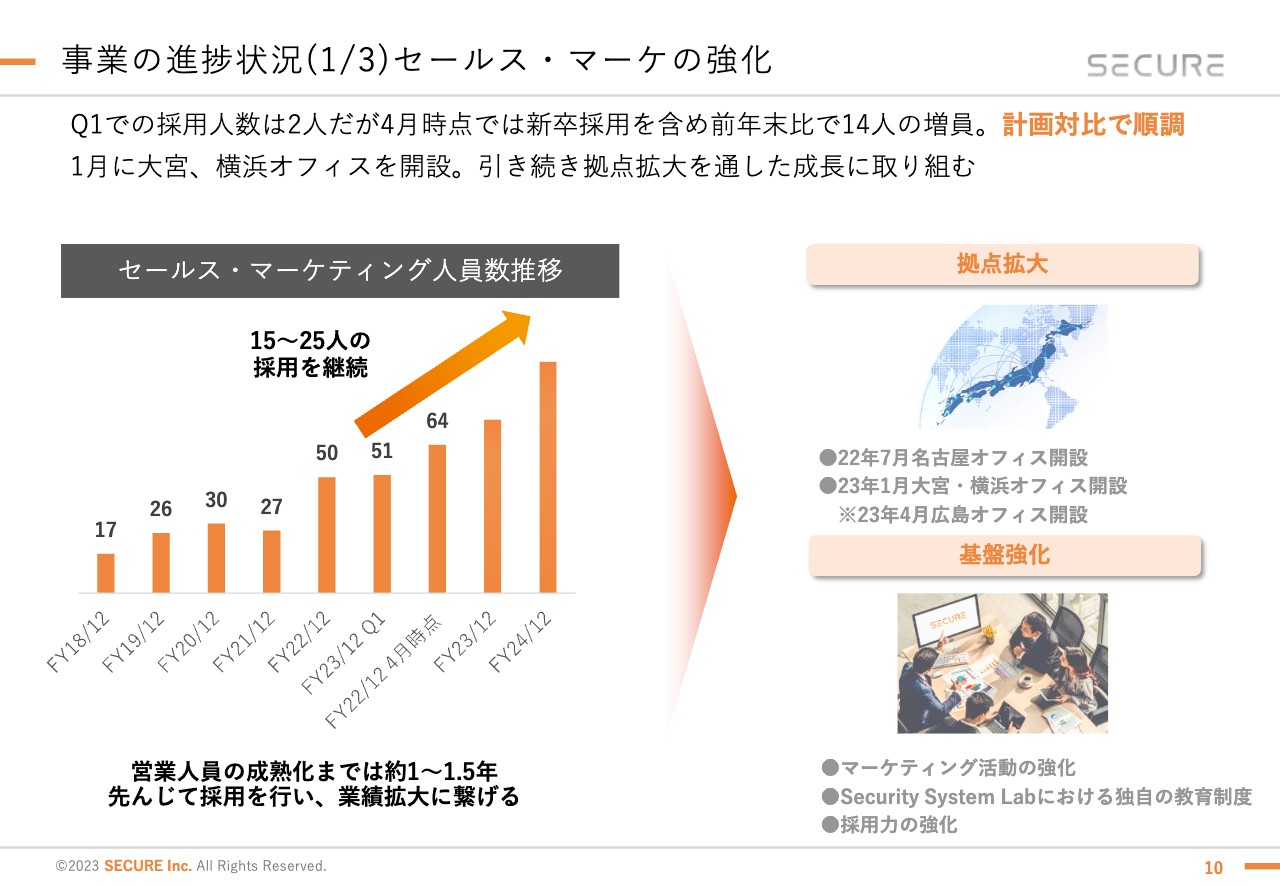

事業の進捗状況(1/3)セールス・マーケの強化

先行投資の内容に近いところになりますが、事業の進捗についてご説明します。まず、セールス・マーケの強化についてですが、ベースとなる人員の採用は順調に進んでいます。

2022年期初時点で27名の体制だったものが、2022年期末時点で50名、2023年4月時点では64名の体制と大幅に強化しています。

入社後チームへのオンボーディングや専門性の学習等をしっかりと行っており、戦力化までは一定の時間を要するかたちとなっています。昨年採用したメンバーは今年の後半、今年採用したメンバーは来年の後半あたりで戦力化していくようなイメージで捉えていただければと思います。

マーケティングについても昨年に枠組みを構築し、今年からいろいろな施策を実施している状況ですので、こちらも効果が表れるのは来年あたりからではないかと考えています。

拠点展開については、昨年7月に名古屋オフィス、今年1月に大宮オフィス、横浜オフィスをそれぞれ開設し、4月には広島にもオフィスを開設しました。私どものパートナーさまやユーザーさまは全国展開されている企業が多いため、今後しっかりとカバーできるような展開を図っていく予定です。

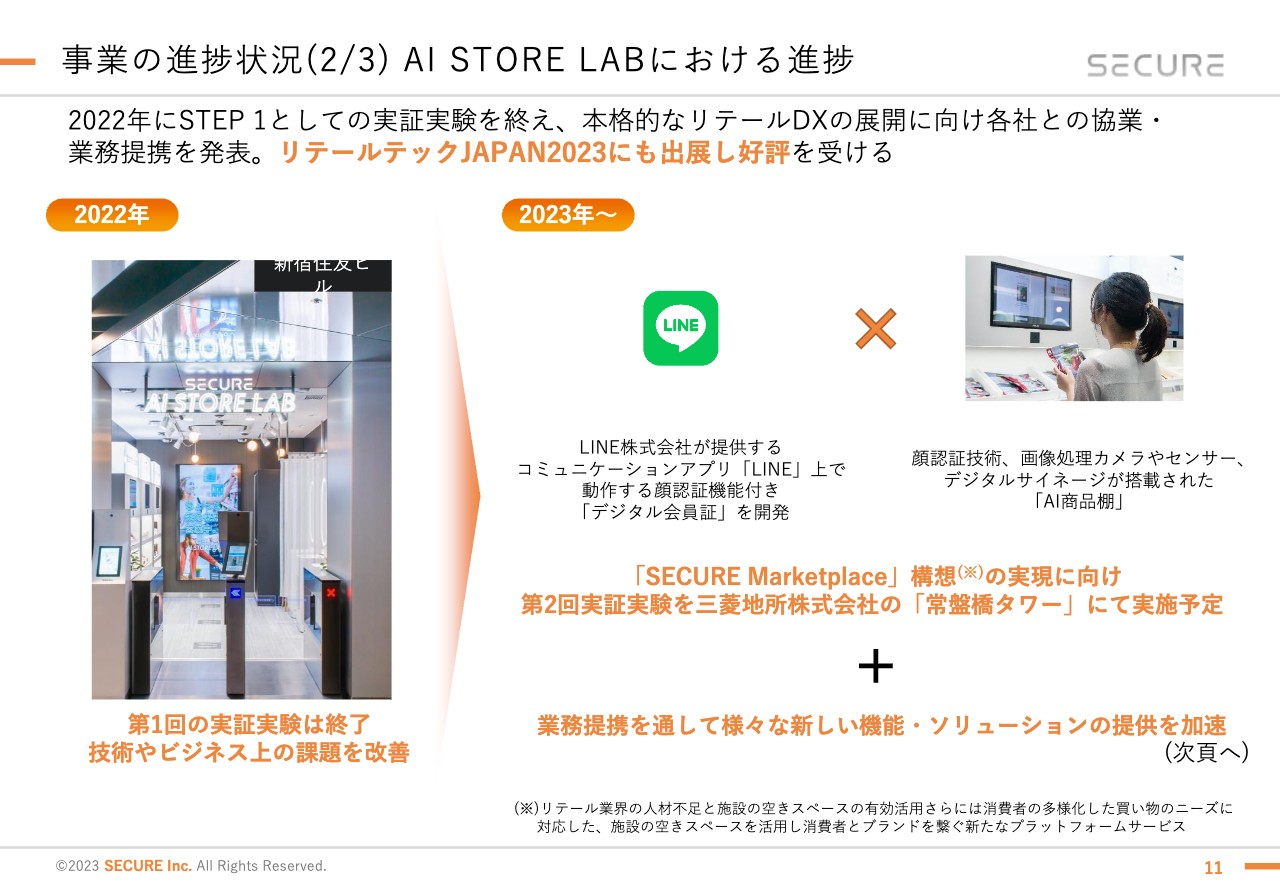

事業の進捗状況(2/3) AI STORE LABにおける進捗

「AI STORE」関連の進捗についてです。第1回の実証実験は、技術やビジネス上の課題を洗い出して終了しました。今後は次のステージの取り組みの1つとして、「AI STORE LAB」で開発したAI商品棚とLINEアプリ上で動作する顔認証機能付きデジタル会員証を連携させ、オンラインとオフラインのユーザーをつなげて行動分析できるようなサービスを三菱地所さまの常盤橋タワーにて実施予定です。

事業の進捗状況(3/3) AI STORE LABにおける進捗

リテールDXへのアプローチとしては、すでに発表しているAiFi社との業務提携を通して、無人店舗ソリューションの展開を本格的に行っていく予定です。

また、ヘッドウォータースさまともAIを活用した新たなソリューションサービスの共同提供を行っていく予定です。直近の展開としては、当社の本社オフィスが入居している新宿住友ビルの商業フロアにある「SECURE AI STORE LAB」をバージョン2.0にアップグレードし、みなさまに体感いただけるようにする予定です。

人手不足が叫ばれている商業施設において、人件費の約30パーセントがレジ周りに費やされているとも言われています。コロナ禍においてセルフレジは普及しましたが、なかなか効果が現れにくく、中にはセルフレジの隣に人が立って、有人でサポートしているといったことも実際に起こっています。

「SECURE AI STORE LAB 2.0」では、カメラ画像だけで人や商品を認識できるテクノロジーを活用して、レジレスというコンセプトを実現しつつ、同時にプライバシーに配慮したかたちでの来店者の行動分析や棚の在庫管理など、店舗運営に有用なデータ分析なども行っていく予定です。まだスタート段階ではありますが、今後もこのようなテクノロジーを活用して事業化を推し進め、小売業界のさまざまな課題解決に取り組んでいきたいと考えています。

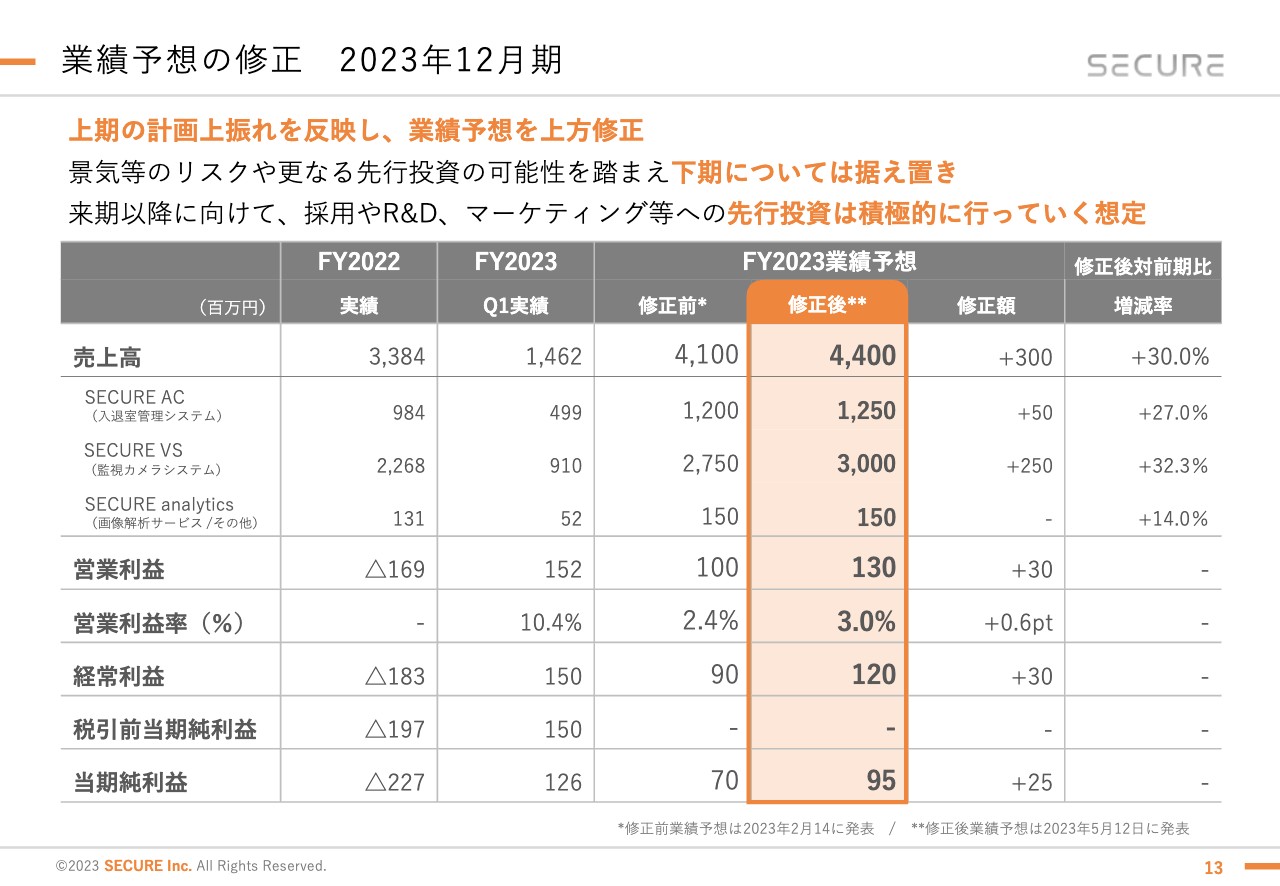

業績予想の修正 2023年12月期

あらためて今期の業績見通しについてご説明します。2023年度12月期通期の業績予想では、上期の計画上振れを反映したかたちで上方修正しています。景気等のリスクやさらなる先行投資の可能性を踏まえ、下期については従来どおりで据え置いています。来期以降のさらなる成長実現のため、採用やR&D、マーケティング等への先行投資は今後積極的に行っていく予定です。

以上のことから、売上高は従来予想の41億円から前年比30パーセント成長の44億円、営業利益は1億円から1億3,000万円、当期純利益は7,000万円から9,500万円へと上方修正しています。

3つの成長戦略

成長戦略についてご説明します。当社では、3つの成長戦略を掲げています。

1つ目は、既存のセキュリティソリューション事業の継続的な成長と収益力アップです。2つ目はリテールDXということで、AI STORE事業の収益化です。3つ目は、大きな成長の可能性を秘めている韓国やASEAN地域での事業展開です。こちらの3本柱で事業成長を実現させていく計画となっています。

成長イメージ

近年、セキュリティの果たすべき役割は大きく広がってきています。生命や財産を守ることが身近な問題となっている一方で、企業にとっては生命や財産を守るだけではなく、信用や評判、レピュテーションなども守るべき重要な要素となってきました。

既存のセキュリティソリューション事業で基盤を固めながら、SaaS型ソリューションやAI技術を活用した新たなビジネスで成長を加速させ、安心安全でスマートな社会の実現を目指します。

今後も、株主のみなさまの期待に応えられるよう、社内一丸となって励んでいきますので、どうぞよろしくお願いいたします。本日はお忙しいところ、ご視聴いただきまして、誠にありがとうございました。