2023年5月12日に発表された、株式会社INFORICH2023年12月期第1四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社INFORICH 代表取締役社長兼執行役員CEO 秋山広宣 氏

株式会社INFORICH 取締役兼執行役員CFO 橋本祐樹 氏

目次

秋山広宣氏(以下、秋山):本日はINFORICHの決算説明にご参加いただき、誠にありがとうございます。コロナ禍も明け、過去最高の数字をみなさまにご報告できることをうれしく思っています。

それでは内容に入っていきますが、本日はスライドに記載の順番でご説明します。事業内容、第1四半期の業績ハイライト、第1四半期のTOPICS、2023年通期の業績予想、中長期的な戦略です。Appendixは割愛し、資料でご確認いただくかたちとさせていただきたいと思います。

私より事業のベースとなる流れをご説明し、それからCFOの橋本より詳細についてお話しします。よろしくお願いします。

会社概要:基本情報

当社は現在、日本国内の約100名、香港の30名、広州の約60名というメンバーで構成されています。社外取締役には岩瀬大輔、鈴木絵里子、そして角田耕一を迎え、グローバルに展開を進めています。

事業内容:MISSION / VISION

INFORICHという社名は「INFORMATION」と「RICH」を掛け合わせた造語です。ミッションには「次の人、次の世代を想い、行動する社会の循環を創る」、ビジョンには「多様な可能性を見いだし、ボーダレスな価値を育み世界をつなぐ」を掲げています。このミッションとビジョンの下で事業を進めてきました。

私は香港と日本にそれぞれ20年間ずつ住んだ経験があり、そのような背景から、日本にないさまざまな技術を香港から持ち込み、日本でさらにブラッシュアップし、世界に向けて橋を架けていきます。

事業内容:事業概要

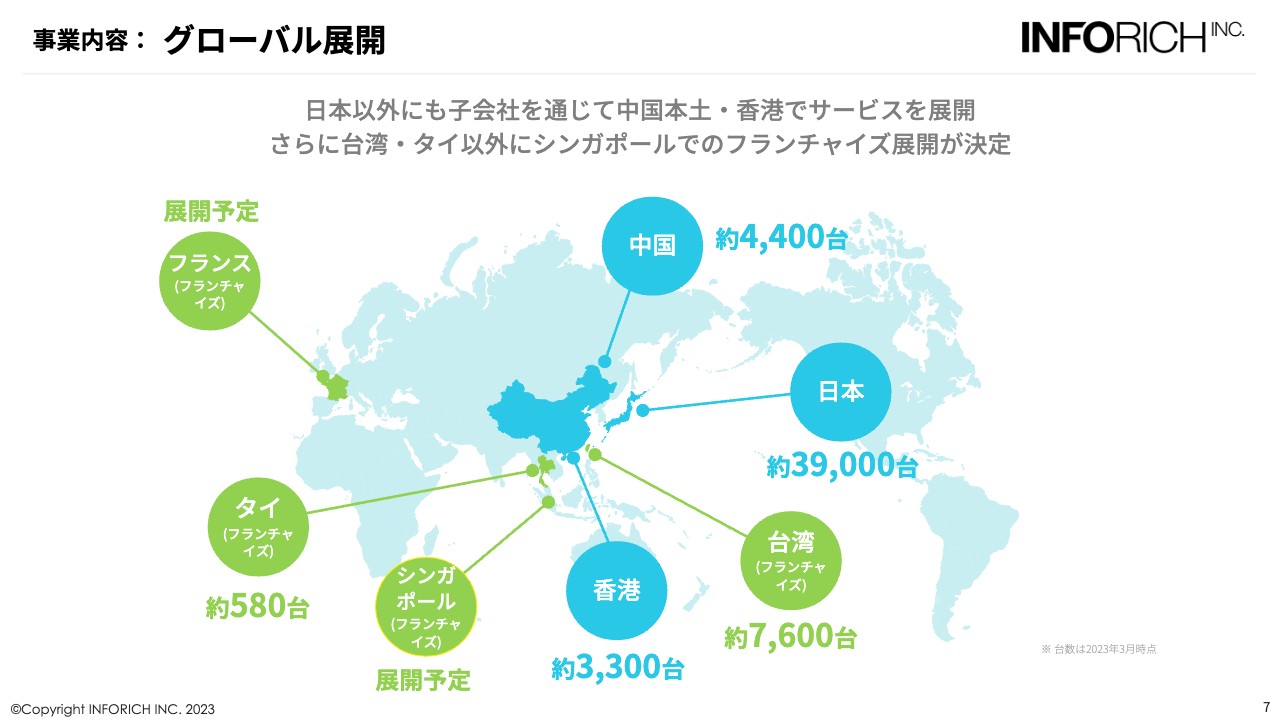

その1手目として、現在「ChargeSPOT」を拡大しています。「ChargeSPOT」設置台数は現在、日本国内では約3万9,000台、香港では約3,300台にまで伸びました。中国は約4,400台、台湾は約7,600台、タイはバンコクを中心に約580台と、日本のみならず、アジア各地を中心に展開しているサービスです。また、3月にはシンガポールでの新たな展開についても発表しました。

我々のサービスは今後も場所を拡大し、プライムロケーションやお使いいただいているアプリのユーザー数をアセットに、さらにネットワークを構築し、エコシステムを作っていくという自負を持って展開しています。

5G、6Gと進化していく時代の中で、バッテリーがマストなものになってきていることは、みなさまも感じられているのではないかとに思っています。

また、寿命が短くなっていくというバッテリーの性能や質の中で、当社がサポーターとして、すでに日本のみならずグローバルにしっかり展開されていることを強調させていただきます。

事業内容:グローバル展開

スライドの図は、先ほどお伝えした「ChargeSPOT」の数です。シンガポールで展開予定と記載されているほかにも、ヨーロッパ1ヶ国目としてフランスでの展開を予定しています。

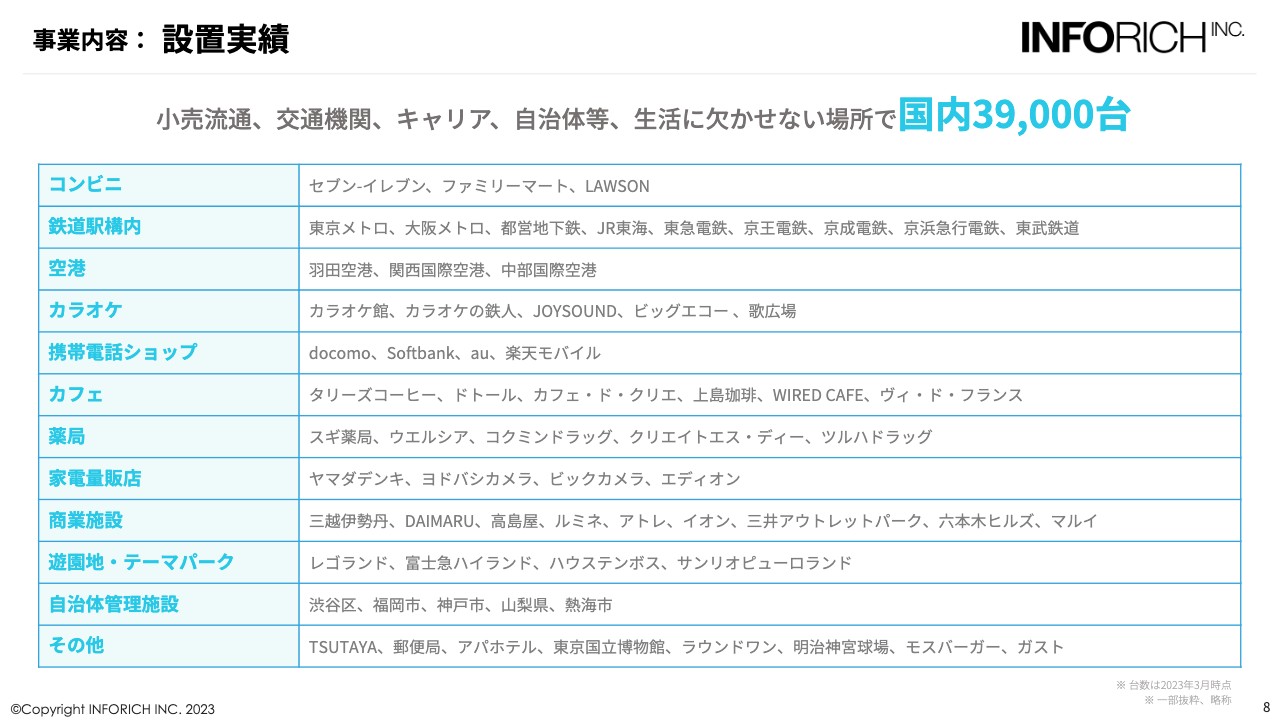

事業内容:設置実績

主な設置箇所です。コンビニはセブン‐イレブン、ファミリーマート、ローソンの3社、そして東京地下鉄(東京メトロ)、大阪市高速電気軌道(大阪メトロ)をはじめとする各都市の主要鉄道にもすでに設置が完了しています。

空港はもちろんのこと、NTTドコモやソフトバンク、KDDI、楽天モバイルの携帯電話ショップすべてに導入済みです。非常に利用者の多いカフェやカラオケなどでも展開しており、国内だけでも約3万9,000台あります。

我々は設置先のことを設置パートナーさまと呼んでおり、ブランドという表現もさせていただいています。現在すでに500ブランド超と提携しており、この国内のブランド展開が、海外のフランチャイズ展開を手助けしています。逆もまたしかりです。このようなシナジー効果がさらなる拡大をもたらしています。

テーマパークをはじめとするなかなか人が出ない、閉じた空間での利用も、非常に数字が伸びていると確認できています。

冒頭にお伝えしたとおり、本日は非常にうれしいご報告になればと思っています。細かい数字の部分、業績部分のハイライトに関しては橋本よりご説明します。

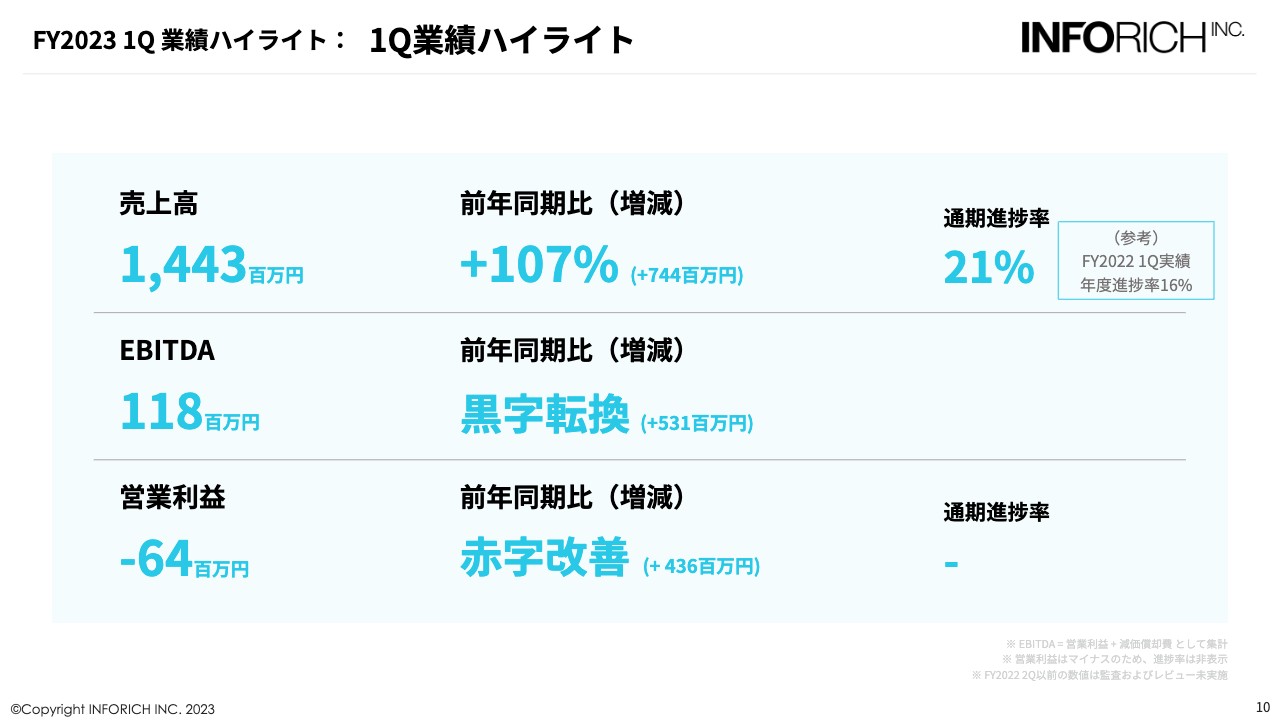

FY2023 1Q業績ハイライト:1Q業績ハイライト

橋本祐樹氏(以下、橋本):CFOの橋本です。よろしくお願いします。2023年12月期第1四半期の業績ハイライトです。売上高は前期比7.4億円増の14.4億円で、増加率は107パーセントとなっています。

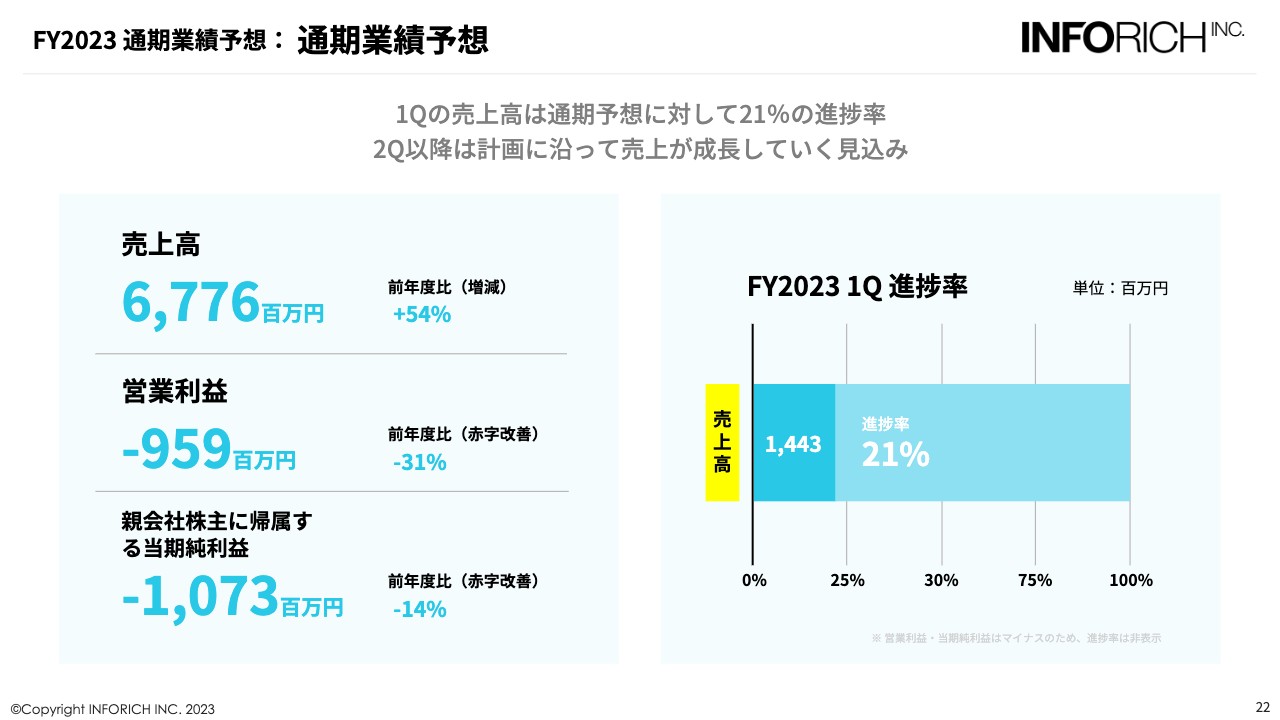

通期業績予想に対する進捗率は21パーセントとなり、前期の第1四半期が16パーセントであったことと比較すれば好調です。当初の想定に対しても、ポジティブな結果で第1四半期を終えました。

EBITDAは1.1億円と、前期比で5.3億円改善し、しっかりと黒字をキープしている状況です。前期の第4四半期のEBITDAはなんとか黒字になった状況でしたが、今四半期ではしっかりと1億円を超え、着実に黒字化しています。

営業損益はマイナス0.6億円で、前期比4.3億円の改善となりました。

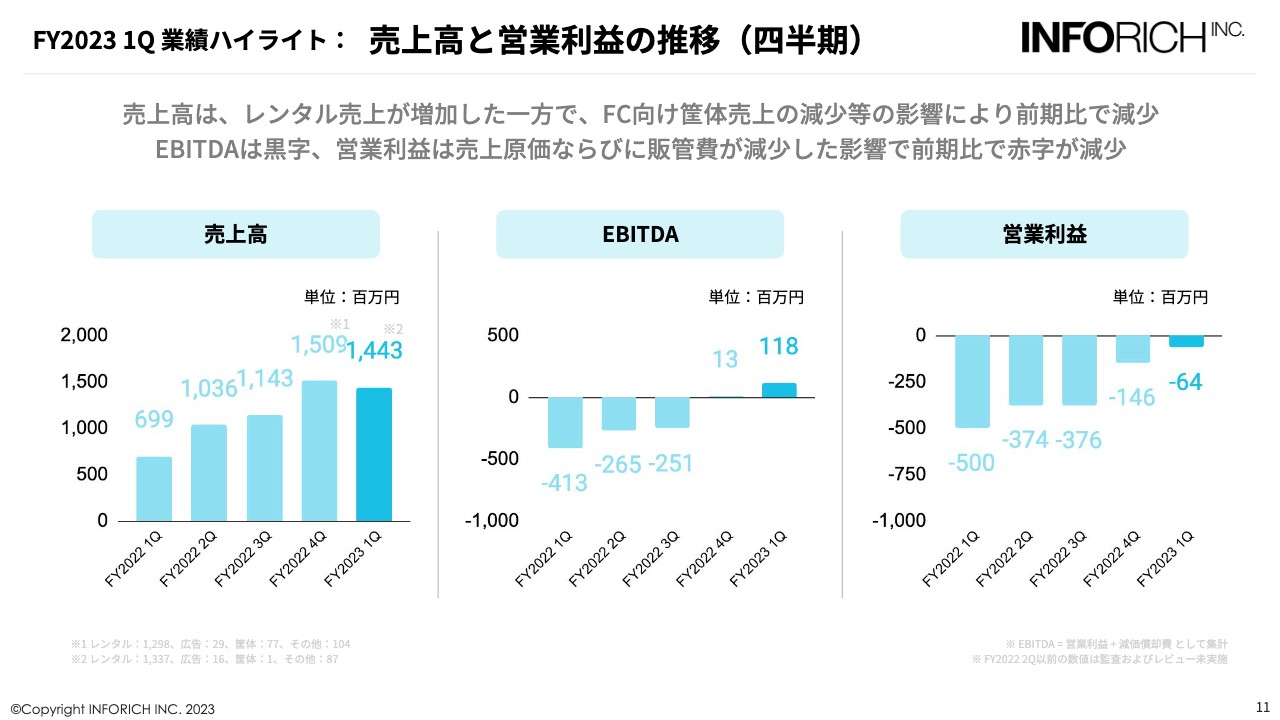

FY2023 1Q業績ハイライト:売上高と営業利益の推移(四半期)

四半期ごとの推移です。スライド左側が売上高の推移を示した棒グラフです。主要な売上高であるレンタル売上がQonQ、YoYともに順調に増加しています。

売上高については、前期の第4四半期にフローのような売上があり一時的に増加したため、今第1四半期は微減となっていますが、主要サービスであるレンタル売上は、しっかりと増加しています。

EBITDAと営業利益についてはコスト抑制の影響が大きく、QonQとYoYのどちらも増加ないし赤字改善という状況です。

FY2023 1Q業績ハイライト:連結損益計算書(四半期)

スライドの表は連結損益計算書から前期の第1四半期と第4四半期、当期の第1四半期を抜粋した表です。先ほどご説明したとおり、主要な売上高はしっかりと伸び、各段階損益も改善方向となっています。

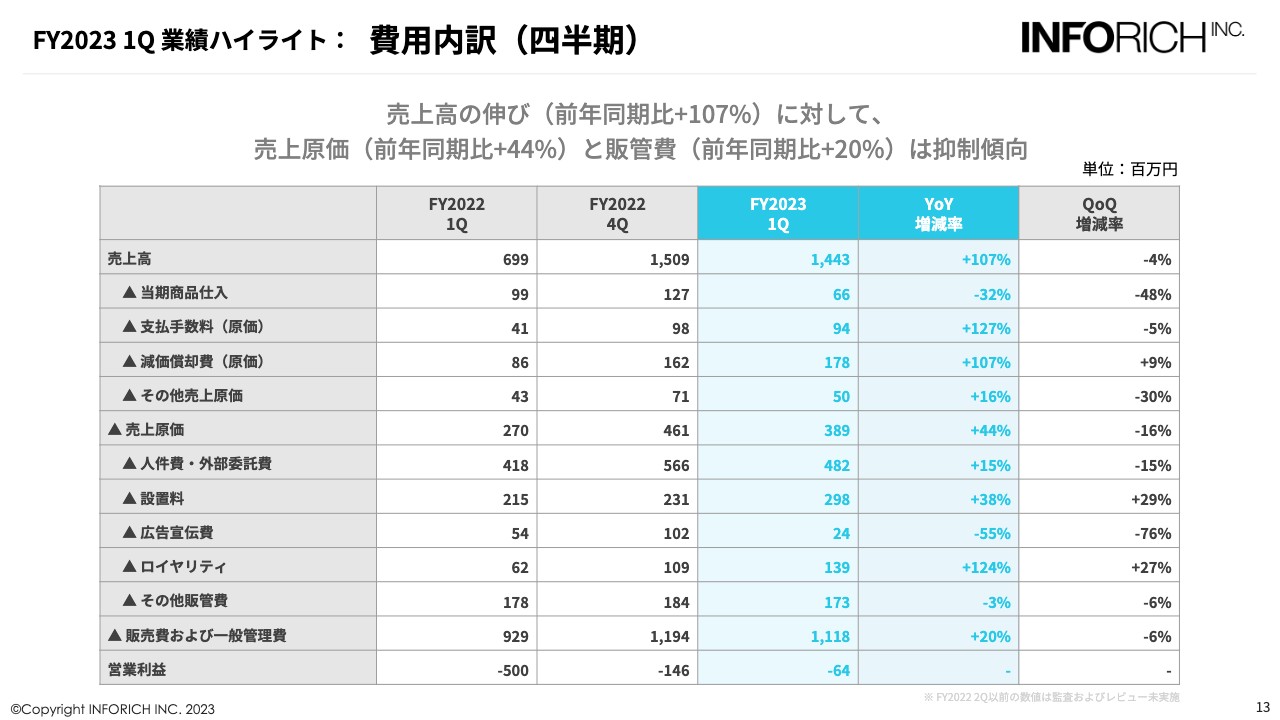

FY2023 1Q業績ハイライト:費用内訳(四半期)

コスト抑制についてお話ししましたので、コストの内訳を記載しています。YoYで比較すると、売上高が107パーセント増加しているのに対し、売上原価は44パーセントの増加、販売費および一般管理費は20パーセントの増加と、売上増加率に対してしっかりと抑制できている状況です。

ビジネスモデルの特性上、バッテリースタンドをさまざまな場所に置くことで幅広く認知やユーザーを獲得し、それがさらなるリテンションの向上につながるという性質を有しており、その結果がここに表れています。

加えて、弊社のレベニューは非常にリカーリング性の高いものですので、一度スケールアップすると費用効率が不可逆的に良くなっていく性質があり、この数字が証左となっていると考えています。

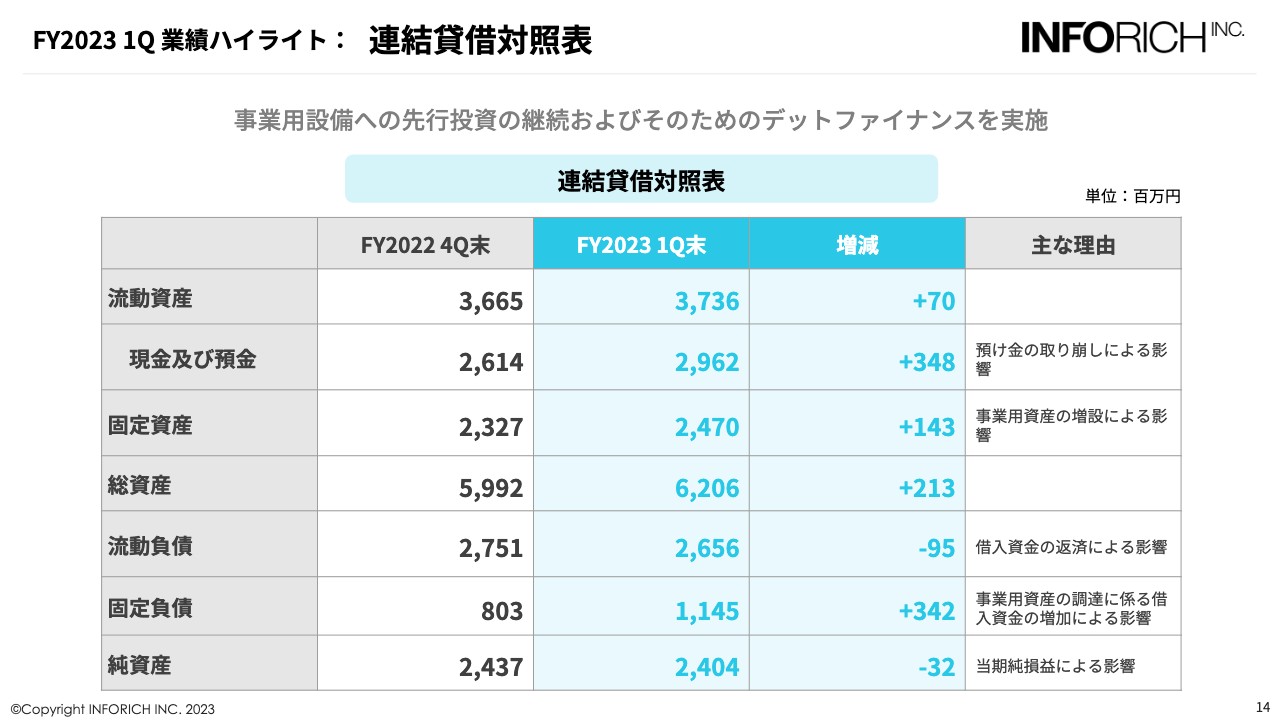

FY2023 1Q業績ハイライト:連結貸借対照表

前期末との連結B/Sの比較です。現金及び預金については、勘定科目の変更という点で前期末と大きな違いがあります。

固定資産については、バッテリースタンドおよびバッテリーの増加によるもので、合わせて固定負債も連動し、リース債務が増加している状況です。

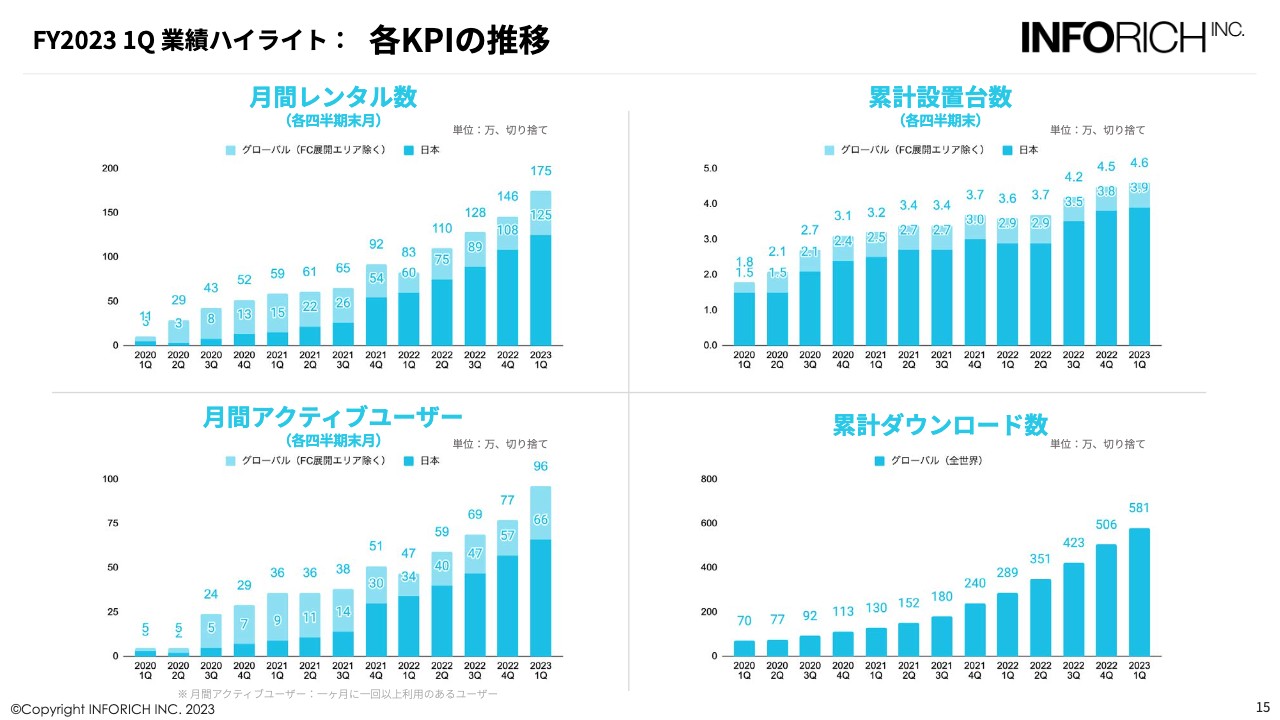

FY2023 1Q業績ハイライト:各KPIの推移

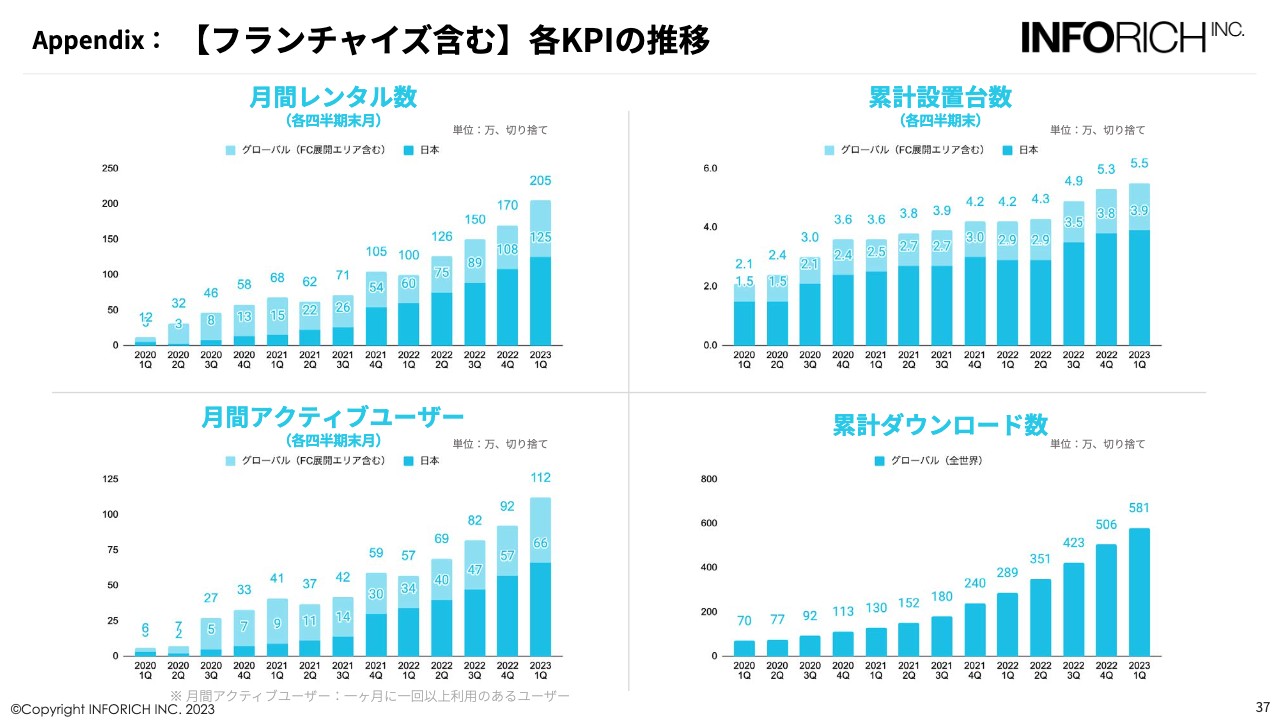

各KPIの推移です。各数値において過去最高を更新しています。左上は各四半期末月の月間レンタル回数です。日本、海外それぞれで増加しており、日本では月間125万回、連結グループ全体では175万回と、QonQ、YoYでも増加しています。

右上は累計設置台数です。こちらも堅調に増加しており、連結グループ全体で4.6万台までエコシステムを展開できています。日本国内では、冒頭からお伝えしているとおり3.9万台となっています。

左下が月間アクティブユーザー、マンスリーアクティブユーザーです。こちらはレンタル回数と同様の増加傾向を見せています。第1四半期においては、グループ全体で100万人に迫る勢いで増加している次第です。日本国内では66万人となっています。

設置台数と月間アクティブユーザーを比べると、設置台数の伸びに比べ、月間アクティブユーザーの伸びのほうが強いことがご理解いただけると思います。また、すでに国内にて4万台近く設置していることから、特段のマーケティング活動をせずとも、設置済みのバッテリースタンドそのものがマーケティングに代わる効果を発揮し、ユーザーが積み上がっています。

右下がネイティブアプリの累計ダウンロード数です。こちらも着実に増加し、600万回を見据えている状況です。ミニアプリ等を使用しているユーザーもいますので、ポテンシャルとしてはさらに上方に推移する可能性があることも補足します。

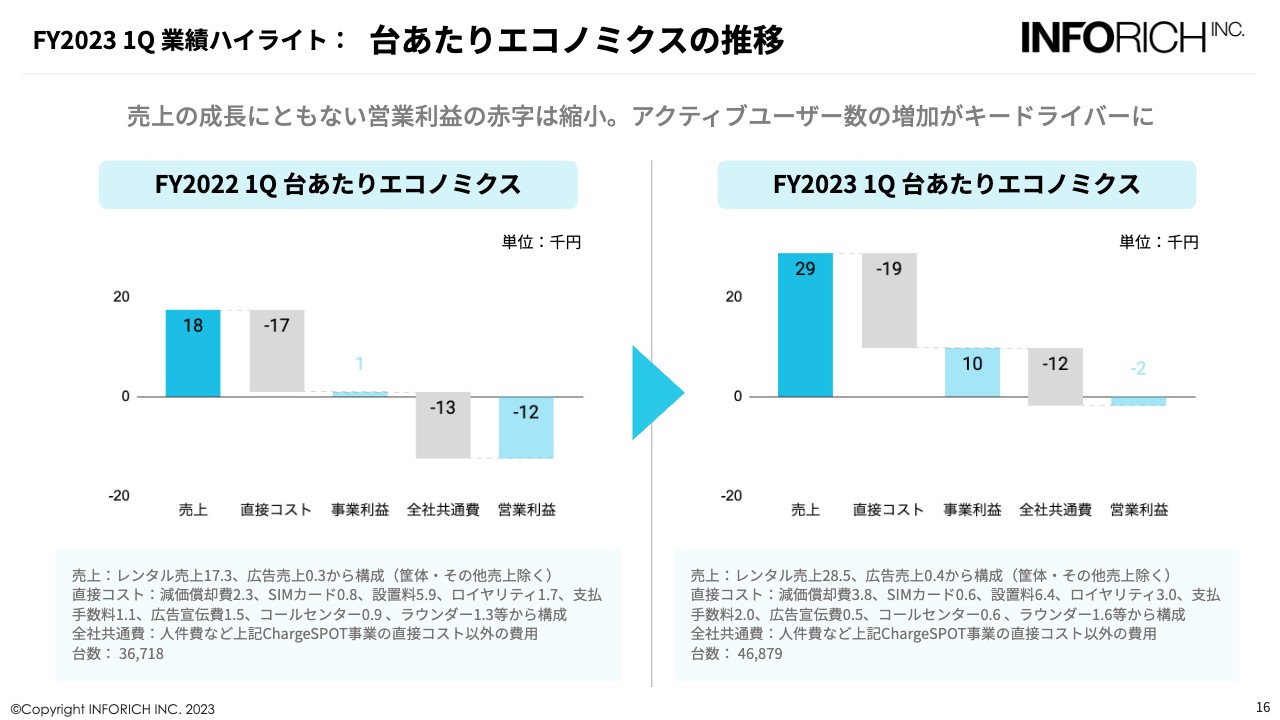

FY2023 1Q業績ハイライト:台あたりエコノミクスの推移

バッテリースタンド1台あたりのエコノミクスの推移です。スライド左側が前期の第1四半期、右側が当期の第1四半期です。グラフの中央は事業利益で、しっかりと利益を計上できている状況です。

事業利益は、ChargeSPOT事業の運営にかかる直接的なコストを含めた状況で算出しているものです。今後もしっかり事業利益をリフトアップしながら、全社共通費を下げていくことで、営業利益の黒字化を図っていきます。

事業利益のリフトアップについては、スライド39ページをご覧のとおり、フライホイール効果により、設置すればするほど1台あたりの効率が上がっていく点を享受できている状況です。

全社共通費は、全社でしっかりとコスト管理します。内容はおおむね固定費となっていますので、今後、設置台数が増えることによって1台あたりの負担金額が希薄化し、営業利益の黒字化に向かっていくというエコノミクスになっています。

FY2023 1Q TOPICS:シンガポールにおけるフランチャイズ展開

第1四半期のTOPICSをご説明します。1つ目です。3月16日に発表しましたが、ティーガイアグループとフランチャイズ契約を締結し、年内を目処にシンガポールに展開していければと考えています。

スライド右側に記載のとおり、人口密度やスマートフォンの普及率の高さが、「ChargeSPOT」と非常に親和性が高いと考えており、有望な市場として捉えています。

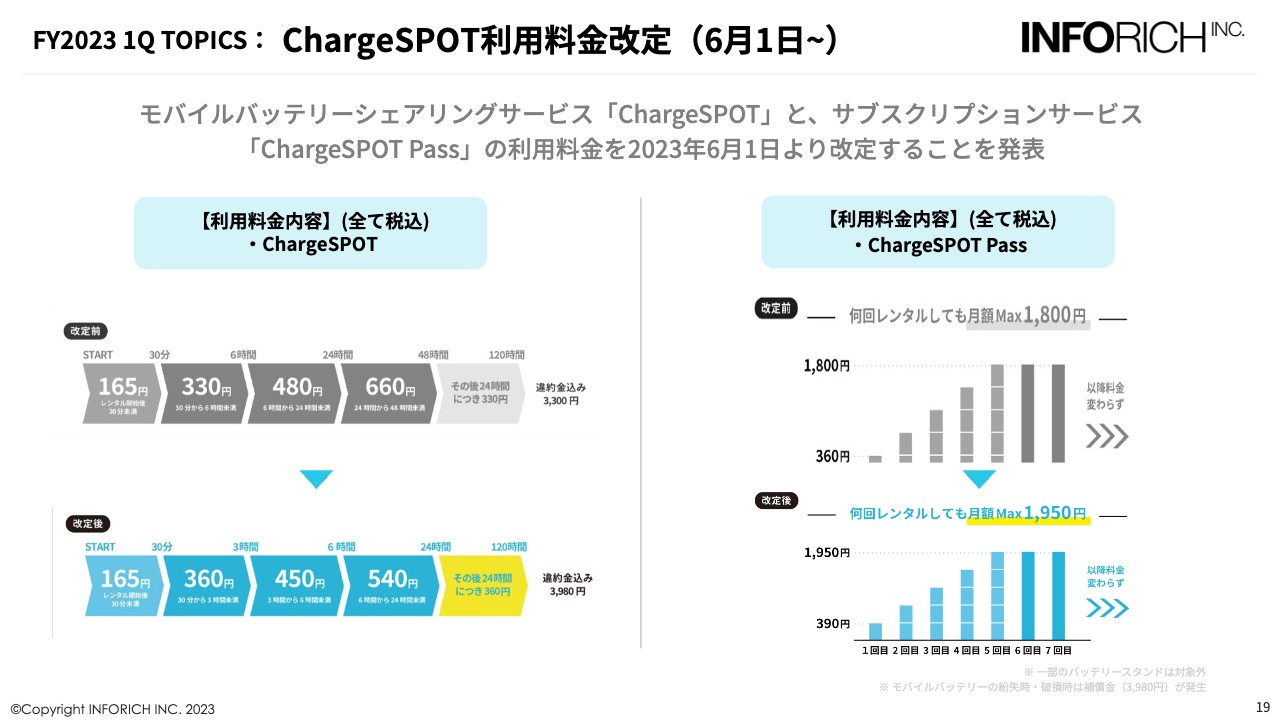

FY2023 1Q TOPICS:ChargeSPOT利用料金改定(6月1日~)

2つ目です。主要サービスである「ChargeSPOT」の料金改定を予定しています。6月1日からの適用となっています。

弊社の料金体系には都度利用とサブスク型の「ChargeSPOT Pass」というものがあり、どちらも料金を変更します。実質的な値上げです。

社内では料金が300円台より上がるポイントを「停車駅」と呼んでいます。この「停車駅」に達するまでの時間をやや短時間化することで、バッテリーの回転率を上げるという副次的な効果も見込んでいるものです。

スライド記載の料金変更について、現状では業績予想への反映は行っていない状況です。

FY2023 1Q TOPICS ChargeSPOTの新規設置先

3つ目は国内の新規設置先です。秋山からもご説明したとおり、鉄道や小売のような人流の多いエリアや業種を中心にバッテリースタンドを設置してきました。こちらも弊社の成長にしっかりと寄与していると考えています。

FY2023 通期業績予想:通期業績予想

当期の通期業績予想です。業績予想については、2月に開示したとおりの数字を据え置いている状況です。第1四半期の売上高は進捗率21パーセントであり、第2四半期以降もしっかり成長していく見込みです。

中長期的な成長戦略: 当社の強みと参入障壁

続いて秋山より、中長期的な成長戦略についてご説明します。

秋山:今の数字をそのまま伸ばしていこうと考えていますが、まずはこの第1四半期にしっかり成長できたことを株主のみなさまやご来席のみなさまに感じていただけたのではないかと思っています。

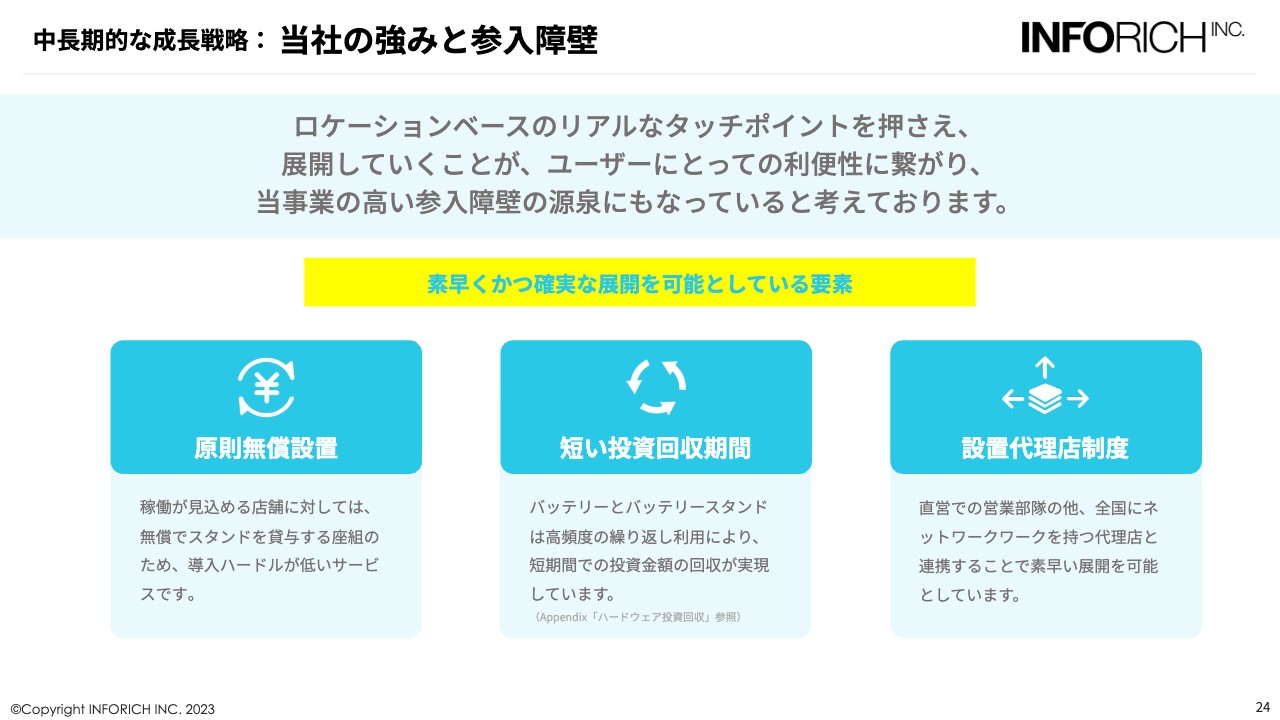

それでは、中長期の成長戦略をご説明しますが、まずは当社の強みについてお話しします。それほど難しくない携帯バッテリー事業ですが、「ロケーションベースのリアルなタッチポイントを押さえ、展開していくことがユーザーにとっての利便性に繋がり、当事業の高い参入障壁の源泉に」と記載したとおり、実は3つの参入障壁があります。

当社が他社に対して作っている参入障壁は、原則無償設置、短い投資回収期間、設置代理店制度という3点です。当社はこの3つを活用し、非常にスピードを持って展開してきました。設置パートナーさまやユーザーは当社が作り上げたエコシステムから離反する理由があまりなく、使い続けてもらえます。

この後、アプリの充実化についてもお話ししますが、まずはこの3つの大きな参入障壁をもって、現在、日本のみならず香港や台湾、タイでもトップシェアという状況で進めています。

中長期的な成長戦略: 1.サービスの進化:設置数のさらなる増加

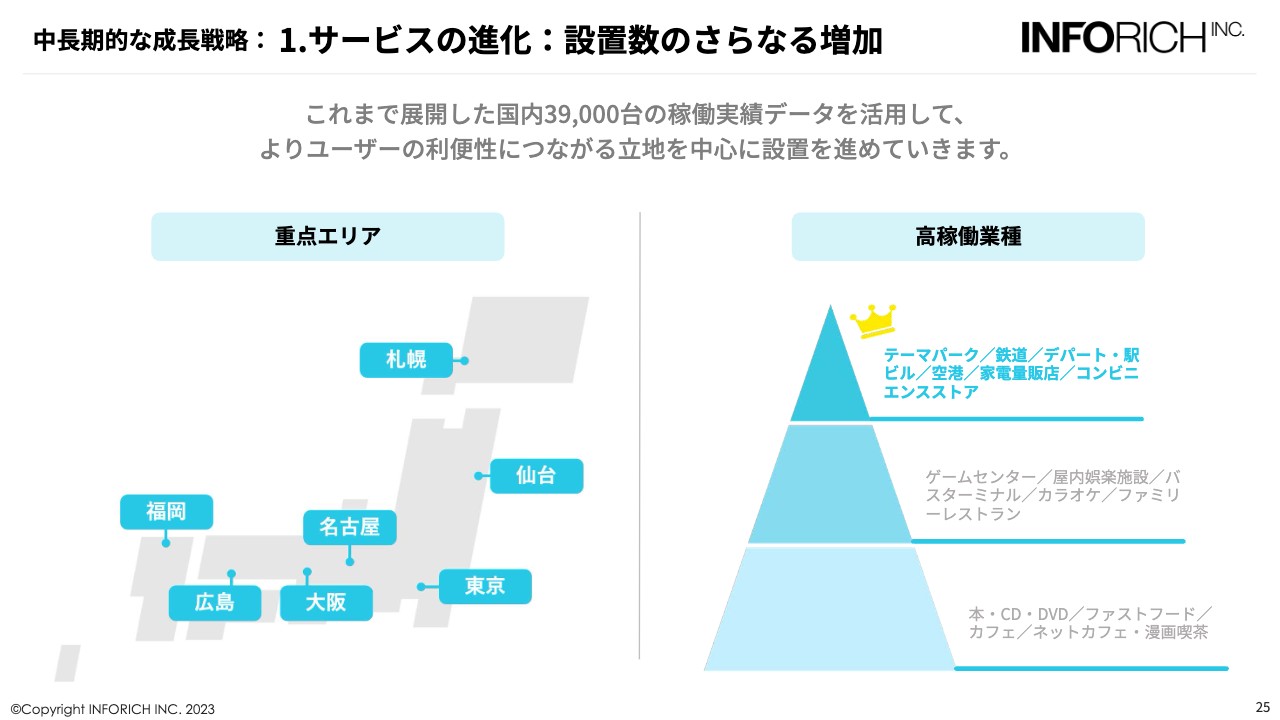

成長戦略を3つに分けてご説明します。1つ目はサービスの進化です。設置数のさらなる増加、先ほどより3万9,000台と繰り返していますが、すでに47都道府県に展開していることによる返却できる安心感が、新たな設置パートナーの拡大につながっているとも考えています。

スライド右側には高稼働業種のピラミッド型の図を示しています。テーマパークや鉄道、デパート、コンビニエンスストア、空港などをしっかり押さえるということが、さらに安心感につながっていると感じています。

中長期的な成長戦略: 1.サービスの進化:広告プラットフォームの確立

「広告プラットフォームの確立」というのは、すでに発表しているトリドリとの提携のことです。現在SSPおよびDSPの自社開発を進める中で、当社がバッテリースタンドを置く場所を広告収入を得る手段として展開し、サイネージをコントロールしていくことにより、広告の価値も上げていくことを進めています。

中長期的な成長戦略: 2.ソフトウェアの進化:シェアリングのプラットフォーム化

2つ目はソフトウェアの進化です。「ChargeSPOT」だけでなく、すでに稼働している「ドコモ・バイクシェア」「アイカサ」などを利用できるシェアリングプラットフォームをリリースしました。現在、さらなるパートナーを見つけて、展開を進めており、その先にこちらのスーパーアプリ化があります。今後、楽しみにしていただければと思います。

中長期的な成長戦略: 3.ハードウェアの進化:ビーコン連携

3つ目はハードウェアの進化です。ビーコン連携は、すでに発表しているunerryとの提携のことです。当社の「ChargeSPOT」はすでに携帯のバッテリーを借りるだけのものではなく、それ自体がソフトウェアビーコンを備え、人流のデータを確保し、さらにプッシュ通知も打てるというような機能が実用可能になっています。

注目すべきポイントは、ビーコン連携を行うのは日本だけではありません。日本でProof of Concept(PoC)が終わったものを、当社がすでに展開している他のネットワークや国にそのまま適応させていけることも非常に大きな強みであり、当社としても楽しみにしているところです。

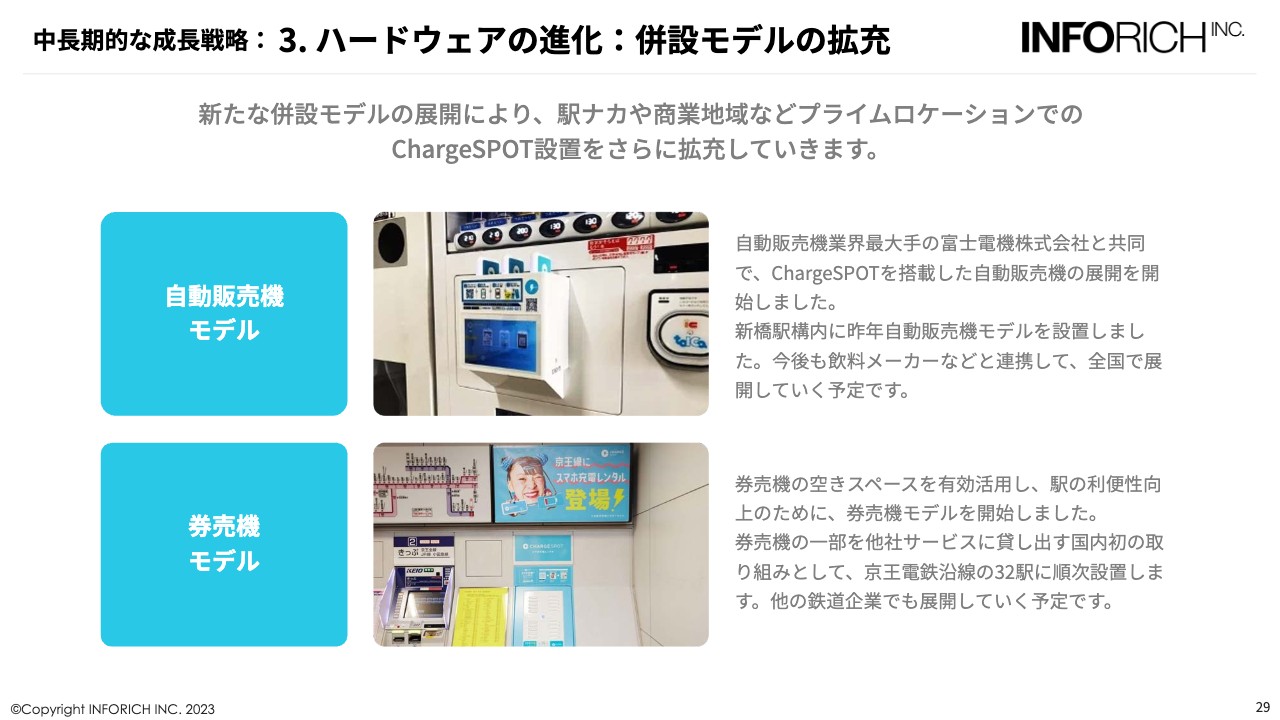

中長期的な成長戦略: 3.ハードウェアの進化:併設モデルの拡充

ハードウェアの進化について、加えて2つご紹介します。1つが自動販売機モデル、もう1つが券売機モデルです。こちらの券売機モデルは、すでに実用可能なものが京王線の駅で展開されています。自動販売機モデルも実験の結果、高稼働をたたき出しており、こちらの拡大についても検討を進めているところです。

中長期的な成長戦略: 4.グローバル展開

4つ目は、これまでお話ししてきた3点のグローバル展開です。サービス、ソフトウェア、ハードウェアのすべてに加え、新たな協業パートナーシップの実験事例をPoCの後に世界に展開していきます。

一方で、香港や台湾ですでに優良事例としてケーススタディが出来上がっているものもあります。このようなものを今度は逆に日本に展開するというように、マルチマーケットでテストした結果、出来上がったものや売上が出せたものを双方に入れ込むことが当社の1つの特徴であることを強調したいと思います。

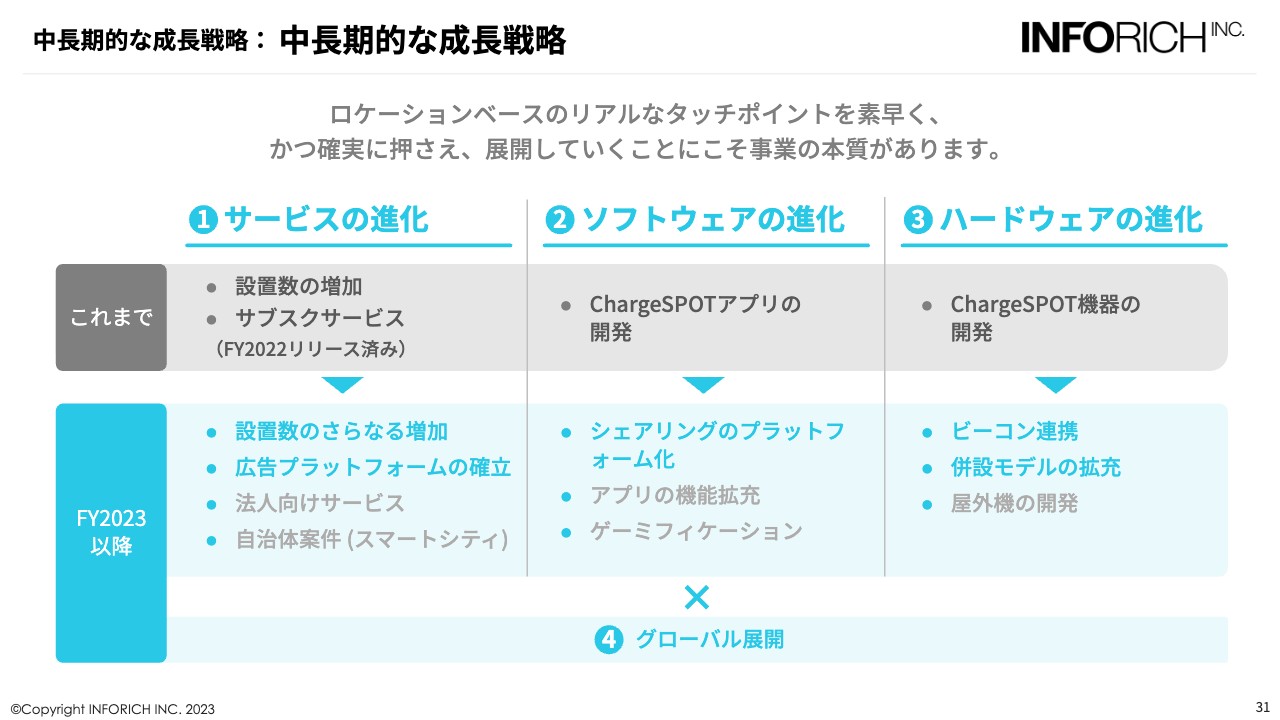

中長期的な成長戦略:中長期的な成長戦略

今、一つひとつ事例を取り上げてご説明した内容を1つの図にまとめたものがこちらのスライドです。1つ目にサービスの進化、2つ目にソフトウェアの進化、3つ目にハードウェアの進化、それをグローバル展開するのが当社であるということをあらためてここで強調したいと思います。

質疑応答:営業利益の黒字転換の時期について

司会者:「EBITDAが黒字化していますが、営業赤字が黒字に転換するのはいつ頃を見込んでいますか?」というご質問です。

橋本:EBITDAベースでは第1四半期で黒字化している状況です。我々が開示している当初の業績予想で言いますと、EBITDAの黒字化自体は当期の第4四半期を見込んでいたため、それが3四半期前倒しになっています。その点から考えても、営業利益の黒字化も当初の見通しより早期に実現する手応えを感じています。具体的な数字でお伝えすると、国内における月間アクティブユーザー数100万人が見えてきた段階で黒字化すると考えています。

収益のモデルとしては新しいものを仕入れたり、作ったりして売るという製造型ではなく、携帯キャリアに近いようなストック型の収益であるため、一度習慣化してしまうと非常に継続性が高いと考えています。そのため、一定の累計ユーザー数とそれを支える一定の稼働台数がある程度積み上がってきた段階で、損益分岐点を超え、自然と黒字化に向かっていくと考えています。

質疑応答:進捗率がポジティブと考える理由について

司会者:「進捗率21パーセントがどの程度ポジティブなのかわかりやすく教えてください。社内計画対比で第1四半期はどの程度上回っているのか、あるいは季節性を踏まえてご解説をお願いします」というご質問です。

橋本:進捗率21パーセントがポジティブと考える理由は、先ほどのグラフにもありますとおり、もともとが時が経つにつれにユーザーが積み上がっていくモデルのため、四半期を追うごとに売上高が増加している想定であり、業績予想もその想定で組んでいます。

第1四半期あるいは季節性という意味では、もともとのビジネスの成長性を踏まえた業績予想であったため、それに対してポジティブだったということです。社内計画対比というお話もありましたが、第1四半期の売上計画対比でいいますと、上方に1桁パーセント推移しているということで、ポジティブとお伝えした次第です。

質疑応答:値上げの効果について

司会者:「6月の値上げの効果は計画にどの程度入っていますか? 値上げにより、利用回数、利用単価、収益性などはどのように変化すると見込んでいますか?」というご質問です。

橋本:値上げによる料金変更については、意思決定のタイミングが業績予想開示後だったため、開示させていただいた業績予想にはまったく入っていません。値上げによりどのようなインパクトがあるか、どのように変化すると見込んでいるかについては、過去3回ほど料金を変更しているものの、大きなユーザー離脱はなく、ユーザーは増加してきているという分析があります。

値上げにより、1回あたりの利用料金を「6時間330円」から今回「3時間360円」としました。時間でかかる単価が上がっていますので、1回あたりの利用料金も上がります。

また、先ほど停車駅が何時間でいくらなのかのお話をしましたが、時間も短時間化していますので、世に流通しているバッテリーの数が上がります。つまり、バッテリーの回転率の上昇を見込んでいます。

以上のとおり、業績、数字感についてはプラスの面があると見込んでいますが、6月以降、料金変更後の動向、実績を踏まえて業績予想の変更が必要になった場合には開示する予定です。

質疑応答:海外での収益性について

司会者:「海外で営業利益が黒字の地域はありますか? その国の収益性と日本の将来の収益率をどのように見込んでいますか?」というご質問です。

橋本:海外で営業利益が黒字の地域は、日本よりも1年ほど早くサービスを開始した子会社の香港です。

日本の将来の利益率については、具体的には今年夏頃に中期経営計画を発表したいと考えていますが、長期的に見ると30パーセントから40パーセントまで、しっかりと向上していくようなビジネスを作っていけると考えています。

質疑応答:料金改定による単価上昇の見込みについて

司会者:「今回の価格改定により、レンタル1回あたりの単価は、平均で何パーセント程度上昇する見込みですか?」というご質問です。

橋本:メインどころとなる「6時間330円」から、「3時間360円」ということで10パーセント上がっています。それより後ろの時間も値上げしていることもあり、10パーセント前後の上昇が結果として表れることを期待しています。

質疑応答:海外アカウントの国内利用の影響について

司会者:「海外での展開、認知度が向上すると、海外から国内への旅行者の利用も増えると思います。海外からの旅行者は増えると思いますが、海外アカウントの国内利用の影響度合いを教えてください」というご質問です。

橋本:弊社でも海外のインバウンドの投下は非常にポジティブに捉えています。しかし、実績としてはまだ1パーセント程度となっており、今後認知も含めてさらにポテンシャルがあると考えています。

すでにネイティブアプリの多言語対応もしており、中国や香港では「WeChat」のミニアプリとして入っていますので、日本に来て新たにアプリをダウンロードせずともシームレスに使える環境はすでに整っています。

今後しっかりとポテンシャルを獲得できるように邁進していきたいと考えています。

質疑応答:国内の設置箇所の伸びが落ちている要因について

司会者:「前四半期と比較して、国内の設置箇所の伸びが落ちていると思います。今後の国内の成長余力、見通し、季節要因等を教えてください」というご質問です。

橋本:設置台数については、地域設置と稼働が低いところの撤去や再配置を組み合わせながら、1年でグループで1万台くらいずつ増加していくイメージを持っています。

四半期では、パートナーとの折衝やスケジュール、再配置のタイミングなどで、山谷が少し出てくる可能性はありますが、今後の設置台数の伸びに陰りが見えているわけではありません。したがって「何月だから」「第何四半期だから」といった季節要因があるわけではありません。

質疑応答:自動販売機モデルと券売機モデルのポテンシャルについて

司会者:「券売機と自動販売機向けについて、設置台数のポテンシャルのイメージがあれば教えてください」というご質問です。

秋山:先ほどのご質問とも少し重複しますが、券売機は非常に好調で、現在は京王線を中心に展開していますが、路線の拡大にもお話が及んでいます。

自動販売機はみなさまもよく目にすると思いますが、全国だと400万台ほどのポテンシャルがあります。この1台目について非常に利用率がよいという統計が取れており、今後拡大していきますので、「400万台ほどの自動販売機」がポテンシャルだとお考えください。

ただし、先ほど橋本が設置についてお話ししたとおり、再設置することがないように良い場所だけを選んでおり、パートナーとも相談しながら進めています。コンビニもそのようなかたちで展開しています。

同時に券売機も適切な駅に、そして適切な場所にある自動販売機を中心に展開していきます。

質疑応答:最終的な国内の設置数目標について

司会者:「最終的な国内の設置数目標はどれくらいですか?」というご質問です。

橋本:先行してサービスが普及している中国では、人口400人に対して1台の密度で普及しています。これを参考に、日本国内では保守的に見積もって1,000人に1台ほどの規模で拡大していければと考えています。わかりやすく言いますと、10万台前後を中長期的な設置数目標としています。

質疑応答:株価下落の要因とインバウンド需要の展望について

司会者:「3月中旬からの株価下落はどのような要因から生じたと考えていますか? 資金調達に関わったと思われる執行役員の退任は影響したとお考えでしょうか? また、国内でのインバウンドの利用は生じていますか? 今後のインバウンド需要の展望についても教えてください」とのご質問です。

秋山:株主のみなさまにとって、非常に関心のあるご質問かと思います。3月にロックアップが部分的に解けたことで、流動性が出せたと考えています。2022年12月に上場してまだ1年生なわけですが、まだ認知が足りていません。

それ以上にフォーカスしなければいけないことは、みなさまもご指摘のとおり、やはり黒字化だと思っています。本日お話ししたとおり、そのファンダメンタルがしっかり好調であり、我々は今、ここに全力で注力しているところです。そこがひとつ我々の着目すべきことだと考えています。

重複しますが、3月に一部ロックアップが解けた方々の売りが重なったことが一因ではないかと思っています。ただしその点も、まったくファンダメンタルがあるがゆえに心配しておらず、むしろ自信があります。株価はしっかり後から付いてくることを、はっきりとこの場で私はお伝えしたいと思います。

続いて、資金調達に関わっていた役員の退任の影響についてご質問いただきましたが、これはまったく関係ないと思っています。執行役を降りたものの、現在もアドバイザーとして長期的に関わってもらっています。

資金調達については、ほぼ私がすべてに関わってここまで調達してきました。資金調達の軸は秋山であると思っていますので、今後も変わらないかたちで進んでいけると考えています。

最後に、国内のインバウンドの利用については、1パーセントから2パーセント程度ですのでまだまだです。過去3年間の新型コロナウイルスが明けたのは、全世界一緒なわけです。ここのツアー・実験をいよいよ開始して、本当にワクワクしながら今取り組んでいるところです。

どのようにインバウンドを取り込んでいくのかについては、我々の成長の絵にはまったく入っていない数字であると強調したいと思います。これからしっかり展開していきたいと考えています。

質疑応答:業績予想の上方修正の予定について

司会者:「足元の業績が好調とのことですが、今後、業績予想の上方修正は予定していますか?」とのご質問です。

橋本:ハイライトでもお話ししたとおり、足元の第1四半期の業績については、非常に好調に締められたと考えています。料金改定においても、まだしっかり伸ばしていかなければいけない部分もあると思っています。

次回の中間決算のタイミングまでに、料金変更や利用の動向を踏まえ、業績予想の修正を検討したいと思っています。

質疑応答:国内1アカウントあたりのLTVについて

司会者:「国内の1アカウントあたりのLTVはどれくらいですか? リピート性が高いと思いますが、安定成長していますか?」とのご質問です。

橋本:設置先を1つのアカウントと捉えた時のLTVは、基本的には安定して成長しています。今まで設置後の解約等はなかったため、ご認識のとおり、アカウントのリピート性は高い状況です。

その上、ユーザーがますます増えていますので、LTVはしっかりと安定的に右肩上がり、増加傾向になっています。

秋山氏からのご挨拶

秋山:本日はご質問いただいたみなさま、ご参加いただいた株主のみなさま、本当にありがとうございました。

橋本が先ほどお話しした第1四半期の報告の基には今まで本当に応援をいただきました。また、上場前より応援いただいている株主さまがいらっしゃいます。本当に感謝いたします。また、本日ご参加いただいた、これから新たなかたちでINFORICHと共にしていただけるみなさまにもこの場をもって感謝いたします。

先ほど橋本からもあったように、我々のビジネスはここまでが非常に投資が重かったのですが、ここからはもうリニア的に進みます。コロナ禍が終わり、いよいよ人流が多くなってきている中、当社もここからが拡大だという自信を持ち、気を緩ませることなくしっかり進んでいきたいと思います。

繰り返すようですが、まだまだ伸びゆく台数をしっかりとかたちにして、これまでどおり、言ったことは実行してきたINFORICHであり続けるように、次も良いご報告ができればと思っています。

引き続き、ご支援のほど何卒よろしくお願いいたします。本日はありがとうございました。