2023年5月11日に発表された、株式会社メンバーズ2023年3月期決算説明の内容を書き起こしでお伝えします。

※「Members IRメール配信」の登録はこちらよりお願いします。

※メンバーズのIR noteはこちらよりご覧ください。

スピーカー:株式会社メンバーズ 代表取締役 兼 会長執行役員 剣持忠 氏

株式会社メンバーズ 代表取締役 兼 社長執行役員 髙野明彦 氏

二代表制移行に伴うご挨拶

剣持忠氏:みなさま、本日はお忙しいところご参加いただきましてありがとうございます。当社は2023年4月1日より、当社グループの持続的な発展とさらなる企業価値の向上を目指し、経営体制を強化・充実させるため二代表制に移行しました。

2年ほど前からサクセッションプランを実行してきまして、この4月から私が代表取締役会長に就任し、専務取締役だった髙野が代表取締役社長に就任しました。

二代表制を採り、二人三脚で今まで以上に経営のスピードと精度を高め、より力強く「VISION 2030」の達成に向けて執行していきたいと思いますので、引き続き応援のほど、どうぞよろしくお願いします。

髙野明彦氏(以下、髙野):みなさま、本日は株式会社メンバーズ2023年3月期通期決算説明会にご参加いただきましてありがとうございます。冒頭でお話がありましたとおり、この4月より代表取締役社長に就任しました。これから全社をしっかりマネジメントしていきたいと思っています。初めてお会いする方もいらっしゃるかもしれませんが、どうぞよろしくお願いします。

本日は、私から2023年3月期通期の決算概要についてご説明した後に、現在の方針の内容や進捗についてご説明したいと思います。よろしくお願いします。

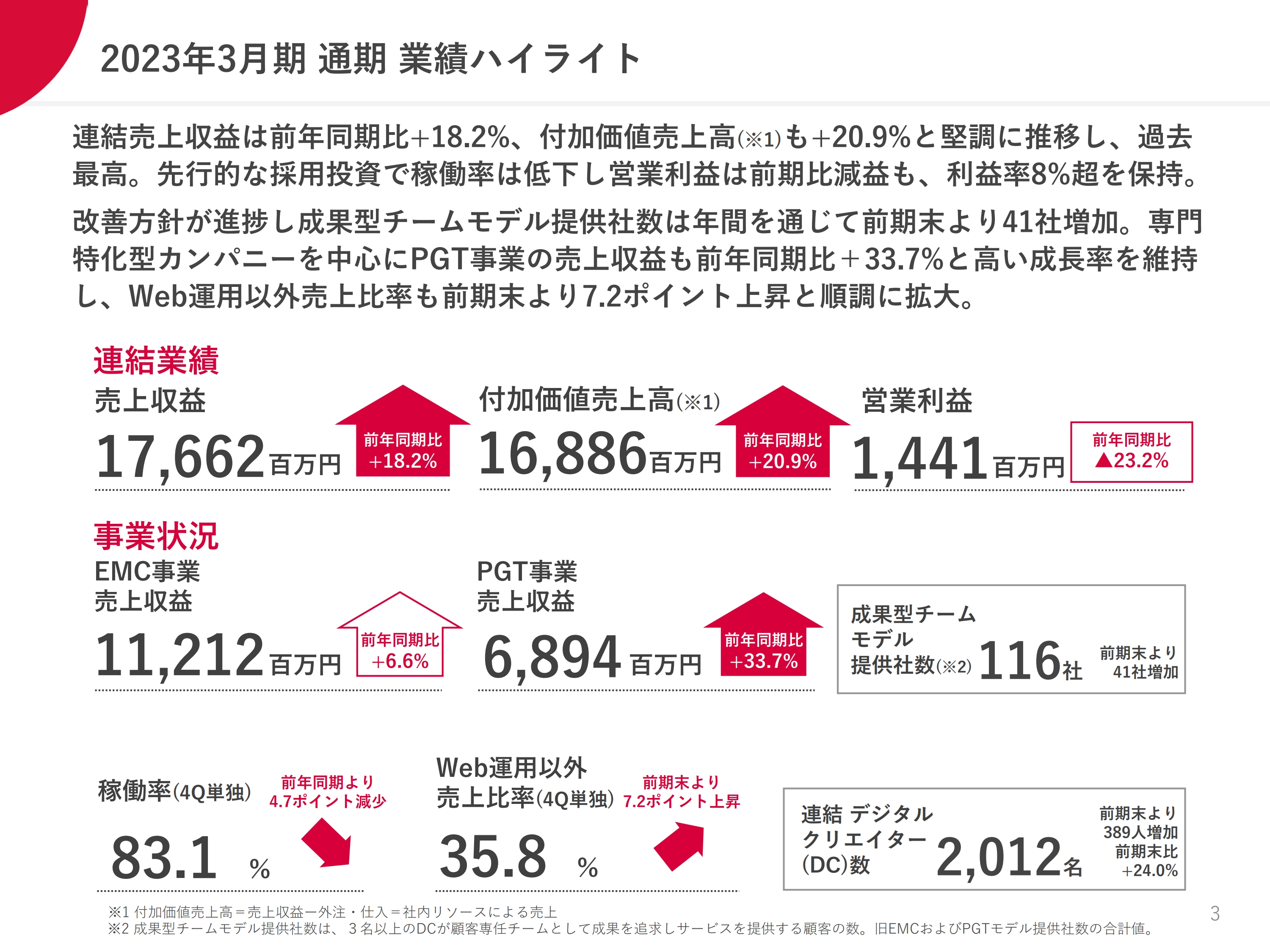

2023年3月期 通期 業績ハイライト

2023年3月期の通期業績についてご説明します。売上および付加価値売上高については、それぞれ前年同期比18.2パーセント増、前年同期比20.9パーセント増となり、過去最高を更新しています。付加価値売上高は売上から外注費等を除いた金額です。

デジタルクリエイター(DC)数が前期末比24パーセント増となり、付加価値売上高の伸びよりもDC数の伸びが先行し、付加価値売上高がそこに追い付かず、営業利益は前年同期比23.2パーセントの減益となっています。

その中でもPGT事業の売上収益は前年同期比33.7パーセント増と順調に伸長しています。成果型チームモデル提供社数やWeb運用以外売上比率といったKPIについては、この後詳しくご説明します。

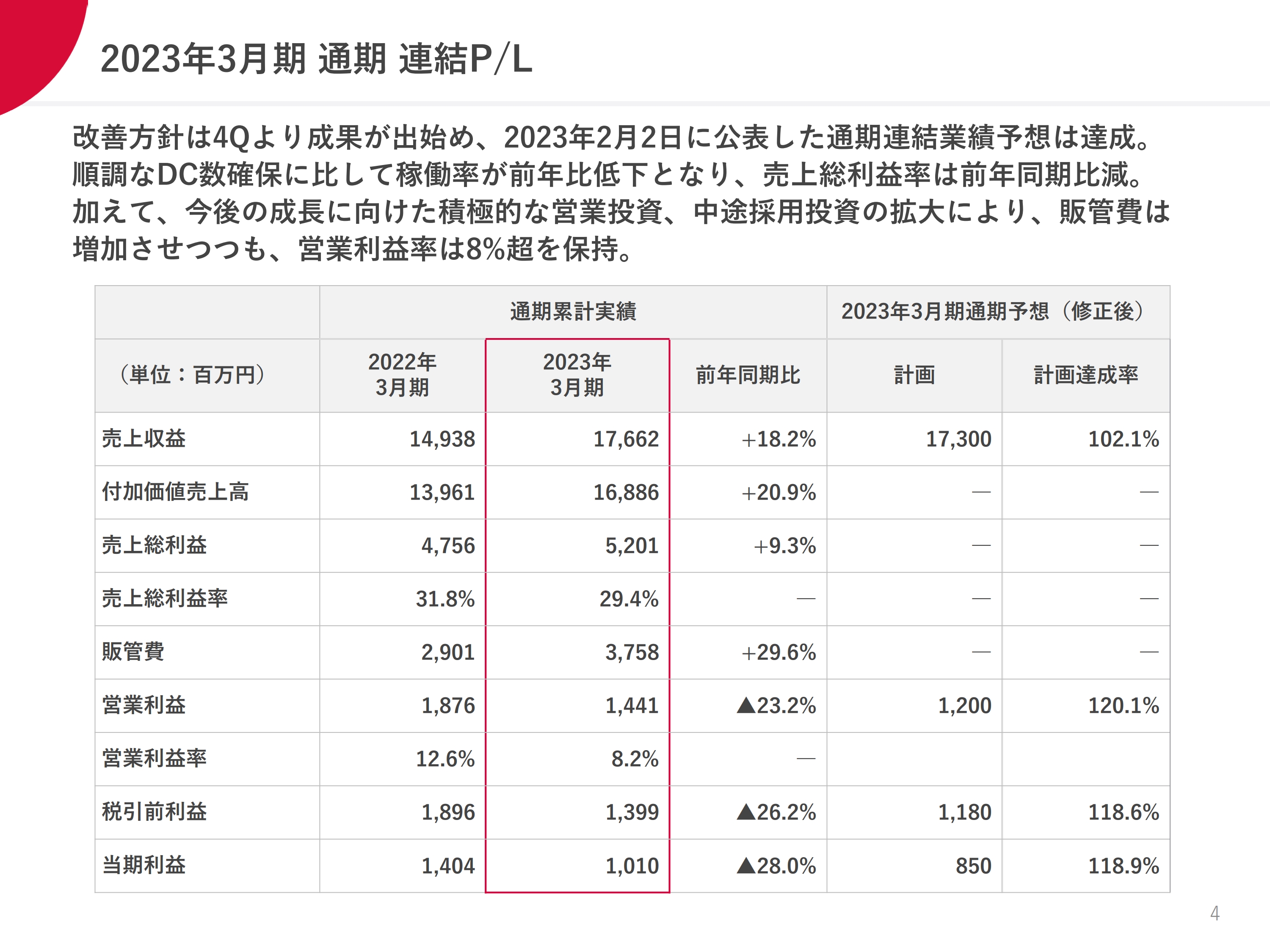

2023年3月期 通期 連結P/L

P/Lについてご説明します。先ほどお伝えしたとおり、DC数の伸びが先行し稼働率が低下したため、結果として売上総利益率が前年同期比で2パーセント強低下しています。

加えて、方針のとおり、中途採用や営業マーケティング投資などを積極的に拡大したことで販管費が大幅に増額しているため、営業利益率に関しても前年よりも4ポイントほど下がり、8.2パーセントという結果になっています。減益にはなりましたが、第3四半期に修正した業績予想の営業利益12億円からは上振れて14.4億円という着地になっています。

このようなかたちでDC数の積極的な拡大にチャレンジし、加えてそれと合わせた付加価値売上高の増加を目指しているものの、そこに向けた販管費の投資などを積極的に拡大した結果として、営業利益率8パーセントは確保できました。メンバーズにはその程度の体力があると考えているため、引き続き積極的な投資は継続していきたいと考えています。

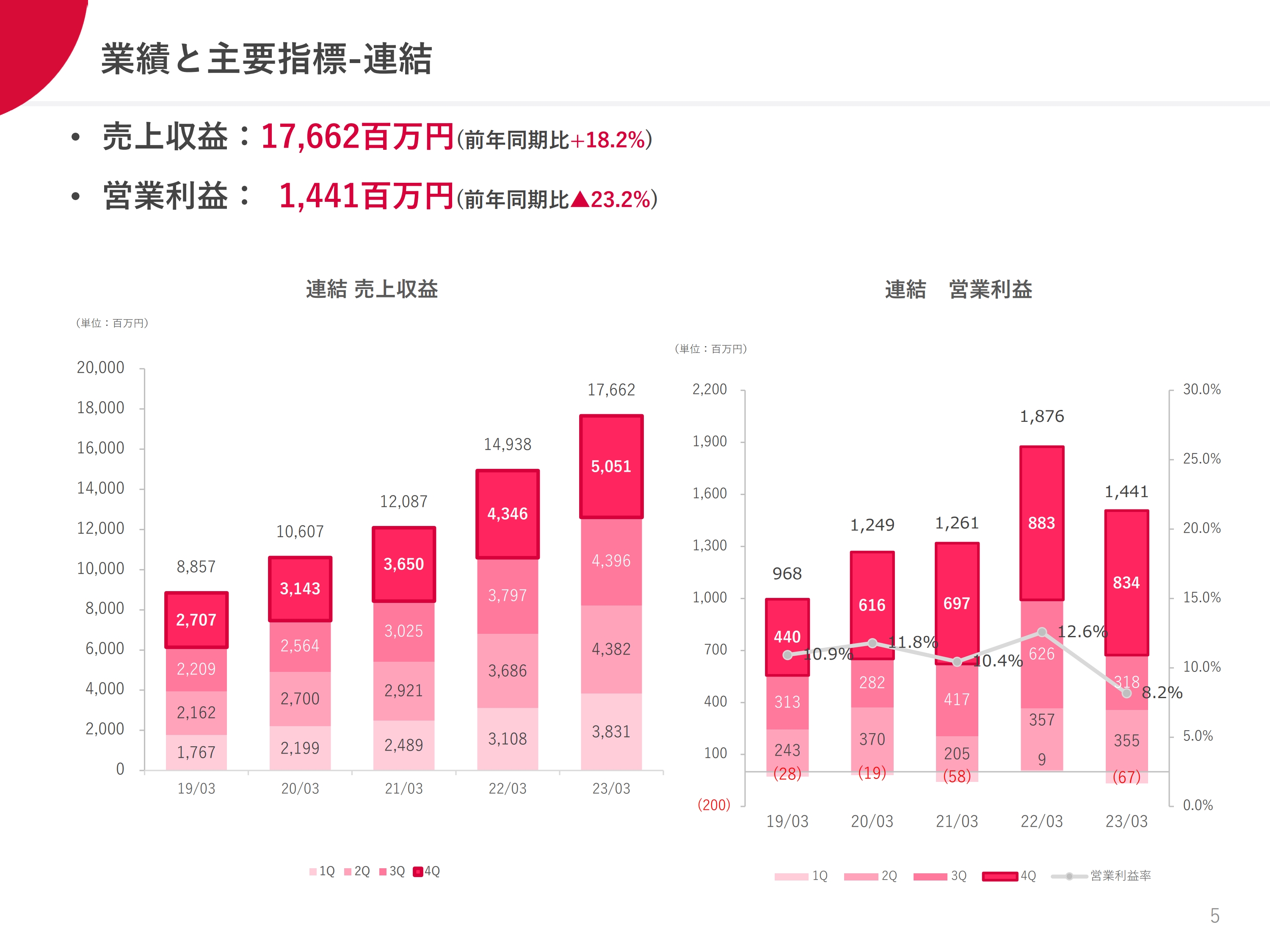

業績と主要指標-連結

記載のグラフは直近の業績を四半期単位に分けて、売上と営業利益について表示しているものです。特にご覧いただきたいところでいうと、営業利益の四半期推移に関して、2023年3月期の第4四半期の営業利益については、昨年よりわずかに減ってはいるもののほぼ同水準の利益を上げられています。

一方で、第3四半期を振り返ると前年同期比で大幅に減少しています。これは後ほどお話ししますが、社内の組織改編を行ったため、組織的にやや停滞したと考えています。そのため、第3四半期でやや大きくへこみ、停滞したものの、足元ではそれが回復して巡航軌道に乗ってきていると考えています。

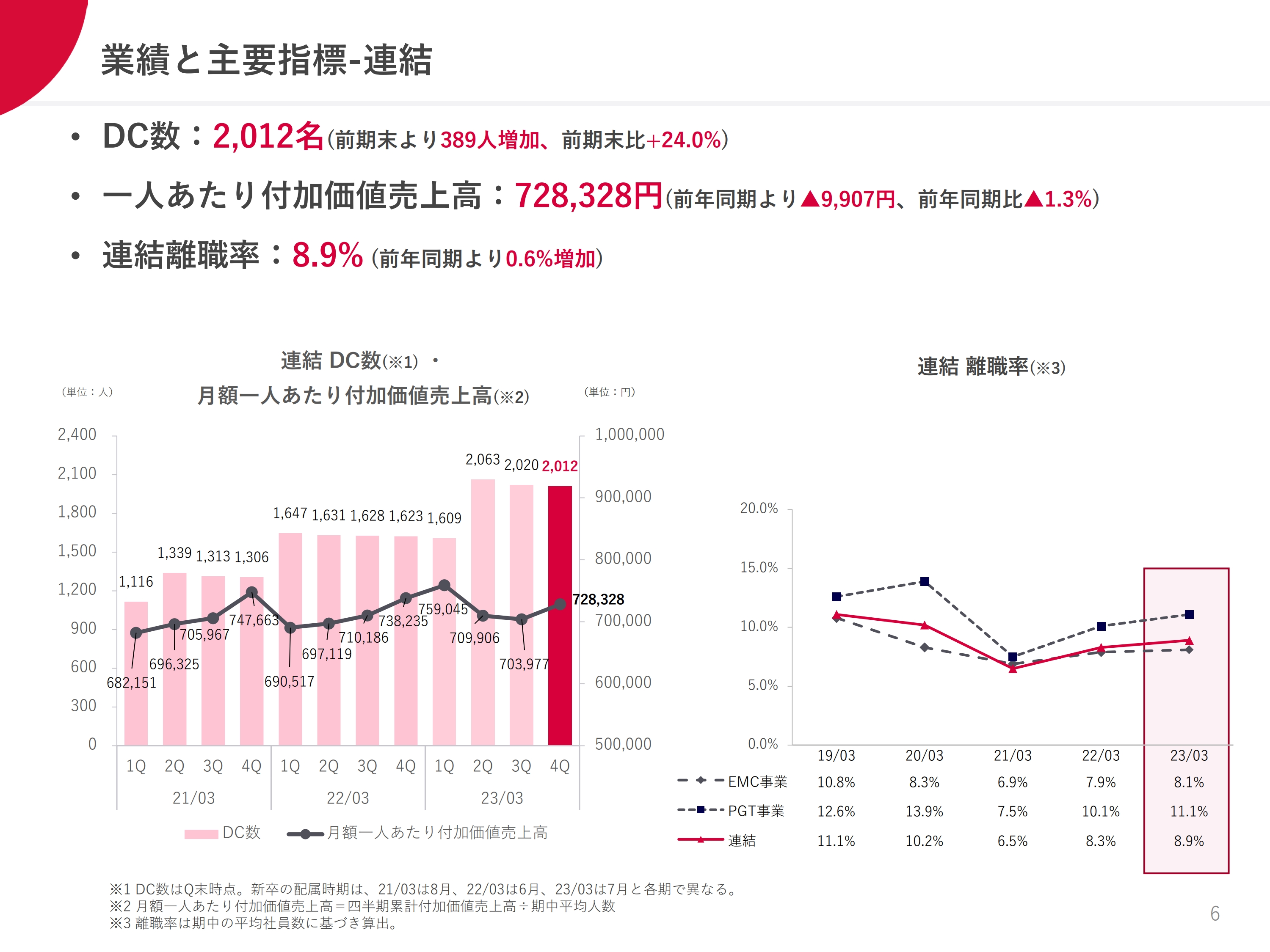

業績と主要指標-連結

DC数についてです。先ほどご説明したとおり、前期末比で24パーセント増、連結離職率については9パーセント弱という着地です。前期と比較し少し増加していますが、世の中のこの業界全体の離職率や、当社における過去の離職率が10パーセント強だったことに比べれば、落ち着いた水準と考えています。一方で、目指しているところは7パーセント以下であるため、ここについては引き続き注力していきたいと考えています。

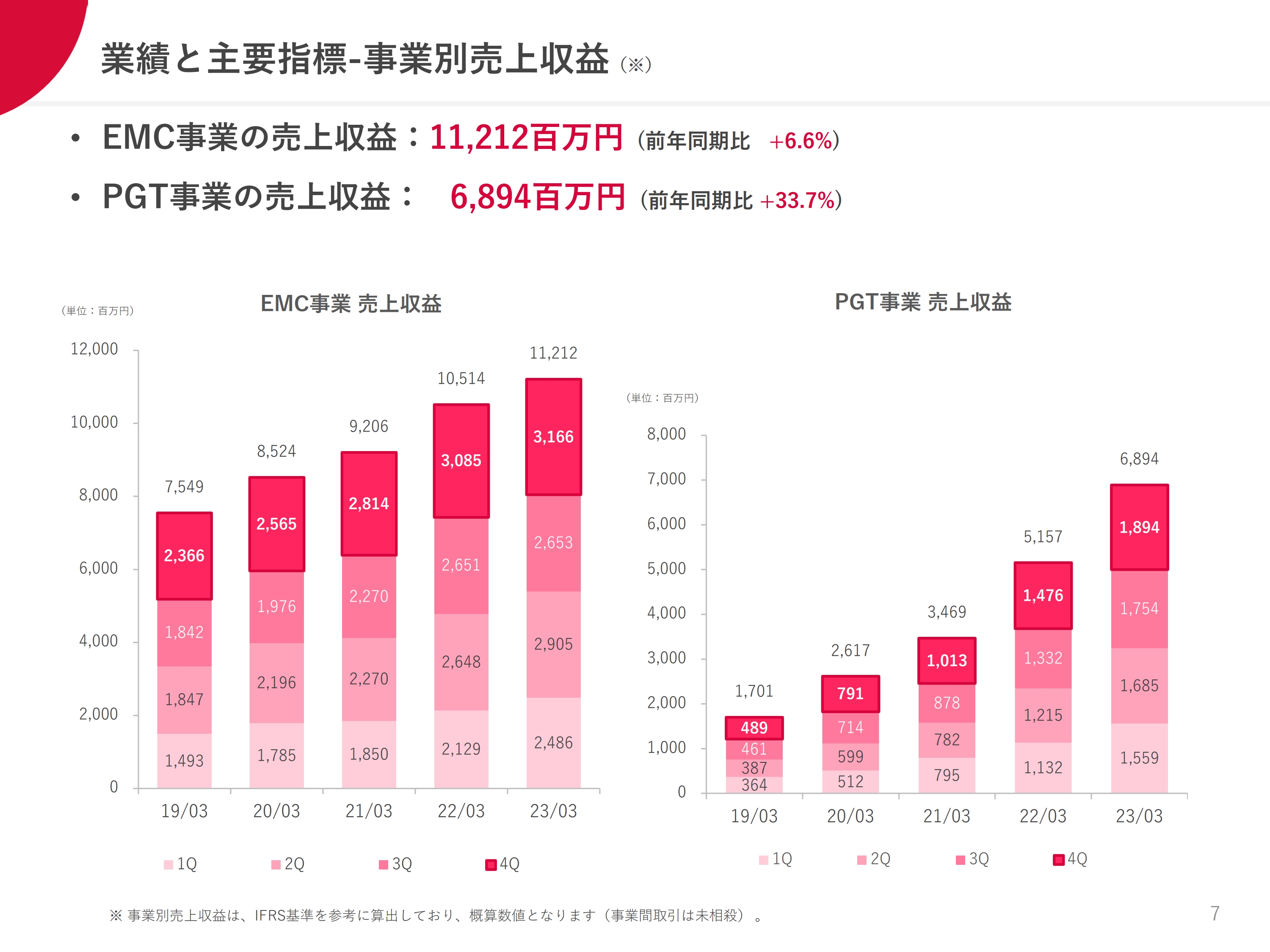

業績と主要指標-事業別売上収益

EMC事業とPGT事業についてです。当社が大企業向けにデジタルマーケティング支援をしているEMC事業、そしてベンチャー向けにプロダクトグロース支援をしているPGT事業のそれぞれの内訳についてご説明します。

EMC事業については前年同期比6.6パーセント増であり、社内での会計上の変更が多少あるため、これまでの推移からすると数字が少し低めに出てしまっているものの、いずれにしても伸び率としてはやや停滞気味と考えています。一方でPGT事業については前年同期比33.7パーセント増と、引き続き順調に拡大を継続できていると考えています。

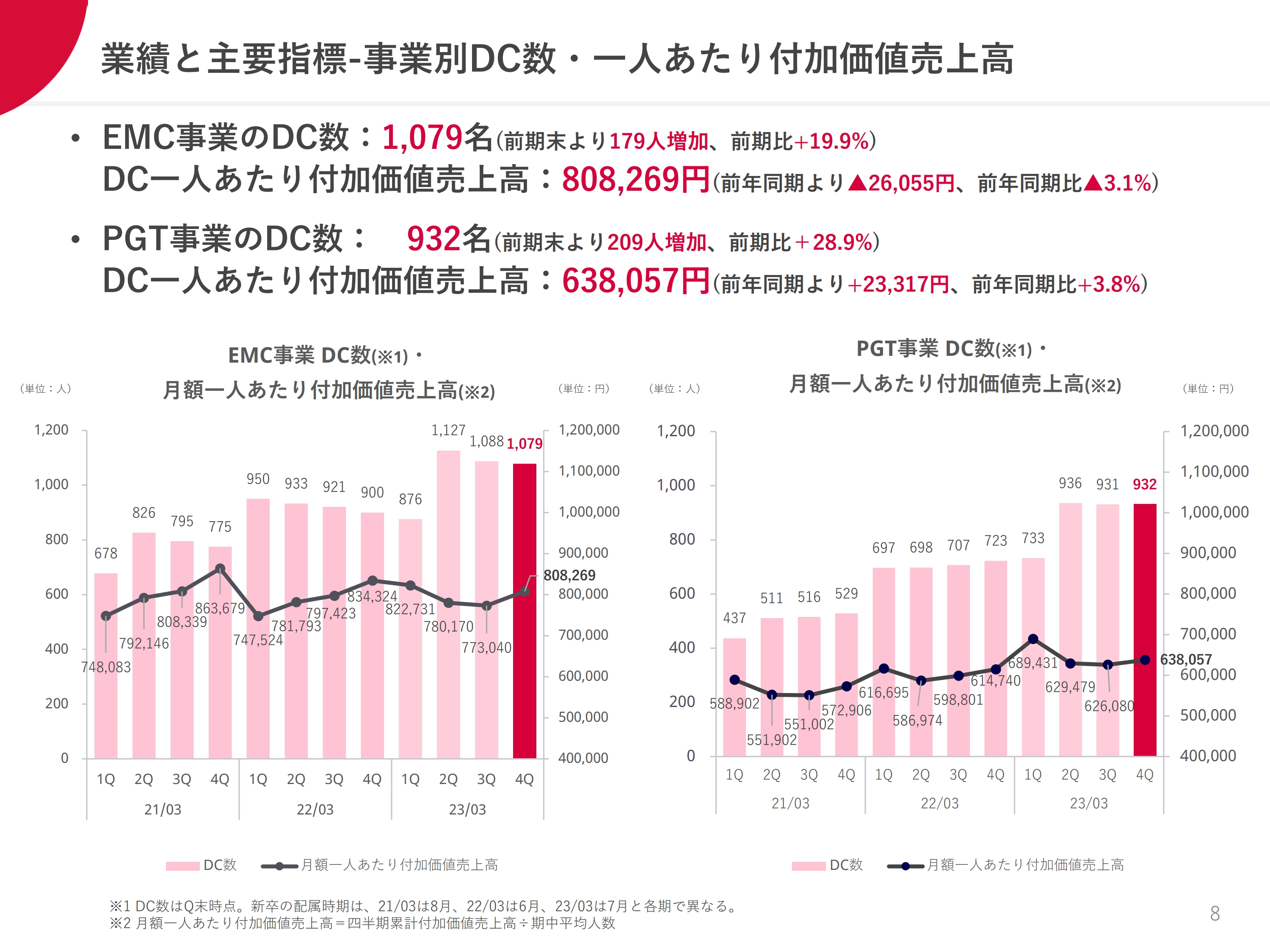

業績と主要指標-事業別DC数・一人あたり付加価値売上高

事業別のDC数の伸びと一人あたり付加価値売上高です。EMC事業側では、DC一人あたり付加価値売上高が、前年同期比3.1パーセント減になっています。特に第3四半期の停滞を反映していると考えています。

一方で、PGT事業は昨年から取り組んでいる成果型チームモデルへの転換や高付加価値型の専門カンパニーの拡大などを反映して、DC一人あたり付加価値売上高は前年同期比3.8パーセント増となり、順調に伸びています。

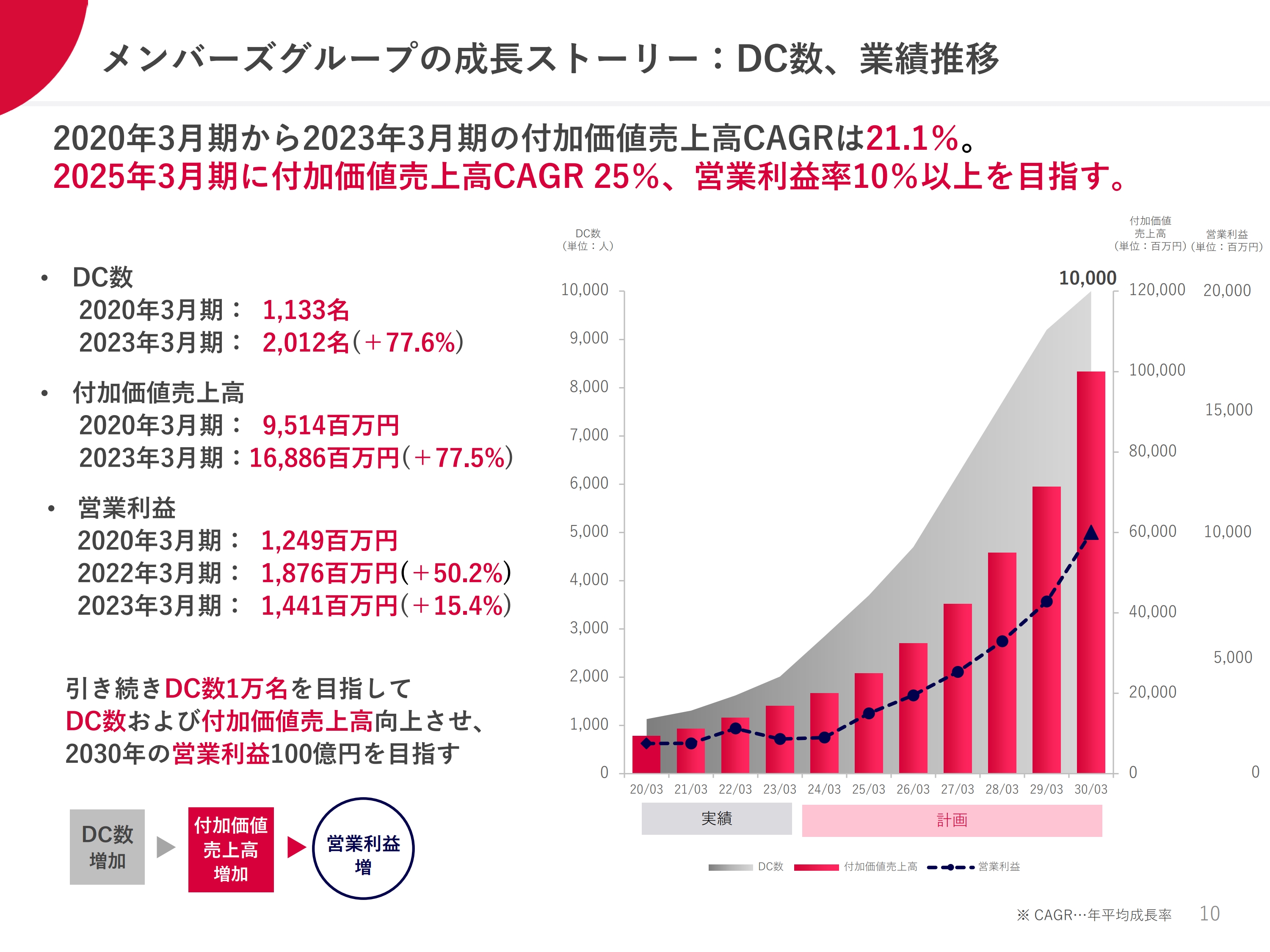

メンバーズグループの成長ストーリー:DC数、業績推移

前期の決算概要についてご説明しました。ここからは今取り組んでいる方針や今後の方針、またその進捗についてご説明します。その前にまず全体として、当社は3年前の2021年3月期から「VISION 2030」という長期ビジョンを掲げ、そこに向けた取り組みを行っており、その取り組み・進捗についても簡単に振り返りつつお話しします。

当社の基本的な成長ストーリーでいうと、DC数と表現するように労働集約型、人工(にんく)型ビジネスモデルといったプロフェッショナルサービスのビジネスモデルであるため、基本的にはDC数が増加していくにしたがって付加価値売上高が増加し、基本的な収益体制を築いていればそれにしたがって営業利益も伸びていくと考えています。

その中でDC数についてはこの3年間で77パーセント増となり、付加価値売上高に関しても同様にこの3年間で77パーセント増という実績になっています。このように基本的にはDC数の増加と付加価値売上高の増加が連動していると考えています。

一方で、実際にはDC数の伸び以上に、付加価値売上高を伸ばしていくため、社内的な営業、マーケティングの効率的な体制を築いていくための投資を行っていかなければなりません。

DC数の伸びに対して付加価値売上高の伸びがやや劣っており、均一になっておらず、営業利益については、DC数、付加価値売上高の伸びに対して、2022年3月期については50パーセント増というかたちで順調に伸びていたものの、今期については逆にやや減益したため、この3年間で見ると15パーセント増にとどまっています。

ただ、基本的にはこのようなDC数の増加と、付加価値売上高の増加は連動しているため、引き続き「VISION 2030」で掲げているDC数1万人を目指し、それと連動した付加価値売上高の増加、その結果として、営業利益100億円を目指していきたいと考えています。

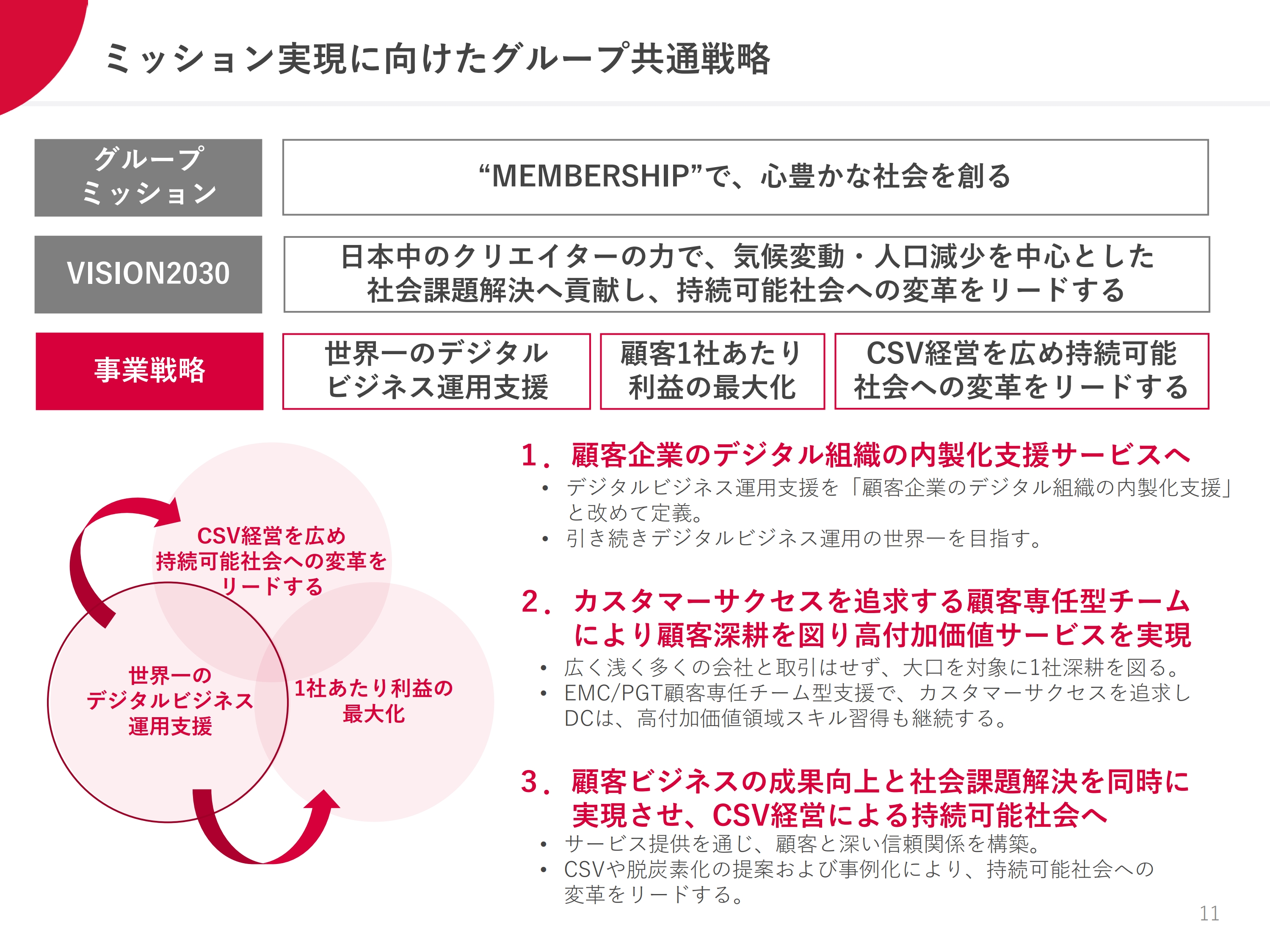

ミッション実現に向けたグループ共通戦略

「VISION 2030」を実際にどう実現していくかご説明します。基本的にはサービス面で言うと一番重要なことは、「世界一のデジタルビジネス運用支援」とスライドに記載していますが、世界一を目指すうえで、ユニークなポジションで高付加価値なデジタルビジネス運用支援を実現することが、非常に重要であると考えています。従来も取り組んでいたものの、実績として成果を上げきれていないと考えており、ここを今期の戦略・方針においてしっかりと強化していきたいと考えています。

このような高付加価値でユニークなポジションのデジタルビジネス運用支援を確立することにより、1社あたりの取引高、利益の最大化、深く大きな取引体制を築きあげることや、そのような強いサービスを通じてCSV経営を広めていくことを実現し「VISION 2030」で掲げる気候変動・人口減少などの社会課題に対してしっかりと社会的な価値を提供できる企業・サービスを作り上げていきたいと考えています。

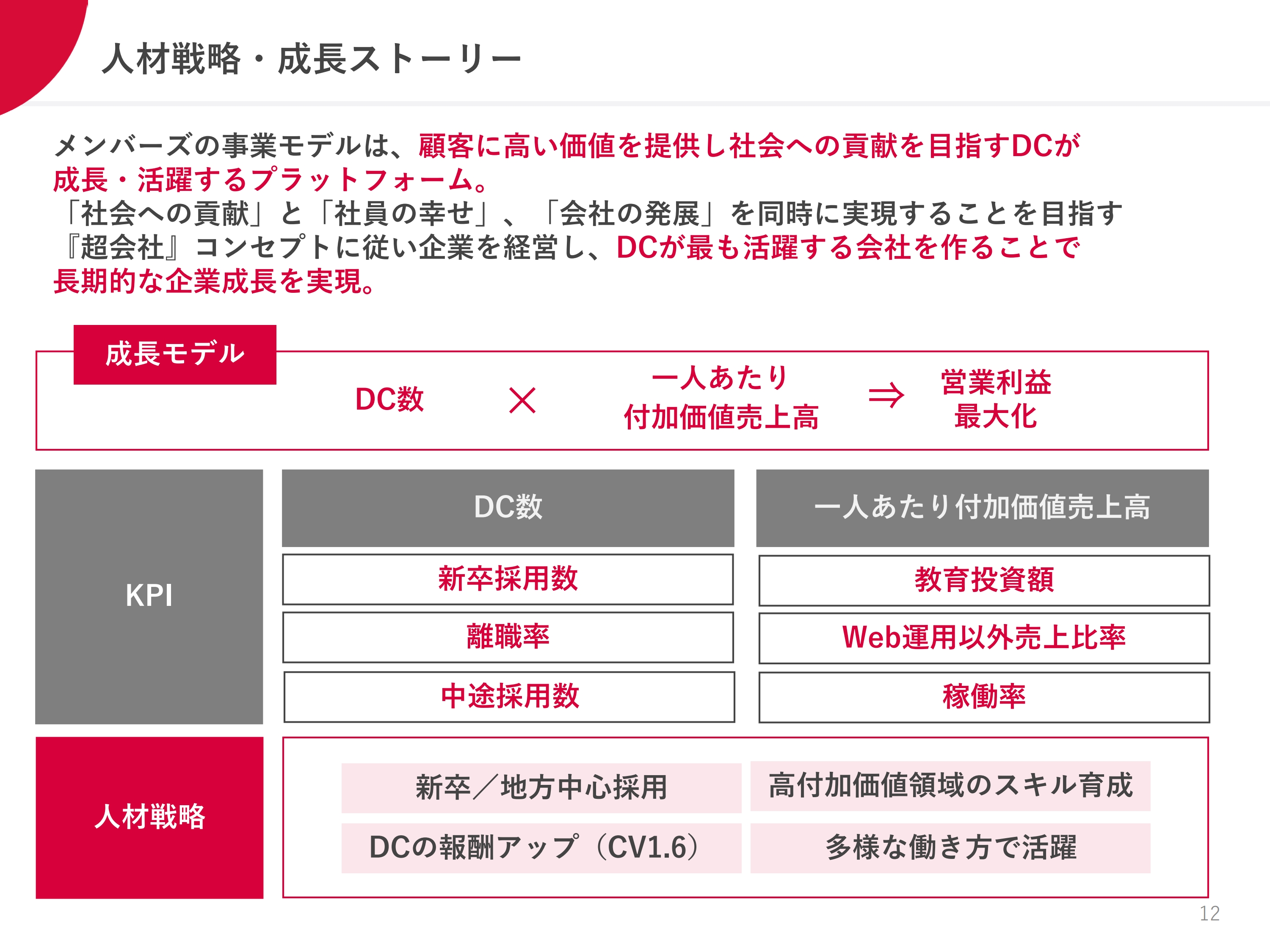

人材戦略・成長ストーリー

サービス面における基本的なグループ共通戦略としては、このようなユニークなポジションで高付加価値な、「世界一のデジタルビジネス運用支援」を作るということです。また、当社のビジネスモデルは、先ほどお話ししたとおり、労働集約型、人工型のプロフェッショナルサービスであるため、いかにDCが最も幸せで、最も活躍できる企業を作っていくかということも当社の重要な戦略となります。

DCが人数的にも、質的・単価的にも最も活躍する企業を作り上げるために人的資本に対する投資を積極的に行ってまいります。

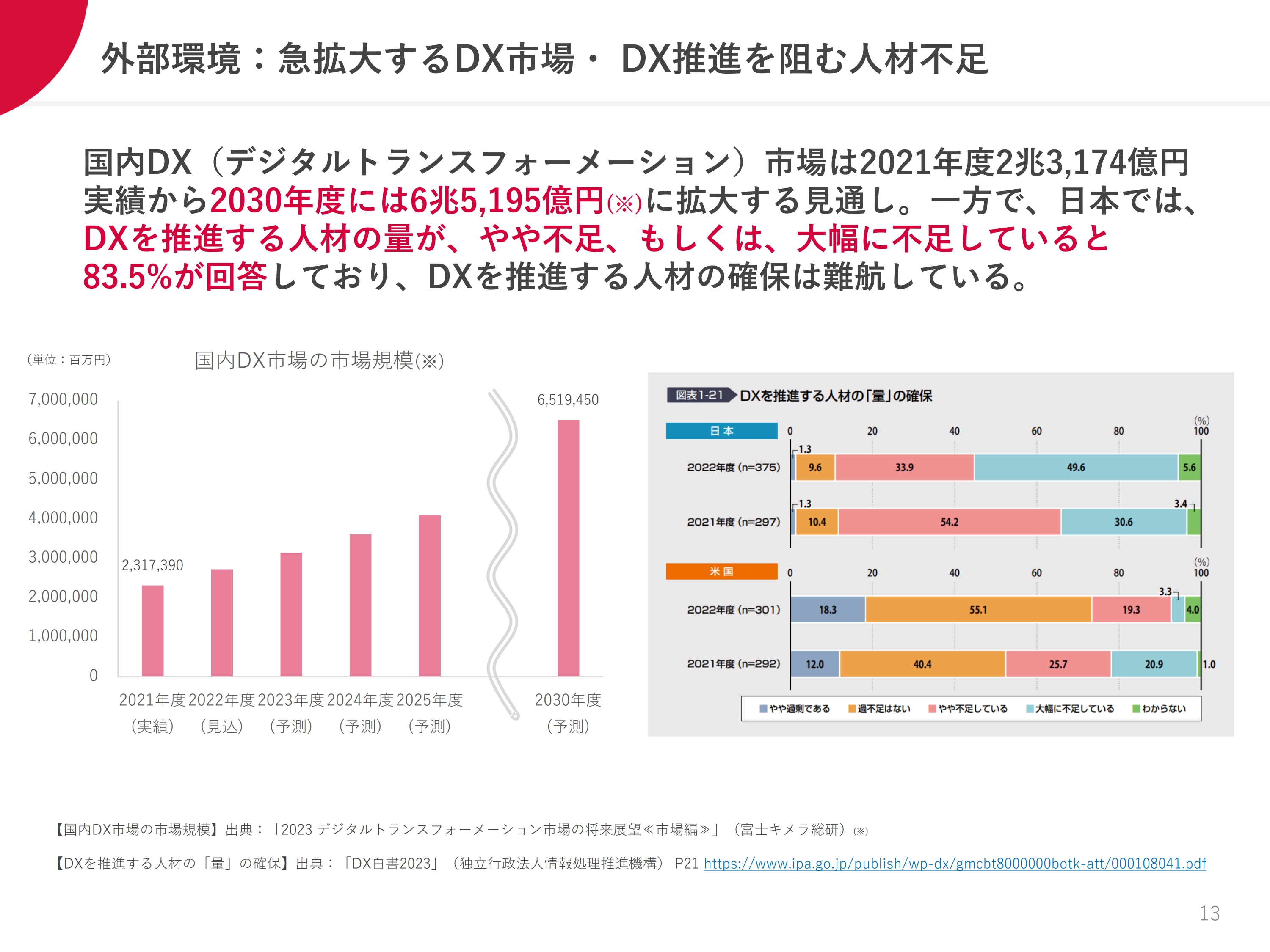

外部環境:急拡大するDX市場・ DX推進を阻む人材不足

何度もお話しして釈迦に説法なところですが、戦略の背景にあるのが2030年の市場の拡大という見通しです。現状のテクノロジーの進展を踏まえると、明らかにデジタルに関する投資というのは今後も大きく増え続けると考えています。

日本社会の人口減少なども踏まえ、デジタル人材、IT人材の不足感はますます高まっていくと考えた時に、デジタルスキルを持ったクリエイター、つまりDCが最も活躍できる会社を作るという方針に則り、今後も当社はしっかりと成長していけると考えています。

当社グループの経営方針及び事業紹介

従来はEMC事業、PGT事業というかたちで大企業向けとITデジタルベンチャー向けに社内の体制や事業などを分けて進めていましたが、2023年4月にEMC事業とPGT事業の主力であった社内カンパニーを合併しています。

EMC事業とPGT事業を合わせて、グループ全体でデジタルグロースチーム、これをDGTと言い直していますが、成果向上型のDCのチームモデルのサービスを確立していくことを考えています。

そこに向けてEMC事業においては、より非Web運用領域を拡大していき、PGT領域においては成果型チームモデルをさらに加速させていき、グループ全体で製販分離の体制を作っていくことが前期から取り組んでいる1つの方針となっています。取り組みを確立するために専門スキル人材を育成していくことや、専門特化型カンパニーへの継続注力を大きな方針として、この合併を通じて取り組んでいきたいと考えています。

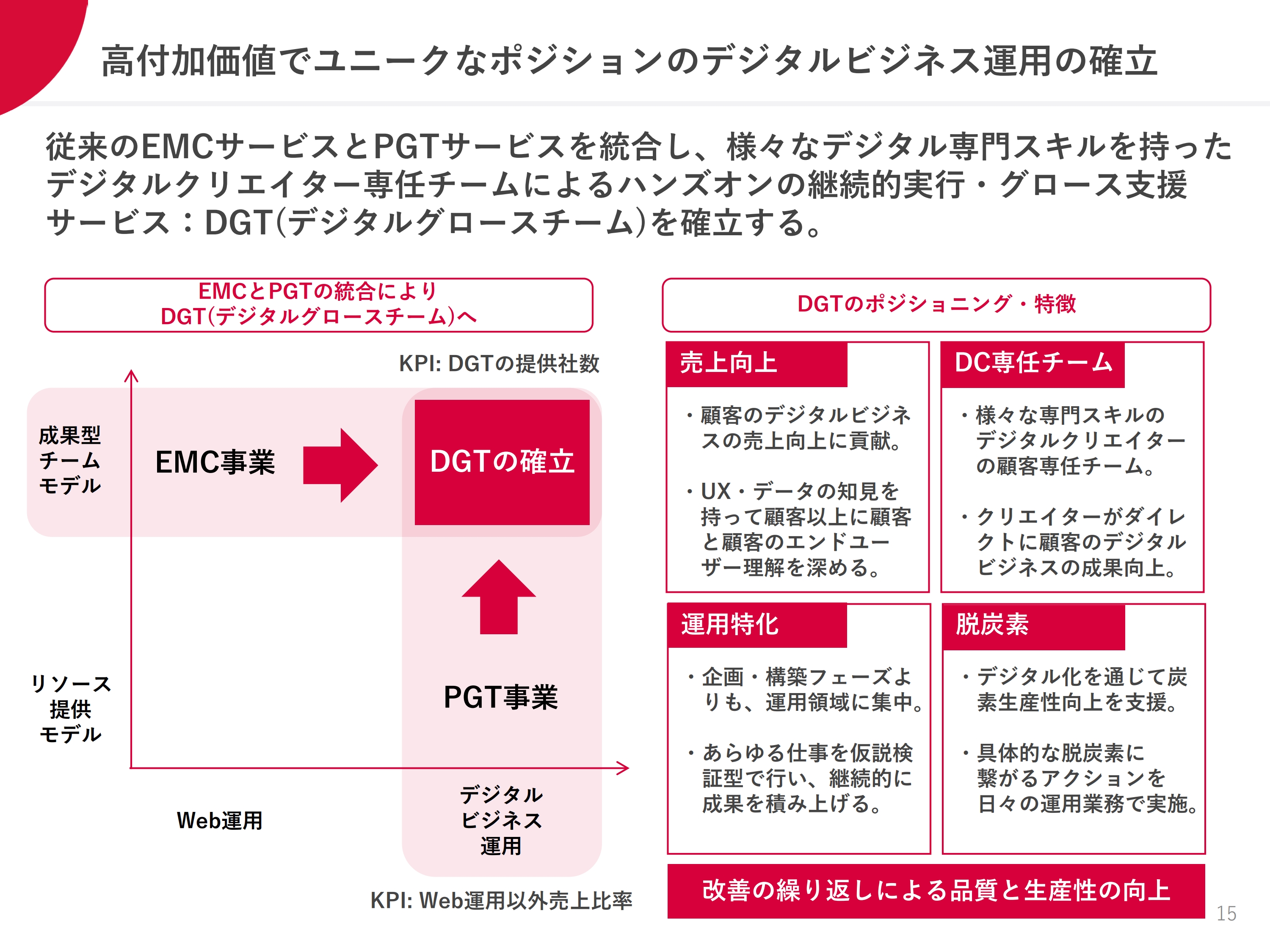

高付加価値でユニークなポジションのデジタルビジネス運用の確立

もう少し、「世界一のデジタルビジネス運用」とDGTについてお話ししたいと思います。これまではEMC事業が主に大企業向けにWeb制作・運用の成果型チームモデルということで非常に強みを持ち、かつては主力として成長を牽引してきました。今後はデジタルビジネス運用として、Web制作運用から非Web運用領域へ拡大していきたいと考えています。

加えて、足元で成長を牽引しているPGT事業に関しては、専門カンパニーなどを中心に非Web運用領域の拡大も牽引しながら、成果型チームモデルへの転換をさらに加速させていきます。その両方が重なる部分がDGTと考えていただければと思います。

もう少しDGTについてご説明します。我々のポジショニングとしては、専門技術を持ったさまざまなDCの顧客専任チームによるデジタルビジネスの運用支援であり、それによる売上向上支援であると理解していただければと思っています。

総合職やビジネス側の人材というよりは、エンジニアやデザイナー、データアナリストのような専門のデジタルスキルを持ったクリエイターで構成された顧客専任チームが、運用領域においてクライアントのデジタルビジネスの成果向上、売上向上を支援するというところが当社のユニークなポジションであると考えており、今後のビジネス環境によって非常に高付加価値なサービスになると考え、DGTのサービスを確立していきます。

加えて、脱炭素という非常に大きな潮流があると考えており、今後で言えば、デジタルを通じて貢献していくことが求められるようになると考えています。それがすぐに売上や業績につながるとは考えていませんが、当社としてはデジタルの力を通じて貢献すべく、DGTのサービスの1つとしてしっかり組み込んでいきたいと考えています。

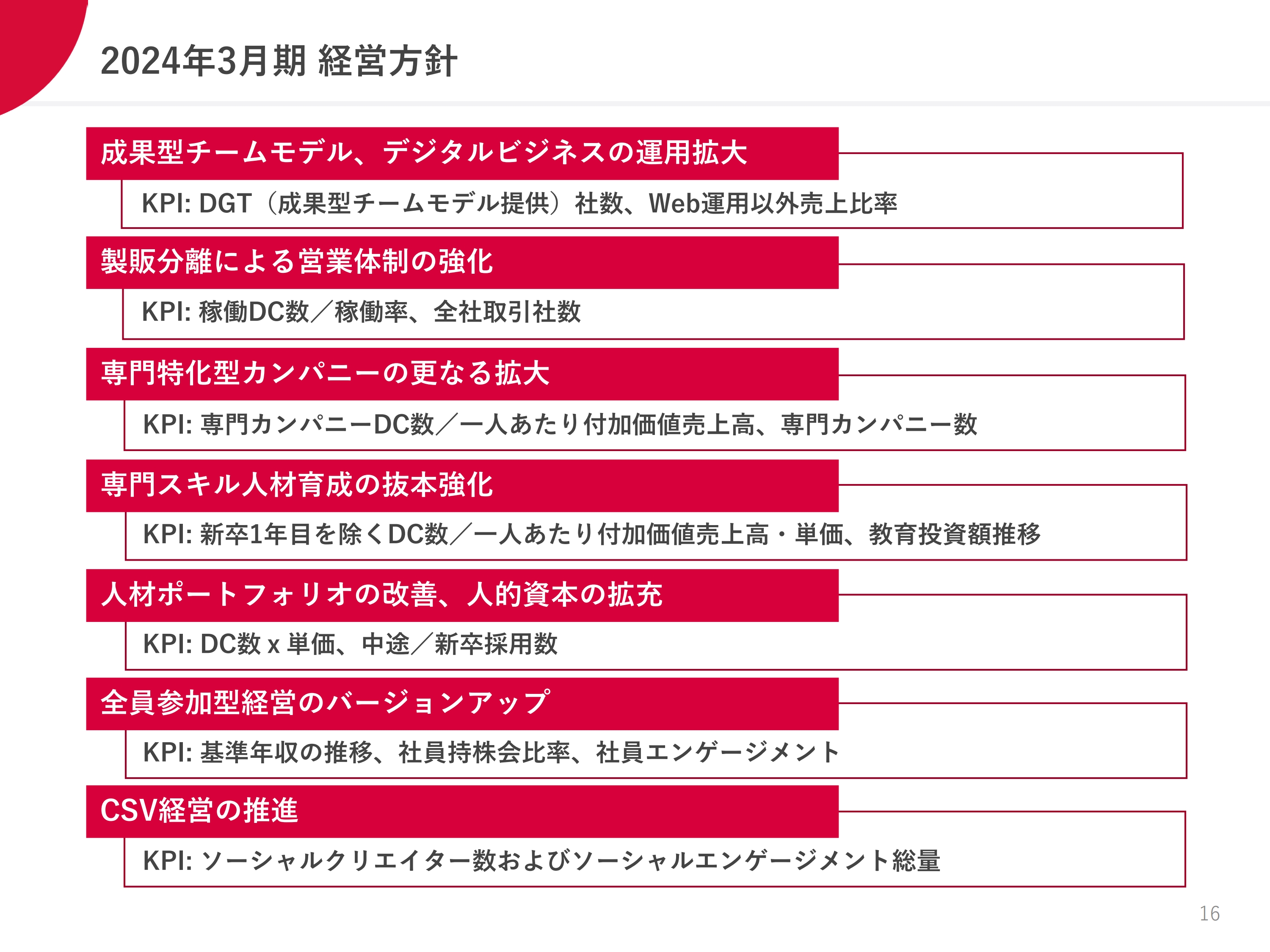

2024年3月期 経営方針

今期の経営方針は少し細かくなってしまいますが、「世界一のデジタルビジネス運用支援」やDGTの確立を中核に、スライドに記載している7つの方針に則り進めていきたいと考えています。それぞれについて進捗などをご説明します。

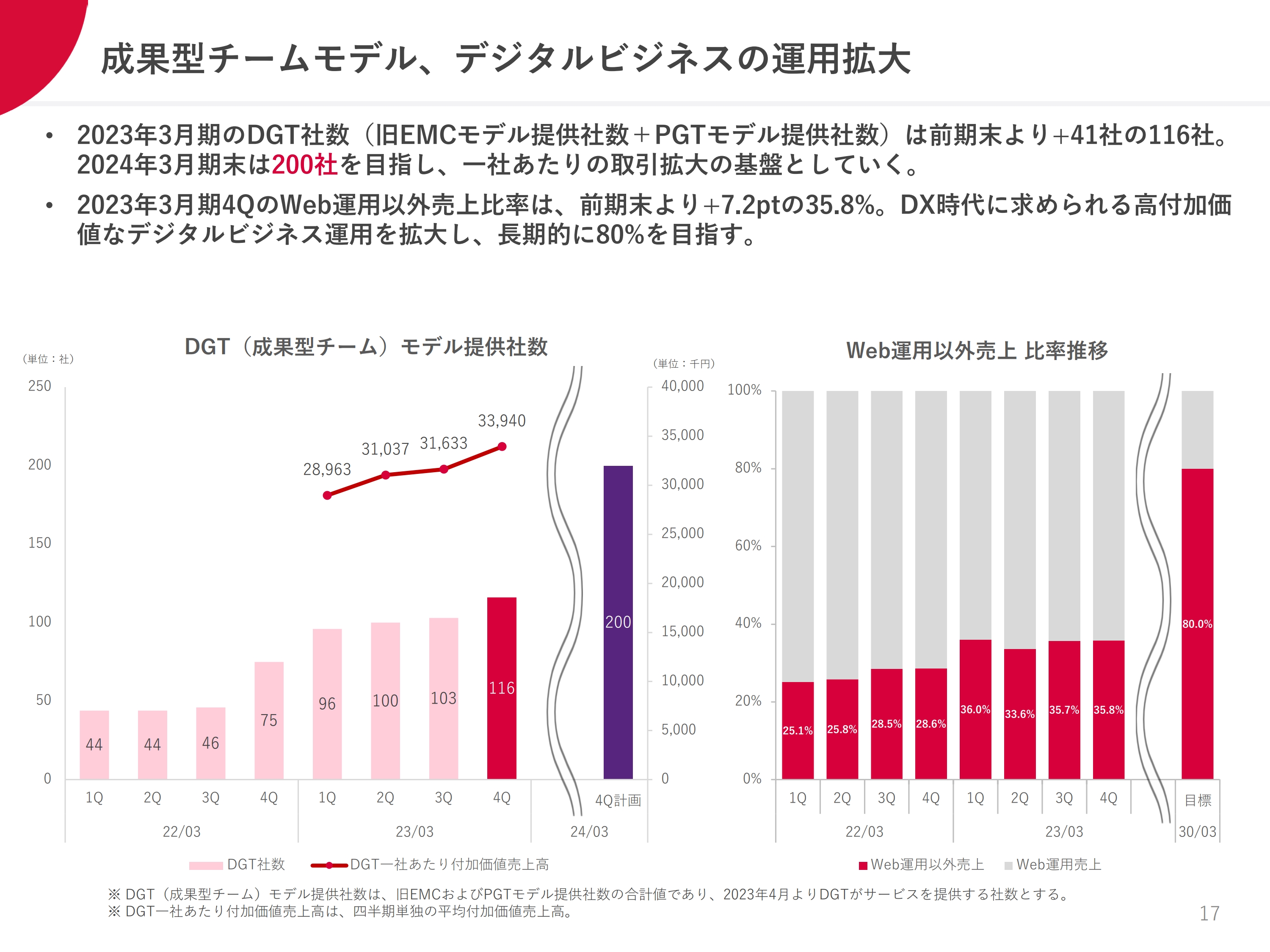

成果型チームモデル、デジタルビジネスの運用拡大

成果型チームモデル、デジタルビジネスの運用拡大について進捗をご説明します。今までEMCモデル提供社数やPGTモデル提供社数という言い方をしていましたが、DGT(成果型チーム)モデル提供社数に統合しています。結果として、DGTモデル提供社数は前期末より41社増加の116社に拡大しています。

目標に掲げていた130社以上には追いついていませんが、今回の統合などを通じて加速させていきたいと考えています。今期末には200社を目指していきます。

Web運用以外売上比率に関しては、35.8パーセントで、前期末比7ポイント以上の増加となり、順調に拡大していると考えています。

今まではEMC事業でのWeb制作運用が主力でしたが、今後は非Web運用領域の売上比率を主力事業として成長させていきたいと考えています。長期的には80パーセントを目指す目標を掲げています。

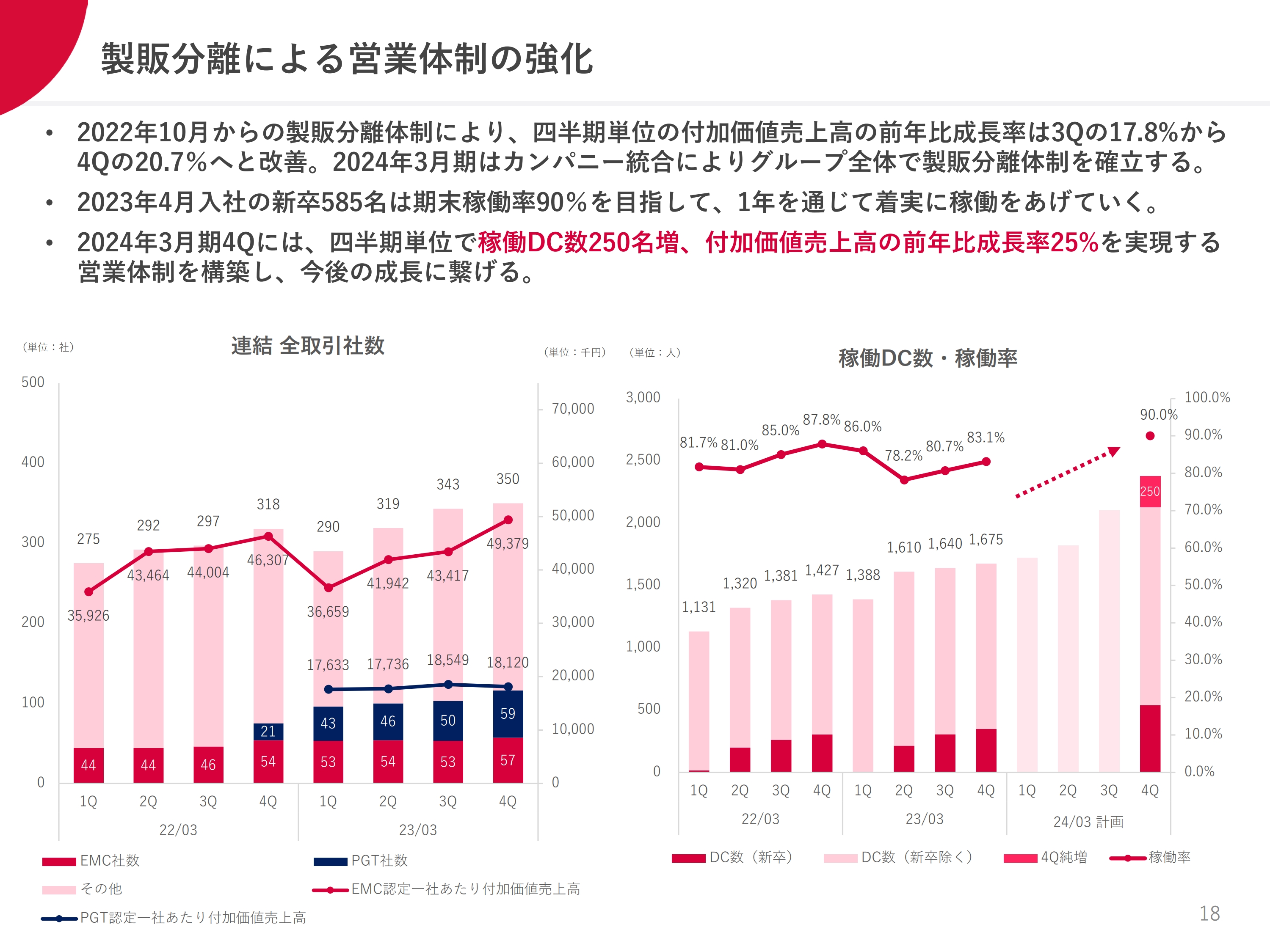

製販分離による営業体制の強化

製販分離による営業体制の強化について進捗をご説明します。全取引社数は、DGTになっていない候補社を含めて350社あります。この候補社数を増やしていくことやDGTに転換していくことに取り組んでいきます。

そのような中で、取引社数は2022年3月期末の318社から30社程度伸びています。加えて、非常に重要なKPIとして考えている稼働DC数は、2023年3月期末で1,675名となり、前四半期比で35名増加となりました。

稼働DC数はまだ伸びしろがあると考えており、今後、合併を通じた製販分離体制の確立により、2024年3月期第4四半期には、四半期単位で250名増加を実現できるように取り組みを進めていきます。

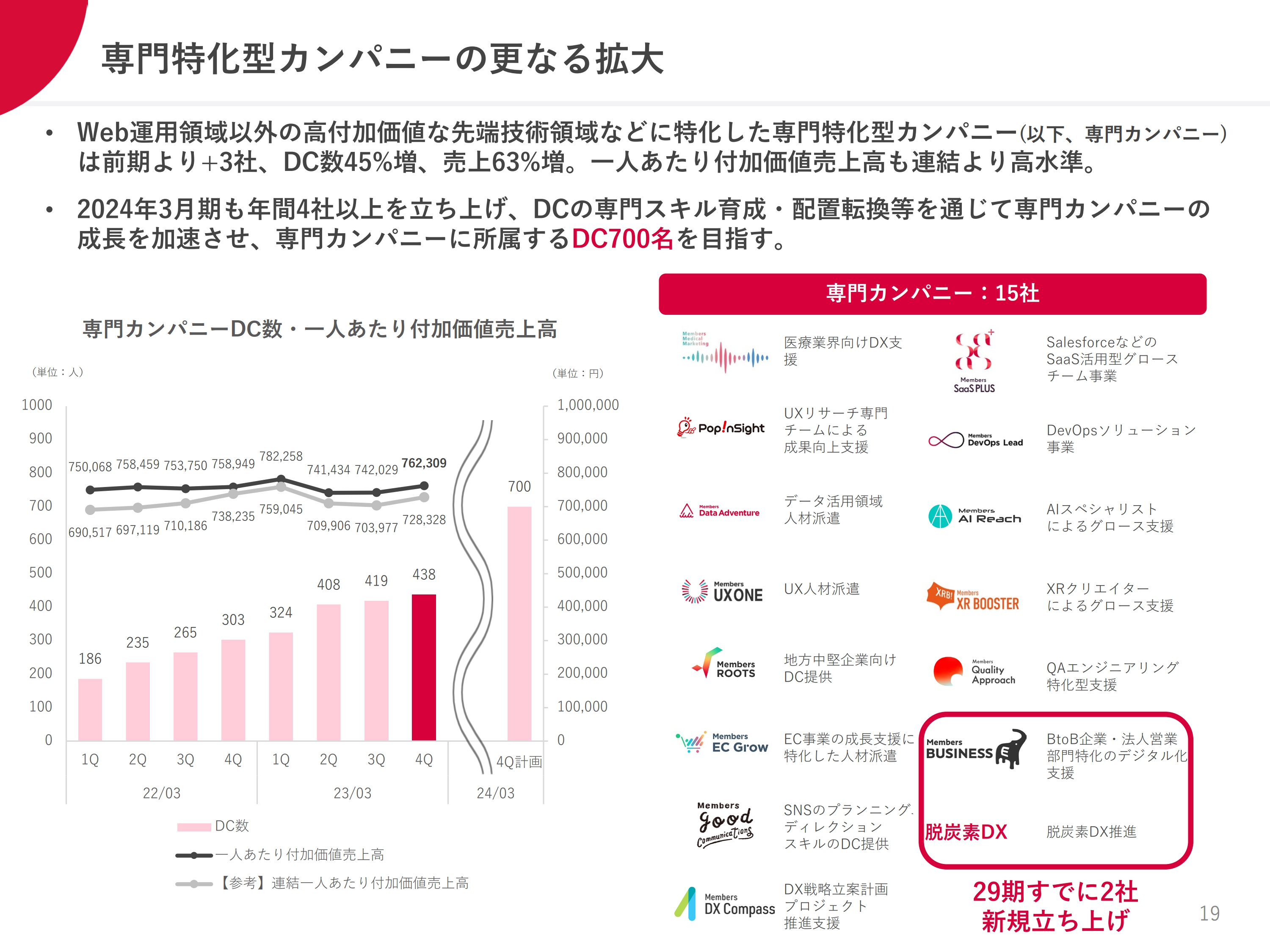

専門特化型カンパニーの更なる拡大

専門特化型カンパニーのさらなる拡大についてご説明します。こちらは非常に順調だと考えており、2022年3月期比で3社増加しています。前期には、スライド右側に記載している「AI Reach」「XR BOOSTER」「Quality Approach」といった専門カンパニーを立ち上げ、これらを通じて、専門カンパニー全体で、DC数45パーセント増、売上63パーセント増を実現しています。

全社の平均よりも一人あたり付加価値売上高が高く推移しており、高付加価値の非Web運用領域が実現できていると考えています。今期はそちらをさらに加速させていきたいと考えており、年間4社以上の新規カンパニーの設立や2024年3月期末に所属DC数700名を目指しています。

今期は、BtoBの法人営業のデジタル化支援を行う「BUSINESS E」カンパニーや脱炭素DXを支援する「脱炭素DX」カンパニーといった専門カンパニーをすでに2社立ち上げています。今後もさらに立ち上げを継続して注力していきます。

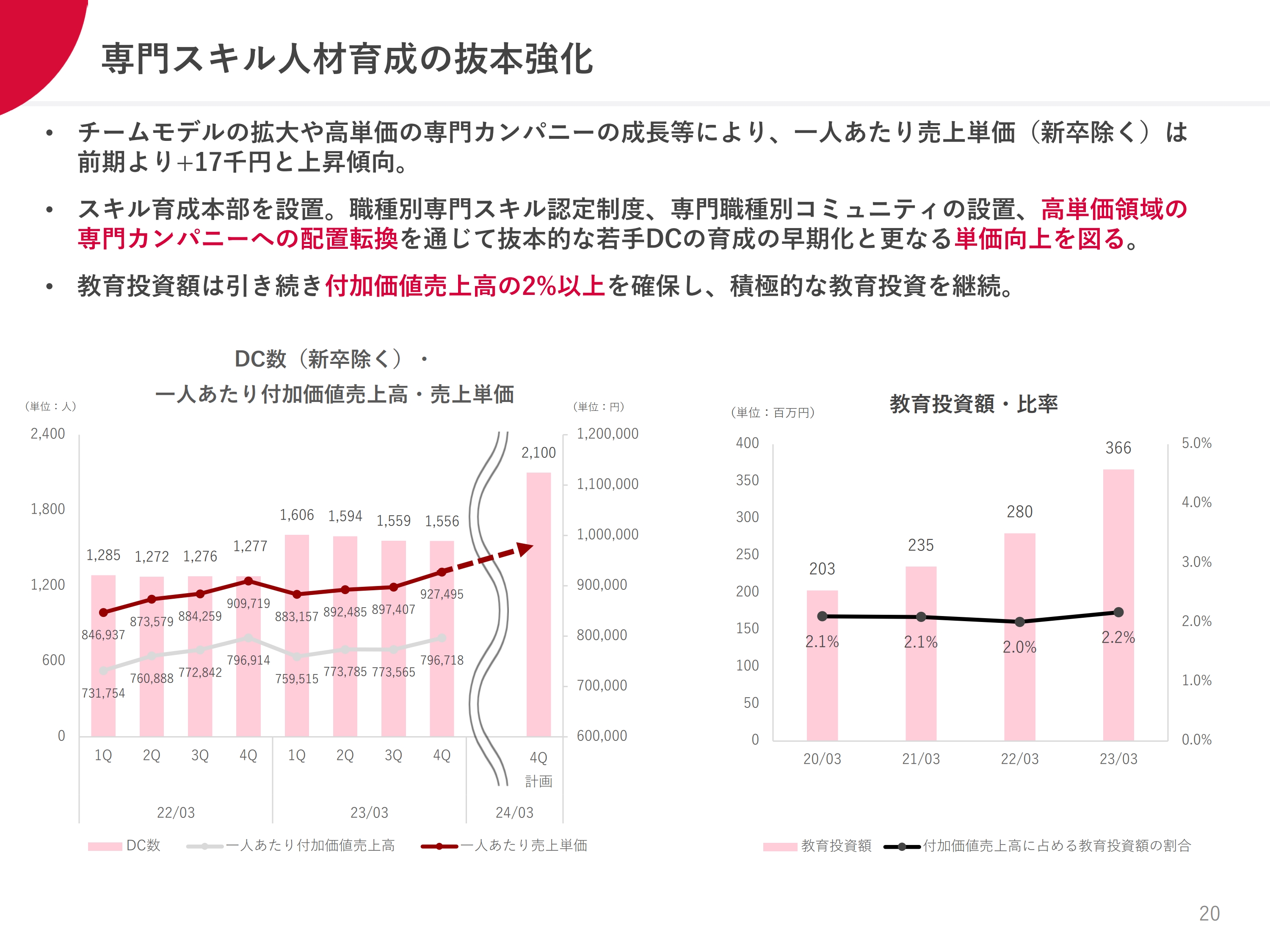

専門スキル人材育成の抜本強化

専門スキル人材育成の抜本強化についてご説明します。若手人材を積極的に採用しており、その人材をさらに高単価、高稼働率で稼働できるように、専門スキル育成が非常に重要だと捉えています。スライド左側のグラフで表示しているのは、新卒社員を除いたDC一人あたりの付加価値売上高と売上単価です。

今後、多数入ってくる新卒社員を含めると数字がわかりにくくなるため、そちらを除いた既存社員の単価向上を今後の重要なKPIとしたいと考えています。数字を見ると、2023年3月期第4四半期実績の一人あたり売上単価がおよそ92万7,000円で、前年同期比で1万7,000円ほど増加しており、順調に伸びています。

今後も引き上げていくため、今回から合併を通じて、専門スキル育成を専門とする本部や職種別専門スキル認定制度、専門職種別コミュニティを設置し、さらに高単価領域の専門カンパニーへの異動を促進することを通じて、単価の引き上げを図っていきます。

その実現に向けて、社内では付加価値売上高2パーセント以上の教育投資額の確保を掲げています。2023年3月期は2.2パーセントで、積極的に教育投資を継続しています。

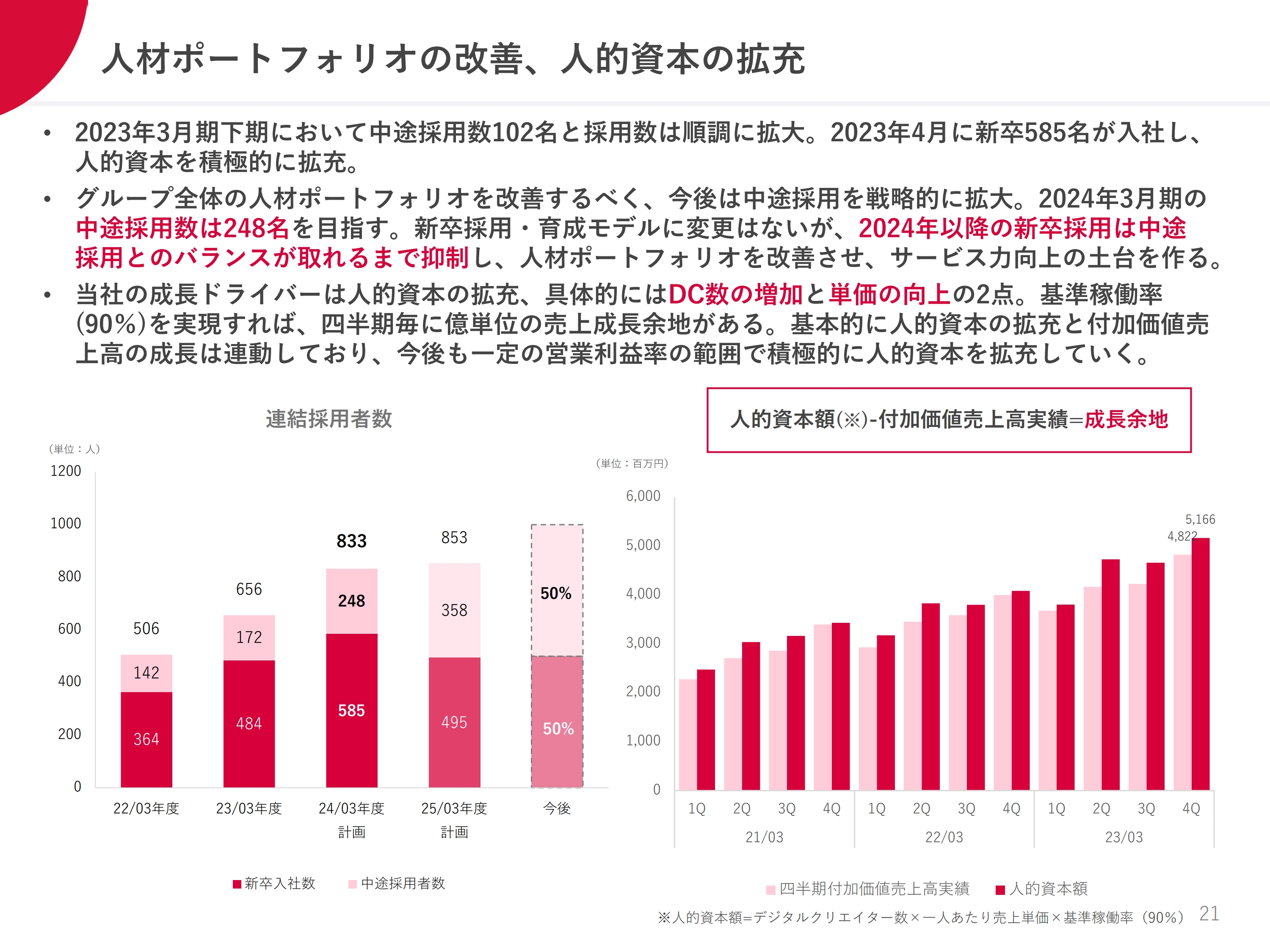

人材ポートフォリオの改善、人的資本の拡充

人材ポートフォリオの改善および人的資本の拡充についてご説明します。積極的にDC数を拡大していくのですが、これまで順調だった新卒採用に加えて中途採用にも注力していきます。前期は中途採用に注力して、172名を採用しました。

特に成果が出始めたのが下期からで、下期は102名を採用しており、順調に拡大が進んでいると考えています。今期はさらに250名程度の中途採用を計画しています。

また、2023年4月には新卒社員が585名入社しています。2022年は484名だったため約100名増加しました。引き続き積極的な人材投資を行いますが、今後は中途採用の拡大ペースが上がるため、中途採用にやや比重を移していきます。バランスをとれるように中途採用と新卒採用をおおよそ50パーセントずつの割合で増やしていけるように投資を続けていきます。

スライド右側のグラフに記載している人的資本額についてご説明します。当社の稼働率が一定になると仮定した場合、DC数と一人あたり売上単価の伸びに応じて人的資本額が向上し、基本的には連動して付加価値売上高実績が成長していることを表示しています。

稼動率の上下によって差分が縮まったり開いたりしますが、基本的には連動しているため、多少稼動率が低下するタイミングがあるかもしれませんが、今後も積極的に人的資本に対する投資を継続していきたいと考えています。

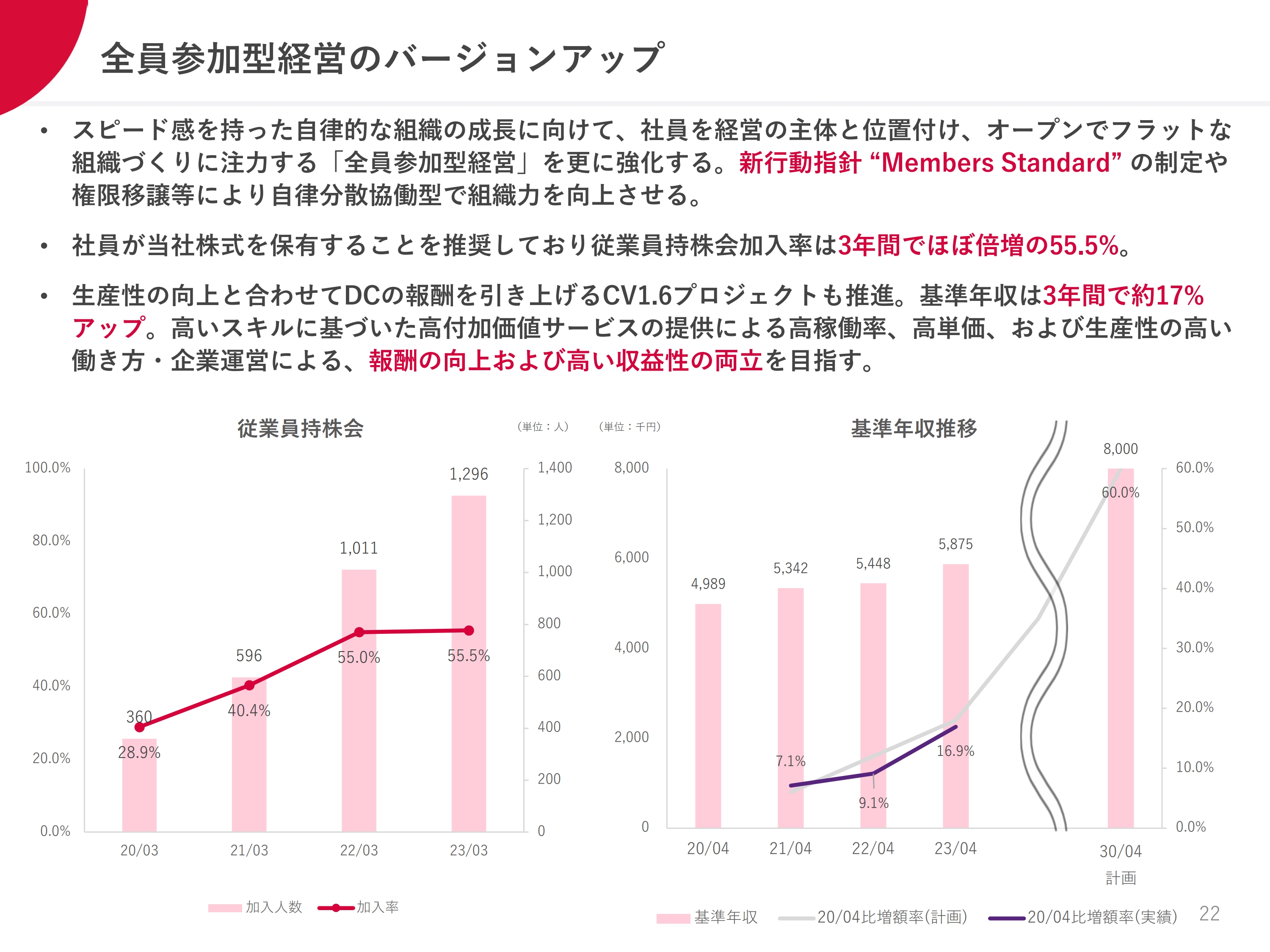

全員参加型経営のバージョンアップ

全員参加型経営のバージョンアップについてご説明します。こちらは社内方針に近いものですが、今回の二代表制への移行や積極的な投資で人材を拡大していく中で、成長に対して社内が混乱しないかと指摘を受けるケースがあります。

トップダウンのピラミッド型組織で運営していく方法もあると思いますが、当社はメンバーズという社名の由来にもあるとおり、全員参加型経営で自律的な組織運営を行う社員やチームを作っていきたいと考えています。

先ほどお話しした専門特化型カンパニーを数多く作っていることも方針の1つに含まれますが、いずれにしても社員が自律的に会社経営に参加意欲を持てるように取り組んでいきたいと考えています。

その取り組みとして、従業員持株会への積極参加や会社の成長と給与のアップ、今後10年間で基準年収を1.6倍に引き上げていくCV1.6プロジェクトがあり、順調に伸びているところだと考えています。

このような取り組みを通じて、報酬の向上と高い生産性、収益性の向上を連動させていきたいと考えています。

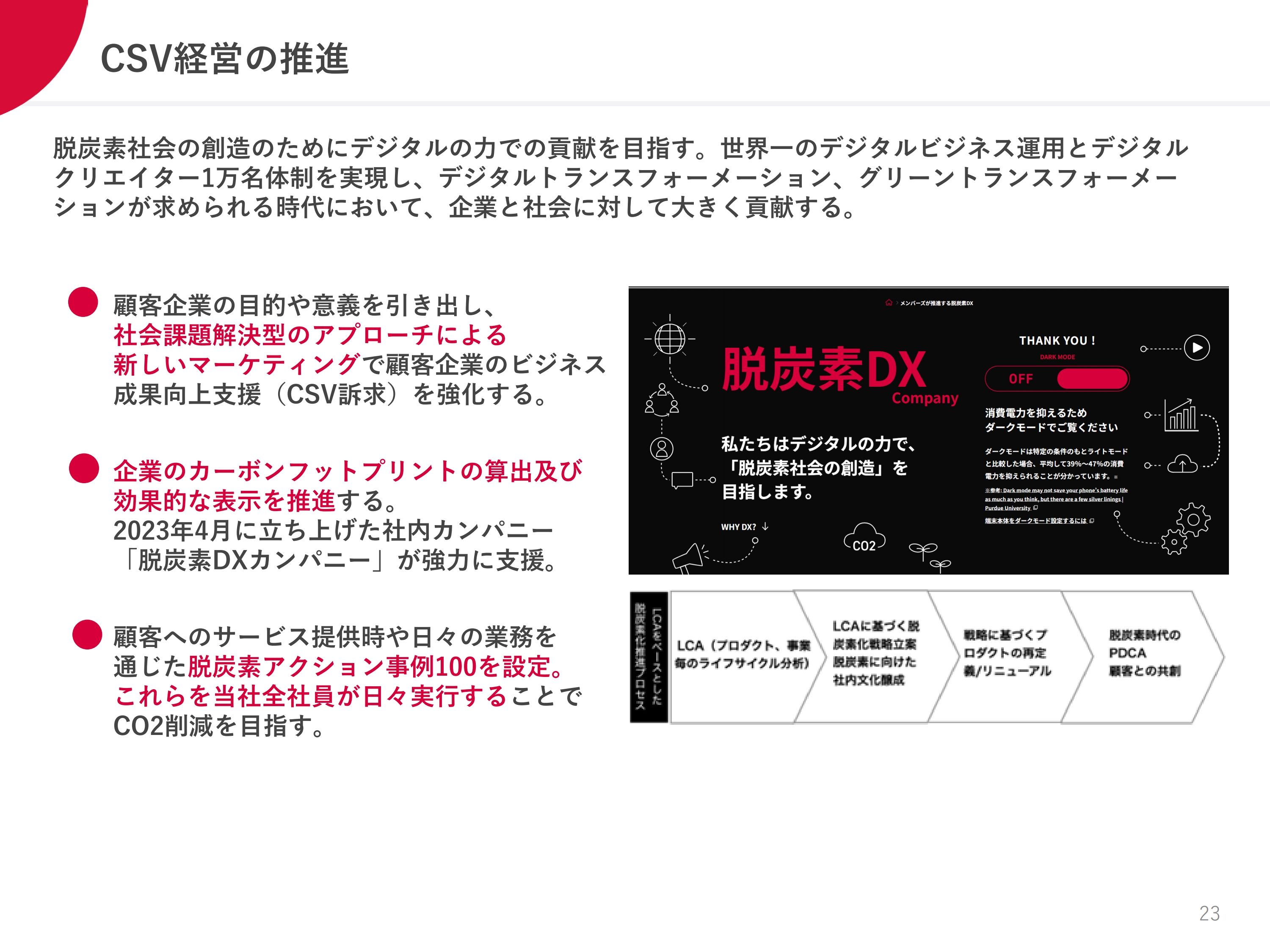

CSV経営の推進

CSV経営の推進についてご説明します。ミッション・ビジョンに則った重要な取り組みとして掲げており、今期は積極的に取り組んでいくために、先ほどもご紹介した「脱炭素DX」カンパニーを立ち上げました。

企業単位や商品・サービス単位での炭素排出量の測定やカーボンフットプリントの算出に対してデジタルを通じたソリューションを提供できると考えています。また、全DGTの中で各社員が少しずつ脱炭素につながる取り組みを進めていきたいと思っています。

この部分が業績につながるのはもう少し先だと考えていますが、いずれ、ここがDGTというサービスの1つのユニークなポジションとして築き上げられると考えています。

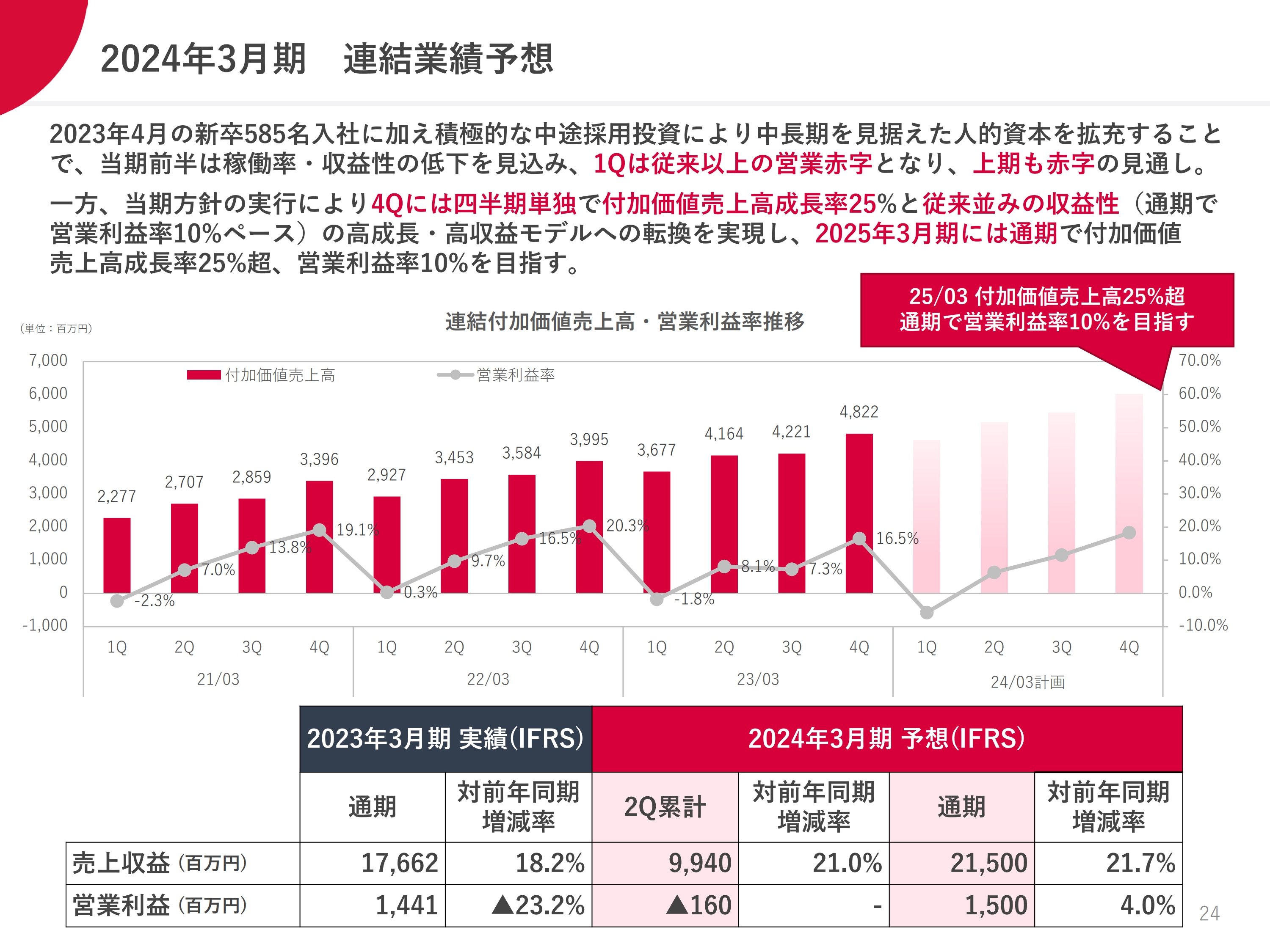

2024年3月期 連結業績予想

今期の方針についてご説明しました。これらを通じて今期の業績予想をスライドに記載しています。通期の売上収益は前年同期比21.7パーセント増、営業利益は前年同期比4パーセント増の15億円を掲げています。

先ほどご説明したとおり、4月には新卒社員が2022年から約100名増えて、585名が入社しました。従来も基本的には第1四半期は1億円弱の赤字になっていましたが、新卒社員が大幅に増えたことを踏まえ、当第1四半期は赤字幅が少し拡大すると見込んでいます。

一方で、DGTモデル提供社数の拡大や製販分離の体制の確立が順調に進捗すると考え、第2四半期以降は営業利益率が回復し、通期では予想の数字が達成できると考えています。

第4四半期は、四半期単独で付加価値売上高成長率25パーセントと従来並みの収益性の回復を目指します。加えて、2025年3月期は、通期で付加価値売上高成長率25パーセント超や営業利益率10パーセントを実現していきます。このような成長体質や収益体質を今期中に確立させていきたいと考えています。

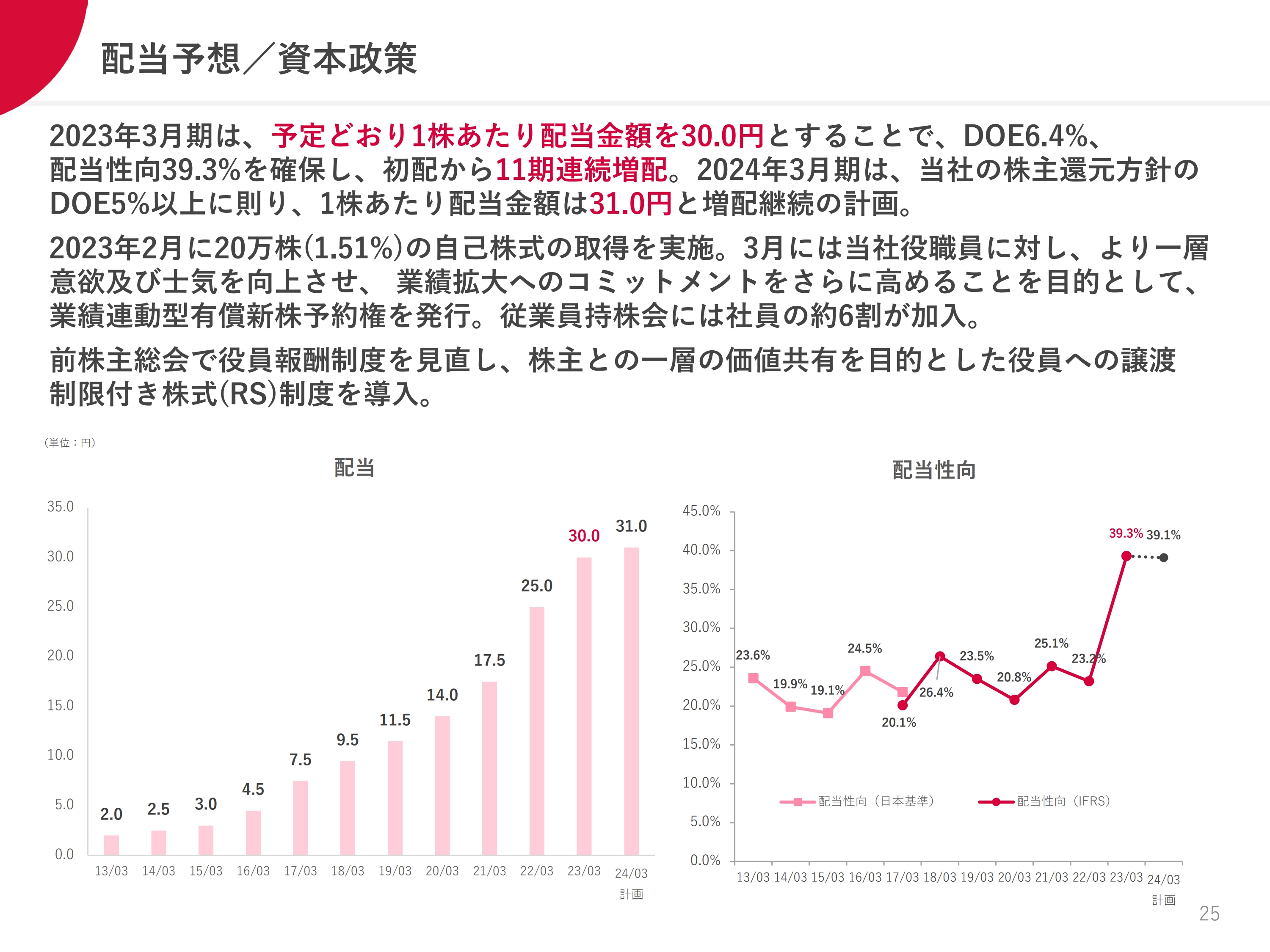

配当予想/資本政策

今後の成長や現在の収益体質について大きな懸念があるとは考えていないため、今期の配当金額は、前期実績に基づき予想どおりの30円を実施したいと考えています。初配から11期連続増配となります。

今期減益した分、配当性向は非常に高くなりますが、2024年3月期も先ほどの業績予想に基づき、1円増配の31円を計画しています。

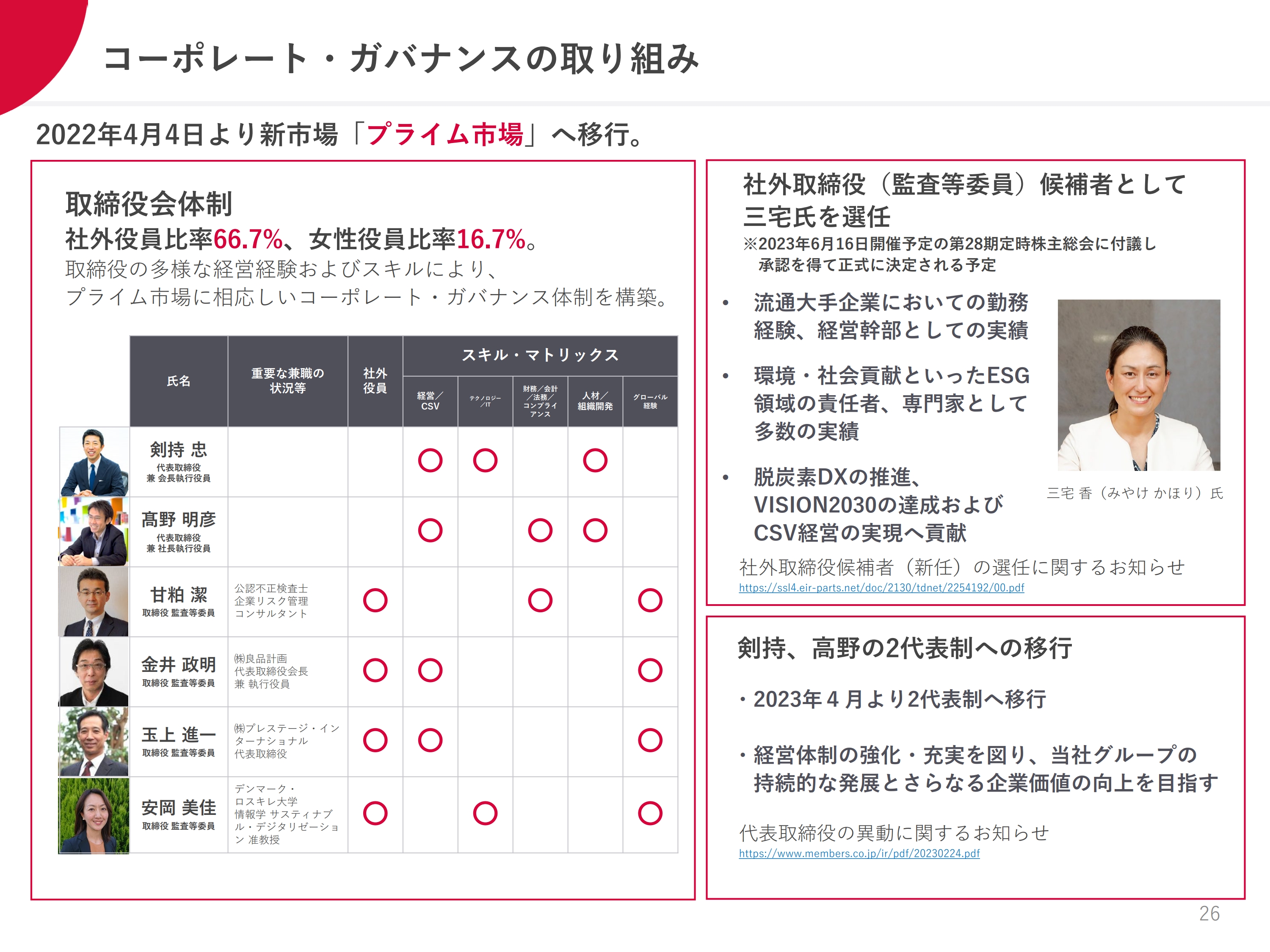

コーポレート・ガバナンスの取り組み

コーポレート・ガバナンスの取り組みについてご説明します。社外役員比率66.7パーセント、女性役員比率16.7パーセントで、ガバナンスの利いた体制がとれていると考えています。

2023年2月まで社外役員を担った元カルビーのCHRO武田氏が、3月から専務執行役員 CHROとして入社しました。その後任として、三井住友信託銀行の三宅氏を6月の株主総会で社外役員として選任する予定です。三宅氏は、日本のビジネス界における脱炭素化といった非常に先進的な取り組みを行う第一人者と考えています。当社のCSV経営の取り組みについて、有力なパートナーになると考えています。

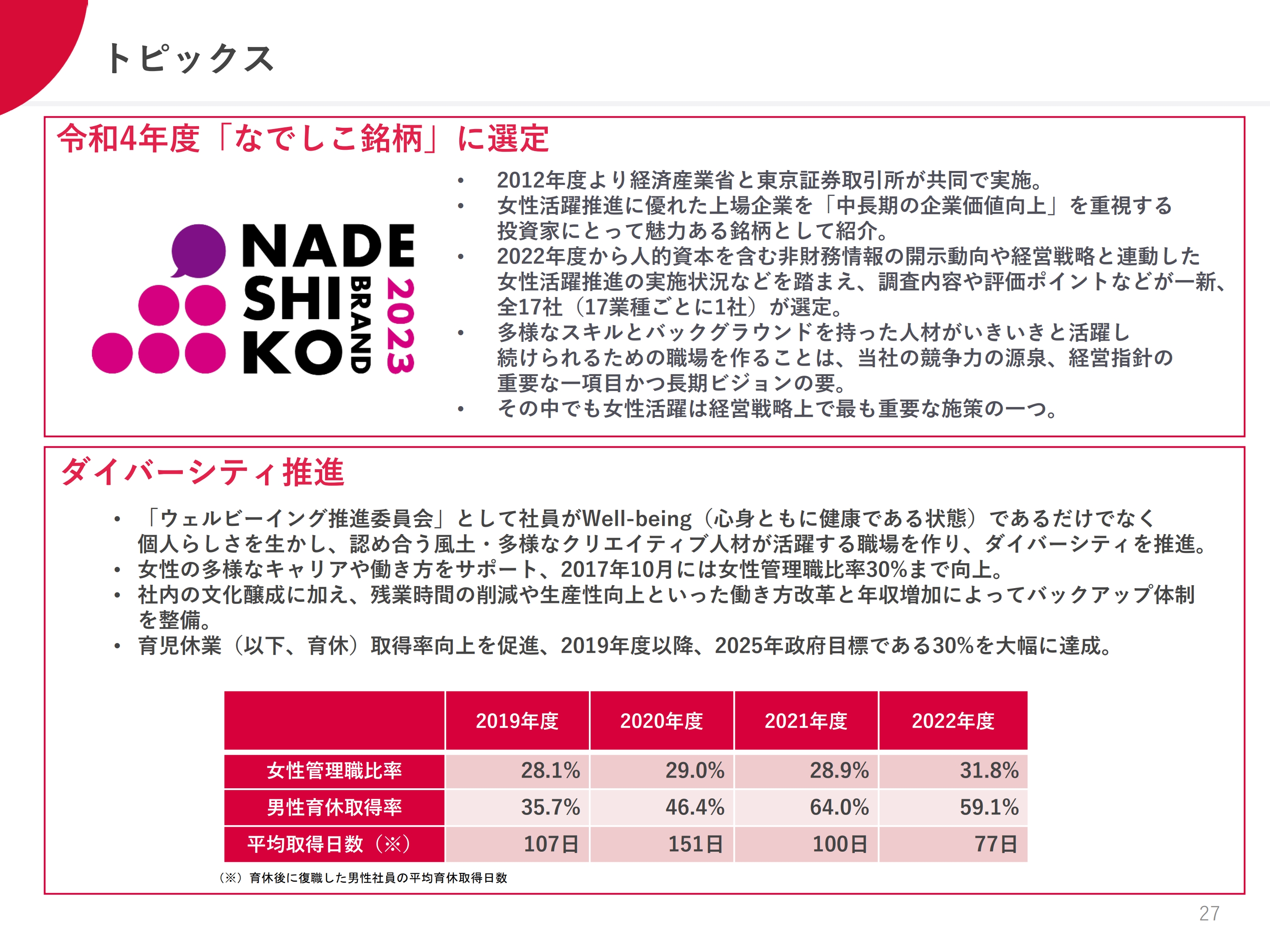

トピックス

トピックスをご紹介します。この度「なでしこ銘柄」に選定されました。スライドにも記載しているダイバーシティ推進の取り組みの成果が認められたと考えています。当社は先ほどもお話ししたように、DCが活躍できる会社を作ることを目指してダイバーシティの推進に積極的に取り組んでおり、その実績がしっかり出ていると考えています。

トピックス

こちらは先ほどご説明したところですので、ご覧いただければと思います。

メンバーズグループ ミッション

最後にミッションとビジョンをあらためてご説明します。途中でもお話ししましたが、当社は2030年のビジョンとして気候変動、人口減少という非常に大きな社会的な課題に関して価値を提供できるビジネスを展開して、貢献していきたいと考えています。

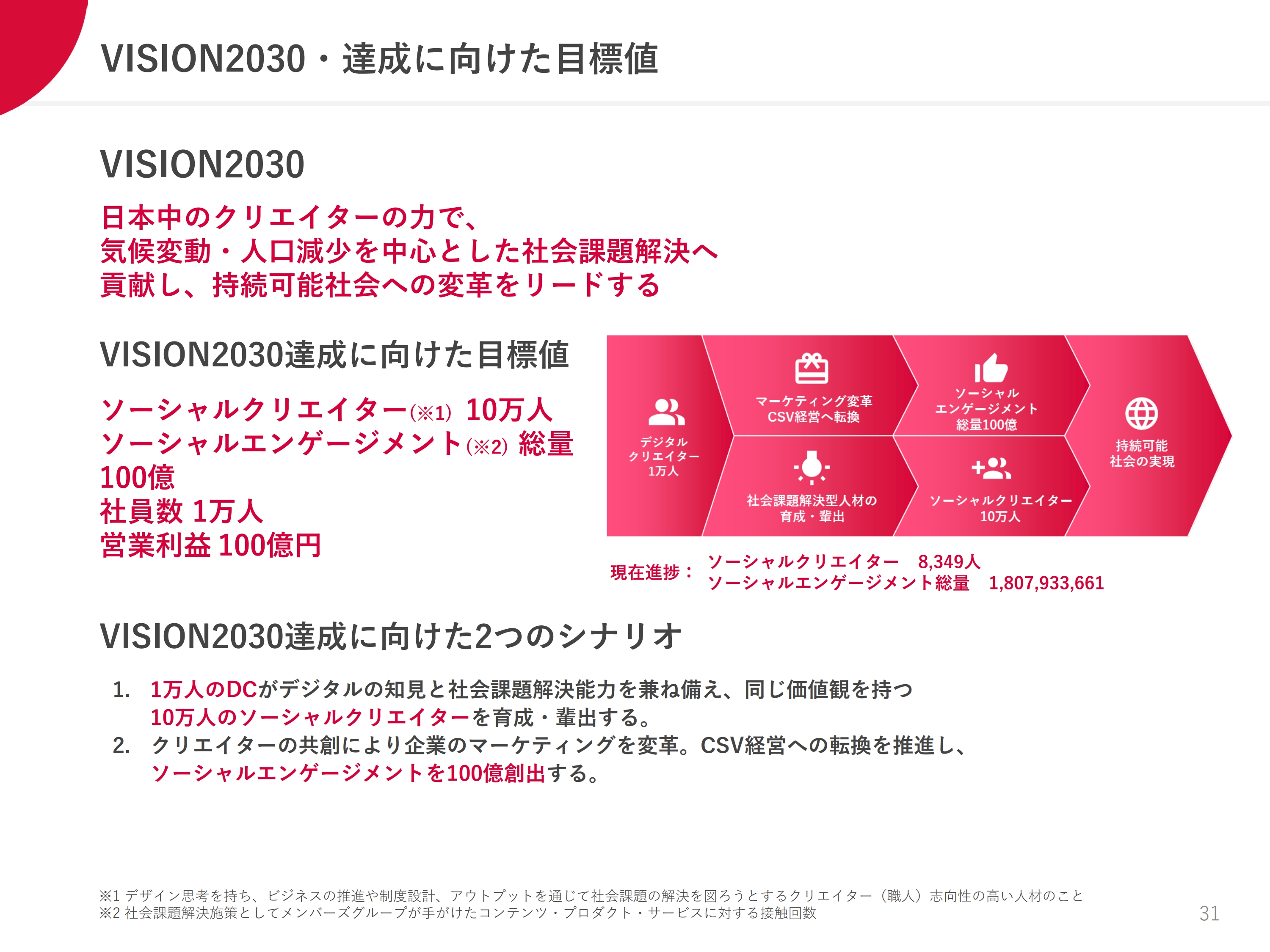

VISION2030・達成に向けた目標値

そのような強いサービスを作ることに向けて、ソーシャルクリエイター10万人、ソーシャルエンゲージメント総量100億、社員数1万人、営業利益100億円の目標を掲げて取り組んでいます。

振り返りになりますが、そのようなところを目指しているとご認識いただければと思います。私からの説明は以上です。ありがとうございました。

質疑応答:DC数1万人体制に向けた実行プランについて

司会者:「2030年3月期目標のDC数1万人体制に向けた実行プランについてもう1度ご説明をお願いします」というご質問です。

髙野:DC数1万人体制ということで、基本的に人員面では、DCが最も活躍できて、最も幸せで、最も成長できる会社を作ることが重要なポイントだと考えています。加えて、採用競争の中での戦略も非常に重要になってくると思います。この点についても、いかにユニークなポジションを作るかが重要だと考えています。

繰り返しになりますが、DCが最も幸せで、最も活躍できる会社を作ることが重要です。クリエイターがより成長し、活躍でき、幸せな会社であるというポジションを作っている大手企業は限られていると考えています。そこが、大きなポジションの分かれ道だと思います。

加えて、やりがいや挑戦しがいのあるビジョンを掲げ、社会や顧客にとって価値のある仕事をすることができるかが、最も幸せである会社を作るところにつながると思っています。つまり、当社のCSV経営が、中途採用や新卒採用においてもユニークなポジションになっているということです。

人口減少が進む中で、採用競争はますます激化すると予想されます。しかし、我々はユニークなポジションを通じて、採用を成功させることができると思います。

我々は1万人を採用するだけではなく、その人材をしっかりと稼働させなければなりません。その点において、再三お伝えしているように、「世界一のデジタルビジネス運用支援」のような、ユニークなポジションのサービスや、ユニークで高付加価値のあるポジションのサービスを確立することが重要です。

この2つを組み合わせることで、DC数1万人体制を達成し、結果的に営業利益100億円も実現できると考えています。

質疑応答:業績を取り巻く環境について

質問者:業績面についてです。実績が予想よりも上振れたことや、厳しいと感じていた計画が増益を維持できていることから、比較的良好な見通しが出てきた印象です。この点について分析をお願いします。

まず、環境はどのように変化しているのか、顧客サイドと採用サイドの両面でどのような変化があるのかという認識のもとで、第3四半期から第4四半期にかけて具体的にどのような施策を行い、それがどのようにプラスの成果につながったのかを詳しく説明してください。

髙野:基本的には外部環境に大きな変化は見られませんでしたが、第3四半期に下方修正を発表し、短期間で数字が上振れた部分については、当社の課題だと考えています。

下方修正を行う際に、保守的に見積もった面もあります。一方で、第3四半期において組織変更による足踏みが組織的に発生しましたが、製販分離の体制など、以前から取り組んでいた施策が成果を生み、第4四半期にはそれが解消されました。

製販分離の体制というのは、単に営業だけを切り出せばよいということではありません。社内のリソース提供側についても、DC単位でスキルシートのようなものを準備し、そのような体制に切り替える必要があります。その中で第3四半期は準備が遅れ、第4四半期においては順調に推移するようになってきたと考えています。

先ほどお話ししたとおり、第3四半期には一部停滞が見られましたが、第4四半期からは、足元で巡航軌道よりも成果が出るようになっています。

現在、成果が出ている主な取り組みは、製販分離体制の浸透です。社員の理解が進み、社内に浸透してきています。また、専門カンパニーの業績もこれまでどおり順調に伸びていると考えています。

質疑応答:製販分離やDGTへの統合における顧客の反応と課題について

質問者:御社は製販分離やEMC事業のPGT化、準委任への契約の移行など、いくつかの取り組みを行っており、EMC事業とPGT事業のDGTへの統合なども進められています。これらの取り組みは御社にとって非常にプラスであり、今後推進されていくということでした。

一方で、お客さまの反応についてはプラス面とマイナス面があると考えています。その点について、どう捉えていますか? また、移行した中で気をつけなければならないことや課題について、意識していることを教えてください。

髙野:お客さまについて言えば、PGT事業が成果型チームモデルに転換している点は非常にポジティブに受け止められており、結果として単価が向上していると考えています。

EMC事業側の、専門特化型カンパニーを中心とした非Web運用領域を拡大していくところは、正直なところまだこれからだと考えています。しかしながら、当社がお客さま満足度調査を行っている中で、EMC事業においてこのような転換が必要であるという傾向は見て取れています。

Web制作運用領域に関しては、満足度が高いものの、今後の取引拡大は見込めません。一方、データ分析などの非Web運用領域に対するニーズは高まっていますが、EMC事業が単独でサービスを提供していくのは難しい状況でした。

したがって、組織の合併を通じて、専門特化型カンパニーのサービスをEMC事業顧客に対してより強く提供していくことに取り組んでいきたいと考えています。まだ大きな顧客の反応は得られていませんが、今後しっかりとポジティブに影響を出していけると考えています。

合併などによるネガティブな影響や課題感については特に考えていませんが、社内の環境が変化したため、それぞれのカンパニーで取り組んでいた独自の特徴が薄れてしまったことがあります。また、制度の統合による変化にはプラス面とマイナス面があるため、社員にとってはマイナス面もあるかもしれません。

しかし戦略的な観点から見ると、基本的には各カンパニーが持つ優れた要素を組み合わせているため、戦略理解を社内で確立することによって、この方針をしっかりと遂行していくことができると考えています。

質疑応答:採用について

質問者:採用についてですが、離職率が若干増加しているように感じます。本来なら、600人以上の新卒採用を予定していたと思いますが、今回は600人を下回っています。この原因は何でしょうか?

また、中途採用については、特に今回非常にうまく進んでいるということですが、その理由は何でしょうか? これまでの成果が今後につながる要素であるかどうか、今後も中途採用が順調に進む見込みがあるのかも含めて教えてください。

髙野:新卒採用は、計画としては628名でした。ただし、前年に中途採用が順調に進んだことや今後の方針が明確になったことから、昨年から新卒と中途の採用バランスを改善する方針を考え始めました。そのため、計画していた628名に対して早めに新卒採用をストップし、結果的に585名になりました。

中途採用が順調に進んでいる背景としては、前期から取り組んでいることが大きく寄与しています。当社は、前々期までカンパニー単位での採用しか行っていませんでした。しかし、前期からは中途採用もグループ一括で取り組むこととしました。

新卒採用と同様に、中途採用に関してもグループ一括での採用を推進するため、別部隊を設置し、予算と投資金額を確保しました。このような取り組みが下期以降に成果を上げ始め、前年度の下期には100人超の採用を達成し、目標を達成することができました。加えて、CSV経営やDCが活躍できる企業としてのポジショニングも、そこに寄与していると考えられます。

質疑応答:DX人材採用における優位性やポジティブな点について

質問者:現在、DXにかかわる人材の採用競争は非常に激しくなっていると思います。御社に入社することが、DX人材や優秀な人材にとってどのようなメリットがあり、他社と比較してどのような優位性やポジティブな点があるのでしょうか?

特にどのような部分を具体的に訴求されているのか、御社への応募者からのポジティブな反応や採用事例などを挙げて教えてください。

髙野:特別な魔法のような決め手はありませんし、人によって合う・合わないもあると思いますが、当社を選んでいただく方々についてお話しします。

多くのITベンダーやデジタルベンダーが、比較的大きな取引金額の案件に取り組んでいるケースが多いと思います。一方、当社は継続的にクライアントの成果向上支援を行っています。先ほどお話しした、「世界一のデジタルビジネス運用支援」というユニークで高付加価値なポジショニングに共感していただけるケースが非常に多いと考えています。

クライアントのビジネス成果向上に対する貢献志向と、当社が掲げているCSV経営を広めること、そして気候変動や人口減少といった問題に対してビジネスを作っていくところは、密接に結びついていると思います。これらの考え方に共感する人材に、当社は支持されていると考えられます。

ポジショニングについては先ほど触れたため、より具体的なケースについてお話しすると、そのようなところが求職者から支持される点だと思います。