2023年5月9日に発表された、フジオーゼックス株式会社2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:フジオーゼックス株式会社 代表取締役社長執行役員 辻本敏 氏

目次

辻本敏氏:みなさま、こんにちは。本日はフジオーゼックス株式会社の2023年3月期決算説明会をご視聴いただき、誠にありがとうございます。社長の辻本敏でございます。これより、資料を使いながら決算説明をさせていただきます。本日はスライドの目次に従い、順番にご説明します。

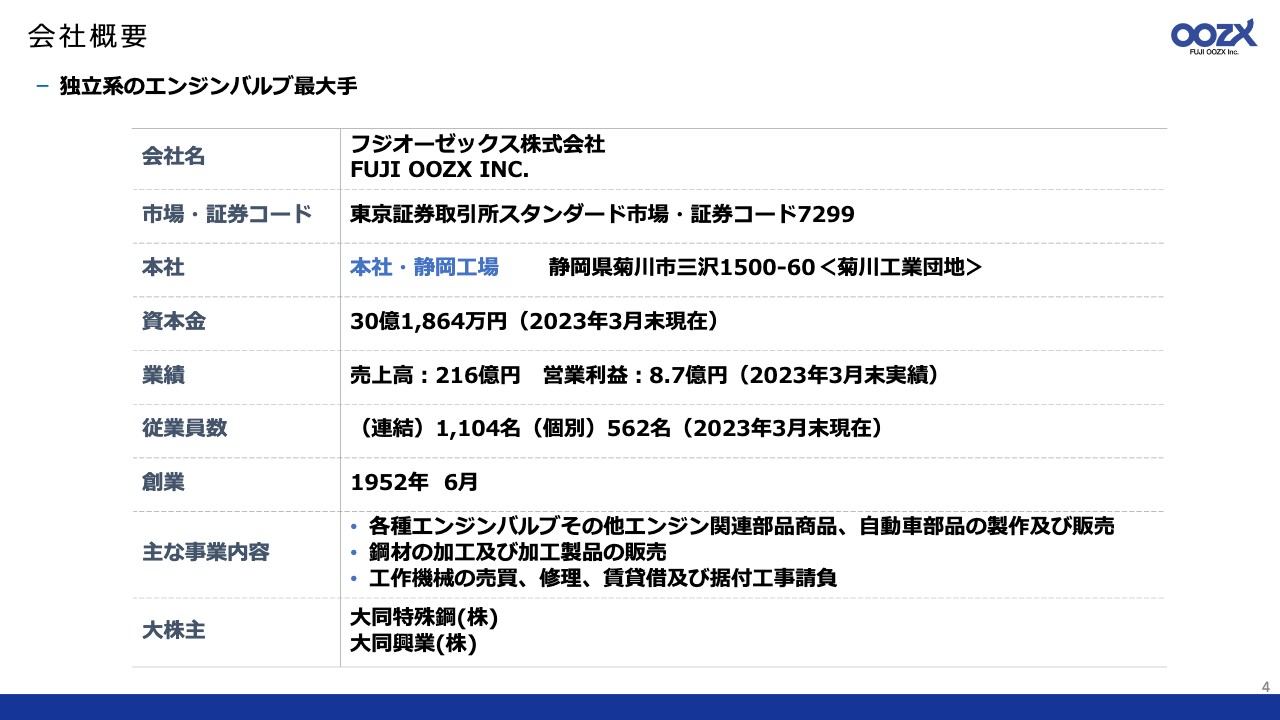

会社概要

会社概要です。当社は、あらゆる業界の内燃機関メーカーにエンジンバルブおよびその関連部品を納めている独立系の部品メーカーです。

本社は静岡県菊川市にあります。2023年3月期の売上高は216億円、営業利益は8億7,000万円でした。大株主は大同特殊鋼と大同興業で、保有比率は合計51パーセントです。

事業概要

事業概要です。当社はエンジンバルブのトップメーカーとして、自動車はもとより、二輪、産機、建機、農機、船舶と幅広いお客さまとの取引があります。

親会社である大同特殊鋼との共同開発による材料や自社開発の設備、高い技術力による提案力が当社の強みです。日系のお客さまが主体ですが、海外メーカーへの販路拡大に取り組んでおり、徐々に成果もあらわれつつあります。

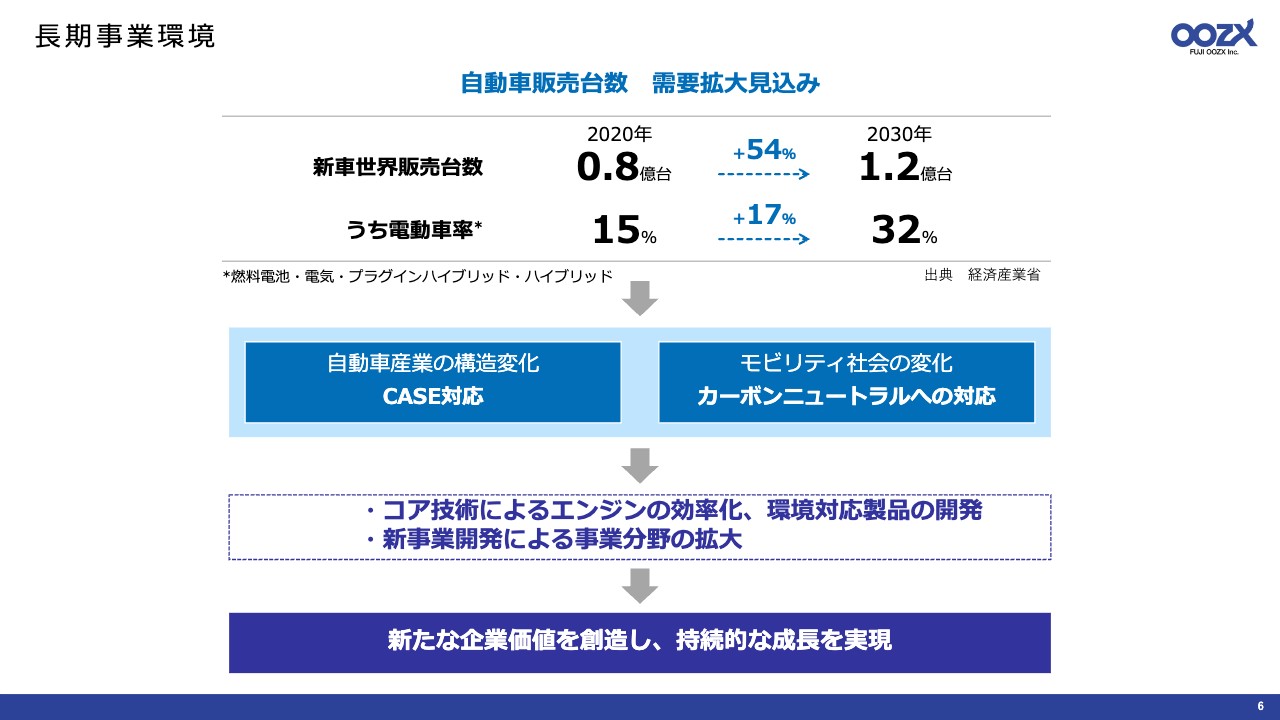

長期事業環境

長期的な事業環境認識です。昨年は中国でEVの販売台数が20パーセントを超え、アメリカにおいては2030年までにEVの販売台数を50パーセントにする目標が設定されるなど、EVの拡大が加速しています。

当社の長期的な事業方針に変更はありませんが、速度は上げていく必要があると認識しています。

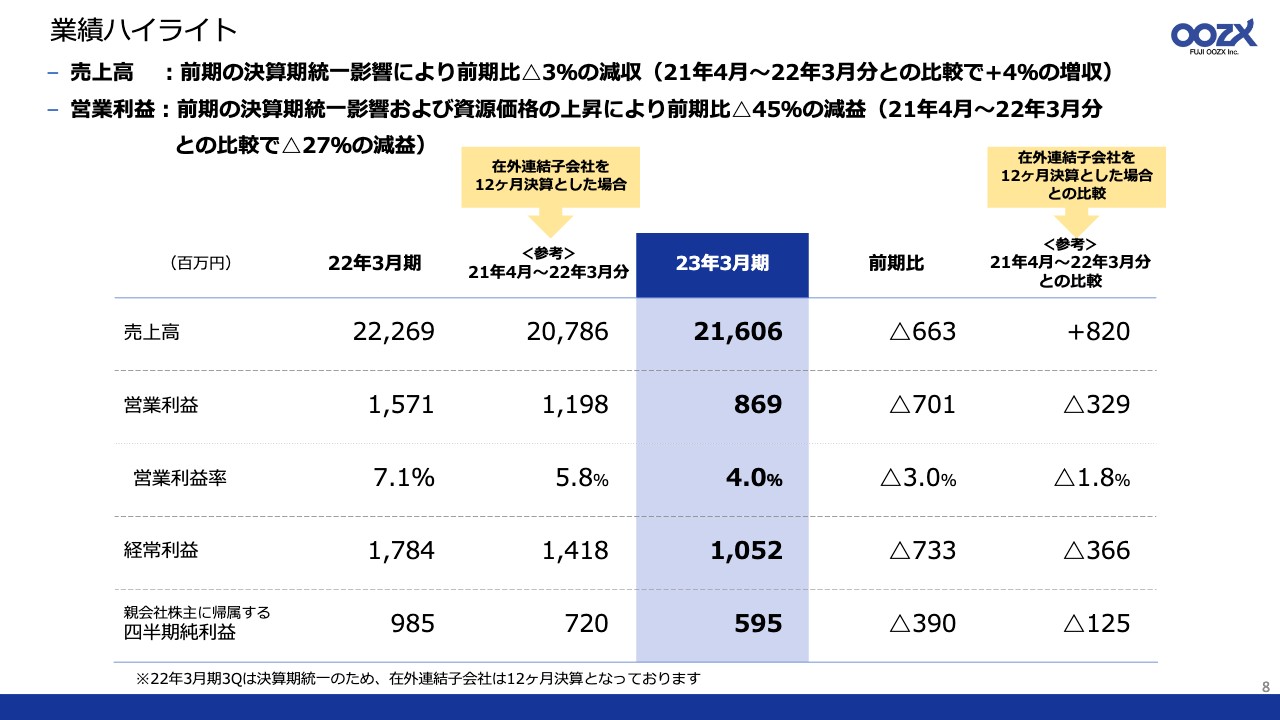

業績ハイライト

2023年3月期の決算概要です。2022年3月期は、決算期統一のため、在外連結子会社は15ヶ月決算となっていますので、その影響を除いた場合との比較でご説明します。

当社は売上高・営業利益・営業利益率を重要な経営指標と捉えています。売上高は216億600万円で、国内市場の回復により前期比プラス4パーセントの増収となりました。営業利益は8億6,900万円で、原材料やエネルギー価格の高騰などにより、前期比マイナス27パーセントの減益となりました。

これらの結果、営業利益率は前期比1.8パーセント減の4.0パーセントとなりました。

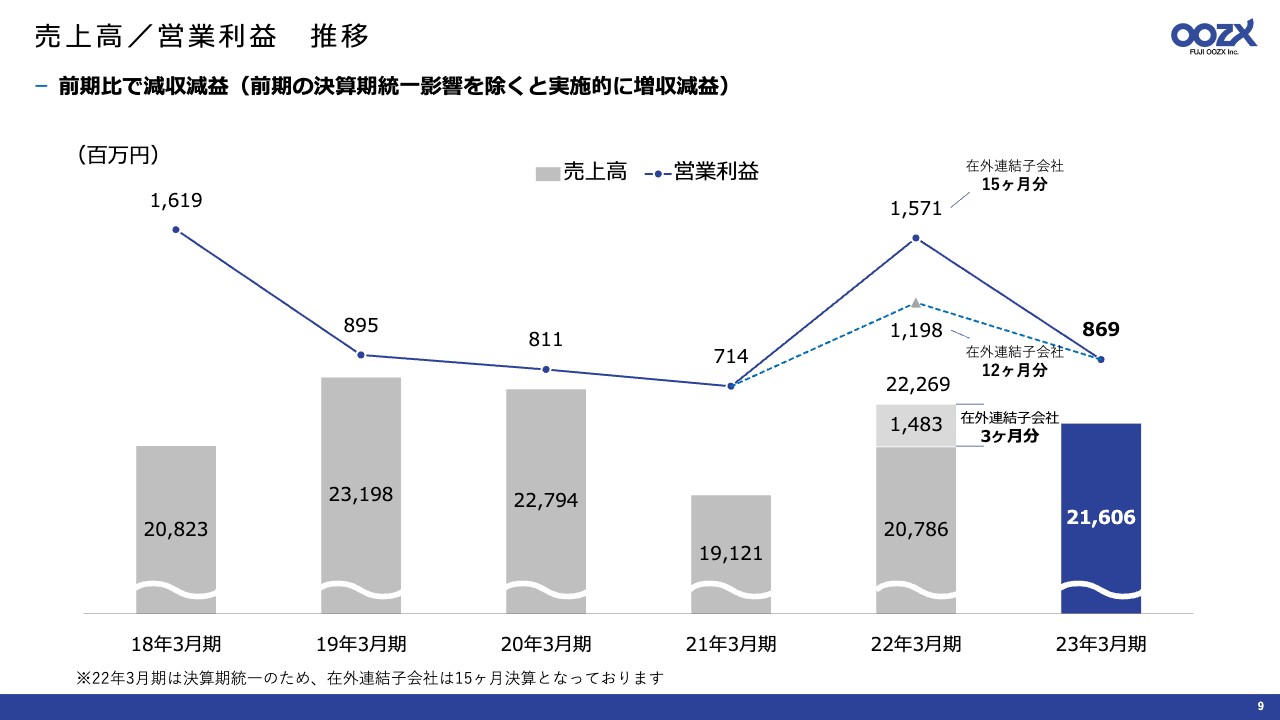

売上高/営業利益 推移

売上高・営業利益の推移になります。2023年3月期はロシアによるウクライナ侵攻に端を発した世界的なインフレの影響により、原材料やエネルギー価格が高騰しました。下半期にはピークに達した後、高止まりの状況が続いています。

このような状況に対し、原価低減および売価転嫁に取り組んでいますが、スライドギャップによる収益低下が生じています。

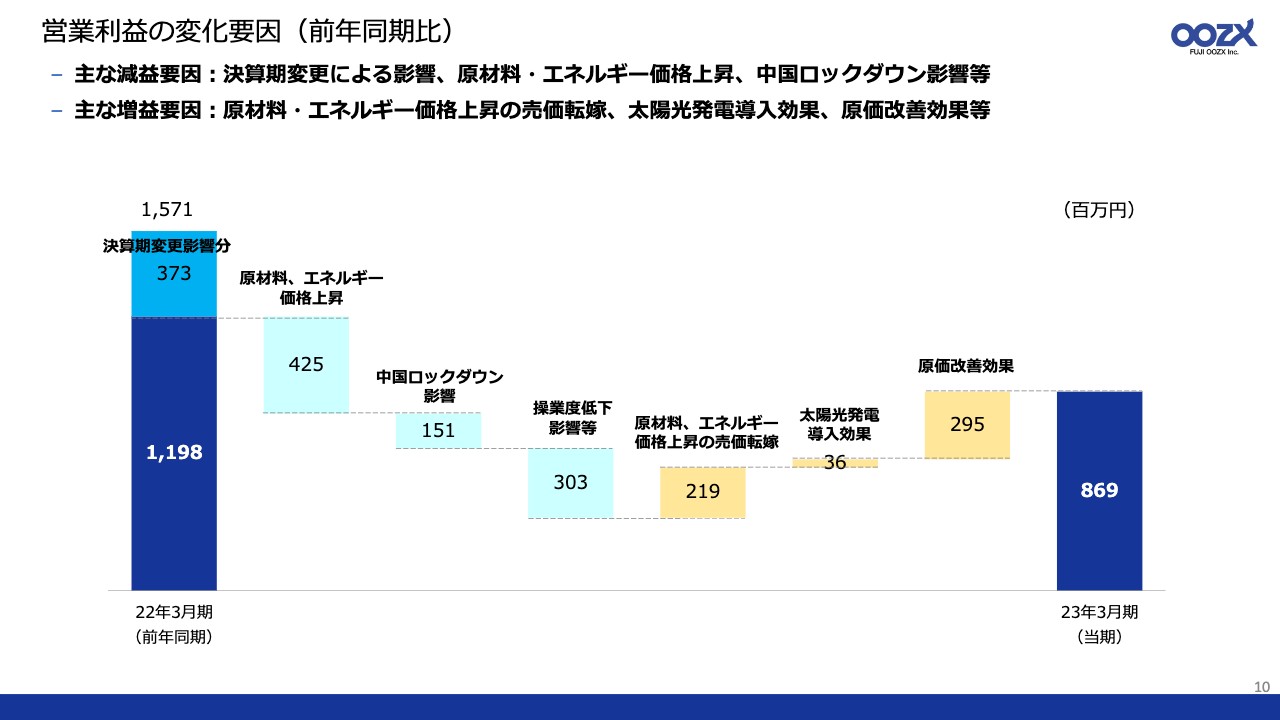

営業利益の変化要因(前年同期比)

営業利益の変化要因分析です。前期の15億7,100万円からの主な減益要因は、決算期変更によるものが3億7,300万円、原材料やエネルギー価格上昇によるものが4億2,500万円です。

主な増益要因は、原材料やエネルギー価格上昇の売価転嫁が2億1,900万円、原価改善効果が2億9,500万円です。合わせて7億100万円の減益により、営業利益は8億6,900万円となりました。

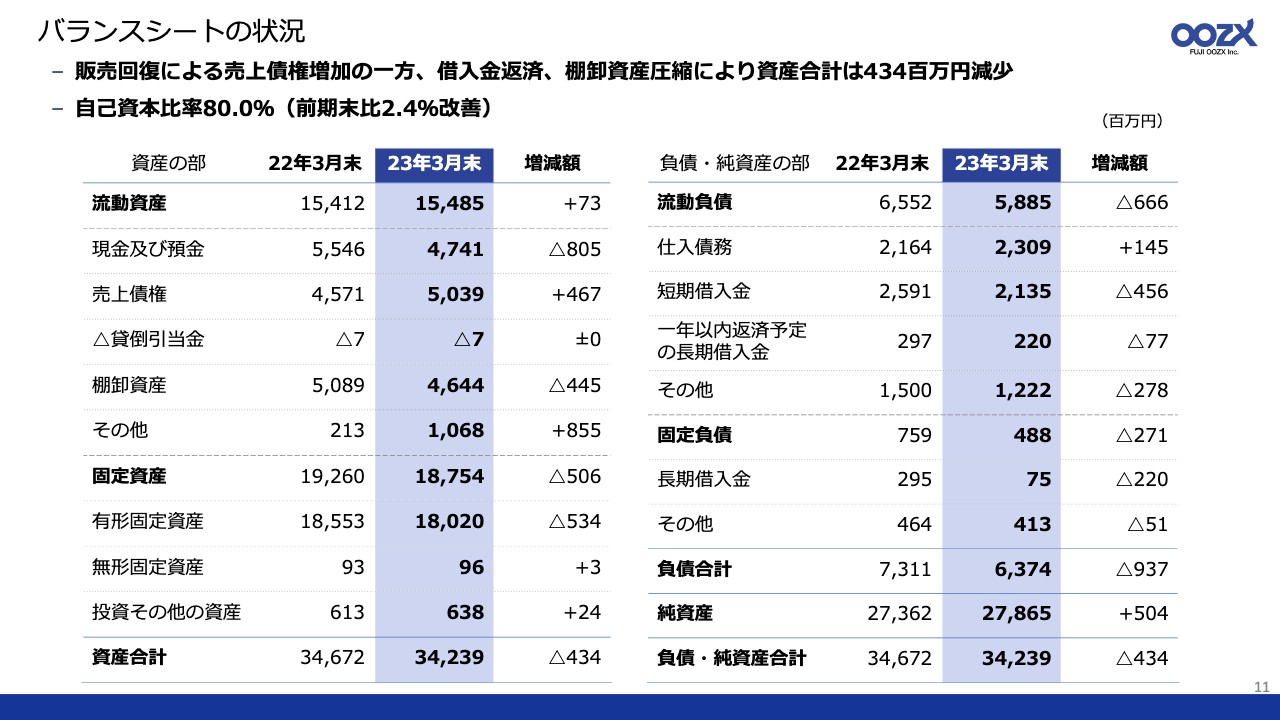

バランスシートの状況

バランスシートです。販売の回復により売上債権が増加した一方、借入金の返済や棚卸資産の圧縮、有形固定資産の償却が進んだ結果、資産合計が前年度から4億3,400万円減少しています。自己資本比率は前年度から2.4パーセント上昇し、80.0パーセントとなりました。

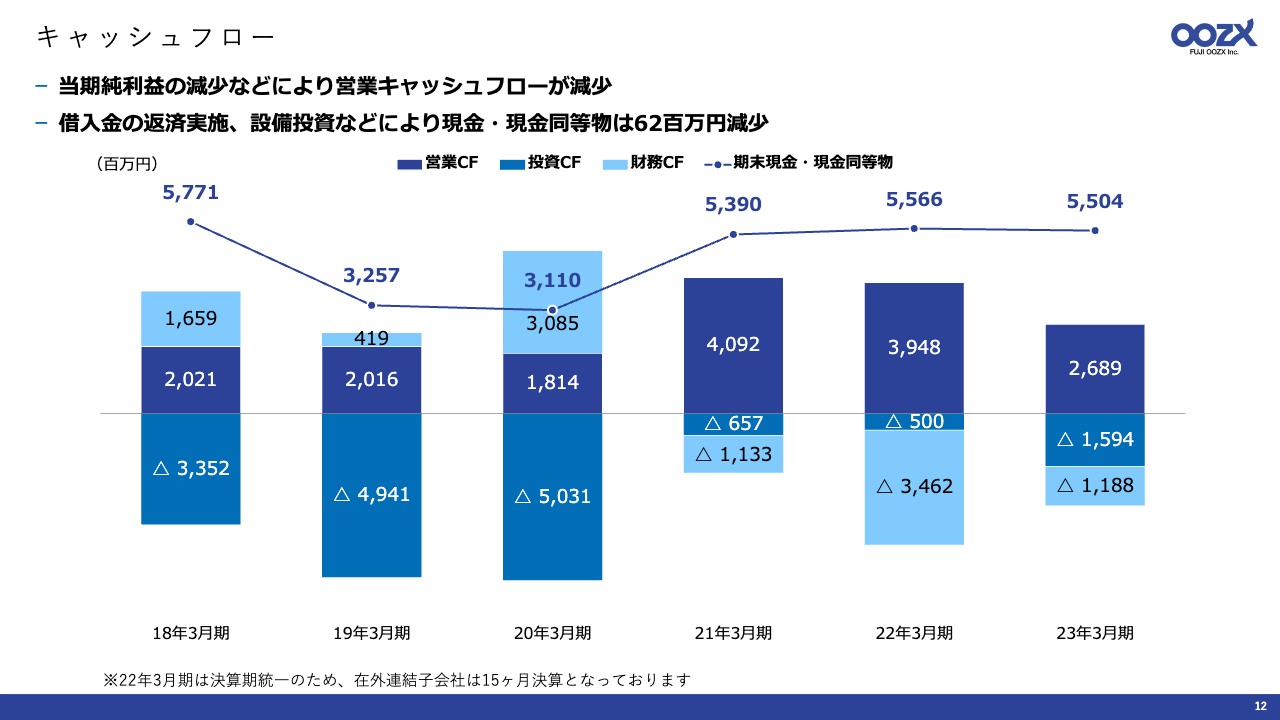

キャッシュフロー

キャッシュフローです。当期純利益の減少、売上債権の増加などにより、営業キャッシュフローが減少しています。さらに、借入金の返済や設備投資などを行った結果、現金・現金同等物は6,200万円減少しました。

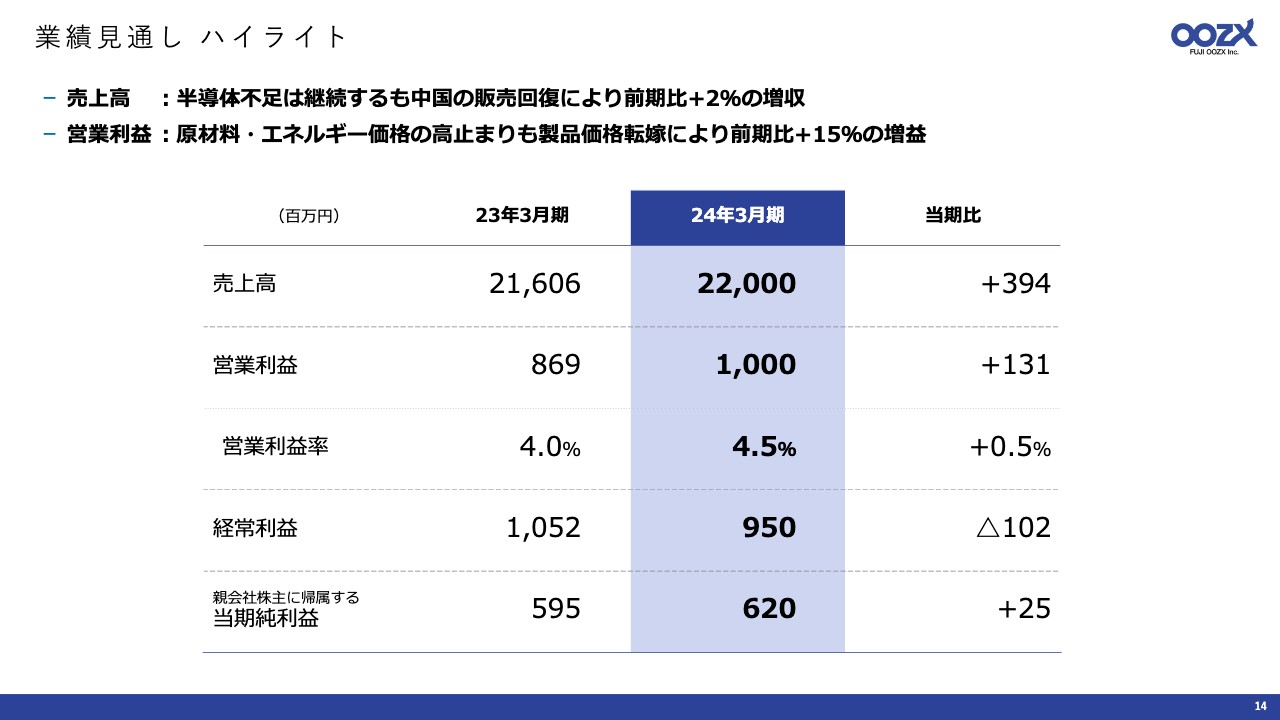

業績⾒通し ハイライト

2024年3月期の業績予想についてご説明します。2024年3月期は、受注面においては半導体不足が継続し、費用面においても原材料・エネルギー価格が高止まりとなる非常に厳しい状況を見込んでいます。

しかし、中国市場においては、昨年度の新型コロナウイルス拡大によるロックダウンの影響からの回復が見込まれています。また、原材料・エネルギー価格上昇分の製品価格転嫁により、売上高は前期比2パーセント増収の220億円、営業利益は前期比15パーセント増益の10億円を計画しています。

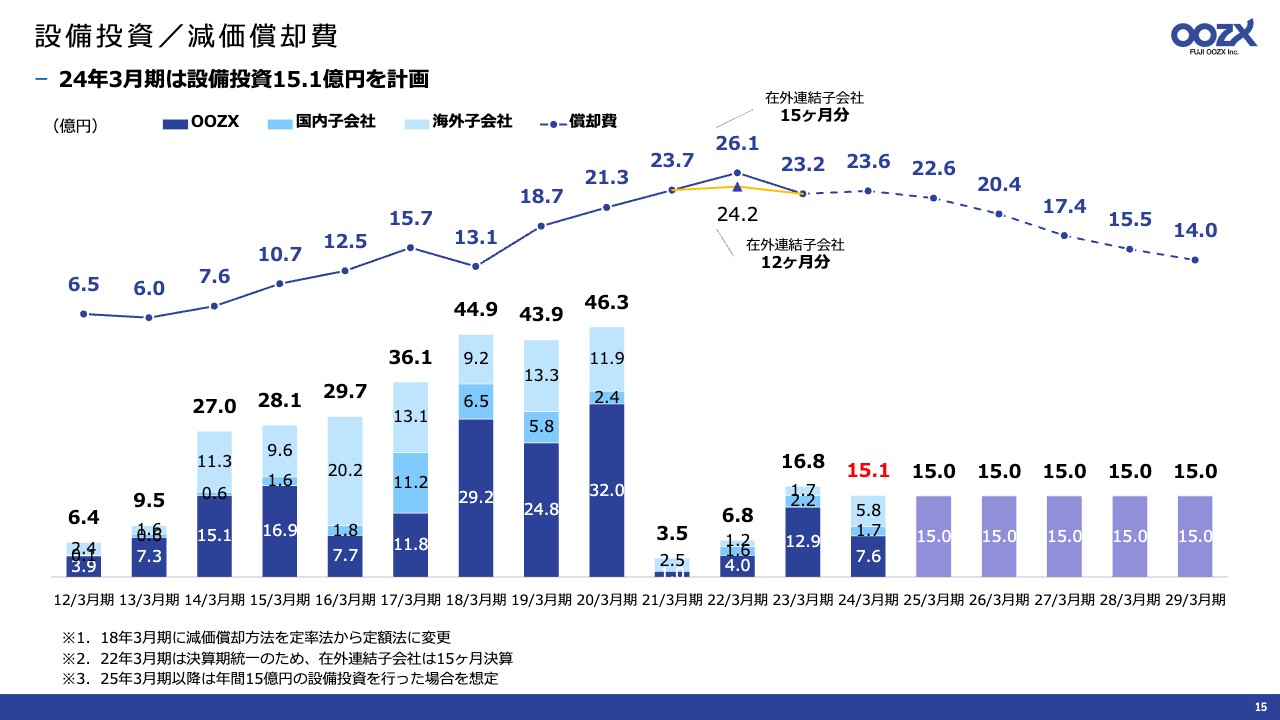

設備投資/減価償却費

設備投資と減価償却費の推移です。2020年3月期までの増強投資が一巡した後、2021年3月期と2022年3月期は、新型コロナウイルスや半導体不足の影響による受注減少の中、設備投資を抑制していました。しかし、2023年3月期からは設備投資を増額し、2024年3月期においても15億1,000万円を計画しています。

主な投資内容は、エンジンバルブ事業の省人化投資です。長期的に見ると、2013年3月期から2020年3月期にわたり、中空弁および海外増強に積極投資を行った結果、減価償却費が23億円レベルに上昇しています。

しかし、ほとんどが9年償却のため、15億円レベルの投資が継続した場合、2025年3月期以降は順次、減価償却費の減少が見込まれます。余剰資金の活用が次期中期経営計画の課題だと認識しています。

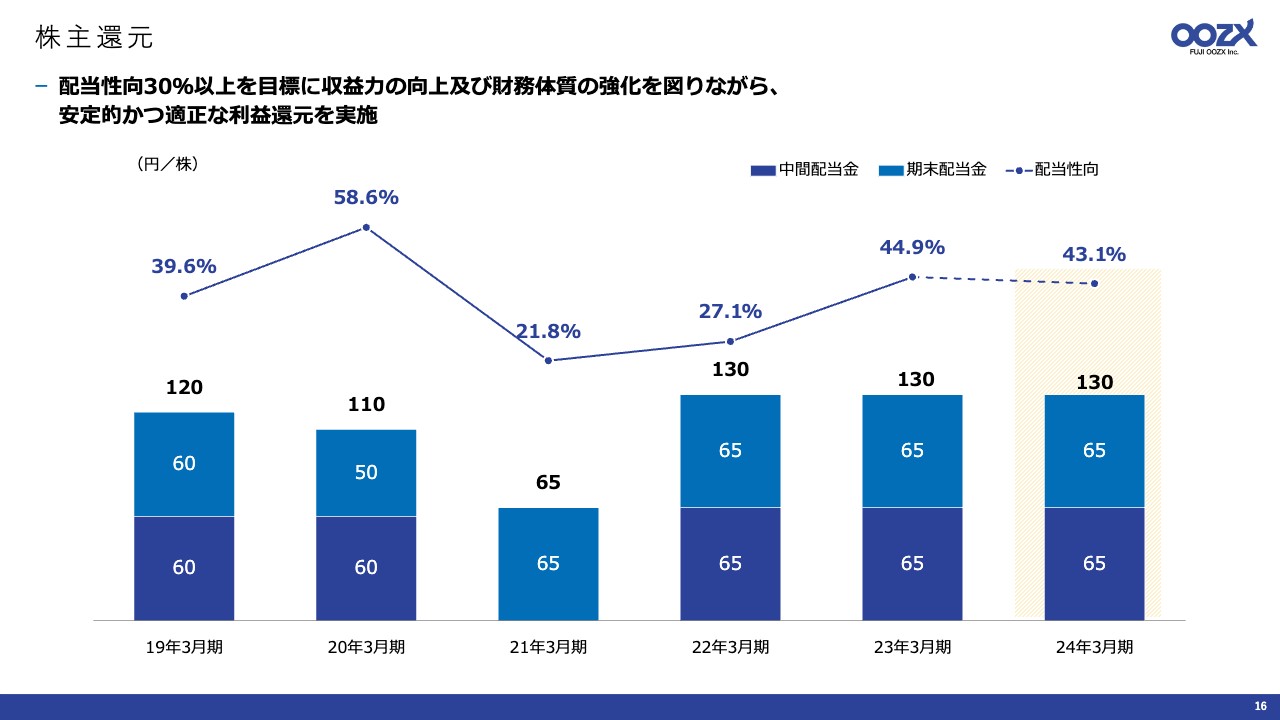

株主還元

株主還元についてです。中期経営計画では、2024年3月期は配当性向30パーセント以上を目標としていました。来期の配当予想は中間配当65円、期末配当65円、通期で130円としています。配当性向は43.1パーセントとなる見込みです。

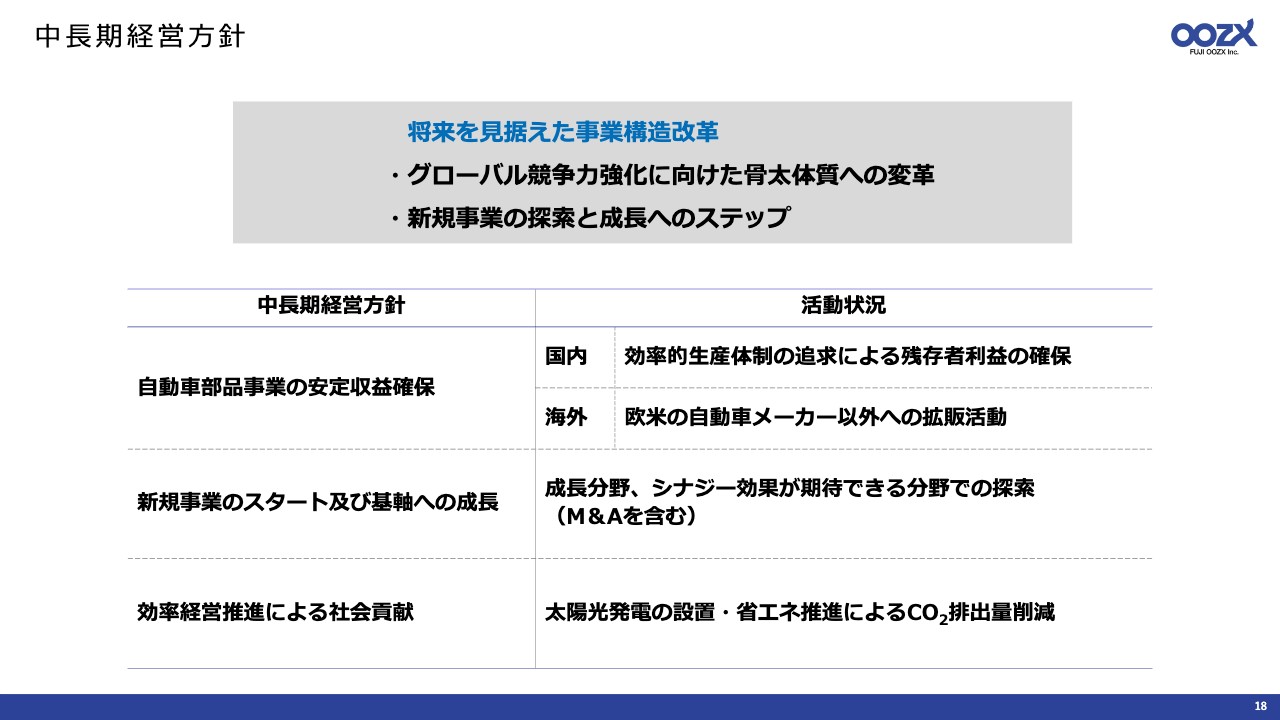

中⻑期経営⽅針

中期経営計画の進捗についてご説明します。当社では、エンジン減少時代を見据えた中長期の経営方針を定め、事業活動を行っています。

1つ目は、本業である自動車部品事業を維持することです。国内においては、生産体制の効率化の徹底を図ることで最小限の人員による生産を目指し、エンジン市場が縮小傾向にある中でも同業他社の受け皿となり、事業を維持できるよう活動を行っています。

海外については、欧米の自動車メーカー以外の業界に対して、製品を日本仕様に切り替えることによるメリットを強調し、新規参入に取り組んでいます。総じて、受け皿戦略は順調に進捗しています。

2つ目は、新規事業をスタートさせ、自動車部品以外の事業の柱に成長させることです。詳細は後ほどお話ししますが、成長分野やシナジー効果が期待できる分野を中心に探索を行っています。

3つ目は、SDGs活動を通じて、持続的な成長を可能にすることです。

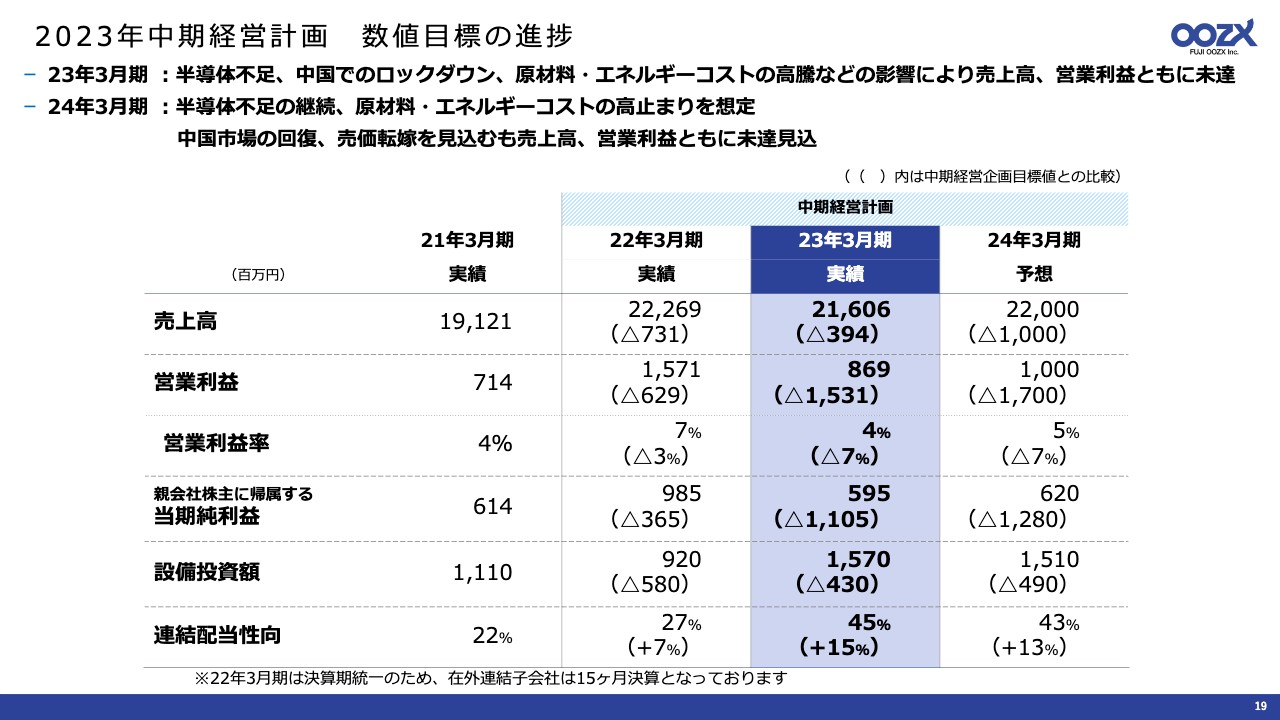

2023年中期経営計画 数値⽬標の進捗

2021年6月に公表した、2023年中期経営計画の進捗状況です。2023年3月期は、半導体不足の長期化や、中国における新型コロナウイルスの影響拡大によるロックダウン、原材料・エネルギーコストの高騰により、売上高や営業利益などの収益性指標は残念ながら未達となりました。

2024年3月期についても、半導体不足の継続、原材料・エネルギーコストの高止まりを想定しています。中国市場の回復や売価転嫁等のプラス要因はあるものの、売上高・営業利益ともに目標の達成は困難です。

しかし、中期の施策としての原価低減・生産性改善・受け皿戦略拡販は着実に進捗しており、半導体不足の解消が期待される2025年3月期以降に実を結ぶものと確信しています。

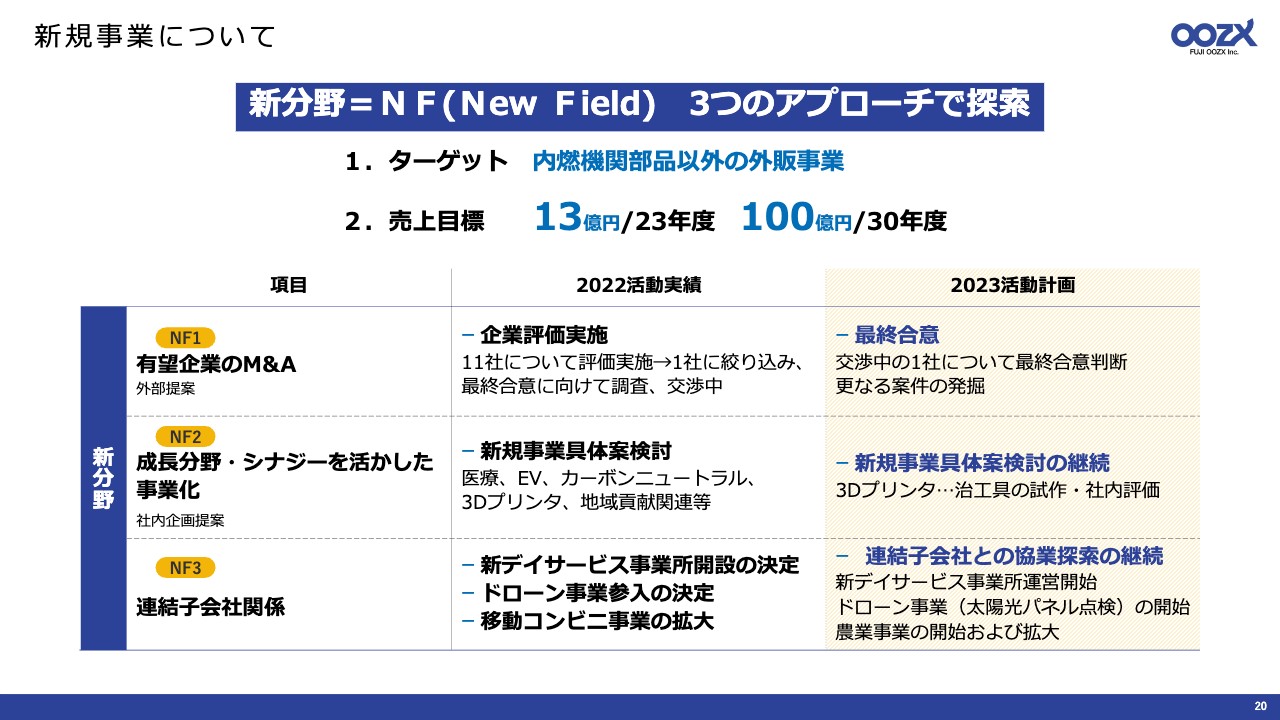

新規事業について

新規事業の開発については、3つの切り口から新分野の探索を行いました。

1つ目は、業界を問わず、有望な企業のM&Aを実行することです。2022年度は、企業評価を行った十数社の中から3社に意向表明を行いました。

そのうちの2社は残念ながら合意に至りませんでしたが、当社の技術が活かせる業種である残る1社について、デューデリジェンスを終え、最終段階に来ています。早ければ今年度の前半には最終結果をご報告できると思います。さらに、年度内に追加できる案件の探索も継続していきます。

2つ目は、成長分野・シナジーを活かした事業の立ち上げです。3Dプリンタのテスト機を購入し、社内で使用している治工具の試作・評価など、商品化に向けた活動を行っています。

3つ目は、当社のグループ企業との協業で事業探索を行うことです。静岡県菊川市内に機能訓練に特化したデイサービス事業所を新設することを決めており、2023年6月の営業開始に向けて準備を進めています。

また、物流子会社ではドローンを用いた太陽光パネル点検事業を開始しました。専用ホームページを開設しましたので、ご確認いただきたいと思います。さらには農業事業として、ブランドミニトマト栽培への参入も決めています。2023年度よりスタートし、規模を順次拡大する計画です。

本年は、2023年中期経営計画の最終年度となります。本中期経営計画期間では、100年に1度と言われる自動車業界の大変革の中、当社も大きな方向転換の最初の一歩を踏み出しました。次期中期経営計画では、さらにこの動きを推し進め、企業価値の向上に努めていきます。

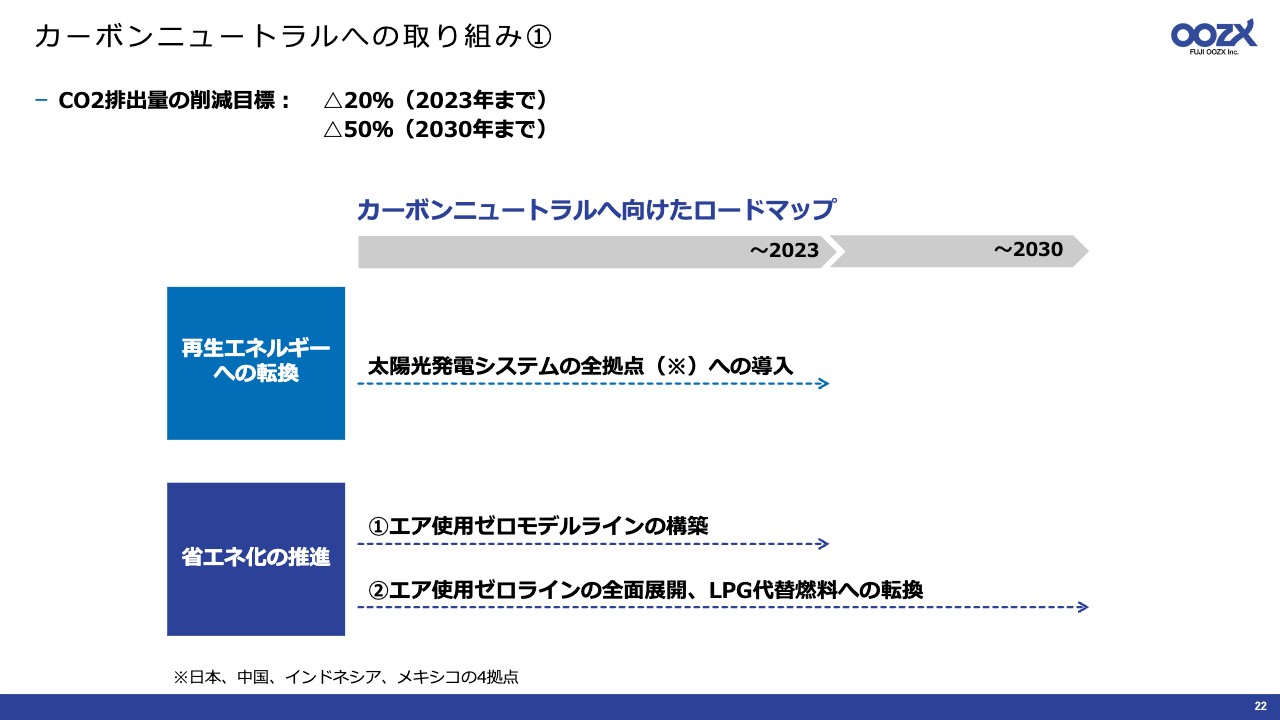

カーボンニュートラルへの取り組み①

SDGsへの取り組みをご紹介します。当社グループでは、カーボンニュートラルへの取り組みとして、CO2排出量の削減目標を2023年までにマイナス20パーセント、2030年までにマイナス50パーセントと定め、再生可能エネルギーへの転換・省エネなどの活動を行っています。

カーボンニュートラルへの取り組み②

太陽光発電拡大への取り組みとして、本社静岡工場では2度にわたる工事を行い、ほぼすべての建屋屋根に太陽光パネルの設置を行いました。これにより、発電量は約3,900キロワットとなりました。

国内外子会社でも設置を進め、グループ合計の発電量は5,000キロワット以上となっています。今後の計画として、中国・インドネシアを始め、国内外子会社での太陽光パネルの設置を予定しています。

しかし、本社静岡工場で予定していた駐車場や空き地を利用した太陽光発電については、円安に起因する資材調達価格の上昇により、採算性を確保することが難しい状況となっています。

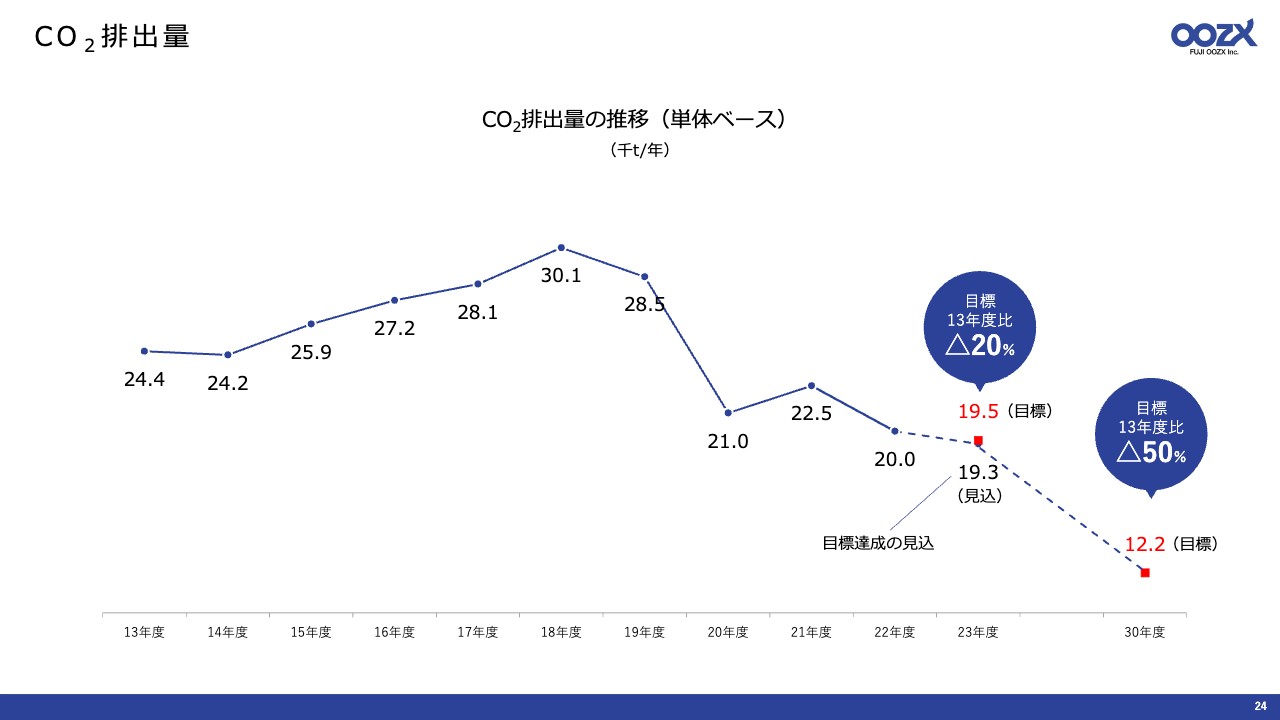

CO2排出量

これまでに実施した、太陽光発電およびその他の省エネ対策により、CO2排出量は2023年目標である2013年比マイナス20パーセントとなる年間1万9,500トンをクリアできる見込みです。そのため、太陽光発電の増設は採算性が回復するまでいったん保留とし、その他の省エネ対策に注力していきます。

以上をもちまして、2023年3月期決算説明を終了させていただきます。ご質問・お問い合わせ等がございましたら、経営企画部までお気軽にご連絡をお願いします。ご視聴いただき誠にありがとうございました。