2023年5月9日に発表された、出光興産株式会社2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:出光興産株式会社 代表取締役社長 木藤俊一 氏

出光興産株式会社 取締役 副社長執行役員 酒井則明 氏

目次

木藤俊一氏:みなさまには日ごろから、当社の活動へのご理解・ご支援を賜り、あらためまして、厚く御礼を申し上げます。2022年度決算をご説明する前に、私から当社が現在置かれている事業環境や昨年公表した中期経営計画の進捗などについて、お伝えいたします。

世界の政治・経済の面から2022年度を振り返ると、新型コロナウイルスが長期化する中で、経済活動はやや回復傾向にありました。そのような中で、ロシアによるウクライナ侵攻というきわめて重大な地政学リスクが加わり、資源や食料品等の価格が高騰し、インフレが世界的に広がったと言えます。

このような地政学リスクに加えて、中国のロックダウン、欧米中央銀行の金利引き上げや引き締め強化、今年3月のアメリカのシリコンバレーバンクの破綻等による金融不安、米中関係の悪化などもあり、めまぐるしく環境が変化した年だったと思います。

国内では、コロナ禍が3年目となりましたが、特に後半はヒト・モノ・カネの混乱からようやく正常化に向けた動きが見られた年だったと考えています。ご承知のように、足元ではインバウンドの急回復等があり、旅行・観光・サービス消費等に動きが出てきたことは、歓迎すべき流れだと感じています。

一方で、資源や食品価格の高騰に円安が加わり、消費者物価指数は41年ぶりの上げ幅を記録し国民生活に大きな影響がありました。政府による物価対策の実施等もありましたが、企業の賃上げの動きも広がっています。一定レベルのインフレを前提に、経済が好循環になるかどうか見極める時期にきていると感じる一方で、もう少し時間がかかるとも考えています。

活動制限の緩和を受けて人流が回復傾向にある中、2022年度の当社の燃料油販売については、ガソリンの伸長率が前年比で101パーセント、ジェット燃料は136パーセントと、需要はそれぞれ回復基調となりました。

新型コロナウイルスは5月8日付で5類感染症に引き下げられ、国内景気が今後も穏やかに回復することを期待していますが、世界経済は厳しい状況が続くと考えています。中央銀行の金融引き締めの継続により、景気回復は減速局面に入っていくと想定されます。

ロシアによるウクライナ侵攻の長期化に加えて、米中対立の深刻化などの国際情勢により、今後も不透明な経営環境が継続することを覚悟しつつ、舵取りをする必要があると考えています。

足元のドバイ原油は80ドル近辺で推移していましたが、4月の初旬にはOPECプラスやロシアの50万BDも含めて、日量160万BDの追加減産が発表されたため、一時的に原油価格が上昇しましたが、シリコンバレーバンクに続いてファースト・リパブリック・バンクの破綻等により、アメリカの利上げ継続観測による景気後退懸念の影響で、現在の原油情勢はやや弱含みとなっています。

ロシアの動向も欧米がさまざまな制裁を加えているものの、今のところ大きな影響を及ぼしていません。振り返ると、昨年12月にロシア産原油の禁輸を発動しましたが、EUは1月にロシアからの海上原油の代替確保を行いました。

2月にはロシア産石油製品の禁輸が発動されましたが、こちらもEUは第三国経由で輸入を一定程度確保している状況です。ロシアから見ても、EU向けの輸出が減少する一方で中東やアフリカを代替輸出先として確保しているため、大きな需給への影響になっていないのだと思います。

昨年の石炭価格は、豪州一般炭価格が一時460ドルを突破するなど、歴史的高値で推移しました。当社の収益にも大きな影響がありましたが、現在は欧州の暖冬で需給が緩和した流れから不需要期に入ったこと等により、足元では180ドル前後となっており、ようやくロシアによるウクライナ侵攻前の水準に戻ったという状況です。

低炭素エネルギーへの転換の必要性が叫ばれる一方で、昨年の資源供給不安やエネルギー価格の乱高下は、日本のエネルギーセキュリティの観点において、既存エネルギーの確保と安定供給の重要性、現実的なトランジションが必要だということが見直されるきっかけになったと考えます。

後ほど酒井からご説明しますが、2022年度の決算についても少し振り返ります。前中期経営計画期間は、パンデミックという非常に厳しい状況でスタートしました。その後、世界的なカーボンニュートラルの潮流が高まる中、当社としてもカーボンニュートラル社会の実現に向けて、長期的に事業の構造改革を進める方針を打ち出し、準備を進めてきました。

既存事業では、統合シナジーの最大化や製油所の供給体制の見直し、不採算事業の整理、非事業用資産のキャッシュ化などの構造改革に取り組み、新中期経営計画の準備として実施できることを進めてきました。

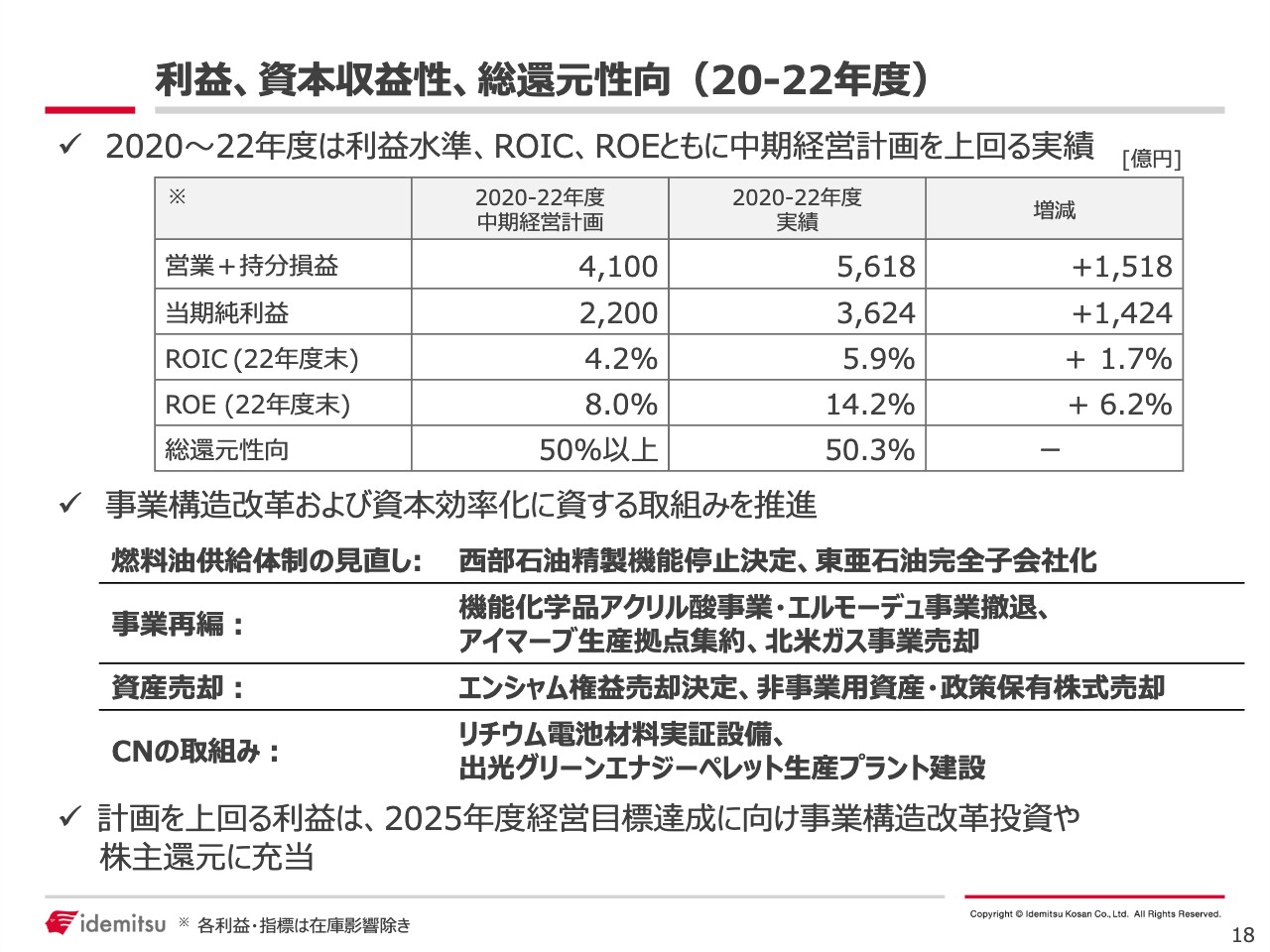

また、利益水準やROIC、ROEなどの資本収益性も、いずれも目標を上回る実績となりました。しかし、先ほどもお伝えしたとおり、目標達成要因には資源価格の高騰等の外部要因があったことも事実です。当社の課題認識は変わらず、手綱を緩めずに新中期経営計画に取り組んでいきたいと思います。

4月から始まった新中期経営計画は、2030年ビジョンの「責任ある変革者」に向けた実行計画と位置づけています。昨年11月に公表して以来まだ半年足らずですが、合成燃料やSAF、出光グリーンエナジーペレット、リチウム固体電解質、ケミカルリサイクルなど具体的な取り組みを次々に公表し、実行の緒についたところです。

新中期経営計画では2050年のカーボンニュートラルの実現に向けて、新たに2050年ビジョン「変革をカタチに」を掲げています。「一歩先のエネルギー」「多様な省資源・資源循環ソリューション」「スマートよろずや」の3つの事業領域の社会実装を通じて、事業ポートフォリオの転換を推進していきます。

なお、事業ポートフォリオの転換推進にあたっては、燃料油や石炭などの既存事業の資本効率化および収益最大化が不可欠であるという認識は変わりません。

既存事業の強化やエネルギーの安定供給による計画利益の必達を通じて、事業ポートフォリオ転換に向けた原資をしっかり確保しつつ、カーボンニュートラル・循環型社会の実現に貢献すると同時に、株主のみなさまをはじめとするステークホルダーへの還元にも、引き続き力を入れて取り組んでいきたいと考えています。

最後に、3月に東京証券取引所から上場会社に対して要請があった資本コストや株価を意識した経営の実現に向けた対応について少しご説明します。当社は2021年5月に公表した前中期経営計画からROIC経営の実践を標榜しており、資本収益性指標を経営目標に掲げています。

事業ポートフォリオ転換に向けた新しい取り組みを進めていくにあたり、今後もさらに経営環境の不透明さが増していく状況下では、いかなる環境変化にも対応できるよう経営体質を強化することがますます重要になります。資本効率を改善に向け、新たにROICを採用し、長期的な経営体質の改善に取り組んでいます。

当社の中長期的な企業価値の向上に関する方針は新中期経営計画で公表したとおりです。2030年にROIC7パーセントの資本収益性を確保しながら事業構造改革を実現していくことは、PBR改善にも資する取り組みだと考えています。

一方で、当社のPBRは0.5倍台が続いており、大変厳しい状況です。中期経営計画期間の業績、株主還元の実績などを考えると残念ながら十分に評価される水準とは言えず、マネジメントとして非常に高い問題意識を持っています。

今後はこれまで以上にみなさまとの対話を重視することにより、ご意見を経営に反映し企業価値向上に取り組んでいきます。引き続き、当社の事業活動やカーボンニュートラルに向けた構造改革へのご理解・ご支援を賜りますよう、よろしくお願いします。以上で、私からの挨拶を終わります。

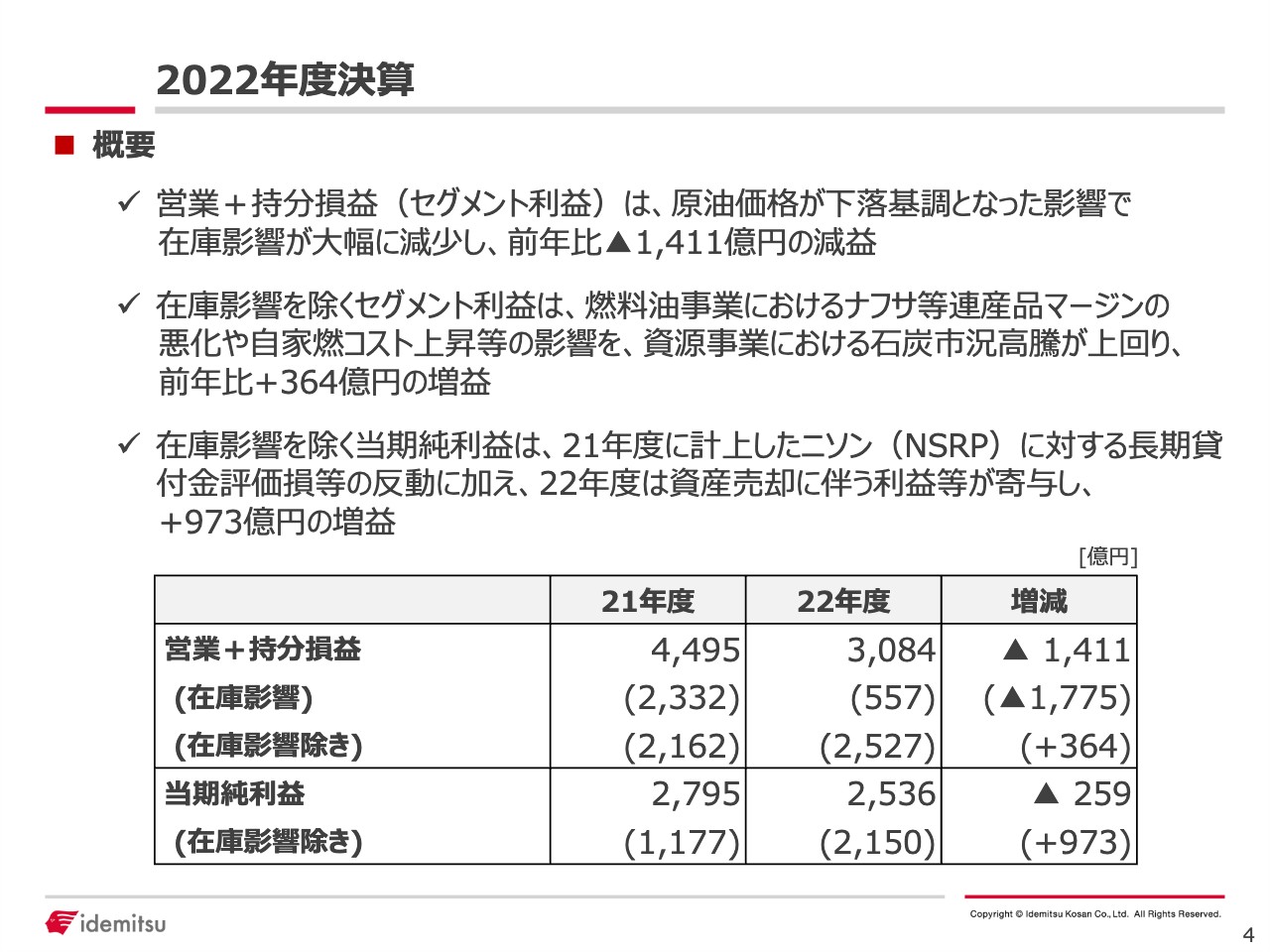

2022年度決算

酒井則明氏:2022年度決算について、資料に沿ってご説明します。数字はスライドに記載しているとおりです。在庫影響が前年と比べて大きく減少した結果、営業プラス持分損益は前年比1,411億円の減益となっています。

しかし、在庫影響を除くと364億円の増益になっています。後ほどセグメント別の数字をご説明しますが、燃料油事業のマイナス分を主に資源事業でカバーしてプラスになったイメージです。

当期純利益も同じく、前年比では減益ですが、在庫影響を除くと大幅に前年を上回りました。主な要因として、2022年度に力を入れて取り組んだ資産売却の結果が大きく反映されています。

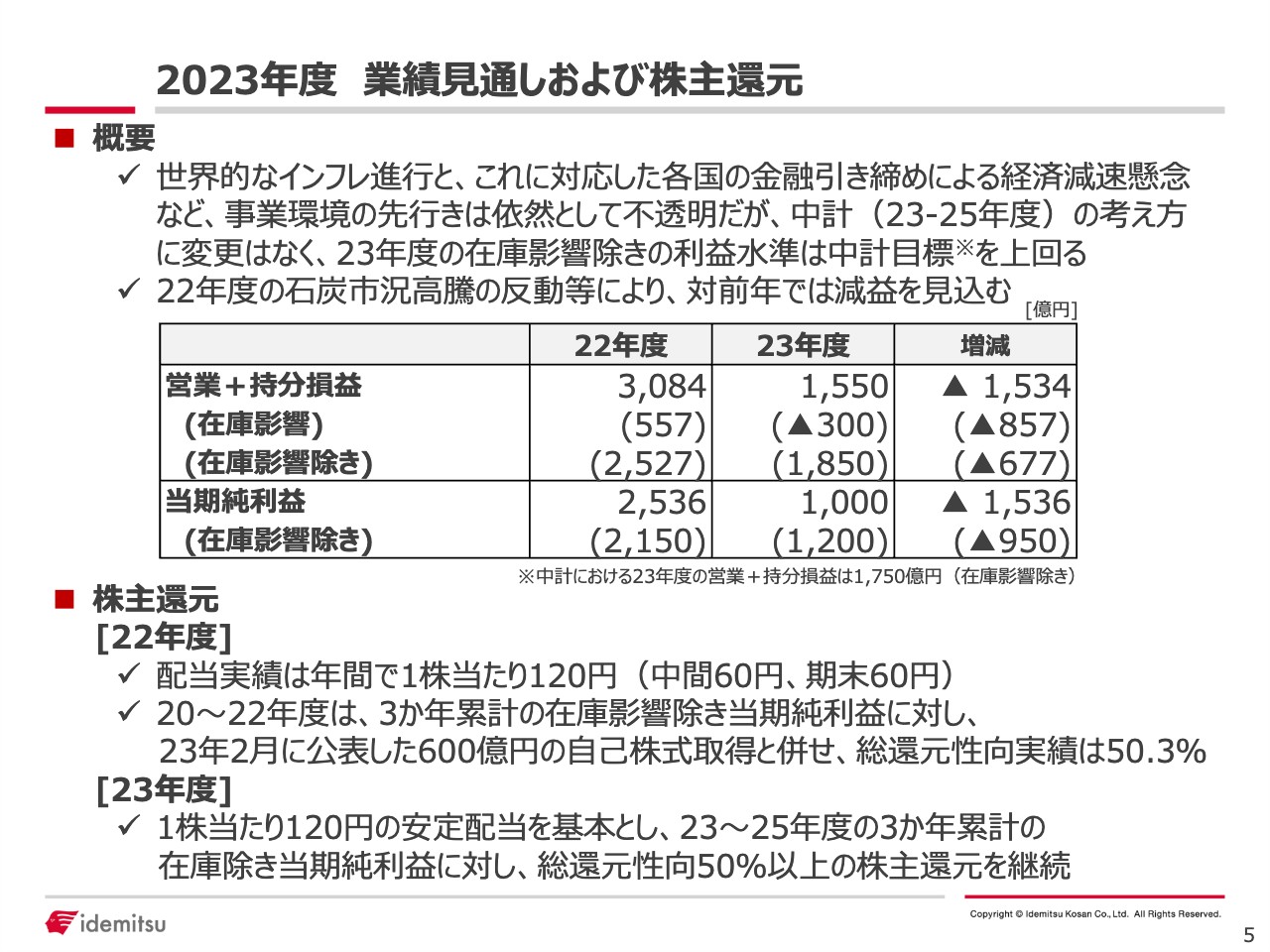

2023年度 業績見通しおよび株主還元

2023年度の業績見通しです。事業環境の先行きは不透明な部分がありますが、中期経営計画の考え方に変わりはありません。スライドに記載しているとおり、在庫影響が前年のプラスから2023年度はマイナスに反転するほか、資源部門で昨年計上した収益の反動減により、減益の見通しです。

しかし、こちらも在庫影響を除くと、営業プラス持分損益、当期純利益ともに昨年11月に公表した2023年度の中期経営計画目標を上回る数字を確保しています。

スライド下部には、株主還元について記載しています。2022年度の配当実績は、1株当たり120円です。現在取り組み中である総額600億円にのぼる自己株式の取得と合わせて、3年間累計の総還元性向実績は50.3パーセントになります。

2023年度の考え方は中期経営計画でお示ししたとおりです。1株当たり120円の安定配当を基本とし、2023年度から2025年度の3か年累計の在庫影響除き当期純利益に対し、総還元性向50パーセント以上の株主還元を継続していきます。

トピックス

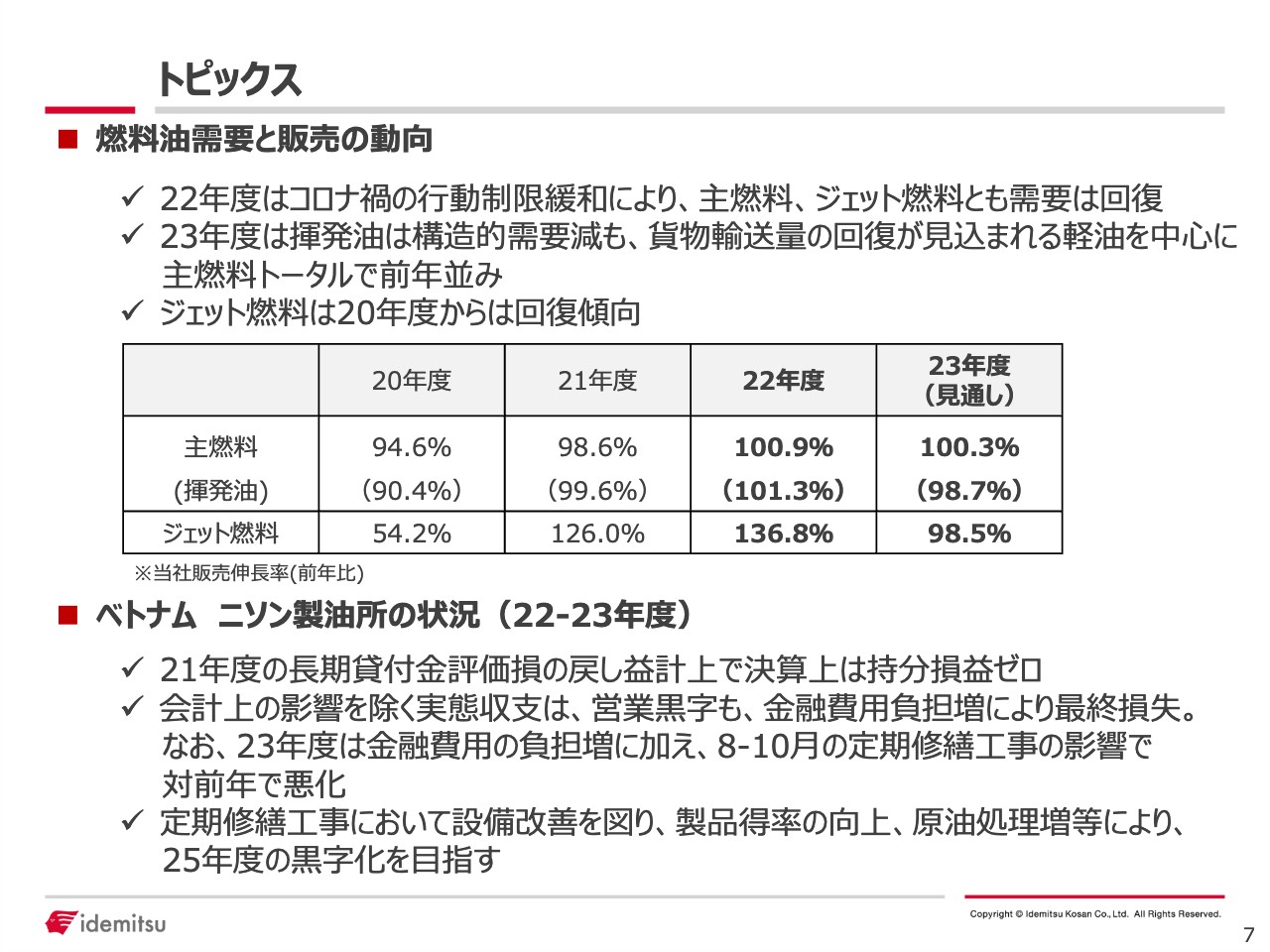

燃料油需要と販売の動向、ベトナムのニソン製油所に関してのトピックスです。

燃料油の主燃料とジェット燃料の伸び率をスライドの表に記載しました。2022年度は新型コロナウイルスによる行動制限が徐々に緩和され、主燃料であるガソリン・灯油・軽油・A重油の合計が前年を上回る100.9パーセントとなりました。ジェット燃料は136.8パーセントと、前年比で大幅に伸びています。

2023年度の見通しとしては、ガソリンは構造的に年々減少しているため98パーセント台ですが、貨物輸送の回復などが大きく見込まれることにより軽油の伸びが予想されますので、トータルでは100.3パーセントとほぼ前年並みとなっています。

ジェット燃料について、2022年度にスポット販売などの特殊要因があったことにより、2023年度の見通しは98.5パーセントと前年を割っていますが、そちらを除くとほぼ前年並みの販売伸長率になります。

スライド下部にはベトナムのニソン製油所について記載しています。ご存知のとおり、昨年は長期貸付金の評価損も計上したため決算上はプラスマイナスゼロですが、実態収支として営業利益段階では黒字を確保できています。しかし、金融費用の負担が大きく、残念ながら最終利益では赤字が続いています。

今年度は、夏以降約2ヶ月間実施する定期修繕工事の影響により、2023年度は2022年度比で収支が悪化する見通しです。定期修繕工事での設備改善による製品得率の向上や原油処理増等によって、2025年度の黒字化を目指したいと考えています。

決算概要

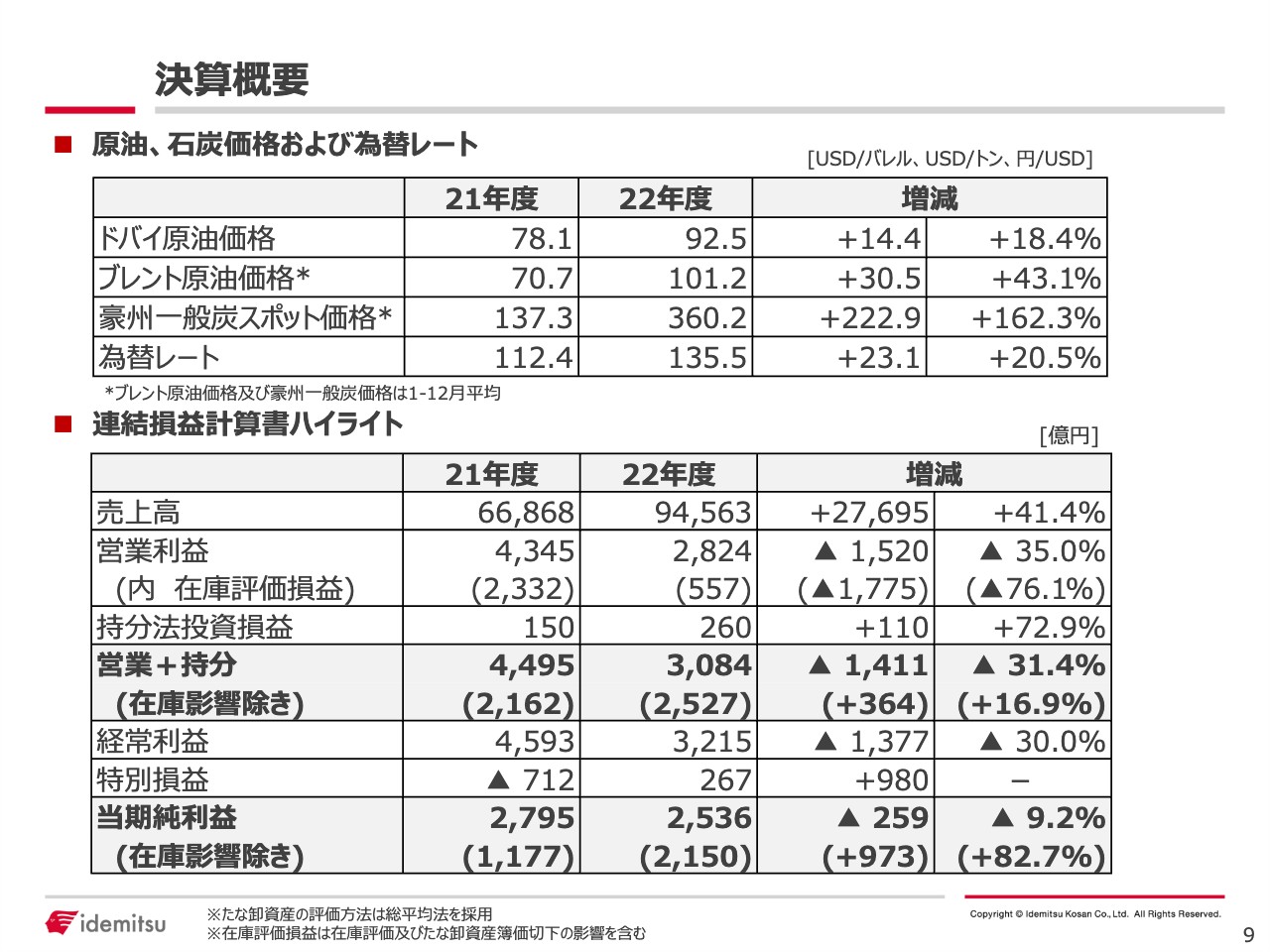

決算概要です。原油、石炭価格および為替レートは、スライドの表に記載したとおりの実績でした。

スライド下部の連結損益計算書ハイライトの表をご覧ください。資源相場の上昇や為替影響などが大きく、売上高は前年を大幅に上回り9兆4,000億円を超えました。一方で、在庫評価損益は大きく減少しています。その結果、営業プラス持分損益と当期純利益は前年を下回り、増収減益となっています。

持分法投資損益はプラス110億円となりました。これまでもご説明してきましたが、昨年度の第4四半期にノルウェーの現地法人であるINPEX Idemitsu Norgeを持分会社化した影響でプラスになっています。

特別損益は、前期はマイナスで今期はプラスですが、こちらも冒頭にお伝えしたとおり資産売却活動を強化した影響等によりプラスとなっています。

セグメント別情報

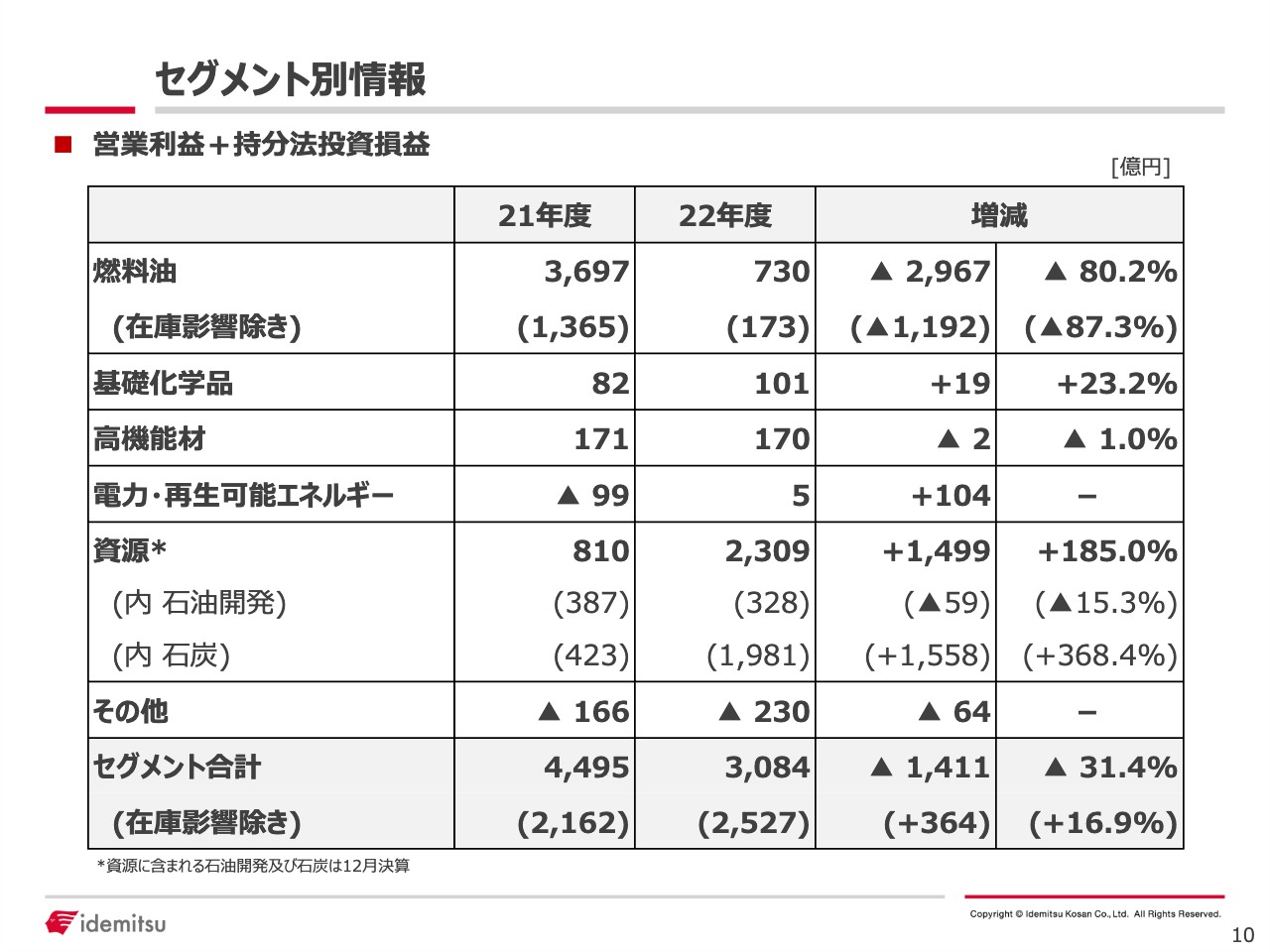

スライドには、セグメント別の数字一覧を記載しています。燃料油部門は在庫影響除きでは前年を下回り、資源部門でカバーするかたちになっています。

セグメント別情報

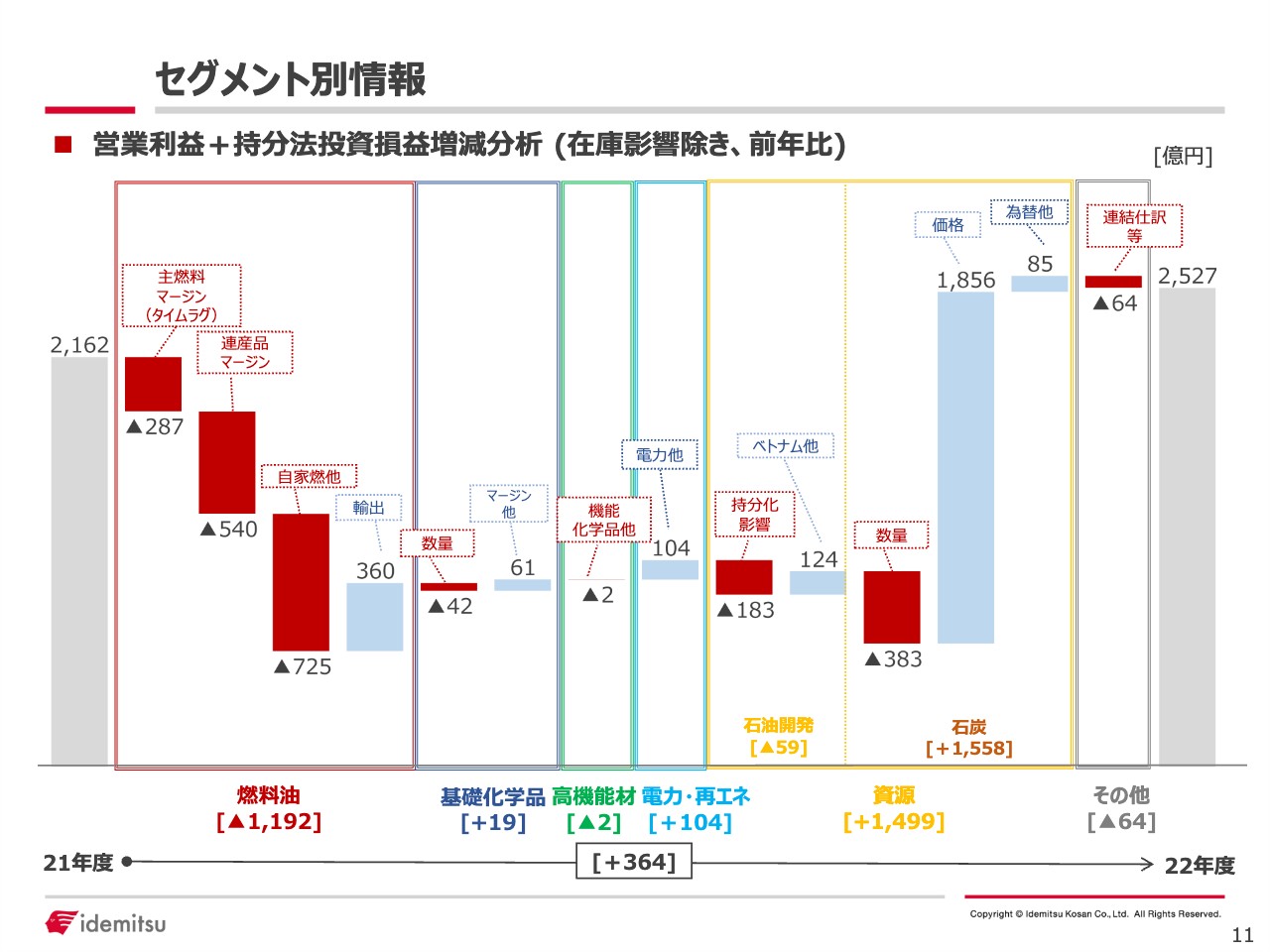

こちらのスライドでは、セグメント別情報をチャートで示しています。

セグメント別情報

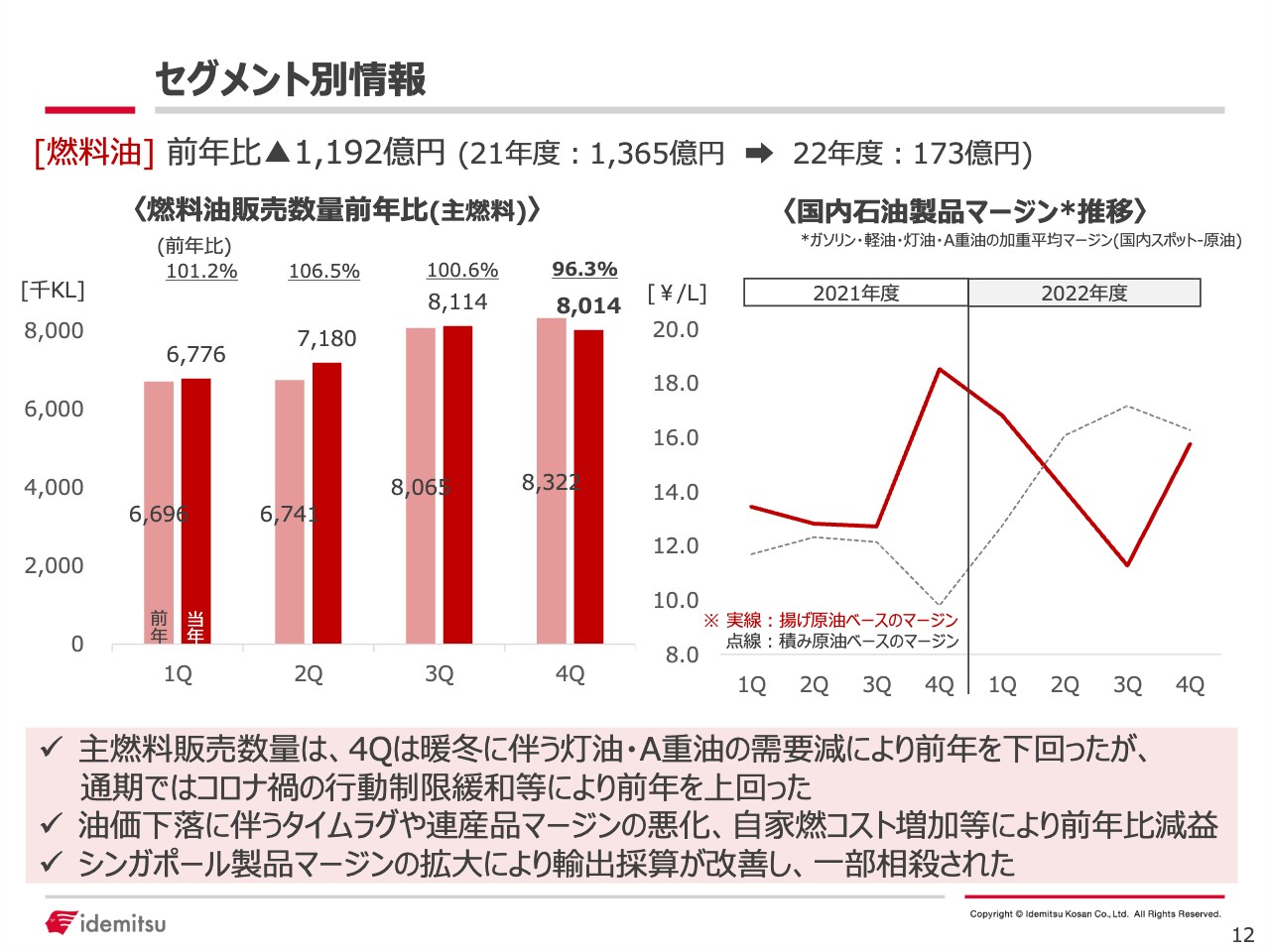

続いて、セグメントごとにポイントをご説明します。燃料油セグメントについて、スライドの左側のグラフは主燃料の販売数量で、前年との比較を四半期ごとに示しています。スライド右側のグラフは国内石油製品マージンの推移で、国内のスポット価格をもとに作成しました。従来どおり、実線が揚げ原油ベースで決算に影響している部分、点線が積み原油ベースでより実態に近い数字を示しています。

2022年度は、それほど大きくはなかったものの夏以降に国内でリファイナリーのトラブルが相次ぎ、国内の需給は大変締まった状態で推移しました。そちらの影響が積み原油ベースのスポット価格に現れていると思います。

こちらのマージン状況から内訳をご説明すると、前年比でリッター当たりマイナス0.8円と1円を若干下回るかたちになりました。しかし、リッター当たりマイナス4.0円の大きなタイムラグが含まれています。

燃料油セグメントの前年比マイナス1,192億円の内訳は、先ほどご説明したマージンの影響でマイナス287億円、主燃料以外の連産品でマイナス540億円、自家燃コスト増でマイナス361億円、調達や輸入分のコスト増でマイナス245億円、作業費等の経費関係でマイナス158億円、関係会社でマイナス70億円となっています。

販売数量ではプラスがあり、主燃料の販売増でプラス32億円、ジェット燃料はプラス40億円という内訳です。輸出は360億円と大きなプラスになりましたが、ほとんどが価格影響です。

セグメント別情報

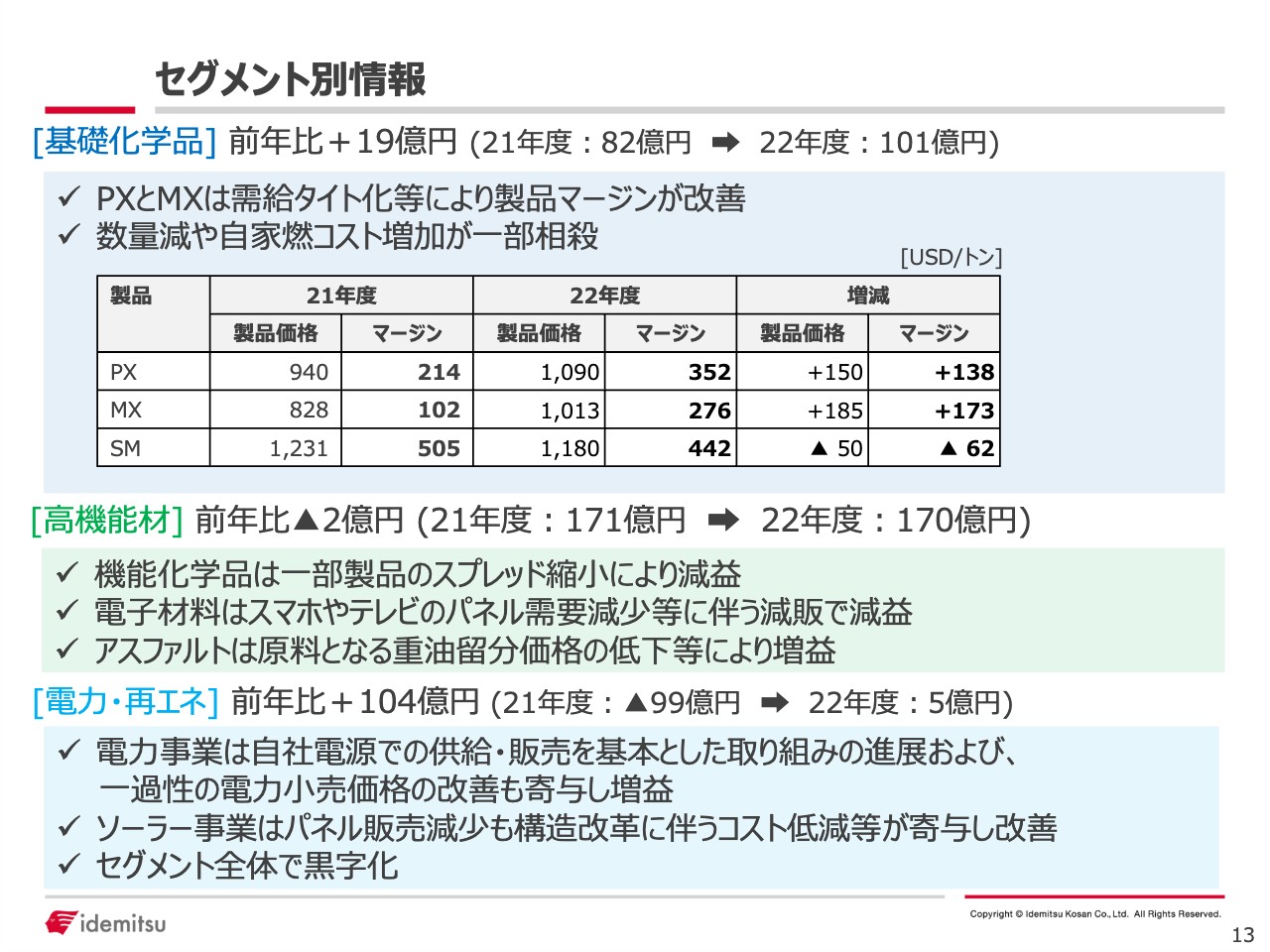

基礎化学品、高機能材、電力・再生可能エネルギーセグメントについてです。基礎化学品セグメントは前年比プラス19億円ですが、2022年度も需給タイト化といった昨年同様の傾向が続いており、パラキシレンやミックスキシレンなどはマージンがプラスになりました。スチレンモノマーは前年度のアジア域内の大型定修の反動があり、逆に需給が緩んでマージンはマイナスとなりました。基礎化学品セグメントの前年比プラス19億円の内訳としては、販売数量の減少によりマイナス42億円、マージンではプラス114億円、コスト関係でマイナス53億円となっています。

高機能材セグメントは、前年比マイナス2億円とほぼ前年並みです。スライドに記載のとおり、機能化学品や電子材料は、残念ながら前年比で減益になりました。アスファルトはコストが低下したこともあり増益で、トータルでマイナス2億円とほぼ前年度並みのセグメント収益となっています。

電力・再生可能エネルギーセグメントは前年度がマイナス99億円、今年度がプラス5億円ということで、ようやく黒字化を達成できました。電力事業の販売面では、販売内容の改善に継続して取り組んできた結果、前年を大きく上回って増益となっています。ソーラー事業は、コスト改善などに引き続き取り組んでいますので、赤字幅は年々減少してきていますが、残念ながら今も赤字の状態です。しかし、電力・再エネセグメントトータルとしてはようやく今回黒字が達成できました。

セグメント別情報

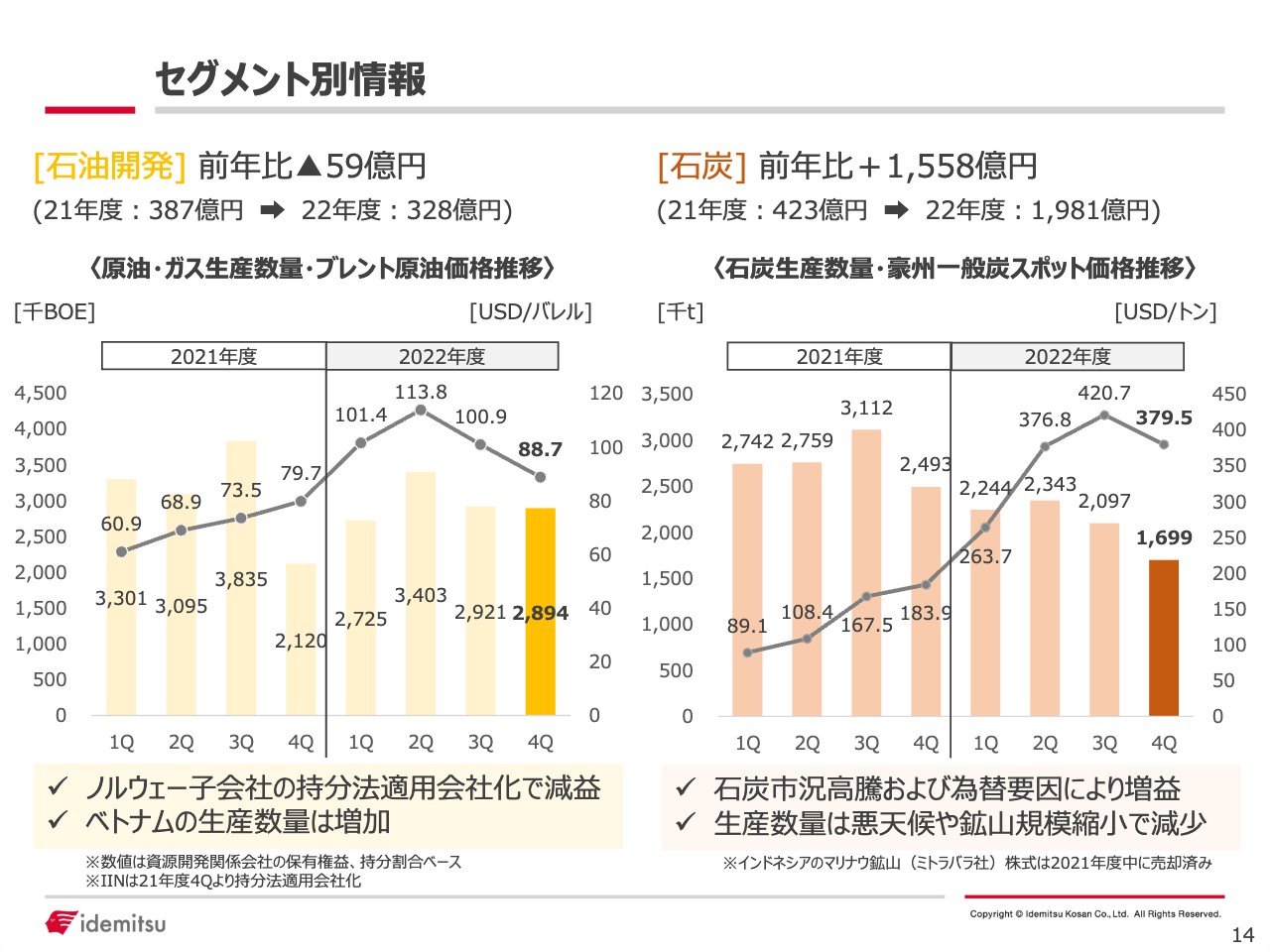

資源セグメントについてです。スライド左側の石油開発については、冒頭に少しお話したとおり、ノルウェーのINPEX Idemitsu Norgeを持分化し、営業利益から持分利益に変わった影響でマイナス183億円となっています。一方で、ベトナムのガス田などの販売数量や価格が増加した要因でプラス124億円となり、トータルで前年比マイナス59億円になります。

スライド右側の石炭はプラス1,558億円で大変大幅な増益となりました。内訳としては、天候不順等による生産量減少によりマイナス383億円、価格要因によりプラス1,856億円となっています。また、人件費等々の経費がかなり上昇している影響でマイナス321億円、為替要因でプラス406億円となっています。

財務状況

財務状況について、スライドにバランスシートを示しています。総資産も前期末と比べて2,600億円を超えるプラスになっています。スライド右下の表が示すとおり、運転資本が増加したことや、西部石油が完全子会社化したこと等により有利子負債自体は増えていますが、ネットD/Eレシオは前期末の0.9を少し下回るレベルを維持しました。自己資本比率も改善しています。

キャッシュフローの状況

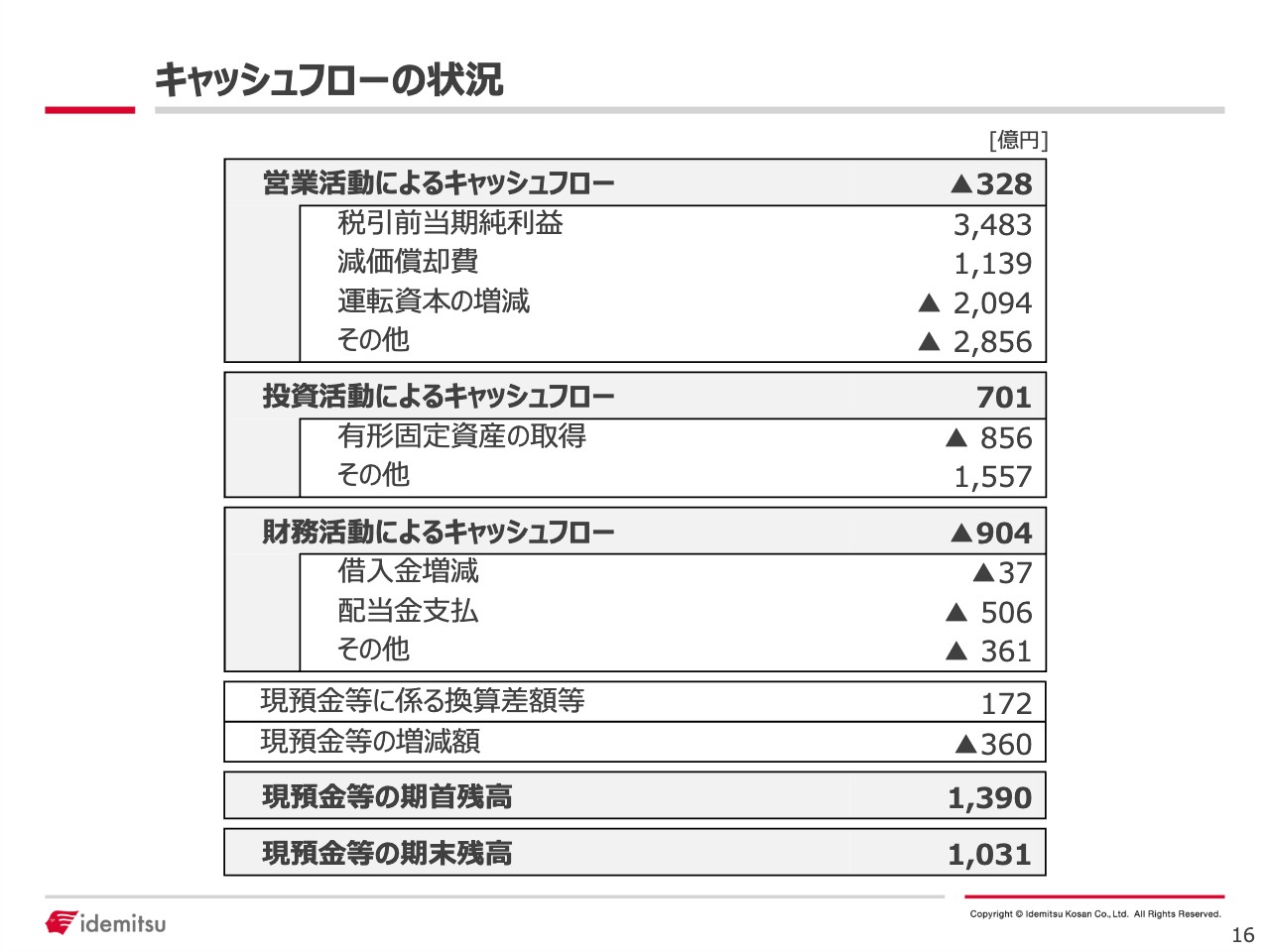

キャッシュフローの状況です。事業活動や運転資金の状況、資産売却への取り組み等々が反映された数字になっています。

利益、資本収益性、総還元性向(20-22年度)

2020年度から2022年度の中期経営計画の振り返りです。利益水準や経営指標であるROIC、ROEともに計画を上回る実績となりました。スライド下部に記載のとおり、燃料油供給体制の見直しや燃料以外の事業の再編、資産売却、カーボンニュートラルへの取り組み等に取り組んできました。

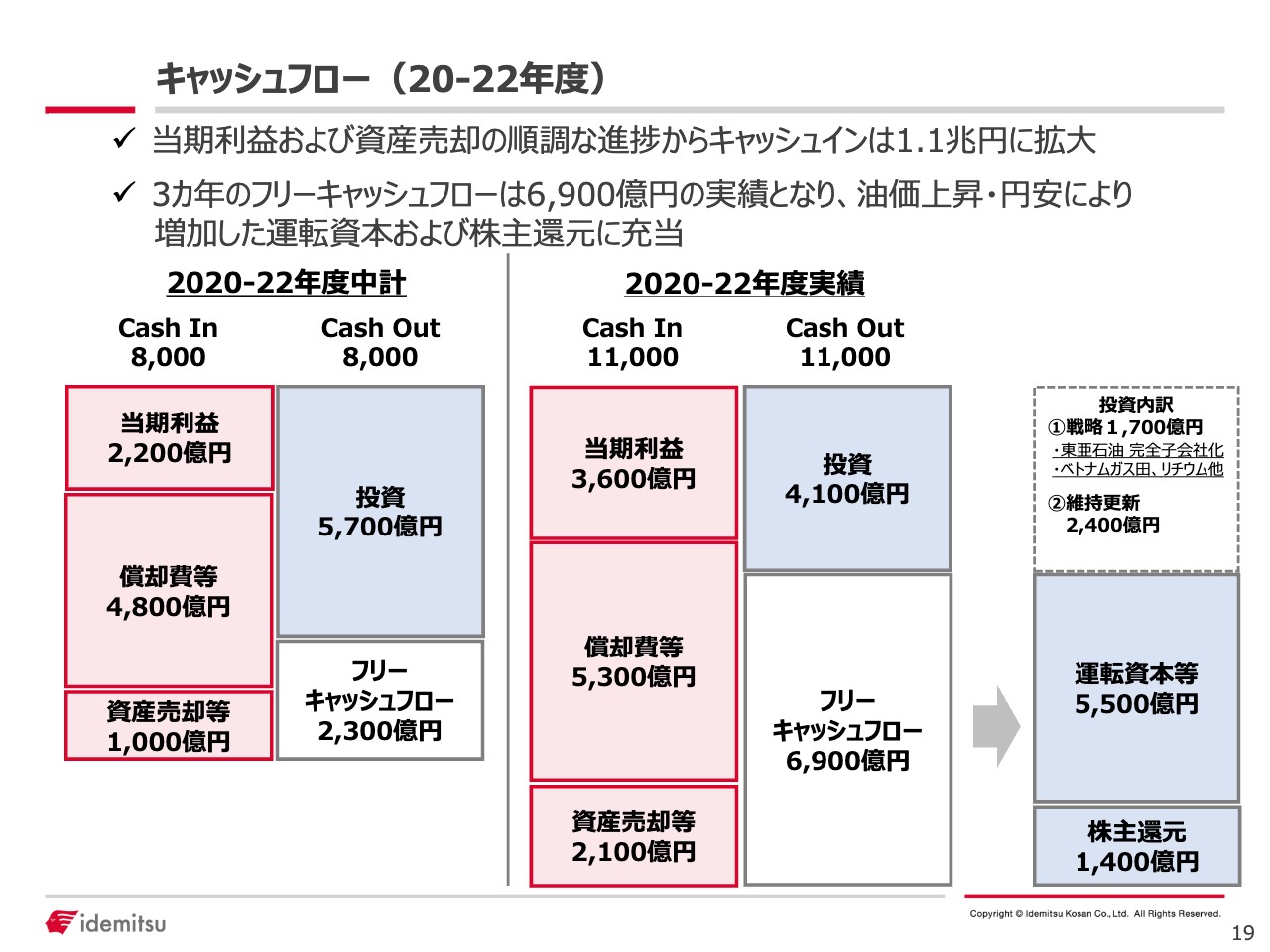

キャッシュフロー(20-22年度)

キャッシュフローについてのイメージをスライドの図に示しています。中期経営計画と比べると、当期利益が大きくプラスとなったこと等からキャッシュインは1兆円を超え1兆1,000億円というレベルになりました。その結果、フリーキャッシュフローも大きくなり、運転資本および株主のみなさまへの還元に充当させていただきました。

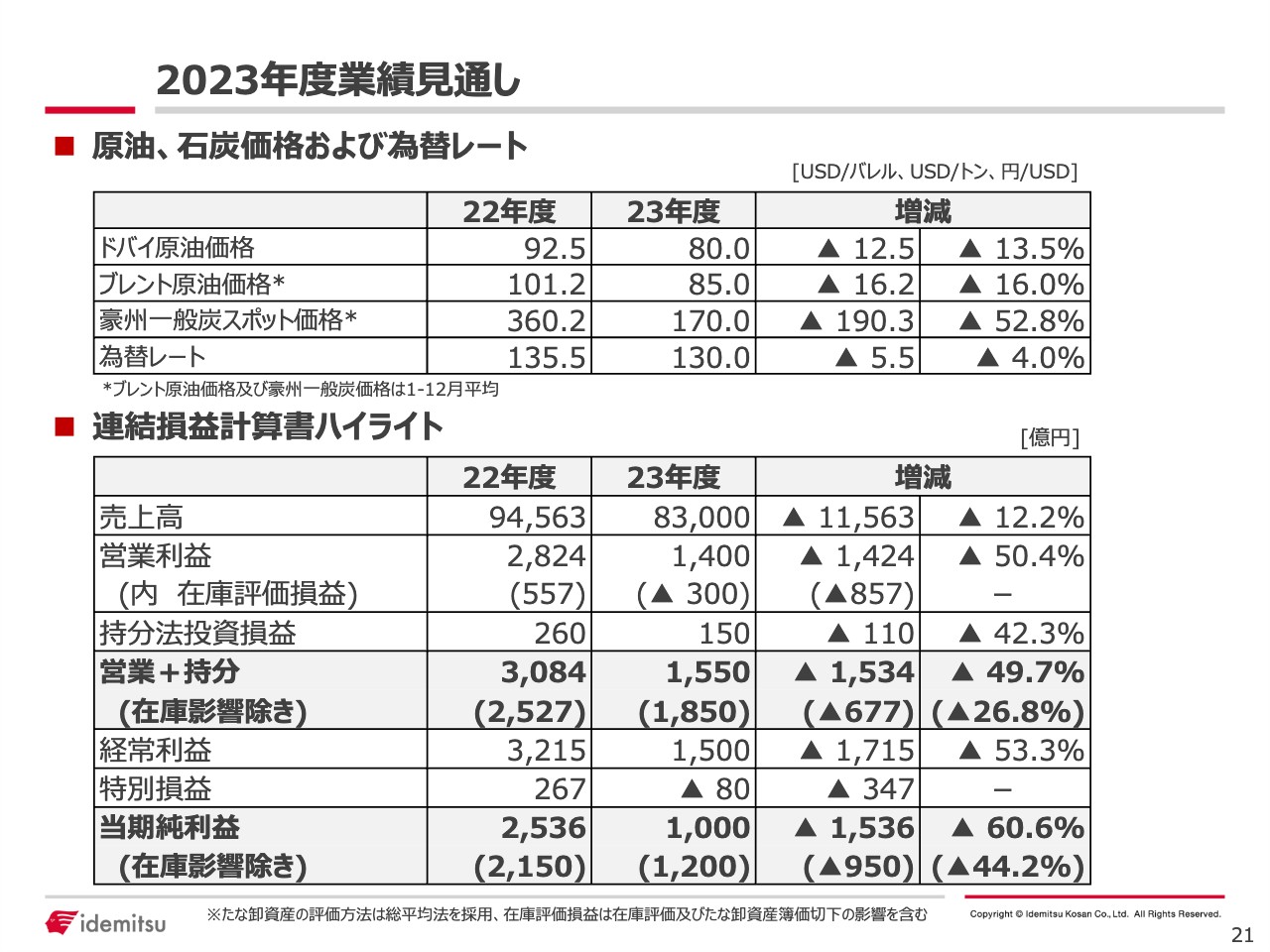

2023年度業績見通し

2023年度の業績見通しについてです。足元の状況を勘案した資源相場や為替の前提は、スライドの表のとおりです。スライド下部には損益計算書ハイライトを記載しています。こちらも、在庫影響を除くと営業プラス持分損益および当期純利益は中期経営計画目標を上回る数字となっています。

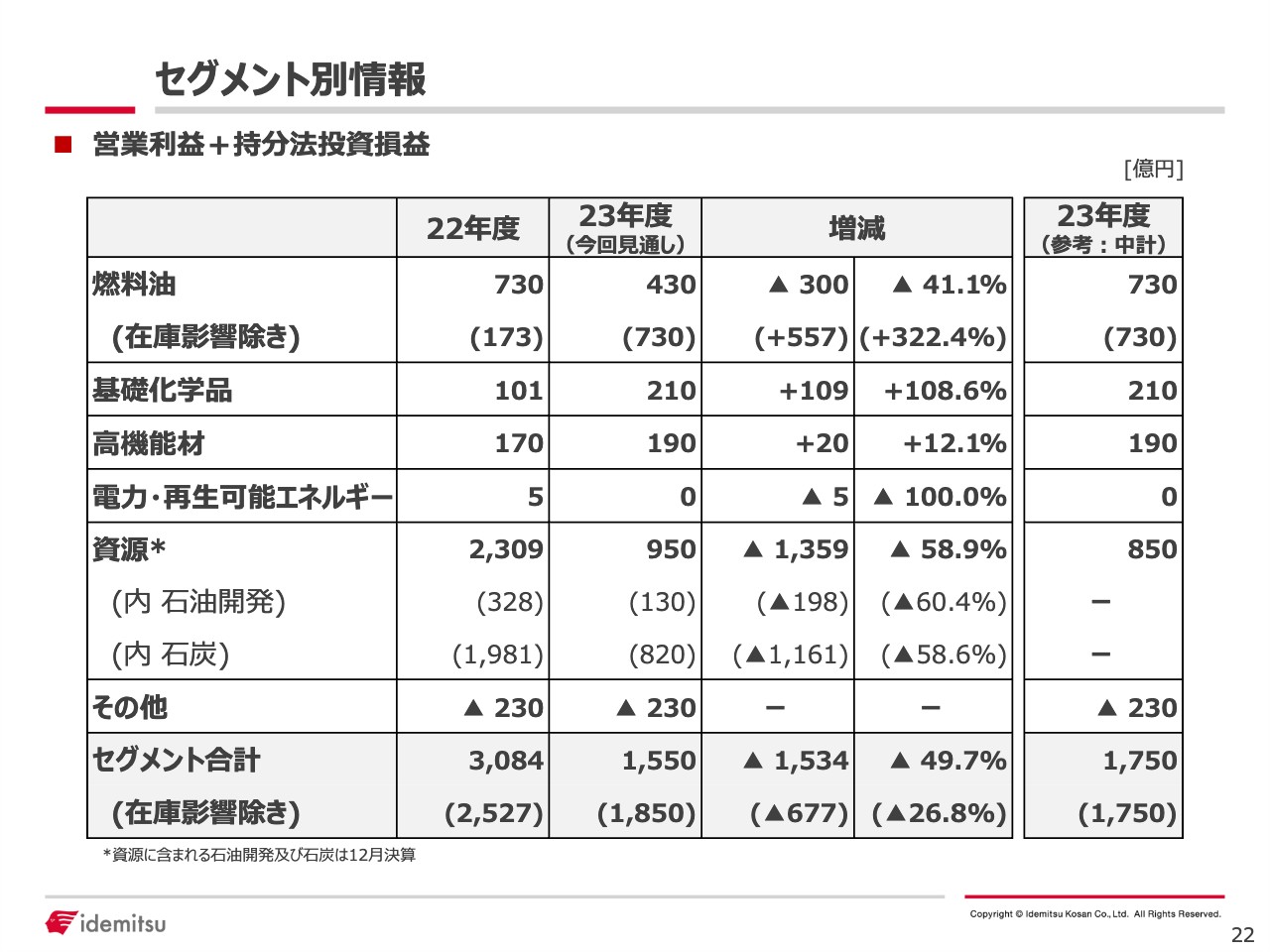

セグメント別情報

セグメントごとのポイントをご説明します。やはり目立つのは、前年比での資源セグメントの減益です。大きくマイナスとなっていますが、燃料油セグメントは在庫影響を除くと増益となっています。

基礎化学品セグメント、高機能材セグメントはそれぞれコスト削減への取り組みを行っています。高機能材セグメントでは潤滑油事業が大幅に収益を回復する予定のため、前年を上回る見通しとなっています。

電力・再生可能エネルギーセグメントも販売内容の改善に加えて、ソーラーフロンティアの収益改善が進んでいますので、これまでのような大幅な赤字構造からは脱却したかたちになります。

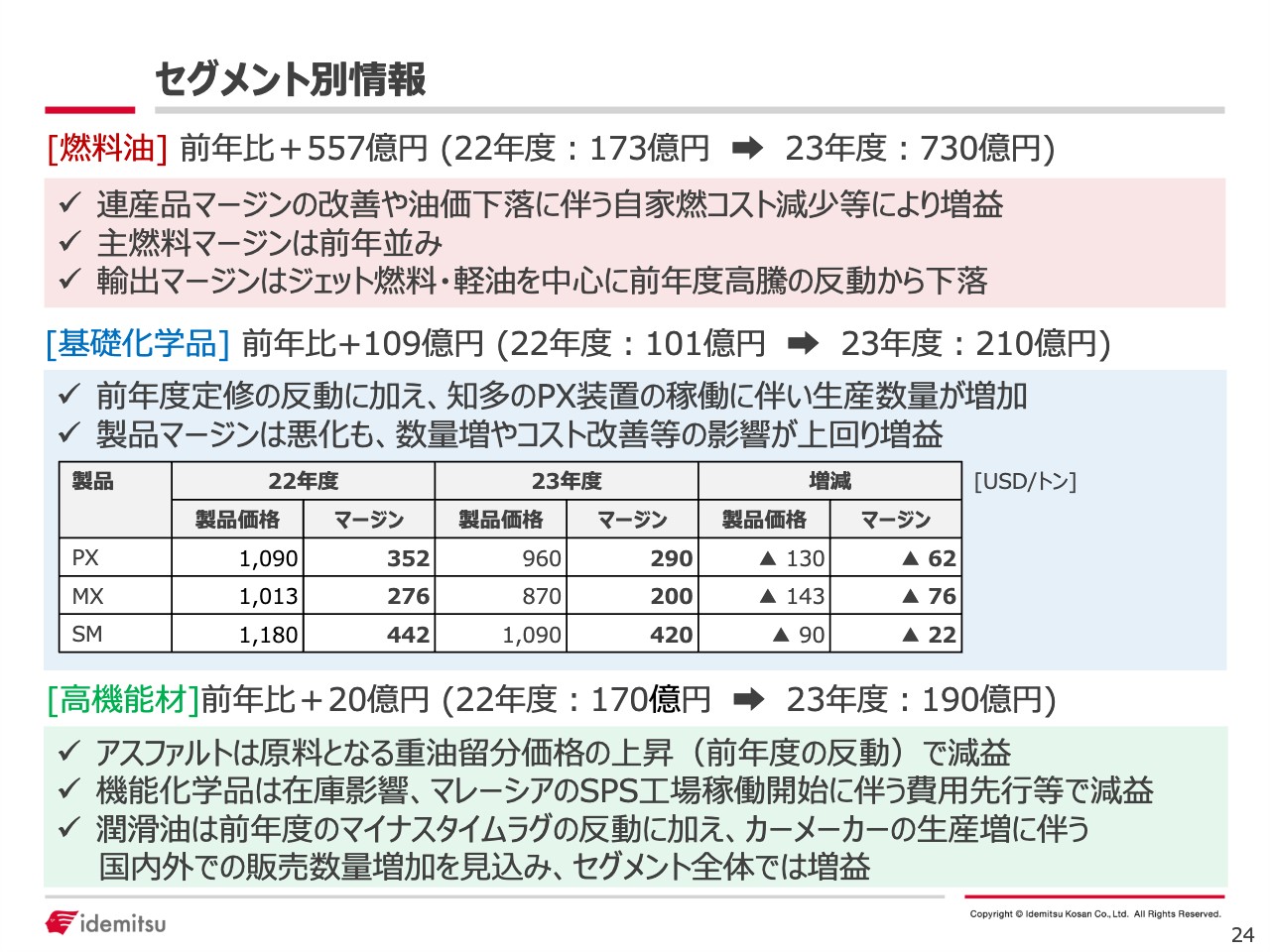

セグメント別情報

3つのセグメントのポイントをご説明します。燃料油セグメントは前年比プラス557億円を見込んでいます。マージンはリッターあたりプラス0.1円となりますので、ほぼ前年並みだと言えると思います。ただし、タイムラグとして1桁違うリッターあたりプラス1.0円が、0.1円のマージンの内数として入っています。

プラス557億円の内訳は、マージンの影響で主燃料がプラス30億円、前年度は大変大きなマイナスとなった連産品がプラス300億円、自家燃コストも前年より大幅に改善しプラス300億円、調達や輸入のコストでプラス130億円、関係会社でプラス70億円、販売数量でも主燃料の販売でプラス20億円となっています。一方で、輸出はマイナス360億円となり、こちらは価格要因がほとんどであるとご理解ください。

基礎化学品セグメントは、前年比プラス109億円と見通しています。こちらはスライドの表のとおり、前年とは若干環境が違うため、パラキシレン、ミックスキシレン、スチレンモノマー等々のマージン状況、および需給面は厳しくなると見ています。

内訳としては、数量要因がプラス70億円で、愛知事業所のパラキシレン装置稼働も要因の1つとなっています。マージンはマイナス70億円で、数量とマージンのプラスマイナスで打ち消すかたちになります。その他のコスト関係については、在庫影響やさまざまなコスト削減に長期間取り組んできた結果、プラス109億円になっています。

高機能材セグメントについては前年比プラス20億円となりました。内訳は、アスファルトや機能化学品で減益、潤滑油は前年度の大きなマイナスのタイムラグがなくなる反動に加え、販売内容の改善の結果大幅に収益を回復し、トータルでは前年比プラス20億円になります。

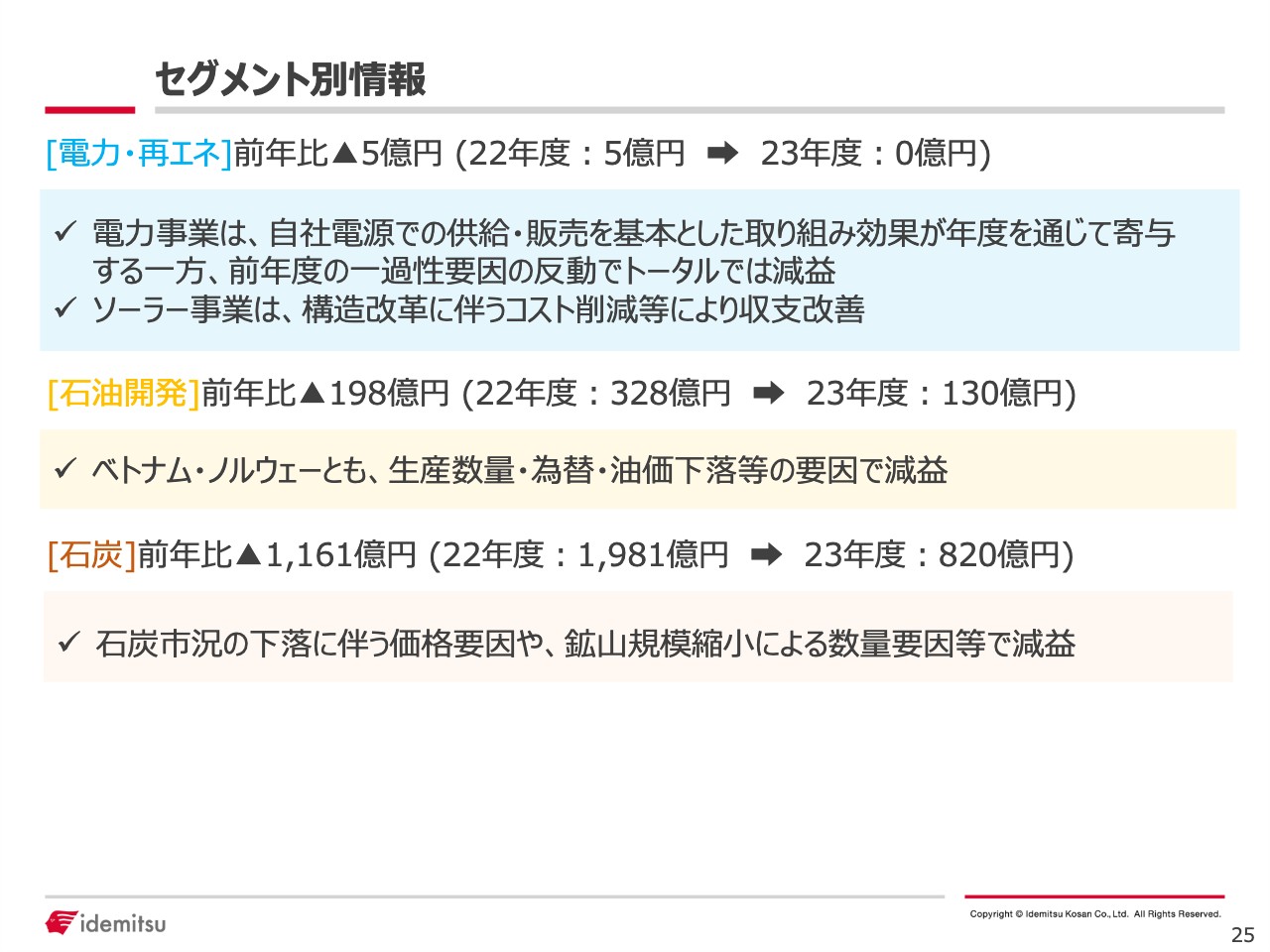

セグメント別情報

電力・再生可能エネルギーセグメントについてです。前年比マイナス5億円とありますが、セグメントとしてはギリギリ黒字が確保できるまでに環境が改善しました。電力販売事業は過年度に一過性の要因などもあったため、前年比では減益となりますが、ソーラー事業は年々赤字幅が縮小しており改善が進んでいますので、トータルでほぼプラスマイナスゼロの見通しになっています。

資源セグメントは、スライドに記載のとおり前年比ではマイナスです。石油開発については、ベトナムとノルウェーで前提となる油価や為替の下落等が要因となっています。また、数量も若干減る部分があり、内訳としてはベトナムでマイナス120億円、ノルウェーでマイナス78億円となります。

石炭に関しては前年比マイナス1,161億円となっており、数量でマイナス250億円、価格要因でマイナス880億円、為替ほかでマイナス31億円といった内訳になっています。

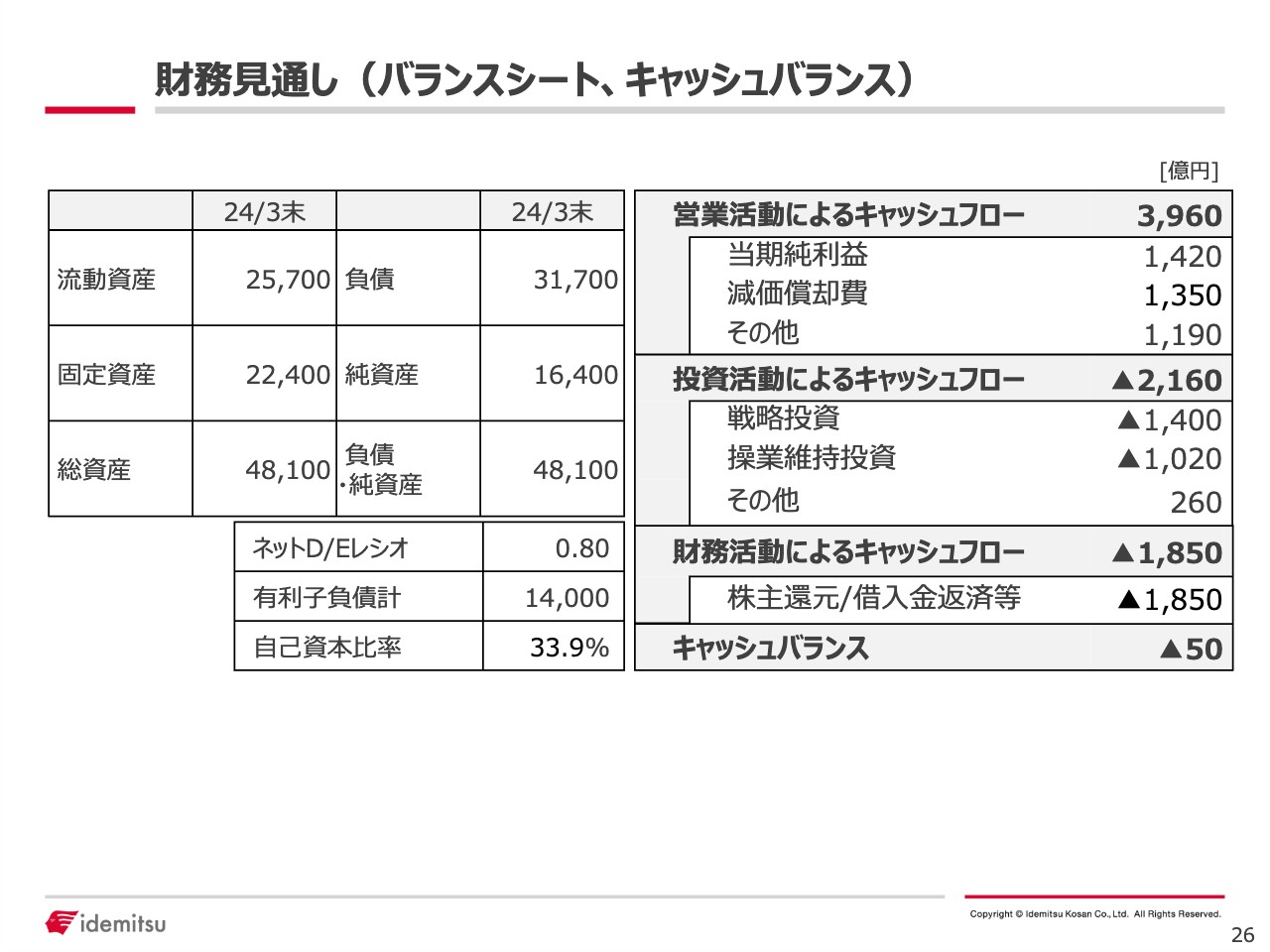

財務見通し(バランスシート、キャッシュバランス)

こちらのスライドは財務見通し、バランスシートやキャッシュバランスのポイントのみを表に示しました。参考までにご覧いただきたいと思います。

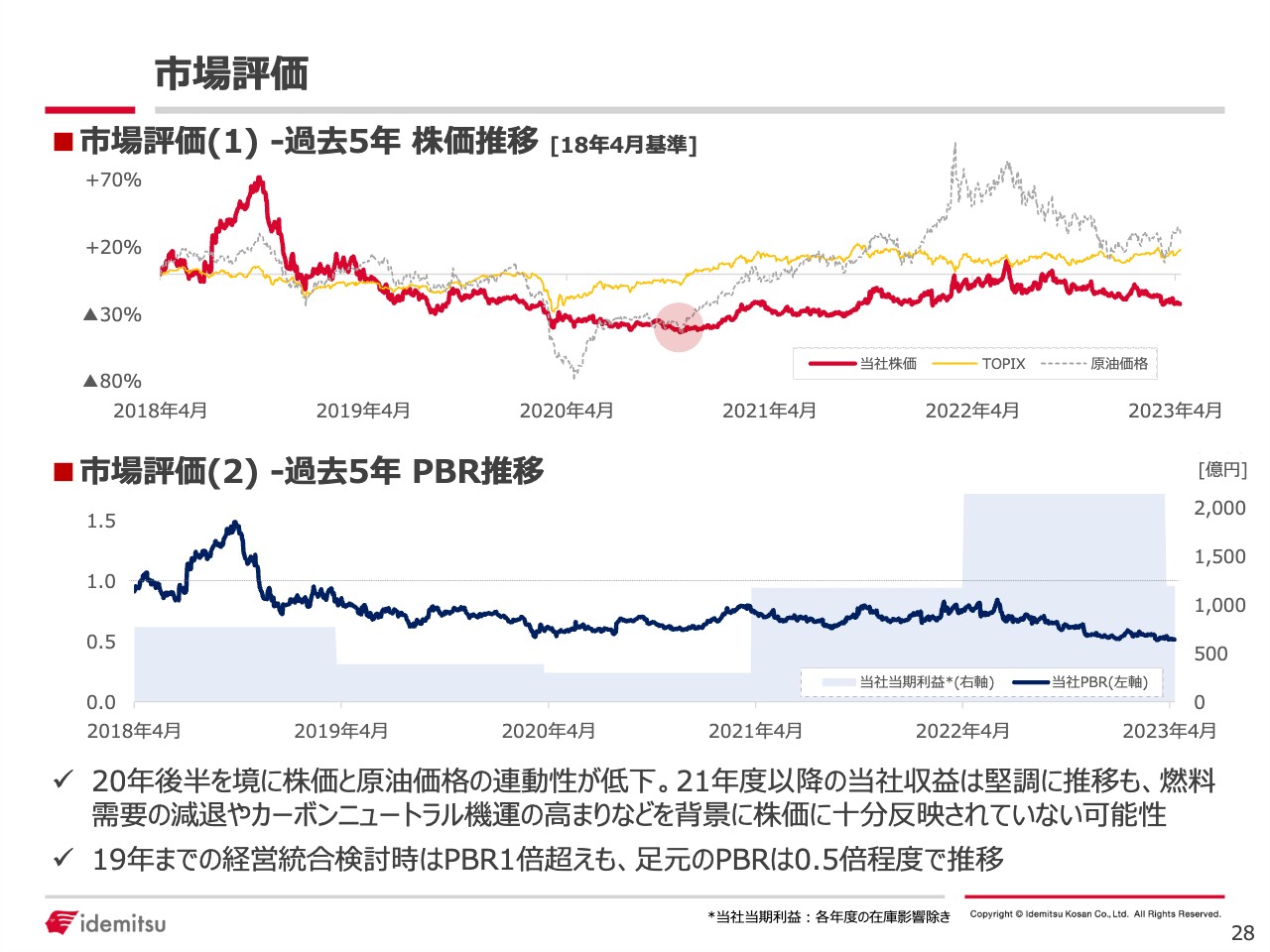

市場評価

最後に、市場評価や資本コスト、資本収益性等について、ポイントのみご説明します。スライドには当社が新会社としてスタートしてからの株価とPBRの推移を記載しています。グラフのとおり、決してすばらしいと言えるものではなく低迷しているように見えますが、こちらが当社の推移となっています。

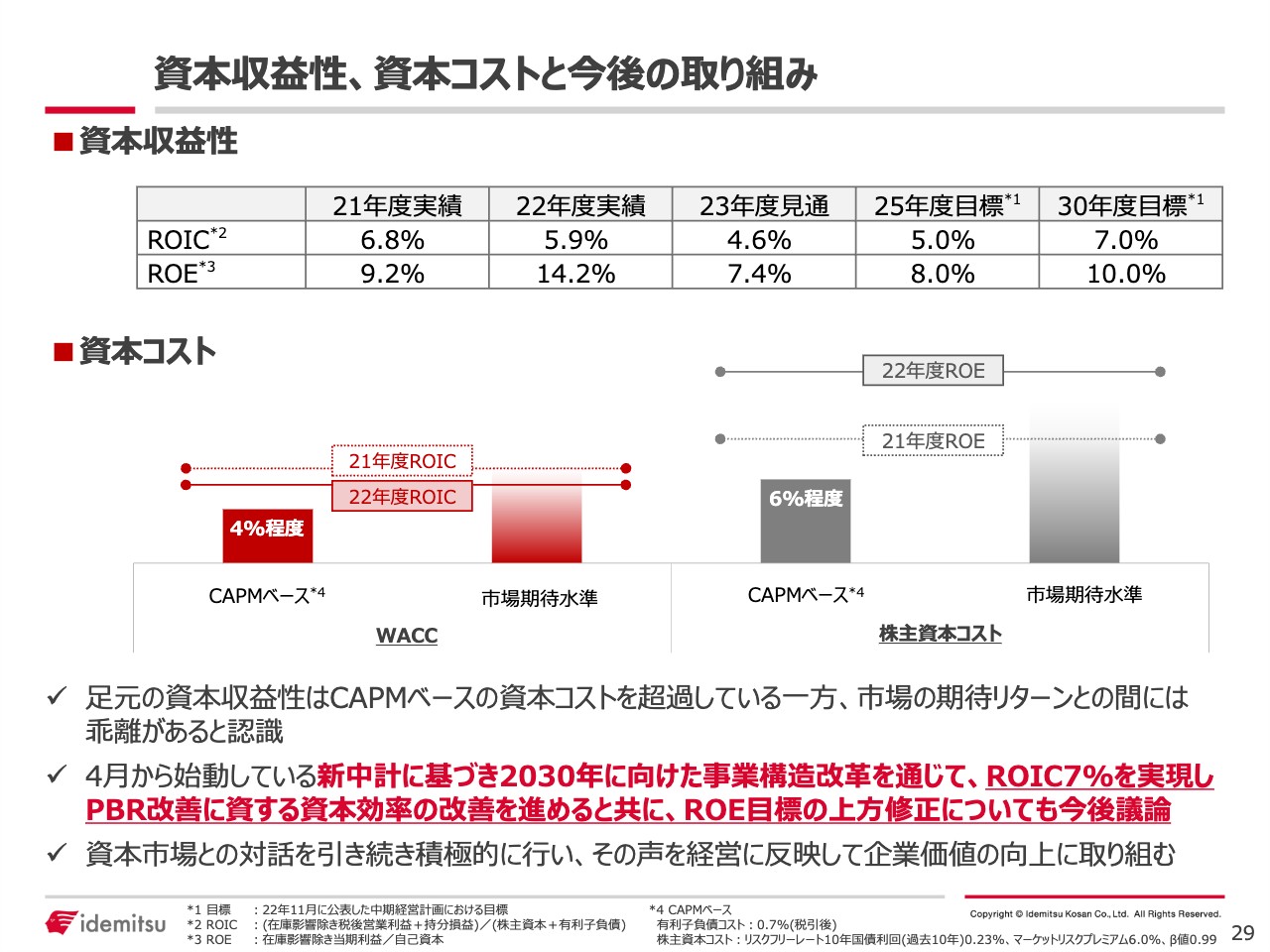

資本収益性、資本コストと今後の取り組み

スライド上部には、資本収益性であるROICとROEについて、過去2年の実績と2023年度の見通し、中期経営計画で示した2025年、2030年の節目になる年の目標値を示しています。スライド中央には、CAPMベースで見た当社のWACCと株主資本コストの図を示しています。

当社は社内でもこの数字を目安としてさまざまな検討を進めています。しかし、先ほどご覧いただいた株価やPBRの推移等々から見ても、私どもの意識と市場のみなさまの見方は少し違うのではないかと思っています。特に、株主資本コストについて、市場のみなさまの期待収益および期待リターンはもう少し高いところにあるのではないかと認識しています。

ROICについては中期目標をしっかり実現することを考えていますが、ROEについては、市場のみなさまの見方との乖離も意識しながら、上方修正に関してもこれから社内でしっかりと議論していきたいと考えています。

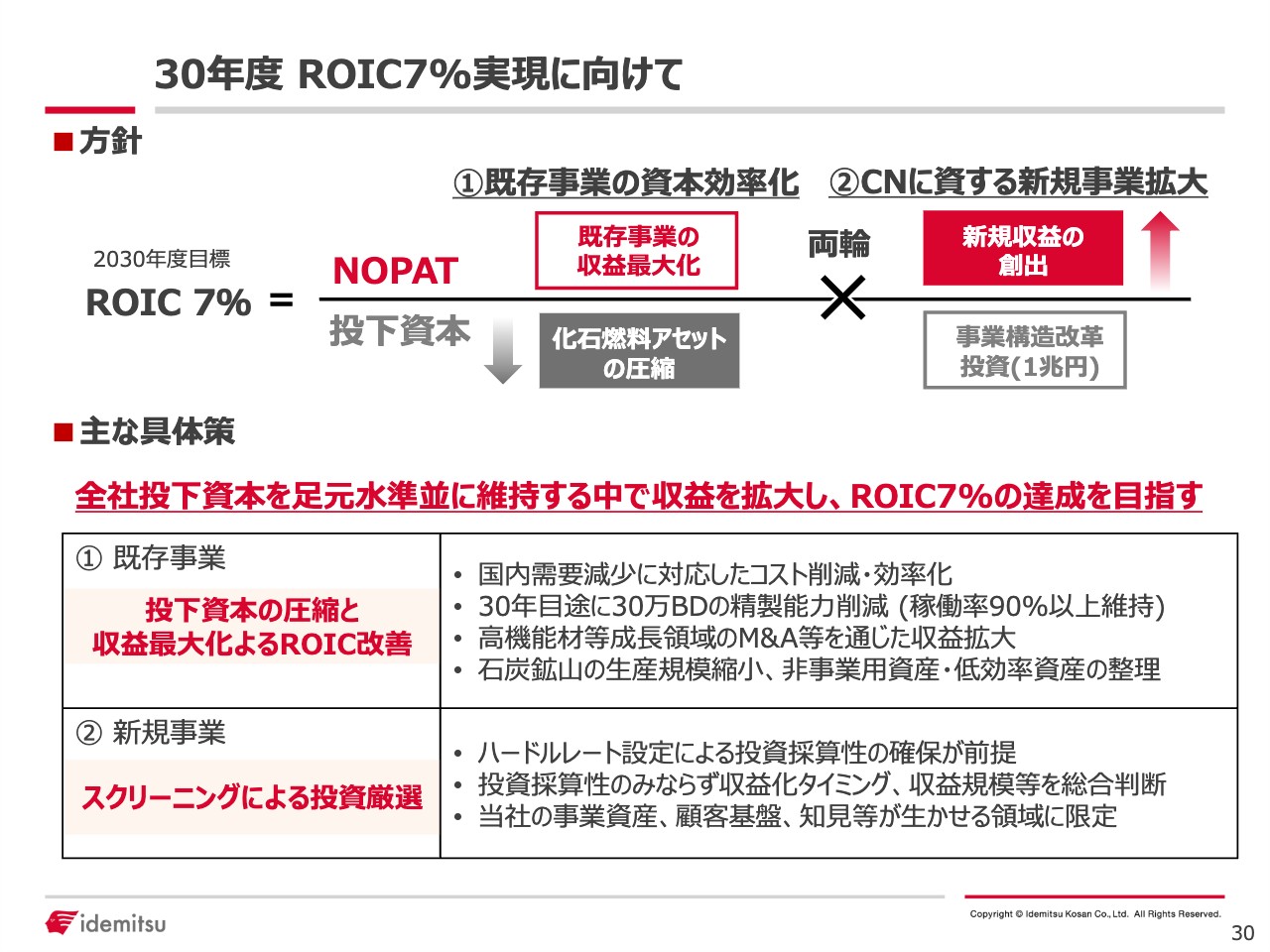

30年度 ROIC7%実現に向けて

こちらのスライドはROIC7パーセント実現に向けてのイメージとして、既存事業と新規事業での取り組み内容のポイントについて記載しています。

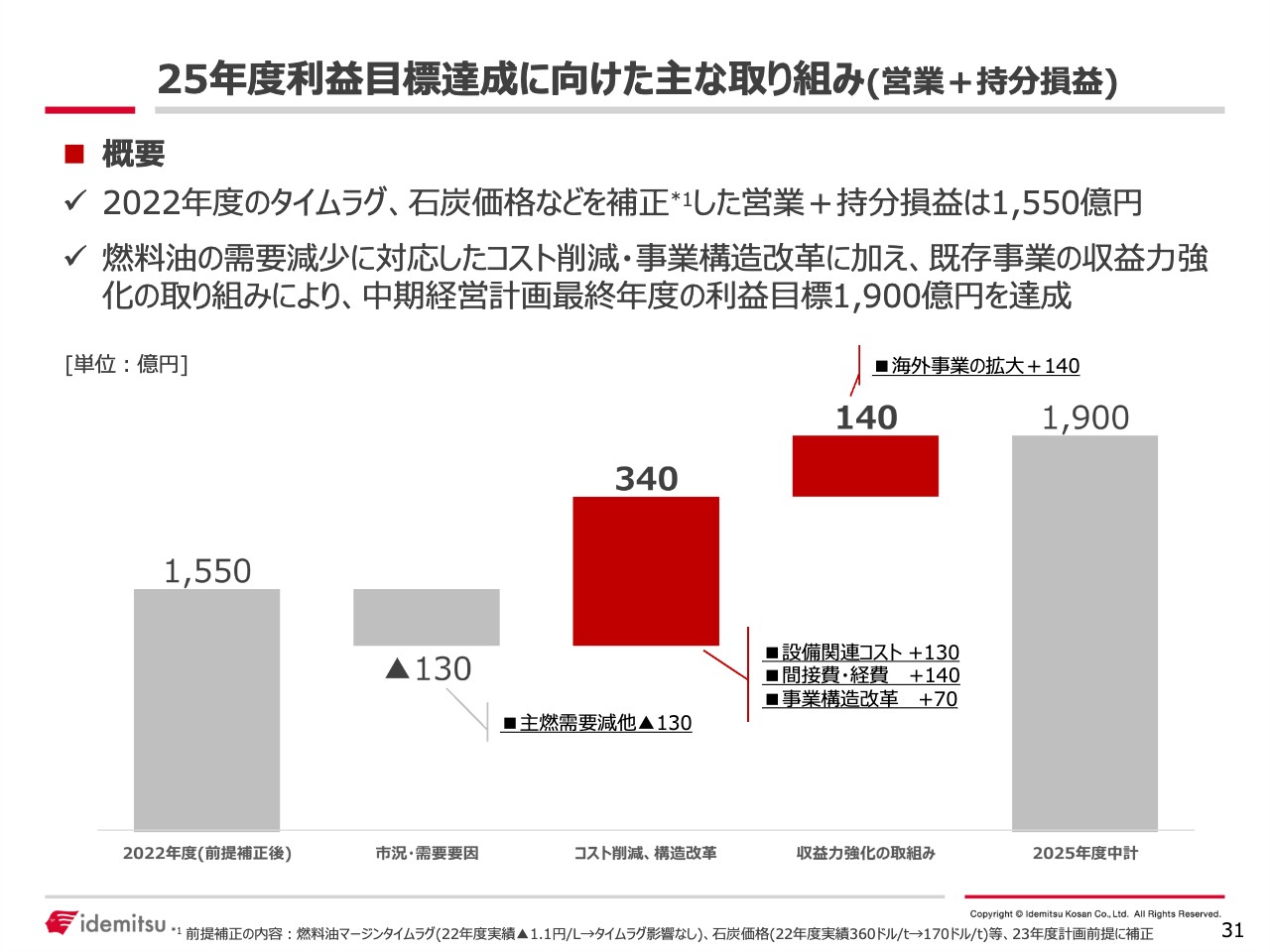

25年度利益目標達成に向けた主な取り組み(営業+持分損益)

こちらのスライドは、2025年度の営業プラス持分損益の目標レベルに到達するまでの取り組みを、大きく分解して表したものになります。参考までにご覧いただければと思います。

私からのご説明は以上です。ありがとうございました。