2023年4月22日にログミーFinance主催で行われた、第53回 個人投資家向けIRセミナー Zoom ウェビナーの第3部・ラクオリア創薬株式会社の講演の内容を書き起こしでお伝えします。

スピーカー:ラクオリア創薬株式会社 代表取締役 武内博文 氏

元・ファンドマネージャー/元・ディーラー 坂本慎太郎(Bコミ) 氏

経済アナリスト/経営コンサルタント 増井麻里子 氏

免責事項

武内博文氏(以下、武内):みなさま、こんにちは。ラクオリア創薬株式会社、代表取締役の武内博文でございます。本日はご視聴いただき、ありがとうございます。

初めに、スライドに記載の免責事項をお読みください。

目次

武内:本日はスライドに記載の6つの項目に沿ってお話しします。よろしくお願いいたします。

会社概要

武内:会社概要です。ラクオリア創薬株式会社は医薬品の研究開発を事業とする、いわゆる「創薬ベンチャー」や「バイオベンチャー」と呼ばれるタイプの会社です。名古屋を中心に活動し、現在の従業員数は70名です。創業は2008年で、今年で15年目となります。

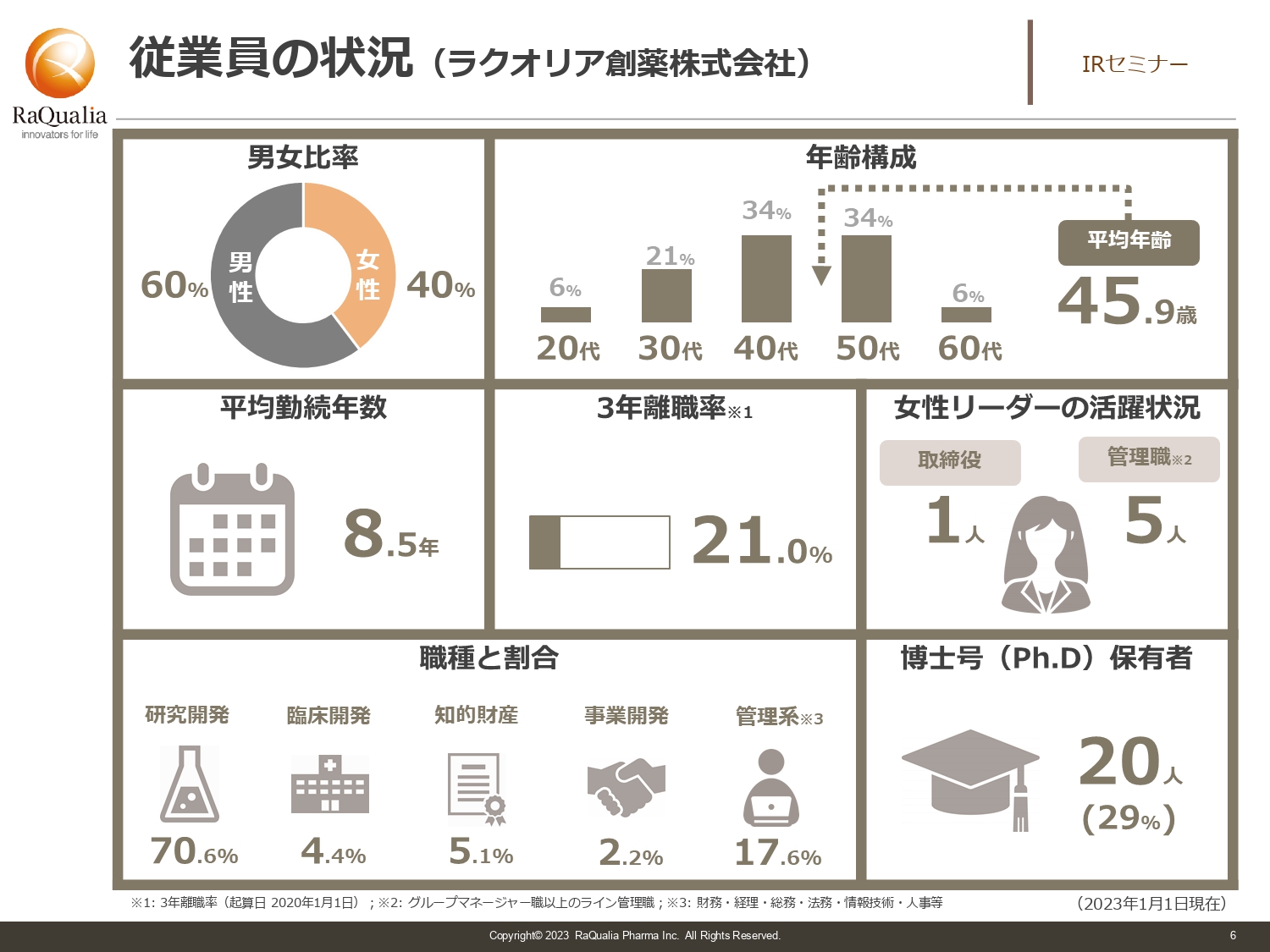

従業員の状況(ラクオリア創薬株式会社)

武内:従業員の男女比は6対4で、男性のほうが若干多めです。社員の平均年齢は約46歳で、ベンチャーにしては正直少し高めです。大きな理由は2つあります。1つ目は、大学院を出た方を中心に研究員が構成されているため、そもそも社会人になるタイミングが一般的な会社に比べると遅いことです。

2つ目は、新卒を育てる製薬会社に対して、我々の場合は即戦力を中心に編成しているため、中途採用の方が多いことです。昨今は少子高齢化が進み、人生100年時代と言われています。100歳まで働くことを考えると46歳はまだまだ若手ですので、これからもがんばっていきます。

平均勤続年数は8.5年で、3年離職率は21パーセントです。離職率は少し増えてしまいましたが、ベンチャーの場合は3年で3割程度は許容範囲だと考えていますので、人の代謝もありつつ動いていると認識しています。

また、女性リーダーの活用を推進しており、現在は取締役は1名、その他管理職は5名が女性です。まだまだ増やしていかなければいけないと思っていますが、ようやく我々もそのようなことができる段階になってきました。

職種の割合としては、基本的には研究開発の中でも探索研究という早期段階のものを担っているため、そちらにリソースを割いており、約7割の社員が従事しています。また、当社の大きな特徴として開発や特許にもリソースを割いており、自社で開発するためにしっかりと特許技術を作っている状況です。その他、管理系には法務や経理などがありますが、それら全般を合わせて約17パーセントという構成になっています。

博士号を持っている方は全体の3割くらいです。今後はもう少し比率を増やしていきたいと考えており、現在いろいろなかたちで採用を進めているところです。

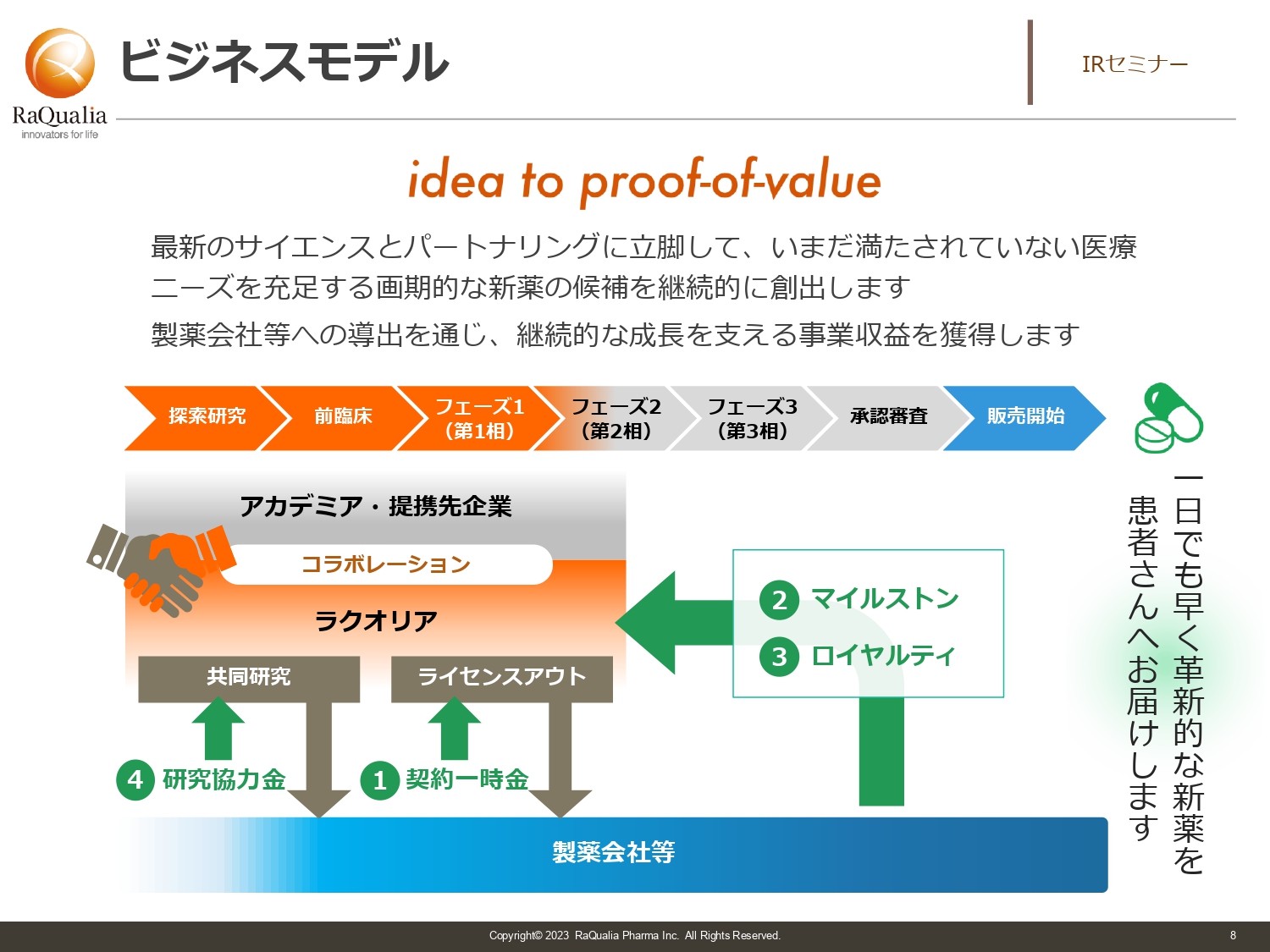

ビジネスモデル

武内:ここからは、当社に限らず創薬ベンチャー全般の話として聞いていただければと思います。当社にもぜひ投資してほしいのですが、他社へ投資をする時、あるいは比較する時に見ていただきたい点をお伝えします。その1つがビジネスモデルです。つまり、自分たちがどこで活躍するかということです。

我々の場合は、基本的にはまず薬の発明を行います。どのような疾患に対して薬を作るか、どのような技術を使って薬を作るかを企画し、実際に化合物を作ったり、細胞あるいは動物を使った実験を行ったりして、「これはこのような疾患に確実に効く」という薬を作ります。その薬を特許にして初めて、動物の試験をしたり、臨床試験をしたりして確からしさを上げていき、製薬会社にライセンスアウトするというビジネスモデルです。

それ以外にも、大学や専門性のあるスペシャリティファーマやスペシャリティベンチャーなど独自の強みを持っている企業とコラボレーションして、研究開発を行うケースもあります。開発したものを製薬会社にライセンスしたことで得られる一時金が大きな収入源の1つです。

また、開発が進み、臨床試験や承認申請、販売などの各フェーズまで到達した時点で、マイルストン収入を得ることができます。こちらがもう1つの収入源です。必ずしもイベントごとに100パーセントの取得を目指すのではなく「このイベントはスキップして、次のフェーズでいっぱい取ろう」というように、いろいろな戦略があります。

他には、販売ロイヤルティがあります。パートナーが薬を売った中から、一定の割合をロイヤルティとしてもらうことで、安定収入の基盤になっています。

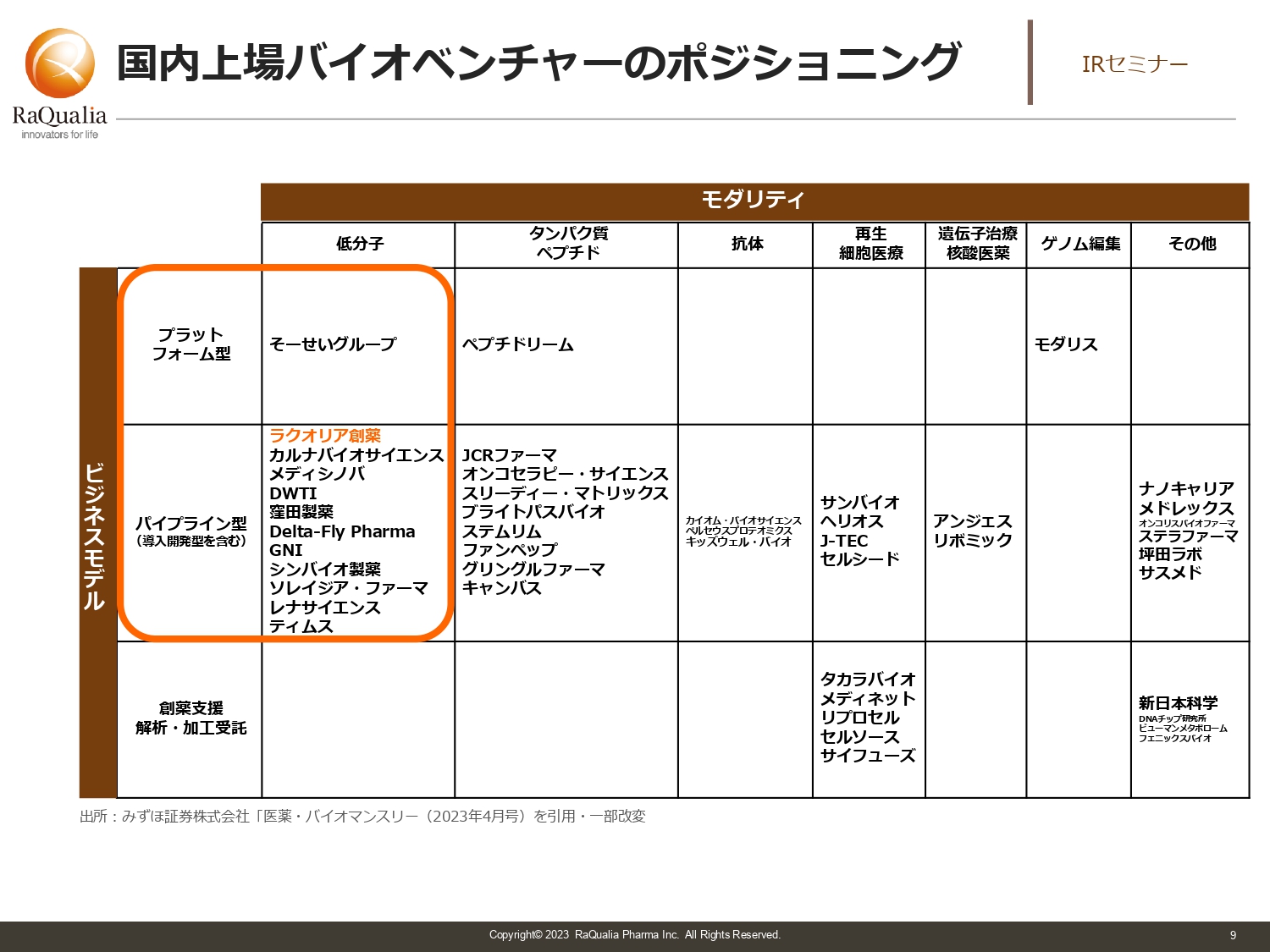

国内上場バイオベンチャーのポジショニング

武内:スライドには、日本で上場しているバイオベンチャーの一覧を記載しています。プラットフォーム型とは、その技術を使わなければ医薬品治療ができないタイプの会社です。一方のパイプライン型は、そのようなプラットフォームを持たずに、いろいろな技術を組み合わせて薬を作るタイプの会社です。

横軸のモダリティは、日本語では「創薬技術」と言います。我々が取り組んでいる主なターゲットは、化学合成によってできる低分子医薬品です。この他にも、タンパク質や抗体、核酸など、いろいろなものがあります。最近ですと、ゲノム編集という新しい領域もできています。

このように、どの会社がどこにポジショニングしているかを示したのがスライドの図です。会社同士を比較しながら、どのような点が面白いかを考えたり、他の業界と組み合わせてポートフォリオを組んだりするのが投資の醍醐味なのではないでしょうか。

また、直接は薬を作らないタイプの会社もあります。こちらも創薬を支える上で大変重要な会社で、我々がユーザーとして使うこともありますし、将来的には共同研究を行うこともあるかと思います。

坂本慎太郎氏(以下、坂本):質問を挟みながら進めていきたいと思います。御社はパイプライン型とのことですが、創業時からパイプライン型で事業を行っていたのですか?

武内:そのとおりです。実は、我々はファイザーの研究所からカーブアウトしてできたベンチャーです。その時にプラットフォームを持っていたかと言えば、正直持っていませんでしたので、当初からパイプライン型で事業を運営しています。

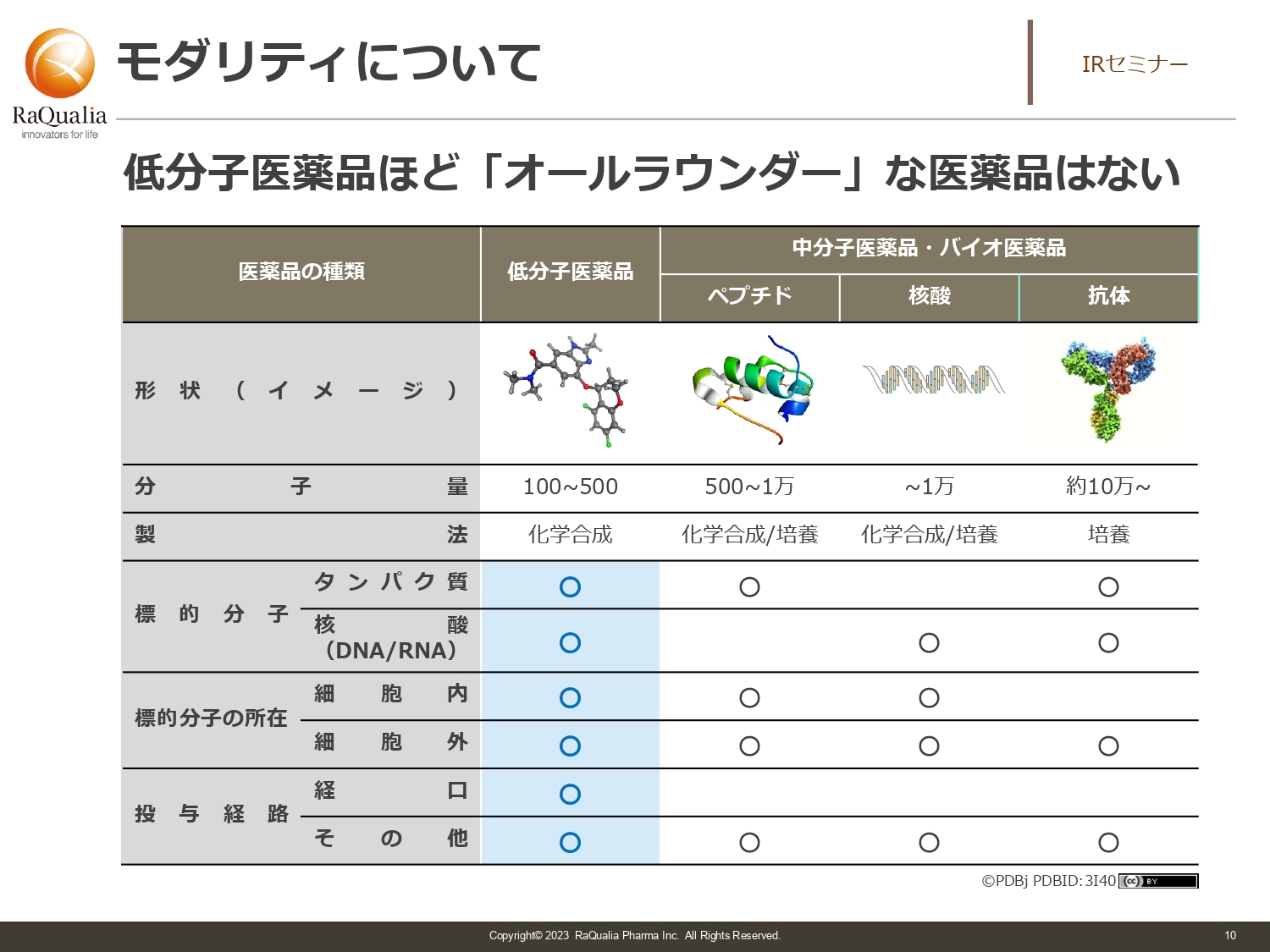

モダリティについて

武内:創薬技術について、大まかな分類でご説明します。1つ目は、先ほどもお話しした化学合成によってできる低分子医薬品です。ドラッグストアなどで一般向けに販売されている薬は、漢方薬を除いて、基本的には低分子医薬品と言われるものになります。

その他には、化学合成以外のバイオロジカルな手段でできる中分子医薬品とバイオ医薬品があります。細かな技術の話は省きますが、大腸菌を培養するなど化学合成以外の手段でできる医薬品です。特徴は、低分子医薬品に比べて分子量が大きいことです。低分子医薬品ではできなかったことを正しくできるようにしようと、低分子医薬品との差別化を図るために出てきたモダリティです。

スライドの表の丸印を見ていただくとわかるとおり、実はオールラウンダーなのは低分子医薬品です。低分子医薬品の一番の特徴は経口剤にしやすいことで、他の技術で経口剤を作るのは難しいところがあります。

例えば、病院で診てもらう時も、注射などの処置があるとけっこう大変です。医者からしても、やはり経口剤で処方できたほうがスムーズですので、我々としてはその良さを活かして薬を作るべく取り組んでいます。

坂本:御社は低分子医薬品に力を入れているとのことですが、もともとファイザーの時からそのような研究をしていたのでしょうか? それとも、低分子医薬品にはまだ可能性があると考えているのでしょうか? 開発コストなどいろいろな理由があると思いますが、そのあたりを教えてください。

武内:もちろん、創業時から抗体などのいろいろな技術が世の中にありました。ただし、ファイザーからカーブアウトしたグループは低分子医薬品を担っていたため、基本的には創業時から低分子医薬品に取り組んでいます。

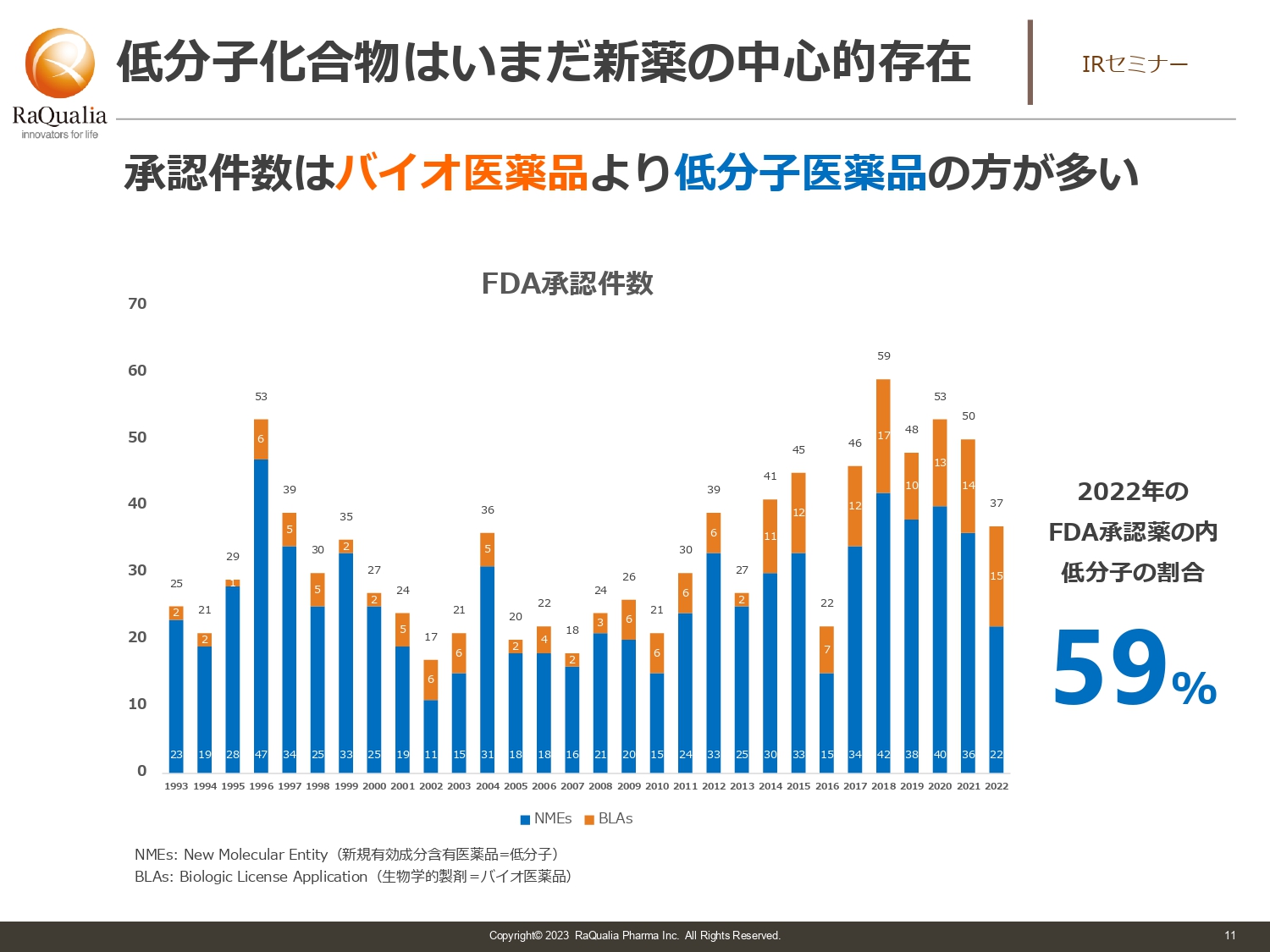

低分子化合物はいまだ新薬の中心的存在

武内:最近はバイオ医薬が非常に人気でもてはやされています。やはり新しいことに取り組むと「新しい技術を作った」と映りますので、投資家の方にとっても魅力に感じるのだと思います。

しかし、スライドのグラフに記載のFDA承認件数を見ると、今でも60パーセント近くが低分子医薬品となっています。そのため、低分子医薬品が活躍する余地は今後も大きいと思っていますので、我々としては引き続きしっかり取り組んでいきたいと考えています。

坂本:バイオ医薬品は研究開発費がかなりかかると思いますので、その点においてもなかなか難しいと思います。

武内:おっしゃるとおりです。臨床開発の観点では、正直どのようなモダリティでもお金はかかりますが、バイオ医薬品はそれに加えて製造などにもお金がかかります。

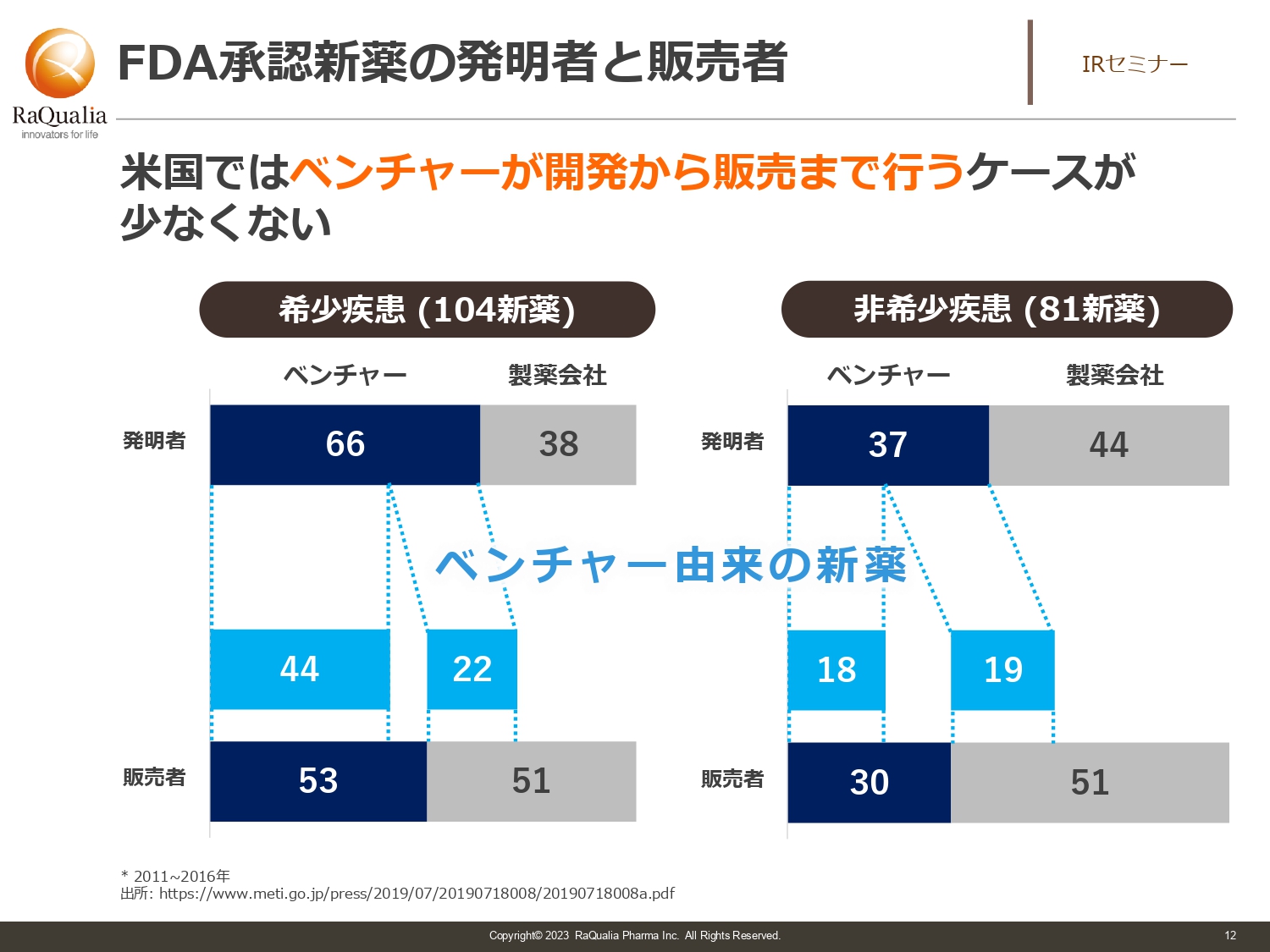

FDA承認新薬の発明者と販売者

武内:FDAのトレンドについてです。こちらはバイオベンチャーがなぜ新薬の導出に苦労しているかという部分につながります。スライドのグラフはアメリカのデータですが、希少疾患に関しては半数以上がバイオベンチャー自身で販売まで行っている状況です。また、非希少疾患についても、かなりの割合でバイオベンチャー自身が販売するところまで来ています。

これらを合わせると、直近では全体の2割程度がバイオベンチャーによる販売です。そのような会社がアメリカには多くあるにもかかわらず、日本で開発しなければいけなかったり、お金を払ってライセンス導入しなければいけなかったりする現状があります。

製薬会社側も「これだったら買える」というエクスキューズが欲しいため、「今までにない治療法である」「価格競争優位性がある」などのいろいろな理由をつけなければなりません。いずれにしても、開発のリスクを減らした上でものを欲しがるのは買う側の論理です。

我々がある程度の開発をした後に早期導出から舵を切ったのは、このあたりの業界事情が背景にあります。

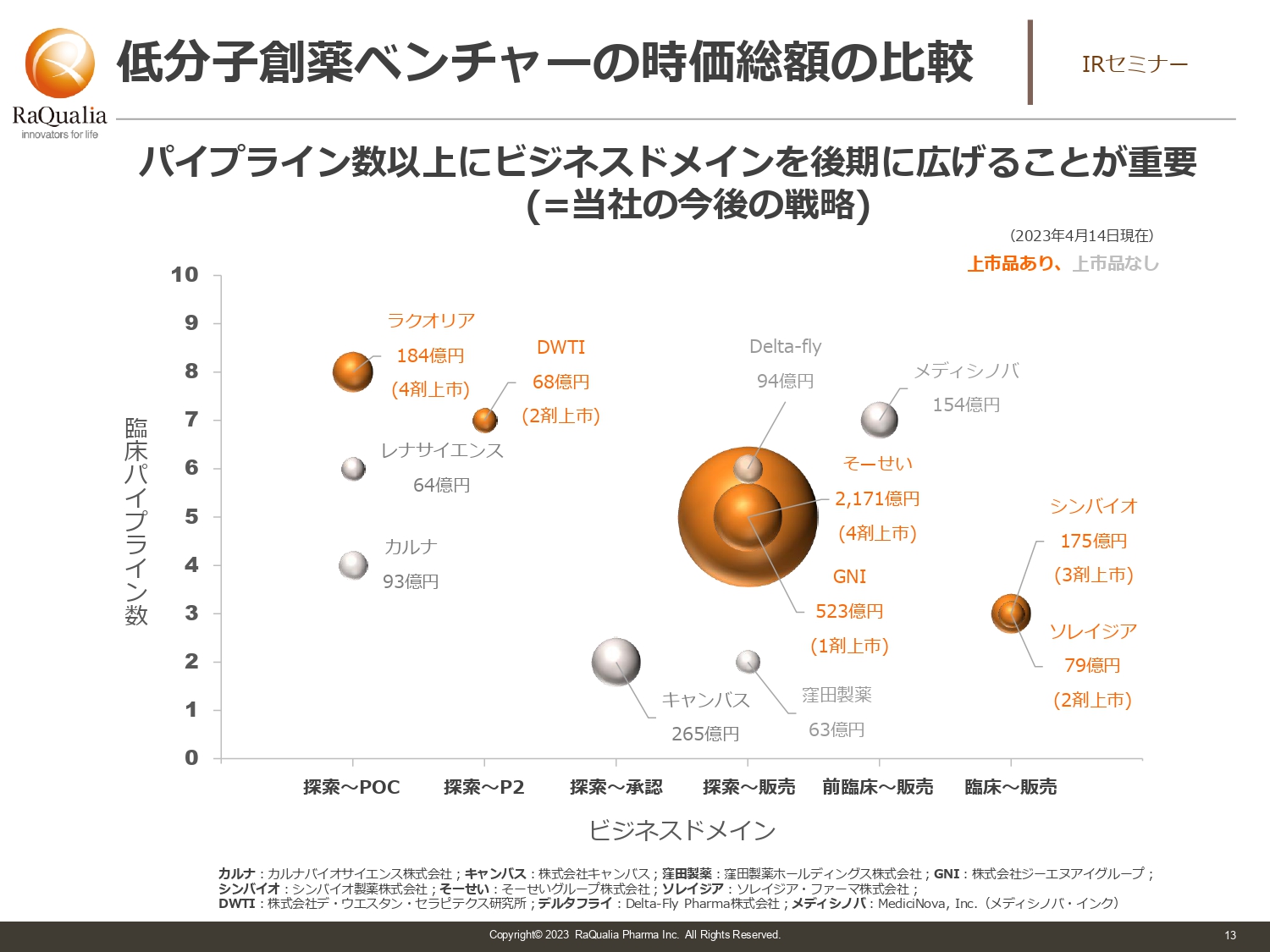

低分子創薬ベンチャーの時価総額の比較

武内:時価総額です。スライドでは低分子医薬品だけをピックアップしています。縦軸は臨床パイプラインの数で、1剤で違う種類の適応症の試験を行った場合は2つのパイプラインとしてカウントしています。オレンジ色の部分が上市品を持っている会社です。

我々は4剤持っていますが、4剤以上持っているのは当社含めて2社しかありません。トレンドから見ると、やはり開発の後期まで行っているほうが時価総額が高くなっています。社名は伏せますが、8月にお話しした時に比べて開発が進んだために時価総額が上がった会社がこの中にあります。

自社で開発してバリューを上げる大切さはみなさまもご理解いただいているかと思いますが、我々としてもあらためて取り組んでいこうと考えています。

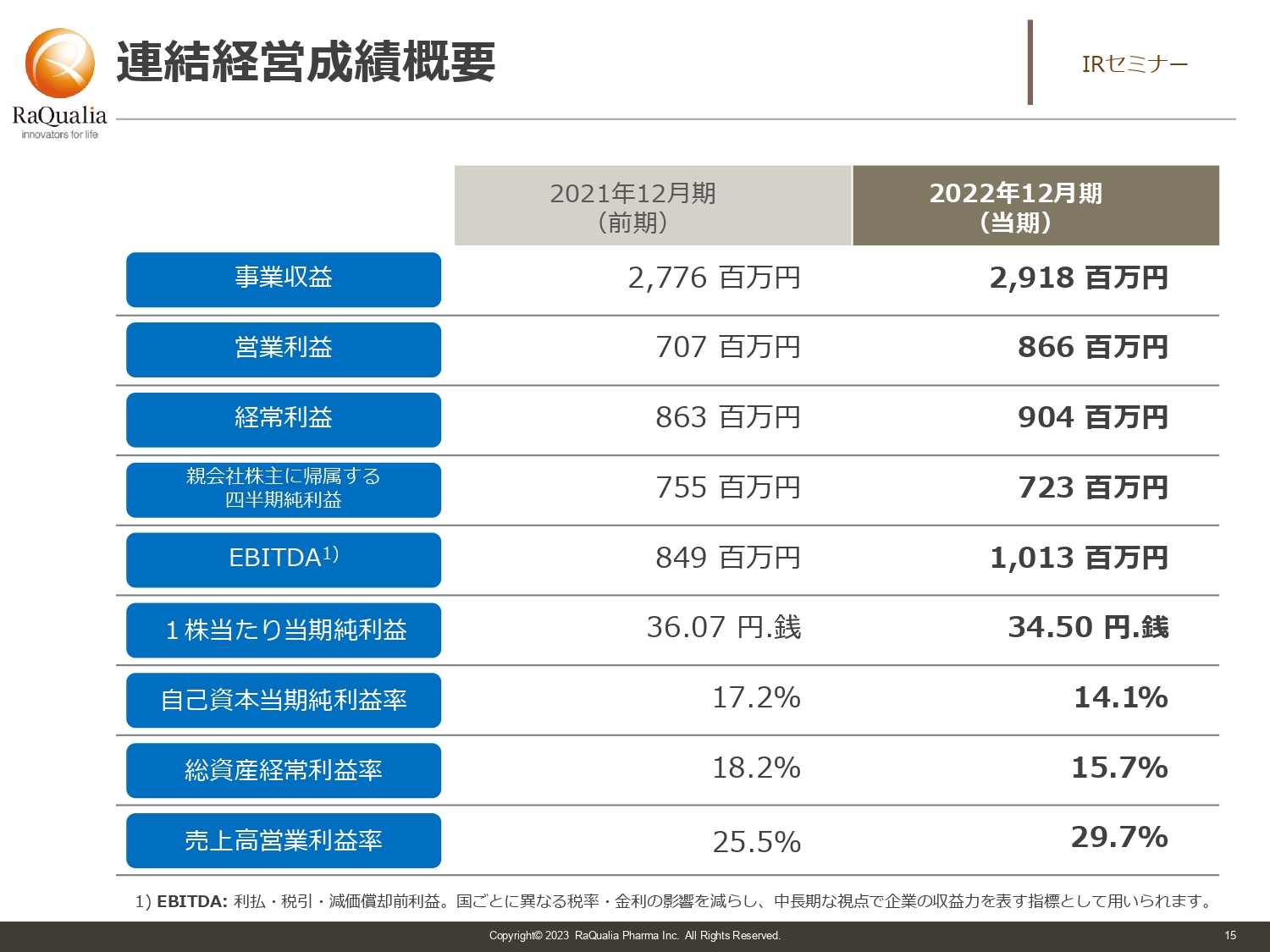

連結経営成績概要

武内:業績については、本日の本題ではありませんので簡単にお話しします。売上高は直近で30億円を少し切る程度です。直近の営業利益はスライドに記載のとおり、7億円から8億円ほどで、営業利益率はそこそこ良い部類の会社だと言えます。

EBITDAは営業利益に減価償却を割り戻したものですが、要は設備投資をどれくらいしているか、減価償却を除いた実際の収益力はどれくらいかという指標です。ようやくEBITDAが10億円を超える会社になってきました。今後どのように展開していくかについては、次ページ以降でお話しします。

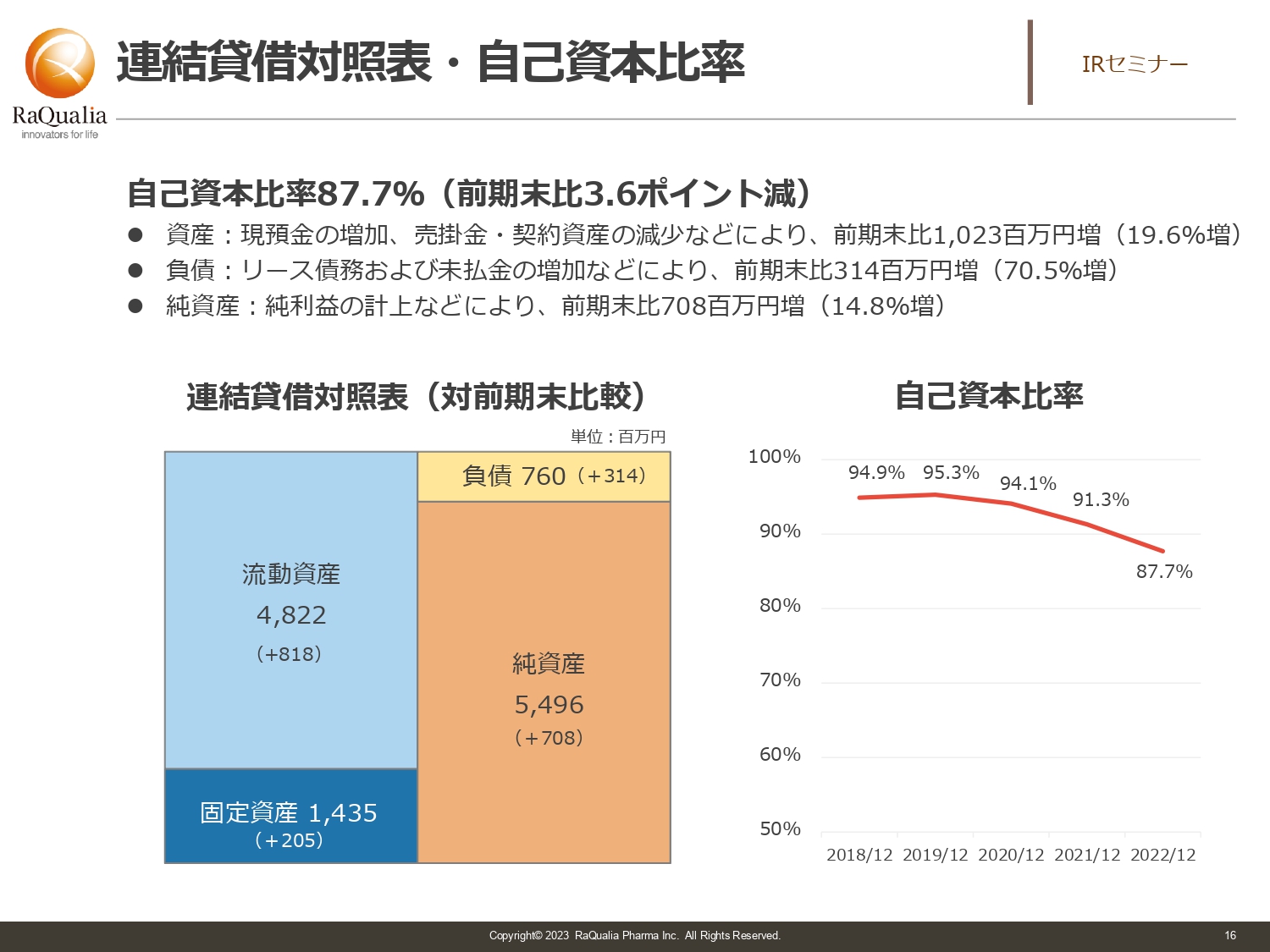

連結貸借対照表・自己資本比率

武内:B/Sです。日本の投資家の方はP/Lをご覧になることが多いですが、B/Sベースでお伝えします。バイオベンチャーにはなかなかお金を貸してくれないことも多いですが、自己資本比率85パーセント以上を維持する前提で動いています。そのため、財務健全性は比較的良い部類だと言えます。

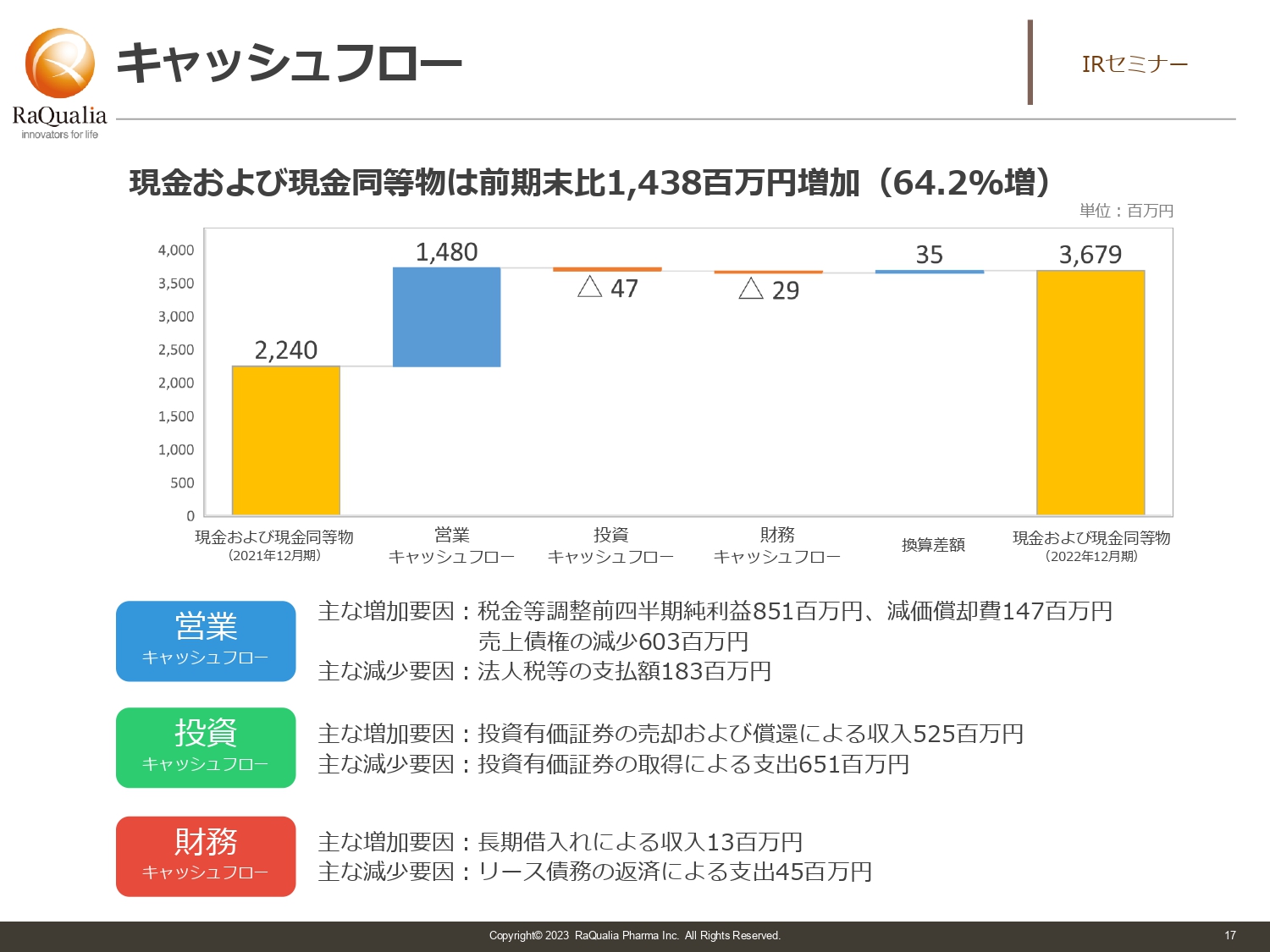

キャッシュフロー

武内:キャッシュフローです。バイオベンチャーはお金を湯水のごとく使うタイプのビジネスですが、当社は営業黒字を出しています。また、スライドの図は昨年12月末のスコアのため反映されていませんが、実は今年の1月に海外の機関投資家から7.8億円調達しました。そのため、実際はこれよりはるかに財務状況は改善しています。

このような背景により、比較的キャッシュリッチなポジションを取ることができています。このキャッシュを元手に、次なる新しい魅力的なパイプラインを作るための投資を行っているところです。

上市品の一覧

武内:収益の基本となる上市の状況について少しお話しします。我々は4剤持っていますが、1剤がヒト用の薬です。これは胃食道逆流症の治療薬で、一般名では「テゴプラザン」と呼ばれています。各国で商品名が変わるため、韓国では「K-CAB」、中国では「泰欣赞(タイシンザン)」という名前で販売しています。その他、フィリピンでも販売を開始しました。

また、ペット用に3剤持っており、有効成分では2種ですが、1剤が複数の適応症を持つ治療薬です。

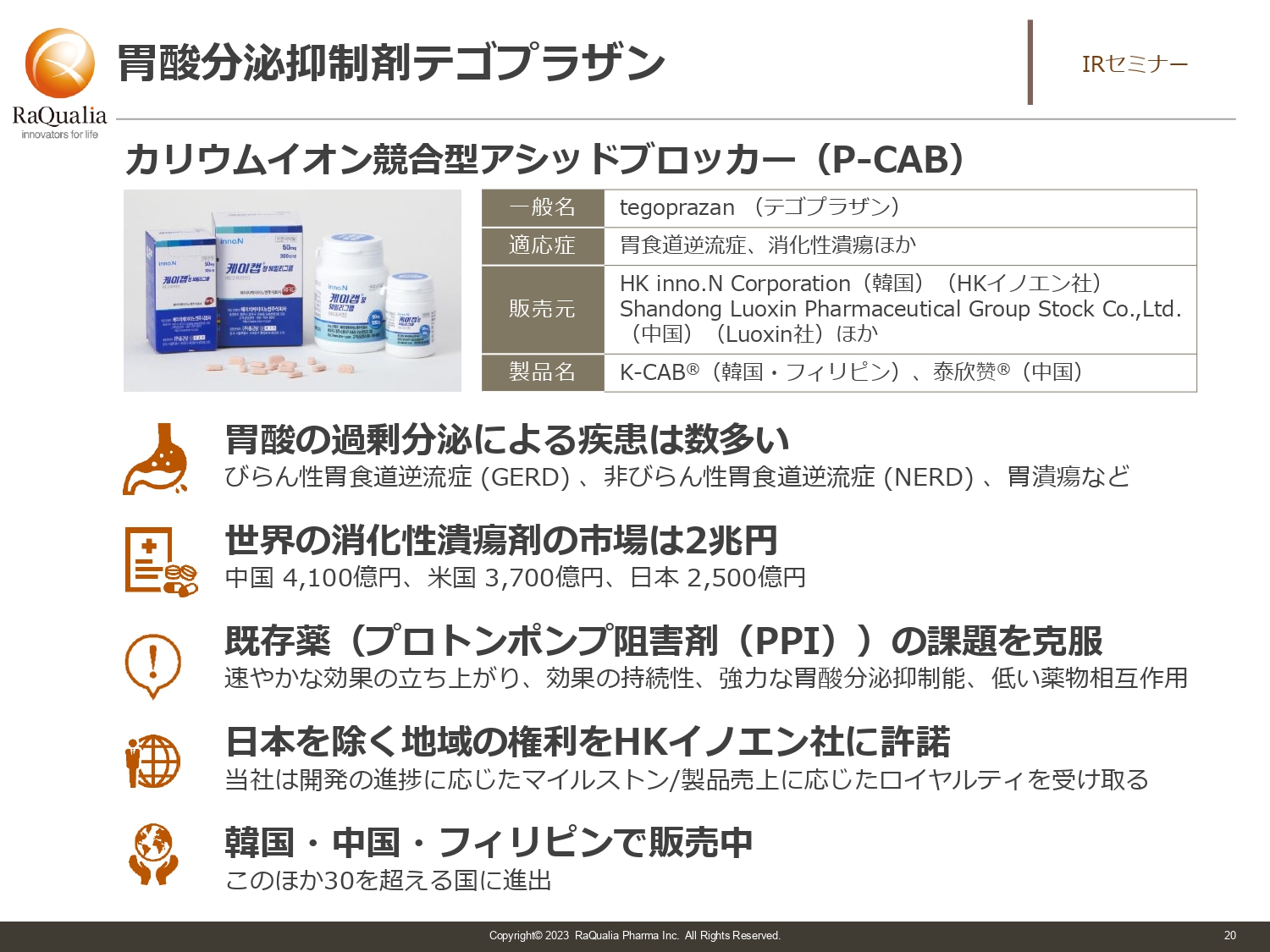

胃酸分泌抑制剤テゴプラザン

武内:「テゴプラザン」は胃酸を抑制する薬です。実は胃酸の過剰分泌による疾患はかなり症例数が多く、世界のマーケットは2兆円ほどあります。

既存薬のプロトンポンプ阻害剤は専門的には「プロドラッグ」と呼ばれ、体内で合成してようやく薬効を示すタイプの薬のため、効くまでに少し時間がかかります。しかし、薬は飲んだらすぐに効いてほしいものです。我々はそのような弱点を克服し、スピーディに効くタイプの薬を作っています。

日本を除く地域では、韓国のHKイノエンにライセンスしています。彼らは本当に強力に韓国国内で販売してくれていますし、各テリトリーで良いパートナーを見つけてきて、いろいろなところで進展している状況です。

テゴプラザン:順調なグローバル展開

武内:実際の進展については、スライドをご覧いただければと思いますが、韓国と中国では売上が伸びています。フィリピンは販売を開始したところですので、これから大きく伸びていくと思います。その他の地域についても、承認申請を行っていますので、今年から来年に向けて販売開始するものが出てくる見込みです。

スライド下から2番目のアメリカについては、現在フェーズ3の試験を行っています。実はフェーズ2を飛ばして、フェーズ1が終わった後にすぐフェーズ3に入ることができたため、アメリカでも臨床試験が成功すれば、我々の期待値よりも早く販売開始にこぎつけられるのではないかと期待しています。ただし、今回の中期経営計画期間に間に合う段階ではないため、数字としては織り込んでいませんが、確実に試験が進捗していると報告を受けています。

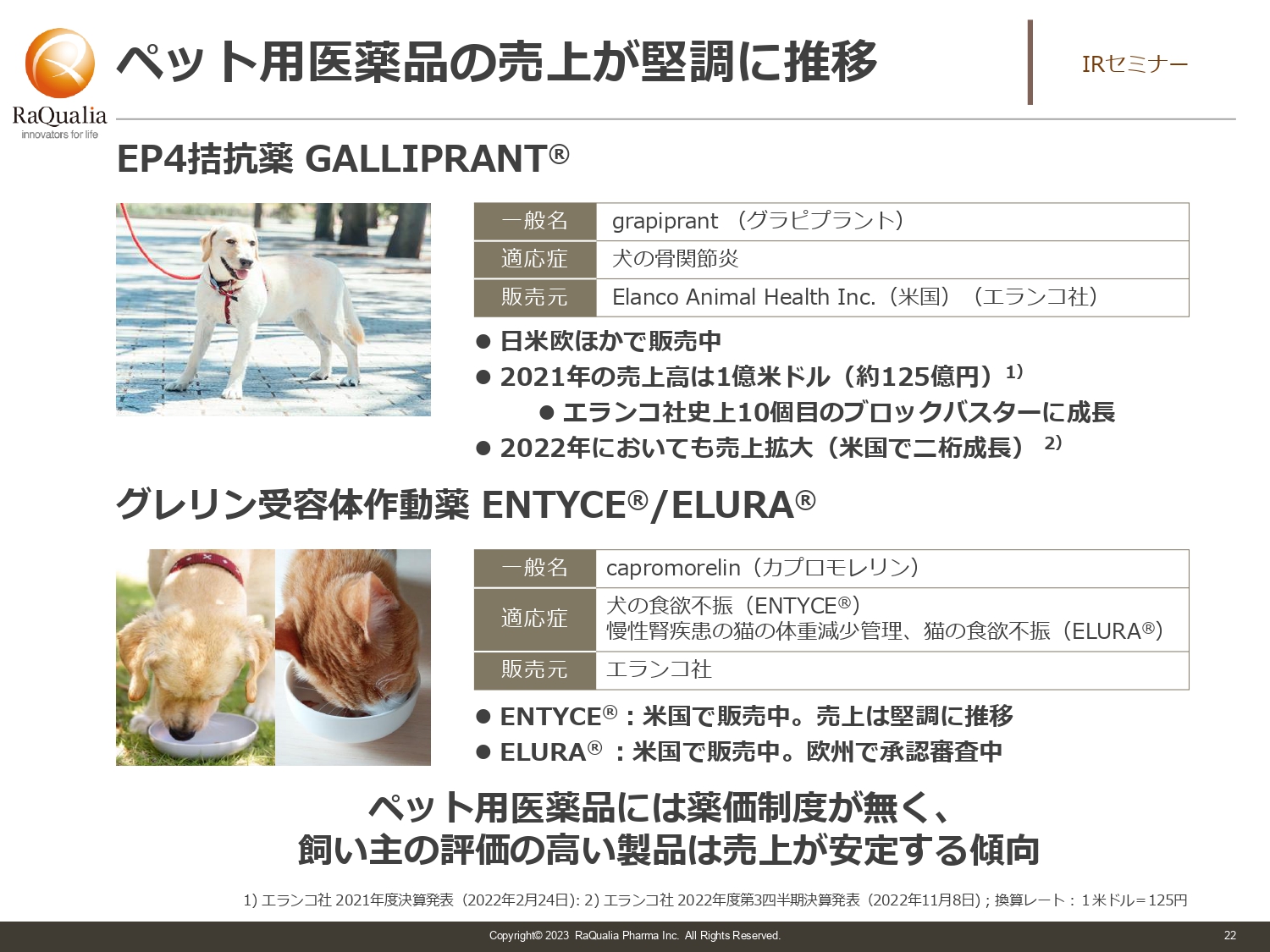

ペット用医薬品の売上が堅調に推移

武内:ペット用医薬品についてご説明します。

「GALLIPRANT」は、実は日本でも販売されています。もしかしたら本日ご視聴のみなさまの中で、飼い犬に処方されている方がいるかもしれません。この薬は販売してからしばらくの年数が経ちます。ペット用医薬品の世界では売上高が1億ドルを超えたら「ブロックバスター」と呼ばれますが、おかげさまで2021年にパートナーのエランコ社史上10番目のブロックバスターに成長しました。

また、犬・猫向けのグレリン受容体作動薬も堅調に販売を伸ばしています。猫用の薬である「ELURA」は、現在欧州で承認審査を行っています。審査が下りれば販売開始になるため、さらに欧州マーケットで我々の商品をお届けできる状況になると思います。

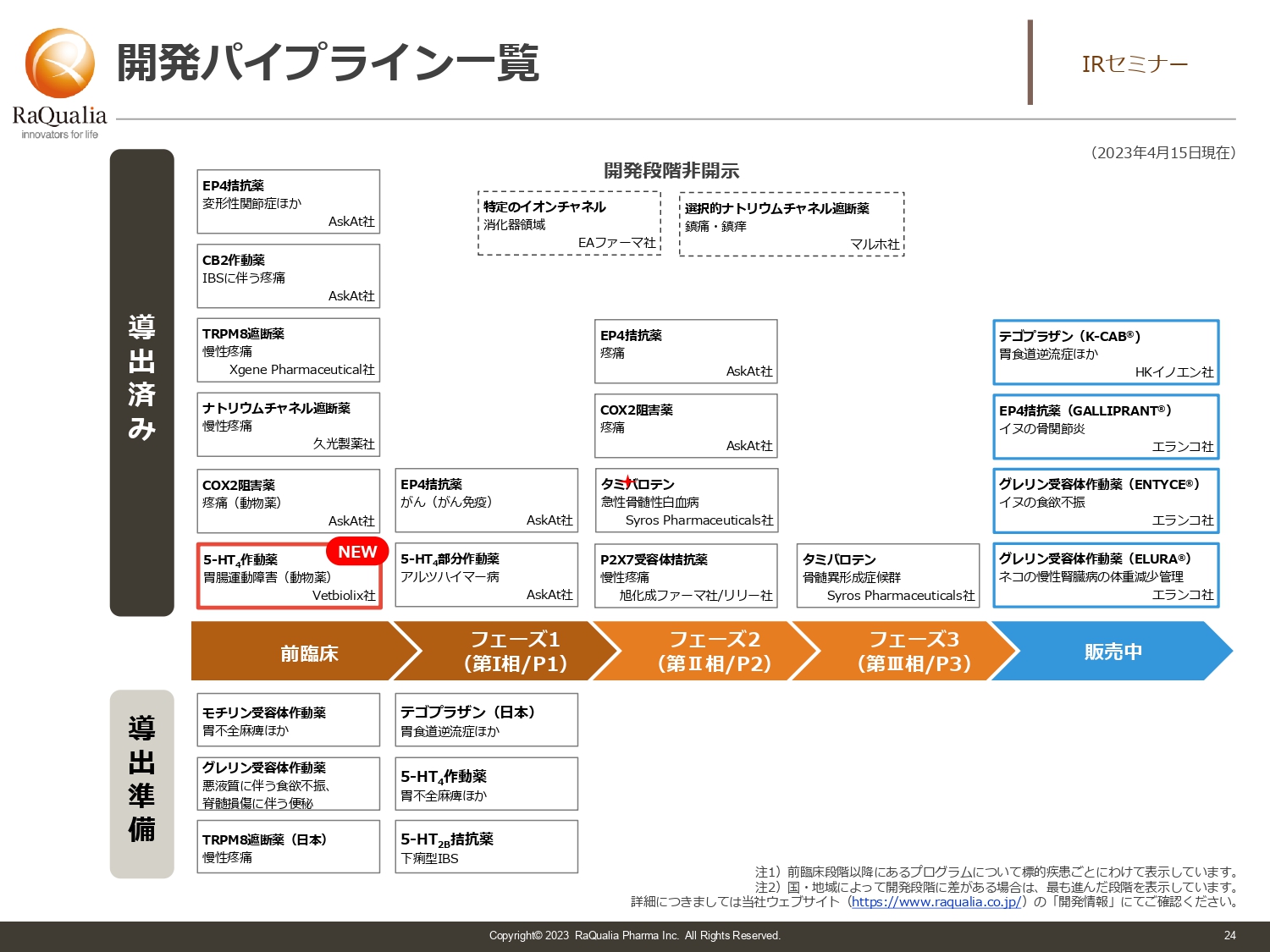

開発パイプライン一覧

武内:スライドは、開発パイプラインの一覧です。我々は比較的多くの数を導出しており、ありがたいことに、今年に入ってペット用医薬品の5-HT4作動薬がフランスでライセンスしました。これによりまた1つ導出済みの案件が増えました。

次の成長材料は導出済みプログラムのマイルストン収入です。進捗して販売開始になり収益源になると思いますが、さらにライセンスし、導出準備中の数を増やすことで、将来の安定性につなげていきたいと考えています。

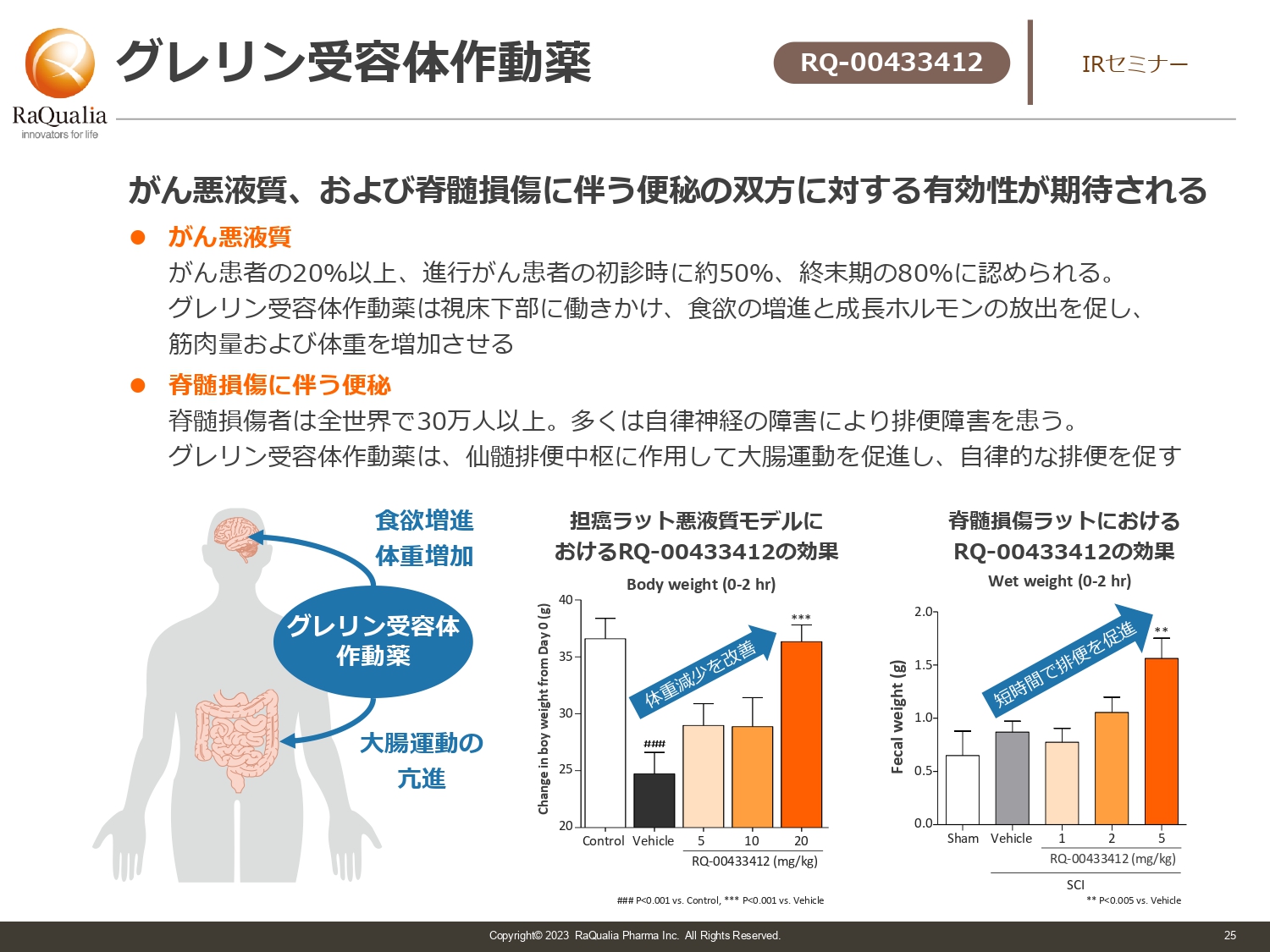

グレリン受容体作動薬

武内:現在、我々が開発しバリューアップさせようとしている医薬品は、グレリン受容体作動薬です。こちらは先ほどのペット用と異なりヒト用として新たに作っているもので、がんの悪液質や脊髄損傷に伴う便秘に対する治療薬です。

本日ご視聴の方の身近にはいないかもしれませんが、がんが進むと患者の20パーセント以上に悪液質が起き、栄養吸収がかなり悪くなってしまいます。この症状を改善する薬が求められていますが、現在は良い薬がなく、小野薬品が出している薬以外にはない状況です。

スライドには記載していませんが、我々は現在、先発薬よりも優れた安全性あるいは有効性を示す薬の開発に取り組んでいます。その他、脊椎損傷の患者に対する薬の開発にも取り組んでいます。

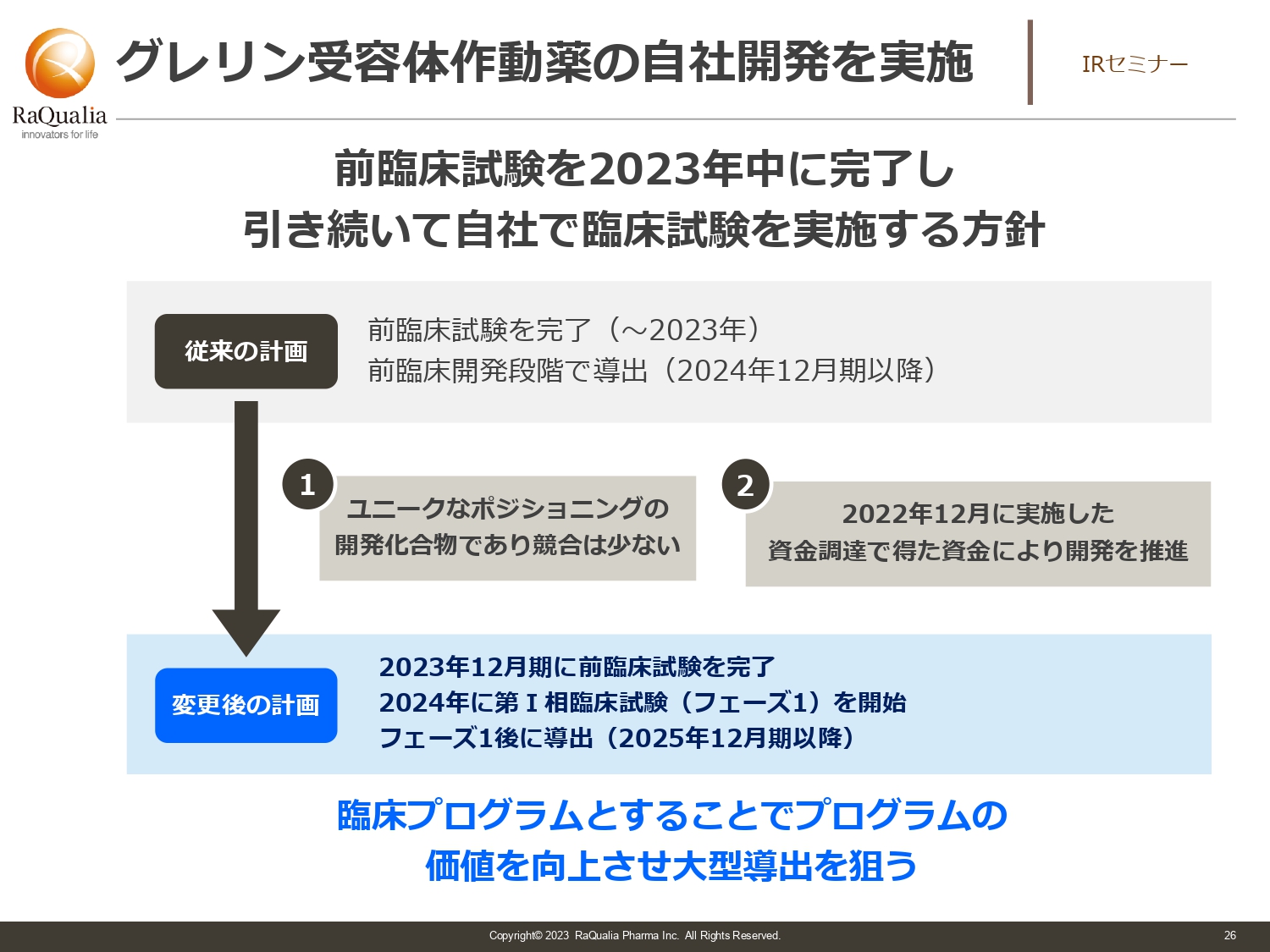

グレリン受容体作動薬の自社開発を実施

武内:こちらの薬については、臨床試験の前段階である前臨床試験を自社で行っています。試験が進むことでバリューが上がりますが、できればフェーズ1までは自社で取り組み、その後にライセンスすることでしっかり収益を確保したいと考えています。

もともとは前臨床試験後にライセンスする予定でしたが、自社開発に切り替えている段階です。

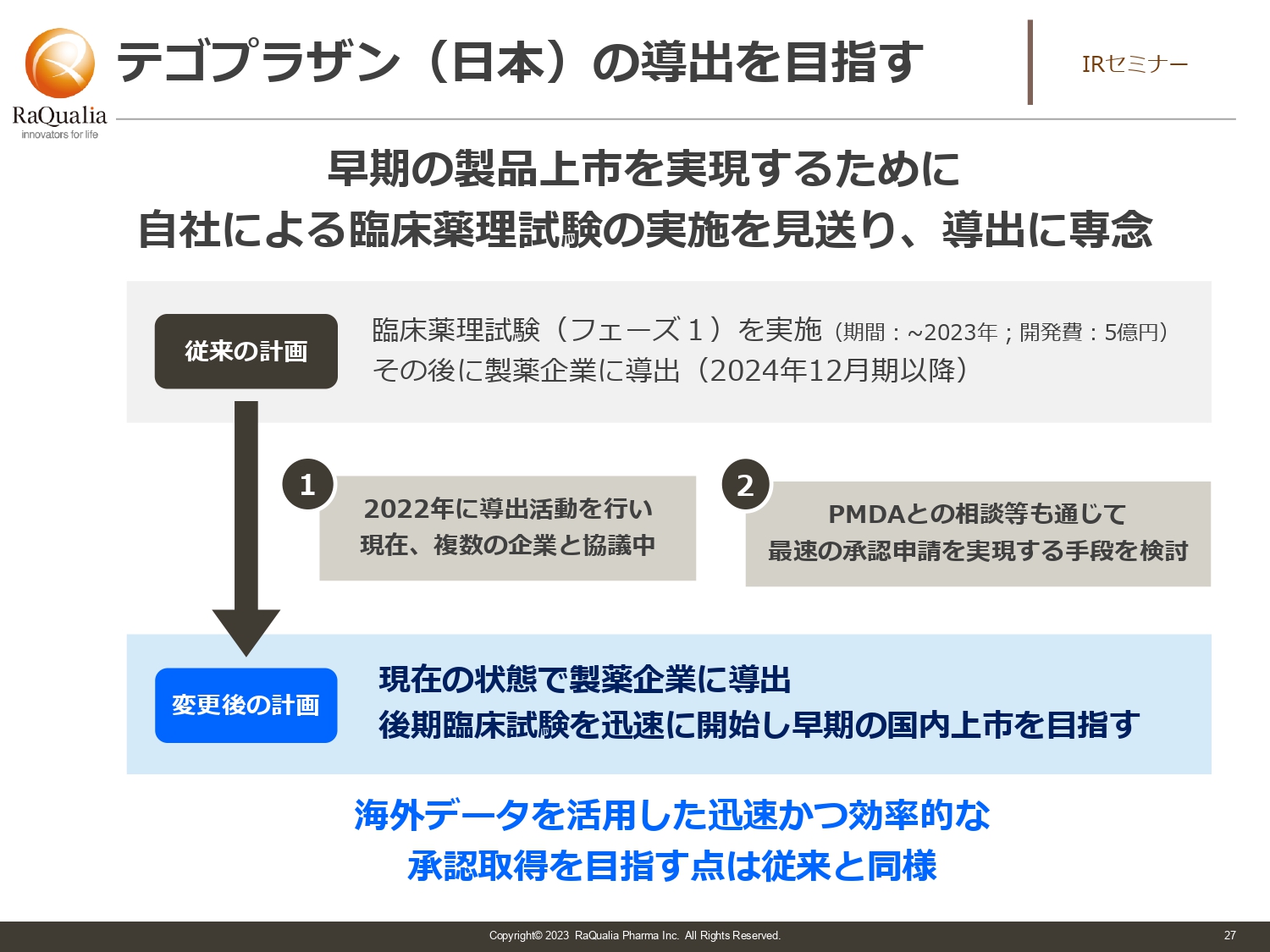

テゴプラザン(日本)の導出を目指す

武内:もともとは「テゴプラザン」に重きを置いて臨床薬理試験を自社で行い、バリューアップさせた後にライセンスすることを考えていました。そのためにいろいろな会社にお話をしていたのですが、ありがたいことに現時点でライセンスを考えてくださる会社が複数出てきました。

この背景には、アメリカでフェーズ3に入ったことが考えられます。日本でもコストをある程度圧縮した試験ができる可能性があるため、「それであれば手を挙げてもいい」と考えたのだと思います。そのため、バリューアップではなく販売を考えてパートナーを早く確保することにし、今はライセンスアウトに切り替えて交渉を行っています。

株主のみなさまを含め多くの投資家にも、このパイプラインの行方を気にしていただいているため、我々もなるべく早くディールメイクしたいと思っています。しかし、順調に進めばこの試験が最後の臨床試験になるはずですので、そうしますと販売や製造のことをしっかりと詰めなくてはいけません。

今は、そのあたりを踏まえて交渉し、我々やパートナーが行うべきことを整理しながら、話し合いをしているところです。全力で取り組んでいるため、なるべく早くアップデートさせたお話ができればと考えています。

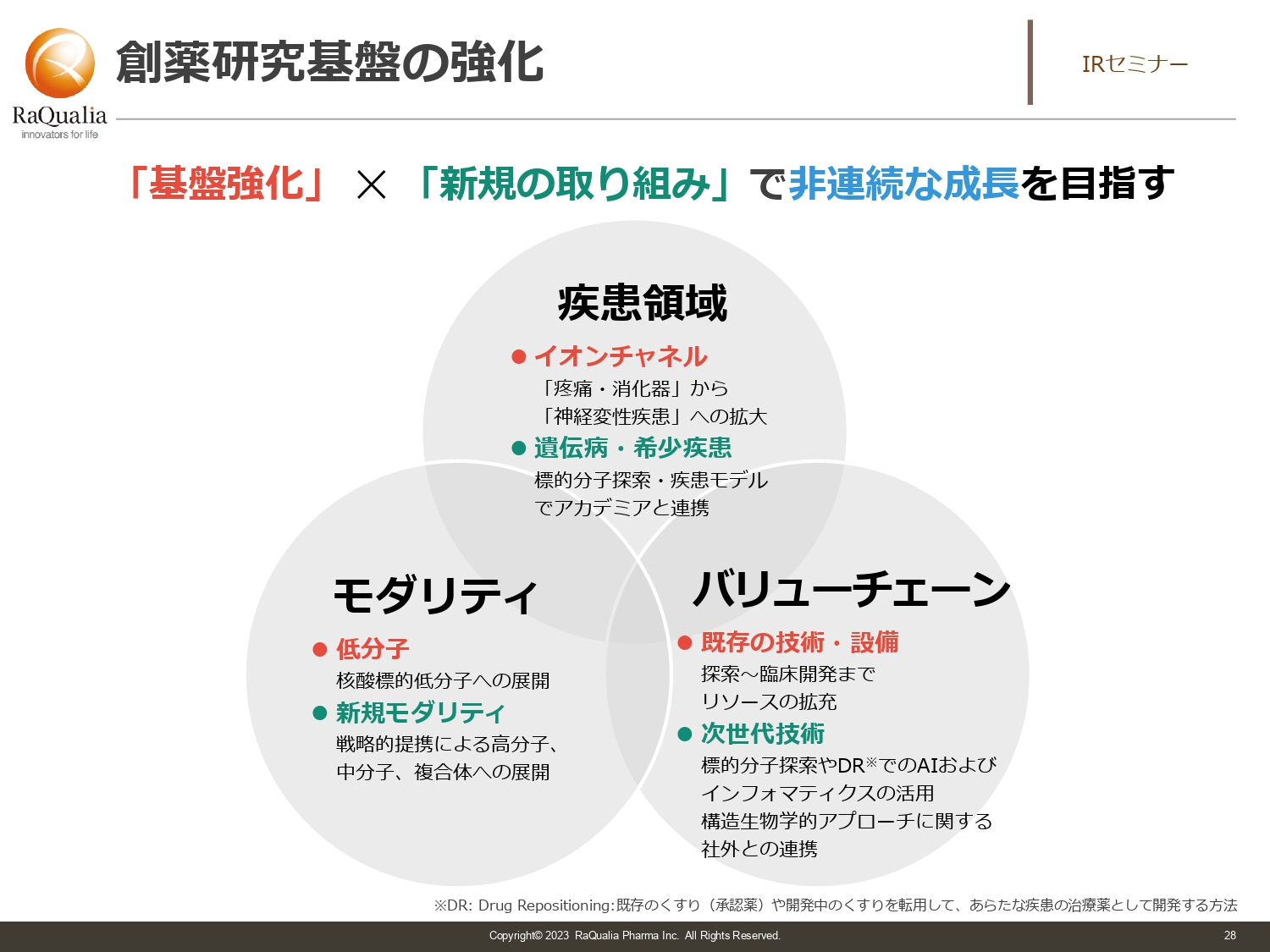

創薬研究基盤の強化

武内:創薬研究基盤の強化について、スライドに図を記載しています。基盤の強化と新しい取り組みにより、非連続な成長を目指していこうと考えています。

スタートアップ・創薬ベンチャーとの連携を強化

武内:我々自身もベンチャーですが、スライドに記載のスタートアップ・創薬ベンチャーとのリレーションを持つことで新しい価値を生み出していくため、昨年5つの取り組みを開始しました。ソシウム、STAND Therapeutics、Veritas In Silico、デ・ウエスタン・セラピテクス研究所と、スライドに記載した取り組みを行っています。

坂本:御社は企業との共同研究が増えていますが、今後は単独よりも共同研究に重きを置いていくイメージでしょうか?

武内:企業との共同研究にまったく取り組んでいないわけではなく、現にあすか製薬、EAファーマと共同研究でライセンスもしています。一番大きいのは旭化成ファーマとの共同研究で、旭化成ファーマが日本イーライリリーにライセンスをしました。

このように伝統的にも取り組んでいるのですが、今回少し切り口を変えた理由は、今はとても専門性が高い薬が求められており、この専門のために作ったベンチャーのアドバンテージのノウハウ、あるいは新しい技術をお持ちの会社と我々の技術を組み合わせれば、おもしろいコンセプトの薬ができると考えたからです。

逆に言いますと、我々が足りないところを補完していただけるということです。そうした座組みで、お互いに「Win-Win」となることを意識して、取り組みを始めたところです。

湘南アイパークに研究開発拠点を新設

武内:湘南アイパークに新たな研究開発拠点を設けました。以前は武田薬品の研究所でしたが、今はベンチャー向けのインキュベーション施設になるように切り替え、日中で約2,400人が常駐する規模に育っており、我々の共同研究パートナーのあすか製薬も入っています。

こちらに拠点を設けた理由は、レンタルラボのため固定賃料のみ払えば自由に機材が使え、大きな設備投資をしなくてもよいからです。

また、いろいろな企業が入っているため「どんな研究をしているのですか」という会話を廊下でできる施設でもあり、私たちが昨日訪れた際にも、いろいろな顔見知りに話しかけていただきました。そのようなところから、新しいコラボレーションができる作用も期待しています。

坂本:おもしろいですね。このようなイノベーション施設は、外国にもあるのでしょうか?

武内:ボストンやサンフランシスコにいくつかの施設がありますが、これだけ大きな規模の施設は珍しいと思います。こちらで、新しいモダリティやこれまでと違う角度のシーズを探す取り組みを行っています。

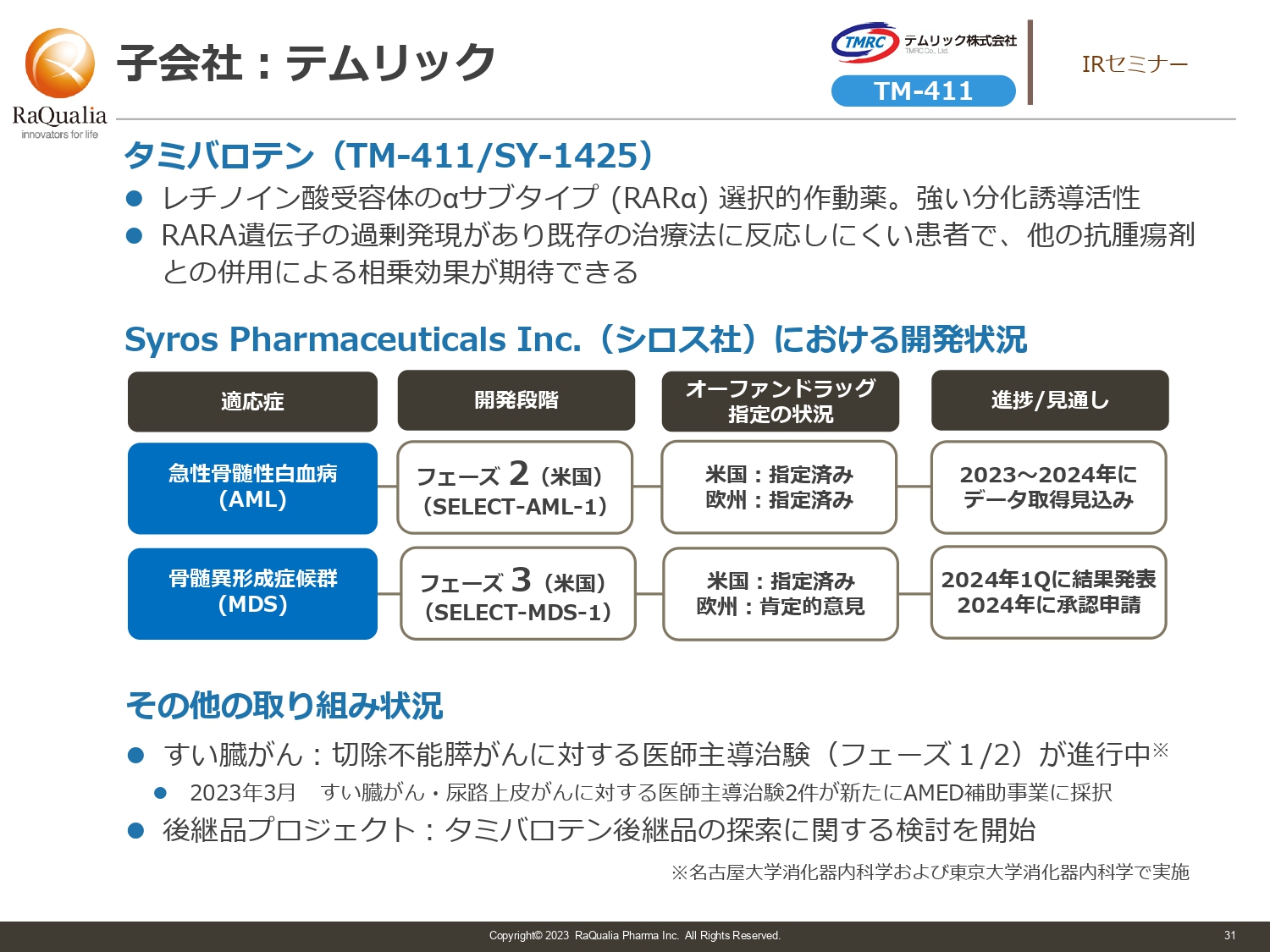

子会社:テムリック

武内:子会社についてです。これまで子会社についてあまり力を入れてご説明しなかったのは、会社の本体がいろいろと舵を切り替えている中で粛々と進んでいたからです。ちょうど今、データも出そうな段階になってきたため、そちらも含めて少しお話しします。

「タミバロテン」という2005年に販売開始になったレチノイン酸受容体作動薬があります。薬には作動するタイプと阻害するタイプがあり、こちらは作動させるタイプで、細胞の分化を誘導するという少しユニークな薬です。

長らくアメリカでは承認されていませんでしたが、パートナーのSyros Pharmaceuticalsにライセンスされ、いずれも血液がんである急性骨髄性の白血病(AML)や骨髄異形成症候群(MDS)の臨床試験を行っています。

AMLは現在アメリカでフェーズ2の試験を行っています。本当に良い取り組みをしてくださって、アメリカやヨーロッパでオーファンドラッグ、つまり優先的に審査するという指定も取ってもらえました。進捗としては、おそらく2023年か2024年にデータ取得ができる見込みで、今のところオンタイムで進んでいると報告を受けています。

臨床試験がオンタイムに進むのは意外と難しく、特にがんでは患者の状態がいつ変わるかもわからないため、なかなか投薬が順調に行かないケースもあります。その中で順調に進んでいるのは、かなり良い話だと言えます。

MDSは現在アメリカでフェーズ3の試験を行っています。こちらもアメリカではオーファンドラッグの指定を受けており、ヨーロッパでも肯定的な意見をいただいています。こちらは少し臨床試験に時間がかかっているため、2024年の第1四半期で結果を発表し、その後に承認申請を行う予定です。

我々は日本やアジア地域のテリトリーの権利を持っているため、このデータを受けてライセンスアウトをしていきたいと考えています。新薬でおもしろいことに取り組むことも良いですが、安価で安全なお薬を供給するのも大事ですので、そうした取り組みをしっかりと行っていきたいと思います。

それ以外にこのお薬を使ってすい臓がんもターゲットにしており、今は主導治験が行われています。主導治験ですので当然ながら、臨床試験をその後に別途で行う必要がありますが、データ次第では新たな切り口での治療法として、適用拡大が期待できるのではないかと思います。

また、次の2年や3年後に必要な後継プロジェクトに関する探索研究も、検討を開始したところです。そのため、実はがんに関しても子会社経由ということになりますが、ようやく新しいことも含めて始めたところです。

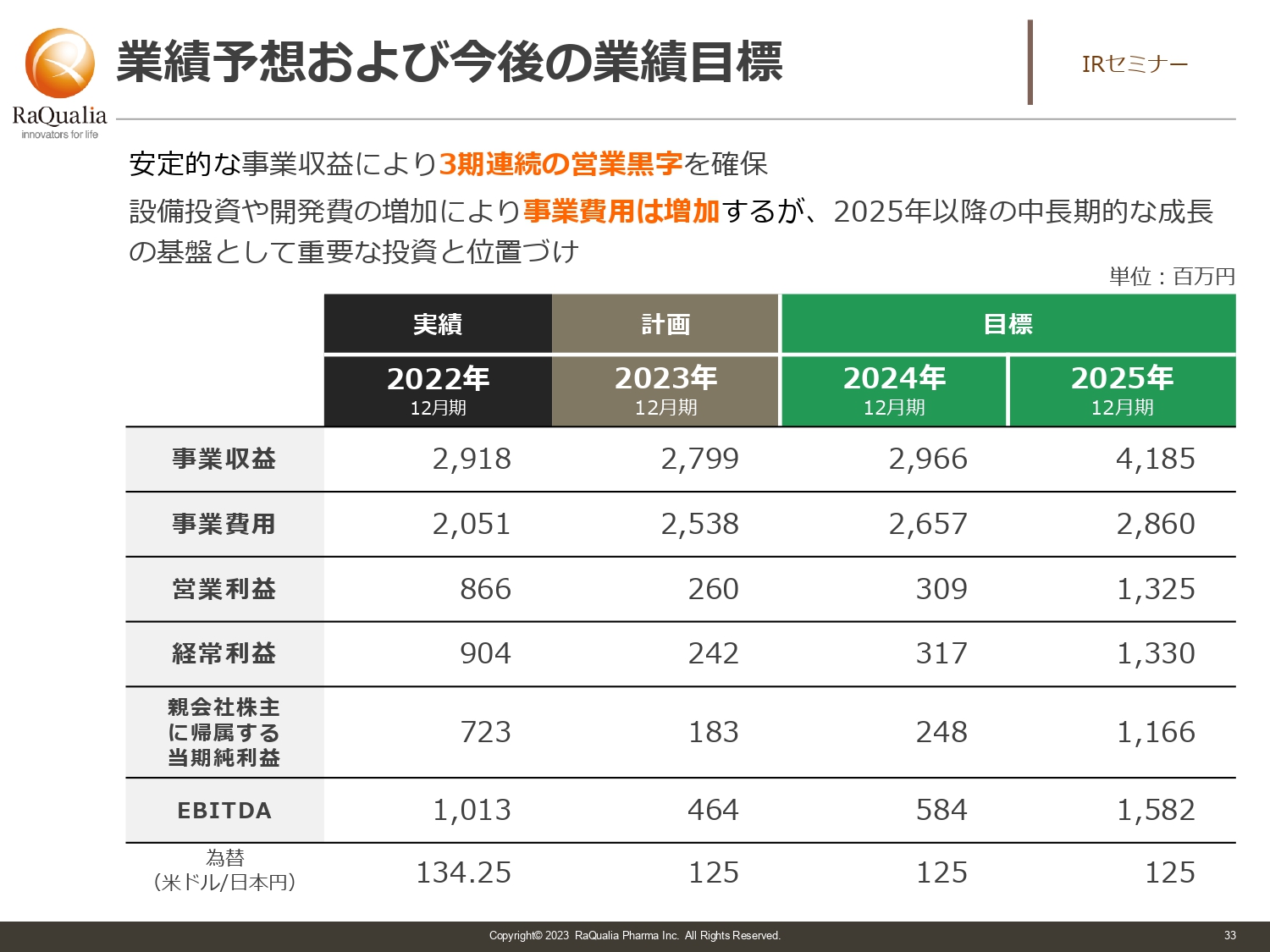

業績予想および今後の業績目標

武内:投資していただく中計ですが、3年間はどのようなスコアになるかをみなさまに見ていただきたいです。今期は計画としてはだいたい28億円の売上を目指しています。来年は30億円ぐらいで、スライドの数字が29億円ぐらいになっているのは為替があるためですが、あくまでも現在の目標です。2025年は40億円を超え41億円を目標にしています。

営業利益は基本的に黒字を出しながら、調達した資金を使って研究開発を強化し、収益を確保しつつ、次の成長を目指すように取り組みます。このような位置づけでスコアを作り、スライドのような範囲内あるいは収益がそれを超えるように、しっかりと取り組んでいく状況で、現場に発破をかけて動いています。

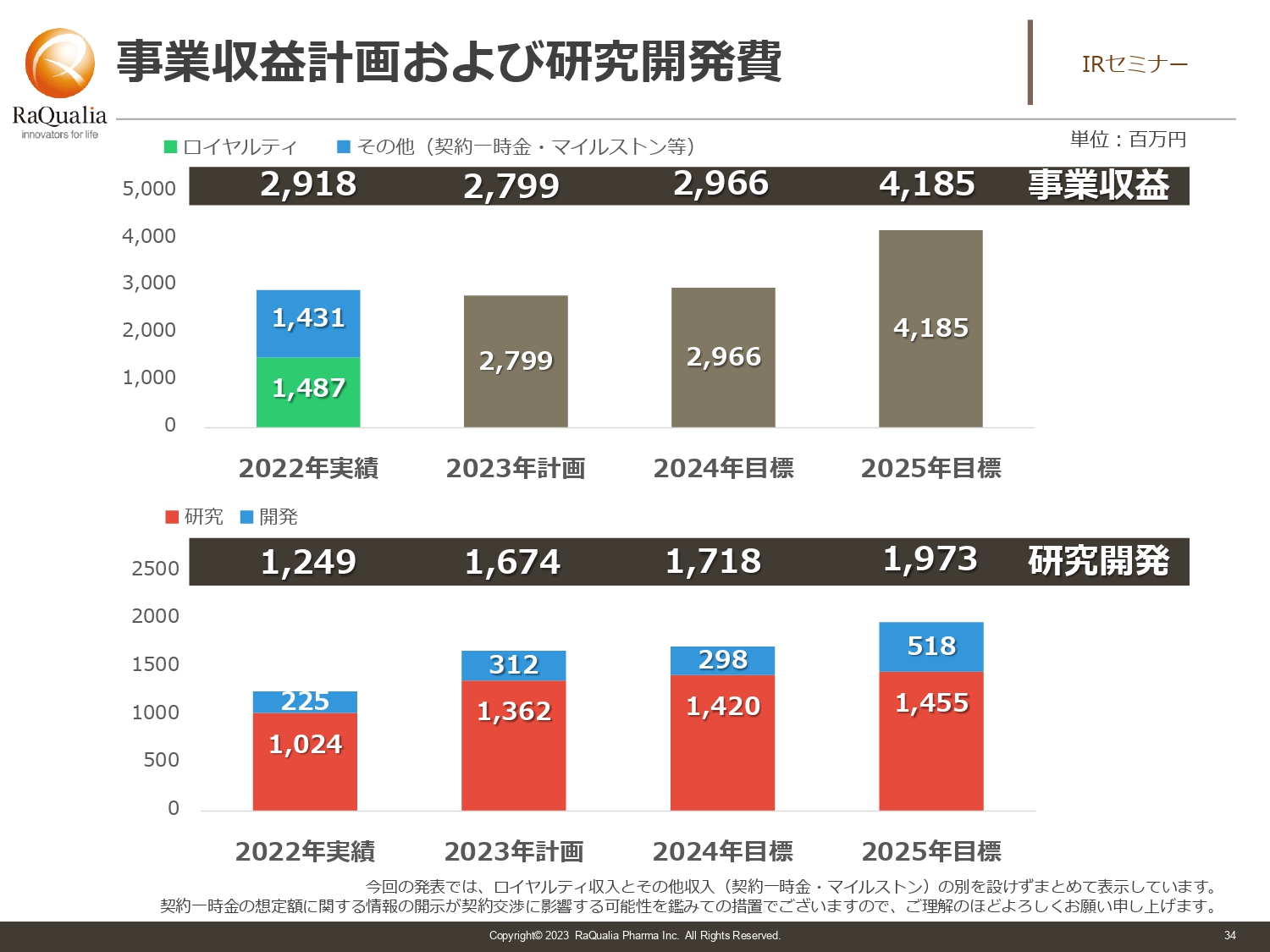

事業収益計画および研究開発費

武内:スライドは今回の収益計画と、研究費を少し簡単に並べたものです。下の研究と開発に詳細があるのに、上の収益の内訳がないというご指摘があるかもしれません。四半期ごとに決定したものに関しては、きちんと出していくつもりですが、今は交渉中ということもあり、契約一時金の話に響いてはいけないため、トータルで数字目標を出しています。

基本的にはロイヤルティが大きく下がることはなく、当然伸びていく状況にあります。中国やフィリピンを初めとする東南アジアの国々でロイヤルティが増えれば、収益もさらに厚みを増します。そのような部分が現れてくるのがおそらく2025年のため、今はスライドの記載の数字としています。

ロイヤルティ以外の成長材料もここには加えているため、中長期的に直近はしっかり足場を固めます。2024年や2025年にはしっかり成長できるところをみなさまにお見せしたいと思い、取り組みを行っていきます。

また、研究開発費が増えているのは、薬を作り出すのにいろいろなデータが必要になるからです。我々がカーブアウトしたときにはまったくなかった技術が、今は普通にデータ評価では使われるようになっています。そのような取り組みを行うには人員を増やしたり、アウトソースでデータを取りに行ったりする必要があり、コストがかかるため、そちらをしっかりと織り込んでいます。

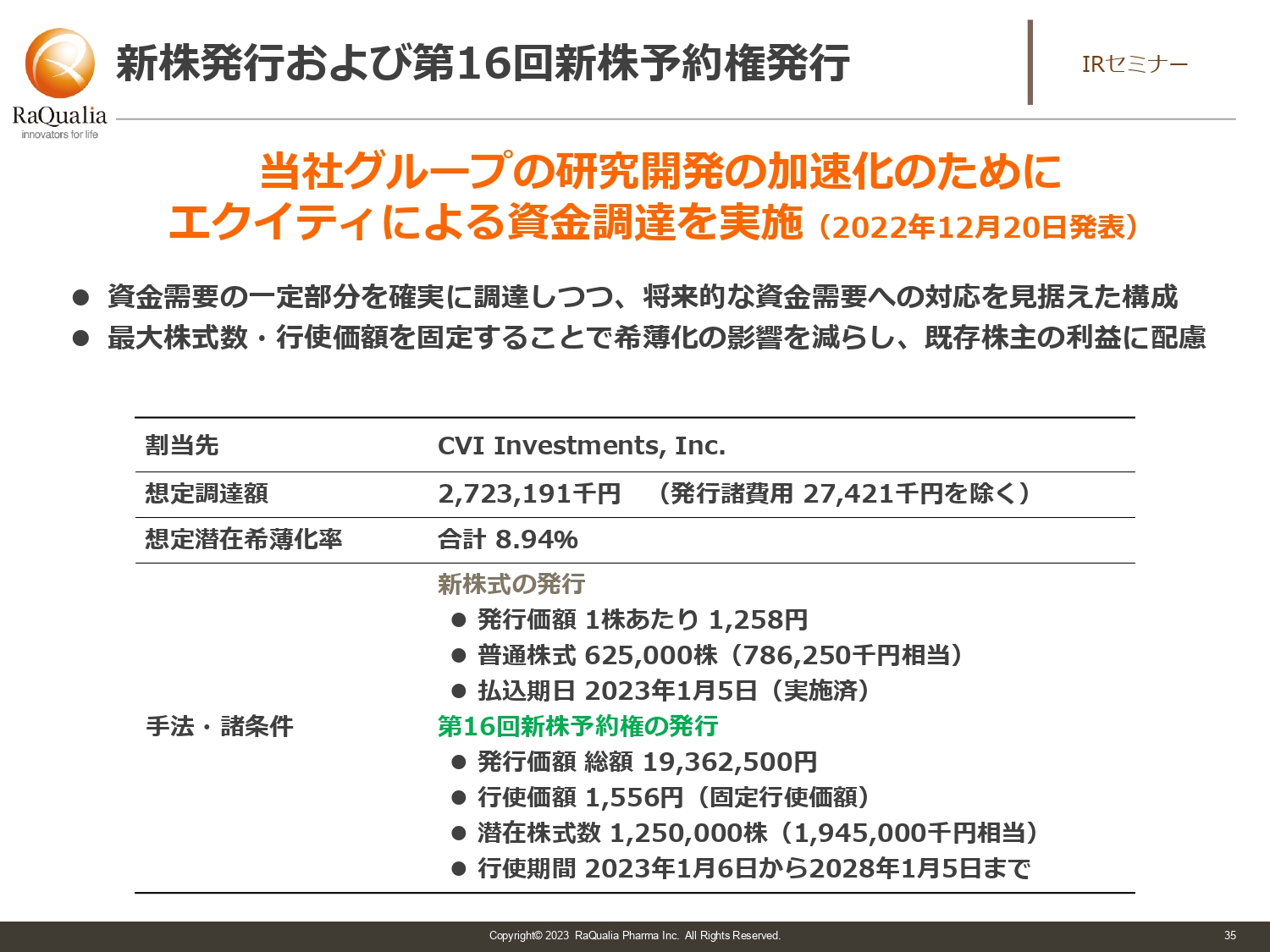

新株発行および第16回新株予約権発行

武内:調達した資金についてご説明します。今まで我々はムービングストライクと言われている、価額修正の条項がついた新株予約権で調達していました。しかし、今回は少し変え、まず最初に新株を発行して、そちらで先に7.8億円のキャッシュとして確保した状況で、それ以外に新株予約権をつけます。

今まではディスカウント型として前日の行使価格の最大10パーセントぐらいの割引をして調達していたのですが、どうしても代償も出るし価格も下で行使できます。その利ざやで投資家が利益を得ますが、株価を下げる圧力になるため止めることにしました。

結果として、少なくとも1,556円を超えないと行使できないというタイプにしました。平たく言うと我々は株価を上げる自信があり、このようなことを行えば上がるだろうという想定のもとで動いています。この提案では機関投資家もできないものは引き受けてくれませんが、今の戦略や事業計画であれば可能性は高くなるだろうということで引き受けていただきました。

こちらのグループも専門家ですので、いろいろな質問を受けました。その中から選んでいただきましたので、これまでとは異なる評価をいただいたと手応えを感じています。

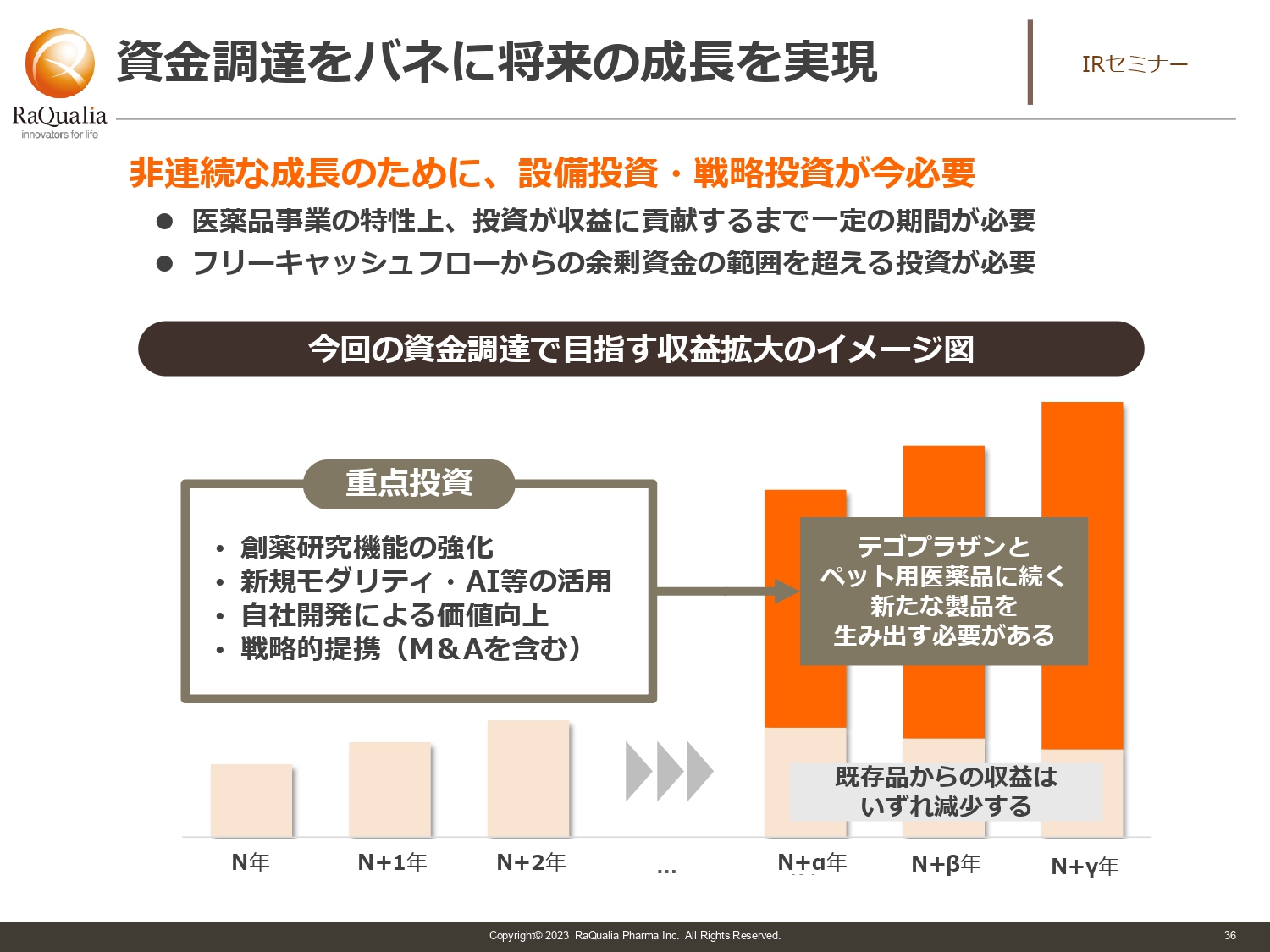

資金調達をバネに将来の成長を実現

武内:黒字の利益から投資し、わざわざダイリューションしなくてもよいのではないかという方も多くいるかと思います。

我々はEBITDAで10億円くらいの利益になります。スタートアップの会社でしたら10億円は非常に大きい数字ですが、今の我々は複数のパイプラインを持ち、次世代の成長を求められているフェーズになります。そうなりますと、何も手を打たないまま投資してしまえば十分な成長ができません。

ロイヤルティも長い目で見ますと、特許期間や先発期間が切れれば売上が下がってしまいます。ですので、今はその利益がある今のうちにプラスアルファの調達を実施し、フリーキャッシュフローと合わせて、しっかり成長させる必要があると判断し、今回の調達を行いました。背景として市況の悪化を見越したところもあります。

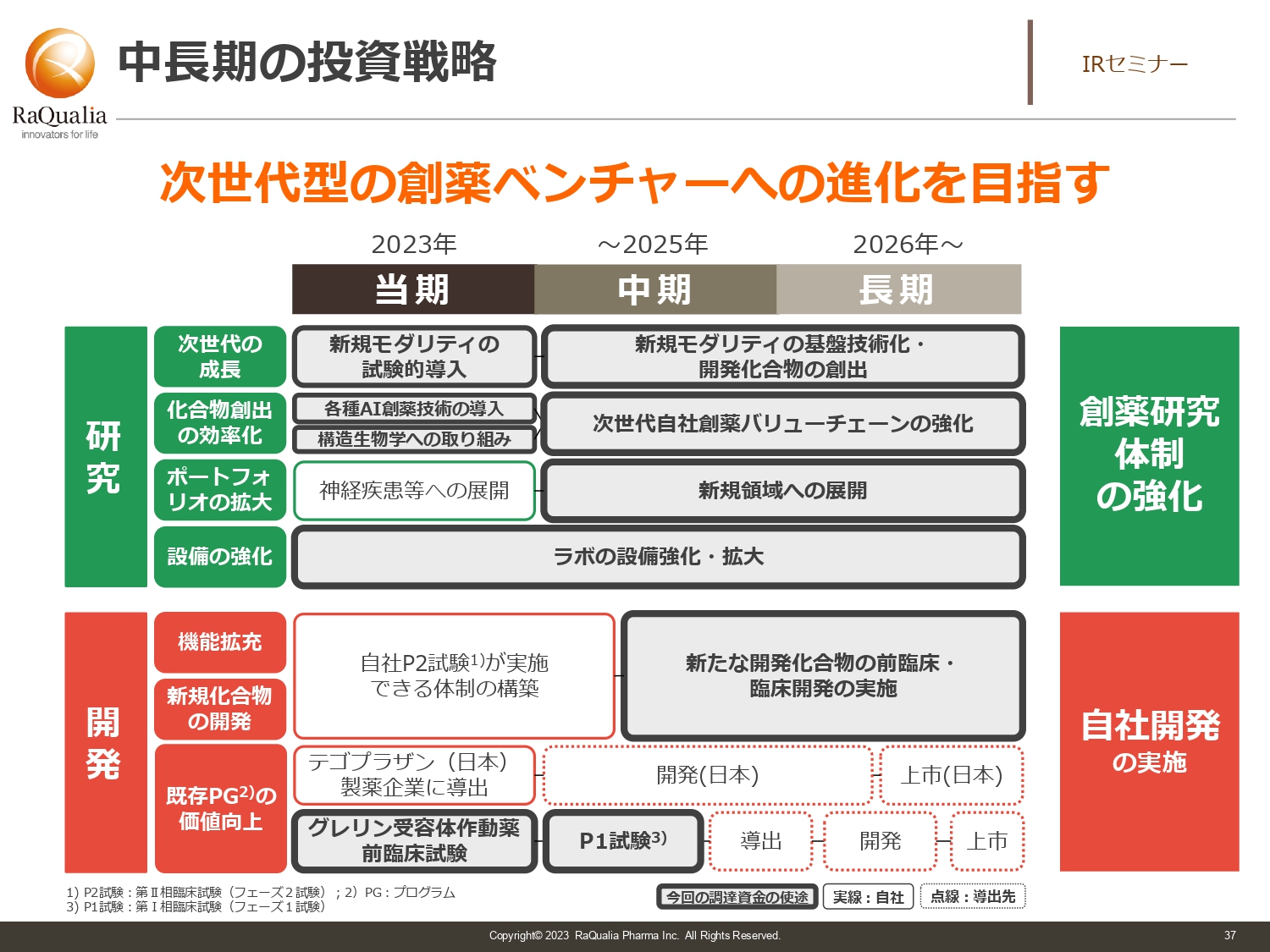

中長期の投資戦略

武内:今回はスライドに記載したとおりの投資戦略となっています。細かいところは述べませんが、スライドの図のなかでも太枠で囲った部分を中心に投資を行い、次の成長へつなげようとしているところです。

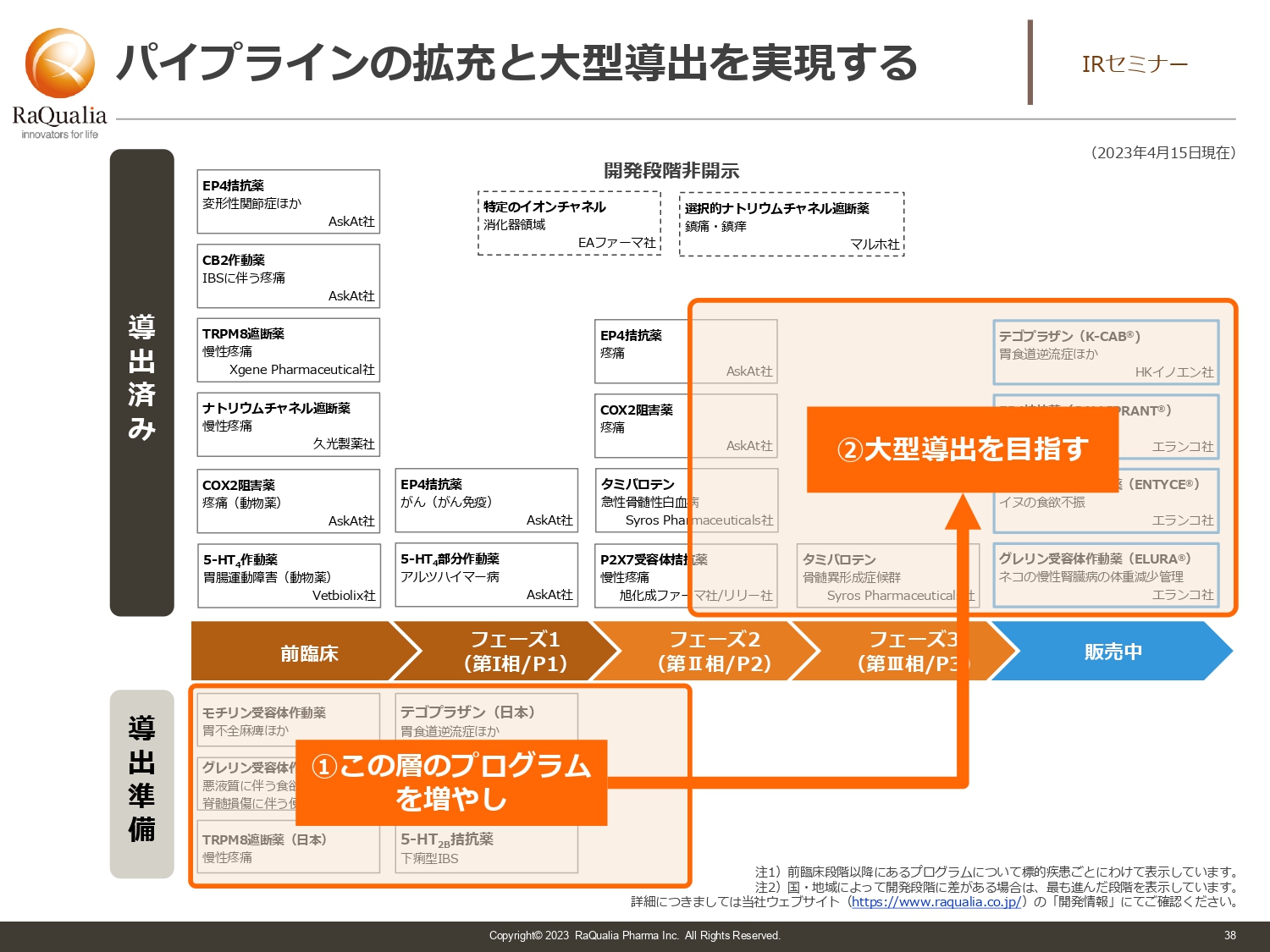

パイプラインの拡充と大型導出を実現する

武内:先ほどお出しした表からイメージをお伝えします。まず導出準備プログラムを増やしていく必要があります。その上である程度までしっかり育て、ライセンスを行います。そして右上の導出済みの数を増やすことにより、少なくとも2025年以降の収益基盤につながるパイプラインをさらに増やすことを目指す取り組みを進めています。

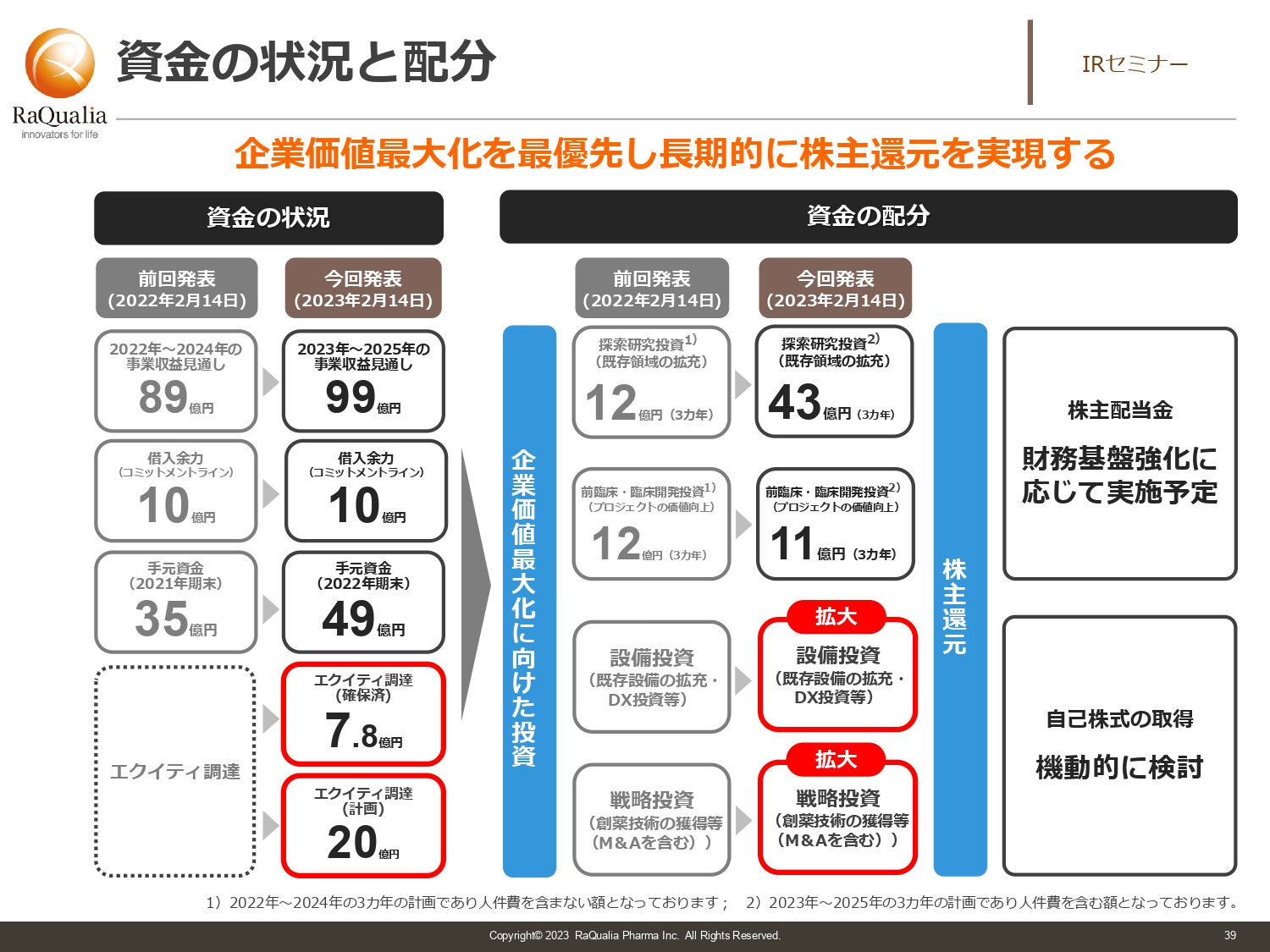

資金の状況と配分

武内:資金の状況と配分についてです。スライド左側の列は計画段階で作っていたもので、先ほどご紹介した資金調達後に資金の状況を示した図が右側の列になります。

まず3ヶ年の収益については、基本的に99億円の収益を見込んでいます。また、三菱に引き受けていただいたコミットメントラインである借入余力が10億円、手元資金が49億円です。加えて、今回は赤色で囲ったエクイティがあります。すでに7.8億円が確保済となっており、先ほどお話しした株価を達成できれば、最大20億円を調達することになります。すなわち、3ヶ年で180億円くらいのキャッシュポジションを取ることになります。

キャッシュポジションがよくなってきていますので、以前と同じような投資をしてもおもしろくありません。そのため、今回の発表に挙げたとおり「探索研究投資」の資金配分を12億円から43億円に増額しました。「前臨床・臨床開発投資」が12億円から11億円へ減っているように見えますが、「探索研究投資」とやりくりした結果であり、トータルは43億円と11億円を足したものとなっています。前回よりも投資額をはるかに増やし、成長につなげようとしています。

資金の配分における赤枠部分はまだディールが決まっておらず、金額をお示ししていませんが、いわゆる設備投資を考えています。設備投資は非常に地味であり、適時開示に出るようなものはまったくありませんが、我々が2008年にカーブアウトしてから15年経ちます。その間に新たな設備が出ており、大きく効率化できるものもあります。せめて他社が導入し、コンスタントに行っているレベルを満たしていかなければ戦うことはできません。

野球で例えると、リトルリーグのメンバーがいきなり大リーグでは戦うことはできません。やはり筋力など、選手としての基礎体力や技術をある程度持った状況でなければ戦うことができません。そのために採用も含めた設備投資を行っています。

戦略投資については、先ほどお話ししたスタートアップ企業との共同研究だけでなく、J-KISSと言われている、株価を決めずにVCなどが入り、株価を決めた段階で20パーセントディスカウントするタイプの投資法を組み合わせ、単純な共同研究だけではなく投資型やVCのようなことも実施しています。

共同研究があり、「これだな」ということに取り組むことが差別化ポイントになりますが、このような問題や将来のM&Aも含め、機動的な戦略投資を考えた観点から取り組んでいます。また、株主からよく聞かれる配当は若干劣後となります。

坂本:成長企業だから仕方がない部分があると思います。以前もお聞きしたかもしれませんが、大きなロイヤルティが入ってきた場合の分配について、イメージはありますか?

武内:今は2桁億円のロイヤルティが入っていますが、3桁や4桁であれば、優先して考えます。期待されている方、株主や投資家のみなさまにとっても、株価を上げるほうが魅力ある会社だと思っていただけますので、まずはそこにしっかり取り組みたいという考えです。

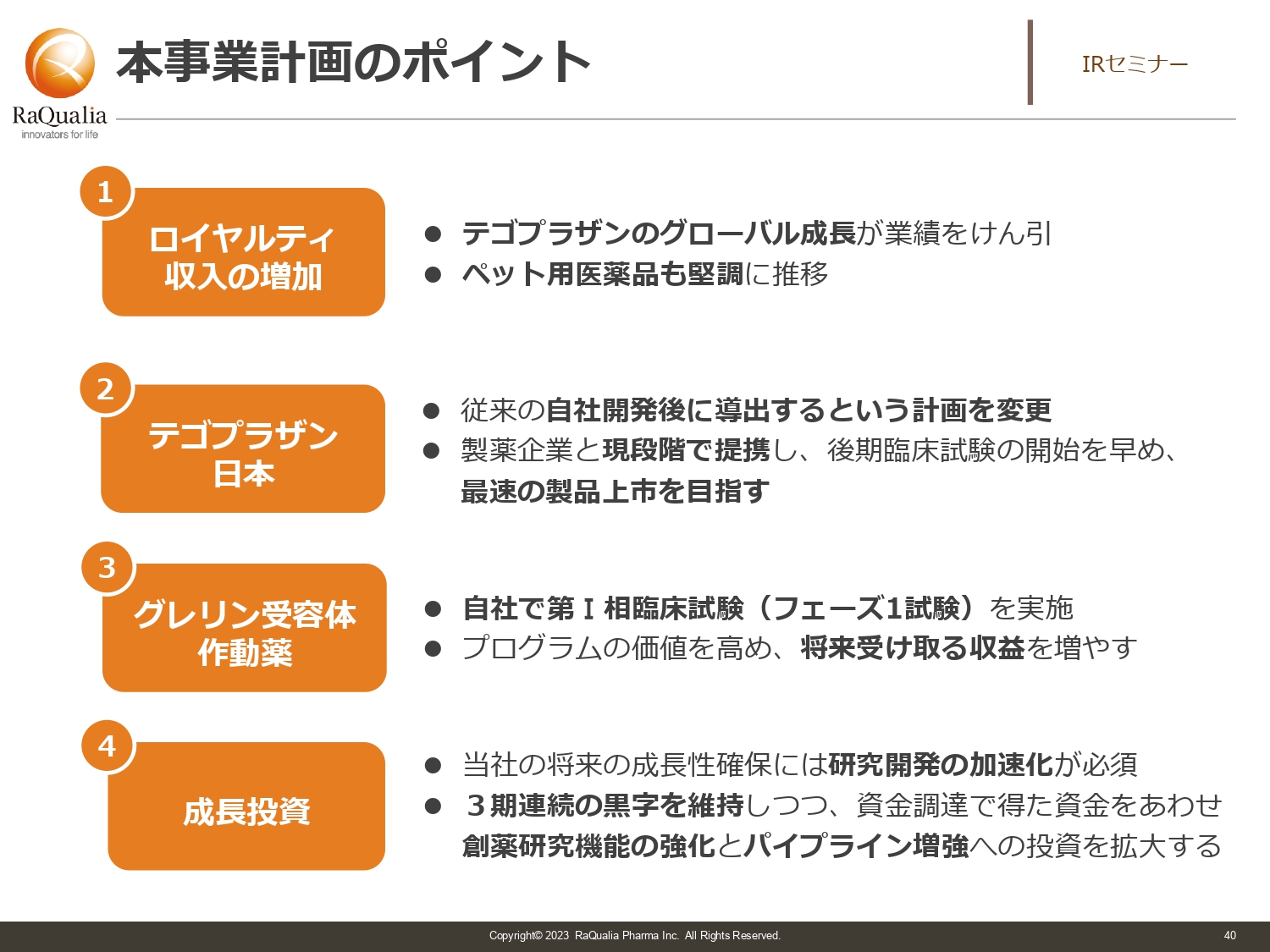

本事業計画のポイント

武内:それではまとめです。今回お話しした中ではスライドの4つがポイントです。1つ目に、我々の会社は現在ロイヤルティ収入が増加し、基盤の安定性が増しています。

2つ目に「テゴプラザン」というヒト用の薬を日本でも出せるように取り組んでいます。

また、3つ目として、自社において「グレリン受容体作動薬」をフェーズ1まで実施し、バリューアップする方針に切り換えました。これにより大きな成長を目指したいと考えています。

そして4つ目の成長投資として、先ほどお話ししたところに取り組んでおり、より魅力ある会社に育てていきたいと考えています。以上が今日のプレゼンとなります。

質疑応答:テゴプラザンにおける日本での導出に関わる企業との関係性について

坂本:「テゴプラザン」に関する質問がありましたが、日本導出の現状についてはお話しいただいたと思います。「『テゴプラザン』の日本の導出は、複数企業から引き合いがあり、より良い条件で選ぶことができている立場なのでしょうか? もしくは1つの企業と詰めているのでしょうか? イニシアチブはどちらが握っていますか?」というご質問について、お話しできる範囲で教えてください。

武内:少しでも条件を良くしたいと思っていますが、そこで条件を上げすぎてディールブレイクになっても仕方がありません。ライセンスしたら終わりではなく、我々もある程度リスクを取り、将来の収益を大きくする方法も考えてもよいかと思っています。

そのため、どちらかがイニシアチブをとるというかたちよりも、お互いの話し合いになると思っています。パートナーシップを組むことにより、将来は自分たちでこのような数をさらに増やし、自社でフェーズ2や3を実施することを踏まえると、我々も当事者としてなんらかのかたちで経験値を積みたいところもあります。そのような意味では、イニシアチブというよりも、パートナーシップを組むための話し合いを進めているところです。

坂本:海外は海外で導出して取り組んでいる感じですから、日本における考えということでよろしいでしょうか。

武内:おっしゃるとおりです。

質疑応答:ライセンス契約締結に関する考え方について

増井麻里子氏(以下、増井):「先日、Vetbiolix SASとライセンス契約を締結されましたが、今後も同様の取り組みは注力していく方向でしょうか? 今後の予定について決まっていることがあれば、話せる範囲でご説明お願いします」というご質問です。

武内:正直なところ、ケースバイケースで判断しています。我々だけではなく、他の会社も含め、総体的に「これだったらいいかな」というものがあれば進めますし、そうでなければやらないというかたちで個々に判断しています。具体的にお話しできるものがまだないものですからストレートに答えることができず、申し訳ありません。

質疑応答:将来の新薬開発における具体的なビジョンについて

坂本:本日のテーマに合いそうなお話をうかがっていきたいと思います。御社のお考えとして非連続的な成長を目指すというお話があり、先ほどの質問でも自分でパイプラインを最後の上市まで通してしまいたいと、そのためにも経験を積むべきだとありました。

まだ現状ではパイプラインに上がっていないような大型の新薬を将来開発したいという意思はあるのでしょうか? あるとしたら、今から将来に向けていろいろなステップがあるかと思いますが、どのくらいの時期に出したいというイメージのようなものがあれば、教えていただけたらと思います。

武内:大型の薬に関しては、大手の製薬会社が「それでは大きなマーケットは狙えない」と判断したものも、薬として出したら1兆円を超えるブロックバスターになったケースが歴史的にも相当数あり、何が大型になるかは作ってみなければわからない部分が多分にあります。患者数が多いものは比較的大きく育ちやすいことは確かです。ただし、その分臨床試験も多く実施しなければいけないため、コストもかかります。

大手製薬会社はある程度ターゲットを絞っています。例えば、がんの中でも乳がんのように、まだ良い治療法がなくみなさまが困っているものは開発を進めますが、生活習慣病系はそこそこ効く薬もあるため、次世代はだんだん狙わなくなっている状況があります。そのようなマーケットを見ながら判断することはあります。

次に自社開発できるサイズを考えると、そもそも我々のようなベンチャーでは狙えないため、遺伝性疾患のような患者が少ないが治療法がまったくないため薬価が高くつけられる薬への取り組みなど、マーケティング的なところを踏まえて、探索プログラムをどのようにするかについて考えています。大型に育てたい思いは一緒ですが、従来型の発想とは切り換えて考えています。

時期については、投資家や株主のみなさまもASAPで進むものが欲しいと思いますし、私も欲しいです。ただし、薬は安全性の確保と、薬効を示すためにどうしても臨床開発に時間がかかります。それをショートカットする簡単な方法は、ステージが進んだ会社を買収することです。

しかし、残念ながら今の我々の時価総額ではまだそこまで到達していませんので、我々の規模で買うことができる会社を狙うなど、いろいろな戦略があると思います。相手があっての話ですので、今は「条件が折り合えば」という但し付きで成長を目指せるものを模索しているところです。

ただし、株主のみなさまに賛成していただける、おもしろいと思っていただけるものに限る必要があります。実は就任してからずっと、タイミングと条件が合う会社がないかと模索していますが、そのような案件が簡単に転がっているわけでもありません。

もし我々が買う側になった場合、売る側からすればお金がない会社には売りたくないですよね。

坂本:おっしゃるとおり、株式交換よりはお金が欲しいと思います。 武内:株主のみなさまからすれば、1円でも抑えてほしいという思いがあり、お互いそう思っています。しかし、売る側が気にしているのは、その後きちんと開発してくれるかというところで、そのような意味でのお金があるかどうかが重要になります。

そうしますと、マーケットから調達する能力があるか、メザニンでもなんでもよいので、ローンを組んで開発を進める能力があるかが重視されます。我々もようやくそのような検討ができるようになりましたので、それを踏まえてしっかりと目指したいと思っています。

質疑応答:日本のバイオベンチャーの買収があまりない理由について

坂本:米国のバイオベンチャーはどんどん買収されますが、日本のバイオベンチャーがあまり買収されない理由は何でしょうか?

武内:単一の理由ではないため大変厄介なのですが、1つは税制の問題が大きいです。今日は税のお話ではありませんので内容は割愛させていただきます。

また、アメリカやヨーロッパの投資家や製薬会社はシナジーの所在も重視しています。今後は我々も英語の発信を強化しなくてはならないと思っていますが、おそらく情報発信量の少なさも理由の1つだと思います。

さらに、いろいろな規制があり、手続きが大変なことも理由に挙げられます。国も「良い話だったら進めましょう」となりますので、届出などのステップを踏めばよいのですが、1パーセントを超える場合は届出などをしなくてはいけませんし、場合によっては血液製剤などの可能性があるため止めるといったケースもあります。今のところは国も厳しくないようですので、うまくやっていけば、はまるものが出ると思います。

質疑応答:フェーズ3からFDAの承認までに要する期間について

増井:「FDAが承認するまでに、最短でどれくらいの期間が必要なのでしょうか?」というご質問です。フェーズ3以降、最終承認までにどのくらいかかるかを教えてください。

武内:適応症によりますが、一般的な話としてはだいたいフェーズ3は3年から4年が目安です。その後に申請を出し、1年くらいかかるケースが多いと思います。いろいろな理由により2年くらいかかるケースもありますが、その後に販売となります。時間感覚としては、それくらいが目安になります。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答していただきましたのでご紹介します。

<質問1>

質問:創薬事業には、多額の資金と時間が必要だと思います。黒字化するまでに相当な苦労をされたと思いますが、特に思い出に残るエピソード等があれば教えてください。

回答:まずは、株主・投資家のみなさまに加え、提携先、取引先、OBを含む従業員等、創業以来当社を支えてくださったすべての方にあらためて感謝申し上げます。 2008年の創業以来、さまざまなことがありました。創業時、国内では製薬会社からのカーブアウトの例は限られており、資金調達から操業開始に至るまで多くのチャレンジを要しました。

また、創薬に携わる私たちとしては、患者さんにお届けできる医薬品上市の喜びはこの上ないものです。収益が上がらない苦しい時期を従業員が一丸となって乗り越え、2017年以降、4つの製品上市を迎えることができましたが、これらの製品が開発初期段階から業界で評価されていたわけではありません。

とりわけ胃酸分泌抑制剤の「テゴプラザン」については、既存薬で医療ニーズは満たされており、新たな作用機序であるP-CAB系薬剤が入る余地はないという意見が業界でも主流でした。

しかし、実際にP-CAB製品が日韓で上市されると状況は変わり、競合製品ともども、新世代の胃酸分泌抑制剤としてシェアを拡大しました。疾患と医療ニーズに焦点を当て、患者さんの課題を解決する薬剤を創り出すことの重要性と意義を再認識することとなりました。

<質問2>

質問:ヒト用とペット用どちらの医薬品を飛躍させていきたいと考えていますか?

回答:当社としてはやはりヒト用医薬品が主な標的です。その上で、研究開発成果の中でペット用医薬品としての可能性が見いだされた場合は、その機会を逃さずとらえていくという考えです。

<質問3>

質問:グレリンの欧州の見込みは、欧州全体という認識で良いのでしょうか?

回答:グレリン受容体作動薬(一般薬:capromorelin)について、導出先のエランコ社が慢性腎疾患の猫の体重減少を管理する薬として、欧州の幅広い国・地域を対象として申請しています。申請は、欧州委員会および特定のEU非加盟国の規制当局に対して行われています。