2023年4月19日に発表された、株式会社テイツー2023年2月期決算説明の内容を書き起こしでお伝えします。

目次

藤原克治氏(以下、藤原):株式会社テイツー代表取締役社長の藤原でございます。どうぞよろしくお願いいたします。2023年2月期の決算説明会を始めます。当社の概要とトピックス等について私からご説明し、決算概要や成長戦略の進捗状況について取締役の青野からご説明します。

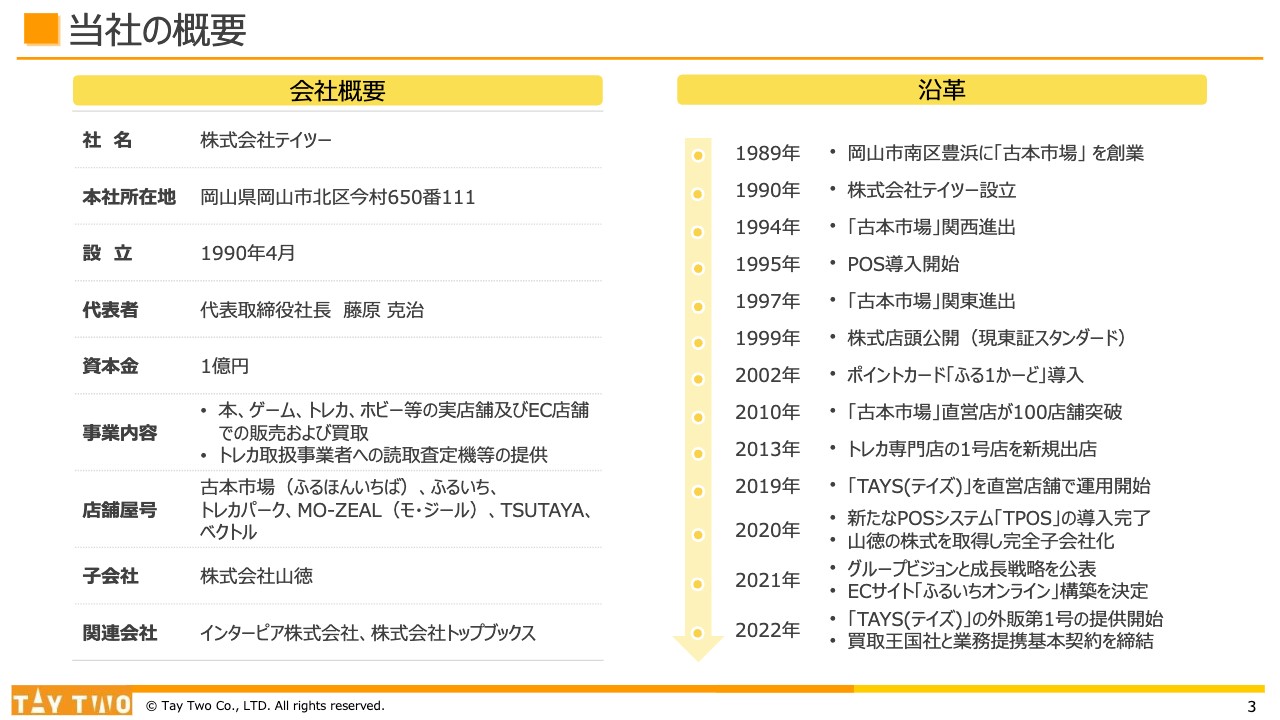

当社の概要

当社の概要です。当社は岡山県発祥で、本やゲームなどエンタメのリユース品を主体とした小売業を営んでいます。1999年に業界初となる店頭公開をし、今期で34期を迎えます。

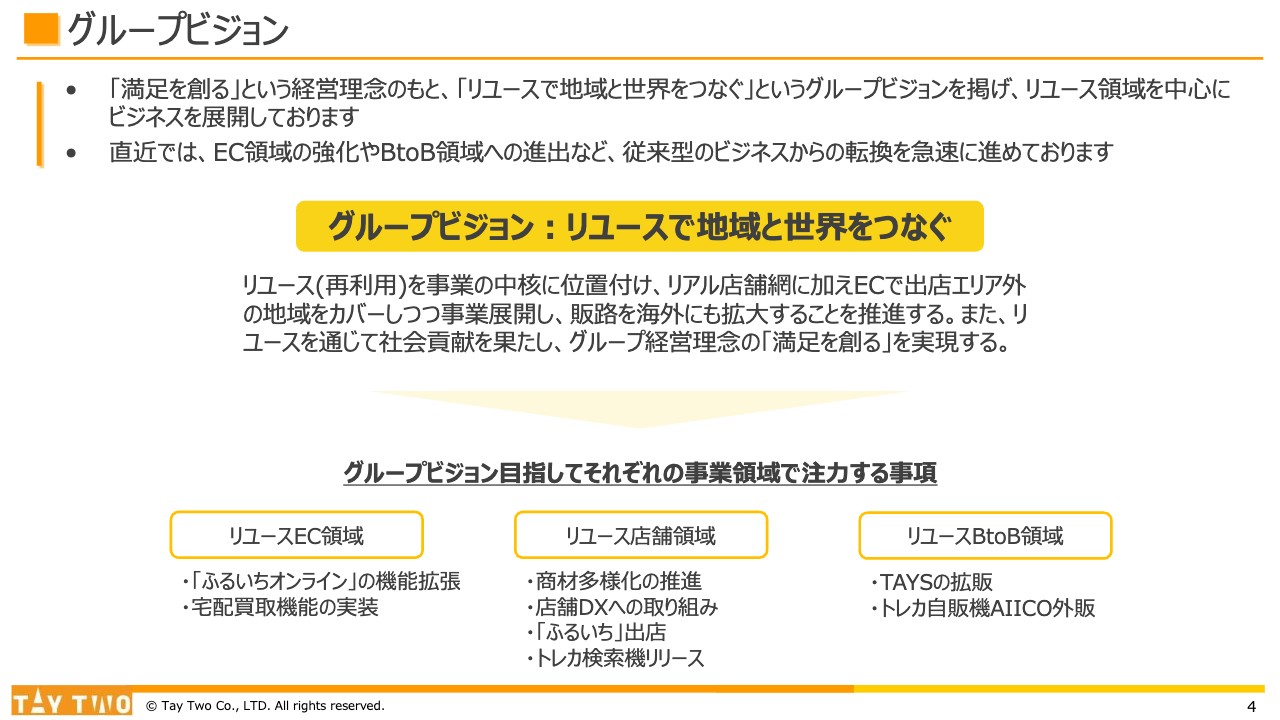

グループビジョン

「満足を創る」という経営理念のもと、「リユースで地域と世界をつなぐ」というグループビジョンを掲げてビジネスを展開しています。主な事業領域としては、リユースのEC領域、店舗領域、BtoB領域の3つに分けて注力しています。

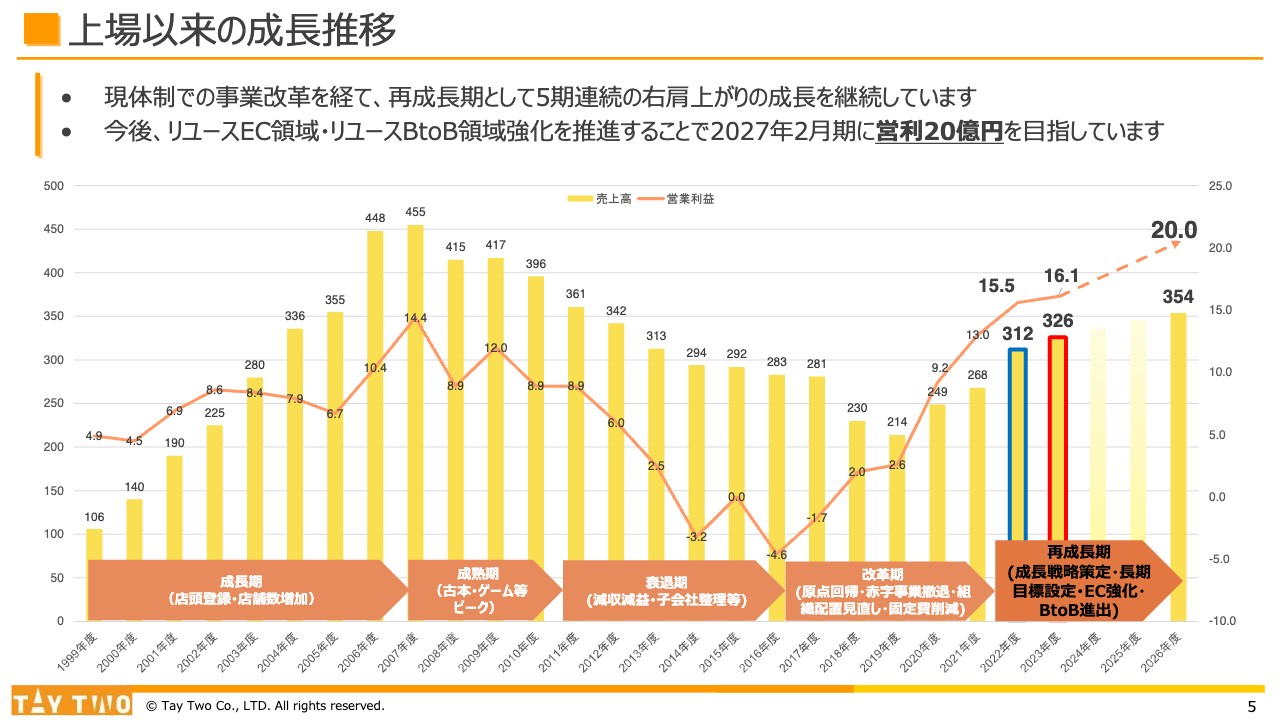

上場以来の成長推移

スライドのグラフは、上場以来の成長推移を示しています。現在は右肩上がりの再成長期であると捉えており、青い棒グラフで示したとおり年商は312億円、営業利益は15億5,000万円です。

来期については赤い棒グラフで示したとおり、年商326億円、営業利益16億1,000万円となる見込みです。今後も安定した進捗をしていきたいと考えています。

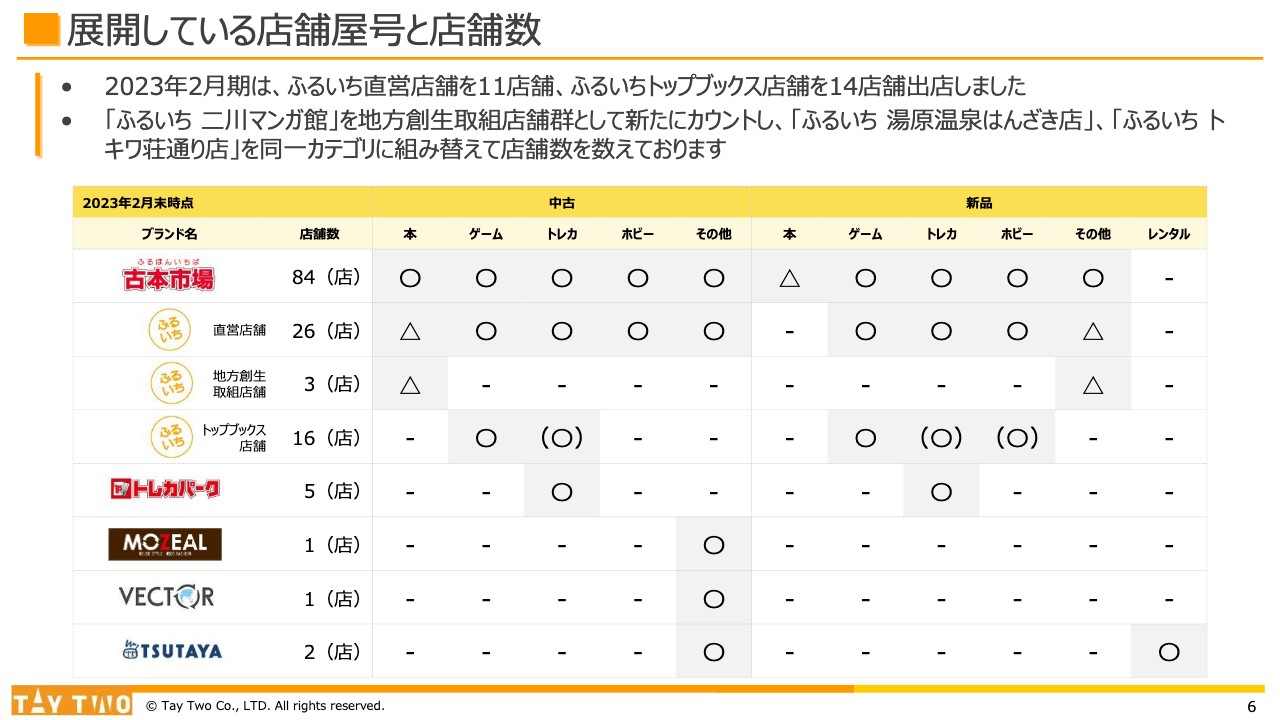

展開している店舗屋号と店舗数

展開している屋号と店舗数です。2023年2月期は「ふるいち」の直営店舗を11店舗、FCにあたる「ふるいち」のトップブックス店舗を14店舗出店しています。現在、イオンモール内の小型パッケージ店舗が主体の「ふるいち」の直営店舗26店舗にもっとも注力している状況です。

地方創生取組店舗については、後ほど行政や地域と連携した取り組みのトピックスで詳しくご説明します。トップブックス店舗は、北陸にあるトップカルチャーとの合弁会社が運営しているFC事業です。

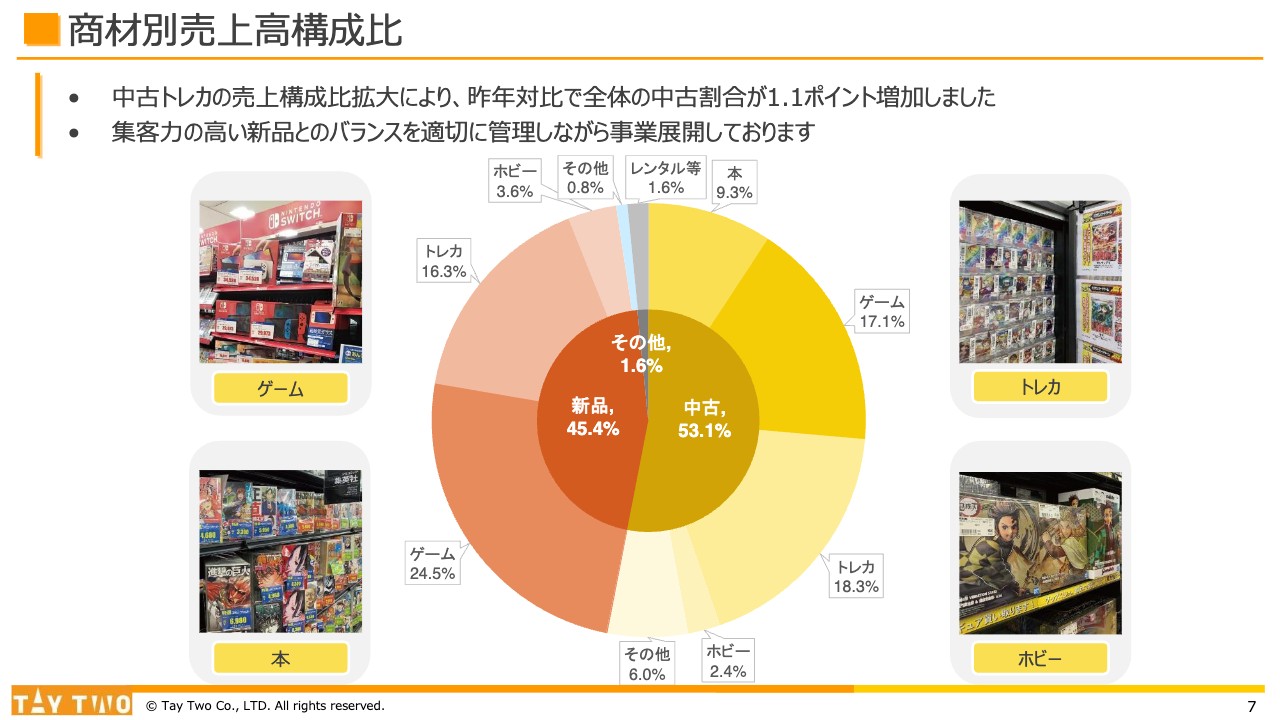

商材別売上高構成比

商材別の売上高構成比です。当社はリユース品を軸にしていますが、メーカーと直結した新品の調達ルートも大きく保有しているところが強みとなっています。直近のバランスとしては、昨年対比で全体の中古割合が1.1ポイント増加しており、安定的な利益を計上する中古商材に注力すべく取り組んでいます。

商材別では、ゲームの取り扱いが新品・中古あわせて40パーセント超でもっとも多く、次いでトレカ商材の取り扱いが強化されている状況です。

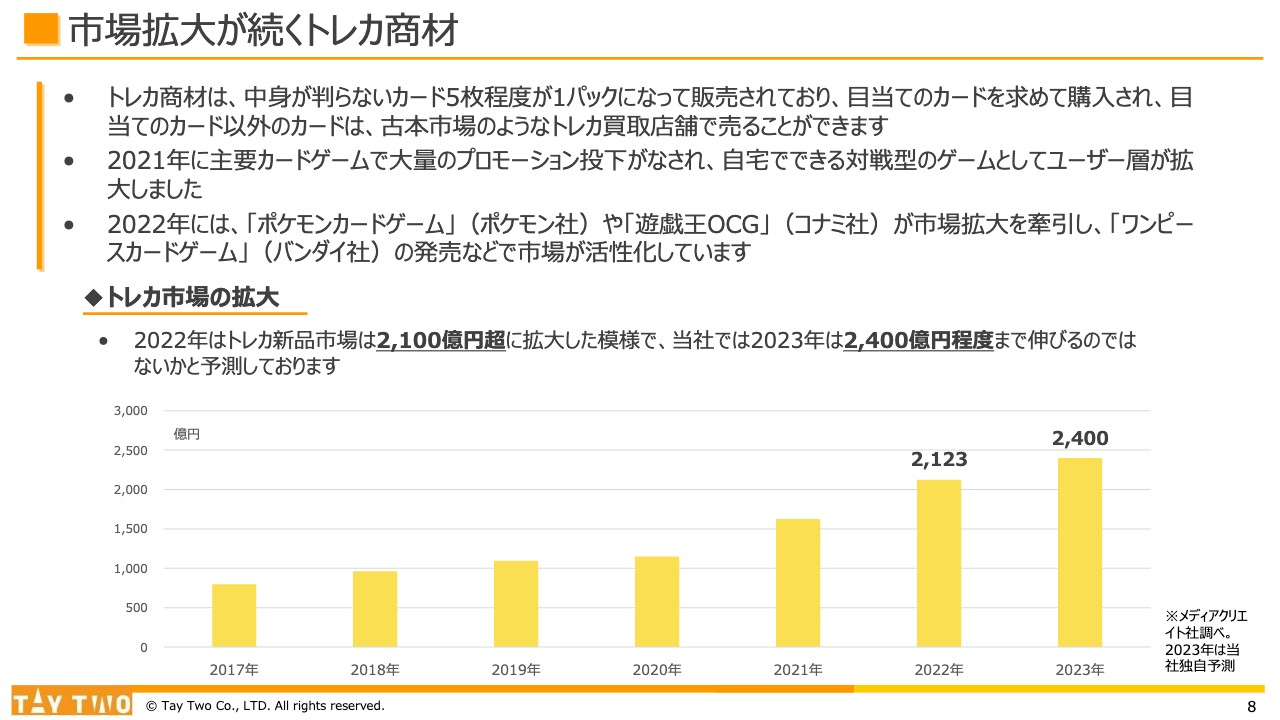

市場拡大が続くトレカ商材

このような状況の背景として、マーケットの状況をご説明します。2022年は2,123億円規模の市場でしたが、当期はさらに拡大し2,400億円程度まで伸びるのではないかと予想しています。そのため、利益の源泉としてトレカ商材を引き続き拡大・注力していきたいと考えています。

トレカ商材での当社の強み

トレカ商材における私どもの強みは、新品商品の安定的な仕入れルートを確保していることです。加えて、自動読取査定機「TAYS(テイズ)」を開発し、保有している点も挙げられます。当社は100店舗超の直営店舗を抱えており、これはトレカに注力しているチェーン店としては業界トップクラスです。

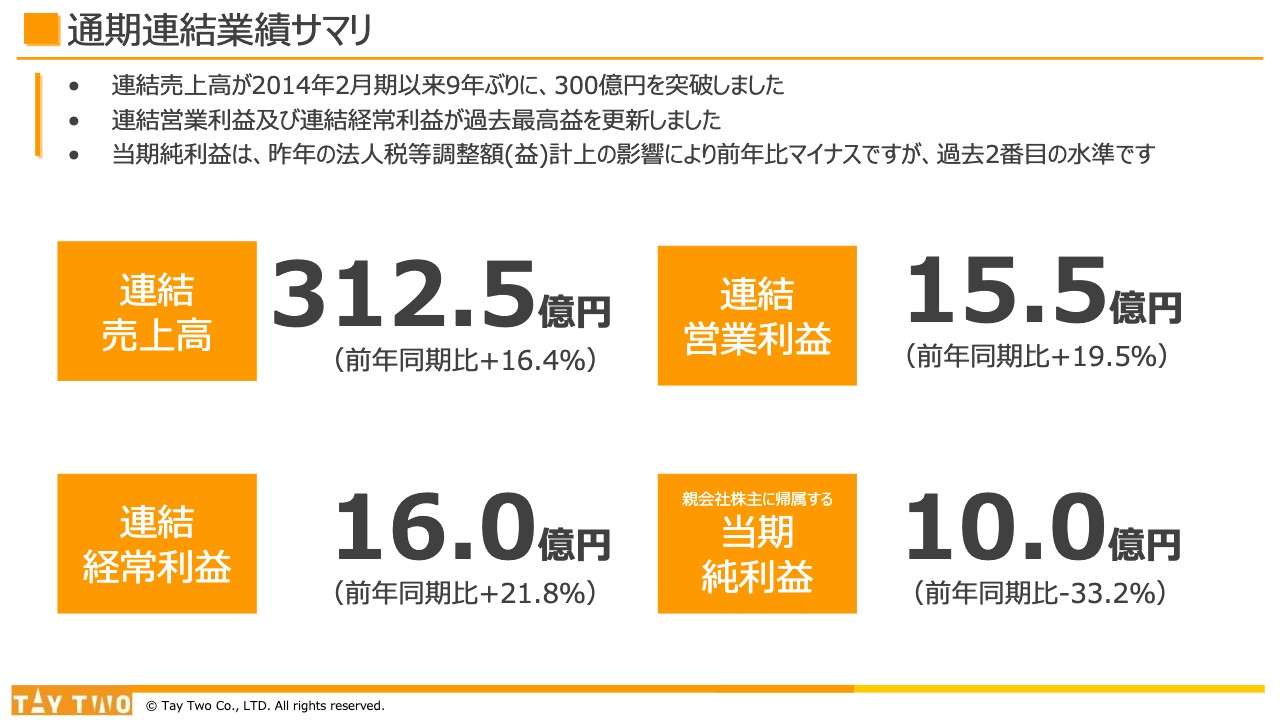

通期連結業績サマリ

青野友弘氏(以下、青野):2023年2月期の決算概要をご説明します。通期の連結業績のサマリとしては、連結売上高が312億5,000万円と、9年ぶりに300億円を突破しました。また、連結営業利益は15億5,000万円、連結経常利益は16億円と、過去最高を更新しています。

当期純利益は10億円です。前期に法人税等調整額を計上したことが影響し、前年同期比では少しマイナスになったものの過去2番目の水準となっています。このように順調に最終利益が積み上がっている現状です。

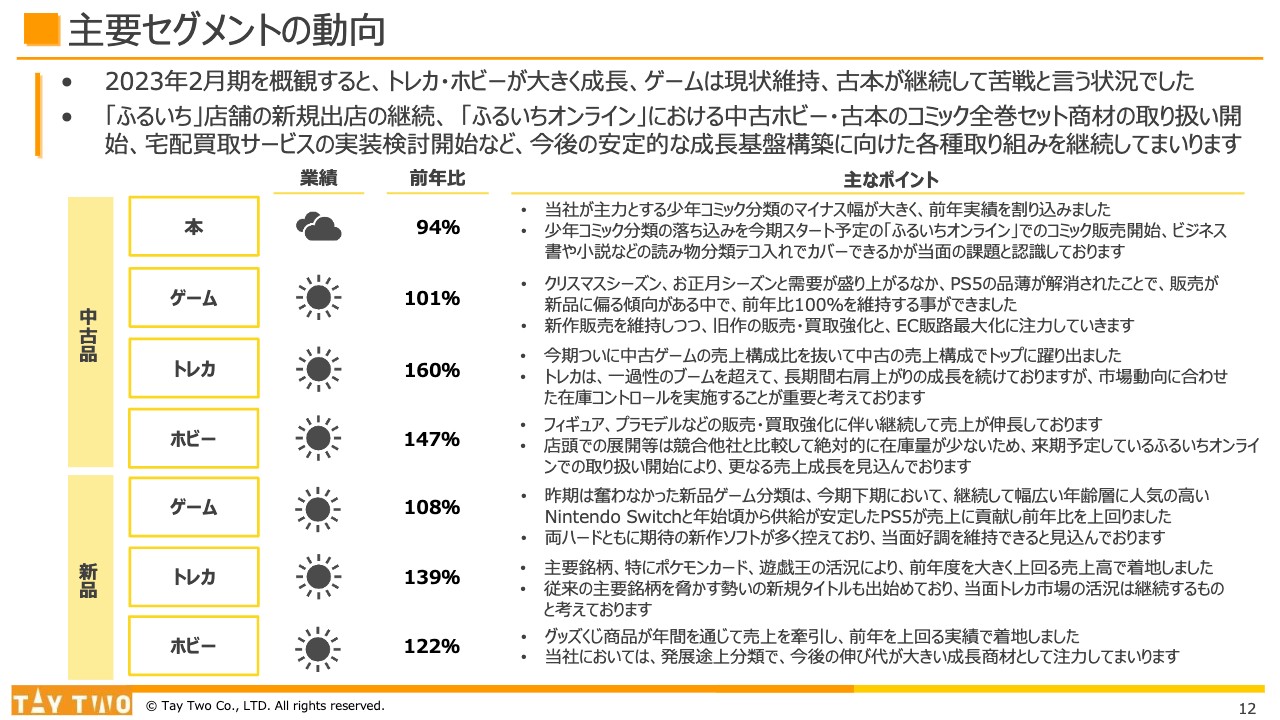

主要セグメントの動向

商材別の動向を大まかにお伝えします。トレカとホビーについては、中古も新品も大きく成長しました。ゲームは、中古においてはなんとか現状を維持し、新品においてはビッグタイトルの発売などにより、直近の年度の中では好調に推移したと思っています。

古本の業績は前年比で100パーセントを割っており苦戦しているものの、その他の商材については安定して進捗している状況です。

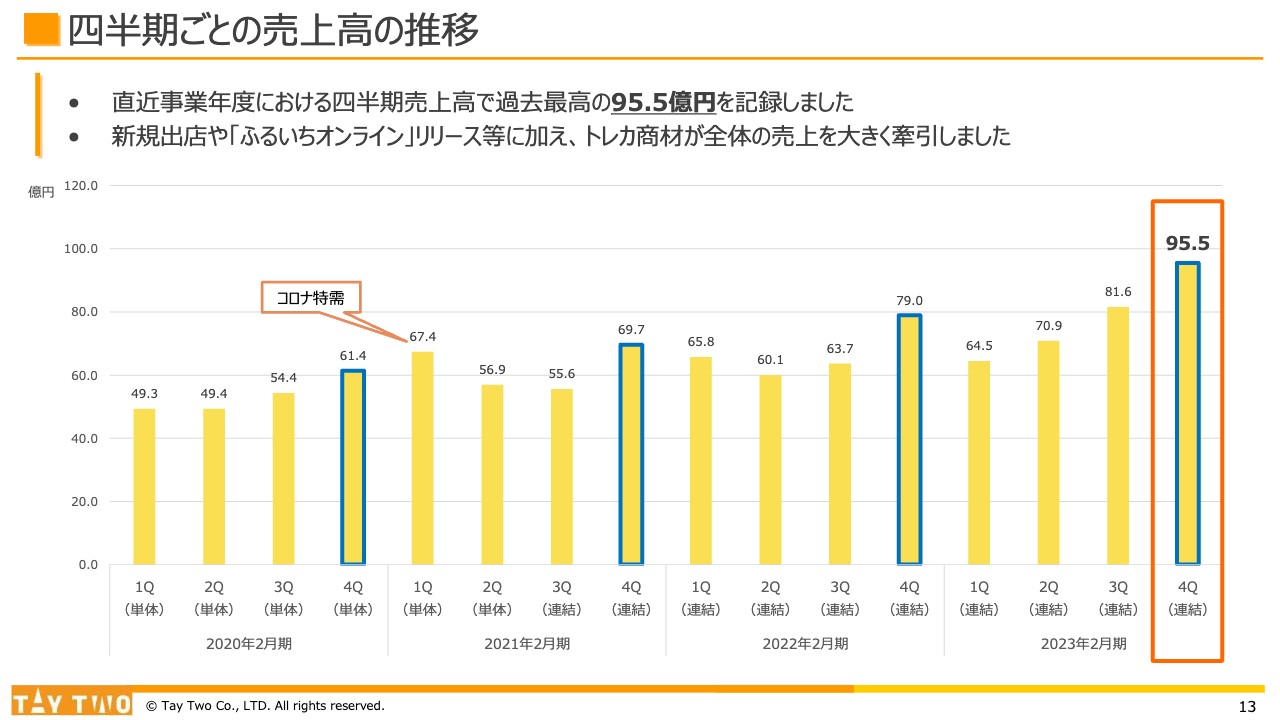

四半期ごとの売上高の推移

四半期ごとの売上高の推移です。2022年12月から2023年2月までの第4四半期の売上高は95億5,000万円で、直近期で過去最高を記録しました。

その要因としては、2022年9月にリリースした「ふるいちオンライン」が11月から本格稼働したことにより、トップラインを押し上げたことが挙げられます。加えて、トレカ商材が引き続き好調に推移したことで、売上高が大きく上昇しました。

四半期ごとの営業利益・同利益率の推移

営業利益と営業利益率の推移です。第4四半期の営業利益は3億1,000万円と前年同期比でマイナスとなりました。こちらは、通期で期初計画を大きく上回る営業利益を達成したため、従業員への還元として決算賞与を1億6,000万円ほど支給したことが影響しています。ほかにも、一時的な人件費の増加や滞留在庫の評価損を出したことなども要因となっています。

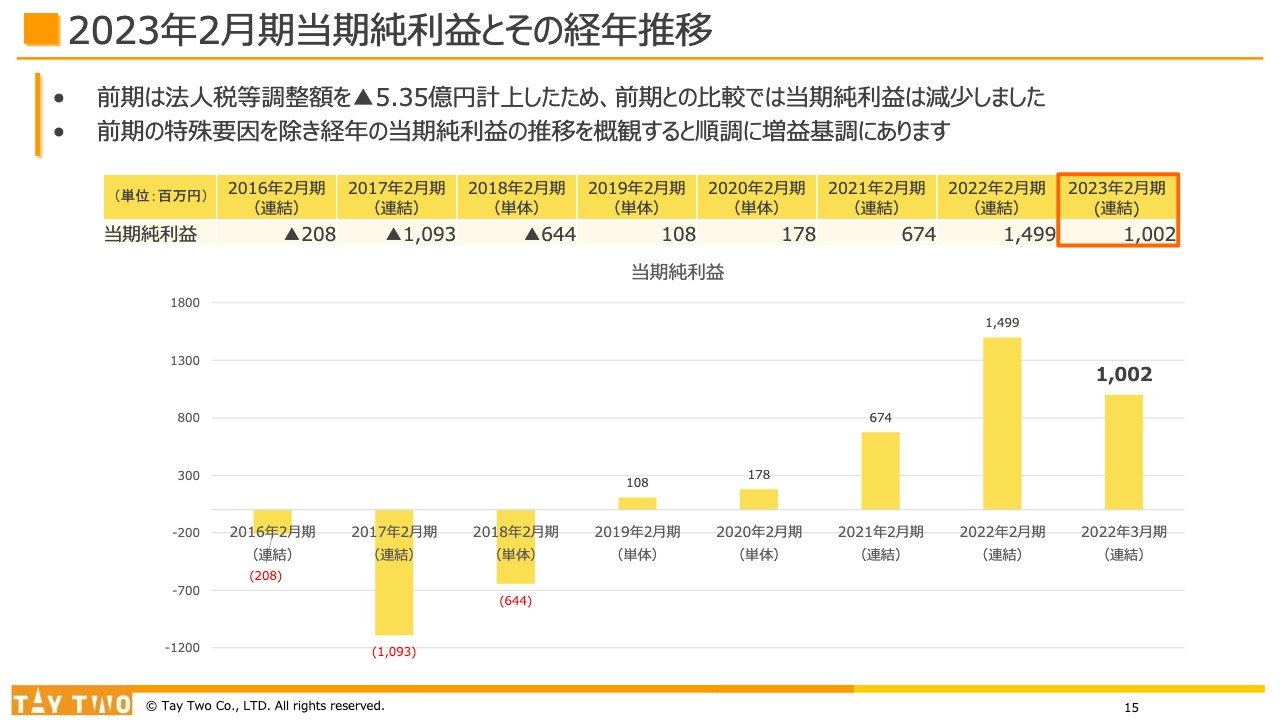

2023年2月期当期純利益とその経年推移

当期純利益は約10億円で、前期の約15億円から少しマイナスになっています。こちらは先ほどお伝えしたとおり、前期に法人税等調整額を5億円ほど計上したことにより、見かけ上今期が減少しているかたちです。利益は順調に積み上がっているため、推移としては増益基調にあると捉えています。

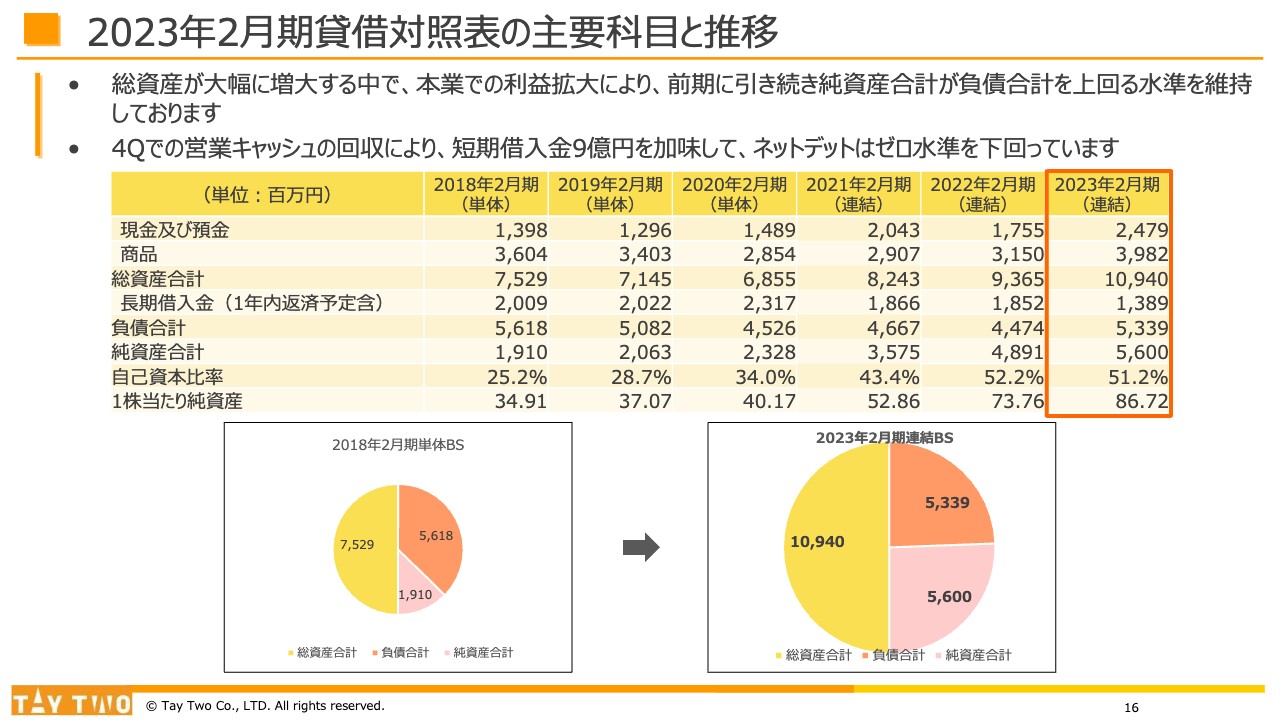

2023年2月期貸借対照表の主要科目と推移

2023年2月期の貸借対照表の主要科目と過去との比較です。スライド左下の円グラフは2018年2月期単体のB/Sで、純資産の割合がだいぶ小さく見えるかと思います。右下の円グラフは2023年2月期の連結のB/Sを示しています。純資産が増加したことで自己資本比率は50パーセント超となっており、前期に続いて安定的な自己資本比率を維持している状況です。

また、現金及び預金は24億7,900万円で、長期借入金は、1年以内に返済予定のものも含めて13億8,900万円、短期借入金は9億円です。このように手元の現金と借入を比較しても、ネットデットはゼロ水準で推移しています。

各事業領域における成長戦略の取組進捗状況

成長戦略の進捗状況です。まず成長戦略の全体像として当社の考える成長戦略の方向性についてお伝えした上で、リユースの店舗領域・EC領域・BtoB領域・M&A戦略の順にご説明します。

成長戦略全体像 ~リユース業界マップと当社の事業展開戦略方向~

成長戦略の全体像です。スライドの図に、当社が捉えるリユース業界のマップと当社の事業展開の方向性を示しています。横軸は商品の取り扱い数や商品ジャンル、縦軸はリアル店舗かECのどちらを強化しているのかといった切り口でマッピングしました。当社はスライド左上の象限に位置していると捉えており、それぞれの戦略がこの象限からどちらに向かっていくのかを矢印で示しています。

リユース店舗領域においては出店を強化するということで、出店戦略は上向きの矢印としています。右向きの矢印で示した商材多様化戦略は、当社が扱える商材を1つずつ増やしていこうという内容です。

リユースEC領域のOMO戦略は、ECとリアル店舗の融合を意図しており、2022年の「ふるいちオンライン」のリリースを皮切りに推進していくものです。

左下向き矢印のBtoB戦略は、これらの象限には収まりにくい取り組みということで点線にしています。「TAYS」をはじめとするトレカを基軸にした商材のラインナップについては、今後もBtoBに注力したいと考えています。

M&A戦略についても案件によって積極的に取り組んでいきたい考えです。

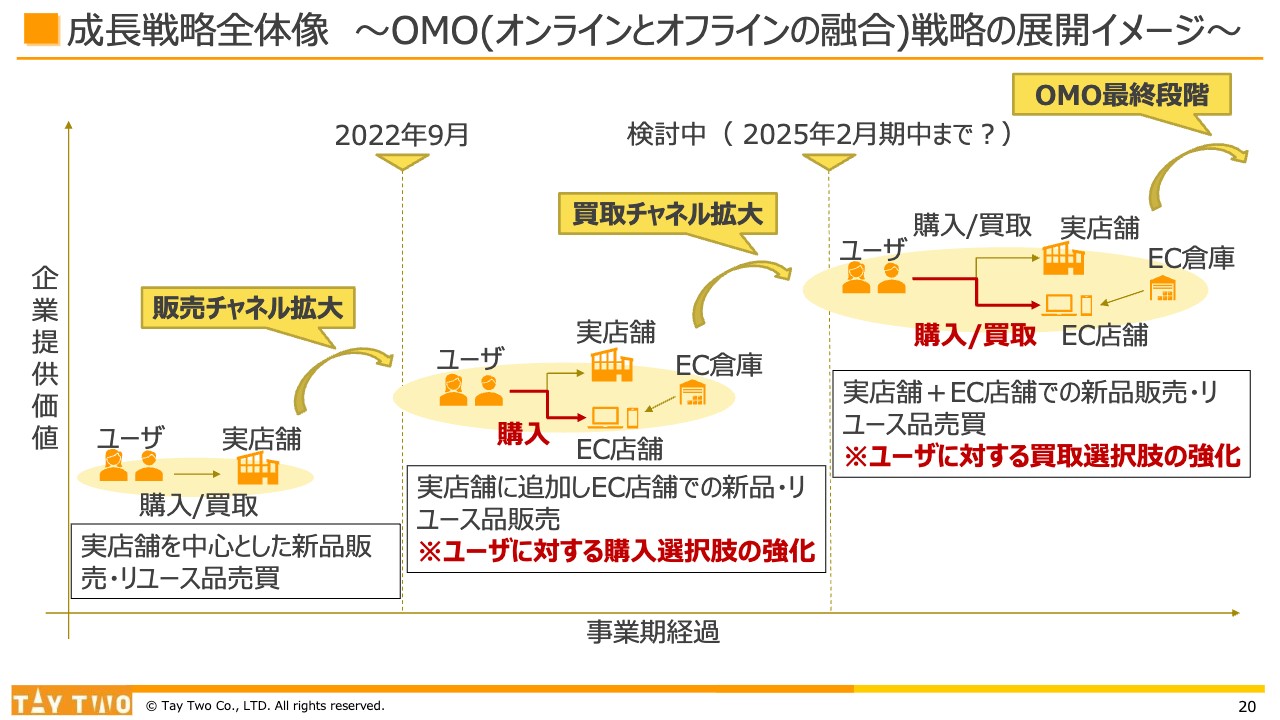

成長戦略全体像 ~OMO(オンラインとオフラインの融合)戦略の展開イメージ~

OMO戦略の展開のイメージです。スライド図の左側は2022年9月に「ふるいちオンライン」をリリースする前の当社の状態で、中央はリリース後、ユーザーがEC店舗でも商品を購入できる現在の状況です。

社内では、ECを通じた買取を検討しています。それが実現すれば、スライド右側のようにユーザーが店舗・EC店舗のどちらでも買ったり売ったりできるようになり、ユーザーの利便性向上を実現できると考えています。

競合他社ではすでに取り組んでいるところもあります。当社としては、2022年9月にリリースしたECの実店舗に最低限必要な機能を搭載することで、早く競合に追いつけるようOMO戦略を推進していきたい考えです。

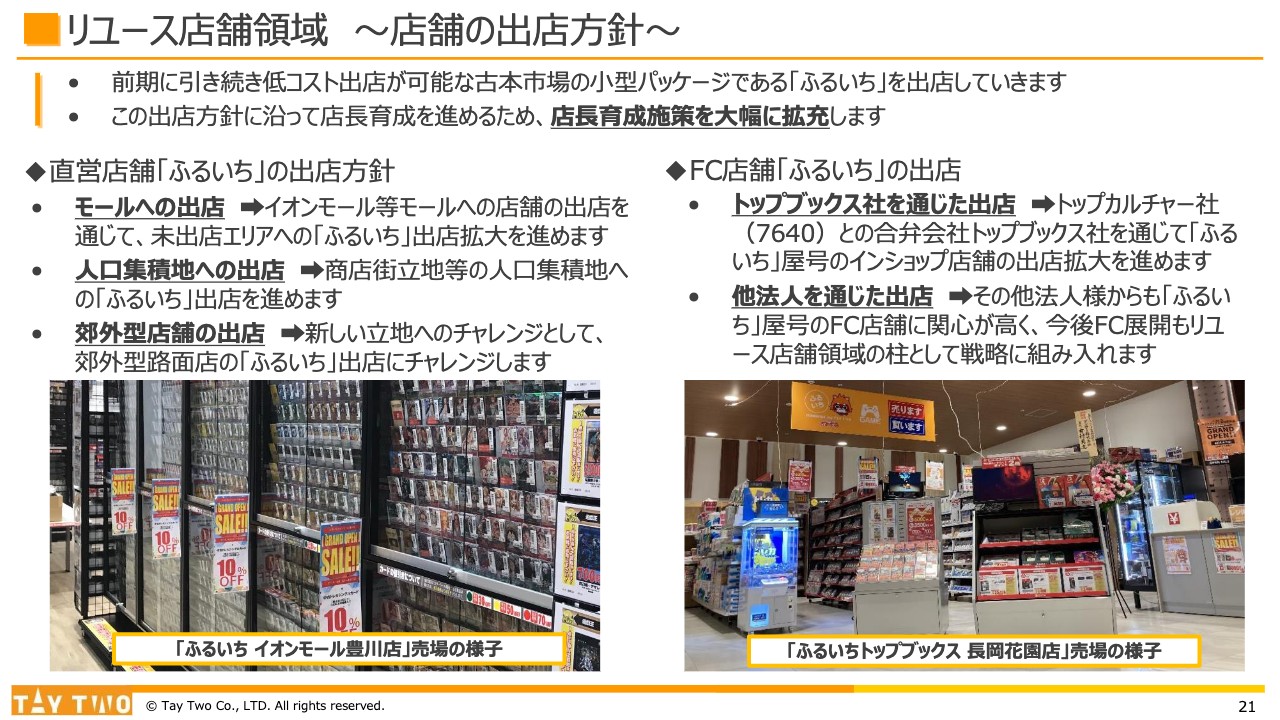

リユース店舗領域 ~店舗の出店方針~

リユース店舗領域の店舗の出店方針です。これまでお話ししてきた内容とあまり変わらず、今期も引き続き古本市場の小型パッケージ「ふるいち」の出店を推進します。出店予定店舗数は、直営店舗で前期並みの10店舗程度を考えています。

出店にあたり非常に重要になるのは店長の育成です。今期から社内の店長育成施策を大幅に拡充し、優秀な店長を早期に育成できるような体制作りも同時進行しています。

直営店舗の出店方針としては、引き続きモールへの出店を中心に据えています。FC店舗「ふるいち」は、引き続きトップカルチャーを通じたインショップ型の出店拡大を行います。こちらは他法人を通じた出店ということでお問い合わせが非常に多く、興味を持っていただいている実感があります。

システム上の開発等も必要になるため、他法人への提供を推進するにはいくつかハードルがありますが、今後もFC展開をリユース店舗領域の柱としてこの戦略に組み入れていきたいと考えています。

リユース店舗領域 ~2023年2月期までの出店状況と今期の出店予定~

2023年2月期までの出店状況です。現在、直営店舗は122店舗、FC店舗は16店舗となっています。

スライド右側に2024年2月期の出店状況を示しています。3月・4月の横越バイパス店から高崎店までは出店済みで、現在までに出店予定が確定している店舗は下段に記載の4店舗です。

今後も引き続き、直営・FC店舗ともに「ふるいち」を拡大させていきたいと考えています。

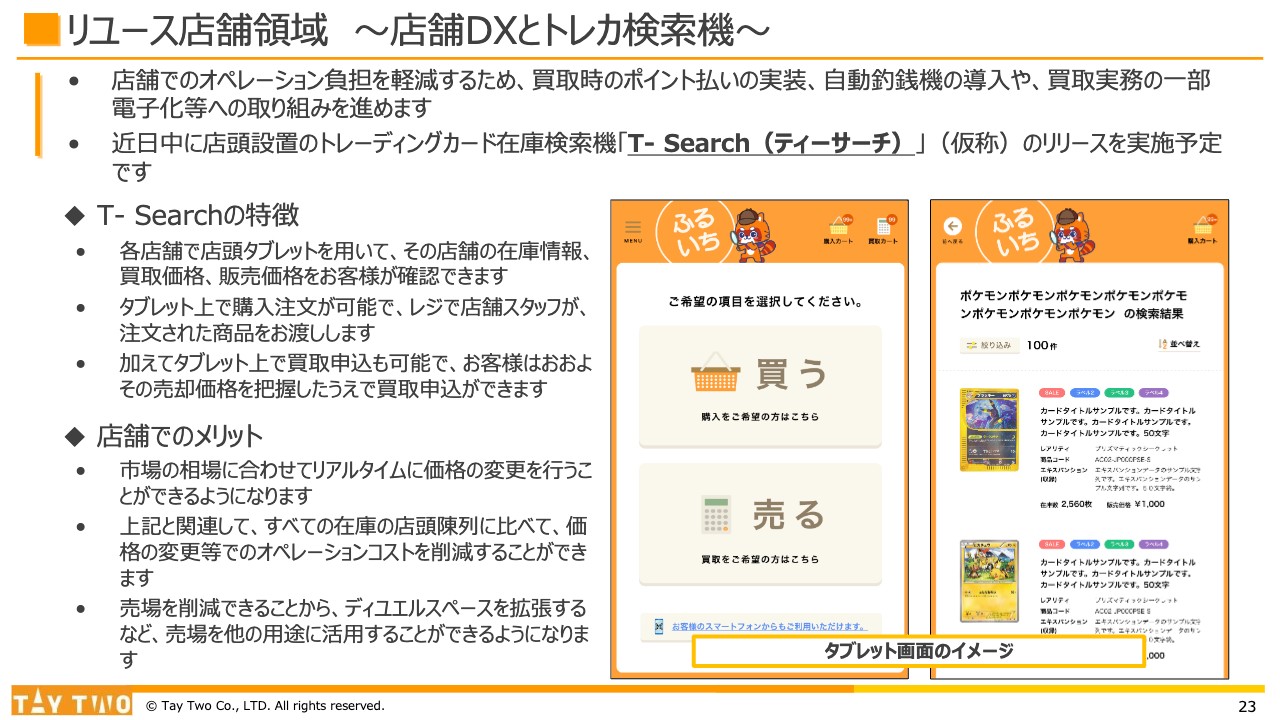

リユース店舗領域 ~店舗DXとトレカ検索機~

トレーディングカードの在庫を検索する機械「T-Search(ティーサーチ)」(仮称)を、近日中に直営店舗でリリースする予定です。こちらは「TAYS」と同様に店頭で使用するものです。

店舗DXとして、現在現金のみの買取時の支払いにポイント払いの機能を実装するほか、自動釣銭機導入による店舗オペレーションの負荷軽減や、買取実務の電子化による顧客の利便性向上などの取り組みを予定しています。こちらは今期から進めていきたい考えです。

その第1弾としてリリースするのが「T-Search」です。こちらの特徴としては、店頭にタブレットを設置して、その店舗の在庫情報や買取価格、販売価格をお客さまご自身で確認していただくことができます。

店舗側のメリットとしては、市場の相場変動にあわせてリアルタイムで価格を変えることができるようになり、すべての商材を店頭に陳列しリアルタイムに価格変更する時にかかる高いオペレーションコストを削減できる可能性があります。また、店頭陳列の必要があまりないため売場を削減でき、デュエルスペースを拡張するなどほかの用途に売り場を有効活用できるようになることも挙げられます。

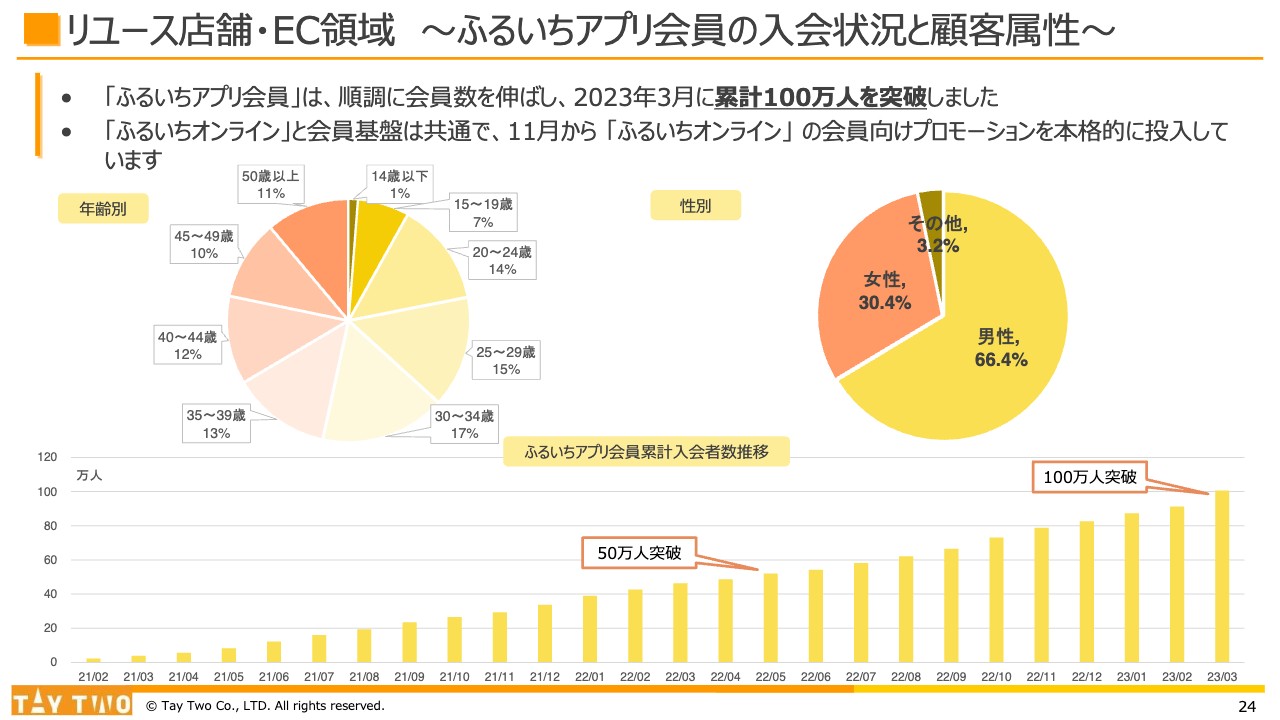

リユース店舗・EC領域 ~ふるいちアプリ会員の入会状況と顧客属性~

リユース店舗領域・EC領域にまたがる共通の会員基盤である「ふるいちアプリ会員」の入会状況です。2023年3月に会員数100万人を突破しました。2023年2月までに100万人突破という目標には少し届きませんでしたが、会員基盤は今後もリアル店舗・EC店舗の売上のベースになると捉え、「ふるいちオンライン」会員獲得に向けてさまざまな展開をしていきたいと思います。

そして「古本市場」「ふるいち」「ふるいちオンライン」各店舗の会員に向けてのプロモーションを積極的に投入していきたい考えです。

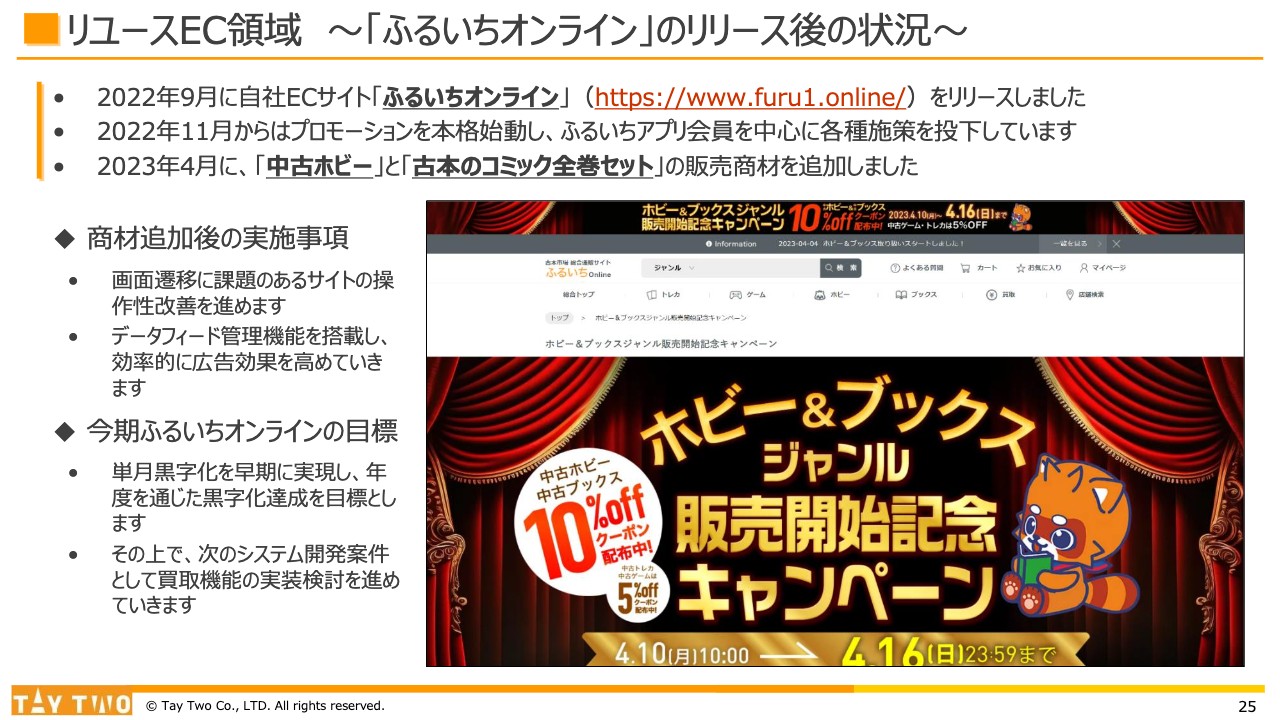

リユースEC領域 ~「ふるいちオンライン」のリリース後の状況~

リユースEC領域で、2022年9月に「ふるいちオンライン」をリリースしました。2022年11月からプロモーションを本格始動し、現在は「ふるいちアプリ会員」を中心に施策投下している状況です。

2023年4月上旬に「中古ホビー」と「古本のコミック全巻セット」の販売商材を追加することができ、これにより、現時点で主力商材はひと通りラインナップすることができました。画面遷移の課題や広告効果を高めるための機能搭載などの課題を解決した後、今期中に「ふるいちオンライン」を単月黒字化するとともに、通期での黒字化を達成したいと考えています。

「ふるいちオンライン」の黒字化を前提として、ECでの買取機能の実装という次のフェーズへのシステム投資に移っていきたいと考えています。

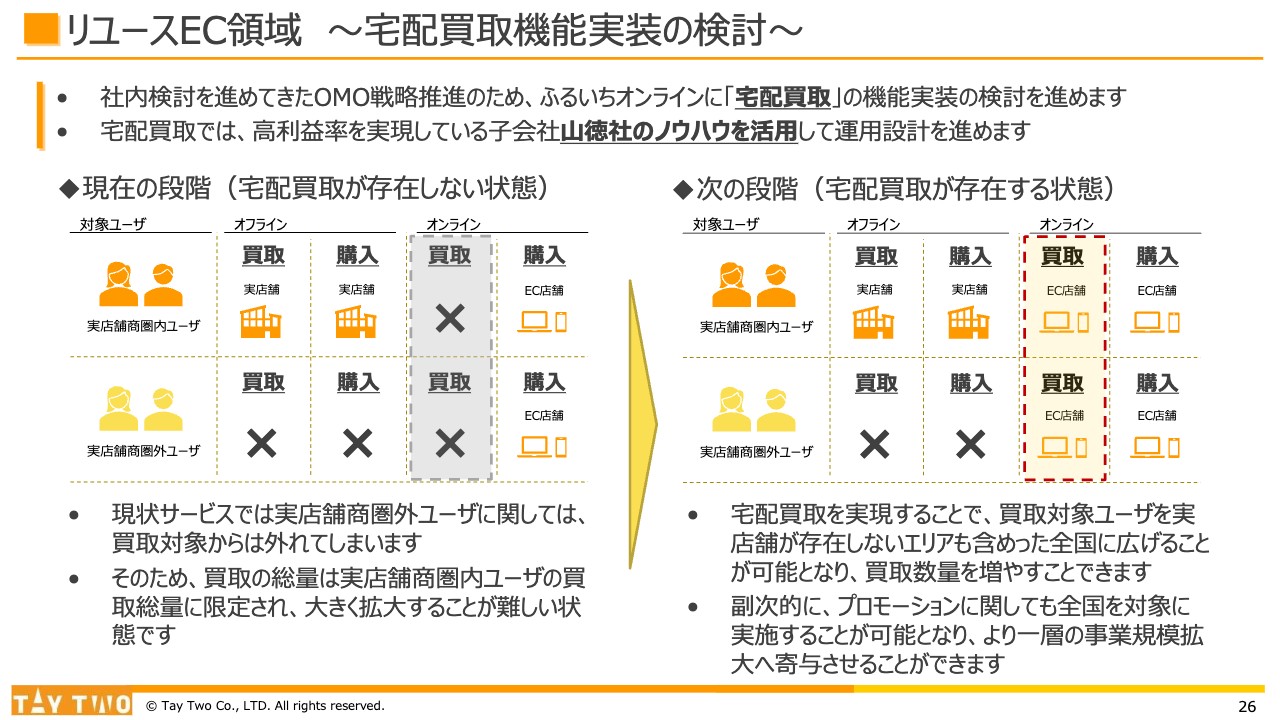

リユースEC領域 ~宅配買取機能実装の検討~

宅配買取機能実装の検討についてです。今後当社が「古本市場」「ふるいちオンライン」でOMO戦略を進めていく上で、宅配買取で非常に高い利益率を実現している子会社・山徳のノウハウの活用が有効に機能すると考えています。

スライド左側の図が現在の状況です。宅配買取が存在しないため、実店舗がある商圏のユーザーに持ち込んでいただくことはできますが、実店舗商圏外のユーザーからは買い取ることができません。

宅配買取を実装することによりスライド右側の段階に移行し、全国の実店舗商圏外ユーザーからも買い取れるようになり、買い集めた商品を事業拡大の商材として活用していくことが可能です。ここを目指して、宅配買取を推進していきたいと考えています。

いつまでにどのようにするかについてはまだ社内検討が進行していませんが、具体的に時期等が明示できるようになればお伝えしたいと考えています。

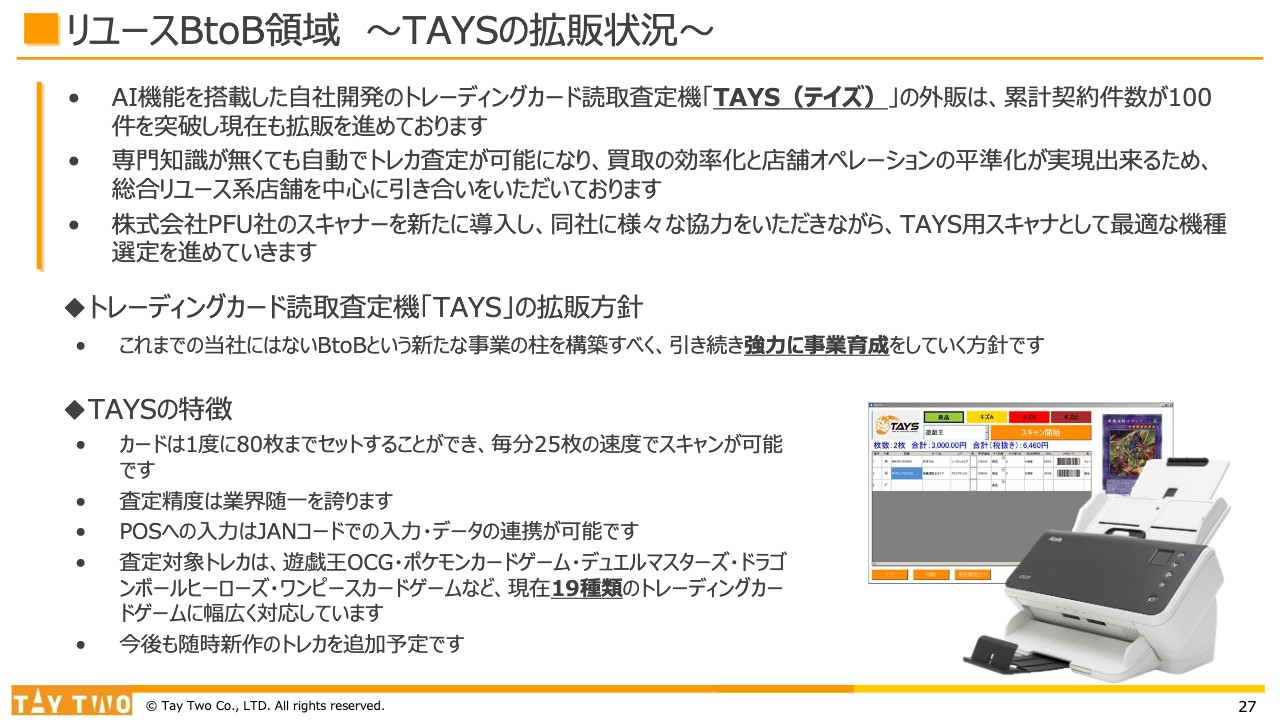

リユースBtoB領域 ~TAYSの拡販状況~

BtoB領域の「TAYS」の拡販状況です。「TAYS」は累計契約件数が100件を突破し、現在も引き合いは多くさまざまなお問い合わせを受けてご契約いただいている状況です。PFUのスキャナーを新たに導入しており、今後も同社に協力していただきながら「TAYS」用スキャナーとして最適な機種選定を追求していきたいと考えています。

「TAYS」の特徴としては、現在19種類のトレーディングカードゲームに幅広く対応しており、それらをスキャンして商材を特定できます。今後もBtoBの事業領域の主力商材として、現在の100件から今期中に倍ほどの規模の契約をとれるように注力していきたい考えです。

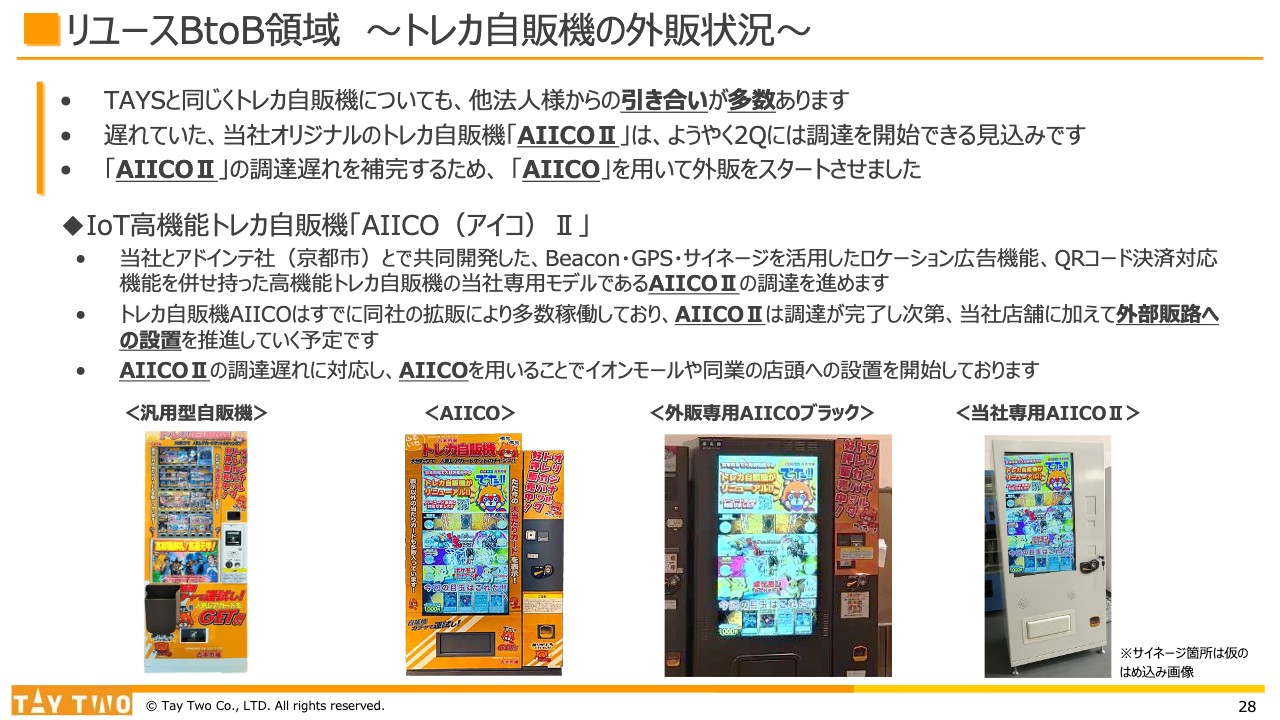

リユースBtoB領域 ~トレカ自販機の外販状況~

トレカ自販機については引き合いが多くあります。一方で、しばらく調達の遅延をお伝えしている「AIICO(アイコ)Ⅱ」については、第2四半期にようやく調達を開始できる見込みです。こちらは外販用として当社の店舗ではないさまざまな場所に設置しており、外販事業としてようやくスタートできるという状況です。

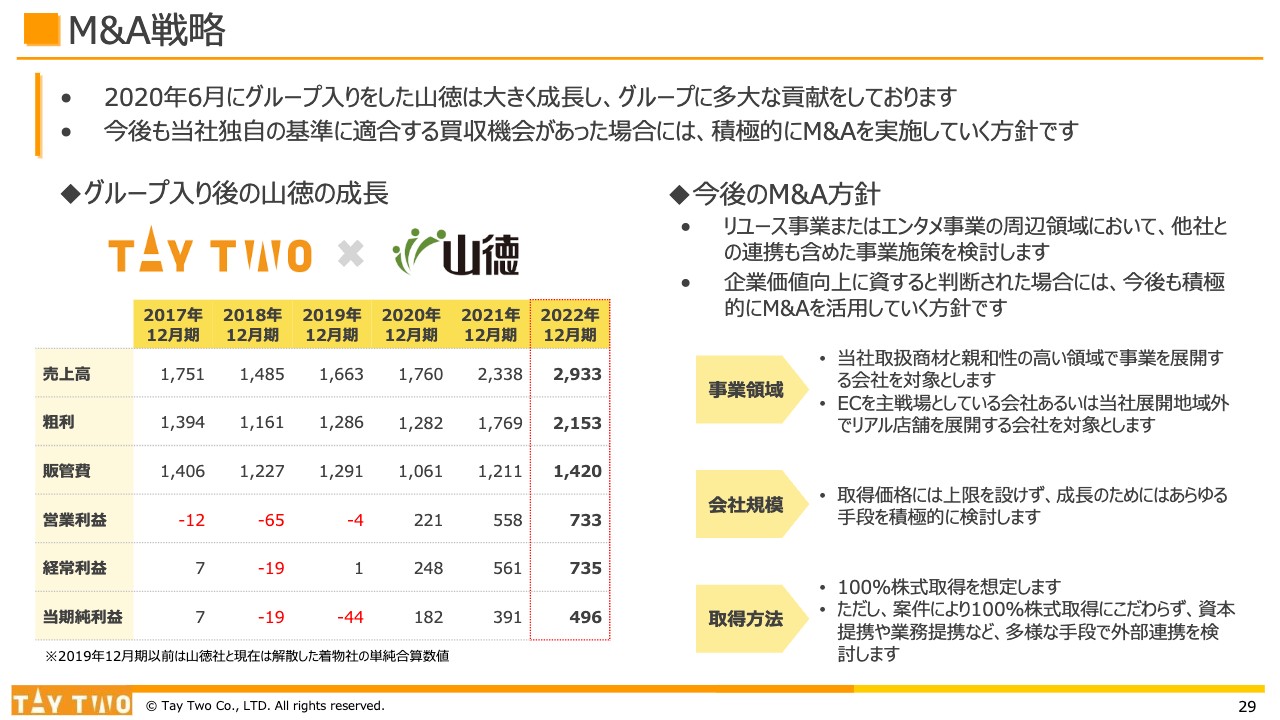

M&A戦略

M&A戦略についてです。コロナ禍が始まってから2020年6月にグループ入りした山徳については、現在は非常に大きく成長しており、グループ全体に多大な貢献をしています。今後も買取基準に適合する機会があれば、積極的にM&Aを実施していきたいと考えています。

スライド右側に、今後のM&A方針について、事業領域・会社規模・取得方法に分けて記載しています。会社規模感については、取得価格には上限を設けず、当社の戦略として特に値するものであれば、いろいろな手段を使って取得を検討していきたい考えです。

2023年2月期に提携した会社との業務提携の状況

2023年2月期に提携した会社との業務提携の状況です。2022年4月に業務提携した買取王国とは、それぞれ得意分野が異なるため、それぞれの得意分野のノウハウを提供し合うことで双方がメリットを享受しながら良好な協業関係を構築しています。

また、買取王国店舗に「TAYS」を20店舗以上導入していただいています。加えて、当社が進めている商材多様化に対して買取王国から継続的にご支援いただいており、支援を受けている店舗において成果が上がりつつある状況です。

2022年12月に業務提携したシステム・ケイとは、実証実験のための防犯カメラの設置が2023年3月までに完了し、今後実証実験を進めていく段階に入ります。複数店舗に実証実験の場を広げ、実用に耐えうる状態になった段階で直営店舗にも順次導入を進めていく予定です。ゆくゆくは外販も視野に入れて取り組んでいきたいと考えています。

ふるいちCSV活動 ~ふたつの「ふるいち」プロジェクト~

藤原:本業では執行メンバーを中心に引き続き埋めていくべき領域があると認識しており、足場固めは順調に推移していると考えています。トピックスについては、今後のより幅広い当社視点の部分で、まとうべき要素をご説明したいと思います。

先般「テイツーグループSDGs宣言」をリリースしました。こちらは、社会の課題解決に対応する会社しか残っていけない時代に、当社の事業活動の幅を広げる1つの取り組みのかたちです。

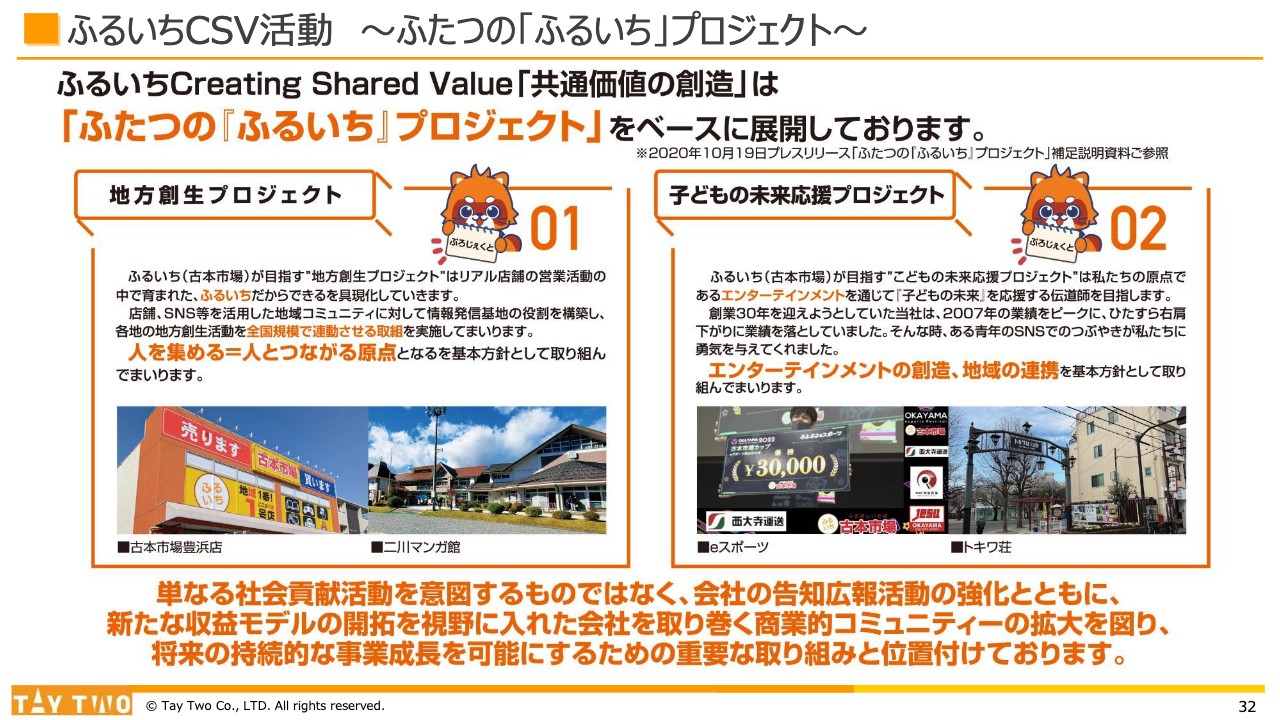

2020年10月にプレスリリースした「ふるいち」CSV活動は「ふたつの『ふるいち』プロジェクト」をベースに展開しています。1つは、人を集める=人とつながるを原点とした地方創生プロジェクトです。もう1つは、我々が得意とするエンターテインメントの創造や地域の連携を深めていく子どもの未来応援プロジェクトとなっています。

従来これらの取り組みは単なる社会貢献活動にとどまっていました。当社は、会社の告知広報活動の強化や新たな収益モデルの開拓を視野に入れ、会社を取り巻く商業的コミュニティの拡大を図り、将来の持続的な事業成長を可能にするための重要な取り組みと位置付けて展開しています。

ふるいちCSV活動 ~プロジェクトのアプローチ~

社会の課題をどうクリアしていくか、それに当社がどう関わっていくかについてです。「古本市場」「ふるいち」自体の主要な事業活動は、行政・地域住民・団体との関わり合いの中で、いろいろな宿題をいただき密に対応していくことです。その結果として会社が残るようなつながりを創造していきたいと思っています。

ふるいちCSV活動 ~地方創生プロジェクト~

地方創生プロジェクトについてです。我々の「二川マンガ館」という施設がある岡山県真庭市は、SDGsに関する先進的な都市で、全国10事業の「自治体SDGsモデル事業」に選定されています。現在、当社スタッフも現地に出向するかたちで行政活動に加わっており、社会の課題解決に対応する取り組みに主体的に関わっていくことにチャレンジしています。

岡山県での我々の主たるなりわいは古本屋です。その起源となる取り扱い商材をベースに、現在では岡山市の文学的資産としてテイツーが紹介される状況に至っています。まちの活動において、我々が貢献するかたちを一歩踏み込んだ視座で展開していきたいと考えています。

一方、東京都豊島区においては、豊島区が文化を基軸としたまちづくりの一環として推進している「南長崎マンガランド事業」「トキワ荘マンガミュージアム」を中心とした「トキワ荘」を世界ブランドとして発信する取り組みを、地域一体となって推進中です。

これらの各地で行っている取り組みを徐々に連動させて、日本全国に影響する、ひいてはリユースで地域と世界をつなぐという目標を掲げています。このように、全社スローガンに合体していく取り組みを拡大していきたいと思っています。

事業の約6割が集中する関西エリアにおいては、2025年に大阪・関西万博が開催されます。現在は、我々の関わり合いを万博にきちんと反映していくために、万博銘柄として力を示していける取り組みも企画検討中です。

ふるいちCSV活動 ~子どもの未来応援プロジェクト~

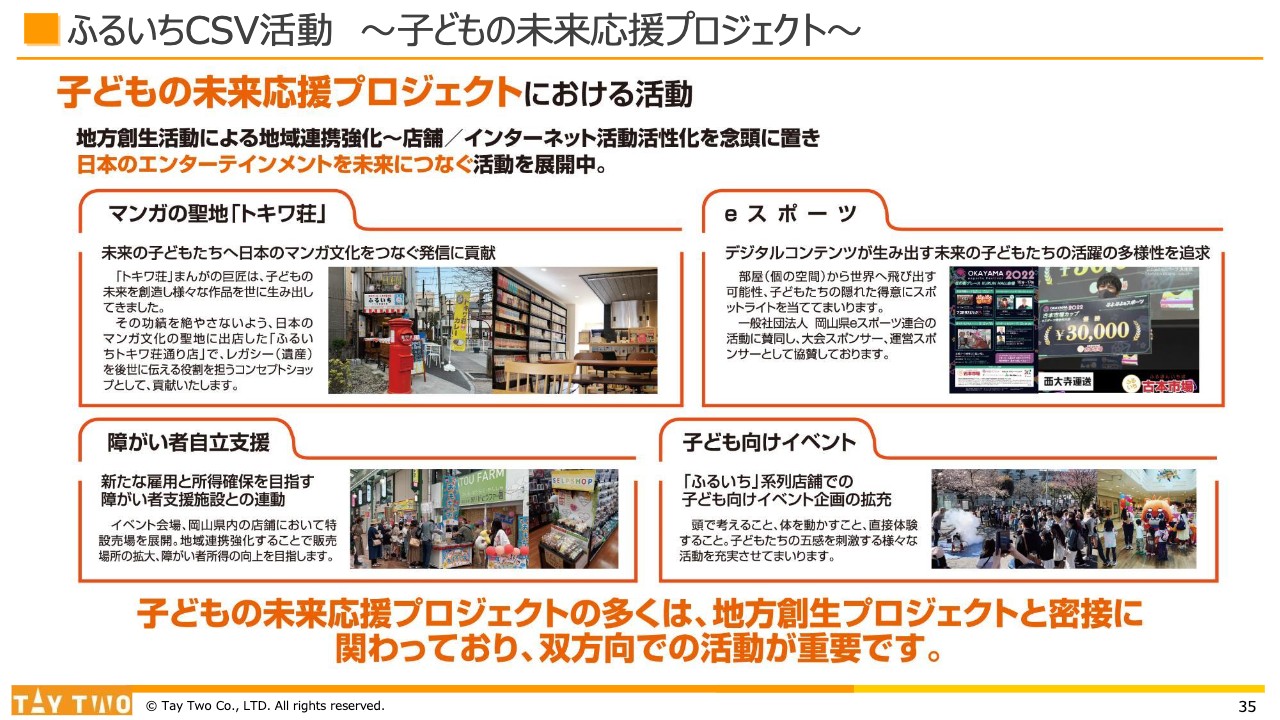

子どもの未来応援プロジェクトについてです。我々は、日本が世界に誇るエンターテインメントを未来につないでいくために、必要なのは子どもたちの将来を応援する活動だと考えています。

ご紹介した漫画の聖地「トキワ荘」の活動や、eスポーツ、障害者の自立支援活動、各種子ども向けイベントは、子どもたちの未来につなぐために、当社が役立ち貢献するかたちを模索している活動です。

還元方針

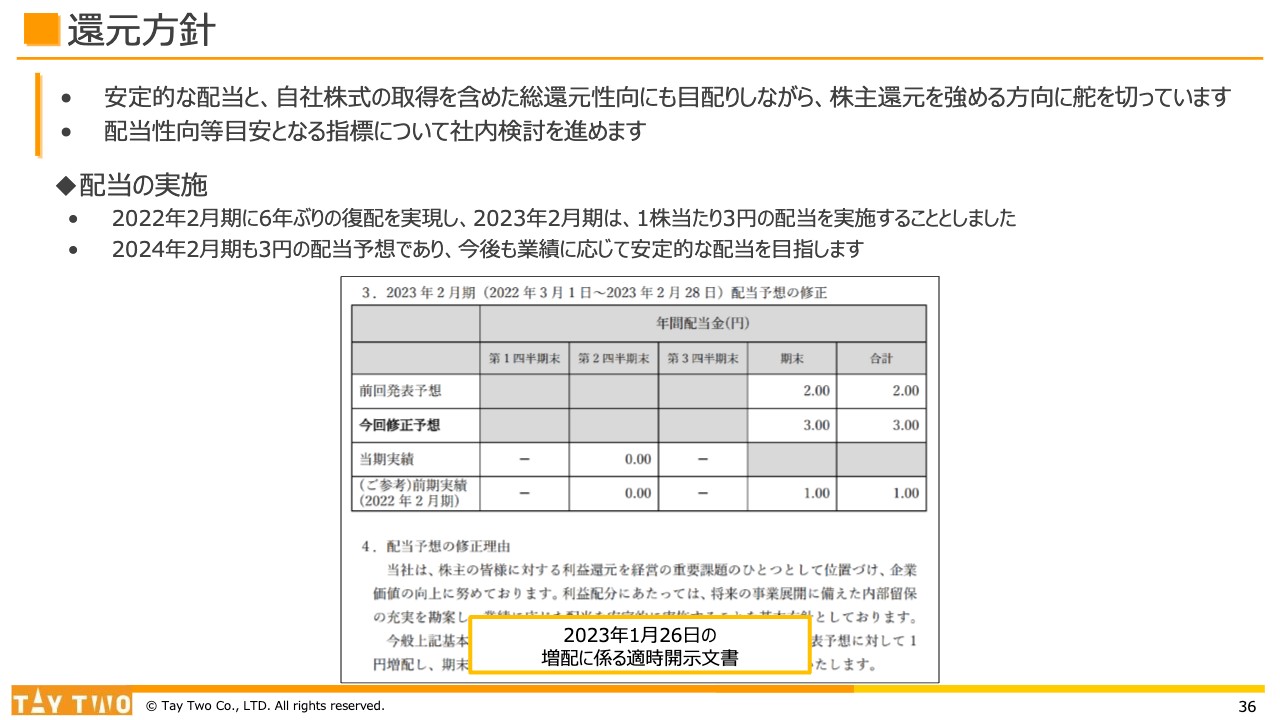

還元方針です。安定的な配当と、自己株式取得を含めた総還元性向に目配りをしながら、株主還元を強める方向に舵を切っています。2023年2月期においては、総還元性向約50パーセントの還元をなんとか実現することができました。

現段階でこの水準を引き続き維持するとは断言できませんが、このような実績を1つ作れたことを踏まえ、引き続き注力していきたいと考えています。

株主優待

株主優待については、2023年2月に公表したように優待内容を大幅に拡充しています。当社店舗のファンを増やしていきたい、ファンのみなさまに還元していきたいという趣旨の施策となっており、引き続きみなさまにご支持いただけるようにがんばっていきたいと考えています。

2024年2月期連結業績予想と長期目標数値

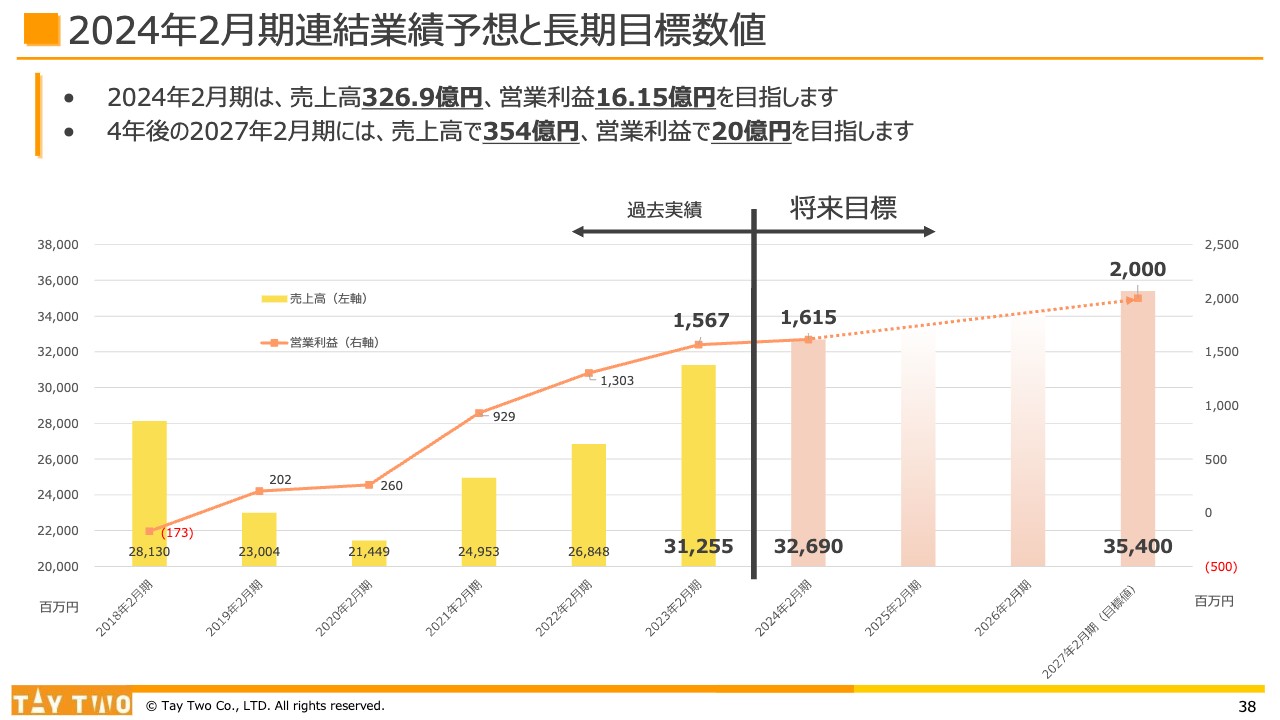

2024年2月期の連結業績予想と長期目標数値です。当期の売上高は326億9,000万円、営業利益は16億1,500万円を目指しています。4年後の2027年2月期には、売上高は354億円、営業利益は20億円を目指していきたい考えです。

引き続き、株式会社テイツーへのご支持、ご支援、ご期待をよろしくお願いいたします。

質疑応答:「ふるいち」新店の投資回収スピードについて

青野:「以前、『ふるいち』の店舗について出店コストの早期回収が可能というお話があったかと思いますが、足元ではおよそどれくらいのスピードで投資回収ができているのでしょうか?」というご質問です。

藤原:投資回収スピードについて、社内では出店から2年以内に回収するという基準を持っています。直近はトレーディングカード商材の好調もあり、営業成績が一番良い店舗に関しては、1年を切るスピードで推移しています。

質疑応答:OMO戦略上の競合先について

青野:「OMO戦略で先行している競合はどちらでしょうか? また、どのような機能が自社に足りていないとお考えでしょうか?」というご質問です。

藤原:「駿河屋」を経営しているエーツー社は、ECに加え、リアル店舗の取り組みも強化しており、経営者として興味深く拝見しています。

質疑応答:「TAYS」の拡販先について

青野:「『TAYS』はどのような業種の事業者に営業、拡販しているのでしょうか?」というご質問です。

藤原:エンターテインメント系のリユース商材を主に扱っている同業者さまが圧倒的に多く、非常に親和性が高いとして喜んでいただいています。その他には新刊書店からも興味をお寄せいただいている状況です。

質疑応答:今期の業績予想について

青野:「今期の増収率計画は、御社が考えている市場の成長率よりも低いように見えますが、その理由を教えてください」というご質問です。

藤原:以前は、利益率の高い主要商材である古本が、売上構成比の約10パーセントを占めていました。しかし、電子書籍普及の影響もあり、売上減少のトレンドが継続しています。現在、その落ち幅をトレーディングカード商材やホビー商材の伸びでカバーしていますが、現在の市況が今後も永続するわけではないと考えています。

また、投資や新しい取り組みには当然経費がかかる上、リスクもあります。それらを勘案しながら数値を公表しています。

質疑応答:トレーディングカード相場の推移について

青野:「トレーディングカードの相場はどのように推移していますか? また、今後の見通しについて教えてください」というご質問です。

藤原:商材全体として非常に好調であると捉えています。銘柄にもさまざまな種類がありますので、当面ポジティブな見通しができる商材であると認識しています。

質疑応答:「ふるいちオンライン」の販売上位商材について

青野:「『ふるいちオンライン』ではどの商材がよく売れているのでしょうか?」というご質問です。

藤原:現在はゲームおよびトレーディングカードが主な稼ぎ頭です。本に関しては、ECサイトでの取り扱いを直近で開始しており、新たな販路として今後に期待しています。

質疑応答:「ふるいちオンライン」の業績について

青野:「前期の『ふるいちオンライン』の赤字幅はどれくらいでしょうか?」というご質問です。

藤原:非開示情報のため、当初の計画の範囲内で推移している状況であるという回答でご容赦いただけますと幸いです。

質疑応答:トレーディングカード事業への新規参入のハードルについて

青野:「トレカに関して、御社は長年の取引継続により、新品商材の安定的な仕入れができているとのことですが、新品商材仕入れの新規参入が難しいとすればその理由は何でしょうか? 参入業者数の状況も含めて教えてください」というご質問です。

藤原:新品の商材を安定的に仕入れするためには、過去の仕入れ実績や販売実績が重要視される側面があるためです。

質疑応答:営業利益構成比について

青野:「決算説明会資料に商材別売上高構成比がありますが、営業利益構成比はどのようになっているのでしょうか?」というご質問です。

藤原:中古ゲーム、中古トレカがだいたい同水準、次いで古本というイメージでご認識ください。各商材において一定の利益水準を維持できるよう、担当バイヤーがコントロールしています。

質疑応答:新品トレカの仕入れ量について

青野:「新品トレカの仕入れ量は業界で何番目くらいでしょうか?」というご質問です。

藤原:詳細な回答はご容赦いただけますと幸いです。

質疑応答:トレカ商材のユーザー単価および1品単価の推移について

青野:「トレカについて、ユーザー1人あたりの購入金額および1品単価の推移を可能な範囲で教えてください。また、今後の継続性の見立てを教えてください」というご質問です。

藤原:トレカは、新品パックの販売や中古の単品販売、中古のオリジナルパックなど、特殊な販売形態を持つ商品という特性があるため、ユーザー単価や1品単価をお伝えすることは難しいです。