2023年4月13日に発表された、株式会社ヒト・コミュニケーションズ・ホールディングス2023年8月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社ヒト・コミュニケーションズ・ホールディングス 代表取締役社長 グループCEO 安井豊明 氏

株式会社ヒト・コミュニケーションズ・ホールディングス 取締役CFO 福原直通 氏

2023年8月期第2四半期決算説明

安井豊明氏(以下、安井):ただ今より、ヒト・コミュニケーションズ・ホールディングスの第27期決算説明を開始いたします。私は、代表取締役社長兼グループCEOの安井豊明と申します。よろしくお願いいたします。

株主さまをはじめ、みなさま方には平素より多大なご高配を賜り、厚く御礼申し上げます。それでは、スライドに沿ってご説明させていただきます。

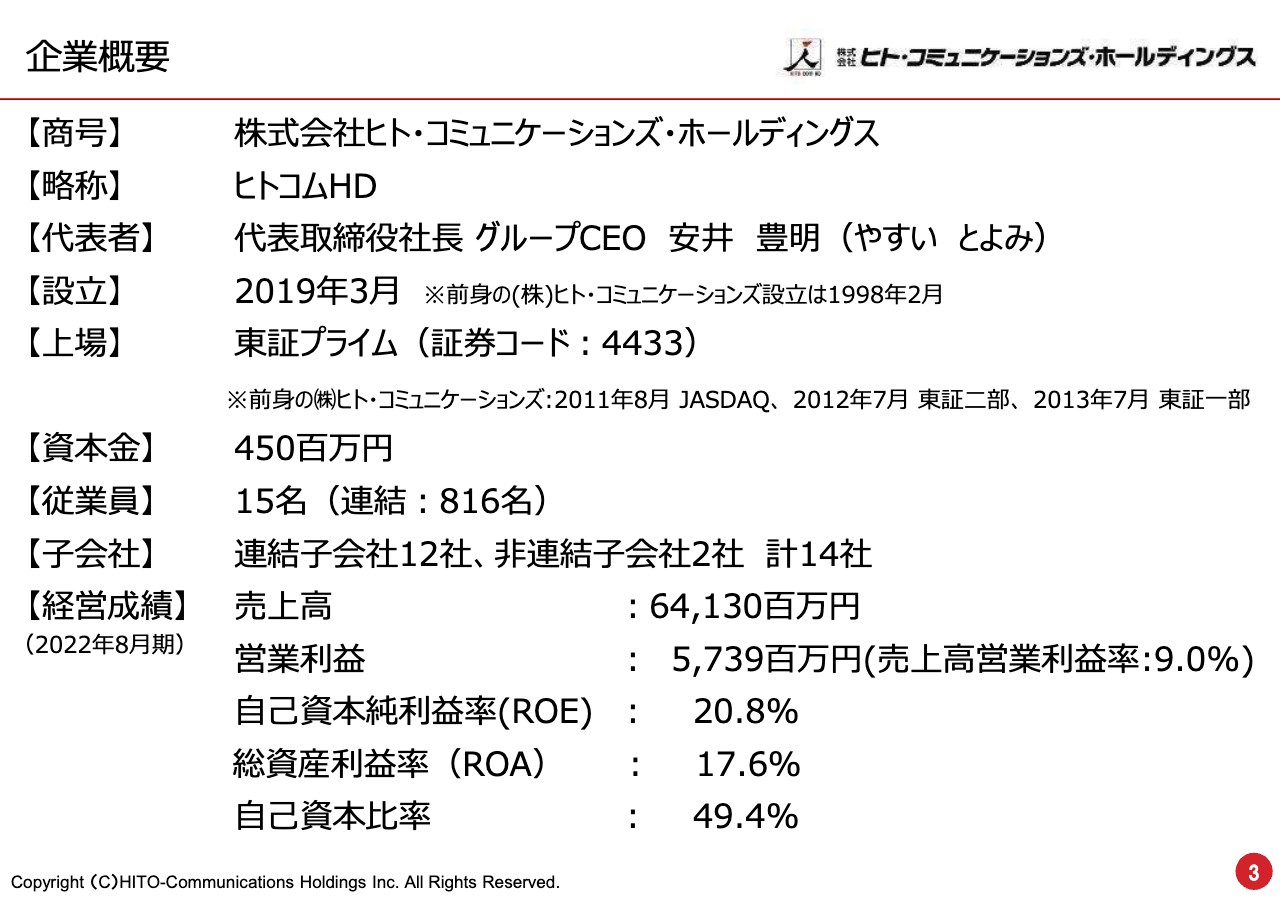

企業概要

企業概要です。我々は東証プライムに上場しています。証券コードは4433です。前身はヒト・コミュニケーションズという事業会社で、そちらは2011年8月にJASDAQに上場し、2012年に東証2部、2013年に東証1部に上場しました。その後、ホールディングスに衣替えして上場しました。現在、従業員は15名です。事業会社を含めた連結では、816名体制で経営しています。

2022年8月期の売上高は641億3,000万円、営業利益は57億3,900万円、ROEは20.8パーセント、自己資本比率は49.4パーセントの会社です。

ヒトコムグループ体制図

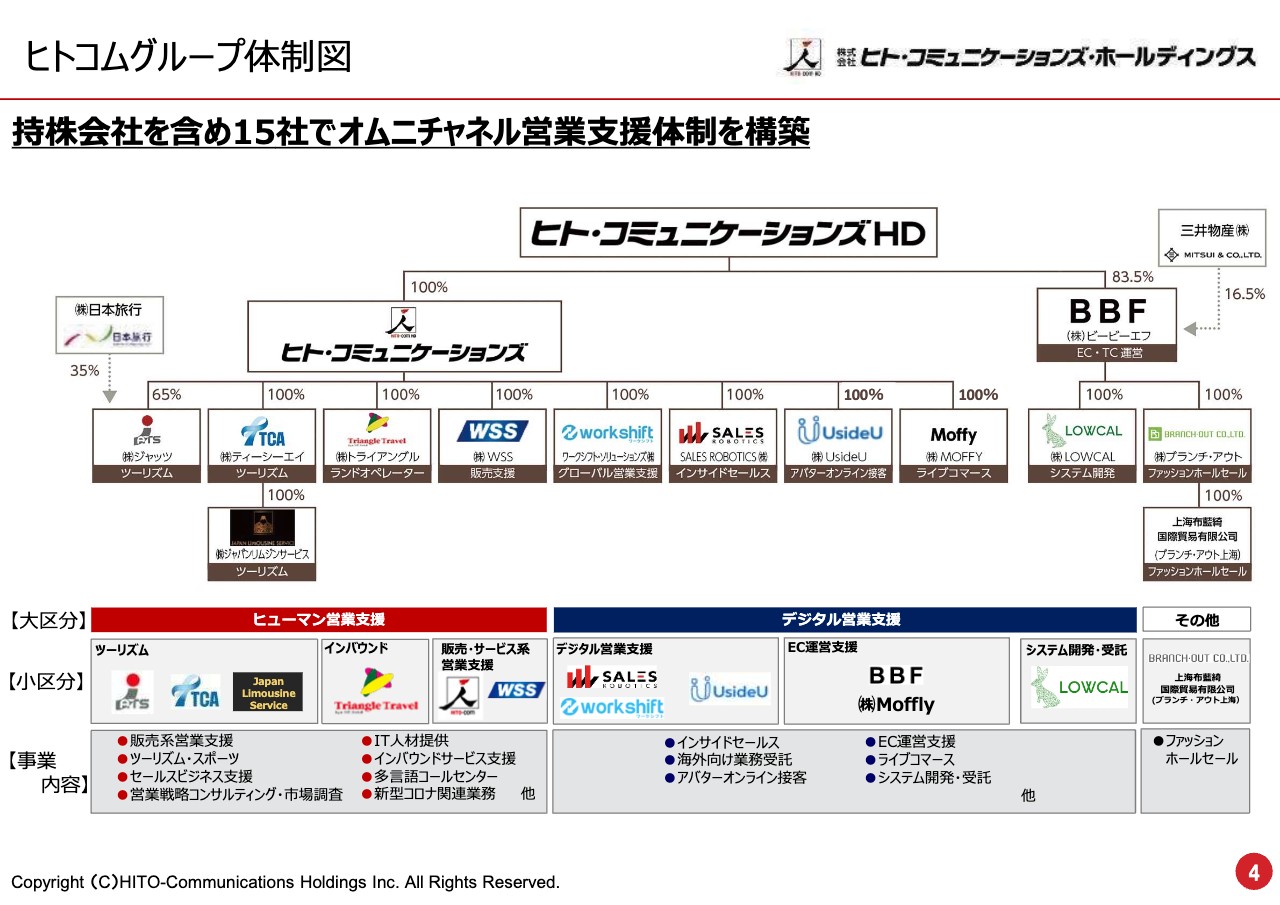

ヒトコムグループの体制図です。我々は持ち株会社含め全15社で、リアル人材ビジネスおよびデジタルを絡めたオムニチャネルの営業支援体制を構築しています。

ヒト・コミュニケーションズ・ホールディングスを上場企業として、人材サービスを中心とした営業支援企業のヒト・コミュニケーションズと、EC等のデジタル営業支援中心のビービーエフという2つの事業会社を中核とし、15社で体制を構築しています。

グループ会社は、ヒト・コミュニケーションズを中心とするヒューマン営業支援グループと、ビービーエフを中心としたデジタル営業支援グループの大きく2つに分かれています。

ヒューマン営業支援は、販売サービス分野を中心としたヒト・コミュニケーションズを中心に、観光会社、観光関連・ツーリズム会社で構成されています。

デジタル営業支援は、EC支援事業を行うビービーエフを中心に、営業支援リソースとするためM&Aによってグループジョインした、人材を使ったビジネスやIT・DXを活用したビジネスを行う企業で構成されています。インサイドセールスやアバターオンライン接客の分野が中心です。

ビジネスコンセプト:成果追求型営業支援企業

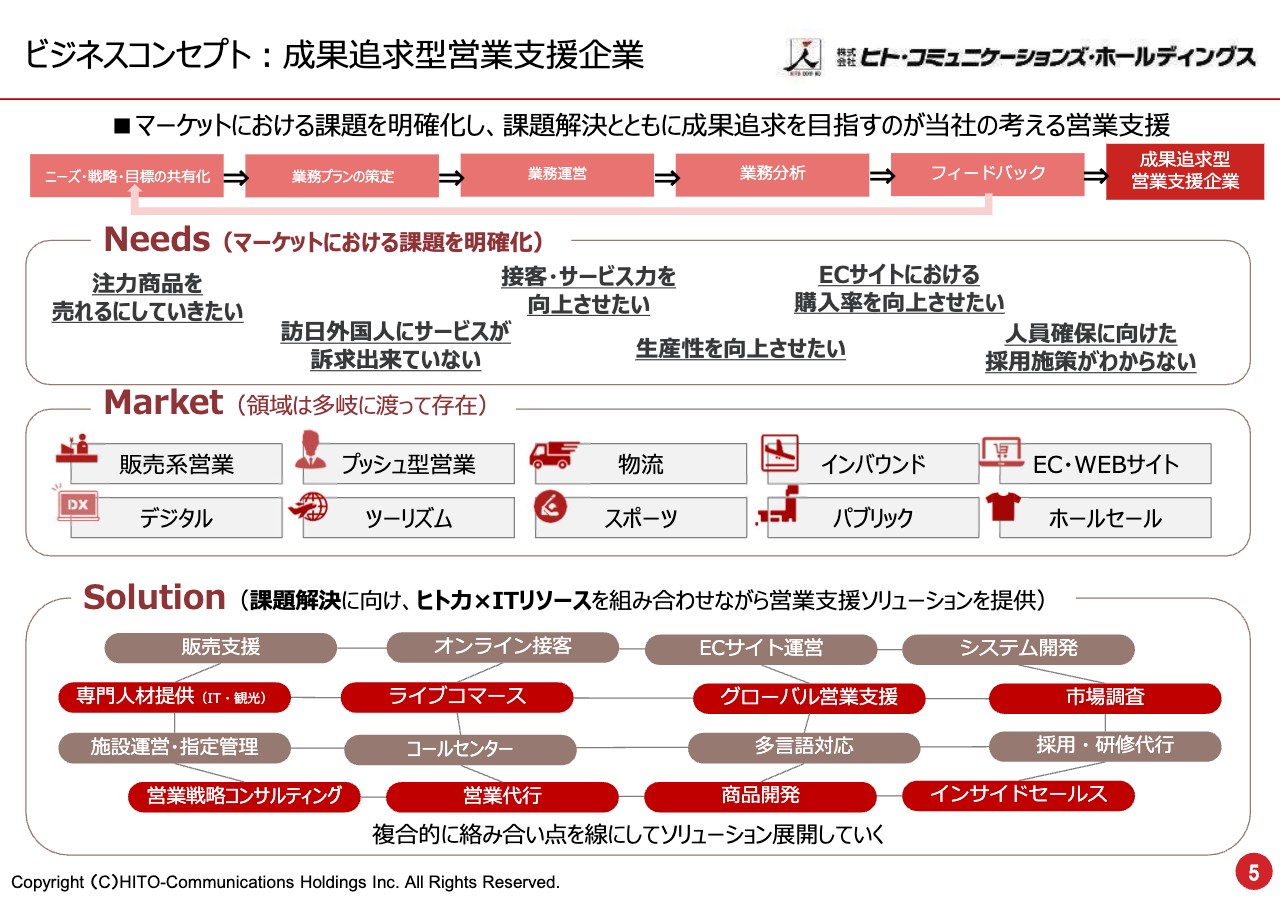

「ヒト・コミュニケーションズは何屋さんですか?」とよく聞かれます。理解していただくのが難しいというのが私の思いですが、「営業・販売・サービス分野を中心とした営業支援企業です」と答えています。

ビジネスコンセプトは、「成果追求型営業支援企業」です。「営業支援企業とは何か?」とよく聞かれますが、我々は、営業・販売・サービス分野を中心とし、クライアントの抱える事業や営業推進上の課題に対して事業や業務を受託する仕事です。クライアントに代わって人材やデジタル技術等を活用し、改善・解決を図ることを事業の中核としている会社だとお考えください。

さまざまな事業プロセスがありますが、事業課題の抽出から市場調査、人材育成、開発までを行い、お客さまと問題を共有し、フィードバックしながら成果を追求していく流れで構築されています。

お客さまの具体的なニーズには「接客力を向上したい」「売上を増強したい」「マーケティングをしたい」「人材をもっと育成したい」などがあり、事業推進・販売・営業上の課題を抱えています。それを成果に向けて追求しながら、クライアントとともに問題解決に取り組むビジネスが、営業支援企業だとご理解ください。

ヒトコムグループの存在価値(パーパス)

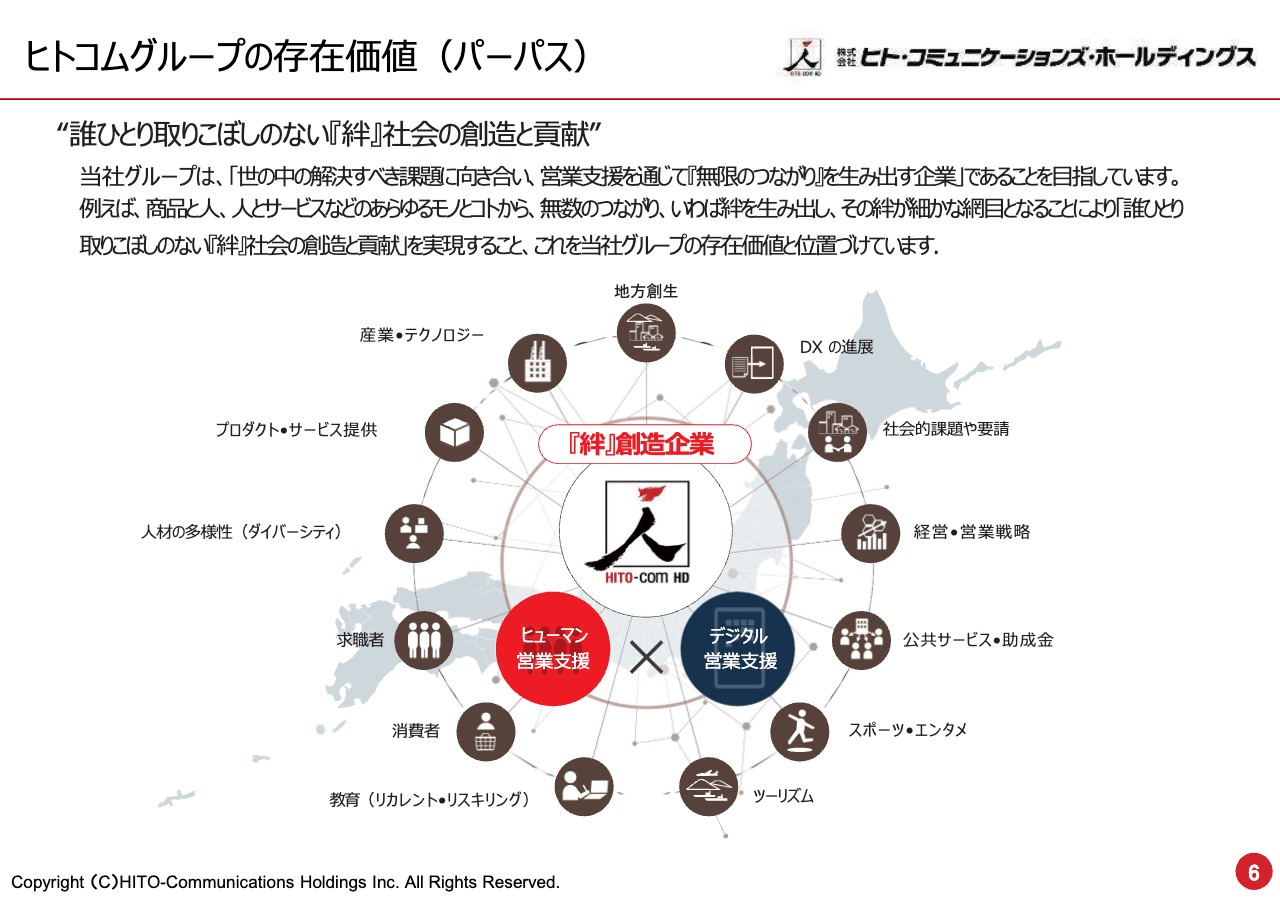

ヒトコムグループのパーパス、存在価値についてです。最近、「サステナブル経営」といった言葉をよく耳にしますが、我々の存在価値は、世の中の解決すべき課題に向き合い、営業支援を通じて「無限のつながり」を生み出す「『絆』創造企業」であることです。

我々は、人と仕事はもちろん、サービスと人、テクニック、いわゆる技術とサービスを結び付けています。お客さまと結び付けるモノとの間にヒト・コミュニケーションズがあり、それを効率よく回してマッチングさせます。

そうすることによって、顕在化する営業課題や業務上の問題などを結び付け、解決を図っていきます。我々が目指すのは、まさに「『絆』創造企業」だということです。我々は「誰ひとり取りこぼしのない『絆』社会の創造と貢献」を実現することを存在価値として、事業活動を行っています。

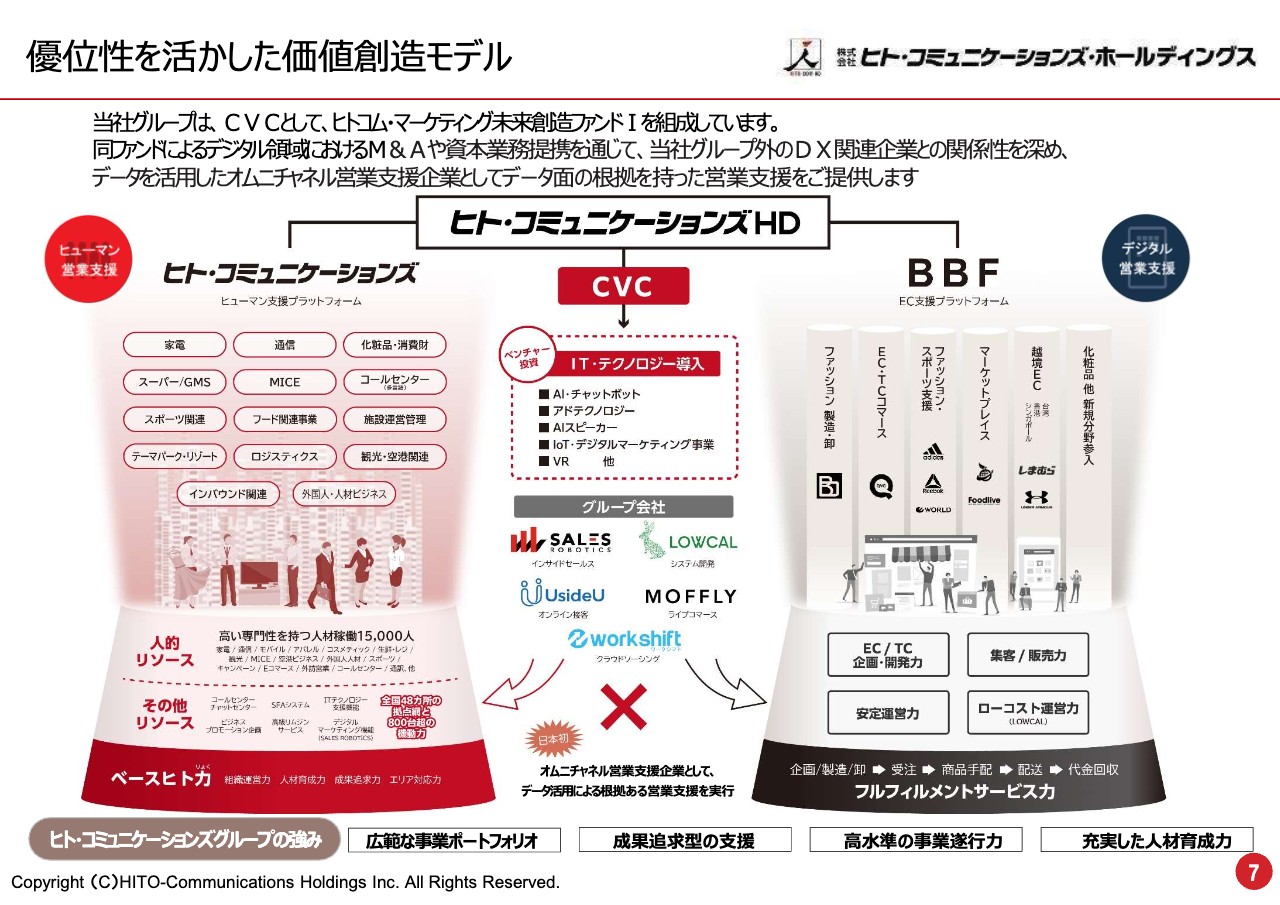

優位性を活かした価値創造モデル

このようなビジネスモデルを実現するために、我々の価値創造モデルがあります。

先ほどお話ししたとおり、ヒューマン営業支援プラットフォームのヒト・コミュニケーションズ、ECを中心としたデジタル営業支援プラットフォームのビービーエフという中核2社を活用して、お客さまのニーズに対応しています。

我々は広範囲な事業サポート、人材開発等々を続けていく中で、多岐にわたる営業分野について、営業支援の領域を広げてきました。

ビービーエフのEC支援事業では、現在130サイトのECサイトを受託して運営しています。このようなプラットフォームを活用し、デジタルの活用と人材の活用を掛け算することで、オムニチャネルによる営業支援活動を行うことが我々の価値創造モデルであり、あらゆるお客さまの経営課題、営業課題を解決に導いています。

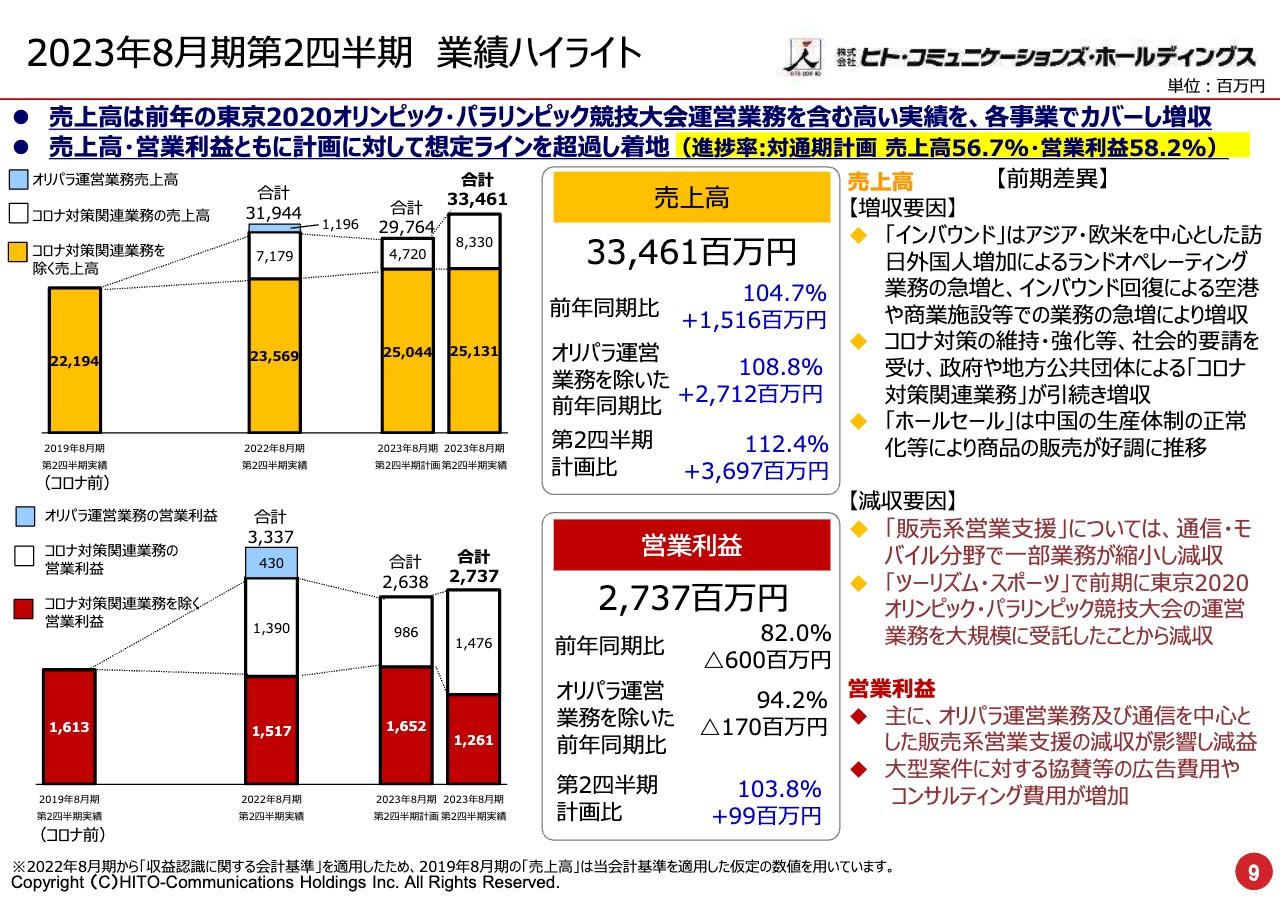

2023年8月期第2四半期 業績ハイライト

業績ハイライトです。まずは売上高ですが、前期は東京2020オリンピック・パラリンピック競技大会に関する事業の受託が11億9,600万円ありました。オリンピックは2021年の夏に終わりましたが、その後もいろいろな精査作業があり、加えてヒト・コミュニケーションズは8月決算であるため、前期にズレ込んだ部分がありました。

我々は、オリンピックと新型コロナウイルス対策の業務受託を合わせて「一時業務受託事業」と呼んでいますが、一時的に膨れ上がった事業が83億7,500万円ありました。こちらが前期の大きな山となっています。

今期は東京2020オリンピック・パラリンピック競技大会に関する売上がなくなり、「願わくば新型コロナウイルスが収束に向かってほしい」という思いもあり、その兆しが見えたことから、一時業務受託事業が大きく縮小することを見込んでいました。

新型コロナウイルス対策関連業務の売上高は47億2,000万円で計画していましたが、空港等の水際対策を中心に予想以上に継続しました。新型コロナウイルス対策関連業務は第2四半期で83億3,000万円、予算比でプラス36億1,000万円となり、昨年対比ではプラス11億5,100万円と大きく上回る結果となりました。

一方で、ポストコロナを見据え、インバウンド等を中心とした営業支援事業の増強に取り組んだ結果、一時業務受託事業を除いた本業の営業支援事業でも、昨年度予算と同様に上回りました。

特に昨年対比では106.6パーセント、15億6,200万円の増収となりました。コロナ禍前の水準比でも113パーセント、29億3,700万円の増加となり、コロナ禍からの復活に向けてようやく1歩を踏み出す中間決算とすることができました。

営業利益については、東京2020オリンピック・パラリンピック競技大会の収益が非常に大きく、前期はその昨年と比較してプラス4億3,000万円となっていました。このように、前期に一時的な業務による大きい営業利益が乗っていたため、今期の営業利益は昨年対比で94.2パーセントに留まりました。

新型コロナウイルス対策関連業務が予想以上に継続したことを受け、予算比103.8パーセント、プラス9,900万円を達成してはいるものの、将来のことを考えますと、一時業務受託事業を除く本業の分野で昨年度予算を上回ることが望ましいため、そこに向けて努力しています。

この分野では、インバウンド中心に都心部の人流が戻り、ようやく勢いが付いてきました。後半に向けて利益も上乗せしながら、予算達成を目指し、社員一丸となってがんばっていきたいと考えています。

売上増の中で営業利益が少し減少したのは、強みとする通信・モバイル事業の部分が一時的に縮小したためです。

また、我々は将来に向けてスポーツ関連の事業を強化しています。大会運営等を一括し、すべての業務が運営ができるように投資し、大きな大会、イベント運営への協賛、受託をテストマーケティングとしてチャレンジしたため、経費が少し膨らみました。こちらも来期につながるよう期待しています。

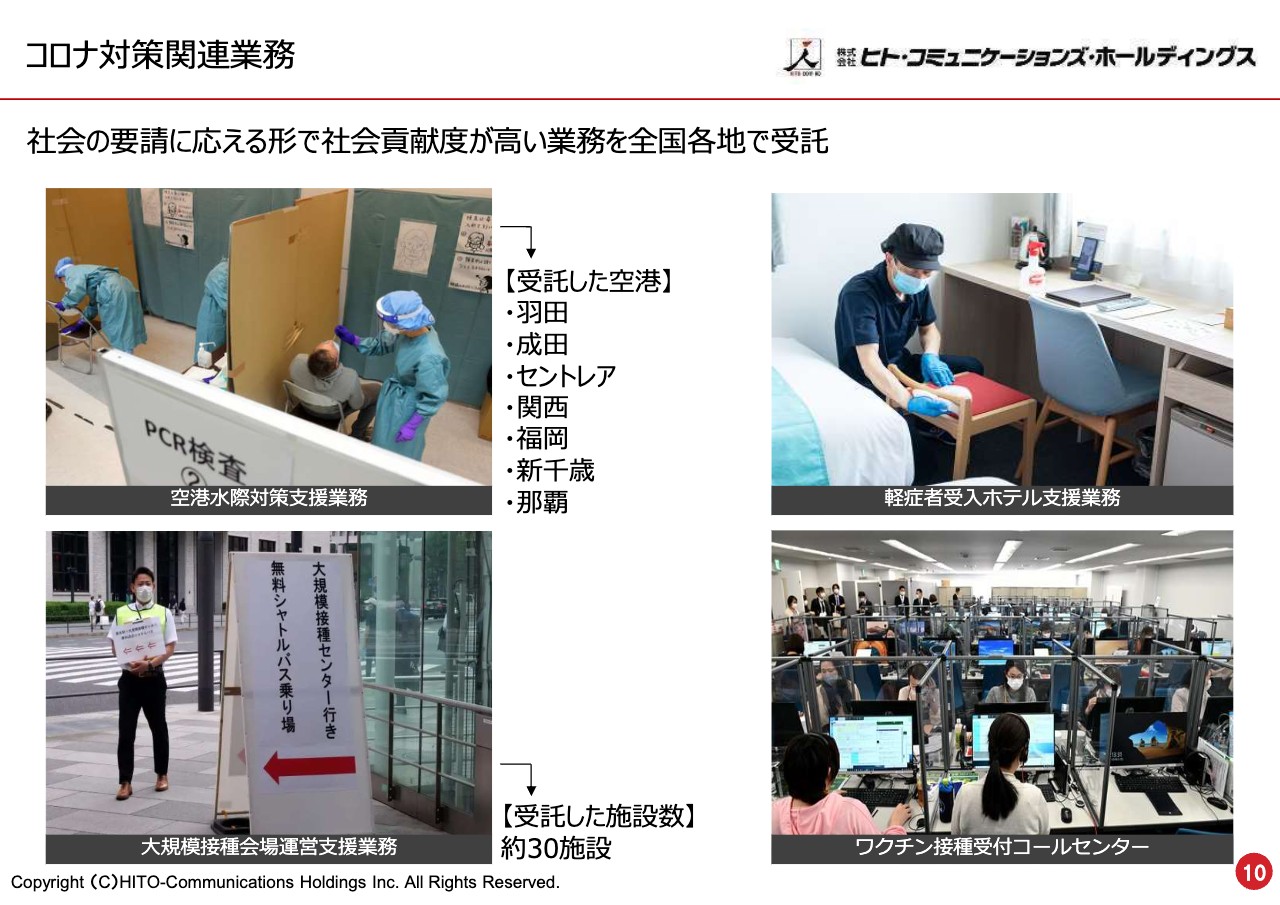

コロナ対策関連業務

新型コロナウイルス対策関連業務について、スライドの写真をご覧ください。新型コロナウイルス対策は、我々に対し社会の要請がありました。なぜ我々に新型コロナウイルス業務の要請があったのかと私自身も考えましたが、チームを作って業務運営し、しっかりと成果を出す機能があることが、新型コロナウイルス対策事業に期待されたことの表れだと感じています。

大きな自治体、政府からも期待が寄せられ、新型コロナウイルス対策事業に3年間取り組んできました。経験された方もいると思いますが、事業の内容は空港での水際検査です。入国時の水際検査は、防護服を着用して行う一部危険な業務ではありますが、我々が行い、主要な空港はほとんど受託しました。

また、病院・病床が足りなくなってホテルを軽症者の病棟にする流れがあり、その運営も行いました。接種会場やコールセンターの運営等々で、社会貢献を含めて業務に邁進したということです。

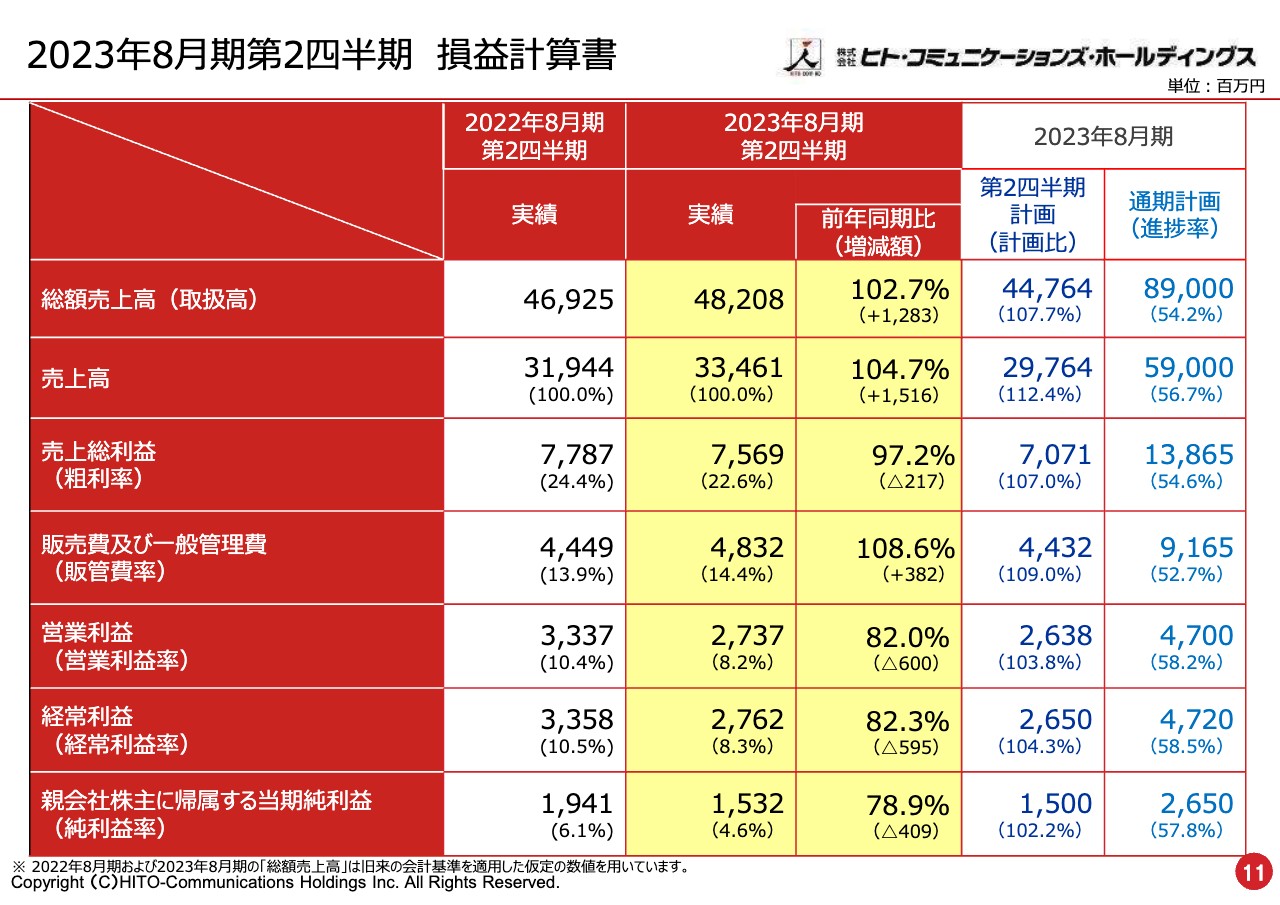

2023年8月期第2四半期 損益計算書

損益計算書についてご説明します。総額売上高と記載していますが、こちらは取扱高のことです。以前は売上高と呼んでいましたが、収益認識基準の変更があり、現在は売上高と総売上高の2つを表示しています。

上場以来、総額売上高を中心に説明してきましたが、現在は売上高と分けて説明しています。売上高は昨年対比104.7パーセントとプラスになりました。売上総利益については、人材の確保や固定費の増加等が少しあり、粗利率は22.6パーセントで昨年対比で1.8ポイント縮小しました。

販管費については、先ほどお伝えしたとおりイベントの投資等による費用の増加があり、昨年対比で3億8,200万円プラスになりました。これにより増収の中でも利益が少しマイナスになり、営業利益は27億3,700万円となっています。予算は達成しましたが、昨年対比ではマイナスです。

親会社株主に帰属する当期純利益は、コロナ禍等の影響やオリンピック・パラリンピックの一時的売上がなくなった影響が大きく、昨年対比78.9パーセントの15億3,200万円と前年の数字を下回りました。計画比は102.2パーセントと予算を達成しています。

通期計画に対する進捗率については、売上高は56.7パーセント、営業利益は58.2パーセントで、貯金を持って下期に入ったと考えていただければと思います。

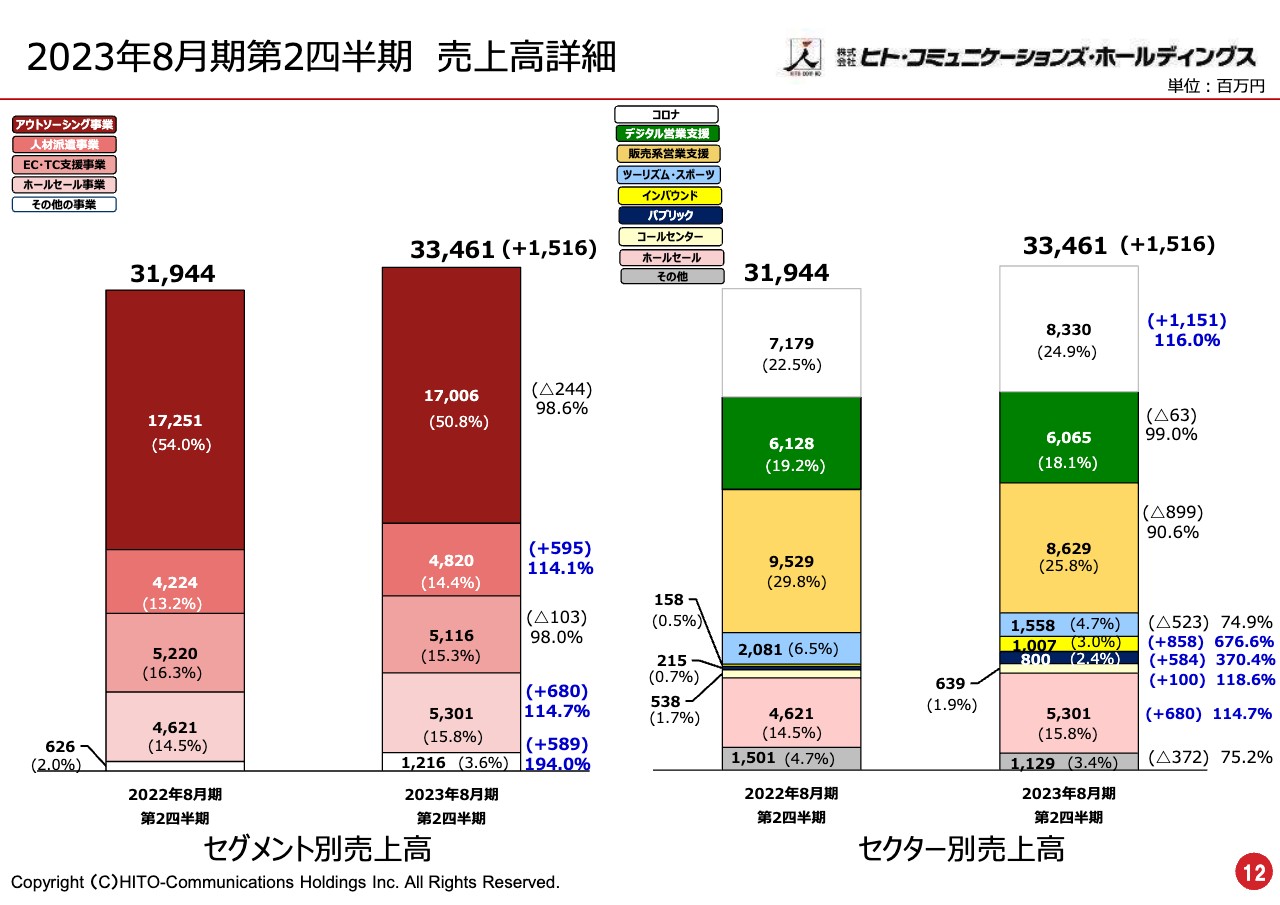

2023年8月期第2四半期 売上高詳細

セグメント別、セクター別の売上高についてご説明します。スライド左側のグラフはセグメント別の売上構成です。2023年8月期第2四半期はアウトソーシング事業が昨年対比98.6パーセントの170億600万円となっています。アウトソーソング事業は新型コロナウイルス感染症関連が中心ですのでそのマイナスがあり、加えて通信部分のマイナスも少しありました。

人材派遣事業については、新たに取り組んだ物流等が好調に推移し、昨年対比5億9,500万円増となっています。EC・TC支援事業については巣ごもり需要の一巡もあり、昨年と同じくらいの数字で推移しています。

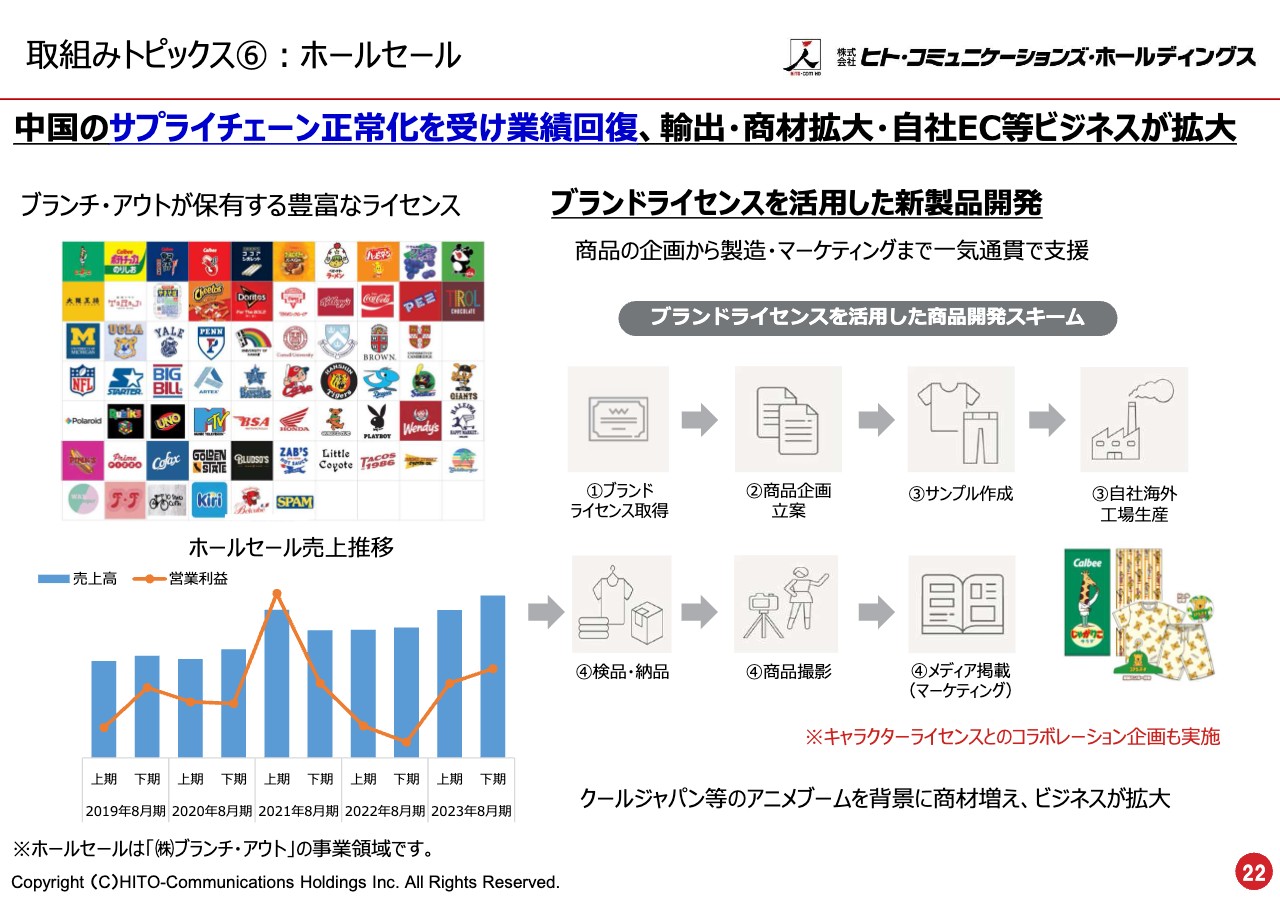

ホールセール事業はいわゆるライセンス事業です。いろいろなキャラクター等のライセンスを取得して自分たちでアパレル・ファッション系のデザインや開発を行い、我々の中国の工場で作って国内で販売するビジネスを行っています。今ようやく中国のサプライチェーン等が整ってきため大きく伸びてきており、昨年対比114.7パーセント、6億8,000万円増となっています。

グラフの一番下のその他の事業は12億1,600万円です。こちらはトライアングルという会社で、海外からのお客さま向けの国内旅行の企画・運営、いわゆるインバウンドのランドオペレーティングを行っています。今インバウンドが増えてきているところですので、こちらが大きく伸びています。

スライド右側のグラフはセクター別の売上高を表しています。一番上の白い部分が新型コロナウイルス感染症関連です。その下の緑の部分がデジタル営業支援で、60億6,500万円とこちらも大きくなってきました。

販売系営業支援については、デジタルというよりも通信・モバイルが少し減少してきており、昨年対比でマイナスになっています。ツーリズム・スポーツについては、ツーリズムは相当数増えてきているのですが、スポーツにおいてオリンピック・パラリンピックの一時的な売上がなくなったためマイナスが大きくなっています。

その他の部分については、インバウンド、パブリック、コールセンター、ホールセールとその他の事業が支えとなって伸びてきており、全体の売上高は昨年対比15億1,600万円増の334億6,100万円で着地しています。

新型コロナウイルス感染症関連は徐々に縮小していきます。それに伴って経済が復活し、スポーツや観光における海外渡航の添乗員やインバウンド事業が活況になることで、この構成が入れ替わっていくのが望ましい姿です。来期以降はそこに向けて、しっかりとしたかたちで営業支援事業を再度レールに乗せて大きくしていければと思っています。

2023年8月期第2四半期 貸借対照表

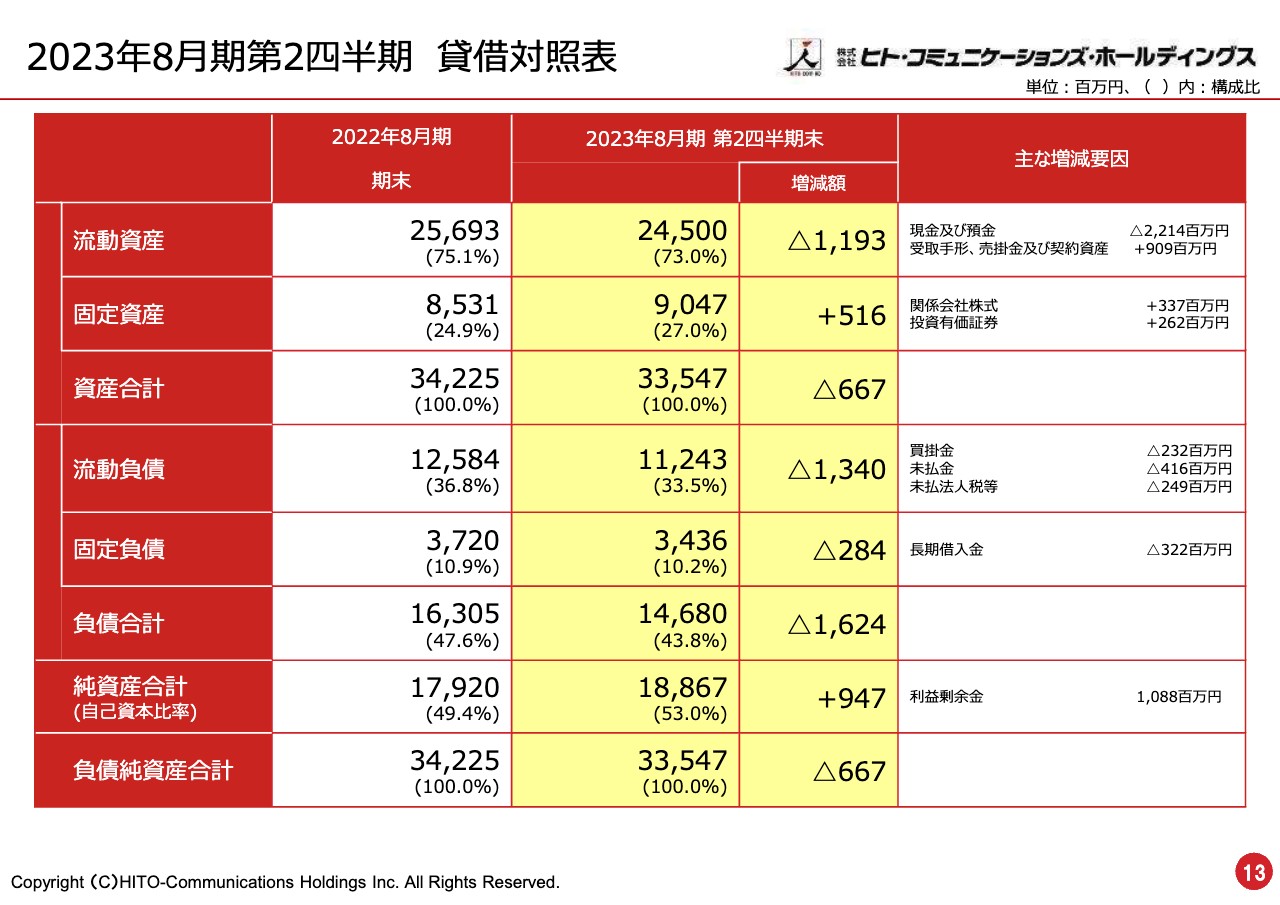

福原直通氏:貸借対照表についてご説明します。スライドに示しているのは、短信からサマリーした数字です。大きく増減のあったところを一番右に主な増減要因として記しています。

流動資産は前期末対比で11億9,300万円減となりました。内訳としては、現金および預金が22億1,400万円減となった一方、受取手形、売掛金および契約資産が9億900万円増えています。現預金の減については、要素としてこの売掛金および契約資産の増加があります。

業績についてはお伝えしたとおりで、新型コロナウイルス感染症関連の案件や、地方公共団体等に向けた売掛金が増加しています。公的機関では回収サイトが長くなるケースがあるため、年度の下期に入った9月以降の受託案件については3月末を越えてからの回収が多くあり、その部分が増えている状況です。

固定資産については金額は大きくないのですが、関係会社株式が3億3,700万円増でした。また投資有価証券については資金運用や債券等の投資が一部あり、2億6,200万円増となっています。

流動負債については、買掛金が2億3,200万円減、未払金が4億1,600万円減、未払法人税等が2億4,900万円減です。固定負債については長期借入金が3億2,200万円減になりました。

純資産合計については、利益剰余金が収益にあわせて10億8,800万円増となっています。純資産合計額は188億6,700万円、自己資本比率は53パーセントで、引き続き盤石な財務基盤を保っています。

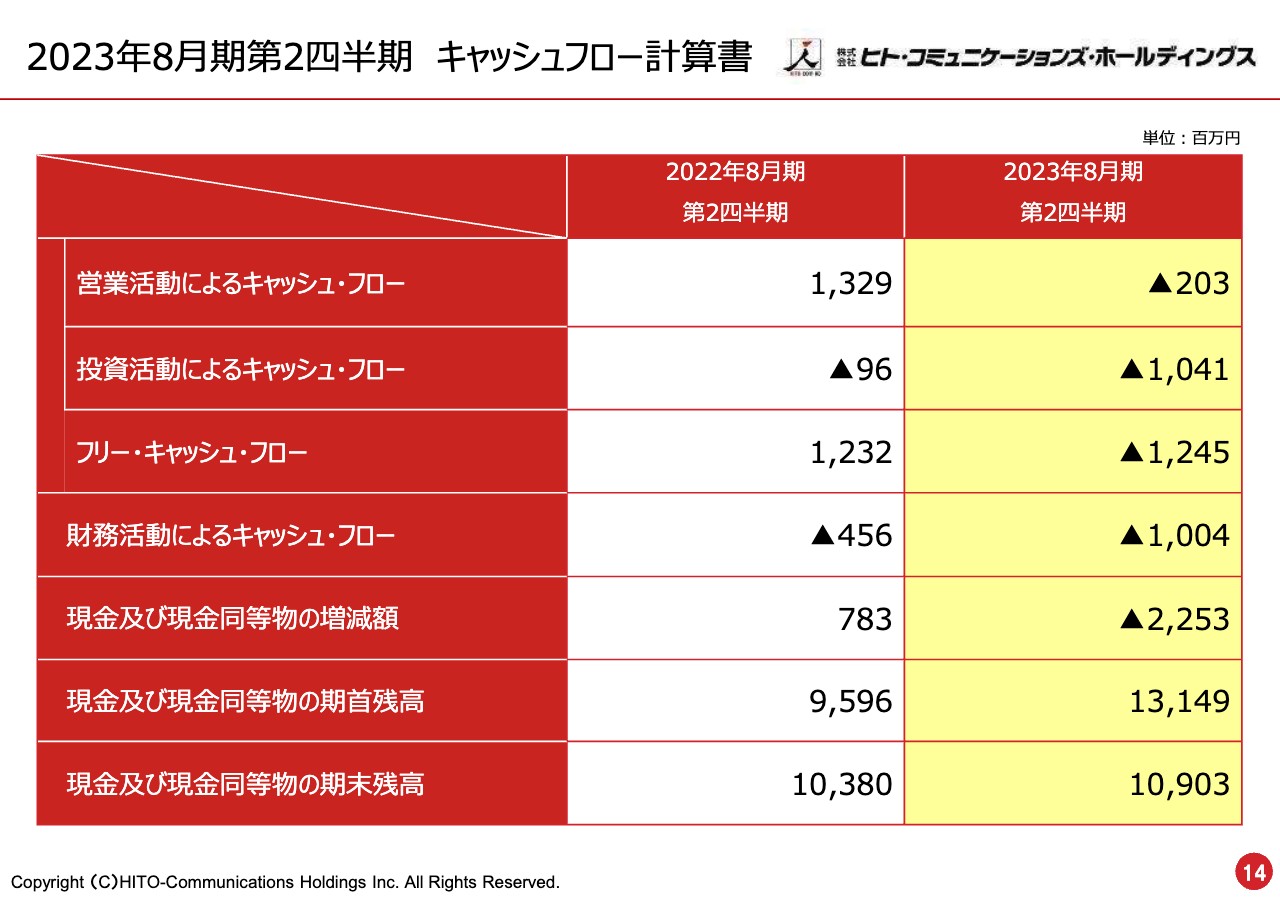

2023年8月期第2四半期 キャッシュフロー計算書

キャッシュ・フローです。第2四半期は営業活動によるキャッシュ・フローがマイナスとなりました。その要因の大部分は、先ほどお伝えした売掛金の増加です。また、2022年8月期の税金の支払いが今期に入ってから生じているため、その分キャッシュ・フローがマイナスになっています。

投資活動によるキャッシュ・フローは、債券の投資等が中心です。財務活動によるキャッシュ・フローは借入金の返済が中心でマイナスとなっています。全体としては現金および現金同等物の増減額がマイナス22億5,300万円で、この部分がバランスシート上の現預金の減少につながっています。

2023年8月期 配当予想

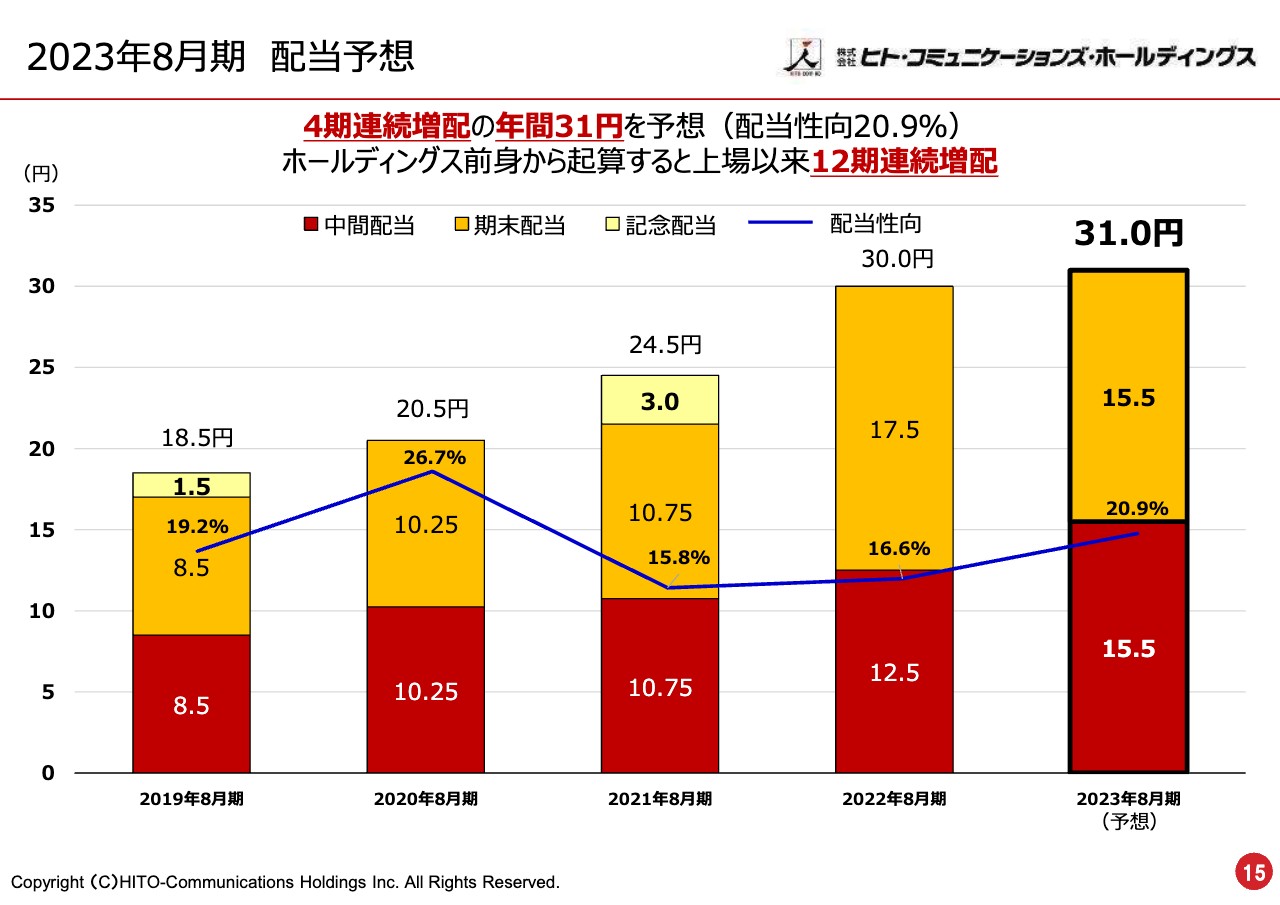

安井:配当予想についてお話しします。現在、今期は4期連続増配となる年間31円、配当性向は20.9パーセントと予想しています。ホールディングスの前身であるヒト・コミュニケーションズの上場の2011年から起算し12期連続での増配です。

増配を続けてきているものの、配当性向は20.9パーセントで、私自身はこの数字に納得していません。これからも株主のみなさまのご期待に応えていけるように、増配に向けてがんばっていこうと思っています。また、今計画中の中期計画の中でも配当性向等についてしっかりとしたかたちで盛り込んでいきたいと考えています。

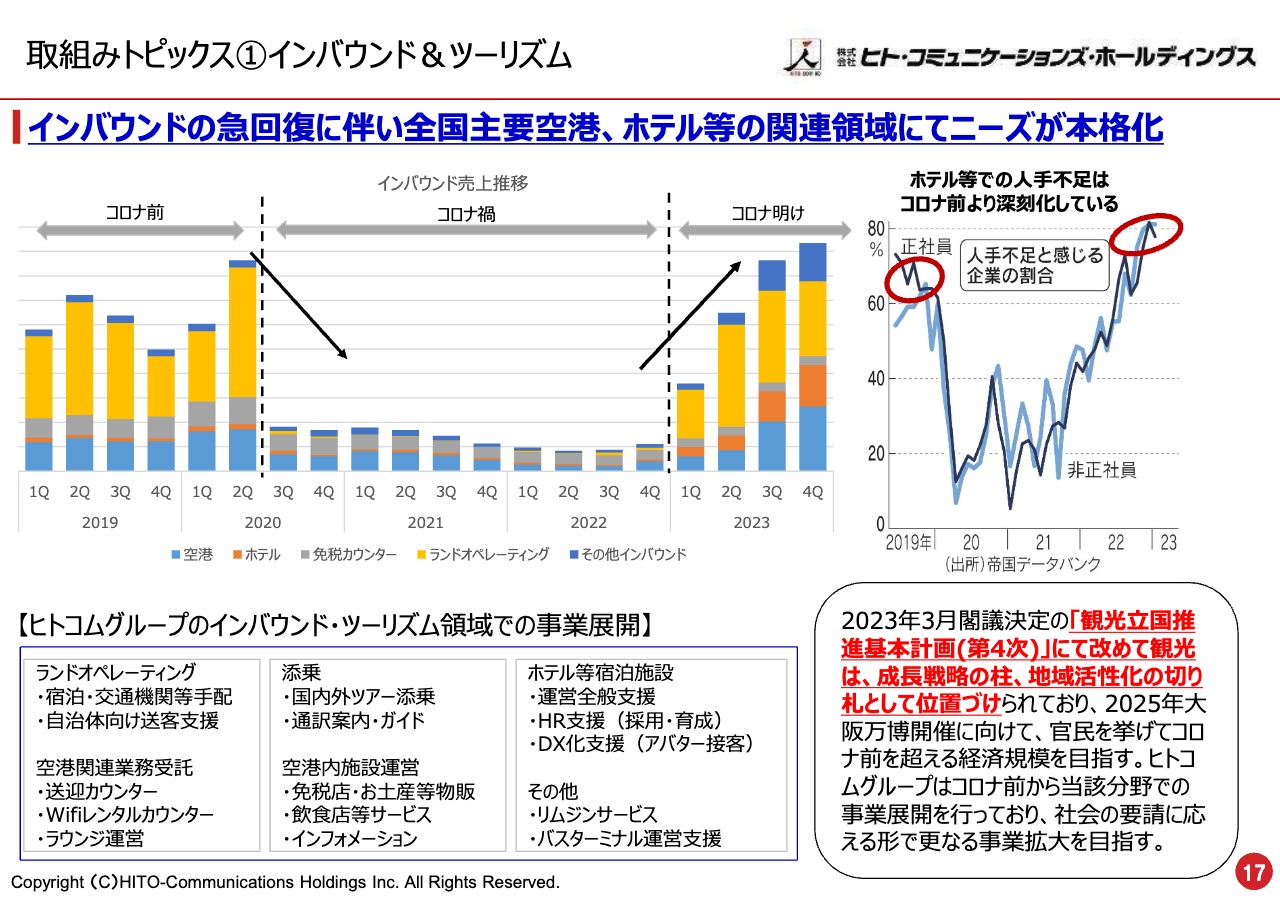

取組みトピックス①インバウンド&ツーリズム

ランドオペレーティングは、海外からツアー客を呼んできて企画を立てて喜んでもらうという、まさにインバウンドの一丁目一番地のようなビジネスです。コロナ禍で見事にインバウンドはなくなりましたが、コロナ禍が明けたことでインバウンドや空港でのビジネスに高い需要が寄せられており、スライドのグラフのようにコロナ禍明け以降大きく伸びていく計画で進んでいます。

また、ホテル等に関しては、政府の宿泊関連の政策もあり大きく需要が伸びています。国内旅行についてもゴールデンウィークは大変な混雑になるといわれており、国内外のインバウンドの急速な回復に社を挙げて対応しているところです。こちらは下期についても期待できる分野ではないかと思います。

取組みトピックス②:スポーツイベント等の大型案件受託

先ほど投資も含めてお話ししたスポーツ分野は、スタジアムやアリーナにお客さまと歓声が戻ってきました。これにより我々の事業が生きると思っています。

現在各地とも活況で、プロスポーツ支援やスタジアム支援、イベント支援等が大きく伸びてきています。今期はこの部分でいろいろな投資を行い、実績を大きく育てていければと期待しているところです。

取り組みトピックス③ パブリックビジネスの強化

我々はコロナ禍で社会の期待に応え、コロナ対策関連業務に一生懸命従事してきたのですが、それにより全国の約250自治体で入札資格を取得することができました。

この機を捉え、我々の営業支援ビジネスをパブリックに活かすという考え方で、地方創生等をにらみながら、パブリックビジネスにおいても業務遂行能力を遺憾なく発揮しビジネスを大きくしていこうとがんばっているところです。こちらも相当成果が出てきていると思います。

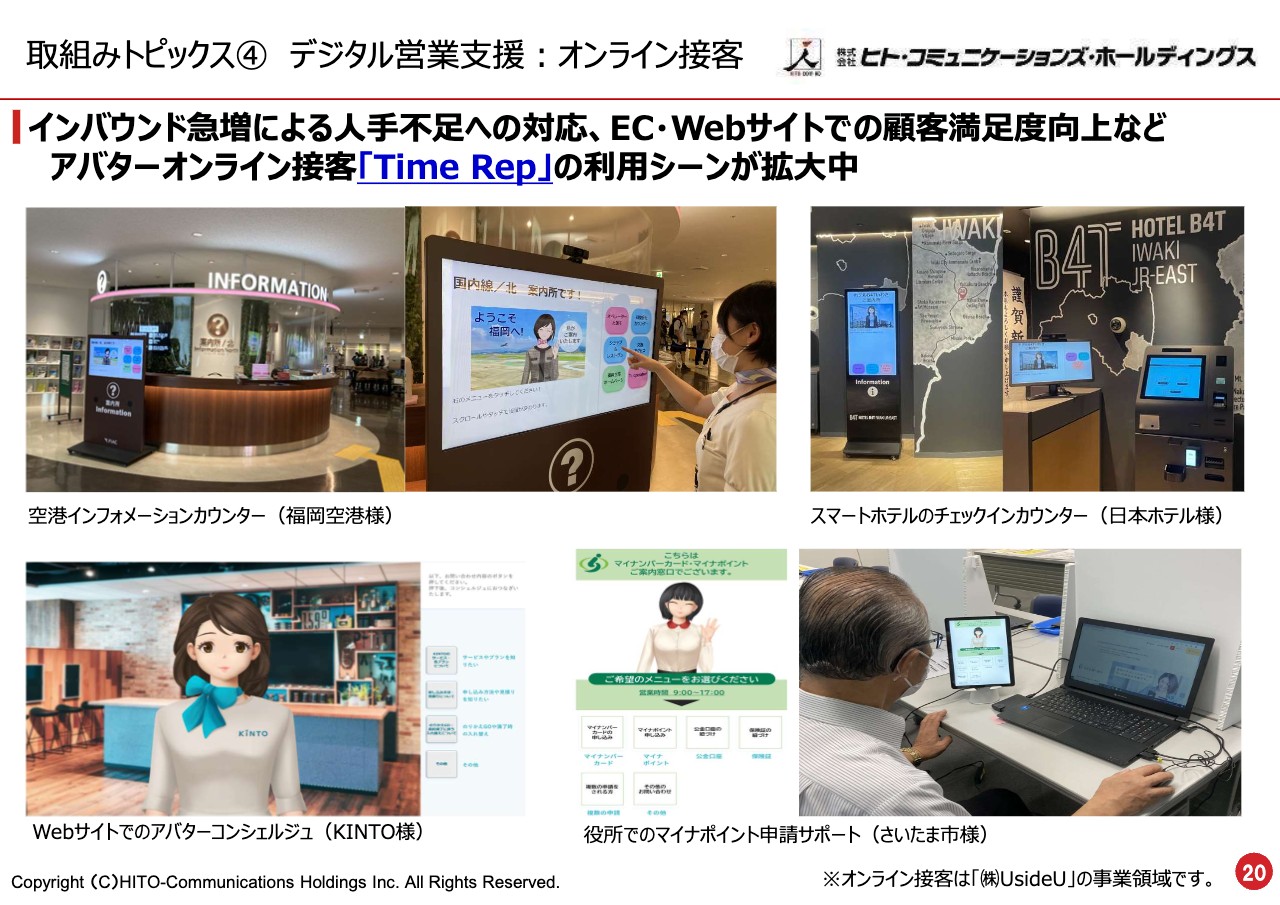

取組みトピックス④ デジタル営業支援:オンライン接客

インバウンド急増による人手不足への対応や、EC・Webサイトでの顧客満足度向上など、オンラインのアバター接客「TimeRep」の活用シーンが拡大中です。CMを見た方もいると思いますが、空港やホテルをはじめとしたありとあらゆるシーンでこのアバター接客のシステムが活用され、我々としても非常に手応えを感じています。

我々は早い段階でアバター接客センターを立ち上げました。アバターが接客をすることで、生産性を上げながら売り場やサービスの現場を改善していくというニーズに応えていけると思います。

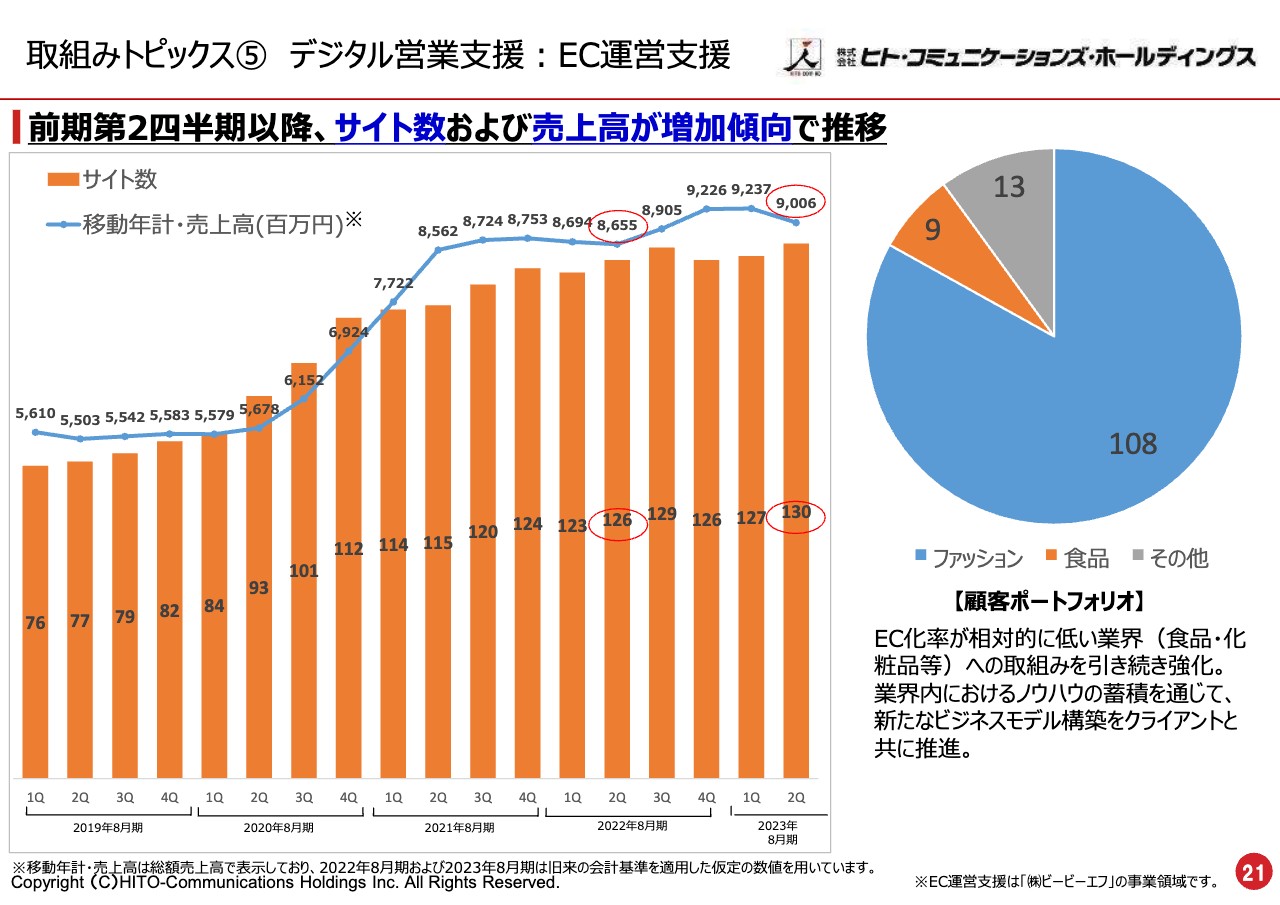

取組みトピックス⑤ デジタル営業支援:EC運営支援

また、スライドには掲載していませんが、2017年にビービーエフを買収し、グループインしました。その時のサイト数は約60サイトだったと記憶しています。現在は130サイトまで拡大し、倍増している状況です。

また、巣ごもり需要が一巡したことで落ち着いたため、売上高もこのところ少し減少してはいますが、足元では130サイトの受託が売上に寄与します。したがって、この先もビービーエフのECサイト受託事業は非常に期待できます。また、日本のEC化率はまだ低いため、一定の期間は上がると考えており、今期と下期に非常に期待しているところです。

取組みトピックス⑥:ホールセール

また、先ほど少しお伝えしたように、中国のサプライチェーン正常化を受けて、ライセンス事業が非常に人気で、販売が好調に推移しています。日本のアニメーション等々への期待度は高く、『鬼滅の刃』が非常に売れたことも記憶に新しいと思います。『鬼滅の刃』のライセンスも、当社グループのブランチ・アウトという会社が保有しており、大きく伸びました。グラフをご覧のとおり、下期に大きな収益源となる可能性を示しています。

ステークホルダーとのエンゲージメント強化に向けて

最後に、サステナビリティ経営についてご説明します。当社グループとして初めて、「TCFD Report」と「ヒトコムレポート 統合報告書」を発行しました。先ほどお話しした「『絆』創造企業」をパーパスに、社会に貢献していきたいと思っています。

脱炭素社会に向けた当社グループの取組み

CO2排出量削減の他、軽量化も進め、脱炭素社会に向けての協力や戦略等々についても、中期的に計画を立てながら、サステナブル経営に向けて十分に準備して取り組んでいきたいと考えています。

以上で、2023年8月期の中間決算説明を終了いたします。ご清聴ありがとうございました。