2023年4月17日に発表された、株式会社オキサイド2023年2月期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社オキサイド 代表取締役社長CEO 古川保典 氏

株式会社オキサイド 取締役副社長CFO 山本正幸 氏

株式会社オキサイド 取締役Co CTO 藤浦和夫 氏

2023年2月期決算説明

古川保典氏(以下、古川):代表取締役社長の古川でございます。本日はお忙しい中、当社の2023年2月期決算説明会にご参加いただき、誠にありがとうございます。本日は、決算補足説明資料に基づきご説明させていただきます。どうぞよろしくお願いいたします。

はじめに2023年2月期決算概要について、次に2024年2月期の予想についてご説明します。

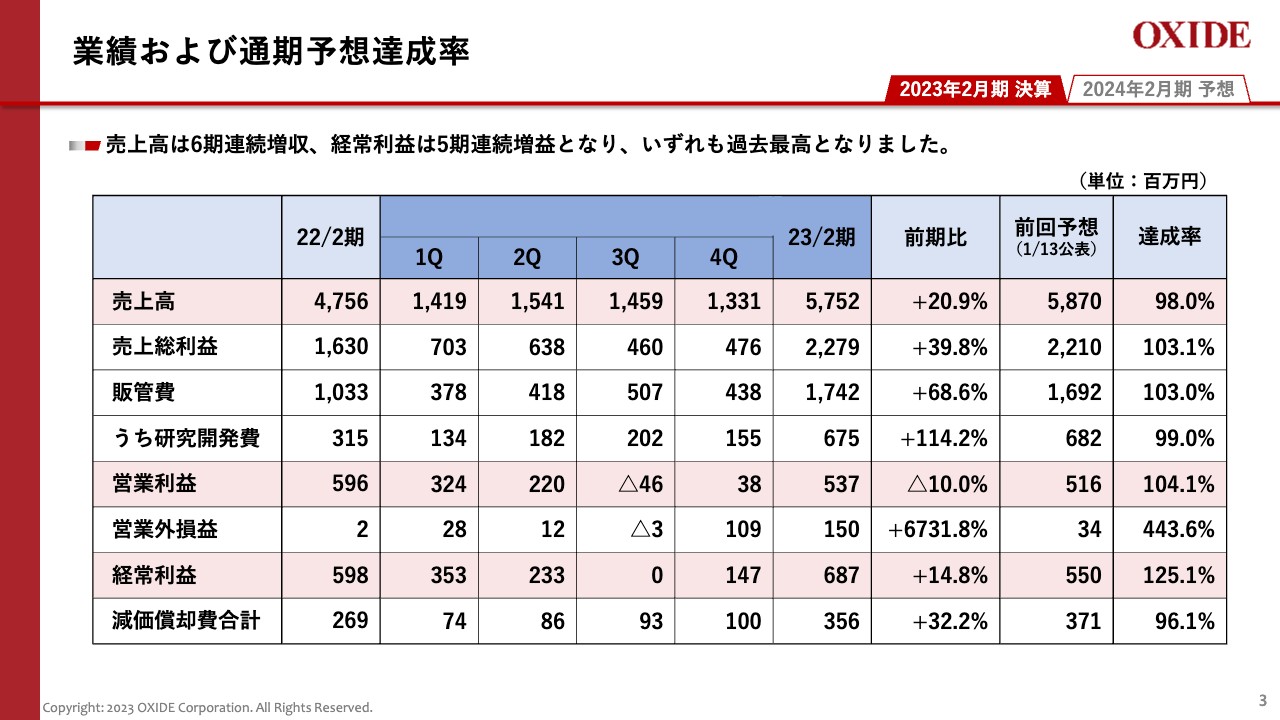

業績および通期予想達成率

業績および通期予想達成率についてです。売上高は前期比プラス20.9パーセントの57億5,200万円、営業利益は前期比マイナス10パーセントの5億3,700万円、経常利益は前期比プラス14.8パーセントの6億8,700万円となりました。

売上高は6期連続増収、経常利益は5期連続増益となり、いずれも過去最高となりました。

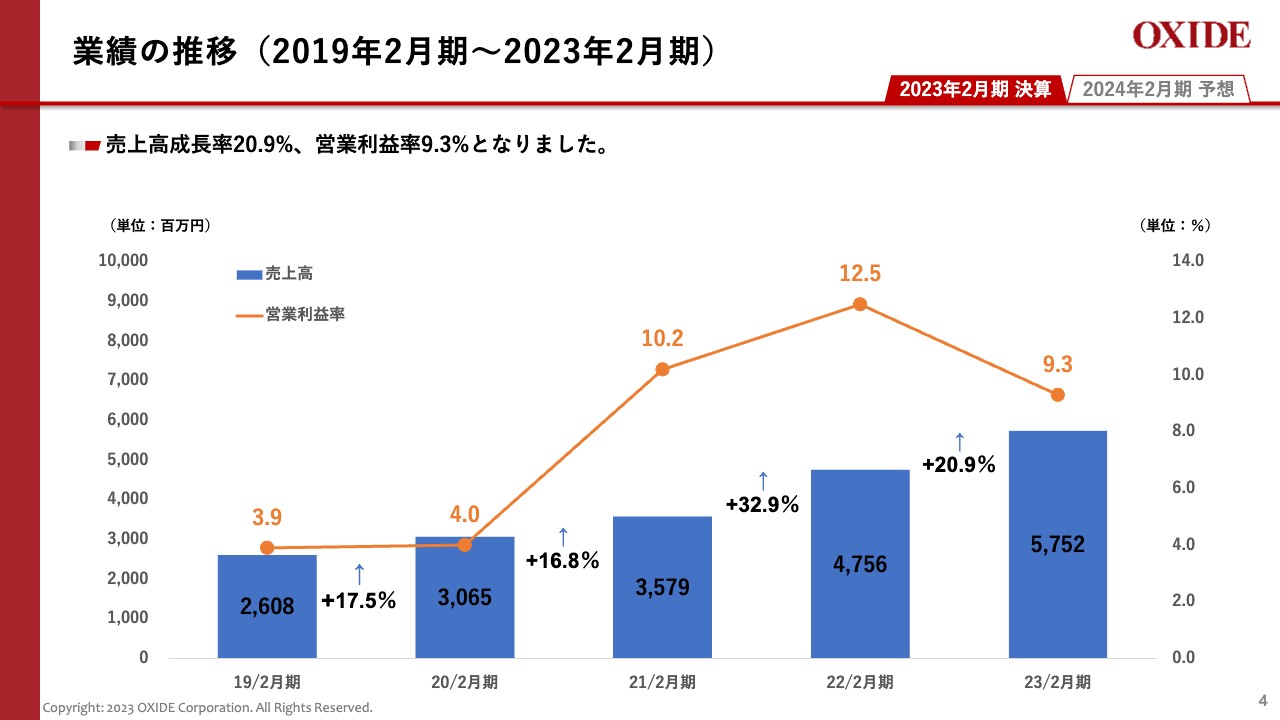

業績の推移(2019年2月期~2023年2月期)

業績の推移と経営指標に対する結果です。当社は経営指標として、売上高成長率20パーセント、営業利益率10パーセントを掲げています。

2023年2月期の売上高成長率は20パーセントを達成し、営業利益率は0.7パーセント未達となりました。

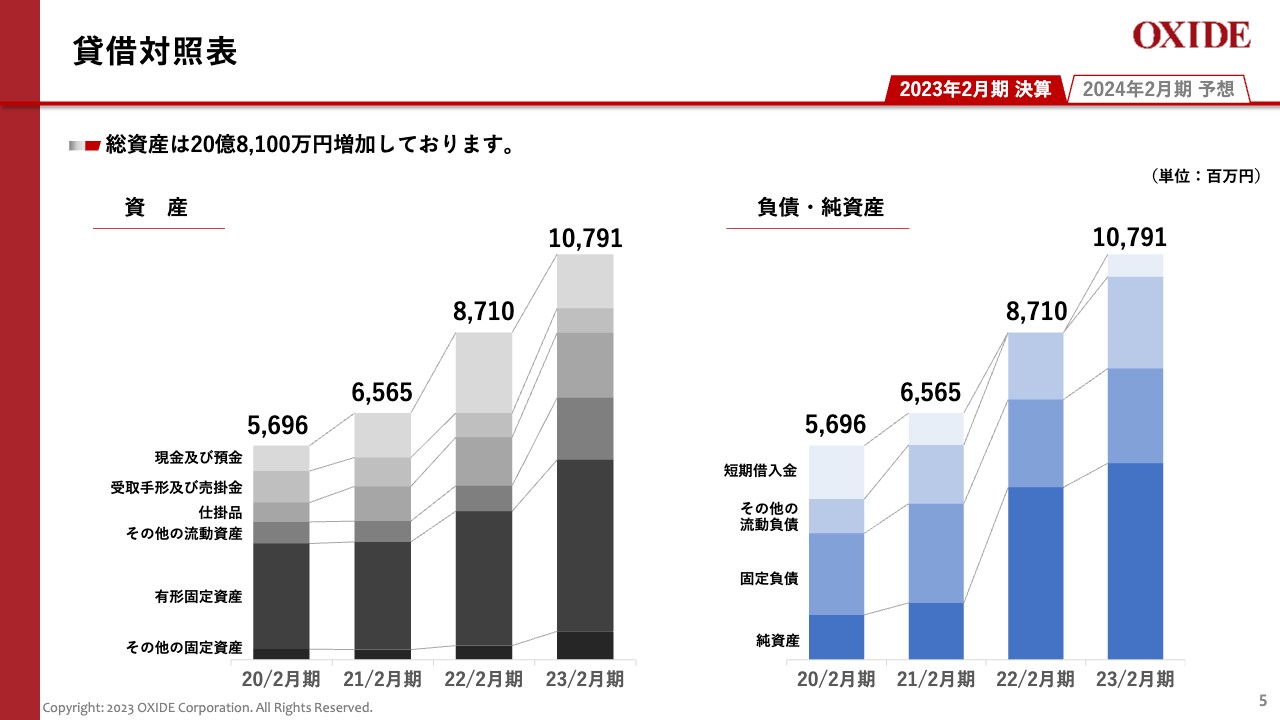

貸借対照表

貸借対照表です。総資産は2022年2月期末の87億1,000万円から、2023年2月期末には107億9,100万円となり、20億8,100万円増加しています。

この増加分の内訳は、仕掛品が4億3,600万円、固定資産が13億6,900万円、その他資産が2億7,600万円となっています。

また、負債が14億4,000万円増加、純資産が6億4,100万円増加となり、貸借の均衡が取れています。

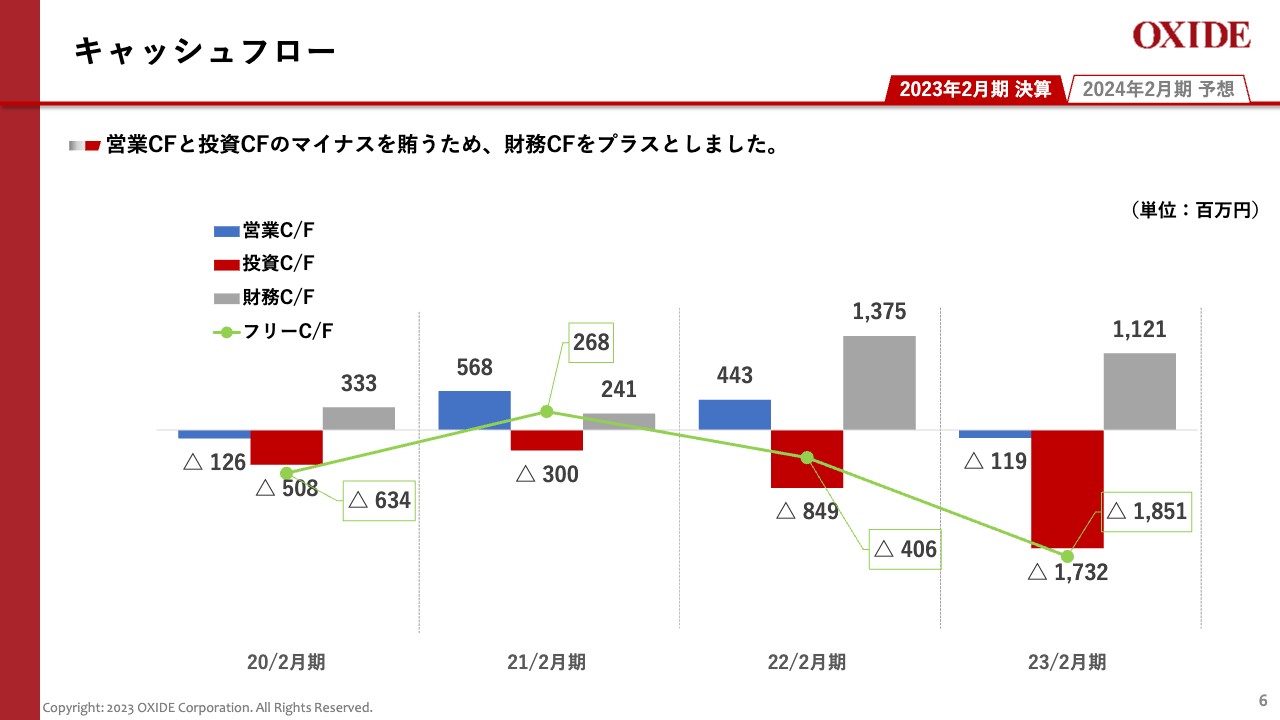

キャッシュフロー

キャッシュフローです。営業キャッシュフローは、増産向けの棚卸資産の増加により、1億1,900万円のマイナスとなりました。

投資キャッシュフローは、第4工場および第5工場の設備投資実績に加え、投資および融資により、17億3,200万円のマイナスとなりました。

財務キャッシュフローは、設備資金を中心とした借入金の増加により、11億2,100万円のプラスとなりました。

フリーキャッシュフローは、18億5,100万円のマイナスとなりました。

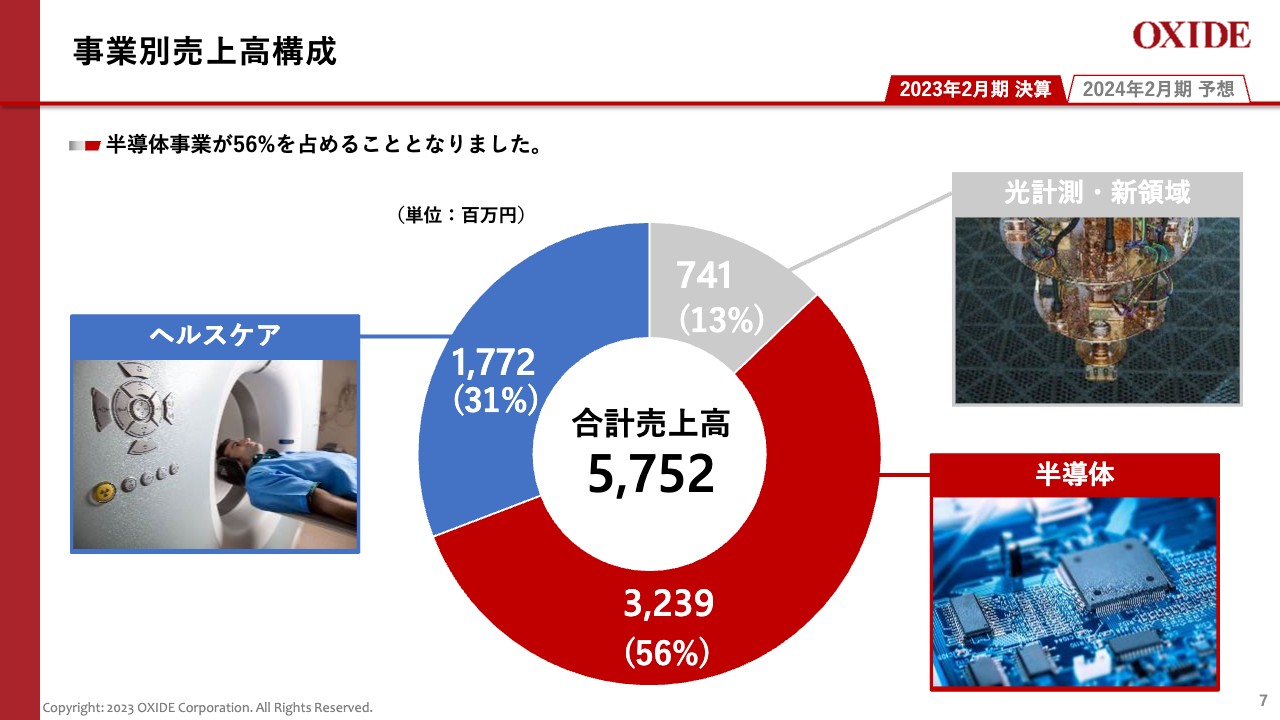

事業別売上高構成

事業別の業績と業界動向をご説明します。まずは、事業別売上高構成についてです。2023年2月期累計の売上高構成比率は、半導体事業が56パーセント、ヘルスケア事業が31パーセント、光計測・新領域事業が13パーセントとなりました。

市場の成長やシェアアップの著しい半導体事業の構成比率が、前期比5パーセント程度上昇しています。

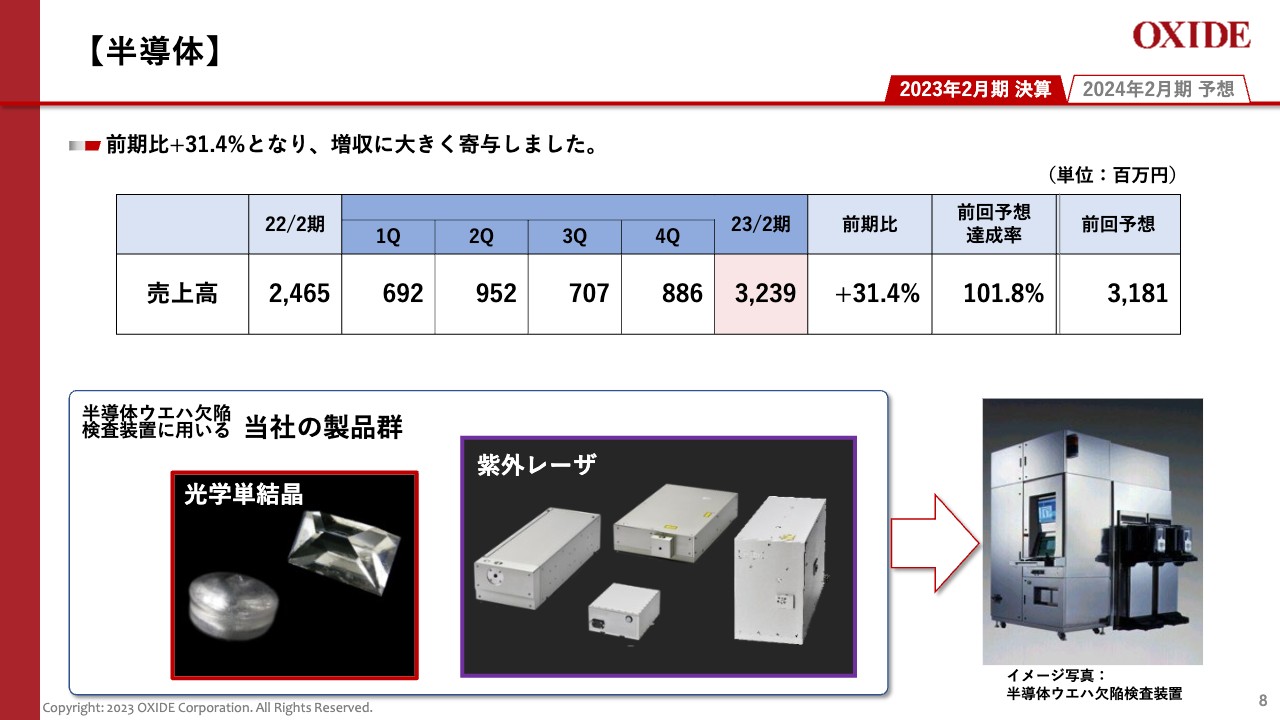

【半導体】

続いて、半導体事業についてご説明します。昨今、世界的に半導体市場は悪化しています。しかしながら、最先端の半導体工場の建設と微細化の動きにより、当社のレーザ装置の売上は今期も好調を維持することができました。

売上高は前期比プラス31.4パーセントの32億3,900万円となり、当社全体の増収に大きく寄与しました。

また、第3四半期の決算発表時にお伝えした一部部材の合格率は、現在、問題発生前の水準に戻りつつあります。この教訓を活かし、サプライチェーンの強化を進めています。

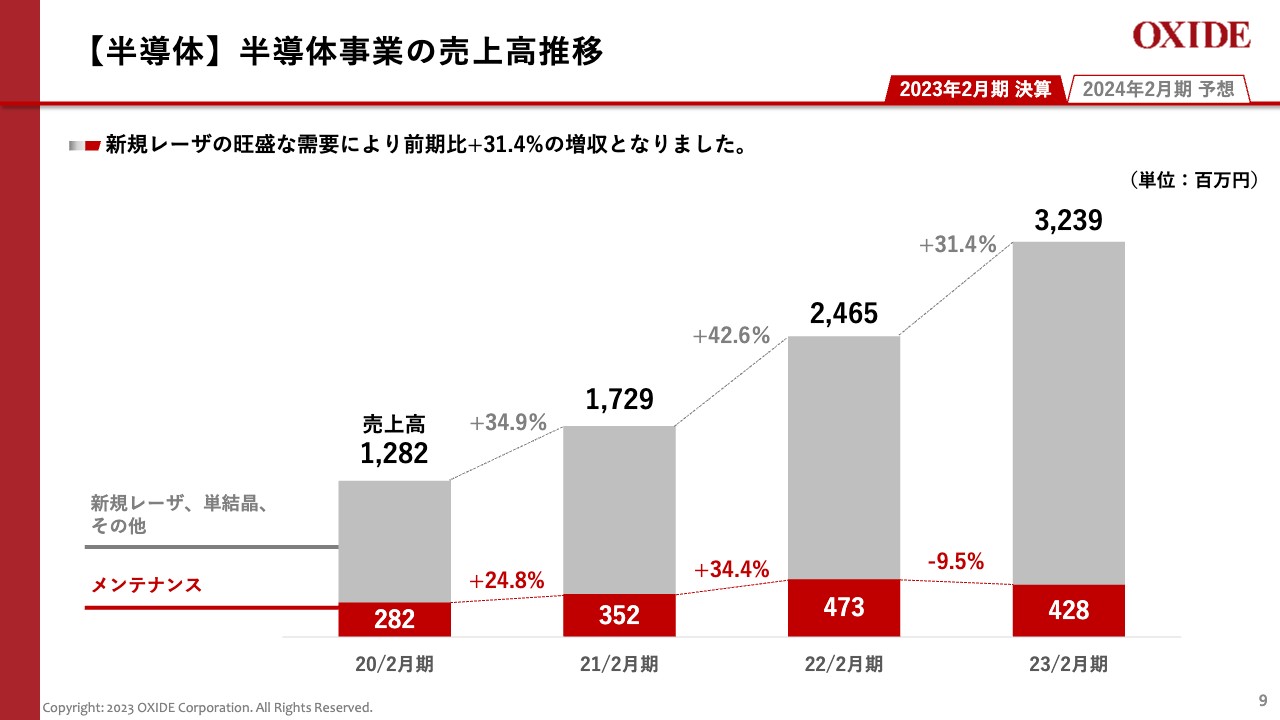

【半導体】半導体事業の売上高推移

半導体事業の売上高の推移です。半導体事業全体では、新規レーザの旺盛な需要により、前期比プラス31.4パーセントの増収となり、過年度3期においては30パーセント以上の伸びとなっています。

このうち、レーザ装置のメンテナンス売上高は、新規レーザ製造を優先した結果、前期比マイナス9.5パーセントとなりました。レーザ装置は2021年2月期に量産化を開始したため、今期からメンテナンス需要の本格的な増加が見込まれています。

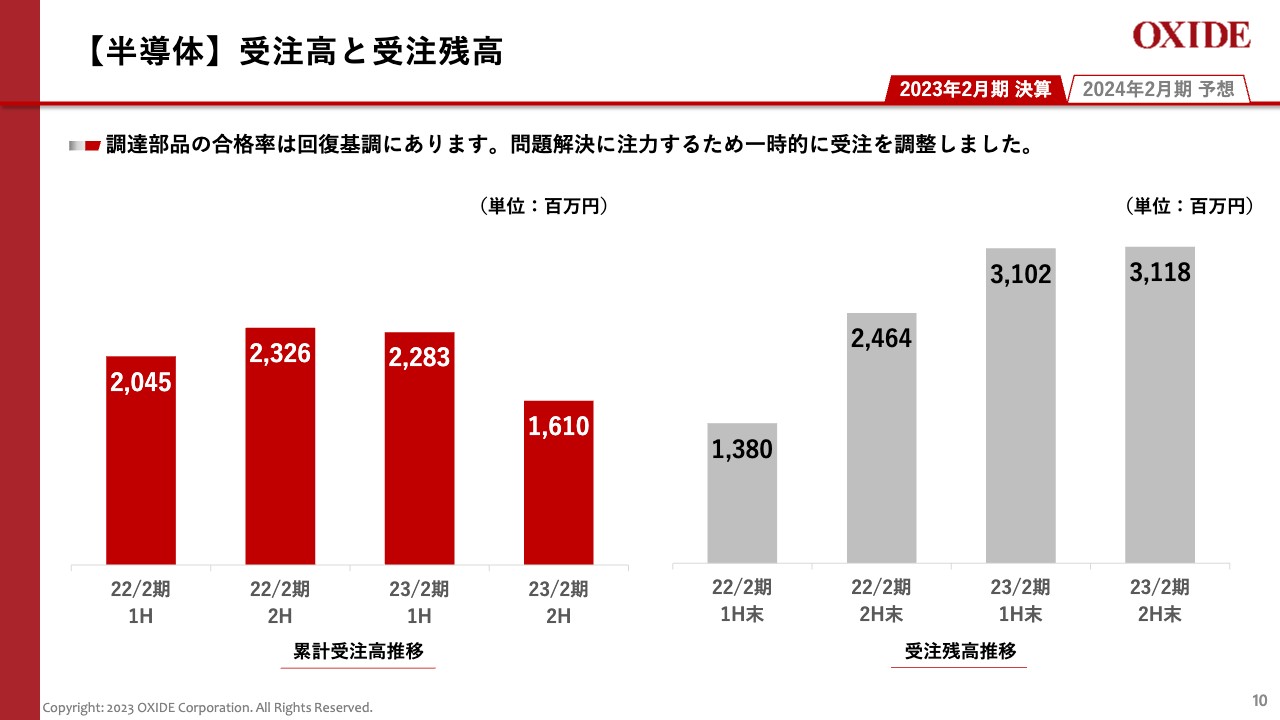

【半導体】受注高と受注残高

半導体事業における受注高および受注残高についてです。2023年2月期の受注高は、上半期の22億8,300万円に対し、下半期は16億1,000万円と減少しました。これは、一部調達部品の問題解決に注力するため、新規受注を一時的に調整したためです。現状は調整せずに受注しています。

また、期末における受注残高は31億1,800万円で、上半期末に比べ増加しました。

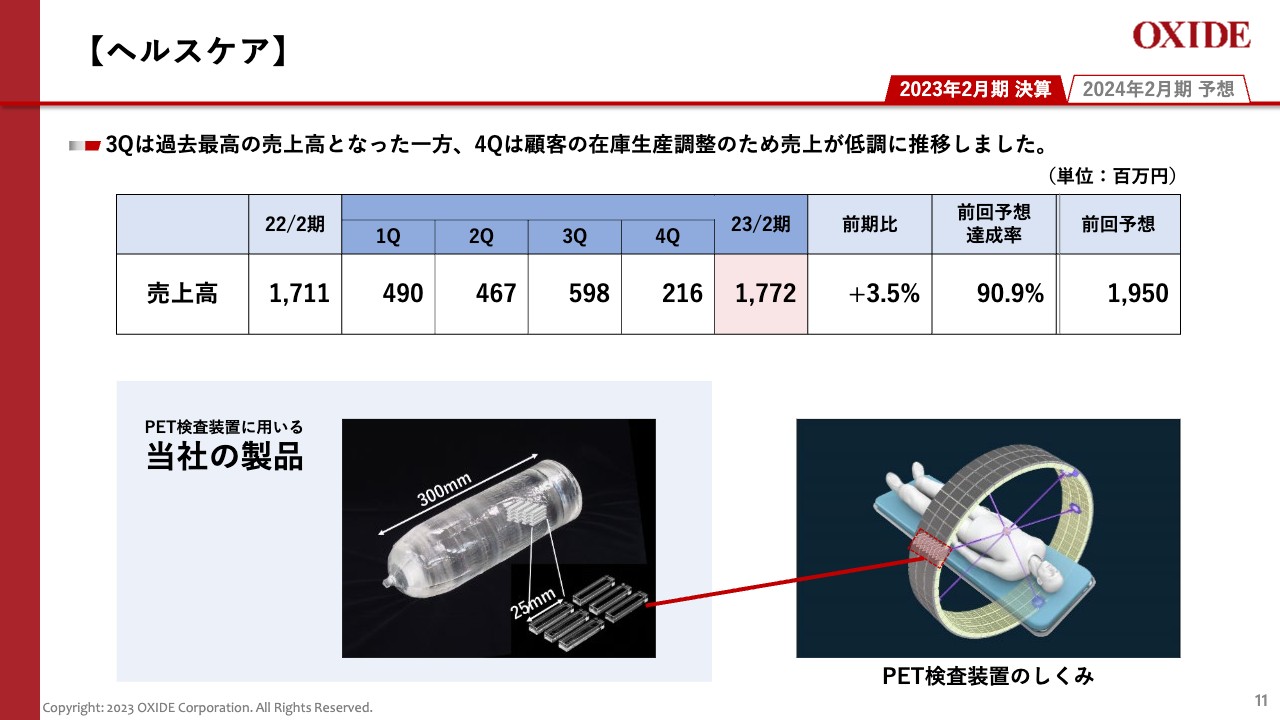

【ヘルスケア】

ヘルスケア事業においては、第3四半期の売上高が過去最高となりました。一方で第4四半期の売上高は、顧客の在庫生産調整のため、低調に推移しました。

その結果、売上高は前期比プラス3.5パーセントの17億7,200万円となりました。

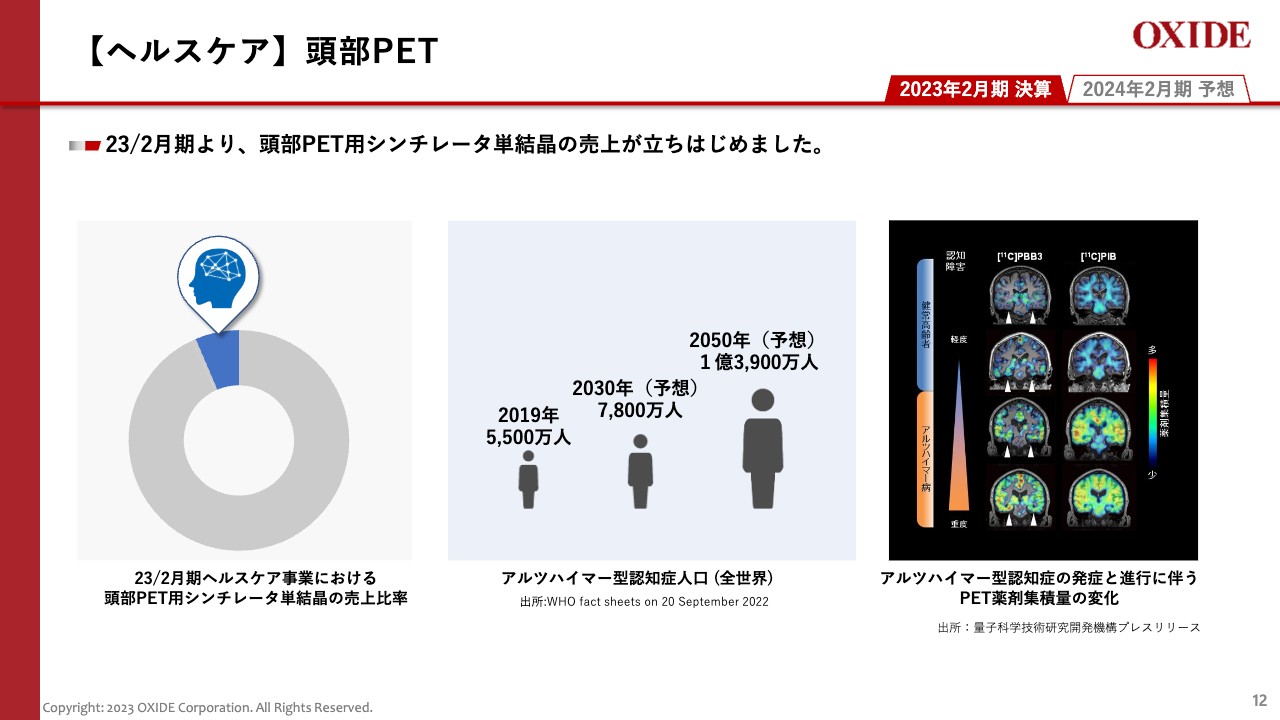

【ヘルスケア】頭部PET

ヘルスケア市場については、頭部PET装置市場の進展に期待を持っています。エーザイとバイオジェンが共同開発したアルツハイマー型認知症の治療薬は、1月6日に米国当局により迅速承認されました。また、欧州や日本でも新薬承認を申請しています。

この治療薬の普及とともに、頭部PET検査装置が必要となります。2023年2月期は国内外の研究機関への売上実績も出てきており、さらなる増収が期待されています。

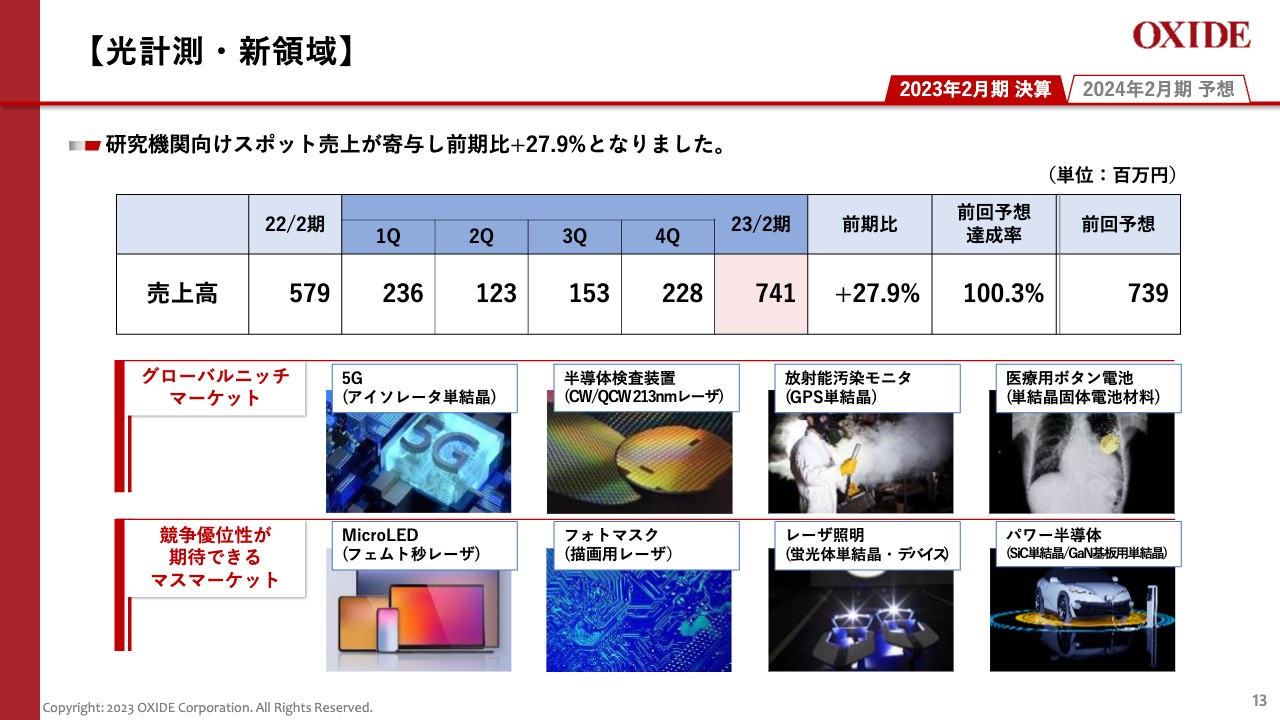

【光計測・新領域】

光計測・新領域事業においては、当社の強みを活かしたソリューションの提供と、新しいビジネスの創出を進めています。

2023年2月期は研究機関向けスポット売上が寄与し、売上高は前期比プラス27.9パーセントの7億4,100万円となりました。

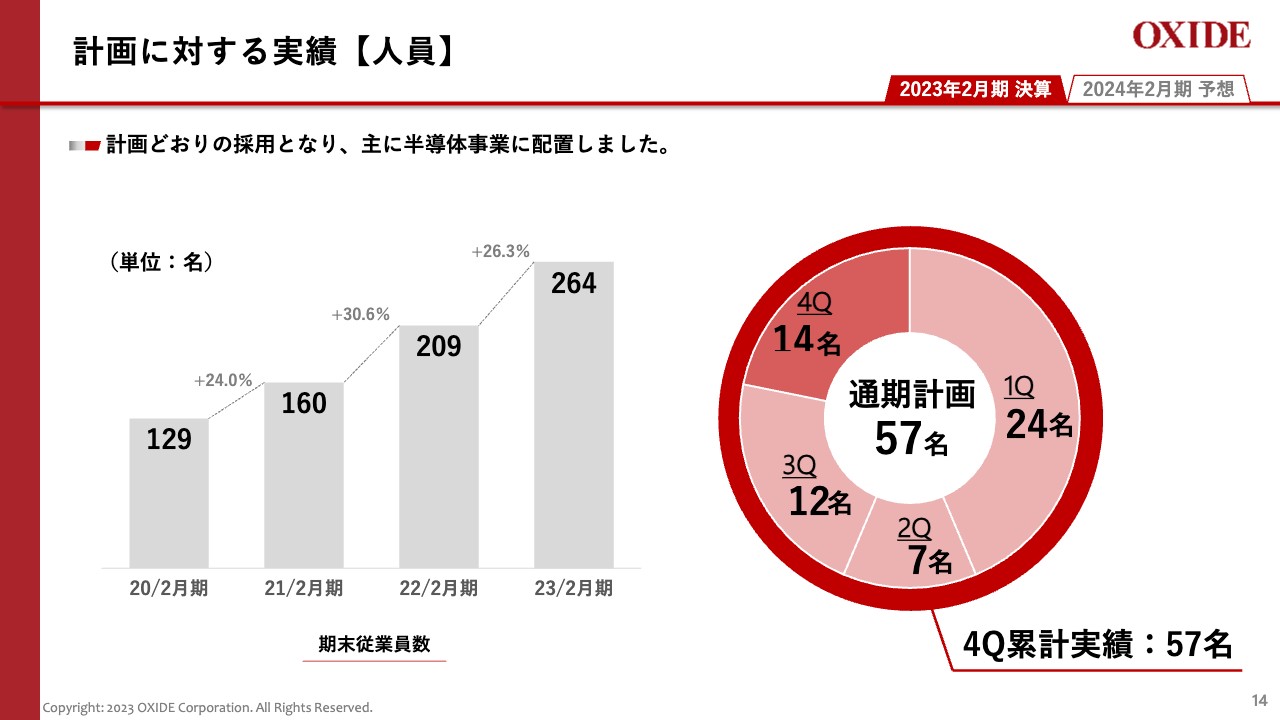

計画に対する実績【人員】

人員、研究開発費、設備投資費の実績についてご説明します。

人員は計画どおりの採用が進み、主に半導体事業に配置しました。期末の従業員数は、2022年2月期比プラス26.3パーセントの264名となりました。

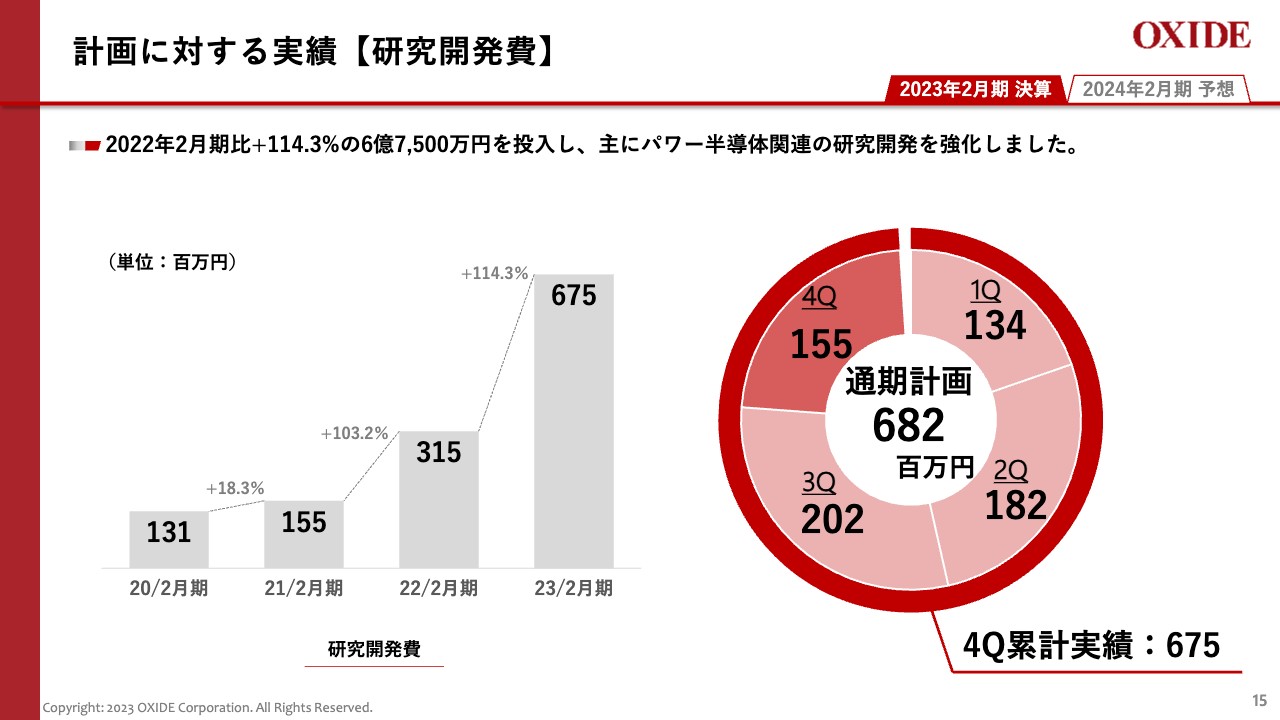

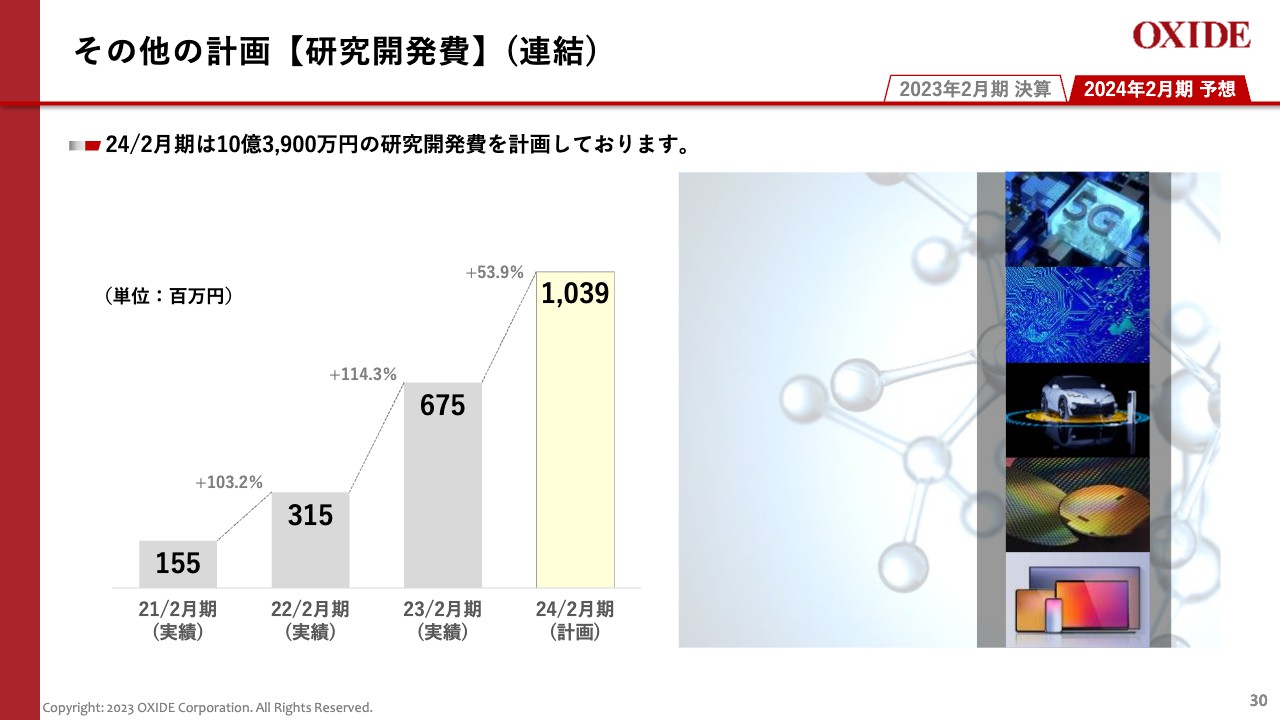

計画に対する実績【研究開発費】

研究開発費として、2022年2月期比プラス114.3パーセントの6億7,500万円を投入しました。今後の成長が期待されるパワー半導体関連の研究開発に注力しています。

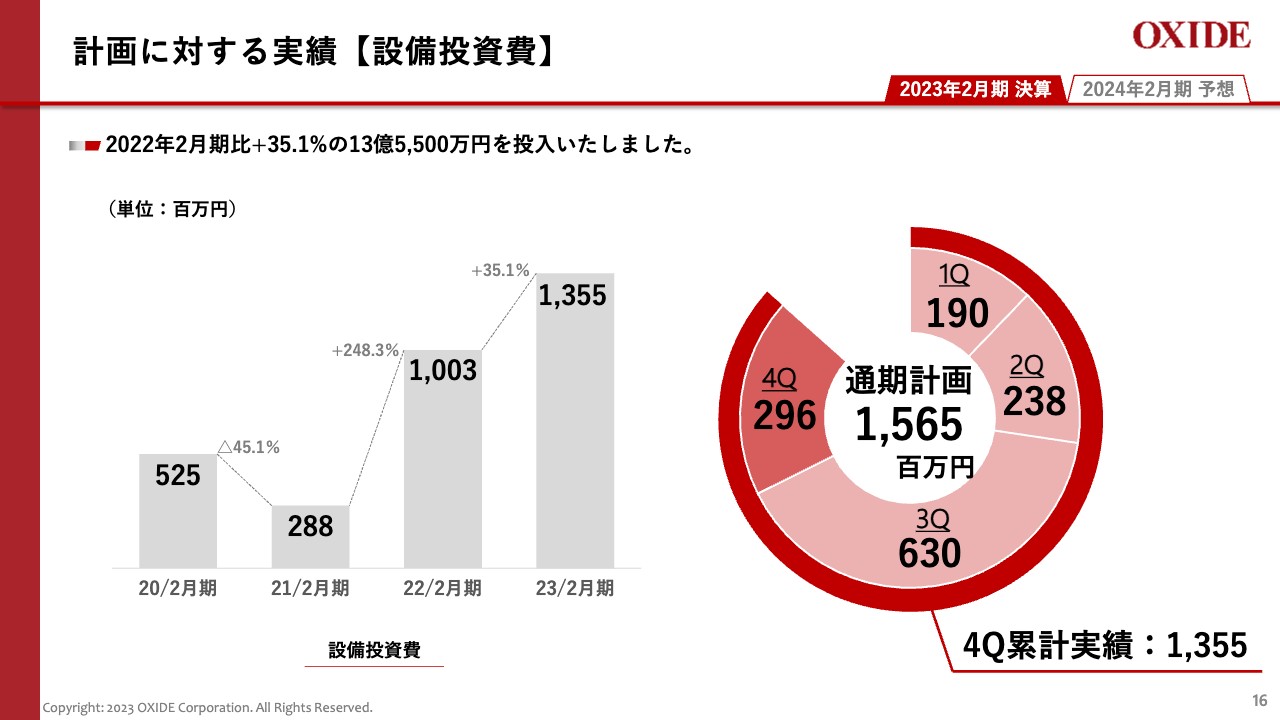

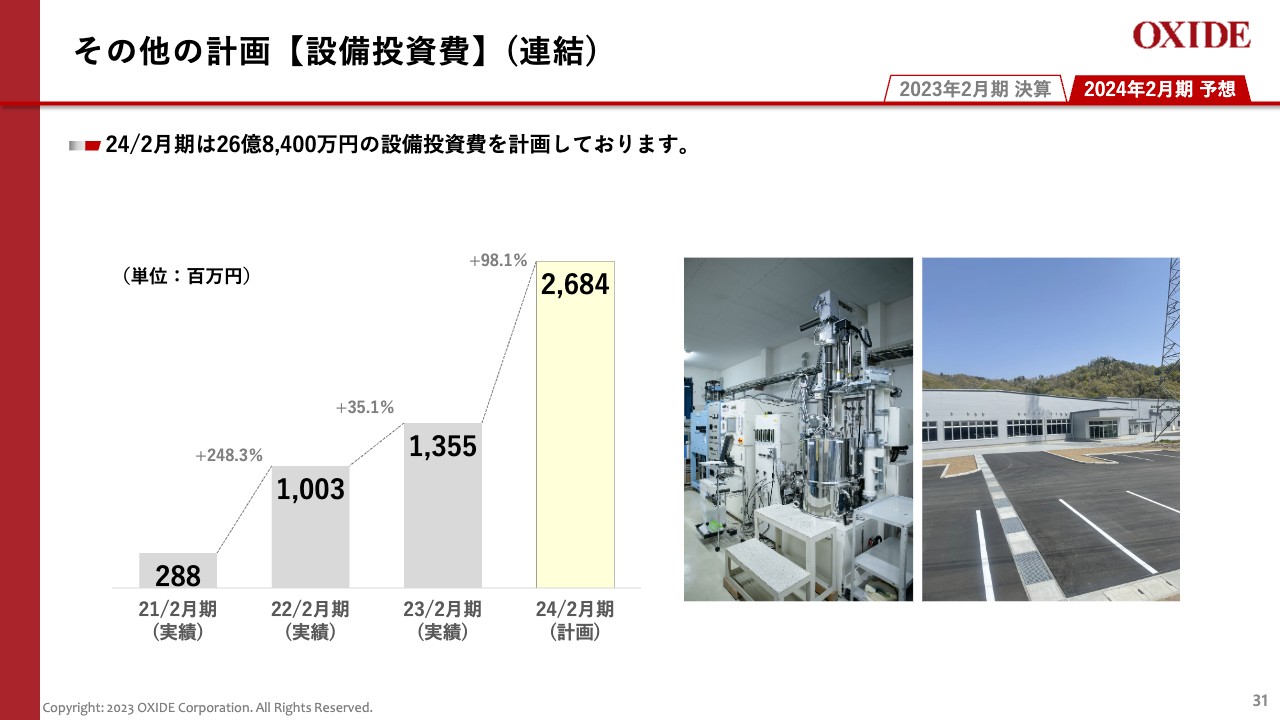

計画に対する実績【設備投資費】

設備投資費として、2022年2月期比プラス35.1パーセントの13億5,500万円を投入しました。計画との差額分の2億1,000万円は、2024年2月期に計上します。

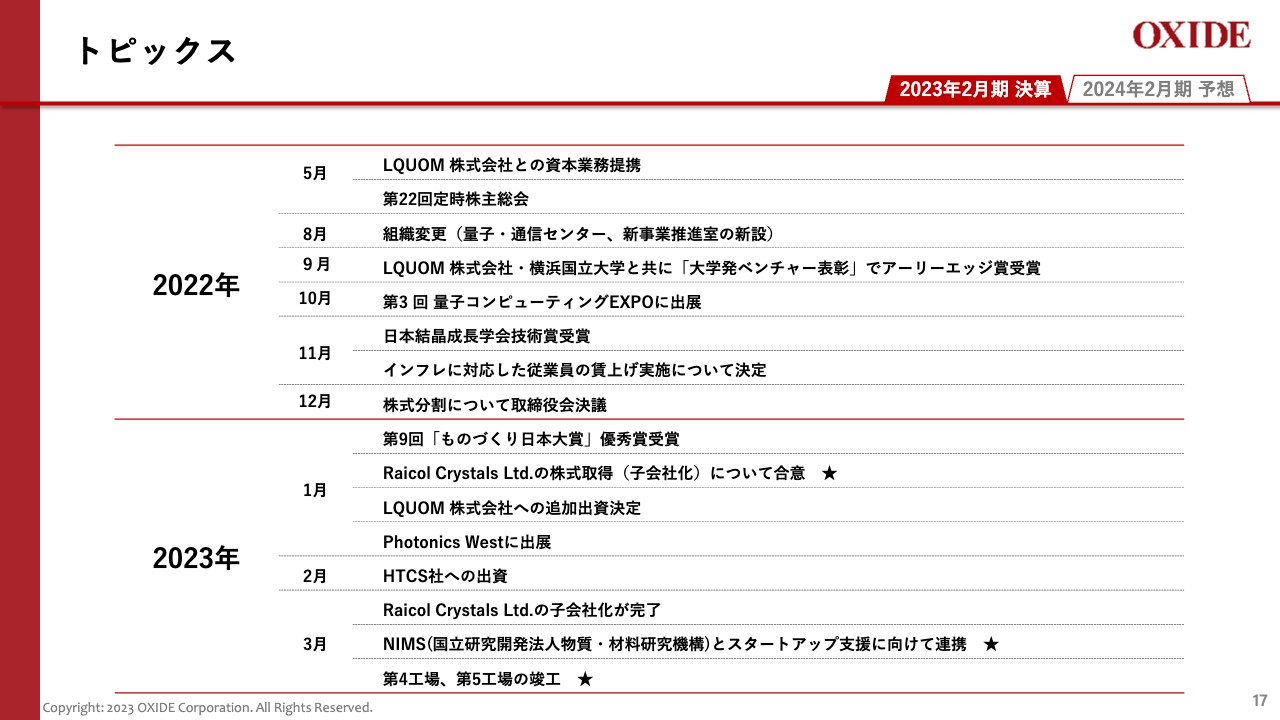

トピックス

トピックスをご説明します。

Raicol Crystals Ltd.子会社化について

3月1日に、イスラエルのライコル社を100パーセント子会社化しました。スライドに記載の目標を掲げ、共に取り組んでいきます。

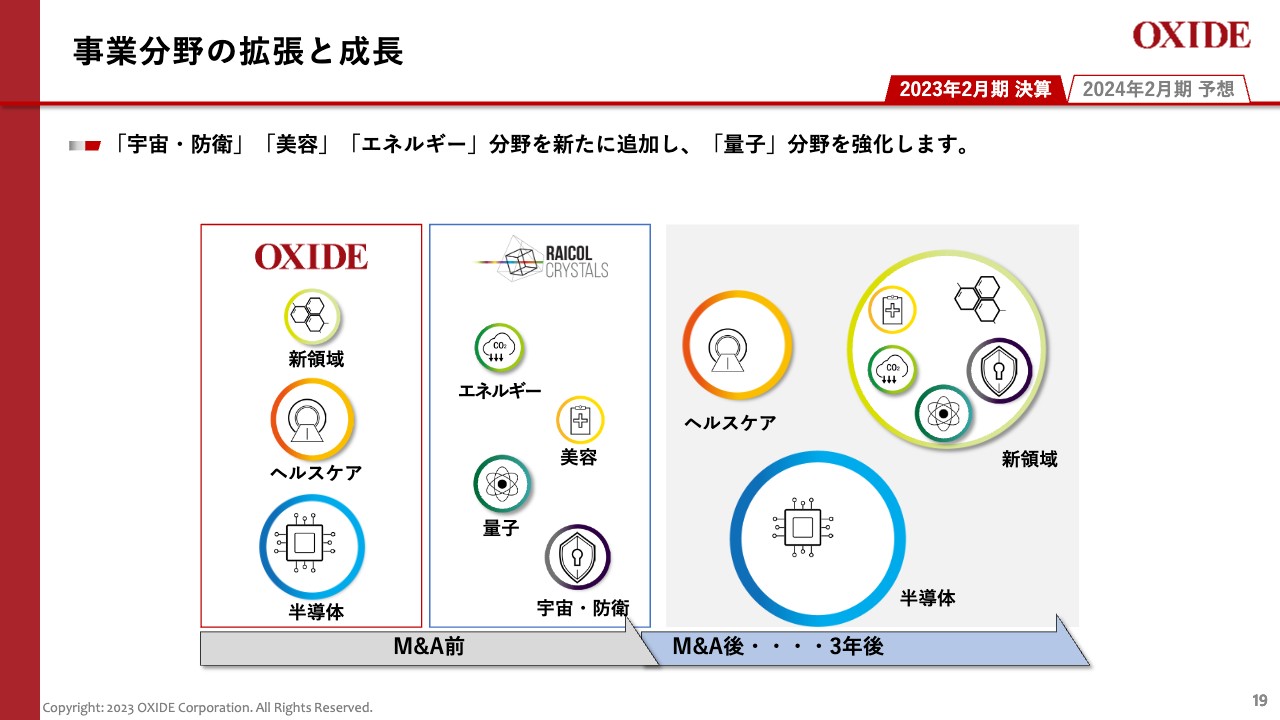

事業分野の拡張と成長

ライコル社の子会社化により、「宇宙・防衛」「美容」「エネルギー」分野を新たに追加し、「量子」分野を強化します。

当社の強みとライコル社の強みを融合し、光学分野におけるグローバル・リーディング・カンパニーを目指します。

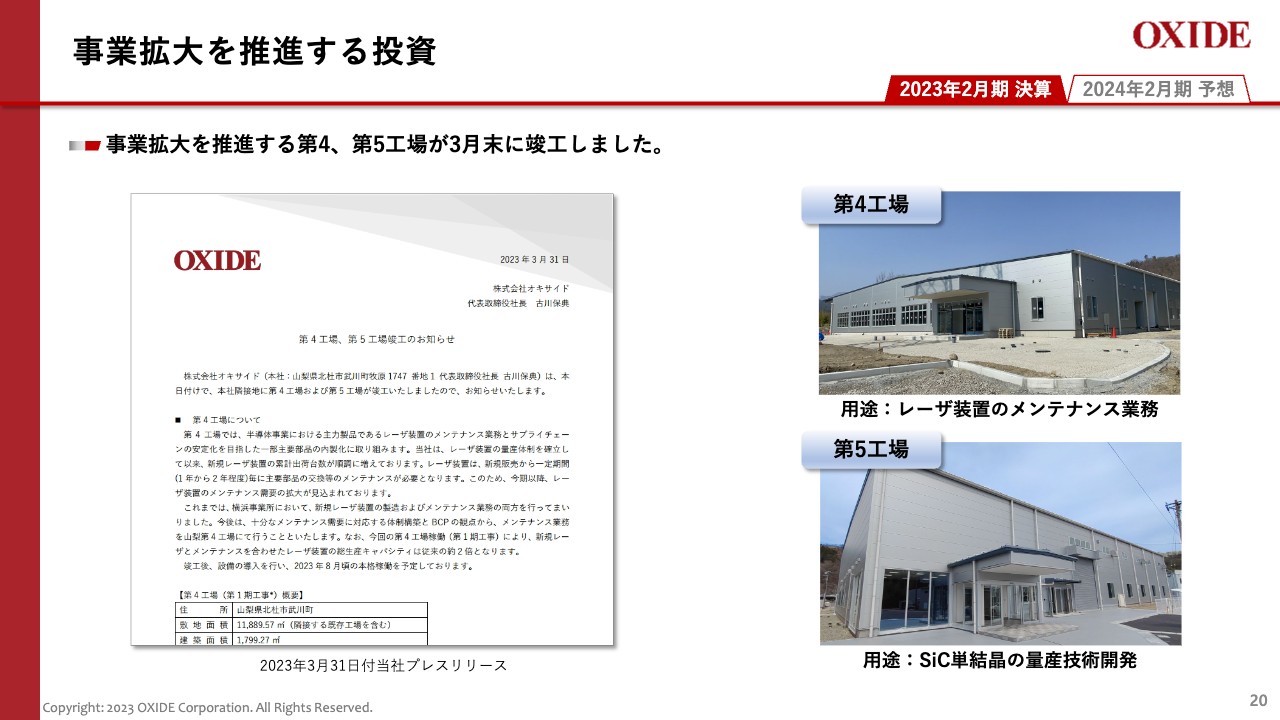

事業拡大を推進する投資

事業拡大を推進する第4工場、第5工場が3月末に竣工しました。第4工場は半導体事業におけるメンテナンス需要に対応するための量産工場、第5工場はパワー半導体SiC単結晶の量産技術開発のための工場となります。

大学発スタートアップ支援

当社は、国立の物質・材料研究機構(NIMS)との間で覚書を締結しました。これまでに培ってきたディープテック分野の経営ノウハウを還元し、研究成果の社会実装を支援します。

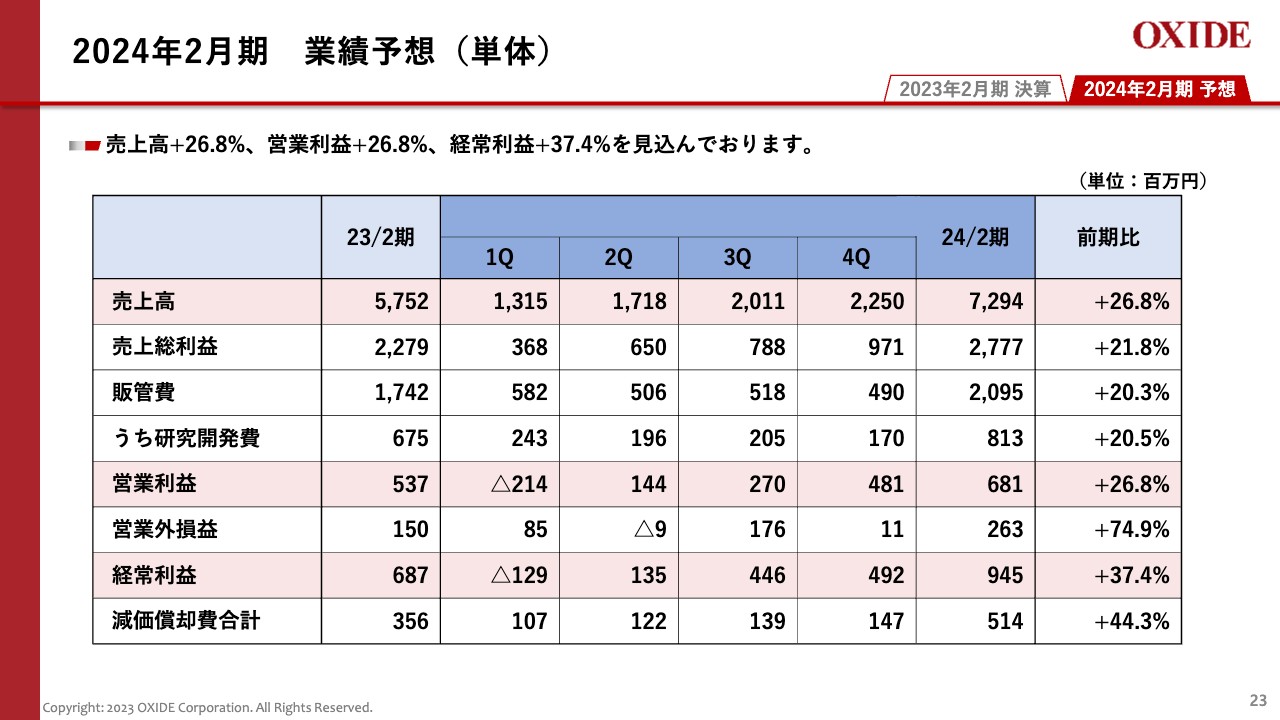

2024年2月期 業績予想(単体)

2024年2月期の業績予想についてご説明します。まずは、単体の業績予想です。売上高は前期比プラス26.8パーセントの72億9,400万円、営業利益は前期比プラス26.8パーセントの6億8,100万円、経常利益は前期比プラス37.4パーセントの9億4,500万円を見込んでいます。

今期予算は下半期偏重となっており、半導体事業の横浜製造拠点の増床と第4工場の稼働により、売上が拡大する予定です。

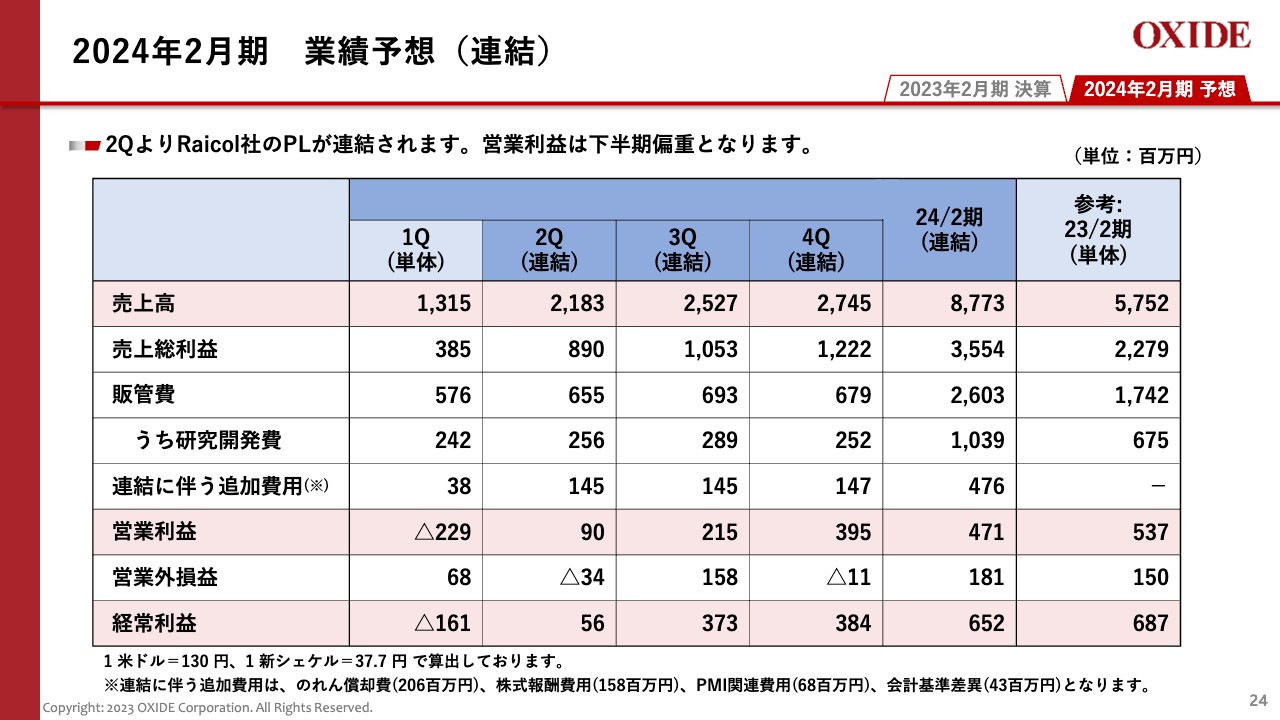

2024年2月期 業績予想(連結)

連結業績予想についてです。売上高は87億7,300万円、営業利益は4億7,100万円、経常利益は6億5,200万円を見込んでいます。

また、第2四半期より、ライコル社の損益計算書が連結されます。連結にともなう追加費用として、今期に4億7,600万円を計上しています。この内訳は、のれん償却費が2億600万円、株式報酬費用が1億5,800万円、PMI費用が6,800万円、会計基準差異調整が4,300万円となります。

四半期ごとの営業利益は、第1四半期にマイナス2億2,900万円から始まり、第4四半期にプラス3億9,500万円と、下半期に偏重する見込みです。

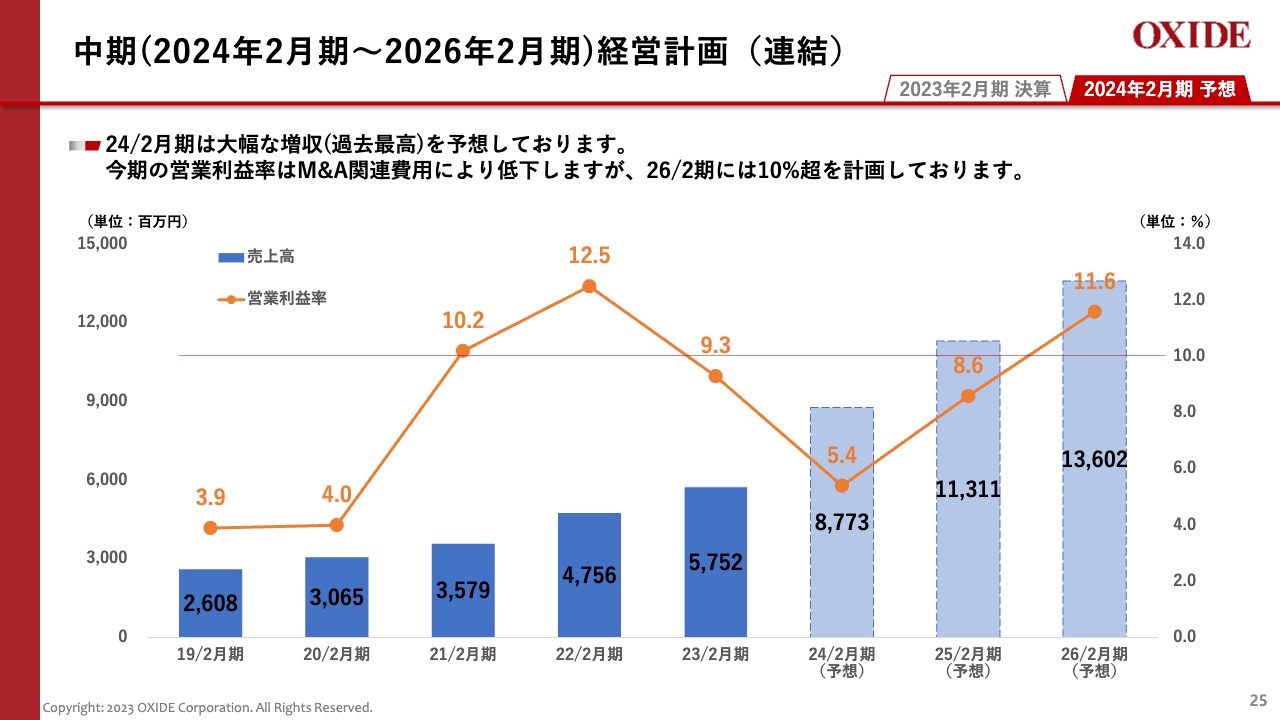

中期(2024年2月期~2026年2月期)経営計画(連結)

中期経営計画についてご説明します。これまで中期経営計画は非開示でしたが、ライコル社の買収を反映した3ヶ年の中期経営計画を示すことが、株主や投資家のみなさまにとって有益だと考えました。

2024年2月期は大幅な増収と、過去最高売上高を予想しています。営業利益率はM&A関連費用により低下しますが、2026年2月期には10パーセント超を計画しています。

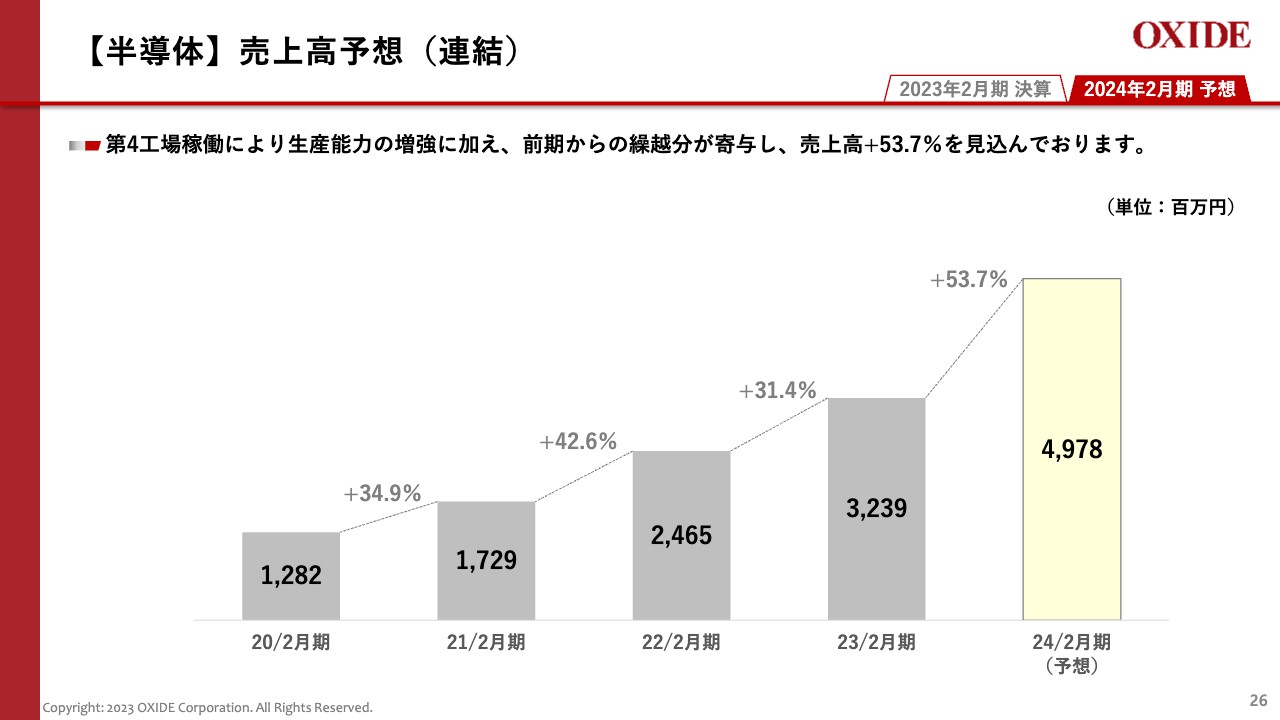

【半導体】売上高予想(連結)

事業別の売上予想についてご説明します。半導体事業においては、第4工場稼働により生産能力が増強されます。これにより、引き続き堅調な新規レーザと、増加するメンテナンスの需要にも対応可能となります。

さらに前期繰越分も寄与し、売上高は前期比プラス53.7パーセントの49億7,800万円を予想しています。

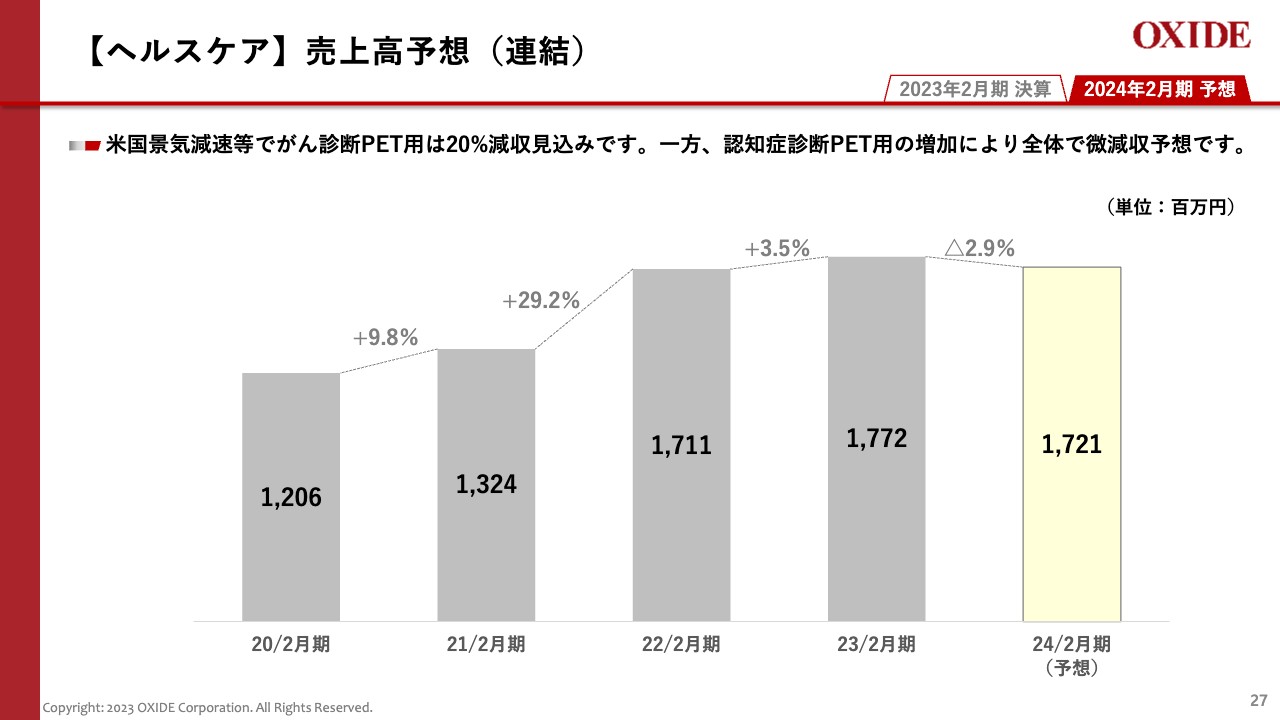

【ヘルスケア】売上高予想(連結)

ヘルスケア事業においては、世界的な景気減速の影響を受け、がん診断PET用は20パーセントの減収を見込んでいます。

一方で、認知症診断PET用は増加傾向にあり、全体での売上高は前期比マイナス2.9パーセントの17億2,100万円を予想しています。

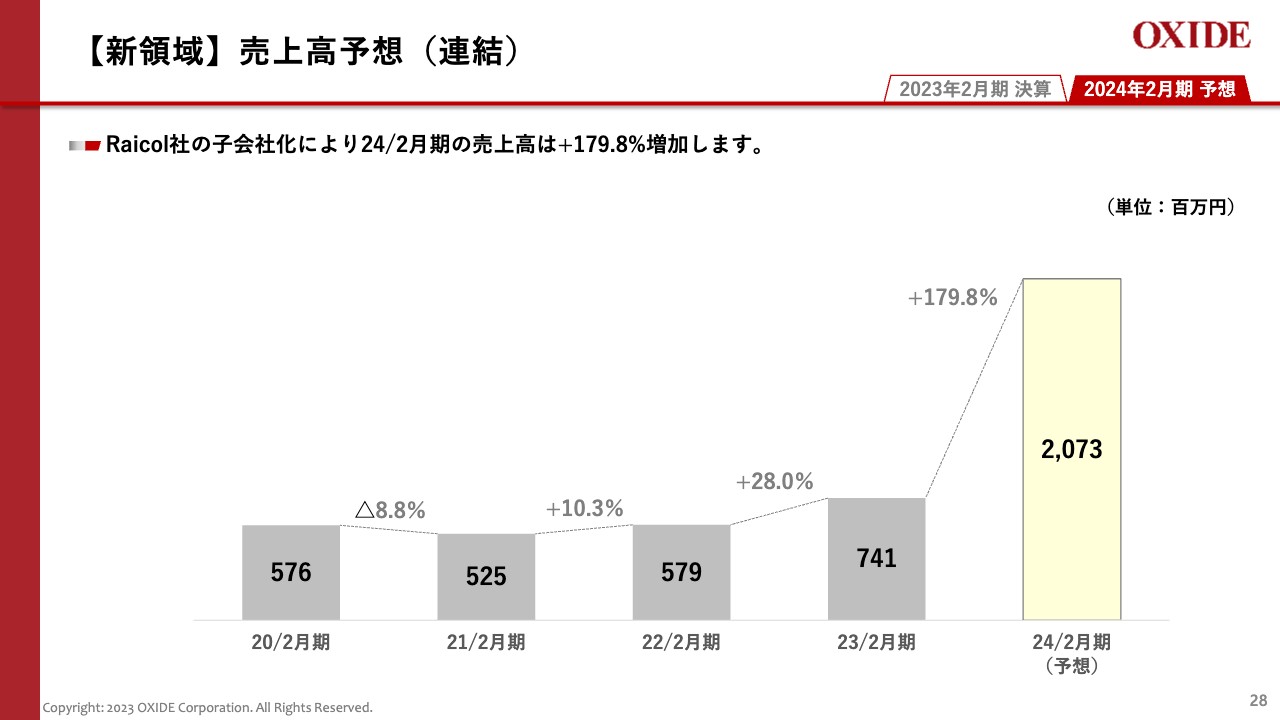

【新領域】売上高予想(連結)

光計測・新領域事業については、計測以外の応用分野も増えてきたことから、今期より名称を「新領域」事業に変更しました。

新領域事業の売上高は、前期比プラス179.8パーセントの20億7,300万円を予想しています。ライコル社の子会社化により、今期は売上高が大幅に増加する見込みです。

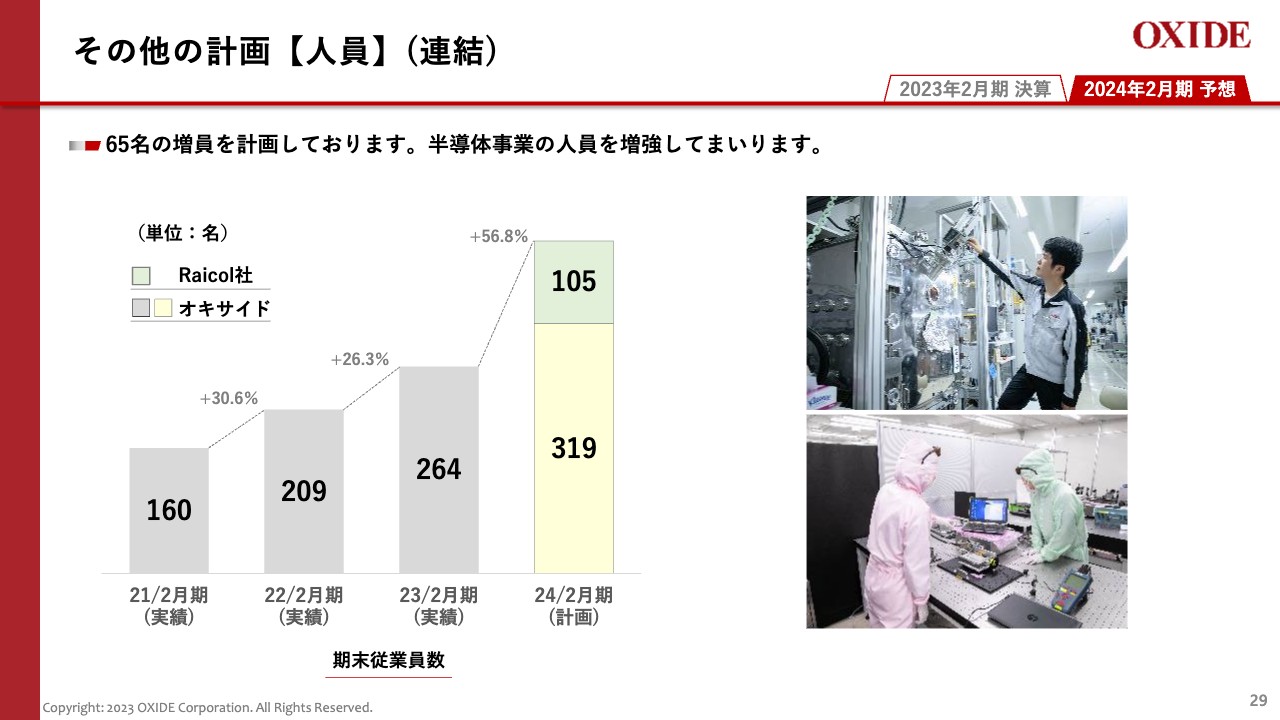

その他の計画【人員】(連結)

人員計画については、65名の増員を計画しています。主に、半導体事業の人員を増強する予定です。

その他の計画【研究開発費】(連結)

研究開発費は、10億3,900万円を計画しています。2023年2月期に引き続き、パワー半導体を中心に開発を加速していきます。

その他の計画【設備投資費】(連結)

設備投資費は、26億8,400万円を計画しています。こちらは主に、第4工場および第5工場の量産設備に投入します。

私からのご説明は以上となります。今期も引き続きよろしくお願いいたします。

質疑応答:パワー半導体分野におけるSAMの研究開発の進捗について

質問者:今期力を入れられるというパワー半導体の開発には、SAMも絡んでくるのでしょうか? そのあたりのことを詳しく教えてください。

古川:私どもはパワー半導体の分野で、SiC以外にSAMの研究開発も進めています。SAMについては昨年サンプルを出荷し、いくつかの用途で評価していただきました。パワー半導体用途に限らず、高出力青色LEDやマイクロLED(発光ダイオード)、可視LD(半導体レーザ)用途向けの期待が広がっており、今後おもしろい展開ができそうだと思っています。

質疑応答:SAM以外のパワー半導体でSiCの研究開発について

質問者:SAM以外のパワー半導体について、具体的にはどのように進めていくのでしょうか?

古川:パワー半導体材料としては、ご存じのようにSiがメインですが、その他にGaN、SiC、Ga2O3があります。私どもは、パワー半導体分野は、特にSiCの研究開発に注力しており、名古屋大学と共同研究を行っているほか、グリーンイノベーション基金のプロジェクトで事業化を進めています。

質疑応答:ヘルスケア事業における頭部PET用シンチレータ単結晶の受注状況と今後の見通しについて

質問者:ヘルスケア事業における頭部PET用シンチレータの売上高予想についてです。先ほど、がん診断PET用は減収で、頭部PET用は増収になるというお話がありました。これについて、かなり多くの確定受注が入っているのでしょうか? また、来期以降はさらに頭部PETの分野が、ヘルスケア事業を引っ張っていくのでしょうか?

古川:頭部PET用シンチレータ単結晶は、昨年度から受注が入ってきています。現状は、認知症の治療薬が米国で迅速承認され、当社の売上が立ちはじめた段階です。当該治療薬の研究開発によって、頭部PET装置を作るメーカーが世界的にも増えており、そのようなところからも私どものシンチレータ単結晶への受注が入っています。アルツハイマー型認知症患者の人口は、がん患者数よりも多いため、頭部PETのマーケットは全身PETと同じように、将来大きく成長していくと期待しています。

質疑応答:中期経営計画における2026年2月期の売上高の内訳について

質問者:先ほど中期経営計画について、3年先の2026年2月期には売上高が136億円を計画しているというお話がありました。これを計算すると、営業利益としては約15億7,000万円まで大幅に成長する見通しを持たれていると理解しました。

この3年後の売上高の内訳について、半導体分野も伸びると思いますが、ライコル社についてはどのような見通しを立てているのでしょうか? 売上高の内訳についても教えてください。

古川:スライドの19ページをご覧ください。各事業分野の売上高について、具体的には開示していませんが、この丸の大きさがマーケット、あるいは私どもの売上高のイメージを示しています。

半導体に関しては、今後も微細化や最先端の半導体工場建設の動きに伴い売上高も大きくなっていくと想定しています。また、ヘルスケアは先ほどのご質問にあったように、頭部PETが牽引していくと考えています。

そして、右上の新領域には、主なものとして宇宙・防衛や、量子、エネルギーがあります。これらの分野が大きくなれば、売上高10億円以上の、半導体、ヘルスケアに続く新たな事業になることを想定し、事業計画を策定しています。

質問者:スライドの丸を見ると、半導体は2倍くらいに成長し、新領域のほうは5倍から6倍以上に拡大するイメージでしょうか?

古川:おっしゃるとおりです。だいたいそのようなイメージで考えています。

質疑応答:ライコル社の連結に伴う追加費用および同社単体の業績見込について

質問者:M&Aを実施したライコル社の、今期以降の計画について「追加費用で4億7,600万円あります」というご説明がありました。この内訳は、のれん償却費を除く3項目が一時費用で、のれん償却費は12ヶ月分が来期以降にかかってくると理解してよろしいでしょうか? また、一時費用を除いたライコル社の今期の売上および利益の想定は、どのようなかたちでしょうか?

山本正幸氏(以下、山本):ライコル社の一時費用、連結に関する費用の発生については、2024年2月期に4億7,600万円を見込んでいます。ご指摘のとおり、これが来期以降にのれん代として、今後も複数年発生する想定です。

もう1つ、今回初めてグループ化をするにあたり、さまざまな価値観を持つ社員との一体感を醸成するために、株式報酬制度の導入を計画しています。連結にストレートにつながっていない部分もありますが、これに伴う費用が発生します。

企業価値向上に向けて社員、役職員一同をまとめていく意味合いもあるこの株式報酬制度について、その費用は株価次第という要素も出てくると思います。また、単年度というよりも来期、再来期も同様に発生していくものになる想定です。

一方で、PMIの費用は、この連結にかかわる一時的な費用であり、これはおそらく単年度で終了すると見ています。

会計基準の差異については、捉え方がいろいろありますが、イスラエルにあるライコル社は現地、イスラエル国内の会計基準で処理しています。

当社は日本の会計基準で決済しているため、その差異については、先方で処理するか、私どものほうで連結処理をするかという問題があります。今のところ連結の際に、差異として認識しようと思っているため、2025年2月期以降もほぼ同水準の費用が発生する見込みです。

2点目のライコル社の2024年2月期の見込みに関するご質問について、同社は12月決算で、通期で概ね20億円前後の売上を計画しているため、今回連結する3四半期分の売上高は約16億円となる見込みです。

営業利益に関しては売上高の約10パーセントを計上しているため、16億円の売上高に対して1億6,000万円前後を見込んでいます。

質疑応答:半導体事業におけるファンダメンタルズの影響について

質問者:既存の半導体、単結晶とレーザに関するご質問です。事業自体は第4工場の稼働による増収を計画されており、これまで「一般的な、世間の半導体調整のような影響はあまりない」というご説明がありました。今もファンダメンタルズの影響はあまり考えなくてもよいのでしょうか?

古川:半導体分野の市況は昨今、減速しているという記事をよく見聞きしています。特にメモリー分野では、Samsung社やMicron社などにおいても世界的な減速傾向にあると聞いています。そのような状況にもかかわらず、半導体検査装置用レーザについては、引き続き多くの受注をいただいています。残念ながら、前期は一部調達部材の合格率低下があっため、第4四半期は新規受注を控えていました。しかしながら、今期に入り、前期あるいはそれ以上の「注文を受けてほしい」という顧客からの動きもあります。そのため、今期も引き続き、先端半導体検査装置向けの結晶とレーザについては受注が堅調に続くと考えています。

質疑応答:半導体の一部部材の不具合発生に伴う影響の上半期以降の見込みについて

質問者:半導体分野について、昨期からあった調達に関して、上期まで損益へのインパクトがあり、第1四半期は赤字となっていますが、今後はどのくらいの需要を想定しているのでしょうか?

山本:第3四半期に発生した一部調達部材の合格率低下については、2023年2月期の上半期の水準にほぼ戻りつつあります。

第3四半期は一部受注にお応えできない状況が発生しました。そちらの対策として、一部部材をかなり多めに手配しています。

今後、万一の合格率低下にも対応できるような体制を作りつつ、原因究明と再発防止に取り組んでいきます。また、さらなるサプライチェーンの強化のため、一部内製化や複数購買に向けた将来的な対策も進めています。

質疑応答:メンテナンスによる今期の売上見込みについて

質問者:今期のメンテナンスの売上高の計画を教えてください。

山本:メンテナンスの売上見込みについては開示していませんが、2023年2月期は特に第3四半期以降、新規レーザへの対応をかなり優先しました。その影響もあり、2024年2月期は非常に多くのメンテナンス依頼をいただいています。

現段階で2023年2月期の数字と比べるとかなり大幅な伸びになることを見込んでいます。

藤浦和夫氏:レーザの量産化は、およそ2年前に始まりました。その量産化以降に出荷した分が、今期の後半ぐらいからメンテナンス需要として本格化してくると見ています。

一方で、お客さまからの新規の増産要求も非常に多く届いています。そのため、新規の需要とメンテナンスの需要のバランスをとりながら売上を出していくことになるかと思います。

質疑応答:ライコル社の研究開発費について

質問者:ライコル社が子会社になり、同社の新領域に関わる研究開発費がかなりあるのではないかと思います。連結の研究開発費の計画は10億3,900万円ですが、ライコル社が入ったことで、どの程度研究開発費が増えたのでしょうか?

山本:2024年2月期の予想では、ライコル社関連の研究開発費として、約2割の2億数千万円の投入を計画しています。

質疑応答:HT Crystal Solution社との資本業務提携について

質問者:HTCS社と業務提携しましたが、どのような将来性を期待して出資したのかを教えてください。

古川:先日公開したニュースリリースのとおり、当社はアメリカのベンチャー企業であるHTCS社と資本業務提携を開始しました。同社は、私どもが保有していない水熱合成法という非常に特殊な育成方法を持っています。私どもはCZ(Czochralski)法やVB(Vertial Bridgeman)法などの結晶育成技術を持っていますが、そこに水熱合成法が加わることで、これまで難しかった特殊結晶の開発が可能となります。半導体事業を拡大するのに必要な新たな結晶の基礎研究をHTCS社で進め、ある程度の結晶が開発できれば、それを当社とライコル社で量産化することを考えています。

質疑応答:2024年2月期第1四半期の業績予想の赤字要因について

質問者:2024年2月期第1四半期は営業利益が赤字予想となっています。その他の項目を見ると、ほかの四半期に比べ売上総利益が少なかったり、販管費が多かったりします。こちらについてご説明をお願いします。

山本:第1四半期に関しては、売上総利益や売上高の水準だけでなく、その比率についても前後の四半期よりかなり低い予想となっています。大きな理由として、半導体事業における不具合部材の影響が第1四半期にも一部残ると見込んでいることがあります。

また、製造に関して、大幅な増収を見込んでいる半導体事業では、第1四半期から横浜事業所の増床や工場の竣工、先行した人材採用を行っています。そのような先行した費用が第1四半期に本格的に発生していることにより、売上総利益率を従来の四半期よりかなり低い水準に抑えています。

販管費に関しても、第1四半期は研究開発費が比較的高水準であることに加え、PMIの費用として、連結に伴う準備費用が単体の業績に含まれています。

このような要因が、第1四半期の営業利益の大幅な赤字につながっていると認識しています。

質疑応答:水熱合成法による結晶の量産について

質問者:HTCS社が行っている水熱合成法について、こちらの方式は研究開発用の技術で、量産には向かないのでしょうか?

古川:水熱合成法は量産にも適しており、例えば水晶はこの方法で量産されています。現状HTCS社では、小型の装置を使用した新材料の研究開発に注力しています。

私どもは特に半導体や宇宙・防衛といった今後の成長が期待される分野向けの新しい結晶の研究開発に集中して取り組んでいます。

質問者:ライコル社でも宇宙・防衛の研究開発をされていると思うのですが、HTCS社はあくまで結晶の開発の担当になるのでしょうか?

古川:そのとおりです。また、アメリカは、宇宙・防衛の分野において世界でも最も進んでいるため、アメリカに拠点を設けるという点でもHTCS社は重要な役割を果たすと考えています。