2023年4月14日に発表された、株式会社サイエンスアーツ2023年8月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社サイエンスアーツ 代表取締役社長 平岡秀一 氏

参考資料 サイエンスアーツについて

平岡秀一氏(以下、平岡):こんにちは、サイエンスアーツの平岡でございます。2023年8月期第2四半期の決算発表を行います。

はじめに、サイエンスアーツについてご説明します。従業員数は2023年2月末で36名、男女比は同程度、平均年齢31歳という非常に若い会社で、採用活動も順調に進んでいます。

事業内容は、デスクレスワーカーをつなげるライブコミュニケーションプラットフォーム「Buddycom(バディコム)」というアプリの開発・販売で、こちらの事業に100パーセント投資しています。

現在、日本のデスクレスワーカーは約3,000万人、グローバルでは約28億人いると言われています。このマーケットに対して我々のソリューション、DXを届けることが非常に重要なポイントだと考えています。

ここで、我々のお客さまであるデスクレスワーカーの方々が、どのように「Buddycom」を使っているのか動画でご紹介します。

参考資料 Buddycomについて

「Buddycom」についてご説明します。「Buddycom」はスマートフォン向けアプリです。従来は無線機という専用機がありましたが、それをスマートフォンのアプリで実現しています。料金体系はサブスクリプション型で、スライドに記載のとおり4つのプランがあります。

はじめは一番低額のプランから入り、そこからEnterprise機能を強化したライセンスにアップグレードするケースが多く、ARPUの向上に貢献しています。実際に、今期もライセンスをアップグレードされたお客さまがたくさんいらっしゃいます。

お客さまのほぼ100パーセントが前金払いで年間契約しており、理想的なサブスクリプション型の収益モデルで事業を展開しています。

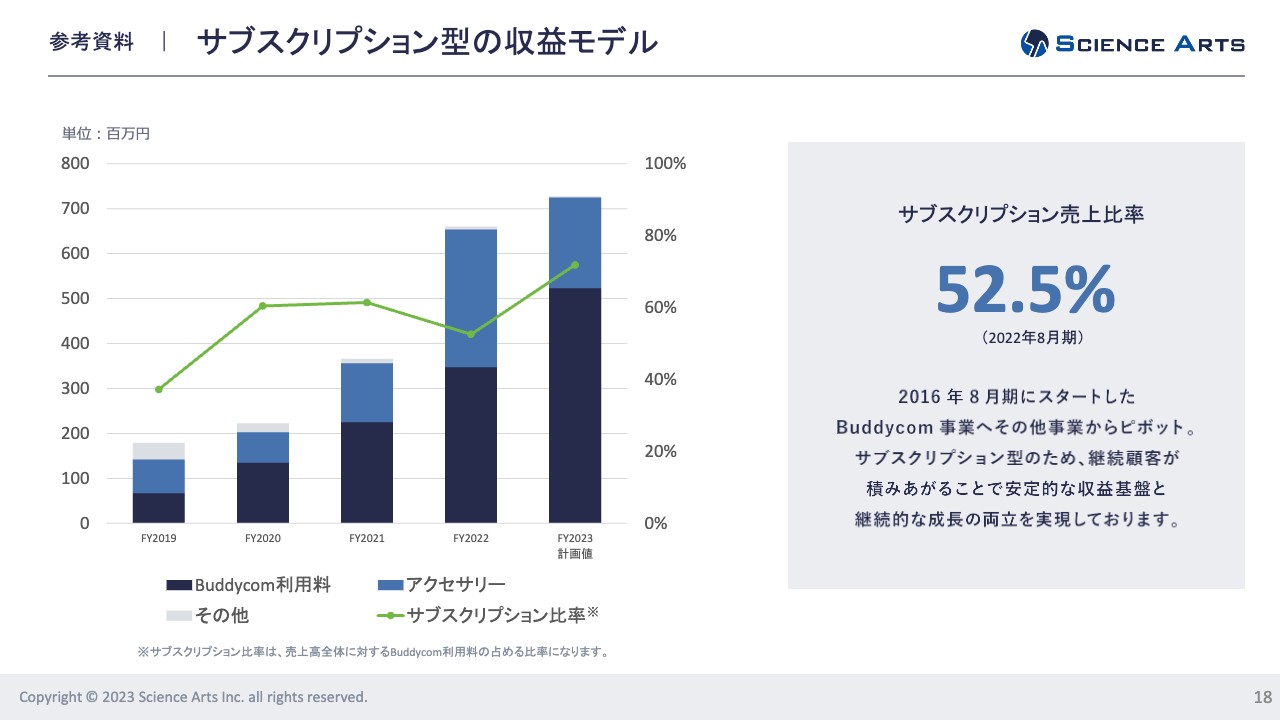

参考資料 サブスクリプション型の収益モデル

収益モデルについては、サブスクリプション売上比率が52.5パーセントとなっています。スライドのグラフの紺色が「Buddycom」利用料、青色がアクセサリーです。後ほどご説明しますが、アクセサリーも定期的に買い替えるため、年度をまたいだストック型のビジネスモデルとなっています。

参考資料 リカーシングなアクセサリー売上

スライドの水色の折れ線グラフは契約ID数の伸びを示しています。青色はイヤホン受注数、黄緑色はマイク受注数の累計を表していますが、それぞれ契約ID数を超えています。これは言い換えれば買い替え需要が発生しているということになりますので、アクセサリーもストック型のビジネスモデルになっていると言えます。

外資系ソフトウェアメーカーも同様ですが、従来のソフトウェア企業はソフトウェアライセンスのみで収益を立てていました。しかし、我々はソフトウェアとハードウェアをセットで販売しており、「Buddycom」を使うお客さまは必ずハードウェアを購入されます。

これまでのITのサブスクリプション型とは異なる、ソフトウェアとハードウェア抱き合わせのビジネスモデルが成立しており、これが「Buddycom」のビジネスの特徴だと考えています。

参考資料 当社の収益構造について

収益構造のイメージです。現在は投資段階ですが、人件費はポジティブな投資です。我々のビジネスは原材料を必要とせず、在庫を抱えるリスクなどもまったくありません。赤字の原因はすべて人件費に対しての戦略的な投資で、売上を上げるためには必要不可欠な部分です。

現状、戦略的な投資により赤字となっていますが、我々のビジネスは「100円の商品を売るために50円で仕入れる」というイメージのものではありません。ある程度人員が抑えられ、損益分岐点を超えれば、売上とともに利益率も高くなっていくと考えています。

この収益構造は海外ITメーカーやソフトウェア専業メーカーと同じで、いったん損益分岐点を超えると利益が出てくるモデルです。

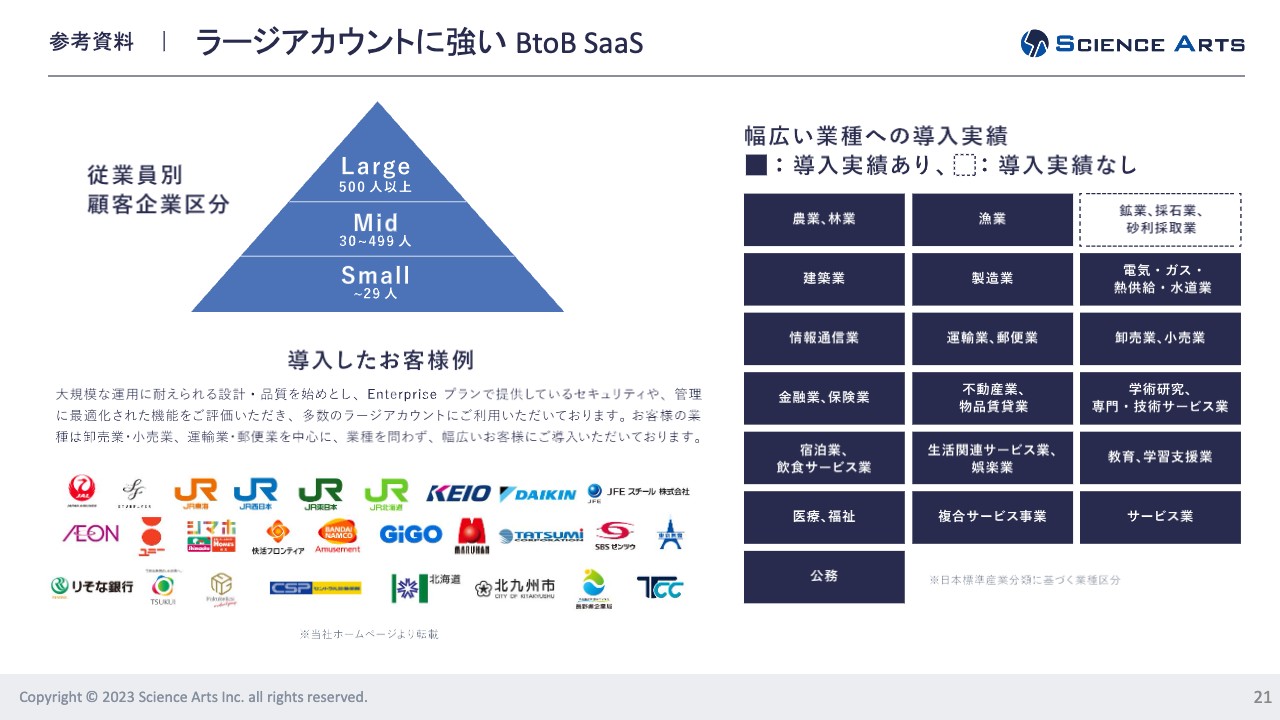

参考資料 ラージアカウントに強い BtoB SaaS

我々はベンチャー企業には非常に珍しく、安定したラージアカウントである大手のお客さまに対して販売しています。航空系ではJAL、ANA、運輸系ではJRなど、流通系も含めて現在進行形で開拓を拡大しています。

業種もますます広がりを見せ、以前はあまり利用のなかった介護・医療分野やアミューズメント分野のお客さまにも次々と導入いただいています。最近は工場やユーティリティ関連でも使われ始め、ホリゾンタル(水平的)に広がりつつあることがわかってきました。

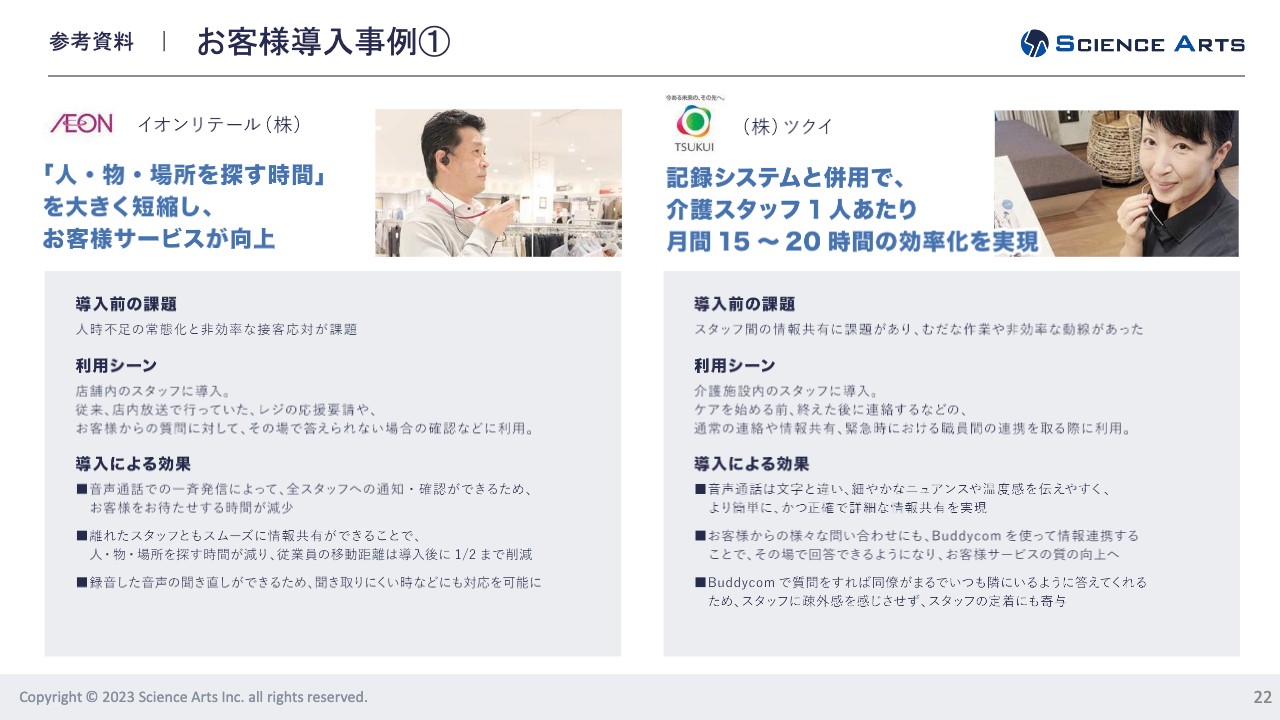

参考資料 お客様導入事例①

お客さまの導入事例をご紹介します。イオンは店舗がかなり大きいため、異なるフロアのスタッフへの連絡手段や指示の伝達手段として、全国の店舗で使われています。

また現在、介護関係から非常に多くの引き合いをいただいています。介護現場は人手不足で大変な職場ですが、だからこそチームで動かし、なるべくコストを抑えてサービスを回していかなければならないということで、「Buddycom」が非常に活躍しています。

参考資料 お客様導入事例②

スライド左側はJR東海旅客鉄道の導入事例です。JR東日本旅客鉄道もそうですし、4月14日にJR九州旅客鉄道の事例もリリースしましたが、電車だけではなく、新幹線や在来線の駅、防犯関係、警備関係など、駅全体で「Buddycom」の利用が広がりつつあります。

右側はJALエンジニアリングの導入事例です。もともとJALエンジニアリングは無線機を使用していましたが、コストと品質に問題があり「Buddycom」に変えていただきました。

以前は、エンジンの横で無線を使用しているとノイズで会話がまったくできなかったのですが、我々のノイズキャンセリング機能により、エンジンの横でも会話ができるようになりました。また専用無線機とは異なり、スマートフォンで操作するため、持ち運びも非常に楽です。

このようなかたちで三拍子揃い、ハードな現場でも次第に広がっています。

参考資料 デスクレスワーカーが注目される理由

スライドの円グラフはマーケットの規模感を表しています。日本の就業者は6,000万人から6,500万人と言われており、就業人口の約半分がデスクレスワーカーです。こちらに対してDXを行っている会社はいまだ非常に少なく、その先駆けが「Buddycom」です。そのような意味で、非常に伸びしろがあるマーケットだと考えています。

実は、アメリカやヨーロッパなどの海外に向けて複数の特許取得を行っており、これは今後海外での販売を進めていくというメッセージでもあります。

グローバルで見ると、デスクレスワーカーは約28億人です。現在、グローバルの人口は80億人から90億人で、100億人に増加すると見られています。今後、日本の人口は1億人まで減ると想定すると、グローバル対日本は「100:1」です。

そのような意味で、我々はグローバルが非常に重要なマーケットだと認識しています。そのために採用活動も英語を重要項目と位置づけ、採用を進めています。

参考資料 デスクレスワーカーが求めているもの

スマートフォンが嫌いで触ったことがないデスクレスワーカーにアプリを提供するのは非常に難しく、その点が壁になっています。我々はその壁を突破するために、誰もが使えるようなハードウェアを提供しています。

先ほどソフトウェアとハードウェアをセット販売するとお伝えしましたが、スマートフォンさえ不要な、ボタンを押すだけで話せるハードウェアでということで、デスクレスワーカーに浸透しています。

参考資料 現場×音声のユニークなポジション

他の製品についてです。「『LINE』などと何が違うのですか?」とよく聞かれますが、「LINE」はチャットでコミュニケーションするツールです。操作は、ポケットからスマートフォンを取り出して行わなければならず、介護の現場での使用は困難です。プラントなどの現場では手袋していることもあるため、スマートフォンを操作することは難しく、そのような意味では使用する環境がまったく異なります。

例えば流通の店舗の連絡手段は電話やPHSなどですが、これらは1対1の音声のコミュニケーションですので、10人に連絡するためには10回連絡する必要があります。10回連絡するのは大変ですが、「Buddycom」であれば1回で済みます。

他にも同じようなアプリは多く存在し、我々は一番後発であるものの、規模感や信頼性、多機能で圧倒的に優位な立場に立ち、シェアを獲得しました。

参考資料 主な機能

主な機能です。例えば音声通話について、通常、無線機のチャンネル数は30チャンネルあるいは65チャンネルなど制限がありますが、我々は無制限です。現在、JR東日本旅客鉄道は1万チャンネル、JR西日本旅客鉄道は6,000チャンネル、JR東海旅客鉄道は4,000チャンネルほど使っています。

このようなチャンネル数はグローバルではなく、我々と競合しているアプリでも512チャンネル程度が最大です。そのような規模感に対し、Enterpriseとしてしっかりと作り込んでいます。

その他にもチャット機能を付帯しています。文字も打てるため、話した言葉はテキスト化されます。

ライブキャストは「Zoom」とはまったく異なります。「Zoom」は現場の映像をライブで流すことできませんが、「Buddycom」の無線であれば、無線の延長線上で会話しながら現場の映像を流せますし、そこで会話できます。これもアメリカやヨーロッパで特許を取っている機能です。

さらに位置情報の機能を使った通信が可能です。チームで移動する時に使いますが、現場に近いユーザーや同じエリアにいる人に情報を共有できるという珍しい機能です。

加えて、翻訳機能もあります。ライブキャストと翻訳を使った動画をご覧いただきたいと思います。

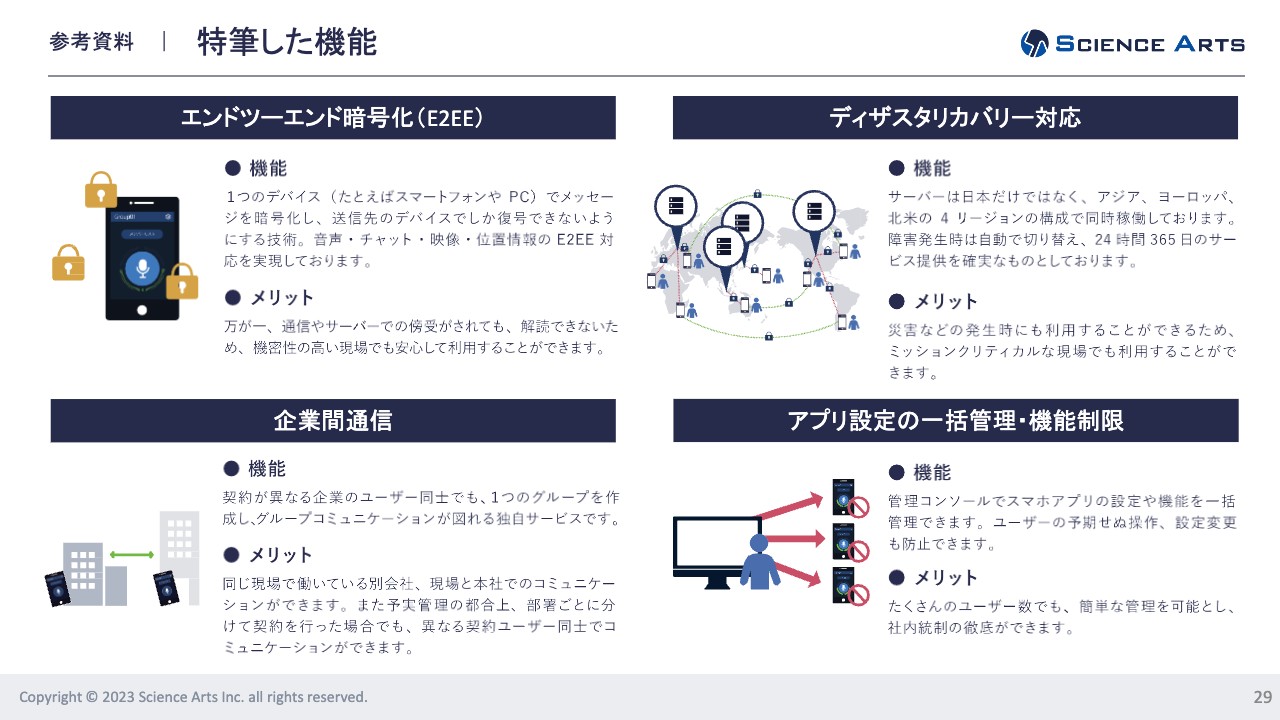

参考資料 特筆した機能

この他に他社や海外のアプリにもない、Enterpriseに特化したようなエンドツーエンド暗号化のセキュリティ機能を有しています。また、世界各国にサーバーを置いているため、例えば日本でダウンした時にはシンガポールにスイッチしたり、アメリカのサーバーを使ったりと、わざわざ日本に来なくても早くレスポンスできます。

このように、グローバルを見据えたサーバーをすでに構築しています。

参考資料 アクセサリー

先ほどお伝えしたように、ソフトウェアのライセンスを購入するお客さまは、ハードウェアや100デシベル程度の音が出るスピーカーマイクなどのアクセサリーを必ず購入します。

我々は、軍事用のMIL規格商品も販売しています。MIL規格商品であれば騒音やほこりが気になる環境でも使えます。さらに屋外の流通の店舗にはBluetooth対応商品など、現場のニーズにあわせた商品を取り揃えています。

その他にはウェアラブルカメラもあります。ライブキャスト機能はあるものの、スマートフォンのカメラでは画面が揺れるため、走っても画面が揺れないジャイロ機能が付いたカメラの販売を行っています。

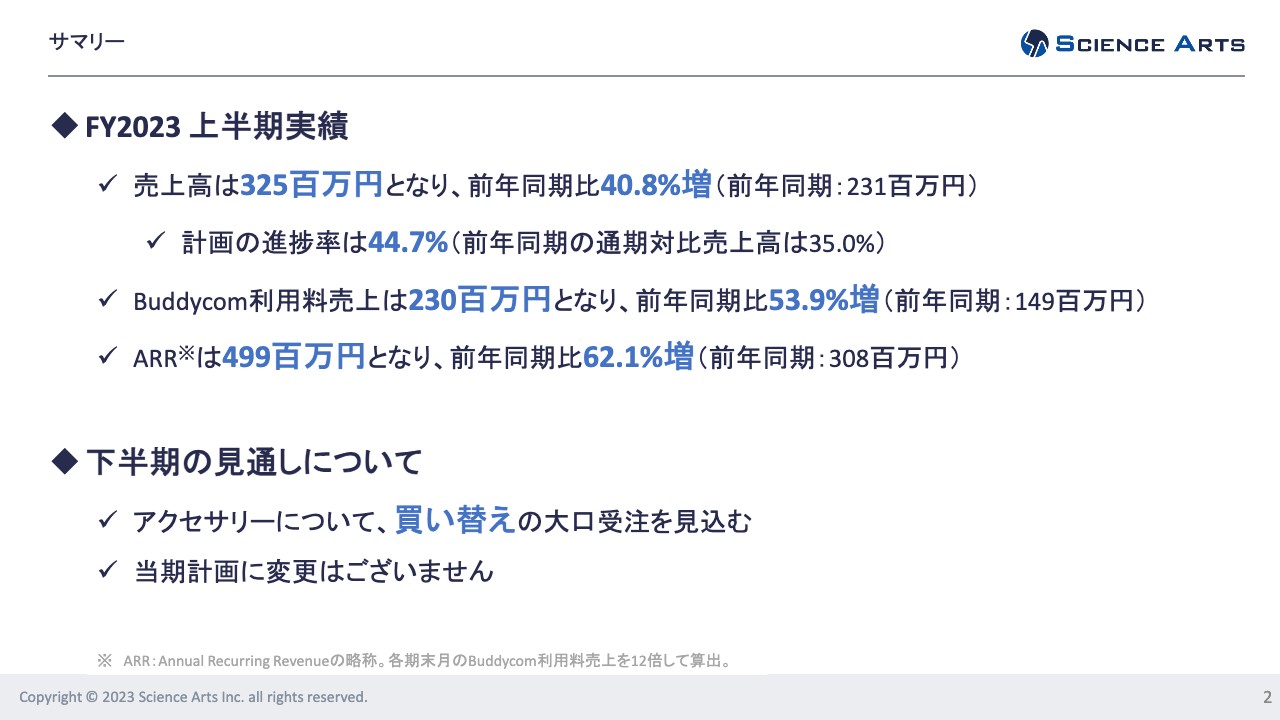

サマリー

2023年上半期の実績です。売上高は前年同期比40.8パーセント増となっています。計画の進捗率について、前年同期の通期対比売上高は35パーセントの実績です。本来、我々は下期のほうが調子がよいのですが、すでに44.7パーセントの進捗率となっています。「Buddycom」利用料売上高も前年同期比53.9パーセント増、ARRも前年同期比62.1パーセント増と順調に推移しています。

この後ご説明しますが、投資も順調に進んでいます。下期の見通しについては、アクセサリーで買い替えの大口受注を見込んでいます。

また、当期計画に関しては変更ありません。

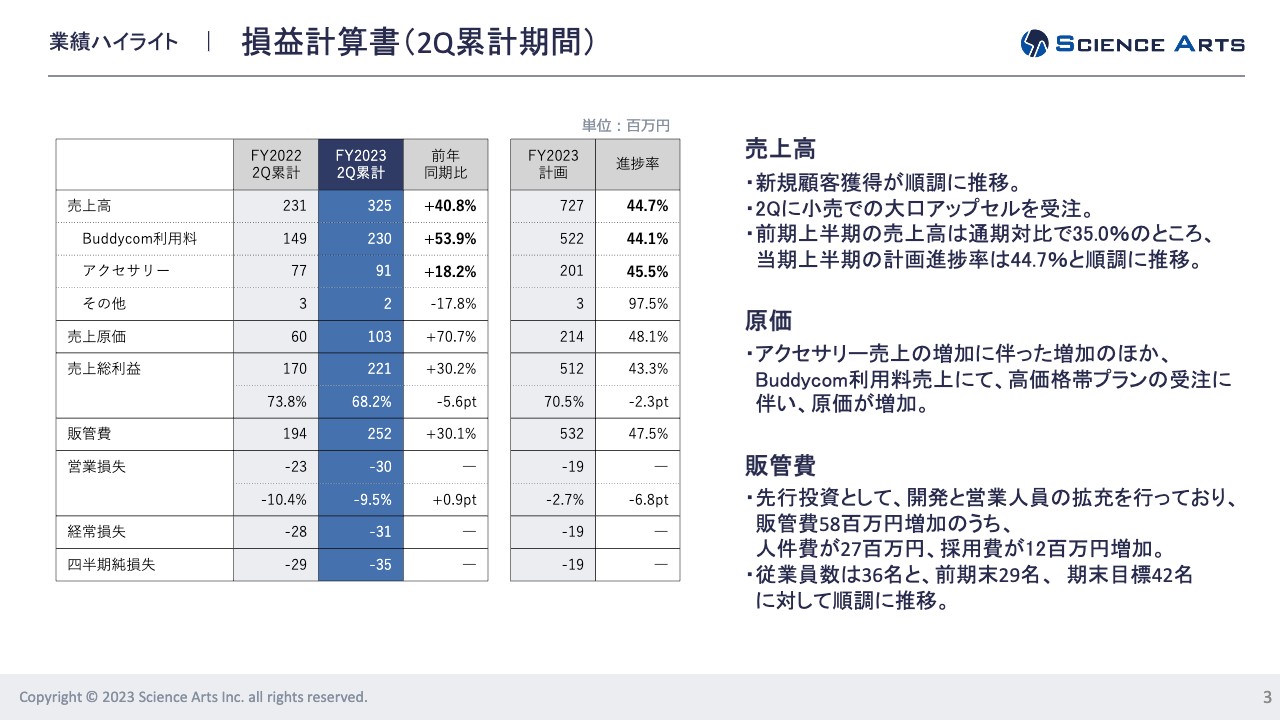

業績ハイライト 損益計算書(2Q累計期間)

第2四半期累計期間の損益計算書です。売上高は前年同期比40.8パーセント増、「Buddycom」利用料も前年同期比53.9パーセント増です。アクセサリーは若干伸びが少ないものの、下期に大型受注が確定しています。

売上原価が上がっている点についてです。「Talk Enterprise」というEnterprise向けプランには音声テキスト化のオプションが付いており、こちらに乗り換える人が多いためARPUが上がっているというポジティブな点が挙げられます。それに比例して若干仕入れも上がっていることが、売上原価が上がっている要因です。

さらに売上総利益も昨年と比べて増加しています。冒頭お話ししたとおり、我々の販管費は人件費しかありません。「また赤字拡大ですか?」とよく言われるのですが、投資が順調に進んでおり、かつ売上も伸びているため、赤字拡大という単純な話ではないということです。

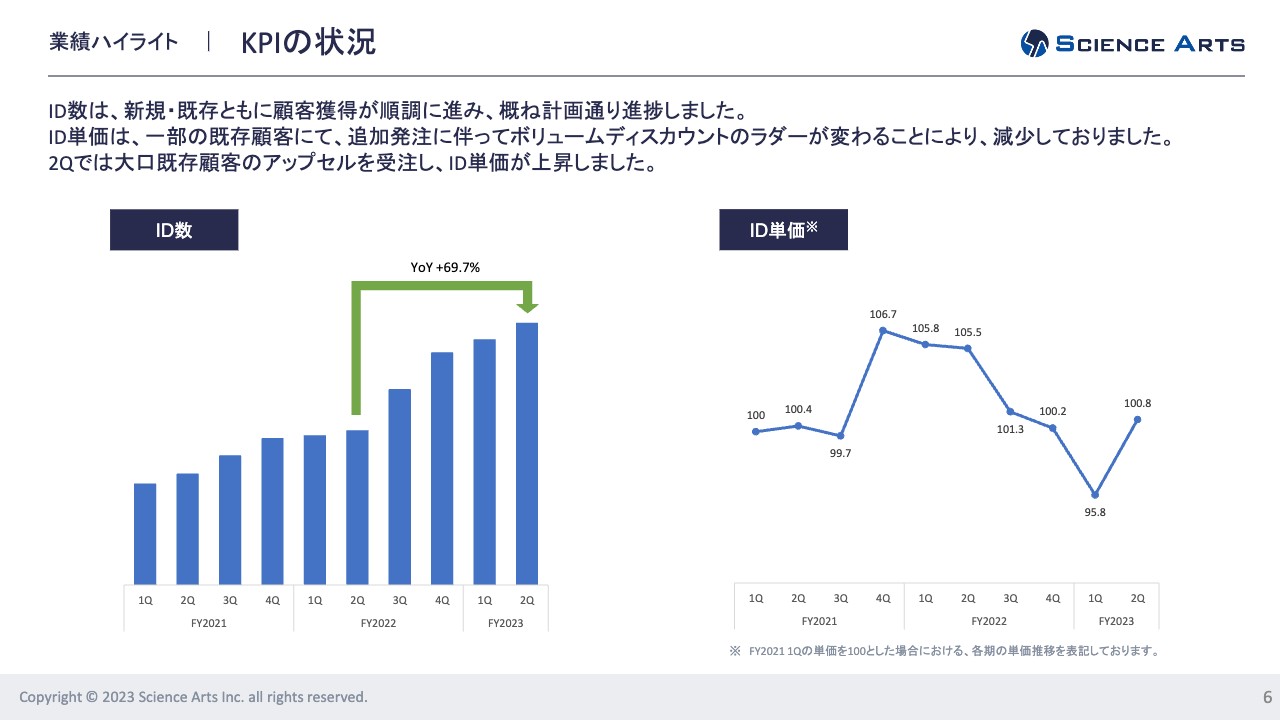

業績ハイライト KPIの状況

KPIの状況についてです。ARRは前年同期比62.1パーセント増となりました。

業績ハイライト KPIの状況

ID数も前年同期比69.7パーセント増と、大幅に伸びています。ID単価は、前回の95.8ポイントから100.8ポイントまで戻しました。先ほどお伝えしたとおり、高いライセンスがかなり売れたため、原価が上がっています。

業績ハイライト KPIの状況

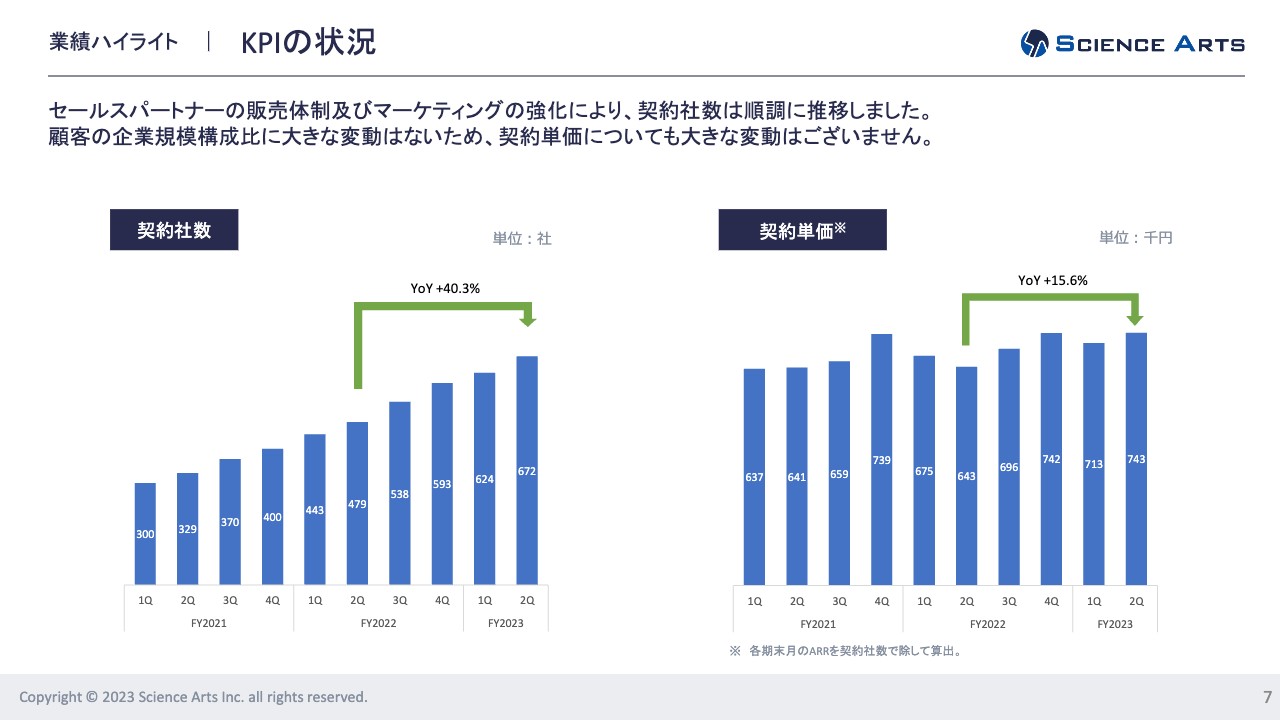

SMB(中小企業)の販売体制強化により、契約社数も前年同期比40.3パーセントと順調に伸びています。契約単価は契約社数の伸びに対してさほど変わりはありませんが、これは大手顧客の追加ライセンスが多いということです。

業績ハイライト KPIの状況

月次解約率も、0.25パーセントまで下がってきており、サービスの契約継続性が見てとれるかと思います。

売上総利益率はアクセサリー売上の構成比が増加したことにより66.1パーセントとなりました。「Buddycom」単体の売上総利益率はおおよそ85パーセントと非常に高くなっています。

成長戦略 中長期の展望

中長期の展望についてです。1つ目は、これまでどおり大手のEnterpriseをさらに拡大していきます。未開拓のインダストリーについては、今後も引き続き注力していきます。

2つ目はSMB(中小企業)の開拓です。実は、日本のデスクレスワーカーの約70パーセントがSMBで、約25パーセントが大手企業です。「スマートフォンを持っていない」「ガラケーを持っている」「スマートフォンが嫌い」というSMBのお客さまに対して、いかに簡単なものを提供していくかということで、研究開発を進めています。

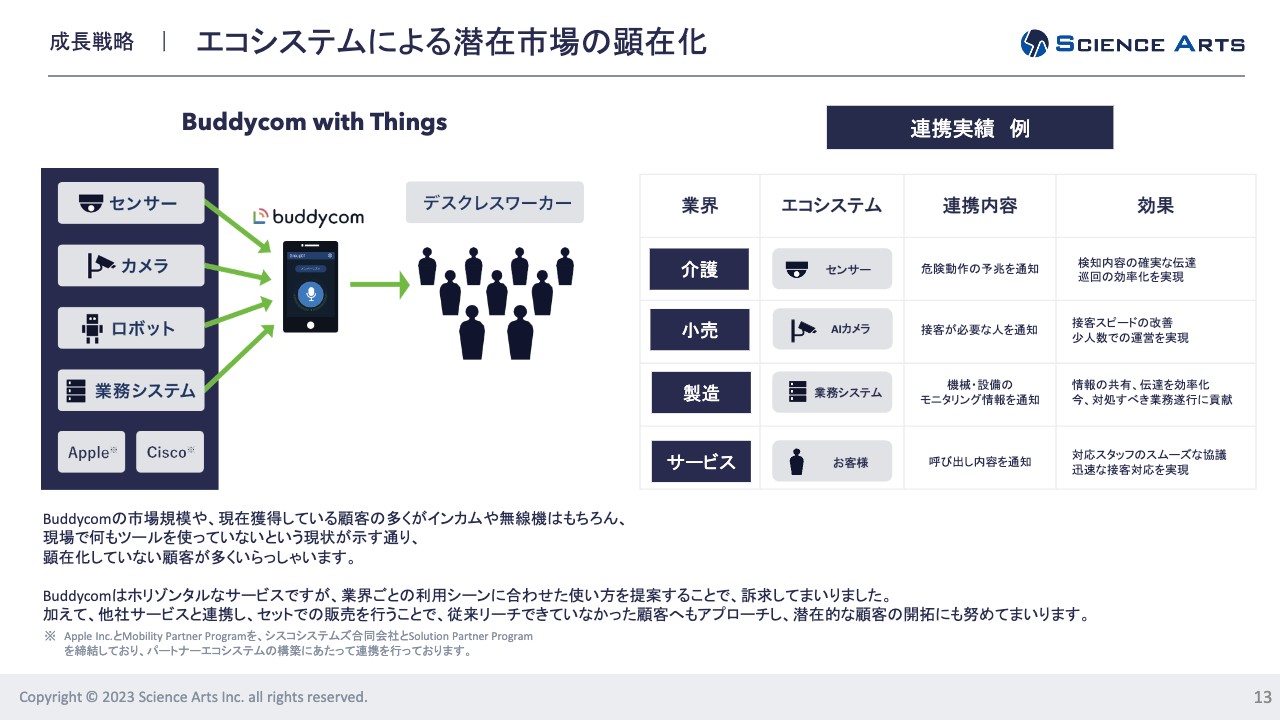

3つ目はエコシステムによる潜在市場の顕在化です。エコシステムとは組み込みやさまざまな連携のことを指します。例えば、工場ではラインのパトランプと連携して音声を流します。介護の現場では、センサー付きのベッドでお年寄りが起きた時にランプが点滅し、音声で「何号室の誰が起きています」と伝えるようなシステムをどんどん広げていきます。

4つ目は海外進出です。海外からも問い合わせが増えていますので、そのようなところも準備し、今後も注力していきます。

成長戦略 Enterpriseの横展開

Enterpriseの横展開についてです。我々の強みは、3大キャリアがパートナー企業であることと、大手ブランドとして安心して使っていただけるということです。

成長戦略 SMBの開拓

SMBの開拓についてです。SMBに強いパートナー企業は、RICOH、NTT東日本、ディストリビューターのSB C&S、全国に販売網を持っているダイワボウ情報システム(DiS)です。このような企業と上手くシナジーを創出しながら、SMBのマーケットを獲得したいと考えています。

スライド右上の円グラフをご覧ください。SMBは非常に大きなマーケットです。ただし、参入するには製品を簡単に使えるような作り込みや研究が必要で、突き詰めなければいけません。こちらについては諦めるのではなく、積極的に開拓していこうと考えています。

成長戦略 エコシステムによる潜在市場の顕在化

エコシステムについてです。先ほど、介護用ベッドや工場のパトランプのセンサーとつなぎ、AI動画を解析するカメラと連携させて、さまざまなソリューションを行うとお伝えしました。

2月27日には、AI顔認証「SAFR」と連携し、「Buddycum」のライブに映して顔認証を行い、セキュリティ機能をサポートするとリリースしています。

このように、人と人ではなく人とセンサーをつなげて、DXを展開していきます。

成長戦略 海外進出

海外進出については、2点あります。1つ目は、テキスト化・翻訳に関する特許です。実は、「1対N」の通信モデルでプッシュトゥトークを行っている企業はなかなかありません。

2つ目はライブキャストに関する特許です。知的財産権についてグローバルで特許を取得し、海外進出を進めていこうと考えています。

質疑応答:営業面の対策について

司会者:営業面でのテコ入れが必要に見えますが、どのような対策を準備していますか?

平岡:営業面については、パートナーとの協業を考えています。我々の社員は40名弱ですが、パートナーの営業人員は「Buddycom」関係だけでもおそらく数千人いますので、そのようなところと協業しながら、営業を強化します。

これまでの「『Buddycom』のライセンスだけを売る」というやり方は魅力的ではなかったかもしれませんが、ハードウェアとセットで売ると、かなり大きな売上になりますので、このような取り組みを進めていきます。

例えば、アメリカのサブスクリプションモデルのペアライセンスと比較すると、明らかに「Buddycom」の売上のほうが高いです。営業方法を変え、パートナーとタッグを組み、営業面を強化していきたいと思っています。