2023年4月12日に発表された、株式会社メディカル一光グループ2023年2月期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社メディカル一光グループ 代表取締役社長 南野利久 氏

株式会社メディカル一光グループ 上席執行役員 財務・IR部長 遠山邦彦 氏

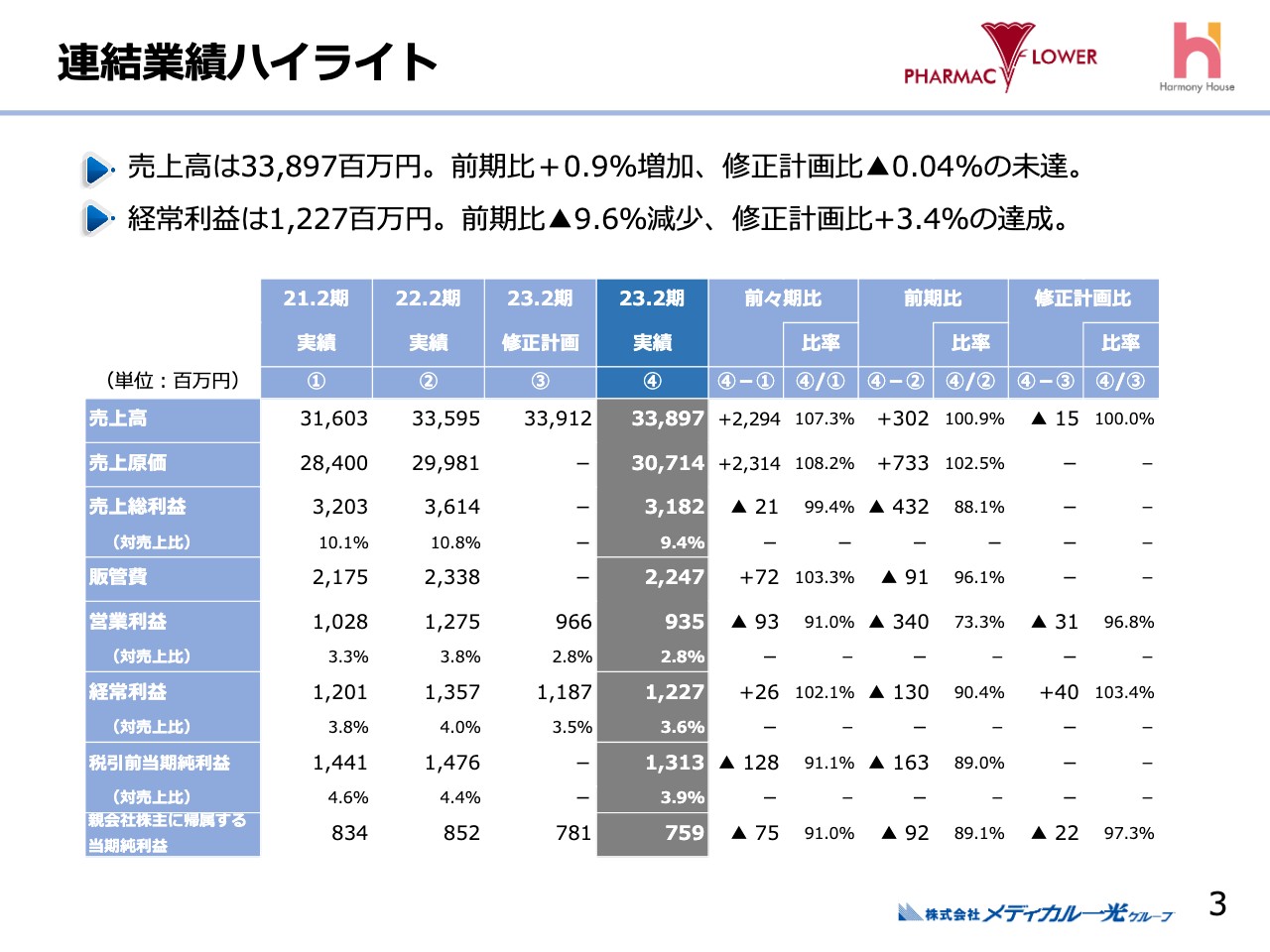

連結業績ハイライト

南野利久氏(以下、南野):株式会社メディカル一光グループ、代表取締役社長の南野でございます。それではさっそく、2023年2月期の連結業績からご説明します。

スライドの表は当社グループの3期分の連結業績です。1月に計画の修正を発表しているため、前期分と修正後の計画を比較していただければと思います。

売上高は前期比0.9ポイント増の338億9,700万円で、修正計画比では金額ベースで1,500万円減となっています。経常利益は前期比9.6ポイント減の12億2,700万円で、修正計画比は3.4ポイント増となっています。税引前当期純利益は13億1,300万円です。

売上原価は前期比で7億3,300万円増加しています。内訳は材料費が3億8,900万円、労務費が2億4,900万円、一般経費が1億3,500万円です。コロナ禍による特別休暇等の取得が増加した影響で労務費が増加しました。

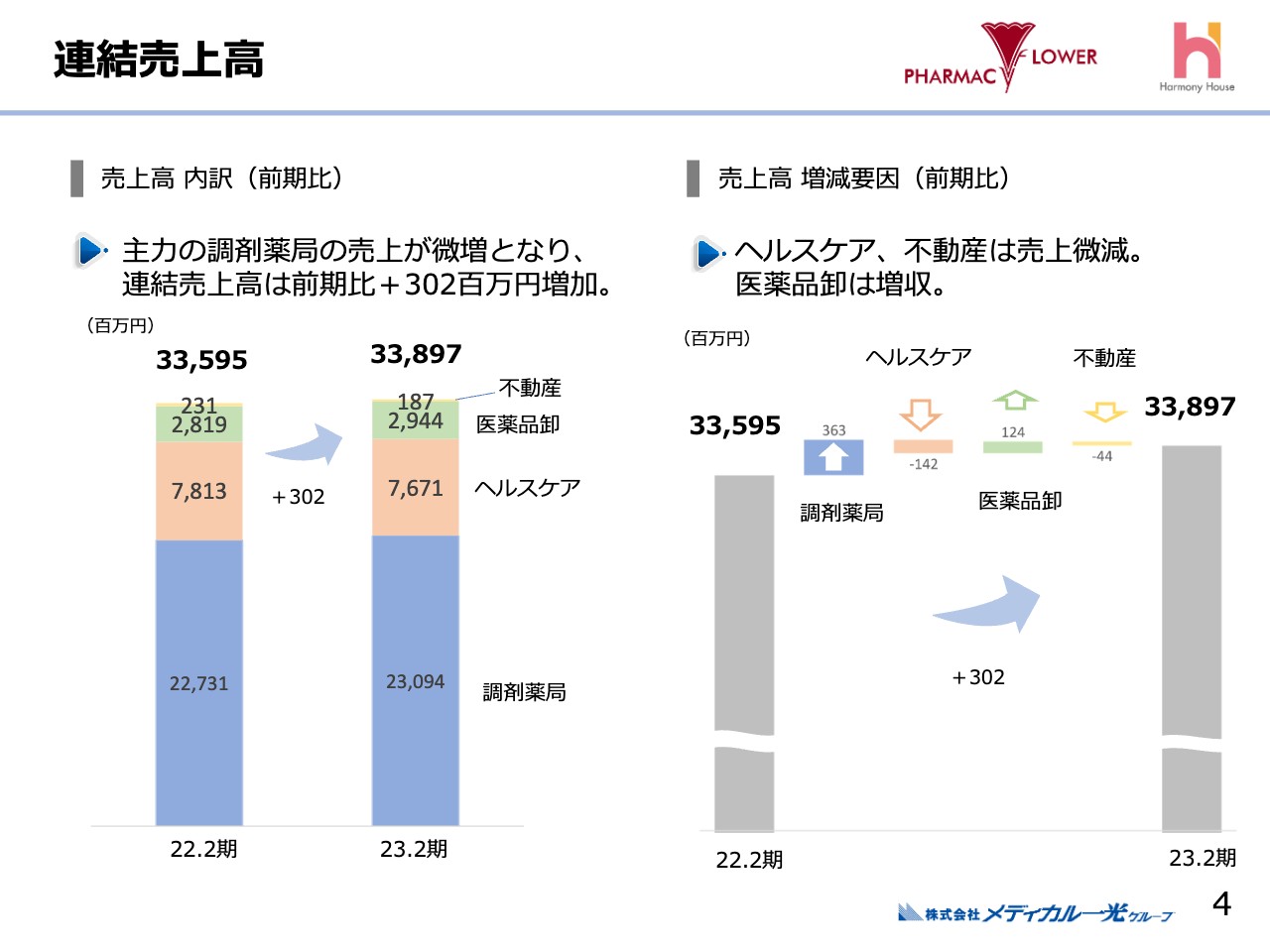

連結売上高

スライド左側は、売上高を棒グラフで示したものです。調剤薬局事業は、227億円から230億円に微増しました。ヘルスケア事業は、78億1,300万円から76億7,100万円に微減しました。医薬品卸事業は微増となっています。調剤薬局事業は、新店の効果や老人ホームの処方箋を獲得したことにより売上が伸びました。

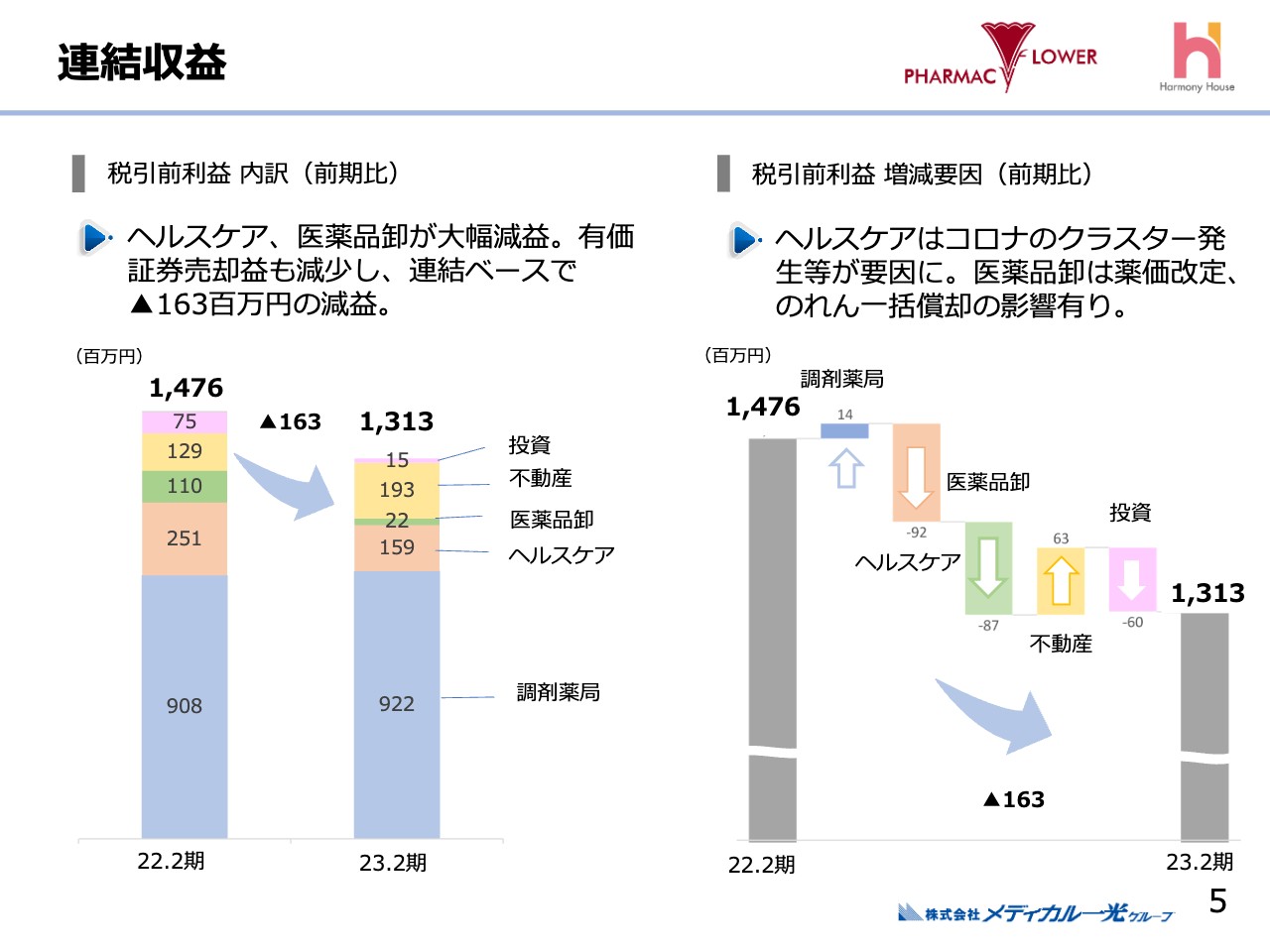

連結収益

スライド左側は税引前当期純利益の棒グラフです。昨年は14億7,600万円でしたが、今期は1億6,300万円減少し、13億1,300万円となりました。

調剤事業は本社経費等を削減したため若干増加しています。ヘルスケア事業は2億5,100万円から1億5,900万円に、医薬品卸事業は1億1,000万円から2,200万円に減少しています。

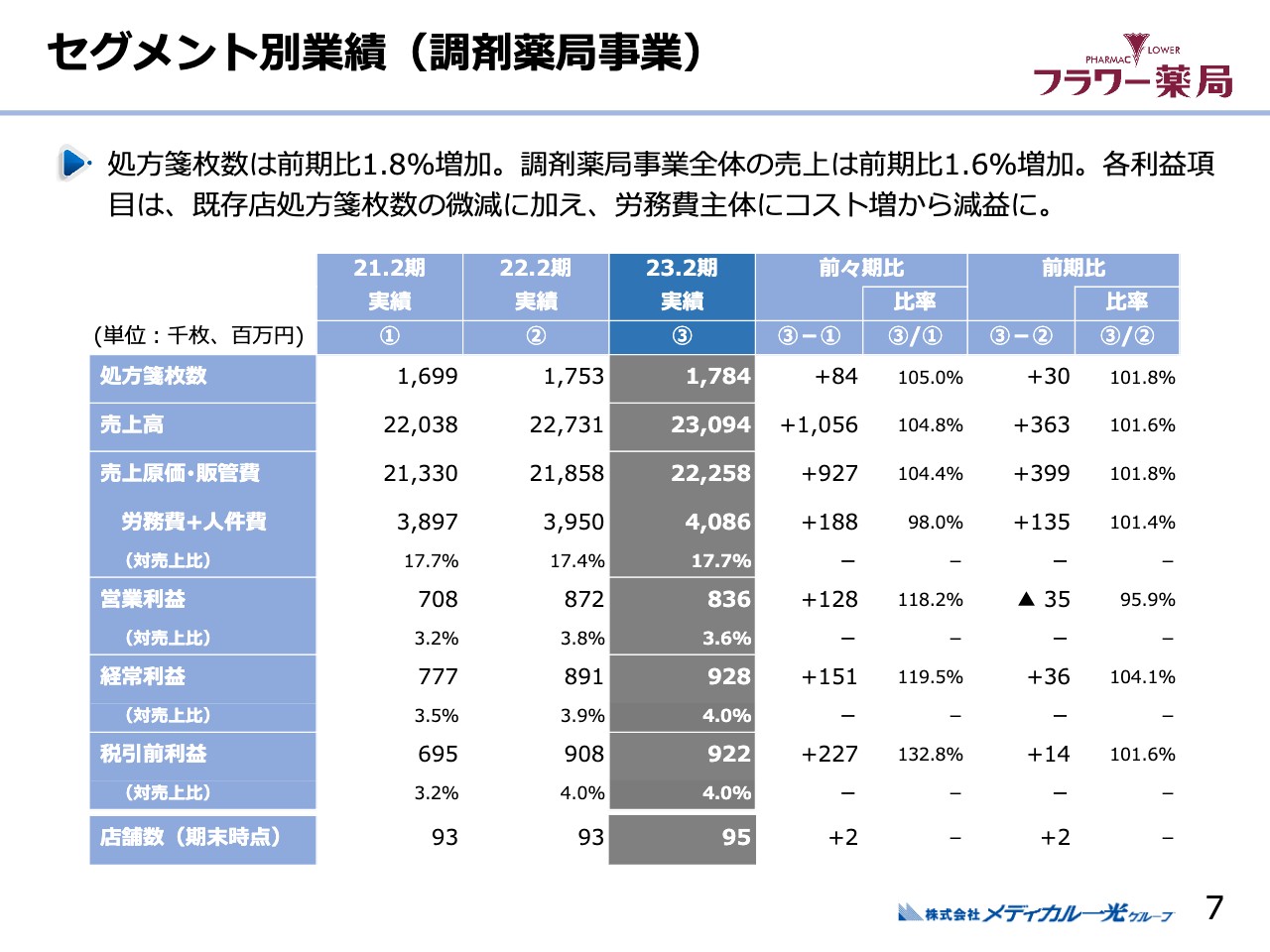

セグメント別業績(調剤薬局事業)

セグメント別の概要です。はじめに調剤薬局事業についてご説明します。処方箋枚数は前期比1.8パーセント増となりました。こちらは2店舗増加したことによるもので、売上高も1.6パーセント増加しています。

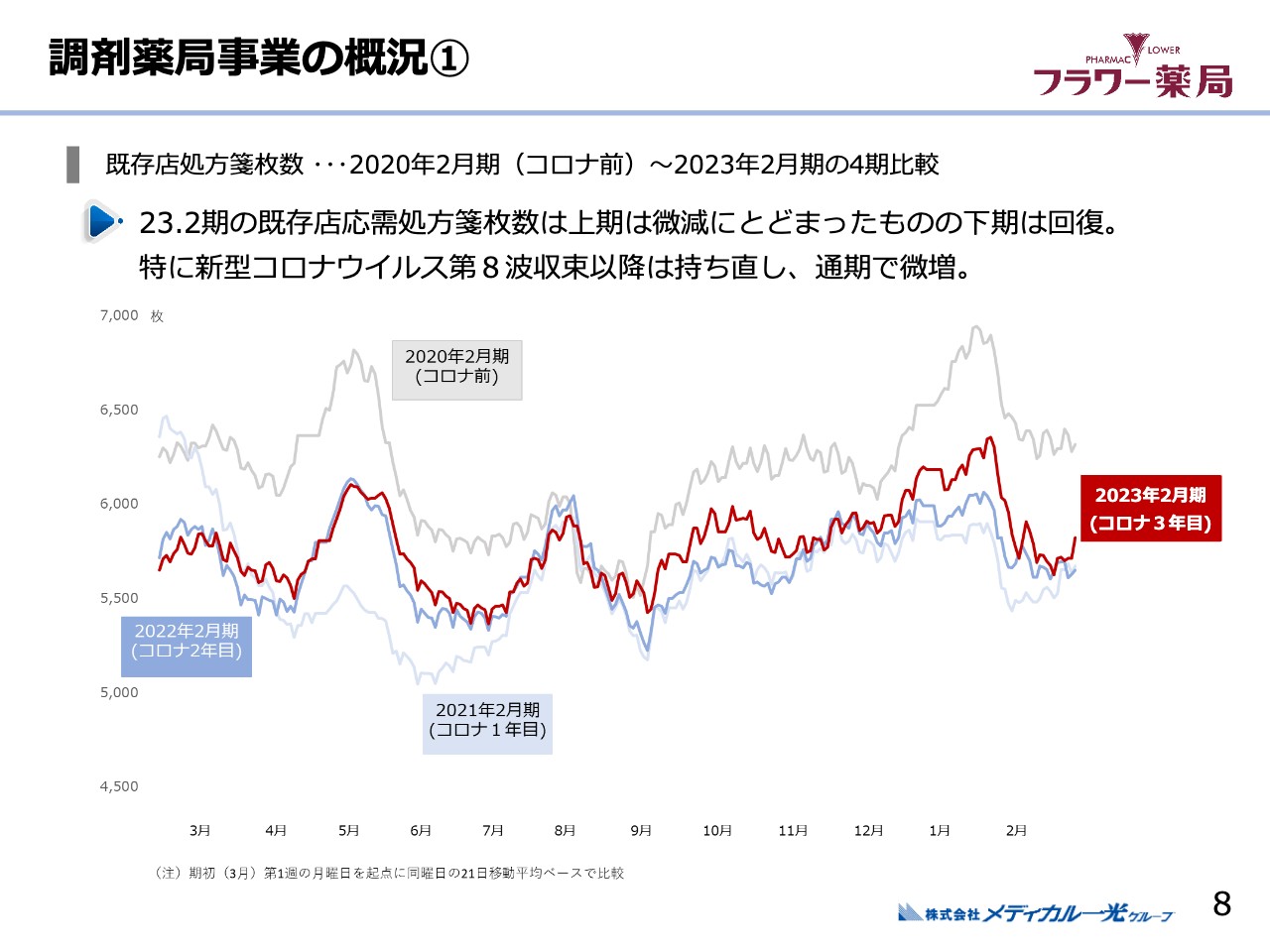

調剤薬局事業の概況①

スライドの折れ線グラフは処方箋枚数の推移を示しています。2021年、2022年と比べると前期は増加しましたが、一番数字の大きかった2020年のコロナ禍以前の水準にはまだ戻っていません。

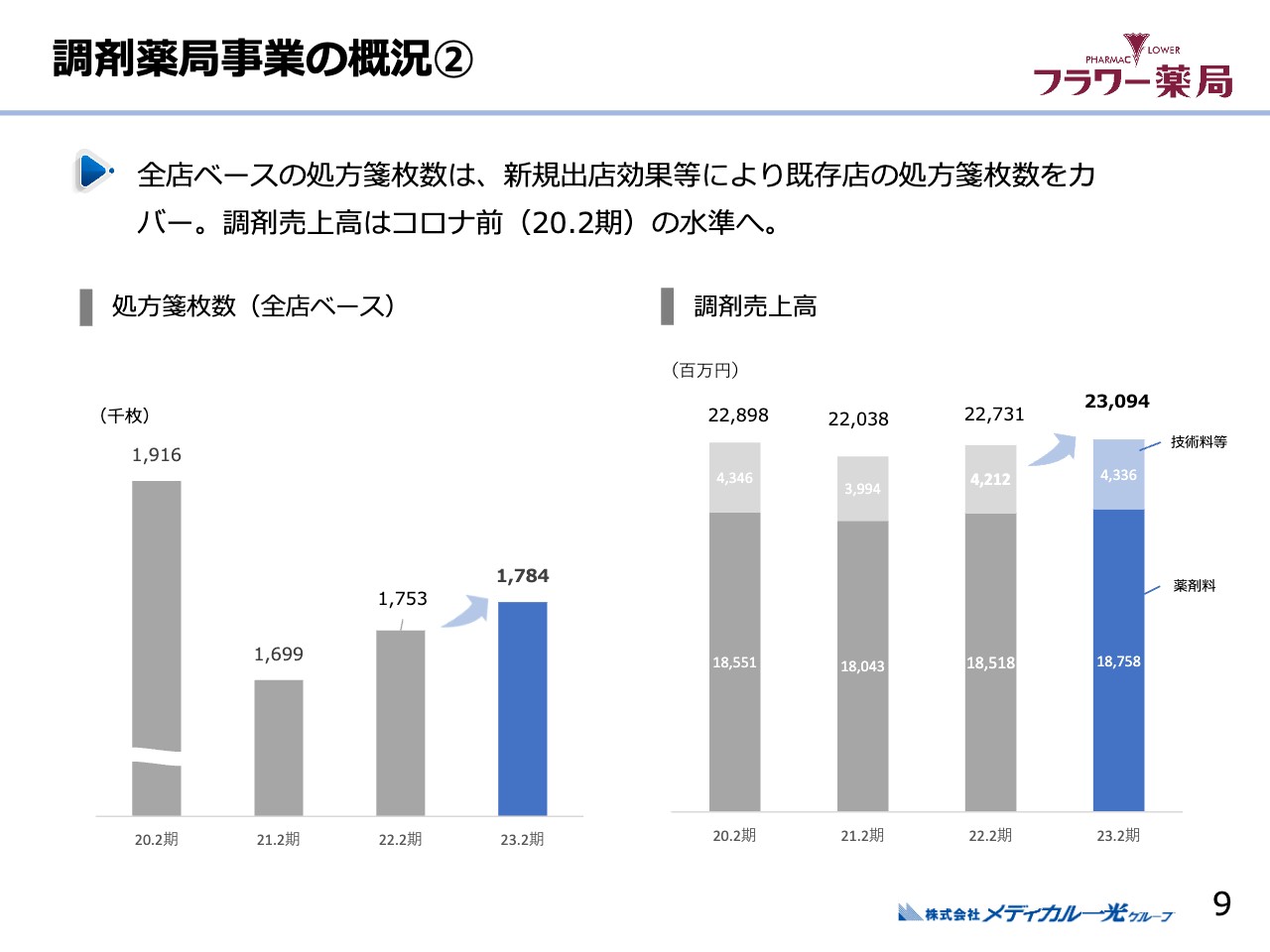

調剤薬局事業の概況②

スライド左側は、先ほど折れ線グラフで示した処方箋枚数を棒グラフにしたものです。右側の調剤売上高は4年間でほぼ横ばいとなっています。

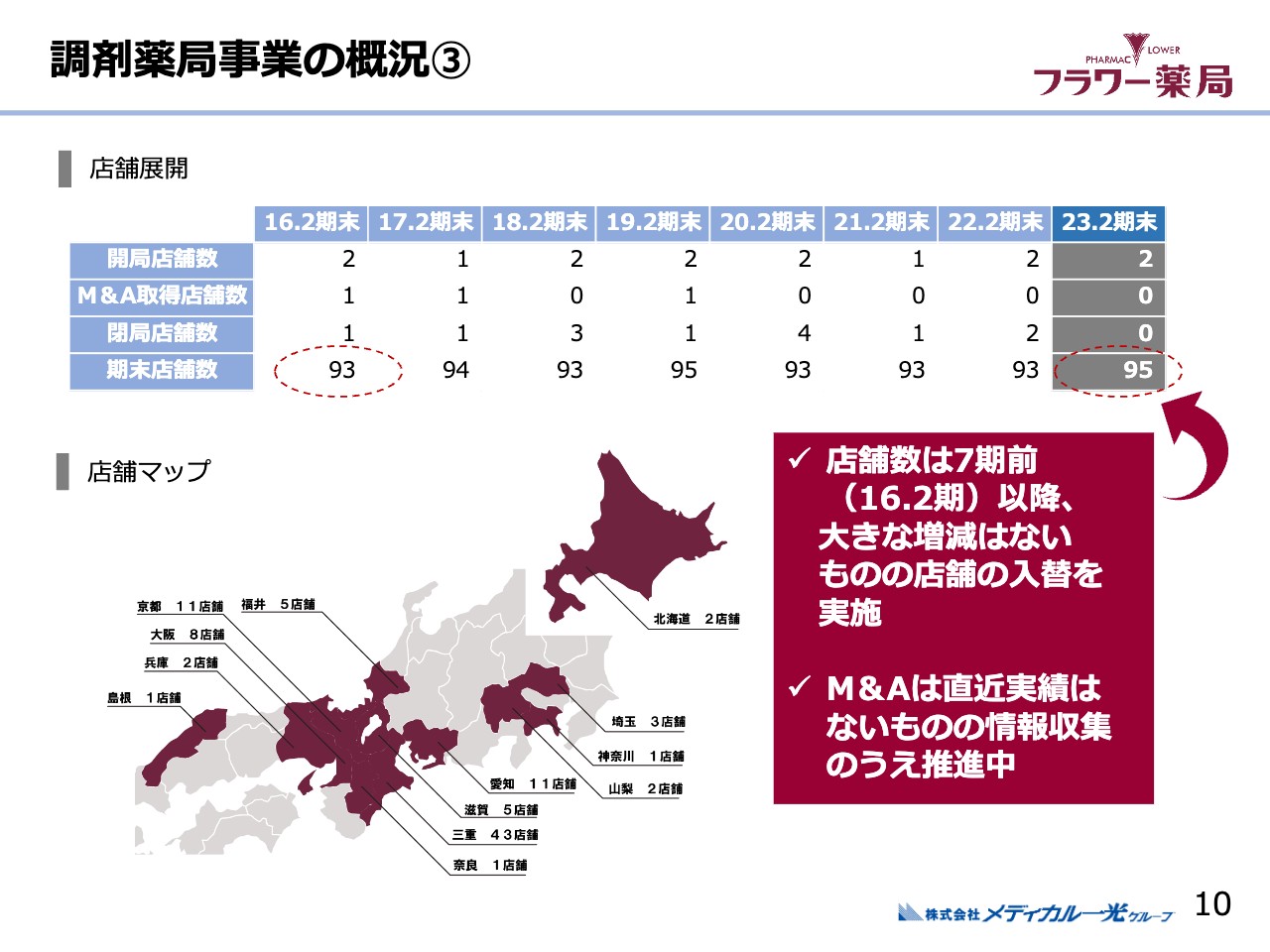

調剤薬局事業の概況③

当社の調剤薬局の店舗網についてご説明します。三重県を中心とした関西や中部に、8割の店舗が集中しています。

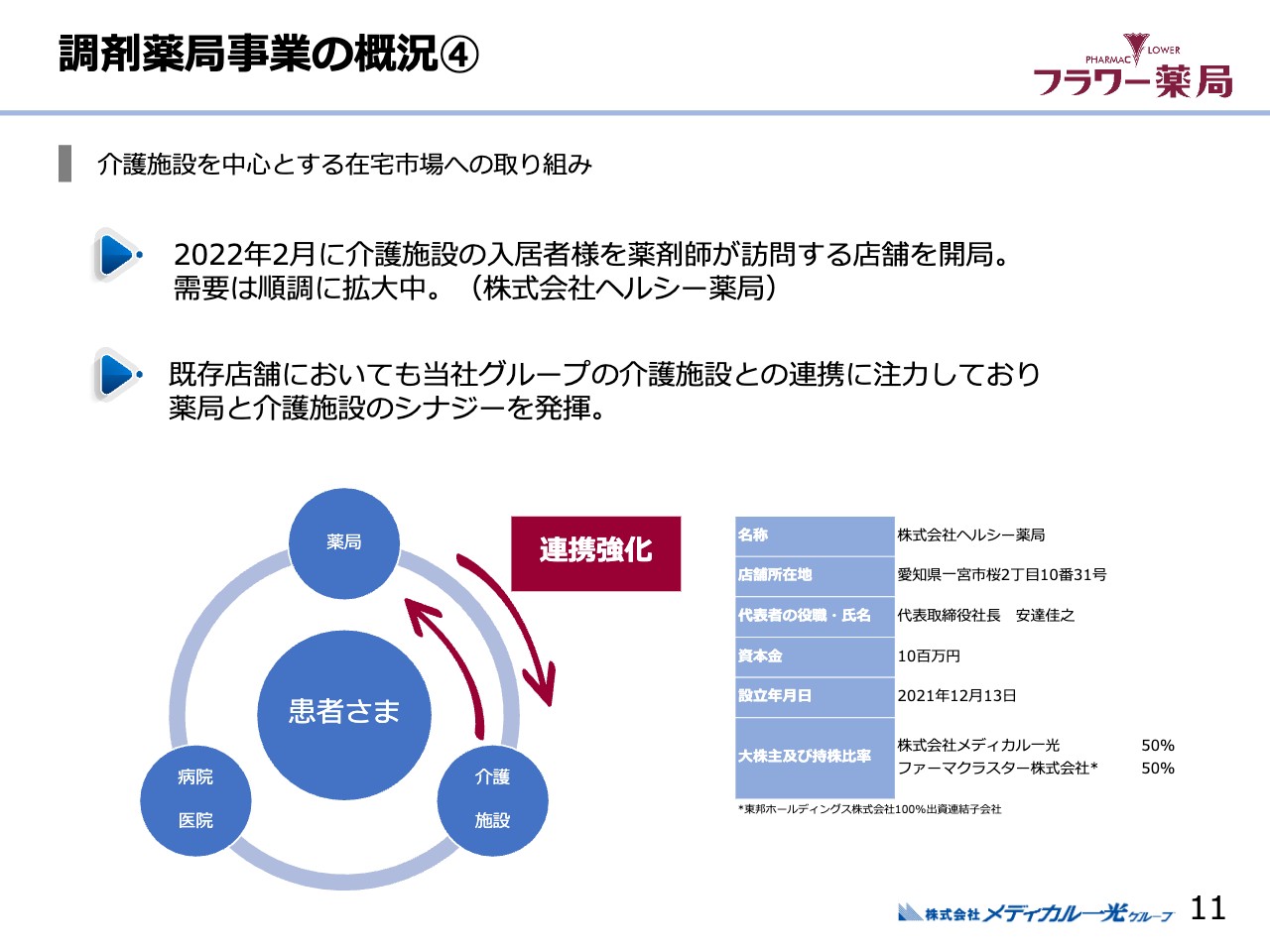

調剤薬局事業の概況④

調剤薬局事業では、当社グループが運営する有料老人ホームやグループホームなどの入居者が服用する薬を引き受けるべく、活動を展開しています。

昨年2月には愛知県一宮市にヘルシー薬局という子会社を設立し、ヘルシー薬局一宮桜店を開局しました。当社子会社の老人施設13施設の処方箋を専門に受ける薬局です。

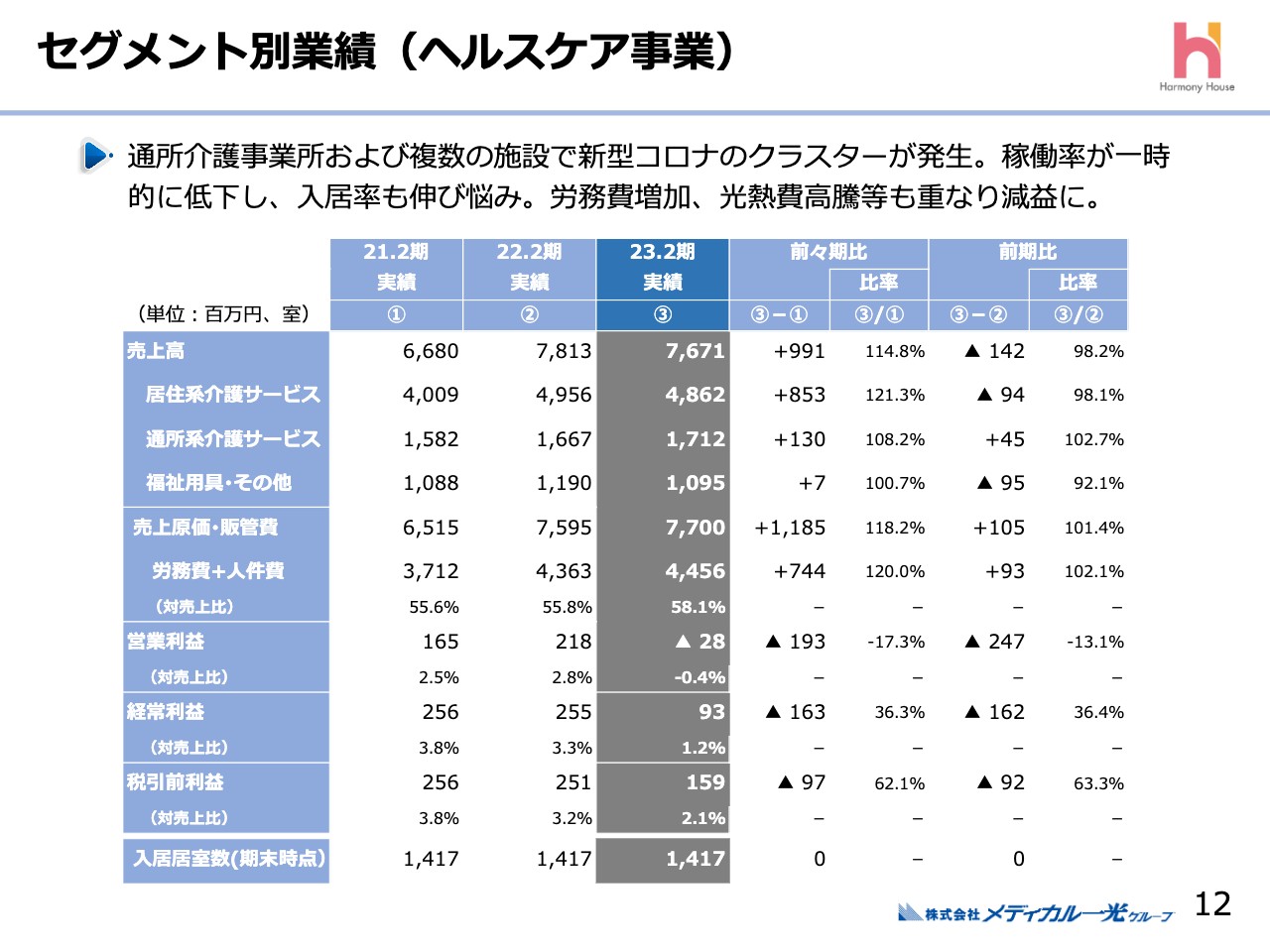

セグメント別業績(ヘルスケア事業)

ヘルスケア事業についてです。先ほどお話ししたとおり、売上高は78億1,300万円から76億7,100万円に減少しています。コロナ禍の影響でデイサービスの利用者が減少したことや、クラスターの発生により新しい入居者を募集できなかったことが要因として挙げられます。デイサービスの稼働率と入居率も前年から低下しました。

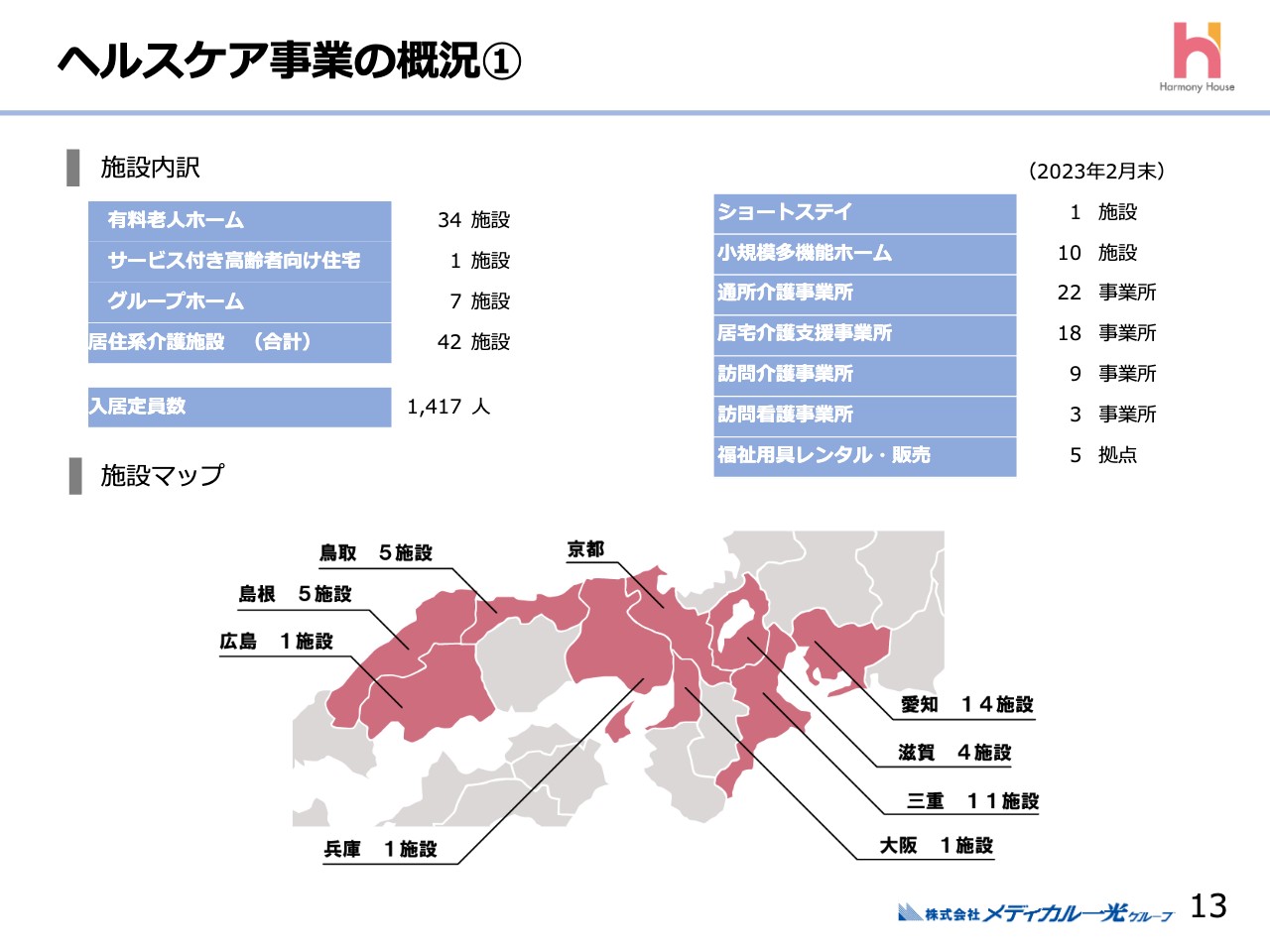

ヘルスケア事業の概況①

ヘルスケア事業も三重県を中心に西日本で展開しています。

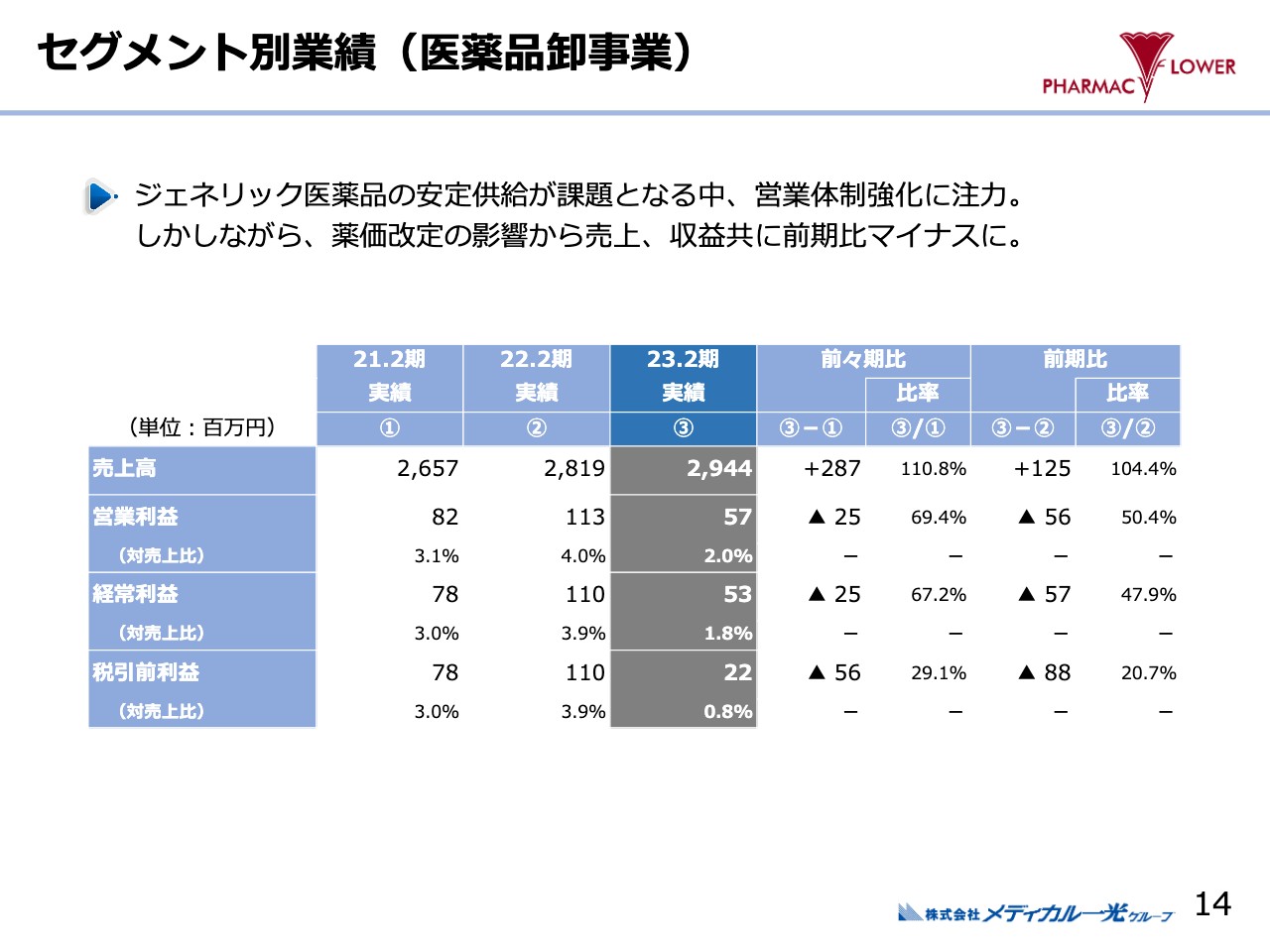

セグメント別業績(医薬品卸事業)

医薬品卸事業についてです。当社はジェネリック医薬品の販売を中心に行っています。昨年行われた厳しい薬価改定の中で、売上高は量でカバーしたものの、利益率が下がったことやその他の要因で収益が悪化しています。

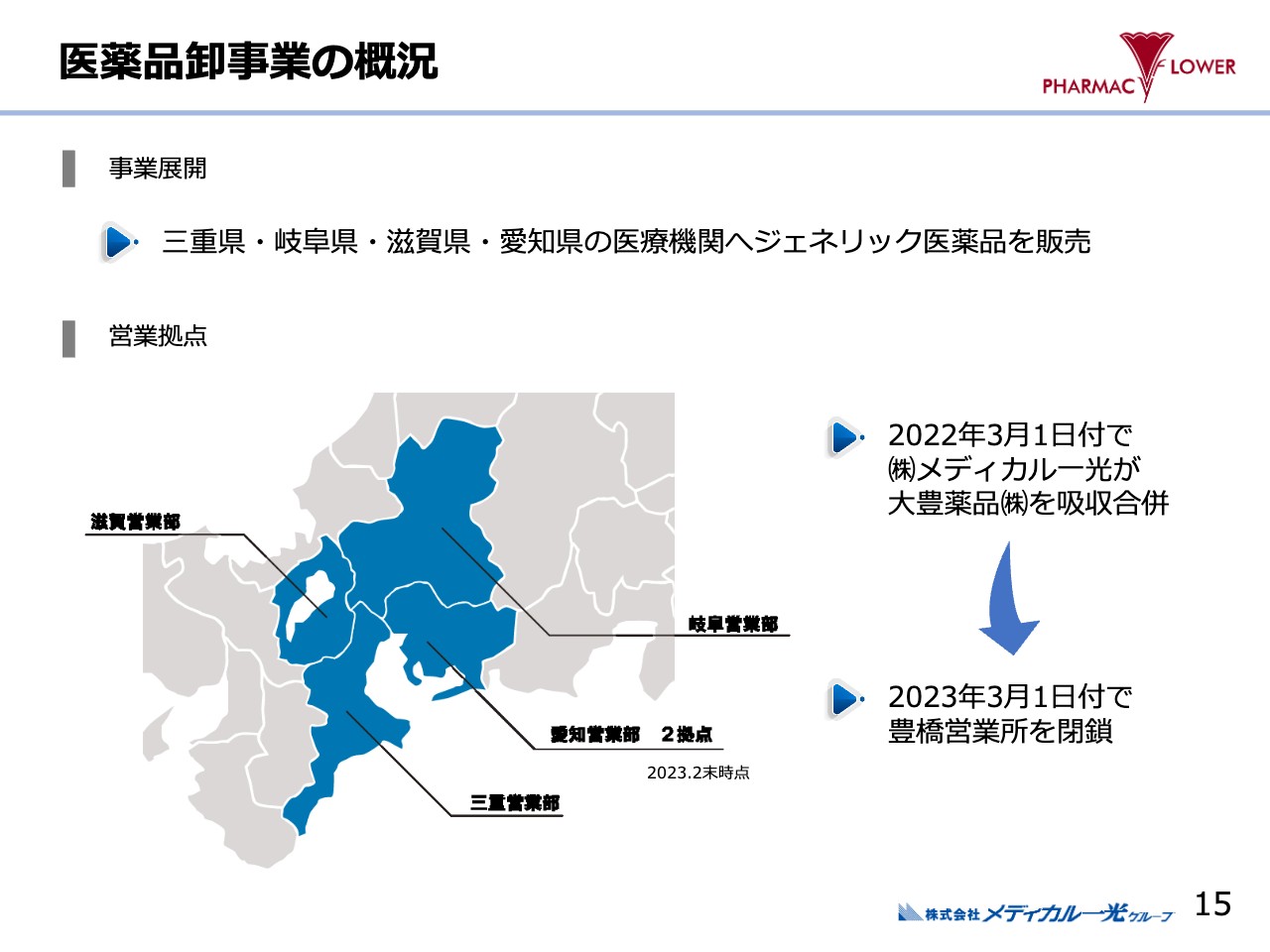

医薬品卸事業の概況

医薬品卸事業は三重県を中心に愛知県、滋賀県、岐阜県に展開しています。

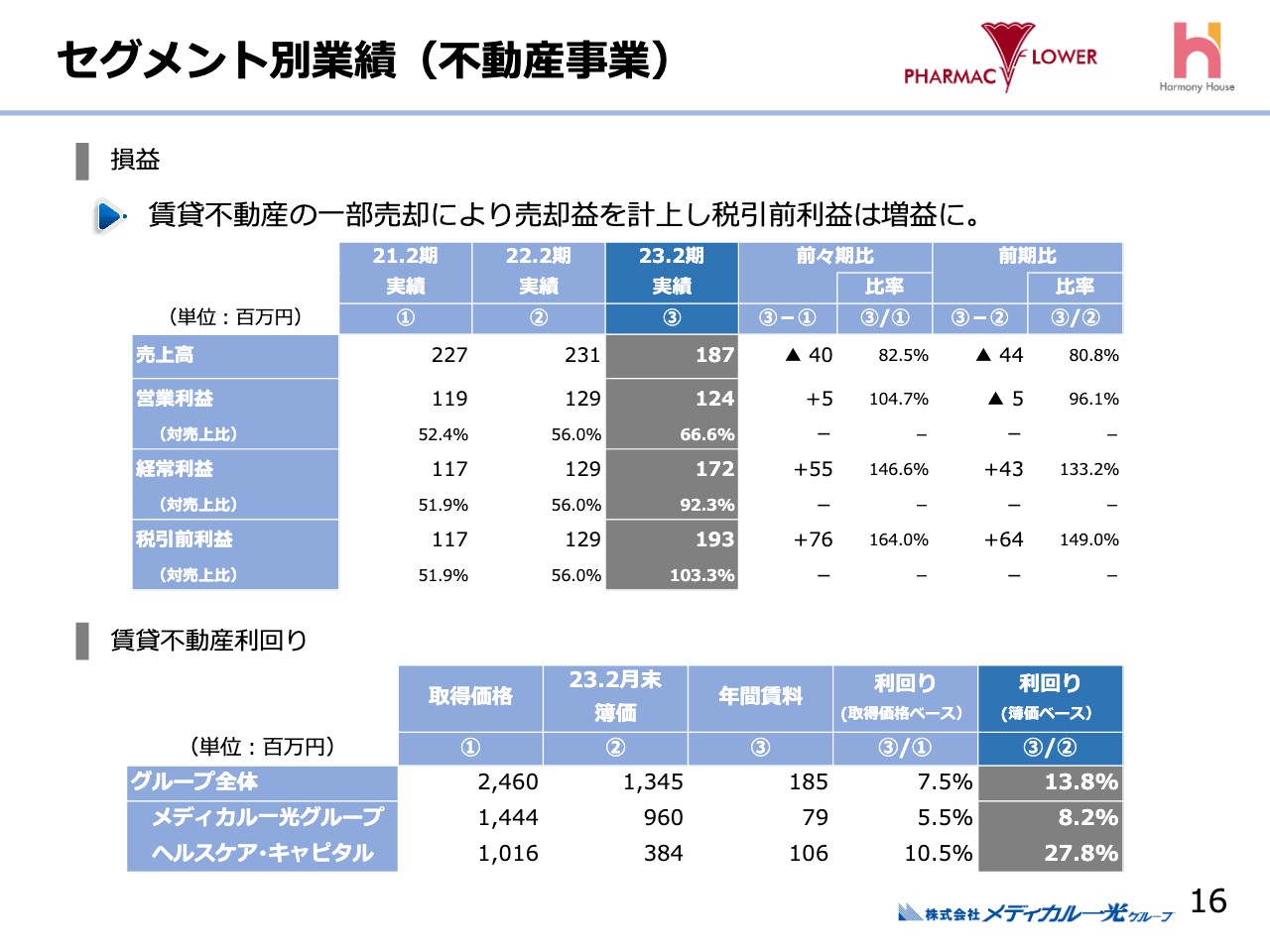

セグメント別業績(不動産事業)

不動産事業についてです。賃貸不動産の一部を売却し、売却益6,900万円を計上しています。その影響もあり、税引前当期純利益で1億9,300万円を計上しています。

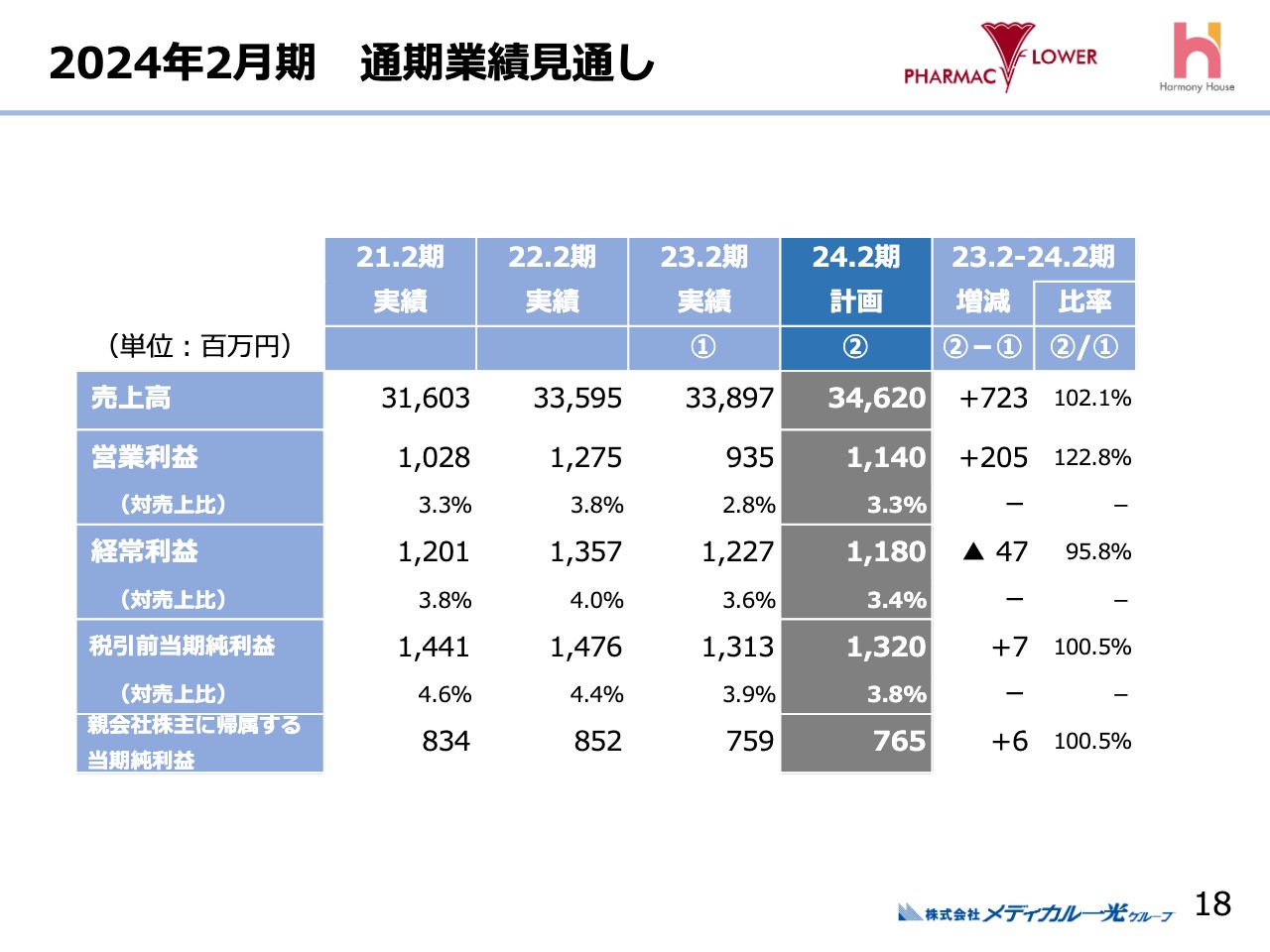

2024年2月期 通期業績見通し

2024年2月期の通期業績見通しについてです。売上高は346億2,000万円、営業利益は11億4,000万円、経常利益は11億8,000万円、税引前当期純利益は13億2,000万円を予定しています。

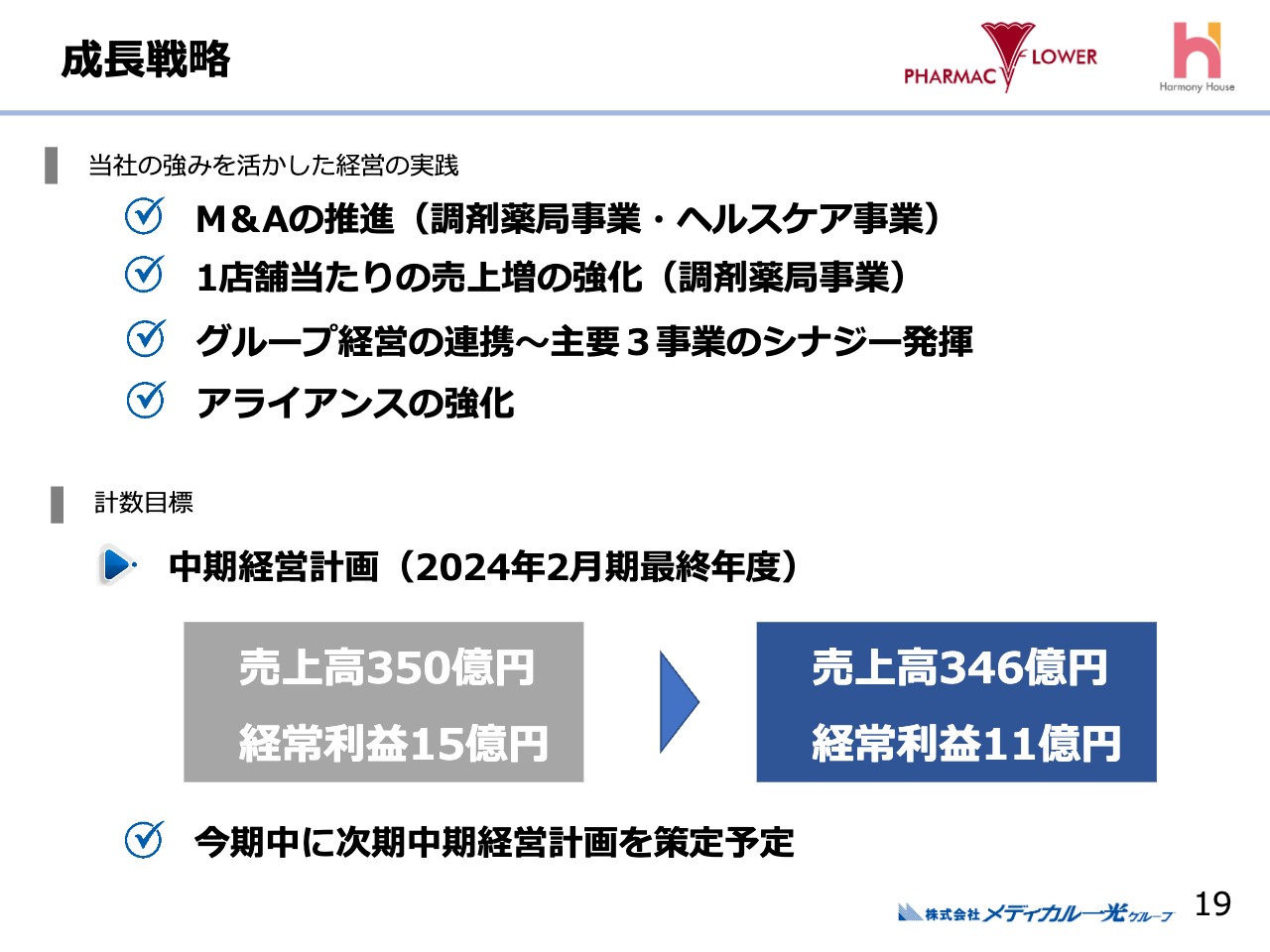

成長戦略

当社の経営戦略として、引き続きM&Aを推進していきます。調剤薬局においては、1店舗当たりの売上を強化していきます。グループの経営としては、3事業が相乗効果を発揮できるような企業体を作っていきたいと考えています。

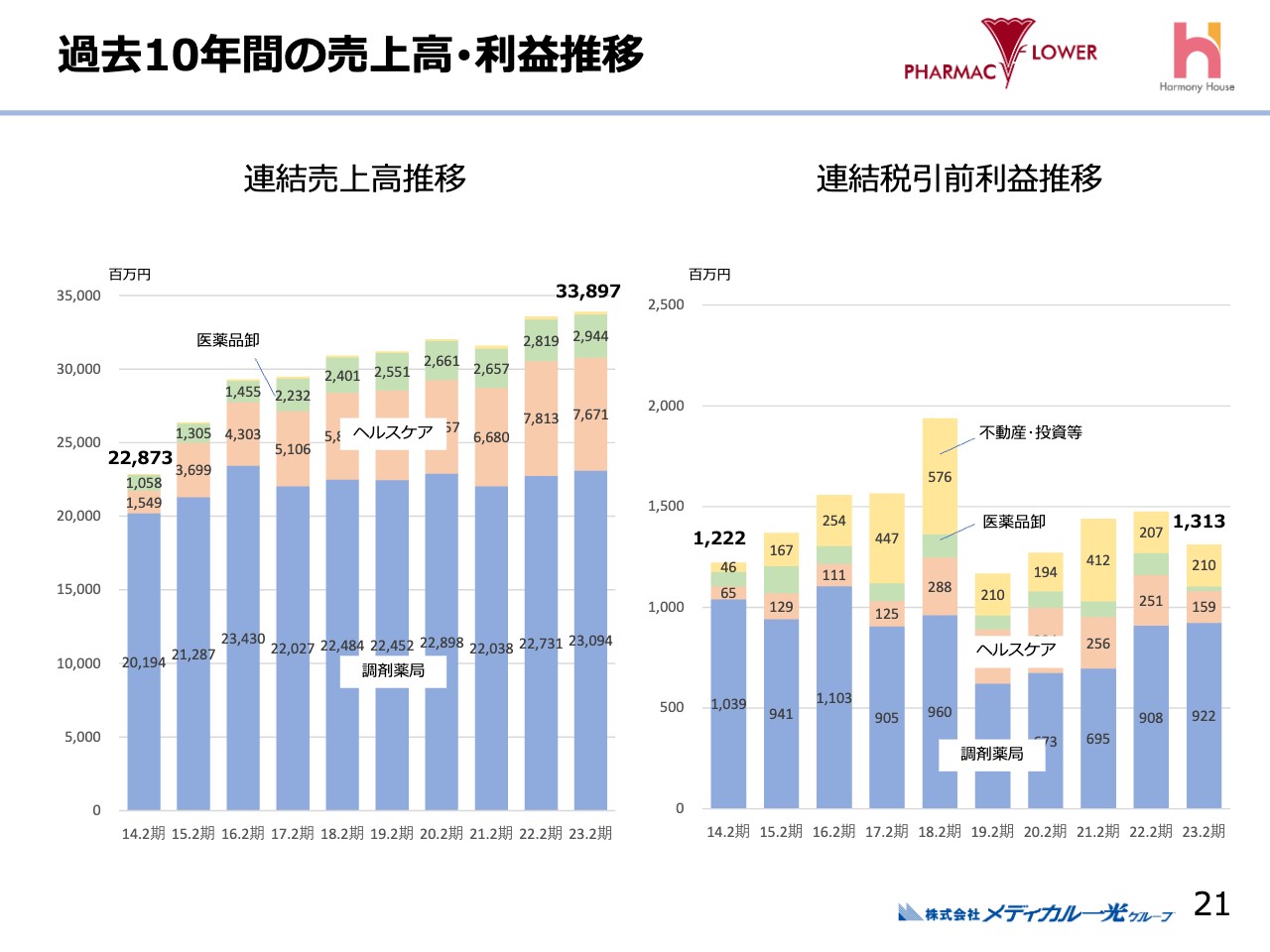

過去10年間の売上高・利益推移

過去10年間の当社の業績と財務についてご説明します。10年前の売上高は228億7,300万円でしたが、前期は338億9,700万円にまで増加しました。税引前当期純利益も、10年前は12億2,200万円、一番高い時で20億円弱でしたが、前期は13億1,300万円でした。

ただし、税引前当期純利益率は売上高が約228億円だった時とほぼ変わっていません。こちらは、薬価の改正や技術料の引き下げで業界そのものが厳しくなり、利益率が下がったことによる影響です。

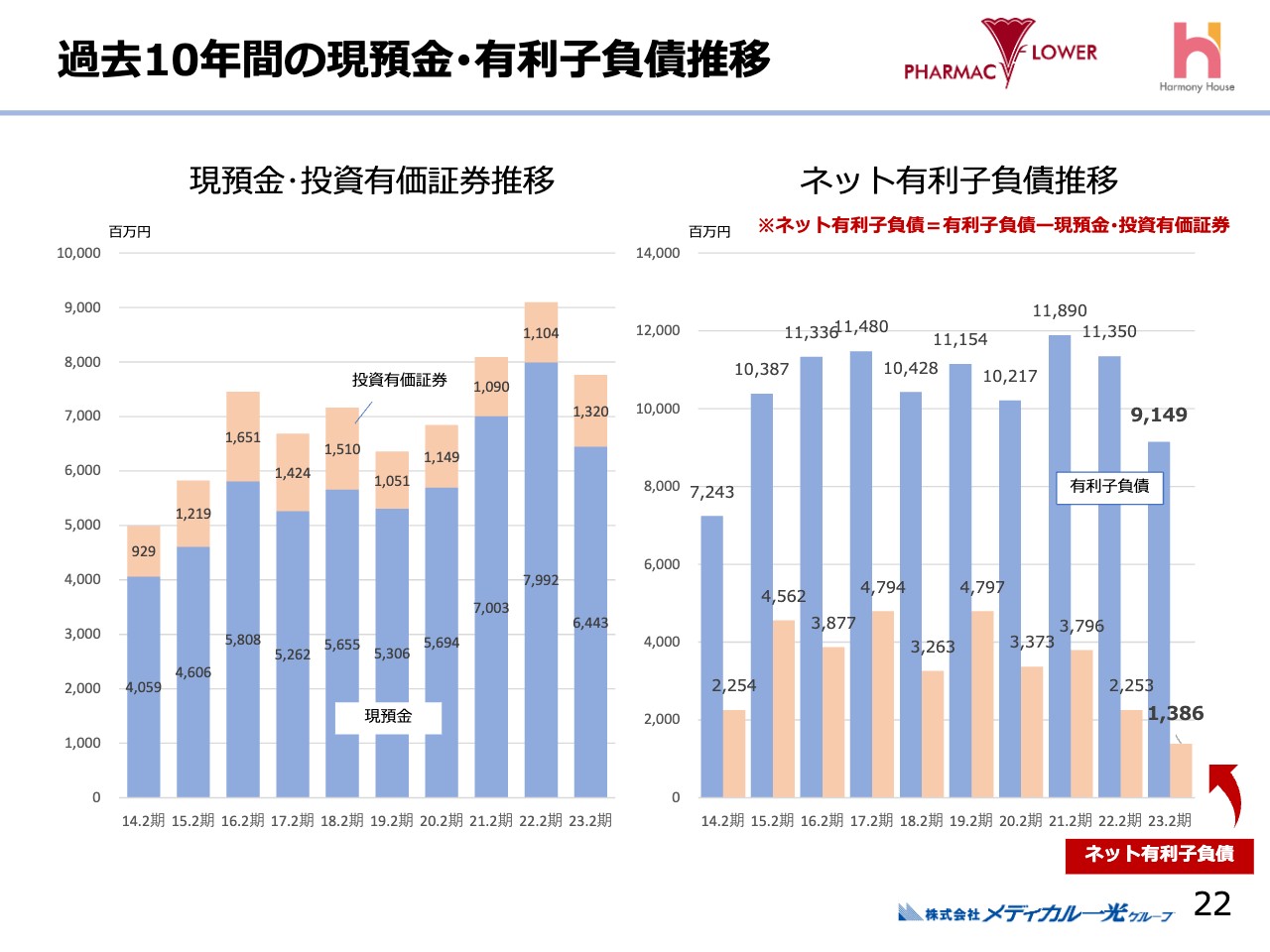

過去10年間の現預金・有利子負債推移

当社の財務についてご説明します。スライド左側の棒グラフは、現預金・投資有価証券を足したものの推移です。右側はネット有利子負債の推移を示したグラフですが、青色で示しているのが有利子負債です。

前期末の有利子負債は91億4,900万円でしたが、有利子負債から現預金及び投資有価証券を除けば、13億8,600万円ほどとなります。当グループの1年間の税引前当期純利益と大きく変わらないということです。

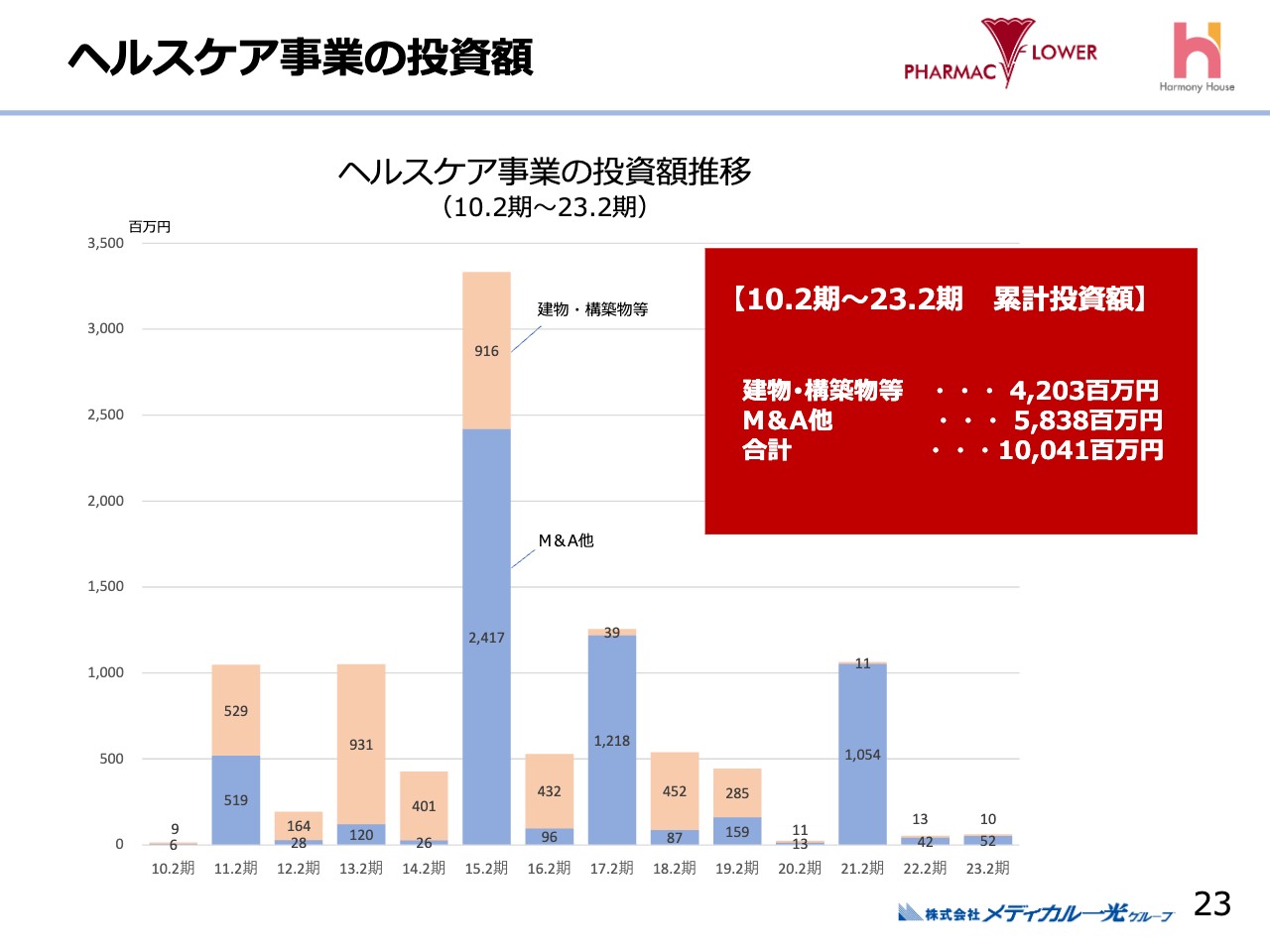

ヘルスケア事業の投資額

過去十数年のヘルスケア事業の投資額の推移です。この14年間で、建物・構築物等に約42億円を投資しました。M&Aで58億3,800万円を投資していますが、この中には建物等ももちろん入っています。当社は健全な財務体制を目指す一方で、投資も行ってきたということです。

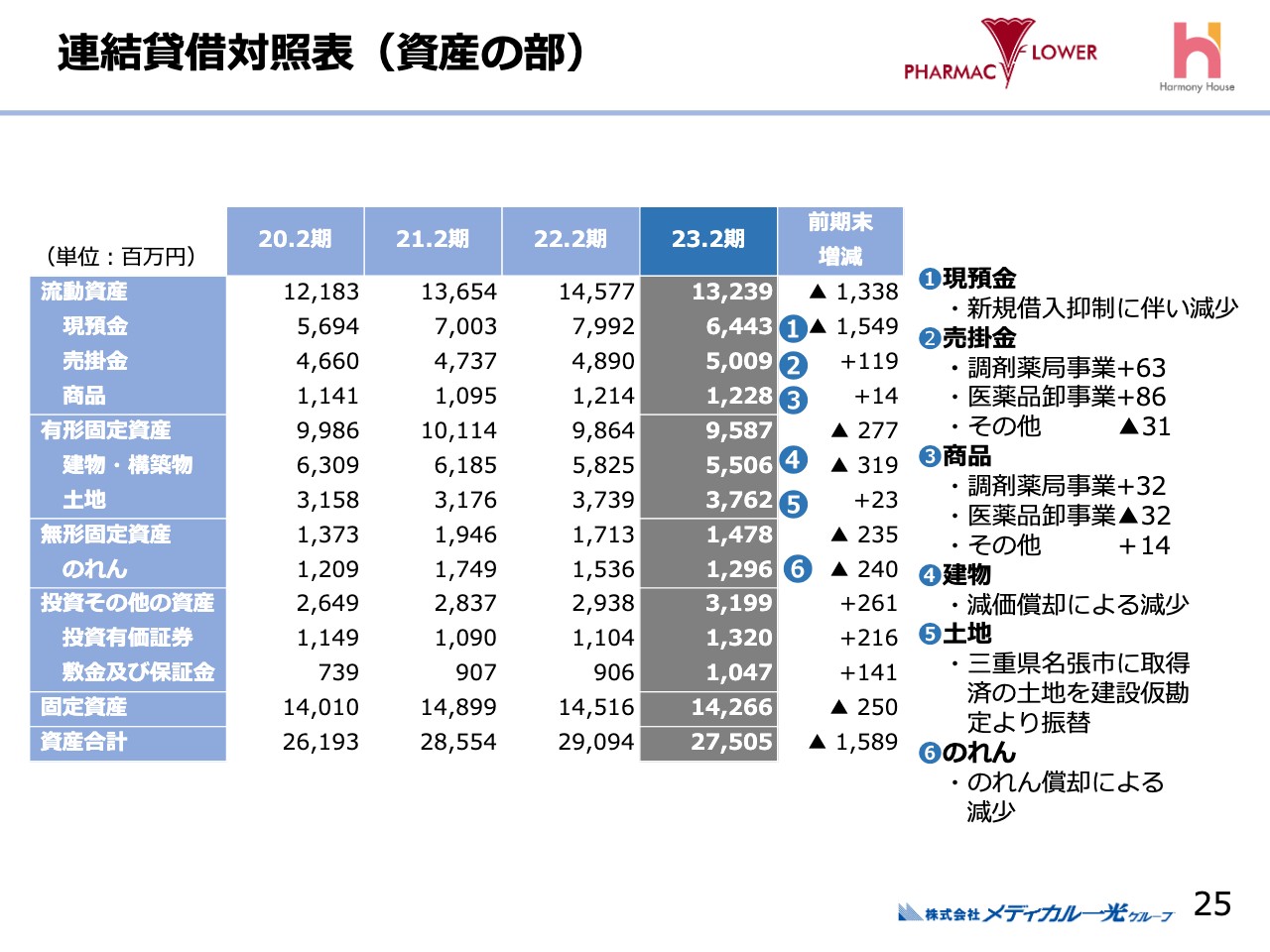

連結貸借対照表(資産の部)

遠山邦彦氏(以下、遠山):財務担当の遠山です。ここからは私より財務関係の概況についてご説明したいと思います。

まず、バランスシートの資産の部です。2023年2月期末の全体の資産の合計は約275億円です。総資産が前期末比16億円弱減少しています。各項目に凹凸はあるものの、資産減少の最大の要因は、23年2月期末の現預金が約64億円と、前期末比で15億円減少したことです。新規借入を抑制し現預金を少し抑えることで、資産全体もダウンサイズしたかたちです。

建物・構築物や、のれんといった償却資産の部分が、償却が進んだことにより減少しています。

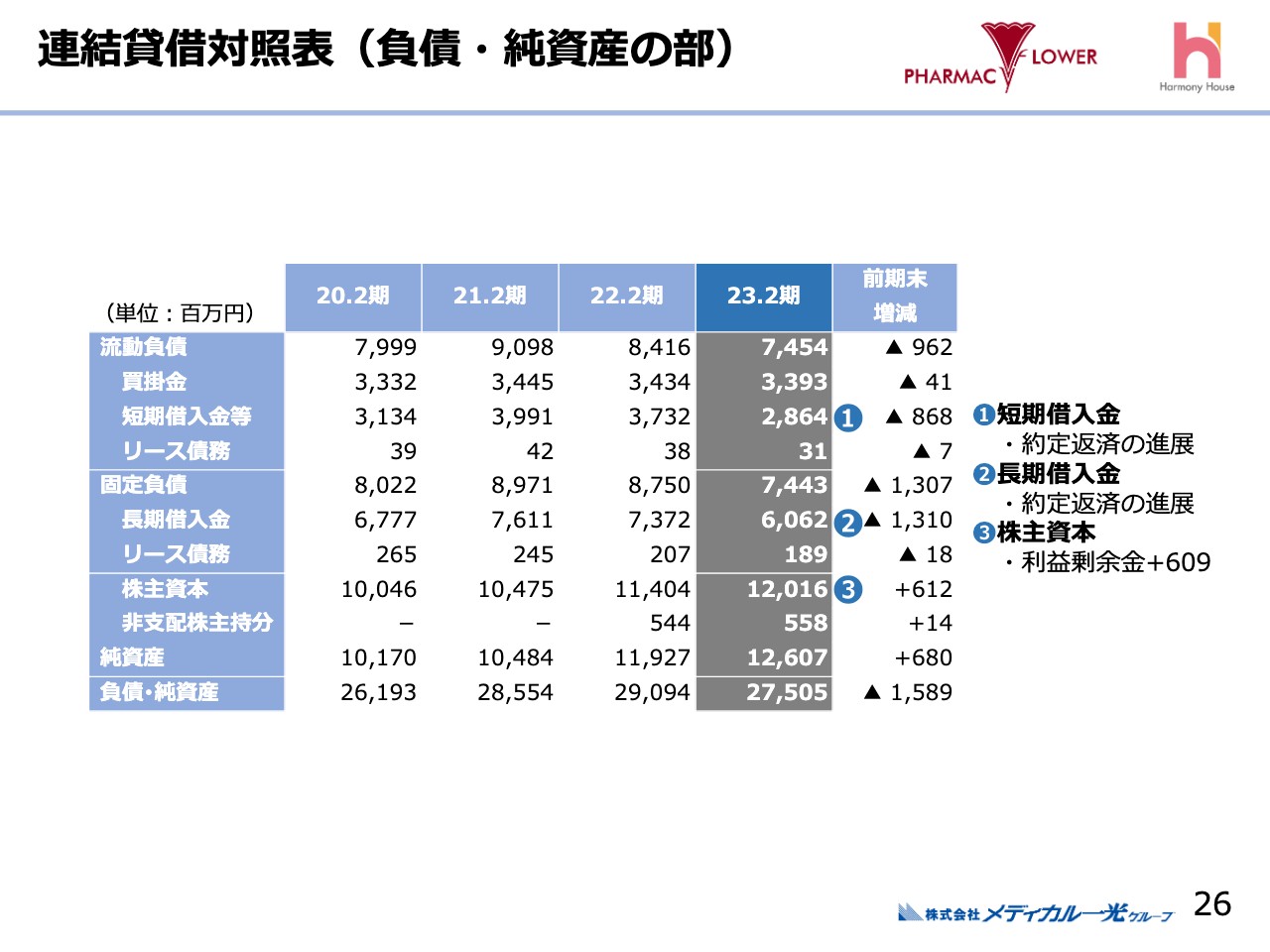

連結貸借対照表(負債・純資産の部)

負債と純資産の部です。短期借入金と長期借入金が大きく減少しています。こちらは資産の部でご説明したとおり、新たな借入金を極力抑え、手元の現預金から毎月の約定返済をしていくことで、現預金と借入を両方抑えたかたちになっています。

なお、株主資本については、毎期の安定的な利益の蓄積によって、2023年2月期も増加しています。その結果として純資産も増えているということです。

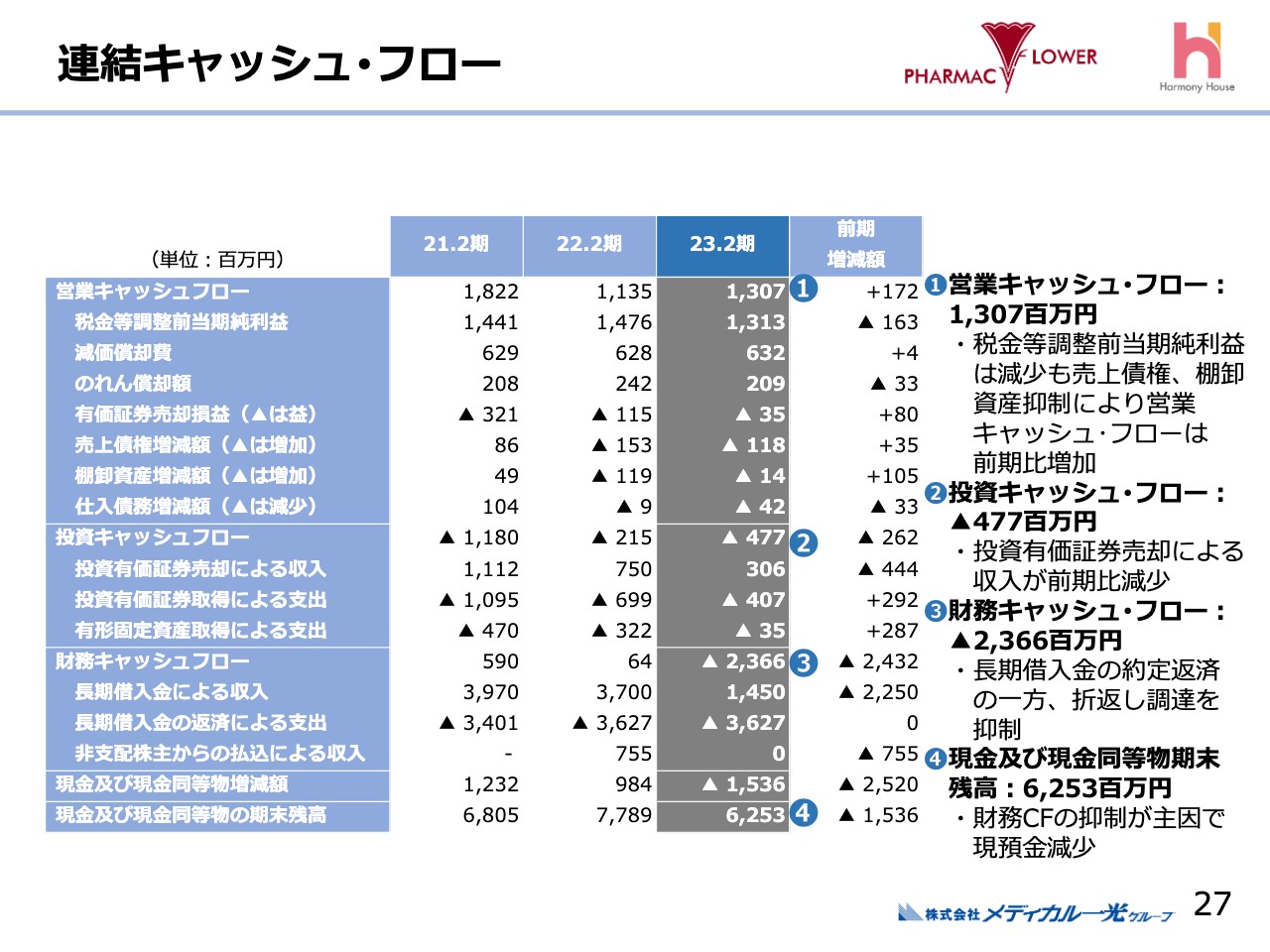

連結キャッシュ・フロー

連結キャッシュ・フローです。スライドの表の一番上に記載している営業キャッシュ・フローについて、税金等調整前当期利益は前期末よりも減っていますが、営業債権の増減によって、キャッシュ・フロー自体は若干増加しています。

投資キャッシュ・フローについて、大きな投資はなく、有価証券の売却による収入や支出のところが前期よりも抑えられたかたちになり、マイナスになっています。

財務キャッシュ・フローについて、資産と負債のところでご説明したとおり、借入金の新規の調達を抑えたことで、財務キャッシュ・フローとしては大きくマイナスになっています。その結果、2023年2月期末の現金及び現金同等物の期末残高は62億5,300万円であり、引き続き60億円以上の現預金は手元に残っています。

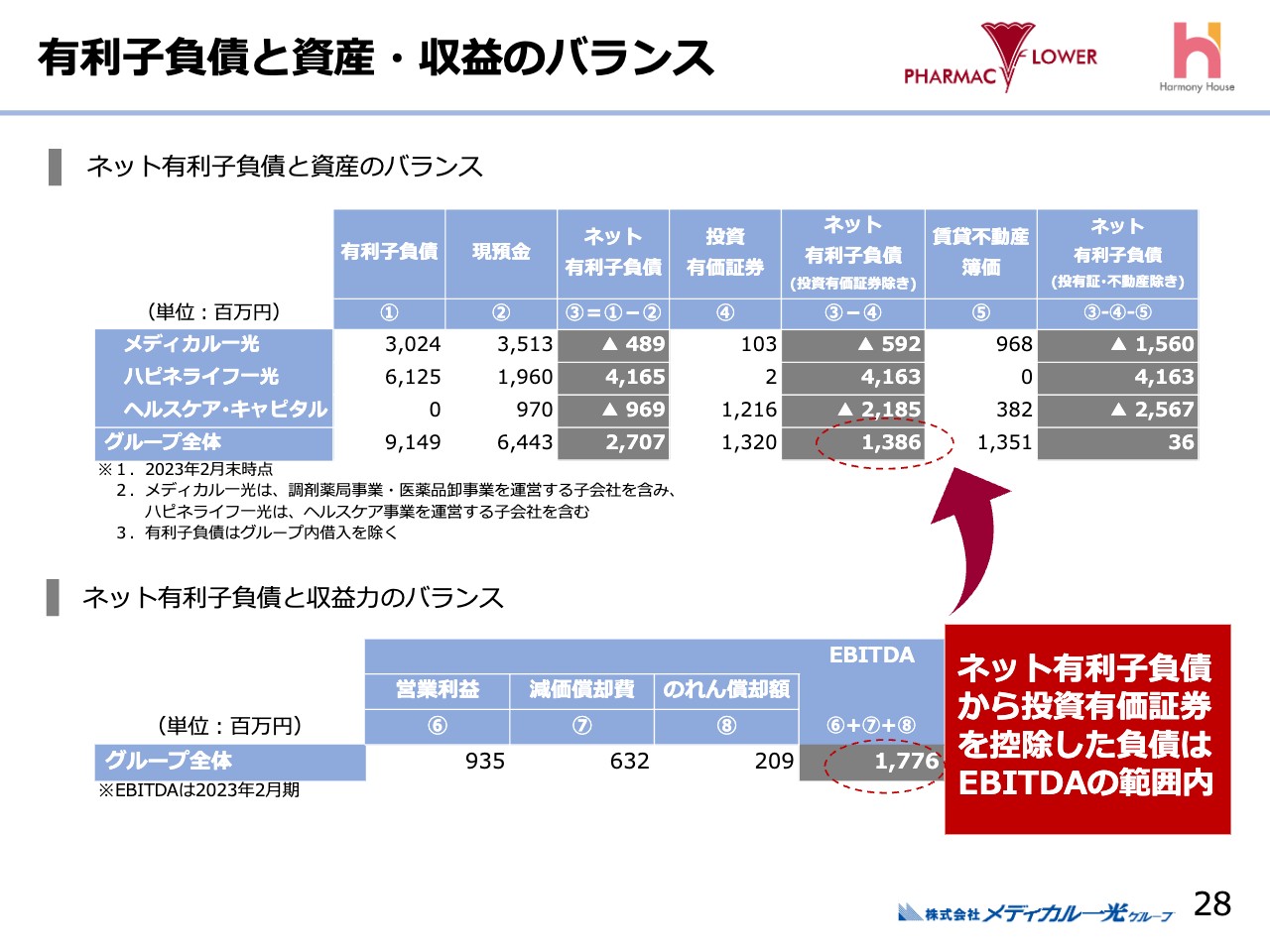

有利子負債と資産・収益のバランス

有利子負債と資産収益のバランスです。先ほど社長からお伝えしたとおり、ネット有利子負債は税引前当期純利益とほぼ同じ水準にまで絞っています。スライドの図は今お伝えした内容を表にしたものです。また、EBITDAと比較しても、約1年分のEBITDAの範囲内に十分収まっていることがわかります。

また、ネット有利子負債と賃貸不動産の簿価はニアリーイコールになっており、有利子負債と資産のバランスは十分に取れているとお考えいただければよろしいかと思います。

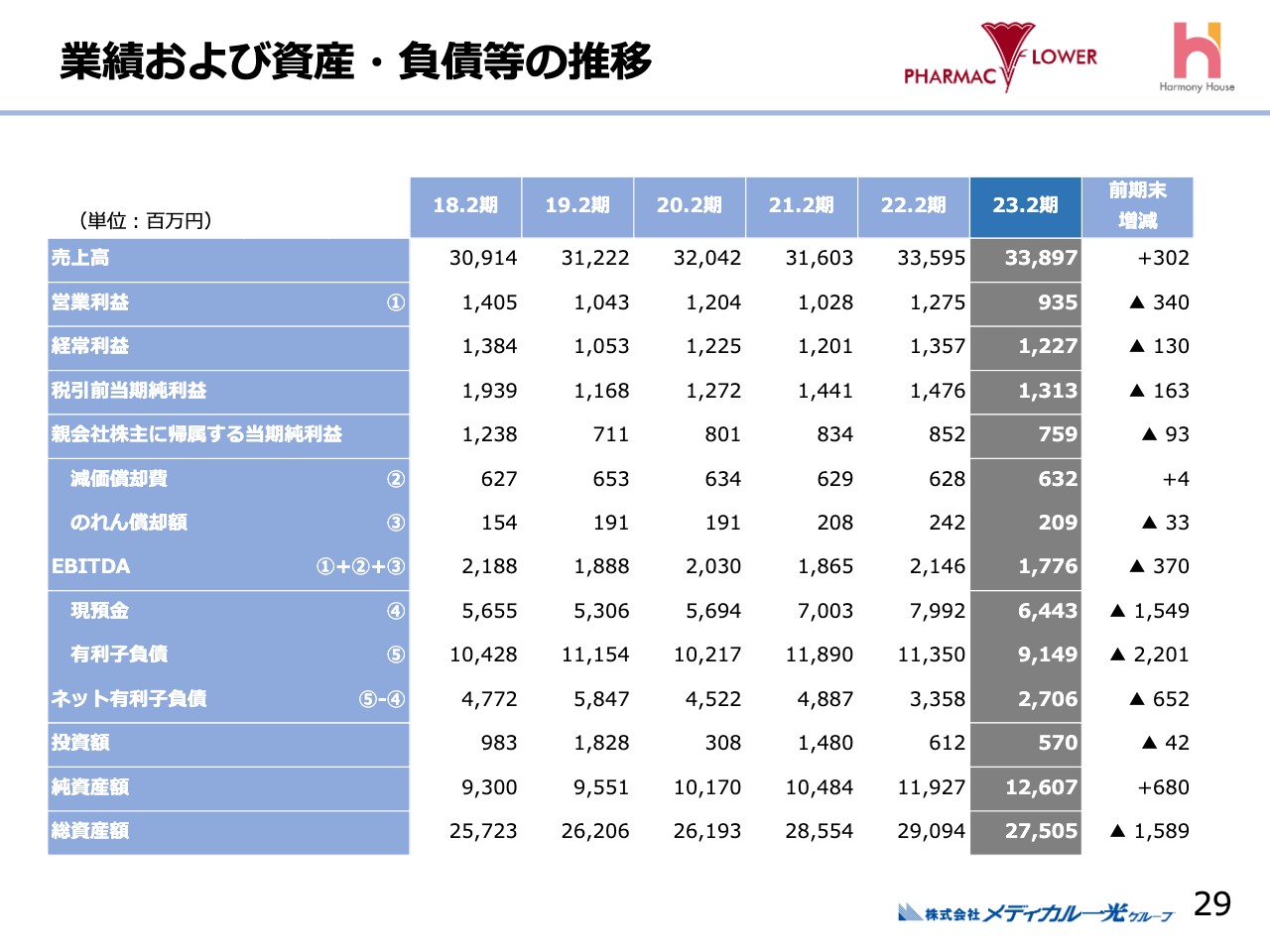

業績および資産・負債等の推移

スライドは過去6期分の業績および資産と負債の推移です。スライド21ページから22ページにかけて、10年間の業績と有利子負債の水準をグラフでお示ししましたが、こちらは6期分のさらに細かい数字を並べています。

お伝えしたいことは、先ほど社長からご説明したとおりの内容です。下から2番目に記載の純資産について、6年前は93億円でしたが、毎年の収益の積み上げにより、直近では約126億円にまで到達しています。一方で、ネット有利子負債は6年前、約47億円でしたが、足元では約27億円となっています。

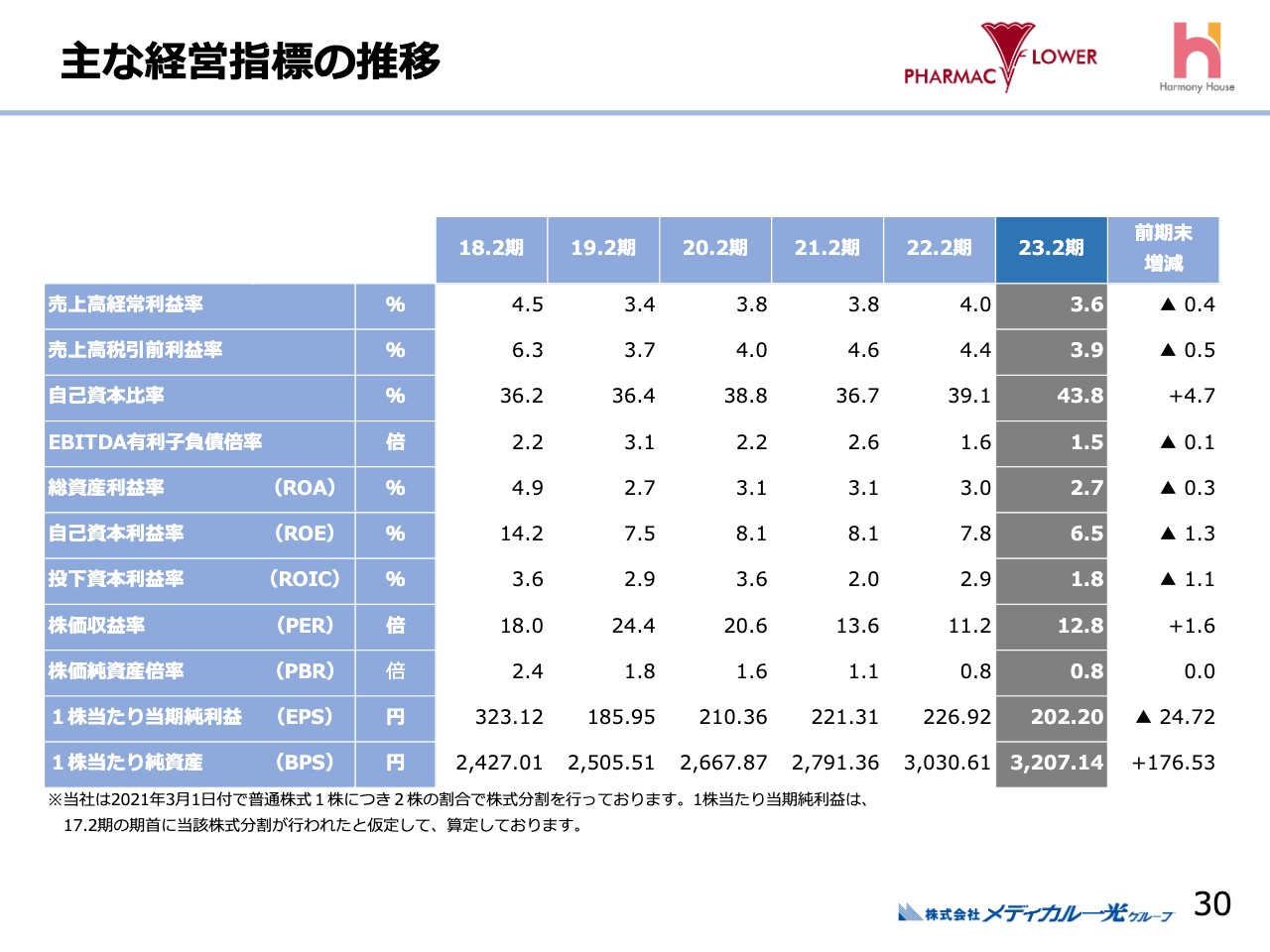

主な経営指標の推移

スライドは6期分の経営指標の推移です。2023年2月期は減益になっているため、売上高経常利益率、売上高税引前利益率も若干低下しています。一方で、借入金の返済が進んでおり、EBITDAと有利子負債の倍率は1.5倍と良化しています。

ROA、ROE、ROICなどの収益関係の指標は、先ほどお伝えしたように、収益が厳しくなっていることもあり若干低下しています。一方で、自己資本比率は6年前、36.2パーセントでしたが足元では43.8パーセントとなり、財務体質としては筋肉質になってきていると我々は理解しています。

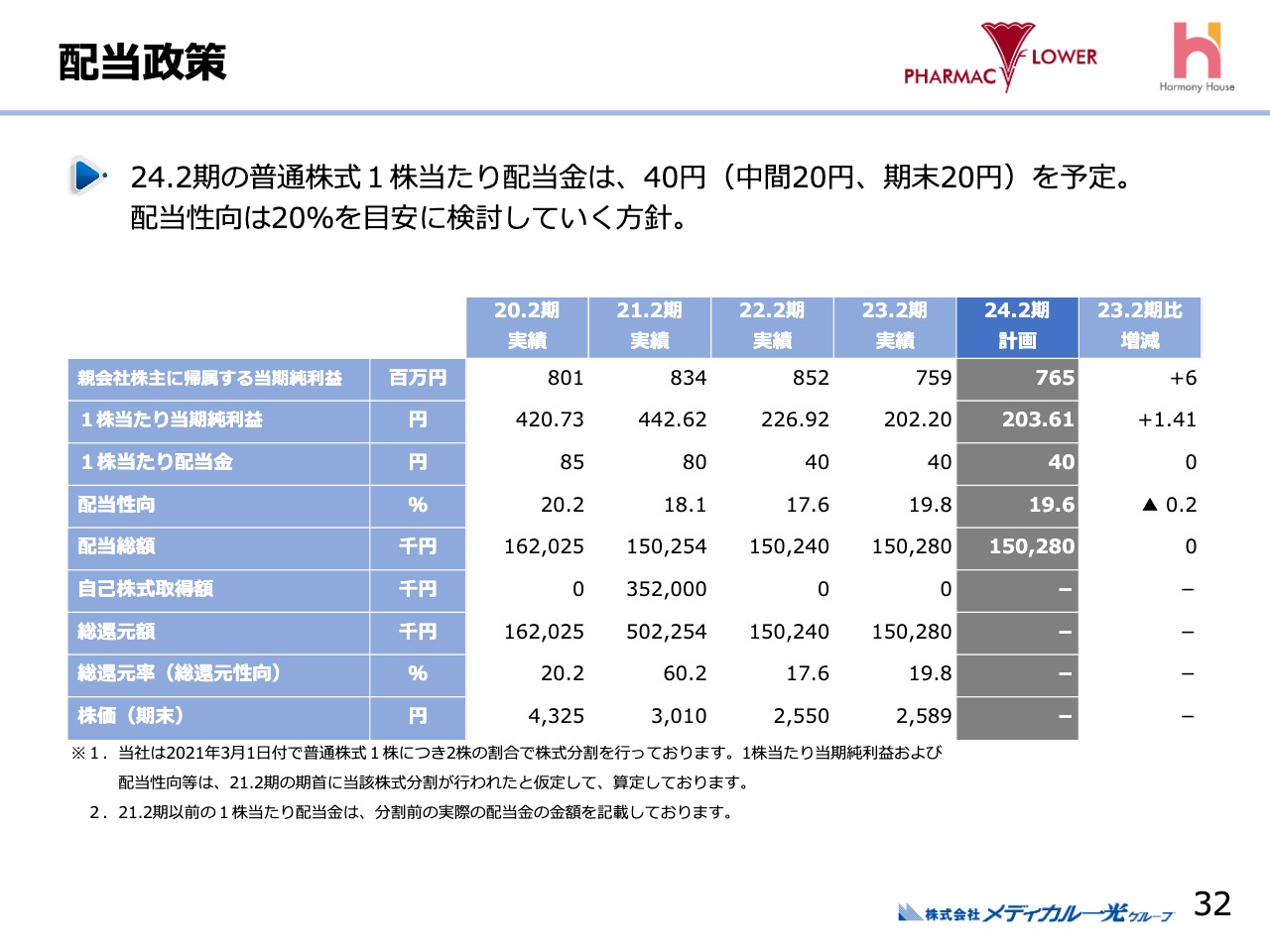

配当政策

配当政策についてです。2024年2月期の親会社株主に帰属する当期純利益は7億6,500万円と計画しています。1株当たりの当期純利益は203円61銭となり、配当金は40円です。配当性向は19.6パーセントとお伝えしていますが、弊社としては今後も基本的に20パーセントを目安として検討する方針です。

質疑応答:高齢者施設を専門に受ける薬局の状況と今後について

質問者:調剤薬局事業と介護事業の連携を進めるというお話がありましたが、高齢者施設の処方箋を専門に受けるヘルシー薬局が作られてちょうど1年くらい経つと思います。こちらの状況と、新しい店舗を増やすなどといった今後の計画があれば教えてください。

南野:調剤薬局事業と介護事業の連携については、高齢者施設への薬の配達といいますか、単に処方箋を受け付けて薬を持って行く方法と、入居者の薬を1人ずつ管理し、きっちり飲んでいるかどうかの管理まで行う居宅療養管理指導という方法があり、当社が一宮で出店した店舗は居宅療養管理指導費を算定します。つまり、一人ひとりの患者や入居者が、間違いなく薬を飲んだかを管理するということです。

口で言うのは簡単ですが、実際は40名から50名のお年寄りを1つの施設で管理するとなると、医師が応診する時も薬剤師が同行して質問に答える必要があります。その際に薬のいろいろな作用や副作用もアドバイスすることになるため、薬剤師がただ行けばよいということではなく、それなりの経験者が同行しないことには、医師とコミュニケーションが取れないという問題があります。

また、慢性疾患は決まった処方箋で出せばよいですが、急性期の対応もしなければいけません。そうなると日夜問わずに対応していくことになります。実際にそのような経験をしてみて、大変だと実感した次第です。

他の薬局も居宅療養管理指導費を請求し始めていますし、入居者にきっちりと、間違いのないように薬を飲んでもらうことが薬局の使命だと思い、取り組んでいる次第です。

高齢者施設専門の薬局については、今のところ特に水平展開する予定はありません。むしろ、今の店舗を充実させていくことが当社の課題であると考えています。