2023年4月13日に発表された、ウイングアーク1st株式会社2023年2月期決算説明の内容を書き起こしでお伝えします。

スピーカー:ウイングアーク1st株式会社 代表取締役 社長執行役員CEO 田中潤 氏

ウイングアーク1st株式会社 取締役 執行役員CFO 藤本泰輔 氏

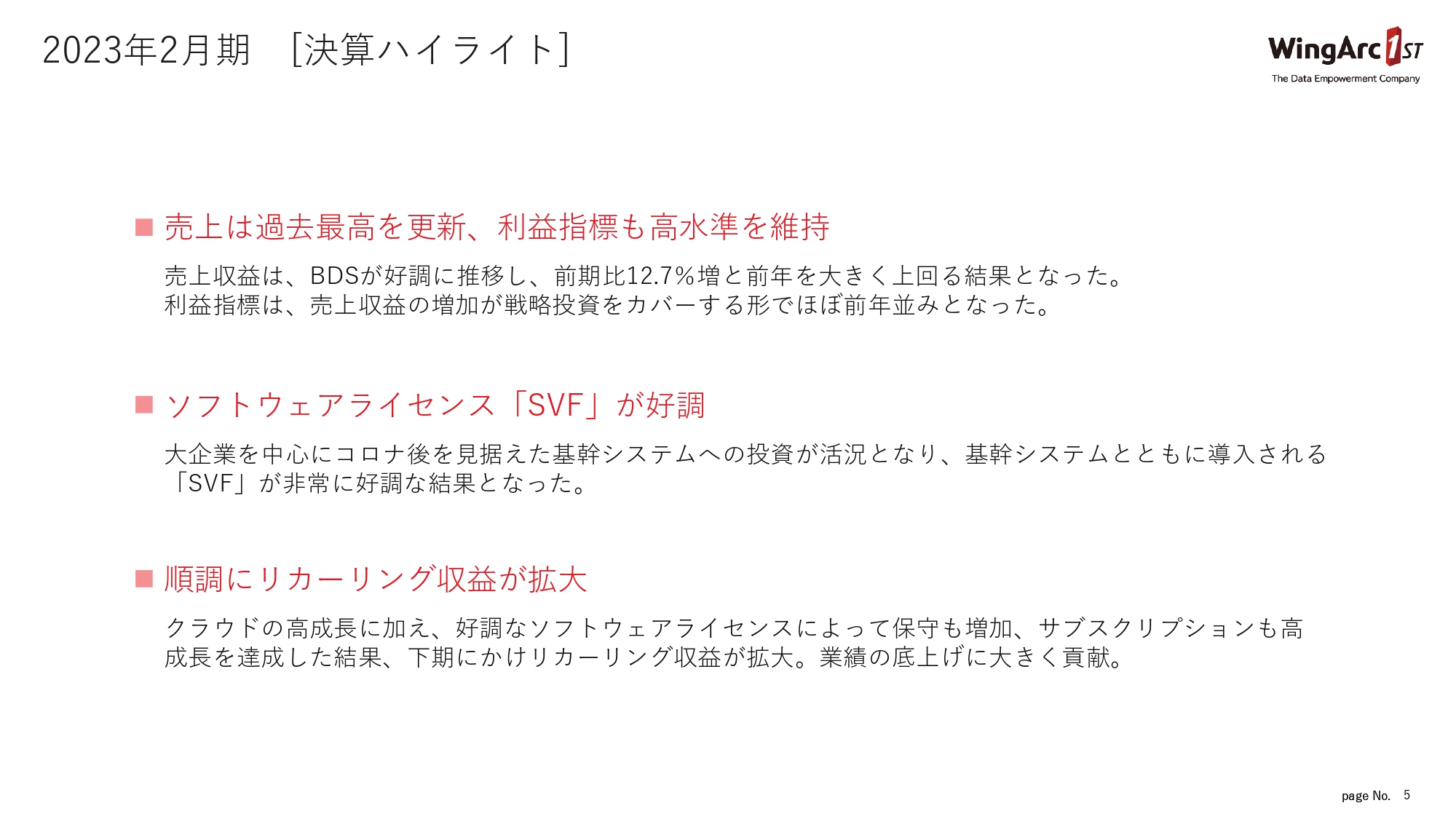

2023年2月期 [決算ハイライト]

田中潤氏(以下、田中):ウイングアーク代表の田中でございます。私のほうから2023年2月期の決算状況と、2024年2月期の計画についてご説明させていただきます。

まず2023年2月期実績のハイライトです。過去最高の売上を更新、利益指標も高水準を維持しました。売上は特に帳票・文書管理ソリューション(BDS)が好調に推移しました。

また、帳票関連のソフトウェアライセンス「SVF」が好調な結果となりました。さらに、リカーリング収益もクラウドの高成長に加え、好調なソフトウェアライセンスによって保守・サブスクリプションが増加した結果、大きく拡大しています。

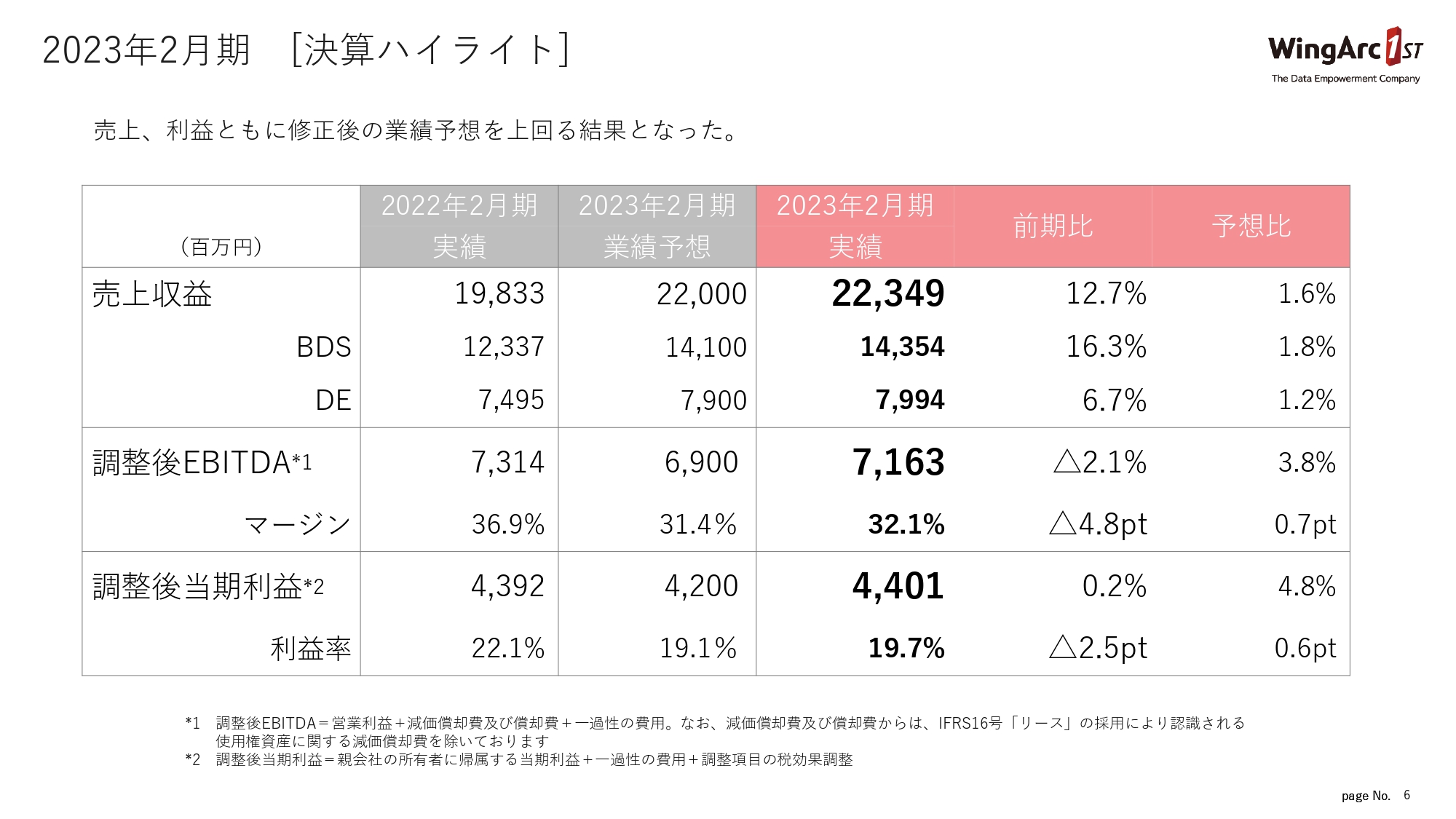

2023年2月期 [決算ハイライト]

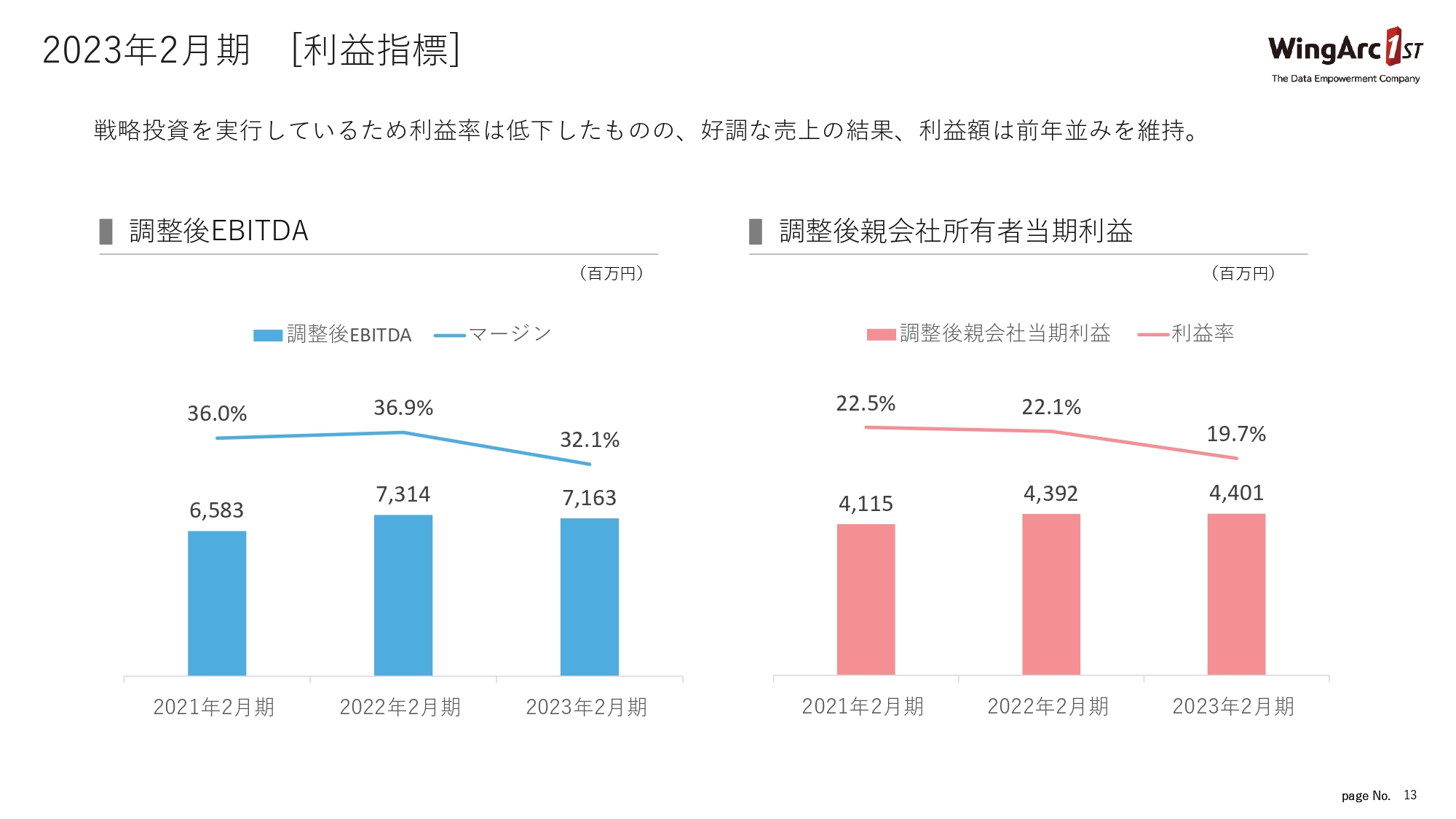

2023年2月期実績の数字をご説明します。売上収益は223億4,900万円で、前期比でも12.7パーセント増でした。1月12日に当社の業績予想修正を発表しましたが、そちらよりも増加したかたちになっています。調整後EBITDAは71億6,300万円です。前期比では2.1パーセントのマイナスですが、業績予想に比べると3.8パーセントのプラスという結果になっています。

調整後当期利益は44億100万円で、前期比0.2パーセントのプラス、業績予想の42億円も上回り、4.8パーセントプラスという着地となりました。売上・利益ともに、当初の計画を大きく超える結果を出しました。

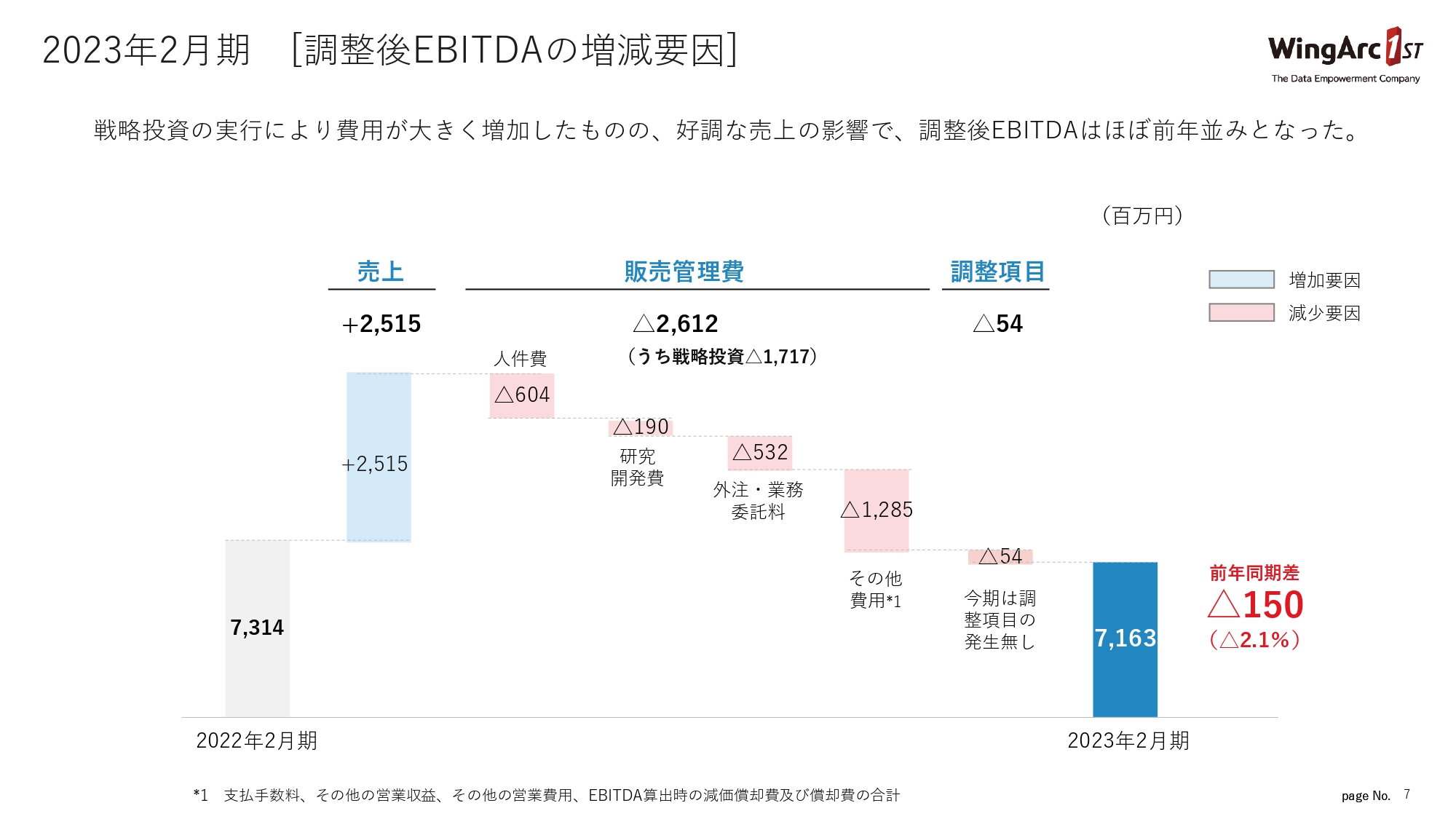

2023年2月期 [調整後EBITDAの増減要因]

調整後EBITDAの増減要因については、スライドをご覧ください。

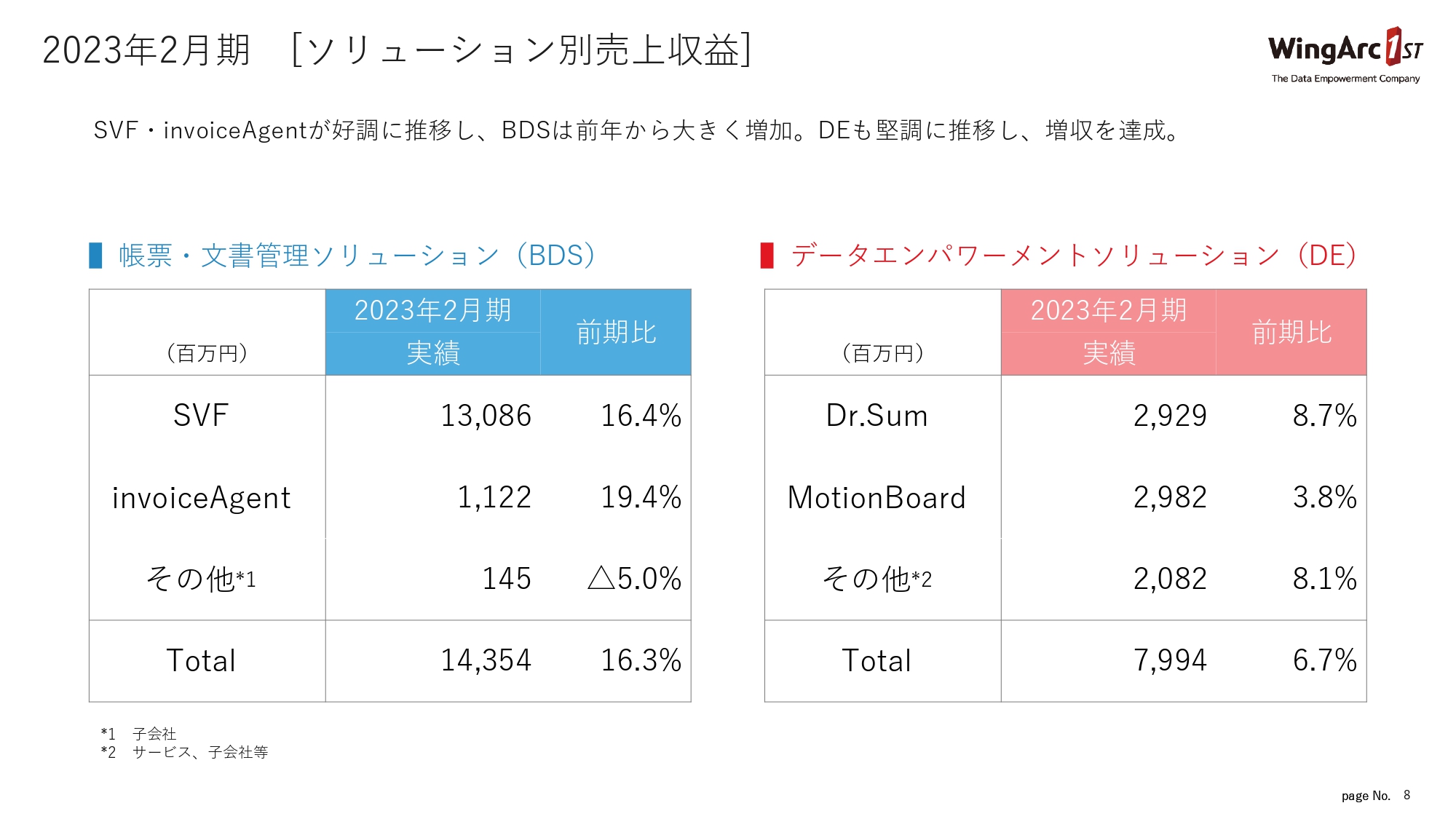

2023年2月期 [ソリューション別売上収益]

当社の主力事業である、BDSとDEの数字をご説明します。先ほどのサマリーにもありましたが、帳票の出力および管理をする「SVF」が、前期比16.4パーセントの増加となっています。当社の戦略商材である「invoiceAgent」も、前期比19.4パーセントの増加となっています。

DEにおいても、「Dr.Sum」は前期比8.7パーセントのプラス、「MotionBoard」も前期比3.8パーセントのプラスと、すべての項目でプラスになっています。

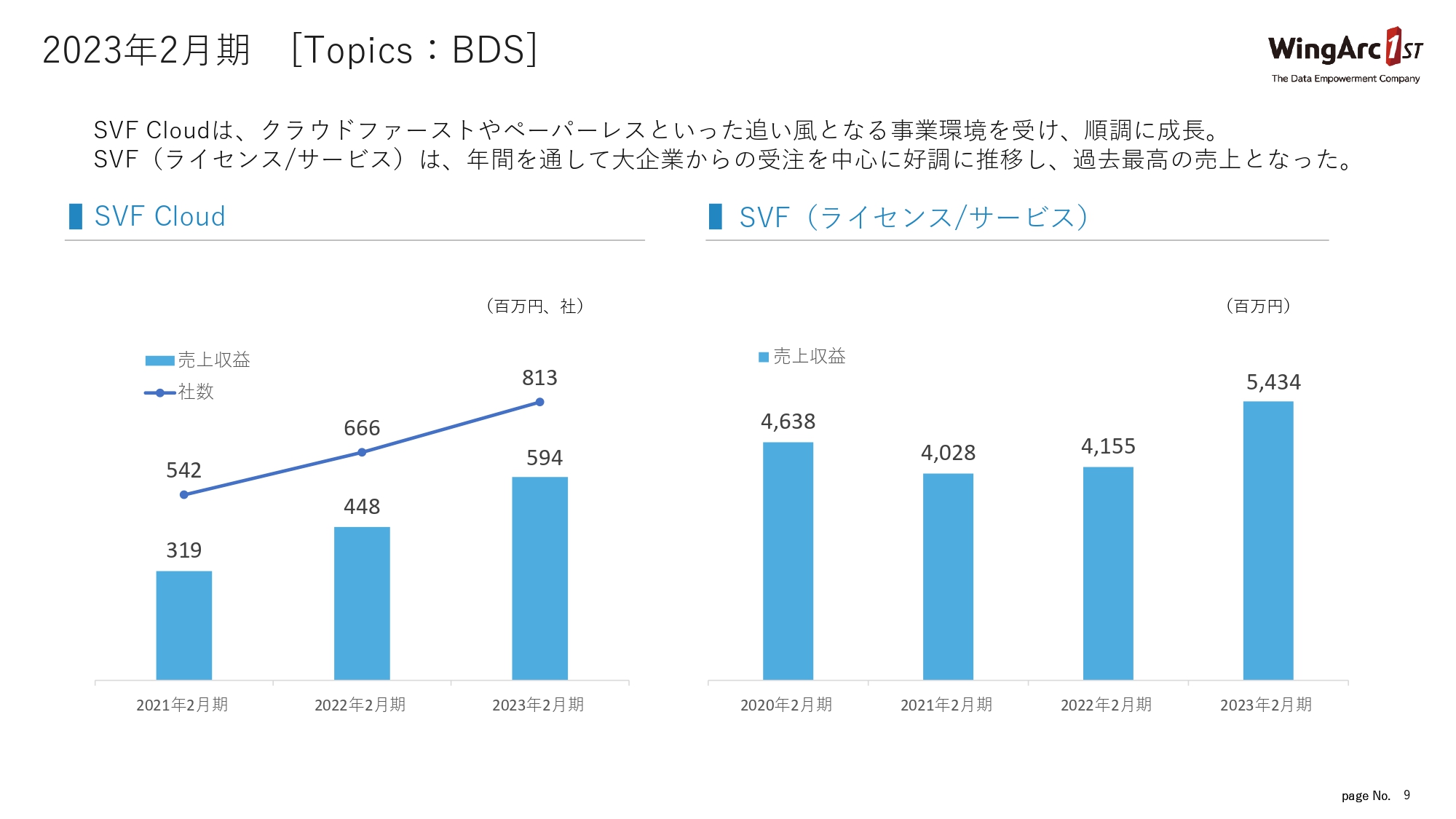

2023年2月期 [Topics:BDS]

ソリューションごとのトピックスをご紹介します。BDSでは「SVF Cloud」が順調に伸びています。ライセンス/サービスに関しては、過去最高の売上になっています。これまではコロナ禍の前までが好調で、その後は少し売上が落ちていましたが2023年2月期はコロナ禍前の数字を大幅に超え、54億3,400万円となっています。

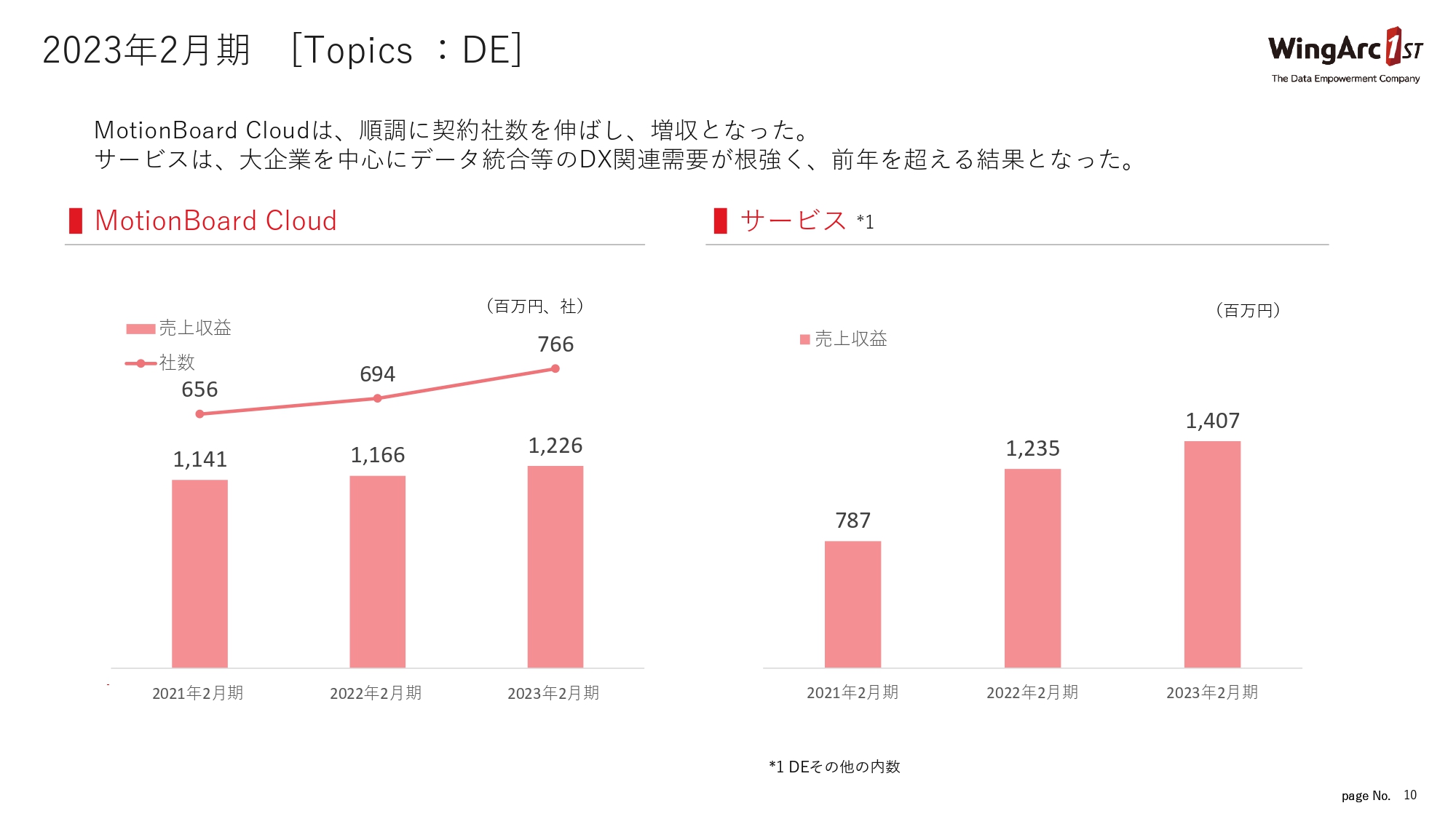

2023年2月期 [Topics:DE]

DEは、「MotionBoard Cloud」の社数が順調に増えています。売上については過去に何度かお伝えしたとおり、大型案件で1つ剥落したものがありましたが、その部分をリカバリーできている状況です。サービス事業に関しては非常に高い需要があり、好調に推移しています。

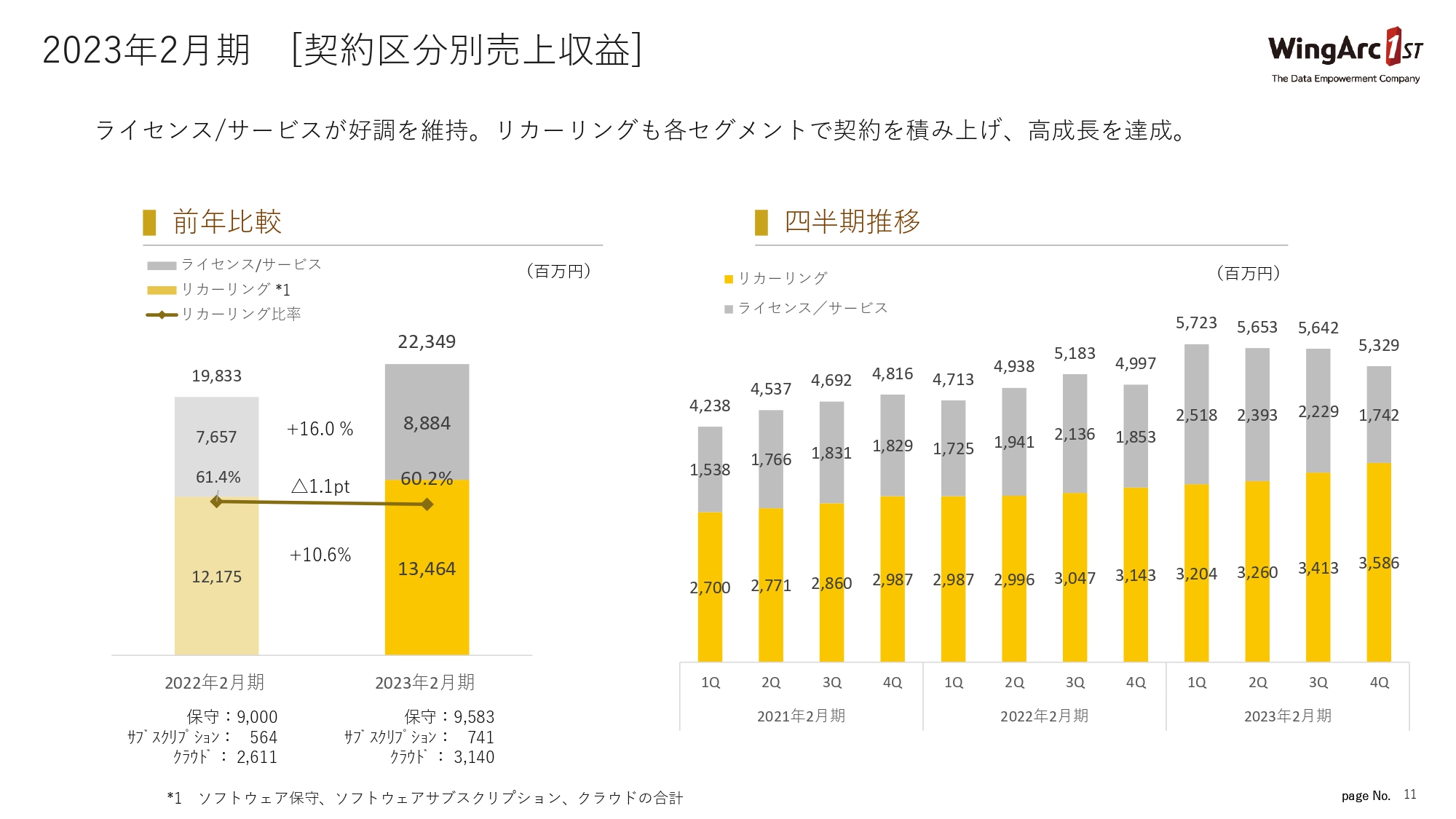

2023年2月期 [契約区分別売上収益]

当社の1つの重要な指標としてリカーリングがありますが、順調に増えています。今回はソフトウェアライセンスが大きく伸びているため、構成比では少なく見えるかもしれませんが、リカーリングの売上自体は増加しています。右側の四半期推移のグラフを見ても、黄色で示したリカーリングは順調に伸びています。

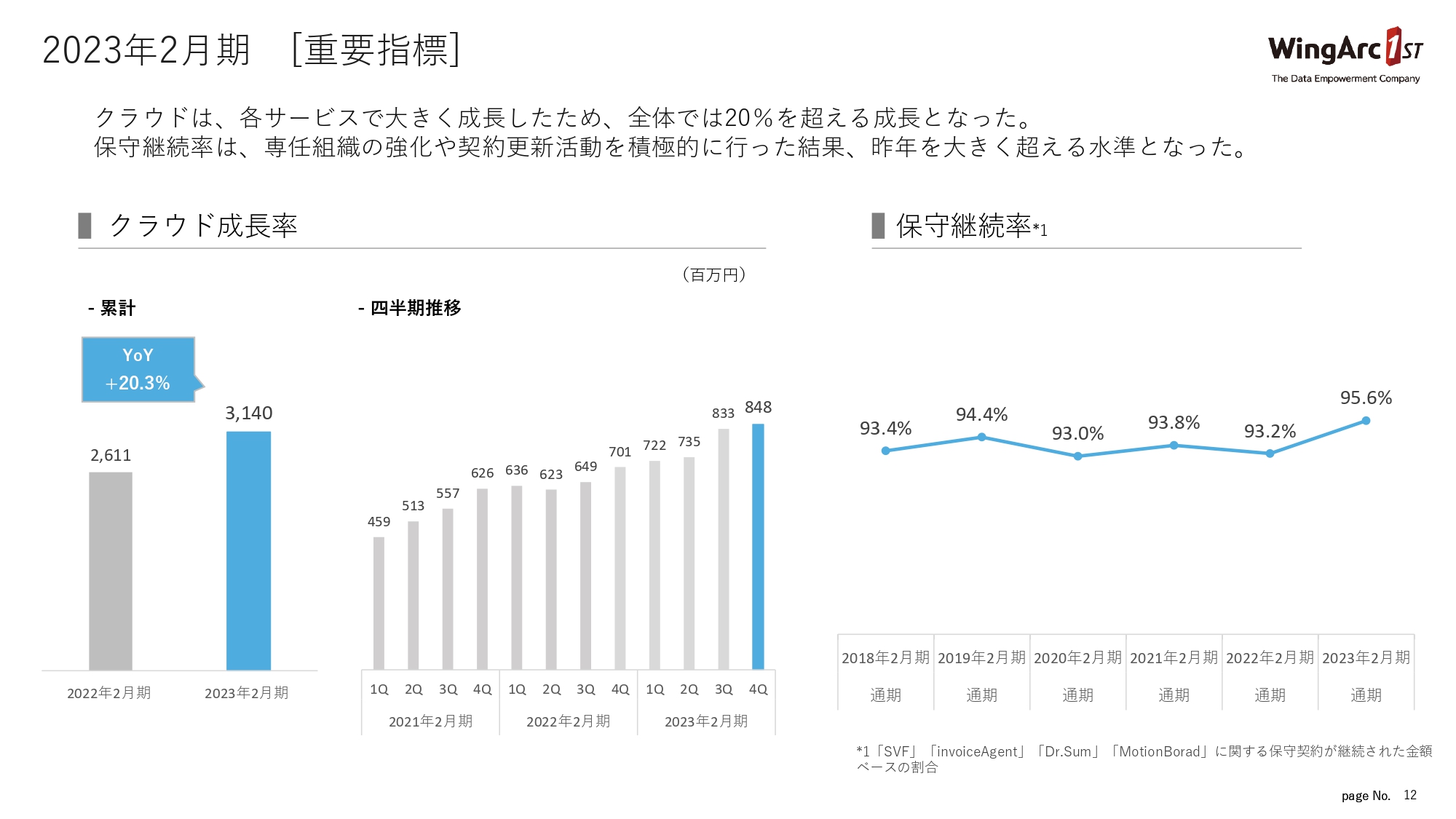

2023年2月期 [重要指標]

クラウド成長率を前年比で見ると20パーセントのプラスで、四半期別でも右肩上がりになっています。保守継続率は過去最高の95.6パーセントとなりました。

2023年2月期 [利益指標]

調整後EBITDAも昨年度と同等の水準を保っています。調整後当期利益は前年比でプラスとなっています。

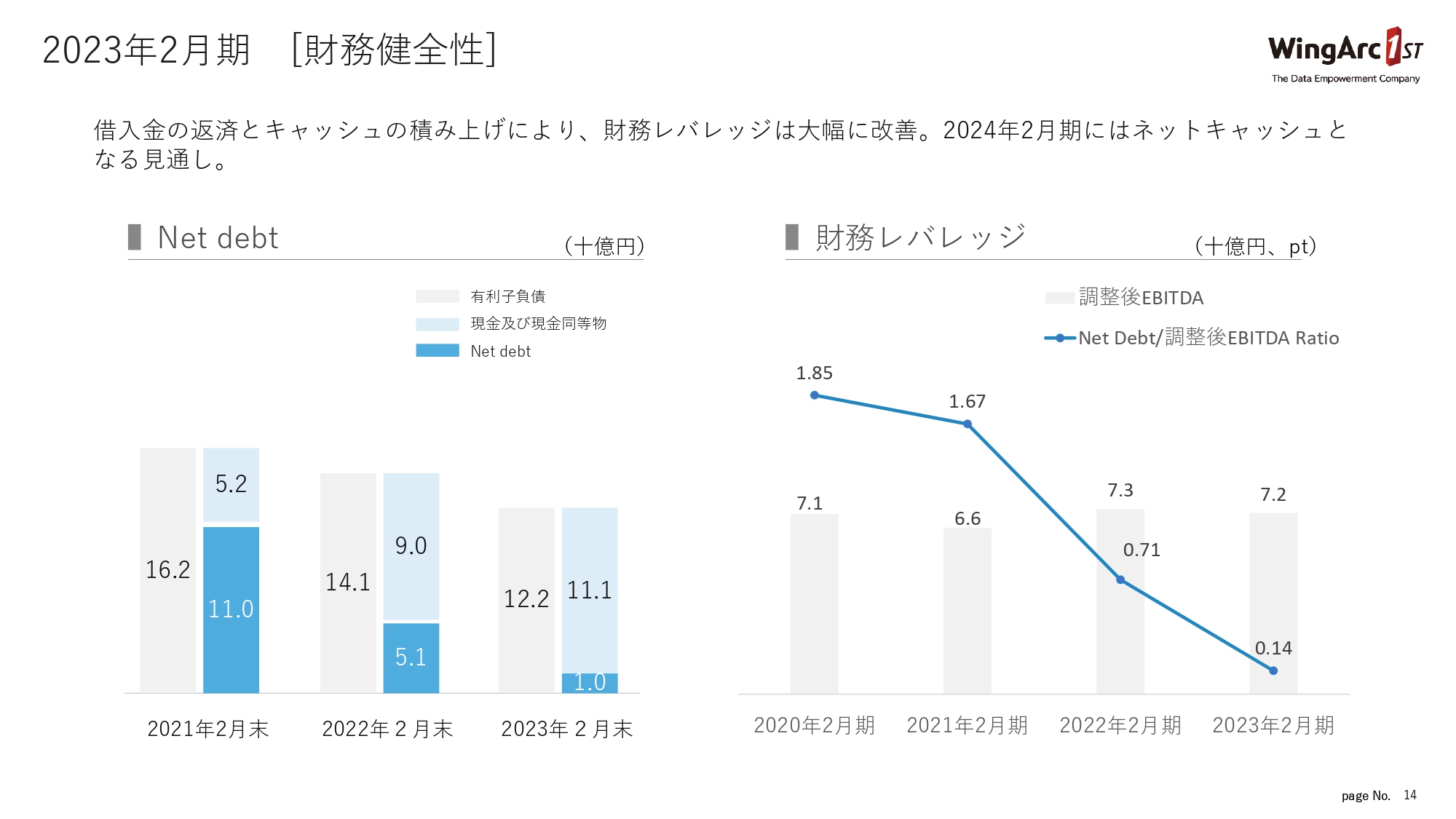

2023年2月期 [財務健全性]

財務の健全性です。Net debtは順調に減少しており、財務レバレッジも0.14倍と非常に低くなっています。

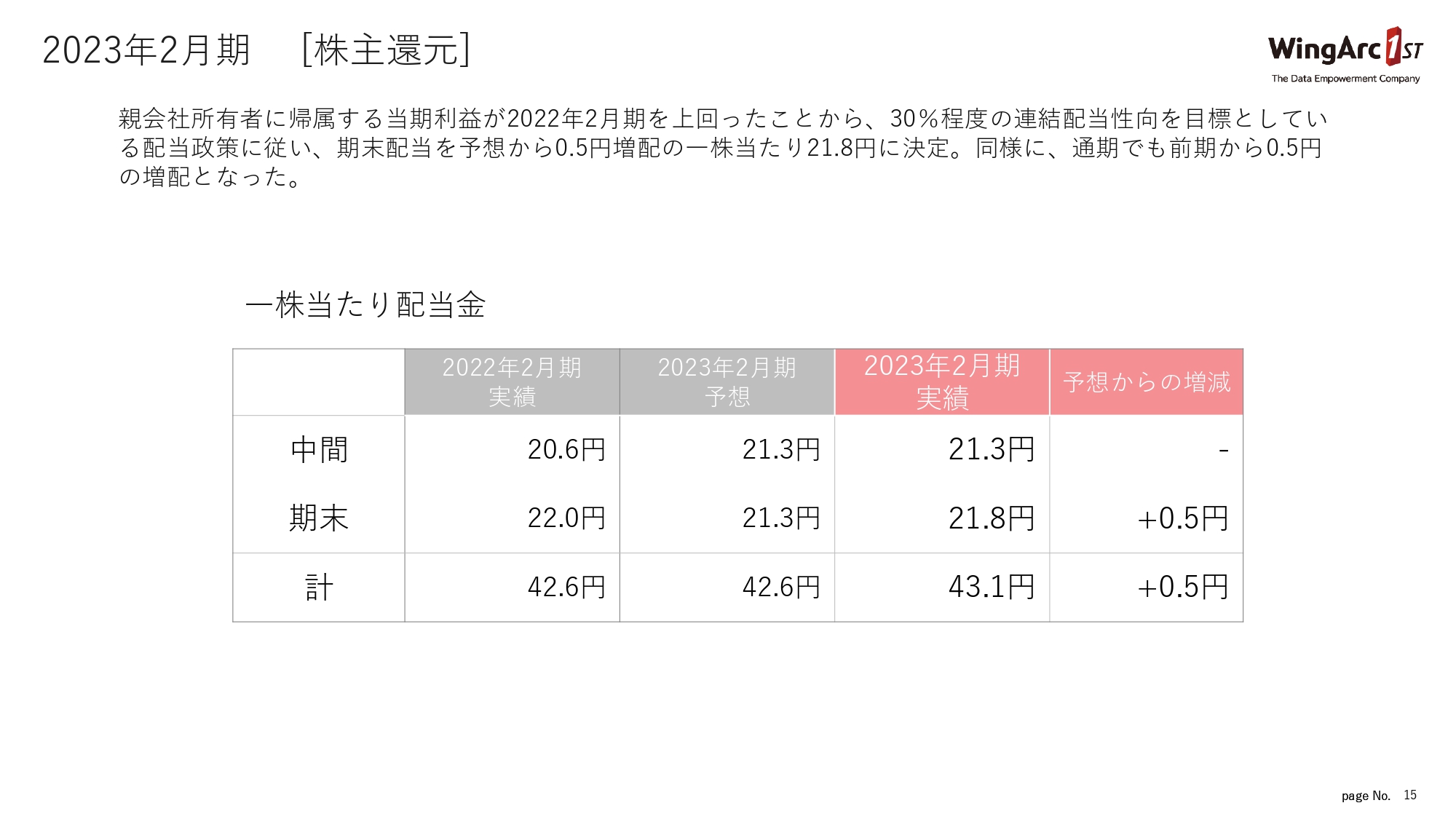

2023年2月期 [株主還元]

株主還元です。当社は、前年よりも利益が下回ったとしても一定の配当は必ず行う旨を中期経営方針で発表していました。

今回は前年を上回るかたちで着地したため、期末配当は配当性向30パーセントと照らし合わせて、0.5円増配することとしました。年間のトータルでは43.1円の配当となっています。

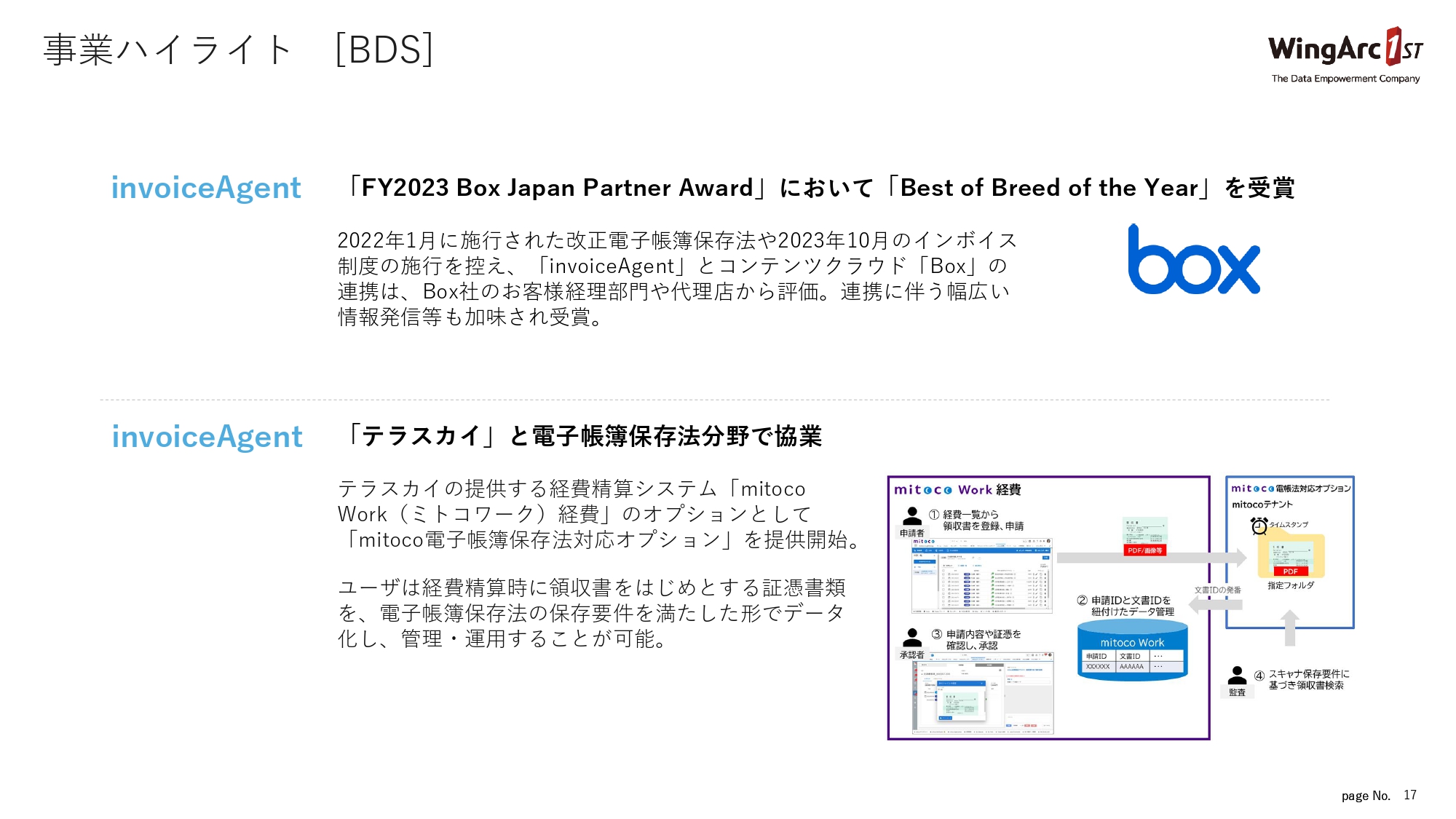

事業ハイライト [BDS]

事業ハイライトです。BDSに関しては「invoiceAgent」で、Box社のアワードを取得しています。また、テラスカイさまとの協業では、テラスカイさまの提供されている「mitoco Work(ミトコワーク)経費」のオプションとして、当社の仕組みが組み込まれています。

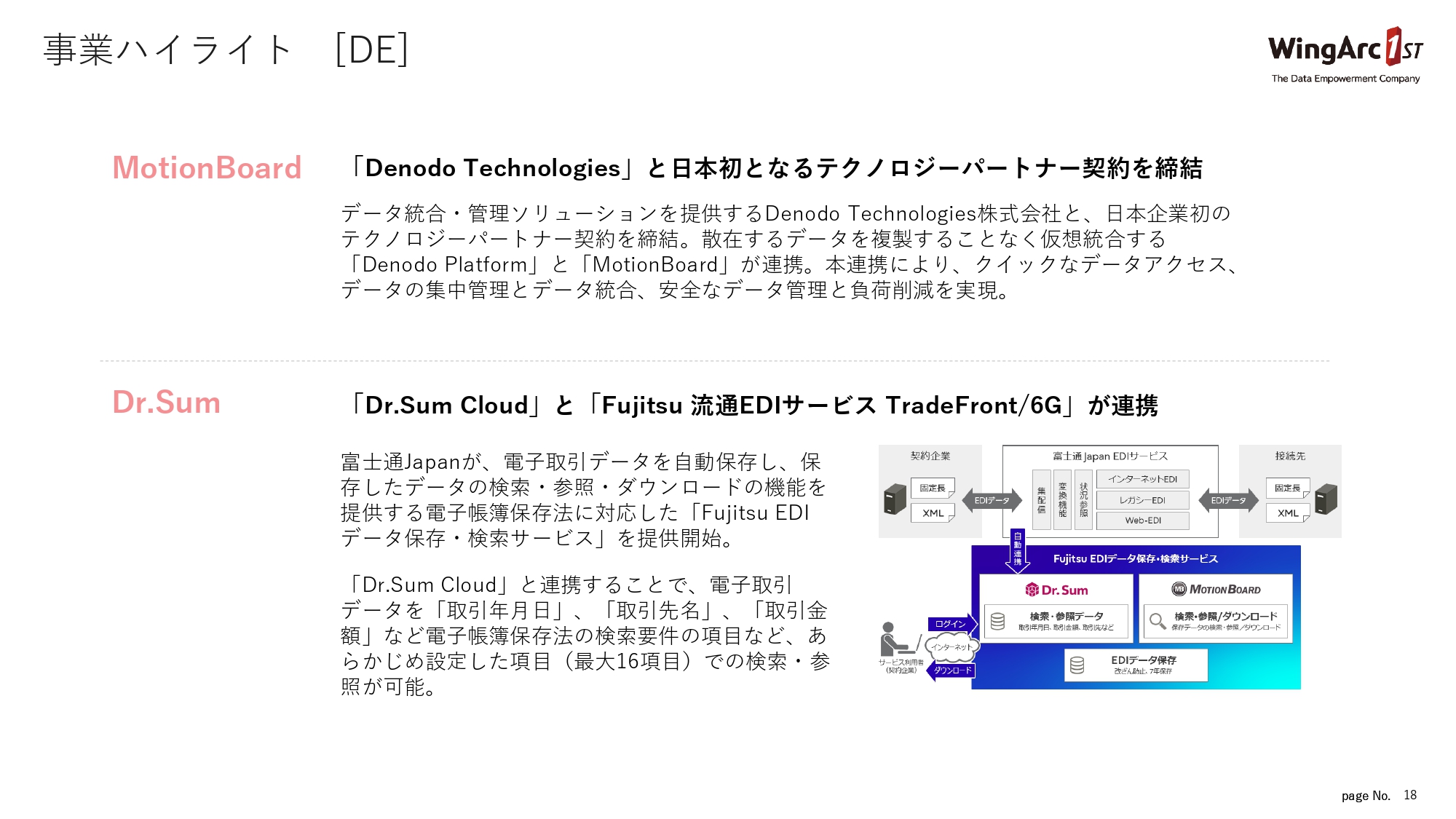

事業ハイライト [DE]

DEに関しては、「MotionBoard」はDenodo Technologies株式会社さまと日本企業初のテクノロジーパートナーとして契約を締結しました。「Dr.Sum Cloud」に関しては富士通Japanの「Fujitsu 流通EDIサービス TradeFront/6G」との連携がアナウンスされています。このように、さまざまなエコシステムをうまく活用しながら、当社のビジネスを推進しています。

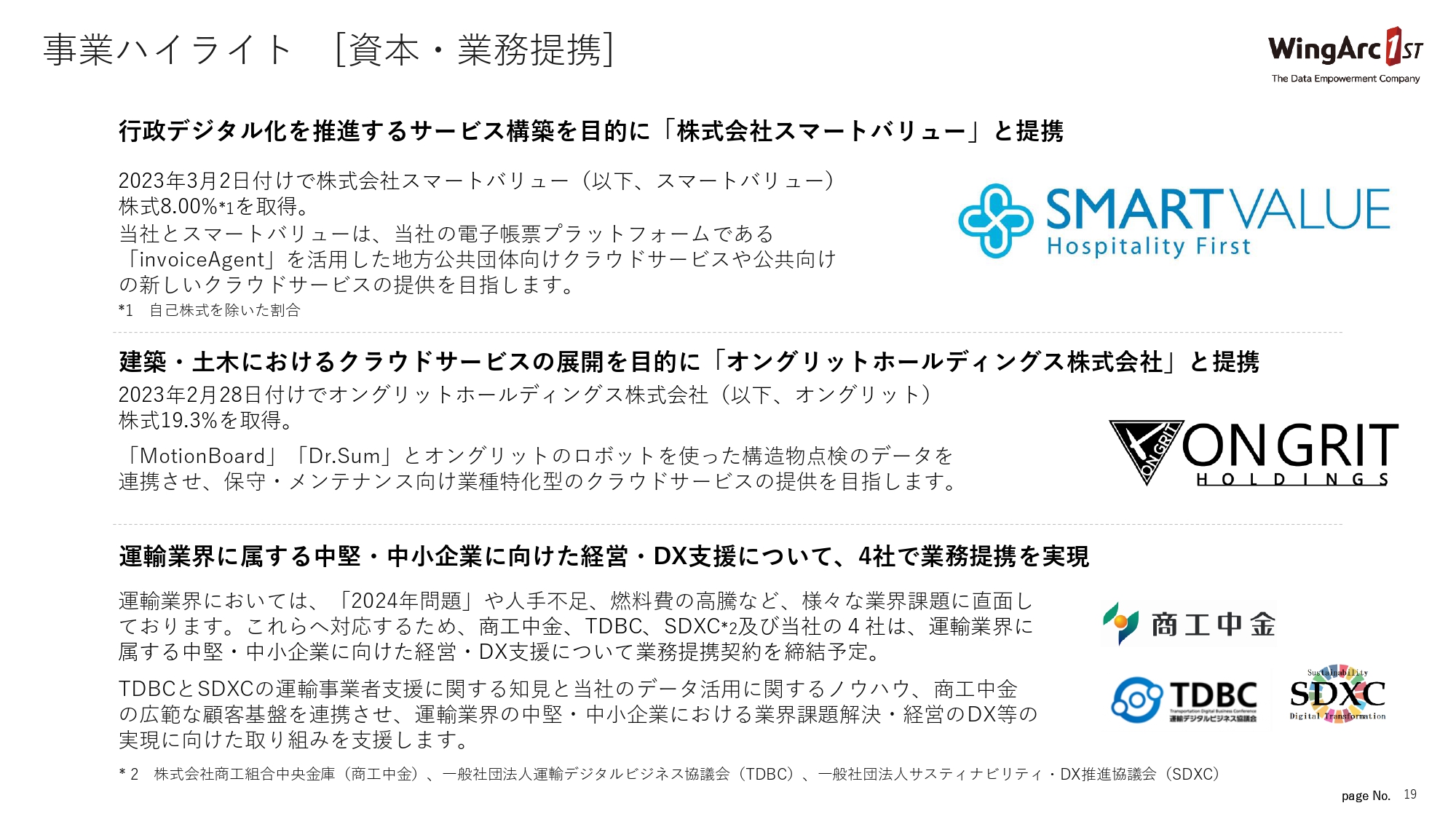

事業ハイライト [資本・業務提携]

資本・業務提携においても動きがありました。現在、当社は2つの会社に出資しています。1つは、スマートバリューという会社です。こちらは行政のデジタル化を推進するサービスの構築を目的としている会社で、自治体に非常に強いという特徴があります。当社の「invoiceAgent」を公共領域に向けて打ち込んでいくため、提携しています。

そして、もう1社はオングリットホールディングスです。こちらは構造物の点検を自動化するロボットを使ったサービスを展開している会社になります。自動化の仕組みの中に当社のクラウドサービスを連携させ、日本中の点検業務の自動化を実現するために、今回提携しました。

みなさまもご存知かもしれませんが、現在の運輸業界では「2024年問題」がニュースとなり、世間を騒がせています。本日の午前中に記者発表を行ったとおり、当社としても運輸業界を支援するために、経営・DX領域における新たなソリューションを発表しています。

こちらは商工中金さまと当社に加えて、一般社団法人運輸デジタルビジネス協議会(TDBC)さま、および一般社団法人サスティナビリティ・DX推進協議会(SDXC)さまと提携し、当社が新たなクラウドサービスを展開するという取り組みです。お客さまに対しては、商工中金さまから提供していくというモデルを発表しています。関連する記事も出ていますので、よろしければご覧ください。

事業ハイライト [健康経営への取り組み]

こちらは、みなさまにぜひお話ししたい内容になります。当社は健康経営というものに取り組んでおり、ここ3年ほど非常に力を入れていました。その結果、「健康経営優良法人2023」の「ホワイト500」に3年連続で選ばれています。

さらに、今回「健康経営銘柄2023」にも初めて選定いただいています。「健康経営銘柄」というのは、各業界で最も優良な法人1社のみに贈られる賞です。

IT業界には非常にスコアの高い会社が多いため、他の業種ではほぼ1社しか選ばれないという中で、4社ほどが選定されています。その1社として当社は表彰されています。こちらも当社の取り組みとして、みなさまにご理解いただければと思っています。

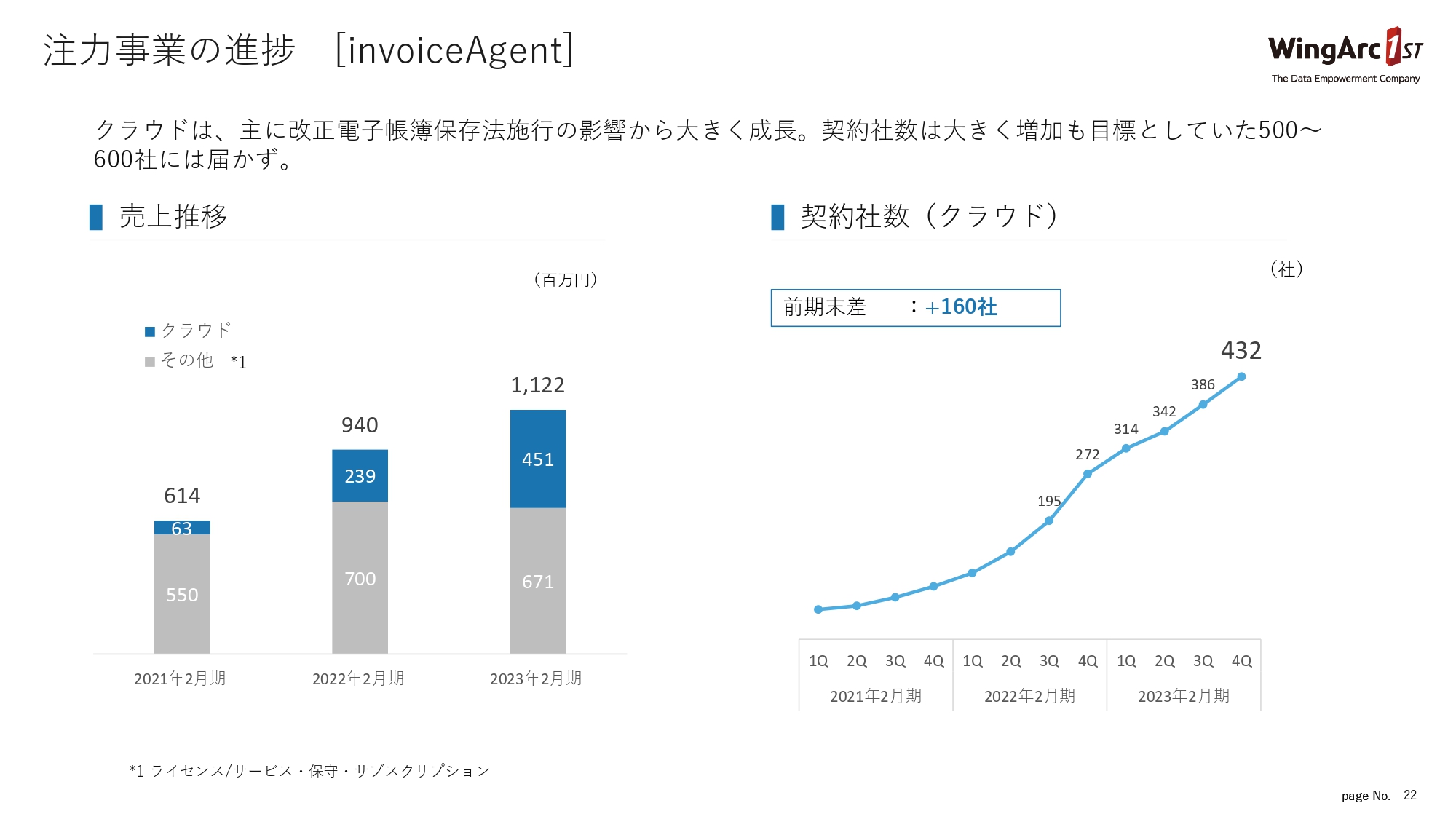

注力事業の進捗 [invoiceAgent]

注力事業の進捗です。まず「invoiceAgent」で、売上に関しては計画を達成しています。契約社数も順調に伸びていますが、本来目標としていた500社から600社には届きませんでした。今年度はその部分をしっかりと巻き返しながら、伸ばしていこうと考えています。

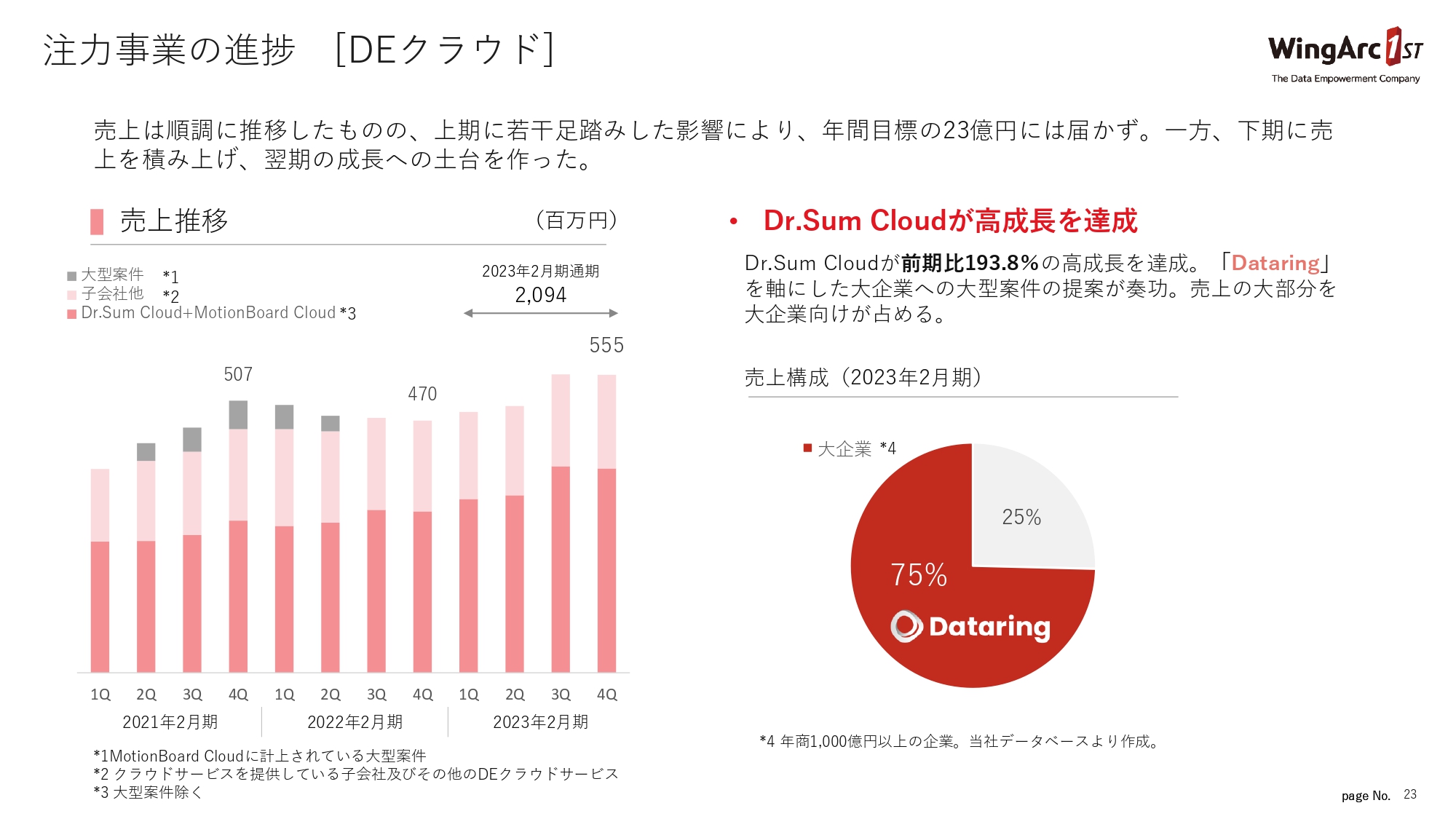

注力事業の進捗 [DEクラウド]

DEクラウドについてです。先ほども少しお話ししましたが、一部公共系の大型案件の剥落の影響があったものの、その部分を十分にリカバリーしながら、現在は進んできています。また、「Dr.Sum Cloud」という当社のビッグデータの集計エンジンについても非常に伸びており、特に大企業へのターゲティングが成功しています。

「Dr.Sum Cloud」では「Dataring」を軸に大企業のユーザーを獲得できている状況です。現段階では「Dr.Sum Cloud」の売上の75パーセントが大企業から生み出されています。

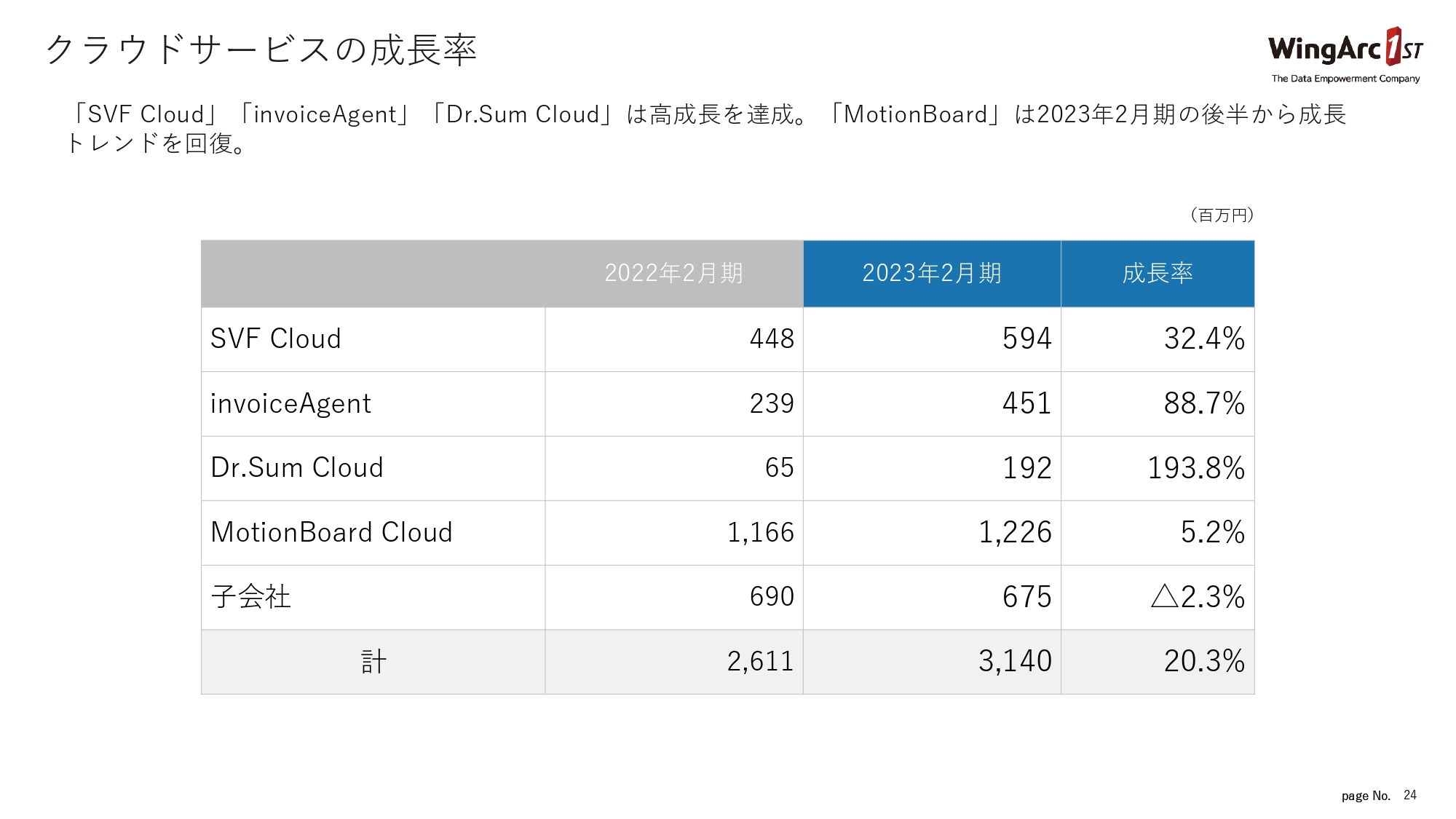

クラウドサービスの成長率

クラウドサービスの成長率についてです。「SVF Cloud」「invoiceAgent」「Dr.Sum Cloud」がそれぞれ高い成長率で伸びています。

先ほどもお話ししたとおり、「MotionBoard Cloud」は大型案件を現在リカバリー中のため、成長率としては少なく見えるかもしれません。全体では20パーセントの成長となっています。

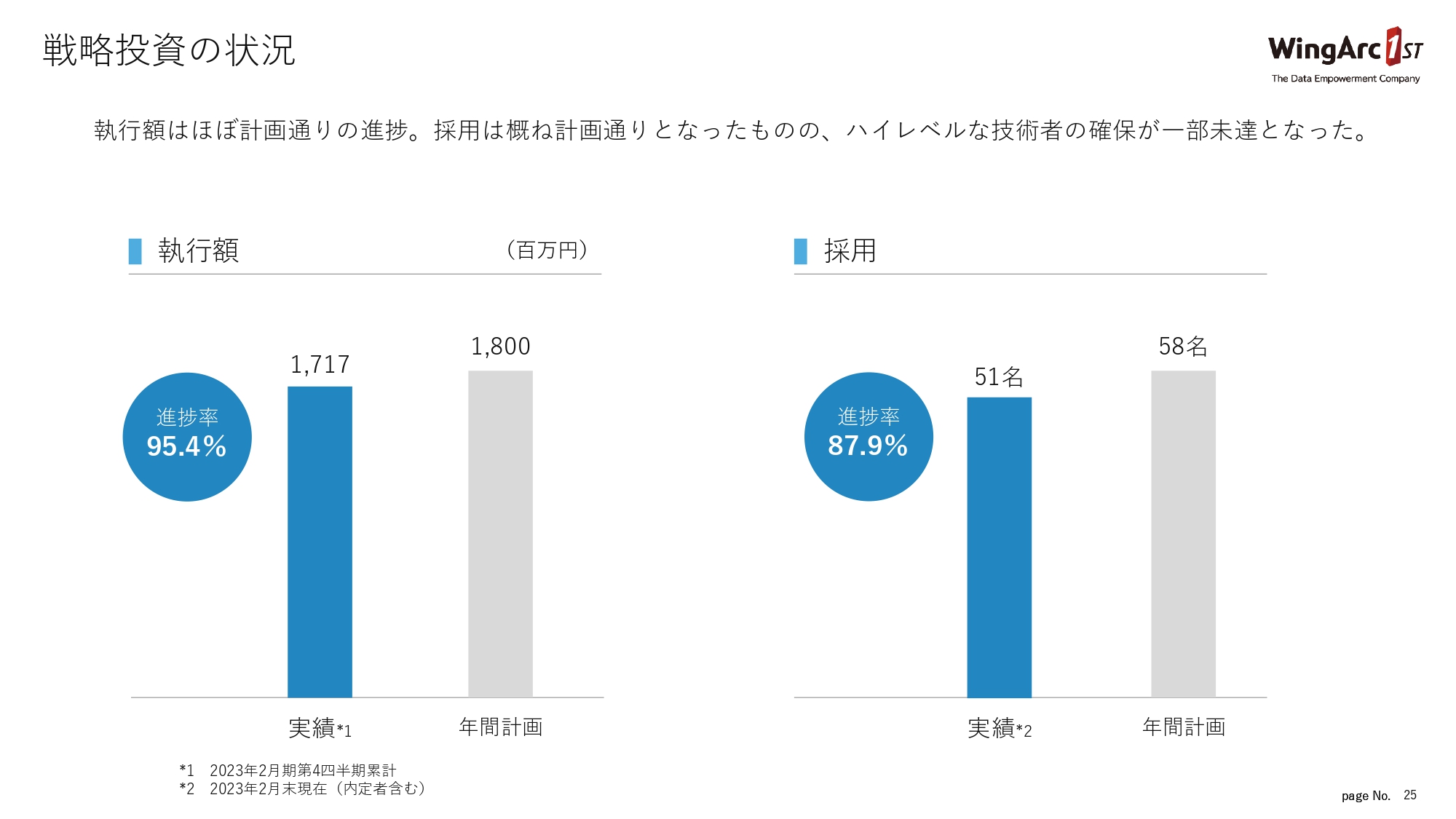

戦略投資の状況

当社は2022年1月公表の中期経営方針において大幅な戦略投資を3ヶ年で行うと発表しています。戦略投資の執行額に対して、実際の進捗率は95.4パーセントです。

また、採用に関しては進捗率が87.9パーセントとなっています。上位レベルのエンジニアの獲得にはまだ苦戦しているものの、人材の採用は順調に進められています。

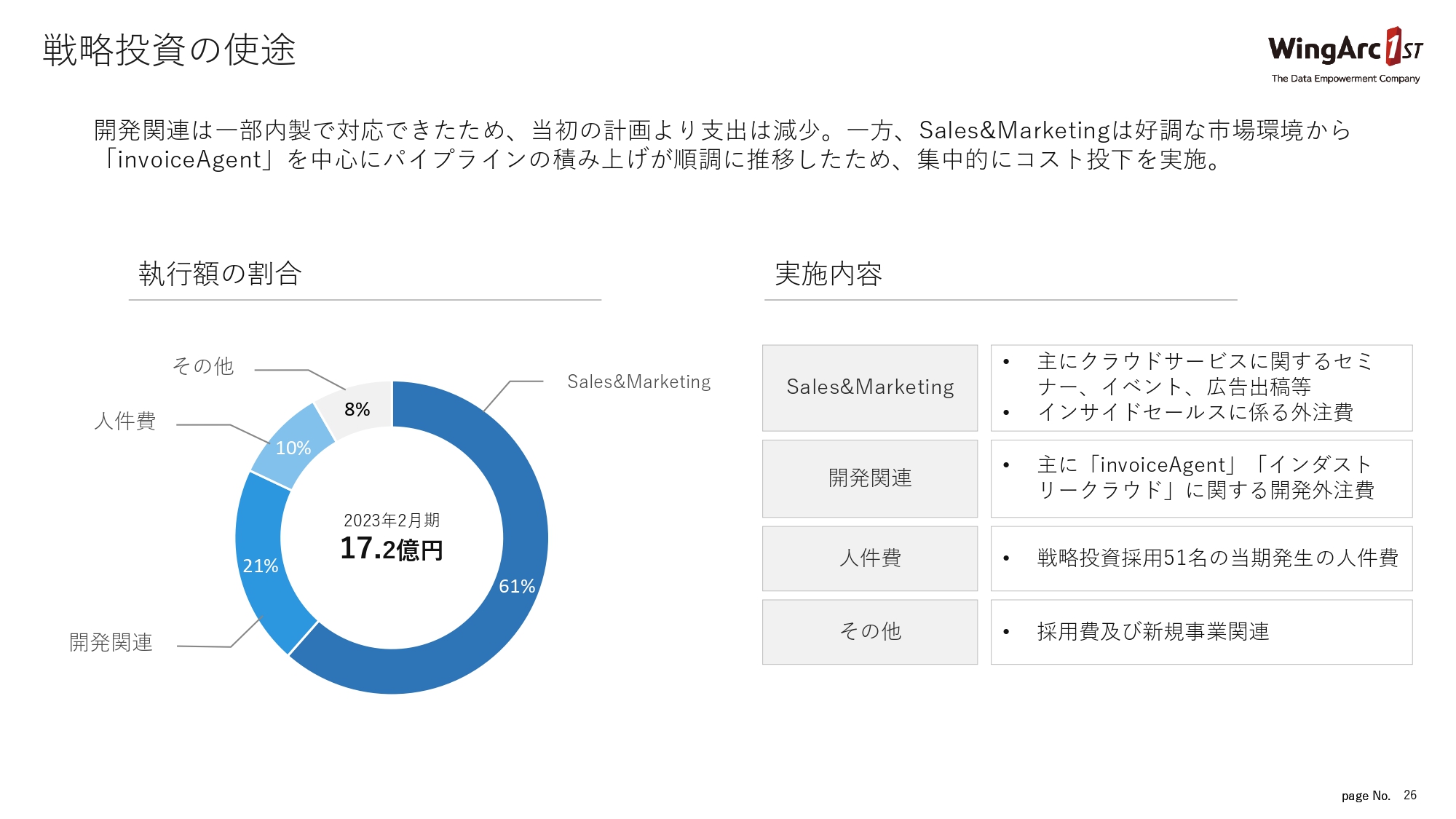

戦略投資の使途

戦略投資の使途についてです。当初よりもSales&Marketing領域のコストが少し増えています。追い風の市場環境を捉えるため、Sales&Marketingのほうへコストを大きく振ったかたちになっています。

2024年2月期 [事業方針]

ここからは、2024年2月期の計画についてご説明します。

2023年2月期は戦略投資でビジネス拡大の下地を作る段階でしたが、今年度はそれをかたちにしていくための投資を考えています。その中でも特に重要となるのは、クラウドビジネスをより伸ばしていくことと、リカーリングの収益をより拡大していき安定的な収益を得ることです。

クラウドビジネスに関しては、BDS・DEともに戦略商材を立てて伸ばしていきます。リカーリングに関しては、クラウドに加え、保守、サブスクリプションにも取り組みます。仮にソフトウェアライセンスであっても、リカーリングのサブスクリプションで提供するという取り組みを始めています。

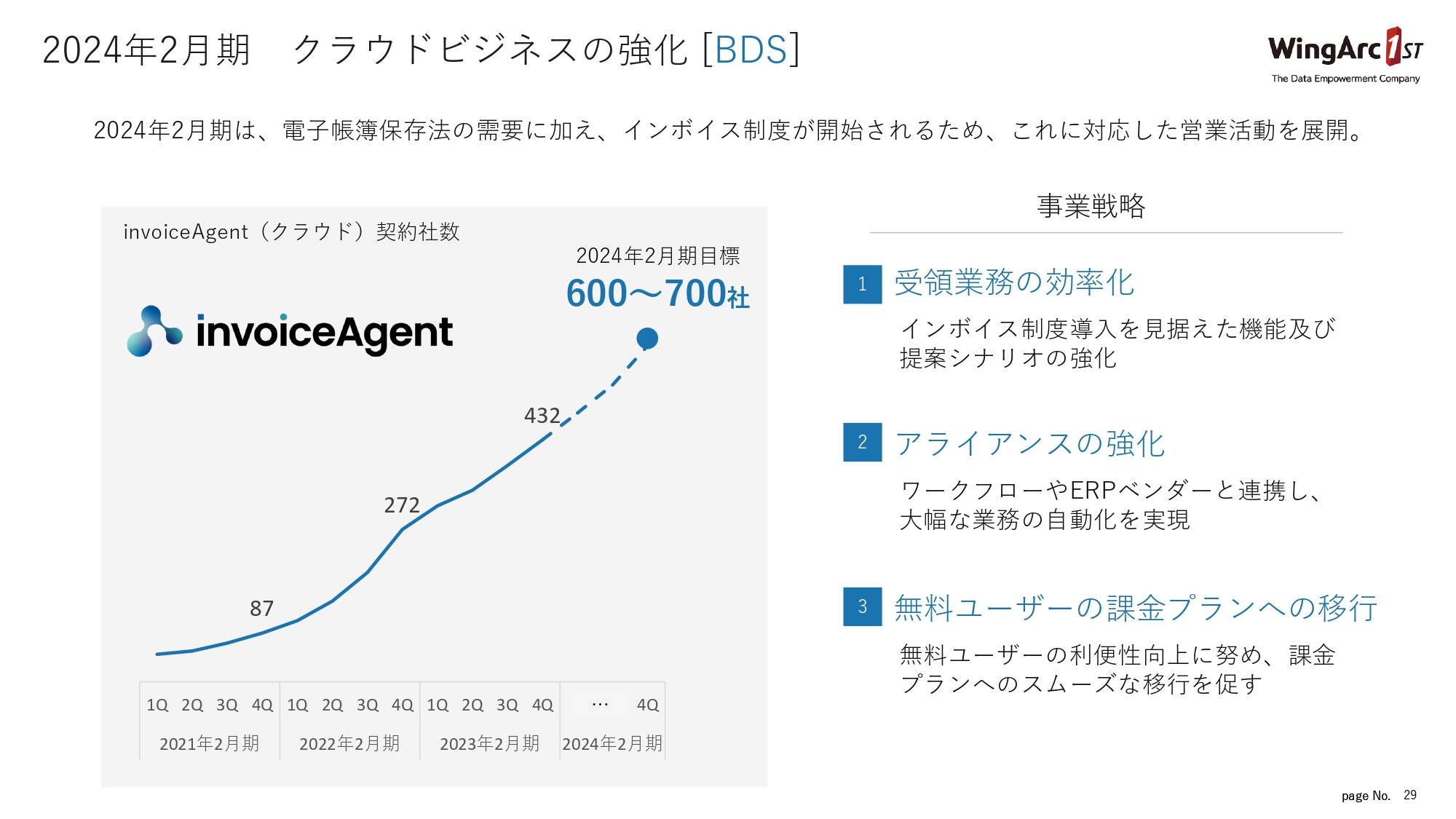

2024年2月期 クラウドビジネスの強化 [BDS]

「invoiceAgent」に関しては、2024年2月期は600社から700社の顧客獲得を目指していますが、もちろん我々はそれ以上の数値を目指して事業を進めています。

2024年2月期 クラウドビジネスの強化 [BDS] 戦略1

その中でも軸になってくるのが、「invoiceAgent」における企業間取引の領域です。この部分に関しては、「Peppol」というデジタル庁が推奨しているフォーマットがありますが、当社も「Peppol」のプロバイダとして登録されています。

このような標準化の流れを受けながら、企業に対して我々のサービスをしっかりと展開していこうと思っています。

2024年2月期 クラウドビジネスの強化 [BDS] 戦略2

また、単独のサービスのみならず、さまざまな企業とのアライアンスを強く進めていきます。特に「invoiceAgent」においては、ワークフローやERPとの連携が必要不可欠ですので、大手のみなさまとアライアンスを組んでソリューションを展開しています。

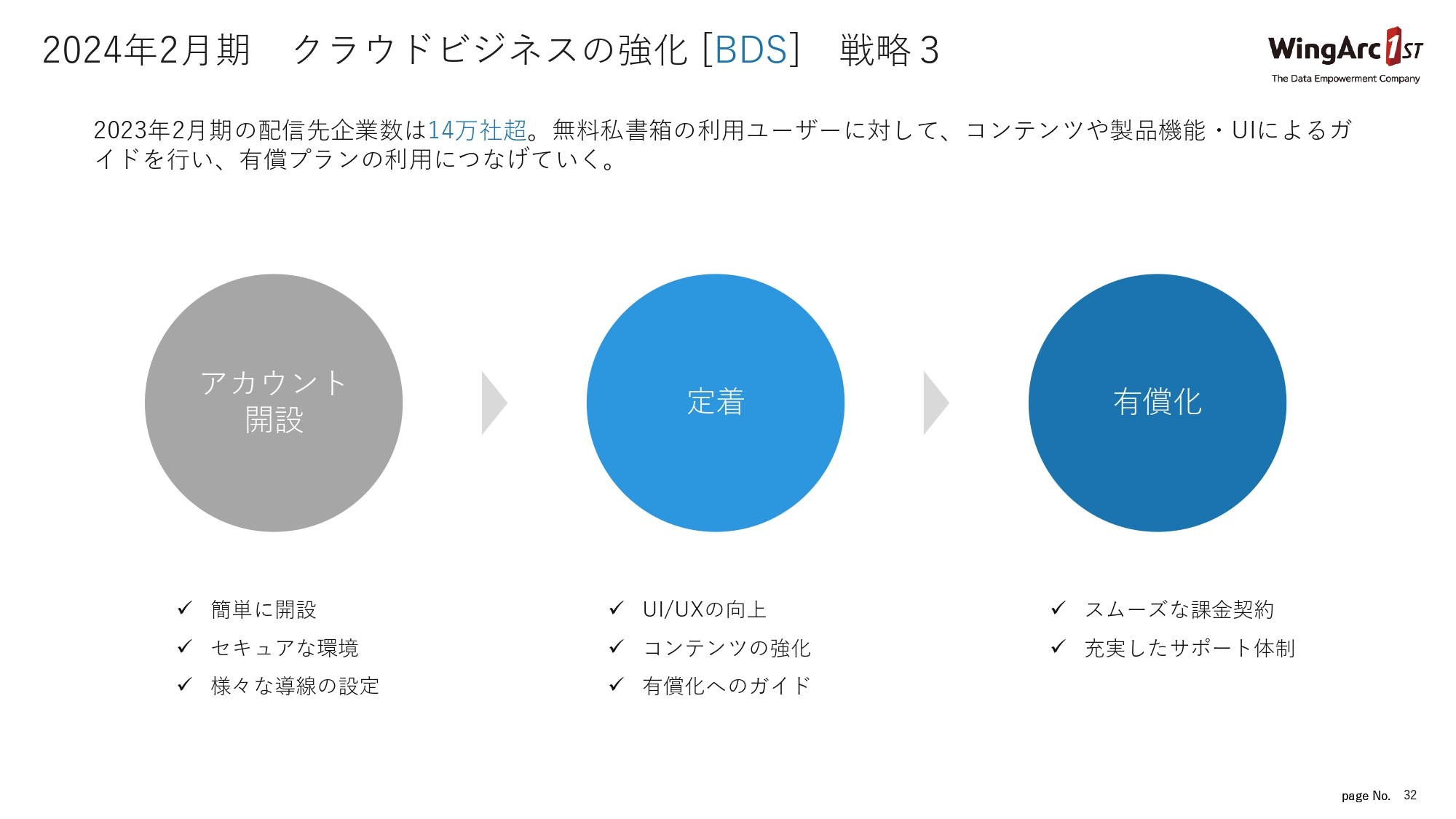

2024年2月期 クラウドビジネスの強化 [BDS] 戦略3

現在、我々の「invoiceAgent」で実際に取引している配信先企業数は、無償利用のお客さまも含め14万社を超えています。今後は無償利用ユーザーを、いかに有償プランの利用につなげていくかという点も、大きな戦略の1つになります。

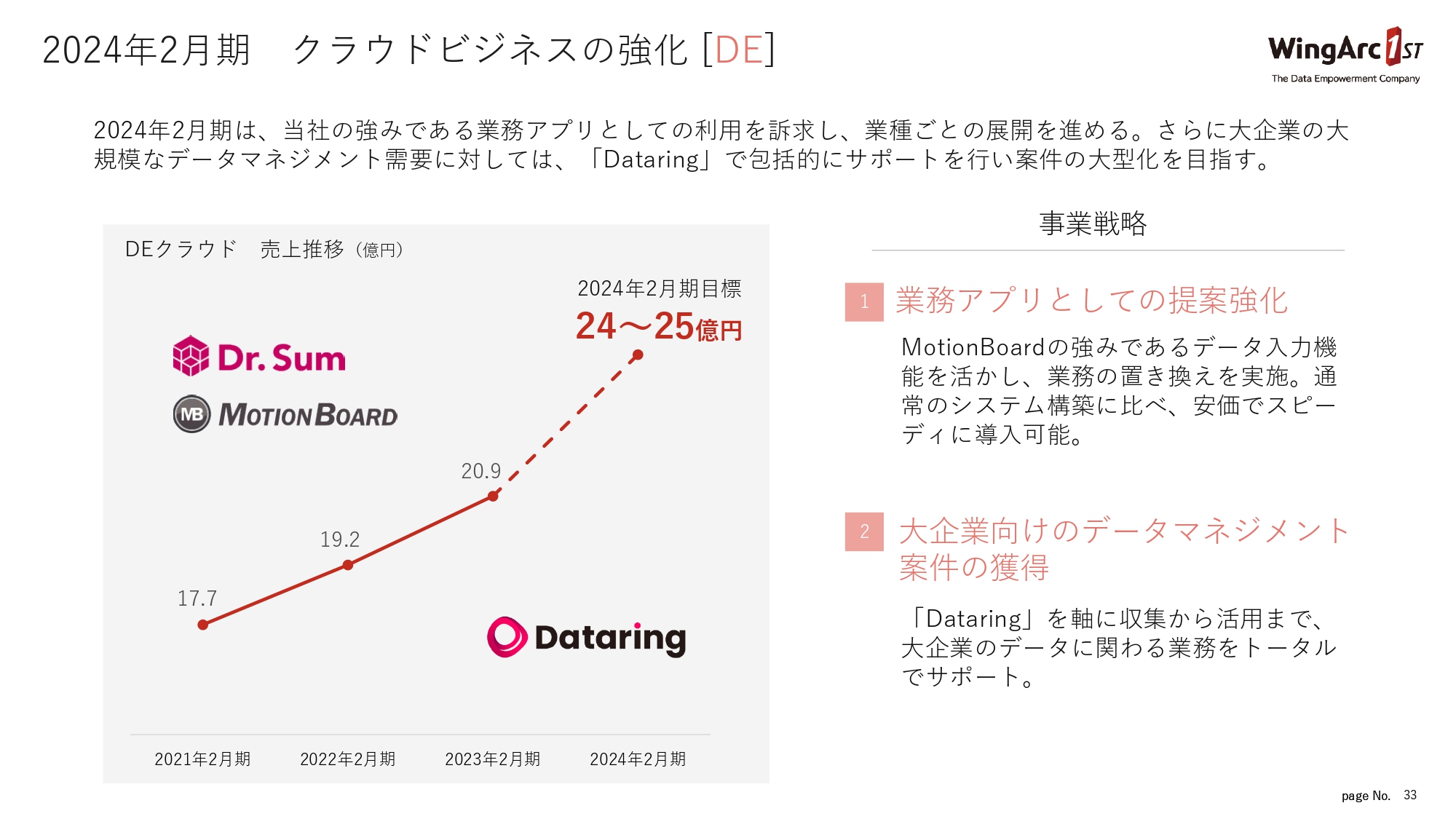

2024年2月期 クラウドビジネスの強化 [DE]

続いて、DEについてです。DEのクラウドサービスは、売上目標を24億円から25億円として進めています。

戦略のポイントとしては、単にソフトウェアやクラウドサービスを提供するだけではなく、業務でしっかり利用できるものとして定着するサービスにしていきます。そのために、現在は業務アプリとしての提案を増やしています。

もう1つが、大企業向けのデータマネジメント「Dataring」です。「Dataring」の案件を増やすことによって、大企業の包括的なデータ活用をサポートします。

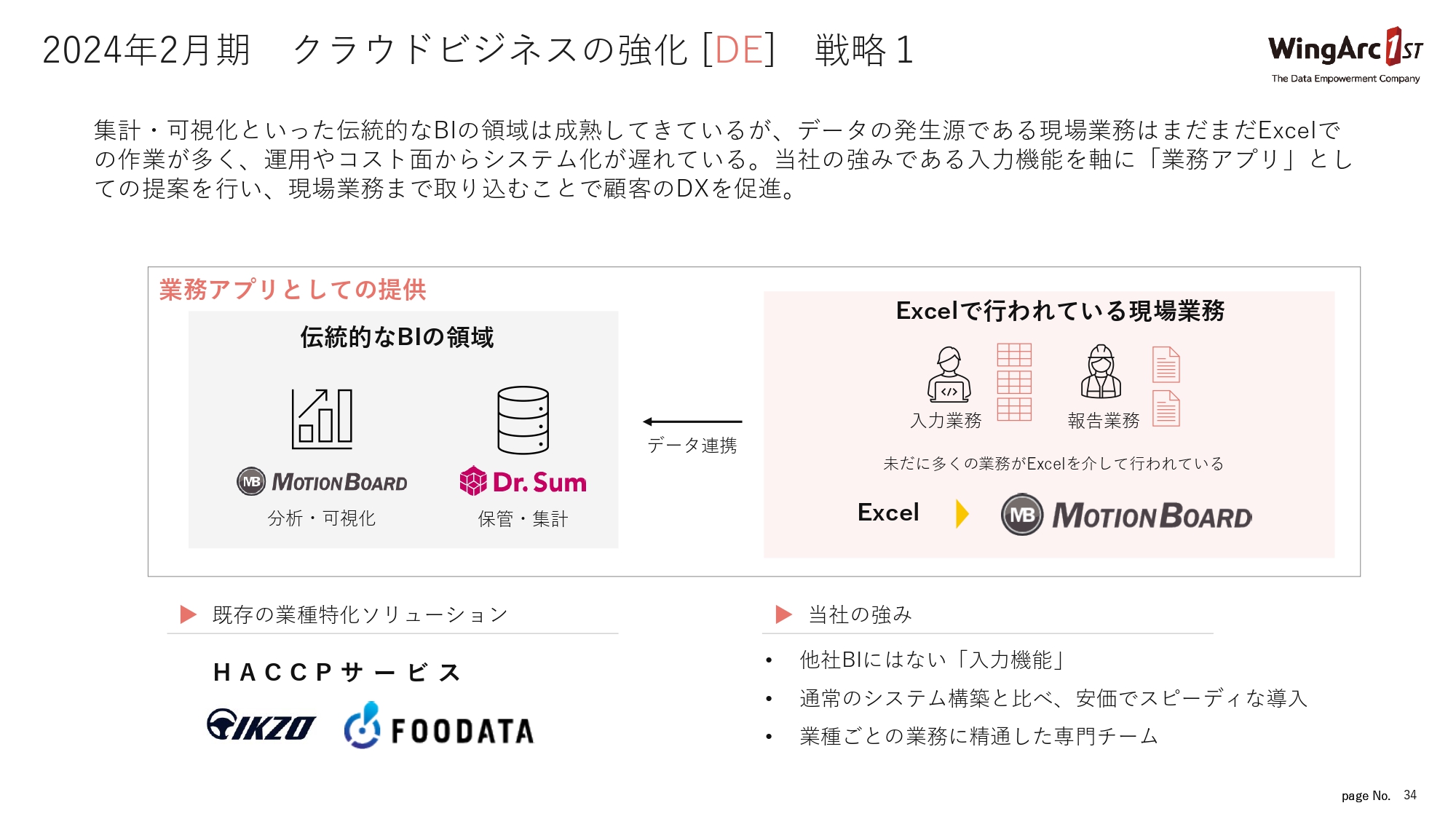

2024年2月期 クラウドビジネスの強化 [DE] 戦略1

業務アプリについて、よりわかりやすくお話しすると、我々は今までBIと呼ばれる領域でツール的なアプローチを行ってきました。今後は、例えばExcelを利用している方々の業務を当社のソリューションで置き換えていくなど、今までの資産を活かしながら新しい領域を作っていけると考えています。

また、特定業界向けのサービスも進めていますので、そのような部分にも強みを作って展開していこうと考えています。

2024年2月期 クラウドビジネスの強化 [DE] 戦略2

「Dataring」に関しては、大企業をターゲットとしたデータマネジメントシステムとしてご提供しています。現在、非常に多くのニーズをいただいていますので、しっかりとかたちにしていこうと思っています。

2024年2月期 [リカーリング収益の拡大]

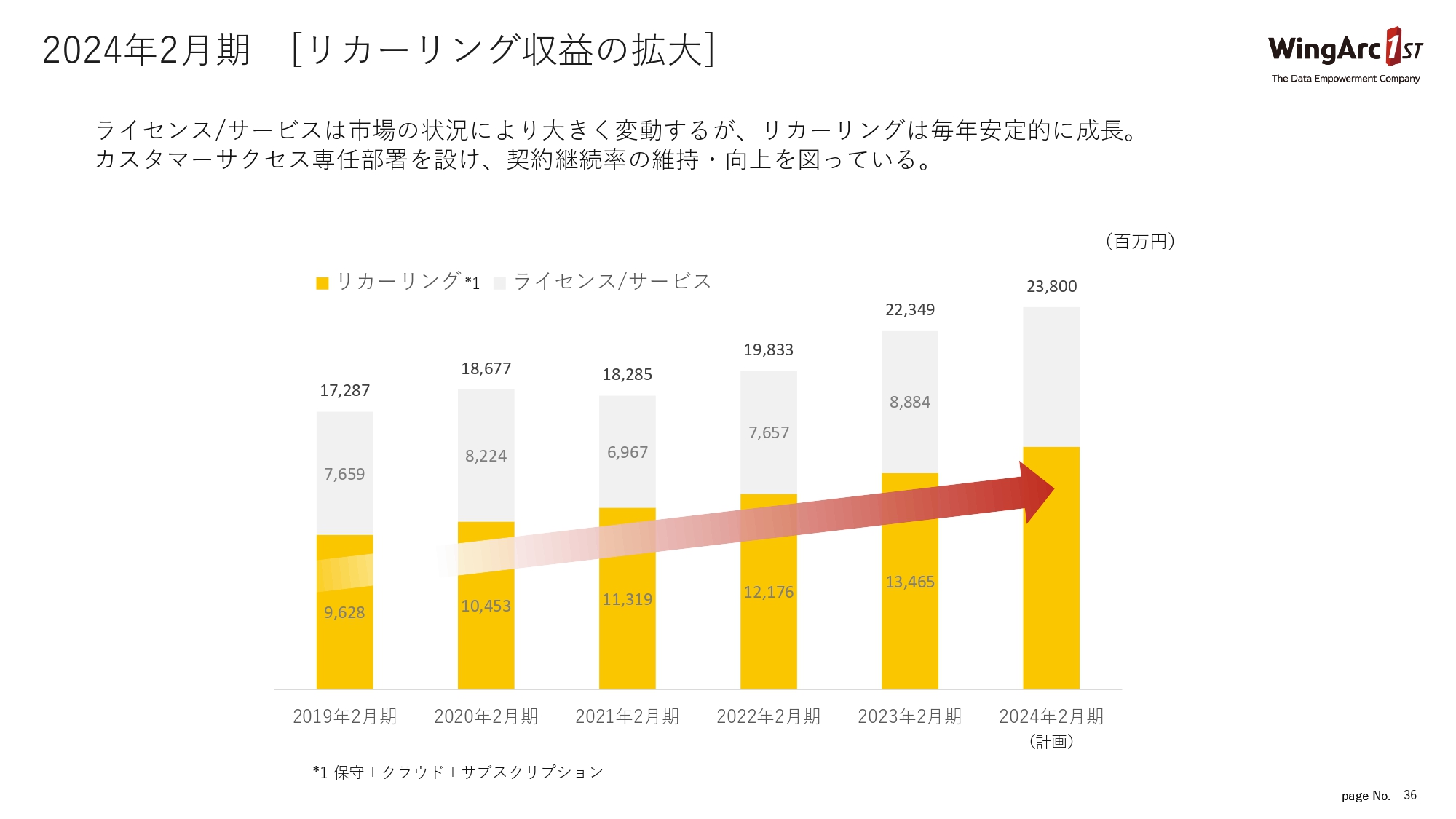

リカーリングに関しては、2024年2月期も順調に右肩上がりで伸びるように計画を立てています。

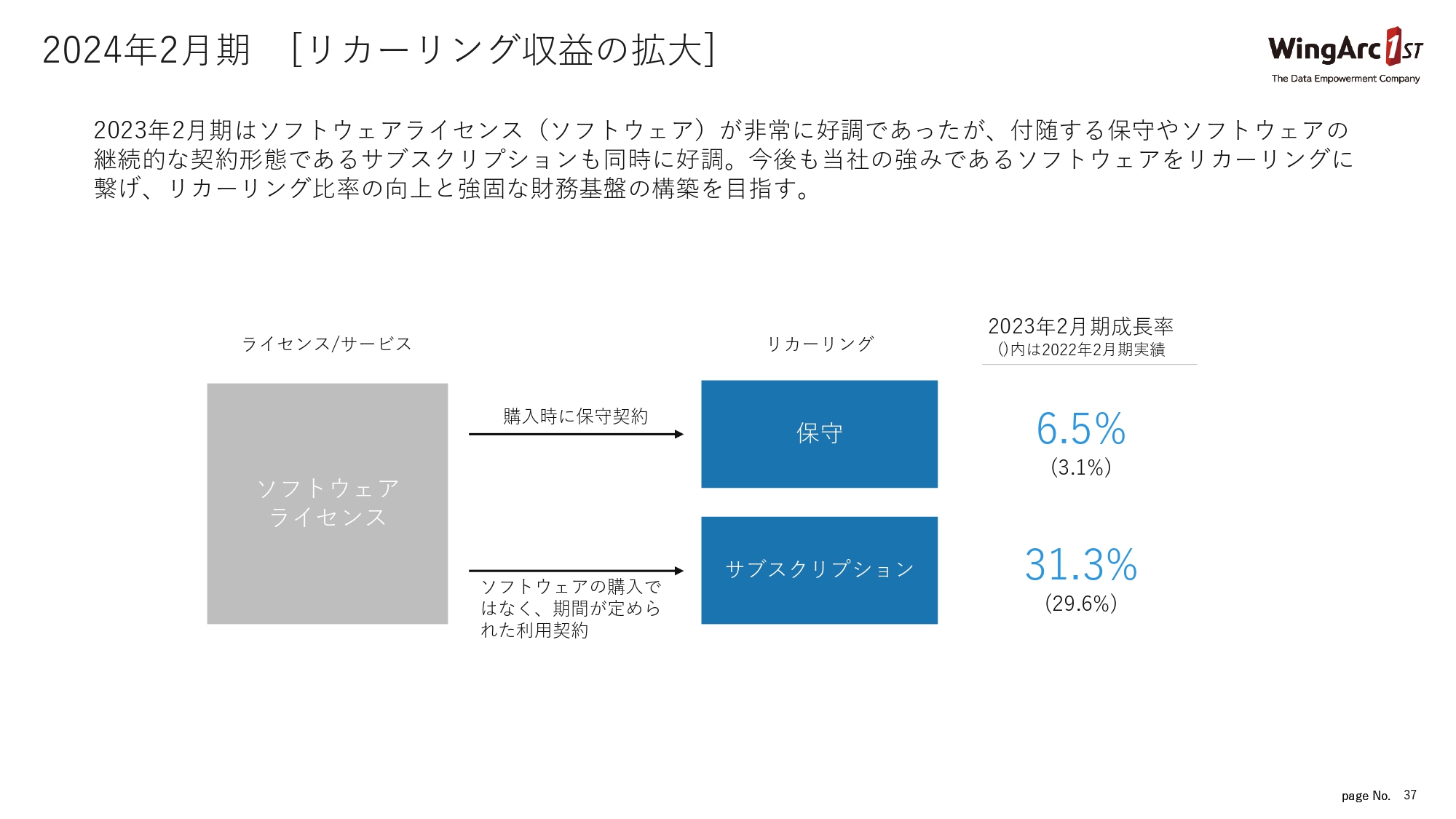

2024年2月期 [リカーリング収益の拡大]

リカーリング収益を拡大するにあたって非常に重要なのは、クラウドの売上自体を伸ばすことはもちろん、ソフトウェアライセンスに紐づく保守契約をしっかり獲得し、さらに、販売モデルをサブスクリプション型に切り替えていくことで、継続的な売上が立つようにしていきます。

スライドの青い数字は2023年2月期の成長率、その下段の括弧内に記載しているのは2022年2月期の成長率です。クラウドに加え、ソフトウェアライセンスに関連する保守契約とサブスクリプションの合わせ技で、リカーリング収益を伸ばしていきます。

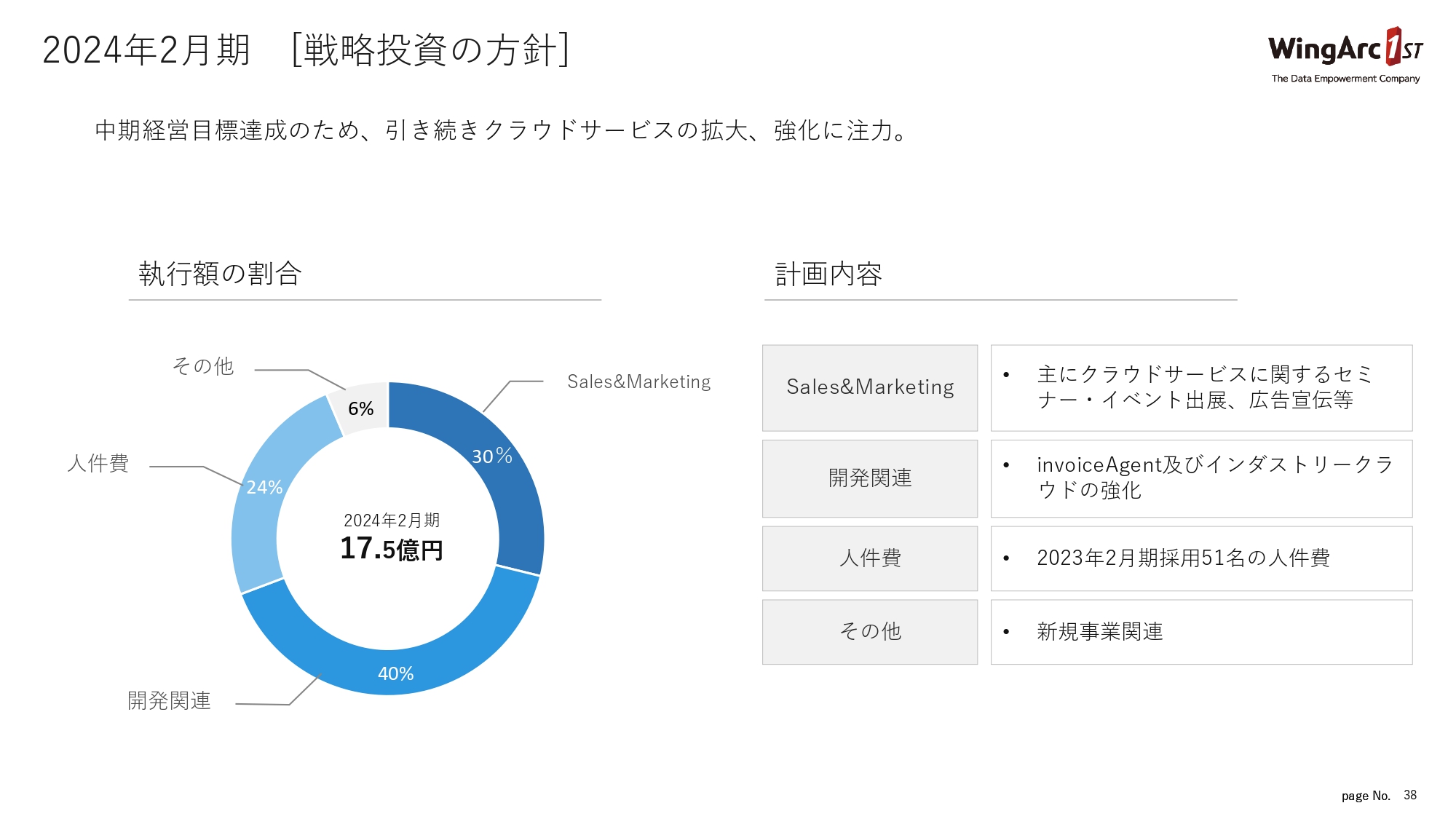

2024年2月期 [戦略投資の方針]

中期経営方針の2年目における、戦略投資の主な配分領域です。2024年2月期に関しては開発をより加速するために、開発に多くを割り振った投資を予定しています。

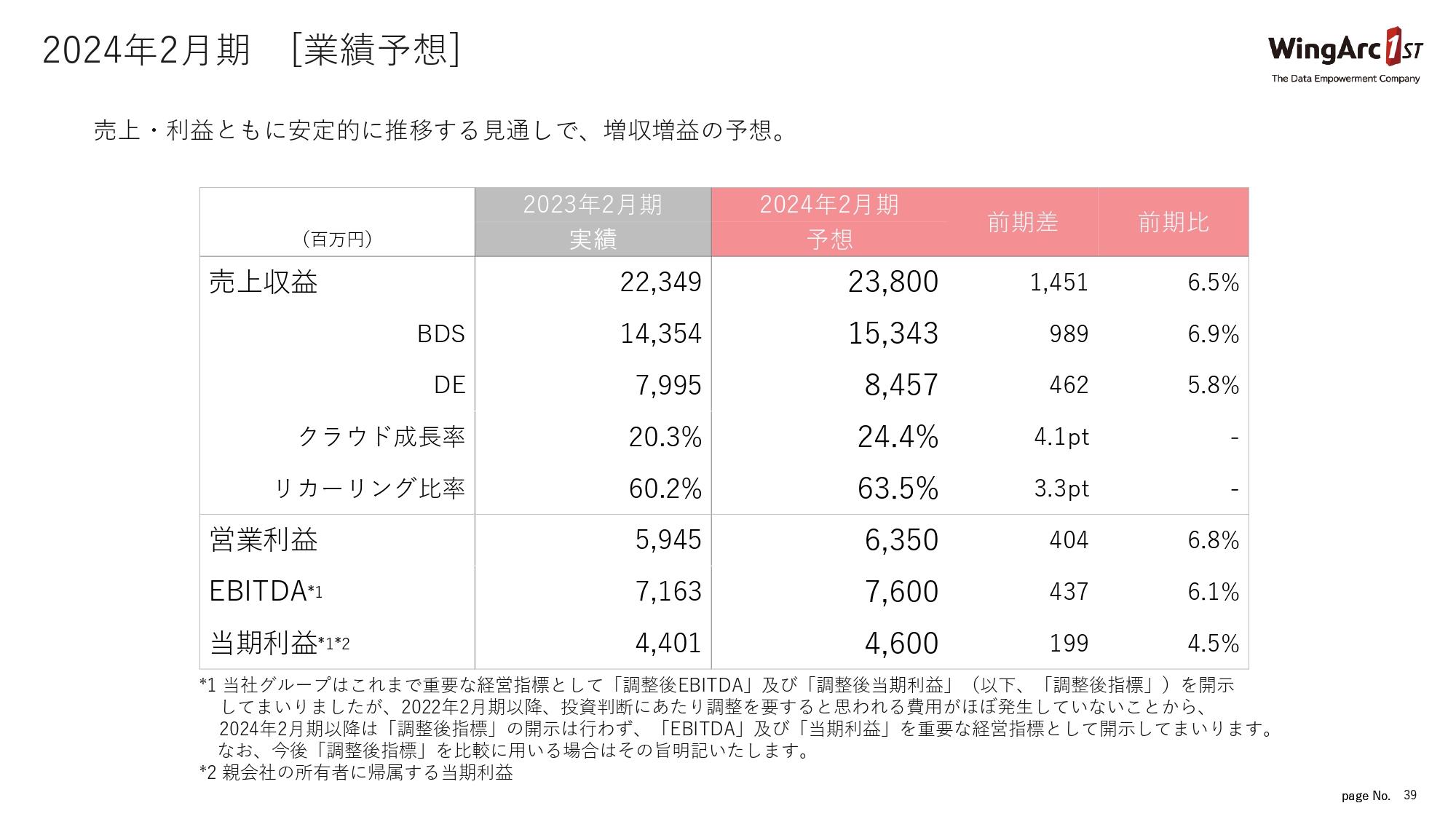

2024年2月期 [業績予想]

2024年2月期の業績予想です。売上は238億円、前期比6.5パーセントの増加を見込んでいます。営業利益は63億円5,000万円、前期比6.8パーセント増、EBITDAは76億円、前期比6.1パーセント増、当期利益は46億円、前期比4.5パーセント増を予想しています。

今まで、当社は経営指標として調整後EBITDA、調整後当期利益を用いてご説明していましたが、現在は調整を要する費用がほとんどなくなりましたので、今後は基本的に調整後指標は利用せずに、EBITDA、当期利益でご説明します。

2024年2月期も増収増益を目指しています。もちろん、この数値は最低限のコミットメントと捉えていますので、どのようにさらに上を狙っていくのかが、我々のチャレンジとなります。

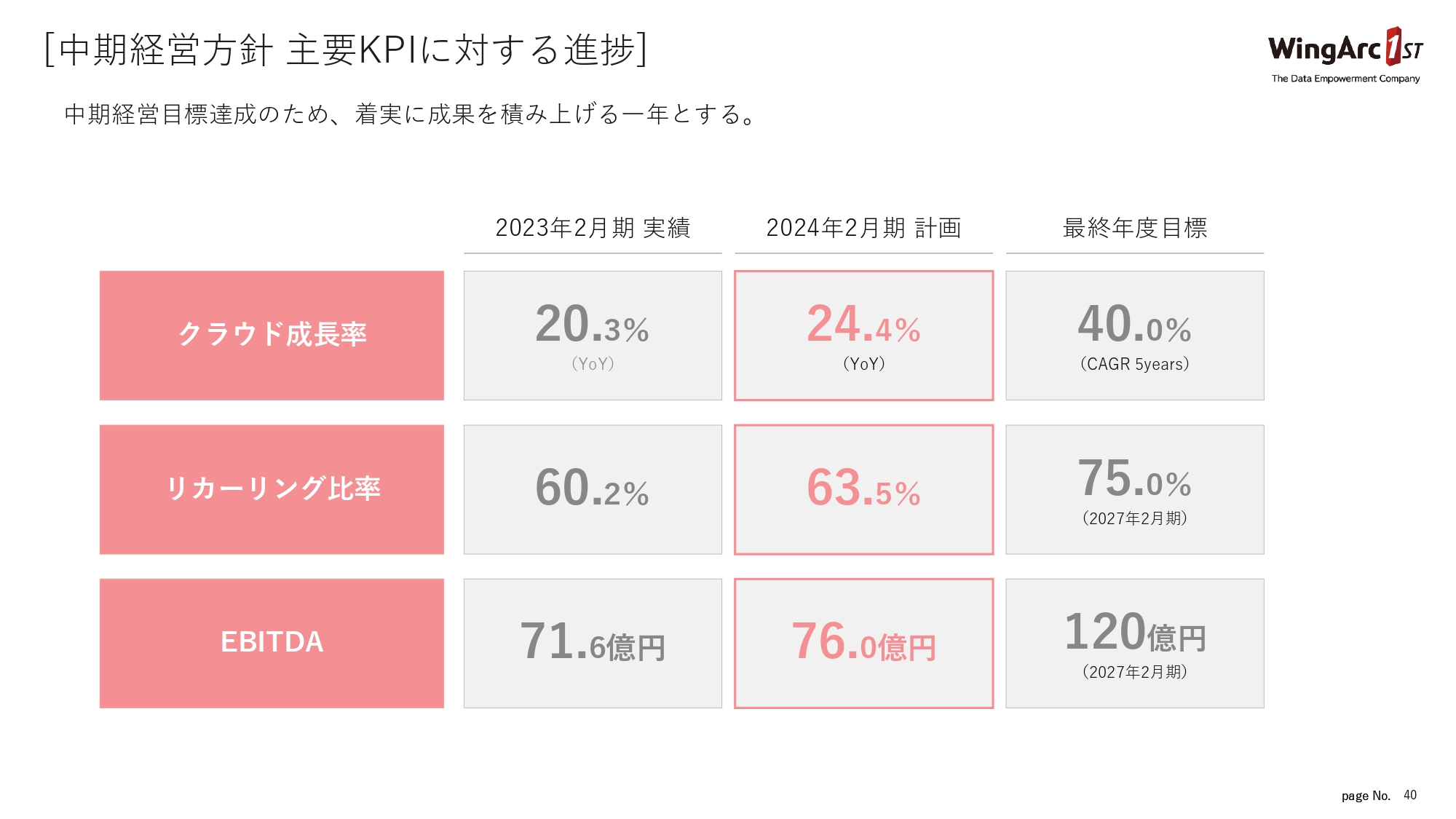

[中期経営方針 主要KPIに対する進捗]

中期経営目標の進捗です。クラウドの成長率はYoYで24.4パーセント、リカーリング比率は63.5パーセント、EBITDAは76.0億円を計画として織り込んでいます。中期経営方針における最終年度の目標に向かって、しっかりと積み上げていく大事な年になると思っています。

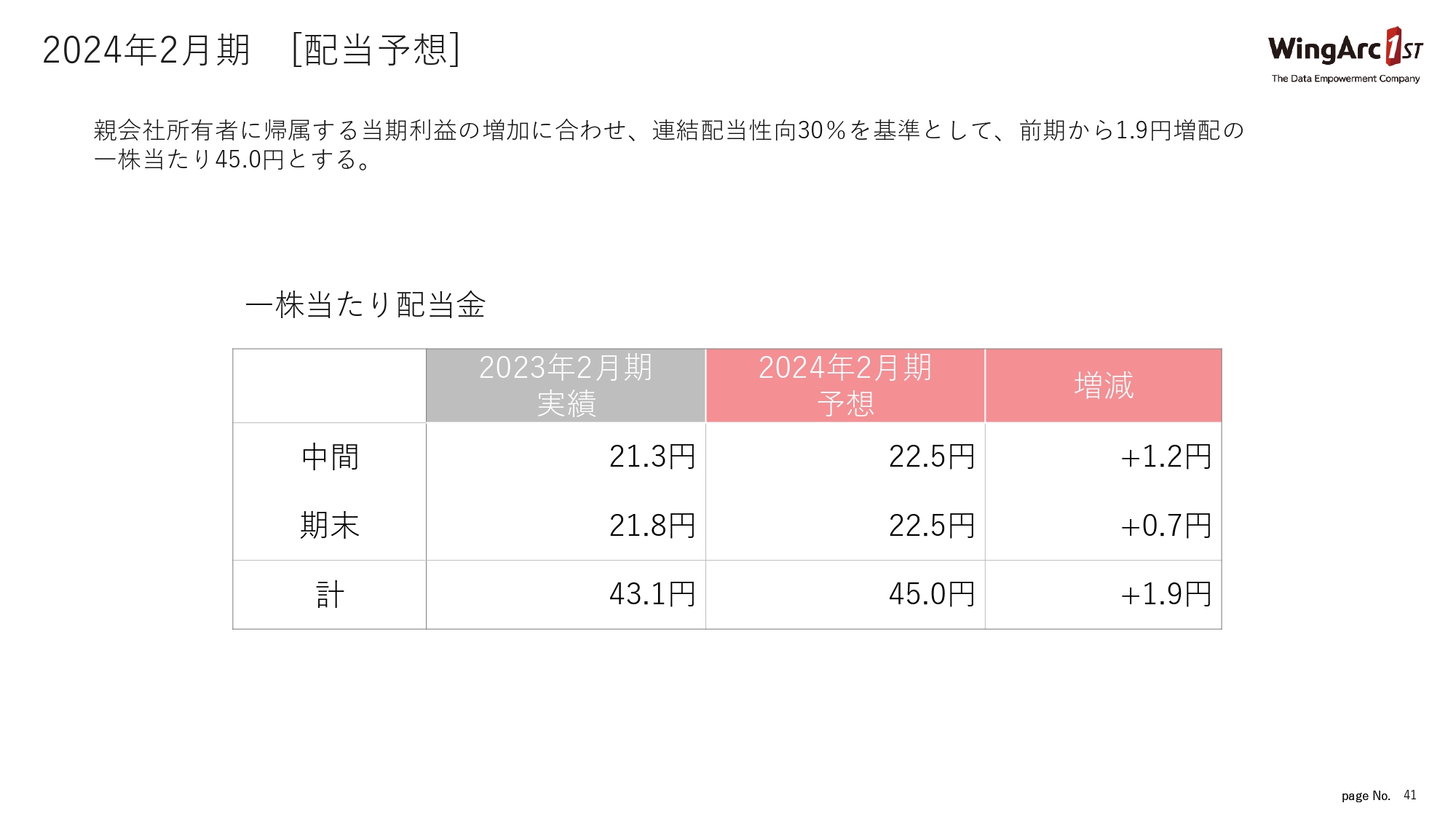

2024年2月期 [配当予想]

最後に配当予想です。配当性向30パーセントを目安として、年間で1.9円増配の45.0円の計画です。もちろん、可能な限りさらに還元できるようがんばっていきますので、今年度もぜひよろしくお願いします。

私からのご説明は以上です。

質疑応答:2023年2月期の実績の詳細について

質問者:実績についておうかがいします。まず、SVFについてはライセンス販売が強かったと思いますので、その継続性についてコメントをいただきたいです。

また、「invoiceAgent」については、第3四半期との比較で見るとフラットにとどまっており、電子帳簿保存法の追い風があるとのお話でしたが、売上としてはそこまで加速感が出てきていないかと思います。こちらについてもコメントをお願いします。

さらに、DEの「MotionBoard」についてもおうかがいします。官公庁案件の反動減があったというお話がありましたが、昨年の第4四半期は売上が弱かったため、今回の第4四半期に関しては反動減ということではなかったと思います。「MotionBoard」が弱いのではないかと思いますので、こちらに関してもコメントをお願いします。

田中:1つ目のSVFのライセンス販売における強さが2024年2月期も継続するかについてですが、我々は2023年2月期と同じくらいの売上になると予想しています。理由としては、コロナ禍で遅延していた基幹システムの更改プロジェクトが現在動き始めているためです。

「2027年問題」と呼ばれる、基幹システムのさまざまな保守切れが起こることに合わせて新しいものへ変えるというプロジェクトが日本の企業で進んでいました。コロナ禍で止まっていたプロジェクトが、現在は一気に動き始めており、それが昨年度だけでなく、今年度も継続すると想定しています。

2つ目の「invoiceAgent」について、第3四半期から第4四半期の売上がフラットになっているのではないかとのご質問ですが、リード自体は非常に積み上がっています。

多くのお客さまの年度の最終月は3月だと思われますが、当社は2月となっており、受注がずれ込むこともあります。現在はしっかりと積み上がっているものを、今年度でかたちにできるようにしていこうと思っています。

また、「MotionBoard」の売上が鈍化しているとのご指摘ですが、大型案件をリカバリーして売上は増加しています。

2023年2月期は、クラウドをお使いのお客さまの中に、オンプレミス、つまりソフトウェアのライセンスに切り替える方もいらっしゃったことも一部ではありますが影響しております。

質疑応答:BDSとDEの見通しについて

質問者:BDSとDEの見通しについて、それぞれコメントをお願いします。

田中:BDSは基幹システムの更改プロジェクトが、2027年頃まではある程度継続的に期待できると考えています。また、2023年2月期の売上はBDSで前年比16パーセント増と伸びており、今期はそこからさらに7パーセント増と、強い数字であると感じています。

質問者:電子帳簿保存法やインボイス制度などの法規制よりも、基幹システムのほうがドライバーとなるのでしょうか? 帳票について追い風となるドライバーを整理させてください。

また、DEは2024年2月期もそこまで伸びない予想とされています。そちらの考え方についても教えてください。

田中:BDSの増加要因は法規制関連での「invoiceAgent」の売上の増加が大きな要因です。

「SVF」に関する帳票のプロジェクトは昨年度同様のレベルが継続するという読みの中で、2024年2月期は電子帳簿保存法やインボイス制度の追い風がしっかりあると見ています。

DEに関しては、大きな伸びということではなく堅調に伸ばしていくことを目指しています。また、現在新しいプロダクトの開発が進んでいますが、本来は戦略投資によって早期に投入する予定でした。しかし、エンジニアの確保が遅延している影響もあり、やや遅れています。そのため、今年度は現在のプロダクトをベースに戦っていきます。成長率に関してそこまで大きな成長は予想していません。

しかし、新たな需要を獲得するためのマーケティング戦略などを打ち出そうとしているため、それによって来年度以降に加速できるように、2024年2月期はしっかりと準備しようと考えています。

質問者:帳票については、終わった期はライセンス販売が非常に強かったと思いますが、今年度は終わった期の高かった水準を、横ばいと言いますか、落ちないで踏ん張るという理解でよろしいですか?

田中:おっしゃるとおりです。

質疑応答:DE製品の需要について

質問者:DEは今、新製品投入のタイミングということで、エンジニアのリソースに関してもご説明がありました。しかし、DEの製品は、絶対になければならないマストハブなものというよりは、どちらかというと予算に余裕があれば投資すべき製品なのではないかと思っています。

潜在的な需要も影響しているかと思いますが、新製品投入のタイミングなどを除くと、どのような需要があると考えればよいのか、フォローアップとして教えてください。

田中:おっしゃるとおり、我々のDEのプロダクトというのは、帳票に比べてマストハブである度合いは低い可能性があると思っています。ただ、今は世の中にDXの波が来ており、さまざまな企業がDXを真に実践していくタイミングとなってきています。

先ほど「業務で使えるアプリケーション展開を目指している」というお話をしましたが、これに関しては現在、実績を積み上げている最中です。業務アプリケーションはナイストゥハブというよりも、マストハブという位置付けになるため、成功事例を横展開し、「これがあることによって会社の業績が上がる。効率化が進む」ということを、業界を定めながら狙っていく予定です。

質疑応答:戦略投資費用の四半期ごとの内訳と利益への影響について

質問者:戦略投資の費用についておうかがいします。今年度の予想額は17.5億円となっていますが、四半期ごとではどのように費用が執行されるのでしょうか?

また、終わった期の第1四半期、第2四半期については戦略投資の実行額が少なかったため営業利益が大きく、それと比較すると今年度の営業利益の出方はややスロースタートで、減益になるようにも見えます。

戦略費用の四半期の出方と、その影響によって利益がどのようになるのかについてコメントをいただければと思います。

藤本泰輔氏(以下、藤本):こちらは私からご説明します。ご質問いただいたとおり、前期に関しては人材の採用を含めて、戦略投資は17億円から18億円ほどで設計していました。前期の第1四半期、第2四半期は採用が限られていたため、どちらかというと下期偏重となりました。

それに対し、今期はある程度の人材を確保しており、その方々の人件費が期初から発生しています。そのため、前期に比べるとある程度均されたかたちでの投下となる見込みです。

ただ一方で、前期と同様にマーケティング施策をどのタイミングで打つかによって、どうしてもボラティリティは出ると思っています。

現時点では、先ほど田中が説明したとおり、DEクラウドの加速ということで、第1四半期にプロモーションを実施する予定です。これについては前期の第4四半期にかなりの仕込みを行っているため、第1四半期でさらに加速し、プロモーション活動に費用を投下していこうと思っています。

もう1点、当社の大きなイベントの開催は、第3四半期を予定しております。そのため今期も、マーケティングの費用が他の四半期よりも、そのあたりで少し多く出るのではないかと思っています。

その他について、ある程度はエンジニアの採用等がどのタイミングで来るかにもよりますが、前期に比べるとなだらかなかたちでの投下を予定しているというのが、当期の戦略投資の枠組みになります。

質問者:ご説明いただいた内容を復唱すると、今期については昨年度ほど下期偏重ではなく平準化しているということと、第1四半期にプロモーションを実施され、また第3四半期には御社の社内イベントがあるため、そのあたりは費用が膨らむというお話だったかと思います。

そのようなことを踏まえて、四半期の利益予想を出されていないことは重々承知していますが、四半期の利益を考える上でヒントになるようなことがあれば教えてください。

藤本:四半期での売上・利益は開示していませんが、先ほどもお伝えしたように、前期の第1四半期は戦略投資を実施していなかった分、利益は大きく非常に収益性も高かったと思います。それと比較すると、どうしても今期は前期に比べて費用が多くなるため、水準としては見劣りするかもしれません。

しかしながら、冒頭にもご説明したとおり、この上期は前期から見込んでいた案件もあるため、第1四半期にはそれなりに強い数字を見込んでいます。

現時点で前期の利益水準に対してどの程度かといった回答は、この場では具体的にお伝えしづらいものの、それほど大きな変化があるとは考えていません。

質疑応答:「invoiceAgent」のクラウド契約数の実績と予想の背景について

質問者:「invoiceAgent」のクラウドの契約数について、2024年2月期の目標は、2023年2月期の期初の純増数並みで計画されていると思います。2023年2月期に下振れた背景と、2024年2月期には再度契約数を伸ばせると見込んでいる背景について、解説をお願いします。

田中:昨年度の契約数が目標に届かなかった大きな理由としては、「invoiceAgent」のクラウドサービスのラインナップの中で非常に重要な電子取引の投入タイミングが遅れてしまい、立ち上がりがずれ込んでしまったことが背景になります。しかし、売上自体は目標を超えております。これは、想定よりも大手のお客さまの獲得は順調に進んでおり、それにより売上をしっかり取れてきていることがわかります。

今期に計画通り契約が取れると見込んだ理由ですが、これまでに準備していたものの投入が現在どんどん始まっており、これによりお客さまのリード数が非常に多くなっています。そのようなお客さまを新規顧客としてしっかり獲得していけば、想定していた目標の曲線へ戻せると考えています。

質疑応答:クラウド契約数の実績、および予想の背景について

質問者:2023年2月期時点で獲得しているお客さまと、今期の契約数を増やしていく中でのお客さまとでプロファイルに変化はありますか?

田中:「invoiceAgent」の顧客獲得の戦略は、大きく2つの段階があります。まず、取引数量の多い大手企業に導入してもらい、次に大手企業と取引している会社をターゲットに有償化していくという、2段構えになっています。

昨年度は大手企業を中心に獲得していますので、今年度はさらに同様の顧客を増やしていくとともに、すでに獲得した大手企業の取引先企業を有償化していきます。今後の客層に中堅企業が含まれることを踏まえると、ターゲットは広がっていくといえます。

質疑応答:「invoiceAgent」の有償化への手応えについて

質問者:「invoiceAgent」の有償化に関して、現時点で手応えがあれば、「invoiceAgent」契約社数は2024年2月期目標の700社に迫ると思いますがいかがでしょうか? こちらについてフォローアップをお願いします。

田中:大手企業の取引先のみなさまには、例えば大手企業からの請求書等を受け取るだけのお客さまと、取引する上で双方向で書類の送付を行われるお客さまの2パターンがあります。双方向の取引をするお客さまも、一定のストレージ容量を超えて使う場合は無償から有償モデルに切り替える必要があるため、業務に乗ってしまえば、確実に有償化されるものと考えております。

単に受け取るだけのお客さまに関しては、我々のインサイドセールス部隊を使って、「双方向のモデルに切り替えませんか?」と営業をかけていこうと思っています。こちらはまだ始めたばかりですので、手応えを感じるのはこれからだと思います。

ただし、ニーズが確実にあることはわかっていますし、今は大手企業が「Peppol」に準拠し標準化していくところで、当社はその仕組みに即対応できるモデルとして先行しています。そのような意味でも、大手企業からの引き合いには手応えが非常にあります。大手企業に関連する企業を獲得することは、十分に可能だと思っています。

質疑応答:BDSの競争環境について

質問者:制度対応の需要が高まるにつれて、やはり各社でさまざまな動き方をされていると思います。BDSとDEのところでそれぞれご説明のあった競争環境について、特にBDSについてフォローアップお願いします。

田中:おっしゃるとおり、例えばテレビのCMでは、いろいろな会社が電子帳簿保存法やインボイス制度に関連したサービスを謳っています。競争環境として、我々と同じような領域で事業を行う会社はいくつも出てきていると思っています。

まず、他社の戦い方との大きな違いとして、当社は大手企業に対してオールインワンのサービスを提供しています。現在の競争環境では、中小企業をターゲットにする会社が圧倒的多数で、特定の課題だけを解決するような、いわば単品的なサービスです。

当社のモデルの良いところは、単純な取引のみならず、大手と取引先の双方向で契約行為や文書管理、法対応のすべてをオールインワンでご提供するところです。競合企業においてこのようなビジネスモデルは非常に少なく、他社とは戦い方が異なると思っています。

しっかりと大手企業をつかまえながら、大手企業の取引先企業の顧客をどんどん増やし、今のお客さまの利便性を損なわないかたちで裾野を広げていこうと考えています。

質疑応答:法規制による売上貢献について

質問者:今年度の帳票ソフトウェアの売上増のドライバーになるのは法規制との話がありましたが、法規制の中でも、電子帳簿保存法よりもインボイス制度のほうが貢献度としては大きいのでしょうか? もしそうであれば、2023年10月に導入されるため、それ以前に需要の山がくるのでしょうか? 法規制の中身とタイミングについて、お考えをおうかがいできればと思います。

田中:法規制のドライバーのうち、今年度の売上に大きく貢献すると考えているのは電子帳簿保存法のほうです。理由としては、もともと2年間の先送りが可能ということになっていた対応時期が、大手企業においては今年度中の対応が必須要件となっているためです。こちらをしっかり取っていくことで、売上に寄与すると考えています。

インボイス制度も今年10月からスタートしますが、こちらも大手企業を中心に導入が進むと考えています。一方、国の方針によって、「中小企業は先送り可能」などの条件が出てくる可能性もあると考えています。電子帳簿保存法の案件がすでにたくさんあるため、我々としては、まずこちらをしっかりと取っていくつもりです。

どちらも伸びると考えていますが、どちらの売上が大きいかと言いますと、今年度は電子帳簿保存法のほうが大きいと見ています。なお、翌年以降にはインボイス制度の導入が遅れた方々の需要が増えると予想されるため、こちらはやや遅れて盛り上がってくると考えています。

質問者:今期の帳票ソフトウェアのドライバーとしては、「invoiceAgent」が増収を牽引し、12月末の期限に向けて盛り上がりの山がくると考えておけばよろしいでしょうか?

田中:おっしゃるとおりです。

質疑応答:2024年2月期の増益要因について

司会者:「2024年2月期にかけて営業利益が増益となる要因ドライバーをあらためて確認させていただけないでしょうか? 売上高の増加で14.5億円増える一方で、戦略投資で17.5億円の支出があります。どこかでコスト削減するのでしょうか?」とご質問をいただいています。

藤本:増益の大きな要因としては、トップラインの伸びになります。ご質問いただいている戦略投資17.5億円は今期も投下しますが、YonYで言いますと前期も17.2億円投下しているため、ほぼフラットだと見ています。

費用合計としては前期から10億円程度増えてはいますが、売上の伸びに対して費用増を抑え、その分マージンをしっかりと改善させて利益に貢献しているというかたちになっています。

質疑応答:「Windows Server 2012」のサポート切れの影響について

司会者:「今年は『Windows Server 2012』のサポート切れが予定されていると思います。貴社のSVFのライセンス事業に関連するのかどうかわかりませんが、サーバーOSのアップグレード等に伴う貴社売上への影響や期待があれば教えてください。

また、後学のためにうかがいたいのですが、Linux上で動作しているものが多いため、Microsoftの動向はあまり影響しないというところもあるのでしょうか?」というご質問です。

田中:私からご説明します。まず、「Windows Server 2012」のサポート切れに関しては、当社のライセンス事業にとって非常に重要な話です。

過去の傾向を見ても、Microsoftのサーバーライセンスが切れる時に、当社の製品を更新するタイミングが来ます。これはお客さまのサーバー環境の入れ替えになるため、そのタイミングで当社の製品のバージョンアップも行われる傾向があります。

ただ、このバージョンアップに関しては、当然プラスになるところも多いものの、それが非常に大きな売上になるかというとそうではありません。基本的には、売上が多少増加する程度だと見ていただければよいと思います。

また、質問の後半でもおっしゃっていたとおり、ミッションクリティカルなシステムにおいては基本的に、Windows系のサーバーよりも、LinuxやUNIXのサーバー、あるいはIBMのコンピュータ等が使われるケースが多くあります。そちらに関しては、Windowsの影響をあまり受けません。

全体を見るとWindowsを使っているお客さまが半分以上と想定されるため、そちらに関しては影響がありますが、この話は昨年から進んでおり、昨年度の売上の増加の一部にも、このようなOSの入れ替えが含まれています。

質疑応答:「ChatGPT」に関する取り組みについて

司会者:「昨今話題になっている『ChatGPT』について、貴社のデータエンパワーメント事業の領域で、新しいプロダクトができるのではないかと思っています。貴社で何か取り組まれていることがあれば教えていただけないでしょうか?」というご質問です。

田中:今、大変話題になっている生成型AIの領域に関しては、当社も非常に注目しています。このようなものを、このままのかたちではなく、うまく利用して我々の製品をより強化できないかと考え、現在R&Dを行っています。

当社でも、このような領域をうまく使ったサービス展開は当然予定していますが、日本企業の中で「データを外に出すことが本当によいのかどうか?」といった議論も出ていると思います。そのため、このようなものをうまく利用できるかたちについて、いったん研究を進めているところです。

質疑応答:戦略投資の増加分の内訳について

質問者:今年度の営業費用について、売上と利益から逆算すると174億5,000万円となり、対前年で10億円ほど増えるかと思います。戦略費用の中でも増減があるかと思いますが、他のどのような項目で費用が増えるのでしょうか?

藤本:おっしゃるとおり、全体の費用は10億4,000万円程度増加することになります。戦略投資を含んだ数字とはなりますが、増加分の半分程度はやはり人件費です。前期に戦略投資枠で51名、その他の中途採用を含めると80名程度を採用しており、その人件費がフルに効いてくることが、非常に大きなポーションになっています。

さらに、戦略投資のところでご説明したように、開発を加速させるために外注エンジニアを活用しますので、外注費として1億円程度の増加を予想しています。また、クラウドのインフラの費用もどうしても増えますので、その辺りが増加要因になっております。

質問者:戦略費用として人件費が増えることに加えて、他にも人件費が増加する部分があるということでしょうか?

藤本:そのとおりです。戦略投資として、昨年は51名を採用し、加えて、毎年お伝えしているように、今期も通常の採用として新卒を含めて30名から40名を採用予定ですので、どうしてもその分の人件費が増えると想定しています。

質疑応答:人材採用における人件費の考え方について

質問者:エンジニア人材が不足する中で、単価を上げないと人が集まらないという状況があるかと思います。例えば、昨年から基本給をアップしたなど、1人当たりの人件費の考え方に変化があれば教えてください。

藤本:そちらも人件費増に関係しています。人件費や人員に関する費用の増加を日本政府が後押ししていることに鑑み、当社としても例年よりも少し昇給率を上げました。したがって、新規採用に加えて1人当たりの給与の増加も、今お伝えした増加分に含まれているとご理解いただければと思います。