2022年11月26日にログミーFinance主催で行われた、第45回 個人投資家向けIRセミナー Zoom ウェビナーの第3部・ダイトロン株式会社の講演の内容を書き起こしでお伝えします。

スピーカー:ダイトロン株式会社 代表取締役社長 土屋伸介 氏

元・ファンドマネージャー/元・ディーラー 坂本慎太郎(Bコミ) 氏

経済アナリスト/経営コンサルタント 増井麻里子 氏

第45回 個人投資家向けIRセミナー

土屋伸介氏(以下、土屋):こんにちは、ダイトロンの土屋でございます。本日はどうぞよろしくお願いいたします。さっそくですが、会社説明会を始めさせていただきたいと思います。

本日は会社概要および事業内容、中期経営計画、業績ハイライト、株式情報の4点についてご説明します。

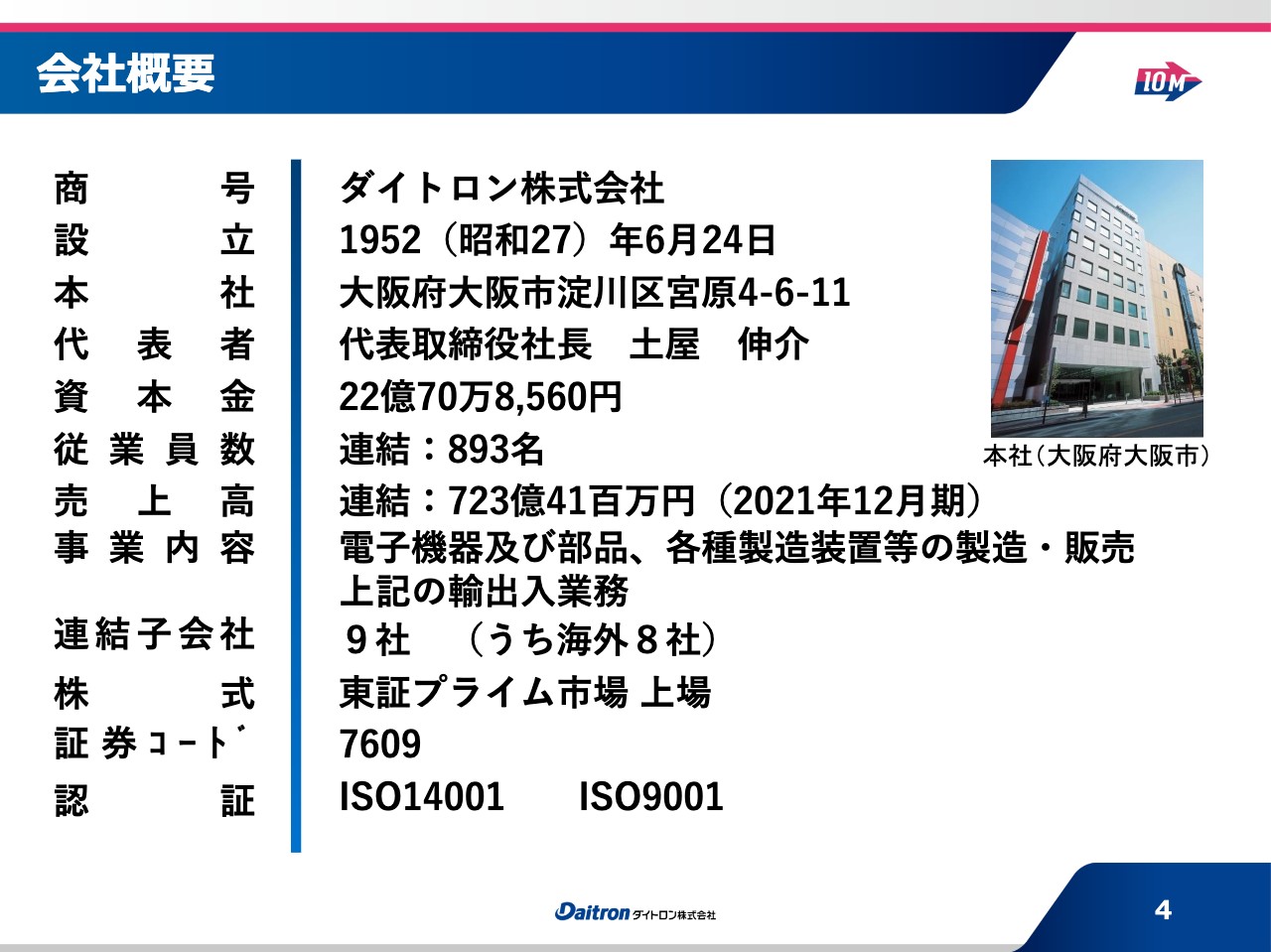

会社概要

土屋:はじめに、会社概要および事業内容です。本社は大阪で、新大阪駅から徒歩約10分のところにあります。従業員は連結で893名ですが、海外のワーカーやパート社員を含めると、グループ全体では約1,200名の規模となっています。事業内容は、電子機器および部品、製造装置の販売・製造を行っています。

企業理念

土屋:企業理念として創業の精神、行動規範、経営理念の3つがあります。創業の精神と行動規範は、設立当初に創業者が考えたものです。特に創業の精神である「きびしい仕事 ゆたかな生活」は、現在も社員全体に浸透しており、このようなことをしっかりと頭の中に入れながら、一生懸命仕事に取り組んでいる状況です。

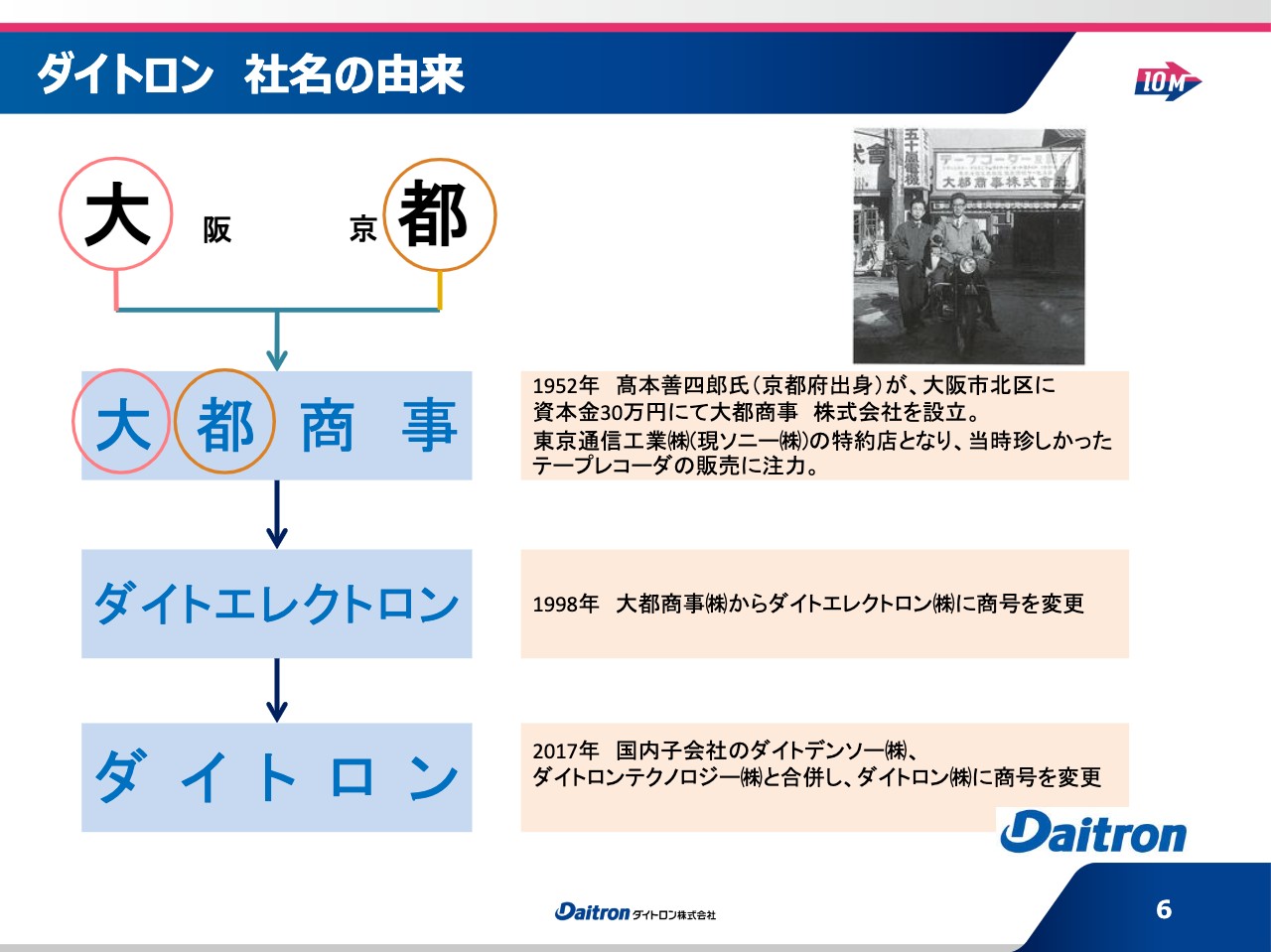

ダイトロン 社名の由来

土屋:社名の由来です。最初は大都商事という名前の会社でした。実は、こちらの名前の時代が長かったのですが、その後、上場のタイミングでダイトエレクトロンに名称を変更しました。大都商事はエレクトロニクス関連を中心に展開している会社だったのですが、社名から事業内容が伝わりにくいということがあったためです。

そして2017年、当社は子会社の製造メーカーと統合しました。ダイトエレクトロンが子会社2社と統合したため、ブランド名と社名を一致させるということで、現在のダイトロンという名称に変更しています。

「大都」の由来の1つには、当社の創業者、髙本善四郎が京都出身であったことが挙げられます。京都出身の髙本が、会社を大阪で設立したことから、大阪の「大」と京都の「都」を取って「大都」としています。

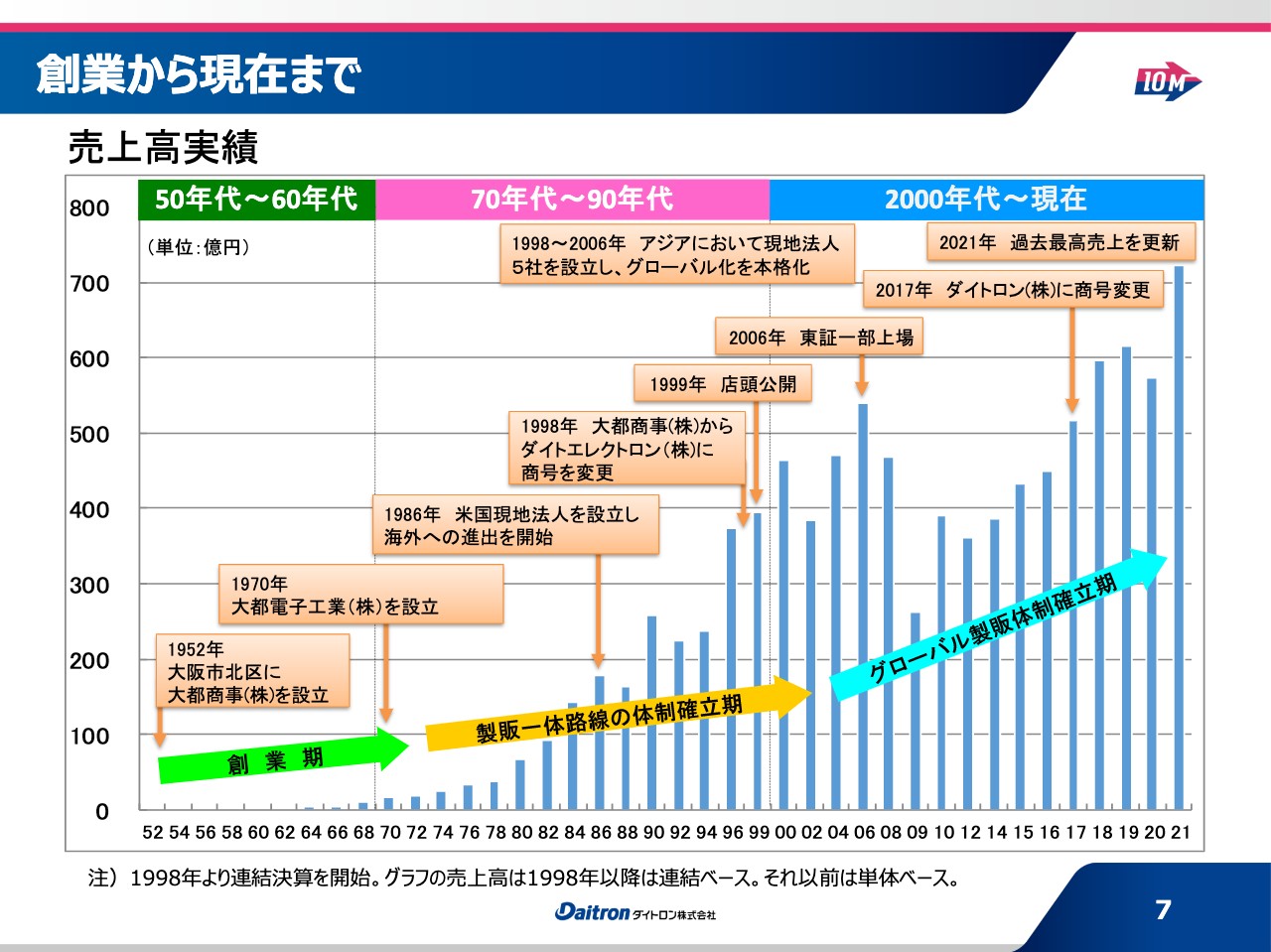

創業から現在まで

土屋:スライドは、創業から現在までの当社の歴史を、売上高とともに表しているものです。創業期は、今で言うソニーのテープレコーダーを、特約店として放送局向けに販売していました。

それを創業期の主な内容とし、事業を展開していったかたちです。その後、創業者がメーカー機能を持ちたいと考え、モノづくりの子会社を立ち上げました。それが1970年代から1990年代にかけてです。

特にこの時期は日本の半導体関係が非常に強く、全体的なバブル期に向けての盛り上がりも含め、成長していました。製販一体路線を確立しようといった時代です。

そして2000年代から現在に至るところですが、当社の扱っている商材は、国内のみならず世界市場でも十分活かせる、販売できるものになっています。また、当社も世界の市場で自社製品も含め、展開を広げたいと考えています。

今も継続していますが、このようにネットワークを広げながらグローバル体制の確立を進めようという時代になっています。

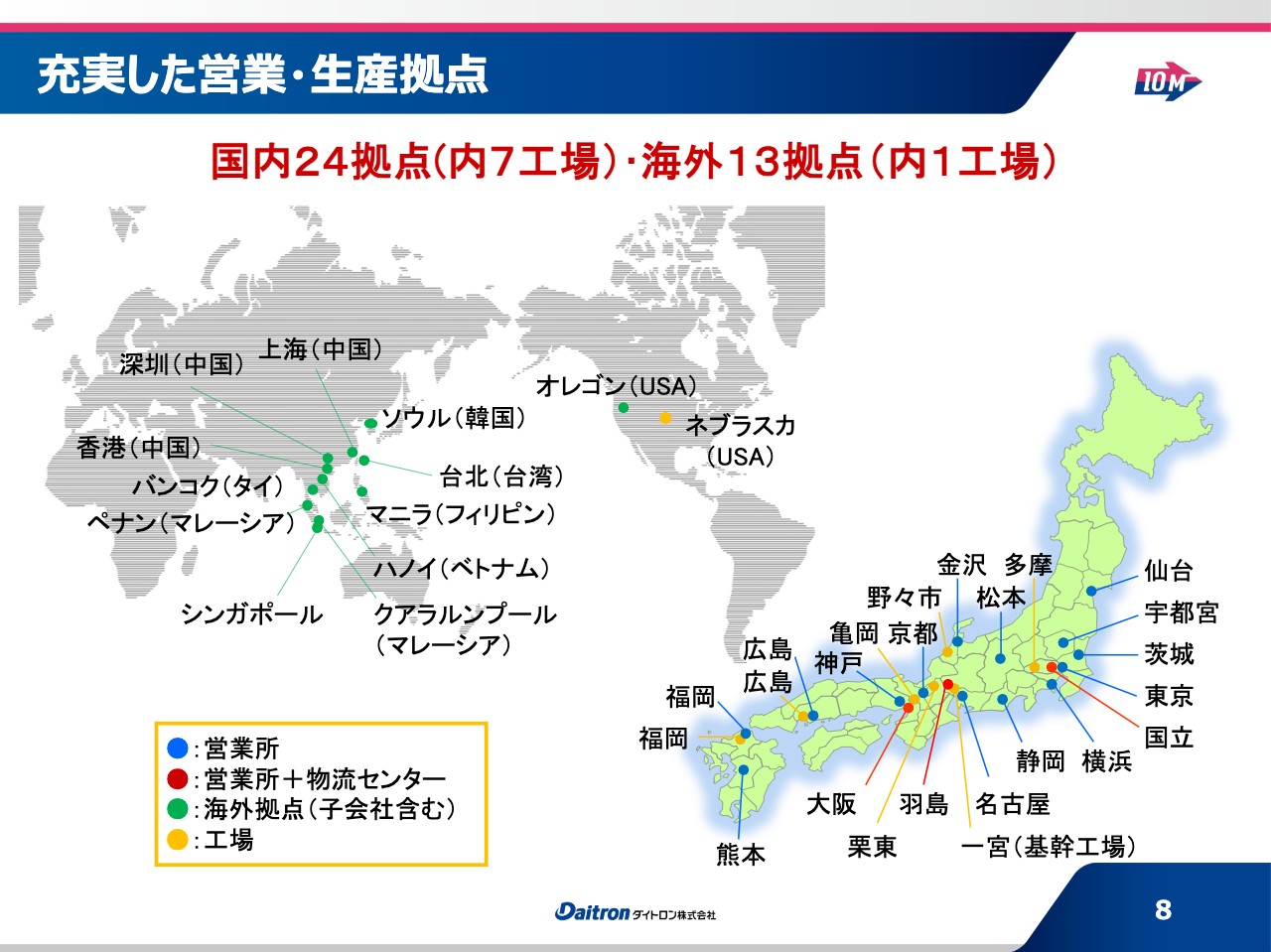

充実した営業・生産拠点

土屋:スライドは、当社のネットワークを表しています。国内は24拠点で、そのうち7つは工場です。一方、海外は現在13拠点ですが、そのうちの1つ、アメリカの真ん中あたりにあるネブラスカ州のリンカーンというところに、ハーネスの工場があります。

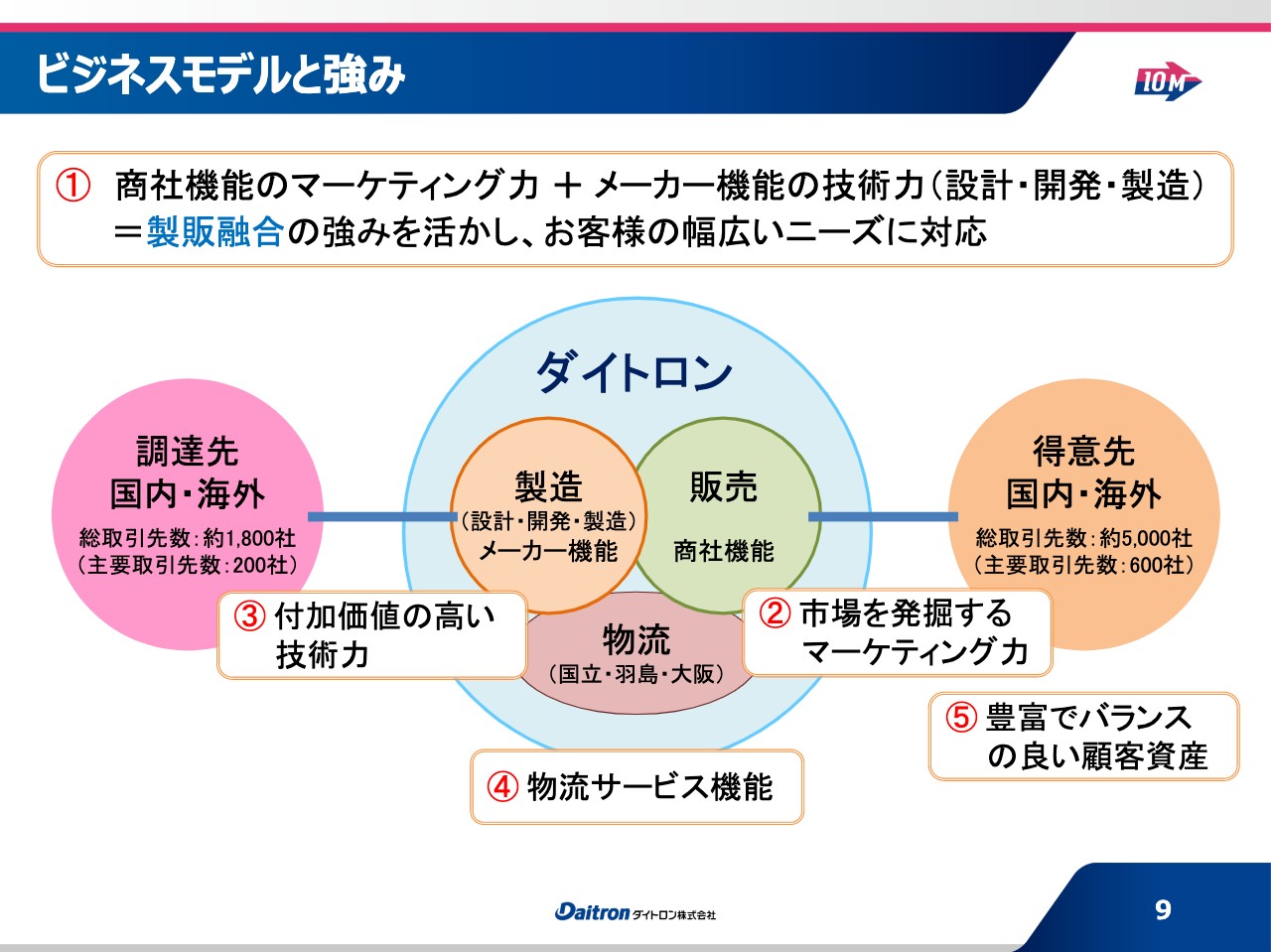

ビジネスモデルと強み

土屋:次に、ビジネスモデルと強みです。スライドに、現在当社が持っている機能を記載しています。商社機能が持つマーケティング力に加え、メーカー機能もあります。商社でありながら、メーカー機能も持っているところが当社の強みです。

技術的な設計能力や開発能力を兼ね備えていることにより、お客さまからの要望に対し、提案も含めて幅広く、さまざまなバリエーションを提供できます。こちらは私どもとしても非常に強いと考えています。

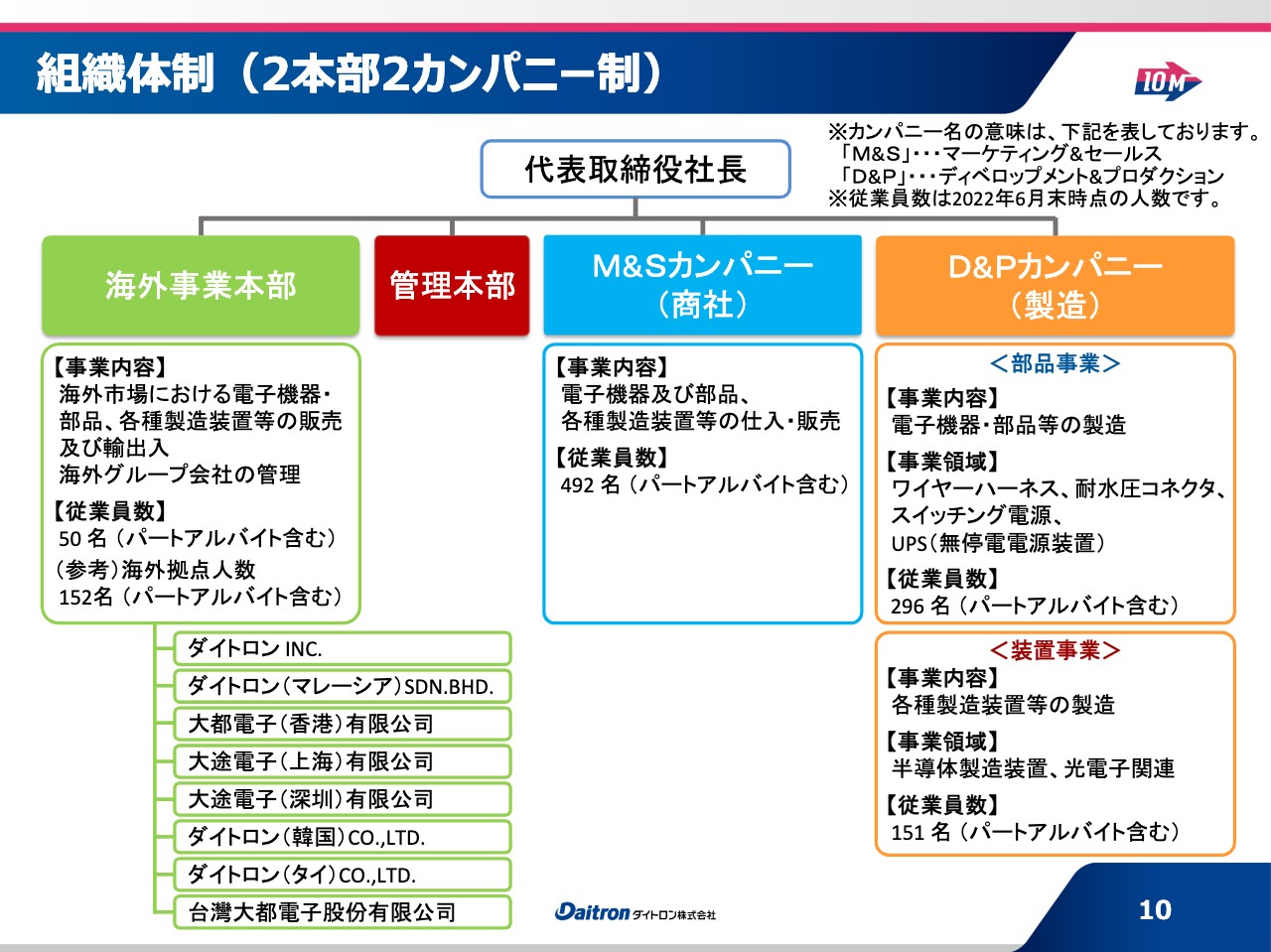

組織体制(2本部2カンパニー制)

土屋:現在の組織体制です。先ほど当社の歴史の中で少しお話ししましたが、社名変更があった2017年に、当社が製造子会社2社を統合した際に、このような組織体制を作りました。2つのカンパニーと2つの本部といったかたちです。

M&Sカンパニーは、ダイトエレクトロンを母体とした、商社機能の部分を引き継いでいるカンパニーで、総勢492名です。

D&Pカンパニーは、製造子会社を統合した際に引き継いだ機能になりますが、基本的には部品事業と装置事業、2つの事業部門があります。部品事業部門が296名、装置事業部門が151名の組織です。

一方、海外事業本部は海外市場における電子機器や部品、製造装置の輸出入を含めた販売、海外拠点のサポートを担っています。日本でサポートしているのは約50名で、海外拠点のメンバーは約150名です。また、管理本部はできるだけ人員を絞ったかたちで、小さな組織を目指しながらサポートを行っており、約60名です。これらすべてを合わせると、先ほどお伝えした約1,200名の組織体制となります。

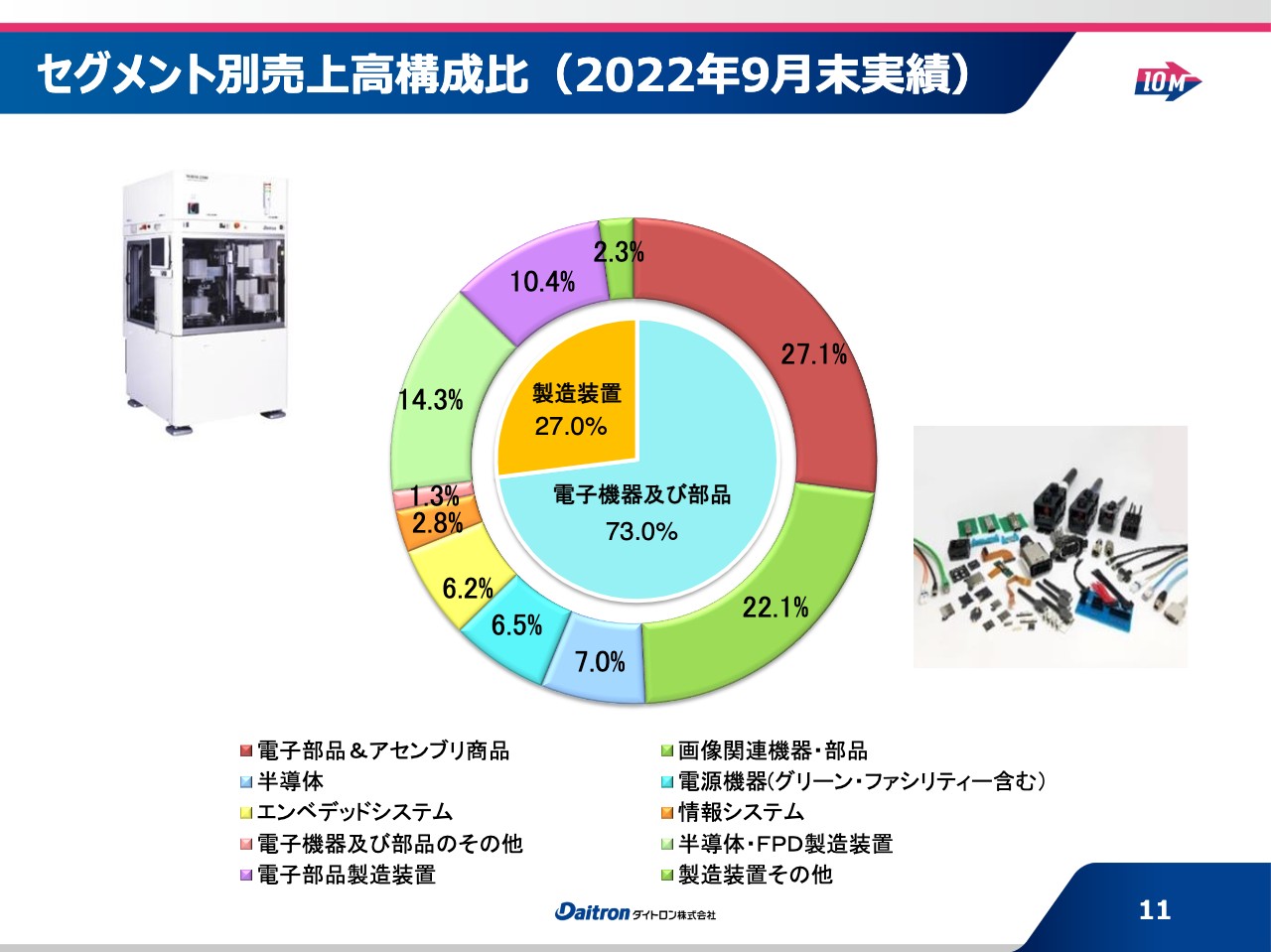

セグメント別売上高構成比(2022年9月末実績)

土屋:スライドのグラフは、当社が取り扱っているセグメント別の売上高構成比です。大きく2つの分野に分かれており、1つが電子機器および部品、もう1つが製造装置です。

電子機器・部品は、コネクタやハーネスと呼ばれる、いわゆるアセンブリ商品で機構部品関係ですが、こちらが非常に大きな比率を占めています。また、画像機器関係も現在大きな比率となっています。一方、製造装置は半導体関連や一部の電子部品を作る製造装置・検査装置関連が、大きな比率を占めています。

坂本慎太郎氏(以下、坂本):質問を挟みながら進めていきたいと思います。売上構成比についてご説明いただきましたが、大きな増減がわかれば業界環境を把握できると思いますので、近年の変化などを教えてください。

土屋:基本的に大きな変化はありません。ただし、製造装置に関して比率が若干上がるケースもあります。これは、お客さまの投資の波により、当然ながらその年の受注、売上高が大きくなるケースがあるためです。

特に半導体関係は、現在かなり安定して成長が継続しているものの、やはり波はありました。設備関係で、少し多い時・少ない時がこの比率に影響するケースはあったと思います。

セグメント別 取扱商品群 【電子機器・部品】

土屋:先ほど、セグメント別の売上構成比率をお話ししましたが、当社が実際にどのようなものを取り扱っているか、ご説明します。

スライドのグラフは、その商品群です。電子部品&アセンブリ関係では、コネクタや、ハーネスと言われるコネクタとケーブルをつないだものなど、いろいろと取り扱っています。その中で、一部特殊なコネクタがあります。それは当社の製造部門で作っている特殊なコネクタで、「ハーメチックコネクタ」と呼ばれていますが、かなり密閉性を上げた特殊な環境で使うことができるものです。

また、半導体はアナログ系のものが多いのですが、一部で外資系のものや日本製のものもあります。それほど種類は多くありませんが、現在強化しているところです。

さらにはエンベデッドシステム、電源機器、画像関連機器などをいろいろと取り扱っている中、電源機器に関して言いますと、超低ノイズスイッチング電源といわれるノイズを非常に抑えられる特殊な電源を生産しています。こちらはオリジナル製品というかたちであり、市場としては非常に限られるかもしれませんが、かなりの技術を要する付加価値の高い製品ということで、製造を進めています。

坂本:半導体のビジネスについてです。商社機能のお話ですが、さまざまなメーカーのものを取り扱っているのか、それとも特約店のようなビジネスをしているのか、教えていただけたらと思います。

土屋:基本的には何社かのものを取り扱っており、代理店というかたちになります。

坂本:よくある半導体商社の取り組みのようなかたちですね。

土屋:正直なところ、当社は規模がまだ小さいのですが、一部のアナログ系のものにおいて台湾系や米国系のものを取り扱うことで、展開を広げています。

セグメント別 取扱商品群 【製造装置】

土屋:スライドは、もう1つの大きなビジネスのユニット、製造装置関係の取扱製品群です。半導体・FPD製造装置と記載していますが、FPDはいわゆる液晶関係で、OLED、有機ELのパネル基板です。このような市場向けの製造設備、検査装置を取り扱っています。

半導体関係は、どちらかと言うと基板となる材料です。シリコンウェーハなどご存知の方もいらっしゃると思いますが、そのようなウェーハ基板の製造装置を主に取り扱っています。

また、電子部品関係は、通信関係の機器に最近多く使われているレーザーダイオードというセンサーや、そのレーザーダイオードをセットするデバイスを製造する装置を取り扱っています。

実はこの製造装置に関して、スライドに記載しているものの大半は自社で作っているもので、非常に収益性の高い設備関係が多くあります。

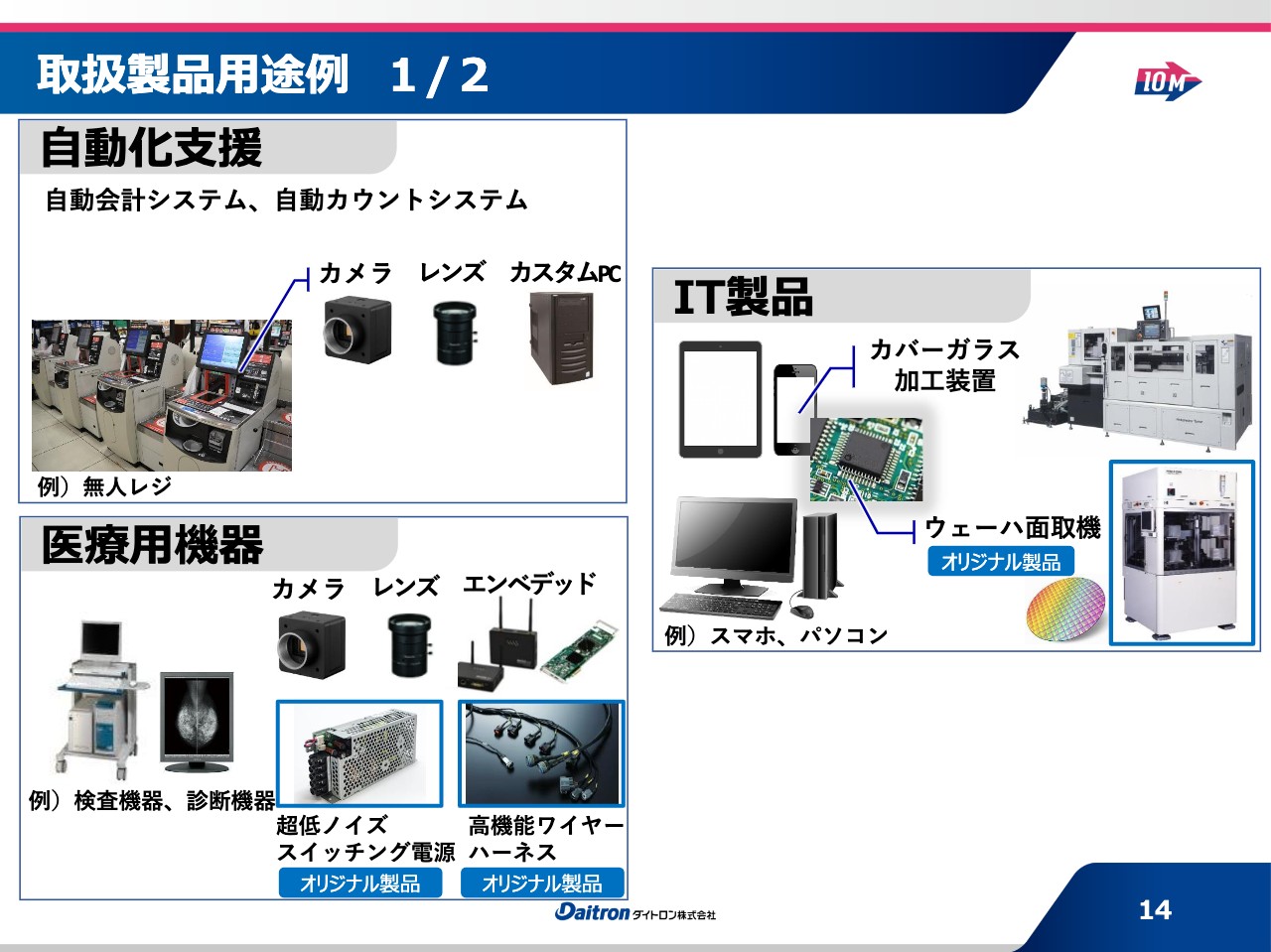

取扱製品用途例 1/2

土屋:先ほどご説明した設備も含めた取扱製品の、実際の用途例です。スライドには、画像関係を中心に記載しています。

スライド左上の自動化支援、その下に記載している医療用機器には、当社の画像関連機器のカメラやレンズ、エンベデッドシステムの組込式カスタムPCをシステムアップして提供しています。自動会計システムや自動カウントシステムは目にすることがあると思いますが、このようなものに当社の商材が使われています。

また、分析機器も含めた医療用機器はノイズを嫌うところがあります。誤動作を起こすと大変なことになるため、当社のオリジナル製品である超低ノイズスイッチング電源を使用していただいています。加えて画像処理が必要になるため、そのような部分にカメラ、レンズ、エンベデッドシステムが使われています。

また、スライド右側のIT製品では、タブレットやスマートフォン関係の表面についているカバーガラスを加工する装置も取り扱っています。

取扱製品用途例 2/2

土屋:2つ目の取扱製品例についてです。最近では日本はもちろんのこと、特に中国やアジアのほうでも、自動化というテーマが大きくなってきています。いろいろな製造ラインがありますが、例えばスライド左側のような自動化ラインには、当社のカメラや照明関係、画像機器、そして先ほどお話しした組込式のPCなどを提供しています。あるいは当社で自動化ラインをまとめて販売する例もあります。

また、昨今いろいろなデータが多くなり、データセンターの建設というのを目にされることがあると思います。当社はこのデータセンター向けに、外資系のUPS(無停電電源装置)を供給しています。

スライド右下の輸送用機器については、海外における鉄道車両向けのワイヤーハーネスを主にアメリカで生産し、供給しています。

坂本:スライドに「オリジナル製品」と記載されていますが、こちらは御社が開発しているものだと思います。こちらを開発される際に、御社が自発的に開発して「こういうものができました」と売りにいくのか、あるいは取引先との取り組みの中から、「このようなものを作ってください」とお願いされて作っているのかを教えてください。

土屋:多くはやはり、お客さまからのご要望です。先ほどお話ししたように、マーケティングの部隊が非常に多くいますので、そこがいろいろな情報を吸い上げています。その中に「このようなものが作れないか」というお願いされることがあり、オリジナル製品を取り扱う部隊が設計・開発することが多いです。

今後は、そのようにして入ってくるいろいろな情報をまとめながら、当社独自の考えも含め、先々を見越したものを開発していこうという動きも、多くはないですが出てきています。

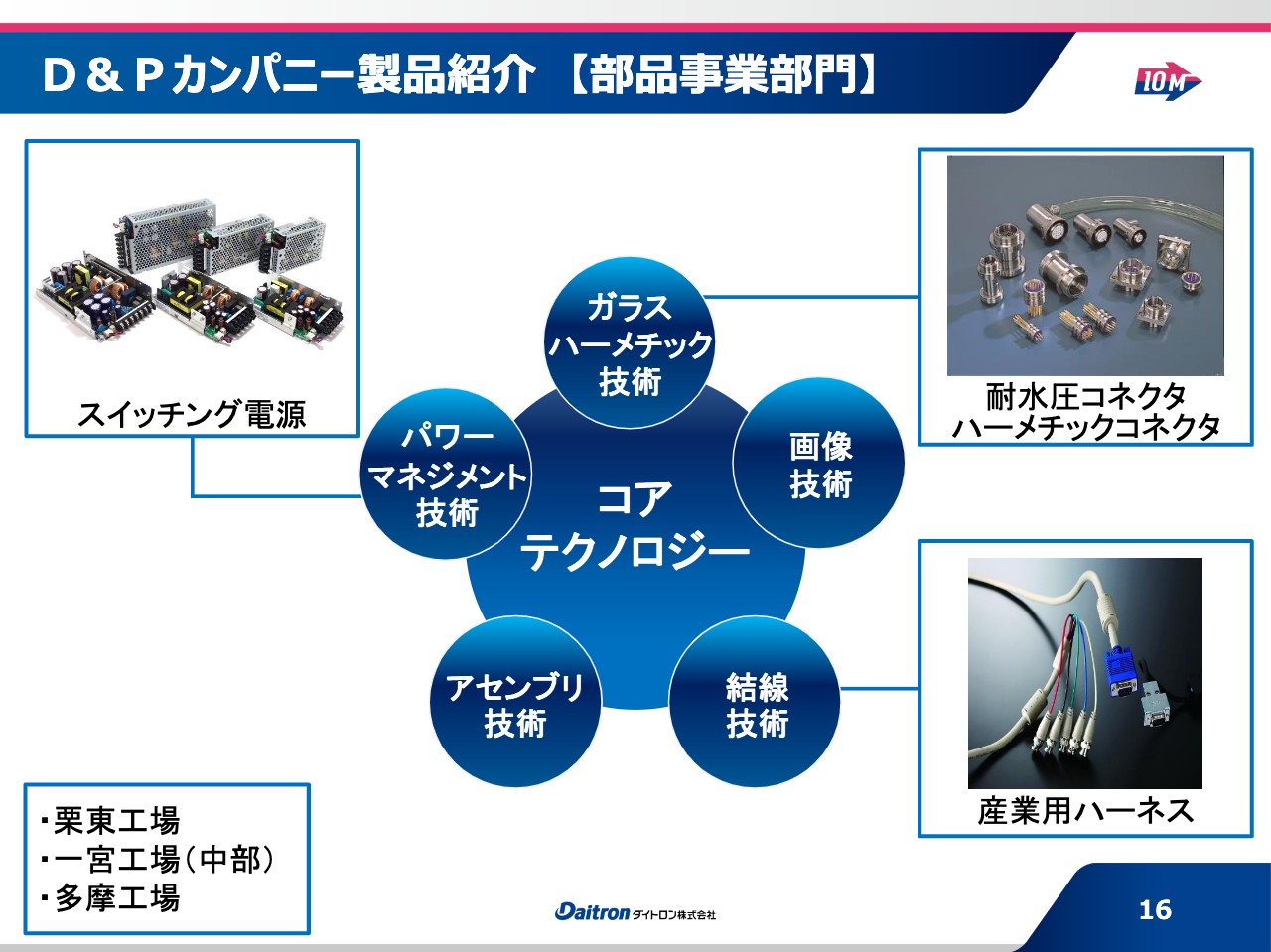

D&Pカンパニー製品紹介 【部品事業部門】

土屋:今まさにお話ししましたが、冒頭の組織体制の中でもお伝えしたD&Pカンパニーについて、そちらで作っているオリジナル製品にハイライトを当てるかたちで、簡単にご紹介したいと思います。

1つ目として、部品事業部門があります。スライドにはその部門で作っているものを記載しています。先ほどからお話ししている低ノイズのスイッチング電源や、ガラスなどのハーメチックという技術を使った密閉性の高い特殊なコネクタなどがあります。

このコネクタは潜水艇など、深い海の中でいろいろな機器に使われるのですが、実はそのようなところで使用するコネクタとして当社のものを多く使っていただいている実績があります。

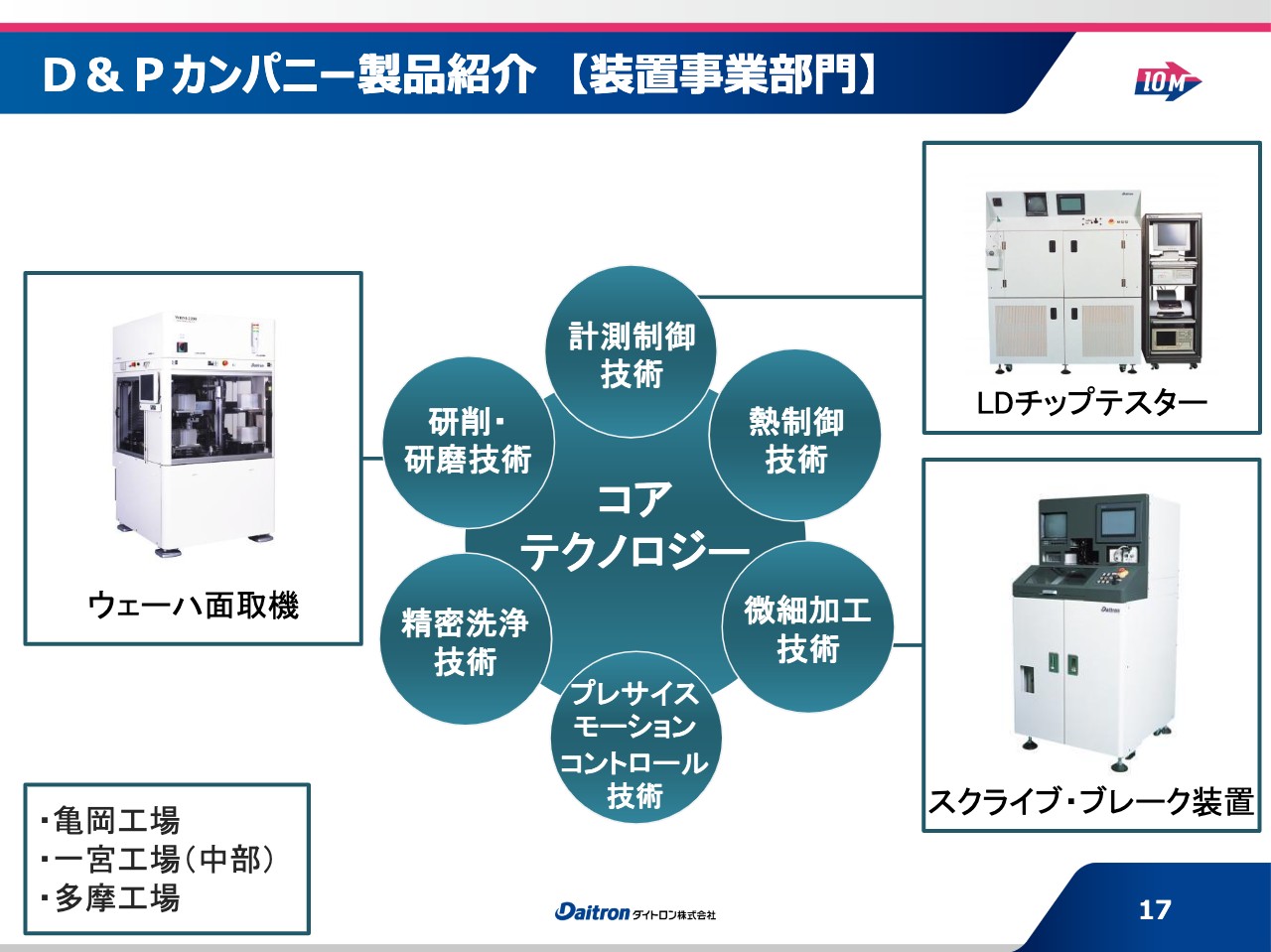

D&Pカンパニー製品紹介 【装置事業部門】

土屋:2つ目は装置事業部門です。先ほどもお話ししたとおり、半導体関連では、シリコンウェーハの基板を作るための装置を当社は特に得意としています。この半導体のシリコン基板は滅多にみなさまの目に届くことはないと思いますが、実はその後おなじみのチップという形になるものです。そのチップの元を作る装置を多く扱っています。

また、通信関係の機器としては、基地局などの中にいろいろな部品が入っているのですが、その中に先ほどお話ししたレーザーダイオードというものが多く使われています。当社にはそれを生産していくための設備が多く、特に海外で今非常に強い売上をあげており、積極的に販売しています。このような製品を自社で生産しています。

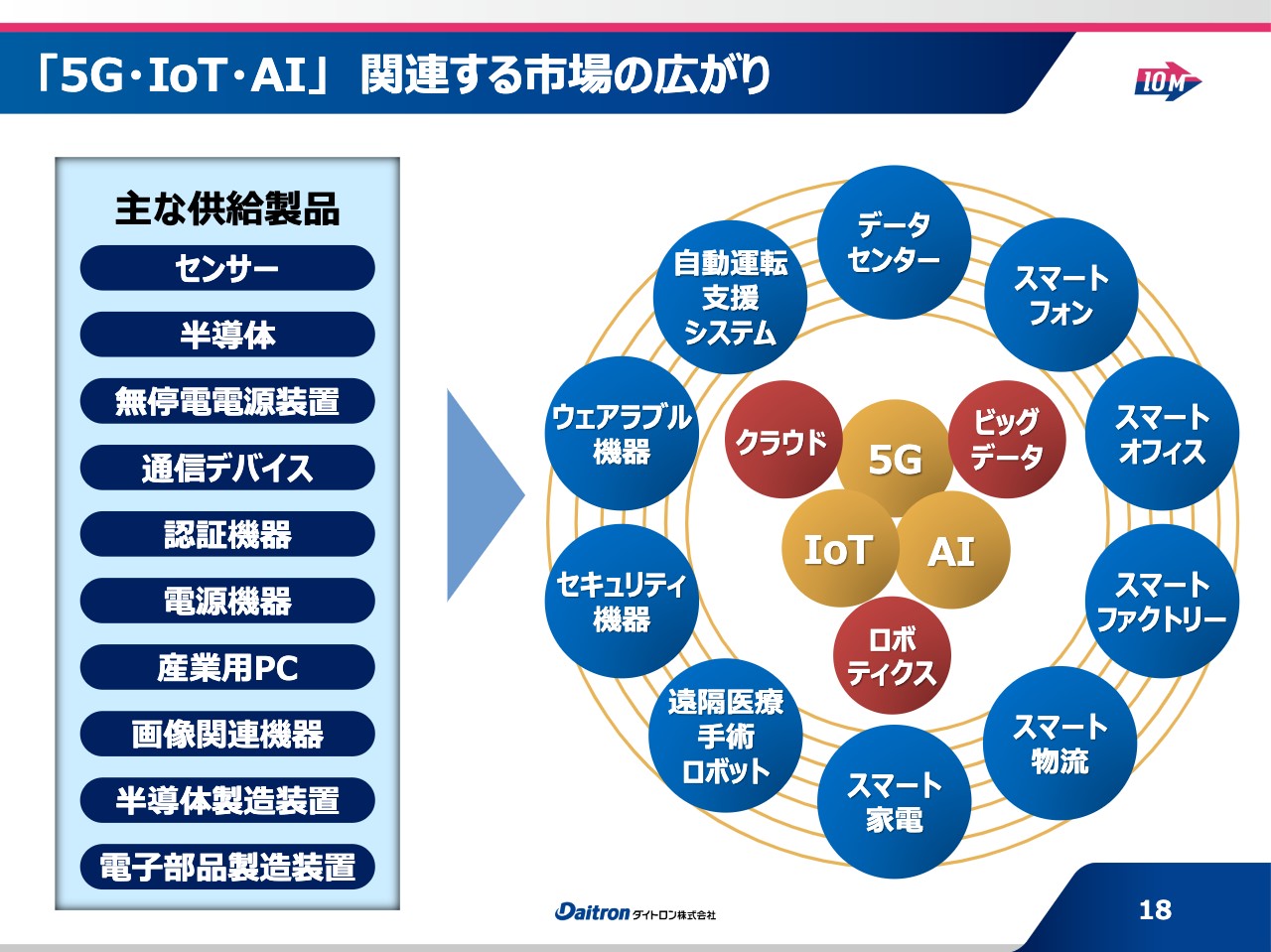

「5G・IoT・AI」 関連する市場の広がり

土屋:スライド右側に記載しているのは当社が今狙っている市場で、ここで非常に多くのビジネスを展開しています。みなさまもご存知の市場で、この市場の注目点は、今後も成長が期待できるということだと思います。裾野が大変大きくなっており、この成長はこれから非常に期待できるものだと思っています。

スライド左側に主な供給製品を記載していますが、オリジナル製品も含めてこのような商材を、この市場に向けて供給できるような体制を作っているところです。

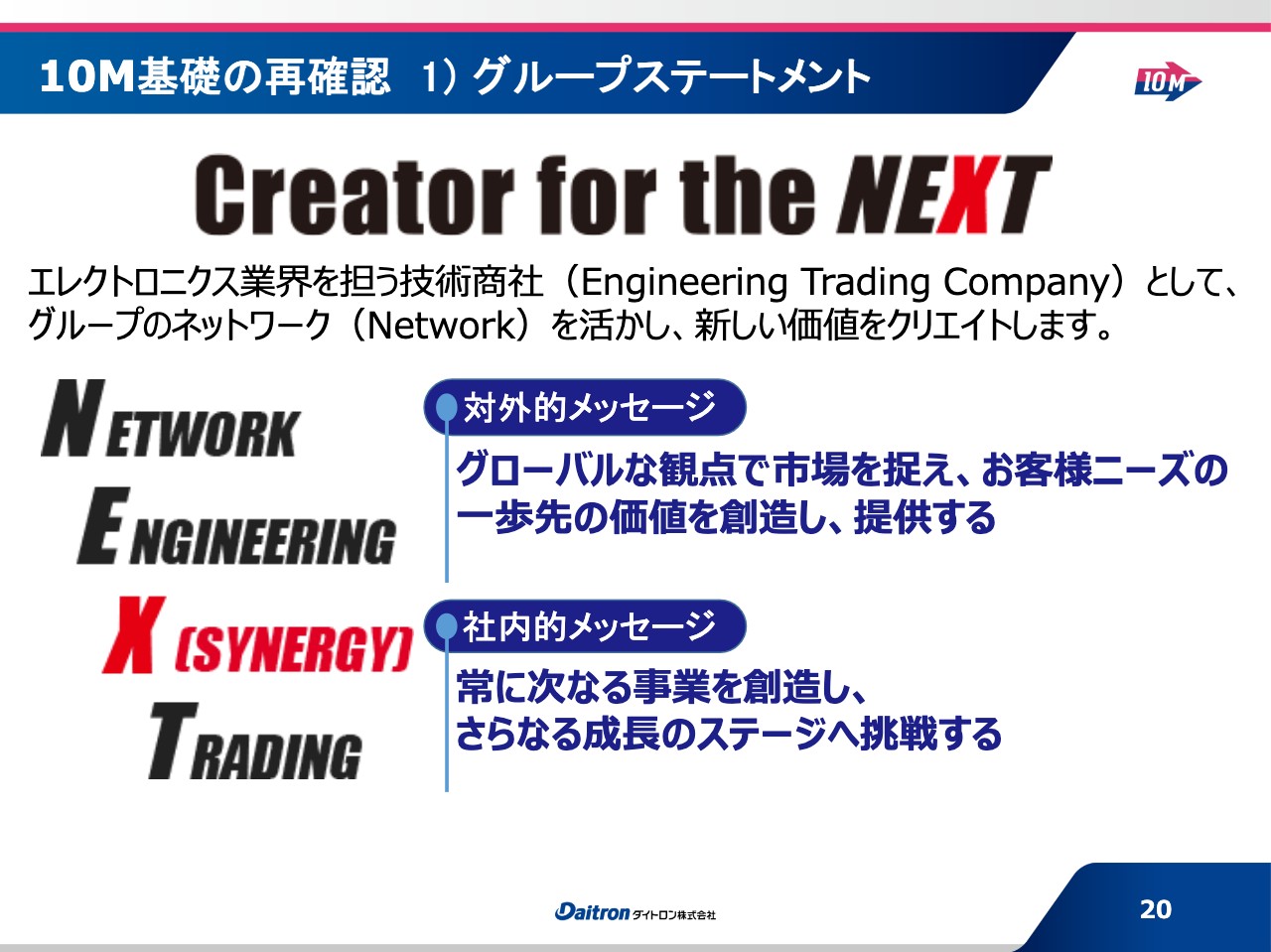

10M基礎の再確認 1) グループステートメント

土屋:ポイントのみになると思いますが、当社の第10次中期経営計画についてご説明します。スライドは「Creator for the NEXT 」というグループステートメントを示しています。当社は海外拠点があるため、海外にも向けて、このような英語のグループステートメントを作っています。対外的なメッセージと社内的なメッセージを込めて考えています。

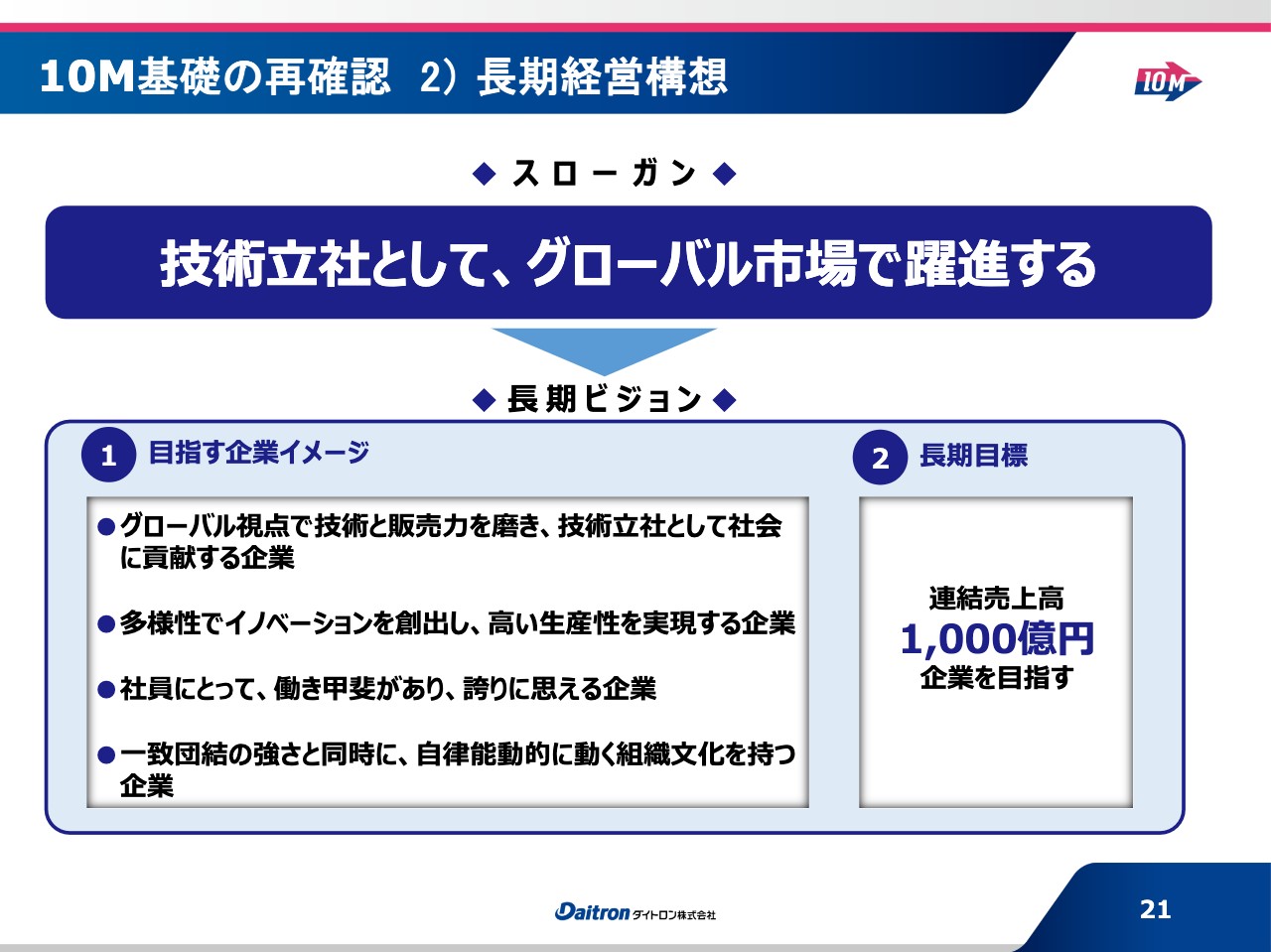

10M基礎の再確認 2) 長期経営構想

土屋:長期経営構想についてです。「技術立社として、グローバル市場で躍進する」というスローガンを掲げ、社内でも一生懸命この話をしながら展開しています。長期的には、連結売上高1,000億円を超えていこうという目標があります。この3ヶ年で1,000億円に到達するというわけではなく、この中期経営計画でそのベースを確実に作るというかたちで、今進めています。

10Mの再確認 1) 業績目標

土屋:今回の中期経営計画の基本的な考え方は、成長性を重視し、売上高・営業利益の持続的な拡大を目指すということです。そのような中で、売上総利益率20パーセントを確保していくことを目指しています。

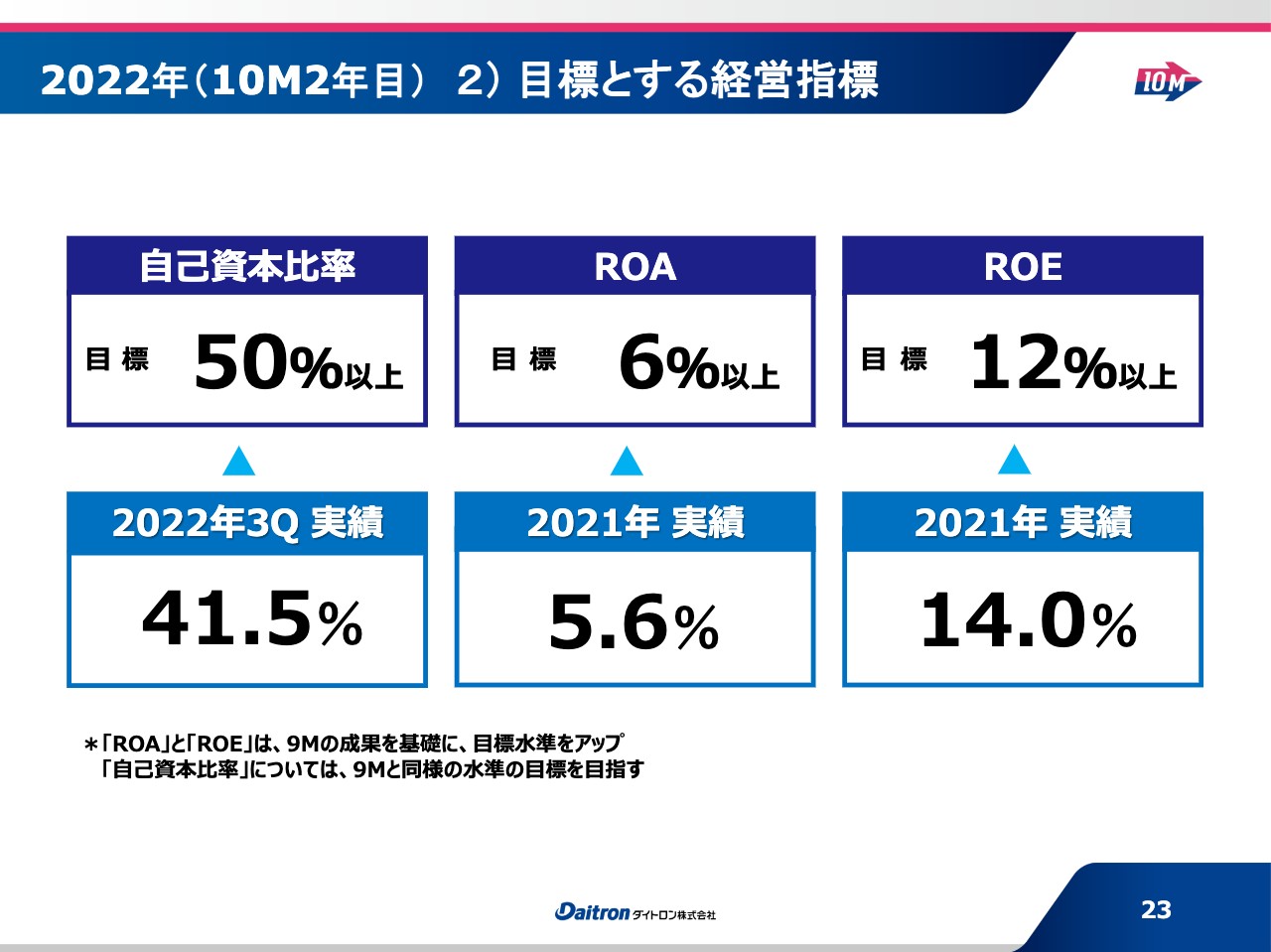

2022年(10M2年目) 2) 目標とする経営指標

土屋:自己資本比率、ROA、ROEを経営指標とし、スライド上部に記載している数値が目標値です。ROEについては、実はすでに目標値を超えた状態になっています。

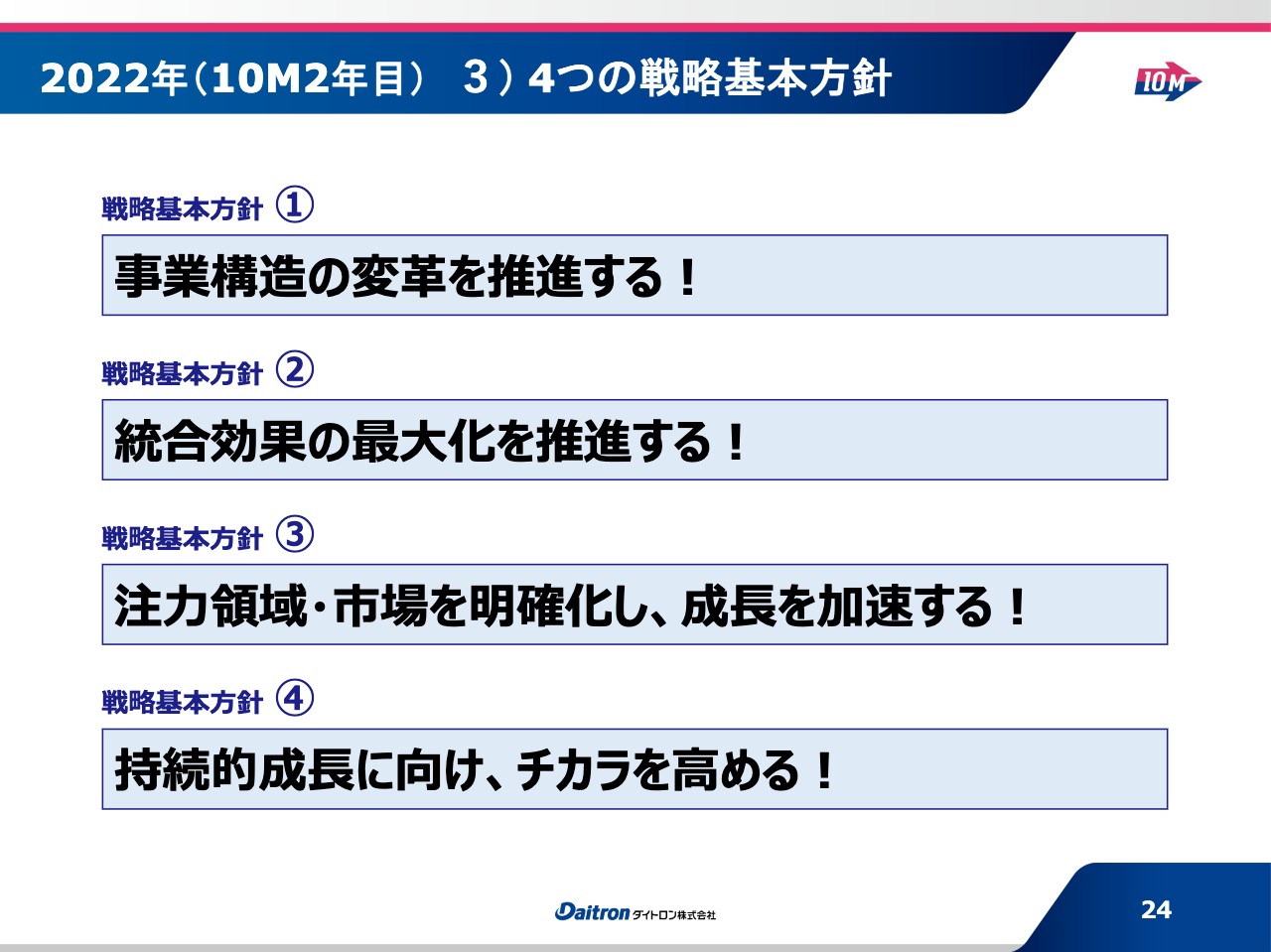

2022年(10M2年目) 3) 4つの戦略基本方針

土屋:基本戦略については、4つの戦略基本方針を考えています。「事業構造の変革を推進する!」「統合効果の最大化を推進する!」「注力領域・市場を明確化し、成長を加速する!」「持続的成長に向け、チカラを高める!」というものです。

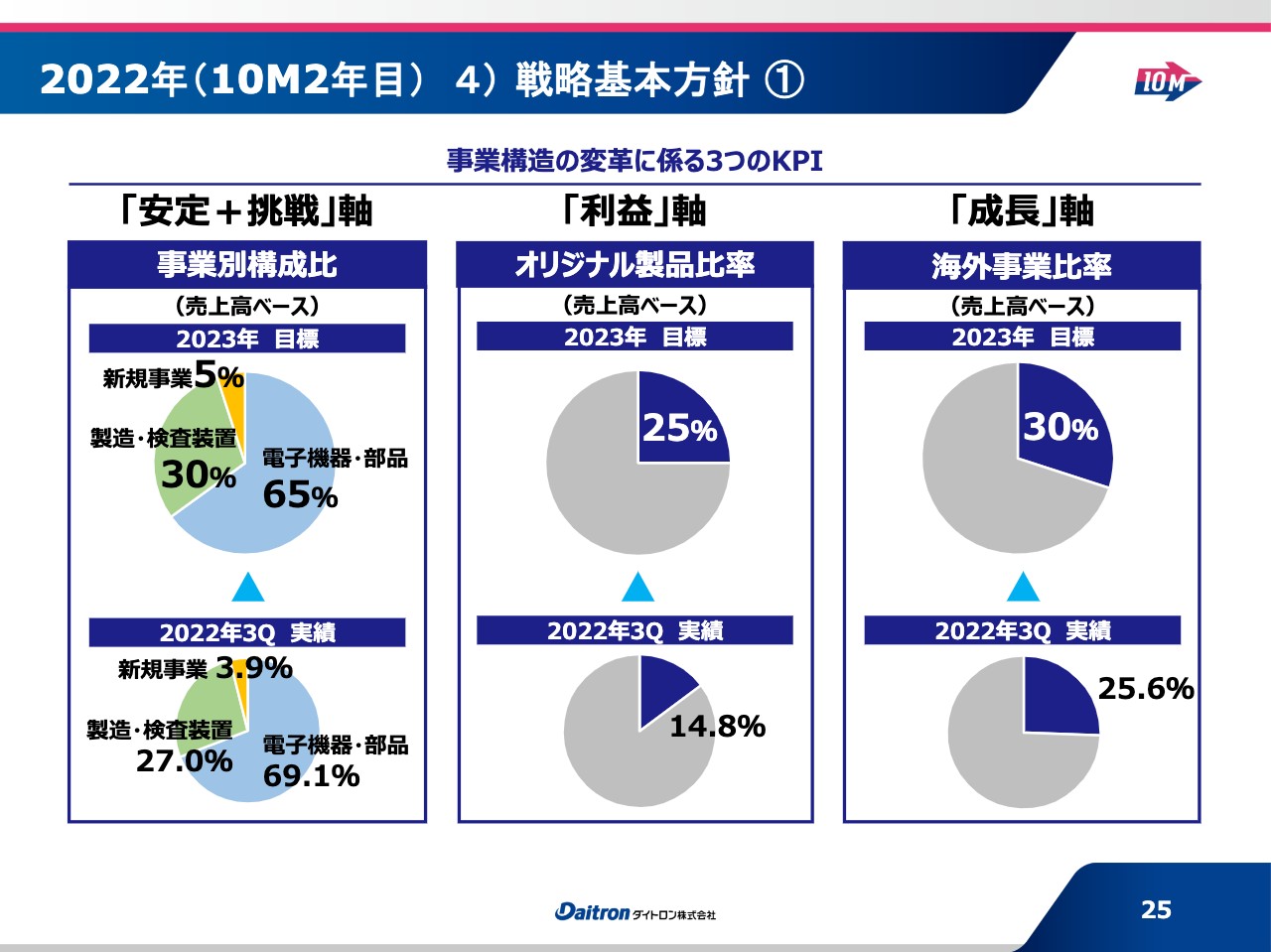

2022年(10M2年目) 4) 戦略基本方針 1

土屋:事業構造については、売上比率から事業別の構成比を考えています。事業別の構成比においては、ある程度バランスよく事業を展開し、経営を安定させたいと考えています。

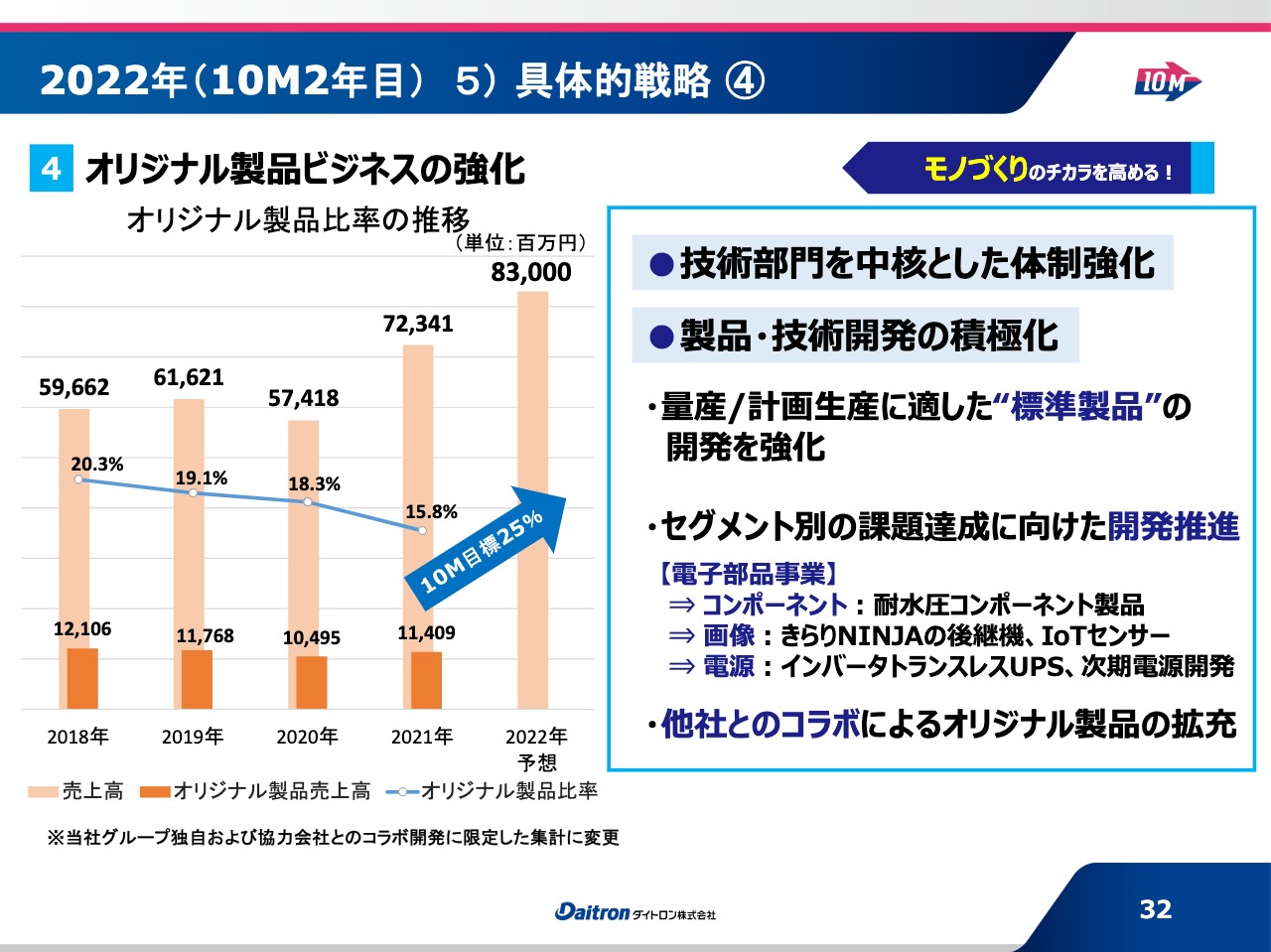

当社のオリジナル製品については、ある一定の売上比率を設けたいと思っています。これは当社の収益に非常に貢献することが、これまでの経験でわかっていますので、一定の比率でこれを確保することが重要であると考えています。

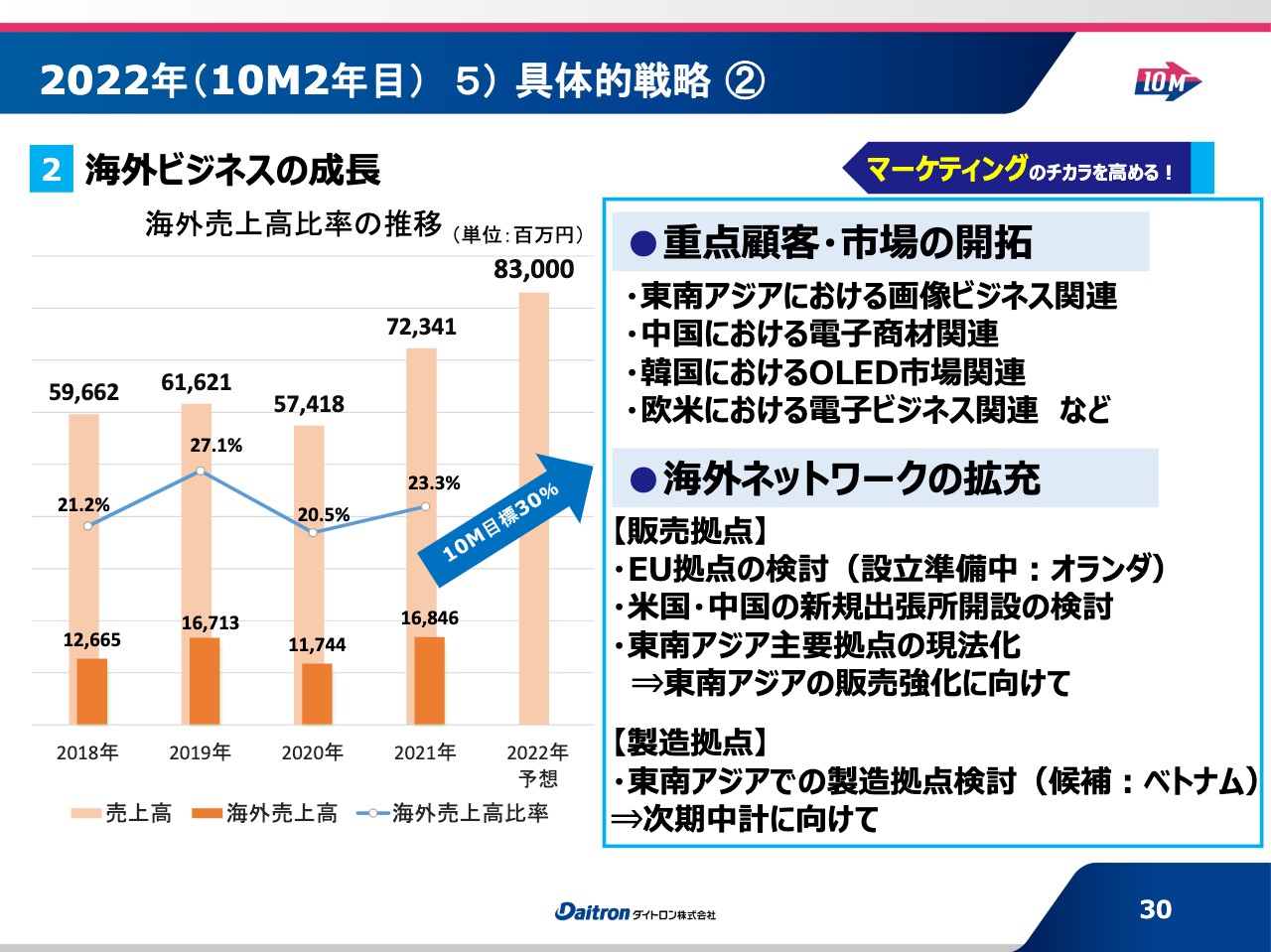

成長の軸については、海外事業を今後いかに伸ばせるかが非常にキーになっていると考えています。まずこの3ヶ年では、海外事業比率30パーセントを確実にクリアしていくことを目指しています。

坂本:ご質問させていただきたいのですが、オリジナル製品の拡大はどの分野で拡大される予定ですか? また、海外事業について、地域としてはどのあたりを伸ばしていくのかというイメージがあれば教えていただきたいと思います。

土屋:オリジナル製品において、製造設備関係は非常に収益率が高いため、この設備関係で、先ほどお話しした半導体関連のベースとなるシリコンウェーハを拡大していきたいと考えています。

パワーデバイスという言葉をお聞きになることがあると思うのですが、パワーデバイスの材料はシリコンだけではなく、SiCという次世代パワーデバイス材料があります。実は今、当社ではそのSiC向けの装置の開発などに取り組んでいますので、その市場を狙っていこうというのが1つあります。

海外事業関係では、どのあたりの地域かと言いますと、今、優先順位の高いところはヨーロッパ、EU地域です。こちらを今後は攻めていきたいと思っています。それから東南アジアです。東南アジアについては、すでにいろいろな拠点を持っていますが、インド地区などにはまだ拠点がありません。そのような部分を含めたかたちでの東南アジアの強化が必要だと考えています。

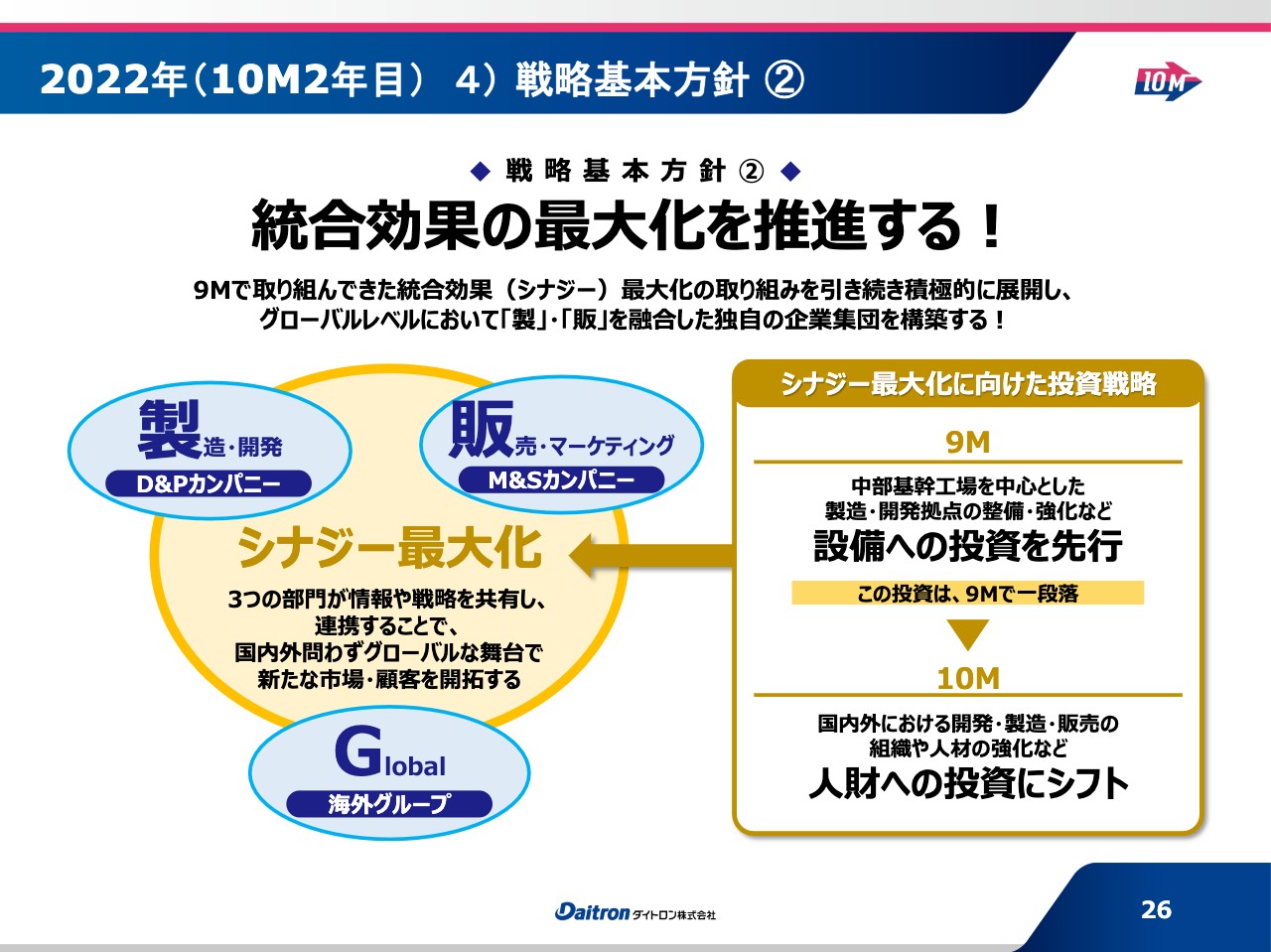

2022年(10M2年目) 4) 戦略基本方針 2

土屋:統合効果の最大化についてです。先ほどお話ししたとおり「製」「販」を一体とした「製販融合」と、「技術立社」を力強く推進しています。

第9次中期経営計画の中では、工場を新しく作るなどの設備投資を先行して行ってきました。今回の中期経営計画では、製品の開発や、特にエンジニアの人材確保に向けた投資を着実にしていくことを考えています。

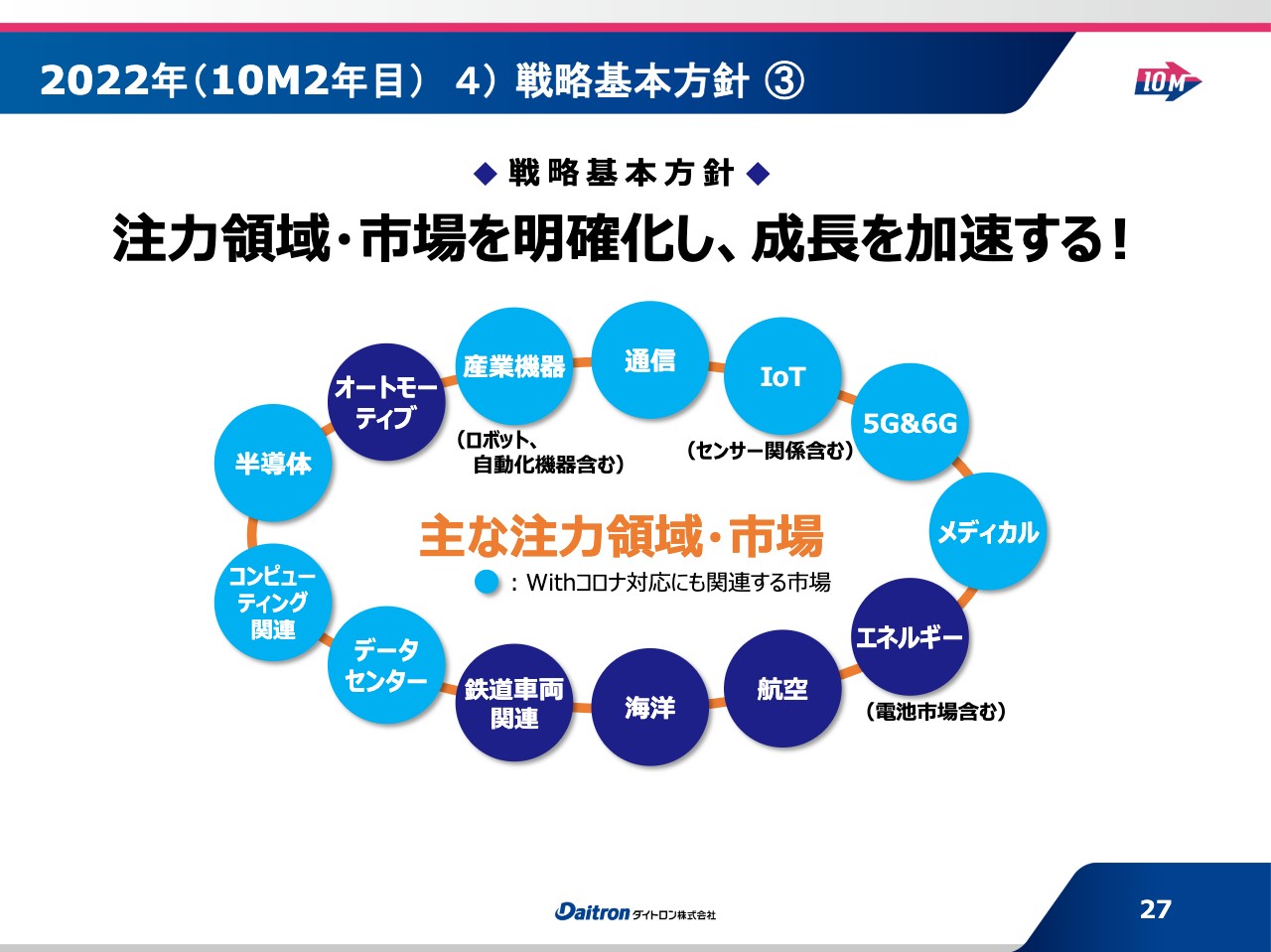

2022年(10M2年目) 4) 戦略基本方針 3

土屋:事業領域については先ほどもご説明しましたので、割愛したいと思います。

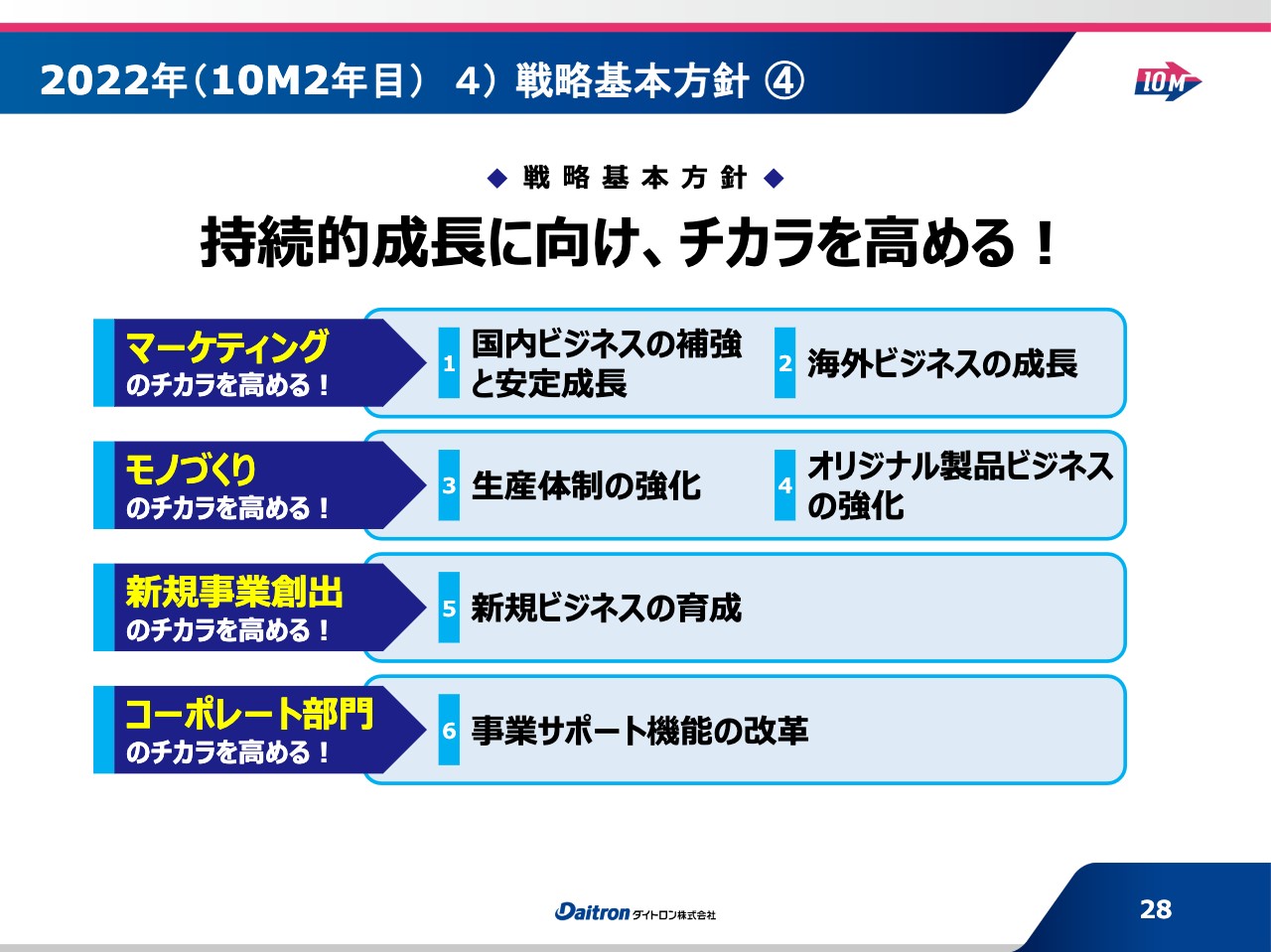

2022年(10M2年目) 4) 戦略基本方針 4

土屋:スライドには、「持続的成長に向け、チカラを高める!」という方針に関して、実際の営業とモノづくりの施策、新しい事業を作っていきたいという内容を記載しています。

コーポレート部門というのは管理本部のことで、事業のサポートをどのように行っていくかという内容を記載しています。

2022年(10M2年目) 5) 具体的戦略 1

土屋:国内ビジネスのマーケティングにおいては、地域密着営業を進めています。スライドには北海道地区、四国地域などと記載していますが、拠点づくりも含めて、いろいろな地域への出店、このようなことをさらに進めようとしています。

2022年(10M2年目) 5) 具体的戦略 2

土屋:海外ビジネスにおいては、先ほどお話ししたように、今はEU拠点の検討が必要だということで、実はオランダでの設立について、いろいろな準備を進めています。

東南アジアには今、駐在員事務所がベトナムとフィリピンにあります。こちらの現地法人化に向けて販売力を上げていくことも考えています。将来的には、東南アジア地区での製造拠点についても検討していきたいと考えています。

2022年(10M2年目) 5) 具体的戦略 3

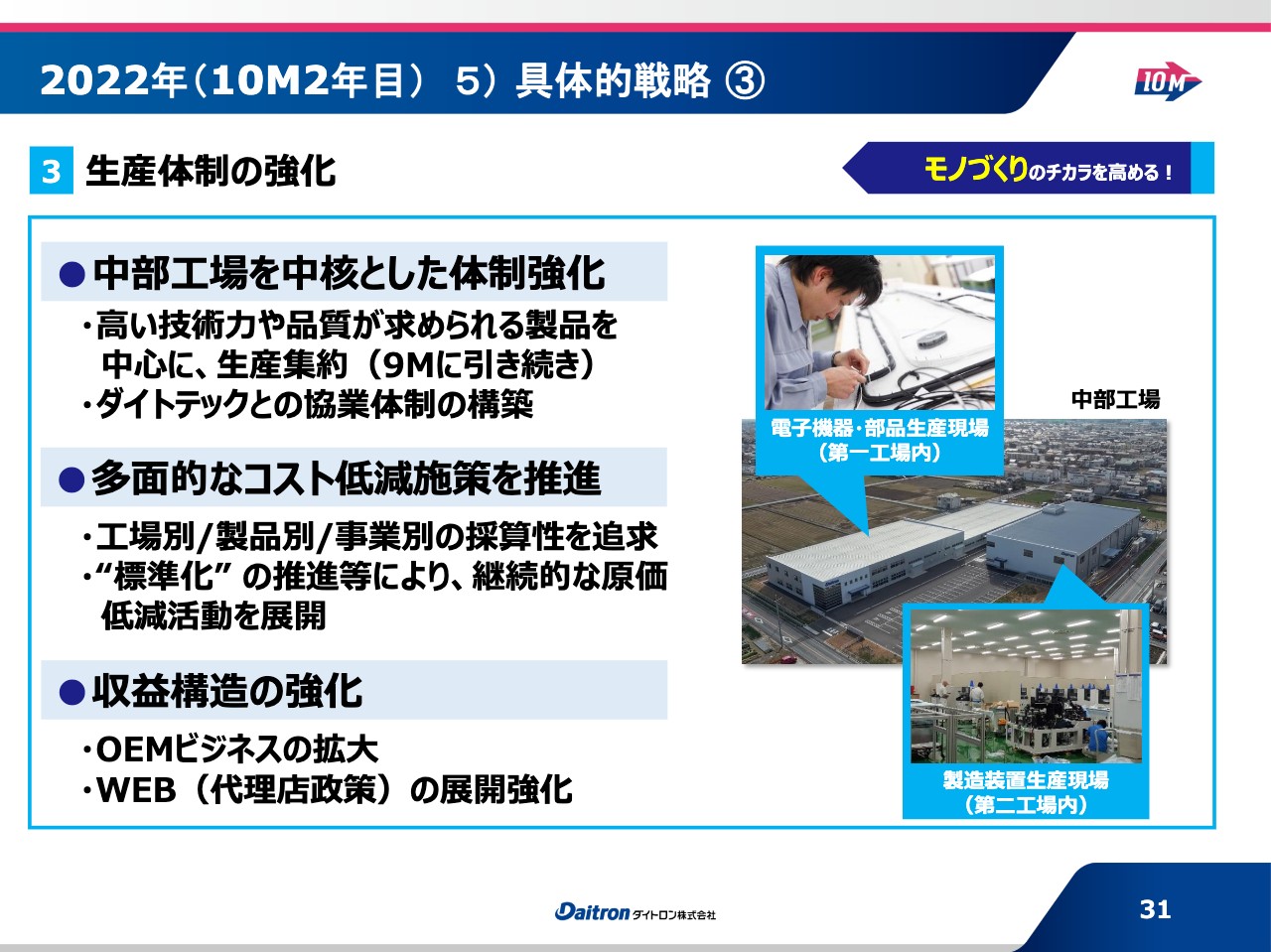

土屋:モノづくりについて、生産体制の強化として大きくテーマとなっているのは、やはり原価低減、コスト低減です。こちらの施策を確実に進めていくことを考えています。

2022年(10M2年目) 5) 具体的戦略 4

土屋:オリジナル製品のビジネスでは、さらにいろいろなものを作り、収益力を上げていきたいと思っています。海外でも国内でも、グローバル市場で通じる「標準製品」を多く開発していくことを目指しており、ここに大きく投資したいと考えています。

2022年(10M2年目) 5) 具体的戦略 5

土屋:新規ビジネスについては、現在さまざまな提案があります。候補としてはソフトウェアとECO関連ビジネスということで取り組んでいます。実際に今、スタートしているのがソフトウェア関連のビジネスです。

プロジェクトを組み、2022年1月からスタートしています。いろいろなソフトウェアがありますが、当社の画像機器関連やエンベデッド関係の製品とつなげられるものに付加価値をつけるソフトウェアを中心に、今は考えています。

またソフトの単体も、今後は扱っていきたいと考えており、国内のみならず海外のいろいろなソフトウェアの商材を調査しています。

坂本:新規ビジネスについておうかがいしたいのですが、これをM&Aで進めていく可能性はありますか? その可能性がない場合、これまで取り組みのない市場で、50億円から100億円のビジネスを創出するというのは難しいことだと思います。候補としてはソフトウェアとECO関連ビジネスなどとスライドに記載されていますが、現在お話しできるイメージや、その他の分野などがありましたら教えていただきたいと思います。

土屋:おっしゃるとおり、確かに50億円から100億円をこの3ヶ年で創出するのは、当然難しいことで、先を考えた上でも、正直なところ非常に高いハードルだと思っています。そのようなことを考えると、M&Aは当然必要だと考えています。当社としては、1つの手段として、それについて今真剣に考えています。

そのような中で、今回はベース作りを着実にしていきたいという思いもあります。取り組みのベースとしてはソフトウェア関連に堅実に取り組んでいきたいと思っています。将来的には、M&Aということもあるかもしれません。

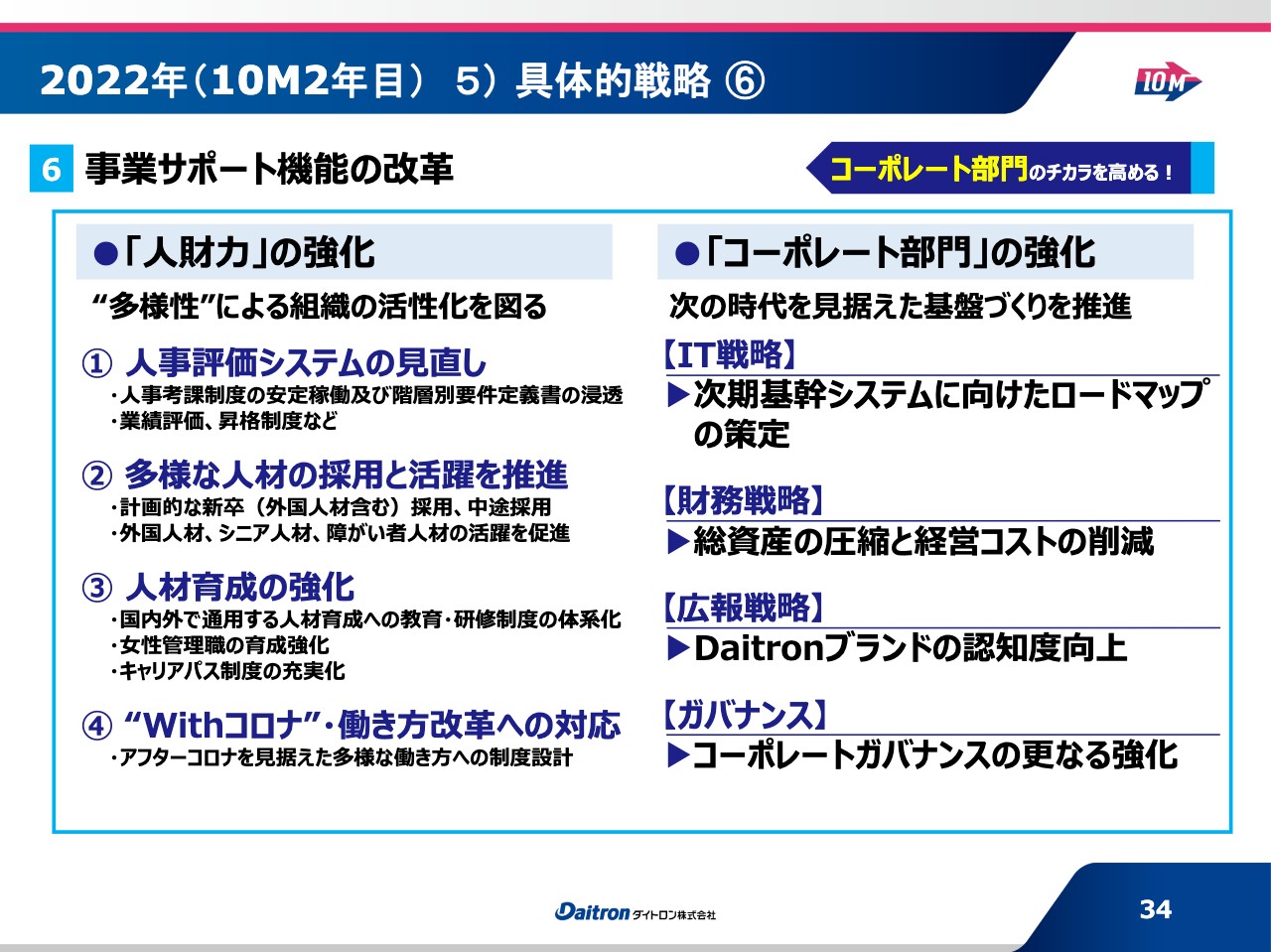

2022年(10M2年目) 5) 具体的戦略 6

土屋:事業サポート機能の改革として、管理本部で今一生懸命取り組んでいる内容は、「人財力」の強化です。多様性を考えながら、組織の活性化を図っていくということで、さまざまな対策を考えています。スライドにはその内容を記載しています。

コーポレート部門の強化については、「IT戦略」「財務戦略」「広報戦略」「ガバナンス」の4つがあります。コーポレートガバナンスのさらなる強化は、会社の信頼性やみなさまからの安心という観点からも確実に行っていかなくてはいけないため、管理本部で力を入れて活動しています。

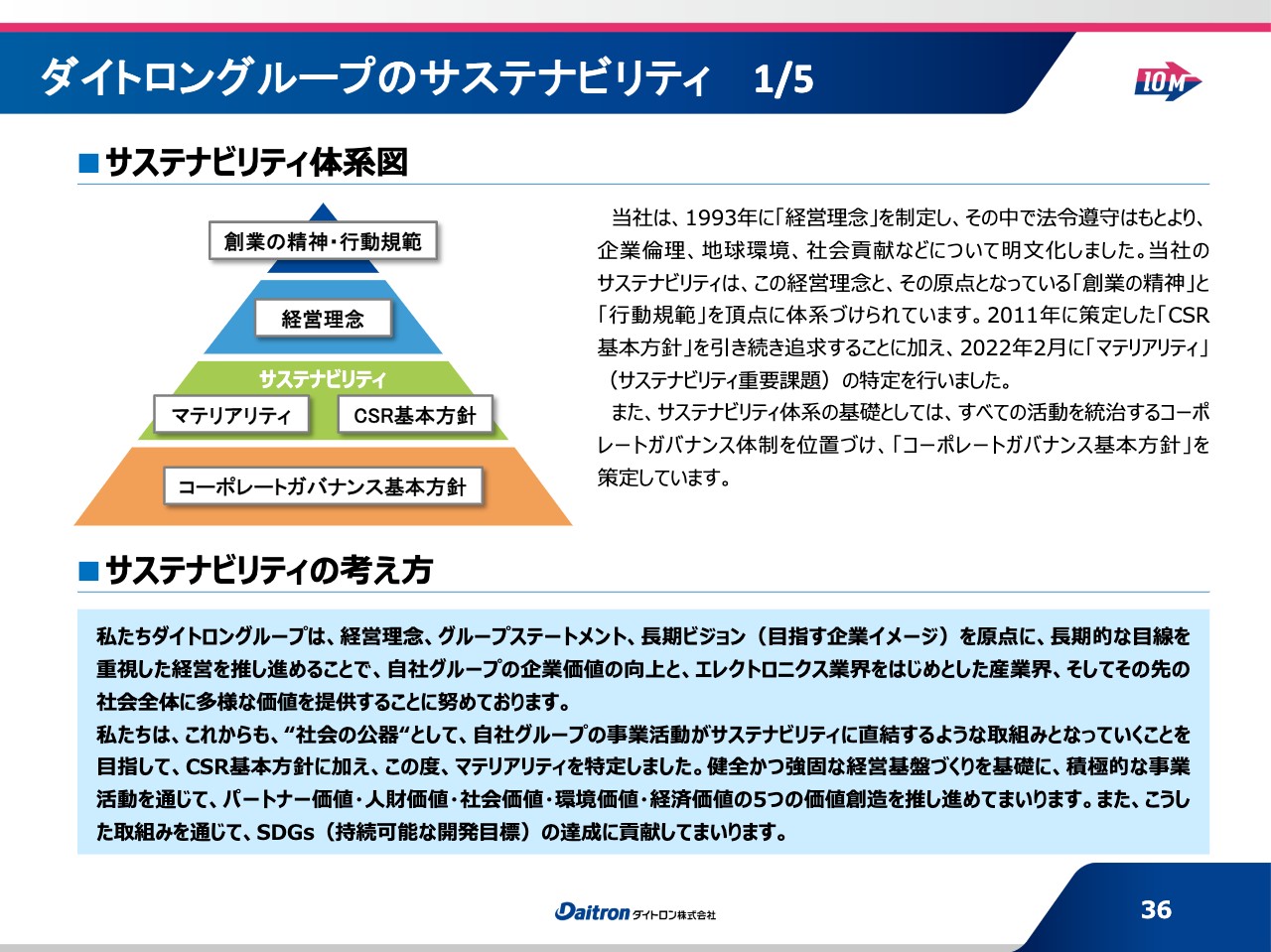

ダイトロングループのサステナビリティ 1/5

土屋:サステナビリティ体系についてご説明します。すでに制定しているCSR基本方針やコーポレートガバナンス基本方針をベースに、マテリアリティを考えました。

冒頭にお話しした創業の精神・行動規範がサステナビリティ体系図の頂点としてつながるようなかたちで検討し、サステナビリティについていろいろと考えているところです。

ダイトロングループのサステナビリティ 2/5

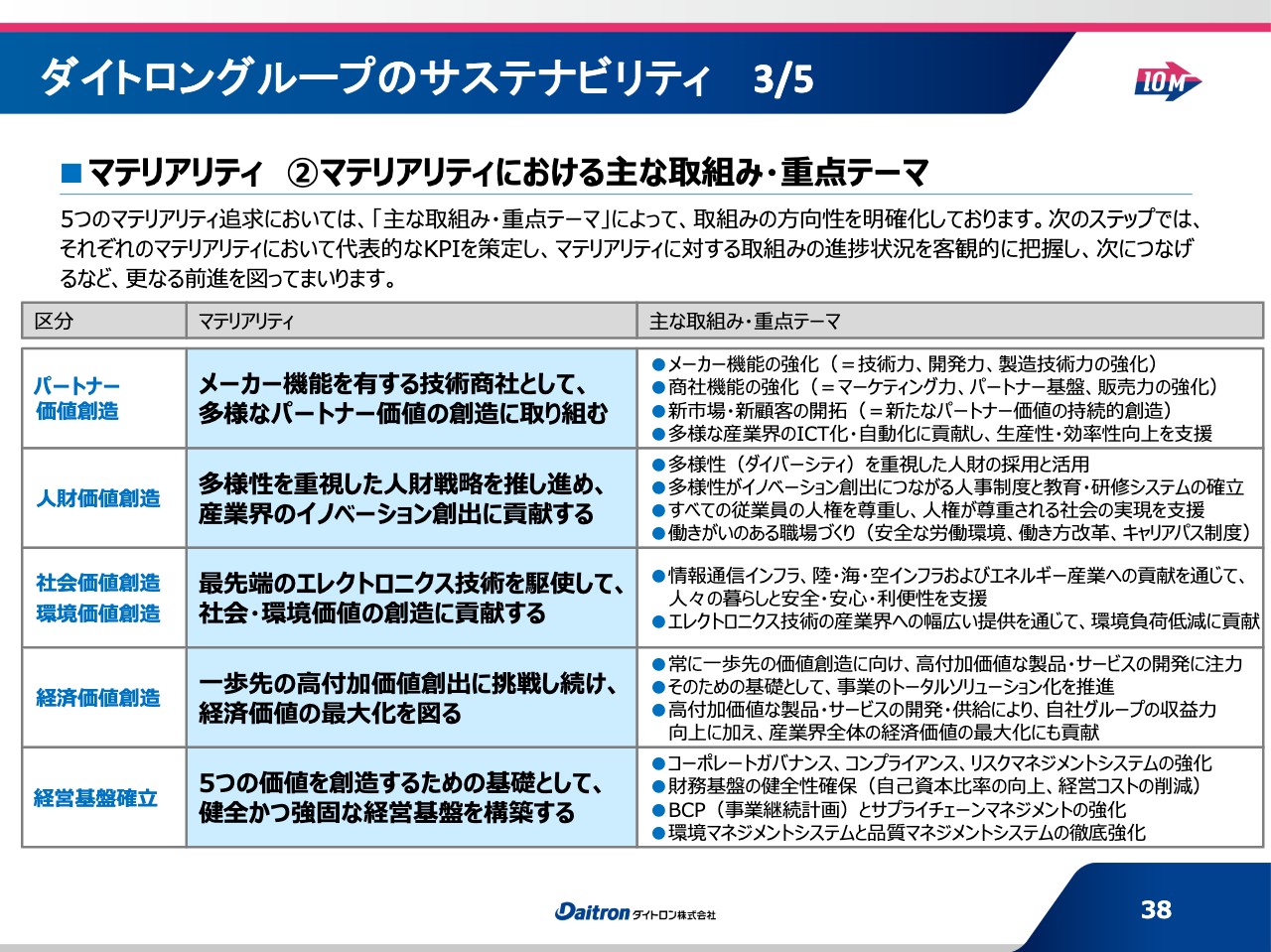

土屋:スライドに記載のとおり、マテリアリティの内容については、現在当社が展開している事業とどのように結び付くかということを考えています。

ダイトロングループのサステナビリティ 3/5

土屋:そこから今考えられる内容が、スライドに記載されている項目となっています。さらにこの先は、KPIの設定についても考え、進捗管理を確実にしていきたいと思っています。まだ先の話になるとは思いますが、これは今の重要なテーマですので、着実に取り組んでいきたいと考えています。

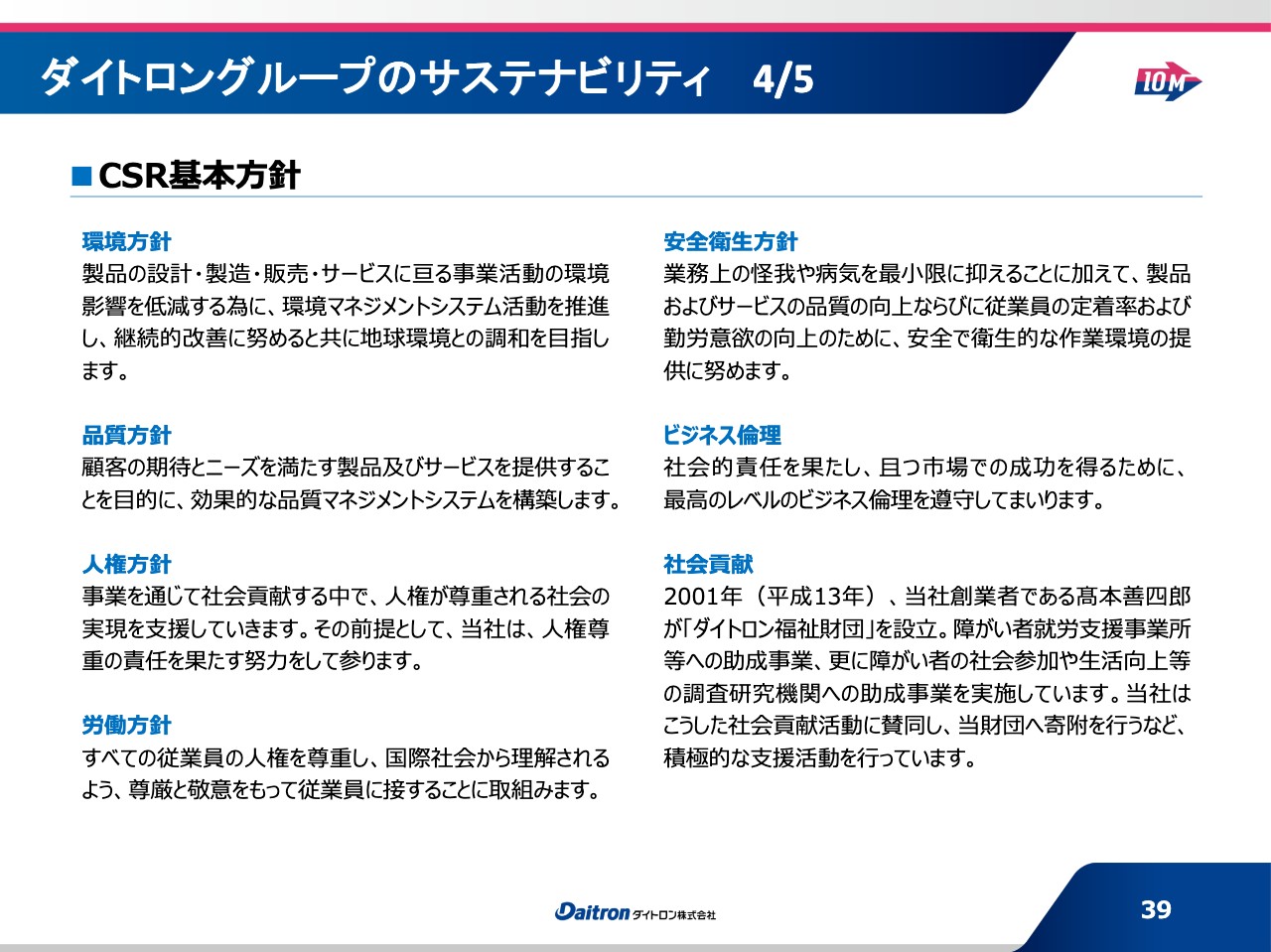

ダイトロングループのサステナビリティ 4/5

土屋:こちらのスライドは、CSR基本方針について記載しています。

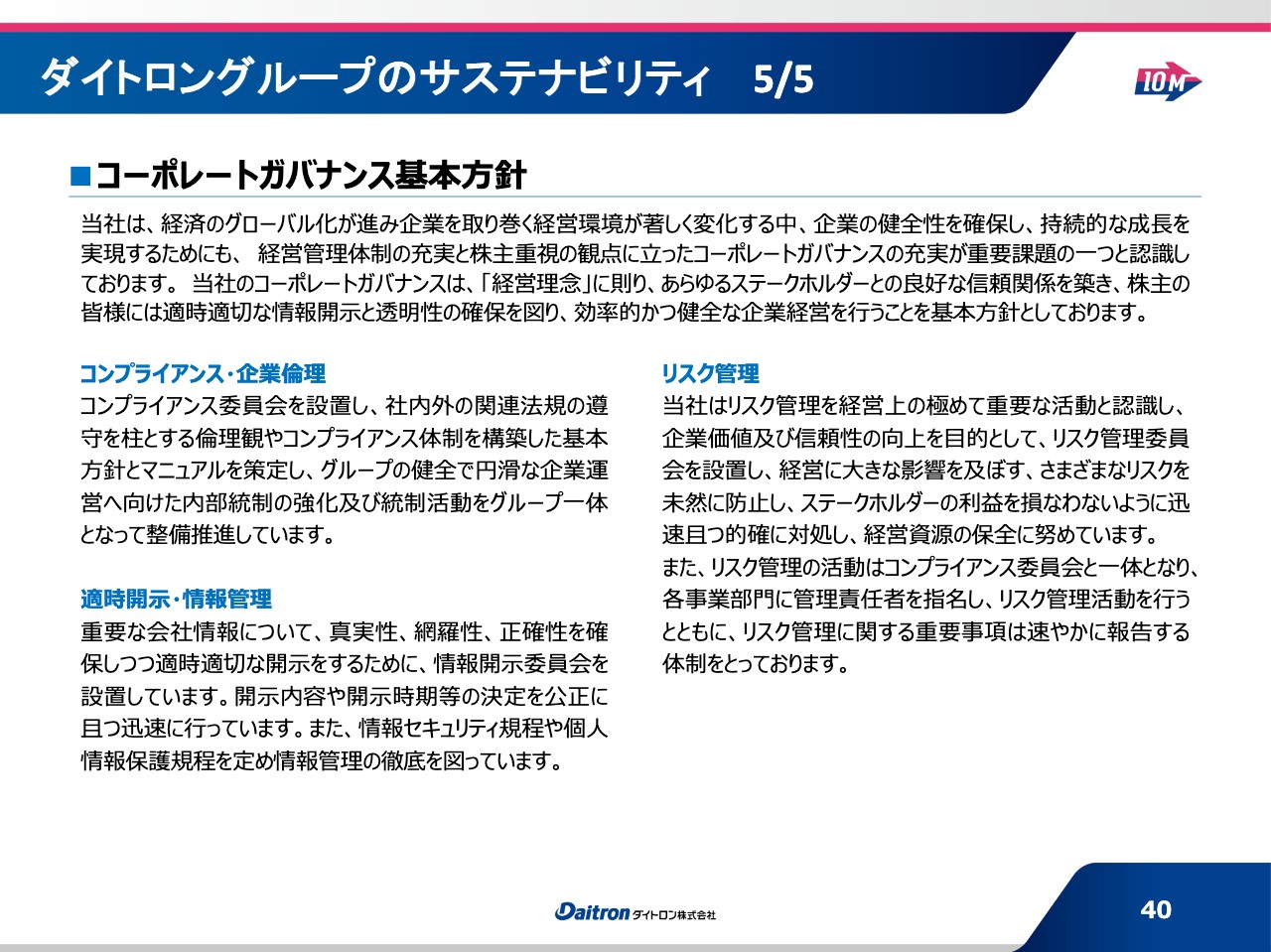

ダイトロングループのサステナビリティ 5/5

土屋:こちらがコーポレートガバナンス基本方針です。先ほどお話ししたとおり、CSR基本方針とコーポレートガバナンス基本方針はすでに制定していたもので、参考として載せています。

四半期業績推移

土屋:業績ハイライトについてです。当社は12月が決算期となっており、第3四半期を終了した時点での状況は、前年同期比で売上高が124.0パーセント、営業利益が155.4パーセント、経常利益が156.1パーセントと、非常に好調に推移している状況です。

坂本:総括ではないですが、この事業内容と業績の話をうかがっていて気になったのでお尋ねします。最近はだいぶ収益が上がっている会社もありますが、そもそも一般のエレクトロニクス商社より、御社の売上総利益率が高い理由はなんでしょうか?

土屋:売上総利益率約20パーセントを目指しているというのは先ほどお話ししましたが、そこを目指す大きな理由は、当社がやはりメーカー機能を持っているからです。

自社で製品開発をして、自社の製品を販売しているというところが、商社でありながら、利益率が比較的高いことにつながっていると考えています。

坂本:オリジナル商品が貢献しているということですね。

土屋:そのとおりです。

坂本:確かに、他社は人を出すようなかたちのビジネスや、ソフトウェアの部分を行っていますが、御社はどちらかと言うと、メーカー機能を活かして商社機能と一緒に伸ばしていくというかたちでしょうか?

土屋:そうですね。そこをしっかり今後も伸ばしていきたいと思っています。

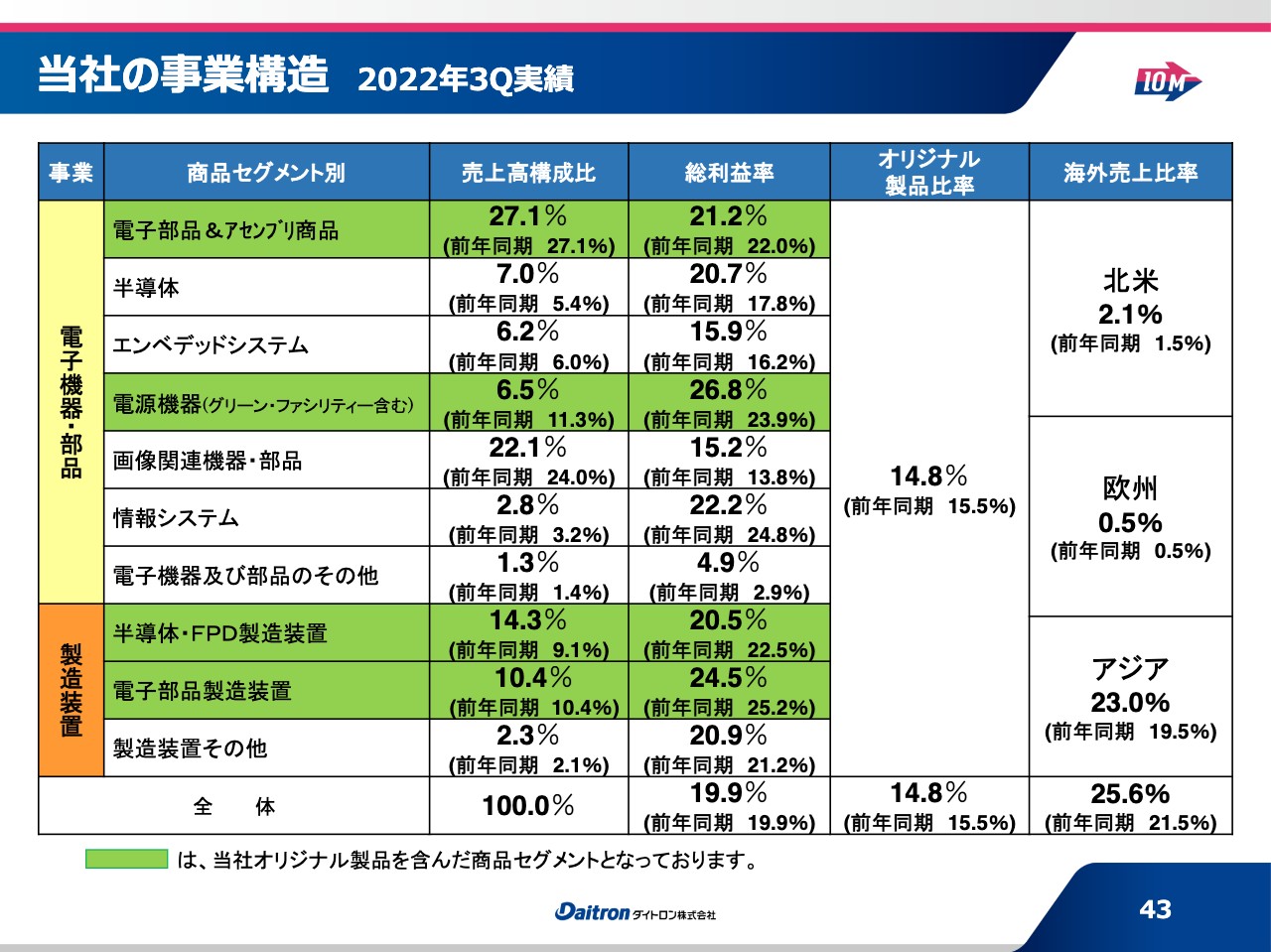

当社の事業構造 2022年3Q実績

土屋:事業構造の売上高構成比や売上総利益率についてご説明します。ここでのポイントは、スライドの緑色で示した部分、当社のオリジナル製品を含んでいるセグメントです。

坂本:非常に利益率が高いですね。

土屋:そうなのです。これが根拠となっており、今後しっかり行っていく必要があると思っています。

坂本:売上高の伸びもやはりそちらのほうが顕著ですね。

土屋:そうですね。これを本当に継続していきたいと思っているのですが、そのような観点でこの緑色のセグメントは注目すべきところです。

坂本:どちらかと言うと、電子機器・部品のほうは、製造装置ほど大きくそのサイクルの波を受けず、安定しているというかたちでしょうか?

土屋:おっしゃるとおりです。裾野が広く、広範囲にお客さまを持っているため、そのような点で安定性はあると考えています。

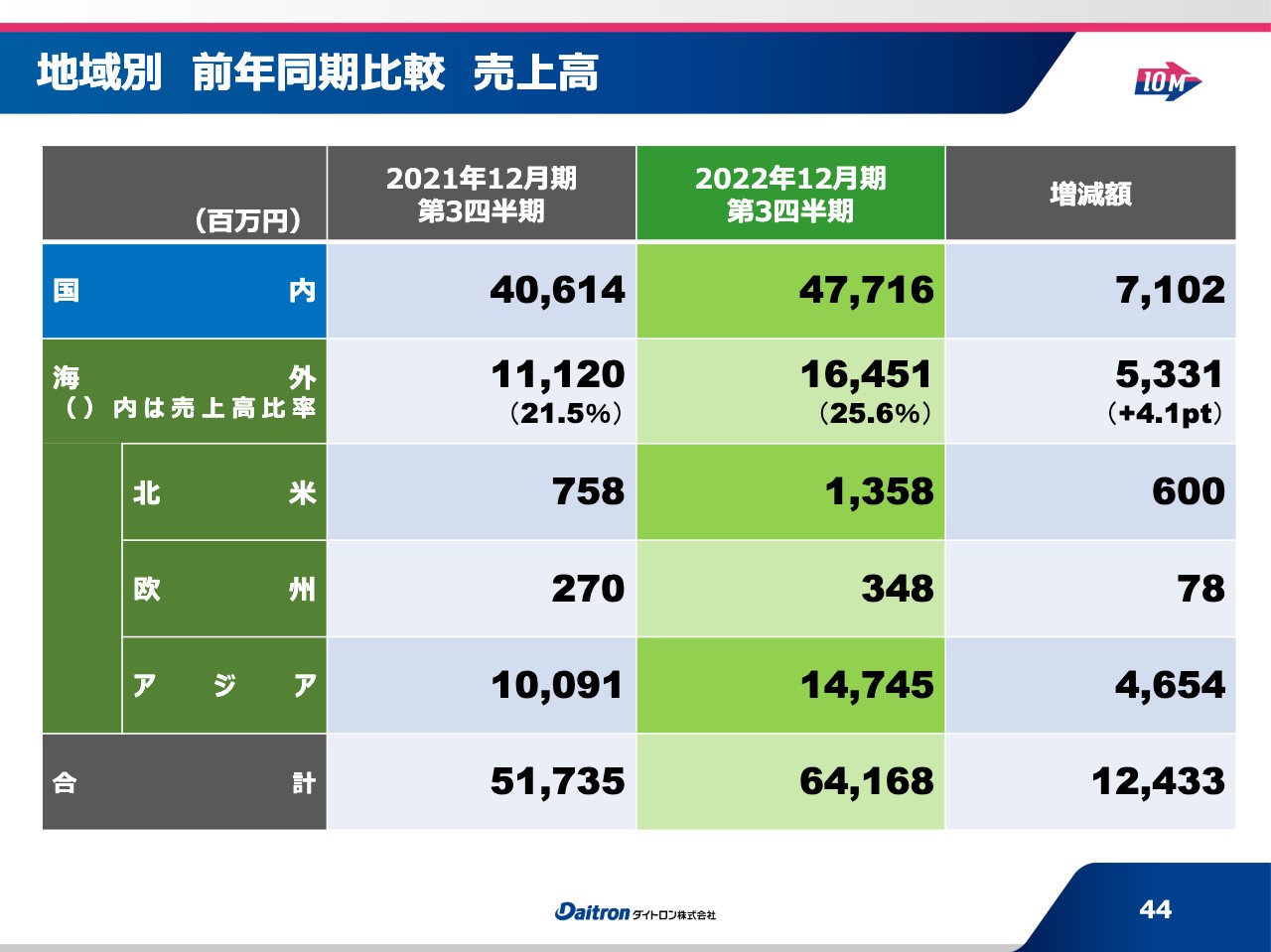

地域別 前年同期比較 売上高

土屋:国内と海外の売上高比率です。海外の売上高比率は25.6パーセントと、30パーセントにはまだ到達していません。欧州の売上高がまだ本当に低い状況ですので、伸ばしていきたいということです。

実はアジアにおいても、中国と韓国が非常に大きな比率を占めており、すでに6割、7割ぐらいになっています。ですので、その他の東南アジア地区を伸ばしていきたいと考えています。このようなところが、先ほどのお話の根拠になっているということです。

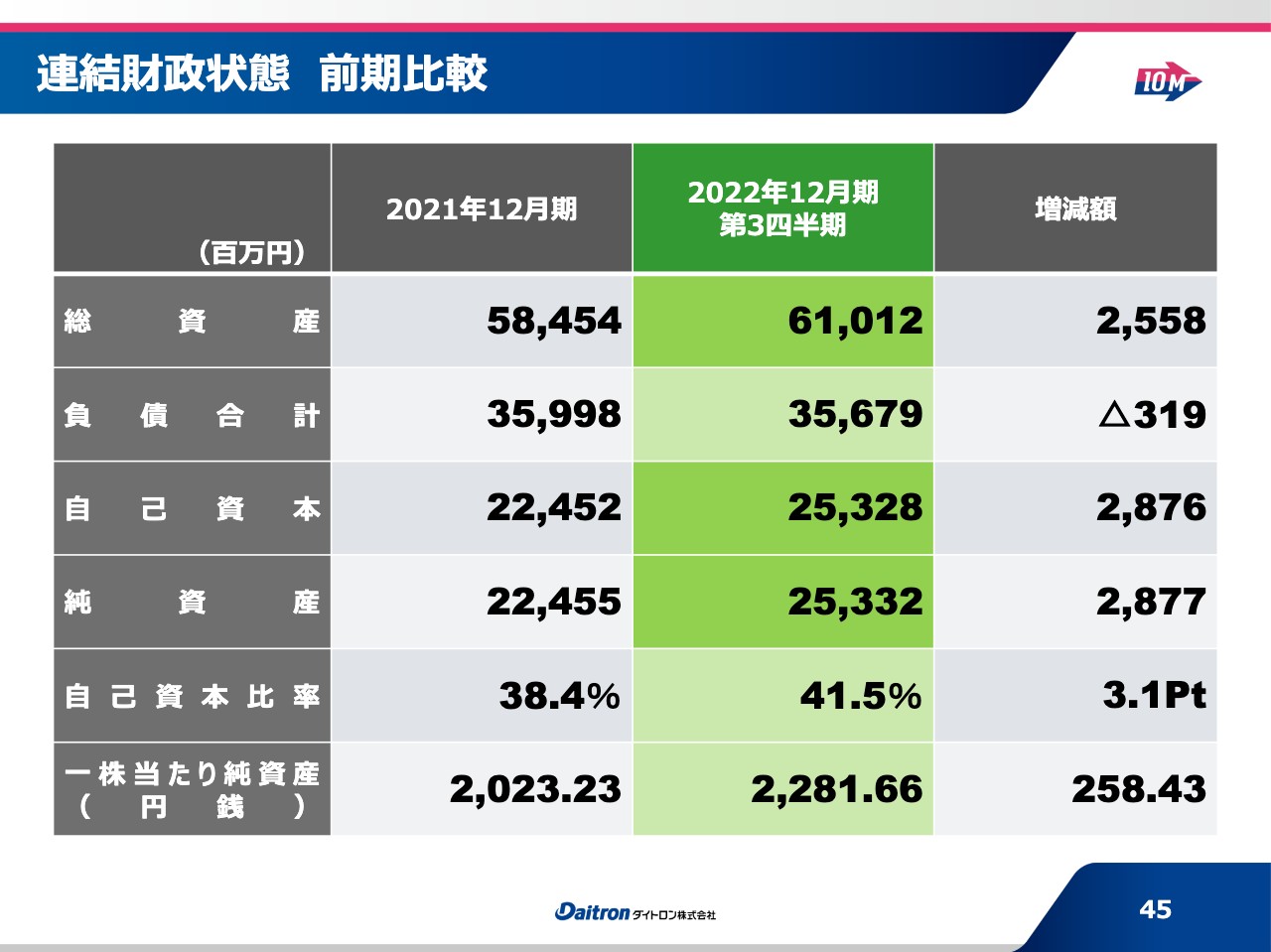

連結財政状態 前期比較

土屋:財政状態については、概ね順調に推移していると見ています。

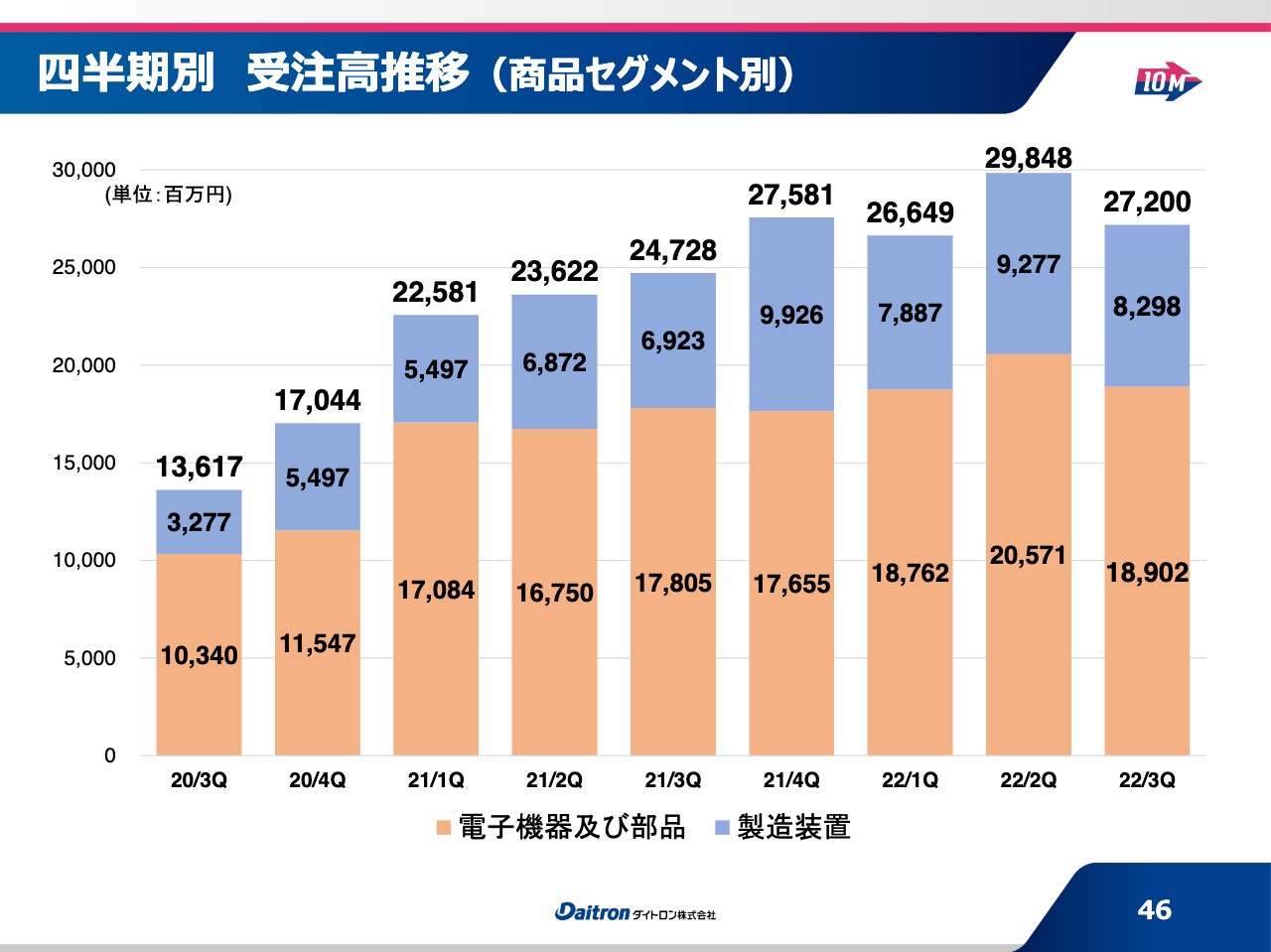

四半期別 受注高推移(商品セグメント別)

土屋:四半期別の受注高推移についてご説明します。今は売上高のみならず受注高のほうも非常に好調に推移しています。多少の凹凸はありますが、昨年の後半から今年にかけて、非常に高い比率で推移している状況です。

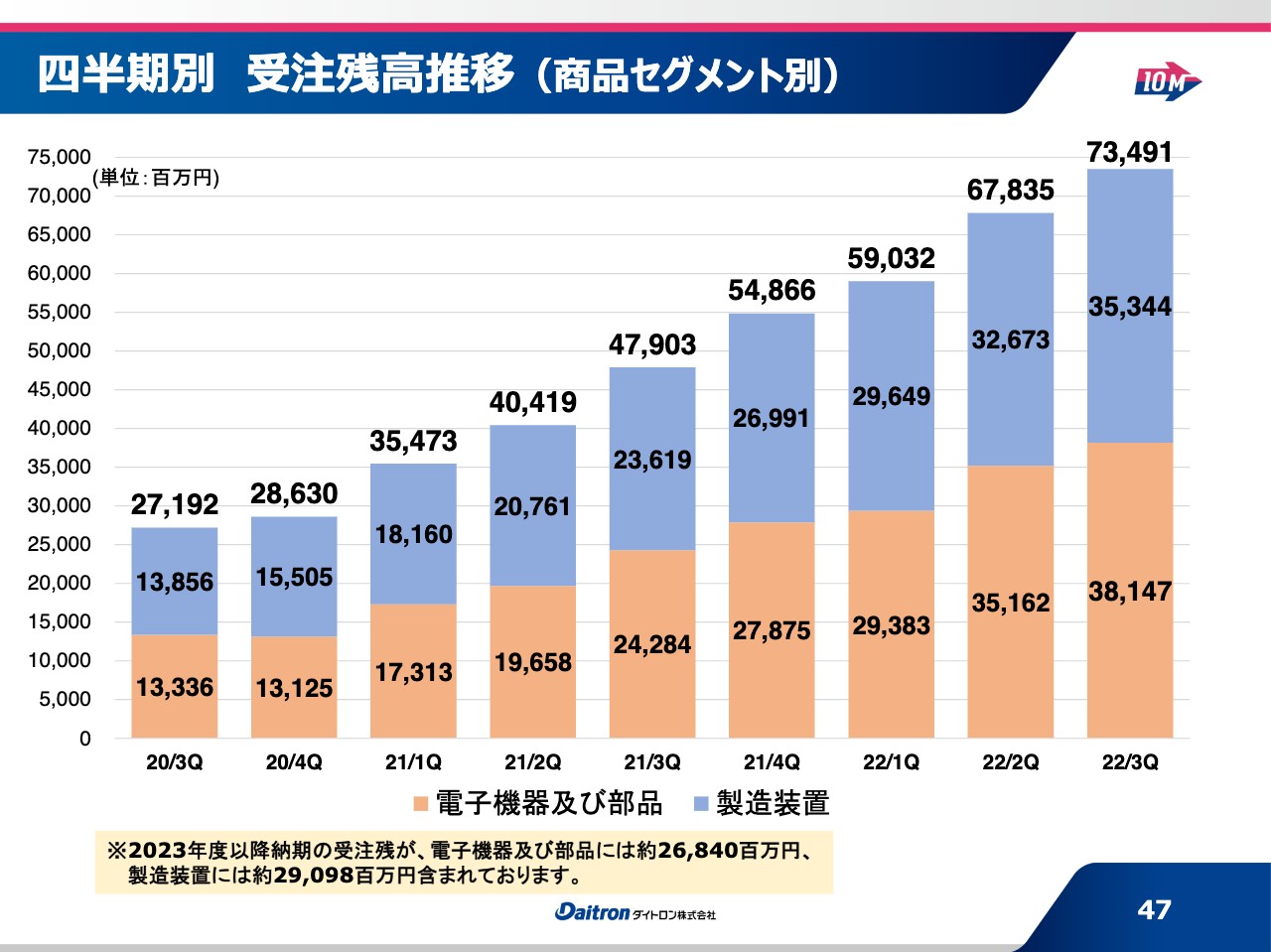

四半期別 受注残高推移(商品セグメント別)

土屋:受注残高も当然ながら、かなり膨らんできています。本当に大きな受注残高になっており、実はこの中には、設備関係などが特に多いのですが、2024年以降のものも含まれています。

受注残高はある意味リスクとも言われていますが、やはり動向をしっかり見ながら、この受注残をこなしていくことが重要だと思っています。

坂本:納入期が、けっこう後ずれしているものに関しては、資材の高騰などもある程度は巻き取れるような契約になっているのでしょうか?

土屋:そのとおりです。そのようなことを織り込み、コスト的にも高く上がっているものに関しては、受注の段階でお客さまにお願いしながら、その分の転嫁を認めていただくかたちで受注しています。

坂本:では、大きな変動要因にはあまりならないというところなのですね。

土屋:はい、そうですね。今後収益的にマイナス要因が働くかというと、そのようなことではないと考えています。

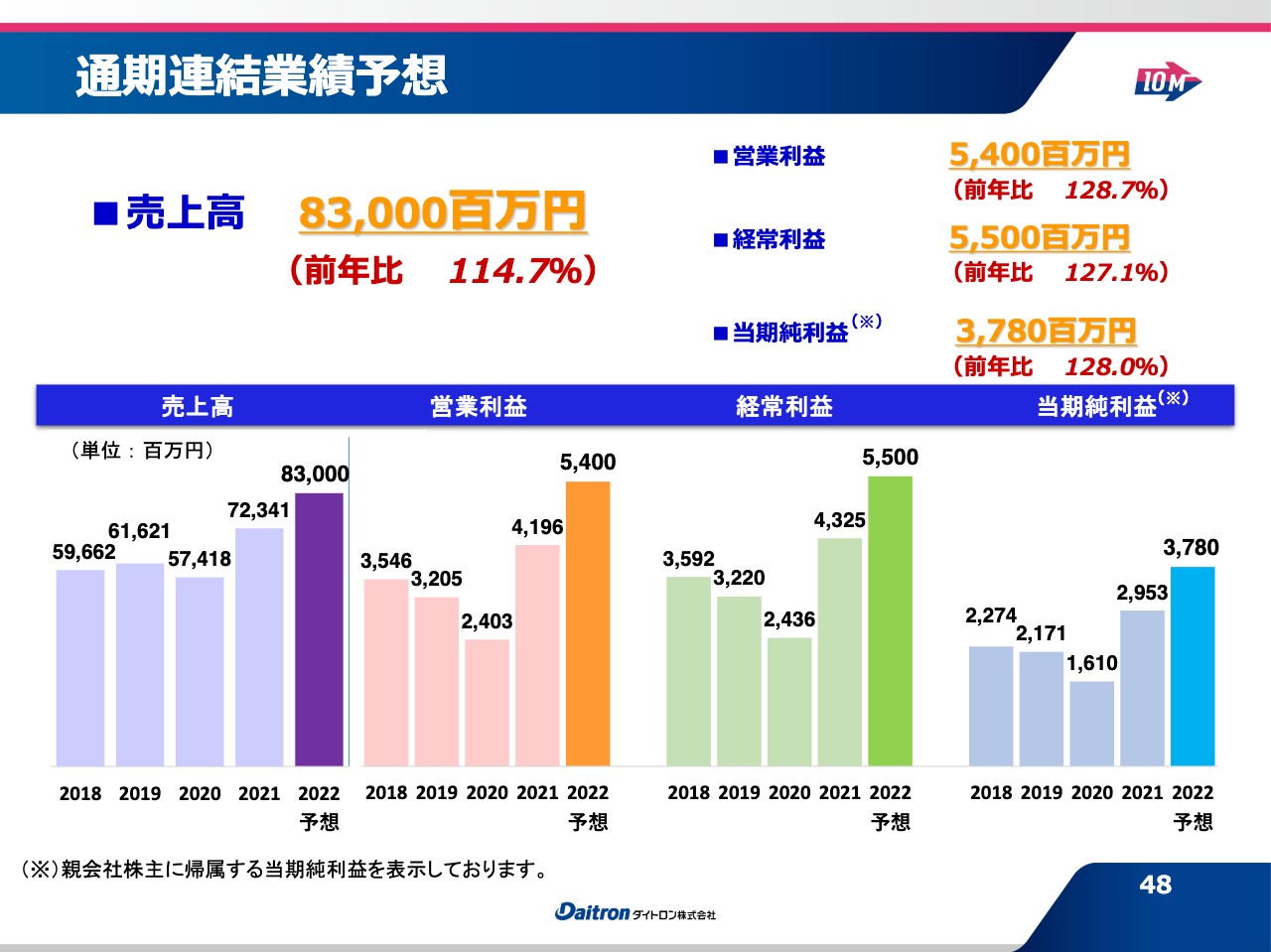

通期連結業績予想

土屋:通期連結業績予想ですが、売上高は830億円を見込んでいます。前年も非常にいい数字を確保できたのですが、さらに14パーセント上げていくという状況です。

結果として、営業利益と経常利益についても、このとおり非常に高い伸びを出せそうな状況です。

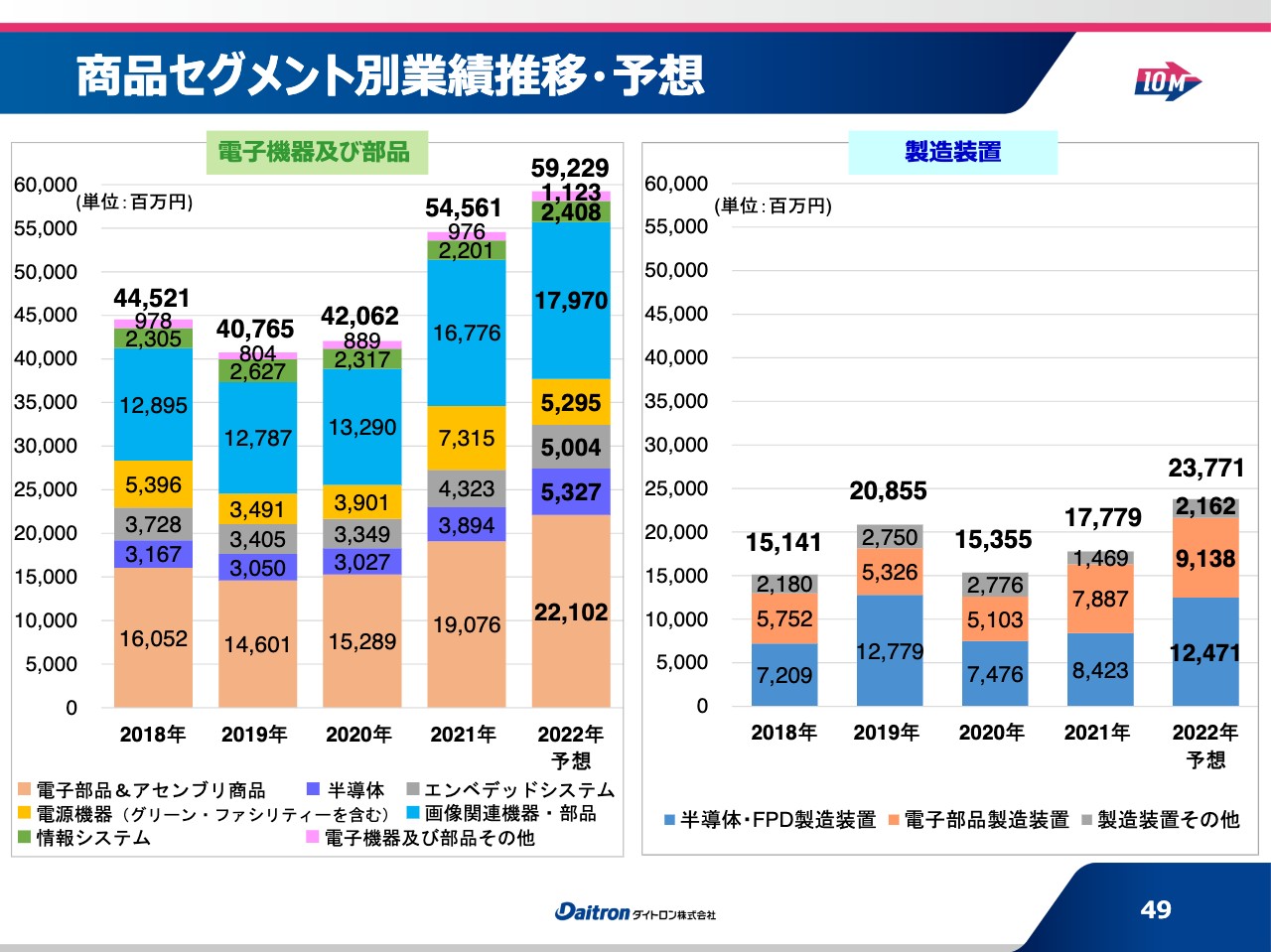

商品セグメント別業績推移・予想

土屋:商品セグメント別業績についても、全体的にはこのようなかたちで伸びている状況です。

配当

土屋:配当については、第2四半期末の中間配当では45円でしたが、期末は今のところ55円を予定しており、年間配当としては100円を考えています。

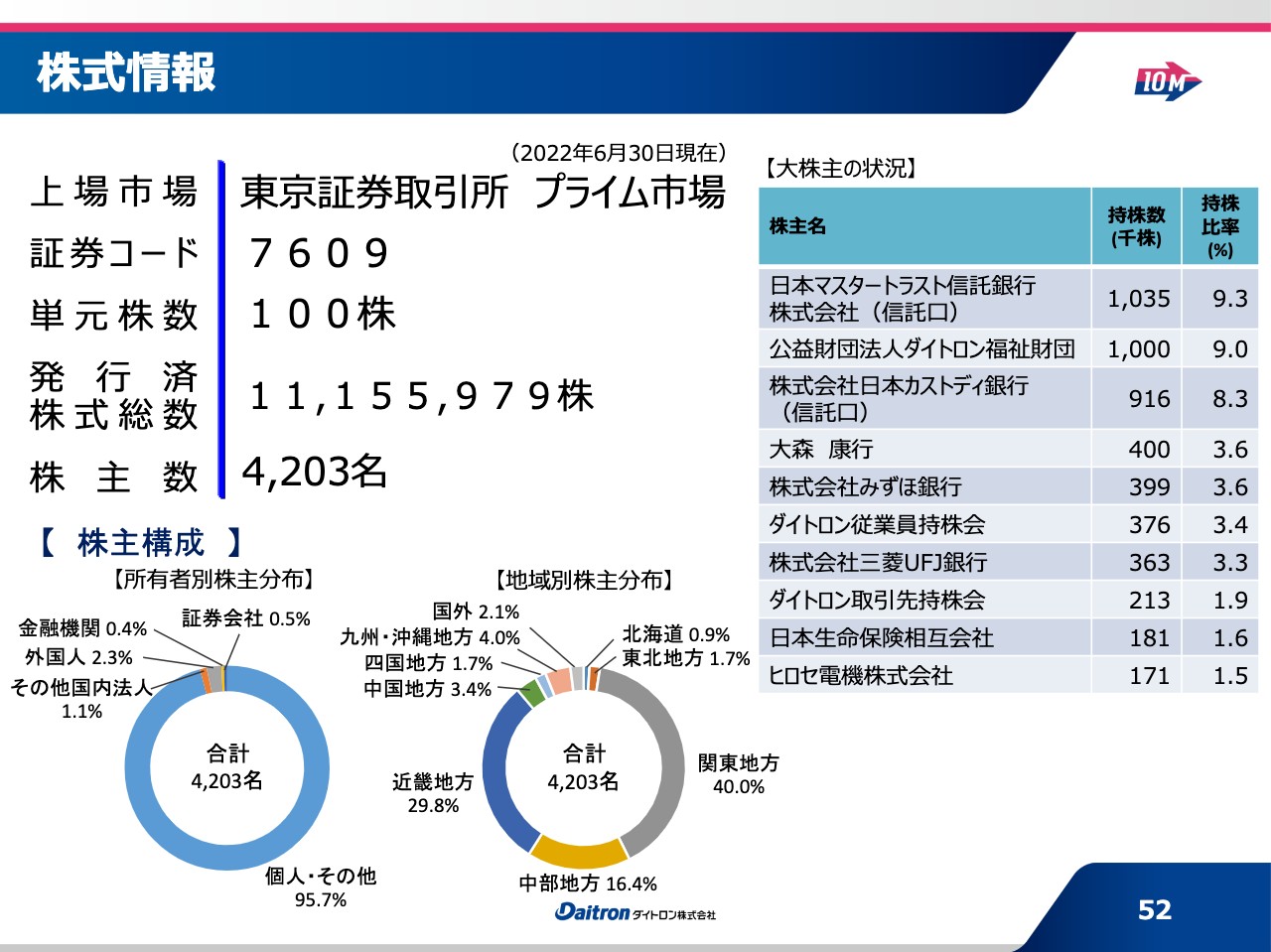

株式情報

土屋:株式情報については、みなさまもよくご存知かと思います。ご覧のとおりの状況です。

おわりに・・・

土屋:最後に、「技術で立つ会社へ」ということで、ダイトロングループはエレクトロニクス業界の技術立社として、社員と共に進化を果たして、グローバル市場に新たな価値を創造していきたいと、本当にそう思っています。どうぞよろしくお願いします。

質疑応答:EU拠点としてオランダを選択した理由について

坂本:「海外の戦略なのですが、EU圏の拠点としてオランダを選択した理由はどこにあったのでしょうか?」というご質問です。

土屋:1つは、EU全拠点をカバーしていくため、利便性を考えています。オランダはアムステルダムにハブ空港があり、非常に移動しやすく、事業活動を考える上で優位性があることや、コミュニケーションについても比較的英語が堪能であるといった理由もありました。また、ドイツ周辺のお客さまへのサポートを考えた時にオランダがいいと考えました。

さらに、外資系も含めて、研究開発に携わる部隊がオランダのある地区に集まってきています。今後のビジネスを狙ってのお話として、我々も同じように拠点を置いて、いろいろな新しい情報を集めてくることが理由となっています。

質疑応答:今後の売上について

坂本:「今後の売上のイメージについて教えてください。地域別では欧州を増やしていきたいと話していただき、アジアも多いということはわかったのですが、海外の売上が大半になっていくのでしょうか?」というご質問です。

土屋:海外が伸びていく比率が多くなると思います。ただし、オリジナル製品などによって国内の売上も伸ばす余地はあると考えています。先ほどもお話ししましたが、拠点をもう少し作ることによって、国内も伸ばせると考えています。

海外の伸びを比率的大きくしていく必要があると考えているため、ネットワーク作りという意味では、海外を優先的に考えるかたちになると思っています。

質疑応答:受注残積み上がりの要因について

坂本:47ページの受注残高に関連して、受注残が積み上がったのは業績が拡大しているからなのか、それとも半導体などのサプライチェーンの混乱に伴うものなのかを教えてください。

土屋:両方あると思います。もちろん、業績の拡大が一番大きいとは思っているのですが、もう1つはやはり、納期が非常に長くなってきていることに伴い、今年はお客さまにも早めに手配していただいていることがあると思います。

早めに注文する根拠としては、お客さまのほうでも、先々の生産予定が立っているということと、きっちり生産して、売上高を確保できる自信がある状況だからです。

設備関係についても同じなのですが、みなさまが早めに投資を行おうという動きをされています。そこで、当然ながら私どもは長めの納期になっているものが多いため、このようなかたちで受注残が少したまってきています。

坂本:これは将来の売上、利益につながるものですので、積み上がる分は待っていただくようになればいいというところでしょうか?

土屋:はい、そのとおりです。

質疑応答:受注高における四半期ごとの上下変動について

坂本:46ページに、四半期の凹凸の部分があると思うのですが、この前倒しの発注は、若干落ち着いたというイメージなのでしょうか?

土屋:「かなり落ち着いた」というレベルにはまだ至っていないのですが、第2四半期までの状況よりは、少しずつ落ち着いてきていると思います。お客さまも、生産の見込みを計画的に、冷静に考えられるような状況が少し出てきたのだと思います。

坂本:ありがとうございます。業界環境がよくわかりました。

質疑応答:半導体の設備投資について

増井麻里子氏(以下、増井):御社の長い歴史の中で、半導体の設備投資が急に冷え込んだ時期もあったと思うのですが、そこをどのように乗り越えてこられたのでしょうか? また、今後はそのような波が小さくなるというお話だったのですが、その波は小さくなりつつもどのぐらい成長していくとお考えでしょうか?

土屋:過去に、半導体の波の影響を大きく受けてきたのは、設備関係のビジネスのほうです。かなりまともに影響を受けた時に、どのように乗り越えてきたかと言うと、弊社は電子機器、電子部品の商材など、いろいろな業界にわたって商売をしているため、機械設備関係の落ち込みを十分にカバーできるだけのベースを持っているということが、そのような浮き沈みを支えていました。

半導体関係の波が、今後は小さくなるのではないかと考える理由は、やはり先ほどお話しした、弊社がターゲットとしているIoTや5G、AI関係などの市場が、少なくとも10年、さらにはその先も伸びていき、そこには半導体が多く使われるからです。

坂本:数が増えるということですね。

土屋:そうですね。また、EVや自動運転など、自動車関係の話もありますので、半導体が使われる裾野が、過去とはぜんぜん違うレベルで広がっており、さらに増えていくだろうと予測しています。そのような観点から、大きな波は少なくなると考えています。

質疑応答:財務戦略について

坂本:スライドの23ページについて、「すでにROEの目標は達成しています」とお話しいただいたのですが、メーカー機能と商社機能のハイブリッドであれば、自己資本比率はそこまで高めなくてもいいのではないかと思っています。

この理由は、「将来の財務毀損のM&Aなどがあるから、いったんここまで引き上げておこう」というところなのかなどを含めて、財務戦略の部分を教えてください。

土屋:先ほどお伝えしたように、M&Aの可能性があるため、もちろんそれに対して備える必要があると思います。ただし、ここを強く意識して自己資本比率50パーセント以上というのをうたっているわけではありません。

設備関係の波がかなり減ってきたことはお伝えしましたが、予想できないことへの備えも含めて、経営安定化を図る上で少しでも自己資本比率を上げていきたいと思っています。

坂本:自己資本比率が50パーセントぐらいまで上がれば、現状の経済環境から考えて、次の中期経営計画は60パーセントを目指すのでしょうか?

土屋:そのような流れで目指していければと思っていますが、逆に言うと、現実的にはそれぐらいの数値までしか達成は難しいのではないかと思っています。

坂本:そこまでいくと、次は株主還元するか、投資に充てるかというパートに入るのでしょうか?

土屋:そうですね。当然、そのようなところへの還元と投資関係、あるいはM&Aなどを考えて、支出していくことが必要になると思います。

質疑応答:オリジナル製品の特許について

増井:今後は、オリジナル製品に力を入れていくということで、やはり自動化やAI、IoTなど、第4次産業革命に関連するものになるとは思うのですが、特許は取られているのでしょうか?

土屋:自社製品に関してのお話だと思うのですが、特許を取得しているものは一部あり、今出願中のものもあります。

坂本:それが標準商品になれば、かなりのボリュームが出る可能性もあるということですね。

土屋:そのとおりです。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:今後の海外展開構想について詳しく教えてください。

回答:海外ネットワークの拡充において、特に優先順位を上げて取り組むべき地域はヨーロッパだと考えております。現在はヨーロッパに拠点がなく、売上規模も小さいため、オランダの拠点設立に向け注力してまいります。

海外市場として、ヨーロッパの他に重視したいのが東南アジアです。アジアの中でも、当社は東南アジア向けのビジネスがまだ弱く、特に電子機器・部品ビジネスの拡大に向けて将来的には製造拠点の設立も検討しながら取組みを進めていきたいと考えています。

<質問2>

質問:欧州の景気悪化は非常に厳しそうですが、それでも投資計画に及ぼす影響はないのでしょうか?

回答:世界経済は先行き不透明な状況ですが、サプライチェーン強化のため半導体製造装置関連の需要は世界的に高まっており、欧州においても例外ではありません。自動化、AI、EVなど半導体の需要の裾野は広がっており、短期的な調整局面はあったとしても中長期的には成長していくことが期待できます。今は積極的に投資計画を進めていきたいと考えています。