2022年11月30日に発表された、株式会社マツオカコーポレーション2023年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社マツオカコーポレーション 代表取締役社長CEO兼COO 松岡典之 氏

株式会社マツオカコーポレーション 取締役CFO(管理本部管掌) 金子浩幸 氏

目次

松岡典之氏(以下、松岡):みなさま、こんにちは。株式会社マツオカコーポレーション代表取締役社長の松岡典之でございます。みなさまには平素より格別のご高配を賜り、心より感謝申し上げます。本日は、当社グループの2023年3月期第2四半期決算についてご説明いたします。

資料の目次に従って、2023年3月期第2四半期の概要、足元の事業環境と通期の見通し、そして、現在取り組んでいる中期経営計画「ビジョン2025」の位置づけと進捗状況を中心にお話しします。本日はどうぞよろしくお願いいたします。

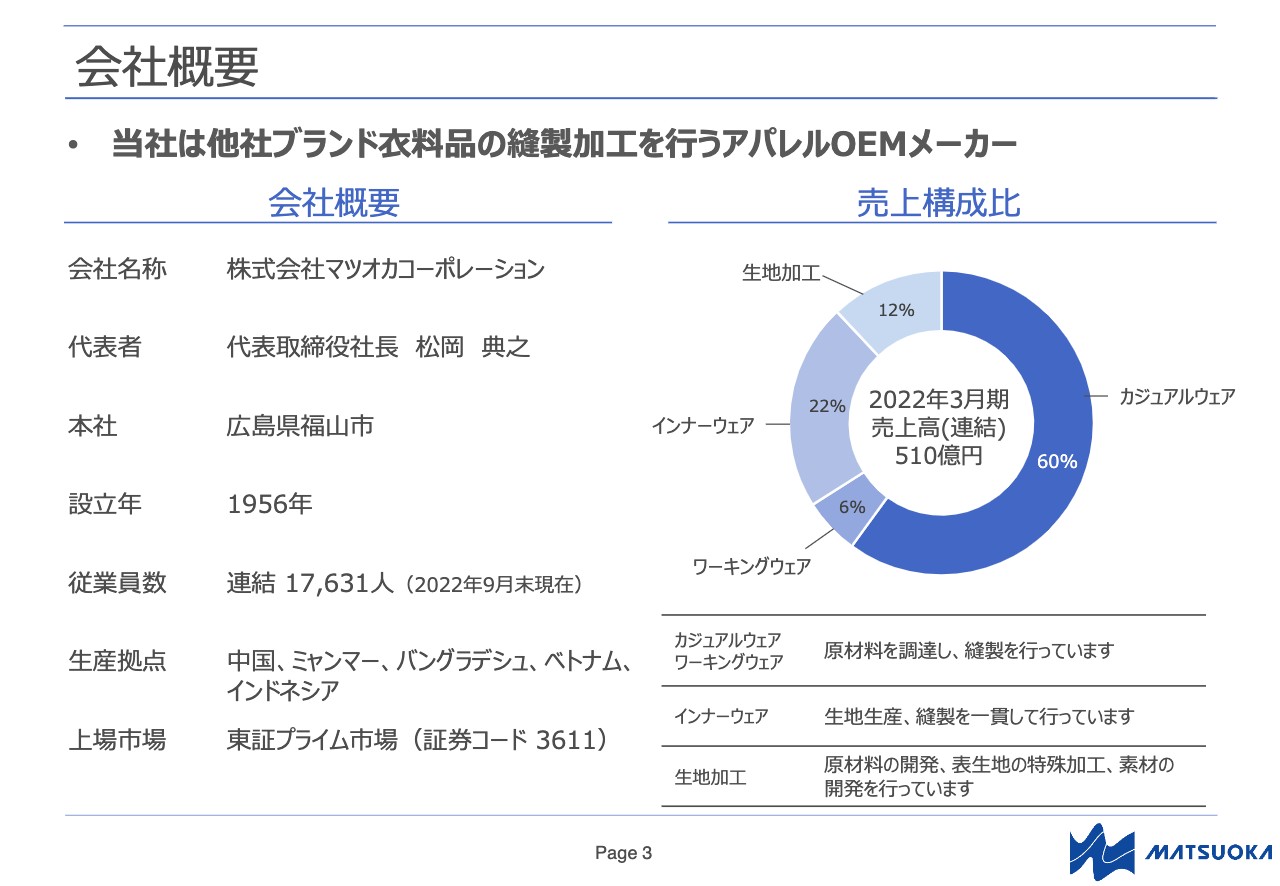

会社概要

金子浩幸氏(以下、金子):取締役CFOの金子でございます。詳細については、私からご説明します。

当社グループは、海外の縫製工場での衣料品の生産を中心に事業を展開しています。中国、ミャンマー、バングラデシュ、ベトナム、インドネシアに自社工場を展開しており、2023年3月期第2四半期末現在、日本の本社を含め、グループ全体で働く従業員は1万7,631人となっています。当期は新工場の稼働開始もあり、前期末からの半年間で約1,200人の増加となりました。

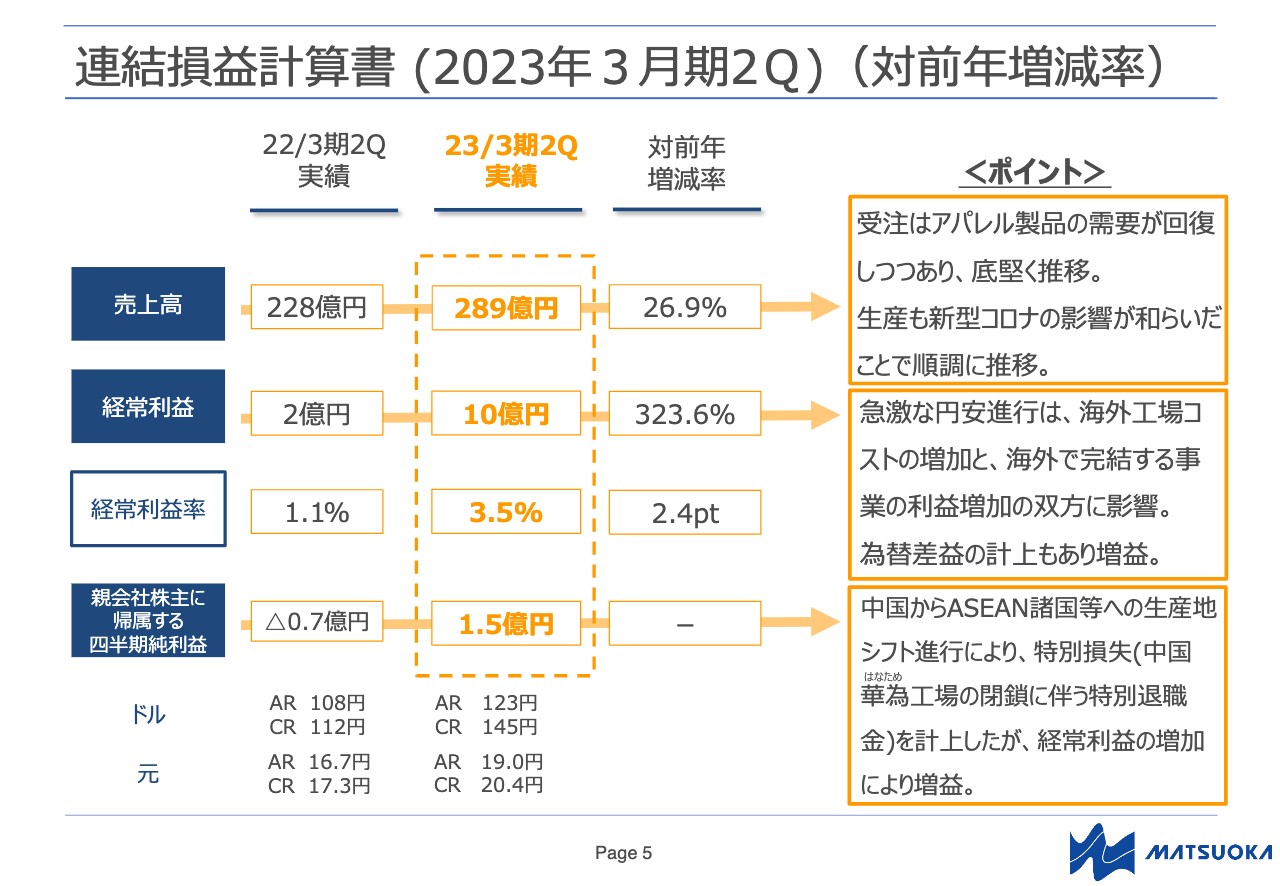

連結損益計算書 (2023年3月期2Q)(対前年増減率)

2023年3月期第2四半期決算の概要をご説明します。当第2四半期は急激な円安進行の影響を受けながらも堅調な受注に支えられ、前年同期比で増収し、経常利益も増益となりました。また、中期経営計画に掲げている来期以降の新たな成長に向けて、ベトナムおよびバングラデシュの工場への投資と、ASEAN諸国等への生産地シフトを進めています。

連結損益計算書についてご説明します。当第2四半期の実績は、スライドの表の中央にオレンジ色の文字で示しています。売上高は289億円で、前年同期比26.9パーセントの増収、経常利益は10億円で、経常利益率は3.5パーセントとなりました。当期の親会社株主に帰属する四半期純利益は1億5,000万円です。

急激な円安進行による海外工場のコスト増加により、連結営業損益はマイナス7億円となりましたが、為替リスクヘッジによる差益と海外で完結する事業の利益の拡大により、経常利益は増益となりました。

また、中国の工場閉鎖による特別損失を約3億円計上しましたが、ASEAN諸国等への生産地シフトの一環によるものであり、当初より見込んでいたものとなっています。

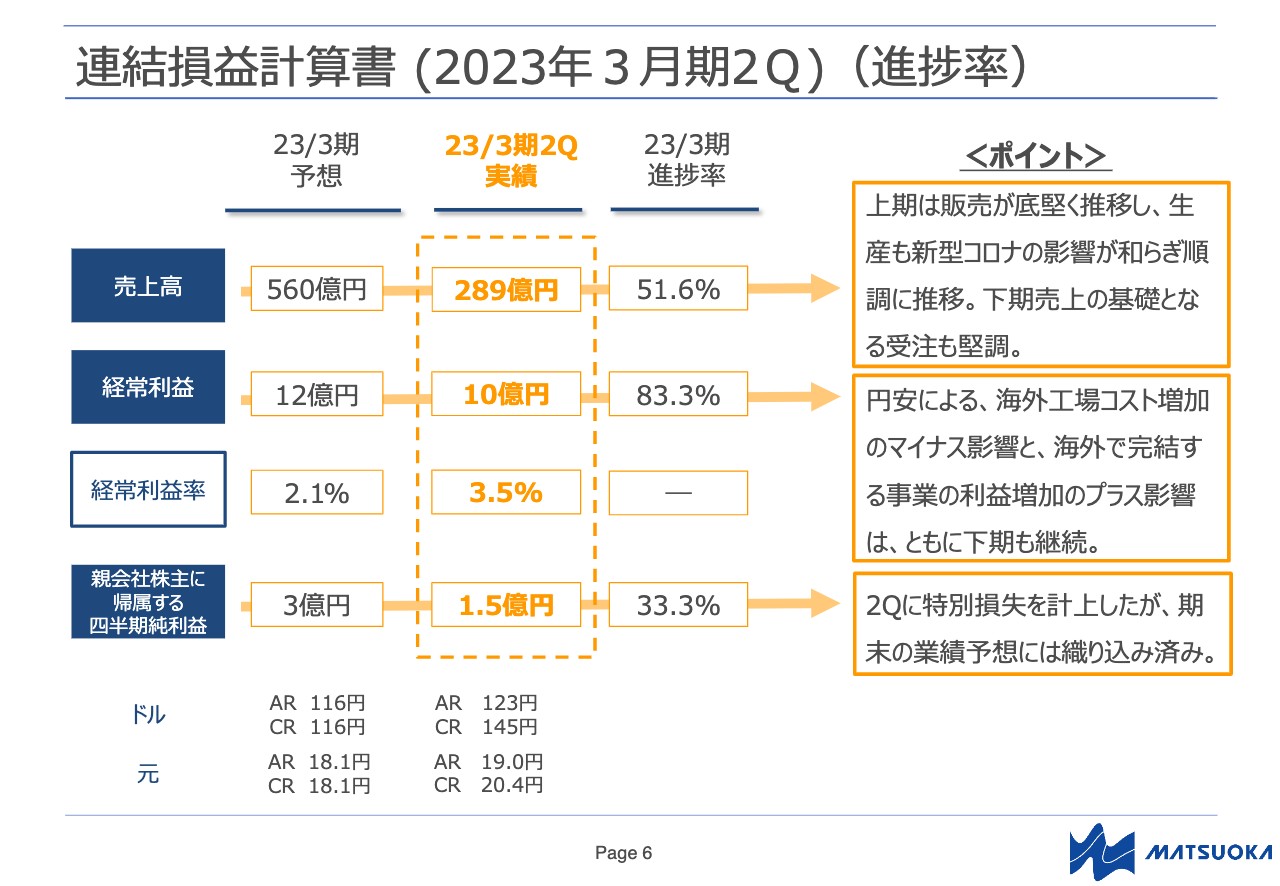

連結損益計算書 (2023年3月期2Q)(進捗率)

当期業績予想に対する進捗率は、第2四半期までの売上高は51.6パーセント、経常利益は83.3パーセントと順調に進捗しています。

下期も円安の影響が残り、上期と同じく海外工場のコスト増加によるマイナスの影響と、海外で完結する事業の利益を押し上げるプラスの影響の両方が生じると考えています。足元の為替相場も不安定なため、期末の業績予想は据え置いています。

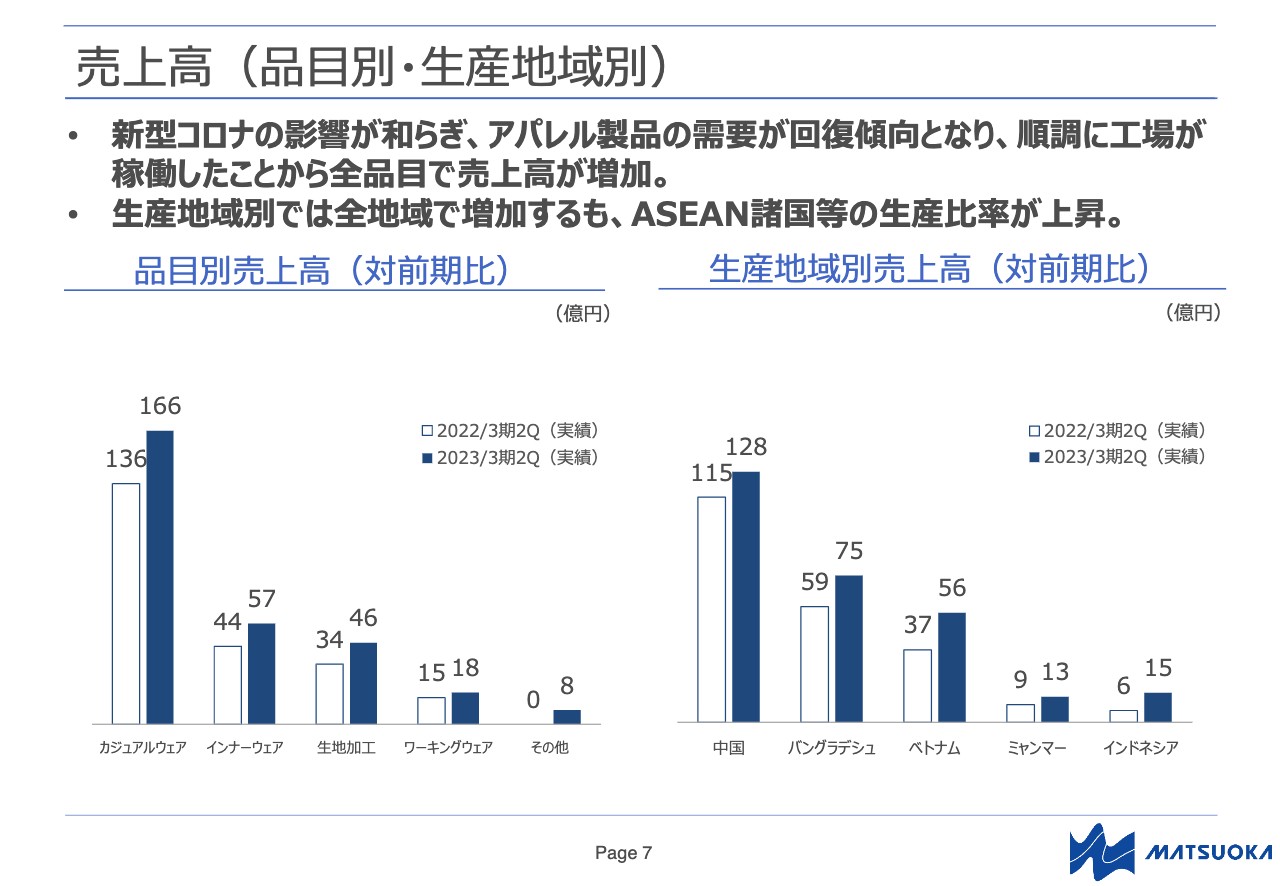

売上高(品目別・生産地域別)

品目別・生産地域別の売上高の内訳です。品目別では、カジュアルウェア、インナーウェア、生地加工、ワーキングウェアのすべての品目で増収となりました。

生産地域別においても、すべての地域で増収となりました。ASEAN諸国等への生産地シフトを進めたことにより、ベトナム生産とバングラデシュ生産の売上高は、合計で35億円増と大きく伸長しています。

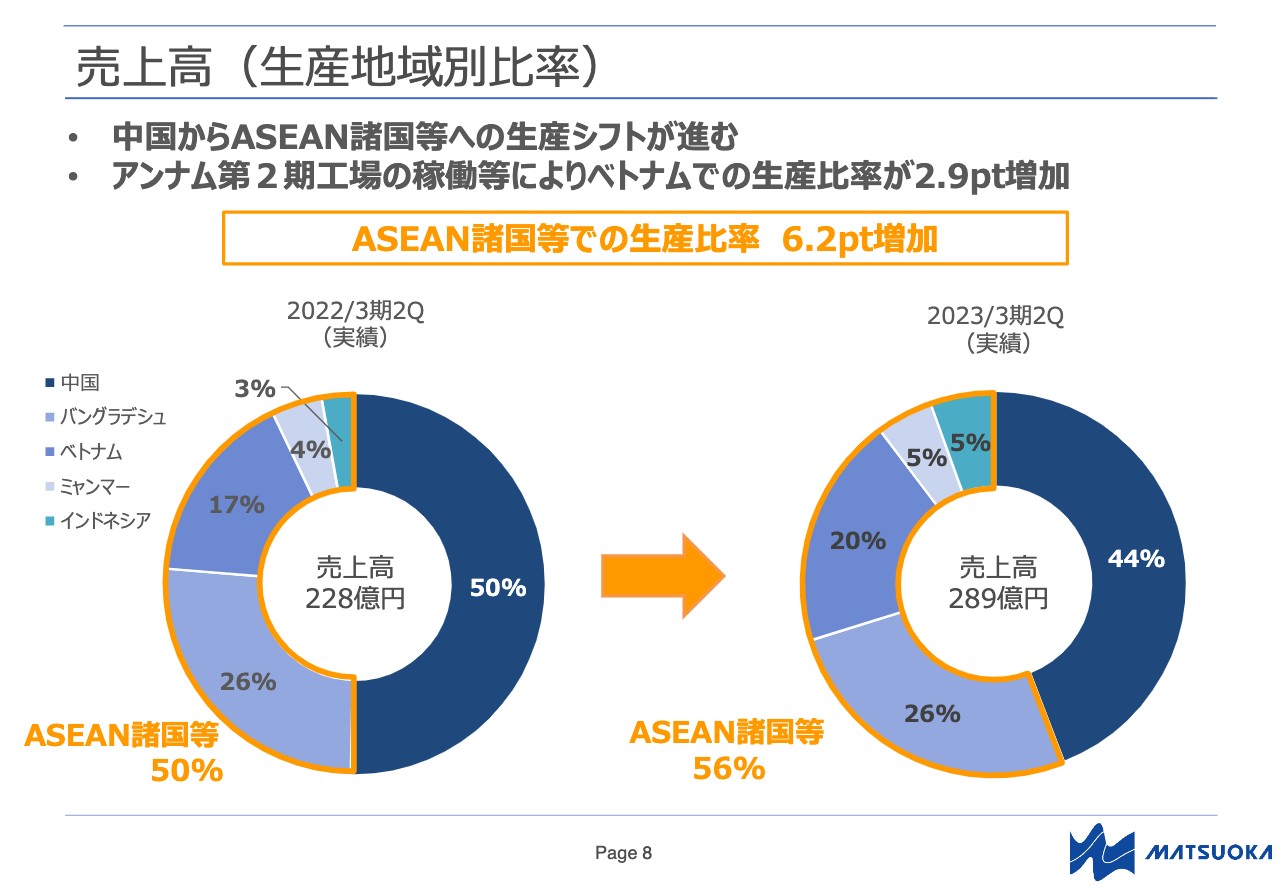

売上高(生産地域別比率)

売上高の生産地域別比率です。競争優位性の高いASEAN諸国等への生産地シフトは、当社グループの中期経営計画でも重要な指標の1つとなっています。

ASEAN諸国等での生産による売上高の比率は、前年同期の50パーセントから、今期は56パーセントとなり6ポイント増加しました。特にベトナム生産の比率は、アンナム第2期工場の稼働開始もあり、プラス3ポイントとなりました。

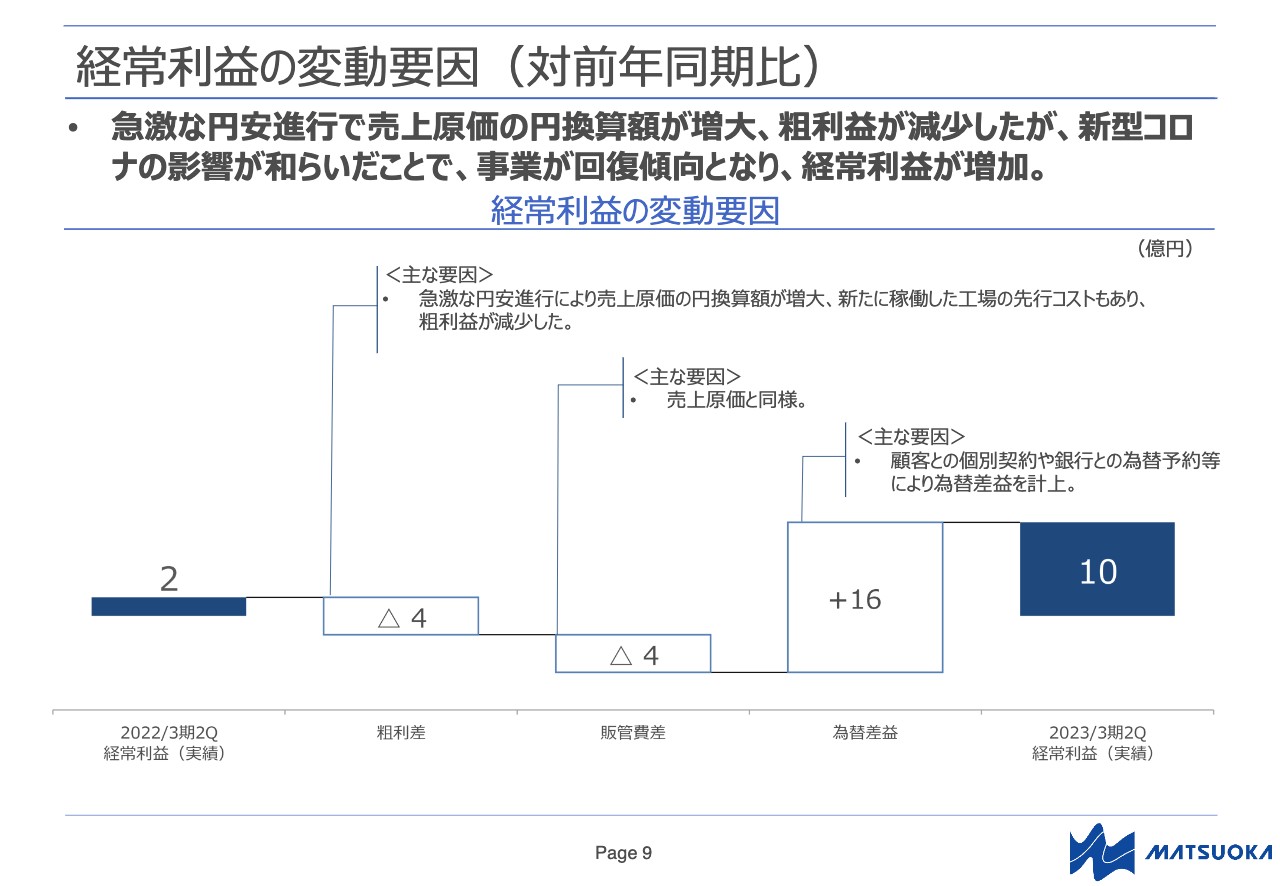

経常利益の変動要因(対前年同期比)

経常利益の変動要因の分析です。急激な円安進行により、海外工場コストの円換算額が増加し、売上総利益と営業損益を押し下げました。

前年同期との比較による影響額は、粗利差・販管費差の合計で約8億円です。一方で、一部のお客さまや金融機関とのリスクヘッジの施策により、為替差益を16億円計上しました。その結果、当第2四半期の経常利益は前年同期から8億円増加し、10億円となりました。

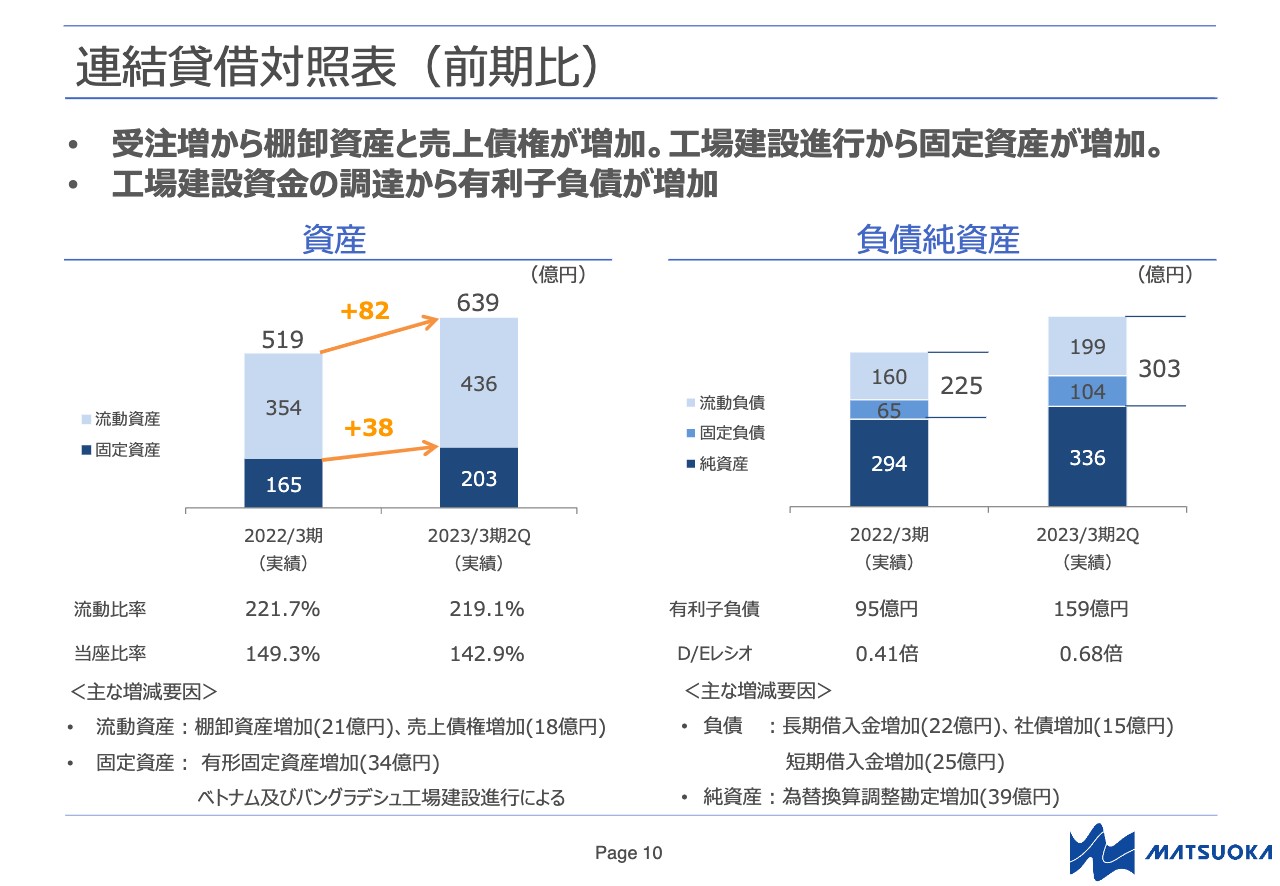

連結貸借対照表(前期比)

連結貸借対照表についてです。まず、当第2四半期末の総資産は639億円で、前期末から88億円増加しました。そのうち流動資産は436億円で、前期末より82億円の増加となっています。また、受注の増加により、棚卸資産は21億円、売上債権は18億円増加しています。調達後未投入の工場建設資金もあるため、現金および預金も26億円増加しています。

固定資産は203億円で、前期末から38億円増加となりました。主にベトナムおよびバングラデシュの工場投資を進めたことによるもので、有形固定資産が34億円増加しています。

負債は303億円で、前期末から78億円増加しています。工場建設資金の調達により長期借入金が22億円、転換社債型新株予約権付社債が15億円増加したほか、受注増による運転資金の増加に対応したため、短期借入金も25億円増加しています。

純資産は336億円で、前期末から42億円増加しました。これは主に、円安進行で為替換算調整勘定が39億円増加したことによります。

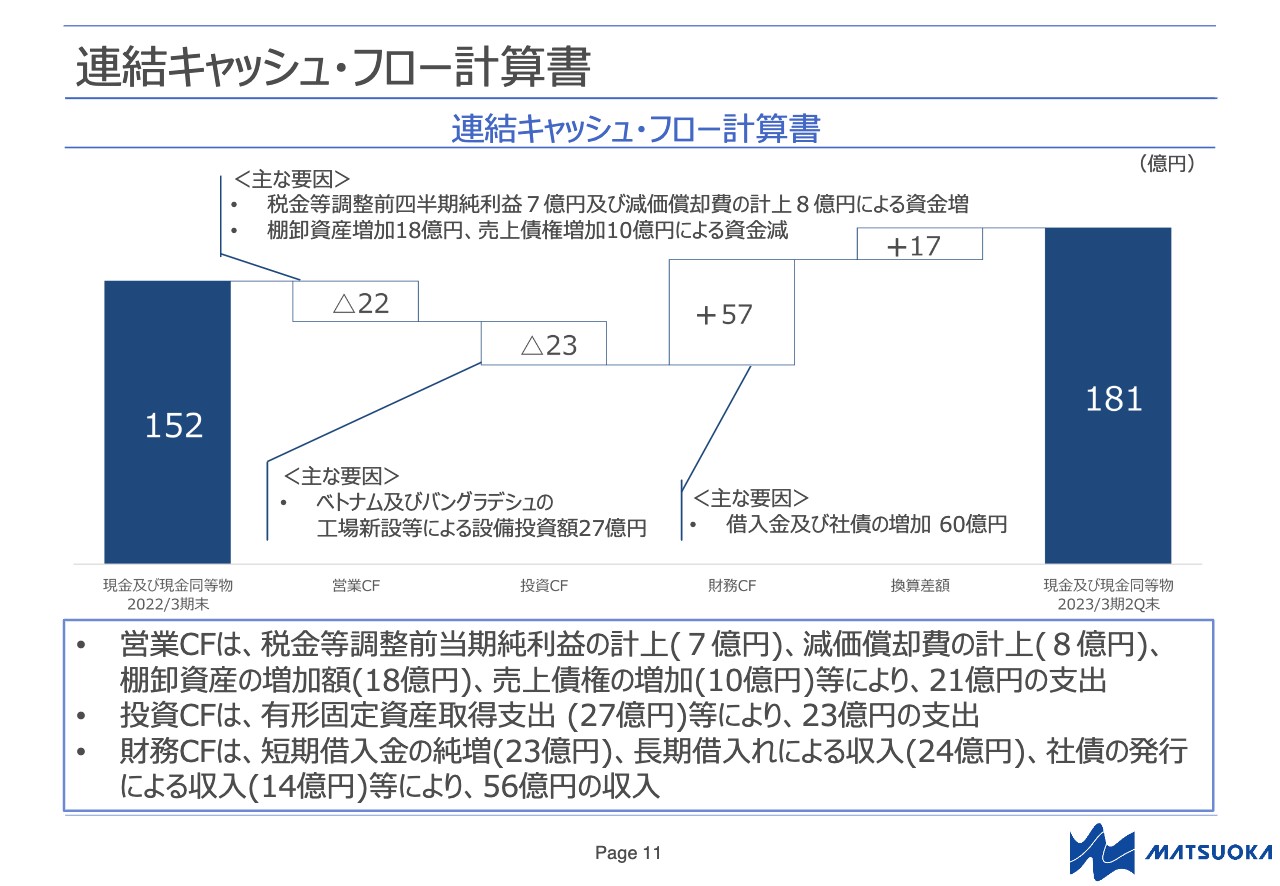

連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書です。営業キャッシュ・フローは税金等調整前四半期純利益が増加したものの、受注増加に伴う運転資金の増加から22億円の支出となりました。

投資キャッシュ・フローは23億円の支出になりました。先ほどの貸借対照表の固定資産の増加と同様に、主な要因は工場建設を進めたことによる有形固定資産の取得に27億円を支出したことです。

財務キャッシュ・フローは57億円の収入となっています。こちらは、運転資金をまかなうための短期借入金の純増分の23億円と、工場建設資金調達のための長期借入れによる収入の24億円、社債発行による収入の14億円が主な要因となっています。円安進行による換算差額の17億円もあり、当第2四半期末の現金及び現金同等物は前期末から29億円増加し、181億円となりました。

以上、2023年3月期第2四半期決算の概要についてご説明しました。

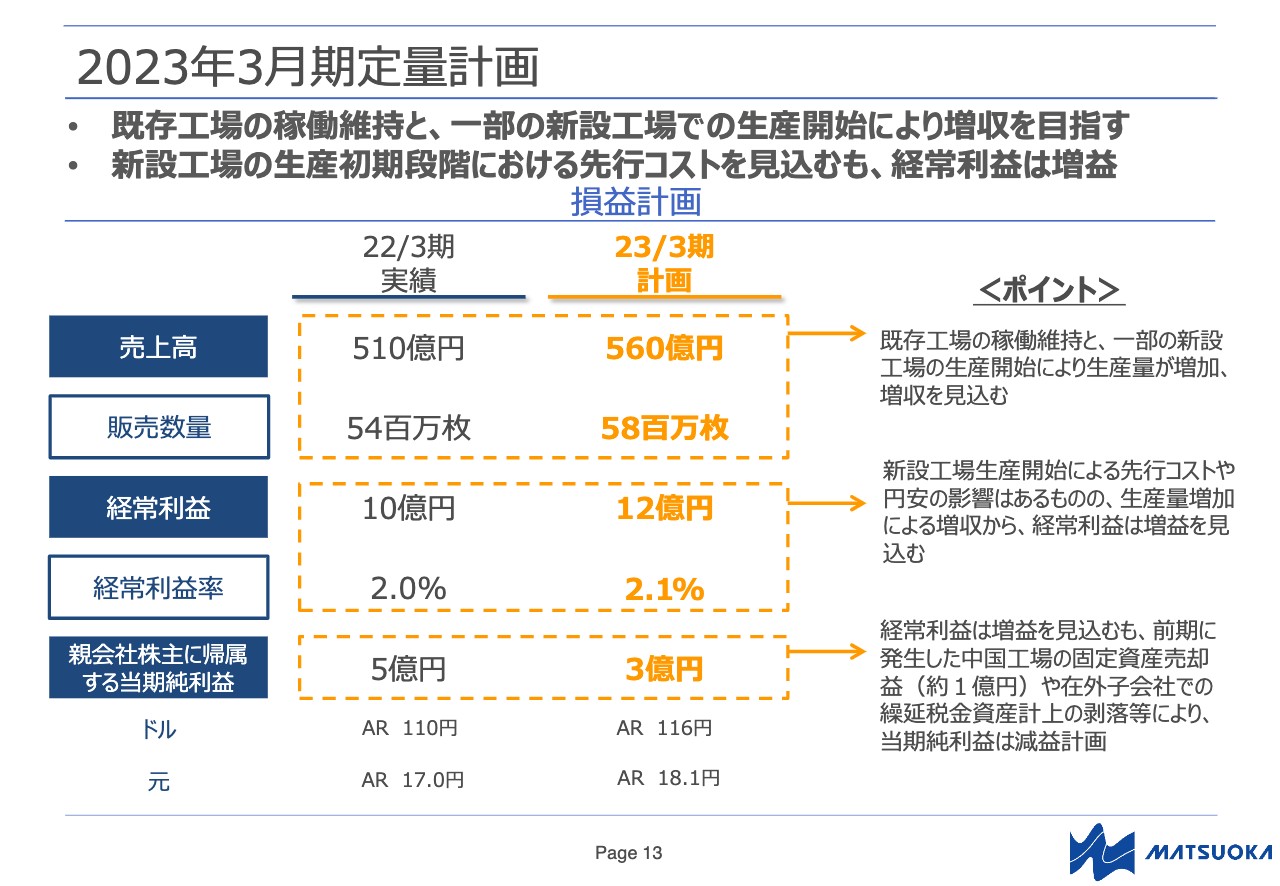

2023年3月期定量計画

2023年3月期の期末業績予想と中期経営計画の進捗についてご説明します。まずは、2023年3月期の定量計画と期末の業績予想です。スライド中央に、オレンジ色で示している部分をご覧ください。売上高は560億円、経常利益は12億円と、前年同期比で増収増益を見込んでいます。

一方で、前期における特別利益などの剥落により、親会社株主に帰属する当期純利益は3億円の減益を見込んでいます。先ほど第2四半期の概況でご説明したとおり、第2四半期までの進捗は順調ですが、為替変動リスク等の不確定要素を鑑み、5月に発表した当初予想を据え置いています。

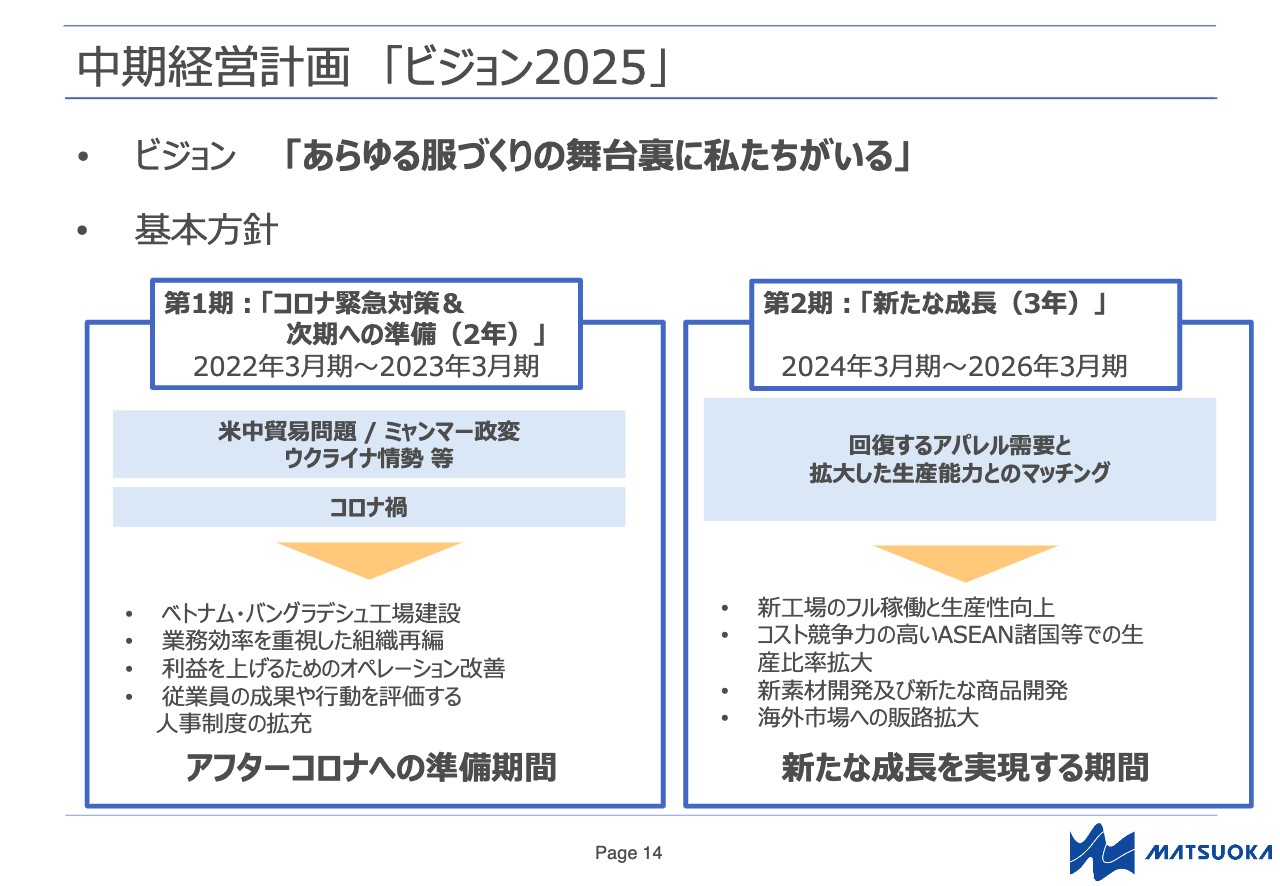

中期経営計画 「ビジョン2025」

中期経営計画「ビジョン2025」の進捗状況です。当社グループは「あらゆる服づくりの舞台裏に私たちがいる」というビジョンのもと、当期までの2年間を「アフターコロナへの準備期間」の第1期、来期にあたる2024年3月期からの3年間を「新たな成長を実現する期間」である第2期としています。

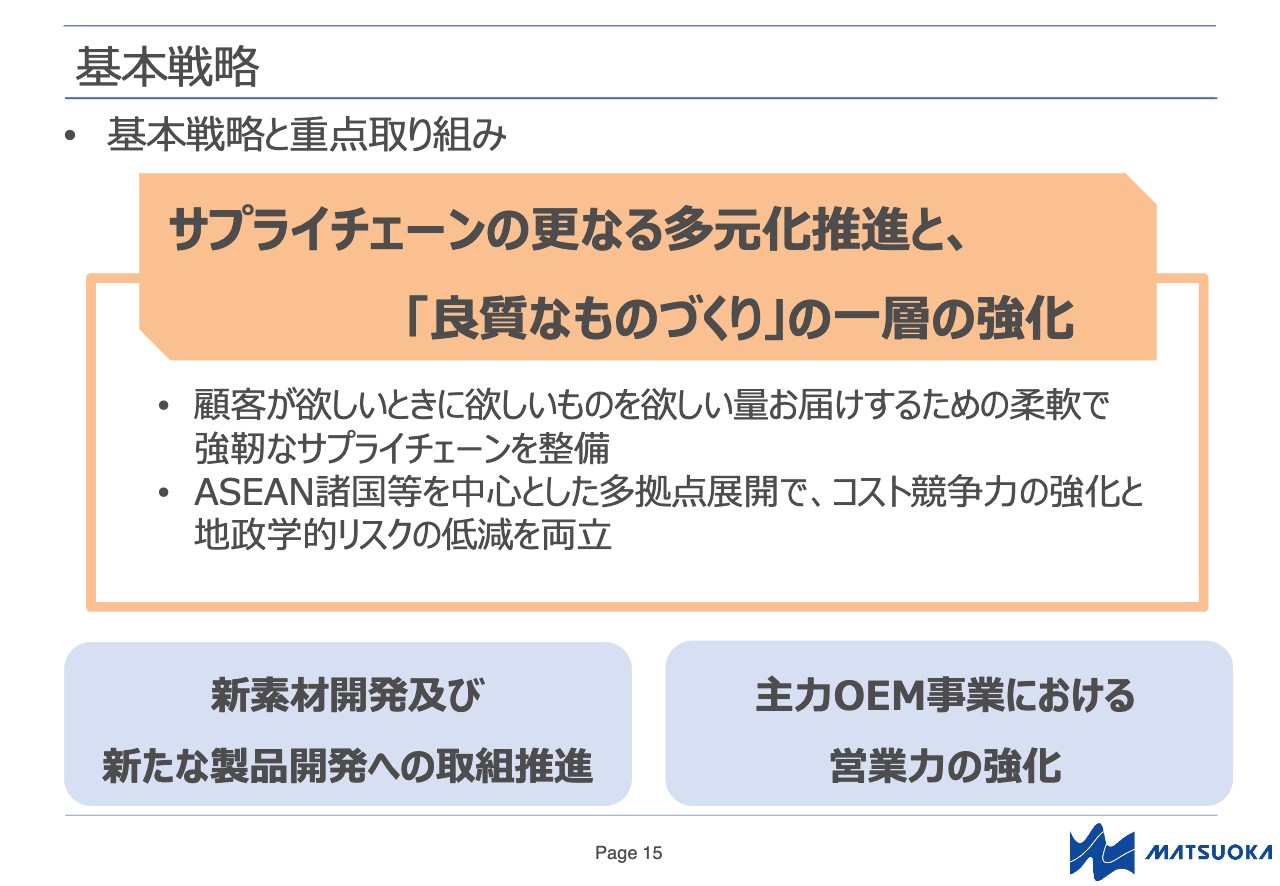

基本戦略

中期経営計画における基本戦略と重点取り組みについてです。最も大きな柱は、「サプライチェーンの更なる多元化推進と、『良質なものづくり』の一層の強化」です。柔軟で強靭なサプライチェーンを整備・拡大することにより、お客さまのニーズに応えるとともに、中国からASEAN諸国等への生産地シフトで、コスト競争力の強化と収益力の向上を目指していきます。

また、「新素材開発及び新たな製品開発への取組推進」「主力OEM事業における営業力の強化」も進めていきます。

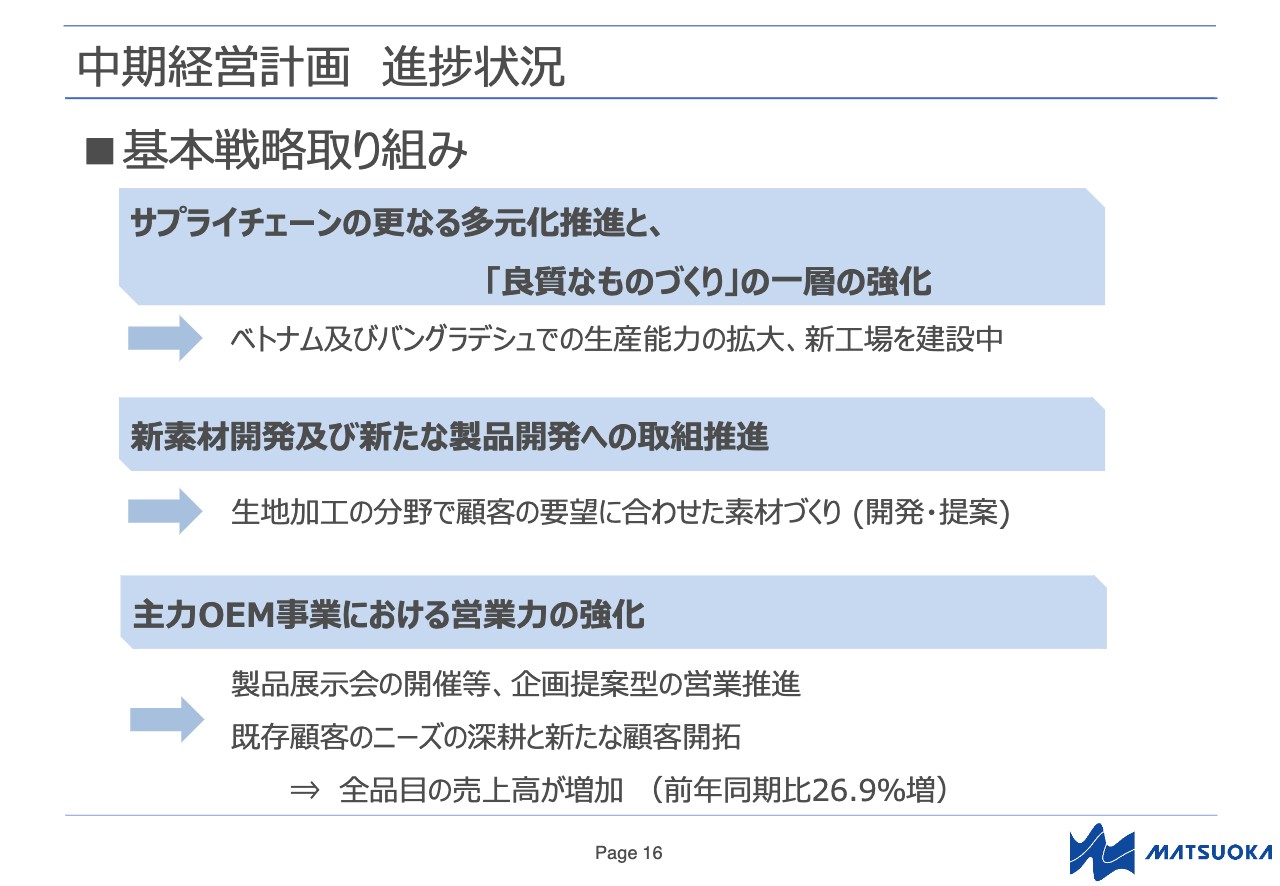

中期経営計画 進捗状況

それぞれの取り組みの進捗状況です。「サプライチェーン多元化と『良質なものづくり』の一層の強化」については、ベトナムおよびバングラデシュの工場建設を進めることなどから、ASEAN諸国等への生産地シフトと生産能力拡大を進めています。第2四半期概要でお話ししたとおり、おおむね計画どおりに進んでいます。さらに「良質なものづくり」のため、中国などの既存工場から技術移転や教育も進めています。

新素材開発や製品開発は、生地加工事業において主に進捗しています。主力OEM事業の営業力の強化は、展示会の開催や日々の提案営業などが受注および販売につながってきています。

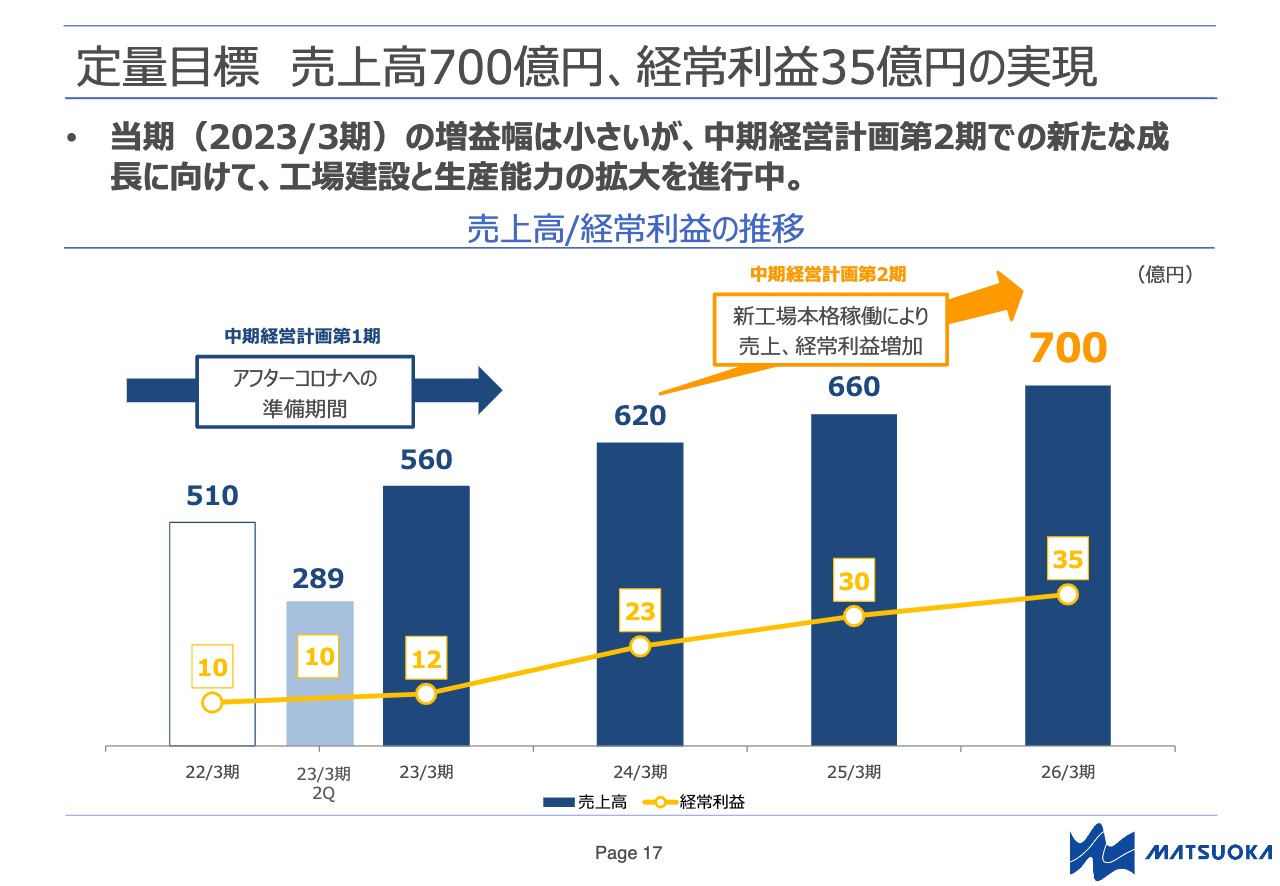

定量目標 売上高700億円、経常利益35億円の実現

基本戦略の取り組みを着実に実行することで、中期経営計画の最終年度にあたる2026年3月期には、定量目標の売上高700億円、経常利益35億円につなげていきます。

スライドの棒グラフの左から3番目が当期で、その左側に小さく示しているとおり、当第2四半期までの6ヶ月間はおおむね計画どおりに進んでいると考えています。

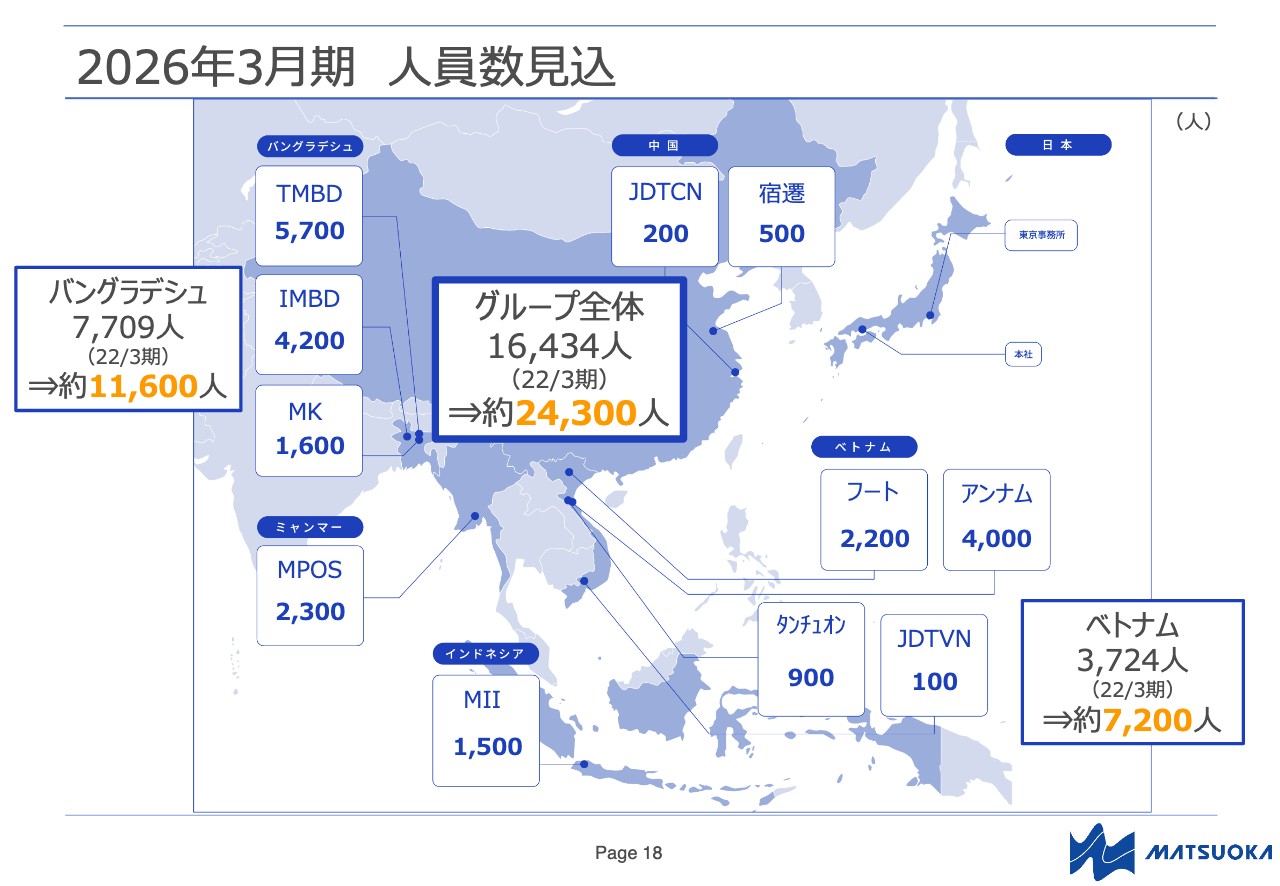

2026年3月期 人員数見込

中期経営計画最終年度の2026年3月期末における人員数見込についてご説明します。当社グループの事業は、海外の縫製工場で働く多数の従業員に支えられており、人員数は収益の源泉となる重要な指標の1つです。

前期末に約1万6,400人だったグループ人員数を、中期経営計画の最終年度となる2026年3月期には約8,000人増強し、2万4,300人とします。この増加の内訳は、労働力の確保やコスト面などで競争力のある、バングラデシュとベトナムの2国が大半を占めています。

なお、当第2四半期の6ヶ月間で約1,200人増加し、当社グループ全体の人員数は1万7,600人となっています。今後も引き続き、競争優位性のある国での人員採用を進め、収益力の向上と雇用の創出につなげていきます。

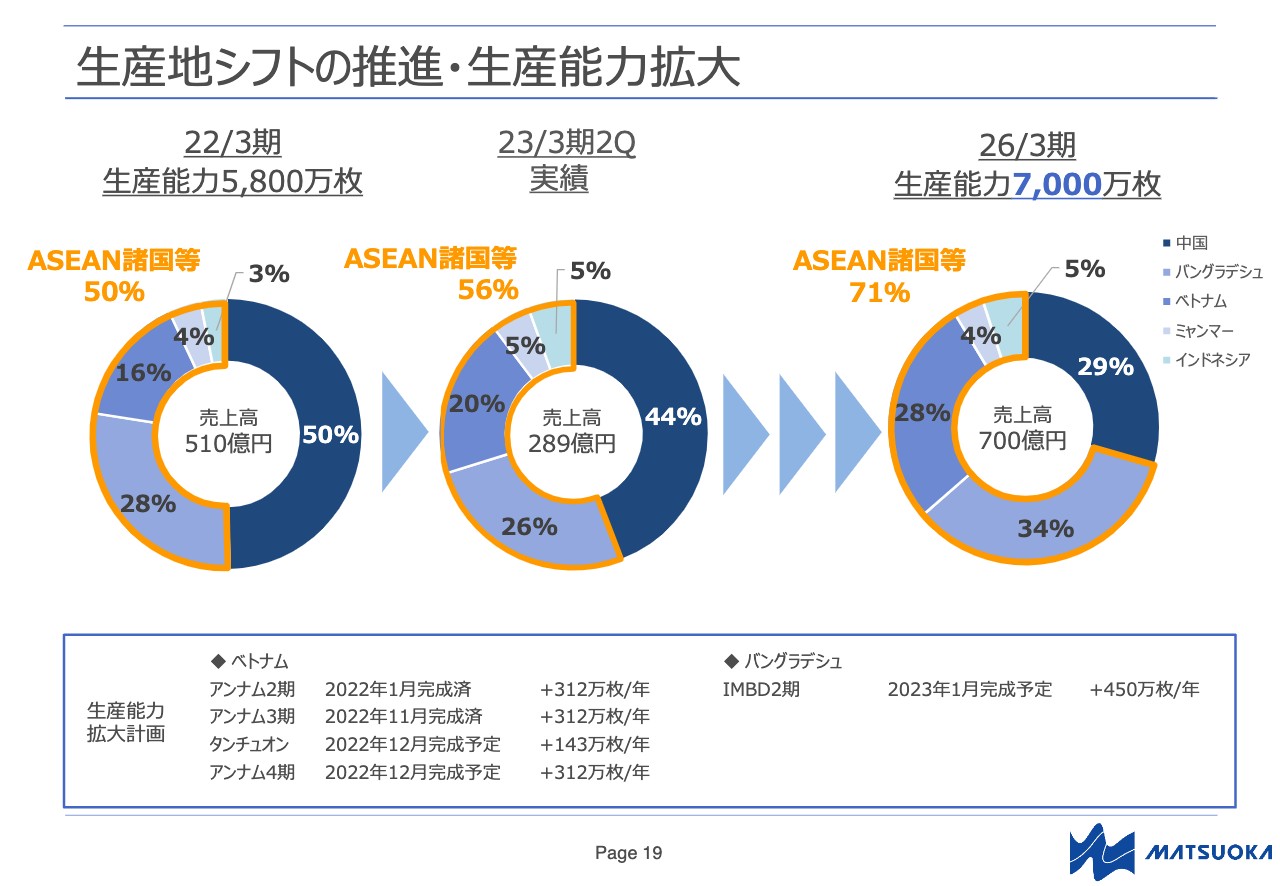

生産地シフトの推進・生産能力拡大

生産地シフトの推進と生産能力の拡大についてです。売上高をベースとした中国生産の比率は、2022年3月期においては50パーセントでしたが、2026年3月期には29パーセントまで縮小し、ASEAN諸国等の生産による比率を71パーセントに拡大することを目指しています。

競争力のあるバングラデシュとベトナムでの生産能力を増強しつつ、中国での生産能力も一定程度維持することで、生産能力と売上高全体を拡大しながら、それぞれの比率をおおむね3分の1ずつにしていきます。

この半年間の途中経過は、スライド中央の円グラフで当第2四半期について示しているとおり、中国生産による売上高の比率が44パーセント、ASEAN諸国等での生産による比率が56パーセントと、生産地シフトが約6パーセント進んでいます。

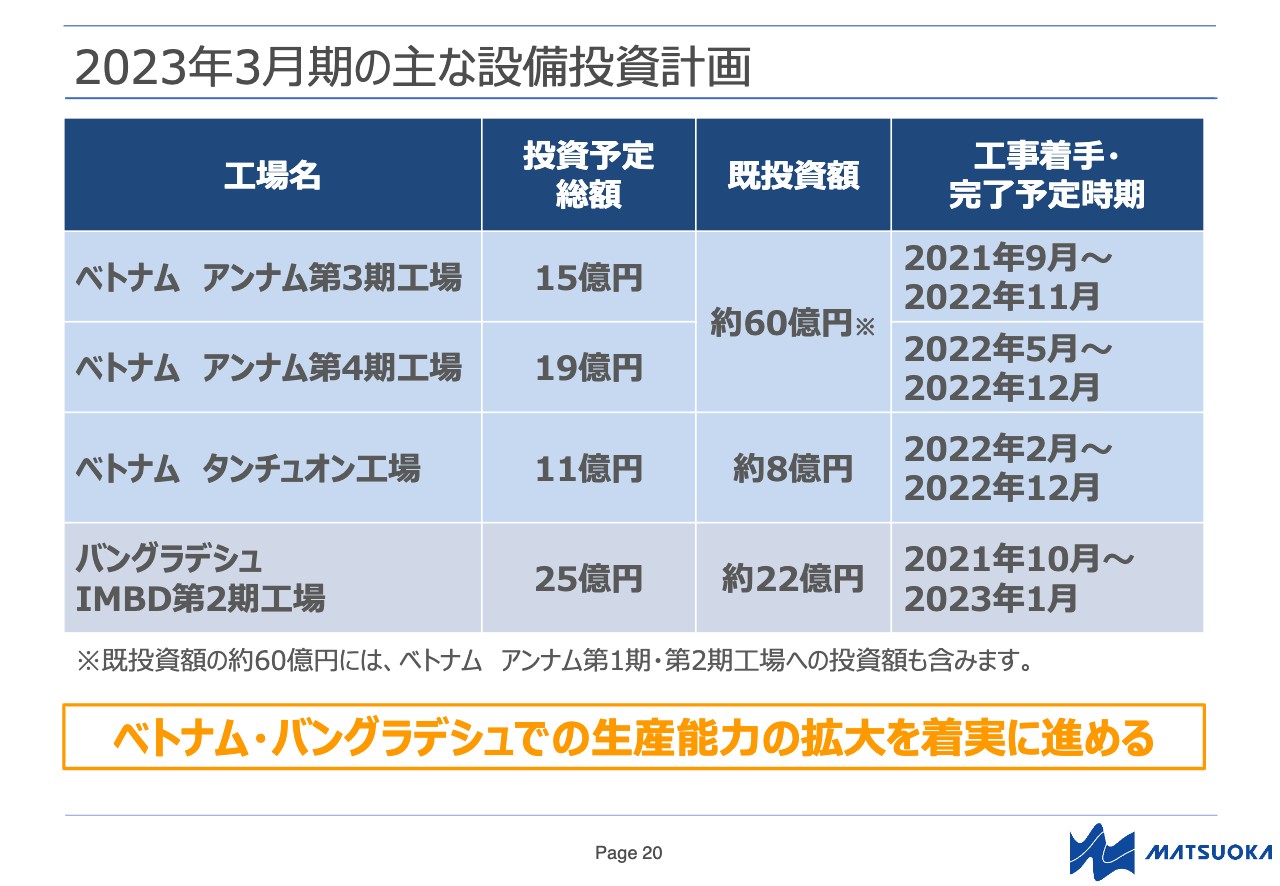

2023年3月期の主な設備投資計画

2023年3月期の主な設備投資計画です。中期経営計画では、各工場の建設を当期中に完了させ、来期からの新たな成長へつなげていきます。

ベトナムのアンナム工場への資金投入はほとんど終わっており、工場の建設も完了し、現在は稼働準備を進めている段階です。また、ベトナムのタンチュオン工場やバングラデシュのIMBD工場への資金投入もおおむね終わっており、工場も完成間近となっています。

取り組み進捗状況

設備投資計画の1つであり、当期の工場投資では重要な一部となっている、ベトナムのアンナム工場についてお話しします。

すでに稼働中の第1期工場、第2期工場に加え、第3期工場、第4期工場の工事が完了しました。現在は設備の配置など、来期以降の稼働に向けて準備を進めています。アンナム工場は、現在ベトナムでの生産の主力となっているフート工場と比較しても、生産能力・人員数はともに約2倍の大型工場となっています。今後、ベトナムでの生産能力の拡大によって、さらなる収益の拡大につなげていきます。

取り組み進捗状況

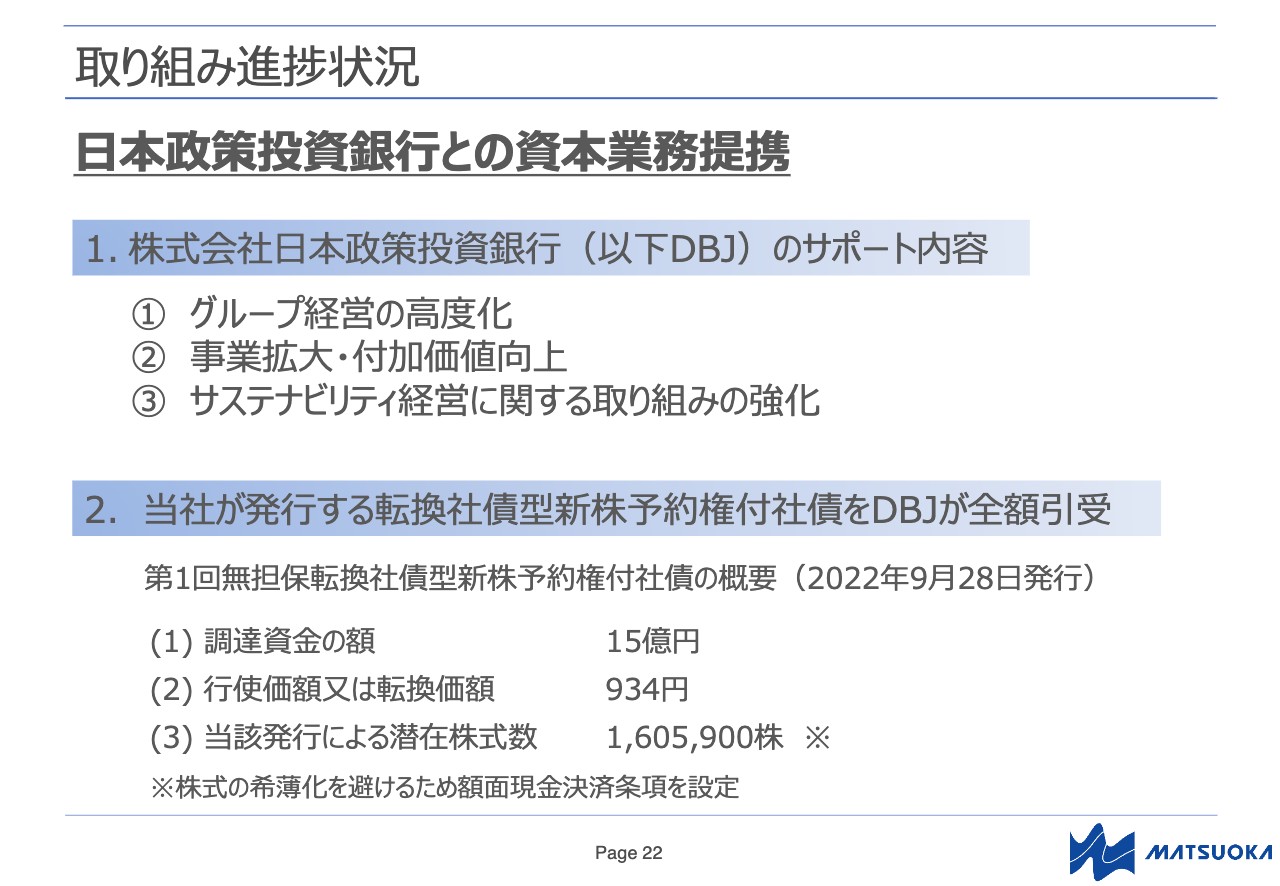

生産能力増強以外の取り組みについてもお話しします。今年9月に、日本政策投資銀行と資本業務提携を締結しました。

資本提携として転換社債発行による資金15億円を工場投資資金に充当しつつ、同行の持つネットワークやノウハウ提供による業務提携を、当社グループの企業価値の向上につなげていきます。現在はグループ経営の高度化や事業の拡大、付加価値の向上、サステナビリティ経営について、より具体的な支援内容の設定に向けて協議を進めているところです。

取り組み進捗状況

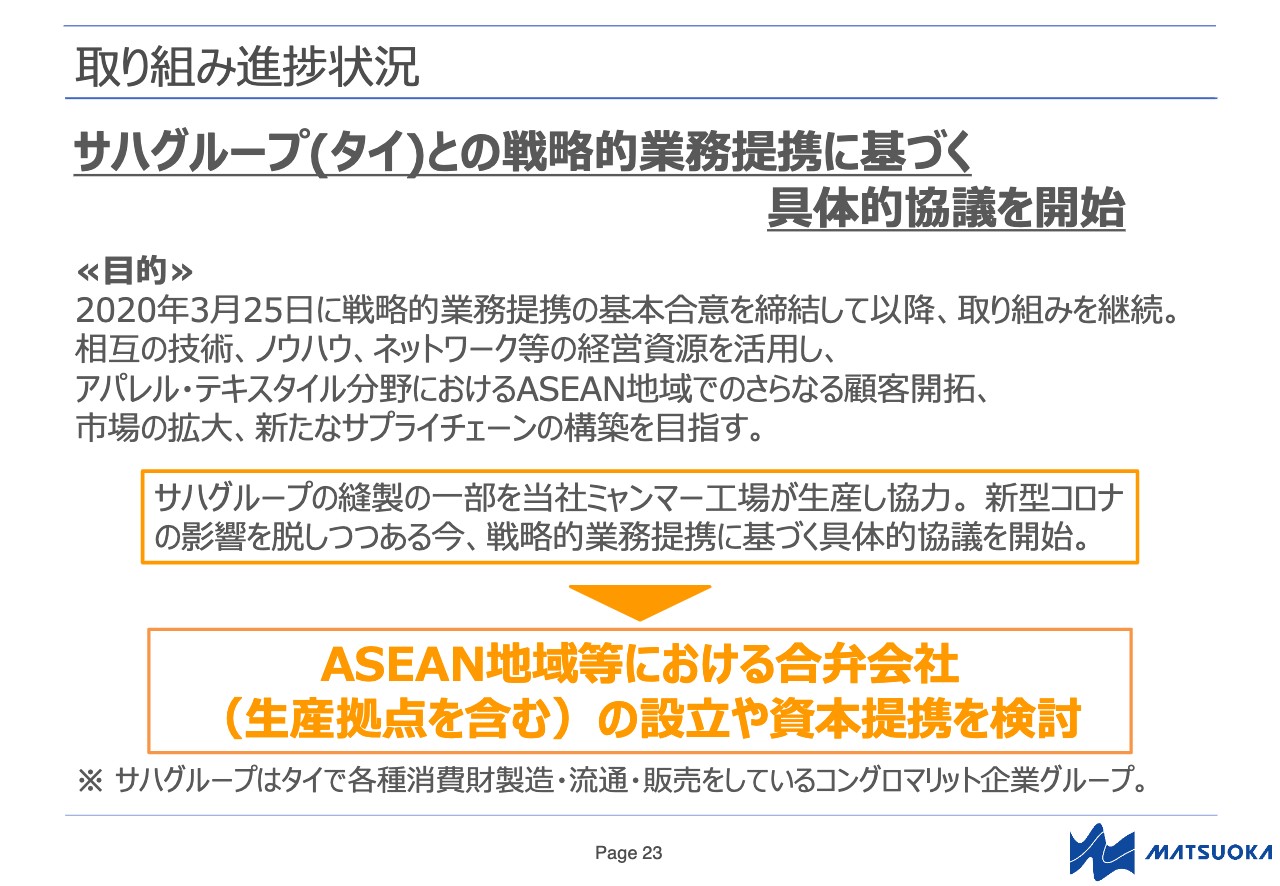

タイのサハグループとの戦略的業務提携についてです。2020年3月期に基本合意を締結して以降、取り組みを継続していましたが、直後にコロナ禍による移動制限などが発生したため、提携内容は当社グループのミャンマー工場での受注・生産などにとどまっていました。

現在は移動制限がほぼ解除されたこともあり、相互の経営資源の活用やASEAN諸国等でのさらなる顧客開拓や、新たなサプライチェーンの構築などに向けて、資本提携や合弁会社の設立も視野に入れ、具体的な協議を進めていきます。

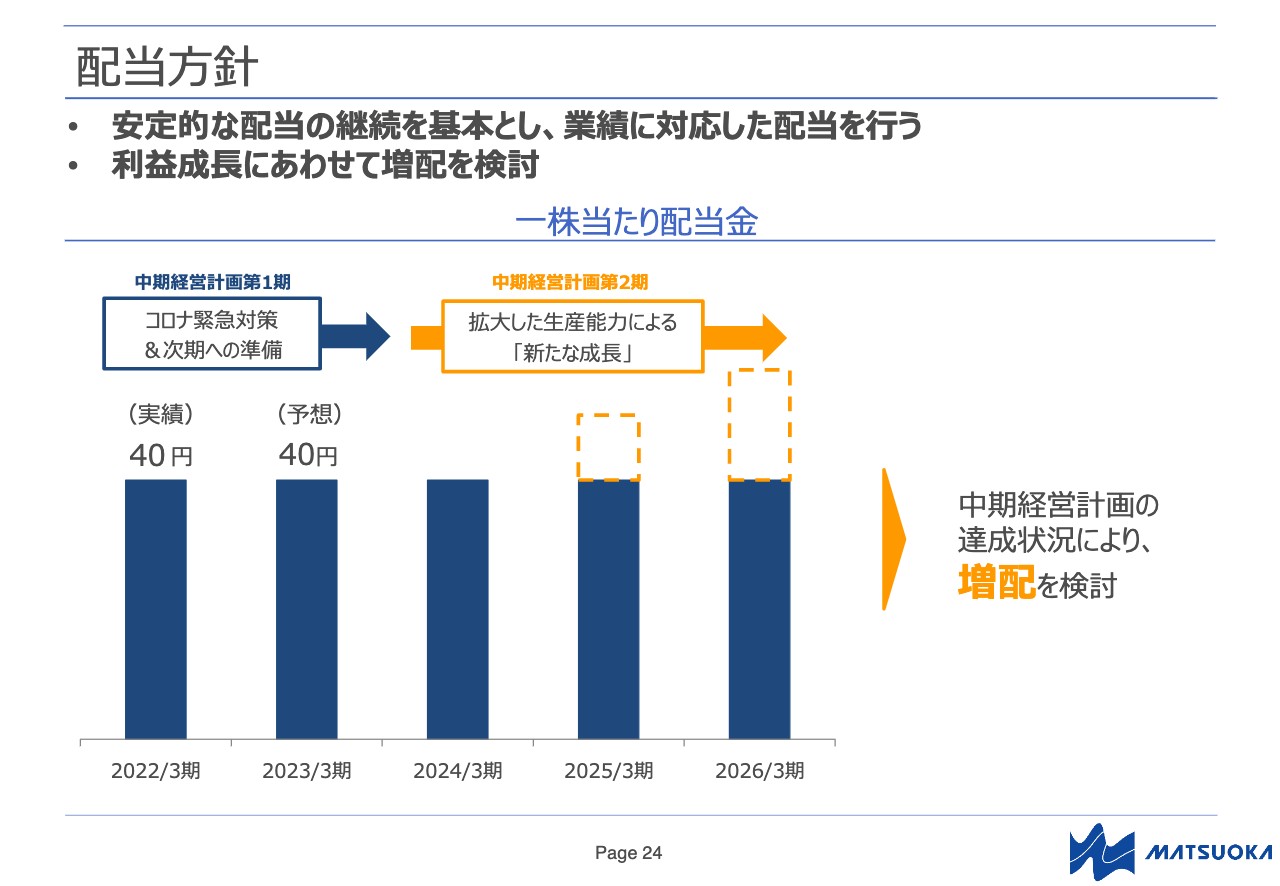

配当方針

配当方針です。当社グループは、株主のみなさまに安定的に利益配当することを基本方針としており、利益成長と定量目標の達成度合いに合わせて増配を検討していきます。 当期2023年3月期については、アフターコロナに向けての投資と準備の期間であることを踏まえ、前期と同様1株当たりの配当金は40円を予定しています。

私からの説明は以上となります。ご清聴ありがとうございました。

質疑応答:2023年3月期第2四半期決算の受け止めについて

司会者:「2023年3月期第2四半期決算の受け止めはいかがでしょうか?」という質問です。

松岡:2023年3月期第2四半期の受け止めとしては、ウクライナ情勢や急激な円安進行、原油価格高騰によるコスト増などにより、引き続き厳しい環境下にありました。その中で受注および販売は、ほぼ計画どおりに推移しました。中国のロックダウンにより、原材料の調達などに影響を受けつつも、順調に工場を稼働できた結果だと思っています。

急激な円安進行は少なからず業績に影響しています。また、新設工場立ち上げによる先行コストが発生しているものの、投資計画は順調に推移しています。私どもが取り組んできた中国からASEAN諸国、東南アジアへの生産地シフトが、徐々に成果となって出てきた期ではないかと感じています。

質疑応答:急激な円安の業績へのインパクトについて

司会者:「急激な円安が業績に与えたインパクトはありましたか?」という質問です。

金子:急激な円安の影響はいくつかの事項に分かれます。まず、日本のお客さま向けのビジネスに関しては、いわゆる輸入が発生するため、ビジネス上は輸入が発生する他の会社と同様に、円安による海外コストの増大という影響を受けています。

これについては、シーズンごとにお客さまとの商談があるため、今回のように、商談時の想定レートよりも急激に円安が進んだ場合、代金決済までの為替レートの変動が業績に影響を及ぼします。しかし、これについてはお客さまとの個別の契約に加え、銀行との為替予約により一定のリスクヘッジを進めています。

また、当社グループの中で「外‐外(そとそと)のビジネス」などと呼んでいる、海外で完結する事業があります。海外でものづくりを行い、そのまま海外のお客さまに販売するという事業です。これらの事業は円安下では、利益、損失はともに円換算額が増大する傾向があります。いくつかの事業に取り組んでおり、トータルではプラスの影響が出ています。

加えて、現在進めている工場建設においても、外貨での支払いが発生するため円安の影響を受けています。しかし、これも銀行との為替予約により一定のリスクヘッジを行っています。

質疑応答:2023年3月期の通期業績の見通しについて

司会者:「2023年3月期の通期業績の見通しについて教えてください」という質問です。

松岡:通期では、受注が堅調であることに加え、新規の投資も計画どおりに進んでいます。すなわち、キャパシティの拡大が順調に進んでいるため、第3四半期、第4四半期の業績に寄与する体制が整ってきたと思っています。また、円安の影響を受けながらも、計画どおりに着地すると見込んでいます。

今後、生産地シフトを着実に進め、収益力の改善やコスト競争力の維持などに取り組んでいくことで、通期の着地の見通しはほぼ達成できるものと考えています。

質疑応答:タイのサハグループとの取り組みについて

司会者:「タイのサハグループとの取り組みは、御社グループにとってどのようなメリットがあるのでしょうか? 今後の展望についても教えてください」という質問です。

松岡:今までは、日本と中国において縫製需要の取り込みを行ってきたため、ASEAN諸国等の縫製需要の取り込みはほとんど行うことができていませんでした。

そこで、サハグループの縫製のキャパシティとして、当社グループの工場を活用してもらうことに加え、サハグループの幅広いネットワークを活かした、ASEAN諸国や欧米の顧客開拓に向けた取り組みを進めていきたいと思っています。

また、ASEAN諸国の中核地点として、タイを中心とした新たなサプライチェーンの構築に寄与するとともに、これらを現在の中期経営計画「ビジョン2025」に続く新たな中期経営計画の柱の1つに育てていきたいと考えています。

質疑応答:現状のリスクヘッジの状況について

司会者:「現状のリスクヘッジの状況について教えてください」という質問です。

金子:先ほど一部ご説明したように、為替変動リスクで特にマイナスのリスクをはらむのは、日本のお客さまに対する輸入行為を伴う取引です。これについては、お客さまごとに契約が決まっており、もともと当社グループが為替リスクを負わない契約の会社もあります。

当社グループが為替リスクを負っている契約の会社もあるため、そのような取引については、毎週為替や受注の状況を適時に確認し、為替予約などで毎週リスクヘッジを進めている状況です。

質疑応答:中国の華為(はなため)工場の閉鎖について

司会者:「中国の華為工場の閉鎖が業績に与えるインパクトや、生じている損益はありませんか?」という質問です。

金子:中国の縫製工場である華為工場は、10月に閉鎖しています。華為工場で生産していた品目やオーダーは、事前にしっかりと計画を立て、他の生産拠点に移管しているため、売上高に大きな影響はありません。

閉鎖に伴う費用についても想定済みで、第2四半期に計上した従業員の退職に伴う特別退職金の約3億円以外には、発生しない見込みです。

質疑応答:中国での生産の減少について

司会者:「第2四半期に中国での生産が50パーセントを切った要因は何ですか?」という質問です。

松岡:1990年以来、私どもは中国で生産活動を行ってきました。当時は中国で作って世界に販売する時代でしたが、少しずつその生産活動の工場をASEAN諸国等にシフトし始め、その成果が徐々に出つつあると認識しています。

中国生産の割合が減少した要因としては、特にこの5年間でベトナムでの生産キャパシティを拡大してきたことが大きいと思います。私どもにとっては、50パーセントを切ったというよりも、「早く50パーセントを切って、中国への生産依存をいかに下げていくか」ということに積極的に取り組んできました。ですので、いわゆる生産背景の立て直しの主たる政策だったと捉えています。

質疑応答:バングラデシュやベトナムにおける優位性について

司会者:「バングラデシュやベトナムへの生産シフトを進めているが、両国における御社グループの優位性はどこにありますか?」という質問です。

松岡:先ほどのご説明にもつながりますが、中国で培った海外での生産技術や工場運営のノウハウを、より競争力のあるASEAN諸国等にシフトしていく中で、優位性を高めてきました。

その一環として、バングラデシュやベトナムにも横展開し、より高度な生産を可能にしていきたいと考えています。また、バングラデシュやベトナムでは豊富な労働力があり多くの人材確保が可能で、当社グループが得意とする「大規模大量生産」が可能となるため、生産性が上昇する可能性を大いに秘めています。

また、ベトナムはリードタイム、品質とともに、中国からの生産移管の担い手として注目が集まっています。その動きの中で、当社グループは同国におけるさらなる生産能力拡大に向けて、工場の新設を推進しています。

バングラデシュは、特にコロナ禍やミャンマーの政変などの地政学的なリスクから、生産拠点としてのプレゼンスが高まってきています。同国はハードシップが高く、参入が容易ではないと言われている地域ですが、当社グループは他社に先駆けて2008年から同国へ進出し、バングラデシュの中に良質なもの作りのノウハウを十分に蓄積してきています。

質疑応答:急激な円安の中期経営計画の進捗への影響について

司会者:「コロナ禍に加え、想定外の急激な円安が進み状況が変わってきていると思いますが、今回の中期経営計画の進捗に影響はないのでしょうか?」という質問です。

松岡:投資計画を含め、ほぼ順調に進捗しています。1990年代に海外へ進出して以来進めてきたASEAN諸国、東南アジアの生産拠点展開をしっかりと活かし、生産地シフトを着実に進め、収益改善に努めていきます。

急激な円安進行は、売上原価や生産コスト面に少なからず影響を与えている一方で、日本を介さない、いわゆる「外‐外のビジネス」でプラスの要因にもなってきています。

また、中期経営計画の第1期で投資計画が順調に進んでいます。これを受け、第2期に向けた準備がしっかりとできていると捉えています。中国からASEAN諸国等への生産地シフトを進めながら、中国には最小限の生産キャパを確保し、この事業を中期経営計画の数値達成のために運用していきたいと考えています。

質疑応答:新設工場の建設について

司会者:「新設工場の建設は予定どおりですか?」という質問です。

金子:おおむね予定どおり、4工場で建設が進んでいます。この4工場とは、先ほどのスライドの20ページに記載のとおり、ベトナムのアンナム第3期工場、アンナム第4期工場、タンチュオン工場、そしてバングラデシュのIMBD第2期工場の4つを指しています。

このうちアンナムの第3期工場、第4期工場については工場建設が完了しており、今準備を進めている状況です。同じくベトナムのタンチュオン工場、バングラデシュのIMBD第2期工場についても、12月の完成に向けて進捗しています。

工場の稼働については、新型コロナウイルスの影響等もあり、従業員の募集等で時期が若干前後する可能性がありますが、年度末の稼働スタートに向けて準備を進めています。従業員の教育をしっかりと実施して、顧客から信頼される品質を確保し、段階的にラインの増設を行い、生産能力を増強していきたいと思います。

質疑応答:ベトナムとバングラデシュの人員採用について

司会者:「ベトナムとバングラデシュの人員採用については、特に課題や問題はないでしょうか?」という質問です。

松岡:ベトナムにおいて、私たちが進出している場所は、比較的進出している企業が少ない地域のため、豊富な労働力を確保することにつながっています。

また、バングラデシュでも同様に、いわゆる企業の過疎地に工場を建設しています。そのため、採用に関する大きな問題はありません。

質疑応答:受注の今後の見通しについて

司会者:「受注は好調とのことですが、今後の見通しはいかがでしょうか?」という質問です。

金子:まず、当社グループのお客さまが多い、日本のアパレル業界の環境についてご説明します。もともとコロナ禍が発生する前は、インバウンド需要を取り込むことで、マーケットが非常に活況になっていました。これがコロナ禍による入国制限を受けて剥落したことにより、非常に苦労しているお客さまが多いと認識しています。

今夏以降、各種規制が徐々に緩和されており、緩やかながら持ち直しの方向に向かいつつあると思っています。インバウンドについても復調傾向にあり、今後の受注につながる動きも見えてきています。もちろん国内の移動制限の解除等も、よい方向に影響していると考えています。

また、生産背景については、コロナ禍によってサプライチェーンが変容し、ものづくりを行える場所が減少しています。これが当社グループの有するグローバルな生産背景、つまり5ヶ国に展開する工場の生産背景の優位性を浮き彫りにしています。

これにより、当社グループへの期待とニーズも高まっており、受注につながっていると思っています。基本的には、当社グループおよび当社グループのお客さまの状況は、徐々によくなっていくと考えています。

一方で懸念点もあります。世界情勢を見ても、物価上昇が消費マインドの低下を引き起こす恐れがあるほか、数年間のコロナ禍で積み上がった在庫状況により、来年の春夏物では一部、オーダーに慎重なお客さまも見られます。

また、海外では、中国でロックダウンやゼロコロナといった政策の影響が大きく出ています。また、当社グループに直接ではありませんが、欧米の景気低迷要因が、欧米から受注していた競合他社への受注移転につながっており、それが当社グループのコスト競争につながっている可能性もあると認識しています。

しかし、先ほどお話ししたとおり、マーケット自体は徐々に回復していると考えているため、順調ではないかと考えています。

質疑応答:大型設備投資の回収の見込みについて

司会者:「大型設備投資について、投資回収の見込みを教えてください」という質問です。

松岡:新規工場については、新規受注のほか、中国工場での生産分をシフトし、集約して生産する計画のため、ほぼ十分な受注がある状況です。

また、中期経営計画の第1期である今期をもって、投資フェーズはいったん計画どおり終わり、第2期からは生産背景を軸に成長フェーズへ移行していく計画です。新設した生産拠点を順調に稼働させていくことで、投資回収に結びつけていきたいと思っています。

回収期間で見ると、例えば前回の投資で建設したベトナムのフート工場では、おおむね3年から4年で回収できています。これを踏まえ、今回の投資についてはいろいろな経済環境がありますが、なんとか4年、5年で回収できるように努力していく所存です。

世界的にもさまざまな不安要素がある中、回収時期がなかなか明言できないのも事実ですが、なるべく早い段階で投資回収を行いたいと考えています。そのためにも、しっかりとした従業員教育を通じて、習熟度と品質レベルを上げ、早期に本格稼働に移行することで、生産性の向上や投資分の回収につながると考えています。

質疑応答:インフレの影響と価格転嫁の必要性について

司会者:「インフレによるコスト上昇の影響、価格転嫁の必要性について、どのように考えればよいでしょうか?」という質問です。

金子:インフレによるコスト上昇の影響については、ご質問のとおり、価格に反映させていく必要があると考えています。こちらについては実際に今、営業の現場である、お客さまとの取引や商談の中でしっかりとお話ししています。

今回のご質問はインフレによるコスト上昇の影響についてですが、先ほどお話ししたとおり、お客さまとの取引の中では、円安の影響も非常に大きなファクターとなっています。そのため、日々の営業の中で、こちらを十分にお客さまと相談している状況です。

当然このような経済環境は、当社グループのお客さまも理解しているため、そのようなしっかりとしたお話ができる環境になってきていると考えています。

質疑応答:ロシアによるウクライナ侵攻の影響について

司会者:「ロシアによるウクライナ侵攻の影響はありますか? 今後の想定についても教えてください」という質問です。

金子:ロシアによるウクライナ侵攻はすでに長期化しており、収束の見通しが立てづらい状況です。原油価格や天然ガス価格の高騰は、直接生産コストの増加として、当社グループの業績にもインパクトを与えることになります。

一方、原油価格の高騰に起因する海外でのインフレの加速や、穀物などを中心とした物価の上昇が日本でも個人消費を押し下げています。これが全体の消費マインドに影響し、アパレル業界のみならず、景気の減速にもつながりかねないため、今後も注視していきたいと考えています。

質疑応答:ミャンマーの工場の状況と今後の方向性について

司会者:「ミャンマーの状況はどうでしょうか? 生産地として今後のミャンマーの方向性を教えてください」という質問です。

金子:当社グループはミャンマーに2つの工場を展開しており、両工場とも通常稼働しています。新型コロナウイルスあるいはクーデターの混乱が徐々に収束するとともに、クーデター以前の従業員数まで回復し、比較的高い稼働を維持しています。

当社グループのお客さまに関しては、ミャンマーでの生産に対して、欧米諸国は様子見のところがあります。一方で、生産地リスクの分散のため、振り替え先としてミャンマー生産を選択するお客さまもいます。そのため、二分化が進んでいる状況です。

ミャンマー国内でも、ものづくりの場が減っている状況があるため、ミャンマー生産に合う、あるいはそれを希望されるお客さまへの縫製の需要をしっかりと取り込んでいくことで、稼働を維持したいと考えています。

また、タイのサハグループとの資本業務提携においても、タイの隣国であるミャンマーに工場があるのは強みであり、実際に受注をいただいている状況です。引き続き、情勢を注視しながら、今後も生産を維持していきたいと考えています。

質疑応答:日本政策投資銀行との資本業務提携について

司会者:「日本政策投資銀行との取り組みを発表したが、現在の進捗と今後の目標について教えてください」という質問です。

金子:日本政策投資銀行との取り組みについては、資本提携と業務提携の2本の柱となっています。資本提携のほうは、転換社債を当社が発行することにより、15億円の資金調達が行われることとなっており、9月28日に入金済みとなっています。入金された資金の一部を、工場投資に使用しています。

また、業務提携では、日本政策投資銀行から経営管理の高度化やサステナビリティ経営といったさまざまな面においてアドバイスを受けながら、当社グループとともに企業価値向上に向けて進めていく予定です。

当初の予定より、具体的な施策については3ヶ月から6ヶ月程度を使って協議を設定し、実際に取り組んでいくことになっており、今そちらを鋭意進めています。

質疑応答:タイのサハグループとの具体的協議に至るまでの経緯について

司会者:「タイのサハグループとは、2020年3月に戦略的業務提携の基本合意を締結していますが、そこから今回の具体的協議に至るまでの経緯を教えてください」という質問です。

松岡:基本合意を締結した後、新型コロナウイルスが急拡大し、現地への渡航が困難になりました。そのような中、オンラインなどでコミュニケーションを図り、新たな素材開発や縫製等のビジネスに関してのミャンマーでの生産を検討してきました。

そして、実際にタイ国内での販売に向けた、ミャンマーでの生産が徐々にスタートしていく中で、具体的なビジネスの展開が見え始めました。そのため、基本合意からもう一歩進めた資本業務提携へ向けての提案や意見交換を行ってきました。

その結果、一定の合意を得られたため、今回の発表のとおり、具体的な協議を開始する運びとなっています。具体的な検討はこれからになりますが、ASEAN諸国等における生産拠点を含む合弁会社を設立し、共同で事業を行っていきたいと考えています。

また、事業をしっかりと進めていくためにも、資本提携までを視野に入れ、新たな1歩を進めることを目標としています。

質疑応答:今後の中国での生産について

司会者:「中国での生産をシュリンクしていく中で、今後さらに工場閉鎖を検討しているのでしょうか?」という質問です。

松岡:当社グループの施策として、中国での生産比率を下げていきます。中国での生産を希望されるお客さまも一定数いるため、それに対応できるキャパシティは継続しながら、それ以上の生産に関しては、できるだけASEAN諸国等にシフトしていく予定です。

その中で、中国国内の需要も取り込んでいるお客さまも大勢いるため、その販売状況や必要なキャパシティの状況を鑑みながら、順次、適時に必要な規模での経営を進めていく所存です。

ただ、過度に中国に依存するかたちからは、少し脱却できる状況を作っていきたいと考えています。さらにシュリンクするかどうかについては、今のところまだ検討していません。

松岡氏によるご挨拶

松岡:みなさま、本日は当社グループの2023年3月期第2四半期決算説明会にご参加いただき、ありがとうございました。当社グループでは、これからも積極的なIR活動を通じ、適正な企業情報の開示と、みなさまとの対話を深めてまいりたいと存じます。

みなさまにおかれましては、今後とも引き続きご支援賜りますよう、どうぞよろしくお願いいたします。ここまでの時間、お付き合いいただき、誠にありがとうございました。