2022年11月24日に行われた、内外トランスライン株式会社個人投資家向けIRセミナーの内容を書き起こしでお伝えします。

スピーカー:内外トランスライン株式会社 代表取締役社長 小嶋佳宏 氏

元・ファンドマネージャー/元・ディーラー 坂本慎太郎(Bコミ) 氏

個人投資家向けIRセミナー

小嶋佳宏氏(以下、小嶋):内外トランスライン株式会社代表取締役社長の小嶋佳宏でございます。本日は、個人投資家向けIRセミナーにご参加いただき、誠にありがとうございます。厚く御礼申しあげます。

今日は私どもの会社概要とビジネスモデル、2022年度の好業績の背景、今後の成長戦略についてご説明させていただきます。よろしくお願いいたします。

会社概要

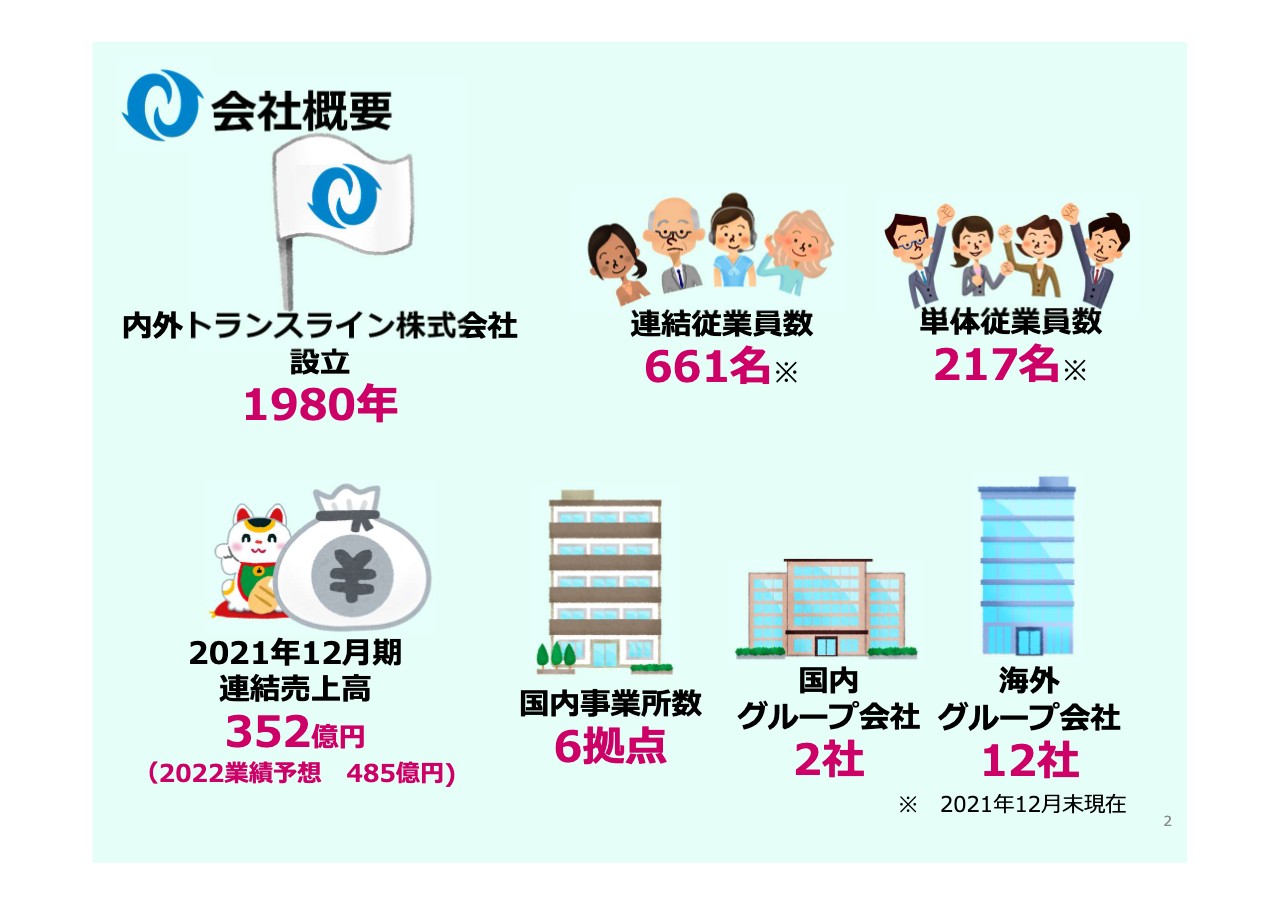

小嶋:はじめに会社概要についてご説明します。内外トランスラインの設立は1980年で、今年5月で43年目に入りました。連結グループ会社を合わせて661名の従業員がおり、単体の従業員数は217名です。

決算は12月で、2021年12月期の連結売上高は352億円です。2022年12月期の連結売上高は485億円を予想しています。国内事業所は6拠点、国内グループ会社は2社、海外グループ会社は12社あります。

事業種目

小嶋:私どもの業種についてご説明します。スライドにフォワーダー(利用運送事業者)と記載しています。これは、船舶や航空機を所有せず、船会社や航空会社からスペースを借りて利用し、国際輸送を行う事業者のことです。その中でも、海上輸送を行う利用運送事業者をNVOCC(Non-Vessel Operating Common Carrier)と呼んでいます。

スライド下部に「フォワーダーはお客さまの輸送をコーディネートしています」と記載していますが、船、飛行機、トラックといろいろな手段を組み合わせてコーディネートし、輸送サービスをお客さまに提供しているという意味です。

日本にとっての海運とは?

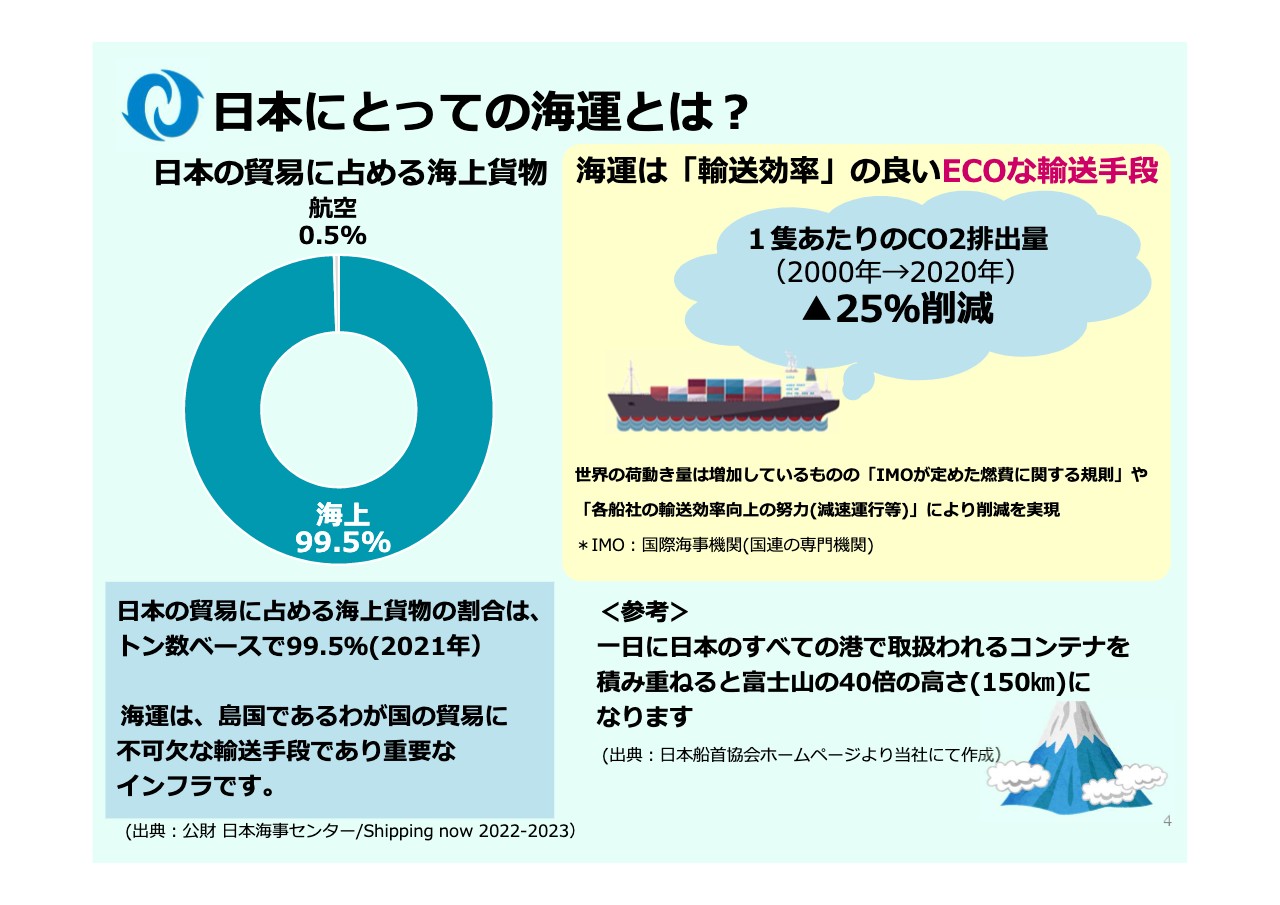

小嶋:日本における海運についてご説明します。スライド左側に記載のとおり、日本の貿易においてはトン数ベースで輸送手段の99.5パーセントが海上輸送となっています。島国である我が国にとって、海上輸送が必要不可欠な社会インフラであることがおわかりいただけると思います。

また、スライド右側に記載のとおり、海運は元来輸送効率のよいエコな輸送手段と言われています。2000年から2020年の20年の間には、世界の荷動き量は増加しているものの、各船会社の努力などにより、1隻当たりのCO2排出量が25パーセント以上削減されています。

コンテナ船とは?

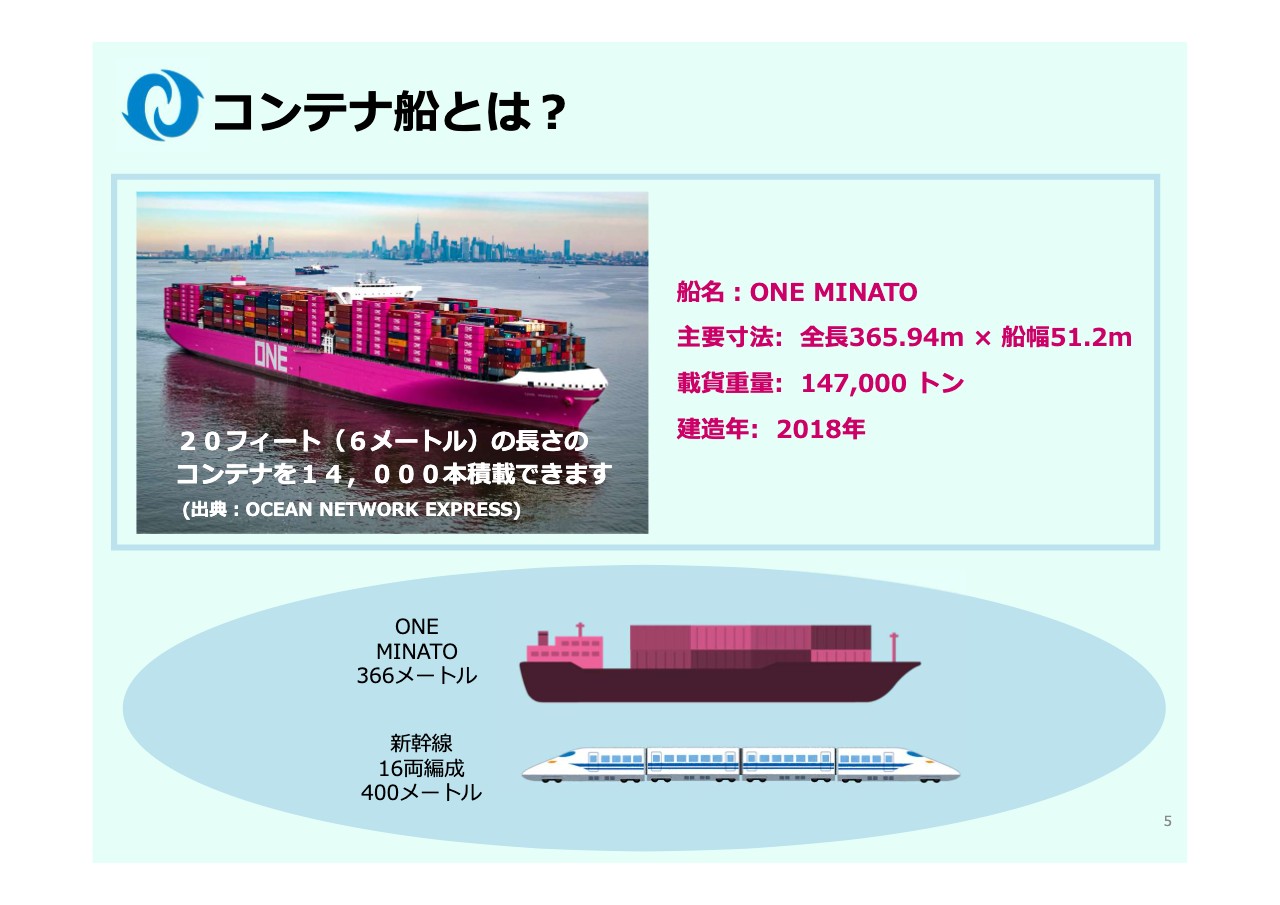

小嶋:私どもは通常、コンテナ船を利用して貨物を運びますので、そちらについてご説明します。スライド左上の写真のコンテナには「ONE」と書かれています。ONEとは、日本郵船、商船三井、川崎汽船という日本の大手船会社3社が共同で設立したOcean Network Expressというコンテナ輸送専門の船会社の名称です。

写真の「ONE MINATO」はONEの代表的な船で、長さは366メートル、幅は51メートルです。みなさまも海上コンテナを目にすることがあるかと思いますが、この船には長さ6メートルの20フィートコンテナを約1万4,000本積むことができます。

スライド下段には、366メートルの「ONE MINATO」に対して、「新幹線のぞみ号」の比較画像を載せています。「新幹線のぞみ号」は1両が25メートルで16両編成ですので、全長が400メートルとなります。それを考えると、「ONE MINATO」は1号車の先頭から15号車の中央くらいまでの長さということがおわかりいただけると思います。

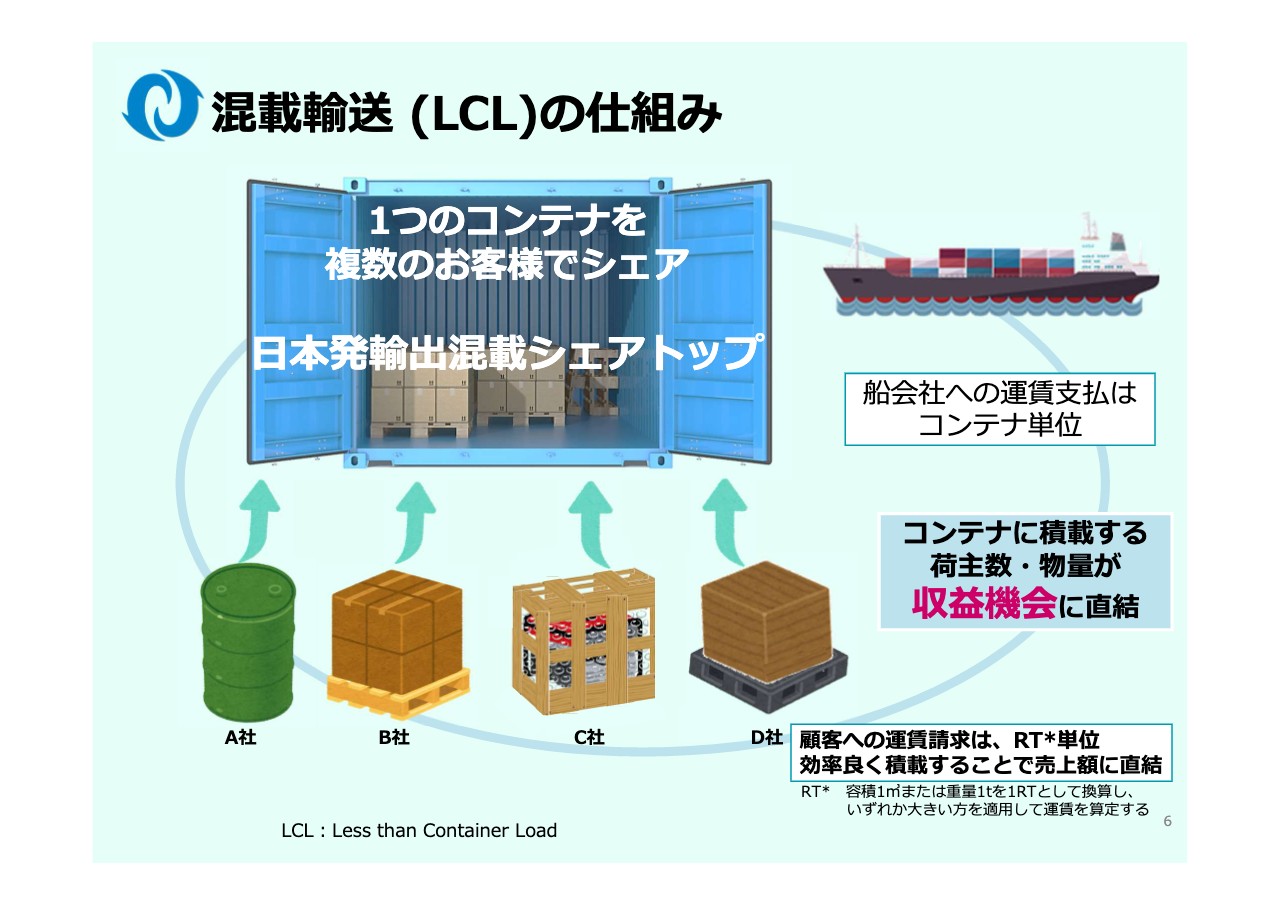

混載輸送 (LCL)の仕組み

小嶋:私どもがコアビジネスとしている分野についてご説明します。当社は、海上コンテナ輸送の中でも混載輸送と言われるものをコアビジネスとしています。混載輸送とは、コンテナ1本に満たない貨物を輸送したいお客さまを複数募り、1本のコンテナに詰め合わせるサービスです。

スライドにA社、B社、C社、D社の貨物を詰め合わせている図を記載しています。同じ港に向けて運ぶ複数のお客さまの貨物を1つのコンテナに詰め合わせることで、お客さまが1本のコンテナを借りて運ぶよりもはるかに安く運ぶことができます。

私どもは、仕入となる船会社に支払う運賃はコンテナ1本単位で請求されます。売上となるお客さまから頂戴する料金は貨物の重さや大きさで決まりますので、コンテナの中に貨物をたくさん詰めれば詰めるほど利益率が上がるということになります。

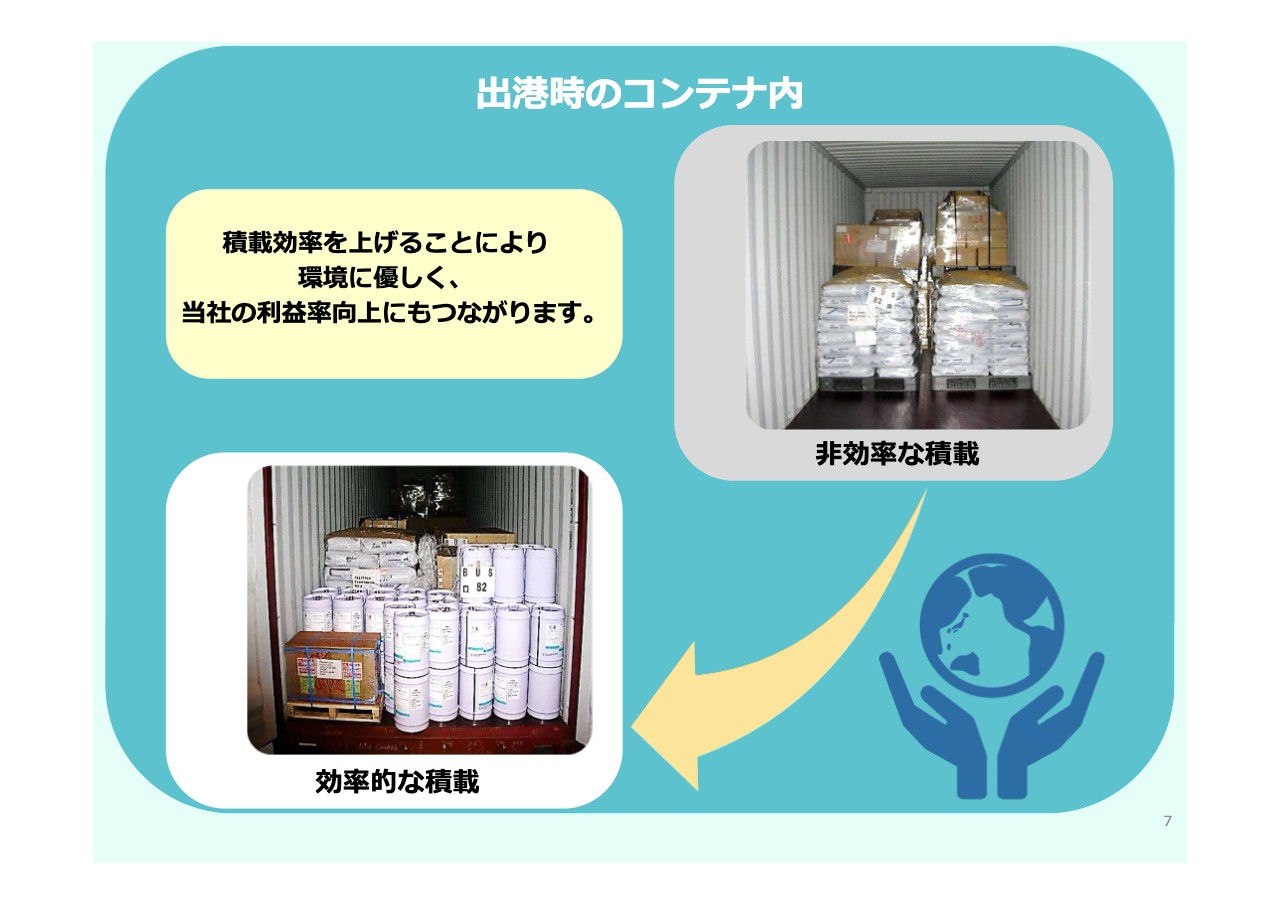

出港時のコンテナ内

小嶋:より具体的なイメージでご説明します。スライドは当社が仕立てた混載のコンテナ内の写真です。スライド左下と右上の写真を比較すると、左下はコンテナの扉近くまで貨物を目いっぱい詰めており、右上はコンテナの一部のみを使用しています。

混載のビジネスでは、なるべく空気を運ばないようにコンテナ内にできるだけ多くの貨物を詰めることで、同じ燃料でたくさんの貨物を運ぶことになり、環境にとって優しく、かつ高い利益率を確保することができます。

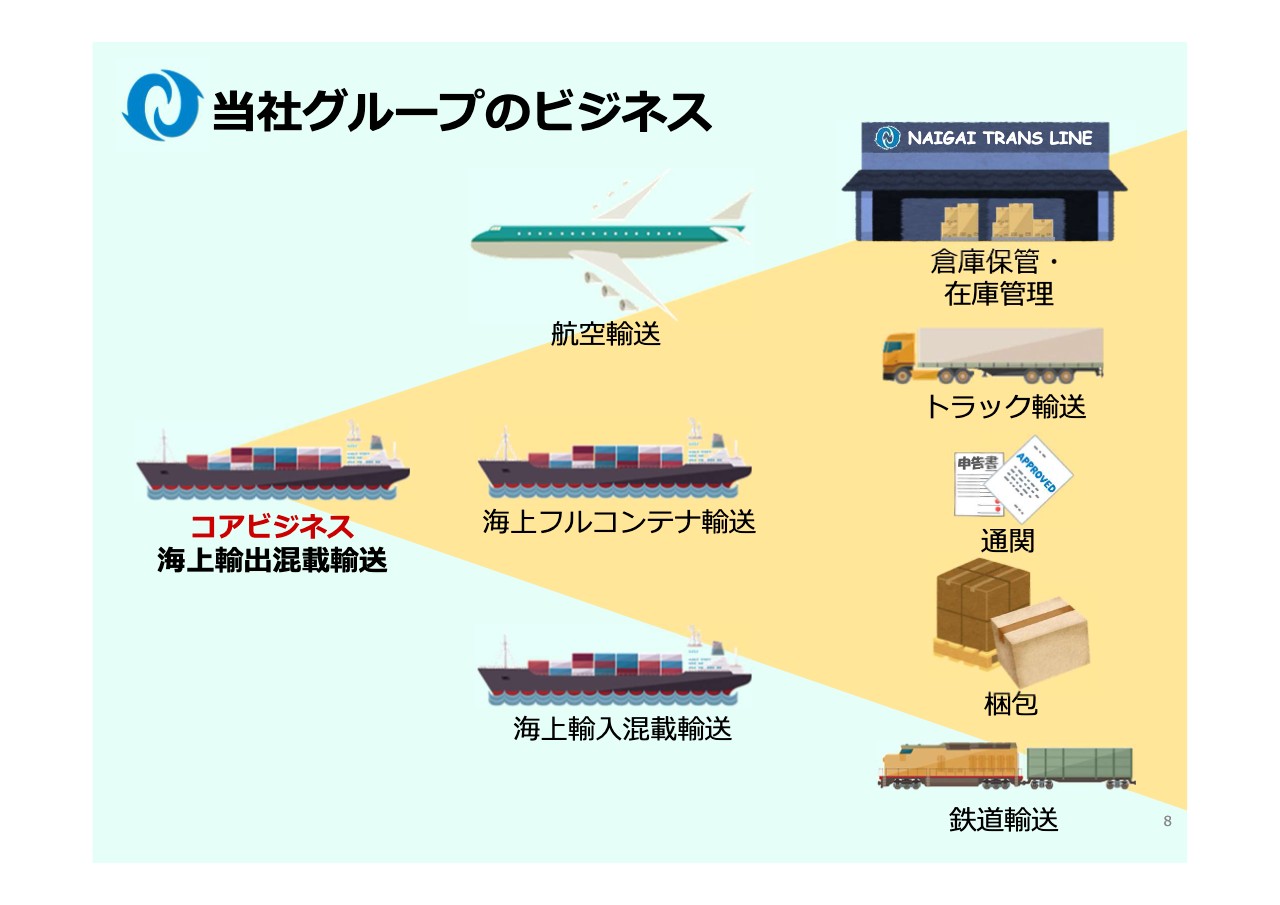

当社グループのビジネス

小嶋:当社グループのビジネスについてです。当社のコアビジネスは海上輸出混載輸送ですが、そこから派生してコンテナ1本以上のまとまった貨物を輸送する海上フルコンテナ輸送や海上輸入混載輸送、航空輸送と輸送手段を増やすとともに、昨今では倉庫での保管や在庫管理、陸上輸送、通関、梱包といったサービスにも進出し、事業領域の拡大を図っています。

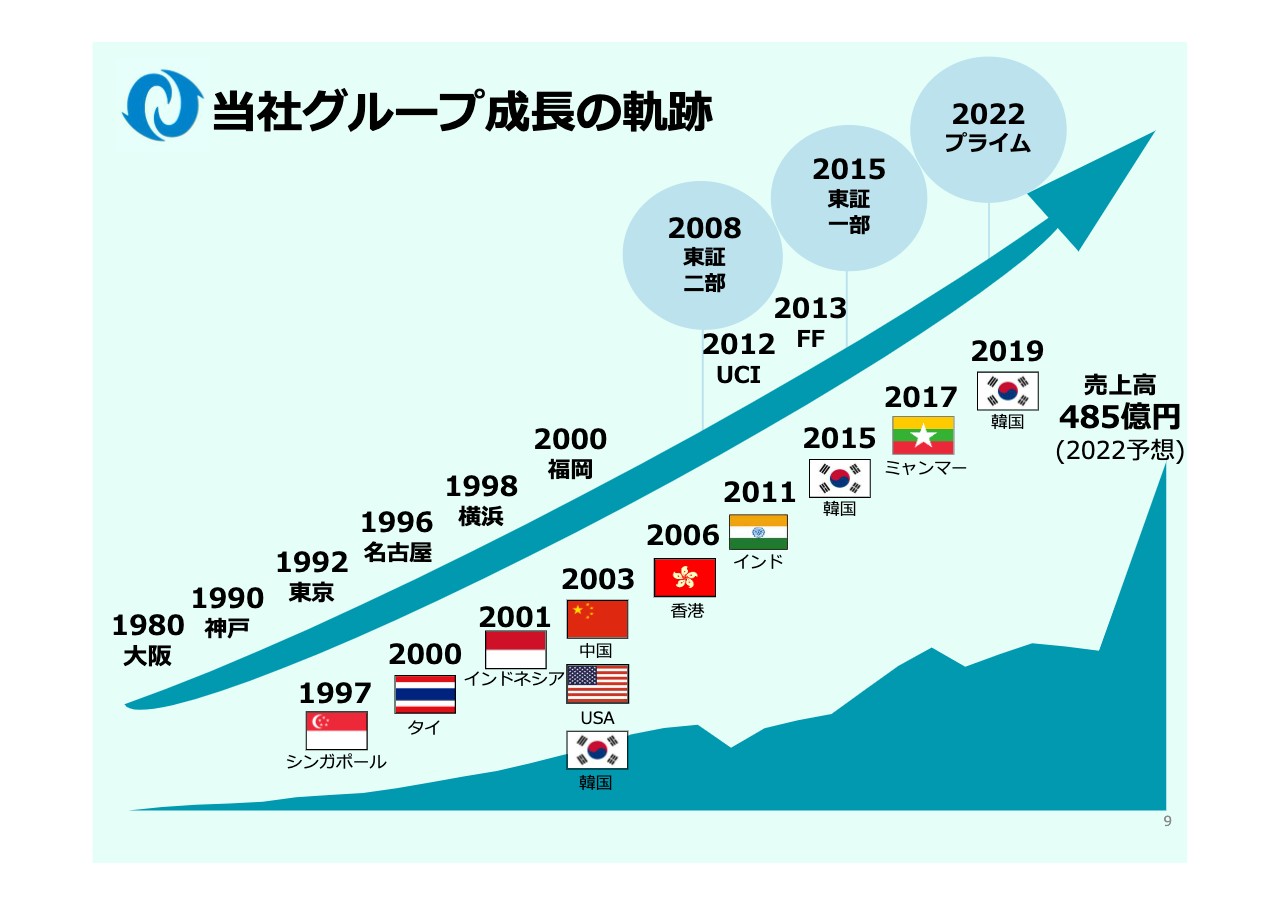

当社グループ成長の軌跡

小嶋:スライドには当社グループの成長の軌跡をお示ししていますが、矢印がスライド左下から右上に伸びています。矢印の上側は1980年の創業以来の国内拠点の設立を、矢印の下側は海外現地法人の設立を表しています。

下部には青い波形のグラフがありますが、これは連結売上高を簡単に図形化したものです。左下から少しずつ伸びており、今期の2022年は売上高485億円を予想しています。2008年には東京証券取引所第二部に上場し、2015年には東京証券取引所第一部に指定替え、今年にはプライム市場に移行しました。

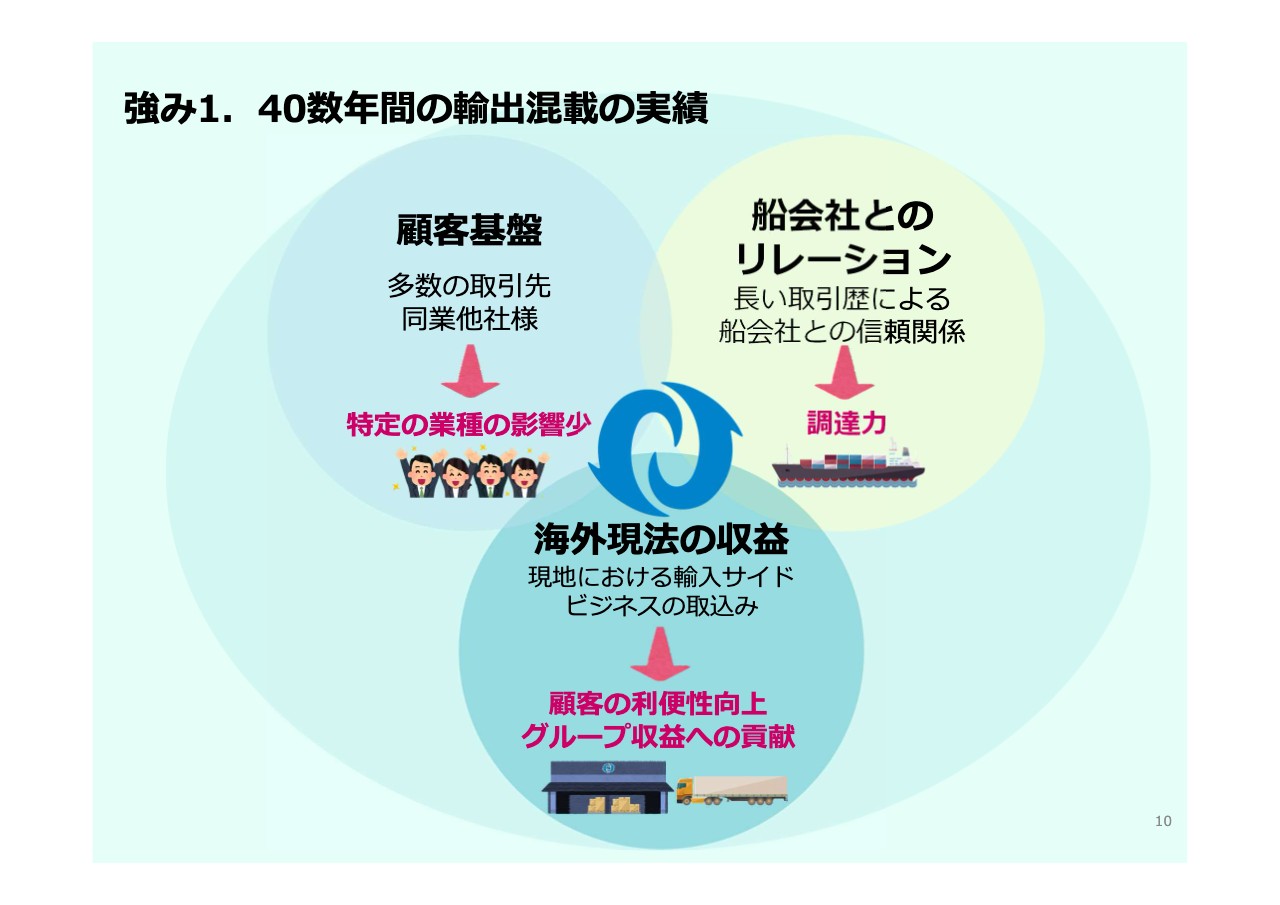

強み1. 40数年間の輸出混載の実績

小嶋:私どもの会社の強みについてお話しします。1つ目は、40年以上の輸出混載の実績です。

当社は40年以上の業歴による船会社さまとのリレーションにより、コンテナスペースの調達力を高めてきました。また、混載という事業を柱としてきたことからお客さまの数が多く、現在は約2万社のお客さまとのお取引があります。これは特定のお客さまや特定の業種の影響を受けにくいという結果をもたらしています。

さらに、早くから海外に進出しています。アジアを中心に展開している現地法人は貨物のキャッチャーとしての役割もあり、輸入サイドのサービスも提供しており、結果としてグループの収益に跳ね返ってきています。

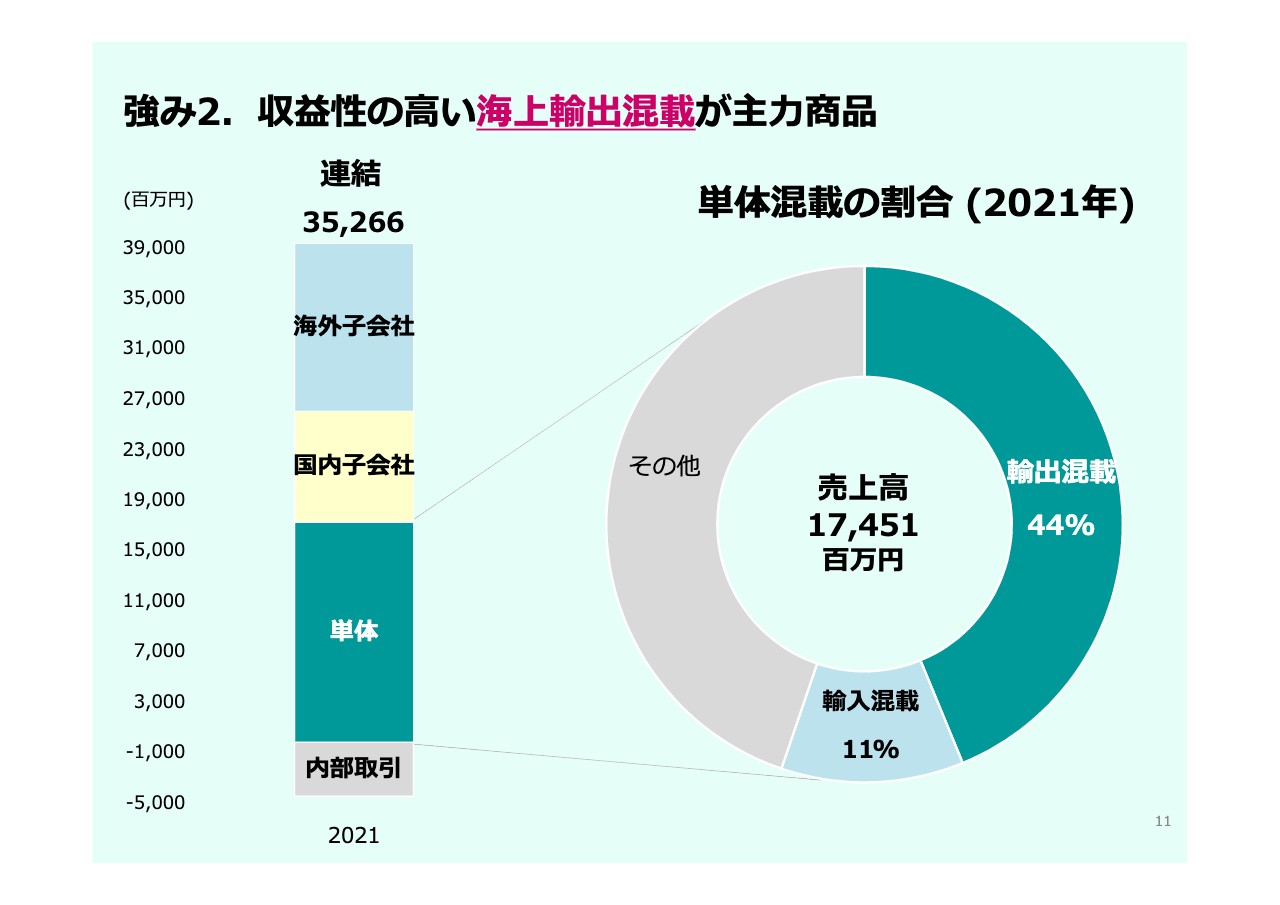

強み2. 収益性の高い海上輸出混載が主力商品

小嶋:強みの2つ目は、「収益性の高い海外輸出混載が主力商品」であることです。スライド右側の円グラフのとおり、2021年度の単体の売上高のうち輸出混載が44パーセント、輸入混載が11パーセントですので、混載輸送が55パーセントを占めています。その他は、海上フルコンテナ輸送、航空貨物輸送、在来の貨物輸送の売上です。

左側の棒グラフを見ると、単体の売上高は連結の売上高の約半分を占めていますので、単体混載の売上高が連結売上高に占める割合は約4分の1となります。この4分の1が収益性の高いコアビジネスとなっており、当社が高い利益率を誇っている主な理由となっています。

坂本慎太郎氏(以下、坂本):ここからは、ご質問を交ぜながらうかがっていきます。まず、御社のビジネスの海上混載ですが、参入障壁が非常に高いかと思います。また、競合はおそらく同業であると思いますが、いかがでしょうか?

小嶋:参入については、国土交通省から第二種貨物利用運送事業の許可を取得する必要があります。当社のシェアについては、JIFFAという業界団体の発表する数値を基に20パーセント程度と推測しています。競合他社については大小さまざまな会社がありますが、競合する反面、自前でコンテナを1本仕立てられない場合は互いに融通し合う仲でもあります。

これがなかなかおもしろいのですが、競合会社でもあり、状況に応じては取引先という関係でもあるということになります。ビジネスモデルとしてはやや異質なところかもしれませんが、特筆すべき部分かもしれません。

坂本:例えばコンテナの空間が半分余っていたらもったいないため、融通し合うことによって無駄なく混載を進めていくのですね。

小嶋:そのとおりです。ですので、競合するというよりも取引先としてお付き合いしている会社がほとんどという状況です。

坂本:業界についてよくわかりました。空いているスペースを同業他社で融通するというお話でしたが、その中で20パーセントという高いシェアを築くことができた理由を教えてください。

小嶋:コンテナ輸送は、混載輸送とフルコンテナ輸送の大きく2つに分かれます。大部分がフルコンテナでの輸送なのですが、当社が得意とする混載輸送は全体のわずか4パーセント程度しかありません。また、混載はコンテナごとにB/Lを発行したり、小口で多数のお客さまからの問い合わせ対応が必要になったりと、ある意味で手間が非常にかかります。

したがって、新規参入のメリットはそれほどなく、今後も大手が参入する可能性はあまり高くないビジネスモデルだと考えています。

坂本:混載のシェアが全体の4パーセントであり、大手がなかなか参入しにくいビジネスだといったお話でした。それ以外の96パーセントは1本のコンテナで輸送しており、混載への参入はなかなか考えづらいということですね。

小嶋:おっしゃるとおりです。後ほど詳しくご説明しますが、混載を主軸としている中で、2万社のお客さまとの取引があります。したがって、混載だけでなくフルコンテナのニーズにもきちんと応えるべく、事業領域の拡大にも鋭意取り組んでいます。

坂本:おっしゃるように、それまでは混載だった企業でも、規模が大きくなるとフルコンテナのニーズが出てきますからね。

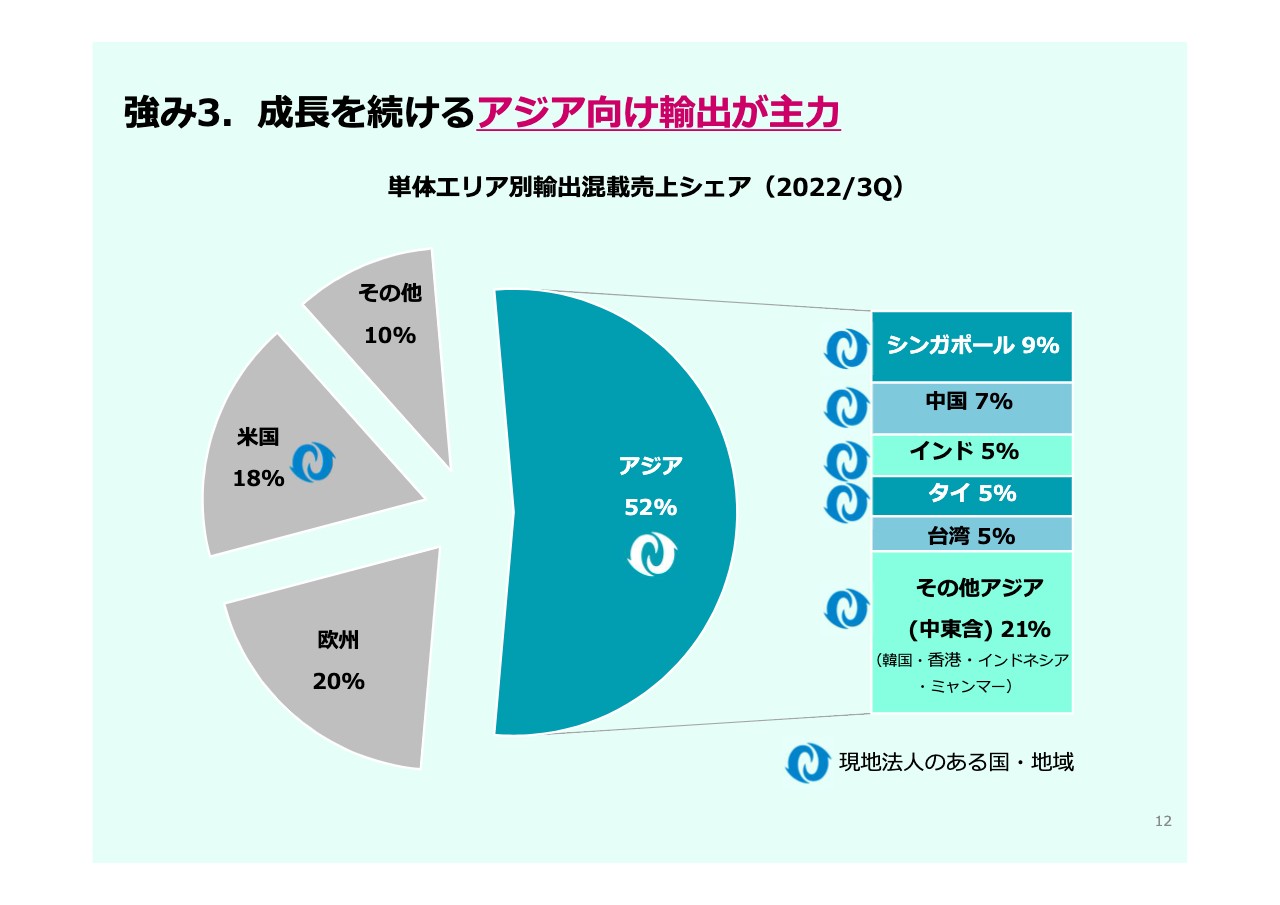

強み3. 成長を続けるアジア向け輸出が主力

小嶋:強みの3つ目は、「成長を続けるアジア向け輸出が主力」であることです。こちらのスライドは、単体エリア別輸出混載売上シェアを示しています。

日本から一番出ている貨物はアジア向けです。ASEAN諸国、インド、ミャンマーなどいろいろな国がありますが、それらを合わせたアジア向け輸出が約52パーセントのシェアを占めています。

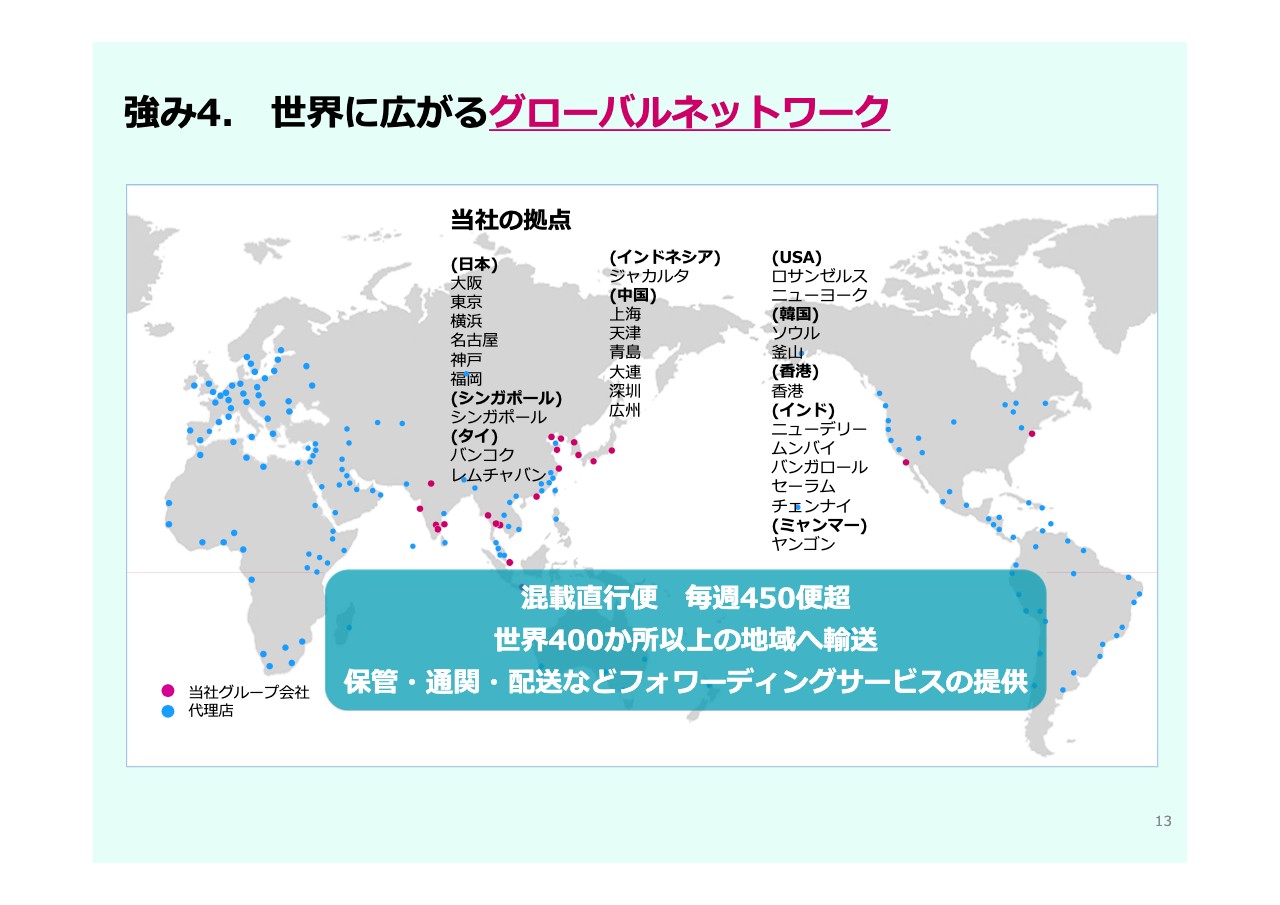

強み4. 世界に広がるグローバルネットワーク

小嶋:強みの4つ目は、「世界に広がるグローバルネットワーク」です。ご覧の地図上の赤い点は私どものグループ会社の拠点があるところで、青い点は代理店を示しています。私どものグループ会社では、シンガポールや香港、韓国の釜山などを中継して世界中に輸送を行うべく、毎週450便以上のコンテナを仕立てています。

坂本:世界中のいろいろな地域に営業所などがあるとのお話でしたが、地域ごとの特色のようなものがあれば教えてください。

小嶋:私どもの混載の取扱品目として多いのは、機械部品、化学品、プラスチック製品等です。当社は多数のお客さまと取引しているため、地域によって多少の取扱品目の違いはありますが、地域差はそれほど大きくありません。

強み5. 力強い財務基盤(連結)

小嶋:強みの5つ目は、「力強い財務基盤」です。スライドには総資産と自己資本比率のグラフを示していますが、2022年12月期第3四半期が終わった段階で自己資本比率は74.9パーセントで、有利子負債はありません。

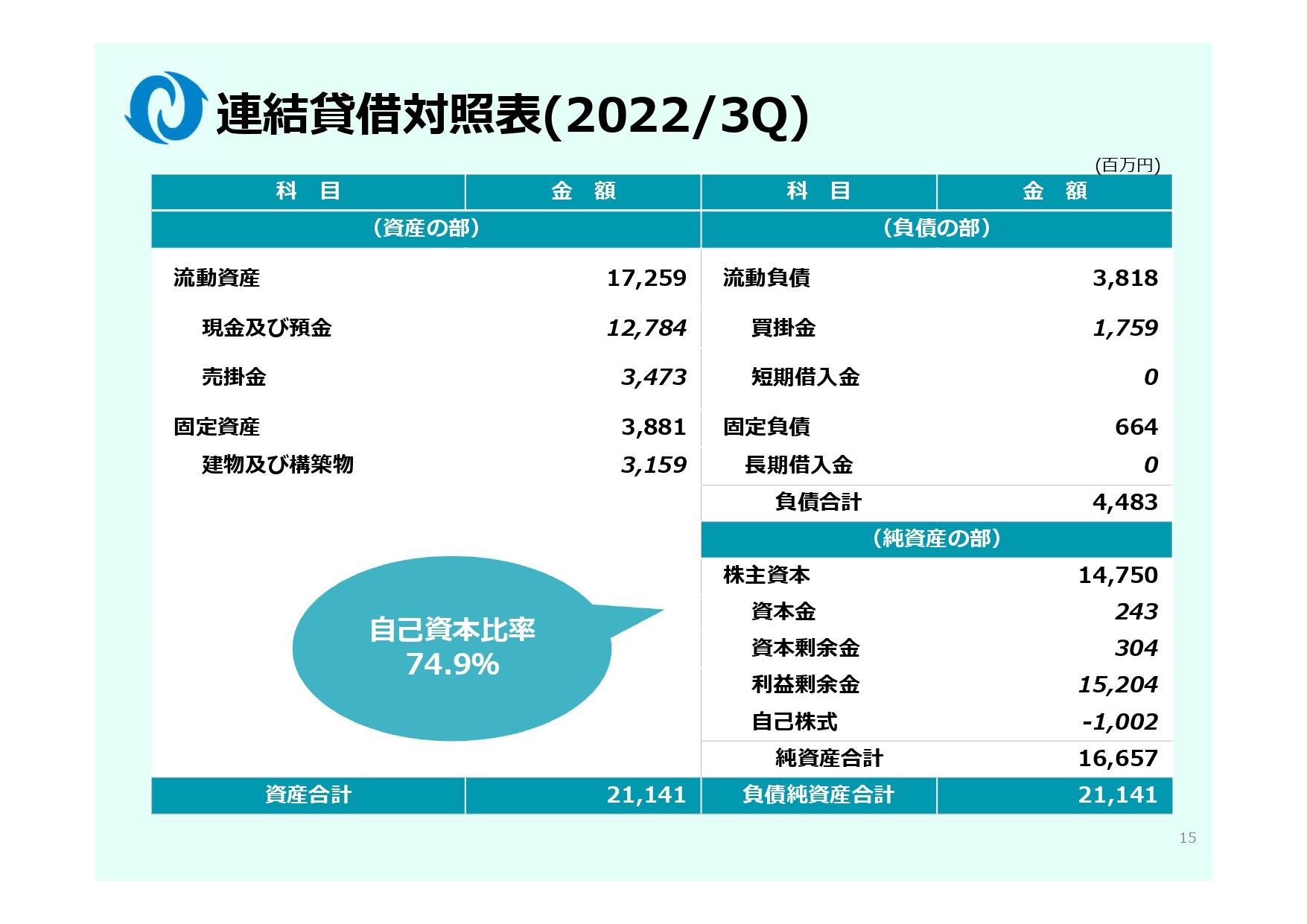

連結貸借対照表(2022/3Q)

小嶋:こちらのスライドは連結貸借対照表の概要です。前述のとおり、自己資本は総資産の4分の3を占めており、これまで蓄積してきた利益はほとんどが現預金であり、財務基盤は盤石とご理解ください。

坂本:自己資本比率が74.9パーセントと非常に安定した財務基盤となっていますが、この100億円を超える現預金の今後の使い道を教えてください。

例えば、船舶を将来自社で保有して運航する計画があるのかもしれませんし、あるいはいろいろな景気の山谷の影響があるため、財務基盤を強固にしているのではないかと考えました。また、かなりの額ですが、M&Aや株主還元などを考えていますか?

小嶋:まず、当社のビジネスモデルは、経常運転資金や設備資金の需要がほとんど発生しないため、有利子負債がありません。一方で、これまでの利益により、内部留保が現金で積み上がっていますが、M&Aなどによる事業拡大のために確保しています。

ただ、現時点では船舶の保有は考えていません。具体的な内容はお話しできませんが、投資案件については検討中のものが数件あります。

株主還元については、当社はこれまで減配したことがなく、今後も株主のみなさまへの利益還元と極力減配を回避することのバランスを考えながら、安定的に配当していきたいと考えています。

坂本:現状は無借金ですが、M&Aを行う場合には借り入れも行う可能性がありますか?

小嶋:おっしゃるとおり、これまでは有利子負債ゼロの無借金経営を行ってきましたが、今後については未定です。資本効率を考えながら対応していきたいと考えています。

連結実績(2022/3Q)

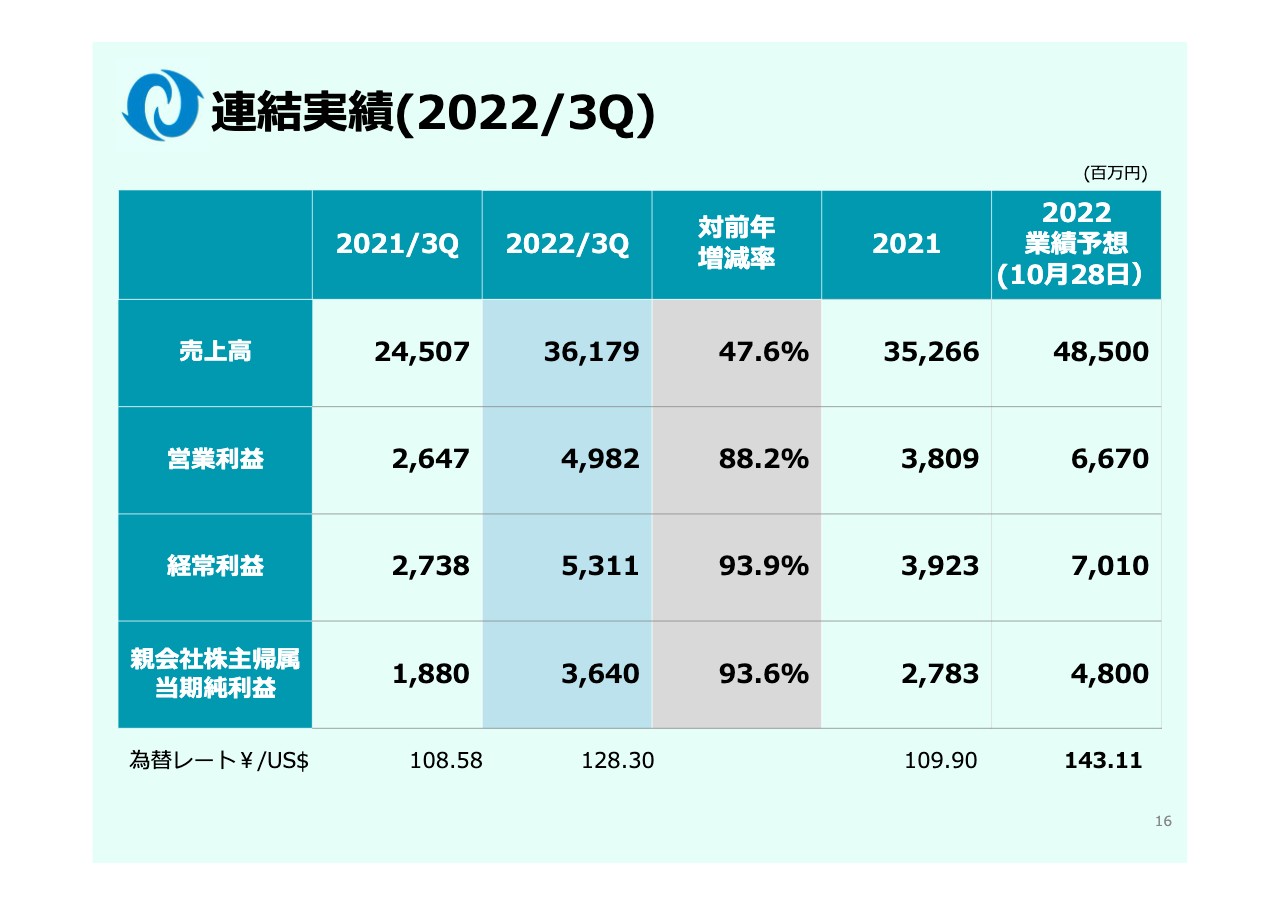

小嶋:直近の連結実績について記載しています。スライドの表の左から2列目に、今期第3四半期の数字を掲げています。売上高は361億7,900万円、営業利益は49億8,200万円、経常利益は53億1,100万円、当期純利益は36億4,000万円と、前年同四半期比で増収増益となりました。

この業績を踏まえ、今期の通期業績予想は、売上高が485億円、営業利益が66億7,000万円、経常利益が70億1,000万円、当期純利益が48億円と、4月公表の予想より上方修正しました。なお、昨今は円安基調が続いていますが、為替レートについては1ドル143円11銭を前提にしています。

グループ業績ハイライト

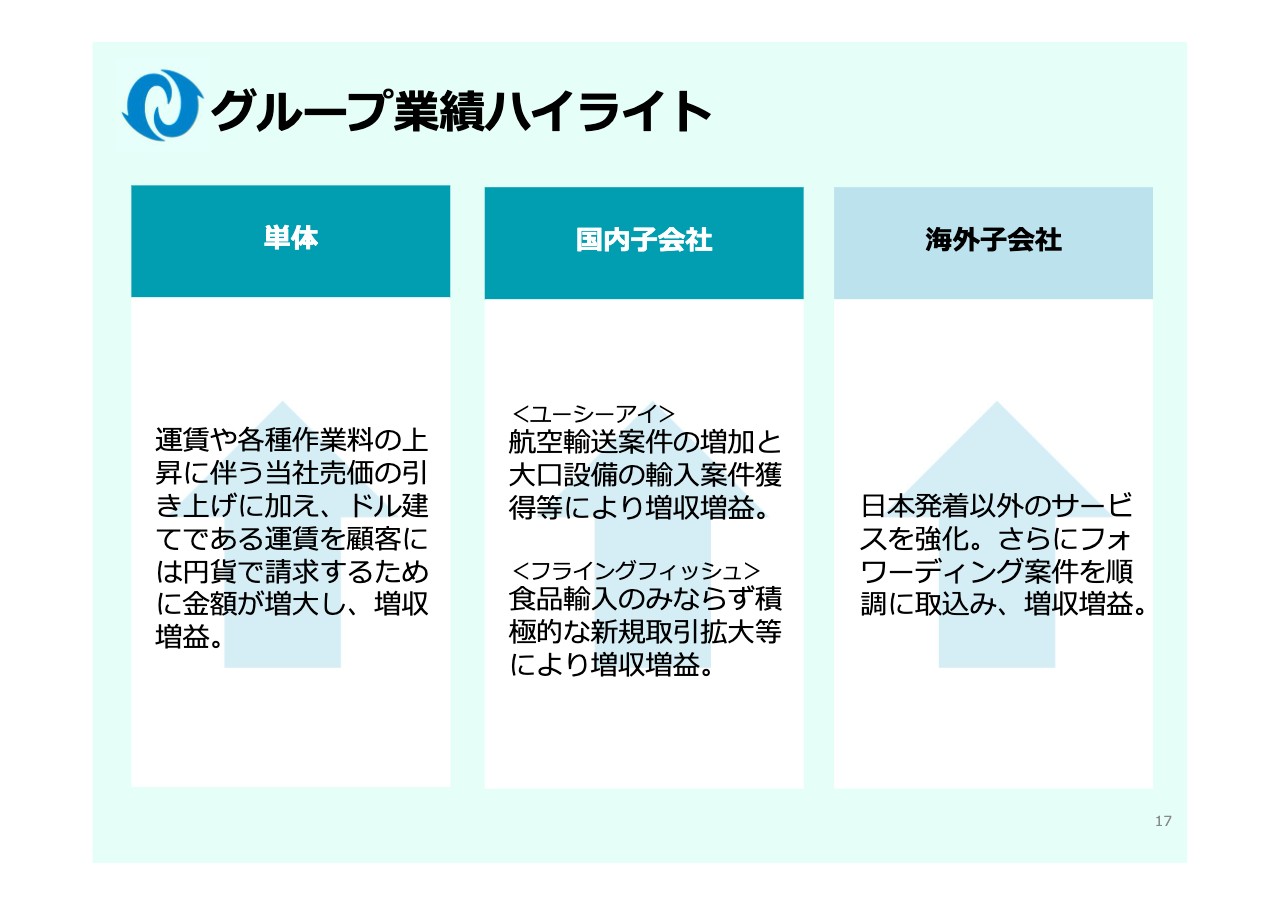

小嶋:今年の第3四半期の業績ハイライトを、スライド左側の 「単体」からご説明します。運賃や各種作業料の上昇に伴って当社の売価を引き上げたことに加え、運賃がドル建てであるため、顧客に請求する円貨ベースの金額が増大したこともあり、増収増益となっています。

「国内子会社」についてです。ユーシーアイエアフレイトジャパンは、航空貨物を主に取扱う会社です。航空輸送の案件の増加や、大口の設備輸入案件の獲得等もあり、増収増益となりました。フライングフィッシュでは、食品輸入の取扱いが順調に推移する中、積極的な新規取引拡大等により、増収増益となっています。

「海外子会社」は、日本から送る混載貨物に加え、それ以外のフルコンテナの輸送や、現地での通関あるいは航空貨物の輸送などを中心に、フォワーディング案件も順調に取込んだ結果、増収増益となっています。

坂本:原燃料費の高騰は、経営に影響を及ぼします。個人投資家・機関投資家からもよくある質問だと思いますが、航空機のサーチャージなどは顧客に請求できるのでしょうか?

小嶋:端的に言いますと、基本的にはできると考えています。

坂本:原燃料費に急激な変動があった場合もある程度は請求できるため、御社が大きく損することはないということですね。よくわかりました。

当社グループを取り巻く環境

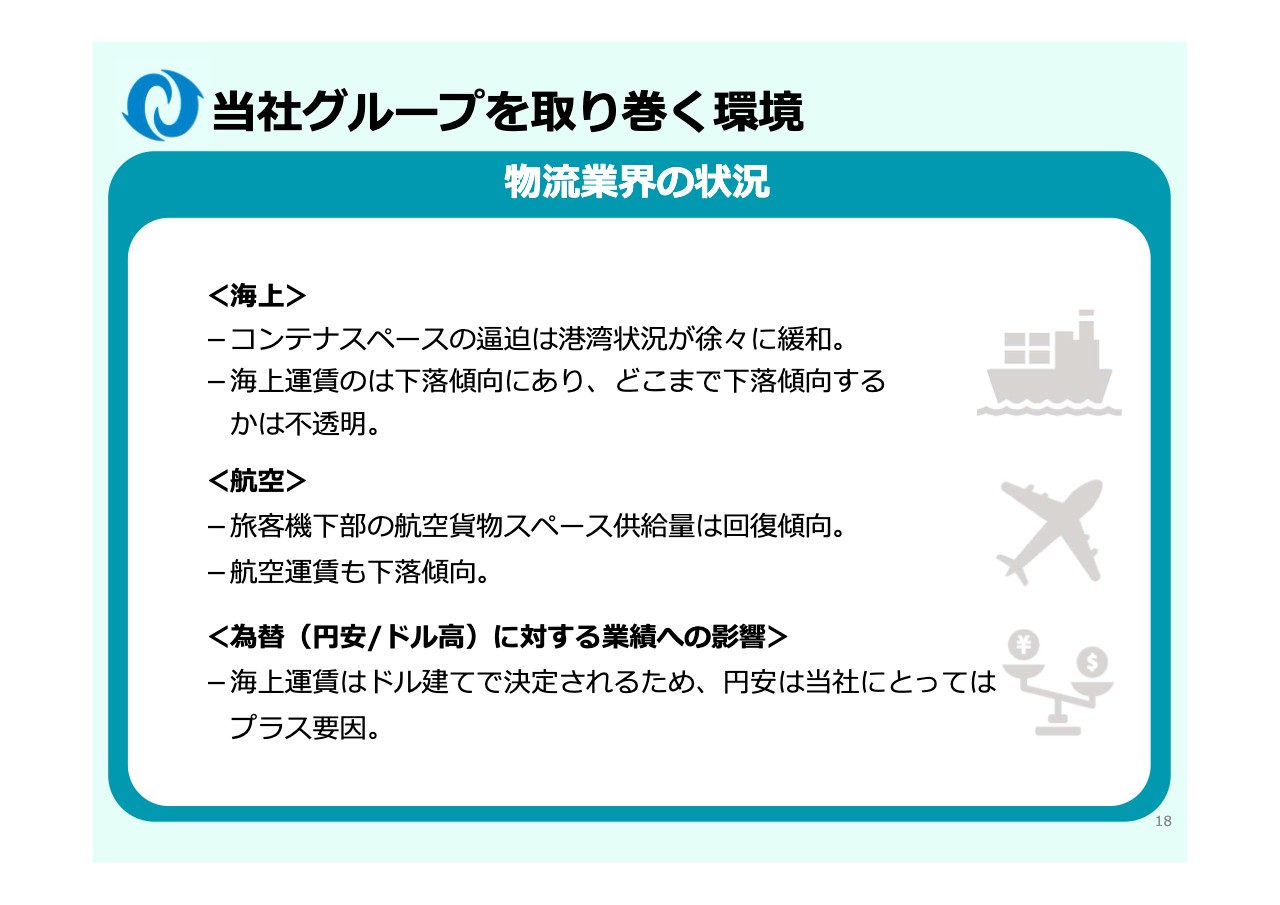

小嶋:当社グループを取り巻く環境についてご説明します。ご承知のとおり、2020年からの新型コロナウイルス感染症拡大の影響で、海上輸送においてコンテナのスペースが逼迫していましたが、今年の夏頃から港湾の混雑状況が徐々に緩和し始めました。そのため、海上運賃は下落傾向にありますが、どこまで下落するかは不透明な状況です。航空についても同様の状況にあります。

為替については、海上運賃はドル建てで決定されているため、当社にとって昨今の円安の状況はプラス要因となっています。

坂本:ざっくりした質問ですが、昨今のウクライナ情勢の影響はどれくらいあるのでしょうか?

小嶋:ロシアによるウクライナ侵攻の影響については、欧米諸国等からのロシアに対する経済制裁により、一部の地域で荷動きが鈍化しています。ただし、当社は幸運なことにロシア向けの取扱いはごくわずかのため、現状の影響は軽微であると考えています。

坂本:為替レートについて、昨今の円安はプラス要因とのお話でしたが、具体的に円安はどの程度、売上や利益に影響があるものでしょうか?

小嶋:為替の業績に対する影響は時期によってブレがありますが、1円円安になれば、単体では約1億3,000万円の売上の増加、当期利益では約1,300万円の増加となります。

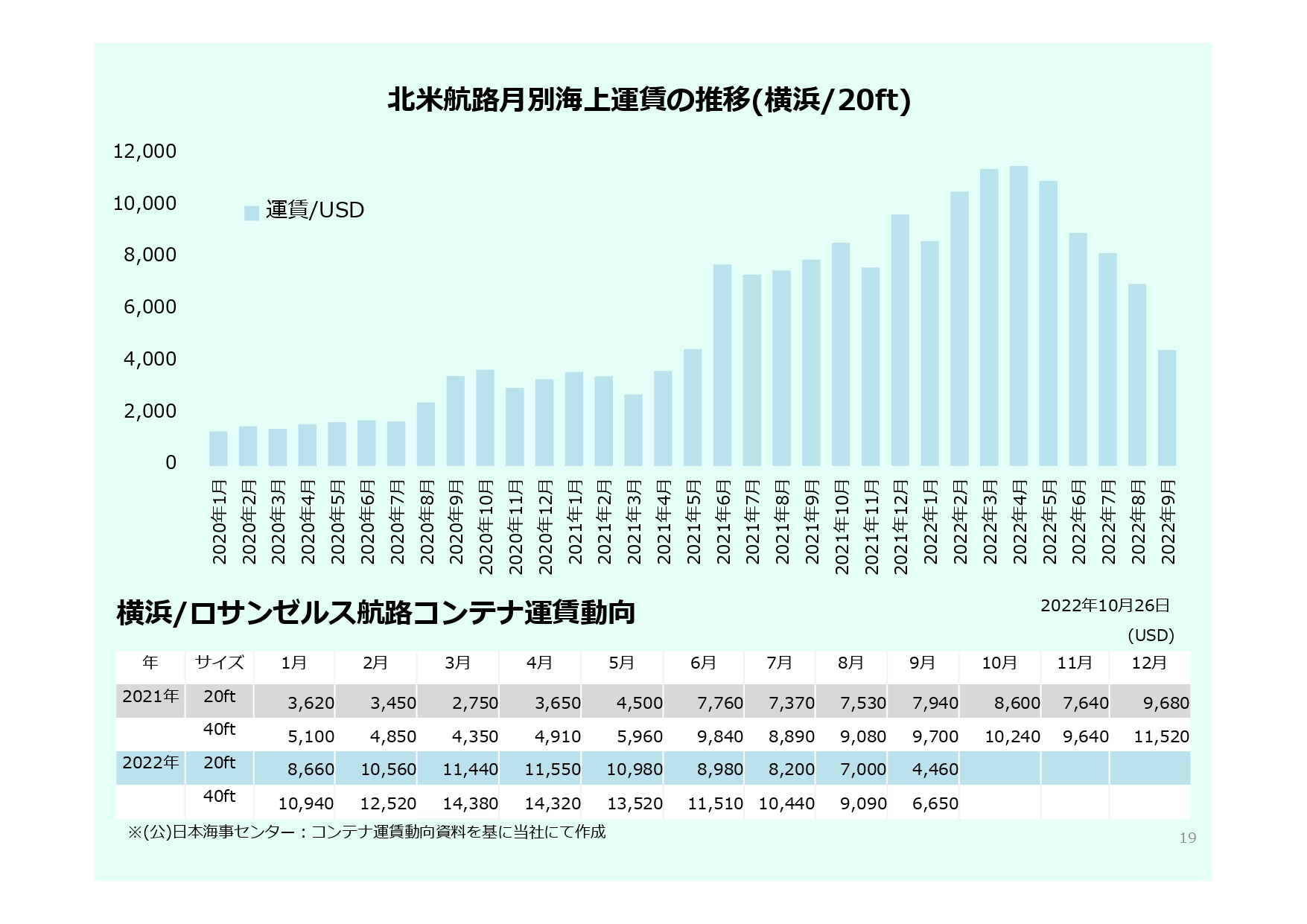

北米航路月別海上運賃の推移(横浜/20ft)

小嶋:スライドのグラフには、先ほどお話しした20フィートコンテナの北米航路月別海上運賃の推移についてまとめました。左側の目盛を見ると、スライド中央の2020年8月頃から、運賃の高騰が始まりました。そして、2022年5月以降は低下傾向にあり、いまだに下げ止まっていない状況が続いています。

坂本:かなり高騰しましたね。新型コロナウイルスの流行前から運賃が横ばいになった時期もあったということですね。

小嶋:おっしゃるとおりです。

坂本:プロの視点から、海上運賃についての今後の見通しについて教えてください。予測しにくいところもあると思うのですが、現状わかっていることをおうかがいできればと思います。

小嶋:新聞などの報道で、すでにご存じかと思いますが、2020年の秋口頃から始まった海上運賃の上昇については、新型コロナウイルスの収束に伴い、航路によっては今年の5月頃から下落し始めています。

ただし、今後の海上運賃の見通しについては、いろいろな見方があります。私どもとしては、しばらく下落の傾向は続くものの、新型コロナウイルス流行前の水準までは戻らないと見ています。ざっくりですが、今後の市況の流れとしては、そのような認識です。

坂本:ありがとうございます。よくわかりました。

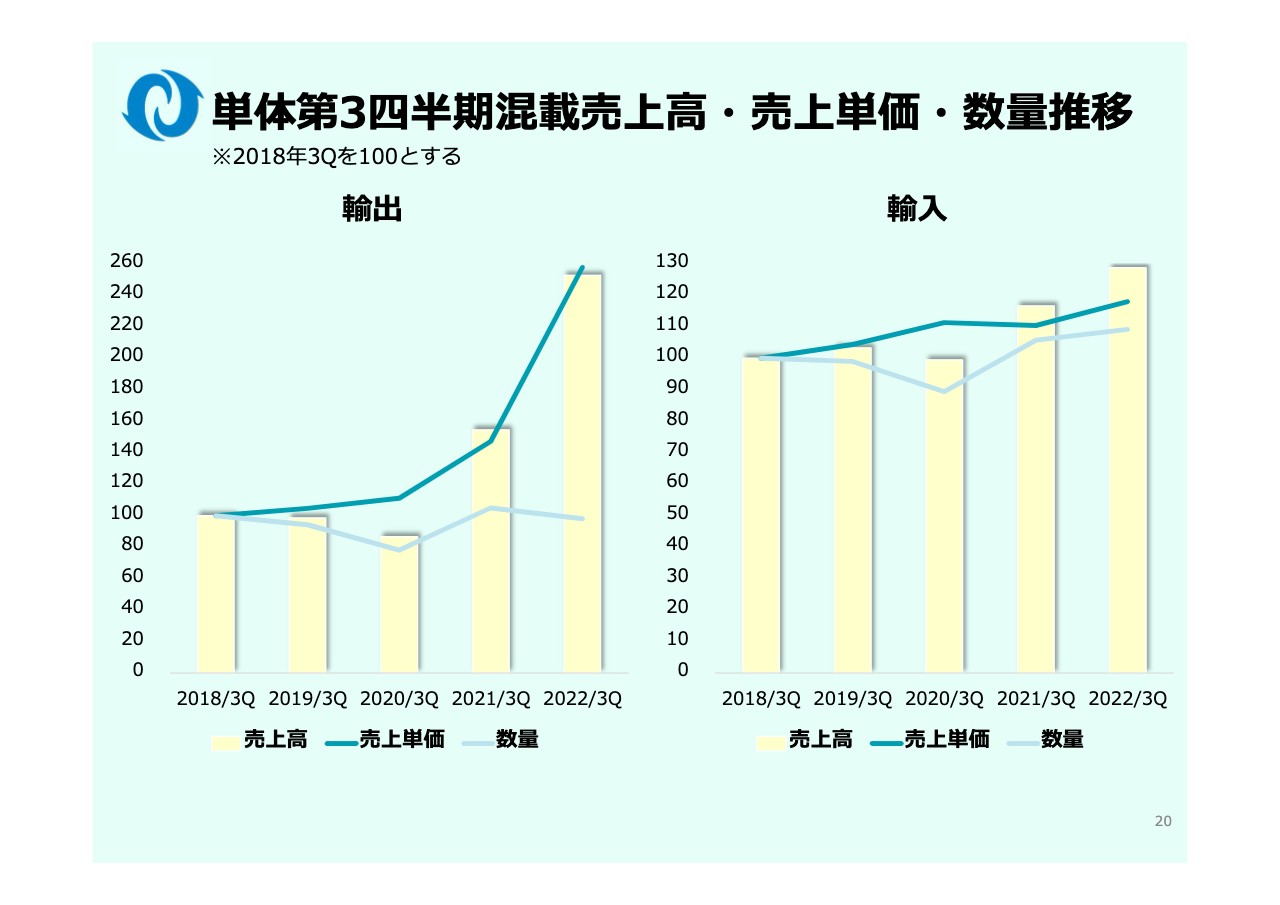

単体第3四半期混載売上高・売上単価・数量推移

小嶋:単体の第3四半期における、混載売上高、売上単価、数量の推移についてです。スライド左側が輸出、右側が輸入のグラフです。黄色の棒グラフが売上高、濃い青色が売上単価、薄い青色が数量を示しており、2018年第3四半期を100としています。

輸出のグラフを見ると、数量はほぼ横ばいで推移しましたが、売上単価は2021年から跳ね上がっており、今年はさらに上昇した結果、売上が増加しました。反対に、輸入は売上単価、数量ともに緩やかに増加していますが、輸出ほどの伸びはありません。これは、輸入は海外で船運賃を支払う取引がほとんどで、運賃高騰の影響を受けていないためだと考えています。

これまではスペースの不足により、数量をあまり増やすことができませんでしたが、今後はスペースの確保が期待できるため、単価は下落するものの、反対に数量は伸ばすことができると考えています。

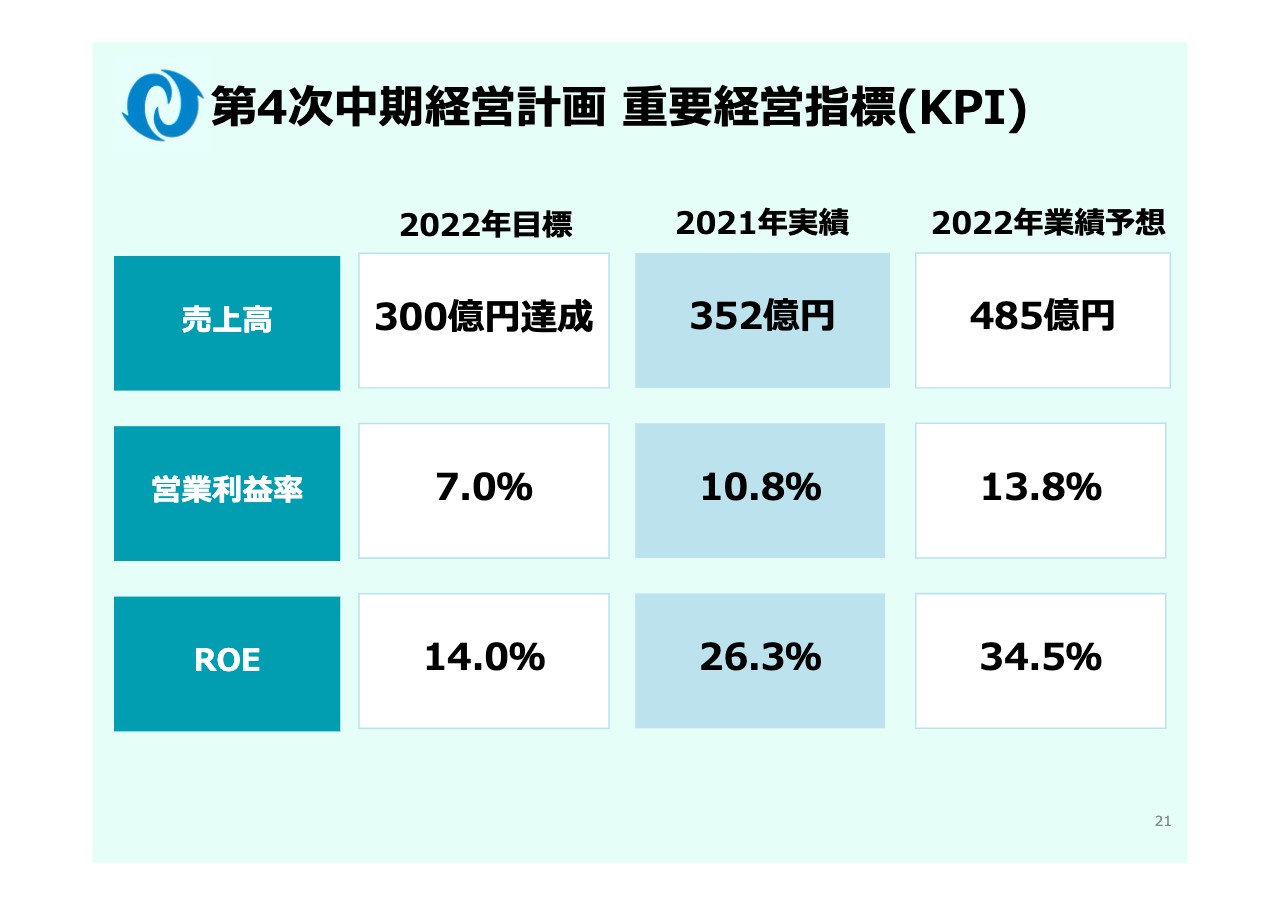

第4次中期経営計画 重要経営指標(KPI)

中期経営計画についてご説明します。2020年1月から2022年12月までの第4次中期経営計画の数値目標として掲げていた、2022年度の売上高300億円、営業利益7パーセント、ROE14パーセントについては、2021年に1年前倒しで達成しました。

2023年から2025年までの第5次中期経営計画は現在策定していますが、行うべき施策は決まっているものの、市場の動向が不安定なため、現在数値目標を精査中です。

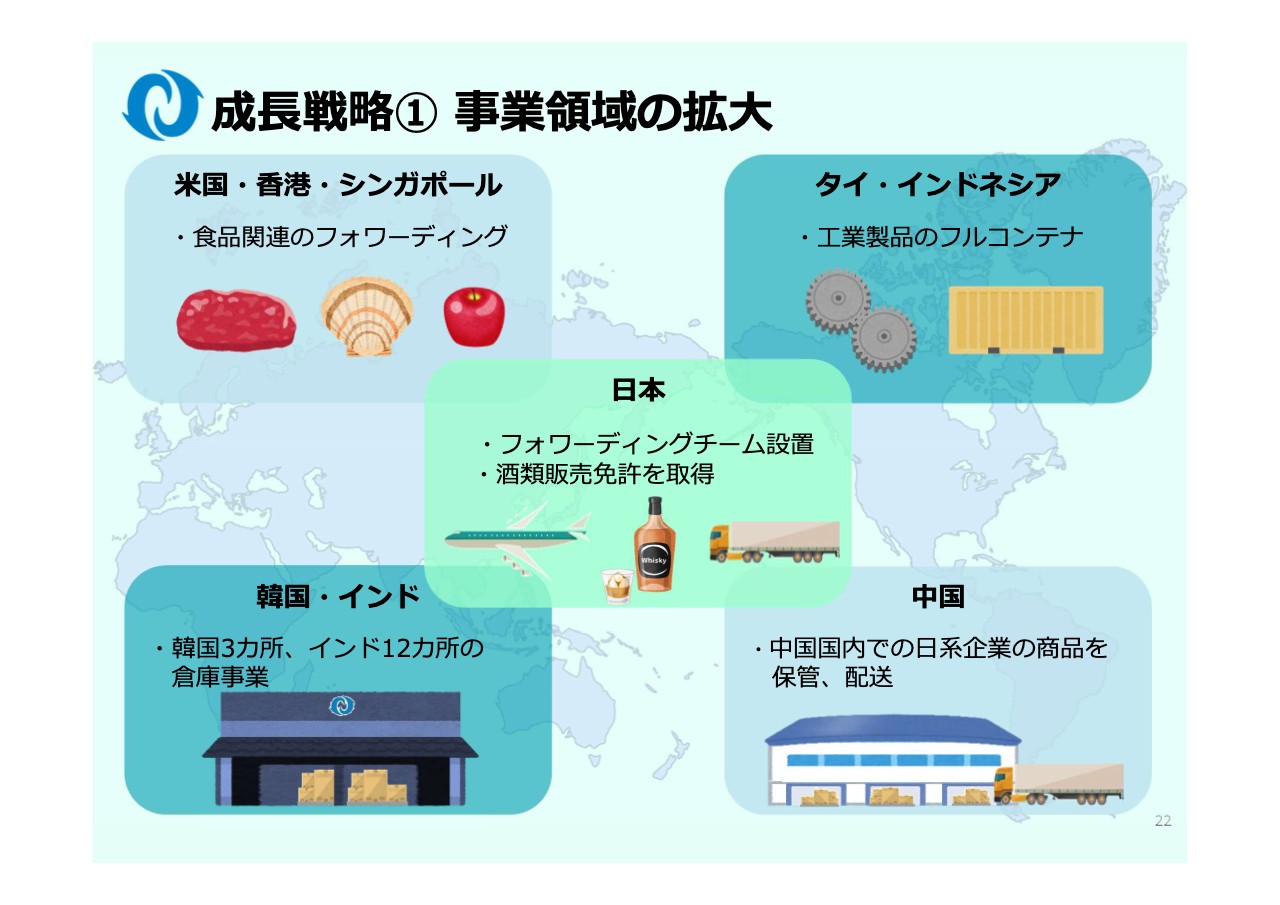

成長戦略① 事業領域の拡大

小嶋:今後の成長戦略についてご説明します。1つ目は事業領域の拡大です。初めにお伝えしたとおり、当社のお客さまは約2万社いらっしゃいます。多様なニーズにお応えすべく、混載貨物だけでなく、航空便、フルコンテナ、通関など、フォワーディングの分野にも事業領域を拡大しています。

スライド中央に記載のとおり、日本においては、独立したフォワーディングチームを設置しています。また、酒類販売免許を取得し、私ども自身が売買の主体となる体制も整えています。

左上に記載の米国、香港、シンガポールなどの現地法人では食品関連、右上のタイ、インドネシアでは工業製品に注力し、欧米あるいは日本向けのフルコンテナ輸送に力を入れています。

右下の中国では、日系企業のいろいろな商品を中国国内で保管し、配送しています。また、左下の韓国、インドでは、すでにいくつかの倉庫を持っており、保管作業を行っています。このように混載から派生してその他の事業に取り組んでおり、今後もこれらの領域を伸ばしていこうと考えています。

成長戦略② 営業スタイルの多様化

小嶋:2つ目の成長戦略の、営業スタイルの多様化についてご説明します。これまでは、どちらかというと「足で稼ぐ」という古いタイプの営業を行ってきました。

それが新型コロナウイルスの影響により困難になりましたので、スライドに記載しているとおり、デジタルパンフレットを使ってお客さまにどんどん配信するほか、Web面談による営業活動や、Webによるブッキングにも力を入れています。

成長戦略③ 若手社員の育成と多様性

小嶋:3つ目の成長戦略は、若手社員の育成です。私は9年間、子会社の代表を務めていました。久しぶりに内外トランスラインに戻って感じることは、若い社員が非常に増えているということです。

当社にとって最大の資産は「人材」です。その「資産」を磨き上げていくために、若い人材の育成に注力します。先行き不透明で、変化のスピードが増す事業環境の中で、若手社員の力が発揮できるように育てていくことが、私の最大の使命だと思っています。

また、当社グループ全体の約半分を、海外勤務の現地社員が占めており、2つの現地法人では、現地採用の社員が代表を務めています。今後は性別や人種の隔てなく、グループ全体のボードメンバーに抜擢できるような人材育成に努めていきます。

SDGsへの取り組み

小嶋:SDGsの取り組みについてです。スライド中央に「会社の仕事を通じて社会への貢献を果たします」と記載があります。物流というのは、広い意味での経済のインフラであり、当社でも仕事を通じて社会貢献を行うことが一番大事だと考えています。

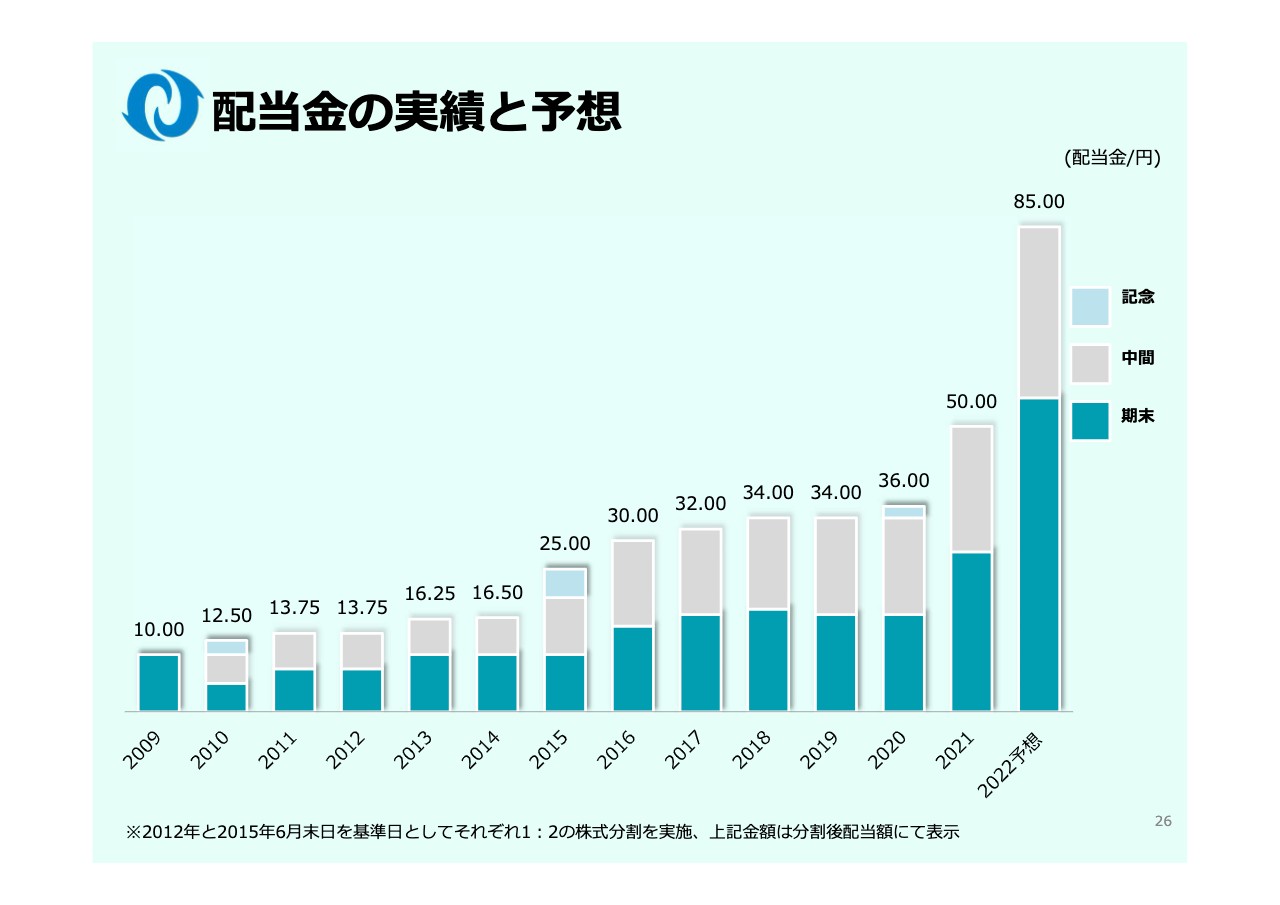

配当金の実績と予想

小嶋:配当金の実績と予想です。今期は10月に期末配当予想を55円に修正しました。中間配当としては30円、全体で85円の配当を予定しています。

スライドのグラフのとおり、昨年と今年は特に業績が好調なことから、配当の金額の伸びがこれまでより急になっていることがおわかりになると思います。また、当社はこれまで減配したことはありません。

坂本:株主還元についておうかがいします。減配したことがないということは、当然増配を続けられているということになりますが、御社の配当政策について、配当性向のイメージなどがありましたら教えてください。

小嶋:当社は、株主のみなさまに安定した配当を実施することを剰余金処分の基本方針としています。上場以来、着実に配当金を増加しています。

配当性向については30パーセントを目標とした時期もありましたが、実際のところは、10パーセント台から80パーセント台までばらつきがありました。今後は当社の業績の推移や投資案件、市場の情勢などの諸指標に目を配りながら、バランスを取った運営を行っていきたいと考えています。なお、自社株買いについては現時点では考えていません。

坂本:ありがとうございます。続いて、御社の業績の先行指標はどこに注目すればよいのか教えてください。投資家が見る目と、企業の内側から見る目というのは意外と違いがあると思いますので、おうかがいしたいです。

小嶋:はい。各航路のコンテナの輸送運賃の推移が、1つの指標になるかと思います。時々、バルチック海運指数と絡めたご質問をいただくことがあります。

坂本:たしかに、「バルチック海運指数が上がっていますが、いかがですか?」といった質問は多い気がします。

小嶋:同指数はコンテナ船ではなく、ばら積み船などの運賃の指標であって、当社とは直接関係ありません。先ほど全体でお話ししたとおり、コンテナ輸送運賃の推移が1つの指標になるとご理解いただければと思います。

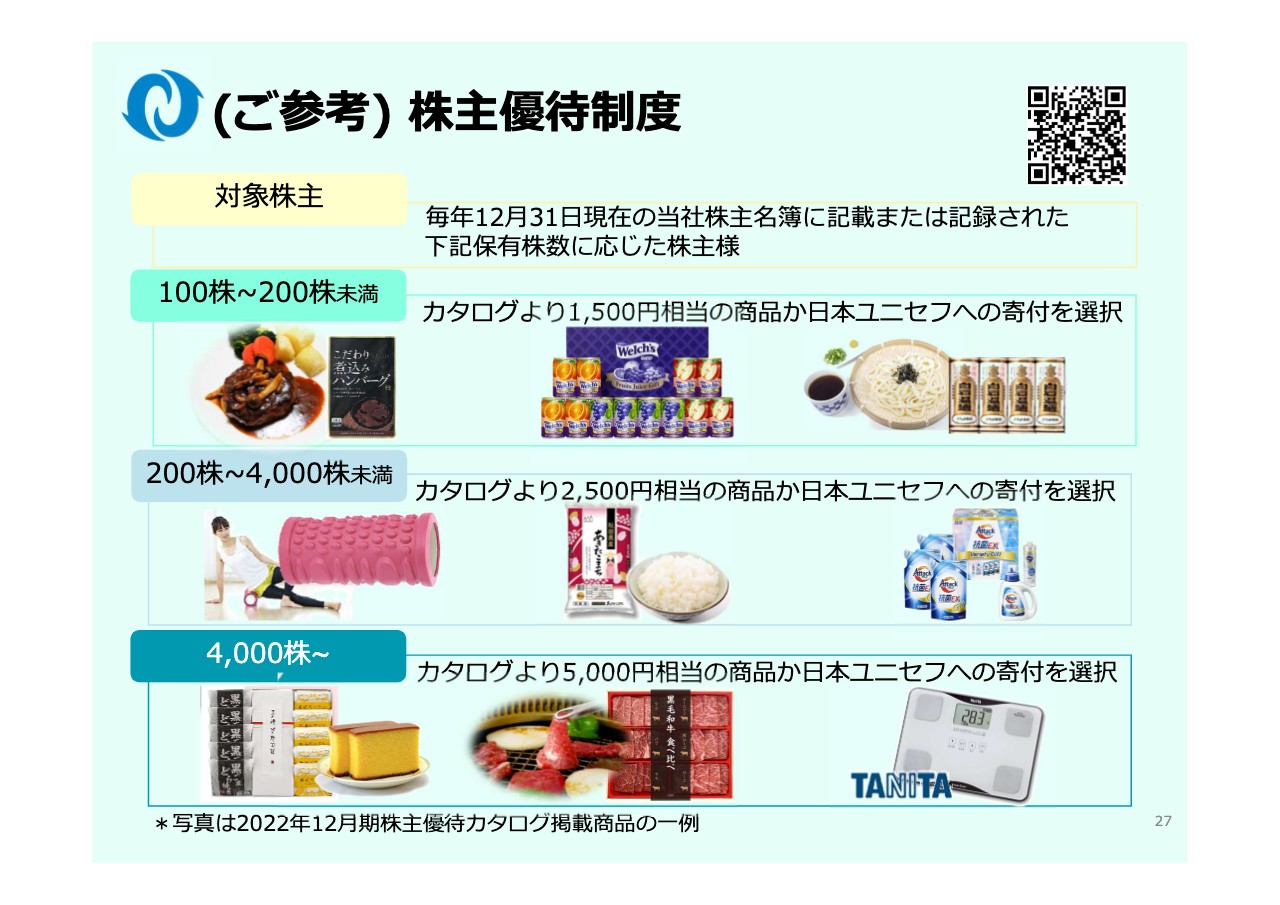

(ご参考) 株主優待制度

小嶋:株主優待制度についてです。当社は株主優待制度を取り入れており、スライドの内容は、その一例です。こちらの制度についてはいろいろな考え方がありますが、現時点では、私どもとしては長く続けたいと考えています。

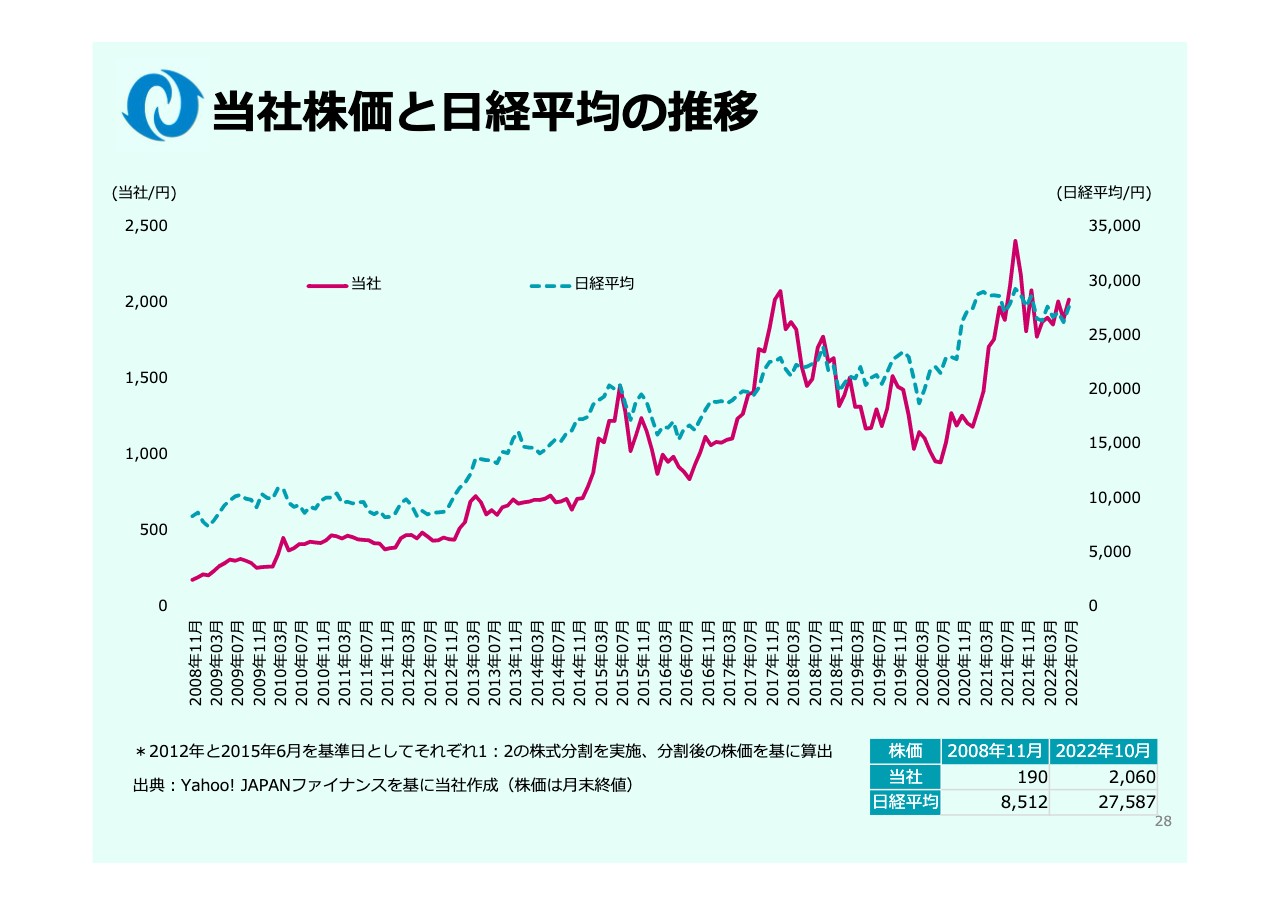

当社株価と日経平均の推移

小嶋:スライドの表が示しているのは、当社の株価と日経平均の推移です。当社の株価は浮き沈みがありますが、長期で見ればおおむね堅調に推移しています。

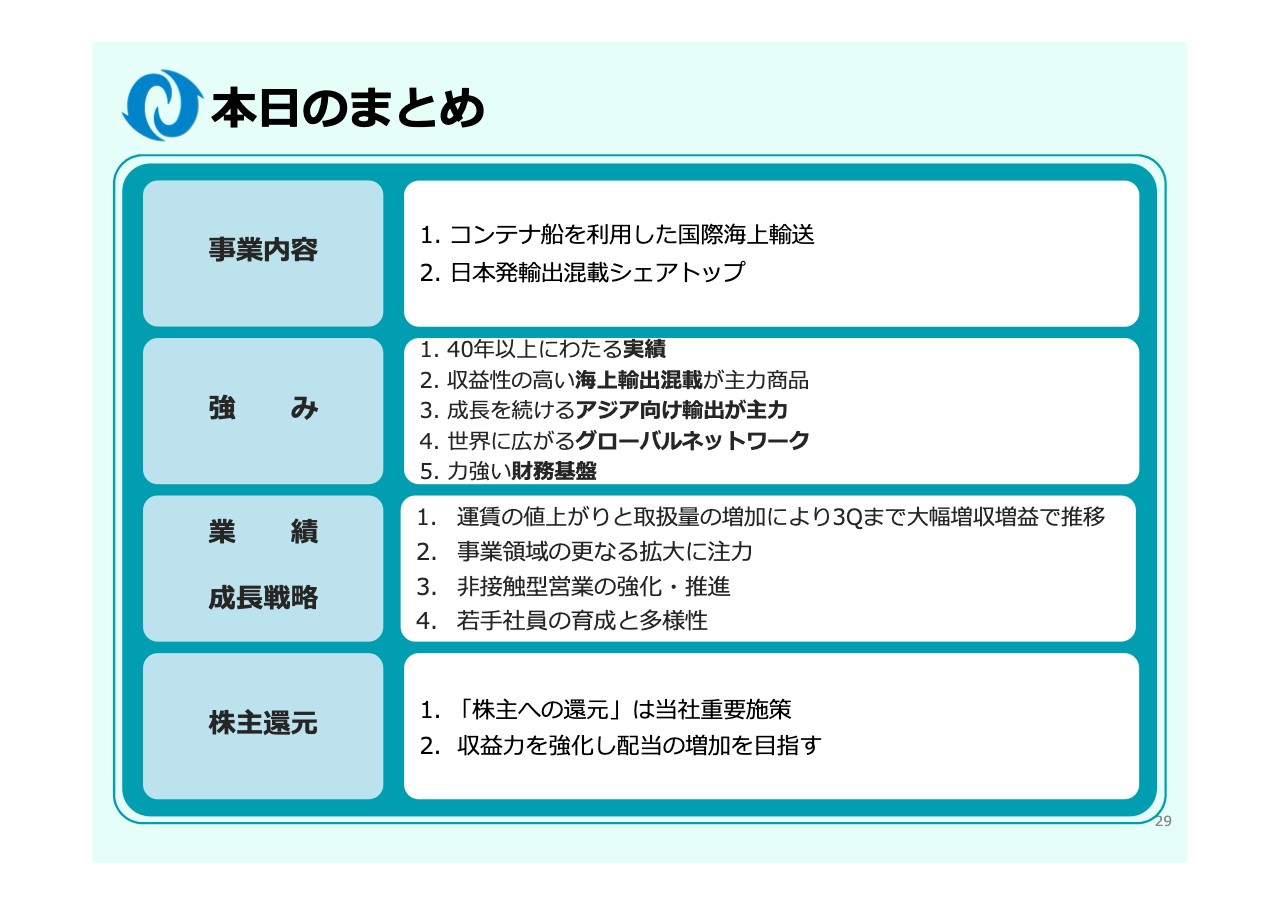

本日のまとめ

小嶋:最後に、本日のまとめです。事業内容としては、コンテナ船を利用した国際海上輸送、また日本発の輸出混載については国内の約2割を占めており、シェアトップです。

強みは、40年以上にわたる実績、収益性の高い海上輸出混載が主力商品ということです。さらに、成長を続けるアジア向けの輸出を主力にしていることに加え、世界に広がるグローバルネットワークを持っています。財務基盤については、先ほどご説明したとおり、盤石と言いますか、安定しています。

坂本:自己資本比率が約75パーセントあるということですね。

小嶋:そうですね。ご理解いただけるかと思います。

業績については、運賃の高騰により、この第3四半期まで大幅な増収増益で推移していました。また、成長戦略として事業領域をさらに広げて、お客さまからより多くの貨物を頂戴できるように力を入れていきます。さらに、非接触型営業の強化と推進、若手社員の育成と多様性に取り組んでいきます。

株主還元については当社の最重要施策であり、今後も力を入れていきます。収益力を強化し、当然ながら配当の増加を目指したいと思っています。

私からのご説明は以上です。ありがとうございました。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:コンテナ料金がかなり下がっていますが、来期以降への業績へ影響はどうなりそうですか?配当水準は維持できそうですか?

回答:おっしゃるとおり、コンテナ料金の低下は、当社にとってはマイナスの影響を与えます。しかしながら、説明会の中でもお話しさせていただいたとおり、当社の強味と成長戦略により、来年度も企業価値をさらに向上させ、株主還元には最大限努力してまいりたいと考えております。