2022年11月22日に発表された、株式会社ピーバンドットコム2023年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社ピーバンドットコム 代表取締役 田坂正樹 氏

目次

田坂正樹氏:株式会社ピーバンドットコム代表取締役の田坂正樹でございます。本日は2023年3月期第2四半期決算についてご説明します。

本日の目次です。はじめに当社の概要、次に2023年3月期第2四半期の決算概要、続いて今後の事業戦略における中期経営計画について、最後に株主還元と自己株式取得についてご説明します。

株式会社ピーバンドットコム 2002年4月創業、少数精鋭運営のプリント基板EC商社

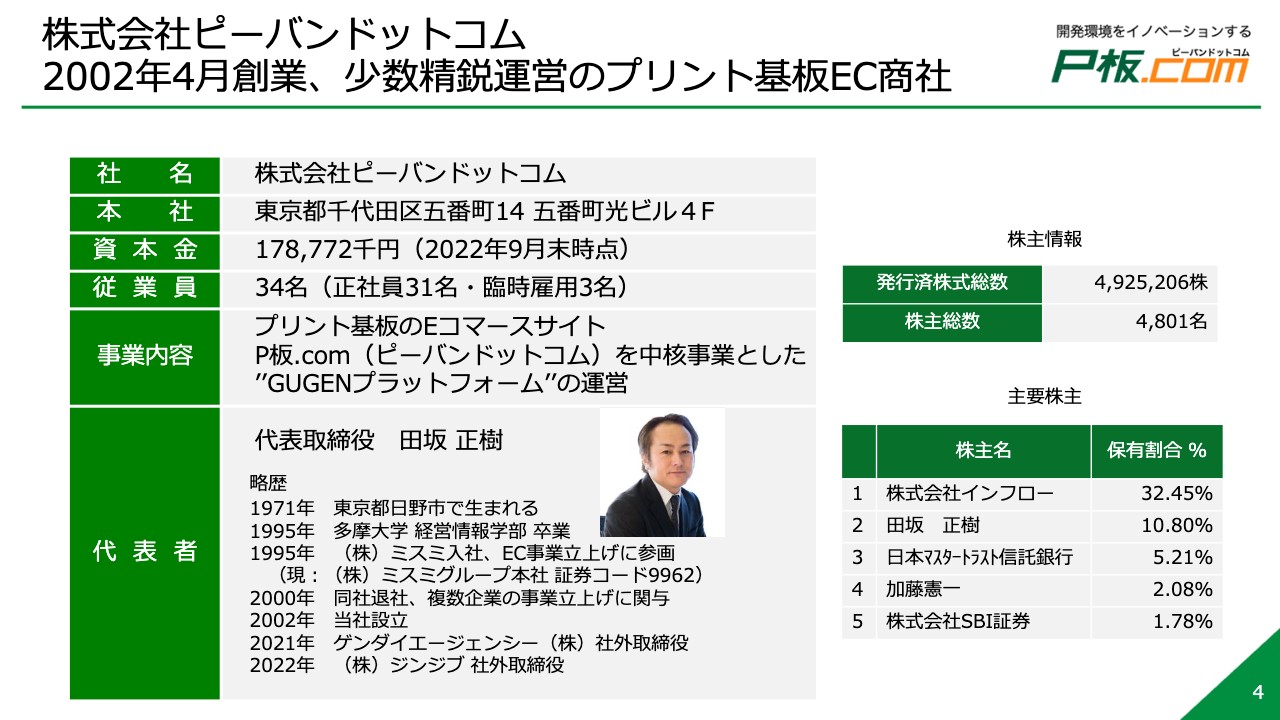

当社の概要です。当社はプリント基板を中心としたEコマース商社で、2002年4月に創業し少数精鋭で運営しています。

本社は四ツ谷駅そばの千代田区五番町にあり、拠点は1ヶ所です。現在、従業員数は正社員が31名、臨時雇用が3名の少人数体制です。

事業内容は、プリント基板のEコマースサイト「P板.com(ピーバンドットコム)」を中核事業とした「GUGENプラットフォーム」を運営し、ハードウェアを作るための周辺サービスを提供しています。

私の略歴としては、ミスミグループ本社という金型の商社に新卒で入社し、同社での経験を経て2002年にピーバンドットコムを設立しました。

当社の株主情報ですが、現在、株主の総数は4,801名になります。主要株主として株式会社インフローという会社がありますが、こちらは私が所有する資産会社です。株主構成としては、同社と私個人合わせて株式の約43パーセントを保有していることになります。

当社の経営指針

当社の経営方針をご説明します。経営理念として「開発環境をイノベーションする」ことを掲げており、経営目標である「誰でも簡単にアイデアを具現化できるサービスの提供」をするために、ハードウェアを作る「GUGENプラットフォーム」の構築を行っています。

行動規範は「ワクワクするチャレンジを選ぶ」ことです。「誠実で素直な気持ち、感謝の心とユーモア、思いやりと協調性をもち、努力を惜しまず、成果はみんなでわかちあう」ことをモットーに事業を運営しています。

プリント基板とは

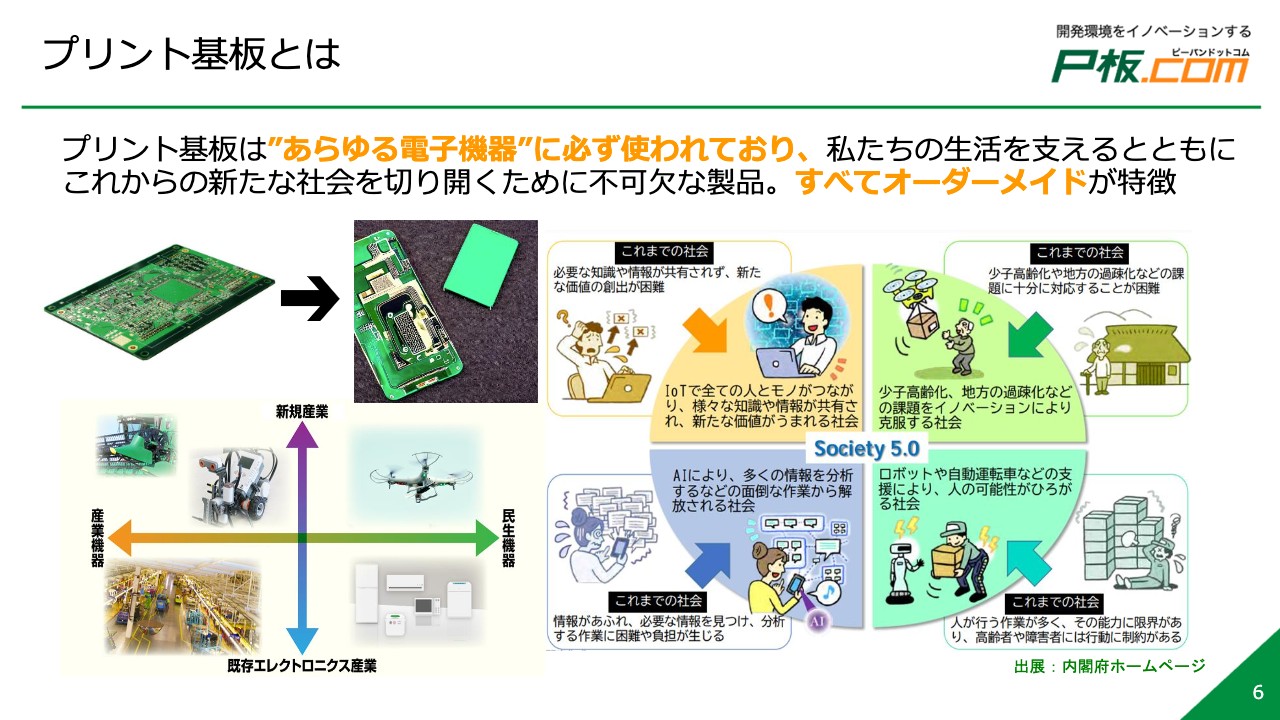

当社が扱っているプリント基板についてご説明します。プリント基板は「あらゆる電子機器」に必ず組み込まれている部品で、私たちの生活を支えています。

スライド左側の写真がプリント基板です。携帯電話やパソコンを開けると中に入っているものです。

スライド右側の図は、内閣府がホームページで発表している新しい技術展開に関する資料です。プリント基板はドローンやロボットなどにも使われています。

ピーバンドットコムの歩み:当社の原点であるECサイト「P板.com」

当社の原点であるECサイト「P板.com」についてご説明します。このサイトでは、プリント基板の設計や製造、部品の実装の発注がネット上で完結できます。5Gなど新しい技術に対応した商材であるフレキ基板やアルミ基板、高多層基板なども購入することができます。

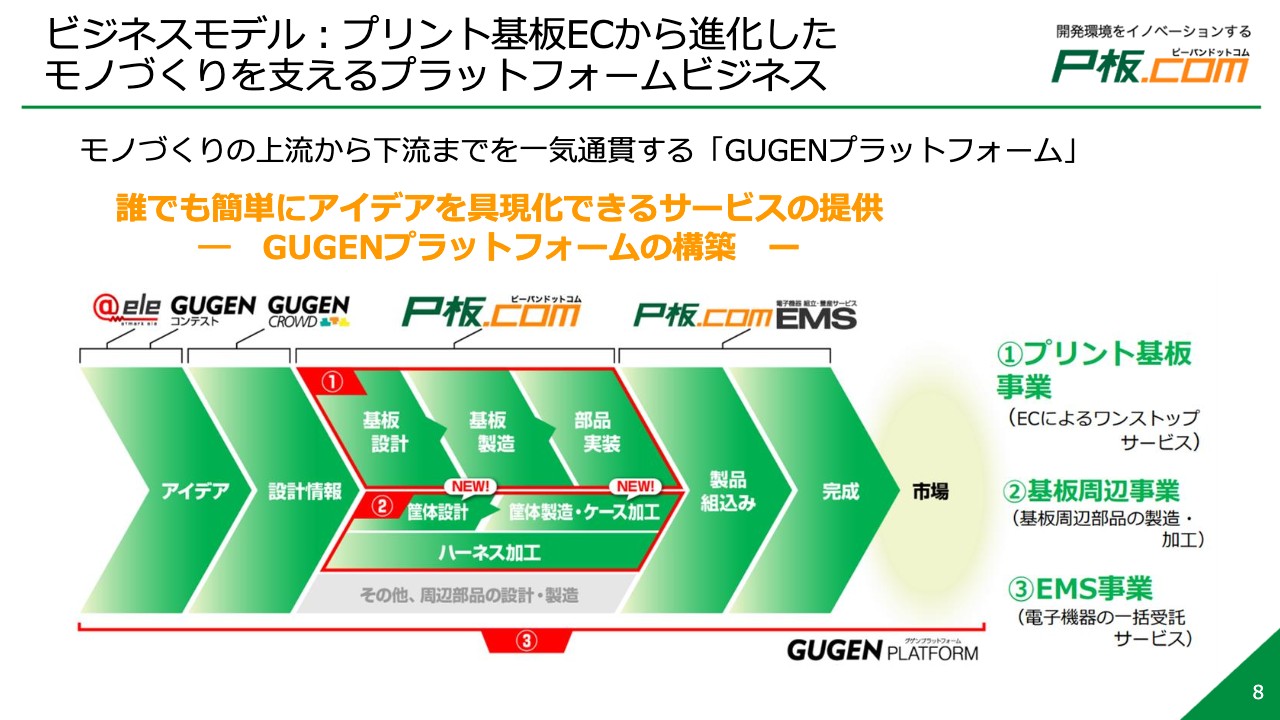

ビジネスモデル:プリント基板ECから進化したモノづくりを支えるプラットフォームビジネス

当社が行っているプラットフォームビジネスの概要です。スライド左側から右側に移る変遷の中で各サービスを提供しており、中央の赤く囲っている部分の上段が、メインのサービスである「P板.com」というEコマースになっています。

スライド右側に②として記載した周辺商材のサービス開始や、③のEMS事業を行うなどますます拡大しており、製造から出荷までをワンストップで請け負うサービスも行っています。

ビジネスモデル:ピーバンドットコムの7つの強み

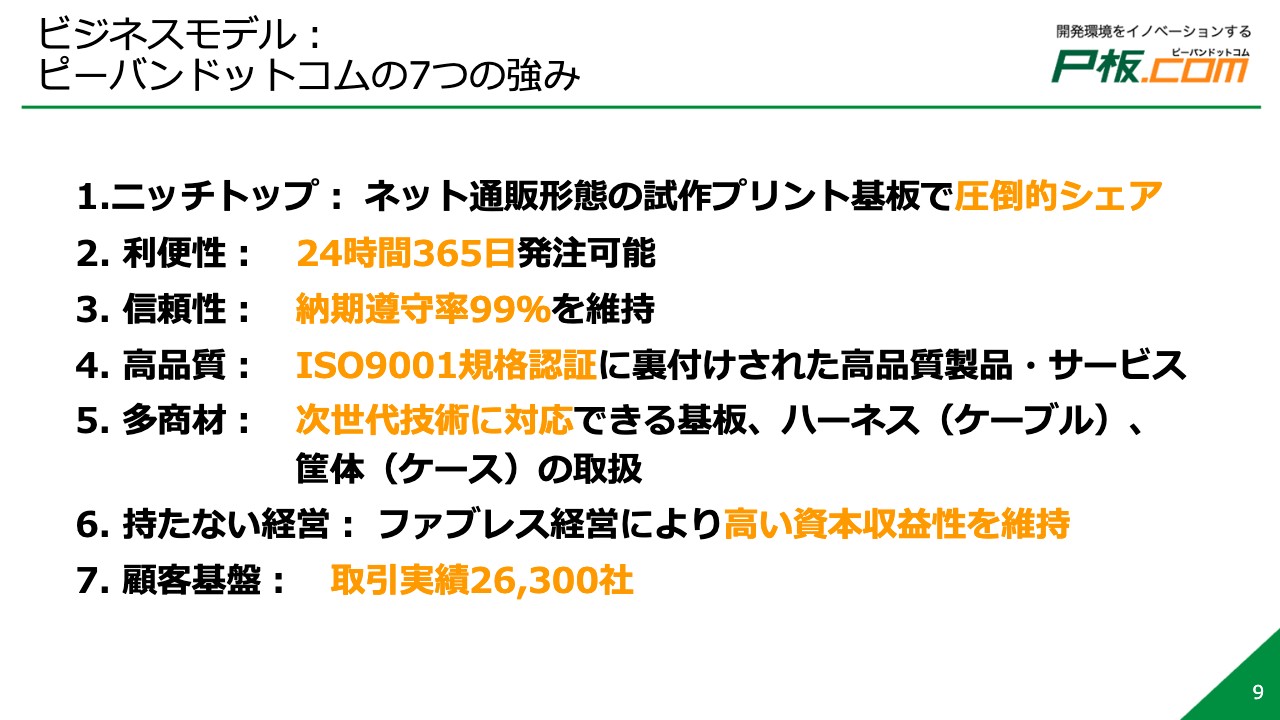

当社の強みについてご説明します。1つ目は、ネット通販形態における試作プリント基板ではシェアNo.1ということです。2つ目は、ネット通販であるため、24時間365日受発注が可能であることです。3つ目は、納期の遵守率が99%であることです。納品先で、後工程に迷惑をかけることのない物流を構築しています。

4つ目は、ISO規格に裏付けされた高品質の製品・サービスを提供していることです。5つ目は、次世代技術に対応できる基板やハーネス(ケーブル)、筐体(ケース)など多商材を取り扱っていることです。

6つ目は、ファブレス経営により、高資本収益率を維持しているということです。7つ目としては、創業20年で培った圧倒的な顧客基盤です。現状では2万6,300社に利用いただいています。

ビジネスモデル:差別化されたサービスと高効率経営による収益性の高いビジネスモデル

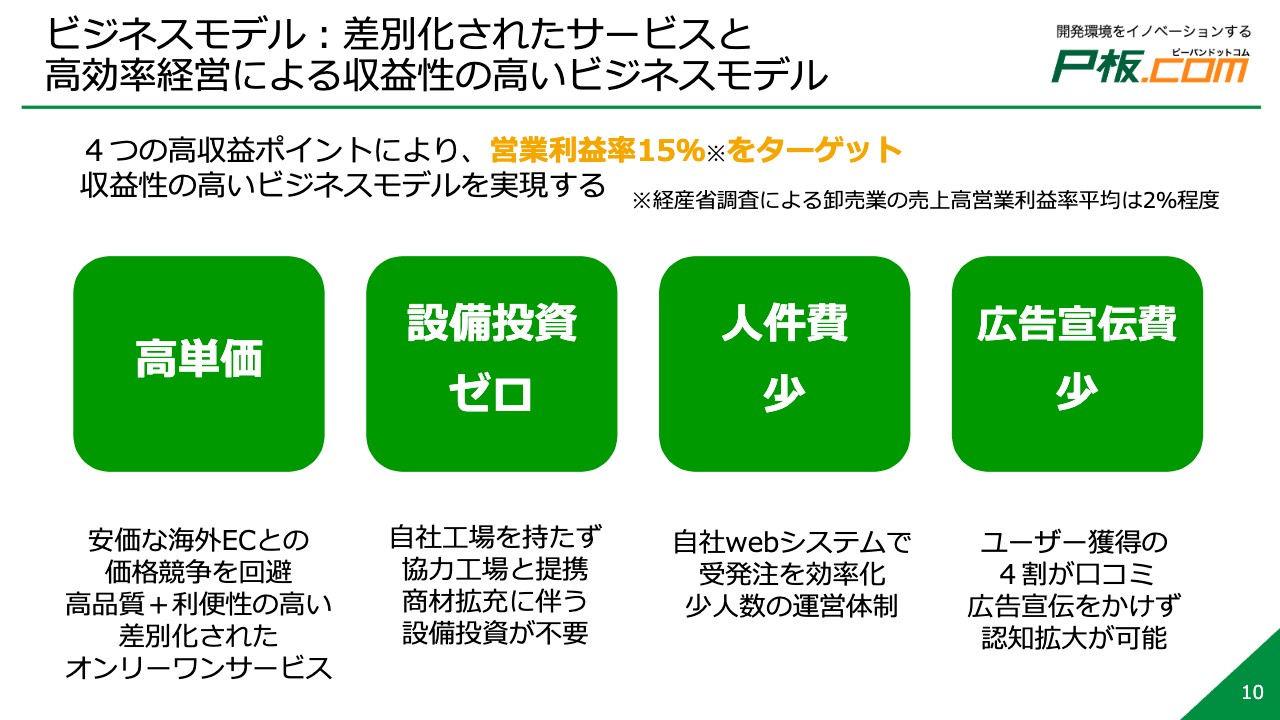

高効率による収益性の高いビジネスモデルとして、4つのポイントを挙げています。1つ目は高単価ということです。安売りをすることなく高品質な電子部品を作ることで、宇宙での利用やロボットへの搭載も可能な、品質の高い製品を提供しています。

2つ目は設備投資がゼロということです。自社工場を持たないファブレス経営ですので、商材の幅が広がっても設備投資を行う必要がありません。

3つ目は人件費についてです。Webなどを駆使した1拠点での少人数体制のため、少ない人件費で運営することができています。

最後の4つ目は広告宣伝費が少ないことです。お客さまに答えていただいたアンケートによると、約4割が口コミでの登録になります。サービスを利用されたお客さまの評判を聞き、利用者登録をしてくださる方が多いため、広告宣伝費をかけずに運営ができています。

第2四半期 総括

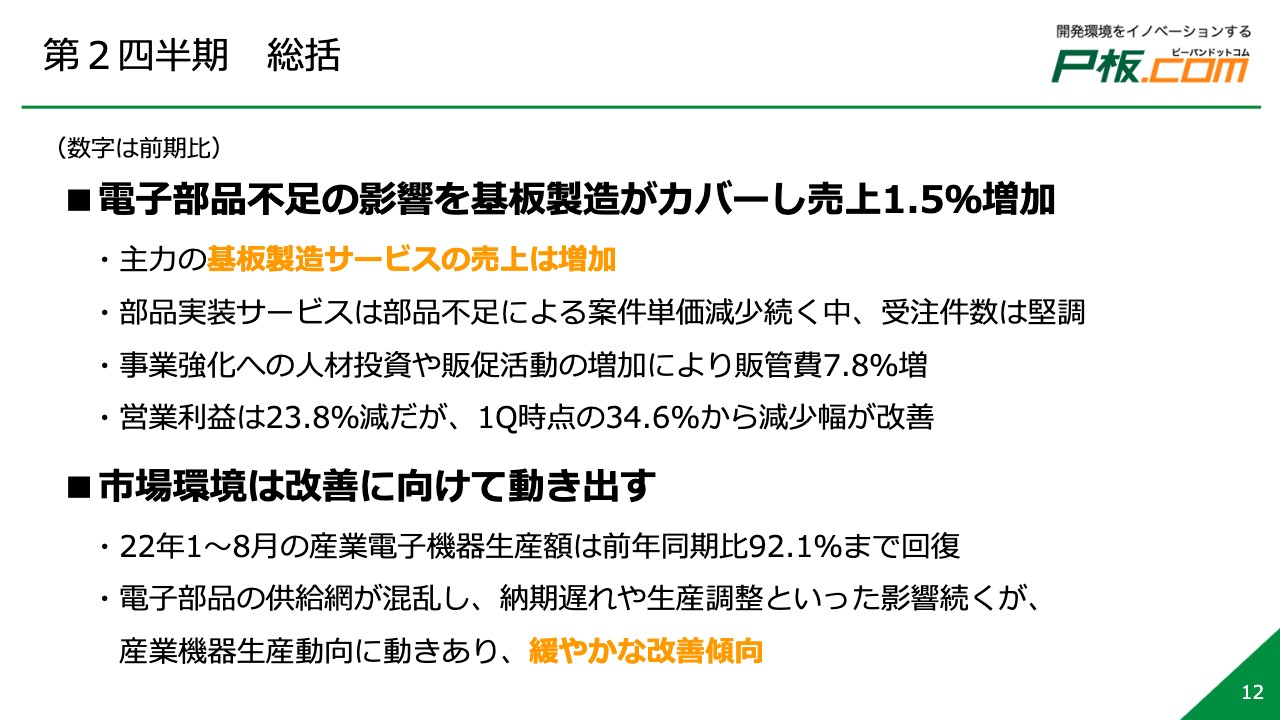

2023年3月期第2四半期の決算概要をご説明します。総括として、電子部品不足の影響を基板製造がカバーし、売上高が前期比で1.5パーセント増加しました。主力の基板製造サービスの売上は増加しています。部品実装サービスは、半導体の部品不足により案件単価は減少しているのですが、受注件数は堅調に増えています。

事業強化への人材投資や販促活動の増加により、販管費が前期比で7.8パーセント増加しました。営業利益は前期比で23.8パーセント減ですが、第1四半期の前期比34.6パーセント減からは改善しています。

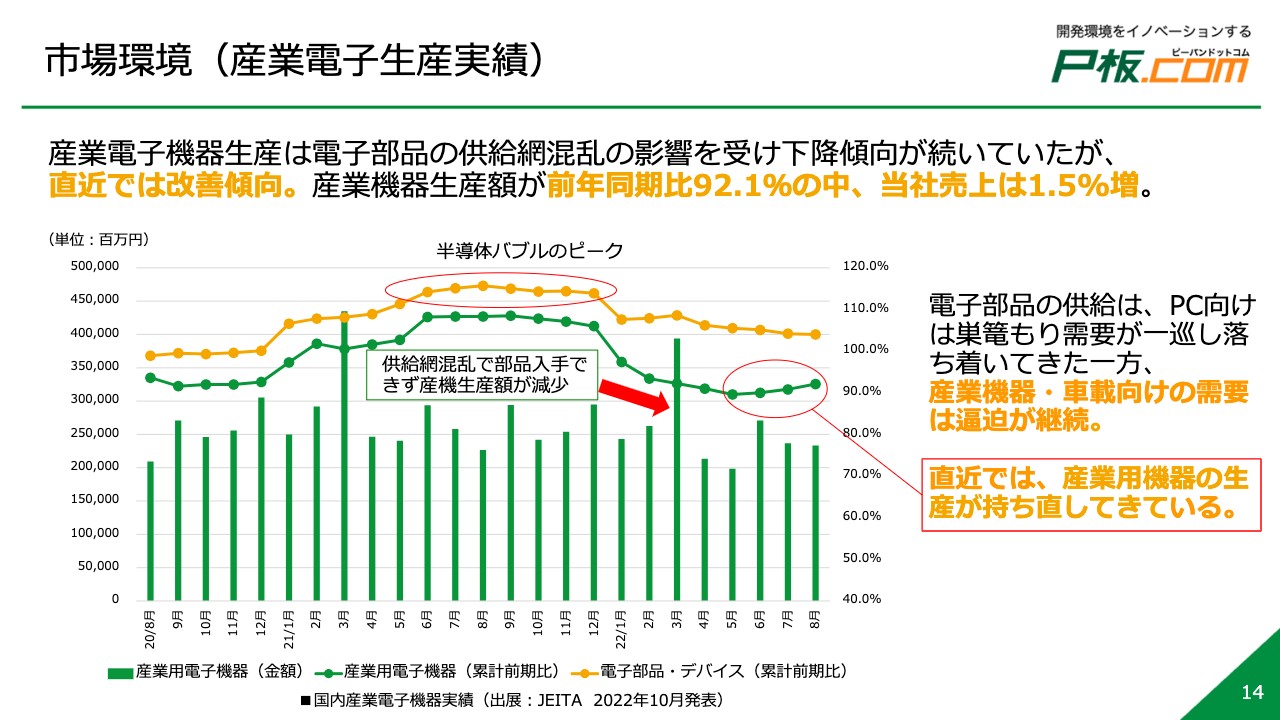

市場環境は改善に向けて動き出しており、2022年1月から8月の産業電子機器生産額は前年同期比で92.1パーセントまで回復しています。電子部品の供給網が混乱し、納期の遅れや生産調整などが発生していますが、産業機器生産動向に動きがあり、緩やかな改善傾向にあります。

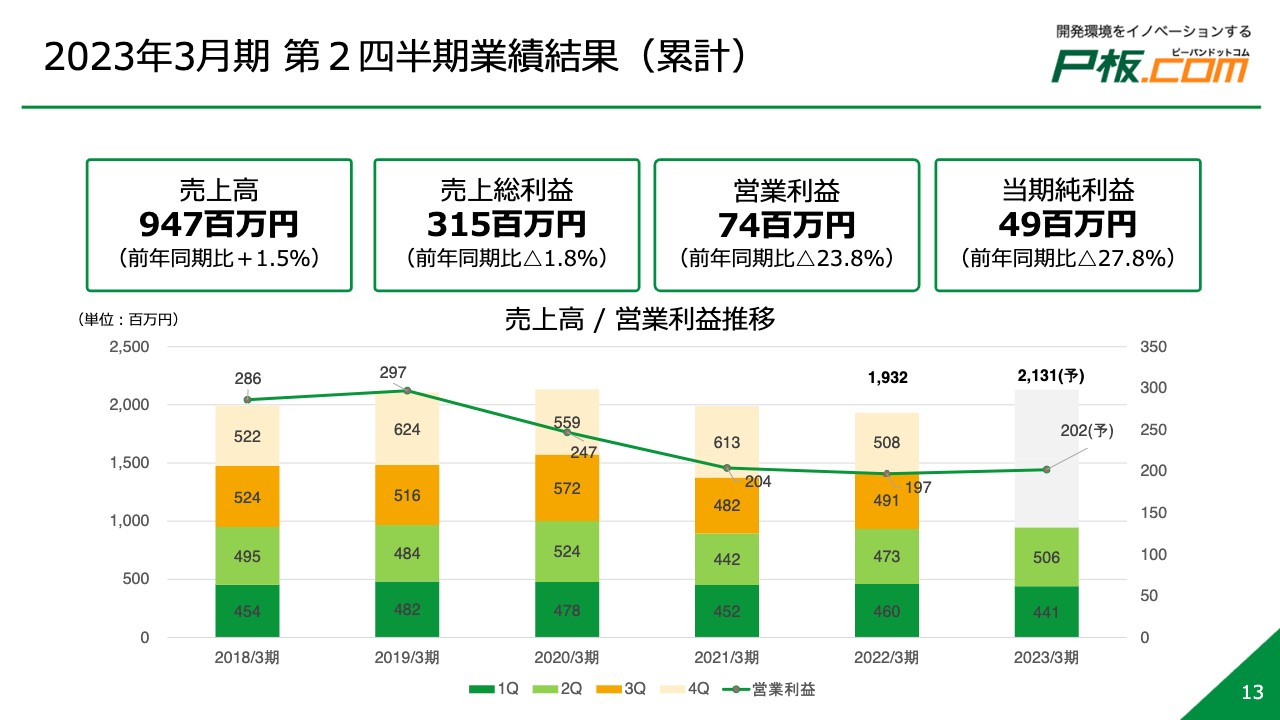

2023年3月期 第2四半期業績結果(累計)

業績の結果です。売上高は前年同期比プラス1.5パーセントの9億4,700万円です。売上総利益は前年同期比マイナス1.8パーセントの3億1,500万円、営業利益は前年同期比マイナス23.8パーセントの7,400万円、当期純利益は前年同期比マイナス27.8パーセントの4,900万円です。

市場環境(産業電子生産実績)

市場環境についてです。グラフの一番左側が、新型コロナウイルス感染症の流行が始まった頃です。コロナ禍でだいぶ生産が落ち込んでいましたが、グラフの中央に記載のとおり、一時期はコロナ禍においても半導体バブルのピークとなり、供給が戻りました。現状は、半導体が入手できなくなっていた状況から少し持ち直しているのが見て取れるかと思います。

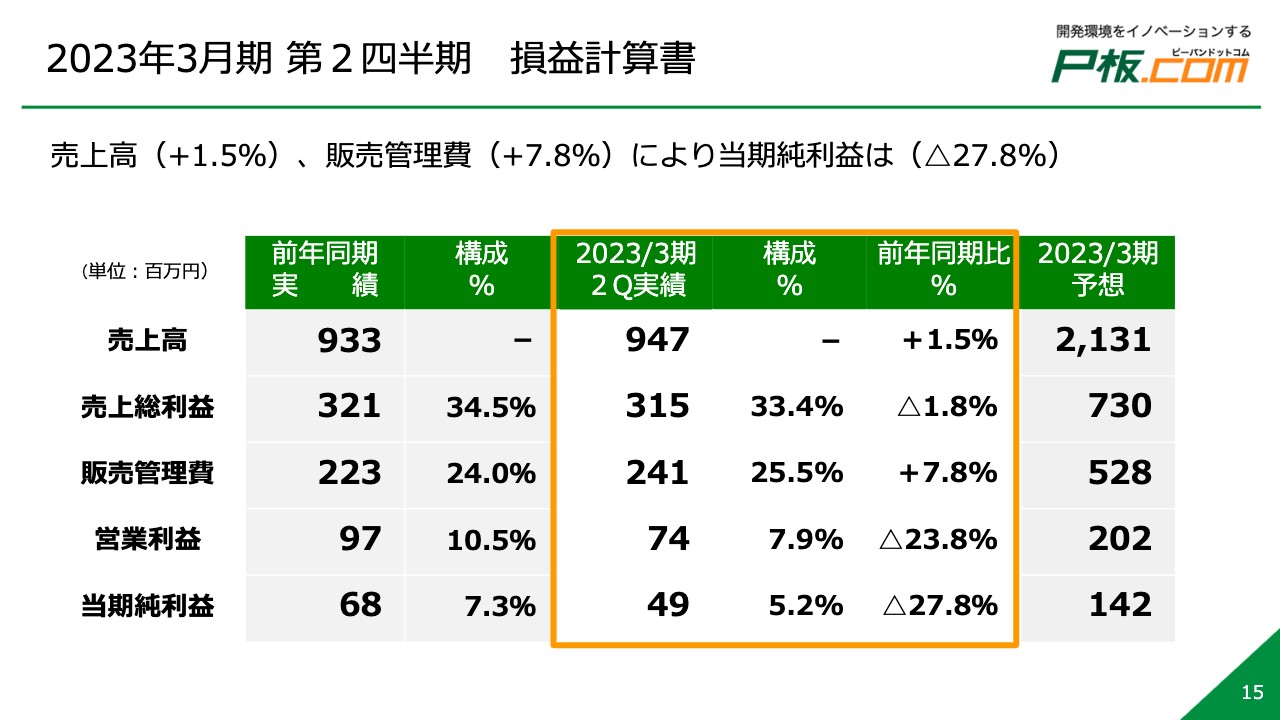

2023年3月期 第2四半期 損益計算書

損益計算書です。売上高はプラス1.5パーセント、販売管理費はプラス7.8パーセント、当期純利益はマイナス27.8パーセントです。

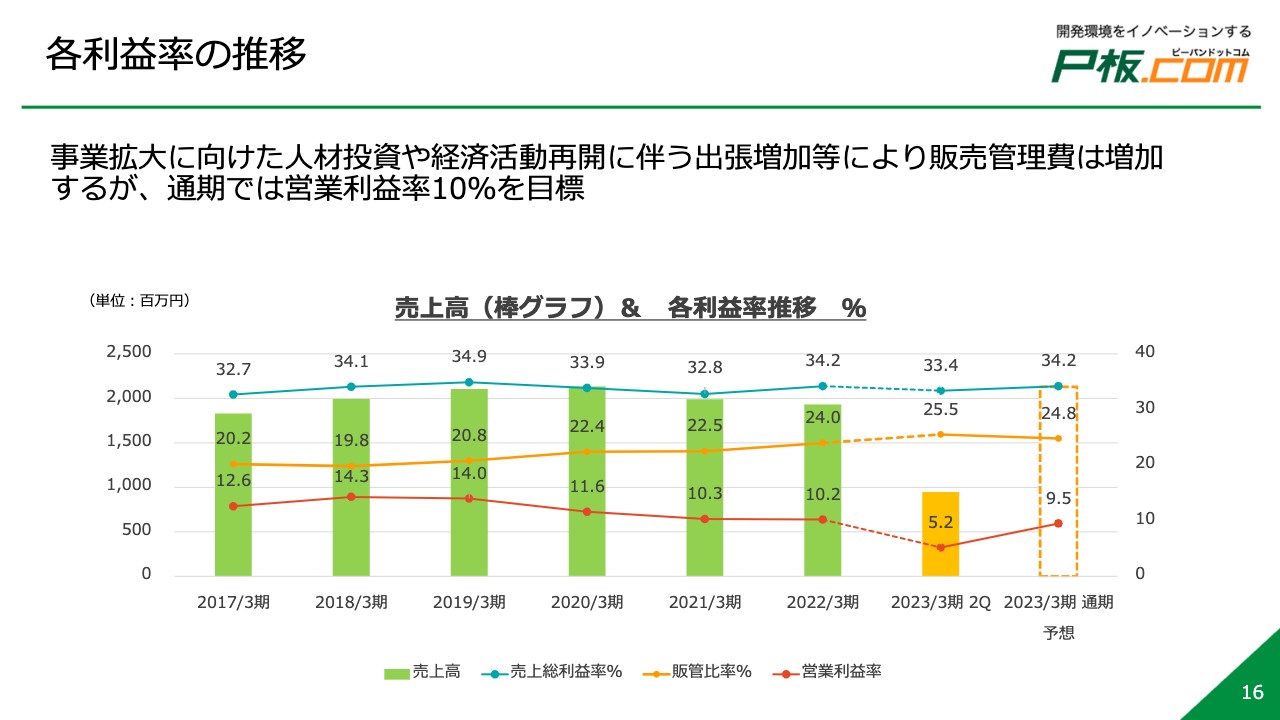

各利益率の推移

各利益の推移です。人材採用などで採用費用が増えています。通期では営業利益率10パーセントを目標に進めています。

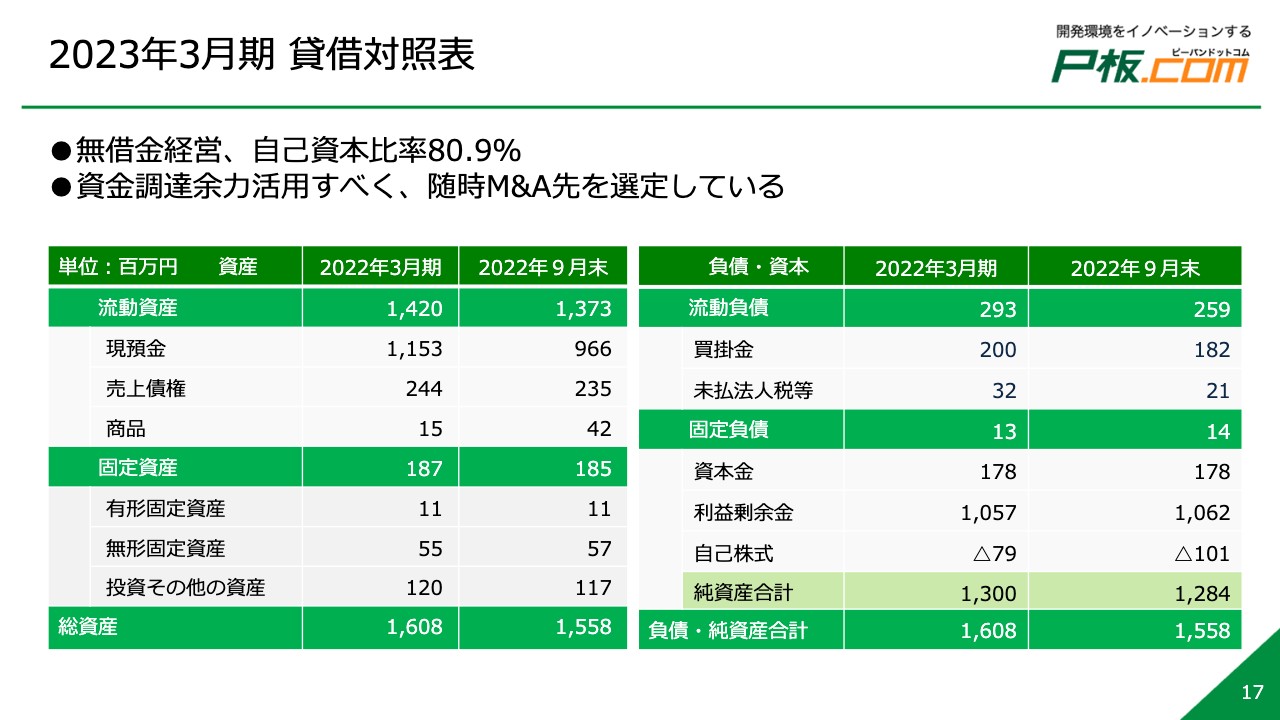

2023年3月期 貸借対照表

貸借対照表です。無借金経営を続けており、自己資本比率は80.9パーセントです。資金の調達余力を活用すべく、現状、随時M&A先を検討している状況です。

2023年3月期 業績予想

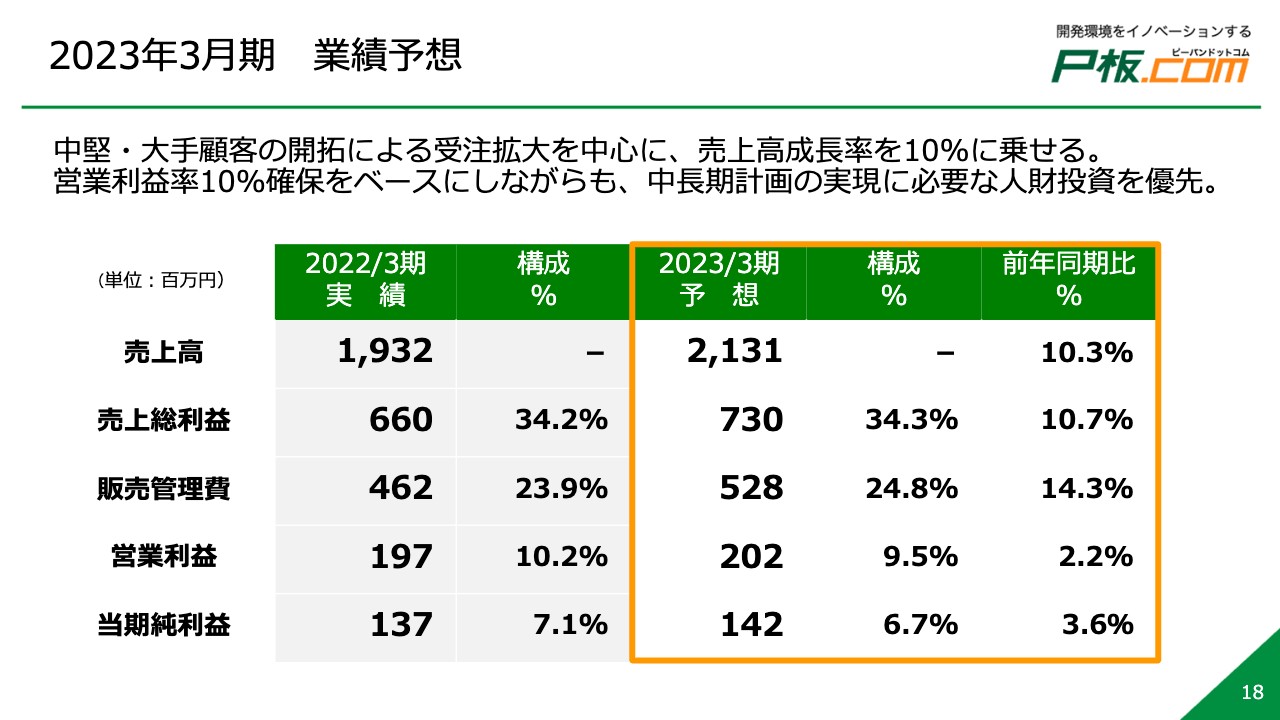

こちらが通期の業績予想です。中堅・大手の開拓による受注拡大を中心に、売上高成長率を10パーセントに乗せるよう、活動しています。営業利益率10パーセントをベースにしながらも、中長期計画の実現に必要な人材投資を優先しています。

売上高は21億3,000万円、売上総利益は7億3,000万円、販売管理費は5億2,000万円、営業利益は2億円、当期純利益は1億4,000万円を目標に進めています。

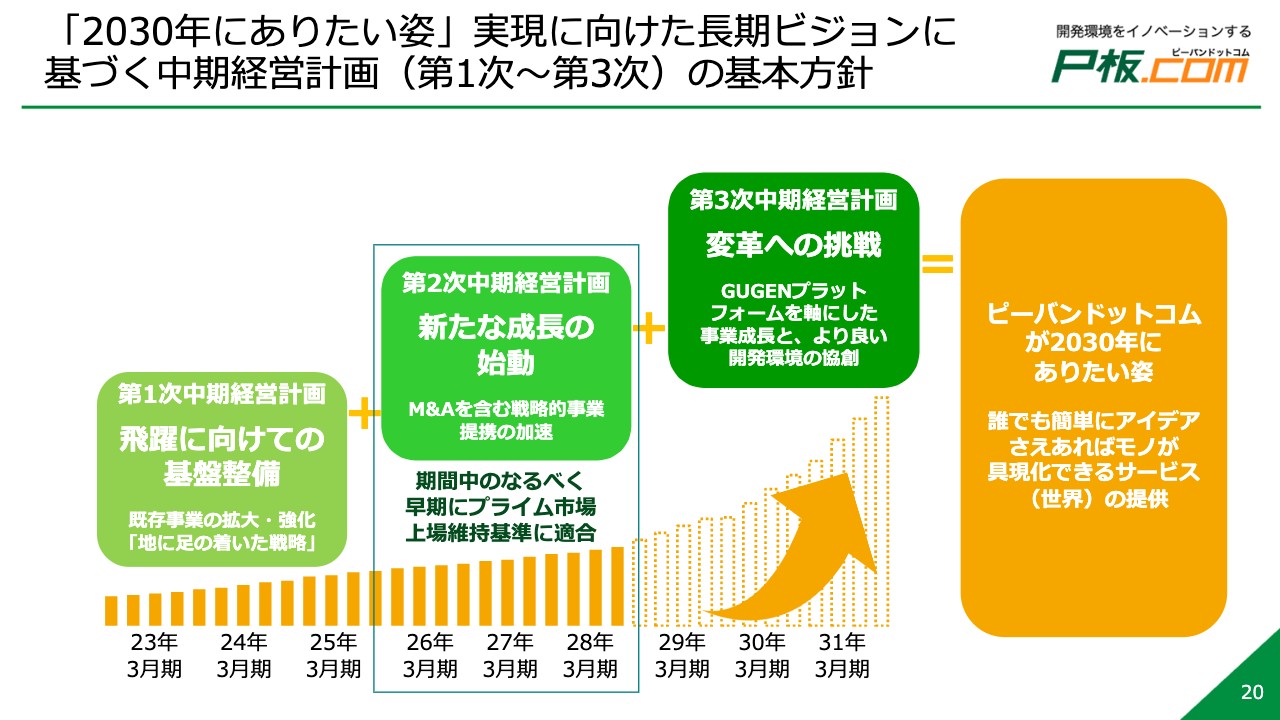

「2030年にありたい姿」実現に向けた長期ビジョンに基づく中期経営計画(第1次~第3次)の基本方針

今後の成長戦略です。「2030年にありたい姿」という中期経営計画の第1次から第3次の基本方針になります。第1次中期経営計画は「飛躍に向けての基盤整備」として、既存事業とEMS事業をベースに成長していくかたちです。

第2次中期経営計画は「新たな成長の始動」として、第1次中期経営計画中に立ち上げて種をまいた新規事業が芽を出すのと、M&Aの部分でも成長していくことをねらっています。

第3次中期経営計画は「変革への挑戦」として、ハードウェア業界のインフラとして、より強固なサービスを提供するオンリーワンの企業になっていこうと成長を模索しています。

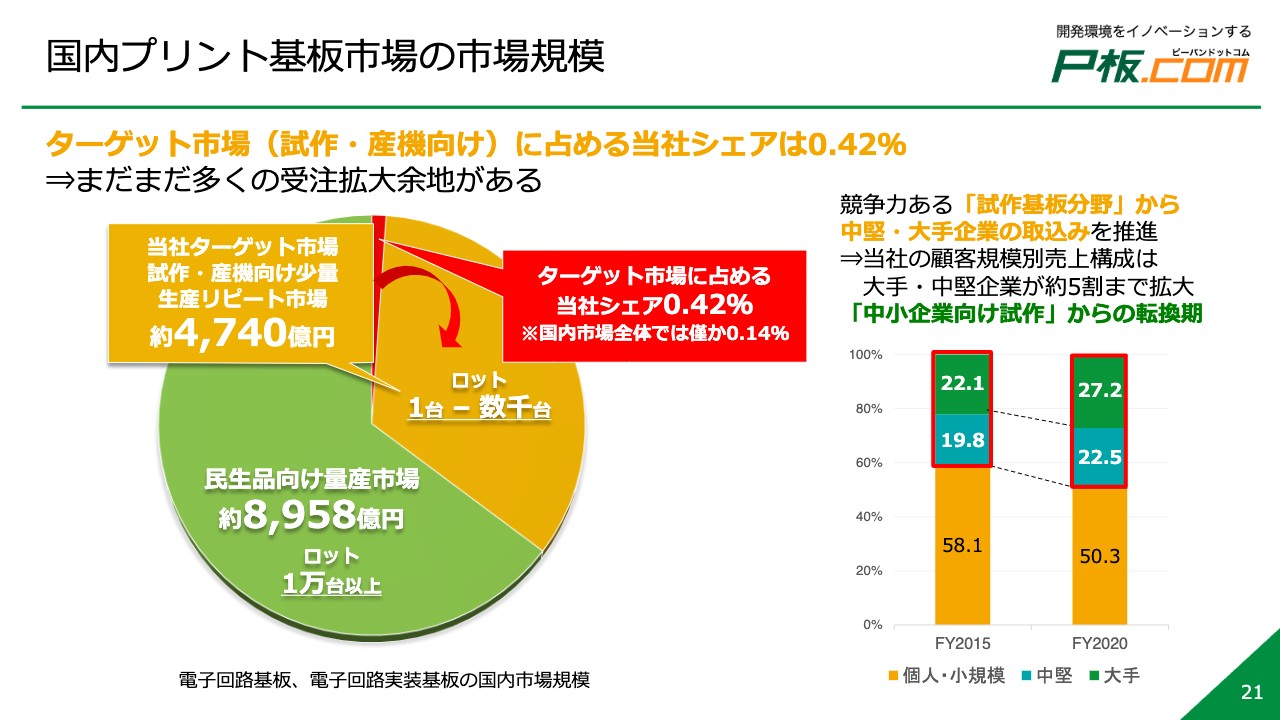

国内プリント基板市場の市場規模

プリント基板市場の市場規模ですが、ターゲットとする市場における当社のシェアはまだ0.4パーセントしかありません。巨大な市場の中で、当社のサービスで作られている数量が少ないため、まずは利用促進のためのサービスを拡大し、営業活動をしている状況です。

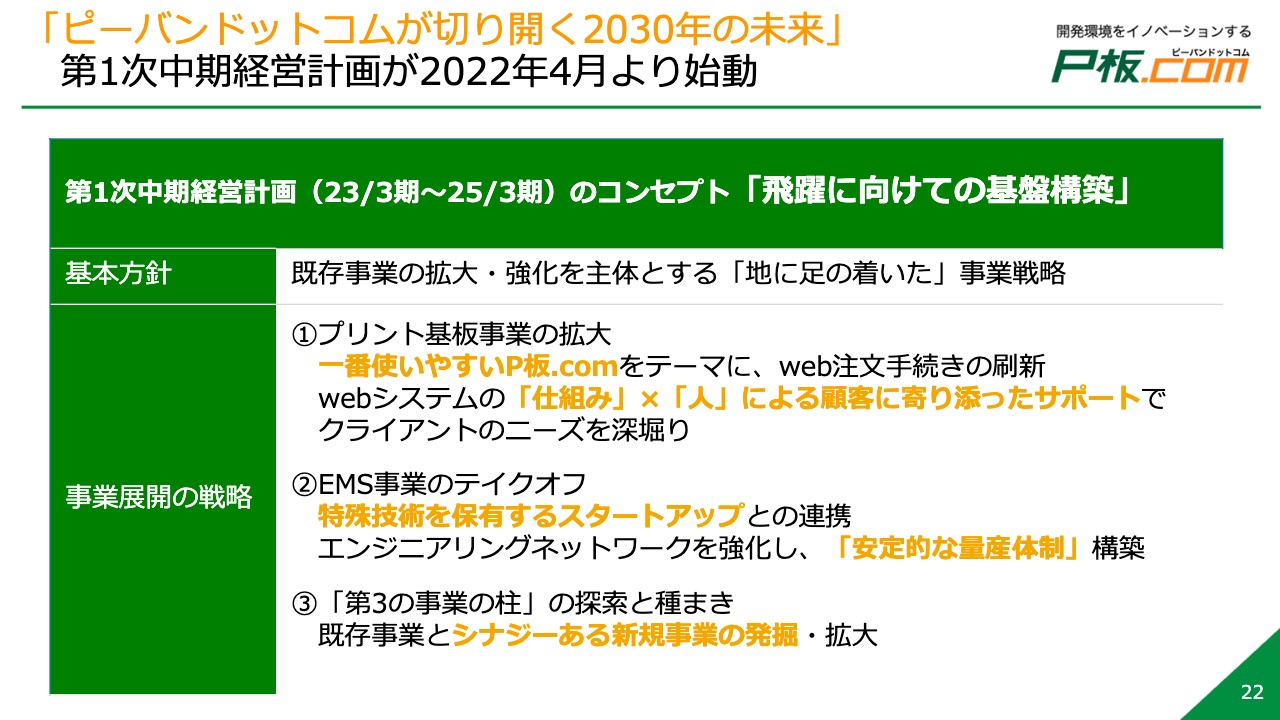

「ピーバンドットコムが切り開く2030年の未来」第1次中期経営計画が2022年4月より始動

第1次中期経営計画が2022年4月より始動していますが、基本方針は、既存事業の拡大・強化を主体とする「地に足の着いた」事業戦略です。1つ目の戦略は、プリント基板事業の拡大です。UIの改革を行ったり、Webシステムの仕組みだけではなく、人によるお客さまへのサポートで受注を獲得していきます。

2つ目はEMS事業のテイクオフです。コンサルティング営業をしながら、モノづくりをサポートし、EMSの受注を取っていきます。

3つ目は「第3の事業の柱」の模索と種まきです。既存の事業とシナジーのある新規事業を準備し、リリースする予定です。

事業展開への戦略取り組み事例 - 企業連携

事業展開への戦略取り組み事例としてご紹介します。ワイヤレス給電や、触覚センサといった新しい技術を提供する企業と連携し、お客さまへのコンサルティングで技術の導入をサポートしたりしています。

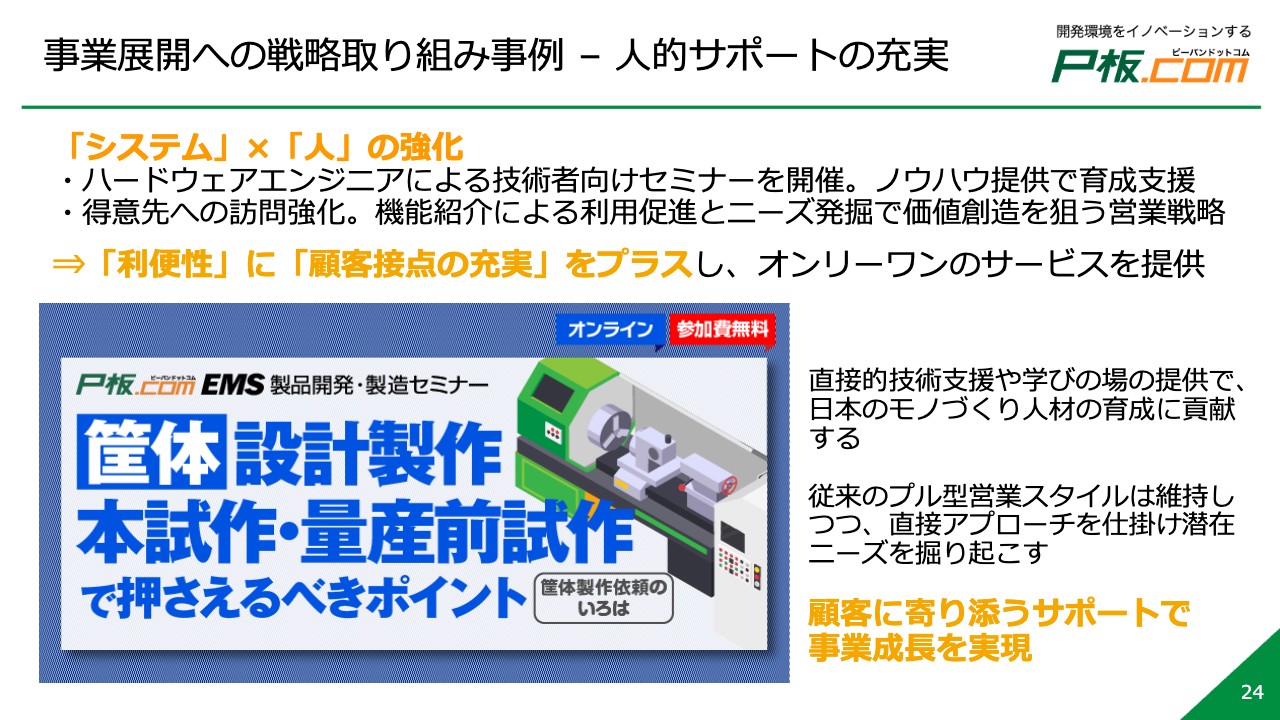

事業展開への戦略取り組み事例 – 人的サポートの充実

事業展開への戦略取り組み事例のもう1つは人的サポートの充実です。技術者向けセミナーをオンラインで開催し、モノを作る上でのノウハウを広く提供するとともに、当社のサービスを多くご利用いただいている得意先との接点の充実を強化しています。

従来のプル型の営業スタイルも維持していますが、お客さまに直接アプローチして、潜在的なニーズを掘り起こし、売上を作っていく戦略です。

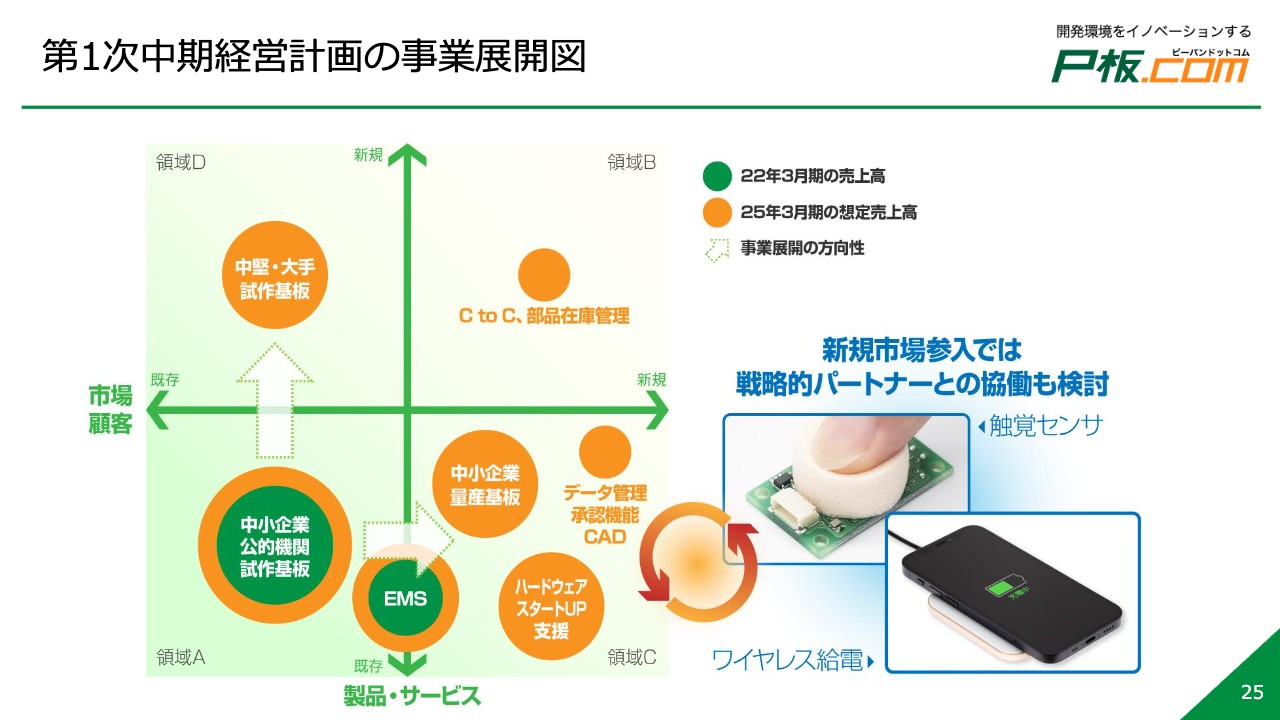

第1次中期経営計画の事業展開図

こちらは第1次中期経営計画の事業展開図です。グリーンの部分が現状で、オレンジの部分がこれから目指していく領域になっています。現状は中小企業・公的機関の試作基板が多い中、今後は中堅・大手の試作基板とEMSサービスを増やしていくかたちです。

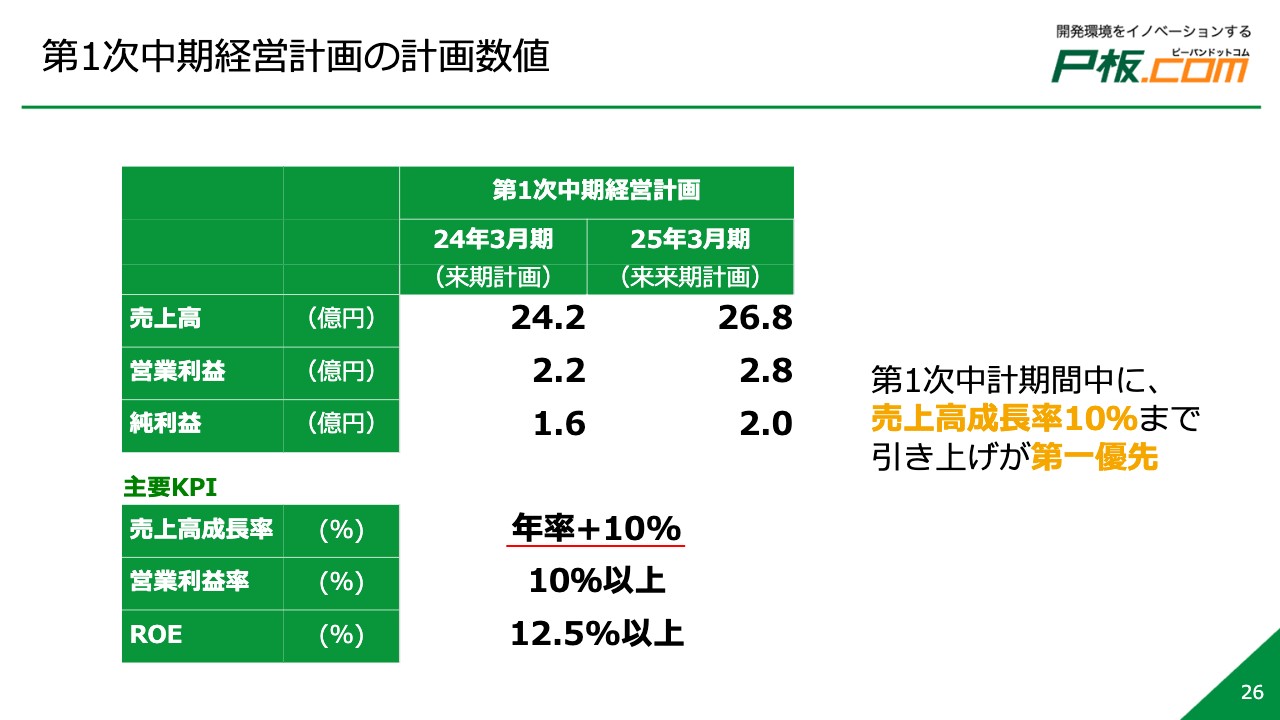

第1次中期経営計画の計画数値

第1次中期経営計画の数値ですが、2024年3月期の売上高の目標は24億2,000万円、営業利益は2億2,000万円、純利益は1億6000万円です。2025年3月期の売上高の目標は26億8,000万円、営業利益は2億8,000万円、純利益は2億円です。

年間の売上高成長率をプラス10パーセント、営業利益率は10パーセント以上を確保し、ROEは12.5パーセント以上となることを目指しています。

株主還元:自己株式の取得

株主還元についてです。現在、自己株式の取得を進めています。発行済株式総数に対する5.15パーセントの自己株式のストックを実施しており、3月末までの取得状況としては44.8パーセントまで進んでいます。

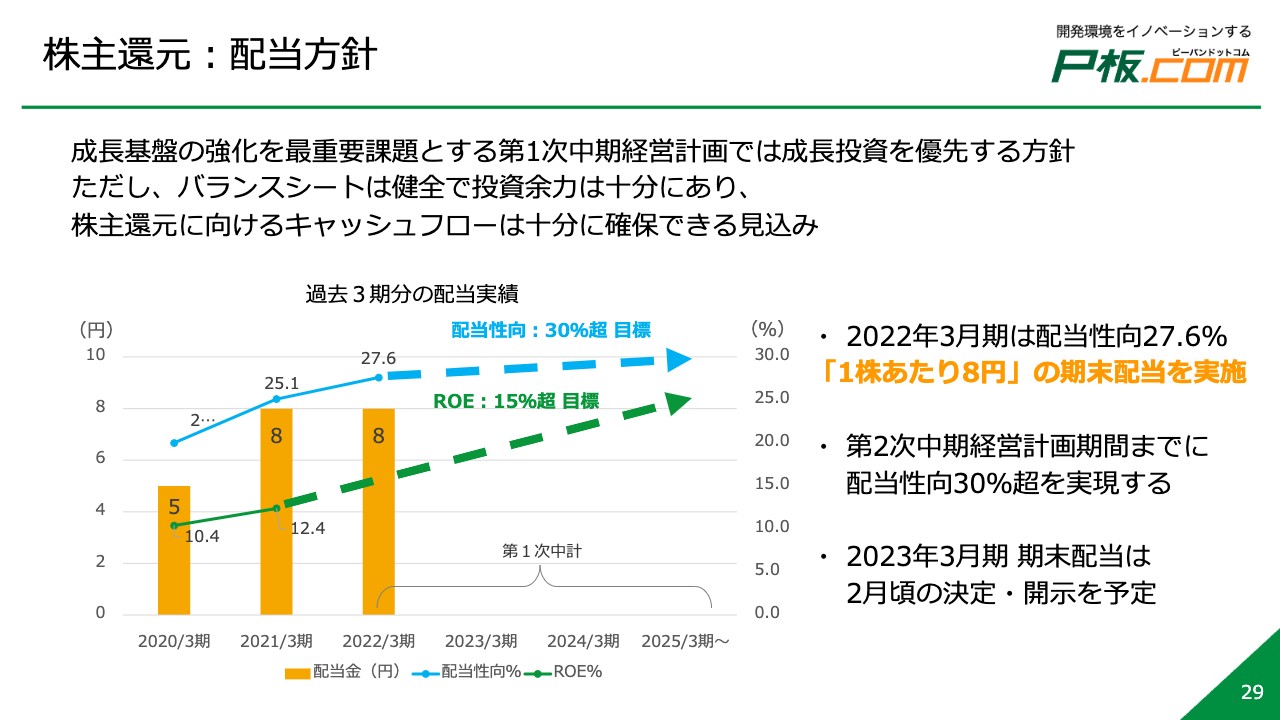

株主還元:配当方針

配当方針です。現状、当社は成長投資を優先する方針ですが、投資余力が十分にあるため、株主還元を方針として進めています。

2022年3月は配当性向が27.6パーセントで、1株あたり8円の期末配当を実施しました。第2次中期経営計画までに配当性向30パーセント超の実現を目指しています。2023年3月期の期末配当は2月頃に決定し、開示する予定です。ご清聴ありがとうございました。

事前質問 1/6

司会者:最初の質問です。「第2四半期単体の売上で見ると、前年同期比7パーセントほどの増加になっていると思います。前期の第2四半期の状況からの変化はありますか?」というご質問です。

田坂:前年同期比と比べるとどのような変化があったかというところですが、前年度は半導体不足で、売上になるような案件が止まってしまっていた状況でした。部品がだいぶ流通し始めて、回復の兆しが見えてきている状況だと思います。

事前質問 2/6

司会者:続いては「貴社の事業では円安の影響はどの程度あるのでしょうか? 円安が貴社にとって、ピンチなのかチャンスなのかという点で、ご回答お願いします」というご質問です。

田坂:当社は海外から部材を輸入していますので、海外からの部材の輸入に関しては、材料の高騰など円安の影響を受けるのですが、私どものビジネスのモデル上、仕入れたものに対して利益を乗せて販売するスタイルを取っています。もともと円安の影響を受けないように、日本円での決済を海外で行っている関係もあるため、仕入れ値の高騰によって私どもの収益性が悪化することはあまりありません。

私どものお客さまには、国内で完成品を販売されたり、海外に向けて輸出されたりしている方がいます。私どもの部材を使って海外に向けて商品を輸出されているお客さまにとっては、国内で作った製品が海外で高く売れることになります。そのため、お客さまの開発の余力や機会が増えることによって、私どもへの発注が増えるという可能性はあると思います。

事前質問 3/6

司会者:「ウクライナ紛争によって、サプライチェーンや原材料調達に影響は出ていますか」というご質問です。

田坂:サプライチェーンや原料の調達で、私どもがメインで販売している商材のプリント基板で、価格の影響を一番受けやすい材料部分は銅箔です。

銅箔が高騰することによって、仕入れ値が上がる可能性はあるのですが、現状ロシアに銅をすべて依存しているわけではありません。ウクライナ紛争の影響が顕著に現れるようなことは起きていません。

ただし、ウクライナ紛争が長期的に続くことによって、多少の影響を受ける可能性はあると思っています。現状で、仕入れ先の海外の工場から原材料の高騰による値上げの話は来ていません。

事前質問 4/6

司会者:「電子部品調達が困難な影響は、いつまで続くのか」というご質問です。

田坂:いつまでと、はっきり私どもでお答えすることはできません。前期の売上の回復を見てもわかると思うのですが、だいぶ市場に部品が出回り始めています。また、調達不足が長期化することをお客さまが見越して、設計を変更して、調達しやすい部品で製品を作るというトレンドもあり、そのようなところでは回復基調にあります。

実際に調達が回復するのは今年の年末頃という認識が当初あったのですが、今は来年いっぱい続くのではないかと思っています。回復基調にはあると思います。

事前質問 5/6

司会者:「『P板.com EMS』を事業の第2の柱とすることを掲げていますが、足元の進捗はいかがでしょうか?」というご質問です。

田坂:昨年はEMSの受注がまったくなくなってしまうような状況でしたが、足元は少しずつ回復しています。先ほどの部品供給の部分に比例して、回復し伸びていくような認識です。

事前質問 6/6

司会者:「製造業の国内回帰が進んでいるように見受けられますが、貴社事業への影響はありますか?」というご質問です。

田坂:今まで国内の電気製造業は、どちらかというと、人件費が安いところに工場ごと移転して安く作るというトレンドがあったと思います。昨今の貿易摩擦やウクライナ紛争が起きたことで、「安いところから買おう」という考え方に加えて、「供給保証がされているところから買おう」という考え方も、お客さまの中で非常に明確に打ち出されるようになりました。ご認識のとおり、国内回帰が進んでいると思います。

今まではどちらかというと、ダイレクト通販を使って安い部品を日本に売るような中国沿岸部の深圳になる基板メーカーをコンペチターとして戦っていました。私どもは日本国内や、中国、韓国、台湾といった複数の国のサプライヤーから部品を調達して、安定的に供給できるサービスのビジネスモデルが評価され、ご利用いただくというような影響があると思っています。

質疑応答:売上高の通期の見通しについて

司会者:「売上高の進捗が第2四半期経過時点で半分に満たないですが、通期の見通しはいかがですか?」というご質問です。

田坂:現状は約44パーセントの進捗だと思うのですが、通期の見通しとしては当初の目標である21億円を達成するように今活動しています。基本的には計画どおりで進めています。