2022年11月18日に発表された、富士石油株式会社2023年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:富士石油株式会社 代表取締役社長 社長執行役員 山本重人 氏

富士石油株式会社 取締役 執行役員 津田雅之 氏

2022年度上期の概況

山本重人氏:代表取締役社長の山本でございます。本日はどうぞよろしくお願いいたします。私からは2022年度第2四半期の決算にあたり、上期の概況についてご説明させていただきます。

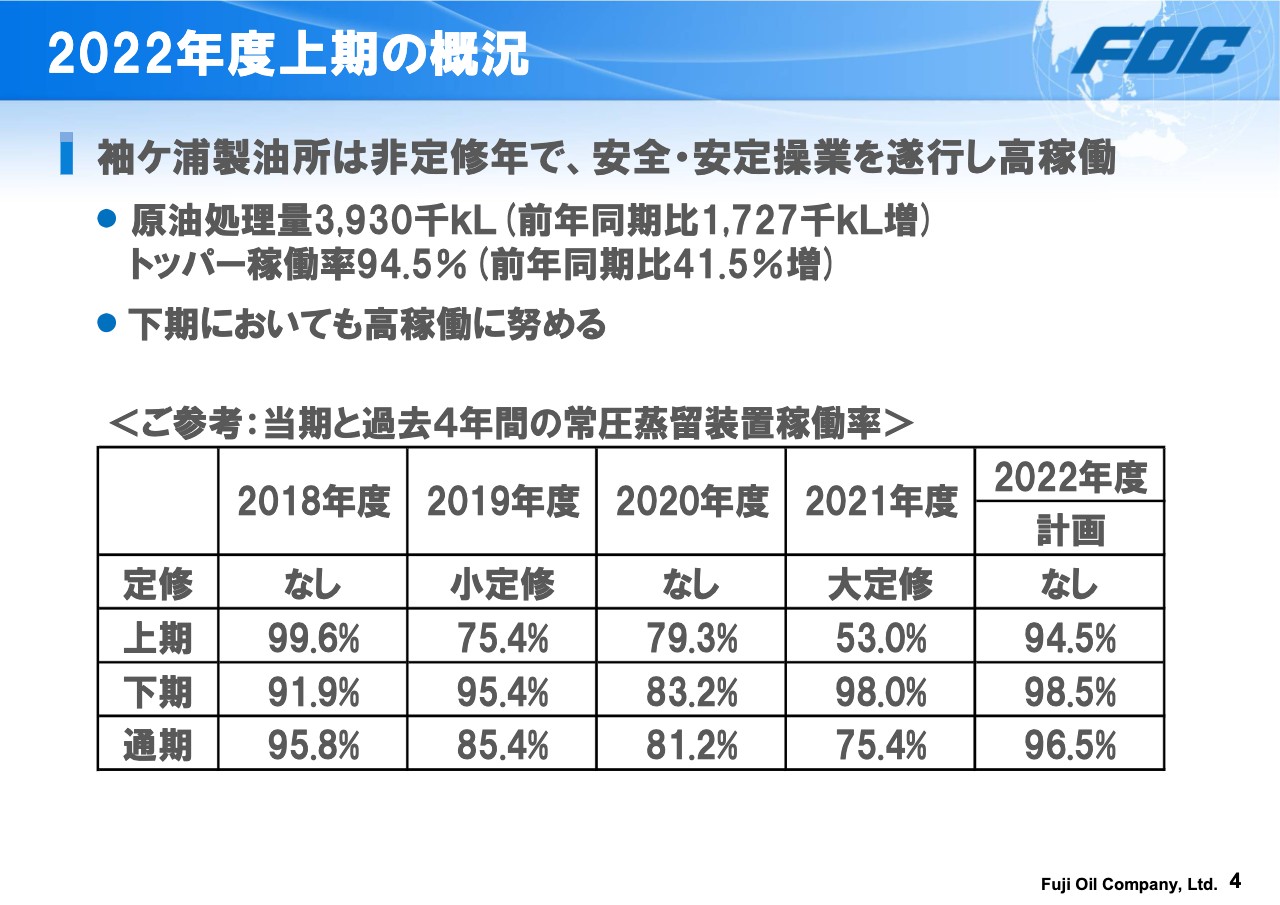

はじめに、上期の事業活動の概況をご説明します。2022年度は非定修年で、期間を通して安全・安定操業に努め、常圧蒸留装置の高稼働を維持しました。その結果、原油処理量・販売数量ともに前年同期比で大幅に増加し、前期比での増収増益に大きく寄与しています。

下期においても高稼働に努めていく所存です。参考として、当期と過去4年間の常圧蒸留装置の稼働率を表にまとめています。

脱炭素社会に向けた取組み

脱炭素社会に向けた取り組みについてご説明します。当社は第3次中期事業計画において、基本方針として「脱炭素社会に向けた取組強化」を打ち出しています。現在進行中の取り組みをご説明します。

1つ目はバイオ燃料です。本年11月1日に公表しましたが、国土交通省航空局が進める「輸入ニートSAFモデル実証事業」へ参画します。

こちらは当社の他に伊藤忠商事株式会社、フィンランドのNeste社と共同で実施する事業です。当社は袖ケ浦製油所で製造したジェット燃料と輸入ニートSAFを混合する役割を担っています。

このたびの実証事業を通じて、ニートSAFの取り扱いに関するノウハウの蓄積や将来的なSAFの普及への一助として貢献していきます。

脱炭素社会に向けた取組み

2つ目は、アンモニアのボイラー燃料としての使用検討です。昨年度にボイラーでアンモニア混焼を行うための配管接続工事を完了しており、今年度から実際に混焼を行い、ボイラーへのアンモニア供給量を変化させながら、各種データの収集・分析を行っています。

現在は、製油所内で副生されるアンモニアを混焼しているところで、その割合は少量に留まりますが、将来的には混焼率の引き上げやサプライチェーン構築に向けた取り組みを進め、さらなる製油所のCO2排出量削減を図っていきたいと考えています。

利益計画の進捗状況

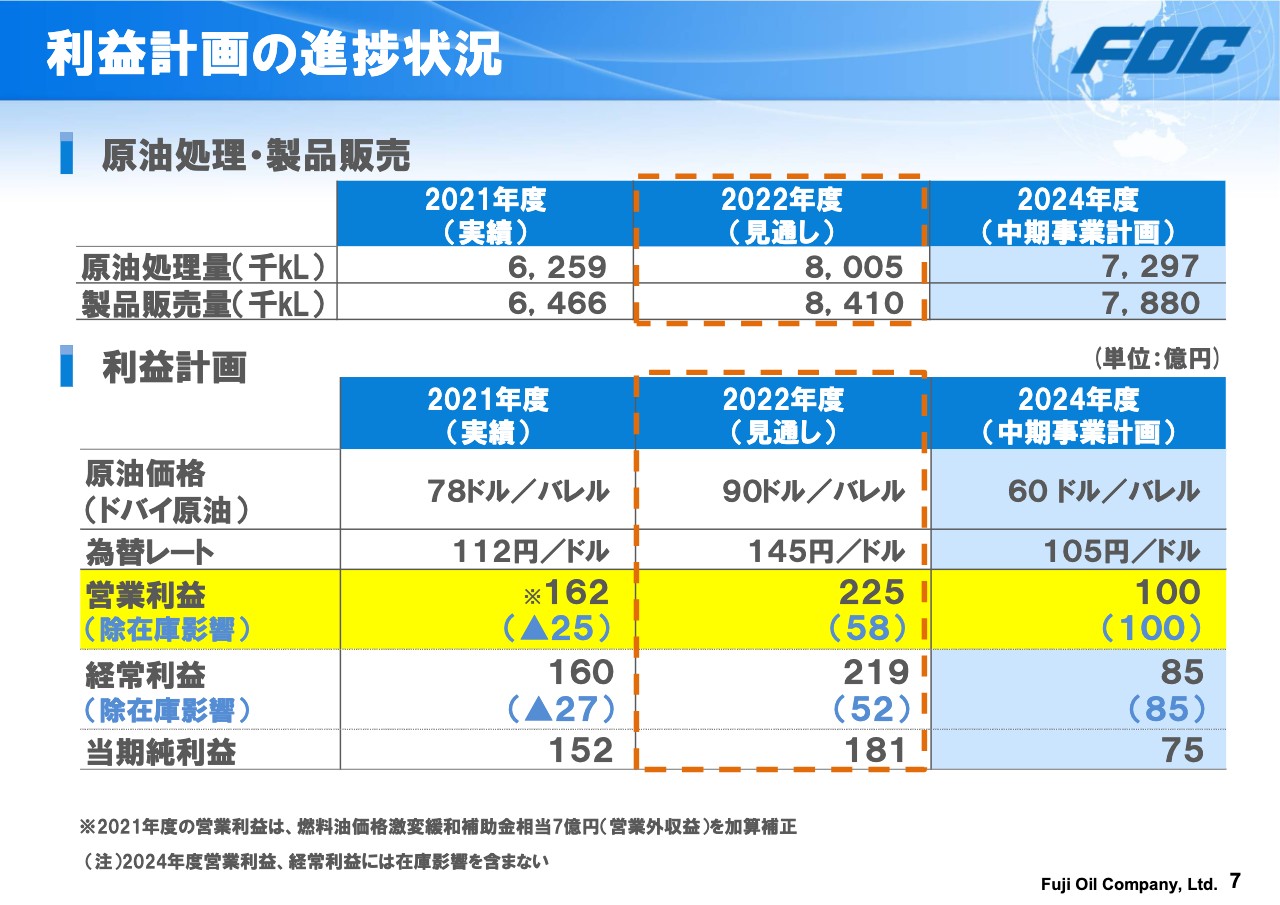

利益計画の進捗状況について、概略をご説明します。当社は2021年5月に、2021年度から2024年度の4年間を対象とする第3次中期事業計画を公表しています。同計画では、ドバイ原油価格を1バレル当たり60ドル、円ドル為替レート105円を前提条件とし、2024年度の在庫影響を除いた真水の営業利益は100億円を打ち出しています。

初年度の2021年度については、大規模定期修理による下方への影響額が70億円ほど生じたことから、在庫影響を除いた営業利益は25億円の赤字となりました。2022年度は、在庫影響を除いた営業利益は58億円を見込んでいます。

2024年度目標の営業利益100億円を達成すべく、引き続き全社一丸となって鋭意努力していく所存です。

株主還元

株主還元についてご説明します。株主還元の基本方針を「中・長期的な事業発展のための内部留保の充実に留意しつつ、業績及び資金バランスなどを勘案の上、安定的な配当の継続に努める。」としています。

その方針のもと、2023年3月期の配当については連結純利益181億円を見込む一方で、原油価格・為替相場の動向などの不確実要素を含んでおり、現時点では1株当たり10円予定で据え置かせていただいています。

引き続き、2022年度第2四半期決算と2022年度通期業績見通しについて、取締役の津田よりご説明します。

事業環境

津田雅之氏:津田でございます。はじめに2022年度第2四半期決算についてご説明します。

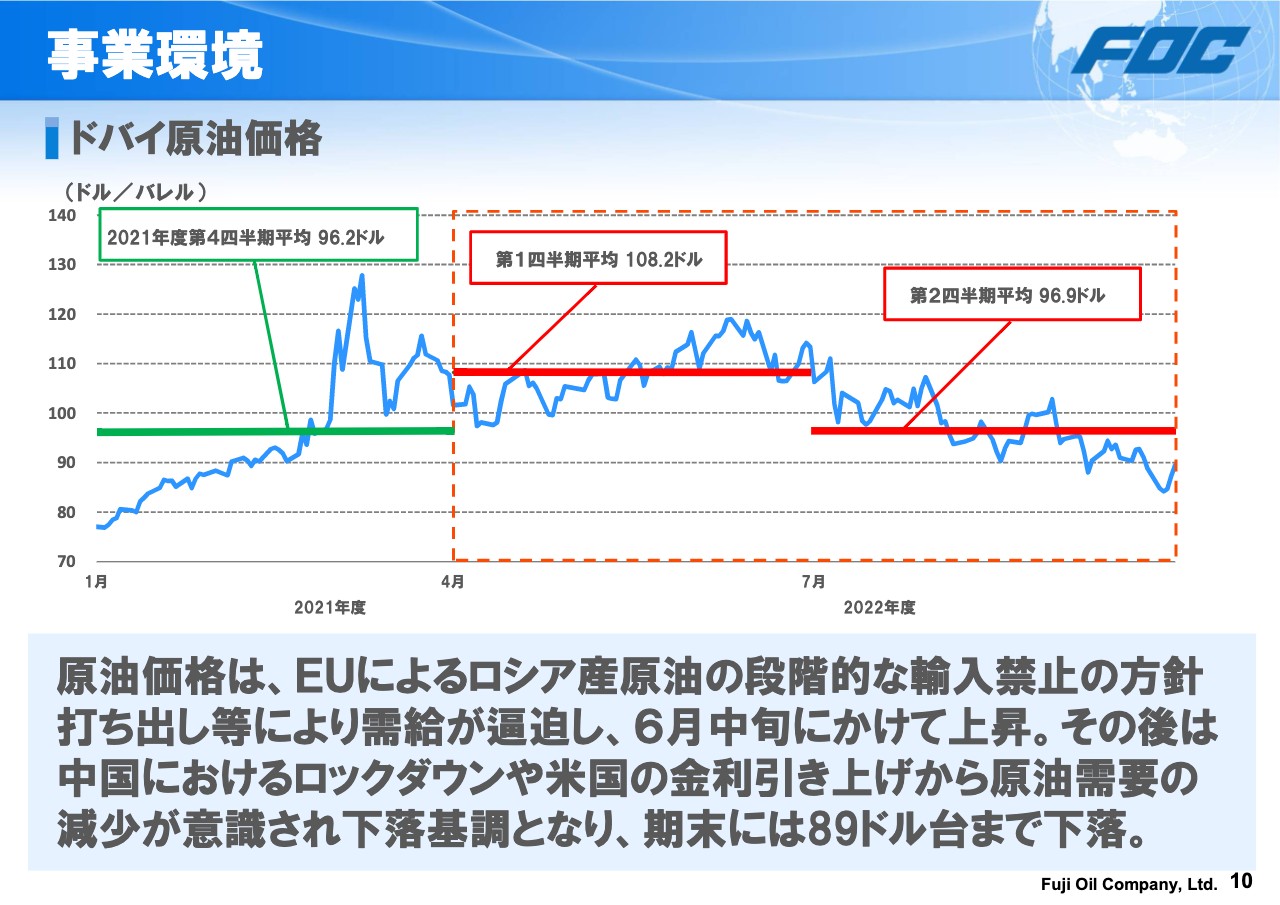

まず、当期の原油価格の推移についてです。スライドでは赤い点線の枠内に、4月以降のドバイ原油価格の動きを示しています。ドバイ原油価格は期初1バレル当たり101ドル台で始まりましたが、EUがロシア産原油や石油製品の輸入を段階的に禁止する方針を打ち出したことで需給が逼迫し、6月中旬には118ドル台まで上昇しました。

その後は中国で再びロックダウンが実施されたことや、米国の継続的な金利引き上げなどから原油需要が減少するとの見方が優勢となり、89ドル台まで値を下げて当第2四半期を終えました。この結果、期中平均は前期を33ドル上回る約102ドルとなりました。

事業環境

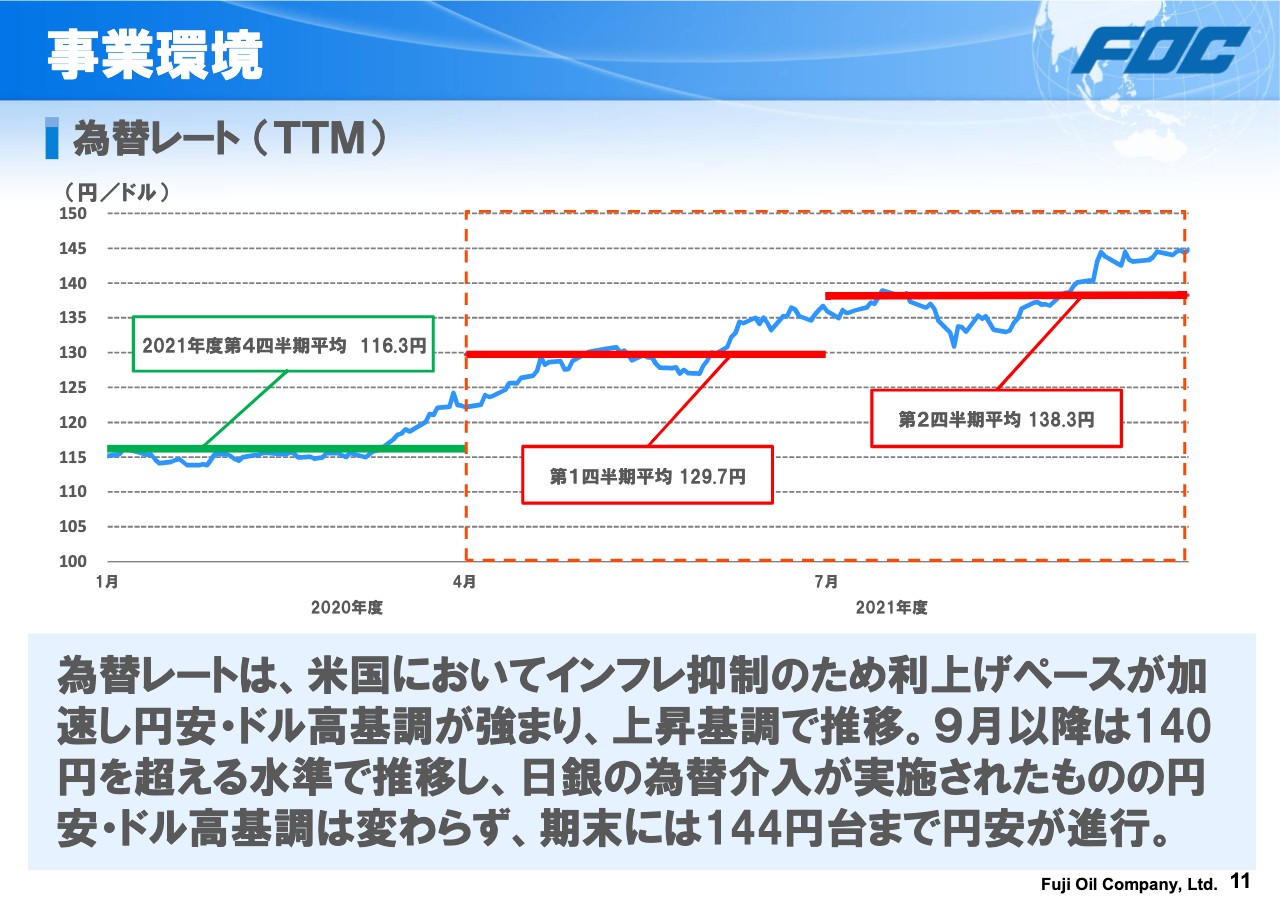

当期の外国為替相場についてご説明します。期初1ドル122円台後半で始まった為替相場は、インフレ抑制を急ぐ米国の金利引き上げペースが加速したことを原因に、円安・ドル高基調で推移しました。

9月以降は140円を超える水準で推移し、9月下旬には日銀による約24年ぶりの為替介入が実施されましたが、円安・ドル高基調の流れは継続し、期末は144円台後半まで円安が進みました。この結果、期中平均は前期より24円円安となる約134円となりました。

石油製品販売量・原油処理量

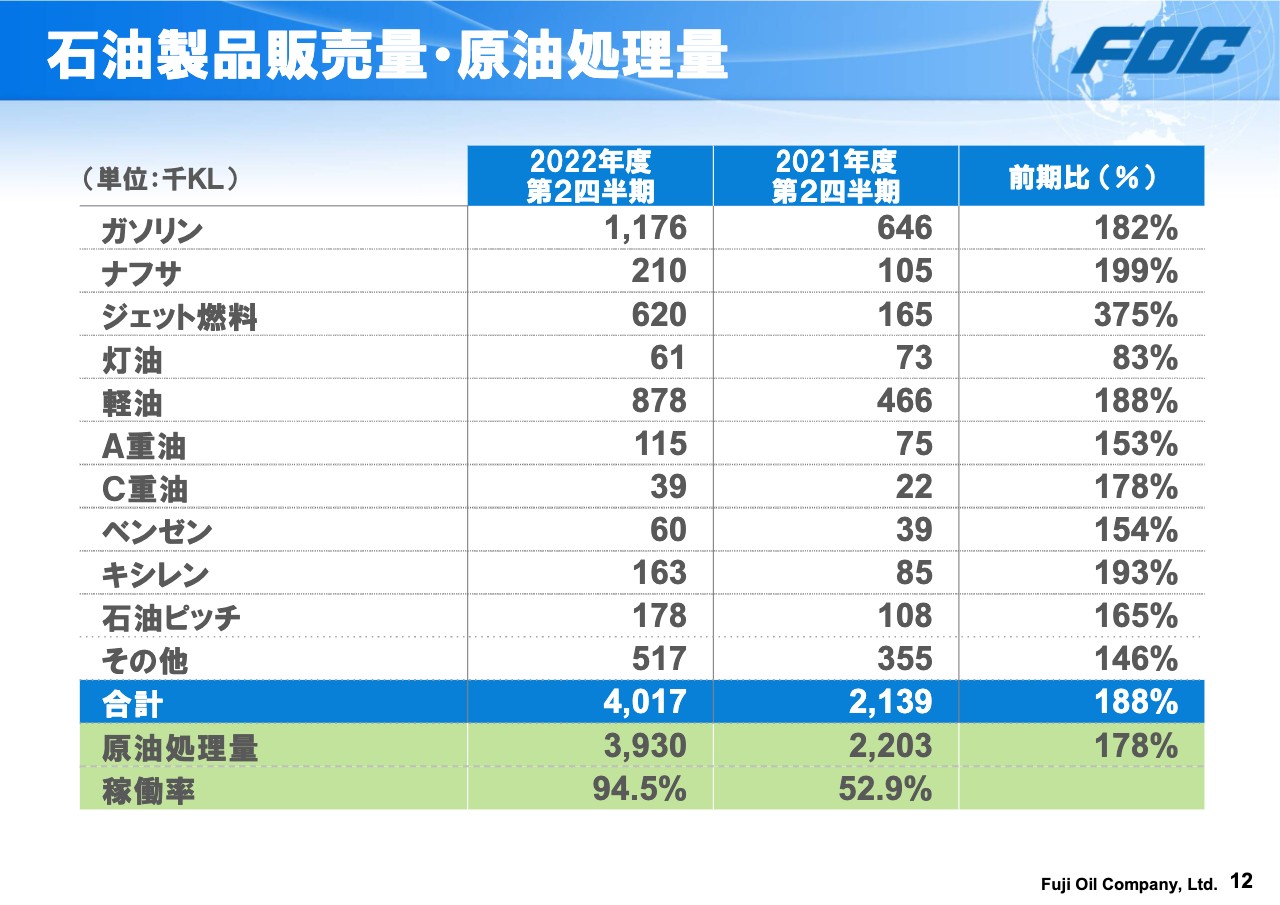

このような事業環境のもと、袖ケ浦製油所の原油処理量は、前期に実施した大規模定期修理の反動から前期に比べ78パーセント増加となる393万キロリットルとなりました。また、当期の石油製品及び石油化学製品などの販売数量は、前期に比べ88パーセントの増加となる401万7,000キロリットルとなりました。

2022年度第2四半期連結決算の概要

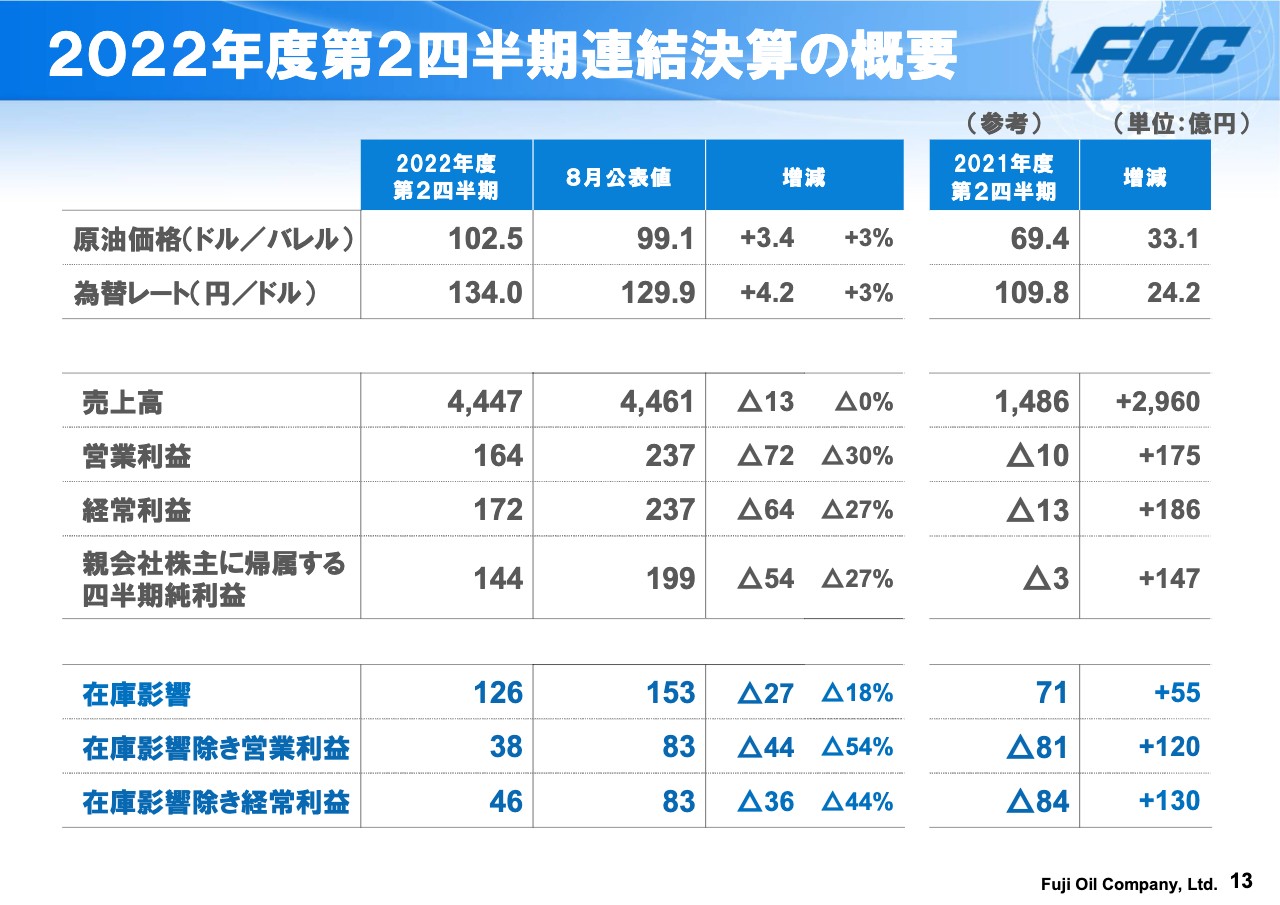

第2四半期の連結業績についてご説明します。売上高はほぼ前回予想並みの4,447億円となりました。

損益については在庫影響が126億円と、前回予想に比べて原価押し下げ効果が縮小したことに加え、製品マージンも予想を下回ったことにより、営業利益は前回予想比72億円減益の164億円、経常利益は前回予想比64億円減益の172億円となりました。親会社株主に帰属する四半期純利益は前回予想比54億円減益の144億円となりました。

なお在庫影響を除いた実質ベースの損益は、営業利益相当額が前回予想比44億円減益の38億円、経常利益相当額は前回予想比36億円減益の46億円となりました。

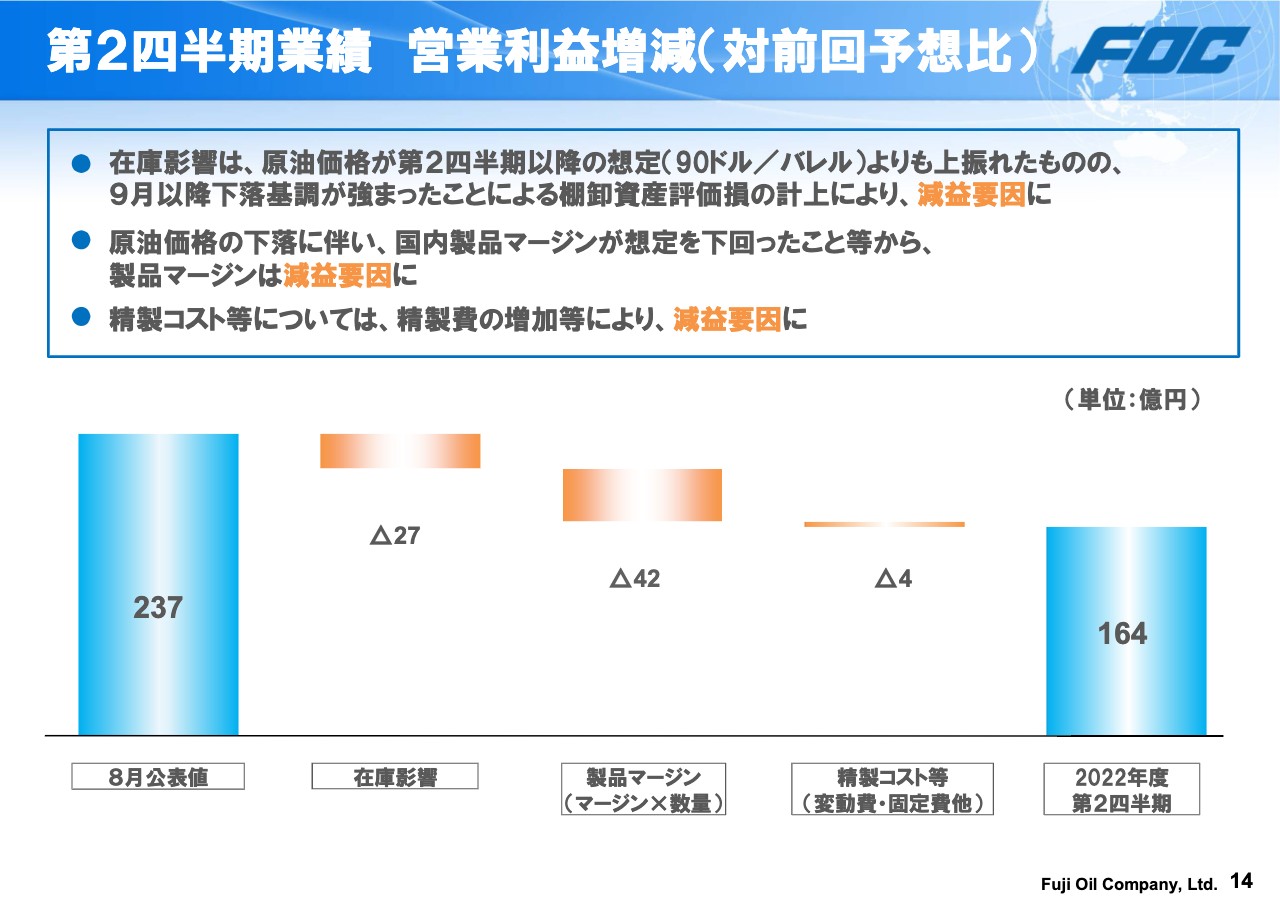

第2四半期業績 営業利益増減(対前回予想比)

第2四半期の連結業績について、8月に発表した前回予想の金額との差異をご説明します。営業利益の増減要因を示したステップチャートをご覧ください。

在庫影響については、第1四半期まで上昇基調だった原油価格がその後徐々に下落し、9月以降は下落基調が強まったことにより棚卸資産評価損を計上したことから、原価押し下げ効果が縮小し、前回予想に比べ27億円の減益要因となりました。

製品マージンについては、国内石油製品市況が想定を下回ったほか、原料炭市況が大幅に下落したことなどから、前回予想に比べ42億円の減益要因となりました。精製コストなどについては、電力料の高騰や一部装置の補修などに伴う修繕費の増加などにより、前回予想に比べ4億円の減益要因となりました。この結果、営業利益は前回予想比72億円減益の164億円となりました。

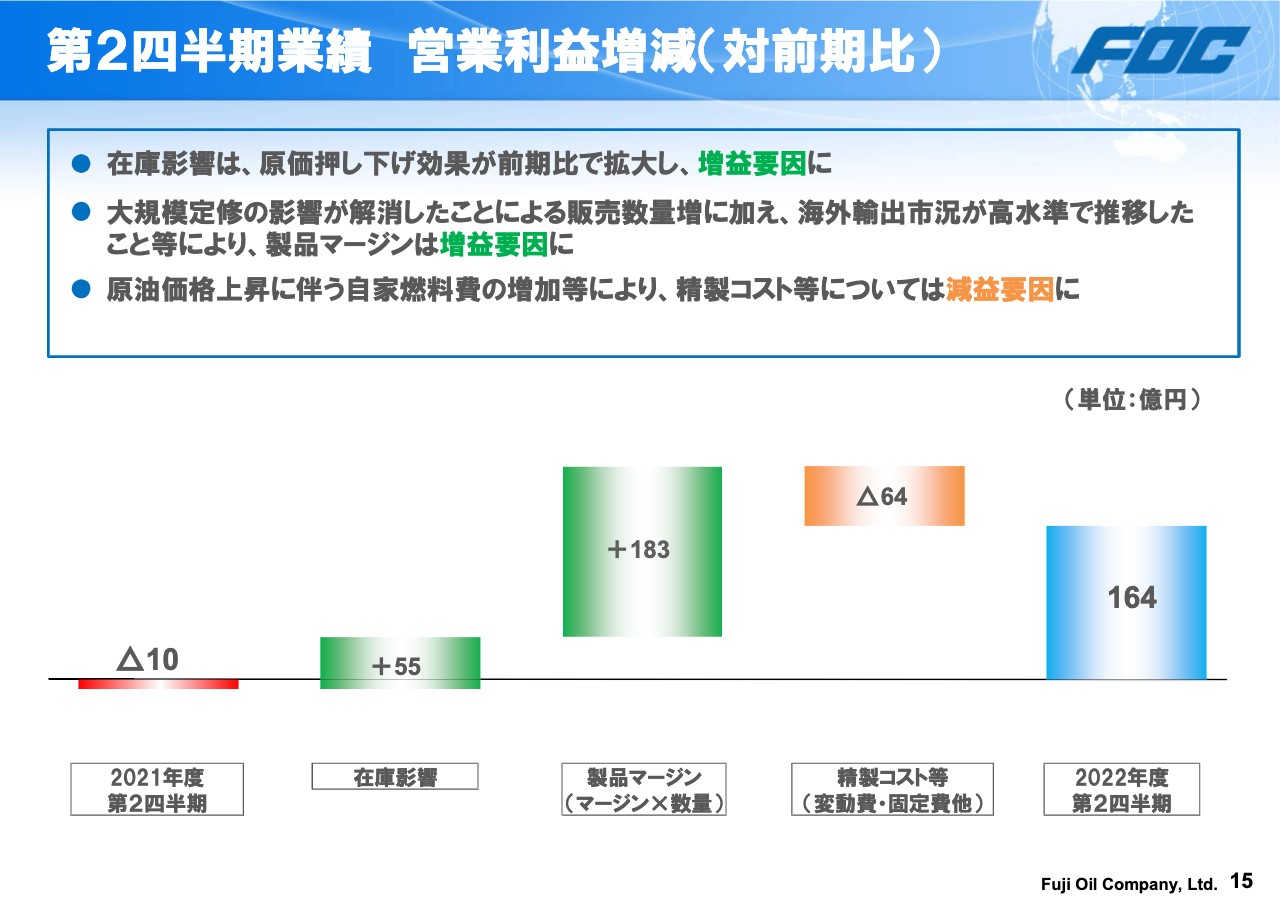

第2四半期業績 営業利益増減(対前期比)

第2四半期の連結業績について、前年同期の金額との差異をご説明します。営業利益の増減要因を示したステップチャートをご覧ください。在庫影響については、前期の原油価格の変動に伴う原価押し下げ効果が71億円であったのに対し、当期は同効果が126億円と大幅に拡大したことから、前年同期に比べ55億円の増益要因となりました。

製品マージンについては、大規模定期修理の影響解消による販売数量の増加に加え、海外輸出市況が高水準で推移したことなどにより、183億円の増益要因となりました。

精製コストなどについては、原油価格の上昇に伴い自家燃料費が増加したことなどにより、64億円の減益要因となりました。この結果、営業利益は前年同期比175億円増益の164億円となりました。

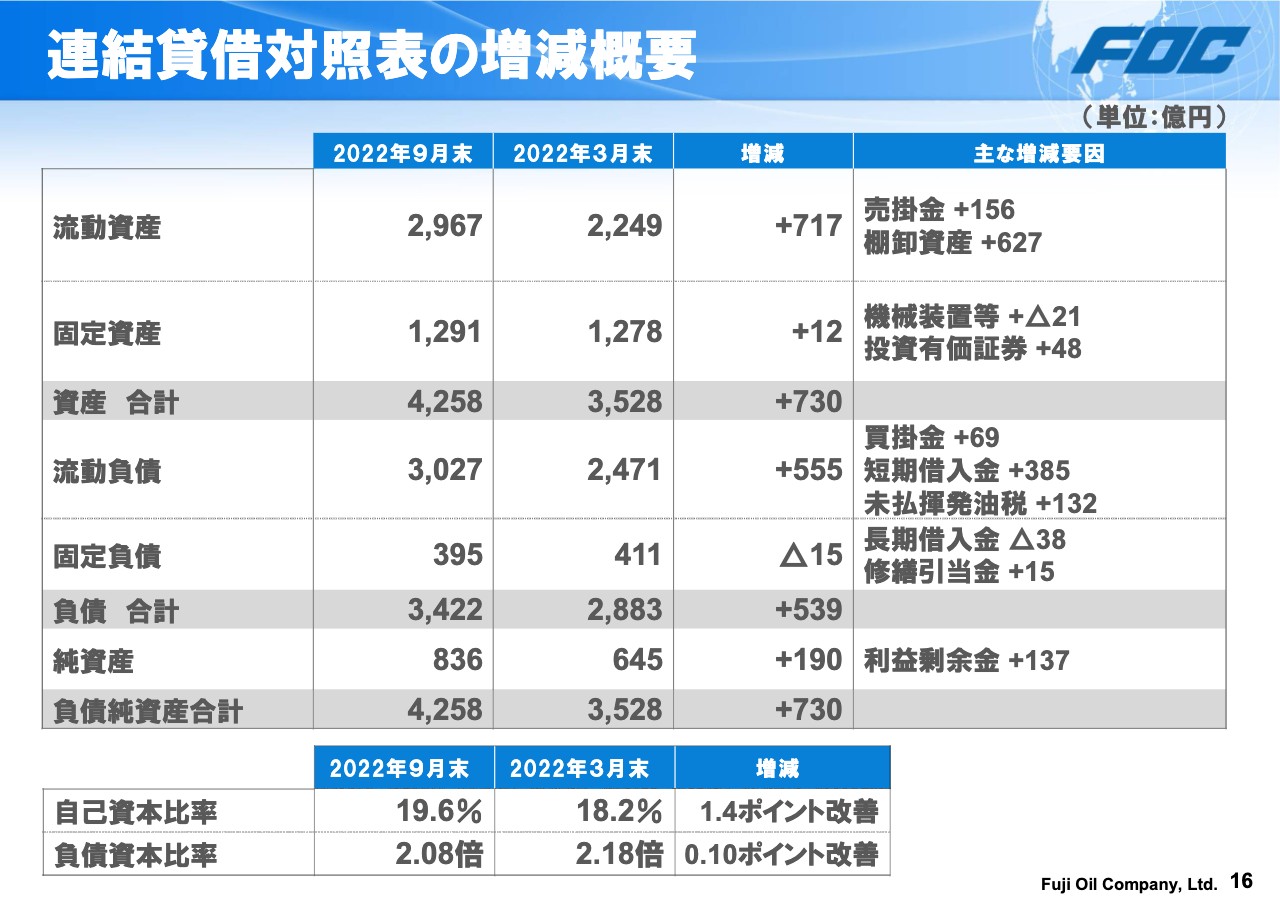

連結貸借対照表の増減概要

第2四半期末の連結貸借対照表について、前年度末からの増減の内容をご説明します。流動資産は円安の進行による輸入原油価格の高騰に伴う棚卸資産の増加などにより、前年度末比717億円増加の2,967億円となりました。固定資産は機械装置などの減価償却による減少はあったものの、投資有価証券などの増加により、前年度末比12億円増加の1,291億円となりました。

流動負債は円安の進行による買掛金、短期借入金の増加などにより、前年度末比555億円増加の3,027億円となりました。固定負債は修繕引当金の増加はあったものの、長期借入金の減少などにより、前年度末比15億円減少の395億円となりました。

純資産は利益剰余金の増加などにより、前年度末比190億円増加の836億円となりました。このように純資産が増加しているため、自己資本比率は前年度末に比べ1.4ポイント改善の19.6パーセントとなり、負債資本比率は0.1ポイント改善の2.08倍となりました。

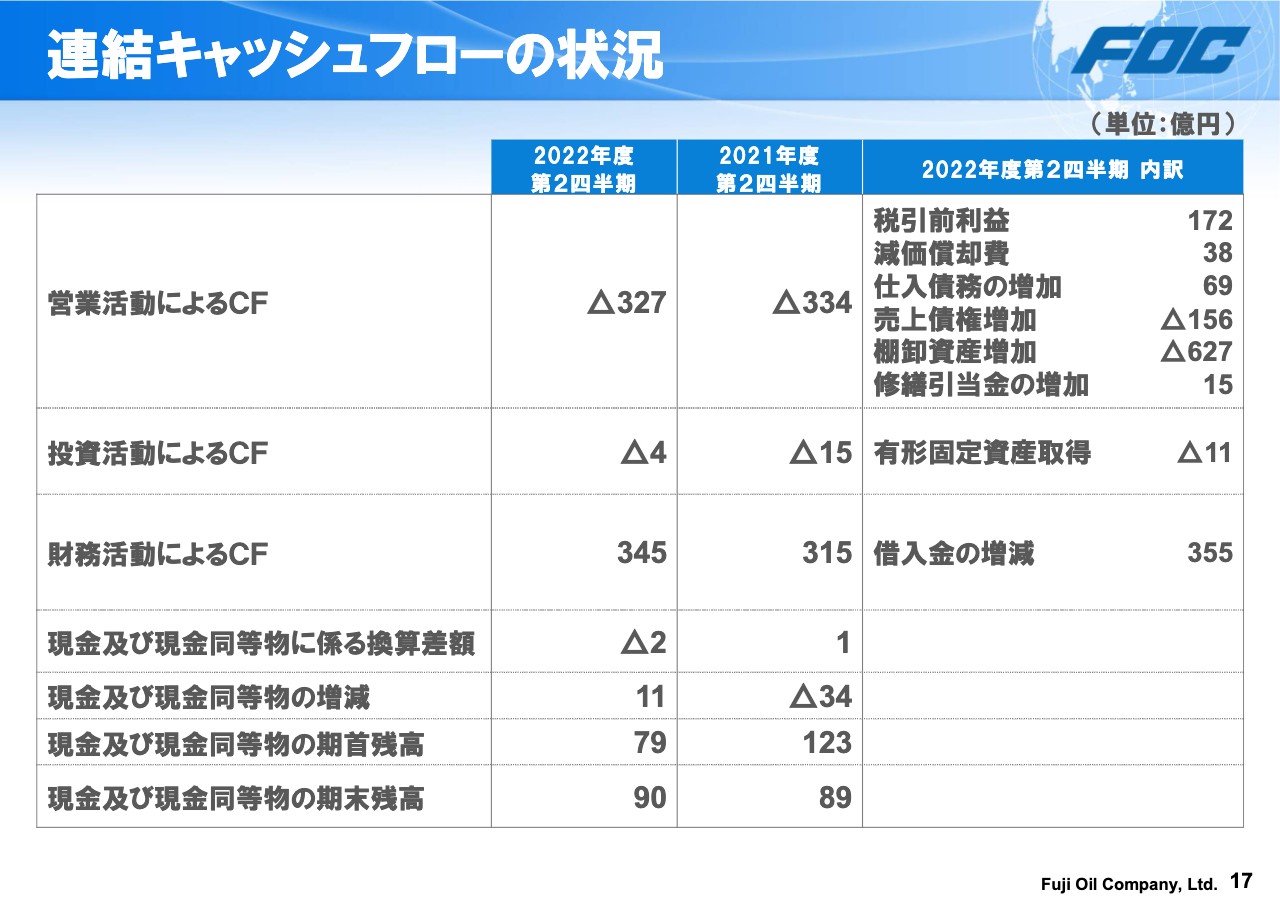

連結キャッシュフローの状況

第2四半期における、キャッシュフローの状況についてご説明します。営業活動によるキャッシュフローは、運転資金の増加などにより327億円の支出となりました。投資活動によるキャッシュフローは、有形固定資産の取得などにより4億円の支出となりました。財務活動によるキャッシュフローは、借入金の増加などにより345億円の収入となりました。

その結果、当期末における現金及び現金同等物は、前年度末比11億円増加の90億円となりました。

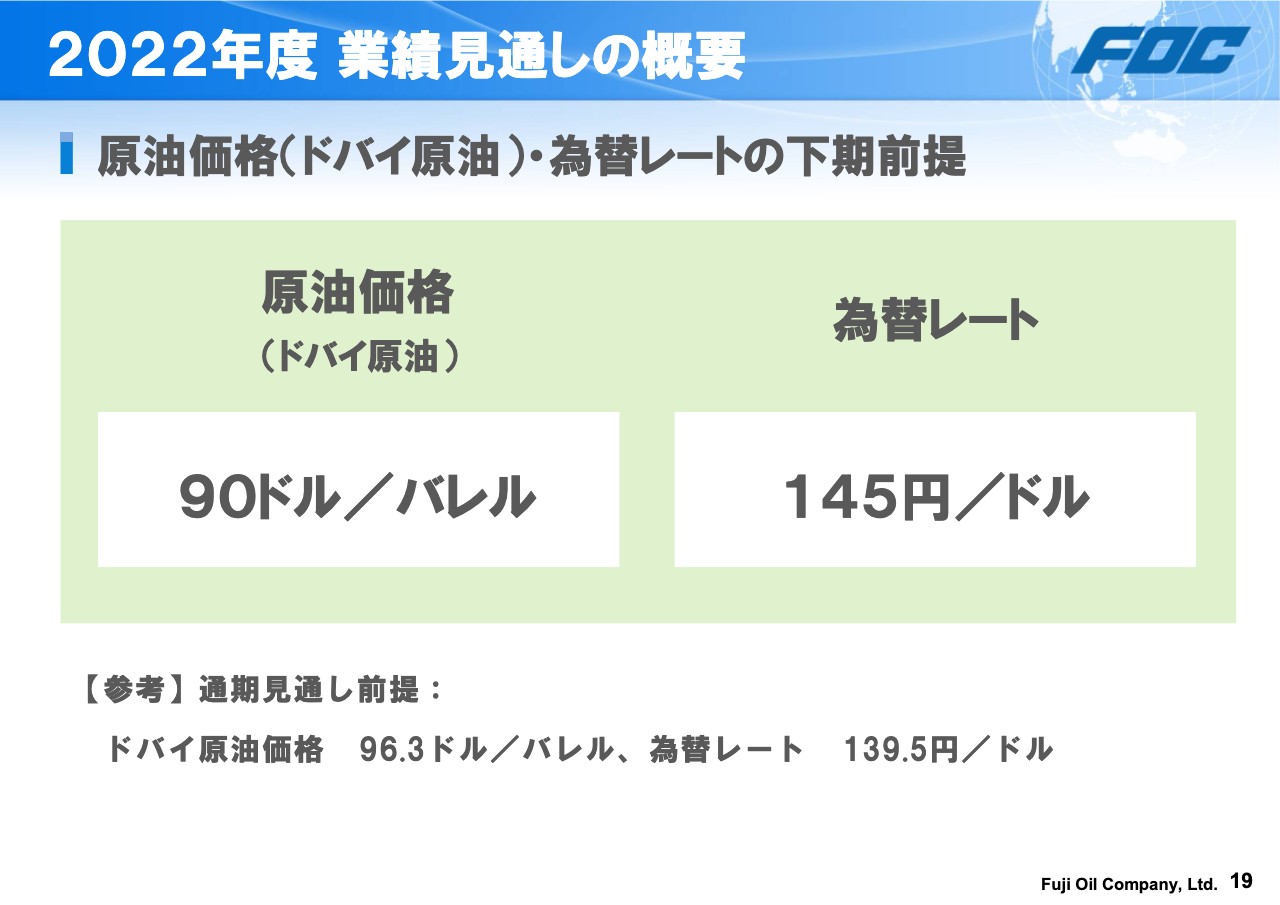

2022年度 業績見通しの概要

2022年度の通期業績見通しについてご説明します。前提条件として、今回の業績予想では下期のドバイ原油価格を1バレル90ドル、為替レートを1ドル145円と想定しました。この結果、通期の見通しはドバイ原油が1バレル約96ドル、為替レートが1ドル約140円の見通しとなりました。

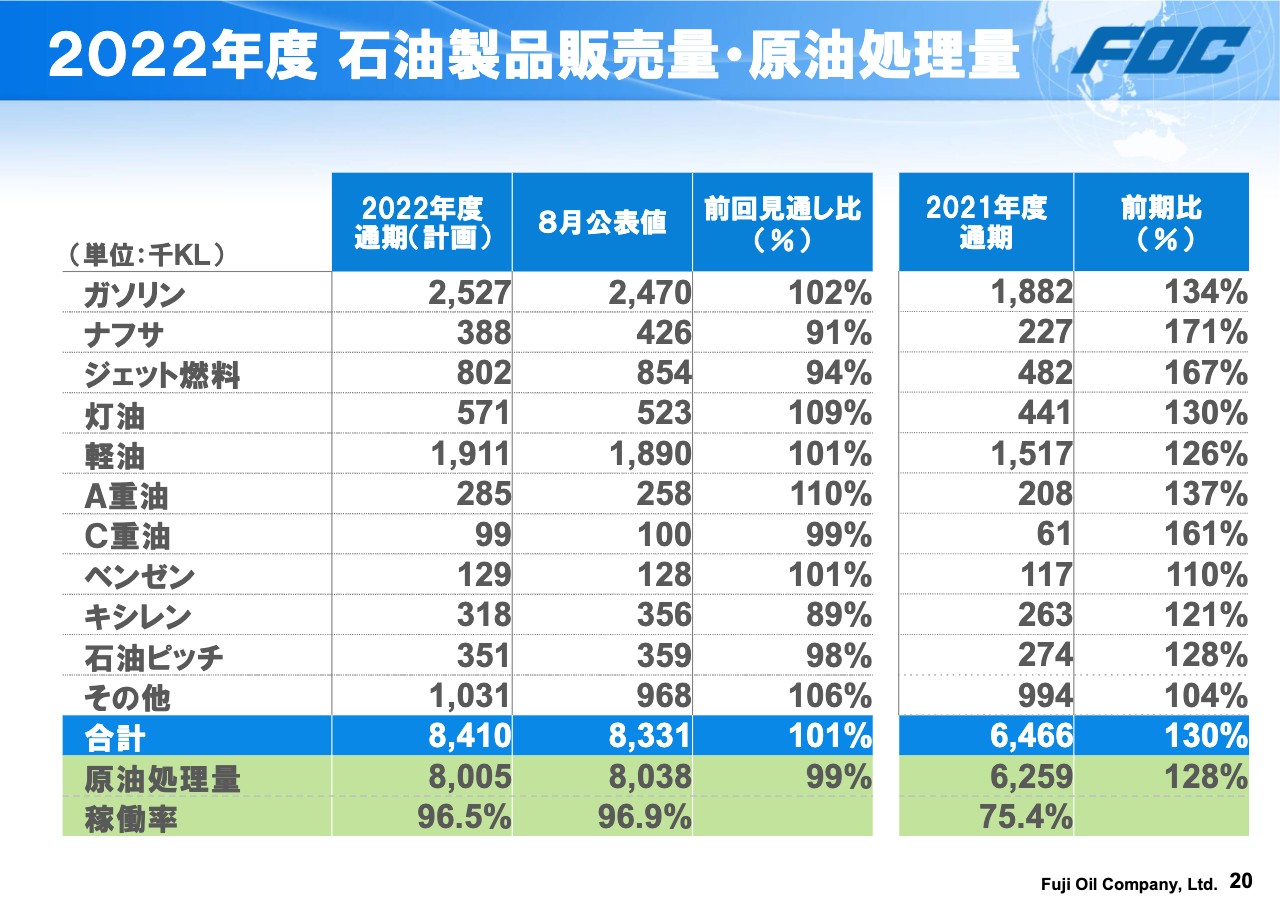

2022年度 石油製品販売量・原油処理量

通期の石油製品の販売計画についてご説明します。前回見通しの比較においては、原油処理量・製品販売数量ともにほぼ横ばいとなる見通しです。本年度は非定修年度であることから、原油数量・製品販売数量ともに前期比で増加する見込みです。

原油処理量は前期に比べ28パーセント増加の800万5,000キロリットル、製品販売数量は前期に比べ30パーセント増加の841万キロリットルを見込んでいます。

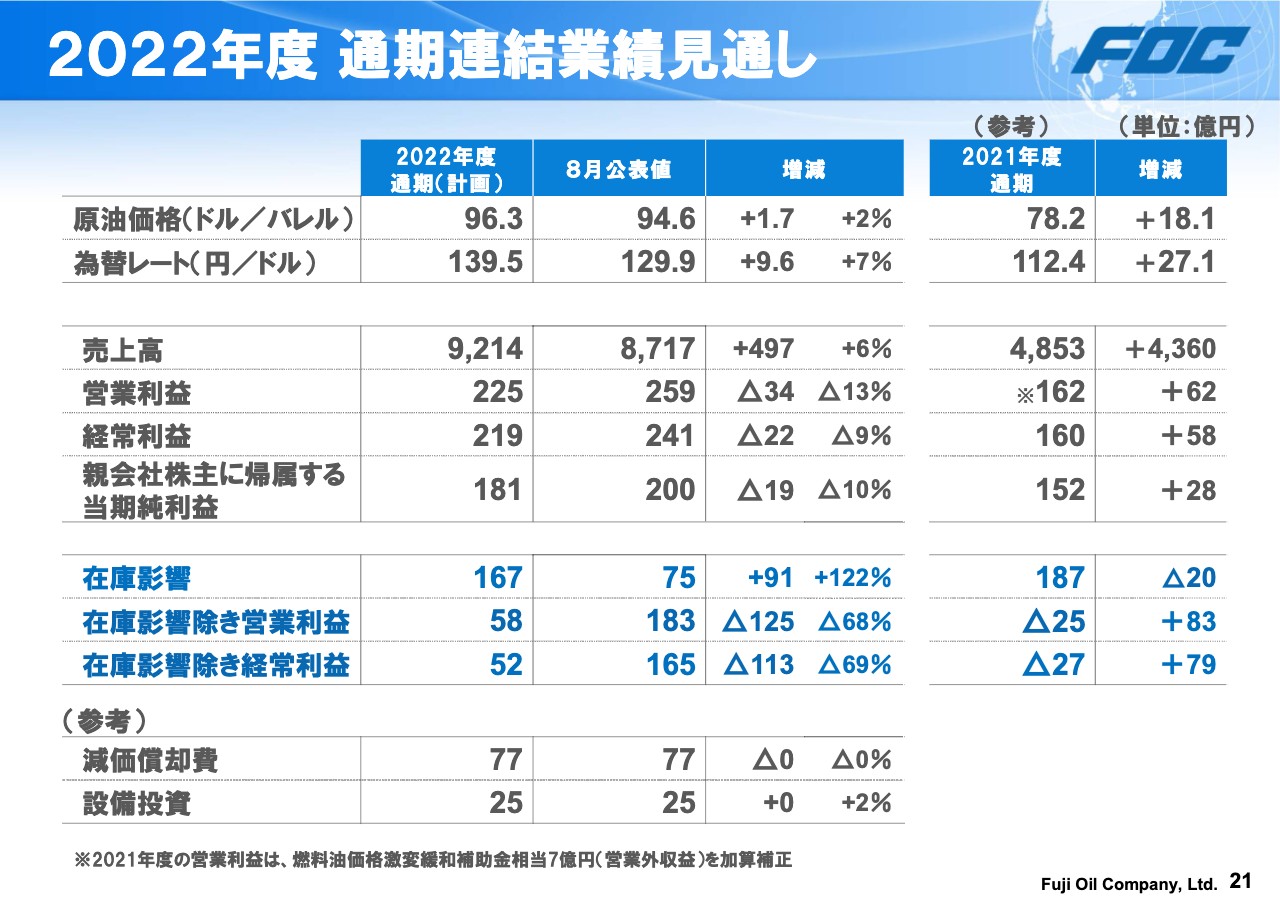

2022年度 通期連結業績見通し

通期業績見通しについてご説明します。売上高は上期に原油価格が想定を上回ったことや為替レートの想定を円安方向に修正したことから、前回予想比497億円増収の9,214億円となる見通しです。

損益については、為替レートの見直しに伴う在庫影響による原価押し下げ要因の拡大などはあるものの、一部製品の市況前提を引き下げたほか、為替レートの見直しに伴う自家燃料費の増加などを見込んでいます。その結果、営業利益は前回予想比34億円減益の225億円、経常利益は前回予想比22億円減益の219億円となる見通しです。

親会社株主に帰属する当期純利益は、前回予想比19億円減益の181億円となる見通しです。なお、在庫影響を除いた実質ベース予想額について、営業利益相当額は前回予想比125億円減益の58億円、経常利益相当額は前回予想比113億円減益の52億円となる見通しです。

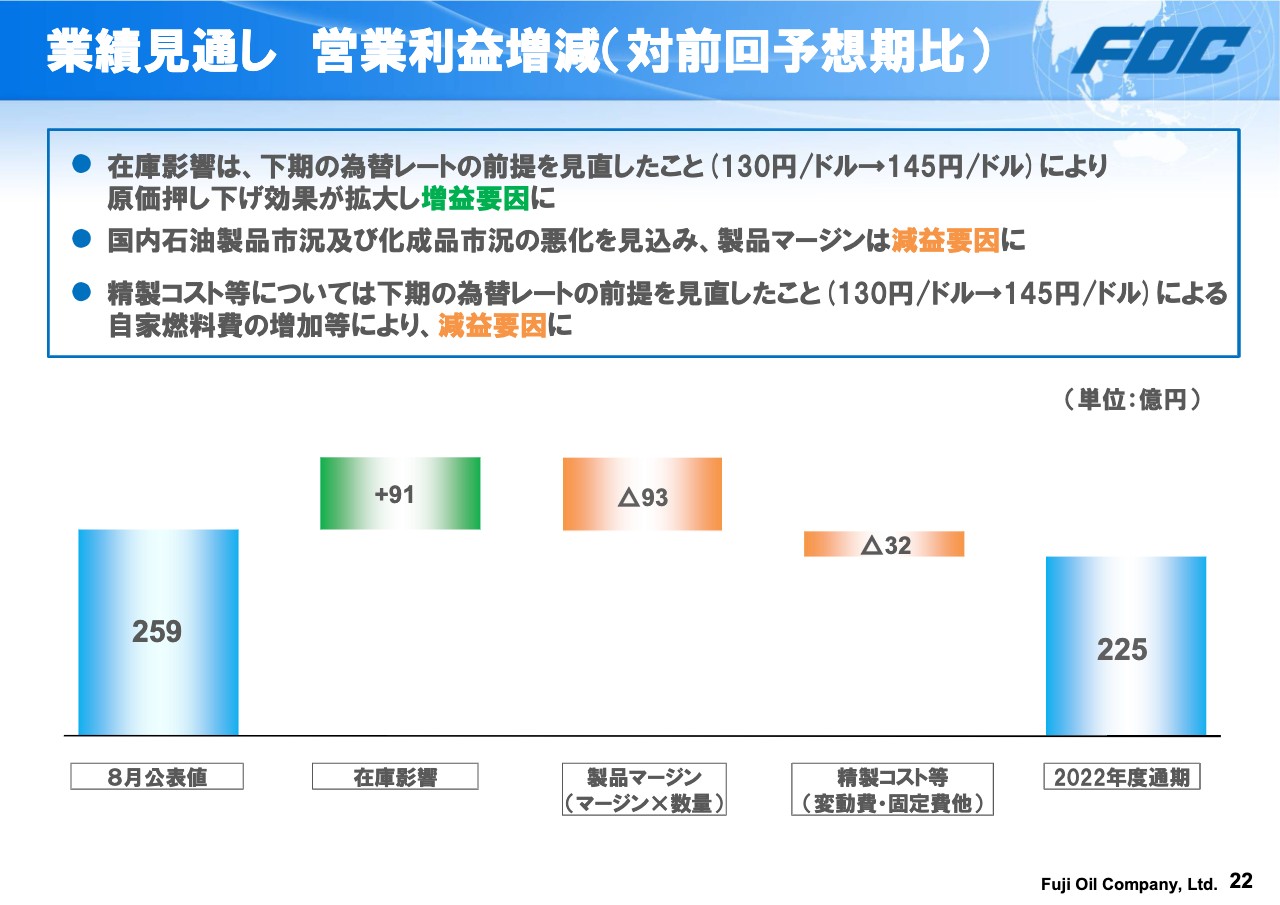

業績見通し 営業利益増減(対前回予想期比)

当期の業績見通しについて、8月に発表した前回予想との差異をご説明します。営業利益の増減要因を示したステップチャートをご覧ください。在庫影響については、下期の為替レートの想定を1ドル130円から145円と見直し、原価押し下げ効果が拡大すると見込んでいることから、91億円の増益要因となる見通しです。

製品マージンについては、石油製品や化成品などの市況前提を引き下げたことから93億円の減益要因となる見通しです。精製コストなどについては、円安に伴う自家燃料費の増加や電力料の高騰及び一部装置の補修などに伴う修繕費の増加などにより、32億円の減益要因となる見通しです。この結果、営業利益は前回予想比34億円減益の225億円となる見通しです。

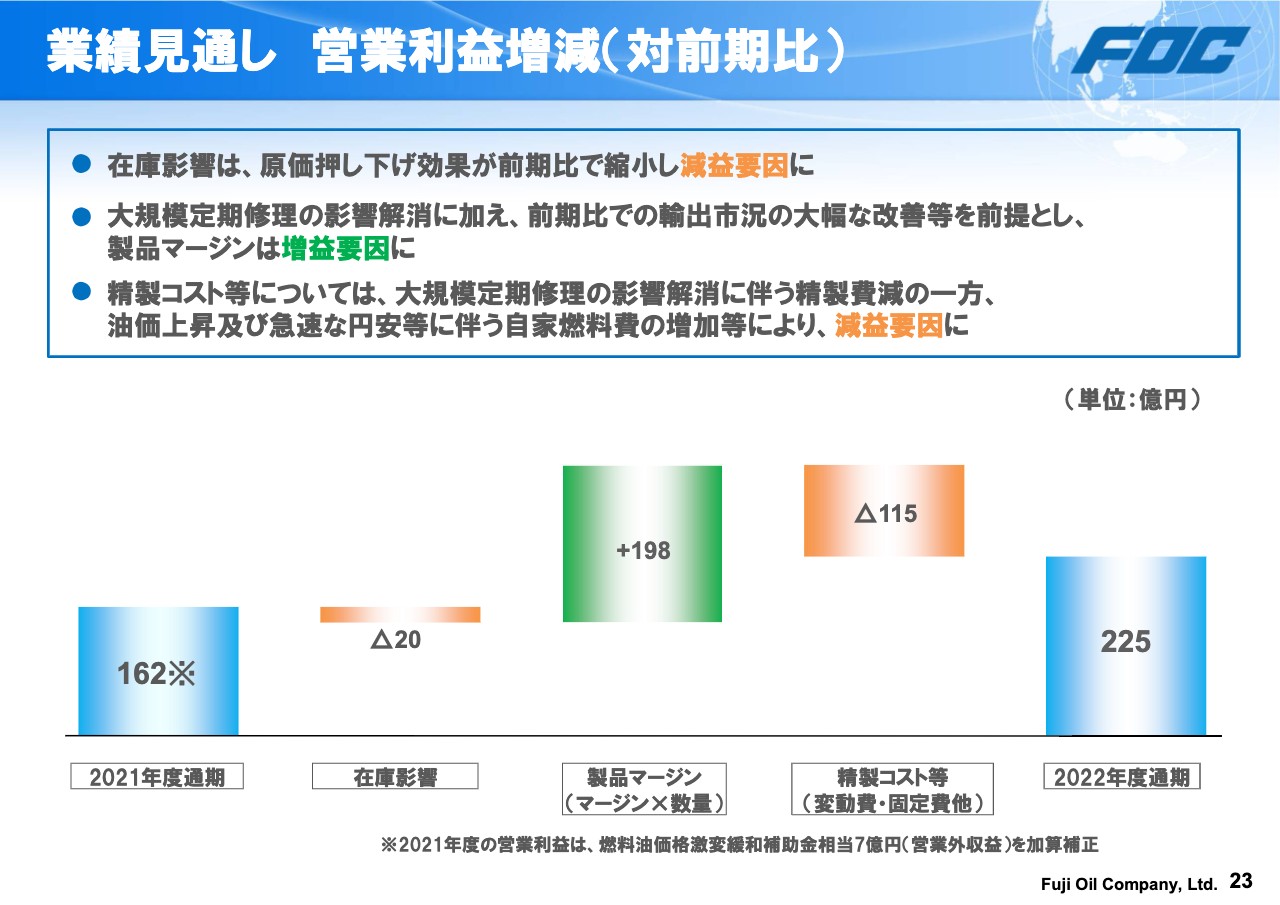

業績見通し 営業利益増減(対前期比)

当年度通期の業績見通しについて、前年度実績の金額との対比でご説明します。営業利益の増減要因を示したステップチャートをご覧ください。

在庫影響については、前期実績187億円の原価押し下げ効果に対し、当期は167億円と縮小すると見込んでいることから、20億円の減益要因となる見通しです。製品マージンについては、大規模定期修理の影響解消に伴う販売数量の増加に加え、海外輸出市況の堅調な推移などを見込んでいることから、198億円の増益要因となる見通しです。

精製コストなどについては、原油価格の上昇に伴う自家燃料費の増加などにより、115億円の減益要因となる見通しです。この結果、営業利益は前年度比63億円増益の225億円となる見通しです。

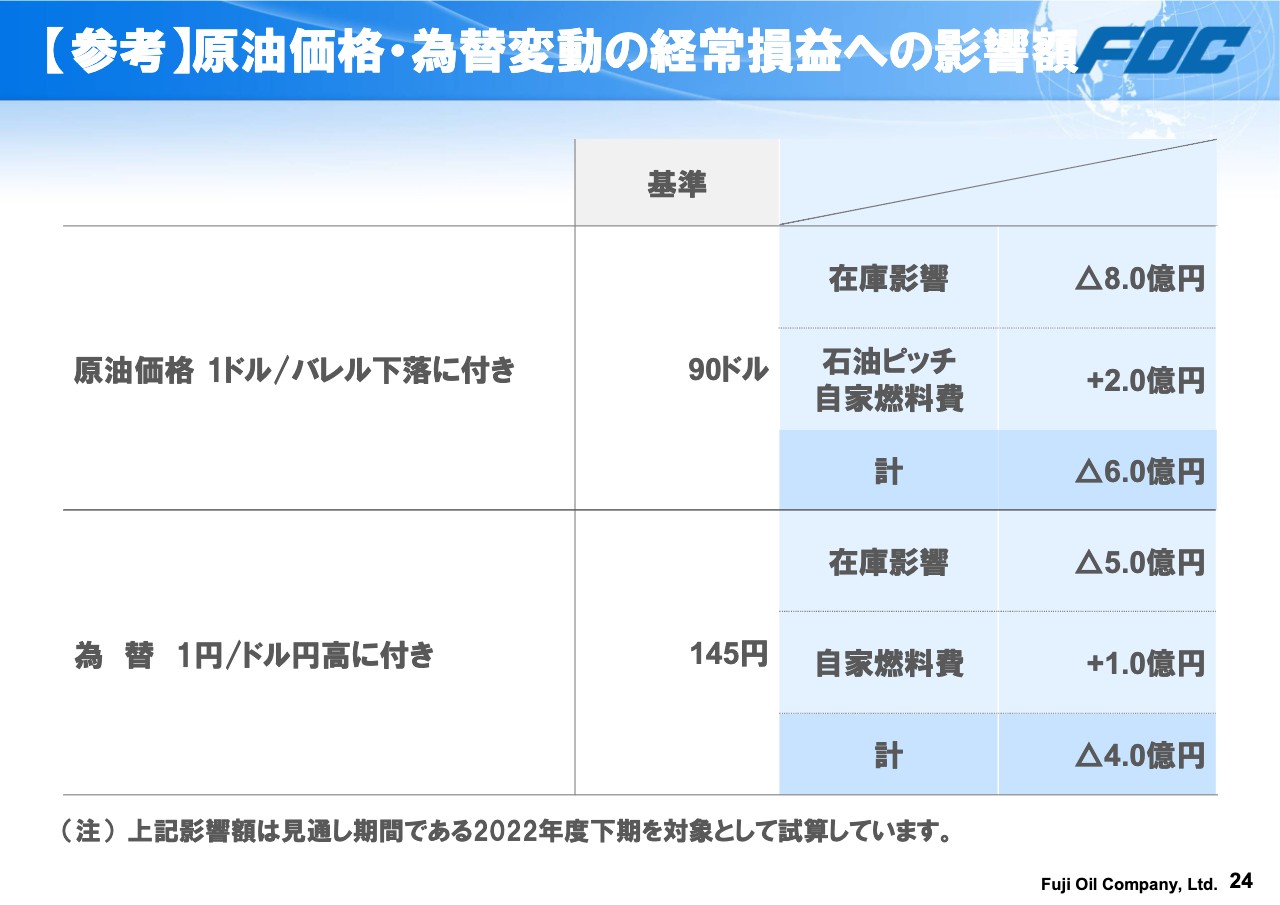

【参考】原油価格・為替変動の経常損益への影響額

参考資料として、原油価格と為替変動の損益への影響額を添付しています。私からのご説明は以上です。ご清聴ありがとうございました。