2022年11月22日に発表された、株式会社ウィルグループ2023年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社ウィルグループ 代表取締役社長 大原茂 氏

目次

大原茂氏(以下、大原):ウィルグループ代表取締役の大原でございます。2023年3月期の第2四半期決算説明会にご来席いただき、ありがとうございます。

私からご説明させていただき、その後質疑応答へ移ります。今回はスライドにお示しした3点についてご説明します。

2023年3月期第2四半期 ハイライト

2023年3月期の第2四半期累計実績です。今回のハイライトは3つあります。

1つ目は、国内WORK事業が感染症再拡大で伸び悩む中、海外WORK事業が為替影響を含めて堅調に推移したことで増収増益となりました。ご承知のとおり、国内WORK事業は7月、8月のオミクロン株による感染者数が過去最大となったことで影響を受けましたが、代わりに海外WORK事業が堅調に推移したため、第2四半期は増収増益です。

2つ目は、Perm SHIFT推進により、国内WORK事業、海外WORK事業とも前期と比較して売上総利益率が上昇しています。一番力を入れていた売上総利益率のアップが順調に進んでいると思っています。

3つ目として、財務体質が着実に改善してきています。前中計ではM&Aを含めて積極的に投資したことから財務が若干痛んでいたこともあり、今期は改善をテーマに置いていました。現在は着実に改善してきているかたちです。

2023年3月期第2四半期 業績ハイライト

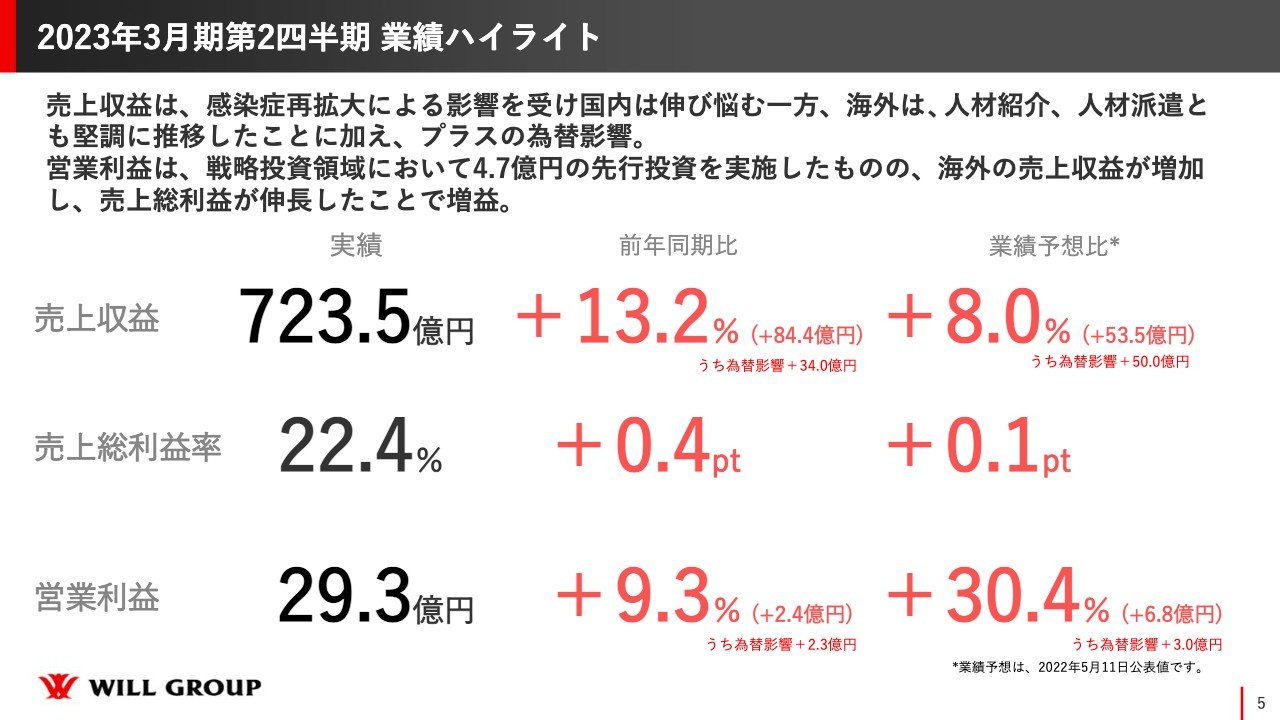

各項目について順を追ってご説明します。まず、売上の実績は約723億円で、前年同期比で約13パーセント増、業績予想比で8パーセント増となっています。また、売上総利益率は22.4パーセントで、前年同期比で0.4ポイント増、業績予想比で0.1ポイント上昇しています。営業利益は29.3億円で、前年同期比で9.3パーセント増、業績予想比では約30パーセント増となっています。

トピックスとして、国内においては感染症再拡大による影響を受けましたが、海外は人材紹介、人材派遣ともに堅調に推移したことに加え、為替が大きくプラスに影響しています。

また、営業利益に関しては戦略投資領域において4.7億円ほどの積極的な先行投資を実施しましたが、海外の売上収益が増加し、売上総利益が伸長したことで増益できています。

連結売上収益の四半期推移

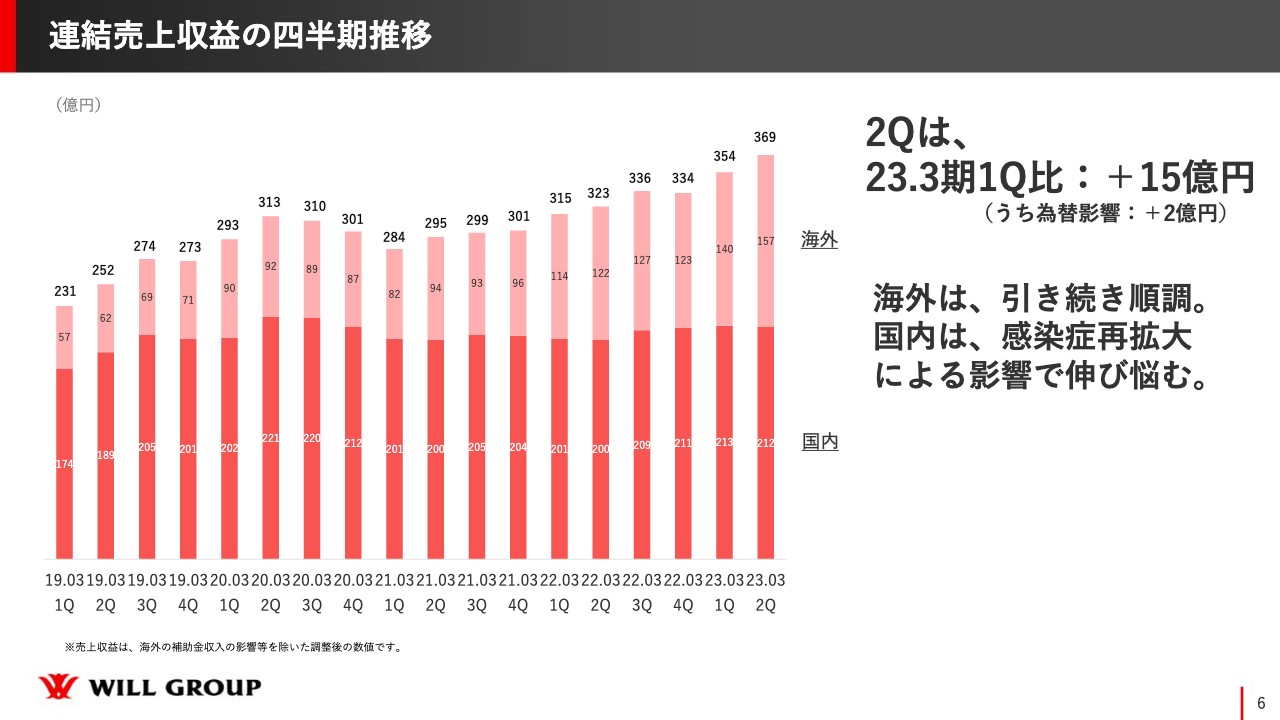

四半期ごとの売上収益の推移です。第2四半期は第1四半期と比べて15億円増となっています。この内の2億円が為替影響によるプラス分です。

国内は第1四半期からほぼスライドするかたちになりましたが、海外は引き続き順調です。特に国内は、第2四半期中の7月、8月に感染症再拡大に直面し、人材派遣については、スタッフが感染者や濃厚接触者となり、10数日間の自宅待機となったため、なかなか出勤できない状態が続きました。

国内のどの事業においても、スタッフの有給休暇取得が増加した一方で、お客さまには請求できない状況が見られ、非常に苦しみました。さらに同時期は営業活動もなかなかできなかったため、その影響も第2四半期の業績に響きました。

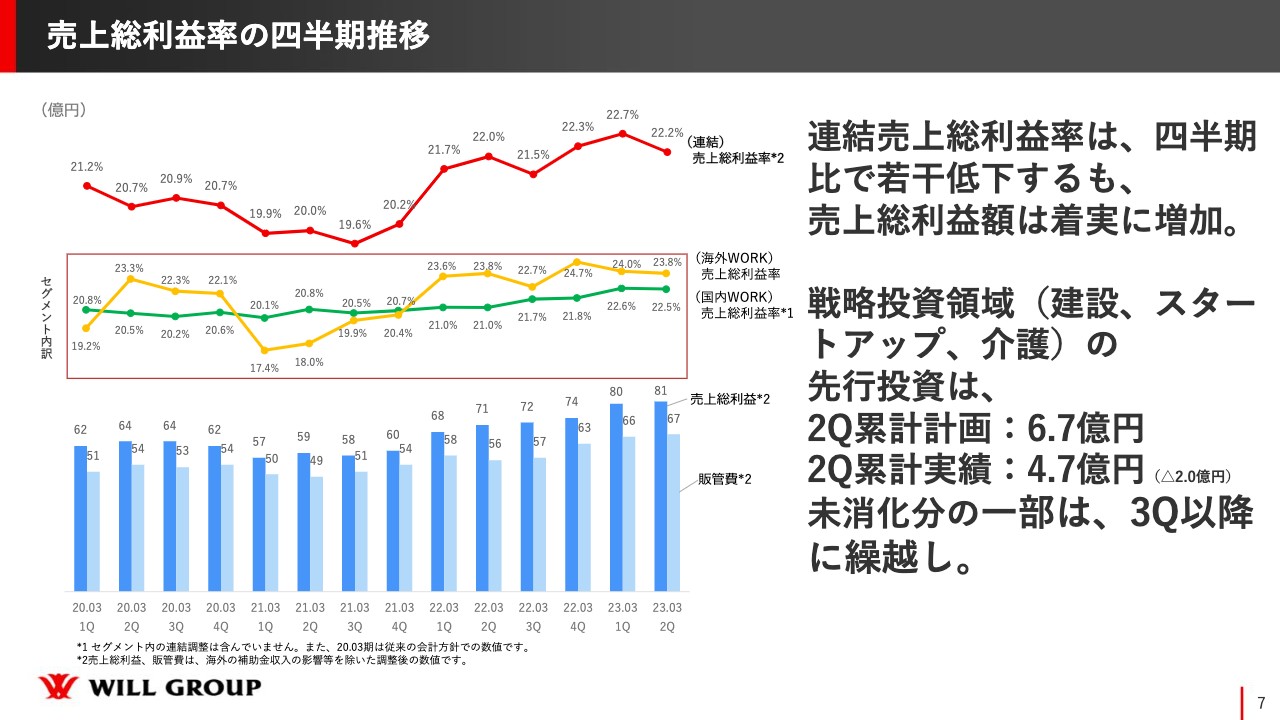

売上総利益率の四半期推移

売上総利益率の四半期推移に関するグラフをお示ししています。折れ線グラフの赤色の線が連結、黄色が海外、そして緑色が国内の売上総利益率を表しています。

国内に関しては2020年3月期の第1四半期から比べると、20パーセント台から22パーセント台へ順調に推移しています。これは、Perm SHIFTを推進したことや、既存の派遣事業において売上総利益率を高めるための価格交渉等を行ってきた成果だと思っています。

海外のグラフは凸凹の幅が大きくなっています。海外事業は人材紹介のウエイトが高く、コロナ禍の1年目は大きく影響を受けました。しかし、その後のリバウンドバブルによる伸長もあり、最終的には連結でも右肩上がりになっています。

売上総利益額についても着実に増加しています。戦略投資領域としている建設やスタートアップなどへ投資を実施していることで、売上総利益額の伸びは順調です。

販管費については、もともと第2四半期の累計計画では戦略投資領域に6.7億円を投資する予定でしたが、実際は4.7億円の投資となりました。この未消化分は第3四半期以降に繰り越して、しっかりと投資していきます。

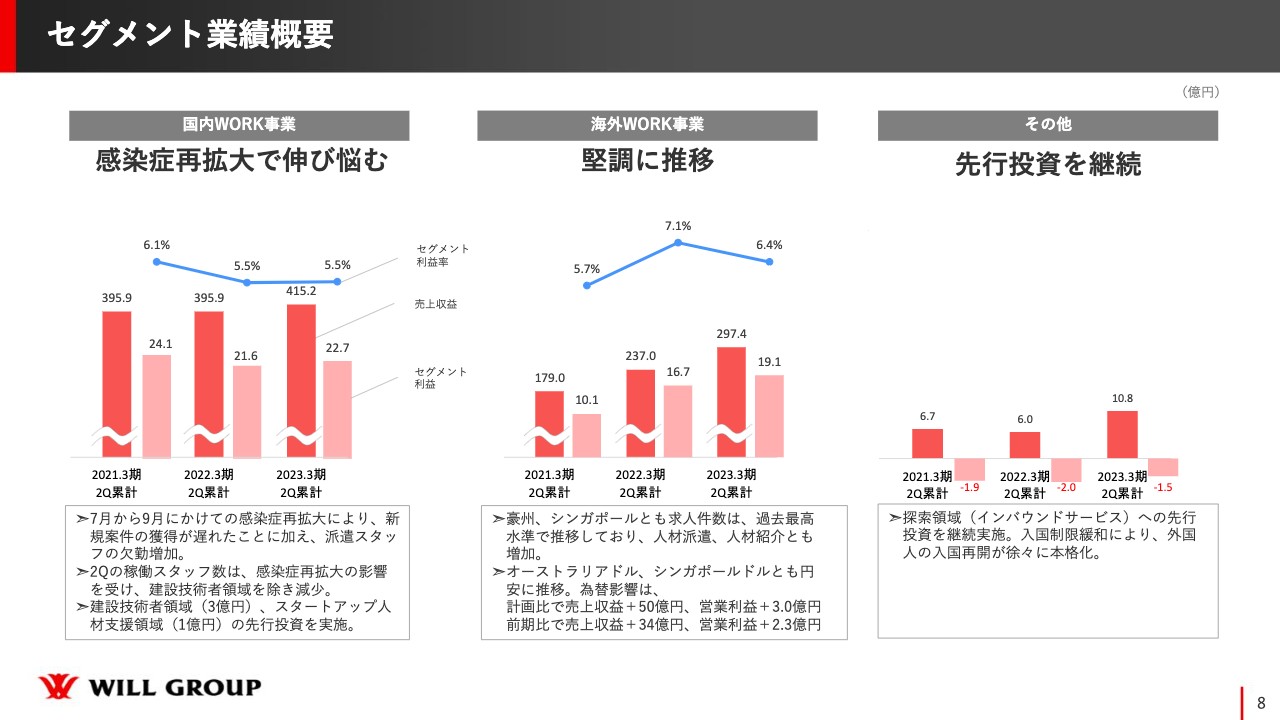

セグメント業績概要

セグメント業績概要です。国内、海外、その他に分けてお話しします。

国内は前年度から売上収益や利益は伸びていますが、計画までは到達していない状態です。スライド左側の折れ線グラフにもあるように、セグメント利益率も若干伸び悩んでいます。先ほどもご説明しましたが、7月から9月にかけて感染症再拡大による有給休暇取得増と新規入職数の減少があり、非常に苦労しました。

海外は、もともとの計画では前期の反動減によって厳しいのではないかと考えていましたが、第2四半期にしっかりと収益を伸ばすことができ、堅調に推移しています。派遣のウエイトが若干上がったため、セグメント利益率は前年度より若干下がっていますが、セグメント利益額はしっかり伸ばしているかたちです。また、オーストラリアドルやシンガポールドルも円安に推移しているため、為替のプラス影響を受けています。

その他として、我々は探索領域、いわゆるインバウンドやテック領域事業などにおいていろいろと投資しています。インバウンドは入国制限があった関係で大きく伸ばすことができていませんでしたが、徐々に制限が緩和されてきています。そのため、日本で外国人に仕事をしてもらえるような取り組みに向けて準備を進めています。

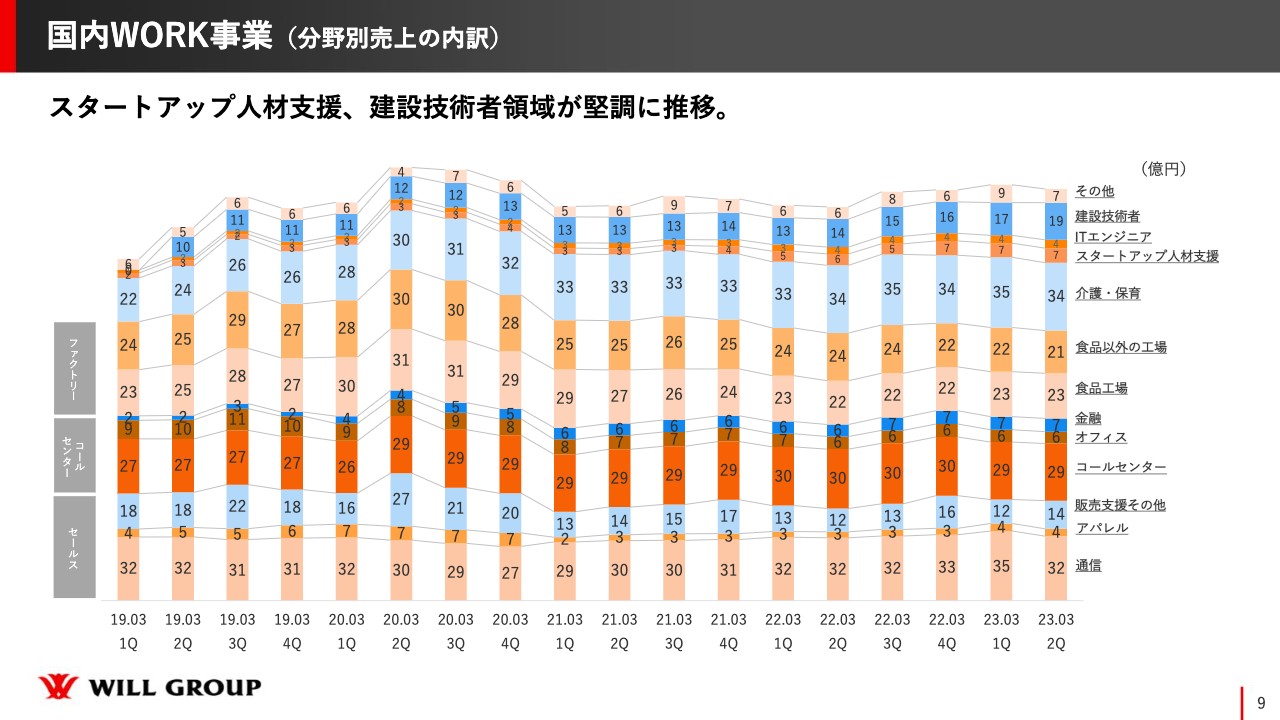

国内WORK事業(分野別売上の内訳)

国内WORK事業における分野別売上の内訳となります。第2四半期は第1四半期に比べて、全体的に多少下がりましたが、そのような中でもスタートアップ人材支援や建設技術者領域は堅調に推移しました。特に建設技術者領域は新卒が多く入り、4月、5月、6月においては研修期間で稼働できていませんでしたが、第2四半期から稼働したことで、売上が着実に上がっています。

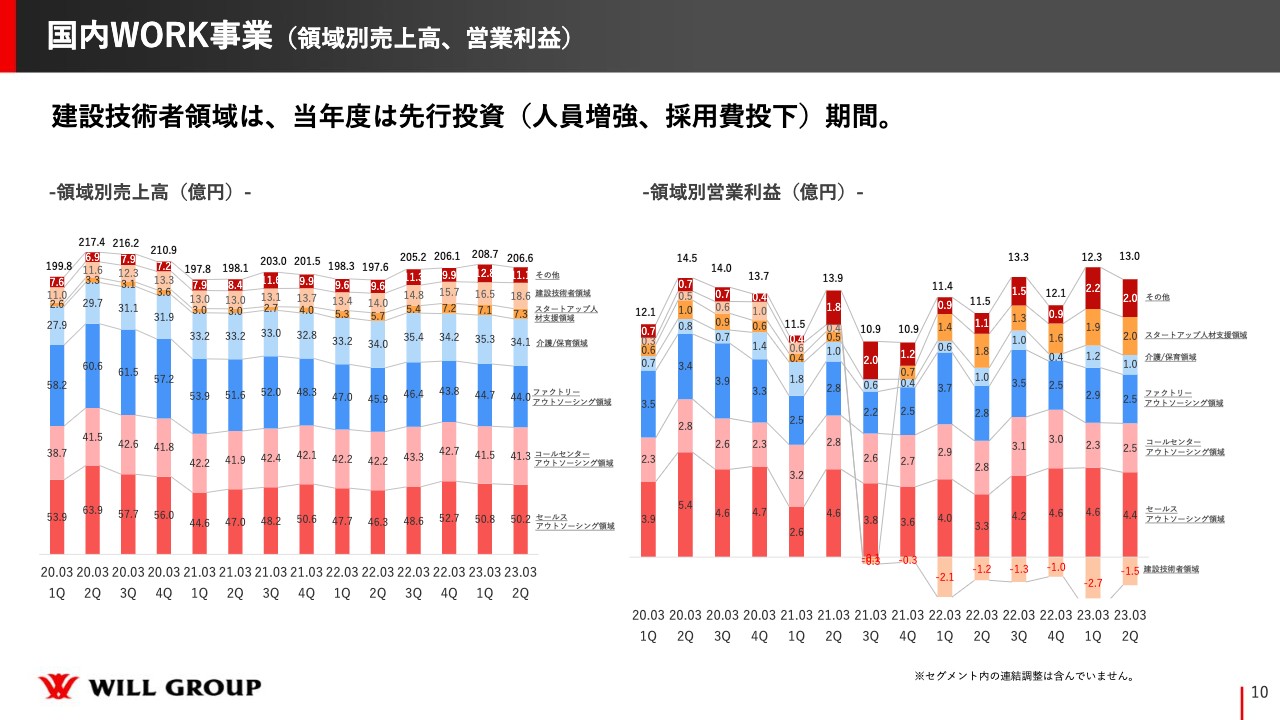

国内WORK事業(領域別売上高、営業利益)

国内WORK事業における領域別売上高と営業利益です。スライド左側に領域別売上高、右側に領域別営業利益のグラフをお示ししています。こちらに関しても先ほどお話ししたとおり、建設技術者領域がしっかりと売上を伸ばしており、今後一番力を入れて伸ばしていきたいと考えています。

ただし、利益に関しては、先行投資として採用費を投下して人員補強に力を入れています。顧客であるスーパーゼネコン等へのヒアリングからも、需要自体は今後も見込めそうですので、この分野で積極的な投資を続けていきたいと考えています。

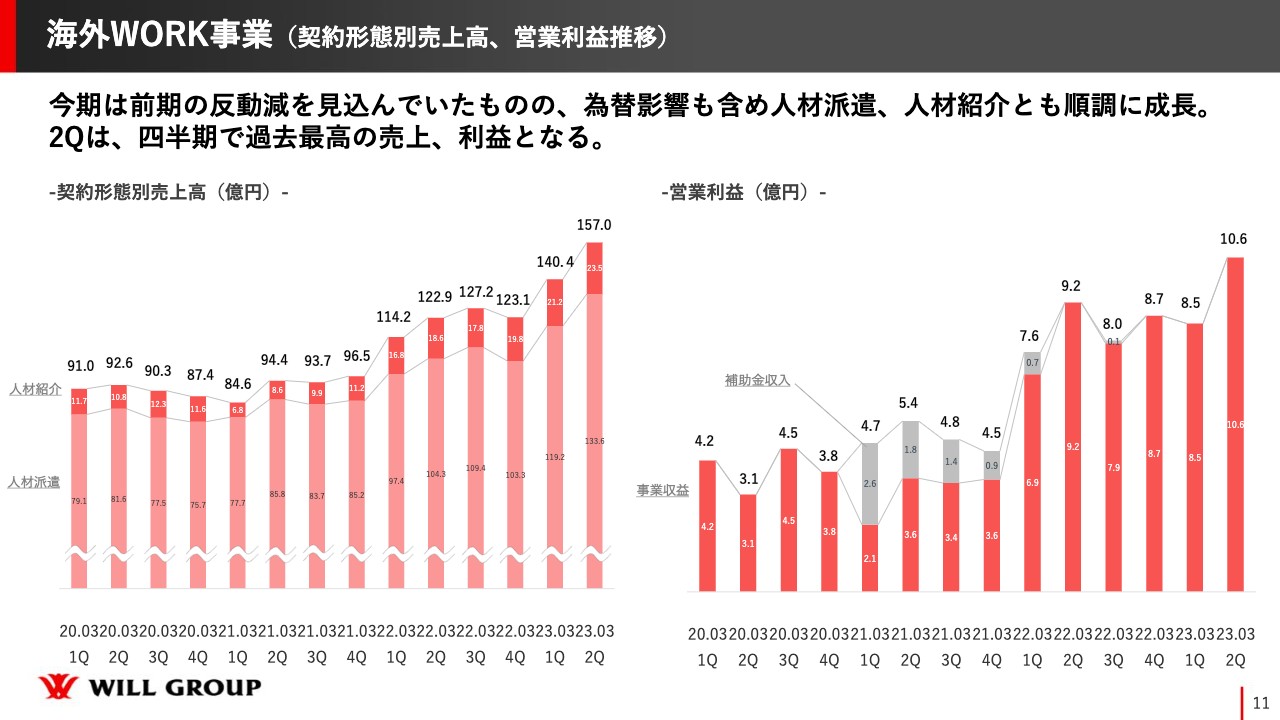

海外WORK事業(契約形態別売上高、営業利益推移)

海外WORK事業についてです。こちらもスライド左側に契約形態別売上高、右側に営業利益の推移をお示ししています。

契約形態別売上高では、人材紹介が過去最高となっており、人材派遣もそれ以上に順調に伸びています。為替の影響もありますが、人材派遣は、政府系の受注案件が増加しており、安定して伸びています。同様に営業利益も過去最高を更新している状態です。

海外に関しては、これまでも前年度の営業利益を上回ることはなかなか厳しいのではないかと毎回お話ししていました。しかし、この第2四半期に関してはオーストラリア、シンガポールともに、非常に積極的な採用が続いていたため、過去最高の売上、利益となっています。

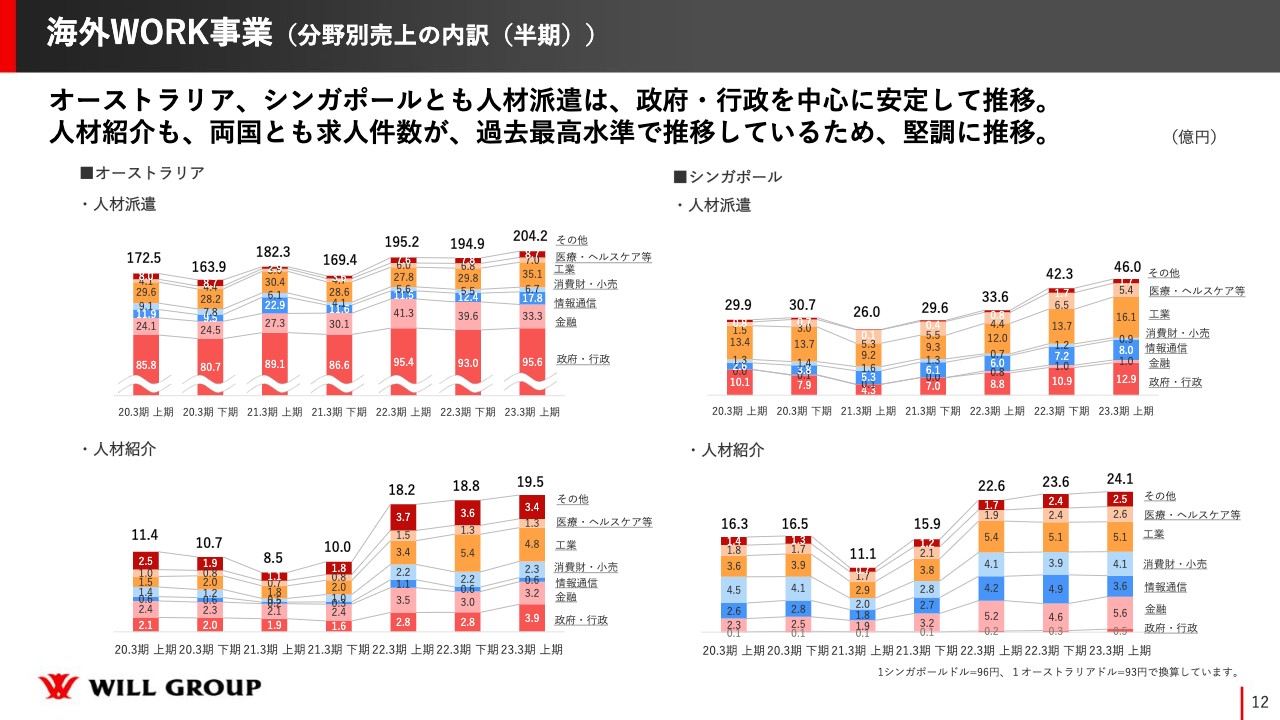

海外WORK事業(分野別売上の内訳(半期))

海外WORK事業における分野別売上の内訳の半期の数字です。スライド左側がオーストラリアの人材派遣と人材紹介、右側がシンガポールの人材派遣と人材紹介です。

こちらに関してはどれも順調に伸びており、着実に基盤が安定している状態です。特に我々は、政府・行政のウエイトが特に高いため、そこがしっかりと伸びており、安定した基盤を作っています。今後も、着実に伸ばしていこうと考えています。

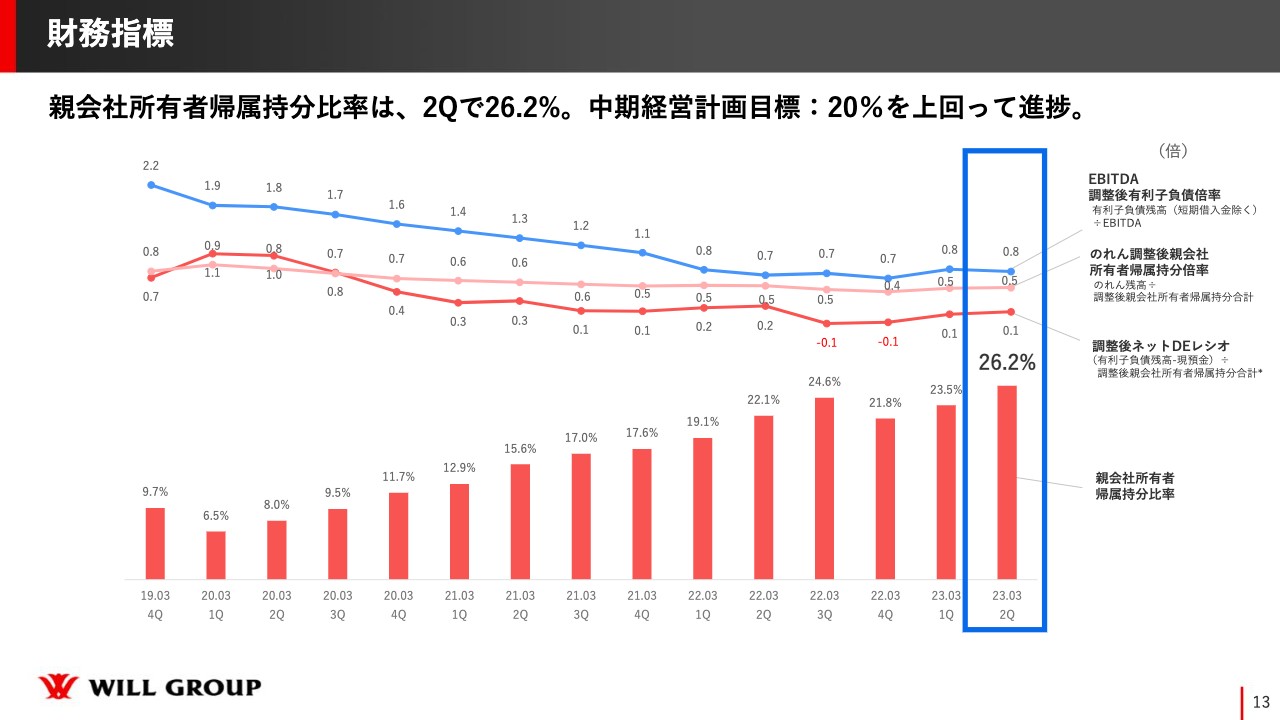

財務指標

財務指標についてです。我々が非常に意識していた指標の1つである親会社所有者帰属持分比率は、中期経営計画の目標値として20パーセントに回復することを目指していますが、第2四半期が終わった時点で26.2パーセントと、順調に改善しています。

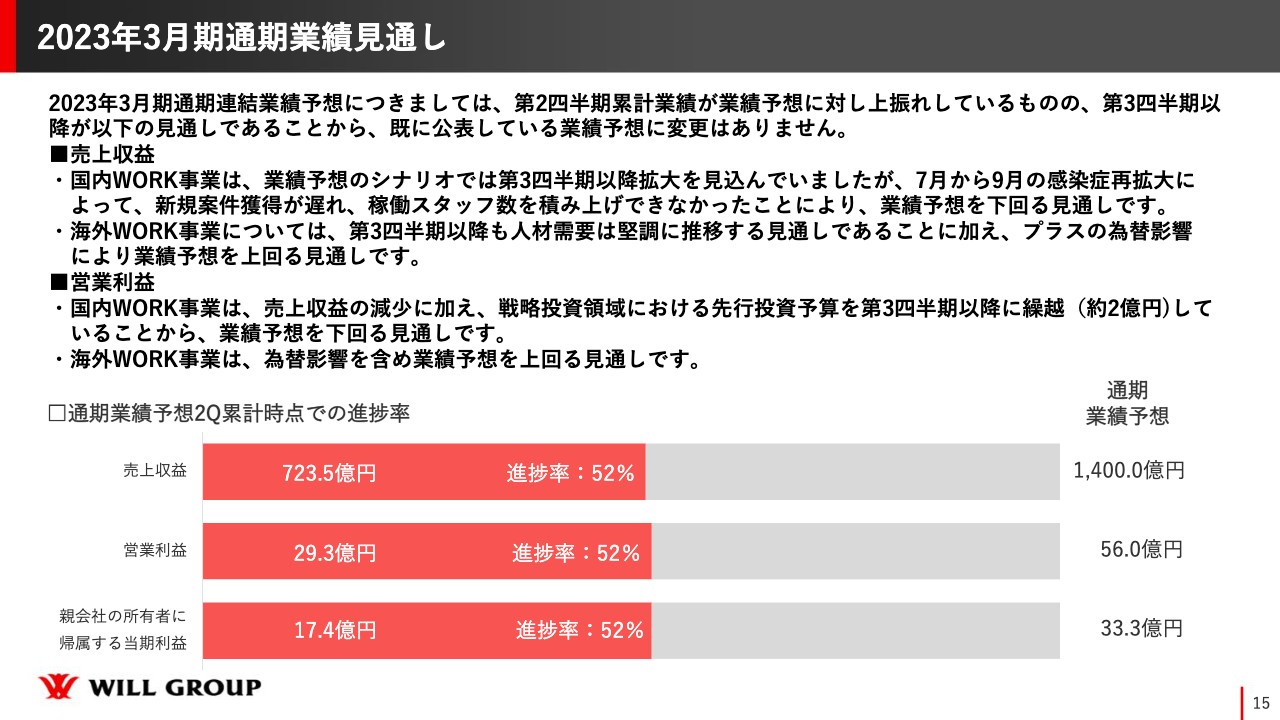

2023年3月期通期業績見通し

2つ目のテーマとして、2023年3月期通期の業績予想、配当予想です。

まずは通期業績見通しです。スライド下段のグラフに進捗率を記載しています。半期が終わり、売上収益、営業利益、当期利益のいずれも進捗率52パーセントとなっています。

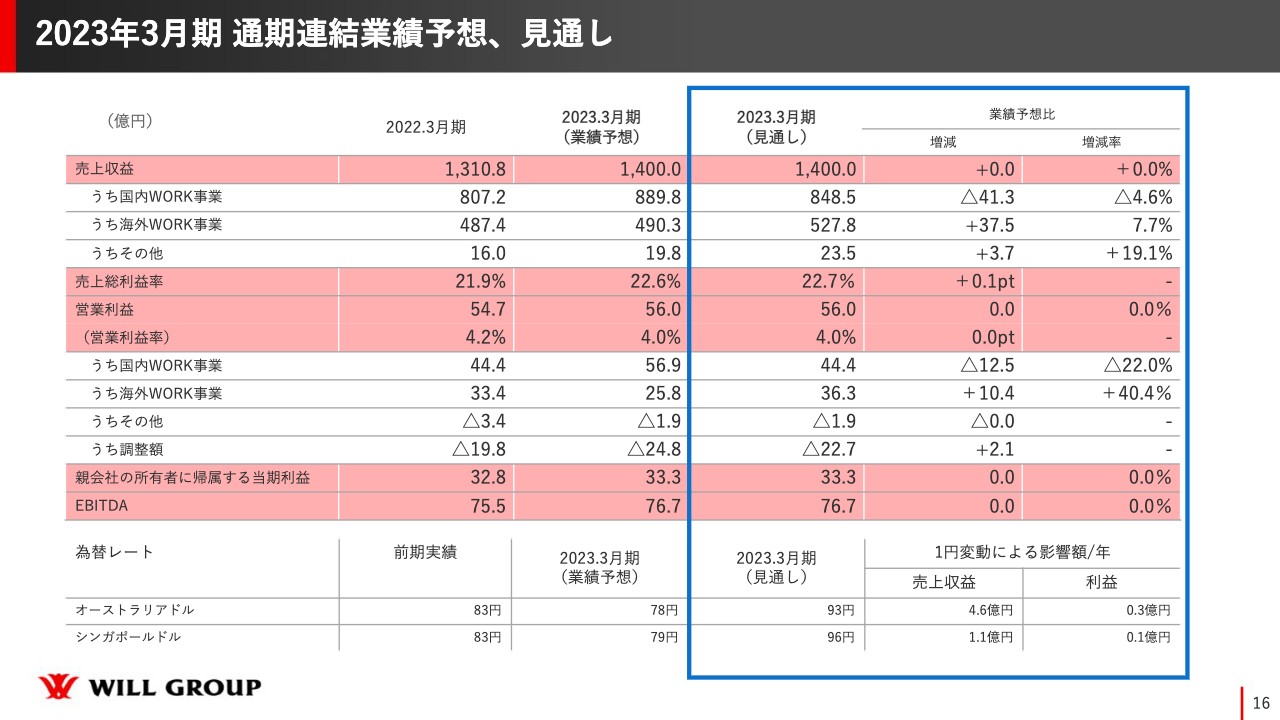

2023年3月期通期連結業績予想、見通し

通期の業績予想については、第2四半期累計業績は業績予想に対して上振れているものの、第3四半期以降の見通しが不透明であることから、公表している業績予想に変更はありません。

売上収益に関して、業績予想のシナリオでは、国内WORK事業は第3四半期以降にしっかりと拡大していくと見込んでいましたが、7月から9月の新型コロナウイルス感染症拡大をきっかけに、新規案件獲得が大きく遅れてしまいました。

4月から9月に数字を積み上げることで考えており、4月、5月、6月はしっかりと積み上げられたのですが、7月、8月、9月に純増できなかったため、業績予想を下回る見込みです。第3四半期以降で回復させ、国内WORK事業の業績を戻していきたいと考えています。

海外WORK事業に関しては、第3四半期以降も人材需要は堅調に推移する見通しなことに加え、プラスの為替影響により業績予想を上回る見通しです。

営業利益に関しては、当期の国内WORK事業の売上収益が減少する見通しであることに加え、戦略投資領域においても第3四半期以降に繰越の部分があるため、業績予想を下回る見通しですが、海外WORK事業で業績予想を上回り、取り戻したいと考えています。

スライドの青枠で囲っているところが通期業績予想の見通しで、右隣に記載の業績予想からの変化値を載せています。連結の売上収益、営業利益ともに変化はありませんが、その下段の「うち国内WORK事業」「うち海外WORK事業」の数字が変化しています。

国内WORK事業の営業利益は、前期の44億円から56億円へ伸ばすとお伝えしていましたが、結果的には前期並みというかたちになり、悔しい見通しとなっています。ただ、前期と比較して今期は下がると予想していた海外WORK事業が前年度以上に伸びたため、連結の営業利益は56億円と変更はありません。

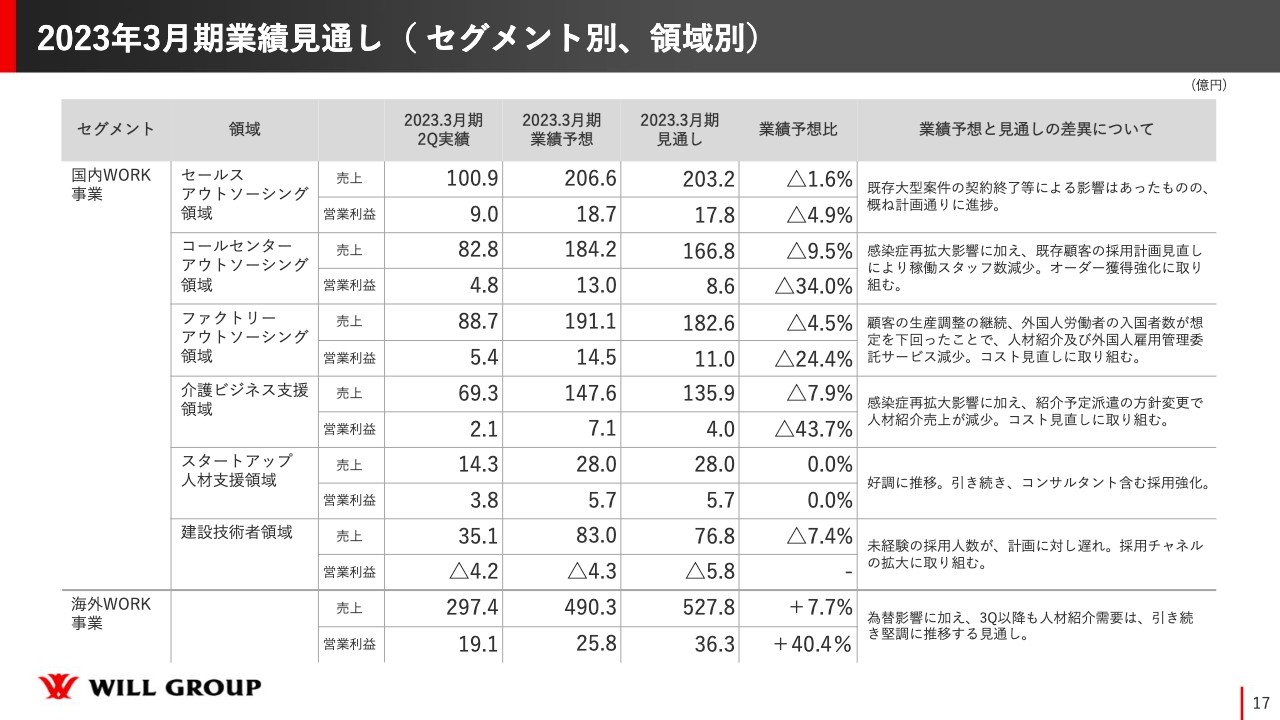

2023年3月期業績見通し(セグメント別、領域別)

セグメント別、領域別の業績の見通しです。一番下段に記載の海外WORK事業の営業利益は、業績予想から40パーセントアップする見通しです。

国内WORK事業は、コールセンター、ファクトリー、介護の3つの事業が、特にコロナ禍の影響を大きく受けているところがあります。また、10月から社会保険加入条件の適用範囲の拡大があるため、その影響も受けています。

下期の業績を含めた通期で、コールセンターは34パーセント減、ファクトリーは24パーセント減、介護ビジネスは43パーセント減の見通しとしています。

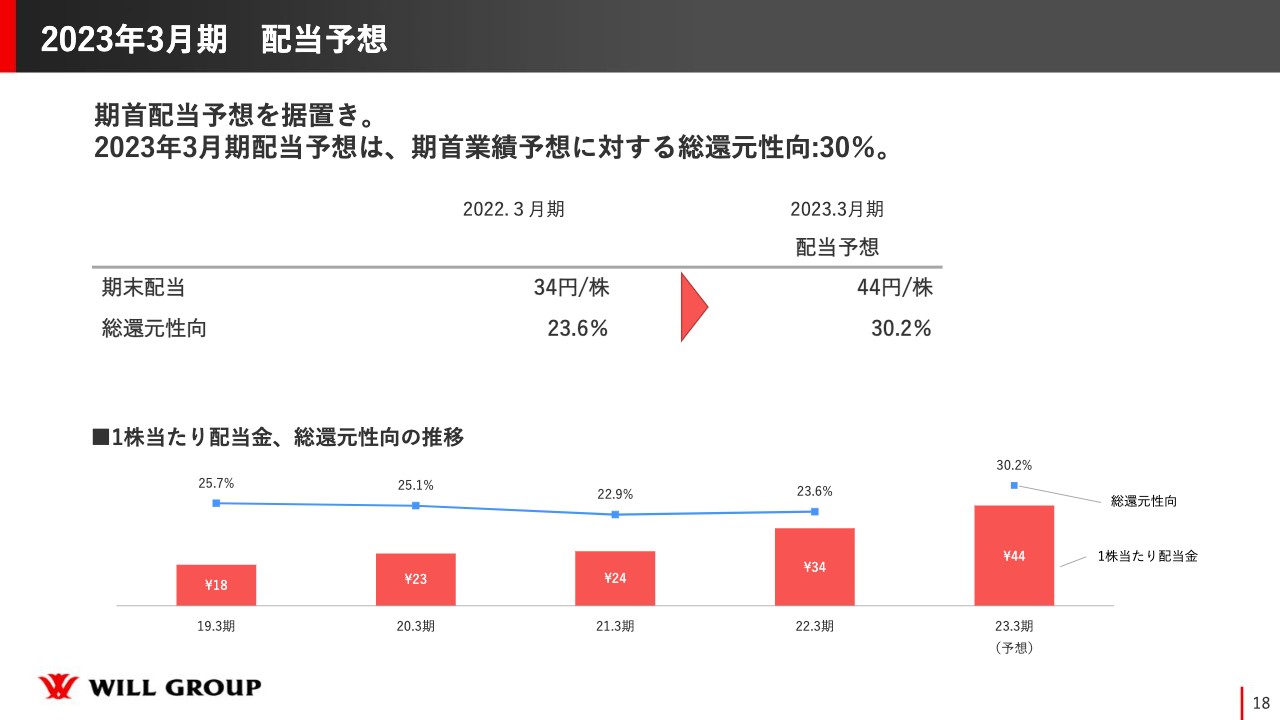

2023年3月期 配当予想

配当予想は44円と、前年度から10円アップとしています。配当方針に関しては期首業績予想に対して総還元性向30パーセントとしています。

2020年3月期から2021年3月期にかけての配当は1円アップというところでしたが、その後は1株当たり10円ずつアップをしています。2022年3月期までの総還元性向は、23パーセントから24パーセントで推移していますが、今期現状30パーセントの見通しです。

中期経営計画(WILL-being 2023)進捗サマリ

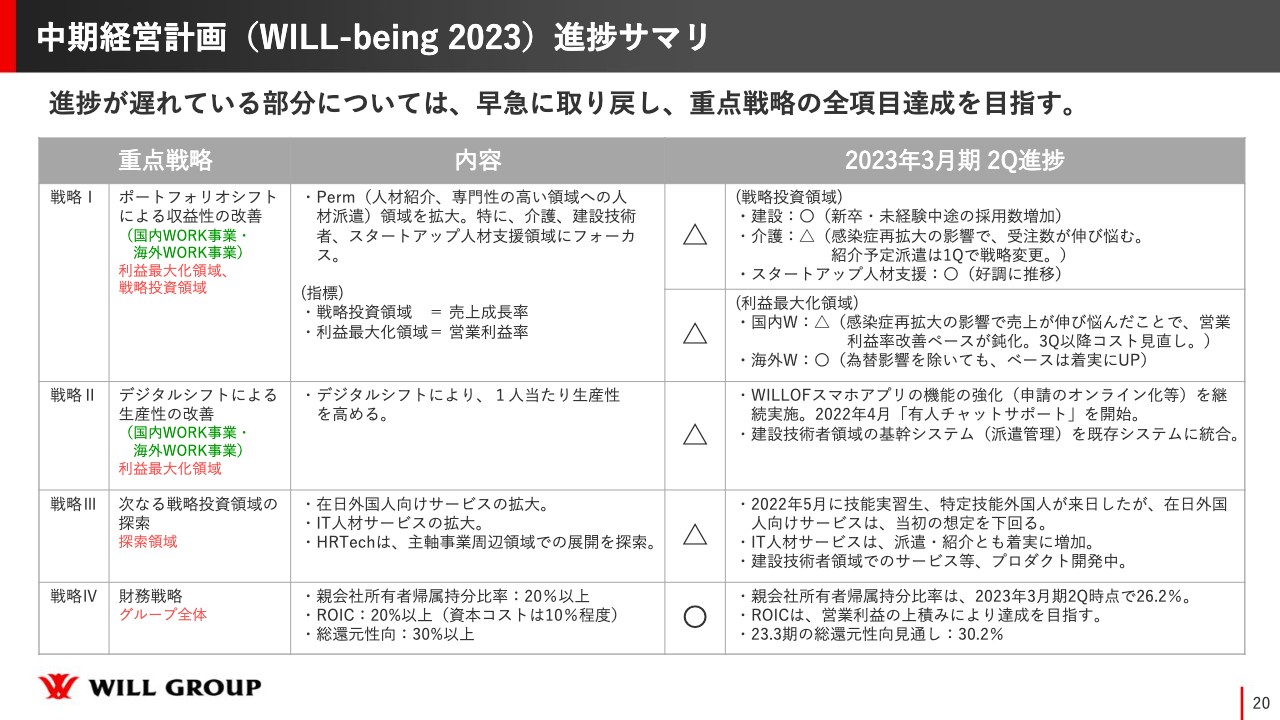

3つ目は、中期経営計画(WILL-being 2023)の重点戦略の進捗です。重点戦略は大きく4つあります。進捗が遅れている部分を早急に取り戻し、重点戦略の全項目を達成できるように進めていきたいと思っています。

スライド一番下段の財務戦略には1つ「◯」がありますが、それ以外の部分は現状で「△」になっています。

一番上段が、「ポートフォリオシフトによる収益性の改善」です。内容としては、売上総利益率や営業利益率の改善ですが、大きく見ると改善しているものの、一つひとつに関しては、まだ「△」の部分があると思っています。

建設やスタートアップは「◯」を付けることができると思いますが、介護に関しては期中で戦略を大きく変えました。もともと伸ばそうと思っていた紹介予定派遣は、お客さまのニーズがないということで、いったん中止することにしました。そのような戦略変更により「△」としたため、全体としても「△」としています。

「デジタルシフトによる生産性の改善」では、デジタルシフトによって1人当たりの生産性を高めていくことを最終的なゴールとしています。我々にとっては、デジタルシフトの一丁目一番地が、スタッフとのやりとりの生産性改善に向けたアプリ化です。

独自にアプリを開発し、アプリでスタッフとやりとりをすることによって、コンタクトの量を増やしながら質を高めていき、1つのコンタクトにかかる時間を削減していくかたちを目指しています。

現在、スタッフの約90パーセント以上がアプリを利用してもらっていますが、アプリの内容をさらにアップデートしていきたいと思っています。また、それによってスタッフの満足度が上がったり、工数が減ることによって、お客さまとのやりとりを増やしていきたいと考えています。

「次なる戦略投資領域の探索」に関しては、収益という意味では今回の中計にあまり貢献しないのですが、次の中計、さらにはその次の中計等において、しっかりと収益を生み出すようなものを作っていきたいというところで、探索領域として事業を拡大しています。IT人材の派遣・紹介などは順調に伸びており、非常に調子がよい状態です。

また、建設技術者の中でのHRTech的なサービスプロダクトも、現在テストで行っています。ただし、想定外な点として特定技能外国人の来日がコロナ禍によってかなり抑制され、外国人人材向けサービスの拡大が遅れているということで「△」としています。徐々に緩和されてきている部分もありますので、下期はしっかりと未来に向かってプラスになるように取り組みたいと思っています。

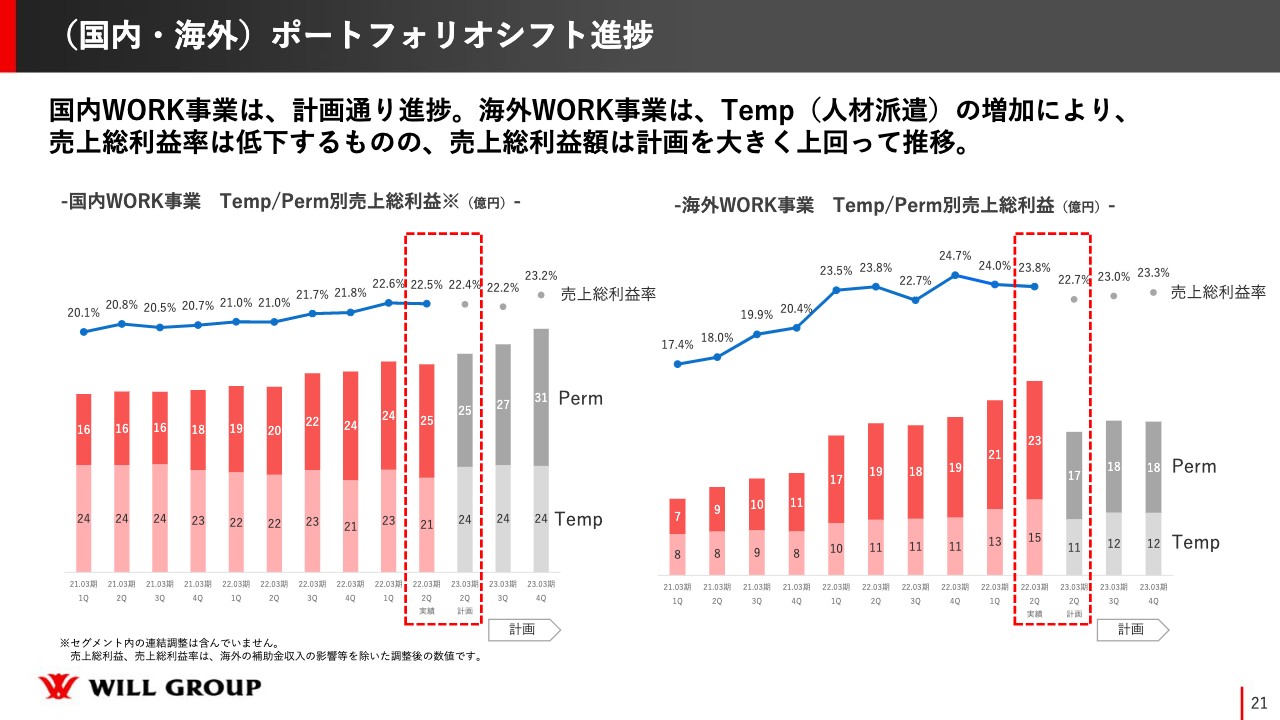

(国内・海外)ポートフォリオシフト進捗

国内・海外のポートフォリオシフト進捗です。ポートフォリオシフトについて再度ご説明すると、人材領域をTemp領域とPerm領域に分けています。

Temp領域は、いわゆるカジュアル派遣と言われる、3ヶ月で更新するような有期雇用のスタッフ派遣事業です。Perm領域は人材紹介や無期雇用での有資格者の派遣事業で、我々はPerm領域に力を入れているところです。

Perm領域に力を入れることで、どのようなことが実現できるかと言いますと、収益性の改善が大きいこと、加えて定着率の改善だと思っています。

国内WORK事業に関しては、Perm領域の拡大に特化していくことにより、徐々に売上総利益が上がってきています。そのため、売上総利益額は、Perm領域がTemp領域を上回るようになってきたと思っています。

海外WORK事業に関しても同様に、Perm領域の売上総利益額が確実に増え、売上総利益率も改善してきており、非常によい傾向だと思っています。

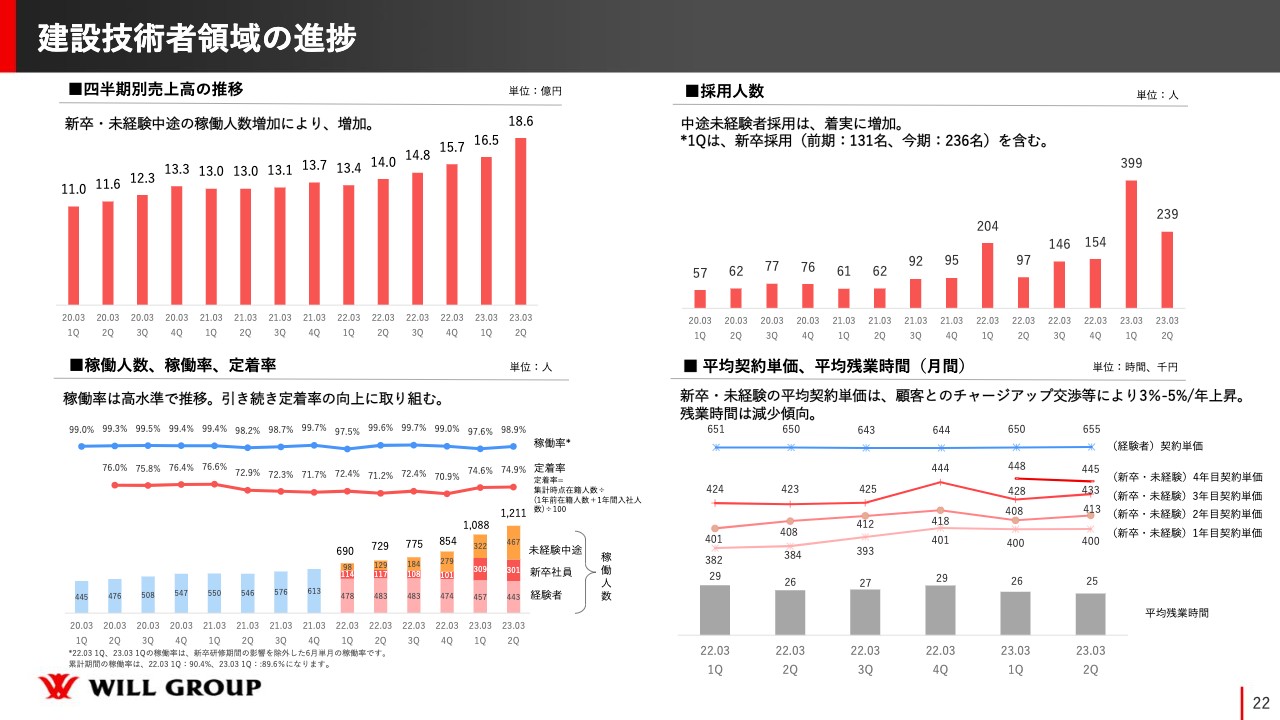

建設技術者領域の進捗

ここからは、我々が力を入れている建設技術者領域と、介護領域のご説明になります。建設技術者領域に関しては、スライド左上に四半期ごとの売上高の推移を記載していますが、着実に売上が伸びている状態です。

売上を作っているのが、スライド右側の採用人数になります。四半期ごとにどれだけの人数を採用してお客さまに紹介し、入社できたかについては、2020年3月期では、四半期ごとで50名から60名くらいしか入社させることができませんでした。

しかし、今期第1四半期では、新卒236名を含んでいるものの約400名、さらに第2四半期では240名近くを入社させることができており、確実に採用する力が出てきています。

このようなかたちで、1年間で1,000名採用という今年の目標もみえてきたと思っています。また、採用数を増やすことで、左下の稼働人数が増えていき、着実に定着率を高めていくことができれば、左上に記載の売上高がさらに伸びていくことにつながります。

我々は、未経験の人たちを有資格者、エキスパートに育て上げていくという強い思いを持っています。このように、スタッフが毎年増加し、活躍していくことで、右下の契約単価も確実に上げていけるような取り組みを、今後も続けていきたいと思っています。

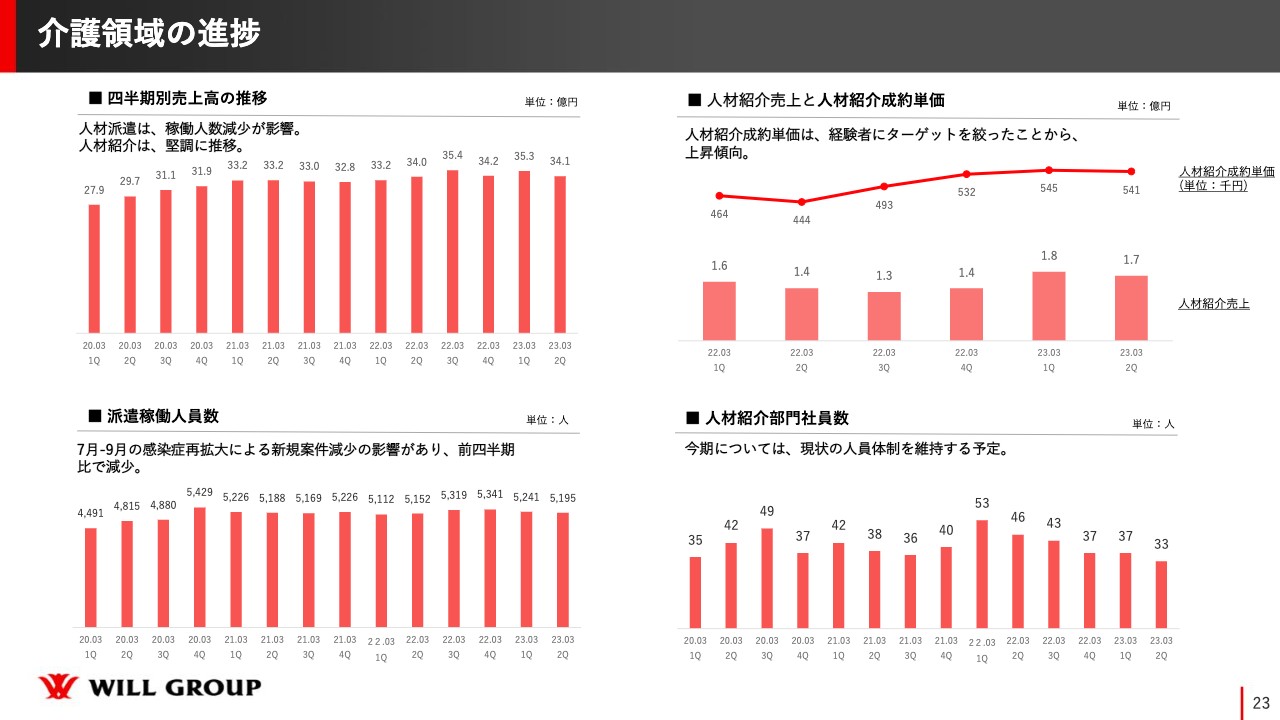

介護領域の進捗

介護領域に関してです。スライド左側に売上高の推移を記載していますが、人材派遣の稼働人数が7月、8月、9月と減少したことで、売上が下がっています。右側には人材紹介の売上を記載していますが、人材派遣とともに、人材紹介についても強めていくことを目指しています。

人材紹介においては、現時点で社員を大きく伸ばして力を入れているというわけではありませんが、非常に生産性が高まっており、それこそ成約単価も上昇しながら、着実に売上が改善してきているのではないかと思います。今後も人材派遣だけではなく、人材紹介領域についても伸ばしていきたいと考えています。

以上で、ご説明を終了させていただきます。お時間をいただき、ありがとうございました。

質疑応答:国内WORK事業の新型コロナウイルスによる業績影響への対策について

司会者:「第2四半期では、新型コロナウイルスの第7波の影響で、国内WORK事業の業績が減速したとのことですが、今後も新型コロナウイルスが流行するたびに、国内WORK事業は減速してしまうのでしょうか? 減速を防ぐための対策を何か考えていらっしゃいますか?」というご質問です。

大原:感染症が拡大すると、感染者、濃厚接触者は、自宅待機のため働けないという問題があり、これが大きな影響を受けます。第8波など今後政府がどのような方針を取るかによっても影響されるであろうと思っています。

無症状の方、濃厚接触者の自宅待機期間が3日間や4日間に短縮されれば、影響度は少なくなってくると思いますが、影響を受けるか受けないかと言いますと、今後も影響を受けるだろうと考えています。

その中で、どのような対策をしているかと言いますと、感染者、濃厚接触者数を抑えることは難しく、自宅待機期間中の有給休暇取得日数が増加することは仕方ないですが、感染症拡大期間に営業活動が遅れることがありましたので、今までの120パーセント、130パーセントという水準まで新規オーダーを確保していくように動いています。

また、特にコールセンターについてはリモート化を進めていくことで、感染症拡大の影響度が非常に少なくなります。今、お客さまと相談しながら、リモート化の促進に力を入れています。

とにかく徹底して新規オーダーを取って、カバーリングするという動きをしていきたいと思っています。

質疑応答:建設分野が黒字化する時期について

司会者:「力を入れている建設分野について、未経験新卒が経験者の平均契約単価の水準になるには、まだ時間がかかりそうですが、いつ頃黒字化するのでしょうか?」というご質問です。

大原:おっしゃるとおり、未経験の人材が非常に増えてきますので、全体の1人あたり請求単価は低くなっています。我々は毎年、お客さまに対して価格交渉を行っていますので、入社して5年目、6年目、7年目くらいのウエイトが高まると、全体の単価は落ち着いてくると思っています。

経験者は請求単価も高いですが、単価が高いから売上総利益率が高いかというと、必ずしもそうではありません。経験者の場合はどこでも取り合いになるため、経験者のほうが案外、売上総利益率が低かったりします。

そのような意味では、新卒、未経験者が成長して5年、6年くらい続いた時が、我々の理想とする構成になるため、そのような状態に早く持っていきたいと思っています。

質疑応答:海外WORK事業の来年の市況について

司会者:「海外WORK事業のマクロ環境に関してご説明いただきましたが、各国の来年の環境に関して、どのように見ていらっしゃるのかを詳しく教えていただけないでしょうか?」というご質問です。

大原:我々は海外の売上が4割くらいになっているため、海外の影響を比較的受けるような状態になってきました。私自身はアナリストではないため、来年や再来年の海外の状況に関して不確かな部分がありますが、今持っている情報でお伝えしたいと思います。

我々が事業の中心としているASEAN、シンガポール、オーストラリアに関しては、どの人材会社も前年度を上回っている状態で推移していると聞いていますし、我々もそのようなかたちで上昇しています。

ただし、ヨーロッパやアメリカなどに関しては、比較的前年度割れしているという話を耳にします。ヨーロッパやアメリカなどで新型コロナウイルスから経済再開に向かった時の反動が非常に大きかったため、その影響で下がっていると聞いています。

オーストラリアとシンガポールに関しては、現状でそのような話はそれほど聞いていないというのが事実です。ただし、リセッションなどについてもいろいろと言われているため、我々も情報を取りながら、海外についてもマネジメントしていきたいと思っています。

質疑応答:建設業界の働き方改革について

司会者:「建設業界の働き方改革関連法のご説明がありましたが、今の時点で建設現場の対応状況について、どのように感じているのかを詳しく教えていただけないでしょうか?」というご質問です。

大原:我々が建設業に携わっていて感じるのは、働き方改革により残業が非常に減ってきているということです。建設業界での働き方改革は、他の業界よりも適用時期が猶予された状態でしたが、業界もようやく本腰になり、大手を中心として残業時間が適正化してきていると思います。

我々としては、それにより1人あたりの契約単価が減ってしまうという部分はありますが、残業が減ることによって働く人たちの定着率が高まり、働きやすい環境になることは大きなプラスだと考えています。働き方改革がさらに進み、健全な状態になっていってほしいと願うばかりです。建設業界の方々も大変危機感を持って考えられていますので、対応は着実に進んでいると考えています。