2022年11月18日に発表された、株式会社サインド2023年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社サインド 代表取締役社長 奥脇隆司 氏

ミッション

奥脇隆司氏(以下、奥脇):みなさま、本日はお集まりいただきまして、誠にありがとうございます。株式会社サインドの代表取締役社長の奥脇でございます。それでは、2023年3月期第2四半期の決算についてご報告させていただきます。本日は、事業概要と第2四半期の業績ハイライト、トピックスの順にご説明します。

当社のミッションは「インターネットを通じて、心のつながりを提供する」です。昨今、インターネットが普及している中で、商品だけではなく、オンラインもオフラインも含めた顧客体験そのものをサービスとして捉えていくことが、これからの社会において非常に重要だと考えています。

そこで当社は現在、理美容業界に対して、予約のデジタル化を通じて、店舗とお客さまのつながりを支援する事業を展開しています。

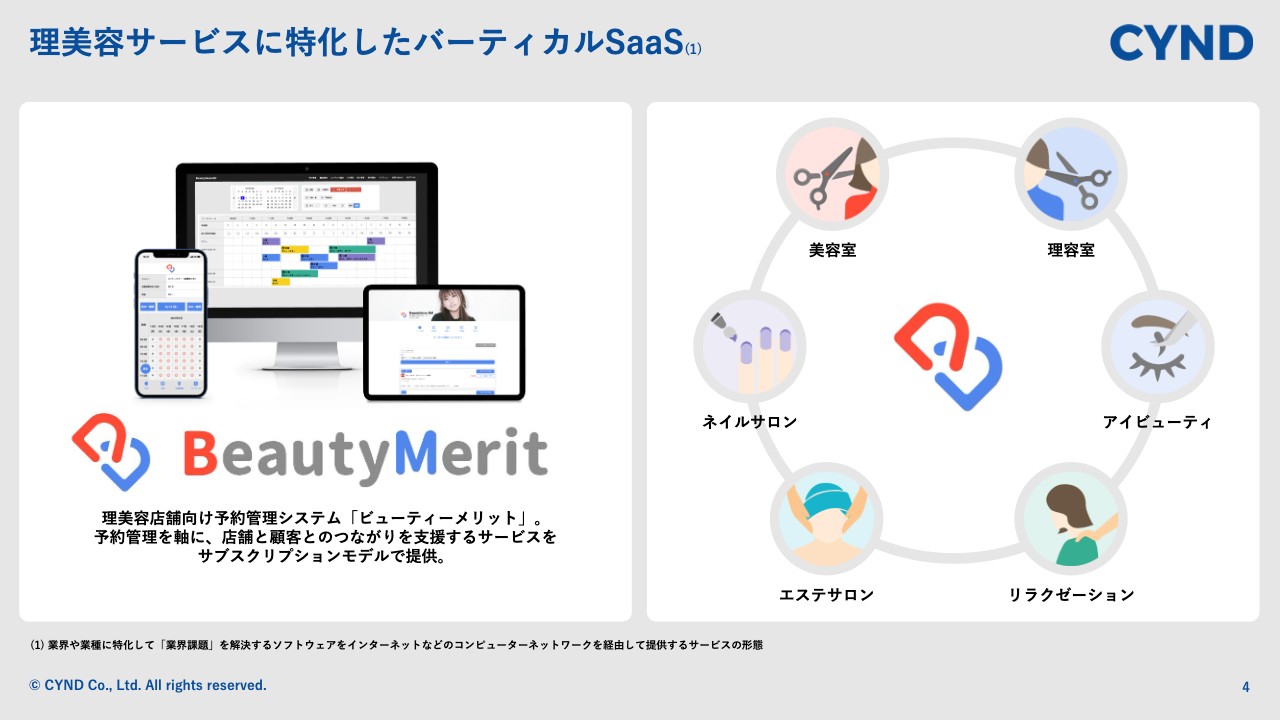

理美容サービスに特化したバーティカルSaaS

具体的な事業内容としては、理美容店舗に「BeautyMerit(ビューティーメリット)」という予約管理システムをサブスクリプションのモデルで提供しています。

対象の業種は、スライド右側に記載のとおりです。美容室や理容室だけではなく、ネイルサロン、アイビューティ、エステサロン、マッサージ系などで、幅広い業種に展開しているバーティカルSaaSとなっています。

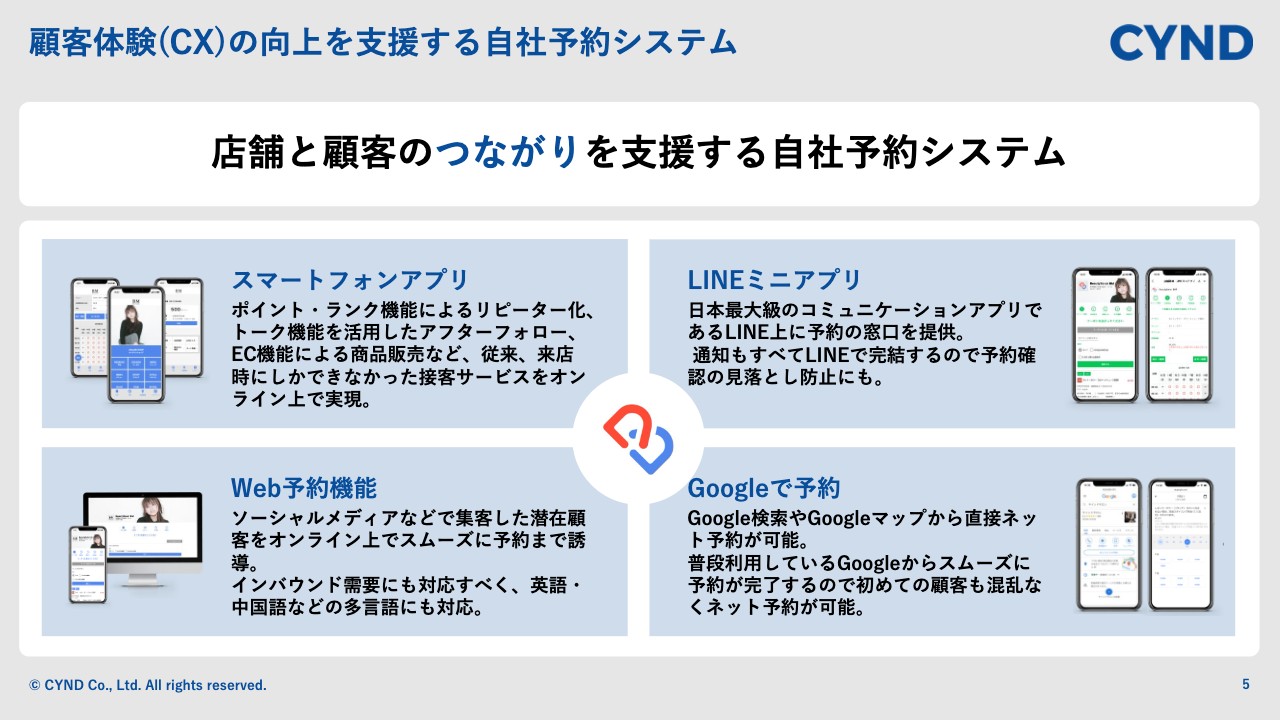

顧客体験(CX)の向上を支援する自社予約システム

「BeautyMerit」の具体的な機能についてご説明します。まず、理美容店舗がお客さまからネット予約を受ける自社の窓口となる、店舗の公式スマートフォンアプリや、ホームページ・ソーシャルメディア等からオンライン上でスムーズに予約まで誘導できるWeb予約機能、加えて、「LINE」上に予約の窓口を開設できる「LINEミニアプリ」や、Google検索・Googleマップから直接予約できる「Googleで予約」などを提供しています。

特に力を入れているのが、店舗公式のスマートフォンアプリです。理美容店舗のブランディング向上を支援するサービスとして、当社が店舗専用のアプリをiPhone向け、Android向けに作成しています。

アプリ内で具体的に利用できる機能としては、ポイントカード等のデジタル化はもちろん、チャット形式でコミュニケーションが取れるトーク機能や、オンラインショッピングができるEC機能など、お客さまの顧客体験を向上させる機能を用意しています。

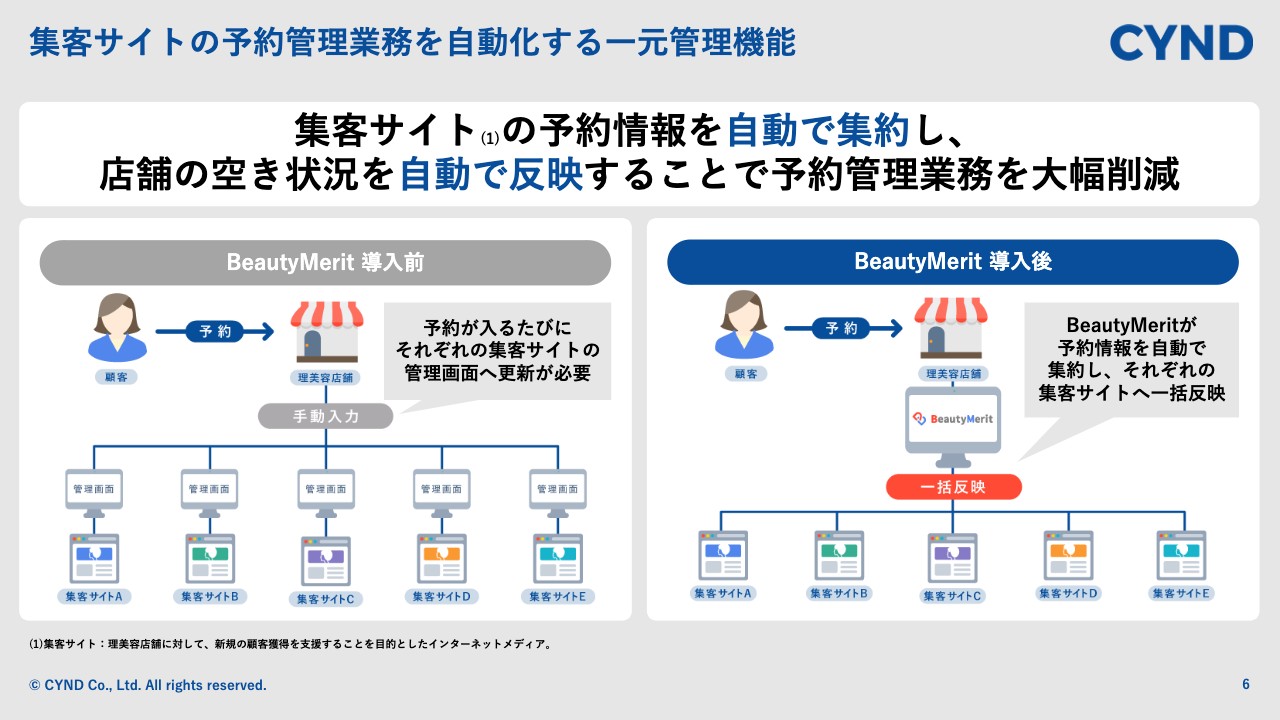

集客サイトの予約管理業務を自動化する一元管理機能

集客サイトの予約管理業務を自動化する一元管理機能についてご説明します。スライド左側の図が「BeautyMerit」導入前、右側が導入後を表していますが、理美容店舗は新規のお客さまを獲得するために、集客サイトを広く活用しています。

従来は、予約が入るたびにそれぞれの集客サイトの管理画面から予約情報を更新する必要があり、非常に管理が煩雑でした。そこで当社は複数の集客サイトの予約管理を自動化する一元管理機能を提供しています。

現在、12の集客サイトと連動しており、店舗は「BeautyMerit」の管理画面から予約情報を更新することで、「BeautyMerit」が予約情報を自動で集約し、それぞれの集客サイトへ一括反映されますので、業務負担を大幅に削減できます。

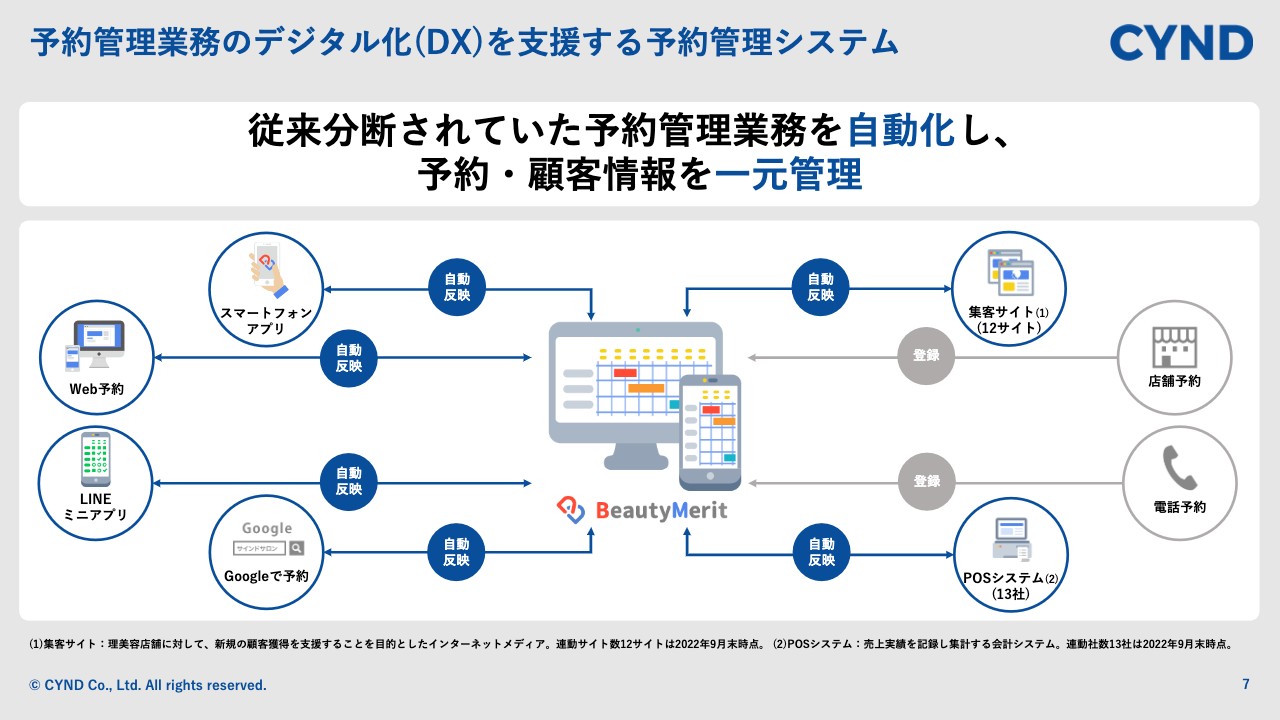

予約管理業務のデジタル化(DX)を支援する予約管理システム

スライドの左側の4つが、先ほどお話しした自社の予約システムで、右側が集客サイトの一元管理機能です。

スライド右下にあるとおり、理美容業界で利用店舗の多い会計システムであるPOSシステムとも連動しているため、会計時に予約情報の入力作業が不要です。現在13社のPOSシステム会社と連動しており、従来分断されていた予約管理業務を一気通貫で自動化しているのが「BeautyMerit」の大きな特徴です。

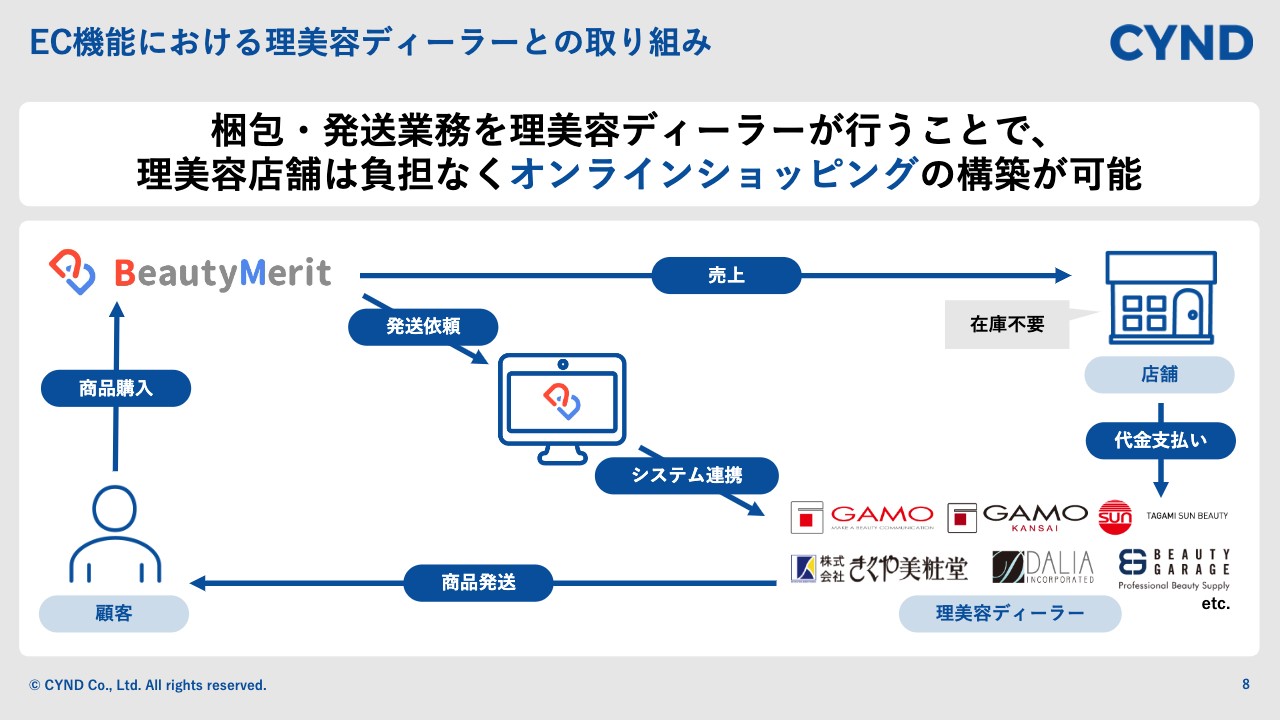

EC機能における理美容ディーラーとの取り組み

「BeautyMerit」と併せて提供している、オンラインショッピングを構築できるEC機能についてご説明します。今まで理美容店舗はオンラインショッピングを始めたくても、梱包・発送業務の負担から、オンラインショッピングの構築がなかなか難しいという課題がありました。

そこで当社は、理美容店舗のシャンプーやリンスの仕入れ元である理美容ディーラーとシステム連携することにより、商品を購入したお客さまに対して、理美容ディーラーの倉庫から直接商品を発送する仕組みを構築しました。

この仕組みにより、店舗はお客さまが商品を購入した際の梱包・発送、商品の在庫管理といった業務負担がなく、オンラインショッピングを構築でき、新たな売上を作ることが可能となりました。

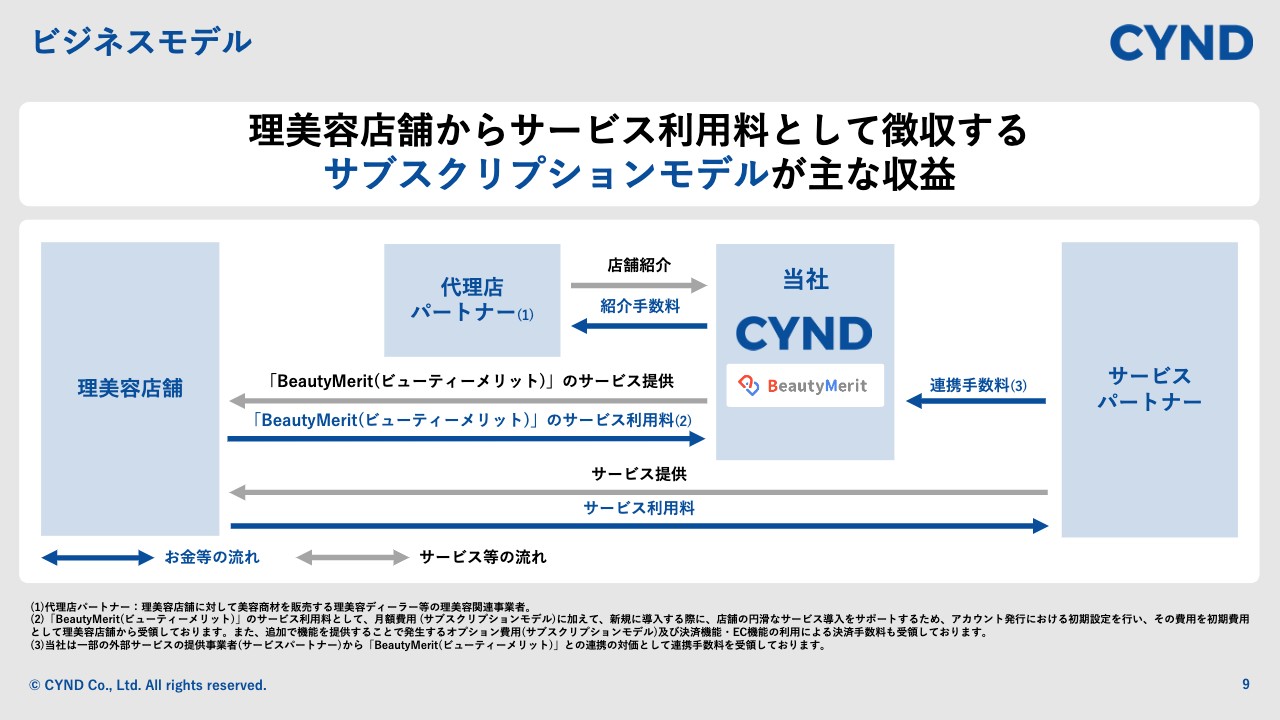

ビジネスモデル

ビジネスモデルです。「BeautyMerit」は、理美容店舗から月額でサービス利用料を徴収するサブスクリプションモデルとなっています。

その他、スライド右側に記載のとおり、集客サイトをはじめとした一部のサービスパートナーから「BeautyMerit」の連携の対価として連携手数料を受領しています。

販売体制としては、都心部を中心とした直販営業に加えて、理美容店舗に対してシャンプーやリンスを卸している理美容ディーラーをはじめとした代理店パートナーとも、積極的に営業活動で連携しています。

特に理美容室を運営する上では、シャンプー等を仕入れる必要がありますので、理美容ディーラーとの取引が必須となります。また、理美容ディーラーは店舗に対して、定期的なルート営業を行っている関係であり、とても強い信頼関係を構築していますので、当社に対して効率的に店舗をご紹介いただける関係です。

先ほどもお話ししましたが、理美容ディーラーとは、単なる代理店関係だけではなく、「BeautyMerit」のEC機能で商品販売を請け負ってもらっています。

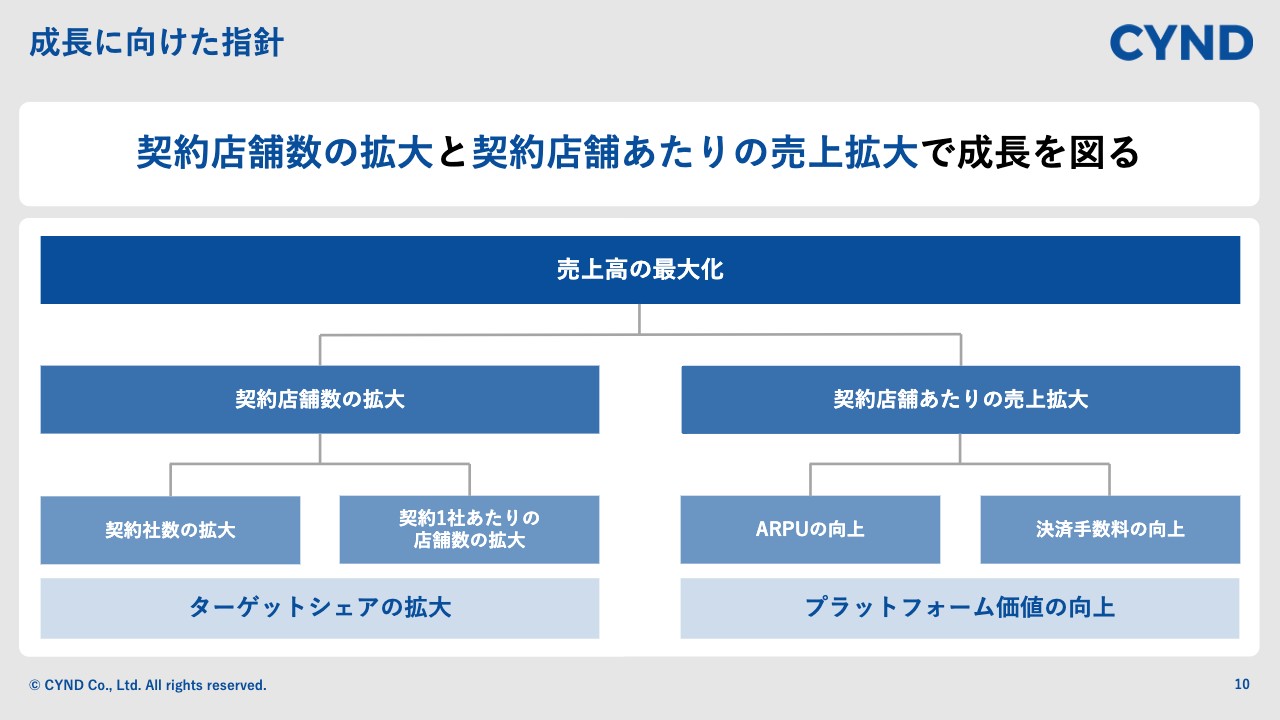

成長に向けた指針

成長に向けた指針です。当社の売上高を構成する契約店舗数と、契約店舗あたりの売上の2点を拡大していくことが重要です。まずターゲットシェアを拡大することで、契約店舗数を拡大させます。また、プラットフォーム価値の向上によって、契約店舗あたりの売上高の拡大を図っていきます。

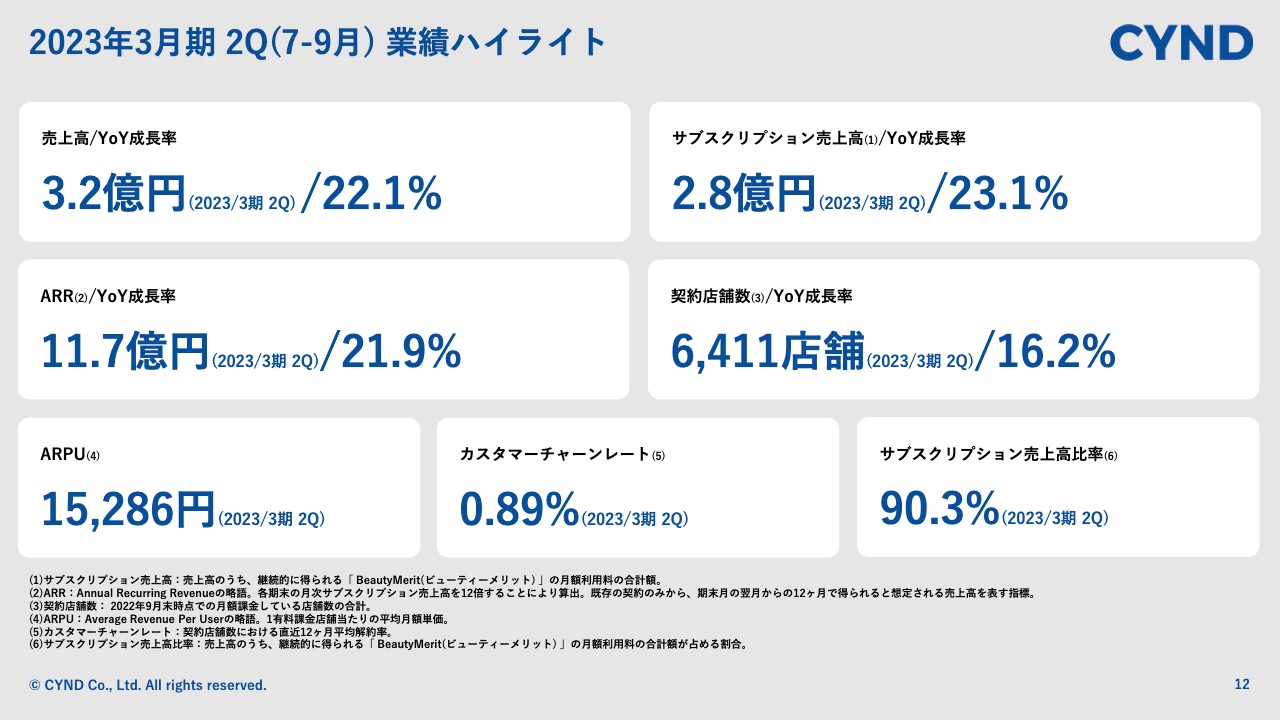

2023年3月期 2Q(7-9月) 業績ハイライト

第2四半期業績ハイライトです。売上高は前年同期比22.1パーセント増の3億2,000万円、サブスクリプション売上高は前年同期比23.1パーセントの2億8,000万円と成長しました。

ARRは前年同期比21.9パーセント増の11億7,000万円、契約店舗数は、9月末時点で前年同期比16.2パーセント増の6,411店舗と成長しました。

1有料課金店舗あたりの平均月額単価(ARPU)は1万5,286円、カスタマーチャーンレートは0.89パーセント、サブスクリプション売上高比率は90.3パーセントとなっています。

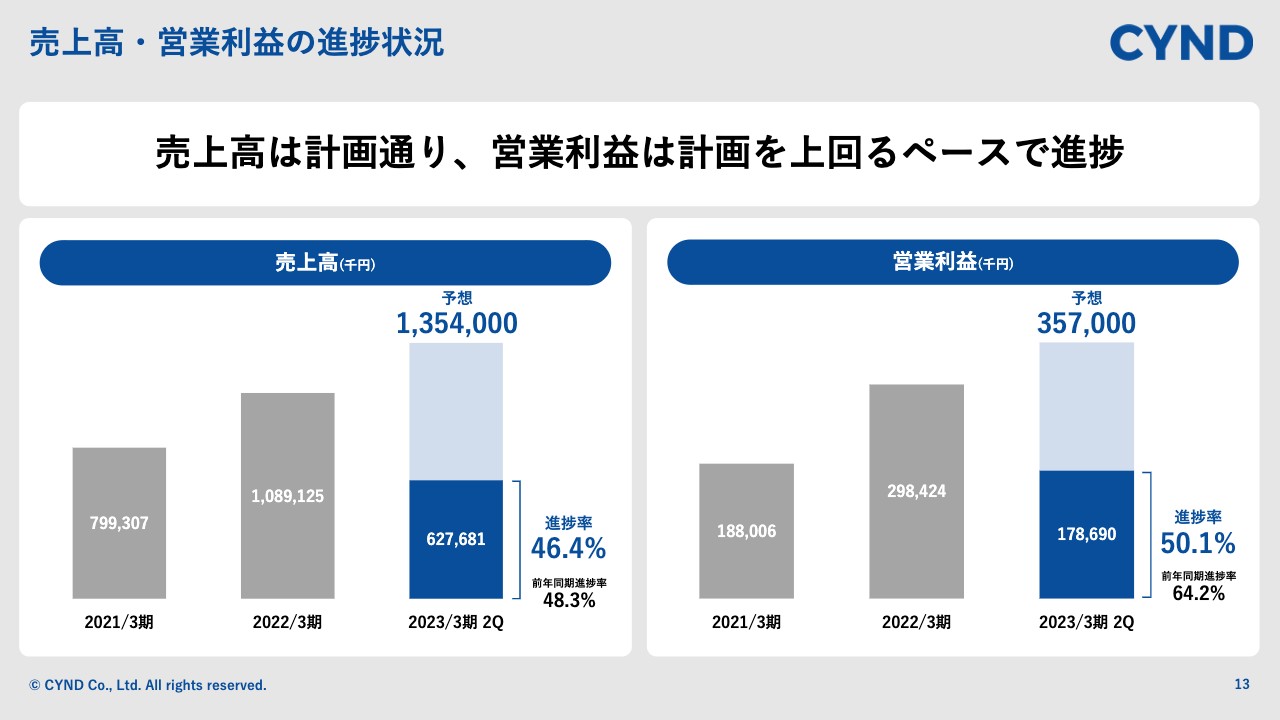

売上高・営業利益の進捗状況

売上高・営業利益の進捗状況です。売上高は、業績予想の13億5,400万円に対して、現在6億2,768万1,000円で、進捗率は46.4パーセントとなっています。営業利益は業績予想の3億5,700万円に対して、現在1億7,869万円で、進捗率は50.1パーセントとなっています。

売上高は計画どおりに推移していますが、営業利益は当初計画を上回るペースで進捗しています。この点に関しては後ほどご説明します。

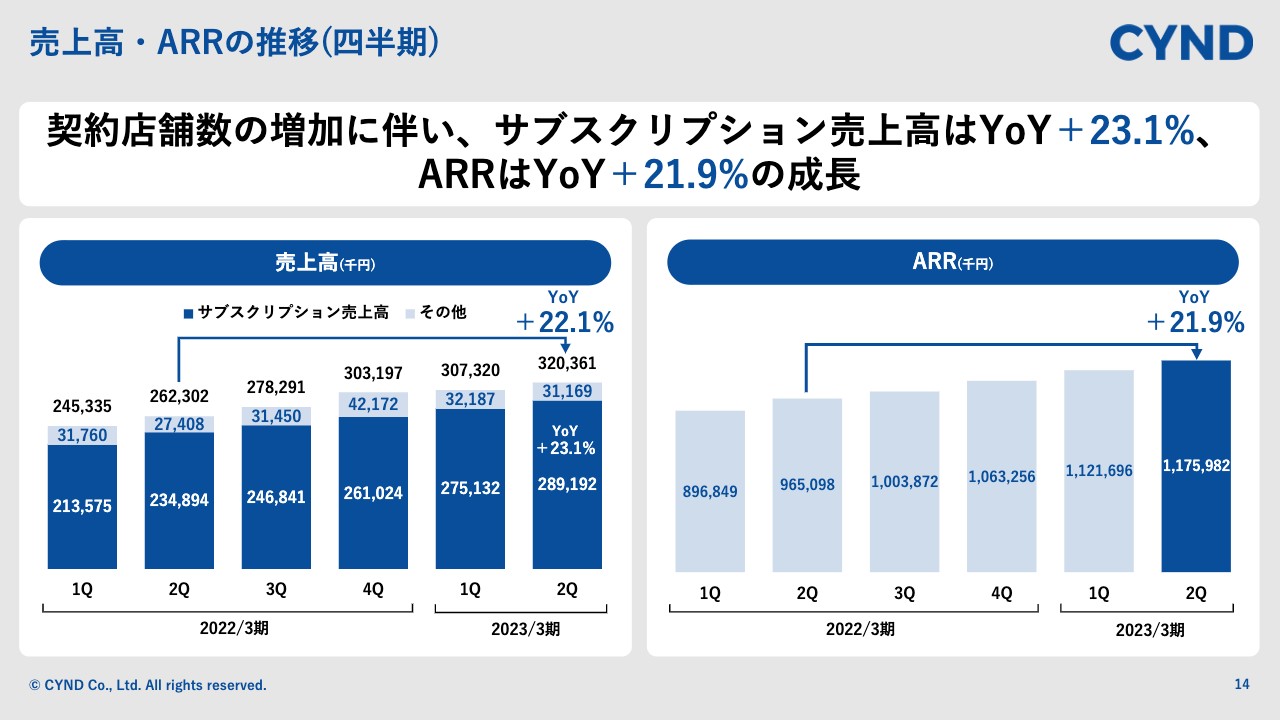

売上高・ARRの推移(四半期)

売上高・ARRの四半期推移です。スライド左側が売上高です。第2四半期は3億2,036万1,000円で、前年同期比22.1パーセントの成長となっています。当社の主な収益は月額のサブスクリプションモデルですが、サブスクリプション売上高は2億8,919万2,000円で、前年同期比23.1パーセントの成長、サブスクリプション比率が約90パーセントとなっています。

右側に記載のARRは11億7,598万2,000円で、前年同期比21.9パーセントになっています。契約店舗数の増加が、成長を牽引しました。

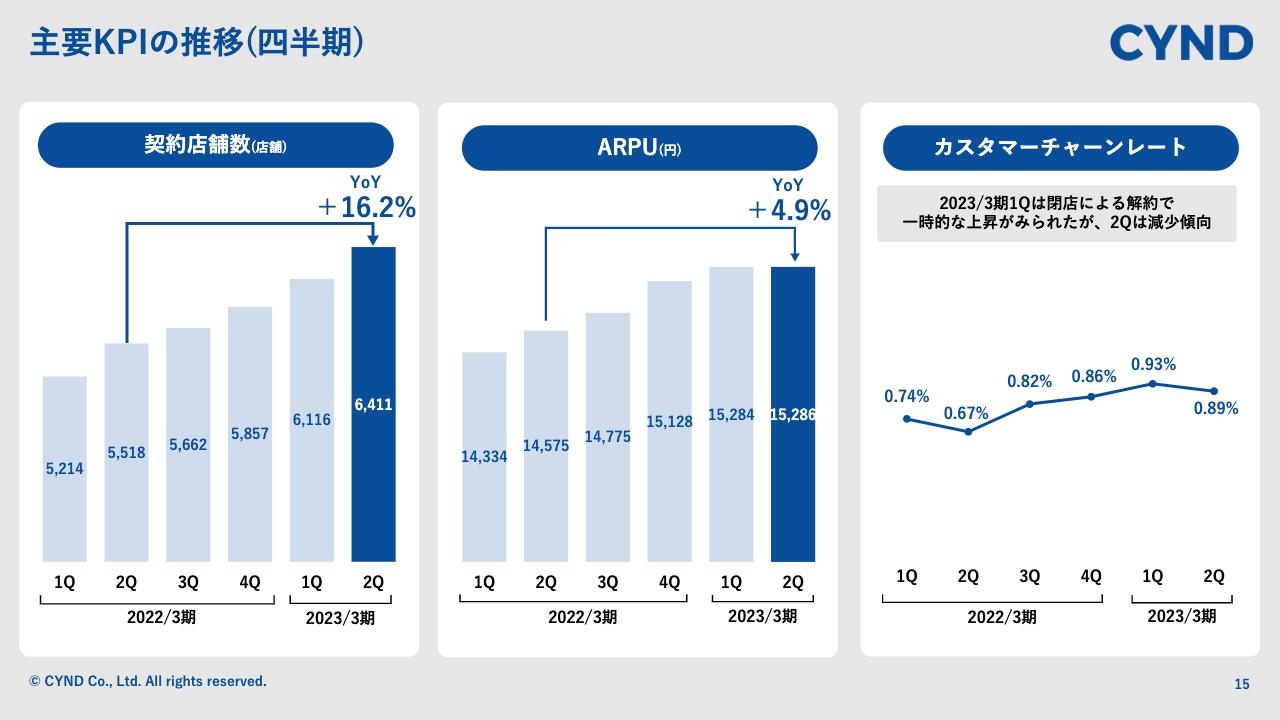

主要KPIの推移(四半期)

主要KPIの四半期推移です。契約店舗数は、前年同期比16.2パーセントの成長となっています。第1四半期だと伸びがそこまで強くなかったのですが、第2四半期は回復しています。ここに関してはチャーンの影響があるため、後ほどご説明します。

スライド中央のARPU、月額の平均単価は前年同期比4.9パーセントの成長となっています。ただし、前四半期比で見ると若干伸びが弱くなっているように見受けられるかと思います。

この要因ですが、7月に契約したお客さまで、100店舗弱のお客さまに導入いただいたため、そこのボリュームディスカウントがこのARPUに影響し、前四半期比の伸びが少し弱い状況となっています。

スライド右側のカスタマーチャーンレートについてです。第1四半期に閉店による解約が増えているとお話ししました。解約のうち約50パーセントが閉店によるもので、第1四半期はチャーンが0.93パーセントと上がっている状況でした。

しかし、そこも第2四半期に関してはだいぶ落ち着いています。もともと閉店以外の解約理由は減少傾向だったこともあり、閉店が落ち着いたことで、第2四半期は0.89パーセントというチャーンレートが出ています。先ほどもご説明したとおり、この解約率が落ち着いたことが契約店舗数の伸びにも影響しているような状況です。

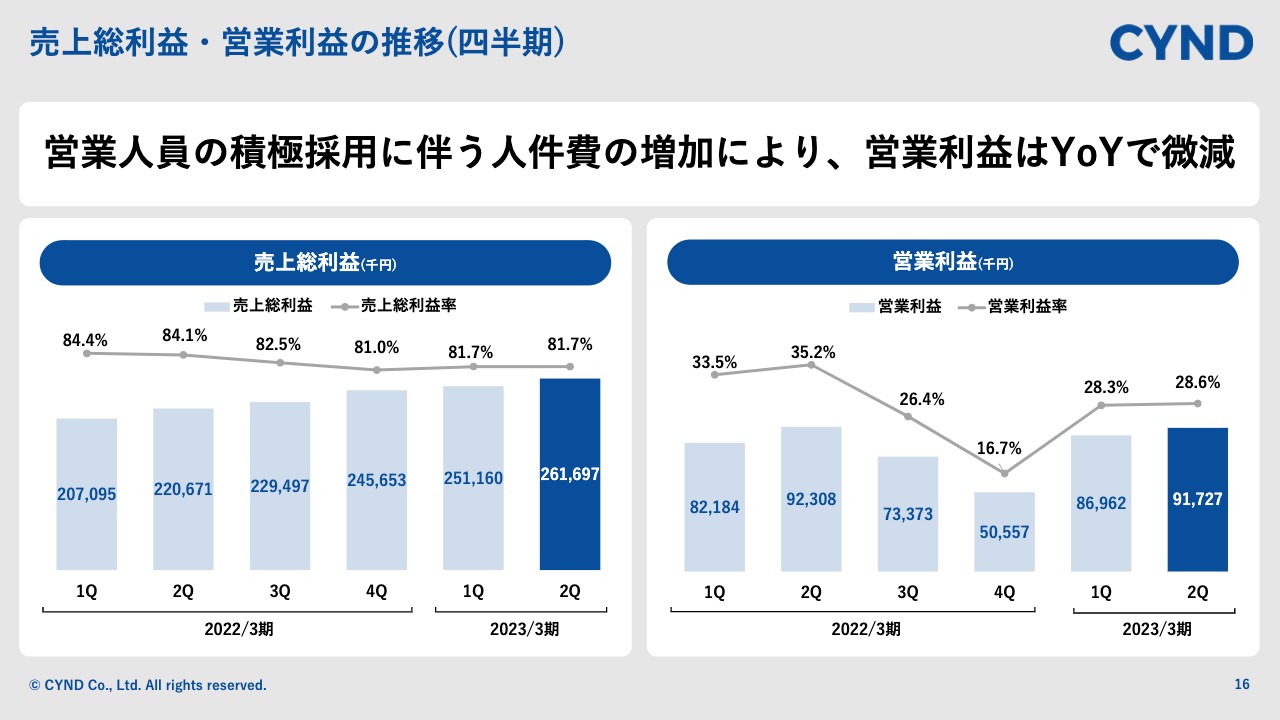

売上総利益・営業利益の推移(四半期)

売上総利益・営業利益の推移です。スライド左側に記載の売上総利益は、第2四半期が2億6,169万7,000円で、前四半期に続き81.7パーセントという非常に高い売上総利益率が出ています。スライド右側の営業利益は前年同期と比べ微減ということで、営業利益率は28.6パーセントとなっています。

前年の第2四半期は35.2パーセントという非常に高い数字でした。しかし今期の業績のところでもお伝えしたとおり、今期は人材投資を行うこととしています。当社はマーケティング投資を積極的に行う会社ではないのですが、やはり営業人員を伸ばしていくことが非常に重要なポイントになってくるため、それによる影響で営業利益率が下がっています。

従業員数の推移のところでもご説明するのですが、当社としては第2四半期にもう少し人数を採用したいと考えていました。しかし実際にはそこから若干遅れが出ており、業績予想に対して営業利益が少し上振れているような状況となっています。

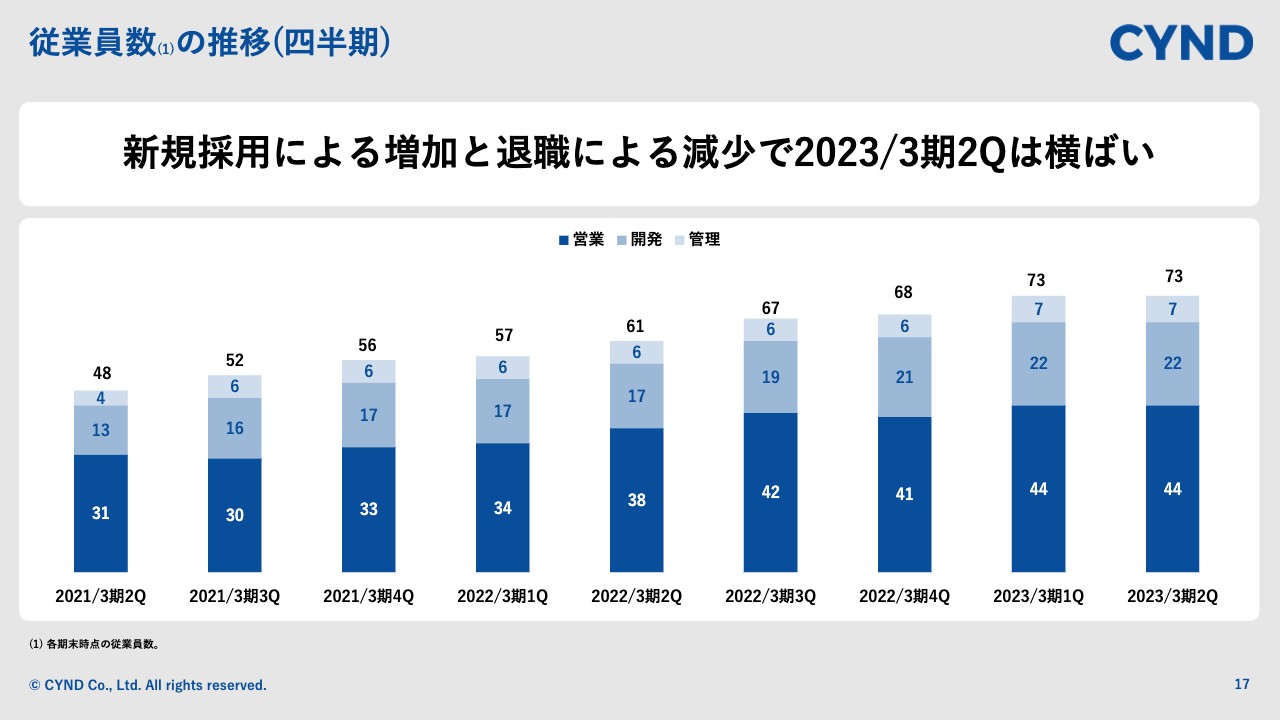

従業員数の推移(四半期)

スライドのグラフは従業員数の四半期推移です。前四半期に5名増えており、正直なところ第2四半期でも5名くらい増やしたかった印象はあるのですが、営業が2名増加、2名減少、したがってプラスマイナス0となっています。

当初計画していたよりも少し採用が遅れているところもあり、第3四半期以降に採用コストをしっかりと使い、人員を強化していきたいと考えています。

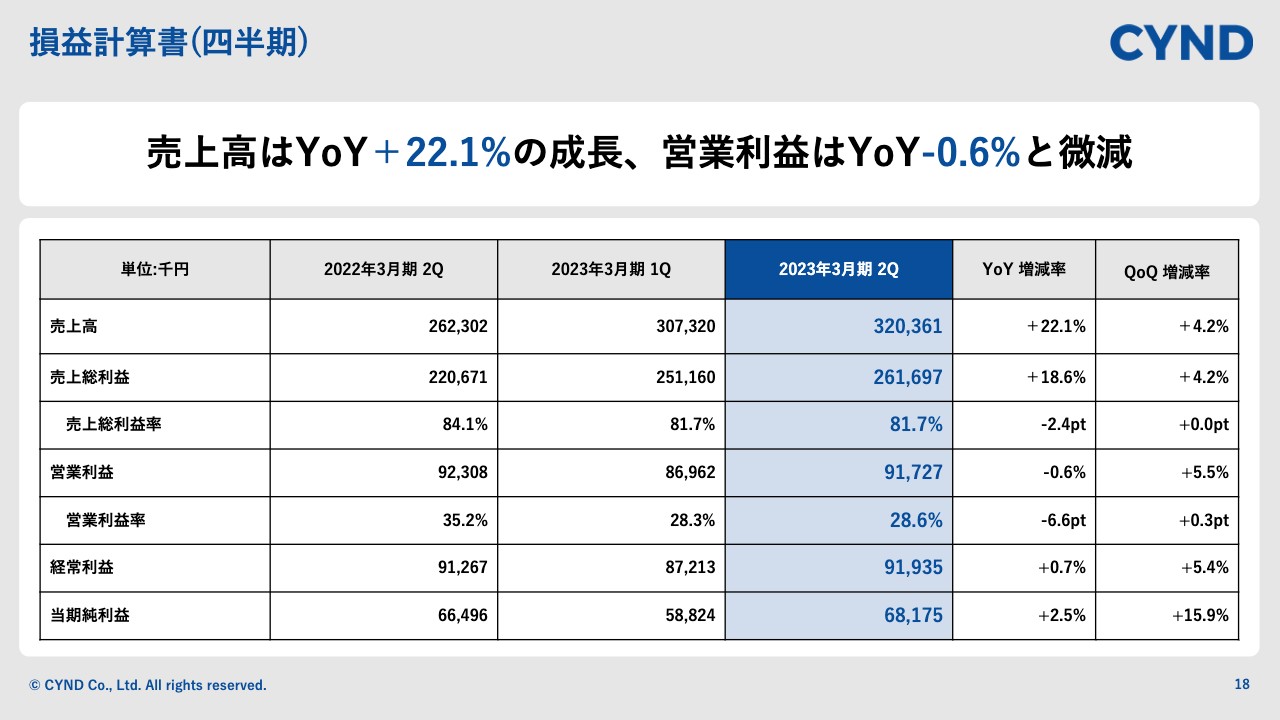

損益計算書(四半期)

四半期のP/Lです。売上高は前年同期比22.1パーセント増の3億2,036万1,000円、売上総利益は前年同期比18.6パーセント増の2億6,169万7,000円です。

売上総利益率は前年同期比2.4ポイント減の81.7パーセントとなっています。営業利益は9,172万7,000円です。

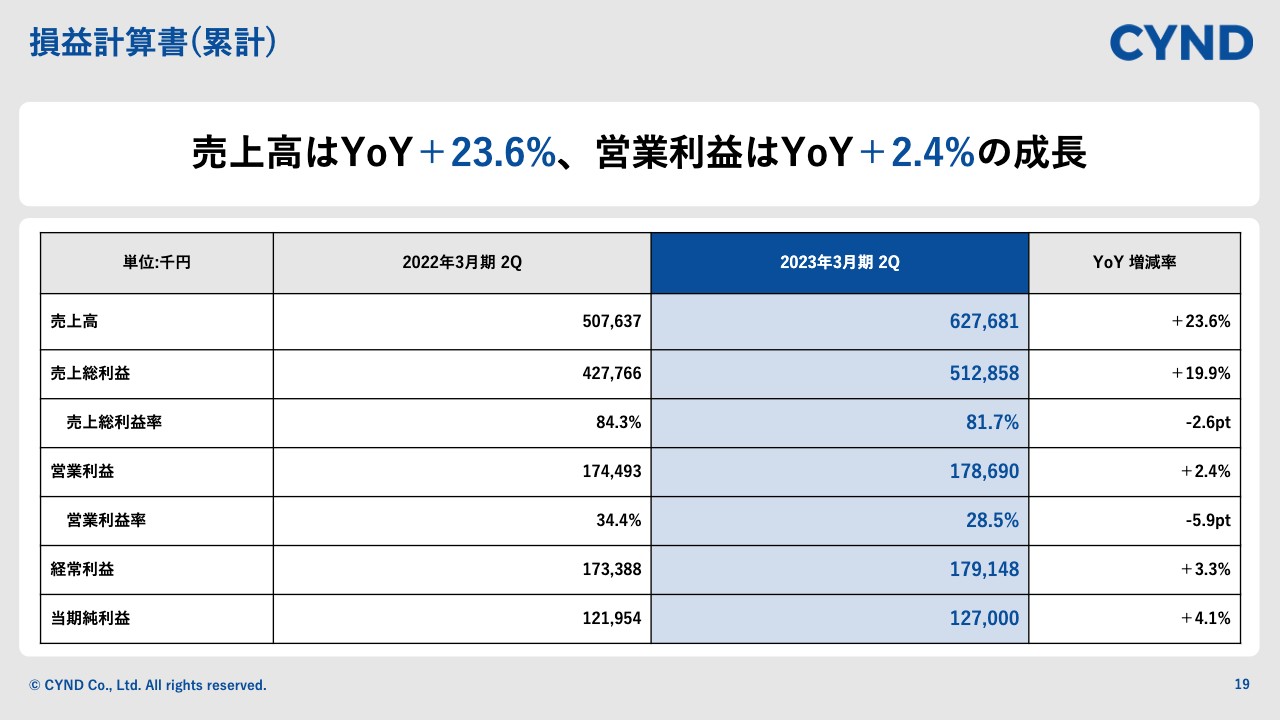

損益計算書(累計)

累計のP/Lです。第2四半期時点で売上高は前年同期比23.6パーセント増の6億2,768万1,000円、売上総利益は前年同期比19.9パーセント増の5億1,285万8,000円と成長しました。

営業利益は前年同期比2.4パーセント増の1億7,869万円、当期純利益は前年同期比4.1パーセント増の1億2,700万円となっています。

展示会への出展を強化

トピックスについてご説明します。直近のトピックスとしてはまず、展示会への出展を強化しています。ここ3年くらい新型コロナウイルス感染症の影響を強く受け、このような展示会がまったく開催されない状況でした。

しかし、特に直近の動きとして、新型コロナウイルスの感染対策の緩和に伴い、理美容業界に特化された展示会の開催も増えています。特に当社は営業戦略として、理美容ディーラーをはじめとして、代理店パートナーとの連携が非常に重要です。

やはり展示会での取材等を積極的に行うディーラーもあるため、当社としてもそこでしっかりと関係を作っていき、新規のお客さまの獲得に動いていきたいと考えています。

仙台営業所の開設

こちらは11月に発表した情報ですが、東北エリアの営業力強化を目的として仙台営業所を開設しました。特に仙台の、地場の理美容ディーラーとも積極的に連携を強化し、しっかりと東北エリアのシェア拡大に努めていきたいと考えています。

質疑応答:人材採用に係る市況感について

司会者:「人材採用に遅れがあったとのことですが、人材が採用しにくい環境になっているのでしょうか? 市況感を教えてください」というご質問です。

奥脇:スライドのチャートでご説明しますが、人材採用難になっているかと言いますと、そこまで大きな課題感を持っているわけではありません。

当社の場合は、東京、大阪、福岡、そして今回開設した仙台に営業所を抱えているのですが、関西方面に関しては比較的に応募があります。現時点でも数名に対して内定を出している状況であり、第3四半期、第4四半期以降にはしっかりと数字を作れるのではないかと思っています。

ただし、ペースをもう少し加速させたいため、第3四半期以降、第2四半期であまり使わなかった原資をもとに、確実に投資を行っていきたいと考えています。

質疑応答:競合状況および「ホットペッパービューティー」との棲み分けについて

司会者:「御社の競合を教えてください。例えば、予約と集客の両方を兼ね備えている『ホットペッパービューティー』などが競合のように思うのですが、どのような棲み分けがなされていますか?」というご質問です。

奥脇:まず、競合についてご説明します。当社のサービスの特徴は、理美容業界向けのバーティカルSaaSというビジネスモデルというところで、業界に特化した予約システムだということです。

昨今では多くの会社が、「LINE」をはじめとしたいろいろな仕組みを構築した上で、予約システムというサービスを提供しています。一方で、特に理美容業界においては、予約を成立させるまでに、非常に複雑な要素が多数混在しています。

要素というのは例えば、カットはできるがカラーはできないなどといったスタッフの能力値や、パーマの機械がお店に何台あるかという設備数のような、さまざまな概念を含んだものです。

当社では、これら多種多様な要素のすべてを含めて、予約が成立するような仕組みを提供しています。したがって、予約システムという括りでは競合にあたる企業もあるのですが、理美容業界に特化している中で、当社にはこのような仕組みがある点で優位性があると我々は認識しています。

続いて、理美容業界では「ホットペッパービューティー」の名前がよく出てきますが、「ホットペッパービューティー」と当社の違いについて、こちらのスライドであらためて触れたいと思います。

一般的に、理美容店舗の目線では、「ホットペッパービューティー」は新規のお客さまを獲得する上での主な広告媒体として掲載されています。しかし現実的には、「ホットペッパービューティー」単体で、お店の稼働率を100パーセントにすることは難しい状況になっています。

そこで各店舗では、例えば「楽天ビューティ」や「minimo」などの理美容業界における数々の集客サイトを併用することで稼働率を上げようとするのですが、掲載したくても管理の負担が重く掲載できないという課題が発生するのです。

当社はこのような課題に対して、「BeautyMerit」の管理画面上ですべての集客サイトの予約を一元化するというソリューションを提供しており、この点が特徴的な部分だと言えます。

整理すると、「ホットペッパービューティー」はスライドで下段に示される集客サイトにあたりますが、当社の「BeautyMerit」は一元管理機能により「ホットペッパービューティー」を含む各集客サイトの予約をまとめて一括反映させたり、集客サイトで獲得したお客さまをリピーター化するための予約システムも同時に提供したりするという立ち位置の違いがあります。

質疑応答:円安の影響について

司会者:「理美容業界においても円安などに関して、なにか影響はありますか?」というご質問です。

奥脇:理美容業界において、円安の動きから直近でなにかインパクトを受けているかと言いますと、そこまで大きなものはないようです。理美容業界では、仕入れに関しては、特にカラー剤などの材料費がほとんどですが、そちらで円安の影響を受けているとは聞いていません。

その他の原価はほぼ人材費となりますが、その点に関しても直近では円安の影響を受けていないと認識しています。

質疑応答:市場の開拓余地、ポテンシャルについて

司会者:「現実的に見て、市場の開拓余地、ポテンシャルはどれくらいあるのでしょうか?」というご質問です。

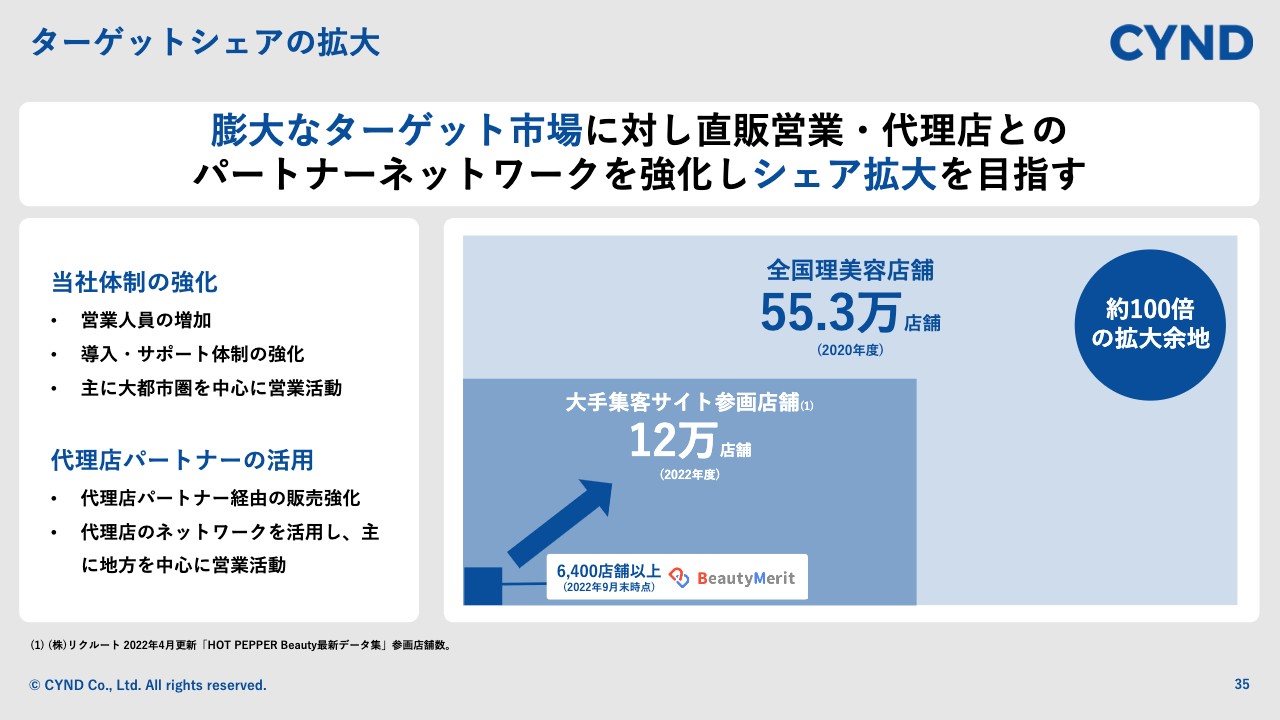

奥脇:ポテンシャルについて、当社のターゲットとしている理美容サービス市場では、総店舗数は現時点で約55万店舗あります。

ただし、先ほどもお話しましたが、当社のサービスは、複数の集客サイトの予約管理を一元化するという点が非常に大きな特徴となっていることから、集客サイトに掲載されている理美容店舗という括りでターゲットを捉えると、現在12万店舗あるという認識です。

直近のメインターゲットとしてはこの12万店舗を意識しており、これらの店舗でいかにシェアを拡大していくかというところを強化している状況です。

質疑応答:市場開拓のペースについて

司会者:「顧客の開拓ペースをより加速するためにはなにができるでしょうか? また、その方策はいつから可能でしょうか?」というご質問です。

奥脇:開拓のペースに絡めて、今回営業人員を強化している戦略について先にご説明します。

先ほどご案内したように、ECでも提携している理美容ディーラーが、理美容業界における顧客ゲートを一番持っている会社にあたります。この理美容ディーラーが定期的にルート営業を行ってお客さまと接点を持っている部分に対して、当社もしっかりと営業人員を張り、そのルート営業に同行することによって顧客開拓をする戦略があり、今回人材投資を進めています。

直近では、この方法でのリード獲得が思ったほどうまく進まない状況があったのですが、その背景としては、理美容ディーラーの母体が大企業であることも多いため、各エリアにある理美容ディーラーの営業所に対して「BeautyMerit」を周知することに一定時間のリソースを割いているという現状があります。

一方でポジティブな面もあり、新型コロナウイルス感染症対策が緩和されたおかげで、先ほどトピックスでご説明したような展示会への出展が、非常に進んでいるという動きがあります。

このような展示会で、各エリアの理美容ディーラーの営業所のみなさまとのコミュニケーション強化や、新規のお客さまの獲得が図られ、それが直近の第2四半期以降は進んできている状況です。今後このような関係構築を着実に進め、シェア拡大へ一層貢献させていきたいと考えています。