2022年11月16日に行われた、株式会社くふうカンパニー2022年9月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社くふうカンパニー 取締役兼代表執行役 穐田誉輝 氏

株式会社くふうカンパニー 執行役 堀口育代 氏

株式会社くふうカンパニー 執行役 片桐優 氏

株式会社くふうカンパニー 取締役兼執行役 菅間淳 氏

グループ構成

穐田誉輝氏(以下、穐田):本日は説明会にご参加いただきましてありがとうございます。2022年11月14日に開示した資料に沿って、2022年9月期の通期業績をご報告いたします。

グループ構成はこれまでと大きく変わりませんが、今回から投資・インキュベーション事業をセグメントに追加しました。毎日の暮らし事業、ライフイベント事業、投資・インキュベーション事業、その他という構成となっています。

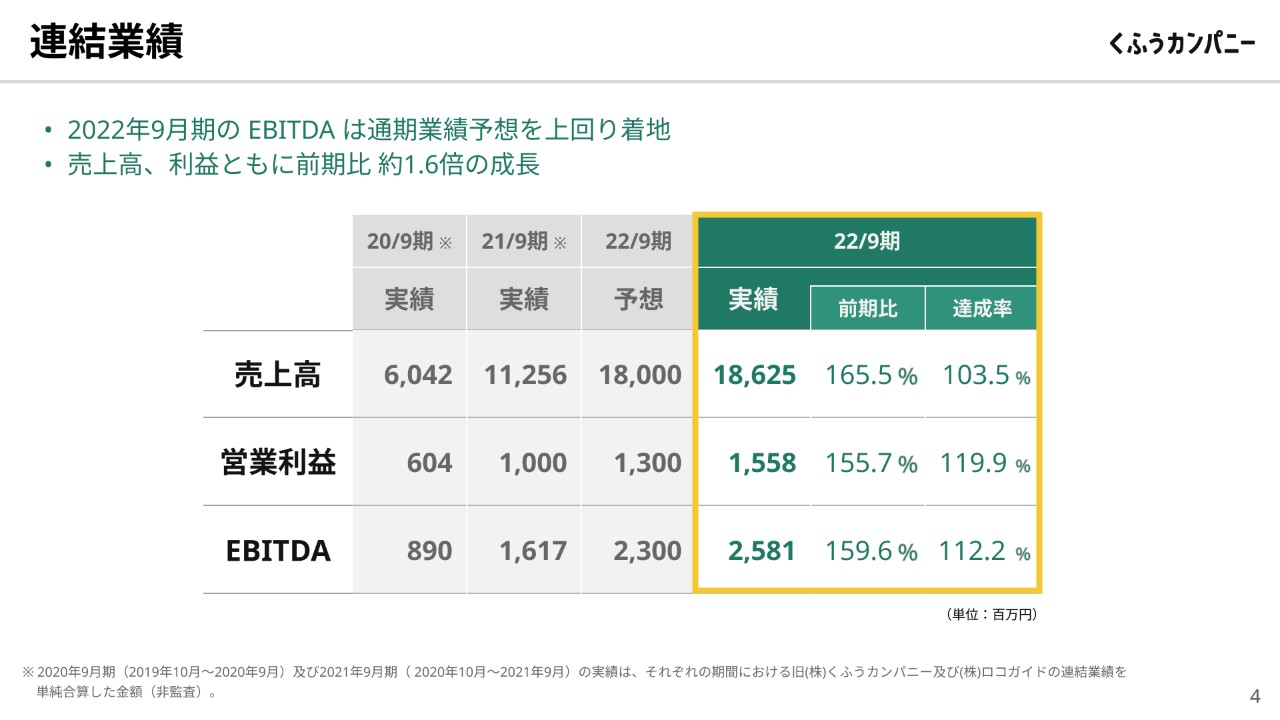

連結業績

連結業績です。売上高は前年比165.5パーセントの186億円で、達成率は103.5パーセントです。営業利益は前期比155.7パーセントの15億5,800万円で、達成率は119.9パーセントです。EBITDAは前期比159.6パーセントの25億8,100万円で、達成率112.2パーセントです。前期と比べると1.6倍ぐらい成長しており、おおむね順調です。

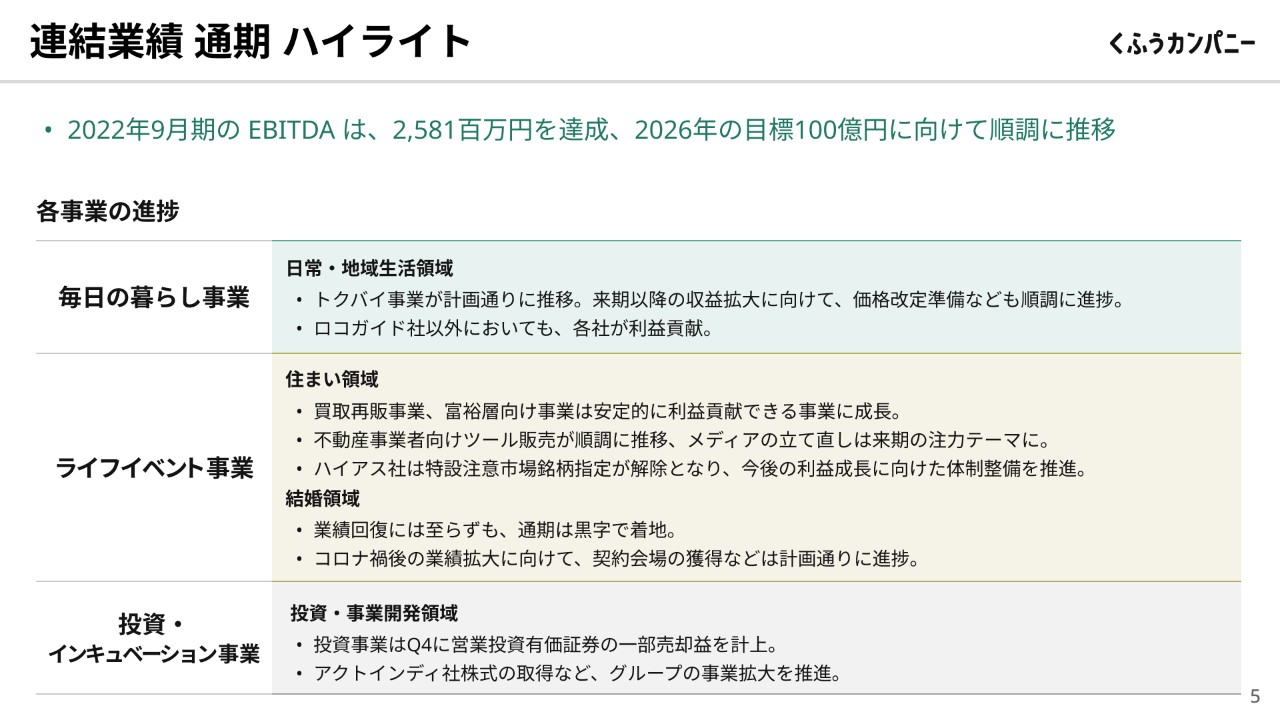

連結業績 通期 ハイライト

通期業績のハイライトです。2026年の目標として、EBITDA100億円を掲げていますが、5年計画の第1期目でEBITDA25億円を超えており、当初の見通しをやや上回るかたちで着地しています。

各事業の進捗ですが、毎日の暮らし事業は「トクバイ」が順調です。ライフイベント事業は、結婚領域が新型コロナウイルス感染症の影響を受け、かなり利益を落としています。中長期経営計画を作った際には、それなりの規模で結婚領域が貢献することを想定していましたが、やはり新型コロナウイルス感染症の影響で大打撃を受けています。

しかし、今期の後半ぐらいからは、再び利益に貢献できることを期待しています。また、新型コロナウイルス感染症をきっかけに人々の生活様式もさまざまなかたちに変わり、結婚に対する常識や思い込みも変わってきています。新しい結婚式を求める流れも出てきており、中長期的には当社がNo.1になれる道筋が明確に見えてきました。これは今後、楽しみにしていただきたいと思います。

住まい領域もほぼ順調に利益を出しています。一部で赤字事業も抱えていましたが、おしなべて黒字化していますので、今後も安定したかたちで利益を出していくことができると考えています。

投資・インキュベーション事業は、振れ幅が大きく計画しづらいのですが、利益が出た場合にはその都度開示します。逆に投資が失敗した時も、できるだけ株主のみなさまに迷惑がかからないように、素早く情報をお伝えしていきたいと思っています。

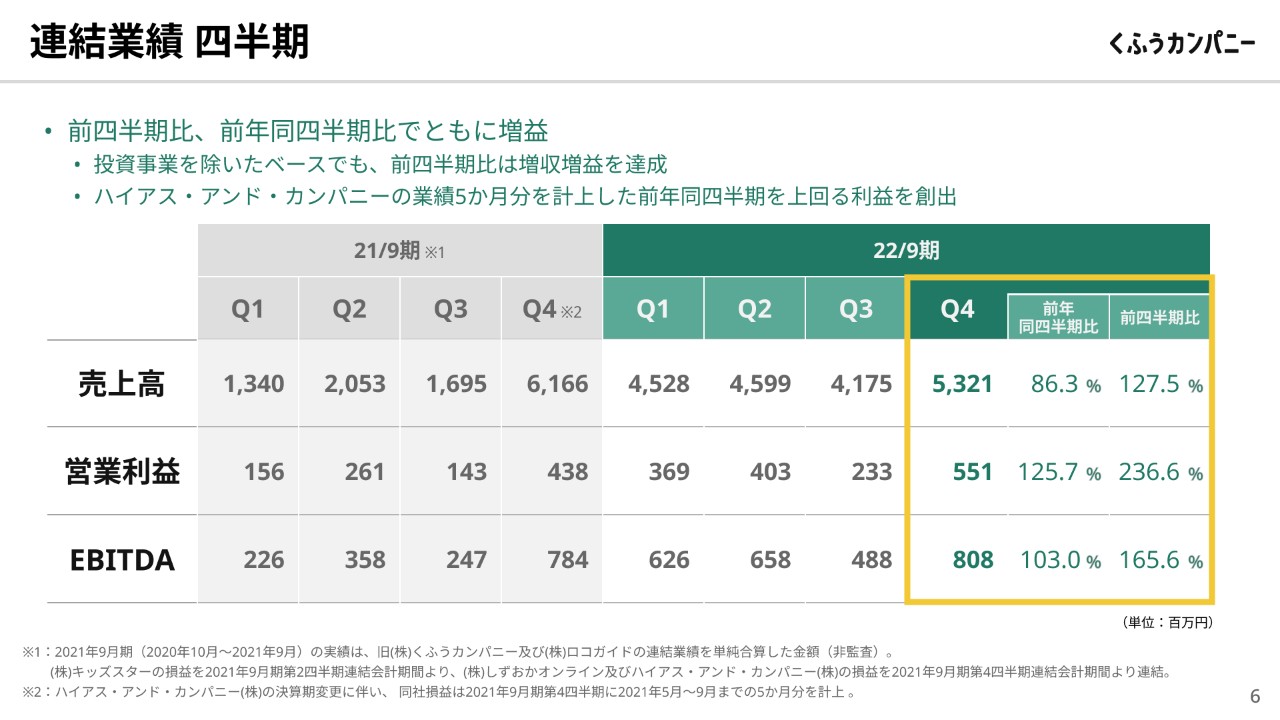

連結業績 四半期

連結業績の四半期です。前年の第4四半期に、グループ会社のハイアス・アンド・カンパニーが決算期を変更した都合で、3ヶ月のところを5ヶ月決算で行っており、通常よりも大きな数字を計上しています。

第4四半期の売上高は、前年比86.3パーセントと減少していますが、第3四半期から比較すると127.5パーセントで伸びています。営業利益は前期比で125.7パーセント、EBITDAも103パーセントに伸びているため、こちらもおおむね順調に推移しています。

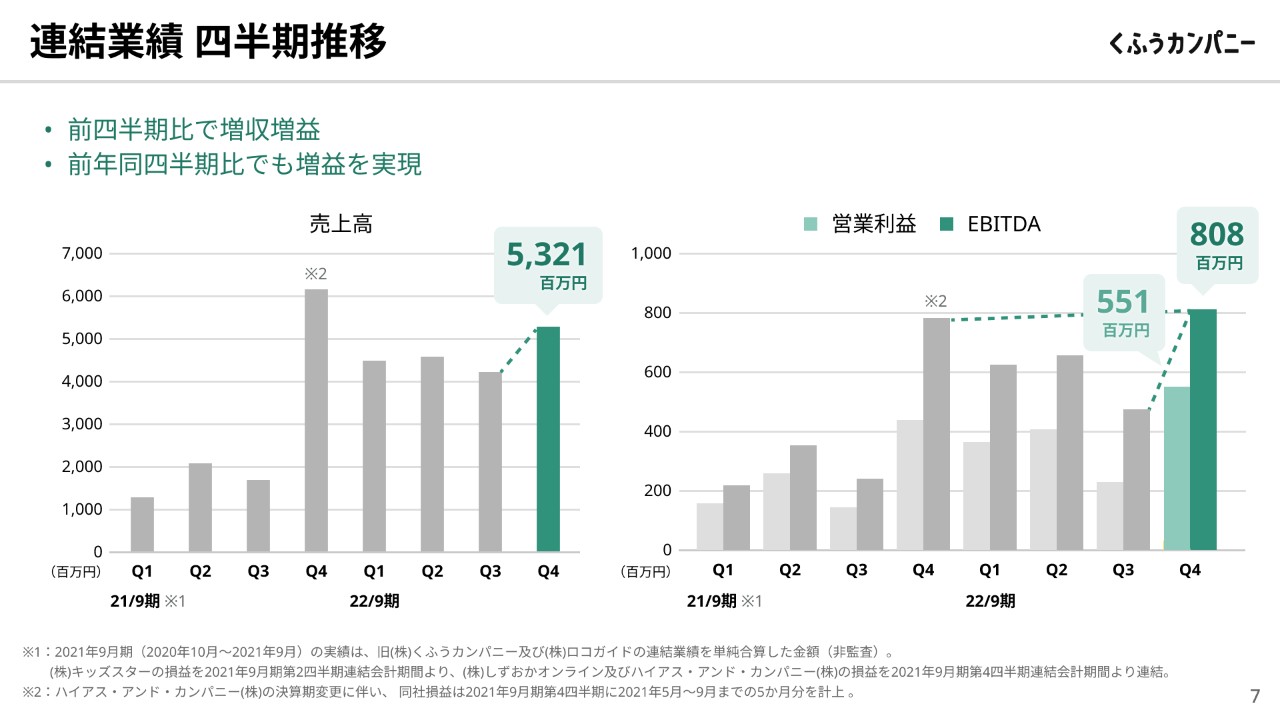

連結業績 四半期推移

四半期業績を棒グラフにしました。先ほどお話ししたとおり、昨年の第4四半期はハイアス・アンド・カンパニーが5ヶ月決算だった影響で異常値に見えますが、それを除けば多少の変動はありつつも、おおむね順調に右肩上がりで増えています。

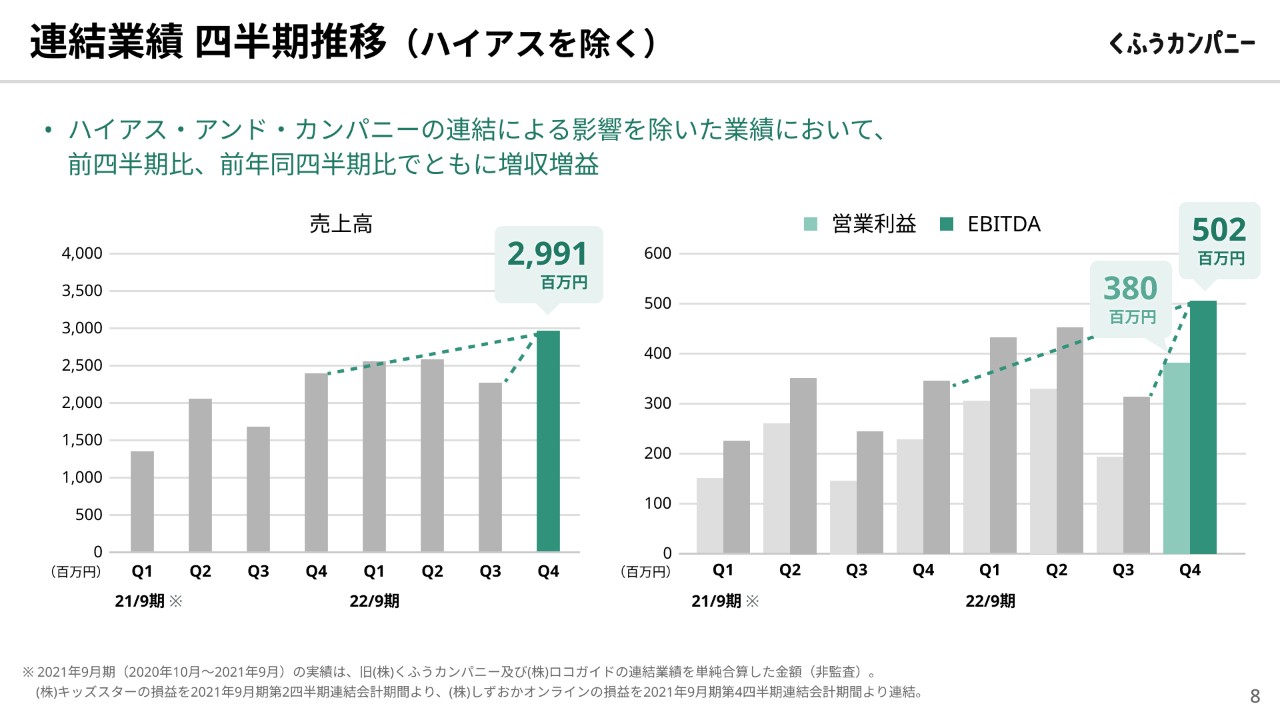

連結業績 四半期推移 (ハイアスを除く)

ハイアス・アンド・カンパニーを除いた場合の四半期ベースでの業績です。多少の変動はあるものの、おおむね順調に、右肩上がりに増えている状態です。

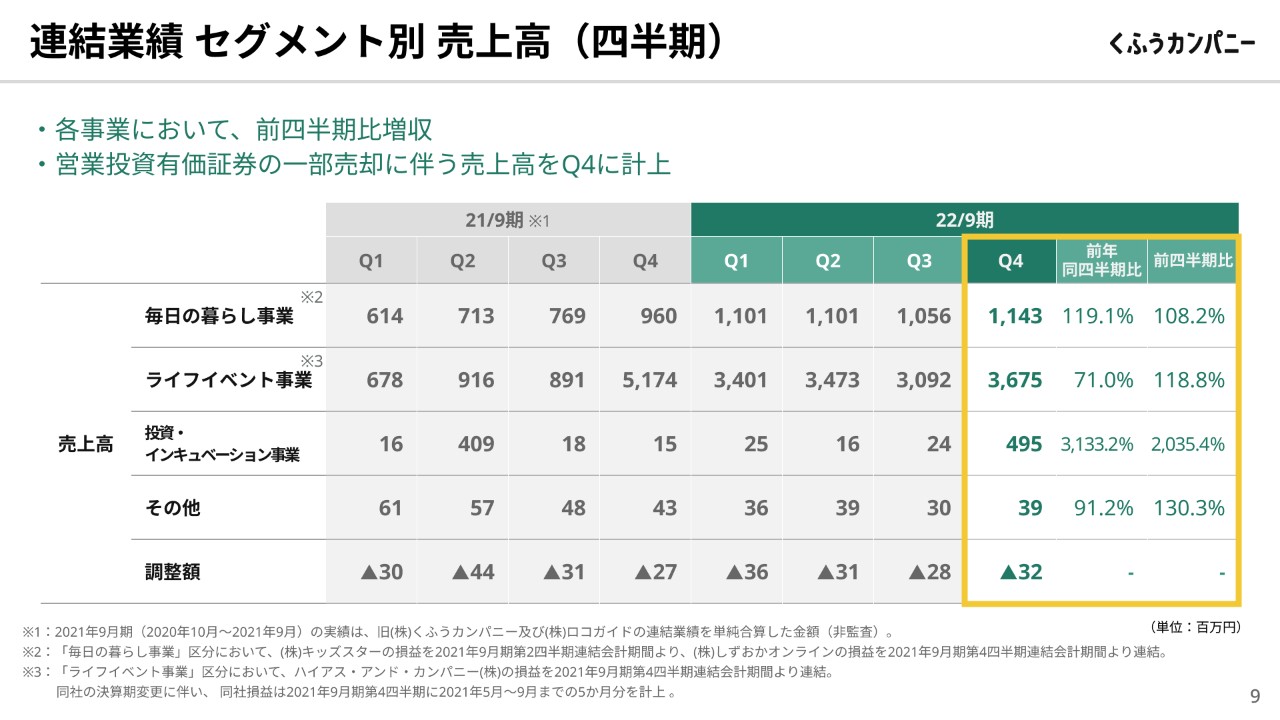

連結業績 セグメント別売上高 (四半期)

セグメント別の売上高です。四半期ベースですが、投資・インキュベーション事業が第4四半期に大きな数字をあげています。その他に関してはおおむね順調に推移しています。上がったり、下がったりと多少の変動はありますが、グループ全体では当初に描いていた数値を上回る数値で着地しています。

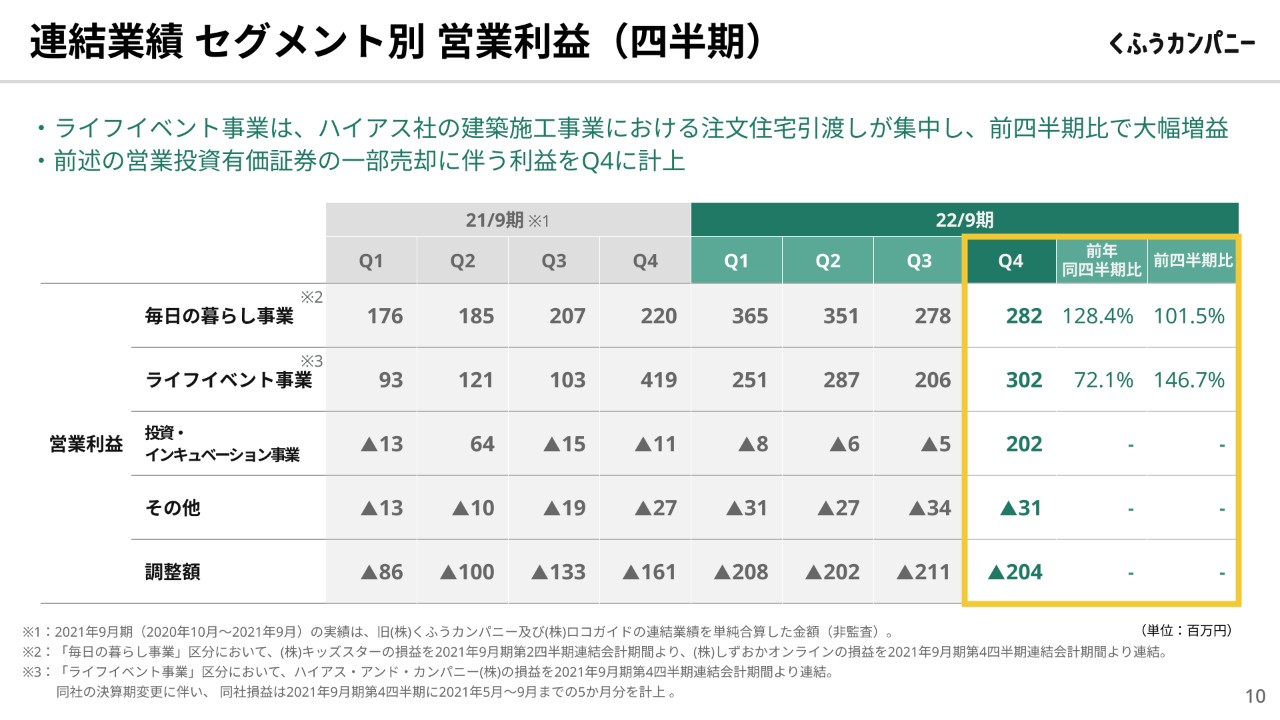

連結業績 セグメント別営業利益 (四半期)

営業利益のセグメント別の数値はスライドをご覧ください。

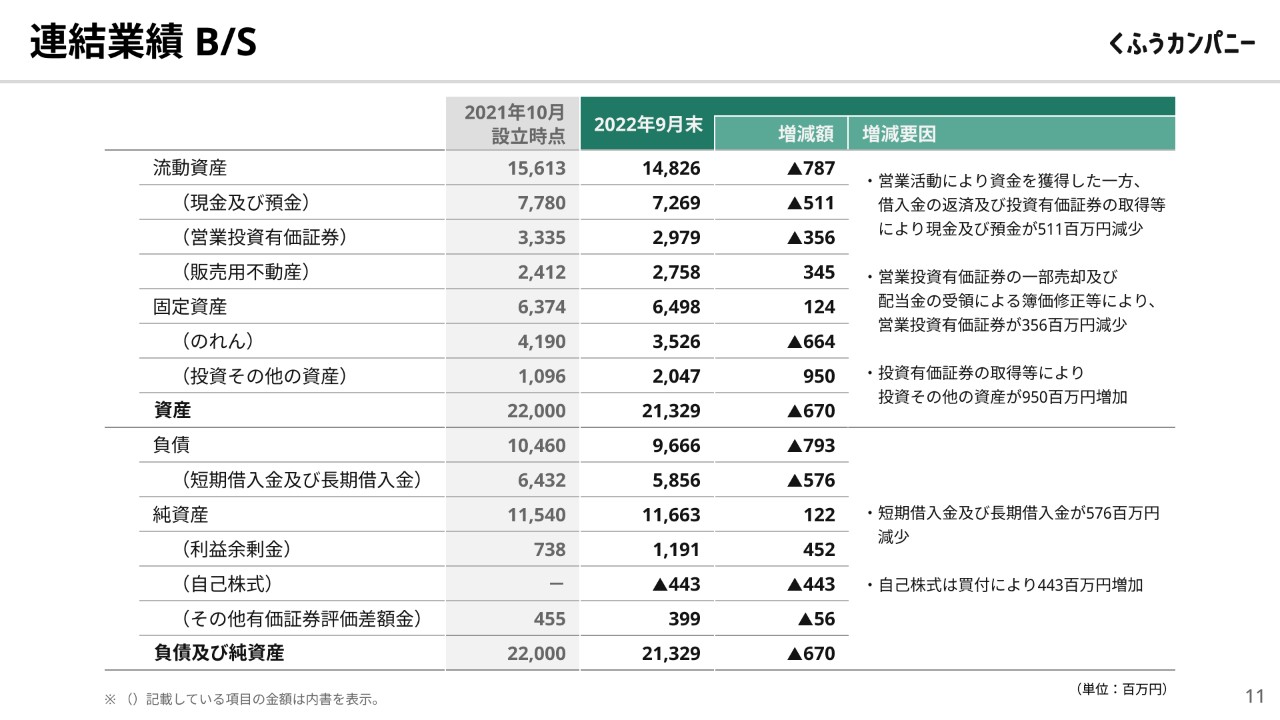

連結業績 B/S

連結のB/Sもスライドをご覧のとおりです。

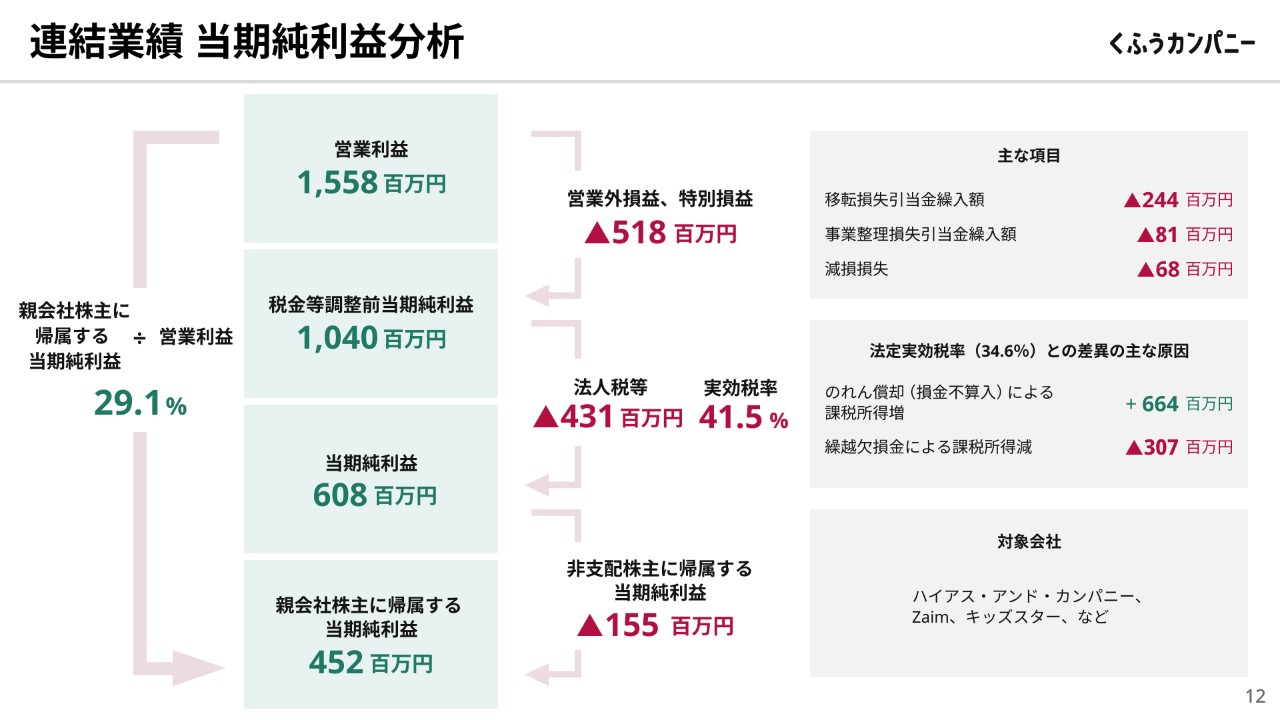

連結業績 当期純利益分析

連結業績の利益分析です。営業利益は15億5,800万円ですが、親会社株主に帰属する当期純利益は4億5,200万円と、平均的な会社と比べ、大きく減ってしまっています。これは特損や税金などによる影響です。

新型コロナウイルス感染症の影響で、一部の会社でオフィスを集約したことにより、一過性のものとして特別損失を計上しましたが、今後は月々の出費が抑えられ、P/Lによい影響を与えます。

のれんに関しては、2年から3年が経過すると相対的な影響は下がっていきます。現在、41.5パーセントの高い負担税率が、法定実効税率に近づいていくと考えています。4年後にEBITDA100億円を達成する頃には、営業利益とEBITDAにそれほど大きな差がない状況になると思っています。

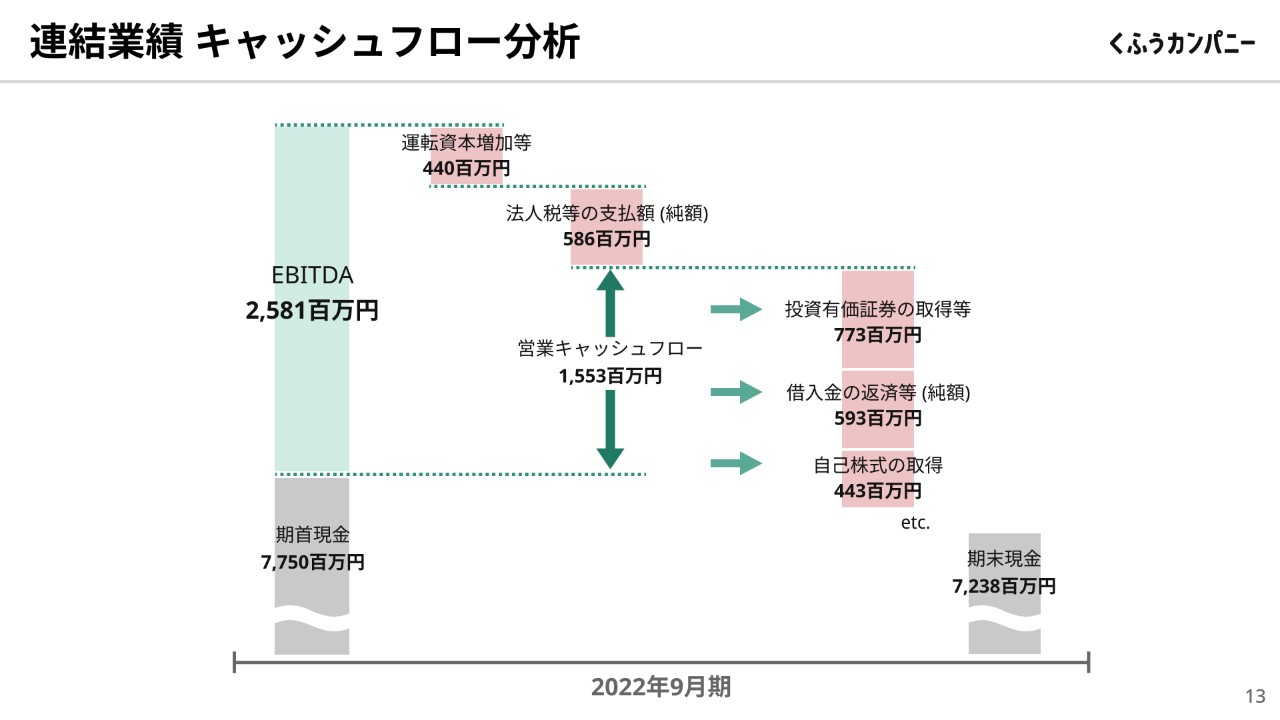

連結業績 キャッシュフロー分析

キャッシュフロー分析です。一般的な会社との差異は少ないと思いますが、自己株式を4億円ほど購入しています。

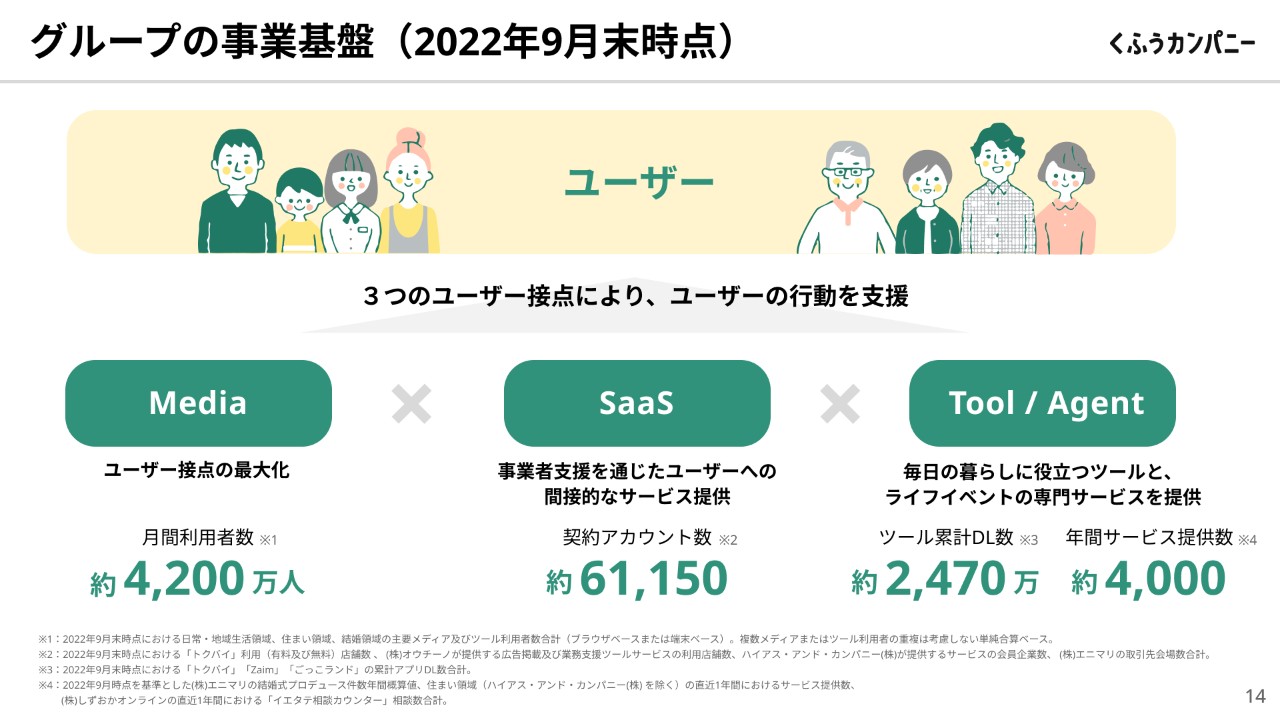

グループの事業基盤 (2022年9月末時点)

グループの事業基盤として「Media×SaaS×Tool/Agent」を当社の強み、もしくは競争力の源としています。この各々の数字を上げていくことで相乗効果が生まれ、企業価値の最大化につながると思っています。

当社が抱えているメディアのユーザー数を単純に合算すると、月間利用者数が4,200万人ぐらいです。今後「RETRIP」の参加により数字がさらに1,400万人ぐらい上乗せされるため、おそらく今期中には5,000万人後半から、場合によっては6,000万人に届くところまできています。

さらにSaaSでは、主に小規模事業者向けの機能提供やアカウントサービスを行っており、現在の契約アカウントは約6万アカウントです。ユーザー数の増加やブランド力の強化とともに参加する法人が増え、契約アカウント数も増えていくと考えています。

同様にツールのダウンロード数も、現在の2,470万ダウンロードから増加すると予想しています。また、エージェントサービスの提供数も、結婚式のプロデュースなどが今後増えてくると思います。

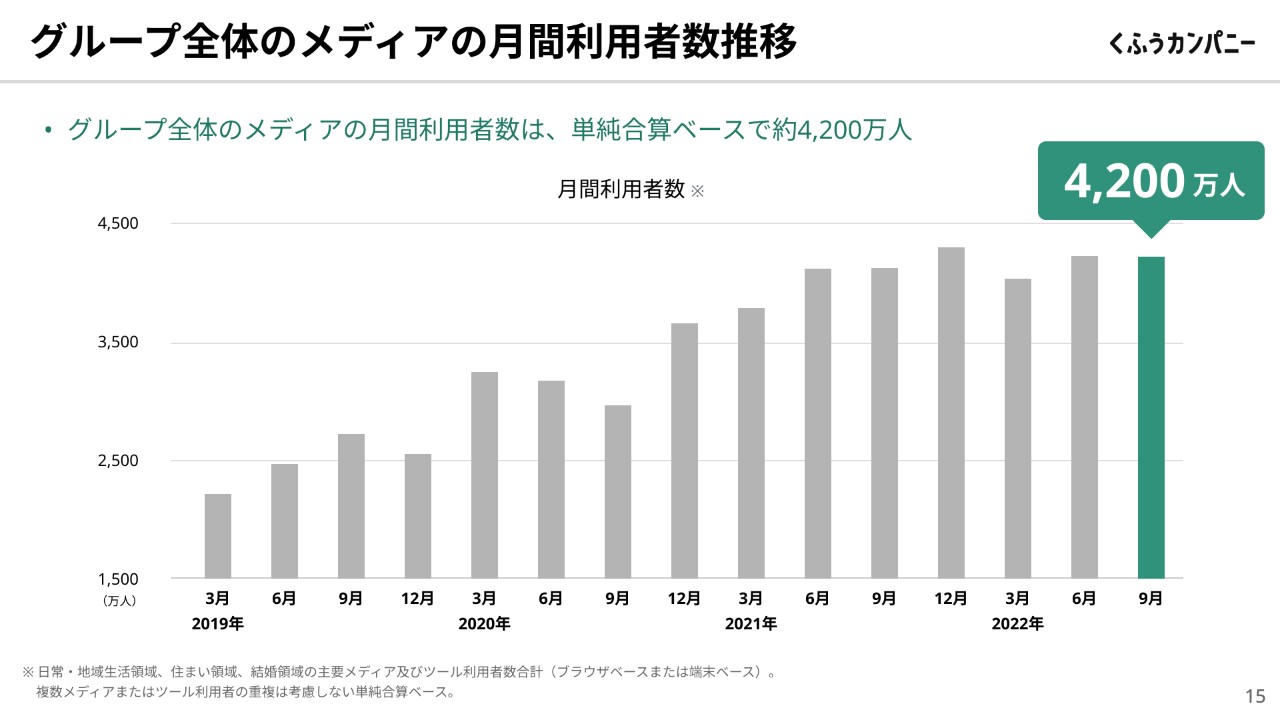

グループ全体のメディアの月間利用者数推移

当社グループのメディアの月間利用者数の推移です。9月時点で約4,200万人と、昨年6月とほぼ横並びの数字です。これに「RETRIP」の約1,400万人が上乗せされるため、グループでは月間5,600万人ぐらいになります。

実際には、メディアのユーザー数が増えても、急に売上高や利益が増えるわけではありません。しかし、一番最初のユーザー接点はメディアです。その数字が、もともと4年後に達成すると予想していた6,000万人に、2年から3年前倒しで到達しそうだということは、経営側として非常に喜ばしいです。

広告収入などに直接結びつかなかったとしても、グループ内のメディアで新しいサービスなどを互いに無料で紹介できる点は非常に有利です。リーチできるユーザーが増えることは、今後の成長戦略でとても重要です。

ユーザーは多少の重複はありますので、6,000万人といっても実際にはそれよりも少ないかもしれませんが、それでも日本の人口の半分近くにはリーチできます。当社がTVCMを打たず、多額な広告費を使わないのは、自社メディアをたくさん抱えているためです。

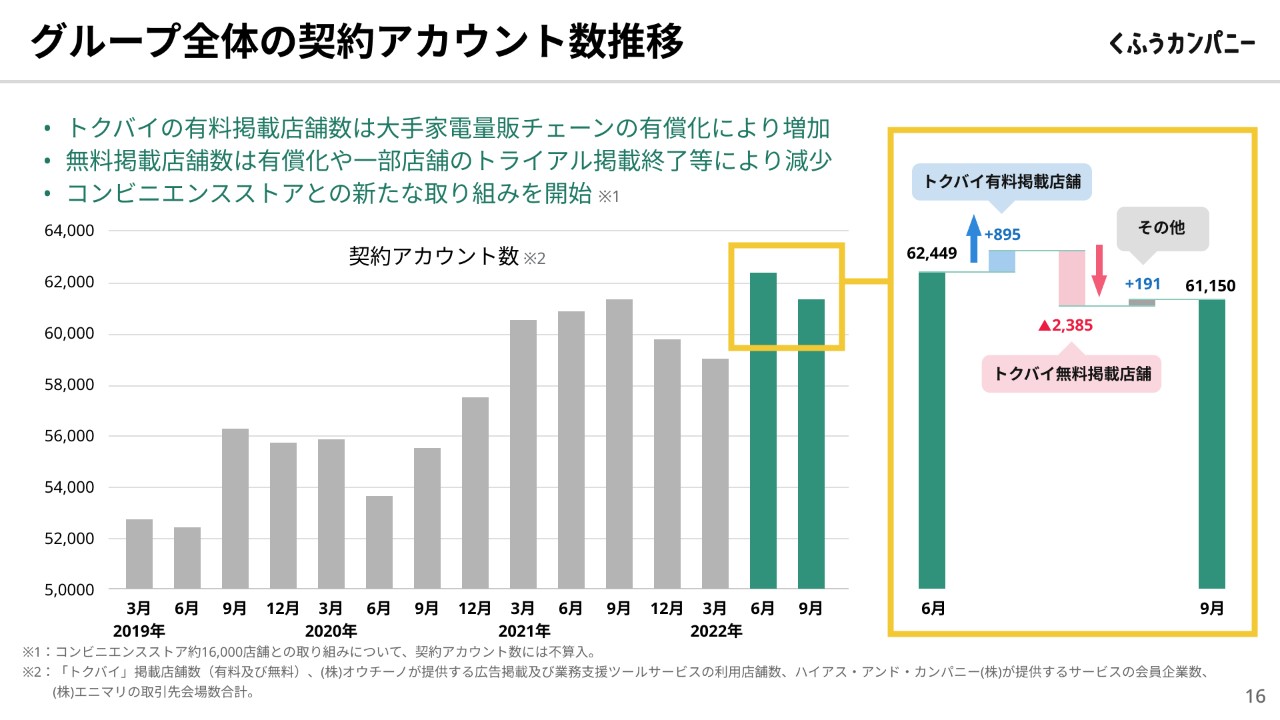

グループ全体の契約アカウント数推移

グループ全体の契約アカウント数の推移です。6月と9月の違いについて、主な要因は「トクバイ」の掲載店舗数です。増減要因や売上への影響などについては、後ほど堀口よりご説明します。大きなトレンドとしては、多少の変動がありつつも右肩上がりで増えてきているため、今後もさらに増加させていくことはできると思っています。

第5期 2026年9月期 グループ経営目標

2023年9月期の業績予想です。大前提として、4年後の第5期、2026年9月期のグループ経営目標を、メディアおよびツールの月間利用者数で6,000万人、グループのEBITDAは100億円としています。

EBITDAは25億円を超えてきており、おおむね順調です。また、月間利用者数についても、順調に進めば、今期中に6,000万人を達成できる勢いですので、ともに目標は十分達成できると考えています。

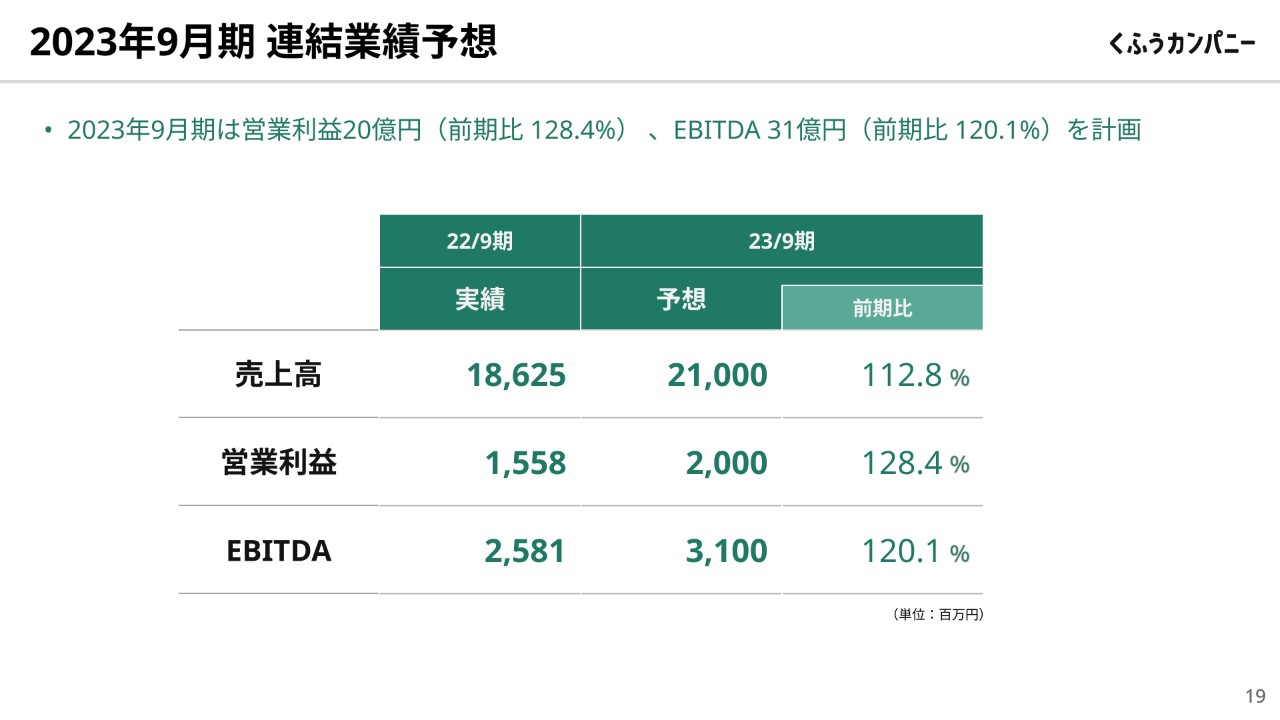

2023年9月期連結業績予想

2023年9月期の連結業績予想です。売上高は210億円、営業利益は20億円、EBITDAは31億円です。円安や金利上昇懸念、波乱含みの株式市況、ロシアや台湾の問題による影響など、先行きが見通しづらい状況ですが、最低でもこの数字は達成し、順調にいけばこれを上回る数字を考えていきたいと思っています。

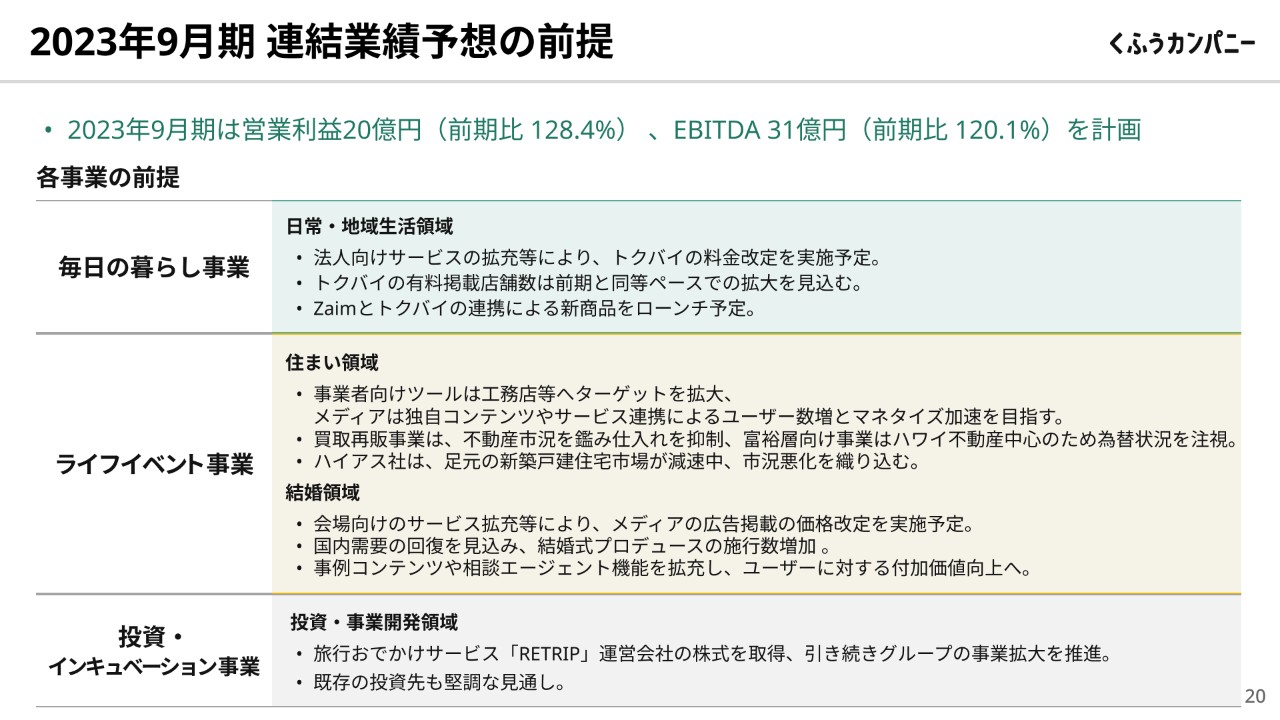

2023年9月期連結業績予想の前提

連結業績予想の前提はスライドをご覧ください。22年9月期にEBITDA25億円を超えてきましたが、並行して新しいサービスや人材への投資も行っており、おおむね順調に進んでいくと予想しています。

旅行おでかけサービス 「RETRIP」 運営会社の株式を取得

主に若年層ユーザーを中心に、月間1,400万人ぐらいが利用しているお出かけ情報サイト「RETRIP」の運営会社がグループに加わりました。今まで当社が抱えているユーザー層は中高年層がやや多い傾向でしたが、「RETRIP」を通じて、若年層のユーザーを取り込むことができると考えています。

「RETRIP」は地域情報やお出かけ情報、および生活情報に関して、大変有益な情報を抱えている会社です。私個人は「価格.com」や「クックパッド」など、コミュニティをうまく活用したユーザーコンテンツを作る仕事をしてきましたが「RETRIP」が加わることにより、コミュニティ要素もさらに強化され、若年層のユーザーも増えると考えられます。

そして、就職活動を行う若年層のユーザーに「『RETRIP』を運営している会社で働きたい」と思ってもらえれば、当社の採用強化にも大変効果的です。これまで「大きなジグソーパズルを作っている」とお話ししてきましたが、「RETRIP」が加わることで、またさらに新しいかたちでの成長と共に、大きなジグソーパズルの一部分を埋めてもらえると考えています。

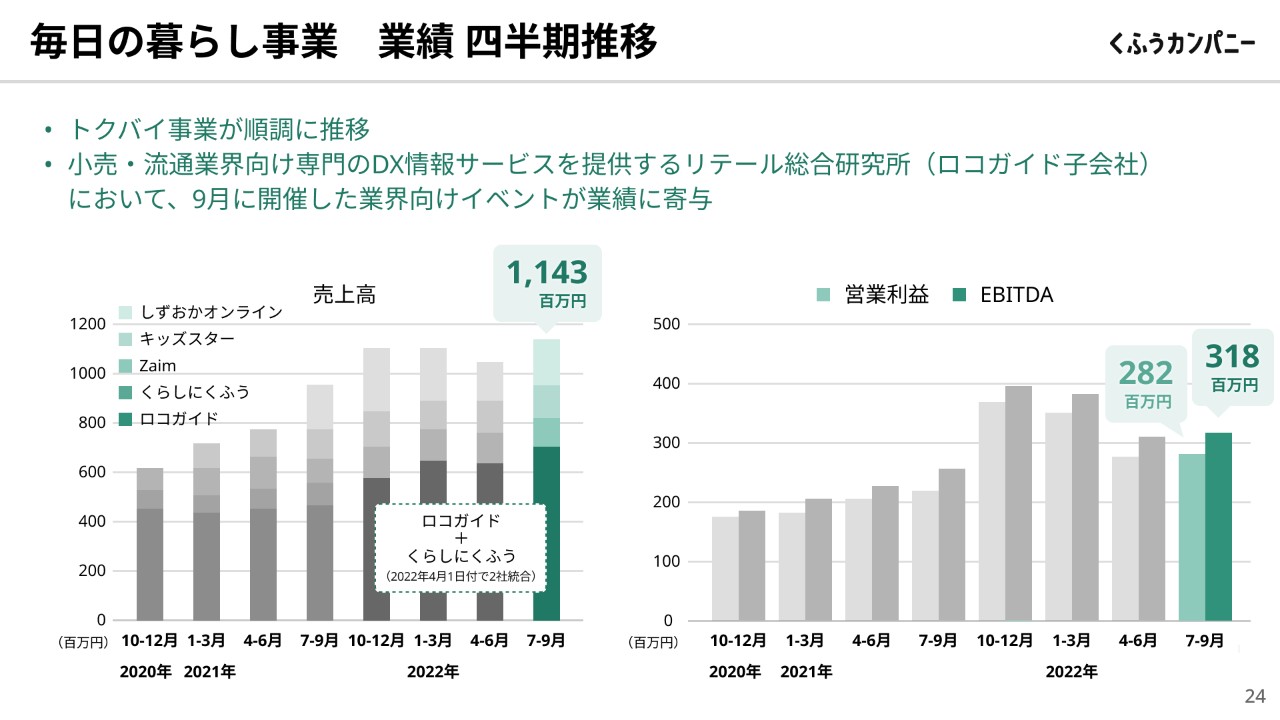

毎日の暮らし事業 業績四半期推移

堀口育代氏(以下、堀口):毎日の暮らし事業の今回の業績です。売上高は11億円、営業利益は2.8億円、EBITDAは3.1億円でした。前年比では、売上高は119パーセント、営業利益は128パーセントの成長です。各事業においては「トクバイ」が順調なほか、「キッズスター」「Zaim」も堅調に利益へ貢献しました。

この7月から9月の第4四半期は、ロコガイドの子会社で、小売・流通業界向け専門のDX情報サービスを提供する「リテール総合研究所」において業界向けの大きなイベントがあり、業績に寄与しています。年間を通して変動はありますが、全体を見ると右肩上がりの状況です。

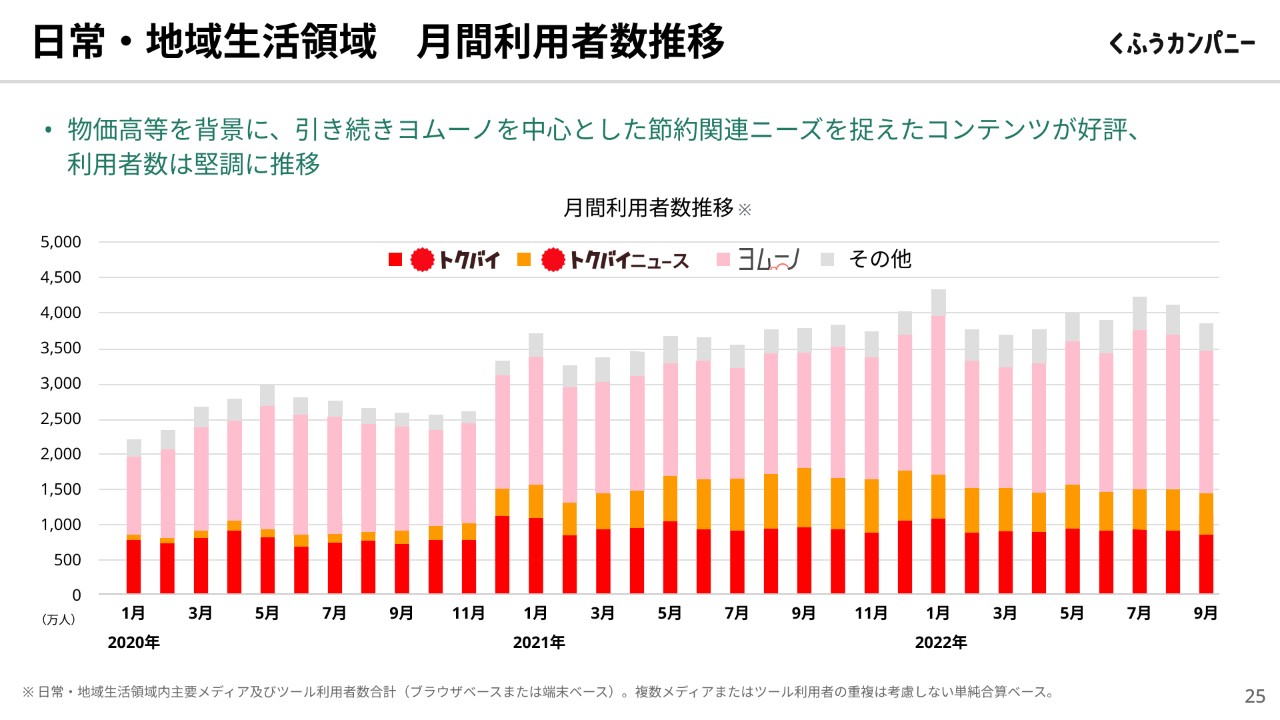

日常・地域生活領域 月間利用者数推移

日常・地域生活領域の月間利用者数です。先ほどはグループ全体の月間利用者推移をお示ししましたが、その中でもこの日常・地域生活領域は毎日使うコンテンツということで利用者が多く、グループ月間利用者数のほぼ9割を占めています。

こちらも全体的には右肩上がりですが、月々の変動があり、直近は3,500万人から4,000万人あたりで推移している状況です。昨今の物価高における節約ニーズなどもあり「ヨムーノ」などでも利用者数が堅調に伸びています。12月および1月が「トクバイ」において利用者が増加する時期ですので、ユーザーがより一層増えるような企画を推進していきます。

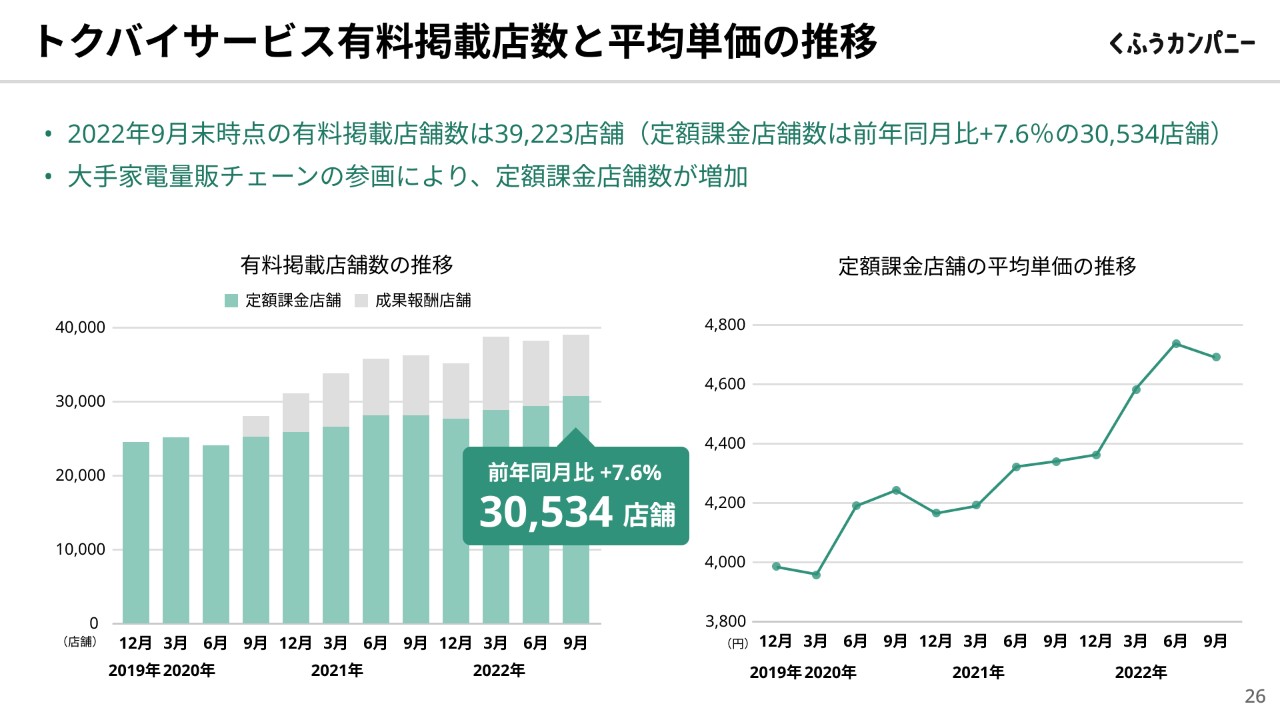

トクバイサービス有料掲載店数と平均単価の推移

「トクバイ」のサービスと有料掲載の店舗数です。現在、3万店舗を超え、成長率は前年同月比で7.6パーセント増です。

先ほど示した「グループ全体の契約アカウント数推移」のスライドには「トクバイ」の無料掲載店舗数も含まれています。そちらのグラフにおいて、第3四半期と比べて、第4四半期の全体の契約数が減少した要因は、無料掲載の店舗数が減ったためです。トライアルの期間が終わり、大手家電量販チェーンなどが有料のサービスに移行したため、無料掲載店舗が減り有料掲載店舗が増えています。

収益の貢献については、やはり有料掲載店舗数を増やすことが肝ですので、現在、短くとも3ヶ月、6ヶ月、1年のトライアルを経て有料サービスに移行しています。また、コンビニエンスストアとのトライアルを行うなど、新たなチャレンジもしています。

一方、平均単価については、9月時点で一度下がっていますが、おおむね右肩上がりとなっています。来年の春に料金改定を予定しているため、さらに右肩上がりを目指したいと思います。

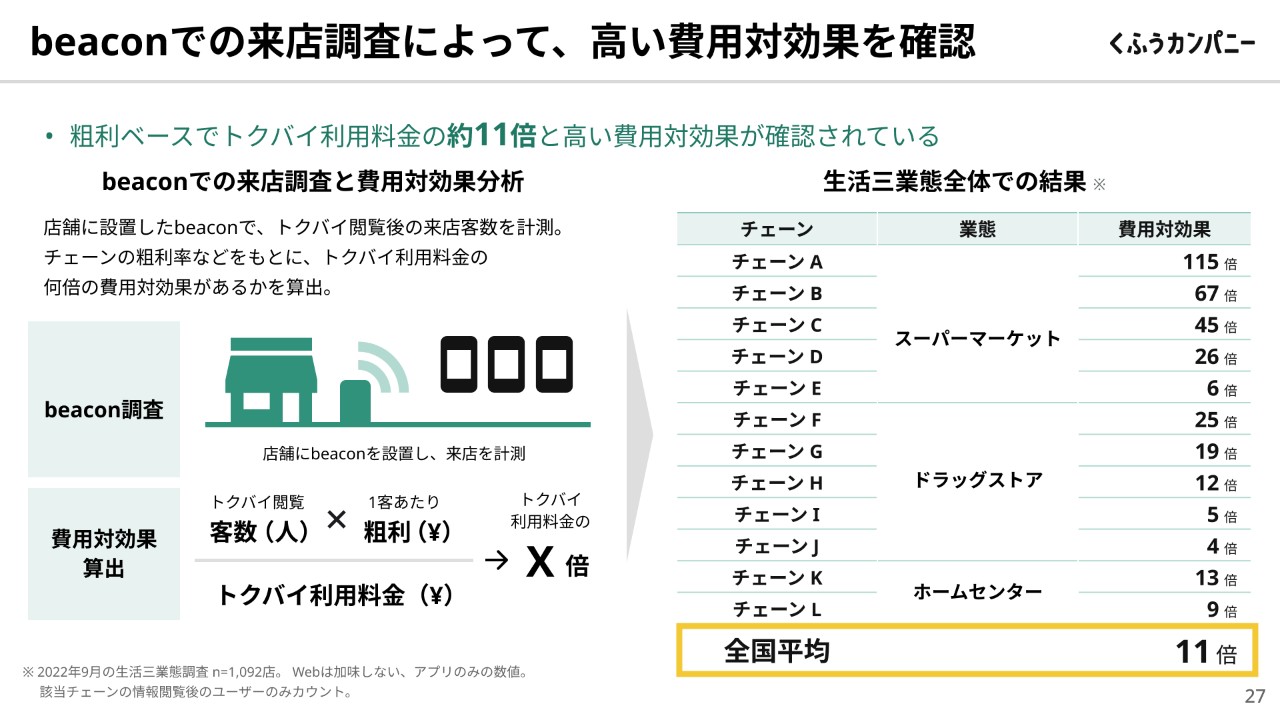

beaconでの来店調査によって、高い費用対効果を確認

スライドの図は「トクバイ」を利用することで、どのくらいの費用対効果が得られるのかを表したものです。店舗にbeaconを設置し来店調査を行ったところ、「トクバイ」を利用することによって販促に効果があり、粗利ベースの費用対効果として大変有効であることが確認できました。これらの効果をもとに、新料金の提案を進めていきたいと考えています。

トクバイ内での動画マーケティングが定着(掲載実績の一例)

「トクバイ」と言えばチラシの掲載が中心でしたが、昨今は小売業界でも動画によるマーケティングが定着してきています。そのため、新たな販促企画として動画マーケティングを拡大していきたいと考えています。スライドでは掲載実績の一例を紹介しています。

年間を通して、多様な新機能をリリース

22年9月期は多くの新機能をリリースしましたが、その中でも主なものを5つ挙げています。

スライド左側はユーザー向け新機能で、毎日の利用を活性化するためのものです。スライド右側はクライアント、小売向け新機能で、販促支援や利便性向上など、DX化の後押しとなるツールです。どちらも非常に好評で、先ほどお伝えした料金改定に向けて、提案活動を行っています。

新たなサービスオプションとして、セグメントクーポンをローンチ

最後に、先ほどお伝えした新機能の利用例をご紹介します。富士薬品ドラッグストアグループの「ドラッグセイムス」さまなどでセグメントクーポンをご利用いただいています。このような大手企業にご利用いただけることで、新たな企業をどんどん開拓できる状況になっています。

以上、毎日の暮らし事業についてご説明しました。続いて、ライフイベント事業について、穐田よりご説明します。

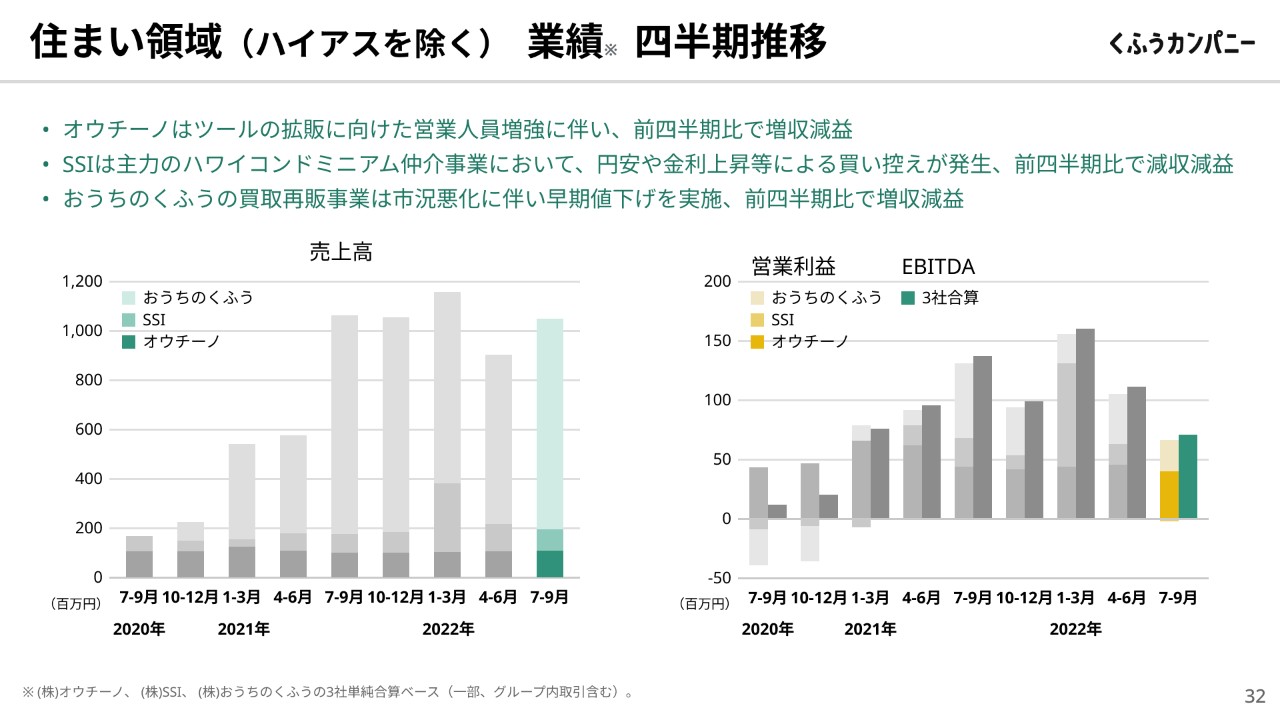

住まい領域(ハイアスを除く)業績 四半期推移

ライフイベント事業について住まい領域からご説明します。ハイアス・アンド・カンパニーを除いた四半期ごとの業績の推移はご覧のとおりです。売上については多少の変動はありますがおおむね安定しています。

利益についても多少の上下があります。基本的に、安定して利益は出ているものの四半期毎の変動はある状況です。

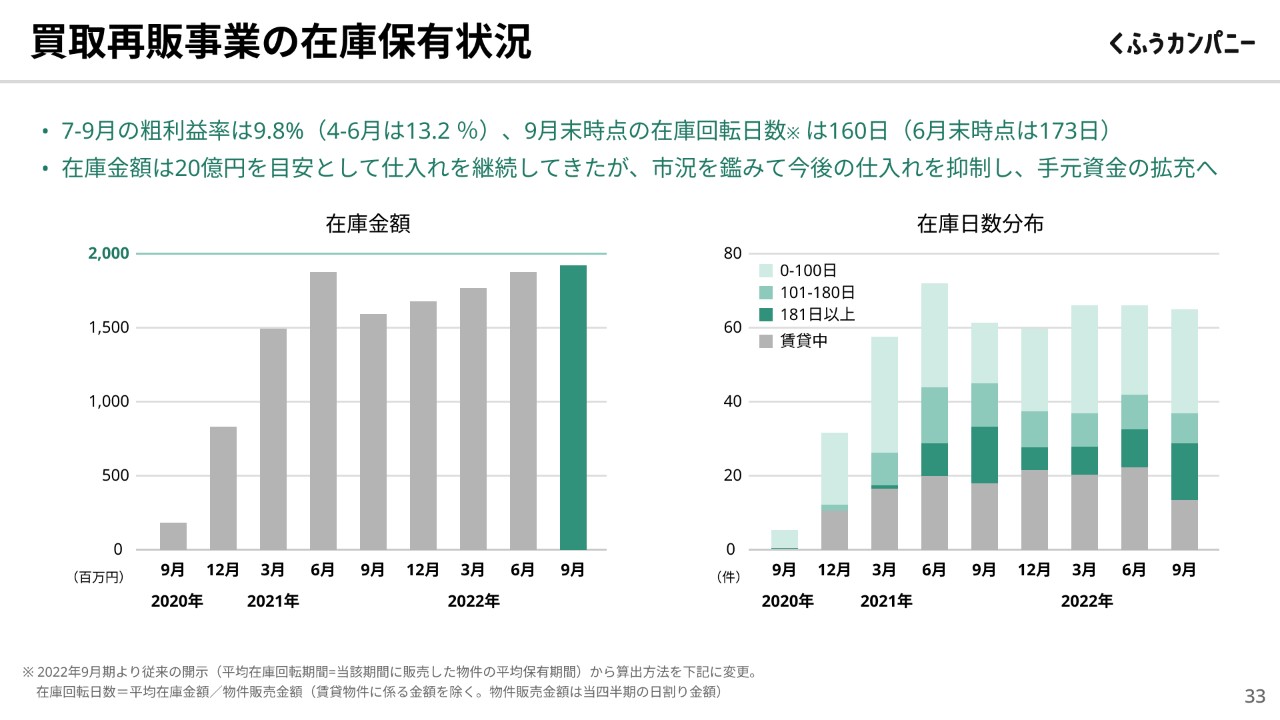

買取再販事業の在庫保有状況

買取再販事業に関しては、在庫金額20億円を目安としています。この事業で利益を拡大していくと言うよりは、中長期的に我々が目指している個人間売買に近いかたちのサービス提供を行いたいと考えています。

現在の不動産取引にはさまざまな業者が入ったり、中間マージンが多くかかったりといった不透明な売買がたくさんありますが、私たちは、できるだけ個人間でダイレクトに取引できることを目指しています。そのような目指す姿がある中で、我々が業者間の転売や業者間販売などについてもポジションを取って売買しているのは、知見や情報を得ることも目的としているからです。

在庫金額20億円を目安に進めているのですが、足元の状況は動きが悪くなっています。不動産価格は下がっておらず、買いたい人たちの意欲も高い状況ですが、住宅ローンが通らないことや、物件が出なくなり回転が悪くなっている状況を、先行指標として肌で感じています。

今年から来年にかけて不動産市況が悪くなると予想しており、現在保有している物件に関しては、粗利率を下げてでも売却を進める予定です。在庫負担を軽減し、手元資金を拡充した上で、来たるべき市場の変化に備えたいと思っています。

もともと、多くの商いを行っているわけではないですし、我々の在庫は都心の流動性の高い中古マンションが中心ですので、ある程度利益率を下げれば売却は可能かと思います。売却の結果、現金を増やすことによって、現金決済に限定される物件等を購入できるようになります。そのため現在の市況を考えると、いったん在庫ポジションを軽くし、現金を増やす方向で動いています。

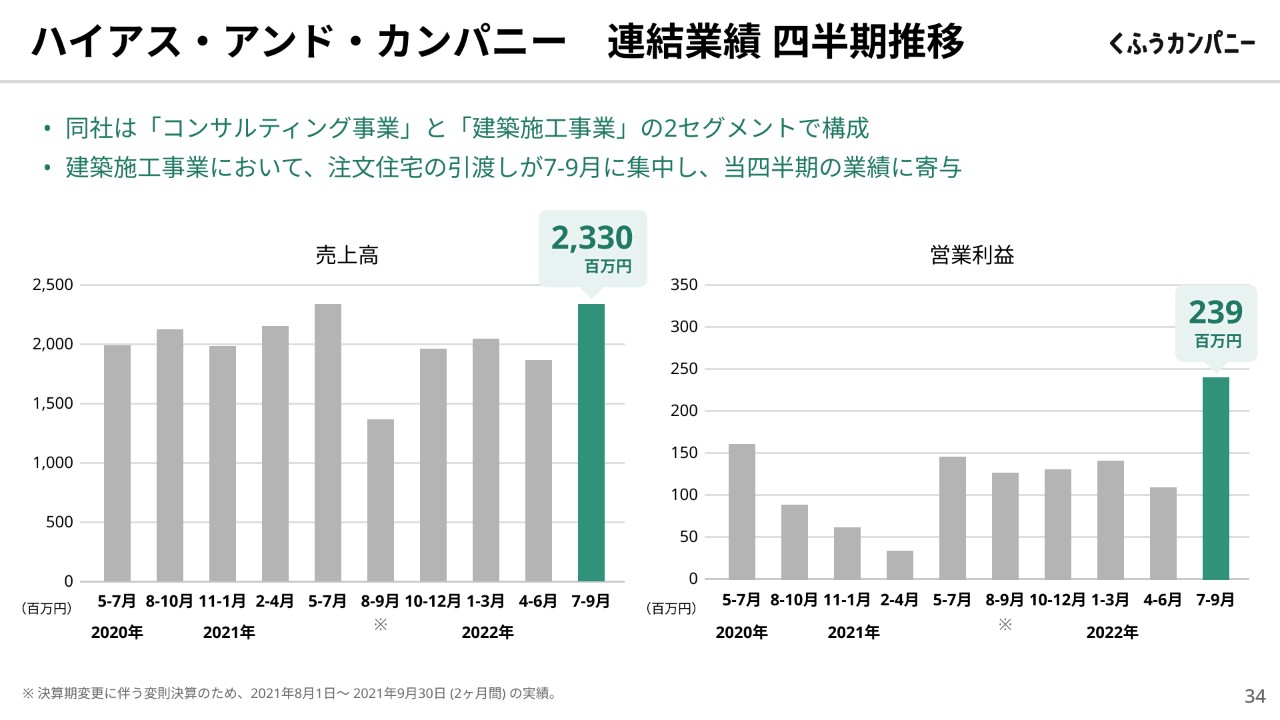

ハイアス・アンド・カンパニー 連結業績 四半期推移

ハイアス・アンド・カンパニーについてです。株式の50パーセント以上を取得している上場子会社になります。

同社はコンサルティング事業と建築施工事業の2つのセグメントで構成されています。上場企業のため、詳細はハイアス・アンド・カンパニーのIR資料をご覧ください。第4四半期の売上高は23億3,000万円、営業利益は2億3,900万円となり、非常に好調でした。

注文住宅の引渡しが7月から9月に集中したため、業績が第4四半期に集中しました。「今後は平準化を行い、このようなことはなるべく起きないよう進めます」といった報告を同社から受けています。

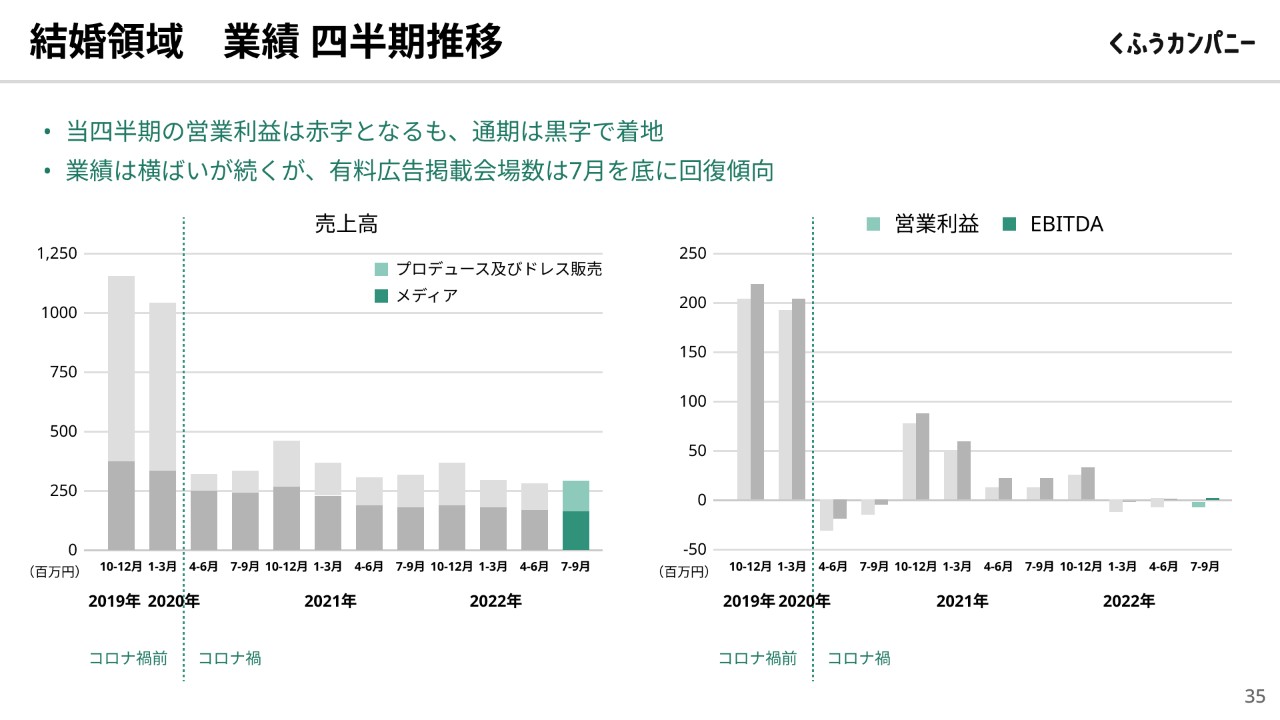

結婚領域 業績 四半期推移

結婚領域は、この2年から3年はコロナ禍の影響を大きく受けました。コロナ禍の前は10億円を超えていた売上がコロナ禍後には3分の1くらいに落ち込みましたが、ようやく回復の兆しが見えてきました。

一部の結婚式場などでは反動消費により、急激に黒字を達成している企業もあるようです。我々は海外挙式の2次会プロデュースを行っていたため、他社と比べると回復は多少遅れますが、今後は結婚式自体の価値観をさらに変えていきたいと考えています。

現在の結婚式はまだ不便な部分が多すぎます。具体的には、選択肢が少ないことや単価が高いことなどです。その結果、結婚する方々の半分程度しか結婚式を挙げない状況になっています。そのような結婚式を挙げない方々にもさまざまな選択肢を用意し、金額が安く満足できる結婚式を我々の手で実施していこうと考えました。

そのラインナップがようやく揃いましたので、今期の後半からは業績も回復できると期待しています。また、遅くとも4年後には業界で圧倒的No.1になれるような準備も進めています。道筋はある程度見えてきたため、今後はこの領域を大変楽しみにしています。

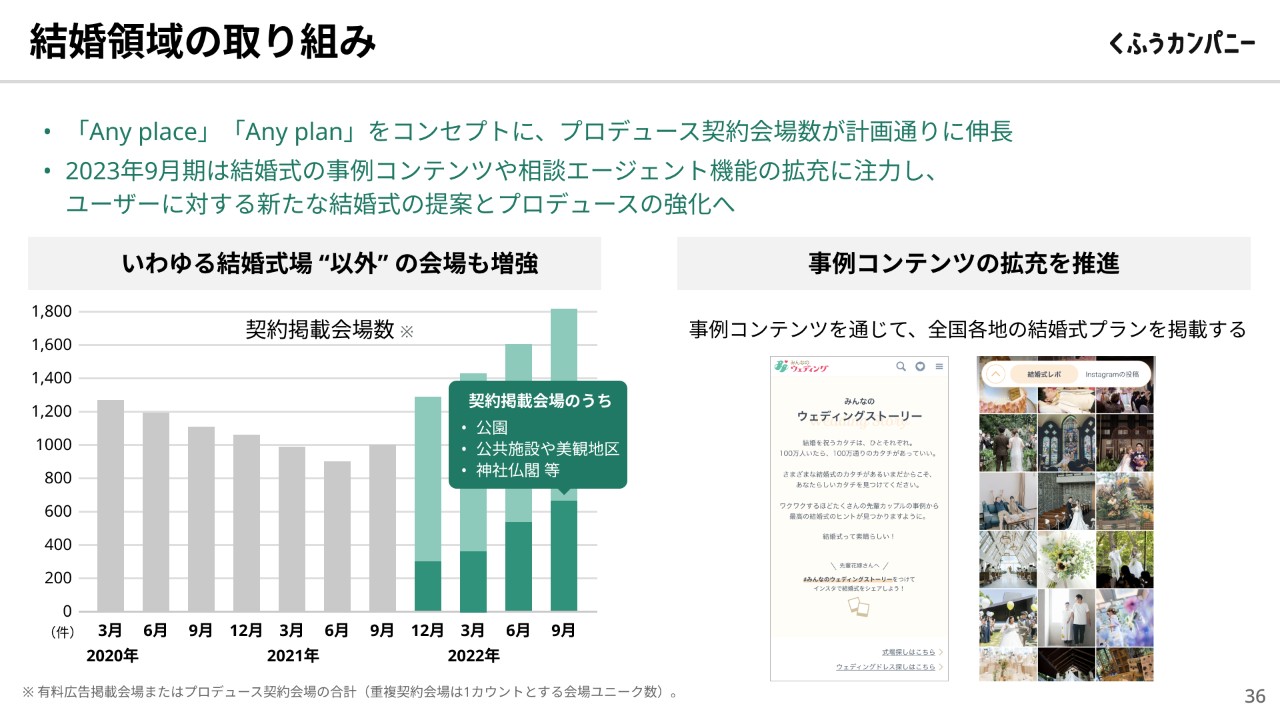

結婚領域の取り組み

先ほどもお伝えしましたが、現在結婚式を考えている方々が抱えている悩みや不満は、やはり選択肢が少ないことだと思います。有名ホテルで行うことが前提で、そのホテルも土曜日や日曜日など、よい日取りはほぼ埋まっています。さらに実際に結婚式を行おうとすると費用が高いといった問題もあります。

所得がある程度高い方々は問題ありませんが、昨今は特に若い方々で深刻に実質年収が減少しています。不景気もあり、両親の財布の紐も固くなっています。これまでのような数百万円もかけた結婚式は開きづらい状況ですが、そのような中でも工夫次第ではカップルにとって大変オリジナリティがあり、満足度の高い結婚式を開くことができると思っています。

大手情報メディアには式場が1,000件から2,000件以上が掲載されていますが、全国でその数となると、自分で実際に挙げられるところを絞り込んだ場合、本当に少なくなってしまいます。

そうではなく、公園や寺社仏閣、思い出の場所など、さまざまな場所で結婚式を挙げられるように多様な選択肢を用意し、単価が安くとも十分満足できるような幅広いラインナップを揃えることで、多様な結婚式を実現できるように準備を進めています。

今後、具体的な内容や他社と比較した際の優位性や競争力についても見える状態にしていきたいと考えていますが、もう少しお時間をいただければと思います。私からのご説明は以上です。

質疑応答:トクバイ事業の店舗数や単価と今後の見通しについて

司会者:「トクバイ事業の店舗数や単価、今後の見通しについて教えてください」というご質問です。

片桐優氏:「トクバイ」の成長については注目されている投資家の方も多いと思いますので、あらためて実績の詳細と今後についてご説明します。

収益の柱である有償店舗数は、前期比でプラス2,000店舗と着実に伸びています。既存店舗の継続についても、定額課金店舗の解約率は年間平均で0.04パーセントです。SaaSの解約率は一般的に5パーセント以下を目指すべきとされているため、非常に低く抑えられています。

平均単価についても着実にアップしています。直近の微減については、大手企業の新規スタートのために大きくディスカウントした影響です。これは一過性のものと捉えてください。直近の実績についてはおおむね堅調に推移しています。

最近は新聞の購読世帯が減少しており、折り込みチラシのリーチが縮小しています。そのような中、費用対効果が非常に高いサービスとして「トクバイ」は期待されていると感じます。

今後についてですが、既存のお客さまには動画でのマーケティングを進めていきます。旧くらしにくふう社と一緒に事業を行うようになったことで、動画の制作能力がかなり高くなり非常に引き合いが多くなりました。また、Googleとの連携機能など、多様なオプションも進めています。現在プランの価格改定に向けた営業も進めており、予定どおり進捗しています。

さらに、新規顧客の獲得もあらためて進めたいと考えています。大手の未契約企業への営業はもちろんですが、外食産業やコンビニエンスストアなど新しい業界の開拓も継続しています。

イレギュラーとなるため今回の決算説明資料の店舗数には含めていませんが、大手コンビニエンスストアでトライアルを進めています。このトライアルをきちんと結実させることが重要だと考えています。

店舗数についてはより成長軌道に乗せるにあたり、あらためて小規模事業者向けリモート営業の体制を強化しています。こちらがうまく回れば、さらに一段高い成長ができると考えています。

質疑応答:今後のユーザー数の推移について

司会者:「グループ全体のユーザー数が伸び悩んでいるようにも見えます。今後のユーザー数の推移について教えてください」というご質問です。

堀口:グループ全体の利用者数ですが、新たに「RETRIP」が加わることにより、単純合算にはなりますが6,000万人近くまで伸びる見込みです。一方、新しい領域でユーザーを増やしていくことも重要ですので、新たなメディアの立上げなどにも取り組んでいます。

さらに、私どもの強みはさまざまなサービスの中にユーザーとの接点があることだと思っています。個々のユーザーがグループのさまざまなサービスを利用しやすくなる環境づくりに取り組んでいます。

ユーザーにグループのサービスをさまざまなところで体験してもらうことで、満足度を高め、月間の利用者数を最大化していきたいと思います。

質疑応答:営業利益から最終利益への変動要因とグループの資金活用に関する方針について

司会者:「営業利益から最終利益への変動要因と、グループの資金活用に関する方針について教えてください」というご質問です。

菅間淳氏(以下、菅間):当期純利益やキャッシュ・フローの配分方針については、年度を通じて多くの株主、投資家の方々からご質問いただいているため、少し詳細にご説明します。

まず、当期純利益です。当決算期では通期見通しを大幅に上回る15億5,000万円の営業利益を計上しましたが、継続して四半期決算を見ている方々からは「当期純利益の水準が低すぎるのではないか」というご指摘がありました。そこで今回、年度決算を振り返りながらご説明します。

親会社株主に帰属する当期純利益は4億5,200万円となり、営業利益の30パーセント弱です。通常であれば7億円から8億円の当期純利益を期待されると思いますので、この要因について3段階に分けてお話しします。

はじめに、営業利益から税引前当期純利益までの計算ですが、営業外損益あるいは特別損益の影響で5億円強の利益減少となっています。

主な項目はスライドに記載していますが、グループ各社でのオフィス移転や事業の整理などにかかる損失計上があります。オペレーションコストの効率化を見据えた一時的な費用が多く計上されており、結果として税引前の当期純利益は10億円強となっています。

23年9月期について、現時点では多額の臨時損失などを予定しているものはありません。ただし、外部環境や事業機会に応じて、引き続き機動的に対応したいと考えているため、前向きな構造改革として臨時の損失等が計上される可能性はあります。当決算期については経営統合の初年度ということもあり、積極的に構造の変革を推進してきたため、臨時損失等の規模は比較的大きなものでした。

次は税引前当期純利益から税引後の当期純利益までの計算ですが、法定実効税率の34.6パーセントに対して、実際の法人税等の負担率は41.5パーセントとなり、約7ポイント高い数字となっています。

税効果会計の適用上のいくつかの要因があるため、それなりにぶれてしまうのですが、大きなものとしてはのれん償却である損金不算入金額の影響があげられます。

のれんの償却金額については、今後もしばらく同水準の計上が想定されます。実際の法人税の負担率についても、およそ同じような水準で推移すると想定できます。

非支配株主に帰属する当期純利益のいわゆる少数株主損益はハイアス・アンド・カンパニー、Zaim、キッズスターなどにかかる金額となっています。

こちらの項目は、各子会社の最終利益の水準によって変動しますので、なかなか将来予測はしづらいです。当決算期は、結果として営業利益の10パーセント程度の水準となっています。

営業利益以下の段階利益、最終利益までの構成がわかりづらいというご指摘に対して、少しお時間をいただきご説明しました。

次に、キャッシュフローの分析です。事業活動で獲得したキャッシュを、今後どのように配分していくのかという内容です。こちらも第1期の年度決算数値をベースにご説明します。主要指標であるEBITDAは、当決算期では大きく見通しを上回って、25億8,000万円となっています。

キャッシュベースでの法人税等の純支出額や運転資本の変動を差し引くと、営業キャッシュフローは15億5,000万円です。大きく3つに分けて、事業投資と借入金返済、自己株式の取得に配分してきました。

今後の成長に向けた最も重要な投資は、やはり人材投資です。こちらはすでにEBITDAの計算の中に含まれています。それ以外の投資活動としては、事業領域の拡大や既存事業の強化と、そのようなものを見据えた投資有価証券の取得です。年度で見ると営業キャッシュフローの半分程度を利用しています。

事業領域の拡大や既存事業の強化は、弊社の成長のためには不可欠だと思っています。今後も投資やキャッシュの配分は積極的に行っていきたいと考えています。

続いて、手元現預金の確保や事業投資等の出費に備えた借入金の増減についてです。結果としては期初と期末の現預金残高を70億円から80億円ぐらいの水準で維持しつつ、当決算期では6億円弱のネットでの借入金返済を行っています。

残りのキャッシュ配分は、当決算期では自己株式の取得として、4億4,000万円の資金を活用しています。継続的な成長を目指す企業として、株主価値の持続的な向上を目標として、投資や資本戦略を実行していきたいと考えています。今後も、弊社の株価水準や事業投資の機会を勘案しながら、株主価値向上策を継続して検討していきたいと考えています。

質疑応答:投資収益について

司会者:「今期の業績予想において、投資収益が含まれているのでしょうか?」というご質問です。

穐田:申し訳ありませんが、セグメント別の業績予想の内訳を開示していないため回答が難しいですが、不動産市況も株主市況も見通しづらくなっていますので、うまくバランスをとりながら進めていきたいと思っています。

思いの外マーケットがよいとなれば、保有株式を売却することもあるかもしれません。その際に上方修正があれば、きちんと開示します。逆に急激にマーケットが悪くなり、損切りして減損を出し、通期業績予想の下方修正が必要であれば、そちらもすぐに開示します。

結果的に株主のみなさまに喜んでいただけるような方法で、進めていきたいと思っています。「売ります」「買います」「売りません」などと言うことは簡単ですが、現時点で明確にお話しできず申し訳ありません。

質疑応答:EBITDA100億円達成の際の営業利益とのれんの償却について

司会者:「目標のEBITDA100億円達成の際に、営業利益はどの程度の水準になっていますか? 逆にのれんの償却などはどの程度、増えている可能性がありますか?」というご質問です。

菅間:営業利益とEBITDAとの差額ですが、前提として、第1期の差額が約10億円です。今期の見通しは、11億円です。100億円達成に向けた中期計画では、基本的には今ある既存の事業の成長の積み上げで達成できると考えています。

今後のれんが多く積み増しされると想定したものではありません。むしろ、のれんの償却金額についても、計画では後半へ進むにつれて、少しずつ下がっていくと見積もっています。

穐田:追加になりますが、現在、のれんが年間6億円ぐらいです。EBITDAが100億円になると、100分の6ですから、全体に対しての比率はそれほど多くなくなります。

結婚もしくは不動産の領域で勝ち筋を見出してきているという過程においても、既存の会社で、十分に賄えると思っています。新たな大きな買収を今は検討していませんので、大きなのれんの償却は想定していません。

質疑応答:カテゴリーキラーになる事業について

司会者:「今期利益目標、また中期の100億円を牽引する事業は、どの事業になるのでしょうか? 本来はカテゴリーキラーになるようなメディアが、強力に利益を牽引するかと思いますが、現状の事業ポートフォリオの中で強い立ち位置にあるものがはっきりしていないように見えますので教えてください」というご質問です。

穐田:ご指摘のとおり、現時点で圧倒的なNo.1となるようなサービスは、我々の事業ポートフォリオにはありません。

「トクバイ」のチラシ情報掲載はNo.1ですが、住まい領域や結婚領域は、生活者からするとまだ2番手以下のサービスです。逆に、No.1ではないにもかかわらず、現在の数字ですから、各サービスがカテゴリーキラーになれば、圧倒的に利益も出ますし、100億円では済まないと思っています。

先ほど少しお話ししましたが、不動産に関して、できるだけシンプルなかたちで個人の売買を実現したいと思っています。これを実現するために必要なことは、不動産を売りたい人や買いたい人に最初に見てもらえるような強いメディアを持つことです。そして、実際に買ったり売ったりする時に、専門性の高いアドバイスサービスを提供できるようになることです。

具体的に施工やアフターフォローを考えると、全国の工務店網が必要だと思っています。全国工務店網に関しては、ハイアス・アンド・カンパニーという会社を通じて、これまでとはまったく違うネットワークを作れました。我々の住まい領域の各社とハイアス・アンド・カンパニーが連携することによって、圧倒的No.1のカテゴリーキラーになれると思います。これを何年かけて実現するかが、ポイントだと思っています。

結婚についても、現状ではメディアの「みんなのウエディング」やプロデュース事業は、2番手3番手以降になっています。圧倒的なメディアを構築し、結婚式の施工もでき、ドレスも売り買いでき、そして式場以外でも結婚式を挙げることができるようにしていきます。そしてオンラインで結婚式の事例を見ることができて、相談することができるといったサービスを実現できれば、圧倒的No.1になれると思っています。

これも4年以内で実現したいと思っています。ご指摘のとおり、カテゴリーキラーになっていかないと、しっかりとした利益も出ないと思っていますし、100億円なんて夢ではないかというご懸念もあると思います。4年以内にNo.1になれるという道筋も見えていますので、まったく心配していません。

質疑応答:ユーザーに対するクロスセル的な利用について

司会者:「ユーザーに対するクロスセル的な利用は、どの程度進んでいるのでしょうか? また、どのような手順で進める計画でしょうか? その場合、メディア価値的な単価の上昇はどの程度見込めるのでしょうか?」というご質問です。

穐田:前回以降、大きなジグソーパズルを作っているとお話ししていますが、現時点においては、ユーザーが各サービスを行き来するということは、あまりありません。

広告や販売も、クロスセル的な動きはそれほどできていません。ユーザーの利便性を高めるという意味で、今後はグループの共通IDによって、各ユーザーの行動履歴や趣味趣向を共有し、より便利に、より気の利いたサービスしていきたいと考えています。

今期中には、その進捗を少しずつ事例として見せていくことができると思っています。

私の頭の中では、「このサービスとこのサービスを結びつけると、このくらい便利になりそうだ」というイメージがあります。さまざまな事情によって遅れたり進んだりしますが、4年後にはきっちり間に合わせる予定で、進めています。

穐田氏よりご挨拶

あらためて、前回より大きなジグソーパズルを作っている最中ですというお話をしていますが、ユーザー数は5,600万人ぐらいまで見えてきていますので、4年後の目標である6,000万人に関しては、3年ぐらい前倒しでできるのではないかなと思っています。EBITDAも、4年後の100億円に向けて、順調に進んでいると感じています。

ユーザー数をたくさん抱えることで、タイミングは多少遅れますが収益化が進みますので、経営はとても楽です。結婚領域もしくは住まい領域で圧倒的No.1になるためのシナリオも、ある程度明確になってきましたし、それに対する道筋も見えてきました。

一方で、株式市場や不動産市況がよくわからない、バブルが崩壊してこれから不景気がやってくるのではないかという見方も強いです。私自身も、おそらく来年ぐらいから、景気が非常に悪くなるのではないかと感じています。

言葉の選び方は難しいですが、このような不景気や閉塞感における生活者の行動変容に対応し、ユーザー数を増やして、各種サービスを圧倒的No.1にしていきたいと思っています。不景気だからこそ使われる、不景気だからこそ喜ばれるサービスも十分考えられると思っています。私自身が行ってきた「カカクコム」や「クックパッド」というサービスもそうでした。

我々の最大の課題である優秀な人材の採用という観点においては、ここ1ヶ月ぐらいのニュースでも、海外の大手IT企業において大規模解雇や採用の凍結などが起きています。

一方で、そうすると今まで当社に来てくれなかったような優秀な方々に来てもらえるようになります。不景気だからこそ、チャンスを活かせるのではないかと我々は肌で感じています。

これまでもそうでしたが、しっかり利益を出しながら、必要な投資をして、優秀な人材をどんどん採用し、そして会社を大きくしていくという点では、考えたとおりに進んでいます。

今後も株主のみなさまにがっかりされないように、期待に応えられるように、しっかり業績を伸ばし、圧倒的No.1かつ、どこにもないようなオンリーワンで、「このサービスがなくなると困るんだよね」といわれるサービスを世に出したいと思っています。今はパズルを作っている最中ですので、部分的にしか見えていません。

現在は2番手、3番手のサービスの集合体で、どうも魅力に欠けるという見方もされると思います。必ずそれが有機的に結合して、オンリーワンでNo.1のサービスになります。それを4年で実現するのか、あるいは3年になるか5年になるかというところです。時間軸はなるべく前倒ししたいと思っています。必ずよい会社、よいサービスを世に出したいと思っていますので、ご期待いただければと思います。今日は本当にありがとうございました。