2022年11月11日に発表された、ジャパンベストレスキューシステム株式会社2022年9月期決算説明の内容を書き起こしでお伝えします。

スピーカー:ジャパンベストレスキューシステム株式会社 取締役執行役員 若月光博 氏

決算の概要

若月光博氏(以下、若月):みなさま、こんにちは。取締役の若月でございます。私から本日の決算説明をさせていただきます。よろしくお願いいたします。

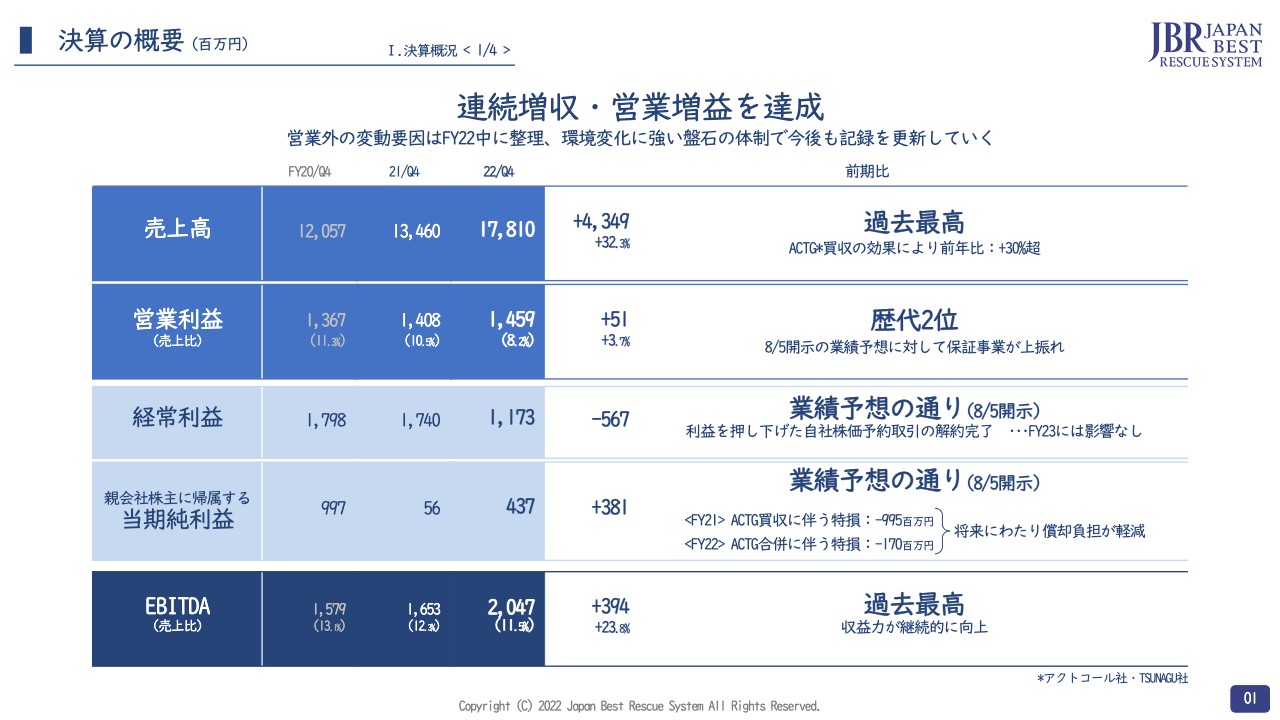

まず、決算の概要です。連続増収で営業利益も増益となっています。売上高は178.1億円で、43億円強の増加です。前年比は32.3パーセントで、過去最高の売上高です。昨年が過去最高の売上高だったため、大幅に上がっています。その最大の理由は、アクトコール、TSUNAGUの買収です。

2段目は営業利益ですが、2020年より以前に過去最高を記録しており、電力の影響などでマイナスになった時期もありますが、それを乗り越えて今回が歴代2位の営業利益です。保証事業・保険事業が順調で、保険事業が順調な場合は、少し利益を押し下げたりしますが、その分を加味しても歴代2位になっています。

経常利益は例年より少し下がり、利益を変動させてしまっていた自社株価予約取引を解約しています。通算では大きく増減はありませんが、株価が上がった時はプラスで利益が取り込まれていたため、前期はマイナス影響を受けて終わっています。

当期純利益は、修正した数字どおりの着地になっていますが、前期と今期は当期純利益が小さくなっています。これはアクトコール、TSUNAGUの買収の影響が最も大きいです。2021年9月期は、買収の合意から実行までの間に株価が変動したことで、株式交換による影響が約10億円出ました。この差をのれんに乗せずに落としたため、5,600万円の利益になりました。

2022年9月期は、アクトコール、TSUNAGUとの合併を10月1日に決め、ソフトウェア仮勘定に上がっていた開発中のシステムを落としたり、先々を見据えて不要だと思われるものを先に落としてしまった影響が1.7億円ほど出ています。EBITDAは大きく伸び、過去最高で20億円を超えています。

売上高

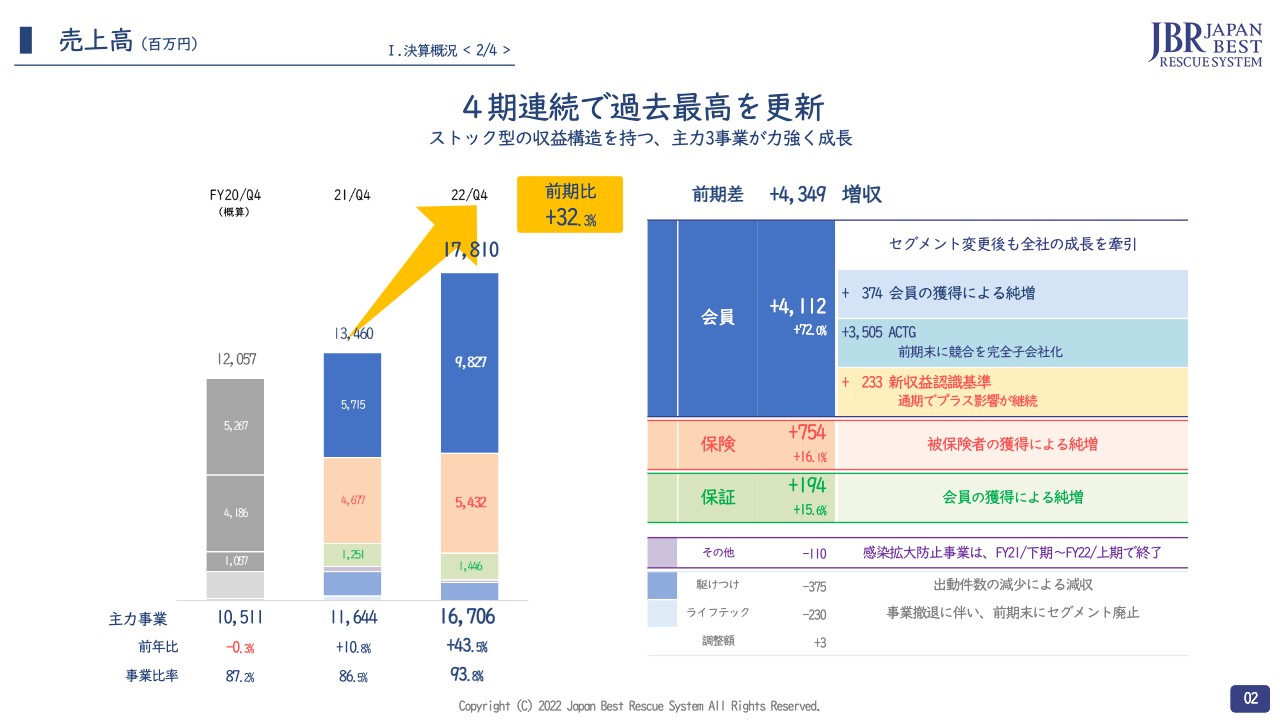

売上高は4期連続で過去最高を更新しています。ストック型の事業にウエイトをだんだん置いていくことを計画的に行っており、事業費率が94パーセントくらいまで上がっています。また、今月末で駆けつけ事業が譲渡されてなくなりますので、この比率はより上がります。

売上増加の最も大きな理由は、アクトコールとTSUNAGUを買収し、1年分が乗ったことです。そして、会員の獲得が順調に進んだのが2つ目の理由です。また、収益認識基準の影響は「売上がどこで上がるか」というタイミングの問題なのですが、直前の2022年9月期は、通期ではプラス影響を受けたかたちです。

保険事業は被保険者の獲得が順調で、他社からの切り替えが入って大きく伸びています。さらに、保証事業も会員獲得が非常に順調で、会員数もJBR単体の集合住宅の会員よりも、保証事業の会員の方が多くなり、大きなプラスです。

駆けつけ事業は、なかなか思ったように伸ばすことができず、売却することに決定しました。またライフテック事業は電力の小売り事業ですが、こちらは撤退済みですので、前期比でマイナスとなります。

営業利益

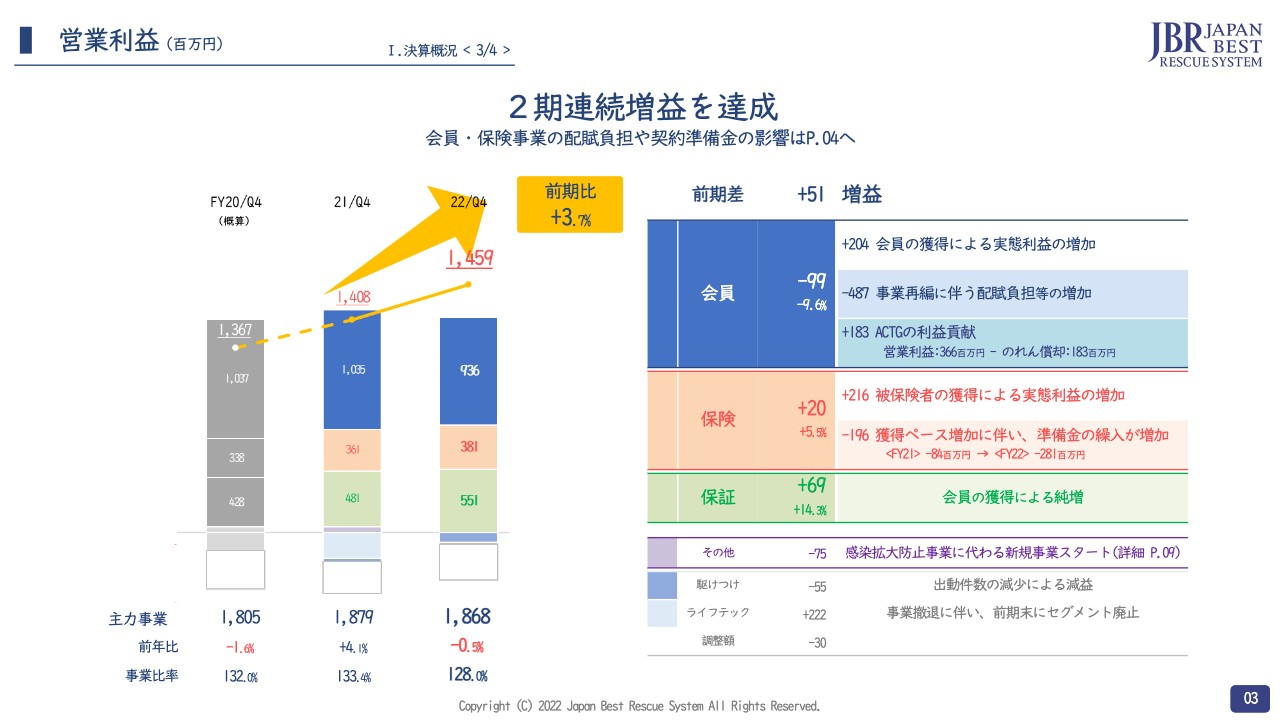

営業利益は、2期連続で増益です。順調だった会員獲得の影響と、アクトコール、TSUNAGUが、のれん償却を乗り越えてプラスとなりました。2つを合わせるとプラス4億円ほどですが、配賦の対象額自体が増えた影響で負担される比率が上がったためマイナスになっています。会計上の話ですので、実態が悪くなっている話ではありません。

また保険事業に関しては、被保険者数が増加して順調ですが、順調ゆえに準備金の繰り入れが先行しています。保険業の場合は将来が明るくなると負担が一度大きくなる現象が起こるためあまり伸びていませんが、この負担を加味してもプラスになります。保証事業に関しては、売上の増加に連動するかたちで営業利益も増加しています。

主力事業の実力

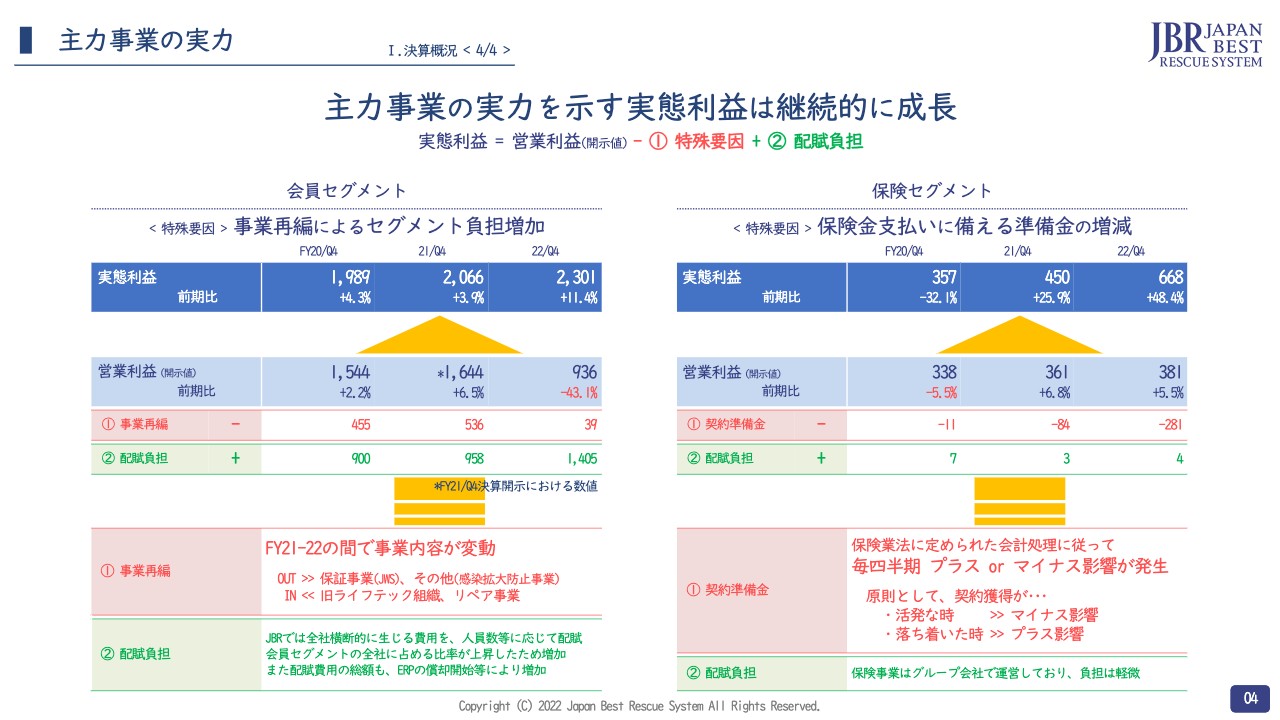

「主力事業の実力」と記載していますが、少し前から「実態利益」と表現しています。実際に業務を行っている人間の感覚と、会計処理して出てきた数字にギャップがあるため、そこを調整している数字です。

営業利益はみなさまに開示された利益額ですが、2020年9月期と2021年9月期の「会員」セグメントに関しては、保証事業が入っています。今回ご説明している2022年9月期では、保証事業は会員事業に含まず別に表示しているため、単純に比較すると大きく減ってしまいます。

営業利益を見ると、2021年9月期の16.4億円から2022年9月期には9.4億円に減少したかたちですが、「①事業再編」は、保証事業が入っていた分を調整した数字です。さらに「②配賦負担」は、今回も大きく動いている配賦の影響を加味した数字です。営業利益から「①事業再編」を引いて「②配賦負担」を足した数字が実態利益になります。

2021年9月期の20.7億円から、2022年9月期は23億円強に上がっていますが、これが業務を行っている人間が感じている実態です。ライフテック事業の電力の影響やリペアの数字の調整も入っています。また、感染拡大防止事業の影響が会員事業の中に入っていますので、こちらも調整しています。

右側が「保険」セグメントですが、こちらも準備金の動きで、少し感覚とのズレが出ます。こちらも営業利益は3億円台であまり増えていない見え方ですが、その下の契約準備金を見てください。

2020年9月期は1年間で1,100万円積んでいますが、2022年9月期は2.8億円積んでいる状態ですので、これだけギャップがあります。1年ごとに将来性が明るくなっているのですが、実際は先行して積むため、利益に底が見えてこないかたちです。

配賦の影響はあまりありませんが、今の準備金を調整すると、実態利益は2020年9月期の3.6億円が2021年9月期には4.5億円になり、2022年9月期には6.7億円になっているというのが実態です。

契約獲得が活発で順調な時期は、基本的に利益にマイナス影響が出ます。これが落ち着くとプラス影響になるため、一時的に利益を先に繰り延べているイメージで、契約獲得が落ち着いたところでその利益が戻ってくるというかたちになっています。

会員・保証事業

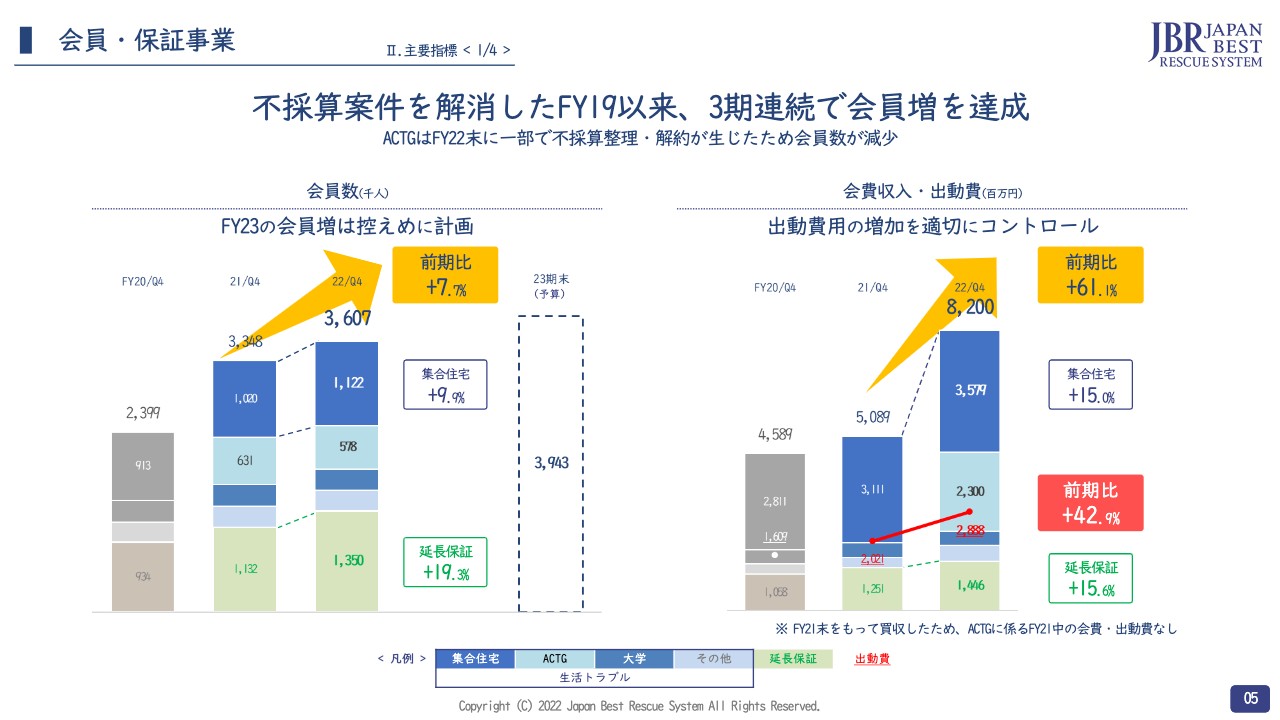

会員数は伸びており、9月末で360万人を超えています。前期比で7.7パーセントの増加です。延長保証が一番伸びていますが、集合住宅向けの安心入居サポートサービスも順調に伸びています。

棒グラフの上から2段目の水色の部分はアクトコール、TSUNAGUですが、こちらは業績を上げるために不採算処理を行い、お客さまの契約解除を行ったため減少しています。したがって、よいものが減ってしまったのではなく、マイナス影響があったものが減っています。

会費は大きく伸びており、会費だけで82億円です。赤いグラフの部分ですが、前期比で42.9パーセント増加しており、会費は全体で61.1パーセント増加と大きく伸びていますが、その伸びほど出動費は伸びていないため、うまく抑制できており、収益性が改善する方向に向かっています。

ACTGのPMI

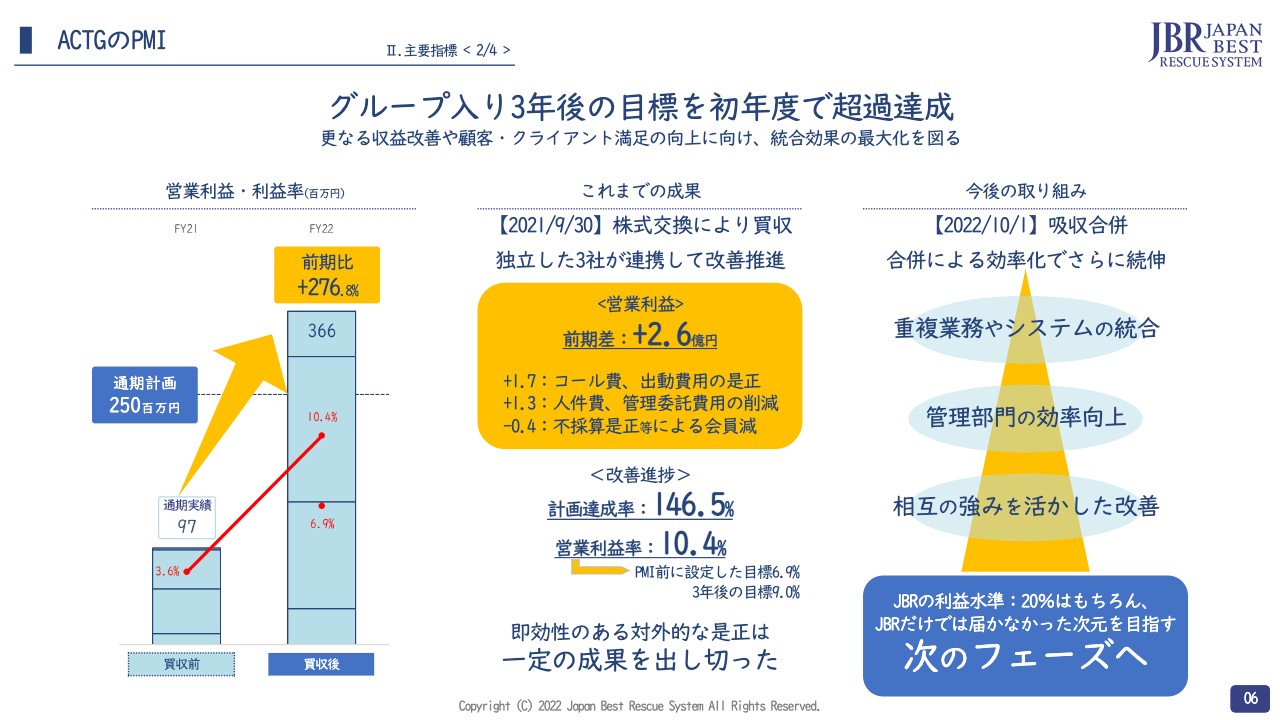

この1年間、四半期ごとにアクトコール、TSUNAGUのPMIの状況をご説明してきましたが、1年振り返っての総括です。アクトコール、TSUNAGUの買収直前期の利益は9,700万円でした。

これに対し、通期計画は2.5億円の利益を目標としました。のれんの償却が1.8億円あるため、純利益で7,000万円の利益貢献を目標に掲げていました。これに対し、実際は3.7億円の着地でした。

棒グラフの下から第1四半期、2段目が第2四半期となりますが、第4四半期の数字が少し小さいのは、アクトコール、TSUNAGUはもともと第4四半期が繁忙期にあたり、例年一番利益が出ないのが第4四半期だからです。

また、体制を整えるための人の採用などが順調に進まなかった部分もあり、そのような意味では人件費が抑えられて利益が出すぎた部分がありました。その状況が続いてあまり疲弊してしまわないよう、この先を安定させるために、計画的にこのような数字に抑えたところがあります。

利益率に関しては6.9パーセントを目標にしており、3年後に9パーセントまで持っていこうと計画していましたが、1年目で10.4パーセントを出すことができました。

過去に私たちが経験済みでしたので、それに基づいて最初からこのようなことで効果が出せるだろうということを想定して、同じようなことを行ったかたちになりますが、やはりインパクトが大きかったのは1.7億円の効果があったコール費や出動費の抑制です。また、人件費や管理委託費用の削減などにより、1.3億円の効果も挙げられます。

1年目で想定していたことはかなり前倒し気味で、予定より大きな成果を挙げることができました。これを行う中で「もっと壁自体を取ってしまったほうが大きな効果が出る」ということを早くから考えられました。

もともと、1年目に合併を決めるということは難しいと思っていました。合併するかどうかも決めていたわけではないのですが、半年経ったところで「もう合併したほうがいい」ということを決めて、3月から4月くらいに発表して、走り始めたこの期初から合併しています。

合併すると、相互の強みがあります。私たちのほうがすべて優れているわけではなく、アクトコール、TSUNAGU側のいいところがありますので、壁を取ってどんどんいいとこ取りをしていくことができます。

今の時点では、人事は1つに統合してスタートしていますが、両社の管理部門が別々に存在している状態です。のちのちいろいろな業務を統合していくことで、効率化の効果が出ると思っています。

さらに、システムも統合する方向で決めており、止めるものは止めました。スタートの段階からできるものは一本化していますが、まだいくつかは一本化していきますので、おそらくここで費用も削減されていくことになると思っています。

このあたりが、走り始めた今期以降に出てくると思っています。

保険事業

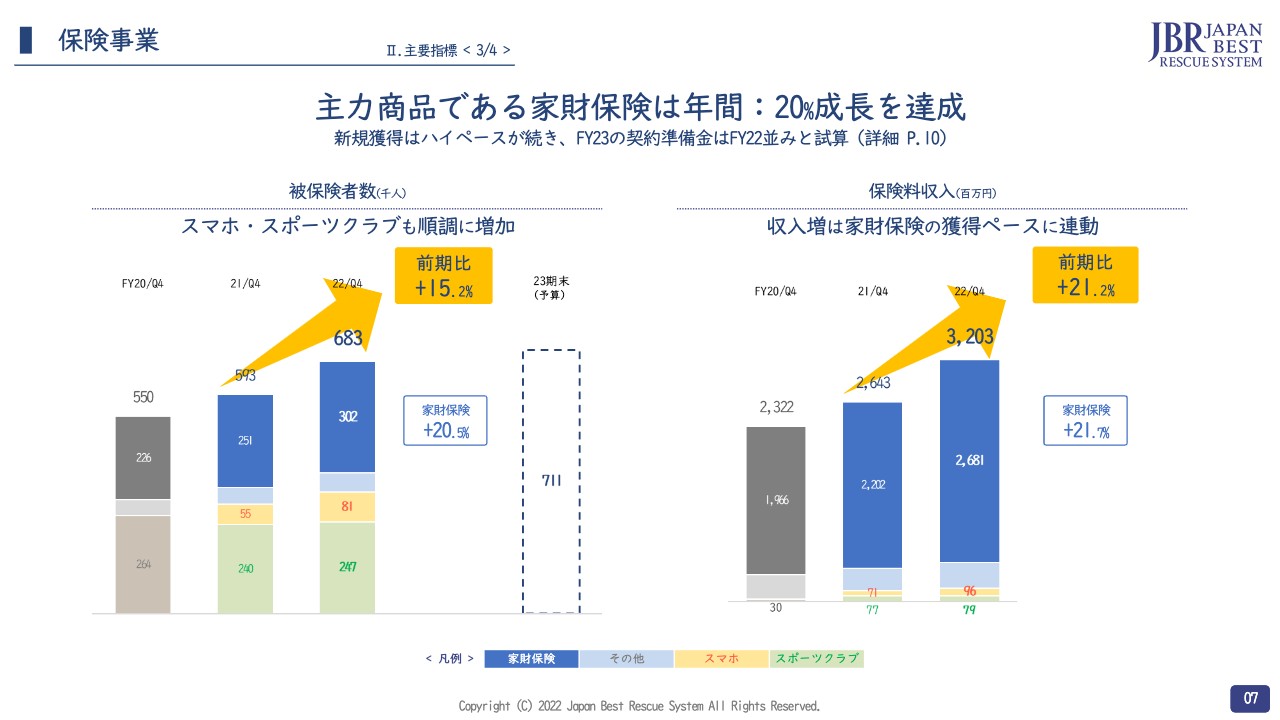

7ページは保険事業についてです。基本的には家財保険がベースになりますが、非常に順調に他社から契約をいただいていますので、伸びています。

保険者数では前期比プラス15.2パーセント、保険料収入がプラス21.2パーセントということですが、オーガニック成長以外に他社から3万件ほどいただいていますので、これが大きな増加の要因になっています。

サステナビリティ

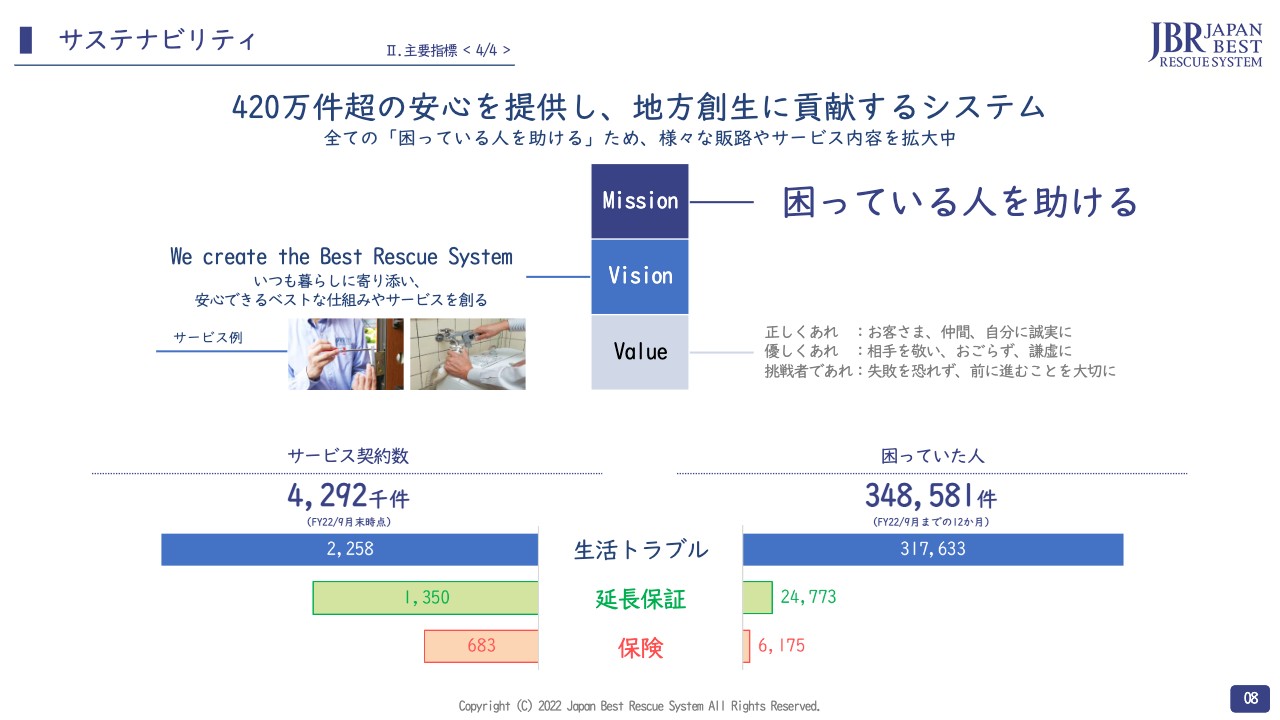

8ページがサステナビリティについてです。「1年間、どれだけのお仕事ができたか、みなさまのお役に立てたか」というページですが、1年間で困った人を助けられた数としては約35万件でした。

保険事業、会員事業、保証事業を合わせると420万契約あります。420万人の方に安心を提供して、何も起こらず済んだ方も多いですが、35万人の方は何かが起こって、それをお助けすることができています。

FY23業績予想

9ページは、今、走り始めた期の業績をまとめたサマリーです。営業利益は16.5億円で、過去最高となります。

終わった期は歴代2位でしたので、今期は歴代1位を取ろうと考えています。売上高は183億円、経常利益は15億円、当期純利益は9.5億円というかたちです。

スライド右側に、売上がどう伸びるかという要点を記載していますが、主力の3事業が、どれも順調に伸びるはずだと考えています。過去最高を5年更新できると思っており、9.3億円くらいのプラスになります。

また、リリースで発表している伊藤忠商事との中古携帯端末の回収事業ですが、テストも行っており、ある程度読める数字ということで、売上としてはプラス3.7億円となっています。

駆けつけ事業が今月末で譲渡になりますので、10月と11月は数字が乗っていますが、残りの10ヶ月分は「駆けつけ」の売上はなくなるため、マイナス8.1億円となっています。

営業利益に関しては、主力の3事業でプラス2.1億円、中古携帯の回収でプラス5,500万円を見ています。また、ラストマイル事業という呼び方に変えている感染拡大防止事業は3,500万円ほど貢献したのですが、今後はないと見ていますので、マイナス3,500万円となっています。

駆けつけ事業は、まだ赤字になる手前で売却していますので、若干出ていた黒字がなくなるということでマイナス4,000万円となります。

経常利益に関してです。まず、営業利益が1.9億円増えています。変動要素などは全部排除したつもりですので、ボラティリティは起こりにくくなると思っていますが、有価証券売却益は例年一定の金額が立つものの、ウクライナ情勢などいろいろな要素があって読めないということで、ここは織り込んでいません。よって、その分少し数字を小さく見ています。

当期純利益に関しては、合併等に伴う資産最適化ということで税効果的なプラスの部分と、駆けつけ事業の株式を譲渡することによる特別損失が入りますので、このあたりを加味して9.5億円という数字にしています。

EBITDAに関しては21.5億円で、過去最高益をさらに更新する予定です。

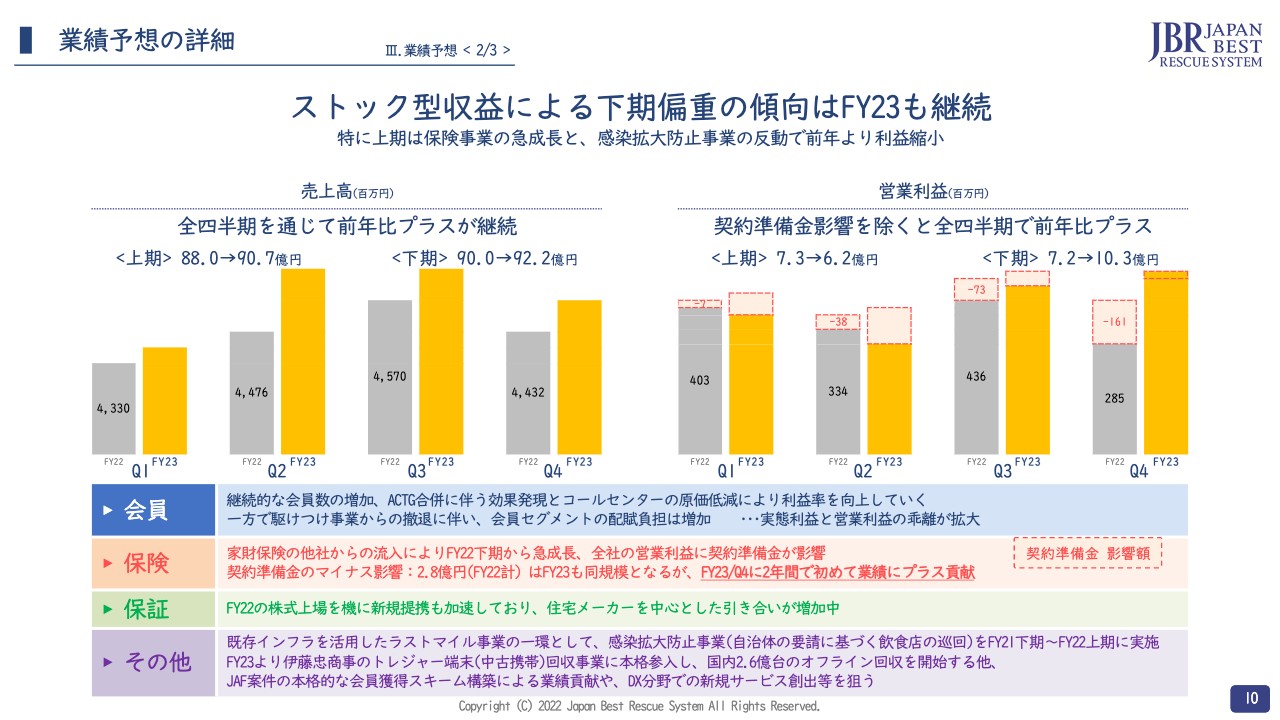

業績予想の詳細

10ページは補足になりますが、今回発表している数字は、上期の数字が少なめになっています。ストック事業ですので、おそらく半分弱が上期で立ち、半分強が下期で立つというバランスになると思います。今回は上期の利益を少なくして、下期で大きく乗るようなかたちになっています。

最大の理由は保険事業の契約準備金です。スライド左側の売上高は「第1四半期から第4四半期にかけてこうなるだろう」と考えており、オレンジ色のグラフが今走り出した期ですが、どの四半期も売上は前期を上回ります。グラフの上に記載のとおり、上期が90.7億円、下期が92.2億円で、ストック事業の売上は上期、下期のブレはそこまで起こらず、スライドのようなバランスになると思います。

しかし、スライド右側の営業利益は、終わった期の上期が7.3億円でしたが、走り出した期は6.2億円で見ており、終わった期の下期は7.2億円でしたが、走り出した期は10.3億円で見ています。

「なぜこうなるかがわかりにくい」と言われる部分について、「おそらくこうなるだろう」ということで試算して出しているのですが、点線で囲ったところが契約準備金と言っているものの影響になります。

ですので、この点線まで足した棒グラフの頂点を見ると、第1四半期から第4四半期まで全部前期を上回るのですが、「契約準備金のマイナスがこう入るだろう」というところについて、前期の第1四半期は非常に薄かったのですが、今期は少し厚く入っています。

第2四半期はさらに厚く入っており、第2四半期が終わる3月31日まで、他社からの契約の引き受けが続きますので、ここまでは重いと思っています。おそらくこのくらいの数字で下げるかたちになります。

4月1日からは、契約のオーガニック成長だけに戻って、他社からの切り替えはそのまま契約しながら乗っていくだけになります。よって第3四半期は「積み過ぎているので、あまり積まなくてよくなるだろう」と考えています。

そして、第4四半期は「やはり積み過ぎているので少し戻るのではないか」と考えており、このオレンジ色のグラフの下に食い込むかたちで点線が入っています。第3四半期、第4四半期は少し強めの数字になると考えています。

それぞれの要因はスライド下部に記載していますが、今までお話ししてきたこともありますので、またご覧いただければと思います。

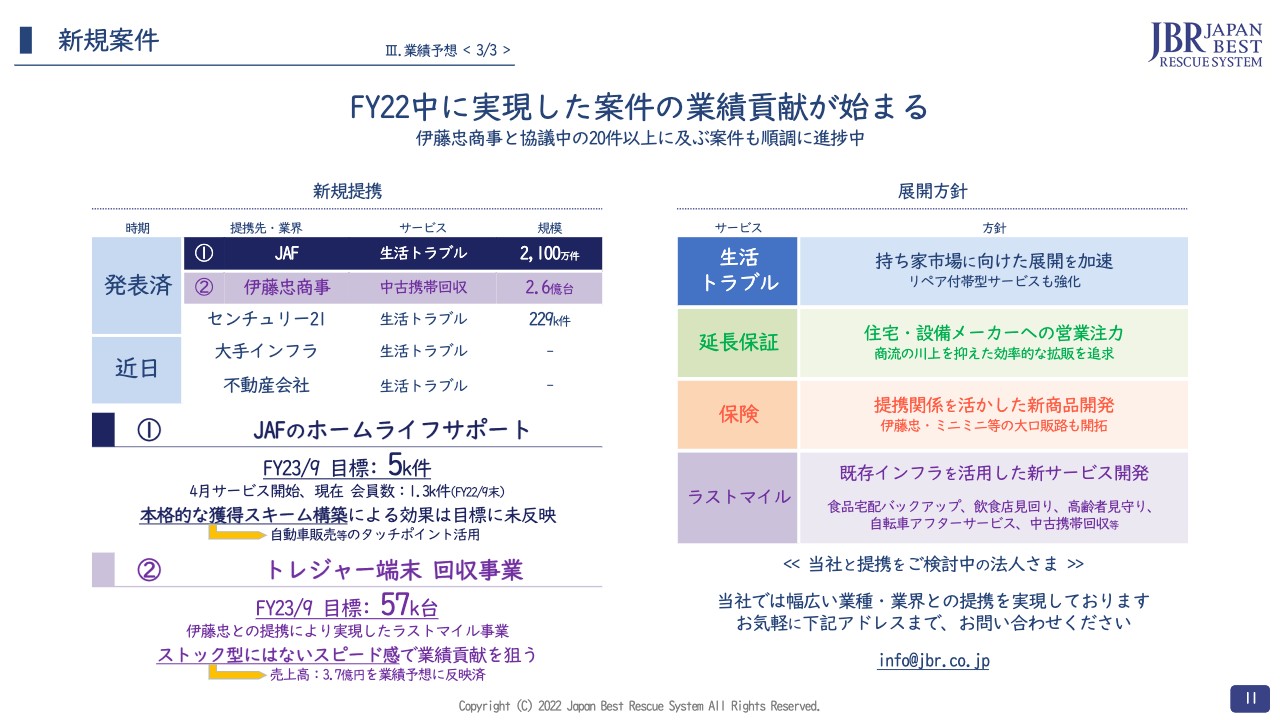

新規案件

11ページは、新規案件についてです。リリースまでは業種・業界を記載して、リリースしたら会社名を出すかたちでしたが、伊藤忠商事との中古携帯回収、またセンチュリー21との提携はいずれも発表済みです。

また、資料を作った段階では近日中の開示予定で、本日お昼前に開示になりましたが、スライドの「大手インフラ」は東北電力です。「不動産会社」は、上場している有名な会社ですが、順調に進めば今月発表できると思いますので、まだ匿名にしておきます。

JAFに関しては、今期目標としては小さめの数字で見ています。システム連携がどこでできるかで契約のペースはけっこう変わっていくと思っています。まだ日付が入っていない状況を前提として、5,000件を見ています。今回の計画の中にもこの分は入っていますが、そこまで大きな計画ではありませんので、影響は大きくありません。

トレジャー端末は、スライド下部に記載のとおり5.7万件が回収できると思っています。トライアルを行ってみた結果として、そのような見込みを立てています。

東北電力との取り組みに関してですが、東北電力のお客さまに対して、鍵、ガラス、建具などを組み合わせた会員サービスを提供します。リリースにも記載していますが、月額440円で入ることができるもので、東北電力のサービス名で展開していくものになります。

伊藤忠商事との協業の案件は、協議中のものがまだ20件ありますので、すべて決まるわけではないかもしれませんが、着々と成果につなげていきたいと思っています。

スライド右側の展開方針についてご説明します。生活トラブルに関しては、持ち家市場に展開を始めています。賃貸の場合は自分でお金をかけて直すことが基本的にないため、なかなか誘導が難しくやや苦戦していたリペアサービスですが、持ち家の場合は、気になった箇所は当然自分で直すことになるため、これもサービスの中に加えて展開を始めています。

JAFとの取り組みについて、JAFの会員がすべて持ち家の方というわけではありませんが、持ち家の方が多い状況です。

センチュリー21との提携についてです。今まで不動産や住宅関係のみなさまとは、賃貸の分野で大きく展開していましたが、今回はセンチュリー21を通じて、家を購入した方に10年間の生活トラブルサポートを付ける、セット売り形式での販売を始めました。したがって、センチュリー21との提携は、完全に持ち家市場への展開施策です。

延長保証に関しては、住宅設備の保証がほとんどですが、ここが非常に得意な分野です。住宅メーカーと共に、このサービスを着々と展開していますが、新しくBPOなどにも注力するため、少し幅を広げるような展開になっていくと思います。

保険事業に関しては、引き続き、提携関係を活かした新商品の開発を進めています。ミニミニと販売している団体契約型の家財保険も順調に推移しており、伊藤忠商事とも新しい保険の検討を進めています。

そして、今まで「ラストワンマイル」と言っていたところを、頻繁に使われる「ラストマイル」という表現に変えていますが、新型コロナウイルス関係は、もうあまりないかもしれませんが、携帯回収などのサービスがここに入っています。現在始めているものとしては、自転車アフターサービスや食品宅配バックアップなどがあります。

よくあるご質問

事前にお問い合わせがあった質問や、考えられそうな質問については、スライドに記載しています。個別に取り上げはしませんが、最近のウクライナ情勢や物価上昇、為替の動きの影響をどれくらい受けるかということを聞かれることが多いですが、影響はほぼありません。

それらの影響で生活トラブルの数が変わることはほとんどなく、みなさまの加入状況も大きく変わるわけではないと思っています。どちらかというと、最近は大型台風など天候の影響はありますが、社会情勢の影響はないと考えています。

私からのご説明は以上になります。

質疑応答:駆けつけ事業の譲渡先の決定理由について

司会者:駆けつけ事業に関する質問をいくつかいただいていますので、そちらから進めていきたいと思います。「駆けつけ事業を譲渡するとのことですが、相手先としてアクアラインに譲渡を決めた背景があれば教えてください」という質問をいただいています。

若月:売却する先としては、アクアラインのほかに、グループ外の会社という選択肢もありましたが、生い立ちの事業でもありますし、一緒に続けてきた仲間たちでもありますので、みなさまに幸せになってもらいたいという思いがありました。

そのような観点も含めて、どこがよいかを検討しましたが、そもそもよく知っている会社だったため、アクアライン側の事情も少し分かっていました。

アクアラインは集客が非常に順調ですが、それを賄うための体制が追い付かないような状態にありました。私たちは長年事業を続けてきているため、体制は非常に整っていますが、集客のところで苦戦を続けており、「この後、よくなるだろう、よくなるだろう」と言いながら期待を裏切ってきたようなかたちで、少しずつしぼんでしまいました。

そのため、集客力や体制の有無がお互いに逆の関係にあることで、よいところ同士を合わせる、すなわち集客力のあるところにしっかりした体制を合わせればうまくいくということで、この状況が見えていたことが大きな理由です。

私たちも、今後いろいろな可能性があると思っています。その時に、必要があればうまく連携するなどの選択肢もあるだろうと考え、アクアラインに譲渡しています。

質疑応答:駆けつけ事業の売却影響について

司会者:駆けつけ事業の関連で、「駆けつけ事業を売ることによる、他の事業への影響はありませんか」という質問をいただいています。

若月:会員事業でも出動を依頼しますし、駆けつけ事業でも出動を依頼しますが、過去、別の会社と合併してきた経緯から、ごく一部の重なりを除いて、基本的には事業ごとの体制が別物となっています。

例えば、受け付けた後、作業してから代金をもらうかどうかなど、それぞれ流れが異なります。フローもインフラも別で運営していたため、そこだけを分割する作業はあまり大変ではなく、もともと分かれていたものです。そのような意味では、大きな影響はほぼないという結論になります。

質疑応答:売上の伸びに関する要素について

司会者:業績予想に関する質問をいただいています。「売上の伸びが、利益項目の伸びに対して少し弱く見える部分が気になりました」といただいていますので、売上の伸びの要素、あるいは伸びない要素があれば、そちらも触れていただきながら説明をお願いできたらと思います。

若月:ストックビジネスの場合、期間按分があります。簡単に言うと「1万円の契約をいただいたら、1万円の売上が立つ」というわけではなく、サービスを提供する期間にわたって按分するため、それが10年間の延長保証であれば、10等分して1年あたりで計上します。例えば、学生生活110番の場合は4年に分けて計上するものですので、契約数の伸びに対して、売上が意外に伸びないという見え方はもともとあると思っています。

今回はそれに加えて、駆けつけ事業の売却によるマイナス8.1億円も入りますが、それでも5億円近い増加となります。そのため、この事業が売上が変わらないまま残っていたとすれば、約13億円も売上が伸びることになると思います。

実態として13億円くらい伸びるイメージから8億円引いているようなかたちになっていますので、売上の伸びはやや小さいように見えると思います。

質疑応答:アクトコール、TSUNAGUの買収が成功した理由について

司会者:アクトコール、TSUNAGUについての質問です。「買収してPMIがうまく進んだとのことですが、成功した理由やノウハウがあれば教えてください」といただいています。

若月:「買った会社・買われた会社」という関係になるわけですが、買った側はそれほど動揺がなく、買われた側は「どうなるんだろう」という不安があります。

それを早く取り除かなければ一緒に歩むことは難しいため、買収を合意した早期の段階から、皆で顔を見せに行って「このような人たちですよ」と顔を合わせて会話することを意識して行い、私たちも理解しようとしましたし、理解していただく努力をしました。こうした「人の融合」に関する部分が想定より順調に進んだことが、よかった点の1つです。

他にもイメージしたとおりだったり、イメージよりよかった部分もありますが、例えば、そもそも同じ事業で1位、2位で競合しており、市場もサービスもほぼ一緒、お客さまも「取る・取られる」という関係だったため、自分たちを理解できていれば、彼らのこともすぐに理解できました。これがベースにあります。

また、私たちは5年ほど前から不採算処理など業績改善に取り組みましたが、彼らにも同じことが起こっているのがわかりました。そのような意味では、1回行ったものを復習するかたちで進めれば、おおむね同じ答えでできるのではないかと想像して改善を進めました。これが想像どおりだったと言えます。

1回目は自分たちが試行錯誤しながら行ったわけですが、今回は2回目で「これ以外の答えはない」と自信を持って臨めたこともあり、1回目より2回目の方が上手にできたということです。これが、もう1つのすごくよかった部分だと思っています。

質疑応答:合併の目的について

司会者:「アクトコールやTSUNAGUとの合併の狙いは?」といただいています。シンプルな質問ですが、合併の効果や、どのようなものを目指していくかをお答えいただけたらと思います。

若月:スライドの6ページの右側のご説明や、今お伝えしたお話と同様ですが、心理的な壁がある中で、それをできるだけ取り除き、人が融合できたことで、大きな効果が出たと考えています。

同じマーケットで同じサービスを行っている会社のため、実はシステムも考え方も似ており、多少違う部分があるものの業務フローもほぼ同じです。心理的な壁だけではなく、物理的な壁自体を取って融合していくと、より効果は大きいと考えます。スライドに挙げた3つの効果が代表的なものだと思います。

例えば、管理部門はそもそも2つは不要です。片方が10で片方が6だったとして、足したら16ですが、16も必要なく、12や13で運営できるわけです。

システムも、2本立てで何億円もの投資を続けていくよりは、いいとこ取りしながら1本化して、よい機能は残した方に入れるなどの施策を行えば、2倍ではなく1.2倍の投資で済むというようなイメージです。

「ここまで人が融合できたのであれば、どうせなら早いほうが得だよね」ということで、合併を早期に決議して実行しています。

少し抽象的なお話ですが、具体的なものとしてはいろいろな項目がありますので、タスクを整理し、スケジュールを管理しながら進めています。さらにいろいろな効果が出てくると思っています。