2022年7月28日に行われた、日華化学株式会社2022年12月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:日華化学株式会社 代表取締役社長執行役員 江守康昌 氏

日華化学株式会社 取締役執行役員管理部門長 CFO 澤崎祥也 氏

日華化学株式会社 経営企画本部シニアエキスパート 松嶋章雄 氏

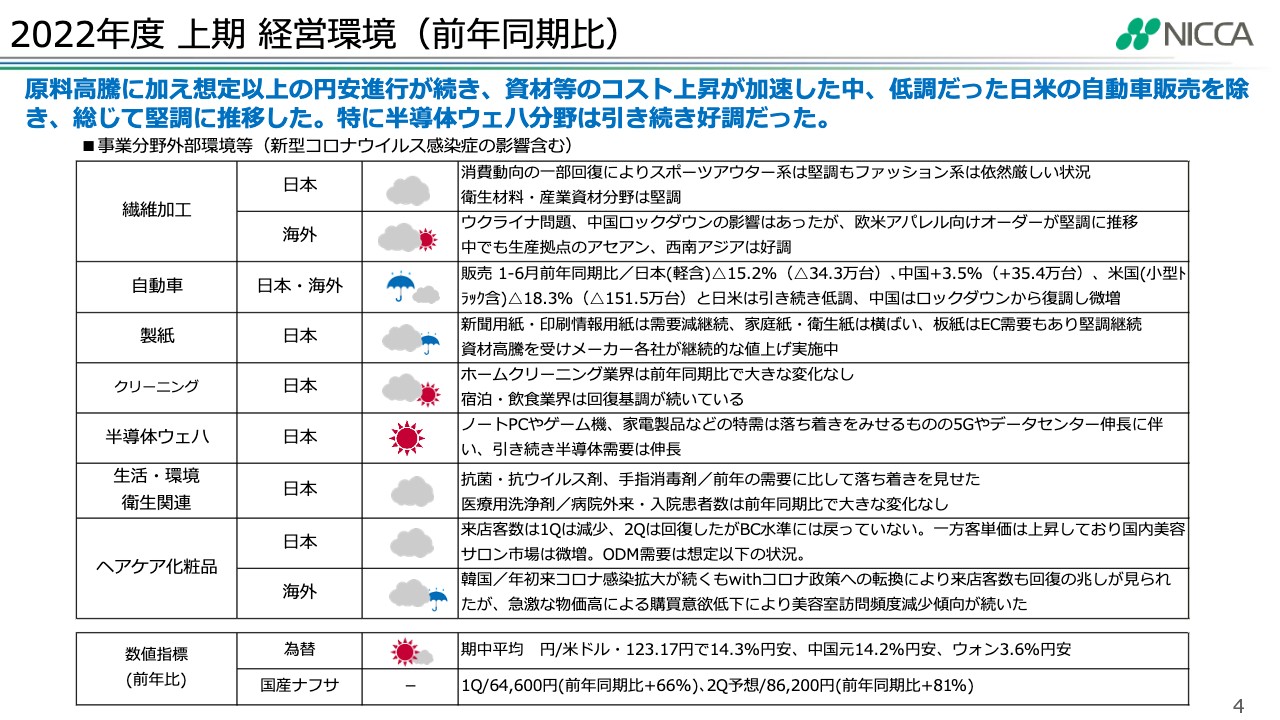

2022年度 上期 経営環境(前年同期比)

江守康昌氏(以下、江守):本日は大変お忙しい中、当社までご足労いただき誠にありがとうございます。また、大変暑く、新型コロナウイルスが猛威をふるっている中お越しいただき、重ねて厚く御礼申し上げます。私から第2四半期、すなわち上半期の決算発表についてご説明します。よろしくお願いします。

まず、当社の前年同期比の外部環境についてご説明します。お客さま、あるいはお客さまが携わる業界の状況を天気マークで表示しています。売上の半分を占める繊維加工は、日本においてはスポーツ関係で堅調でした。しかしファッション系は厳しい状況です。衛生材料や産業資材分野は堅調に推移しました。

海外においては、ウクライナの問題や中国のロックダウンの影響がありましたが、欧米向けのオーダーが堅調に推移しました。生産はアセアンや西南アジア、特にバングラデシュで堅調に推移しました。インドについては後ほどご紹介します。

自動車は、ご存知のとおり半導体不足により低迷しています。また、中国のロックダウンが部品関係の調達に非常に大きく影響を及ぼしたため、自動車生産は厳しい状況です。しかし、おそらく今年の秋から年末にかけて、半導体不足などが解消されて、自動車生産はよい方向にいくのではないかと言われています。

新聞用紙や印刷情報用紙といった製紙は、構造的に減少しています。一方で衛生紙や家庭紙、EC向けの段ボールや板紙が堅調に推移しました。

クリーニングについて、ホームクリーニング業界は新型コロナウイルスの問題で構造的に大きなダメージを受けています。一方で、ホテルや飲食関係のリネンは新型コロナウイルスが一旦落ち着いたこともあり、回復基調が続いています。

半導体ウェハは好調です。半導体を作るための基盤となるインゴットをカッティングする際に使用するクーラントと言う潤滑油を当社子会社で作っているのですが、関連業界が非常に好調です。

生活・環境関係では、昨年は抗菌・抗ウイルス剤、手指消毒剤が爆発的な需要がありましたが、今年は昨年と比較すると比較的落ち着きを見せたという状況です。

ヘアケア化粧品は、日本においては美容室の来店客数がビフォーコロナの水準には至っていません。一方で客単価が上昇して、国内の美容サロン市場は堅調に推移しています。しかし、ドラッグストアは個数関係を見てもなかなか厳しい状況にあり、大手の化粧品メーカーなど向けに作っているODM需要は想定以下の状況です。

ヘアケア化粧品の海外ですが、当社は特に韓国で展開しています。withコロナの展開により美容室来店数に回復の兆しが見られていましたが、日本以上の物価高により購買意欲が低下している状況です。

半期の決算ハイライトは、為替で一方的な円安が続き、原材料に大きく影響を受けたことです。国産ナフサは第1四半期は6万4,600円となりました。第2四半期の予測は8万6,200円です。昨年の今頃は3万5,000円から4万円くらいでした。

ナフサ、いわゆる石油製品の大元の値段はウクライナの問題だけで上がってきたという話ではありません。原材料価格が徐々に上がりつつあったところに、ウクライナの問題が勃発し、さらに円安になったため、原材料価格が急激に上がっている状態です。

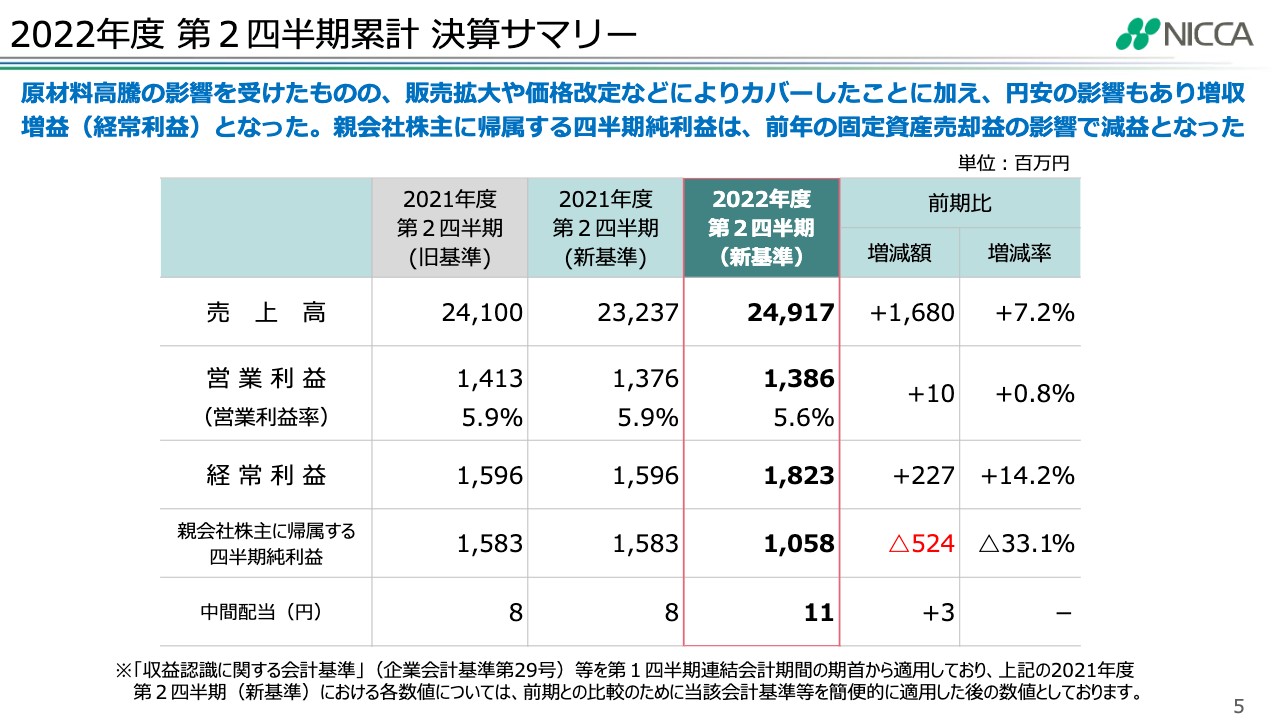

2022年度 第2四半期累計 決算サマリー

このような環境を背景に、当社の売上高は249億1,700万円で前期比7.2パーセント増加しました。営業利益も微増で13億8,600万円、経常利益は18億2,300万円と前期比14.2パーセント増加です。

親会社株主に帰属する四半期純利益について、昨年は香港での事業の一部縮小により、不動産などを売却したため非常に大きな特別利益が出ました。今年はその特別利益がないため、10億5,800万円で、減少となっています。ただし、営業利益と経常利益については着実な成長を遂げたと言えます。

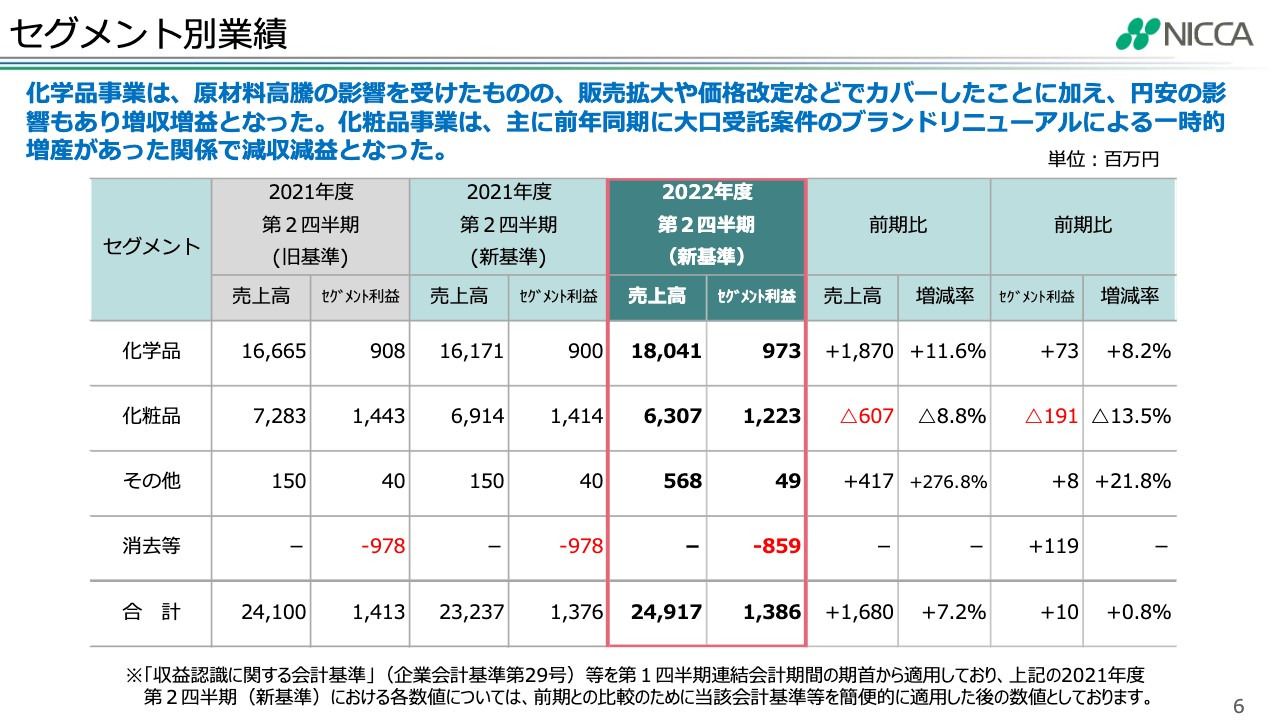

セグメント別業績

セグメント別では、化学品事業の売上高が前期比11.6パーセント増加、利益は8.2パーセント増加しました。化粧品事業の売上高は前期比8.8パーセントの減少、利益は前期比13.5パーセントの減少です。こちらの理由は、後ほど詳しくご説明します。

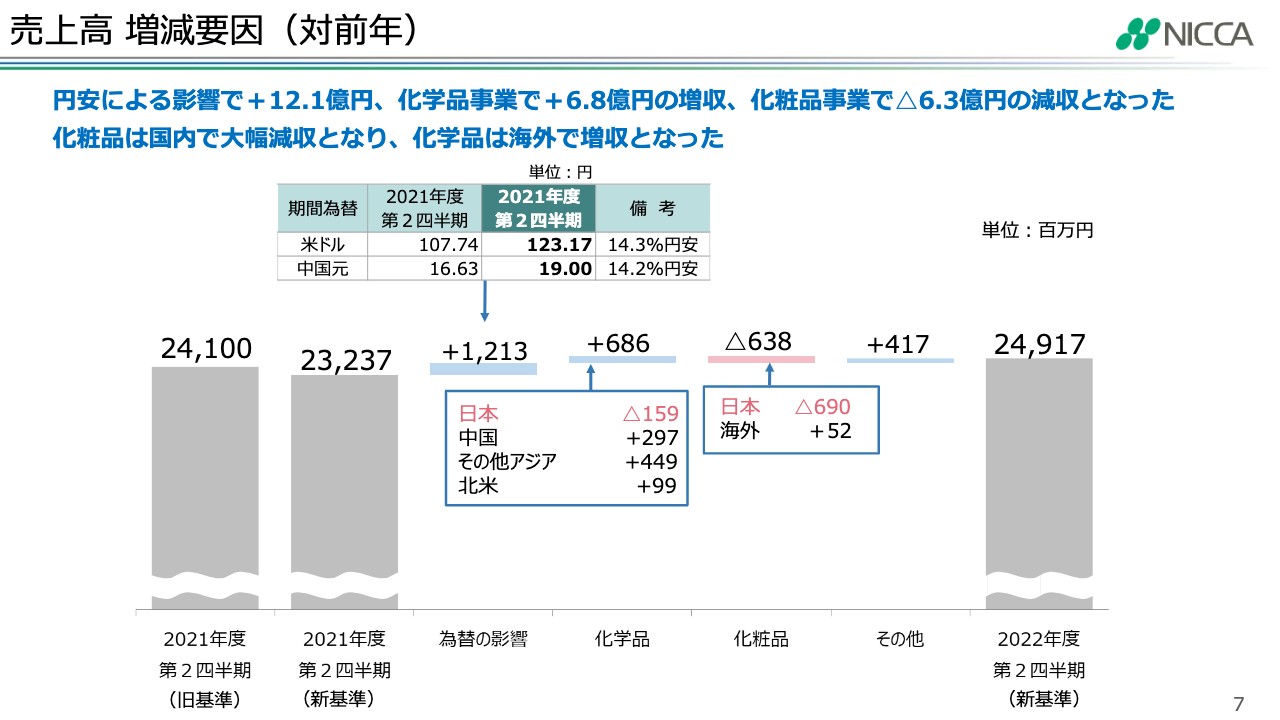

売上高 増減要因(対前年)

売上高増減要因ですが、為替の影響を受け、12億1,300万円増加しました。化学品は中国、アジア、北米で売上を伸ばしました。化粧品は韓国がよかったのですが、日本では一部厳しい状況に陥りました。したがって、その他事業も併せて全事業合計で売上高は事業も7.2パーセントの増加です。海外の売上高が増えた要因の1つには、円安為替の影響がプラスに働いた部分もあります。

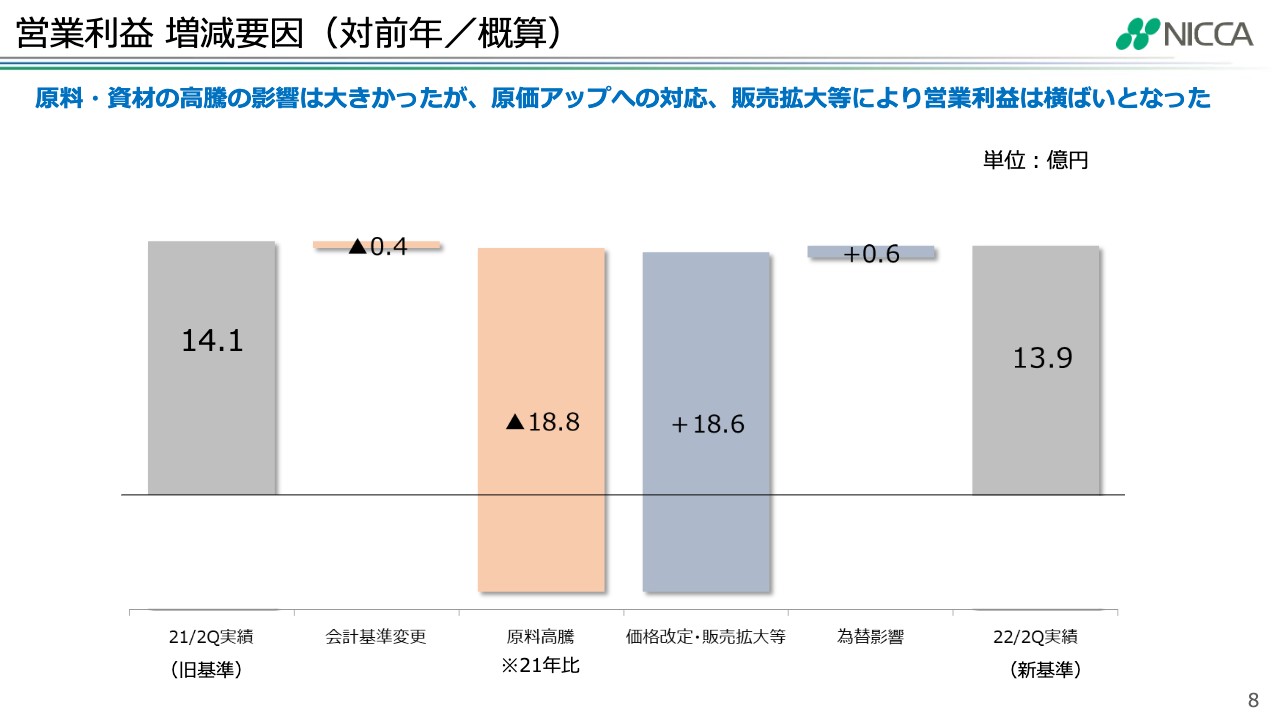

営業利益 増減要因(対前年/概算)

営業利益の増減要因ですが、昨年は旧基準で14億1,000万円の利益がありました。会計の新基準でマイナス4,000万円、つまり今年は13億7,000万円からスタートしましたが、原材料費が半年で18億8,000万円上がりました。

これだけ原材料費が上がったのは初めてのことで、価格改定のお願いや販売の拡大などを行い、原料高騰分をカバーしました。そこに為替の影響が加わり、営業利益は微増となりました。

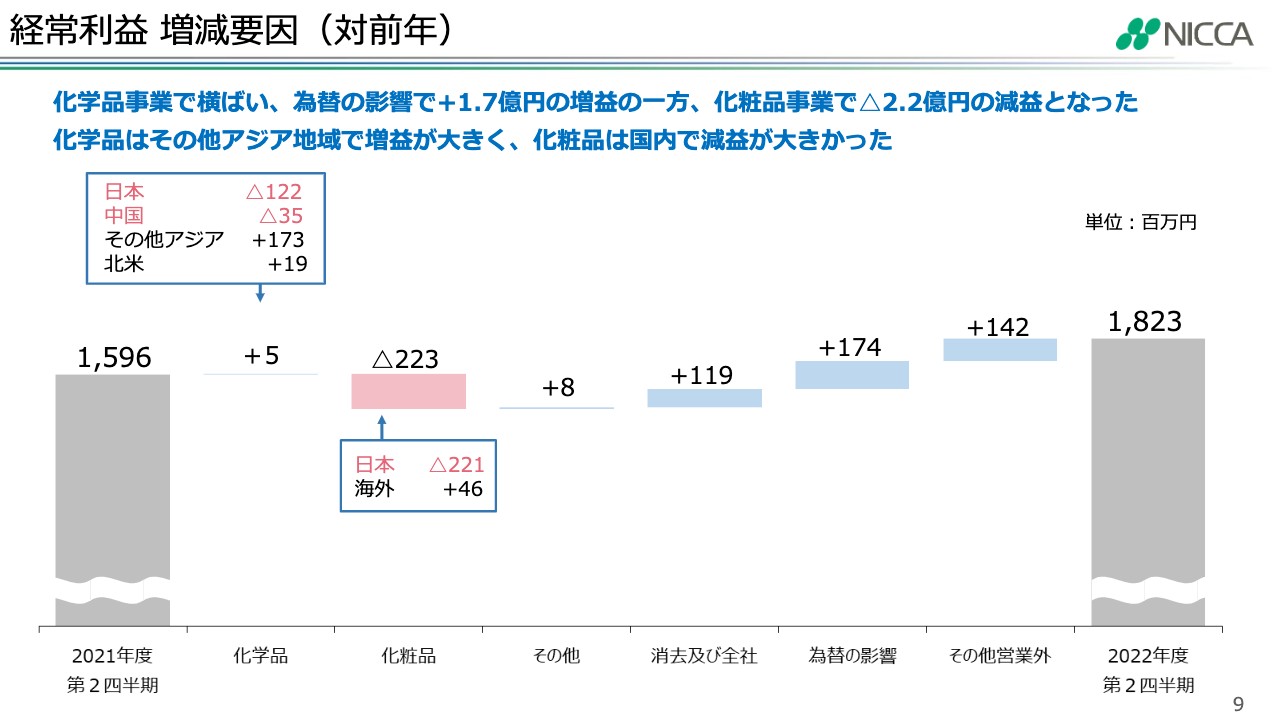

経常利益 増減要因(対前年)

経常利益の増減要因については、化学品事業は横這いで、化粧品事業の売上高が下がったことで減益となりました。そこからコストダウン及び為替などの影響によって増益になったかたちです。

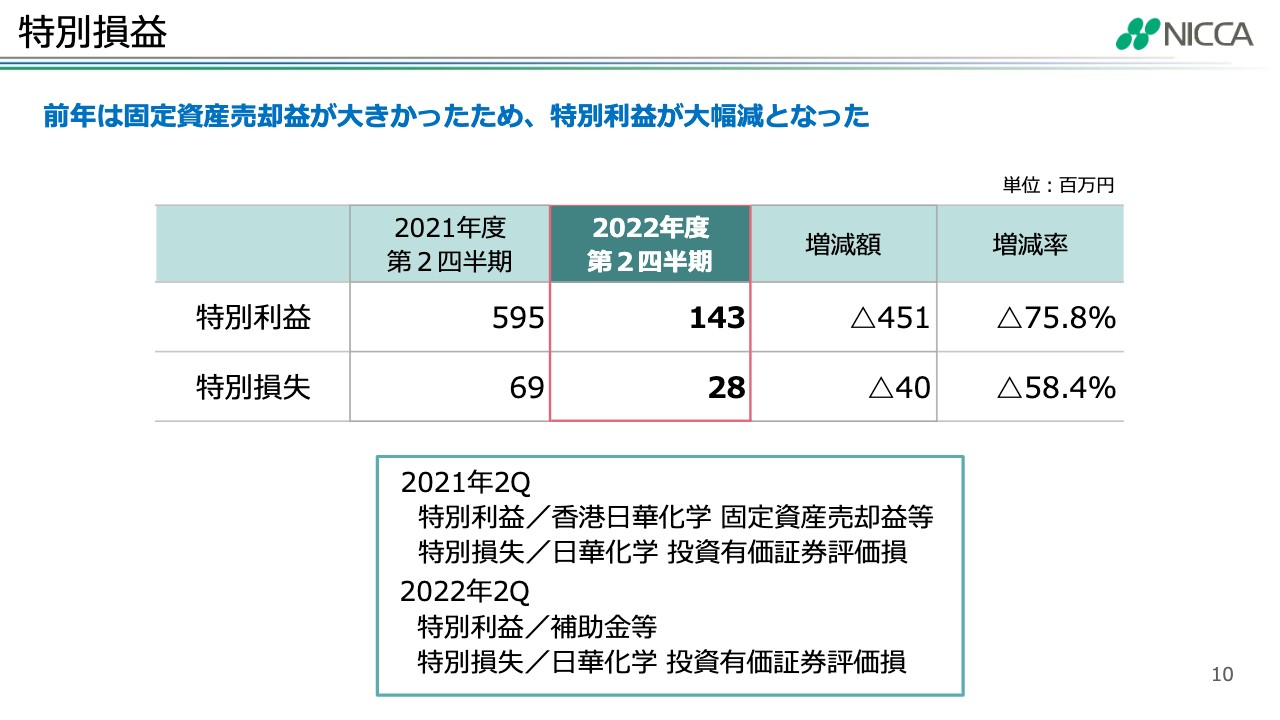

特別損益

特別損益について、先ほど触れました香港での不動産売却により昨年は約6億円の特別利益がありましたが、今年は特別利益が大きく減少したため、当期利益については減益となりました。

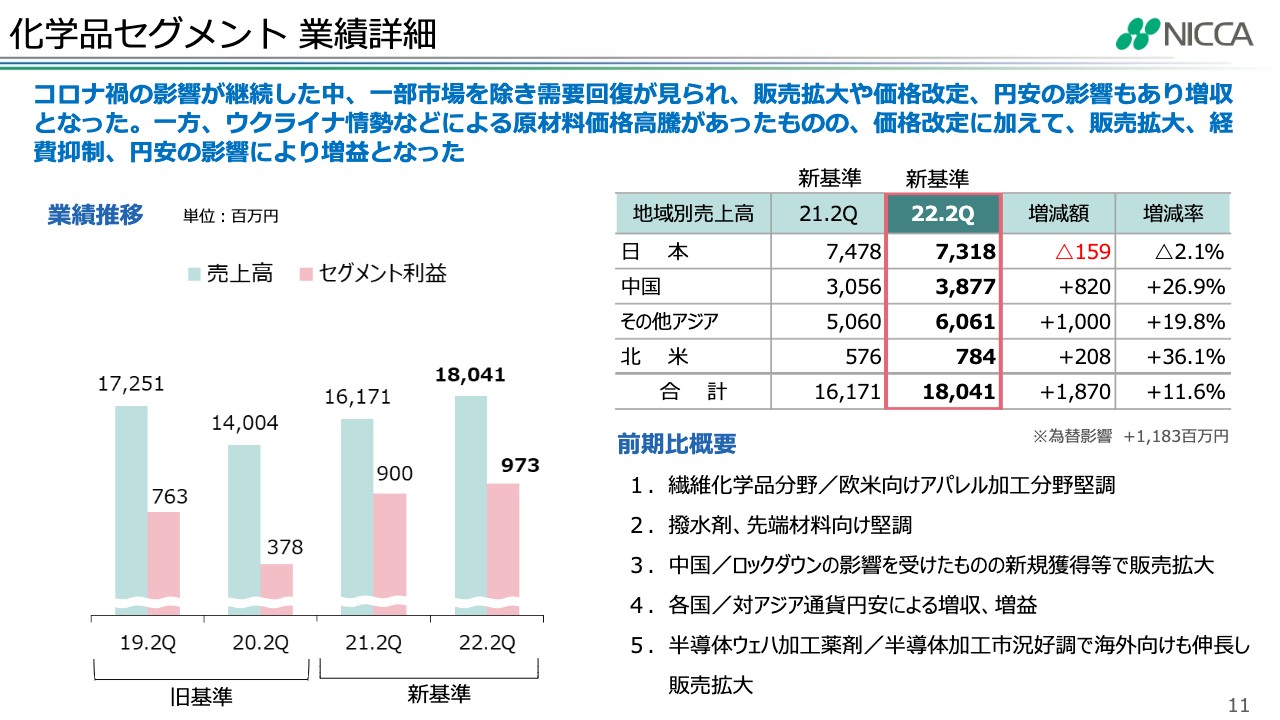

化学品セグメント 業績詳細

化学品セグメントについて、詳しくご説明します。当社が得意としているものの1つが撥水剤で、環境に非常に優しい点が特徴です。こちらの製品が堅調に推移しました。

中国のロックダウンの影響は受けたものの、中国自身の非常に力強い回復に加え、新規事業が業績を下支えしました。

そして各国のアジア通貨円安による増収増益、半導体ウェハ加工薬剤が日本国内だけでなく海外向けも伸びたことも増収の要因です。

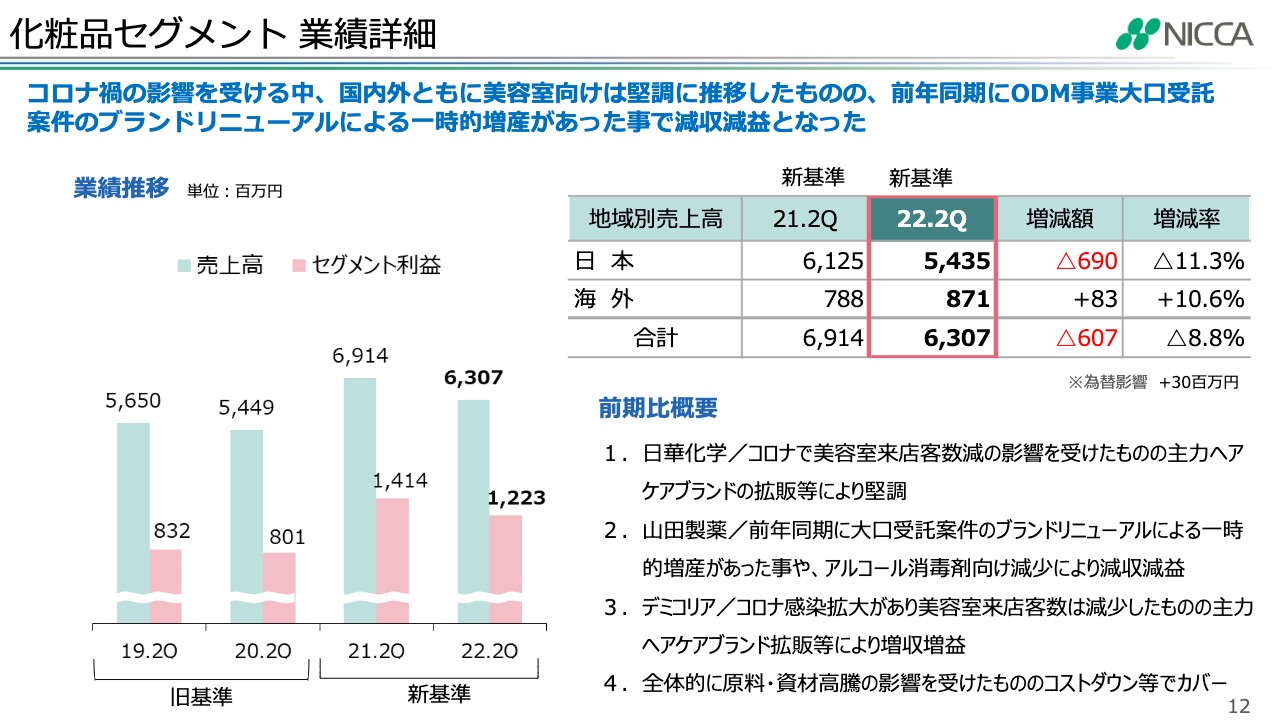

化粧品セグメント 業績詳細

化粧品セグメントは、主力の「デミ」が非常に堅調に推移しました。また、山田製薬では前年同期に大口受託案件のブランドリニューアルがありました。このブランドリニューアルを行うと、旧製品を全部撤退して新しい製品を市場に出すことになり、約6億円強の特需となりました。今年はその特需がなく、予算もあらかじめ下げており、その結果日本において6億9,000万円がマイナスに推移しています。

アルコール消毒剤は、昨年は需要が非常に旺盛でしたが、今年に入り沈静化して山田製薬は減収減益となりました。

デミコリアについては、新型コロナウイルス感染拡大の影響で、美容室来店客数は減少したものの、主力ヘアケアブランド拡販により増収増益となりました。

化粧品セグメント全体では原材料高騰の影響をコストダウン等でカバーしたものの、山田製薬の減収の影響が大きく、減収減益となりました。

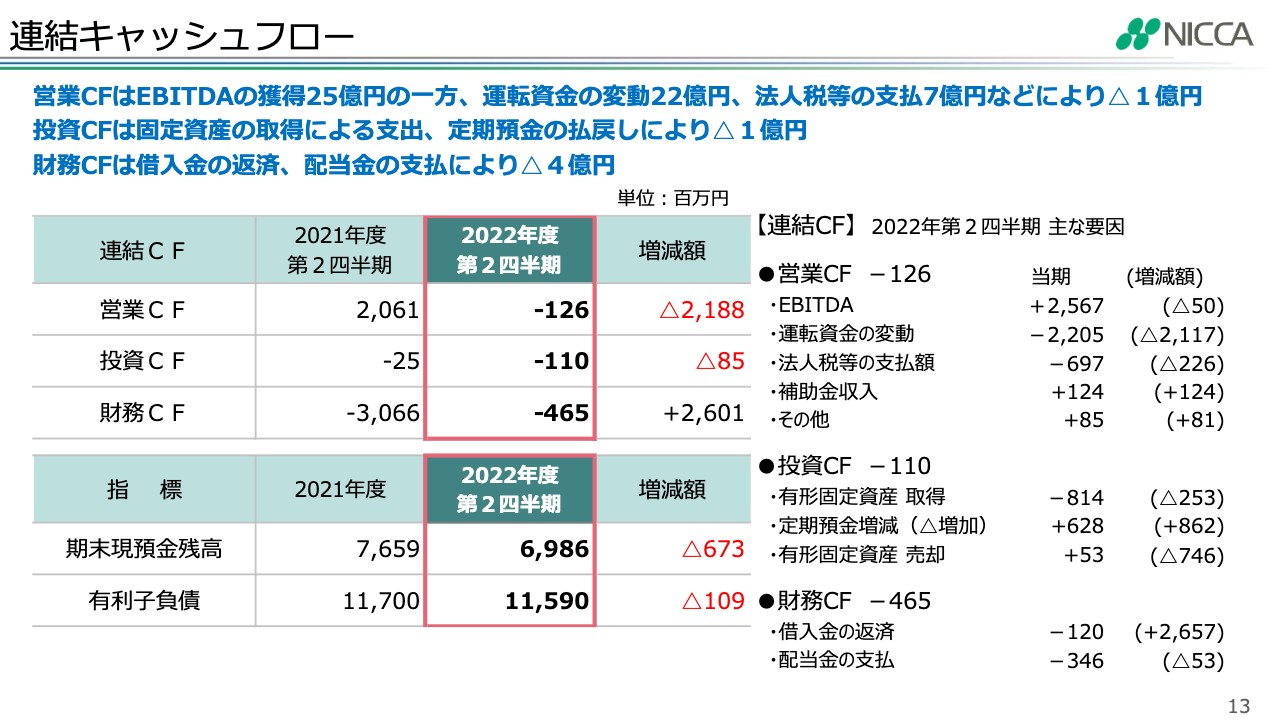

連結キャッシュフロー

キャッシュフローについてご説明します。今年は在庫を1年前に比べて約30億円増と大きく積み増ししたため、営業キャッシュフローが一時的にマイナスに推移しました。しかし、会社の勢いを示す数値EBITDAは約25億円と、力強い収益性を引き続き上げています。また、借入金を若干ながら返済し、115億9,000万円の有利子負債となっています。

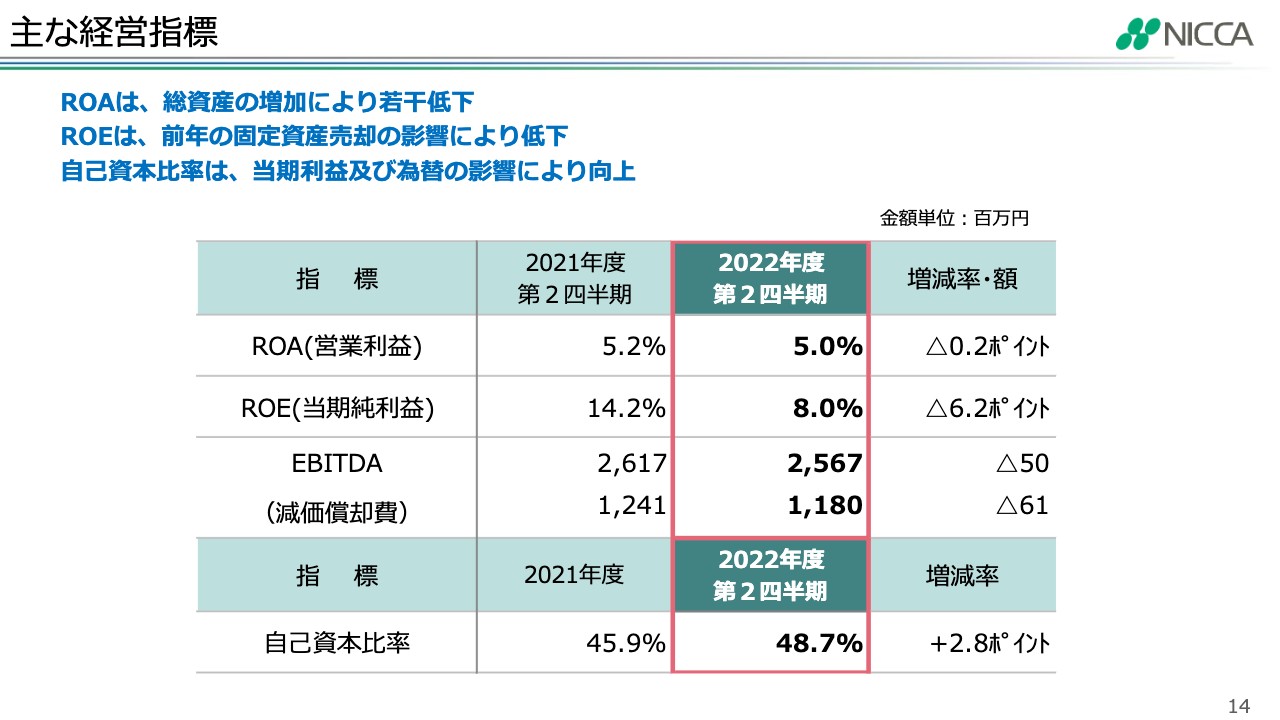

主な経営指標

主な経営指標ですが、当期純利益が少なくなった関係上、ROEも低下しました。しかし、EBITDAは引き続き高いレベルで推移しており、自己資本比率は2.8ポイント上昇して48.7パーセントとなりました。

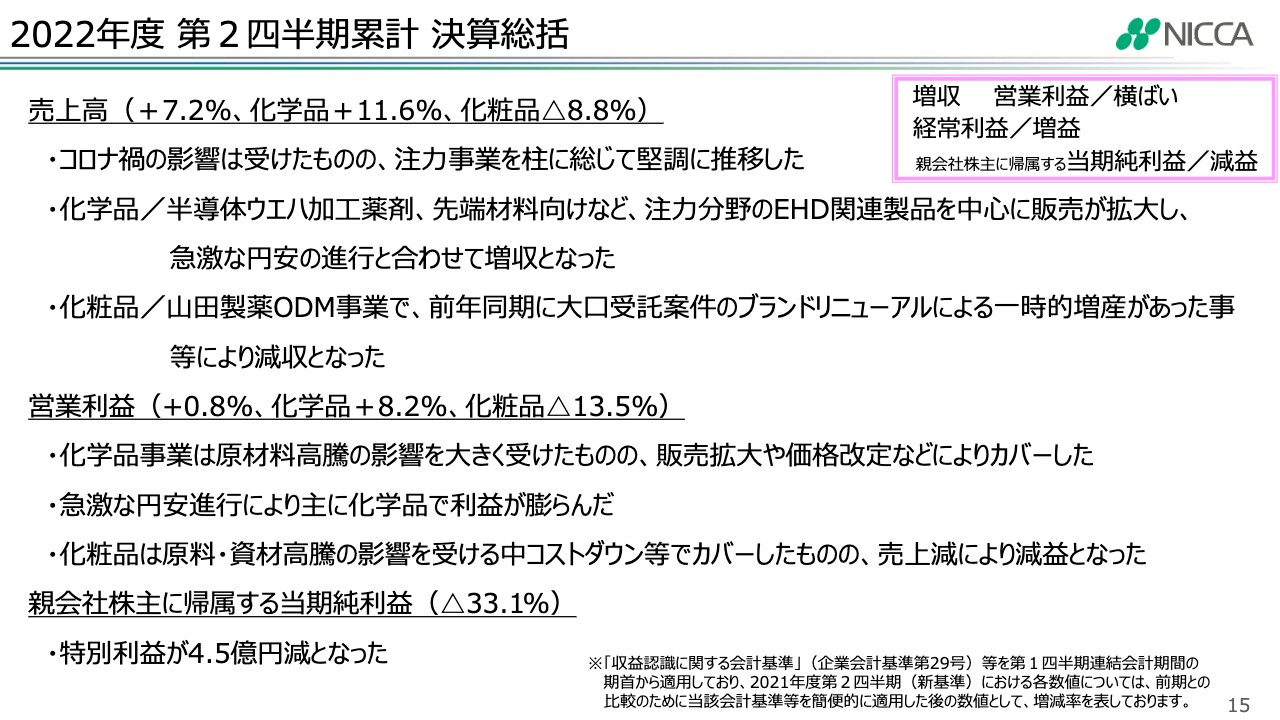

2022年度 第2四半期累計 決算総括

総括すると、売上高は全体で7.2パーセント増、化学品が2桁の伸び、化粧品が8.8パーセントの減少です。営業利益は全体では微増ですが化学品が伸びました。

原材料が非常に大きく高騰しましたが、販売拡大や価格改定などでカバーし、加えて円安の影響により、見かけ上、海外の収益性が上がったことから、このような結果になりました。親会社株主に帰属する当期純利益は、特別利益が減ったことで減益となりました。

トピックス(2022年度上期)-1

上期のトピックスをご紹介します。当社は2年前、インドにNICCA INDIA PRIVATE LIMITED(NID)という子会社を設立しました。ペーパーカンパニーから始まりましたが、当社が100パーセント出資した子会社です。

今年4月に担当者が赴任し、5人体制で本格始動しました。今年に入って売上も勢いよく上がっており、おそらく来年度からは黒字に転換できるのではないかと思っています。

トピックス(2022年度上期)-2

続いて、すでに発表した内容ですが、株式会社ニトリと共同開発した、抗菌防臭・抗ウイルス加工ダイニングセットが新たに発売となりました。売上は非常に好調に推移しているとうかがっています。抗菌防臭・抗ウイルス加工がない机よりも、新商品のほうがはるかに売れているため、追加販売を行う予定とのことです。

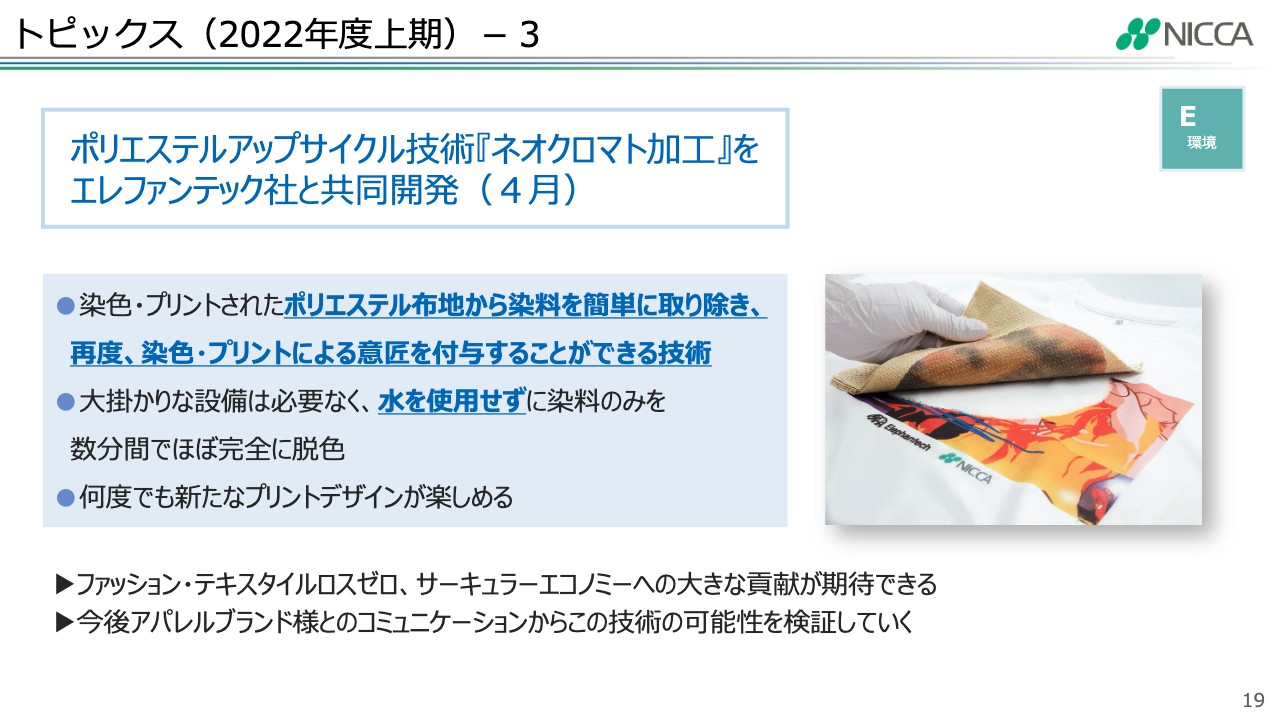

トピックス(2022年度上期)-3

次に、染色をしたポリエステルの生地に当社の特殊な薬剤を塗り込み、ホットスタンプのような熱を少し加えると、染色した部分をきれいに取り除くことのできる「ネオクロマト加工」をエレファンテック社と共同開発しました。

これは染色プリントされたポリエステルの布地から染料を簡単に取り除き、再度、染色・プリントによる意匠を付与することができる技術です。リサイクルに関連する分野で世の中で非常に注目されています。

大掛かりな設備は必要なく、水をまったく使用せずに染料のみを数分で完全に脱色します。何度でも新たなプリントデザインが楽しめるため、ファッション・テキスタイルロスゼロ、サーキュラーエコノミーへの大きな貢献が期待できます。今後アパレルブランドとのコミュニケーションからこの技術の可能性を検証していきたいと思います。

トピックス(2022年度上期)-4

先日新聞でも大きく取り上げられましたが、アミノ酸由来人工核酸モノマーの工業的生産プロセスを確立しました。核酸医薬などの試験研究用途向けに、世界で初めて製造・販売を開始しました。

こちらは名古屋大学大学院と北海道システム・サイエンス社との共同研究です。核酸医薬では困難とされてきた「安定性」と「安全性」を両立したということです。当社の従来の方法から、合成効率を大幅に高めた工業生産プロセスを確立し、世界初の販売を開始しました。

何に使われるものかと言いますと、癌などの疾患に対する革新的医薬として発展が期待できます。この核酸にいろいろなことを修飾し、核酸医薬を研究することでモノマーとして活用します。そして、さらに新たな製品ラインナップの充実と多様な製品の事業化へ向けた取り組みを行い、将来的には医療に貢献していきたいと思っています。

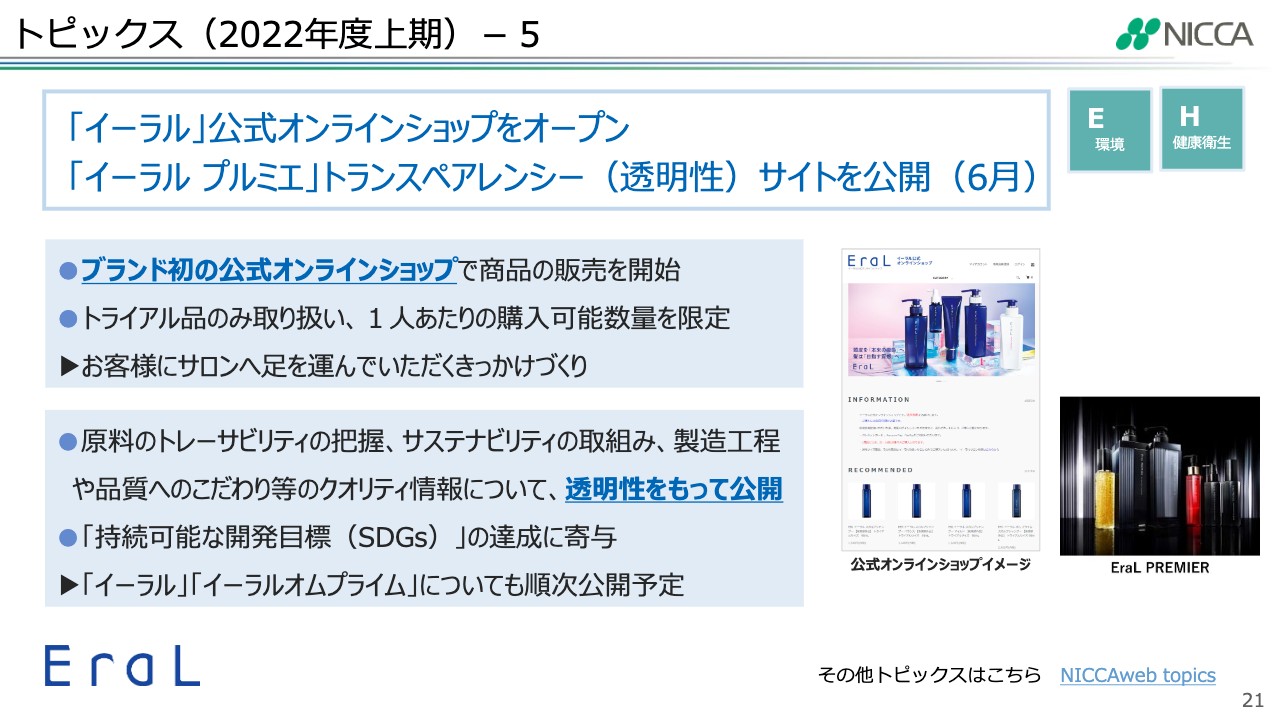

トピックス(2022年度上期)-5

最後のトピックスですが、「イーラル」公式オンラインショップをオープンしました。当社はBtoBで、美容室に直接お伺いし、商品の有用性や「髪の毛にこれだけ素晴らしい付加価値を提供できますよ」ということを説明しながら、ヘアケア用品やヘアカラー剤、パーマ剤を販売してきました。

今回は頭皮と髪のエイジングケアに特化したブランドの「イーラル」において、ブランド初の公式オンラインショップをオープンし、商品の発売を開始しました。

トライアル品のみを対象としていますが、お客さまにここですべての商品を買っていただこうということではなく、お客さまにサロンに足を運んでいただくきっかけという意味でのオンラインショップです。

また、このイーラルのヘアケア商品シリーズの1つである「イーラル プルミエ」は、原料のトレーサビリティの把握やサステナビリティの取り組み、製造工程や品質へのこだわりといったクオリティ情報について透明性をもって公開していこうと考えており、SDGsの達成にも寄与したいと考えています。

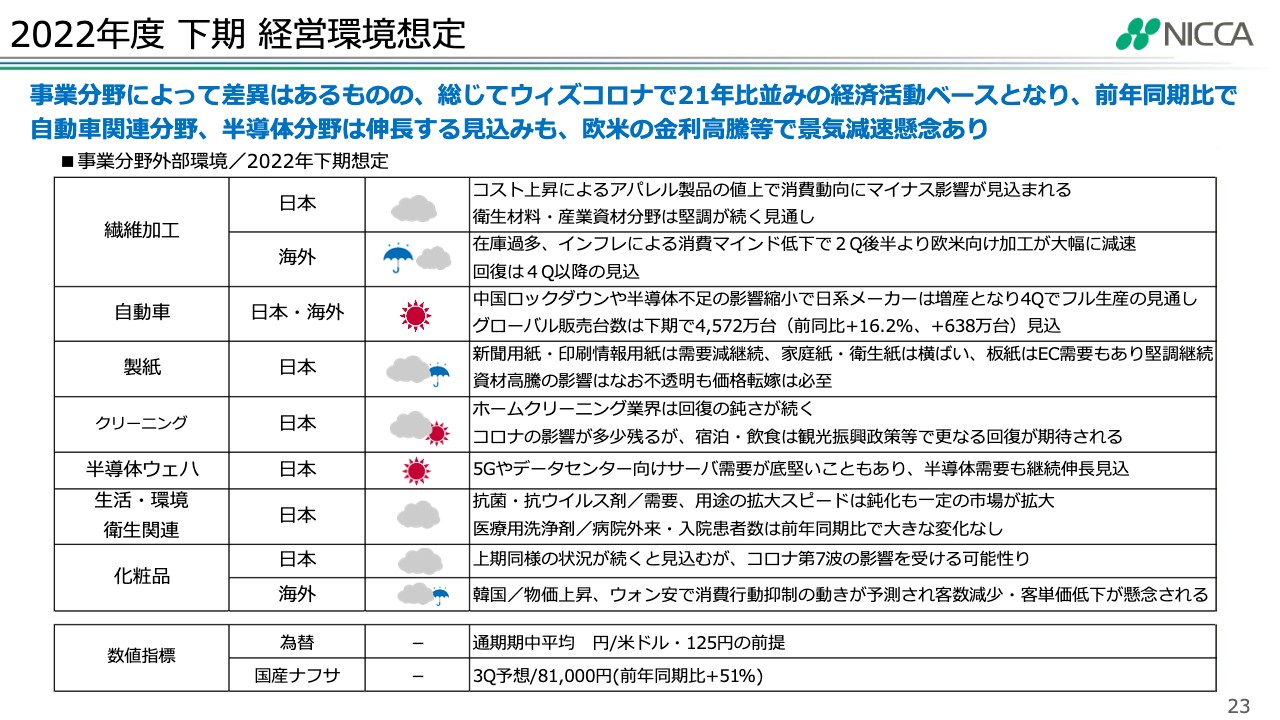

2022年度 下期 経営環境想定

今後の予定と状況です。スライドに記載のとおり、繊維加工の海外部門は曇り時々晴れから少し雨模様に変わりました。欧米の金利が高くなり、現地の大手小売りやファストファッションの売上が大きく上がらず、在庫が非常に高い水準で止まっています。例えば今まで毎年20パーセント以上、売上高を伸ばしてきたベトナムが、ここ1ヶ月から2ヶ月で前年同期を大きく下回る傾向が見られています。

これは今後大きく改善され、おそらく年末までには在庫も解消されていくと思いますが、欧米のインフレーション、あるいは消費や衣料費の低迷は少し引っかかるところです。一方、自動車は秋から生産がおそらく回復していくと思いますが、予断を許さない状況だと予測しています。

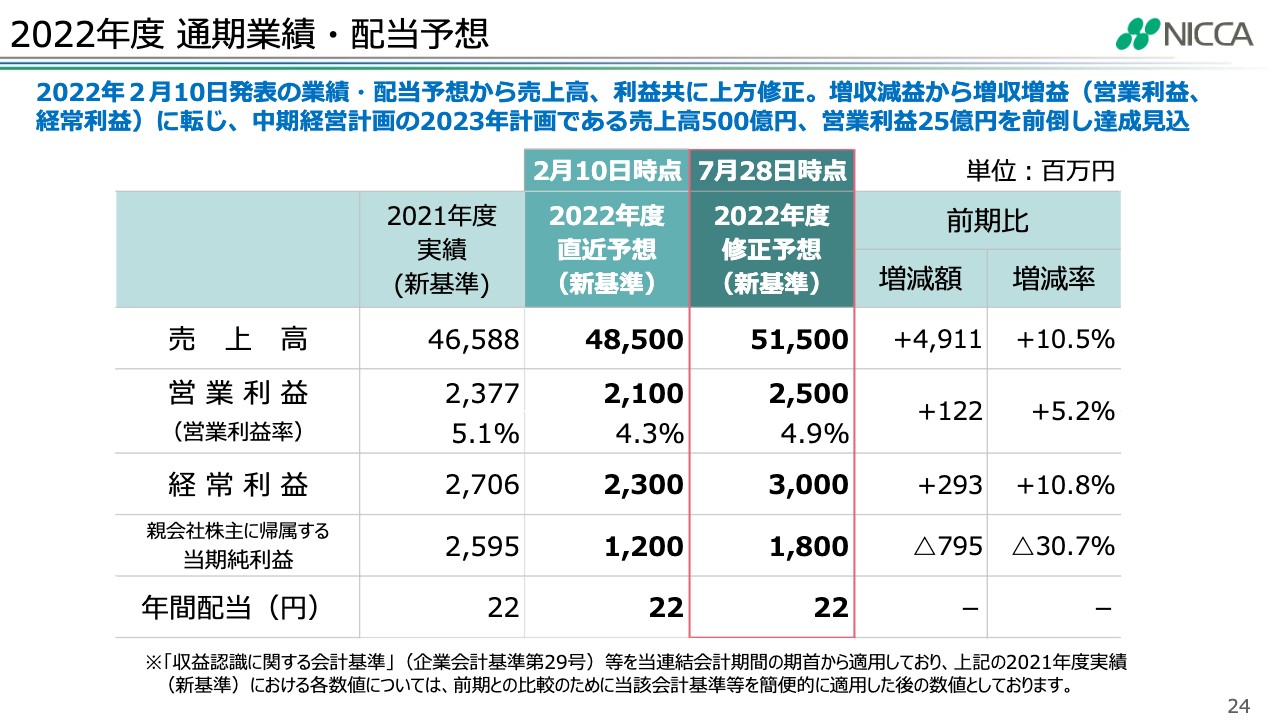

2022年度 通期業績・配当予想

そのような中で、通期業績予想は売上高515億円、営業利益25億円、経常利益30億円と、期首に立てた予想を上方修正し、売上高については過去最高を見込みました。これにより、現中期経営計画の「INNOVATION25」で発表した2023年度の目標数値である、売上高500億円、営業利益25億円を1年早めに前倒しで達成となる見込みです。

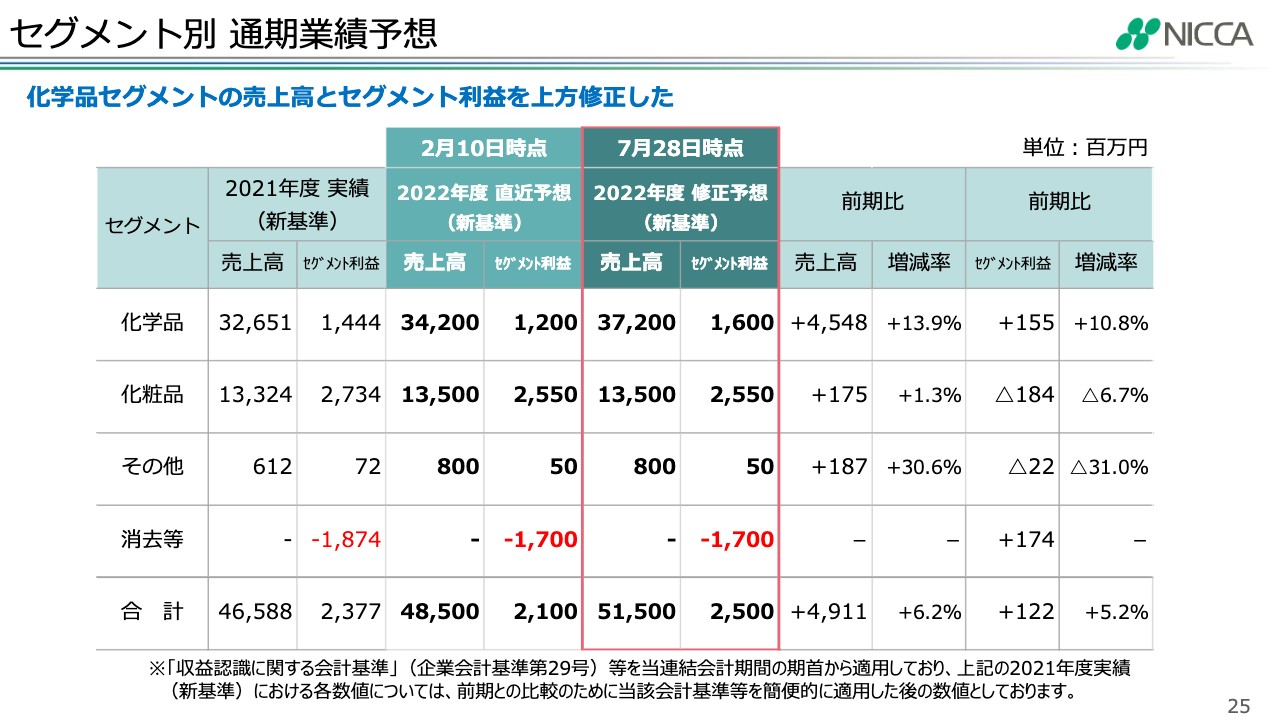

セグメント別 通期業績予想

セグメント別の通期業績予想はスライドに記載のとおりです。

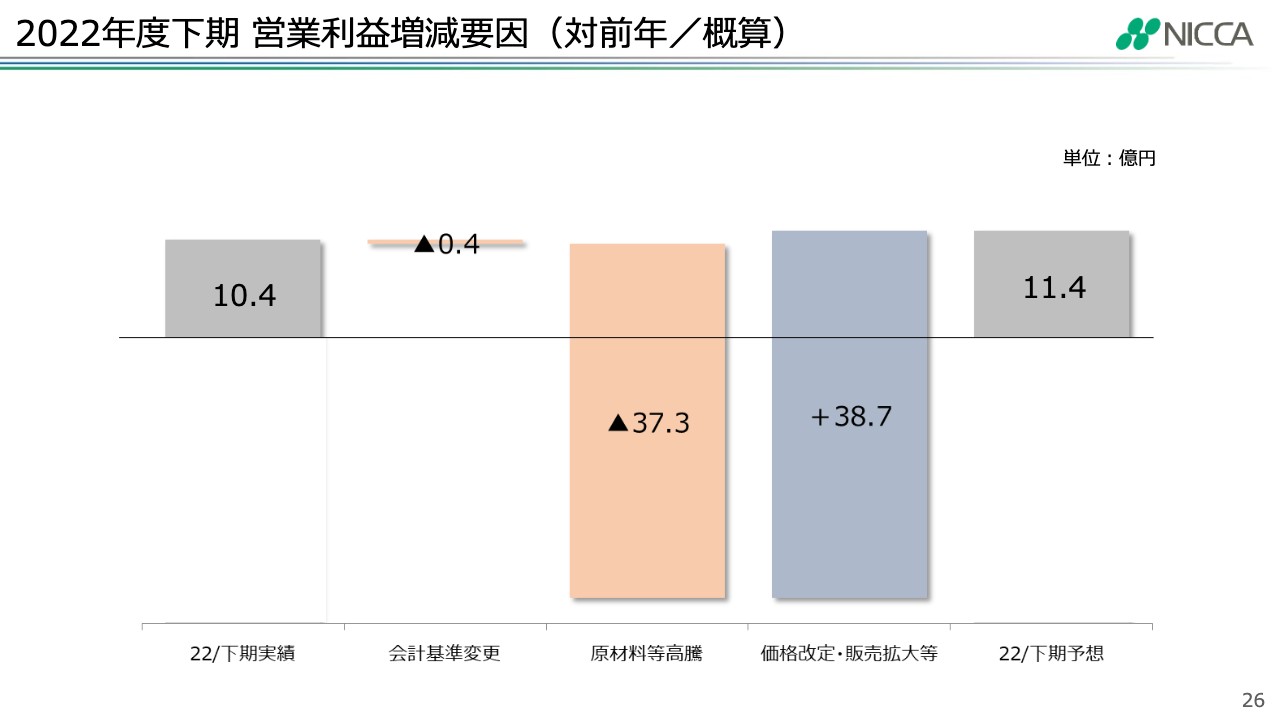

2022年度下期 営業利益増減要因(対前年/概算)

この下期の営業利益予想ですが、原材料の高騰によって約37億円のマイナスがあるものの、それを先ほどのように価格改定と新規の販売等でクリアしていく計画です。

以上、私からのご説明とさせていただきたいと思います。どうもありがとうございました。

質疑応答:業績予想の上方修正について

質問者:業績予想の上方修正の部分について、どのあたりが予想によい影響を与えたのか、為替の部分などもあるかと思いますが、教えていただけますでしょうか?

江守:業績予想の修正の前提として考えている点を、お話しします。まず、我々は為替を110円で予想していましたが、足元136円ということで相当な円安になっています。我々は期中平均で業績を計算しており、下期は136円という水準が続く想定で、通期の期中平均レート125円で計算し直しています。これがまず前提です。

上期は先ほどのご説明のとおり、当時の予想に対してかなり上振れした水準です。大きくこの2つの予想を盛り込んで、この業績予想にしています。

質疑応答:為替影響について

質問者:為替影響に関して教えていただきたいのですが、資料の7ページに化学品事業で6.8億円の増収と書かれていたと思いますが、11ページの化学品セグメント情報では表の下に「為替影響」として11億8,300万円とあります。これはどう理解したらよいでしょうか?

澤崎祥也氏(以下、澤崎):まず7ページのグラフにおいて「為替の影響」は約12億円ですが、その横の「化学品」「化粧品」は為替の影響を除いて、それぞれどれだけ伸びたか、あるいは下がったかを推定して計算しています。つまり、12億円というのは「為替の変動によって加算された部分が12億円」という意味であり、そのうちの11億8,300万円が11ページにある化学品の分になります。

質疑応答:在庫積み増しの影響について

質問者:営業キャッシュフローのご説明で、在庫積み増しの影響をお話ししていたと思います。それは原材料などがタイトな中、どのような背景でどのような状況になっていたのでしょうか?

江守:まず、流れからご説明するとわかりやすいと思います。2020年は我々はある意味大きなショックを受けました。言ってみれば、真っ暗なトンネルに突入していき、このトンネルがどれだけ長いか、どれだけ暗いか、どれだけ続くかもまったくわからないため、まずは在庫を必要最小限にして経費も最小にしました。我々ができることはとにかく損益分岐点を大きく下げることであり、バランスシートのアセット部分を大きく占めるように、2020年を徹底的な守りの経営として考えました。

その結果として、実は2019年と比べて2020年は利益が少し上がりました。2020年に入りコロナ禍が収束すると思ったのですが、まったくそうではなく、引き続き我々は在庫を絞りながら展開していこうと思いました。もちろん経費において、出張、リアルでの会合、会議は全部やめて対応していこうというのが2021年であり、そのため、2021年も在庫が比較的コントロールされた状態で推移しました。

一方、2021年の後半から新型コロナウイルスも弱毒化してきたようで、重症化する例も少なくなったということもあり、みなさまが旅行に出たり、あるいは企業活動を再開されました。そのため、我々の売上も上がり、在庫もまったく足りないという状況になり、お客さまに迷惑がかかることになりました。

それに加えて中国のロックダウン、あるいはフォース・マジュールと言い、いろいろな化学メーカーが「もう私は協力できません」と匙を投げるケースが少しずつ出てきました。

我々は何をしなければいけないかというと、お客さまに迷惑はかけられないため、きっちりと原材料も確保しなければならないと考えました。原材料も一本調子に右肩上がりになってきたため、あらかじめ原材料はしっかりと余裕を持って確保しようということです。

それから、日華化学では日本で鯖江工場や鹿島工場で原材料を作っており、それらをアジアに輸出していくのですが、いまはコンテナの確保もままなりません。コンテナ輸送もとても時間がかかったり、お金がかかったりするため、余裕を持って我々の各拠点に置いておこうと思いました。

このようなことが重なり、「2020年、2021年はカラカラにして」を掲げ、2022年はサプライチェーンの問題もあり、「少し余裕を持ってデリバリーできる体制にしておこう」とした結果として、円安で増えたこともあり、在庫が前年同期比で33億円増となったということです。

さらに、もう1つ、実は鯖江工場のボイラーをこの年末に大きく変えます。今の重油ボイラーからLNGボイラーにということで、より一歩、サステナブルなエネルギーに変わります。この作業に半月以上かかってしまうこともあり、鯖江工場の一時的操業停止も含め、在庫を少し厚めに持っておこうと思いました。私には33億円増が適切かどうかわかりませんが、これは間違いなく下期のキャッシュフローで大幅なキャッシュフローが得られると見込んでいます。以上のように、この点に関して私は大きな問題と思っていません。

質疑応答:各拠点における現段階での状況について

質問者:繊維加工代の下期の見通しにおいて、ベトナムに影響が出始めたというお話がありましたが、中国なども売上や稼働が下がるなど、少し雲行きの怪しい雰囲気があると思います。各拠点における現段階での状況を少し教えてください。

江守:私が認識している範囲内でお伝えすると、欧米全体の個人消費の意欲が、このインフレーションと金利高、さらにウクライナ問題もあり、少し冷え気味になってきていると感じます。

実は2020年末や2021年は欧米の消費が非常に旺盛でした。ところが、在庫も高止まりしているというのもありますが、ここに来てさすがに少し冷え込みを見せていると思っています。しかし、これが来年までずっとそうなるのかというと、当然在庫も調整期があるため、おそらく今年の年末に向けて、よい方向に行くと期待しています。

質問者:現時点で中国の売上は落ちていないのですか?

江守:中国は落ちていません。これはテキスタイルも堅調に推移していますが、先ほど少しお伝えしましたがテキスタイル以外の新規事業に非常に力を入れて伸ばしているのも理由の一つですす。

質問者:現時点ではロックダウンの影響はなかったということですか?

江守:影響は受けたものの、新規獲得等でカバーして、結果的にそこまで大きな影響にはなりませんでした。

質疑応答:中期経営計画の早期達成について

質問者:最後に、中期経営計画を1年前倒しということですが、また新しいものを来年などに発表されるという意味でしょうか?

江守:もちろん2023年の予測、そしてさらに2025年に向けた数値予測を、来年2月か3月に出そうと思っています。

質疑応答:原料高騰について

質問者:原料高騰の対策として、価格改定と販売拡大等でほぼカバーしたという話をされましたが、基本的には、価格への上乗せが価格転嫁でできたという理解でよいですか? それとも、販売拡大が影響として大きいということですか?

江守:価格転嫁が100パーセントできれば、もっと晴れやかな表情ができるのですが、なかなか100パーセントの価格転嫁はできません。6割か7割といったところであり、残りは新規取引や新製品の開発で、なんとかカバーできているという状況だと思います。

質問者:それは下期、あるいは通期の状況を見ても、ほぼほぼ変わらないと感じていますか?

江守:下期に向けてさらに原材料の高騰が見込まれます。ただ、例えばナフサ価格は、原油価格が少し落ち着きを見せているため、ここからさらに一本調子で上がるということはないと思っています。一方、例えば天然の油など、ウクライナ産のひまわりオイルがなくなってしまい、その代用品としていろいろなオイルが高騰していると思います。原油の価格だけではない部分で我々に影響が出てきますので、そのような問題については、一斉に全体を値上げするのではなく、価格の修正を適宜行うことになると思います。

賃金を上げることもそうですが、やはり業界のみなさまも厳しいところです。これは私の意見ですが、日本の円が大変安くなっているということは、世界的に見て日本の競争力が上がっているということなんですね。今まで100万ドルで売って1億1,000万円の売上高のものが、今なら1億3,500万円、あるいは1億4,000万円近い売上が上がるわけです。これは、日本の競争力がアップしているということだと思います。

ドル建てで見るとしっかり値上げできていますので、企業収益も潤っていき、最終的には人件費も上がるという好循環を回していきたいと思っており、我々もぜひその好循環の中の1つに入りたいと切に願っているところです。

質疑応答:セグメント別売上について

質問者:今の為替の話で言いますと、セグメント別の売上高は為替の影響を除いているということは、数量ベースでもある程度伸びているという理解でよいのでしょうか?

江守:数量ベースも伸びています。

質問者:為替の影響で売上が膨らんでいるわけではないということでしょうか?

澤崎:為替の影響もありますが、価格改定や新規獲得というところが中心になるかと思います。

江守:数量が上がったということもありますが、単価が上がっているということが大きいですね。化粧品はほとんど値上げしていませんので、円建てで単価が上がり、為替の影響でも上がり、それを差し引いても売上が上がっているという状況です。

質疑応答:業績の伸びが期待できる国について

質問者:アジアも伸びていると聞きましたが、具体的にはどういう国で伸びているのでしょうか?

江守:バングラデシュとインド、韓国も伸びています。

質問者:その傾向は下期も続いていくだろうという理解でよいのでしょうか?

江守:おっしゃるとおりです。

質問者:通年で見ると去年より伸びてくる地域はあるでしょうか? 上期と下期で傾向が異なるかもしれませんが、トータルで見てここが伸びるという地域があれば教えていただければと思います。

江守:まだ分母が小さいものの、先ほどのバングラデシュやインドは、間違いなく2桁の伸びになってくるでしょう。また韓国は、実は現在、繊維関係の売上高は3割か4割くらいで、6割から7割がデジタル方面の売上になりつつあり、非常に力強い伸びを示しています。フッ素関係も、フッ素化学品が非常に好調です。

質疑応答:原材料高騰における、投資計画への影響について

質問者:国内でも建設費用や工事費用の高騰が話題になっています。御社の設備投資計画などに、何か影響してくるところはあるでしょうか?

江守:我々は2020年、設備投資計画を大幅に修正しました。鹿島工場とNICCAイノベーションセンター、それから先ほどお話しした韓国のフッ素関係が、非常に大きな設備投資計画でした。

まだ発表していませんが、ロングタームで見た場合、今後は韓国や、将来的に化粧品の生産能力が足りなくなってくることに備えた投資を、ここ5年から10年かけて行おうと考えています。原材料が上がったことで投資をやめるということはないと考えています。

むしろ我々の今の投資は、DX関係や効率化、SDGsといった、建造物ではないような投資が多いと思っています。これらの投資計画については、今のところ変えるつもりはまったくありません。

質疑応答:資材高騰に伴う価格転嫁への反応

質問者:価格転嫁のところを少しお聞きしたいです。なかなか受け入れが難しい相手先には取引の停止などが伴うような、強い態度みたいなものを取る場合もあるのでしょうか?

江守:そこまではなく、なんとかご理解いただき、価格修正を納得していただいています。「もう取引を止めます」というようなことは、我々は一切しておりません。すべてご納得いただいた上で取引しています。

先ほども言いましたが、上がった分だけ転嫁できれば一番よいのですが、下がった時のことも考慮して、できるだけ安定的なプライスでお客さまにお届けしたいという気持ちは強いです。

したがって、今回のようにどうしようもない部分は価格転嫁しますが、できるだけ自助努力や拡販であったり、あるいは少し変わったかたちで付加価値を1つ、2つ付けてより高単価で買っていただいたりするなど、いろいろと考えて、努力しているところです。

質問者:下期の値上げ交渉は、もう少し好転というか、前に進みそうだという見通しがあるのでしょうか?

江守:原材料価格は若干上がるとしても、おそらく上期や昨年のような勾配では上がっていかないと思っています。したがって、さらなる価格修正というよりも、適正価格での販売に努めたいと思います。下期については、それほど大きく価格修正が必要になってくることはないと願っています。

質疑応答:EHD関連製品の販売拡大について

質問者:EHD比率について、この上期で何か思うところはありますか?

江守:今のところEHD比率は31パーセントで、昨年の期末と比べて1パーセントアップとなりました。2025年までにこの比率を50パーセントに持っていこうと思っています。

質問者:EHD比率5割に向けて、今のこの状況は追い風なのか逆風なのか、どのような感触ですか?

江守:完全に追い風です。今後は製品の統廃合も含めて進めたいと思っています。これを機に、お客さまと真摯に話し合いをして、「この製品からこちらのほうに統合していきましょう」「最終的にはこうやってやっていきましょう」という、EHDは非常によい話のきっかけになっています。

我々は決められた製品を決められたかたちでお客さまに販売していますが、逆に、いろいろな提案ができる環境になっています。そのような中で、我々もより環境にやさしい製品を提案しやすくなってきていますので、私はよいきっかけだと思っています。

質問者:1ポイントアップという数字以上に大きな意味があるということでしょうか?

江守:おっしゃるとおりです。おそらく下期に向けて、さらに改善していくと思っています。

質疑応答:繊維事業分野の成果について

質問者:環境関連として繊維系のソリューション提供にもここ数年、力を入れているかと思います。ここまでの成果として、なにか数字で出ていますでしょうか?

江守:それもEHD比率の売上高として、パーセンテージで出てくるはずですので、そこで評価をしていきたいと思っています。

質問者:そこに含まれているということでしょうか?

江守:おっしゃるとおりです。

質疑応答:インドでの現状について

質問者:トピックスに挙げていたインドに関してです。インドでは、一度現地の企業と拡販体制を組もうとされていたと思うのですが、どのように進めていくことになったのでしょうか?

江守:そのとおりです。我々は2018年から2019年にかけて、あるインドメーカーとジョイントベンチャーを組んでいくための交渉を始め、事業提携を行って一緒にマーケティングをしていましたが、最終的に2020年の9月に、インドについては100パーセント子会社で展開するという決断に至りました。

そこから我々も独自でインドの市場を調査していましたが、いかんせんインドでも新型コロナウイルスの拡大が続き、なかなか厳しい状況が続いていました。2022年になり、インドに人を送り込んで、事業展開が図れると判断できましたので、100パーセント子会社であるNICCA INDIA PRIVATE LIMITEDを設立し展開していると、みなさまに発表できる機会をようやくつかむことができました。

したがって、前回の発表では、事業提携それからジョイントベンチャーという内容でしたが、大きく方針転換して、100パーセントの子会社で展開していくということです。

質問者:来年には黒字化というお話がありました。マーケットとしては今まで綿が強いマーケットだったと思いますが、合成繊維加工で可能性があるという認識でしょうか?

江守:そのとおりです。インドにおいても、綿から高度なポリエステルへの動きが徐々に顕著になってきていますし、一方で、我々の綿市場に対する技術を展開できるということで、綿の薬剤に加え、当社の得意技であるポリエステルの薬剤で十分に商機があると判断しました。

質疑応答:インドおよびバングラデシュの売上予想について

質問者:中長期で、インドおよびバングラデシュを中心に、どれくらいの売上の高まりを見込んでいるのか教えていただけますか。

江守:これはまだ発表していませんが、2025年でおよそ13億円くらいの売上高を目指したいと思っています。2022年で2億円弱くらいの売上高です。3億円で黒字になると見込んでおり、2023年で約3億円の売上高を見込んでいます。

「小さく生んで大きく育てよう」という、我々のもともとの発想のもと、早期黒字化を目指しています。

質問者:これはNICCA INDIA PRIVATE LIMITEDのお話ですか?

江守:おっしゃるとおりです。バングラデシュは今、極めて順調に推移しており、6億円の売上です。これもダブルディジットで伸びています。毎年20パーセントくらいの伸びを示しています。

こちらについては、また来年2月を目途に、このような展開をしていきたいという戦略を含めて、具体的にご案内をしたいと思っています。

質問者:ちなみにバングラデシュは、コットンの売上が大きいですか?

江守:いいえ。インドネシアに今、スイッチしています。

質疑応答:上期の繊維加工剤売上高の実績について

質問者:繊維加工剤の売上高は、上期の実績はいくらでしょうか?

松嶋章雄氏:上期で124億円です。前期は110億円ですので、14億円の増加となります。