はじめに

皆さん、最近「ソーシャルレンディング」という単語をインターネットやテレビで、目にしたり耳にしたことはありますでしょうか?

アメリカでは最大手のレンディングクラブ(Lending Club)が、昨年1年間で8,664百万ドル(約9,661億円)ものローンを発行しています。また中国でも、金融市場自体が多くの問題を抱えている事情を背景に、大手のe租宝の投資詐欺で約100万人が500億元(約8,087億円)を失った事件が報道されたこともあり、聞いたことがある方はいらっしゃると思います。

本コラムでは、昨今フィンテック(IT技術を駆使した新しい金融サービス)の一分野としても取り上げられるソーシャルレンディングについて、「興味はあるがわざわざ今さら聞くほどでもない」とお思いの方に向けて、ソーシャルレンディングの概要をできるだけ分かりやすくご紹介します。

構成としては前編・中編・後編の3回に分けており、前編ではソーシャルレンディングと既存の金融サービスとの比較、中編では昨今急速に普及した背景と貸付成立までの流れについて説明し、後編では今後ソーシャルレンディングがどこに向かうのか、当社ビジネスで得た情報も踏まえてご紹介いたします。

とりあえずソーシャルレンディングが何か知りたいという方は、ぜひ今回の前編をご覧いただくことをお勧めいたします。

そもそもソーシャルレンディングとは

皆さんは、ご家族やご親戚あるいはお知り合いから、お金を借りた経験はおありでしょうか。こうした個人間のお金の貸し借りにおいては、普通金融機関は介在しません。

ソーシャルレンディングとは、このように金融機関を介さないお金の貸し借りを、とくにインターネット上で行うサービスのことを指しています。『ソーシャル(Social)』というと、英語の直訳で『社会的な』という意味になりますが、上記の例のように『人と人のつながり』と置きかえるとその仕組みを理解しやすいでしょう。

同じ意味で、P2Pファイナンスまたは投資型・貸付型クラウドファンディングという呼称もありますが、これらはインターネットの末端である個人同士がつながる側面(Peer to Peer:P2P)を指したり、あるいは不特定多数の群衆(Crowd)から資金調達する側面を指しています。

今までの金融サービスとの違いは

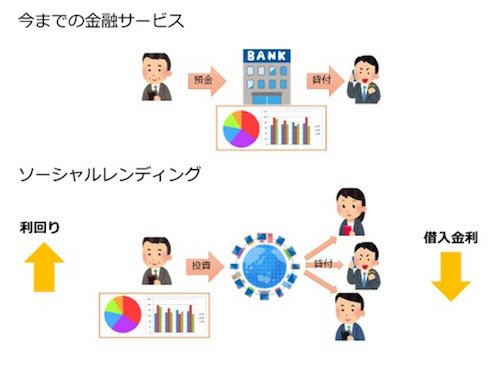

銀行など一般的な金融機関のサービスとの違いは、従来金融機関が担ってきた貸付先の信用分析とリスクをふまえた貸付の役割を、ソーシャルレンディングでは、サービス事業者からの信用情報を踏まえて、投資家自身がリスクを取り貸付を行うことです。

その結果、投資家は借り手によるローン返済の遅延や破産により元本割れのリスクを負うかわりに、預貯金より高い投資利回りを期待でき、一方で借り手はインターネットで迅速に融資を受けられるのみならず、場合によっては利息を既存の金融機関よりも低く抑えられます。

資金の提供者と需要者の双方にメリットが多いこのサービスは、近年急速に市場を拡大しており、矢野経済研究所の調査では日本でも2015年度の新規実行額は約322億円、2016年度には404億円にまで成長する見込みです。

次回の中編では、ソーシャルレンディング市場拡大の背景と貸付が成立するまでの流れをご紹介いたします。

以上、投資型クラウドファンディングを通じて世界のお金の流れを変えるクラウドクレジットでした。

参考:

●『ソーシャルファイナンス革命 ~世界を変えるお金の集め方(慎 泰俊著)』

●矢野経済研究所「国内クラウドファンディング市場の調査を実施(2016年)」

クラウドクレジット