2022年5月13日に行われた、株式会社プラスアルファ・コンサルティング2022年9月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社プラスアルファ・コンサルティング 代表取締役社長 三室克哉 氏

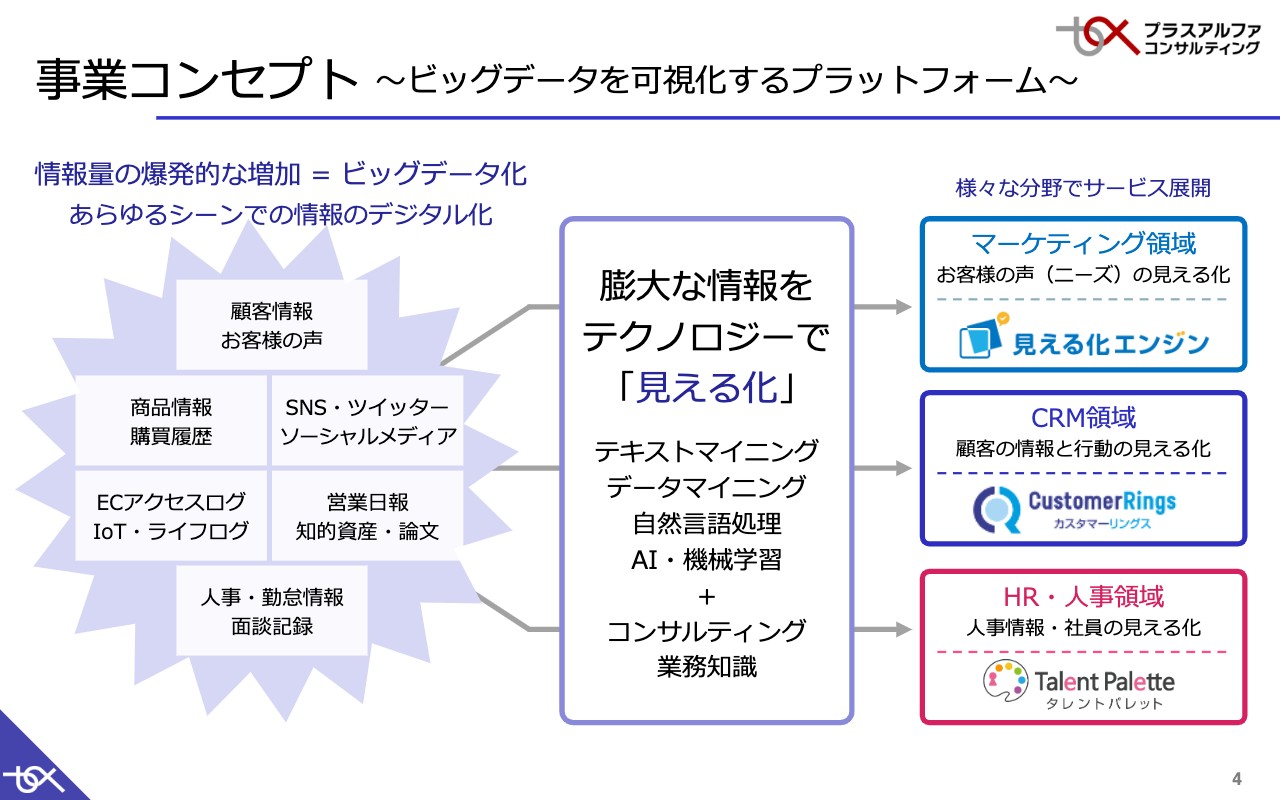

事業コンセプト ~ビッグデータを可視化するプラットフォーム~

三室克哉氏(以下、三室):お忙しいところ、私どもの決算説明会にご参加いただきましてありがとうございます。さっそくですが、プラスアルファコンサルティング2022年度第2四半期の決算説明を始めさせていただきます。よろしくお願いいたします。

まずは会社概要についてご説明し、その後に最近のトピックス、業績ハイライトに移りたいと思います。

最初に、私どもの事業コンセプトについてです。スライド左側は、世の中のいろいろな情報のビッグデータ化が進んでいることを示しています。

私どものテキストマイニング、データマイニング、AIなどのテクノロジーと、ビッグデータを実務に役立たせるというコンサルティングをもって、右側の図のように、いくつかの領域でサービス展開を行っています。

主要サービス ~複数領域で全て黒字のSaaS型事業を展開~

主要なサービスは3つです。まずは「見える化エンジン」で、こちらは文章を解析するテキストマイニングという技術がベースになっています。

アンケートの自由回答欄や、コールセンターでの問い合わせ、最近では「Twitter」などのソーシャルメディアに書かれているお客さまの声をデータとして分析することで、企業の方が自分たちの商品やサービスの新たなニーズを把握し、改善に活かすといったサービスです。

2つ目は「カスタマーリングス」です。こちらはCRMやマーケティングオートメーションという分野のサービスで、特にECや通販関連の企業で多くご利用されています。

お客さまの情報、購買履歴、Webでのアクセスログ、またはメールを配信したあとに、どこをクリックしたかなどのログをデータとして分析し、お客さまに最適な商品やサービスを、最適なタイミングでレコメンドすることができます。最近では、マーケティングの施策を自動化し効率化するためにも使われることが多くなっています。

3つ目は「タレントパレット」です。今まさに注目されているタレントマネジメント領域のサービスになります。

こちらでは社員の情報、具体的にはスキルや評価、適性などのデータを駆使して人材育成や最適配置、人事異動のシミュレーションなどを行うことが可能です。また、辞めてしまいそうな社員を早期に発見してフォローするという、さまざまな人事施策に活用できるサービスにもなっています。

すべてのサービスはサブスクリプションモデルになっており、基本的にはデータのボリュームに応じて月額料金が変わります。安価なモデルでは10万円、15万円からはじまり、価格が高くなると、200万円、300万円という料金になります。

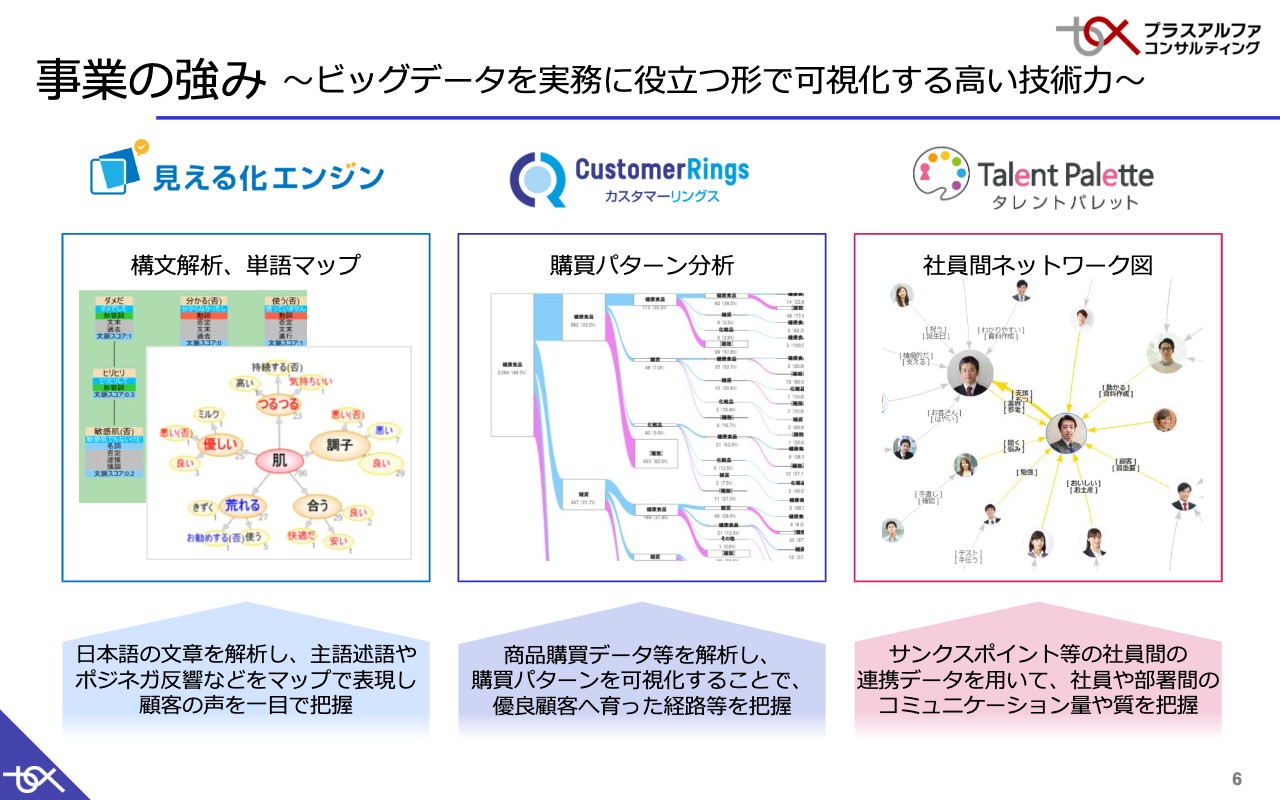

事業の強み ~ビッグデータを実務に役立つ形で可視化する高い技術力~

事業の強みの1つ目をご紹介します。まずは、テクノロジーです。私どもはテキストマイニング、データマイニング、AIの技術を有していますが、それをそのまま機能に搭載するのではなく、現場の方が使えるように、さまざまなアウトプットをご用意しています。そのため、ビッグデータを可視化し、多くの気づきを得たり、アクションの精度を上げたりすることが可能になっています。

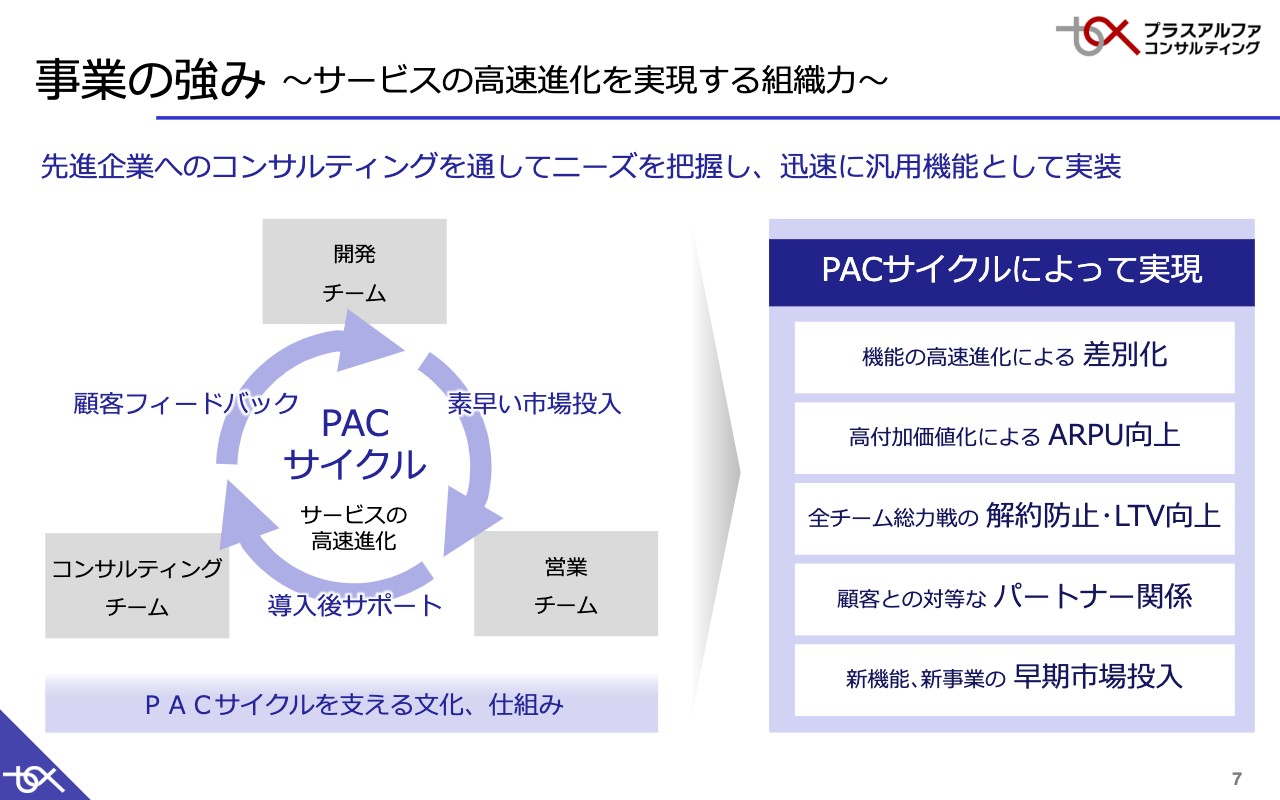

事業の強み ~サービスの高速進化を実現する組織力~

2つ目の強みは、サービスを高速に進化させる組織力です。私どもには、「PACサイクル」と呼んでいるサイクルがあります。

このサイクルは開発チーム、営業チーム、コンサルティングチームがそれぞれ、新しい機能を作り、営業チームが市場に投入、その後コンサルティングチームがお客さまから新しいニーズを聞き出し、それを開発にフィードバックし、また新しい機能を作るというものです。この循環がまさにサービスを進化させる原動力となっています。特に、私どもの会社の中で特徴的なのは、このコンサルティングチームになります。

世の中のSaaS企業のコンサルティングチームには、カスタマーサクセス、オンボーディングの部隊があります。しかし、私どもの会社のコンサルティングチームは少し変わっており、それだけではなく、お客さまと新しいチャレンジを一緒に行っていくというチームになっています。

例えば、「タレントパレット」では「科学的人事」という、データを活用した人事施策を行うことを推奨しています。こうしたコンセプトとしてご提案し、お客さまの人事役員の方などを巻き込みながら、新しいチャレンジプロジェクトを実施しています。

これにより、お客さまと対等な関係でいろいろな会話ができるため、そこから生まれる機能のヒントは非常に付加価値の高いものになります。結果的に、機能強化の際にも非常に付加価値が高いものが生まれます。

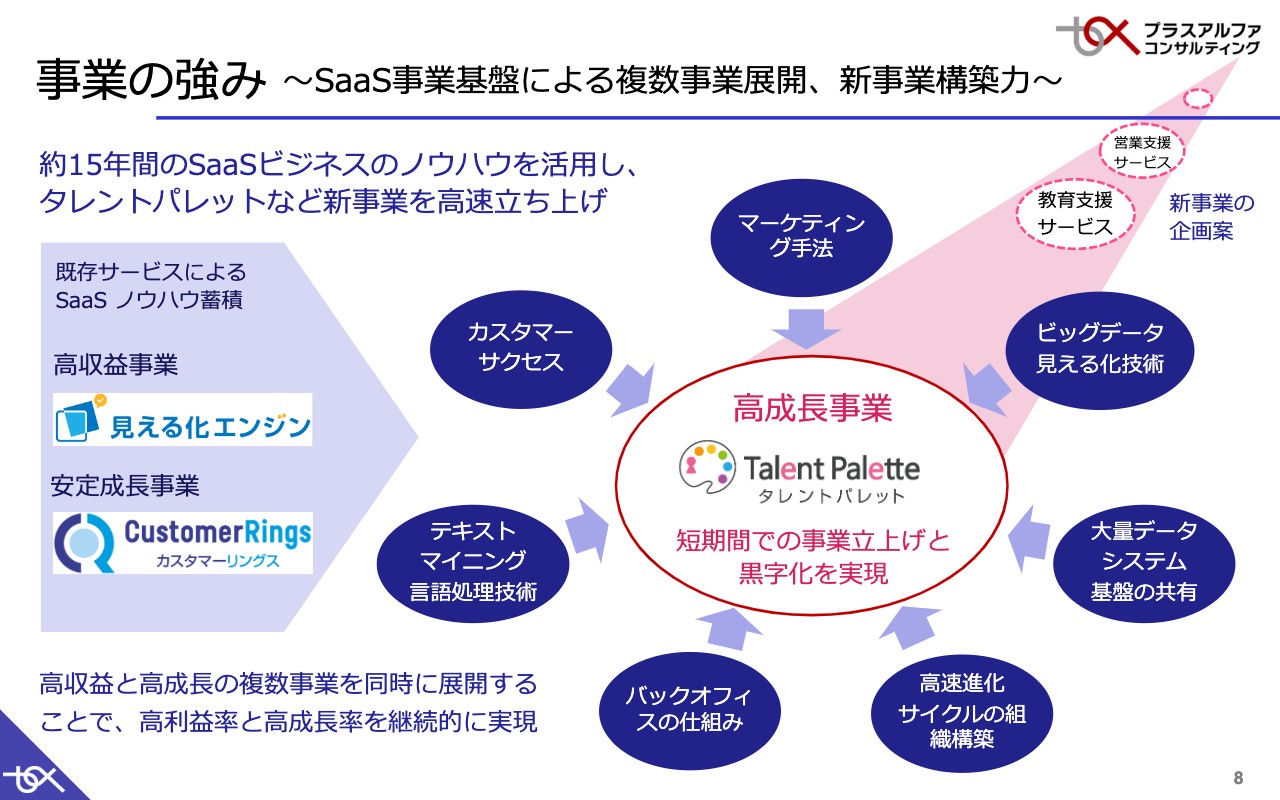

事業の強み ~SaaS事業基盤による複数事業展開、新事業構築力~

3つ目の強みは、SaaSのノウハウの基盤を持っているところです。私どもはSaaSのノウハウ本がない時代から16年間、「見える化エンジン」「カスタマーリングス」とSaaSビジネスを、ゼロから試行錯誤しながら行ってきました。

そのため、スライドの図に記載しているようなカスタマーサクセス、マーケティング手法、ビッグデータの見える化技術、バックオフィスの仕組みなど、SaaSに必要なすべての要素が蓄積されています。

「タレントパレット」は5年、6年くらい前に立ち上げていますが、この蓄積があったことで、かなり早い段階で成長し黒字化が実現できています。さらに言えば、SaaSの基盤に乗せ換えることで、「タレントパレット」の次のサービスとして、スライド右上に記載しているような新しいチャレンジも早期の成長と黒字化が実現できると考えています。

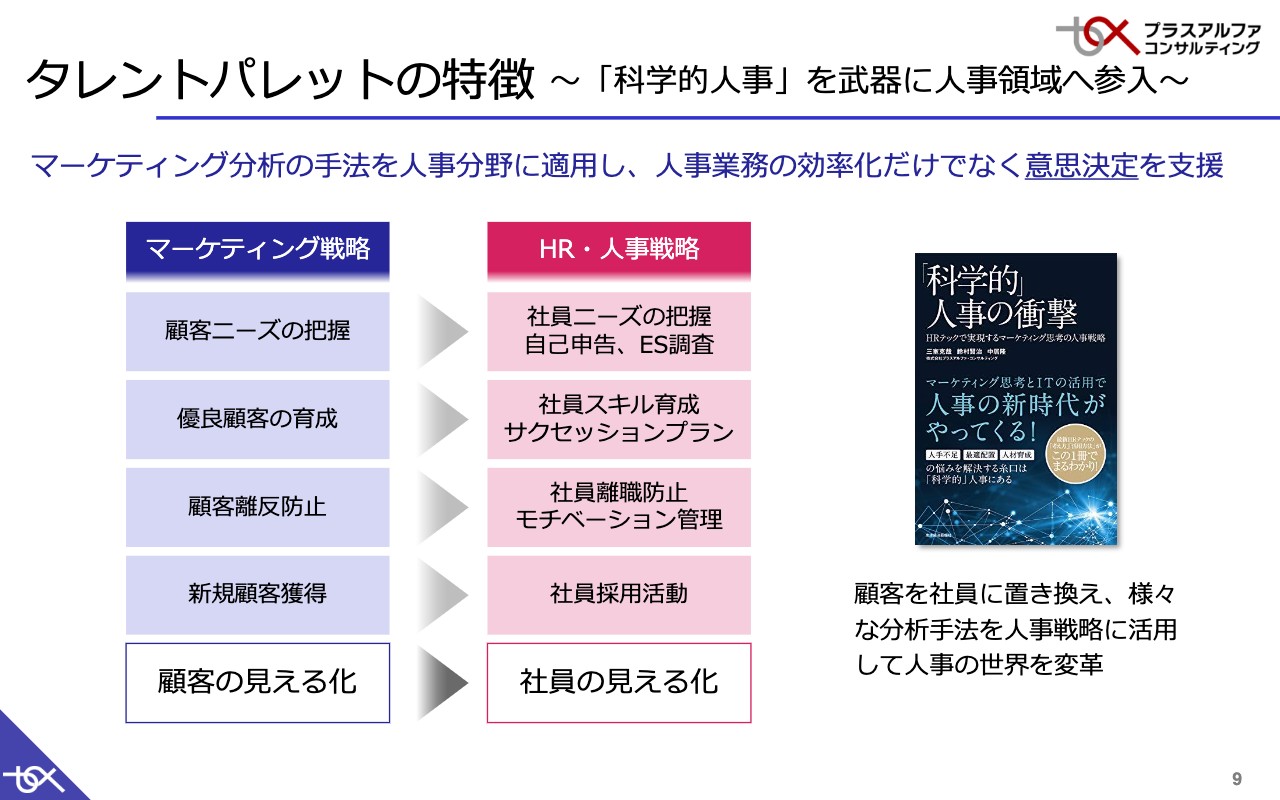

タレントパレットの特徴 ~「科学的人事」を武器に人事領域へ参入~

「タレントパレット」の特徴について簡単にご説明します。私どもは「見える化エンジン」「カスタマーリングス」とマーケティングの分野でサービスを行ってきました。その中では、データを活用してマーケティングのアクションを実行するのが当たり前の世界になっています。これを人事の世界でも同じように適用できるのではないかと思い、作り始めたのが「タレントパレット」です。

スライド左側にある「顧客のニーズの把握」「優良顧客の育成」「顧客離反防止」という、まさに「顧客の見える化」を、右側の人事の世界では、社員ニーズの把握やスキル育成、離職防止という、「社員の見える化」に置き換えて作ってきたのが「タレントパレット」になります。

競合他社はいろいろありますが、ほとんどは人事業務の効率化が目的になっています。「タレントパレット」は効率化だけではなく、いろいろな人事施策の意思決定を支援するところに注目し、機能作りを行っています。

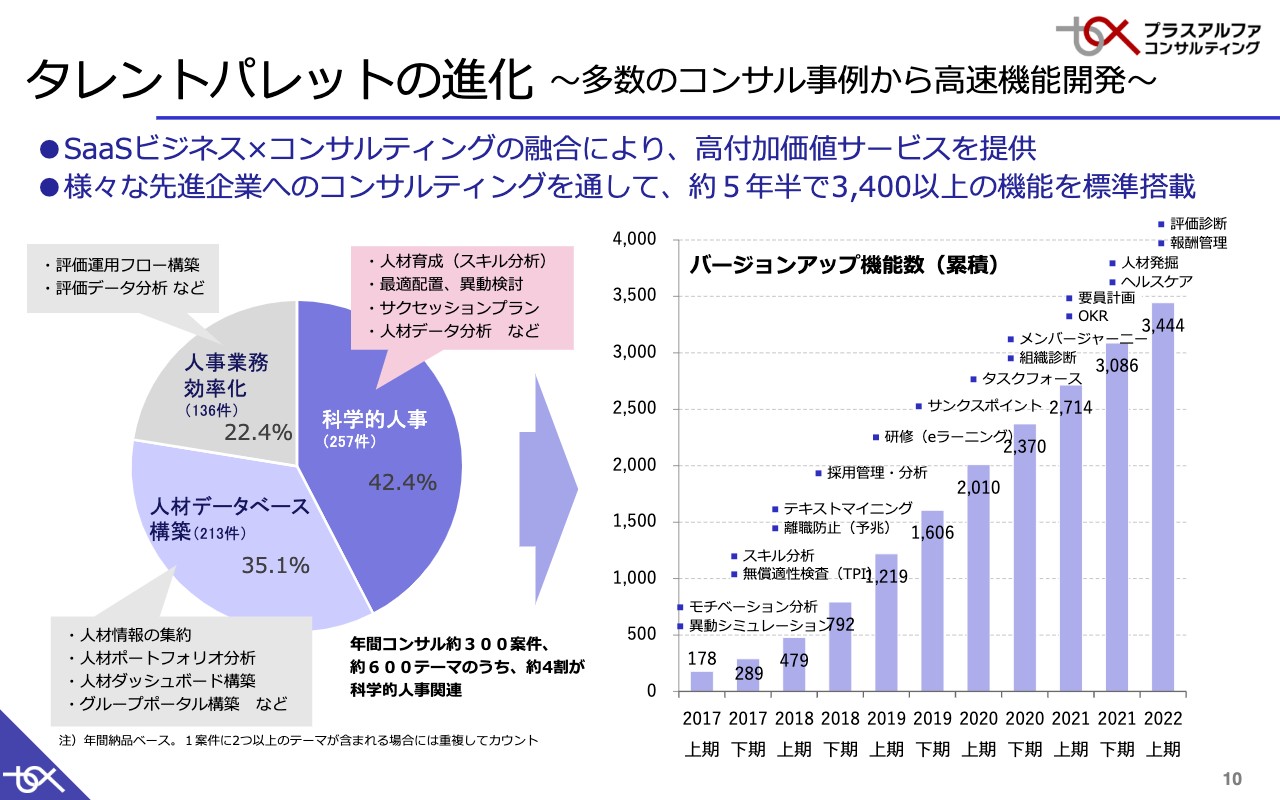

タレントパレットの進化 ~多数のコンサル事例から高速機能開発~

「タレントパレット」の進化に付随して先ほども少し触れましたが、SaaSビジネスとコンサルティングは、ある意味、相反する世界のものになっています。

SaaSビジネスはシンプルな機能で広く、一方のコンサルティングは、あるお客さまに深く入り込んで解決策を提示します。この2つがうまく弊社の中で融合できたことによって、高付加価値サービスが提供できていると感じています。

スライド左側に記載のとおり、年間のコンサルティングプロジェクトは約300案件です。また、約600テーマのうち「科学的人事テーマ」からさまざまな新しいヒントを得て、右側にあるようなバージョンアップを繰り返し、進化させてきました。

約5年半で3,400個以上の機能を標準搭載できたことからも、非常に速いスピードで付加価値の高い機能が進化できていると感じています。

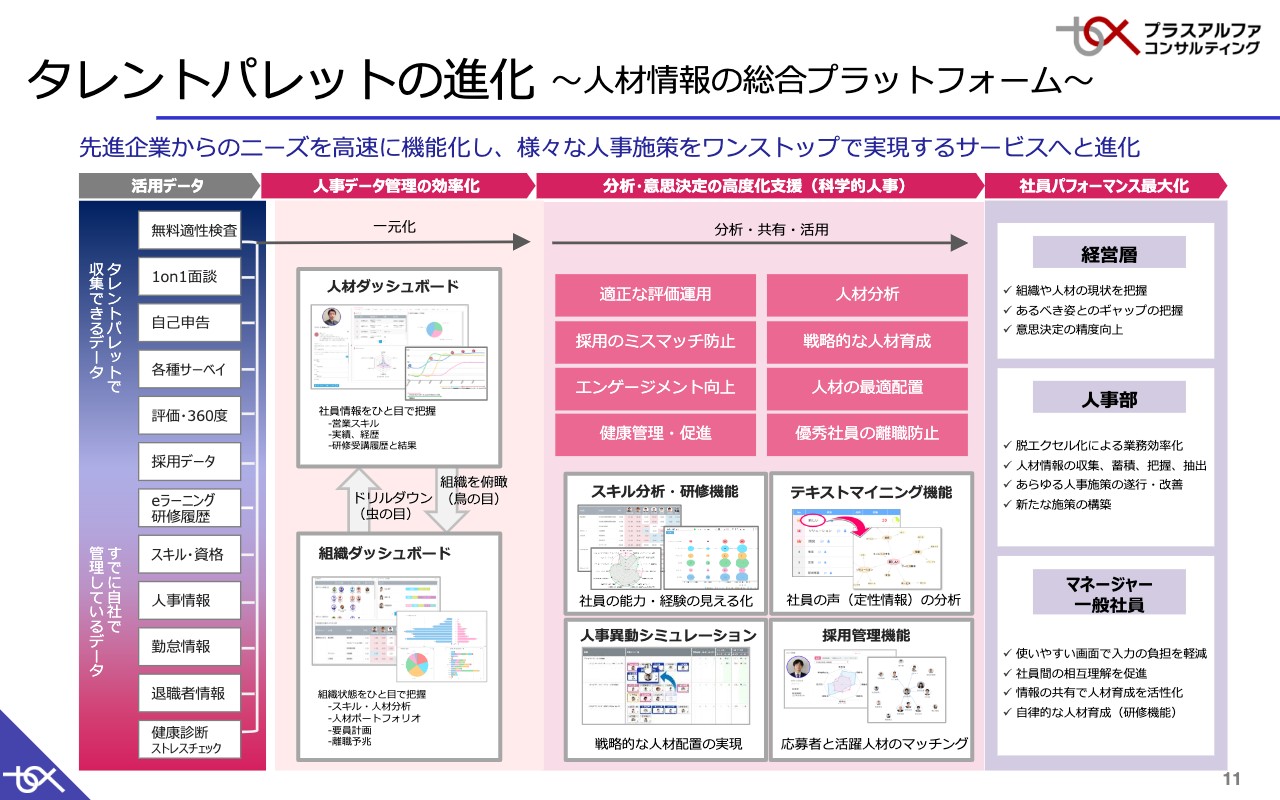

タレントパレットの進化 ~人材情報の総合プラットフォーム~

その進化の中で、「タレントパレット」は今まさに人材情報の総合プラットフォームというところまできています。スライド左側にお示ししたのは、社員の方に紐づくさまざまなデータがあり、これらを用いて社員の見える化として人材ダッシュボード、そして組織の見える化として組織のダッシュボードを構築することができます。さらに、さまざまな人事施策に特化した分析機能も豊富に取り揃えられています。

これにより、スライド右側にあるとおり、経営層、人事部、マネージャー、一般社員のすべての方々にメリットのあるプラットフォームとして進化してきています。

業界を代表する企業による多数の導入実績

こうして、かなりの業界や業種を横断し、さまざまな企業にお使いいただいています。

特徴的なのは、スライド左上にあるように、スキルをきちんと見える化して、人事異動や育成に活かしていることで、製造業ではかなり導入が進んでいることです。IT・システム開発も同様です。また、いろいろな業界を代表する企業にもお使いいただいている状態です。

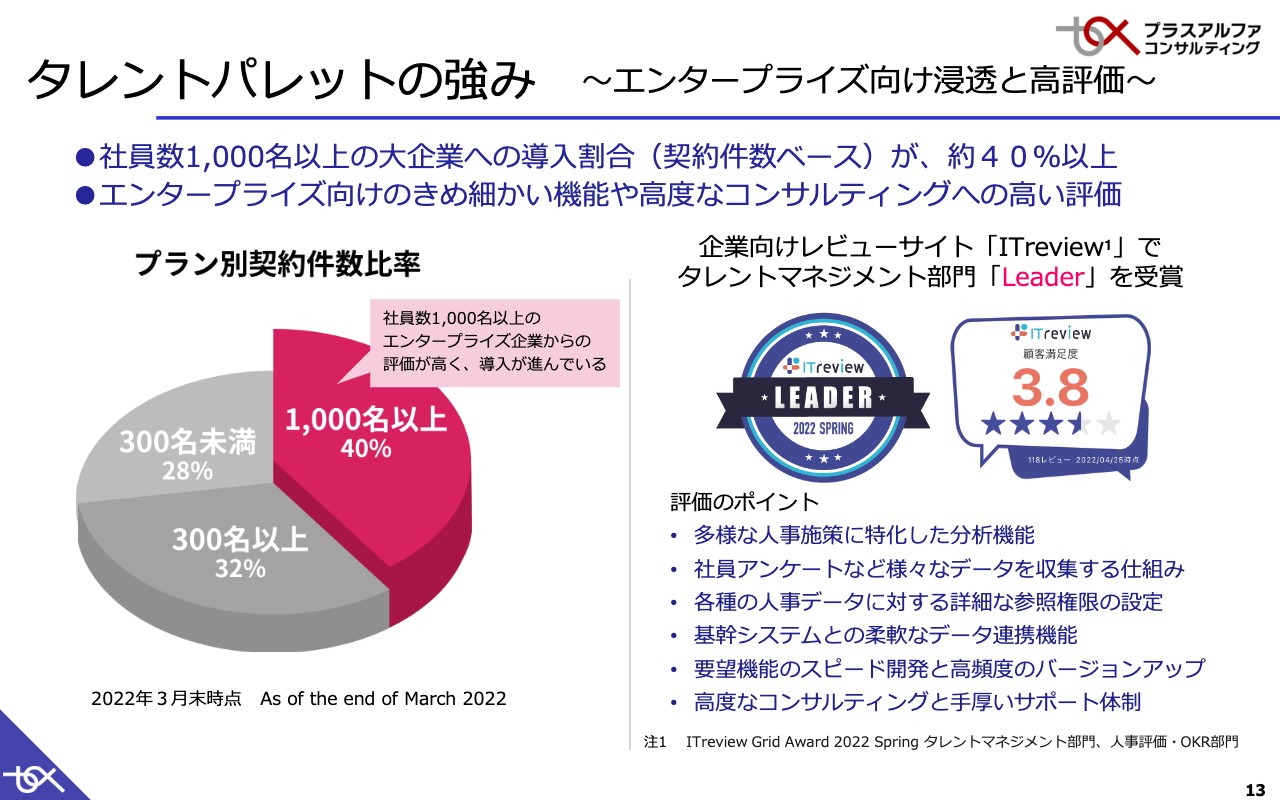

タレントパレットの強み ~エンタープライズ向け浸透と高評価~

ここからは「タレントパレット」の強みをご紹介します。スライド左側の円グラフでは、「タレントパレット」の契約件数の構成、つまりどのような規模の会社が利用されているかを示しています。1,000名以上の比較的規模の大きな会社でご利用されている割合が40パーセントであり、競合他社と比べ、かなりエンタープライズでの導入が進んでいると思います。

スライド右側に記載しているのは、企業向けレビューサイトでの「Leader」受賞についてです。どのようなところを評価されているかについてお話しすると、1つ目は人事施策に特化した分析機能があるということです。2つ目は、基幹系の人事管理システムではなかなかできない社員アンケートや、「タレントパレット」を通して社員からいろいろな情報を吸い上げるといったことが柔軟にできるところが評価されていると思います。

また、人事業界では非常に多いのですが、人事データは非常にセンシティブで、例えば「課長のデータは部長が見てもよいがその逆はダメ」、さらに部門がまたがるとそれもよくないというように、見てよいものと見てはいけないものが非常に細かく分かれています。これらに柔軟に対応できるところも評価されています。

基幹システムとのデータ連携についても、私も副社長の鈴村もSIer出身ですので、このあたりへの知見があることや、バージョンアップアップやコンサルティングといった面でも評価されています。

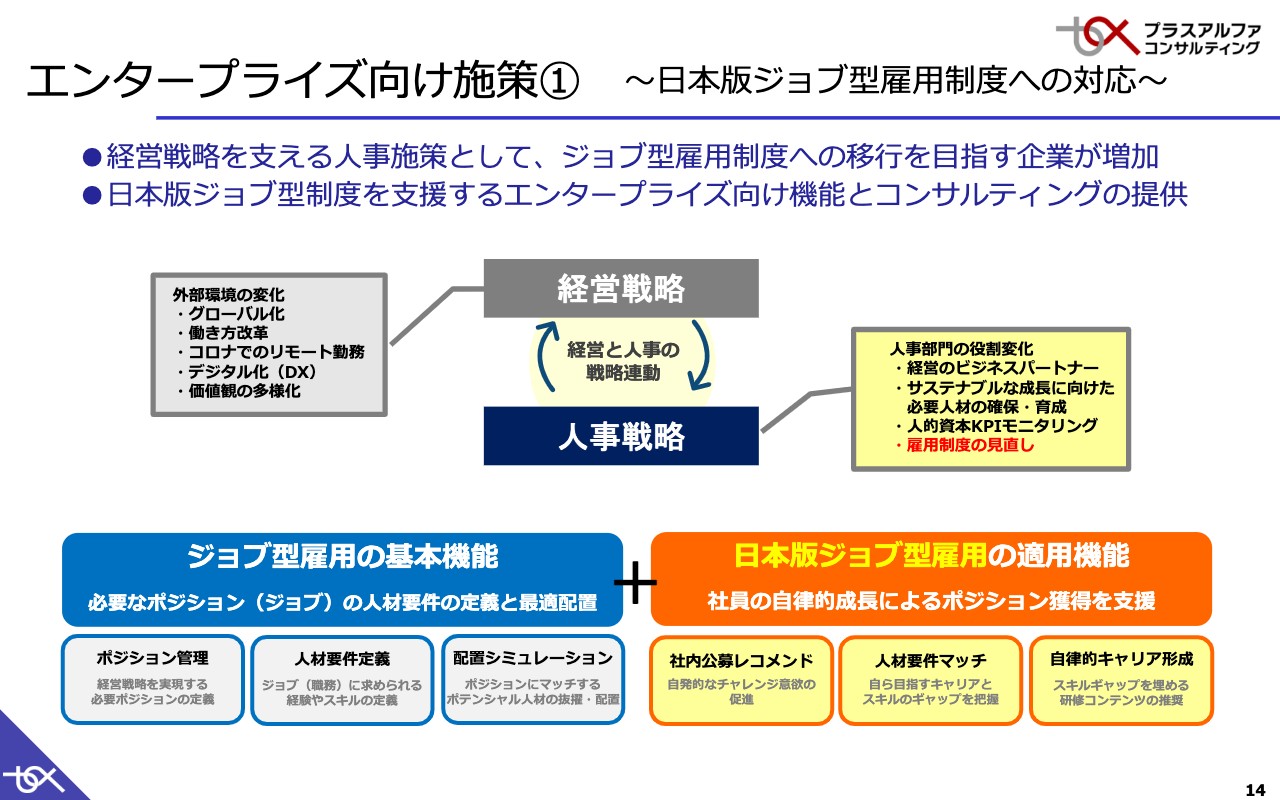

エンタープライズ向け施策① ~日本版ジョブ型雇用制度への対応~

エンタープライズ向けの施策として、現在2つ行っているものがあります。1つはジョブ型雇用制度への対応です。

現在、まさにジョブ型の雇用制度に移行するというチャレンジがいろいろと行われています。ただ、その中でも欧米のやり方をそのまま取り入れることはなかなか難しいという状態が日本にはあります。

スライド左下にあるように、ジョブ型雇用に必要な機能としては、ポジション管理や人材要件、配置のシミュレーションなどが挙げられます。しかし、終身雇用の部分もありつつの移行となると、今いる社員の中でいろいろなポジションを目指してもらい、自分に足りないスキルがきちんと可視化され、足りないところに対しては自律的に研修を受けるような仕組みがセットになって初めて、このジョブ型雇用が実現できるのです。そういったところまで、機能とコンサルティングを網羅したかたちでご提供しています。

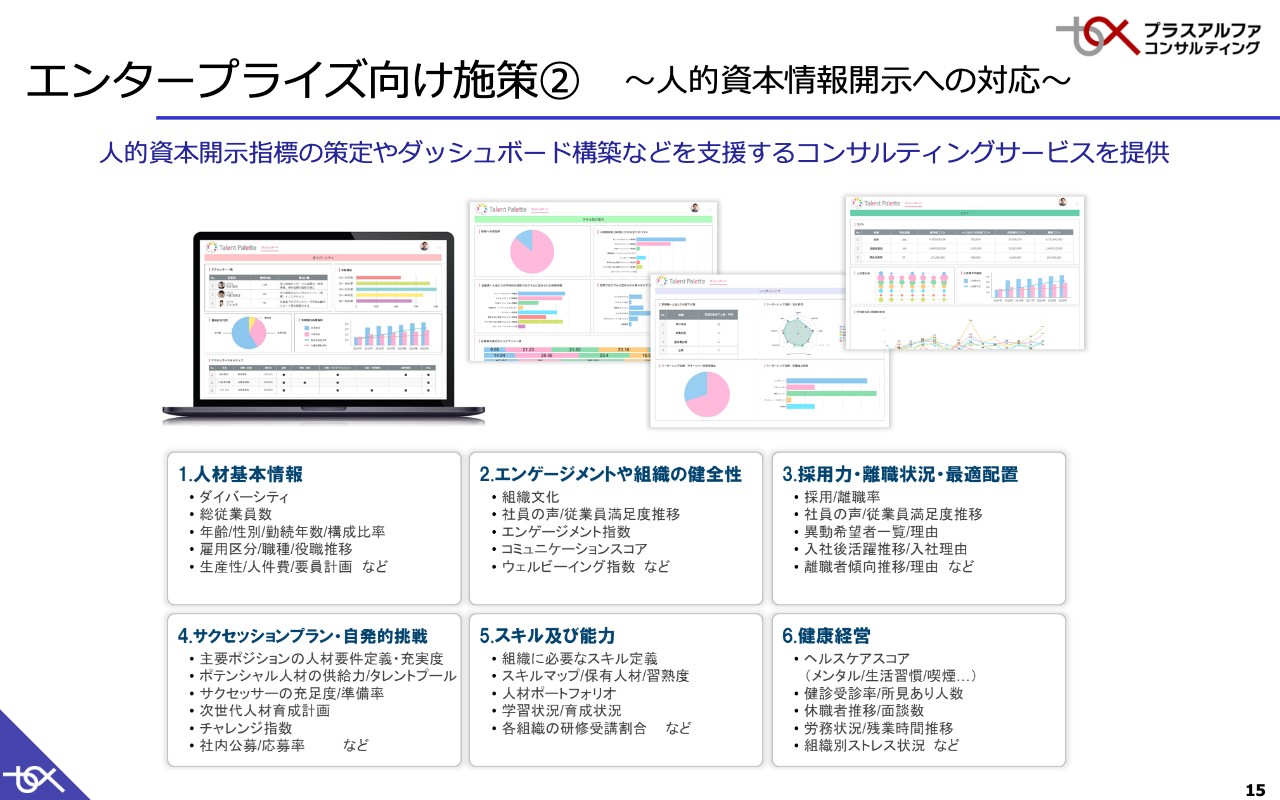

エンタープライズ向け施策② ~人的資本情報開示への対応~

もう1つは、人的資本情報開示への対応で、こちらも非常に引き合いが多いところです。本日ご参加いただいている投資家のみなさまも、この部分は注目されているところだと思います。

企業の価値を図る上での無形資産となると、やはり人の部分にあたります。人に対してどれだけ研修や投資を行っているのか、離職率はどう改善しているのかなど、いろいろなKPIなどがあります。これを企業ごとに合わせて取捨選択し、ご覧のようなダッシュボードを構築することで変化を見ることができる状態にするといったコンサルティングサービスにも力を入れています。

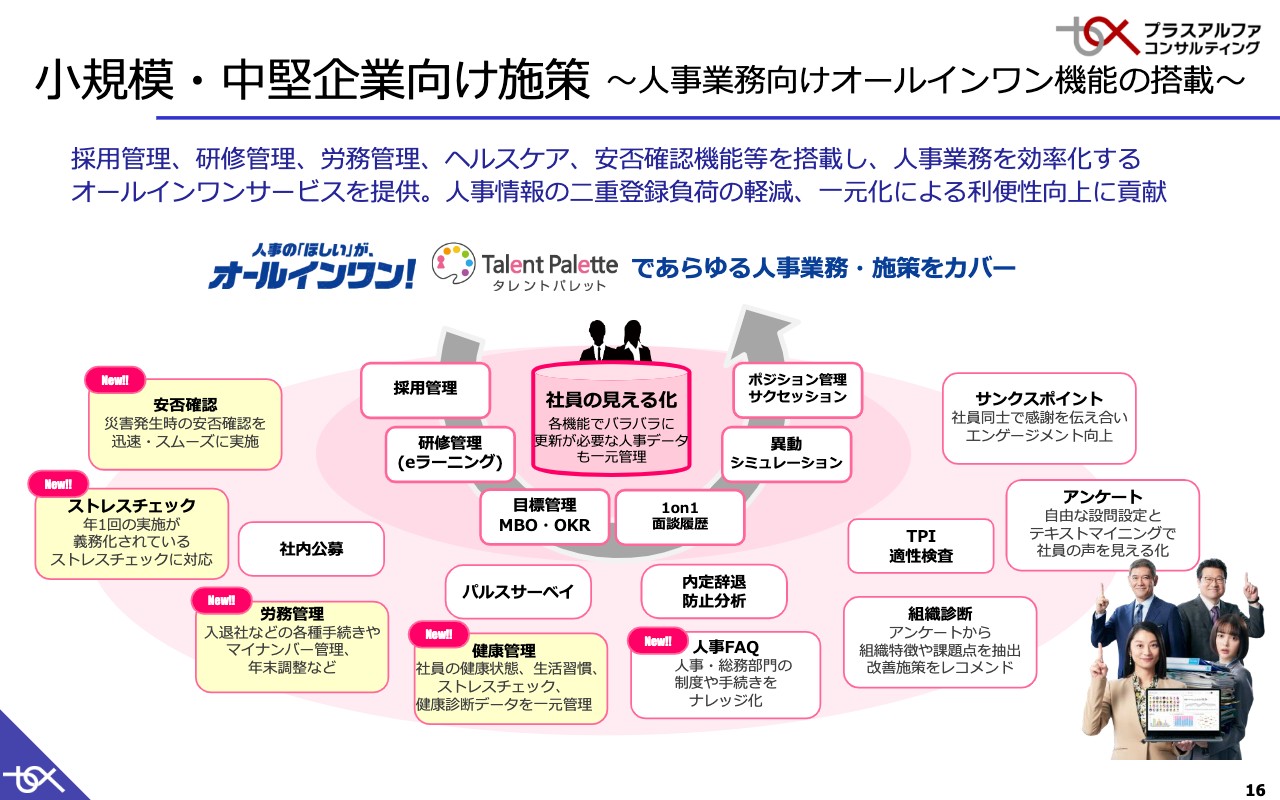

小規模・中堅企業向け施策 ~人事業務向けオールインワン機能の搭載~

一方で、エンタープライズ向けではなく、人事業務向けオールインワン機能を搭載した小規模・中堅企業向け施策も行っています。スライド中央にあるように、「タレントパレット」は「社員の見える化」「採用管理」「研修管理」「目標管理」のような機能が搭載されています。

さらに、人事の方々はこれだけではなく、いろいろなサービスを利用されていることがわかっており、その部分も「タレントパレット」に一元化できるようスライド左側に示しているような「安否確認」「ストレスチェック」「労務管理」「健康管理」なども揃えています。

それぞれで別のサービスを使っていると人事情報の二重登録などが発生しますが、入口を「タレントパレット」だけにすることで、そのようなものを軽減します。実際に、あるお客さまの企業ではストレスチェックを「タレントパレット」で行うようになったことで、受診率とそのスピードが非常に上がったというお話も聞いています。利便性や効率化にも貢献し、小規模・中堅規模の会社にもお役に立てることを目指しています。

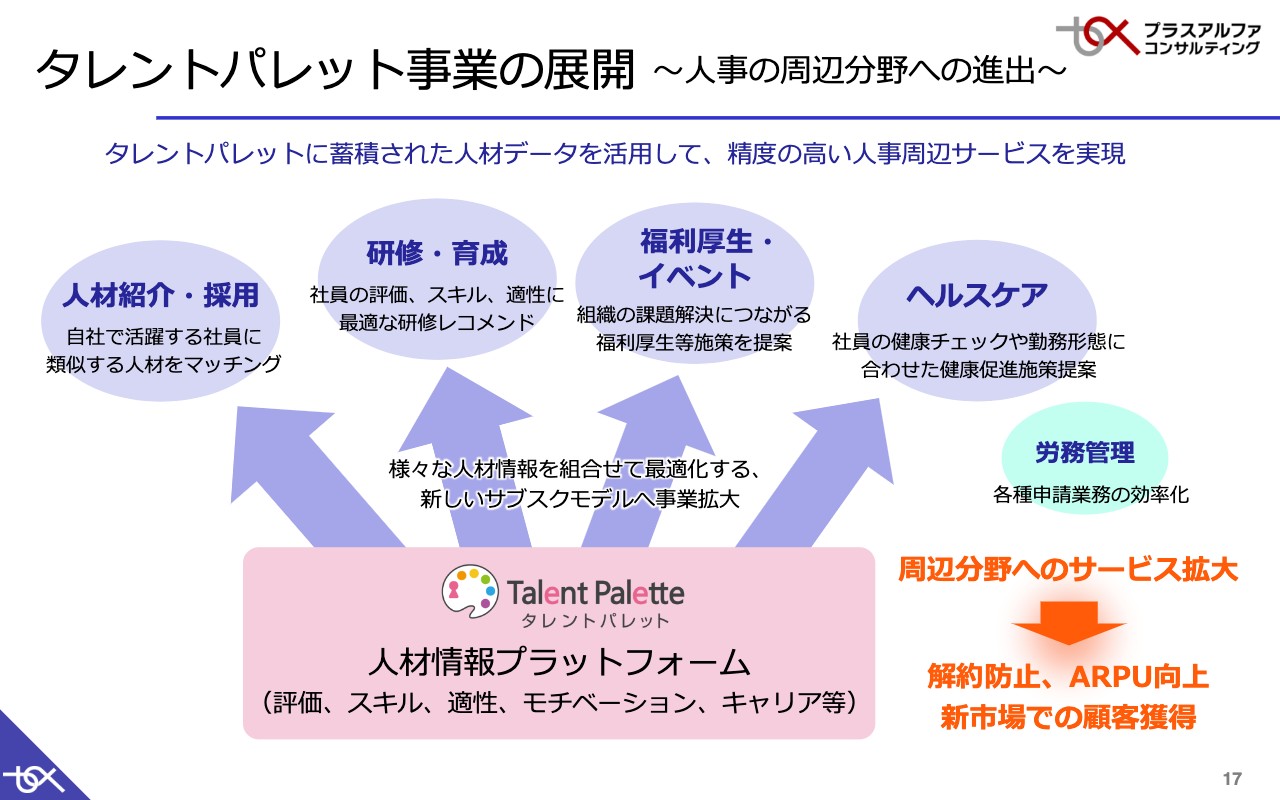

タレントパレット事業の展開 ~人事の周辺分野への進出~

「タレントパレット」事業の展開です。「タレントパレット」は、その企業の社員情報がすべて集まっている、まさに人材情報のプラットフォームという位置づけになっています。スライドに記載のとおり「人材紹介・採用」「研修」「福利厚生」「ヘルスケア」という人事のさまざまな周辺分野に対し、データを活用することで精度の高いサービスを立ち上げていきたいと考えています。

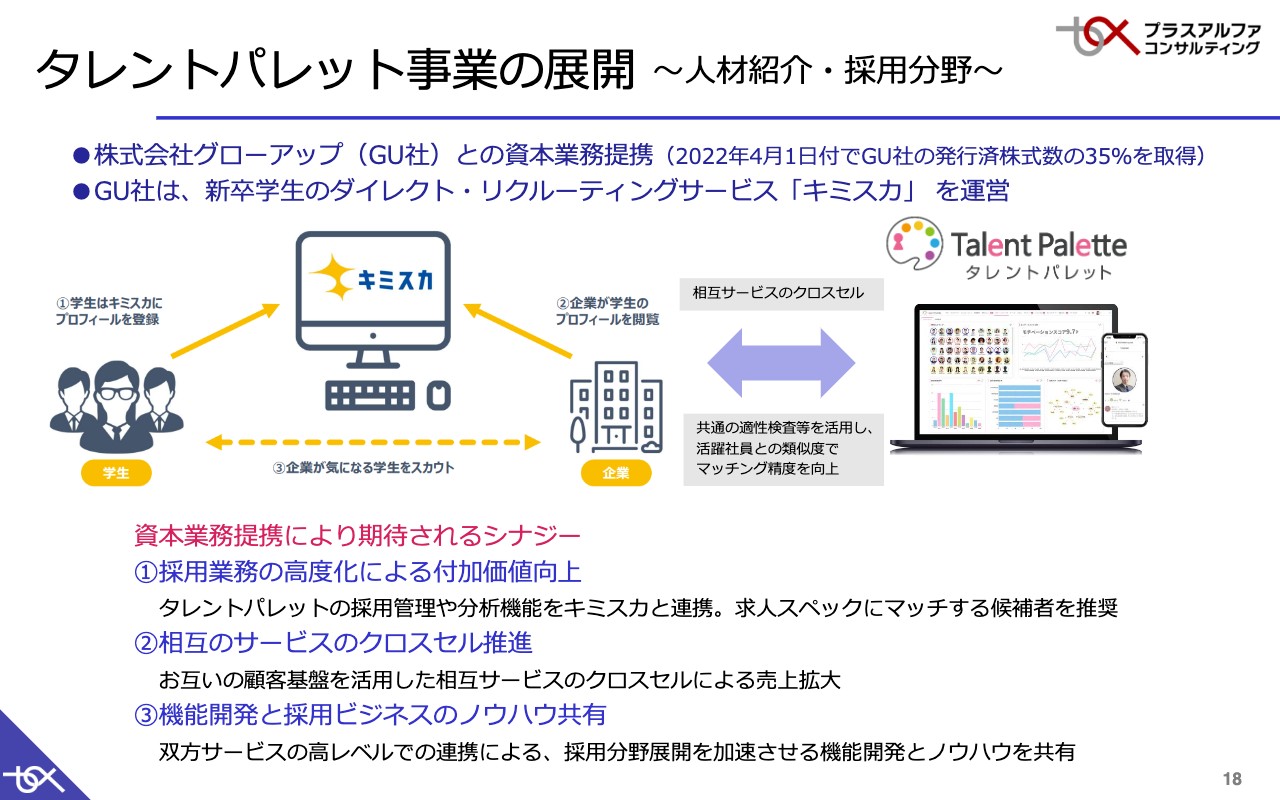

タレントパレット事業の展開 ~人材紹介・採用分野~

例えば、人材採用において「タレントパレット」の中には、その会社で活躍している人や、どのような人がどのようなスキルを持って、どのようなキャリアでどういった適性の人が活躍しているかという実例があります。その情報を使い、その適性に近い人を採用候補にするという使い方ができると思っています。

その第1弾として、新卒学生向けのダイレクトリクルーティングサービスを行っているグローアップという会社に対し、4月1日に35パーセントの資本提携を行いました。「タレントパレット」上で活躍している社員の適性などを知ることができるため、今後入社する学生の中から、その適性に類似する人を候補としてスカウトするといった使い方ができます。これにより、採用のミスマッチを減らすことができると考えています。

それぞれのお客さまに対してクロスセルをするところからスタートし、理解を深めながら最終的な連携まで進めたいと考えています。

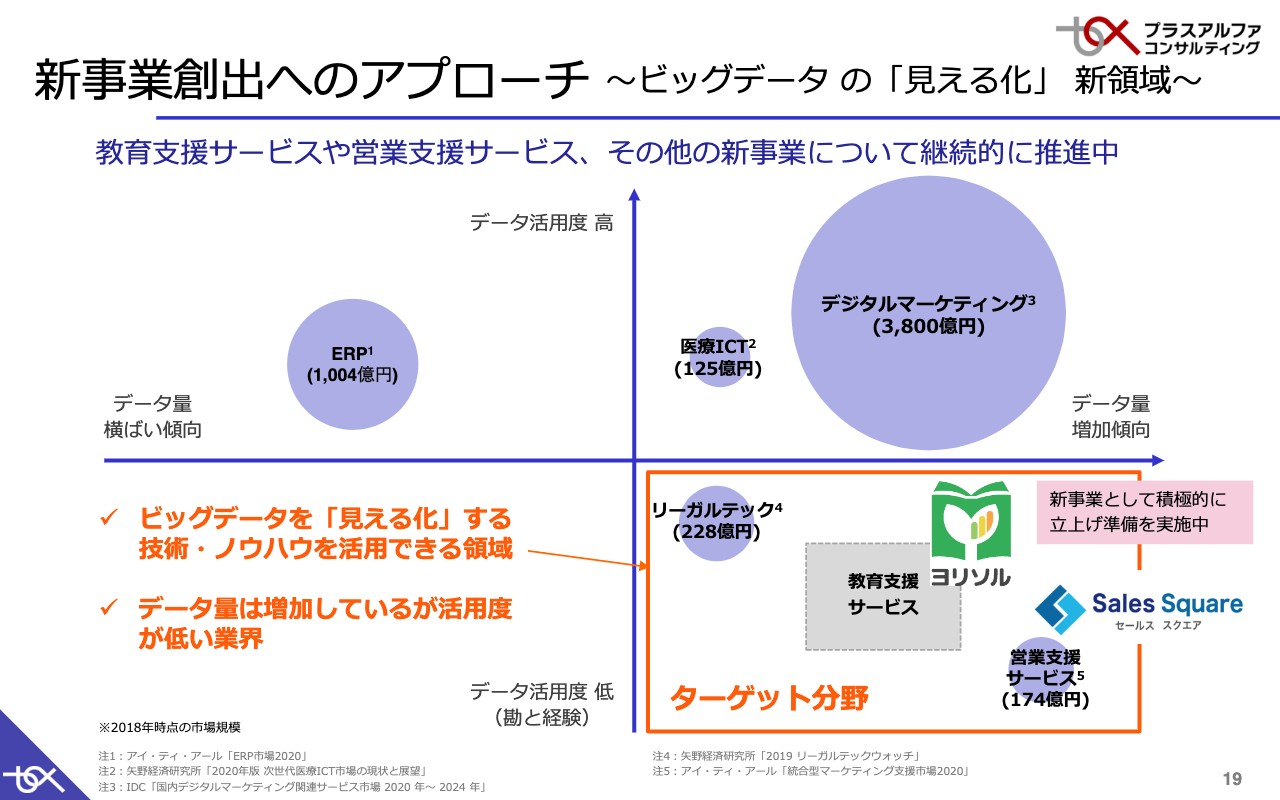

新事業創出へのアプローチ ~ビッグデータの「見える化」新領域~

「タレントパレット」の次の事業として、いくつか新しい企画を推進しています。スライドの縦軸がデータの活用度であり、右側にいくほどデータ量が増えている領域です。つまり右下にある、データは増えているがまだ活用が進んでいない領域に対し、新しいサービスを立ち上げようと考えています。

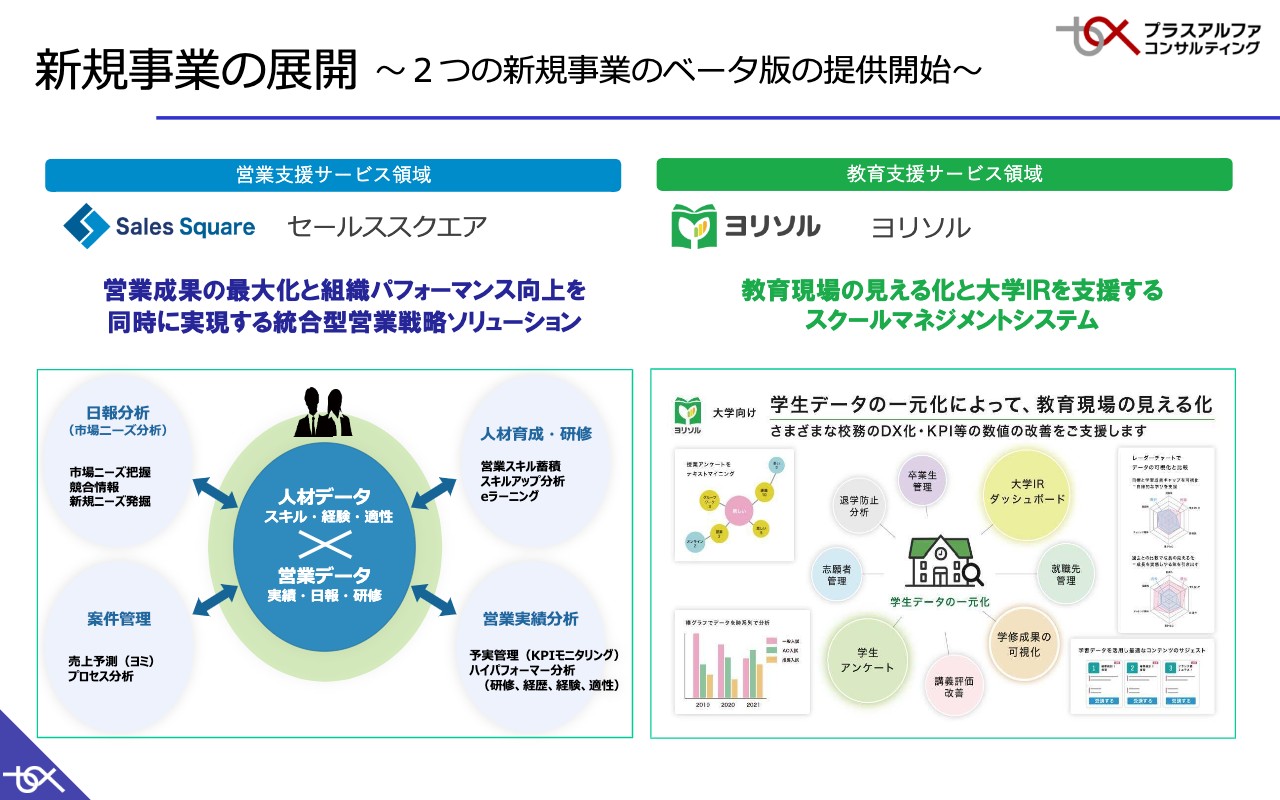

新規事業の展開 ~2つの新規事業のベータ版の提供開始~

新規事業として今あるのは、「Sales Square」と「ヨリソル」の2つです。ちょうどベータ版ができあがり、トライアル企業を募集しながら進めているところです。

スライド左側の「Sales Square」は、営業支援系のSFAの分類サービスです。日本では営業担当者のスキル育成は営業成績を上げるうえでは非常に重要です。このサービスの特徴として、その部分に対応できる点があげられます。また、営業日報もテキストデータのため、当社の強みであるテキストマインドという技術を使い、「市場ではどのようなニーズがあるのか」「競合に対してどのように思っているか」という分析も可能です。

右側の「ヨリソル」は大学・専門学校などでお使いいただくサービスです。社員の見える化から学生の見える化というように、学生のデータを一元化することで、きちんとした学生に対する理解とそれに合わせた育成、あるいは就活支援や新しい学生の獲得に活用することができます。これがうまくできあがれば、「キミスカ」「タレントパレット」につながる、一気通貫のサービスができると考えています。

急ぎ足でしたが、概要のご説明は以上になります。

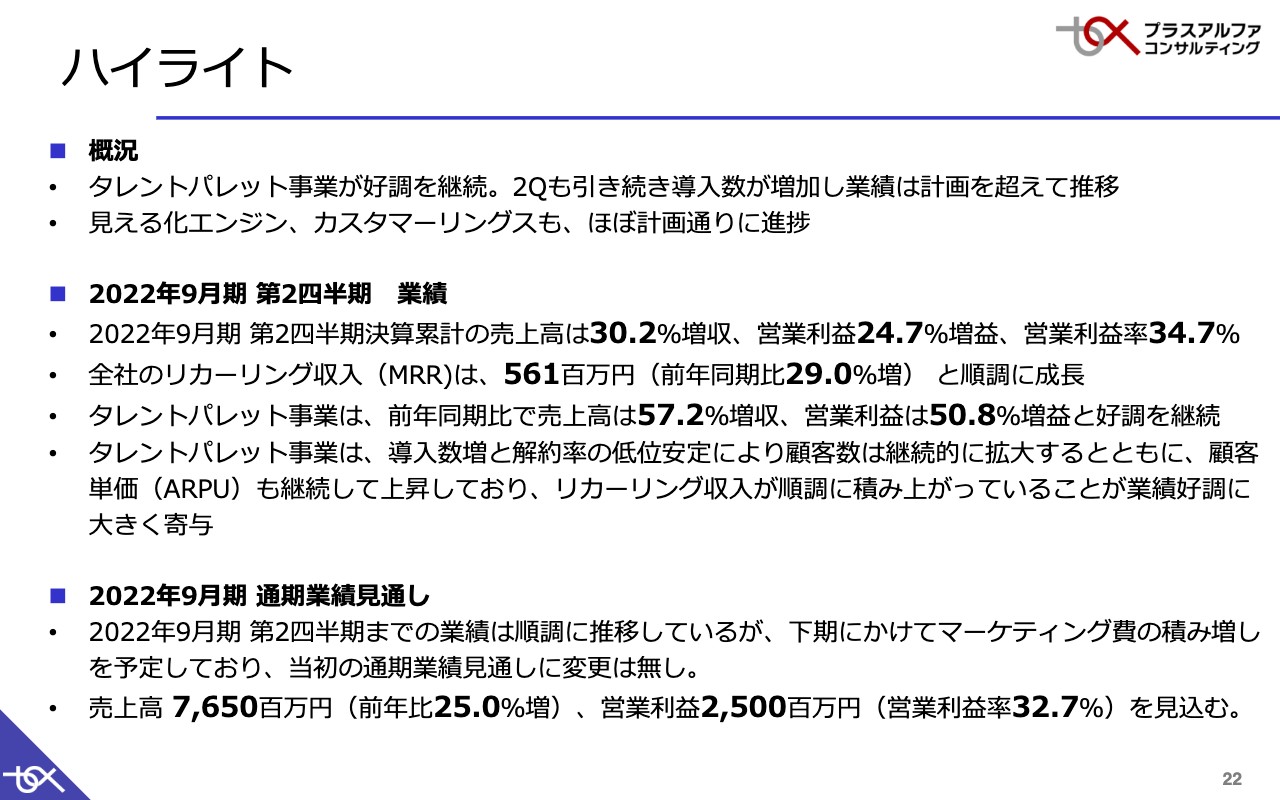

ハイライト

決算の業績についてご説明します。ハイライトですが、全体的には「タレントパレット」事業が好調であり、前期の終わり頃からの好調が今も続いている状態です。

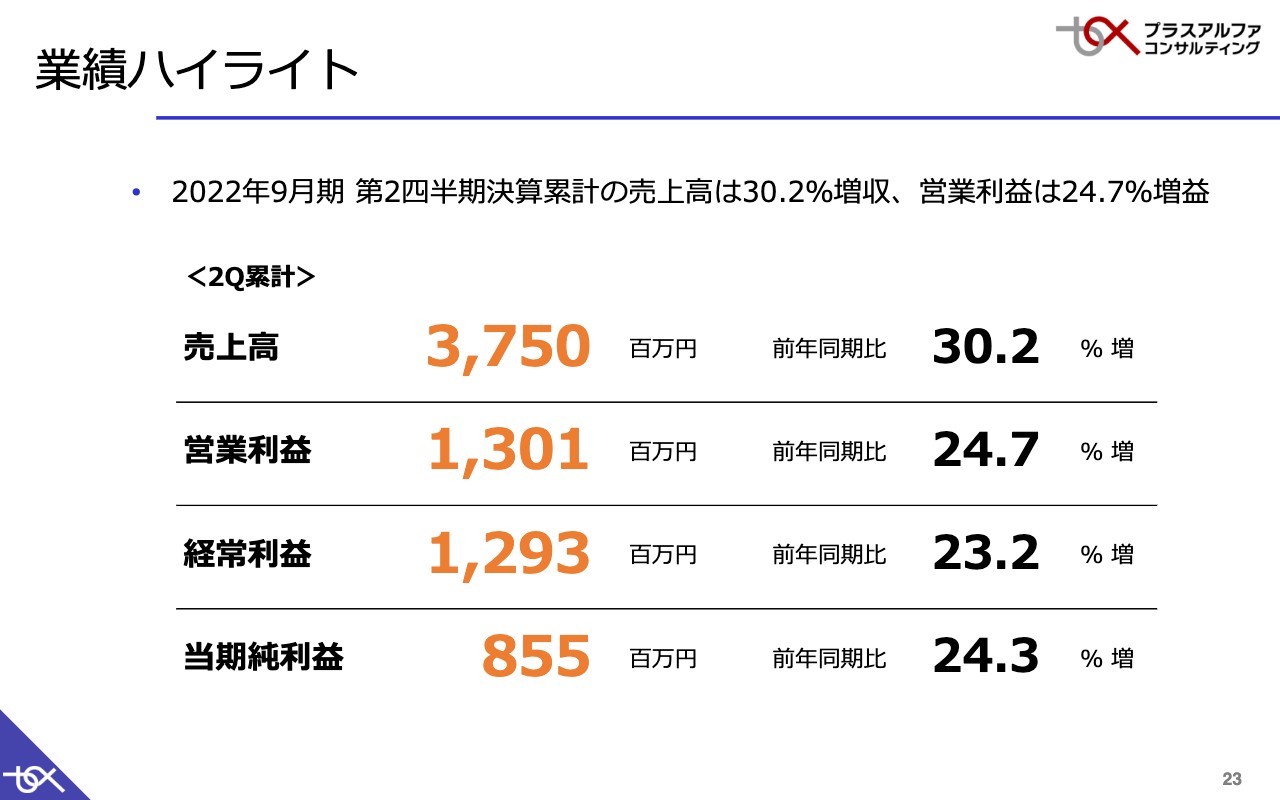

「見える化エンジン」「カスタマーリングス」も新型コロナウイルスの影響が少し長引きましたが、ほぼ計画どおりに進捗している状態です。実際の数値は、第2四半期の累計の売上高が前年同期比30.2パーセント増、営業利益が前年同期比24.7パーセント増、営業利益率が前年同期比34.7パーセントという非常によい結果となっています。全社的なリカーリングの安定収入は5億6,100万円で、前年同期比の29パーセント増と順調に成長しています。

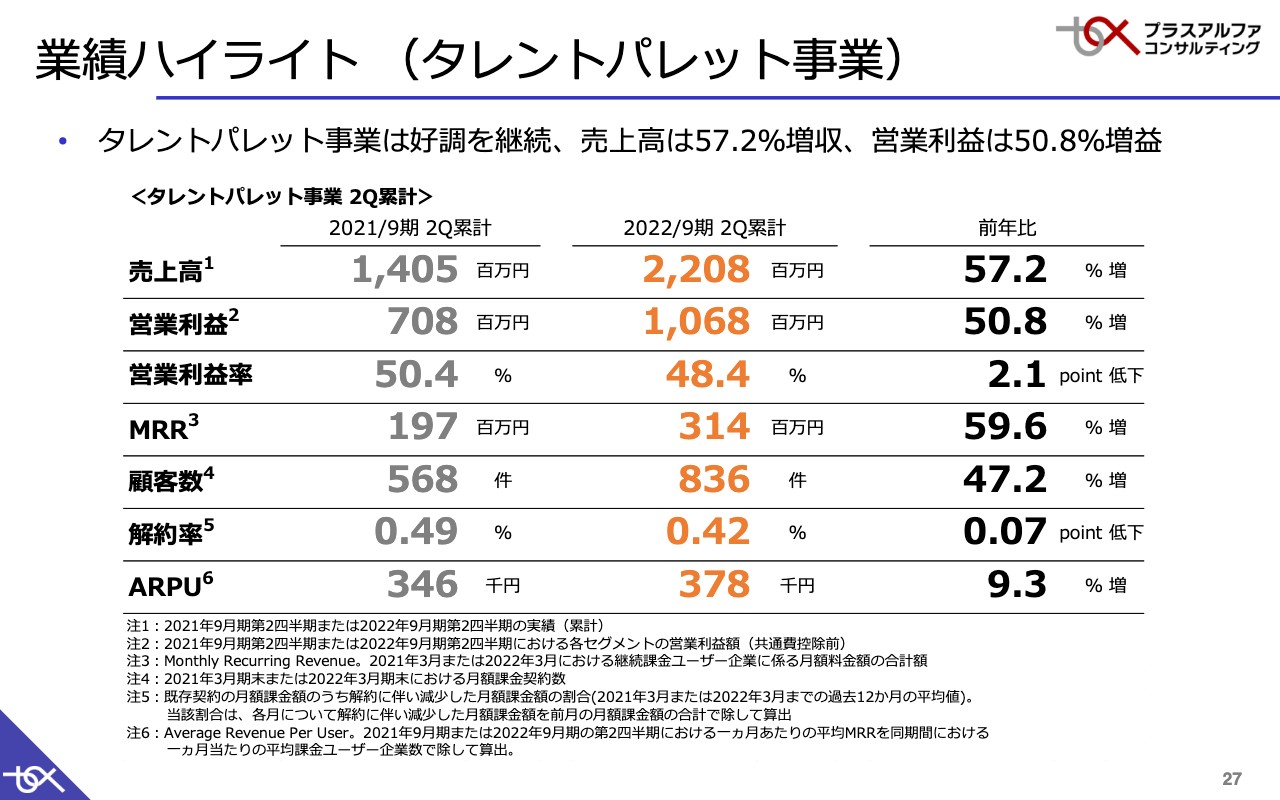

特に、「タレントパレット」事業の売上高は前年同期比57.2パーセント増、営業利益は前年同期比50.8パーセント増と好調な状態です。導入社数が増えてきており、また、想定よりも解約率が低かったため、継続的に顧客数が拡大していったことが要因です。

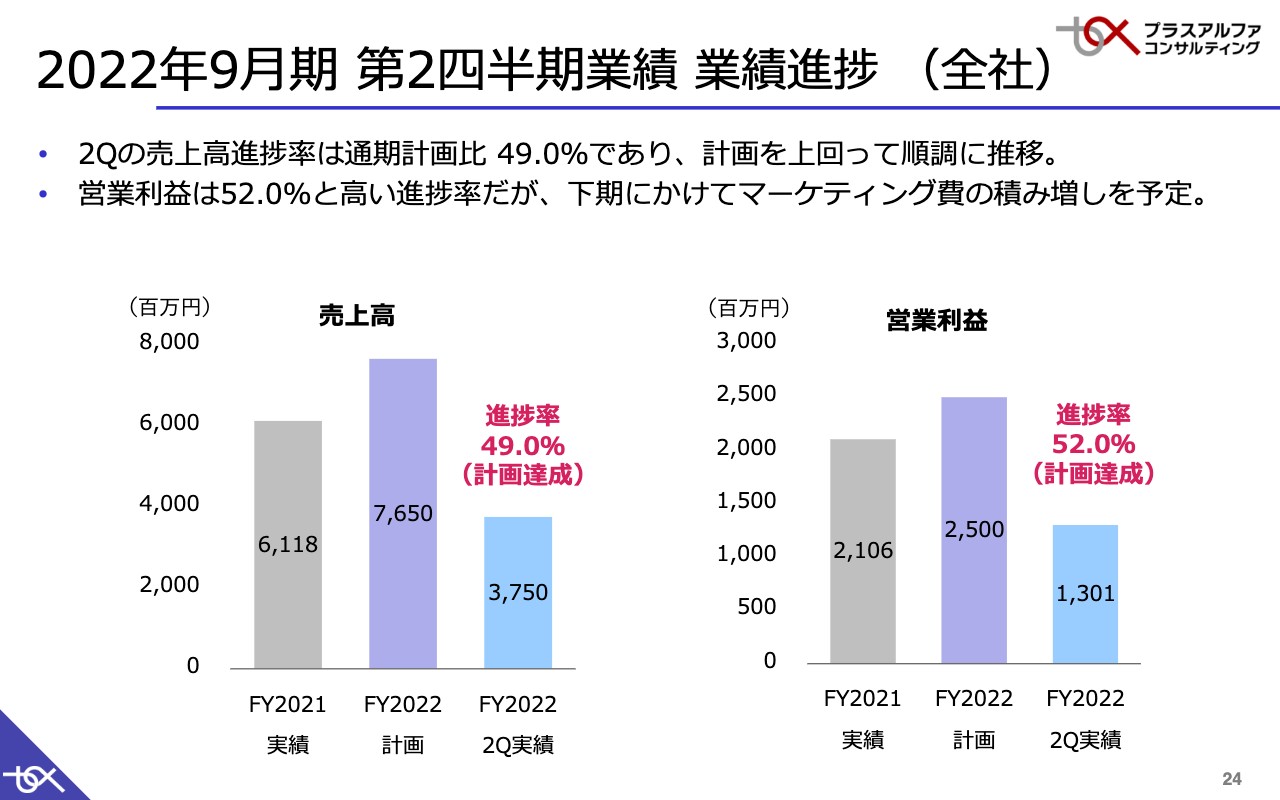

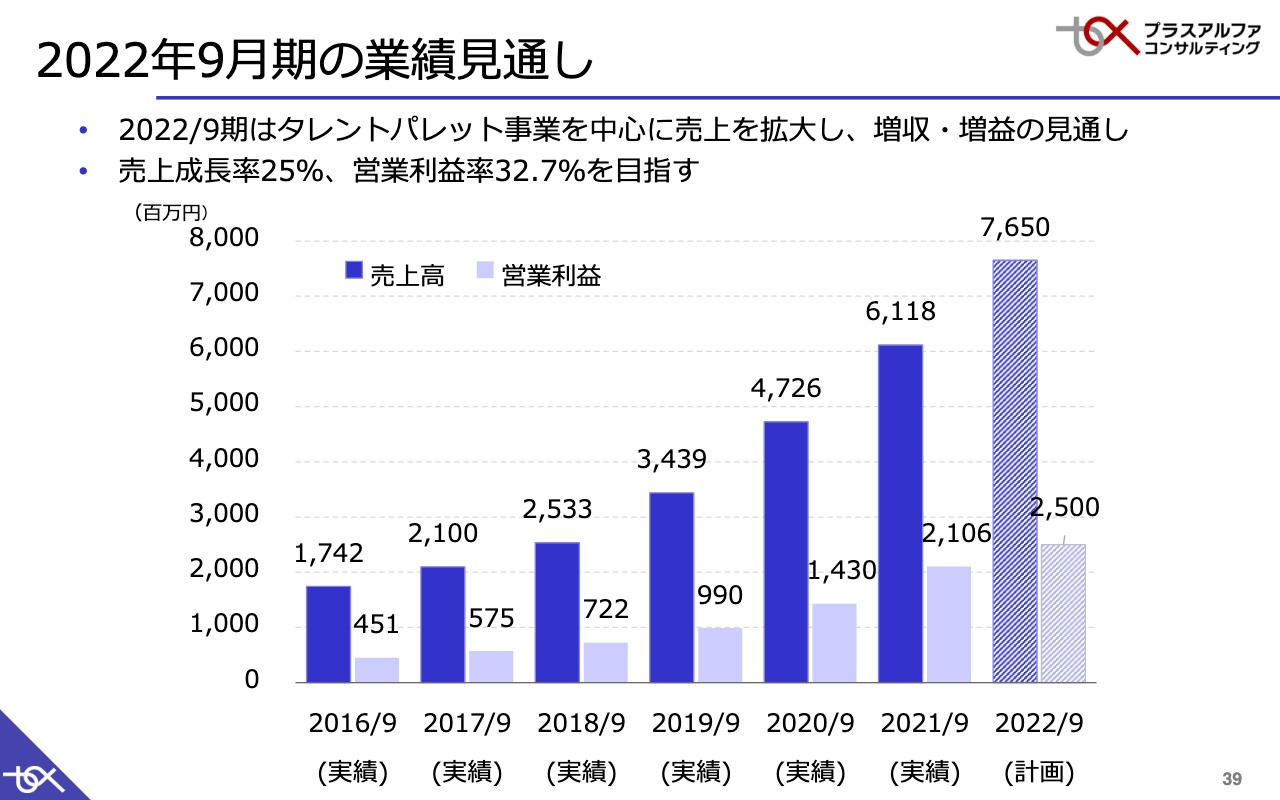

通期業績の見通しですが、こちらは現時点では変えていません。利益の部分は上振れていますが、下期にかけて25億円という計画をきちんと守りつつ、上振れした部分はその次の投資に向けて使いたいと考えています。

業績ハイライト

売上高は第2四半期の累計で37億5,000万円となっています。純利益は8億5,500万円で前年同期比24.3パーセント増です。

2022年9月期 第2四半期業績 業績進捗(全社)

進捗状況ですが、売上高は49パーセントで計画を超えています。営業利益は52パーセントで半分を超えている状態ですが、上期、特に第1四半期にマーケティング費用にかける部分が未消化になっていることもあり、その分の利益が出ているため、上振れた分はもう少し下期に積み増ししたいと思っています。

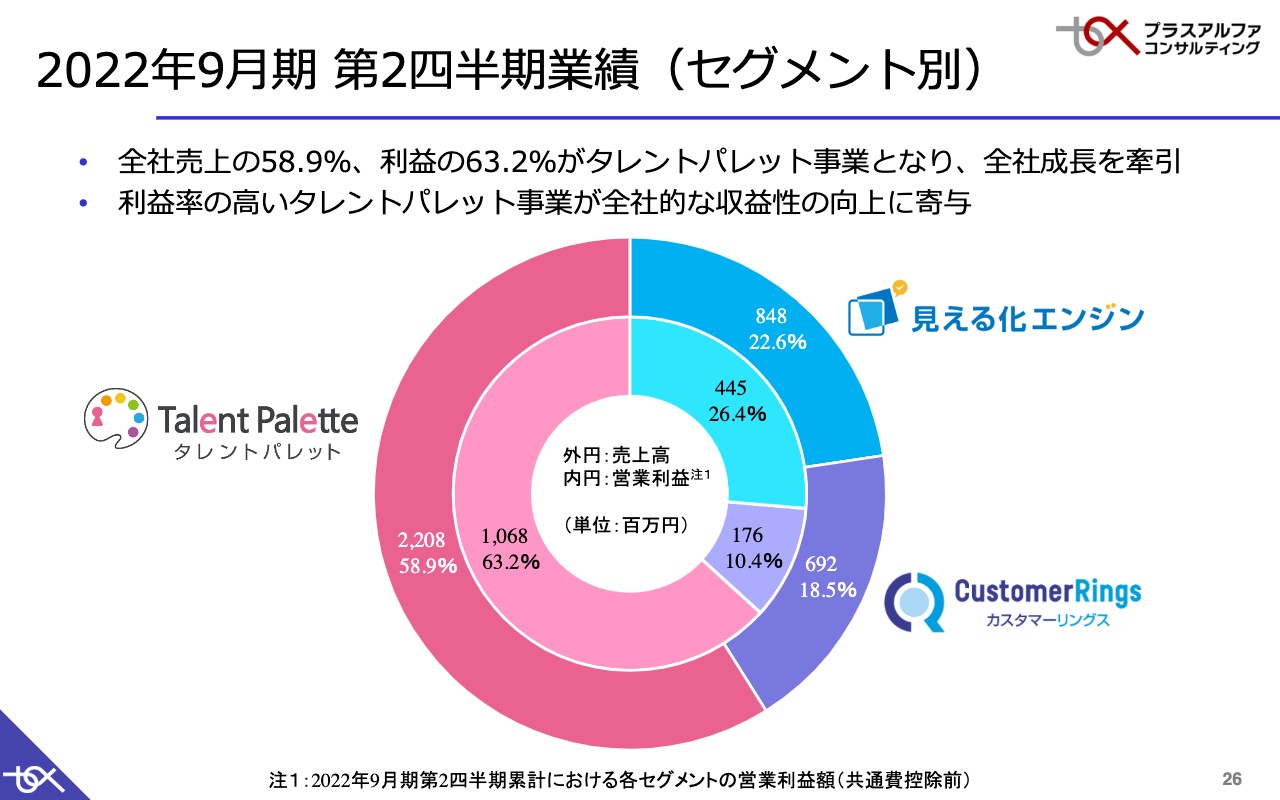

2022年9月期 第2四半期業績(セグメント別)

全体的なセグメント別の売上の構成ですが、今はもう売上の58.9パーセント、つまり6割くらいが「タレントパレット」です。営業利益も63.2パーセントと、かなりの割合を「タレントパレット」が占めています。全社的な成長を牽引しており、「タレントパレット」の成長と収益性の好調が、会社全体の収益性の好調に寄与している状態です。

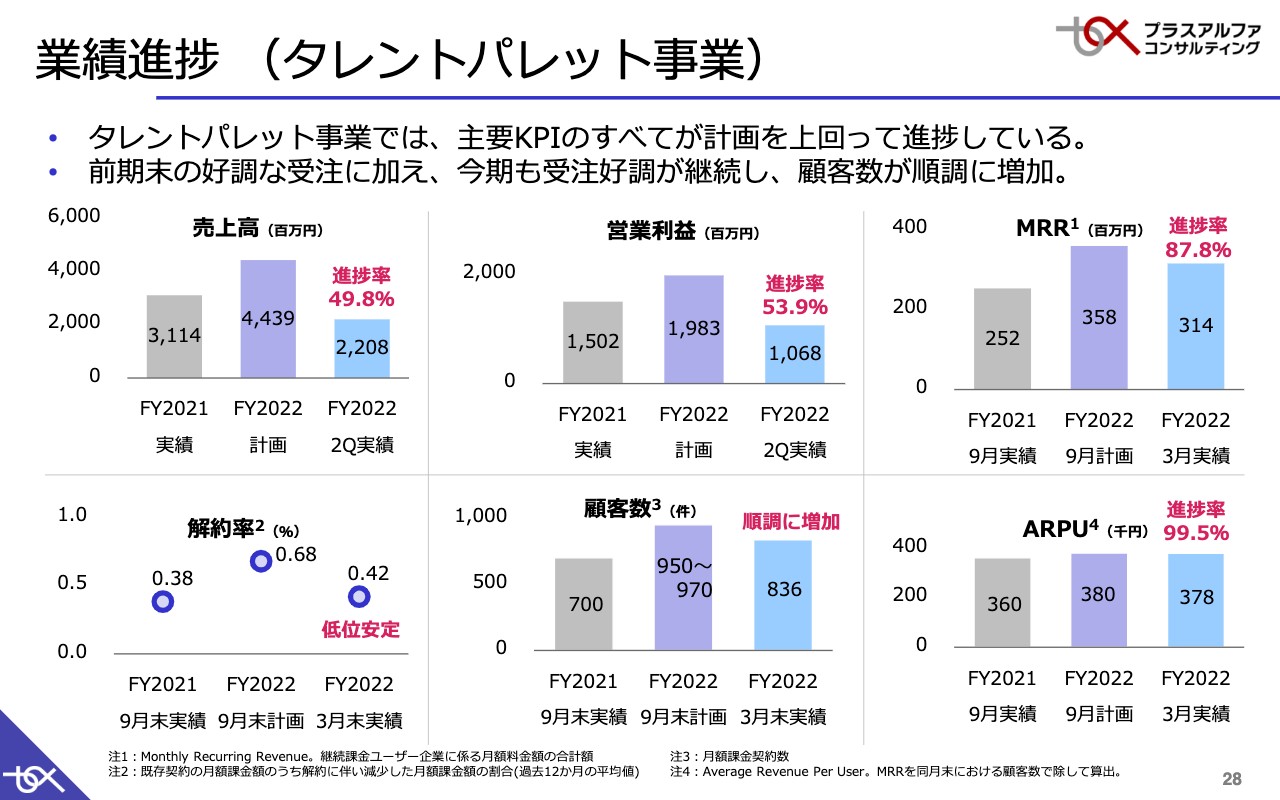

業績ハイライト(タレントパレット事業)

タレントパレット事業の業績についてご紹介します。売上高は約22億円で前年比57.2パーセント増、営業利益は10億円を超えています。営業利益率は共通費控除前ですが、48.4パーセントです。MRR、すなわち安定収益のリカーリングについては前年比59.6パーセント増と非常に順調に成長しています。

顧客数も568件から836件と、約1.5倍に増えています。解約率は前年の同時期に比べて0.07ポイント減です。ARPUはもう少しなだらかになるという想定ですが、現時点で前年比9.3パーセント増という高い伸びになっています。

業績進捗(タレントパレット事業)

タレントパレット事業の進捗ですが、全社的な傾向とほぼ同じです。解約率に関しては後ほどご説明します。

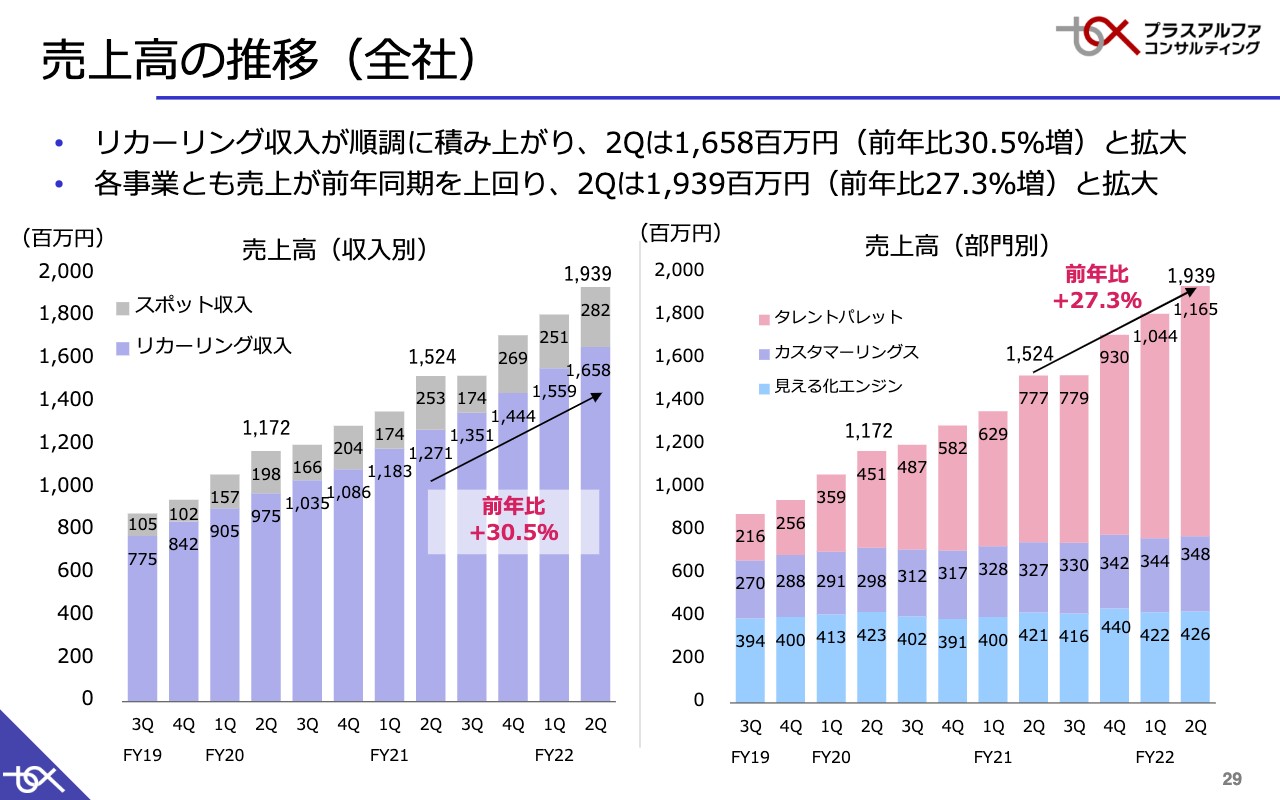

売上高の推移(全社)

全社の売上高の推移です。スライド左側の棒グラフですが、グレーで示したところはスポット収入、つまり初期費やコンサルティングの売上です。そのため、スポット収入は時期によって少しデコボコがあります。パープルで示したリカーリング収入は非常に順調で、前年比30.5パーセント増です。

スライド右側の棒グラフは売上高をセグメント別に色分けし、時系列で並べたものです。やはり「タレントパレット」が伸びており、全体の成長につながっています。若干ですが、「見える化エンジン」「カスタマーリングス」も売上としては前期に比べて伸びています。

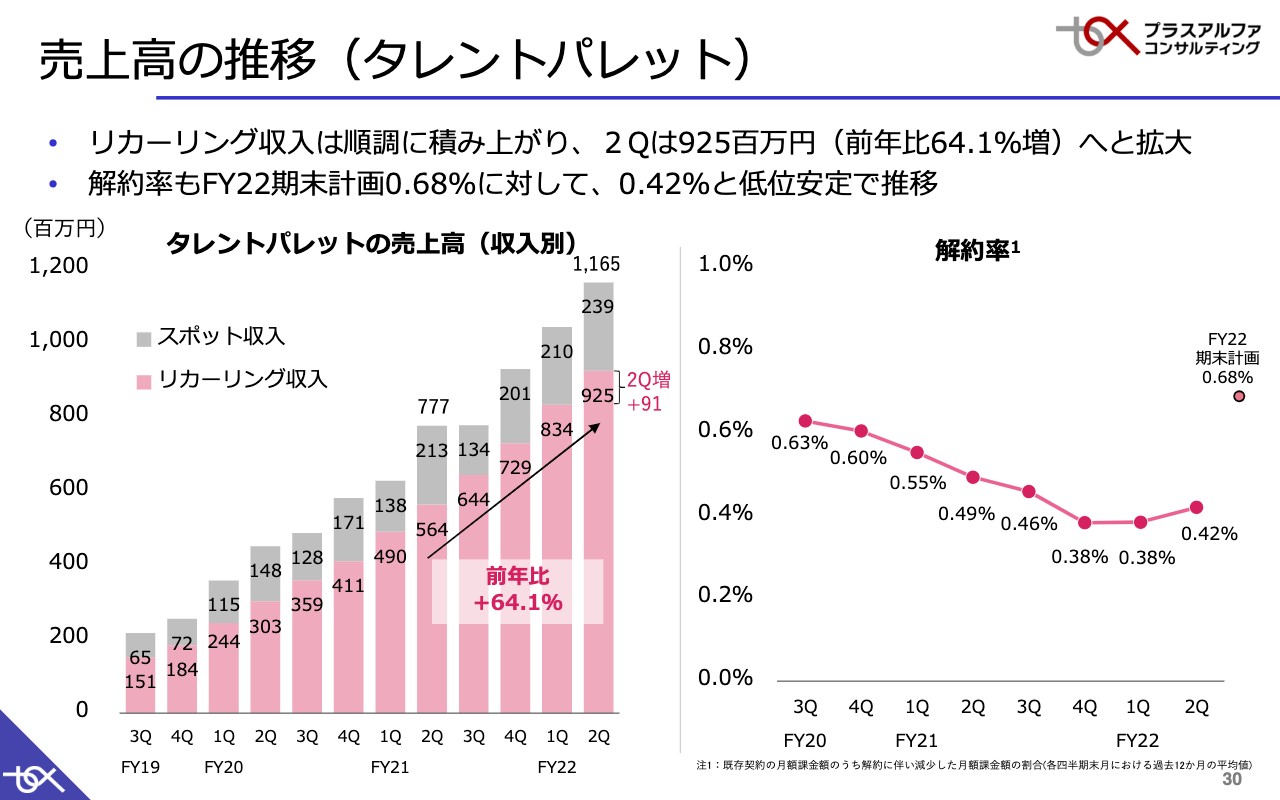

売上高の推移(タレントパレット)

「タレントパレット」だけの売上高推移です。スポット収入のデコボコがだんだんとなだらかになってきたと思います。リカーリング収入は先ほどもご説明したとおり、前年比64.1パーセントと好調に伸びてきています。

解約率については、第4四半期も第1四半期も0.38パーセントであり、今回が0.42パーセントということで、大きく悪化しているわけではありません。もともと0.38パーセントという数値自体があまりにも低すぎると言いますか、新しく導入した企業が多かったこともあり、このような低いものになっています。

今期末の計画としては、0.68パーセントくらいまで上がっても標準的な解約率だと考えています。それに比べると、当期は解約する企業の規模が小さかったこともあり、金額的な解約率はあまり悪化していないというのが現状です。

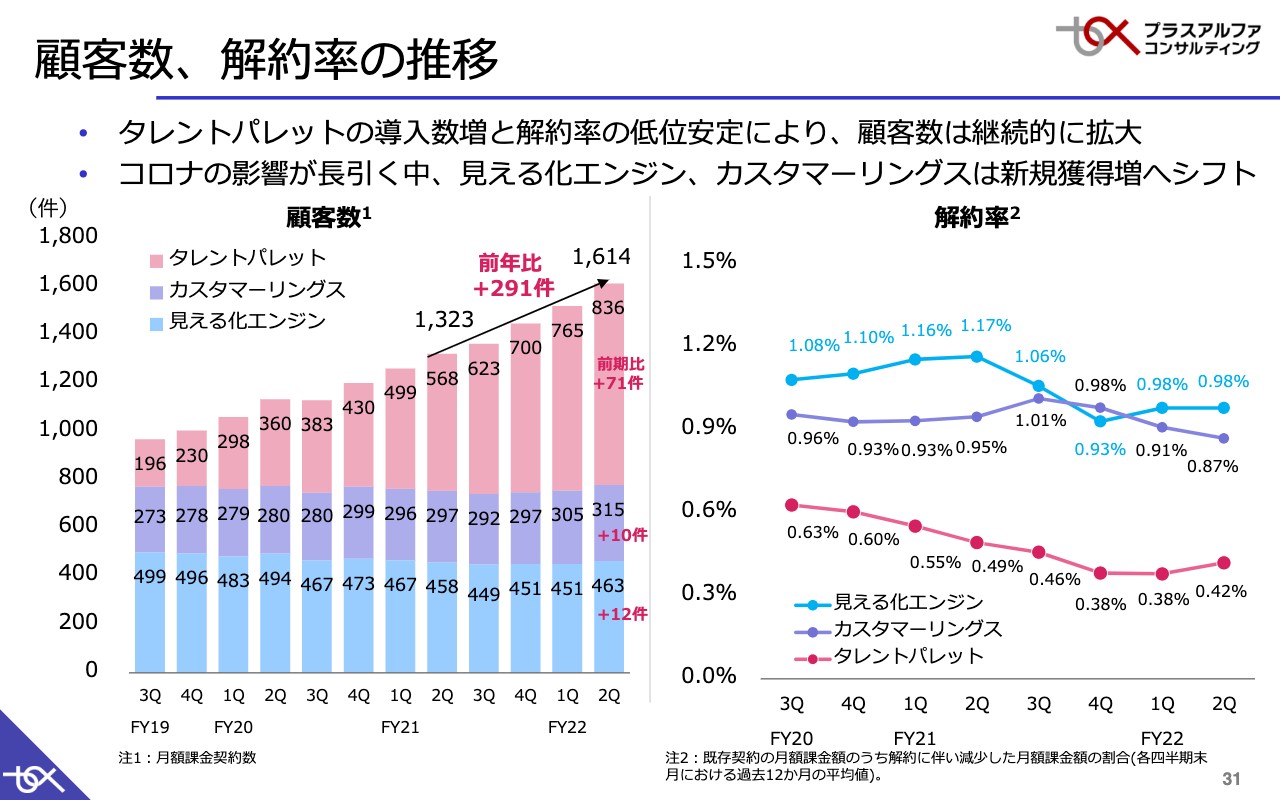

顧客数、解約率の推移

顧客数と解約率の推移です。「タレントパレット」の顧客数が第1四半期に比べて71社純増しています。「見える化エンジン」は12社、「カスタマーリングス」も10社純増しており、コロナ禍が明けるタイミングで既存のお客さまへの深掘りから、新規の獲得にパワーをシフトした結果が少しずつ出てきていると思います。解約率は「見える化エンジン」「カスタマーリングス」も1パーセントを切るところで安定的に推移しています。

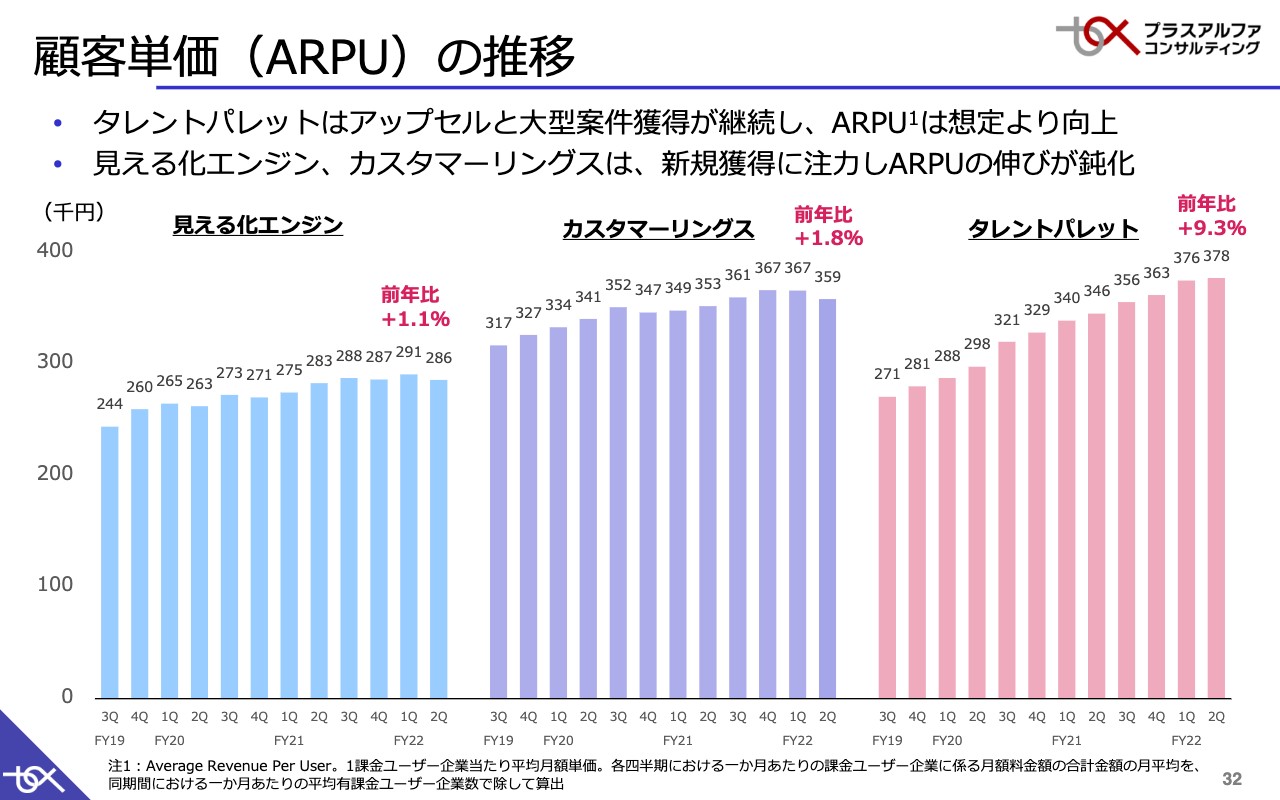

顧客単価(ARPU)の推移

「見える化エンジン」「カスタマーリングス」のARPUは基本的に横ばいのかたちになっています。特に新規獲得に注力していることにより、伸びが鈍化すると思っています。「タレントパレット」は前年比9.3パーセント増ですが、第1四半期から比べると微増というかあまり変わらない状態であり、この傾向自体は続くと思っています。

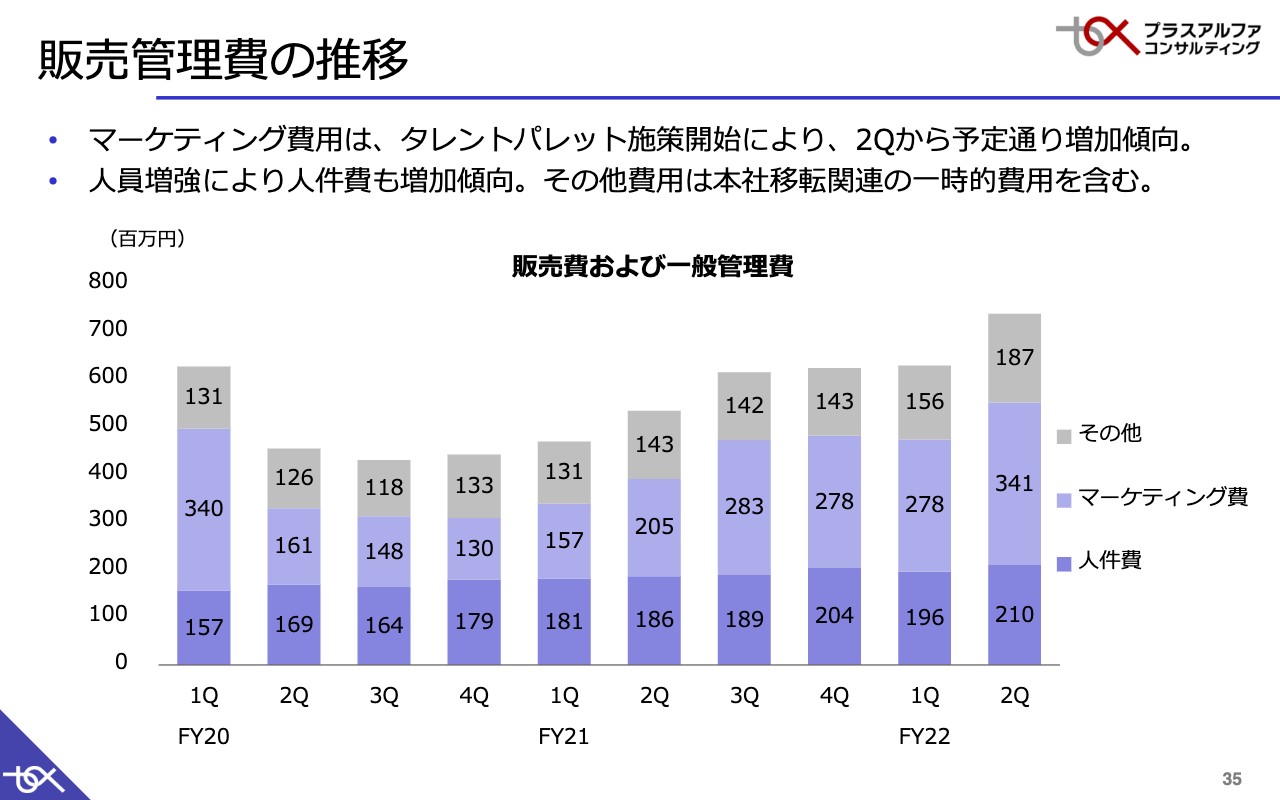

販売管理費の推移

販売管理費の推移になります。ご覧のとおり、マーケティング費用が第2四半期から増えてきています。もともと新しい広告のクリエイティブを、「タレントパレット」のオールインワンサービスを中堅の規模にも広げていくことに使っており、それが開始できたのが第2四半期からだったため、スライドのような推移になっています。棒グラフのグレー部分の「その他」に関しては、3月に本社の移転を行ったため、その分が少し一時費用として上がっています。

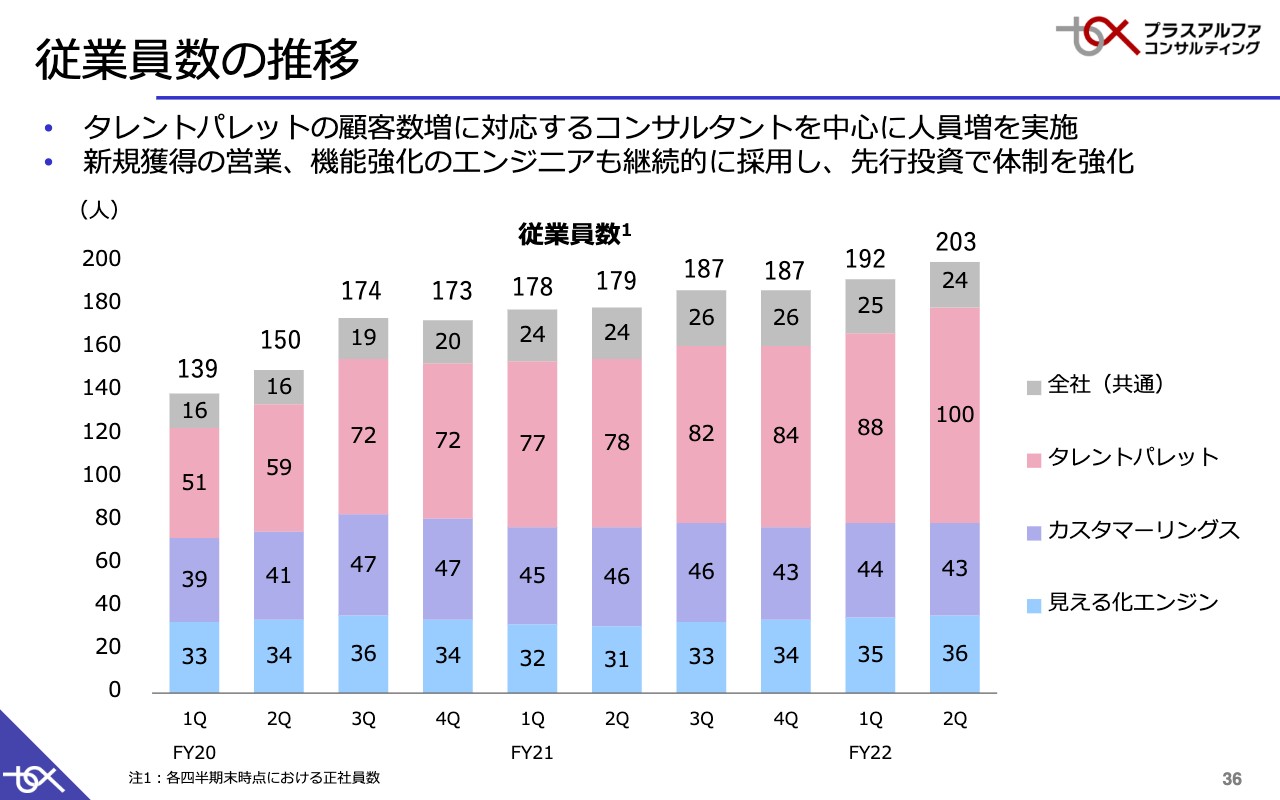

従業員数の推移

従業員数の推移です。特に「タレントパレット」は顧客数が増えてくる中で、それに対応するコンサルタント職を強化する必要があります。第1四半期ではなかなか採用が進みませんでしたが、第2四半期から採用がうまくいって、人員体制の強化が進んでいる状態です。

2022年9月期の業績見通し

業績見通しです。こちらは当初から変えておらず、売上高76億5,000万円、営業利益25億円を目指しています。

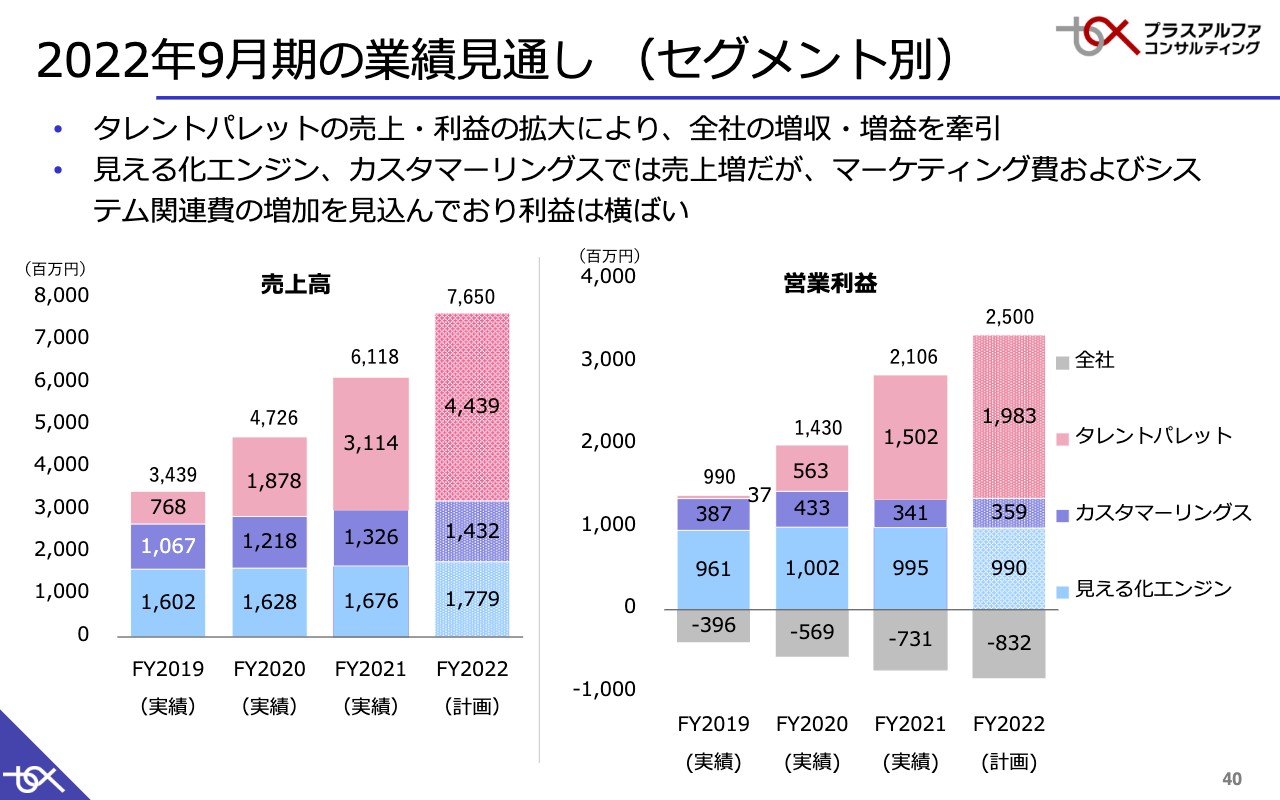

2022年9月期の業績見通し(セグメント別)

基本的には、「『タレントパレット』の売上と利益の拡大」ということで、全社的な目標を達成していこうと考えています。

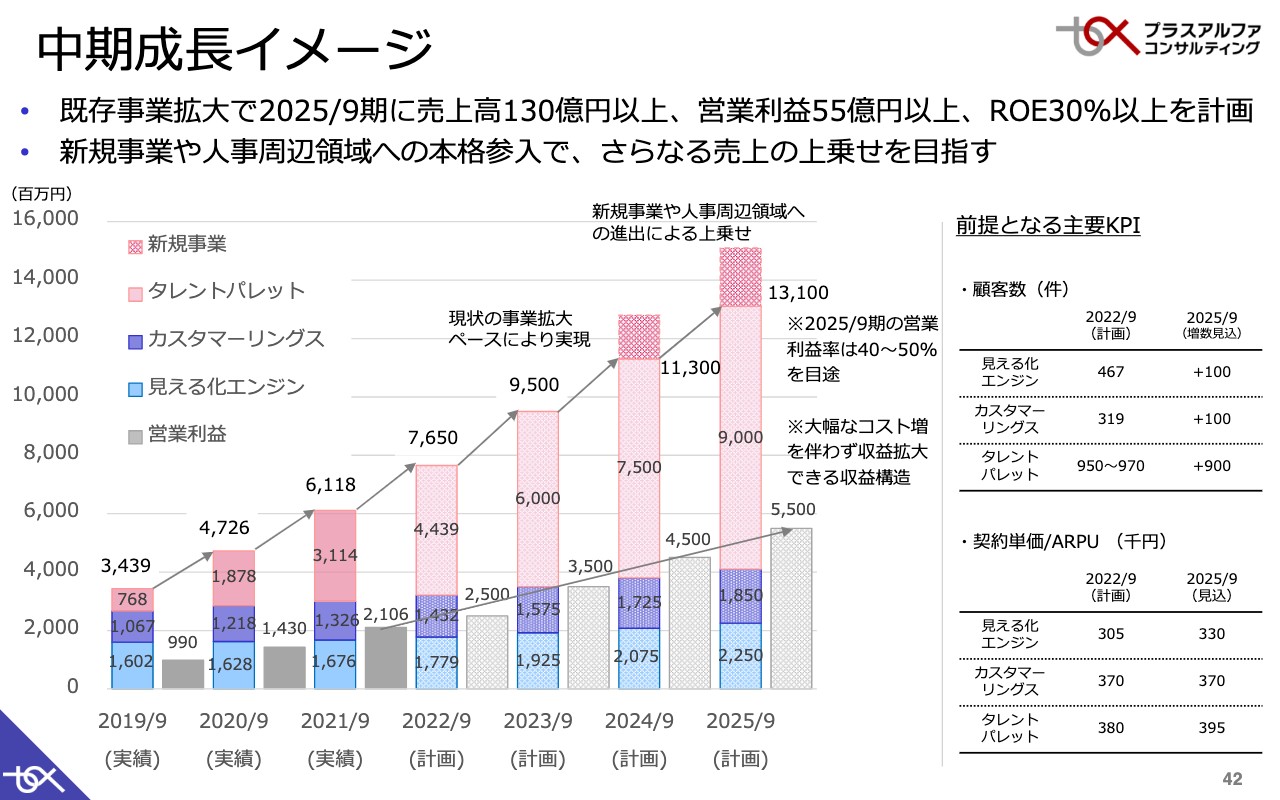

中期成長イメージ

最後に中期成長イメージで、こちらも当初から変えていない状態です。2025年9月期には売上高131億円、営業利益55億円を目指し、今のところ順調に進んでおります。かつ、スライドの棒グラフの右上にある赤い網掛けの部分、人事周辺領域と「タレントパレット」の次の事業の立ち上げを達成するという点では、第一歩を進められていると考えています。ご説明は以上になります。

質疑応答:タクシー広告を実施した理由について

司会者:「これまでテレビCMはタクシー広告に比べて費用対効果が低いと聞いていましたが、実施した理由を教えて欲しい」とのご質問です。

三室:テレビCMは約2年半前に1度行ったことがあり、パフォーマンス的にはそこまで期待どおりにならなかった経験があります。それに比べて、タクシー広告はかなり直接的なリード獲得につながるため取り組みました。

最近のタクシー広告も価格が高騰していますし、今回の「タレントパレット」のオールインワンという、人事の担当者を含めての訴求という点において、マス広告に効果があるのではないかということで、試行的なかたちで進めてきました。その結果を踏まえて、今後続けていくかどうかを考えたいと思っています。

質疑応答:投資の優先順位について

司会者:続いて「今期業績の上振れ分は投資で回すという説明がありましたが、投資の優先順位はどのようなところが高いのでしょうか? 人材なのか広告なのか、理由も併せて教えてください」というご質問です。

三室:人材については当初計画に基づいて投資額を決めており、計画どおりで充分だと思っています。そのため、上振れ分は販促、宣伝広告のところにかけるつもりです。もしくはアウトバウンドの強化を試してみたいところもありますので、そのあたりへの投資を考えています。

質疑応答:解約率とその理由について

質問者:解約率がこれまで低かったところから0.42パーセントに上がったという話がありましたが、SaaSの場合は1ヶ月前の通知が普通だと思っています。御社のサービスでは、3月に契約見直しが圧倒的に多いのでしょうか? また、期末では0.68パーセントというお話もありましたが、一定数出る解約にはどのような要因があるのでしょうか?

解約時期は3月が多いのでしょうか? 多い場合には約1ヶ月前に通知があり、そこでやり取りをしながら解約を避けることができるのでしょうか? それとも解約に至ってしまうのでしょうか? 御社のサービス特性も踏まえ、このあたりの数字について教えてください。

三室:解約数が低すぎるのではないかとお話ししましたが、理由として、「タレントパレット」は新規で導入する企業が非常に多く、その割合も多いことがあります。

もともと1年契約となっていますが、1年後に見直しをするかというと、そうではありません。2年くらい使ってから、きちんと使えているのか確認が入り、解約が出てきます。今はまだその段階に来ている企業の割合が少なく、0.38パーセントという数字になっていると考えられます。

顧客数が増え、3年目、4年目となる企業も増えてきているため、多少解約率が上がっても仕方がないというのが「解約数が低すぎる」とお伝えした理由です。

また、解約時期は3月が多いのかというご質問ですが、たしかに全体の割合の中では4月から契約をスタートする企業が多いため、3月末での解約が多いと思います。ただ、その結果が出てくるのは4月で第3四半期になるため、あまり関係はないと考えられます。

解約の理由について、解約率の数字が低いのは金額ベースによるもので、解約する企業は比較的規模が小さいところになります。人事担当の方も、いろいろな業務に取り組みながら「タレントパレット」を扱うことが多いため、データのメンテナンスや推進のところで手間取ってしまうという点が理由として多いと思います。

当社は16年間、SaaSのビジネスを行っていますので、解約しそうな企業についてはログイン数やデータ登録数などをモニタリングしながら、継続判断月に合わせて対応しています。基本的に1ヶ月前申請になりますが、それより前からある程度解約リスクを察知し、対応している状態です。

質疑応答:新規ビジネスについて

質問者:新規ビジネスについてです。営業支援系と大学向けというお話がありましたが、以前は学習塾が候補にあったと思います。そこも含めて「ヨリソル」に入っているのでしょうか? それとも方向転換し、大学IRに変えたのでしょうか?

三室:「ヨリソル」は学習塾を含め、中学や高校も対象としてスタートしています。ただし、一番ニーズがあるのは大学IRや就活支援などです。そのように考えると、大学もしくは専門学校で一番効果が出やすいということで、そこに注目したアクションになっている状態です。

質疑応答:「タレントパレット」におけるサポートの必要性について

司会者:「『タレントパレット』において、使いこなせない顧客が増えることが解約に結びつくこともあるのでしょうか? それを防止するために、サポートを厚くする必要性は感じられますか?」というご質問です。

三室:まさに使いこなせないことが解約の一番の要因になるため、先ほどお話しした人員体制強化のコンサルタント、その部分の手厚いサポートを強化していくことが必要になります。

ただし、テックタッチのようなFAQの仕組みや、「ラウンジ」といった、そこに来るといろいろなことが聞ける場をオンラインで用意するなど、いろいろなチャネルを使いながらのサポートはすでに行っています。そのため、基本的に解約率は非常に低いと思っています。ただ、その中でも一部解約が出てきてしまうのが現状だと思います。

質疑応答:「タレントパレット」の中期成長イメージについて

質問者:「タレントパレット」の顧客数の増加ペースが、想定よりも若干早くなっていると思います。現在、スライド42ページに記載の計画策定時よりも、顧客数増加のペースが上がっていくイメージを持っていますか? それとも御社のキャパシティ上の制約で、現在見込まれるのは900社くらいの増加でしょうか?

三室:この計画を立てた時点よりは、増加ペースが早まっていると感じます。ただし、それは何倍などではなく積み上げながらのため、健全なかたちでの導入と言いますか、サポートも含めてできる範囲があります。その範囲の中で行っていますが、引き合いなどが多くなってきていることは感じています。

質問者:年間300社前後の計画が、例えば400社になるなど、そのようなことはあまり考えないほうがよいですか?

三室:目指すところではあります。オールインワンということで、エンタープライズだけではなく、中堅企業や小規模事業所のコンペに加われれば確度が高いことはわかっていますので、そのような機会が増えてくれば、お話しされた社数は不可能ではないと思っています。ただ、単価が下がってくる可能性もあるため、増えた分だけ売上がそのまま比例はしないかもしれません。

質問者:社内のサポート体制上、もしくは営業上での人員の制約はあまりないという理解でよろしいでしょうか?

三室:営業のほうも強化が進んでいます。サポートや問い合わせ対応では顧客増により逼迫することもありますが、先ほどご説明した人員増のグラフからもわかるように、コンサルティングの職種のメンバー採用はうまく進んでいます。また、ヘルプデスク的なところは、外部のパートナーにも協力してもらいながら対策を強化できているため、そこまでネックになる点ではありません。

質疑応答:新規分野開拓に特化した人材の割合について

司会者:「スライド20ページで新規事業についてご説明がありました。御社の開発リソースで、既存ではなく新規分野開拓に特化させている人材の割合はどの程度でしょうか? 目指す数字があれば教えてください」とのご質問です。

三室:「セールススクエア」と「ヨリソル」は、社内の新規ビジネスコンテストの中で、優秀賞を受けたメンバーがスタートしており、兼任しながら取り組んでいる状態です。

開発に関してですが、この2つは「タレントパレット」がベースになっています。現在のベータ版までは、完全にゼロから作るのではなく、「タレントパレット」のベースと「タレントパレット」の開発メンバーが加わることでできている状態です。そのため、人員の割合で言えば一部という言い方になります。

今後、トライアルなどを実施しながらいろいろなニーズを聞き、そこではエンジニアのリソースをきちんと確保しながら進めていこうと考えています。ただ、大規模な開発ではないため、エンジニアを大量に投入するのではなく、少数精鋭でまずはエッジのきいた差別化できる機能を作ることが重要だと思います。

質疑応答:新規事業における既存事業者との比較、競争優位性について

司会者:新規事業における既存事業者との比較、競争優位性について教えてください。

三室:営業支援系の部分は、以前からそのような企画をしたいと考えていました。中でも「セールススクエア」の日報分析は「見える化エンジン」の案件でもあるため、ニーズがあり、当社でしかできないものだと考えていますので、この部分は差別化できると思います。

「ヨリソル」については、かなり特殊な領域、業界のため、試行錯誤しながら取り組んでいくものだと思います。ただし、データの一元化ができてないことや、それにより教師の方の雑務が増えていること、大学運営で戦略を練る上で情報があまりないことなどをうかがっています。一定数のニーズがあるため、当社のマーケティングでのデータ分析の活用やノウハウを活かすことで、人事領域で「タレントパレット」を始めた時と同様、差別化ができると考えています。

質疑応答:エンタープライズ向け施策について

司会者:続いてのご質問です。「スライド13ページで、1,000名以上のエンタープライズ企業の件数が40パーセントと高評価を得ているのに、SMB向けを強化するとのお話がありましたが、エンタープライズ向けに特化したほうがよいのではないでしょうか?」とのことです。

三室:エンタープライズ向けから中堅規模、SMBにシフトするかというと、そうではありません。エンタープライズ向けも、きちんといろいろな施策や機能強化を行っていく前提です。

ただ、呼ばれてないコンペが多いことがわかっていますので、まずはコンペに呼ばれることで機会を得られれば、新たに多くのパワーをかけたりしなくても、社数を伸ばすことができるのではと考えています。

そのため、どちらかがというようなものではなく、両方に取り組んでいくという回答になります。

質疑応答:販売管理費の推移について

司会者:「スライド35ページを見ると、第2四半期はマーケティング費が増えています。第3四半期以降はさらに増えるのでしょうか?それとも第2四半期並みで推移するのでしょうか?」とのご質問です。

三室:少し増える程度で、横ばいになるというイメージです。どこかの四半期で一気にという感じではありません。本来は第1四半期から同じくらい費用をかけていこうというところですが、クリエイティブの作成期間があったため、第2四半期からしっかり投入しています。第3四半期、第4四半期もその状態になると思っているため、ここから急激に増えていくかたちではないと思っています。