2022年3月26日にログミーFinance主催で行われた、第34回 個人投資家向けIRセミナー Zoom ウェビナー 第2部・株式会社マーキュリアホールディングスの講演の内容を書き起こしでお伝えします。

スピーカー:株式会社マーキュリアホールディングス 代表取締役 豊島俊弘 氏

元ファンドマネージャー/元ディーラー 坂本慎太郎(Bコミ) 氏

タレント/ナレーター 飯村美樹 氏

代表取締役からのご挨拶

豊島俊弘氏(以下、豊島):マーキュリアホールディングスの豊島でございます。ログミーFinanceは去年9月にも出演させていただき、その時も坂本さまとお話しさせていただきました。本日もいろいろとお話しできればと考えています。

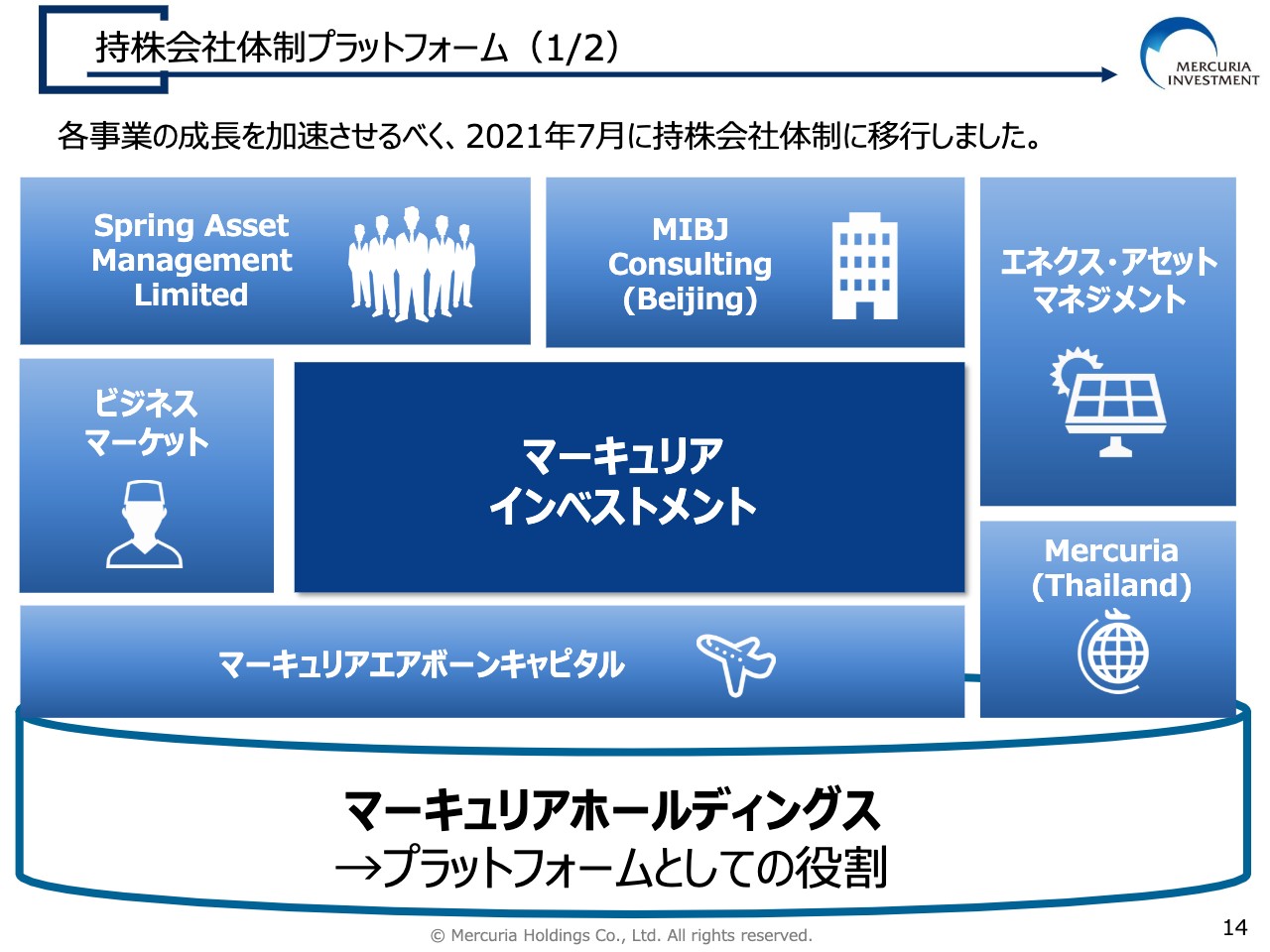

マーキュリアホールディングスは2005年に設立された会社ですが、去年7月にホールディングス化し、一段と事業成長を加速していこうと考えているところです。

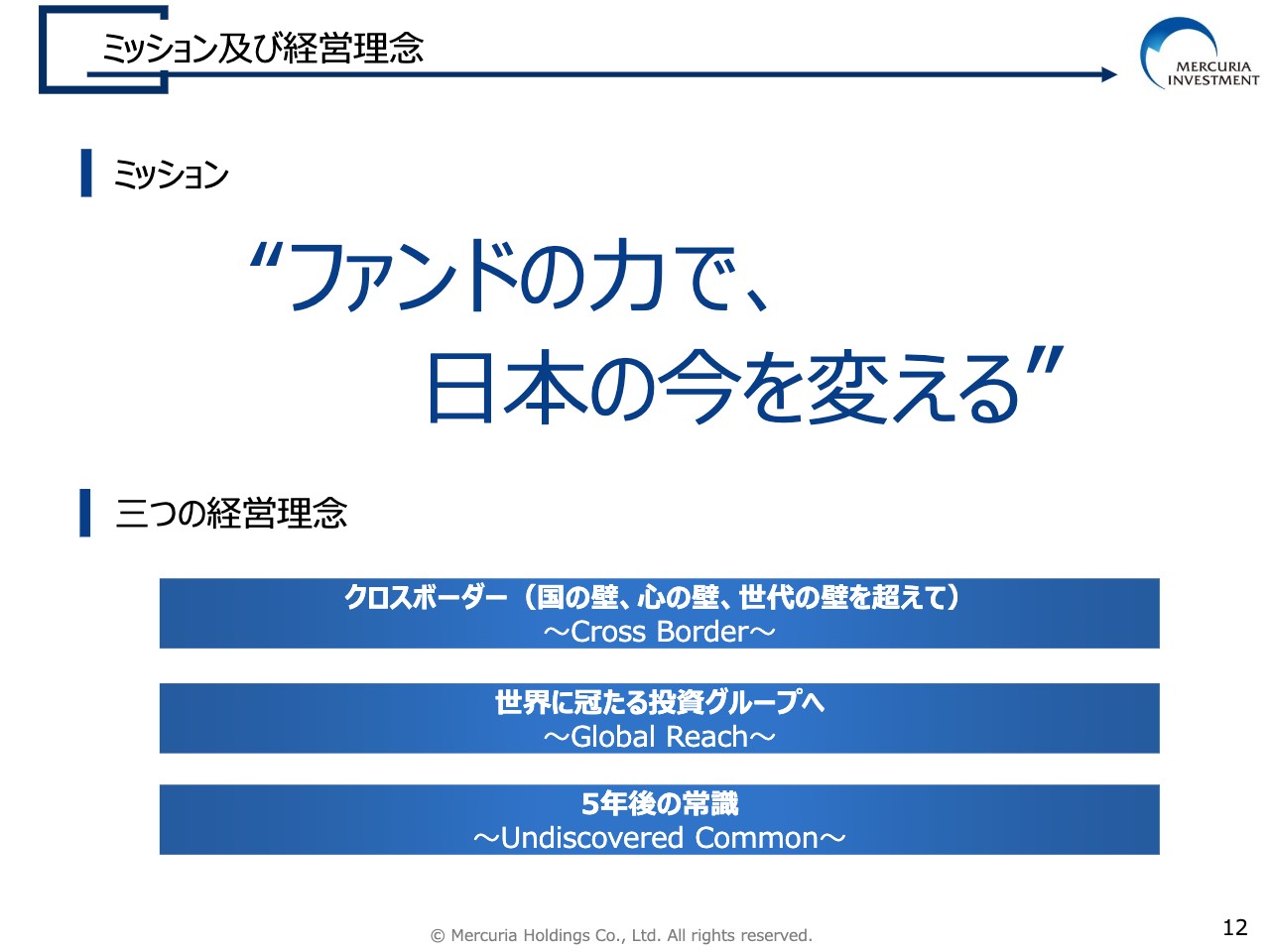

今回の東証市場再編においては、プライム市場を選択することにしました。去年、ミッションも新しく「ファンドの力で、日本の今を変える」としました。これについては後ほどまた触れたいと思っています。

本日は、まずグループ全体の紹介、次に事業はどのようなことを行っているのか、特にオルタナティブファンドのマネージャーと言うと「オルタナティブって何なの?」という人も多いと思うため、そのあたりについてイメージを持っていただき、業績の推移、そして今どのようなことを企画しているのか、最後に投資家のみなさまにメッセージをお伝えしたいと考えています。

マーキュリアホールディングス概要

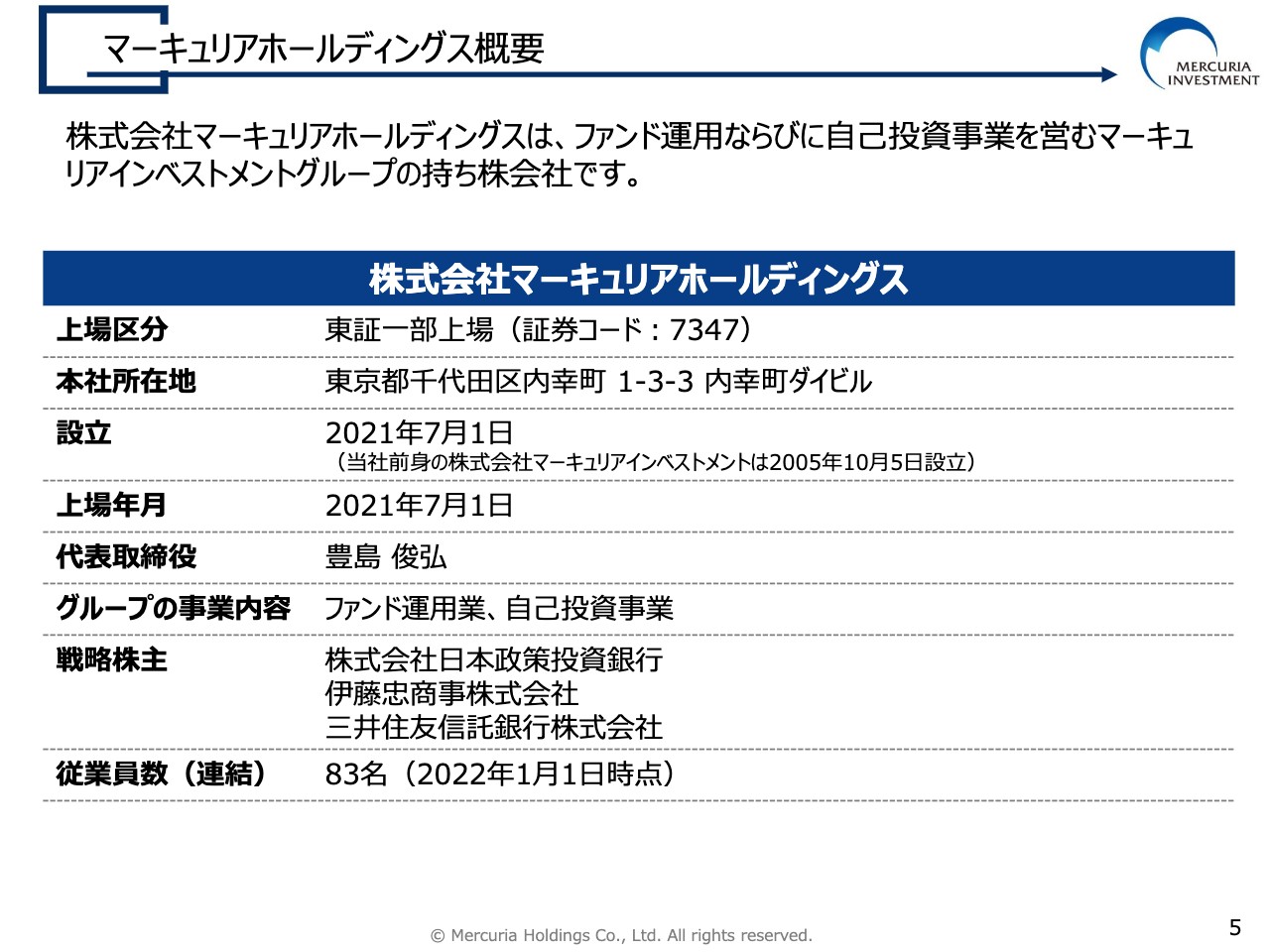

豊島:まずグループですが、最初にご紹介いただいたように東証一部の会社です。事業の内容としてはファンドの運用、すなわちファンドをマネージする仕事です。

私どもの場合は戦略的な主要株主がおり、日本政策投資銀行、伊藤忠商事、三井住友信託銀行と、非常に立派な会社の方々に入っていただいています。このあたりの協業関係ができるということは、長期の投資をしていく上で高い信用力につながっている部分があるのではないかと考えています。

グループで従業員は83人くらいいるのですが、クロスボーダーで展開しているため海外の人たちも多く、だいたい半分くらいです。女性の比率も4割くらいあります。

オルタナティブ投資とは?(1/3)

豊島:ファンドマネージャーというのはいろいろなものをマネージします。しかもファンドマネージャーの中にはいろいろなタイプがあります。投資信託もファンドですし、乗っ取り屋にもファンドと言われるような人たちがいたり、アクティビストであったり、いろいろなものがあります。

坂本慎太郎氏(以下、坂本):資産も株や債券など、いろいろなものがありますよね。

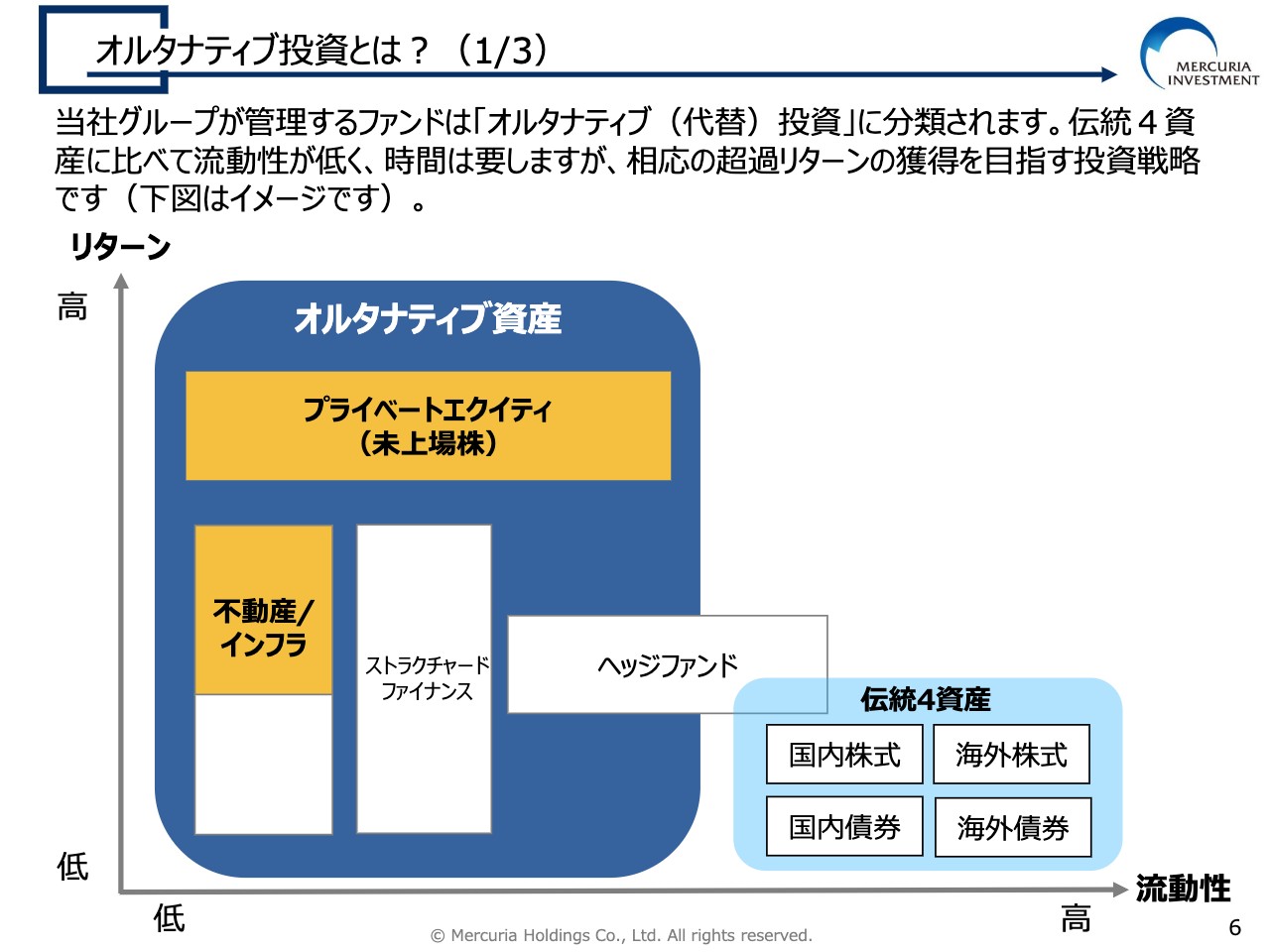

豊島:おっしゃるとおりです。では私たちはどうなのかと言うと、オルタナティブと言われる資産クラスを手がけています。「オルタナティブ」は「代替」という意味のため、反対定義です。要するに「伝統的なものではない」というのがオルタナティブで、ひとまとめに言われてしまいます。

伝統4資産というのは、年金などに入っている人は会社の年金基金のようなところから年に1回、運用報告があるのですが、その中に国内株式・国内債券、海外株式・海外債券・その他と書いてあります。この「その他」に入るものがオルタナティブです。何が一番違うかというと、国内株式や国内債券はマーケットがあり、日々トレードできて、時価があります。

坂本:流動性がある程度担保されているということですね。

豊島:おっしゃるとおりです。弊社の手がけるオルタナティブは、このようなものの中でも流動性が非常に低いものです。流動性が低いというのはどのようなことかと言うと、簡単に言えばクリック1回で買ったり売ったりできるというのが流動性が高いものです。証券ではないですが、ビットコインなどの仮想通貨や為替なども種類によっては流動性が高いと言えるかもしれません。

坂本:株だと板があってそこで売買できますからね。

豊島:流動性が低いものは、都度契約しないと取得することや売ることができず、契約ですので双方がきちんと弁護士をつけて、相対で取引を行うわけです。だから当然、そのようなものは長期投資になってきます。流動性がここで若干犠牲になるわけです。

その代わり、リターンはしっかり狙っていきます。代表的なものはプライベートエクイティと言われる非公開の会社で、加えて不動産やインフラのなかでも非常に長期で安定的にキャッシュフローを生み出すものを、私たちは主戦場としています。

坂本:最近オルタナティブ投資もGPIFなどで若干は採用するようになってきて、少しずつメジャーになってきたと思います。オルタナティブは2つあるということですが、未上場株と、期間が長いインフラですね。このようなかたちの投資は、年金の投資戦略に合うというのはあります。御社はこの2種類とも手がけているかたちですね。

豊島:おっしゃるとおりです。アプローチが違うのでチームは別ですが、両方の種類を手がけています。プライベートエクイティは会社ですが、上場株であれば証券会社が仲立ちして売買するわけです。

このプライベートエクイティ、つまり非公開の会社という法人格をまるごと売買する時には、特に今は事業承継などが多いですが、例えば「そこのラーメン屋さんを売りますよ」といっても、マーケットの板が立っていないため同時決済はできないわけです。これを契約するのはすごく大変ですが、中堅企業ですごくお金を持っているような優秀な企業は、日本に多くあります。

そのようなものの売買の仲介ができる人がいるかと言うと、お金の仲介は銀行法で銀行が行い、上場証券は証券会社、不動産は宅建業者が行うわけです。不動産は宅地建物という、1つずつ個別性があるもので、不動産の売買となったら全国に30万社ほど宅建の免許を持つ会社があります。

しかし、プライベートな会社というのも不動産以上に間に入る人が必要で、板が立っておらず同時決済できないため、1回そこできちんとバランスシートを使って会社を買い、次の人に渡していきます。

同時決済ができないところの受け渡しをするのが、私たちのプライベートエクイティ投資です。もう1つの不動産・インフラは、ずっとキャッシュフローが出ます。

プライベートエクイティは会社を買って、きれいにして、バリューを上げて売るキャピタルゲインです。不動産・インフラは資産を持って、それを管理して、そこから生み出してくるお金を年金などに出していくキャッシュフローゲインを手がけていきます。これを長期間かけてしっかりと管理するのが私たちの仕事です。

坂本:次のスライドがお取り組みの絵図になっているということですね。

オルタナティブ投資とは?(2/3)

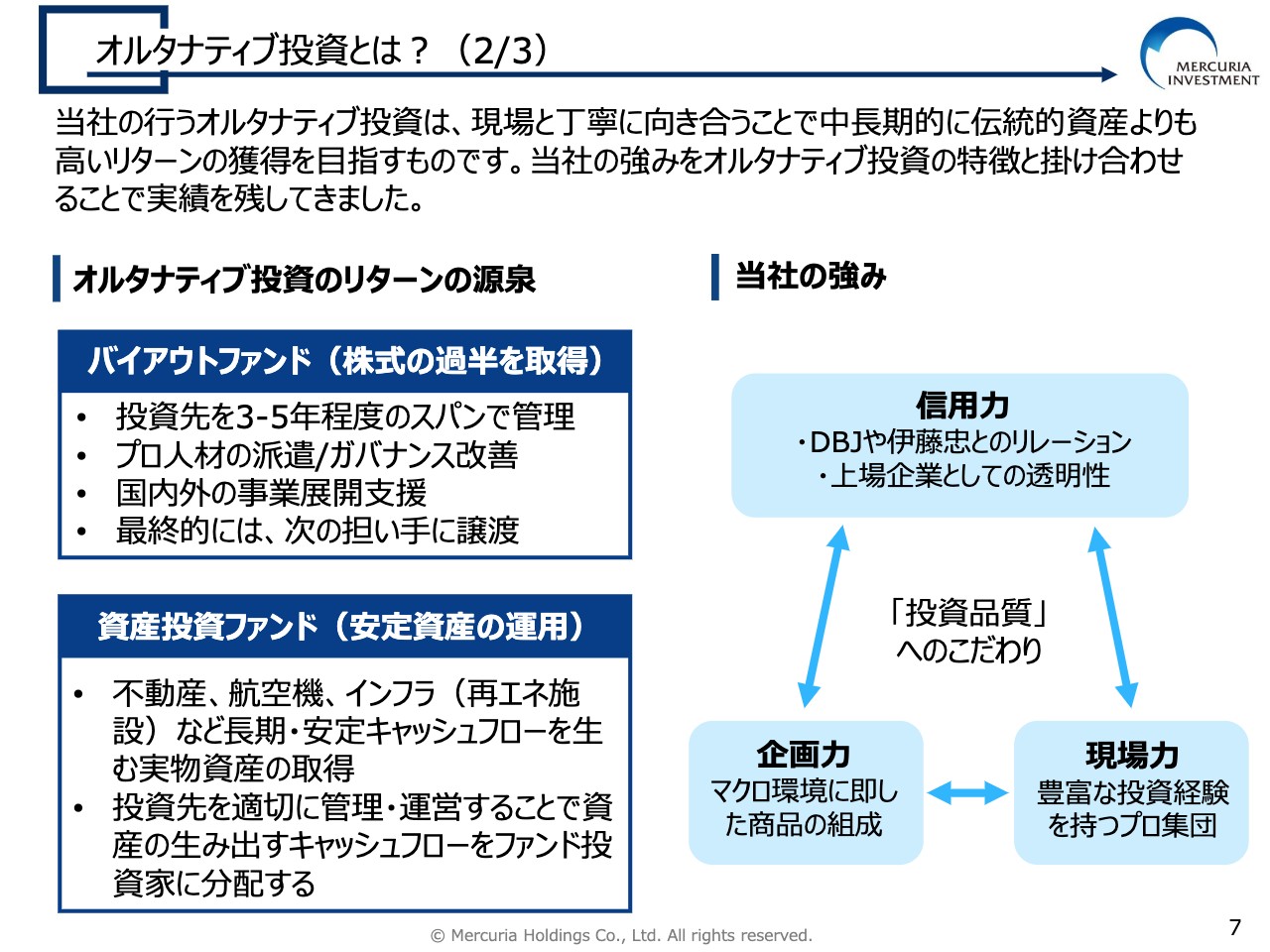

豊島:坂本さまに言っていただいたとおり、バイアウトファンドという、会社を買って、3年から5年しっかり管理して、きれいにして、次に売って、そのキャピタルゲインを取っていくチームがあります。

もう一方で、資産やインフラに投資して、資産を管理保有し、毎年分配するキャッシュ、例えば賃料やリース料、太陽光発電の売電収入などをファンドの投資家に配っていくチームがあります。この2つがあり、いずれにしても投資品質へのこだわりが私たちの売りです。

昔サブプライムショックがありました。結局は、さまざまな投資商品の裏側に何があるのかを、しっかりと見る人がいないと駄目なのです。私たちは「現場力」、つまりきちんと現場を見て、そしてお客さまのお金を預かって投資するわけですから「投資品質」、これをしっかりと伝えていきます。

その利益をきちんと配っていく、これが「信用力」です。株主を見ても、私たちが悪いことをしていないことが一目瞭然です。

坂本:このあたりの株主とのリレーションなども、後ほどおうかがいしていきたいと思います。

オルタナティブ投資とは?(3/3)

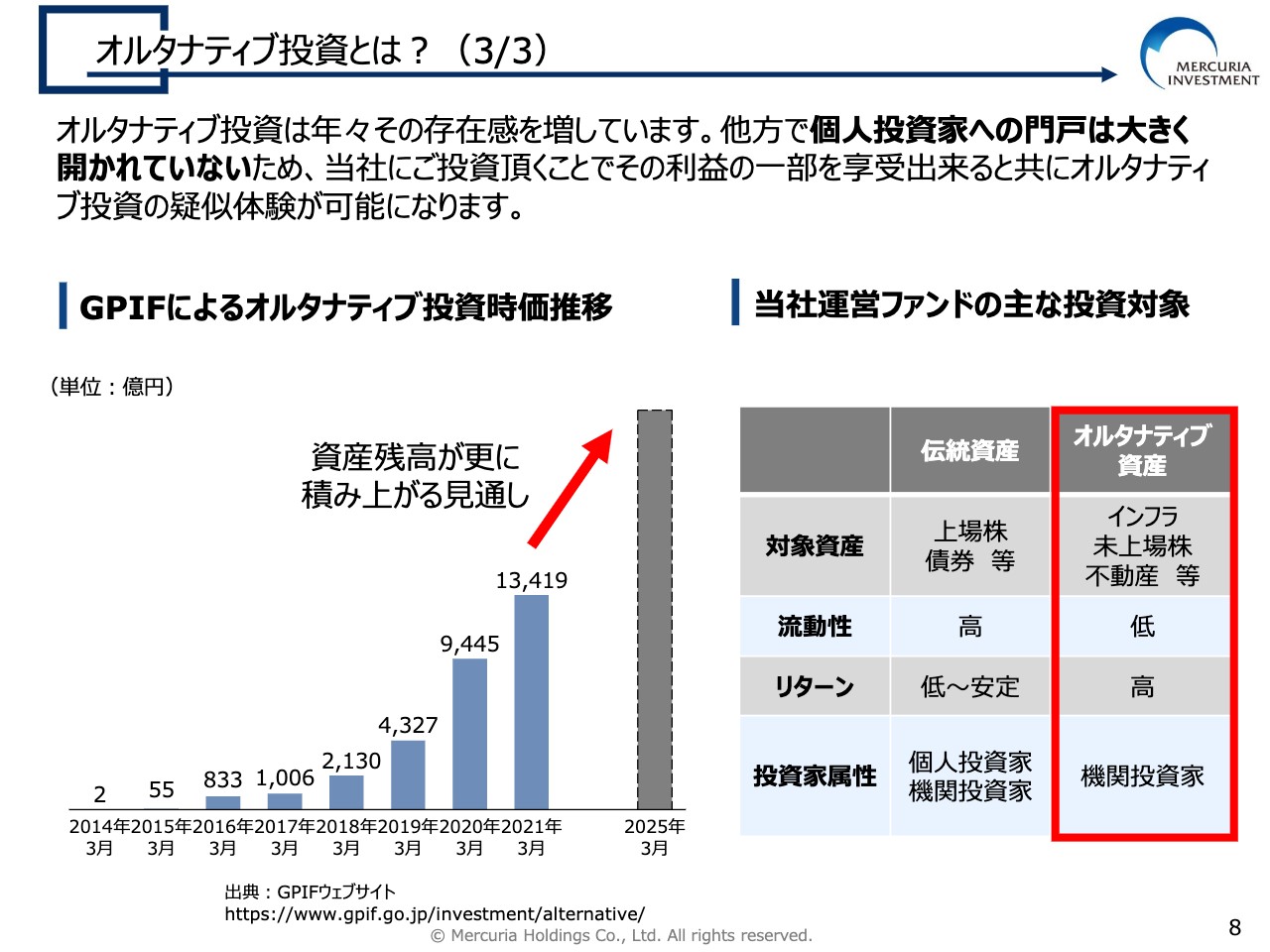

坂本:こちらのスライドは先ほどお話しいただいたGPIFの部分ですね。

豊島:確かにGPIFが増やしていると言われているのですが、残念ながら日本国内の私たちの主戦場であるプライベートエクイティは、ほとんど増やしてくれていません。主に海外のプライベートエクイティに投資しています。

しかし、日本の中にこんなによい市場があって、私たちは日本のプレーヤーなのですから、「もっと日本にも投資してくださいよ、GPIFさん」と私たちは言っているわけです。

投資実績(一部抜粋)

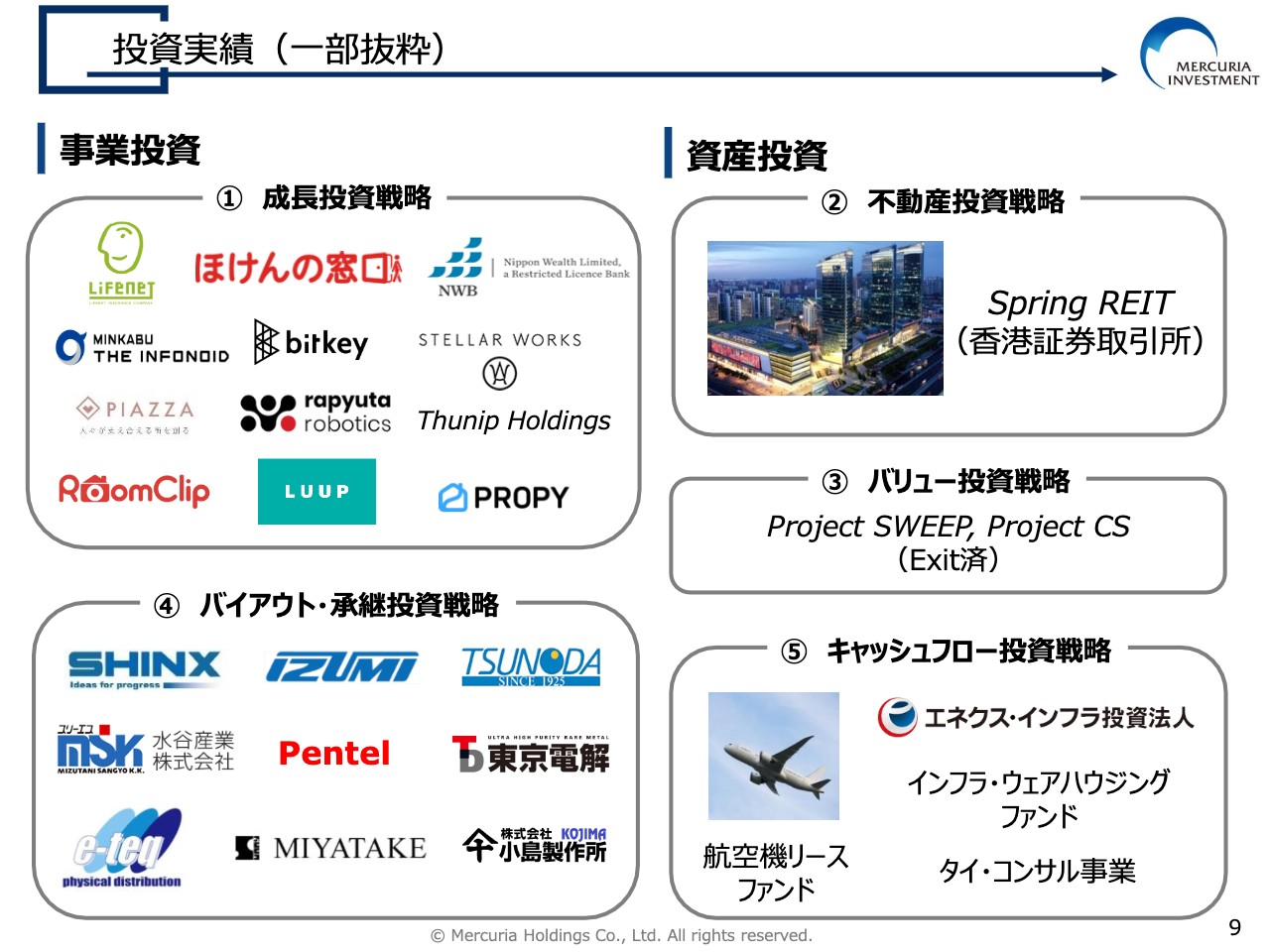

豊島:2005年にできてから今までにどのようなものに投資してきたのかですが、私たちはクロスボーダーという、要するに壁を超えた投資をしたいと考えています。人と同じことを後追いで行っても、投資は儲からないわけです。

逆にあまりにも未来に行き過ぎても、実需がわからないようなものは難しいため、半歩先、少しだけ先のことをするということでボーダー、つまりなんらかの壁を超えるということです。最初は国の壁と言ったのですね。2005年ですから、中国がWTOに入って、まさにグローバルインテグレーションで国の壁を超えて考えると、ものすごく伸びていくものがあります。

同時に、日本国内でも規制緩和が進んでくるため、心の壁、つまり考え方を変えるだけで新しい産業が出てきます。ライフネット生命がその1つの例ですし、保険分野を見た時、私たちはライフネット生命だけではなく、ほけんの窓口にも投資していました。

ライフネット生命は製造直販、ほけんの窓口はビックカメラのような量販店と、保険業界を見るだけでも投資対象が2つ出てくるわけです。他にも日中韓の経済環境を見て投資していくなど、国の壁、心の壁を超えるわけです。2016年に上場したのですが、その時に「次に超えるのは世代の壁だな」と考えました。

坂本:世代の壁とは?

豊島:1945年が終戦ですが、その人達が70歳になるのは2015年です。70歳になるとみなさま年金をフルに受け取りますよね。アベノミクスの時にGPIFが国内株の割合を増やして株価が上がりましたが、年金を払うのにこれをすべて売ると株価が下がります。そのため、そのような人たちが年金を受け取るようになると、年金の支払いに対応した資産投資が必要ですね。

坂本:インカム的な商品ですよね。

豊島:これが先ほどお話しした資産投資、つまり資産や太陽光、安定した家主のようなものですが、そのようなものをしっかり管理するということです。

もう1つは今、団塊の世代の人たちが日本の中小企業の株主であり、経営者のままできているのです。過去20年間で、経営者の年齢はほとんど20歳くらい上がっています。この人たちが今後20年間、そのまま株主で、経営している可能性は低いです。

ここを「どのようにして若い人に」ということですが、私はよく大谷翔平選手の話をします。大谷翔平選手は野球のバットを振って仕事をするわけですが、そのバットを王貞治氏が今持っても打てません。大谷翔平選手の体力は、日本にいようがアメリカにいようがあまり変わらないと思うのですが、アメリカでは給料がすごく上がります。マーケットが違うためです。

そのような意味では、日本の素晴らしい中小企業も経営者が変わり、グローバルの視点を持つことによって価値が上がります。これが日本の今を変えていくということです。そのようなことを考えながら、17年間ずっと投資に取り組んできたのが弊社です。

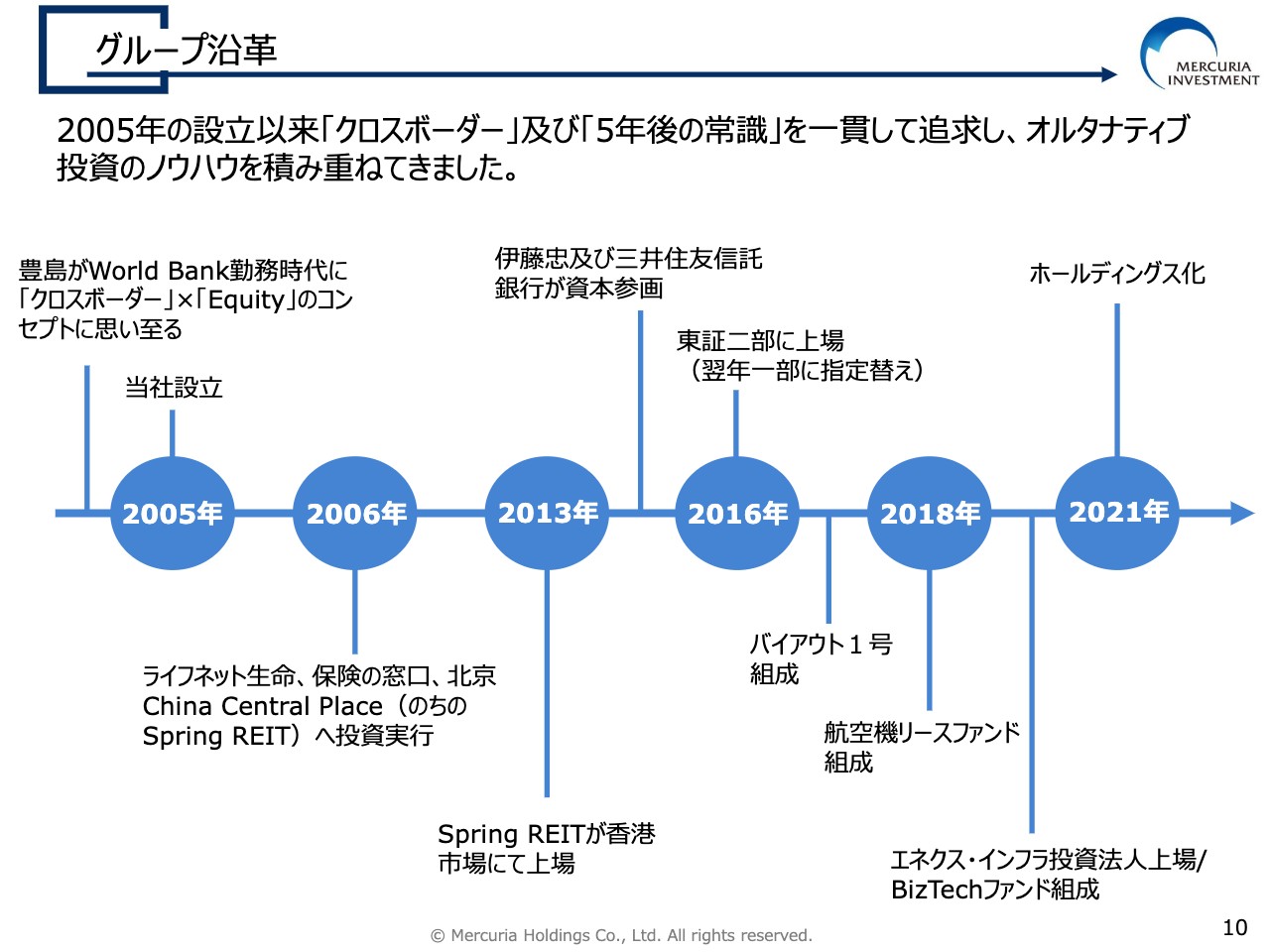

グループ沿革

豊島:グループの沿革ですが、もともと「クロスボーダー」に思い至ったのは、私が世界銀行で働いていた時で、「世界経済はどんどん豊かになっていくのに、日本はぜんぜん伸びないじゃないか」と感じました。日本人というのは、期待値を下げてがっかりしないでよいようにするのが得意なのです。

坂本:業績予想なども、だいたいの会社が保守的です。

豊島:「駄目でもがっかりしない自分」のようなものですね。しかし、世界経済が伸びている中で、インバウンドの時にも中国の人たちが日本に来て「いいな」と言ってくれるように、すごくよいものはいっぱいあるわけです。「これをもっと世界につなげていったらよいじゃないか」というのが、もともとのクロスボーダーの考え方です。

また、日本国内の中でも、変えなければいけないものがわかっているのに変わりません。例えば、よく言われますが、1990年代には世界の企業の時価総額トップ10に日本の企業が並んでいたのが、今どうなってしまったのかということです。

例えばシステム統合しなければいけないメガバンクは、どうしてシステム統合に20年間かかるのか? 「当たり前をやろうよ」と、そのようなことが「心の壁」です。

途中にリーマンショックで世界金融市場は危機に陥りましたが、実需があるものを手がけていると、そこをサバイブできるのです。それで弊社はしっかり成長して、上場できました。

上場して、今度は「日本が世代の壁を超えなければいけない、もっとやるぞ」ということで仕事をしています。そのようなタイミングで東証が市場再編することになり、みなさまは「マーキュリアは時価総額が小さいからプライムに残れないのではないか」と言うのですが、私たちの目指しているマーケットはすごく大きいのです。

アメリカを見ると、プライベートエクイティをマネージするオルタナティブファンドマネージャーは何十兆円とマネージしているわけです。比べるのも失礼かもしれないのですが、KKRやTPG、Carlyleなど、みなさまも聞いたことがあると思います。

そのようなオルタナティブファンドの運営会社は、日本ではほとんどがまだ個人経営です。個人的なパートナー性の中のもので、上場しているところが少ないのです。しかし、この産業がないと、先ほどお話ししたように、中小企業の、非公開企業の持ち手を変える時に、間に立てる人は他にいないのです。

坂本:M&A仲介会社もつないで終わりなところが多いため、長期的な視点はないですよね。

豊島:産業として抜けているところなのです。

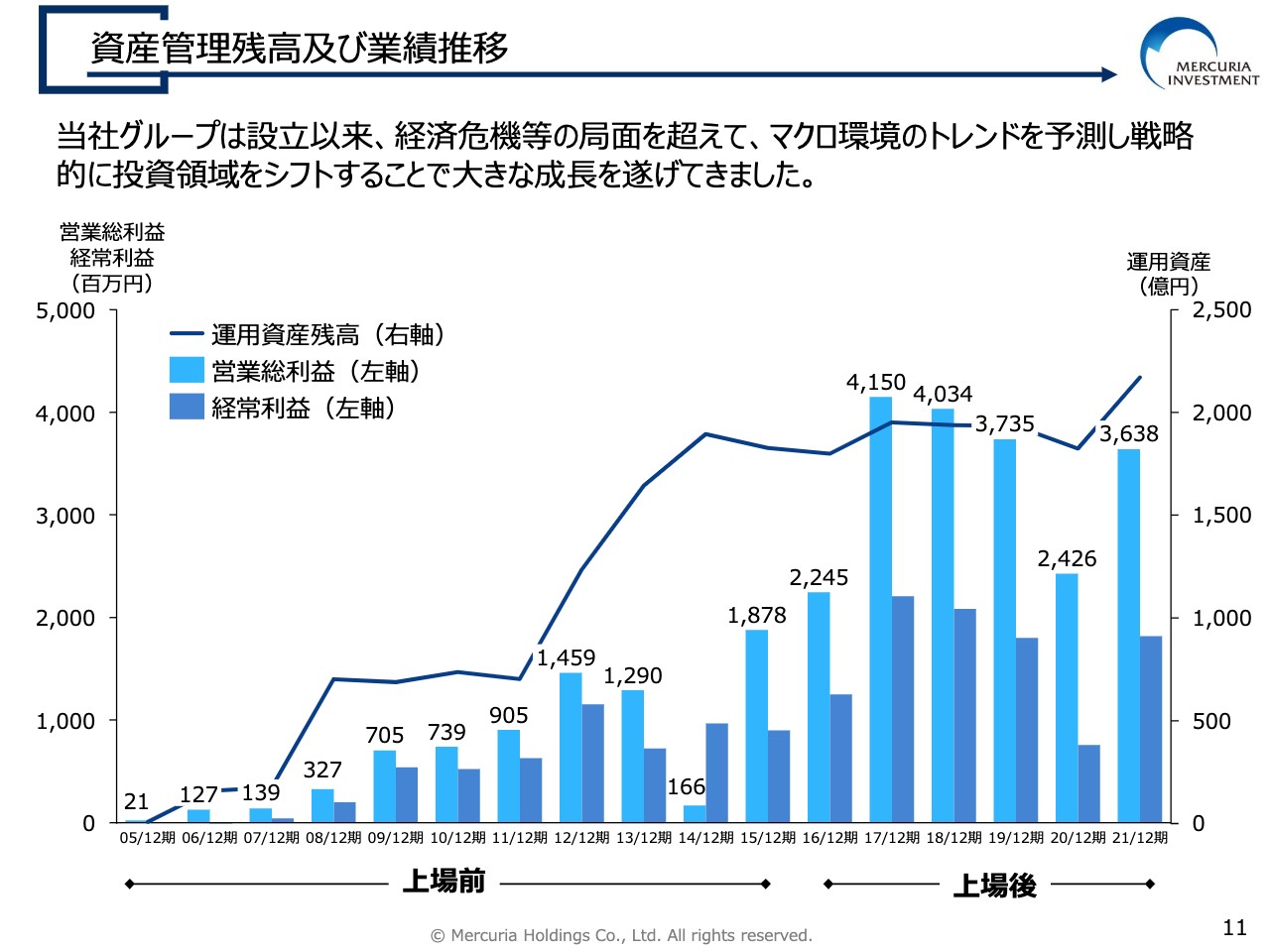

資産管理残高及び業績推移

豊島:スライドは私たちの設立以来のAUM、管理資産と利益で、2,000億円を超える水準の管理資産を行っています。非常に伸びたのはどこなのかというと、上場前のリーマンショックの時に、立ち行かなくなる事業をしっかりと私たちが管理し、引き継いでいくということで、実はピンチがチャンスになっているというのが1つです。

上場した2016年以降は横ばいに見えますが、これは設立以来マネジメントしてきたファンドの投資先をどんどんイグジット(譲渡や上場させること)して減っているためです。その分また投資先を増やして、加えて為替の影響もあるのですが、実際の手元の感覚ではどんどん事業範囲を広げているかたちです。

坂本:御社の利益構造は、どちらかと言えばイグジットした時に入ってくるお金が多いというイメージですか?

豊島:一つひとつのイグジットの利益もあるのですが、最終的にはファンドの中で複数の投資をするので、投資全体の積み上がったものが利益となります。

例えば最終的に10社に投資するとして、7社、8社と投資してくると、まず投資家に元本を返して目標のハードルレートに達し、そこから先が成功報酬となります。

坂本:なるほど、その部分がデコボコしているということですね。

ミッション及び経営理念

豊島:ミッションは、「ファンドの力で、日本の今を変える」です。最近ベンチャーブームですが、ベンチャーに少し元気がなく、ぜひ復活してほしいと思っています。VCと私たちのPE、バイアウトは何が違うのかご説明します。

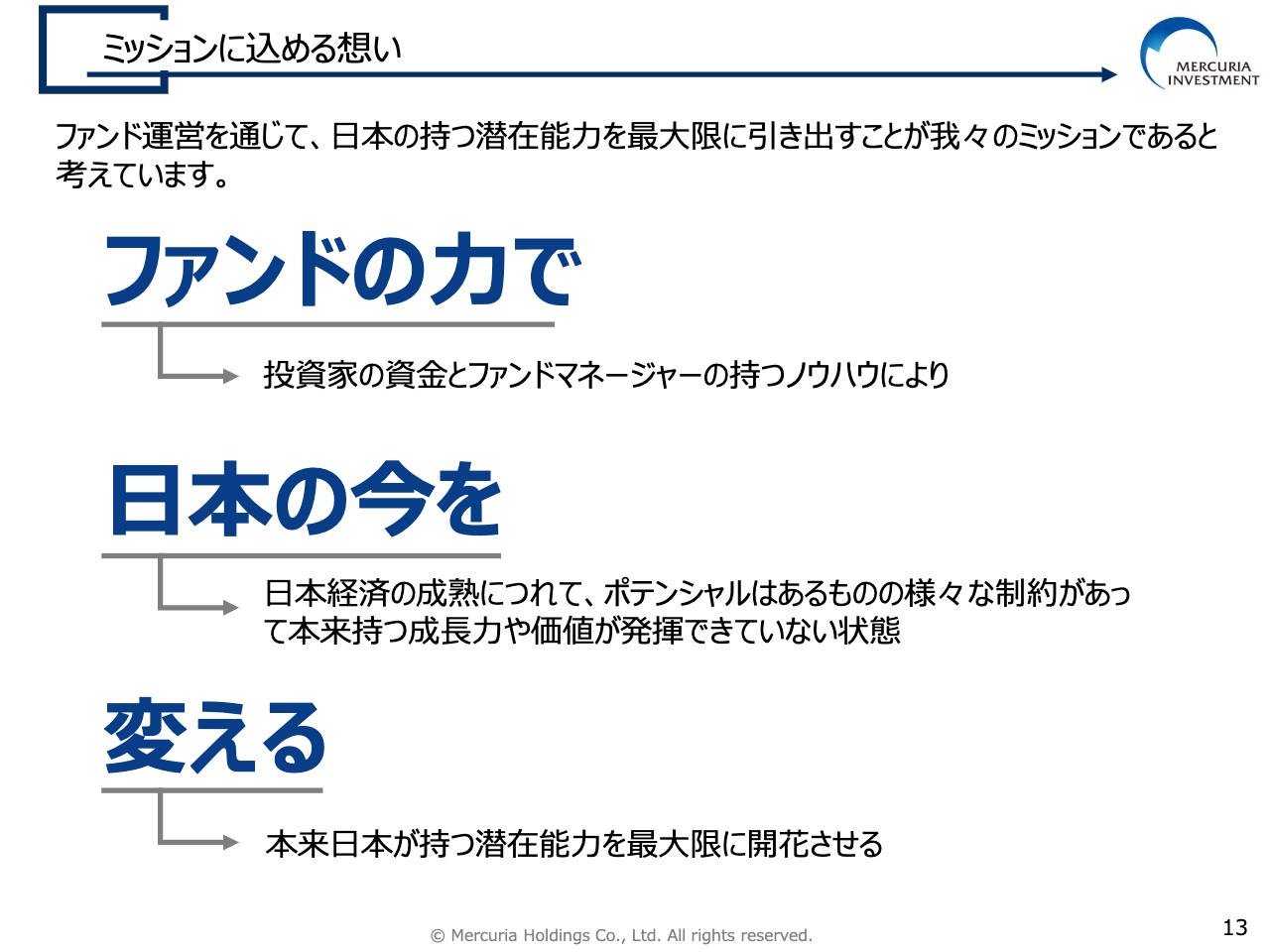

ミッションに込める想い

豊島:ベンチャーキャピタル(VC)というのはファンドという「投資」や「ビジョン」の力で人類の将来を作るようなもので、今あるものではないわけです。しかし、日本に今存在する分母に相当する産業の価値がどんどんと下がる中、新しい産業だけで日本の将来が限定的に作られるのではなく、今ある部分も変わっていくといく必要があります。

アメリカは過去10年間で上場時価総額が3,000兆円増えています。また、住宅価格は70パーセント上がっているため、今あるものは、テックでないものも含め価値が上がります。日本でも、ここに働きかけるファンドが絶対に必要です。日本のいろいろな会社を外国人のファンドが買うのは安いからです。価値のあるものが安いのです。したがって、より日本に今あるものを大切にしなければならないと考えています。

持株会社体制プラットフォーム(1/2)

豊島:私たちはそれを行うために、2021年にホールディングス化しました。マーキュリアホールディングスというプラットフォーム上で、私1人がマネージ出来るものは限られています。しかしこのような分野において、いろいろなストラテジーで実績を上げた若いマネージャーがいます。そのような人たちがそれぞれのストラテジーをしっかり実行できるようにホールディングス形式にし、ストラテジー別のチームをマネージするかたちにしました。

持株会社体制プラットフォーム(2/2)

坂本:スライドに掲載されている方々ですね。

豊島:具体的に、もっと顔を見せるようにしようと考えました。私は例え話としてよく言っているのですが、マーキュリアホールディングスがWindowsのパソコンで、その上に「Word」や「Excel」「Access」「PowerPoint」といったそれぞれソリューションがあります。

私たちマーキュリアホールディングスは、スライド下部にあるように資本市場、株主さまからお金を預かります。運用市場では、投資家からお金を集め、それぞれのファンドマネージャーが投資家と向き合っているということなのです。メンバーはとても優秀だと思っています。

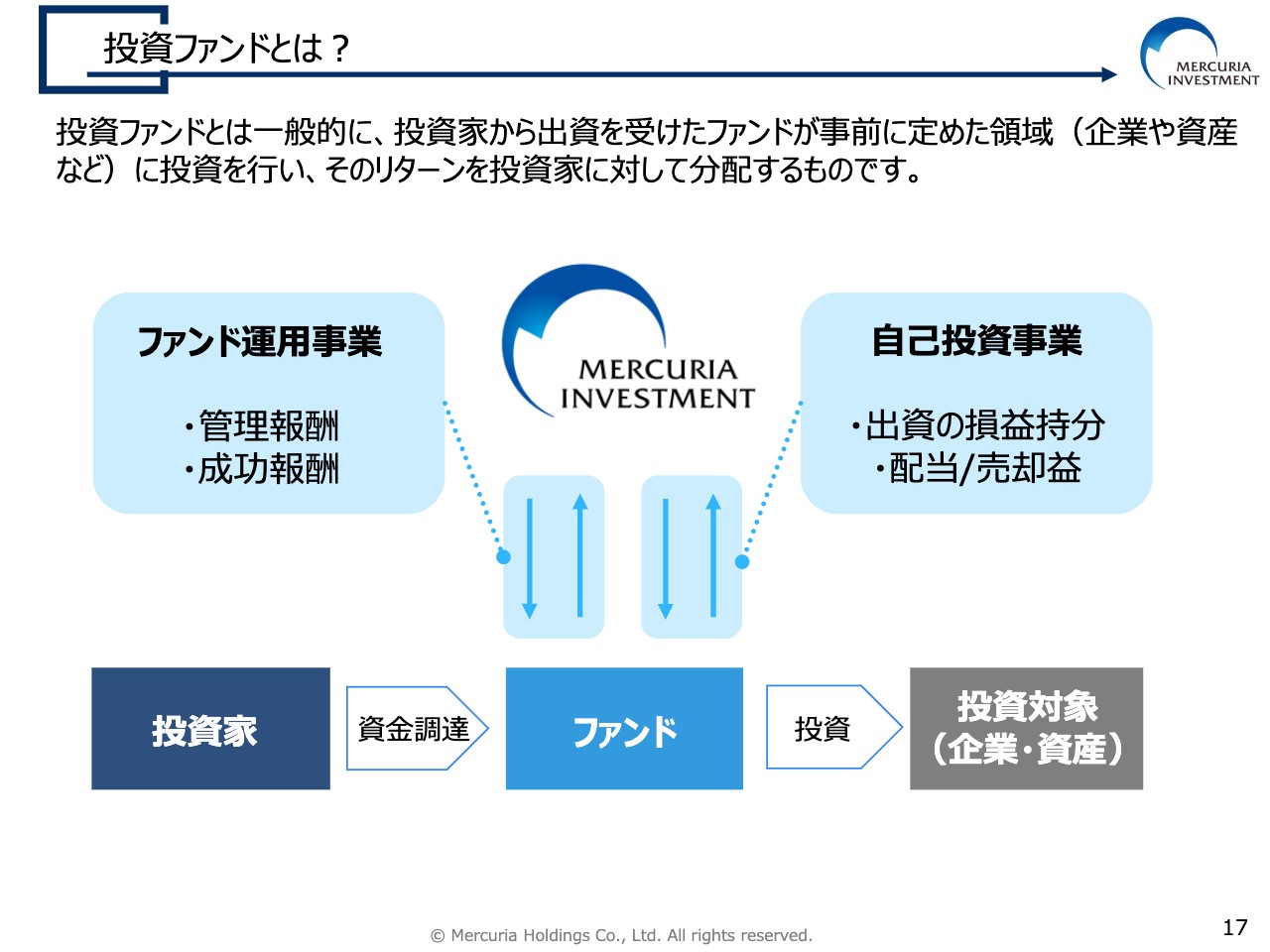

投資ファンドとは?

豊島:事業の紹介です。言うまでもありませんが、ファンドの投資家であるお客さまのお金をファンドに入れ、それを私たちがマネージします。しかし、先ほどもお伝えしたように期間が長いです。したがって、我々がお金をまったく入れていないのに、人のお金だけを集めても信じてもらえないわけなのです。

したがって、そこに自己投資も行います。私たちはそのような意味で、儲かりそうだから投資するのではなく、「自分たちがマネージするものに、しっかりと自分の資金も投入する」ことを実行しています。

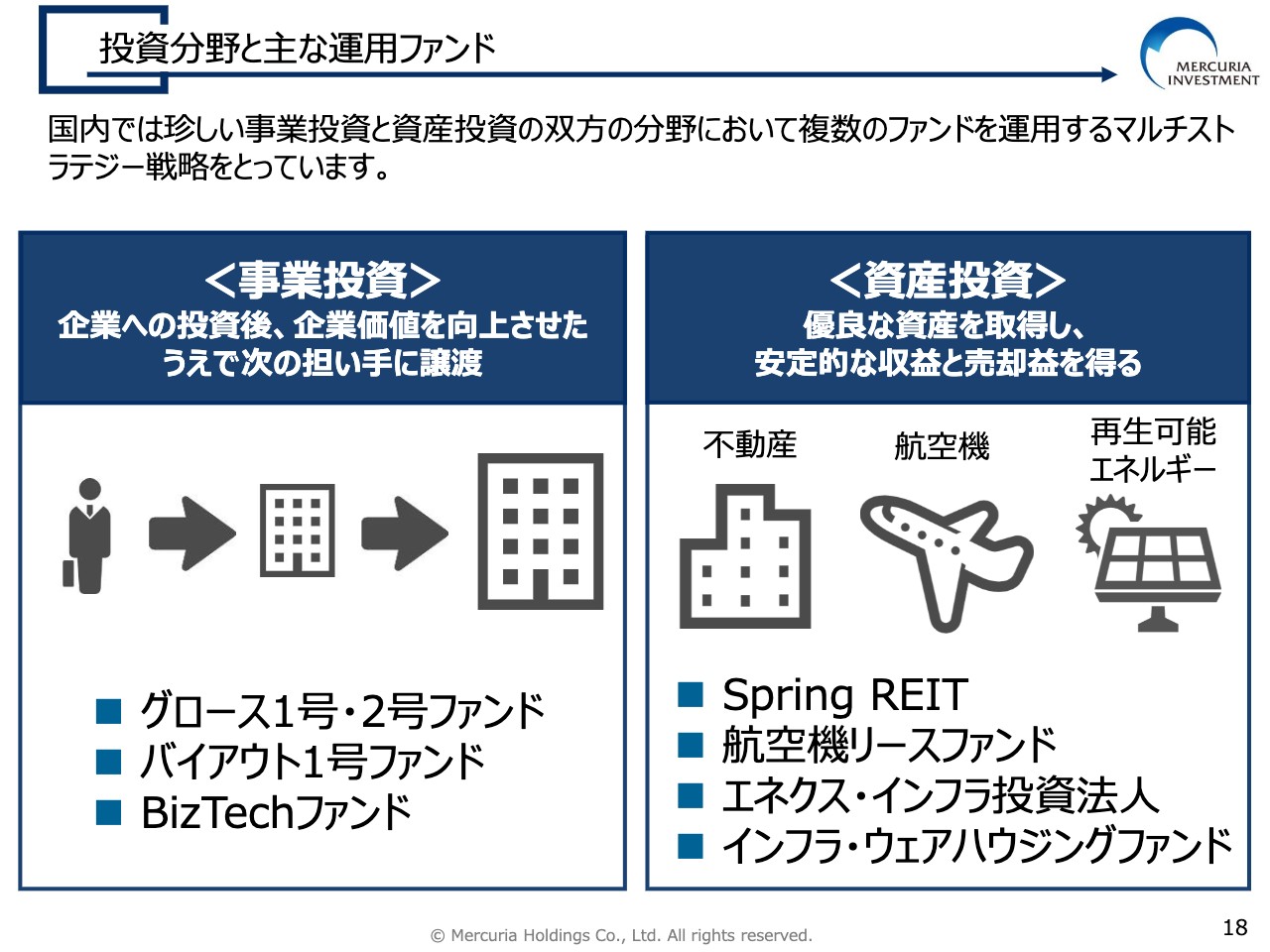

投資分野と主な運用ファンド

豊島:先ほどお話ししましたが、投資分野は会社の価値が低く見られているものをしっかりときれいにして価値を上げていく「事業投資」と、ものをしっかりと管理し、そこから生み出されたものが使用されることによって発生するキャッシュフローを配っていく「資産投資」です。事業投資はだいたいイメージで言いますと、25パーセント以上の利回りを狙っています。資産投資はだいたい10パーセントと考えています。

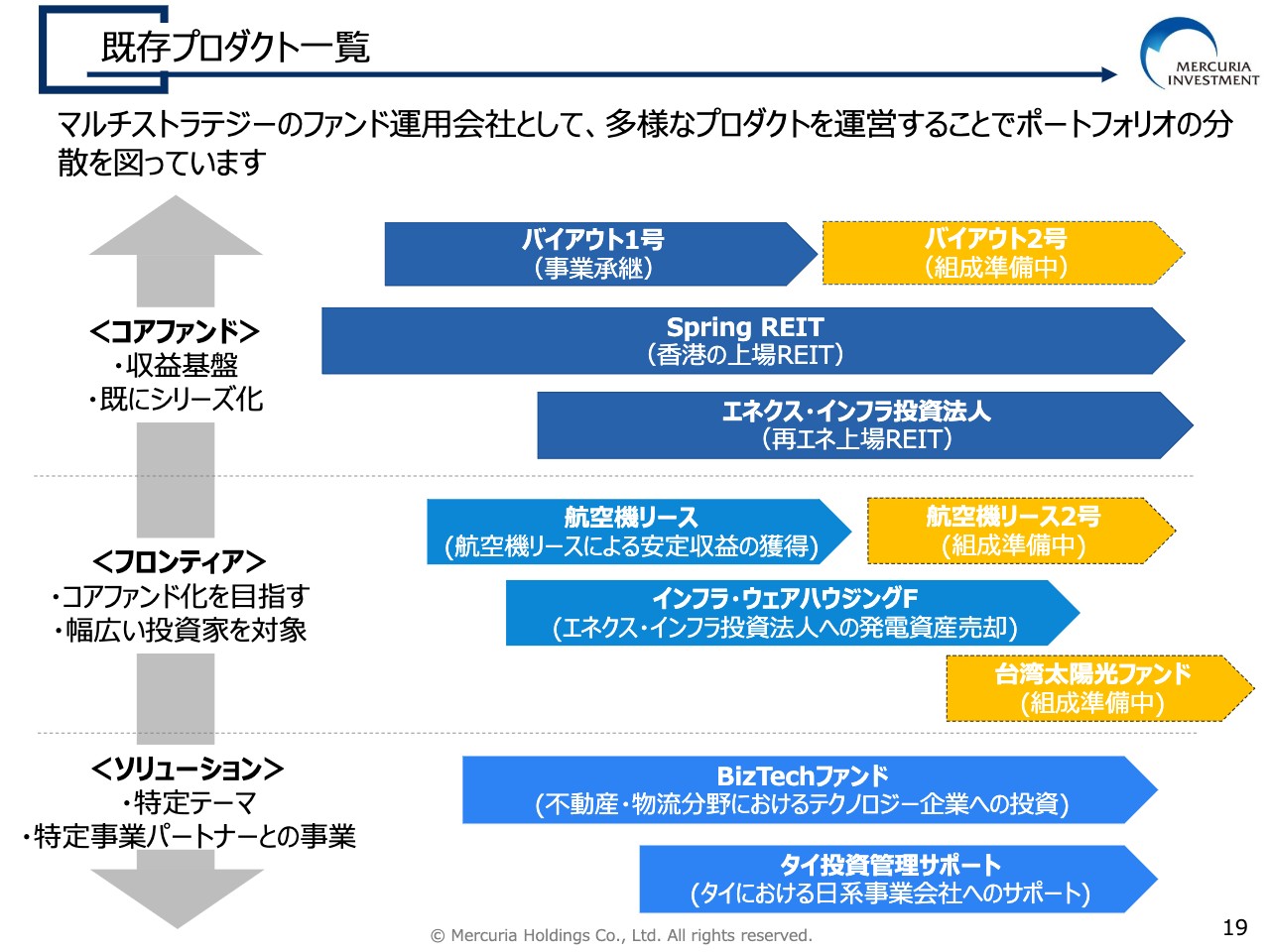

既存プロダクト一覧

豊島:ファンドは世の中に数多く存在し、金余りと呼ばれるオルタナティブの分野でも非常に利回りの低いものがあります。しかし私たちはまだ小さいマネージャーですので、先ほどお伝えしたクロスボーダーやフロンティアという周りと異なる新しいことに取り組んでみようと考えています。

「周りが当たり前に行っておらず、新しいけれども、絶対『あり』だ」という分野でファンドを作って、どんどんとストラテジーが伸びていくとどうなるかと言いますと、1つはコアファンドとして、はじめは「目新しいからどうなるかわからない」と捉えられるのですが、「これはよい」というように評価が変化するとお客さまが増えます。場合によっては上場市場に進み個人でも投資できるようになります。

例えば、コアファンド化したものにSpring REITがあります。もともと、私たちが中国で取得した不動産を、香港で上場させました。

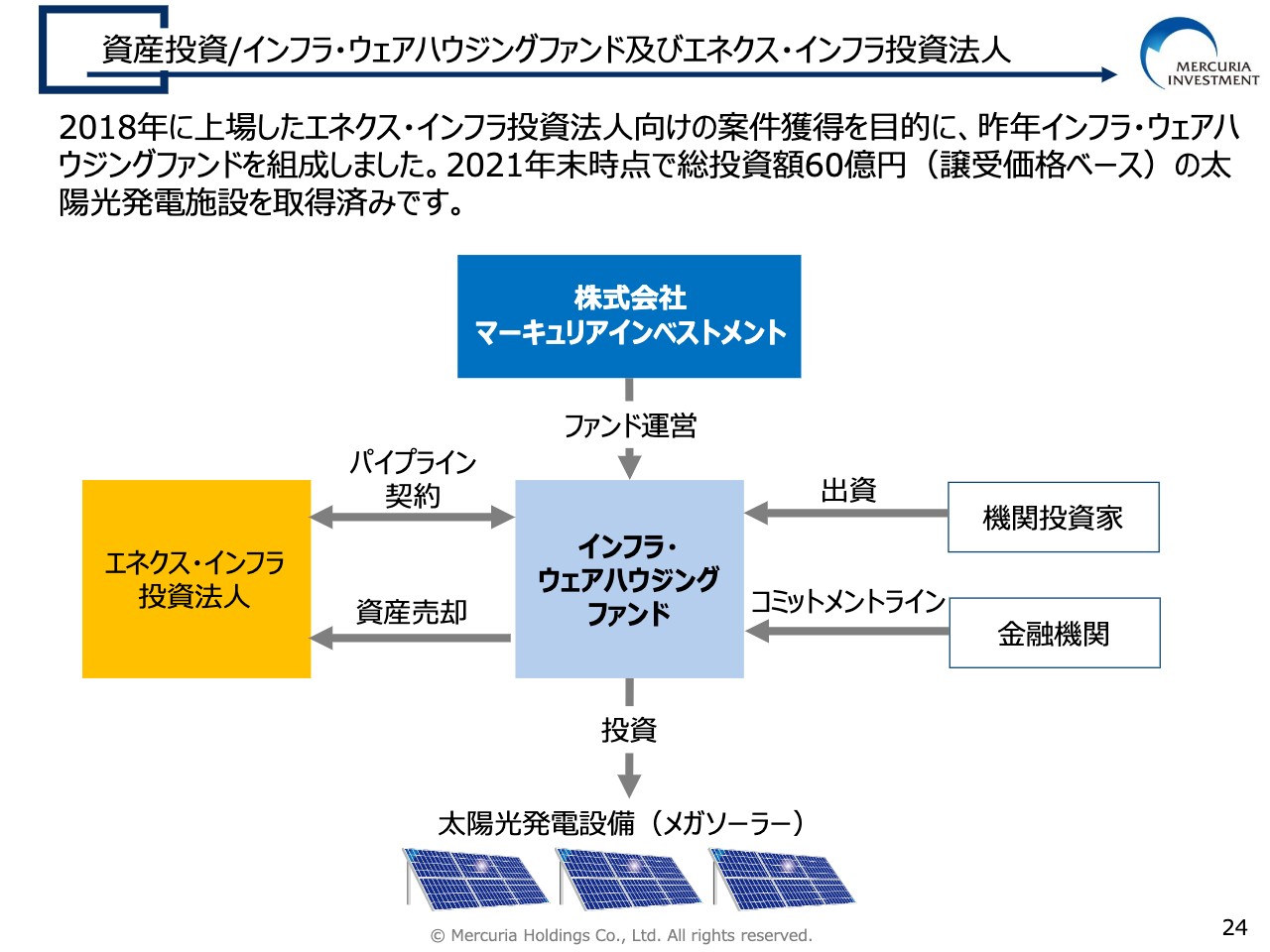

スライドの「コアファンド」の下部に記載しているエネクス・インフラ投資法人は、私たちが国内太陽光設備をたくさん集めてきて一時的に保有し、それを伊藤忠エネクスと一緒に上場リートにしたものです。

バイアウト1号ファンドについてですが、最初は国内の金融機関中心にお金を集めていました。今後の事業ですが、現在バイアウト2号ファンドを準備しており、バイアウト1号ファンドの規模を倍にし、外国の投資家も入れていこうと考えています。このように投資家が広がっていき、商品の価値が実証されて小口の投資家にも、外国にも売れるようになったりします。これがコアファンド化です。

もう1つは、ソリューションです。私たちには「目の付け所はおもしろいが、一般的なファンドに広げるのはまだ難しい」というプロダクトがあります。そのため、このような特定のテーマについては反対に、日本の事業会社がプライベートエクイティにおける事業管理能力を上手に活用することでさまざまな投資管理をしていくかたちです。この事業では、「BizTechファンド」やタイの不動産事業が該当します。

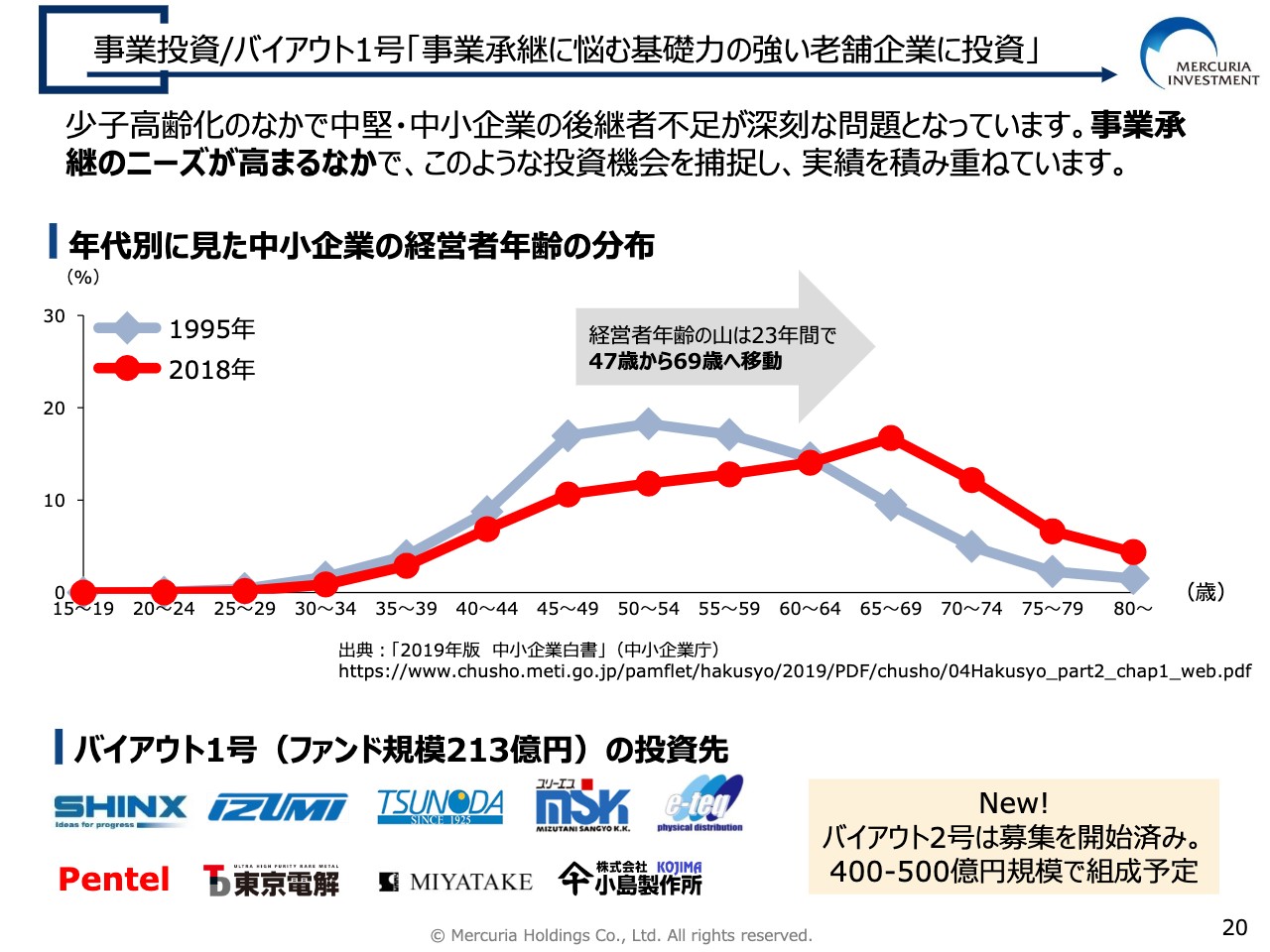

事業投資/バイアウト1号「事業承継に悩む基礎力の強い老舗企業に投資」

豊島:こちらのスライドはこの時代になぜバイアウトファンドが必要かについて示しています。

坂本:経営者の年齢が約20歳上昇している点ですね。

豊島:スライドの右下に「New!」とありますが、1号ファンドの規模は213億円だったのですが、2号ファンドの募集については、400億円から500億円くらいの規模で行おうと考えています。今年の事業年度にしっかりと作っていき、株主のみなさまにもお伝えしたいと思っています。2号ファンドが集まるということは、今展開しているファンドがしっかりとよい成績を出している証左ですので、ある程度自信を持って進めています。

坂本:2号ファンドに、どのような企業を入れていきたいと考えていますか?

豊島:1号ファンドと同じです。1号ファンドに入れている企業もですが、何十年間もきちんとマーケットに残って、利益を上げている会社には必要とされる理由があります。今、そのような会社が事業承継や代替わりの時期を迎えています。ただ、そのような特徴ある会社は、取引先が集中していたり、産業の重要なサプライチェーンに組み込まれていたりします。

事業投資/BizTechファンド「不動産・物流業界を変革させうる企業への投資」

豊島:ソリューションについてです。「BizTechファンド」の投資家はほとんどが上場している不動産会社と物流会社です。不動産、物流分野はライセンスの関係で事業者数が非常に多いです。先ほどお伝えしたように、宅建業者は30万社で、倉庫や運送業は6万社あります。

1社1社が完全にDXを進めてIT武装することはなかなか難しいですが、この業界はITをどんどん使うことで早く変化します。したがって、不動産や物流業界において活用されていくITや自動化といったものを予見し、BtoBで提供する会社に注目して投資しています。

ここ2年間ほどで、300社以上の会社をBizTechファンドのチームは見てきました。通常、コーポレートベンチャーで、1社1社の事業会社が企画部門を作り、自分の会社で投資できる、見ることができる投資先の数はそれほど多くないわけです。

BizTechファンドの投資先の「bitkey」はタクシー内のCMで最近よく見ると思いますし、「LUUP」は渋谷のあたりを走り回っていますよね。

「LUUP」のようなものがあることで、すべての不動産が駅前化していくということです。「bitkey」があることで、扉の開け閉めによって成り立つビジネスが生まれます。これはもう宅配だけではなくてペットケア、シェアオフィス管理などにも使われています。

資産投資/CCPの稼働率は98%に達し、運営は好調

坂本:資産投資は、先ほどお話しされましたね。

豊島:はい。中国の不動産は全部で14万5,000平方メートルあります。イギリスの店舗不動産は84店舗あります。中国の恒大集団(エバーグランデ)が、不動産危機と言われていますが、CCPの稼働率は98パーセントとなっています。

坂本:新型コロナウイルスに関係なく高いですね。

豊島:まったく関係ありません。これが実需というものです。

坂本:賃料もまったく落ちずに、通常どおりに行われています。

豊島:その通りです。2021年の初頭に少し稼働率が下がっています。実はこのタイミングで、北京においてオフィスの大量供給があったため一時的に下がりました。そこがきちんと吸収される中、私たちのビルは、新しく供給されたものよりもいち早く需要を回復した状況です。

坂本:上場していて、購入することができますよね?

豊島:おっしゃるとおりです。

坂本:高い利回りも配当しているということでしょうか?

豊島: 過去の実績では6パーセントから7パーセントくらいではないでしょうか。

坂本:前回のセミナーにてこれにまつわる物語をお話しくださいましたので、知りたい方は書き起こしを見ていただければと思います。

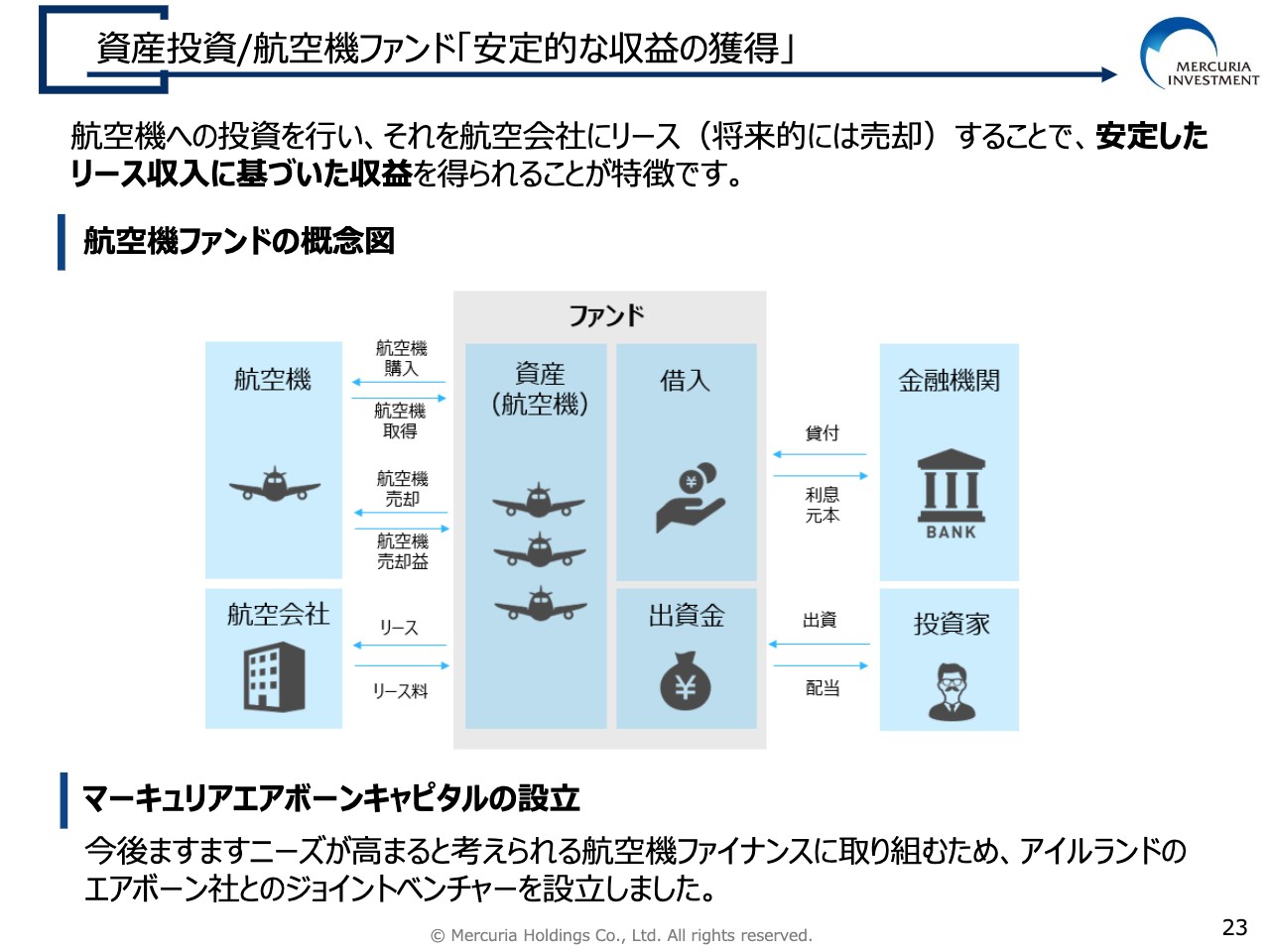

資産投資/航空機ファンド「安定的な収益の獲得」

豊島:航空機ファンドについてご説明します。私たちが上場した時、先ほどお話ししたキャッシュフロー投資戦略の分野として航空機ファンドも展開しようと考え、作りました。2018年には、いわゆる年金運用事業者向けの航空機ファンドは何社かが作っています。2020年1月は、新型コロナウイルスが発生し、私たちも影響を受けましたが、「ピンチはチャンスだ」と考えました。要するに、現場力です。

私たちが投資していた航空機1機について、実は機体の運航会社が会社更生を申し立てました。しかしきちんと再交渉し、再びリース料が入ってくるかたちとなりました。当初考えていたような、ハードルレートの利回りは出ないかもしれませんが、元本ロスが出ないかたちを目指せるところまで管理しました。

このような現場において、ピンチの時に管理できるかどうかがファンドマネージャーの信頼につながります。

坂本:ロシアにおける飛行機のリースは日本が多いです。最近、それらが接収のようなかたちとなっており、「返ってこないかもしれない」もしくは「保険が適用されるのか?」といった話題で盛り上がっているようです。影響は受けていませんか?

豊島:ロシア向けにはリースはしていませんので直接的な影響はないです。

資産投資/インフラ・ウェアハウジングファンド及びエネクス・インフラ投資法人

豊島:インフラ関連についてです。先ほどお伝えしたように、エネクス・インフラ投資法人を上場させました。そして、インフラ投資法人の成長を目的としたウェアハウジングファンドを国内で作っています。このほか、海外や台湾の太陽光事業に入ります。これについては後ほど説明します。

資産投資/タイ不動産事業

豊島:タイの不動産は、ここにあるだけで1,500戸ほどでしょうか。載せていないものも含めるとおそらく累計2,000戸から3,000戸くらいになっていると思いますが、基本的に、日本の有名な不動産会社がタイにおいて合弁で投資しているマンションの開発事業について、プロジェクト管理を受託して行っています。

実需向けであり、タイの若い人たちがバンコク周辺を取得するという一時需要がありますので、いずれも順調に販売を進めています。

坂本:すでにできあがって、販売している途中ですか?

豊島:建設期間中から携わっていますが、結局のところ、建設期間中の工事進捗や予約販売の状況はタイ語ができないと集められません。そのため私たちのタイのスタッフが、毎月詳細レポートを作り、投資元である日系の事業会社に報告してプロジェクトを管理しています。

これはプライベートエクイティの事業管理の方法を応用しています。考えてみると、アメリカの上場企業を含むグローバル企業の経営は、M&Aで行われているのです。

したがって、ファンドの持つM&Aの能力が、企業のグローバリゼーションなどに使えるようになってきています。これを使用する事業会社が出てきているのです。

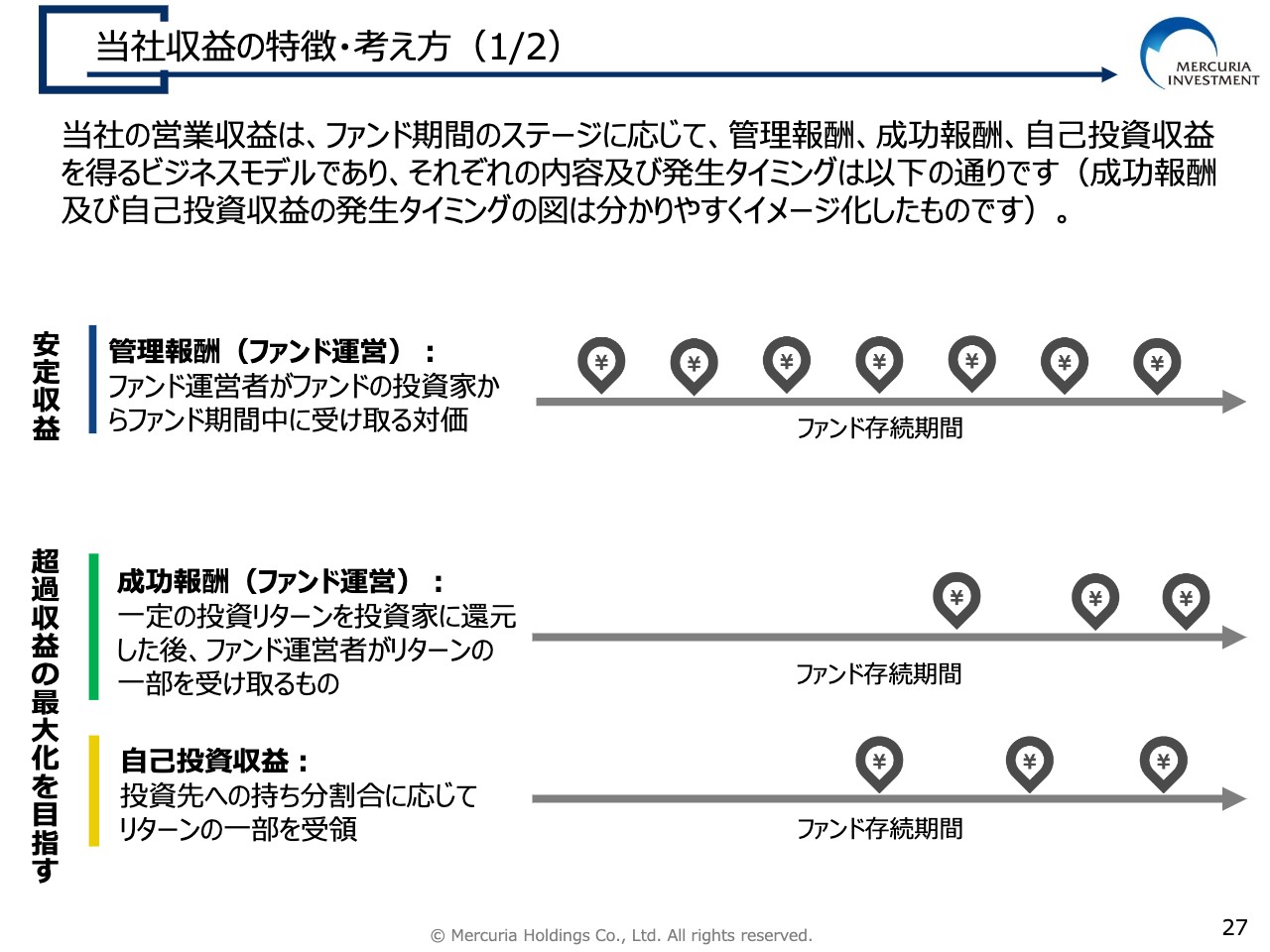

当社収益の特徴・考え方(1/2)

豊島:こちらのスライドは収益についてです。

坂本:先ほどは「どちらかと言えばイグジットした時に入ってくるお金が多いというイメージですか?」と質問しましたが、いろいろなところから収益が生まれてくるのですね。

豊島:まず、安定収益の部分をご覧ください。預かっているファンド資産が多いと、一定の割合でずっとマネジメントフィー(管理報酬)が入ってきます。弊社の特徴は、会社のオフィスに係る費用や人件費、出張費などさまざまなコストが管理報酬でまかなえていることです。自己資本が150億円あり、スライド下部の自己投資に入れています。

自己投資は、原則として私たちのマネージするファンドに入れます。ファンドの中でイグジットが出始めると、プロラタで入れている割合に応じて、利益が発生するのです。

さらにこのイグジットがどんどん増えて、ファンド全体としての利回りがある一定のレベルを超えるとそこから先は成功報酬となり、それぞれのファンドの終わりの期間に集中的に成功報酬が出てくるようになります。この成功報酬のタイミングがかなり先となるのが特徴です。

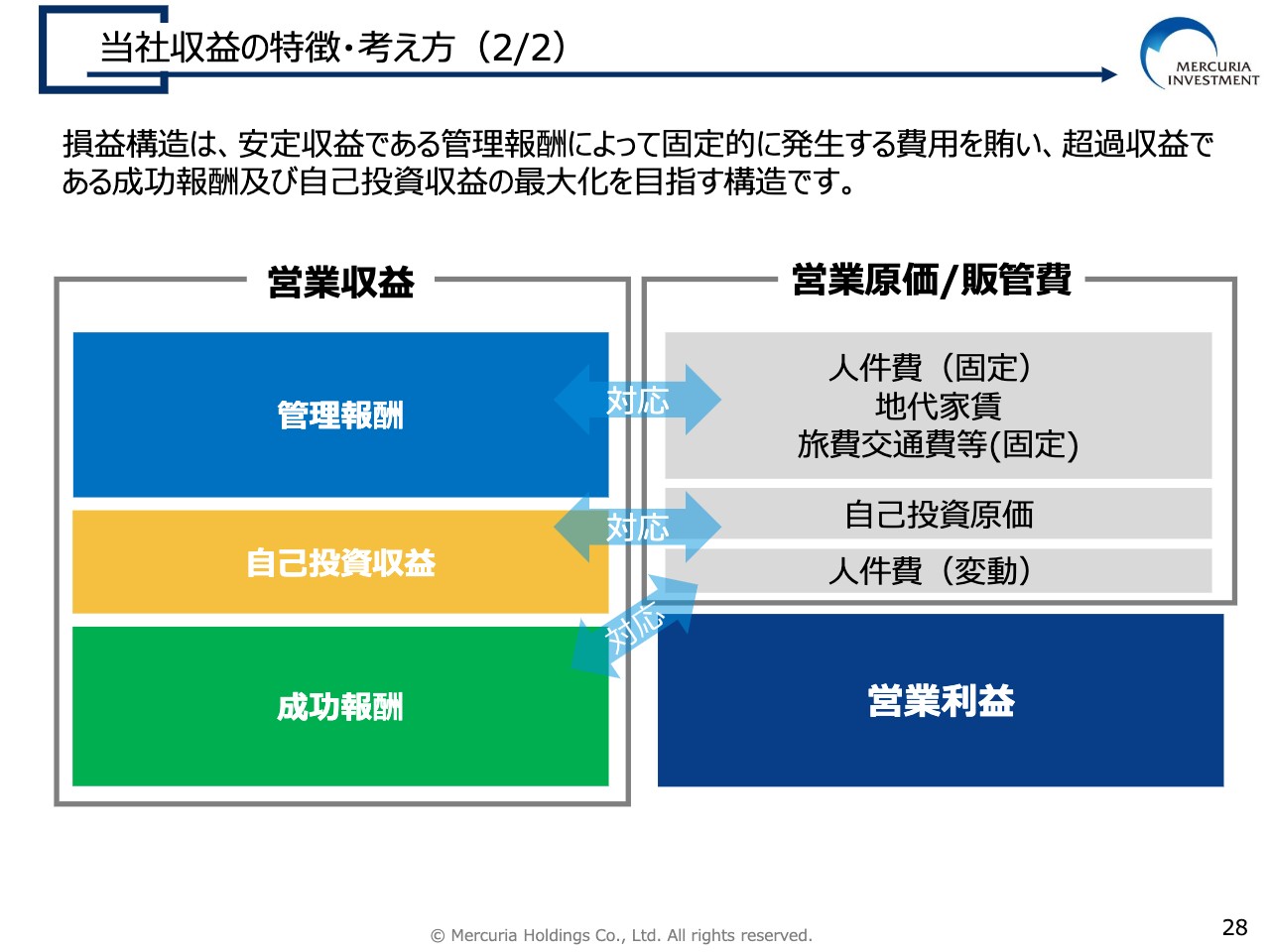

当社収益の特徴・考え方(2/2)

豊島:私たちの収益の考え方は、この管理報酬で地代や人件費、旅費交通費などをまかない、自己投資資金を私たちが運用するファンドに入れることが原則です。それゆえに、自己投資から収益が上がっているということは、ファンドの運用がうまくいっていることを指します。これは時間が経つと、成功報酬のステージとしてつながっていくのです。このように考えていただければと思います。

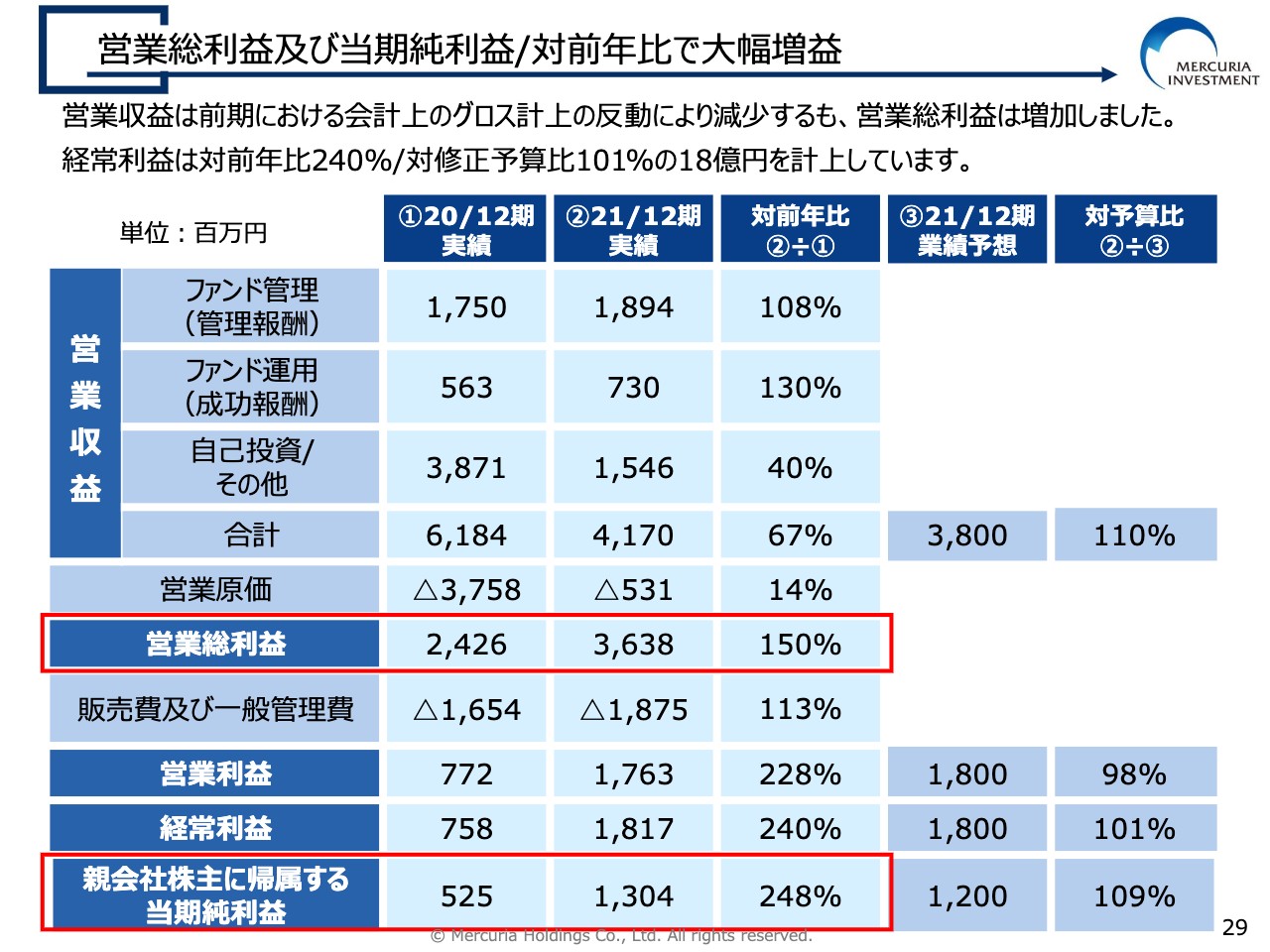

営業総利益及び当期純利益/対前年比で大幅増益

豊島:2021年12月期の決算について、営業総利益と事業による利益がどのくらい上がったかと言いますと、2020年と比較して1.5倍で、当期利益で言いますと2.5倍くらいとなりました。2020年と2021年はずっと端境期で、上場の前から得ていた利益をだいぶ刈り取り終わったところです。今は、上場前からのファンドが清算期に入り、新しいファンドを作っているところです。これらの新しいファンドからはいわゆる自己投資利益や成功報酬がまだ出ていません。

端境期を越えて、新しいファンドから自己投資利益が出始めると、今度は成功報酬へと変わっていきます。この流れの中で、谷を越えつつある状況だと感じています。

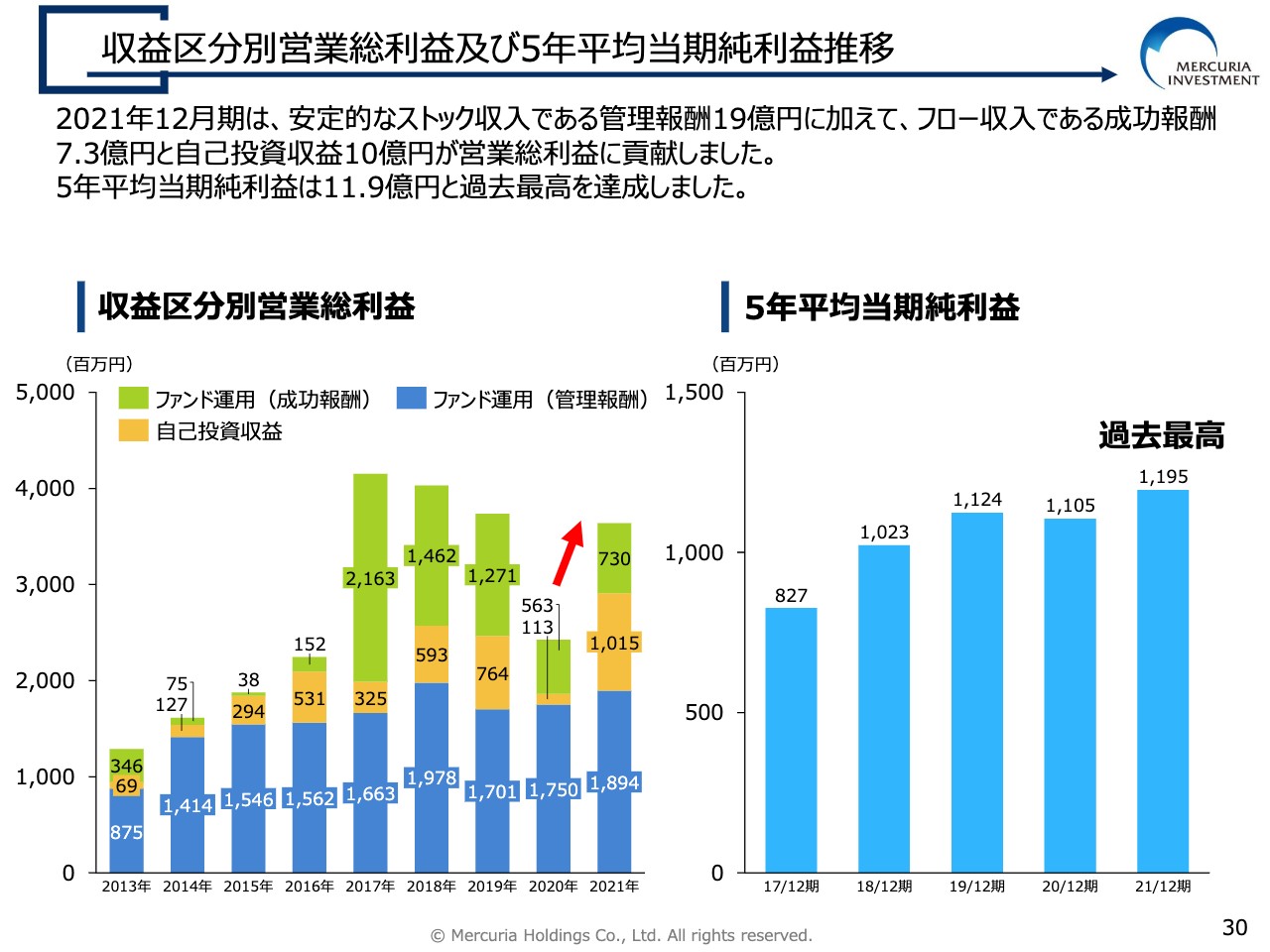

収益区分別営業総利益及び5年平均当期純利益推移

豊島:スライドに収益区分別営業総利益の推移を示しています。グラフの緑色の部分はファンド運用(成功報酬)で、上場以来60億円あります。この60億円とは、成功報酬のだいたい20パーセントであるため、投資家に対してはその5倍、全体で300億以上の超過報酬を投資家に配っているということになります。

しかし、この成功報酬の起点になったのは、すべて上場前からのファンドです。上場後に作ったものからの成功報酬はまだでてきておらず、これから成功報酬を得られるようにがんばっています。

さらに、グラフの黄色の部分は自己投資の収益です。ここのところもしっかり出てきており、将来を楽しみにしていただきたいです。

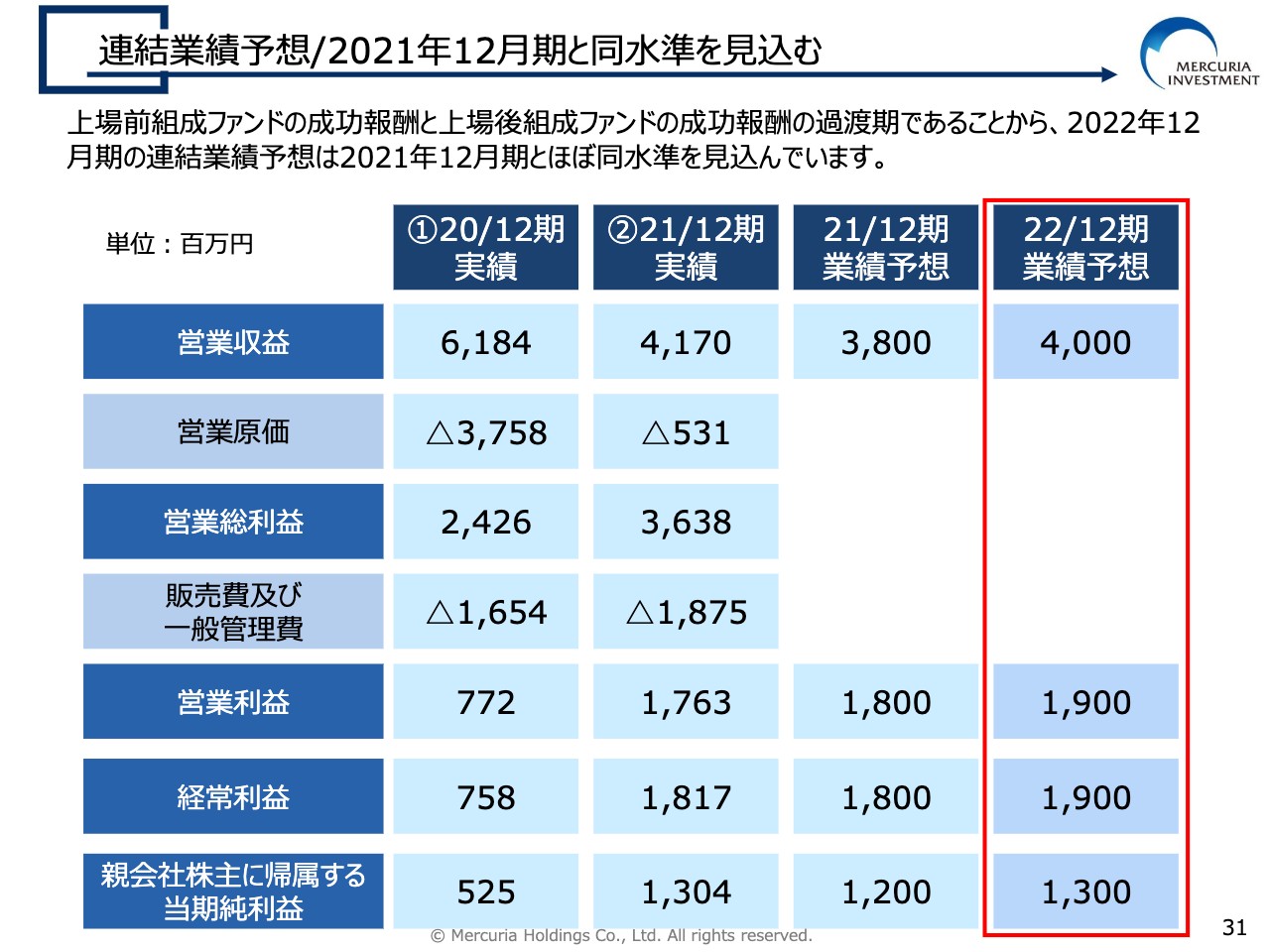

連結業績予想/2021年12月期と同水準を見込む

豊島:業績予想です。成功報酬は今年、もしくは来年くらいから、上場後のものも出るのではないかと考えています。今期の予想は、売上40億円、経常利益19億円、当期純利益13億円という水準を予想しており、しっかり達成したいと思います。

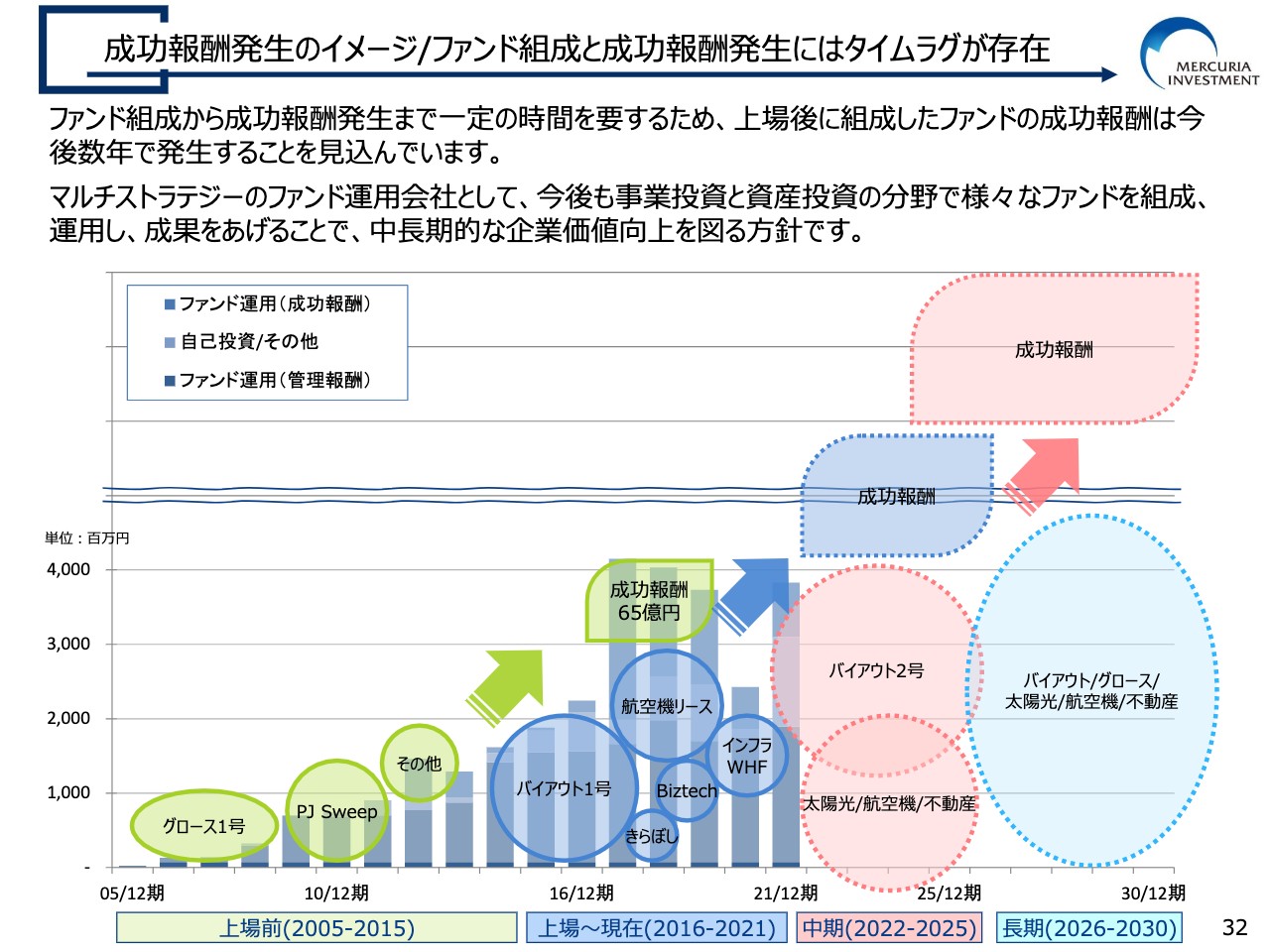

成功報酬発生のイメージ/ファンド組成と成功報酬発生にはタイムラグが存在

豊島:ファンドを組成してしばらくしてから成功報酬は一気に入るイメージなのですが、先ほどもお話ししたとおり、これまでに成功報酬として65億円を計上しました。上場以来出した成功報酬の源泉は、基本的にはグラフの左側にある緑色の部分で、投資をした時期は上場前です。上場後に作ったのがこの青いグループで、成功報酬が出るのは来年以降と考えています。

昨年、事業拡大のために20億円くらいのPOを行ったのですが、そのお金を使って投資をするのはグラフの赤い部分で、その成功報酬は2025年以降です。このように収益の獲得までは時間がかかるのですが、これを確実になしとげていくということが、私どものストラテジーです。

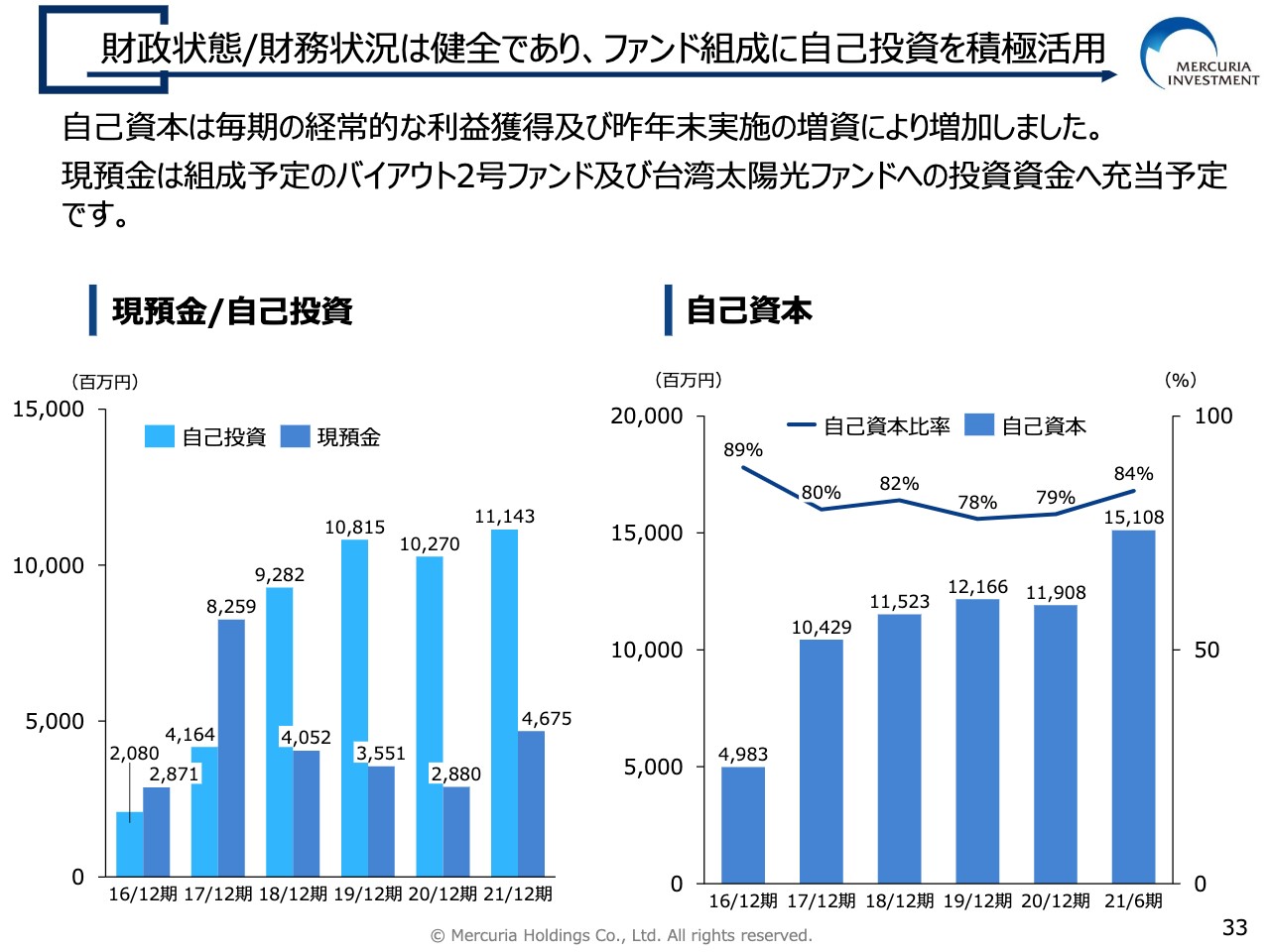

財政状態/財務状況は健全であり、ファンド組成に自己投資を積極活用

豊島:現預金は50億円近く持っていますし、自己資本比率もかなり高く、安定しています。

坂本:頑強ですね。

豊島:そうですね。ほぼ無借金です。

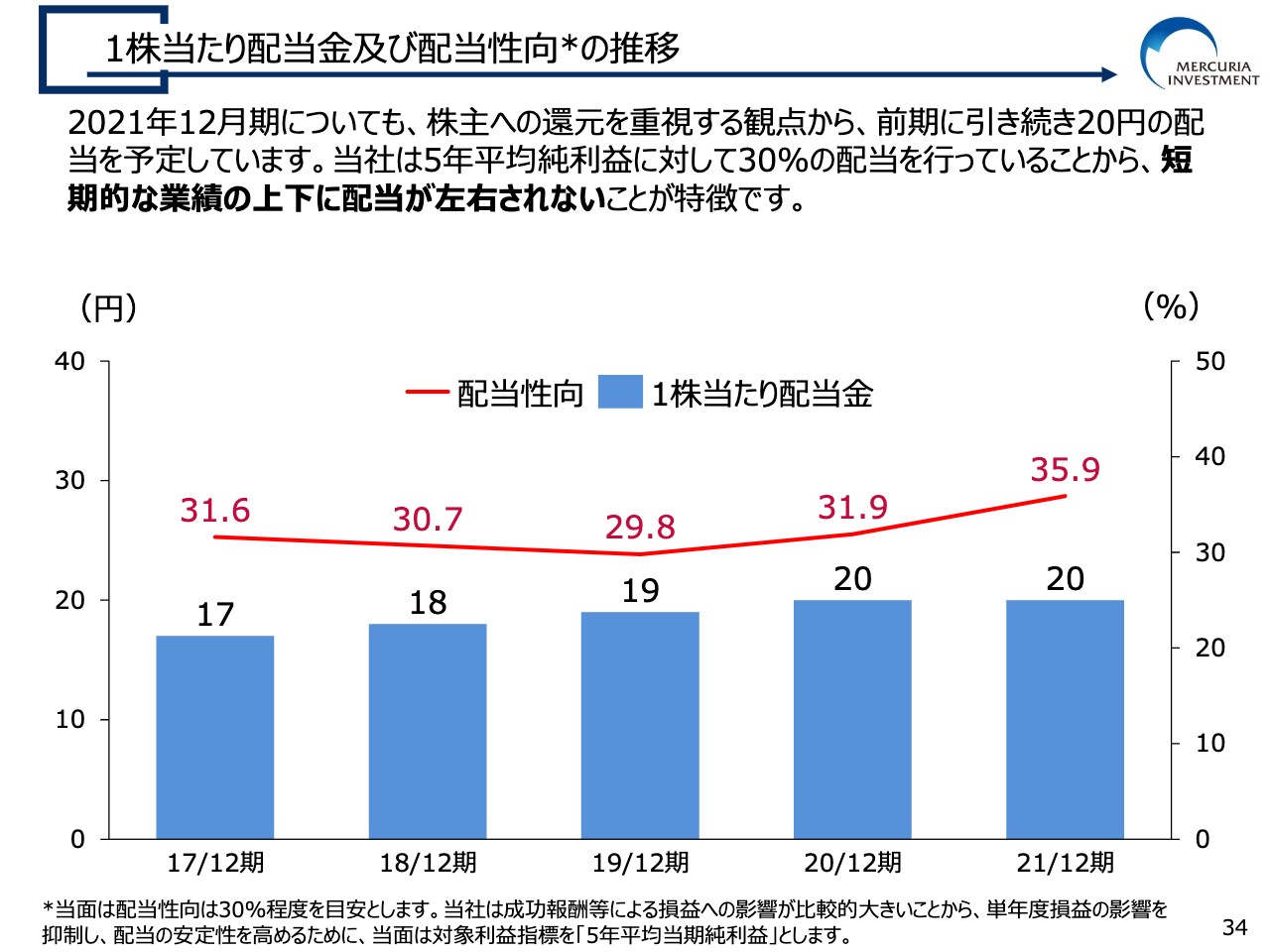

1株当たり配当金及び配当性向の推移

坂本:配当の出し方が少し変わっており、5年平均当期純利益を基準にして出されているのでしたね

豊島:おっしゃるとおりです。やはり成功報酬がどのタイミングで出るのか、なかなかコントロールできないため、私どもも安定的に配当を行いたいと思っています。安定配当で5年平均、当期純利益に対して30パーセント配当するということで、非常に安定的に推移しています。

坂本:僕はここの話をもう少し掘り下げたいと思っているのですが、時価総額で言っても、自己資本から考えると株価は安すぎます。

豊島:自己資本が150億円ある一方で、時価総額は100億円しかないので約3分の2です。

坂本:そうですね。普通に事業を行い、配当も出ているというのはすごいと思います。

豊島:しかも安定収益である管理報酬が年間20億円くらい入っているわけですよ。

坂本:これは安すぎると思いますよ。

豊島:最近も外資系のプライベートエクイティが、日本のオルタナティブ投資のマネジメント会社を買収しましたが、2,300億円で買収しています。我々のことも株式市場にきちんと見てもらいたいと思っています。

坂本:おっしゃるとおりだと思います。しかも配当が出ていて、成功報酬が将来的に見込めるということもあります。

豊島:資金も十分ありますので、当面、新株を出すということはありません。非常によい流れになるのではないかと思っています。

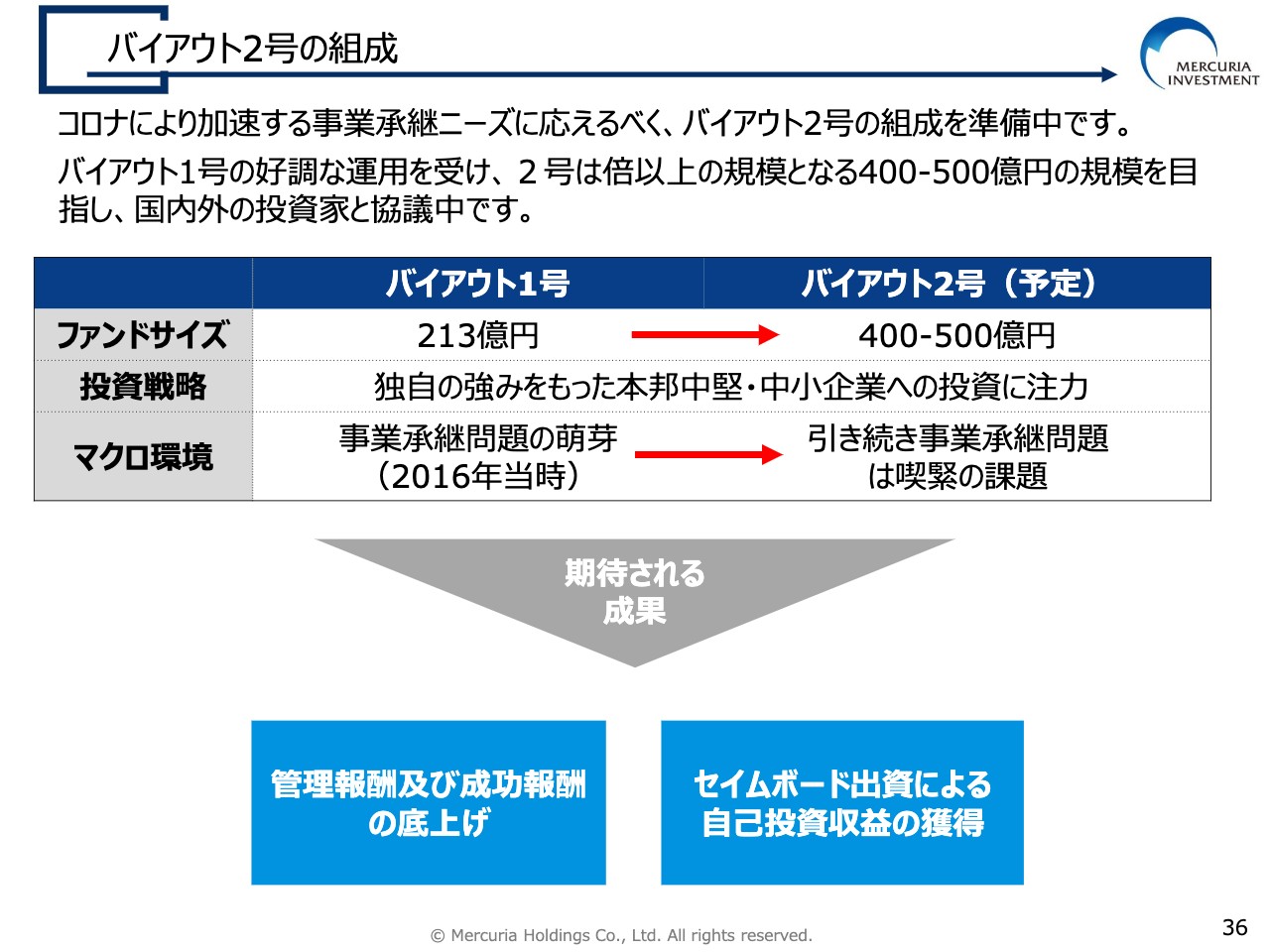

バイアウト2号の組成

豊島:次に新規事業についてです。プライム市場に残りたいということで、新しい事業も行っていきます。基幹ファンドであるバイアウト2号は、400億円から500億円の規模で組成していきたいと思います。その上で、400億円から500億円で2号ファンドができたということを発表できるかどうかです。

バイアウト1号がうまくいかないと、バイアウト2号は2倍のサイズでできません。ですので、そこのところを十分に示していきたいと考えています。このバイアウト2号の中に、昨年POしたお金もセイムボートでしっかりと入れていきます。

坂本:自分のところからお金を入れるということですね。

豊島:おっしゃるとおりです。ここからも自己投資は利益をきちんと刈り取りたいと思っています。

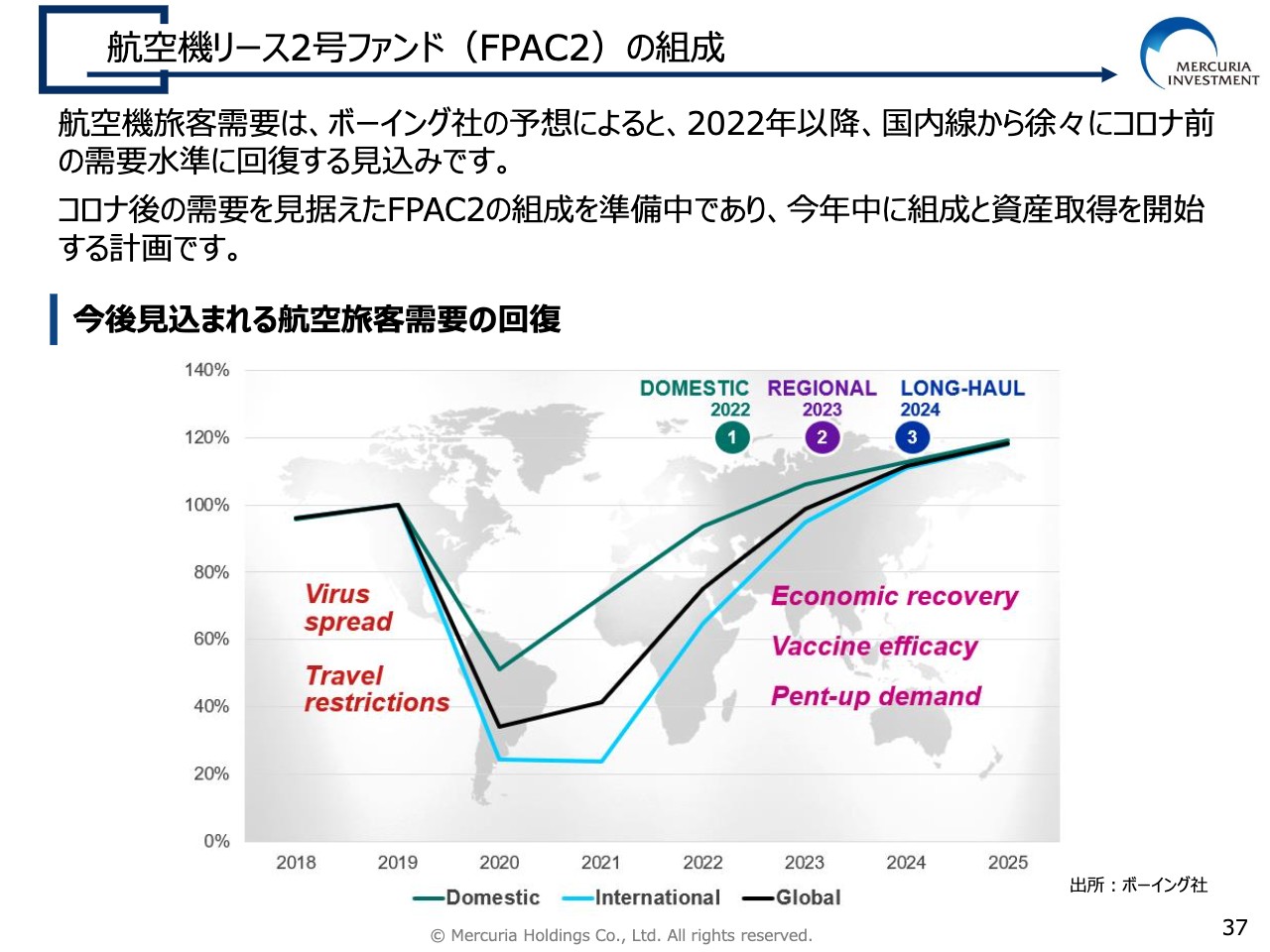

航空機リース2号ファンド(FPAC2)の組成

豊島:航空業界について、日本はまだ新型コロナウイルスの影響を受けていますが、実は昨年のオミクロン株が発生する前は、アメリカも中国もEU域内も、2019年水準、すなわち新型コロナウイルス流行前の水準を超えており、航空機での人の移動の需要は充分にあります。

坂本:その打ち返しはかなりありそうですね。航空業は2001年のアメリカ同時多発テロやリーマンショックのあとも、需要が非常に増えたと思います。また、新型コロナウイルスが流行して3年くらい経っていることもあり、航空機が古くなっているのではないでしょうか?

豊島:そうですね。

坂本:これはどちらかというと新しいものを入れていっているのでしょうか?

豊島:以前の反動で苦しんだ中で、私どもがなぜ生き残ったかというと新しい機材への投資を行っているからなのです。日本の年金の予定利回りは1パーセントや2パーセントではないですか。ですので、何も古い航空機で無理する必要はなくて、新しい航空機に投資しているのです。そうすると燃費もよくなるのですよね。

坂本:今、燃料価格もすごく上がっていますね。

豊島:それゆえ生き残れるのです。古い機体や部品取りなどまで行わなくても、5パーセント以上を十分狙える運用ストラテジーがあり、私どもはその当たり前のことを行っているわけです。

坂本:すばらしいです。そこに工夫があるのですね。

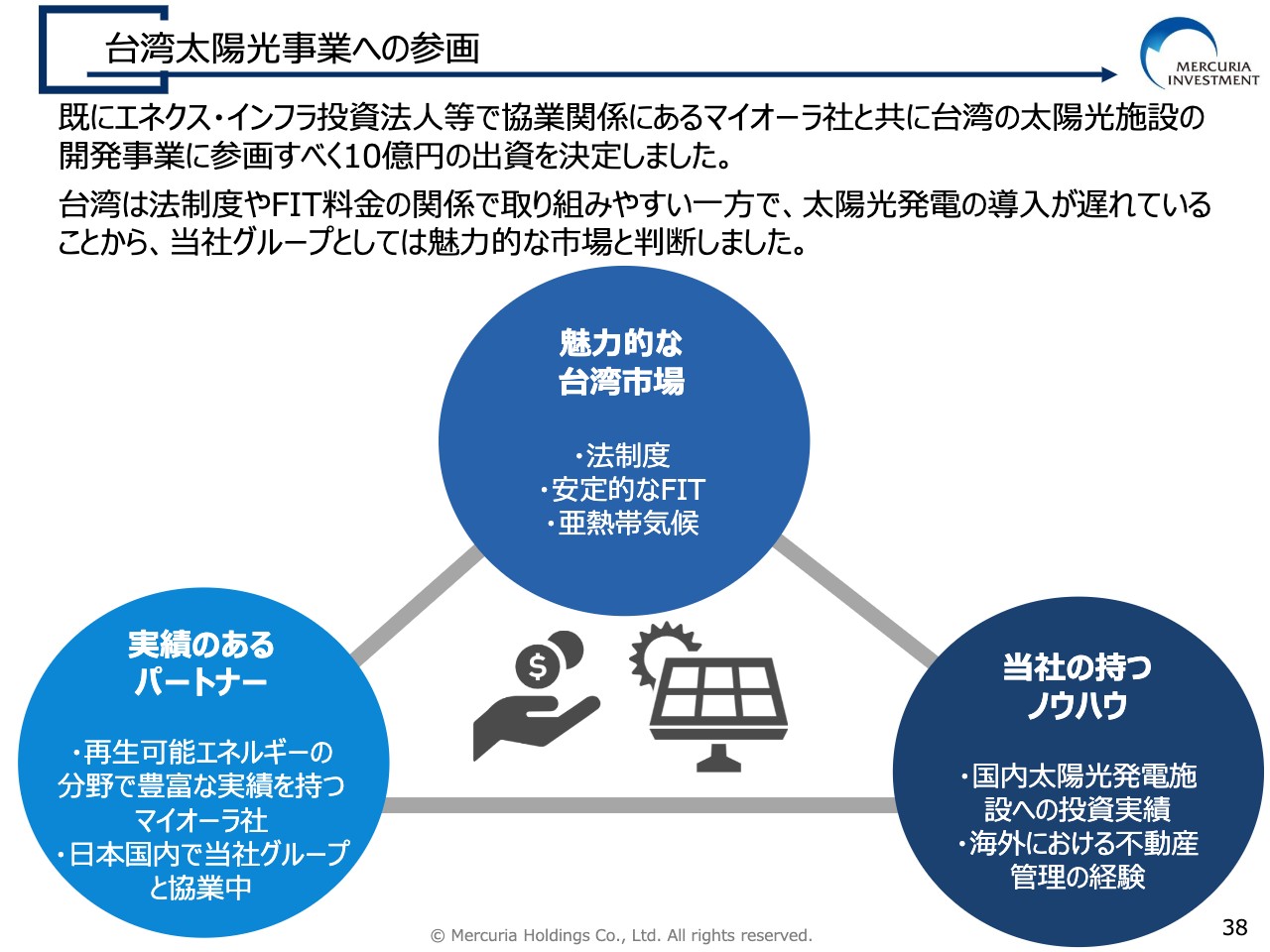

台湾太陽光事業への参画

豊島:台湾の太陽光事業についてです。こちらもけっこうおもしろいです。日本のエネクス・インフラ投資法人を一緒に運営しているマイオーラ社という太陽光発電施設のデベロッパーがあるのですが、ここは日本でも実績を出しています。台湾で彼らが追いかけている太陽光発電施設の権益でいうと2,000億円くらいあり、見えているものだけでもすでに1,000億円弱あります。

そこを対象に、私どもはこのデベロッパーに事業参画して、太陽光発電施設が生み出すキャッシュフローを得ます。更に、日本の機関投資家向けに安定配当を出せるファンドを作っていくということを考えています。

坂本:台湾も日本のFITと同じような制度なのでしょうか?

豊島:日本のFIT制度と同じですが、1つ違うのは、日本では申請して認定を取得しても建設しない人がいたのですが、台湾では建設する時点でFIT認定を行うということです。これが非常にハードフィットのため、しっかりしたキャッシュフローになります。そのため、台湾の銀行はだいたいプロジェクトコストの8割は融資してくれます。

坂本:そこまで貸してくれるのですね。

豊島:日本もそうですよ。ほぼ出してくれますので、残りの部分は非常に利回りが高くなっているわけです。

坂本:なるほど。非常によくわかりました。

豊島:これも昨年POしたお金で、もうすでに出資を発表しました。

インバウンド不動産戦略の開始

豊島:不動産についても、特に地方不動産はコロナ禍でインバウンドが来なくなったことによって、ホスピタリティ業界は非常に苦しんでいると思います。しかし、いつまでも国を閉じているわけにはいかないため、また戻ってきます。

苦しくなった原因も明確ですので、逆に次のときに価格調整されたものにしっかり投資していくということを考えていきたいと思います。

マーキュリアホールディングスにご投資頂くメリット

豊島:個人投資家は、個人向けの商品がなかなかなく、オルタナティブ商品にはほとんど投資できません。そこで「私どもの株主になっていただき、一緒にオルタナティブ投資を行っていきましょう」というのが投資家のみなさまへの私からのメッセージです。

その投資先はどうなっているのか、本日もかなりお話ししましたが、私どもは隠さずどんどん説明します。株主のみなさまと一緒に、日本のオルタナティブ商品、日本の今に投資をしていきたいと思っています。赤字にはなりにくい体質です。きちんとAUM(管理資産残高)もあります。

私どもが投資しているものが生み出すもの、それがキャピタルゲインであろうと、キャッシュフロー、分配であろうと、それらをきちんと配当していきます。これが安定した配当であり、その運用成績がしっかり出てくると、成功報酬による上振れも十分あると考えているところです。

質疑応答:海外の機関投資家からの評価について

坂本:「海外のオルタナティブファンドより規模が小さいという点で、海外の機関投資家からの評価はどうですか?」というご質問が来ています。いろいろなパターンで投資を行っているため、小さいというのは少し違うかもしれませんが、いかがでしょうか?

豊島:先ほどお話ししましたが、最近ニュースにもなった、日本のオルタナティブマネージャーが何千億円で海外に買収されたわけですよね。このオルタナティブマネージャーというのは、もう産業として成り立っているのです。非公開の会社はこの産業がないと受け渡しができないわけです。したがって非常に重要な産業であり、海外ではブラックストーン・グループやカーライル・グループ、コールバーグ・クラビス・ロバーツ(KKR)など、何十兆円というファンドが上場しているわけです。

しかし日本では、PE投資をメインの事業とした上場会社は弊社のみという認識です。弊社だけではなく、日本にも優れたマネージャーがいるため、本当は上場してほしいと思っています。ただし、上場しても弊社のような株価なら、海外でものの価値がわかっているところに売ったほうがよいよねというふうになりますよね。

坂本:逆に「買ったほうがよい」という人が出てくれば、株価が上がるということですね。

豊島:おっしゃるとおりです。弊社を買おうか、そんなに低いと乗っ取られてしまうのではないかというようなことです。

質疑応答:投資するまでのフローと意思決定までのスピード感について

飯村美樹氏(以下、飯村):「投資するまでのフロー、そして意思決定までのスピード感について教えてください」という質問が来ています。

豊島:投資するまでのフローですが、バイアウトではリードタイムが1年、2年かかることがよくあるのです。ですので、やはり歴史のある会社をきちんと引き継がせて、次のステージに持っていくことが重要です。当然、(投資対象となる中堅企業の)株主や経営者に信頼していただくプロセスは、1年、2年かかるということはよくあります。

これが承継です。しかし、逆にリーマンショックなどはスペシャルシチュエーションと言われています。ショックがあると、もうお金を払えないため、デフォルトを起こす会社もあります。そうすると、十分に時間をかけて会社の中身を見る時間は限られるのですが、このくらいの値段はあり得ないくらいに安いと思ったら、すぐに弊社としてもファンドからお金を出して買収していくのです。

ピンチのときや経済危機のときには早く動くということです。また、このような事業承継はコンスタントにしっかりと時間をかけて行います。ですので、これはマクロによって違います。

飯村:なるほど。すごく信頼感がありましたね。

坂本:経済危機のときにすぐお金が出るというのは、社会的意義があると思います。やはりそのままショートしてつぶれてしまう会社もあるわけですからね。

豊島:私がメッセージとして絶対に伝えたいのは、銀行頭(デット頭)と投資家頭(エクイティ頭)で考えてみると、日本はやはり銀行が非常に強かったため、不良債権という銀行が動けなくなったときには株価も下がります。リーマンショックのときでも、海外の人はみなエクイティ頭で投資して、その人たちはすごく成功したわけです。

そのようなときに日本の中によいものがあるのなら、日本のエクイティにしっかり投資しようと動いていただきたいですね。そのような日本のマネージャーとして、私どもがいるということを思い出していただけたらよいと思います。

坂本:景気がよいときも、やはりエクイティ頭でいるべきというのが、ファンド運営の基本ですか?

豊島:いえ、景気がよいときにエクイティ頭では、例えばバブルのときに不動産が永久に上がる、ベンチャーブームのときには株価が果てしなく上がるといった考えになってしまいます。そこはやはり、みんなと同じ動きではダメで、それから半歩先を見ることです。

飯村:前回ご出演いただいたときも、日本の未来に対して非常に熱い思いを語られていましたよね。

坂本:「怒りがあります」というところから始まりましたよね。

飯村:「これだけ素敵な会社がなぜこうならなければいけないんだ」「助けなければダメだろう」と言って、事業承継に関しては1年、2年かけますとおっしゃっていました。「なぜならそこは大切だから」とおっしゃっていて、今また非常に愛を感じました。

豊島:ありがとうございます。本当にそう言っていただけるとうれしいです。

坂本:かなり専門的に行っているマネージャーの方も多いと思います。そこはやはり御社の力でもあるのですよね。

豊島:そうですね。専門的にというのもありますが、やはり丁寧に行うことも大切です。投資先の事業に対する愛情ですよね。やはり歴史のある会社は、それだけの理由があって続いているわけです。それを丁寧に大切に扱い、その上に足せるものがあれば足していくということです。

坂本:バイヤーとしても企業側としても、やはり長いお付き合いになるわけですからね。

豊島:市場が毎日あるわけではないため、売り抜けできないのです。

坂本:だからこそ、丁寧に行わないといけないということですね。

質疑応答:投資先全体に占めるオルタナティブ投資の比率について

飯村:「御社の投資先全体に占めるオルタナティブ投資の比率はどのくらいですか?」というご質問が来ています。

豊島:ほぼ100パーセントです。

坂本:ほぼオルタナティブですものね。特化された会社であるということですね。また、先ほどお話しされていたとおり、個人投資家がオルタナティブファンドに投資できない分を、御社に代替で投資するということはありますよね。

豊島:夢として言うと、将来は個人の方が直接投資できるような商品を扱いたいと思っています。二次的に個人に卸せるようなベンチャーも増えてきているため、個人の方にも好きな投資タイプだけ参加いただけるようになってくればと思います。

坂本:なるほど。今はトータルの強さですね。

豊島:今は規制の中でトータルでしかできませんが、将来はそのようなかたちを目指しています。

飯村:ありがとうございます。昨年9月に行われた前回の書き起こし文も残っていますよね。

坂本:そうですね。事業紹介が今回より詳しいと思います。

豊島:併せて見ていただければと思います。