2021年11月25日に公開された、スローガン株式会社 事業計画及び成長可能性に関する事項説明の内容を書き起こしでお伝えします。

スピーカー:スローガン株式会社 代表取締役社長 伊藤 豊

Mission

伊藤豊氏:それでは、スローガン株式会社事業計画及び成長可能性に関する事項についてご説明します。まず、当社のミッションは「人の可能性を引き出し 才能を最適に配置することで 新産業を創出し続ける。」になります。

当社が最も大事にしているのはこのミッションであり、スローガンの社員も含め、このミッションに引きつけられて入ってくるメンバーもかなりいます。

今後の日本経済をより発展させていくためには、新産業や新事業、各企業の成長が最も鍵になると考えたときに、その担い手をしっかり増やしていくことが非常に大きな社会課題になると認識しています。そのため、非常に社会性のあるミッションだと認識しています。

このような挑戦は長期で追求しがいのある目標だと思います。当社としては、一朝一夕で実現するものではなく、長期で追い続けていきたいと考えています。

INDEX

今回のスライド資料のインデックスです。こちらは記載内容をご覧ください。

ハイライト

エグゼクティブサマリーです。こちらも記載内容をご確認ください。

ここで、具体的な当社の説明に入る前に、キーワードを2つほどご説明します。「新産業領域」と「人材トランスフォーメーション」という言葉です。

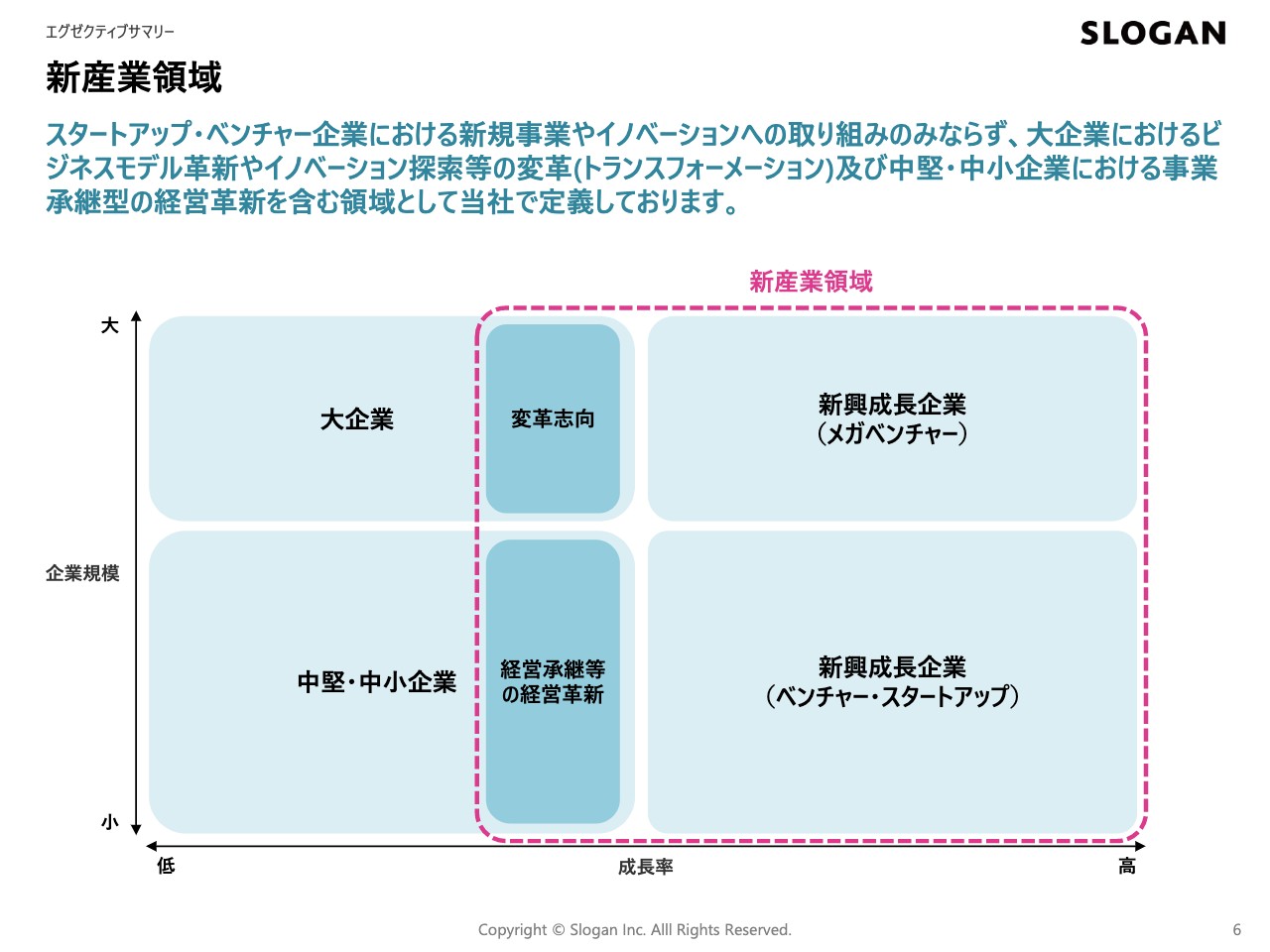

新産業領域

新産業領域とは、スタートアップ・ベンチャー企業における新規事業やイノベーションへの取り組みのみならず、大企業におけるビジネスモデル革新やイノベーション探索などの変革(トランスフォーメーション)および中堅・中小企業における事業承継型の経営革新を含む領域として、当社で定義しているものになります。

当社は、スタートアップやベンチャー企業など、いわゆる新興成長企業に対する新卒採用からスタートしていますが、そのような企業だけが対象というわけではなく、大企業や中堅・中小企業の中でも変革志向を持ちながら成長していく企業も含め顧客の対象にしているため、スライドの点線で囲んでいる部分を当社のターゲットセグメントとしています。

人材トランスフォーメーション

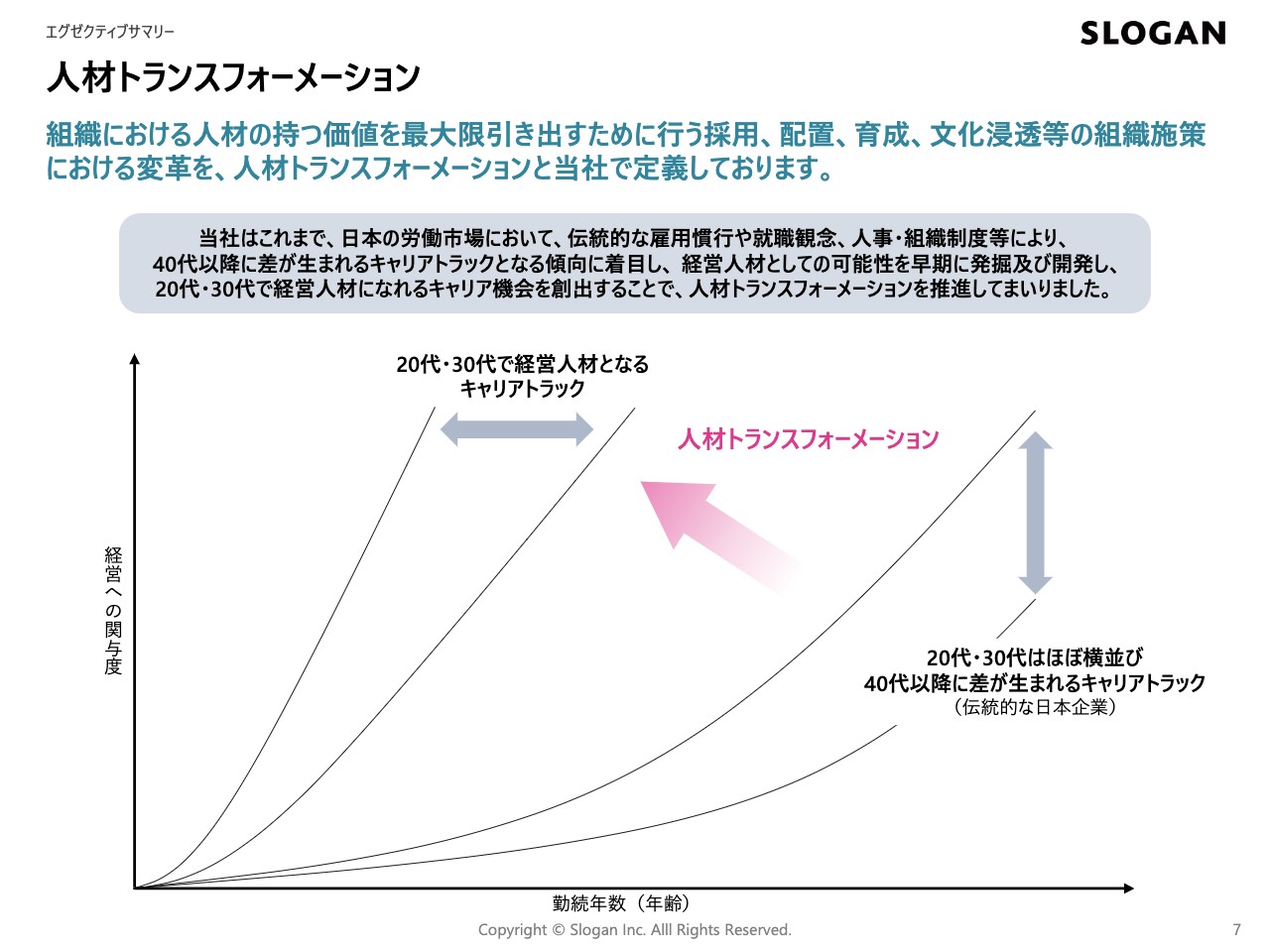

続いて、人材トランスフォーメーションという言葉についてです。スライドの冒頭に記載のとおり、組織における人材の持つ価値を最大限引き出すために行う採用、配置、育成、文化浸透などの組織施策における変革を人材トランスフォーメーションと当社で定義しています。

当社で行っている事業の中心は、新卒採用や中途採用などの採用に係るキャリアサービスですが、この人材トランスフォーメーションとしては、採用だけではなく、組織内における配置転換や人の育成、組織の文化浸透にも大きく関わってくるものとして定義しています。

このような中で、当社がこれまで最も注力してきた部分は、日本の労働市場における伝統的な雇用慣行や、就職観念、人事・組織制度などにより、40代以降に差が生まれるキャリアトラックとなる傾向に着目し、経営人材としての可能性を早期に発掘および開発し、20代・30代で経営人材になれるキャリア機会を創出することです。この人材トランスフォーメーションを推進してきました。

日本の伝統的な雇用環境や就業慣行においては、20代・30代は比較的横並びのキャリアを歩みます。人事評価も、評価テーブルや等級テーブルなどが細かく定めてあり、それに従って横並びで成長していく側面があります。

これが40代以降になると、昇格して経営層に上がっていく人材も増えていきます。40代以降にそのような差が生まれるキャリアトラックがあると認識しています。このような構造に着目し、20代・30代の早期に経営人材となるキャリアトラックへ移行させていくことが、人材トランスフォーメーションとして当社が取り組んできたことです。

20代・30代で経営人材になれる人材が増えていくと、経営人材として社会に対して提供する経済価値の総量も増えていきます。

40代以降に経営人材になるのではなく、20代・30代で早くも経営人材になりながら価値を出していくような人材が一人、また一人と増えていくことは、日本社会にとっても非常に大きな価値になると考えています。

基本情報

会社概要についてご説明します。基本情報はスライドをご確認ください。

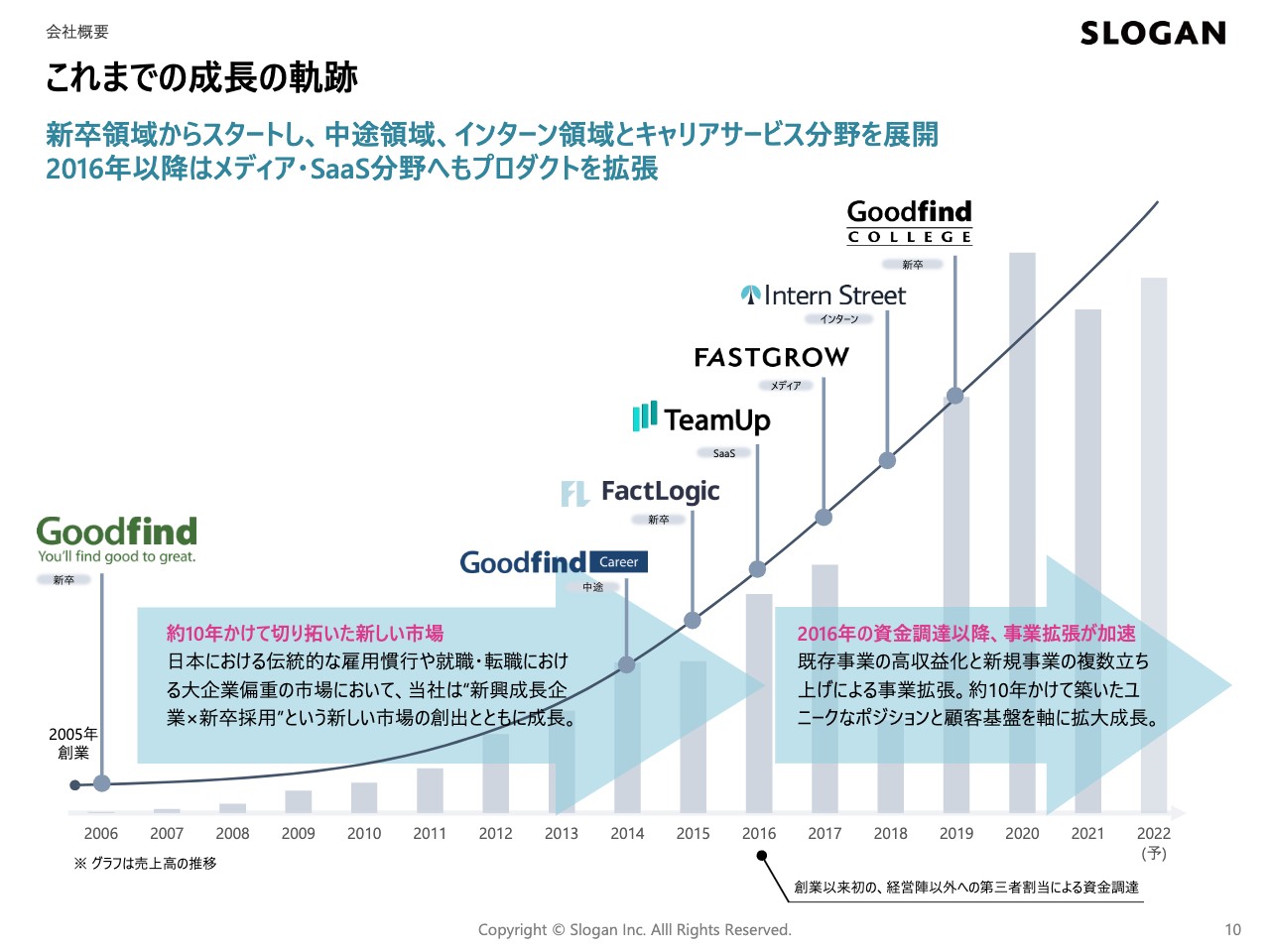

これまでの成長の軌跡

スライド10ページに記載しているのは、これまでの当社の成長の軌跡となります。当社は2021年11月に東証マザーズ市場に上場しましたが、創業は2005年になります。創業期から一貫して「新興成長企業×新卒採用」に取り組んでおり、この領域については当社が新しく切り拓いてきた市場だと自負しています。

1999年に東証マザーズ市場が開設されて以降、2000年前後には、ベンチャー・スタートアップ企業が数多く急成長し、少しずつベンチャー・スタートアップ企業が増えていきましたが、まだベンチャーやスタートアップに新卒で入社する人材は数少ない状況でした。

しかしながら、若手人材が成長産業にしっかりとコミットしていくことは、この先の日本の経済発展や市場発展を考えたときに、最も重要な課題であると捉え、「新興成長企業×新卒採用」の領域に一貫して取り組んできました。

創業当時は、「ベンチャーやスタートアップに新卒から行く学生なんていない」「そのようなところにはマーケットはない」などと言われながらも、常にこれが最も重要な課題であると捉え、10年以上かけてこの市場を創ってきました。

創業の経緯について少し補足します。私は新卒でIBMにSEとして入社しました。あまり深く考えずに大手IT企業を選んだのですが、入社してすぐに企業としての成熟さゆえに若手の自分が活躍できる余地が少ないことに気づきました。そこで自ら立候補して、社員約50人の小規模な関連会社のベンチャー企業に出向しましたが、そこでは多くの解決すべき課題があるものの、人材が足りていませんでした。そこには若手の自分にも任せてもらえる仕事がたくさんあり、夢中になっていきました。

このベンチャー企業での出向経験により、これからの社会での必要性や成長可能性が高い事業を行っているベンチャー・スタートアップには、その担い手になる若手人材が非常に少ないことおよび若手にとって大きな成長機会となる環境があることを体感しました。

また、関連会社での出向期間を終えてIBMの本社に戻った際は、逆に優秀な人材があふれていました。東大をはじめとした偏差値の高い大学の出身者が多くいました。そのような人材があふれている一方、世の中の成長企業は人手不足であるという現状を目の当たりにしたときに、成長企業への人材移動は、非常に大きな価値があると考えたことが、創業した1つのきっかけになっています。

もう1つ、印象に残っている出来事としては、IBMにいたとき、アメリカ本社から来日した役員が日本の未来について「沈みゆく船」と表現したことがあります。その時は「なぜ今自分がいる日本市場が『沈みゆく船』などと、これから落ちていくと見られなければいけないのか」と非常に疑問を抱きました。

悔しいという思いもありながら、「沈みゆく船」にならずに成長発展を続けるにはやはり人材だと考えました。新産業が事業成長していくには人手が足りないという課題を目の当たりにしたことで、それに対する思いを経て創業しました。

2016年には、創業以来初めて第三者割当増資による資金調達を行いました。後ほどご説明しますが、当社の社外取締役でもある株式会社エス・エム・エスの創業者の諸藤氏が設立したREAPRAグループの投資子会社であるReapra Venturesに出資を引き受けていただくかたちになりました。

エス・エム・エス社は創業以来、高収益・高成長の体質で継続的に成長を遂げています。当社もそのようなビジネスモデルをラーニングしながら変革していく中で、複数の事業を立ち上げ成長してきた経緯があります。

最近でこそ新卒領域の上場企業は増えてきました。最近の上場事例だと、ワンキャリア社やi-plug社、ハウテレビジョン社など、新卒領域の上場企業はここ数年で増えてきている認識です。

しかしながら、当社のように2005年というかなり早いタイミングから「新興成長企業×新卒採用」という領域の可能性に着目し、一貫してこの事業を伸ばしてきた会社は他にはないと思います。この長い実績自体も、当社の大きな強みになり得ると考えています。

マネジメントチーム①

当社のマネジメントチームです。創業者である代表の伊藤をはじめ、取締役と監査役になります。COOの仁平とCFOの北川は当社の元学生インターンで、2008年からインターンとして参画しています。卒業後はそれぞれ別の会社に行きましたが、再びスローガンに戻り、役員として経営を牽引しています。

社外役員の方にも当社に大きな期待をいただき、就任していただいています。水永氏、諸藤氏、杉之原氏と、現在3名の社外取締役がおり、上場企業の経営経験も豊富なため、当社のコーポレート・ガバナンス体制を支えています。

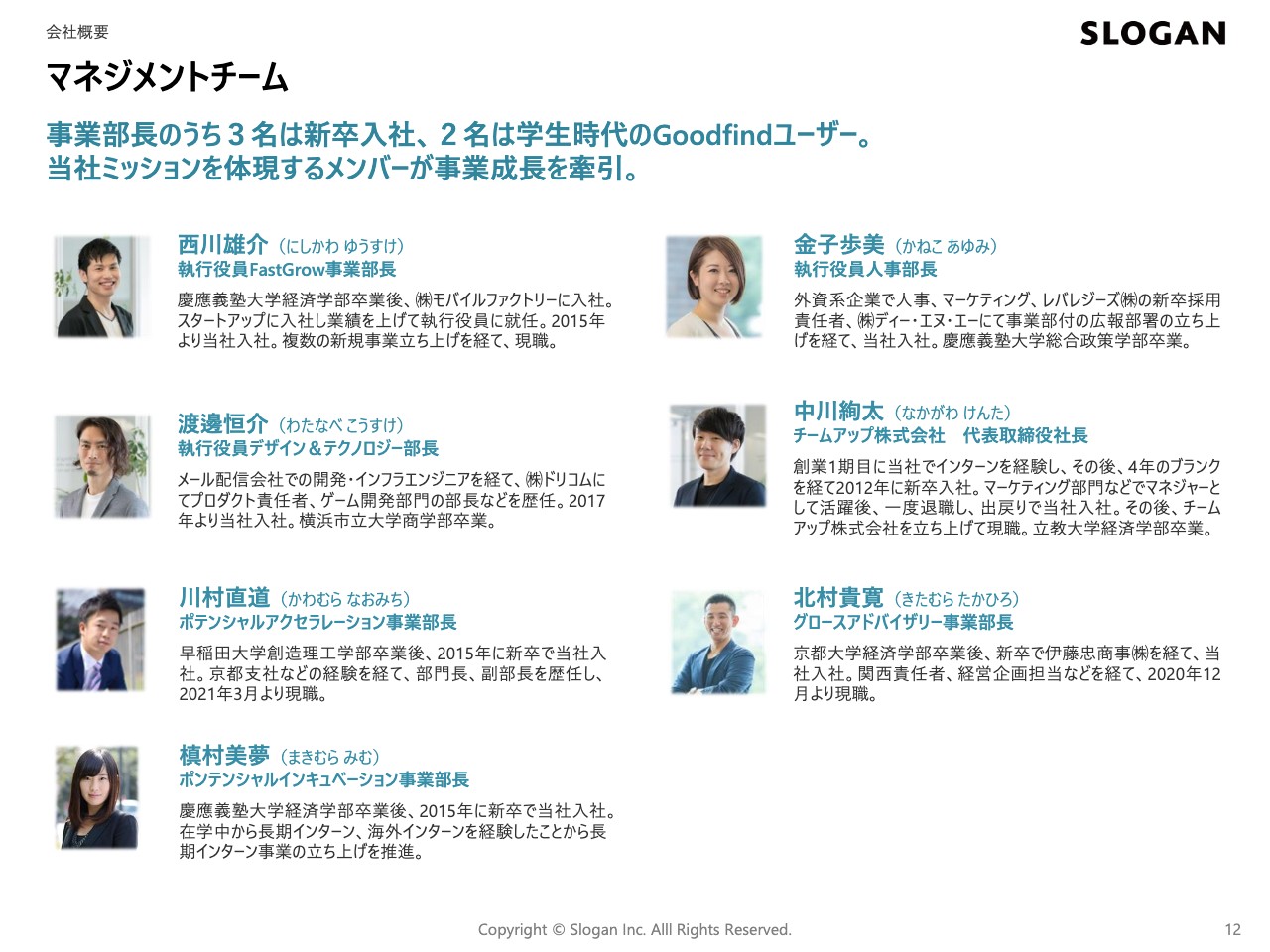

マネジメントチーム②

こちらは当社の部長、各事業を推進する担当役員の一覧になります。この中には新卒で入社してから事業責任者になった人材も多くいます。事業部長のうち3名は新卒入社であり、2名は学生時代の「Goodfind」ユーザーです。

スローガンは事業としてももちろんですが、自社としてもこのような若手人材の成長・活躍を体現しています。

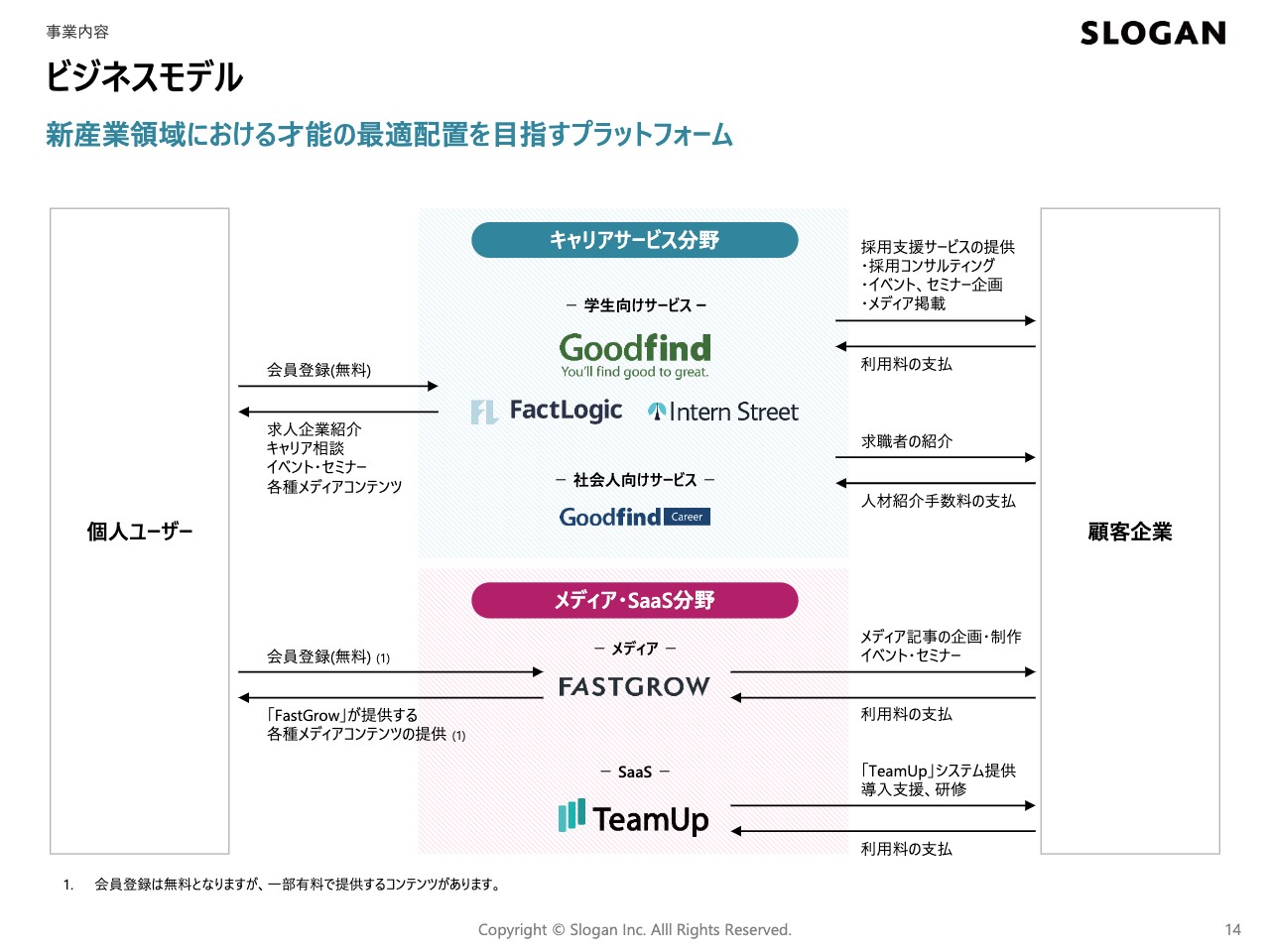

ビジネスモデル

スローガンの事業内容、ビジネスモデルについてご説明します。スライドに基本的なビジネスモデルを記載していますのでご確認ください。

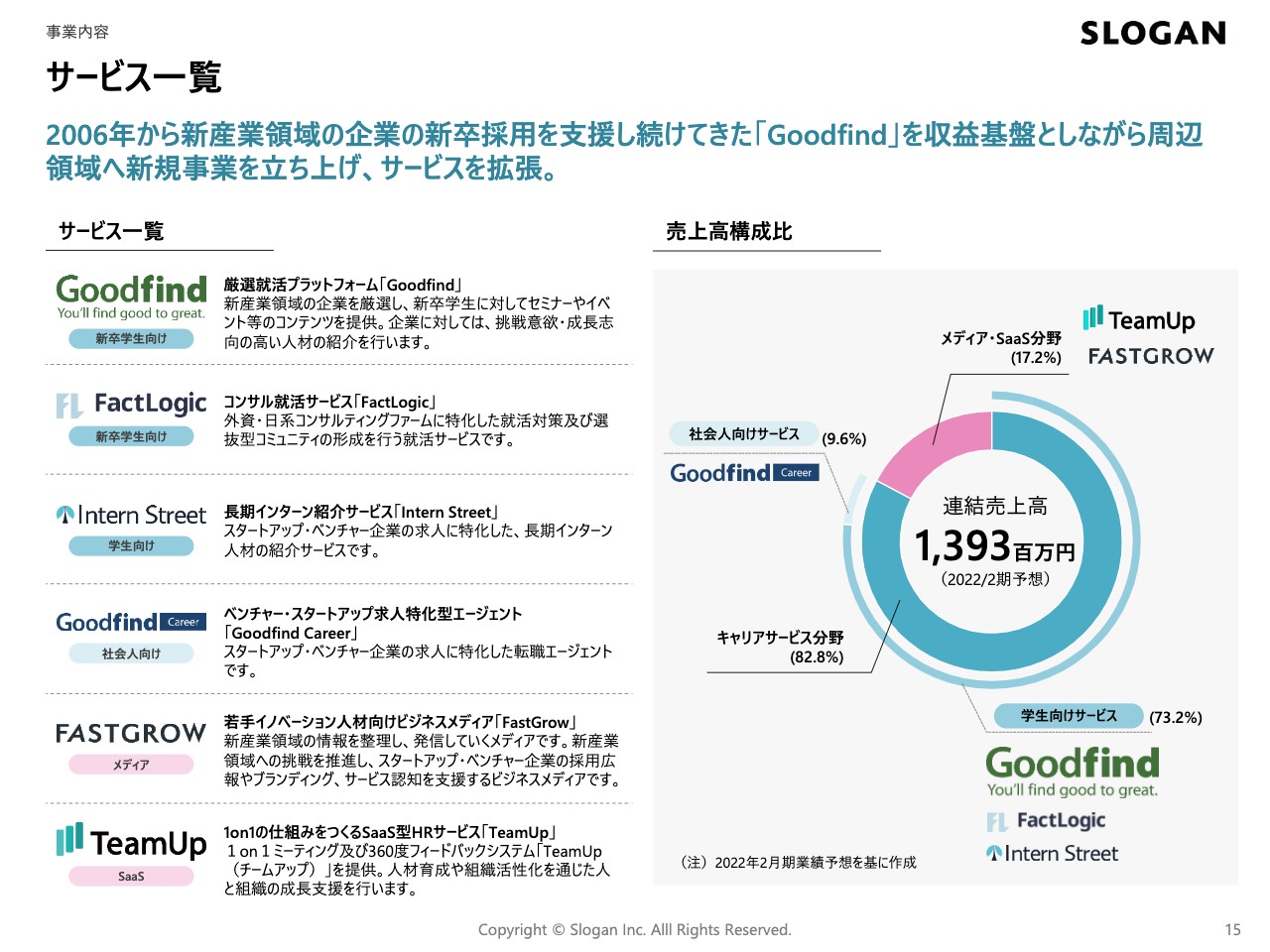

サービス一覧

サービスの一覧です。スライドの売上高構成比をご確認ください。これは2022年の2月期の予想数値になります。73.2パーセントが学生向けサービスで構成されており、創業期から継続している新卒向けの「Goodfind」が当社の売上・利益を牽引しています。以後、当社の主要事業である厳選就活プラットフォーム「Goodfind」について重点的にご説明します。

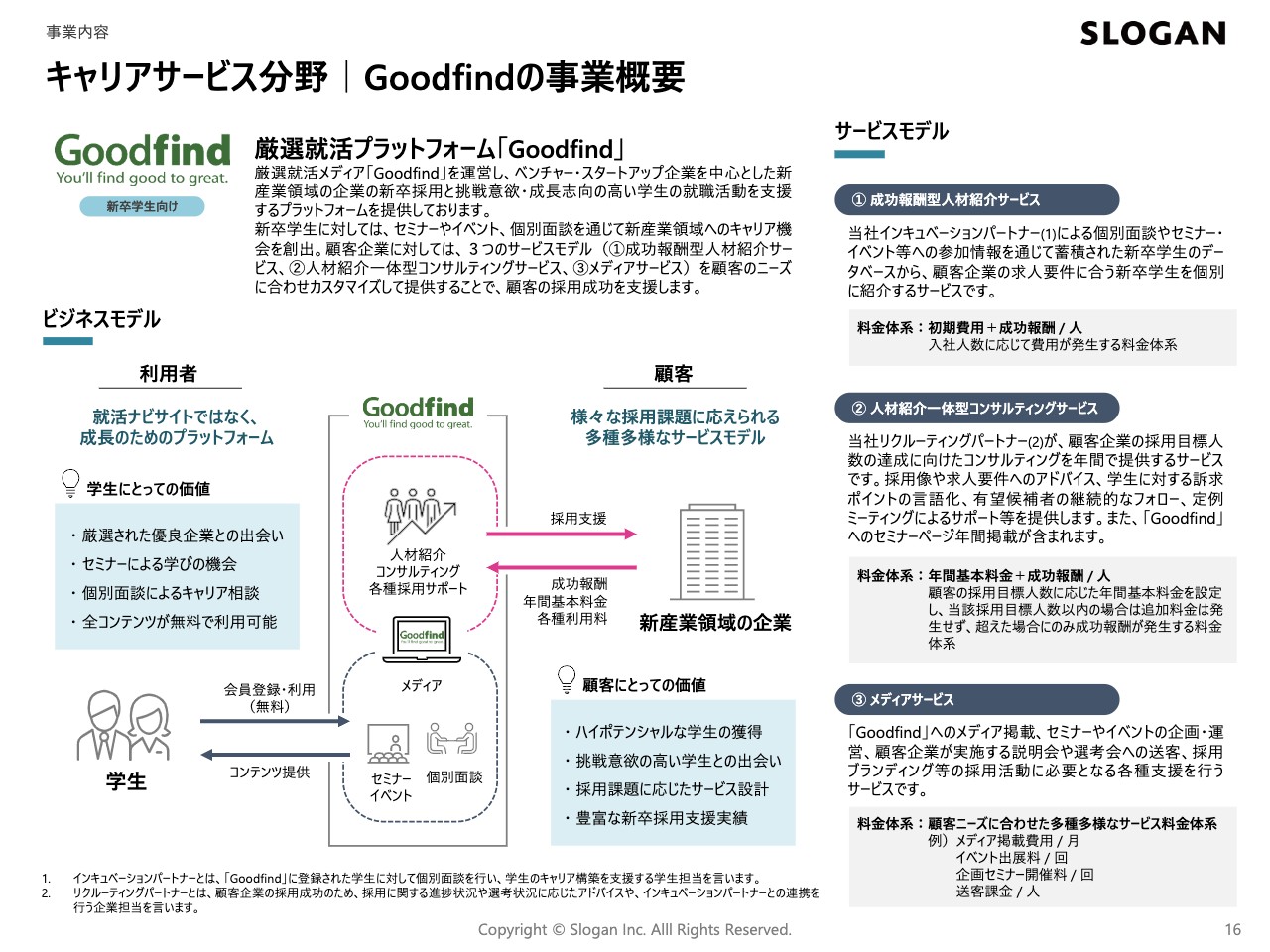

キャリアサービス分野|Goodfindの事業概要

厳選就活プラットフォーム「Goodfind」のサービスについて詳細をご説明します。スライドにキャリアサービス分野における「Goodfind」の事業概要を記載していますが、まずは、「Goodfind」における競合優位性やビジネスモデルについて詳しくご説明したいと思います。

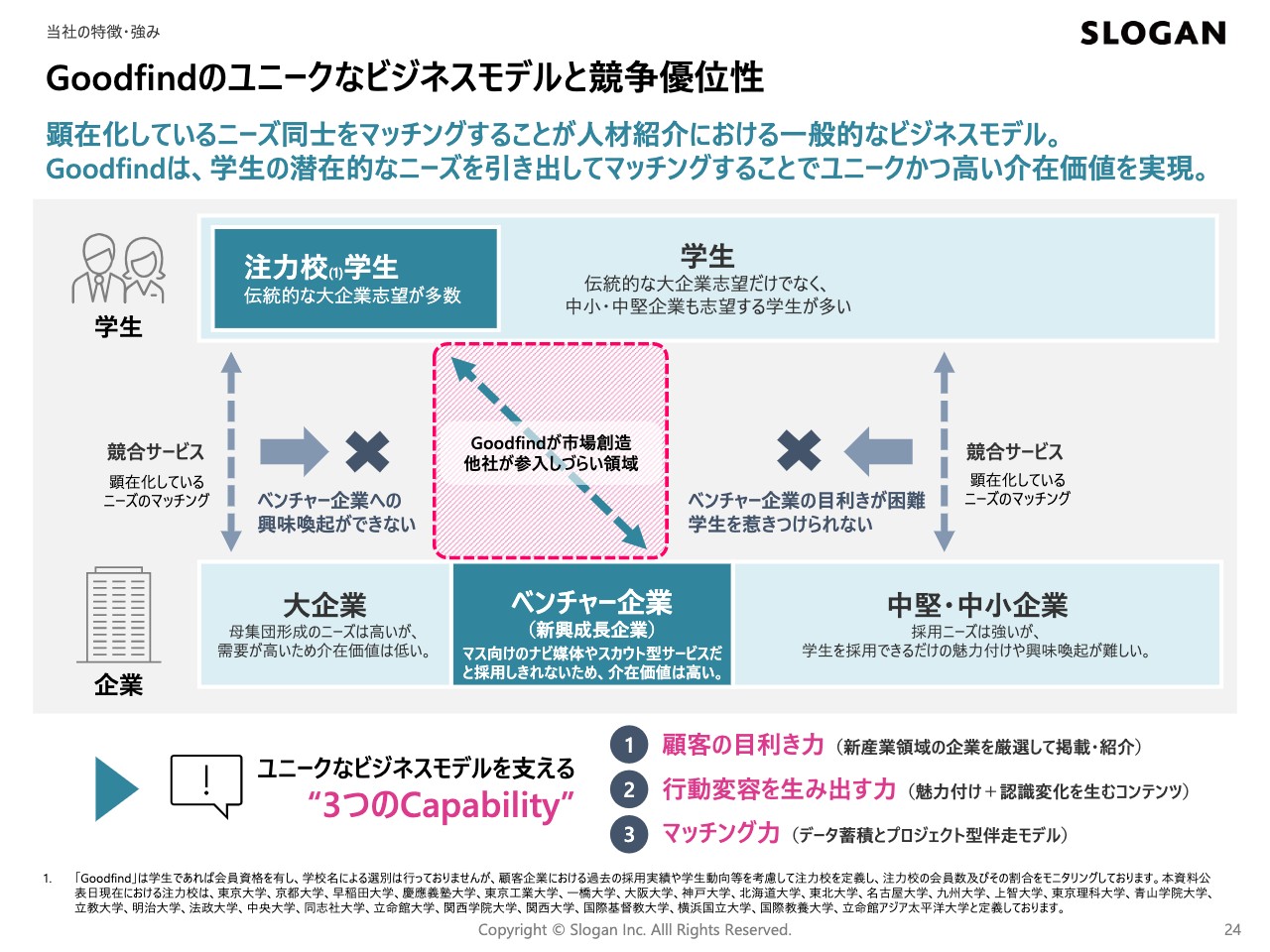

Goodfindのユニークなビジネスモデルと競争優位性

「Goodfind」の競合優位性、強みについてご説明します。こちらは「Goodfind」のユニークなビジネスモデルと競争優位性を示したスライドになります。当社の注力校の定義については、スライド下部の注意書きに記載しています。

当社には過去の経験が数多く蓄積されています。その中からベンチャーやスタートアップに対して相性のよい学生、決まりやすい学生を知見として積み重ねています。それらを踏まえ、注力校を戦略的に絞り、重点的に成長企業への就職を推進しています。

なお、スライドにベンチャー企業と記載のとおり、メインはベンチャー企業をはじめとする新興成長企業にはなりますが、冒頭でご説明した新産業領域の企業が顧客のターゲットになるため、新興成長企業以外も対象になっています。

このようなことを「Goodfind」は行ってきましたが、この市場については「Goodfind」が創造してきたと自負していますし、他社が参入しづらい領域だと思います。この他社の参入しづらさについては、後ほどご説明します。

まず、一般的な人材紹介のビジネスモデルについては、顕在化しているニーズ同士をマッチングするのがセオリーとなります。当然ですが、それが最も経済合理性が高いというのが通常の理解となっています。

つまり、学生については「この企業に行きたい」と思っていたら、その企業を紹介するのが、当然マッチング率が高いと思います。「行きたいという学生と欲しいという企業」、顕在化しているニーズのマッチングです。

今世の中にある多くの人材紹介会社は、基本的にはこの顕在化したニーズをマッチングしています。

しかしながら当社の場合は、もちろん顕在化したニーズもマッチングしていくのですが、潜在的なニーズもマッチングさせていくところが大きな特徴になっています。それができるからこそ、当社には価値があると考えています。

いきなりベンチャー企業に行きたいという学生はまだまだ少ないと認識しています。さまざまなベンチャー企業が数多くありますが、事業領域やビジネスモデルがどのように成長していくかも含めて情報量が少なく、それを知る機会があまりありません。そのため、基本的には有名なブランドを持つ大企業など、広く認知されている企業に自然と就職希望者が集まるのが今の世の中だと思っています。

学生が就職したいと思っている企業名ではなく、その学生が「今後どのようなキャリアを歩んでいきたいのか」「どういう仕事をしていきたいのか」「どういった価値観があるのか」という、それぞれの潜在的なニーズや価値観に向き合っています。その中で、本質的な意味で進むべき領域が見えれば、ベンチャー企業でも実現できるということをしっかり伝えています。このようにして、学生の行動変容を生み出す面談・セミナーを実施しているところが当社のポイントです。

他社のサービスでも、学生を集めることは簡単にできることが多いと思います。しかし、最終的に入社意思を決定するのは学生であり、そこまで持っていかなければいけません。最初から動機がない学生にどうやって入社してもらうのか、そこが新興成長企業での採用における重要な課題の1つです。

実は、同業他社のサービスでは、入社に至るまでのサポートを当社ほどはしていないと思います。そのため、動機形成から行動変容を生み出すことで、入社を決めるところまでベンチャー企業と一緒に歩んでいくところが私たちの大きな付加価値になっていると思います。

ベンチャー企業の課題として、マス向けのナビ媒体やスカウトサービスでは採用しきれないという課題がありますが、まさにこの動機形成と行動変容がうまくできていないということがよくあります。それゆえに、当社の介在価値はかなり大きいと思います。

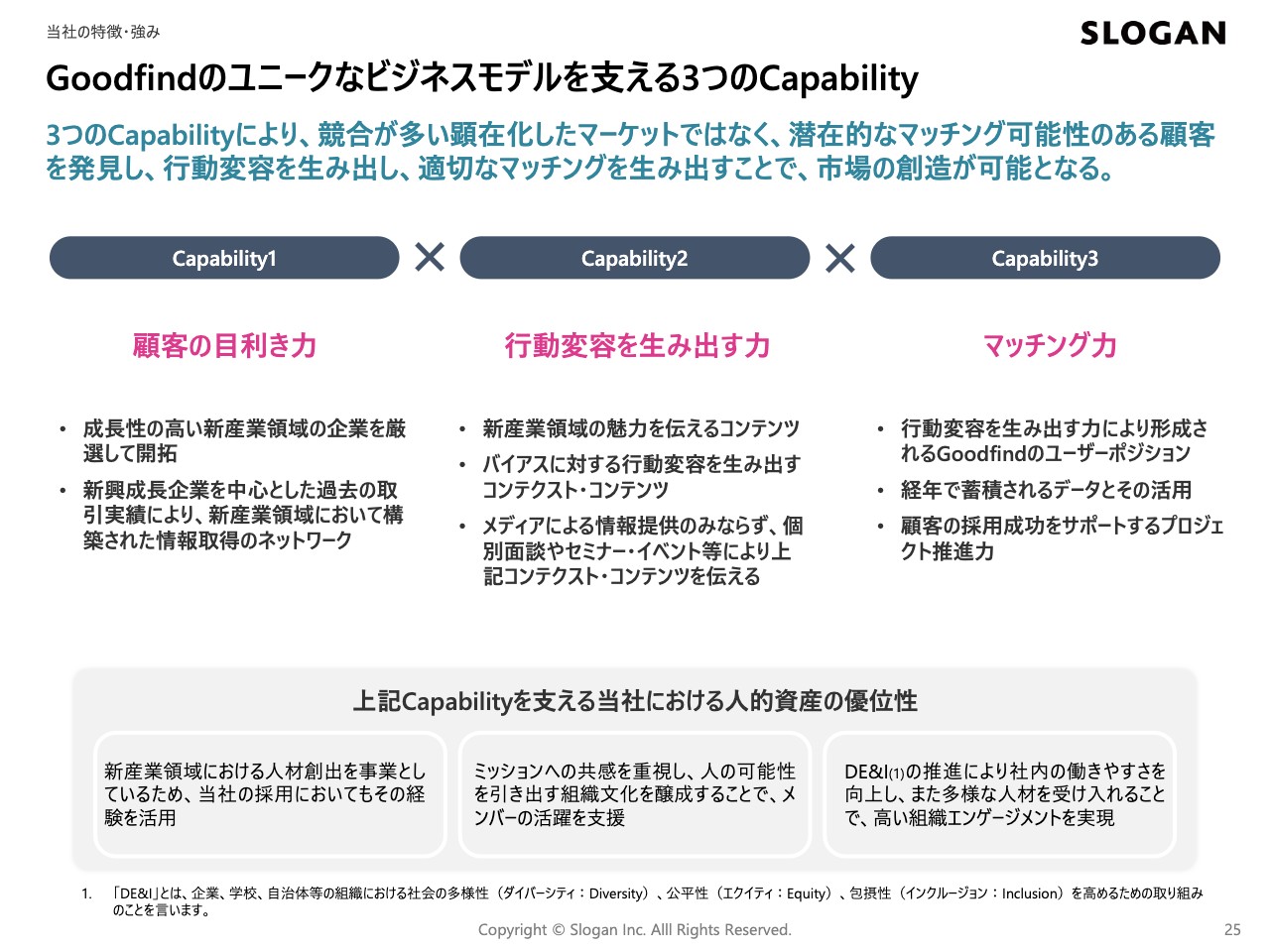

このような介在価値を支えるポイントとして、スライド下部に記載した3つのCapabilityがあります。1つ目が「顧客の目利き力」、2つ目が「行動変容を生み出す力」、3つ目が「マッチング力」です。こちらは次のページで詳しく説明します。

Goodfindのユニークなビジネスモデルを支える3つのCapability

スライドには、先ほどご説明した3つのCapabilityについて記載していますが、下部に記載の「Capabilityを支える当社における人的資産の優位性」も重要なポイントとなっています。

成長企業と学生のマッチングはメディアがあれば勝手に成立するような簡単なものではなく、人の介在価値も複合的に組み合わせることで生み出していくものです。そのため、社内における人材もかなり重要な要素となります。

当社は、新産業領域における人材創出を継続してきましたので、当社自身における採用活動の上でもその経験を活用することができます。その採用ノウハウが1つ目の優位性になっています。

2つ目は、ミッションへの共感で、これを何より重視しています。人材の可能性を引き出す組織文化をしっかりと醸成することで、メンバーの活躍を支援できていると思っています。冒頭でミッションについてご説明しましたが、メンバー全員がミッションに共感し、動機づけられているところが組織の強みにもつながっていると思います。

3つ目は、DE&Iの推進です。働きやすさを向上し、多様な人材を取り入れることで高い組織エンゲージメントを実現しています。このような組織の強さが、3つのCapabilityを支えています。

Capability1|顧客の目利き力

3つのCapabilityについて順にご説明していきます。まず顧客の目利き力についてです。スライド左側には、キャリアサービス分野の中でも「Goodfind」のみの取引社数を記載しています。2021年2月期で取引があった企業は全部で245社でした。そのうち、DX・SaaS関連企業が188社で、76.6パーセントを占めています。

新型コロナウイルス感染症の感染拡大により混乱に陥った日本経済環境下においても、継続的に成長しているDX・SaaS関連企業を主要な顧客ポートフォリオとして置いています。DX・SaaS関連企業以外にも、グリーンなどの環境事業に取り組む先端的な企業や、変革志向の大手企業も顧客となっており、新産業領域の企業へサービス提供しています。

スライド右側には上場企業の支援実績例を記載しています。一番のポイントは、これらの企業の上場前から取引があったことです。現在では上場して継続成長している会社を多く記載していますが、非上場で社員がまだ10名、20名といった小規模の時期から入り込んで、新卒採用支援を行っています。この点は、当社の顧客の目利き力の実績だと思っています。

創業期には私が1社ずつ足を運び、アプローチしていました。時には、いわゆるマンションベンチャーにも1社ずつ訪問して、実際の企業を目利きする経験を積んできました。それが現在の当社の営業活動にも引き継がれ、実現できている側面があります。

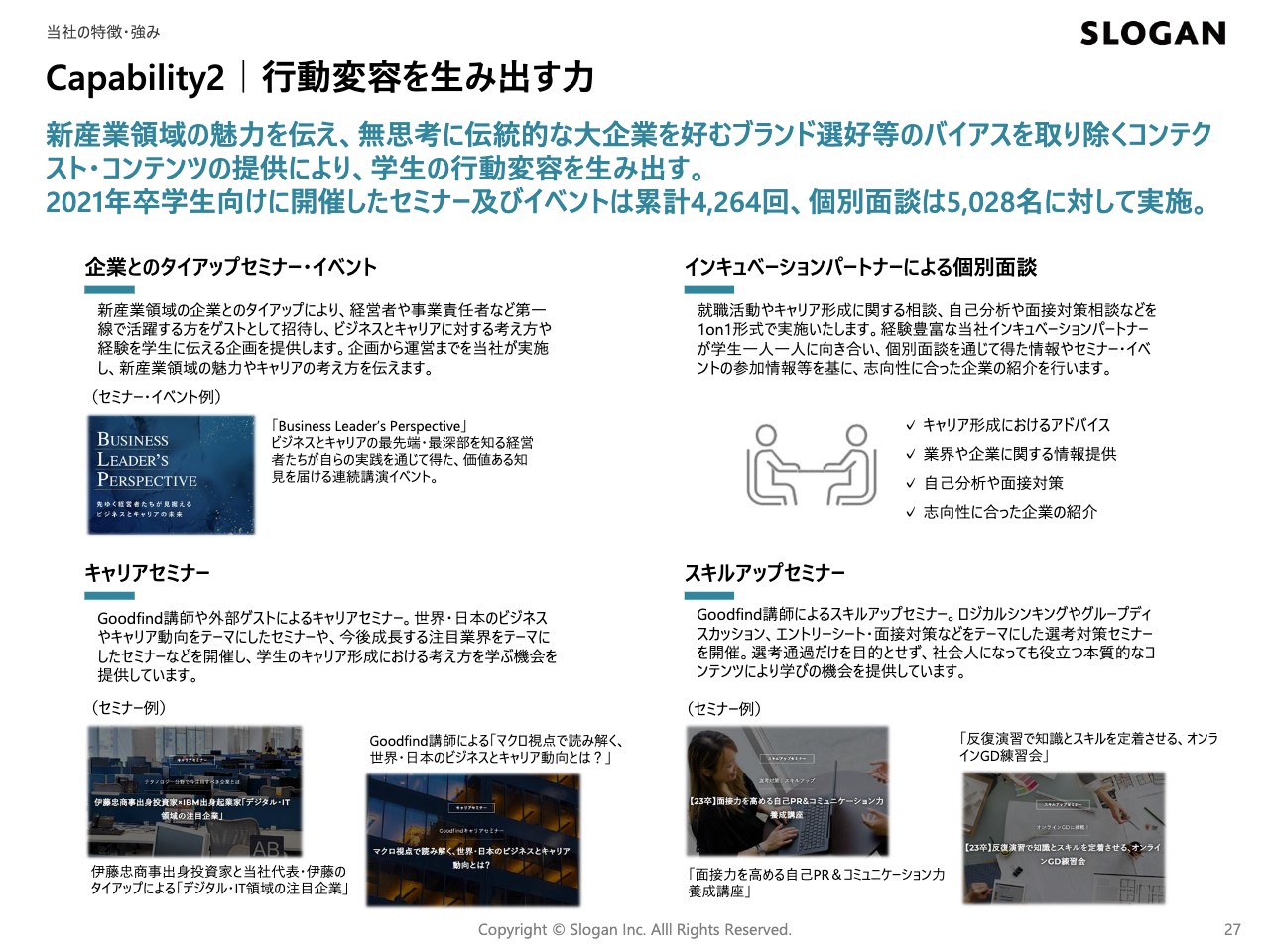

Capability2|行動変容を生み出す力

2つ目の行動変容を生み出す力についてです。行動変容は簡単には起きませんので、かなり泥臭くセミナーやイベントを行いながら学生に対してメッセージを送り、大企業を好むようなブランド選好のバイアスを取り除くコンテクスト・コンテンツを提供しています。具体的には、企業とのタイアップセミナーやイベント、キャリアセミナー、インキュベーションパートナーによる個別面談、そしてスキルアップセミナーといったラインナップを展開しています。

会社説明会と言うと、人事の担当者が登壇し、会社概要を説明するという形式が一般的です。しかし、当社で提供しているセミナーやイベントについては、なるべく企業の役員や経営者の方に登壇していただき、実際に新事業・新産業の魅力を語ってもらっている点が大きな特徴です。

つまり、単なる会社概要の説明にとどまらず、その企業が属するマーケットや事業の可能性も含めて伝えた上で、会社概要を説明するという構成が多く存在しています。学生としても、何もわからずに企業を見るのと、業界の成長可能性について理解した上でその企業を見るのとでは、認識や捉え方が大きく変わってきます。ベンチャー・スタートアップ企業の認知度は相対的には低いことが多いため、会社説明の前に、まずはその会社の属する環境の魅力から遡及していくのです。

キャリアセミナーにおいても、実際のマーケットの動向や、新産業・新事業の今後の予測について細かく丁寧に説明しています。スキルアップセミナーも同様です。

拙著にも記しているのですが、学生には「時間軸を補正して企業を見よう」と強く伝えています。今上場している企業や有名ブランド、「ここは安定だよね」と思っている会社にも、10年やそれ以上前にベンチャー企業だった時期があります。

そのようなところも踏まえ「じゃあ自分はどのフェーズに行きたいのか?」を考え、今この瞬間に安定している企業へ入社するのではなく、時間軸を補正して捉えた時に、自分のキャリアや価値観を踏まえた上で一番マッチングする企業がどこかを探していくことになります。

今では有名な外資系コンサルティング企業も、日本に進出した当時はほとんど知られておらず、「なぜそんな所へ行くの?」と言われた時期もあったはずですが、今では学生に大人気の企業になっています。

そのように考えると、今成長ベンチャーと言われている企業も将来的には大きな企業になっていくはずです。現段階でそこに関われる機会や可能性には非常に大きな付加価値があると思います。こちらについては、拙著『Shapers 新産業をつくる思考法』をご一読いただけるとわかりやすいと思います。

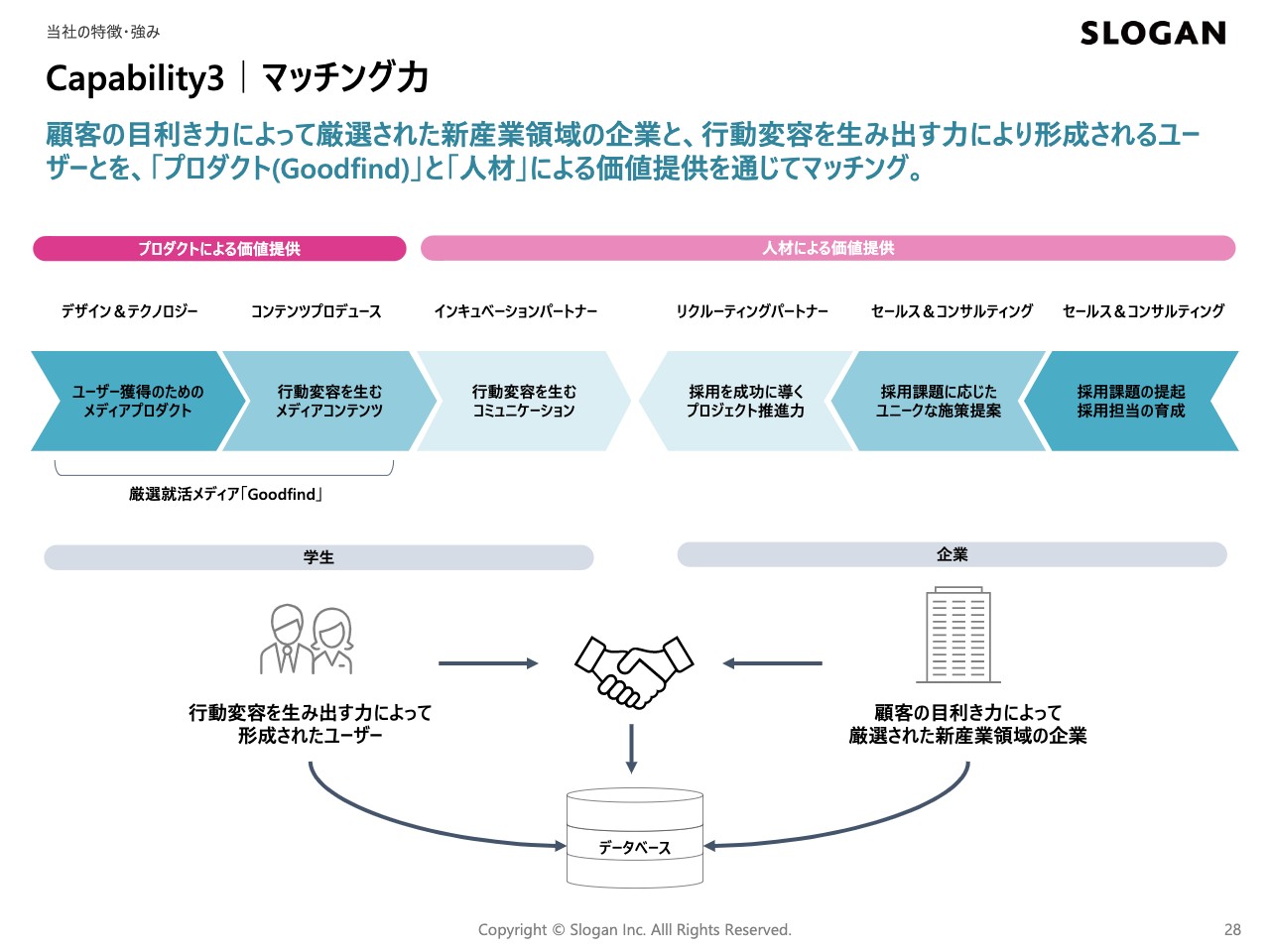

Capability3|マッチング力①

3つ目にマッチング力についてです。世の中のマス媒体は、メディアによるマッチング、つまりプロダクトによる価値提供に比較的偏っている側面があります。メディアに掲載し学生がエントリーした後のプロセスは、企業任せという構造が多く存在しています。

当社としては、今は有名ではないが将来性のある企業のマッチングをより高めていくために、プロダクトによる価値のみならず、人材による価値も両面で提供していくことが重要だと考えています。学生側についても、プロダクトによるコンテンツを提供するだけでなく、インキュベーションパートナーが一人ひとりと面談し、行動変容を生み出すためのコミュニケーションを取っています。

また、ベンチャーやスタートアップ企業にとっては、新卒採用を進めていくにあたってリソースが足りなかったり、学生の口説き方がまだまだ未成熟だったりします。そのような企業へ、ベンチャーやスタートアップ企業に学生を紹介してきた長年の実績・ノウハウをしっかり伝え、インストールしてもらうことで、高いマッチングを実現させていくことを進めています。

まずは経営者が考える採用課題をしっかりと理解・把握し、問題提起を行い、営業担当からそれぞれの課題に応じた施策を柔軟に組み合わせて提案していきます。そして最終的には、採用を成功に導くためのプロジェクトをしっかりと伴走型で提供していくことがポイントになります。

当社のサービスラインナップにはさまざまな商材があります。定型化されたものもありますが、企業ごとの課題に応じて組み合わせるなど、かなり柔軟に企画・設計しながら提供しています。

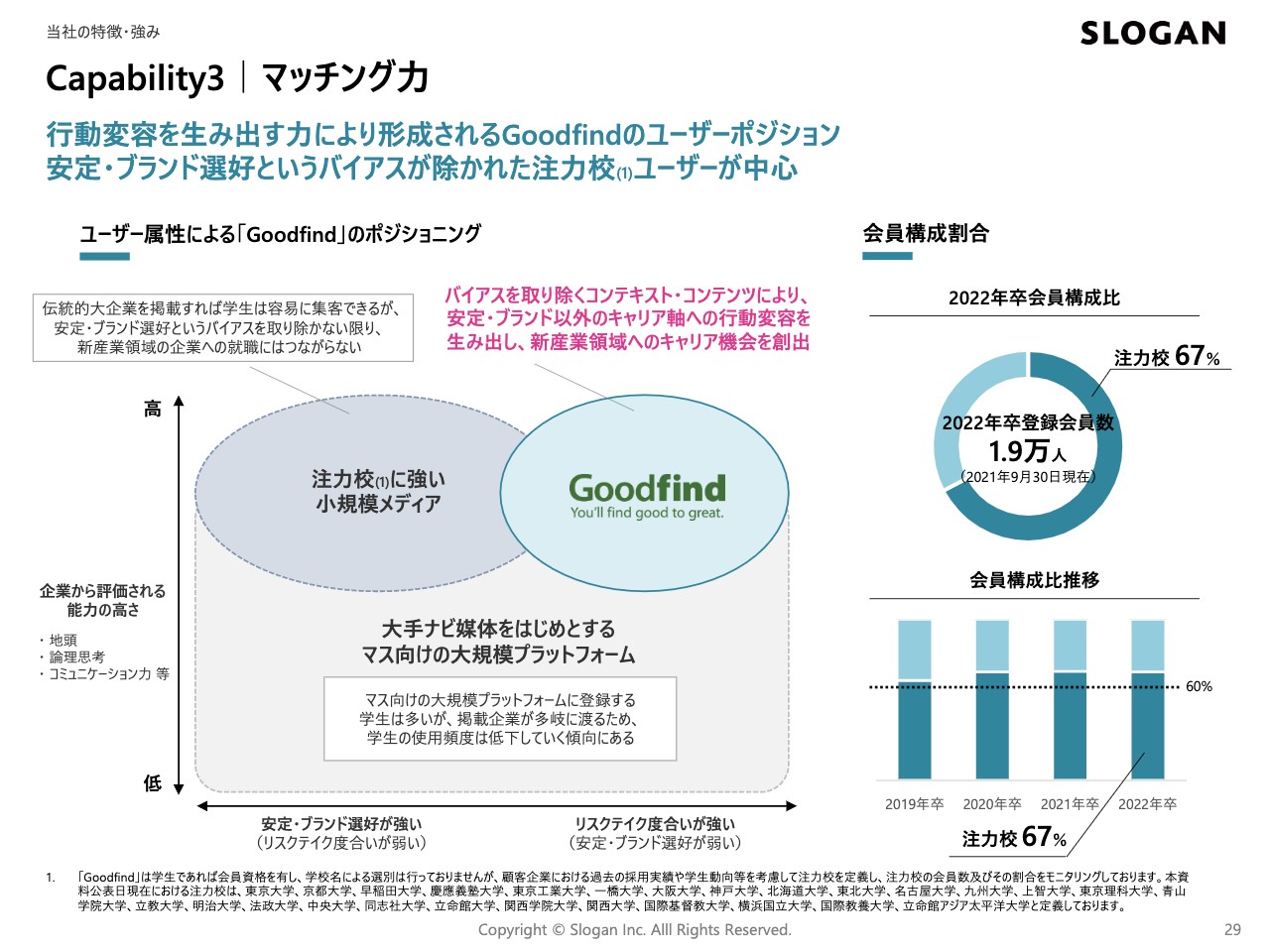

Capability3|マッチング力②

マッチング力の補足になりますが、スライドに示しているのは、ユーザー属性による「Goodfind」のポジショニングについてのご説明です。「Goodfind」自体はリスクテイク度合いが高く、かつ企業から評価される能力の高い学生が多く存在しており、全体のユーザーは2万人弱です。また、先ほどお伝えした注力校の割合が約67パーセントという会員構成比になっています。

他社メディアについても会員構成の違いは大きいのですが、当然ながら有名企業を掲載すれば学生は簡単に集まります。就活生からすれば、「そのような企業が載っているからいったん登録しておこう」と複数のメディアを活用するのが基本的な行動になります。

学生は、「Goodfind」だけでなく、大手ナビ媒体を含めたいろいろなナビ媒体に会員登録することが一般的です。そのため、学生としてはコンテンツの中身によってメディアを使い分けることになりますが、登録という観点では、ユーザー属性が重なっている部分が多くなります。

ただ、実際には登録してからサービスを利用していくことで学生の行動変容を生み出し、リスクテイク度合いをより高めていくところが、新興成長企業とのマッチングを行う上で重要な要素となります。スライド左側のグラフを見ても、「Goodfind」のユーザー属性は右上部に多くなっており、ベンチャー・スタートアップとの相性がよい学生が多く存在します。

Goodfindのユニークなビジネスモデルと競争優位性(再掲)

他社サービスとの比較として、もう一度スライド24ページをご覧ください。類似企業との違いについて少し補足しますと、現在上場している新卒学生向けサービスを提供する企業のほとんどは、基本的にマスにターゲットを振っていると思います。多くの学生をカバーする中で、大企業や有名ブランド企業とマッチングさせるのが基本的なビジネスモデルです。

当社のお客さまでも他社サービスをご利用になっているベンチャー企業はありますが、「母集団は集まるが、最後の決めきるところで入社まで決めきれない」という声をよく聞きます。そのような中でも決めきることができる点が当社の付加価値になっていると実感しています。

学生側から見ると、「Goodfind」は就活サービスの1つとしての位置付けであり、他メディアと大きく変わらないと思います。しかし、企業側から見た時には大きく異なります。当社は新産業領域の企業にターゲットをフォーカスし顧客としていますが、他社サービスについては大企業・有名企業も含めたマスに対してサービスを提供しているところが大きな違いになります。

キャリアサービス分野|Goodfindの事業概要(再掲)

ここで、スライド16ページに戻ります。ここまでの説明が基本的なビジネスモデルになりますが、ここからは実際のサービスモデルについて詳しくご紹介します。スライド右側に3つのサービスモデルを記載していますので、詳細をご覧いただければと思います。

1つ目に、一般的な人材紹介会社のモデルとして、いわゆる「成功報酬型人材紹介サービス」があります。当社でもこのサービスモデルを採用しており、入社人数に応じて成功報酬を支払う契約になっています。

2つ目については後ほどご説明します。3つ目の「メディアサービス」については、メディア掲載費用やイベント出展料、企画セミナー開催料といったかたちで、メディアへの掲載を通じてマネタイズしているものになります。

2つ目の「人材紹介一体型コンサルティングサービス」についてですが、中途人材紹介でのリテーナー契約に少し似た特徴的なモデルになっています。例えば、企業のニーズとして「最低3名は採用したい」という場合に、その3名を決めるためのコンサルティングやKPIの管理、さらに採用像や求人要件を整理したりといったアドバイスも含め、採用が決定するまでを、お客さまと一緒に伴走し続けます。

このサービスモデルにおいては、まず初期に、3名分に相当する年間基本料金をいただきます。実際に3名以内の採用であれば追加の成功報酬は発生しないモデルになっています。ただし、3名契約で4人目が決まった場合は、この4人目については、成功報酬が発生する契約になっています。

「人材紹介一体型コンサルティングサービス」は2020年2月期から提供案件数を増やしており、企業にとっても当社にとっても、かなりWin-Winな関係になるサービスとなっています。特定の採用人数を目標に伴走することで、その人数に合わせて施策提案や企画を行うため、最終的な採用の成功確度は高まるのです。

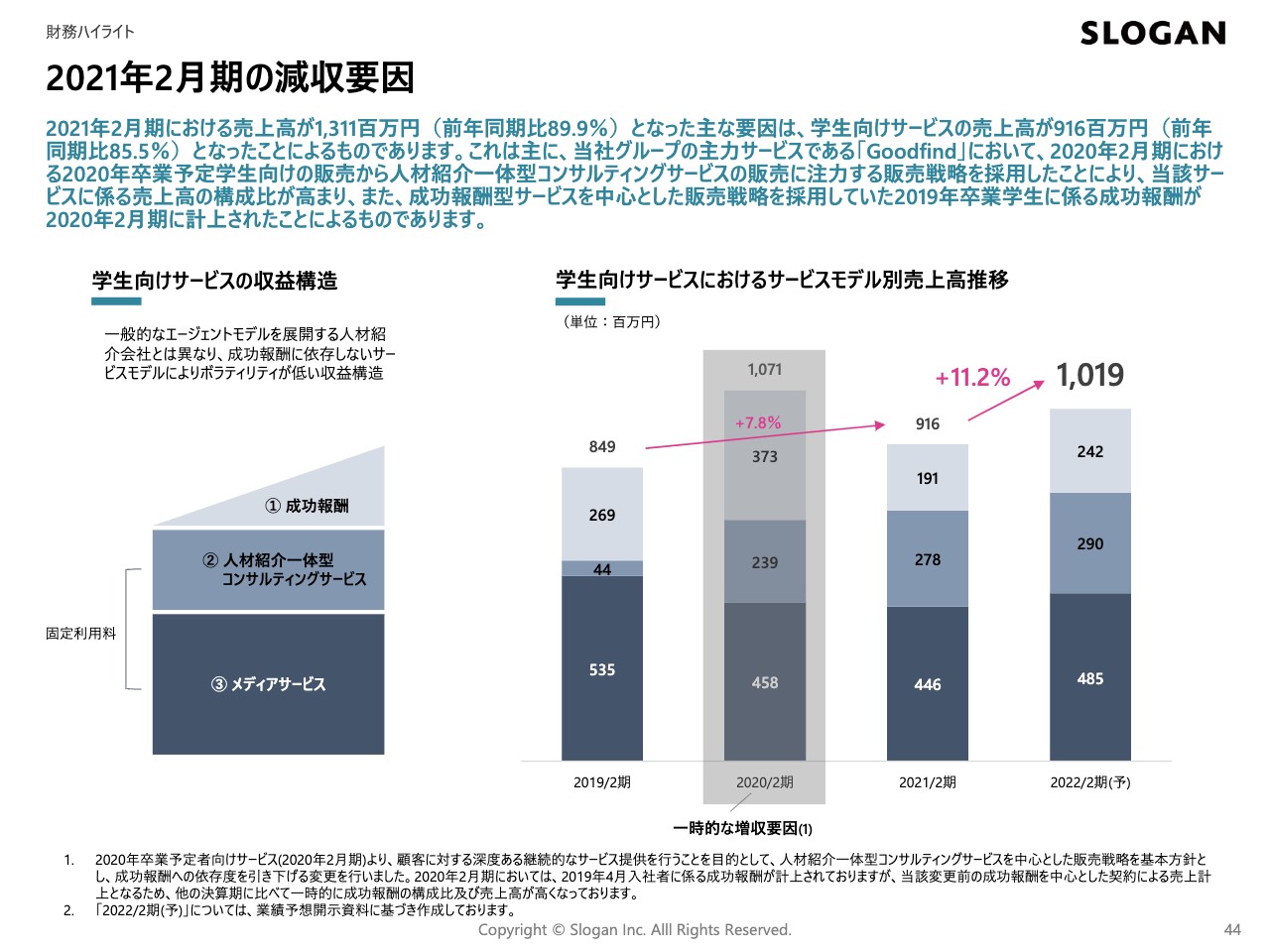

2021年2月期の減収要因

3つのサービスモデルの売上構成比を財務ハイライトに記載していますので、先にそちらについてご説明します。スライド44ページは、2021年2月期の減収要因についてのご説明です。特に右端の2022年2月期の予想の構成比をご覧ください。

こちらは学生向けサービスのみの売上高の内訳になりますが、グラフの一番上の薄いグレーの部分がいわゆる「成功報酬」の割合で、予想は2.4億円となっています。中央の2.9億円が「人材紹介一体型コンサルティングサービス」、下段が「メディアサービス」という構成になっています。

当社を人材紹介会社だと認識されていた方からは、成功報酬の割合、つまりボラティリティが意外と低いというコメントをいただくことも多いです。また、「もっとメディアばかりだと思っていたら、意外とそこの成功報酬でもしっかりと積み上がっているね」と見ていただくことも多いです。

当社としては成功報酬だけに依存せず、サービスをハイブリッドに提供することにより、安定した固定利用料をもらいつつも、アップサイドを成功報酬によって取っていくモデルとして展開しています。成功報酬だけに依存するのでもなく、メディアだけに依存するのでもなく、両方をしっかりと複合的に提供することで収益を伸ばしています。

キャリアサービス分野|Goodfindの事業概要(再々掲)

再び16ページの「Goodfind」のご説明に戻ります。厳選就活プラットフォーム「Goodfind」は、このようなかたちでサービスを提供しています。

17ページと18ページで、その他のサービスについてご説明していますが、こちらについては口頭での説明は割愛しますので、資料をご確認ください。

サマリー

先ほど「Goodfind」の特徴と強みについてお話ししましたが、ここからは当社全体としての特徴や強みをご説明します。

20ページのサマリーにも記載のように、1つ目は「人にまつわる市場の歪みの解消を事業機会とした事業展開」、2つ目に「新卒領域からスタートすることで形成される累積的なブランド認知と事業機会」、3つ目に「『Goodfind』のユニークなビジネスモデルによる競争優位性」です。3つ目は先ほど説明した内容になりますので、ここでは1つ目と2つ目について、順を追ってご説明します。

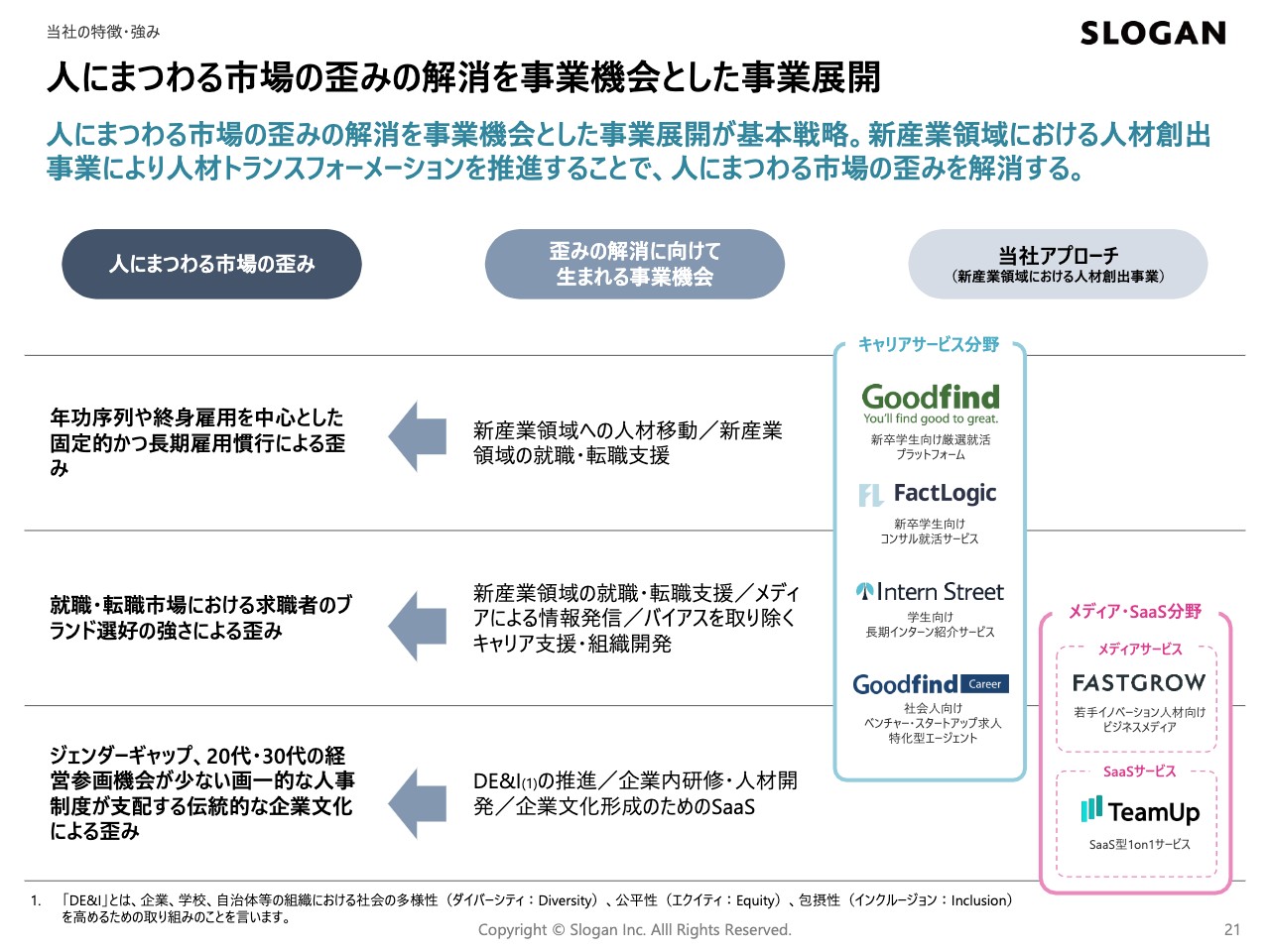

人にまつわる市場の歪みの解消を事業機会とした事業展開

1つ目の、「人にまつわる市場の歪みの解消を事業機会とした事業展開」です。現在の日本市場における労働マーケットの歪みはかなり大きく、根深いものがあると思います。それゆえに、その成長機会や市場規模の拡大は大きいと認識しており、このような市場観点の歪みや課題が当社のサービスの起点になっています。

特にフォーカスしている市場の歪みは3つです。「年功序列や終身雇用を中心とした固定的かつ長期雇用慣行による歪み」また、「就職・転職市場における求職者のブランド選好の強さによる歪み」そして、「ジェンダーギャップ、20代・30代の経営参画機会が少ない画一的な人事制度が支配する伝統的な企業文化による歪み」です。

それぞれにおいて、スライドに記載している事業機会を生み出していくため、それに対する当社のアプローチとして各サービスが存在しています。

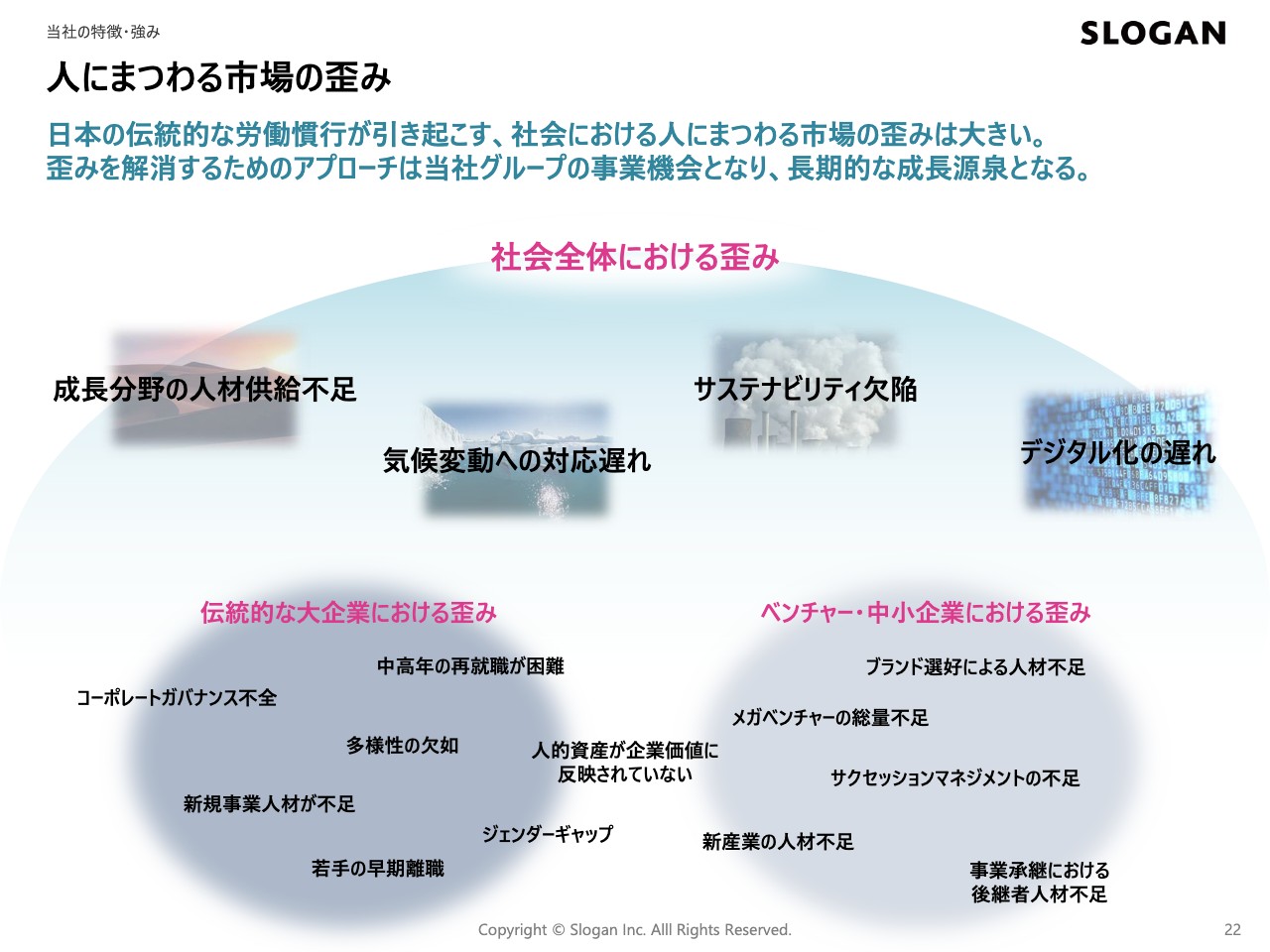

人にまつわる市場の歪み

このように、人にまつわる市場の歪みがかなり大きいところになります。先ほど当社がスコープにしている歪みについて、サービスと紐づけてご説明しましたが、この歪み自体は社会全体に多く存在するという認識です。日本の伝統的な労働慣行が引き起こしている、人にまつわる市場の歪みです。

この歪みを解消していくアプローチは当社グループの事業機会になるのですが、複雑性が高く、これからの改善余地が大きい領域として、まさに長期的な成長の源泉になっていると思います。

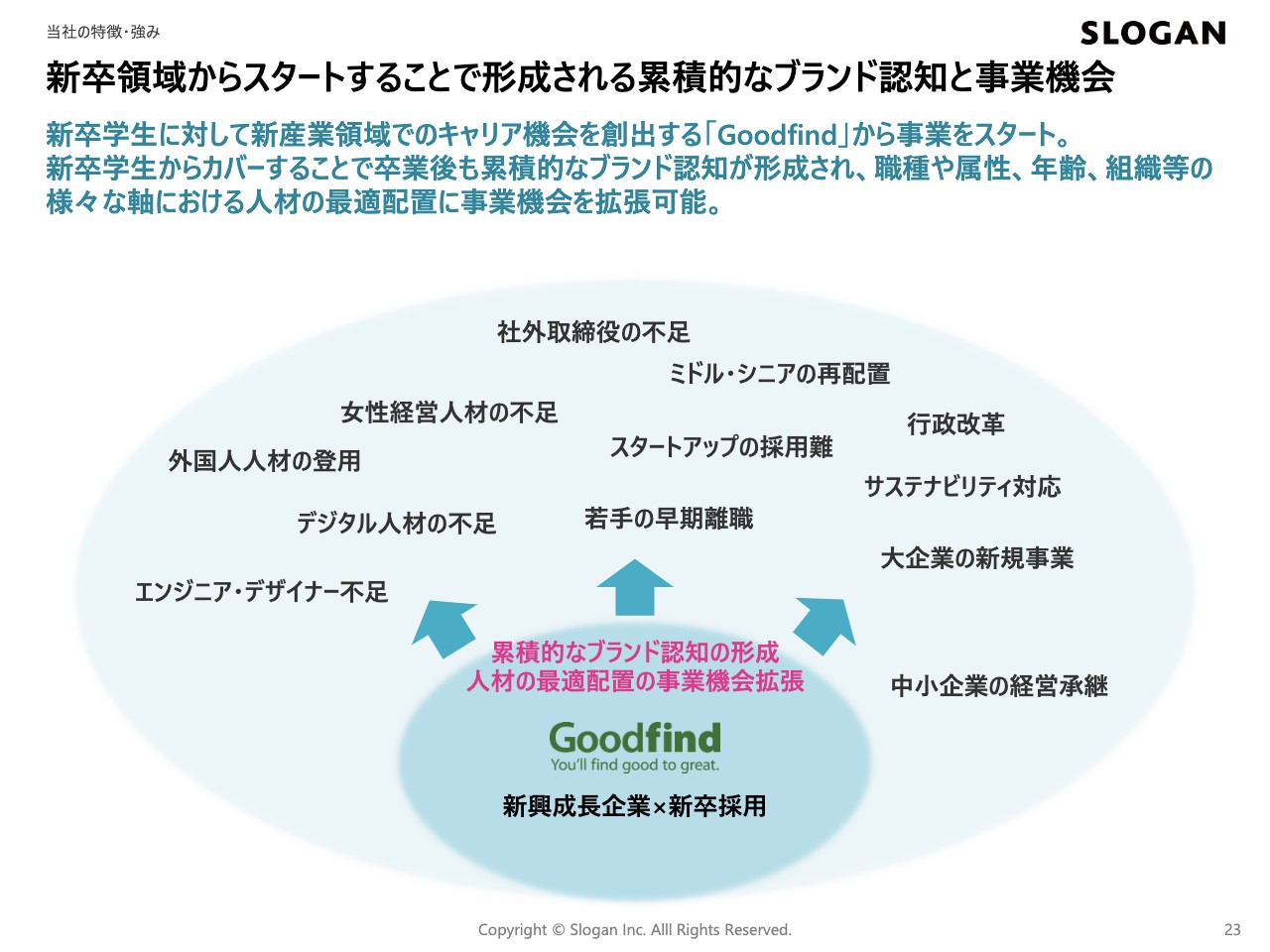

新卒領域からスタートすることで形成される累積的なブランド認知と事業機会

累積的なブランド認識と事業機会についてです。こちらは、まず新卒を押さえているというところが一番大きいです。「新興成長企業×新卒採用」を押さえていくことにより、「Goodfind」で関わった卒業生が将来的には企業に入社し、さらに役員になるといったかたちで成長していきます。また、新卒を押さえることにより、「Goodfind」というブランドの認知が、市場の中で次々と形成されていく構造があります。

24ページ以降は、先ほどご説明したビジネスモデルと競争優位性についてですので、詳細は割愛します。

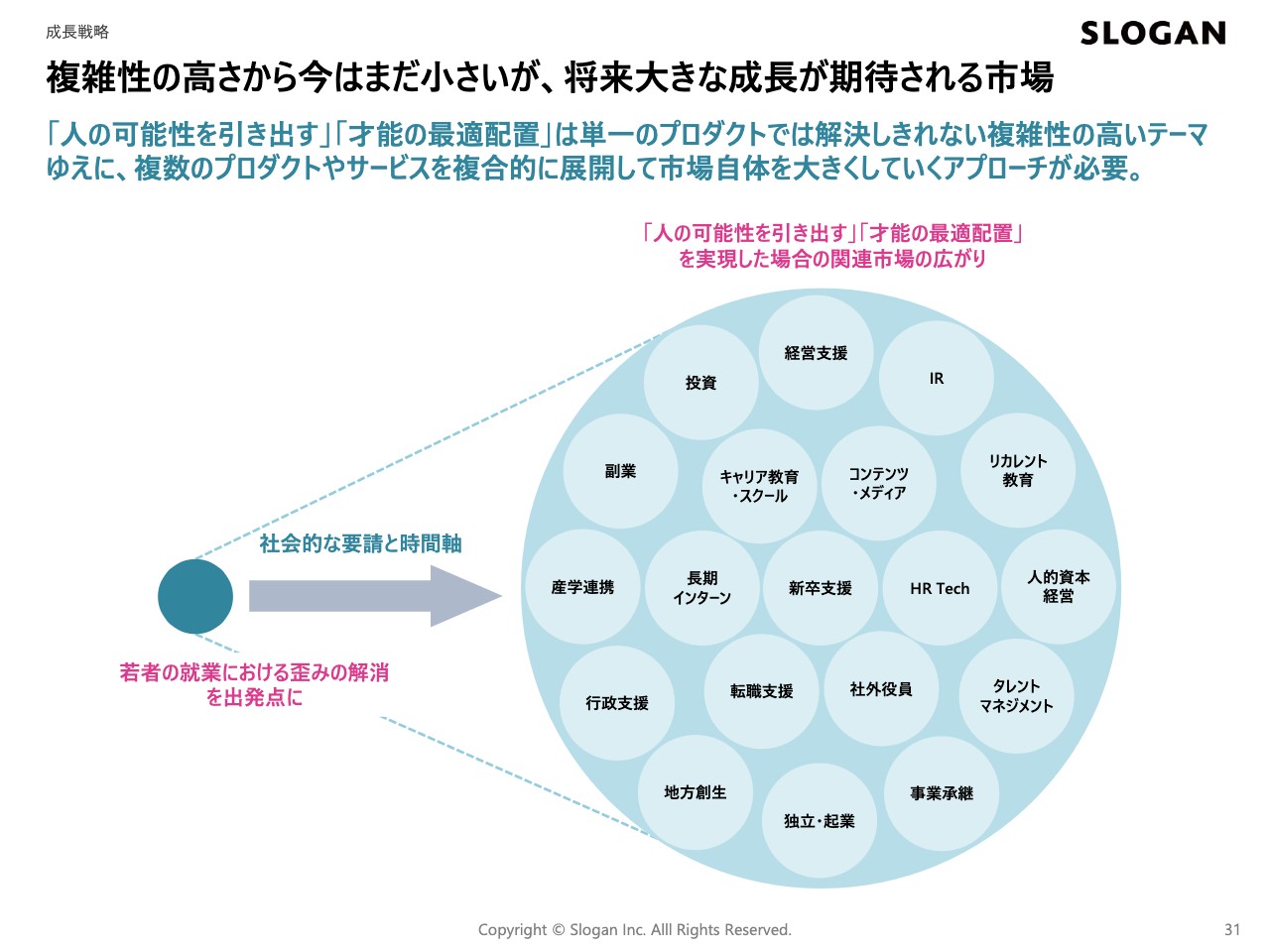

複雑性の高さから今はまだ小さいが、将来大きな成長が期待される市場

続いて、成長戦略をご説明します。31ページに「複雑性の高さから今はまだ小さいが、将来大きな成長が期待される市場」と記載しています。先ほども労働市場の歪みが大きいというお話をしましたが、このような課題を解決するためには、かなり多くのプロダクトやサービス、事業領域へ拡張し、市場自体も大きくしていくようなアプローチが必要だと思っています。

足元については、若者の就業における歪みの解消を出発点にしながら、時間の経過とともに社会的な要請もさらに拡大していくところが増えていき、スライドに記載しているような新卒支援、コンテンツ・メディア、IR、リカレント教育、投資も含めた関連市場がそれぞれ広がっていくと思います。

「人の可能性を引き出す」「才能を最適に配置」というミッションをしっかり追い続け、歪みの解消を事業機会としてアプローチし、それを実現した先には、スローガンとしてもこのような事業領域に着手していきます。新たなサービスプロダクトを展開していく対象となるオポチュニティがあり、これらが増えていくことにより市場も大きくなっていけば、スローガンとしての成長可能性も長期で増え続けていくと考えています。

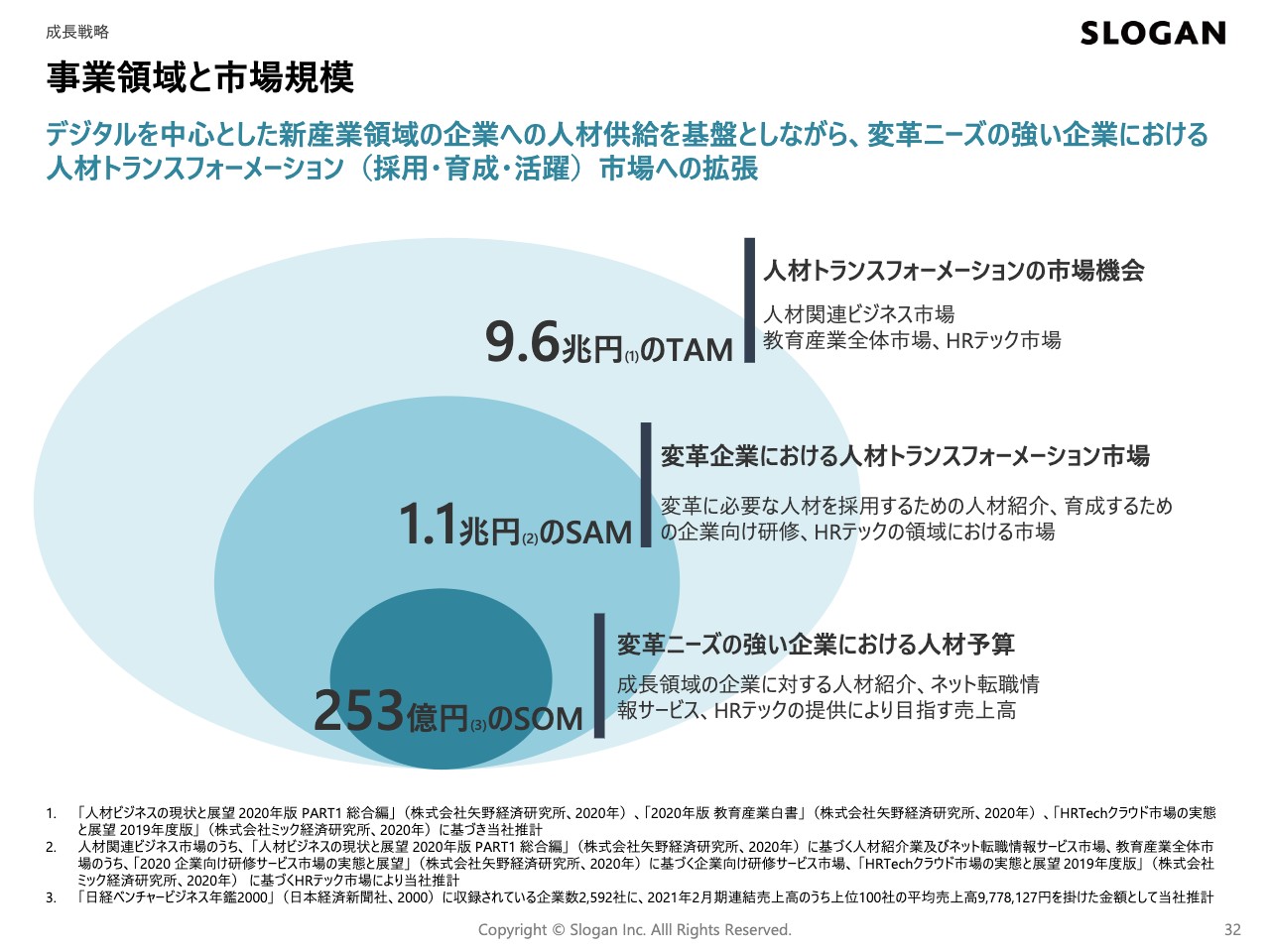

事業領域と市場規模

事業領域と市場規模とありますが、先ほどお話ししたとおり、人材トランスフォーメーションに市場機会を置くとすると、このような人材や教育、HRテックを含め、かなり大きいマーケットが存在していると認識しています。また、時間軸を捉えていくと、そのような課題、産業が大きくなりますので、当社がアプローチしていく、目指していく市場はさらに大きいと思います。

一方で、足元で着手している新卒採用、主に成長領域の企業に対する人材紹介や転職サービス、HRテックの領域には、253億円くらいの規模があると整理しています。過去のデータに基づくと、日本のベンチャー企業は2,500社くらいあると言われていますが、直近の2022年2月期の売上高のうち、上位100社の平均売上高は大体1,000万円弱になっています。この2,500社に対して平均1,000万円くらいのサービスを提供できれば、この253億円は少なくともタッチできる水準感になってくると計算しています。

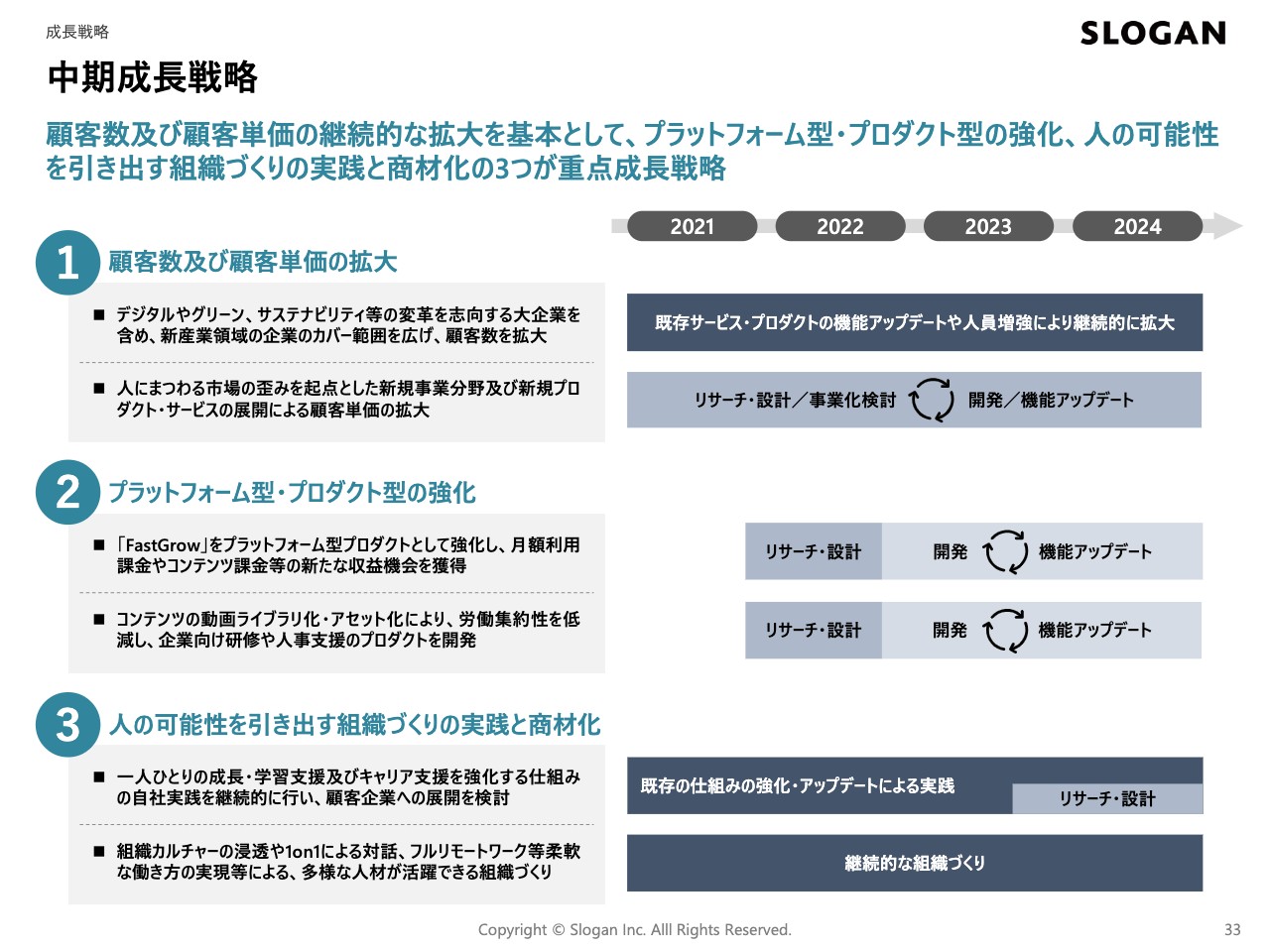

中期成長戦略

中期成長戦略についてです。「顧客数及び顧客単価の拡大」「プラットフォーム型・プロダクト型の強化」「人の可能性を引き出す組織づくりの実践と商材化」の3つを掲げています。

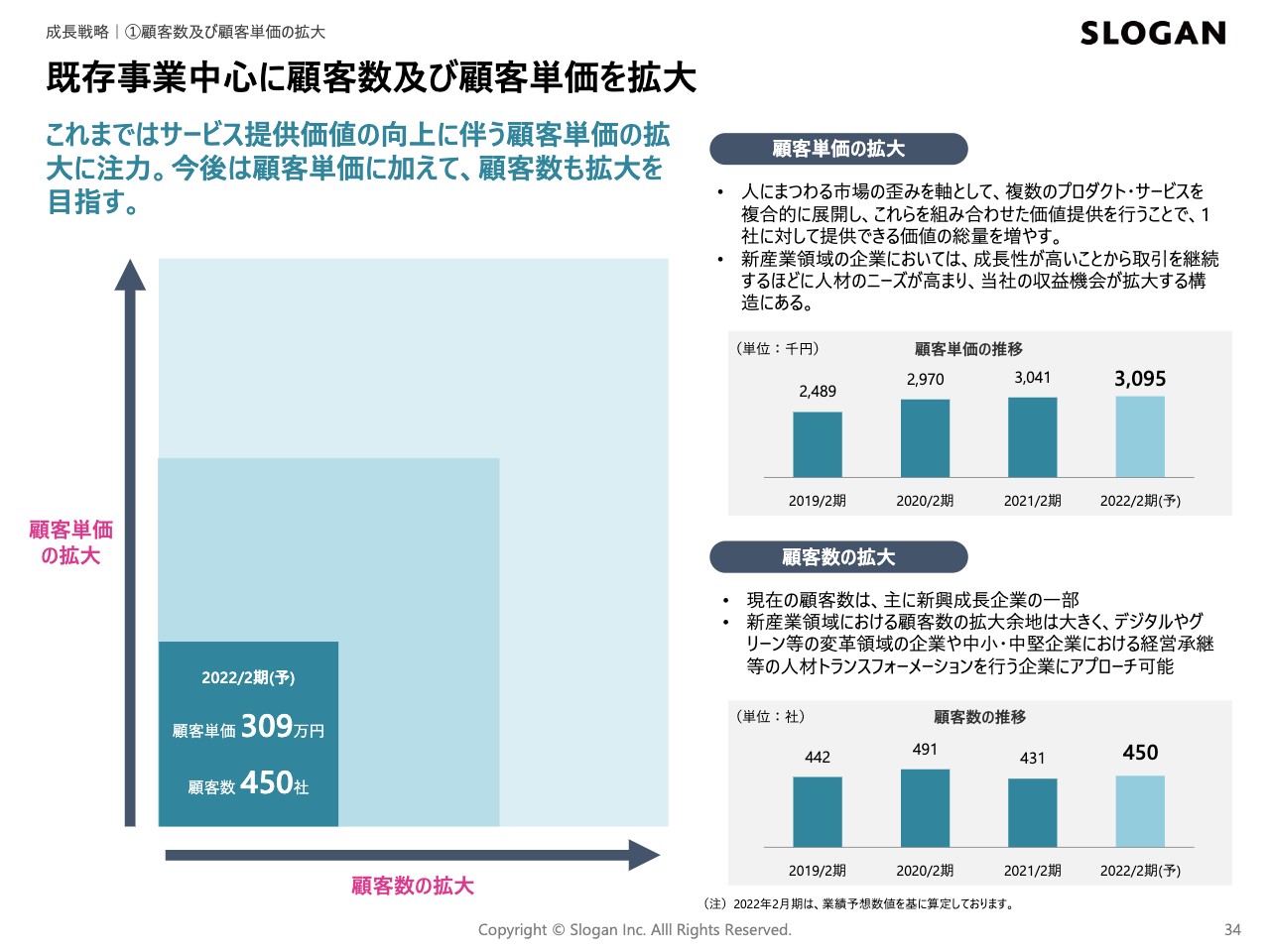

既存事業中心に顧客数及び顧客単価を拡大

顧客数と顧客単価の拡大については、スライド34ページをご覧ください。これまでは、サービス提供の向上に伴う顧客単価の拡大にかなり注力してきました。今後は顧客単価に加え、顧客数の拡大も目指していきたいと考えています。

顧客単価の拡大については、1人あたりの1社に対する提供価値の総量を増やしていくところになりますが、そもそも新産業領域の企業、成長企業のみなさまは成長性が高いため、実際には利益成長、売上成長を遂げていく会社が多いです。

そうなると、ある年は3名の採用目標と予算だったところが、その翌年以降は成長に伴い人材ニーズが増え、5名、10名と増えていくことも多くあります。そういった成長領域にある企業を顧客ターゲットとしていることで、企業の成長に伴い提供総量を増やしていけるというベースが存在していると思います。

一方で、当社としてはそのような顧客企業の成長以外にもいろいろな会社の歪みを解消していくという点において、いろいろなプロダクトを増やし提供可能なサービスを増やすことで、1社に対する価値の総量の増加を想定しています。

顧客数について、過去の推移は少し揺れているところがあり、コロナ禍の影響で減った部分もありますが、一時的な要素により少し増えている部分もあります。こちらについては、後ほど財務ハイライトのところでご説明します。

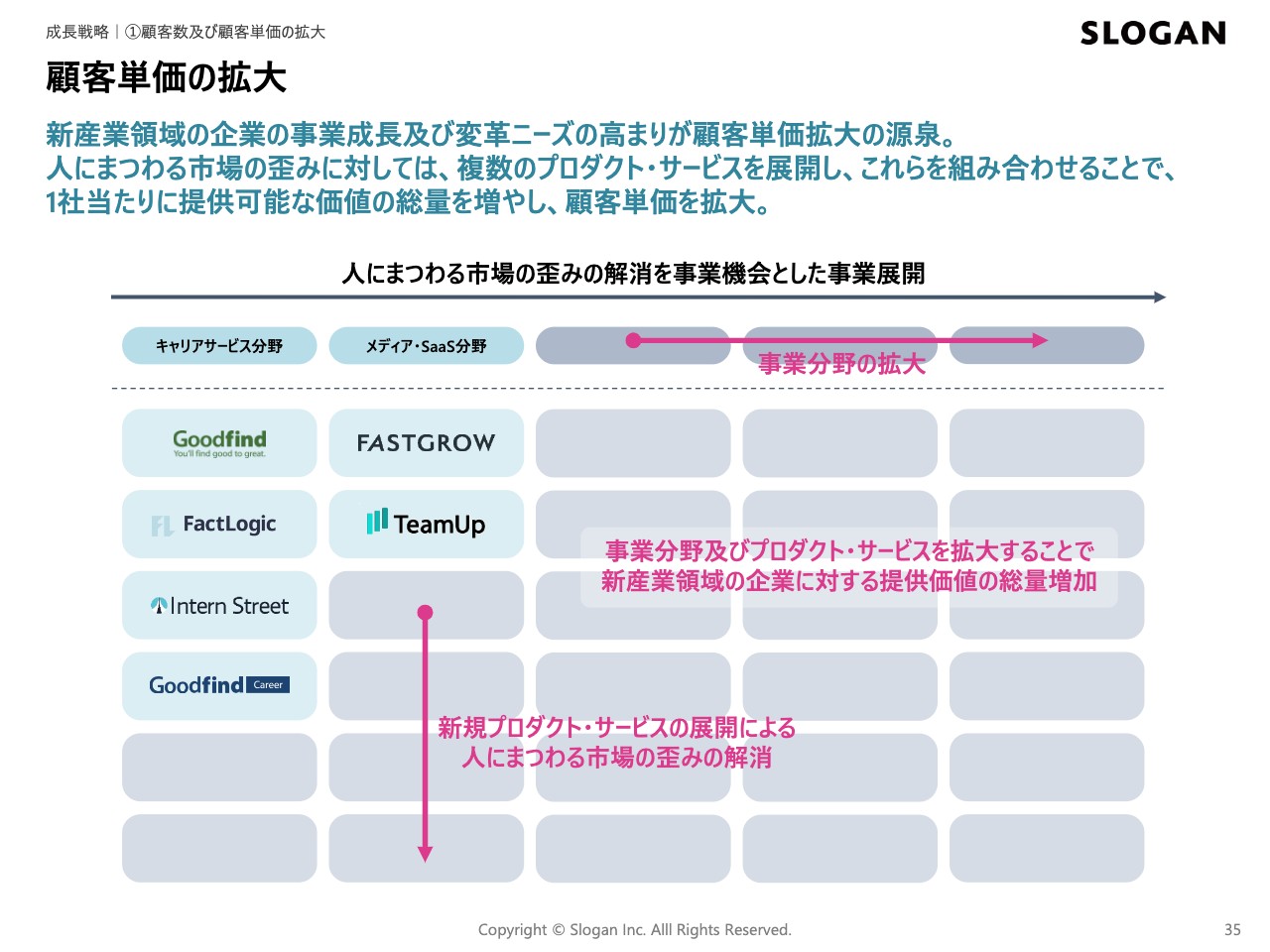

顧客単価の拡大

顧客単価の拡大です。先ほどお話ししたように、企業自体が成長する側面もありますが、35ページに記載のとおり、今後は人にまつわる市場の歪みの解消を軸とした事業機会、それに基づいた事業分野の拡大、さらにはプロダクトの縦展開を行っていくことで、企業1社に対する価値の総量を増やしていきたいと考えています。

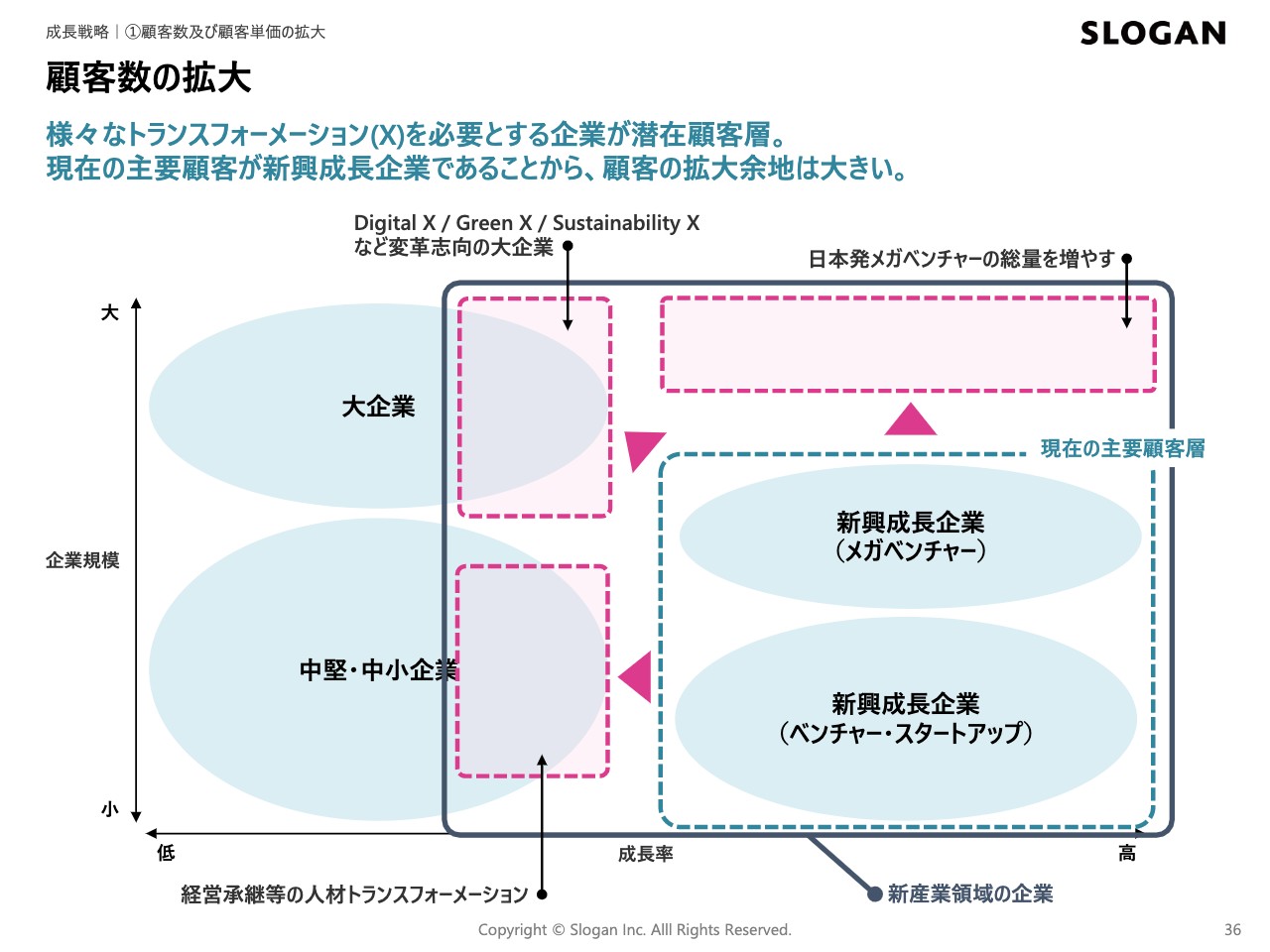

顧客数の拡大

顧客数についても、今はやはり新興成長企業、いわゆるベンチャーのお客さまがほとんどを占めており、主要顧客層になっています。ただし、これを変革志向のある大企業や中堅・中小企業、そしてメガベンチャーに増やしていくことも可能で、顧客数の拡大余地は大きいと思っています。

日本においても、このような新興成長企業は、マザーズ上場という観点では毎年少なくとも100社増え続けており、今後もこのような企業が増え続けるということが、実際に当社の収益機会につながってくると認識しています。

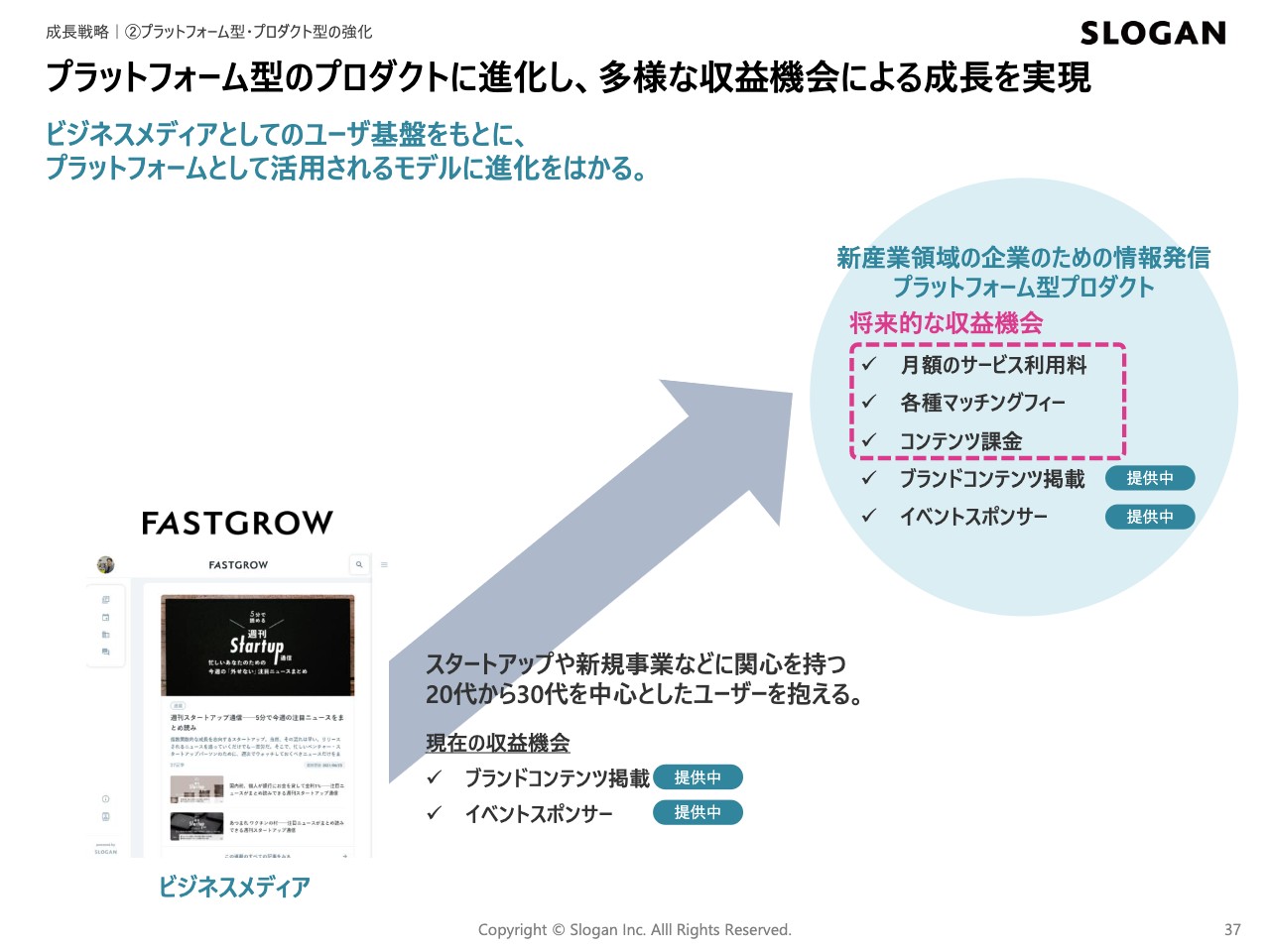

プラットフォーム型のプロダクトに進化し、多様な収益機会による成長を実現

37ページ、38ページでは、プラットフォーム型・プロダクト型の強化について記載しています。まずは37ページをご覧ください。「FastGrow」については、現在はブランドコンテンツの掲載、いわゆるメディア掲載料をメインに収益を実現しています。

将来的な収益機会としては、月額のサービス利用料、マッチングフィー、コンテンツ課金のようなところにも拡張可能だと考えており、今後は「メディアに1本掲載して終わり」ではなく、継続的に収益を獲得できる提供価値をしっかりと作っていきたいと考えています。

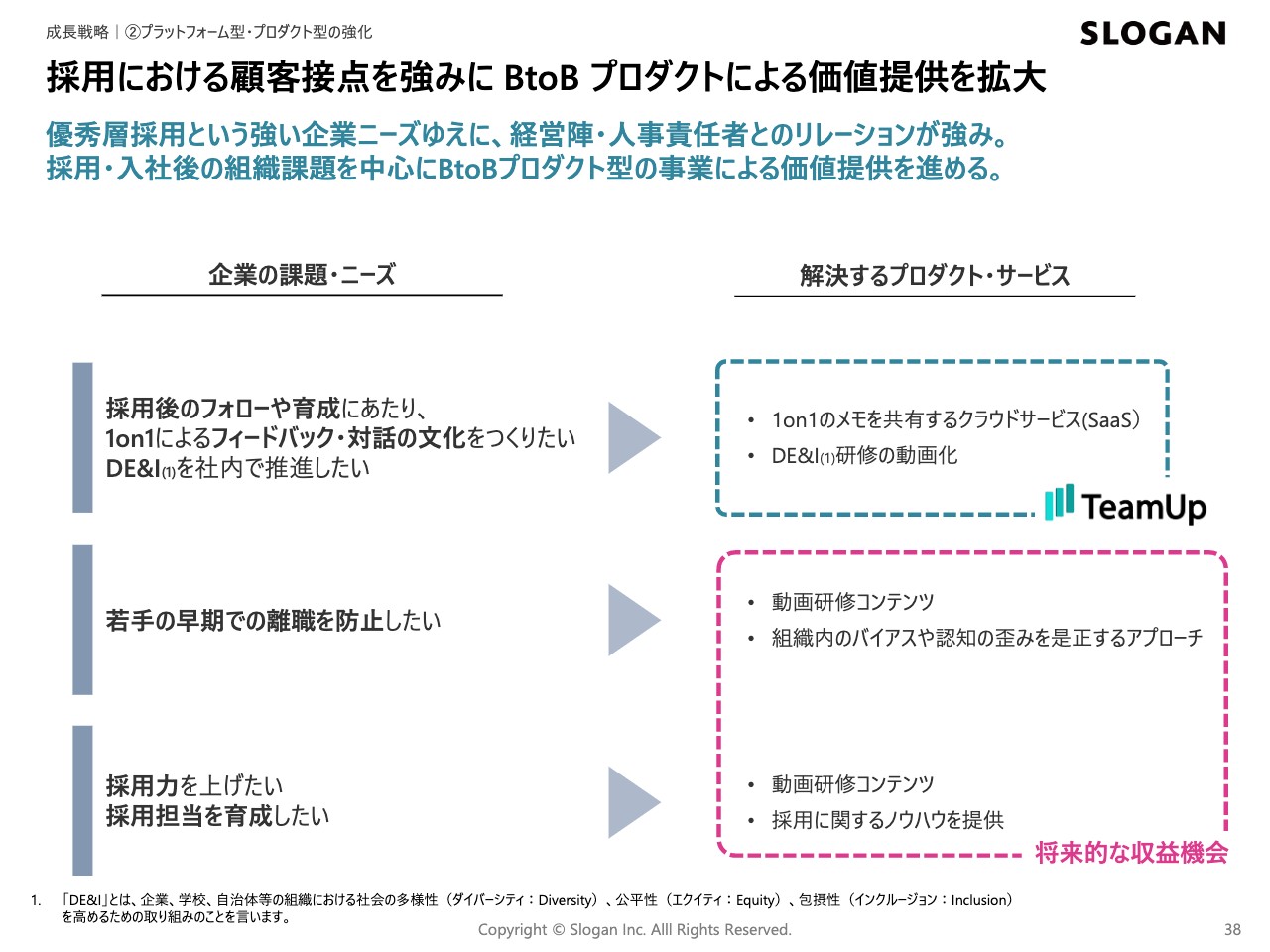

採用における顧客接点を強みに BtoB プロダクトによる価値提供を拡大

38ページは、現在「TeamUp」で提供している領域の説明になります。若手経営人材の採用という強いニーズがありますので、経営陣や人事責任者とのリレーションの強さが、当社の強みでもあります。そのようなリレーションも活かし、入社後の組織課題を中心としたBtoBプロダクト型の事業による価値提供を拡張していきます。

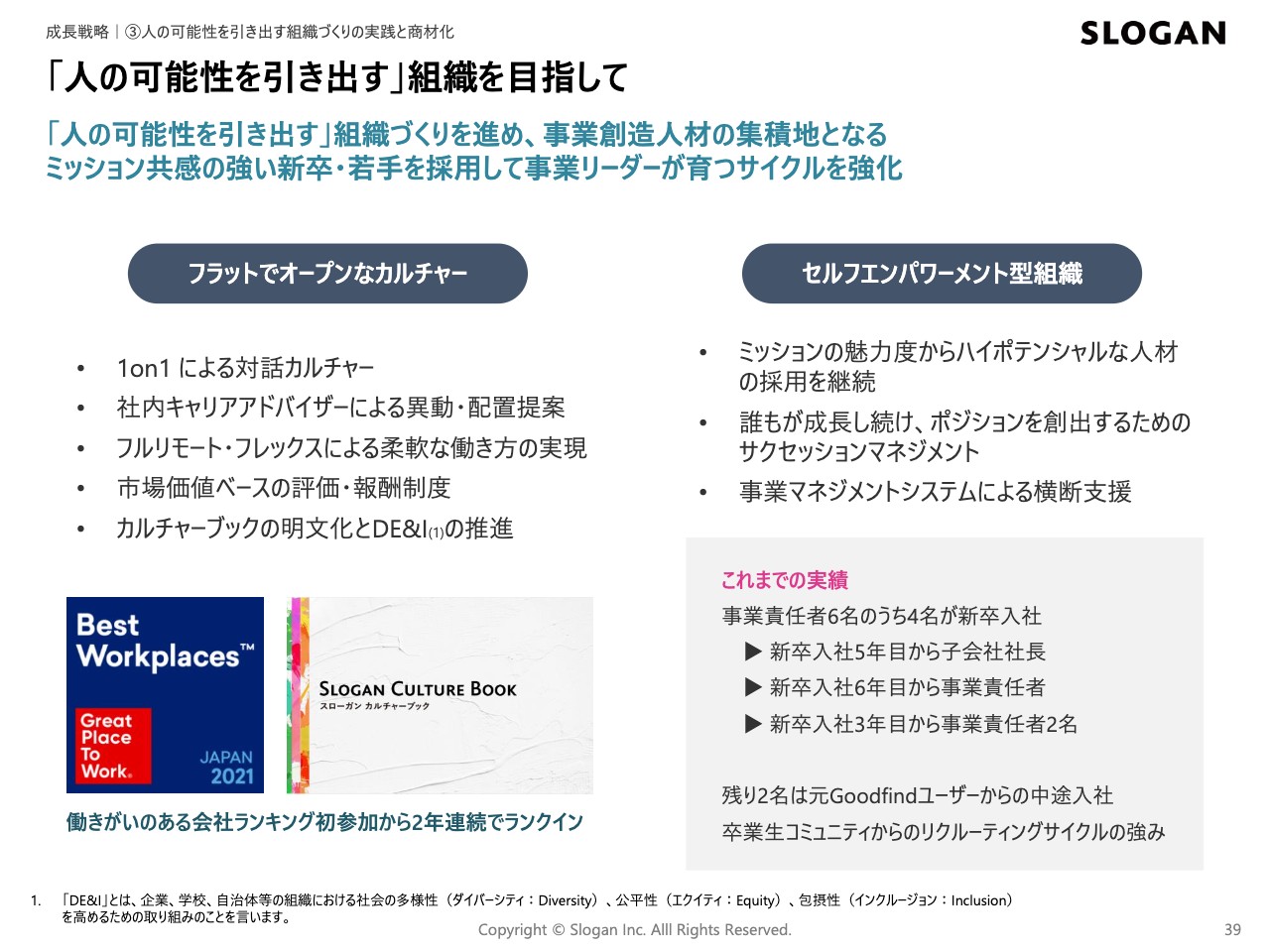

「人の可能性を引き出す」組織を目指して

39ページ、40ページが、当社における人の可能性を引き出す組織づくりの実践になります。スライドをご確認いただければと思いますが、スローガン自体の組織づくり、事業創造人材をしっかりと生み出していくところを踏まえ、このような知見や社内での実験から生み出される、同じ経営課題を認識している企業に向けたサービス提供もあると認識しています。

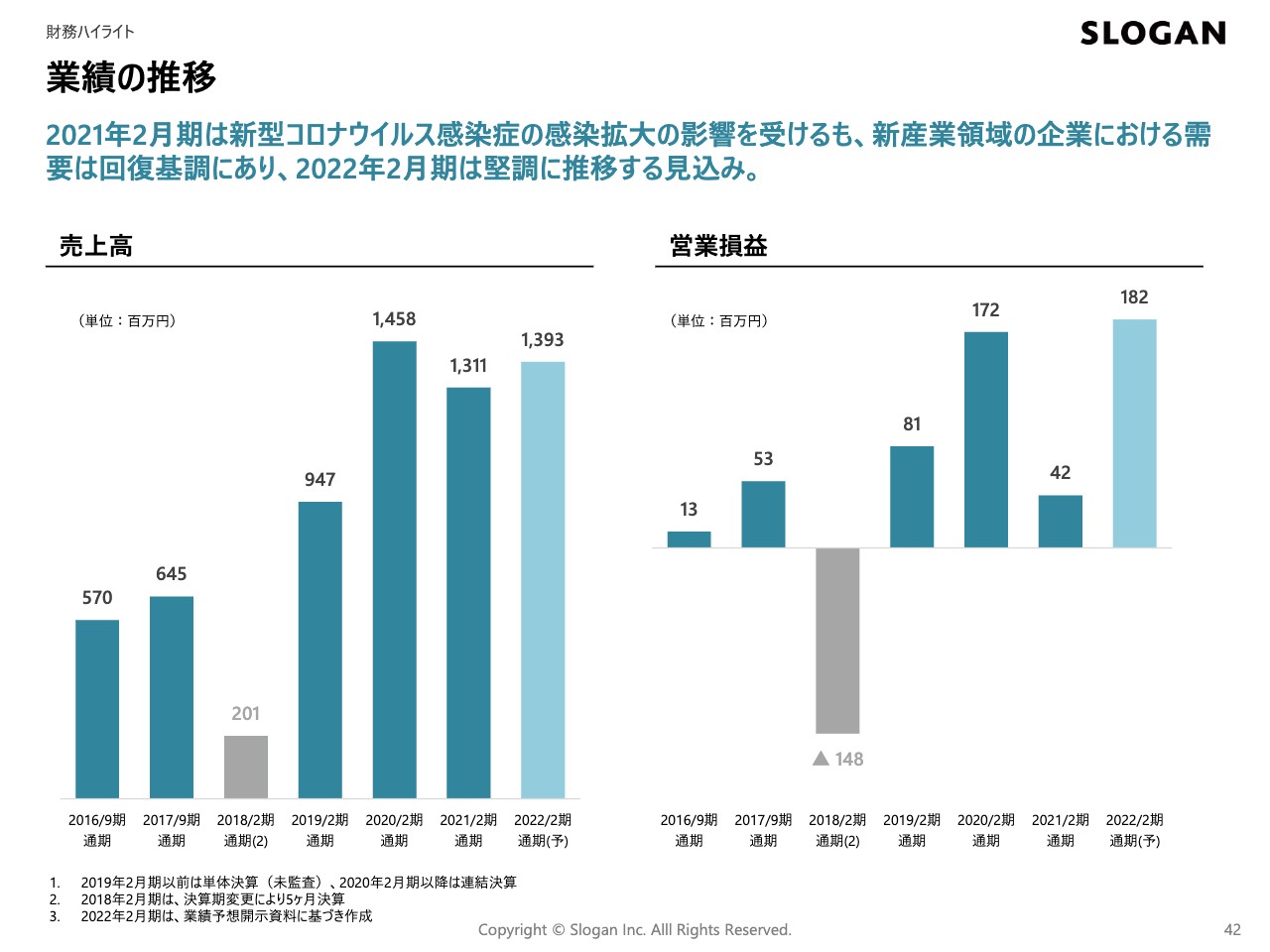

業績の推移

最後に財務ハイライトのご説明です。42ページは過去の業績推移になります。2020年2月期が売上高、利益ともに少し多く計上されていますが、これは一時的な要因があり、中長期で見るとしっかりと右肩上がりで成長してきています。

特に2018年2月期は決算期変更がありましたのでグレーアウトしていますが、それを除くとしっかり継続して利益を生み出しながら成長できていると思います。

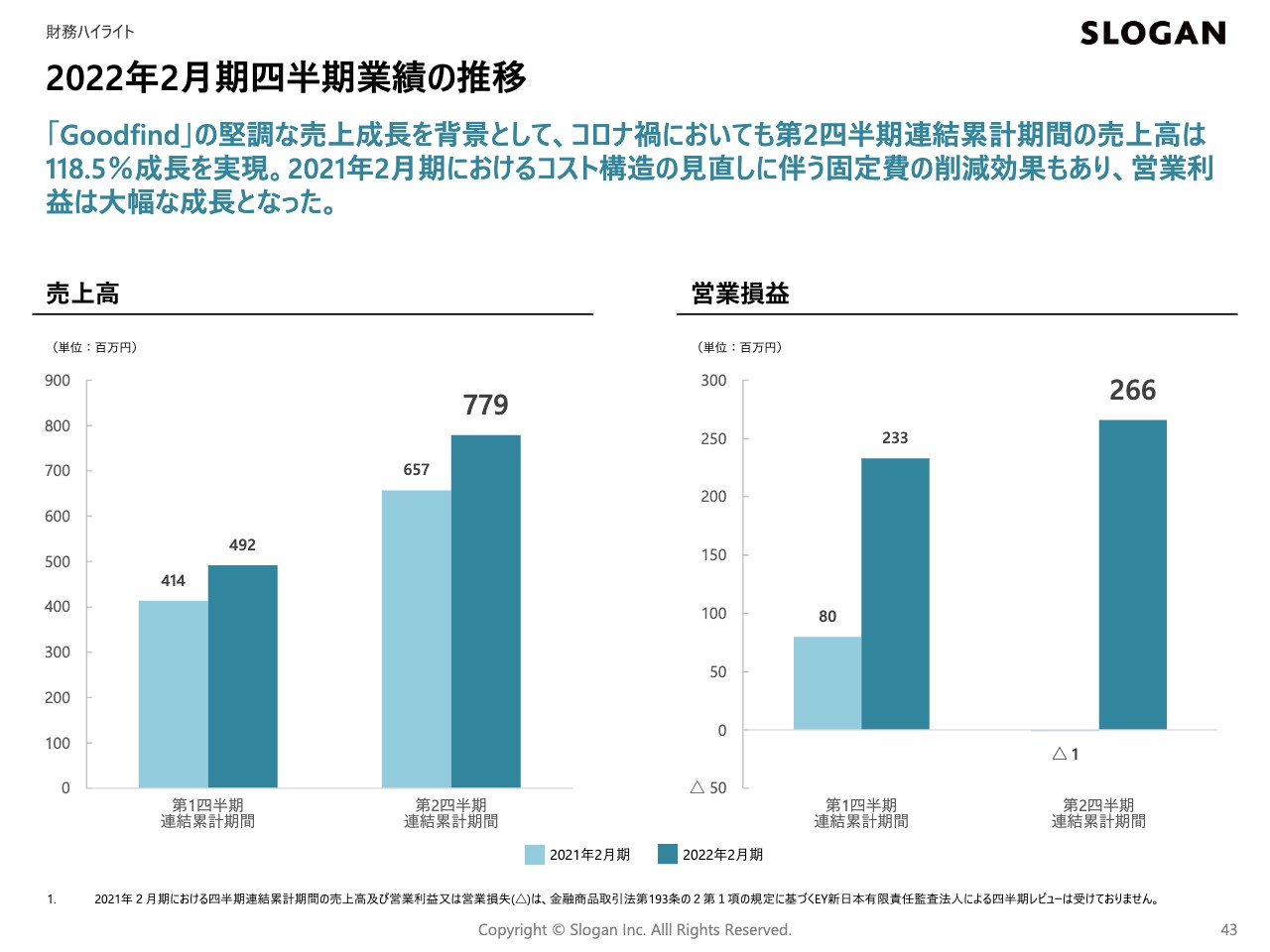

2022年2月期四半期業績の推移

43ページは、第2四半期までの業績の推移です。

2021年2月期の減収要因(再掲)

44ページは少し複雑な要因ですので、ご説明します。実は、この2020年2月期の一時的な増収要因については、販売戦略の変更が多く影響を与えています。一番大きな差分としては、人材紹介一体型コンサルティングサービスの構成割合が、2019年2月期は4,400万円のみなのですが、これが2020年2月期以降に2.3億円、2.7億円、2.9億円と拡大、拡張しているところがポイントになります。

これは、人材紹介一体型コンサルティングサービスの販売に注力し始めた影響によるものです。通常、人材紹介一体型コンサルティングサービスは、成功報酬が3人目まで無料で契約されますので、成功報酬は3人目以内は掲載されず、実際にはコンサルティングサービス期間において収益認識されていくことになります。

2019年2月期以前は、成功報酬を中心とした販売を行っていたため、4月に売上高がかなり偏っており、成功報酬でマネタイズしているようなモデルになっています。それを切り替えたのが2020年2月期の初めになりますので、実際に2020年2月期に計上されている人材紹介手数料は、2019年2月期に活動した2019年4月入社の方たちのものです。

それまで人材紹介一体型コンサルティングサービスではなく、成功報酬を中心とした販売をしていましたので、この3.7億円の人材紹介手数料が多く計上されています。同時に、ここから人材紹介一体型コンサルティングサービスを販売し始めたため、コンサルティングサービスで計上されていく分が2.3億円で、成功報酬の分と人材紹介一体型の分が同じ期に集中して計上されています。これにより、比較的高い売上高になっているところが一時的な増収要因となっています。

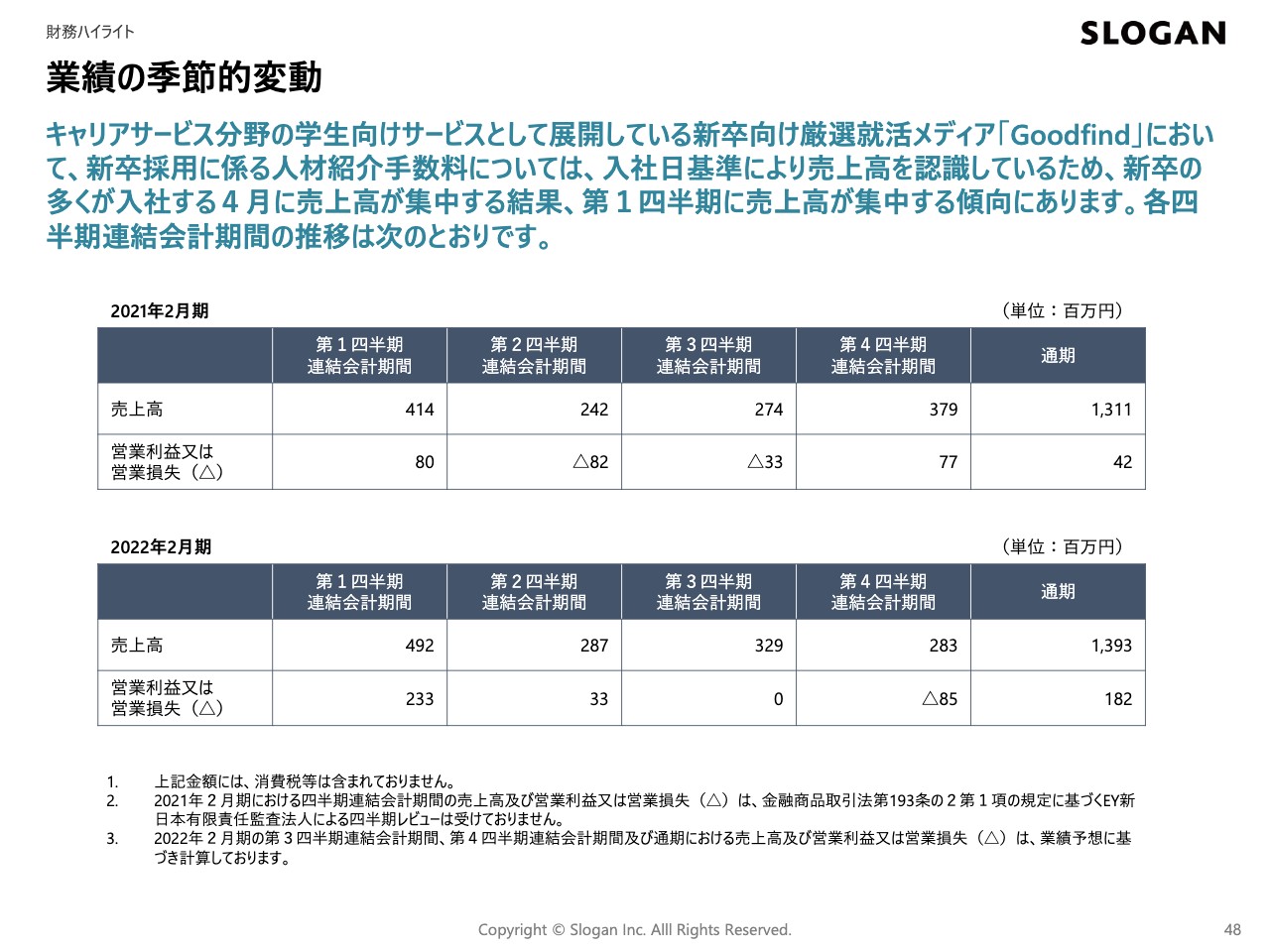

業績の季節的変動

45ページ以降は、財務ハイライトを含めた数字になります。48ページには、業績の季節的変動を記載しています。こちらは4月一括計上の入社により、ご覧のような変調が起きているという見方になります。

以降のページでは、リスク情報などを記載しています。

伊藤氏からのご挨拶

事業計画及び成長可能性に関する事項のご説明は以上になりますが、最後に、株主・投資家のみなさまへ一言お伝えさせてください。

スローガン株式会社は、人の可能性を引き出すような才能の最適配置を実現できる社会づくりを目指して2006年より事業をスタートしました。

人口減少・少子高齢化が進む日本においては、すでに大きな規模の伝統的企業にアップサイドを望むよりも、これからの新しい産業の担い手となる起業家や新興企業にこそもっと期待するのがよいのではないかと考えて、新産業への人材の流れをつくることをテーマに事業展開を行ってきました。

しかし、伝統的な産業における固定的な雇用慣行およびブランド選好が強い求職市場の傾向ゆえに、新しい産業への挑戦者・就業者はなかなか思うように増えていません。ここ10年で、メガベンチャーの台頭やスタートアップの大型調達などエコシステムが充実しつつありますが、いまだに多くの新興成長企業おいては、どこも採用難・人材不足が続いています。

社会的要因が複雑に絡み合っているがゆえに、なかなか変革が難しいテーマではありますが、長期で見れば確実に変化を起こし、事業規模を拡大し続けられる分野だと考えています。

当社のミッションは「人の可能性を引き出し才能を最適に配置することで新産業を創出し続ける」です。社会の公器たるにふさわしい社会性を帯びたミッションだと自負しています。そして、10年後・20年後に「人の可能性を引き出した会社」「新産業を創出し続けた会社」があるとしたら、それは小さな会社であるはずはなく、間違いなく大きな存在になっているはずです。

ミッション実現のためにも、株主・投資家のみなさまをはじめ、さまざまなステークホルダーのみなさまから信頼される企業運営を心がけ、透明性の高い情報開示を行い、長期的な企業価値向上に励んでいきたいと存じます。

今後もより一層のご支援・ご鞭撻を賜りますよう、よろしくお願い申し上げます。ご清聴ありがとうございました。