2022年2月9日に行われた、株式会社電通国際情報サービス2021年12月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:電通国際情報サービス 代表取締役社長 名和亮一 氏

電通国際情報サービス 取締役 専務執行役員 小林明 氏

2021年12月期 業績ハイライト

小林明氏:本日はお忙しい中お集まりいただきまして、誠にありがとうございます。2021年12月期の決算概況についてご説明します。

まず、業績のハイライトが3点あります。社会や企業のDXに対する期待の高まりを受け、売上高・利益ともに4期連続で過去最高を更新しました。また、中期経営計画の定量目標をすべて達成しています。

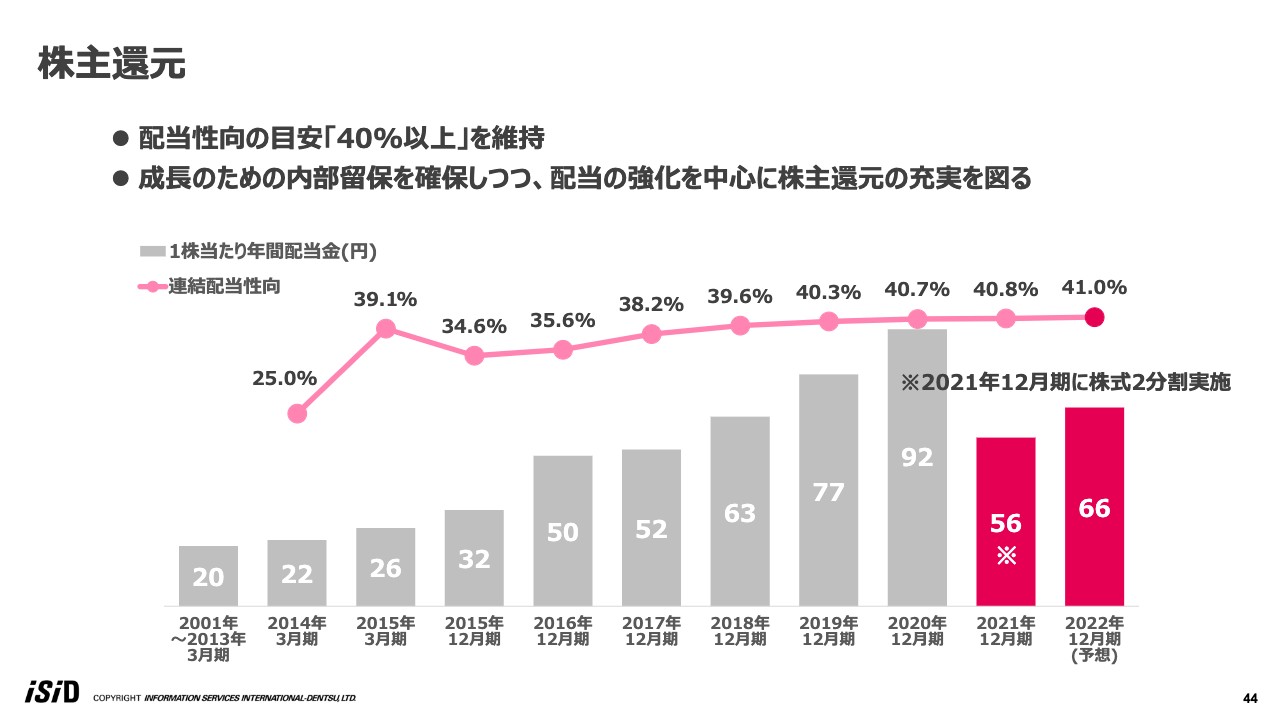

合わせて、期末配当は予想比4円増の1株30円で実施予定です。すでに実施済みの中間配当26円と合わせて通期で56円、通期配当性向は40.8パーセントと、9期連続増配となります。

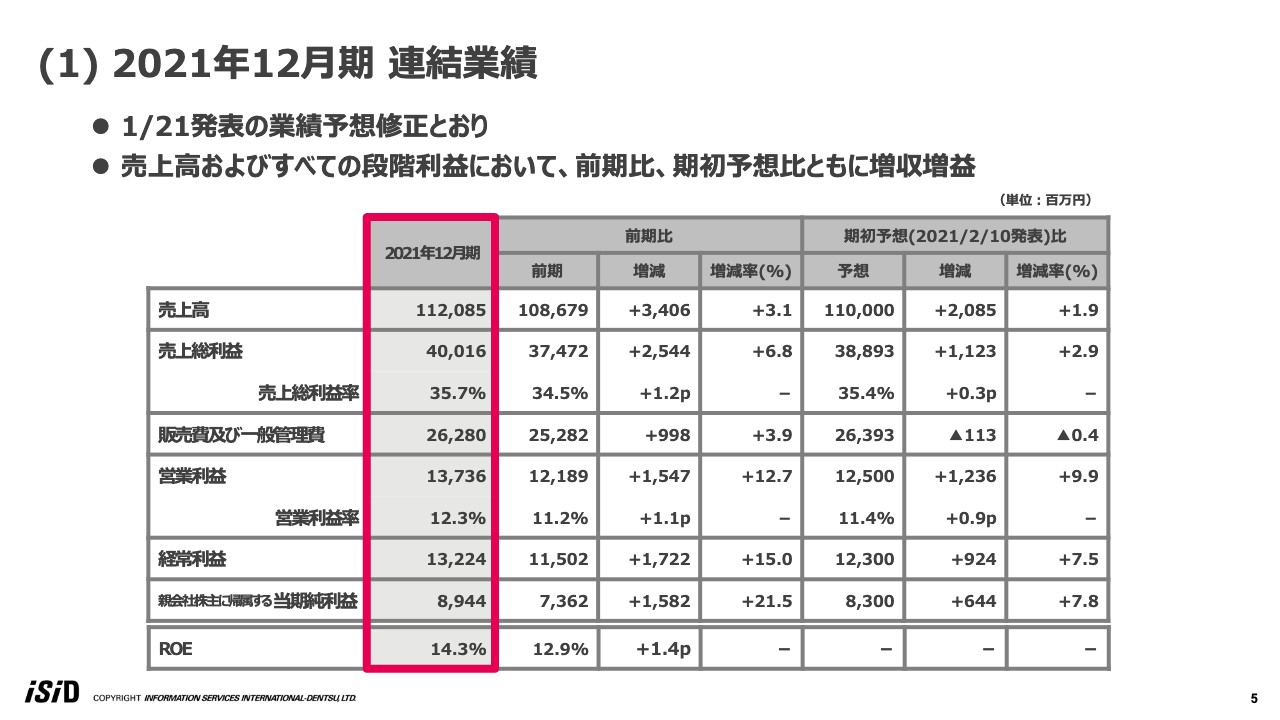

(1) 2021年12月期 連結業績

連結業績を表にまとめています。売上高は1,120億8,500万円、営業利益は137億3,600万円、経常利益は132億2,400万円、当期純利益は89億4,400万円です。1月21日に業績予想を修正しており、その発表のとおりとなっています。売上高およびすべての段階利益において、前期比・期初予想比ともに増収増益で着地したことになります。

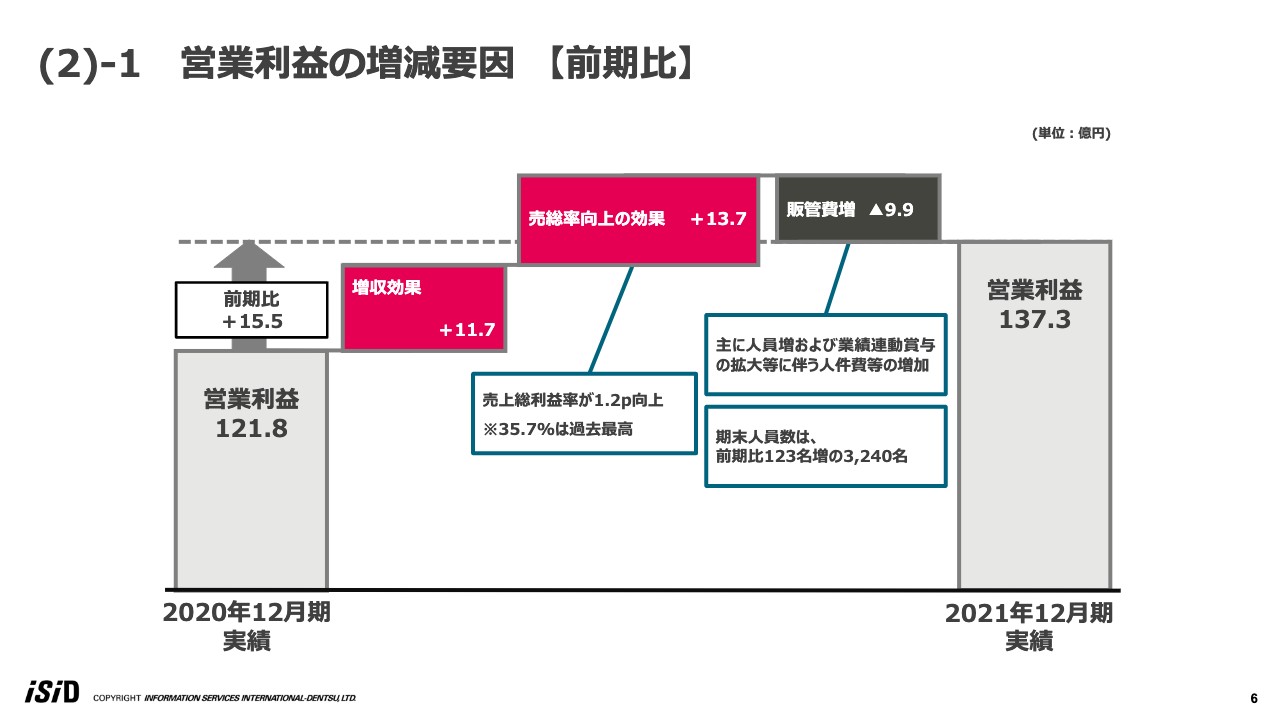

(2)-1 営業利益の増減要因 【前期比】

営業利益の増減要因です。前期比でご説明します。前期営業利益は約122億円でした。これに対して増収効果で約12億円のプラス、さらに売上総利益率の向上の効果により約14億円のプラスです。一方、販管費が10億円ほど増加し、こちらを相殺した結果、営業利益は137億3,000万円で着地しています。

売上総利益率ですが、前期と比較して1.2ポイント向上しました。販管費は、人員および業績連動賞与の拡大による人件費の増加が主な要因です。期末人員数は、前期比で123名増の3,240名となっています。

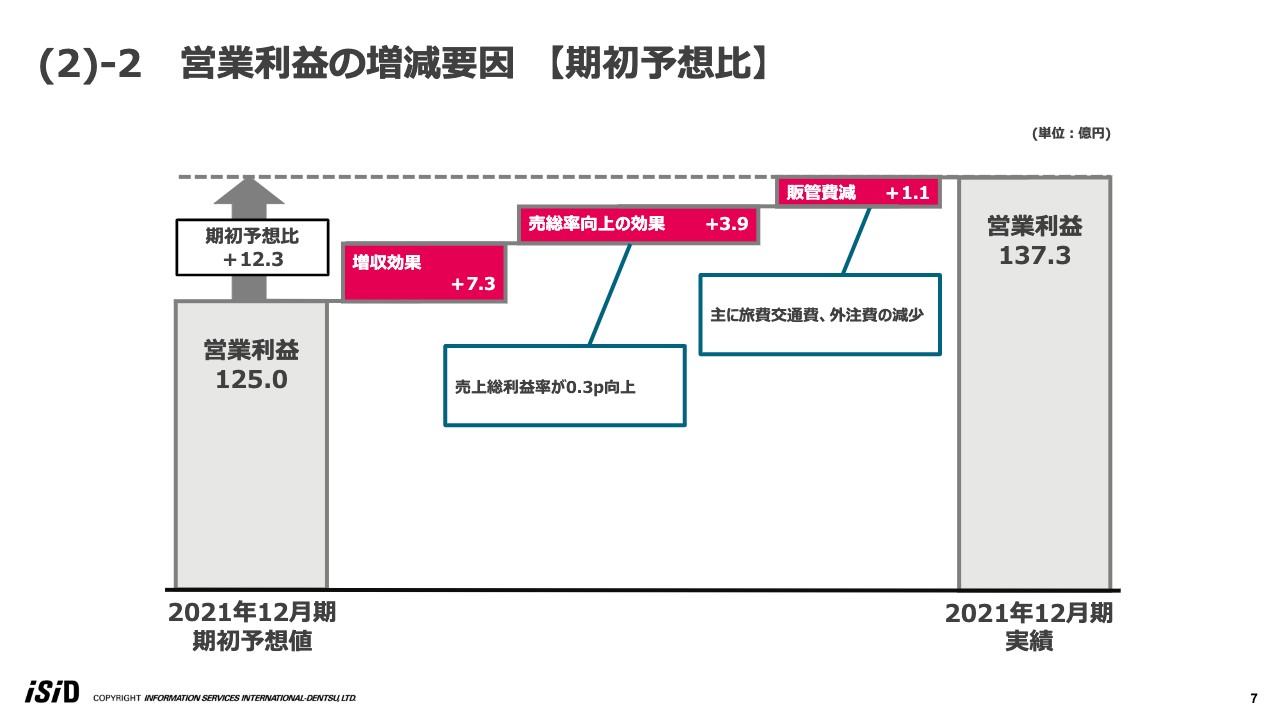

(2)-2 営業利益の増減要因 【期初予想比】

営業利益の増減要因の期初予想比です。期初予想の営業利益は125億円でした。これに対して増収効果で約7億円のプラス、売上総利益率の向上効果で約4億円のプラス、さらに販管費が減ったことで約1億円のプラスとなり、営業利益は137億3,000万円となっています。

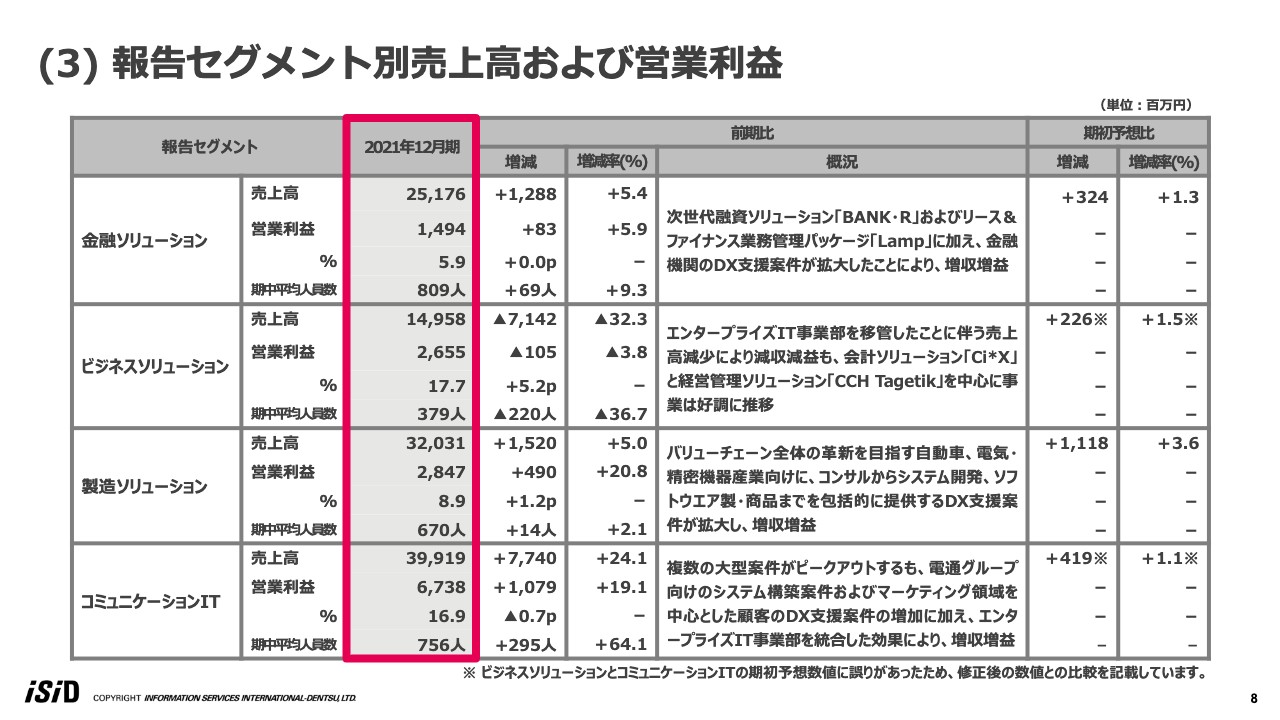

(3) 報告セグメント別売上高および営業利益

報告セグメント別の概況をご説明します。金融ソリューションは、次世代融資ソリューション「BANK・R(バンクアール)」およびリース&ファイナンス業務管理パッケージ「Lamp(ランプ)」に加え、金融機関のDX支援案件が拡大したことから増収増益となりました。

ビジネスソリューションは、エンタープライズIT事業部を移管したことに伴う売上高減少により減収減益となっていますが、会計ソリューション「Ci*X(サイクロス)」、経営管理ソリューション「CCH Tagetik(シーシーエイチ タゲティック)」を中心に事業は好調に推移しています。

製造ソリューションは、バリューチェーン全体の革新を目指す自動車、電気・精密機器産業向けにコンサルティングからシステム開発、ソフトウエア製・商品までを包括的に提供するDX支援案件が拡大し、増収増益となっています。

コミュニケーションITは複数の大型案件がピークアウトしましたが、電通グループ向けのシステム構築案件およびマーケティング領域を中心とした顧客のDX支援案件の増加に加え、エンタープライズIT事業部を統合した結果、増収増益で終わっています。

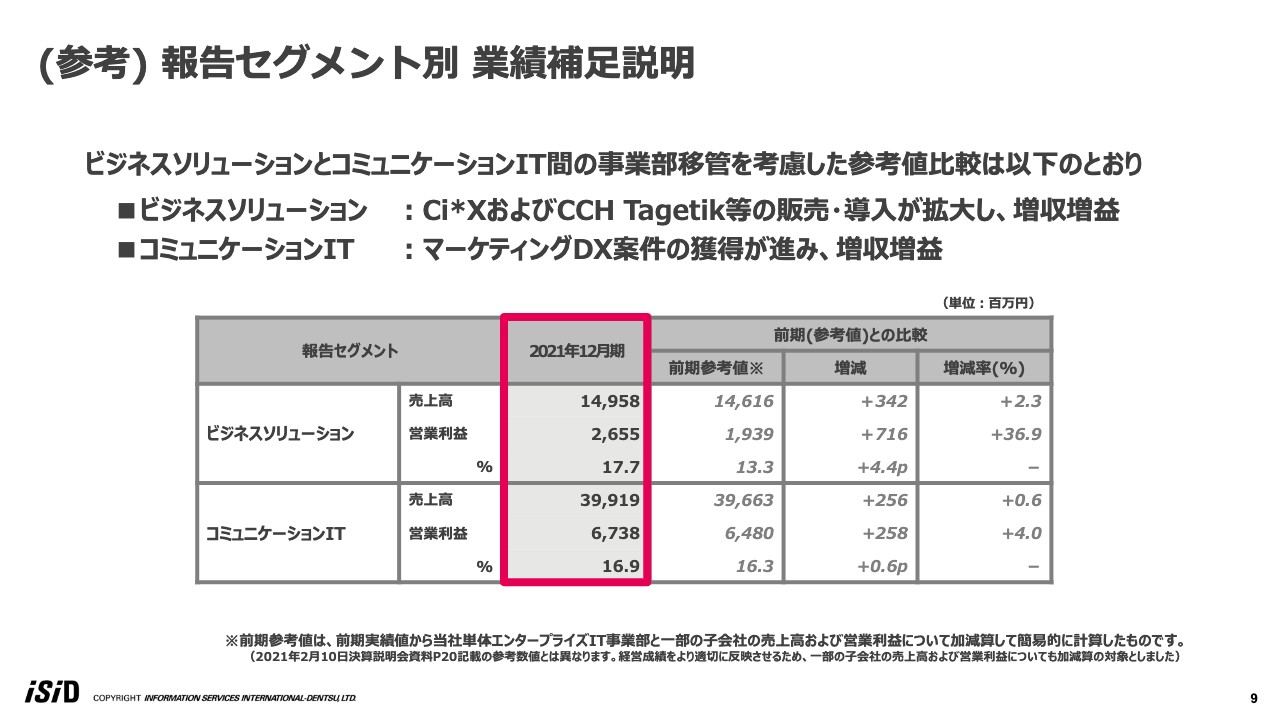

(参考) 報告セグメント別 業績補足説明

業績の補足説明になります。先ほど「エンタープライズIT事業部を、ビジネスソリューションからコミュニケーションITに移管した」とお伝えしましたが、比較を容易にするために前年度の数字を調整し、今年度の数字と比較しました。ビジネスソリューション・コミュニケーションITともに、前年度の参考値と比較して増収増益で終わっています。

ビジネスソリューションは、会計ソリューション「Ci*X(サイクロス)」、経営管理ソリューション「CCH Tagetik(シーシーエイチ タゲティック)」などの販売・導入が拡大し、増収増益です。コミュニケーションITはマーケティングDX案件の獲得が進み、こちらも増収増益に終わっています。

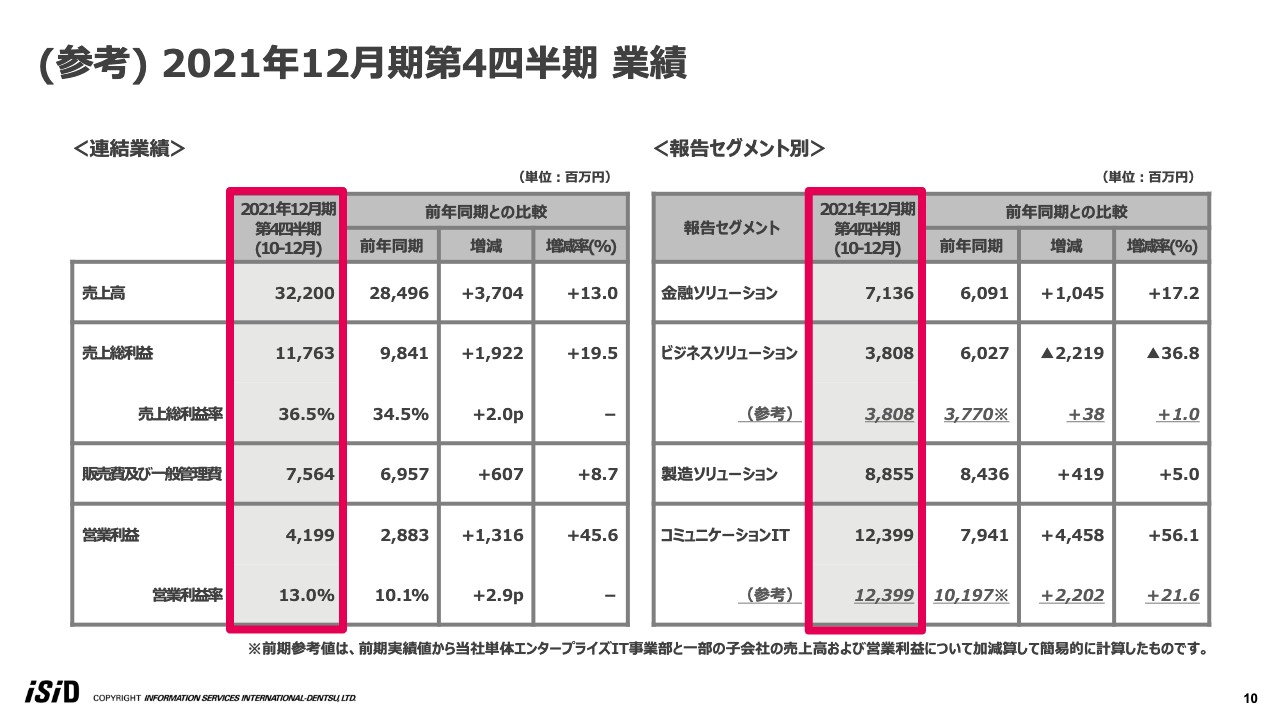

(参考) 2021年12月期第4四半期 業績

第4四半期のみの業績です。左側は連結の業績になります。売上高は322億円、営業利益は41億9,900万円で、前期と比較して増収増益です。第3四半期までは減収でしたが、第4四半期で大きな増収となり、通期で増収増益に終わりました。

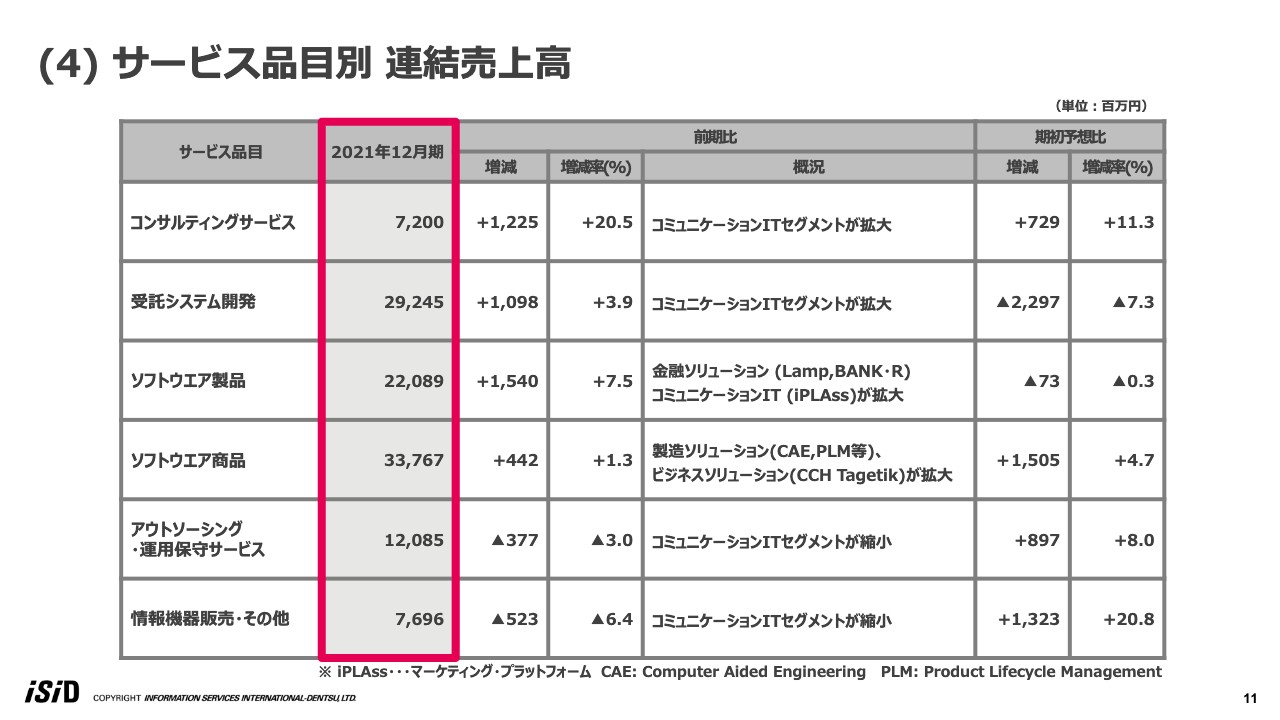

(4) サービス品目別 連結売上高

サービス品目別の売上高です。当社の主要サービス品目であるコンサルティングサービス、受託システム開発、ソフトウエア製品、ソフトウエア商品の4サービス品目がすべて増収となりました。特にコンサルティングサービスとソフトウエア製品が大きく増収となったことから、売上総利益率の向上にも効果がありました。

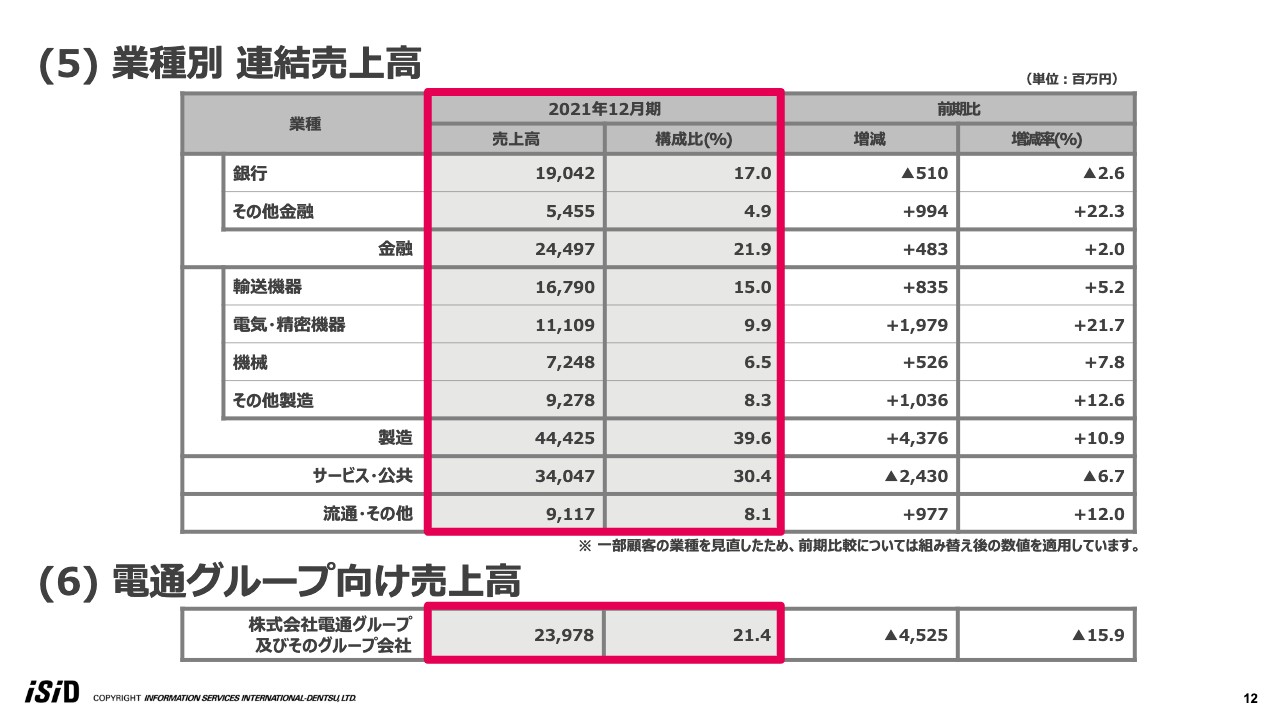

(5) 業種別 連結売上高

業種別の連結売上高になります。金融ではメガバンク・政府系の銀行が減収に終わりましたが、その他金融、リース会社、生命保険会社、損害保険会社、クレジットカードなどが伸び、金融全体としては前期比2パーセント増です。

製造業は各業種で大きな増収が続き、全体で前期比10.9パーセントの増収となっています。

1つ飛ばして、流通・その他です。製薬やエネルギー関係を含んでいますが、こちらも伸長し、前期比12パーセント増です。

1つ戻り、サービス・公共です。前期比6.7パーセントの減収ですが、この中には電通グループ向けの売上高も含んでいます。電通グループ向けについてはスライド下部の表のとおり、売上高は239億7,800万円、前期比15.9パーセント減で、公共系大型案件の反動減が影響しています。

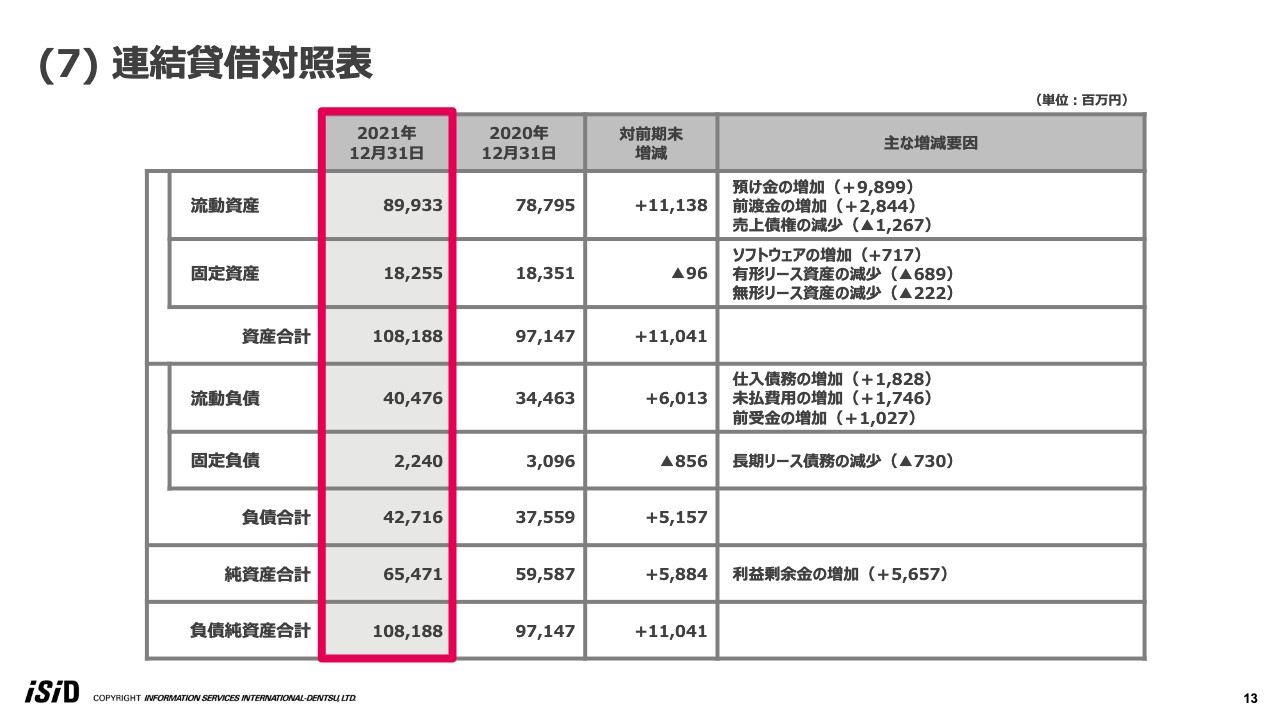

(7) 連結貸借対照表

連結貸借対照表です。こちらは特筆すべき事項がありませんので、説明は割愛します。

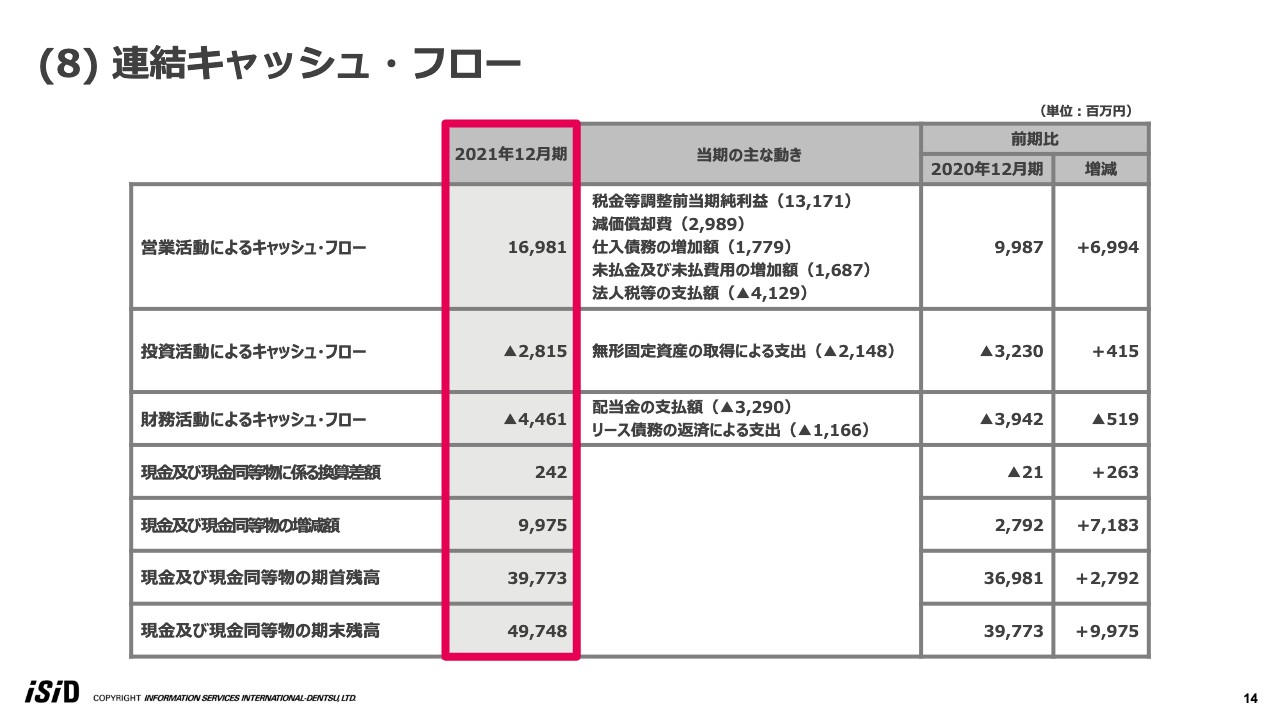

(8) 連結キャッシュ・フロー

連結キャッシュ・フローになります。営業活動によるキャッシュイン、投資活動・財務活動によるキャッシュアウトなどありましたが、スライド下部に記載の現金及び現金同等物の期末残高が昨年同時期と比べて約100億円増え、ほぼ500億円の残高となっています。

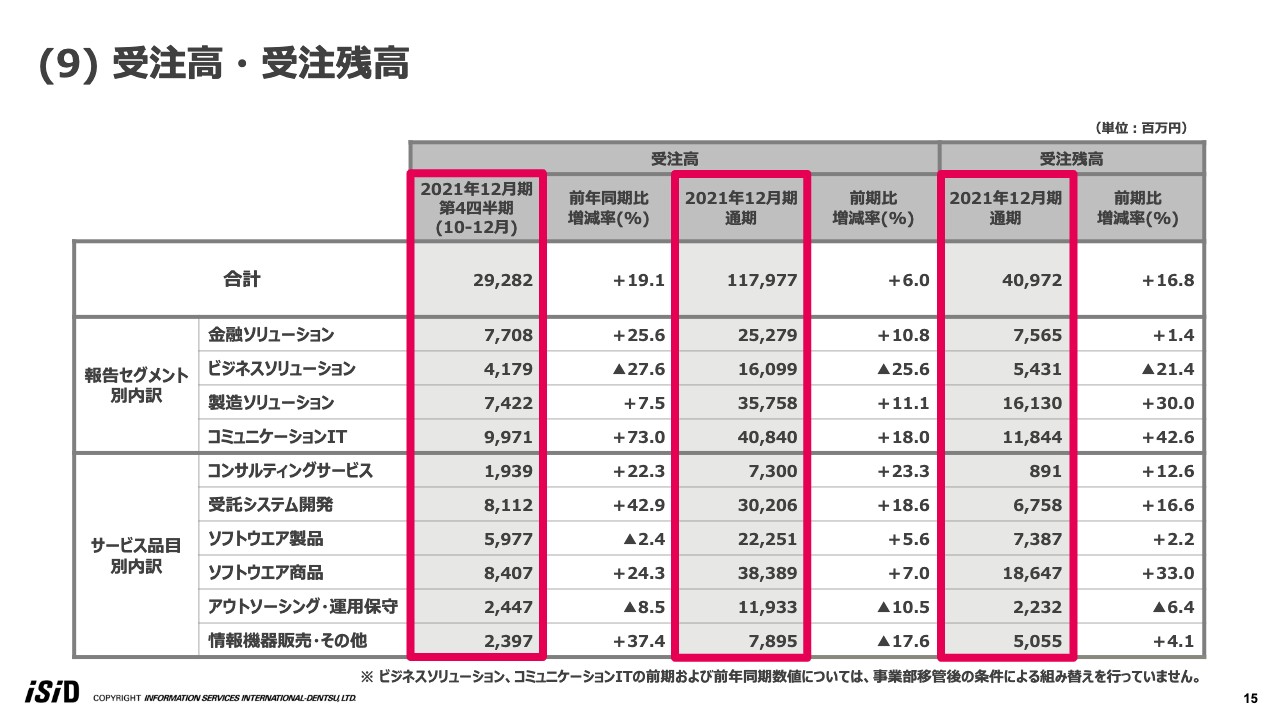

(9) 受注高・受注残高

受注高・受注残高になります。スライドの表の赤枠ですが、一番左側は第4四半期の受注高で、前年同期比19.1パーセント増になっています。通期でも受注高が1,179億7,700万円、前期比6パーセントほど増えています。

この結果、昨年末時点での受注残高は409億7,200万円、前期比16.8パーセント増となり、今期のスタート台としてはかなり順調だと認識しています。

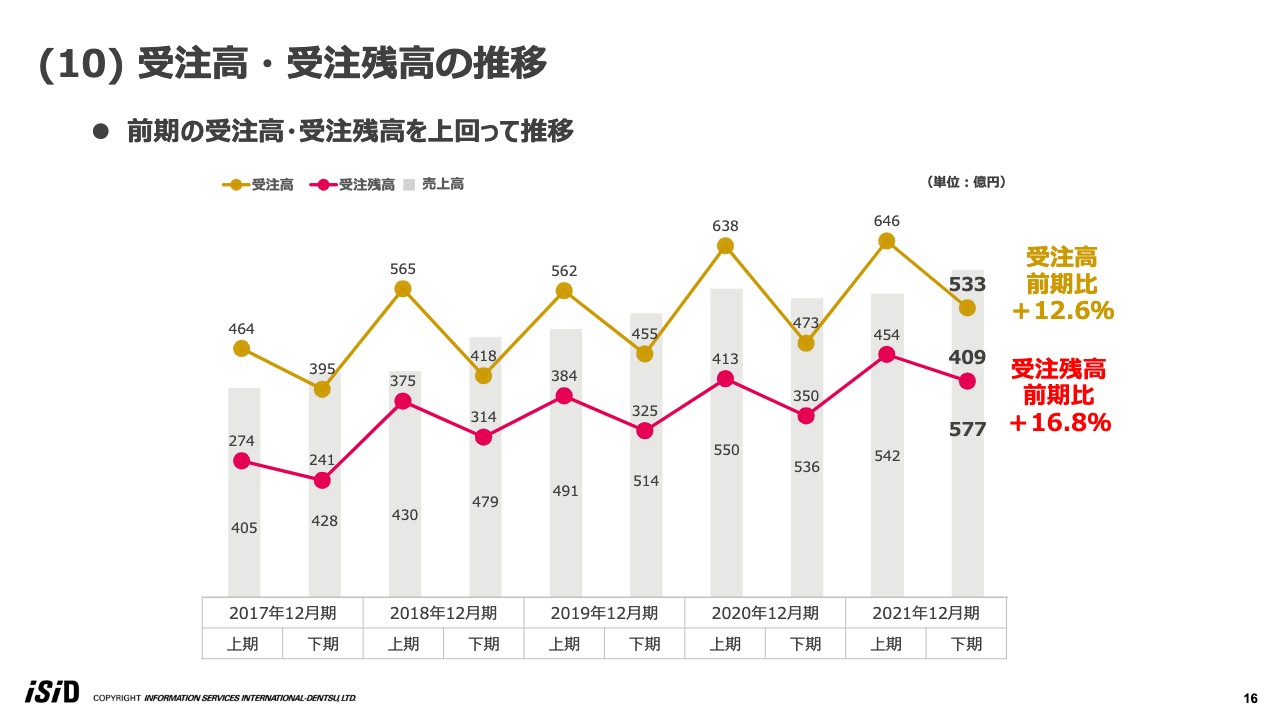

(10) 受注高・受注残高の推移

受注高・受注残高の推移になります。スライドのグラフのとおり、右肩上がりの上昇基調でここまできているのがおわかりいただけるかと思います。

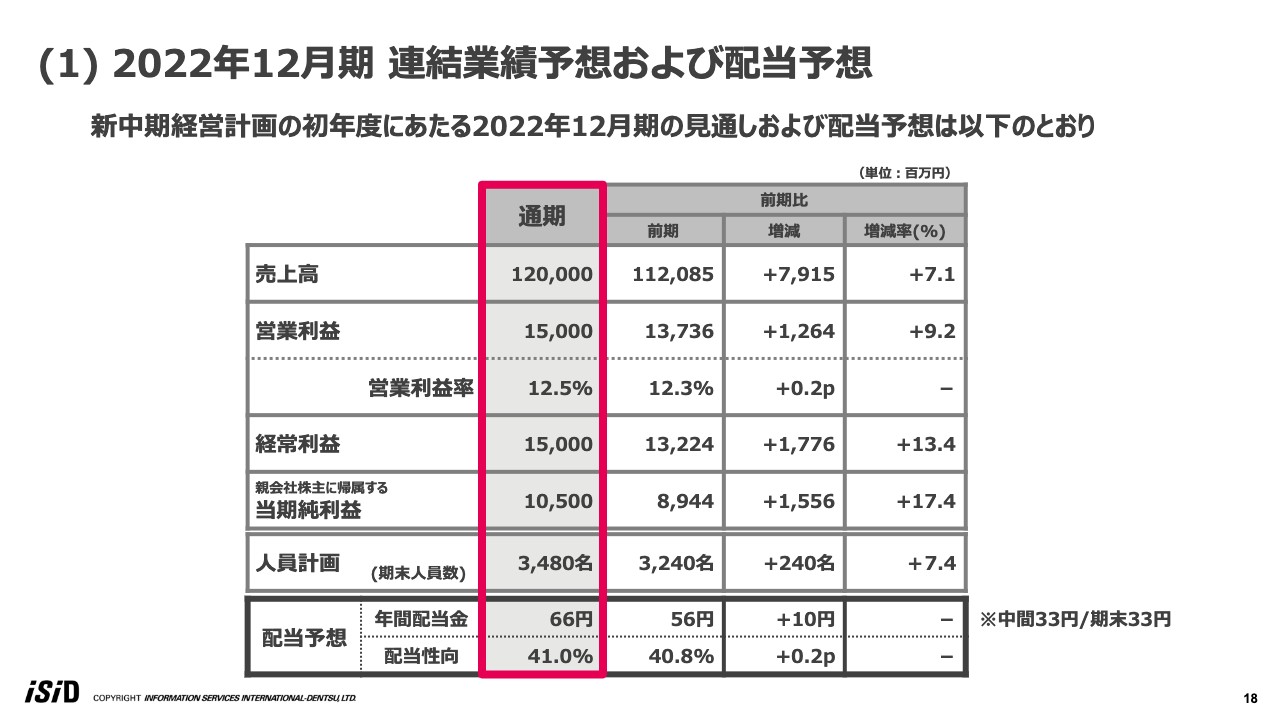

(1) 2022年12月期 連結業績予想および配当予想

2022年12月期の業績予想は、スライドの表のとおりです。新中期経営計画の初年度にあたる2022年12月期ですが、売上高は1,200億円、営業利益は150億円、経常利益は同じく150億円、当期純利益は105億円を見込んでいます。前期と比べて増収増益を狙う予想になっています。

配当は、中間33円、期末33円、合わせて年間で66円の配当を予想しています。この結果、配当性向は41パーセントとなる予定です。

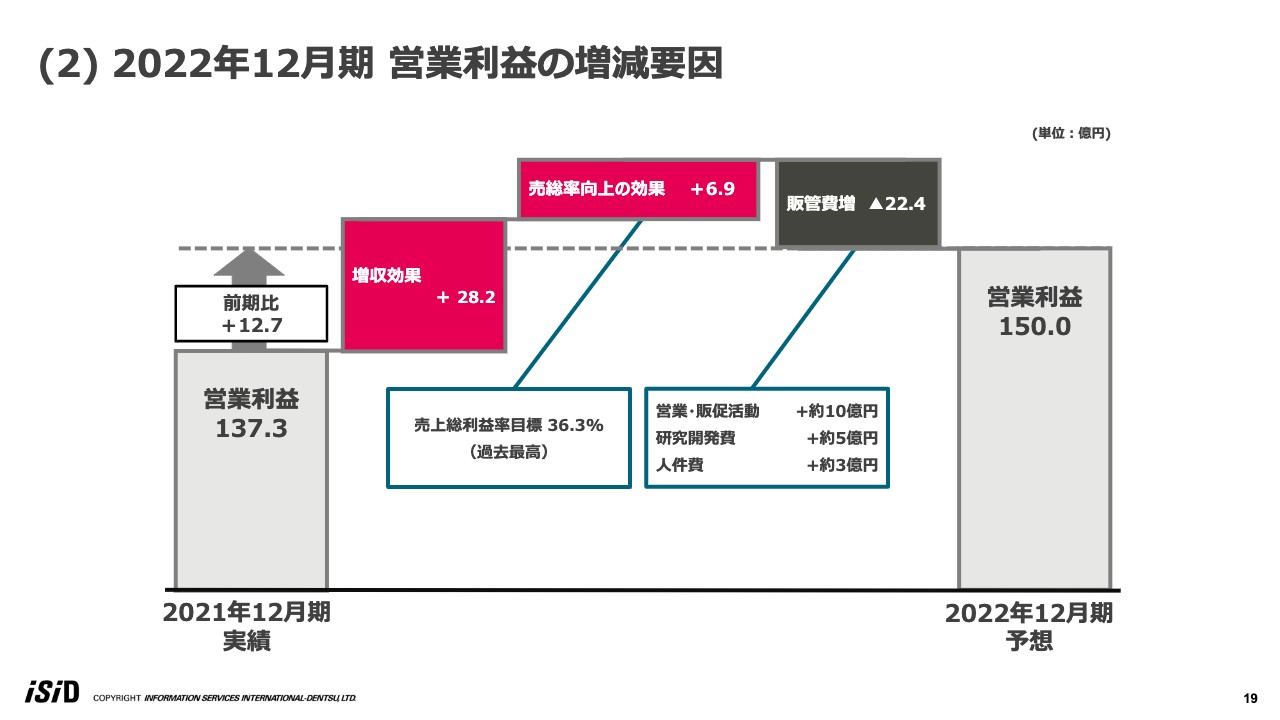

(2) 2022年12月期 営業利益の増減要因

営業利益の増減要因になります。営業利益は昨年度は約137億円でした。こちらに対して今年度は増収効果で約28億円のプラス、さらに売上総利益率を高めて約7億円のプラスです。一方、販管費は増加を見込んでおり、約22億円のマイナスで、営業利益は150億円の予想です。

売上総利益については、昨年から好調のソフトウエア製品・コンサルティングサービスの売上を伸ばし、さらに向上させることを考えています。

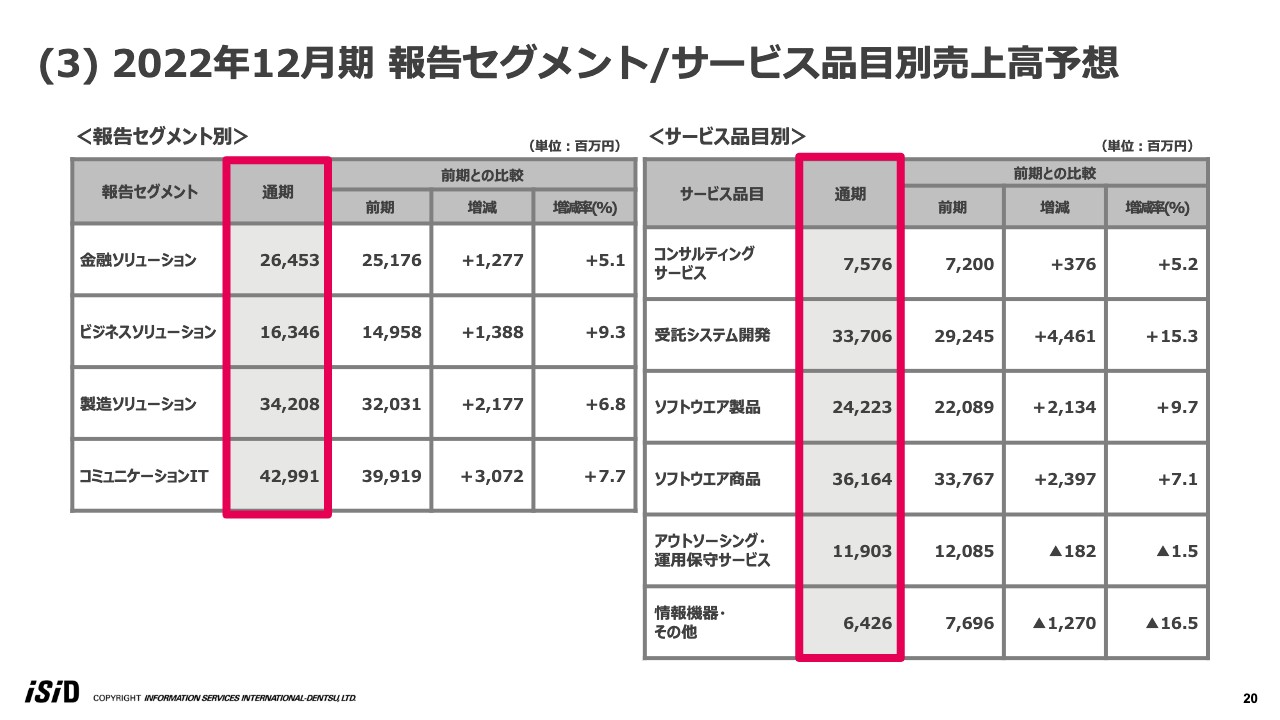

(3) 2022年12月期 報告セグメント/サービス品目別売上高予想

セグメント別・サービス品目別の売上高予想を表にまとめています。全セグメントで増収を狙います。サービス品目別は、表のとおりとなっています。

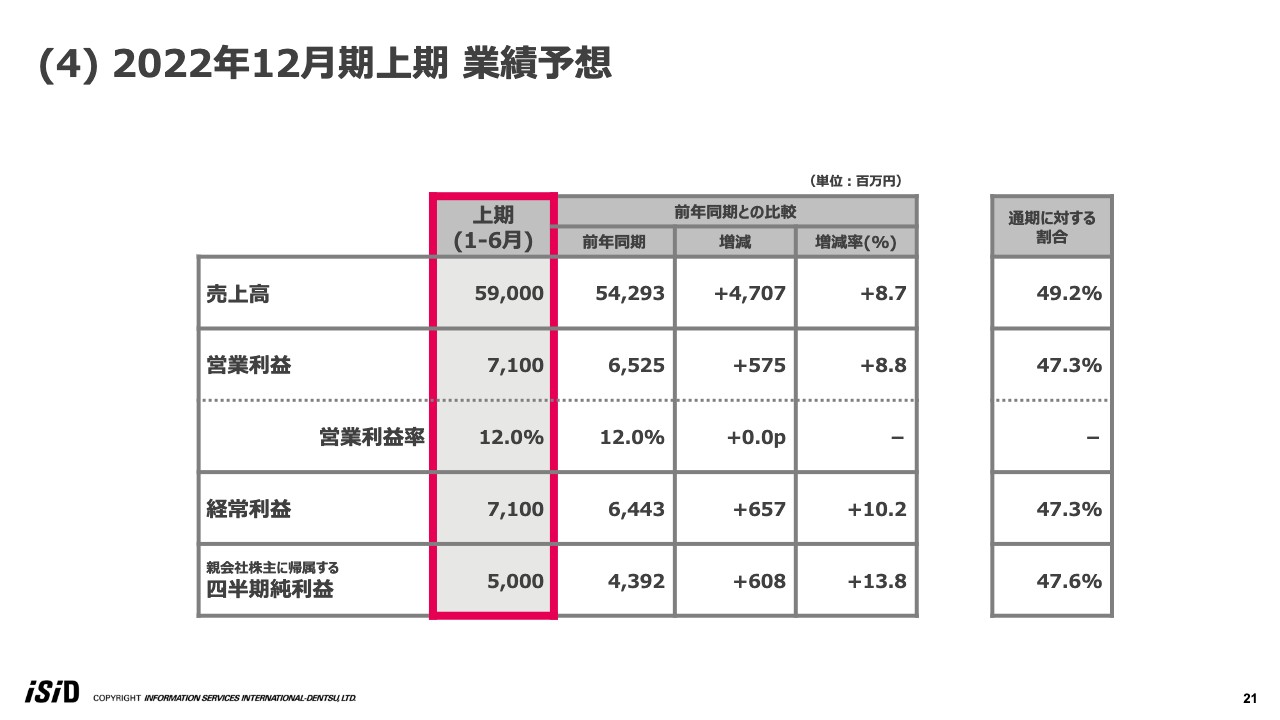

(4) 2022年12月期上期業績予想

上期の業績予想です。売上高は590億円、営業利益は71億円と予想しています。上期の通期予想に対する割合は、約49パーセントであり、上期と下期のバランスは例年どおりと見込んでいます。

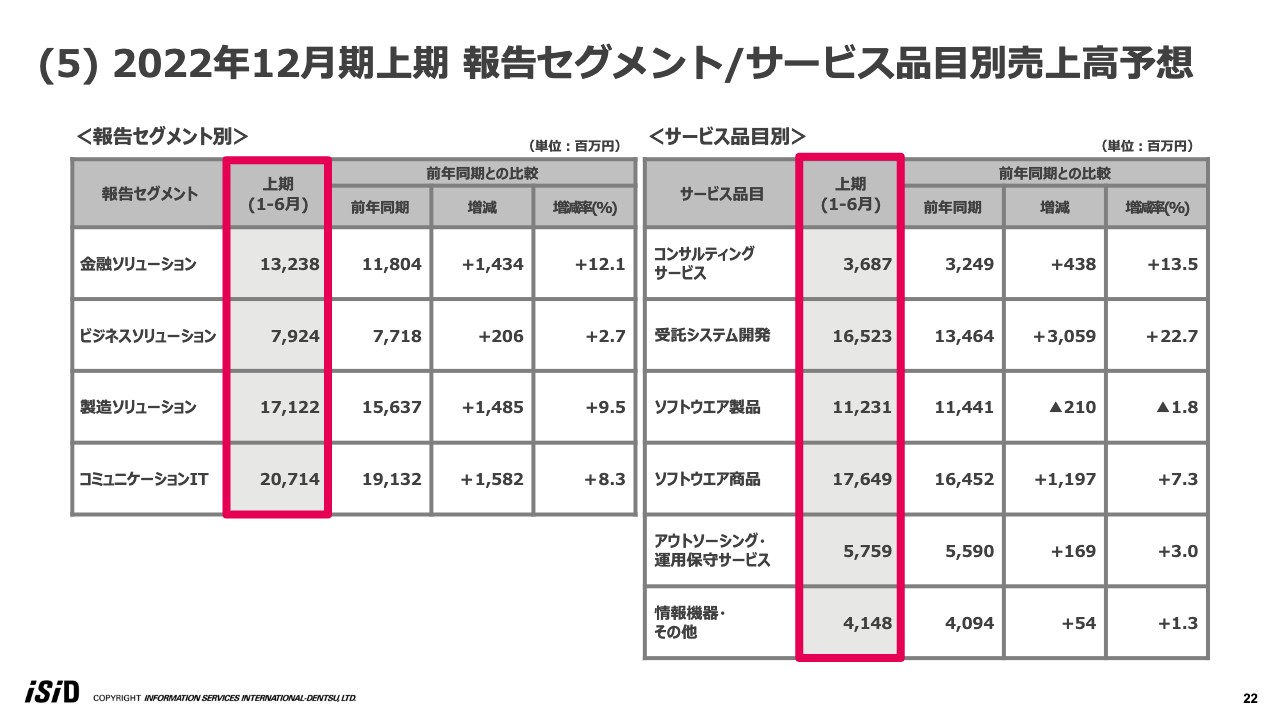

(5) 2022年12月期上期報告セグメント/サービス品目別売上高予想

続いて、上期のセグメント別およびサービス品目別の売上高予想はご覧のとおりです。私からは以上です。

前中期経営計画(2019-2021年)の戦略骨子

司会者:続いて、長期経営ビジョン「Vision 2030」および中期経営計画「ISID X Innovation 2024」について、名和よりご説明します。

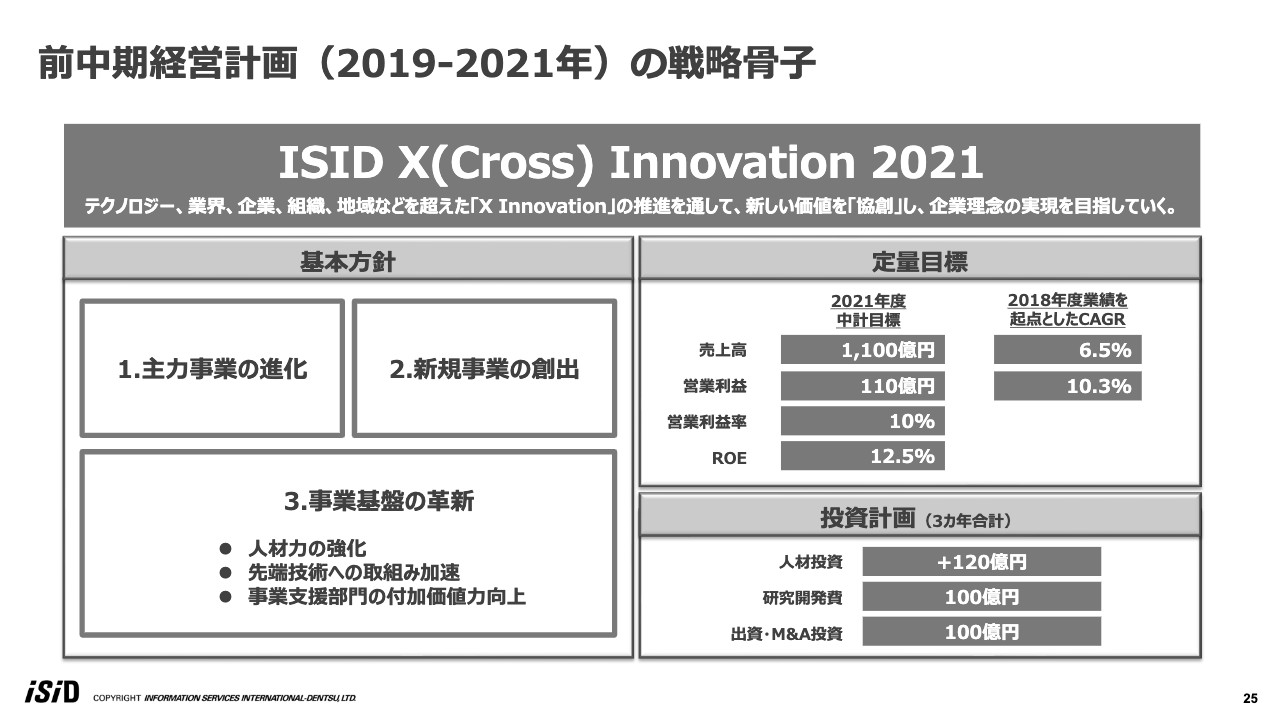

名和亮一氏:それでは、名和からご説明します。まず前中期経営計画の振り返りからスタートしたいと思います。前中計の振り返りにあたり、この中計の骨子をあらためて確認します。スローガンとして「ISID X(Cross) Innovation 2021」を掲げ、基本方針3点、そして定量目標と投資計画を設定していました。

なお、この「X Innovation」の意味合いは、企業、組織、テクノロジーなどあらゆるものを掛け合わせ、「クロス」して変革していこうという思いを表したものです。

前中期経営計画の振り返り(連結業績)

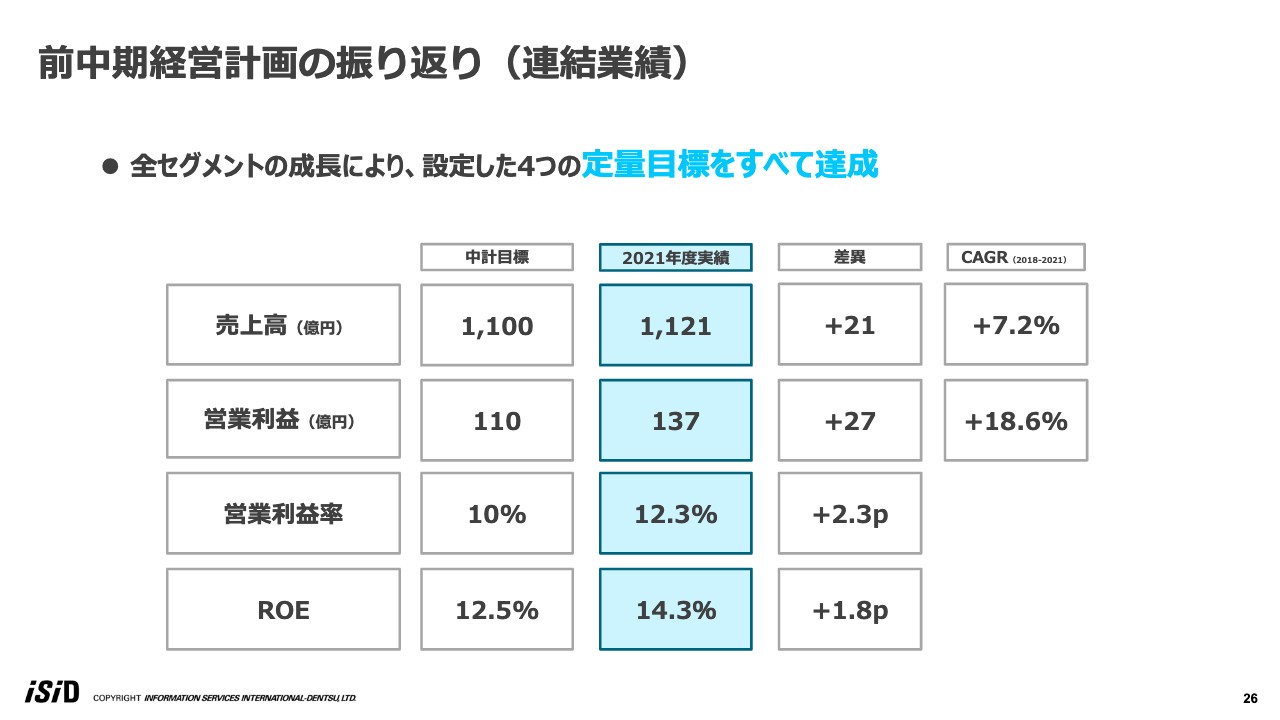

まず定量面での振り返りです。設定した4つの定量目標をすべて達成することができました。これはISIDの中計では初めてのことで、特に3年間のCAGRを見ても営業利益を大きく伸長させることができました。

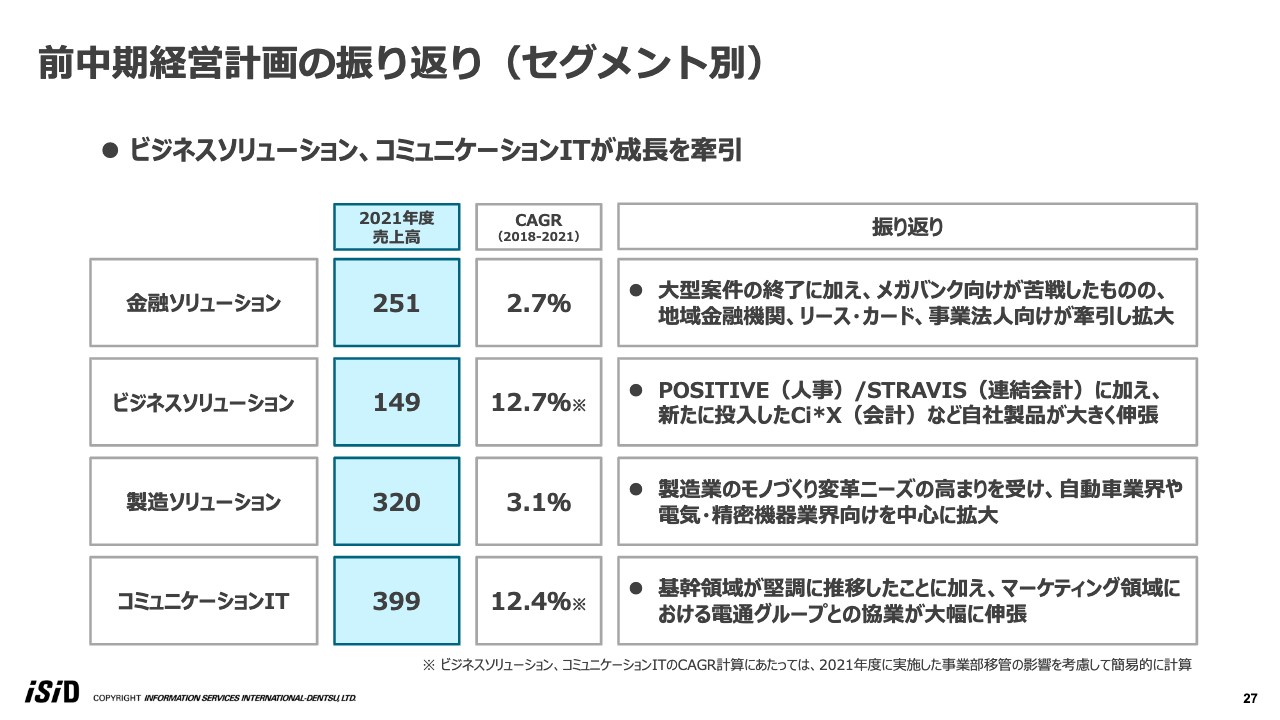

前中期経営計画の振り返り(セグメント別)

次にセグメント別の実績についてです。全セグメントが伸長し、特にビジネスソリューションとコミュニケーションITは2桁の成長に達しています。金融ソリューションと製造ソリューションについては、新型コロナウイルスの影響によって一時的に少し足踏み状態がありましたが、結果的には着実に成長することができたと認識しています。

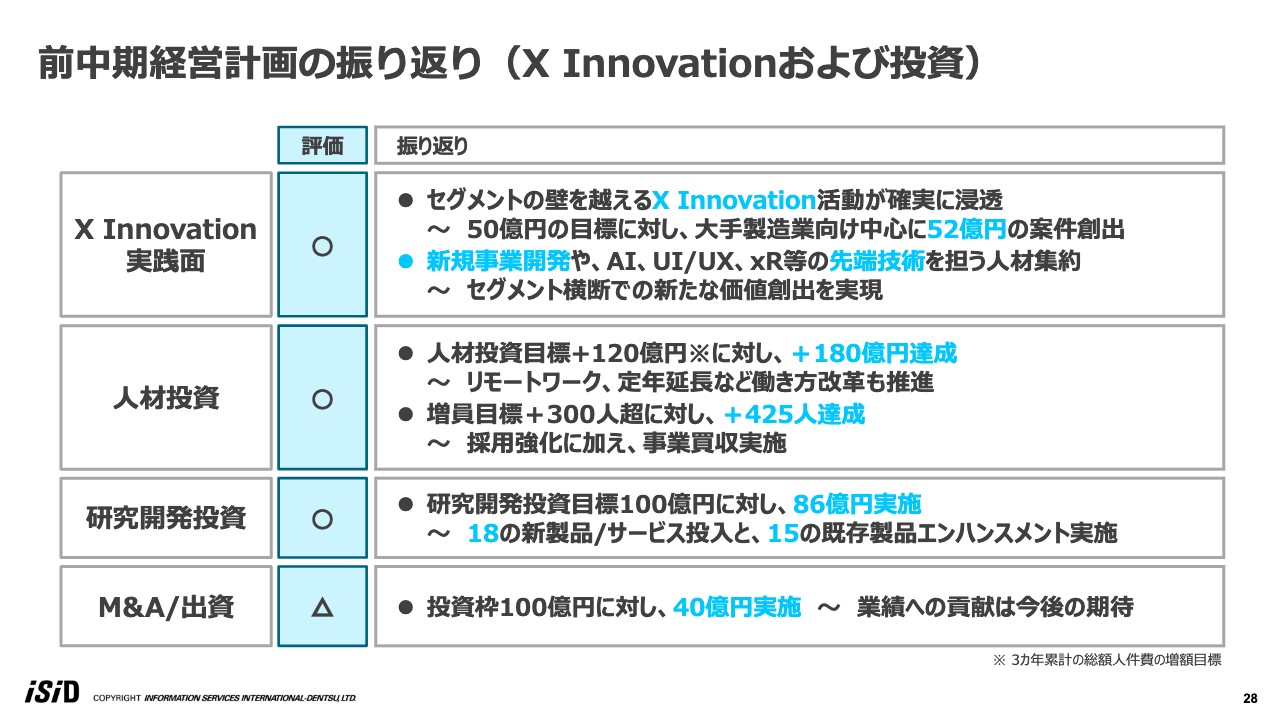

前中期経営計画の振り返り(X Innovationおよび投資)

続きまして、「X Innovation」と投資面の振り返りです。まず、「X Innovation」の実践面ですが、評価は「○」としています。「X Innovation」活動が着実に浸透しており、定量面でも50億円の目標に対して52億円の結果を出しています。また、新規の事業開発や先端技術を担う人材を集約して、新たな価値創出もできたと認識しています。

人材投資についても評価を「○」としています。1つ前の中計に対してプラス120億円の目標を設定していましたが、結果としてプラス180億円の成果となりました。「働き方改革」やベース給与のアップなど、人件費面で、業績連動賞与を含みプラス180億円の達成です。要員面でも、採用強化や事業買収により、プラス300名の目標に対してプラス425名の結果となりました。

研究開発投資についても評価を「○」と認識しています。投資目標の100億円に対して86億円の実績で、具体的には18の新製品・サービスの投入、そして15の既存製品へのエンハンスメントを実施しました。

最後のM&A・出資に関しては評価を「△」としています。投資額100億円に対して40億円の結果となりました。マイナー出資はいくつか実施しましたが、インオーガニックの貢献という意味では未達成と認識しています。

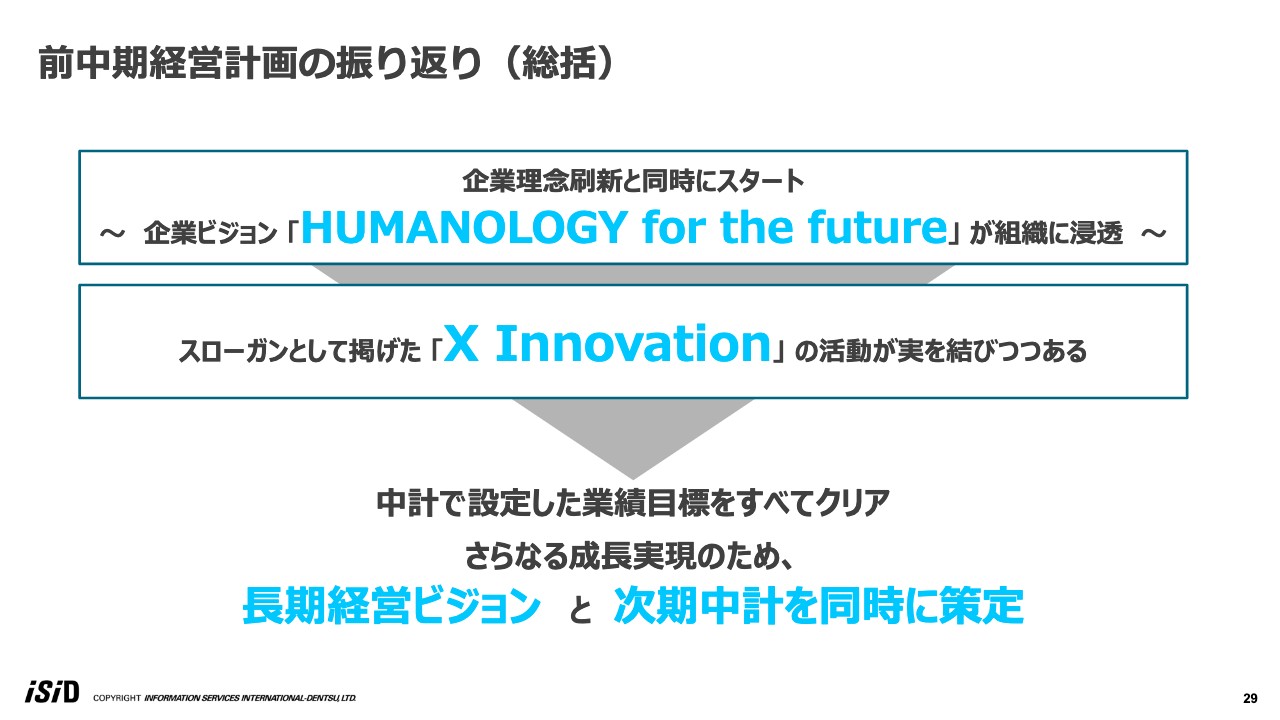

前中期経営計画の振り返り(総括)

前中計は企業理念の刷新と同時にスタートしました。企業ビジョンとして掲げた「HUMANOLOGY for the future」が着実に組織に浸透していると感じます。この「HUMANOLOGY」は、ヒューマンとテクノロジーを合わせた造語ですが、昨今の社会要請と極めて親和性があるビジョンという実感を持っています。

また、中計のスローガンとして掲げた「X Innovation」の実践が実を結びつつあり、その実践が当たり前になってきた結果、業績目標をすべてクリアできたと考えています。

これらの成果のもと、さらなる成長実現のために、今般、長期経営ビジョンと次期中期経営計画を同時に策定するに至りました。

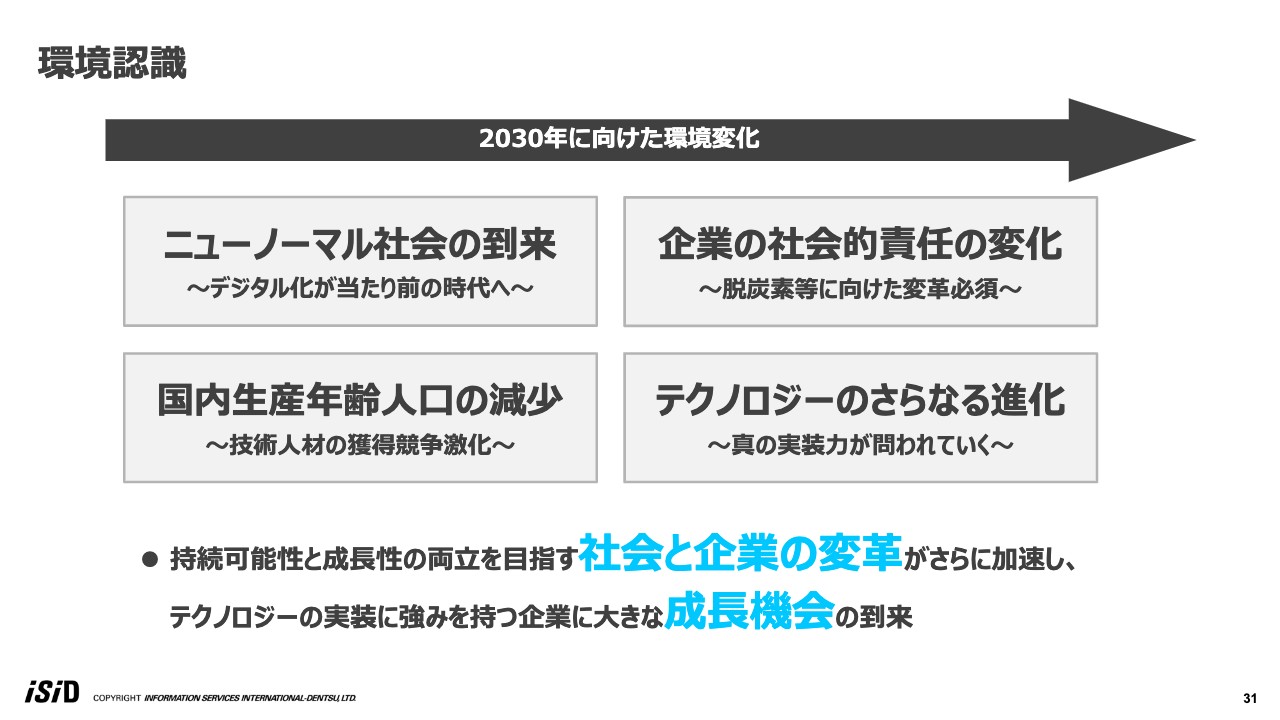

環境認識

長期経営ビジョン「Vision 2030」です。この検討は約1年半前から進めており、本日はその成果を4枚のスライドでサマリーとしてご案内したいと思います。

まず環境認識です。5年先、10年先を正確に見通すことはむずかしいのですが、スライドにある4つの変化は確実に起こるだろうと認識しています。

「ニューノーマル社会の到来」という点では、今後デジタルはあって当たり前であり、極端に言うと必要性の是非を問われない時代になると思います。

「企業の社会的責任の変化」という点では、脱炭素等々の変革に、やはりテクノロジーは必須であると認識しています。

「人口減少」という点では、今後人材の獲得はますます難しくなっていきます。

「テクノロジーの進化」という点では、高い技術力や実装力がますます問われていきます。

結果として、「社会と企業の変革」によりテクノロジーのニーズはますます高まり、ISIDグループにとっても大きな成長機会が到来したと認識しています。ただし、ISIDグループ自身も変わっていかなければ、業界内での相対的な地位が下がり、二極化の上位に入れないという危機感を持っています。

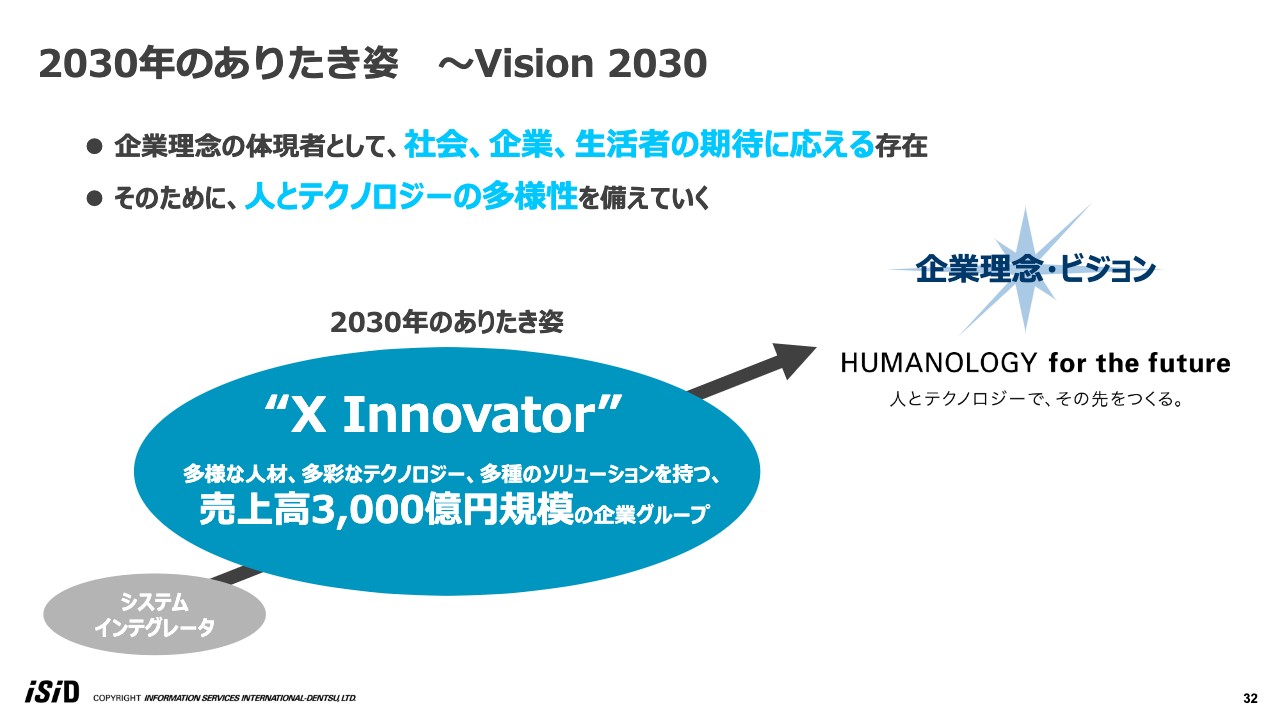

2030年のありたき姿 ~Vision 2030

先のような環境認識のもと、2030年のありたき姿として「Vision 2030」を策定しました。スライドが2030年のありたき姿を1枚にまとめたものです。

まず、我々が2030年に目指す姿は、3年前に企業理念を刷新した時点からまったく変わっていません。企業理念の体現者として、社会、企業、生活者の期待に応えられる存在になることです。しかしながらこの実現には、規模やケイパビリティが今のままでは足りないため、我々は、「人とテクノロジーの多様性」を備える必要があると認識しています。多様な人材、多彩なテクノロジーやソリューションを有し、売上高で3,000億円規模の企業グループになる必要があると思っています。

なお、システムインテグレータという言葉は当社が日本で初めて標榜したと思っていますが、このシステムインテグレータの姿から「X Innovation」を実践する「X Innovator」になることが我々のありたき姿です。

Vision 2030への自己変革

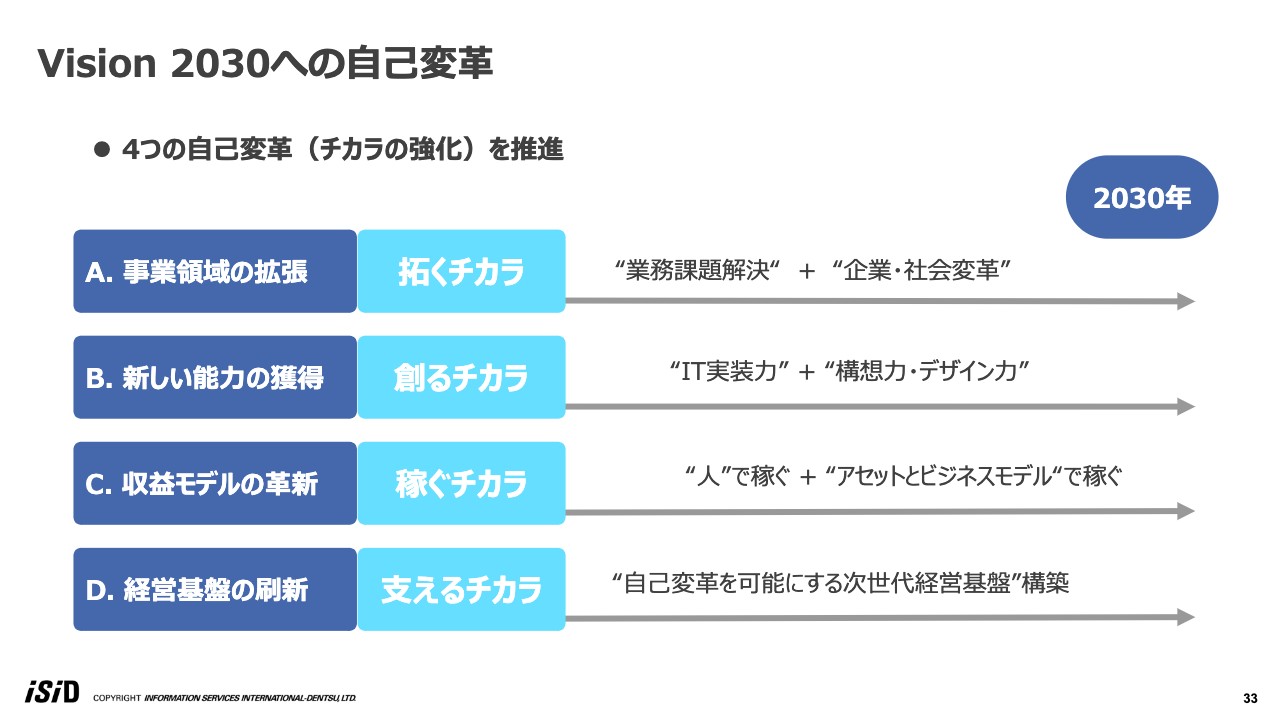

「Vision 2030」の実現にあたり、我々に必要となる変革を4つにまとめています。書いていることは本当に基本的なことばかりですが、本質的だと思っています。今後の経営戦略は、この4つの軸で進めていきたいと思っています。

一つひとつ簡単にご案内します。1番目は「事業領域の拡張」で、「拓くチカラ」と表現しています。これまでの企業の個別業務、例えば設計開発、人事、会計などの解決に加えて、今後は企業全体や社会といった、より広い課題解決への領域に踏み込んでいきます。

2番目は「新しい能力の獲得」を「創るチカラ」と表現しています。今でもそれなりにIT実装力を持っていると自負していますが、テクノロジーの進化に応じて実装力をさらに高めることに加えて、テクノロジーどう使っていくかの構想力やデザイン力、プロデュース力を身につける必要があると思っています。

3番目は「収益モデルの革新」を「稼ぐチカラ」と表現しています。これまではどちらかといえば人の稼働で稼いでいましたが、そこにアセットとビジネスモデルで稼ぐことを加えます。アセットにはいろいろありますが、ここではソリューションなどがあげられます。人がいなくても稼げる仕組みを作り、レバレッジをきかせられるビジネスをもっと増やしたいと考えています。

4番目は「経営基盤の刷新」を「支えるチカラ」と表しています。「支えるチカラ」はISIDの少し弱いところでもありますが、先ほどの3つのチカラに取り組んでいく上で必要な要素であり、自己変革を可能にする次世代経営基盤を構築していきます。

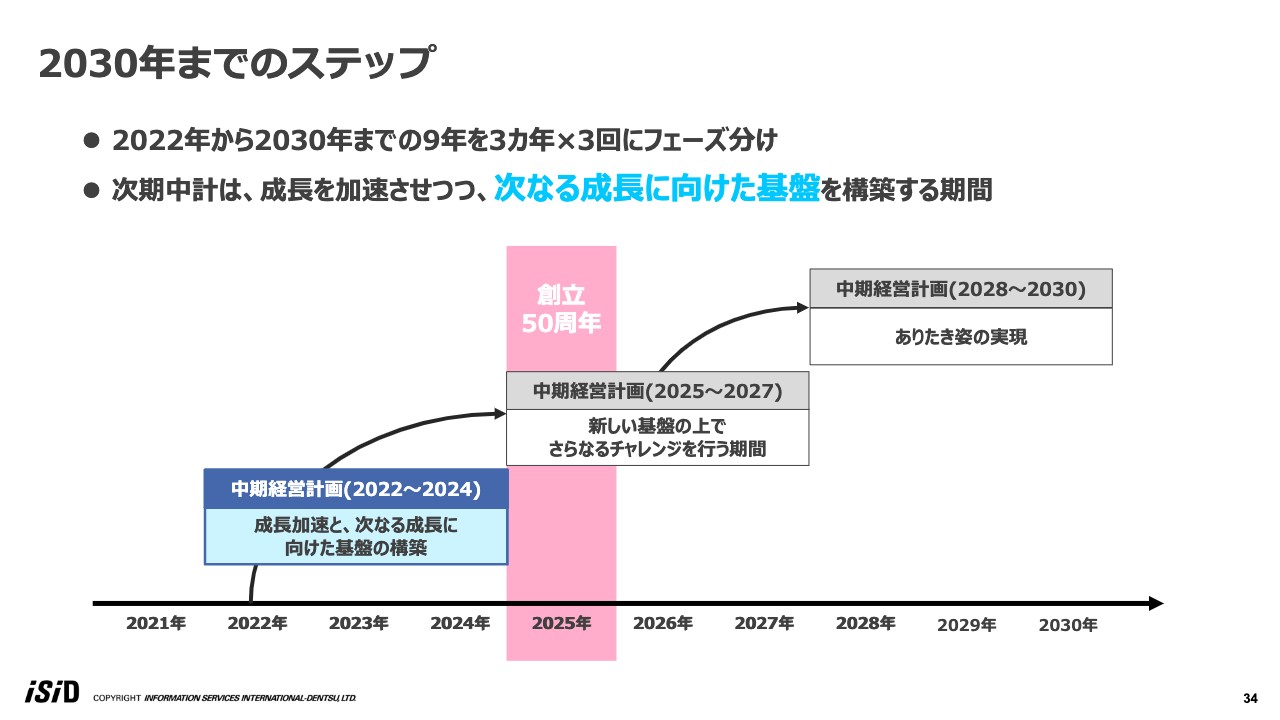

2030年までのステップ

「2030年までのステップ」のご案内をしたいと思います。2022年から2030年までの9年間を「3ヶ年×3回」のフェーズに分けて考えています。3回の中計のそれぞれにポイントがありますが、お伝えしたいのは、業績が落ち込むフェーズを設けるつもりはないということです。

この3つのフェーズすべてで成長を目指すつもりでいます。今回の中計は、左下の青いところです。こちらにおいては、前の中計の成果を引き継ぎつつ、成長を加速させ、そこで得た利益を積極的に投資に回すつもりでいます。

2回目のフェーズの中計は、インオーガニックも含めた積極的なチャレンジ期間であると考えています。特に、この2回目の中計の初年度2025年は、創立50周年にあたります。そのような意味でも、1回目の中計は新しいISIDとしてスタート可能な体質を作っておく、非常に大事な期間であると思っています。

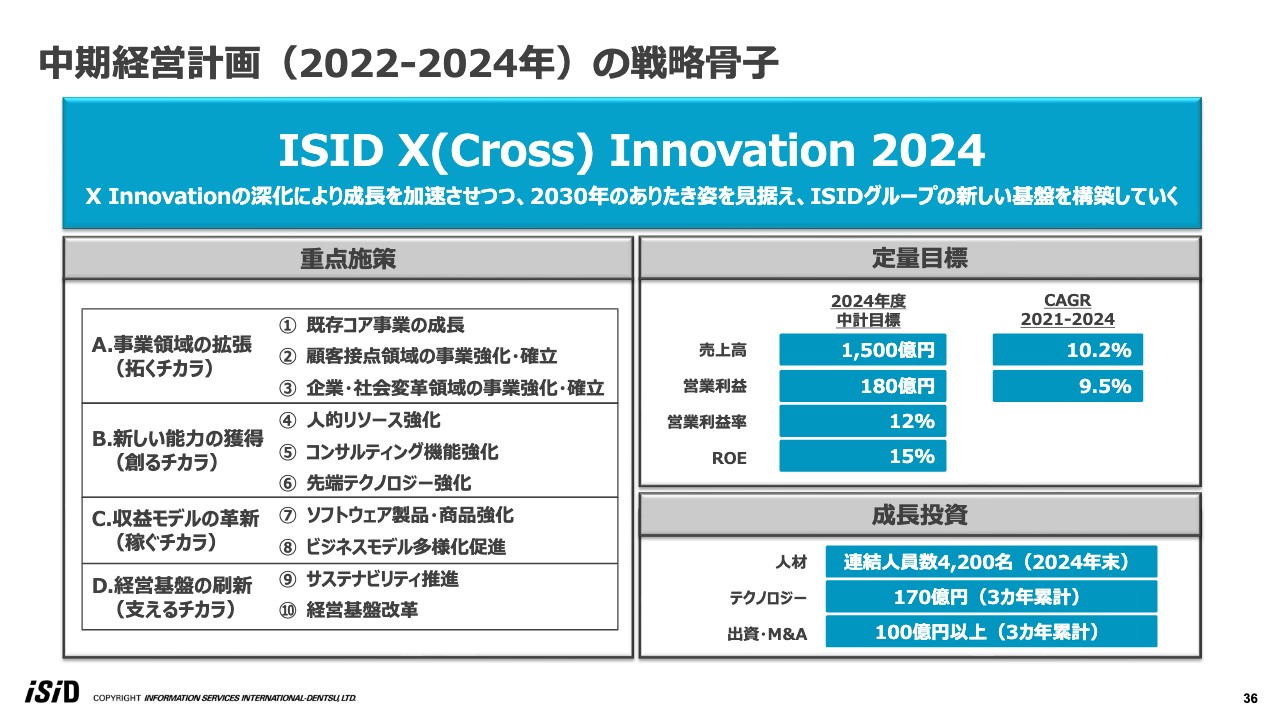

中期経営計画(2022-2024年)の戦略骨子

この「Vision 2030」をふまえて、今回の中期経営計画についてご案内します。スローガンは、「ISID X(Cross) Innovation 2024」としています。「X Innovation」の言葉は前中計から継承します。「X Innovationの深化により成長を加速させつつ、2030年のありたき姿を見据え、ISIDグループの新しい基盤を構築していく」というステートメントで戦略骨子を表しています。

内容的には、「重点施策」「定量目標」「成長投資」の3つで構成しています。重点施策については、先ほどお話しした、4つのチカラを10個の施策に分類しています。

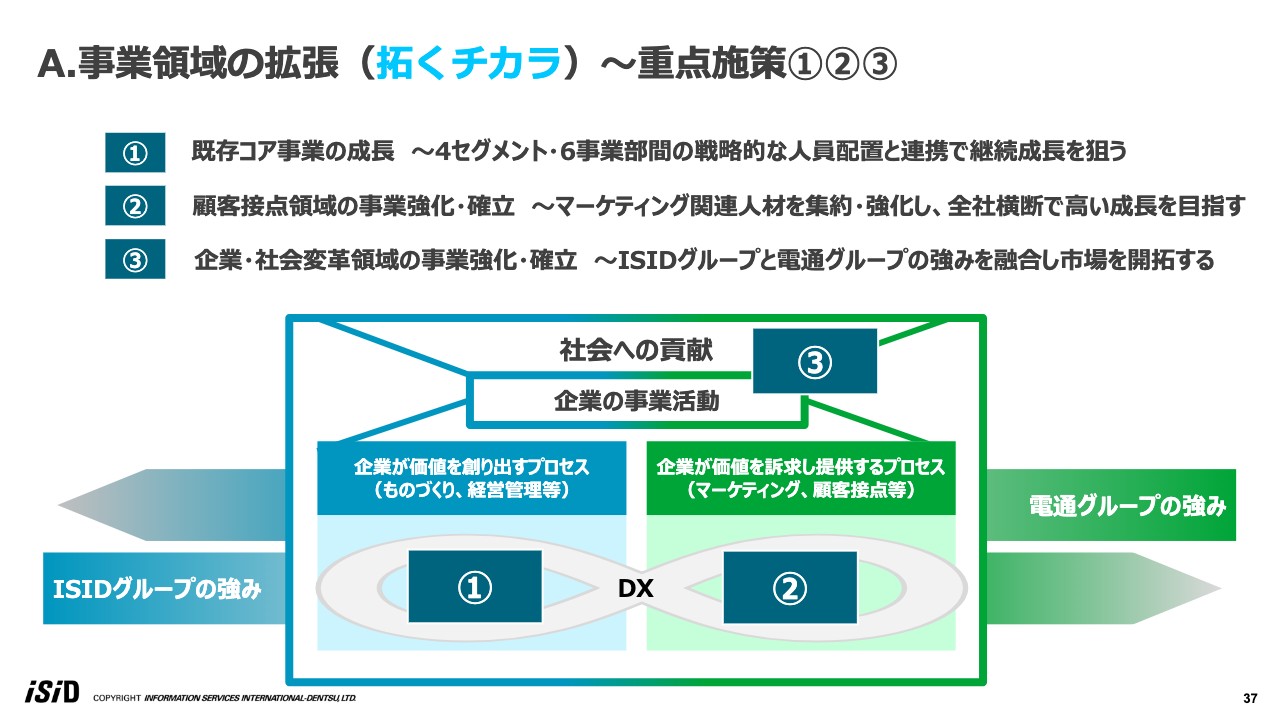

A.事業領域の拡張(拓くチカラ)~重点施策①②③

最初に「拓くチカラ」、重点施策の①、②、③についてご案内します。スライドの青いところ①にあたる既存コア事業の成長と、②、③にあたる当社グループにとって比較的新しい2つの事業の強化、確立が戦略です。

私どもは、企業活動を大きく2つの側面で捉えています。スライドの青いところの①にあたる、ものづくりなどの価値を創り出すプロセス、そして緑のところの②にあたる、創り出した価値を顧客やマーケットに提供するプロセスです。

ISIDグループがこれまで強かったのは、①の価値を創り出すプロセスでした。現在の売上の約8割がここにあたります。ここについては、4セグメント・6事業部の連携で、引き続き伸ばしていきたいと思っています。

そして②の、企業が価値を訴求して提供するプロセスについては、これまでも電通グループとの連携を含めてかなり取り組んできましたが、まだ全体の売上の1割程度です。急速に成長している市場ですので、外部人材の活用やセグメントに分散しているリソースを集約・強化し、全社横断体制で取り組み、①の領域より高い成長を目指したいと思っています。そして、②の部分を7番目の事業部にするつもりで進めたいと考えています。

③の部分は企業全体変革、そして社会のデジタル化を支援する事業です。こちらも今は1割ほどの規模です。③に関しては、①と②の総合力で臨める点で、我々は大きな強みを持っていると思っています。ISIDグループ単独ではなく電通グループとの連携で、競合他社にはない圧倒的な強みを発揮できるとも考えています。こちらについても、8番目の事業部にする意気込みで取り込みたいと考えています。

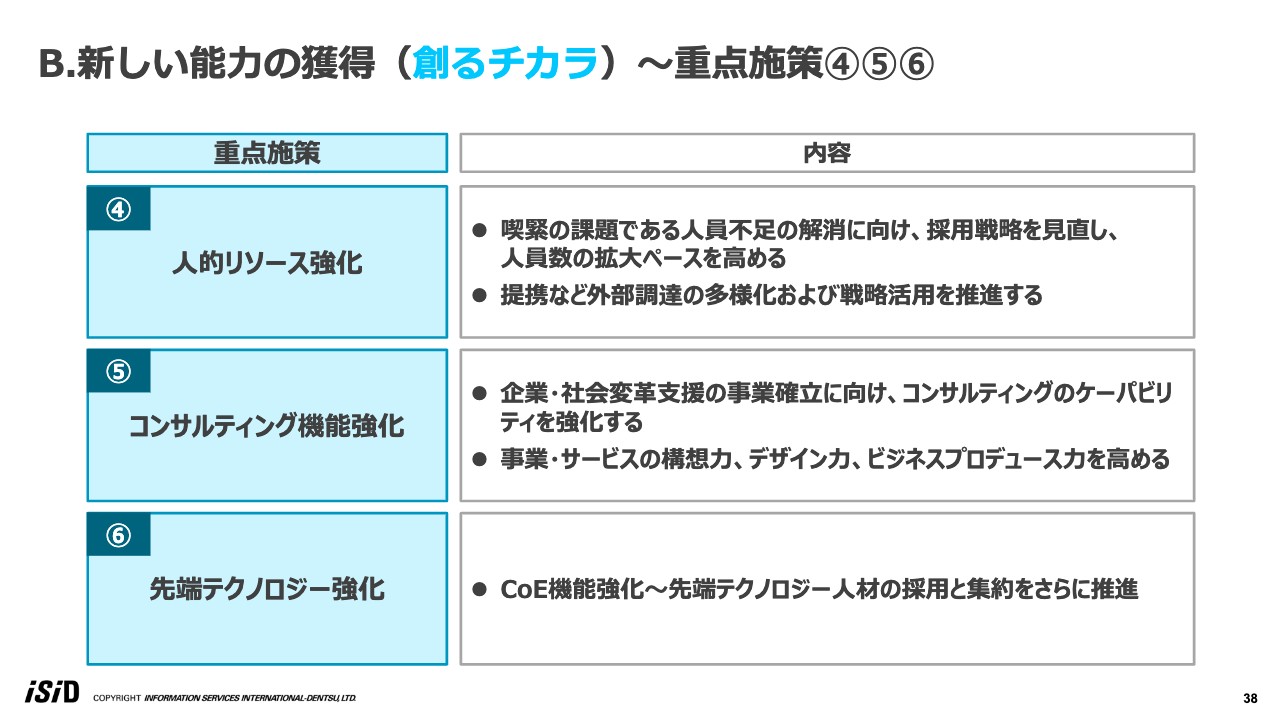

B.新しい能力の獲得(創るチカラ)~重点施策④⑤⑥

続いて、新しい能力の獲得「創るチカラ」についてご案内します。まず、④の人的リソースの強化は足元の問題であり、喫緊の課題です。こちらについては採用戦略の見直しをすでに始めており、人員数の拡大ペースを高めます。加えて、例えば、外部パートナーとの戦略的提携等による人材調達の多様化も積極的に進めたいと考えています。

⑤のコンサルティング機能強化は、ケイパビリティとして伸ばしたいところです。現在ISIDグループでは、3つのグループ会社がコンサル機能を担っています。まずはそれぞれの会社での人員の拡大やケイパビリティの強化を図りますが、M&Aも視野に入れています。また、電通グループもコンサル機能を持っていますので、こちらとの連携も積極的に進めたいと考えています。

⑥の施策は先端テクノロジー強化ということで、CoEの機能強化を図ります。これまでもXイノベーション本部に尖った人材を集めていますが、さらに強化して進めたいと考えています。

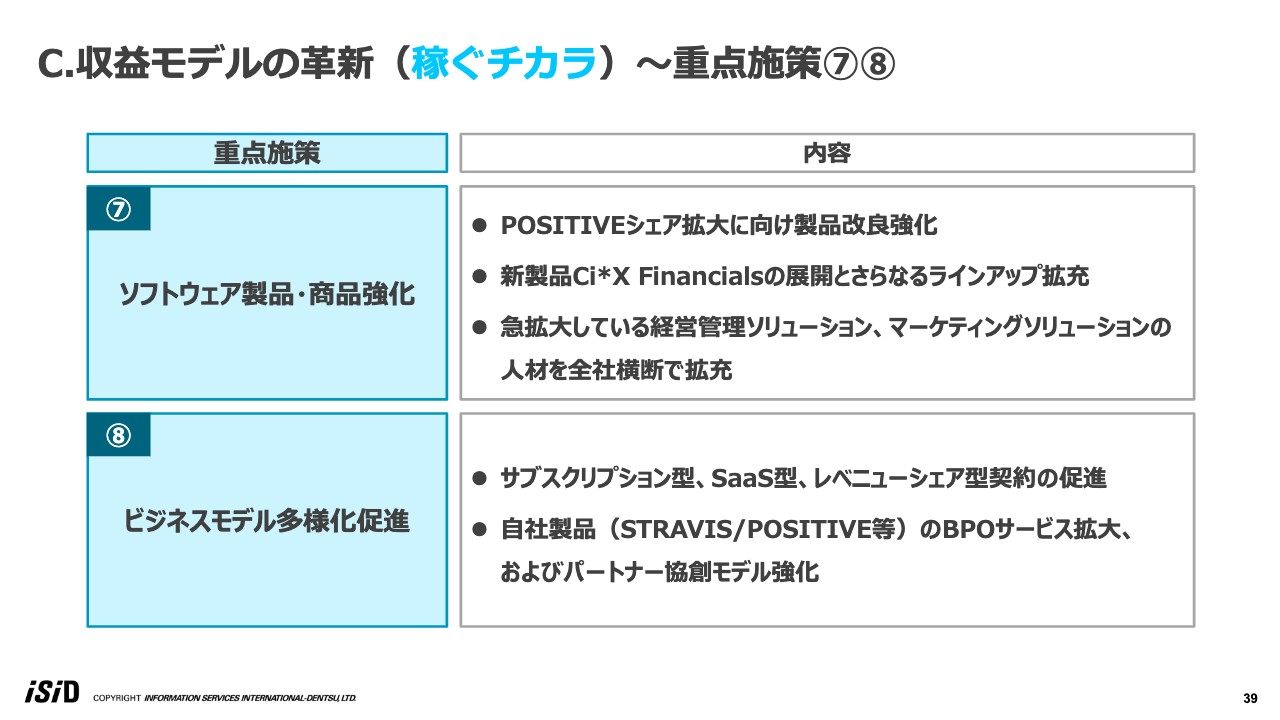

C.収益モデルの革新(稼ぐチカラ)~重点施策⑦⑧

次に、収益モデルの革新「稼ぐチカラ」についてご案内します。まず⑦として、ソフトウエア製品・商品の強化です。「POSITIVE(ポジティブ)」のさらなるシェア拡大に向けて、製品改良を強化していきます。

また、昨年12月にリリースしましたCiXシリーズの新製品「CiX Financials(サイクロス フィナンシャルズ)」は、すでに1社採用を決めていただいており、さらなるCi*Xシリーズのラインアップ拡充を図ります。

また、ソフトウエア商品としては、経営管理系のソリューション「CCH Tagetik(シーシーエイチ タゲティック)」や、マーケティング系の「Salesforce(セールスフォース)」のようなところも全社横断で人材を拡充し、さらなる商品ビジネスの強化を図りたいと思います。

⑧の施策はビジネスモデルの多様化促進です。こちらは、サブスクリプション型やSaaS型、レベニューシェア型の契約とありますが、このような新しい売り方を進めていきたいと考えています。すでにライセンスビジネスの約半分がサブスクリプション型での提供となっており、これをさらに進めます。

また、自社製品を中心にBPOサービスも引き続き拡大していきます。そして、パートナー協創モデルということで、代理店ビジネスや顧客との共同ビジネスをすでに進めており、さらに加速させる計画です。

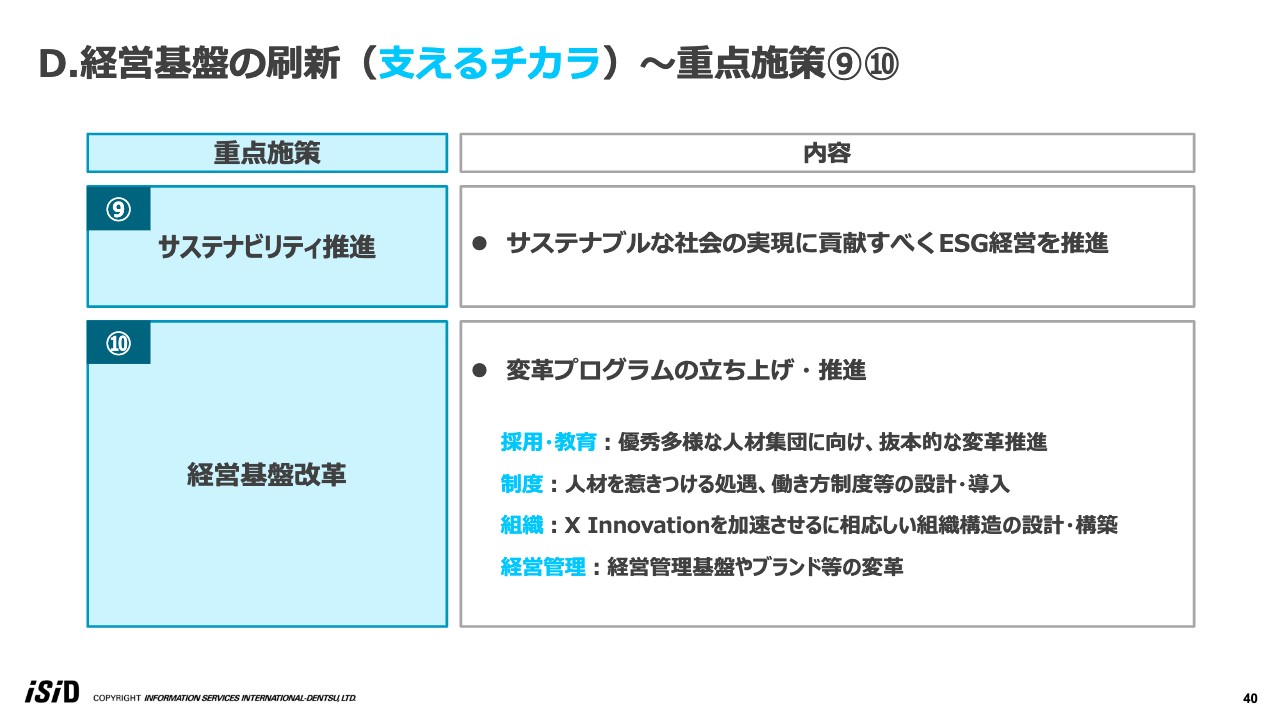

D.経営基盤の刷新(支えるチカラ)~重点施策⑨⑩

「支えるチカラ」は、重点施策の⑨と⑩です。⑨のサステナビリティ推進は、昨今上場企業として当たり前のことになっており、私どもも昨年、サステナビリティ方針を策定しています。また、今年度にサステナビリティ推進会議を設置し、自社内を含め、テクノロジーの活用を通してサステナブル社会の実現に対しての積極的な支援を行いたいと思っています。

⑩の施策は、経営基盤改革です。こちらに記載した「採用・教育」「制度」「組織」「経営管理」といった4つの視点で推進したいと考えています。とにかく可能なことは素早く行うことを心がけ、本中計の中でこの経営基盤の改革も進めたいと思っています。

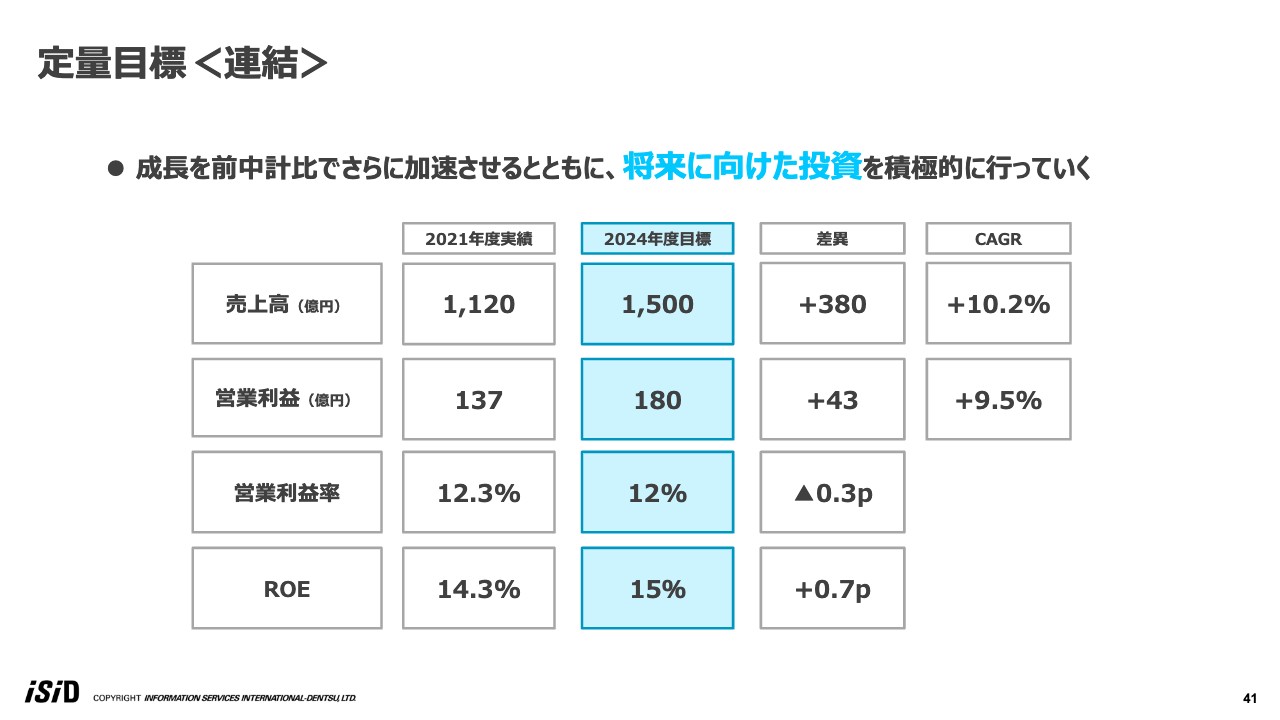

定量目標<連結>

このような動きの中で、まず連結の定量目標として、こちらの数字を計画しています。「成長を前中計比でさらに加速させるとともに、将来に向けた投資を積極的に行っていく」、この1行にメッセージはすべて込められています。

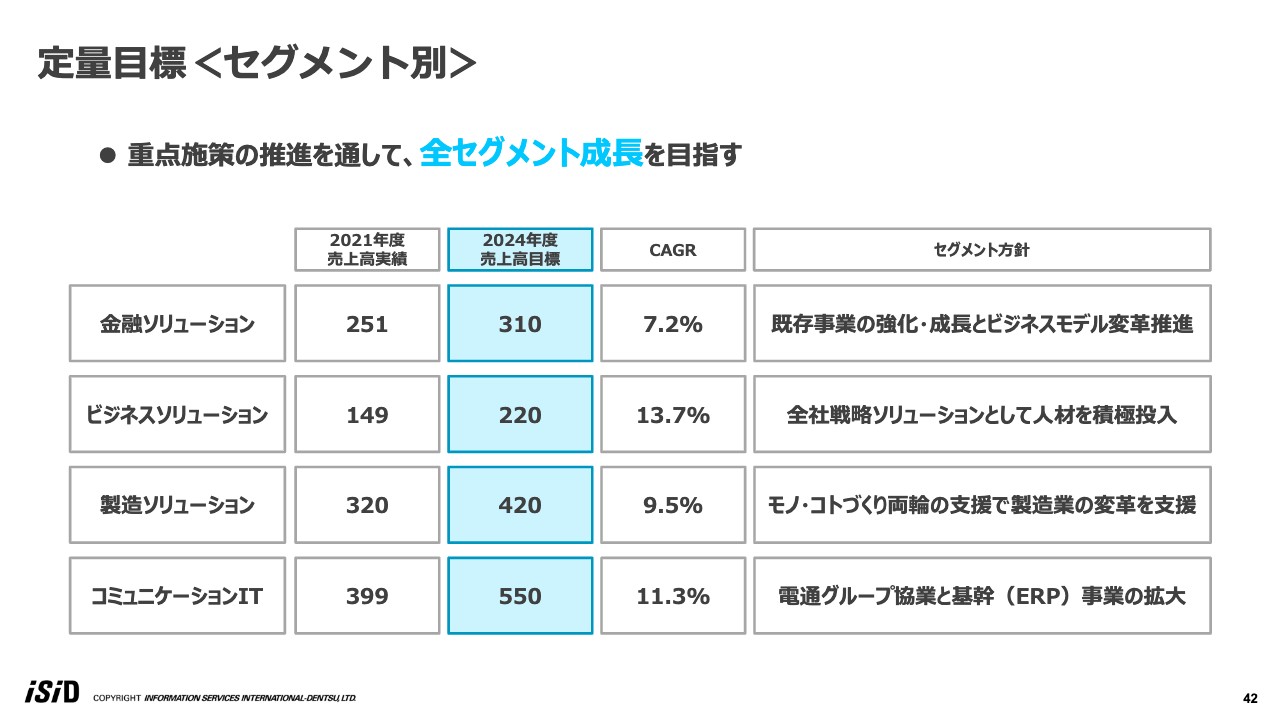

定量目標<セグメント別>

連結の定量目標をセグメント別に分解していますが、全セグメントの成長を目指します。特にビジネスソリューションとコミュニケーションITの両セグメントに関しては、2桁成長を設定しています。金融ソリューションと製造ソリューションの両セグメントについても、1桁後半の成長を目指す内容です。

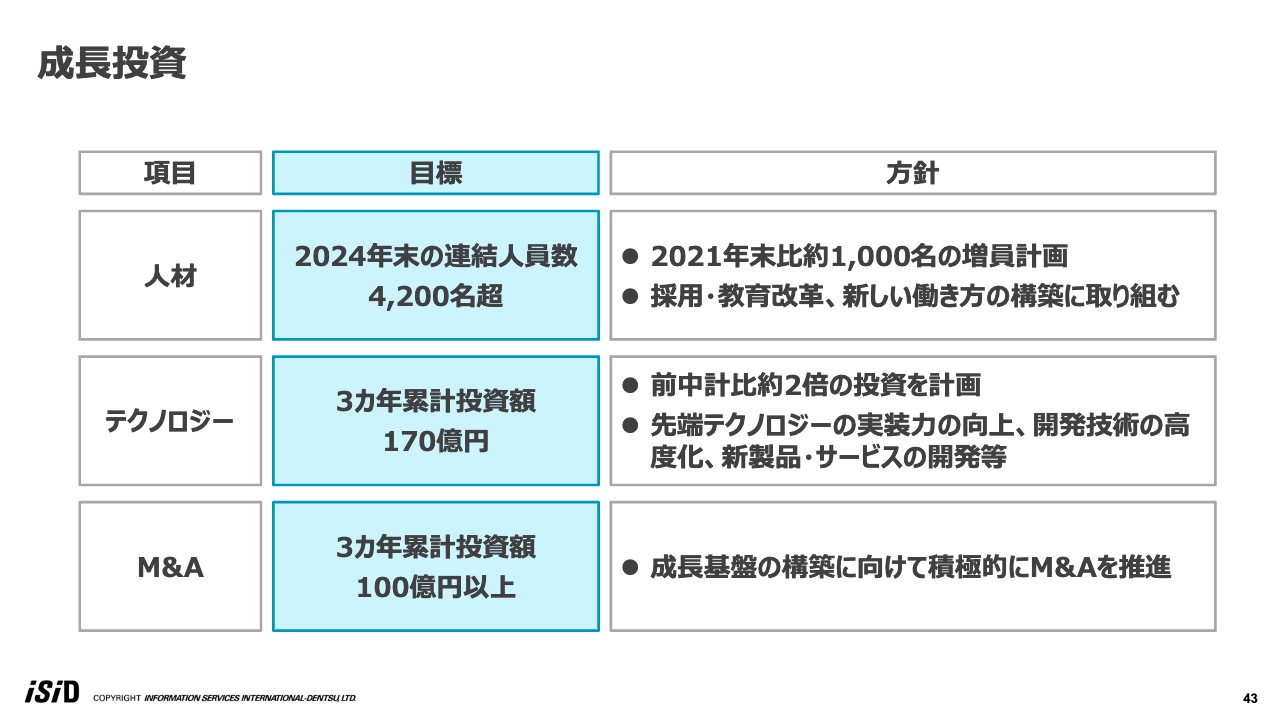

成長投資

続いて、成長投資についての計画です。人材に関しては、2021年度末比で1,000名の増員を計画しています。2024年末で4,200名超はきわめて高い目標であるという認識を持っています。今年度から採用部門を専任部署として独立させました。また、採用方法や戦術を抜本的に見直していき、外部パートナーとの戦略的な連携を視野に入れた上で、実質このような4,200名超の人材を持つことを実現したいと考えています。

テクノロジーに関しては、3ヶ年累計投資額170億円という目標を設定しました。前中計比で約2倍になります。テクノロジー実装力の向上であり、積極的な投資を引き続き行いたいと思っています。

M&Aについては、3ヶ年累計投資額100億円以上という目標を設定しました。これまで、M&Aに関しては大きな投資をしてこなかったのは事実です。決してM&Aありき、無謀なM&Aをする気ではありませんが、M&A抜きで「Vision 2030」が達成できるとも思っていません。そのような意味で、M&Aに対するスタンスも変革していきたいと思っています。

株主還元

最後に、株主還元についてです。配当性向は40パーセント超を維持し、株主還元は配当の強化を中心に考えています。とにかく、事業成長とともに配当を増やせるようにしたいと考えています。

私からの説明は以上となります。ありがとうございました。

質疑応答(要旨)①

Q:第4四半期の受注の伸びの背景を教えてください。

A:金融ソリューションとコミュニケーションITが伸びました。金融は昨年スタートした 地銀・非金融など向けの案件が開発フェーズに入って受注が伸びました。コミュニケーションITは、エンタープライズIT事業部を移管した影響もありますが、製造ソリューションと組んで推進している製造業向けのDX案件が伸びました。全体的にDX関連の受注・引き合いが伸びており、特定の大型案件ということではなく、それなりの規模の案件を複数受注できています。継続性もあると考えています。

質疑応答(要旨)②

Q:採用拡大とありますが、何をするのでしょうか?

A:採用専任部署を立ち上げて検討しているところです。処遇アップもありますが、スペシャリスト採用など制度の見直しも検討します。また、社員の採用強化だけではなく、人材調達としては、外部パートナーとの連携も具体的に検討しています。

質疑応答(要旨)③

Q:ビジネスモデルの多様化とありますが、SaaSやレベニューシェアなどについて、次の3年間でどのようなことを考えているのでしょうか?

A:サブスクリプション型は、すでにライセンスビジネスの約半分を占めており、今後も順調に伸びていくと思います。SaaS型はまだ少ないです。当社製品の特徴は大企業ニーズにきめ細かく対応できる点にあるため、単純にSaaS化することは難しいですが、マーケットを中小に絞ったりすれば、対応できるものもあると考えています。レベニューシェアはこれまで何度かトライしていますが、あまり上手くいっていないというのが正直なところです。顧客と「Win-Win」の関係になれるような提案をこれからもしていきます。

質疑応答(要旨)④

Q:第4四半期のコミュニケーションITの受注の伸びについて、電通基幹系・電通協業系・公共案件の3つがどう動いているのかを教えてください。

A:基幹系と協業系が伸びています。公共系は前年並みです。

質疑応答(要旨)⑤

Q:新中計は営業利益率が向上しない数字になっています。保守的に見ているのか、コストを考えるとそうなるのかを教えてください。

A:投資を行うため、営業利益率が向上しない目標となっていますが、掲げた12パーセントはミニマムの水準と考えています。なお、前年度の営業利益率12.3パーセントは、コロナの影響でコストを使わなかったことで、若干押し上がった面があります。

質疑応答(要旨)⑥

Q:2030年の3,000億円のうち、どのくらいがインオーガニックなのでしょうか?

A:オーガニックの成長イメージは2,200億円から2,500億円くらいです。残る500億円から800億円はM&Aによる成長を取り込んでいきたいと考えています。

質疑応答(要旨)⑦

Q:マーケティング人材を強化する上で、電通グループのアセットがあると思いますが、電通グループとしてどう取り組んでいくのでしょうか?

A:電通ジャパンネットワーク(DJN)のボードメンバーに私が昨年から入っているほか、DJNが戦略領域の1つとして掲げるDXの責任者に、当社の常務岩本が今期から就任しました。DJN内の人材交流はかなり密接に行われています。顧客接点や企業変革のビジネスにおいて、電通グループと当社の組み合わせは非常に競争力があります。今後も電通グループとは密に連携して成長を目指していきます。

質疑応答(要旨)⑧

Q:第4四半期の営業利益率の伸びが大きいのはなぜですか?

A:売上高の伸びが大きかったことが要因です。販管費の増加を吸収して、営業利益の増加、営業利益率の向上に繋がりました。

質疑応答(要旨)⑨

Q:2022年度の期初計画がいつもより強めの印象です。方針を変えたのですか?

A:特に方針を変えたわけではなく、自然体で計画しています。なお前期は、中計達成の 特別賞与を連結で約5億円支給しましたので、その分営業利益が減っている面があります。

質疑応答(要旨)⑩

Q:「POSITIVE(ポジティブ)」の製品改良とありますが、なにをやるのでしょうか?

A:UI/UX領域における改良等を検討しています。昨年は、中堅企業市場を開拓するため、 中堅向けのプライシングスキームをつくったりしました。また、代理店経由の販売をさらに拡大させるための基盤づくりにも投資をしています。

質疑応答(要旨)⑪

Q:新中計の売上計画が強い印象です。仮に人員採用が計画に届かなかった場合、売上や利益にどう影響するのでしょうか?

A:人員計画は先行投資的に高めの目標を置いていますので、これが滞ったからといって、売上がすぐに届かなくなるということはありません。