2022年1月26日に行われた、住江織物株式会社2022年5月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:住江織物株式会社 代表取締役社長 永田鉄平 氏

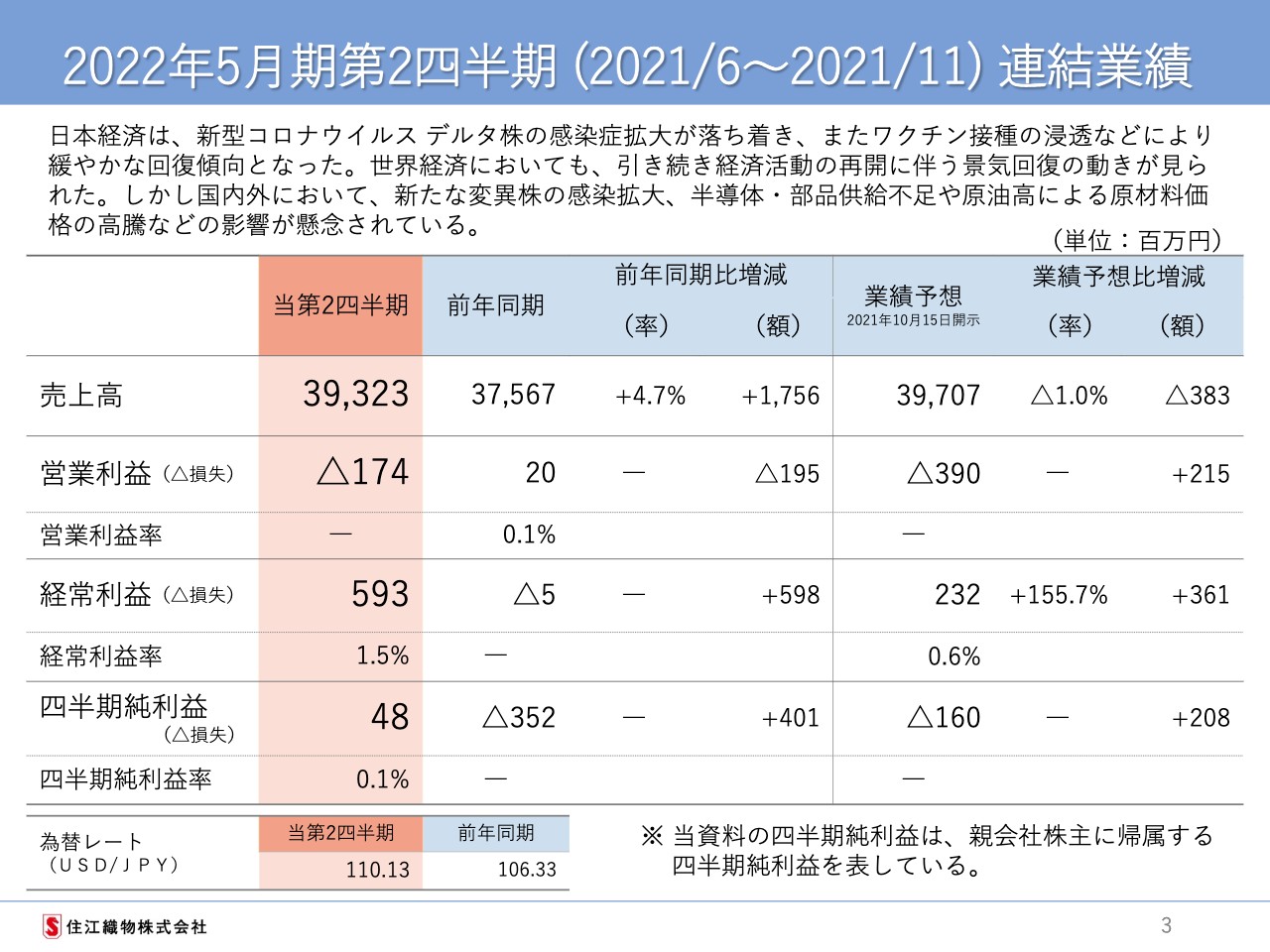

2022年5月期第2四半期 (2021/6~2021/11) 連結業績

永田鉄平氏(以下、永田):住江織物の永田でございます。お忙しい中、またコロナ禍の中、会場まで足をお運びいただきまして、どうもありがとうございます。Web参加の方々も、お忙しい中どうもありがとうございます。それでは、住江織物株式会社2022年5月期第2四半期の決算報告をさせていただきます。

まず結果です。売上高はご覧のとおり393億2,300万円で、前年同期比では4.7パーセント、17億5,600万円の増となりました。これは直近の業績予想の397億700万円に比べ、1パーセントの減となりました。

営業利益は残念ながらマイナス1億7,400万円で、前年同期から1億9,500万円の悪化となりました。しかしながら、直近の業績予想のマイナス3億9,000万円からは2億1,500万円の良化となりました。

経常利益は5億9,300万円で、これは逆に前年同期から5億9,800万円の増加、直近の予想の2億3,200万円からも3億6,100万円増となりました。

親会社株主に帰属する四半期純利益は4,800万円で、前年同期はマイナスだったため4億100万円の増、直近の業績予想もマイナス1億6,000万円と見ていたため、2億800万円の良化となりました。

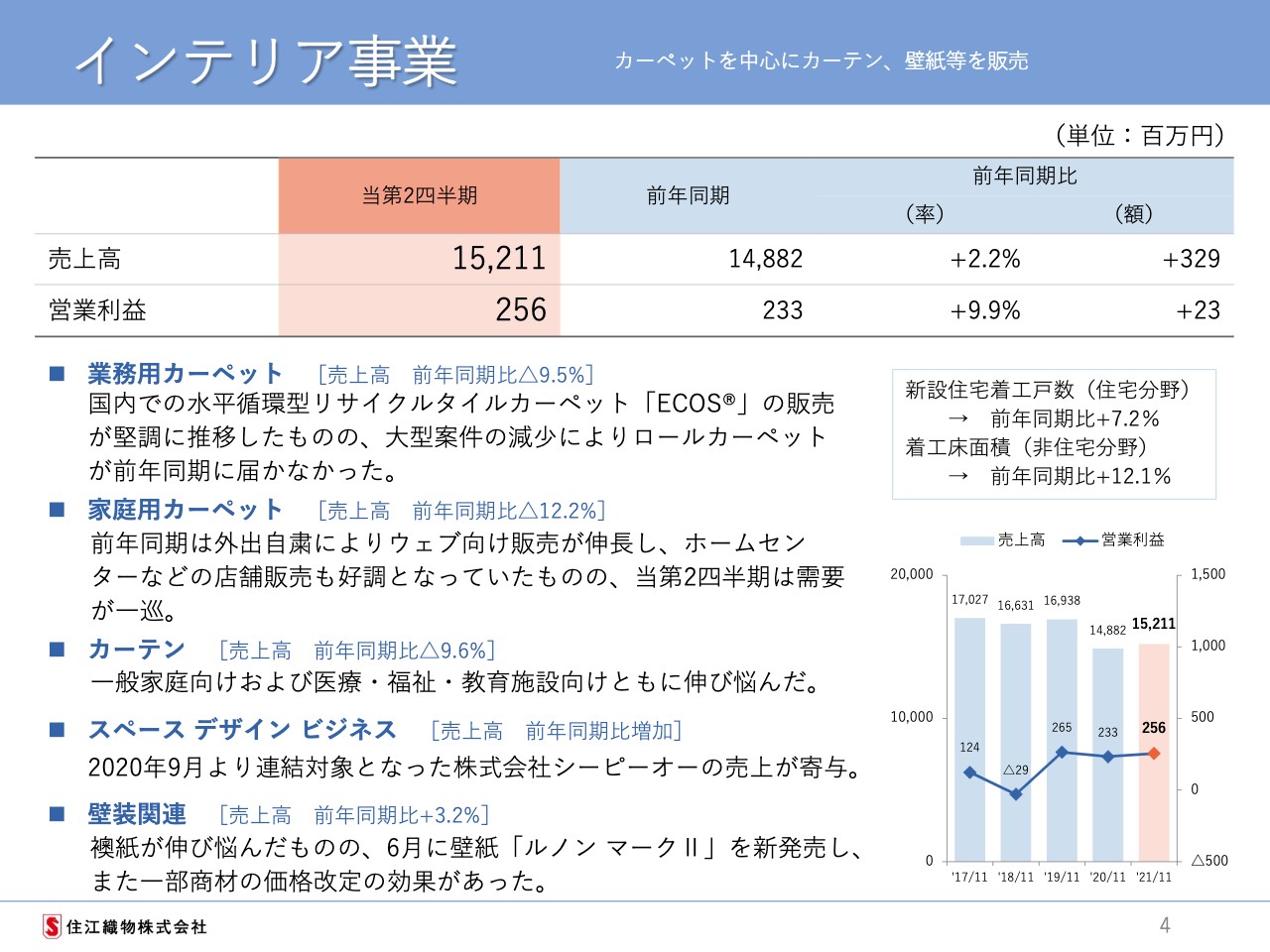

インテリア事業

インテリア事業は増収増益ということで、売上高は152億1,100万円、前年同期から2.2パーセント、3億2,900万円の増、営業利益は2億5,600万円、前年同期から9.9パーセント、2,300万円の増となりました。

内容については、業務用カーペットは我々の看板商品である水平循環型リサイクルタイルカーペット「ECOS」が国内で堅調に推移したものの、特にホテルなどを中心とする大型案件の減少により、ロールカーペットが前年に届きませんでした。

家庭用カーペットは比較的好調に推移していますが、前年がコロナ禍による外出自粛の巣ごもり需要の影響で大幅に伸びた反動から、今期は減収になりました。しかしながら、一昨年と同水準となっているため、順調に推移していると思っています。

カーテンは、人流抑制などで人の外出が減ったため一般家庭向けが減少し、医療施設なども立ち入りが困難ということを含め、減収となりました。

しかしながら、スペース デザイン ビジネスは2020年9月から連結対象となった株式会社シーピーオーの売上が寄与して増収となりました。

壁装関連については、襖紙は伸び悩んだのですが、壁紙の「ルノン マークⅡ」を新発売して増収となったことと、原材料の価格転嫁が寄与しました。

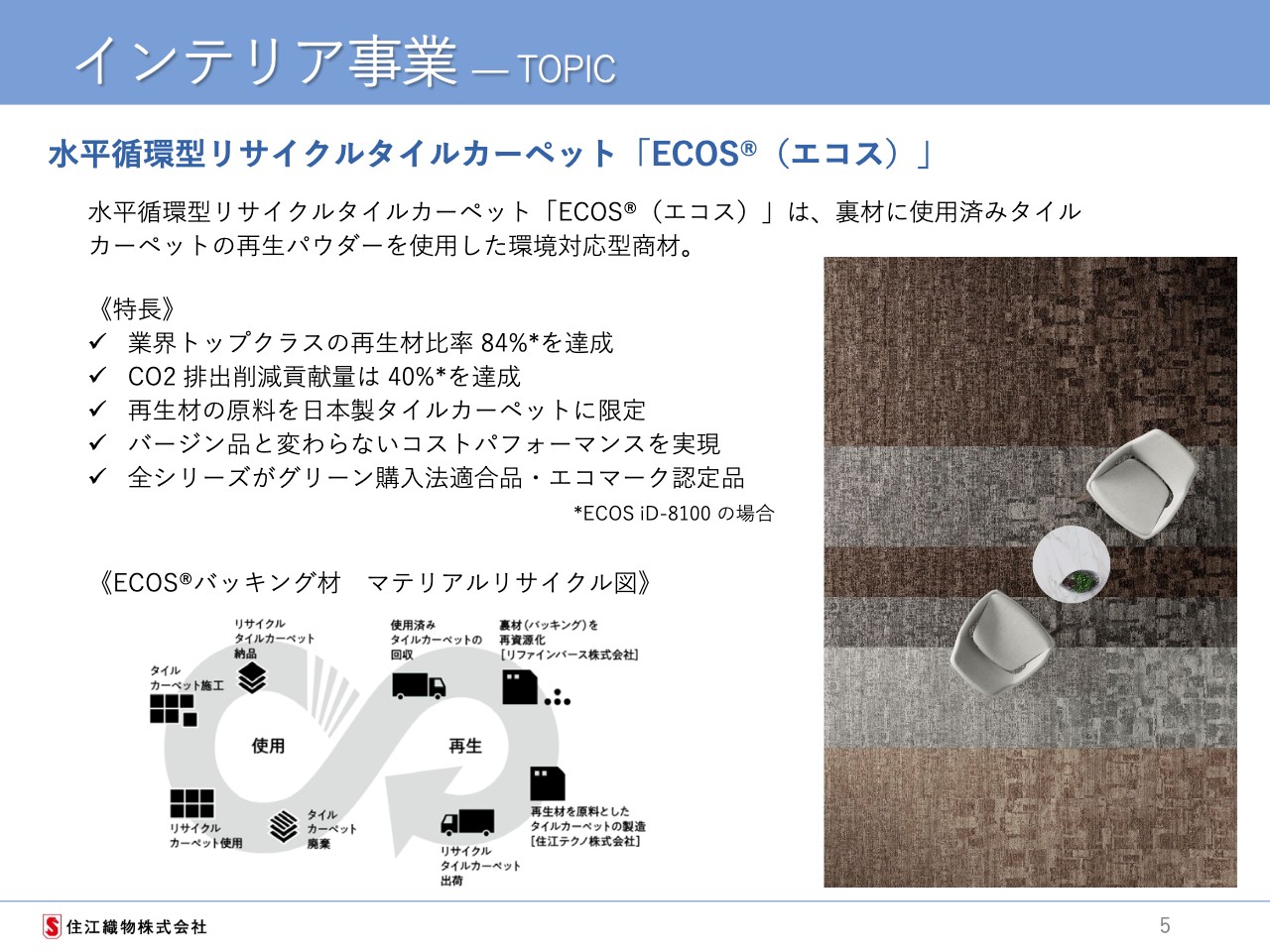

インテリア事業 — TOPIC①

我々は、この水平循環型リサイクルタイルカーペット「ECOS」に非常に力を入れて取り組んでいます。この商材は、裏側に使用済みのタイルカーペットを粉砕した再生パウダーを使用した、環境対応型の商品です。

特長としては、世界でも業界トップクラスの再生材比率84パーセントということで、非常に高い再生比率を誇っています。二酸化炭素の削減貢献量も最高で40パーセントという高いものです。

再生材料の原料は日本製のタイルカーペットに限定しています。外国製の中には、塩化ビニルの中でも金属を含むようなものがあるため、日本製の商材に限定して回収しています。

それに加えて、価格が従来品と変わらないという部分が非常に大きな特長で、好感をもって受け取っていただいています。また、全シリーズがグリーン購入法対象、またエコマーク認定品となっています。

インテリア事業 — TOPIC②

そのようなところを評価していただき、昨年度は「第4回エコプロアワード」の経済産業大臣賞、その後引き続き「第22回グリーン購入大賞」のプラスチック資源循環特別部門大賞を受賞し、ダブル受賞となりました。

加えて、使用済みタイルカーペットの回収に関して、従来は関東圏からの回収に限られていたのですが、中部圏はエコフォレスト、近畿圏は大栄環境と協業して、それぞれ廃棄されるカーペットを回収してまいります。これによって回収量も増加するため、今後の我々の「ECOS」拡大に貢献できることになります。

それに引き続いて「ECOS」と同様の硬質タイプの床材も発売しました。これもタイルカーペットの回収材のパウダーを約53パーセント使用した商材で、タイルカーペットと合わせて商業施設やオフィスなどで使っていただくことができます。

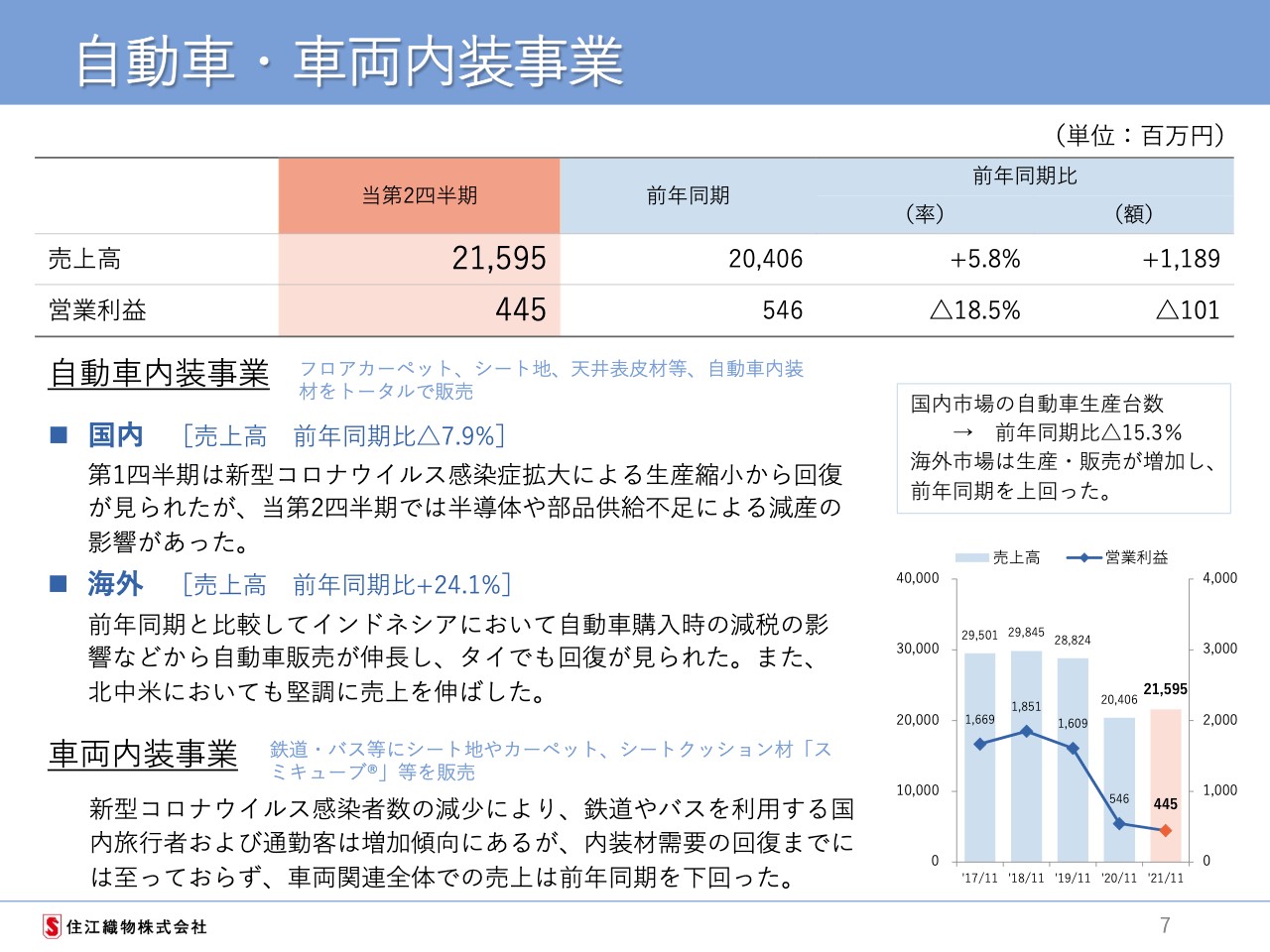

自動車・車両内装事業

自動車・車両内装事業です。売上高は215億9,500万円、前年よりも5.8パーセント、11億8,900万円の増となりました。営業利益は4億4,500万円で、残念ながら前年同期から18.5パーセント、1億100万円の減です。

内容については、国内はコロナ禍が若干落ち着き出したところから増産したのですが、第2四半期からは半導体や部品の供給不足などの影響があり、伸びが抑えられました。

ただし、ほとんどの海外拠点の決算の取り込みが4月から9月であるため、比較的順調に動きました。インドネシアでは自動車購入時の減税の影響により数量が伸びたことに加え、タイでも回復が見られました。海外が伸びた影響を受けての増収となります。

ただし、このセグメントに含まれている鉄道・バス向け事業の車両内装事業は、セグメントにおける規模はそれほど大きくはないのですが、市場でのシェアが非常に高く、鉄道では65パーセント強のシェアを持っています。

日本の鉄道各社、すなわちJRや各私鉄がコロナ禍で経営の負担が大きい中で、シート地の張り替えや新造車が抑制されたことなどが、我々の内装材の販売に影響しました。利益率の比較的高い事業のため、利益面でのマイナス要因となりました。この鉄道・バス事業は、今のこの進行期が一番の底になると思いますので、来期から徐々に以前の水準に戻っていくだろうと見ています。

納入の事例につきましては、トヨタの「LEXUS」の「NX」には、天井材やフロアカーペット、フロアマット、外装材それぞれの部位で採用していただいています。スポーツグレードの「F SPORT」にはウィルトン織という伝統的な織り方でのマットを提供しています。

鉄道では、西武鉄道の新型通勤車両40000系の新造車で、「クレンゼ」という抗ウイルス加工を施したシート地を採用していただきました。中のクッション材も当社の「スミキューブ」というポリエステルの圧縮綿のクッション材を使っていただいています。

従来の鉄道車両のシートの中身はウレタンを使っていたのですが、ウレタンは燃焼時に有毒ガスが出ます。かなり前の韓国の地下鉄でも、火災があった時の死亡事例がありましたが、それから徐々に我々のポリエステルの綿に変更していただいてきていますので、鉄道のおおむね半分近くが、ウレタンからポリエステル綿に変更されてきていると思います。

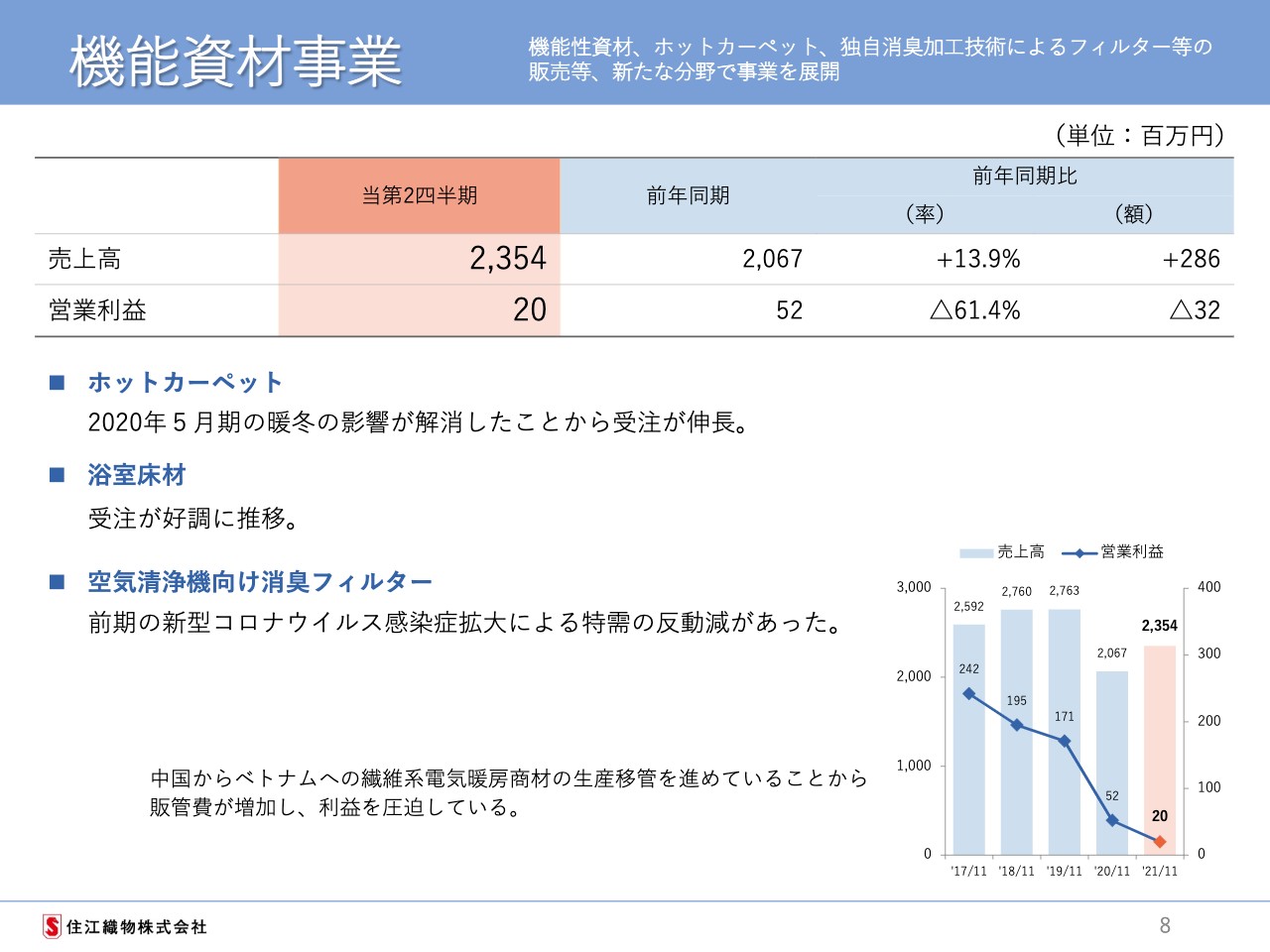

機能資材事業

機能資材事業についてです。規模は小さいですが、新しい取り組み分野の商品群であり、売上高は23億5,400万円、前年から13.9パーセント、2億8,600万円の増となりました。営業利益は2,000万円、前年同期比3,200万円のマイナスとなりました。

この事業では、ホットカーペットの売上比率が高いのですが、暖冬だった前々年の影響が解消し、数量増となり売上が伸びました。

さらに、OEMで家庭用の機器を販売している会社向けの浴室の床材の受注が堅調に推移した結果、増収となりました。

ただ、これまでは中国の蘇州でホットカーペットを生産してきましたが、リスクの分散という観点からベトナムに新工場を立ち上げ、移管を進めています。来期からベトナムですべて生産していくよう移管を完了しますが、今期中はこの移管に伴う工場閉鎖の費用などが発生し、減益材料となりました。今後はベトナムに移管した上で従来のかたちに戻っていくと考えています。

1つの事例として、我々は繊維業界の中では消臭技術が非常に強い会社として知られていますが、山善から販売されているセラミックヒーターの消臭フィルターに、我々の「スミノエフレッシュフィルター」が採用されています。

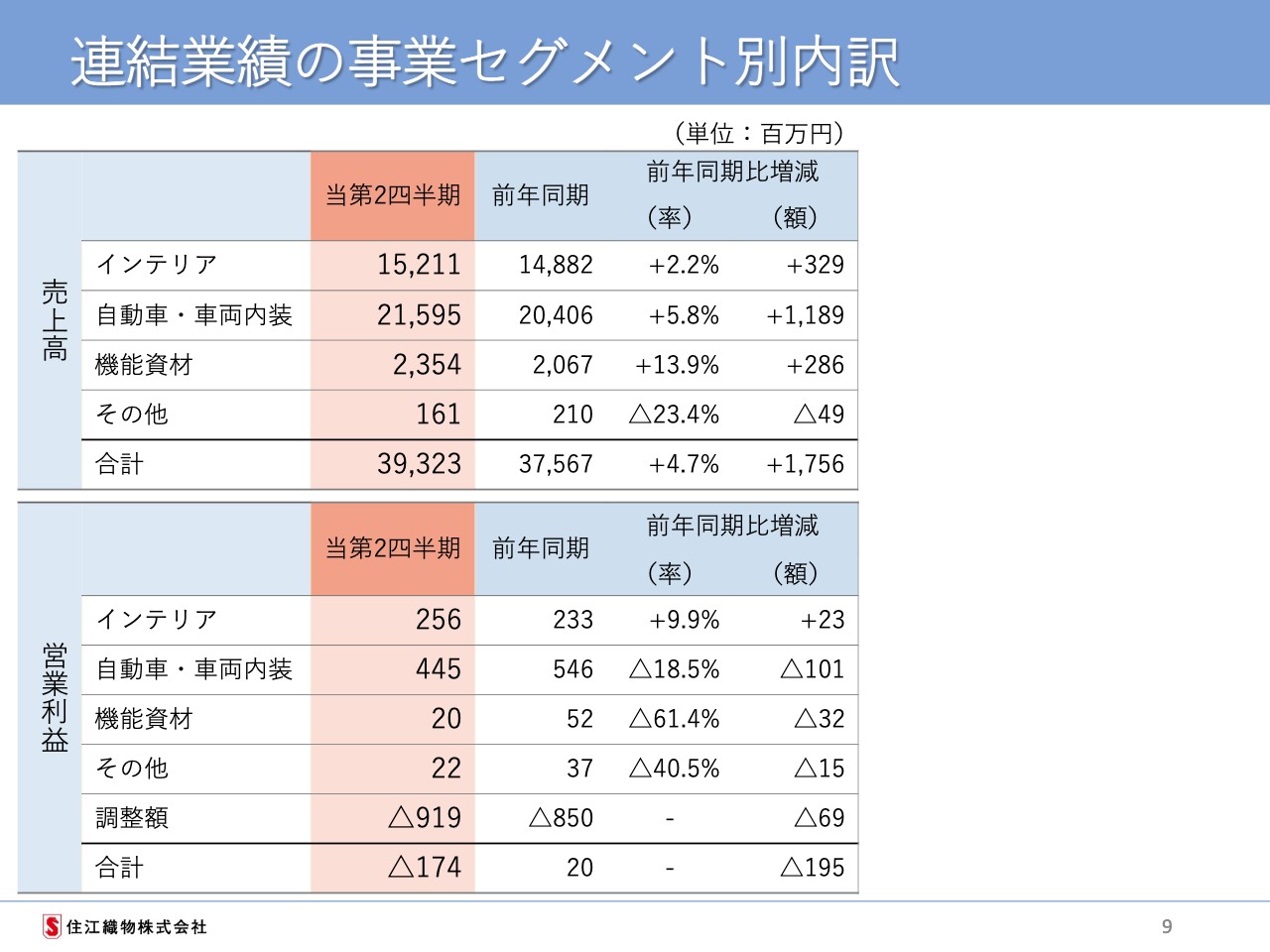

連結業績の事業セグメント別内訳

今お伝えしたセグメント別の内訳を掲載しています。売上高に関しては各事業部門が増収で終わりました。営業利益については、インテリアは増益ですが、他の自動車、機能資材に関しては減益で、トータルでは前年から悪化となりました。

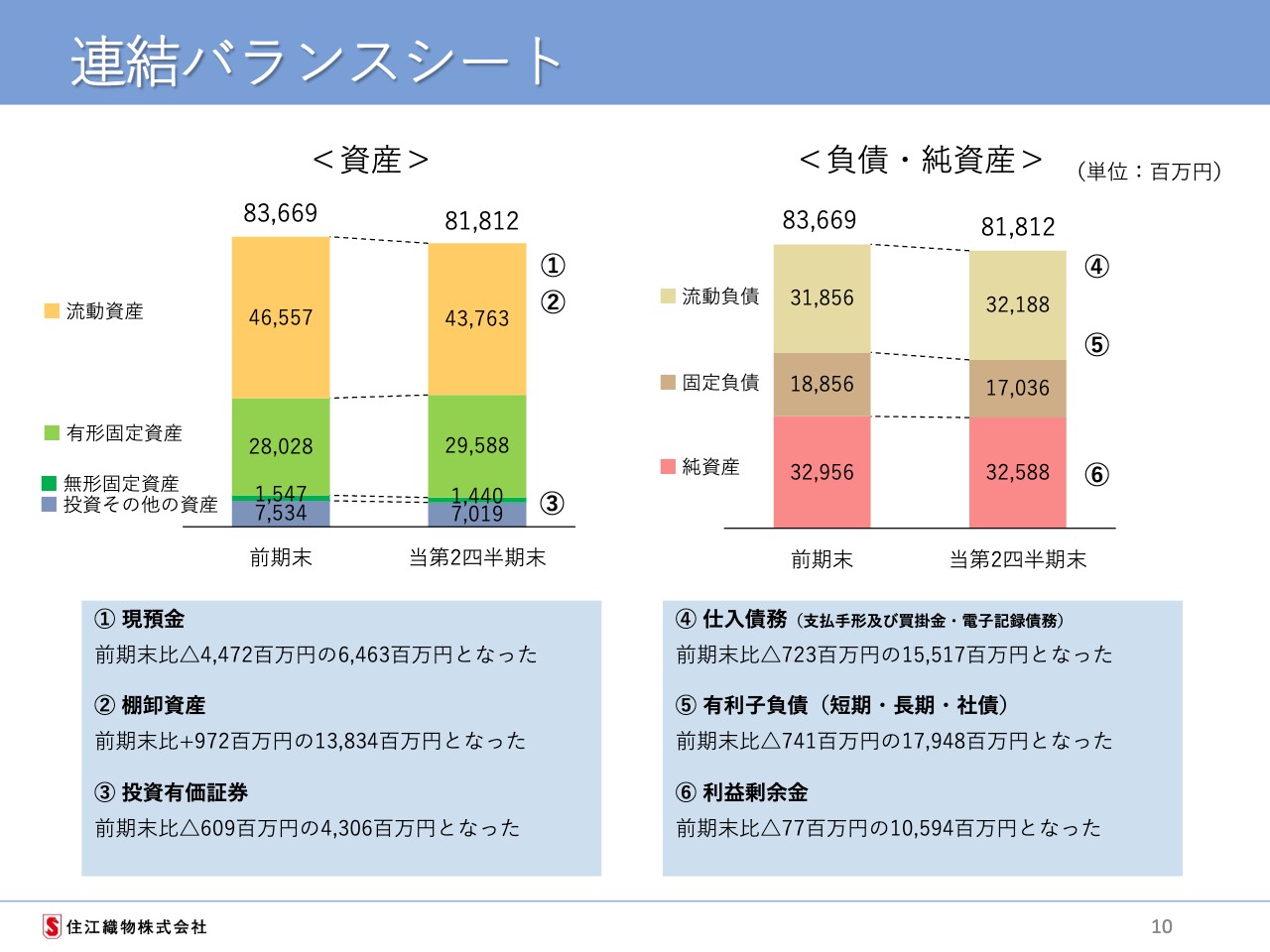

連結バランスシート

連結バランスシートでは、資産は818億1,200万円で前期より少し減少しました。現預金は64億6,300万円です。新型コロナウイルスの感染が拡大し始めた時には非常に厚く現金を持つということで、借入も増やしながら100億円程度のキャッシュを持ちましたが、比較的落ち着いてきた中で、64億円の水準まで落としました。

棚卸資産は9億7,000万円ほど増加していますが、主にインテリア用の輸入のファイバーが海上輸送等の問題で国内に入ってきにくいため在庫を厚めに持ったことと、海外生産部分での調達と生産のバランスがタイムラグにより若干合わなかったことによる在庫増であり、一時的なことです。

投資有価証券は6億900万円減少していますが、これは持ち合い解消によるものです。また、有利子負債は7億4,100万円減らして179億4,800万円となっています。利益剰余金は利益を計上した上で株式配当を支払ったため、7,700万円減って105億9,400万円となっています。

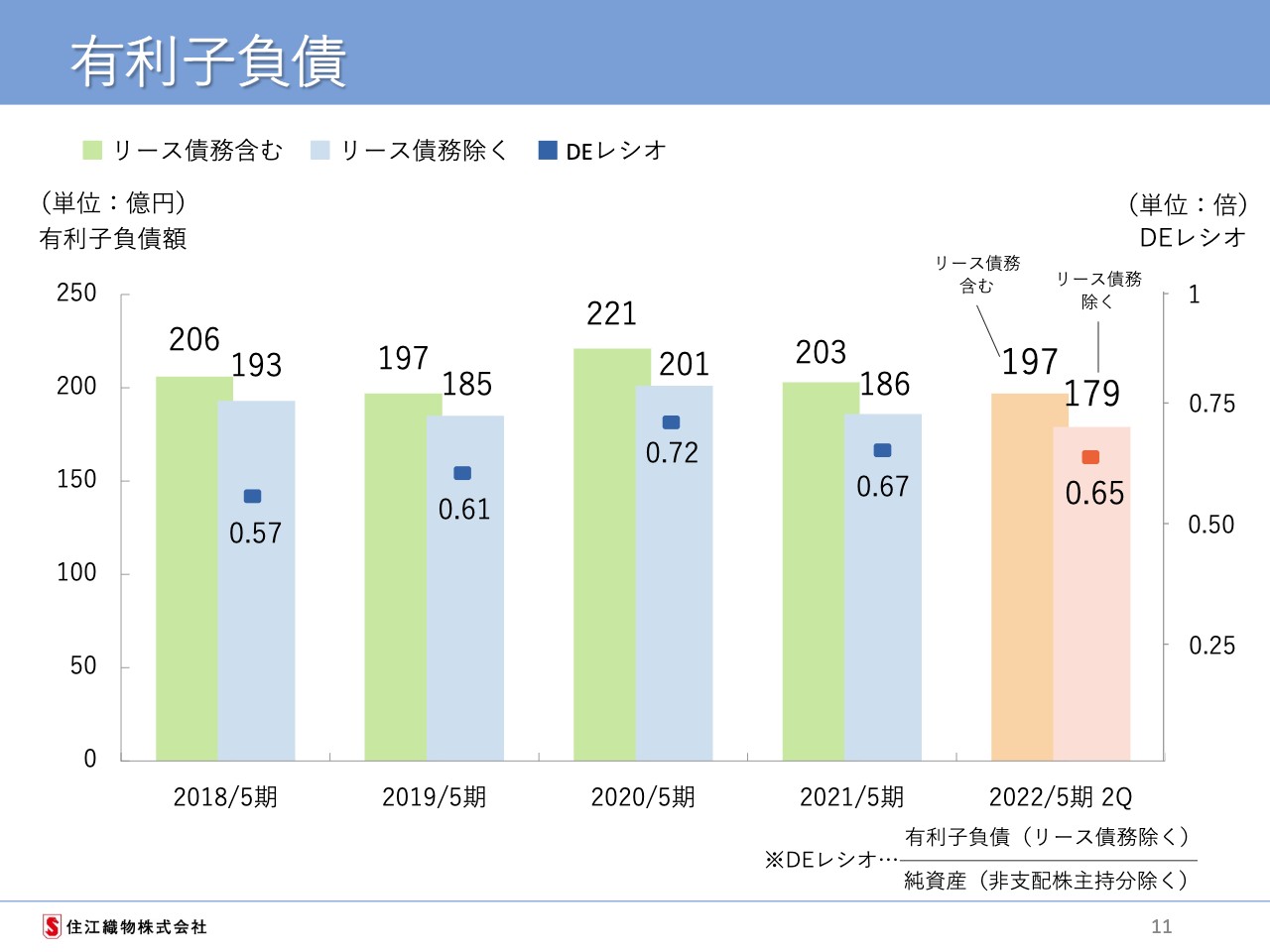

有利子負債

有利子負債の変遷について掲載しています。各期のグラフの右のバーが純粋な借入金です。一時は200億円までいきましたが、現状179億円まで戻してきました。いずれDEレシオとしては0.5を目指していますので、150億円から160億円の水準くらいまでは落としていきたいと思っています。

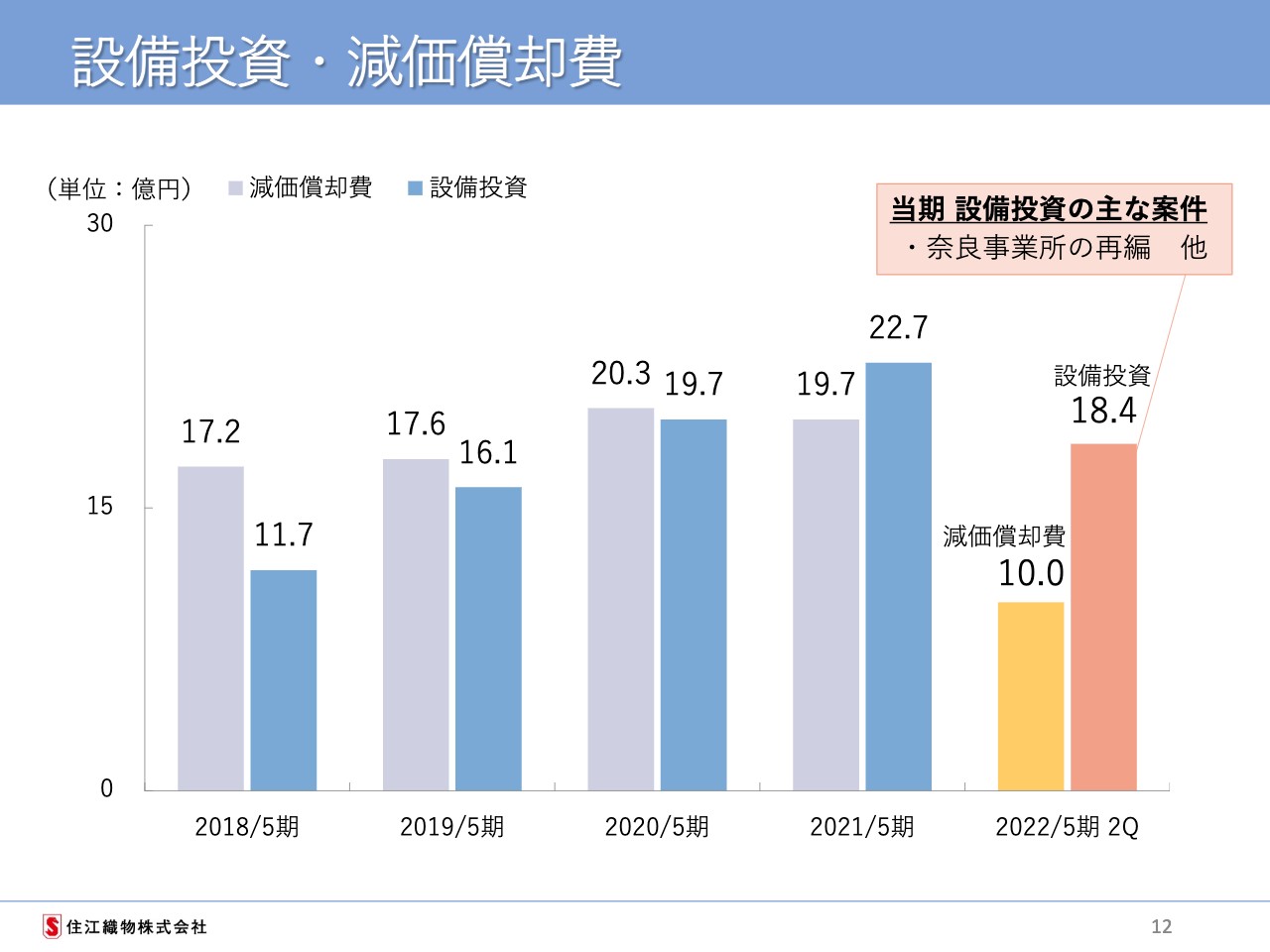

設備投資・減価償却費

設備投資・減価償却費についてです。設備投資は15億円から20億円程度行ってきました。今期は現在、この半分が終わったところで、投資費用は18億4,000万円です。我々の主力工場である奈良工場は約3万坪の土地なのですが、そのうちの約3分の1である1万坪を売却し、国内の工場をダウンサイジングしました。その上で奈良工場をインテリア中心の工場に変えていきながら、物流の再編ということで点在している在庫の集約などで合理化を図っています。

また、奈良工場で一部生産していた自動車向けの生産を滋賀の工場に移管しましたので、この2工場間での移動にかかるトラック輸送費も削減となります。そのようなわけで、今期は設備投資の費用が若干多くなると思います。

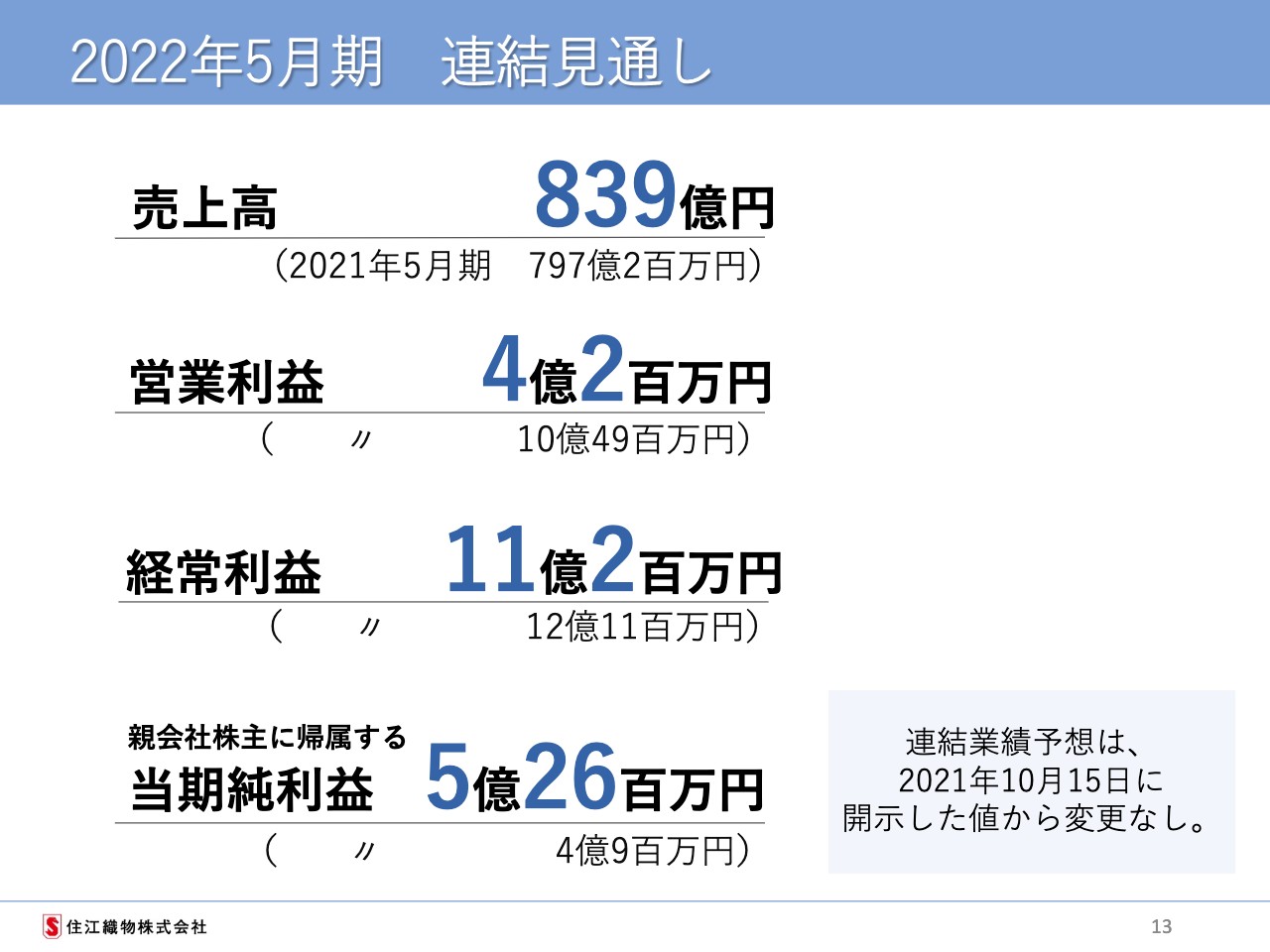

2022年5月期 連結見通し

2022年5月期の連結見通しについては、直近の2021年10月に開示した見通しである、売上高839億円、営業利益4億200万円、経常利益11億200万円、親会社株主に帰属する当期純利益5億2,600万円を据え置いています。上期では利益面が若干上目についたため余裕が出たのですが、半導体や電子部品などを中心になかなか入荷しづらい状況により、自動車メーカー各社が減産しているため、そのあたりの影響を精査しているところです。

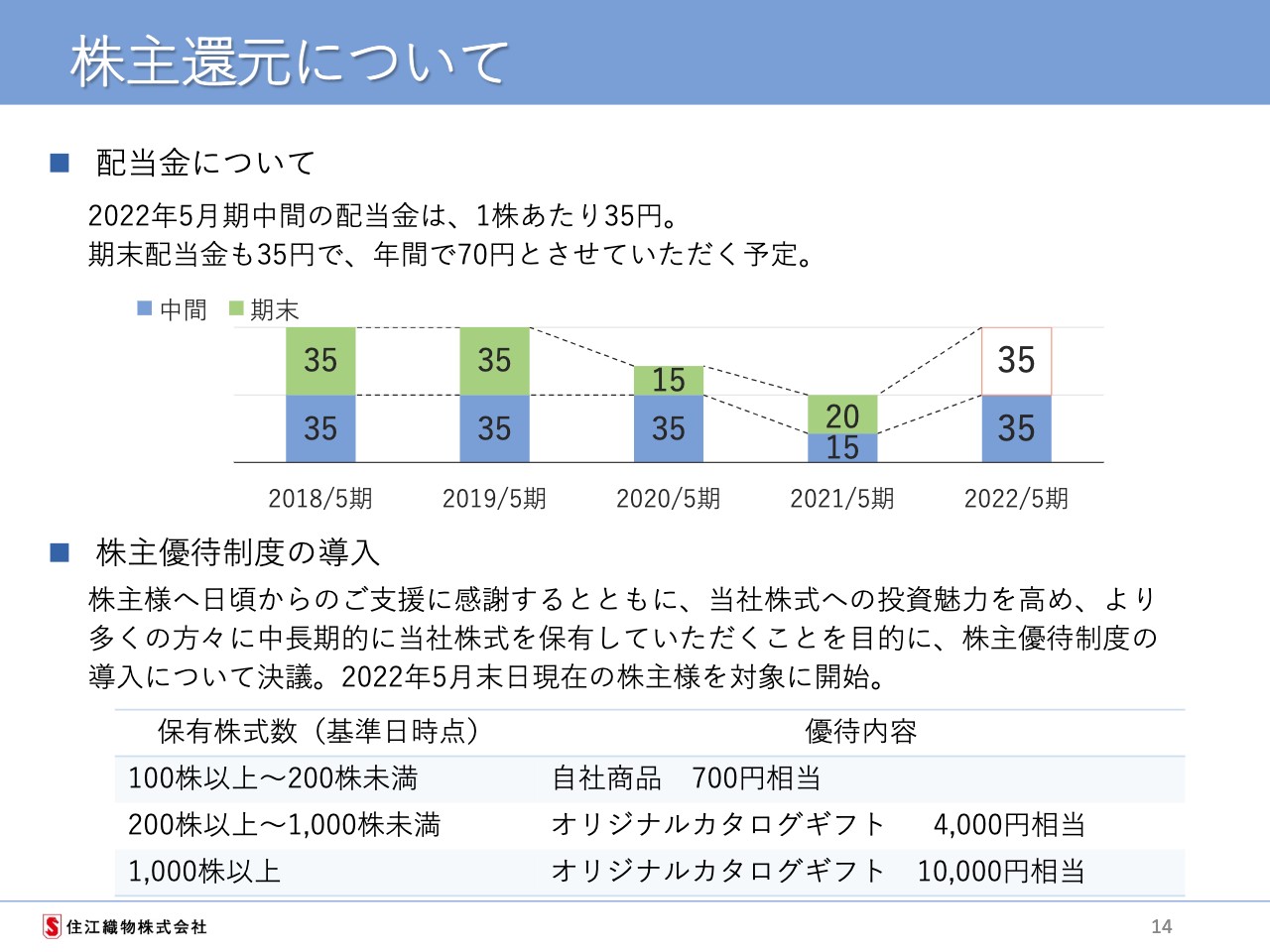

株主還元について

株主還元については従来から年間70円配当を実施してきましたが、2020年5月期は新型コロナウイルスの影響で半期を落として50円配当に、2021年5月期は半分の35円まで落としました。しかし、今期から年間70円まで戻す予定です。

さらに、当社は個人の株主さまが比較的少ないところがあり、出来高などの活性化も含め、株主優待制度を導入することを発表しています。スライドに記載しているとおり、100株以上200株未満が当社の商品700円相当、200株以上1,000株未満が4,000円相当のカタログギフト、1,000株以上が1万円相当のカタログギフトとなっています。

新市場区分について

新市場区分についてです。すでに開示しているとおり、昨年東証が精査した中で当社では2つの項目がプライムの基準に未達となりました。1つは1日あたり2,000万円という出来高の不足であり、もう1つは流通株式時価総額100億円が未達でした。

株主優待制度も特に出来高の部分を活性化させる目的で導入を決定しました。一時期持ち合いの解消などで株式が市場のほうに少し動き出しました。その中で2,000円強あった株価が下がっていき、1,400数十円まで落ちました。直近ではそのあと活性化してきて1,800円強まで戻ってきています。

出来高についても1日あたり3,000万円、4,000万円くらいから3億円くらいを達成するところまで戻ってきています。そのため、スライドに記載しているように、現在行っているESG経営を推進します。

当社は、環境型の商材をたくさん持っています。タイルカーペットの「ECOS」はディベロッパーの方、特に大きな規模のディベロッパーの方からすると入居者の方に対する非常に大きな宣伝要素になっていると聞いています。

特に外国の入居者の方は、環境面での配慮でどのようなことを行っているのかを求められるようです。我々の「ECOS」というタイルカーペットは、従来型のタイルカーペットから排出される二酸化炭素に比べ、1平米あたり約5キログラムの削減効果があります。色を染める「染色」という従来の型と、染色をせず糸の段階で色が付いている「原液着色」のタイプがあり、我々は後者のタイプに変えたのですが、前者と比べると1平米あたり5キログラムの削減効果があります。

1,000平米で5トンの削減が可能ですので、1万平米のビルで50トン、10万平米規模の大型ビルになれば500トンの削減効果が見込まれ、環境へ非常に大きく貢献できます。そのあたりの取り組みが評価され、大手のディベロッパーからたくさん受注をいただくようになってきました。環境に向けた取り組みを続けていきながら、企業価値を高めていき、プライム市場での上場維持基準の適合を目指そうと考えています。

具体的な取り組みについては、設備投資は必要な部分には積極的に行いますし、M&Aについては、特にインテリア事業で自社の事業領域で欠けている部分などを中心にシナジーのあるところを行っていこうと思っています。また、IR活動により投資家の方とのコミュニケーションをしっかりと取っていきます。開示資料の充実としては、今期から統合報告書に移行します。

コーポレートガバナンスの充実も行います。株式施策による流通株式数の増加についてですが、この中長期経営目標では、6年後には売上高1,000億円、営業利益50億円以上を目指しています。従来の水準として、営業利益が30数億円から40億円、当期利益がおよそ15億円というところで、我々の株価としては2,500円から3,000円程度、PERとしては15倍から19倍程度となります。この中計の最初の3年で、そのあたりに戻るような計画を立てています。

質疑応答:社長交代後の取り組みと利益水準の引き上げについて

質問者1:1点目に、直近で社長が代替わりしましたが、どこを一番に変えようと考えているのかを教えてください。

2点目に、コロナ禍の影響で短期的に苦戦している中で、どうしても厳しいタイミングでのバトンタッチになったように見えてしまいます。少し前までは、御社は30億円近辺の営業利益が出ている会社だという認識がありました。中計においてはまだ先のお話かもしれませんが、当時の利益水準にどのように戻していくのか教えていただけますか?

永田:前社長から私に交代してどこを変えていくのか、また、コロナ禍で傷んだ営業利益を30億円という以前の水準に戻し、それ以上に引き上げるにはどうするのかというご質問だと思います。

前社長との差と言いますか、会社の経営方針としては、先ほどもお伝えしたとおり、環境に配慮したモノ作りを通じて社会に貢献していくという考え方はそのままで、むしろそれを拡大していこうと考えています。

インテリアにおいては、「ECOS」という商材の販売量を、この中長期経営目標の間に1.5倍程度に拡大したいと思っています。現在は大手事業家の方を中心に、環境への意識が徐々に芽生えてきているようです。

ESG、SDGsについては以前から言われていますが、この1年、2年の間で、その意識が急激に高まってきたと感じています。そのあたりにしっかりと反応できるように商材を投入し、拡大したいと思っています。

インテリアのみならず、自動車向けの内装材においても環境対応を進めていきます。我々は30年前から、ペットボトルから再生した原料が半分以上を占める「スミトロン」というポリエステル繊維を自社生産しており、この繊維をシート地に使っていくご提案を始めています。

また、自動車シート地のメイン素材であるファブリックに代わり、合成皮革の売上が徐々に増えており、我々の成長分野の1つになってきています。この合成皮革に関しても、環境型のものを取り入れながら対応していこうと思っています。植物由来や溶剤を使わないものなど、環境配慮型の合成皮革を開発、導入していく予定です。

さらに「ECOS」は、水平循環型リサイクルということで、オフィスのタイルカーペットを回収して、バッキングとして戻していくことを行ってきました。こちらはまだ先になるかもしれませんが、カーテンなどについても同様に、ポリエステルから、またポリエステルのものにリサイクルすることも考えられます。

自動車の中に使われている、例えばカーマットなどのポリエステルの部分のリサイクルにも、環境型の会社として取り組んでいきたいと思っています。そのような意味で言いますと、環境型という部分に関しては大きく変わらないと考えています。

次に、コロナ禍で落ち込んだ営業利益を、従来の水準である30億円にどのように戻すかについてご説明します。自動車向けの内装材に関して、我々はトヨタ自動車をはじめ、すべての日本の自動車メーカーに向けてシート地やカーペット、天井材などを納めています。

自動車メーカーがコロナ禍前の水準に戻った段階で、当社の営業利益も30億円程度の水準に戻ります。しかし、これは従来に戻るだけのことです。我々としては、売上高1,000億円のうち50億円、5パーセントの営業利益率にまで引き上げることを目指しています。

合成皮革の部分は、以前は倍々で伸びてきましたが、この3年間では1.5倍くらいまで伸ばす計画です。合成皮革を活かせる部分や使われる部位を拡大することも目指します。合成皮革はいろいろな部分に使われているため、シートだけではなくさまざまな部分に使っていただくということです。

例えば、最近ではトランク内装材にも合成皮革が使われています。そのようなところに活用分野を拡大して、売上増加を図りたいと思っています。

インテリアは環境型を継続しつつ、我々が弱い領域に関してはM&Aで拡大していくことを検討して、現在実行しているところです。インテリアは補強しながら伸ばそうという考えです。

鉄道・バス分野については、すでにシェアが非常に高いため、鉄道事業者、バス事業者の回復を待つほかないと考えています。

質疑応答:事業環境やクライアントの状況の変化について

質問者1:環境対応についてお話をうかがいましたが、例えば自動車業界では、トヨタ自動車が急にCASE対応を行う方針を出すなど、主要クライアントの変化があるのではないかと思います。新社長が就任されてからまだ4ヶ月くらいではありますが、半年から1年前と比べて、現在感じられる事業環境およびクライアント側の変化があれば教えていただけますか?

永田:自動車メーカー側の環境の変化に対してどうするのかというご質問だと思います。まず、ガソリン車から電動車に変わることで、我々の内装材が大きく変わることは基本的にはないと思っています。モーターが動力になっても、内装材は大きくは変わりません。

しかし、真の自動化が達成された時に、例えば運転席が後ろ向きになって移動することがあれば、ゴージャスな移動空間が必要になってくるなどということも考えられます。

我々はインテリアメーカーとして、ホテルや家庭向けインテリアに取り組んでいるデザイン力をもって、それを自動車内装事業のデザイナーの知見と融合しながら、新しい車の中の空間作りというものを自動車メーカーにご提案しています。

さらに、先ほどもお伝えしましたが、我々は機能資材事業でお風呂用の表面材を扱っています。これは有名なメーカーのものですが、塩ビではなくオレフィン系で、燃えても有毒ガスの出ない素材をお風呂の床材に使っているものです。

そのような素材を活用すれば、例えば自動車の空間に関しては、先ほどのゴージャスな空間とは正反対になりますが、いろいろな方が利用されるものとして簡単に水洗いや掃除ができたり、あまり汚れても気にならなかったりという移動空間を持つ車も出てきます。他にも、硬質系やメンテナンスしやすい床材となる可能性もあるため、そのようなものの開発も併せて行いながら、ご提案しています。

直近、EVに特化した新会社設立をソニーが発表しました。ここは当然、我々としてもできるだけご提案を行っていきますし、今後はどのような発表があるかはわかりませんが、常にアンテナを張って対応していくつもりです。